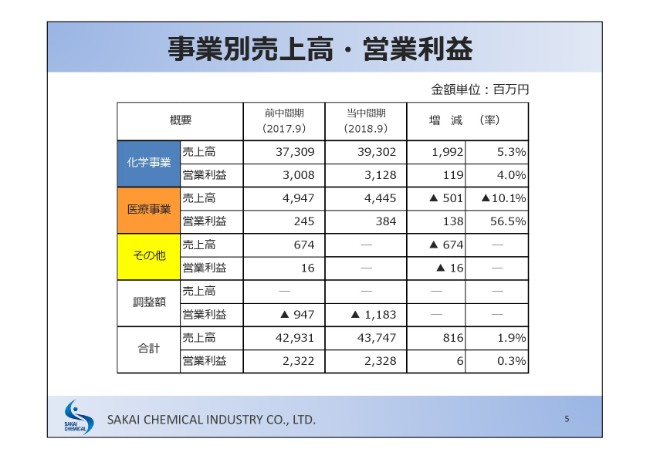

堺化学工業株式会社 2019年3月期第2四半期決算説明会

堺化学工業、上期は増収増益 電子材料・酸化チタン・触媒が堅調に推移

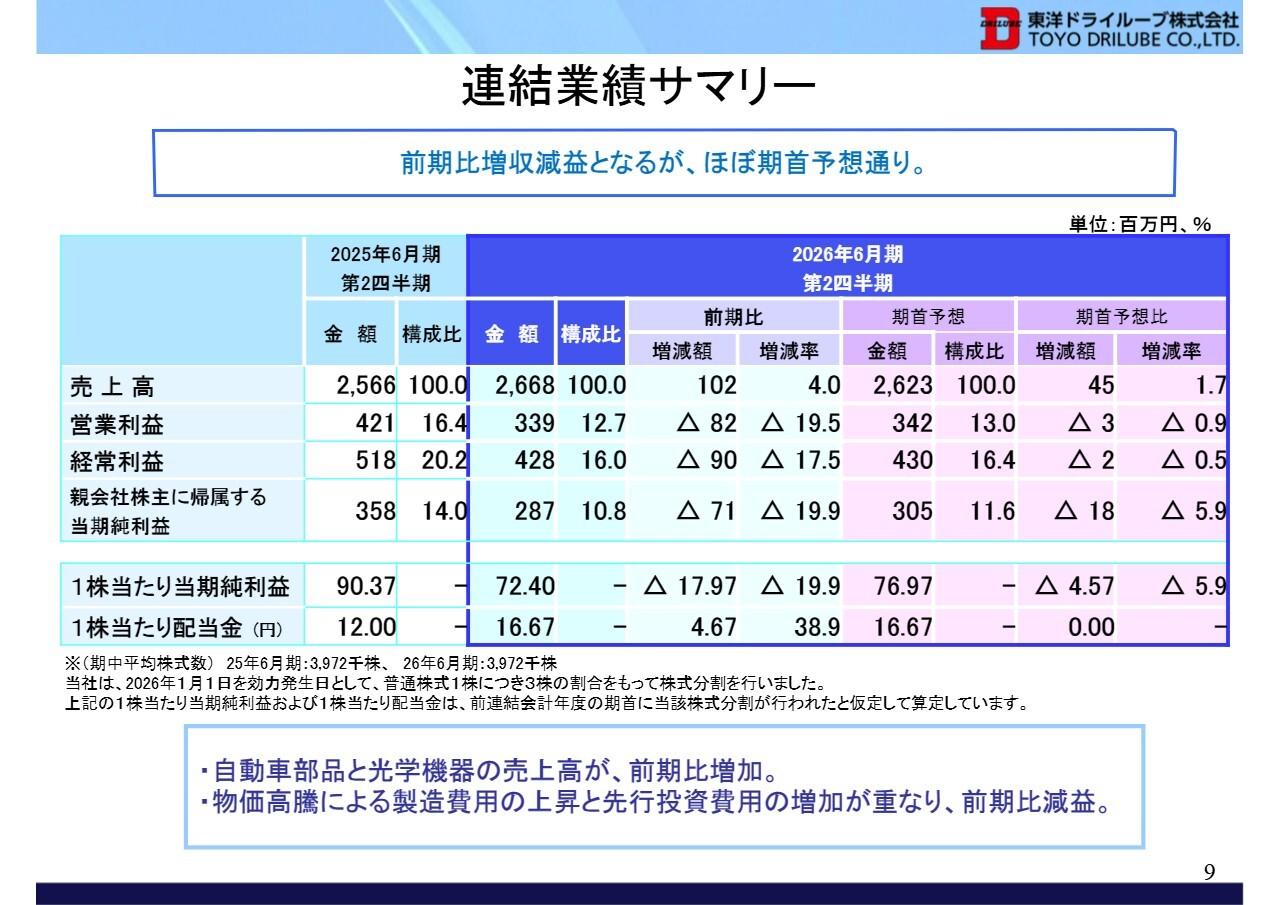

2019年3月期中間業績概要(対前期)

佐野俊明氏:みなさま、お忙しいなかお集まりいただきまして、ありがとうございます。本日は、この(2018年)9月末までの中間決算について、私からご説明させていただきます。今後の注力事業等につきましては、社長の矢部からご説明させていただきます。それでは、さっそく始めます。

まず、2019年3月期の中間業績概要についてご説明いたします。

売上高は437億4,700万円ということで、前年同期に比べまして8億1,600万円、1.9パーセントの増収となりました。医薬原薬・中間体事業の受注の下期偏重や、前第2四半期連結累計期間にありました子会社2社の売却が影響しましたが、電子材料や酸化チタン、触媒が堅調に推移しまして、わずかながら増収という結果となりました。

一方、利益に関しましては、営業利益につきましては23億2,800万円と、前年同期に比べまして600万円、0.3パーセントの増益となっております。経常利益に関しましては24億1,200万円と、前年同期に比べまして2億200万円、9.2パーセントの増益となりました。

売上高の1.9パーセント増に比べまして、営業利益は0.3パーセントの微増となりました。これは、(高品質かつ)高付加価値製品の販売強化に努めているものの、実際に原燃料の値上がりが非常に大きく影響しています。さらに、創業100周年にかかる費用計上もあったために、結果としてこのような増益幅となってしまいました。

経常利益に関しましては、前期に発生しました為替差損が大幅に縮小されたこともありまして、ここの(業績概要の増減欄)上では大幅な増益となっております。

親会社株主に帰属する四半期純利益は15億2,800万円と、前年同期に比べまして3億2,200万円、26.8パーセントの増益となっております。

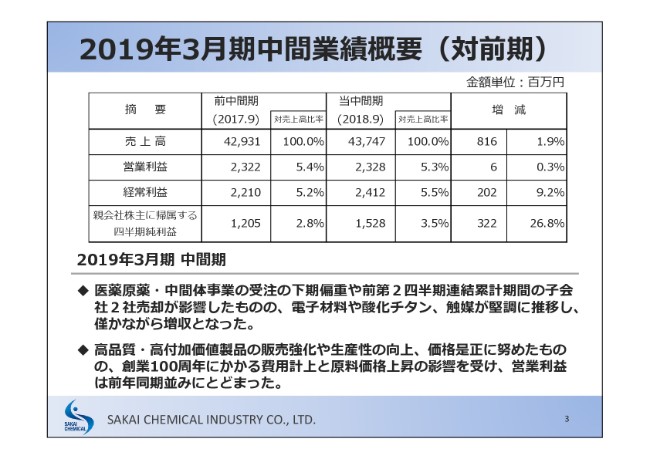

事業内容と売上高構成

主な事業内容と売上高構成です。

全体の約9割を占める化学事業につきましては、亜鉛製品やバリウム製品、酸化チタンといった天然鉱石から加工するような技術や粉体をコントロールする技術などによりまして、いろいろな事業に展開しておりますが、昨今ではとくに電子材料等が非常に伸びてきておりまして、構成比も上がっているところです。

医療事業に関しましては、全体の約10パーセントですが、過去からずっと続けておりますバリウム製剤やアルギン酸ナトリウム製剤が薬価引き下げの影響を受けて売上・利益ともに減少していく傾向にあることに対し、新しい医療機器や医薬品の開発等を行いまして、この減少分を補っていこうという計画であります。

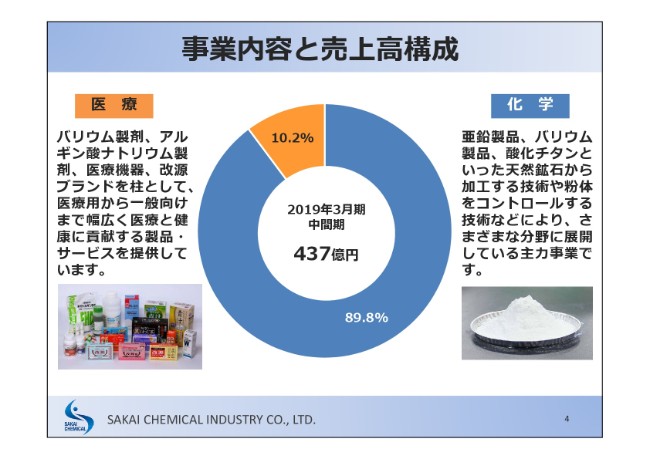

事業別売上高・営業利益

事業別売上高・営業利益です。

まず、約9割を占める化学事業につきましては、売上高は393億200万円で、前年同期に比べまして19億9,200万円、5.3パーセントの増となりました。また、営業利益に関しましては31億2,800万円と、前年同期に比べて1億1,900万円、4.0パーセントの増となっております。

医療事業に関しましては(売上高は)44億4,500万円と、前年同期に比べまして5億100万円、10.1パーセントの減となっております。一方、営業利益に関しましては3億8,400万円で、前年同期に比べて1億3,800万円、56.5パーセントの増となっております。

その他事業は前期にありましたが、子会社を売却したことによって、今期は0となりました。

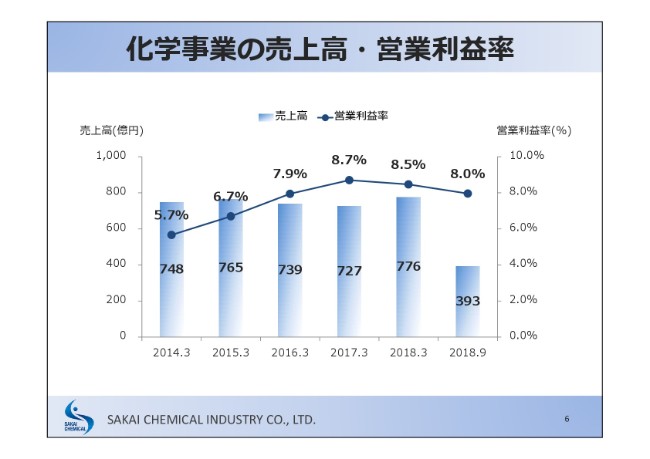

化学事業の売上高・営業利益率

化学事業の売上高と営業利益率の推移に関しましては、やや減少している年度もありますが、2014年3月から売上高は右肩上がりで増えていく傾向にあります。

さらに、製品構成比率や収益率も上がってきておりますので、営業利益率についても上昇傾向にありますが、この2018年3月期・2018年9月期に関しましては、原料(価格)の高騰もありまして、やや利益率が下がってきているところであります。

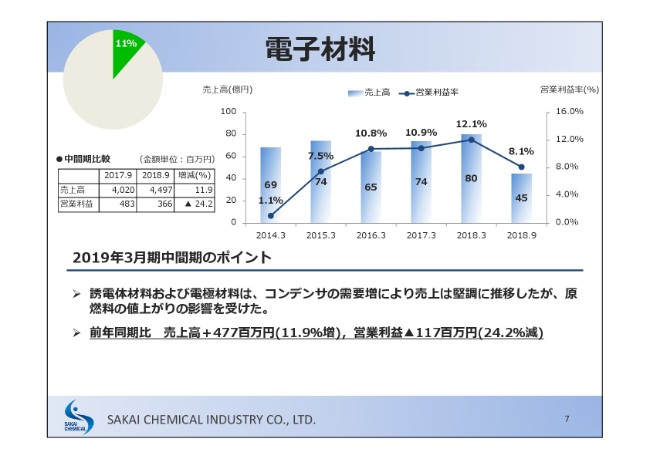

電子材料

そのなかで、各事業の細分化されたものについてご説明いたします。

まず、化学事業のなかの電子材料ですが、売上高は44億9,700万円と、前年同期に比べまして4億7,700万円、11.9パーセントの増となっております。一方、営業利益に関しましては3億6,600万円と、前年同期に比べまして1億1,700万円、24.2パーセントの減ということで、増収減益という結果となりました。

これは、誘電体材料および電極材料につきまして、コンデンサの需要増により、売上高は堅調に推移し、今後も伸びていくと予想しておりますが、原燃料の値上がりの影響を受けまして、利益が減少しているところがあります。

また、とくに誘電体材料につきましては、今後の増加を見込んで大幅な設備投資を行い、能力増強をしているということもあり、減価償却費が大幅に増加しました。これも、原価高に影響しております。

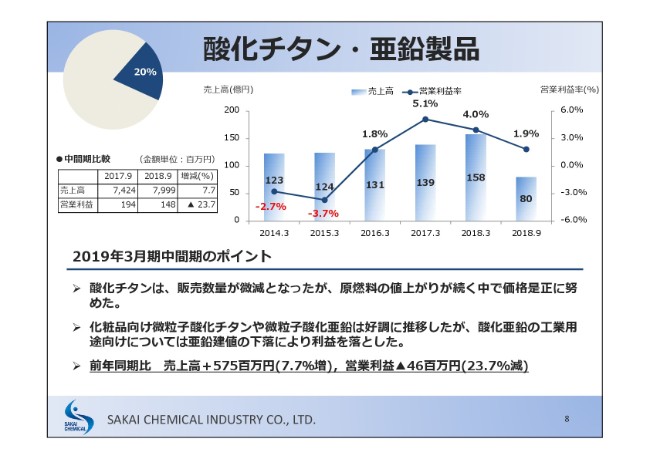

酸化チタン・亜鉛製品

続いて、酸化チタン・亜鉛製品です。

酸化チタン・亜鉛製品の売上高は79億9,900万円と、前年同期に比べまして5億7,500万円、7.7パーセントの増となりました。

また、営業利益に関しましては1億4,800万円と、前年同期に比べまして4,600万円、23.7パーセントの減となっております。

酸化チタンにつきましては、今はほぼフル生産状態となっておりますので、販売数量は微減の結果となっておりますが、原燃料の値上がりが続くなかで、価格是正には努めてきております。ただ、まだまだ価格是正が追い付いていないところがあります。

また、酸化チタン・亜鉛製品のなかで今非常に伸びているのが、化粧品向け微粒子酸化チタンや微粒子酸化亜鉛です。これらは好調に推移しておりまして、利益を上げている要因となっています。

ところが、酸化亜鉛の工業用途向けにつきましては、亜鉛建値が下落している傾向にあります。現状では、高い在庫で安く販売するという傾向がありまして、利益が落ちてきております。ただし、現状は価格が安定して、これから亜鉛体の地金が上昇傾向にありますので、利益は増加していくものと見ております。

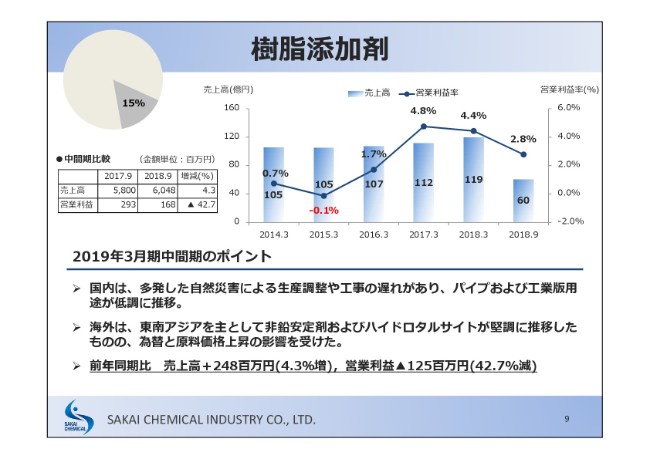

樹脂添加剤

続いて、樹脂添加剤です。

売上高に関しましては60億4,800万円と、前年同期に比べまして2億4,800万円、4.3パーセントの増となりました。営業利益に関しましては1億6,800万円と、前年同期に比べまして1億2,500万円、42.7パーセントの大幅減となりました。

まず売上高に関しましては、国内で多発した地震や台風等の自然災害によりまして、当社ではなくユーザー側での生産調整・復旧工事の遅れ等によりまして、パイプおよび工業版用途が低調に推移しましたが、海外向けの非鉛安定剤・ハイドロタルサイトが堅調に推移したことが売上を増やした要因となっています。

また、利益に関しましては、稼働率が下がったことや原燃料が上がったこと以外にも、海外におきましては東南アジアを主として、(非鉛安定剤およびハイドロタルサイトの)量は増えても、為替の影響で利益が表れないということもあり、大幅に利益を落としました。

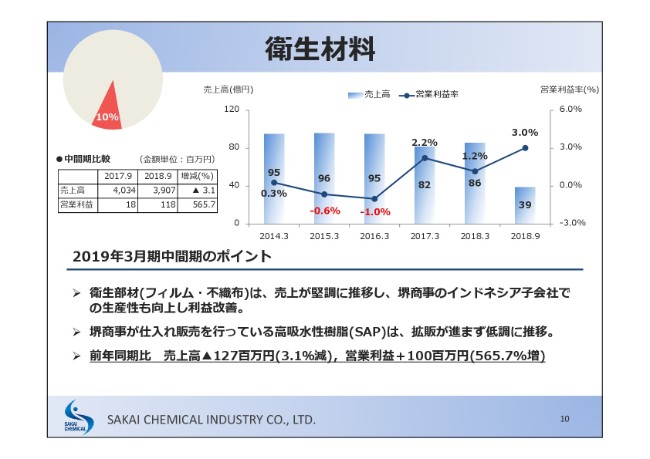

衛生材料

続いて、衛生材料です。

衛生材料は、売上高が39億700万円と、前年同期に比べまして1億2,700万円、3.1パーセントの減となっております。また、営業利益に関しましては1億1,800万円と、前年同期に比べまして1億円、565.7パーセントの大幅増という結果となっております。

まず、売上高が減少していることに関しましては、この衛生材料は当社の子会社の堺商事が事業を行っているのですが、大きく分けて2つございます。仕入れ販売を行っている高吸水性樹脂(SAP)の販売と、インドネシア子会社で製造しております衛生部材の通気性フィルムがあります。

製造販売している通気性フィルムに関しましては、売上高が堅調に推移しまして、インドネシア子会社の生産性が非常に改善したこともあり、利益は大幅増という結果となりました。

SAPにつきましては、もともとの利益率も低いということもありますが、拡販が進まず低調に推移しました。

SAPが減って通気性フィルムが増えたことにより、売上高は減少しましたが、利益は大幅に伸びたという結果でございました。

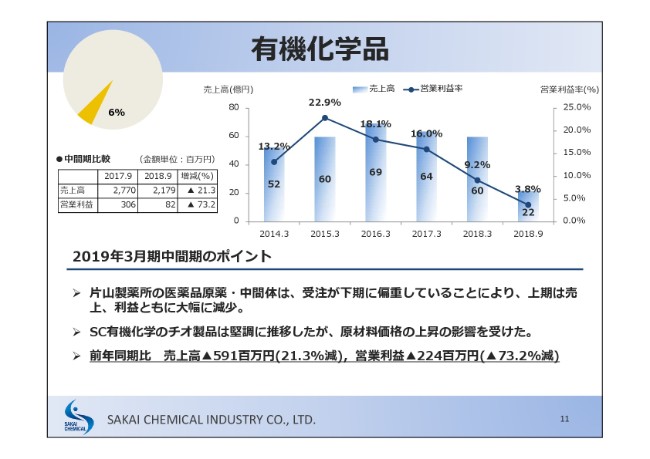

有機化学品

続いて、有機化学品です。

有機化学品の売上高は21億7,900万円と、前年同期に比べまして5億9,100万円、21.3パーセントの減となりました。また、営業利益は8,200万円と、前年同期に比べまして2億2,400万円、73.2パーセントの大幅減となっております。

この減少の主たる要因は、子会社である片山製薬所の医薬品原薬・中間体で、受注が下期に偏重しており、上期にほとんど売上がなかったということがありまして、上期は売上・利益ともに大幅に減少しております。

もう1つの事業のSC有機化学で扱っておりますチオ製品につきましては、メガネレンズ向けを中心に堅調に推移しております。やや原材料価格の上昇の影響を受けておりますが、事業自体は非常に堅調に推移しています。

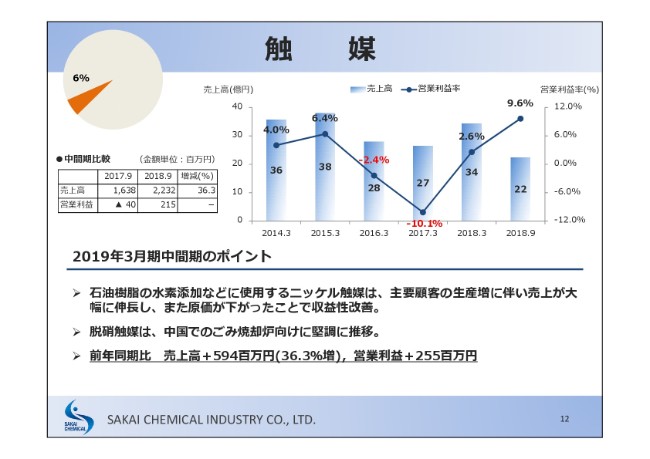

触媒

続いて、触媒事業です。

売上高は22億3,200万円と、前年同期に比べまして5億9,400万円、36.3パーセントの増となっております。また、営業利益につきましても、前期は4,000万円の赤字でしたが(今期は)2億1,500万円と、大幅に改善しております。

石油樹脂の水素添加などに使用するニッケル触媒。これは2016年3月に大きな設備投資をして、福島県に工場を増設しました。主要顧客の生産増の体制がようやく整い、当社の販売もそれに合わせて増えてきたこともありまして、売上高が伸長しました。また、生産稼働率が上がったことで原価が下がりまして、収益性は改善されております。

また、脱硝触媒につきましては、2018年3月期から、中国での環境規制関連でごみ焼却炉向けが堅調に推移いたしまして、これも売上・利益ともに大幅に貢献しております。

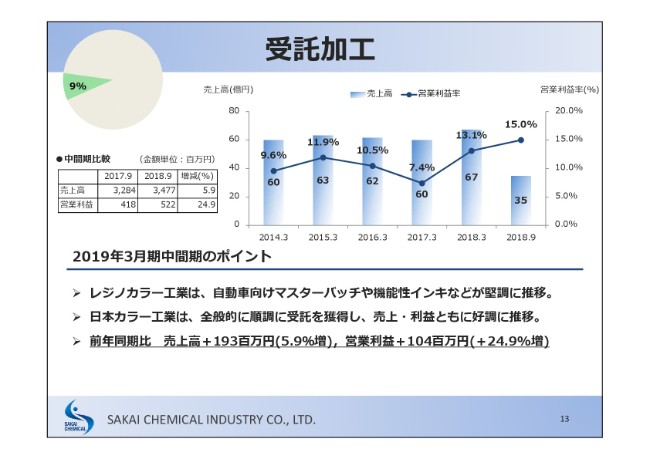

受託加工

最後に、受託加工です。

売上高は34億7,700万円と、前年同期に比べまして1億9,300万円、5.9パーセントの増となりました。これに対して、営業利益に関しましては5億2,200万円と、前年同期に比べまして1億400万円、24.9パーセントの増となりました。

受託加工を主にやっておりますレジノカラー工業につきましては、自動車向けマスターバッジや機能性インキなどが堅調に推移したこと、また、日本カラー工業につきましては、全般的に受託を獲得したことにより、それぞれで稼働率が非常に良くなりまして、売上・利益ともに好調に推移しました。

とくに受託(加工)に関しましては、人や設備は固定されておりますので、販売量が増えることによって利益が向上していく傾向がありますので、利益が大幅増という結果になりました。

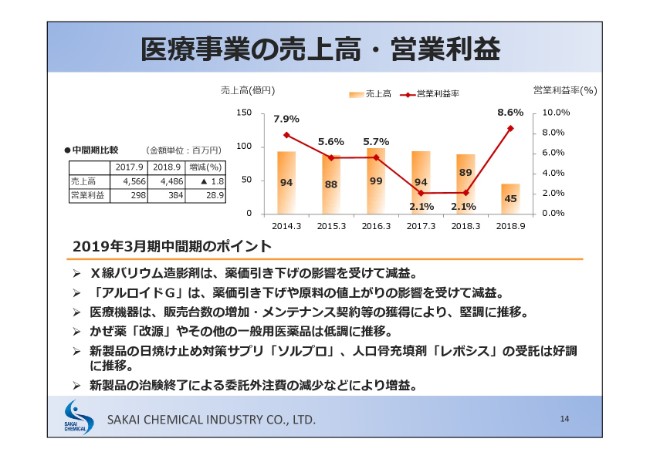

医療事業の売上高・営業利益

医療事業(カイゲンファーマ)の売上高・営業利益です。

売上高は44億8,600万円と、前年同期に比べまして1.8パーセントの微減となりました。一方、営業利益に関しましては3億8,400万円と、前年同期に比べて28.9パーセントの増となっております。

それぞれの製品ごとにプラスマイナスがあるのですが、X線バリウム造影剤や(消化性潰瘍治療薬の)「アルロイドG」といった医家向けの主力製品につきましては、薬価引き下げの影響を受けまして、売上・利益ともに減少するような傾向があります。とくに「アルロイドG」に関しましては、原料の値上がりの影響を受けまして、利益が減少しました。

これに対して、医療機器につきましては、販売台数の増加やメンテナンス契約等の獲得によりまして、堅調に推移しました。また、新製品の日焼け止め対策サプリの「ソルプロ」や、人口骨充填剤「レボシス」の受託につきましては、好調に推移しました。これらが、先ほどご説明した医家向けのX線バリウム造影剤や「アルロイドG」(の減益)をカバーしていくことに期待しております。

今期の利益が大幅に改善したのは、新製品(粘膜下注入剤)の治験終了により、委託外注費が減少したことなどが主な要因であります。

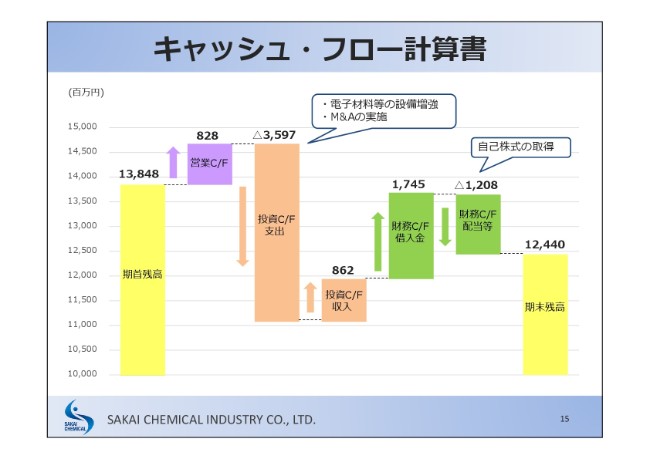

キャッシュ・フロー計算書

中間期までのキャッシュ・フローです。

期首は138億4,800万円という資金があったのに対して、営業キャッシュ・フローは8億2,800万円と、少ない金額に終わっております。これは主に電子材料等、今後販売がより増えてくるものに対して、原料および製品の在庫量を確保するということで、棚卸資産を約20億円増加させたことにより、この営業キャッシュ・フローが少ない状態となっております。

これに対して、電子材料を中心とした将来の販売増に見合う分の投資については積極的に行っておりますので、35億9,700万円の投資を行っております。この資金については、自己資金を圧縮するとともに、借入金を増やすことによって対応しております。

この結果、中間期末の現預金資金残高は124億4,000万円となっております。

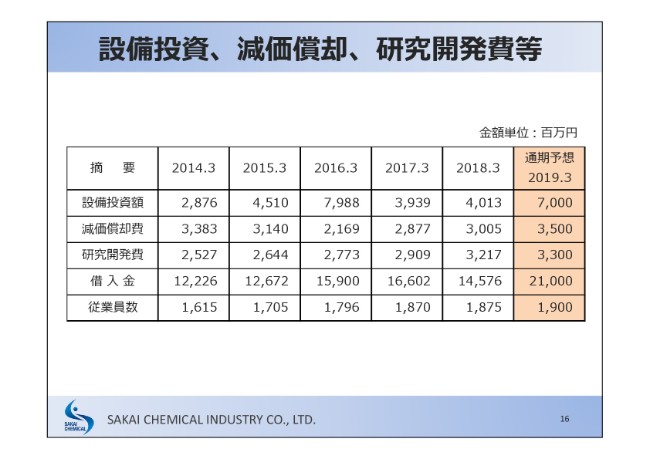

設備投資、減価償却、研究開発費等

設備投資・減価償却・研究開発費です。

設備投資については、2014年3月期までは、だいたい毎年30億円の範囲だったのですが、2015年3月から徐々に投資が増えてきております。とくに、2016年3月期については約80億円の投資を行いました。これは、ニッケル触媒および片山製薬所の医薬中間体用の工場、レジノカラー工業の受託工場等の建設が集中したためです。

それ以降に関しましては、電子材料や化粧品材料を中心に設備投資をしております。とくにこの2019年3月期につきましては、販売増による投資が重なりまして、約70億円の投資額となると見込んでおります。

減価償却につきましては、この(表に記載の)ような状態で約30億円を前後しておりましたが、設備投資が重なったこともありまして、償却額は増加する傾向にあります。

借入金については、120~160億円のあたりで推移しておりましたが、今後につきましては、設備投資が増加することもありまして、借入金が一時的に増加すると見ております。

従業員数も増加傾向にありますが、主に海外生産拠点のインドネシアやベトナム等で従業員が増えてきていることによります。

中期経営計画 『共創2018』

中期経営計画「共創2018」です。

2019年3月期を3年目として計画していた数字ですが、この2019年3月期については売上高が900億円、営業利益が54億円という目標を立てております。

先ほどご説明した中間期時点の数値で言いますと、まだ半分には達していない状況です。ただ、電子材料や化粧品材料、また新製品である屈折率調整材料などの高付加価値品が下期に非常に伸びると見込んでおり、この数字を達成できるよう努力していきたいと考えております。

また、酸化チタンや樹脂添加剤といった利益率が悪くなってきているものに関しましても、価格是正に努めまして、利益向上に取り組んでまいります。

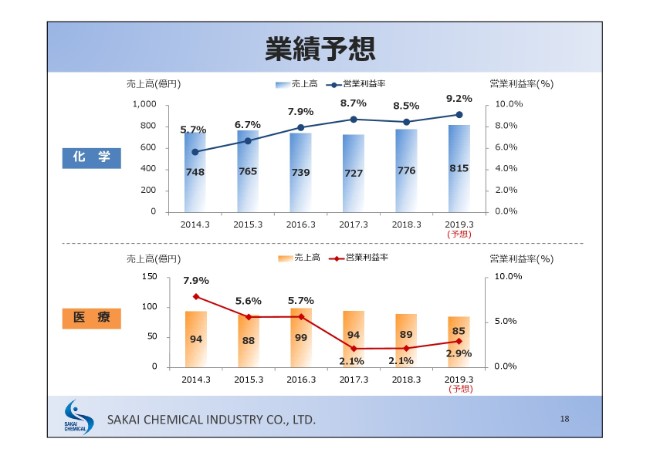

業績予想

今期の業績予想です。

化学事業につきましては、9.2パーセントという営業利益率です。今までよりも、利益率を高めることを目標としております。

また、医療事業に関しましては、2017年3月期・2018年3月期が、利益の一番底になるという見通しです。この2019年3月期からは徐々に利益も増えていくと見込んでおります。以上です。

注力事業・製品 誘電体・誘電体材料

矢部正昭氏:それでは引き続き、注力事業・製品について、私からご説明いたします。すべての製品に注力しているわけですが、とくに設備投資を含め、これから伸びる分野についてご説明いたします。

まず、誘電体関係でございます。堺化学グループでやっているものが、3つございます。チタン酸バリウムの原料となる炭酸バリウム、それからチタン酸バリウムそのもの、電極材料の3つです。

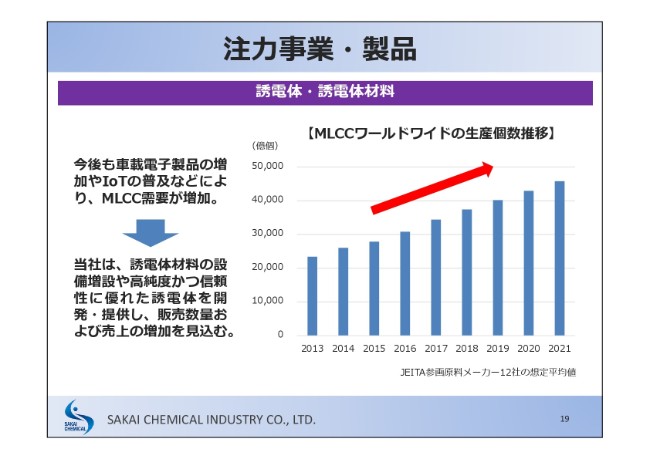

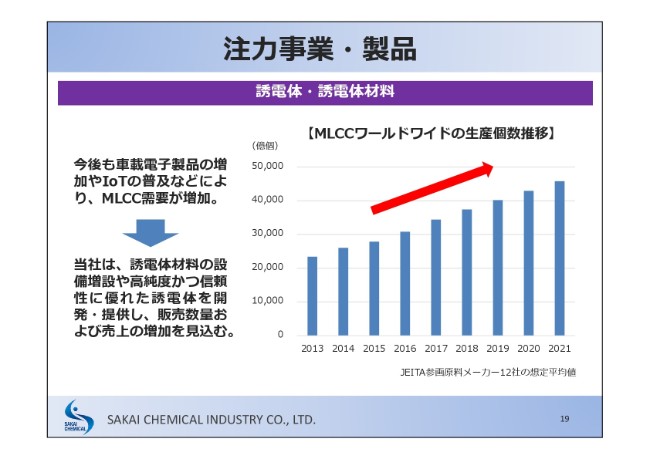

(右側のグラフは)MLCCワールドワイドの生産個数推移です。これは、JEITAと言います電子情報技術産業協会におけるMLCC部会の原料を供給している会社が、今後どうなるかを予想した数値です。

年々、約10パーセントで個数が増えるのが今までの定説です。ただし、今まではスマートフォン向けが牽引していました。これは、「0402」や「0603」などの小さなサイズです。そうしますと、原料は個数に比例して増えるというより、あまり変わらないというのが1~2年前までの状況でした。

ところが昨今では、自動車関連のEV化や安全運転支援などで、電装化がかなり進んでおり、データ通信関係の半導体メモリ周りのコンデンサなどの需要が急激に増えてきていると聞いています。

自動車につきましては、MLCCをスマホ向けのように小さなサイズにする必要はなく、1個でも故障すると大変なことになるので、信頼性が高く、サイズで言うと現行で売られているものの真ん中ぐらいのサイズのものが主に使われ、また自動車にどのくらいMLCCを積んでいるか調べたところ、高級車については予想を大きく上回っていたそうで、フォーキャストが見直されました。

注力事業・製品 誘電体材料

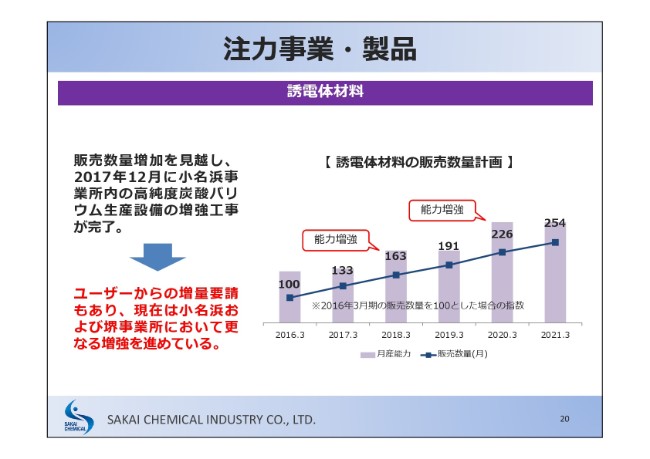

まず「誘電体材料」と書いています、高純度炭酸バリウムでございます。

昨年度(2017年)末に能力増強が終わりましたが、このフォーキャストからいきますと、2020年にはもう足りなくなるということで、新たな投資を決めています。小名浜と堺で増設の投資を決め、(増強に)入っているところでございます。

(右側のグラフをご覧いただきますと)「100」とか数字が入っていますのは(誘電体材料の販売)数量の指数です。2016年3月(の100)に比べて、2021年3月には(254を見込み)約2.5倍ぐらいになると予想しております。

前のページのコンデンサの数量で言うと、2016年(3億個強)と2021年(4.5億個強)で約1.6倍ぐらいです。これは、やはり大きいサイズが増えるということで、原料が出るということでございます。

注力事業・製品 誘電体

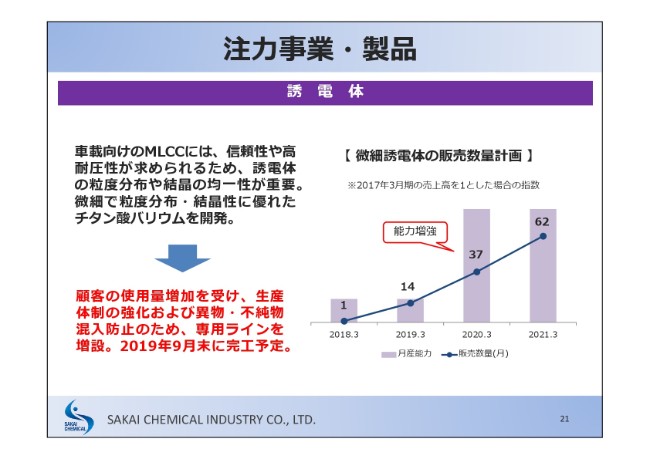

また、チタン酸バリウムそのものですが、自動車用についてはとくに信頼性が重視されるということで、今までと少し違った製法をやってきまして、ようやく採用の目処がついてきました。

(右側のグラフのように)2019年3月期では開発品のため、数量的にはまだまだ少ないわけですが、2020年3月期には専用ライン化し、生産能力を増強しまして、(さらに)2021年3月期には指数で言うと「62」(と、約2)倍になっています。

それから、このグラフにはないのですが、子会社の大崎工業が展開している電極材料用原料も、現在設備増強を実施しております。

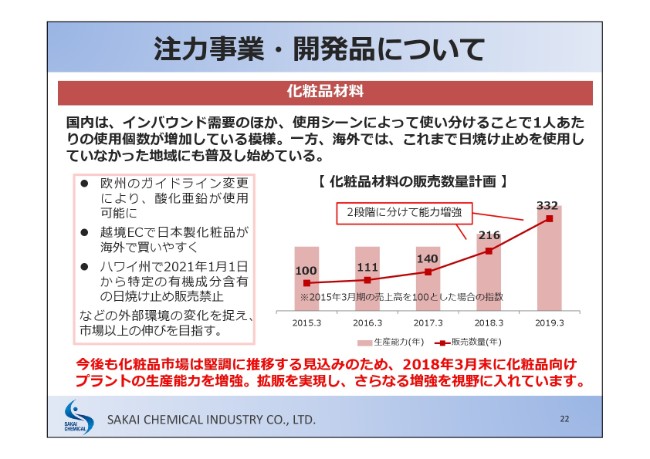

注力事業・開発品について 化粧品材料

それから次に、化粧品材料でございます。

私どもがやっていますのは、日焼け止め向けの微粒子の酸化チタン・酸化亜鉛、それからファンデーション等に使われる板状硫酸バリウムです。これは外国人旅行者の爆買い(の影響)もあるのですが、やはり日本の化粧品は、中国をはじめ東南アジアで非常に需要が増えております。また、越境ECもあって、日本に来なくても買える状況になり、国内ユーザーの需要が増えているということも(現状として)1つあります。

それから、欧州のガイドラインで、今までは酸化亜鉛はネガティブリストに入っていて使えなかったのですが、(ガイドライン変更により)それが使えるようになったということです。これからの話ですが、引き合いが増えてきました。

それから、ハワイ州では有機の紫外線吸収剤を含む日焼け止めの販売ができなくなるということで、私どものやっている無機材料に多少の追い風が吹いています。それと、東南アジアをはじめ南米、それから中東の方々は「美白」について非常に関心が高まっており、今まで日焼け止めを使わなかった方が使い出したということがあります。

供給面で言いますと、同業のヨーロッパの会社がなかなか復旧できていないこともありまして、私ども国内メーカーに対する需要が非常に増えてきております。

近年では2段階に分けて能力増強をいたしました。(右側のグラフをご覧いただくとおわかりのように)2015年3月(を100とした場合)に比べますと、2019年3月期(の332)で約3倍程度の販売数量になってきたという状況です。

いったん(化粧品を)使い出すと、使わないということにはならないように聞いていますし、グレードアップしていく世界ですので、日本製の化粧品、またその原料がますます売れるのではないかと期待しています。さらなる設備投資を考えていかなければならない状況になっています。

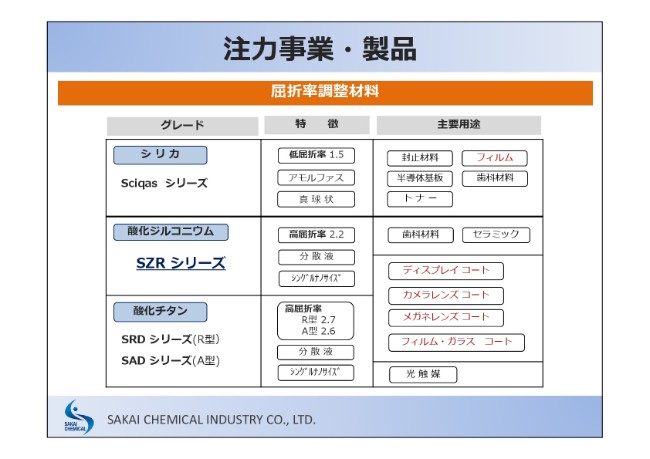

注力事業・製品 屈折率調整材料

これは、IRでは初めてご説明いたしますが、以前から私どもで開発を行ってきた屈折率調整材料です。

主に光の屈折を調整するために使われる材料です。材料で言いますと、細かい粒子系で球状のシリカ。そして、酸化ジルコニウムはナノサイズで、粉ではなく液状のものです。それから酸化チタンの分散液の、大きく分けて3つをラインアップしています。

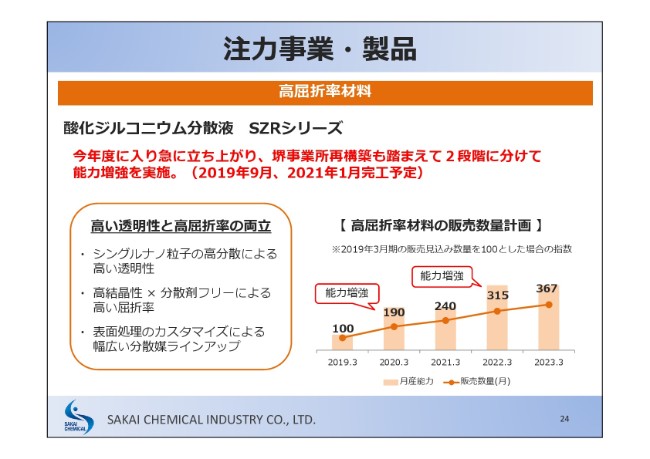

注力事業・製品 高屈折率材料

長くかかりましたが、ようやく酸化ジルコニウムが採用されまして、本格的な出荷が開始されたのが、今期でございます。

現在(生産)能力はほぼいっぱいでして、2段階に分けた能力増強を検討中でございます。実際に、もう第1弾の工事を進めているところで、2020年3月で(販売数量が)約2倍程度になる見込みです。

液晶やディスプレイには何枚もフィルムが使われています。そのフィルムの光の波長を調整するために使われるものです。これについては、既存事業に比べますとまだまだ規模は小さいのですが、非常に付加価値の高いものですから、収益の柱の1つに育てていきたいと考えています。

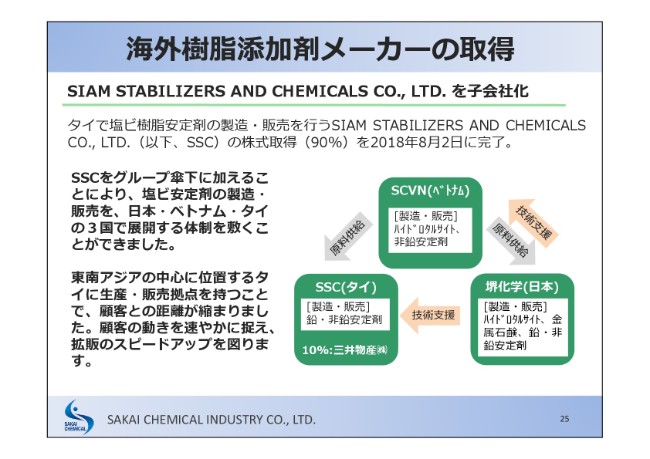

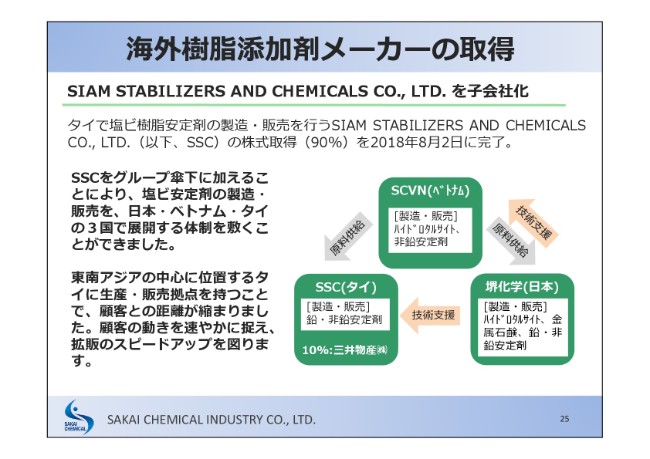

海外樹脂添加剤メーカーの取得①

次に、今年(2018年)の8月に海外樹脂添加剤メーカー(を取得したことについて、ご説明します)。

タイの「SIAM STABILIZERS AND CHEMICALS CO., LTD.」で(我々は)「SSC」と言っていますが、こちらを買収いたしました。

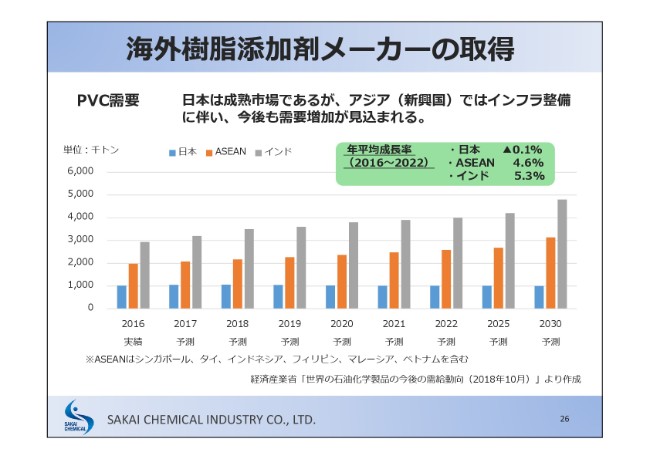

海外樹脂添加剤メーカーの取得②

「樹脂添加剤」とは、塩ビのパイプの押出成形のときの粘度調整や、流動性を付加させたり、パイプになったときに光に対する劣化を抑えたり、そのような目的で使われます。上下水道や雨樋などが例として挙げられます。

日本市場ではもう飽和していて、伸びることはない。(一方で)インフラ整備とかが進むASEAN地区では、年率5パーセント弱くらいで伸びると見込まれています。今までは鉛系の安定剤が使われていたのですが、より安全な鉛を使わない非鉛系の安定剤がASEAN地区でもだんだん使われ出しています。鉛系に比べますと、非鉛系の安定剤は、海外ではまだ技術レベルが高いと考えておりますが、私どもではすでに製品化しています。

そのような技術をタイ、それから既に製造しているベトナムの両拠点を使って、伸びているASEAN地区に事業を伸ばしていこうという試みで、今回(SSCを)買収した次第であります。

インドは大きい市場なのですが、「安定剤メーカーが乱立していて、入り込むのは厳しい」ということも聞いていますが、現在は市場について調査している段階でございます。

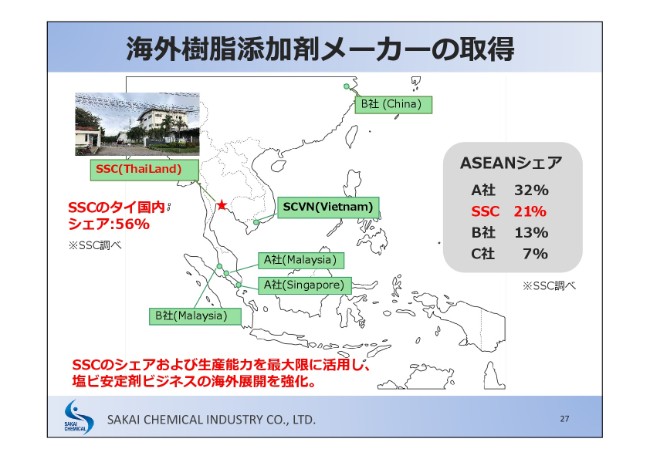

海外樹脂添加剤メーカーの取得③

これは(各社の)位置ですが、星のところが(SSCで)タイのバンコク。「SCVN」は、ベトナムのホーチミン。この両拠点に、私どもが海外の生産拠点を作れたということです。

ASEANならびに中国市場をターゲットにし、そしてインドも展開の可能性を探っている状況でございます。

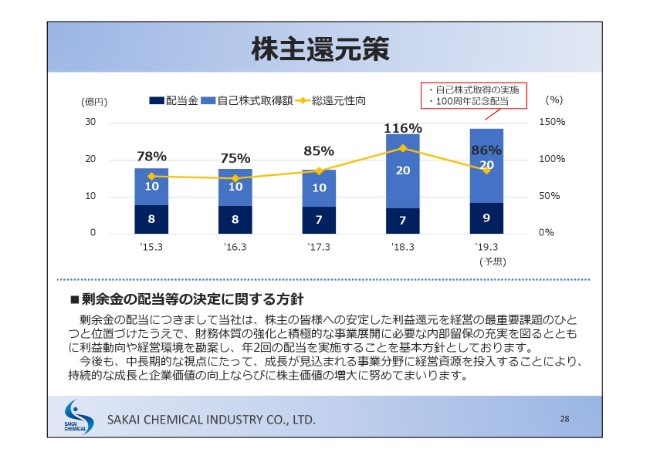

株主還元策

最後に、株主還元策でございます。

今年度はまだ見込みですが、100周年記念配当がございまして、配当金は9億円を予定しています。自己株式取得額が出ていますが、20億円です。還元率としましては86パーセントということで、安定的な配当をやっていきたいと考えています。

簡単ですが、ご説明は以上でございます。どうもありがとうございました。

新着ログ

「化学」のログ