カナモト、通期は増収増益 震災復興や大型交通インフラ工事等で需要が旺盛に

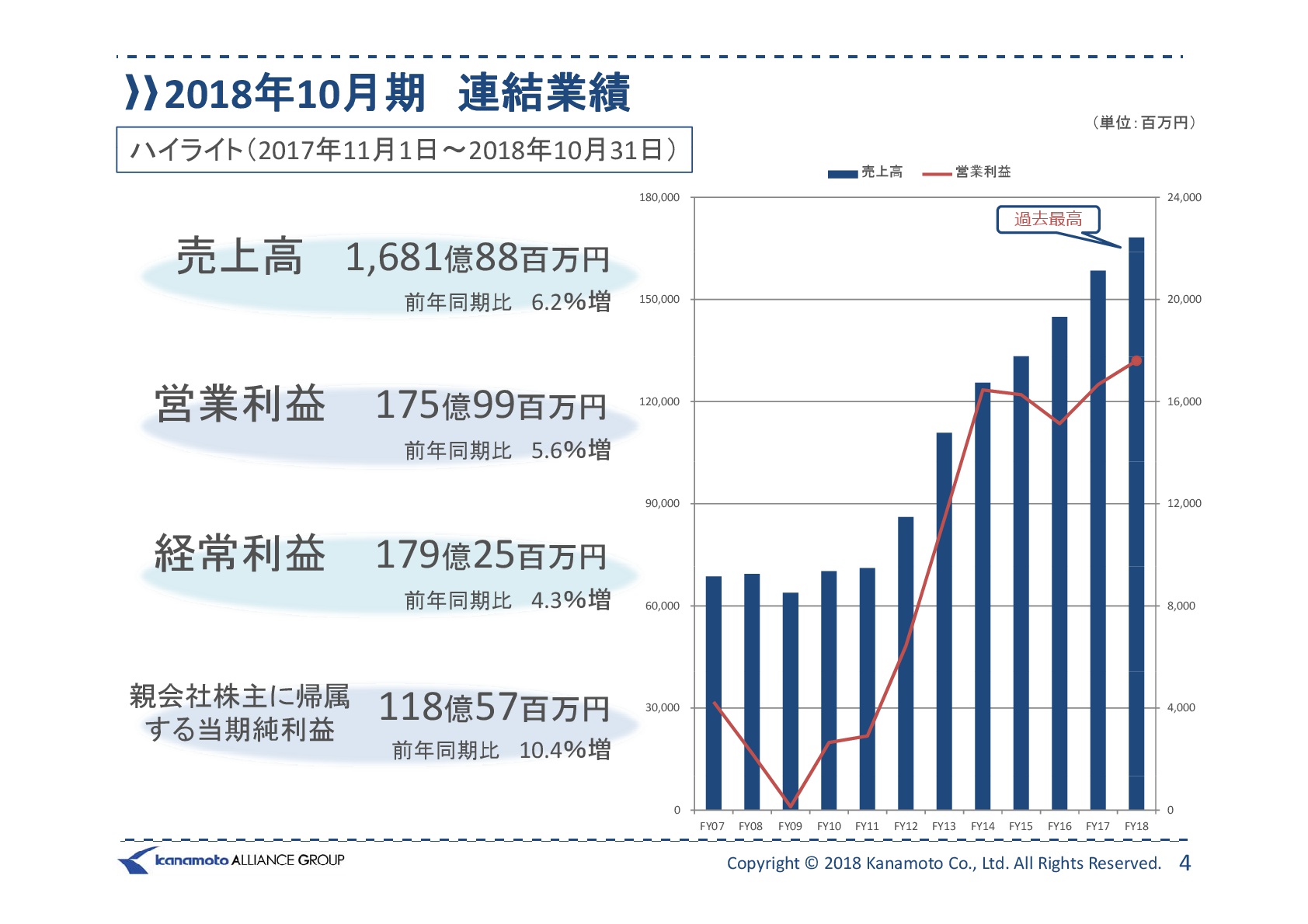

2018年10月期 連結業績①

卯辰伸人氏:株式会社カナモトで経理部長をしております、卯辰でございます。本日は大変お忙しい中、弊社の2018年10月期の決算説明会にご参集いただきまして、誠にありがとうございます。

それでは、お手元の資料に沿いまして、2018年10月期の連結業績結果について説明させていただきます。はじめに、2018年10月期の連結売上高につきましては、昨年の2017年の10月期連結実績を超えまして、9期連続増収の過去最高の数値となりました。利益面につきましても、それぞれ前年実績を上回るとともに、2期連続増益のと、これも過去最高の数値となっています。

当期の事業環境といたしましては、公共投資が底堅く推移しました。民間建設投資も、企業の収益改善を背景に、総じて堅調なかたちで推移いたしました。

東北の復興工事はすでに終息に向かっていますが、東京オリンピック関連工事、あるいはリニア中央新幹線工事等の交通インフラ工事もありまして、建設機械のレンタル需要は、比較的に旺盛に推移いたしました。

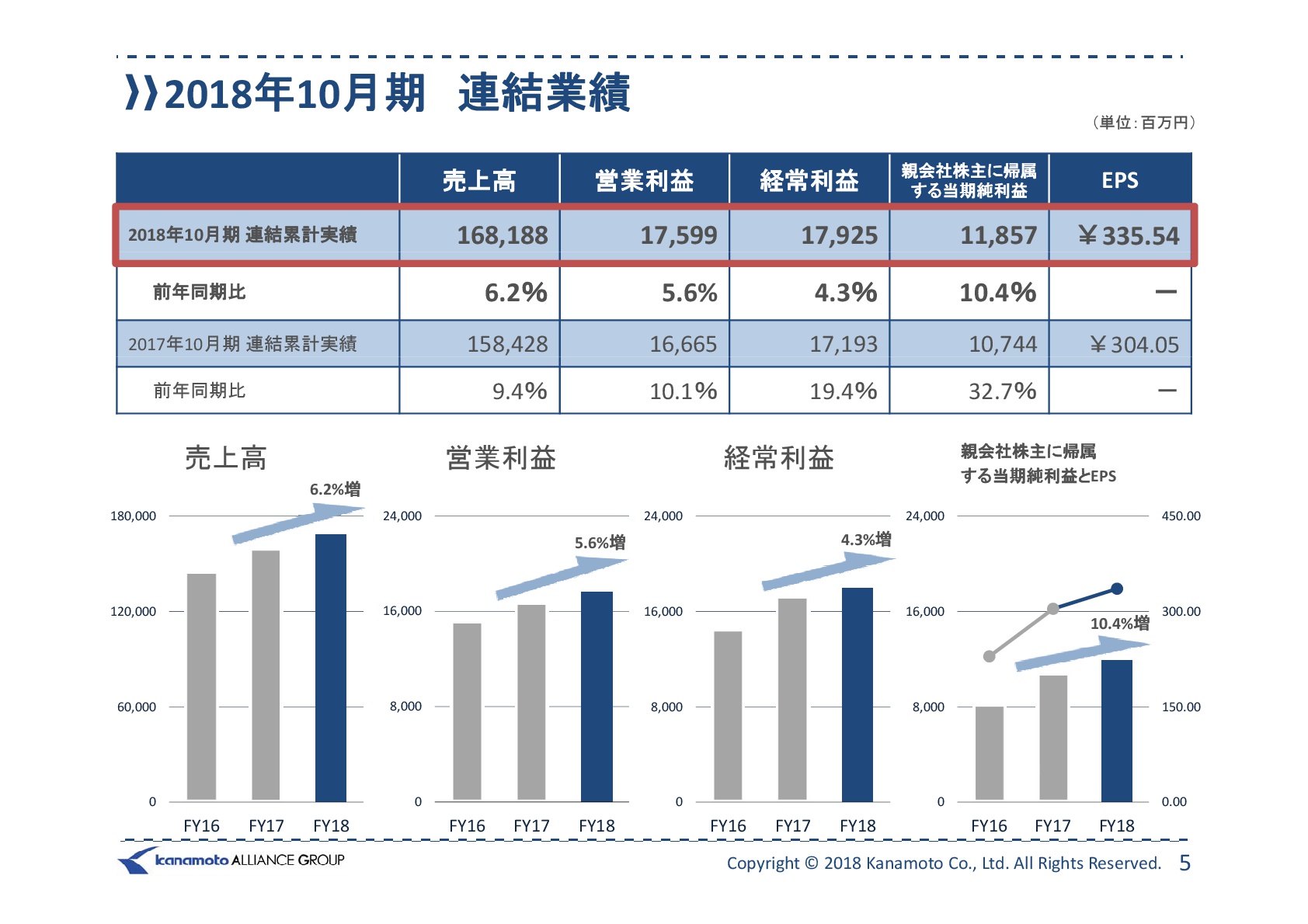

2018年10月期 連結業績②

結果としまして、当期の連結売上高は、前年同期比6.2パーセント増加の1,681億8,800万円となっています。また利益面につきましても、営業利益は、前年同期比5.6パーセント増加の175億9,900万円。経常利益は、同じく(前年同期比)4.3パーセント増加の179億2,500万円。親会社株主に帰属する当期純利益につきましては、同じく(前年同期比)10.4パーセント増加の118億5,700万円となっています。

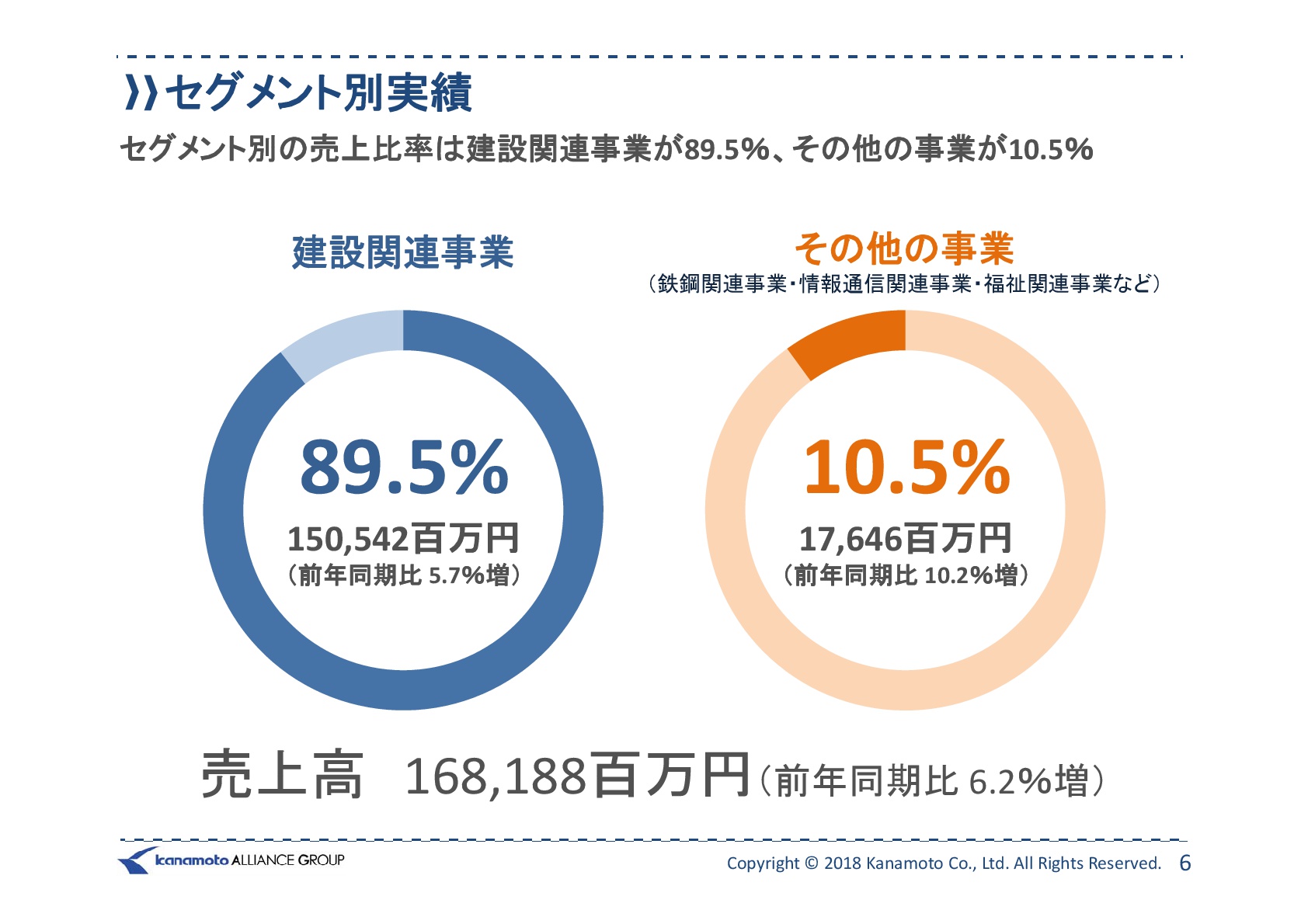

セグメント別実績

次に、連結業績をセグメント別に見てみますと、当社の主力事業であります建設関連事業の売上高が、前年同期比5.7パーセント増加の1,505億4,200万円でございます。その他の事業の売上高も、同じく(前年同期比)10.2パーセント増加の176億4,600万円と、それぞれ増加しています。

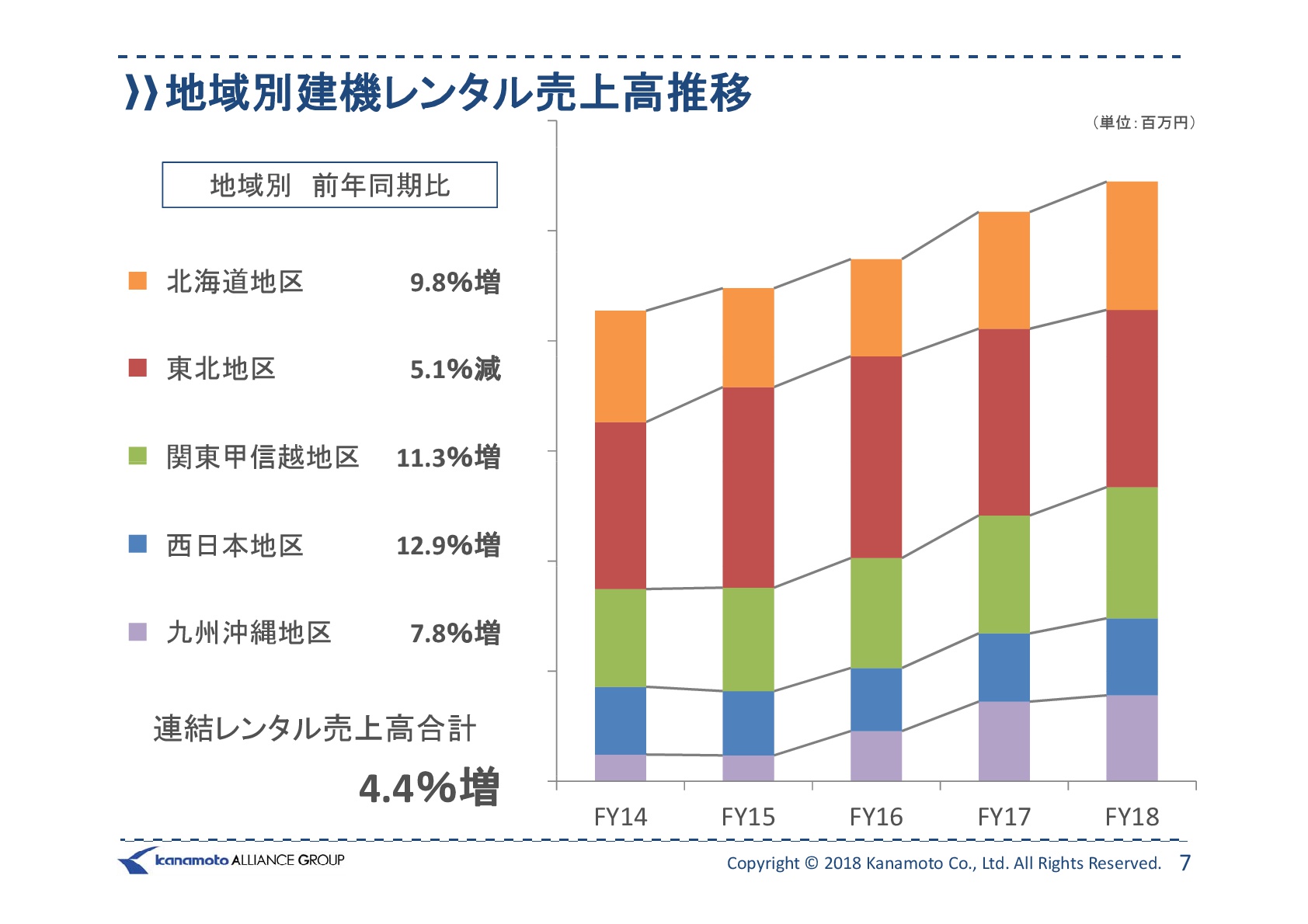

地域別建機レンタル売上高推移

続きまして、連結ベースの地域別建機レンタル売上高の推移は、ご覧のとおりとなっています。北海道地区は、一昨年の台風災害における復旧工事はすでに一段落していますが、新幹線延伸工事や、道内各地区で着工されているクリーンエネルギー基地関連、さらには今年の9月に発生しました胆振東部地震の復旧工事などもありまして、9.8パーセント増加しています。

東北地区は、例えば青森の風力発電、あるいは秋田の地熱発電に関わる土木工事や、岩手沿岸部の復興工事、さらには福島の中間貯蔵施設関連工事もありまして、当初予定していたよりも(良好で)、減少幅は5.1パーセントにとどまりました。それから、首都圏とその近郊への出店効果が出始めまして、関東甲信越地区は11.3パーセントの増加です。

西日本地区につきましては、北陸の新幹線延伸工事、あるいは交通インフラ工事(がありました)。ここも、今年の7月に発生した豪雨災害の復旧・復興への対応などの結果、12.9パーセントの増加でございました。

九州沖縄地区につきましては、豪雨災害の復旧・復興、あるいは福岡や北九州の再開発工事など、子会社を含めグループを挙げて取り組んだ結果、7.8パーセントの増加でした。なお、全地区の売上高合計は、前期比4.4パーセントの増加となりました。

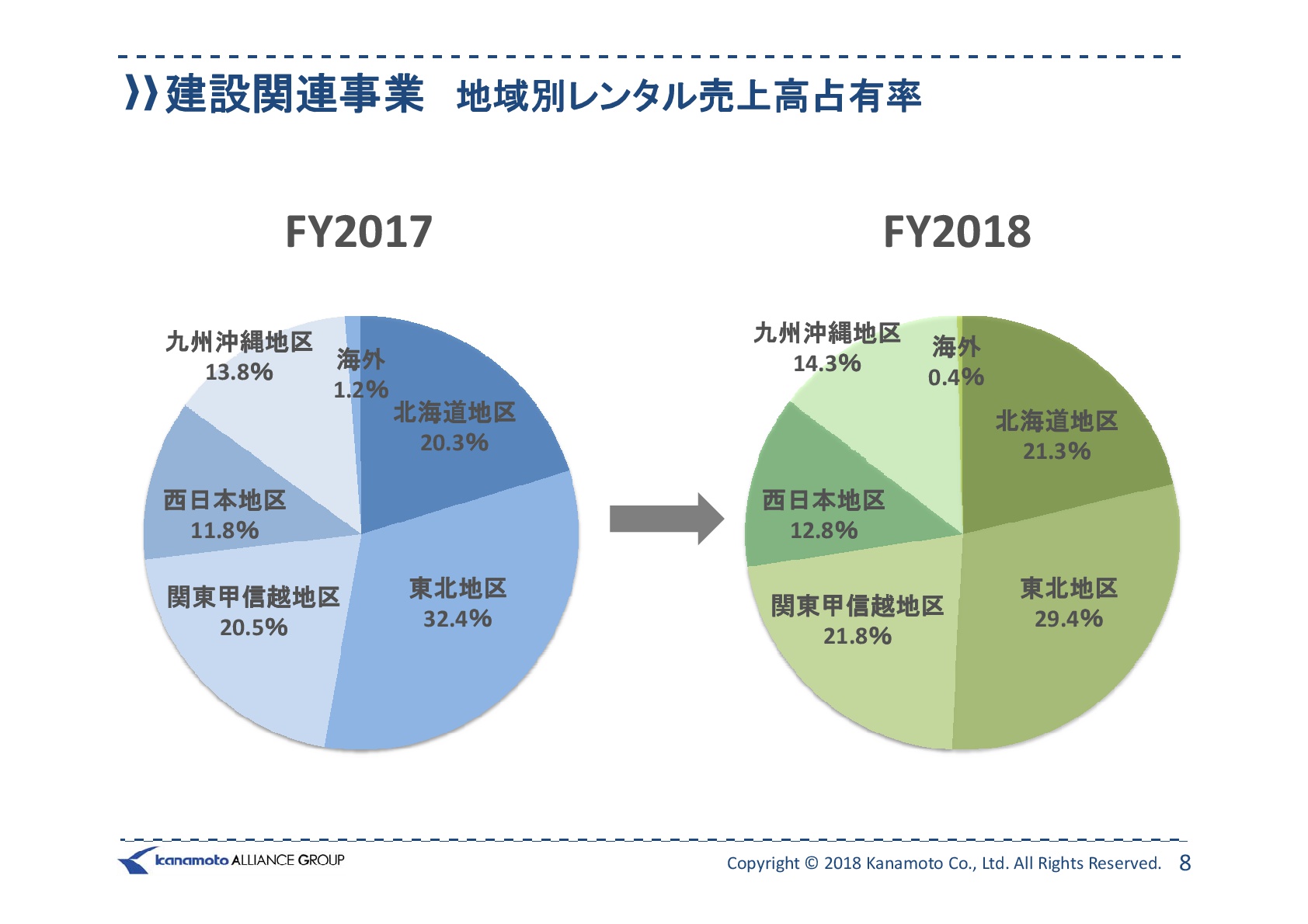

建設関連事業 地域別レンタル売上高占有率

続いて、地域別レンタル売上高の構成比の前年同期比は、ご覧のとおりとなっています。東北を除く4地区で、それぞれ構成比が増加する結果になっています。

貸借対照表 資産の部

続きまして、資産、負債、および純資産の状況でございます。当連結会計年度末の総資産は、前連結会計年度末から140億3,300万円増加しまして、2,415億7,800万円となりました。

貸借対照表 負債・純資産の部

一方、負債につきましては、合計で1,395億4,700万円となりまして、前連結会計年度末から37億9,100万円の増加となりました。純資産合計は、1,020億3,100万円となりまして、前連結会計年度末から102億4,200万円の増加となりました。それぞれの前連結会計年度末からの科目別の増減内容は、表にあるとおりでございます。

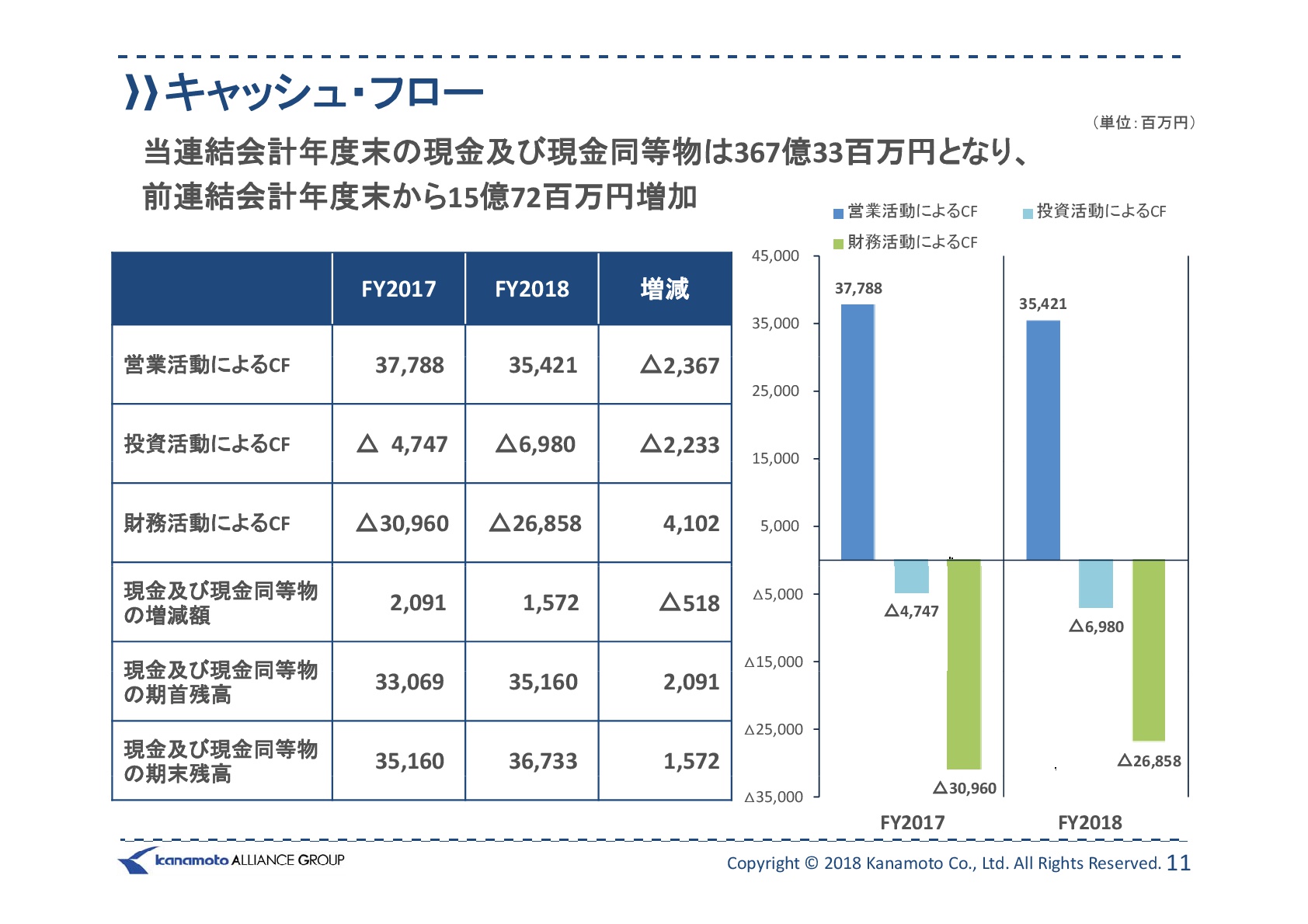

キャッシュ・フロー

次に、キャッシュ・フロー計算書についてご説明申し上げます。当連結会計年度末の現金及び現金同等物は、367億3,300万円となりまして、前連結会計年度末から比べますと、15億7,200万円増加いたしました。キャッシュ・フローの状況につきましては、ご覧のとおりとなっています。

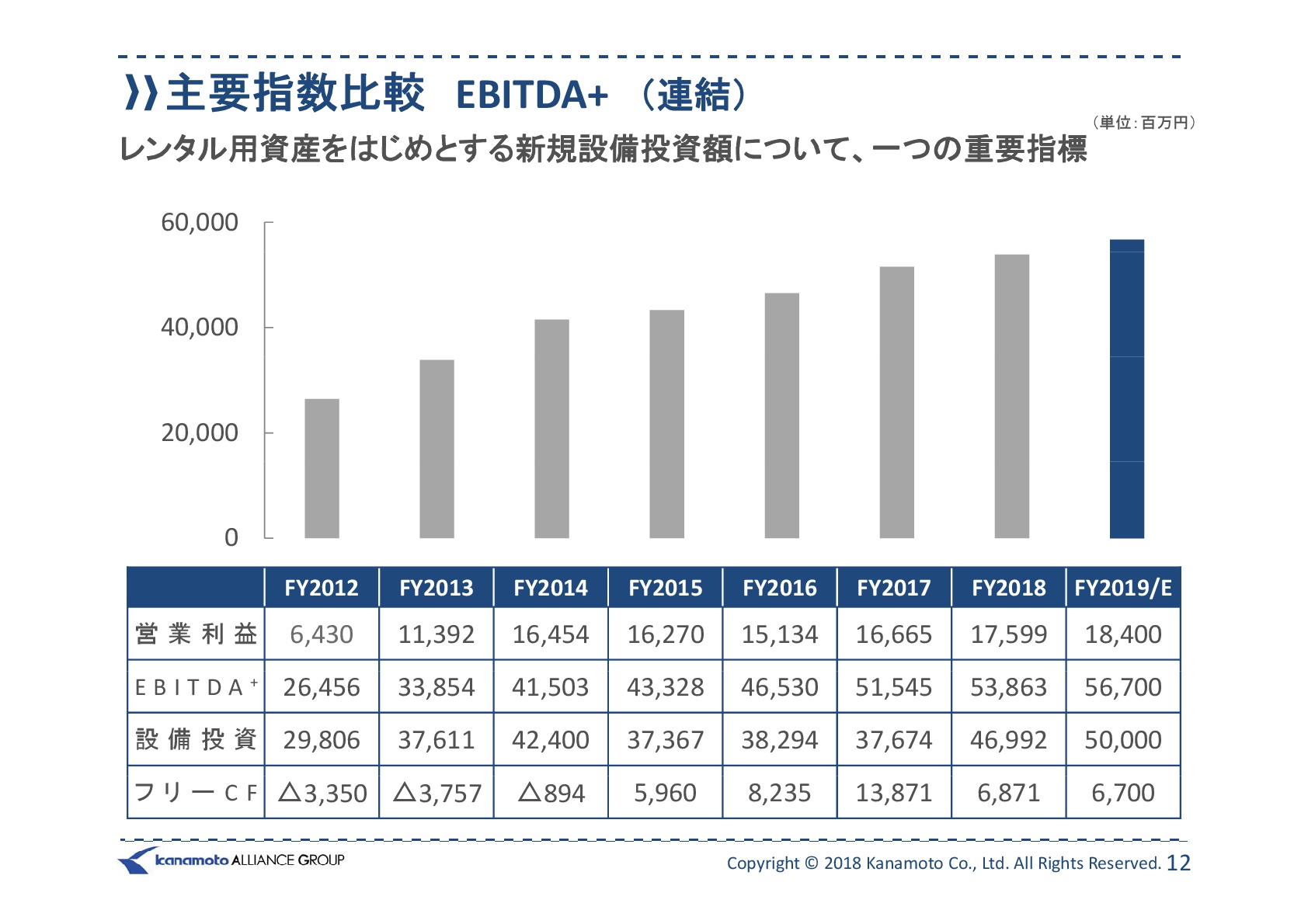

主要指数比較 EBITDA+(連結)

次に、こちらは当社で最重要指標としていますEBITDA+の推移と、設備投資の状況でございます。とくに従来は、レンタル用資産をはじめとする新規設備投資の原資としまして、このEBITDA+を重要な指標として参考にしてきています。

2018年10月期は、EBITDA+が約538億円であるのに対して、設備投資は約470億円となっています。また、2019年10月期の予想につきましても、EBITDA+が567億円であるのに対しまして、2011年以降に大量に導入したレンタル用資産の入替分や、あるいはこれまで重点施策として取り組んできています拠点展開に付帯する投資、さらには長期的に継続する各種大型プロジェクトへの関連投資など、約500億円規模の設備投資を予定しています。

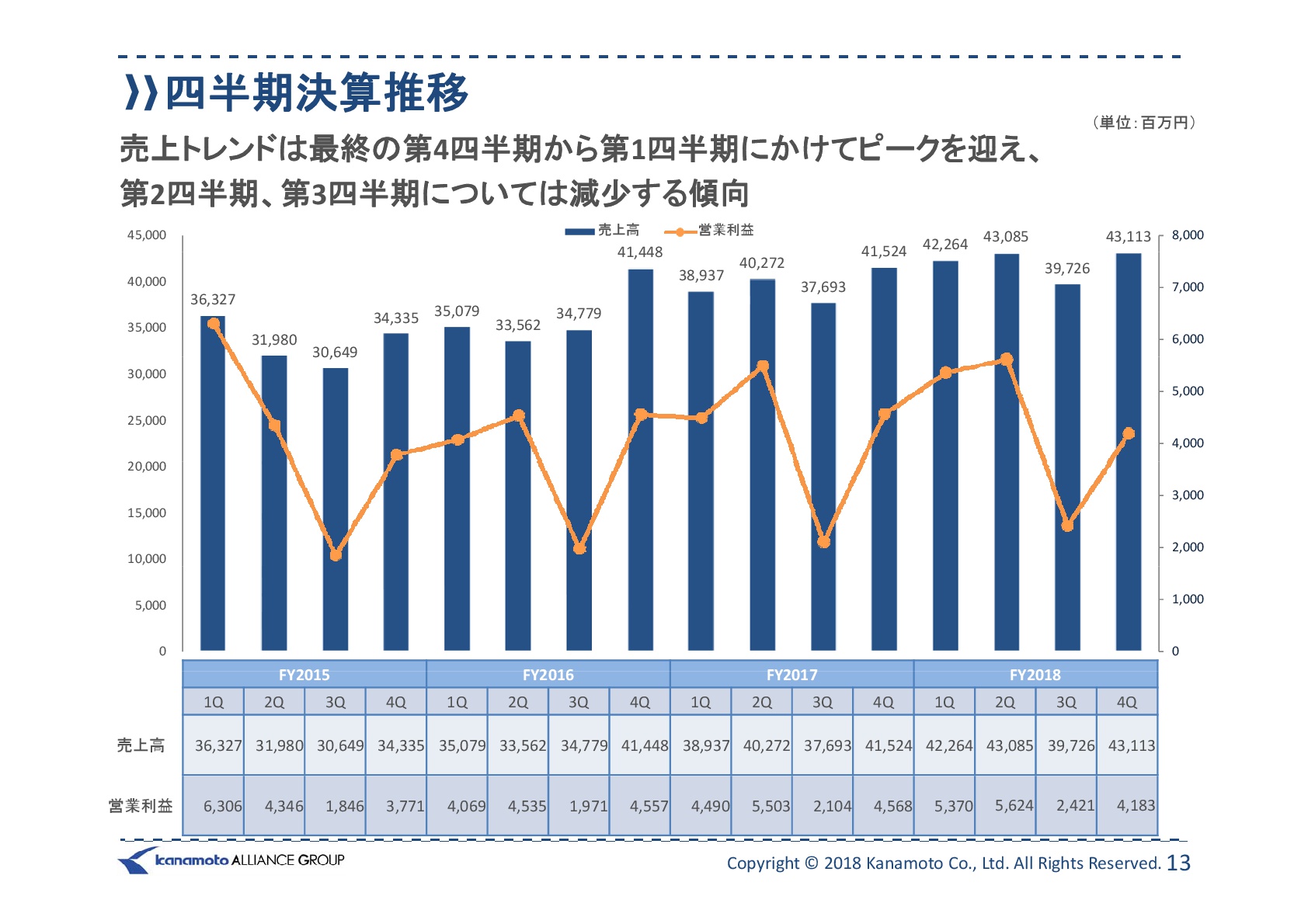

四半期決算推移

続いて、四半期ごとの売上高と営業利益の推移でございます。ご承知のとおり、当社は建設関連のために、建設需要の動向の影響を受けやすい傾向にございます。

その結果、売上トレンドといたしましては、第3四半期から第1四半期にかけてピークとなります。一方で第2四半期の2月から4月、および建設需要の端境期となります第3四半期の5月から7月は、一部(売上が)減少する季節的特性を持っています。

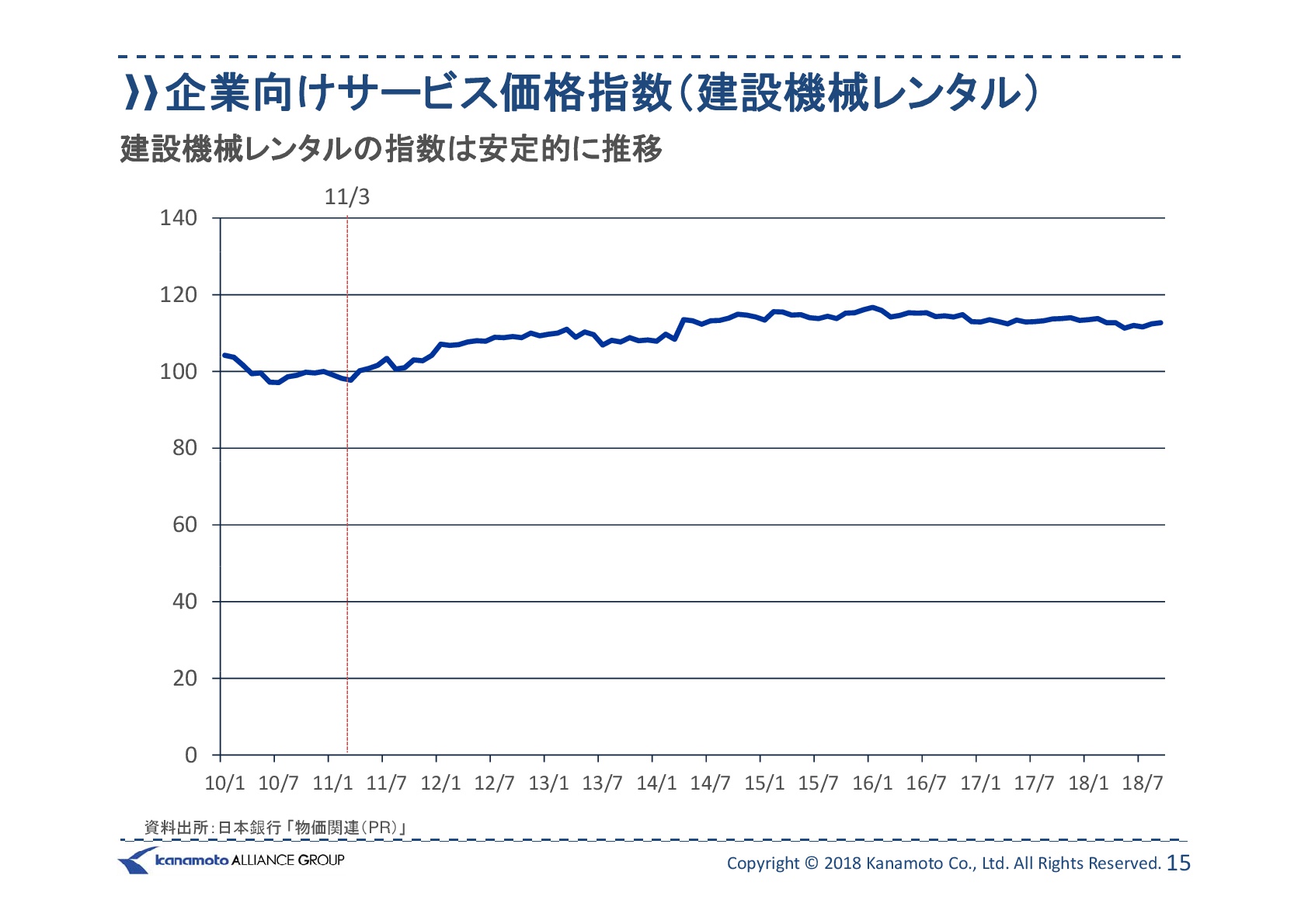

企業向けサービス価格指数(建設機械レンタル)

続いて、建機レンタル業界の概況や各数値のトレンドを交えまして、2019年10月期の業績予想について簡単にご説明申し上げます。

まず、レンタル単価についてです。これは、日本銀行が発表しています企業向けサービス価格指数で、2010年基準のものでございます。建設機械レンタルのこういった指数を参考にしてみますと、ここ数年の需給バランスは、若干伸びが少ないように思われますが、比較的底堅く推移していると言えるかと思います。

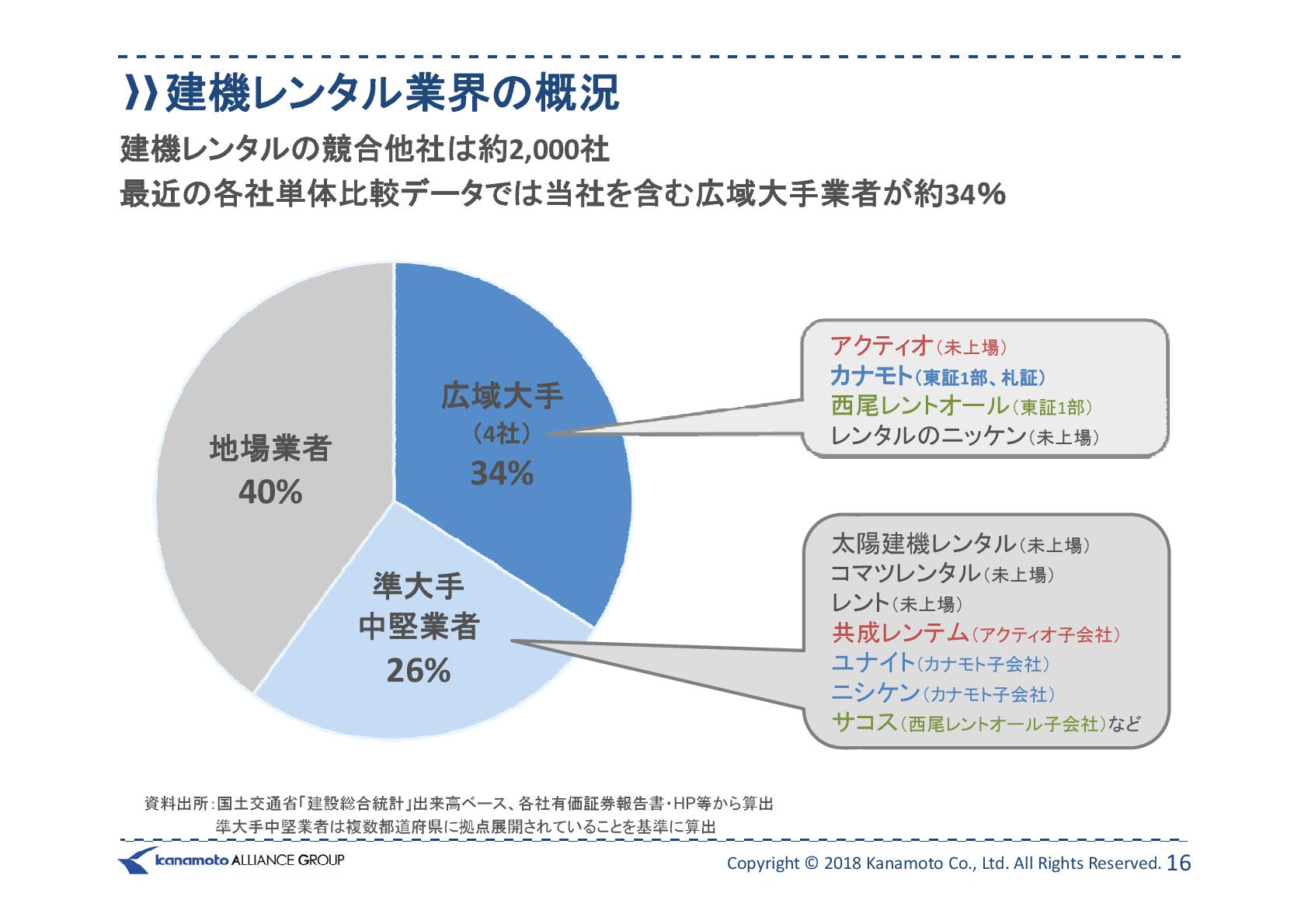

建機レンタル業界の概況

続きまして、建機レンタル業界の規模別の占有率については、ご覧のとおりとなっています。こちらは正規の比較ではございませんが、最近の各社の単体比較データは、広域大手業者が約34パーセント。準大手・中堅業者が約26パーセント。地場業者が約40パーセントという構成比になっています。

現在も、準大手・中堅業者の中には広域大手の子会社が数社含まれていますが、建設場が一部の大都市に集中するなど、地域差も大きくなっています。また、地方都市を本拠地とする企業が経営の効率化を目的に大手企業の傘下に加わるケースも、少しずつ見え始めています。

このように、今後も営業エリア拡大を目指す大手企業と、大手企業からの支援や、あるいは資本の増強などが必要と考える中堅の中小企業とのM&Aが増えてくるものと思っています。大手企業のシェア拡大が、さらに進行するのではないかと予想されるものでございます。

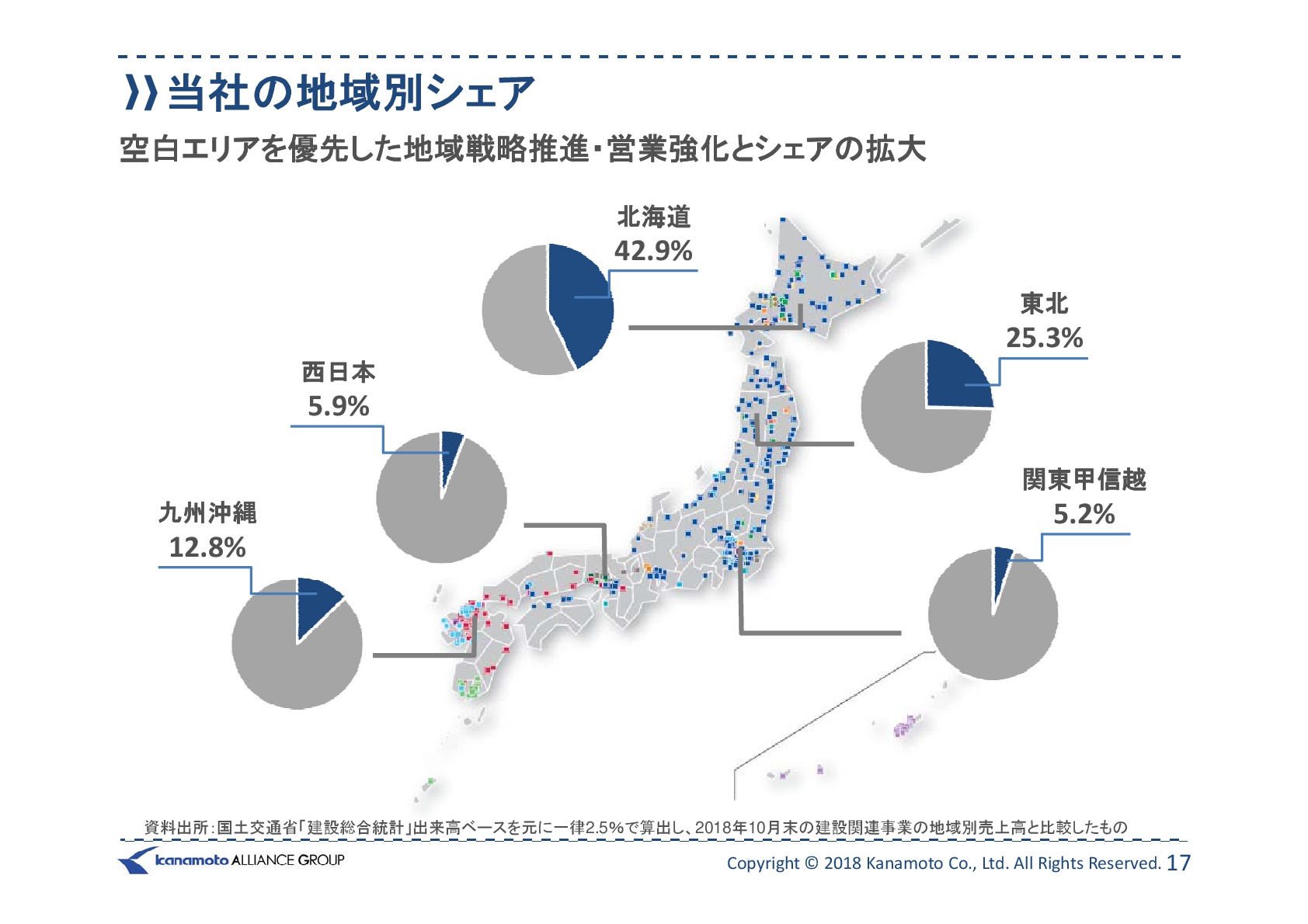

当社の地域別シェア

続いて、当社の地域別シェアについてご説明申し上げます。これらも正確な数字ではございませんが、国土交通省の「建設総合統計」の出来高ベースを元にしまして、レンタル市場を一律2.5パーセントということで算出して、それと当社の2018年10月期の建設関連事業の地域別売上高を比較したものでございます。

ご覧のとおり、当社のシェアとしましては、北海道が昨年と比べまして5.3パーセント増加しまして、42.9パーセント。東北が25.3パーセント。関東甲信越、そして西日本は5パーセント以上のシェアとなります。それから、九州沖縄地区につきましては、12.8パーセントとなっています。

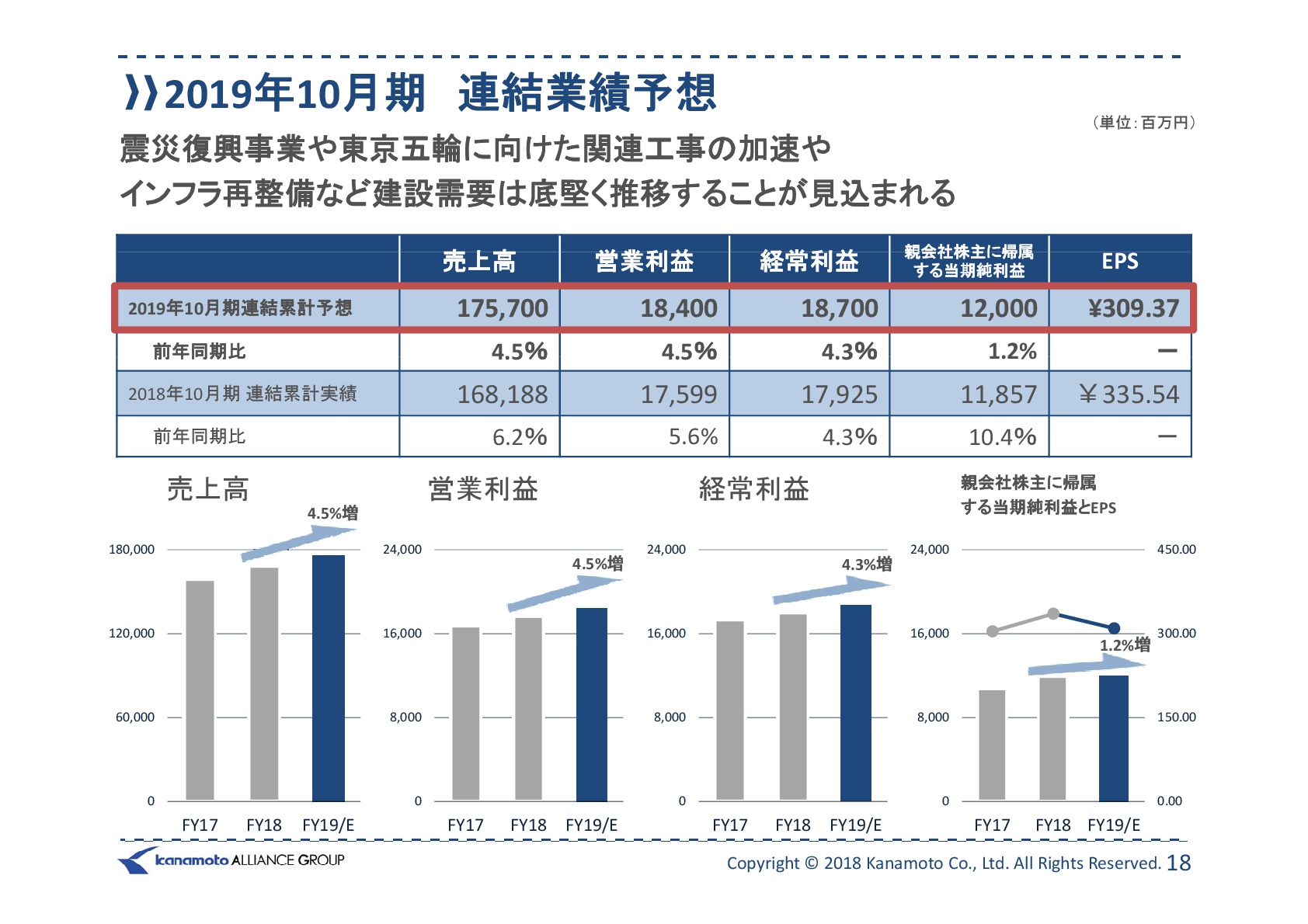

それでは、来期の見通しについて申し上げます。東京オリンピック事業や、あるいはインフラの再整備事業、さらには主要都市での再開発事業、大型プロジェクトと、それぞれの地区ですでに計画されているものが多数ございます。公共投資あるいは民間投資ともに、54期(2018年10月期)と比較しても同じレベルで、引き続き堅調に推移すると予想しているところでございます。

しかしながら、一方では、すでに現象として表れています国内の一部の地域において、公共工事が減少する、あるいは都市圏を中心に建設工事が集中するといった、建設需要の地域格差に一段と広がりが見られるのではないかと考えています。さらには、技能労働者不足の常態化による入札の不調、工事の遅延等の懸念材料も予想されるところでございます。

2019年10月期 連結業績予想

こういった環境の中で、2019年10月期の連結業績につきましては、売上高は1,757億円、前年同期比4.5パーセントの増収でございます。営業利益につきましては184億円、同じく4.5パーセントの増益。経常利益は187億円、同じく4.3パーセントの増益。親会社株主に帰属する当期純利益につきましては120億円、同じく1.2パーセントの増益と予想しているところでございます。

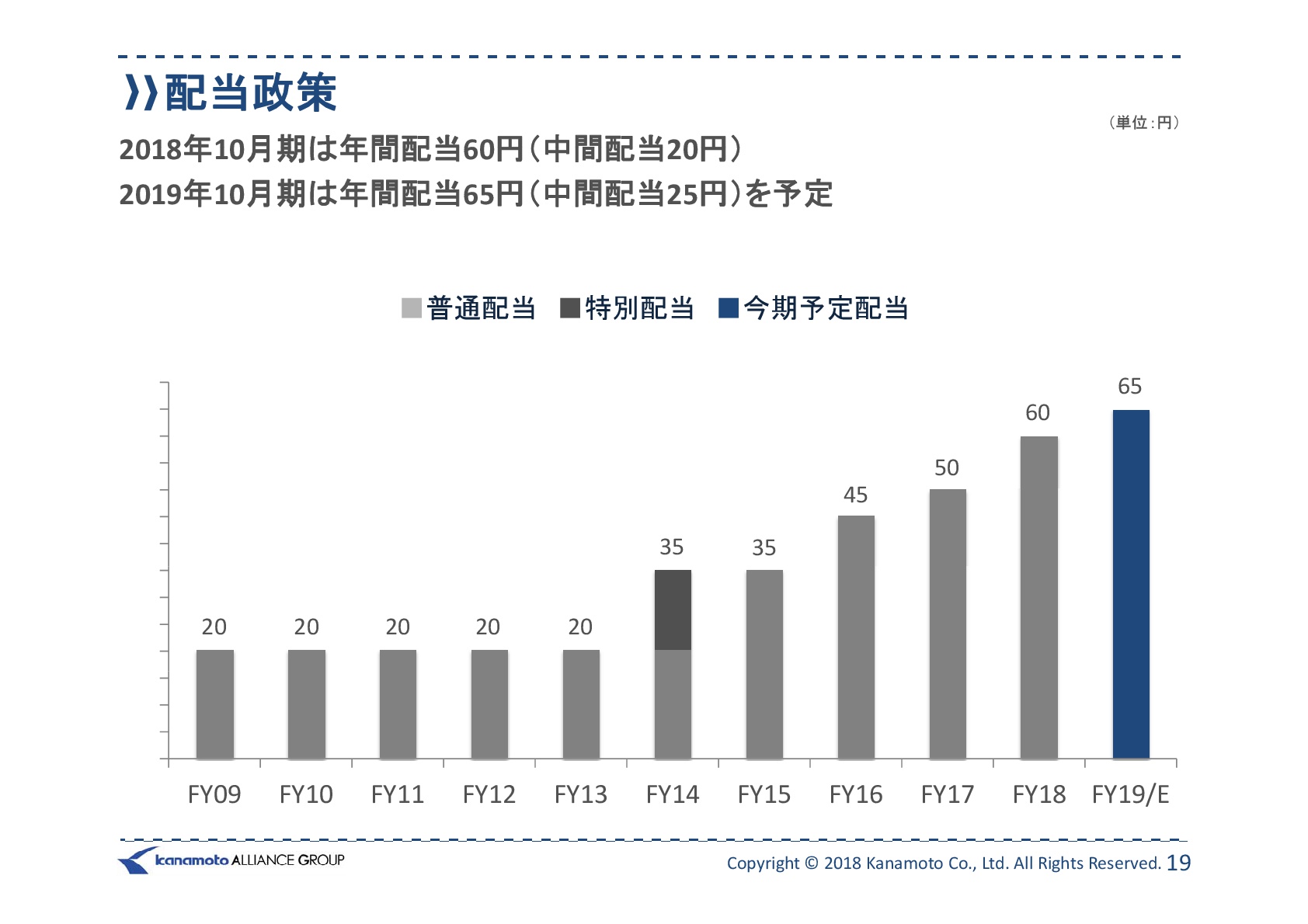

配当政策

最後になりますが、当社の配当政策について説明させていただきます。2018年10月期の配当につきましては、中間配当20円、期末配当40円を計画していまして、1株あたり10円増配の60円とさせていただく方針でございます。

2019年10月期の配当につきましては、中間配当を5円増配しまして25円、期末配当40円と合わせまして、1株あたりの年間配当を65円とさせていただく予定でございます。なお、引き続き資本政策を機動的に行えるよう、自己株式の買い入れ体制もすでに整えています。

以上、私からのご説明を終わりとさせていただきます。なお、今後の展開等につきましては、引き続き社長の金本から説明させていただきます。ご清聴ありがとうございます。

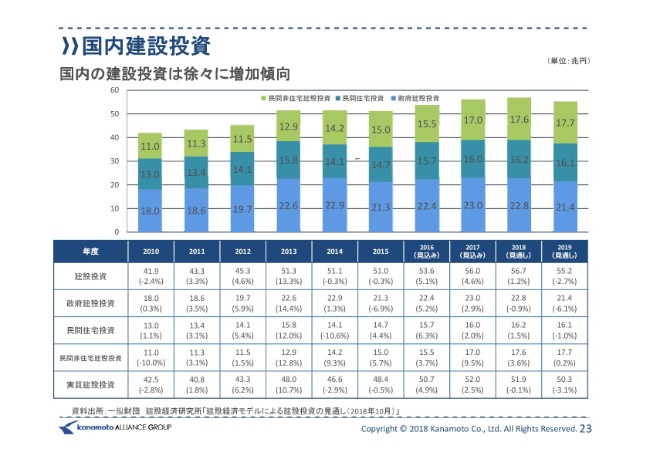

国内建設投資

金本哲男氏:株式会社カナモトの社長をしております、金本でございます。本日はお忙しい中、ご参集を賜りまして誠にありがとうございます。

業績見通し等、主に定量面につきましては専務の卯辰から説明をさせていただいたとおりの状況でございます。これらを踏まえまして、私からは当社グループのこれまでの成果、また今後の展開についてご説明を申し上げたいと思います。

まず1つ目でございます。国内営業基盤の拡充の進捗状況についてご説明をさせていただきます。はじめにマクロで見た場合、国内の建設投資についてでございますが、ご覧のとおり2010年から2011年以降、増加傾向にあります。

現時点での2019年の建設投資の見通しにつきましては、55兆円となっておりますが、ご周知のとおり先般の公共工事関連費の公共事業関係費増額の記事がございましたように、国内の建設投資につきましては、2020年以降も一定の水準で推移することが予想されます。

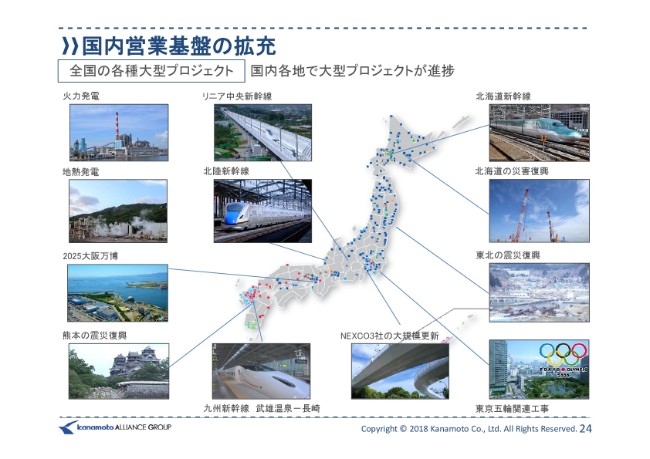

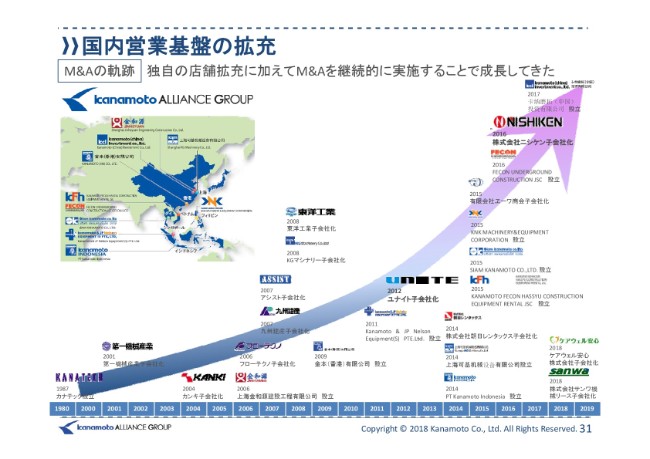

国内営業基盤の拡充①

現在進行中の、全国の大型プロジェクトでございます。整備新幹線、またはリニア新幹線の工事や、東京オリンピック・パラリンピック、さらに先日決定いたしました大阪万博等につきまして、今後我々グループとしては、積極的に取り組んでまいりたいと考えております。

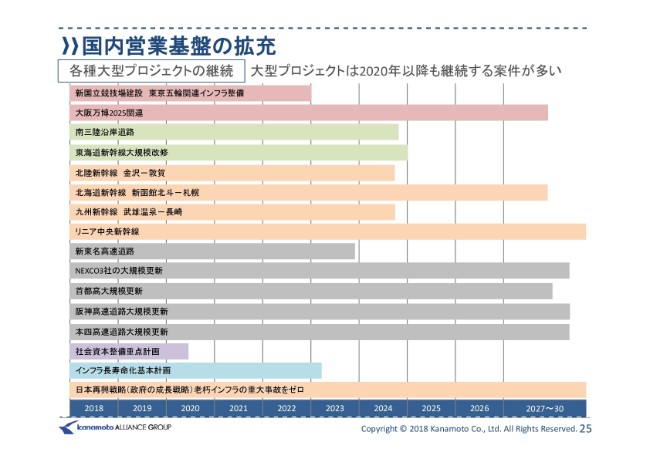

国内営業基盤の拡充②

ご覧のように各種の大型プロジェクトにつきましては、長期的な案件が多く、リニア新幹線に代表されるような大型交通インフラの建設や整備は、東京オリンピック以降、2020年以降も底堅く推移することが予想されます。

とくに近年、年々増加しております自然災害に対する復旧支援活動につきましては、当社グループの重要な使命の1つであると認識しております。

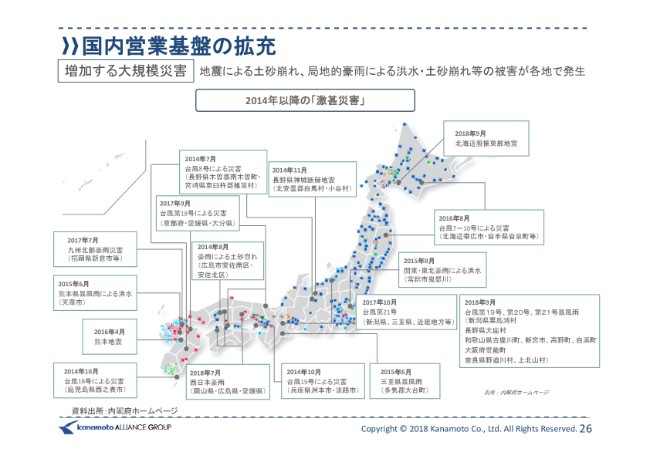

国内営業基盤の拡充③

2014年以降に発生した激甚災害の一覧でございます。2014年は、我々が長期経営計画を開始した年です。ご覧のとおり、全国各地で地震や土砂崩れ、大型の台風、局地的な豪雨による洪水等の被害が発生しております。被災地では、現在も復旧工事が続いておりまして、当社としましても対策本部の設置や機械・機材の供給など、グループで総力を挙げて真剣に尽力しているところでございます。

さらなる支援・体制強化のためにも、また今後起こりうることから準備しておかなければいけない新たな災害に対応するためにも、拠点を増強する必要があると認識しております。

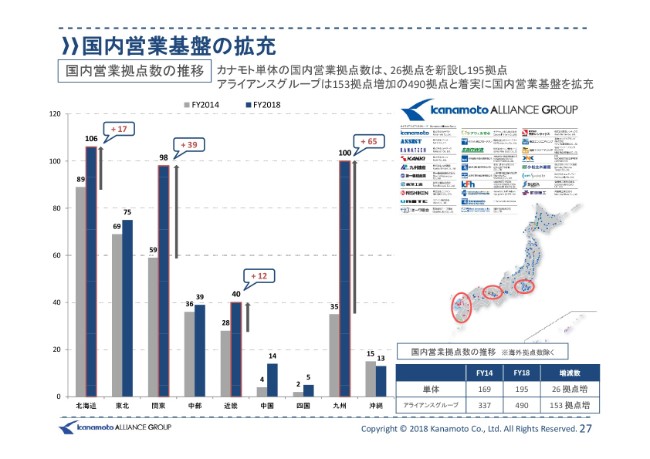

国内営業基盤の拡充④

当社グループの長期経営計画の部分を策定した、2014年から2018年10月末、先期末までの新規拠点についてです。国内新規拠点の出店推移でございますが、カナモト単体におきましては、26拠点を新設し、現在は単体で195拠点となっております。

加えまして、進行期である今期は、すでに具現化しております新規開設拠点が11拠点もございます。合わせまして、この5年間で37拠点(の新設となります)。計画策定時の53拠点の計画に対して37拠点、新規開設が決まっているという進捗でございます。

アライアンスグループを含めますと、この4年間に153拠点の増加で、合わせまして490拠点ということで、国内営業基盤の拡充を着実に進めているところでございます。

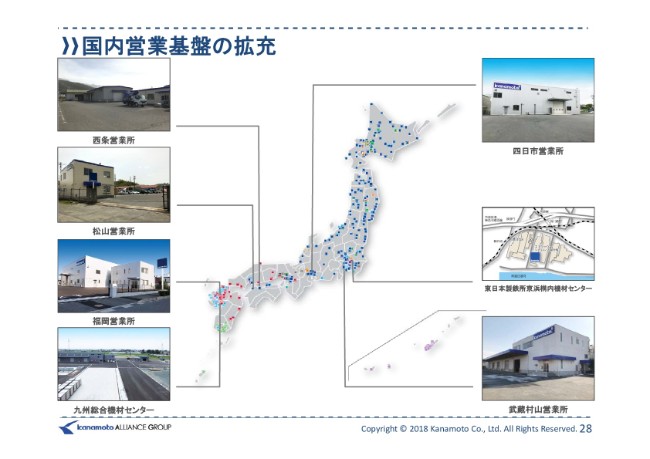

国内営業基盤の拡充⑤

ちなみに、当社単体の2018年10月期、先期の出店実績はご覧のとおりでございます。全部で7拠点ありますが、もっとも力を入れております関東エリア、また九州、そして西日本エリアという未出店エリアへの拠点拡充を推し進めました。

国内営業基盤の拡充⑥

7月には、カナモト本体としては空白のエリアでありました九州地区への拠点展開を果たしました。九州の人口の約4割を占める福岡県で、福岡営業所と九州機材センターの2拠点を同時に開設し、現在アライアンスグループ全体で、九州地区に100拠点を展開しているところであります。

今後は熊本、鹿児島、長崎といった中核都市への出店なども視野に入れ、現在でも進行中の熊本地震、また九州北部豪雨などの災害復旧工事や福岡市の天神ビッグバン、ウォーターフロントなどの大型プロジェクト工事への参入も図ってまいりたいと考えております。

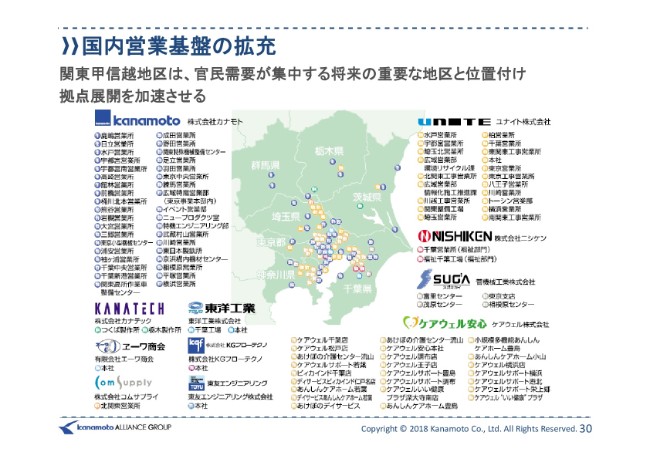

国内営業基盤の拡充⑦

先ほど申しましたように、東京オリンピック・パラリンピック以降の各種の大型プロジェクトが長期的に継続する関東信越地区につきましては、現在、また将来においても重要なエリアと位置づけまして、首都圏を中心に機材と拠点の拡充を進めてまいりたいと思います。

引き続き、カナモトを基軸として各社関連会社との一層の連携を進め、営業拡大またサービス・品質の向上を目指しているところでございます。

国内営業基盤の拡充⑧

当社独自の自前での店舗の拡充に加えまして、随時M&Aを継続的に実施してまいりました。国内においては昨年12月に、連結子会社であるニシケンがケアウェル安心という会社の株式を取得し、福祉関連事業の業務提携・買収を行っております。

さらに7月には、北海道の株式会社サンワ機械リースの全株式を取得し、子会社化しました。今後も将来的なシナジー効果が期待できる事業領域におきましては、業務提携もしくはM&Aにも積極的に取り組んでまいりたいと考えております。

国内営業基盤の拡充⑨

近年、我々グループが、メーカーへの出資の増加や周辺機材の導入等によって投資を強めておりますトンネル関連事業につきましては、今後も一層の差別化を図るために、出資したグループ企業等と連携して、ニーズに応じたラインアップを行い、積極的に拡充してまいりたいと思います。

この写真にありますように、国内最大級の電気集塵機や、新幹線延伸工事の早期化に向けた40トンのターンテーブル……通常は30トンとのことですが、40トンのターンテーブルに加えて、海外の広い地域で鉱山用の機械として実績のあるメーカーの低床の20トンダンプ、ホイルローターでありますような特殊なトンネル向け機材の導入および充実を図っております。

高速道路や橋梁などの大型更新をはじめ、防災・減災に向けた全国各地のインフラ整備に寄与するサービスや、安全で効率的に作業を進めるための技術提供につきましても、強化してまいりたいと考えております。

国内営業基盤の拡充⑩

さらに当社グループは、2016年度より国土交通省が進めております現場の生産性向上策「i-construction」へも積極的に参入して取り組んでおります。重機のシステム導入に加えまして、無人化施工の推進においても、遠隔操作ロボットを開発・導入するなどさまざまな研究や実績を積み上げているところでございます。

このあと、ICTをさらに拡大するために弊社が作成しましたICTに関しての動画を少しご覧いただきたいと思います。

(動画が流れる)

今後も、i-constructionやAIの活用など、イノベーション分野へも積極的に対応してまいりたいと考えております。

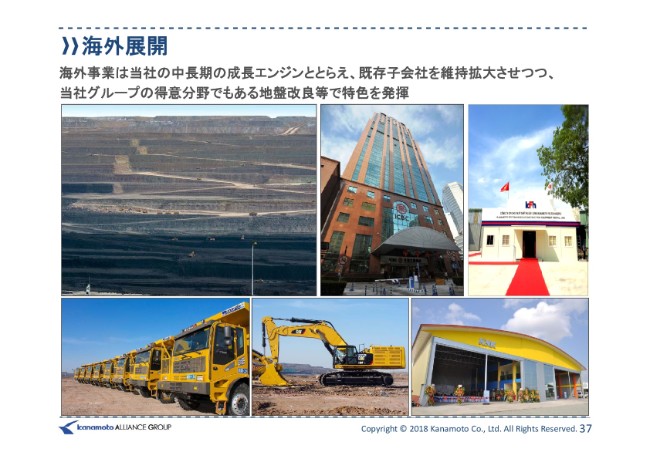

海外展開①

次に、海外展開について簡単にご説明申し上げます。ご覧のとおり、当社ではすでに海外6ヶ国に事業会社を設立して運営をしております。

昨年、中国に新たに設立いたしました金本中国投資有限公司におきましては、4月から中国のウイグル自治区におきまして、鉱山採掘用の大型油圧ショベル6台、大型鉱山用ダンプ40台の貸出を開始いたしました。

現在、中国国内のほかのエリアにつきましても、さらに大型の投資案件への参入を計画しているところでございます。中国では、このような分野のコンペティター、いわゆる取り扱う事業者が限られているため、今後、高い収益を期待しているところでございます。

海外展開②

長期的な成長エンジンとして、潜在需要の高い中国及び東南アジアを中心に、営業基盤の確立を推進していくことで、将来的には海外売上高を100億円規模に成長させ、次に連結売上高の10パーセント以上を占めるところを目指しております。海外事業の経験値も蓄積してきましたので、収益力の向上も含めて、体制を構築していきたいと考えております。

内部オペレーションの最適化

最後に、内部オペレーションの最適化について、簡単にご説明いたします。長期ビジョンの3つ目の施策として進めてきました内部オペレーションの最適化の目玉である新システムの導入でございますが、今年の5月にサービスインし、運用を開始いたしました。

これまで蓄積したデータの活用などによりまして、的確な商品ラインアップや、資産管理、採算管理のリアルタイム化、また業務全般の効率化を推し進める原動力ということで、期待しているところであります。

また今後は、グループ各社にも順次導入予定となっておりますので、システムを統合して、グループによるさらなる効率化を推し進めたいと考えております。我々は、中期計画の最終年度にふさわしい過去最高収益の計上を目指しております。

これら3つの重点施策を推進していくとともに、ITを活用した働き方改革や生産性の向上、また、改訂コーポレートガバナンス・コードの趣旨を踏まえた体制の強化、SDGs、いわゆる持続可能な開発目標に対する取り組みにつきましても、社会的課題を解決するために、我々として何ができるのかという発想で従来以上に取り組んで、進めてまいりたいと考えております。

最後になりましたが、過日実施いたしました公募増資につきまして、今回市場から調達した資金を有効に活用し、さらなる成長を目指して、企業価値の向上に努めてまいります。

以上でございます。本日はどうもありがとうございます。

新着ログ

「サービス業」のログ