新明和工業株式会社 2019年3月期第2四半期決算説明会

新明和工業、上期として過去最高の売上高 通期業績予想を上方修正へ

連結決算ハイライト(上期)

五十川龍之氏(以下、五十川):みなさん、おはようございます。新明和工業の五十川でございます。本日はご多忙の中、弊社2019年度3月期第2四半期決算説明会にご出席をいただきまして、誠にありがとうございます。

さっそくではございますが、説明を行わせていただきます。まず本日は、第2四半期の連結決算ハイライト、通期業績予想、そして現在推進中であります中期経営計画「CFG2020」の進捗状況について、ご説明をいたします。

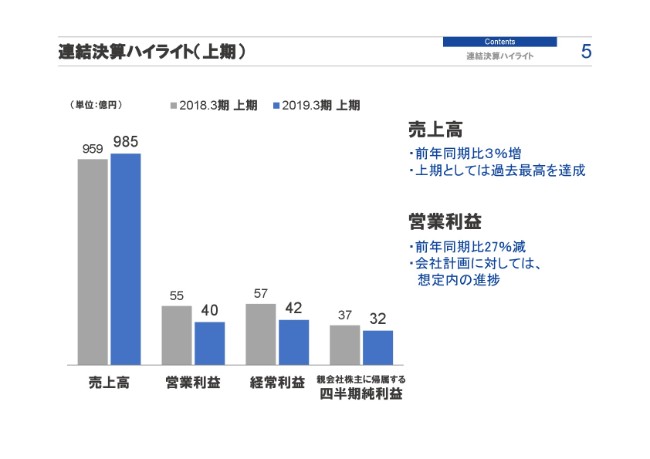

まずは、2019年3月期第2四半期の連結決算ハイライトについてご説明いたします。こちらは2018年上期の売上高と各利益について、それぞれ前年同期と比較したグラフであります。売上高は前年同期比で3パーセント増加し、上期としては過去最高を達成いたしました。

一方、損益面では、上期が好調だった前年度と比べますと、営業利益が前年同期比で27パーセント減少いたしましたが、会社計画に対しては想定内の進捗となっております。

セグメント別 増減(前年同期比)

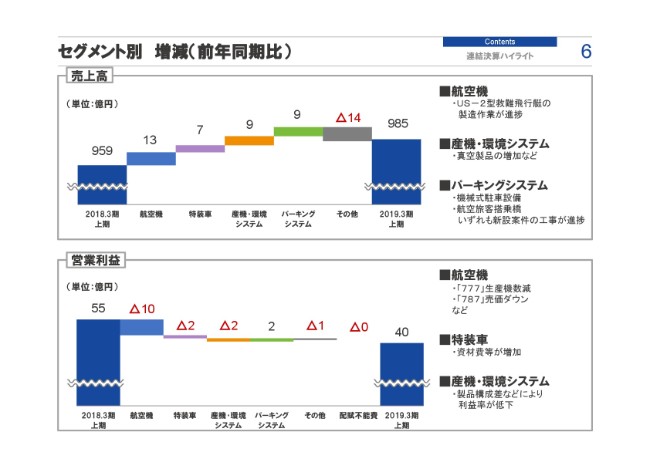

次に、前年同期と比較したセグメント別の売上高および営業利益の増減を説明いたします。

まず、上段に示します売上高でございますが、前年同期に比べ、その他セグメントを除くすべてにおいて増加いたしました。

増減額の大きなセグメントとしましては、航空機セグメントがUS-2型救難飛行艇の製造作業が進捗しましたことなどから、13億円の増収となりました。また、産機・環境システムセグメントにおいては、真空製品の売上が増加したことなどから、9億円の増収となりました。そのほか、パーキングシステムセグメントにおいては、機械式駐車設備・航空旅客搭乗橋のいずれも新設案件の工事が進捗し、9億円の増収となりました。

続きまして、下段の営業利益ですが、こちらは前年同期に比べ、パーキングシステムセグメントを除くすべてのセグメントにおいて、減益となりました。

航空機セグメントが、収益性の高いボーイング社「777」向け翼胴フェアリングの生産機数減少などによりまして、10億円の減益となりました。また、特装車セグメントは資材費等の増加による採算の悪化、産機・環境システムセグメントは製品構成差などにより、どちらも2億円の減益となりました。

通期業績サマリー

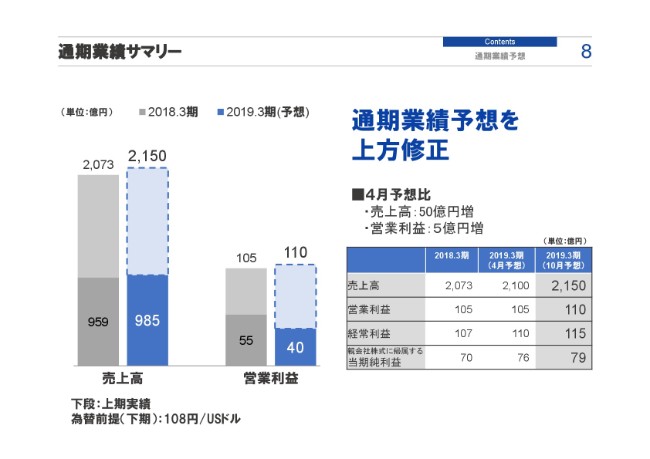

続きまして、ここからは2019年3月期の通期業績予想についてご説明いたします。こちらは通期業績予想を、前期である2018年3月期の数値と比較したグラフであります。なお、上期の実績は下段に濃い色で表しております。

営業利益が前期と比較すると下期に偏っておりますが、これは前年下期に赤字でありました航空機セグメントが黒字化することなどにより、利益が改善されるためであります。

通期業績予想については、売上高が特装車セグメントを中心に想定以上に受注が好調に推移していること。損益面においては、為替水準が想定より円安に推移していることなどを反映し、売上高を2,100億円から2,150億円、営業利益を105億円から110億円と、いずれも期初に設定した数値から上方修正をしております。

なお、この計画どおりに進みますと、売上高は過去最高値を更新する予定であります。

セグメント別 通期業績サマリー

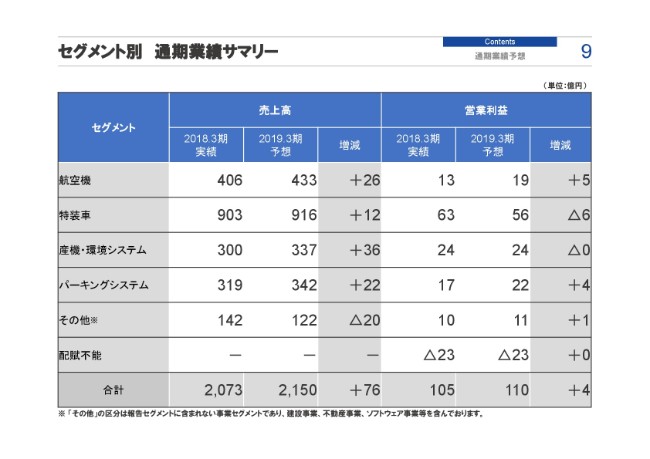

セグメント別の通期業績予想は、ご覧のとおりとなります。

航空機セグメント

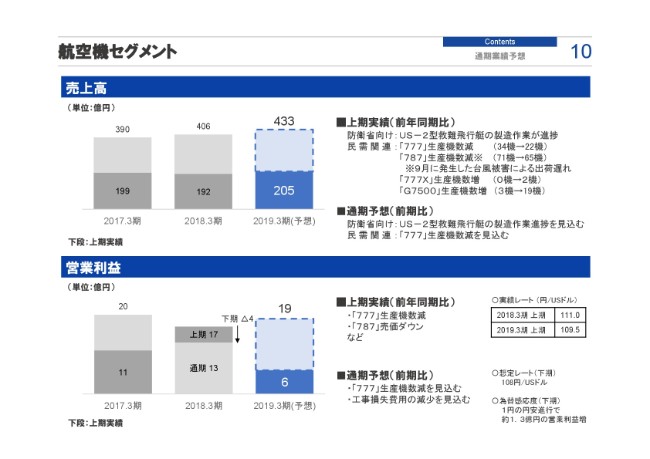

次のページから、セグメントごとの売上高と営業利益についてご説明してまいります。まずは、航空機セグメントです。上期実績は前年同期比で、通期予想は前期比でご説明いたします。

売上高につきましては、上期実績は防衛省向けでUS-2型救難飛行艇の製造作業が進捗したことなどから、全体では増収となりました。

通期予想については、ボーイング社「777」向けの翼胴フェアリングが後継機への移行時期に差し掛かったことにより、売上機数の減少を予想しておりますが、上期に引き続き救難飛行艇の製造作業が進捗し、増収となる見込みであります。

一方、営業利益につきましては、上期実績は先ほどご説明した「777」向け翼胴フェアリングが、収益性が高いにも関わらず生産機数が減少したことなどから、減益となりました。

通期予想については、上期に引き続き「777」向けの翼胴フェアリングの生産機数減による減益を見込むものの、ボンバルディア社「G-7500」向けコンポーネントの製造などに対して、工事損失費用を計上した前年度に比べますと、増益となる見込みであります。

特装車セグメント

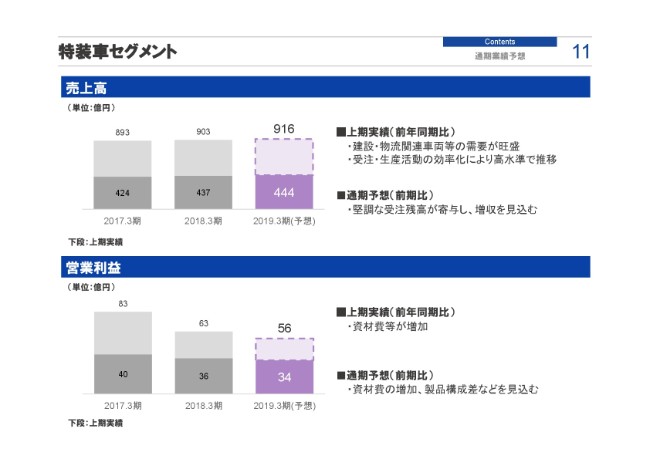

続きまして、特装車セグメントです。

売上高につきましては、上期実績は建設・物流関連車両等の需要が大変旺盛であり、また受注・生産活動の効率化により高水準で推移した結果、全体では増収となりました。通期予想につきましては、堅調な受注残高が寄与し、増収となる見込みであります。

一方、営業利益については、上期実績は増収となりましたが、資材費の増加などが影響したことなどから減益となりました。通期予想については上期に引き続き、資材費の増加や製品構成差などから減益となる見込みであります。

産機・環境システムセグメント

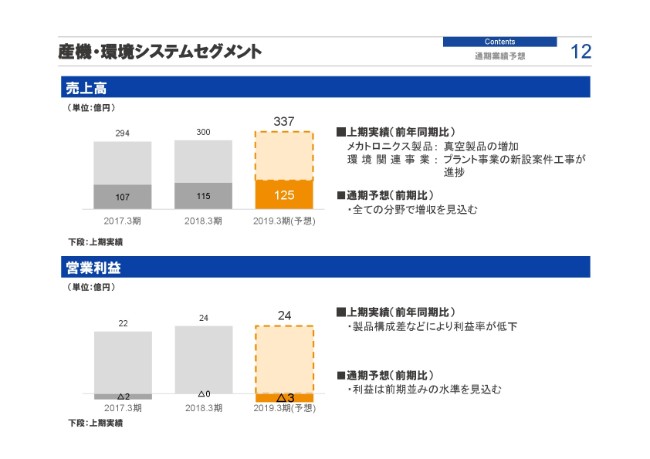

続きまして、産機・環境システムセグメントです。

売上高につきまして、上期実績はメカトロニクス製品で真空製品の売上が増加し、また、環境関連事業でプラント事業の新設案件工事が進捗するなど、すべての分野で増収となりました。通期予想につきましては、上期に引き続き好調を維持し、すべての分野で増収となる見込みであります。

一方、営業利益については、上期実績は製品構成差などにより利益率が低下し、減益となりました。通期予想については、利益は前期並の水準となる見込みであります。

パーキングシステムセグメント

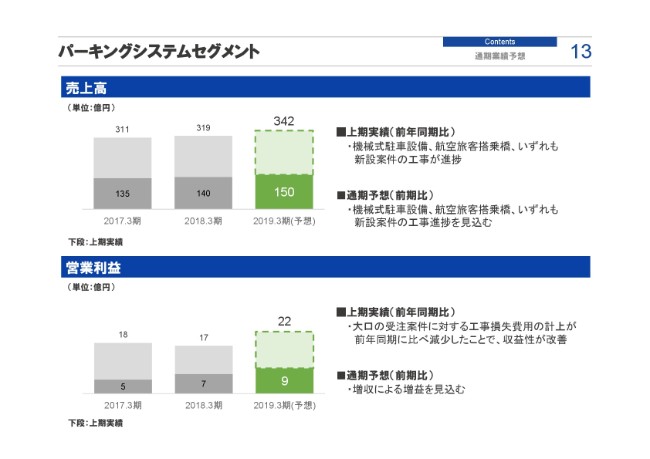

セグメントの最後に、パーキングシステムセグメントについてご説明いたします。

売上高については、上期実績は機械式駐車設備・航空旅客搭乗橋、いずれも新設案件の工事が進捗し増収となりました。通期予想については、上期に引き続き両方の分野で工事が進捗し、増収となる見込みであります。

一方、営業利益については、上期実績は大口の受注案件に対する工事損失費用の計上が前年同期に比べ減少したことで、収益性が改善いたしました。通期予想につきましては、増収による増益を見込んでおります。

セグメント別の売上高と営業利益の説明は、以上でございます。

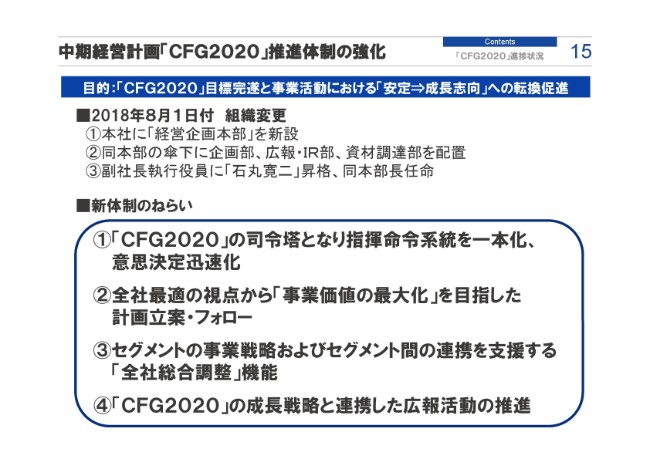

中期経営計画「CFG2020」推進体制の強化

続きまして、ここからは中期経営計画「CFG2020」の進捗状況の説明を行います。

まず、今年度の上期に実施しました組織変更についてご説明いたします。目的は「CFG2020」推進体制を強化し、目標完遂と事業活動における「安定志向から成長志向」への転換を促進する。これが狙いであります。

本年(2018年)8月1日付けで、本社に「経営企画本部」を新しく配置し、同本部の傘下に企画部、広報・IR部、資材調達部などを配置しました。取締役専務執行役員でありました「石丸寛二」を副社長に昇格させると同時に、同本部の本部長に任命し役割・権限を明確化いたしました。

この新体制の具体的なねらいは、こちらに記載のとおりでありますが、とくに3項。各セグメントの事業戦略支援、あるいは海外展開に関するセグメント間での連携が必要な場合のサポートなど、弊社の縦割り組織を補完してまいります。

また、4項のとおり、「CFG2020」の事業成長戦略や資本政策に関しまして、ステークホルダーに対して的確な情報伝達を行うことで、諸活動の推進、ひいては企業価値の向上につなげたいと考えております。

ここから「CFG2020」の説明に移りますが、こちらの説明は副社長執行役員の石丸から行います。

中期経営計画「CFG2020」業績目標と基本方針

石丸寛二氏:みなさま、おはようございます。先ほどご紹介にあずかりました、経営企画本部の石丸でございます。それでは、こちらに示すスクリーンで、中期経営計画「CFG2020」の進捗状況に関しまして、ご説明申し上げます。

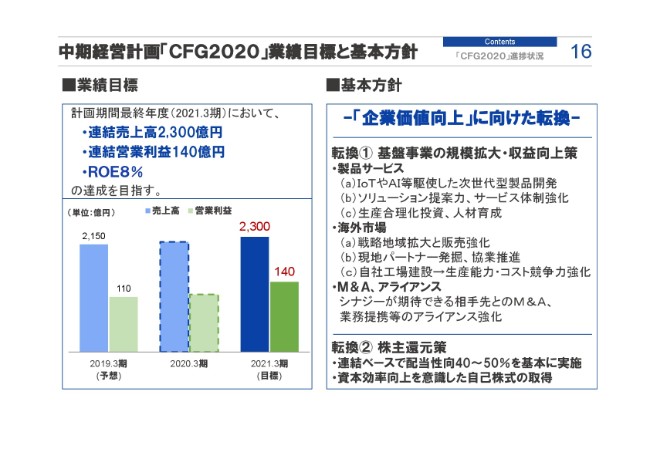

まずはじめに、「CFG2020」の業績目標と基本方針をあらためてご説明申し上げます。

「CFG2020」では、計画期間最終年度であります、再来年度の2021年3月期に連結売上高で2,300億円、連結営業利益で140億円、ROEで8パーセントの達成を目指しております。この目標値を達成するための方針としましては、企業価値向上に向けた2つの施策を行って、転換を図ってまいります。

1つ目は、基盤事業の規模拡大・収益向上策であります。製品サービスでは、IoTやAI等の技術を駆使した次世代型製品の開発や、ソリューション提案力、サービス体制の強化。また、主力セグメントを中心とした生産合理化のための設備投資、人材育成にも注力してまいります。

次に海外市場では、セグメントごとに戦略地域を設定し、その拡大を図るべく生産・販売・サービスなどの分野で現地パートナーを発掘し、協業を推し進め、海外売上高の増加を図ります。また、現地に自社工場を建設し生産能力・コスト競争力の強化を図ってまいります。

M&Aおよびアライアンスでは、とくに基盤事業とのシナジーが期待できる相手先とのM&A、業務提携等のアライアンスの強化に取り組みます。

2つ目は、株主還元策です。成長投資を重視しつつ、連結ベースで配当性向40~50パーセントを基本とする配当を行うことで、株主還元の充実を図ってまいります。併せて、資本効率の向上を意識した自己株式の取得についても、機動的に行ってまいります。

中期経営計画「CFG2020」主要な進捗状況①

次のページからは「CFG2020」の主要な進捗状況に関しまして、まず最初の基盤事業の規模拡大および収益向上策について、ご説明いたします。

まず、基盤事業の規模拡大・収益向上策の1項目目としまして、製品・サービスについて大きく2つの分野で新製品を開発し、市場に投入いたしました。

まず1つ目は、付加価値を高めた航空旅客搭乗橋の市場投入です。このたびAI画像処理装置を搭載した自動装着システムを開発し、世界で初めて徳島阿波おどり空港にて実用化に成功いたしました。

こちらの写真に示しますように、航空旅客搭乗橋の先端に搭載したカメラで航空機のドアの部分を撮影した映像をAI画像処理装置で分析し、昼夜や天候に関係なく、これらの搭乗橋を装着する機体を判別します。

その結果、ドアの位置を高精度で特定し、自動走行により航空機の10センチ手前まで近づくことを可能としました。徳島(空港)では、「オペレーターの心理的負担の軽減になっている」「人手不足対策の一助となる」と高い評価をいただき、実証実験のあとも続けてお使いいただいております。

国内外からも、空港関係者が徳島空港に視察に訪れ、すでにチャンギ国際空港・成田国際空港から受注をいただいております。また、右の写真に示しますとおり、バリアフリーのフルフラット仕様も開発いたしました。昨年(2017年)関西エアポート殿から受注した100基のうち、大阪国際空港に納入する30基は、すべてフルフラット仕様になっております。

こうした取り組みが奏功し、航空旅客搭乗橋の国内シェアは現状約3割のところ、現在受注している製品を含めますと4割を超え、大幅に伸長する見込みとなっております。

2つ目は、特装車セグメントの脱着ボデートラック「アームロール®」です。脱着ボデートラックとは、荷台であるコンテナの脱着機能と、コンテナをチルトアップして搭載物を排出する機能を備えた車両で、今回開発したのは「アームロール®」に設置する画像処理技術を使用したビジュアル・キャッチング・サポートシステムです。

この商品は、こちらの写真で示しておりますとおり、後方に設置したカメラからの俯瞰画像を通して、コンテナの積み下ろしが安全かつ初心者でも容易に行えるよう支援するシステムで、ドライバー不足が深刻な輸送業界に寄与する製品として、すでに開発を終え市場投入の段階を迎えております。

中期経営計画「CFG2020」主要な進捗状況②

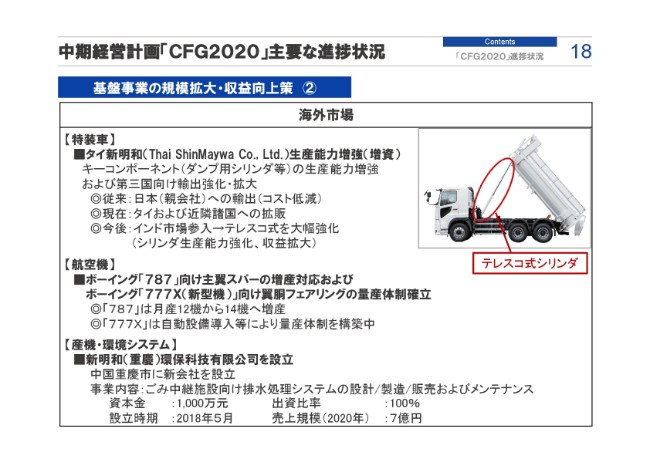

次に施策の2番目として、海外市場への取り組みについてご説明いたします。

まず特装車セグメントでは、1988年に設立した生産拠点のタイ新明和の能力増強に向け、先日増資を決定いたしました。

ダンプのキーコンポーネントであり、タイ新明和の基盤製品でもあるシリンダの生産能力を増強し、タイ国内はもとより近隣諸国への輸出を実施したいと考えております。設立以来タイ新明和は、コスト低減を目的に日本の親会社へ向け基幹部品を製造し、輸出する拠点と位置付けておりましたが、近年ではタイ国内および近隣諸国への拡販にも注力しております。

今後は、ダンプ需要の伸長が期待できるインド市場を対象としたテレスコ式シリンダの生産体制も強化し、海外における収益拡大を目指します。

次に航空機セグメントでは、今年度に入って「787」向け主翼スパーの生産が、当初想定していた最大値となる月産14機の実績をあげております。また、「777」の後継機であります「777X」向け翼胴フェアリングの量産体制も、播磨分工場に自動化設備を導入するなど、すでに確立しております。

続いて、産機・環境システムでは今年(2018年)4月、中国の重慶市に新明和(重慶)環保科技有限公司を設立いたしました。これは、中国国内で多数設置されているごみ中継施設から排出される汚水について、環境保護の観点から浄化処理が義務付けられたことに対応し、処理システムの設計・製造・販売およびメンテナンスを行うことを目的に、独自で設立した法人です。

資本金・出資比率・設立時期・売上(規模の)見込みについては、こちらに示すとおりであります。

中期経営計画「CFG2020」主要な進捗状況③

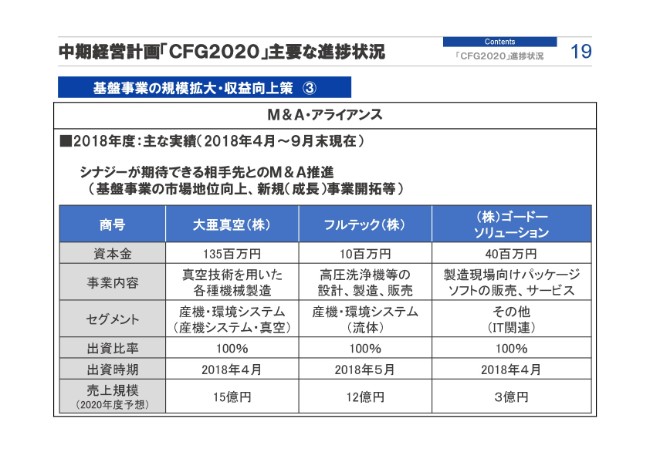

続きまして施策の3つ目の、M&A・アライアンスの状況についてご説明いたします。

2018年9月末までの主な実績としまして、今後シナジーが期待できる相手先とのM&Aを、ここに挙げる3社と実施いたしました。

1社目は、大亜真空株式会社です。資本金は1億3,500万円で、真空技術を用いた各種機械の製造を行っている会社です。産機・環境システムセグメントにおきまして、主に自動車業界向けに真空成膜装置を投入しておりますが、両社の取り扱い機器の相互補完が見込めることから、2018年4月に取得いたしました。売上規模は、2020年度に15億円を予想しております。

2社目のフルテック株式会社は、資本金1,000万円で、高圧洗浄機等の設計・製造・販売を行っている会社です。産機・環境システムセグメントの流体事業において、製品ラインナップ強化を目的に2018年5月に取得いたしました。売上規模は、2020年度に12億円を予想しております。

最後の株式会社ゴードーソリューションは、資本金4,000万円のIT関連企業で、IoTを活用した製造現場向けのソフトの販売、サービス充実を目的に2018年4月に取得いたしました。売上規模は、2020年度において3億円を予想しております。

中期経営計画「CFG2020」資本政策の進捗状況

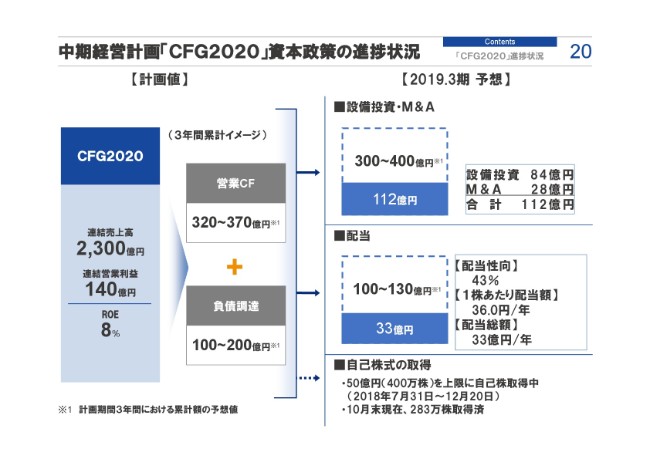

最後に、「CFG2020」の資本政策と進捗状況についてご説明いたします。

冒頭に申し上げましたとおり、画面左側に示しております業績目標(計画値)の達成に向けて取り組んでおりますが、ここから生み出される営業キャッシュ・フローは320~370億円に、負債調達の100~200億円を加えた資金を設備投資・M&A、自己株式の取得、配当の3つのカテゴリーに分け、それぞれ振り分けて投資還元をする計画です。

まず設備投資・M&Aにつきましては、3ヶ年の予定総額の300~400億円に対しまして、今年度は設備投資で84億円、M&Aで28億円の合計112億円を予定しており、全体計画の約3分の1の進捗を見込んでおります。

配当につきましては、今年度は配当性向43パーセント、1株あたりの配当額は36円、配当総額は33億円を予定しており、3ヶ年の予定総額の100~130億円に対しまして、こちらも約3分の1の進捗を予定しております。

最後に自己株式の取得につきましては、(2018年)7月末に発表いたしましたとおり50億円・400万株を上限に実行中で、10月末現在で283万株を取得済でございます。

報告は以上であります。ありがとうございました。

五十川:2019年3月期第2四半期の決算説明は以上となりますが、最後に一言述べさせていただきます。

今後、弊社の経営にとりまして、ESGに対する取り組みが非常に重要になってくると考えております。このESGの各分野の課題にしっかりと取り組み対応していくことが、経営者の健全な発展と成長につながるものと考えております。

ESGの概念は、持続・可能性。これを重要視したものと理解しておりますが、そういった観点から、今後はSDGsにもしっかりと向き合い、持続性があり、かつ社会的貢献が大きい中長期の事業戦略を追求していこうと考えております。

今後も、積極的な投資による利益の拡大と、資本構成を配慮した株主還元の2つを両立させながら、企業価値の向上に努めてまいります。

以上をもちまして、説明を終了させていただきます。ご清聴どうもありがとうございました。

新着ログ

「輸送用機器」のログ