レカム、通期は増収増益 現地でOA機器等を展開する海外法人事業が成長を牽引

連結業績サマリー

伊藤秀博氏:本日は、2018年度9月期決算説明会にご出席いただきまして、誠にありがとうございます。決算の概要につきまして、ご説明いたします。

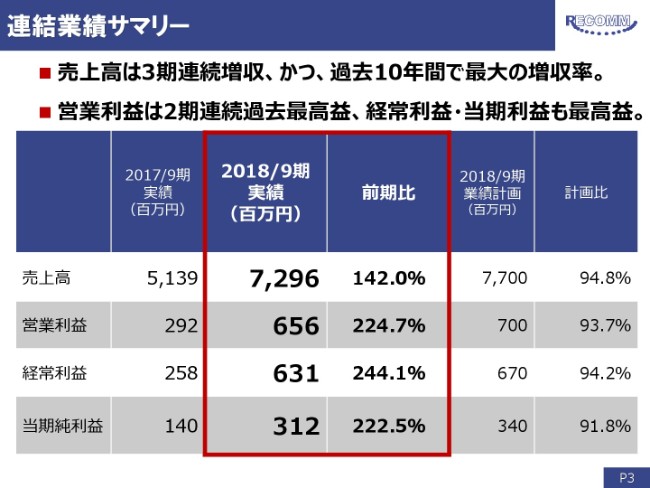

まず全体の実績です。売上高は、前期比142パーセントの72億9,600万円で、売上高といたしましては、3期連続の増収です。さらに、過去10年間で増収率としては最高の数字になっています。

営業利益は、前期比で約2.2倍の6億5,600万円。経常利益は、前期比で約2.4倍の6億3,100万円。当期利益は、前期比で約2.2倍の3億1,200万円でした。営業利益におきましては、2期連続で過去最高益を更新。また経常利益・当期利益も、最高益を更新しています。

セグメント別サマリー

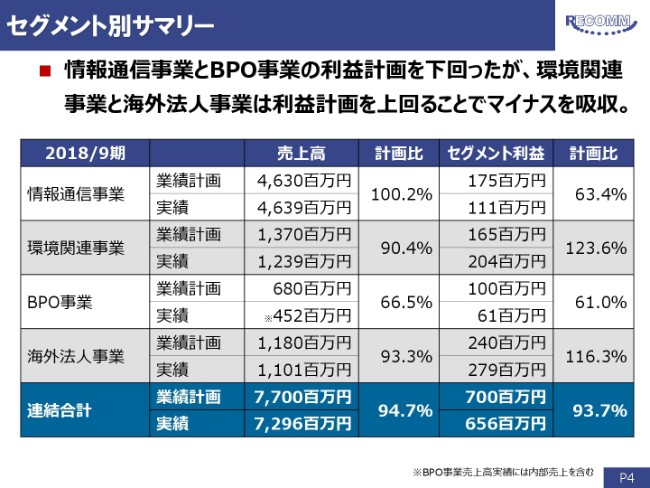

事業セグメント別の実績一覧です。情報通信事業とBPO事業に関しましては、利益計画を下回った結果となっておりますが、環境関連事業および海外法人事業が、当初の計画を上回り、全体としてはマイナスを吸収した結果となっています。

連結利益5カ年推移

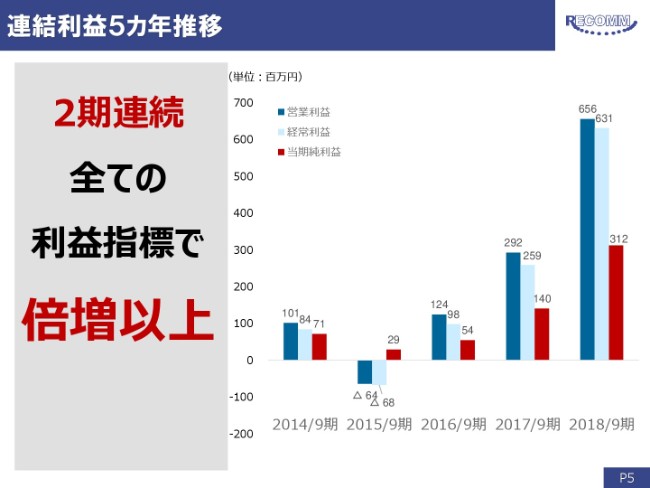

過去5年間の利益推移です。ご覧の通り、2期連続ですべての利益指標で、前年比倍増以上の数字となっています。2016年9月期と比較いたしますと、営業利益におきましては2年間で5.2倍。当期純利益は5.7倍で、高成長を実現できていることになります。

連結貸借対照表

BSです。資産に関しましては、当期もM&Aを実施したことにより、のれん代等の増加で前期比で27億3,600万円増加しまして、58億9,700万円となっています。

負債合計につきましては、M&Aのための借入等により、12億9,300万円増加いたしまして、26億9,600万円となりました。一方、純資産におきましては、当期利益および新株発行等の資金調達により、14億4,200万円増加いたしまして、32億円となっています。

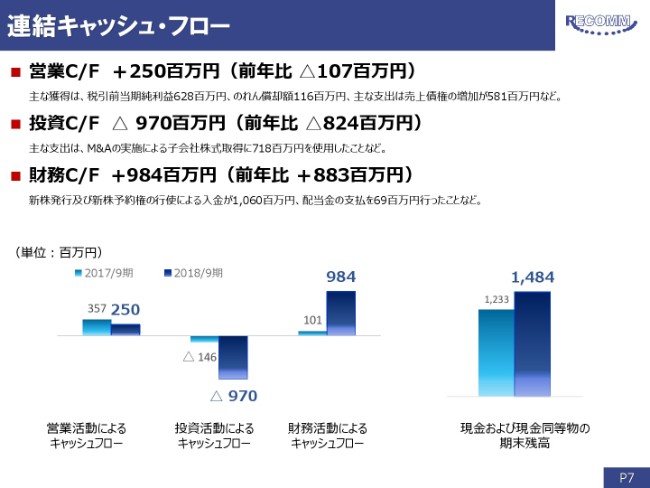

連結キャッシュ・フロー

連結キャッシュ・フローになります。営業キャッシュ・フローにおきましては、当期利益等により2億5,000万円のプラスとなっています。投資キャッシュ・フローにつきましては、M&Aの実施による子会社株式取得等により、マイナス9億7,000万円です。財務キャッシュ・フローにおきましては、エクイティファイナンス等による資金調達で、プラス9億8,400万円となっています。

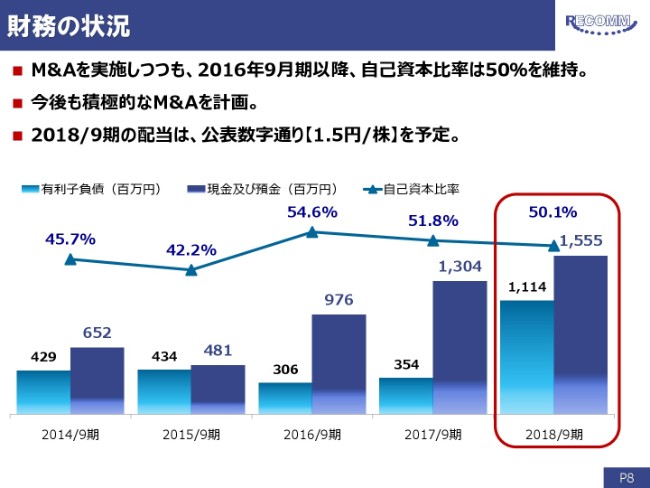

財務の状況

財務の状況についてです。過去5年間の推移となります。先ほどご説明したとおり、当期もM&Aを実施いたしましたが、2016年9月期以降、自己資本比率は当社の1つの指針としており、おおむね50パーセントを維持しています。

したがって、今後も積極的にM&Aに取り組んでいこうと考えています。また当期の配当につきましては、期初の発表どおり1株当たり1.5円を予定しています。以上が、全体の実績の説明になります。

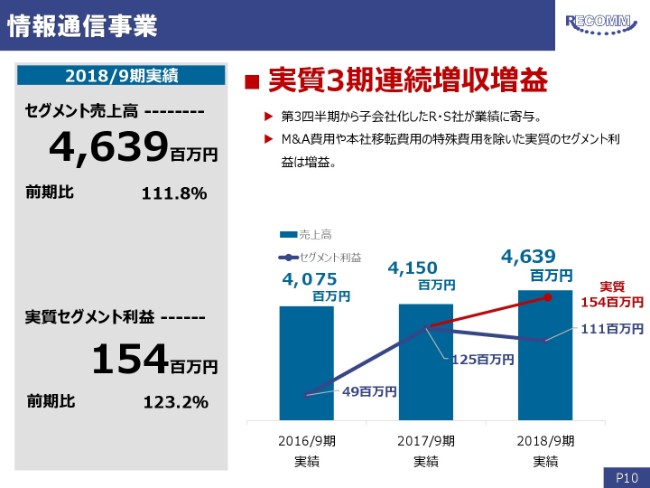

情報通信事業①

各事業セグメント別の業績概要につきまして、ご説明いたします。まず、情報通信事業です。事業セグメントの売上高におきましては、前期比111.8パーセントの46億3,900万円です。利益におきましては、M&A費用や本社の移転を行っていますので、一時的な特殊費用を除いた実質比較では前期比123.2パーセントの1億5,400万円で、3期連続の増収増益となっています。

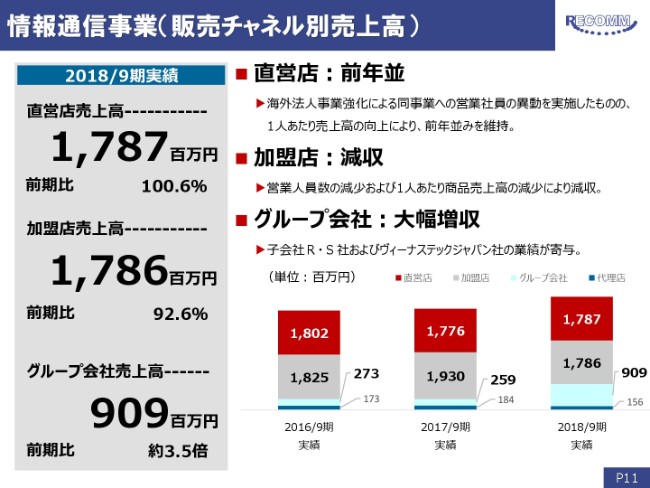

情報通信事業(販売チャネル別売上高)①

販売チャネル別の売上高になります。直営チャネルにおきましては、当期も引き続き海外法人の強化ということで、営業社員の海外出向を積極的に実施しており、これによって直営チャネル全体の営業社員数は減っていますが、1人あたりの売上高の増加により、ほぼ前年並みを維持しています。

加盟店(の売上高)におきましては、前期比で92.6パーセントの17億8,600万円で、減収となっています。一方、グループ会社におきましては、当期にR・Sという会社を子会社化したことで、R・S社分の売上が寄与しています。また、ヴィーナステックジャパン社のUTMの卸が好調に推移しており、大幅な増収となったことで、グループ会社の売上高としましては、前期比で約3.5倍の9億900万円と大幅な増収になりました。

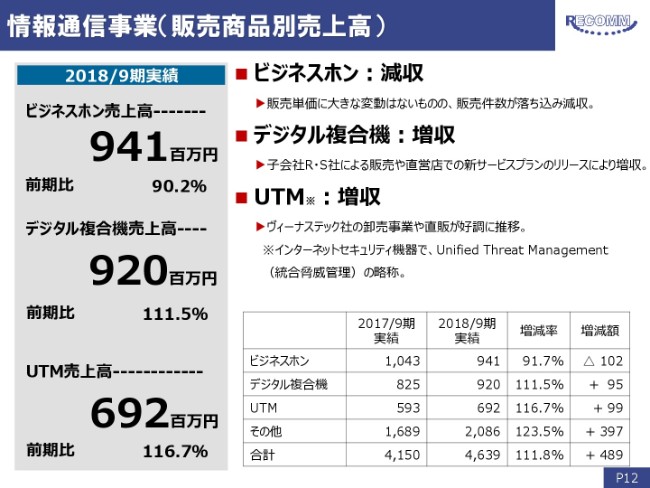

情報通信事業(販売商品別売上高)①

販売商品別の売上になります。ビジネスホンにつきましては、前期比90.2パーセントの9億4,100万円で、約10パーセントの減収で終わっています。一方、デジタル複合機に関しましては、R・S社……これは、コピー機を中心とした販社ですので、こちらが加わったことによる影響に加え、直営チャネルにおきましては、新しいサービスプランの販売による効果で、前期比111.5パーセントの9億2,000万円となっています。

UTMにおきましては、ヴィーナステック社の卸売が好調に推移していることもあり、前期比で116.7パーセントの6億9,200万円となっています。

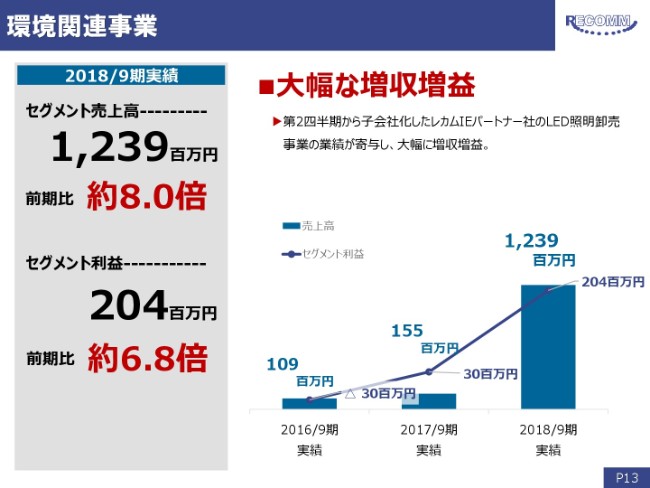

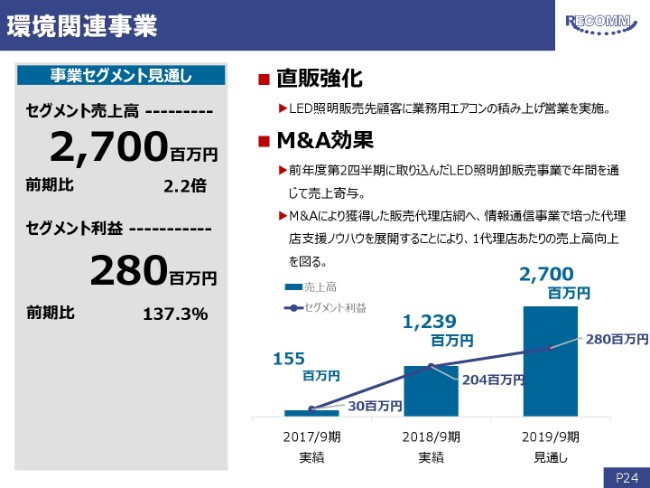

環境関連事業①

環境関連事業におきましては、第2四半期に光通信より買収したレカムIEパートナー社のLED照明卸売事業の業績が、約8ヶ月間寄与したことによりまして、大幅な増収になりました。売上高におきましては、前期比約8倍の12億3,900万円。セグメント利益におきましては、前期比約6.8倍の2億400万円となっています。

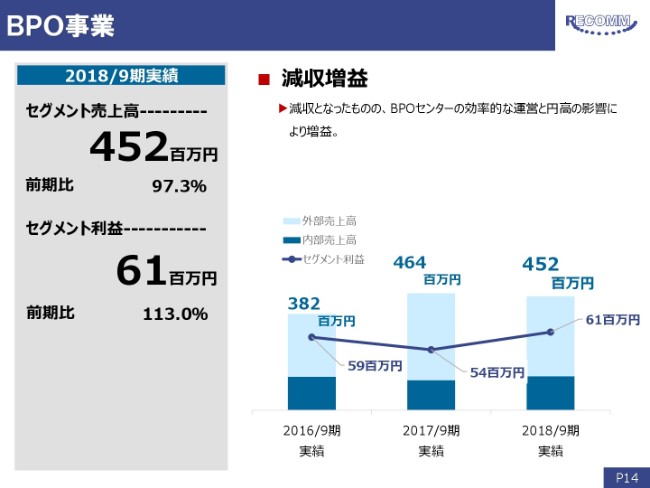

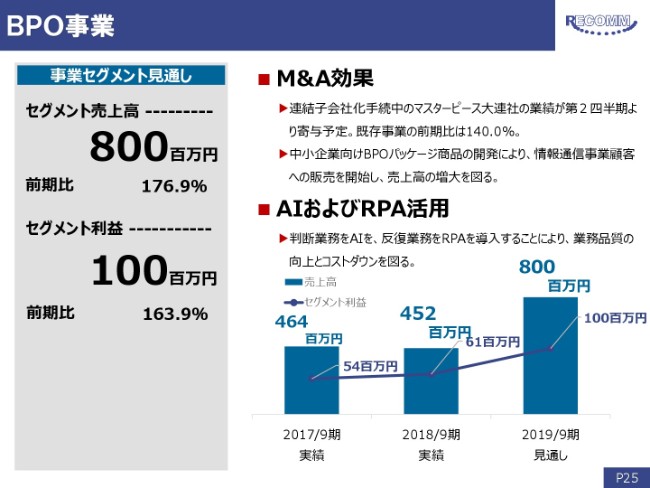

BPO事業①

BPO事業におきましては、ここ数年、若干伸び悩んでおります。売上高は約3パーセントの減収ということで、4億5,200万円となっています。一方、売上は減収になりましたが、BPO各センターの業務改善による効率化や、為替の円高の影響により、利益といたしましては前期比で113パーセントの6,100万円と、増益になっています。

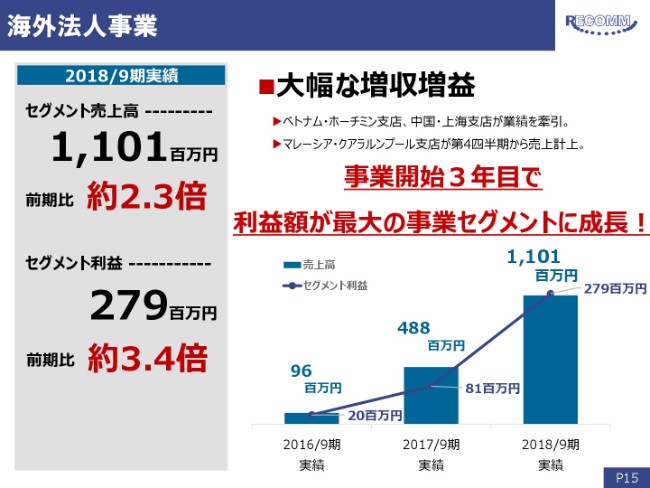

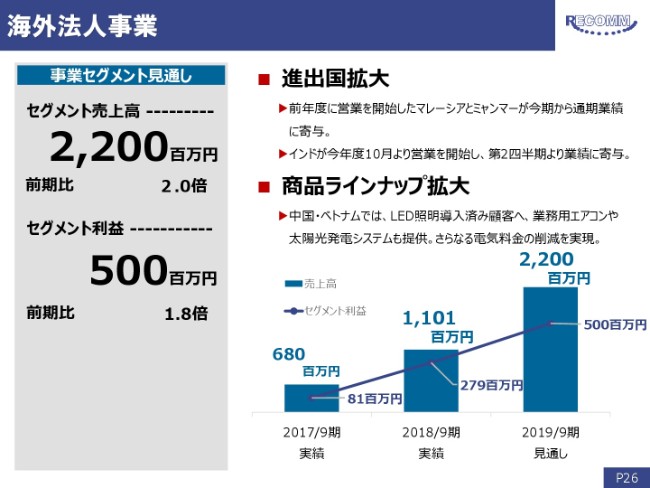

海外法人事業①

海外法人事業におきましては、先行して出店している上海およびホーチミンの2拠点が業績を牽引いたしました。また、当期2月から営業を開始いたしましたマレーシアのクアラルンプールも、第4四半期から取り付け工事を開始して売上が計上されることにより、これらの拡大要因の結果、売上高は前期比で約2.3倍の11億100万円となりました。

セグメント利益におきましては、前期比約3.4倍の2億7,900万円で、大幅な増収増益となっています。とくに利益におきましては、当期の連結利益の約40パーセントを海外法人事業が占めるところまで拡大しており、事業開始3年目ですが、実質的には最大の稼ぎ頭に成長したことになります。以上が、2018年9月期の実績の説明になります。

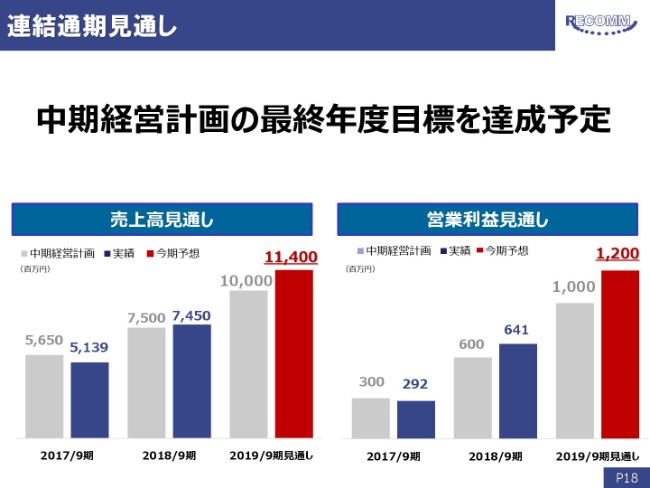

連結通期見通し①

今期、2019年9月期の計画を説明させていただきます。全体の通期計画ですが、売上高におきましては、前期比156.2パーセントの114億円。営業利益におきましては、前期比182.7パーセントの12億円。経常利益におきましては、前期比190パーセントの12億円。当期純利益におきましては、前期比で約2.1倍の6億7,000万円と計画しています。

各利益におきましては、3期連続で約2倍に成長させ、さらに最高益を更新する計画となっています。

連結通期見通し②

当社グループは、2019年9月期(今期)を最終年度として、中期経営計画に取り組んでおります。今期の計画を達成することにより、中期経営計画の最終年度目標を上回るかたちで達成する予定です。

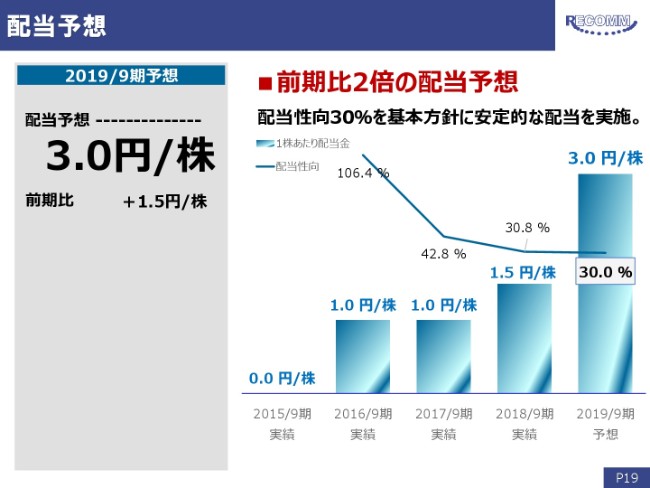

配当予想

配当予想になります。当社グループは、従来から配当性向30パーセントを基本方針に、安定的な配当を実施する旨を掲げておりました。今期におきましては、ほぼ配当性向30パーセントにあたる、1株あたり3円の配当を予想しています。前期の1.5円と比べると、配当も倍増する見込みです。

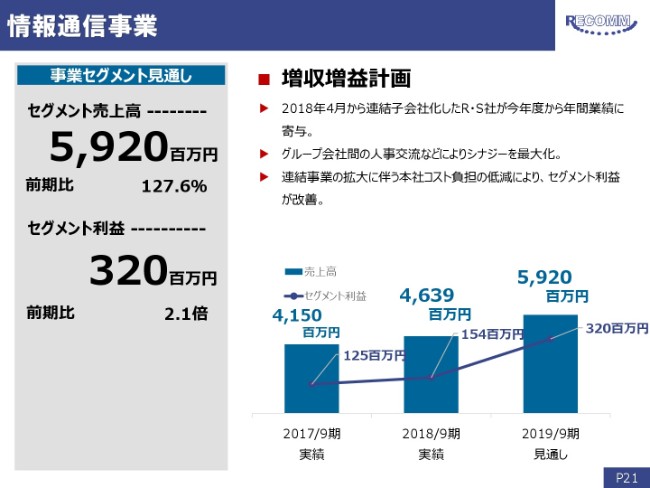

情報通信事業②

各事業セグメント別の、今期の計画について説明させていただきます。まず、情報通信事業におきましては、前期に子会社化いたしましたR・S社が、今期は1年間を通じて寄与するという点が1つ。それから、このR・S社の加入により、営業チームもグループ全体で大幅に増えていますので、グループ会社間の人材交流等を積極的に行うことで、シナジーの最大化を図ります。

それらの要因により、売上高は前期比127.6パーセントの59億2,000万円を計画しています。利益の計画ですが、海外を中心としたさまざまな事業が全体的に拡大していることに伴い、逆に各事業セグメントの本社コスト負担は低減していますので、利益は売上の成長以上に改善効果が見込めます。よって、利益は前期比2.1倍の3億2,000万円を計画しています。

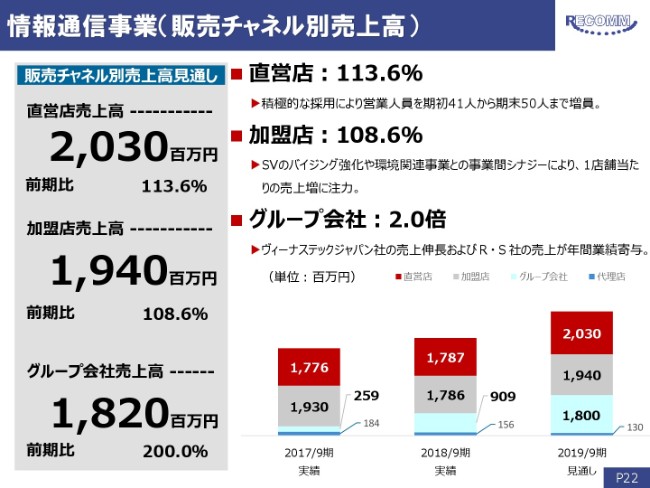

情報通信事業(販売チャネル別売上高)②

販売チャネル別の売上高の計画です。直営におきましては、今期は積極的な人員採用により、期末で50名まで営業増員を計画しています。これにより、売上高では前期比113.6パーセントの20億3,000万円を計画しています。

加盟店チャネルにおきましては、スーパーバイザー(SV)のバイジング強化、環境関連事業とのクロスセル、アップセル等による事業間シナジーによりまして、加盟店1店舗あたりの売上増に注力します。それにより、前期比108.6パーセントの19億4,000万円を計画しています。

一方、グループ会社におきましては、前期に引き続きヴィーナステックジャパンのUTMの卸が今期も好調に見込めること、さらにR・S社の売上が年間で業績に寄与することにより、前期比約2倍の18億2,000万円を計画しています。

情報通信事業(販売商品別売上高)②

商品別の売上計画になります。ビジネスホンにおきましては、直営店の営業ノウハウを各グループに横展開することで増収を見込んでいます。これによって、前期比116.9パーセントの11億円を見込んでいます。

デジタル複合機に関しましては、前期から新たに販売しているサービスプランを継続することで、前期比132.6パーセントの12億2,000万円を計画しています。このデジタル複合機の対前期の売上成長率を、ビジネスホン以上に見込んでいる理由は、先ほどお話ししましたとおり、子会社のR・S社が、デジタル複合機の販売を非常に得意としているため、ビジネスホン以上の増収を計画しています。

UTMにつきましては、現在、SOHO向けの新製品の販売を開始しています。これにより、新たな市場を開拓すること、さらにヴィーナステックジャパンの技術力を活かしたOEM受託も強化することで、販売数量のさらなる増加を図ります。よって、前期比で127.2パーセントの8億8,000万円を計画しています。以上が、情報通信事業になります。

環境関連事業②

環境関連事業についてです。1点目として、LED照明の販売先顧客に対して、今期は業務用エアコンのアップセルに積極的に取り組み、直販チャネルの強化を図ります。また、前期のM&Aの効果が、今期はフルに業績に寄与することを含め、前期比約2.2倍の27億円の売上を計画しています。利益におきましては、前期比137.3パーセントの2億8,000万円を計画しています。

BPO事業②

BPO事業におきましては、先般発表していますが、大連で事業展開しているマスターピース大連社をM&Aしました。現在、資本移動の手続き中で、来月までには大連市政府の認可が下りる予定ですので、マスターピース大連社の売上が第2四半期より寄与する予定です。

これを見込んで、既存事業といたしましては前期比140パーセントを計画しています。これにより、売上高といたしましては、前期比でトータル176.9パーセント、8億円を計画しています。

利益ですが、この売上増に加え、AIおよびRPAを活用し、センターの業務改善を推進することで利益率の向上を図ります。セグメント利益といたしましては、前期比で163.9パーセントの1億円を計画しています。

海外法人事業②

海外法人事業におきましては、前期の期中に営業を開始しましたマレーシアのクアラルンプール、ミャンマーのヤンゴンの2つの拠点が、今期はフルで業績に寄与いたします。また、インドのデリーにおきましても、この10月から営業を開始しており、第2四半期から取付工事を開始して売上に寄与すると見込んでいます。引き続き、これらの拡大計画によりまして、売上高は前期比2倍の22億円を計画しています。

また、先行している中国・ベトナムにおきましては、このLEDの顧客を相当数獲得できています。この既存顧客に対して、業務用エアコンや太陽光発電システムなどをアップセルすることで、22億円のうちの約3割が新しい商材による売上になると見込んでいます。

セグメント利益におきましては、前期比で約1.8倍の5億円を計画しています。

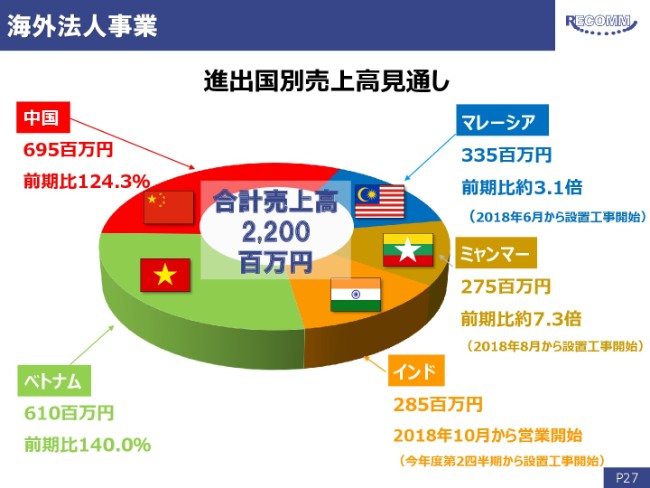

海外法人事業③

海外法人事業の進出国別の売上高の見通しを説明させていただきます。中国におきましては、前期比124.3パーセントの6億9,500万円。ベトナムにおきましては、前期比140パーセントの6億1,000万円。マレーシアにおきましては、前期比約3.1倍の3億3,500万円。

ミャンマーにおきましては、前期比約7.3倍の2億7,500万円を見込んでいます。こちらは、実際に売上が立ちだしたのが8月からですので、大幅な増収になっています。また、10月から営業を開始いたしましたインドに関しては、年間で2億8,500万円です。これらが、22億円の内訳となっています。以上が、この2019年9月期の計画となります。

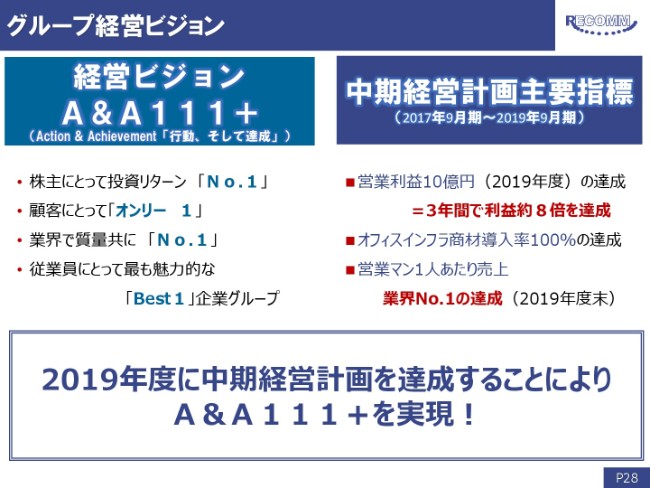

グループ経営ビジョン

こちらが、上場以来掲げています、当社レカムグループのグループ経営ビジョンです。この経営ビジョン「A&A111+」は、「3つの1」そして「+α」を実現するというものです。株主のみなさまにとっては、投資リターン「No.1」を実現する。お客さまにとっては「オンリー1」の存在になる。業界では、質量ともに「No.1」の企業になる。そして社員にとっては、もっとも魅力的な「Best1」の企業になるという経営目標です。

今期を最終年度とする中期経営計画の数値目標を達成することにより、この「A&A111+」の実現ができると考えています。

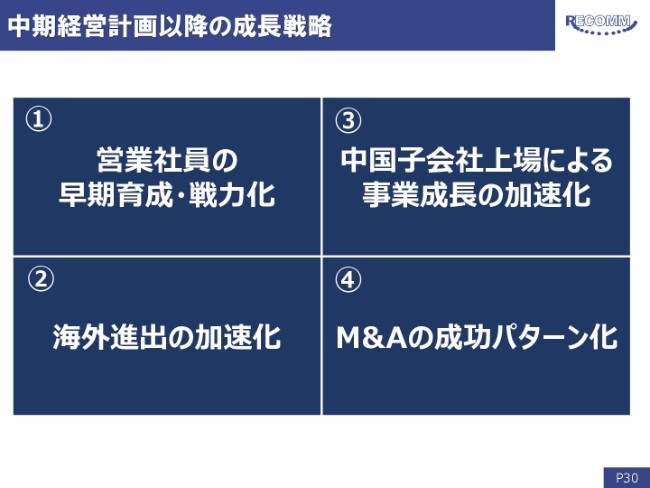

中期経営計画以降の成長戦略①

今期をもちまして、この中期経営計画が最終年度ですので、2020年以降……現在の中期経営計画以降の成長戦略について、お話しいたします。

今まで当社レカムグループが培ってきた経営ノウハウ、強みといったものを、さらにこれからも磨き上げて、今後の成長戦略として3つのことに取り組んでいきます。

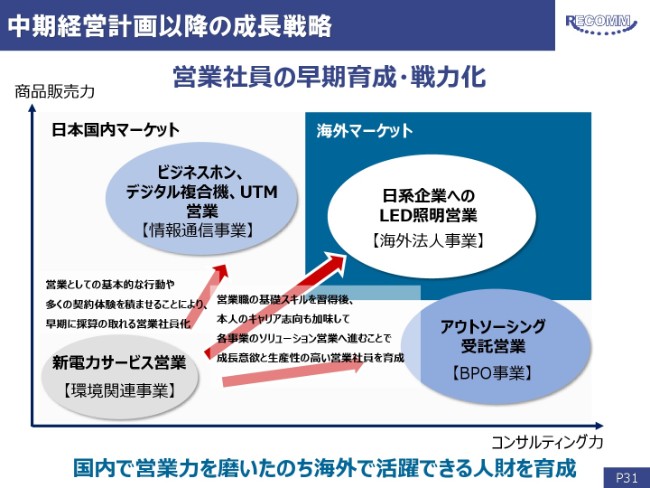

中期経営計画以降の成長戦略②

まず1つ目は、営業社員の早期育成・戦力化です。一般的に法人営業は、それぞれ商品も複雑ですし、いろいろなノウハウもかなり高度化しているため、なかなか一人前になるのは簡単ではありません。

例えば、情報通信機器の商材に限った営業や、環境関連に限った営業といったかたちの場合、入社して1~2年、一人前になるまで時間がかかる。これが従来の姿です。

しかし当社は、あらゆる商材を今まで扱ってきて、直営、フランチャイズ、代理店とさまざまな販売チャネルを持つことによって、いろいろなサービスや商材を常に柔軟に取り扱ってきました。

これにより、現在はいわゆる電力の割引サービスの商材を扱うことにより、営業としての基本的なノウハウ、そしてスキルを比較的短期間で培うことができます。そして、お客さまにとっては割引サービスということで、契約に対する障壁が低い商材のため、従来商品に比べるとはるかに短期間で数多くの契約を獲得できます。

それを通じて、営業としてのコツをつかめます。こうしたものを非常に短いスピードで築き上げることができるため、この取り組みを通じて営業社員を短期育成し、戦力化を図っています。

また当社は、国内での情報通信事業、そして環境関連事業、さらにBPO事業や海外での法人事業があり、営業社員のキャリアアップの面でも、やりたい営業ができます。もしくは、行きたい国で仕事ができます。そうしたグループを作り上げることが、優秀で意欲的な営業社員の採用につながり、より高いモチベーションで短期に成長していきます。

これらによって、他社にはない、より短期間でより強力な営業力を身に付けることができる。これは、当社の1つの強みでもあります。今後も継続をして、さらに磨き上げて、ノウハウ化していこうというところです。

中期経営計画以降の成長戦略③

2つ目が、海外進出の加速化です。今までは、こちらの(スライドの)図にありますとおり、この3年間で海外の各地域に進出し、いずれも短期間で黒字化の実現を達成しています。

現地調査から始まり、(ビジネスを)立ち上げて黒字化するまでのスピード化。このノウハウを持っていますので、今後もさらに海外進出を加速化させて、早期に世界10ヶ国での事業展開を実現するため、取り組んでいきます。

中期経営計画以降の成長戦略④

3つ目が、中国事業の成長の加速化です。すでに発表させていただきましたが、当社の中国子会社であるレカムビジネスソリューションズ(大連)が、10月17日に中国の新興市場の新三板に上場しました。

我々が知る限りでは、中国の子会社を上場させた日系企業は、当社がまだ2社目です。日本の商品、日本品質というブランド力。そして、現地で上場しているという信用力。この2つを併せ持っているのは、当社しかありません。これは販売会社として、今後中国企業にて新規事業を推進していくうえで大きなアドバンテージになると考えていますので、大連の子会社を活用して、積極的に中国国内向けの市場を開拓し、中国事業の成長を加速化していきたいと思います。

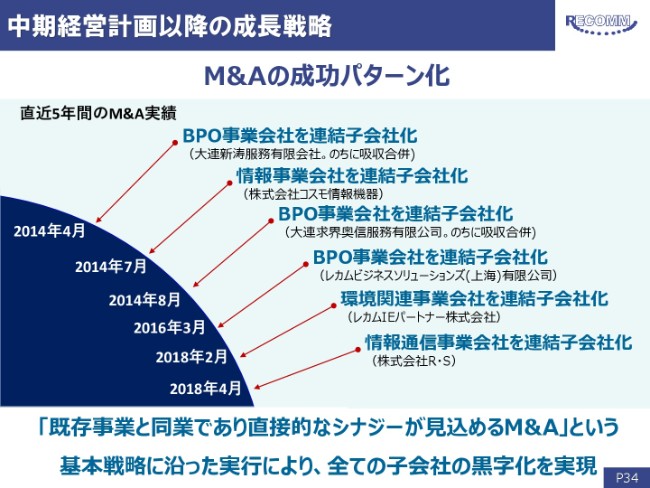

中期経営計画以降の成長戦略⑤

4つ目が、M&A成功のパターン化です。当社のM&Aの基本戦略は、既存事業と同業であり、かつ直接的なシナジーが見込める会社のみをM&Aするというものです。この基本戦略に沿って(M&Aを)実行することで、直近では6社のM&Aを実行していますが、6社すべてが黒字化しています。

今後も、この基本戦略からぶれないM&Aを推進することにより、M&Aによる早期拡大、さらなる利益成長を実現していきたいと考えています。

以上が、4つの成長戦略の取り組みです。今後も、この成長戦略をさらに推進していくための重要なキーの1つが、資金調達です。

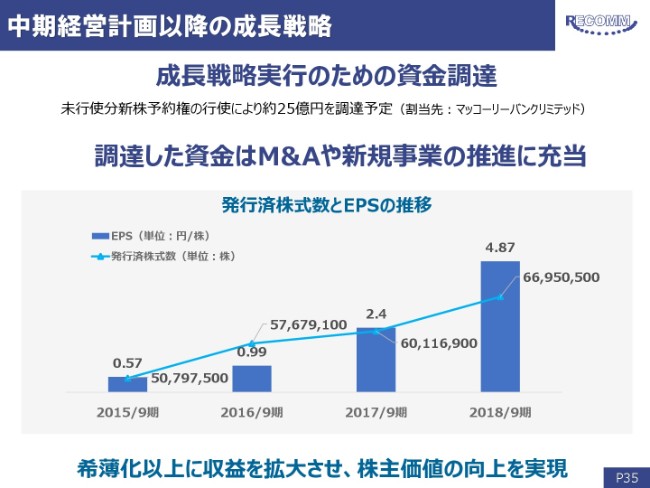

中期経営計画以降の成長戦略⑥

現在、未行使分の新株予約権が約25億円ありますので、新株予約権の行使を促進することで、できるだけ早い期間で資金を調達します。そして、調達した資金を今までの成長戦略に則って、M&Aや新規事業推進に充当して利益を拡大し、また資金を調達して、利益を拡大するという、好循環のサイクルを加速化させていきたいと考えています。

下のグラフが、この3年間の実績になっています。こちらにありますとおり、発行済株式数は年々増えていますが、それによる希薄化以上にEPSは上がっていることが、こちらを見ていただけるとおわかりになるかと思います。

今後もこのような戦略を着実に実行することにより、株主価値の向上を実現していきたいと考えています。以上が、今後取り組む4つの成長戦略でした。

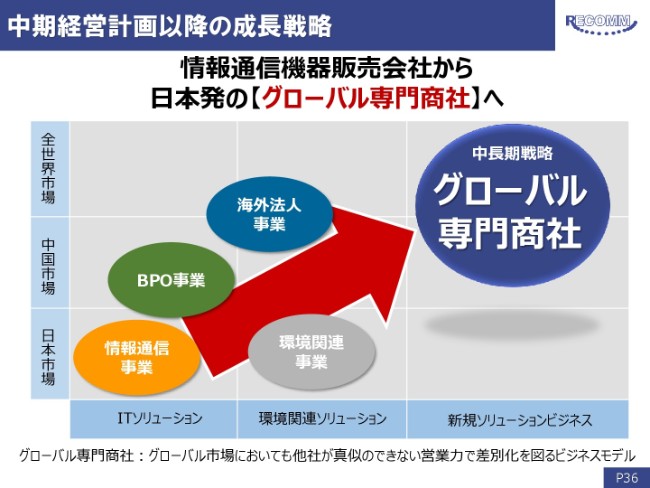

中期経営計画以降の成長戦略⑦

ここまでご説明しました成長戦略は、どちらかといいますと、今後数年間で取り組む成長戦略です。その先、5年、10年先を考えた時に、レカムグループとしましては「グローバル専門商社」を掲げて、推進していこうと考えています。

つまり、この(スライドのとおり)4つのステージをそれぞれ実現して、成長を加速化させていこうというものです。

現在取り組んでいるのは、ステージ1です。各進出国の日系企業に対して、LED照明の販売を実行しています。一部、先行している地域では昨年から始めていますが、ステージ2としては、既存顧客に対して、ITや環境関連の商材の提供、いわゆるクロス営業に取り組んでいます。

ステージ3は、ソリューション営業力のノウハウを横展開いたしまして、現地の外資系企業やその国のローカル企業に向けて……こちらのほうがはるかにマーケットとしては大きいわけですから、そこに展開していく。これがステージ3です。

そして、ステージ4です。これは現地の国に合わせて、今までレカムグループでは扱ったことのない、取り組んだことのない新しい事業を、その国の企業に向けて展開するというものです。

この4つのステージを上がっていくことにより、将来はIT、環境関連ソリューションなど、すべてを提供するグローバル専門商社になろうということです。これがグローバル専門商社構造になります。

以上が、今後の2020年以降の中長期的な成長戦略、そしてこれからの事業コンセプトとなります。

最後になりますが、レカムグループは今まで日本で培った営業力を、いろいろな部分で海外に展開することによって、日本発のグローバルセールスソリューションプロバイダーとして、これからもさらに成長を加速化させることに取り組んでまいりたいと考えています。

以上で、2018年9月期の決算説明を終了いたします。ご清聴、ありがとうございました。

新着ログ

「卸売業」のログ