オプトHD、上期は前年比19.9%増収 投資先のラクスル・ライトアップが上場

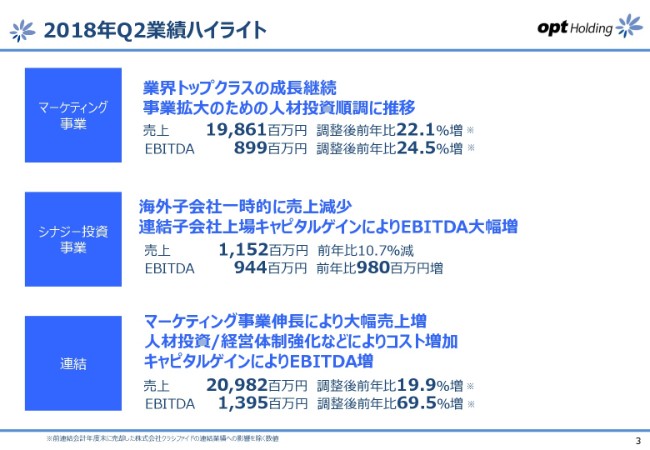

2018年Q2業績ハイライト

寺口博氏:こんにちは、CFOの寺口です。それでは、第2四半期の財務数値についてご説明をさせていただきます。お手元の資料と画面をご覧いただきながら、私の説明を聞いていただければと思っておりますが、まず第2四半期の決算概要でございます。

すでにこの資料自体は、私どものホームページにアップロードしておりますので、すでに公開情報でございます。マーケティング事業に関しては継続的に、すでに業界トップクラスの成長を維持しているというところ。あとは、いろいろな先行投資と我々は呼んでいますが、人材を中心とした投資を続けております。

結果、売上高が198億円、EBITDAが約9億円というところで、マーケティングセグメントは非常に好調だと理解しております。こちらに「調整後」と書かせていただいておりますのは、昨年度末に私どもの子会社であるクラシファイドという会社を売却しておりまして、そのクラシファイド数値を調整しております。要は、昨年度実績からクラシファイド実績を除いた数値と、今年度実績を比較しているというところでございますので、アップルトゥアップルの比較になっているという理解でございます。

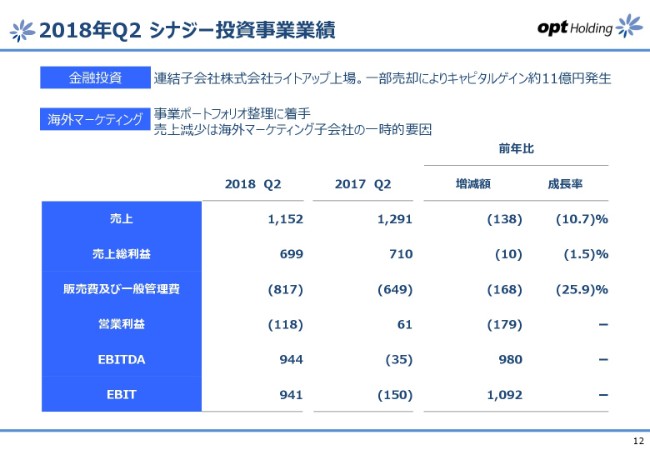

シナジー投資につきましては、海外子会社に一部事業不振がありまして、若干売上が減少しておりますが、連結子会社でありましたライトアップ社を上場させて、上場に伴って売出に応じておりますので、キャピタルゲインが約11億円ほど発生しております。結果、EBITDAは非常に増えたというところで、売上高が11億5,200万円、EBITDAが9億4,000万円超になっております。

この2つを足し合わせ、さらにホールディングの管理コスト等を加えた連結数値でございますが、連結数値自体は売上高が209億8,200万円、EBITDAが13億9,500万円というところで、調整後前年比対比で売上高が2割、EBITDAが7割増加しているという決算でございます。

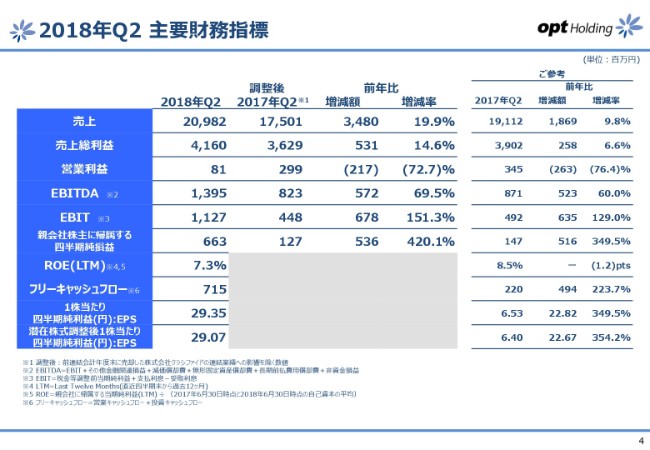

2018年Q2 主要財務指標

今申し上げた内容をセグメントごとにご説明させていただく前に、連結ベースでの数値を今一度ご覧いただきたいと思っております。

2018年第2四半期と2017年第2四半期を比較させていただいておりまして、売上は先ほど申し上げましたように、合計で34億8,000万円増、増減率で言いますと20パーセント。売上総利益は5億3,100万円増、増減率で申し上げますと14.6パーセント。EBITDAが5億7,200万円増、増減率で言いますと約70パーセント。EBITは6億7,800万円増、増減率で申し上げますと150パーセント増というところです。

純利益は、今回は6億6,300万円ということになりましたので、前年比で5億3,600万円増、420.1パーセント増ということになっております。ROEは7.3パーセント、フリーキャッシュフローは7億1,500万円、EPSが29円07銭というところでございます。

このスライドの右手にありますのは、ご参考数値ということで、クラシファイドを入れた数値の対比を記載させていただいております。

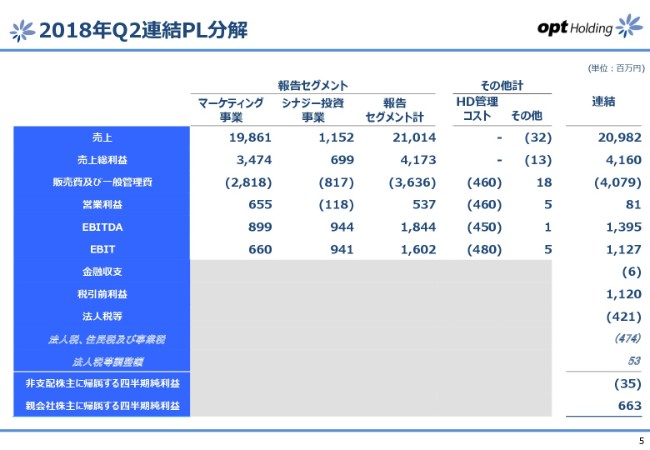

2018年Q2連結PL分解

次のページで、この連結PLを分解しております。

セグメントごとに分解しておりまして、私どもの報告セグメントはマーケティング事業とシナジー投資事業の2つでございますが、こちらの数値を、売上からEBITまでお見せしております。その横に、ホールディング管理コストとその他ということで、その他の数値をお見せしておりまして、それを合わせて(さらに右に)連結数値というところをお見せしております。

セグメントの段階PLはEBITまでしかお見せしておりませんので、EBIT以下の金融収支から税金等は、連結数値のみ存在するというところでございます。

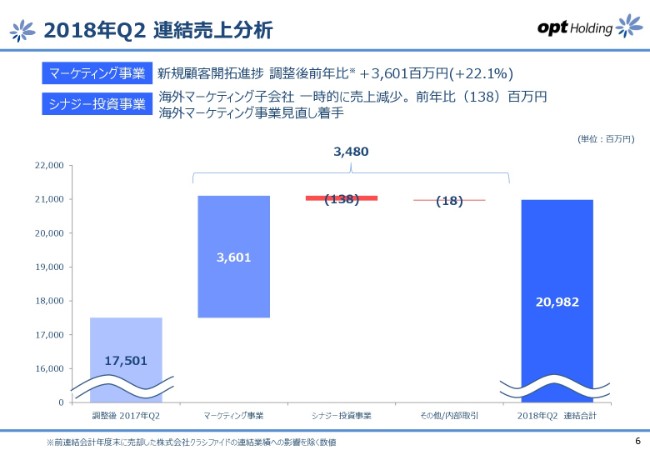

2018年Q2 連結売上分析

それでは、この内容について、説明を申し上げたいと思います。

まず連結売上高を分解しますと、マーケティング事業とシナジー投資事業で、先ほど申し上げたように(全体では約)35億円増ですが、マーケティング事業で36億円の増、シナジー投資事業で若干のマイナスとなっております。

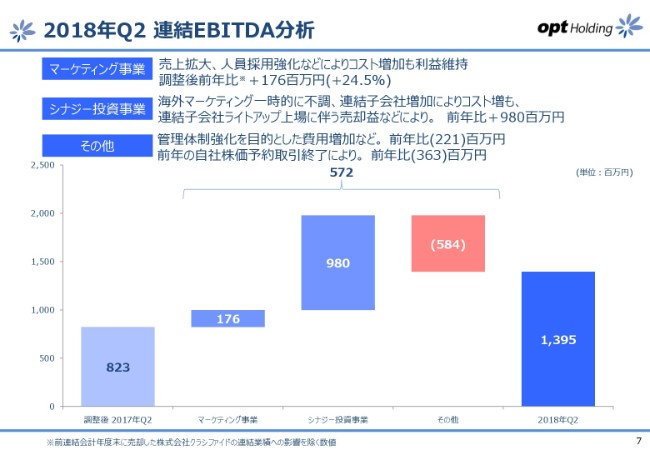

2018年Q2 連結EBITDA分析

さらに、連結EBITDAを分析しますと、マーケティング事業で約1億7,600万円(のプラス)、シナジー投資で9億8,000万円(のプラス)、その他で5億8,000万円のマイナスとなっていますが、この5億8,000万円のマイナスは、基本的に2つからなっておりまして。

1つは、ホールディングの管理コスト等の費用増加。これは、私どもは子会社を含めた本社統合等を今考えておりまして、それに対してのいろんな支出が始まっております、というところ。もう1つは、昨年度EVO FUNDと自社株価予約取引を始めまして、その結果、昨年度(2017年)は評価益が約3億6,000万円ほどありました。

自社株価予約取引が今年度(2018年)の2月に終了しておりますので、もうすでにそれがなくなったということで、約3億6,000万円のマイナスということなんですが、これはあくまでも一時的な話でございますので、そこを除いてみると、私どものEBITDAは非常に順調に増えているというところでございます。

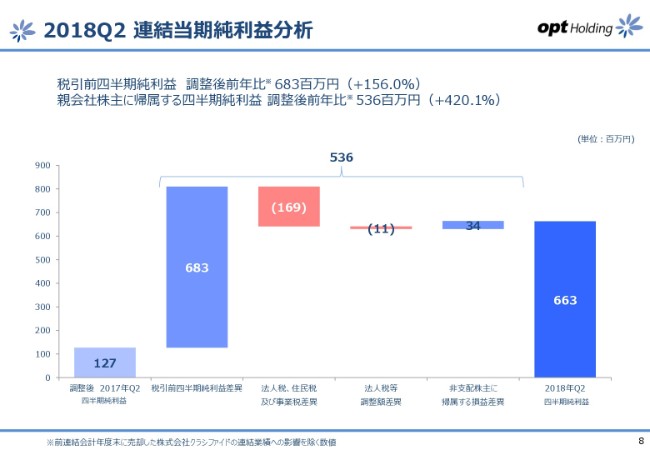

2018Q2 連結当期純利益分析

当期純利益です。

これは、先ほど来申し上げていますように、今年(2018年)は6億6,300万円の当期純利益でございましたが、それを分解した数値を、こちらにお見せしているというところです。

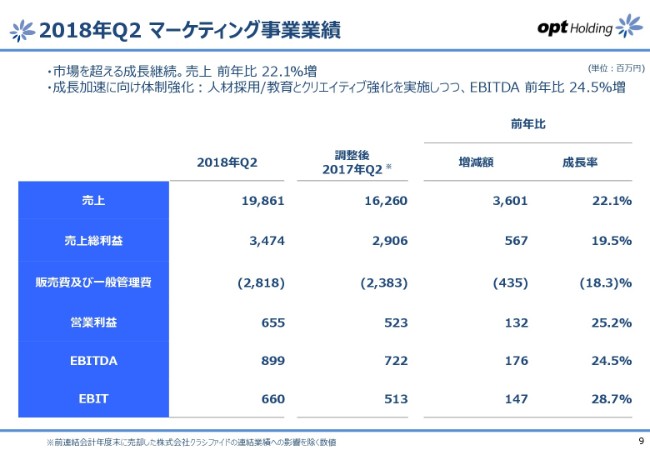

2018年Q2 マーケティング事業業績

より中身を理解していただくために、セグメントの説明をさせていただきたいと思っています。

マーケティング事業でございますが、これは売上が36億円伸びております。成長率で、22.1パーセント。売上総利益では5億6,700万円(の増で)、成長率で言いますと20パーセント弱です。EBITDAでは1億7,600万円増、成長率は25パーセント弱。EBITでは1億5,000万円弱増で、成長率では29パーセント弱というところで、売上も大きく伸びておりますし、利益も伸びているというところで、マーケティングセグメントは、今は非常に好調に推移しているという理解でございます。

ただし一部、将来を見据えた人材採用、あるいは人材投資、あるいはクリエイティブ強化等の投資を行っておりますので、若干の販管費増があります。

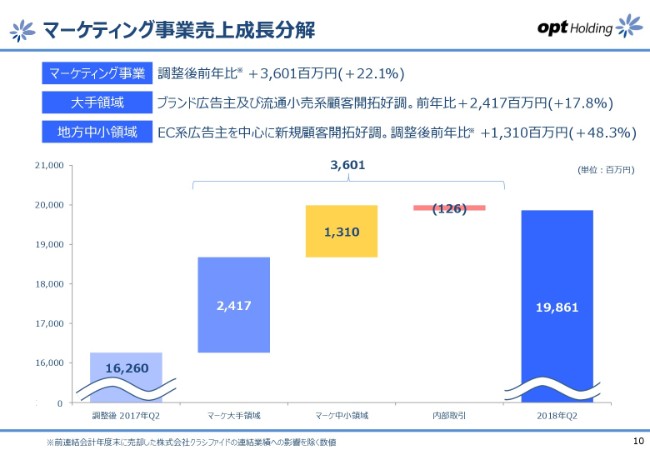

マーケティング事業売上成長分解

マーケティング事業の売上を、大手領域と地方中小領域に分解したスライドがこちらでございます。

大手領域では24億円の売上増、地方中小領域では13億円の売上増というところになっています。大手領域も地方中小領域もともに好調でございまして、大手領域ではブランド広告主さま、あるいは流通小売系顧客さまの開拓が非常に好調でございます。地方中小領域では、EC系の広告主さまを中心として、新規顧客の開拓が非常に好調でございます。

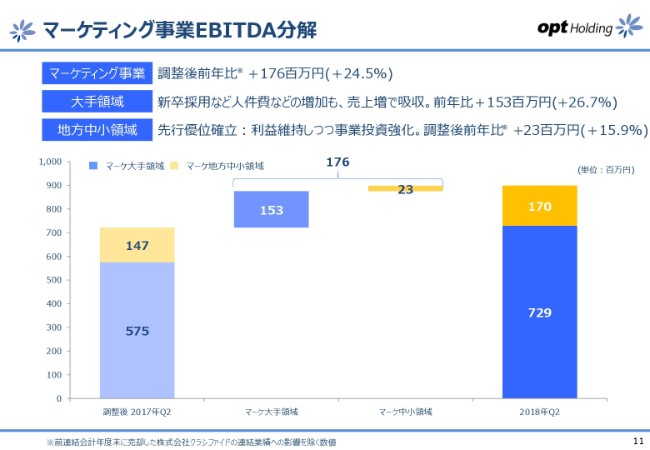

マーケティング事業EBITDA分解

マーケティング事業のEBITDAを、大手領域と地方領域に分解したスライドがこちらでございます。

大手領域では1億5,300万円増、地方中小領域では2,300万円増ということになっておりまして、結果、1億7,600万円増でございます。

大手では、先ほど申し上げましたように、人材への投資あるいは人材採用を強化しているというところで、一部販管費等が増えておりますが、それを売上で吸収しているというところ。地方中小では、相変わらず先行優位が確立しておりますので、それを維持しながら事業投資を強化しているというところでございます。

2018年Q2 シナジー投資事業業績

次に、シナジー投資事業のセグメントの利益はこちらなんですが、これを分解した数値をお見せしたいと思っております。

まず売上でございますが、1億3,800万円のマイナスとなっております。

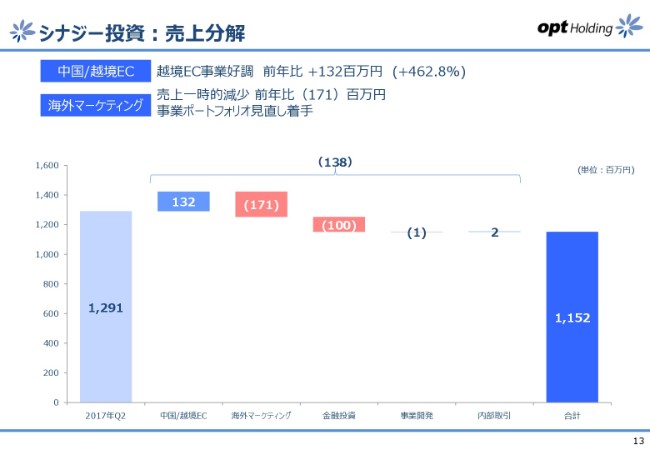

シナジー投資:売上分解

常に申し上げているんですが、シナジー投資の場合は、売上で業績の好調不調を計るのはなかなか難しいと理解しているんですけれども、一応売上の分解をさせていただきます。

中国事業は今、普通に好調に推移しておりまして、対前年同期比で大きく伸びている。1億3,200万円伸びましたということです。

海外マーケティングは、売上が一時的に減少している部分がございまして、我々としては今、海外の事業ポートフォリオを含めた見直しを始めたところでございます。

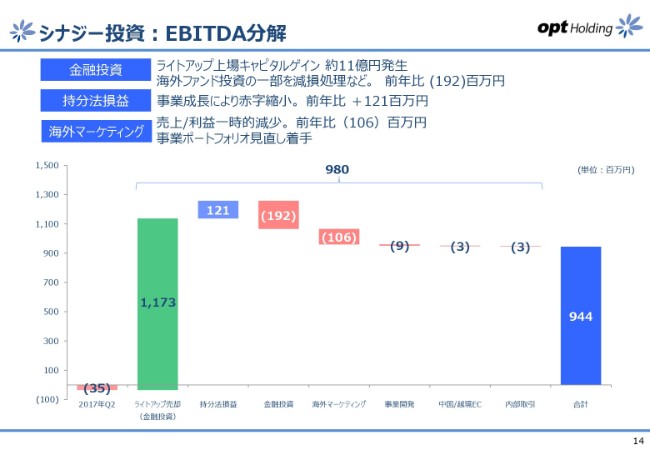

シナジー投資:EBITDA分解

EBITDAに直しましてこれを分解しますと、金融投資のところはここにありますように、11億7,300万円増というところで、非常に大きなEBITDA増が発生しています。

これは主に、ライトアップ上場によるキャピタルゲインと、海外ファンドにおきまして一部減損処理を行いましたので、そのマイナスが発生しているということです。

持分法の投資会社が複数社ありますが、こちらは事業成長によって赤字が解消しているのと、のれん償却負担が減っているということが相まって、1億2,100万円のプラスになっていると。

海外マーケティングは、先ほど申し上げたとおりでございます。

2018年Q2 HD管理コスト

ホールディング(HD)の管理コストは、第2四半期で約4億6,000万円、対前年で2億3,200万円の増加となっておりまして、これは先ほど来申し上げております、グループの本社機能統合に伴ういろいろな体制強化を始めておりますので、結果、対前年同期比では管理コストが増えているということになっております。

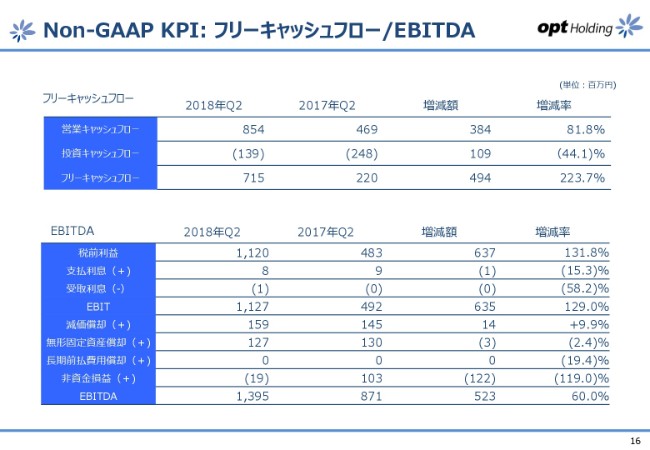

Non-GAAP KPI:フリーキャッシュフロー/EBITDA

Non‐GAAP KPIですが、フリーキャッシュフローとEBITDAの分解をお見せしております。

フリーキャッシュフローは、先ほど申し上げましたように7億1,500万円というところで、非常に好調でございまして、対前年同期比の増減では4億9,400万円の増、増減率では223.7パーセント増というところでございます。

EBITDAは、GAAP KPIからEBITDAまで、どういうふうに数値をつくっているかというところをお見せしております。今回は、EBITDAが13億9,500万円。前年同期が8億7,100万円ですので、増減額では5億2,300万円(の増)、増減率では60パーセント(の増)というところでございます。

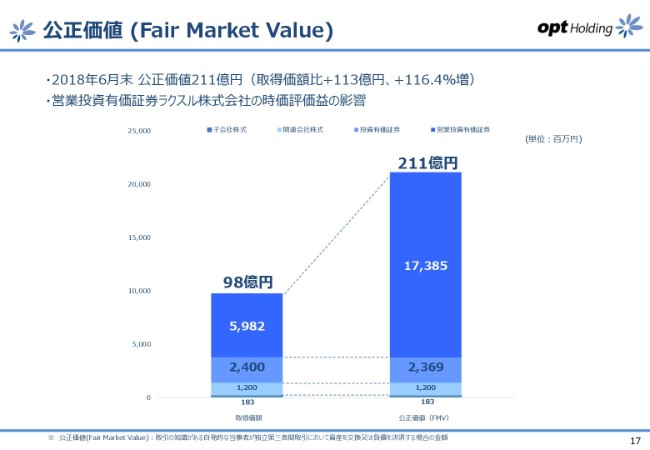

公正価値(Fair Market Value)①

今期から、我々は「投資の公正価値を開示させていただく」というお話を、前回の決算説明会でもさせていただいております。

今「98億円」と左に書いておりますのが、我々の持っている投資の取得原価、簿価と考えていただければいいと思います。それを公正価値に直しますと(右の)211億円というところで、この差分が含み益ということになります。

我々はこの公正価値を算出するにあたりまして、我々の監査人であるあずさ監査法人と議論している中で、彼らの助言を受けながらこの公正価値の数値をつくっております。

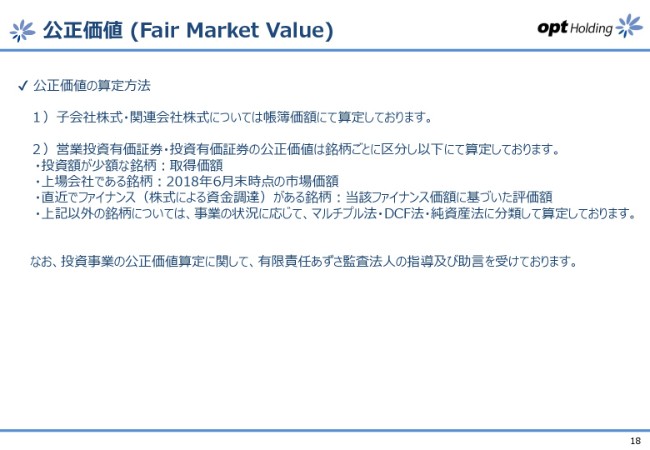

公正価値(Fair Market Value)②

「具体的にどういうふうにつくったのか?」ということになりまして、次ページで公正価値のつくり方のご説明を申し上げております。

基本的には、世間で使われている公正価値評価の方法をとっているということでございます。もともとの資料ではこれを入れていないんですが、短信ですでに発表させていただいております。

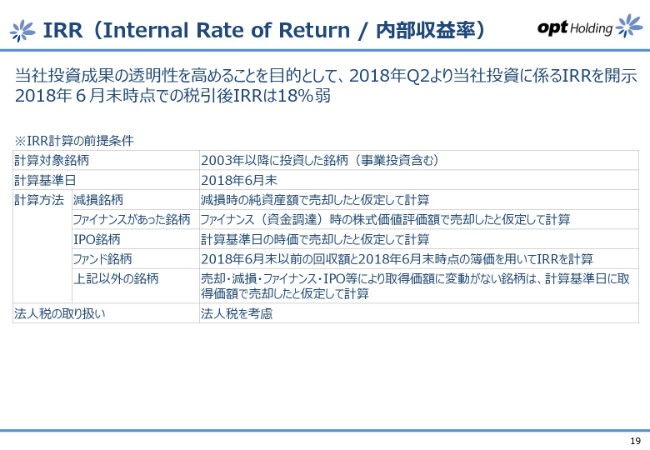

我々のIRRです。過去2003年以降の投資に関するIRRをこちらにまとめておりまして、税引後で約18パーセントというところになっておりまして、税引前ですと、これに複数パーセント乗りますので、二十数パーセントとなっています。

IRR(Internal Rate of Return/内部収益率)

ですので、基本的には先ほど申し上げましたFair Market Value(公正価値)に加えて、IRR(内部収益率)も非常に好調だと考えております。

のちほど野内から、投資領域に限定したグロスベースのIRRをご説明差し上げますが、基本的には我々としては、このようなかたちで開示の内容を高めて、我々の財務諸表に対する理解を投資家のみなさまに高めていただきたいと考えております。

私からは以上でございまして、次に鉢嶺にバトンタッチします。

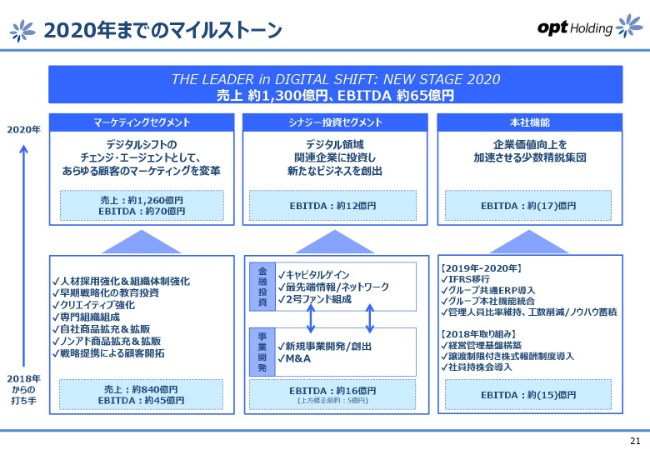

2020年までのマイルストーン

鉢嶺登氏:それではバトンタッチいたしまして、私から2020年までのマイルストーンを簡単に説明させていただき、足元の第2四半期のビジネストピックスのお話に移らせていただきたいと思います。

2020年までの3ヶ年計画につきましては、年初に発表しておりますが、ここに改めて領域別、マーケティングとシナジー投資と本社機能のそれぞれ3つについて、2020年までに行っていきたい重点施策及び数字を、具体的に記入させていただきました。

年初に発表させていただいた時は、全体の成長率というレンジを発表させていただきましたが、今回は具体的な数字ということで、マーケティングセグメントでは売上高で2020年は約1,260億円、EBITDAで約70億円を目指します。

シナジー投資では、EBITDAで約12億円を目指します。

本社機能ではマイナス約17億円必要ということで、全体で2020年に売上で約1,300億円、EBITDAで約65億円の数字感を、中期目標としてとらえておりますということを、改めてご説明させていただきたいと思います。

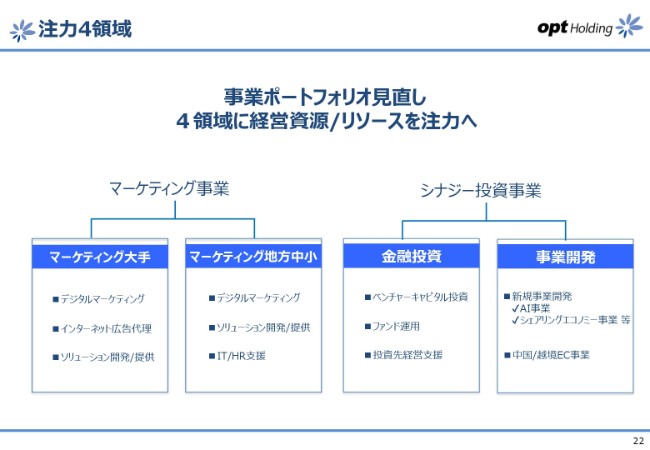

注力4領域

大きく4つの領域に分かれているわけですけれども。

セグメント上はマーケティング事業とシナジー投資事業に分かれていますが、その下にそれぞれ、マーケティングは大手向けのものと地方中小向けのものという2つに、社内的には分かれています。

そしてシナジー投資も、社内的には金融投資という、いわゆるキャピタルゲイン狙いの純投資と、事業開発という完全に連結化するものということで分けておりまして、大きく4つのセグメントで、社内では管理しております。

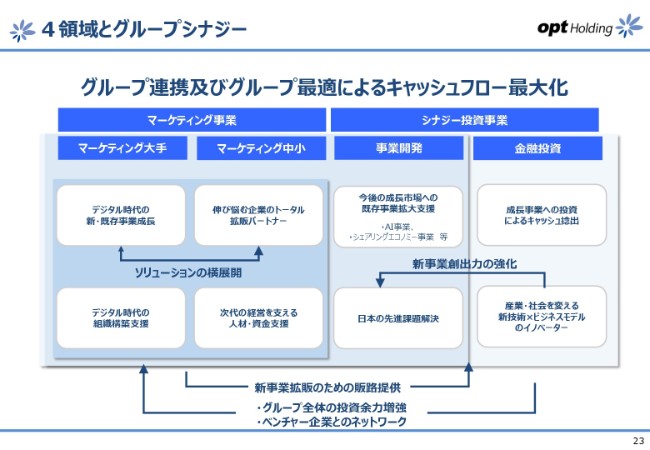

4領域とグループシナジー

それぞれの4領域のシナジーを表した図が、こちらにあります。今日は細かいですので、ここは割愛いたしますが、ご覧になっておいていただければと思っております。

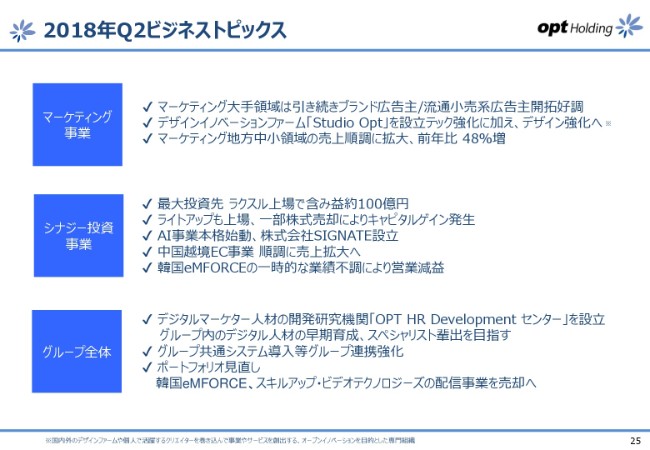

2018年Q2ビジネストピックス

それでは足元の状況、トピックスのご説明に移りたいと思います。

まず、マーケティング事業ですけれども。先ほどもございましたが、足元は基本的に大手向け・地方中小向けともに、順調に推移をしているという認識でおります。

まず大手向けは、重点新規顧客ということで、ブランド広告主と流通小売店舗の2つの業種を戦略的に今は攻めておりますが、ここの開拓が順調に推移しています。

そして地方中小も、昨年(2017年)ソウルドアウトが上場しましたが、上場を機にさらに知名度がアップし、引き合いが増え、成長率が高まっているという状態になっているということです。

積極的に人材投資をしているんですけれども、とくにマーケティング大手に関しましては、昨年まではテクノロジー系の人材を強化していきましたが、だいぶ目処が立ったということで、この第2四半期以降は新たにデザインを強化ポイントに移しています。

今回、具体的には「Studio Opt」というものを設立いたしまして、そこで新たにさまざまなデザインの強化ということを打ち出して、すでにデザイナーの募集にも100名以上の応募がきているという状態になっています。

シナジー投資は、この第2四半期はいくつかトピックスが出ましたが、先ほどもありましたがラクスルが上場して、私どもは今第二株主でおりますということで、含み益が100億円ぐらいになりました。

あとは、連結子会社でありましたライトアップ。社内では「VIP投資」と呼んでおりますが、40パーセント以上投資をして、経営にもかなり関与して、上場までもっていくという投資の手法なんですけれども。こちらがまた、ライトアップで上場して……これで6社目(となり)成功確率が、今のところ100パーセントとなっております。

そして、AI事業の100パーセント子会社のSIGNATEをこの(2018年)4月1日に設立いたしました。あとは、中国の越境EC事業も、売上が立ってきている状態になっています。

一方、マイナスの話としましては、今回韓国のeMFORCEの新規事業があまりうまくいきませんで、この第2四半期で撤退をしたということもありまして、一時的に業績がマイナスになっている状況でございます。

グループ全体としましては、一番大きな投資は、人材の採用及び育成というところ。ここにかなりの投資をしておりますということと、2つ目の投資はグループシナジーということで、ERPですとか、そういったグループ連携ができるようなシステムに投資をしているということで、今回売上の成長に対して営業利益が減益になっているのは年初計画どおりでございますけれども、このような理由になります。

グループのポートフォリオの見直しということで、今回のこの第2四半期では、韓国のeMFORCEというネット広告代理店を、セプテーニさんに売却する予定で発表させていただいております。

そして、スキルアップ・ビデオテクノロジーズという動画の配信及び広告のビジネスをやっている子会社がありましたが、配信のビジネスに関しては今回日テレさんに譲渡するということで、締結をさせていただいております。

こちらが、主なトピックスでございます。

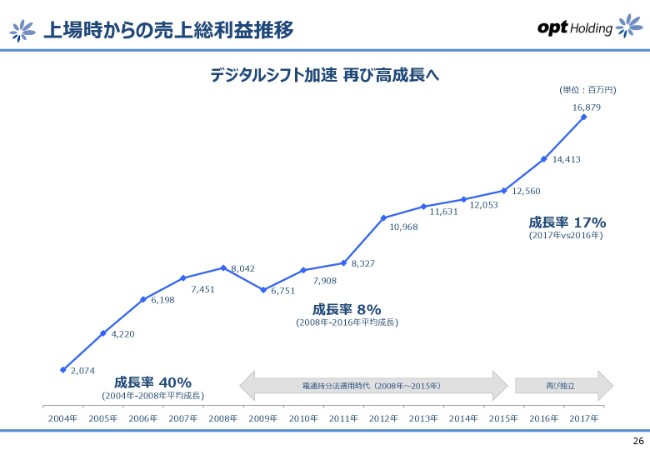

上場時からの売上総利益推移

次のページのグラフは、粗利益の推移ということで、数字的には2015年にホールディングス化をして以降、電通さんとの提携を解消して以降、再び高成長へ戻っていますよということを表しております。

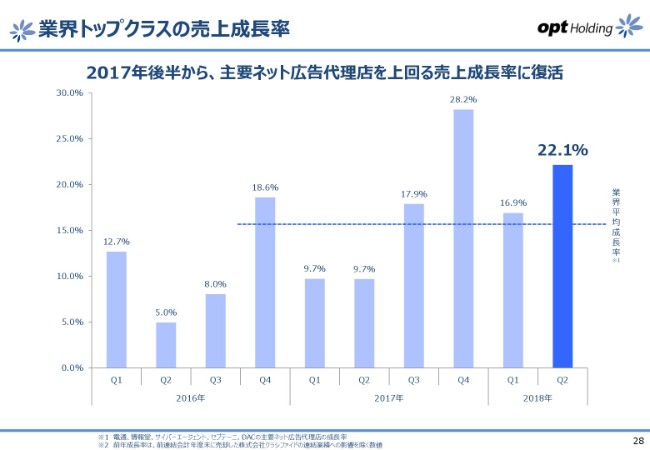

業界トップクラスの売上成長率

それでは、各4領域ごとの足元の状況・トピックスを、改めてご説明いたします。

まず、マーケティング大手ですけれども、今回の第2四半期で22パーセントを超える高成長を達成することができました。業界でトップクラスということで、大手代理店さんの成長率を上回る非常に高い成長率を、この四半期も連続で維持している状況になっております。

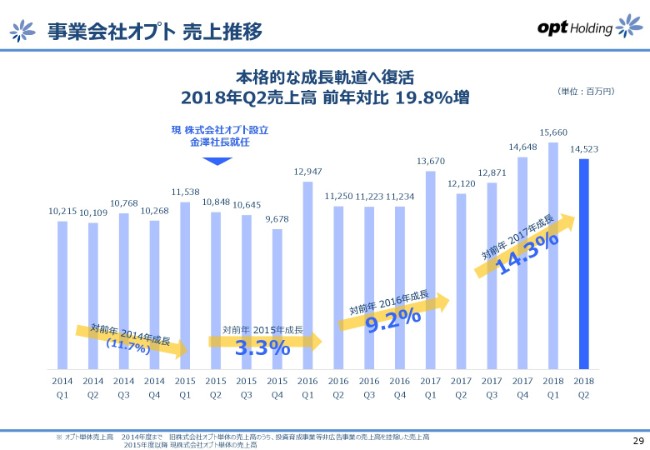

事業会社オプト 売上推移

こちらは、前回の決算説明会でも話させていただきましたが、2015年の第2四半期に金澤が社長に就任して以降、中核会社でありますオプトの成長率が急激に復活してきているということを示した状況です。これが、まだ引き続き継続しております。

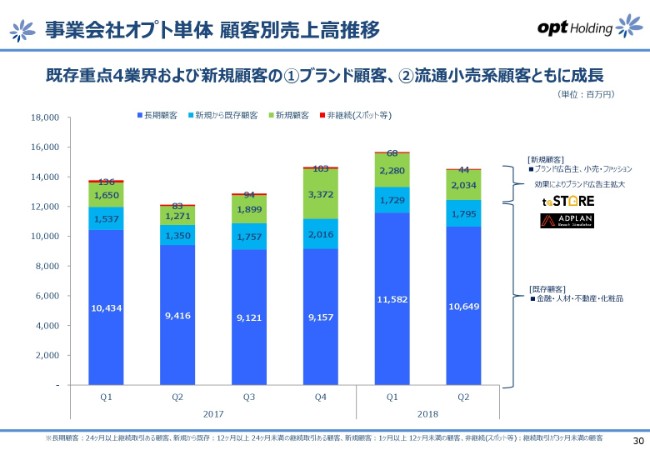

事業会社オプト単体 顧客別売上高推移

こちらは、クライアントさんの状況なんですけれども。

下の濃い青いところは、従来の我々の「重点4業種」と言われている金融・人材・不動産・化粧品という4業種が、かなり固定したかたちで……これは、業界成長率と同じ水準で、約10パーセント強予算を増額している状態です。

そこにプラスアルファで、上に緑等(のグラフ)がありますが、こちらは新規のお客さまがとれているということです。この新規(のお客さま)が、今当社グループで強化しております、ブランド広告主と流通・小売です。この2つが大きくとれているということが、業界の中で非常に高い成長率を維持している大きなポイントになっています。

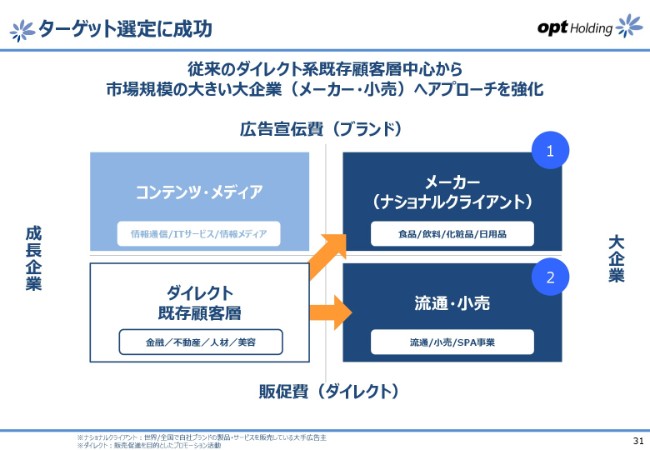

ターゲット選定に成功

次のページは、そもそものターゲット選定の考え方で、マーケティング大手に関しては①であるナショナルクライアントと言われるブランド広告主さまと、②の流通・小売系に大きく張ったところ、これが非常に大きく成果を挙げているということです。

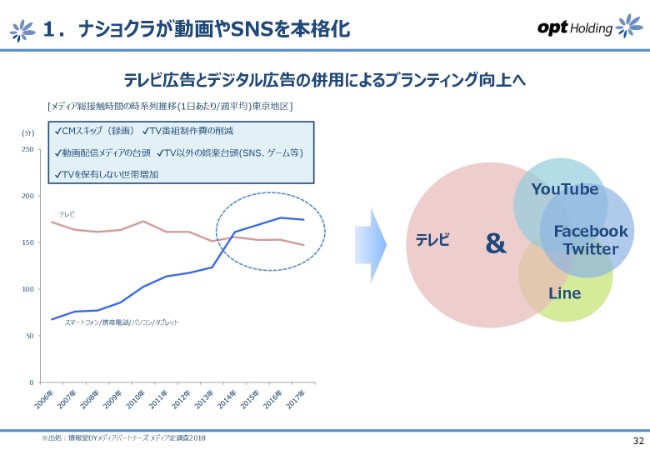

1.ナショクラが動画やSNSを本格化

具体的には、いわゆるナショナルクライアントさまが、テレビだけでは……とくに、若い人たちにリーチができなくなってきている。その中で、動画やSNSを活用していこうという流れが本格的に動いてきているという大きなトレンドに、当社グループが大きく乗ることができているということでございます。

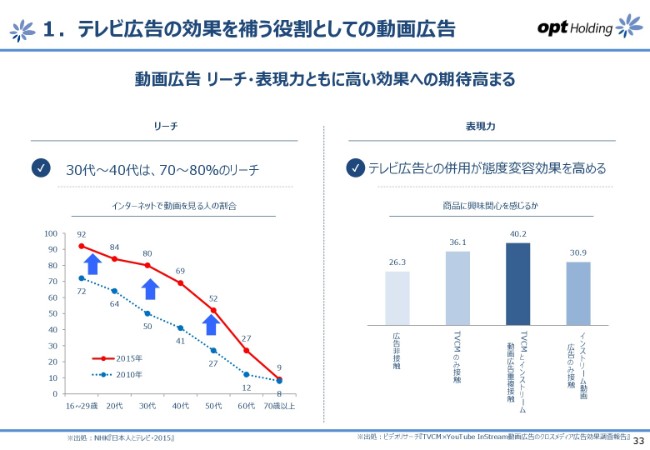

1.テレビ広告の効果を補う役割としての動画広告

データとしては細かくありますけれども、各年代ともに、やっぱりネットでリーチができるようなかたちになってきておりますし、表現もどんどんリッチになってきているということで、クライアントさま側もテレビだけではなくネットと両方をリンクさせながら、広告・マーケティングをしていくという状態になってきているというのが、大きなトレンドでございます。

1.自社開発ツール ADPLAN Reach Simulator

その中で、当社はこの「ADPLAN Reach Simulator」という、自社で開発をしたソリューションがございます。

こういった自社ツールを使いながら大手さんの懐に入って、そこからアカウントを拓いていくというかたちが成功しております。

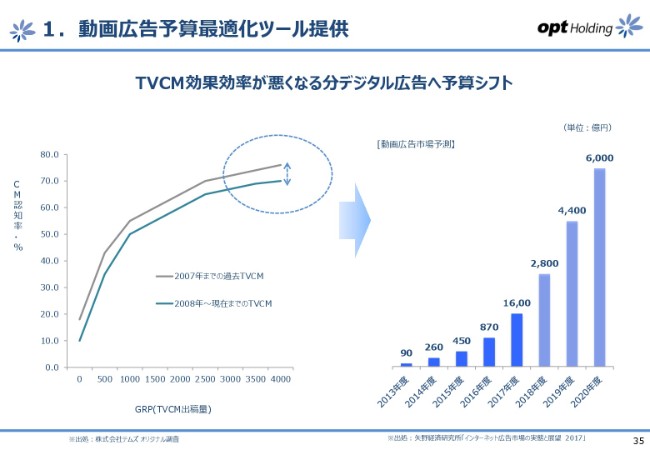

1.動画広告予算最適化ツール提供

この「ADPLAN Reach Simulator」は、具体的にはこのグラフの左側にあるのが、いわゆるテレビのGRPをどこまで投下してもいいというものではありませんので、投下すればするほど、だんだん効果が弱まっていくというのを表したグラフです。

例えば、データに対して「一部の予算をネットに振り分けたほうがいいですよ」ということを自動的にシミュレートができるのが「ADPLAN Reach Simulator」ですが、そういったツールを使うことによって、クライアントさまの予算をネットに最適化していくことに、成功しているということでございます。

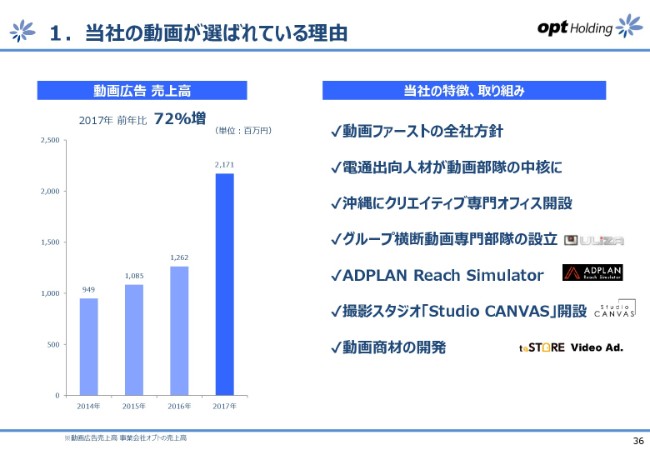

1.当社の動画が選ばれている理由

当社の動画が選ばれている理由です。

足元も非常に動画が伸びているんですけれども、全社的に「動画ファーストである」という方針のもと、さまざまな施策を打っているということを、ここでうたってございます。

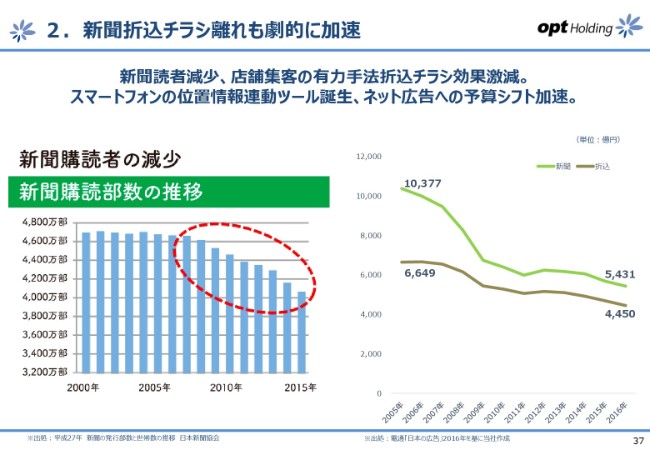

2.新聞折込チラシ離れも劇的に加速

もう1つは流通小売ですが、こちらは新聞の購読者が年々どんどん減っていて、そこに折り込んであるチラシによって店舗に来店集客していた小売流通店舗さんが、だんだんチラシの効果が落ちている中で、なんとかスマートフォン・ネットを使って来店集客させたいというニーズに、こちらも我々が非常にマッチしたということでございます。

2.チラシに代わるスマホソリューション

具体的には、この「to STORE」というGPS連動型のツールです。

こちらが昨年来ヒットしているということで、店舗の周辺にいる人たちだけにスマホ上でリーチして、広告を表示することができる。あるいは、来店した方だけにプロモーションができる。こんなツールでございますが、こちらをまずドアノック商品としてクライアントさまに入り込んで、さまざまなネット上のプロモーションをいただいています。

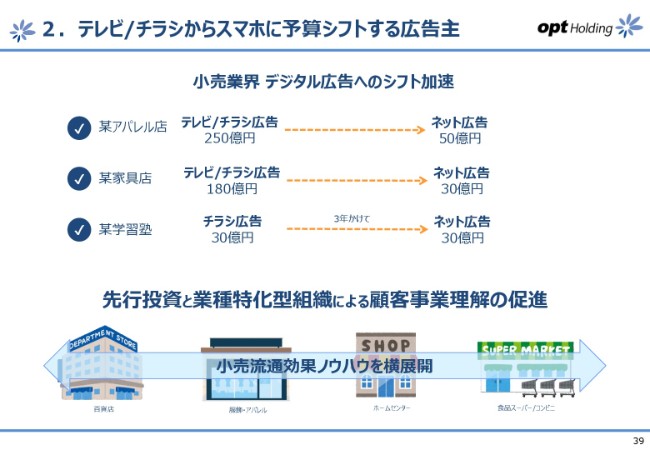

2.テレビ/チラシからスマホに予算シフトする広告主

こちらは具体的に、某アパレル大手さんあるいは某家具チェーンの大手さん、某学習塾の大手さんの予算のシフトを書いてございます。

それぞれ、今までテレビ・チラシを中心に置いていた大型の予算の一部が、ネットに移ってきていることが、具体的にわかるということでございます。

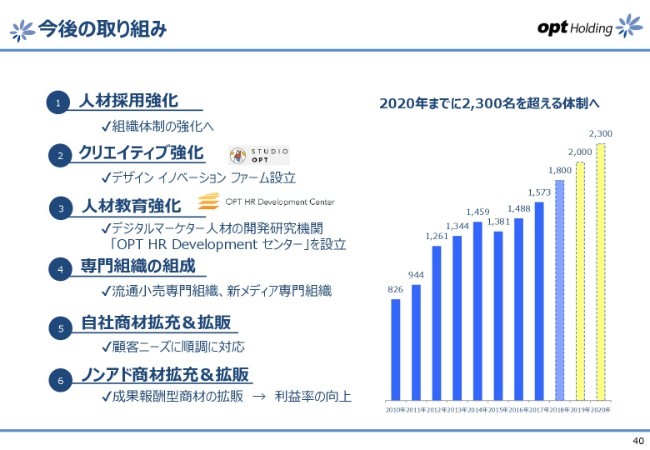

今後の取り組み

今後の取り組みです。

1番目は、やはり人材の採用強化です。ということで、ここにかなり取り組んでいます。そして2番目は、先ほど申し上げましたが、クリエイティブ強化。ここはやはり、ブランド広告主さまがどんどん増えている中で、クリエイティブ力の強化は不可欠ですので、このあたりにかなり注力してやっているということでございます。

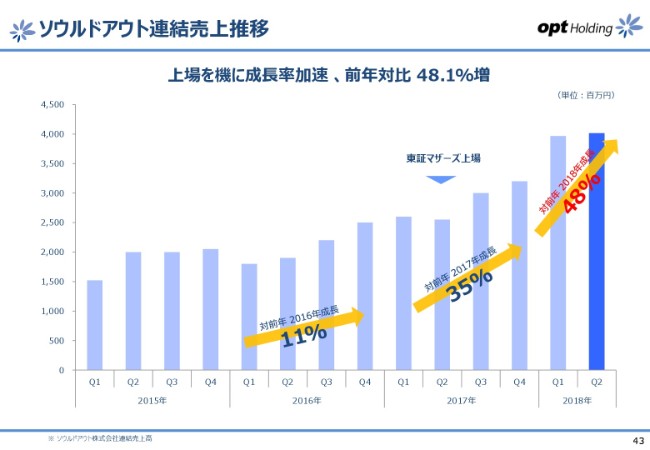

ソウルドアウト連結売上推移

駆け足になりましたが、次が中小領域です。

こちらは、ソウルドアウトという会社が中核会社になりますけれども、昨年(2017年)マザーズに上場して以降、成長率がさらに跳ね上がっていますということを、このグラフで見てとれると思います。

現在、地方中小領域ではソウルドアウトが独壇場でございますので、一気に知名度を上げて、地方中小のネット広告のマーケットを取りにいこうということで、上場を選択したわけですけれども。今のところはその選択が当たり、具体的な数字として跳ね返ってきている状態でございます。

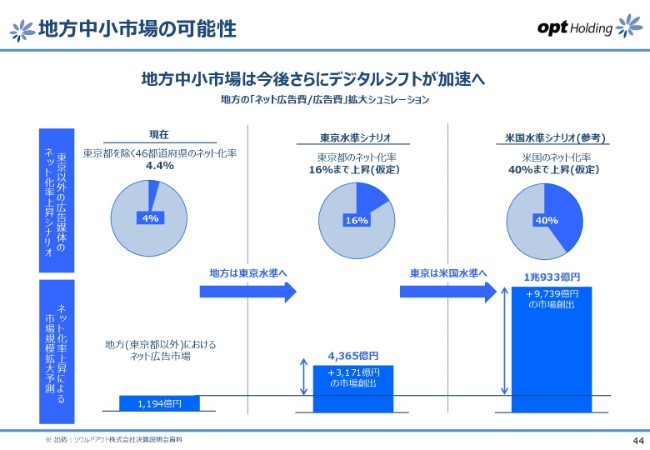

地方中小市場の可能性

細かいデータは、ソウルドアウトの決算資料にも載っているもののそのままでございますので、また見ておいていただければと思います。

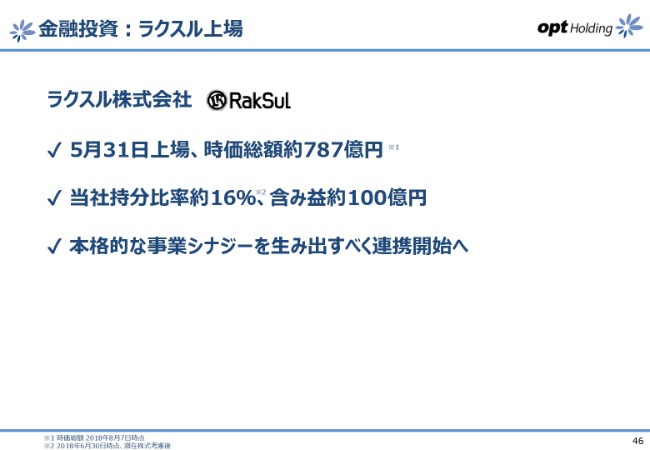

金融投資:ラクスル上場

3番目が、金融投資でございます。

今回、大きく(トピックとして申し上げられるもの)はラクスルとライトアップという2つの上場になりますが、ラクスルは当社の過去最大の投資案件でございまして、26億円投資した案件です。こちらが(2018年)5月末に上場いたしまして、時価総額が約800億円となっているということで、当社が第2株主ということもございまして、含み益が約100億円になっています。

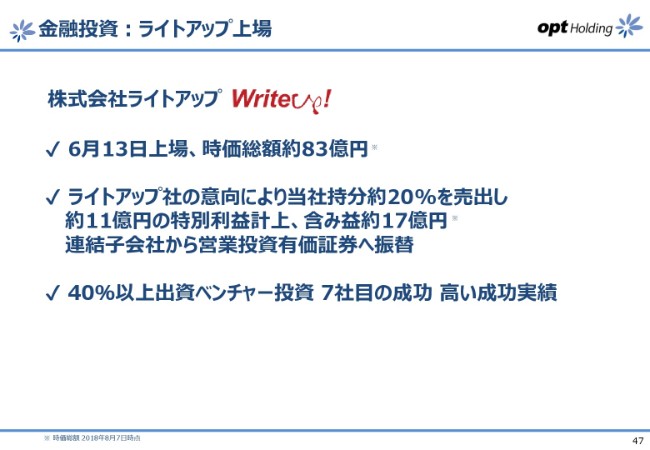

金融投資:ライトアップ上場

2つ目が、ライトアップです。

こちらも(2018年)6月に上場いたしました。こちらは、当社は約40パーセントを保有していましたけれども、ライトアップさん側の意向にしたがいまして、上場時に20パーセントの売出しをしています。したがって、約11億円の特別利益を計上していますが、残り約20パーセントを保有していますので、こちらは含み益になっています。

今後の方針ですけれども、ラクスルに関しましては、基本的には売らずに保有し続ける方向性です。ライトアップさんに関しては適宜、場合によっては売っていくことも考えているということでございます。

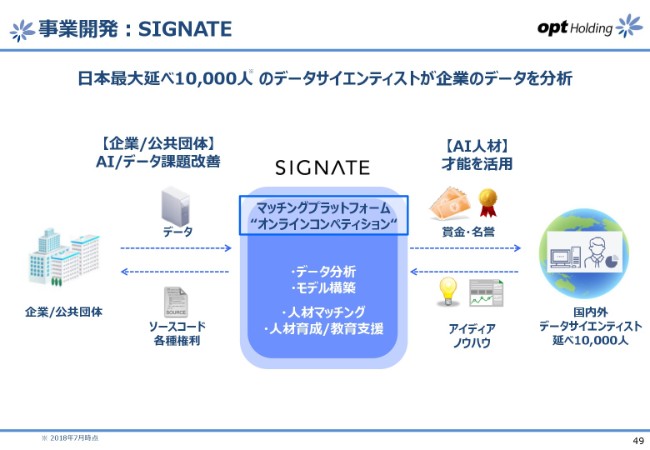

事業開発:SIGNATE①

4番目の、事業開発でございます。

こちらは、新規事業として具体的にグループに取り込み、グループの連結化の大きな柱に育てていきたい事業でございますが、一番の注力領域は、AIの100パーセント子会社のSIGNATEでございます。

こちらは順調に、登録のデータサイエンティストの数が増えていまして、延べ約1万人に迫るところまできましたということで、今日本では、圧倒的なナンバーワンのプラットフォームになっています。今後もユーザーの数を増やして、各企業・自治体等からデータ分析等の仕事をいただいていこうと考えています。

事業開発:SIGNATE②

直近では、いただいている事例として、JRさんやユニクロさん、クックパッドさん等の事例を載せさせていただきましたが、かなり多岐にわたる業種から、さまざまなデータ分析・AIのシステム開発等の仕事をいただいている状況でございます。

下にちょろっと1行で書いてありますけれども、DeNAさんやメルカリさんですとか、技術者をかなり大量に採用している会社さんが、技術者の人事評価の指標として、SIGNATEやアメリカのKaggleというコンテストサイトを使っているようになってきています。

そういうコンテストサイトで表彰されると、その技術者は優秀であることがわかりますので、それを人事評価に反映させるというものが、世界的に大きな流れになってきています。アメリカでは、Googleの傘下のKaggleが非常に大きなサイトですが、日本ではSIGNATEがナンバーワンサイトとなってございます。

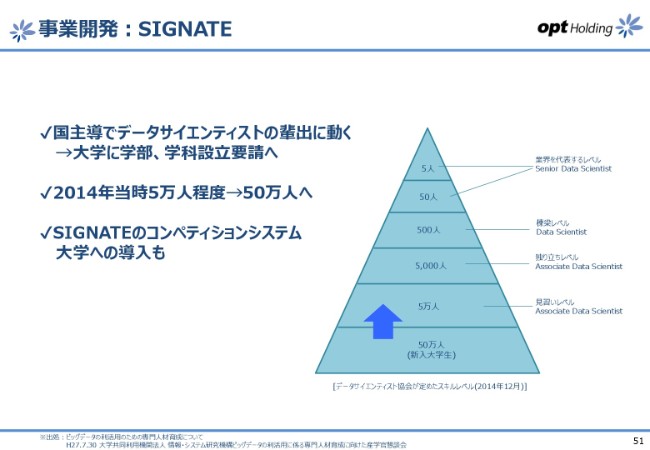

事業開発:SIGNATE③

今後、国としてもデータサイエンティスト……AIの技術者をどんどん輩出しなければいけないということで、将来的には50万人のデータサイエンティストを育成・輩出することを、国としても発表しています。各大学に「そういう学生を輩出するように」という指令が飛んでいます。

そこに対して、我々SIGNATEは、各大学にコンペティションのシステム自体を無料で提供することも行っていて、今は主要な大学……東大ですとか慶應ですとか筑波ですとか、こういったところに、システム提供が進んでいる状況でございます。

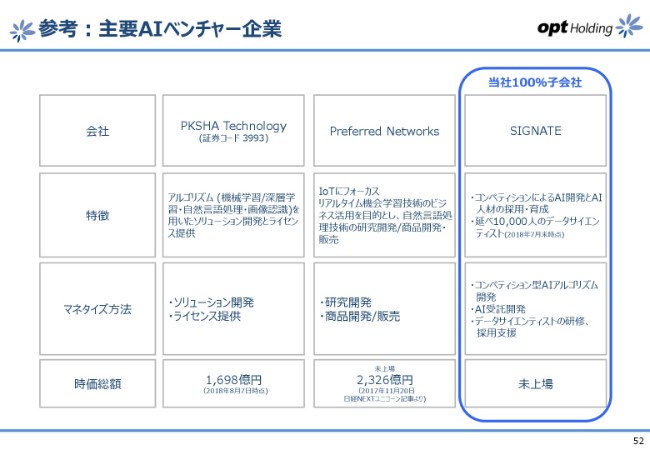

参考:主要AIベンチャー企業

ということで、ここにPKSHA TechnologyですとかPreferred Networksという会社が出ています。

昨今、AIベンチャーは非常に注目されていますけれども、それに匹敵する能力を持っていると思っていますので、このSIGNATEを大きく飛躍させていきたいというのが、事業開発部門の一番の注力領域になっています。

ということで、私からは足下の話をさせていただきました。

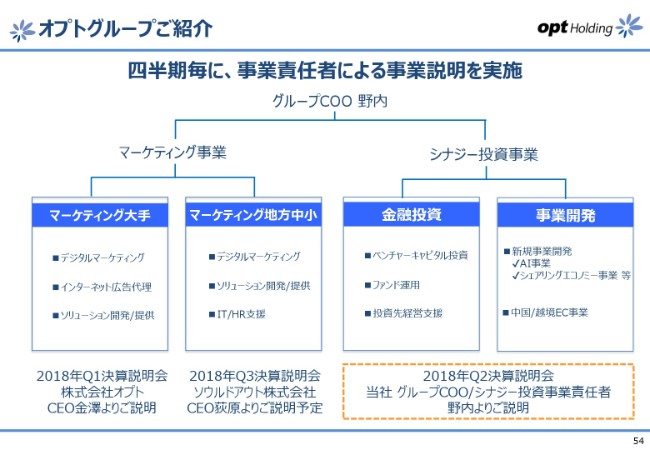

オプトグループご紹介

ここからは、野内にバトンタッチをいたしますけれども、簡単に概要だけ私からご説明いたします。

先ほど申し上げましたが、こちらにありますのが、4領域それぞれの全体の図になっていますけれども。野内が司っていますのは、全体の「グループCOO」という、グループ全体の戦略ですとかグループの連携といったところの総責任者でもありますが、今日野内に話してもらいますのは、シナジー投資の責任者でもありますので……今日は、シナジー投資の責任者の野内ということで、主にシナジー投資の部分だけを話していただくことになります。

グループ全体の組織図でいきますと、グループ全体を統括しているのが野内で、各領域・マーケティング大手は金澤。野内が統括するかたちのグループ経営体制になっています。

それぞれこの決算説明会で、前回は金澤が登壇いたしましたが、今回は野内が登壇。そして次回は、ソウルドアウト株式会社の荻原が登壇という予定になってございますので、こちらのコンテンツもお楽しみいただければと思います。

それでは、野内にバトンタッチいたします。

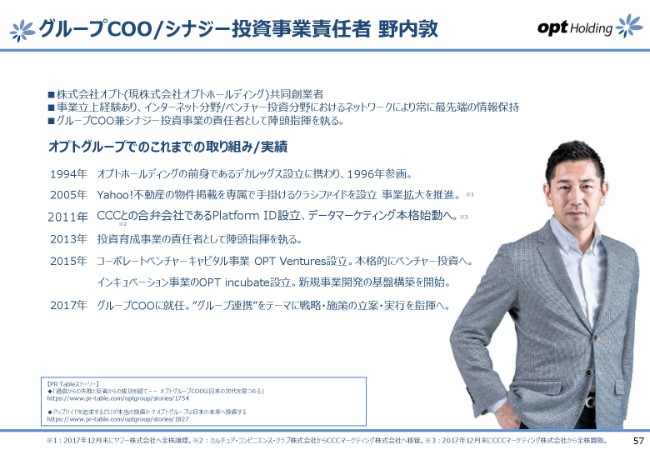

グループCOO/シナジー投資事業責任者 野内敦

野内敦氏:今紹介がありましたけれども、シナジー投資事業の責任者の野内と申します。よろしくお願いします。私から、シナジー投資事業にフォーカスした説明をさせていただきますけれども……私、この場に登壇するのが、けっこうもう何年ぶりかなので、自己紹介ページがあります。

もともとはオプトの共同創業者で、1994年の創業に関わり、1996年に参加しています。その後、グループ子会社設立を複数社手がけています。現在は、今話がありましたけれども、グループ全体のCOOと、シナジー投資事業を見ているという役割になっています。

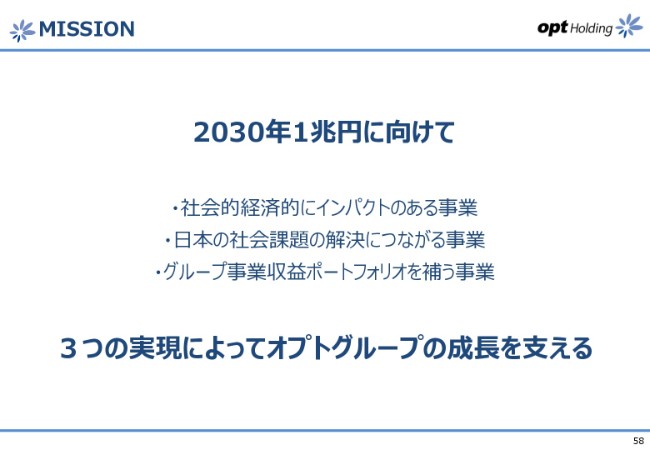

MISSION

この領域のミッションなんですけれども、「2030年1兆円(に向けて)」という高い目標に対して、新しい事業を作っていく。そのためにどういう目線でやっていかなきゃいけないかを、ここに掲げています。非常に、漠然としたワーディングにはなっているとは思うんですけれども。

とはいえ、社会的・経済的にインパクトがある事業で、日本の社会課題の解決につながる。結果として、グループの事業収益ポートフォリオを補う事業をやっていく。

この3つの実現によって、オプトグループの成長を支えていきたいなという思いで、シナジー投資事業をやっています。

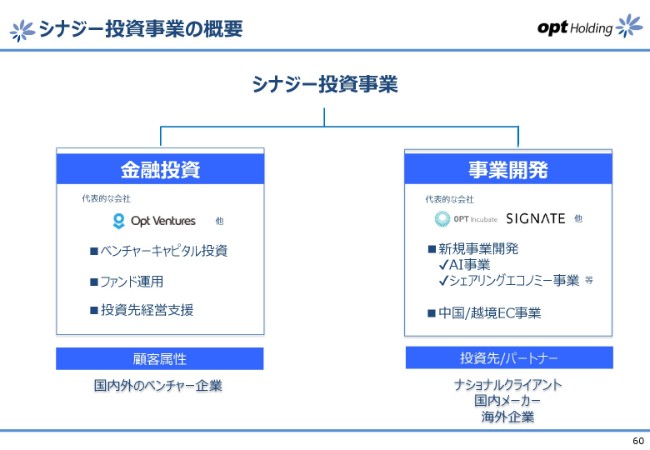

シナジー投資事業の概要

概要でございます。

シナジー投資事業は2つの領域に分かれていまして、いわゆる外から見たときにキャピタルゲイン……純投資事業と見られている、金融投資という領域。これは主に、オプトベンチャーズという、ベンチャーキャピタル会社が運営しているファンドであったりとか。

海外にも、実は投資子会社がございますが、いわゆるキャピタルゲインを狙っていく投資でございます。国内外のベンチャー企業に、こちらは投資をしています。

一方で、右側(の事業開発)。自ら事業を作っていく0→1(ゼロイチ)開発であったり、場合によっては企業買収となろうかと思いますが、原理原則として、当社のグループ子会社になっていくものでございます。ここの代表的な会社として、鉢嶺から話があった、株式会社SIGNATE。

それ以外には、インキュベーションを司る、株式会社オプトインキュベートという会社がございます。ここでは「AI」と「シェアリング」というワーディングで事業を展開しているものに加えて、グローバルにおいては、中国を中心とした越境ECサービスをやっています。

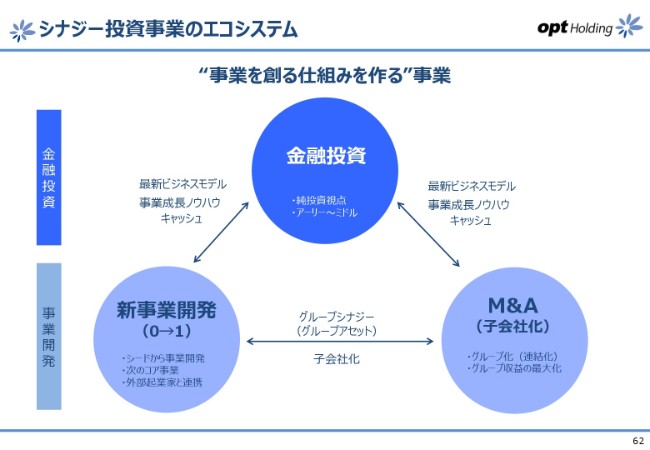

シナジー投資事業のエコシステム

この図を、ちょっと丁寧にご説明させていただきたいなと思っています。「なぜ金融投資事業をやっているんですか?」という問いが、それなりにございます。今回、金融投資と事業開発の関係性を簡単な図にしています。

もともと4年前に、金融投資事業……いわゆる、キャピタルゲイン狙いの投資事業を始めました。オプトとしては、非常に昔から投資をやっていますが、「事業シナジー」「戦略投資」というワードから外れて、フィナンシャル投資・キャピタルゲイン狙いの投資ということで、振り切った経緯があります。

その投資をやる理由が、次世代のビジネスモデルを発掘するために、まずは金融投資でしっかりとキャッシュを回していって、ノウハウと資金を使って事業開発……この下の部分、自分たちで事業を作っていくヒントであったり、ノウハウを蓄えていこうと。

かつ、いきなり「事業開発をやります」と言っても、資金プールがありませんので、金融投資で回した資金を、できるだけ事業開発の次世代事業の投資に回していくという構想を、実は4年前に書きまして、そこからスタートしました。

4年間経って、今回はようやく全体のかたちが見えてまいりましたので、今日はこのようなかたちで、全体構想を発表させていただいています。

今までは0→1開発をメインとしていましたが、これからはもちろん当然ですけれども、M&A、外部企業の買収も視野に入れて、この3つのサイクルを回していく活動をしていく。これを4年前に、“事業を創る仕組みを作る”事業というタイトルで、スタートを切っています。

金融投資 これまでの歩み

実績でございます。

今申し上げましたが、2003年に、当社グループはベンチャー企業への投資を開始いたしました。そこから10年経ちまして、いろんな投資を経験したことによって、いわゆるキャピタルゲイン狙いの金融投資事業を開始いたしました。

このときに宣言したのは、「マーケティング事業と、必ずしも事業シナジーがあるものに投資するわけではない。将来の次の事業モデルを作るために、新しいベンチャー企業・新しいビジネスモデルを発掘するために、投資事業を始めます」ということでスタートしたのが、実は2013年でございます。ここを境に投資のスタイルが変わりまして、純投資といわれるものをスタートしています。

それ以降に投資したものを、ここに……ちょっと小さいですけれども、ロゴを貼り付けています。今回上場したラクスル株式会社さんもそうですけれども、未上場企業もこの中に数多く含まれています。

このときにテーマを設定したのが、これから世の中を変えていく3つのテーマがあるだろうということで、2013年に「シェアリングエコノミー」。

それから、一般的にはマーケットプレイスと呼ばれていますが、私どもの社内では「ダイレクトトレーディング」。直接仲介人を通さないで取引ができるビジネスモデル。

3つ目は、技術を起点として既存産業を破壊できる力のある「ディスラプティブテクノロジー」。この3つの領域にフォーカスしまして、投資をしてまいりました。

その間、アメリカからの情報の入手も目的として、Sozo Venturesにも投資をして、国内外のベンチャー企業の情報を取得してまいりました。それから2年経ちまして、オプトベンチャーズが外部から資金を集めて、ベンチャーキャピタルファンドを立ち上げたという時系列でございます。

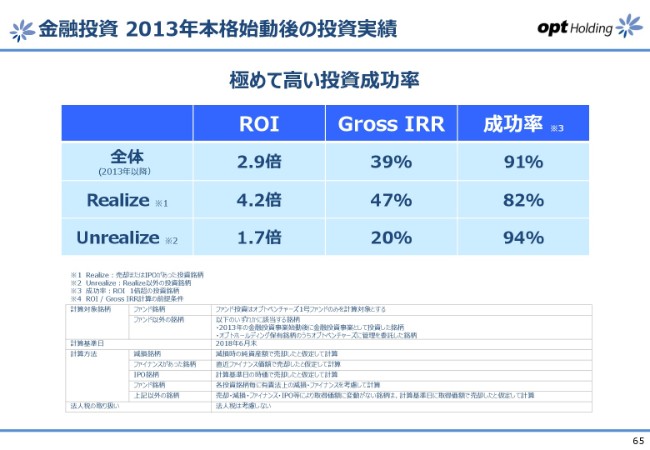

金融投資 2013年本格始動後の投資実績①

こちらは4年前、2013年から投資をスタートしました。キャピタルゲイン投資をスタートしまして、擬似的にファンドであるというバーチャルな評価方法です。評価方法は下の表に書いてありますので、後ほどご覧いただきたいんですが。いわゆる一般的なファンドで、有責法上の評価をする評価方法にしたときの成績でございます。

RealizeとUnrealizeに分かれています。私どもは、まず全体で見ています。投資先企業に対しての、現在のROIが2.9倍、Gross IRRが39パーセント。(その右は)あまり出していないですけれども、「成功率」と言いまして、投資した企業が投資したときを超える価値になっている確率が、91パーセント。これはつまり、10社に投資したら、9社は必ず成長していることになります。

この数字をあえて発表させていただきましたのは、もともとコーポレートベンチャーキャピタル、それから社内で事業を作ってきたチームが投資をやっていますので、わりとダウンサイド……それから、事業の成長に対して細かくサポートができます。ですので、一般的な金融投資に比べると、成功確率が高い。これが、当社の金融投資の特徴でございます。

金融投資 2013年本格始動後の投資実績②

2013年以降に(本格的に)金融投資を始めてから、すでにIPOが6社出ています。投資母数は、50社弱です。40数社でございますが、そのうちのIPOのみで、6社出ている状況でございます。

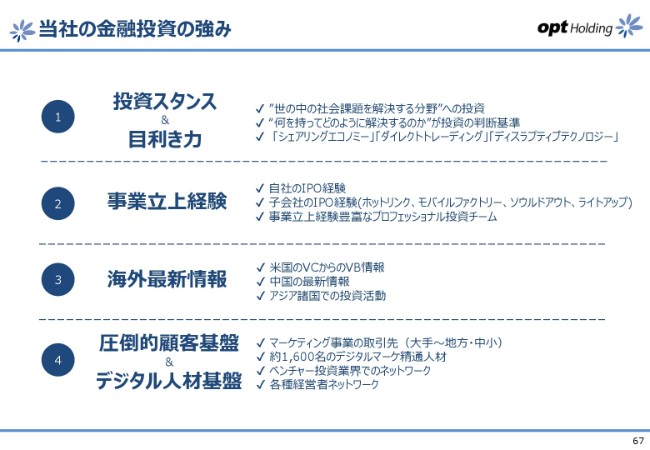

当社の金融投資の強み

改めまして、当社の金融投資の強みを4つにまとめています。

まずはカテゴリーを決めて、これから世の中を変えていきそうなターゲットセグメントを明確にした。その領域において、「目利き力」です。その事業の成長を見極める力があったのではなかろうかと(いうことです)。

2番目は、私もそうですけども、自分たちの会社のIPOも経験していますし、それから投資した会社のIPOも経験している。かつ、自ら事業を立ち上げている経験も複数ありますので、この事業を立ち上げた経験をベンチャー企業に提供できる。

3番目は、米国・中国、それからシンガポールを中心としたASEANです。このあたりの先端情報を、常に入手しています。各拠点にブランチがありますので、そこから先端情報を取っている。この最先端情報が強い。

4番目は、グループシナジーでございますが、マーケティング事業を中心として取引先が複数あることと、デジタルマーケティングに精通した人材がグループ内に、現在1,600名いる。これらの人材のアセットは、非常に強いということでございます。

あとは、投資事業を古くからやっていますので、ベンチャー投資業界での人的ネットワーク……各種経済界の経営者のネットワークが、当社グループの投資の強みでございます。

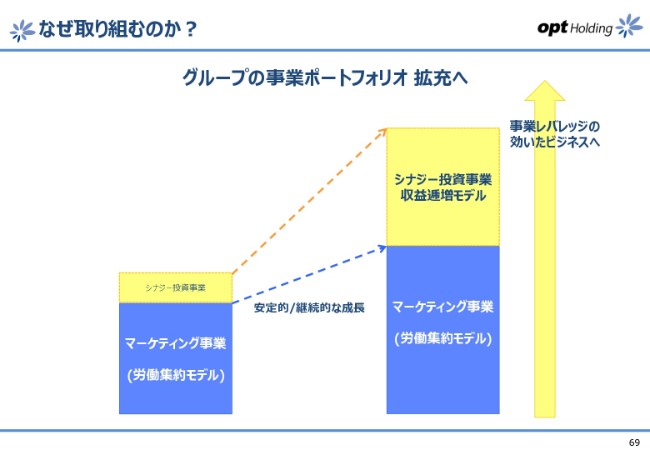

なぜ取り組むのか?

「なぜ取り組むのか?」です。

今、マーケティング事業は非常に順調に成長しています。確実に、市場成長を上回るペースで拡大しています。とはいえマーケティング事業が、これから売上をどんどん拡大していくには、さらなる人材の拡大ということで、どうしても労働集約モデルになりがちなものでございます。これはこれで、いかに労働集約にならないかという工夫はしていくんですけども。

一方で、最初から収穫逓増・収益逓増となる、いわゆるIT事業を我々の事業のポートフォリオに入れていく。こういったことを中長期的に狙っていることが、実は一番大きな狙いでございます。ですので、事業レバレッジの効いたビジネスを、これから我々のグループとしてはやっていきたい。このために、シナジー投資事業をやっています。

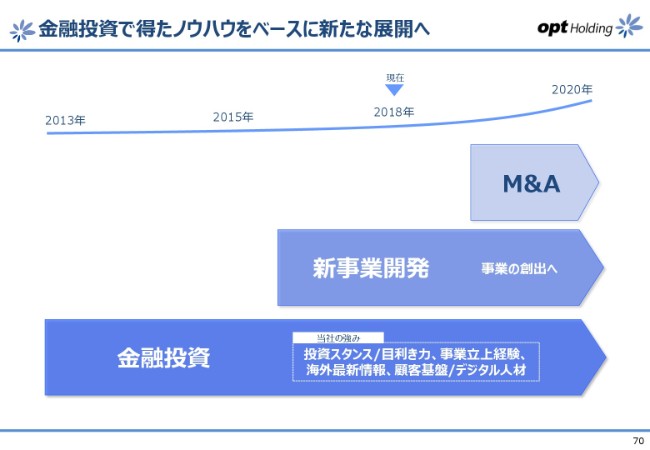

金融投資で得たノウハウをベースに新たな展開へ

簡単な図ですけれども、2013年からスタートした金融投資事業は、引き続き継続して回していきます。

その中で得られたノウハウを使って、新事業開発を今進めていますが、さらなる飛躍のために、M&Aも視野に入れたシナジー投資事業のスタイルに変えていこうと考えています。

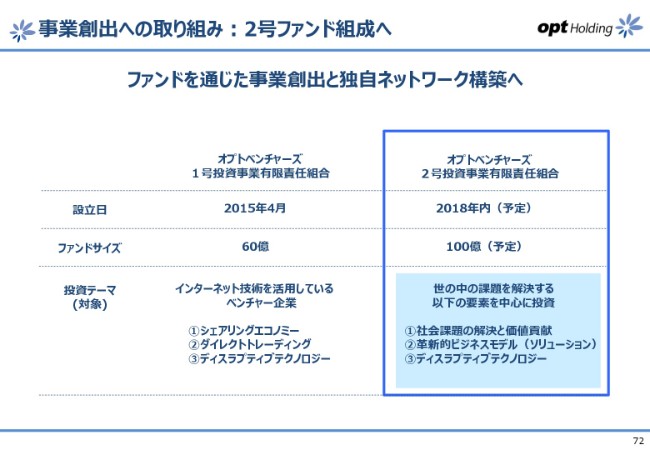

事業創出への取り組み:2号ファンド組成へ

昨日(2018年8月8日)発表いたしましたが、金融投資事業の中核会社でありますオプトベンチャーズです。現在、1号ファンドを運営しています。2018年中に2号ファンドの組成を、昨日「予定」として発表させていただきました。

こちらは、「シェアリングエコノミー」「ダイレクトトレーディング」「ディスラプティブテクノロジー」という1号ファンドのテーマよりも、より大きな社会課題にチャレンジすべく、ファンドサイズもやや広げて、社会課題の解決とビジネスモデルとテクノロジーで、テーマを絞って投資をしていく予定でございます。

こちらはまた、正式に組成いたしましたら、開示させていただくことになろうかと思います。

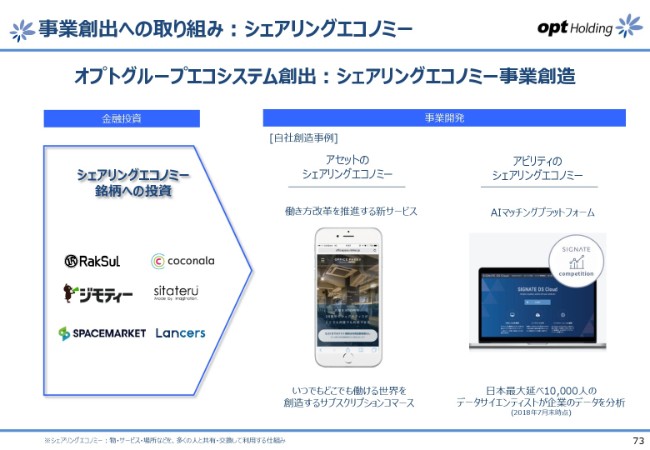

事業創出への取り組み:シェアリングエコノミー

「シェアリングエコノミー」という言葉がたくさん出ました。

先ほど出ました、AI事業のSIGNATEでございますが、実はSIGNATEも、シェアリングエコノミー事業のカテゴリーに含まれています。もともとは、シェアリングエコノミーの銘柄に数多くの投資をして、「どういうモデルがシェアリングエコノミーとして成長するのか?」という学習を、数年にわたってやっていました。

その学習を経た上で、社内ではアセットのシェアリングエコノミーの事業と、もう1つはAIのアビリティシェアリングの事業をやっています。ですので、この金融投資は、いわゆるキャピタルゲインの投資ナレッジが事業開発に活きている事例ということで、ここでご紹介させていただきます。

私からの説明は、以上になります。ありがとうございます。

新着ログ

「サービス業」のログ