クロスプラス、2Qは減収減益も業績は底打ち 今後は他社とのM&Aや連携を強化

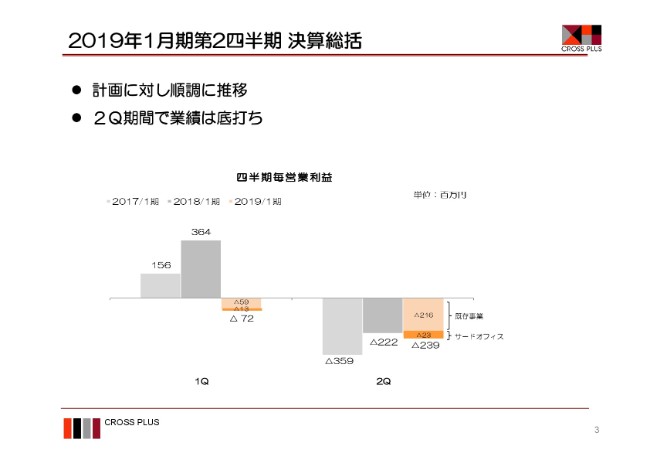

2019年1月期第2四半期 決算総括

山本大寛氏(以下、山本):みなさま、お忙しいところ、弊社の決算説明会にご出席を賜りまして、誠にありがとうございます。本日は、2019年1月期の第2四半期決算概況、2019年1月期の計画、中期経営計画の進捗状況の順に説明をいたします。

まず、第2四半期の決算概況です。第2四半期の決算を総括しますと、売上高・利益とも期初の計画に対し、計画どおりに推移しています。こちらのグラフは直近3期の営業利益で、左側が第1四半期、右側が第2四半期となっています。昨年の後半から、中国での生産環境の悪化や、アパレル市場での低価格化の影響を受け、第1四半期までは苦戦をしていました。しかし、第2四半期は施策効果が表れ、業績は底打ちしています。

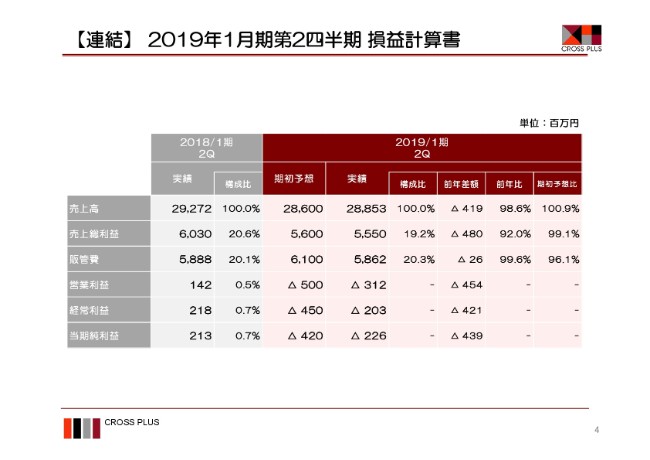

【連結】2019年1月期第2四半期 損益計算書

上期の連結業績ですが、売上高は288億5,300万円、前年からマイナス4億1,900万円。売上総利益は55億5,000万円。販管費は58億6,200万円。営業損益はマイナス3億1,200万円、前年からマイナス4億5,400万円。経常損益はマイナス2億300万円。当期純損益はマイナス2億2,600万円、前年からマイナス4億3,900万円となりました。

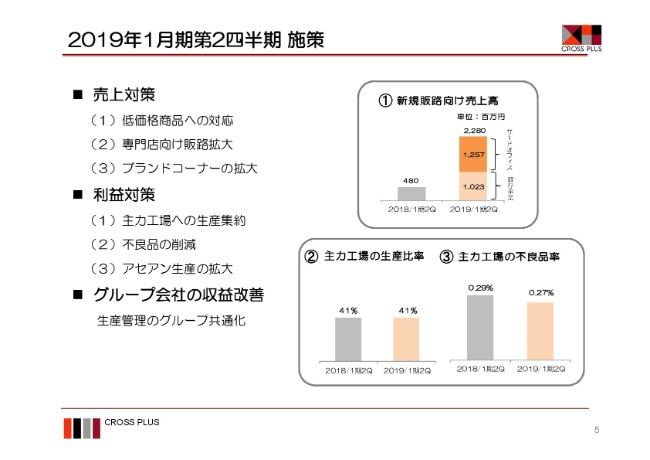

2019年1月期第2四半期 施策

次に、前期(2019年1月期第2四半期)の施策の結果です。売上対策としては3つ(ありまして)、低価格商品への対応、専門店向け販路の拡大、ブランドコーナーの拡大に取り組んでまいりました。

1つ目、低価格商品への対応は、アセアンに専用ラインを設けることにより、商談スケジュールを早期化し、生産ロットの大きい商談を早期受注することで、素材集約と製造原価を抑えた低価格商品の対応を強化してきました。

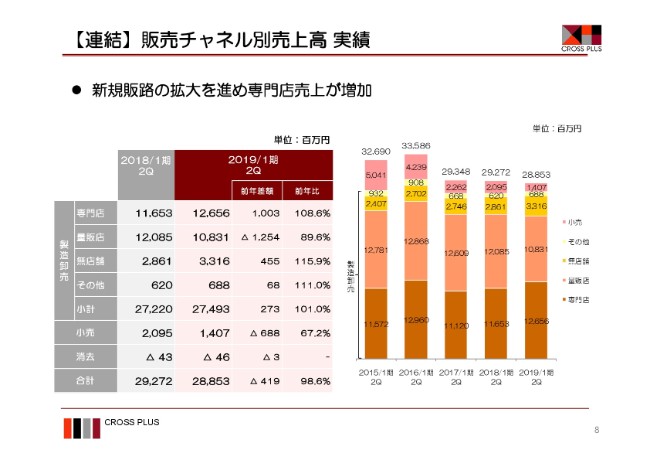

専門店向け販路の拡大(について)は、右のグラフ①をご覧ください。新規販路向けの専門営業組織による販売強化で、前年の4億8,000万円から10億2,300万円に増加し、2月からグループ化したサードオフィスにより、12億5,700万円を加えて22億8,000万円となりました。ブランドコーナーの拡大は、量販店対策として、地方で集客力のある店舗へのブランドコーナーを拡大しています。ブランドコーナーとは、売場に当社販売員1名を派遣する形態で、期初に233店舗ありましたが、上期で21店舗増やし、254店舗となっています。

次に利益対策として、主力工場への生産集約、不良品の削減、アセアン生産の拡大の3つに取り組んでいます。主力工場の生産比率(について)は、右のグラフ②をご覧ください。上期は41パーセントで横ばいとなっています。生産はアセアンシフトが進んだことで、中国の主力工場へのオーダーが増えていません。

不良品の削減については、右のグラフ③をご覧ください。検品体制について、生産前から生産中の検品を強化する体制に切り替えているところで、主力工場の不良品比率は0.29パーセントから0.27パーセントへ改善しています。アセアン生産の拡大では、バングラデシュ・ベトナム・ミャンマーといった、東南アジアの国々での生産を拡大しています。

また、グループ会社の収益改善として、各社の生産管理を強化しています。新しくグループ化したサードオフィスも合わせて、グループ全体での品質管理体制を共通化しました。

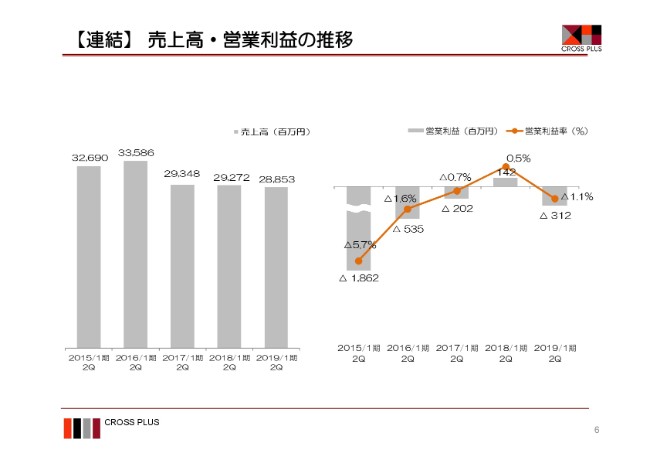

【連結】売上高・営業利益の推移

次に、こちらは直近5期の、連結の売上高・営業利益のグラフになります。

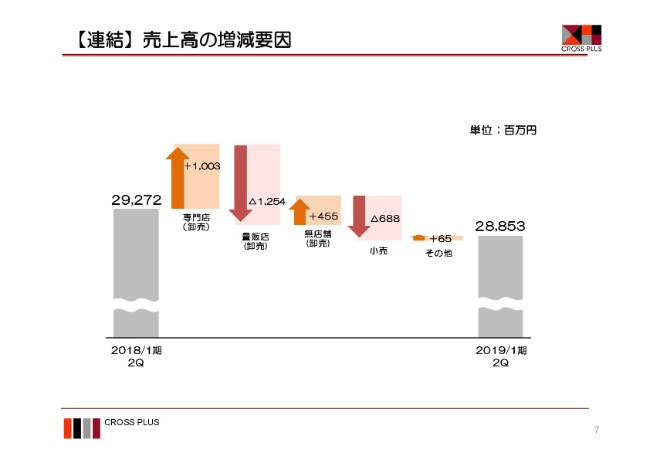

【連結】売上高の増減要因

続いて、連結売上高の前年からの増減要因を説明いたします。左端が前期売上で、292億7,200万円(であるの)に対し、専門店は、大手専門店チェーン向けや新規取引が拡大し、加えて、サードオフィスの売上もプラスされたことにより、10億300万円の増加となりました。一方、量販店向けは、GMS(総合スーパー)の衣料品の売場面積の減少やファッション商品の縮小が影響し、12億5,400万円の減少となりました。

無店舗向けは、カタログ通販の販売を強化したことにより、4億5,500万円の増加となりました。小売は、百貨店での衣料品不振による店舗の縮小と、百貨店向けPBが減少したことにより、6億8,800万円の減少となりました。以上により、右端、今期実績は288億5,300万円となりました。

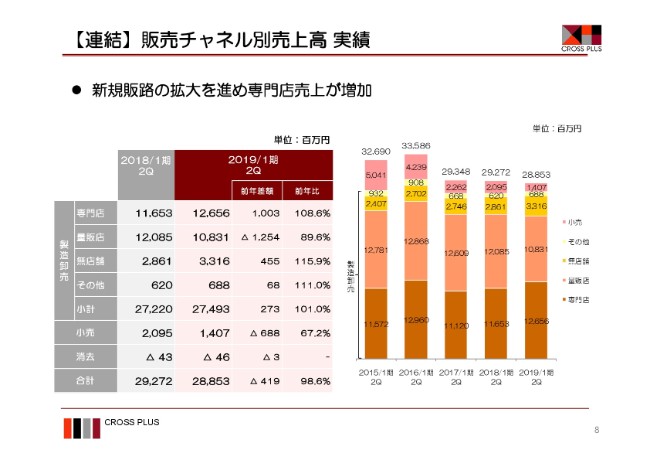

【連結】販売チャネル別売上高 実績

次に、連結の販売チャネル別売上高になります。グラフの下から、専門店が126億5,600万円、量販店が108億3,100万円、無店舗が33億1,600万円、製造卸売合計で274億9,300万円、小売が14億700万円、グループ全体で288億5,300万円となっています。

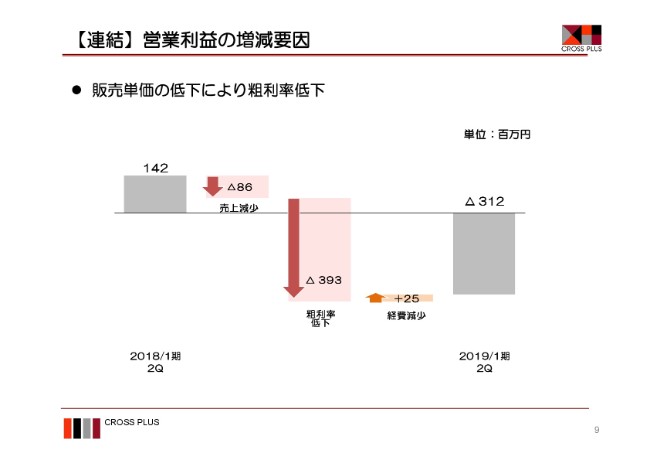

【連結】営業利益の増減要因

続いて、連結営業利益の前年からの増減要因です。左端が、前年の営業利益1億4,200万円に対し、売上減少によりマイナス8,600万円。粗利益率が20.6パーセントから19.2パーセントに悪化したことで、マイナス3億9,300万円。経費減少により、プラス2,500万円で、右端の今期実績はマイナス3億1,200万円となりました。前期から続いた販売単価の低価格化と、中国の生産環境の変化から、売上減少と粗利益率低下につながりました。

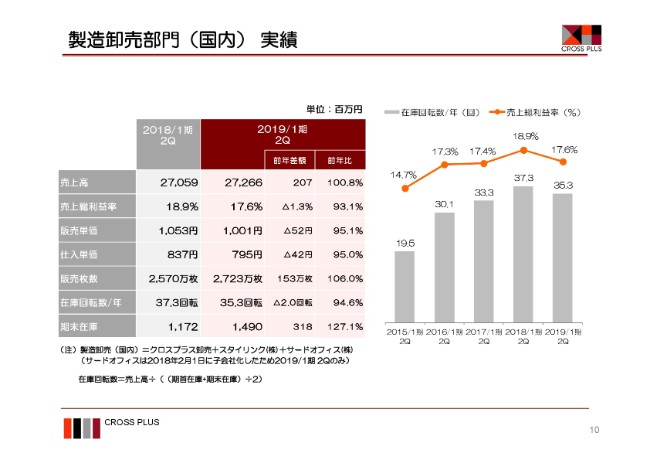

製造卸売部門(国内) 実績

こちらは国内製造卸売グループの営業指標になります。売上総利益率は17.6パーセントで、前年比93.1パーセント。販売単価は1,001円で、前年比95.1パーセント。仕入単価は795円で、前年比95パーセント。販売枚数は2,723万枚で、前年比106パーセントとなりました。在庫回転は35.3回転で、目標としている30回転を超える高い水準を維持できています。

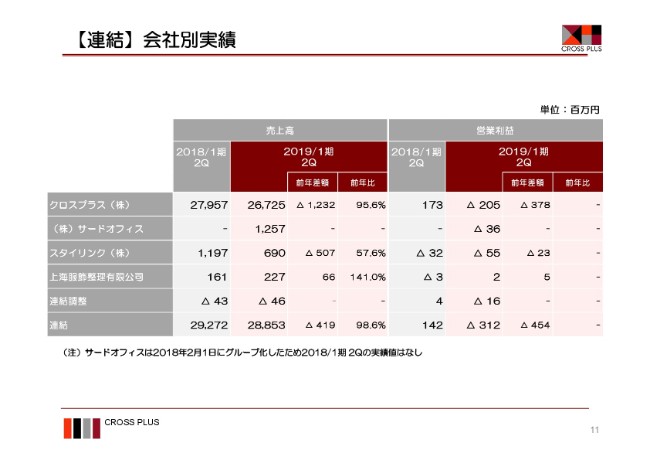

【連結】会社別実績

こちらの表は、連結各社の売上・営業利益の一覧表になります。クロスプラス単体は売上267億2,500万円、営業損益マイナス2億500万円となりました。サードオフィスは専門店向けのメンズODMを展開しており、売上12億5,700万円、営業損益マイナス3,600万円となりました。スタイリンクは専門店向けのレディスODMを展開しており、売上6億9,000万円、営業損益マイナス5,500万円となりました。上海服飾整理は、中国での検品・検針、物流加工を展開しており、売上2億2,700万円、営業利益200万円となりました。

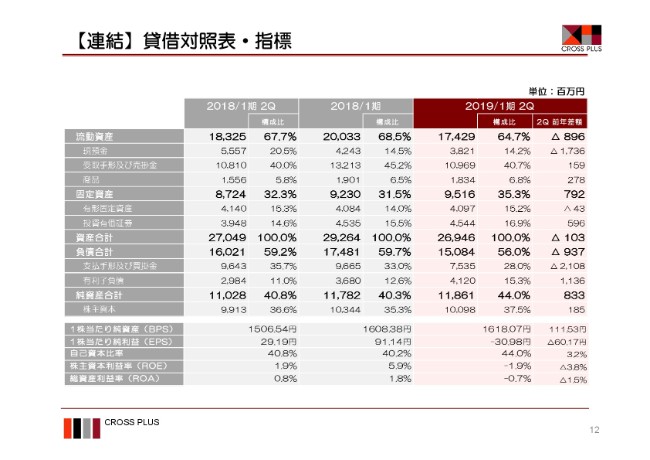

【連結】貸借対照表・指標

次に、連結貸借対照表について、前年との比較となります。前年同期との比較では、総資産は269億4,600万円で1億300万円減少し、純資産は118億6,100万で8億3,300万円増加しました。

補足しますと、上から4段目の商品は18億3,400万円となり、前年から2億7,800万円増加しました。これは、サードオフィスのグループ化の影響によるものです。下から4段目の支払手形および買掛金の減少は、商社を介さずに直接仕入れをする形態が増加したことによります。

下から3段目の有利子負債は、短期借入が増えたことで11億3,600万円増加しました。下から1段目の株主資本は、利益剰余金が1億8,500万円増加したことにより100億9,800万円となりました。

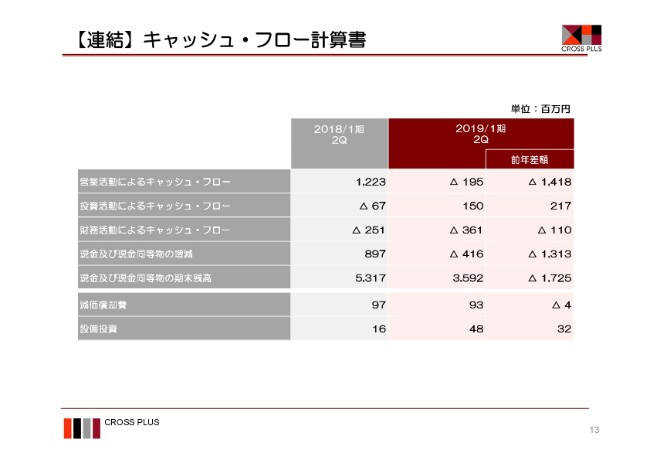

【連結】キャッシュ・フロー計算書

続いて、キャッシュ・フローについてです。当期のキャッシュ・フローは、営業活動によるキャッシュ・フローがマイナス1億9,500万円となったこと等により、現金および現金同等物は前年に比べて17億2,500万円の減少、期末残高は35億9,200万円となりました。

営業活動によるキャッシュ・フローが前年に比べ14億1,800万円減少した要因は、税前利益で2億6,700万円を損失したことに加え、商社を介さない直接仕入れが増加したことによります。

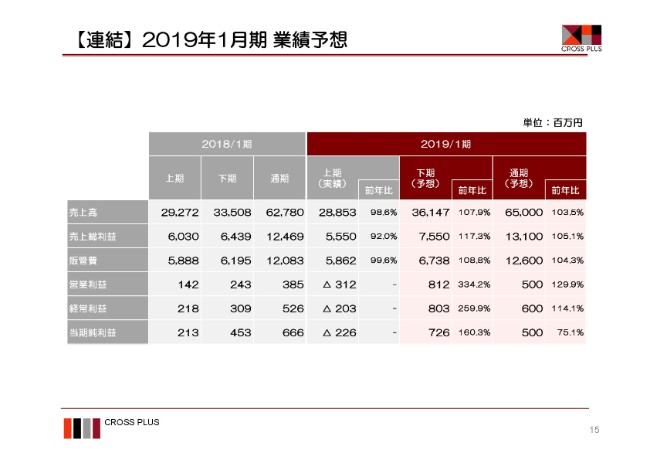

【連結】2019年1月期 業績予想

続いて、2019年1月期の通期の計画について説明します。連結の通期計画は、売上高650億円、営業利益5億円、経常利益6億円、当期純利益5億円を計画しています。期初の予想からは変更していません。

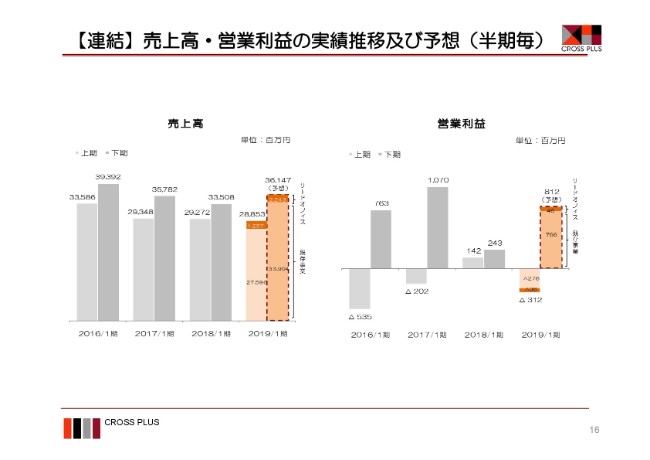

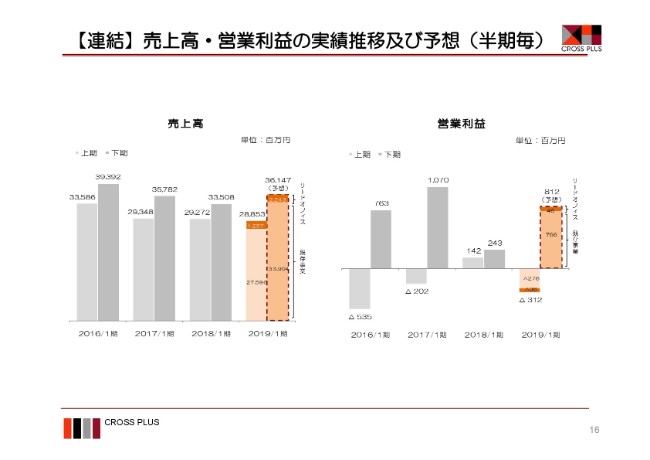

【連結】売上高・営業利益の実績推移及び予想(半期毎)

こちらのグラフは、左側が売上高の上期と下期、右側が営業利益の上期と下期のグラフになります。当社グループは、上期に比べて下期は売上が大きく(伸長する)、下期偏重型となっています。下期はアウター商談も活発に進んでおり、計画達成を見込んでいます。

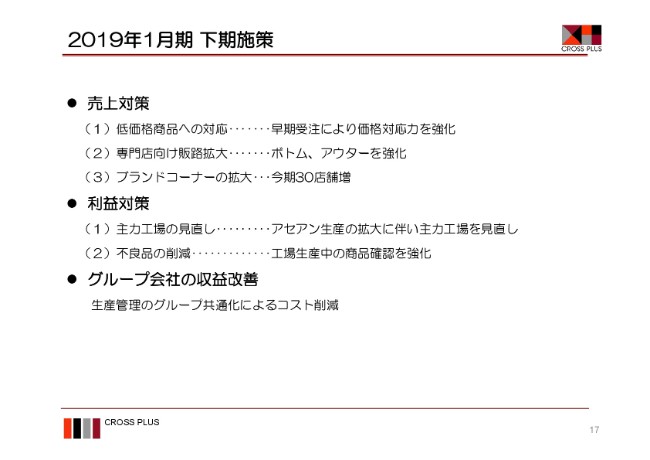

2019年1月期 下期施策

2019年1月期の下期の施策を説明いたします。売上対策は、上期にも申し上げました3つ、低価格商品への対応、専門店向け販路の拡大、ブランドコーナー展開の拡大に、引き続き取り組んでまいります。

低価格商品への対応については、アセアン生産を拡大することで、製造原価を抑えた商品開発を進めていきます。専門店向け販路(拡大)では、シャツ・ブラウス・ボトムといった商品取引が先行して進んでいます。下期からは、単価の高いアウターや機能素材を使ったボトムを拡大していきます。また、新たにセーターやカットソーといった服種の拡大も進めています。

ブランドコーナーの拡大は、量販店対策として、引き続きブランドコーナーの出店を進めていきます。量販店は衣料品の売場が縮小しており、また商品も価格対応の品揃えが中心となっています。そのぶん、店舗スペースには空きが出てきています。地方の大型店舗を中心に下期で9店舗を出店し、今期合計で30店舗増を計画しています。

利益対策としては、主力工場の見直しと不良品の削減に取り組んでまいります。詳しくはこの後、中期経営計画(のところ)で説明させていただきます。

また、グループ会社の収益改善については、上期に生産管理のグループ共通化を行っています。下期は、オフィスや生産工場の共通化を進めていきます。オフィス共通化では、グループ会社のサードオフィスとスタイリンクの2社のオフィスを、同一の場所にしていきます。また生産工場の共通化では、クロスプラスが使用する工場を、グループ会社のサードオフィスやスタイリンクも使用することで、共通化によるスケールメリットでコスト削減を進めていきます。

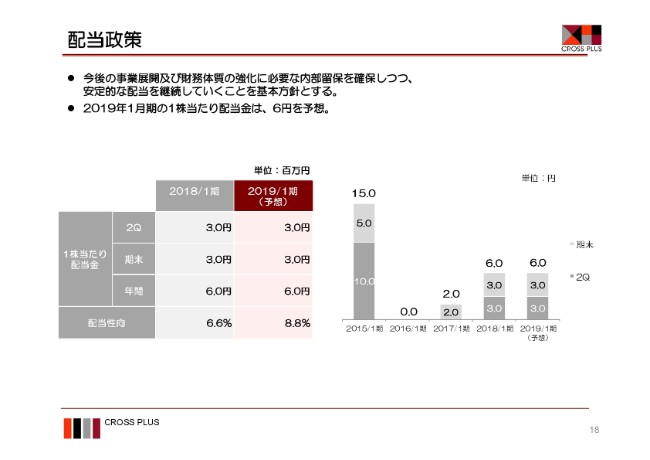

配当政策

当期の配当についてです。財務状況等を総合的に勘案し、安定的配当を継続するため、中間配当と期末配当のそれぞれを1株あたり3円とし、年間配当6円を計画しています。

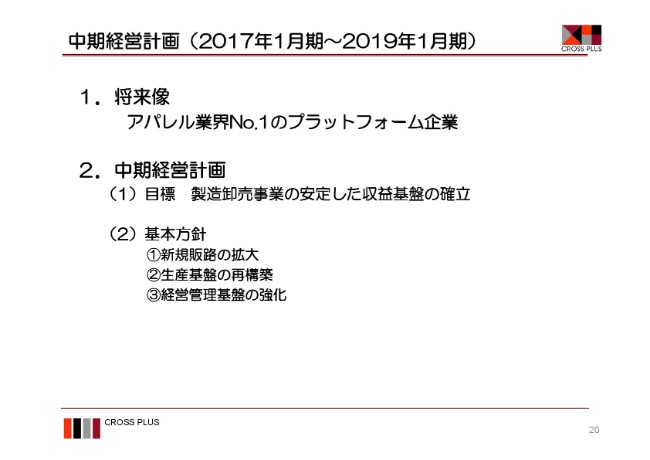

中期経営計画(2017年1月期~2019年1月期)

続いて、中期経営計画の進捗状況について、引き続き説明をさせていただきます。当社の長期的な将来像についてですが、当社はアパレル業界ナンバーワンのプラットフォーム企業を目指しています。これは、商品だけでなく什器や雑貨・販促物など、売場をトータルで企画提案できる企業です。

商品は、レディース・メンズ・キッズの衣料品、服飾雑貨、生活雑貨、ファッションやライフスタイルに関連する商品カテゴリーを拡充していきます。それによって、小売業から見たときに、当社と組めば何でも揃う、アウトソーシングできる(といった)企業体を目指しています。

また、基幹である製造卸売事業で、安定した収益基盤の確立に向けて、3つの基本方針を進めています。1つ目が新規販路の拡大、2つ目が生産基盤の再構築、3つ目が経営管理基盤の強化になります。

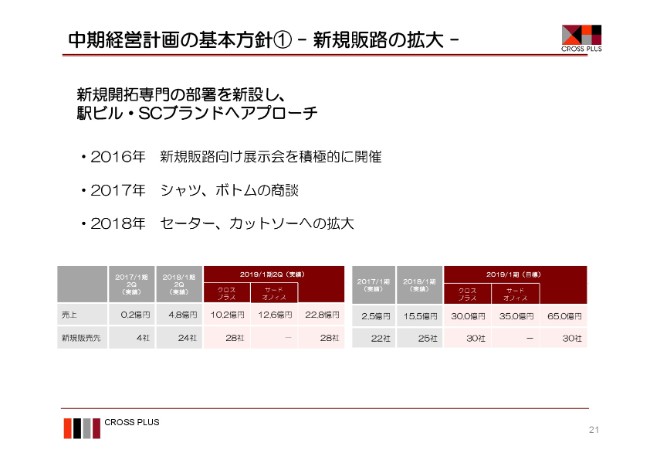

中期経営計画の基本方針① - 新規販路の拡大 -

2016年からスタートした中期経営計画の進捗について、この3年の進捗について説明をさせていただきます。方針の1つ目の新規販路の拡大では、新規販路開拓の専門部署を新設し、ターミナルビル・ショッピングセンターで展開するブランドをターゲットに開拓を進めています。

こちら(のスライド)に、過去3期の進捗を記しています。2016年は新規販路向けの展示会を実施し、まずは当社の企画力・商品力を知ってもらうことに注力。展示会で新たに22社との取引がスタートしています。2017年は25社に取引先を広げ、シャツやボトムといったアイテムの企画提案をしています。

そして今期は、昨年までの実績があるシャツ・ボトムに加えて、販売アイテムを広げ、アウターやセーター・カットソーといったアイテムの企画提案を強化しています。今期は、新たにグループ会社のサードオフィスも加えることで、売上は65億円を計画しています。

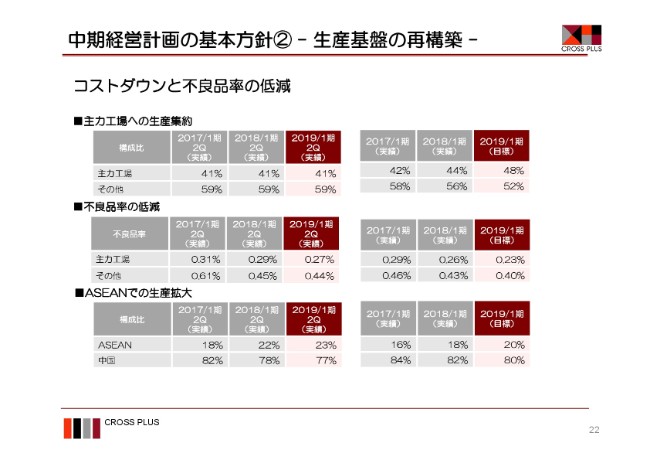

中期経営計画の基本方針② - 生産基盤の再構築 -

方針の2つ目、生産基盤の再構築についてです。こちらは、主力工場での生産管理を強化しています。これまでは製品完成後の検品体制でしたが、現在は中国の主力工場に当社のスタッフが巡回し、生産中に検品をすることで、コストの削減と不良品率の低減を進めています。

主力工場の生産集約では、生産キャパシティ・品質を基準に選定した主力工場に(おいて)生産集約を進めています。上期はその生産比率が41パーセントと横ばいで推移しています。下期はアセアンの工場を主力工場に加えるなど、主力工場の見直しや入れ替えを進めていき、48パーセントを目標に生産集約を進めていきます。

また不良品率の低下では、工場の巡回管理を行い、縫製段階での不良品削減を進めています。上期までに、主力工場の不良品率は0.27パーセント低減することができています。下期は、不良発生後の改善までを行う体制づくりを進めることで、工場の検品レベルを底上げし、主力工場の不良品率0.23パーセントを目指しています。

なお、アセアンでの生産の拡大については、関税メリットを享受できる東南アジアでの生産を拡大していきます。当社が使用するアセアンの工場は、もともと当社の主力である中国の工場がアセアンに進出した形態です。今までの取引で築いたパイプラインをアセアンに移管し、品質とコストを両立したものづくりを進めていきます。とくに、今後生産量が増加するバングラデシュ・ミャンマーについては、新たに8月から中国と同様に、工場の巡回管理体制を構築し始めています。

中期経営計画の基本方針③ - 経営管理基盤の強化 -

方針の3つ目は、経営管理基盤の強化です。こちらは、営業のサポート部門を新設し、業務の効率化と企画生産情報の見える化を進めています。2016年は、従来営業部門が個人で入力していた企画・生産・販売に関する登録業務を、新設したビジネスサポート部に移管し、情報を一元管理することで見える化を進めてまいりました。

2017年は、得意先への登録等の販売・発注作業を請け負うことで営業の事務作業を減らし、営業が販売に集中できる体制にしています。今期は、ITを活用した業務の自動化を進めています。得意先からの販売実績データや自社の営業管理データの分析を、RPAを使った自動化により効率化を図っています。営業が個人で管理していた販売登録や出荷指示等の事務作業をRPAで自動化することで、営業がより企画・提案に集中できる体制(づくり)を進めています。

株式会社中初のグループ化

また、当社グループは持続的な成長に向けて、主力の製造卸売事業での取り扱い商品の拡大・販路の拡大に力を入れています。その一環として、2018年9月14日付で、帽子の製造卸売事業を行う株式会社中初をグループ化しています。中初は、創業1888年の歴史ある会社で、レディースの帽子を主軸に企画提案力の強みをもち、業界内での地位を確立しています。

中初のグループ化による効果として、今まで取り扱いのない帽子アイテムを加えることで、企画提案の広がりやグループの販路活用といった事業拡大を計画しています。既存のアパレル商品に加えて、服飾雑貨を拡充することで、トータルで売場を提案できる企画提案(力)を高めていきます。

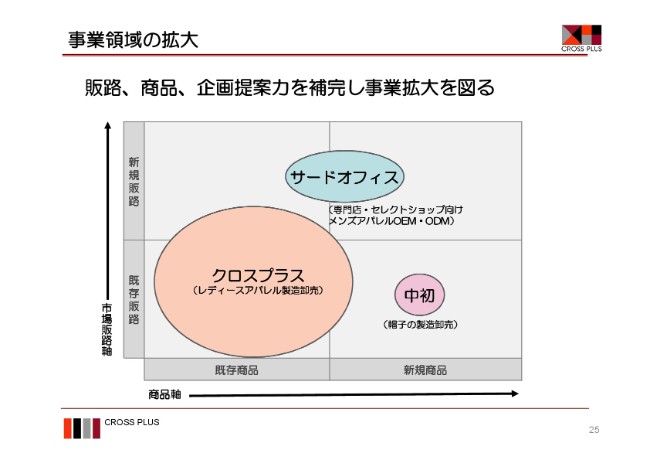

事業領域の拡大

ここで、今後のグループの成長戦略・M&A戦略について補足します。こちらのスライドは、当社のグループの事業領域を示したものです。当社はレディースアパレルを中心に、キッズアパレル・服飾雑貨が主力商品です。販売先は専門店・量販店・無店舗等、幅広いチャネルに販売しています。今後は、メンズやキッズ・服飾雑貨等の商品分野の強化を進めるとともに、販促提案などに磨きをかけ、売場をトータルで企画提案できる企業体を目指しています。

本年の2月に、メンズODMを主力とするサードオフィスをグループに加えています。サードオフィスは、メンズ商品の企画・デザイン力を強みとしており、販売先もセレクトショップや有力SPA等、幅広い顧客との取引を行っています。中初は、先ほどご紹介したとおり、今まで当社で取り扱いのなかった帽子アイテムを専門店・量販店に販売しています。

今後も、当社が弱いファッション関連アイテムの企画・生産に強みを持ち、ものづくりのできる会社をグループ化、または連携していきます。そして、各社が企画・提案を通じて独自性を出しながら、当社の生産管理や貿易・物流といったスケールメリットを享受できる、インフラ部分のコストダウンでのシナジーを生んでいきます。そうした考えのもと、当社グループは、補完性の高い販路や商品、企画提案力を持った会社とのM&Aや事業提携を進めていきます。

クロスプラスの決算説明は以上となります。下期は、低価格商品への対応、専門店向け販路の拡大といった対策と、生産管理強化による利益対策に取り組み、グループ全体での収益改善に努めてまいります。みなさま、ご清聴いただきまして、誠にありがとうございました。

質疑応答:最近のアパレル市場全体、また販売チャネル別の動向について

質問者1:1点目、足元、アパレル市場はなかなか苦戦する企業が目立ちますが、全体感をどう見ていますでしょうか。また2点目が、この状況のなかで御社は、専門店や量販店などいろいろ販路がありますが、チャネル別の最近の動向として、例えば機能性強化が目立つ、または低価格志向が強まっているなど、お感じになることを教えてください。そして3つ目です。下期、御社はコートなどをいろいろ用意されているということですが、価格や天候など、どうしても読めない部分があるなかで、下期はどう見ていますでしょうか。お考えや戦略を教えてください。

山本:3つのご質問について、順に説明させていただきたいと思います。まずはアパレル市場としての見方ですが、現在、衣料品の直接的な販売額は上がっていない、もしくは下がっていると思います。一方で、二次流通であったりネット販売等を含めた業界全体でのアパレル商品の総流通額は、きちっとした統計がとれないため不明ではあるものの、増えているように感じております。

商品についても、単価の低い商品も増えていますが、単価の高い商品でも二次流通が起きているため、消費者の方が服を買わなくなったというよりは、買い方が変わってきたと感じています。そうした業界の構造の中で、チャネル別の動向ですが、私どもが力を入れようとしているのは、専門店の販路になります。

専門店自身が伸びている、伸びていないというよりは、マーケットの割合に対して私どものシェアが低いということです。したがって、専門店の分野を伸ばそうとしております。その中でも、ショッピングセンター等の店舗では、やはり価格が下がってきているように感じます。

一方で、私どもがお取引している先でも、ネット販売の比率が増えております。例えばネット限定商品なども含めていくと、私どもは専門店と言っているものの、実際の最終消費の形態はそこの小売店さんがネット販売をする等、専門店がいわゆるロードサイドやショッピングセンターだけで販売する形態ではないかたちも増えていますので、そういった意味で、ネットの低価格化の影響を受けていると思っております。専門店について、とくに今、私どもが力を入れているのは、機能素材などを使った商品提案です。

それから量販店、GMS(総合スーパー)についてです。店舗の縮小と売場面積の減少については、ある程度は収まってきているように思います。一方で、商品の流れにもよるのですが、実用的な商品が増えています。よって、私どももGMSに向けたファッション商品を展開していますが、こちらの売り方を少し変えているところです。

売り方を変えているというのは、先ほども申し上げたように、私どもの販売員を1人つけたブランドコーナーという形態で、ある程度の売場面積をいただいて、消化仕入のかたちで販売するという形態としています。ここは比較的、価格を通しやすく、安定してきております。

この理由を考えますと、先ほども申し上げたように、商品としては実用衣料化しているのですが、地方の店舗は百貨店も減り、ショッピングセンターでも購買する場所がないというところもあるため、その意味では地方の大型店舗はまだまだファッション商品で攻められるのではないかと思っております。そういったブランドコーナーの展開を増やしております。以上が、チャネル別の大きな見方になります。

それから下期の戦略については、現状はまだ秋冬の販売がスタートしたばかりで、悲観的にも見ていないのですが、楽観的にも見ていないといった状況です。昨年、私どもは業績的にだいぶ苦戦しております。その理由が、中国の生産環境の変化に十分対応することができず、納期・品質のトラブルが昨年後半に相当数発生しました。とくに第4四半期、それと相まって、先ほどから申し上げている低価格化の対応もあり、苦労しております。

そこで今期はとくにアセアンでの生産等、どちらかというと前もっての納期で定番商品という枠を増やしておりますので、そこについては計画が進んでおります。

もう1つ、私どもはレディース(が中心)で、秋冬の売れ筋が見えてくると、それに連動して次の受注が増えるという、QR(クイック・レスポンス)の商品があります。これをどこまで積み上げられるかというのが、下期の商戦の課題になっていると思っております。以上、少し長くなりましたが、3つについて回答させていただきました。

質疑応答:売上高が伸長している無店舗販売のポテンシャルについて

質問者2:1点目が、今後の挽回のシナリオの詳細と、中期的にどういう改革をして営業利益率を強調させるのかというシナリオを描けているかについてです。2点目は、無店舗販売の売上高がかなり伸びていますが、ここのポテンシャルについて(教えてください)。また営業利益率が低いため、ここが伸びてもあまり利益額は期待しないほうがいいのかという2点です。

山本:確認させていただきたいのですが、1点目は、下期または長期的な話のどちらになりますでしょうか。

質問者2:両方です。

山本:まず下期については、16ページのグラフを見てください。計画としては、既存事業と新たにM&Aをしたサードオフィスと書いてありますが、前期から見ると水準としては高く見えますが、その前から見るとそれほど高い水準でもありません。下期というのは事業構造上、単価が比較的高いアウターなど(の影響も)あって、売上が出やすいのです。

また私どもは固定費の比率が高いのです。変動費がだいたい5パーセントぐらいですので、売上が伸びれば利益が出やすいという構造のため、下期の計画をそういうかたちで組んでおります。まずこれが、下期についてとなります。

長期的な利益について、こちらは結果を出せていないため申し訳ないのですが、ちょうどこの中期経営計画で「営業利益20億円」というかたちで進んでおります。(中期経営計画の)最終年度になるのですが、今期の営業利益が約5億円で、もともとの計画からだいぶずれています。この大きな要因が、既存事業の見通しの誤りだと思っています。見通しというのは、既存事業でとくに落としている量販店、それから既存の専門店でももう少し伸ばせると思ったところが伸びていないなどのことで、どちらかというとアパレル全体の事業環境の読み間違えが大きいと思っております。

今後については、来年3月に中期計画を発表し、そのなかでどういった施策を出すのかを打ち出していくつもりです。今、会社として力を入れているのは、M&Aをしている会社も含め、自社で企画・生産に強みを持つ、モノづくりができる会社になろうということです。

自社で企画・生産できる、モノづくりができる会社であれば……おそらく、今のアパレル業界全体を見てもそうなのですが、販売の仕方が大きく変わっていますので、その変化をうまくとらえていける(のだと思います)。

例えば、ネット販売を自社で強化するなどで、この変化に対応できるのではないかと思っております。この中期経営計画の未達という点について、製造卸売事業の販売チャネルを変えながら、生産管理をしっかりしていけば、もともとの中期経営計画を達成できると見ていました。しかし、そことのギャップが出たのが(未達の)要因だと思っています。よって今は、モノづくりに強い会社になろうということで進めております。

また無店舗チャネルについてですが、8ページの表をご覧ください。おもに私どもが展開している無店舗というのは、テレビショッピングやカタログ通販、ネット専業の企業に対する卸売を指しております。先ほども申し上げましたが、専門店や一部の量販店で、小売店さんがネットで販売する形態では、私どもの数字には反映されていない状況です。

現在伸びている無店舗というのも、カタログ販売が主体で店舗を持っているといったところへの取引が増えております。利益率としては、最終的な歩留まりはどこのチャネルもあまり大差がないと見ていただいたほうがいいかと思います。

したがって、私どもは全体で売上の最大化を……量販店の部分はどうしても落ちていきますので、それを補う意味で、無店舗チャネルの拡大を図っているという状況です。

新着ログ

「卸売業」のログ