アルファシステムズ、国内ICT市場堅調で開発要員の稼働率が高水準で推移 18年は増収増益

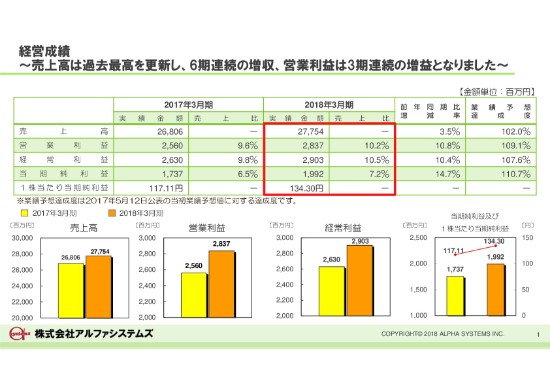

経営成績

黒田憲一氏(以下、黒田):黒田でございます。本日はお忙しい中、当社2018年3月期決算説明会にご出席いただき誠にありがとうございます。また、みなさま方には常日頃より、大変お世話になっております。併せて厚く御礼申し上げます。

さて、2018年3月期の決算は堅調な国内ICT市場を背景に、ソフトウェア開発事業の受注が順調に増加したことから、すでに決算短信等で開示しましたとおり、期首予想を超えて増収増益となりました。2019年3月期につきましても国内ICT事業は前期同様堅調に推移し、良好な事業環境が継続するものと推測しております。

当社は昨年(2017年)10月を持ちまして創立45周年を迎えることができました。みなさま方の厚いご支援とご愛顧の賜と、心より御礼申し上げます。これからも安定した成長が継続できるよう、全社一丸となってより一層努力してまいる所存でございます。みなさま方には引き続き、ご支援、ご鞭撻を賜りますよう、よろしくお願い申し上げます。

土倉勝美氏(以下、土倉):管理本部を担当しております土倉でございます。2018年3月期決算状況につきまして、決算概要に基づいてご説明させていただきます。

2018年3月期の業績でございます。

売上高は過去最高を更新いたしまして、6期連続の増収、営業利益は3期連続の増益となりました。

売上高は277億5,400万円となり、前年同期と比べ、3.5パーセント増加いたしました。

営業利益は28億3,700万円となり、前年同期と比べ10.8パーセント増加。売上高営業利益率は10.2パーセントとなり、8期ぶりに二桁となりました。前年同期と比べ0.6ポイント改善いたしました。

経常利益は29億300万円で、前年同期と比べ10.4パーセントの増加、売上高経常利益率は10.5パーセントとなりました。前年同期と比べ0.7ポイント改善いたしました。

当期純利益は19億9,200万円、前年同期と比べ14.7パーセント増加いたしました。売上高当期純利益率は7.2パーセント、前年同期と比べ0.7ポイント改善をしております。

ROEは5.9パーセントとなっております。また1株当たりの当期純利益は134円30銭となりました。

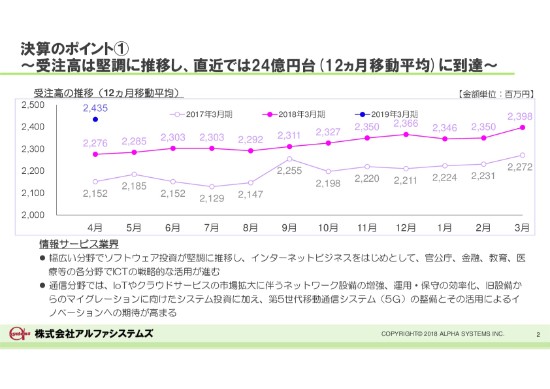

決算のポイント①

続きまして情報サービス業界、当社の状況についてでございます。

まず情報サービス業界の情報でございますけれども、幅広い分野でソフトウェア投資が堅調に推移いたしまして、インターネットビジネスをはじめとして、官公庁、金融、教育、医療等の各分野でICT技術の戦略的な活用が進みました。

通信分野ではIoTやクラウドサービスの市場拡大に伴うネットワークの設備の増強、運用・保守の効率化、旧設備からのマイグレーションに向けたシステム投資に加えまして、第5世代移動通信システム(5G)の整備とその活用によるイノベーションへの期待が高まりました。

このような状況の中で当社は、受注環境の良好なオープンシステム分野への積極展開を継続いたしまして、受注の拡大を図ってまいりました。また、お客様ごとのニーズに合わせて新技術の習得や生産性の向上を推進する専門組織である開発推進部を新設いたしまして、オープンシステム事業の優位性確保に努めてまいりました。その甲斐ありまして、12ヶ月の移動平均の受注高は、右肩上がりで順調に推移をしております。

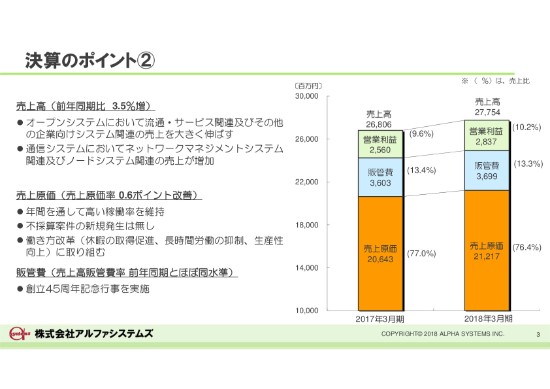

決算のポイント②

続きまして、2018年3月期の売上高、売上原価、販管費の状況でございます。

売上高はオープンシステムにおきましては、流通・サービス関連及びその他の企業向けシステム関連の売上が増加いたしました。通信システムにおきましては、ネットワークマネジメントシステム関連及びノードシステム関連の売上が増加し、前年同期比3.5パーセント増となっております。

売上原価につきましては、年間を通して高い稼働率が維持できたこと、新規の不採算案件が発生しなかったこと、また生産性の向上や長時間労働の抑制等、働き方改革に取り組んだことによりまして売上原価率は0.6ポイント改善いたしまして、76.4パーセントとなりました。

販管費につきましては、創立45周年記念行事等の実施によりまして、前年同期と比べ9,600万円増加いたしましたが、売上高販管費率は13.3パーセントとなりまして、ほぼ前年同期と同水準となっております。

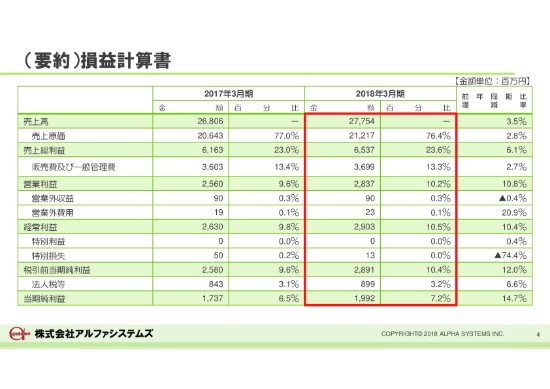

(要約)損益計算書

次に要約損益計算書は、ご覧の表のとおりでございます。後ほどご確認ください。

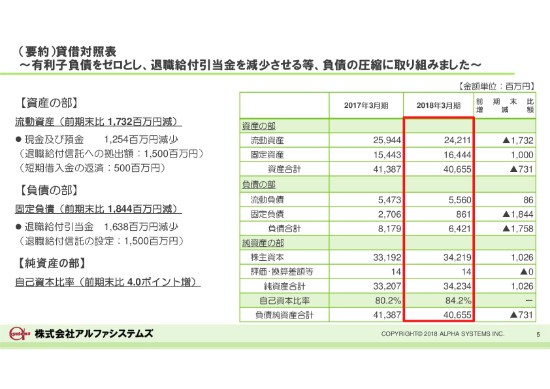

(要約)貸借対照表

続きまして、要約貸借対照表でございます。

資産の部は、退職給付信託の拠出15億円、また短期借入金の返済5億円を支出したことによりまして、現金および預金が減少し、資産合計は406億5,500万円となり、前期末と比べ7億3,100万円減少いたしました。

負債の部につきましては、退職給付引当金を減少させ負債の圧縮に取り組んだことによりまして、負債合計は64億2,100万円となり、前期末と比べ、17億5,800万円減少いたしました。

純資産の部は、利益給付金が10億2,600万円増加し、純資産は342憶3,400万円となりました。

自己資本比率は、前期末比4ポイント増の84.2パーセントとなっております。

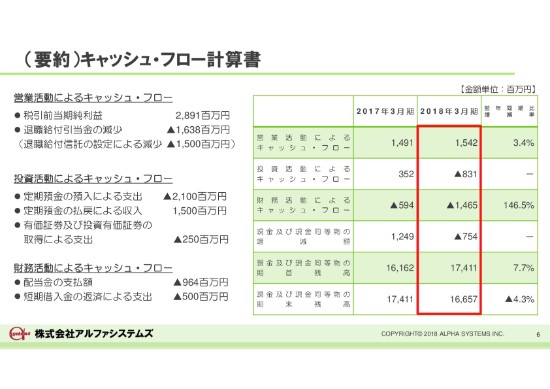

(要約) キャッシュ・フロー計算書

続きまして要約キャッシュフロー計算書でございますが、ご覧のとおりでございます。

それぞれ増減の要因は記載のとおりでございまして、現金及び現金同等物の期末残高は前期末と比べまして7億5,400万円減少いたしまして、166億5,700万円となりました。

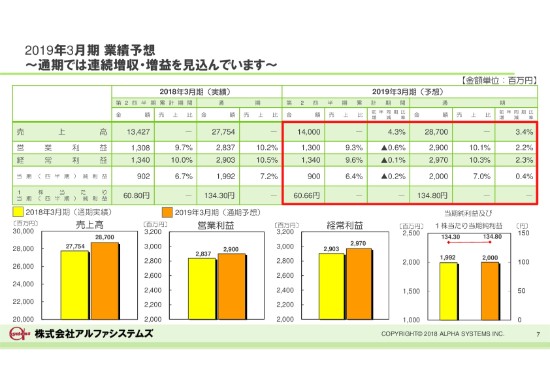

2019年3月期 業績予想

続きまして2019年3月期の業績予想、ご覧のとおりでございます。

前年同期同様、企業のIT投資の拡大基調継続に期待が持てることから、通期では増収増益を計画しております。

売上高は287億円で、前年同期比3.4パーセント増。営業利益は29億円で、前年同期比2.2パーセント増、売上高営業利益率は10.1パーセント。経常利益は29億7,000万円で、前年同期比2.3パーセント増、売上高経常利益率は10.3パーセント、当期純利益は20億円で前年同期比0.4パーセント増、売上高当期純利益率7パーセントを計画しております。

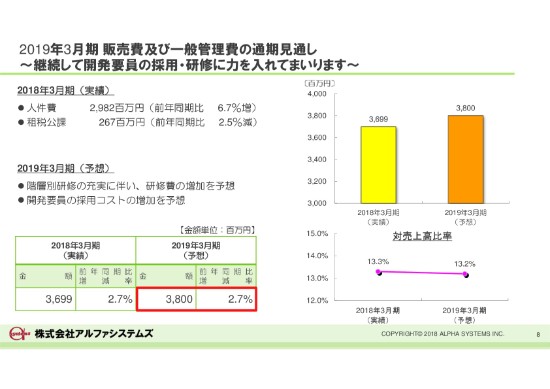

2019年3月期 販売費及び一般管理費の通期見通し

次に2019年3月期の販管費の通期の見通しでございます。

階層別研修の充実に伴う研修費の増加や、開発要員の採用コストの増加等を予想しておりまして、前年同期比2.7パーセント増の38億円を見込んでおります。売上高に対する販管費比率は13.2パーセントの見込みです。

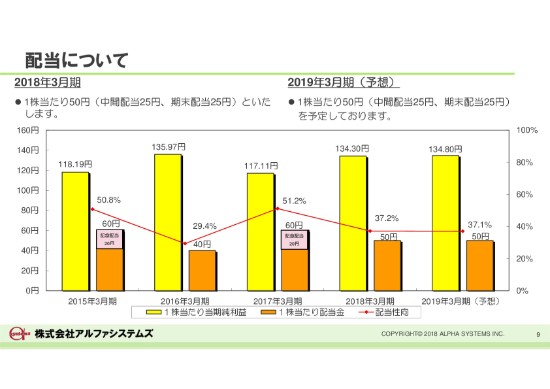

配当について

続いて、2018年3月期及び2019年3月期の配当についてでございます。

当社の配当方針は安定的かつ継続的な配当を維持することです。これを基に配当性向や配当利回りも総合的に勘案いたしまして、業績利益水準に応じた配当水準の更なる向上を図っていきます。

2018年の3月期につきましては1株当たり50円、もうすでに中間配当25円支給をしておりまして、期末配当25円といたしました。

2019年3月期の配当につきましても、前期同様1株当たり50円、中間配当25円の期末配当25円を予定しております。

今後も配当による利益還元に努めまして配当水準の更なる向上に努めてまいります。

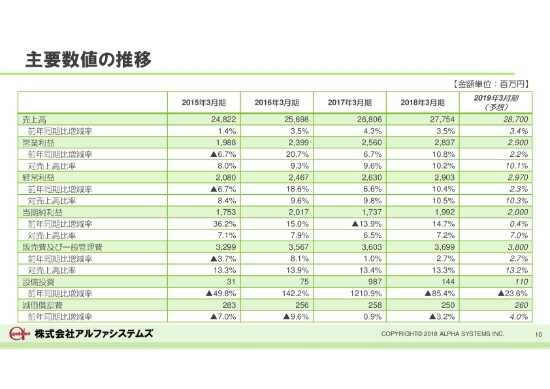

主要数値の推移

最後に主要数値の推移は、ご覧の表のとおりでございます。後ほどご確認いただければと思います。

以上、簡単ではございますけれども、2018年3月期の決算概要につきまして説明を修了させていただきます。どうもありがとうございました。

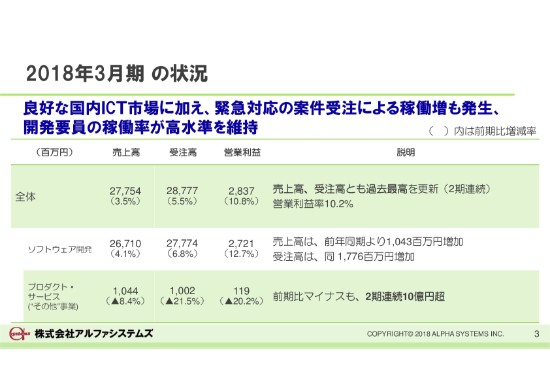

2018年3月期の状況

黒田:それでは、事業の状況について説明させていただきます。まず2018年3月期の総括を、次いで2019年3月期の概要についてご説明いたします。

まずは2018年3月期の総括から入ります。

2018年3月期の決算は、良好な国内ICT市場に加え、お客様からの緊急対応を依頼された案件の受注による稼働増も発生し、開発要員の稼働率が高水準で推移した結果、売上高、受注高とも過去最高を2期連続で更新し、営業利益率は10.2パーセントとなりました。

ソフトウェア開発では売上高が前期と比べて10億4,300万円、4.1パーセントの増加となりました。受注高は前期と比べて17億7,600万円、6.8パーセントの増加となりました。

プロダクトサービスにつきましては注力している文教ソリューションに大型案件が少なく、前期比マイナスとなりましたが、2期連続で売上高が10億円を上回りました。年ごとに売上高が高い・低いを繰り返すことが課題でしたが、2期連続で10億円を確保できたことはビジネスの安定化へ向け一歩前進したと考えております。

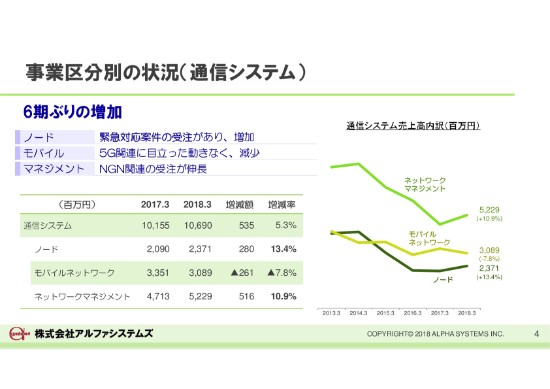

事業区分別の状況(通信システム)

続いて事業区分別の状況についてご説明いたします。

まずは通信システムでございます。

前期並みとの通期予想に反しまして、売上高は前期と比べて5億3,500万円、5.3パーセントの増加となりました。これは6期ぶりの増加でございます。

内訳といたしましては、ノード案件は緊急対応案件の受注があったことにより、期首の通期減少予想に反しまして前期比2億8,000万円、13.4パーセントの増加となりました。モバイルネットワークシステムは5G関連に目立った動きはなく、前期と比べて2億6,100万円、7.8パーセントの減少となりました。

ネットワークマネジメントシステムはNGM関連の受注が伸長し、前期と比べて5億1,600万円、10.9パーセントの増加となりました。

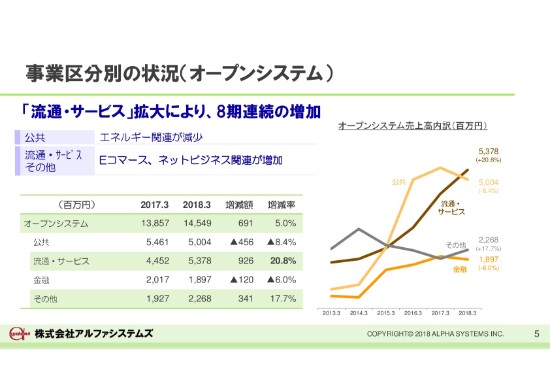

事業区分別の状況(オープンシステム)

続いてオープンシステムです。

増加基調が継続し、前期に比べて売上高が6億9,100万円、5.0パーセントの増加となりました。これは8期連続の増加でございます。内訳としましては、公共分野が電力等のエネルギー関連の減少により、前期に比べて4億5,600万、8.4パーセント減少いたしました。

流通・サービス分野は、Eコマース、ネットビジネス関連が増加したことから、前期に比べて9億2,600万円、20.8パーセント増加いたしました。金融分野は銀行システム関連の売上が減少したことから、前期に比べて1億2,000万円、6.0パーセント減少いたしました。

その他の分野につきましてはネットビジネス関連が増加したことから、前期に比べて3億4,100万円、17.7パーセントの増加となりました。

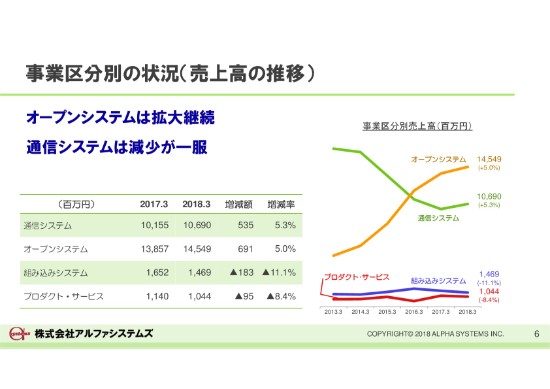

事業区分別の状況(売上高の推移)

本スライドは、事業区分別の売上高につきまして、前期との増減、過去6年間の推移を示したものであります。オープンシステムは拡大基調が継続、通信システムは減少が一服といった状況となりました。

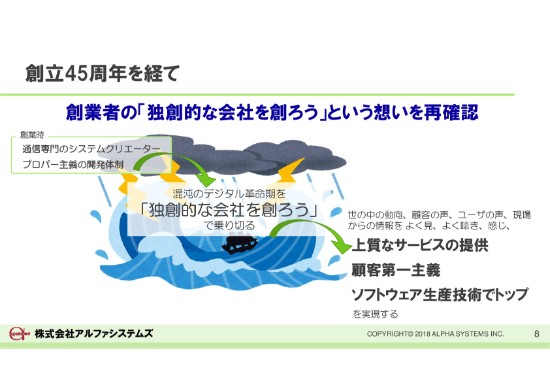

創立45周年を経て

続いて2019年3月期の概要についてご説明いたします。

当社は昨年(2017年)10月に創立45周年を迎えました。記念式典等で当社の成長の軌跡を振り返ることができ、創業者の「独創的な会社を創ろう」という言葉とは、基本的に差別化を追求するものだ、と改めて認識いたしました。

創業期より通信専門のシステムクリエイターとして特定分野に特化、さらにプロパー主義の開発体制を構築し、品質にこだわる企業文化を造成して日本の通信システムの発展に貢献してきたことは、当社を大いに独創的な会社にしたと考えております。

45年間の数々の苦難を乗り越えて、現在の当社があるわけでございますが、今改めて、現在の混沌としたデジタル革命期を「独創的な会社を創ろう」という言葉で乗り切ることが必要ではないかと考えております。

当社のCS行動理念は「わたしたちは、先ず聞き、次によく聴き、そして聞いてもらって行動します」であります。変化の激しい現在こそ、世の中の動向、顧客の声、ユーザーの声、現場からの情報をよく見て、よく聞いて、よく感じることを通じて、上質なサービスの提供、顧客第一主義、ソフトウェア生産技術でトップの掛け声のもと、新たな成長軌道を確立する独創性を模索し続けてまいります。

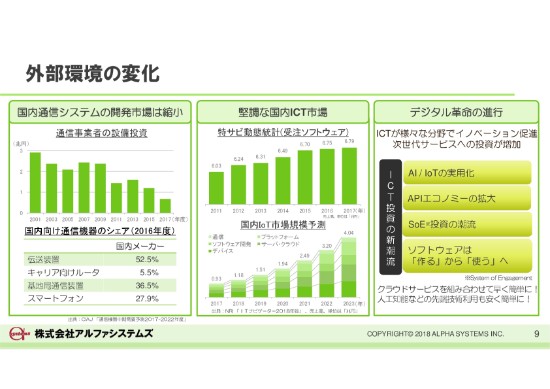

外部環境の変化

次に、外部環境についてご説明申し上げます。

ご覧いただいているスライドの左は、CIAJ発表の「通信機中期需要予測2017-2022年度」からの抜粋です。国内通信事業者の設備投資は減少の一途を辿っております。また、かつては国内メーカーで占められていた国内の通信機器は、海外製品に取って代わられている状況です。

以上のように国内通信システムの開発市場は縮小傾向にあり、通信システム分野の事業環境は大変厳しい状況が続いております。画面中央は野村総合研究所発表の「ITナビゲーター2018年度版」からの抜粋であります。国内のICT市場は近年、大変良好な環境にあるのはご存知のとおりですが、それに加えて、xTech、IoTといった新たな切り口で市場が拡大しており、産業を問わずさまざまな分野でビジネスチャンスが広がっております。

スライド右には、デジタル革命の進行によるICT投資の新潮流のキーワードを記載いたしました。特に、昨今の潮流として、「Google Apps」、「AWS」といった進化したクラウドサービスに組み合わせて、早く簡単にシステムを構築して、サービスを提供する、そういったニーズの高まりが注目を集めており、ソフトウェアの作るから使うへの潮流の加速が予想されています。

このようなデジタル革命への対応は当社にとって大きな課題であり、ソフトウェアサービスにおけるさまざまな提供モデルに対応していく必要があると考えております。

当社事業の変化

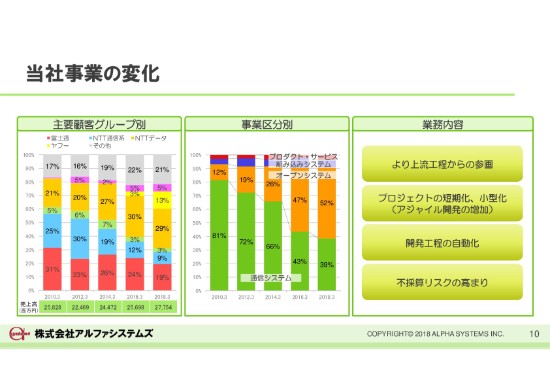

本スライドは、ここ10年ほどの当社の事業の変化を示しています。

左は主要顧客グループ別の売上高の割合、中央は事業区分別の売上高の割合を示しています。オープンシステム分野へ事業領域がシフトしていくにつれ、お客様の顔ぶれも変わりつつあります。目立って増えておりますのはNTTデータ様、ヤフー様であります。NTTデータ様は増加するとともに、業務内容がオープン系へシフトしております。ヤフー様はここ数年で急激に伸びているといった状況であります。

右には当社の業務内容の変化に関するキーワードを示しております。近年のシステム開発では、短納期で、かつ顧客とともにシステムの要件を考えながら、俊敏かつ柔軟に対応するアジャイルと呼ばれる開発手法を取る業務が増加傾向にあります。また、プロジェクトの短期化や小型化に伴い、プロジェクトマネジメントは難しさを増しており、これまで以上に不採算化リスクへ備える必要があります。しっかりと世の中の動向を見極め、受注量増へ向け対応していきたいと考えております。

経営戦略と課題

経営戦略と経営課題は、前期からのものを継承いたします。

ソフトウェア開発事業でしっかりと足場を固め、新たな収益源となるビジネスの創出に挑戦していく二本立ての戦略であります。

注力する経営課題と対応方針

オープンシステム事業の優位性確保については、成長の基盤となる事業領域の選択と集中およびデジタル革命への対応、人的パワーの拡充については人材の確保と育成、プロダクト・サービスビジネスの拡大についてはV-Bootビジネスの拡大および新規ビジネス創出の促進ということについて、説明させていただきます。

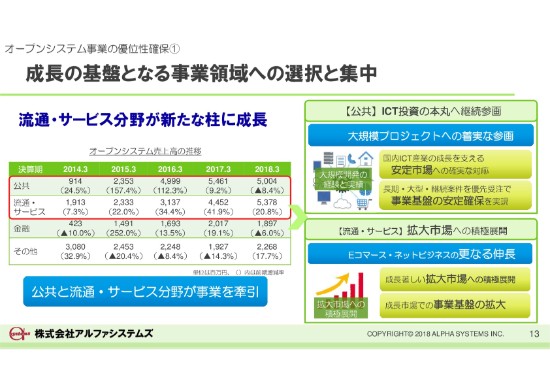

オープンシステム事業の優位性確保①

オープンシステム事業については、拡大傾向が継続しておりますが、この3年ほどで流通・サービス分野が新たな柱に成長し、公共分野と合わせると100億円を超える売上にまでなっています。公共分野はICT投資の本丸であり、当社の大規模開発の経験と実績を生かせる領域です。大規模プロジェクトへの参画を着実に継続し、事業の拡大と安定化を図ってまいります。

また、流通・サービス分野は、Eコマース・ネットビジネスが成長著しい巨大事業となっております。マーケットは急速に拡大しており、継続して仕事量は十分に見込めるため、積極的に取り込み、事業基盤の更なる革命に取り組んでまいります。

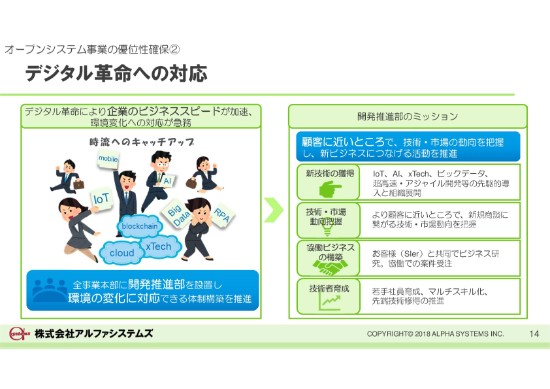

オープンシステム事業の優位性確保②

近年はデジタル革命としてビッグデータやxTech、IoT、AIといった技術を織り込んだビジネスの展開が加速しているのはご承知のとおりであります。当社といたしましても、本時流への対応は重要な課題であると考えております。

全事業本部に開発推進部を設置し、環境の変化への対応をミッションとし、よりお客様に近いところで技術や市場の動向を把握して、新ビジネスにつなげる活動を推進しております。

開発推進部は新技術の獲得、技術・市場動向の把握、共同ビジネスの構築、技術者の育成と幅広くカバーし、事業本部における旗振り役を担っております。

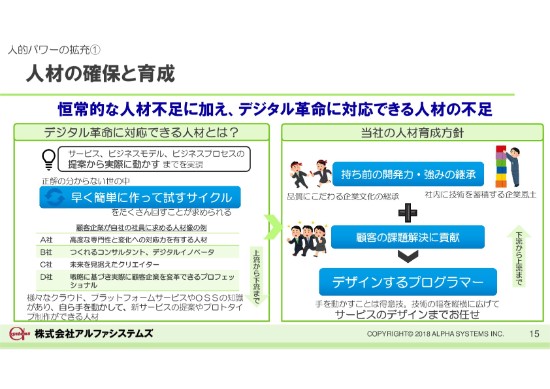

人的パワーの拡充①

続いて人的パワーの拡充への対応策です。

ご存知のとおり、景気が上向きということで、ICT業界は恒常的な人材不足状態にありますが、デジタル革命に対応できる人材となると、さらに不足感が増す状況にあります。デジタル革命に対応できる人材とは、サービス、ビジネスモデル、ビジネスプロセスの提案から、実際に動かすところまでを実現できる人材であります。

正解の分からない世の中において、早く簡単に作って試すというサイクルをたくさん回していくということが求められていると考えています。スライド左下に、当社のお客様が考えておられる人材像をまとめております。

いずれも表現は異なるものの、より上位のお客様の課題解決のため、共に考え、新サービスの提案を行うだけでなく、さまざまなクラウド、プラットフォーム、OSS等の知識を利用し、自ら手を動かしてプロトタイプを作れる人材を求めておられます。

当社では、まず従来からの品質にこだわる企業文化の継承、社内に技術を蓄積する企業風土を堅持し、手が動くことに加え、お客様の課題解決を支援できる、いわばデザインするプログラマーを育成いたします。

当社は元々手を動かすのが得意でありますので、技術の幅を広げるとともにお客様のサービスのデザインまでお任せいただけるプログラマーを育成すべき人材像として取り組んでまいります。

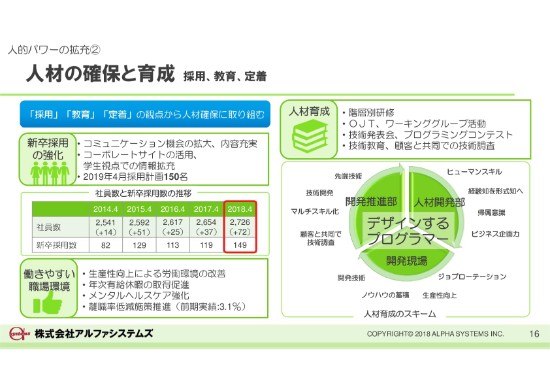

人的パワーの拡充②

続いて、具体的な人材確保の方法についてであります。まず新規採用につきましては、近年採用体制を大幅に強化いたしまして取り組んでおります。更に採用過程におきまして学生とのコミュニケーション機会を増やし、当社のことをよく知ってもらい、当社の業務内容に関する理解を深めてもらうことで、採用数の増加と早期の退職者数の減少を図っております。

年間150名採用という方針を掲げてから、129名、113名、119名と不満足な結果が続いておりましたが、今年(2018年)の4月は149名と、ようやくほぼ目標どおりの採用人数となりました。来年度も150名の採用を計画しており、採用活動を積極的に進めてまいります。

続いて、人材育成です。デザインするプログラマーの実現に向けて、三本柱で取り組んでいます。人材開発部は全社共通の開発別研修、開発推進部は顧客、技術特化の研修、開発現場は実務スキルの展開、以上をそれぞれの主担務とし、連携を密にすることで、世の中の動きに対応していこうと考えております。最後に社員の定着を目的として働きやすい職場環境の実現にも力を入れて取り組んでいるところです。

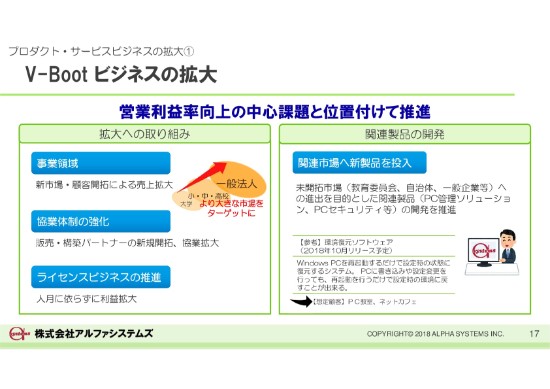

プロダクト・サービスビジネスの拡大①

V-Bootビジネスの拡大についてであります。

V-Bootビジネスの拡大についてであります。

本ビジネスに関しましては、営業利益率向上の中心課題と位置付けて推進してまいります。まず拡大への取り組みとして、顧客を大学・高専という狭い範囲に留めず、一般法人を含め、より大きな市場をターゲットにするよう取り組んでおります。

また併せて、販売構築パートナーの新規開拓や協業拡大といった、協業体制の強化に取り組みます。さらに人月に依存せずに利益を拡大できるライセンス販売も重視してまいります。また、並行して関連製品の開発にも取り組んでおります。未開拓事業へ新たにPC管理ソリューションの新製品を導入してまいります。

現在開発中の製品は、「環境復元ソフトウェア」といい、10月にリリースを予定しております。V-Bootより手軽で安価な製品であり、顧客としてはPC教室やインターネットカフェなどを想定しており、PCを再起動するだけで設定時の状態にまで復元することができるソフトウェアとなっております。この製品につきましては「第9回教育ITソリューションEXPO」に参考出展しております。

プロダクト・サービスビジネスの拡大②

新規ビジネスの創出の促進についてであります。

ビジネススピードが加速している状況においては「はやく、たくさん試す」を実現することが重要であります。すでにご説明いたしましたとおり、事業部門に設置した開発推進部では、よりお客様に近いところで目指す方向性や技術戦略といった外部からの情報入力に刺激され、更にはお客様と協同等の新しいビジネススキームにより「はやく、たくさん試す」に挑戦してまいります。

一方、自社で持っている技術を基盤として、自社ソリューションに発展させるための「はやく、たくさん試す」をミッションとする商品企画の専任チームを経営企画本部内に設けました。先ほどの環境復元ソフトウェアもV-Bootから発展させたものであり、これを筆頭に自社で蓄積してきた技術を製品への進化させる取り組みが徐々に形になってきつつあると考えております。

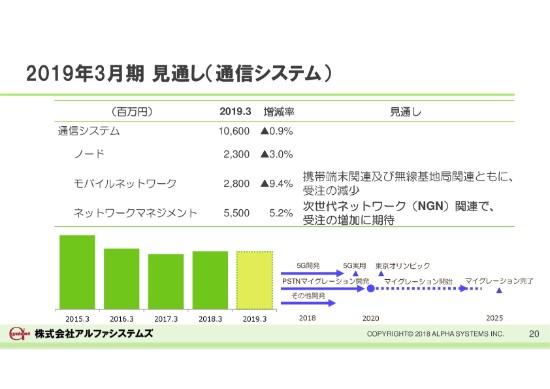

2019年3月期 見通し(通信システム)

それでは2019年3月期の見通しについて、事業区分別にご説明申し上げます。

まず通信システムでございます。ノードシステムにつきましては、前期の業績に寄与した緊急対応案件というのがシードしておりまして売上高は23億円、前期比3パーセントの減少を見込んでおります。

モバイルネットワークシステムは5Gの開発に期待しているところでありますが、具体的な案件は聞こえてきておらず、売上高は28億円、前期比9.4パーセントの減少を見込んでおります。

ネットワークマネジメントシステムにつきましては前期同様、次世代ネットワーク(NGN)関連で順調な受注を予想しており、売上高は55億円、5.2パーセントの増加を見込んでおります。

以上より通信システムの全体では106億円、前期と同等と見込んでおります。

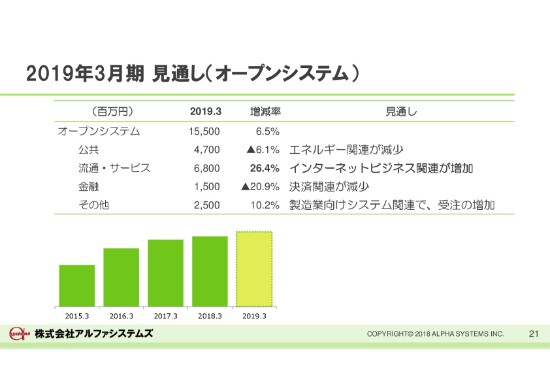

2019年3月期 見通し(オープンシステム)

続いてオープンシステムでございます。

公共分野はエネルギー関連の収束が続いており、売上高は47億円、前期比6.1パーセント減を見込んでおります。

流通・サービス分野はEコマース、ネットビジネス関連が伸長し、売上高は68億円、前期比26.4パーセント増を見込んでおります。

金融分野は決済関連の減少に伴い、売上高は15億円、前期比20.9パーセント減を見込んでおります。

その他の分野につきましては、新たに製造業向けシステム関連の受注が期待され、売上高25億円、前期比10.2パーセント増を見込んでおります。

以上によりまして、オープンシステム全体では、売上高155億円、前期比6.5パーセントの増加を見込んでおります。

2019年3月期 見通し(組み込みシステム)

組込みシステムにつきましては、輸送機器、家電機器で増加する一方、OA機器関連は減少し、売上高14億円、前期比4.8パーセント減を見込んでおります。

2019年3月期 見通し(プロダクト・サービス)

プロダクトサービスにつきましては前期に引き続き文教ソリューションに注力してまいります。売上高は12億円、前期比14.9パーセント増を予想しており、3期連続で売上高10億円超過を目指してまいります。

2019年3月期 見通し

最後に2019年3月期の見通しをまとめました。売上高287億円、前期比3.4パーセント増、営業利益29億円、前期比2.2パーセント増、営業利益率10.1パーセントでございます。説明は以上でございます。

2019年3月期期初につきましても、前期と同様高い稼働でのスタートとなっております。ソフトウェア開発事業と現V-Bootビジネス等を着実に進めるとともに技術、ビジネスの新しい流れをとらえ、新ビジネスとして向けた活動も推進してまいります。

今後とも、より一層のご支援を賜りますよう、よろしくお願い申し上げます。

ありがとうございました。

新着ログ

「情報・通信業」のログ