ドンキ、2Q累計で増収増益 失速気味のインバウンド消費にも強い自信

エグゼクティブ・サマリー

髙橋光夫氏(以下、髙橋):ただいま紹介を受けました、ドンキホーテホールディングスの髙橋でございます。お手元の決算業績説明資料に基づきまして進めさせていただきますので、よろしくお願いします。

本日3時に、当第2四半期の決算発表をさせていただきました。おかげさまで、増収増益というかたちで着地できましたが、この後いくつか述べさせていただきますとおり、消費に関しましては逆風というかたちで、我々の目の前に大きなものが及んできたと考えております。

それでは資料でございますが、5ページにお進みください。エグゼクティブ・サマリーということで、このページで全体のアウトラインについて、まとめをさせていただこうと思います。

ポイントは5つほどの項目になるんですけれども、トータルとしましては、可処分所得が伸び悩んでいたり、家計消費支出がマイナスになっております。そして、将来の不安などということも消費の世界に関しましては、逆風というかたちでみなさなければいけないと思いますが、目の前にこれらの状況はまさに大きな変化、景色の変化ということが感じる次第でございます。

国内消費のみならず、この2016年はインバウンド消費も従来と異なる動きを示しておりまして、これらにつきましては、我々の対応力そのものが業績をきちんと押し上げたと考えております。先ほど社長の大原が申し上げましたように、やはりコストパフォーマンスがさまざまな局面で重要視されるということも認識できるようなかたちが見えたと思っております。

こんな中で、私たちは総合ディスカウントストアとして、価格戦略の基本はいわゆるEDLP、Everyday Low Priceというかたちで進捗をしておるのが常でございますが、この期間につきましては、とくに従来以上に商圏内における地域最安値作戦、これを食料品そして日用消耗品という大きな2つのグループの中で、徹底的に訴求いたしました。

これが、この6ヶ月間の大きな考え方と戦略というふうにご理解をいただきたいと思っています。

そして、将来のメリット、つまり、残存したメリットということをここで説明申し上げますが、これを確実に獲得するために、まずは今の利益を消費者にきちんと還元しましょうということで顧客支持率を高める施策を打って出たわけでございます。

おかげさまで、攻めの経営というのは新規出店のみならず既存店も堅調な成長を遂げておりますので、我々の戦略そして具体的な戦術等につきましてはお客さまの大きな支持があると判断しております。増収増益というかたちで、この第2四半期も過去最高益を更新するというかたちで着地できました。

いくつかの項目でございますが、まず販売状況です。縮小しております国内消費、家計消費支出は、2016年はうるう年の2月を除きますとすべての月がマイナスという状況で、消費環境にとってみれば、ネガティブな状況に訪れております。そして、天候不順というのも、例年以上にきつかったように考えております。お客さまの行動の中には消費の手控え感がうかがえるような状況も見られました。

こんな中で、私たちは季節性のイベント等をきちんと訴求しました。演出面も強化したんですけれども、天候不順などもありまして、若干ですけれども、季節商品の販売は例年に比べて弱含みのものもあったと認識をしております。付加価値の高いディスカウント体制、我々の真骨頂ですが、徹底的に攻めて、攻めて、攻め抜いて、目の前の商戦を確実に勝利することに努めたかたちでございます。

こんな状況の中で、ドン・キホーテの既存店は2.1パーセントの増収となりました。前年の同期間が5.3パーセントプラスで推移している中で、今年もプラス成長で着地できております。

そして、長崎屋が運営するMEGAストアは2.7パーセントプラスで着地できております。これも前年5.2パーセントという高い成長があった中での2.7パーセントですので、シェア拡大が着実に進んだと判断しております。

2点目ですが、インバウンド消費について説明申し上げたいと思います。多くのみなさま方がご存知のように、中国の関税施策の強化、そして、為替が円高に進行してきたことなどを背景としまして、高単価商品あるいは高額の嗜好品というものが急失速した影響、これはこの当第2四半期についても残ったと判断しております。

客数が圧倒的に拡大することによりまして、トータルとしてはインバウンドシェアが1年前の同期間に比べて7.8パーセントプラス。そして、国内消費に占めるインバウンドの売上も5.5パーセントということで、一定の水準をキープできたかなと思っております。

ただし、客単価が25パーセント程度ダウン、客数が45パーセント程度増加というかたちで、その動きは顕著であるとご理解をいただけるかと思っております。

うれしいことがあります。今や、このインバウンド消費に関しましては、ドン・キホーテというショップで買い物体験をすること、これがいわゆるコト消費ですね。先ほどのムービーでもありましたけれども、今、当店では、韓国からのお客さまが多くいらっしゃっていただいております。

やっぱり韓国の中ではドン・キホーテというストアブランドそのものの認知度が高く、必ず訪れなければならないショップと認識もされており、いわゆるドン・キホーテの買い物体験がコト消費に合致する。あるいは、これからのインバウンド消費というのも、確実に勝ちあがることができると認識をしたわけでございます。

3番目は出店状況です。新規出店は16店舗実施しました。詳細につきましては、また後ほどご説明させていただくところがありますが、本州で鳥取県の進出も行いまして、本州はすべての都府県に出店を行い、今や全国では、四国で2つの県に未進出のみという状況でございます。

一方で、増築ですね。建替え、それから移転を含めまして、3店舗閉鎖をしておりますので、年間30店舗+αの新規出店に向けまして好発進できたと考えております。

小売業他社のリストラ物件というのは増加してる傾向、この期間も変わりません。店舗ロケーションそれからさまざまな物件サイズ、選択肢が豊富にありますが、私たちも首都圏のみならず、地方展開も加速する中で、いわゆる吟味しながら出店するという状況で展開をしております。

もちろん、新規出店のみならず、大多数を占める既存店の活性化、そして新フォーマットの開発も、同時に進行している点を説明させていただこうと思います。

4番目としまして、販管費関係等について説明申し上げますが、これも後ほど資料をご用意してありますが、新規出店は過去の12ヶ月間で40店舗の新規出店を実施しました。このような中で、販管費は、新規店舗に係る支出、イニシャルコストであったり、賃料、それから人件費、減価償却費、これらの費用が増加しておりまして、全体の利益面に影響を及ぼしているところがあります。

ただし、既存店につきましては、継続的な活性化策そしてコストコントロールも進んでおりまして、きちんと収益をキープできているということで、ご理解いただきたいと思っております。

昨今の人手不足というのは、我々も人件費という費用のコストアップということを余儀なくされましたが、これも一巡感が出始めました。

ドン・キホーテ、そして長崎屋の主力の会社ですが、この2つの会社の既存店の人件費は、前年の同期間に比べまして98.1パーセント。たった1.9パーセントですが、前年をダウンするような状況の中で、懸案の人件費については、既存店そのものが一巡感出て、これからより生産性を高めながら、効率改善に向ける状況になったなとご理解ください。

在庫です。これは、前期の春頃からこの第1四半期まで急増しました。大きな背景というのは、中国の関税に係る強化などを背景とした、インバウンド向けの高単価嗜好品の拡大です。これも積極的な処分を進めたことから、まだまだバラつきはありますけれども、大きな山は越えたと判断をしております。後ほど、また資料でご確認いただければと思いますので、よろしくお願いします。

あと、財務関係では、設備投資、積極的に行っておりますが、これも長期資金をデットで活用しておりますので、財務の安定性というのをキープできるかたちを維持しております。

2Q累計業績サマリー

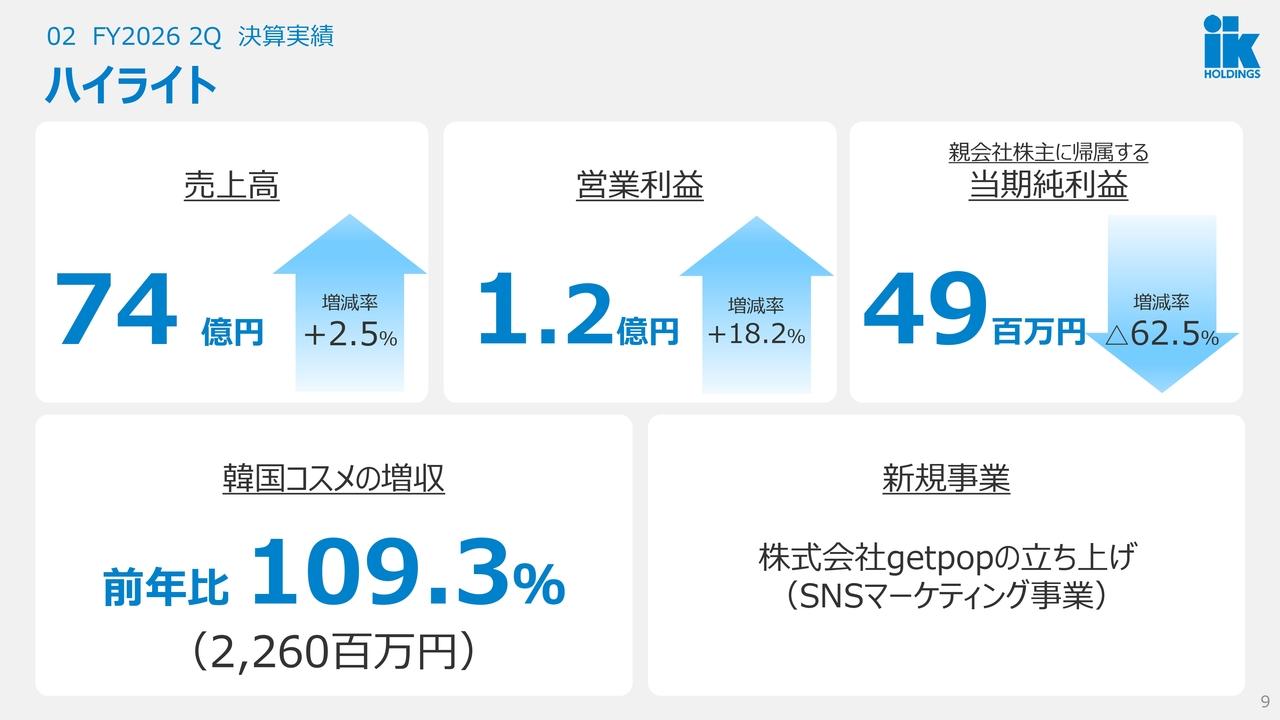

このようかたちをとりまして、6ページにありますように、売上が4,177億円、営業利益263億円、経常利益269億円、そして、当期純利益が165億円ということで、いずれも前年・予想を上回るかたちで着地することができました。

以降、ペースを早めていきたいと思います。

2Q累計連結業績概況コメント

7ページ目ですが、ここは販管費を中心としたブレイクダウンの項目ということで、ご理解いただきたいと思いますが、まず売上総利益についてコメントをさせていただこうと思っております。

売上総利益は実績が1,106億円で、(前期比)107.5パーセントというかたちです。ただし、売上に対する比率は、前年同期間と比べて、26.8パーセントに対して26.5パーセントということで、0.3ポイントダウンしております。

先ほど申し上げたことと重複しますが、やはり消費の中心が回転率は高いものの、マージンで言いますとやや低い水準の商品群である食料品そして日用消耗品がシェアを拡大したということです。

それから、季節商品につきましては、私たちはトップラインを確保しながら高いマージンも獲得できるような商材も多いんですが、これも天候不順が厳しかったこともあり、商機につきましては非常に難儀した傾向がありました。併せて、メタボ在庫の処分も積極的に行いました。

このようなかたちで、健全な企業体制を築くというかたちもあって在庫の処分をおこなったわけなんですが、結果、粗利益率につきましては0.3ポイントダウン。ただし、既存店につきましては、客数も増加し、粗利益高そのものも増加したということで、我々の戦略はきちんと対処できたかなと思っております。

2Q累計事業別業績概況コメント

続きまして、9ページにお進みいただきたいんですが、これは当社の商品グループ別の販売状況等を表しております。

ここでもポイントはコモディティ系と言われる商品、生活必需品と言われる商品の日用雑貨・食料品。この2つのジャンルの伸び率の高さ・金額の増加額などを確認いただきたいなと思っております。

テナント賃貸事業につきましては、居抜き出店を行いながら積極的な拡大策が貢献し、当期間も商業施設やグループ会社のJAMの事業、日本アセットマーケティングの事業が堅実に増加したという点を、確認いただきたいと思っております。

主な資産の状況

11ページにお進みいただきたいと思います。

総資産につきましては、6,289億円ということで、この6ヶ月間で684億円増加しました。内訳等につきましては、右のほうにコメントを含めまして表記しましたが、やっぱり積極的な設備投資を行い、出店活動を行うということで、固定資産の増加が大きく増えております。

ただし、その中には、昨年の9月に実施をしましたが、当社グループ会社になりますハワイにおける将来の拡大策を含めまして、長期貸付金が220億円増加しましたがこれが大きな要因ということでご理解いただきたいと思います。

主な負債&純資産の状況

12ページ、負債の状況等でございますが、有利子負債が1,854億円ということで、有利子負債依存率29.5パーセントです。

やはり、デットは有効に活用したいと考えております。この低金利の金融市場の状況をふまえまして、積極的な攻めの経営を行いまして、将来への投資活動を進めていこうと思っております。

ただし、ネットD/Eレシオにつきましては0.48倍、さらに純資産が2,654億円、自己資本比率39.3パーセントということで、だいたい40パーセントラインを維持できている状況を確認いただきたいと思っております。

2Q累計セグメント情報(事業別)

13ページは、セグメント状況でございます。リテール事業・テナント事業・その他の事業、それぞれ業績の進捗について確認いただきたいと思いますが。

リテール事業につきましては、販売施策を、地域最安値作戦を徹底するべく対処したということ、在庫処分も積極的に行ったということから、売上の伸びに比較して、利益というのは減速しておりますが、我々としては一過性のものと判断をしております。

2Q累計セグメント情報(法人別)

続きまして、14ページは主要会社別のセグメント状況です。

ドン・キホーテは新規出店の負荷があるということ、それから、ホームセンター事業のドイトにつきましては、天候不順により外回りの仕事が大きな影響を受けたということ、それから海外事業は為替が円高であったということの換算などによりまして、それぞれ影響が残っていたり、課題が残っておりますが、グループトータルとしては総合力を発揮しまして、増収増益を達成しております。

キャッシュフロー&設備投資の状況

15ページにお進みください。キャッシュフロー・設備投資の状況です。

キャッシュフローは表に記載した通りでございますが、営業活動キャッシュフローが397億円獲得する一方で、投資活動は長期貸付金を含めまして413億円支出しております。財務活動につきましては、215億円獲得しているという状況で、期末残高642億円という状況になります。

設備投資は、連結グループで198億5,700万円。前期に比べまして約40億円ほど減少しておりますが、一方でキャッシュフローは208億7,200万円獲得しておりましたことから、フリーキャッシュフロー10億円生じております。これも確認をいただきたいと思っております。

四半期業績推移&時価総額ランキング

16ページは資料でございます。

右のほうに小売業の時価総額ランキング等ありますが、当社は株価で見ますと、2009年以降、8年間連続で年足が陽線で終えております。これも多くの投資家のみなさまの期待の表れと判断して、今年もきちんと業績を計上し、みなさま方の期待に一層お応えをしていきたいと思っております。

株式の状況

17ページは株式の状況でございます。資料を確認ください。

連結グループ経営の進捗

18ページです。少しこのページで時間を取りますが、連結グループにつきまして、この期間に変化しております。

正確に申し上げますと、この2017年に入りました1月中の出来事で、まず1つ目が、連結子会社でありましたアクリーティブです。

これは芙蓉総合リース株式会社が同社に対しましてTOBを実施いたしました。その中で、従来の大株主でありましたドンキホーテホールディングスですが、応募いたしましたが、最終的に議決権ベースで、従来の49.17パーセントから26.15パーセントと変更になっております。

したがって、従前はアクリーティブ社は連結子会社としての取り扱いですが、この第3四半期からは持分法適用会社というかたちになります。

そしてもう1つ、連結子会社の日本アセットマーケティングです。この会社もこの1月中ですが、同社が発行しておりました新株予約権の行使ならびに転換社債の株式への転換がそれぞれ実施されましたことから、従来の比率から、現在はグループで72.62パーセントの所有になります。

つまり、より株式保有率を高める、持ち株比率を高めるというかたちの変更がございましたので、確認をいただきたいと思います。

アクリーティブ社に関しましては、今度、金融総合サービスの一員となるわけでございますので、これからさらなる飛躍ができるというふうに判断しておりまして、一方で、ドン・キホーテグループとの連携も、これからも続けていきます。併せて、報告申し上げます。

当期出店状況

19ページは店舗の出店状況等でございます。

2Q決算レビュー

21ページ目にお進みいただきたいと思いますが、これは10月から12月までの3ヶ月間の販売状況等を要約してあるものでございます。とくにこの期間、それぞれの月ごとの商況についてコメントを表記しましたので、確認をいただきたいと思います。

天候面でも前半が高かったり、寒暖差が大きかったり、それから、東京では54年ぶりの降雪などということで、さまざまな状況はありましたが、全体としては順調な販売状況かなと思っております。

2Q決算業績サマリー(予想比)

この3ヶ月間の販売状況ですが、これは正面のスクリーンをご覧いただくかたちになります。この3ヶ月間も前年に比べまして増収増益というかたちで、着地ならびに推移できました点を確認いただきたいと思っております。

消費者環境レビュー

25ページです。消費環境です。このページはいくつかのグラフを用意させていただいており、3つのコメントでまとめたいと思います。

まず、消費支出というのは、2015年の9月以来、去年の2月のうるう年を除きまして、連続マイナスが続いてるということで、消費市場というのは縮小していると認識をしております。

そして、エンゲル係数は、2016年は25.6パーセント程度と記憶しておりますが、これも過去最高水準ぐらいで、29年ぶりの高水準になったというふうにしております。つまり、お客さまの消費の動きが相当この食品系に偏ってきてるとご理解いただきたいと思っております。

消費者ニーズに応えてシェア拡大

そんな中で、この26ページに進んでいただきたいんですが、私どものこの期間というのは、グラフを3つ用意しました。

1つは上のほうにありますグラフです。5年前そして1年前の同期間との比較ですが、明らかにグリーンである消耗品です。日用消耗品という商品群が増加し、そして紫色の食品系が増加してる点を確認ください。これも対象は当社の主力であるドン・キホーテそれから長崎屋の2つの法人を合算したものでございます。

そんな中で私どもは、この消費の動向をきちんととらえながら、確実に既存店というのは成長してる点、これは下段の左のグラフであったり、そして、右のほうで確認をいただきたいと思いますが、最近5年間、消費税の増税などもありましたし、消費慣行の変化もありましたが、5年間ですと13パーセントほど、既存店は成長しています。着実な増加が取れている点を見ていただければと思っています。

2Q累計レビュー(販売行動分析)

27ページです。これは当社の期間の販売状況等を表しております。

グラフをいくつか用意しておりますが、MEGAストアは着実に収益力が上昇しているという点、それから、地域別的に見ても、新規店舗の増加などもありまして、既存店に若干影響出ている地域もありますが、全地域ともプラス成長を遂げている点が、この6ヶ月間です。

先ほども申し上げましたが、前年同期間が5.4パーセント成長している中での成長という点は、改めてお含みおきいただきたいと思います。

それから、面積別に見ても、小型店舗が若干競争力が失したところもありますが、それ以外につきましては、着実な成長それから収益の拡大も進んでおります。

2Q累計レビュー(収益構造分析)

28ページは販売状況等を少しブレイクダウンしましたが、ここで説明申し上げたいのが、右のほうの上のグラフです。

費用の増加の中では、赤色で増えている部分はやはり人件費が増加しております。これは新規店舗が一番影響が大きいと確認をいただきたいと思っております。

なぜ新規店舗かといいますと、28ページの左上のグラフです。費用でやはり増加しているのはドン・キホーテの新規店舗が一番大きく、その内訳を見ますと、やはり人件費であり、賃料であり。先ほど申し上げましたが、初期費用ならびにこのような出店に係る費用の増加、これが大きなシェアを占めてる点を確認いただきたいと思っております。

そしてもう1点、在庫状況ですが、28ページの右下の状況を確認いただきたいと思います。既存店としましてはやはり出っ込み引っ込みありますけれども、日用雑貨品は販売が好調であった一方で、時計・ファッションは高単価ならびに嗜好性の高い商品群ありますが、これにつきましては、在庫削減が進んできたという点。まだまだ道は途中かも知れませんが、着実に進行しているというのを確認いただきたいと思っております。

インバウンドの状況①

29ページです。インバウンドの状況です。

全体の状況を表しておりますが、まず左上の状況で、当社の中における販売状況を客数と客単価で表しています。ここで説明申し上げたいのは、オレンジ色のトレンドです。

2016年に入りまして、客単価というのはダウン傾向にありましたが、夏頃から徐々に増加傾向に転じております。つまり、客単価のダウンというのは一巡をしておりますので、これからは客数の増加そのものが、インバウンド販売の上乗せになるかなと思っております。

インバウンドの状況②

30ページは当社の過去からのトレンド等を表しております。韓国からのお客さまが今は牽引してる点などを、ご確認いただきたいと思っております。

それから、中国のお客さまというのも、中国の消費額でいいますと、750元前後ぐらいで推移してる点を見ていただきたいと思います。それは30ページの右上のグラフですね。ブルーの折れ線グラフを確認いただくことで、消費の中央値の状況を見ていただけるかと思っております。

ビジョン2020と当期の施策

最後は業績の予測でございます。31ページにはコメント、それから業績の目標数値を表記しましたが、確認いただければと思っております。

以上で、私のほうでの第2四半期決算業績の説明を終わらせていただきます。この後、質疑応答の時間の中で、より深くご理解いただければと思っております。ありがとうございました。

新着ログ

「小売業」のログ