iPhoneユーザーなのにソニー株を買うのはなぜ? 日本株しか見ない「おしょうゆ投資家」が失敗する理由

過去20年間、日本よりもアメリカのGDP成長率のほうが高い

広瀬隆雄氏:皆さん、こんばんは。コンテクスチュアル・インベストメンツの広瀬隆雄です。どうぞよろしくお願いします。今日は「もういい加減やめませんか? 日本株中心の株式投資」という題でお話させていただきます。

最初は全体の話から個別のケースの紹介をさせていただきます。その話が終わった後で、皆さまからのご質問にお答えしたいと思います。それでは説明に入っていきたいと思います。

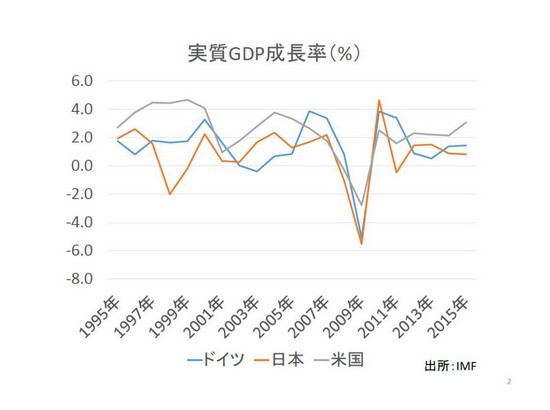

今、皆さんにご覧に入れているグラフはドイツ、日本、アメリカの実質GDP成長率のグラフですね。実質というのは、つまりインフレとかデフレとか、そういったものを除いたGDP成長、実際のGDP成長ということですよね。

これを見ていただくとですね、グレーがアメリカになるわけなんですけれども、そしてだいだい色が日本ですけれども、過去20年にわたって、ほとんどの場合、アメリカのGDP成長のほうが日本よりも高かったということがわかると思います。

リーマンショックは2008年にあったわけですけれども、その直前に一瞬だけ、そしてその後、リーマンショックからリカバリー、景気回復してくるときの一瞬だけ、日本のほうが高いときがあったんですけれども、それ以外はずっとアメリカのGDP成長のほうが高かったということですよね。

「アメリカは凋落している」は幻想

しかも、この期間、アメリカの経済はかなり内容が変貌を遂げています。具体的には1995年から2000年にかけて、ドットコムブームというのがありました。これはインターネットの始まりですよね。半導体から始まってルーター、データセンター、そして検索エンジンとか、あとスマホのOSですよね。そういったものの発明ないしデザインは、ほとんどアメリカ発なんですよね。ということで、この分野でアメリカはリードしています。

それから次の分野としては、例えばシェール革命ですよね。そういうものがありました。今、アメリカではシェールオイルがどんどん増産されているので、その関係で原油価格が下がっているわけですけれども。要は天然ガスとか原油とか、そういったものをアメリカが自給自足できる体制が出来上がっているということですよね。

それからヘルスケアの分野に目を転じると、バイオ創薬というものがものすごく今、盛んです。去年だけで42個の新薬がFDA、つまり米国食品医薬品局から承認を受けています。ということで、世界中の患者さんが、アメリカのバイオ企業あるいは製薬会社が新薬をつくってくれることを待ち望んでいると、そういう構図になっているわけですよね。あとアメリカの場合、日本が苦しんでいるような少子高齢化の問題はありません。

だからここまでの話をまとめると、アメリカは凋落しているというようなことを言う人がいますけれども、私に言わせれば、全然そんなことはないと。アメリカの凋落はGDPの数字にも表れてないし、それから今、説明したようなインターネットとかバイオとか、そういったイノベーションの分野でも全然、世界をリードしているじゃないかというふうに言いたいわけですよね。

それと全体的な方向性として、アメリカの経済運営というのはうまくいっているということなんですよね。だから日本株に加えてアメリカ株にも投資するということが、決して無謀な行為ではなくて、リーズナブルなことであるということが、ここからも言えると思うんですよね。

そんなことは、私が今さらグダグダ言わなくても、もう皆さん、わかっていると思うんですね。じゃあ、どこがネックになってアメリカ株デビューできてないかというと、その最初のきっかけですよね。どこから始めればいいんだと、その部分で皆さん、悩んでおられるんじゃないかなというふうに私は思います。

投資の原点は、ユーザー目線の洞察にある

私が今日、最初に強調したいことは、皆さんはすでにユーザー、あるいは消費者という立場から、良いものが何であるかということを知っていると思うんですよ。例えば新しい車を買うんで、トヨタのショールームに皆さんが行くとしますよね。

それでレクサスの運転席に座らせてもらって、ドアをポンと閉めたとしますよね。そうすると、そのときの音の軽さ、そして機密性の良さ、それを、そのポンというドアが閉まった音だけで、ああ、これ、立て付けいいな、すごいタイトなつくりになっているなとかということを、われわれは五感でもって体で感じ取ることができるわけですよね。

あるいは、別の例で言うとスマホですよね。iPhoneを手にすると、何かこう、手のひらにしっくり納まると。そして実際にスクロールしてみると、操作感がすごくサクサクしている、いい感じだというようなことは、われわれは感覚的にもう知っているわけですよね。

つまり、その商品やサービスを提供している企業のクオリティというものを、われわれは直感的にもう把握していると。それが、私が言いたい第1のことです。

こうした、そのユーザー目線から得られる洞察が、私は投資の原点だと思うんですよね。だから今度、新しいiPhoneが出てくるというニュースを新聞とかテレビで見た場合、ワクワクするなというふうに皆さんが感じたんであれば、それは株的にいえば、買いということだと思うんですよね。

そういうふうに言うと、広瀬さん、単純化しすぎてるんじゃないの、というふうに皆さん、思うかもしれないんですけれども。なぜ私がこれを強調するかというと、次のスマホ、iPhoneにしようか、それともXperiaにしようか。あるいはちょっと喉が渇いたなと、ルノアールに行こうか、それともスタバにしようかと、われわれが日々絶え間なく直面する選択ですよね、意思決定、それはその1回1回が投票にほかならないというふうに私は思うんですよね。

企業の面から見れば、毎日が真剣勝負なわけですよ。言い換えれば、昨日、スタバに来てくれた来店客、そのお客さんが今日もスタバに来てくれるようにするにはどうすればいいか、あるいは明日も来てくれるためにはどうすればいいか。それを考えるのが経営者、ビジネスなわけですよね。

なぜブランディングをする必要があるのか

もっといえば、いい企業になれるかなれないかの分かれ目は、成功を繰り返し再現することができるかということなんですよね。英語では「repeatability of success」というふう言います。

これはビジネススクールでも教えますし、投資の世界でも「repeatability of success」ということが、すごく口うるさく言われるわけなんですね。繰り返し消費者から買われる、消費者から支持される、そういう商品やサービスをつくれる企業が、いい会社なんですよね。なぜかというと、繰り返しお客さんに買ってもらえるということは、業績を維持できるということになるわけですよね。

今日、皆さんにご紹介したい銘柄はApple、ウォルト・ディズニー、スターバックス、Facebook、それからS&P500のETF、スパイダー、SPYというコードになりますけれども、そういう銘柄がありますけれども。

この辺の銘柄というのは、皆さん、もうブランドをよく知っていると思うんですよね。というよりも、皆さんが一体どういう人であるか、つまり「who you are」ですよね。そういう、皆さんの人となり、人物、そういったものを物語る、いわば人生の舞台設定の小道具にすらなっている、そういうブランドだと思うんですよ。だから、これらのブランドは私に言われるまでもなく、皆さん、よく知っていると思うんですね。

なぜ、ブランドが大事なのかということに関して、ちょっと考えてみたいと思うんですよね。僕に言わせれば、ブランドが大事な理由というのはひとつしかないです。それはなぜかというと、ブランドがあることで、企業の立場からすれば健全なマージンを確保することができる。

もし、自分がブランドネームでなければ、あなたはコモディティなわけですよね。そうすると、もう値段で競争するしかないわけですから、バナナのたたき売りみたいなね、そういう世界になっちゃうわけですよ。だからブランドはすごく大事。

iPhoneユーザーがソニー株を買ってはいけない

アメリカの有名な投資家にウォーレン・バフェットという人がいますけれども。彼は有名なアメリカンブランドが大好きですよね。だからコカ・コーラを愛用していますし、あとアメリカンエキスプレスですか、クレジットカードのね。それからプロクター・アンド・ギャンブル、そういった銘柄に投資しています。そういった彼のブランド好みというか、ブランド志向、これはわれわれも大いに参考にするべきだと思うんですよね。

ただ、ウォーレン・バフェットの場合は84歳なんで、彼が愛してやまないブランドと、われわれが愛するブランドというのは、ちょっと違うような気がするんですよね。僕の場合だったら、やっぱりスタバとかAppleとか、そっちのほうがどちらかというとなじみがあるわけですけれども。

そういう場合、私なら迷わずです、自分の使っているブランドの銘柄を選びます。これはなぜかというと、そっちのほうがよく企業のことについてわかっているからね。だから皆さんにも、そうしてほしいと思います。

駄目な例をいうと、俺はすごいスマホにこだわりがあると。やっぱりiPhoneがベストだよねというふうに言っている人が、株式投資になると突然、おしょうゆ投資家というか、ソニー、外国株はちょっとよく知らないから買わない。

だから銘柄はソニーというふうに、もう過去10年ぐらい、使ってもない企業の株を平気で買ったりするわけですよね。これは言っていることとやっていることが違う、言行の不一致ですよね。そういうことは、僕はよくないんじゃないかなというふうに思います。

ブランド力のある企業は営業キャッシュフロー・マージンが高い

さて、しっかり認知されたいいブランドの銘柄を買うということが、なぜ重要なのかという話をちょっとしたいと思うんですね。それが重要な理由は、さっきもちょっと言いかけましたけれども、ブランドが確立している企業は営業キャッシュフロー・マージンも高いということなんですね。

営業キャッシュフローって何だという、わかんなくなったぞというふうに思う人がいるかもしれないので説明しておくと、ある会社が商品とかサービスを売って、その売値から、その原材料費とか、それを売ることにまつわる直接掛かった支出を引き算した後の現金収支、つまりキャッシュの収支、それのことを営業キャッシュフローというふうに言います。その営業キャッシュフローを総売上高で割り算した数字が、営業キャッシュフロー・マージンです。

いいですか、もう1回言います。企業が何かものやサービスを売って得たお金が売上高、その売上高から原材料費などの支出を引いたことによって得られる現金収支のことを営業キャッシュフローというふうに言います。それを売上高で割り算した数字が、営業キャッシュフロー・マージンということですね。

で、ここが肝心なところですけれども、皆さんが銘柄を選ぶときは、営業キャッシュフロー・マージンで最低でも15パーセント、そして理想的には35パーセントぐらいまである銘柄、これを狙っていただきたいというふうに思います。

株式投資をするときに、いろんな投資尺度がありますよね。PERどうだとか、PBRはどうかなとか、株価純資産倍率、PERのほうは株価収益率か。あとROEとか、みんなそれぞれ、それなりにいろんな好みがあると思うんですよ。

アメリカのモデル事務所に体重計がないのはなぜか

じゃあ、広瀬さん、なんで営業キャッシュフロー・マージンばっかり話をしているんだというふうに思うかもしれないけれども、その理由はふたつあります。まずひとつめ、キャッシュフローというのは、会計的に鉛筆なめなめ、ごまかしが効かない数字なんですよ。だから一番、その会社の経営実態を、あるいは健全性を如実に示している、それがキャッシュフローなんですね。だから営業キャッシュフローに注目します。

それからふたつ目、営業キャッシュフロー・マージンが健全であれば、ほかをごちゃごちゃ調べる必要はあんまりない。これについては、これからちょっと言葉を尽くして説明します。私、よく美しいプロポーションということを説明するんですよね。

美しいプロポーションってなんだということなんですけれども。例えば、デザインの世界だと黄金比というのがありますよね。縦横の比率で一番きれいなデザイン的に座りのいい比率というのがデザインの世界でありますよね。

あるいはファッションモデルの世界だと、スリーサイズのうちヒップの大きさからウエストの大きさを引き算して、それが10インチだから、25センチですか、なければファッションモデルになれないんですよ。

これがファッション業界でいうところの美しいプロポーションなんですよね。身長は5フィート8インチから。つまりセンチメートルに直すと172センチの背丈が必要なんですけれどもね。

僕、この話を聞いたときにおもしろいなと感じて「あれ、体重は関係ないの」というふうに思ったのね。ところが、実は体重は関係ないんですよ、ファッション業界では。だからモデルエージェンシーに行くと、体重計を置いてないんです。

なぜ体重計を置いてないかというと、身長で足切りして、しかもスリーサイズでちゃんとしたくびれがあるか、そのヒップとウエストの間のディファレンシャル、つまり差ですよね。それで足切りをすれば、体重を測るまでもなく自動的に体重は合格ラインの中に納まるというのが、体重を計測することを省略しちゃう理由なんですよね。この話を聞いていて、ああ、これって投資の世界とまったく一緒だなというふうに僕は思ったのね。だから、このファッションモデルの話をいつもするんですよ。

投資すべきは、営業キャッシュフロー・マージンが15パーセント以上の企業

投資の世界で営業キャッシュフロー・マージンが15パーセントから35パーセントぐらいある会社は、バランスシートもきれいです。だって毎期毎期、キャッシュがガンガン入ってくるわけだから、借金する必要がないわけでしょう。

だからバランスシートを見たら、そんなばかでかい借金で苦しんでいるなんていうことはないわけですよ。だから、なぜ営業キャッシュフロー・マージンだけで足切りするかというと、それが営業キャッシュフロー・マージンで15パーセントという基準が、ものすごい達成しにくい基準だから、それをそもそも満たしている企業というのは健康的で血色がよくてピチピチしている企業が、もう当然、選ばれているということなんですよね。だから皆さんもぜひ、この足切り基準、使ってみてください。

じゃあ、実際に具体的な例で見てみましょうか。Appleです。いろいろと英語が並んでいますけれども、DPSというのはDividend Per Share、つまり1株当たり配当ですよね。EPSというのはEarnings Per Share、つまり1株当たり利益で、CFPSというのが、今、問題にしているCash Flow Per Share、つまり1株当たりの営業キャッシュフロー、そして1番下の黄色の部分がSPS、Sales Per Shareです。

そうすると2014年のところを見ていただきたいんですけれども、黄色の部分、SPS、つまり1株当たり売上高が29.86です。この数字でもって、そのひとつ上の9.75、キャッシュフローですね。これを割ってやるわけです。

つまり9.75割ることの29.86。それを計算すると0.33、つまり33パーセントになります。そうすると、さっき営業キャッシュフローで15パーセントから35パーセントある会社を買いなさいというふうに言ったわけですから、Appleは合格です。

参考までに言っておくと、例えばソニーは7パーセントぐらいじゃないかな。皆さん、『四季報』を持っている人いると思うけれども、『四季報』からも計算できるからね。『四季報』を開けていただいて、そうすると各銘柄の欄のちょうど真ん中ぐらいですよ、営業キャッシュフローの数字が出ているのはね。

その数字を拾って、それから今期の、つまり2014年の通年の売上高、それで割り算してやれば営業キャッシュフロー・マージンが出るから、ぜひ皆さんにも計算してほしいんですけれども。

それをやると多分、うろ覚えですけれども、ソニーは7パーセントぐらいのはずです。あとトヨタはすごい、日本ではね、財務的にピカピカだというふうに言われているわけですけれども。

多分、トヨタの営業キャッシュフロー・マージン、11パーセントぐらいじゃないかなと思いますね。あとユニクロ、ファーストリテイリング、あれなんかは9パーセントぐらいじゃないかな。確か、そのぐらいだったと思います。

だから15パーセントという足切り基準が、いかにきついかということがわかるでしょう。だけど、アメリカ株で営業キャッシュフロー・マージンが15パーセントの企業って、ゴロゴロあるからね。ゴロゴロある。だからアメリカ株も買ったほうがいいというひとつの理由は、そういうふうに血色がよくてピチピチしている銘柄が、アメリカのほうが多いからなんですよね。

スターバックスが注力する「デジタル戦略」

もう1個、銘柄を見てみようか。ウォルト・ディズニー、これも同じやり方で、2013年のCash Flow Per Shareを見てみると、5ドル27セントなわけですけれども。割ることのその下、25.13で割り算してやると、ディズニーの営業キャッシュフロー・マージンは21パーセントということになります。

ディズニーはディズニーランドが有名ですよね。そのほかでいうと、例えばケーブル番組で、スポーツの番組で、日本人は知らないと思うけれども、ESPNという非常に人気のあるチャンネルを持っています。

それから映画でいうと、去年は『アナ雪』がヒットしましたよね。そのほかにも『トイ・ストーリー』を制作しているピクサーという映画会社があるんですけれども、それもディズニーの傘下です。

あと、今度出てくる映画で『スター・ウォーズ』ですよね。その『スター・ウォーズ』のルーカスフィルムという会社があるんですけれども、それもディズニーの傘下ですよね。だからそういったビジネスをしています。それがディズニーです。

次の銘柄はスターバックス。スターバックスの営業キャッシュフロー・マージンも20パーセントあります。スターバックスに関しては、ひと言、言っておくと、今、海外に力を入れています。特に中国ね。

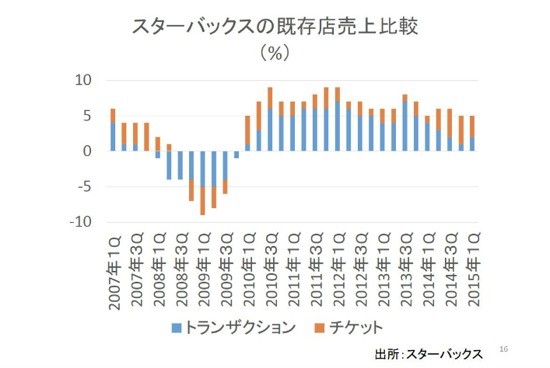

それと、これがスターバックスの既存店売上比較なんですけれども、トランザクションと書かれている水色の部分は、平たくいえば来店客数ですよ。そしてチケットと書かれているだいだい色の部分は、平たくいえばお客さん1人当たりがいくらスターバックスでお金を落としているかです。

最近では来店客の伸びよりもチケットの伸びのほうが大きい。これはどうしてかというと、値上げというのはあまり関係なくて、値上げもしているんですけれども、それはあまり関係なくて、むしろフードです、フード。

スターバックスは、コーヒーはおいしいけれども食べ物がまずいということは昔、よく言われていたんですけれども、これはスターバックスの経営者も重々わかっていて、じっくり時間をかけながら、少しずつ改善してきました。

例えば、モーニングバンってありますよね。こういうふうに渦を巻いたパンみたいなやつね。甘いパン、あれも昔は冷たいままで出してたんだけれども、今は温めたモーニングバンを出していますよね。ホカホカでフカフカ柔らかいやつをね。

それが一例ですけれども、そういった形でスターバックスは今すごく、フードに力を入れている。それが功を奏して、チケットプライスが増えているということですよね。

あともうひとつ、スターバックスでよくやっているなと思うのはデジタル戦略です。スマホからラテを注文できるわけですよ、お店に行く前に。それでお店に着いたら、レジのところで普通、注文するわけだけれども、レジに行かずに直接、バリスタのところでドリンクをピックアップする。

それでドリンクをピックアップしたら、その時点でスマホにチャージされる。だから全然、キャッシュレジスターを介さなくていいということですよね。そういう実験が今、オレゴン州のポートランドでされています。

これは今年のある時点でワシントン州、例えばシアトルとかね、それからサンフランシスコなんかでも試験的に導入されると思います。で、ゆくゆくは全米、全世界で展開されると思います。

重要な点としては、そうやってスタバでiPhoneを使って買ってくれれば、マイレージプランみたいな感じで、フリークエントフライヤーですか、何度も来店してくれる人には、特別の割引をしますとか、そういったことをするようになるということですよね。

新着ログ

「証券、商品先物取引業」のログ