GMOフィナンシャルゲート、リカーリング型売上YoY+31% 高稼働の生活領域加盟店が寄与、ARPU伸長

目次

杉⼭憲太郎氏(以下、杉山):代表取締役社⻑の杉山です。2026年9月期第1四半期の決算についてご説明します。どうぞよろしくお願いします。本日のアジェンダはスライドのとおりです。

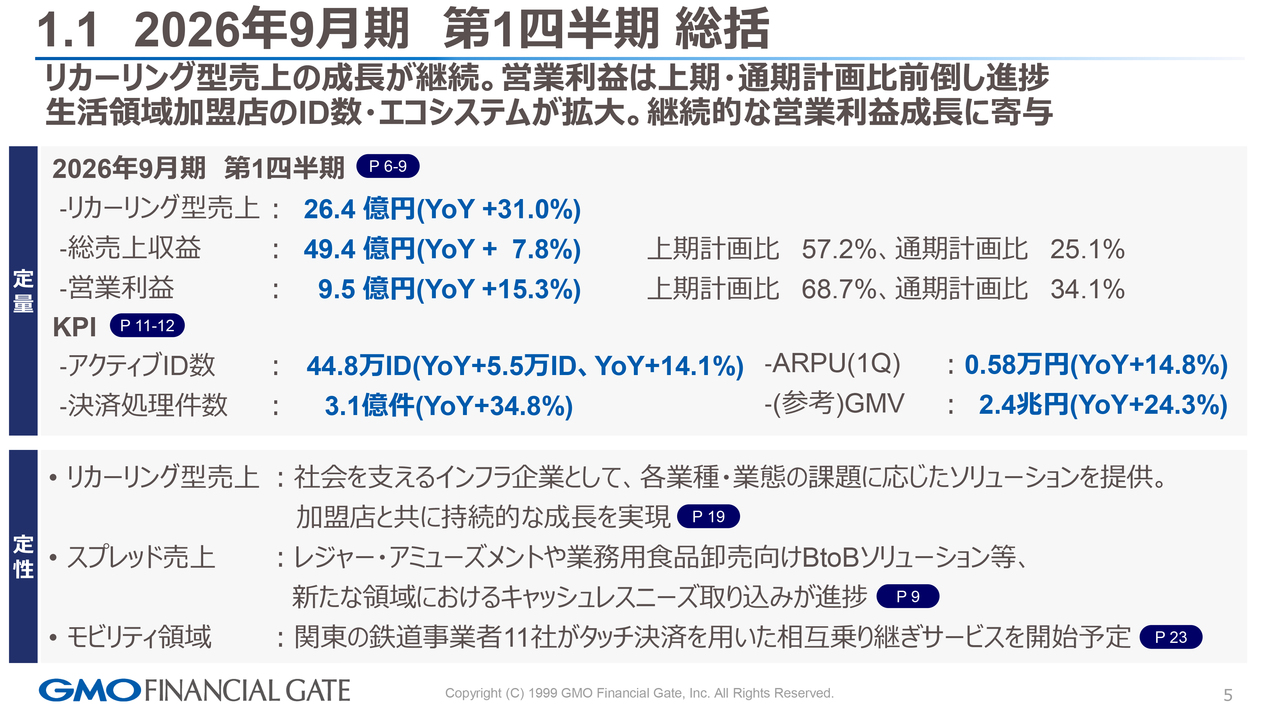

1.1 2026年9月期 第1四半期 総括

2026年9月期第1四半期の総括を、定量面と定性面に分けてご説明します。まず定量面ですが、リカーリング型売上は26億4,000万円で、YoYプラス31パーセントとなりました。

イニシャル売上を含む総売上収益は49億4,000万円で、YoYプラス7.8パーセントでした。上期計画に対する進捗率は57.2パーセント、通期計画に対しては25.1パーセントの進捗となっています。

営業利益は9億5,000万円で、YoYプラス15.3パーセントとなりました。上期計画に対する進捗率は68.7パーセント、通期計画に対しては34.1パーセントの進捗となっています。

KPIについてです。アクティブID数は44万8,000IDとなり、YoYでプラス5万5,000IDとなりました。ARPUは第1四半期において5,800円となり、年間で2万円以上をKPIとしている中で、進捗は合格と判断しています。決済処理件数は3億1,000万件で、YoYプラス34.8パーセントとなりました。

次に定性面です。1つ目のリカーリング型売上に関して、当社は社会を支えるインフラ企業として、さまざまな業種や業態の課題に応じた決済インフラを提供しています。この取り組みをもとに、加盟店さまとWin-winのビジネスモデルを戦略的に再マッピングしており、その最新情報を後ほどお伝えします。

2つ目にスプレッド売上ですが、レジャー・アミューズメント業界や、新しい業界である業務用食品の卸売向けBtoBソリューション分野にも、まだまだ大きなポテンシャルがあります。この領域で戦略的な獲得を目指しています。

3点目はモビリティ領域です。すでにローンチに向けたプレスリリースを発表していますが、3月25日に関東の鉄道事業者11社がタッチ決済を用いた相互乗り入れサービスを開始する予定です。我々もキャッシュレスインフラを通じて、このサービスをしっかりと支えたいと考えています。

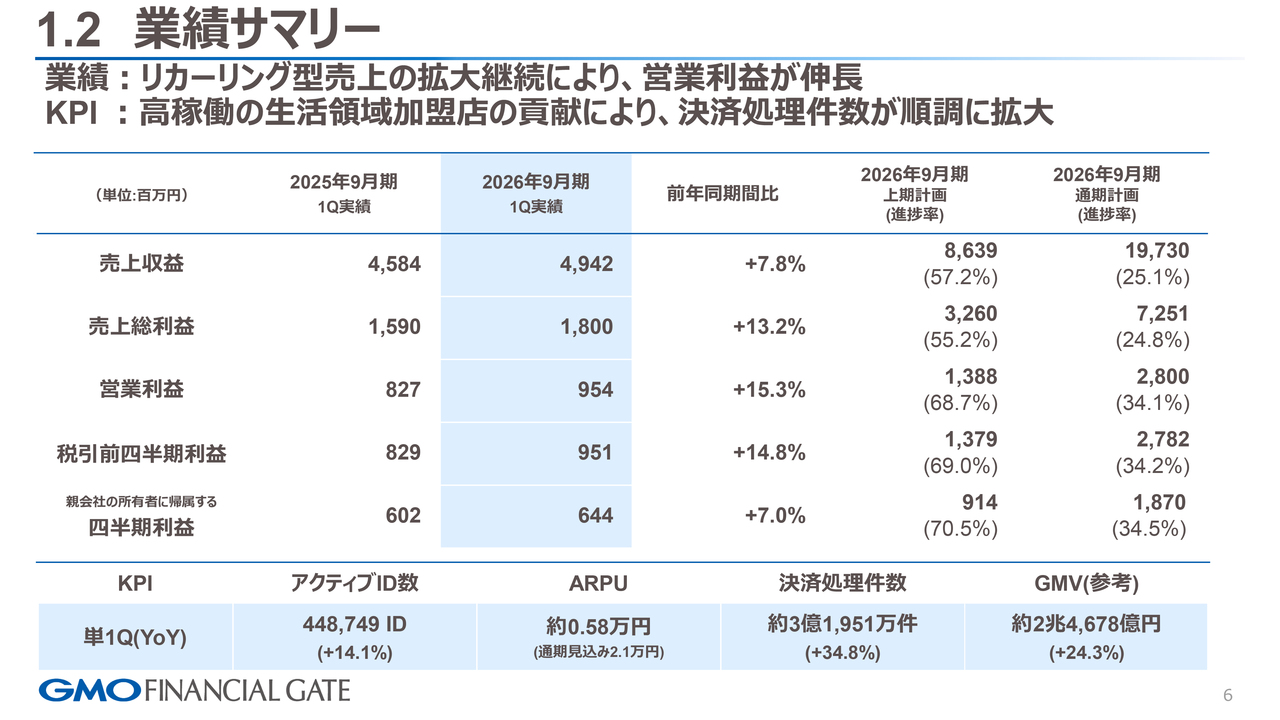

1.2 業績サマリー

業績サマリーです。売上収益は先ほどお伝えしたとおりです。売上総利益は18億円で、前年同期比プラス13.2パーセントとなりました。上期の計画に対しては55.2パーセント、通期に対しては24.8パーセントの進捗となっています。

営業利益も先ほどお伝えしたとおりです。税引前四半期利益は9億5,100万円で、前年同期比プラス14.8パーセントとなりました。上期の計画に対しては69パーセント、通期に対しては34.2パーセントの進捗となっています。

KPIについては、スライド一番下に記載のとおりです。

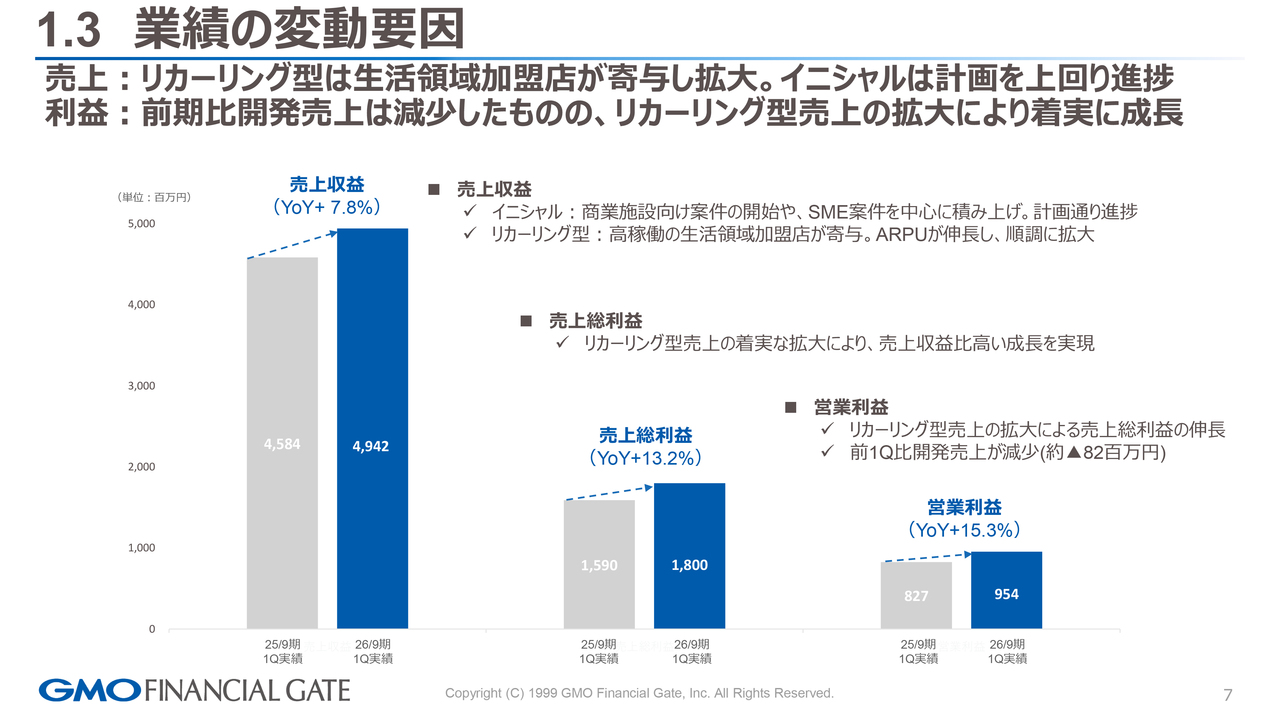

1.3 業績の変動要因

業績の変動要因についてです。売上収益に関しては、イニシャル売上において商業施設向け案件がようやくスタートしました。一方で、中小企業(SME)の案件についても、課題を改善しつつプロモーションを展開した結果、一定の底上げが始まったと考えています。こちらも計画どおり進捗しています。

リカーリング型売上については、高稼働の生活領域加盟店さまの獲得に向けた取り組みをしっかりと進めています。その結果、ARPUが伸長していることが特筆すべき点かと考えています。

売上総利益に関しては、リカーリング型売上の着実な拡大により、売上収益を超える成長が実現しています。この点からも、リカーリング型売上の成長が確認できると考えています。

営業利益については、2025年9月期第1四半期に比較的大型案件の準備を進めていたため、前期は開発売上が見込まれていた一方、今回の第1四半期では特段多くの開発案件がなかったにもかかわらず、YoYプラス15.3パーセントで着地することができました。これはリカーリング型売上の寄与に加え、特殊要因もあったと考えています。

これらを除くと、総売上収益はYoYプラス25.1パーセント、リカーリング型売上としてはYoYプラス31パーセントの成長を実現しています。これは前期第3四半期、第4四半期におけるアクティブIDの獲得が奏功した成果だと考えています。

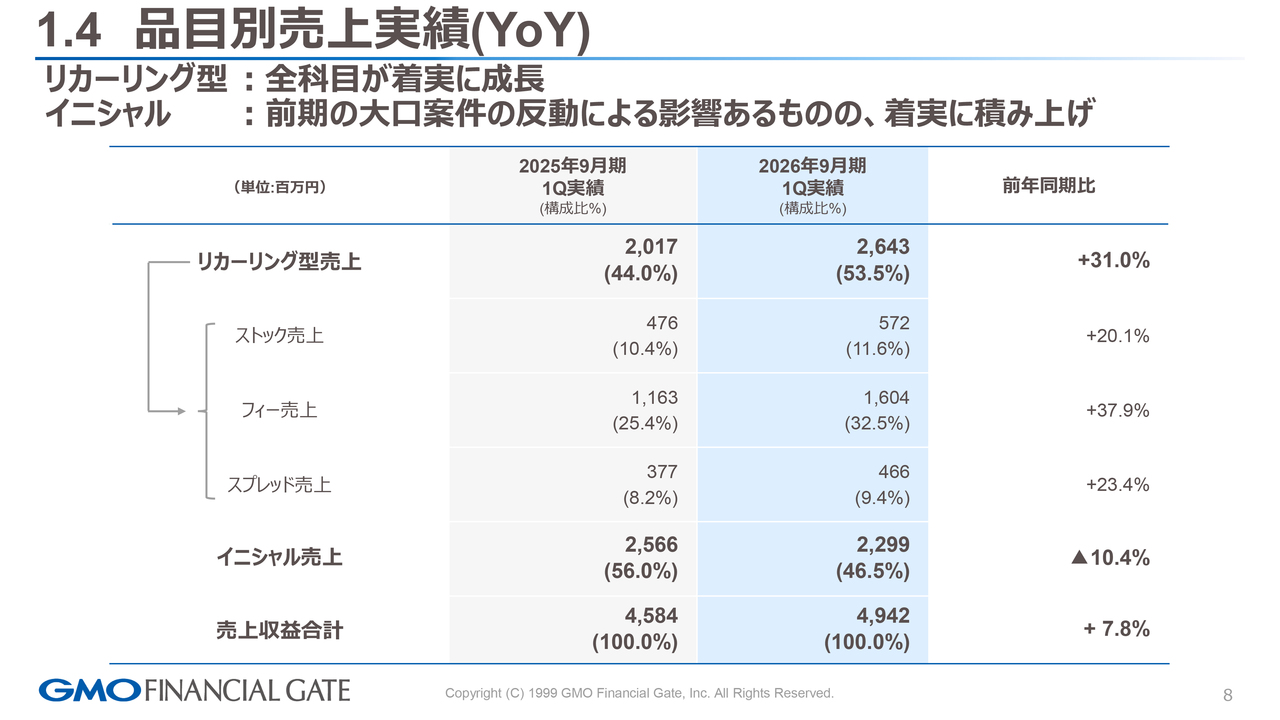

1.4 品目別売上実績(YoY)

品目別の売上実績です。リカーリング型売上の内訳として、ストック売上、フィー売上、スプレッド売上に分けてご説明します。

ストック売上は5億7,200万円でYoYプラス20.1パーセント、フィー売上は16億400万円でYoYプラス37.9パーセント、スプレッド売上は4億6,600万円でYoYプラス23.4パーセントとなりました。スプレッド売上は前期前半において施策を打ってもなかなか伸びが見られない状況でしたが、20パーセントを上回る進捗が確認できています。

イニシャル売上は四半期ごとに増減がありますが、22億9,900万円でYoYマイナス10.4パーセントとなりました。

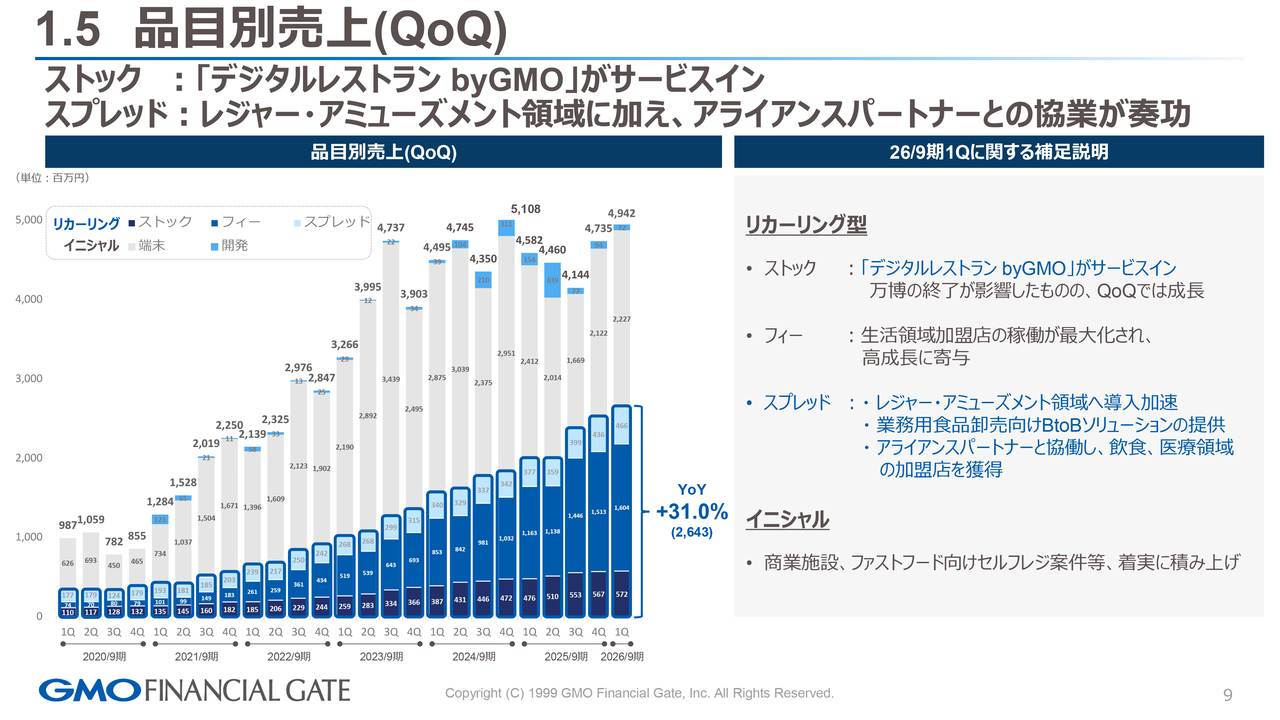

1.5 品目別売上(QoQ)

QoQでの品目別売上です。リカーリング型売上については、ジョインしていただいた「デジタルレストラン byGMO」が展開できていることから、ストック売上が堅実に拡大しています。また、万博の終了を考慮しても、QoQでは着実に成長できています。

フィー売上に関しては、生活領域の加盟店さまがしっかりと稼働していることから、高成長に寄与しています。

スプレッド売上は、レジャー・アミューズメント領域や、業務用食品卸売向けBtoBソリューションを戦略的に展開し、売上の拡大に向けた取り組みを進めています。また、業種に特化した強みを持つアライアンスパートナーと協働し、飲食や医療領域に絞って獲得を進めている結果、良い方向に成長できていると考えています。

イニシャル売上については、商業施設のローンチやファストフード店向けセルフレジの導入などが着実に進み、前述のとおりSMEの回復も一定程度は確認できています。その結果、確実に積み上がっており、IDの獲得も進んでいます。

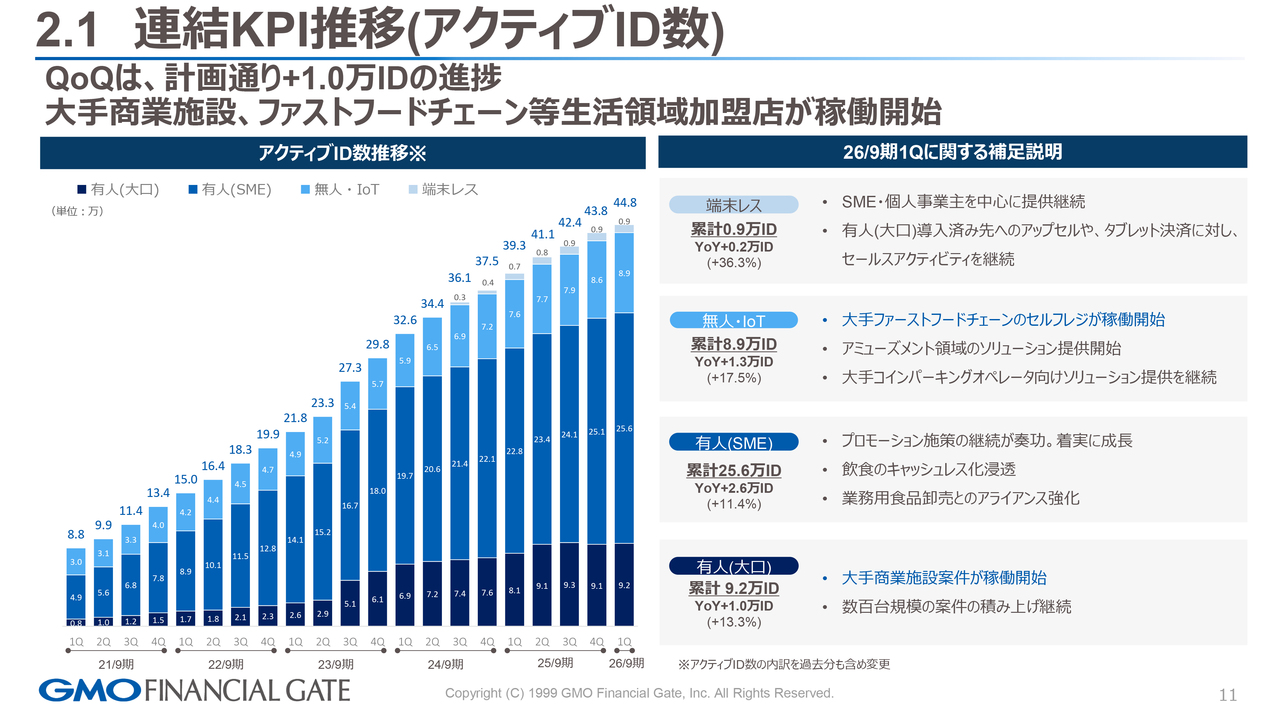

2.1 連結KPI推移(アクティブID数)

KPIについてです。こちらのスライドには、アクティブID数の内訳を示しています。

端末レスは、SMEを中心に展開していましたが、それに加えて、既存のタブレットを活用したテーブル決済と親和性が高い、大口顧客向けのセールスも推進しています。

無人・IoTに関しては、大型のファストフードチェーン店を獲得できており、これがID数の増加に寄与しています。引き続き、アミューズメント施設やコインパーキングに対してもサポートを行っていきます。

有人(SME)に関しては、昨年は獲得に苦労する面もありましたが、プロモーションを実施した結果、端末レスとのパッケージ商品などを販促することで、順調に積み上げることができたと考えています。有人(大口)に関しては、商業施設での稼働が確認されており、これによりID数の積み上げが順調に進んでいます。

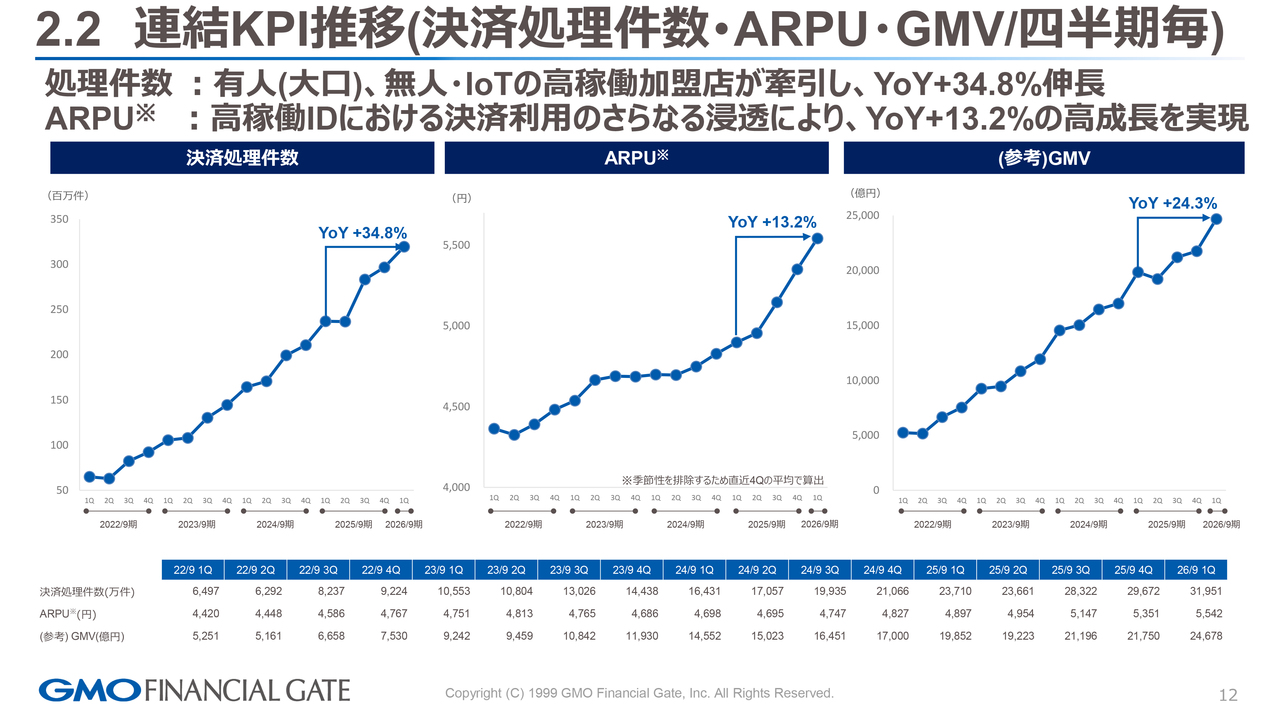

2.2 連結KPI推移(決済処理件数・ARPU・GMV/四半期毎)

決済処理件数とARPUについてです。決済処理件数は、有人(大口)および無人・IoTの高稼働加盟店さまが順調に成長しており、YoYプラス34.8パーセントと非常に高い伸長率を達成しています。ARPUは冒頭でお伝えしたとおり、計画どおりに進捗しています。

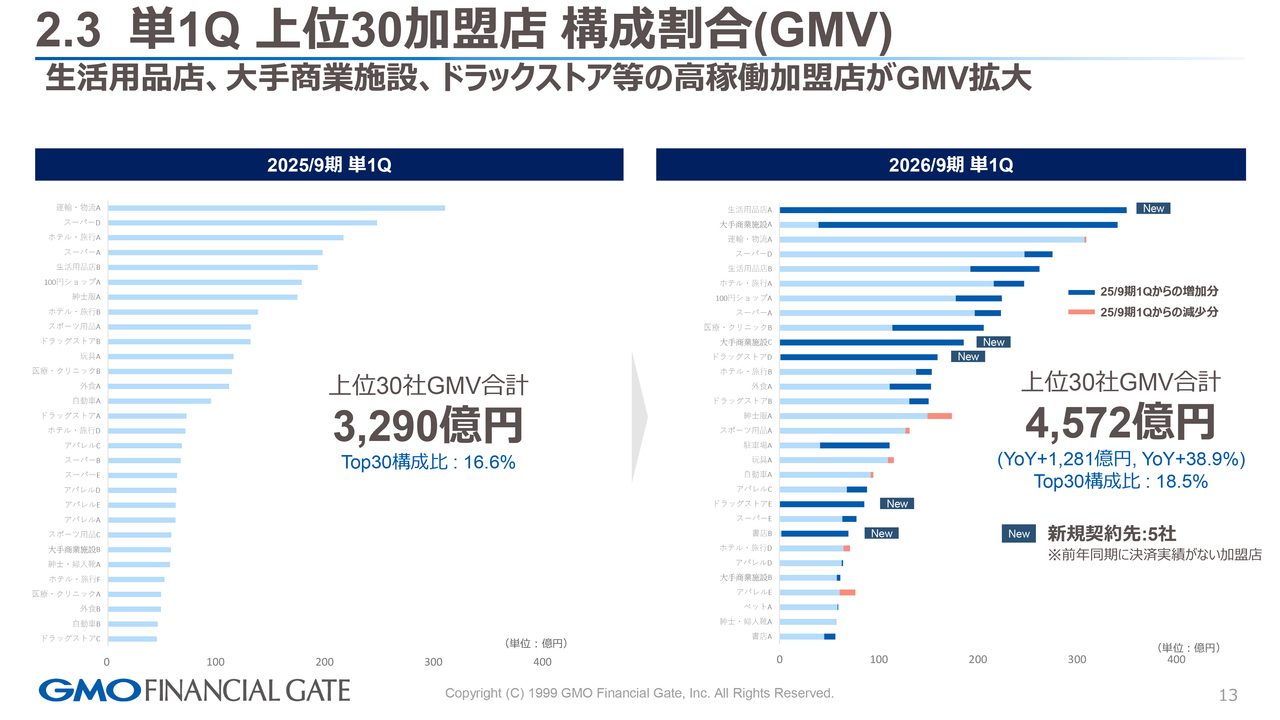

2.3 単1Q 上位30加盟店 構成割合(GMV)

上位30社の加盟店さまについてです。2025年9月期単第1四半期から2026年9月期単第1四半期にかけて、新規契約のお客さまが5社確認できており、着実に獲得が進んでいると考えています。

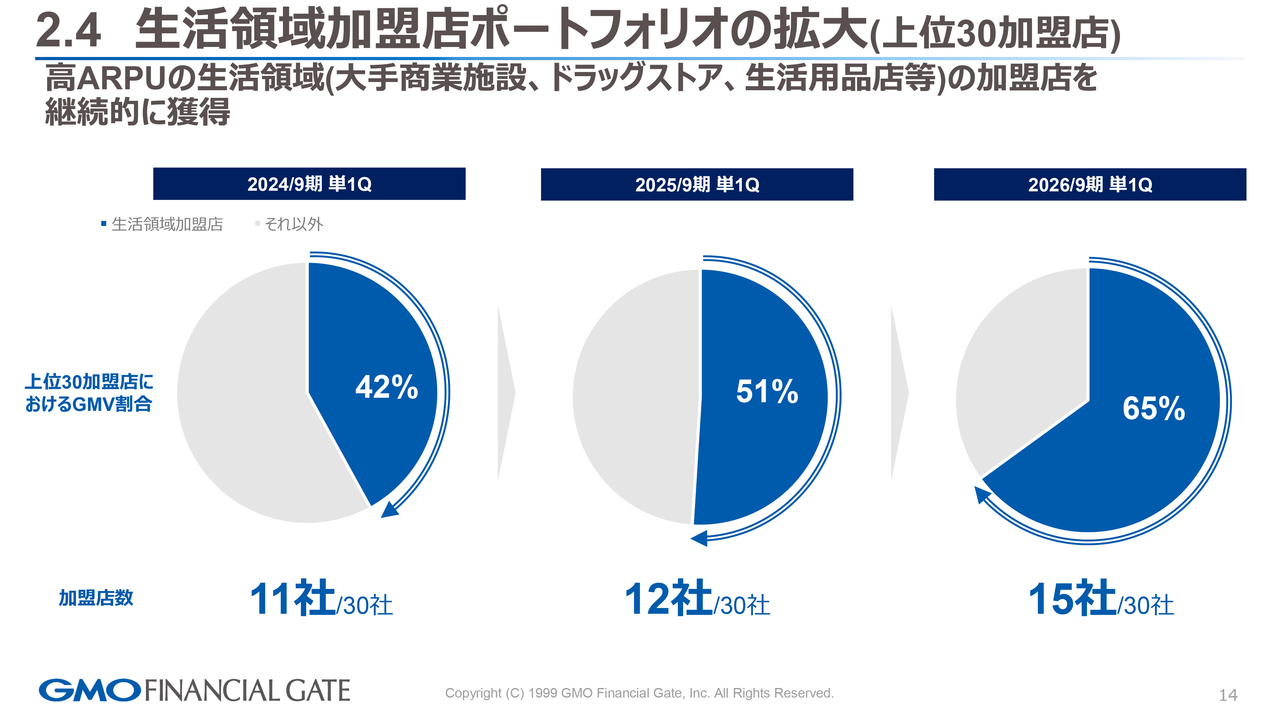

2.4 生活領域加盟店ポートフォリオの拡大(上位30加盟店)

生活領域加盟店さまのポートフォリオ拡大戦略の一環として、加盟店さまの社数は2024年9月期単第1四半期の11社から、2026年9月期単第1四半期には15社まで拡大しました。また、上位30社の加盟店さまにおけるGMV割合が42パーセントから65パーセントに上昇し、非常に高い取り扱いが確認されています。

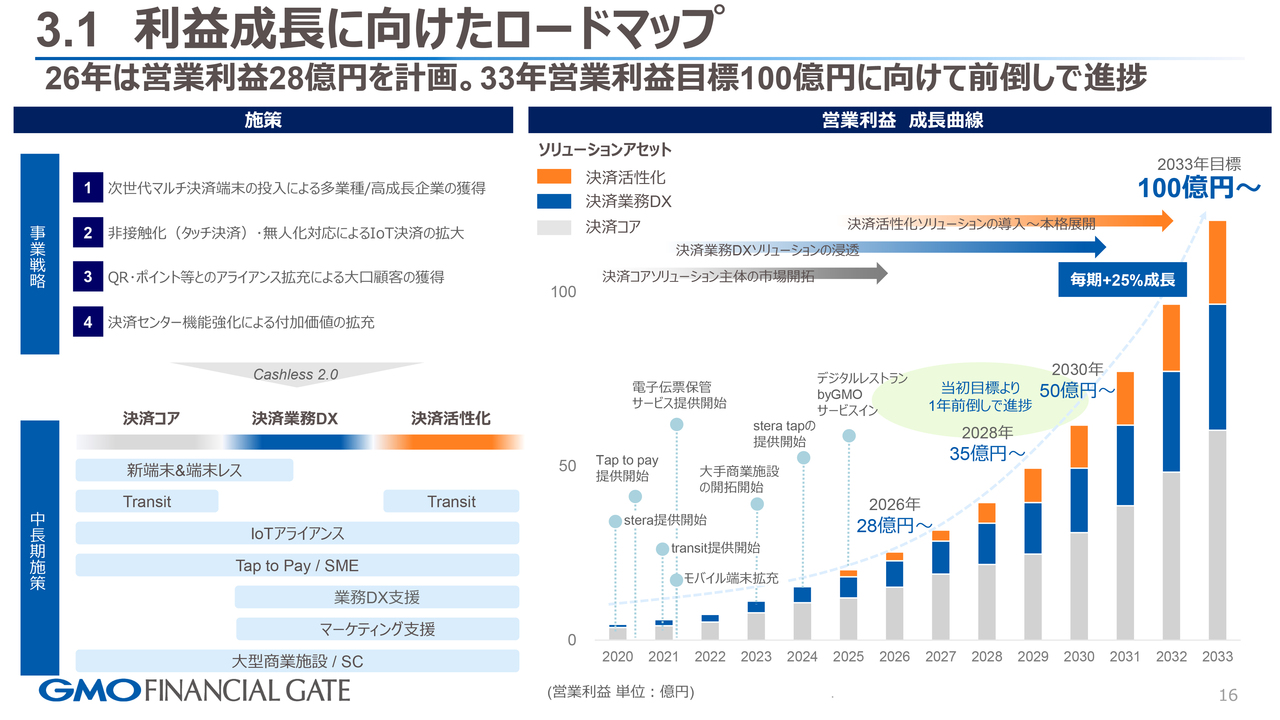

3.1 利益成長に向けたロードマップ

成長戦略の取り組み状況についてです。まず、中長期の施策として、当社はインフラ企業としての決済を中心とした事業に加え、決済業務のDX化や、決済を活性化するエコシステムの構築に取り組んでいます。2033年の営業利益目標である100億円に向けて、現状では1年前倒しで達成可能な進捗状況となっています。

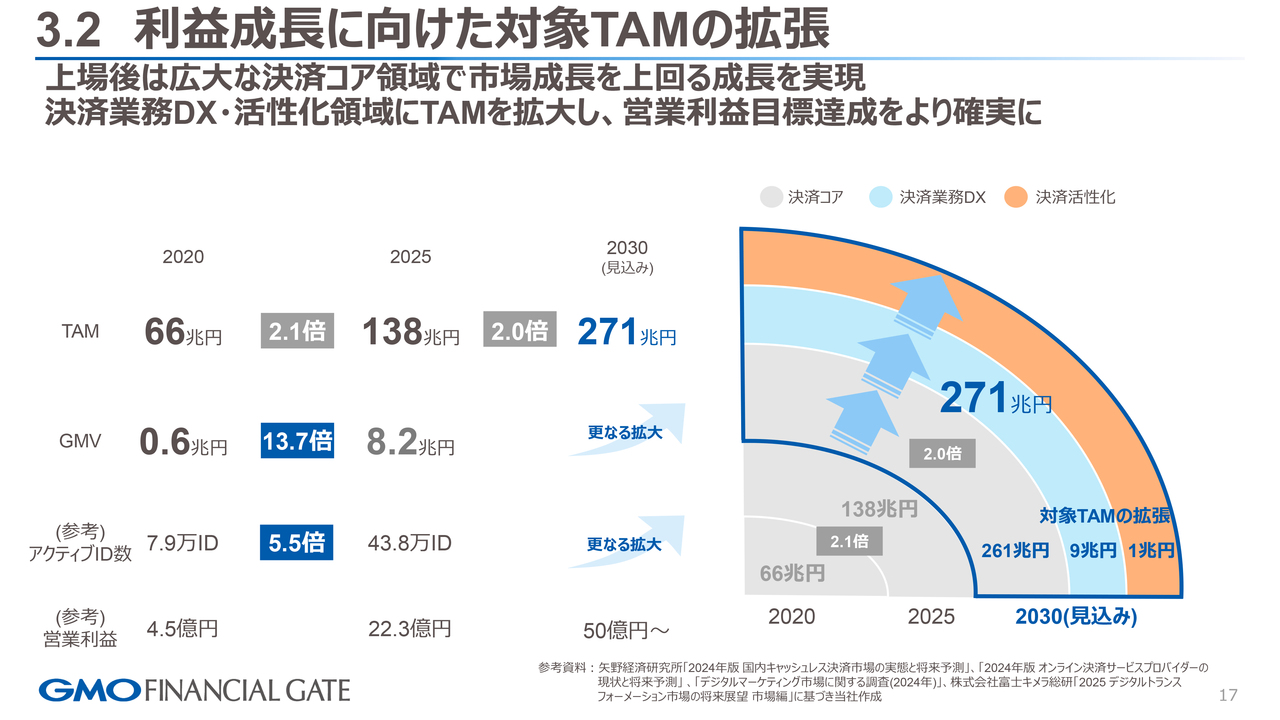

3.2 利益成長に向けた対象TAMの拡張

TAMについてご説明します。スライドでは、2025年のアクチュアルをアップデートしています。

決済コア領域だけでなく、決済業務DXや決済活性化といったTAMを合わせて、図の水色とオレンジで示された部分が合計10兆円の見込みですが、さらに広がる可能性を感じています。こうしたTAMの拡大に伴い、私たちも決済インフラにプラスアルファしたサービスを展開することで、単なるキャッシュレス化にとどまらず、その先の省人化や課題解決に取り組んでいきたいと考えています。

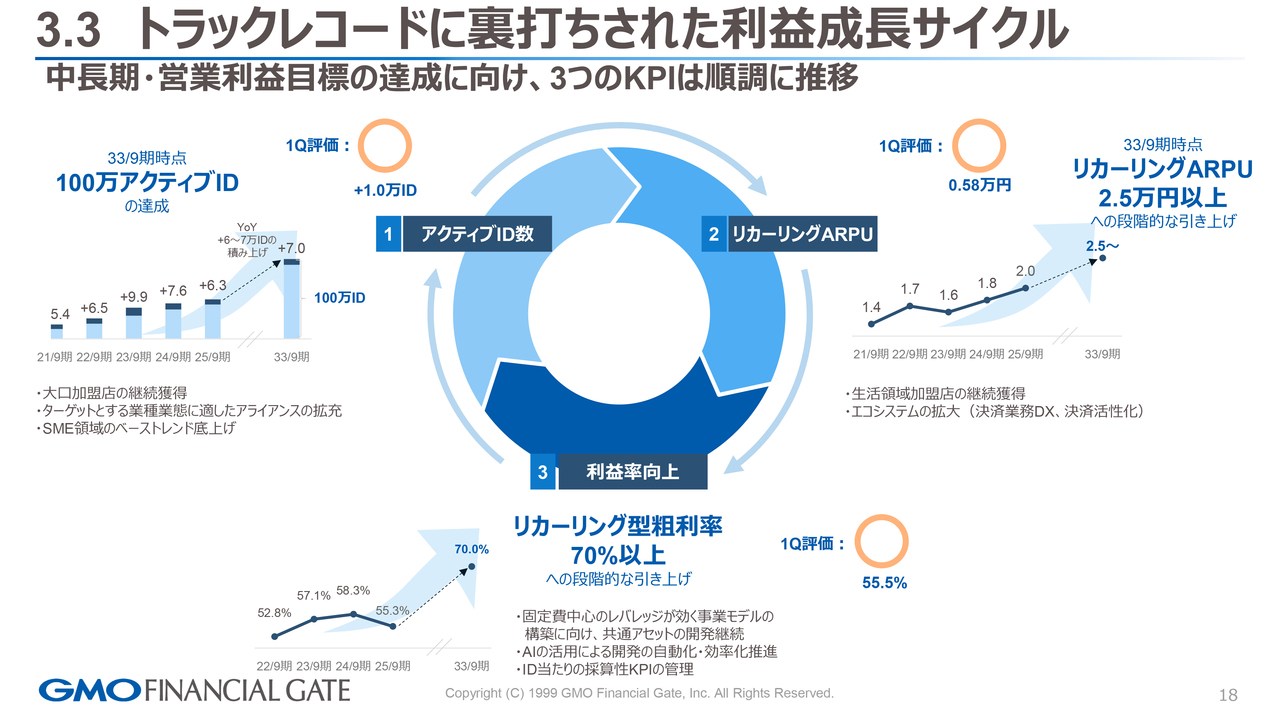

3.3 トラックレコードに裏打ちされた利益成長サイクル

2033年に向けた取り組みについてです。まず、100万アクティブIDをターゲットとしています。2026年9月期第1四半期の評価としてはプラス1万IDですが、第3四半期、第4四半期にかけてアクティベートされるID数やローンチされる決済のトリガーが増加するというプランです。そのため、当第1四半期は合格点だと思います。

リカーリングARPUについては、2026年9月期通期で2万円をクリアできる進捗状況です。

リカーリング型粗利率は70パーセントという非常に高い目標を掲げていますが、まずは60パーセントに近づけ、少しでも引き上げられるよう取り組んでいきます。2026年9月期第1四半期は55.5パーセントとなりました。

もちろん、リカーリング型売上をしっかりと伸ばすとともに、AIの活用などすでに対応している取り組みをスケールさせ、事務効率を向上させることにも注力しています。

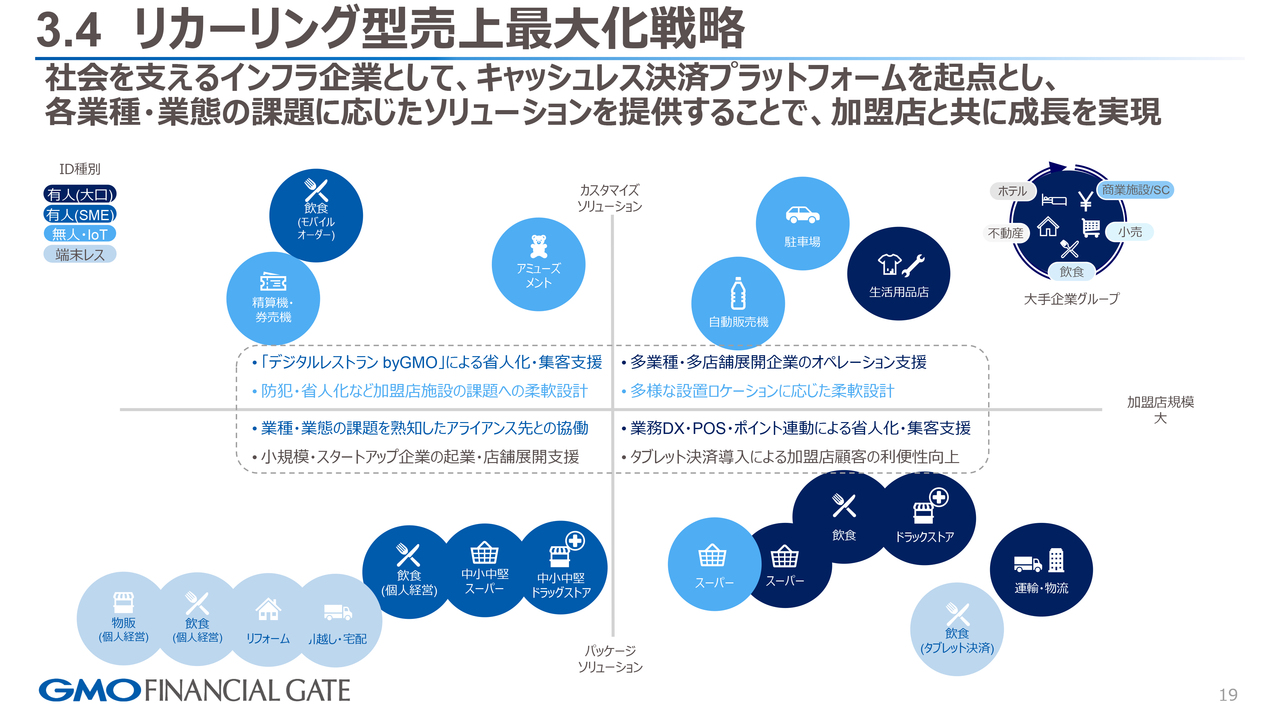

3.4 リカーリング型売上最大化戦略

リカーリング型売上の最大化という戦略を、4象限でマッピングし直しました。スライドの横軸は加盟店さまの規模を示しており、左側がSME、右側が大口の加盟店さまです。縦軸は、当社の決済コア事業を代表とする、パッケージ化されたソリューションを表しています。上へ行くほどカスタマイズ度が高くなり、お客さまの課題に応じた調整を行いながらサービスを展開するという4象限の構造になっています。

まず、左下の象限についてです。こちらはキャッシュレス未導入の加盟店さまを含むSMEの領域です。このセグメントでは、業種や業態に特化した提携先と緊密に協力することを目指しています。また、小規模企業やスタートアップ企業に対して、クレジット決済を中心とした端末レスソリューションを提供することで、顧客獲得を積極的に進めていきます。

左上の象限はSME向けのカスタマイズソリューションで、「デジタルレストラン byGMO」などを通じて、DX化や集客支援を拡大する戦略を進めています。また、アミューズメント施設や精算機・券売機などの加盟店さまにおいては、防犯・省人化のニーズがあるため、すでに導入済みの上位機との連動も含めて課題を解決することで、キャッシュレス化を促進できると考えています。

右下の象限はスーパー、飲食店、ドラッグストアといった、数年前からキャッシュレス決済を導入しているお客さまが対象です。これらのお客さまにおいては、決済のバリエーションを増やしてポイントを活用するなどの施策を行っています。

しかし、省人化やデータの可視化、その先にある集客など、経済圏を広げる取り組みについては、まだ手応えを感じていないお客さまもいます。そのようなお客さまに対して、DXや既存POSとの連動、ポイント活用、経済圏の拡大といった領域で支援していきます。

一方で、セールス段階ではありますが、端末レス決済のニーズも一定数存在していると考えています。そのため、タブレットを活用した決済手法なども獲得する方向で進めていきます。

右上の象限は、当社が注力している大手企業グループや商業施設をお持ちのお客さまに関する内容です。これらのお客さまは、すでにクレジットカードなどのキャッシュレス決済を取り入れていますが、グループ全体の管理面での負荷や、新規出店への対応など、データを活用しながら集客を含めた支援を必要としてます。そのような点で、当社が支援を進めている状況です。

自動販売機や駐車場に関してはすでに実績がありますが、設置ロケーションに応じた柔軟な設計を行っています。このセグメントについては、次のページで実際のエコシステムの例を交えながらご紹介します。

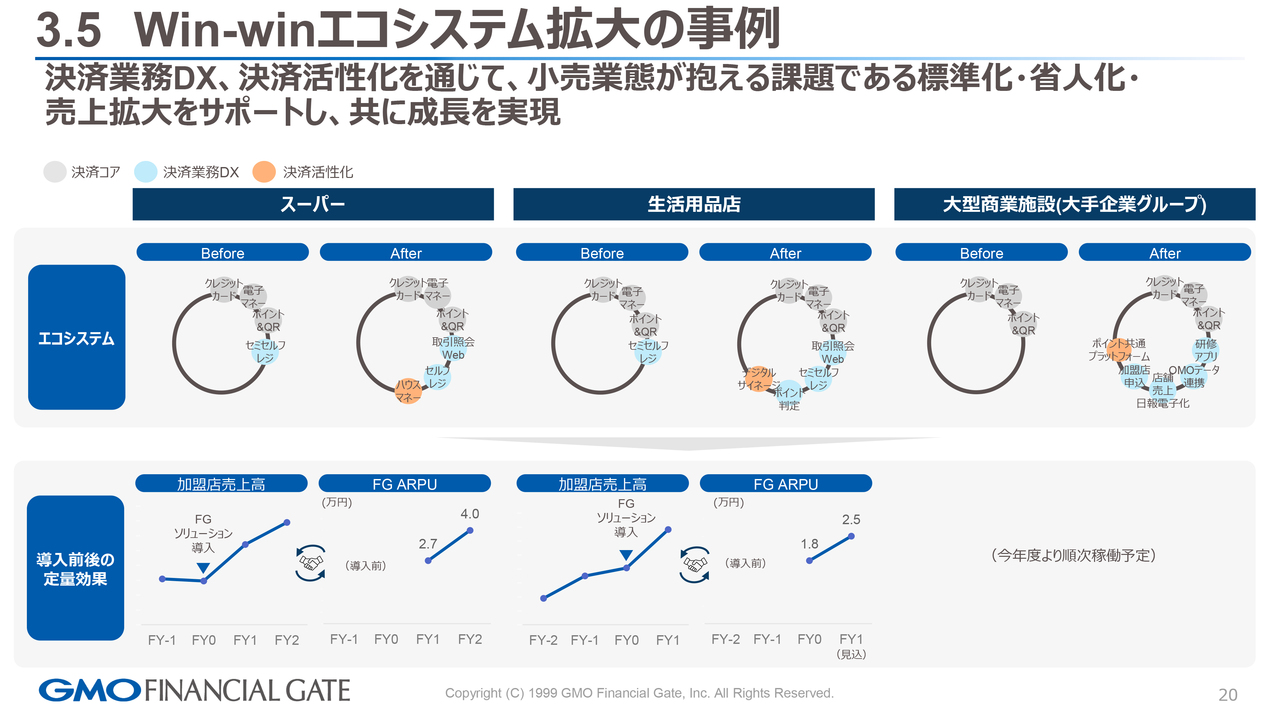

3.5 Win-winエコシステム拡大の事例

我々はWin-winのエコシステムにこだわり、決済プラットフォームを提供しています。こちらのスライドでは、実際の業種ごとの事例を挙げています。グレーの丸が決済コア、水色が決済業務DX、オレンジが決済活性化を示しています。

まず、スーパーのお客さまの事例です。こちらのエコシステムにおける「Before」とは、当社がプラットフォームを提供する前の状態を指します。ご覧のとおり、クレジットカード、電子マネー、ポイント、さらにセミセルフレジを一部導入しているお客さまでした。

当社はアライアンスの中で、クレジットカード、電子マネー、ポイント、QRコードといった決済コアの部分に加え、取引照会Webや完全セルフレジ、さらにハウスマネーへの対応といったサービスを提案し、展開しました。

その結果、データ可視化を含めたDX化が進み、決済が活性化するエコシステムを提供したことで、当社のARPUも2万7,000円から4万円まで向上させることができました。また、加盟店さまの売上も導入後に着実に上昇しており、Win-winの関係を築きながら進めています。

次に生活用品店のお客さまの事例です。Beforeではクレジットカード、電子マネー、ポイントといった決済のキャッシュレス化は進んでいたものの、プラスアルファの部分はまだまだ進んでいない状況でした。

そこで、取引照会Webやデータ可視化、データ鮮度の向上といった取り組みを当社がお手伝いしたことで、加盟店さまの売上が向上するタイミングで当社のARPUも上昇しました。このようにWin-winのビジネスモデルの構築に取り組んでいます。

現在は、大型商業施設や大手企業グループに向けて、まさにこのようなかたちで稼働を進めているフェーズにあります。これまでの実績も活用しながら、しっかりとアセットを展開し、レバレッジの利くリカーリングモデルを推進していきたいと考えています。

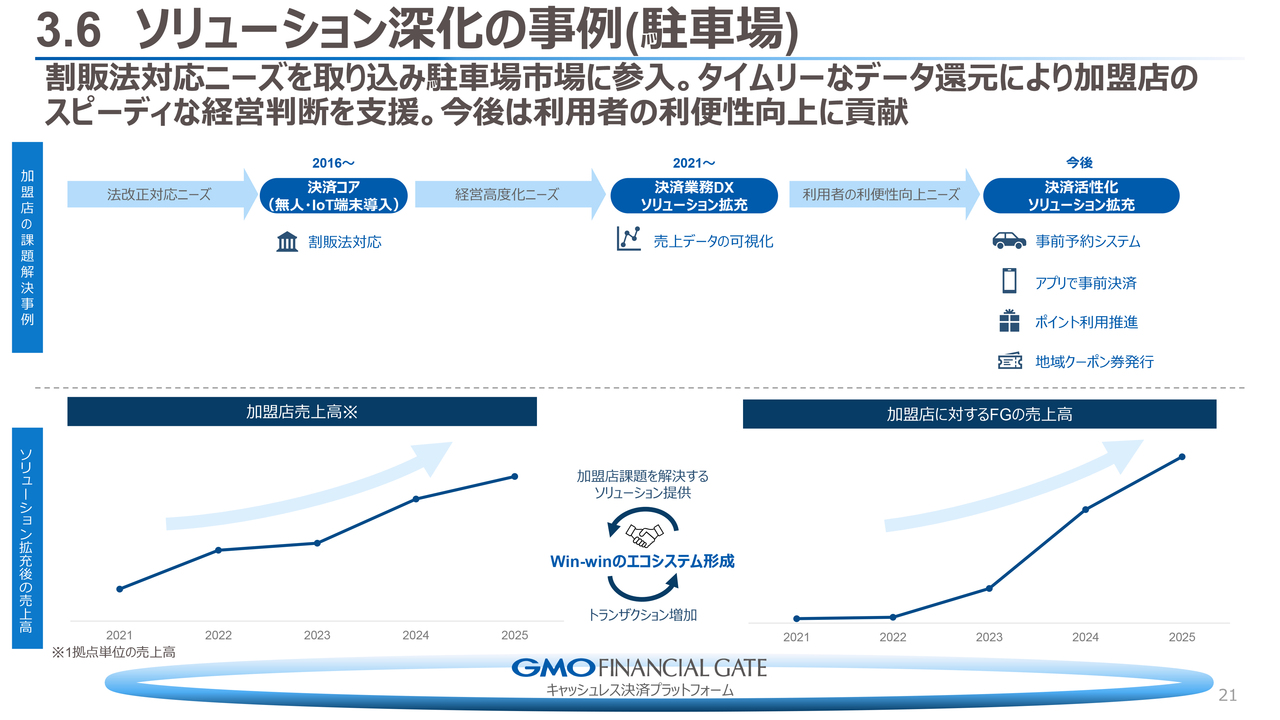

3.6 ソリューション深化の事例(駐車場)

ソリューション深化の事例をご紹介します。この事例は、駐車場の管理を担当している大口のお客さまに関するものです。こちらのお客さまとは、10年単位でのお付き合いがあります。最初に提案したのは、2016年から2017年頃のことでした。

当時、一部のコインパーキングではクレジットカードが利用可能でしたが、オートローダー式が多く、クレジットカード決済がレギュレーションに抵触するケースも見受けられました。そのような課題がある中で、割賦販売法の改正に伴い、当社の決済コアサービスを導入いただきました。

その結果、決済のキャッシュレス化だけでなく、売上データ可視化やロケーションごとの採算性の確認が準リアルタイムで可能となり、土地活用も含めた選択肢の判断データとして活用していただいています。加盟店さまの売上が上がる中で、当社も課題解決を図ることで売上を向上させており、長期的なお付き合いの中でWin-winのエコシステムが形成された事例と言えるでしょう。

今後は商業施設内の駐車場の有効活用や事前予約、アプリでの事前決済、ポイント利用の促進など、地域密着型の商業施設運営に寄与するサービス展開を目指していきます。当社としても非常にありがたいWin-winのエコシステムの事例でしたのでご紹介しました。

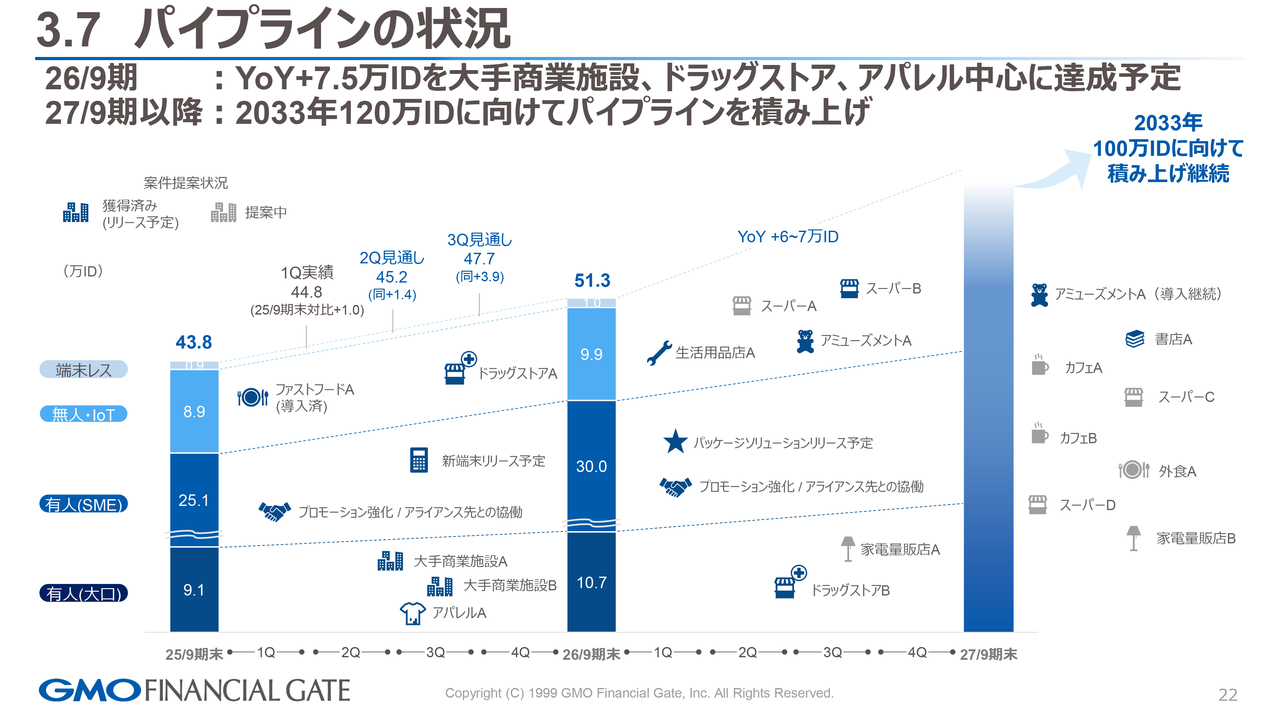

3.7 パイプラインの状況

パイプラインの状況はスライドのとおりです。2026年9月期については51万3,000IDをターゲットとして進めており、進捗は順調と思われます。

2027年9月期については、今期のリカーリング型売上で一定のベースアップができていると手応えを感じていることから、来期に向けたアクティビティを進めているところです。パイプラインについても、第1四半期の時点で非常に高い水準で積み上がっています。引き続き、2033年の100万IDを目指して進めていきます。

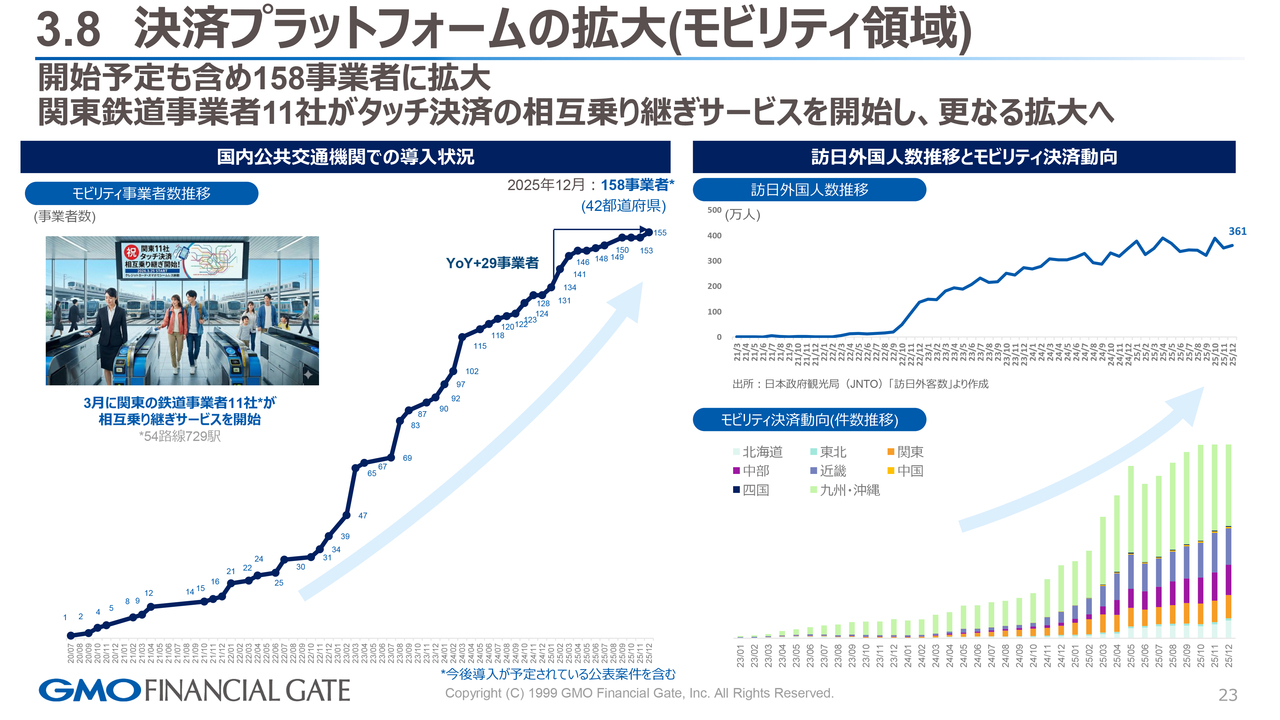

3.8 決済プラットフォームの拡大(モビリティ領域)

モビリティ領域についてです。冒頭でお伝えしたとおり、3月25日から関東鉄道事業者の相互乗り入れがスタートします。これまでインバウンドのお客さまを中心に利用されるシーンが多かったように思いますが、今回のローンチは国内のキャッシュレスニーズに対応し、利便性が非常に高まるものと考えています。

我々も社会インフラとして、止めることができないレベルにまで重要性が増しているため、それに備えて万全の体制で挑みたいと考えています。私からのご説明は以上です。

質疑応答:大型商業施設の状況とパイプラインの進捗について

質問者:第1四半期に大型商業施設が貢献したとのことですが、これまで第1四半期に大型商業施設のパイプラインについてお話がなかったように記憶しています。これは下期に予定されていたものが前倒しで入ったのか、それとも既存の加盟店に関するお話なのか、具体的に教えてください。また、パイプライン全体の状況について、以前にご提示いただいたものから変更はありますか?

杉山:パイプラインの状況に変更はありません。ローンチ後は順次、本格展開されていきますが、「まずはこの新店から対応していきましょう」というように段階的に設置されていくため、まだ本格展開には至っていないとご理解ください。ただし、予定どおりに進んでいます。

質問者:そうすると、例えば大型商業施設であれば下期に大きなものが入ってくるということですか?

杉山:おっしゃるとおりです。第3四半期、第4四半期がメインになってくる傾向は変わりません。

質疑応答:SME向け端末販売の回復要因と他社の提携の影響について

質問者:SME向けの端末販売が回復した要因について、もう少し詳しく教えてください。また、三井住友カードがFiservとの提携を発表していますが、長期的な視点で見た場合に、御社のSME向け端末販売に影響はないのでしょうか?

杉山:端末販売については、我々が商流に関与する端末と関与しない端末があります。我々としては、アクティブIDおよびその稼働率、いわゆる眠らないIDを増やしていくことがリカーリング成長のポイントとなります。

Fiservさまとの提携に関しては、これまでどおり「stera」のインフラを担うことが主軸となります。SMEの回復については、プロモーションの強化が主に奏功していると考えています。今後は新しい「stera」のラインアップが増える予定ですので、我々としてもプロモーションをさらに強化し、三井住友カードさまと連携しながら市場を拡大していきたいと考えています。

質問者:それは、この下期に想定されているものと理解すればよいでしょうか?

杉山:現在は設計段階です。相手もあるプロジェクトですので、開始時期についてはまだ明言できません。ただし、「stera」のラインアップが増えていくことはすでに開示されています。その中で、我々が何を提供できるのかという点を1つのプロジェクトとして進めている状況です。

質疑応答:有人のSME案件と大口案件の収益モデルの違いについて

岡村篤氏(以下、岡村):「有人(SME)と有人(大口)の分解をお示しいただきましたが、この2つの収益モデルの違いについて教えてください。イニシャル売上に関しては端末の平均単価、マージンなどに違いはあるのでしょうか? また、リカーリング型売上に関しては平均GMV、平均ARPUに違いがありますか?」というご質問です。

杉山:詳細な数字についてはお伝えできませんが、プロダクトミックスの中で、SME案件は単価が比較的低い設計になっていることや、パッケージ化されている部分があるため、大口案件と比べて単価が低いとご認識いただいているかと思います。また、端末レスを含むSME戦略の中でプロダクトミックスがあるため、そうした要素も含めてSME案件は単価が低い傾向にあると考えます。

ARPUについては、先ほど4象限でご説明した部分になりますが、加盟店さまの規模が比較的大きく、我々のエコシステムのサービスを展開するマネタイズポイントが非常に高いお客さまについては、ARPUが高いとご理解いただければと思います。

質疑応答:上期・通期の営業利益と販管費の目標について

岡村:「第2四半期の会社計画について、営業利益は弱含みに見えます。これに対して、販管費はどう見ればよいでしょうか? 上期・通期それぞれの考え方についてお聞かせください」というご質問です。

こちらについては、岡村より回答します。上期については、例年どおり業績の進捗を見ながら将来投資を行う予定です。上期時点の営業利益は達成確度が高いものと見ていただければ幸いです。現状それ以上の積み上げができるよう努力を重ねているところです。

通期に関しては、マージンの高いリカーリング型売上の成長状況にもよりますが、営業利益の前年対比25パーセント成長は必達と考えています。その上でさらに上振れを目指していきます。これらを踏まえると、通期の販管費については、前年対比で微増程度と見ていただければと思います。

質疑応答:M&Aによる売上拡大の期待感について

「『デジタルレストラン byGMO』の取得によるストックの成長、おめでとうございます。同様の仲間づくりによるリカーリング型売上の拡大はまだまだ期待できるのでしょうか?」というご質問です。

杉山:私たちは「仲間づくり」という表現で買収企業にジョインしていただいていますが、決済に加えてシナジーを創出できるような会社について、アライアンスも含めて調査や棚卸しをしっかり行い、1件1件、経営者の方と面談を続けています。

足元では、具体的な会社名や取り組み内容はなかなかお伝えできませんが、必要に応じてタイムリーに開示していきたいと考えています。

新着ログ

「情報・通信業」のログ