H.U.グループHD、LTS事業が3年ぶり黒字転換 価格適正化と固定費削減で収益性改善へ

Executive Summary

北村直樹氏(以下、北村):執行役常務兼CFOの北村です。まずは2025年度第3四半期の決算についてご説明します。

2025年度第3四半期の決算のポイントです。第3四半期累計での連結営業利益は41.8億円となりました。第1四半期はほぼ計画どおり、第2四半期は若干弱めに推移し、第3四半期で計画とのギャップが大きくなりました。このため、本日公表したとおり、業績予想を修正しています。

ただし、増益基調は続いており、前年同期比で約15億円、50パーセント以上の増益となりました。収益レベルは改善してきていると考えています。

セグメント別では、LTS事業は、継続的な遺伝子関連および特殊検査の成長、さらに販売価格の見直しにより、限界利益が増加しています。また、固定費削減施策の効果も、徐々に現れてきています。その結果、第3四半期の営業利益は、3年ぶりに黒字へと転換しました。

IVD事業は、NEURO関連が引き続き高い成長を見せており売上は約60億円に達し、前年同期比で2倍となりました。

一方、CDMO事業は、中国を中心とした海外市場の環境変化の影響等により、減収となっています。6月に買収したPlasma Services Group(PSG)や、過去から継続して進めてきた新規案件による売上増加がある一方、既存製品の受注が弱含んで推移したことが影響しています。

HS事業では、滅菌・手術関連事業が引き続き堅調で、セグメントとしても増収増益となりました。また、ケアレックスの株式譲渡は、予定どおり12月1日にクロージングしています。

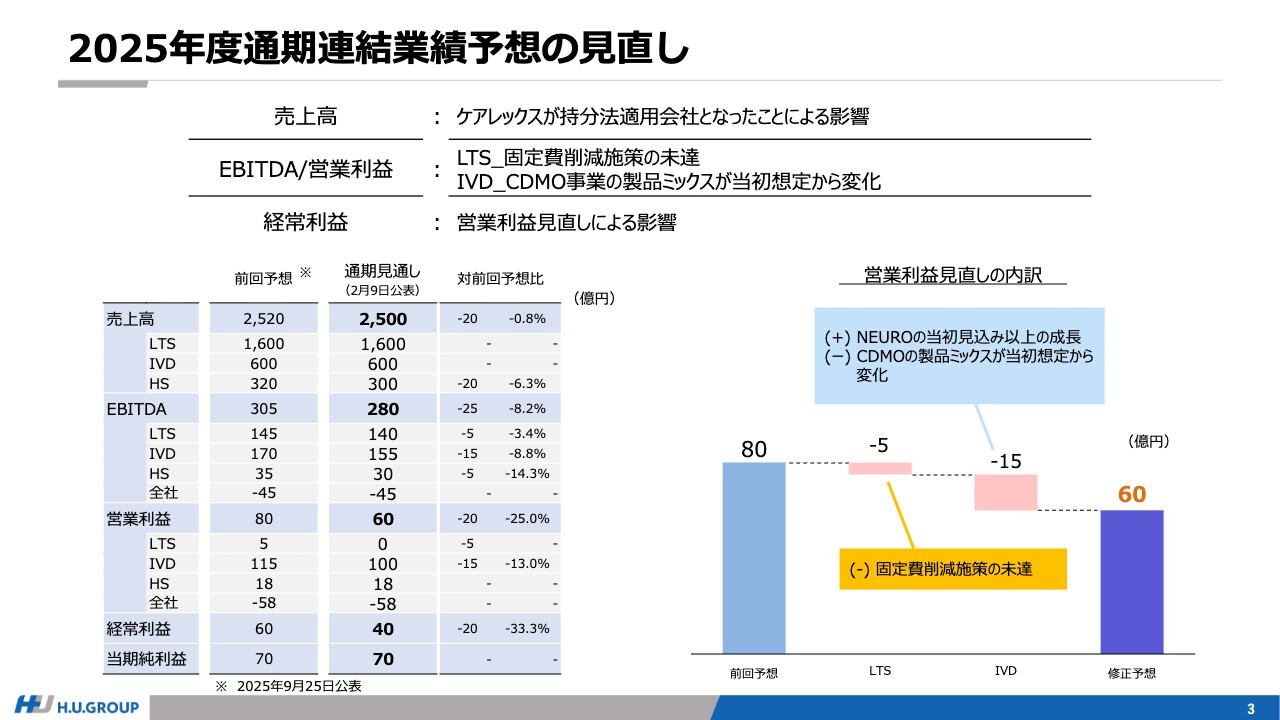

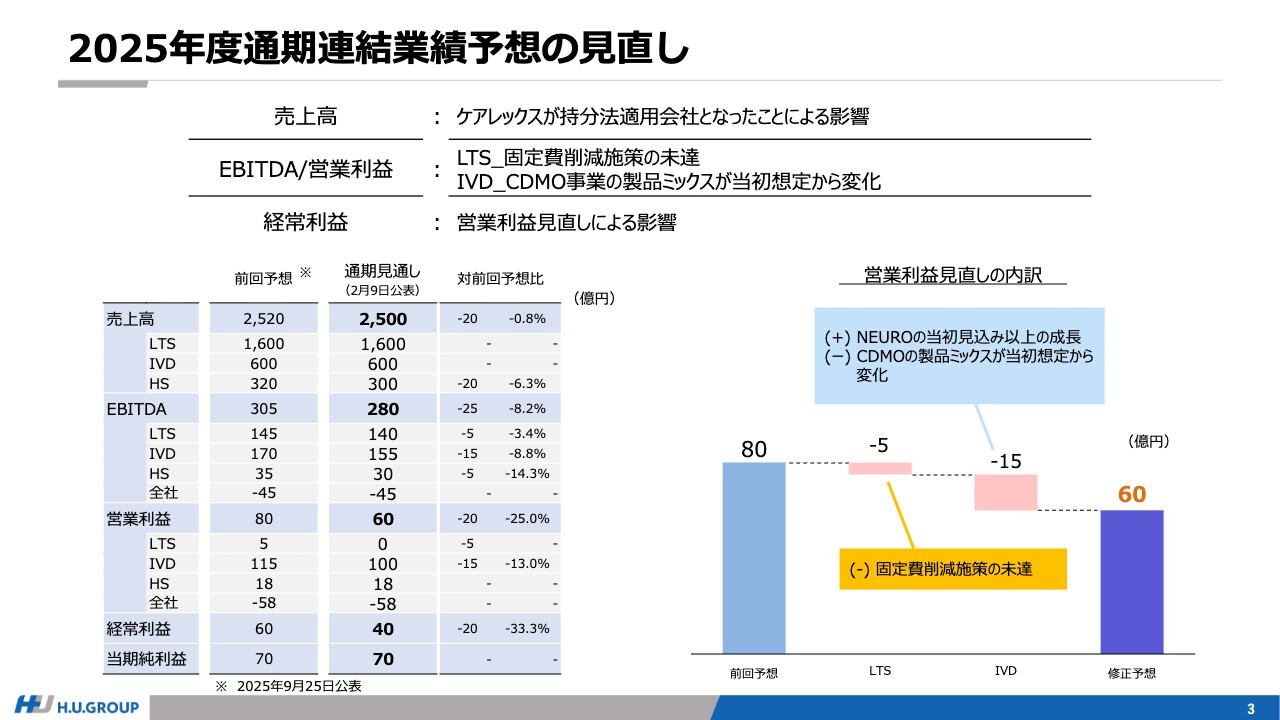

2025年度通期連結業績予想の見直し

本日公表した業績予想の修正について補足します。売上高は、ケアレックスが12月以降に持分法適用会社となったことから、4ヶ月分の業績影響があり、こちらを売上高に反映しています。

EBITDAおよび営業利益は、LTS事業とIVD事業を中心に見直しを行いました。LTS事業は、業務委託費削減の未達などにより、固定費削減が想定を下回る見込みです。

IVD事業では、NEUROの成長と利益貢献があるものの、CDMOの既存製品における海外市場の環境変化を背景に、当社の製品ミックスが当初の想定から変化した結果、利益率が想定を下回って推移しています。このミックス変化の詳細については、後ほどご説明します。

これらの要素を加味し、営業利益はLTS事業で5億円、IVD事業で15億円を見直しました。また、EBITDAに関しては、ケアレックスの影響も織り込みました。

経常利益は、営業利益の見直し分がそのまま影響しており、営業外の要素に大きな変更はありません。

なお、当期純利益は変更していません。9月25日に公表したとおり、固定資産の売却益や株式の譲渡益により、70億円レベルは維持できると考えています。

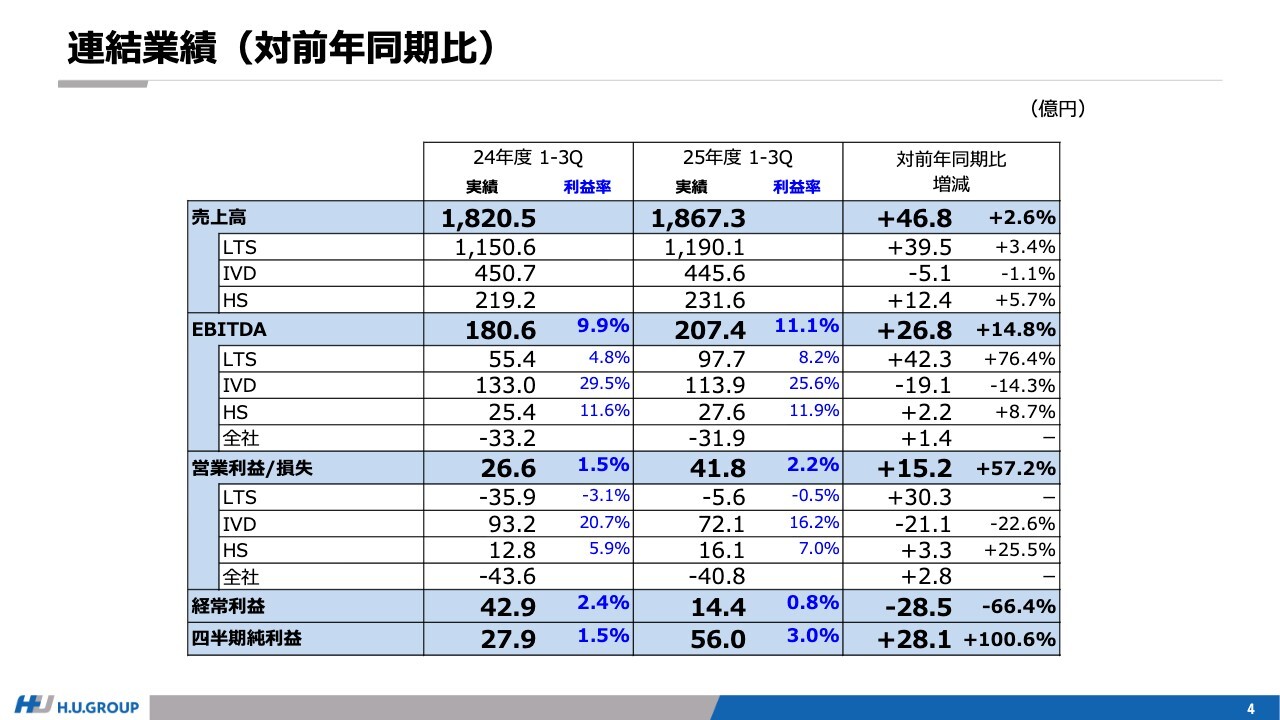

連結業績(対前年同期比)

あらためて業績についてご説明します。前年同期比で増収増益は継続していますが、セグメントによって濃淡が出ています。

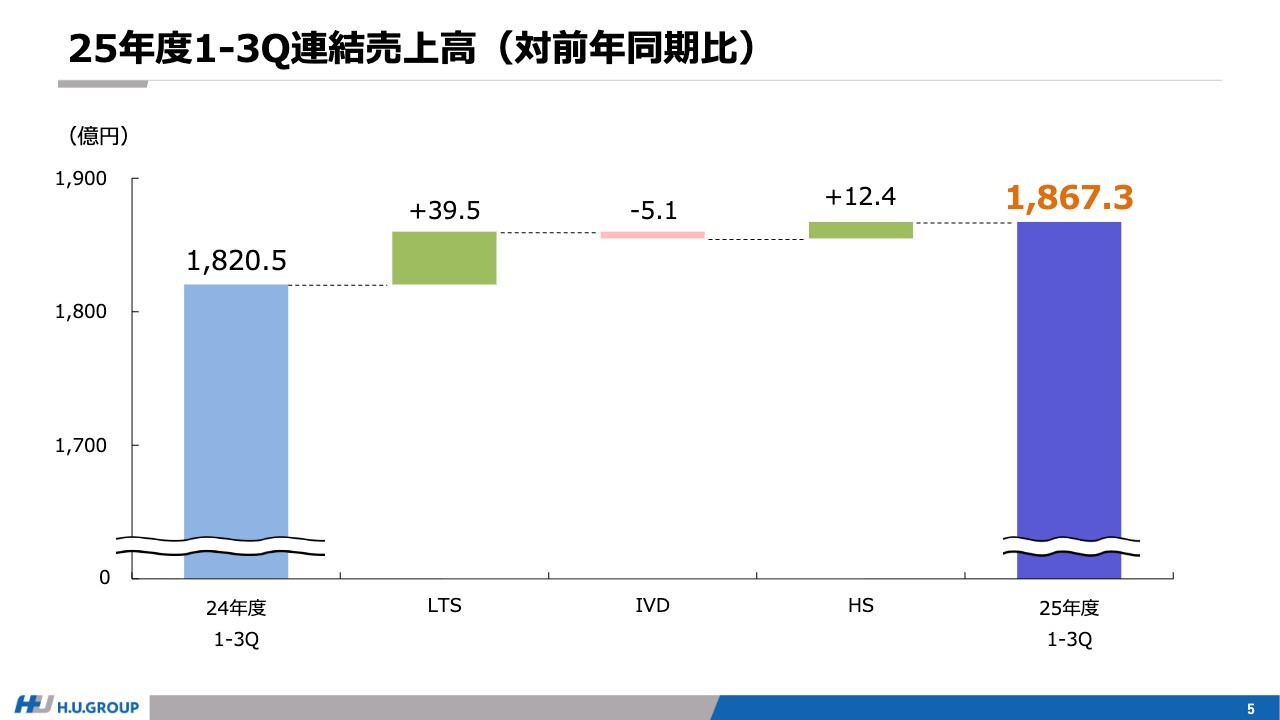

25年度1-3Q連結売上高(対前年同期比)

売上高の対前年同期比です。47億円の増収の内訳は、次のとおりです。LTS事業は、サービスレベルや販売価格の適正化を含め、遺伝子関連検査や特殊検査の伸長したことにより、増収となりました。

IVD事業は、NEURO試薬の需要拡大によって販売が伸長したものの、新型コロナウイルスの抗原検査試薬の減収などにより、減収となりました。HS事業は、滅菌・手術関連が堅調に推移したことにより、増収となりました。

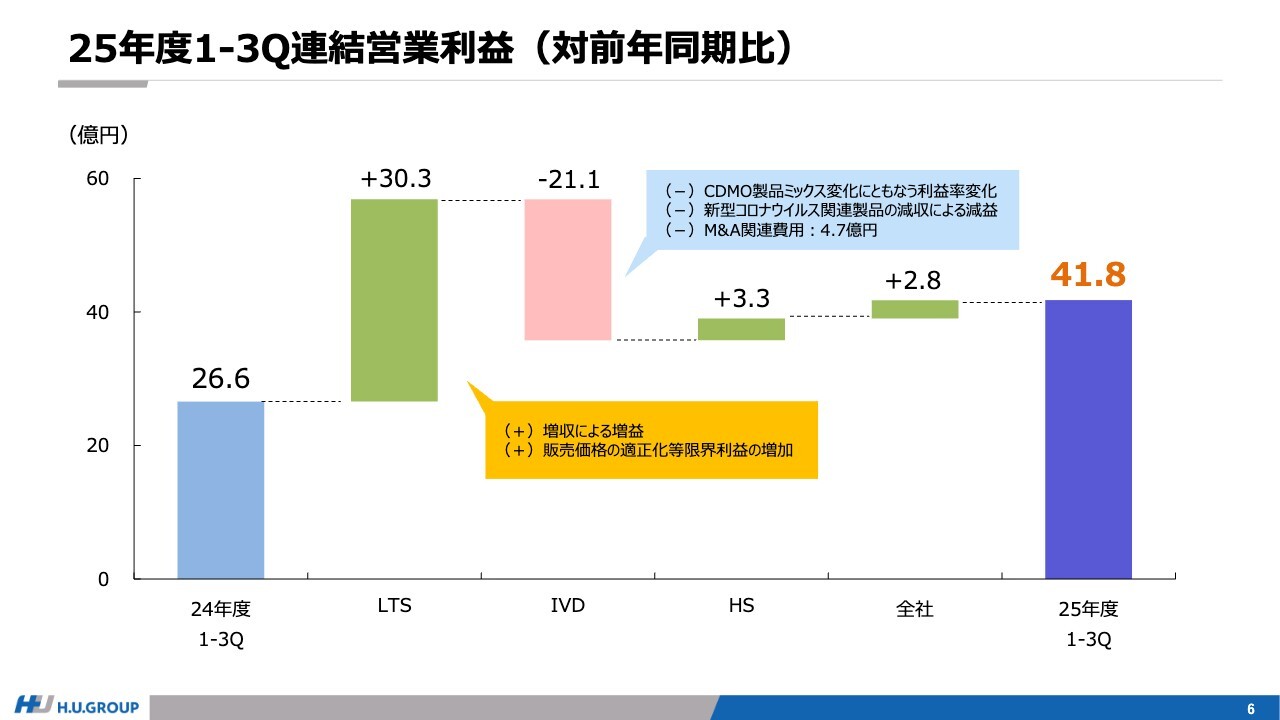

25年度1-3Q連結営業利益(対前年同期比)

連結営業利益の対前年同期比です。

LTS事業では、増収による増益に加え、販売価格の適正化をはじめとした各種施策を進めたことで、限界利益が増加しました。また、減価償却費をはじめとしたH.U. Bioness Complex関連費用は増加したものの、固定費の削減を進めた結果、増益を達成しました。

IVD事業が減益となった大きな要因は、CDMOのミックス変化による影響、新型コロナウイルス関連売上の減収による減益、M&A関連コストです。

HS事業は、増収および価格適正化により増益となりました。これらの結果、全体としては41.8億円の営業利益となりました。

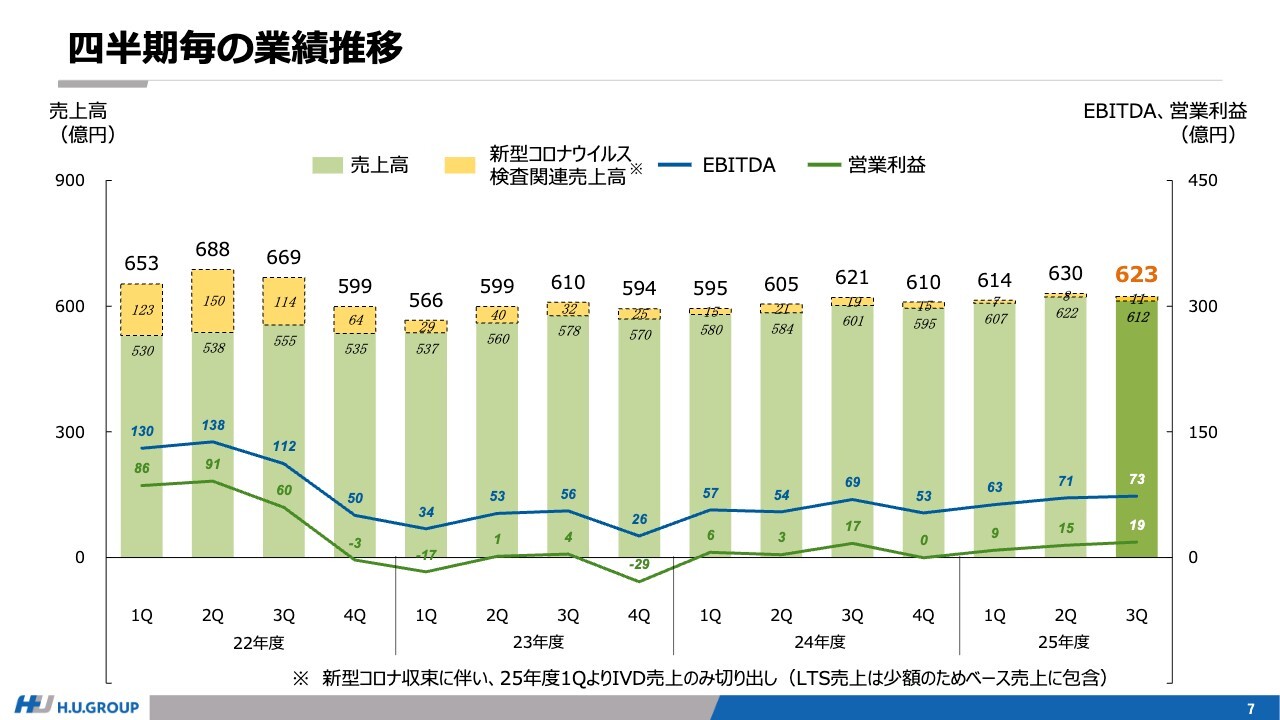

四半期毎の業績推移

四半期ごとの売上高、EBITDA、営業利益の推移です。全体として、増益基調は継続していると考えています。

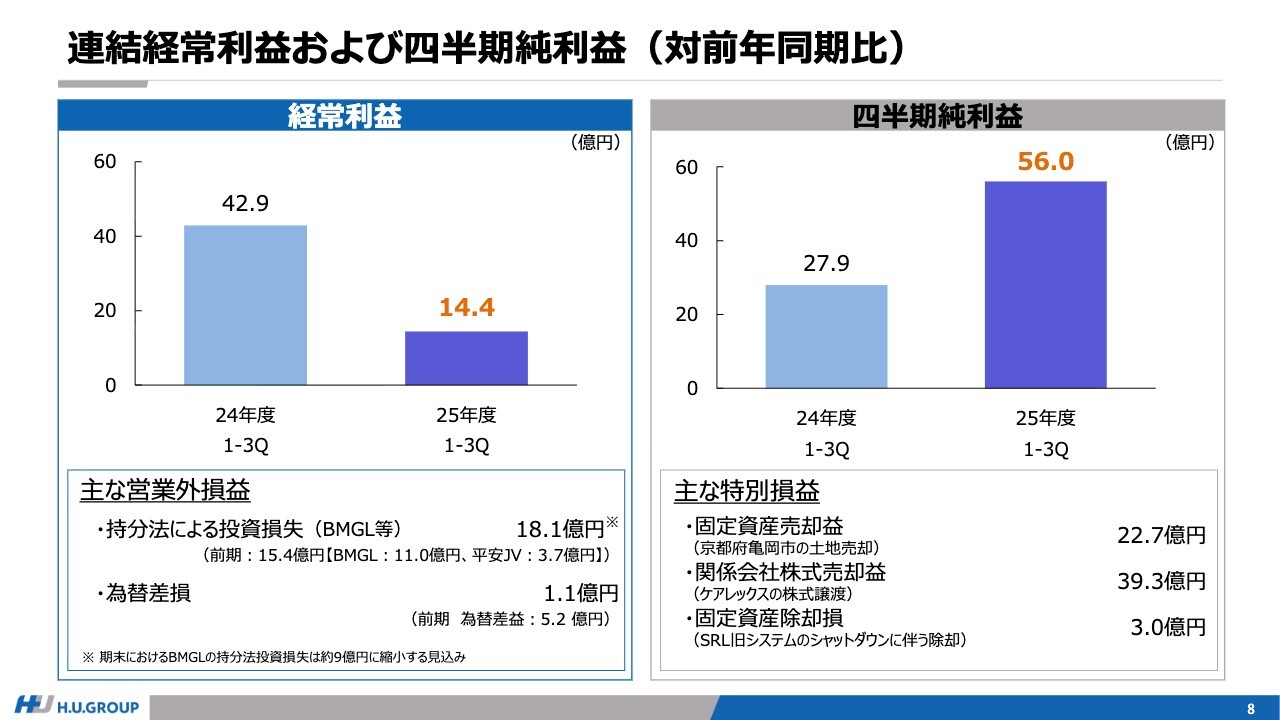

連結経常利益および四半期純利益(対前年同期比)

経常利益および純利益です。

スライド左側の経常利益については、営業外損益として計上している持分法による投資損失は現時点で約18億円となっています。これは会計上の一時的なものであり、期末における持分法の投資損失は約9億円レベルに縮小する見込みです。

加えて、前年度は、出資金運用益の約28億円を計上していたため、営業外の要素で増減があり、経常利益は前年同期比で減益となっています。

一方、スライド右側の純利益については、京都の亀岡にある土地の売却や、ケアレックスの株式売却による特別利益を計上し、大きく増益となっています。

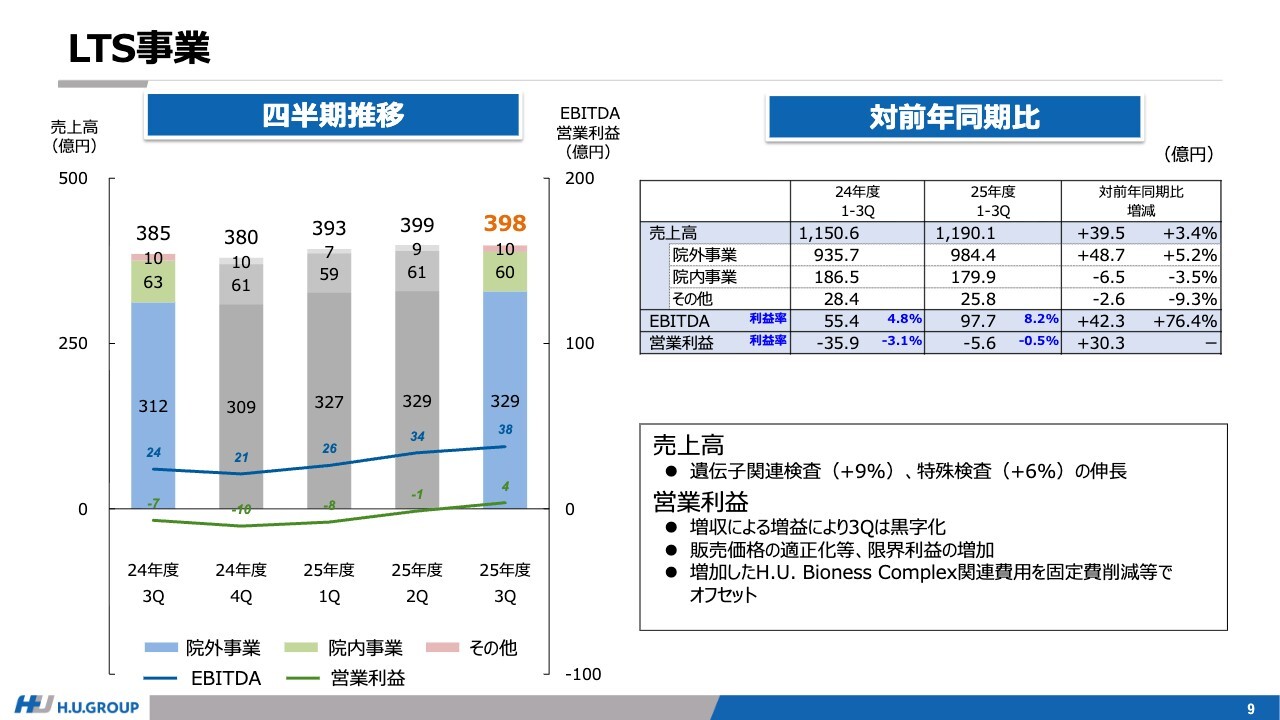

LTS事業

ここからは、セグメントごとにご説明します。まずは、LTS事業です。

売上高は、遺伝子関連検査および特殊検査を中心に伸長し、成長しています。これらの検査分野は当社が得意とする領域であり、安定的な成長を遂げています。

利益面では、特殊検査を中心とした増収による増益に加え、販売価格の適正化を含めた各種施策により、限界利益が増加しています。

また、増加したH.U. Bioness Complex関連の費用は、固定費の削減を進めたことでオフセットできています。その結果、営業利益も、この第3四半期に黒字化しました。

LTS事業の業績は「ようやく底を抜けた」と判断しており、今後も増益基調を継続できる準備が整ったと考えています。

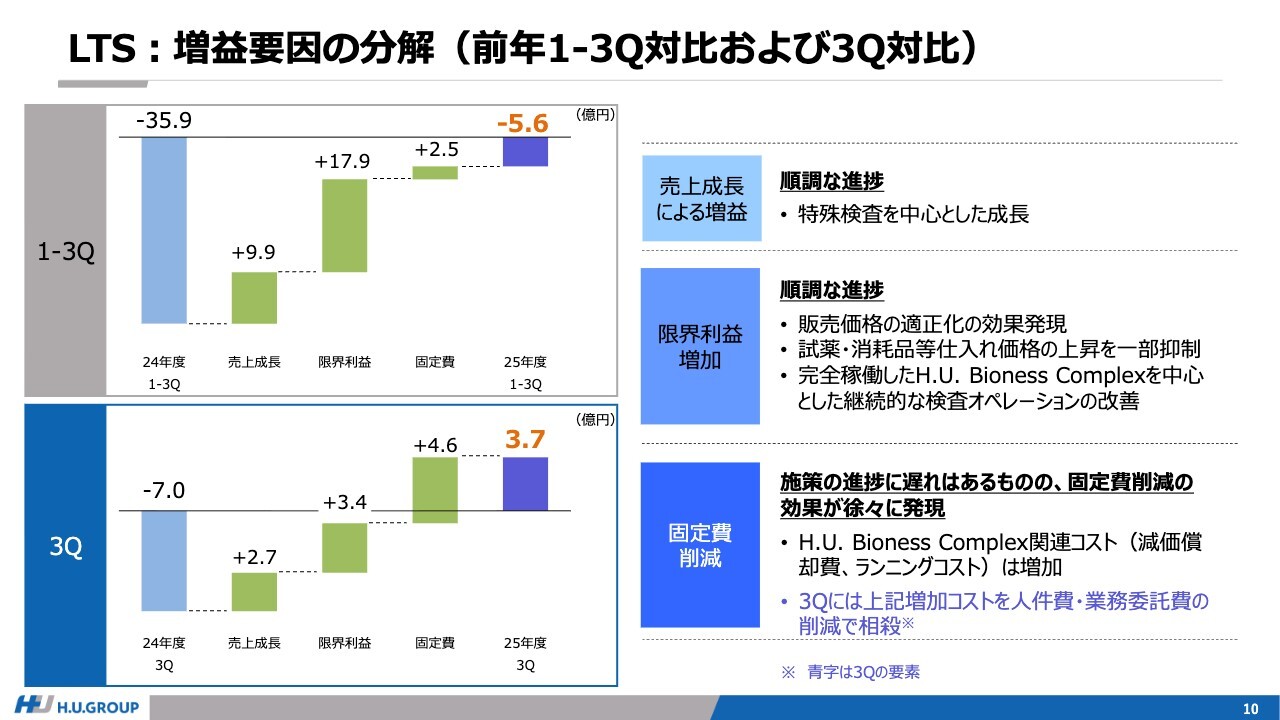

LTS:増益要因の分解(前年1-3Q対比および3Q対比)

LTS事業の営業利益の前年同期比のブレークダウンについて、もう少し詳しくご説明します。スライド上の図は第3四半期累計、下の図は第3四半期単体を切り出したものです。

売上成長による増益については、特殊検査を中心に順調に成長しており、増益に寄与しています。こちらは順調に進捗していると考えています。

2つ目の限界利益の増加に関しては、繰り返しとなりますが、販売価格の適正化に加え、一部の仕入れ価格の上昇を抑制できたことで、増益に大きく寄与しました。完全稼働したH.U. Bioness Complexを中心とした継続的な検査オペレーション改善の効果も加味して、限界利益は期初計画どおりの着地が見えてきていると考えています。

一方、3つ目の固定費削減については、冒頭でもご説明したとおり、業務委託費の削減などで遅れがあるのは事実です。鋭意キャッチアップを進めていますが、年度での計画に対しては未達となる見通しです。

ただし、この第3四半期では、H.U. Bioness Complex関連コストの増加をオフセットして、固定費削減が徐々に顕在化しています。これが第3四半期の黒字化に貢献しています。

引き続き、収益性の改善施策を推進することで、第4四半期には前期比で増益を実現し、LTS事業の営業利益も通年でのブレークイーブンを達成できると考えています。

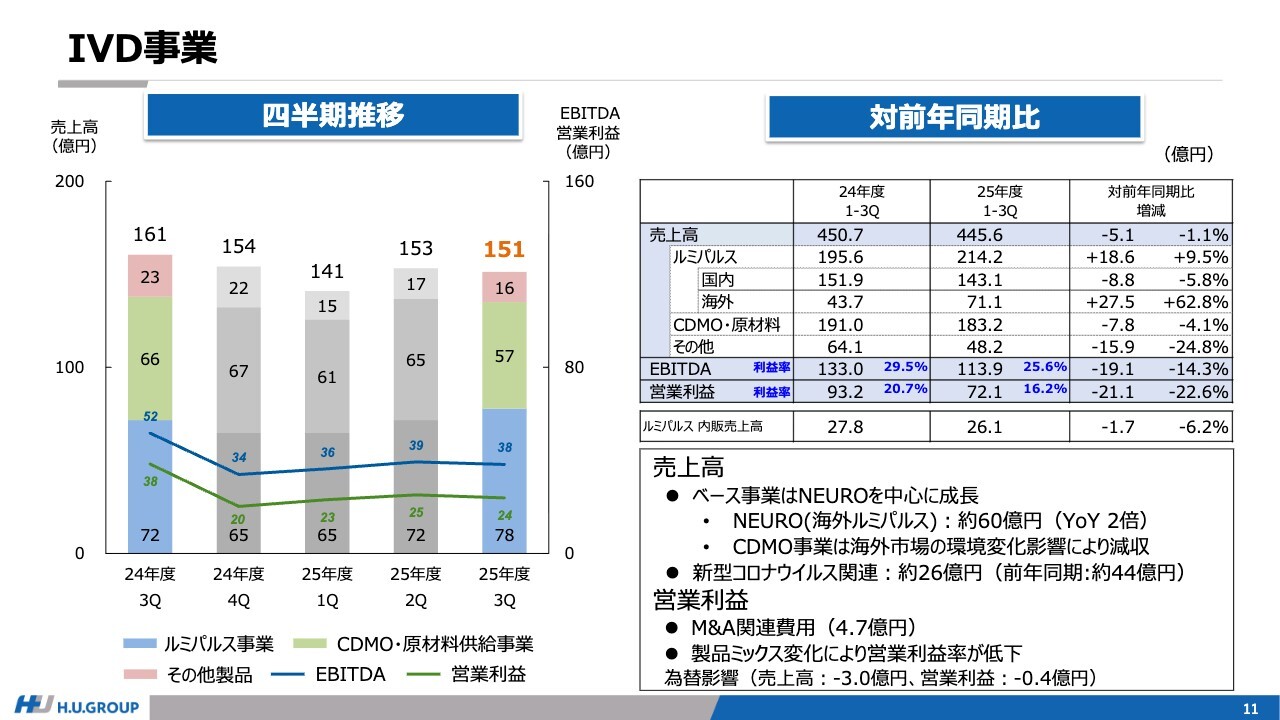

IVD事業

IVD事業です。ベース事業は、NEUROを中心に成長しています。NEURO試薬の売上高は約60億円となり、前年比2倍となりました。このトレンドが継続することで、通年でも2倍レベルの売上高を見込んでいます。

CDMO事業は、6月に実施したPSGの買収や新規案件の売上貢献はありましたが、中国の市場環境の変化を背景に、当社の製品ミックスが変化しました。その結果、利益率も変化しています。

なお、新型コロナウイルス関連の売上が約18億円の減収要因となっています。「ルミパルス」と「エスプライン」の両方が減収要因とはなりますが、これを除けば、国内「ルミパルス」のベース事業は前年並みとなっています。

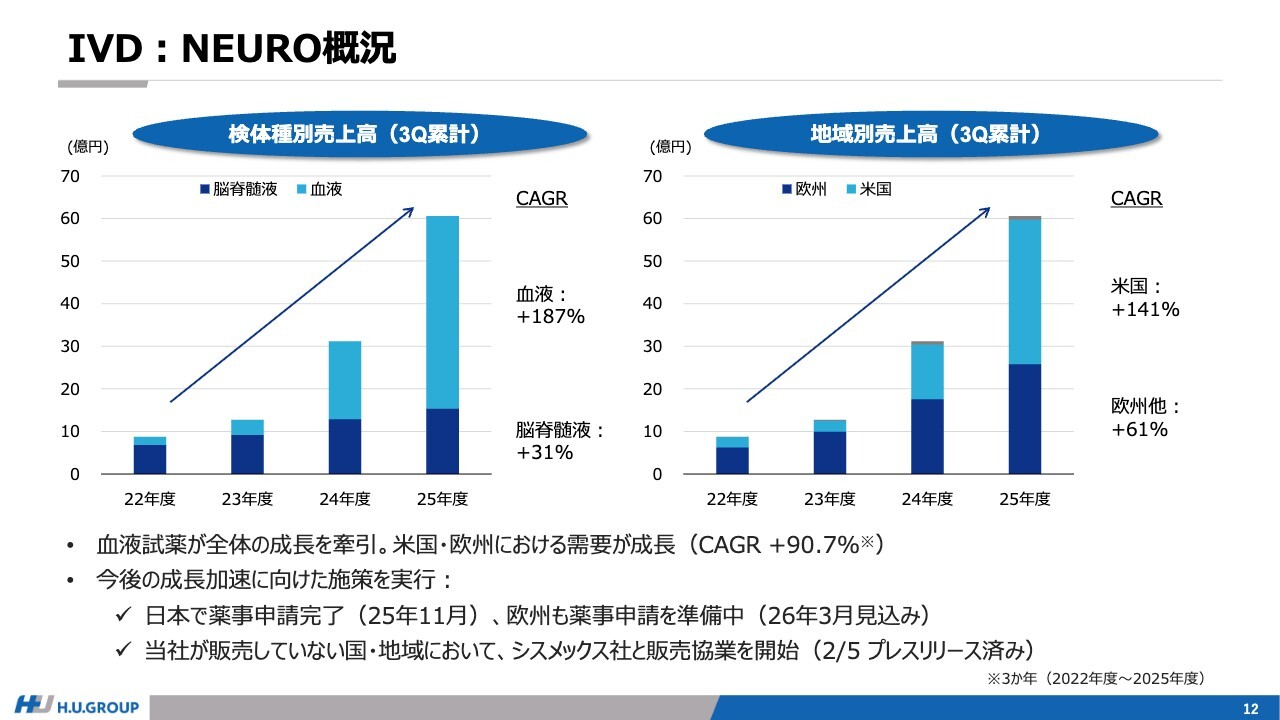

IVD:NEURO概況

NEUROとCDMOについては、補足してご説明します。NEUROでは、Plasma試薬の需要が米国および欧州で伸長しています。その結果、第3四半期累計の売上高は約60億円となりました。CSF試薬も引き続き成長を続けています。

また、中長期的な成長という面では、日本では昨年11月に発表したとおり、薬事申請が完了しています。なお、欧州については、当初の見込みより若干時間がかかりましたが、今年3月には申請する予定です。

さらに、2月5日のリリースのとおり、NEURO試薬についてはシスメックス社と代理店販売契約を締結しました。当社が販売していない国や地域を中心に、海外での地理的拡大を進め、グローバルでの収益拡大を図っていきます。

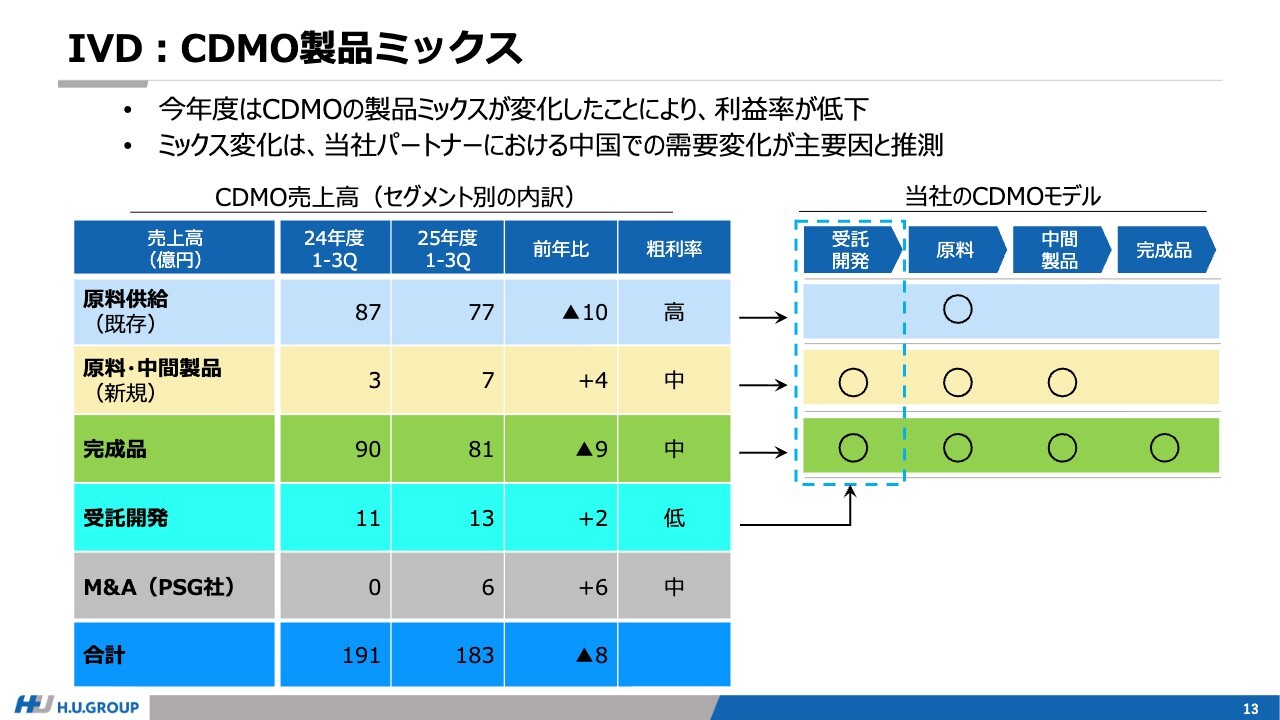

IVD:CDMO製品ミックス

今回の利益率変化の背景となる、CDMOの製品ミックスについて補足します。

繰り返しになりますが、今年度は、CDMOの製品ミックスの変化により、利益率が低下しています。これは、当社パートナーにおける中国での需要変化が要因だと考えています。これにより、当社の製品ミックスが変化しました。

具体的には、スライドの表のとおり、利益率が高い既存の原料供給のカテゴリと、売上規模の大きい完成品のカテゴリで大きな影響を受け、減収となっています。一方、新規の原料や中間製品の供給、さらに今後の成長の種となる受託開発やM&Aによる部分は、増収となっています。

これらは、それぞれのカテゴリの利益率は異なっており、利益率が最も高い既存の原料供給のカテゴリが大幅に減収となったことが、全体の利益率低下につながりました。このように、一口にCDMOといっても、供給パターンやパートナーによって、モデルや収益性が大きく異なります。

なお、グローバルのIVD企業の中には、回復傾向が見られる企業も徐々に出てきており、今後の回復に期待しています。当社のCDMO事業については、中長期的な成長期待の見方には変わりはなく、CDMOには引き続き注力していきます。

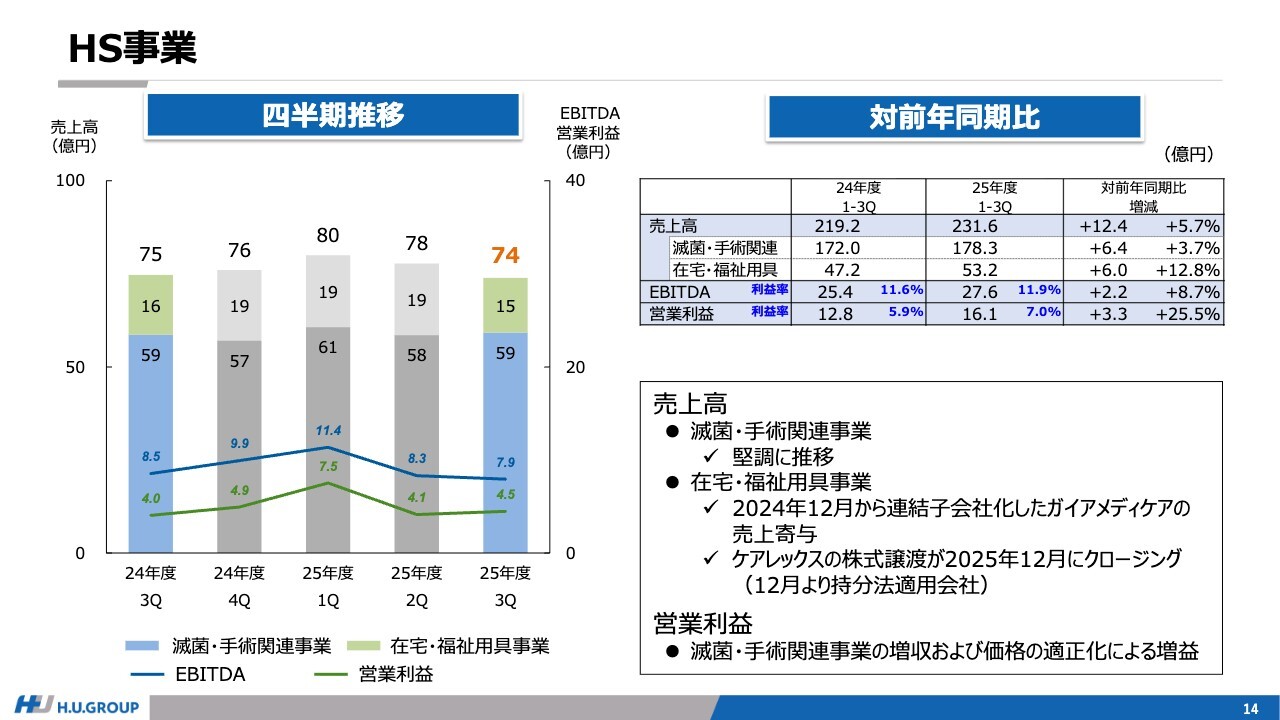

HS事業

HS事業です。滅菌・手術関連事業は堅調に推移し、売上高は増収となりました。また、在宅事業では、2024年12月から連結子会社化しているガイアメディケアの売上高が、増収に寄与しています。

ケアレックスの株式譲渡は12月1日にクロージングし、同月より持分法適用会社となっています。その結果、在宅・福祉用具事業の第3四半期の売上高は、この部分が減少しました。

利益面では滅菌・手術関連事業の増収による増益に加え、価格の適正化が寄与し、増益となりました。

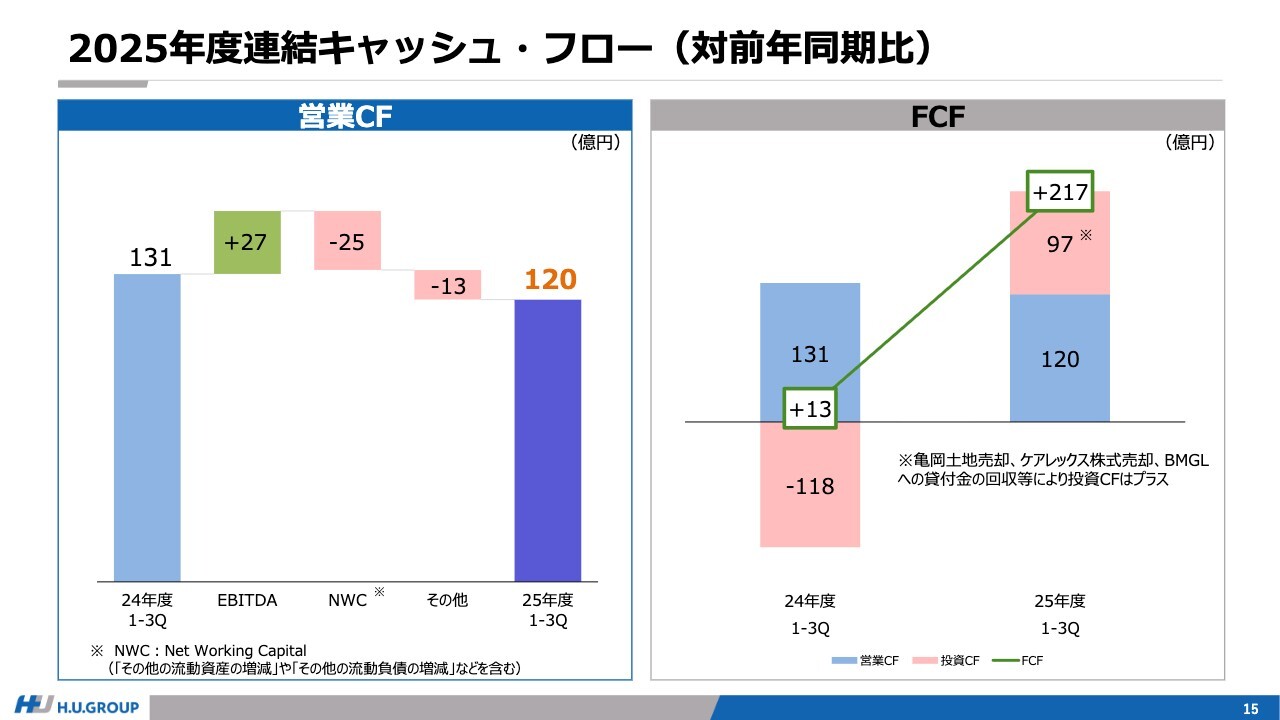

2025年度連結キャッシュ・フロー(対前年同期比)

キャッシュ・フローです。スライド左のグラフは、営業キャッシュ・フローの前年同期比の増減を示しています。EBITDAは増加した一方、Net Working Capitalが増加したため、営業キャッシュ・フローは若干減少しました。

スライド右のグラフは、フリー・キャッシュ・フローの前期同期比を示しています。こちらは大きく増加しています。

投資の厳選により、固定資産の取得に伴うキャッシュアウトが減少しました。加えて、土地の売却、ケアレックス株式の譲渡、持分法適用会社であるBaylor Miraca Genetics Laboratories(BMGL)への貸付金が一部返済されたことなどによって、投資キャッシュ・フローが大きくプラスとなり、フリー・キャッシュ・フローが大きく増加しています。

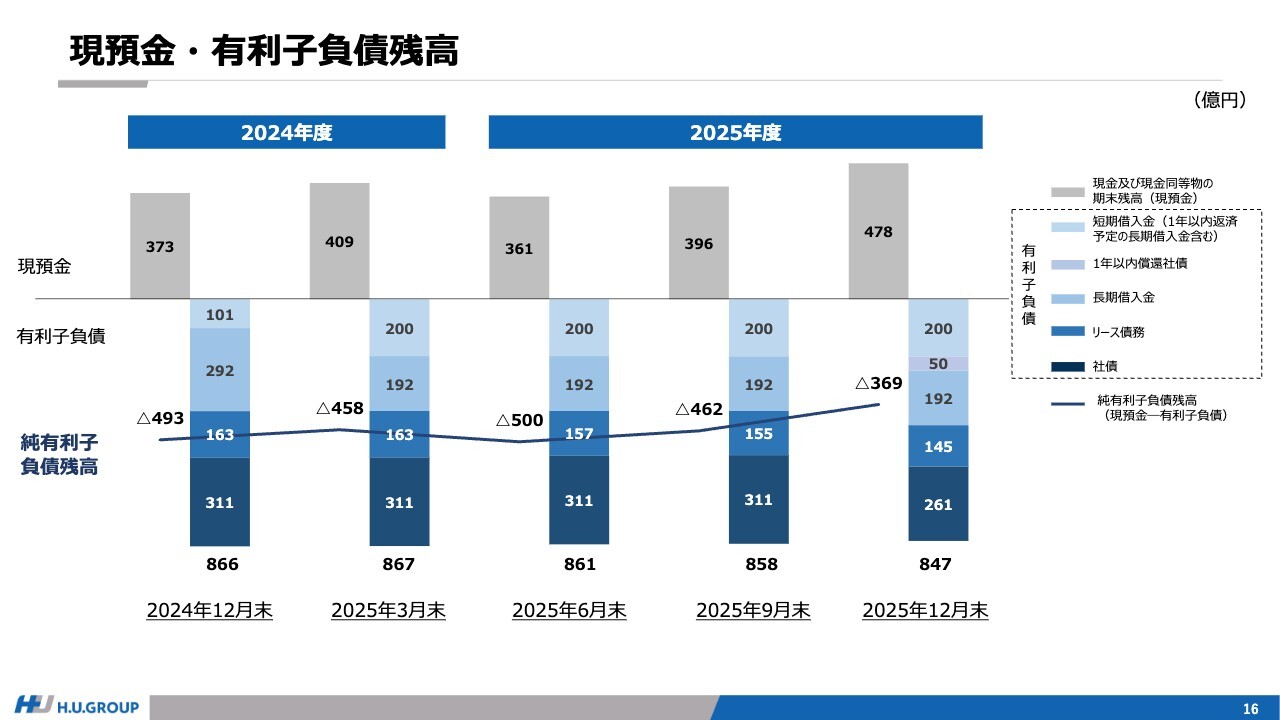

現預金・有利子負債残高

現預金・有利子負債残高です。有利子負債の水準は大きく変わっていませんが、フリー・キャッシュ・フローの大幅な増加によって現預金が積み上がった結果、純有利子負債は減少しています。

2025年度第3四半期のご説明は以上です。

質疑応答:第4四半期の収益性改善に向けた取り組みについて

質問者:今回修正した通期の業績予想では、通期の営業利益の見通しが60億円とのことでした。第4四半期に18億円程度の利益を出せば達成可能な水準かと思います。

第3四半期単独で18億円、第4四半期も同じく18億円ということだと思いますが、例年、第4四半期は利益水準が大きく下がる季節性があります。そのため、第3四半期よりも実態としては利益率や収益性を向上させる必要があるのではと考えています。

そのような中で、季節性を考慮すると、第4四半期の営業利益の数字が高いように思います。この第4四半期において、さらなる収益性の改善を目指して、どのような取り組みをしていくのかに

新着ログ

「サービス業」のログ