提供:株式会社グリムス 2026年3月期第2四半期決算説明

【QAあり】グリムス、売上高、営業利益ともに過去最高を更新 事業用太陽光発電システムの販売が前年比+22.1%と拡大

資料のポイント

田中政臣氏(以下、田中):株式会社グリムス代表取締役社長の田中です。よろしくお願いします。それでは、2026年3月期第2四半期の決算説明会を開始します。

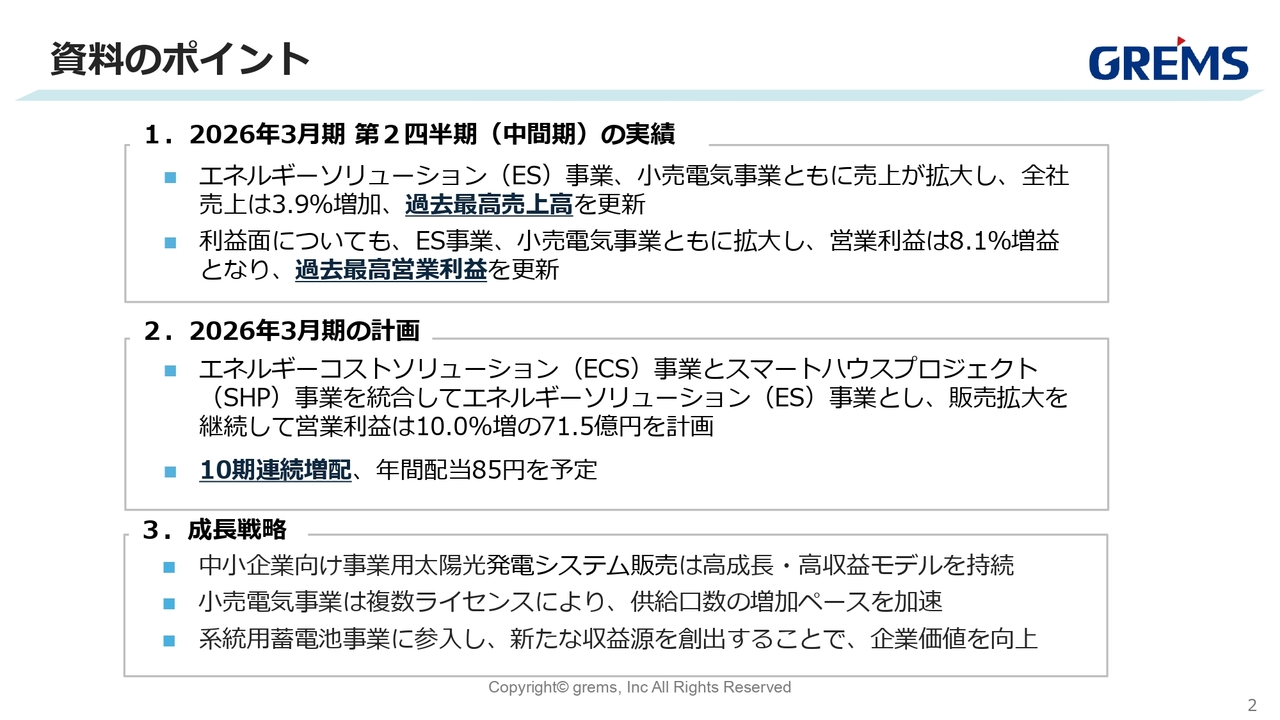

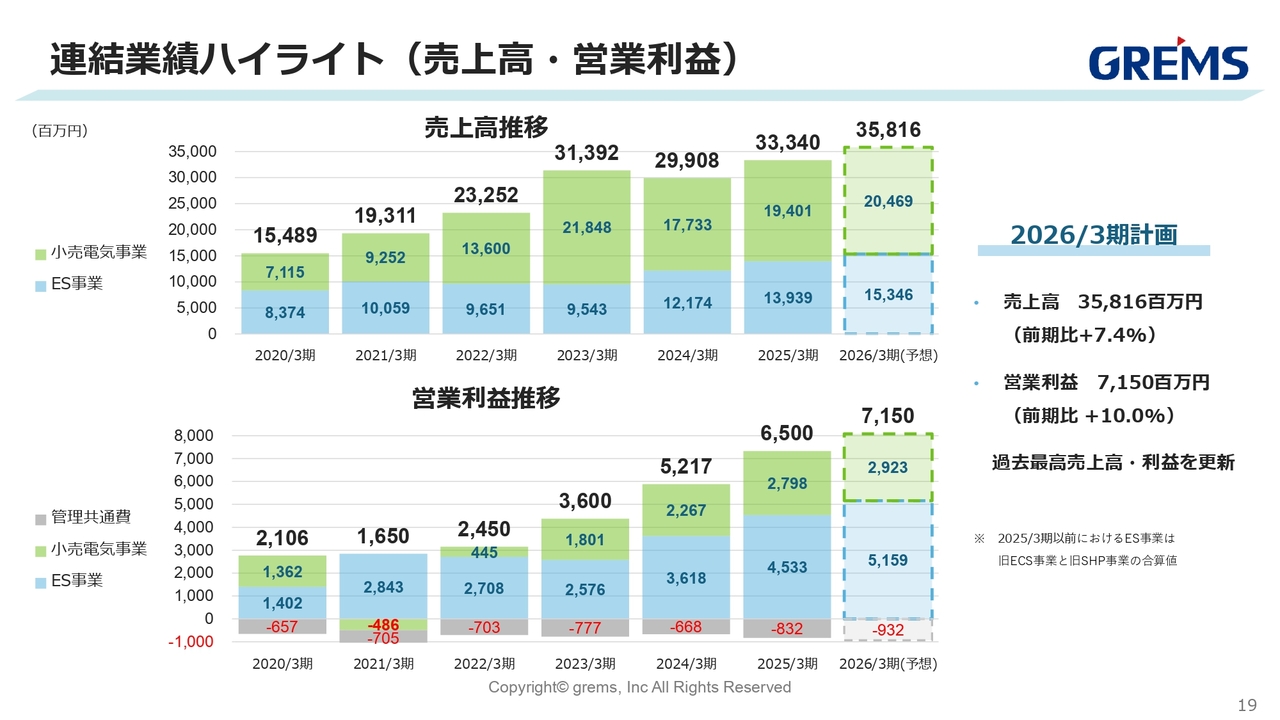

はじめに、本資料のポイントをご説明します。1つ目に、中間決算の実績において、エネルギーソリューション(ES)事業、小売電気事業ともに売上が拡大しました。全社の売上としては3.9パーセント増加し、過去最高売上を更新しています。

利益面ではES事業、小売電気事業ともに計画どおり拡大し、営業利益は8.1パーセントの増益となり、こちらも過去最高益を更新しました。

2つ目に、2026年3月期の計画についてです。従来のエネルギーコストソリューション(ECS)事業とスマートハウスプロジェクト(SHP)事業を統合し、この進行期よりエネルギーソリューション(ES)事業として開始しています。現在、販売拡大を継続しており、営業利益は10パーセント増加の71億円を計画しています。

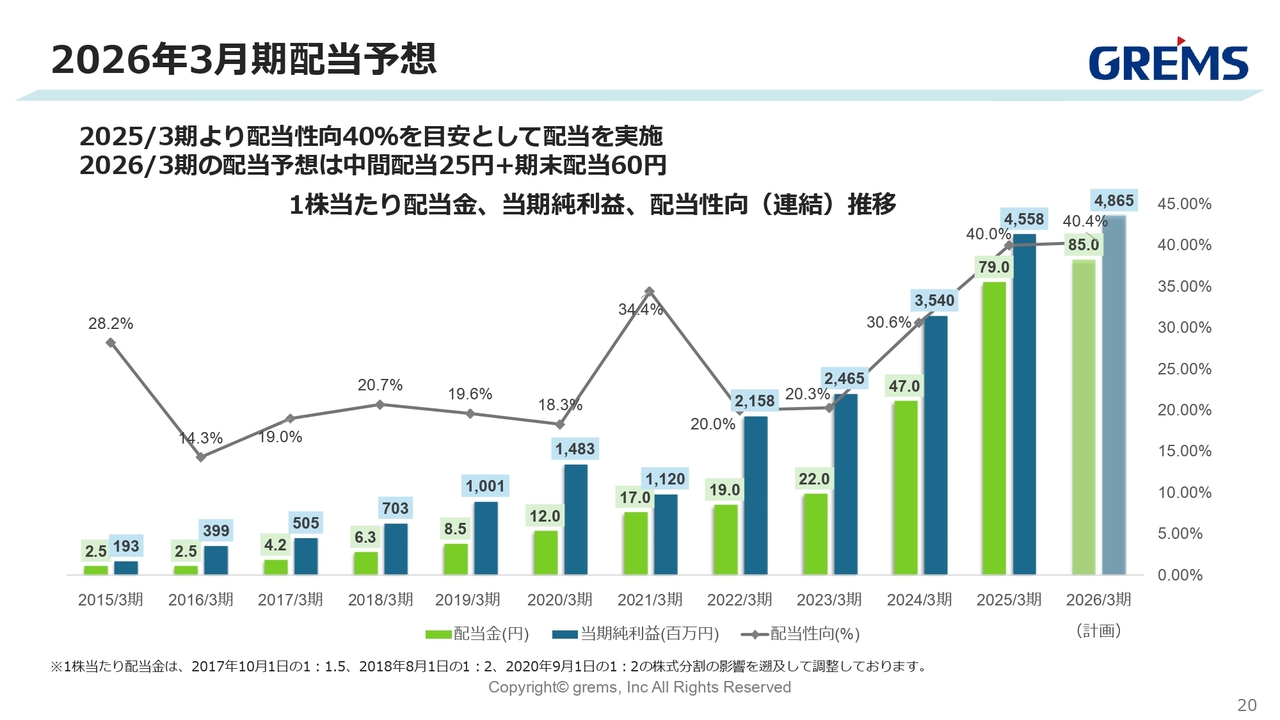

配当については、10期連続の増配となる年間85円を予定しています。

続いて成長戦略についてです。中小企業向けの事業用太陽光発電システムは、従来から当社の大きな成長の推進力となっていますが、今期も引き続き高成長・高収益モデルを継続していく計画です。

小売電気事業については、従来はグリムスパワー1社でライセンスを取得し、営業活動を行っていましたが、本年度よりGRコンサルティングでもライセンスを取得することにより、複数のライセンスによる供給口数の増加を図り、成長のペースをさらに速めていく方針です。

3つ目に、系統用蓄電池への参入です。新たな収益源の創出への足がかりとなる1年とします。現時点では建設または取得の段階であり、業績に与えるインパクトはありませんが、この点については後ほど詳しくご説明します。

事業セグメントの変更について(2026年3月期より)

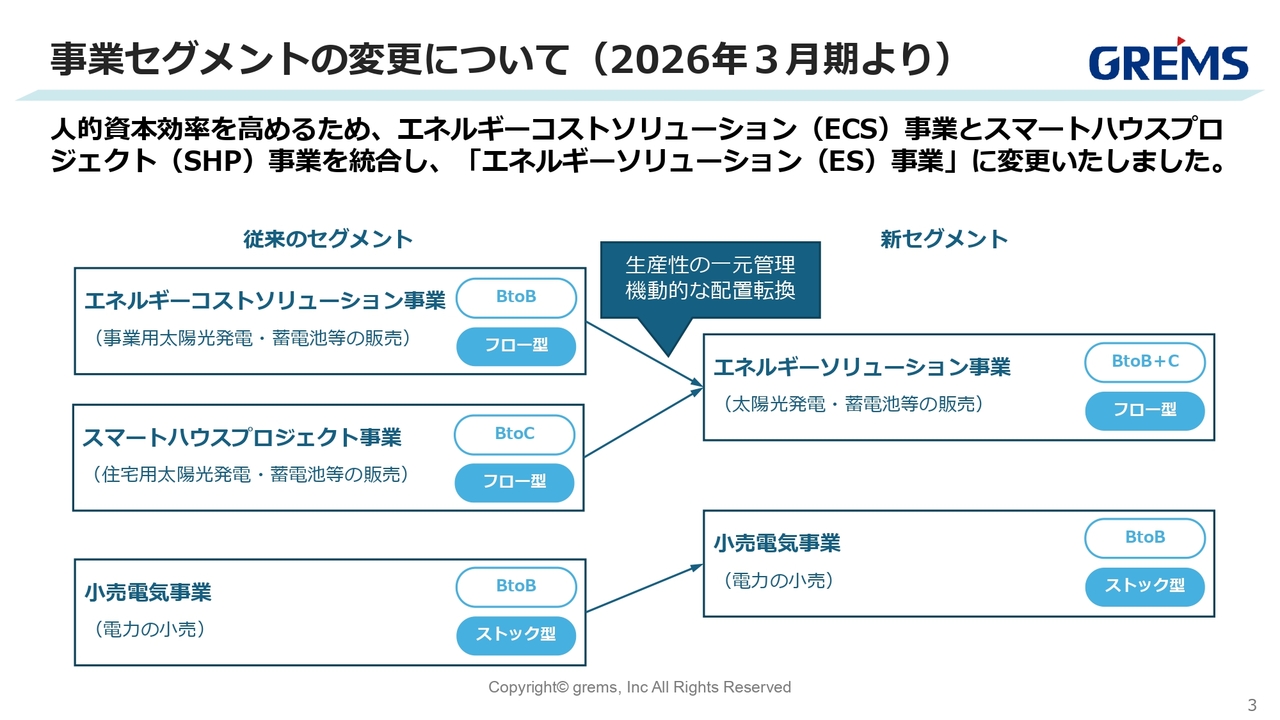

先ほどご説明した従来のエネルギーコストソリューション事業についてです。こちらはBtoB向け事業であり、スマートハウスプロジェクト事業は個人向けの事業です。両事業ともに、商材としては太陽光パネルや蓄電池を扱っており、フロー型で生産性を一元管理しています。

また、人材に関しても流動的に統合することで効果的な運用が可能だと考えています。その結果、事業セグメントをエネルギーソリューション事業に統合し、フロー型(BtoB+C)のエネルギーソリューション事業とストック型の小売電気事業の2つの事業に区分しました。

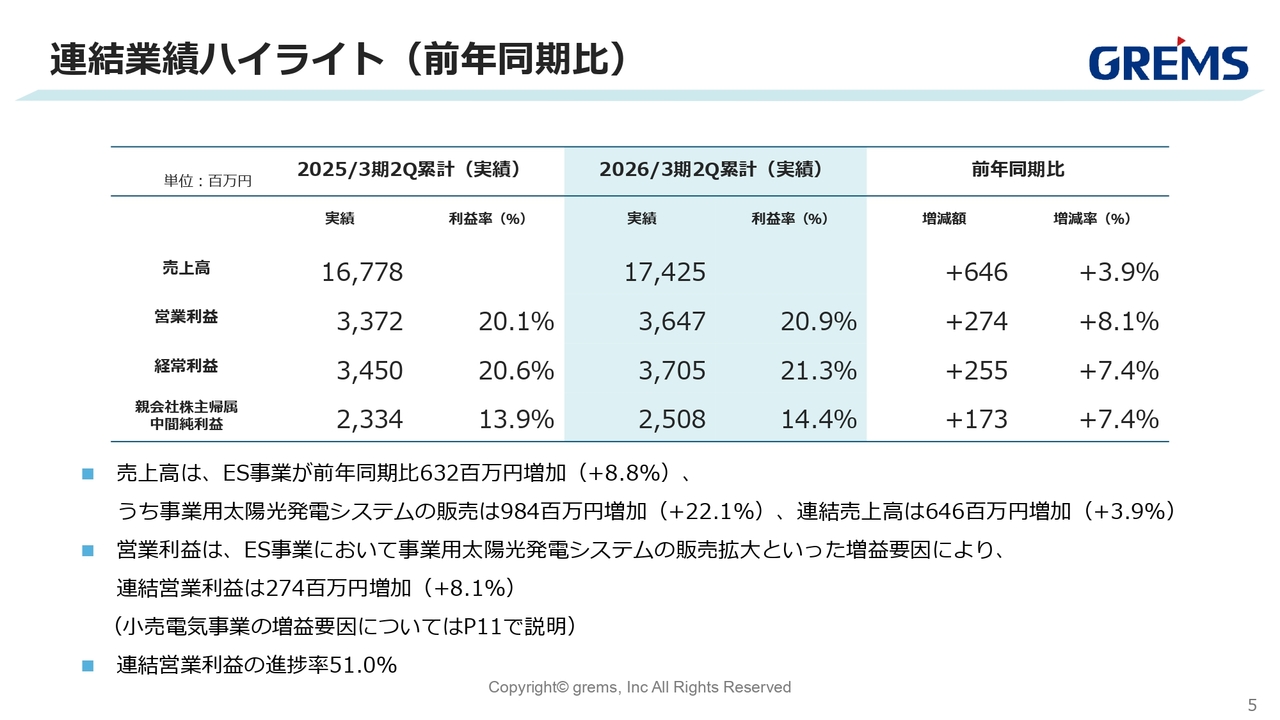

連結業績ハイライト(前年同期比)

連結業績ハイライト(前年同期比)についてご説明します。売上高は、ES事業が前年同期比6億3,200万円増加しました。内訳として、事業用太陽光発電システムの販売が9億8,400万円、前年同期比22パーセント拡大しました。この結果、連結売上高は前年同期比6億4,600万円増加で着地しました。

営業利益についてご説明します。ES事業では、事業用太陽光発電システムの販売拡大が主な増益要因となり、連結営業利益は前年同期比2億7,400万円の増加となりました。

連結営業利益の進捗率は51パーセントとなっています。本年度は、進行期において四半期ごとに利益がほぼ均等になるように予算を組んでいるため、中間期終了時点で約50パーセントの進捗という状況です。

小売電気事業の増益要因については後ほどご説明します。

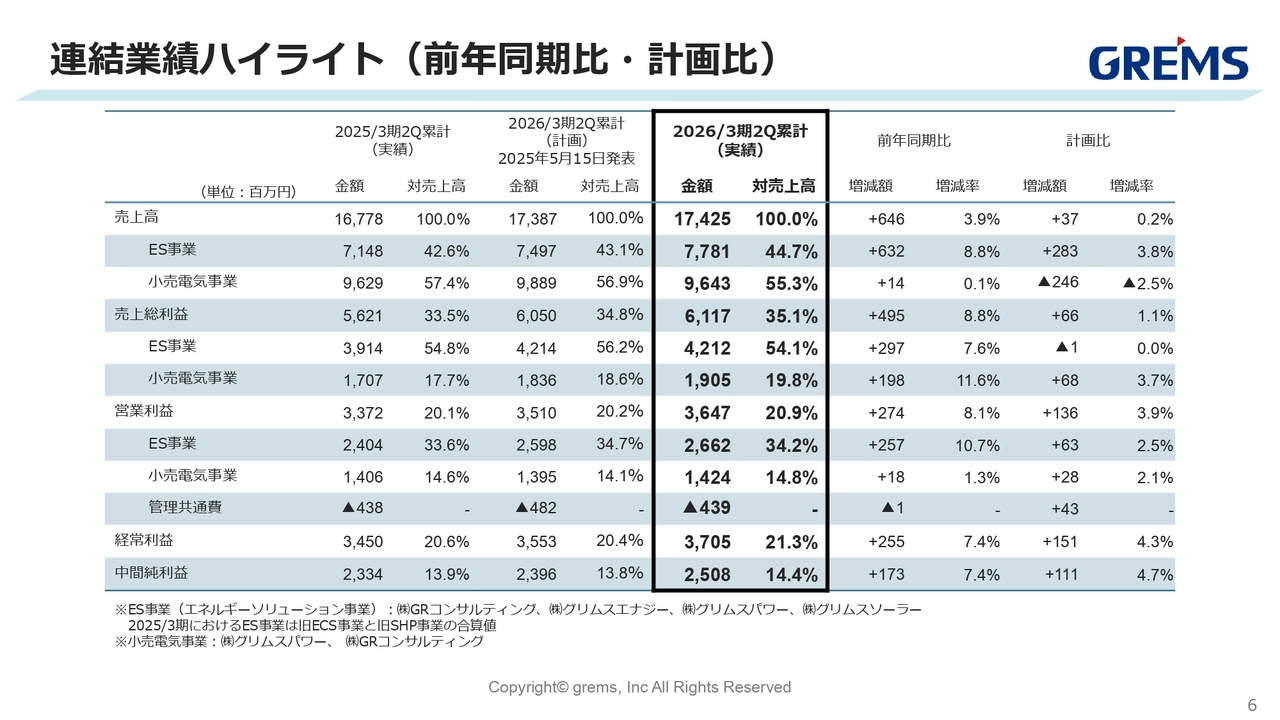

連結業績ハイライト(前年同期比・計画比)

前年同期比・計画比の連結業績ハイライトについて、ポイントを絞ってご説明します。まず、ES事業の前期の売上総利益は中間期の実績で54.8パーセントでした。今期は、計画では売上総利益56.2パーセントを見込んでいましたが、実績としては54.1パーセントとなり、計画よりも2ポイントほど下回りました。

期初の計画時に比べ、販売活動において蓄電池をセットで販売する機会が大幅に増えたことにより、提案の幅が広がりました。蓄電池を有効的に利用した提案がお客さまに受け入れられている足元の状況もあり、計画に対して2ポイントの減少は見られるものの、特に問題視する状況ではありません。ご安心いただければと思います。

小売電気事業については、売上高は計画比で2億4,600万円減少しましたが、粗利ではプラス6,800万円、営業利益でもプラス2,800万円となっています。売上は減少していますが、粗利と営業利益は計画を上回りました。要因については後ほどご説明します。

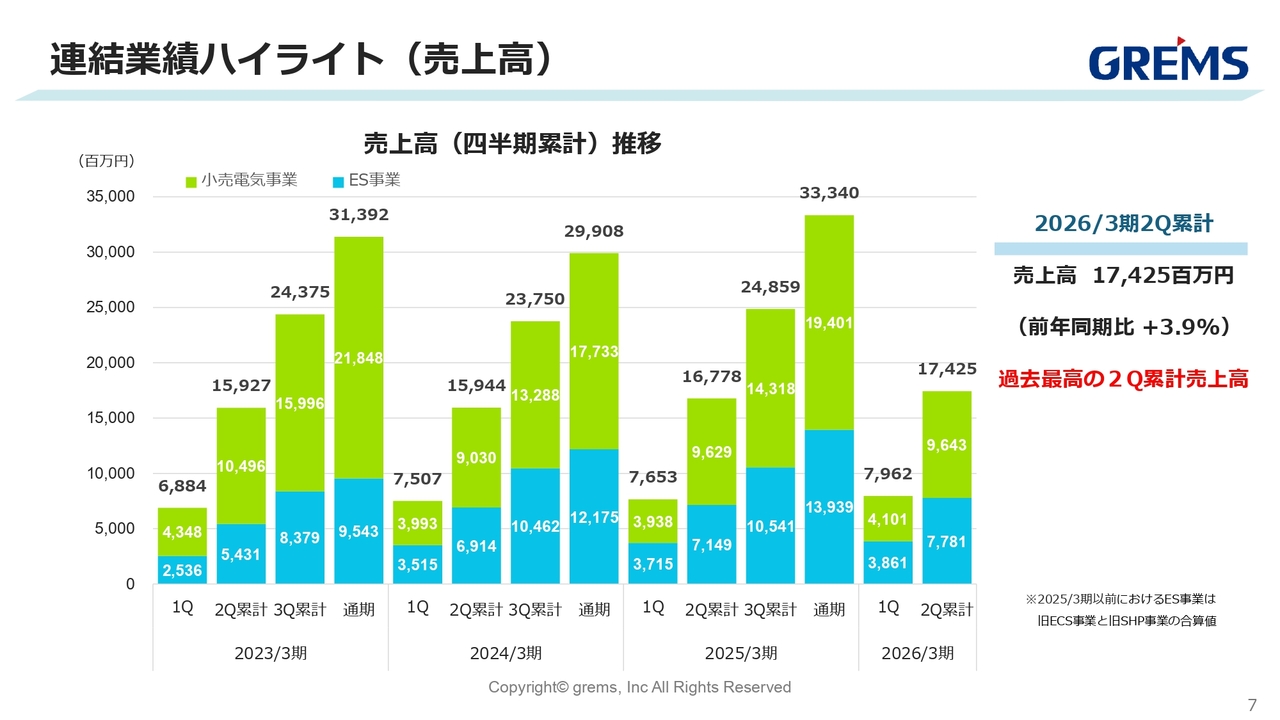

連結業績ハイライト(売上高)

売上高の連結業績を示したグラフです。過去最高の売上を更新しました。

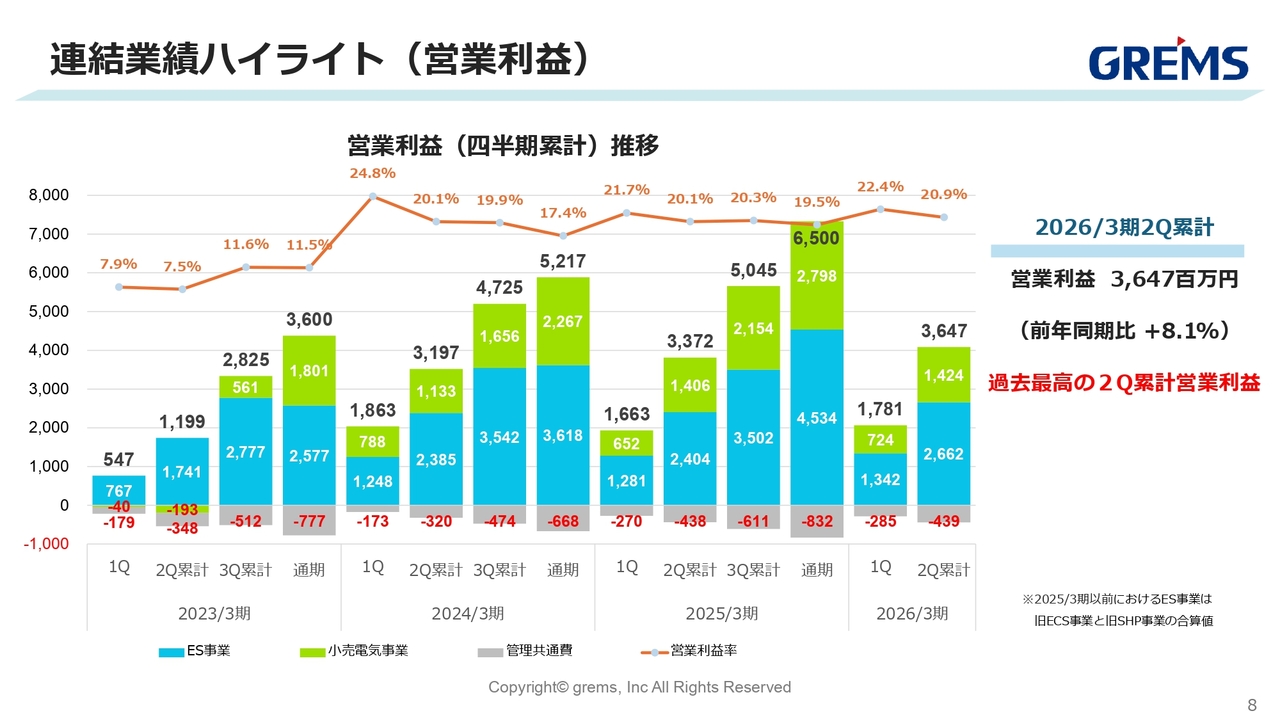

連結業績ハイライト(営業利益)

営業利益の過去の推移を四半期ごとにグラフ化したものです。緑色が小売電気事業、青色がエネルギーソリューション事業を示しています。

例えば2023年3月期の小売電気事業では、第1四半期と第2四半期ではほとんど利益が出ず、第3四半期と第4四半期で利益が積み上がっています。一方、2024年3月期では、市場価格の変動に独自燃調や相対電源、先物取引のヘッジを活用することで対応し、四半期ごとでも小売電気事業で営業利益を出せるようになりました。

小売電気事業は、2024年3月期までディフェンシブな運営を行っていましたが、2025年3月期には契約口数が増加に転じました。前期は5,000口、この進行期では1万口の契約口数の増加を見込んでいます。ヘッジの対策が奏功し、四半期ごとに利益を積み上げる方向性が見えてきていると考えています。

全体として、売上構成比の中でエネルギーソリューション事業が牽引しており、特に事業用太陽光発電システムや蓄電池の販売が好調です。スライドのとおり、この分野は右肩上がりで成長しており、中間期においては予算を上回っています。販売活動も当初計画を上回るかたちで足元の運営が進んでいます。

営業利益についても、20パーセント台を維持するかたちで、四半期ごとにほぼフラットな状況となっています。さまざまな施策が効果を発揮していると認識しています。

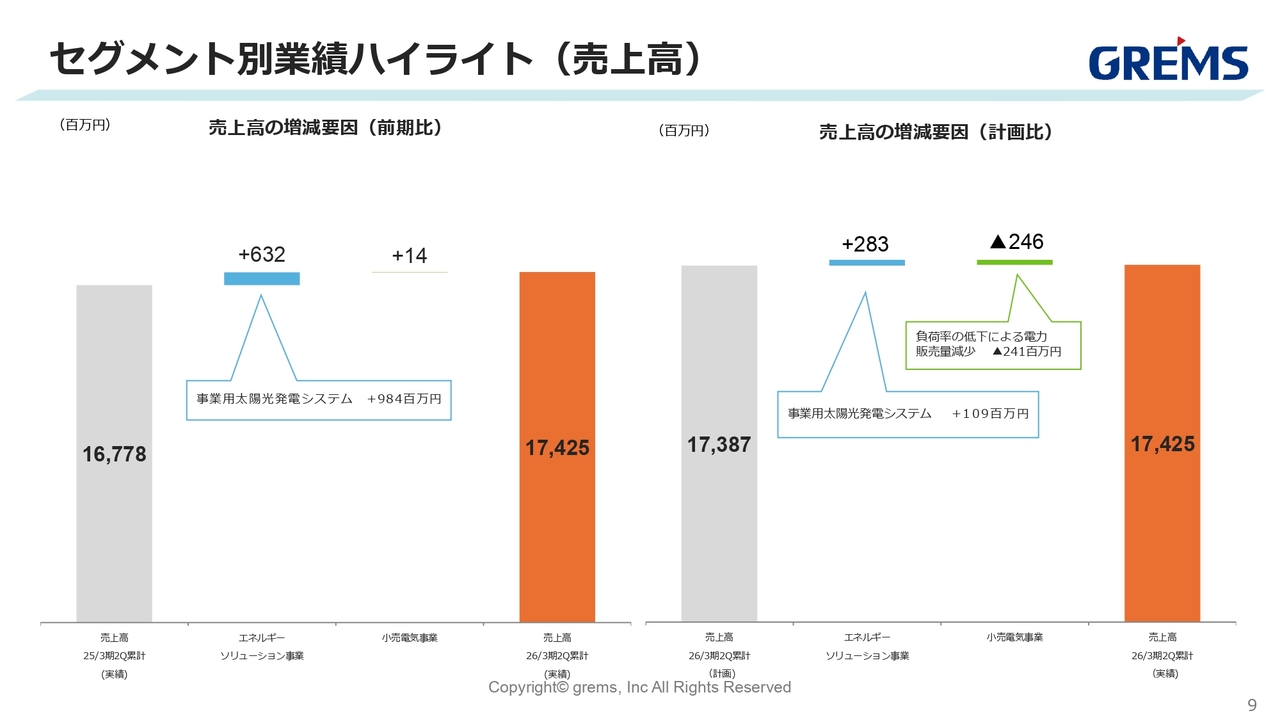

セグメント別業績ハイライト(売上高)

前期比・計画比の売上です。エネルギーソリューション事業については、売上が9億8,400万円で、事業用太陽光発電システムが前期比増加の主な要因となっています。また、計画に対しても2億8,300万円上回っています。

小売電気事業は計画に対して2億4,600万円届きませんでした。販売量の減少についてはあらためてご説明します。

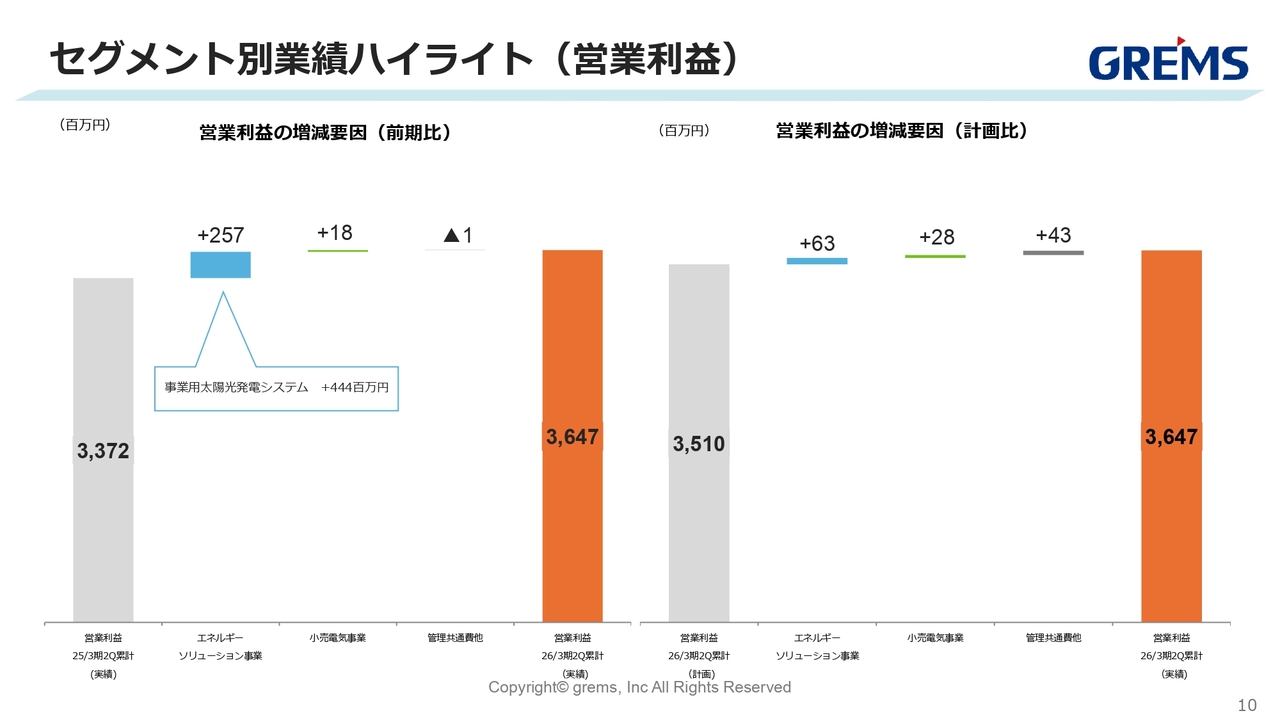

セグメント別業績ハイライト(営業利益)

営業利益も同様の要因です。ご確認ください。

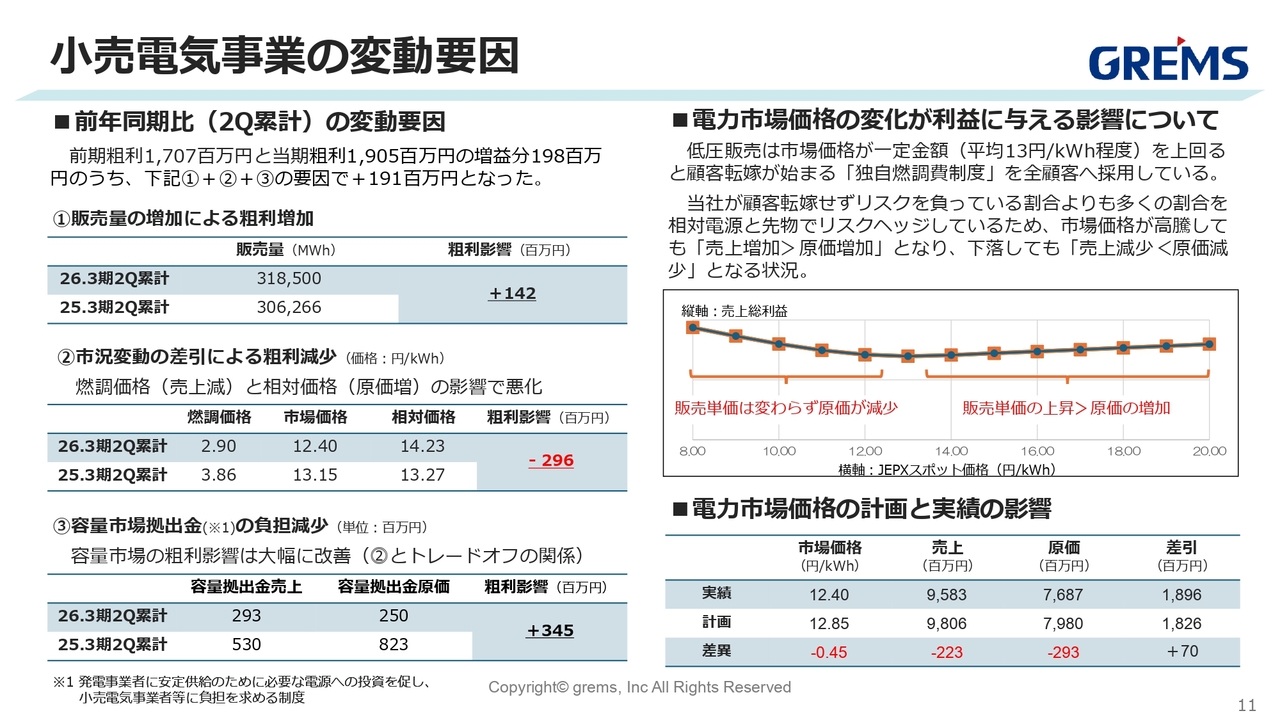

小売電気事業の変動要因

小売電気事業の変動要因についてご説明します。前期の粗利は17億700万円、当期の粗利は19億500万円で、増益分が1億9,800万円となっています。このうち、スライドの「①」「②」「③」による要因で1億9,100万円のプラスとなっています。

「①」については、販売件数が前期から積み上がっていることから、販売量の増加により粗利へ1億4,200万円のプラス影響が出ています。実際に、前期は5,000口の増加という予算を達成しました。進行期については1万口増加の計画となっており、現時点でも順調に獲得ペースを維持しています。このため、年間でも達成できる水準で進行していると考えています。

「②」は市場の変動です。これにより粗利が減少しました。燃調の部分が1円ほど減少し、市場価格も前期の13.15円から今期は12.40円へと1円減少しています。相対価格については、今期は前期に比べて1円ほど高く設定されており、これらの要素により粗利にマイナス2億9,600万円の影響を与えています。

「③」の容量拠出金の出金に関しては、負担額が前期の5億3,000万円から今期は2億9,300万円に減少しました。この結果、粗利としてはプラスの要因となり、3億4,500万円増加しています。「②」とトレードオフの関係にあり、売上の減少と、粗利・営業利益のプラスは、「①」「②」「③」が要因となっています。

リスクヘッジの部分については、スライド右側に記載のとおり、13円という値が1つのトリガーとなっています。この値を超える場合、お客さま1件ごとの契約において独自燃調という制度を導入し、料金体系をお客さまに転嫁する仕組みをとっています。

転嫁しきれず余った部分については、市場の相対価格や先物取引を活用してヘッジを行う防御策を講じています。この部分についてはすでに確保できており、市場が高騰しても粗利がマイナスになるような構造は、現在のところ現れていない状況で事業運営が行われています。

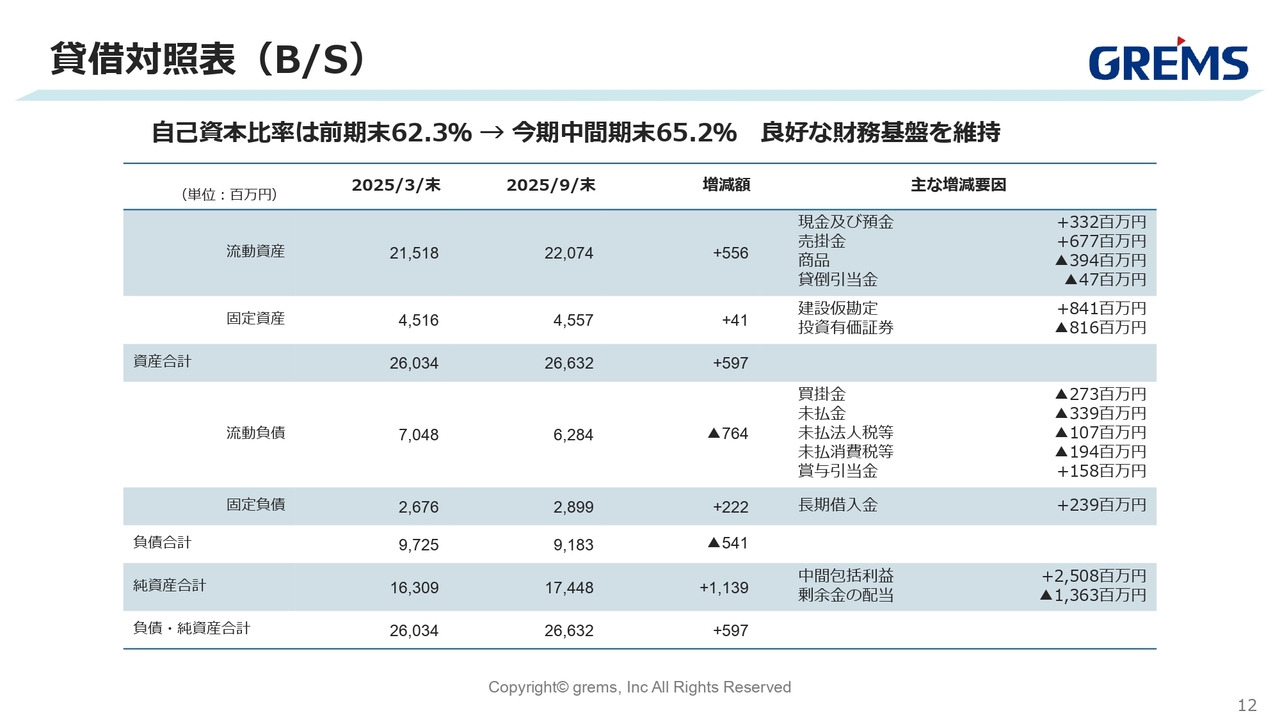

貸借対照表(B/S)

バランスシートおよびキャッシュフローについてです。まず、自己資本比率は62.3パーセントから65.2パーセントへと向上しており、引き続き良好な財務基盤を維持しています。また、バランスシートの「建設仮勘定」は、通常は項目として記載がありませんが、今年度に建設が開始された系統用蓄電池の蓄電所の関連費用として8億4,100万円が先行して計上されています。

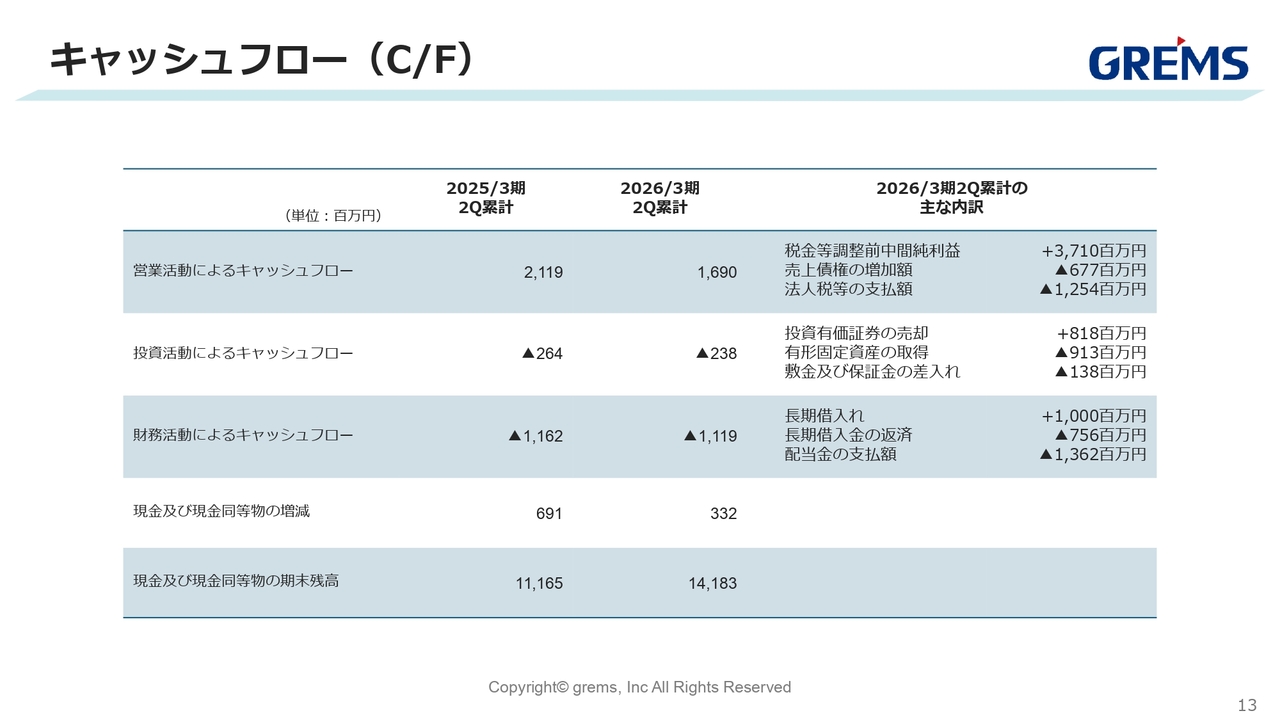

キャッシュフロー(C/F)

系統用蓄電池への設備投資がこれまでと異なる部分であり、キャッシュフローがバランスシートの中に現れている状況です。来期も引き続きこのような状況が継続するものと考えています。

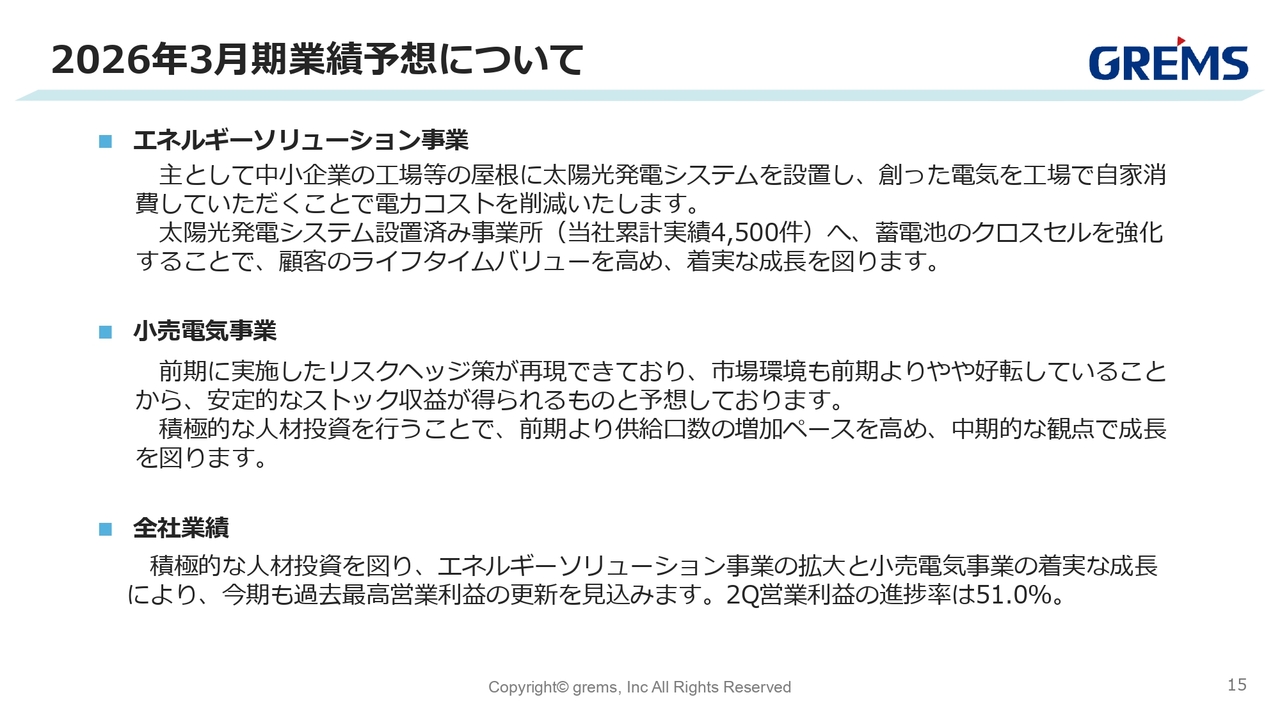

2026年3月期業績予想について

2026年3月期業績予想および配当予想についてです。まず、業績進行期の予想の前提として、期初に立てたものから変更はありません。

エネルギーソリューション事業については、中小企業の工場の屋根に太陽光パネルを設置し、発電後に余剰分を売電するのが従来の提案でしたが、新たに自家消費で電力コストを削減する提案を行っています。前期末現在、約4,500件の設置実績があります。

蓄電池に関しては、冒頭でも述べたとおり、粗利の減少要因にはなっています。一方でお客さまのニーズは蓄電池分野で非常に高まっており、このクロスセルを強化することで、顧客のライフタイムバリューを向上させ、全体収益を底上げすることが今期の1つのテーマとなっています。

また、小売電気事業については、リスクヘッジ策が引き続き再現できています。市場環境も前期より好転していることから、安定的にストック収益を得られる見通しです。積極的に人材投資を進めており、契約口数の増加に取り組んでいます。今年度は1万口の増加を目標としており、現在、足元ではそのペースが増加しています。

全社の業績については、積極的に人材投資を進めていく方針であり、全体としても過去最高の売上高と利益の更新を目指す計画となっています。第2四半期の進捗率は51パーセントで、四半期ごとにほぼ均等の利益計画を立てているため、現時点では順調に推移している状況です。

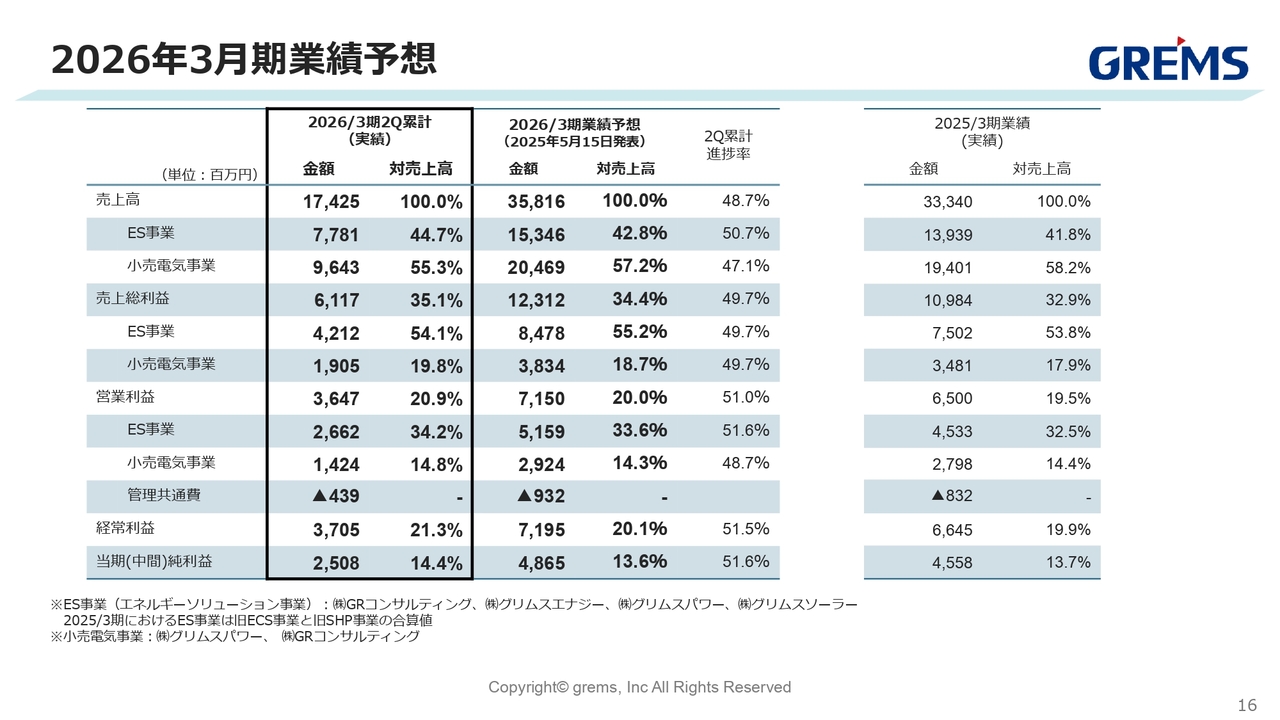

2026年3月期業績予想

2026年3月期業績予想は、期初に立てた予想から変更はありません。売上高は358億円、営業利益は71億5,000万円、進捗率は51パーセントとなっています。足元では受注が予算どおり、あるいはそれ以上で推移しており、予算の達成に問題はないと考えています。

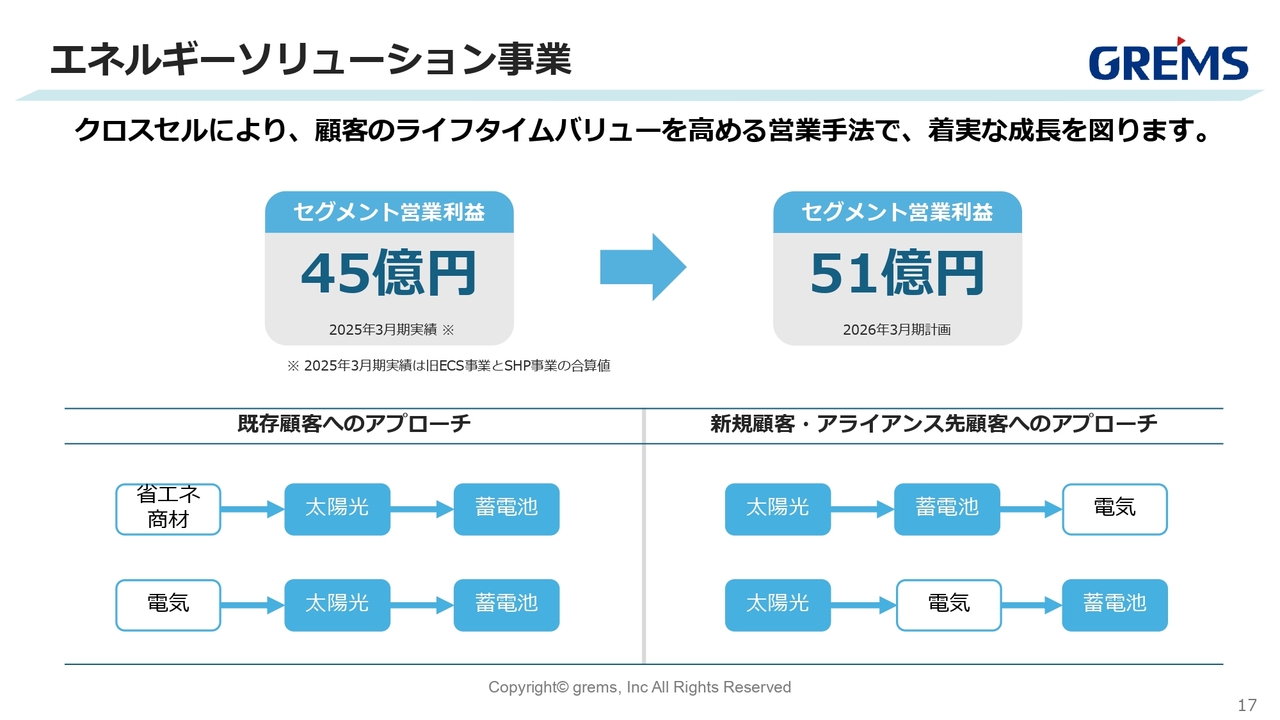

エネルギーソリューション事業

事業ごとの戦略についてお話しします。エネルギーソリューション事業については、セグメント利益を45億円から51億円へ増加させる計画です。

現在、6万件の既存のお客さまの中には、創業時から取り組んでいる省エネ商材や電気の小売販売のお客さまも含まれています。エネルギーソリューション事業では、クロスセルを通じてお客さまに提案できる顧客基盤が整っている状況です。

従来は、省エネ商材を販売し、その後太陽光発電や蓄電池、もしくは電気の小売から太陽光や蓄電池といったアプローチが中心でしたが、現在では太陽光発電を導入するお客さまが増加しています。そのため、今後は蓄電池の提案や電気契約、さらに太陽光発電から蓄電池へのアプローチを強化していきます。

足元では、新規の提携先として、中小企業や畜産農家で顧客基盤を持つものの、まだ太陽光パネルを設置していない事業者との提携も進めています。我々はこれらの事業者に太陽光パネルや蓄電池を提案し、成約した場合には、手数料を支払う仕組みを構築しています。

既存の6万件の顧客基盤に加え、他社のリストを追加することで営業活動の効率化を図っています。需要が大きいため、自社の顧客基盤だけに特化せず、需要があるところを積極的に取り込む戦略を進めています。

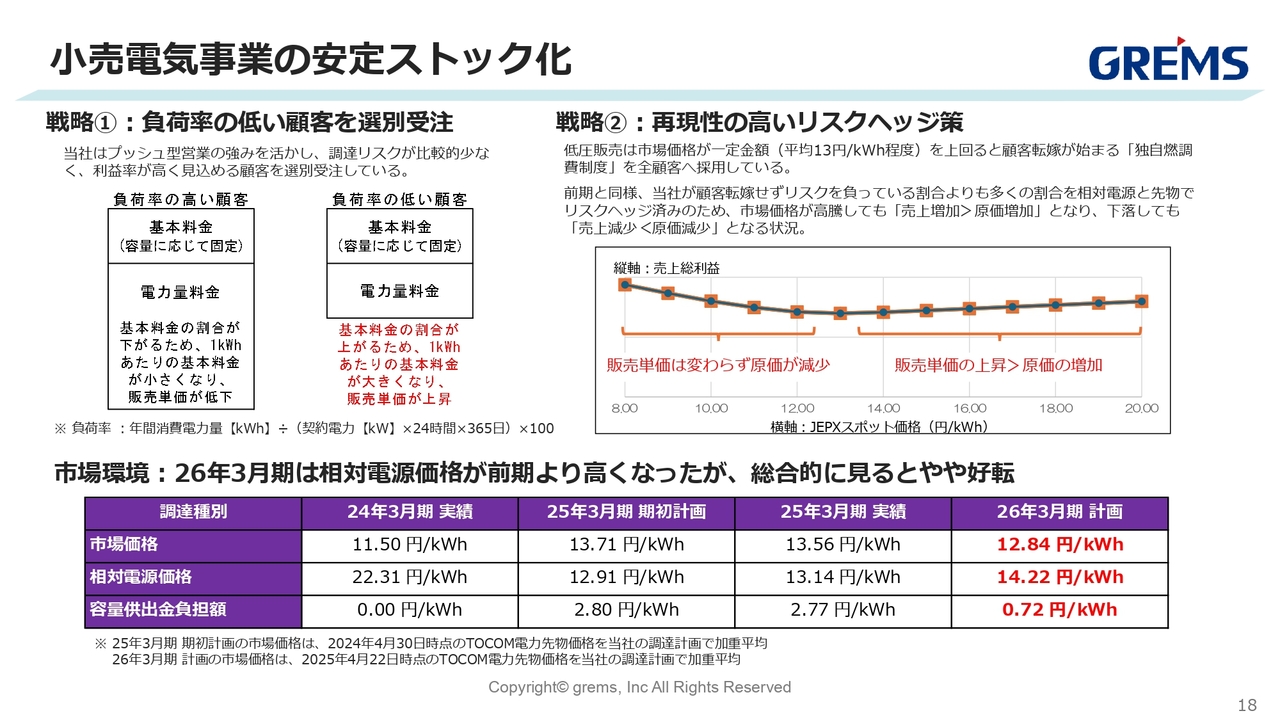

小売電気事業の安定ストック化

小売電気事業の安定ストック化についてです。これは当社の戦略の1つです。具体的には、負荷率の低いお客さまに対して提案を行おうというものです。負荷率とは、設備を24時間365日利用した場合を基準として、年間でどの程度実際に使用されるかを割合で示したものです。

一般的に新電力では、負荷率が30パーセントから40パーセント程度を目標とすることが多いですが、当社の既存のお客さまは負荷率が10パーセント以下となっています。つまり、お客さまが保有する電気の容量に対して、年間の使用割合が少ない状況です。

基本料金の割合が1キロワットアワーあたりで大きくなるため、販売単価が上昇します。また、仕入れ部分が少ないことから、高騰に対する仕入れリスクも限定的であり、他社のリスクポジションが30パーセントのところ、当社では10パーセントとなっています。このように、負荷率が低いことは非常に収益性が高いというのが、当社の小売電気事業の特徴です。

また、独自燃調として、13円を上回った場合に顧客への転嫁が始まります。相対電源や先物取引については、現在の原油相場が市況に応じて変化するものの、比較的安定して推移している状況です。そのため、良い相対電源の契約を非常に良い条件で進めることができており、想定以上に良好な状況となっています。

市場環境については、今期は市場価格12.8円で計画しており、2025年4月22日のTOCOM電力先物市場の調達計画に基づき、荷重平均で算出したものを採用しています。

相対電源の価格については前期の13円から今期は14円と若干上昇していますが、容量拠出金は2.77円から計画では0.72円と、2円ほど減少する見込みです。総合的に見ると非常に良好で、好転していると認識しています。相対電源の価格はやや高いものの、その他の点では市場環境として良い状況が続いていると捉えています。

連結業績ハイライト(売上高・営業利益)

先ほどご説明したとおり、売上高と利益ともに期初の計画を変更しておらず、順調に推移しています。

2026年3月期配当予想

配当性向についてです。従来は配当性向30パーセントとしていましたが、前期から40パーセントに引き上げています。

投資家の方々からも、「もっと配当を上げていってはどうか」という声をいただく機会が多いのですが、配当性向40パーセントは、利益が一定であることを前提としているわけではなく、利益額自体も絶対額で増加していくことを見込んでいます。そのため、決して低い配当性向ではないと認識しています。

今期については、中間配当25円、期末配当60円の計85円を計画しています。

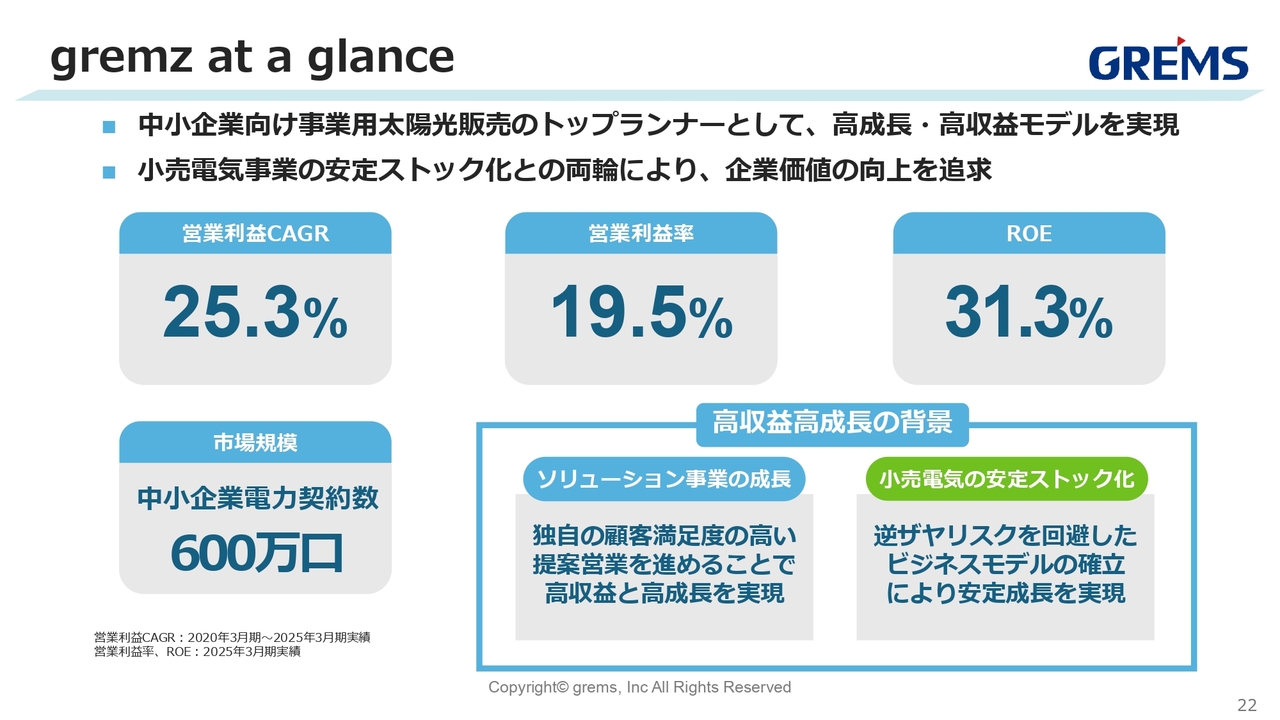

gremz at a glance

成長戦略についてです。中小企業向けの事業用太陽光販売については、現在競合が少ない状況が続いており、5年平均の営業利益率は25.3パーセント、営業利益率は19.5パーセント、ROEは31パーセントと非常に良い数字を実現しています。

市場規模は600万口あり、顧客満足度が非常に高い点も特徴です。足元で価格が高騰している中で、自家消費の提案が経済合理性の観点からお客さまに受け入れられやすい状況が続いています。

小売電気事業においては、逆ザヤのリスクをほぼ回避するかたちで足元ではコントロールできています。当社の顧客基盤の負荷率が低いこともリスクヘッジが効いている要因と認識しています。このような背景と裏付けが成長の基盤となっています。

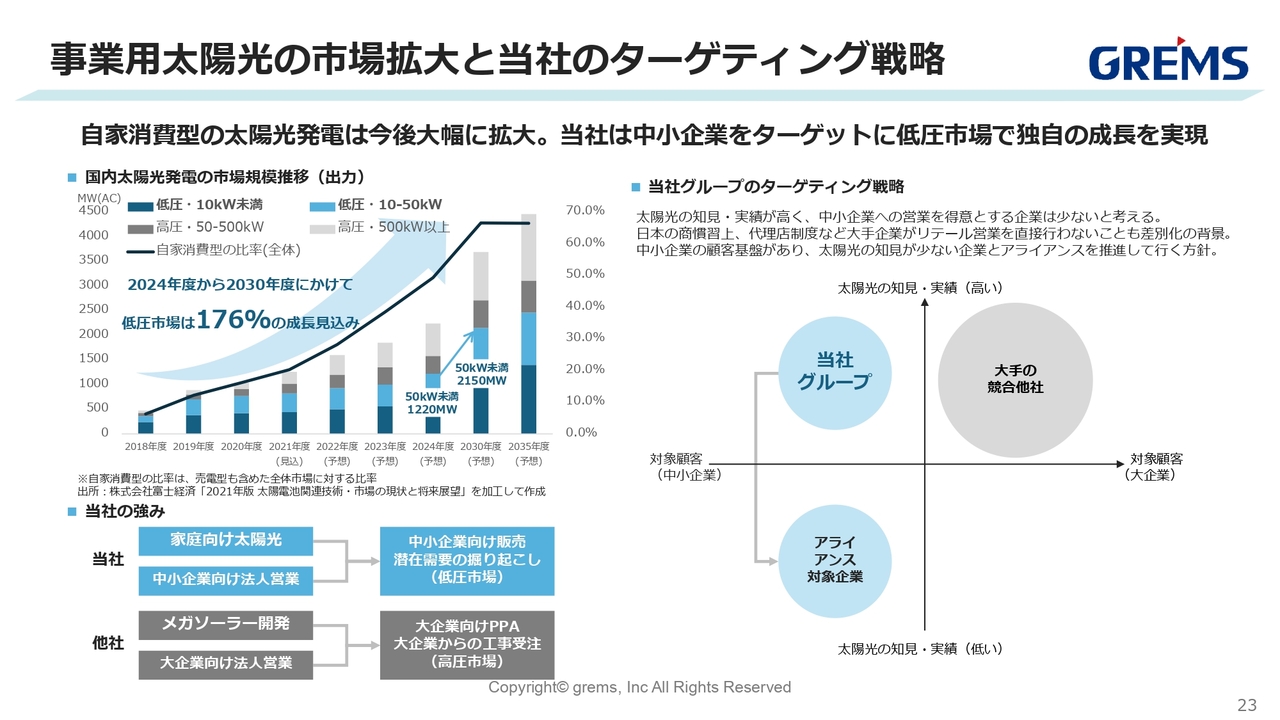

事業用太陽光の市場拡大と当社のターゲティング戦略

スライドは、事業用太陽光がどれほど拡大していくかを示す客観的な図です。2024年から2030年にかけて、事業用太陽光が176パーセント増加する見込みとなっています。図中では、鮮やかな青で示された部分が、50キロワット未満の事業用太陽光が伸びる領域を表しています。

当社の強みは、もともと家庭向けの太陽光発電と中小法人向けの事業を行ってきた点にあります。一方で、他社はメガソーラーや大手企業向けの事業に特化している場合が多くあります。確かに、屋根が広ければパネルの設置量が増え、売上も高くなるため効率的に見えます。しかし、屋根が大きい施設はその分競争環境も厳しく、競合他社が多数存在している状況です。

パネルの値段競争に巻き込まれやすい部分や、大手企業向けでは受注から設置までに約1年前後と長いスパンがかかるというデメリットがありますが、当社は中小企業向けや低圧電力向けを主軸としており、太陽光パネルを屋根に設置する量自体は少ないものの、競争の激しい環境にさらされることはほとんどありません。

当社の顧客基盤を活用した導入事例としては、すでに別のコンサルティングなどで実績があるお客さまが多く存在します。また、受注から設置までの期間も2ヶ月以内と短期間で実現し、導入後すぐに発電を開始することが可能です。これは、家庭向けの太陽光パネル販売で長年培ってきた施工ネットワークを活用しているためです。

設置までのスパンが非常に短い点は、足元の業績の回転が良くなっている要因の1つと考えています。当社のポジショニングについては、スライド右側に示していますが、当社は大企業ではなく中小企業寄りに位置しており、グループ全体として高い専門知識を持つことで、グラフ左上の枠に位置付けられています。

また、当社には6万件の顧客基盤があり、これだけでも十分に提案を続けていける状況ですが、足元では電気代の高騰もあり、チャンスのある優良なお客さまがいらっしゃる場合には、積極的に導入を進めていきたいと考えています。

そのため、中小企業で顧客基盤を持ちながらも太陽光や蓄電池に関する知識が不足しているアライアンス先とタッグを組み、販売活動を進めることで、共に販売を行っています。

事業用太陽光が拡大する背景

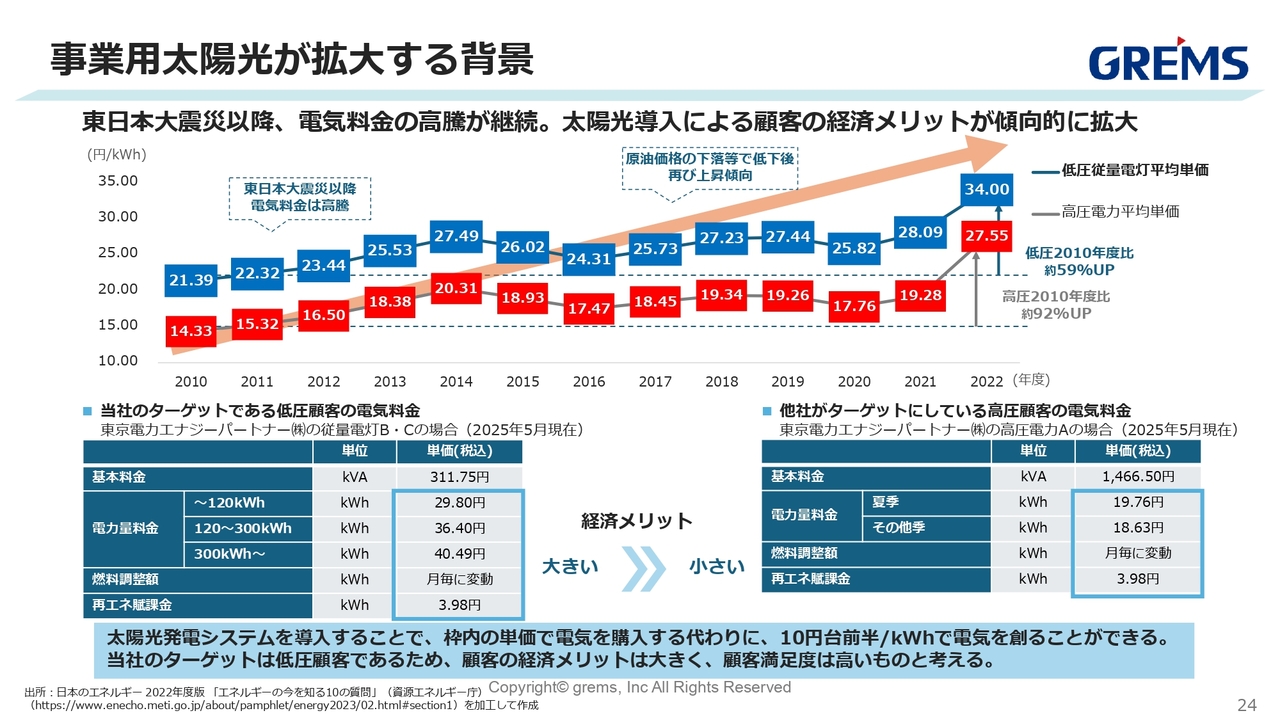

事業用太陽光の今後の展望について、過去の電気単価の推移をスライドに記載しています。ご覧いただくとわかるように、東日本大震災以降、電気単価は概ね右肩上がりで推移してきました。

2017年に原油価格が下落した際には、一時的に単価が下がる局面もありましたが、足元では青い部分が引き続き右肩上がりで推移しており、単価の上昇が続いています。これは地政学的リスクの影響も大きく、日本が化石燃料に大きく依存している現状が影響しているため、電気単価が非常に高い水準にある状況です。

スライド下部には、東京電力エナジーパートナーの従量電灯の料金メニューが記載されています。左側が低圧電力向けのメニュー、右側が高圧電力向けのメニューです。青い枠内の数値が、お客さまが実際に電力を購入する単価となりますが、高圧電力向けよりも低圧電力向けの料金が高く、例えば29.80円や36.40円といった単価になっています。

一方で、私たちが提供する事業用太陽光発電システムでは、屋根上で発電した場合、単価約14円で発電することができます。低圧電力のほうが単価は高いことから、お客さまに対して「14円で発電できます」「この値差が利益になっていきます」「コスト削減につながっていきます」という提案で、低圧のほうが高圧向けより効率が良いという背景があります。

また、パネルの単価については、お客さまによって「従来から提案がある」や「以前検討したが、費用対効果が合わなかった」という声があります。当時は売電として余剰電力の買い取り制度が提案されていましたが、現在ではパネルの単価が非常に下がり、電力の単価は上がっているため、自家消費型の太陽光はお客さまが導入しやすい条件がそろっています。したがって、今後も需要を取り続けられると考えています。

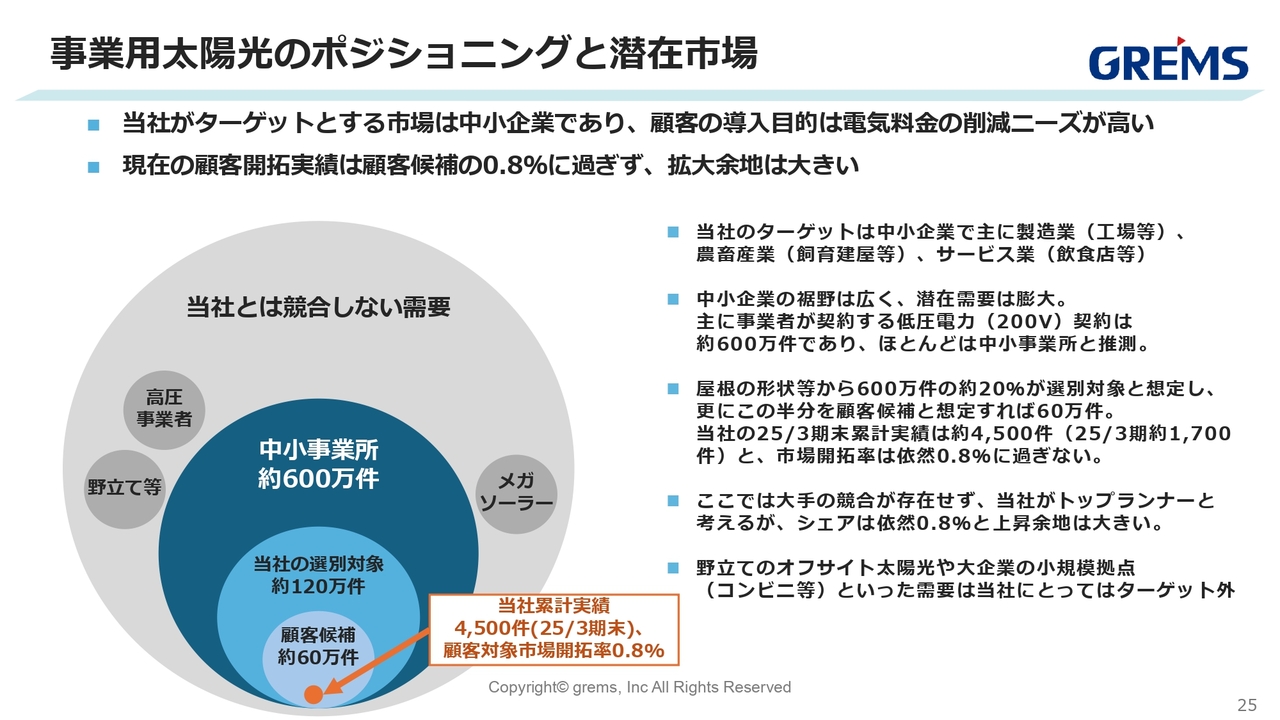

事業用太陽光のポジショニングと潜在市場

事業用太陽光のポジショニングと潜在市場についてです。当社のターゲットとしている中小企業全体のマーケットは約600万件の規模があります。特に私たちは屋根にパネルを設置できる環境を前提としており、主に製造業や畜産農家、サービス業など、ロードサイドの企業がターゲットとなります。

600万件のうち、200ボルトの三又コンセントを使用している企業を中小企業として想定していますが、当然ながら600万件すべてのお客さまが導入できるわけではありません。屋根の向きが南向きか北向きか、設置が可能かどうかなどの条件を踏まえると、そのうち約20パーセント、120万件が対象になると考えています。

提案および受注が可能な候補としては、その中でさらに約60万件と見込んでいます。実際に私たちが昨年までに販売した件数は4,500件です。保守的にマーケットのサイズ感を見積もった場合でも、市場開拓率は0.8パーセントとなり、十分に開拓の余地があると考えています。

現在、競合がいない状況ではありますが、仮に競合が参入したとしても、市場規模としてはまだ十分に開拓できる余地があります。投資家のみなさまには、当社の予算達成の確度にはこのような裏付けがあることもご理解いただければと思います。

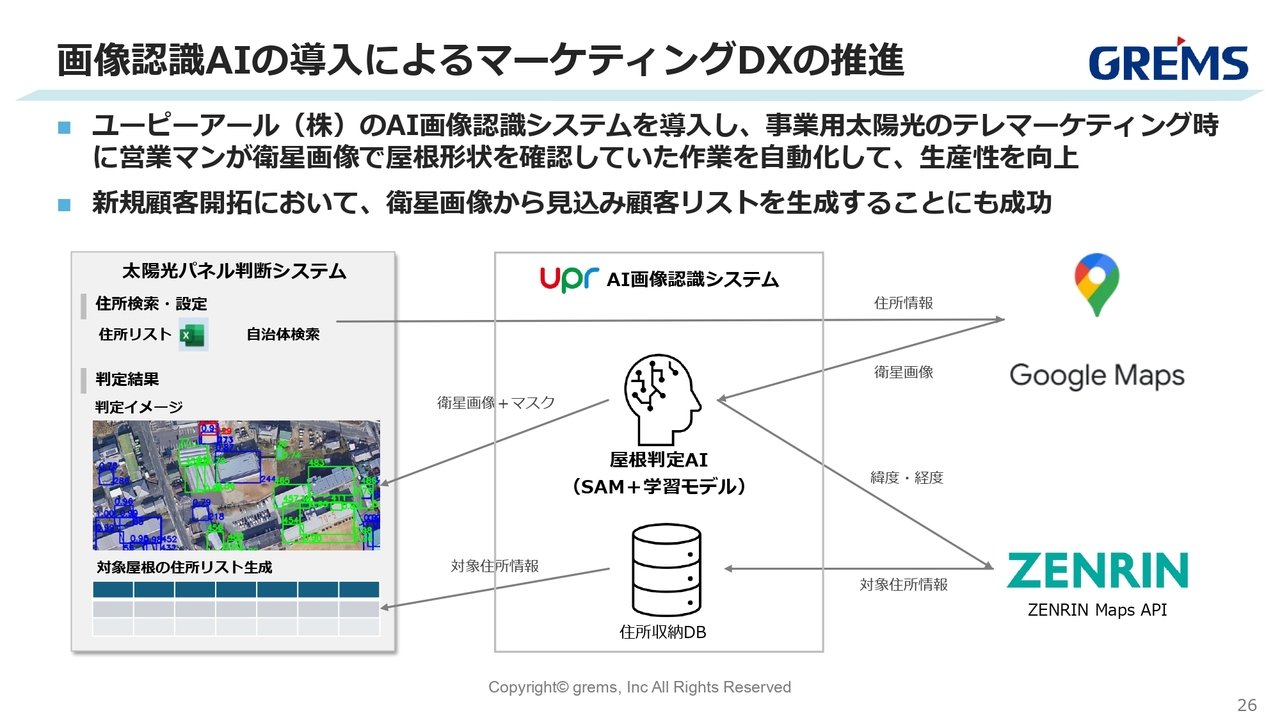

画像認識AIの導入によるマーケティングDXの推進

こちらのスライドでは、各顧客について、マップなどを確認しつつパネルを設置できるかを判断する作業について説明しています。この作業は、先ほど述べた120万件のうち60万件を探し出すために、手作業で行っていました。

前期の終わりからはAIを活用し、パネルがある程度設置できそうな地点をAIでピックアップする仕組みを導入しました。ピックアップした地点には一気にDMを送付するなど、テレマーケティングをかける仕組みと連動させています。

これらは我々が独自に開発した技術で、当社のみが使用できるものです。この仕組みの導入により、業務の効率化をさらに進めています。人海戦術だけに頼らず、効率を重視し、先進技術やトレンドを取り入れた結果、非常に効率が向上しました。優れた仕組みを開発できたことをうれしく思っています。

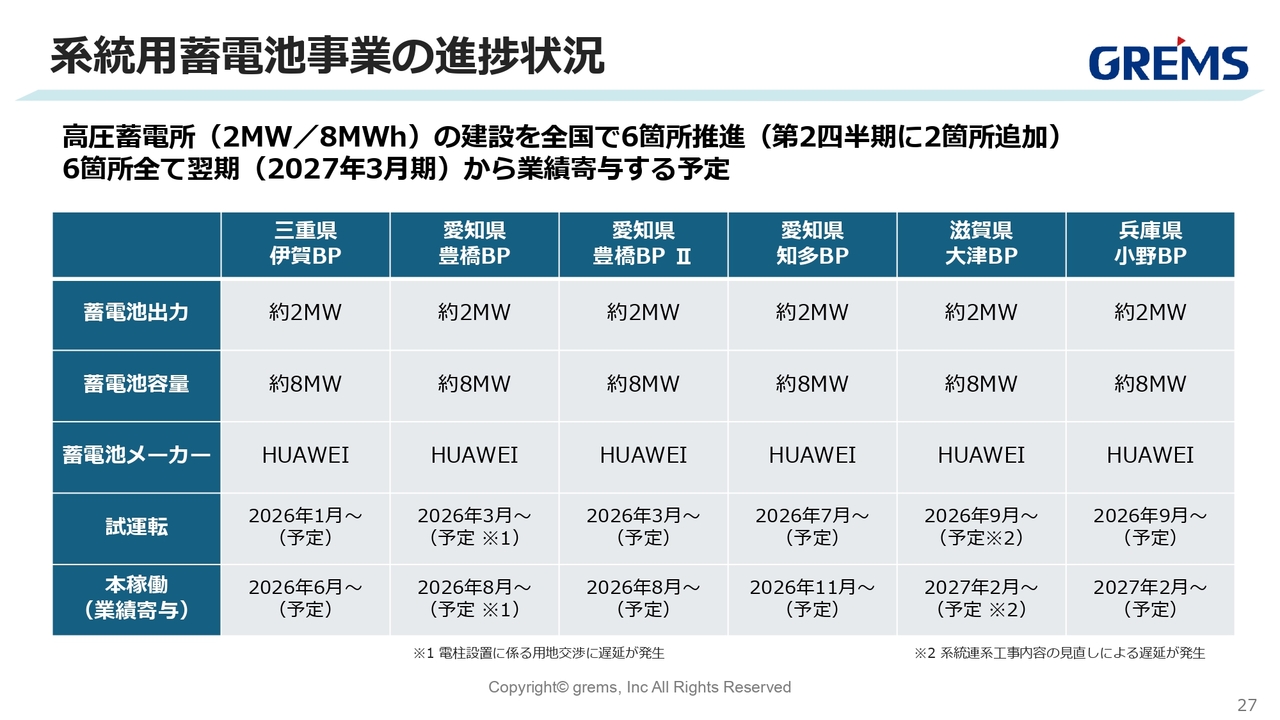

系統用蓄電池事業の進捗状況

系統用蓄電池事業の進捗状況です。現在6箇所で系統用蓄電池を契約しており、順次建設を進めています。本年度は業績には特に寄与しませんが、2027年3月期の下期あたりから徐々にプラスの影響が出ると予想しています。

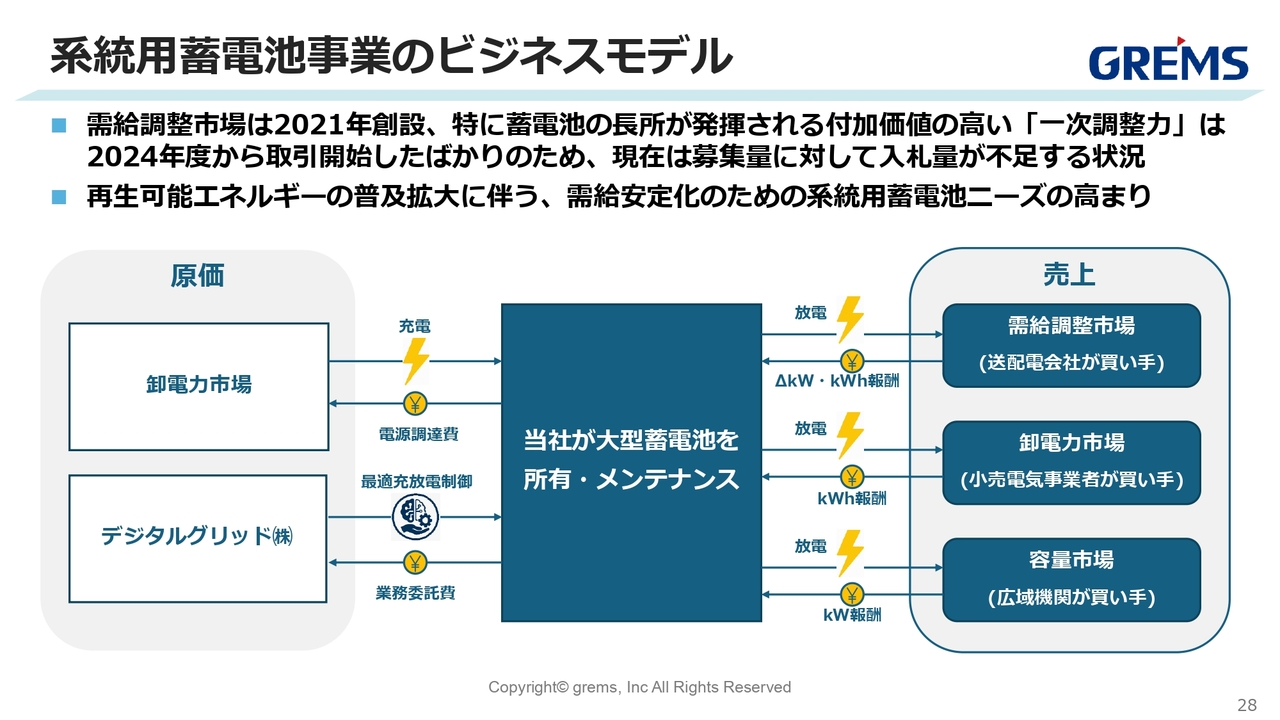

系統用蓄電池事業のビジネスモデル

系統用蓄電池事業のビジネスモデルについてです。需給調整市場において新しい仕様が解放され、完成しました。現状では、足元の募集量に対して入札量が不足している状況です。この先の見通しについては、入札制度の性質上、状況を確定することはできません。

ただし、新しい市場の流れ自体においては、まったくの異業種からの新規参入というわけではなく、もともと太陽光パネルや蓄電池を販売しながら、将来的には当社の電源の1つとしても利用できる可能性があります。そのため、この市場との親和性も高いと言えます。

投資額としては約30億円で行っています。この投資により、来期から再来期の業績にプラスの影響を与えたいと考えています。

経営理念(2025年10月1日リリース)

当社は2005年に創業し、2025年7月で丸20年を迎えました。この機会に、企業理念やパーパスとともに企業スローガン・コーポレートアイデンティティを更新しました。

グリムスは、中小企業のお客さまに対し、コスト削減のための省エネ機器、太陽光パネル、蓄電池など、さまざまなサービスを提供しています。しかし、お客さまがそのような情報を把握し、導入していくには高いハードルがあります。

我々は、積極的に情報を収集し、お客さまに適切なご提案を行うことで、その情報格差を埋めるべく尽力しています。このような取り組みを通じて、中小企業の経営力改善を実現し、削減したコストを新たな投資に回していただくことで、活力と競争力のある企業を増やしていきたいと考えています。これが、我々が新たに掲げたパーパスです。

また、「経営に新しいエネルギーを」というスローガンには、お客さまのコスト削減を実現するとともに、エネルギーをさらに新たな投資に活用していただきたいという理念が込められています。

ロゴマークについては、従来のカラフルなコーポレートロゴから一新し、青と赤を基調としたデザインにしました。青は、昼間の太陽光パネルが発電している時の空の色をイメージしており、赤い三角はエネルギー分野における我々の目指す未来を象徴しています。

20年の節目を迎え、グループ全体で目標設定やパーパスを刷新し、従業員一同が一致団結して運営に取り組める体制が整っています。足元の中間実績も良好であり、期末に向けても調子や状況が非常に良い状態です。引き続き、グループ会社の業績にご注目いただければと思います。

以上で私からの事業説明および中間決算の説明を終わります。ご視聴ありがとうございました。

質疑応答:事業用太陽光の

新着ログ

「電気・ガス業」のログ