【QAあり】イオンファンタジー、大型・標準店の出店拡大が順調に継続し、国内事業は売上高・営業利益ともに過去最高を更新

目次

藤原徳也氏(以下、藤原):株式会社イオンファンタジー代表取締役社長の藤原です。本日は早朝より弊社の決算説明会にご参加いただき、誠にありがとうございます。

目次のとおり、連結決算概要、重点取り組み概要、2026年2月期の重点施策および連結業績予想についてお話しします。

会社概要

こちらは会社概要です。

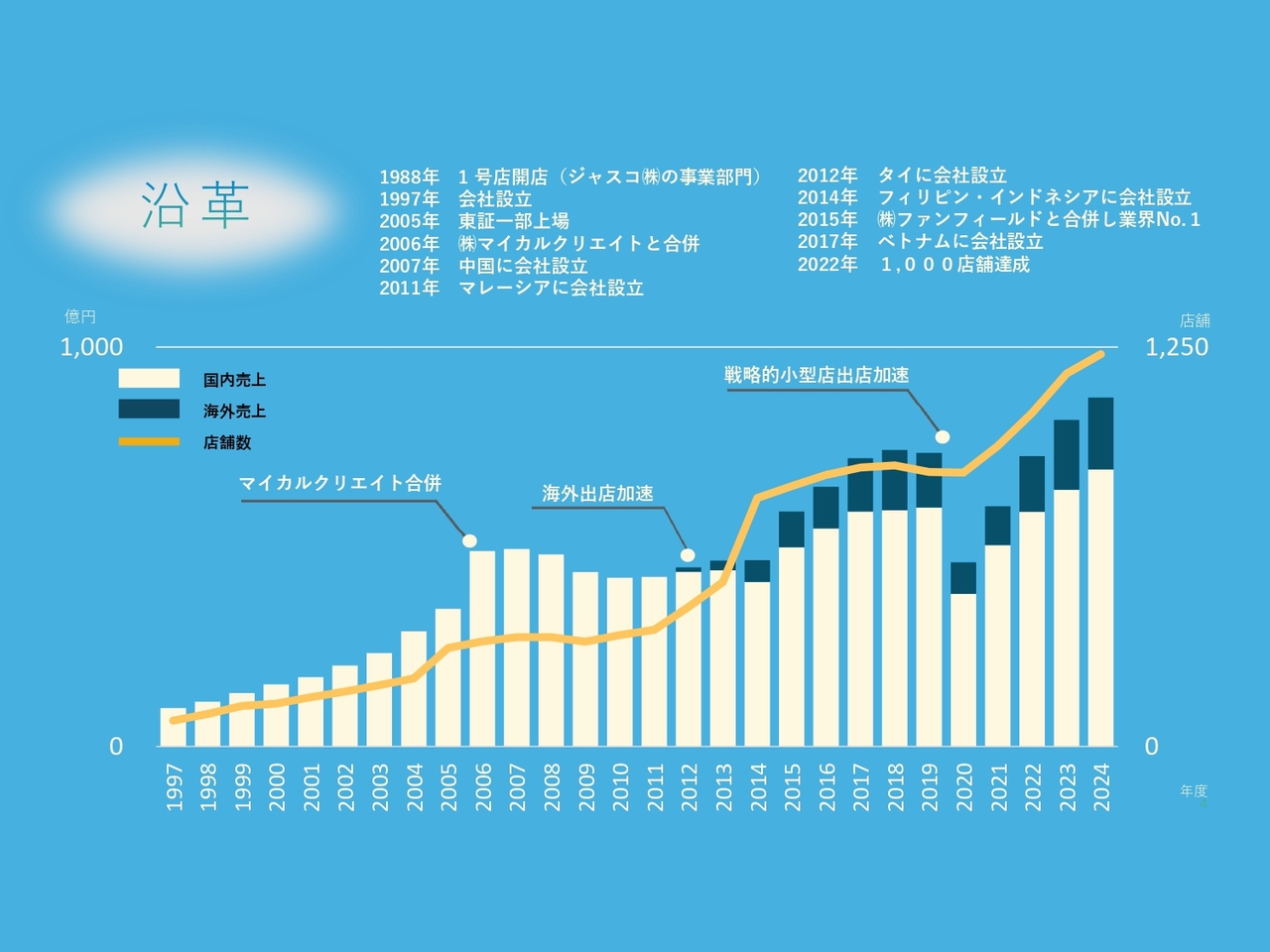

沿革

続いて沿革です。

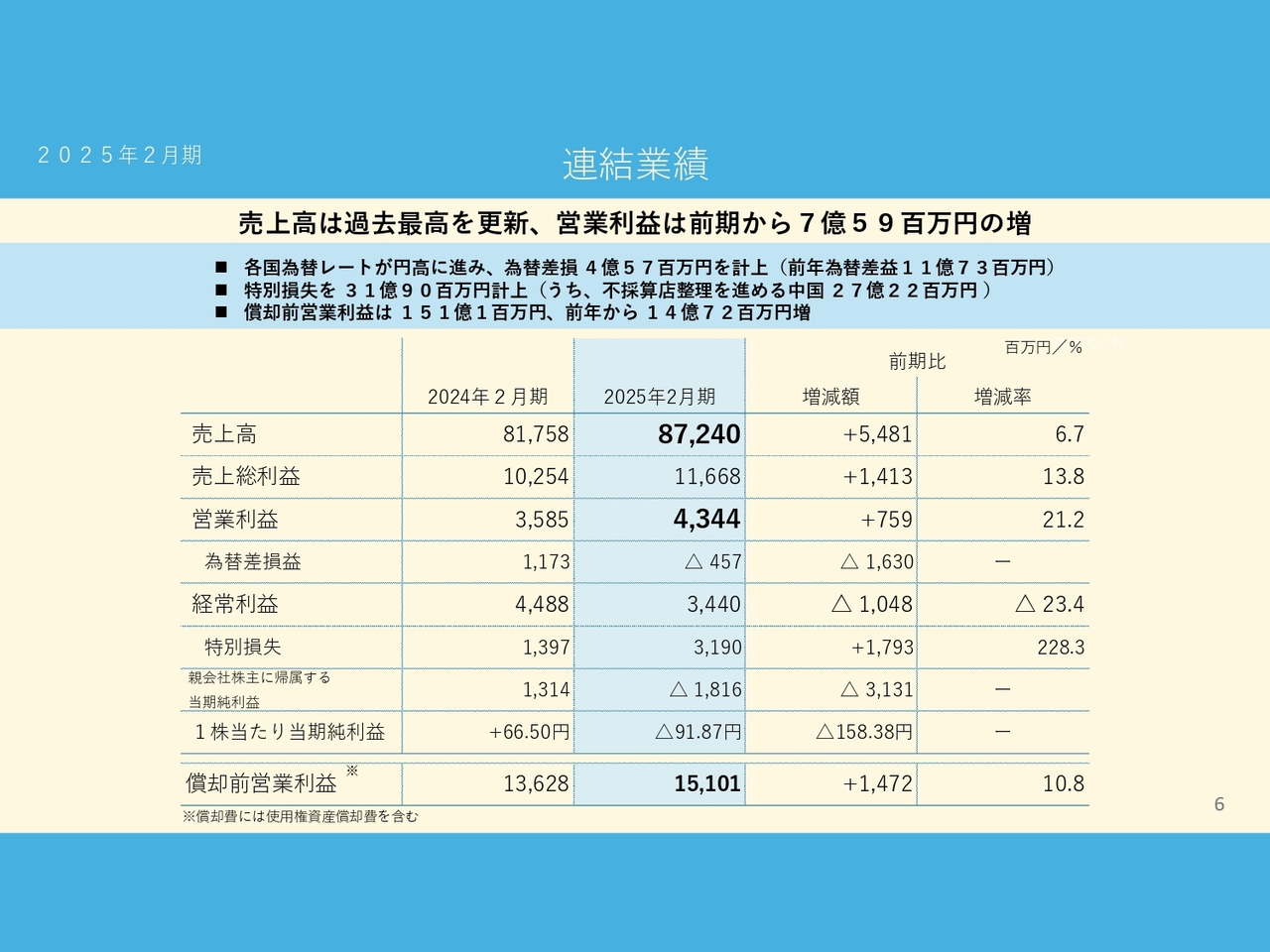

連結業績

2025年2月期の連結決算概要です。売上高872億4,000万円、営業利益43億4,400万円、経常利益34億4,000万円、親会社株主に帰属する当期純損失18億1,600万円となりました。売上高は過去最高、営業利益は前期から7億5,900万円増加しました。

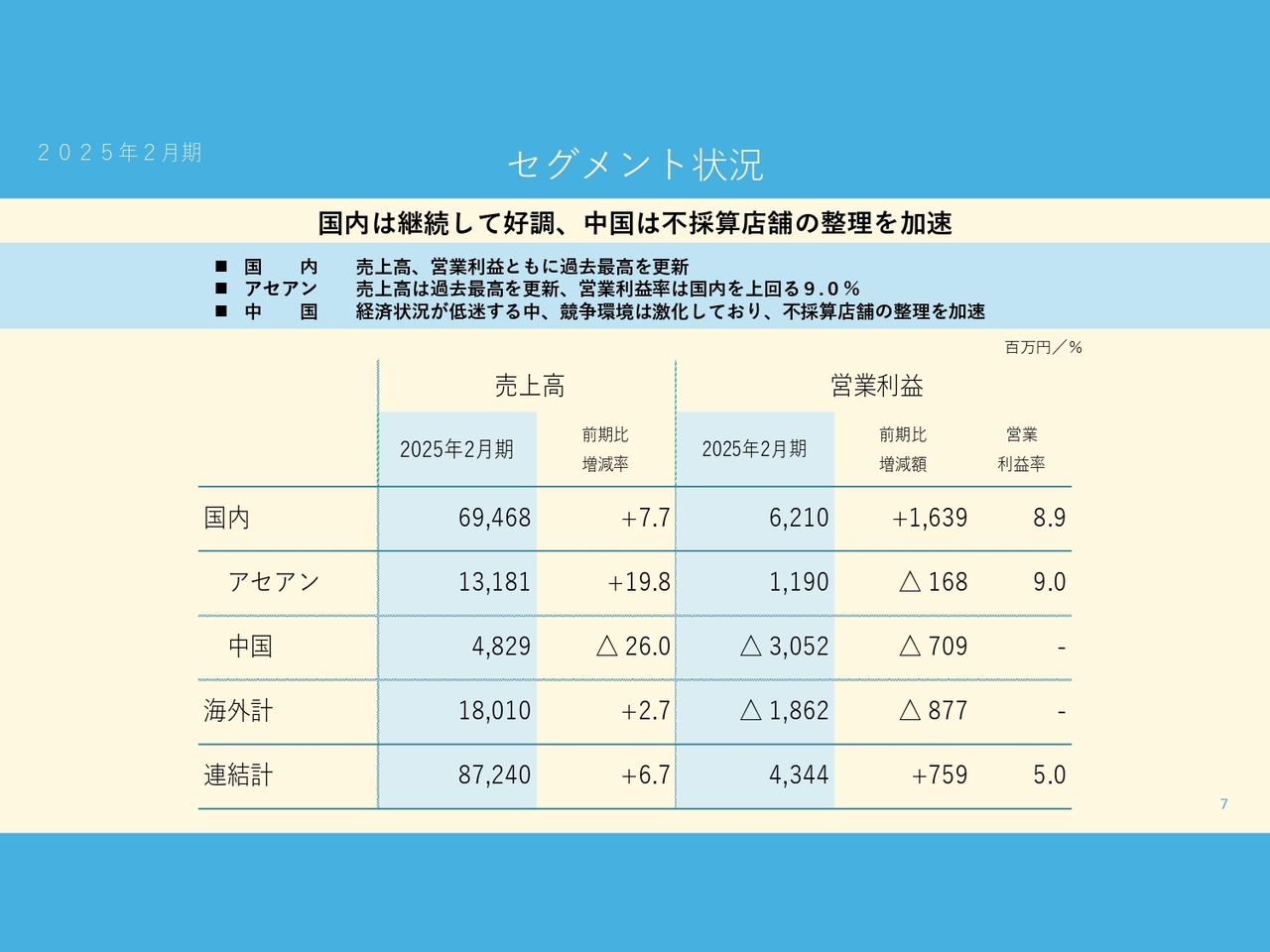

セグメント状況

セグメント別の状況です。国内事業は、売上高が前期比7.7パーセント増の694億6,800万円、営業利益は前期から16億3,900万円増の62億1,000万円となりました。

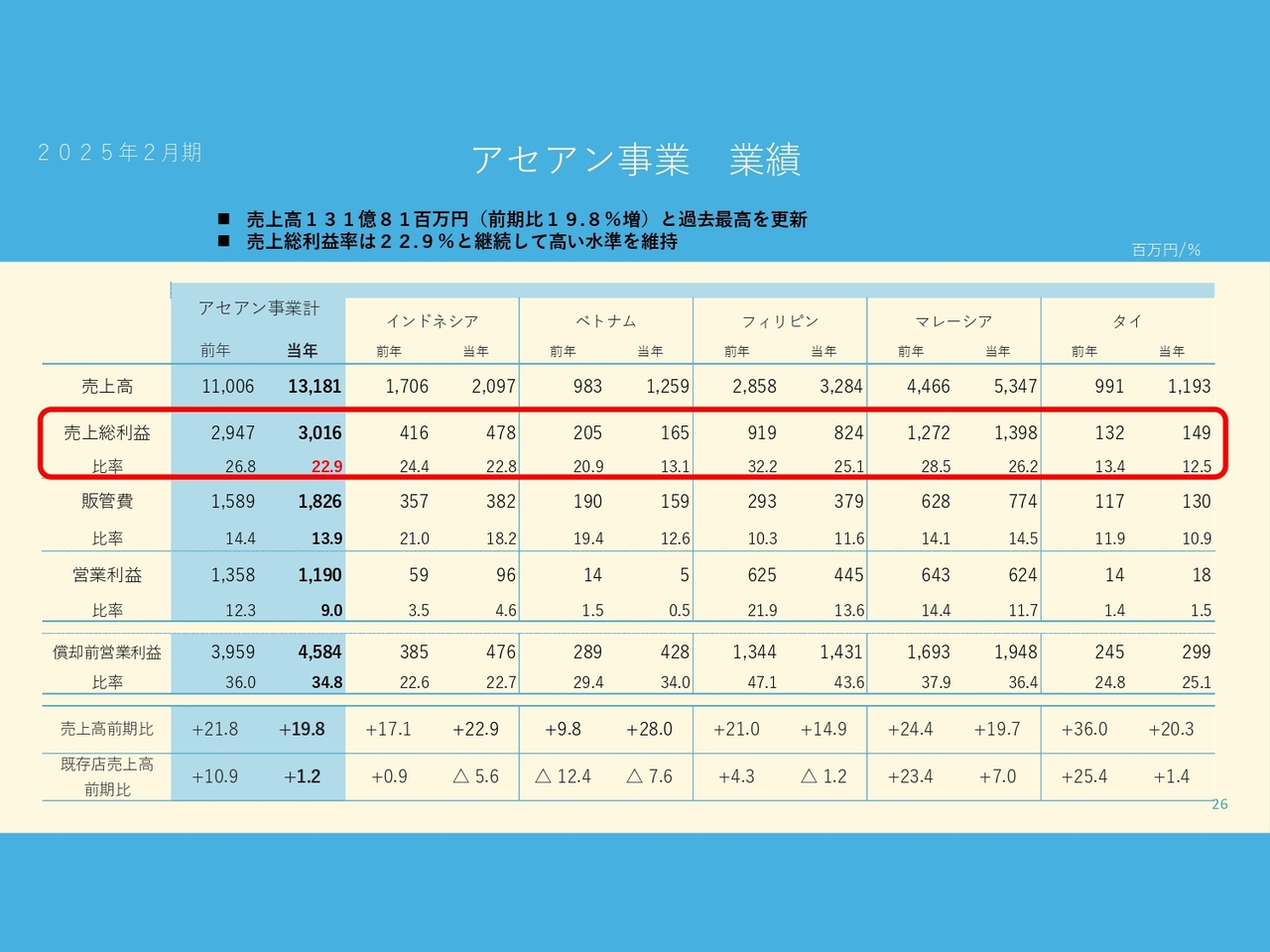

アセアン事業は、売上高が前期比19.8パーセント増の131億8,100万円、営業利益は11億9,000万円でした。中国事業は、売上高48億2,900万円、営業損失30億5,200万円となりました。

国内事業は、売上高・営業利益ともに過去最高を更新、アセアン事業は、売上高が3期連続で過去最高を更新しました。

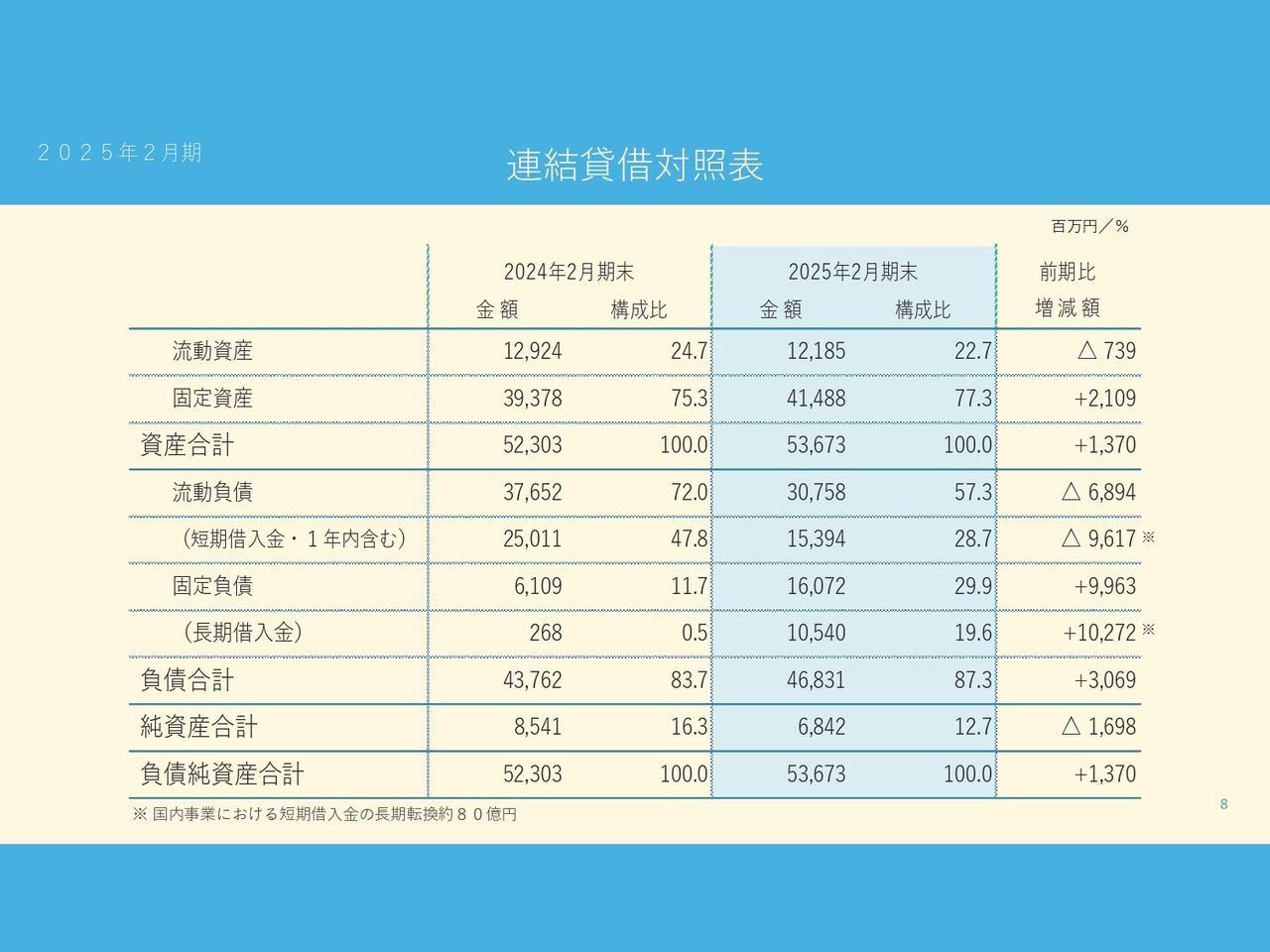

連結貸借対照表

連結貸借対照表です。後ほどご確認ください。

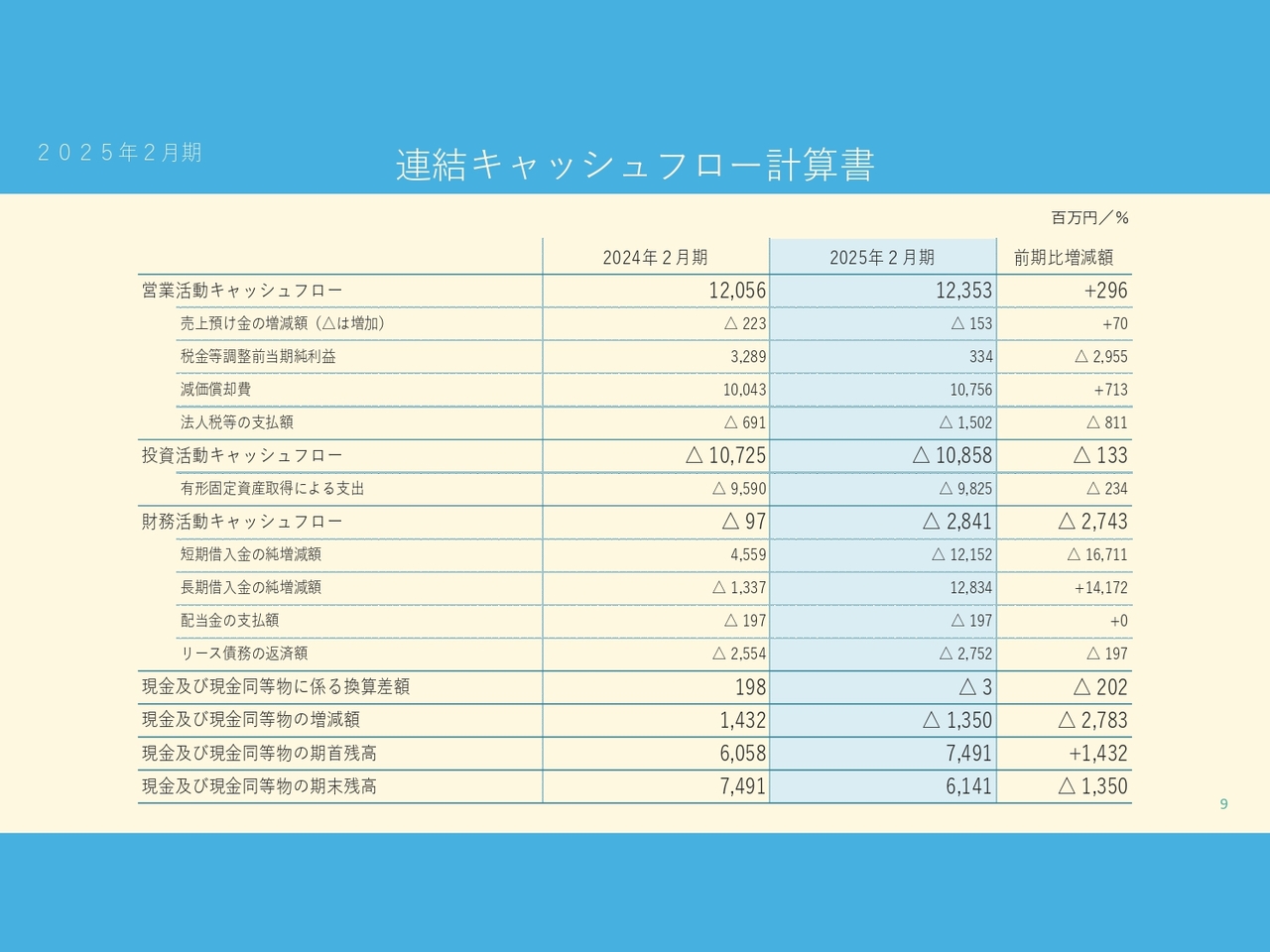

連結キャッシュフロー計算書

連結キャッシュフロー計算書です。後ほどご確認ください。

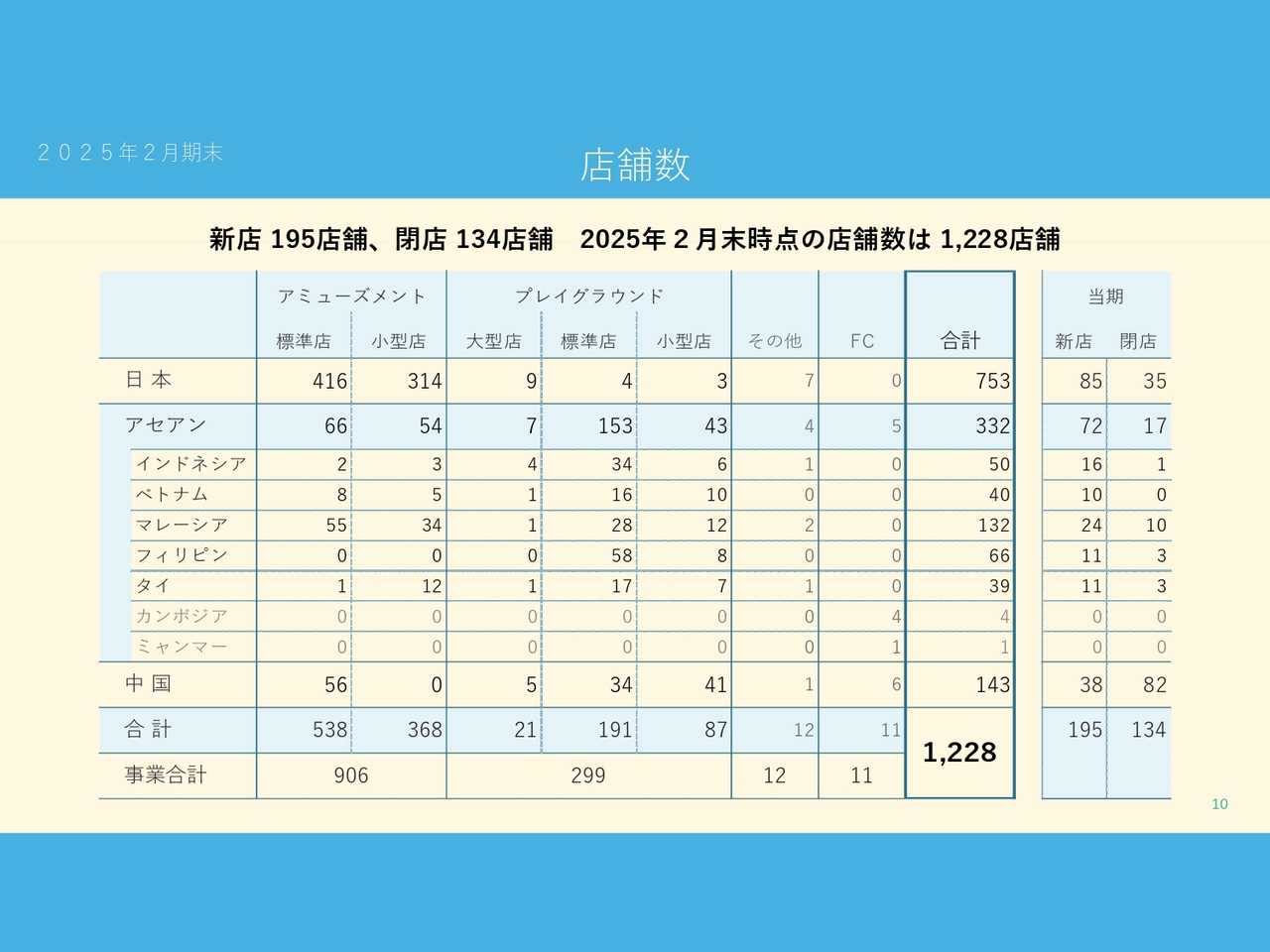

店舗数

店舗数です。2025年2月末時点で、国内・海外合計で1,228店舗となりました。当期は新店195店舗を出店しました。

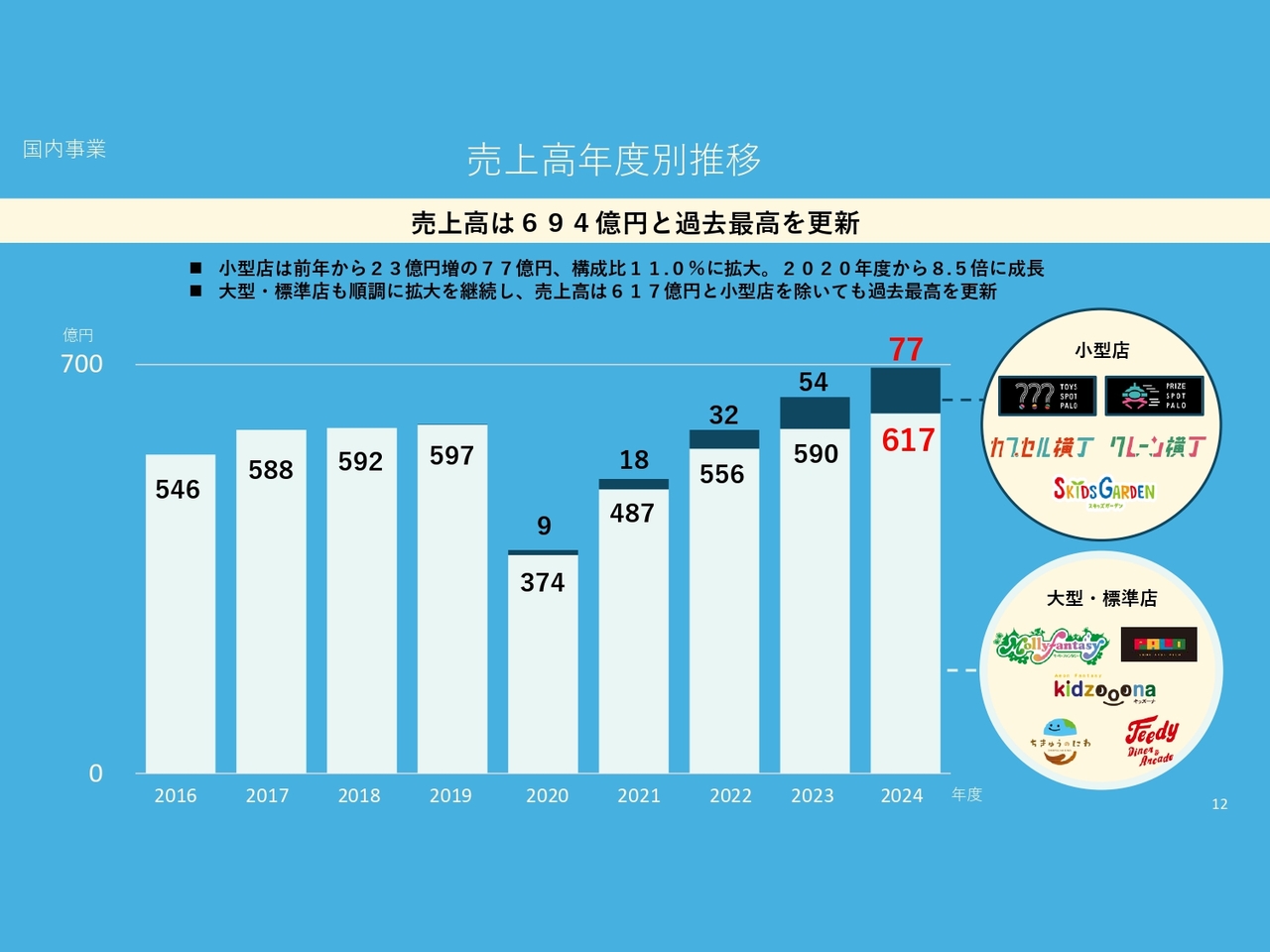

国内事業 売上高年度別推移

続いて、2025年2月期重点取り組みの概要です。はじめに国内事業の売上高年度別推移についてご説明します。小型店の売上高は、前期から23億円増の77億円となり、戦略的に出店拡大を始めた2020年度から約8.5倍に成長しました。

大型・標準店の売上高は617億円で、過去最高となりました。これにより、国内事業全体の売上高は694億円と、昨年度に引き続き過去最高を更新しました。

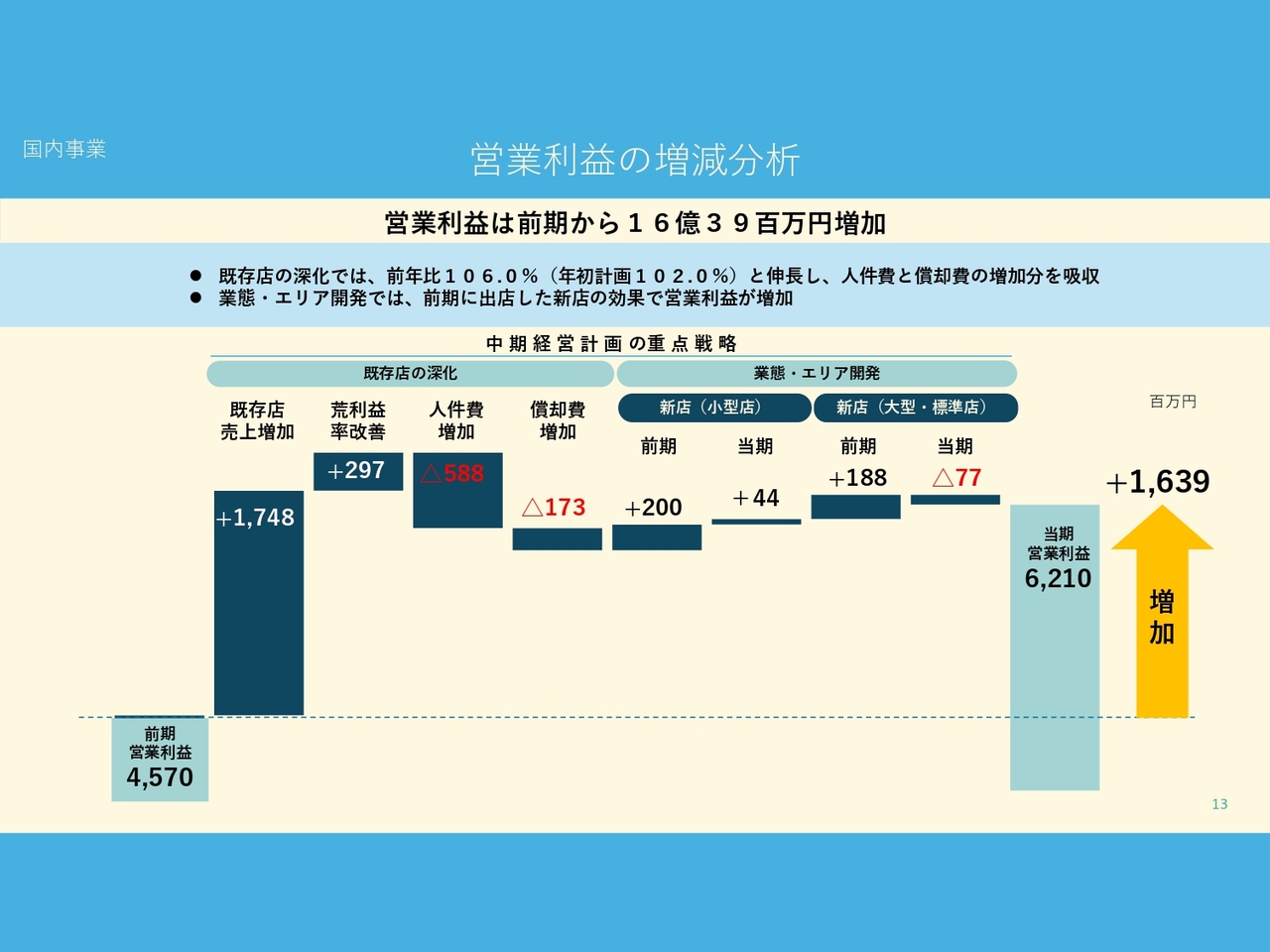

国内事業 営業利益の増減分析

営業利益の増減分析です。中期経営計画の重点戦略である、既存店の進化に対する取り組みでは、売上増と粗利率の改善により、人件費と償却費の増加分をカバーしました。業態・エリア開発では、前期新店の効果3億8,800万円に加え、当期新店の小型店が初年度で黒字となりました。

これらの結果、営業利益は前期から16億3,900万円増加し、62億1,000万円と過去最高を更新しました。

国内事業 既存店の深化 部門別売上高推移

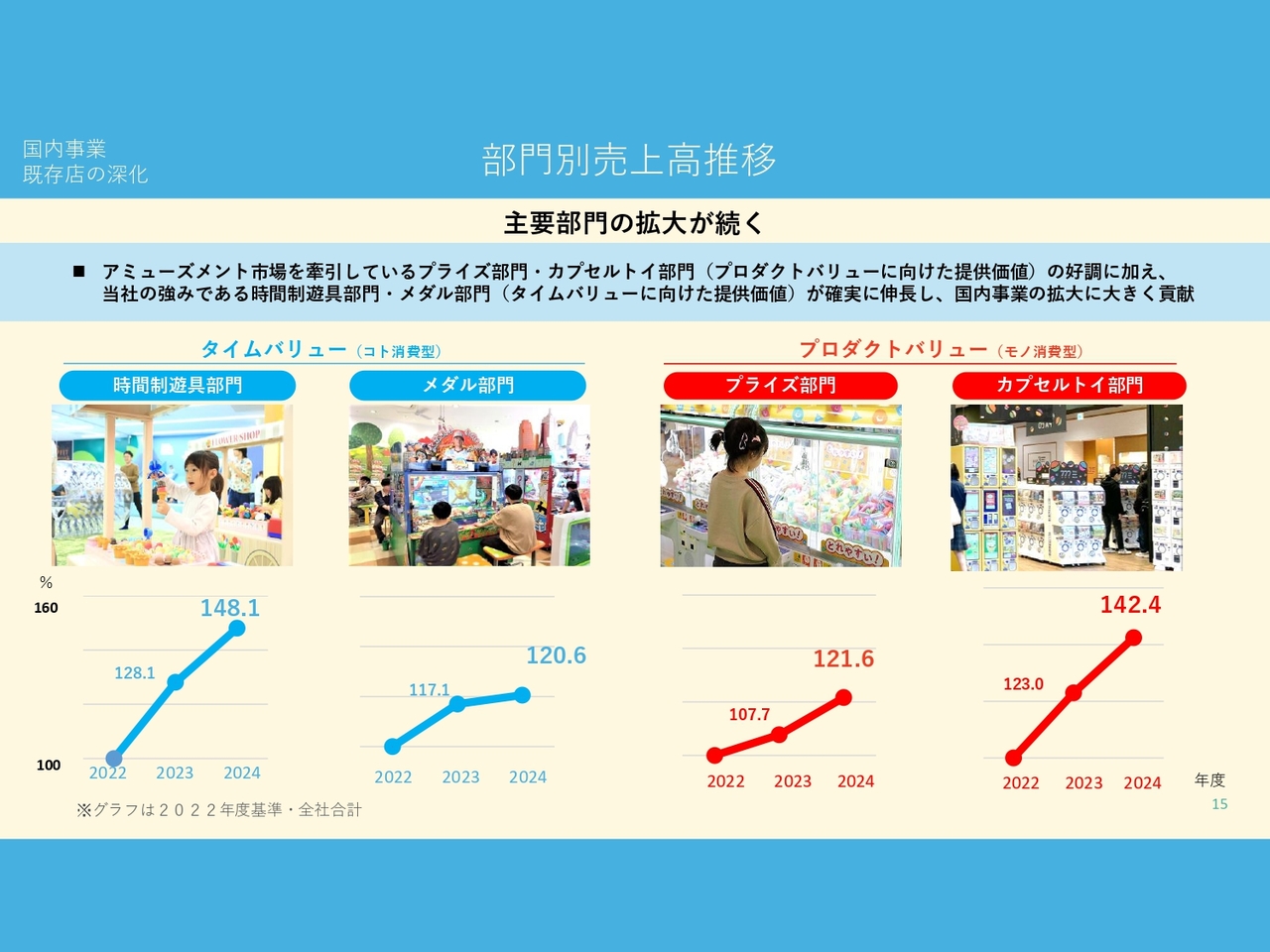

ここからは、中期経営計画の事業戦略である既存店の深化と、業態・エリア開発の取り組みについてご説明します。

部門別売上高推移です。主要部門はいずれも順調に拡大しています。アミューズメント市場を牽引しているプライズ部門・カプセルトイ部門の伸長に加え、当社の強みであるタイムバリューを提供する時間制遊具部門とメダル部門を継続的に強化することにより、国内事業全体の売上に貢献しています。

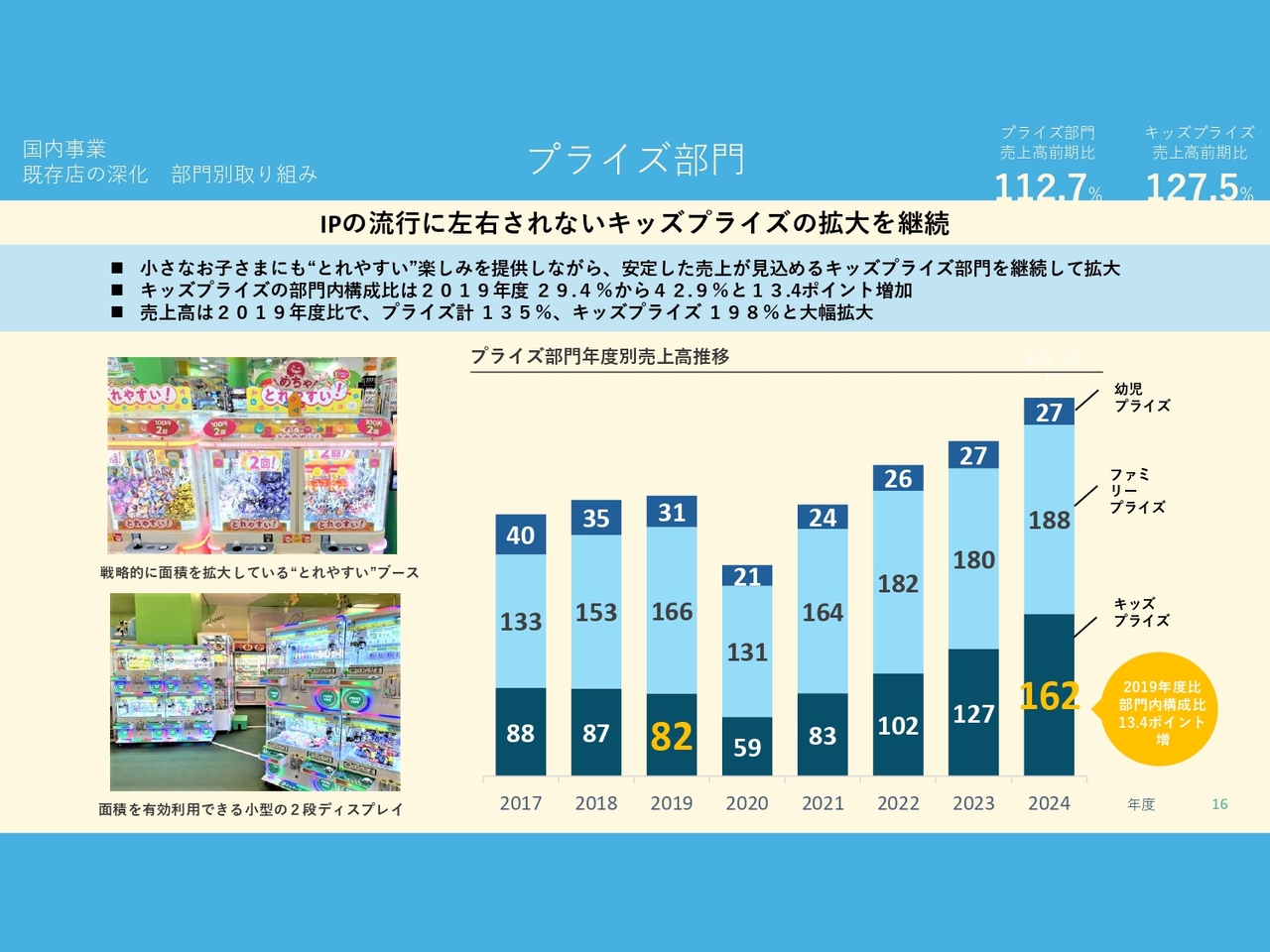

国内事業 既存店の深化 部門別取り組み プライズ部門

部門別の詳細をご説明します。はじめにプライズ部門です。こちらは引き続きキッズプライズを強化しています。キッズプライズは、IPの流行に左右されない安定した人気のある景品の展開と、小さなお子さまにも安心して遊んでいただける“とれやすい”ブースの拡大を戦略的に実施してきました。

プライズ部門におけるキッズプライズの売上構成比は42.9パーセントと、強化を開始した2019年度から13.4ポイント拡大し、プライズ部門の伸長に大きく貢献しました。

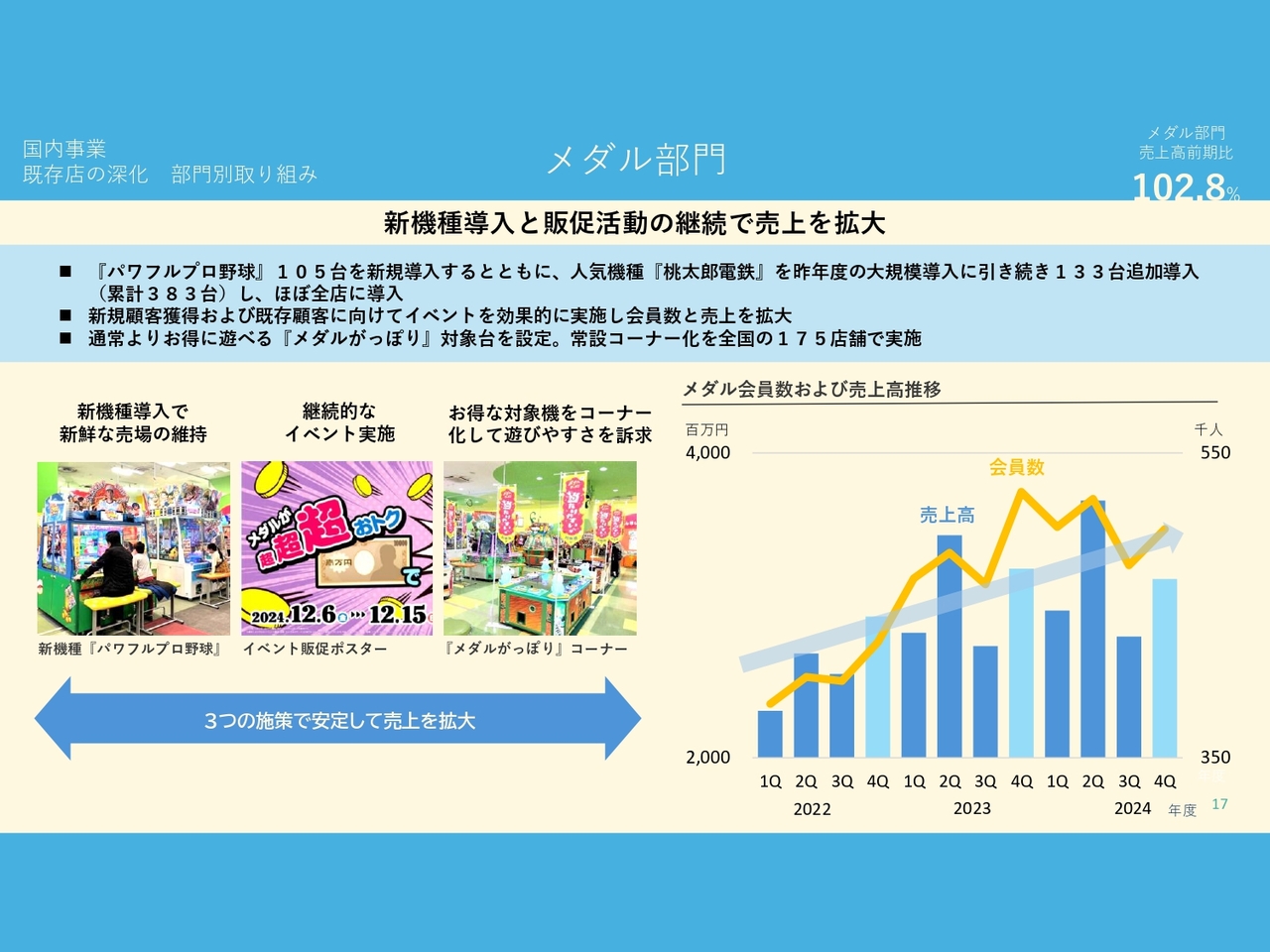

国内事業 既存店の深化 部門別取り組み メダル部門

次にメダル部門です。当期は新機種「パワフルプロ野球」105台と、人気機種の「桃太郎電鉄」を、昨年度の大規模導入に引き続き133台追加導入しました。併せて、「1万円でメダル1万枚」イベントなどの販売促進を効果的に実施しました。

また、当期より、お得に遊べる「メダルがっぽり」コーナーを175店舗で実施しました。これらの取り組みによりメダル会員数が増加し、連動して売上も拡大しています。

国内事業 既存店の深化 部門別取り組み 体感部門『よくばりパス』

次に、体感部門です。体感部門では、定額で遊び放題の「よくばりパス」を進化させた「マイよくばりパス」の導入店を拡大しました。

「マイよくばりパス」では、従来の「よくばりパス」に加え、お客さまが遊んで貯めたポイントをプレゼント品に交換できる機能を付加しました。導入店舗の「マイよくばりパス」の売上が約20パーセント増加しており、来期以降も拡大していく計画です。

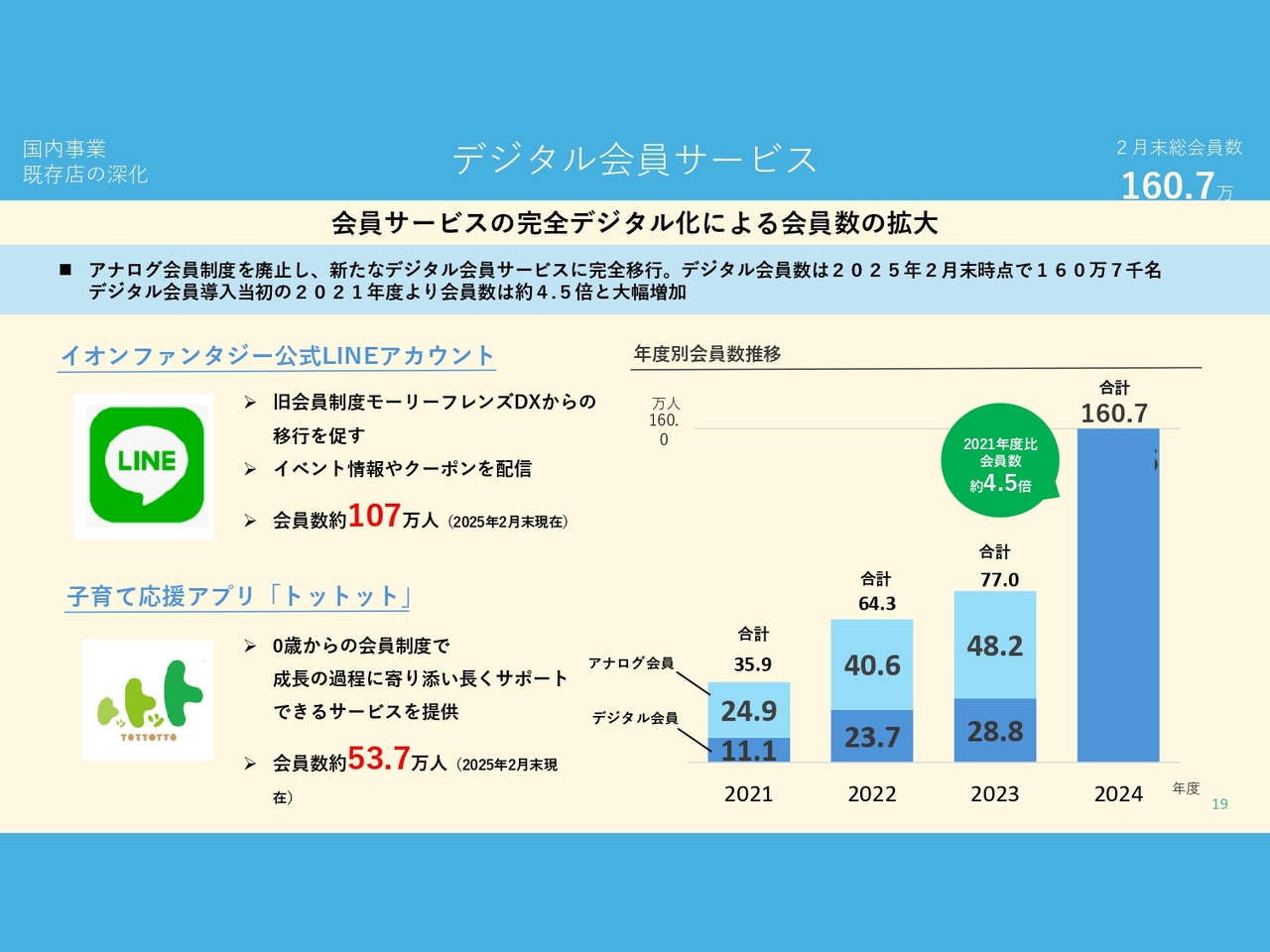

国内事業 既存店の深化 デジタル会員サービス

次に、デジタル会員サービスの取り組みです。当期は旧アナログ会員制度を廃止し、新会員制度としてイオンファンタジー公式LINEアカウントと、0歳から会員になれる子育て応援アプリ「トットット」をリリースしました。

上半期までに、アナログ会員と旧デジタル会員を含むほぼすべての会員が新デジタル会員に移行し、2025年2月末の総会員数は約160万7,000名となりました。

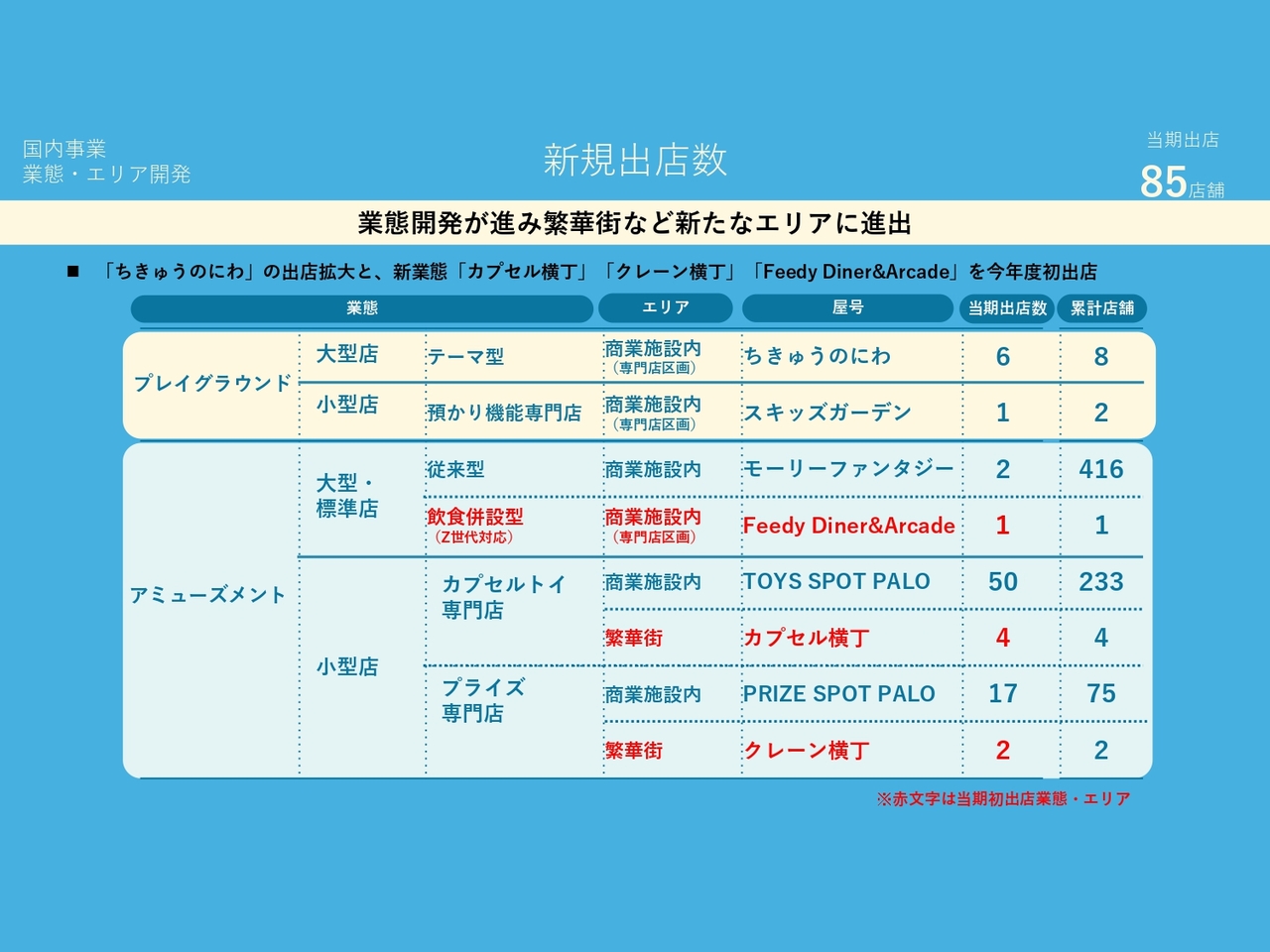

国内事業 業態・エリア開発 新規出店数

続いて、業態・エリア開発の取り組みについてご説明します。当期の国内新規出店数は、合計85店舗となりました。プレイグラウンドでは、「ちきゅうのにわ」を6店舗、預かり機能専門店の「スキッズガーデン」を1店舗出店しました。

アミューズメントの大型・標準店では、「モーリーファンタジー」を2店舗、Z世代に対応した新業態「Feedy Diner&Arcade」を1店舗出店しました。

小型店では、カプセルトイ専門店の「TOYS SPOT PALO」を50店舗、繁華街に対応した新業態「カプセル横丁」を4店舗、プライズ専門店の「PRIZE SPOT PALO」を17店舗、繁華街に対応した新業態「クレーン横丁」を2店舗出店しました。新たな業態の開発により、出店エリアの拡大につながっています。

国内事業 業態・エリア開発 ちきゅうのにわ

業態別に詳細をご説明します。昨年度より出店を開始した「ちきゅうのにわ」は、大商圏向けのモデルと、中小商圏に向けたモデルの「ちきゅうのにわ“ぽっぷ"」を含め、当期は6店舗を出店し、累計8店舗となりました。

売上高計画比は、当期新店のみで129.1パーセント、8店舗全店で132.2パーセントと好調に推移しています。今後もさらに出店を強化していきます。

国内事業 業態・エリア開発 「Feedy Diner & Arcade」の出店

次に、「Feedy Diner&Arcade」です。こちらはZ世代にも対応したアミューズメントの大型新業態として、大阪のイオンモール茨木店にオープンしました。アミューズメントに飲食を併設し、さらにコスメブランドとコラボレーションしたシール機コーナーを設置しています。

Z世代のお客さまに加え、週末にはお子さまやファミリーのお客さまから好評をいただいています。

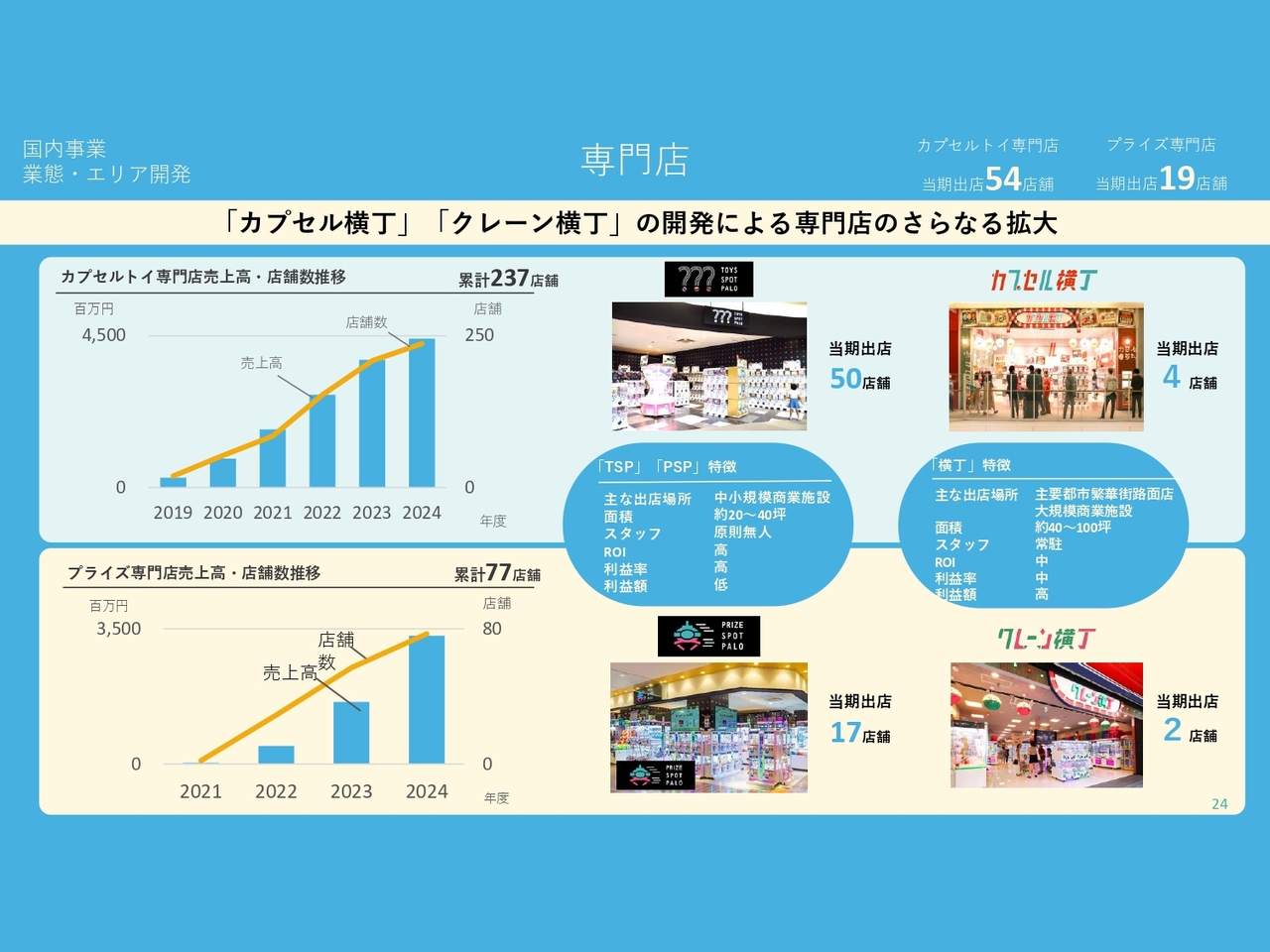

国内事業 業態・エリア開発 専門店

次に専門店です。当期は新業態「カプセル横丁」を4店舗、「クレーン横丁」を2店舗出店しました。

横丁業態は、都市部の繁華街や大規模商業施設を主な出店場所としています。東京の渋谷駅前や大阪の道頓堀に出店し、いずれも好調な売上となっています。これらの新業態と従来の業態を含めた累計店舗数は、カプセルトイ専門店237店舗、プライズ専門店77店舗となりました。

アセアン事業 業績

続いて、アセアン事業の重点取り組み概要についてご説明します。はじめにアセアン事業の業績です。売上高は131億8,100万円と過去最高を更新しました。売上総利益率は新店の拡大に伴い前年から低下していますが、22.9パーセントと高い水準を維持しています。

アセアン事業 国別取り組み インドネシア

国別の取り組みについてご説明します。まず、中期経営計画の事業戦略で成長率重視国としているインドネシアです。売上高成長率は前期比122.9パーセントとなりました。当期は「Kidzooona Safari」を含む3つの新業態を中心に16店舗を出店、累計50店舗となりました。

新業態の売上計画比は、プレイグラウンドの大型業態「Kidzooona Safari」が190パーセント、中小規模商業施設において出店可能な「KID'S BOX JUMBO」は110パーセント、デジタルと融合した「kidzooona with Little Planet」は101パーセントと、いずれも計画を上回り好調に推移しています。これまで未出店だった地域にも進出し、出店エリアを拡大しています。

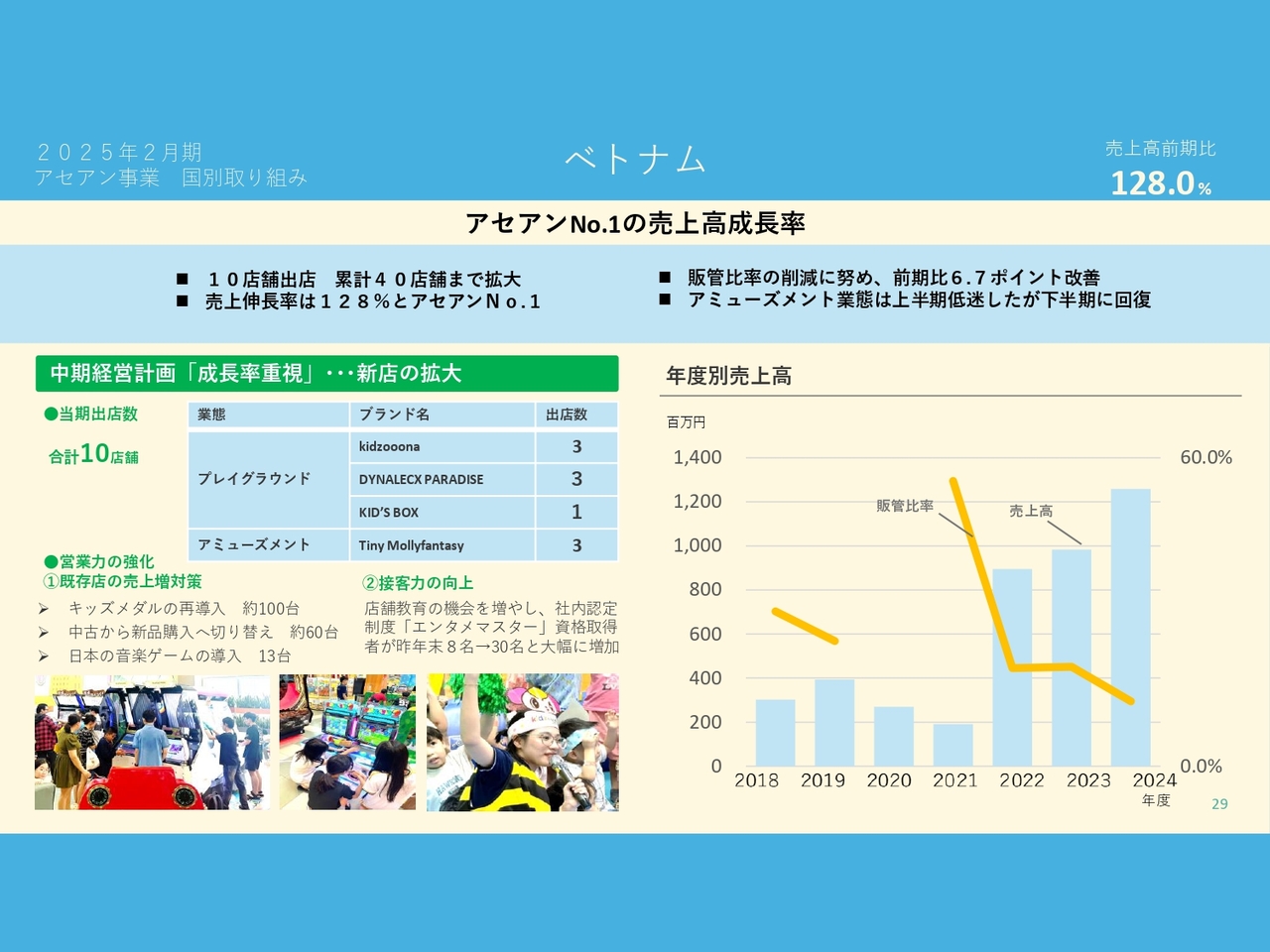

アセアン事業 国別取り組み ベトナム

続いて、同じく成長率重視国のベトナムです。売上高成長率は前期比128パーセントとなり、アセアンでナンバーワンの伸び率となりました。当期は10店舗出店し、累計40店舗となりました。併せて販管費率の削減に努め、前期比で6.7ポイント改善しました。

上半期不振であったアミューズメント事業では、キッズメダルや日本の音楽ゲームの導入など既存店を強化し、下半期以降売上が回復しました。

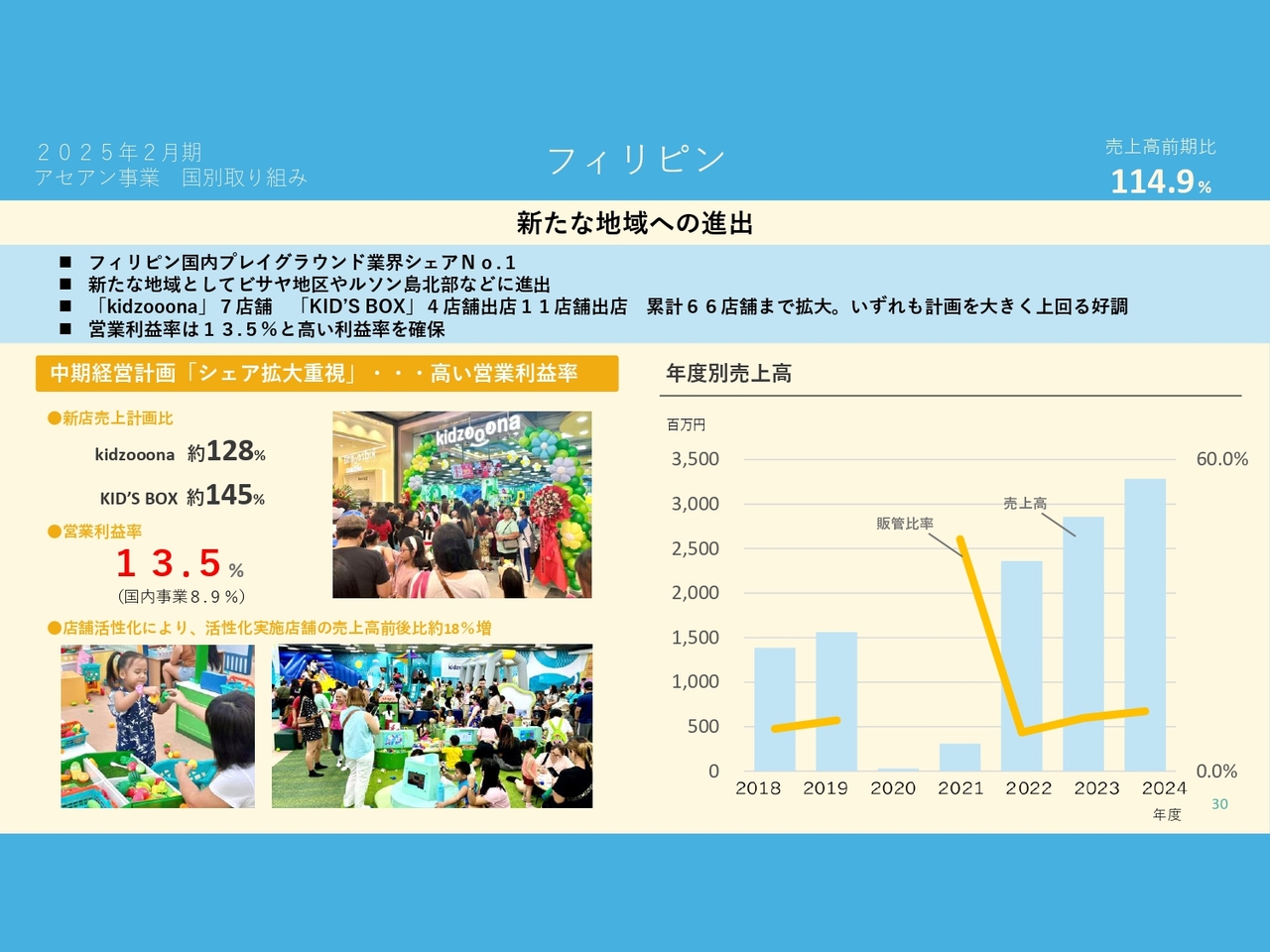

アセアン事業 国別取り組み フィリピン

続いて、シェア拡大重視国のフィリピンです。フィリピンでは、プレイグラウンド業界でシェアナンバーワンを確立しています。

当期は新たな地域への進出を含め、「kidzooona」7店舗、「KID'S BOX」4店舗を出店、累計66店舗となりました。新店はいずれも計画を上回り、好調に推移しています。営業利益率は、当社グループで最も高い13.5パーセントとなっています。

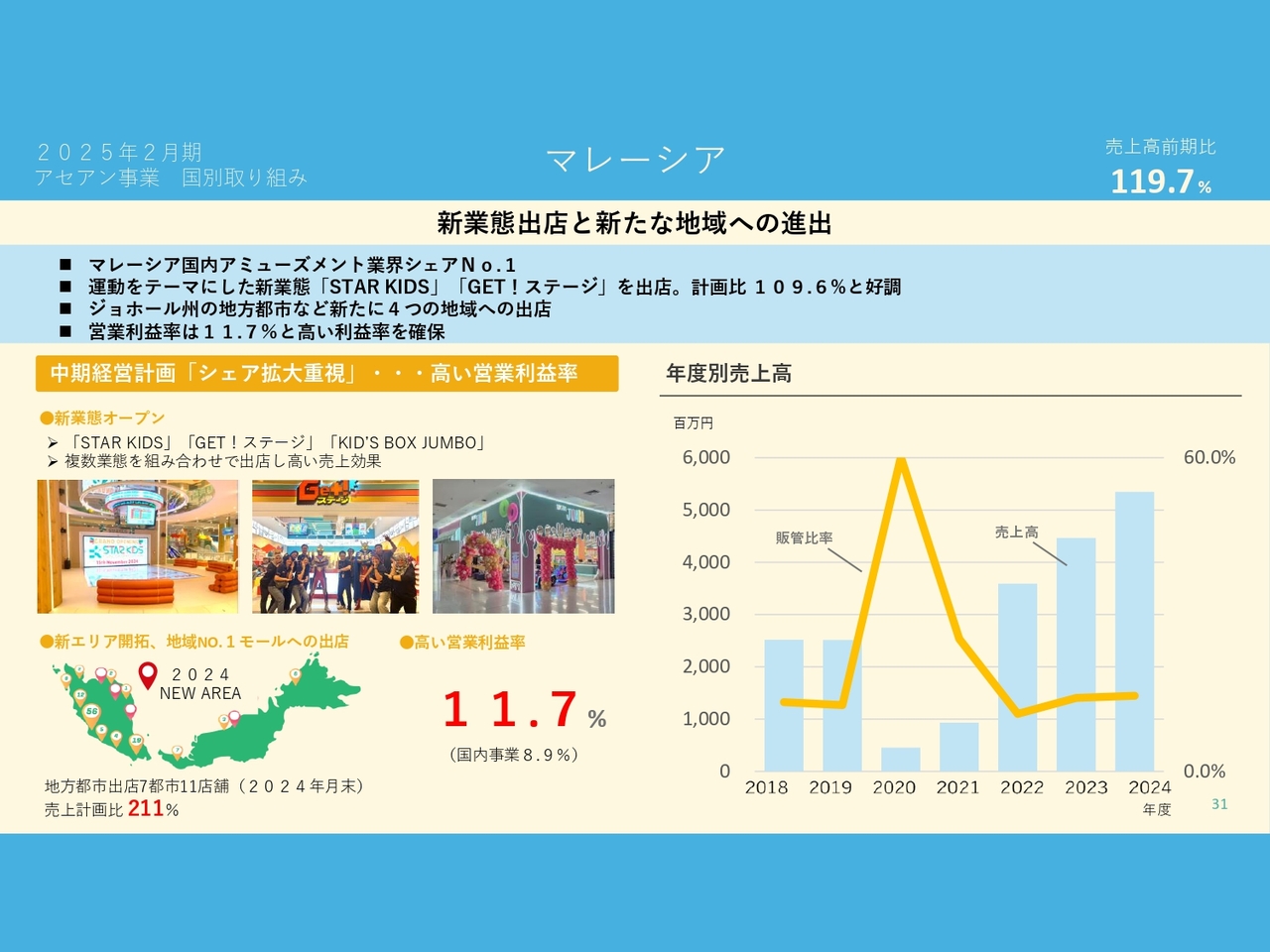

アセアン事業 国別取り組み マレーシア

次に、同じくシェア拡大重視国のマレーシアです。マレーシアでは、アミューズメント業界でシェアナンバーワンを確立しています。営業利益率は11.7パーセントと高い水準を維持しています。

当期は、新業態「STAR KIDS」「GET!ステージ」「KID'S BOX JUMBO」を出店し、これらを含め24店舗を出店、累計132店舗となりました。また、新たな地域に出店エリアを拡大しています。

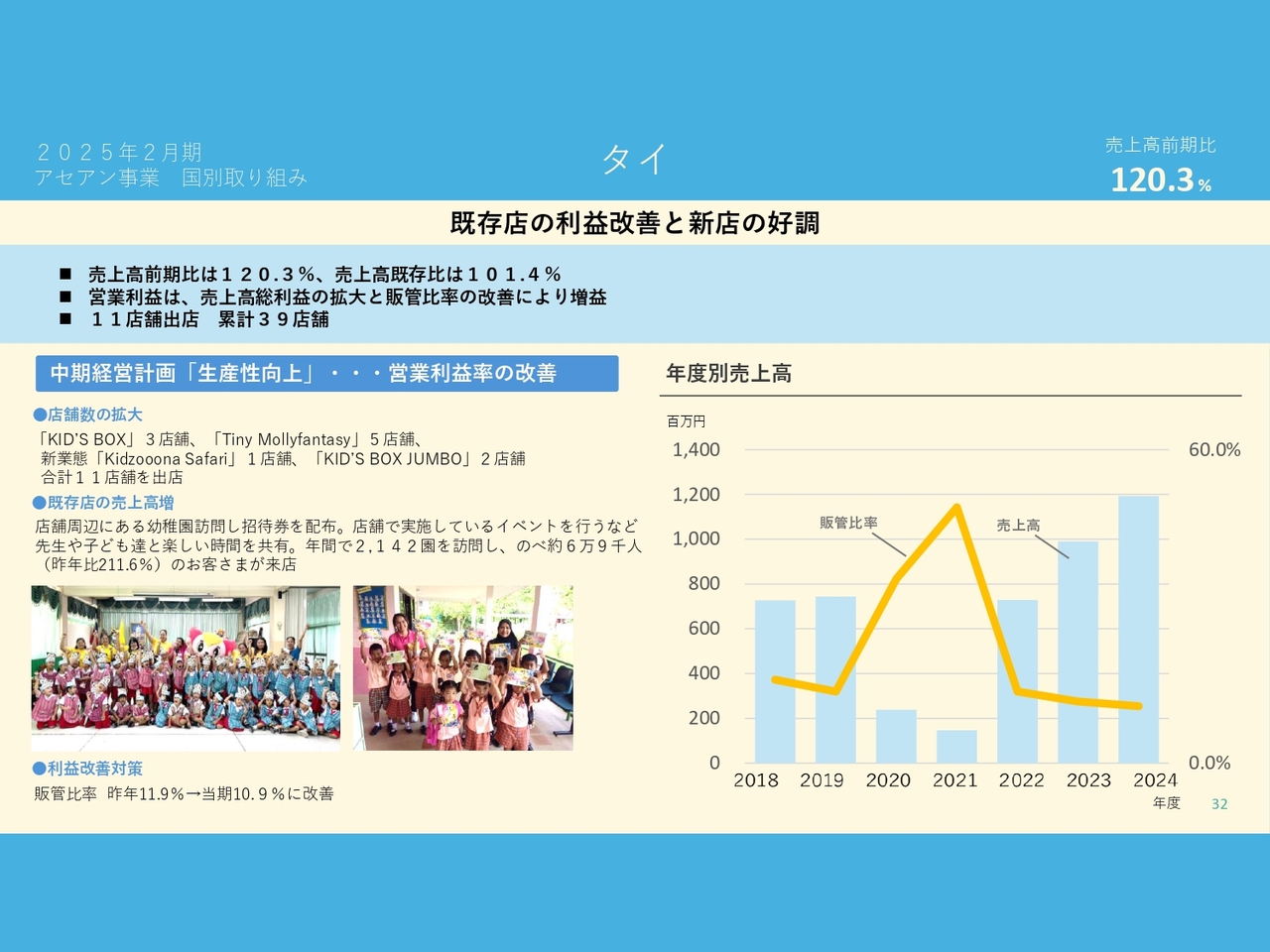

アセアン事業 国別取り組み タイ

次に、生産性向上国のタイです。既存店の強化に努め、店舗周辺の幼稚園2,142園を訪問するなどの活動により、来店客数は前期比111.6パーセント増となりました。売上高総利益の拡大と販管費率の改善により、営業利益は増益となりました。これらの取り組みにより、売上高前期比は120.3パーセントとなりました。

中国

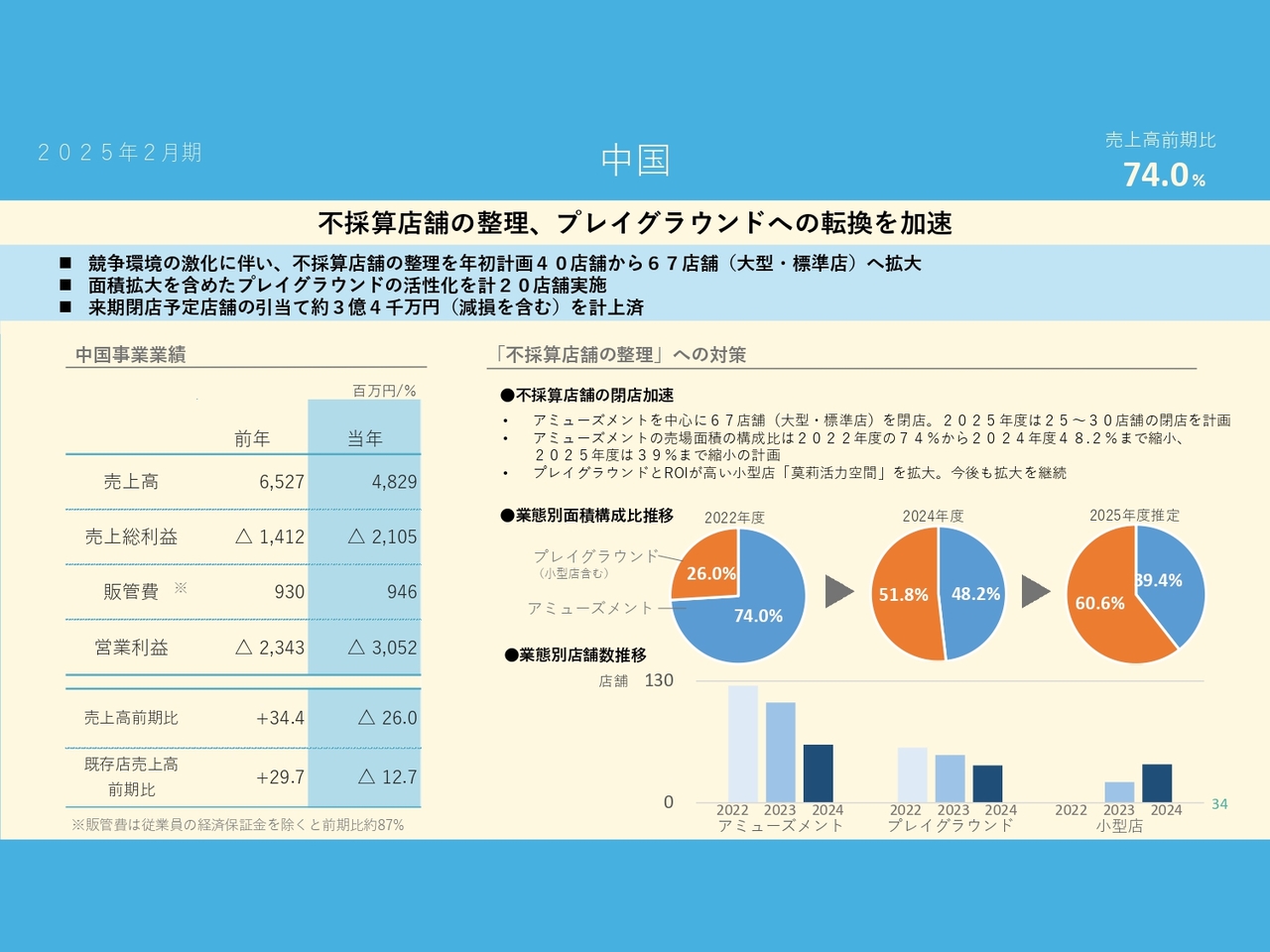

続いて、中国事業の重点取り組み概要です。中国事業は、不採算店舗の整理とプレイグラウンドへの転換を加速し、不採算店舗の整理では年初計画を上回る67店舗を閉店しました。プレイグラウンド業態への転換においては、面積拡大を含めた活性化を計20店舗で実施しました。

アミューズメント業態の面積構成比は、2022年度の74パーセントから48.2パーセントと25.8パーセント縮小しました。さらに2025年度には40パーセント以下まで縮小させ、プレイグラウンド業態を拡大させていきます。また、2025年度閉店予定店舗の費用3億4,000万円は、2024年度末に引当て計上済みです。

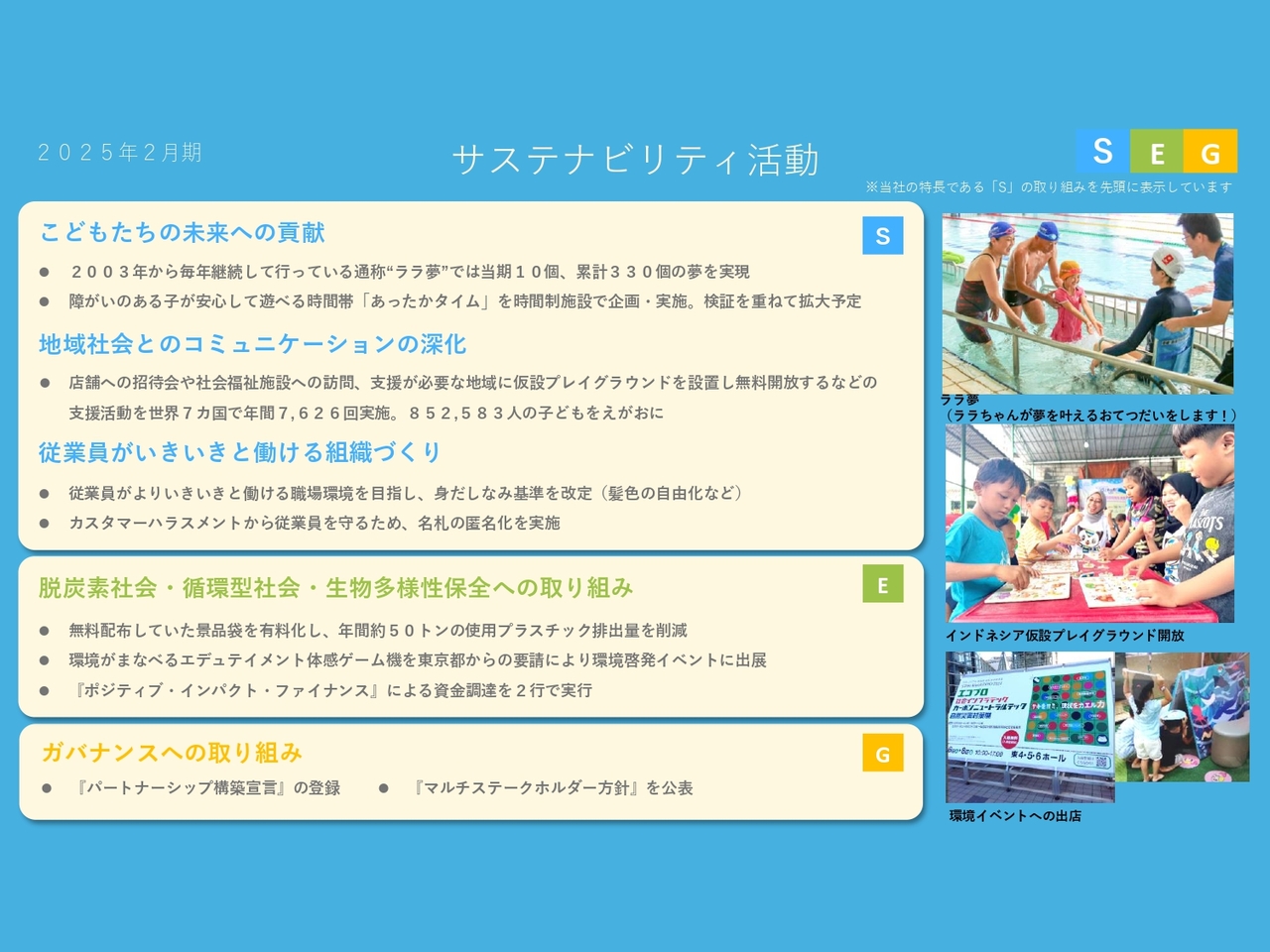

サステナビリティ活動

続いて、重点取り組み概要の4つ目、サステナビリティの取り組みです。当社では、5つのマテリアリティに対する課題に取り組んでいます。各取り組みについては後ほどご確認ください。

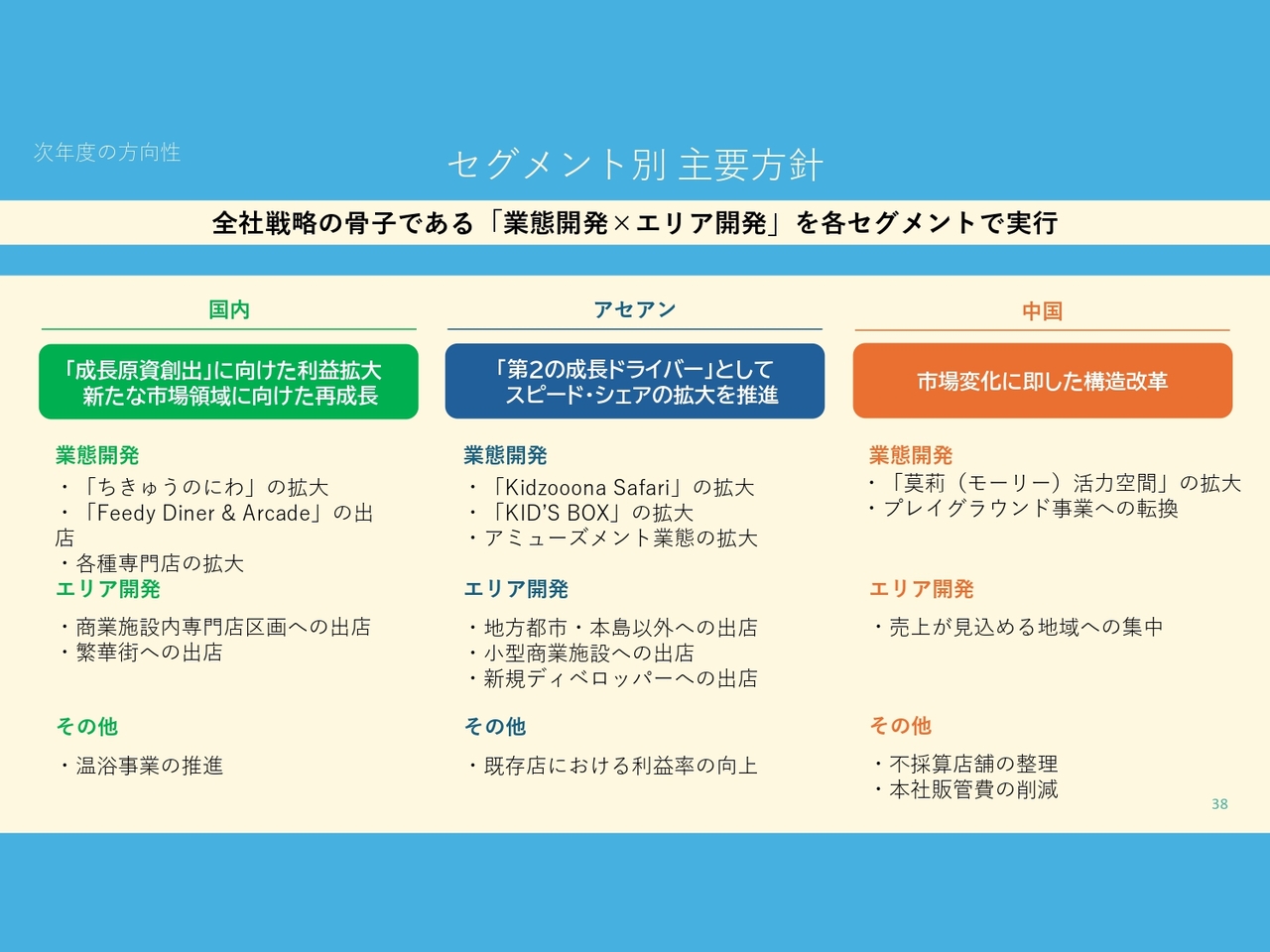

セグメント別 主要方針

続いて、2026年2月期の重点施策をご説明します。はじめにセグメント別主要方針です。全社戦略の骨子である「業態開発×エリア開発」を各セグメントで実行します。

国内では、「成長原資創出」に向けた利益の拡大と新たな市場領域に向けた再成長、アセアンでは、「第2の成長ドライバー」としてスピード・シェアの拡大を推進、中国では、市場変化に即した構造改革を継続して実施していきます。

国内 出店方針

国内事業の出店方針です。プレイグラウンドでは「ちきゅうのにわ」を引き続き拡大するとともに、新たに「のびっこ」ブランドを開発し、プレイグラウンド事業のみで27店舗の出店を計画します。

アミューズメント事業では、従来のカプセルトイ専門店、プライズ専門店を57店舗出店するとともに、昨年出店したZ世代向けの「Feedy Diner&Arcade」を1店舗出店します。

国内 アミューズメント部門別方針

国内アミューズメント部門別方針です。体感部門では、「マイよくばりパス」導入店を100店舗追加します。メダル部門では、機械投資の継続と「メダルがっぽり」ブースの拡大により、時間消費型のニーズに対応します。プライズ部門では継続してキッズプライズを強化し、カプセルトイ部門では専門店を中心に出店を拡大していきます。

海外 国別主要方針

海外国別主要方針です。インドネシア・ベトナムは、成長率重視国として出店を加速させます。マレーシア・フィリピンは、シェア拡大重視国として安定して高い利益を創出していきます。タイは生産性向上国として、既存店の強化とともにコスト削減による収益性の改善に努めます。中国は売上総利益の黒字化を目指します。

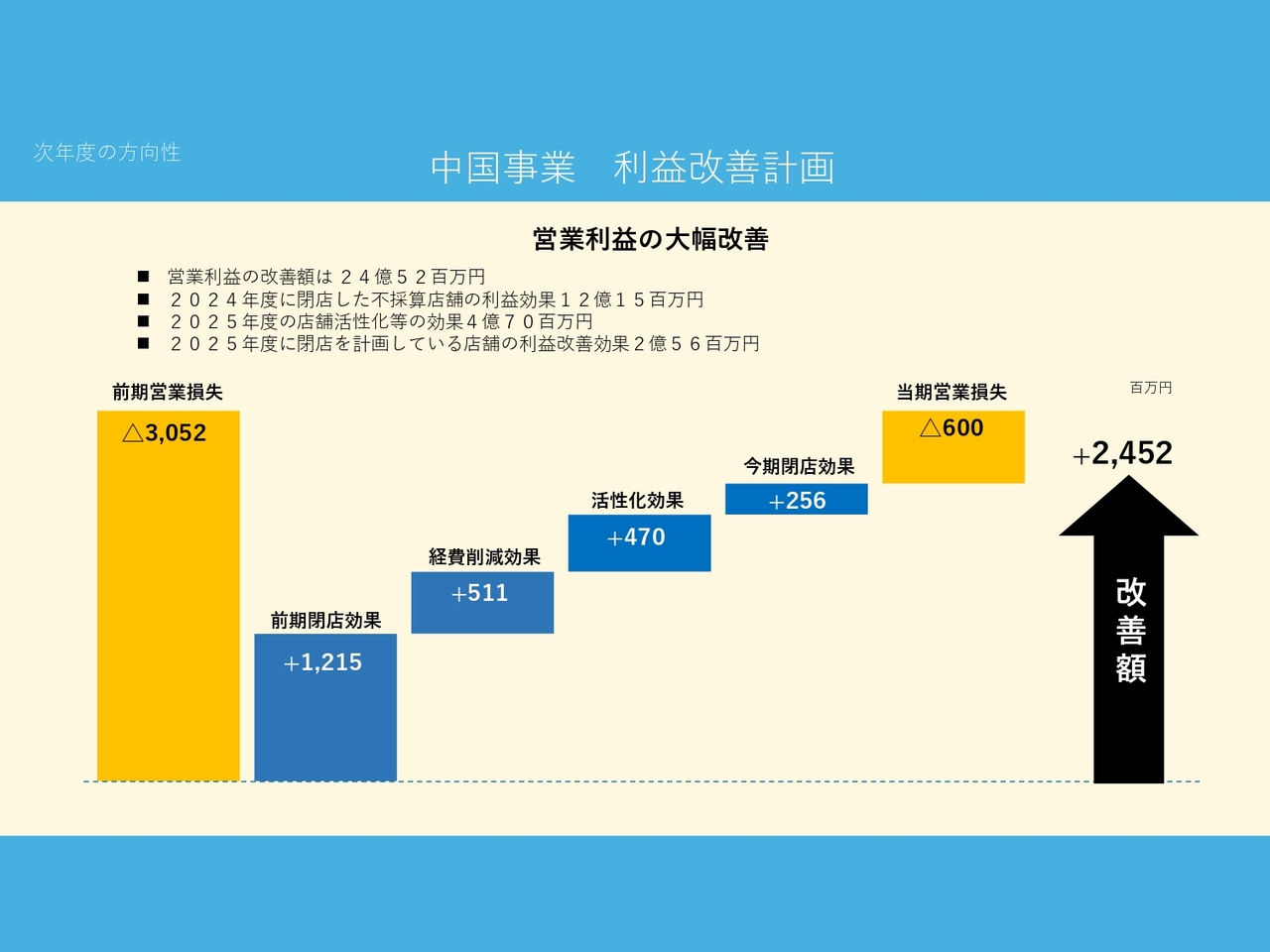

中国事業 利益改善計画

次に、中国事業の利益改善計画についてご説明します。営業利益の改善額は24億5,200万円を計画しています。内訳は、前期閉店による効果12億1,500万円、経費削減効果5億1,100万円、プレイグラウンドの活性化効果4億7,000万円、さらに2025年度の閉店による効果は2億5,600万円となります。

連結業績予想

最後に、2026年2月期連結業績予想です。売上高は前期比5.7パーセント増の922億円、営業利益は前期比29億5,500万円増の73億円、経常利益は前期比22億5,900万円増の57億円、親会社株主に帰属する当期純利益は前期比43億1,600万円増の25億円、1株当たり配当金は15円を予定しています。

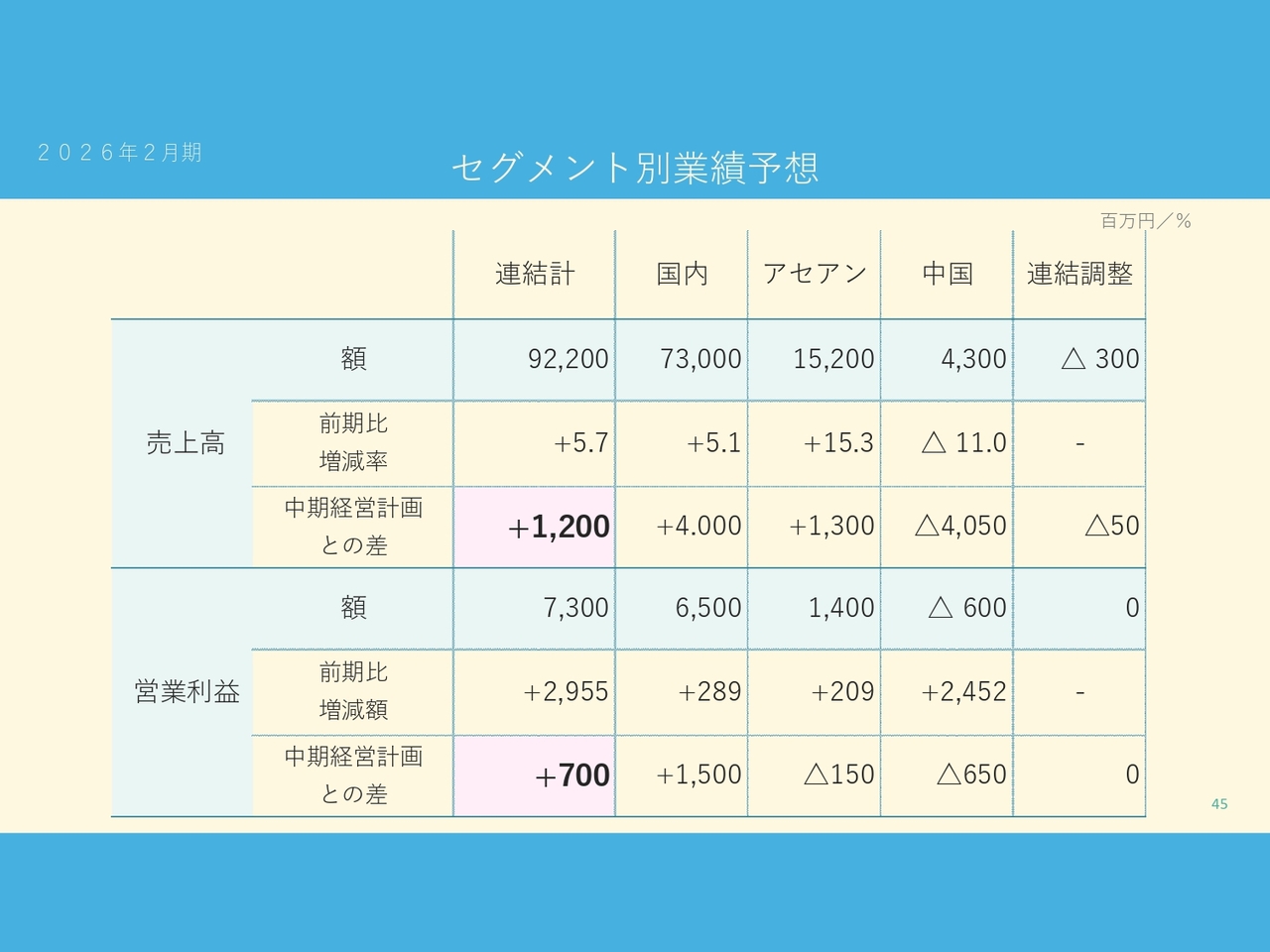

セグメント別業績予想

セグメント別業績予想です。国内事業売上高は前期比5.1パーセント増の730億円、営業利益は65億円です。アセアン事業売上高は前期比15.3パーセント増の152億円、営業利益は14億円です。中国事業売上高は前期比11パーセント減の43億円、営業損失は6億円です。連結計で、中期経営計画より売上高は12億円、営業利益は7億円上回る計画となっています。

業績見通しについて

業績見通しについては、当社が現在入手している情報および合理的であると判断する一定の前提に基づいており、その達成を当社としてお約束する趣旨のものではありません。また、実際の業績等は、さまざまな要因により大きく異なる場合があります。

以上で2025年2月期決算説明会を終了します。ご清聴ありがとうございました。

質疑応答:中国事業におけるプレイグラウンドの活性化について

質問者:中国事業は、残念ながら過去最低の利益で着地しました。今期においてもマイナス6億円と引き続き赤字が計上される予想となっています。

以前のお話で、プレイグラウンドで利益が出せる状況になるか見極めたうえで、投資をしっかり議論していきたいとうかがっていました。今回は増益効果として活性化が織り込まれていますが、以前のプレイグラウンドについてのお話と、今回の予想に対する文脈をどのように捉えればよいでしょうか?

また、最終的には6億円の赤字と、中国事業につい

新着ログ

「サービス業」のログ