【QAあり】山陰合同銀行、貸出金利息や役務取引等利益など引き続き好調を維持し、4期連続過去最高益更新見込み 利益成長とともに増配する方針

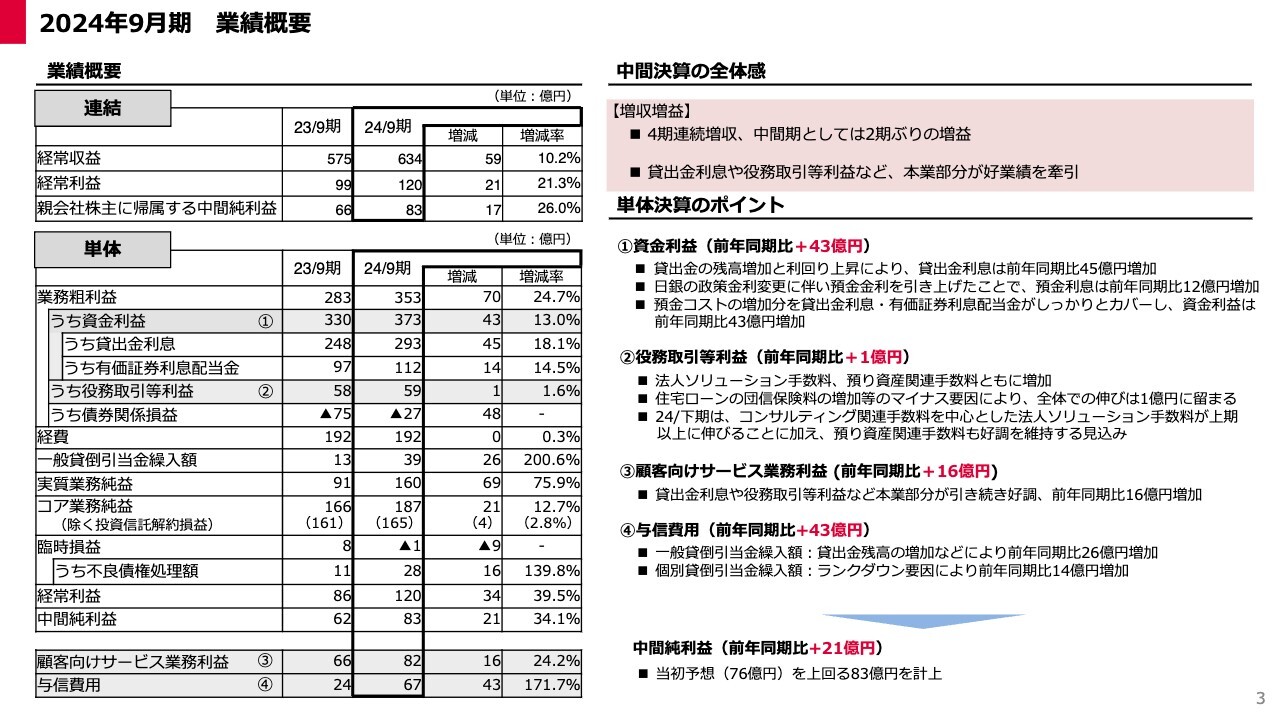

2024年9月期 業績概要

山崎徹氏(以下、山崎):みなさまお忙しいところ、株式会社山陰合同銀行のIRにご参加いただき誠にありがとうございます。取締役頭取の山崎です。

本日は、前半に2024年9月期の決算概要、後半に当行の成長の原動力についてご説明し、その後、みなさまからご質問をいただきたいと思います。どうぞよろしくお願いします。

まず、2024年9月期決算の概要をご説明します。

当行は連結ベースで、4期連続での過去最高益の更新を今期の計画としていますが、上期は計画を上回るペースで進捗しました。資金利益は、貸出金の残高の増加と利回りの上昇を主因に、前年同期比プラス43億円で13.0パーセントの増加となりました。

役務取引等利益は、住宅ローンが伸びたことによる団信保険料の支払いの増加などはありましたが、法人ソリューション手数料や個人の預り資産手数料などが好調であったため、前年同期比で1億円増加しました。下期はコンサルティング関連手数料を中心に、役務取引等利益が上期以上に伸びることを見込んでいます。

このように本業が好調だったため、顧客向けサービス業務利益は、前年同期比24.2パーセント増加し、82億円を計上しました。与信費用は、上期に大口の与信先の事業計画の下方修正があったことから、保守的に引当金を計上し、前年同期比43億円増加の67億円となりました。

その結果、連結の中間純利益は前年同期比26.0パーセント増の83億円となりました。

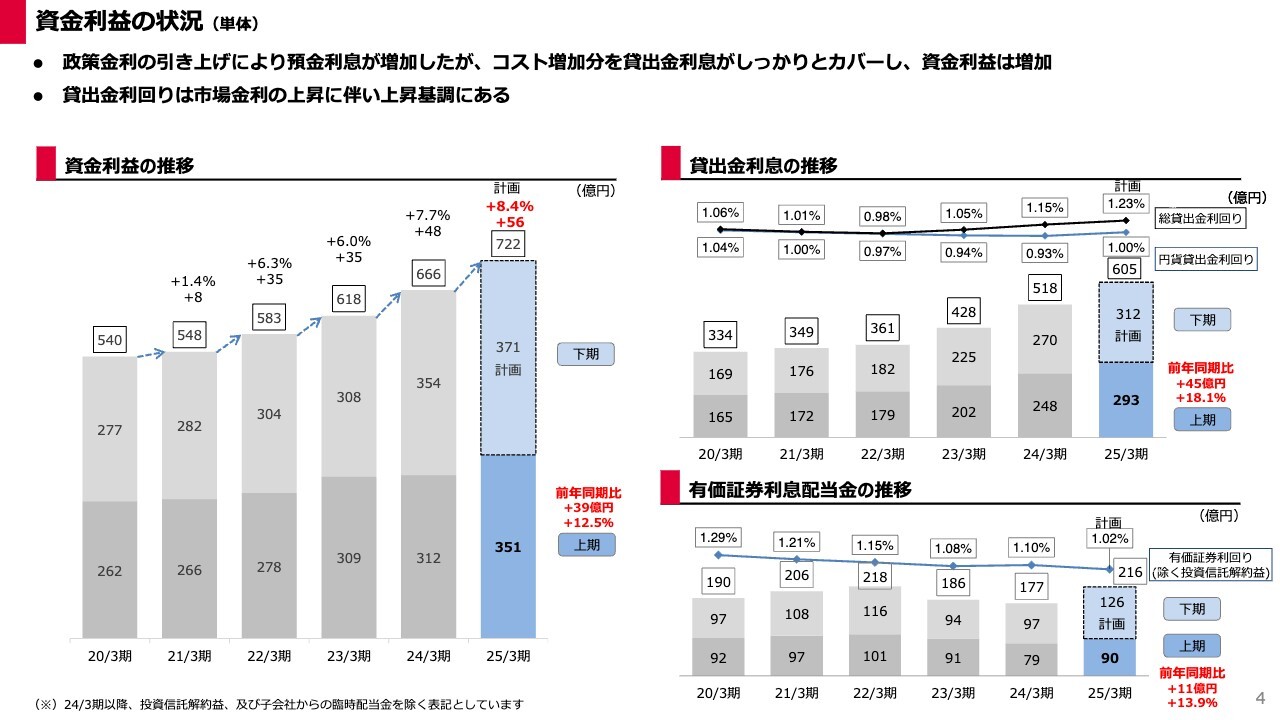

資金利益の状況 (単体)

資金利益に関しては、政策金利の引き上げに伴い、預金利息は増加しましたが、貸出金利息の増加がこのようなコスト増加分をカバーし、前年同期比12.5パーセント増加の351億円となり、増益基調を継続しています。

貸出金利息は前年同期比18.1パーセント増の293億円となり、利回りも前期に下げ止まって、中間期には上昇に転じています。投信解約益を除く有価証券の利息配当金は、前年同期比11億円増加の90億円となりました。

この好調な貸出金の伸びと金利の上昇を背景に、資金利益は下期も増益を計画しています。なお、有価証券、貸出金の金利の前提やシミュレーションについては、後ほどご説明します。

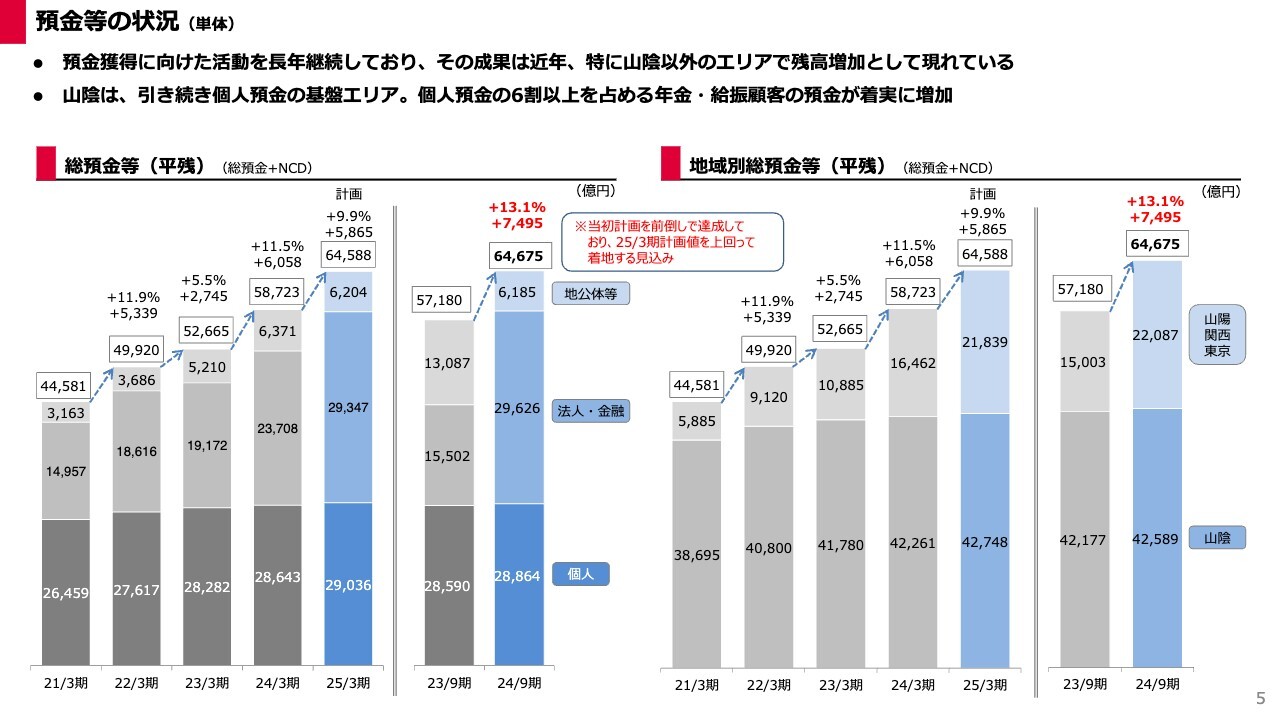

預金等の状況 (単体)

預金の状況です。総預金は、平均残高ベースで前年比7,495億円増加の6兆4,675億円で、6兆円を超えることができました。スライド右側には、地域別の実績を記載しています。山陽・関西・東京など山陰以外のエリアで大きく伸び、山陰においては引き続き個人預金の基盤エリアとして、4兆円を超えて安定的に推移しています。上期は他行との競合が強くなることが予想されていたため、上期に預金の獲得活動を前倒しで行った結果、9月末時点ですでに当初計画を上回っています。

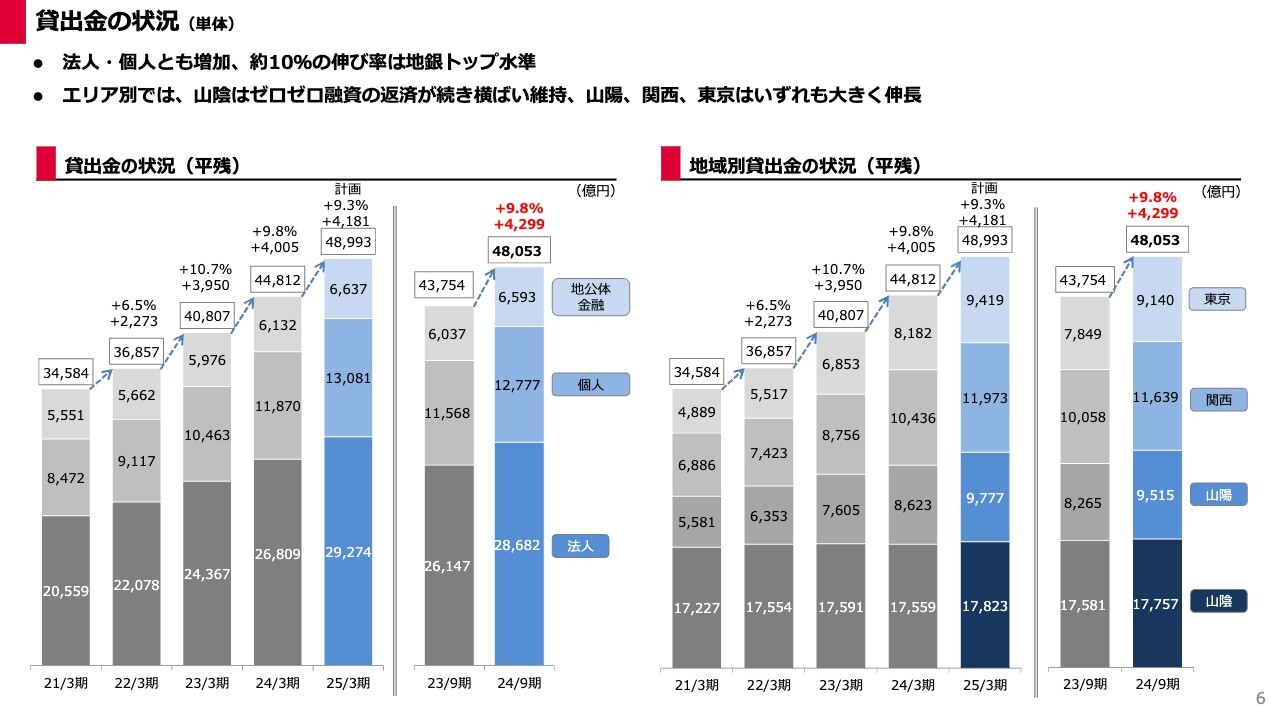

貸出金の状況 (単体)

貸出金の状況です。総貸出金の平均残高は、すべての主体で増加し、前年比4,299億円増加の4兆8,053億円となりました。低採算の貸出は極力取り組まないようにしていますが、ボリュームは引き続き高い伸びとなっています。

地域別に見ると、関西と山陽では融資とコンサルティングの一体運営の効果があらわれ、両エリアで前年比1,000億円以上の伸びとなりました。また、東京においても前年比で1,291億円増加しました。

東京は大阪と比べて大きなマーケットがあります。もちろん引き続き案件を厳選し、適正な審査を行っていきますが、多数のビジネスチャンスを逃さないよう、今年1月には東京にスペシャライズドファイナンスグループを新設し、10月には東京営業本部も新設しました。これまで以上に営業力を強化し、取り組んでいきます。

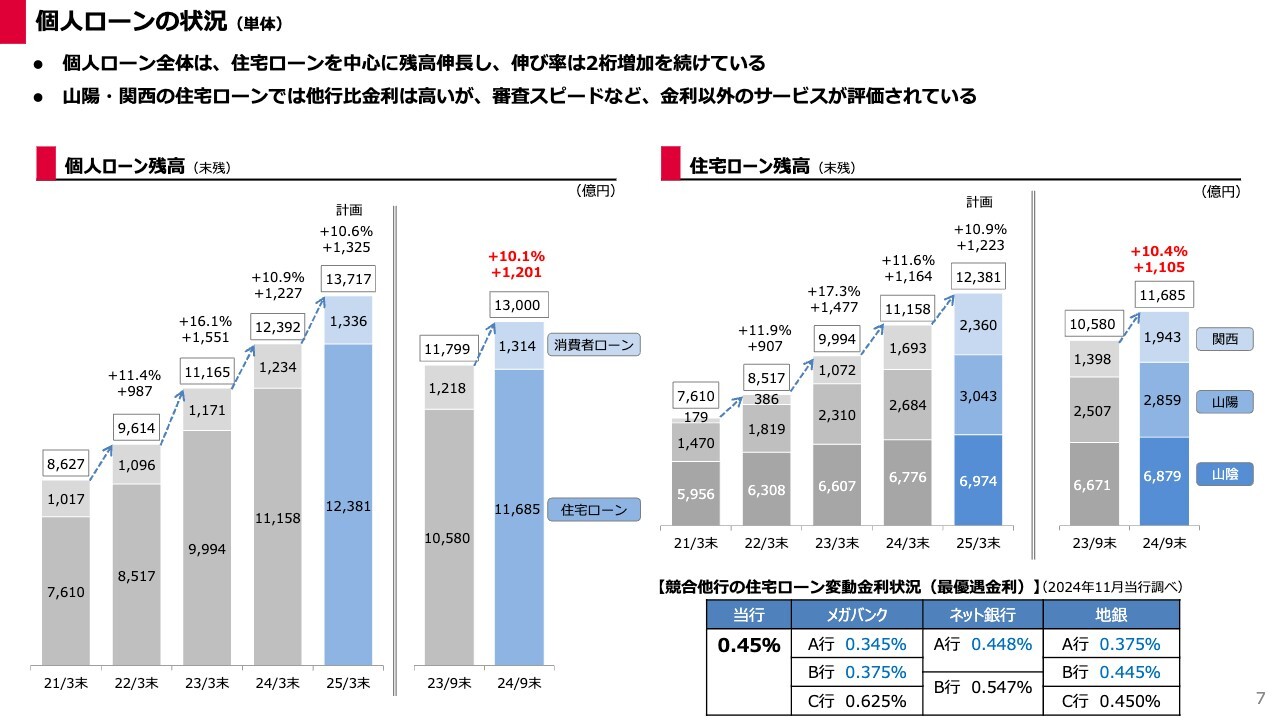

個人ローンの状況 (単体)

個人ローンについてご説明します。個人ローンの残高は前年比1,201億円増加し、1兆3,000億円となりました。スライド右側のグラフをご覧ください。住宅ローンはすべてのエリアで伸びており、そのうち関西において最も伸びています。スライド右下には、競合すると思われる銀行のレートを掲載しています。

当行の残高が増え続けている理由は、他行よりも金利を引き下げて申込を増やしているのではなく、お客さまや住宅業者から当行の丁寧でスピーディな対応など、金利以外のサービスをご評価いただいた結果だと考えています。

今中期経営計画では、さらに審査や実行の自動化などの効率化を進め、これによる人員の捻出で当行の強みである営業力を一層強化していきます。

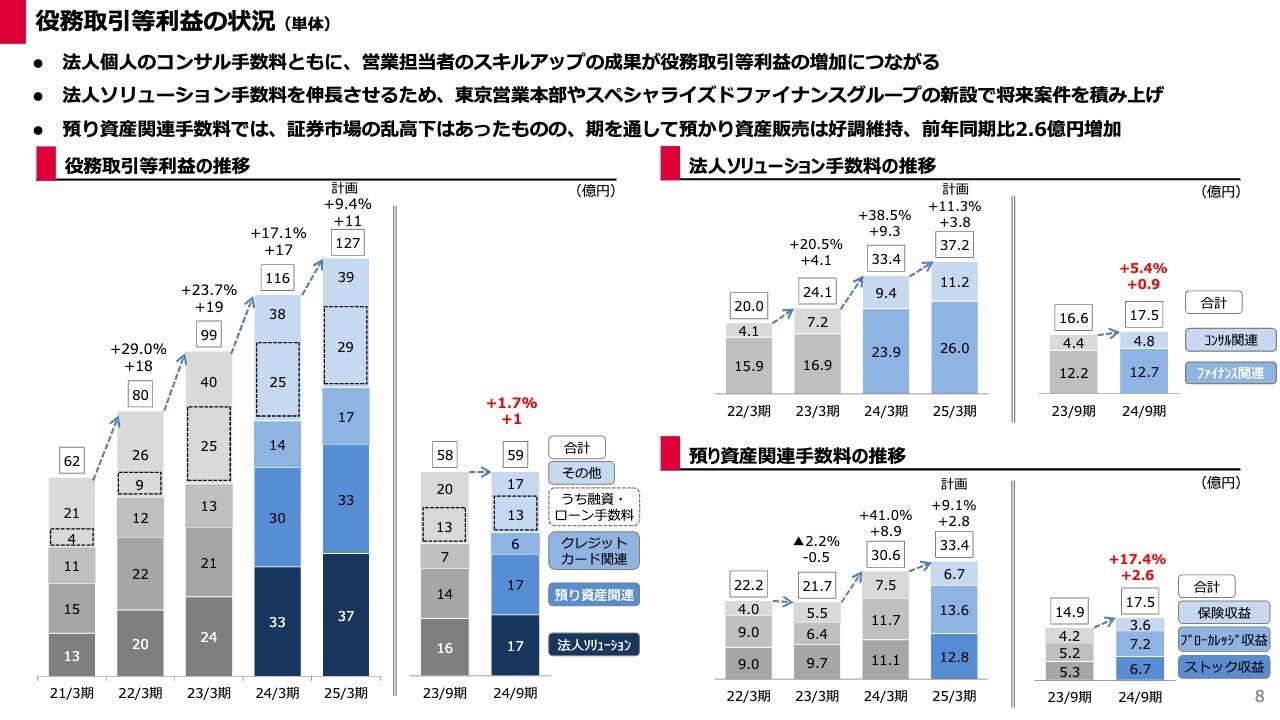

役務取引等利益の状況 (単体)

役務取引等利益の状況です。スライド左側のグラフのとおり、役務取引等利益は、これまで2桁増を続け、ここ数年で倍増しましたが、上期は踊り場となり1.7パーセント増と微増に留まりました。

預り資産関連手数料は引き続き好調を維持していますが、スライド右上の法人ソリューション手数料の伸びが5.4パーセントに留まったことや、住宅ローンが伸びたことによる団信保険料の支払いが増加したことなどによるものです。

下期は、新設した東京営業本部や、スペシャライズドファイナンスグループでの新たな案件の積み上げにより、法人ソリューション手数料も回復し、手数料全体で9.4パーセントの伸びを計画しています。

今年6月のIRでもお伝えしましたが、当行は近年、急ピッチで手数料収益を伸ばしてきたため、行き過ぎた手数料獲得競争になり、お客さまの信頼を損ねたり、当行のブランドを棄損したりすることがないようにしなければならないと経営層では考えてきました。

具体的になにか兆候があったわけではありませんが、昨今の金融業界の不祥事も考慮し、当行の活動内容が真にお客さまの役に立っているか確認するようにしてきました。上期は若干踊り場のようになりましたが、下期はもう少しがんばっていきたいと思っています。なお、上期もお客さまへのご提案や営業活動量を落としたことはありません。

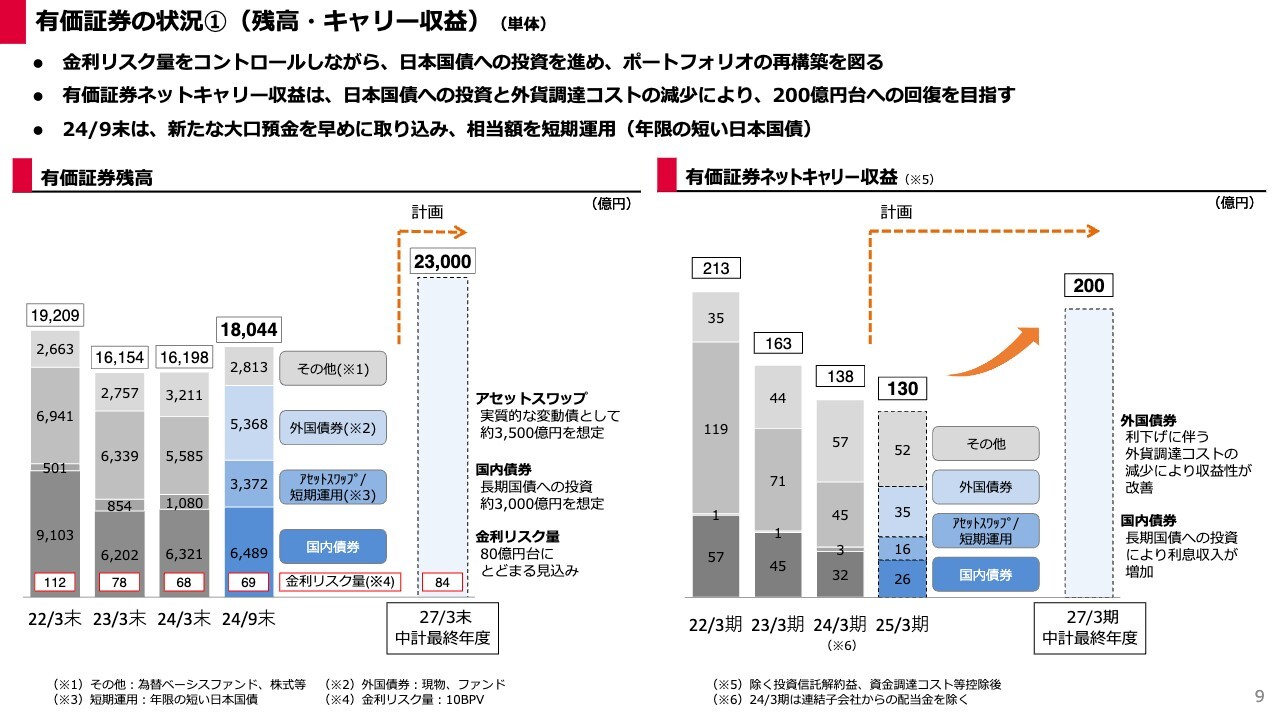

有価証券の状況①(残高・キャリー収益)(単体)

有価証券の状況についてご説明します。2024年3月期は、金利の上昇により収益性が悪化した外債を売却した一方、金利リスクを伴わない為替ベーシスファンドなどを購入し、有価証券残高は横ばいの状況でした。今年度は、預金が計画以上に伸びているため、スライド左側のグラフの下から2段目のとおり、相当額を年限の短い日本国債で運用し、9月末の有価証券残高は3月末比で約1,800億円増加し、1兆8,044億円となりました。

2027年3月期の中期経営計画最終年度に向け、日本国債への投資を進めるとともに、実質的な変動債投資としてアセットスワップ取引を拡大することにより、ポートフォリオの再構築を図っていきます。

なお、スライド右側には有価証券ネットキャリー収益について記載しています。ここ数年、収益性が悪化した債券の売却に伴う有価証券残高の減少や、2025年3月期に調達金利の上昇もあり、有価証券ネットキャリー収益は減少傾向で、今年度は130億円程度を見込んでいます。今後は、日本国債への投資と外貨調達コストの減少により、200億円台への回復を目指します。

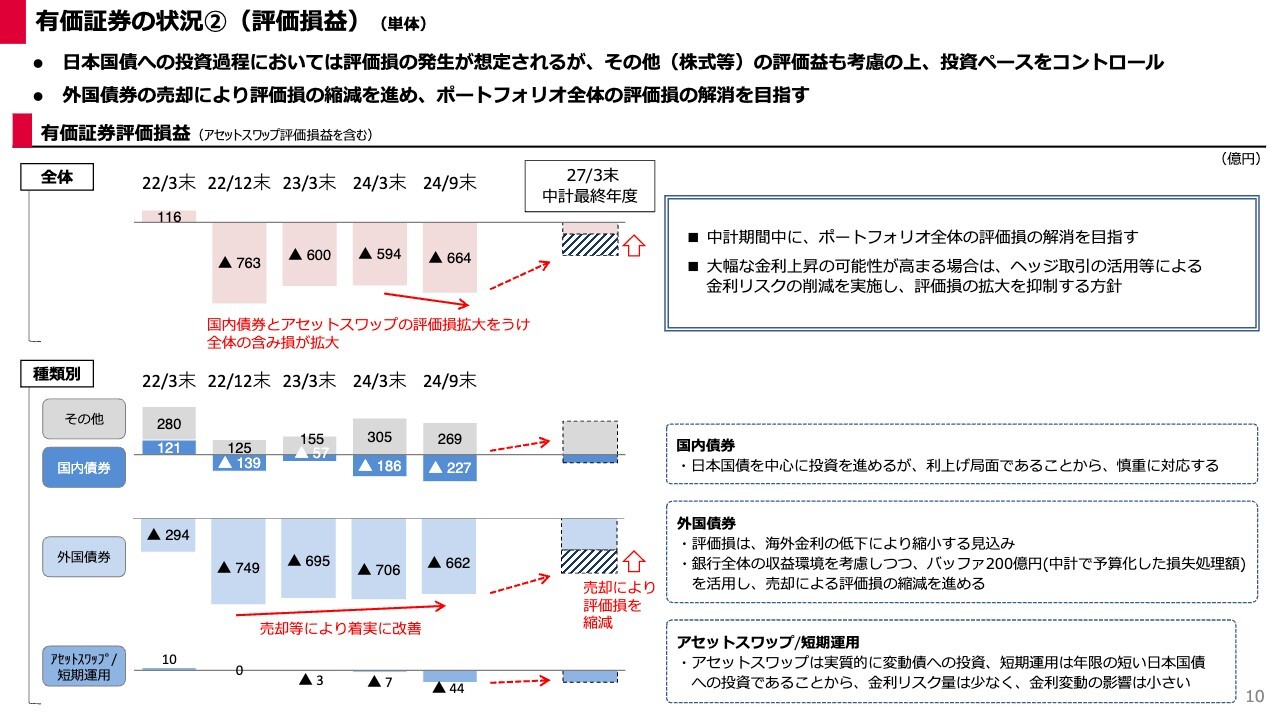

有価証券の状況②(評価損益)(単体)

有価証券の評価損益についてご説明します。評価損益は、2022年12月末にマイナス763億円まで評価損が膨らんでいましたが、2024年3月末はマイナス594億円まで回復し、2024年9月末には評価損がマイナス664億円へと拡大しました。中期経営計画の最終年度に、評価損の解消を目指す方針に変わりはありません。

有価証券の種別ごとに取り組み方針をお伝えすると、まず国内債券は日本国債を中心に投資を進めますが、利上げ局面であることも踏まえ、投資のペースをコントロールするなど、慎重に対応していきます。

外国債券は、海外金利の低下により評価損が縮小する見込みとしていますが、与信費用などの損益の状況も考慮しながら、中期経営計画で予算化しているバッファ200億円を活用し、売却による評価損の縮減を進めていきます。

中期経営計画最終年度の期末の金利を言い当てるのは難しいですが、今ご説明したこれらの取り組みにより、ポートフォリオ全体での評価損の解消を目指していきます。

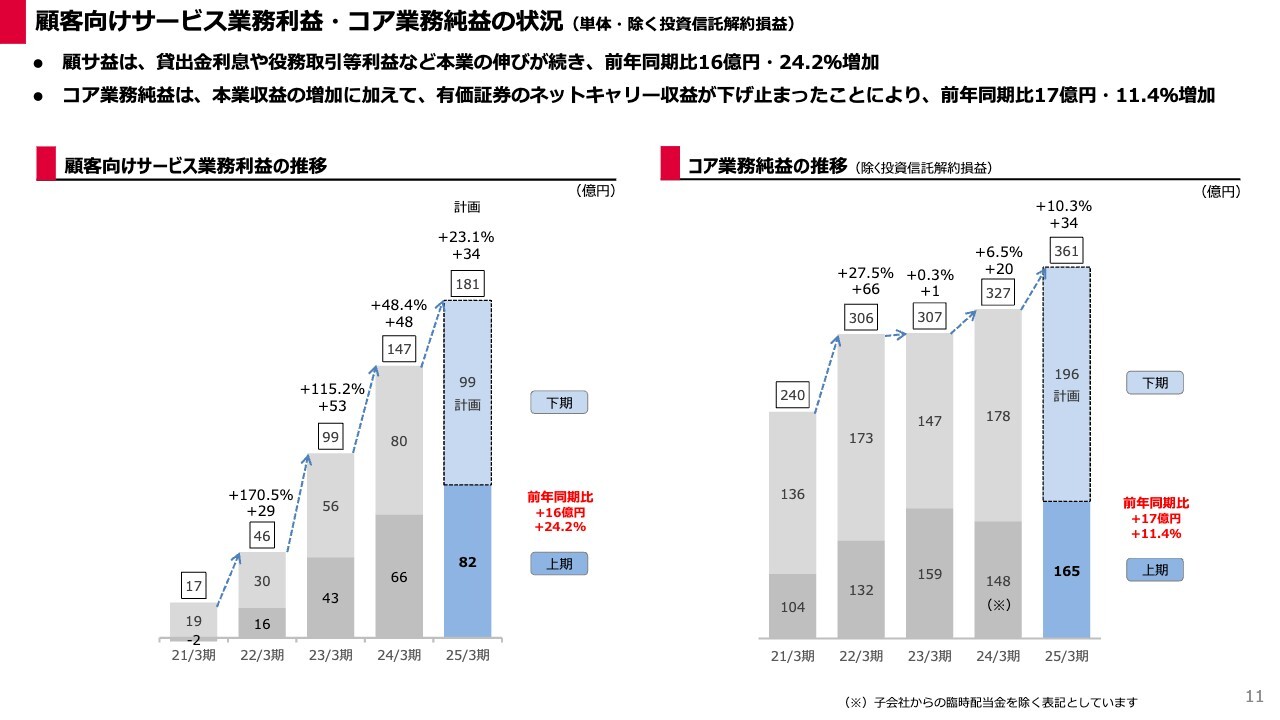

顧客向けサービス業務利益・コア業務純益の状況 (単体・除く投資信託解約損益)

顧客向けサービス業務利益は、貸出金利息や役務取引等利益など本業部分の伸びが続き、スライド左側のグラフのとおり、前年同期比プラス24.2パーセントの82億円となりました。当行は中期経営計画で最終年度の当期利益235億円を計画しています。

これは3年間で当期利益を67億円増加させ、3年間の増益率は40パーセント、年平均は12パーセントの増益を3年間続ける計画となります。この原動力が、顧客向けサービス業務利益、つまり本業の高い収益成長力です。

コア業務純益については、本業収益の増加に加え、有価証券のネットキャリー収益が下げ止まったことにより、スライド右側のグラフのとおり、前年同期比プラス11.4パーセントの165億円となりました。下期もそれぞれご覧のように増加する計画としています。

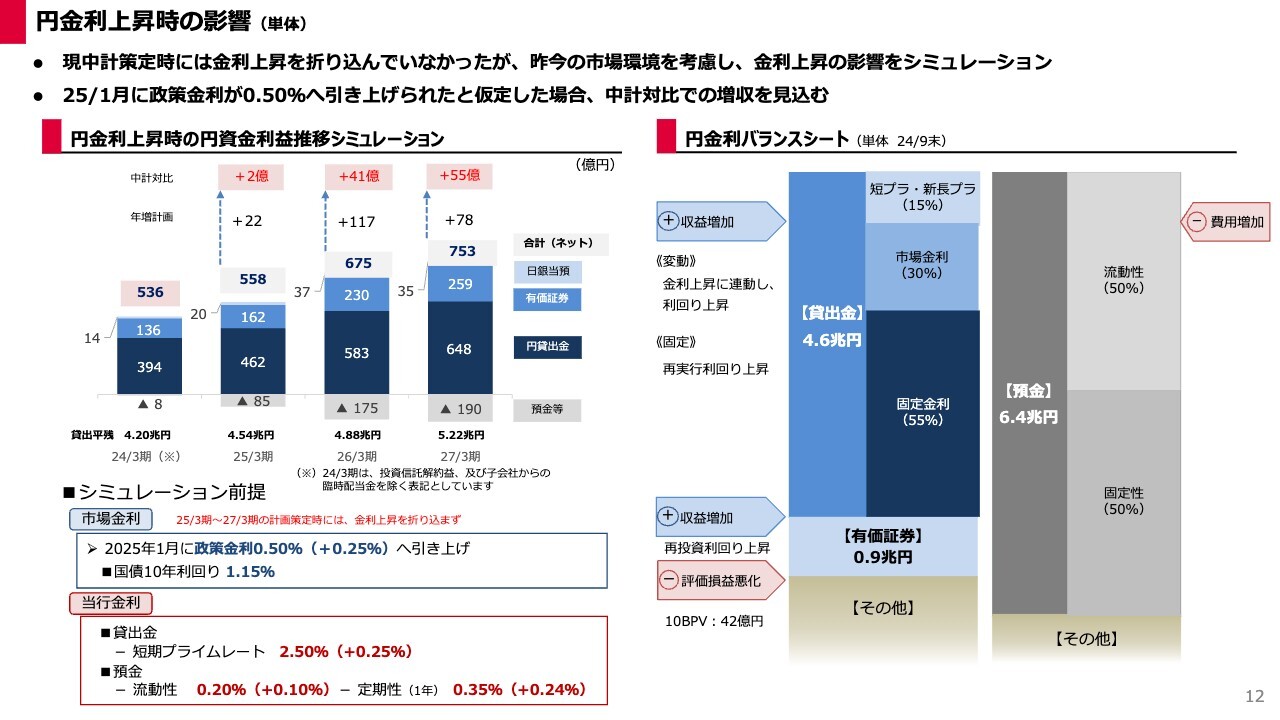

円金利上昇時の影響 (単体)

日本銀行の金融政策変更による当行収益への影響を試算しています。スライド左側のグラフは、2025年1月に政策金利が0.25パーセントから0.50パーセントへ、プラス0.25パーセント引き上げられ、市場金利に変化が生じる前提のもと、当行の中期経営計画にどの程度インパクトがあるのか試算したものです。

2025年3月期は2ヶ月程度しか効果がないこともあり、中期経営計画に与えるインパクトは2億円と小さいですが、預金コストを差し引いても、2026年3月期は41億円、2027年3月期は55億円のプラス効果を見込んでいます。

その結果、貸出金残高の伸びも加わり、ネットの資金利益は536億円から753億円へと、3年間で40パーセント増加することになります。なお、金融政策の変更や私たちの営業努力により貸出金残高が増加した結果、上振れた利益については、業績予想を上方修正することも検討していきます。

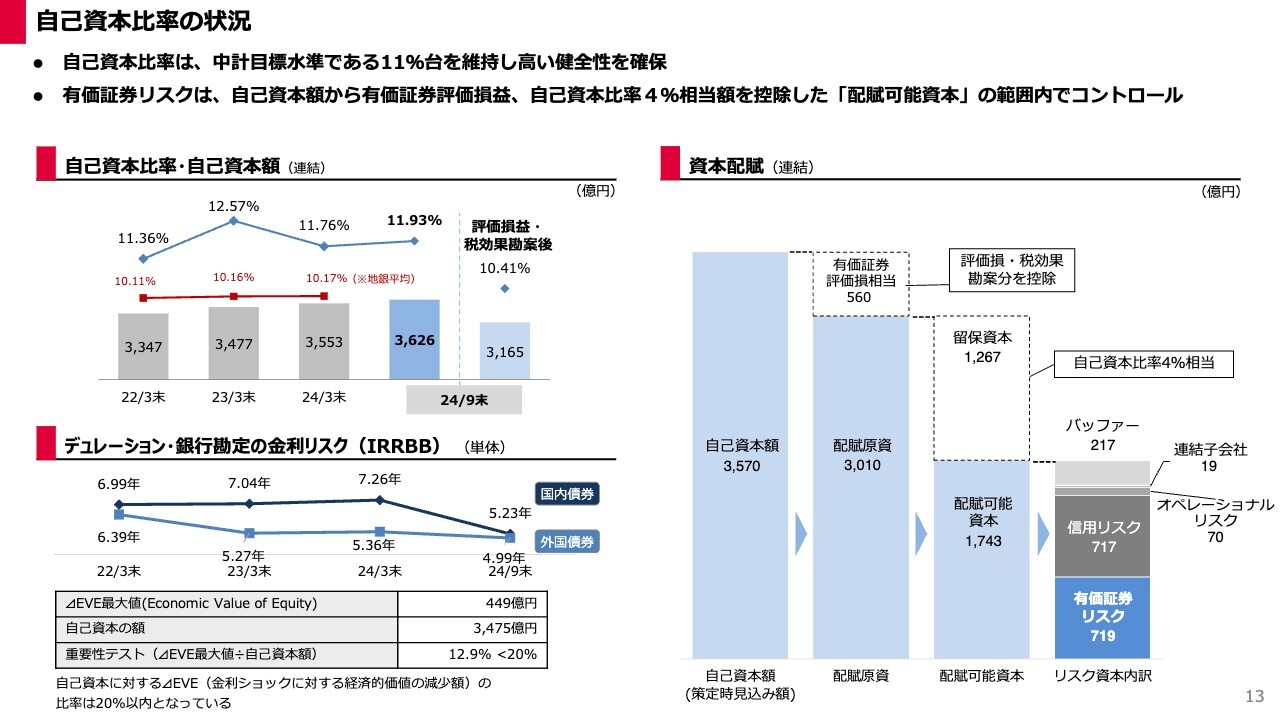

自己資本比率の状況

今年度中間期の自己資本比率は11.93パーセント、有価証券の評価損を勘案した場合でも10.41パーセントとなり、地方銀行の平均と比べても高い水準を維持しています。

スライド右側はリスクに対する資本配賦の考え方をお示ししています。リスクのバッファとなる配賦原資は、自己資本額から有価証券の評価損相当額を控除した3,010億円をベースとし、配賦可能資本は、配賦原資から自己資本比率4.0パーセント相当額を控除した1,743億円となります。

有価証券リスクは今後、評価損がさらに719億円増加した場合でも損失を許容できる資本があります。今後も資本配賦の範囲内で、適切にリスクをコントロールしていきます。

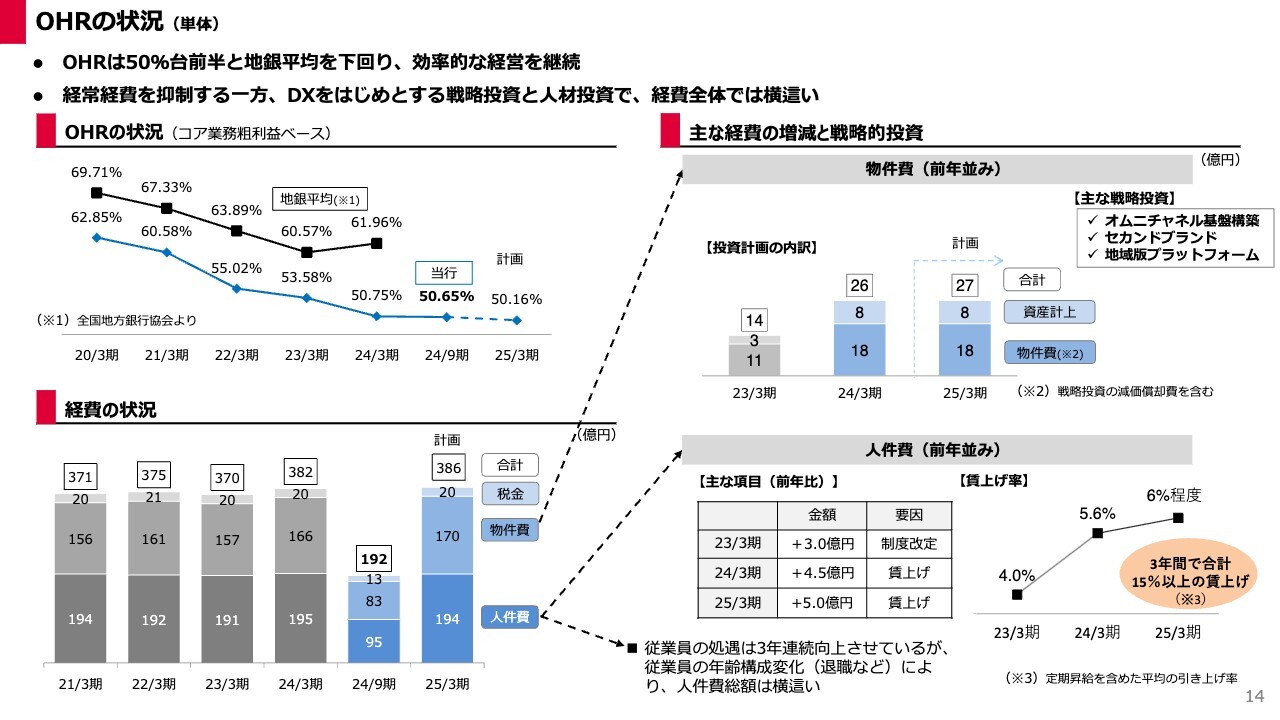

OHRの状況 (単体)

OHRについてご説明します。当行は資産規模が地方銀行の業界の中ほどですが、OHRは地方銀行トップクラスの50.65パーセントと良好で、経営効率の良い銀行の1つです。今期も経常経費は抑制しつつ、将来の成長に向け、戦略投資を継続していきます。

また、スライド右下の表に記載のとおり、当行では3年連続で賃上げを行い、合計15パーセント以上の引き上げを行いました。スライド左下のグラフとあわせてご覧いただければと思います。3年連続の処遇向上にもかかわらず、人件費が横ばいとなっているのは、退職などによる年齢構成の変化によるものです。今後も戦略分野・成長分野への投資を行いつつ、コストを適切にコントロールすることで、OHRは引き続き50パーセント台前半を維持する考えです。

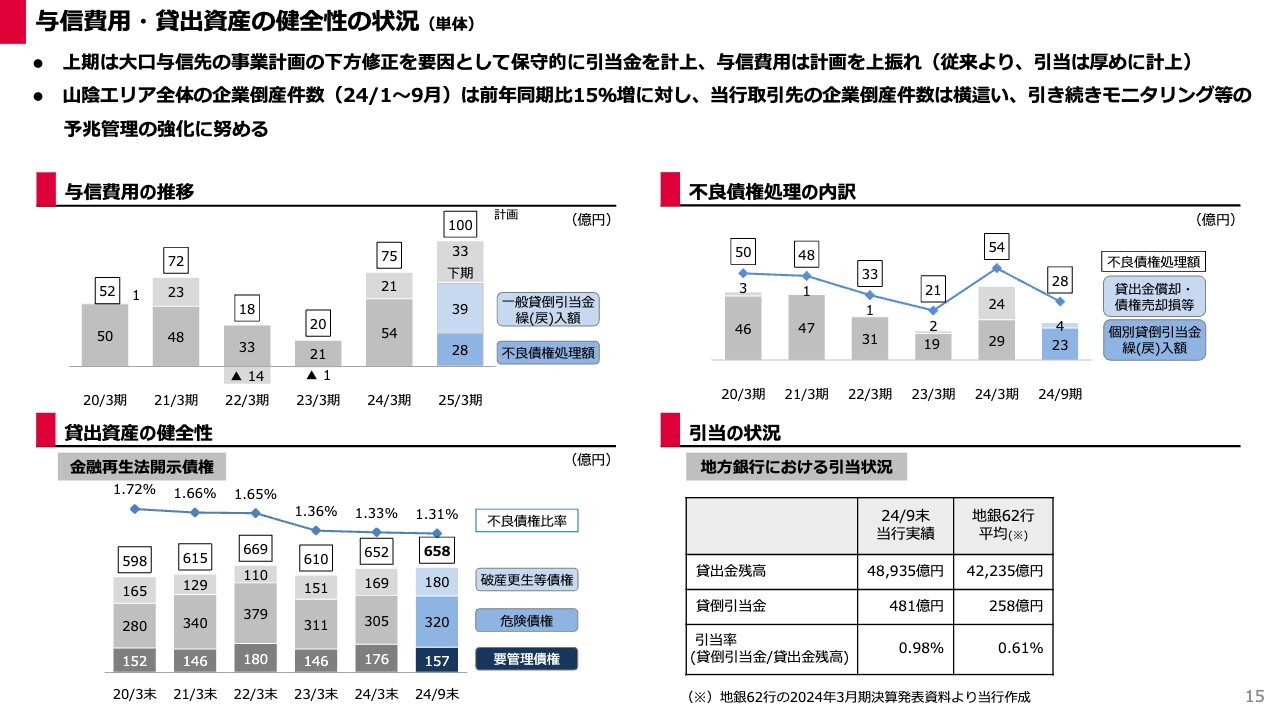

与信費用・貸出資産の健全性の状況 (単体)

与信費用と貸出資産の健全性についてご説明します。上期は、大口与信先の事業計画の下方修正を要因として保守的に引当金を計上した結果、与信費用は計画を上振れ、67億円となりました。

引当金は監査法人の承認が必要ですが、できる限り予防的に厚めに計上しています。下期は、当初計画水準の33億円とし、通期では100億円の計画としています。

与信費用について付け加えると、与信費用は一般貸倒引当金と個別貸倒引当金にわかれます。スライド左上のグラフでは、個別貸倒引当金を不良債権処理額と記載していますが、これは個々の貸出先ごとの信用リスクの高まりによって引当てるもので、担保などで保全されていない部分に十分な引当を行います。

一方、一般貸倒引当金は、それよりも信用リスクの低い債務者に対し、同じような信用リスクの債務者をグルーピングして、一定の比率で引当てるものですが、当行の場合、ここにさまざまな保守的な工夫を凝らし、厚めの引当を行っています。

例えば、スライドの1行目に記載している、当行の収益に影響を与える可能性のある大口の与信先が、事業計画を一定程度下方修正した場合などは、一般貸倒引当金の引当率を引き上げて、厚めに引当を行うようにしています。

その結果、スライド右下のとおり、当行の貸倒引当金は、地方銀行62行の平均値と比べて、かなり厚めに積んでいることがご確認できると思います。これは、この一般貸倒引当金を使って保守的に引当てているためです。もとより、監査法人の承認がなければ、このような当行独自の保守的な引当基準は適用できません。

また、当行がこのように保守的に引当をする理由は、当行はトップクラスで貸出を伸ばしており、この信用リスクへの備えは、経営上重要なテーマだからです。

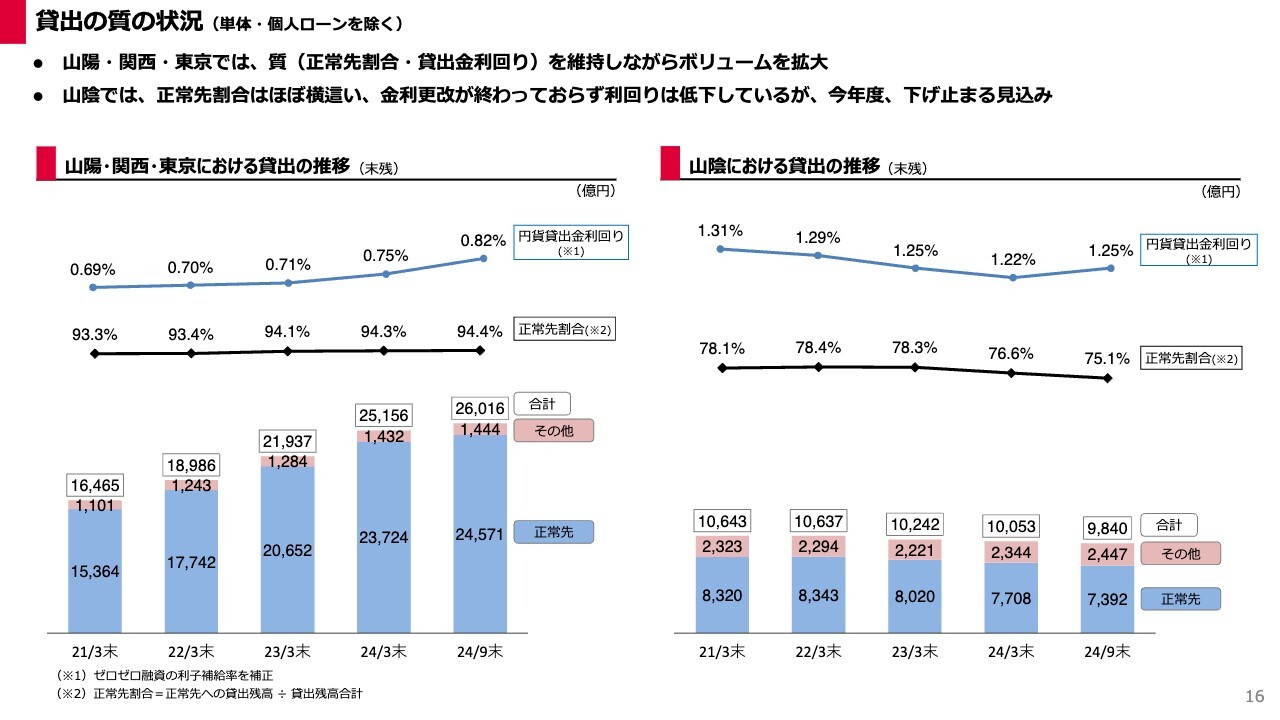

貸出の質の状況 (単体・個人ローンを除く)

事業性貸出の資産の質についてです。当行は山陽・関西・東京などの山陰以外で貸出を伸ばしていますが、スライド左側のグラフのとおり、引き続き適切な審査を行うことで、正常先向けの貸出は94パーセントを超えています。また、この間、利回りも上昇しているため、ボリュームを優先し条件を譲歩するようなことはしていないとご確認いただけると思います。

中小・零細企業の多い山陰においては、安定的ではあるものの、山陽・関西・東京と比べると正常先の割合はやや低く、リスクに応じたプライシングで利回りは高くなっています。

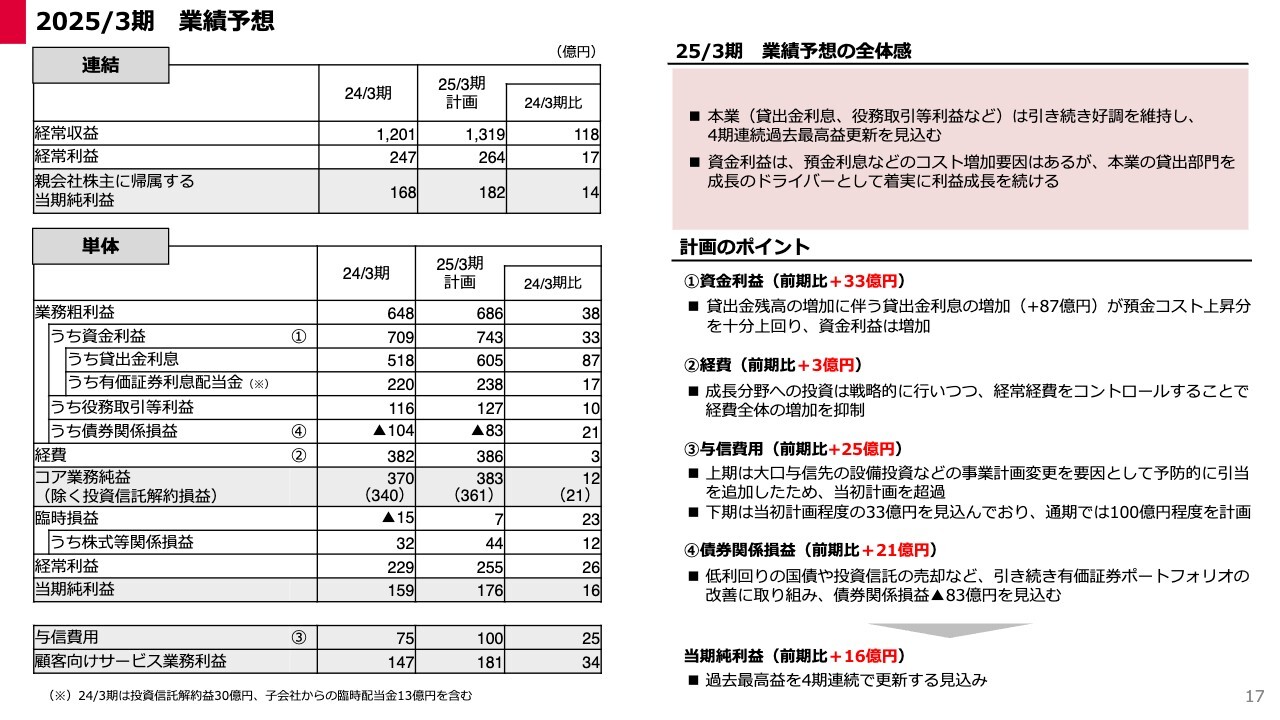

2025/3期 業績予想

今期の業績予想についてご説明します。スライド上段には連結、下段には単体を記載しています。日銀の政策金利変更の影響により、預金利息などのコストは上昇しますが、引き続き法人・個人向けの貸出金利息の増加をドライバーとし、利益成長を続けていきます。

連結の当期純利益は182億円、単体は176億円を見込み、4期連続で過去最高益を更新する計画とし、今中期経営計画の3年目の235億円に向けて邁進していきます。

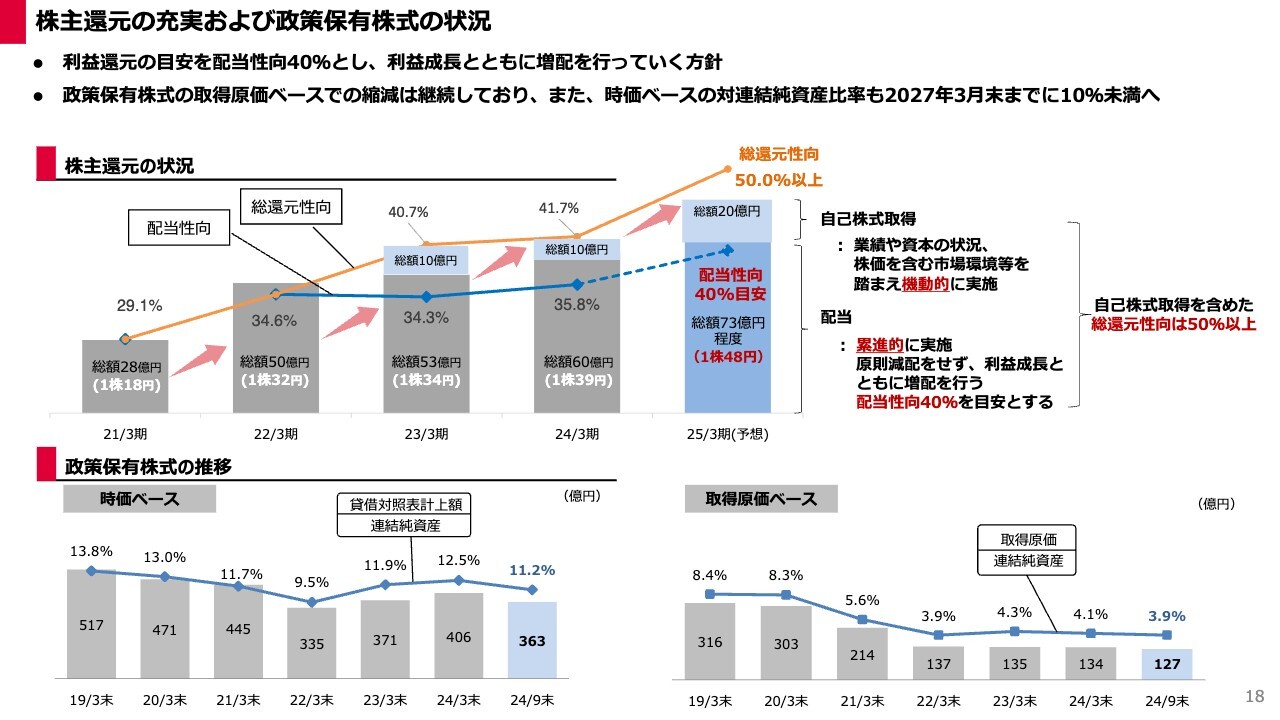

株主還元の充実および政策保有株式の状況

株主還元方針と政策保有株式の状況です。株主還元については、株主のみなさまへ利益還元の充実を図るため、2025年3月期以降の還元方針の目安を総還元性向40パーセントから、配当性向40パーセントへ変更し、配当の水準も引き上げてきました。

2024年3月期の1株当たり年間配当は39円へ増配し、2025年3月期も当期利益が過去最高益を更新する計画であることから、48円へ23パーセント増配を予想しています。また、自己株式の取得についても、今期は20億円を限度に行うことを決定し、買い付けも完了しています。

政策保有株式についても、これまで縮減を進めてきましたが、この中期経営計画期間中には時価ベースでも、純資産対比10パーセント未満へ縮減を進めていく考えです。

地域別の営業収益(顧客向けサービス業務利益)の増加額と伸び率

当行の成長の原動力について、私たちの考えをご説明します。今年4月に開催した中期経営計画説明会や、6月開催の決算説明会、投資家のみなさまとの1on1ミーティングにおいて「銀行のような成熟した業界で、どのように他行と差別化して業績を伸ばしているのか」、あるいは貸出の金利競争を避けている説明に対し「なぜ貸出がこれほどまでに伸びているのか」といったご質問をいただいてきました。

こうしたご質問に対し、その時々で私の考えを説明してきましたが、みなさまのお顔を拝見すると、どうも納得していらっしゃらないようにうかがえるため、今日は私から挑戦し、当行の競争力についてどう考えているかをご説明したいと思います。

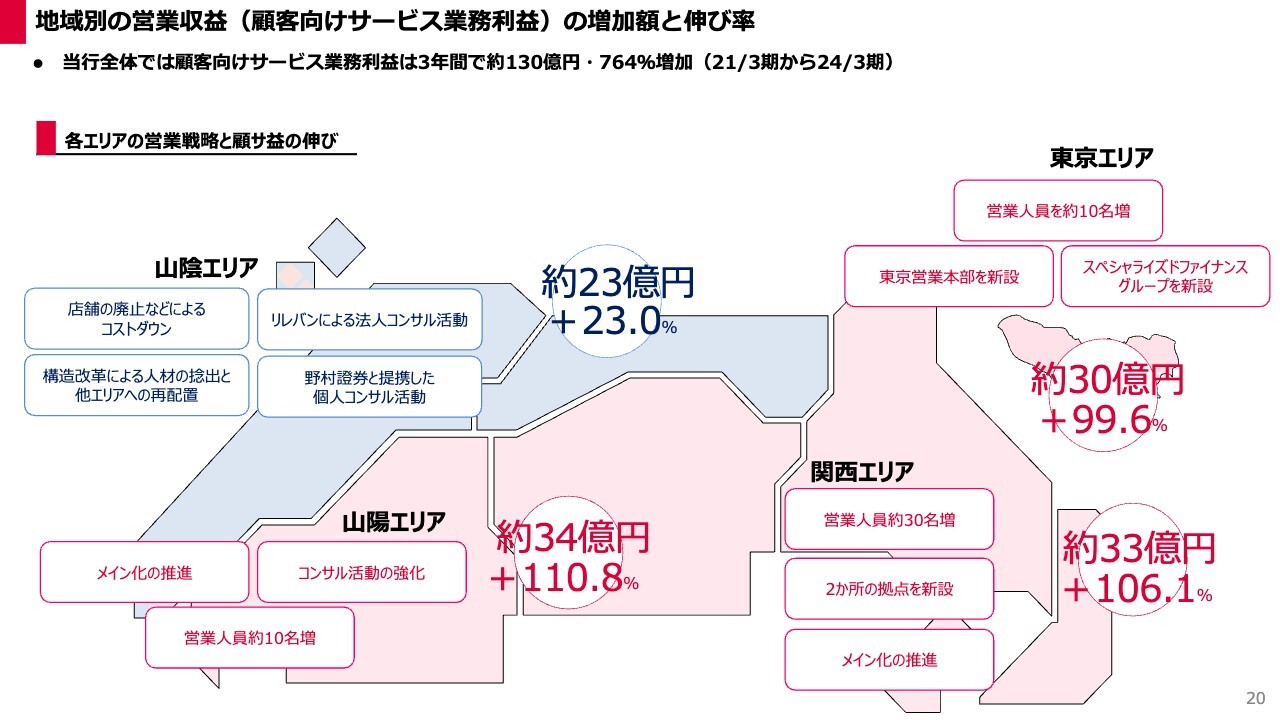

スライドには、当行の営業エリアである、山陰・山陽・関西・東京のざっくりとしたエリアごとの顧客向けサービス業務利益、つまり控除後の営業収益の、最近3年間のコストの伸びを記載しています。

まず山陰エリアをご覧ください。山陰ではトップラインを大きく伸ばすことが難しいエリアのため、主に店舗統廃合などによるコストダウンによって収益を23パーセント伸ばしています。それに加え、私たちにとって重要な点は、このエリアでさまざまな構造改革を行って人材を捻出し、他のエリアへ人材供給を行っていることです。

山陰のような成長期待の小さいエリアを持っているからといって、決してネガティブに捉えていません。当行にとって戦略地域である山陽・関西・東京では、山陰から供給を受けた人材を投入し、それぞれのマーケット特性に応じた戦略で営業を行った結果、いずれのエリアでも3年間でおおむね100パーセント、30億円程度収益を伸ばしています。

人員構成の変化と戦略的再配置

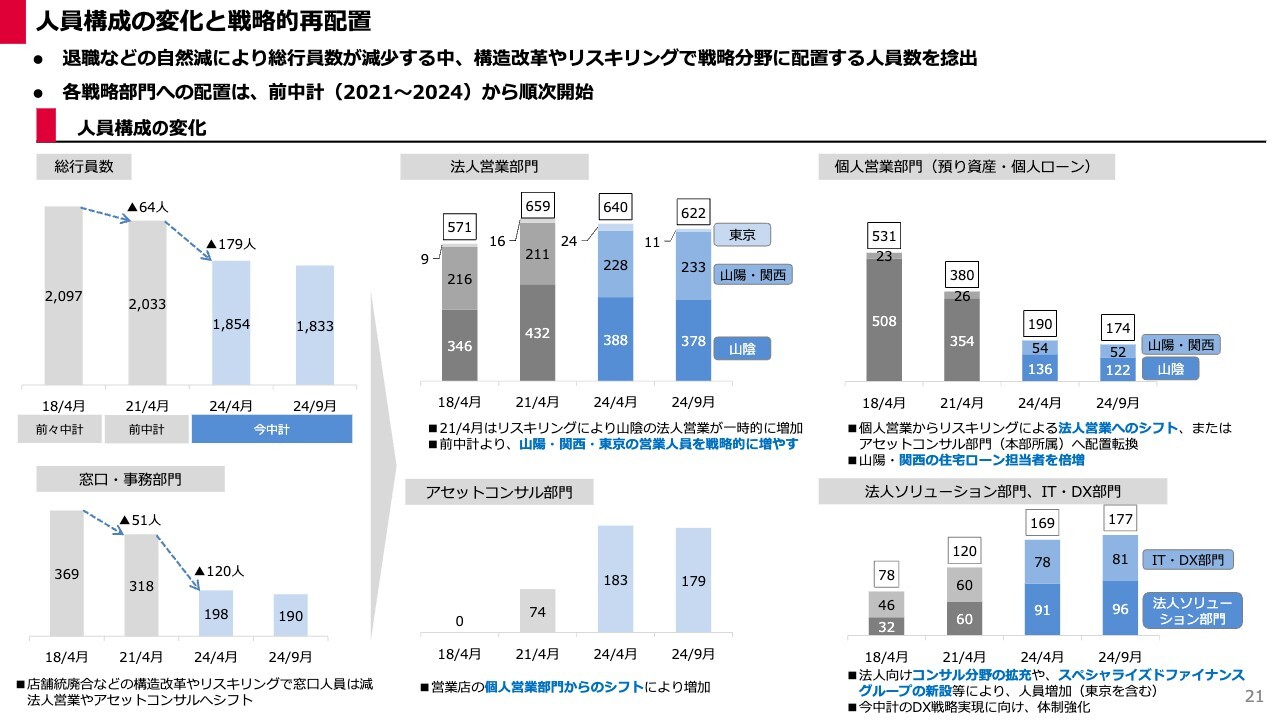

当行内では「構造改革による戦略的な配置転換」と呼んでいますが、ここでは当行の人員構成の変化とその再配置の状況についてご説明します。スライド左上のグラフのとおり、退職などの自然減によって、総行員数は約2,000人から約1,800人に減少しています。

減少した行員数は、主に左下の各支店の窓口・事務部門の減少数に相当します。それ以外の部門の行員数は、それぞれ必要な部門にリスキリングをした上で、大きく移動させているのがおわかりいただけると思います。

また、窓口・事務部門についても、例えば新入行員が一時的に配属されるため、もともとここにいた窓口・事務部門の相当数が、営業部門に再配置されメンバーは入れ替わっています。

現状の課題として認識しているのは、中央上のグラフの山陰エリアの法人営業部門に、事務部門や個人営業部門から再配置された人材がまだ多く留まっていることです。今後さらにリスキリングし実戦経験を積んでもらい、玉突きで上にあるエリアなどで活躍してもらう予定です。

当行の成長の原動力は人であるため、限られた人員の中でさまざまな工夫をするとともに、戦略に応じた再配置によって、それぞれの部門の成長を牽引しようとしていることがおわかりいただけたら幸いです。

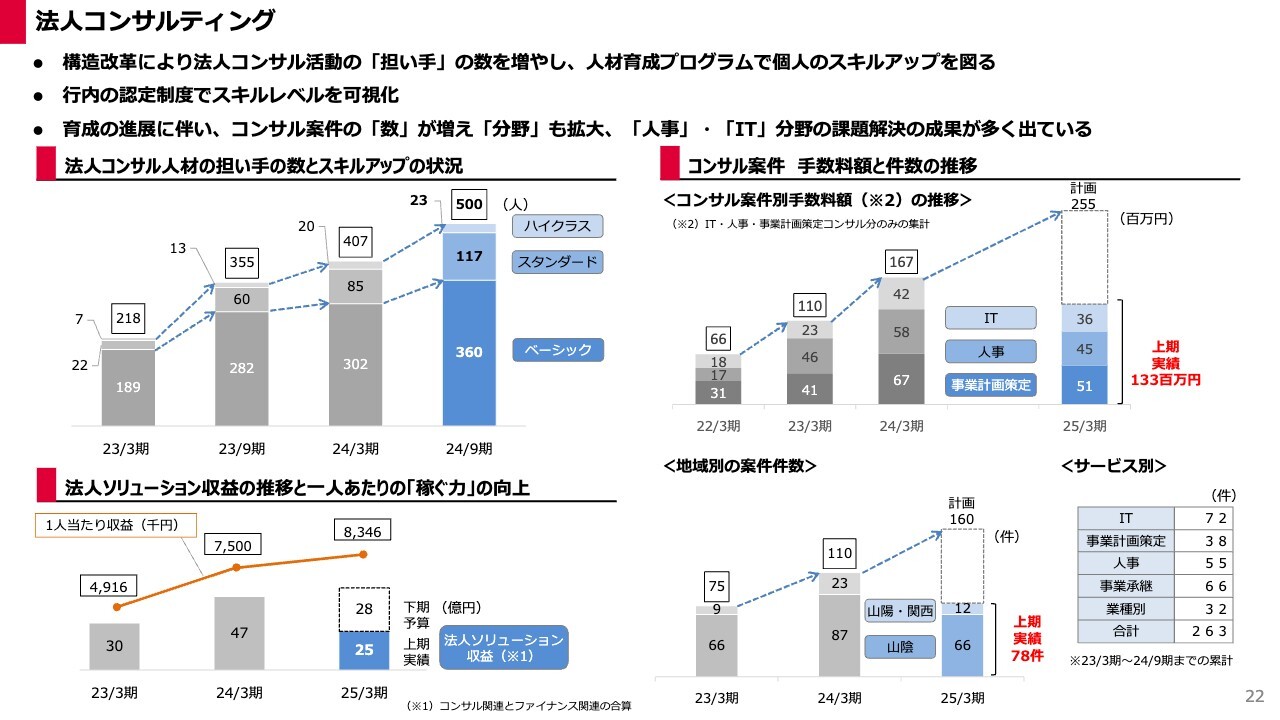

法人コンサルティング

法人コンサルティングについてご説明します。スライド右側に示した「コンサル案件手数料額と件数の推移」は着実に伸びています。これはすでにお話ししたとおり、構造改革で捻出した人員を法人営業部門に再配置し、左上の「法人コンサル人材の担い手の数とスキルアップの状況」のグラフのように、担当者数を増やしているのが大きな要因です。

よって、ある程度収益が増えるのは当然といえば当然で、課題は担当者のスキルの多くが、まだベーシックに留まっていることにあります。

当行の人材育成プログラムは、研修やOJTで行員を育成するとともに、それぞれの担当者のスキルレベルを3段階で可視化する、行内の認定制度ともリンクしたものです。

私たちの期待は、こうした育成プログラムを通じて個人のスキルが高まり、左下の「法人ソリューション収益の推移と一人あたりの『稼ぐ力』の向上」のとおり、1人当たりの稼ぐ力が右肩上がりに伸びていくことです。

担当者を増員しながら、緩やかながら1人当たりの稼ぐ力が伸びているのを心強く思っており、育成プログラムの手応えを感じています。

野村證券とのアライアンス効果

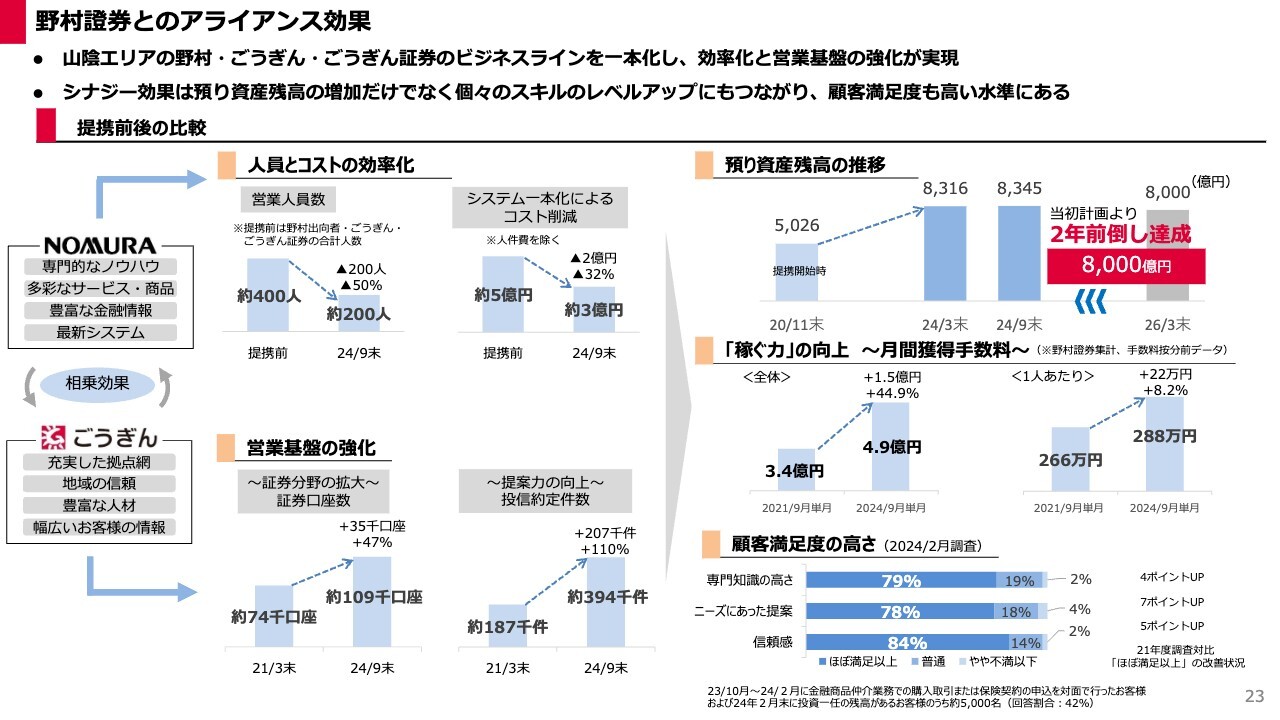

証券業務には、今後の私たちが目標とすべき多くの示唆が含まれています。行員のスキルをきちんと引き上げることができれば、収益を伸ばすことも、顧客満足度を高めることもできることを証明しているように思います。

スライド左上の「人員とコストの効率化」のとおり、当行の証券業務においては、担当する人員を減らして人件費以外の物件費も減らしながら、左下の「営業基盤の強化」の、お客さまとの接点を増やし、口座数や約定数を増やし、右のグラフ預かり資産の残高や収益額も伸ばしている点にあります。

右下の「顧客満足度の高さ」も上がっています。つまり、人員を大幅に減らしても、行員一人ひとりのスキルを上げ、大手証券のような営業スタイルが導入でき、ITなどのバックアップがあれば、お客さまとの接点は増え営業基盤や収益は伸び、顧客満足度も改善できることが証明されたと考えています。

証券業務では、野村證券の力をお借りしていることが大きいですが、オペレーションしている大部分は当行の行員です。

経営がやり方や選択を間違えなければ、山陰のビジネスでも大きく収益改善できることを証明してくれているように思えるのです。

当行は総人員を減らしながら、トップラインを約2倍に伸ばしてきました。これはコストセンターである窓口・事務部門などから、収益が期待できる戦略部門に大きく人員を動かしてきたことが要因である点や、各営業エリアでほぼ均等にコスト控除後の収益を上げていることをご説明しました。

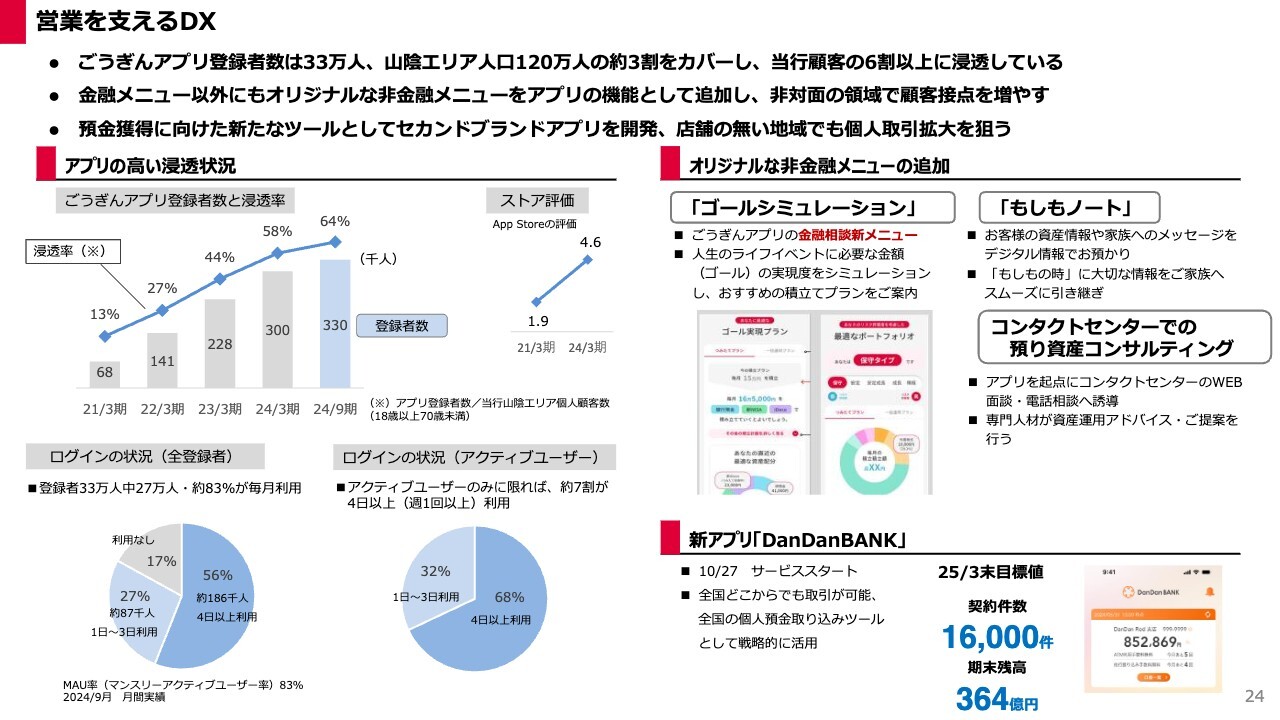

営業を支えるDX

営業を支えるDXと業務の効率化についてです。まずDXでは、アプリを切り口として顧客接点を増やす取り組みを行っています。

左上のグラフのとおり「ごうぎんアプリ」は登録者数33万人と、山陰の人口120万人の約3割をカバーし、当行のお客さまの6割以上に浸透しています。また、83パーセント以上のお客さまが毎月ご利用になられ、今や山陰エリアの金融取引になくてはならない存在に近づいていると評価しています。

当行はこのアプリを単なる対面の金融取引の接点に留めることなく、オリジナルの非金融メニューも追加し、より多くの顧客接点を増やす取り組みを続けています。

また、アプリを起点としてコンタクトセンターへお客さまを誘導し、非対面の運用アドバイスなどを行うコンサルティングも開始しています。

また、右下の個人預金獲得を狙った新アプリ「DanDanBANK」では、山陰以外の個人のお客さまをターゲットとしています。

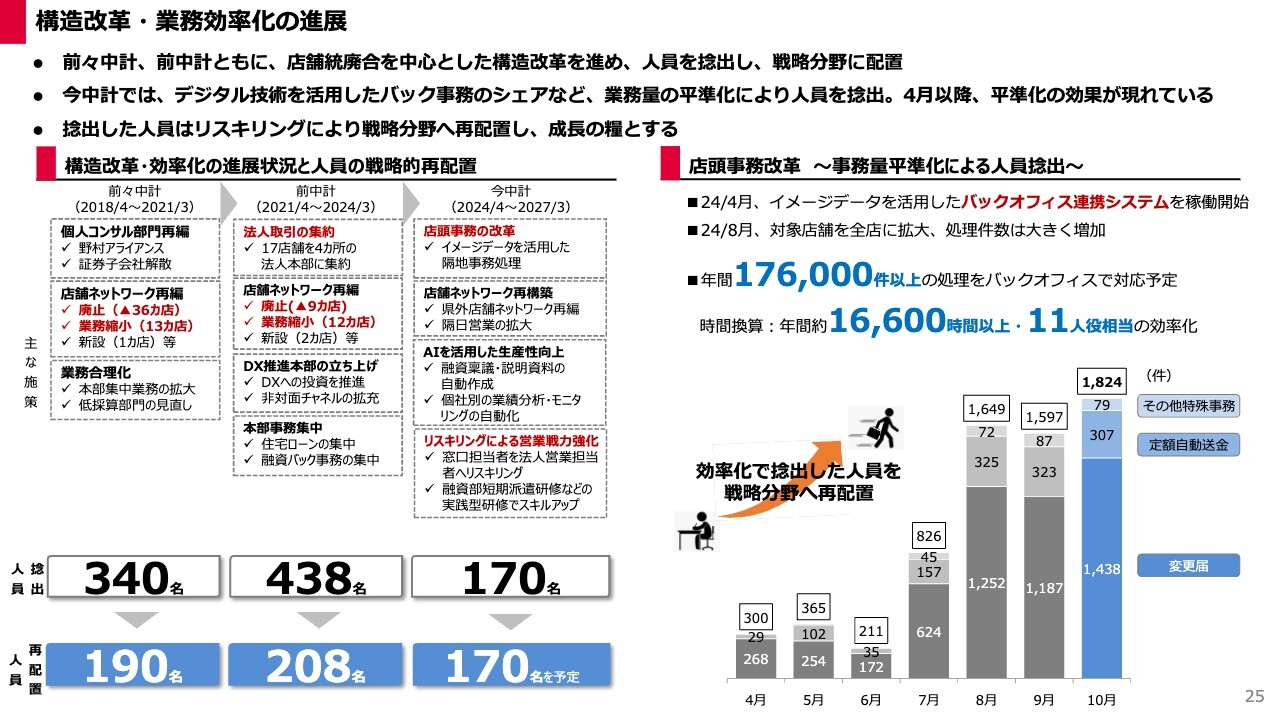

構造改革・業務効率化の進展

営業部門を増員するための、さまざまな構造改革や業務の効率化についてです。詳細は省略しますが、当行は構造改革と業務の効率化を起点として、営業部門や戦略部門への人員配置を行ってきました。

山陰を中心に、構造改革や業務効率化を進め、戦略部門へ人員を投入し、その効果で収益を増やしてきたことなどをご説明しました。今後も構造改革を進め、この取り組みを継続していき、さらに成長を加速するため、当行には必要なことが3つあると考えます。

いずれも人的資本経営の要素です。1点目は、大規模に配置転換した「行員のリスキリング」です。2点目は、さまざまな施策を通じて役割が変化していく「行員のモチベーション」です。3点目は、行員の約半分を占め、その多くが配置転換の対象となった「女性の活躍」です。

人的資本経営の取り組み① 〜人的資本経営の取り組みへの外部からの評価〜

投資家のみなさまに、先ほどのリスキリングとモチベーション、女性活躍の課題に、地銀の中では積極的に取り組んでいることをご理解いただくのは、なかなか説明が難しいと感じています。

そこでまず、当行の取り組みを客観的に外部からどう評価されているかをご紹介します。例えば下から3つ目の「『日経リスキリングアワード2024』企業・団体イノベーティブ部門最優秀賞」です。窓口・事務部門や個人営業部門から法人営業部門へ行員の再配置を進める取り組みに対し、日本経済新聞社から、社員の学び直しを支援する企業として表彰していただきました。

また、三菱総合研究所他からも「第6回プラチナキャリア・アワード優秀賞」を受賞し、行員のキャリア形成を支援している企業としてご評価いただきました。

私は簡単に戦略的配置転換と言っていますが、行員たちにとっては、これまでのキャリアとはまったく別の部門に大規模に異動させられ、学び直しをさせられているため、大きなストレスになっていると思います。

それを緩和するため、フラットで風通しの良い組織を目指して、さまざまな取り組みを行っています。表の真ん中の「ベストモチベーションカンパニーアワード2024」で、当行は従業員のエンゲージメントが高い企業として評価されました。

相対的ではありますが、行員が働きがいや会社・職場に高い満足度を感じてくれている評価に、私はとても感謝しています。

また、ダイバーシティ&インクルージョンは当行の成長の原動力の1つで、経済産業省・東京証券取引所から「令和5年度なでしこ銘柄」に選定されたり、アメリカの経済誌『フォーブスジャパン』から表彰いただいたりするなど、地方銀行としては一定程度進んでいると認めていただいたと思っています。

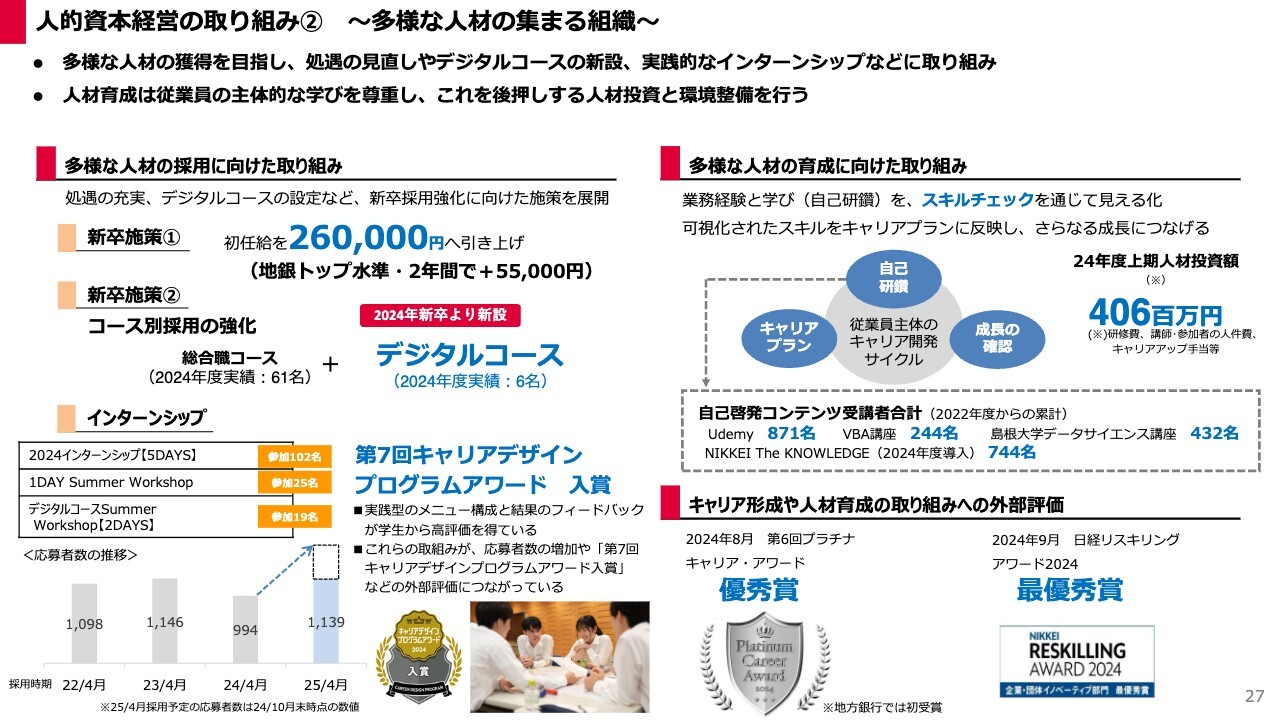

人的資本経営の取り組み② 〜多様な人材の集まる組織〜

人的資本経営についての当行の取り組みです。多様な人材の採用に向けた取り組み、コース別採用、インターンシップ、人材育成に関して記載しています。内容については後ほどご確認ください。

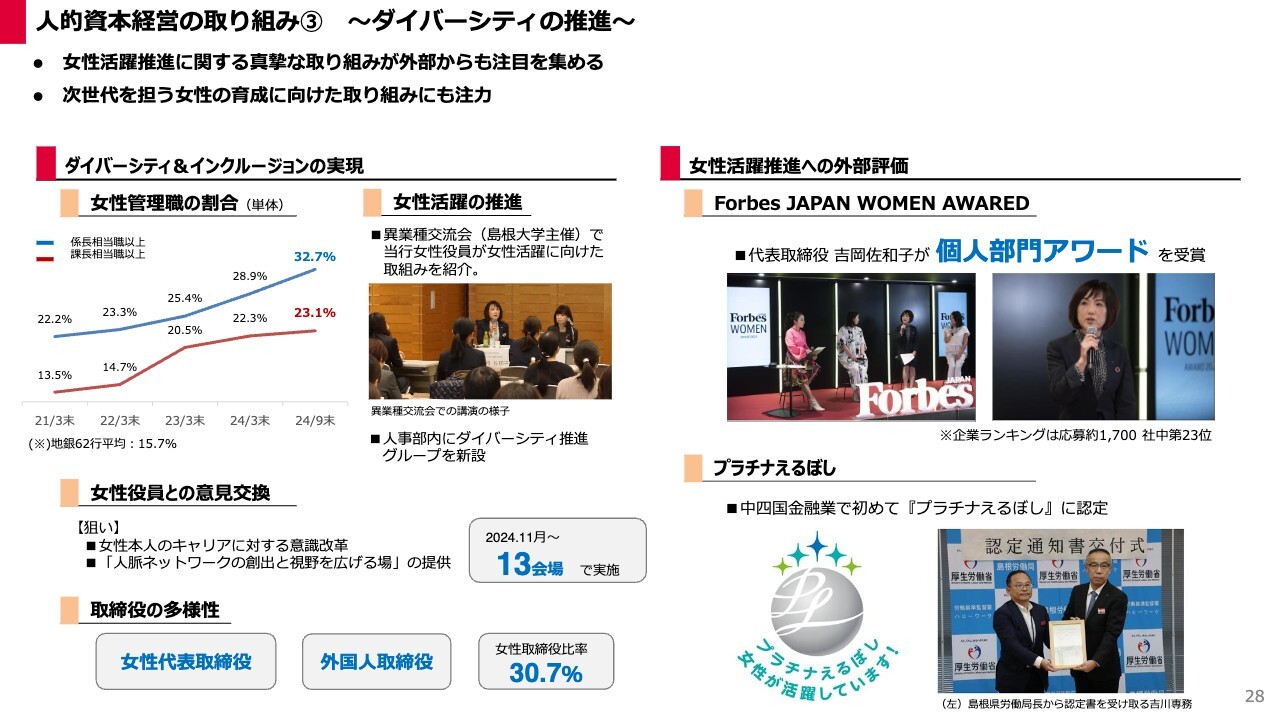

人的資本経営の取り組み③ 〜ダイバーシティの推進〜

ダイバーシティ&インクルージョンの状況についてです。女性管理職の登用については、2024年9月末時点で、係長相当職以上の女性の割合は32.7パーセント、課長相当職以上は23.1パーセントと年々上昇はしています。男女の構成比は、当行はちょうど半分が女性のため、我々は道半ばだと認識しています。

なお、地銀平均はこの23.1パーセントに相当するところが15.7パーセントですので、少し良い状況ではあります。

最近の取り組みとして、全営業エリア13ヶ所で女性役員と女性行員の意見交換会を開催し、女性のキャリアに対する意識改革や人脈ネットワークの場を提供しています。

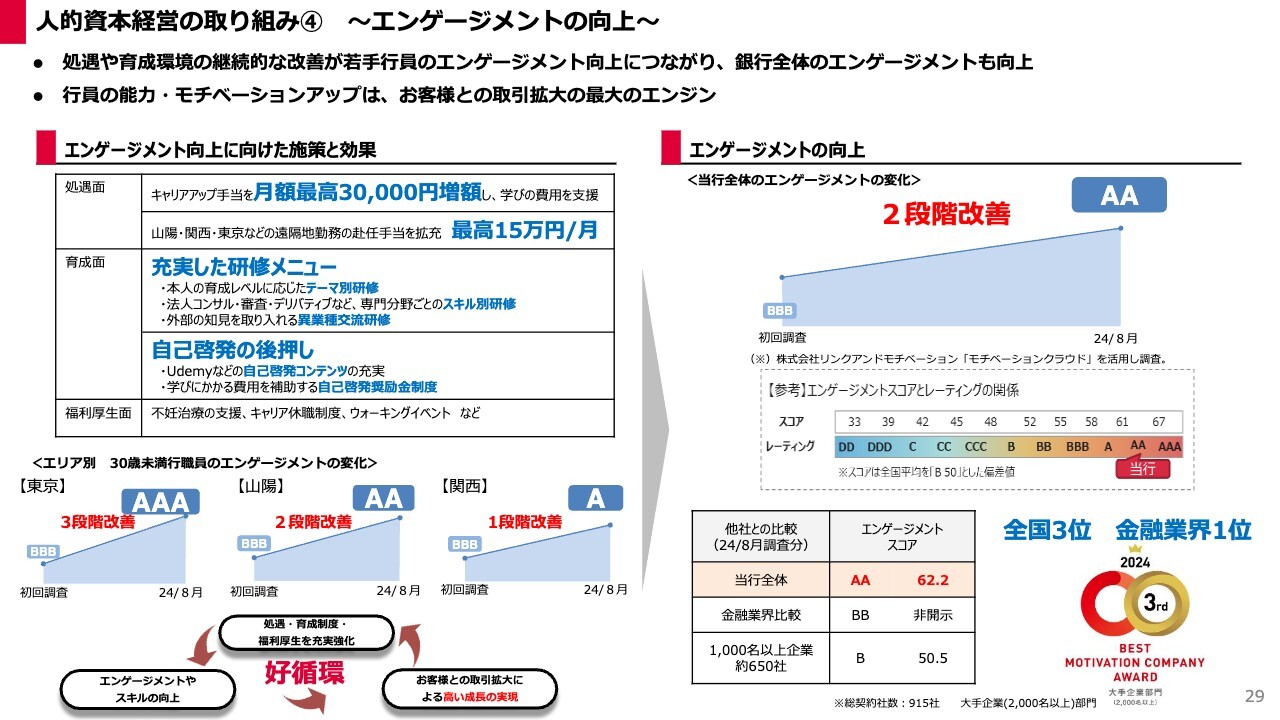

人的資本経営の取り組み④ 〜エンゲージメントの向上〜

エンゲージメントの向上についてご説明します。当行は半年に1回、専門のコンサル会社とともに、派遣やパートタイマーを含むすべての職員を対象に、グループ全社で無記名のエンゲージメントサーベイを実施し、課題を把握し対策を講じてきました。

当行の成長の原動力は人材です。処遇や育成面、福利厚生面のさまざまな施策が人材のエンゲージメントやスキルを向上させ、ひいてはお客さまの満足度向上を通じ、取引の拡大と成長につながります。

左下「<エリア別 30歳未満行職員のエンゲージメントの変化>」は、ふだん私が気にしている東京・山陽・関西といった激戦地で働く、一般に転職の多い30歳未満の行員のエンゲージメントとその変化を示しています。

まだ課題も多くありますが、2年前の調査時点からは向上しています。私の見立てでは、特に東京のエンゲージメントが高いのは、東京マーケットでは「スペシャライズド・ファイナンス」などの新しい分野が多くあり、これらへの挑戦に、若い人たちはやりがいやモチベーションを感じているのではないかと思います。

また、右下の他社比較にあるとおり、金融業界の平均と比較すると、相当に高いエンゲージメントにあり、多くの行員が働きがいを感じ、職場に高い満足度を示してくれています。

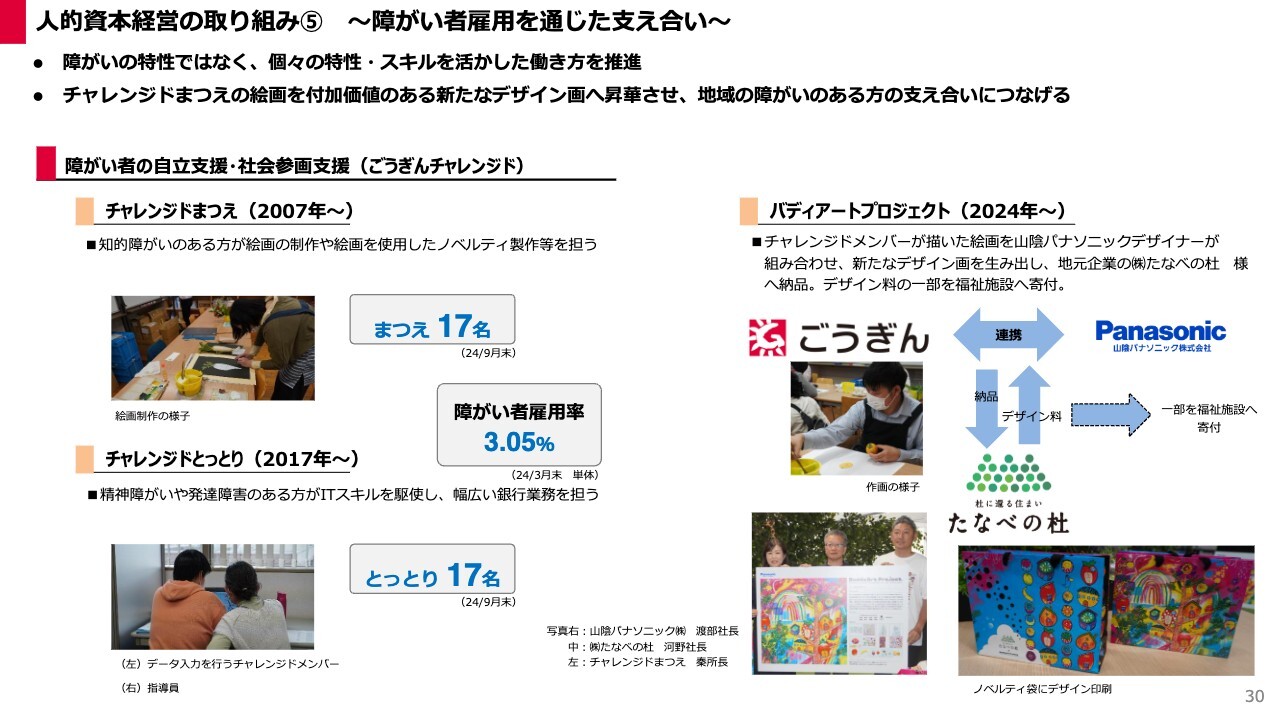

人的資本経営の取り組み⑤ 〜障がい者雇用を通じた支え合い〜

障がい者の自立支援、社会参画支援として、当行が長く取り組んでいる内容や、最近新たに始めた取り組みを載せています。以上が当行の人的資本経営のご説明となり、今後も継続して取り組んでいきます。

このご説明で、なぜ融資が伸びているかというみなさまの疑問解消に役に立つことができたか不安もありますが、当行は人材の量を戦略的に投入し、その質を高めることで、近年業績を上げていることができていると考えています。

ごうぎんの総力をあげた取り組み

ごうぎんの総力を挙げた取り組みとして、社外取締役の活動をご紹介します。当行はお客さまとの距離の近さ、行員同士の距離の近さ、関係性をとても大事にしています。頭取である私はもちろんのこと、社外取締役のみなさまにも実践していただいています。

スライド左側はお客さま向けに当行の経営方針や業績を説明する地元IR活動についてです。毎年13会場で約2,000名を超える経営者のみなさまと懇談し、当行を知っていただくよう努めています。特に山陰以外の会場で経営者のみなさまに喜んでいただいています。

写真には写っていませんが、多数の行員、支店長、私も含む役員がホストとして出席し、お客さまとの接点をそれぞれの立場で作って、どのような銀行かを知っていただく活動をしています。

また今日は都合により出席していませんが、2024年6月に社外取締役に就任したグレム・デイビッド・ナウド氏も3つの会場に出席し、お客さまと直接懇談しました。

また、社外取締役は記載の勉強会や講習会の講師として、本部や営業店の行員に対し、専門的な知見に基づくレクチャーを行い、人材育成にも取り組んでもらっています。

ユニークな社会貢献活動

当行が行っているユニークな社会貢献活動についてです。山陰両県での「森林保全活動」や江戸時代の藩校をイメージした私塾「尚風館」、当行グループの役職員から募金を集めてこども食堂などへの寄付を行う「ごうぎん一粒の麦の会」など、当行独自の活動を記載しています。

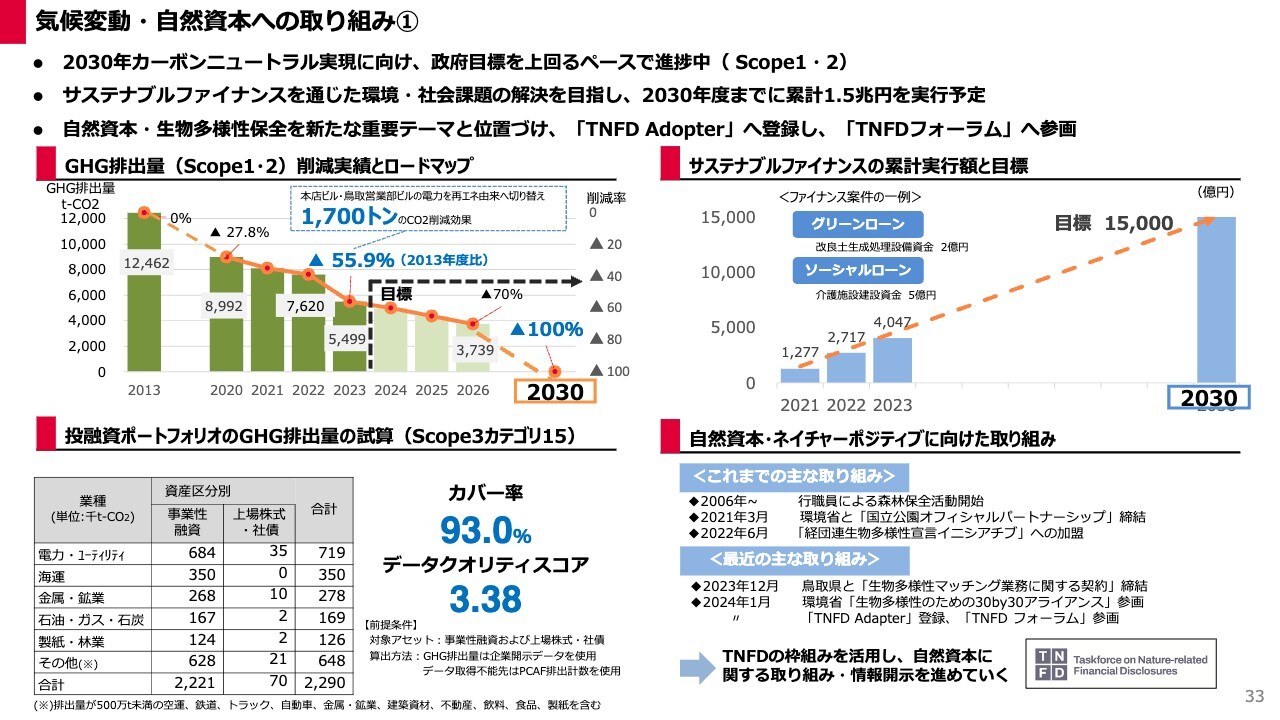

気候変動・自然資本への取り組み①

気候変動・自然資本への取り組みについてです。スライド左上には当行のGHG、温室効果ガスの排出量削減実績とロードマップを記載しています。Scope1、Scope2のGHG排出量については、2023年度は55.9パーセントの削減となり、政府目標を上回るペースで着実に進めています。

また、右上のサステナブル・ファイナンスについても、2030年度の累計実行額の目標1兆5,000億円に向け、順調に増加しています。

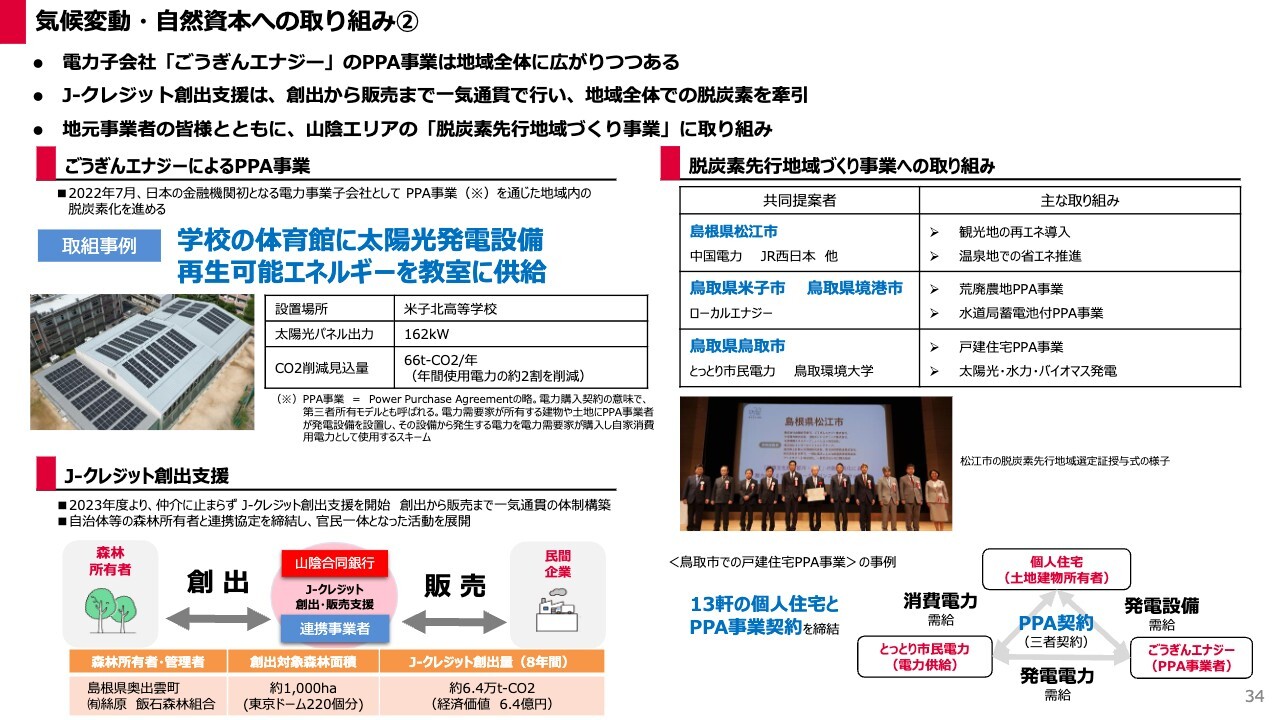

気候変動・自然資本への取り組み②

こちらも、気候変動・自然資本への取り組みについてです。当行は地域金融機関であり、当行が果たすべき役割は、当行の脱炭素に加え、地域の脱炭素にも貢献しなければなりません。

金融庁の認可をいただいて設立した、日本の金融機関初の再エネ発電事業子会社「ごうぎんエナジー」では、お取引先の工場や店舗、遊休地に太陽光パネルを設置するPPA事業を手掛け、成約31件、商談中も50件を超え、事業としてはとても順調に進んでいます。

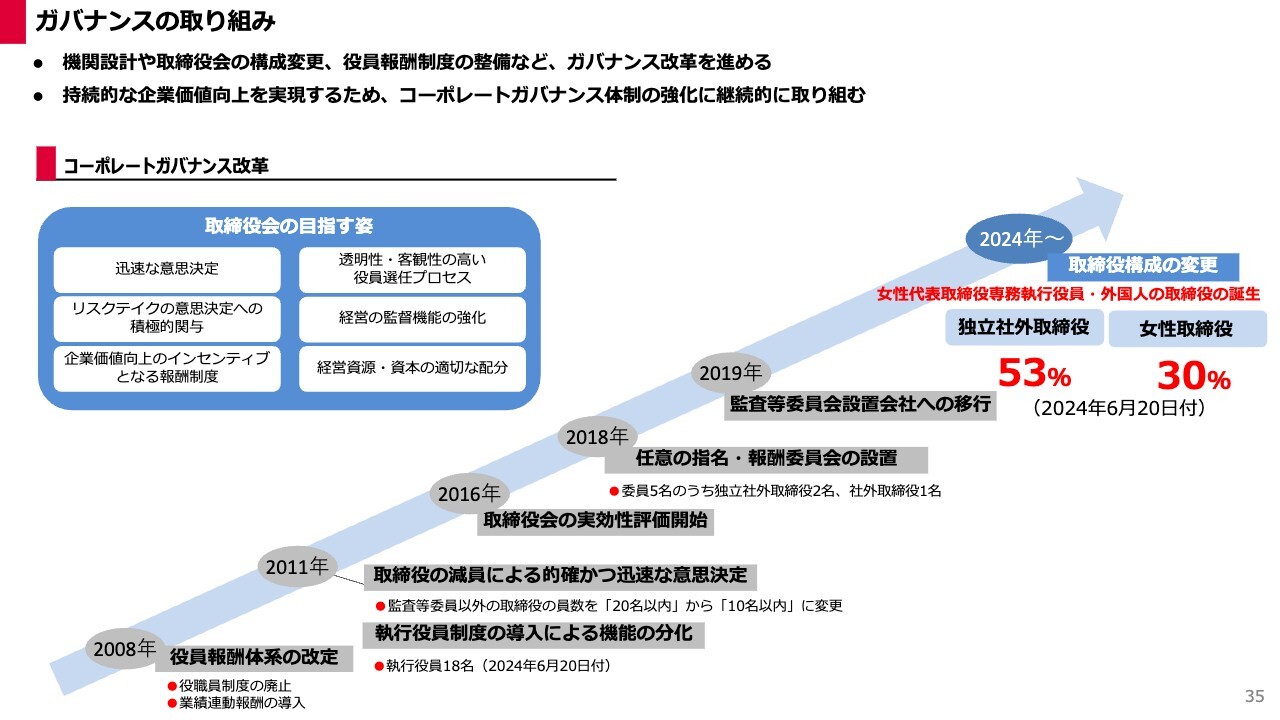

ガバナンスの取り組み

当行では取締役会のすべての議案の説明や質疑への対応は、頭取の私と3人の専務が行っており、事務局は一切関与していません。また、資料は事前に配付しますが、根回しは禁止しています。取締役会には毎回2名、本部の部長や支店長がオブザーバーとして参加し、そこでの議論や社外のみなさまと私とのやりとりなどを、行員にも直接聞いてもらっています。

今お話ししたのは取締役会の例ですが、執行側の大小さまざまな会議やミーティングも同様で、フラットで双方向の議論、コミュニケーションを大事にしています。この風通しの良さは当行の良いところだと感じています。

私からの説明は以上です。本日は当行のIRにご参加いただき、またご清聴いただきありがとうございます。

質疑応答:円金利上昇の影響、貸倒引当金の要因、今後の拡大戦略について

質問者:2つ質問します。

1つ目は、円金利上昇の影響についてです。多くの金融機関がこの影響を説明されていますが、特に御行の場合、これまで預金と貸出金が他行に比べて格段に伸びています。したがって、その効果がこれから発現してくるのではないかと大いに期待しています。

また、先ほど頭取は「今期の影響度はそこまで大きくないが、実際に金利が上昇してきた時には上方修正も視野に入れる」とコメントされていました。その意味についてですが、「中期経営計画を見直していく予定」ということだったのか、それとも「今期、あるいは来期以降の業績面のところで、中期経営計画での微調整を行う可能性がある」ということだったのか、その趣旨について聞かせてください。

2点目は反対に、貸出金を強く伸ばしていることについて、非常に心強く思っています。しかし一方で、貸倒引当金が昨年も少し多めに出ており、今年も上期は多めに出ているということでした。貸出金を伸ばした副作用として、与信費用が増えることは、ある程度想定しています。

今日のご説明では、新規を伸ばした結果、少し審査が甘くなる、あるいは、よからぬ新規の取引先に当たってしまい、粉飾で引っかかるようなお話ではなかったように感じます。

これついては個別要因が大きく、貸出金を拡大しすぎた反動ではないという理解でよろしいですか?

ただし、頭取が法人役務の伸びが少し鈍化したことに対し、「今まで積極的に推進していたが、いろいろ見直さないといけないところもある」とお話しされていましたが、今後の拡大戦略を少し見直すお考えはありますか?

また、社外取締役の方々についてですが、これまで攻めの経営を支援されるかたちで執行役の方々を応援されていたかと思います。その社外取締役の方々から見て、これまでの拡大戦略について、「ブレーキをかけたほうがよいのではないか」といったお話が出ているのか、あるいは「これま

新着ログ

「銀行業」のログ