エー・ピーHD、中食事業の営業利益は前期比178.3%と引き続き好調 専門店事業、レストラン事業も2桁の増益を果たす

サマリー

佐藤信之氏:株式会社エー・ピーホールディングス上席執行役員の佐藤です。よろしくお願いします。私から、2025年3月期第2四半期の決算についてご説明します。

サマリーです。7期振りに中間営業利益が黒字化しました。前期構造改革を行いましたが、その結果が出てきたと考えています。

中食事業が成長しています。引き続き好調で、営業利益は前期比178.3パーセントとなりました。生産流通事業は、5期振りに黒字化しました。トピックについて、後ほどご説明します。

1.2025年3月期第2四半期(中間期) 決算ハイライト

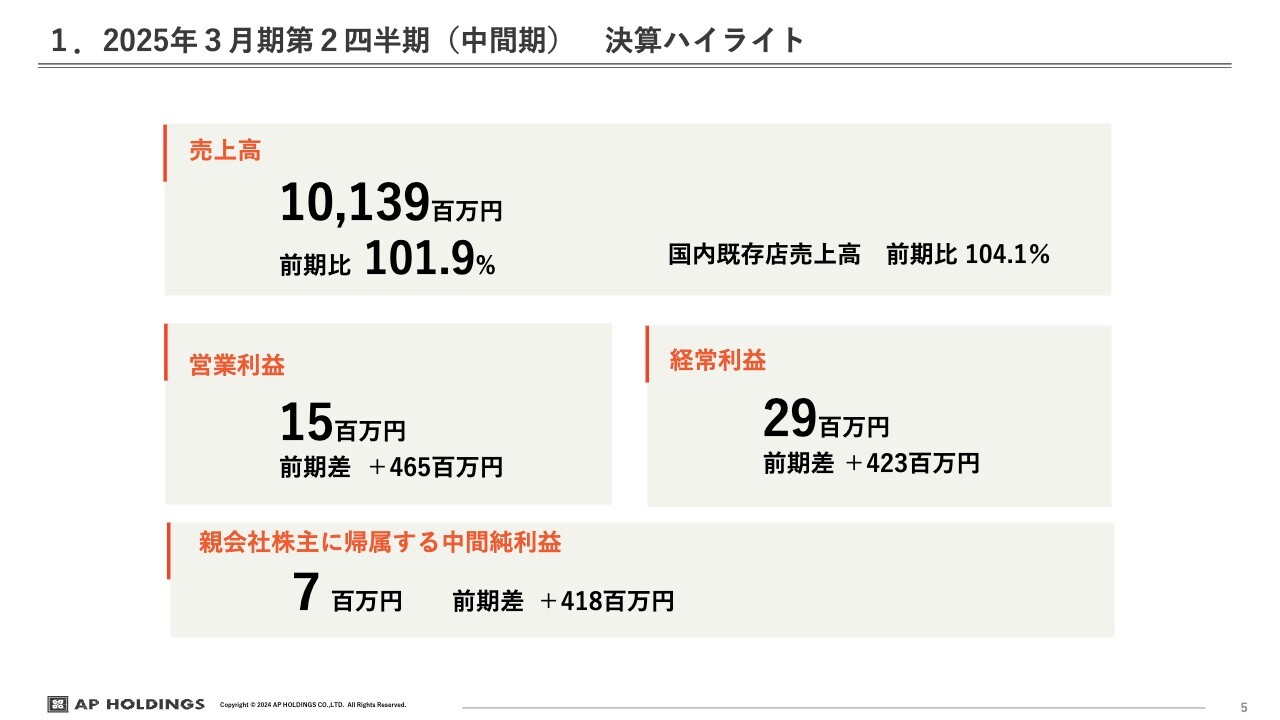

決算ハイライトです。売上高は101億3,900万円、前期比で101.9パーセントとなりました。国内既存店売上高は前期比で104.1パーセントと、100パーセントを超える結果となっています。

営業利益は1,500万円で、前期差プラス4億6,500万円です。非常に大きな改善ができたと考えています。経常利益、当期利益については、スライドに記載のとおりです。

2.売上高の前年比較

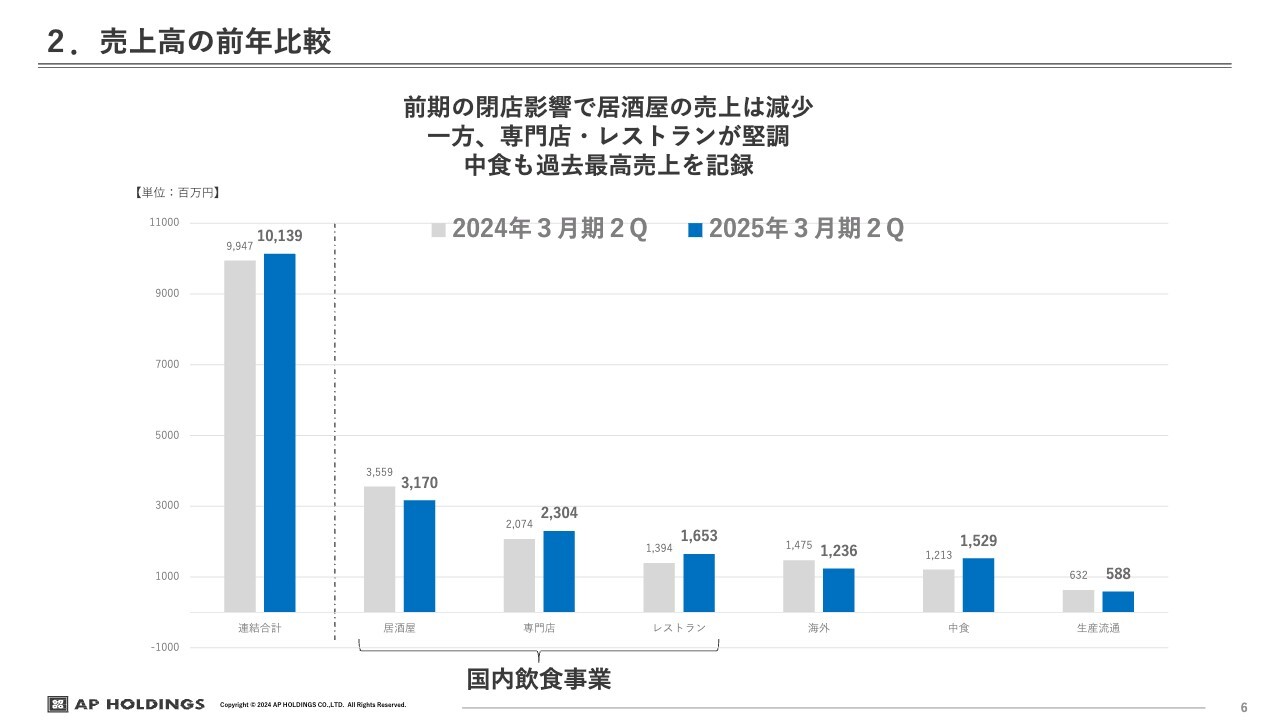

売上高の前年比較です。セグメントごとに見ていくと、全体としては、前期比で101パーセントほどです。居酒屋セグメントが、前期第2四半期末比で16店舗ほど閉店していますので、売上高は減少しています。

一方で、専門店事業、レストラン事業は大きく伸びています。また、中食事業でも売上を伸ばしています。中食事業は過去最高売上を記録している状況で、引き続き成長しています。

3.営業利益の前年比較

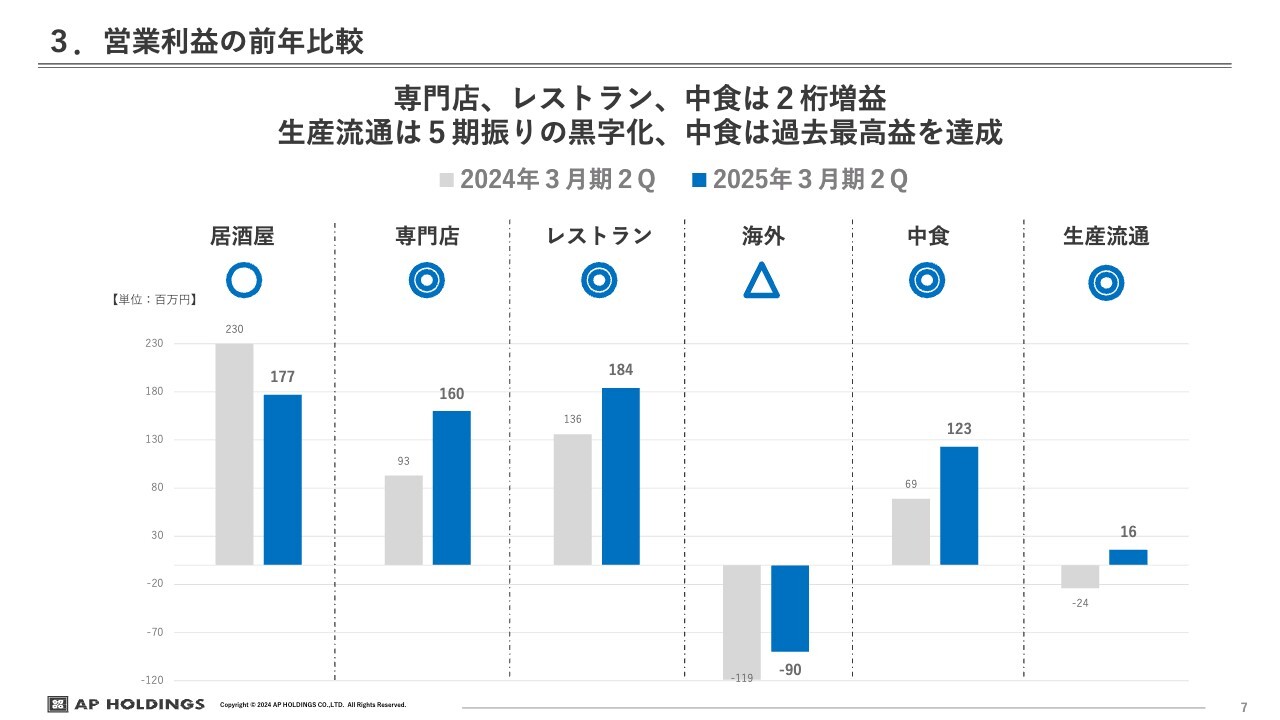

営業利益の前年比較です。先ほど、専門店事業、レストラン事業、売上が伸びているとお話ししましたが、中食事業も含めて2桁増益です。売上に伴って、しっかりと利益が確保できている状況です。

生産流通事業は、先ほどお話ししたとおり、5期振りの黒字化です。居酒屋事業と生産流通事業はリンクしていますが、居酒屋事業の減少が見えていたため、外の飲食店への販売をしっかりと作ってきたところが、利益貢献につながったと思います。

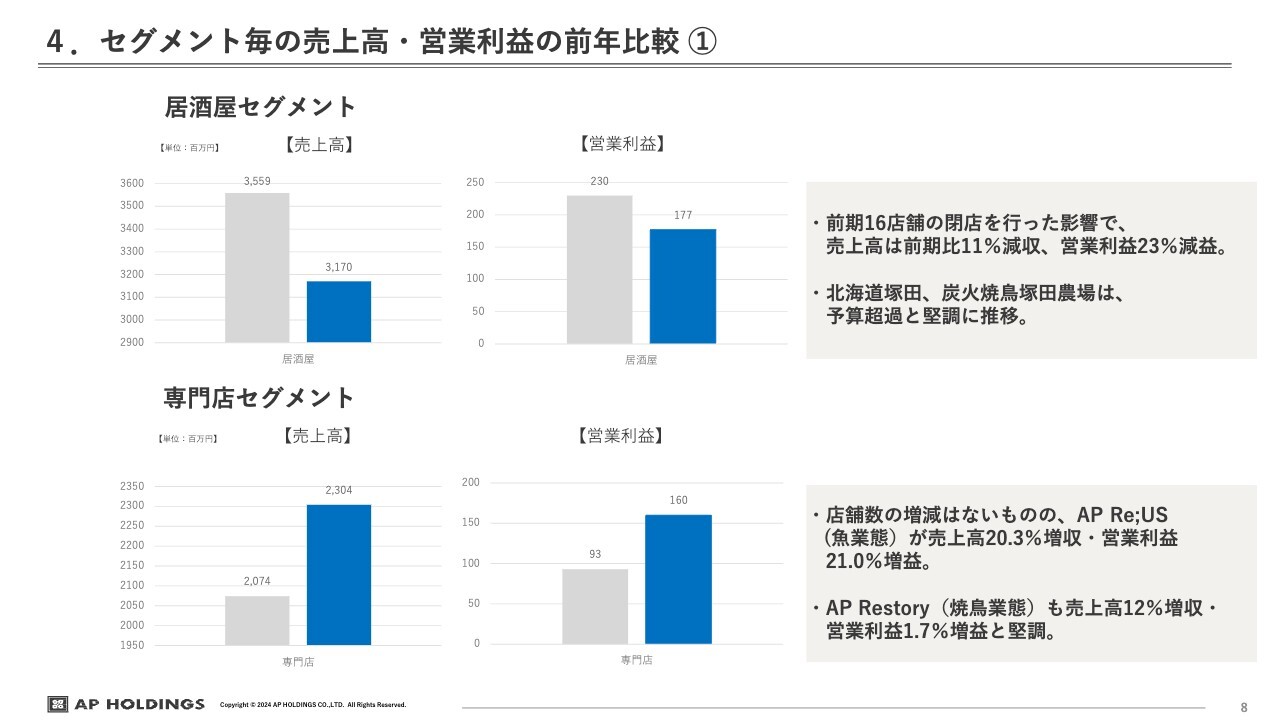

4.セグメント毎の売上高・営業利益の前年比較①

セグメントごとの売上高・営業利益の前年比較です。先ほどお話ししたとおり、居酒屋セグメントでは16店舗閉店しています。前期の中間期末から比べて16店舗少ない状況ですので、売上高としては減っています。また、営業利益も減少しています。

塚田業態の「九州塚田農場」が閉店している一方で、「北海道塚田農場」「炭火焼鳥塚田農場」は予算を超過して推移しています。「九州塚田農場」自体は課題感があるため、後ほどご説明します。引き続き、不採算店舗の閉店等をしながら、収益性の高い業態を残していきたいと思います。

専門店セグメントは、店舗数の増減はないものの、「四十八漁場」などの魚居酒屋や寿司事業を展開するAP Re;USカンパニー(魚業態)が、売上高20.3パーセントの増収です。営業利益も21パーセントの増益と、価格の変更やマーケティングの施策が功を奏したと考えています。

同じ専門店セグメントのAP Restoryカンパニー(焼鳥業態)は、売上高12パーセントの増収、営業利益1.7パーセントの増益と、堅調に推移しています。

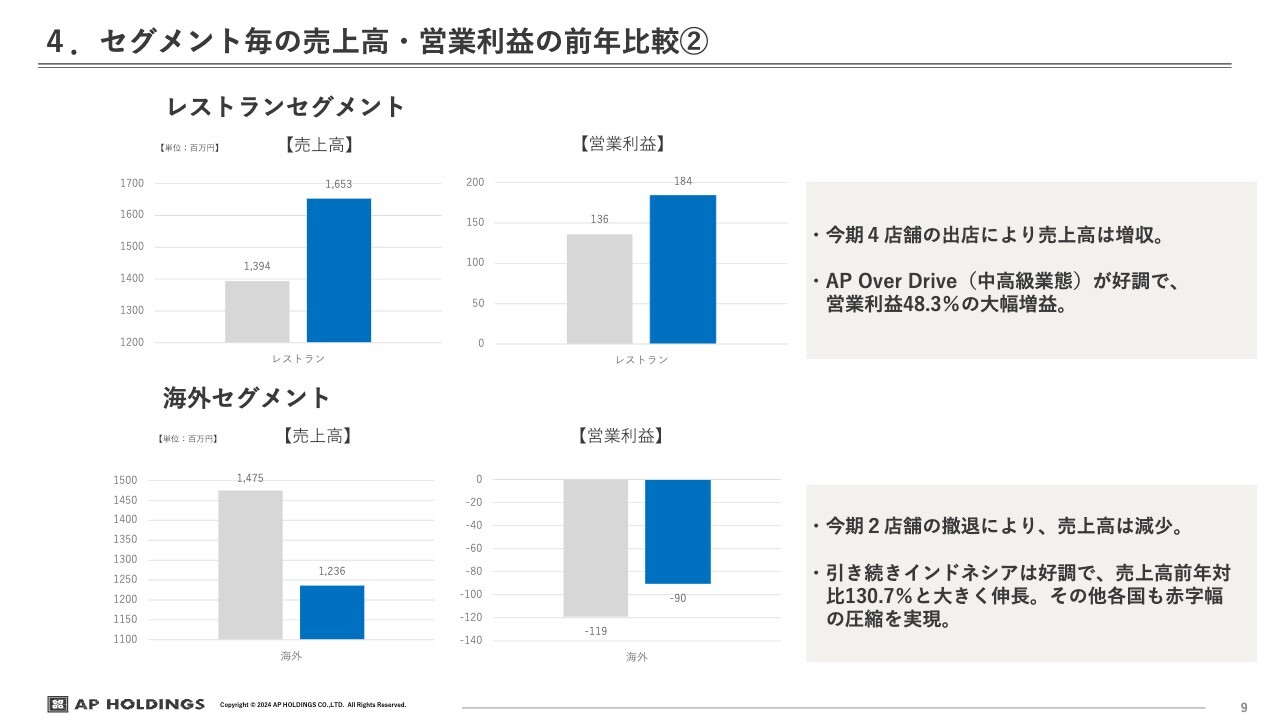

4.セグメント毎の売上高・営業利益の前年比較②

レストランセグメントです。AP OverDriveカンパニーという中価格帯の中高級業態、また立ち寿司の業態が所属しているセグメントです。特にAP OverDriveカンパニーが非常に好調で、営業利益48パーセントの増益と、今一番伸びしろのあるセグメントだと考えています。

海外セグメントについては、今期、香港の店舗が2店舗撤退しました。そのため、前期と比べて売上高が減少していますが、赤字店舗を閉店したことにより、営業利益は改善しています。

引き続き、香港、シンガポールは不安定なところがありますので、赤字店舗の撤退を積極的に進めていきます。一方、インドネシアは非常に好調に推移していますので、増店も含めてポートフォリオの入れ替えを行っていきたいと考えています。

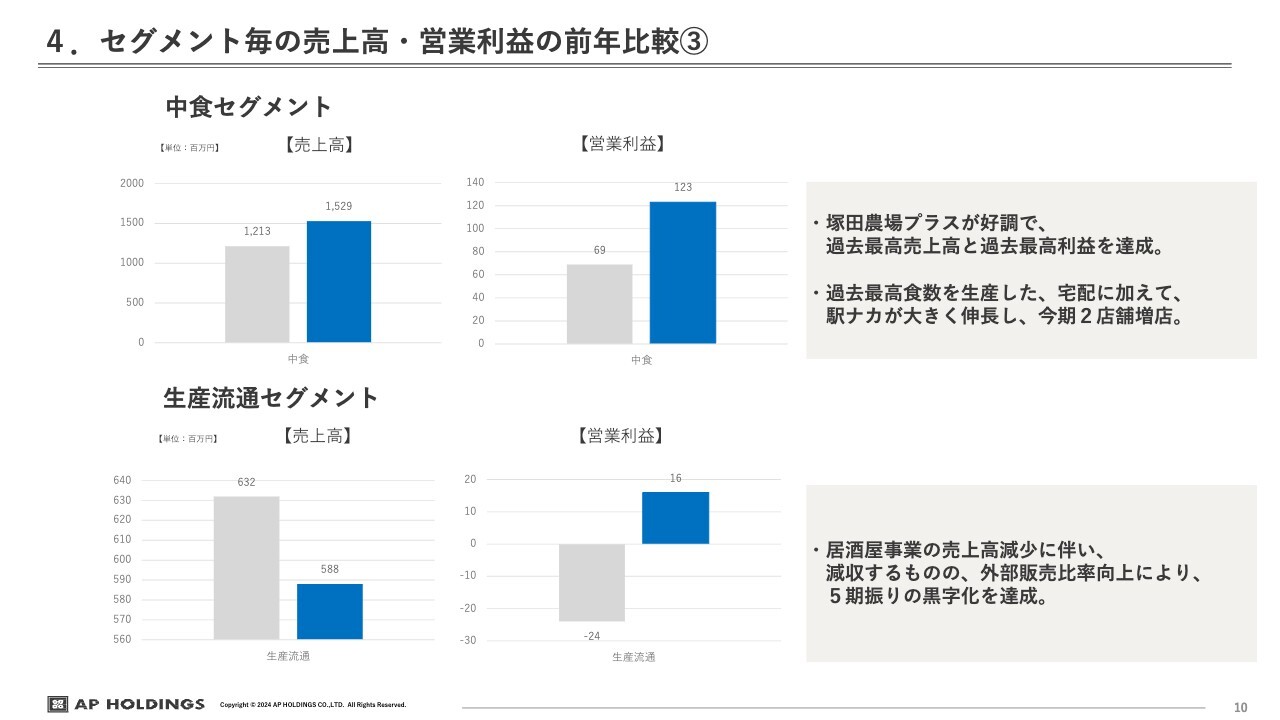

4.セグメント毎の売上高・営業利益の前年比較③

中食セグメントです。中食セグメントは、「塚田農場プラス」という、お弁当の販売事業がメインになっています。宅配弁当、店舗、駅ナカ等での販売が中心になっていますが、宅配事業を中心に引き続き伸びています。過去最高売上と過去最高利益を継続して達成している状況です。

生産流通セグメントは、居酒屋事業が減少しているため、社内での販売売上は減少しているものの、外販比率が上がっているため、5期振りに黒字化を達成しています。

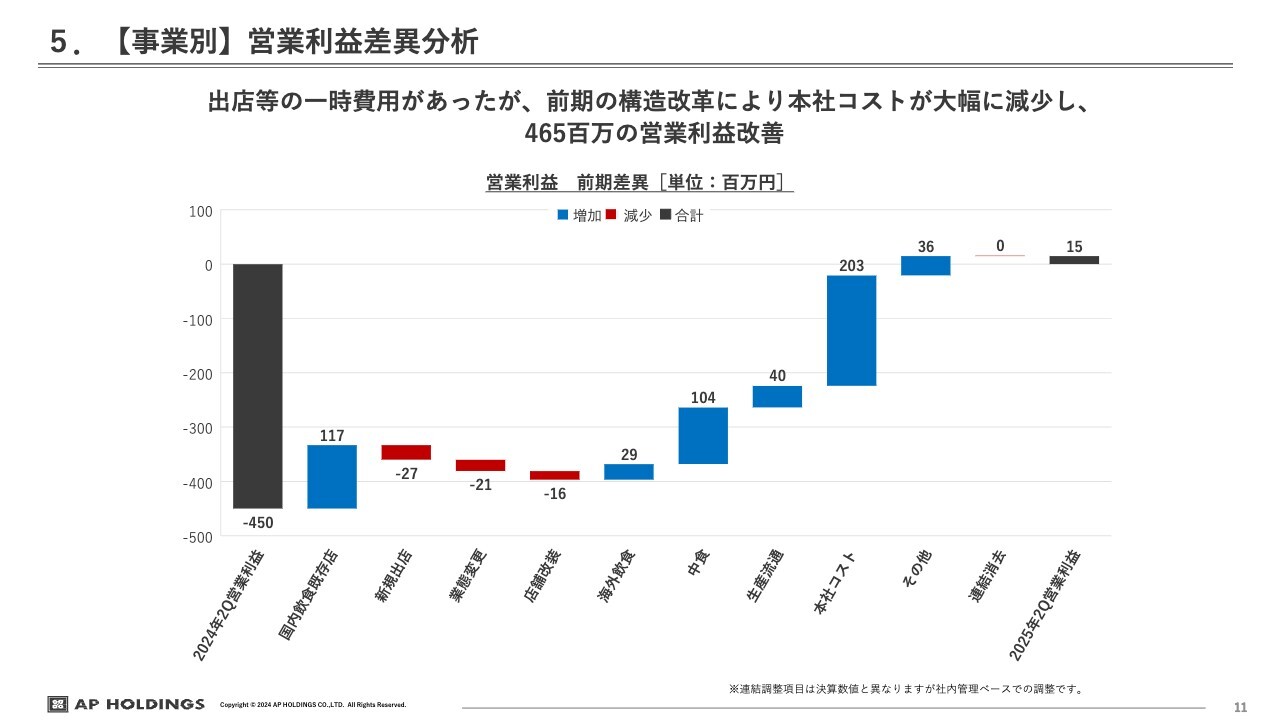

5.【事業別】営業利益差異分析

連結ベースでの営業利益が前期第2四半期と比べてどのように変化しているか、スライドにウォーターフォールで示しています。

前期第2四半期の営業利益はマイナス4億5,000万円と、大幅な営業赤字を出してしまいました。しかし、そこから構造改革を進め、本社コストは約2億円改善しています。

出店コストはトータルで6,500万円ほどの支出がありましたが、既存店の利益の増加や中食事業の増益により、今期第2四半期はプラスをマークしました。これらの要因により営業利益約4億6,500万円の改善につながったと考えています。

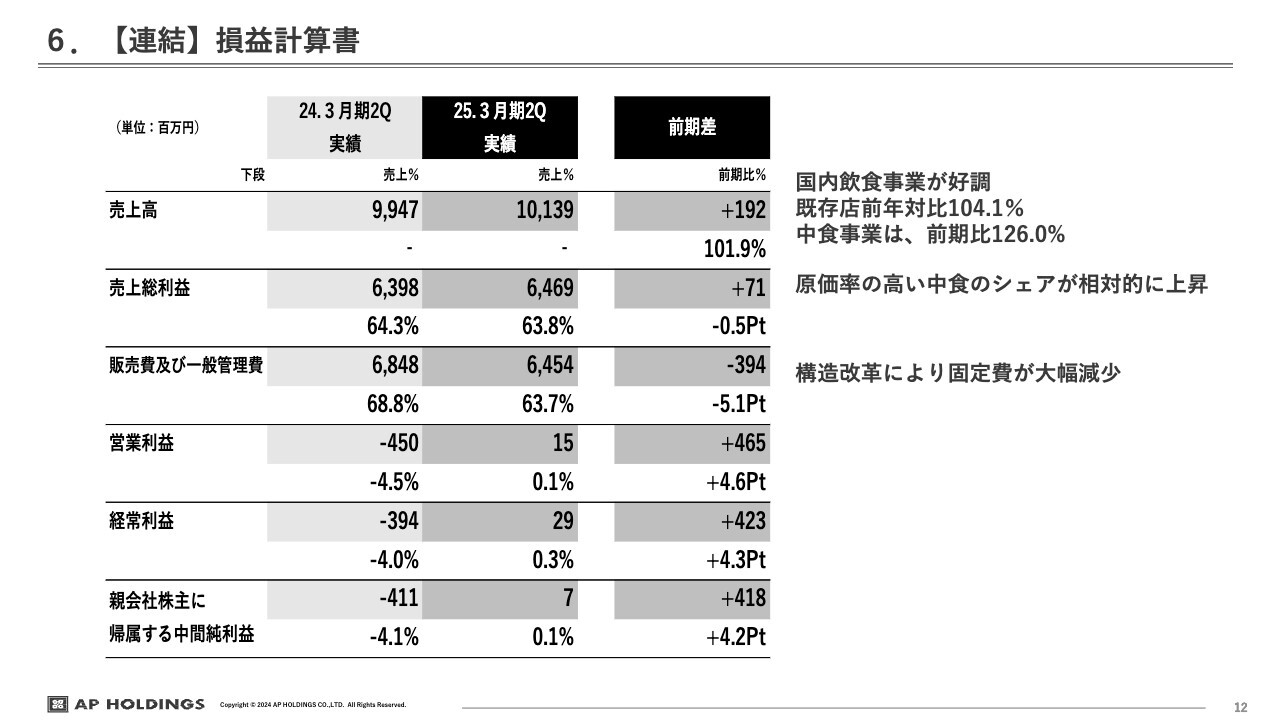

6.【連結】損益計算書

連結損益計算書について、前期第2四半期との比較です。国内飲食事業は前期第2四半期と比べ順調です。既存店は前期比104.1パーセント、中食事業は前期比126パーセントで、中食事業が非常に牽引しているかたちです。

売上総利益に関して、中食事業は原価率が約50パーセントですので、原価率が中食事業のシェア向上に引っ張られている部分が大きいと考えています。販管費は3億9,400万円と、前期比で減少しています。本部費も含めた構造改革により、固定費が減少したためです。

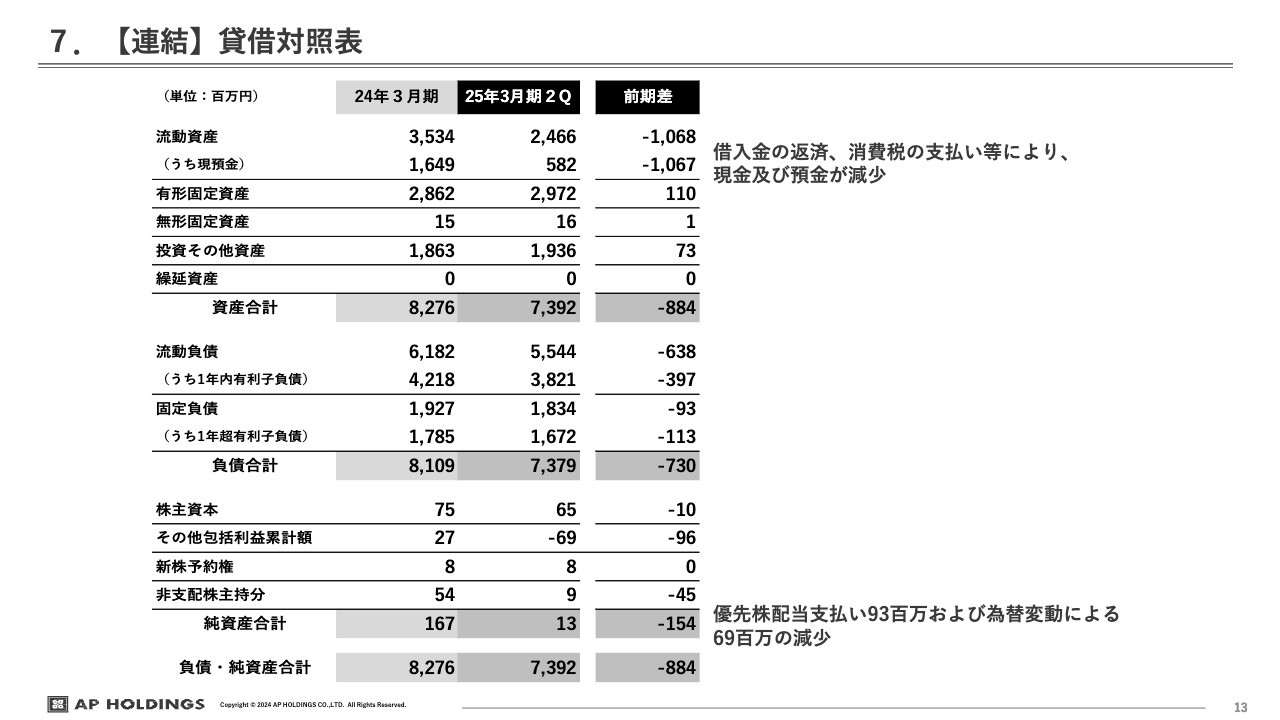

7.【連結】貸借対照表

連結貸借対照表です。流動資産は、現預金が10億6,700万円減少しました。主に借入金の返済、消費税の支払い等で一時的に減少しています。

純資産に関しては、優先配当の支払いを行っています。優先配当の支払い9,300万円、また為替変動により、9月末が現状よりも円高に振れていたため、6,900万円ほど減少しています。

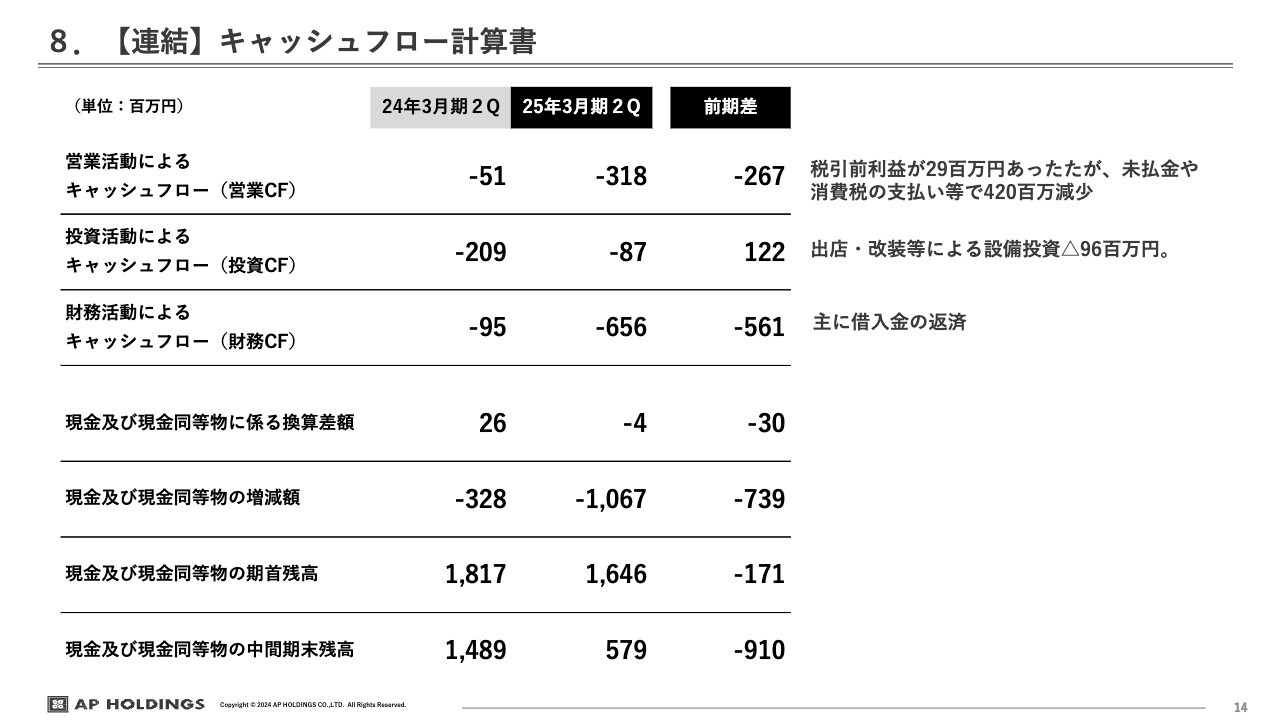

8.【連結】キャッシュフロー計算書

連結キャッシュフロー計算書について、前期と今期の比較です。営業活動によるキャッシュフローは、税引前利益が2,900万円ほどありましたが、未払金や未払い消費税の支払い等で、4億2,000万円ほど減少しています。

投資活動によるキャッシュフローは、主に出店・業態変更改装等による設備投資がありました。財務活動によるキャッシュフローは、主に借入金の返済がありました。6億5,000万円ほどの返済を行っています。

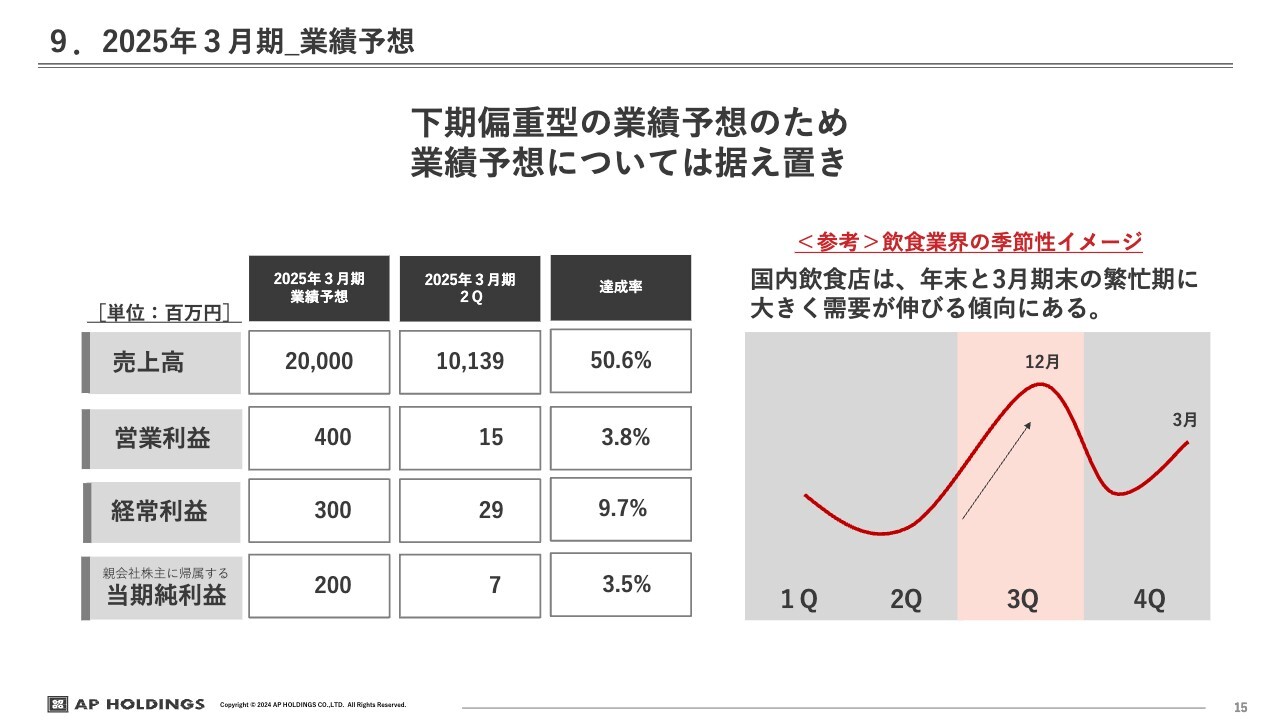

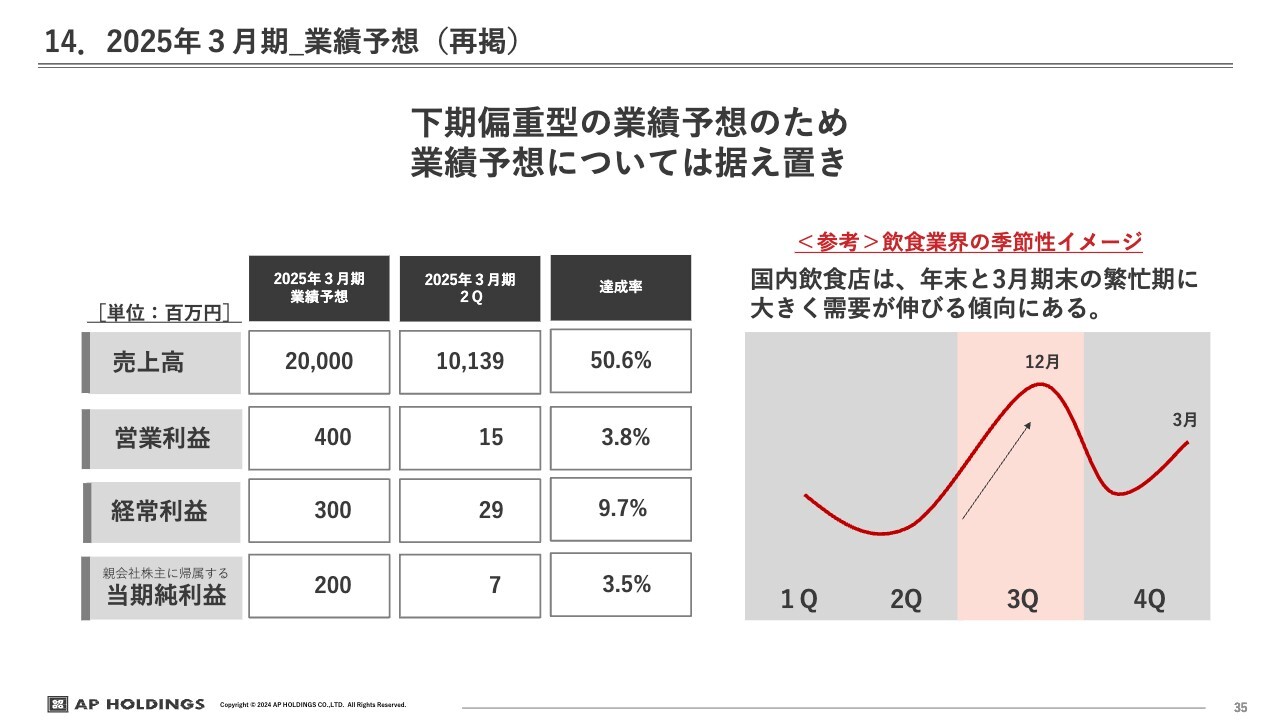

9.2025年3月期_業績予想

2025年3月期の業績予想です。当社並びに飲食業、特に居酒屋を持っている企業に言えることかと思いますが、我々の場合は、第3四半期である11月、12月の忘年会、3月の歓送迎会に売上が伸びる傾向があります。

下期偏重型の業績予想のため、通期業績予想はいったん据え置きとします。通期の業績予想を達成するため、引き続き尽力いたします。

1.当社のビジネスモデルの優位性

米山久氏:代表取締役会長兼社長の米山です。上期事業の進捗についてご報告します。本日はお忙しい中、ありがとうございます。佐藤からもお話があったとおり、前期に比べて4億6,000万円を取り返した結果となりました。

私としては、もう少しアグレッシブな結果を期待していましたが、なんとかトントンで終わりました。出店が重なるなど、思いどおりにいかなかった部分もありましたが、この点については後ほどご説明したいと思います。

手応えとして、ポテンシャルの高さがあったと感じています。課題は2つあり、明確です。今日は、そのあたりを中心にご報告したいと思います。よろしくお願いします。

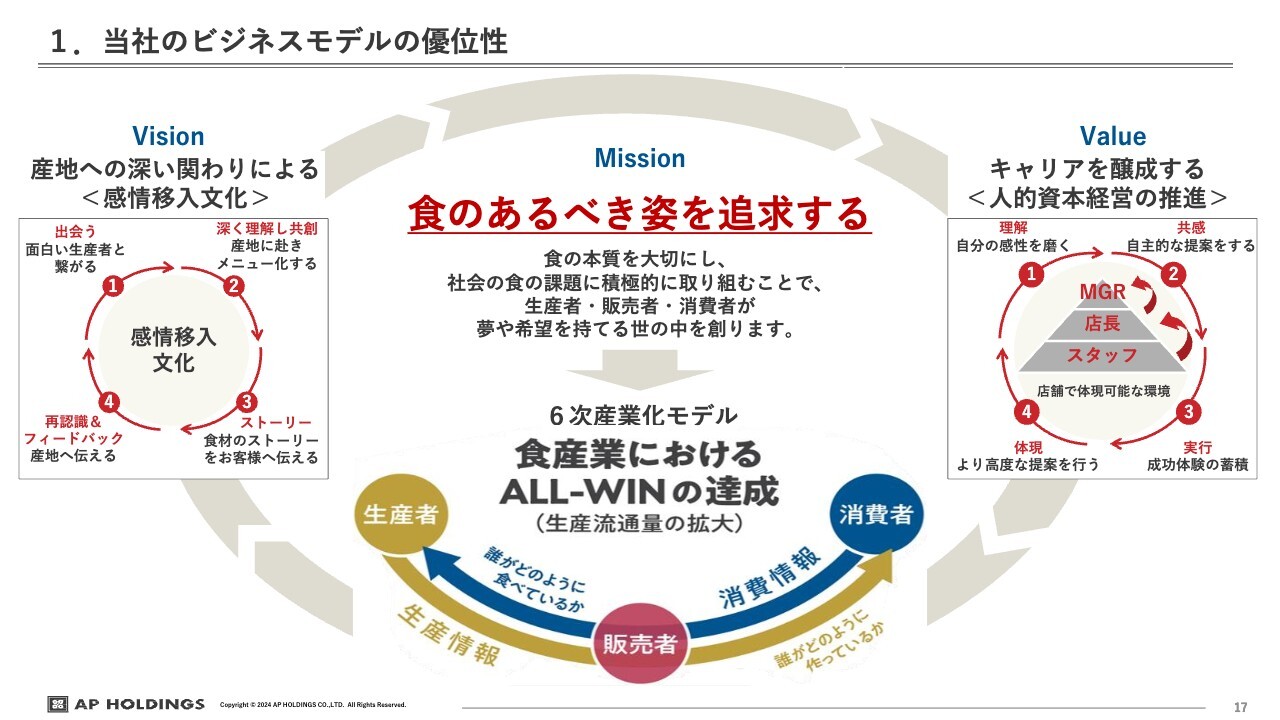

当社のビジネスモデルの優位性についてです。その中で、どのような事業を行っているかは重要なテーマだと思いますので、重複しますがお話しします。

当社のミッションは、「食のあるべき姿を追求する」です。食産業においては、デフレが続いてきた中で、安売りだったり、安いという理由で海外産に流れていたり、我々が理想とする「食のあるべき姿」とマーケットの状況には、非常にギャップがあります。

その中で、「高品質で上質的な食材が、一部の富裕層だけのものであるべきなのか」「企業努力によって、より多くの一般消費者に上質な食材をきちんと届けることができるのではないか」というところから、我々はスタートしています。そして、6次産業化モデルができ、生産者と消費者の架け橋になりました。

こちらが我々のビジネスモデルの優位性です。十何年も続いているデフレの中で、少し逆行しているようなビジネスモデルではありますが、「これが世の中で続いていってもいいのでしょうか?」ということです。

我々は常に先駆けといいますか、顧客の嗜好がそこまで追いついていない部分もありますが、マーケットが非常に厳しい状況で、中価格帯を提案してきました。スケールメリットにより、外食市場全体が安い傾向である中、高品質・中価格帯を提案してきたのが、我々のビジネスモデルです。

そのような中、働く社員たちは、我々の取り組みやミッションに共感しています。「より豊かな食文化を提案したい」という感情移入文化があり、それが我々の生産性につながることで、人的資本経営が成り立っています。

我々の人的資本経営は、居酒屋からスタートしています。そこから魚や鴨などのレストラン事業、専門店事業、あるいは中食事業、海外事業、生産流通事業へと拡大していきました。

このように、さまざまな食材、事業において課題感があります。その「課題を解決していきたい」という働いている人たちの共感、思いが人的資本経営を支えています。そのような思考で、世の中の課題を解決をしながら、お客さまに新たな提案をしていく循環モデルが我々のビジネスモデルです。

事業を進める中で、世の中の景気がもう少し回復しないと、伝わるお客さまの層は限られているのが現状です。しかし肌感覚として、絶対顧客数が少ない中でも、少しずつ付加価値の部分が増えている手応えがあります。

「社会的に、このデフレが続いていってもいいのか」と、流れが急に変わる時があると思います。その時こそ我々の出番だと考え、準備を進めてきました。ずいぶん長い時間が経ちましたが、準備しながら成長を続けてきた企業です。

2.セグメント別売上シェアの推移

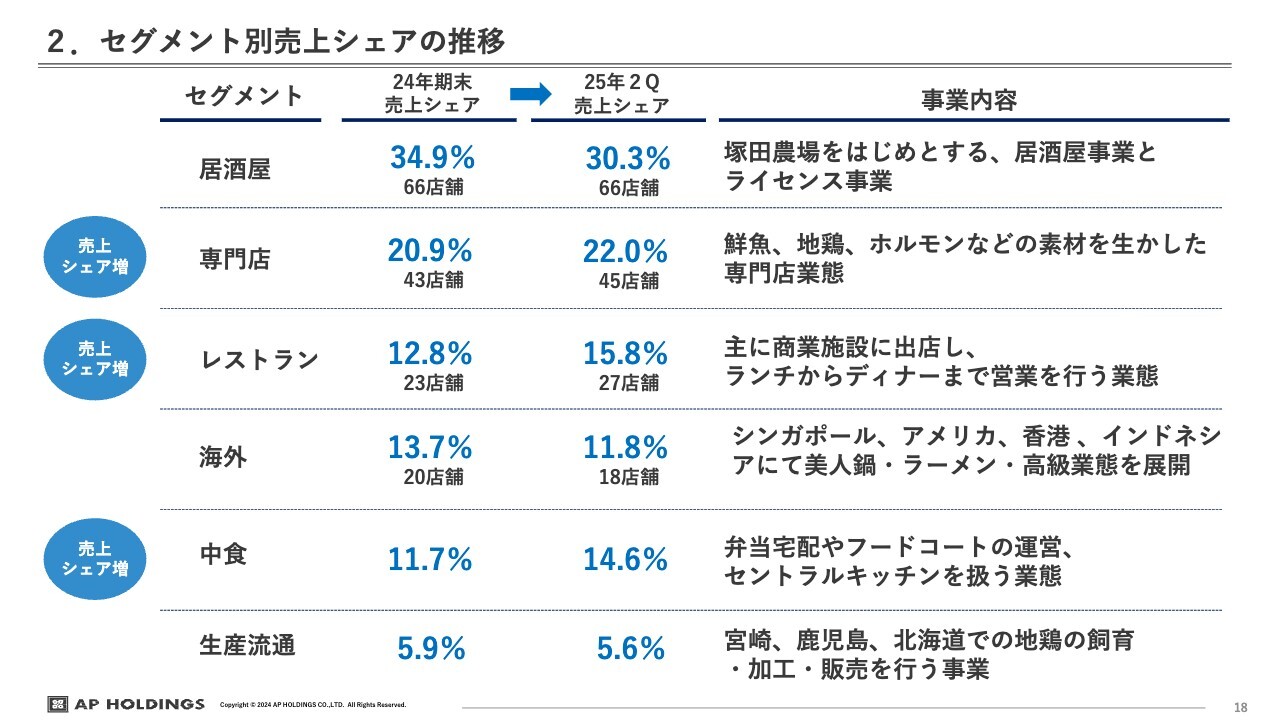

セグメント別売上シェアの推移について、お話しします。エー・ピーホールディングスは、「塚田農場」1本足と見られていました。今回、店舗数が減ったことや他が伸びたこともありますが、実は「塚田農場」をはじめとする居酒屋セグメントは、全体の約30パーセントです。

その他、上期には専門店セグメント、レストランセグメント、中食セグメントが売上を伸ばしてきました。シェアでいうと、専門店セグメントが22パーセント、レストランセグメントが15.8パーセント、中食セグメントが14.6パーセントと、非常に伸びている状況です。

全体の傾向としては、居酒屋セグメントの比率が下がり、専門店セグメント、レストランセグメント、中食セグメントの比率が上がっています。これには、これらのセグメントへ投資し、注力してきたという経緯があります。

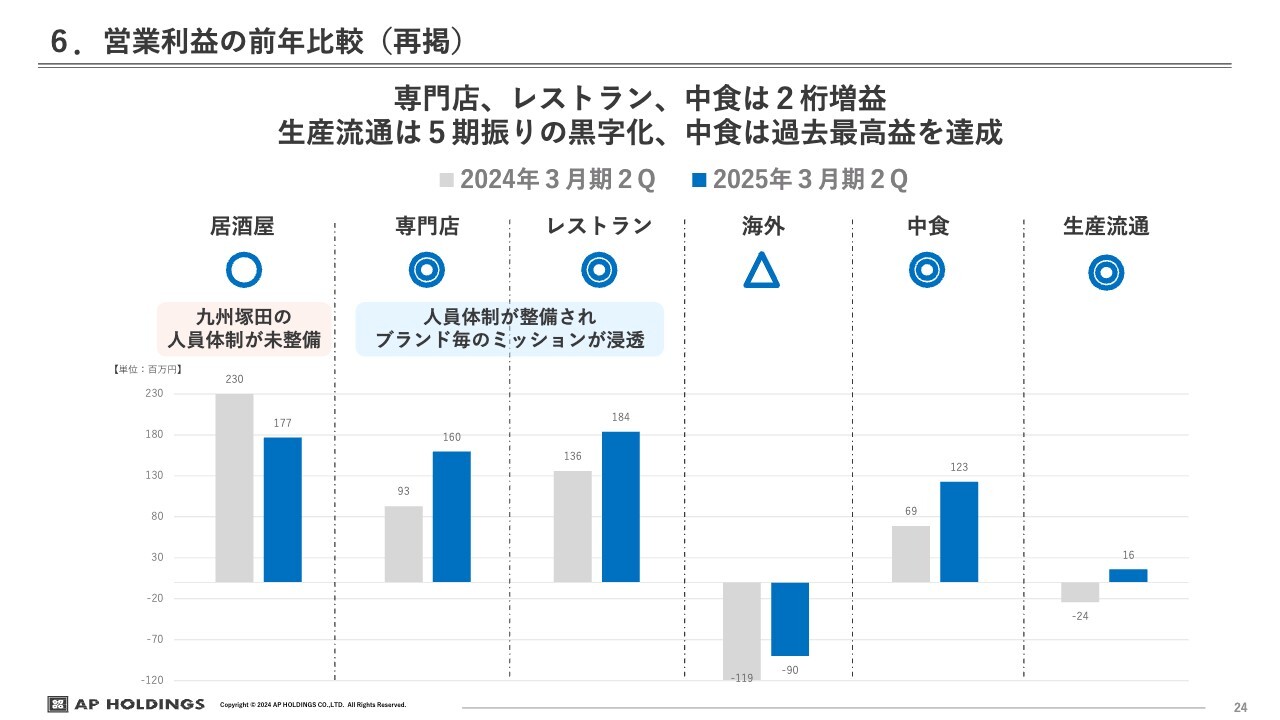

3.営業利益の前年比較(再掲)

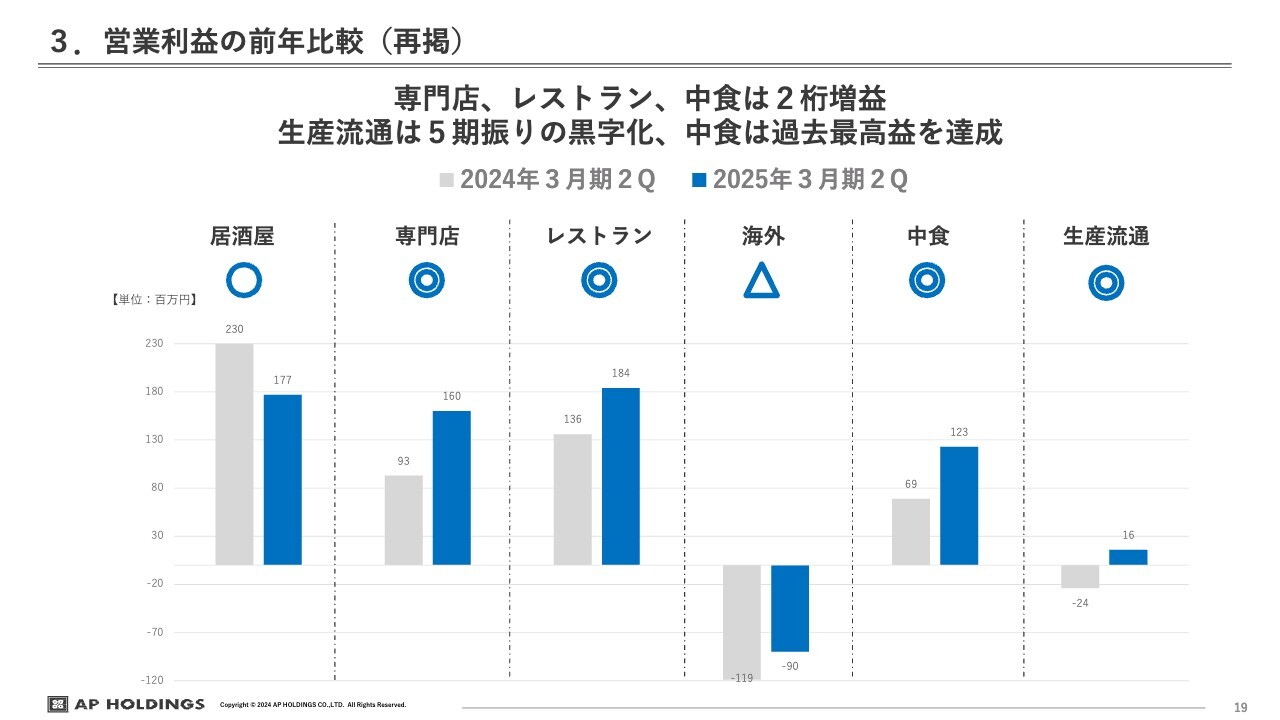

上期の営業利益の前年比較を、セグメント別に「〇」「◎」「△」の記号で示しています。

居酒屋セグメントは、メインの「九州塚田農場」が伸び悩みました。居酒屋セグメントの中には66店舗あり、そのうちの7店舗が「北海道塚田農場」、10店舗が「炭火焼鳥塚田農場」、49店舗が「九州塚田農場」です。後ほどご説明しますが、この49店舗ある「九州塚田農場」が少し苦戦し、全体的に伸び悩む結果となりました。

一方、専門店セグメント、レストランセグメントは順調です。海外セグメントは、前期に撤退した影響で、まだ赤字傾向にあります。こちらの今後の方針も、後ほどご説明します。中食セグメントは絶好調でした。生産流通セグメントは、ようやく黒字化したところです。

4.上期振り返り①_人員不足と解消に向けての取り組み

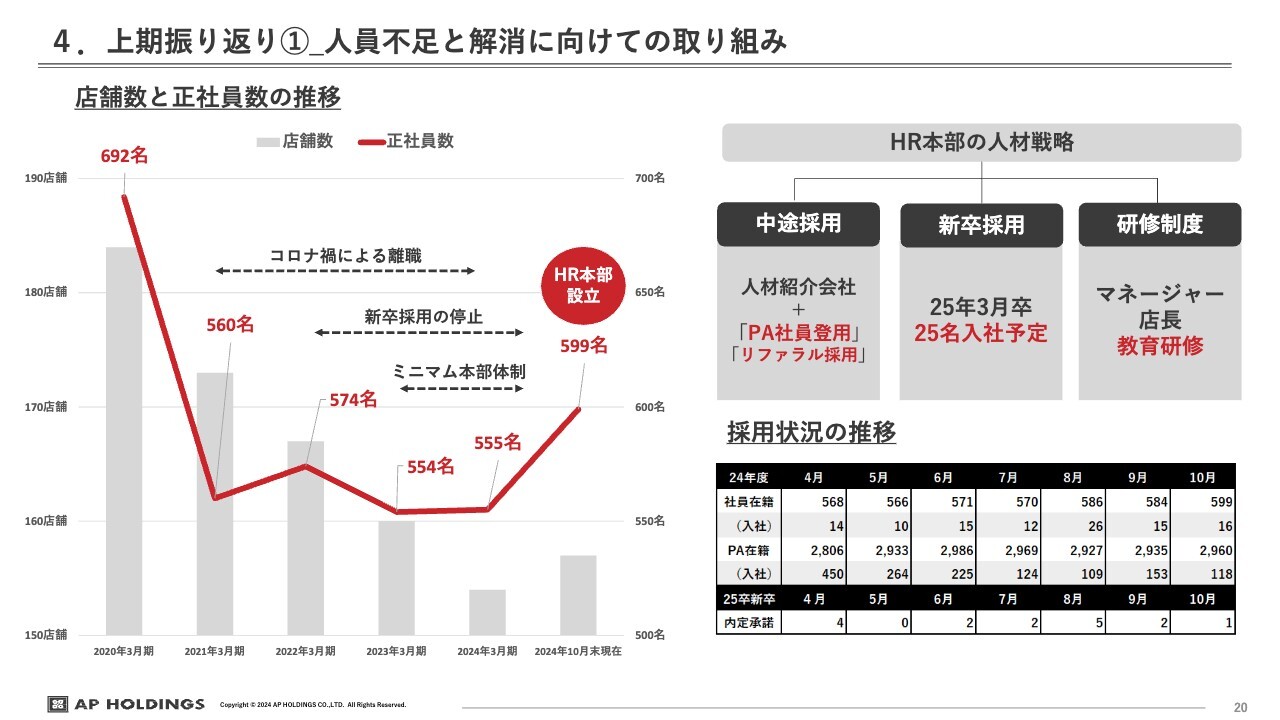

上期を振り返っていきます。人員不足の解消に向けての取り組みです。スライドに、あらためて店舗数と正社員数の推移をグラフで示しました。コロナ禍前は正社員が692人いましたが、コロナ禍には当然店舗数も減っています。また、やはりコロナ禍の影響により、離職も増えたため、正社員数もいったん減少しました。

新型コロナウイルス感染症の影響は、特に我々のような居酒屋をメイン事業とする企業では、3年ぐらい尾を引きました。その間は、人員を削減するだけでなく、新卒採用の停止や、構造改革によってミニマムな本部体制を構築せざるを得ませんでした。つまり、ギリギリの本部体制で取り組んでいたということです。

ミニマム本部体制の時には、人事労務部で運用していたため、なかなか採用を十分に実施できない状況がずっと続いていました。しかしながら、人の採用・教育を行わなければ、店舗を運営できないため、今期にHR本部を設立し、その結果がようやく出てきました。

それが、スライド右側の採用状況の推移です。2024年度は4月に568人からスタートし、10月時点で約600人となっています。さらに11月に30人を採用することができ、現在は630人で、ようやく適正人数に追いついてきたかという状況です。

ただ、採用を実施して人員数は追いついたものの、教育のところがまだ少し行き届いていません。それが今回、課題として出てきたため、そのあたりをご説明します。

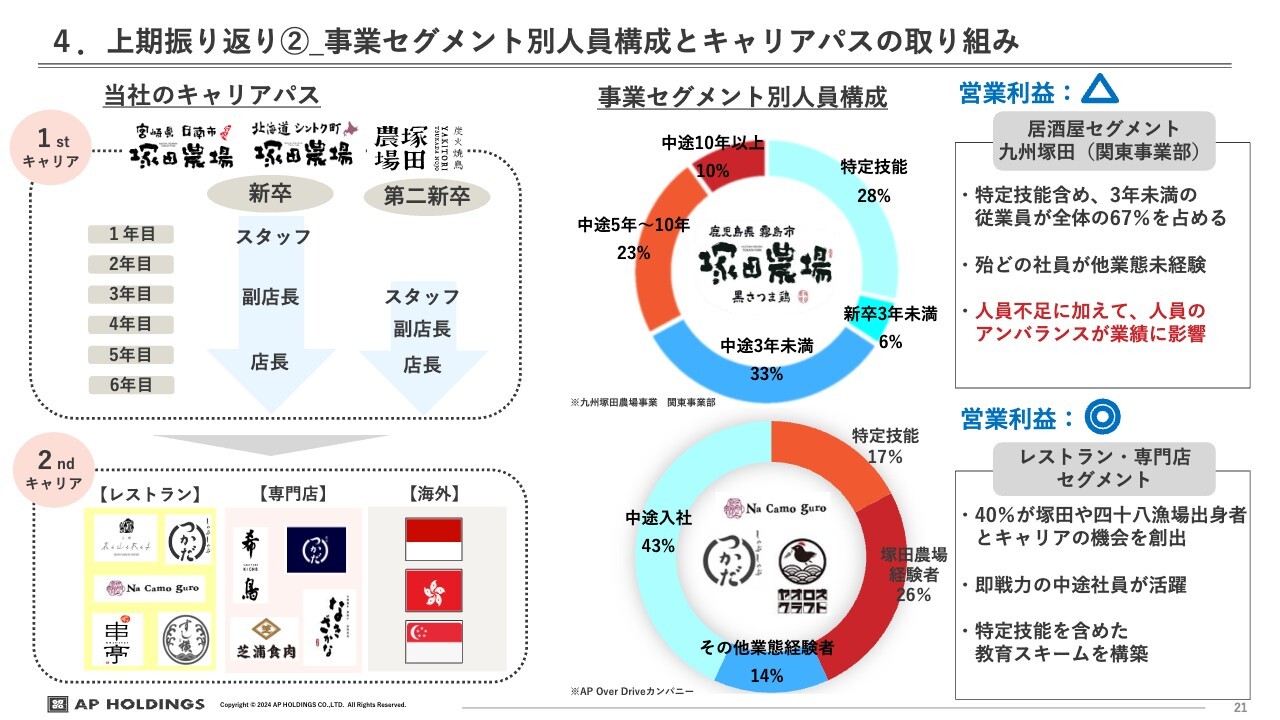

4.上期振り返り②_事業セグメント別人員構成とキャリアパスの取り組み

当社のキャリアパスについてご説明します。新卒採用もしくは第2新卒で入られた方は、最初の5年、6年、第2新卒で言えば3年、4年の間、当社のビジネスモデルの中で、1番感情移入しやすい「九州塚田農場」に配属されます。

その後に、フリーエージェント、卒業制度のようなものを当社では作っており、セカンドキャリアとして、レストラン、専門店、海外、または本部の専門職に進みます。

当社ではファーストキャリア、セカンドキャリアをだいたいこのように分けています。そのファーストキャリアの方々によって組織されているところが、スライド上段に記載した「九州塚田農場」です。一方、セカンドキャリアは、スライド下段に記載したレストランセグメント、専門店セグメントになります。

上期の結果を見ると、レストランセグメント、専門店セグメントは営業利益も「◎」となっていますが、一方で居酒屋セグメントの中でも、特に「九州塚田農場」に関しては、営業利益も「△」でした。

この状況の主な要因として、コロナ禍に新卒採用を止めていたため、本来であれば、中心を担っていなければならない入社3年目、4年目の層が大きく空いている状況でした。

どのように穴埋めしてきたかというと、特定技能の保持者を含む、3年未満の中途採用社員などが67パーセントを占めていました。これにより、深刻な人員不足に加え、人員構成がアンバランスな状況ができてしまっていました。

「九州塚田農場」の復活プロジェクトとして、いろいろな施策を打ってきましたが、それを十分に運営できる組織ができていなかったことが、減益の大きな要因だったと分析しています。現在は、ようやく中途採用社員の人員を補充できたため、あらためて教育を行っているところです。

前回、「九州塚田農場」を細かい施策によって安定させるとお話ししました。アクションプランを立てて、改善していく予定でしたが、その改善もなかなか思いどおりに進みませんでした。これについては、組織が細かい施策を運用できる状態ではなかったことが、予想外の結果につながったと考えています。したがって、現状はこの「九州塚田農場」へのテコ入れが最も急務ではないかと思っています。

レストランセグメント・専門店セグメントに関しては、新卒で採用した入社6年目、7年目の社員たちのセカンドキャリアで人員が充足している状況です。「塚田農場」の経験者や、その他の業態経験者などが約40パーセント以上を占めており、非常に良いバランスとなっています。我々のビジネスモデルに共感し、事業の意義なども、ある程度腹落ちしている方々が、セカンドキャリアとして入っているため、組織コンディションも非常に良い状態です。

その成果が表れ、居酒屋セグメント、レストランセグメント、専門店セグメントに大きな違いが生まれています。この違いの大きな要素の1つが、いわゆる人事バランスにあったと考えています。上期の結果を踏まえ、現時点での我々の課題は明確になりました。

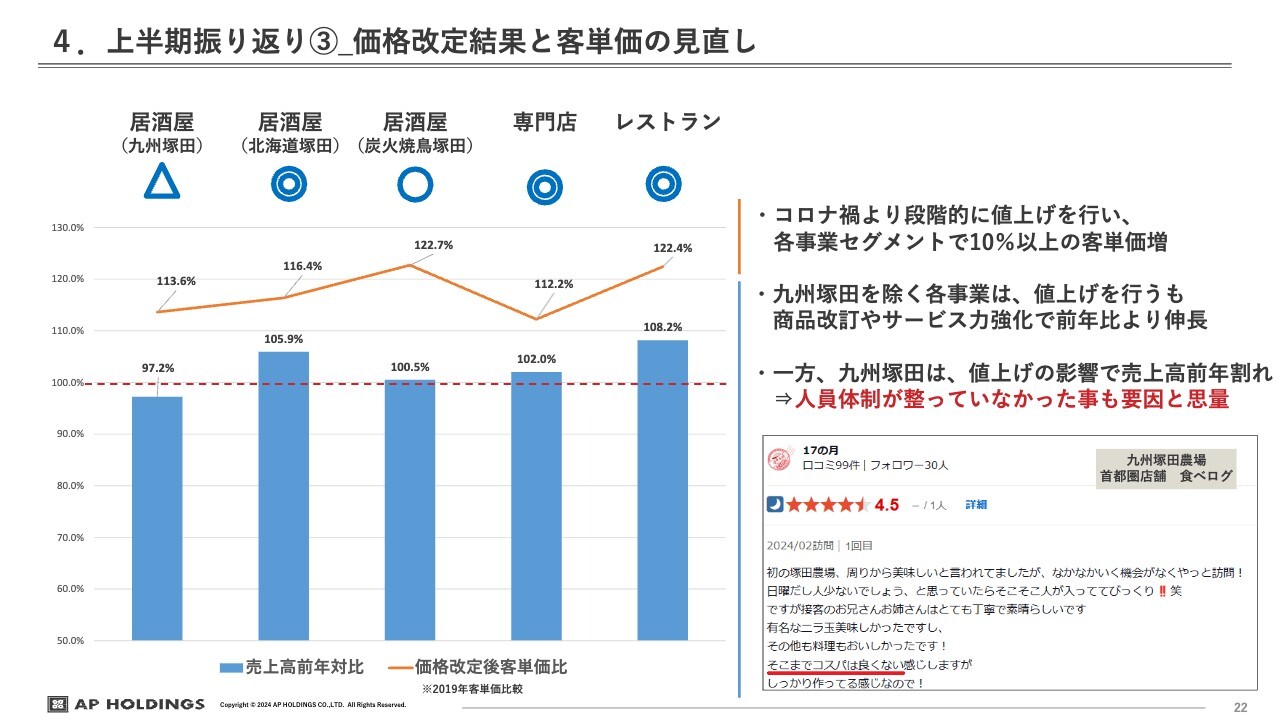

4.上半期振り返り③_価格改定結果と客単価の見直し

価格改定についてです。コロナ禍以降、当社に限らず、業界全体で各社が段階的に値上げを実施しています。我々も、各事業セグメントで約10パーセント以上の値上げを行いながら、客数を下げずに売上を取りに行くことに取り組んできました。

しかし、スライドのグラフで示しているように、居酒屋セグメントでは「九州塚田農場」が「△」、「北海道塚田農場」が「◎」、「炭火焼鳥塚田農場」が「〇」という結果になっています。

「北海道塚田農場」は7店舗のみですが、着実に値上げを実施しながら、売上は前年を捉え、約110パーセントとなっています。「炭火焼鳥塚田農場」も100パーセントに届いています。一方で、値上げの結果、49店舗ある「九州塚田農場」では前年の売上を割ることとなりました。ここが、売上全体の足を引っ張ったと見ています。

対して、専門店セグメント、レストランセグメントは引き続き順調でした。客単価を上げつつ、前年対比を捉えており、お客さまの満足度も下がっていない状況です。

「九州塚田農場」では組織が整っていなかったことに加え、地方・郊外を含め、出店エリアが広がっていることも大きな要因といえます。一般的に、首都圏を中心とした業態は、客単価を上げても耐えられた部分がわりとあるように思います。地方・郊外では、特に「塚田農場」のブランドはなかなか難しい状況だったと思います。

スライド右下のお客さまのご意見にもあるように、「そこまでコスパは良くない」という声がやはり多くありました。「九州塚田農場」では、今の組織コンディションでは、この単価アップに耐えられませんでした。そのため、ここはいったん戻してやり直すことが必要かと思います。

その他の事業に関しては、客単価を上げたことによって、客数が急激に減少することはありませんでした。

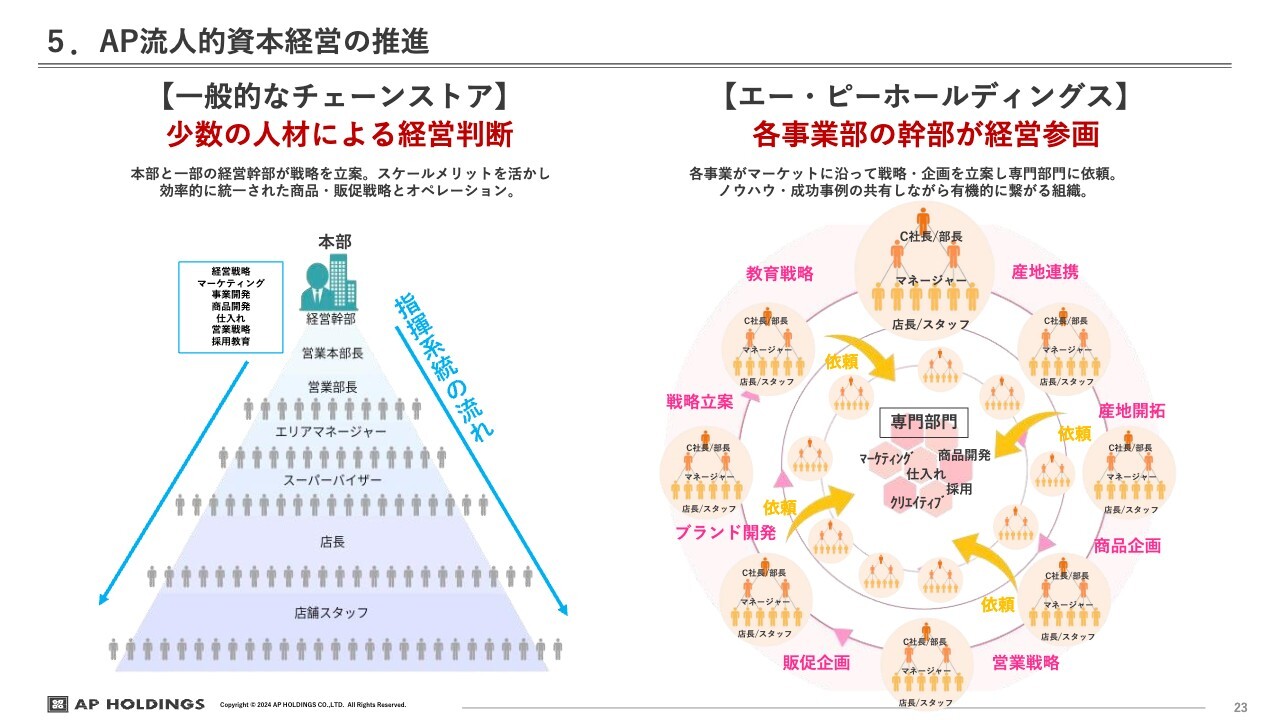

5.AP流人的資本経営の推進

人的資本経営についてです。我々としては、ここが一番、成長していくところだと考えています。成功事例をご紹介します。これまでは「九州塚田農場」のお話が中心でしたが、その他のレストランセグメント、専門店セグメントの推移や、今後の展開についても触れていきたいと思います。

スライド右側に示したように、一般的なチェーンストアでは、大きな三角ピラミッドの中で、施策の実行部隊が大半を占めているという図になると思います。一方、左側に記載したとおり、当社は最も大きな丸がカンパニーの事業部を示しており、その中心にある専門部門が本部となっています。

このような大きな丸の中で、カンパニーに所属している方々が、それぞれの丸の中で立案し、ある程度企画を立てたものを、専門部門の本部に託すのです。どちらかといえば、専門分野の本部が主導するのではなく、この大きなカンパニーの中でいろいろな事業を行っています。

食のあるべき姿、魚だったり中食だったりしますが、そのような事業の目的や「世の中やお客さまに対して何を伝えたいか」ということに深く感情移入し、事業で実現したいことに向き合っている方々によって企画されたものが、本部で作られていく構造となっています。

これは、当社の人的資本経営における財産です。左側の縦型ピラミッド組織では、社員がマーケティング思考やブランド思考を持っても「それはお前が考えなくていいよ」と言われ、施策の実行部隊になりがちです。

我々の場合は、6割から7割の社員がそのような思考を持っており、常にそこに向き合っています。そのため、小さな失敗をある程度重ねることはありますが、それが確実に生産性の向上ににつながっていると思います。この人的資本経営を推進していくことこそが、我々の成長戦略だと思っています。

6.営業利益の前年比較(再掲)

居酒屋セグメントでは、人員体制を整備していくことが重要なテーマです。専門店セグメント、レストランセグメントが非常に良く、中食セグメントと生産性流通セグメントもようやく黒字化しています。ここからは、好調の要因に触れていきます。

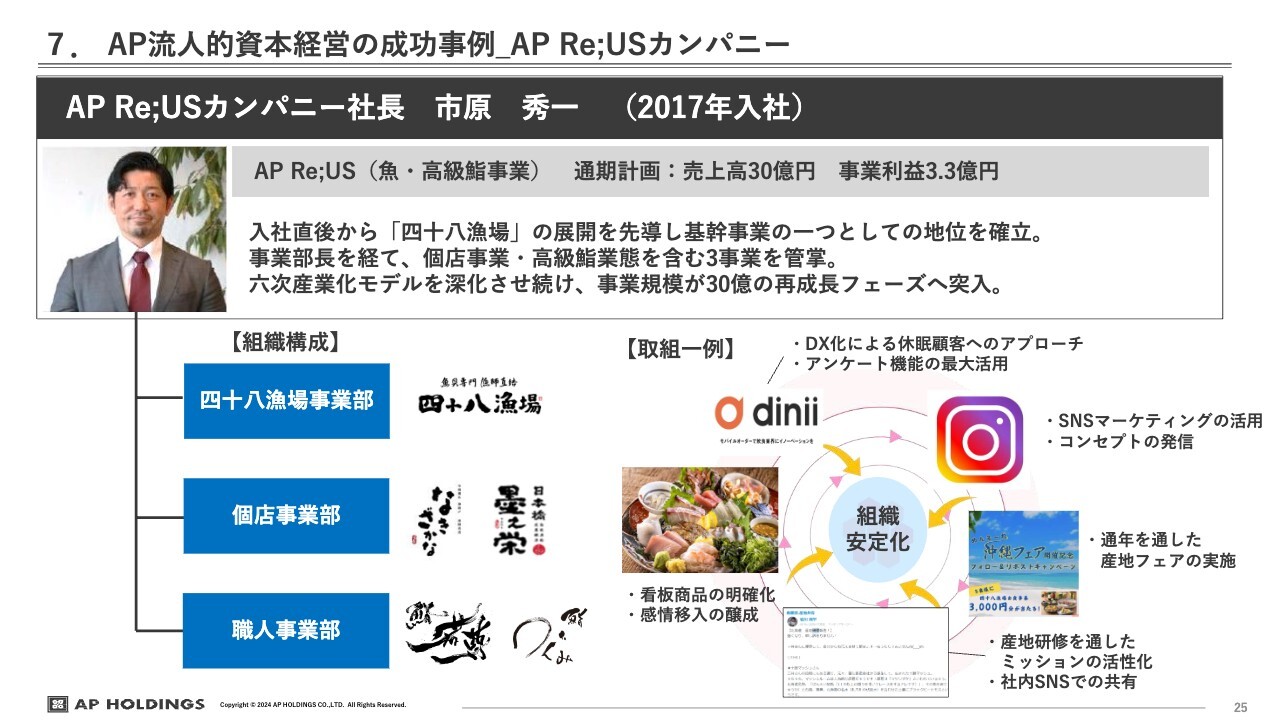

7.AP流人的資本経営の成功事例_AP Re;USカンパニー

AP Re;USカンパニーは、専門店の中で魚の事業を展開しています。今期、通期の売上高は30億円で着地しました。事業利益は3億3,000万円ぐらいの規模にまで成長しています。組織構成としては、まず四十八漁場事業部があり、個店事業の中では中価格帯の事業になります。次に、職人事業部です。寿司専門店の「若尊」は赤坂にあり、8ヶ月は予約を取れないほどの人気店となっています。

3億3,000万円の利益のうち、四十八漁場事業部が約50パーセントの1億6,000万円、個店事業部が約40パーセントの1億4,000万円、職人事業部が約10パーセントの3,000万円という規模です。

「塚田農場」と同様、最初に新卒が「四十八漁場」に配属され、セカンドキャリアで個店事業部、職人事業部に行くというキャリアプランのサイクルが非常にうまく回っています。したがって、離職もあまり多くありません。

ただし、全体として、魚食文化をなんとかしなければなりません。2048年問題として、今の漁をこのまま続けていけば、2048年に資源がなくなるといわれています「資源を十分に残さなくてはならない」というミッションのもと、「魚食文化のあるべき姿を世の中に提案していこう」と事業が設計され、それに感情移入した社員たちによって事業が運営されています。

AP Re;USカンパニーの責任者が、同カンパニー長を務める市原秀一です。2017年の入社で7年目になりますが、彼を中心にそれぞれの部長、店長、社員たちがそのようなミッションに非常に共感して運営されていると思います。

四十八漁場事業部、個店事業部、職人事業部も今期1店舗ずつ出店しており、これらの事業は非常に伸びているところです。

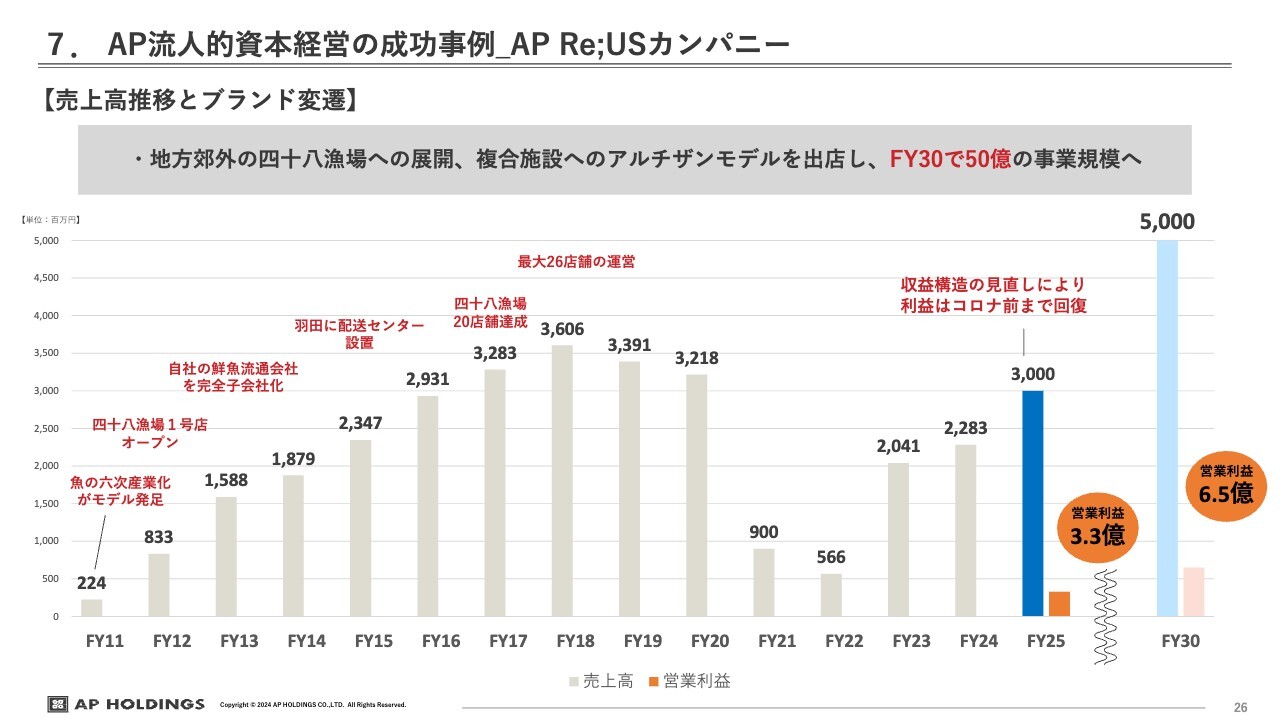

7.AP流人的資本経営の成功事例_AP Re;USカンパニー

今期の着地は、売上高30億円、営業利益3億3,000万円ぐらいで、FY30に売上高50億円、営業利益6億5,000万円を目指していければと思っています。スライドは、年間2、3店舗ぐらいの出店により、売上高はこれぐらいは目指せるというイメージ図です。

もう少し組織のコンディションが整って、我々のキャッシュポジションが良くなれば、もう少しアクセルを踏めるとは思います。しかし、今の地点での横並びをしていても、十分FY30で売上高50億円、営業利益6億5,000万円は狙えるのではないかと思っており、このような計画を立てています。

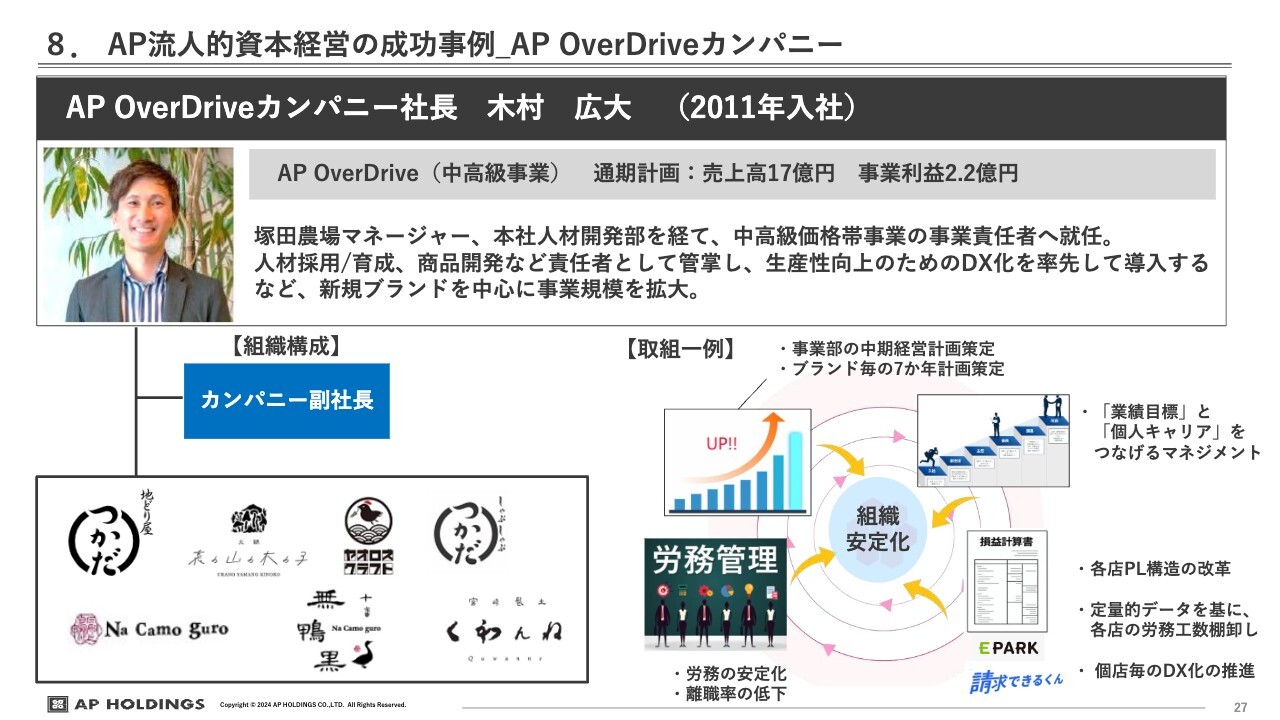

8.AP流人的資本経営の成功事例_AP OverDriveカンパニー

AP OverDriveカンパニーについてです。レストラン事業の中価格帯の事業となっています。「九州塚田農場」の卒業生たちが中心となって行っており、組織のコンディションもすごく良い状態です。使っている食材は、地鶏、きのこ、鴨、クラフトビールなど、当社食材の強みを活かした中価格の提案をしています。

「九州塚田農場」は地鶏の生産者さまたちに感情移入し、「これをきちんとたくさん売ることによって、一次産業事業者の所得向上につながる」「お客さまに上質な食材を上質な状態で届けたい」という思いから「塚田農場」はできています。そこでノウハウを得た社員たちが、今度は鴨、きのこ、地鶏などを使った運営をしています。

カンパニー長の木村広大が一人ですべてができるわけではないので、きのこや鴨を担当する店長や事業部長が目標を立てて、ブランドやクリエイティブのサポートをしながら木村広大が掌握しており、非常にそれがうまくいっています。

新卒、第2新卒や中途採用の人たちも、まずは「九州塚田」で実績を残してから、こちらに行って「新たな挑戦をしたい」「地元の食材を使った新ブランドを作りたい」などという声も出てきています。人的資本経営や、人の思いのようなところが生産性につながっており、非常に順調にうまくいっています。

今期は「しゃぶしゃぶつかだ」を関西に1店舗出しました。APのキャリアとAPの一番脂が乗った社員たちが中心となっているため、当然それぞれの展開性があり、新たに新規事業が生まれるなど、安定感のある事業です。

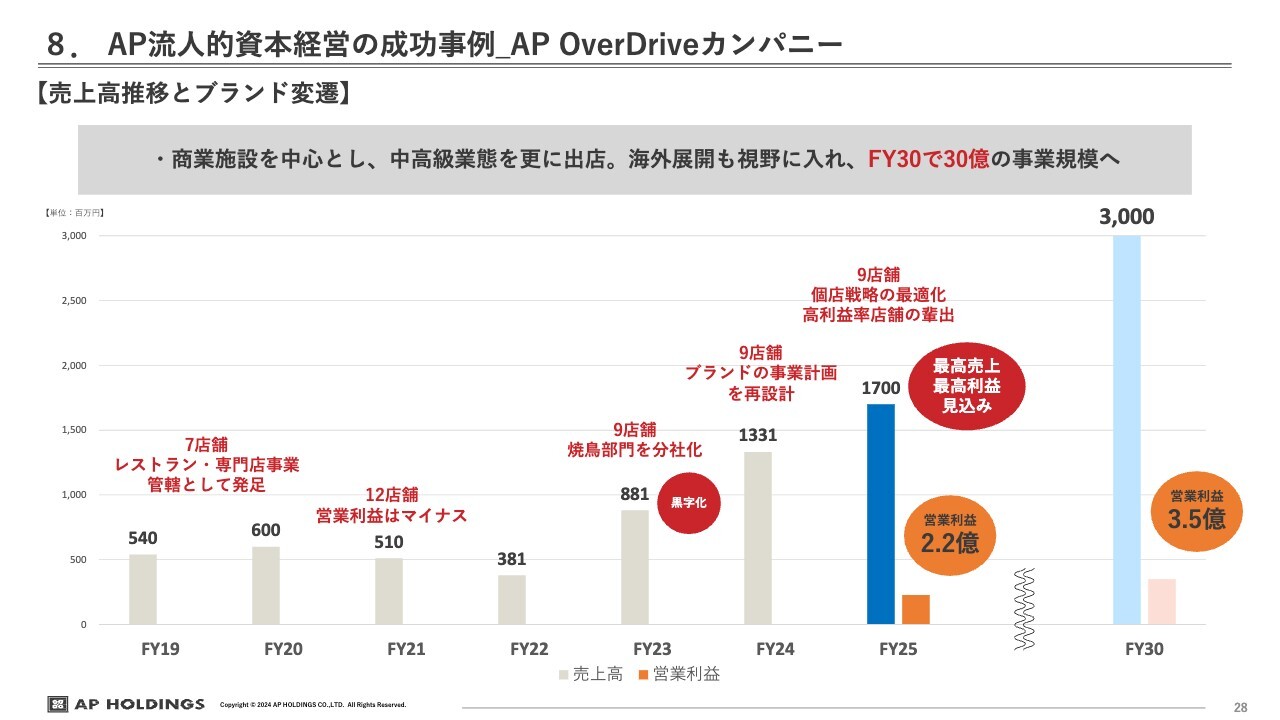

8.AP流人的資本経営の成功事例_AP OverDriveカンパニー

今期も過去最高売上高と利益を見込んでおり、FY30には売上高30億円、営業利益3億5,000万円を捉えていきたいと思っています。

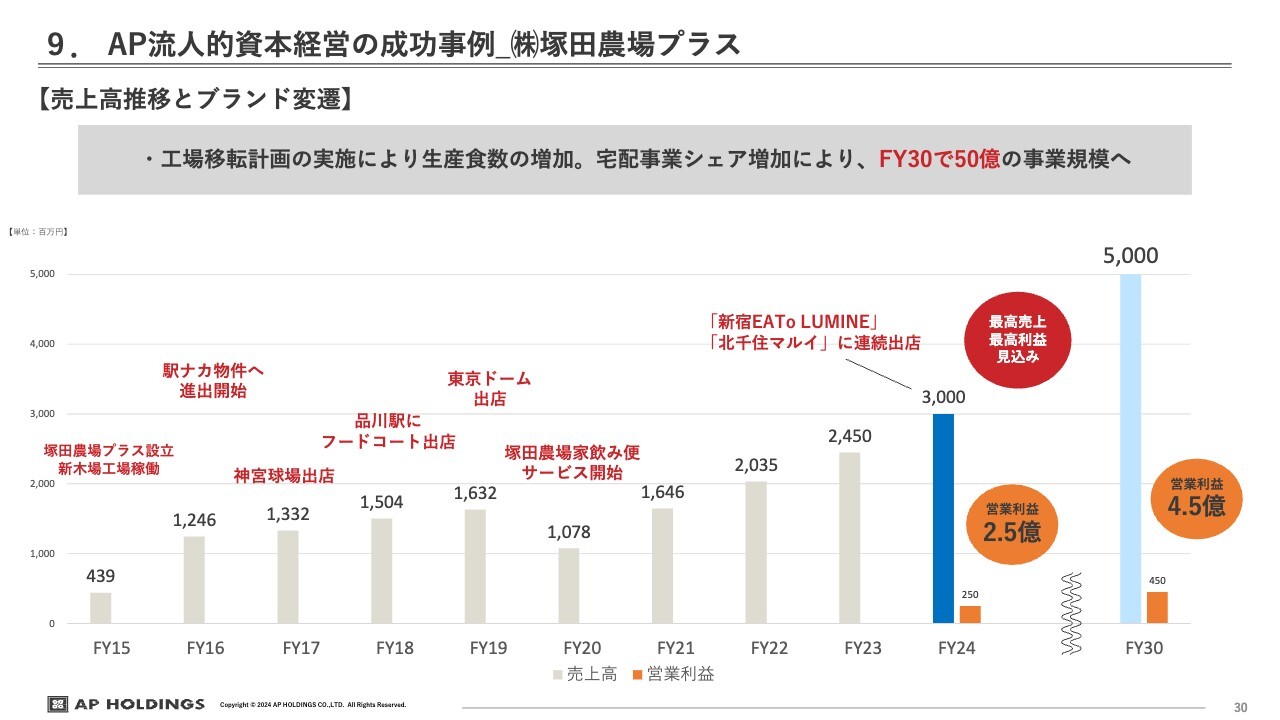

9.AP流人的資本経営の成功事例_(株)塚田農場プラス

中食事業についてです。塚田農場プラスは、過去最高売上高と利益での着地で、売上高30億円、事業利益2億5,000万円が見込まれています。特にこの弁当業界に関しては、「安い」「手軽さ」などが売りという会社が多かった中で、私たちはお弁当でも生産者に寄り添ったおいしいものが提案できるのではないか、と始めたのが10年前になります。

当初4、5年ぐらいは少し苦戦していましたが、やっとそのような提案に対して、「ちゃんとお弁当も美味しく食べたい」という顧客ニーズが顕在化してきました。その中で、非常に伸びてきているのが宅配、駅ナカ、工場、球場向けです。一部店舗で作っているものもありますが、基本は新木場の工場で作っているものをあらゆる場所で売る、もしくは宅配をするビジネスモデルになっており、非常に伸び率が高いです。今期も高く、毎月伸びている状況です。

しかし、新木場工場における生産キャパの問題により、移転の意思決定がおそらく来年、再来年ぐらいに起きると思っています。そこでまた大きな投資にはなってきますが、その中でも売上を伸ばしていきたいと思っています。

9.AP流人的資本経営の成功事例_(株)塚田農場プラス

売上高50億円、営業利益4億5,000万は、新木場から工場を移転した後に狙っている数字です。

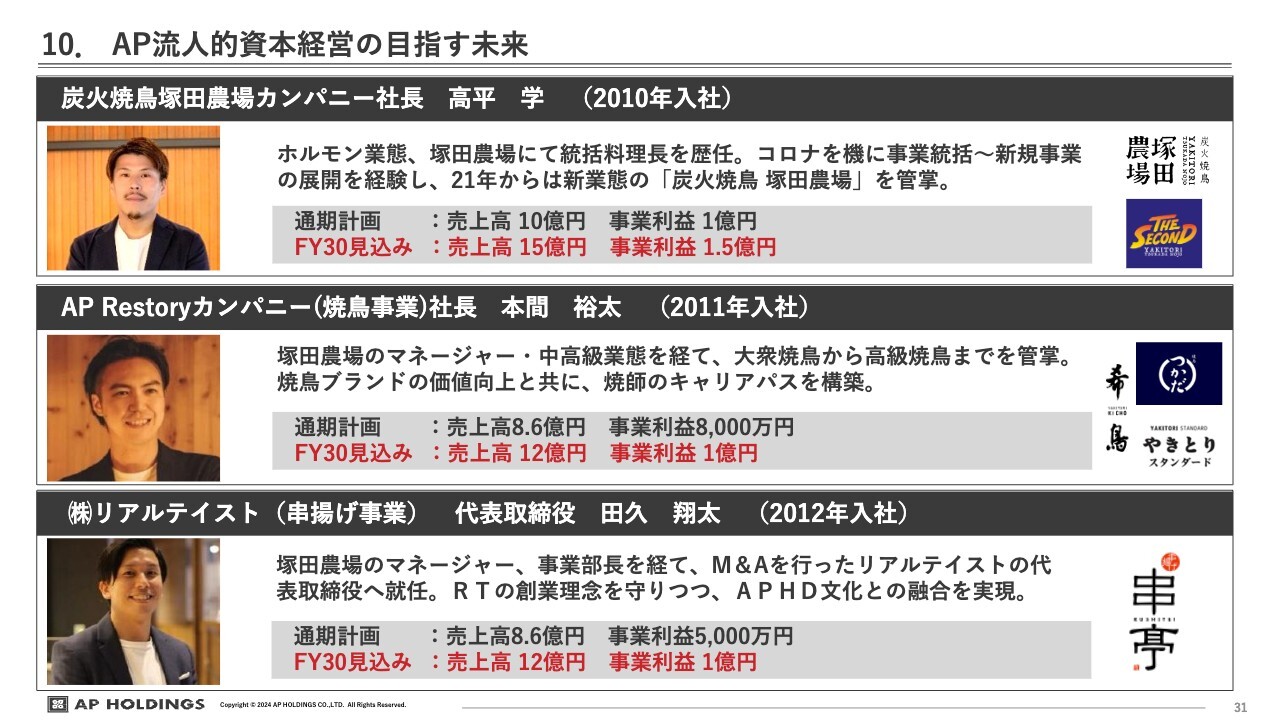

10.AP流人的資本経営の目指す未来

「炭火焼鳥塚田農場」は「九州塚田農場」から少しリブランディングをして、焼鳥を中心とした業態ですが、すでに3年目で10店舗を運営しています。通期で売上高が10億円、事業利益が1億円で順調です。関西がまだ立ち上がりが弱いところもあるので、立て直しが必要ですが、それ以外はわりと順調です。

残された49店舗の「九州塚田農場」から、「炭火焼鳥塚田農場」に業態変更することも、立地や物件によっては考えているところはあります。

AP Restoryカンパニーも焼鳥専門店です。私たちのもともとの強みである地鶏を中心として、中価格帯大衆焼鳥、高級焼鳥というかたちで非常に順調です。今期は売上高8億6,000万円、事業利益8,000万円を見込んでいます。

「塚田農場」のキッチンスタッフが、AP Restoryカンパニーで焼鳥職人として次のキャリアに行きたいというのは、グループ全体の中でもすごくいいキャリアパスです。人的リソースが非常にマッチする業態なので、引き続き人的資源と並行して、成長させていけるのではないかと思います。

リアルテイストは何年か前にM&Aした会社ですが、やっと軌道に乗ってきて、今期の着地で売上高8億6,000万円、事業利益は計画で5,000万円で、事業利益は8,000万円ぐらいになると思います。今期も1店舗、ソラマチに「串亭」を出しており、年間1店舗程度出店する状況です。

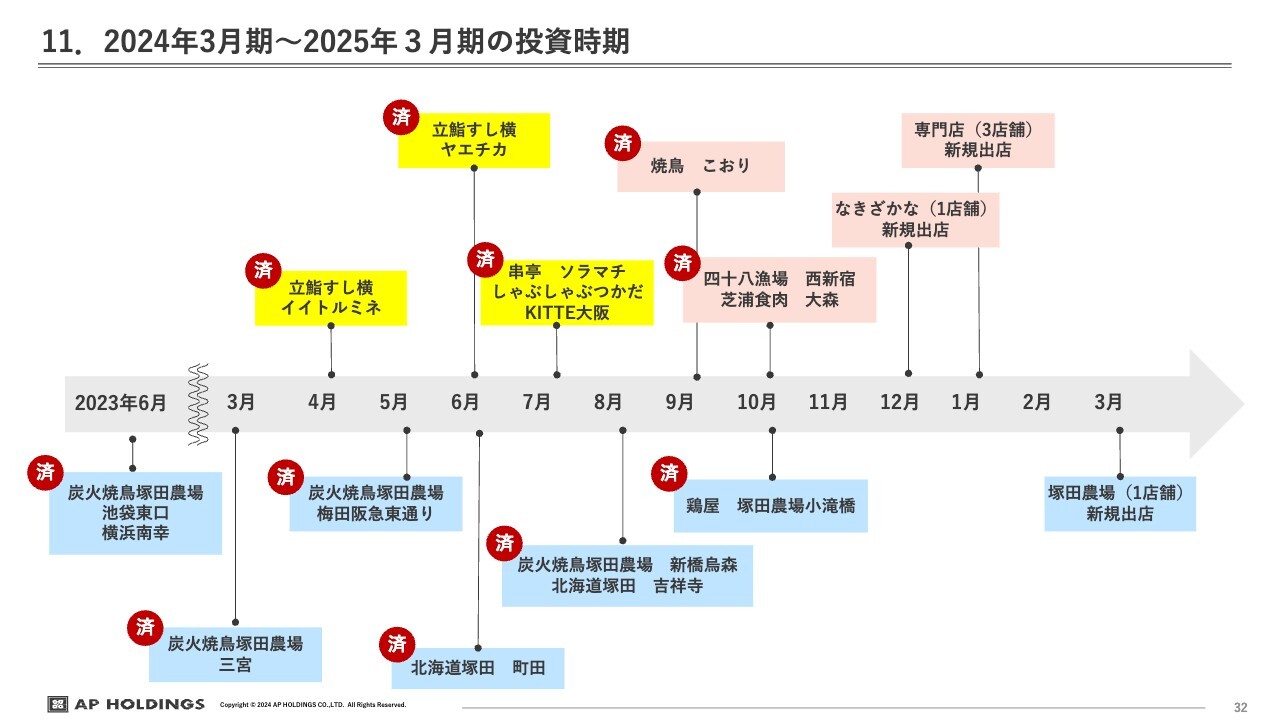

11.2024年3月期~2025年3月期の投資時期

前期は3店舗改装しましたが、今期は新規出店で9店舗、改装・業態変更で7店舗、予定も入れて約16店舗の出店・改装しました。

コロナ禍後、出店に関しては特にレストラン事業と専門店事業が好調です。先ほどのソラマチもそうですが、好調な事業であると、デベロッパーさまからのお話がわりと来やすということもあります。

今のキャッシュポジションも含めて、前期の業績状況などを踏まえると、「少しやり過ぎたな」という反省はあります。好物件が来たら進めていきたいですが、出店したことによって少し組織全体が崩れたことも反省材料としてあります。

前期は改装3店舗、今期は改装・新規出店含め16店舗ありました。今後は、物件マーケットが落ち着いてきましたので、いったん落ち着かせる必要があると考えています。

出店もしてきた中で、なんとか上期は黒字を確保しましたが、もう少し上を狙っていました。出店コストの増加と海外で少しうまくいかなかったのと、「九州塚田農場」がうまく立ち上がってこなかったということが大きな要因だと思っています。

12.2024年3月期~2025年3月期_投資対効果

スライドは、業態変更と新規出店について記載しています。

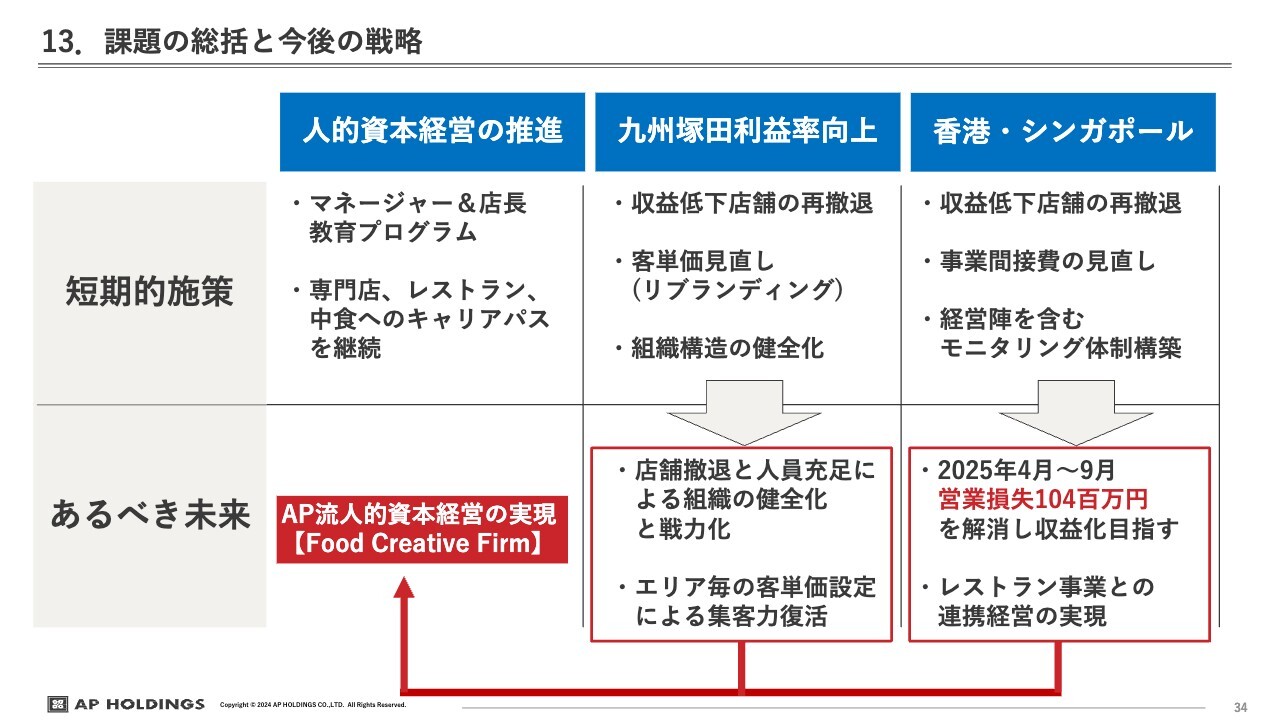

13.課題の総括と今後の戦略

総括です。人的資本経営の推進と、感情移入している社員たちの組織で構成されているレストランセグメントや専門店セグメントはうまくいっている中で、課題は2つあります。「九州塚田農場」と、香港・シンガポールの海外セグメントです。

海外は、前期に撤退しました。中国経済の影響で、香港・シンガポールがどれぐらいまで復活するか様子を見ていましたが、上期を振り返るとやはりまだまだ根深いなと思います。中国人の流入は、香港でもう少しある予定だったのがなかなか変わらない中で、香港事業は2年前ぐらいから崩れてきたため、撤退判断をしようと思っていました。

もう少し、香港・シンガポールは踏み込む必要があると上期の結果を踏まえて思いました。シンガポール・香港に関しては、営業損失は約1億円と、これがなければ上期も利益が1億円は出たと思います。香港・シンガポールで、収益が低い店舗は再撤退していきます。

「九州塚田農場」は、まず組織コンディションを整え、客単価を見直します。今49店舗ありますが、今期も8、9店舗ぐらいは撤退する予定で考えています。残された40店舗の「九州塚田農場」をいかにピカピカに磨いていくかが最重要テーマです。

12月はとにかく売り切る時なので、1月以降に組織の管理者を変えて、取締役が兼営業部長として直接見る体制を準備しています。その体制で、会社の一番強いリソースを残された40店舗の「九州塚田農場」にあらためて振って、なんとか早急に立ち上げていきます。

40店舗全部が厳しいわけではなく、特に首都圏を中心としたところは非常に順調です。地方郊外で少し単価を上げたことによって、客離れを起こしたところをどう戻すかということが大きなテーマになってくるかと思います。

この課題2つ以外は順調です。順調だからと安心するわけではなく、きちんと守っていきながら、「九州塚田農場」の収益率の改善と、香港・シンガポールの撤退など、来期以降のリスク要因を減らしていきます。

もう少し「九州塚田農場」と香港・シンガポールが復活してくると下期予算を立てていたのですが、今期はなかなか厳しそうです。

14.2025年3月期_業績予想(再掲)

営業利益の達成率は、上期でまだ3パーセントぐらいです。しかし、前期は12月だけで3億3,000万円の利益を出していますので、12月にきちんと売り切れば、営業利益4億円は届かない数字ではありません。

出店は3分の2が終わっている段階で、残りが横浜の3店舗と福井の1店舗です。出店も終わり、投資はだいたい完了していますので、きちんと目標を捉えていきたいと思っています。

新着ログ

「小売業」のログ