エー・ピーHD、既存店売上高は前期比130%の伸長、中食事業が過去最高益 構造改革を推進し下半期の利益が大幅改善

サマリー

佐藤信之氏:株式会社エー・ピーホールディングス上席執行役員管理本部長の佐藤です。よろしくお願いします。私から、2024年3月期決算概要についてご説明します。

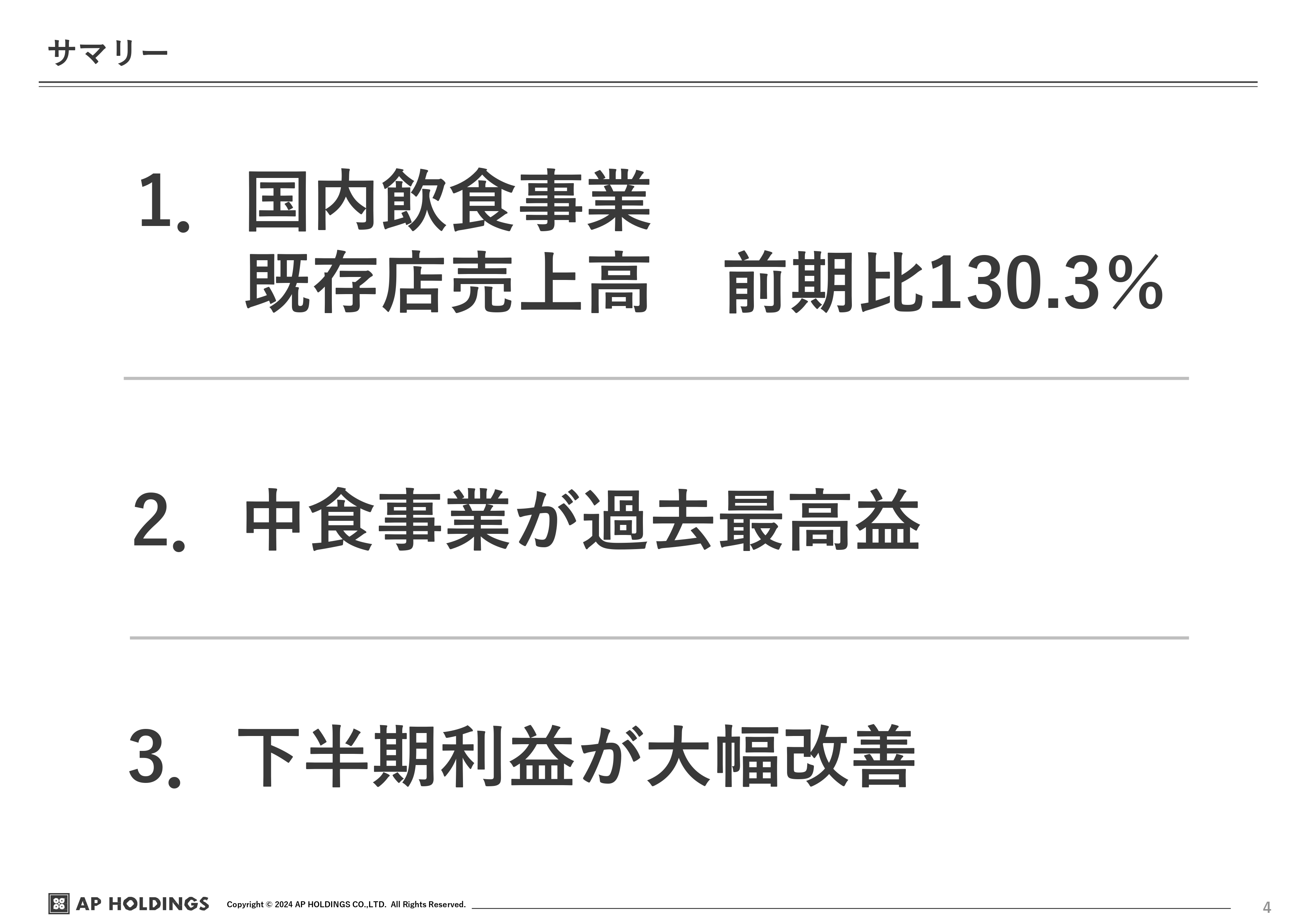

2024年3月期の決算は、大きく分けると、スライドに記載した3つのポイントがトピックスになると思っています。

1つ目に、もうずいぶん前の話になりましたが、2023年5月から新型コロナウイルスが5類相当へ移行し、その影響がなくなってきたタイミングから、国内飲食事業は人流の回復に伴って大きく伸長してきました。特に、既存店に関しては前期比130パーセント以上と、売上高をしっかり伸ばしてきました。

2つ目に、当社では飲食事業だけではなく、中食事業にも取り組んでいます。主に弁当の宅配や店頭販売による中食事業が、過去最高益を記録しました。当期に入っても、売上高が月次で2億円以上、年間で24億円以上の売上高を稼ぐ事業体になり、会社の収益にしっかり貢献してきてくれています。

3つ目に、当期の下半期では大きな構造改革、並びに人的資本経営による事業部制の改革を進めてきました。その結果、下半期の利益が大きく改善しました。

1.2024年3月期 決算ハイライト

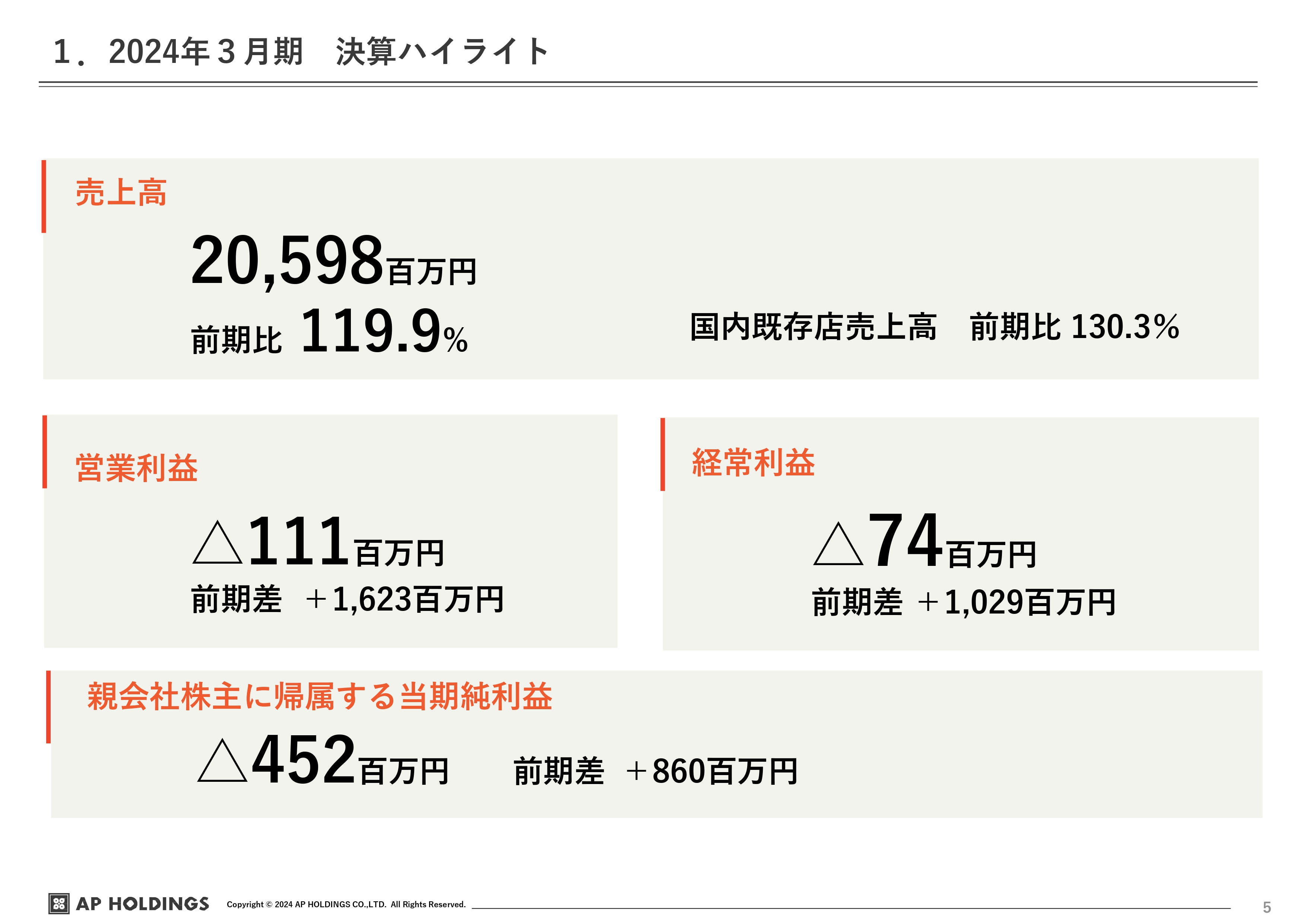

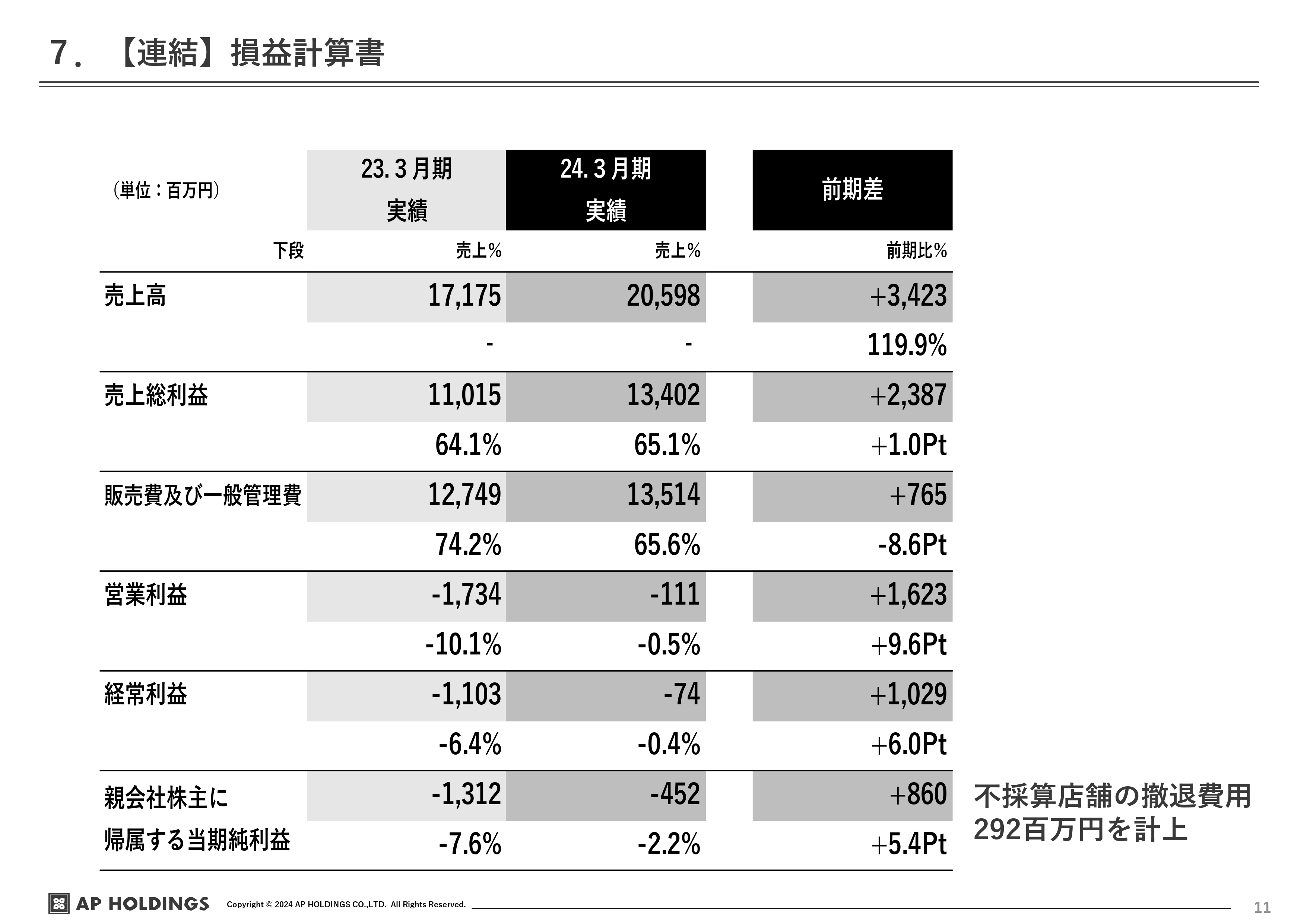

数字面についてご説明します。売上高は前期比119パーセントの205億9,800万円となりました。前期の約171億円から、売上高としてはしっかりと成長したと思っています。

営業利益、経常利益に関しても、上半期には大きな赤字を出したものの、下半期はともに改善しています。営業利益は前期に比べて16億円ほどの改善となっています。

経常利益においても、前期には雇用調整助成金や、新型コロナウイルスの拡大防止の協力金などの助成金がありましたが、当期はそのようなものがありませんでした。それを加味しても、10億円以上の経常利益の改善となっています。

親会社株主に帰属する当期純利益に関しては、マイナス4億5,200万円となりました。こちらについては構造改革の一環として、不採算店舗を閉店しました。閉店した店舗数は国内23店舗、海外の2店舗です。また、減損損失なども含めて約2億9,000万円の特別損失を計上した結果、マイナス4億5,200万円となっています。

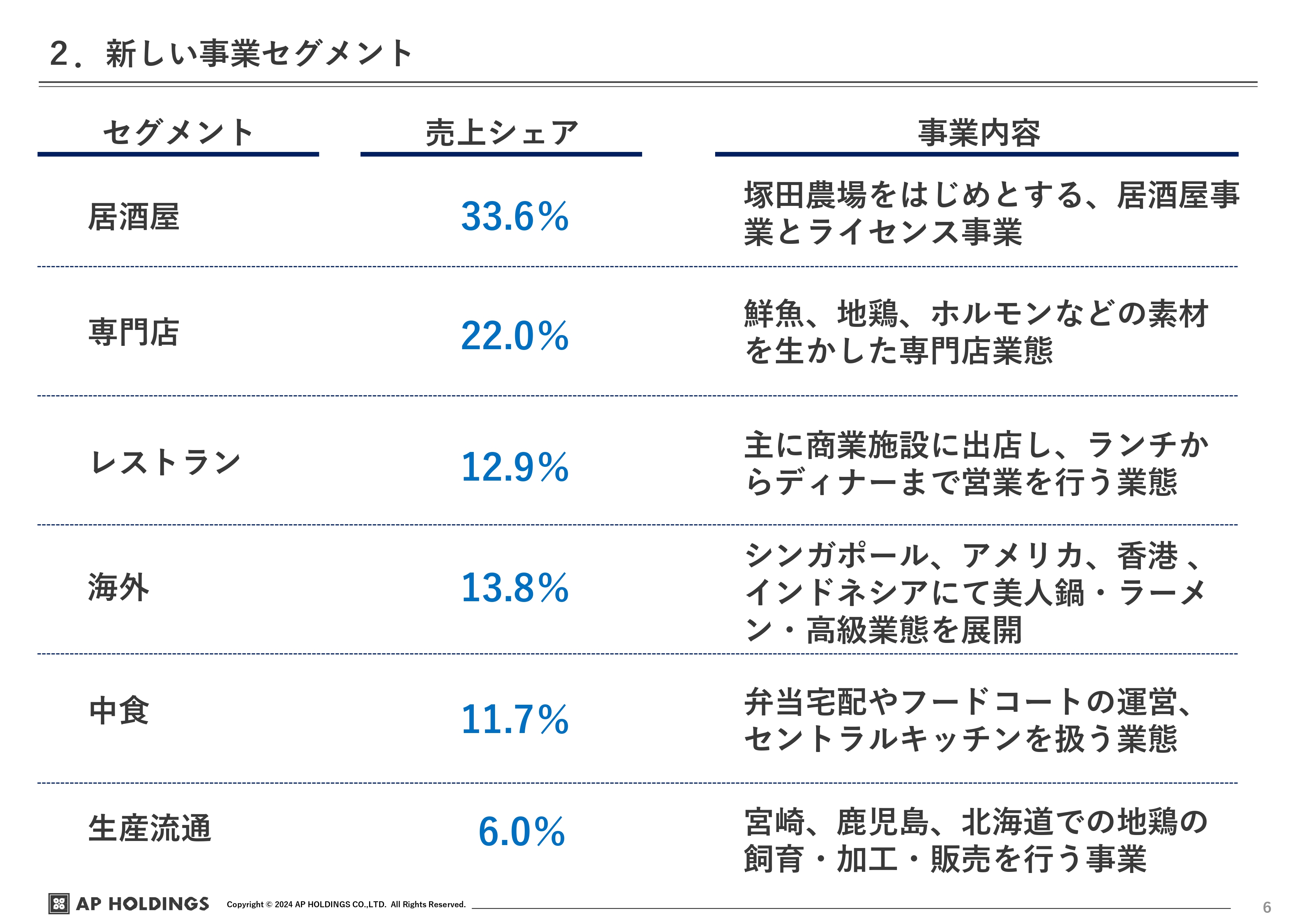

2.新しい事業セグメント

今決算から、事業のセグメントを6つに分けてご説明したいと考えています。もともと開示している業績等の書類では、販売事業と生産流通事業という2つの大きなセグメントで開示してきましたが、事業の中身がコロナ禍において大きく変わってきました。

そこで、社内においても、業績の分析や投資判断をこの6つのセグメントの中でしていくというポートフォリオでの経営をしていこうと考えており、今回から新しいセグメントでご説明したいと思います。

当社はもともと、居酒屋の「塚田農場」を中心として成長してきました。しかしながら現状では、「塚田農場」をはじめとする居酒屋事業とライセンス事業を含む居酒屋セグメントは、売上シェアとしては3分の1程度になってきています。その他の事業で、残りの3分の2の売上高を作っています。

各セグメントの戦略方針については、後ほど米山から詳しくご説明します。

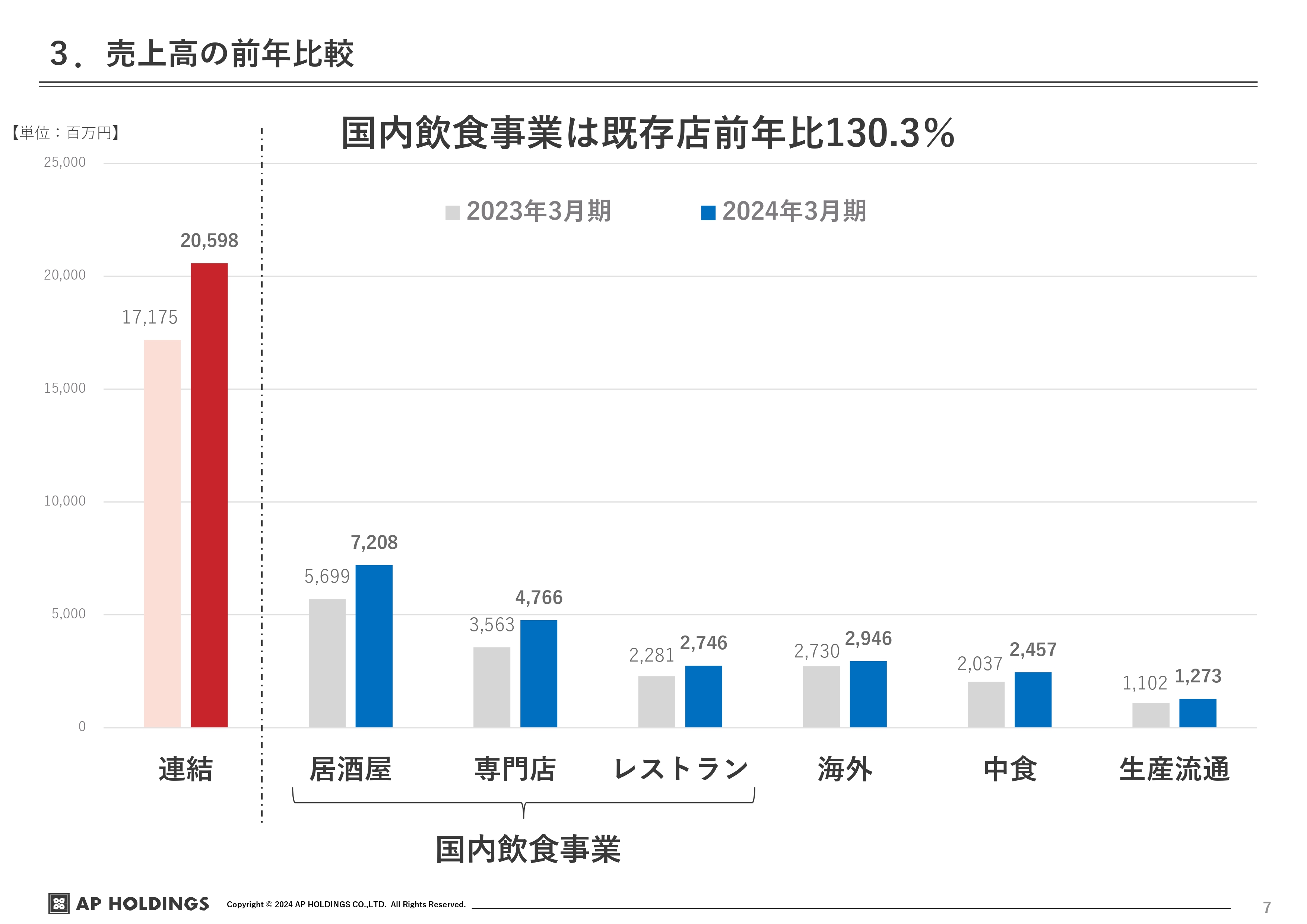

3.売上高の前年比較

売上高の前年比較です。先ほどお話ししたとおり、連結売上高は前期が171億円、当期が205億円となりました。

各セグメント別に見ると、やはり居酒屋セグメント、専門店セグメント、レストランセグメントを含む国内飲食事業が大きく回復しています。特に、新型コロナウイルスの影響を強く受けた居酒屋セグメントが、大きく回復してきています。

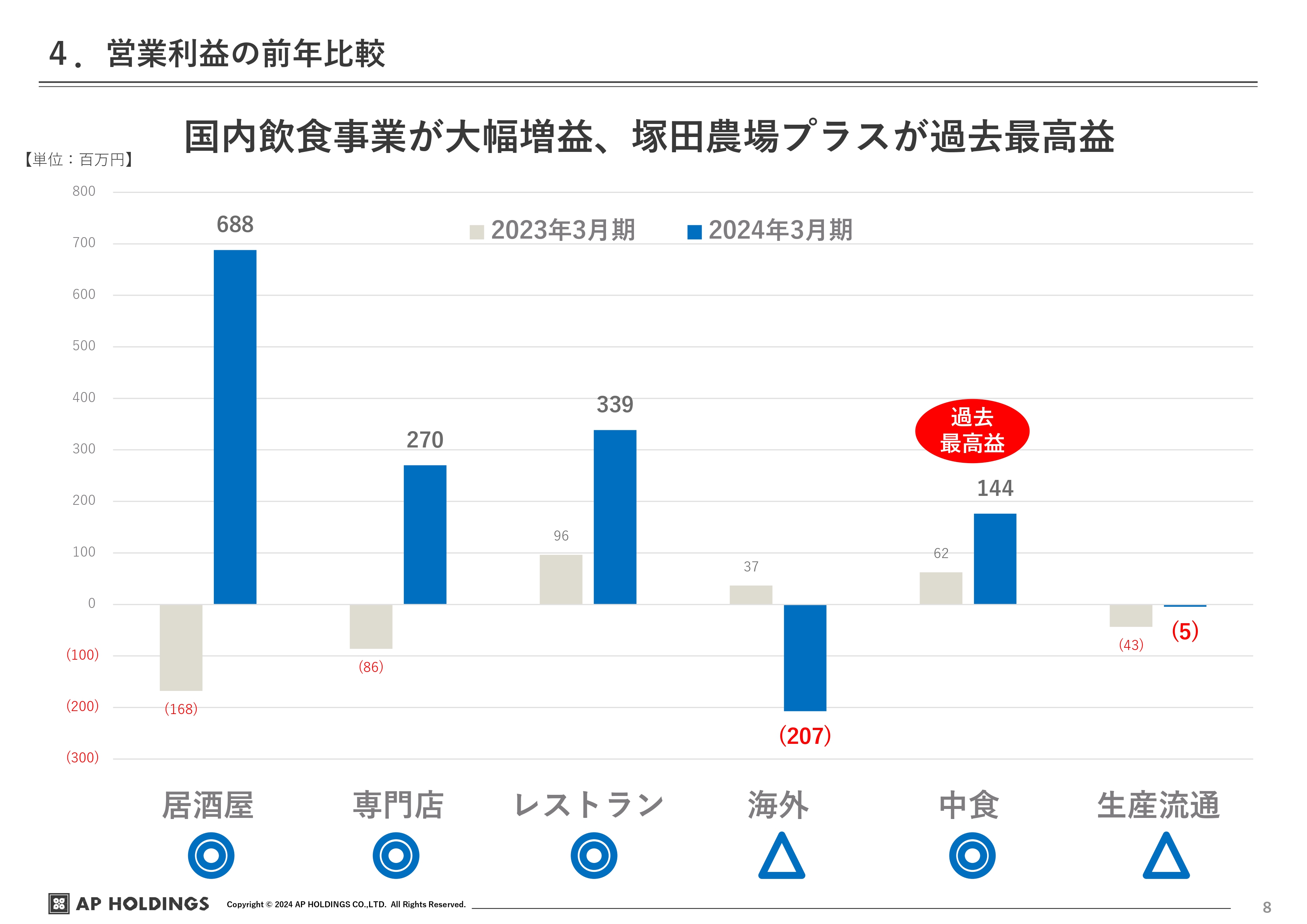

4.営業利益の前年比較

営業利益の前年比較です。スライドのグラフでは、前期をグレーで、当期をブルーで示しています。居酒屋セグメントが利益的にも大きく回復してきています。

海外セグメントでは、香港事業を中心に中国経済の影響を受けたことによりマイナスとなりました。国内飲食事業に関しては専門店セグメント、レストランセグメントともに順調に回復しています。さらに中食セグメントに関しては、過去最高益となっています。

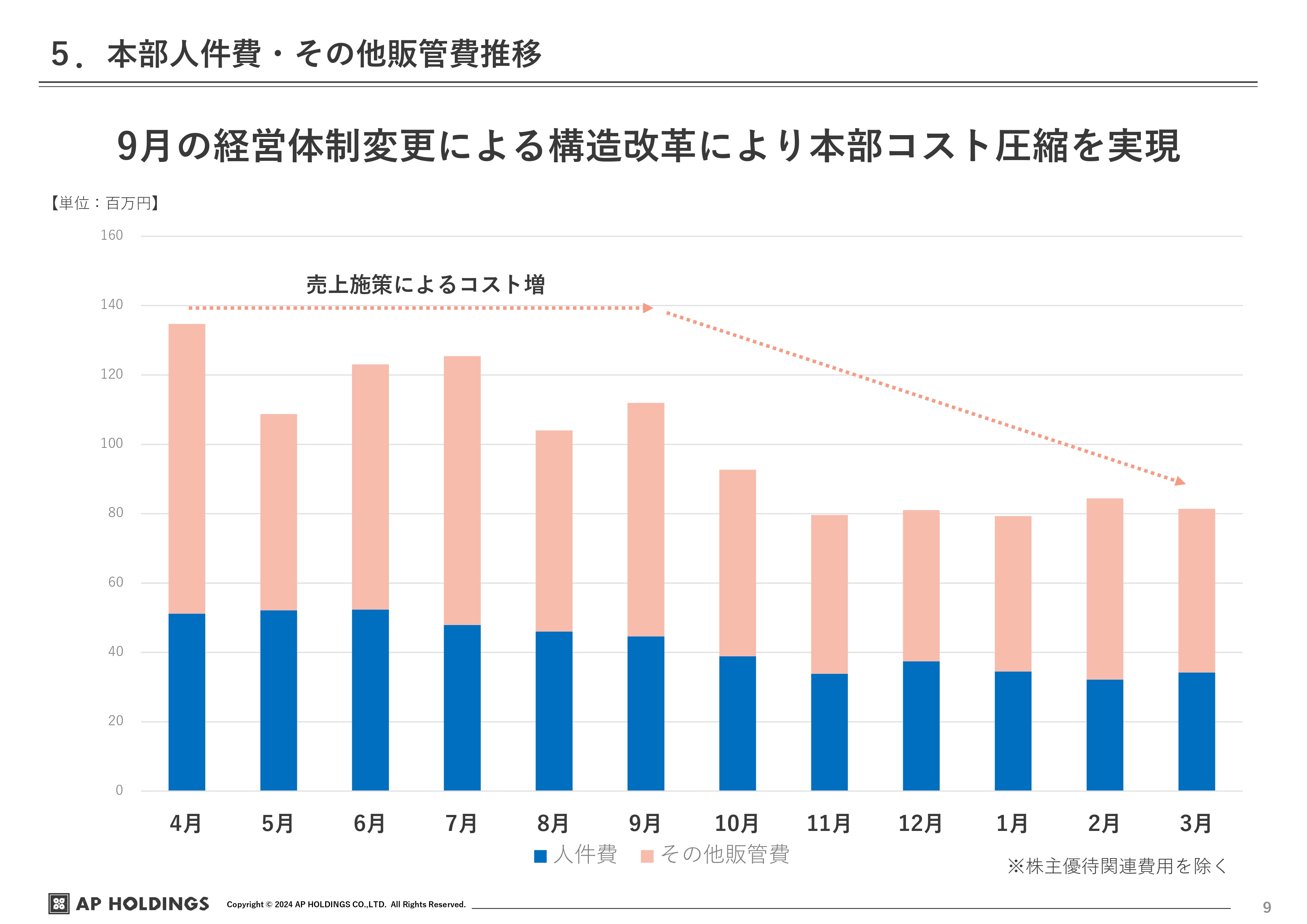

5.本部人件費・その他販管費推移

先ほど構造改革についてお話ししましたが、本部コストに関しても2023年9月から体制変更を行い、人的資本経営による事業部採算制に移行しました。

それに伴い、本部の人件費並びに販管費についても抑制してきた結果、スライドのグラフのとおり、2023年11月からコンスタントにコストが低減しています。

6.構造改革により下半期利益大幅改善

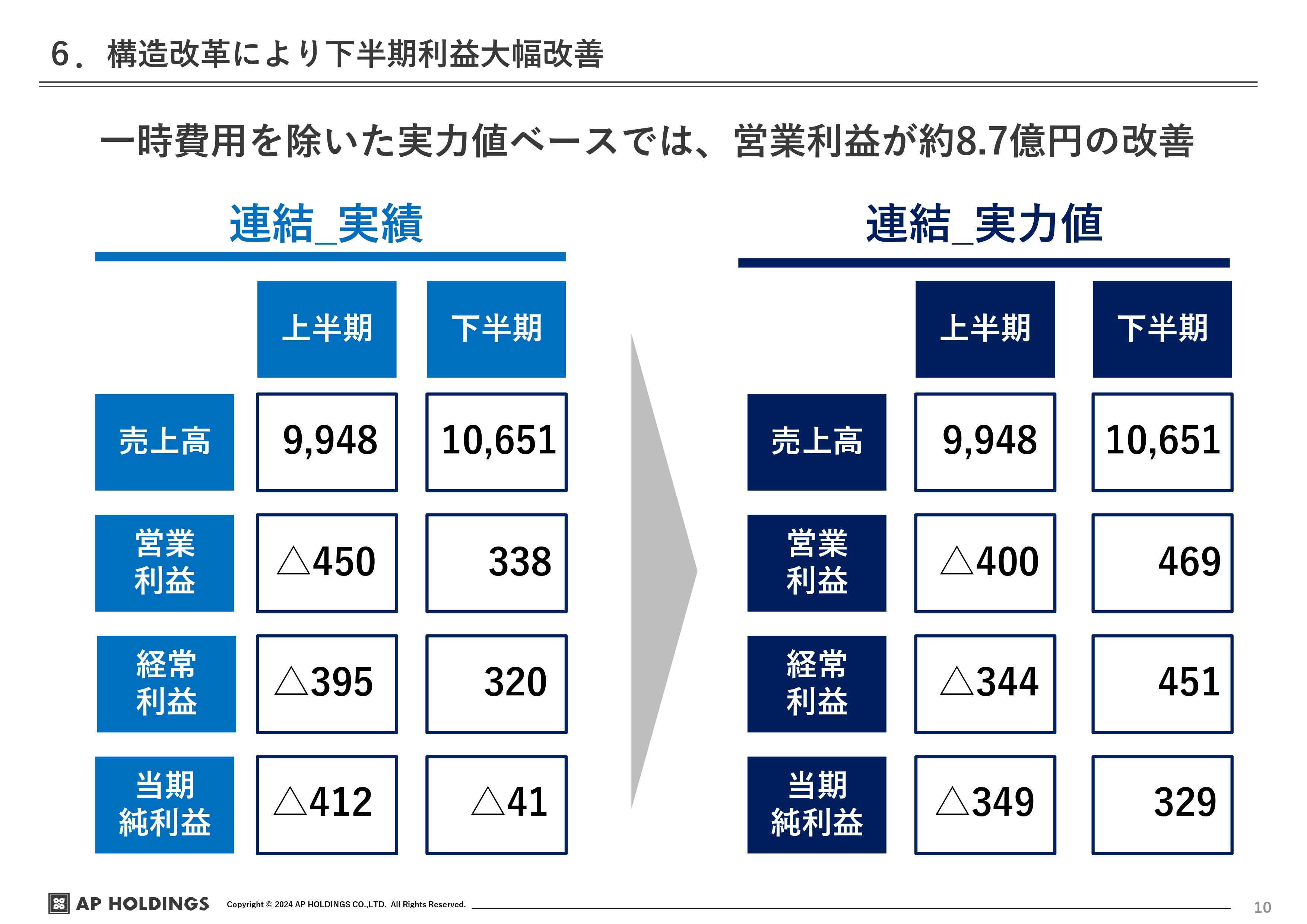

スライドは、上半期と下半期でどれだけ収益が回復してきたかを示した資料です。先ほどからお話ししてきた「構造改革」により、主に3つのポイントで収益構造を改善してきました。

1つ目に、不採算店舗を積極的に退店し、利益の出ている店舗だけを残しました。2つ目に、上半期ではコストをかなりかけて売上を取りにいく戦略をとってきましたが、キャンペーンや広告費など、費用対効果が薄くなってきた費用に関しては、積極的に見直しを行って削減してきました。

3つ目に、DX等の生産性向上に対するプロジェクトも功を奏してきました。この結果、下半期においては利益が大きく改善しています。

スライド左側が実績ベースの上半期と下半期の業績の状況です。右側に示した撤退コストや優待の引当金の費用などの一時費用を除いた営業における実力値で見ると、上半期が営業利益マイナス4億円であるのに対し、下半期が4億6,900万円と、約8.7億円の改善となっています。

したがって、通常月でもしっかり利益が創出できる収益構造になってきたと考えています。

7.【連結】損益計算書

損益計算書に関しては、スライドに記載のとおりです。売上高が改善してきており、また原価率や販管費率も改善してきています。

ポイントとしては、構造改革の一環で収益性の見直しを行い、生産事業においても売価の変更を行うなど、細かい改善を積み重ねてきた結果、売上総利益も改善し、販管費の比率も大きく改善したことが挙げられます。

8.【連結】貸借対照表

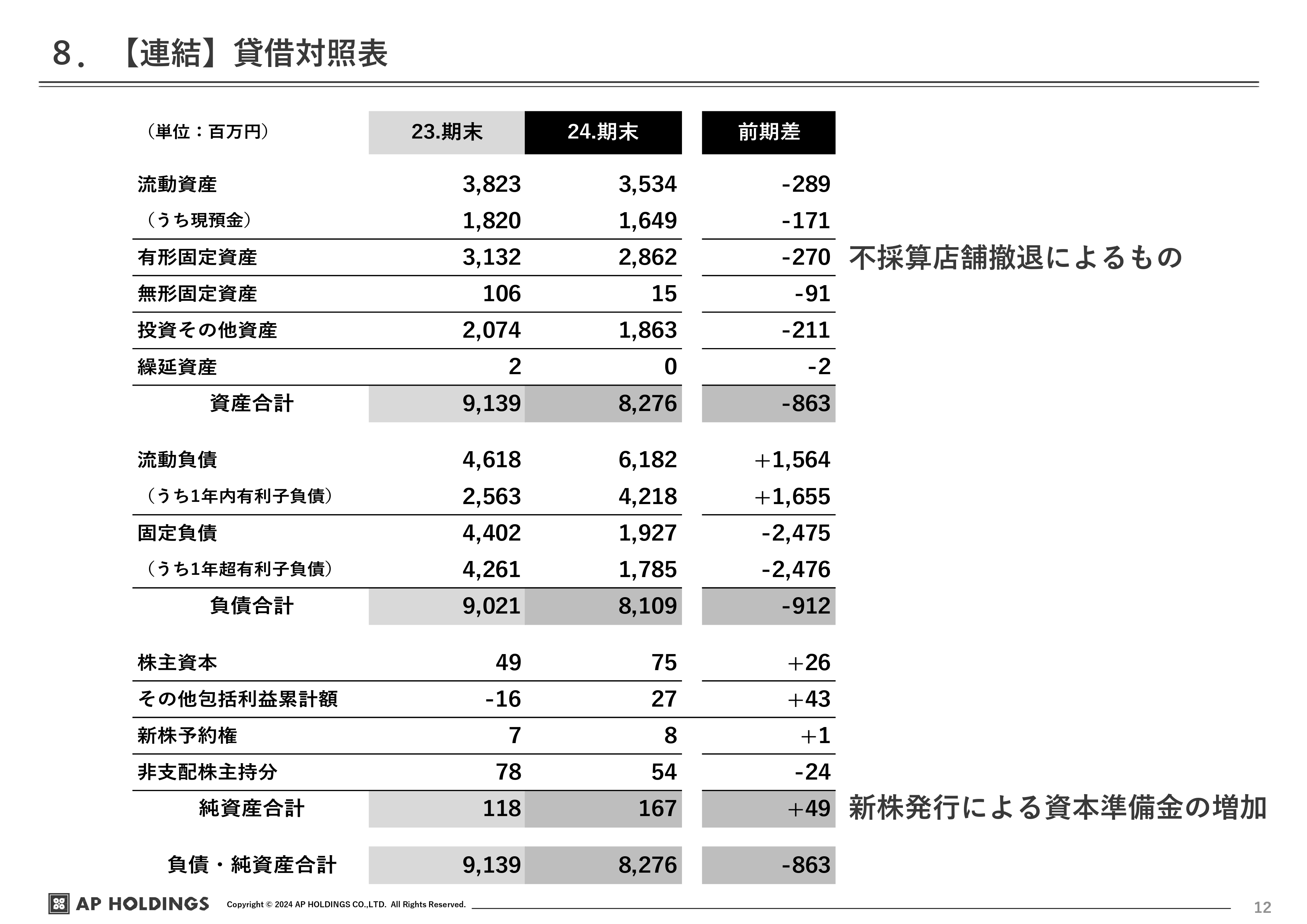

バランスシートです。全体的には、バランスシート自体は8億6,000万円ほどの減少となっていますが、負債は9億1,200万円減少しています。これは有利子負債を返済してきたことによるものです。加えて、撤退コスト、店舗の撤退を進めたことによる有形固定資産の減少が大きな要因となっています。

株主資本に関しては、親会社株主に帰属する当期純利益マイナス4億5,000万円に対して、約4億9,000万円の新株発行による資金調達を行いました。その増資効果により、株主資本はプラスになっています。

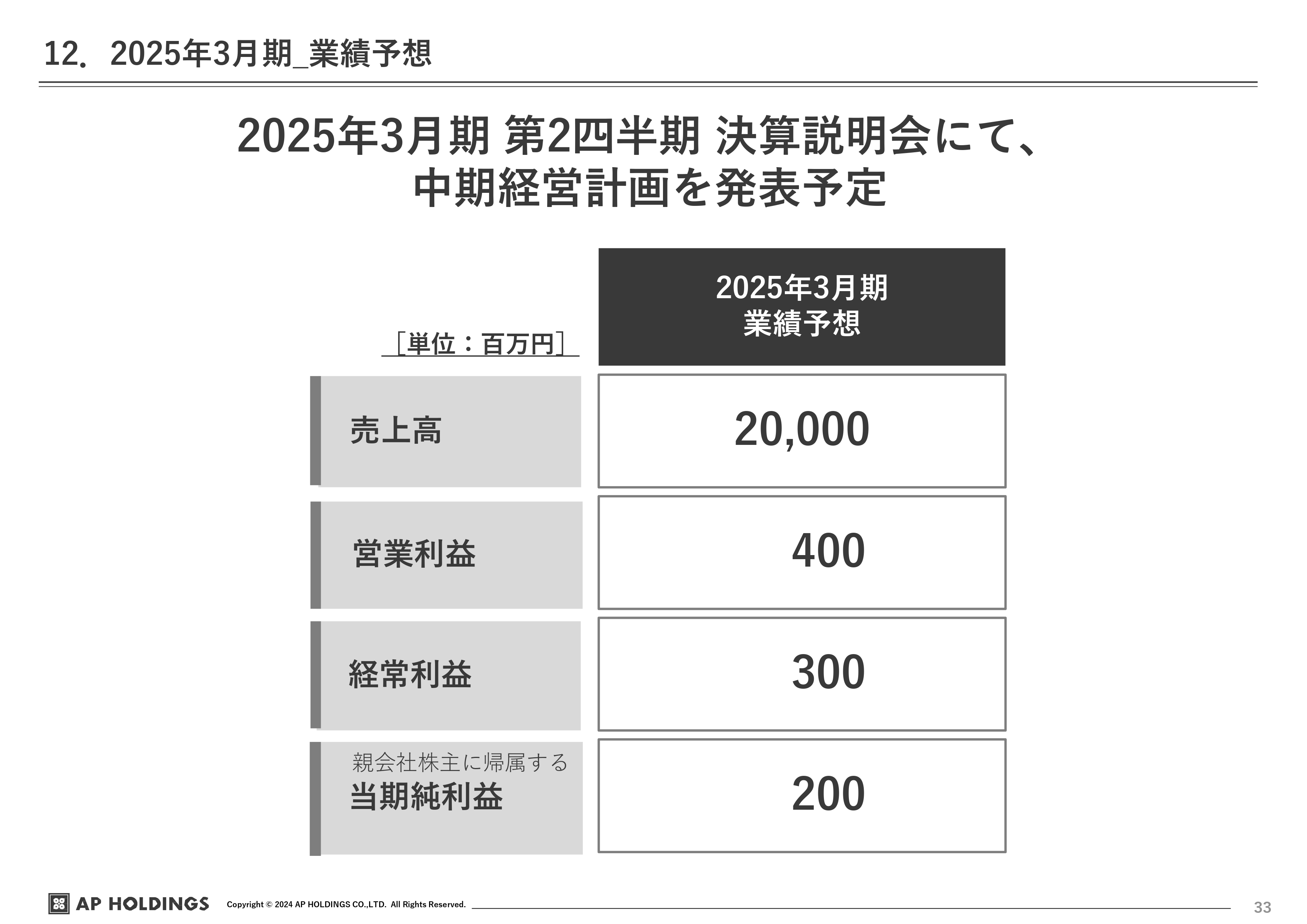

9.2025年3月期_業績予想

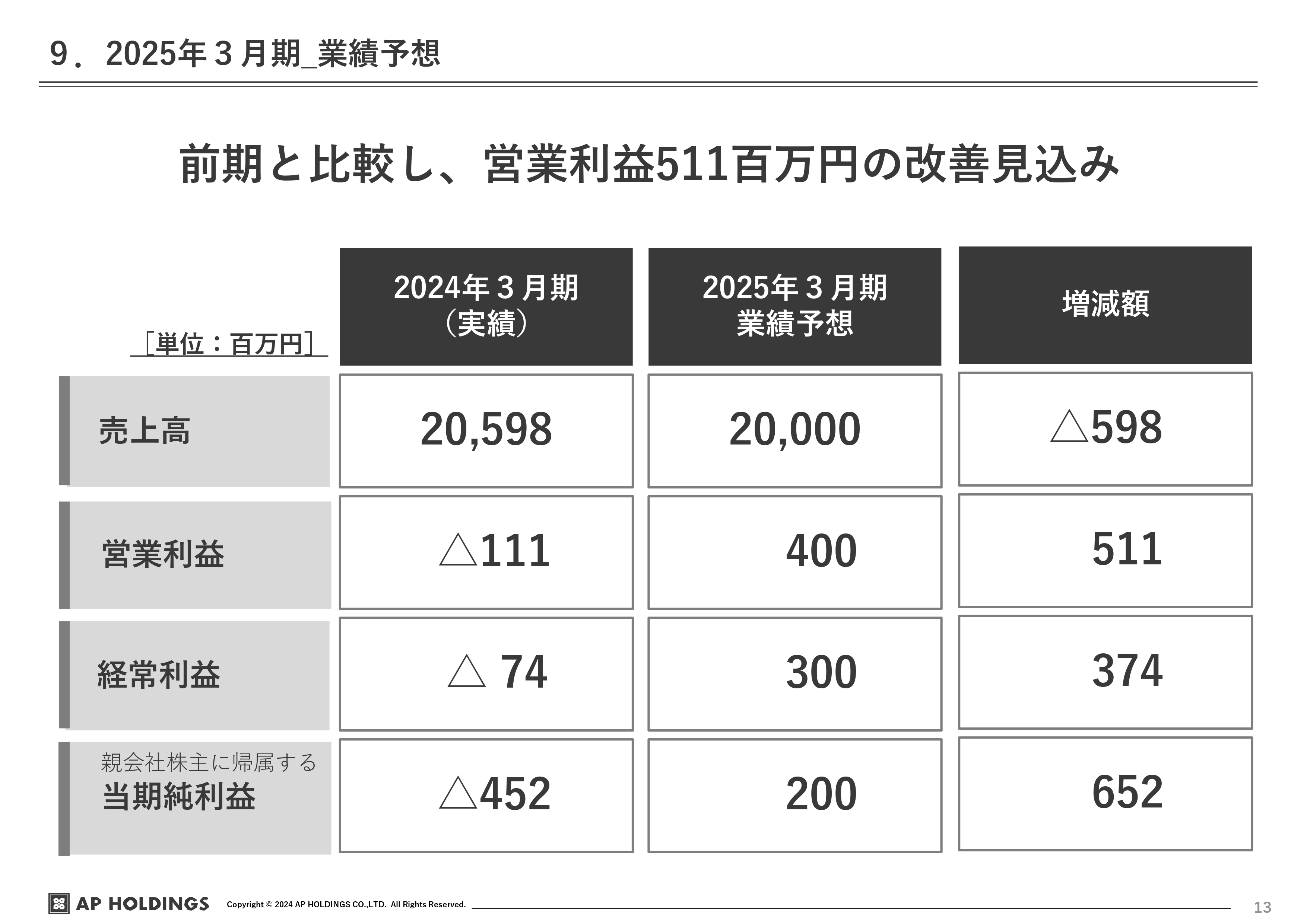

2025年3月期の業績予想です。売上高200億円、営業利益4億円、経常利益3億円、親会社株主に帰属する当期純利益は2億円となっています。

売上高に関しては、国内23店舗、海外2店舗の不採算店舗の閉店により、売上高が減少しています。一方で、新規出店の4店舗や、業態変更その他改装等も考えており、ある程度のリカバリーができると考えています。

利益に関しても、先ほどお話ししたとおり、下半期の収益構造の改善が寄与しており、足元の月次の損益もプラスに転じてくると考えられます。そのため、営業利益、経常利益ともにプラスを見込んでおり、営業利益に関しては前期に比べて5億円ほどの超過、親会社株主に帰属する当期純利益に関しても6億5,000万円ほどの改善を見込んでいます。

以上が、当期の業績予想となります。

サマリー

米山久氏:まずは2024年3月期の振り返りについて、少し補足します。下半期に急激な構造改革を行う中で赤字の解消までは届かず、上半期の失敗が非常に悔やまれるところではあります。しかしながらマーケットも戻り、ようやく他社のコロナ禍明けの状況まで近づいてきた状況ではないかと思っています。

5類に移行し、新型コロナウイルスもある程度落ち着いた中で、少し立て直しのスタートが出遅れてしまったことは、大いに反省しています。特に前期の上半期には、費用対効果の低い空中戦のマーケティングをしてしまったという反省点があります。そこを立て直して、急激な構造改革を行うことで、なんとかようやく再び戦えるところまで来たと思っています。

一方で、施策が行き届いていないエリアもあります。組織コンディションを整える前に、マーケット全体に客単価を均一に上げる施策も、やや弱かったと思っています。ようやく組織も整ってきました。後ほど詳しくご説明しますが、今期はそのようなものもどんどん積み上げていきたいと思っています。

デフレがずっと続いている世の中では、業界全体が安いという価値観が先行し、それが当たり前のようになっています。そもそも我々エー・ピーホールディングスの強みである「生販直結モデル」を通じて、「食のあるべき姿を追求する」ことで、さらに付加価値を追求していきます。

例えば、「安い居酒屋で週2回、3回ベロベロになるなら、週に1回、上質なものを自分へのご褒美として食べる」というような食文化を提案したいと考えています。そのような価値観に賛同している社員やアルバイトとともに、飲食業界の中でのあるべき姿を提案していきます。これが我々の強みです。

コロナ禍ではそのようなところも少し弱まってしまったため、研修制度などを活用し、あらためて我々の強みを掘り起こしてきました。その結果、組織のコンディションもずいぶん回復し、ようやく今期、戦える体制になってきたのではないかと思っています。そのあたりについても、少しご説明させていただければと思います。

サマリーに記載のとおり、「17事業の人的資本経営の推進」「6セグメントの戦略」「投資・出店戦略」の3つについてご説明します。

先ほど佐藤からも6セグメントについてお話ししましたが、コロナ禍前には、エー・ピーホールディングスは「塚田農場」の「居酒屋1本足打法だ」と認識されることが多かったと思います。

実はこのコロナ禍前にも、「塚田農場」成功モデルを魚業態やお弁当などへと横展開して、いろいろな仕掛けをしていました。それをある程度打ち出そうと思った矢先に新型コロナウイルスが流行したため、「塚田農場」以外がどのような状況で成長しているのかをお伝えする場がなかなかありませんでした。

ようやく本日、業績にもある程度回復が見えてきたため、今回から細かくご説明したいと思っています。

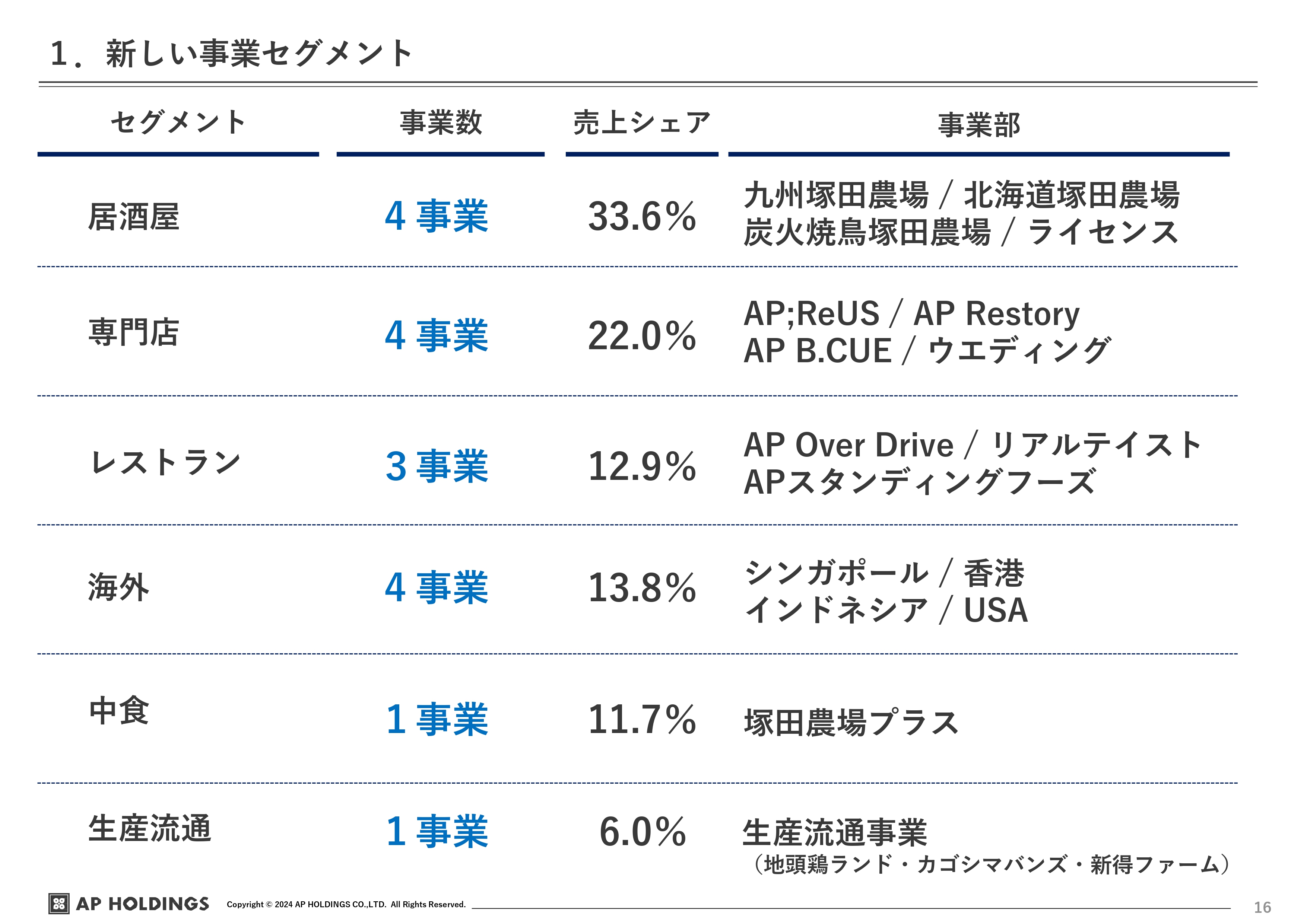

1.新しい事業セグメント

新しい事業セグメントとして、17事業をご紹介します。全体の構成として、先ほどご説明した居酒屋・専門店・レストラン・海外・中食・生産流通の6つのセグメントがあります。

そのセグメントごとに、居酒屋4事業、専門店4事業、レストラン3事業、海外4事業、中食1事業、生産流通1事業というかたちで、事業部カンパニーやグループ子会社が入っています。この17事業には、それぞれ社長がいます。

2024年3月期は、この17事業のカンパニー社長ならびに子会社の社長を中心とした、人的資本経営を推進してきました。これが我々の生産性につながっているというお話をしたいと思います。

居酒屋セグメントについては後ほどお話ししますが、特に専門店セグメント、レストランセグメントに関しては、この人的資本経営をコロナ禍前に仕掛けていたことが奏功し、コロナ禍にあっても、この経営のもとに業績を大きく伸ばしてきました。

2.AP流人的資本経営の推進

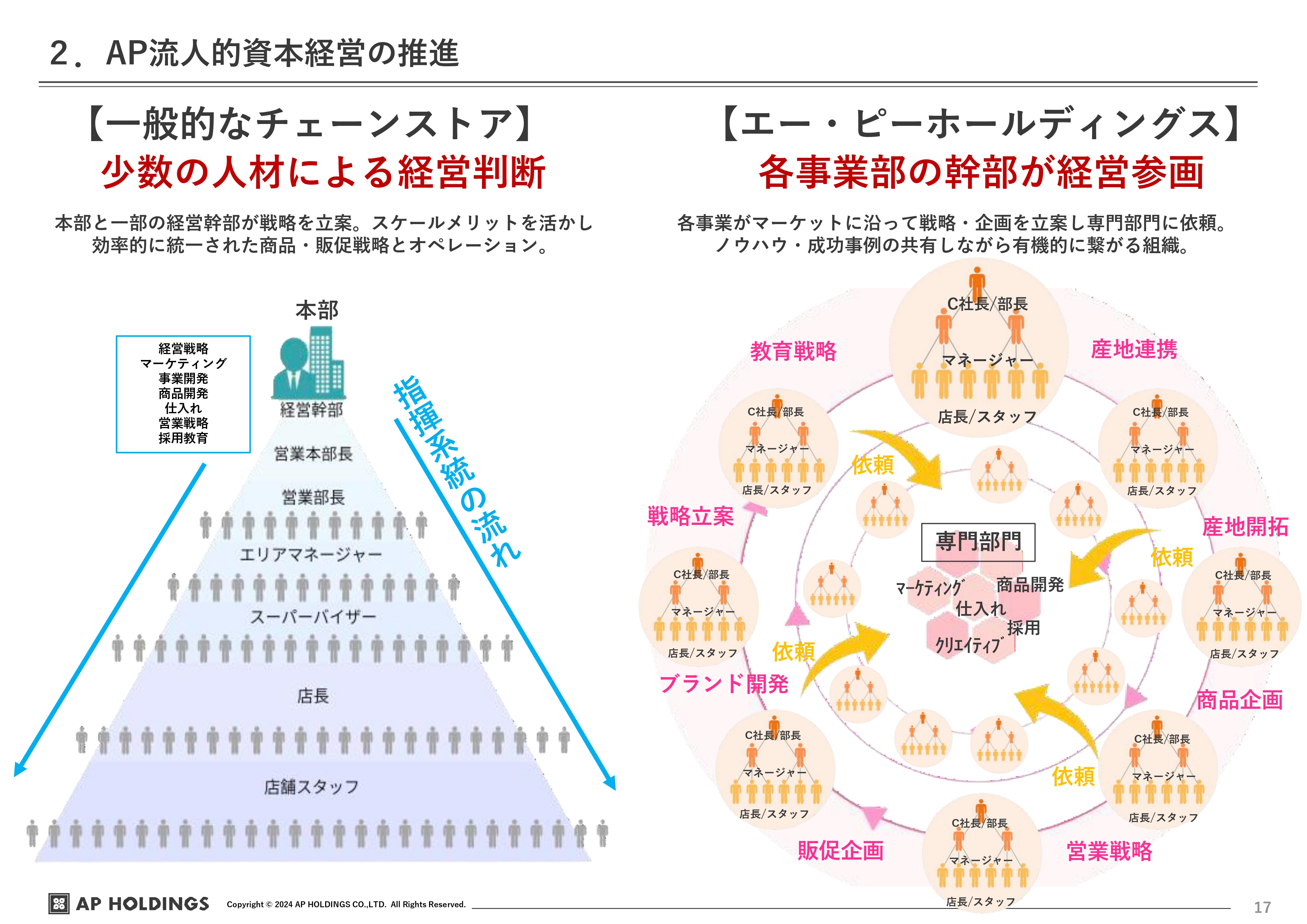

どのように運営してきたかについて、従来との比較でご説明します。スライド左側の図は、一般的なチェーンストア理論を表しています。

「少数の人材による経営判断」と記載しているとおり、大きな三角ピラミッドの中で、一部のトップ層がマーケティングや事業開発等も含めた経営戦略を決め、それによる施策を大多数の人が実行部隊となって推進するという構造となっています。日本においてデフレがずっと続いてきた中で、これはありがちな組織構造だと思います。

私たちエー・ピーホールディングスは、スライド右側の図のように、各事業部のカンパニー社長を中心とした経営幹部が経営参画し、彼らが意思決定するかたちとなっています。このような三角ピラミッドが、今17事業全部にあります。

17事業部のトップを中心としたマネージャー層までが、すべて決めています。この経営手法が成長要因になっていると実感しています。我々は、このAP流人的資本経営を、どんどん推進しているところです。

「塚田農場」に関しては大きな組織だったため、比較的トップダウンのかたちで進めていました。それ以外の、いわゆるレストランセグメントや専門店セグメントがこの経営手法で伸びてきた理由には、小さな組織であるという面もあります。

実際に権限を与えて、教育戦略も含めて、それぞれの中での産地連携や産地開拓、商品企画、営業戦略、戦略立案、マーケティングの施策などもすべて決定できるのは、このようないわゆる細かい事業部だからこそだと言えます。

空中戦ではなく、地上戦のマーケティングを行い、きちんと成果を残してきて、そのような企画から戦略までを、すべての事業会社の責任者たちが考えます。それを図の中央にある、いわゆる本部の専門部門に、マーケティングなり仕入れなり、商品開発なりを依頼するというかたちになっています。

この本部で、他事業部の成功事例なども共有していきますが、基本は指示待ち文化ではなく、自分たちで企画し、クリエイティブにも携わり、いろいろなブランドを作っていって、それをある程度、部分的に委託して作っていきます。

失敗も我々幹部がするのではなく、このような小さな組織単位で、小さな失敗をどんどんこの事業責任者たちが積み重ねていきます。するとやはり小さな組織のため、すぐに改善でき、改善スピードも速くなります。

そのようなかたちで、トライアンドエラーをスピーディにこなしていくことで、実績が出てきました。これは非常に大きな強みだと思っています。

加えて、私たちのもともとの強みとして「食のあるべき姿」を伝える「生販直結モデル」があります。デフレから脱却し、食をさらに価値ある状態で伝える戦略として、安いという理由で海外産にニーズが流れているものを、もっと丁寧に生産地と連携し、その価値を伝えることで、価格は安売り居酒屋に比べると少し上がっているかもしれませんが、そこが付加価値として伝わっています。

全体的に事業の特徴として、我々の風土ではそのような付加価値への感情移入をしやすい部分があります。だからこそ、この人的資本経営が非常にはまりやすかったのだと思っています。

この経営を、最初はコロナ禍前ぐらいから仕掛けていき、少し権限を与えながら、ある程度私たちからもアドバイスなどしていきながら進めてきました。

その過程で、私たちの今までの成功体験やノウハウは、アドバイスとしては共有するものの、これからの新たな提案や、そこへの答えというのは、やはり現場の事業責任者たちに権限を与えて、彼らの中から答えを導き出していくというスタイルをとっています。それが結果的に、生産性につながっていきました。

さらに生産性につながるポイントとして、経営に向き合っている思考があると考えています。例えば一般的なチェーンストアでは、ほぼ99パーセントの人が経営参画には消極的であり、組織運営は指示待ち文化の状態で進みがちです。一方で我々の組織では、3割から4割の人が、かなり経営に向き合う思考で動いています。これは我々の非常に大きな財産であり、強みだと思っています。

当社としては、これから5年から10年先にかけて、ますますこのデフレ脱却に向けて動いていく中で、このような思考の社員や人材を、いかに増やしていくかが大変重要だと見ていますし、国策としても、当然そのようなスタイルになっていくと予測しています。特にこの食分野においては、このような人材をどんどん増やしていくことを進めていきたいと思っています。

現在、この17カンパニー長を含めた経営陣組織が存在していますが、後でご説明する戦略により、今期末には22事業ほどになっている予定です。毎年このような「FOOD CREATIVE FIRM」、我々の中では「フーディ」と言っていますが、いわゆるこの「フーディ」の思考を持った人を積極的に増やしていくことにより、事業部もどんどん増えていき、ますますこの人的資本経営が回っていく姿になっていくと見ています。

まずこの17事業部のような組織体、事業部や事業会社、カンパニーをさらに作っていきたいと思っています。

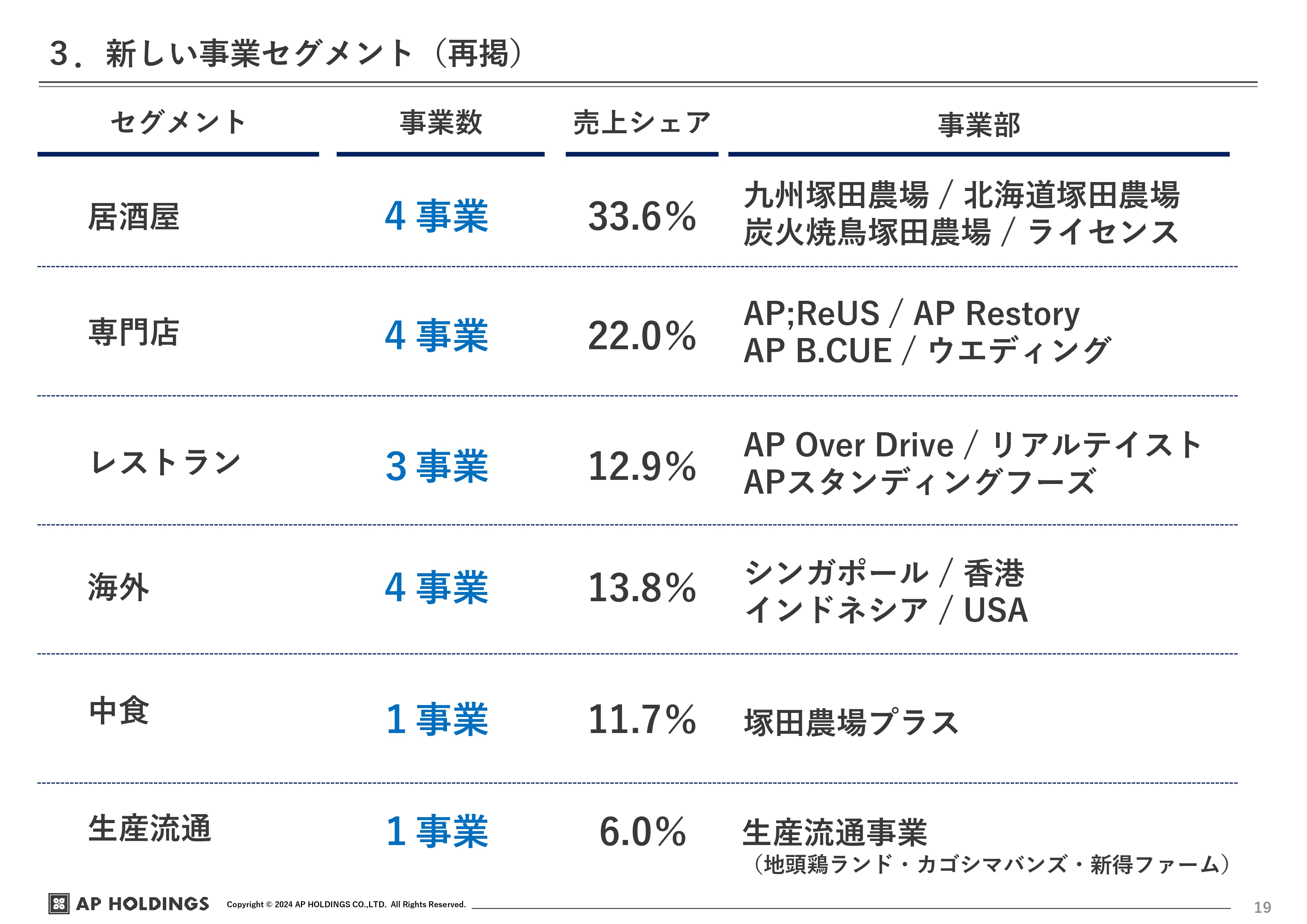

3.新しい事業セグメント(再掲)

6セグメントのうち、特に居酒屋セグメントの戦略についてご説明します。居酒屋以下の専門店・レストラン・海外・中食・生産流通セグメントに関しては、前述した人的資本経営がすでにある程度回っている状態で自走しています。

私たちは、自走できている事業に対しては、その自走している状態が正しく健全な方向に進んでいるかを確認するだけで、その他は任せています。

「今後の投資価値があるのか? 組織コンディションは整っているのか? 人がきちんと定着しているのか? 社員にはキャリアが見えているのか?」というところについては確認しますが、その後我々から「もう少し客単価上げていけるのではないのか?」程度のアドバイスを出すくらいで、口出しなどは一切しません。この専門店から下の事業は、ある程度事業部に任せて自走している状態です。

居酒屋セグメント自体は全セグメントで一番大きなシェアで、売上の33.6パーセントを占めています。今の時点では4事業で構成され、「九州塚田農場」「北海道塚田農場」「炭火焼鳥塚田農場」、そしてライセンスがあります。後ろの3つはすでに自走しています。

自走できていない残りの大きな塊として「九州塚田農場」があります。ここを今期内にすべて、いわゆる人的資本経営による自走経営に持っていくことに、今注力している最中です。

4.居酒屋セグメントの戦略(1)_成功モデルへの業態変更を推進

それをどのようにしていきたいかについてお話しします。1つは「九州塚田農場」を事業別に分けていくことと、もう1つはこの後ご説明する、エリア別に分けていくことの2つの方法を考えています。

事業別に分けていくとは、先ほどもお伝えしたように「北海道塚田農場」「炭火焼鳥塚田農場」はすでに自走し、経営もうまくいっているため、この2つにシフトしていくということです。今残っている「九州塚田農場」の物件の中で、適しているものについては「炭火焼鳥塚田農場」「北海道塚田農場」に業態変更していくことを進めていきます。今期は4店舗を予定しています。

事例として、スライドに掲載している「地どり屋つかだ」「焼鳥つかだ」「つかだ食堂」「裏の山の木の子」は、すべて旧「塚田農場」だった店舗です。このように業態変更したことにより、コロナ禍前の2019年売上に比べ、「焼鳥つかだ」に関しては約200パーセント伸びるなど、この業態変更に関してはほぼ成功している実績があります。

そのため、「九州塚田農場」の物件の中のいくつかを、このように業態変更を進めるかたちで分散していきたいと思っています。

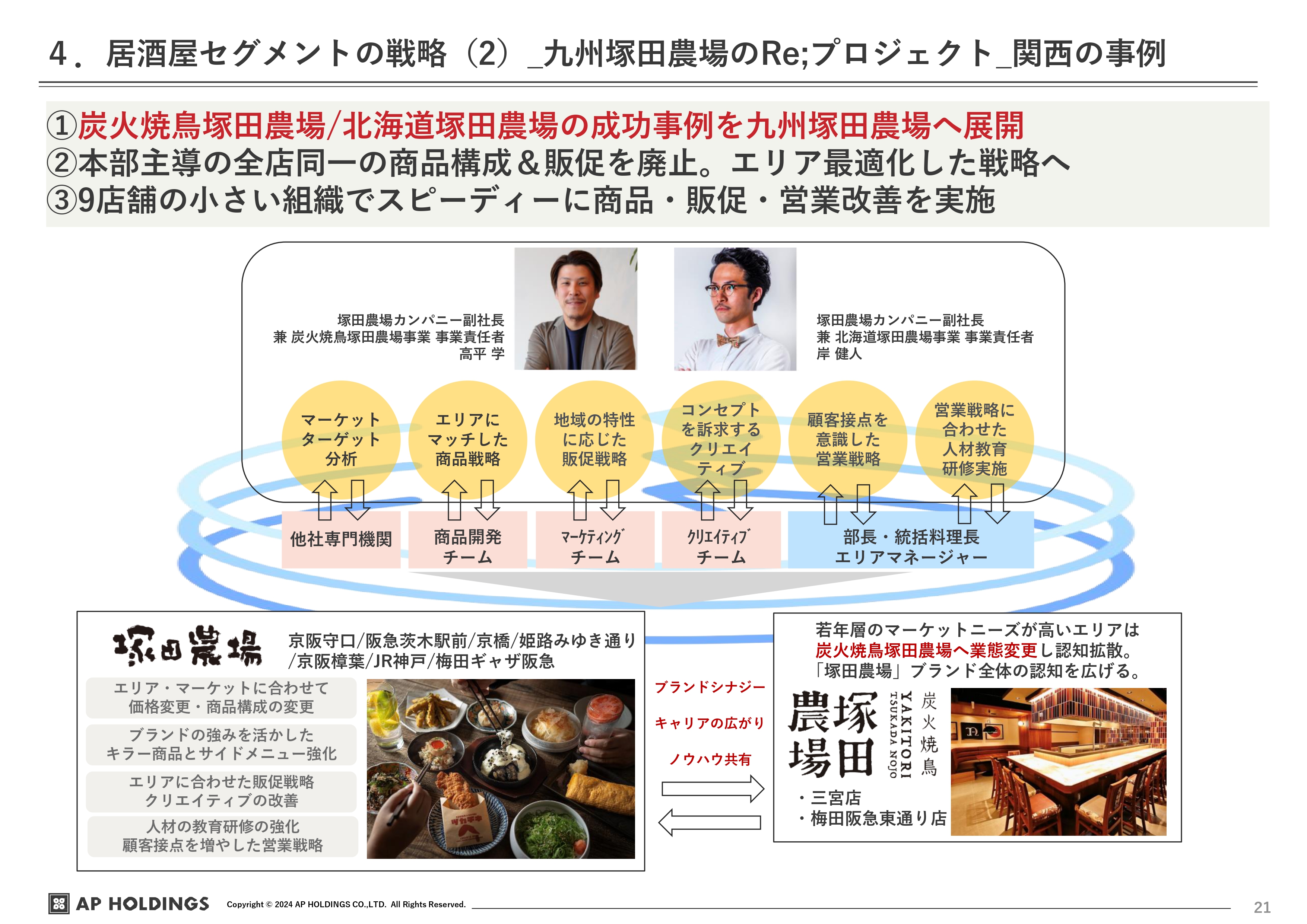

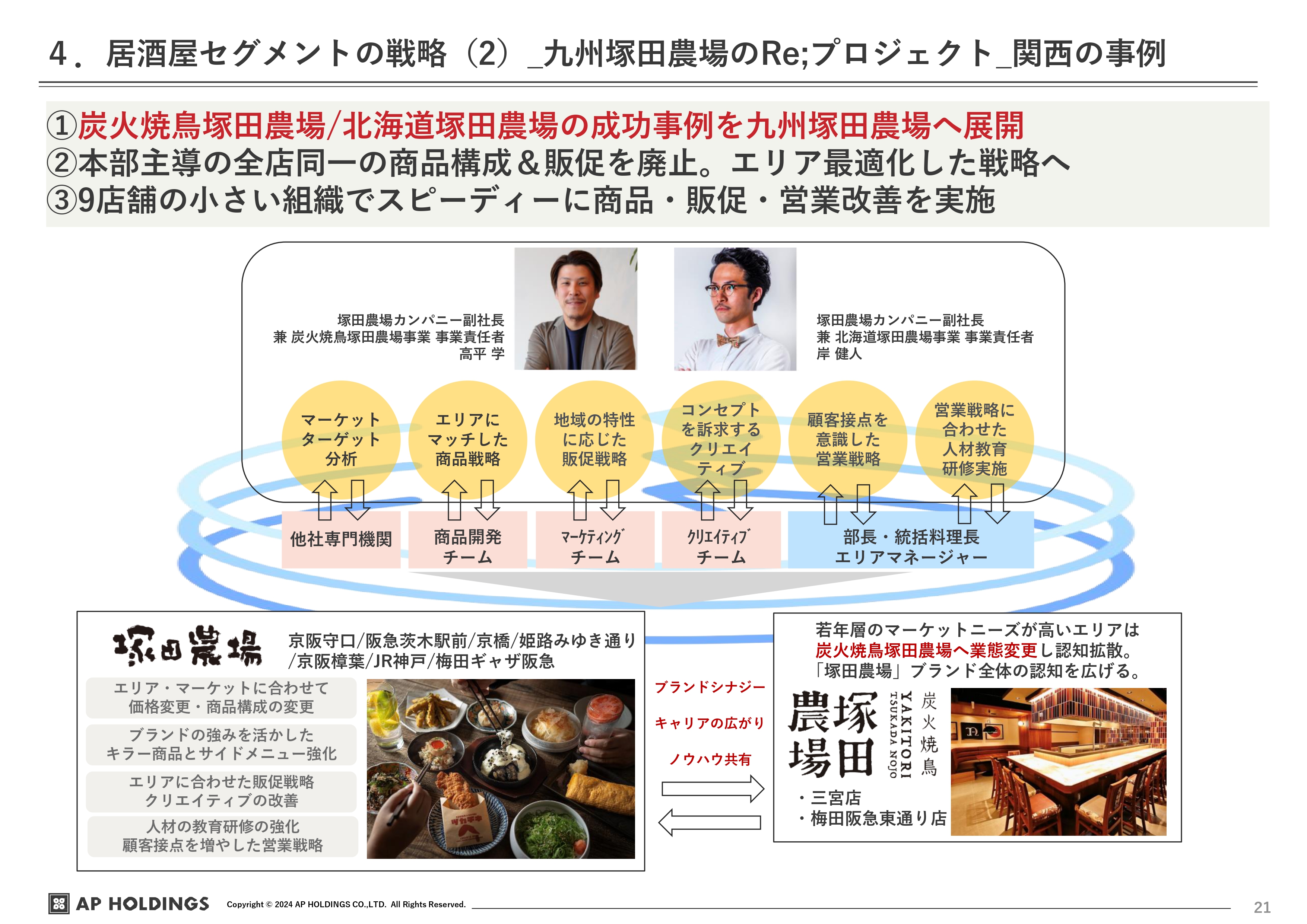

4.居酒屋セグメントの戦略(2)_九州塚田農場のRe;プロジェクト_関西の事例

もう1つが、エリア別の戦略です。

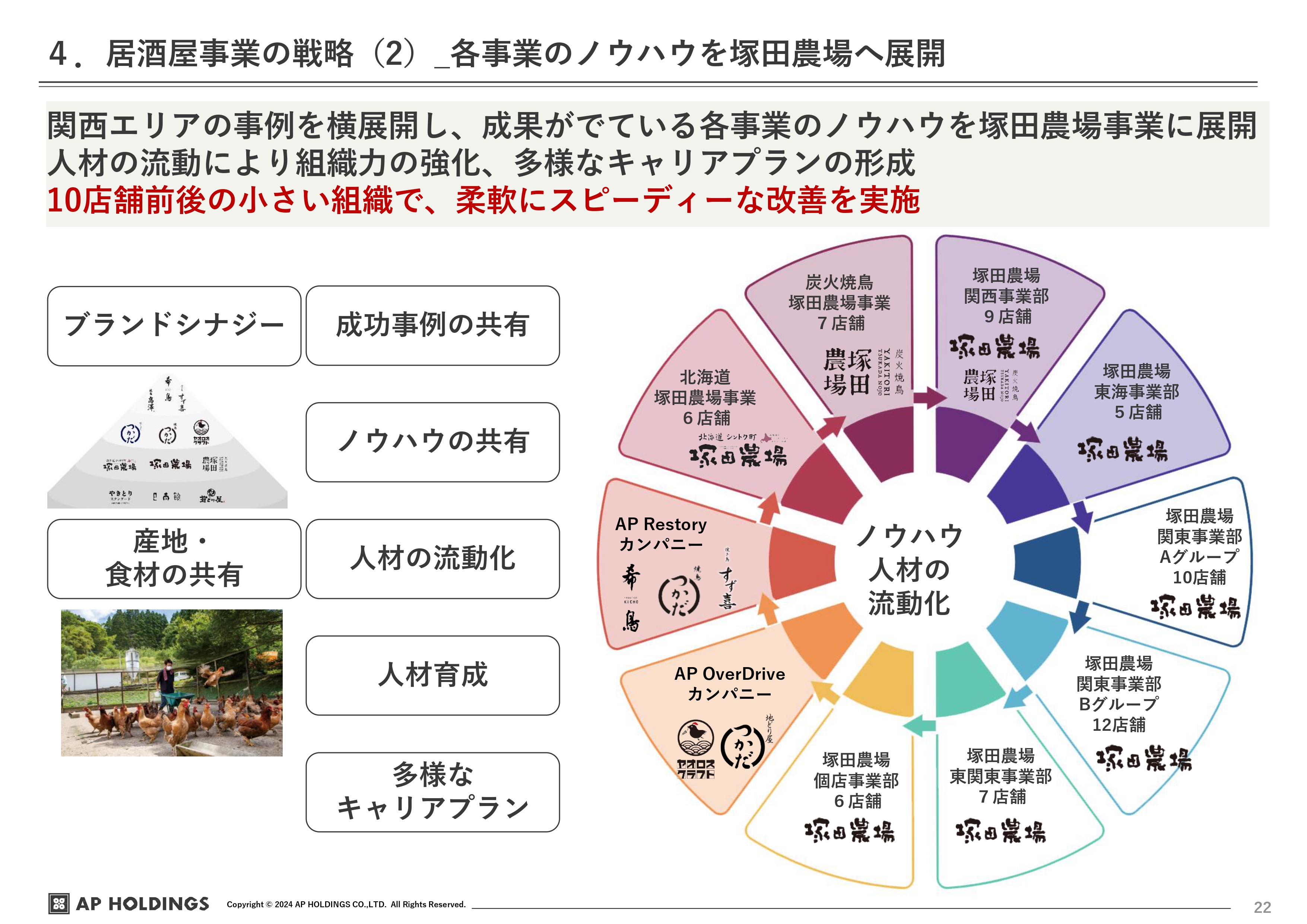

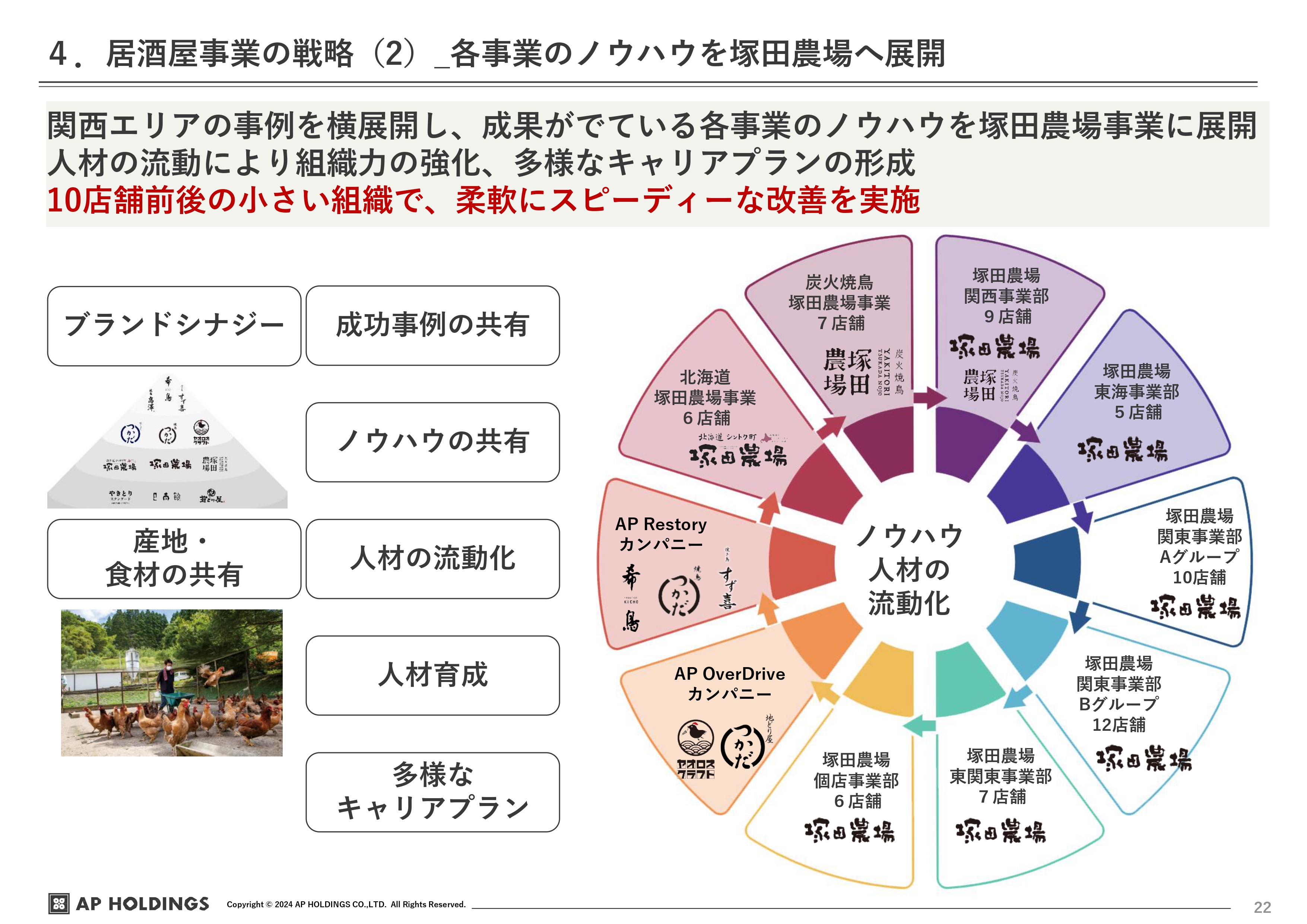

4.居酒屋事業の戦略(2)_各事業のノウハウを塚田農場へ展開

関西エリアの事例紹介の前に、どのようなイメージか、全体の構想についてご説明します。スライド右側の円の右下にある白い箇所が、今ちょうどエリア別に分けていきたい対象です。右上の関西事業部と東海事業部は、もう今すでに事業部として自走経営が始まっており、特に関西に関してはうまく進んでいるところです。

先ほど出てきた事業別のほうが円の左側です。ピンクなどの色が付いたところが、中価格帯の「炭火焼鳥塚田農場」や「北海道塚田農場」です。このあたりも自走が始まっています。

今後の課題として、この白い部分をエリア別にしていく作業を今期行い、すべてを自走経営に移行させていきたいと考えています。

そのエリア別戦略の成功事例として今、関西エリアに手をつけています。関西の店舗で、すでに成功事例の「炭火焼鳥塚田農場」に2店舗が変わっていたり、「九州塚田農場」の店舗も、もうメニューなどすべて関東とは変わっています。業態変更していない店舗も、組織コンディションがよくなってきています。

背景として、今まで関西では、コロナ禍中は本部主導の全店統一メニューで対応せざるを得なかった状況がありました。特にこの関西の「塚田農場」に関しては、ここ数年進めていた、いわゆるチェーン店のような「どこの店舗、どこのエリアに行っても同じメニュー、同じ価格」というスタイルは、私たちが提案する中価格帯にしては少しナンセンスだという課題感が、私の中ではかなりありました。

しかしコロナ禍の影響で「そのようなことも言っていられない、集約しなければいけない」ということでまとめたことにより、「塚田農場」のよさを失ってしまいました。

ここに来てやっと、本来ありたい姿への変革にも投資できる環境になり、人的リソースもかけられるようになったため、「炭火焼鳥塚田農場」および、関東で人的資本経営として成功した、塚田農場カンパニーの責任者を関西に派遣して、彼らを中心に、マーケティングや関西に合ったメニュー開発、価格の提案などを行いました。

小さな組織での自走経営に慣れている人たちのため、2024年2月にメニューを1回考えて作り、すでに3回ぐらい変わっています。それくらいスピーディに、お客さまの反応などを見ながら変えていっており、今答えを探しながら徐々に売上も上がってきている状況です。

これはまさに我々が個別で進めていた成功事例であり、これを関西に投入して成功しつつあるというお話です。そこから今、東海エリアへ投入しています。

先ほどお話しした円の白い部分については、関東事業部のAグループとBグループ、東関東事業部、個店事業部の4つに分けていきます。これにより、今の17事業が今期末には22事業になる予定です。

いわゆる大きな塊の「九州塚田農場」も、事業別とエリア別に細かく分けていき、他のレストランセグメントや専門店セグメントの成功事例のように小さな組織に変えていきながら、「塚田農場」というブランドを共有していきます。

そもそも「塚田農場」というブランドは、居酒屋セグメントだけで使用するものではありません。先ほども出てきた中食セグメントで過去最高利益を出したお弁当なども、いわゆる地鶏の「塚田農場」ではなく、「塚田農場」ブランドを使った事業です。

実は「塚田農場」というブランドが認知される客数は、今はもうお弁当の「塚田農場」のほうが、単価もお弁当でお客さまに届きやすいということから、中食セグメントのお弁当を通こして「塚田農場」に触れられるお客さまのほうが多いというのが実態となっています。

このように、せっかくある「塚田農場」のブランド知名度は活かしていきながら、この居酒屋の「塚田農場」に関しては分散させ、いよいよ自走経営に入っていきたいと思っています。そして各事業責任者が自分たちで事業メニューの企画やブランドの客層エリアに合った提案、事業に合ったメニュー企画・構成を考えていく取り組みを行っていきます。

そして成功事例やノウハウの共有、当社の強みである産地の食材の共有を行っています。

また、多様なキャリアプランは社員の安定にもつながってきます。1つのチェーンでは縦ラインしかキャリアがありません。当社は新卒で入社後、6年間である程度縦のキャリアは終わり、事業責任者になるか、もしくは横ラインで他の専門店やレストラン、「塚田農場」でもAP Restoryカンパニーなど中価格帯の店舗もできており、多様なキャリアプランがあります。

居酒屋の現場で過ごす以外のキャリアがどんどん広がっている状況のため、人材の質が上がり、安定してきているのは特徴だと思います。

5.専門店/レストラン セグメントの戦略

その他のセグメントについてご説明します。専門店セグメントは、4事業47店舗あります。魚業態とホルモン、ブライダル、焼き鳥専門店があり、こちらは当社の専門店事業と考えています。売上は非常に好調で、特に魚業態は、売上高が30億円弱まで伸びたと思います。店舗数は20数店舗ですが、売上も収益構造も安定しています。

事業規模的にもちょうど漁師に感情移入しやすくなっており、3ヶ月に1回は漁師を東京などに呼び、そこにアルバイトも集まって、いわゆる架け橋になっています。アルバイトが漁師に感情移入していくことによって生産性につながり、お客さまにも伝わるというサイクルが非常にうまく進んでいます。こちらは、今期も出店を行う予定です。

「焼鳥つかだ」は、「塚田農場」で使っている宮崎の地頭鶏(じとっこ)や鹿児島の黒さつま鶏という地鶏を使った専門店です。こちらも非常に好調で、現在は11店舗くらいですが、どんどん出店していきたいと思っています。

レストランセグメントは、3事業22店舗となっています。中価格帯のオーバードライブの一番のメインは、「しゃぶしゃぶつかだ」という渋谷スクランブルスクエアにある店舗です。月商で3,000万円と、売上規模が一番大きな業態が含まれる事業です。オーバードライブとAPスタンディングフーズも好調で、今期は2店舗の出店を予定しています。リアルテイストが出店している「串亭」の業態もあります。

6.海外/中食/生産流通セグメントの戦略

海外セグメントはインドネシア、シンガポール、香港、アメリカの4ヶ国で展開しています。香港は現在外的要因等も含めて低迷しているため、こちらを回復させたいと考えています。好調なのはインドネシアです。全体的に、日本国内で言うと少しまだ弱いというところがありますが、まずは目先の香港を改善し、今後のことはこちらで引き続きご説明したいと思います。

中食セグメントです。中食3部門で大きいのは、一番売上高が大きい宅配弁当です。前期に過去最高利益も出しました。その他、小さなECやセントラルキッチンも少しずつ伸びています。ECは売上は少ないものの、黒字化してきました。

宅配弁当は順調に伸びており、現在の生産拠点であと2年か3年くらいはキャパシティがありそうですが、以降の売上になると、生産拠点の移転の投資をしなければいけません。その投資判断は2年か3年先だと思っているため、そこまでは順調に伸びていくと思っています。

生産流通セグメントは3拠点です。宮崎の「地頭鶏ランド」、鹿児島の「カゴシマバンズ」、北海道の「新得ファーム」ということで、こちらも内販の地鶏が中心です。特にカゴシマバンズは外販も伸びており、外販率が50パーセントを超えてきました。このように外販の販売、卸売も行っていきたいと思っています。

以上の6セグメントで構成されています。今後は6セグメントを中心に、どの事業がどのように伸びているかについて、都度ご説明します。

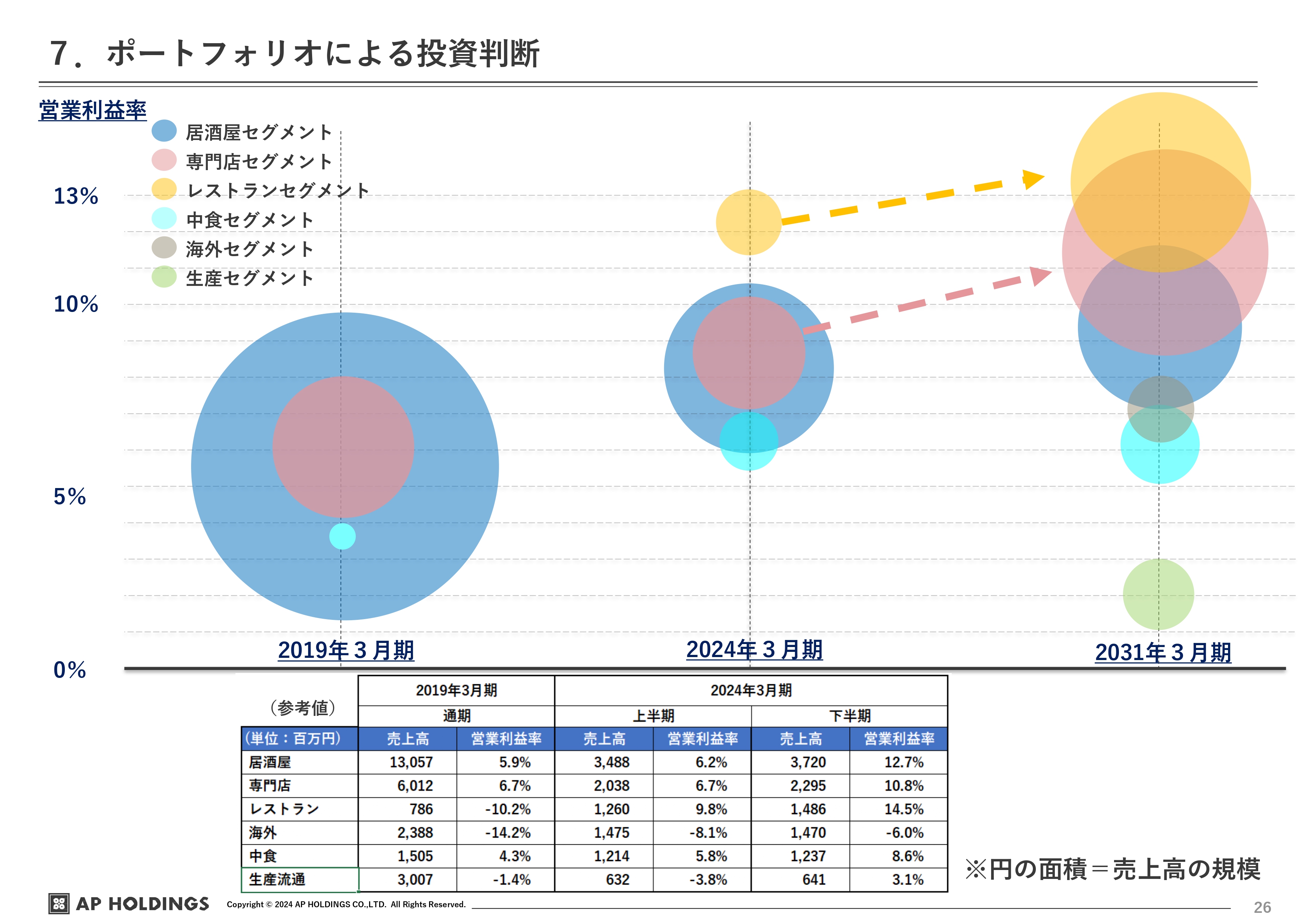

7.ポートフォリオによる投資判断

今期の投資・出店戦略についてご説明します。現在2031年の中期経営計画を立てており、次の中間決算で発表したいと思っています。そちらに向けて、どのように変化していくかをご覧いただければと思います。

コロナ禍前の2019年3月期は、利益率はさておき、売上高で言うと居酒屋セグメントは7割くらいの状態でした。スライドに示した円が売上高、縦軸が営業利益率になっています。売上高で言いますと、圧倒的に居酒屋セグメントが多くなっていました。コロナ禍を経た2024年3月期は、下半期に構造改革を行ったこともあり、上半期と下半期で分けています。

先ほどお伝えしたように、居酒屋セグメントの売上高は約33パーセントとなっており、レストランセグメントと専門店セグメントが伸び、海外セグメントと中食セグメントでかなりバランスが取れてきました。利益が出ていなかった事業もようやく収益構造が改善され、十分に稼ぐ力がついてきました。

7年後の2031年に向けて、このようなポートフォリオにしていきたいとイメージしています。

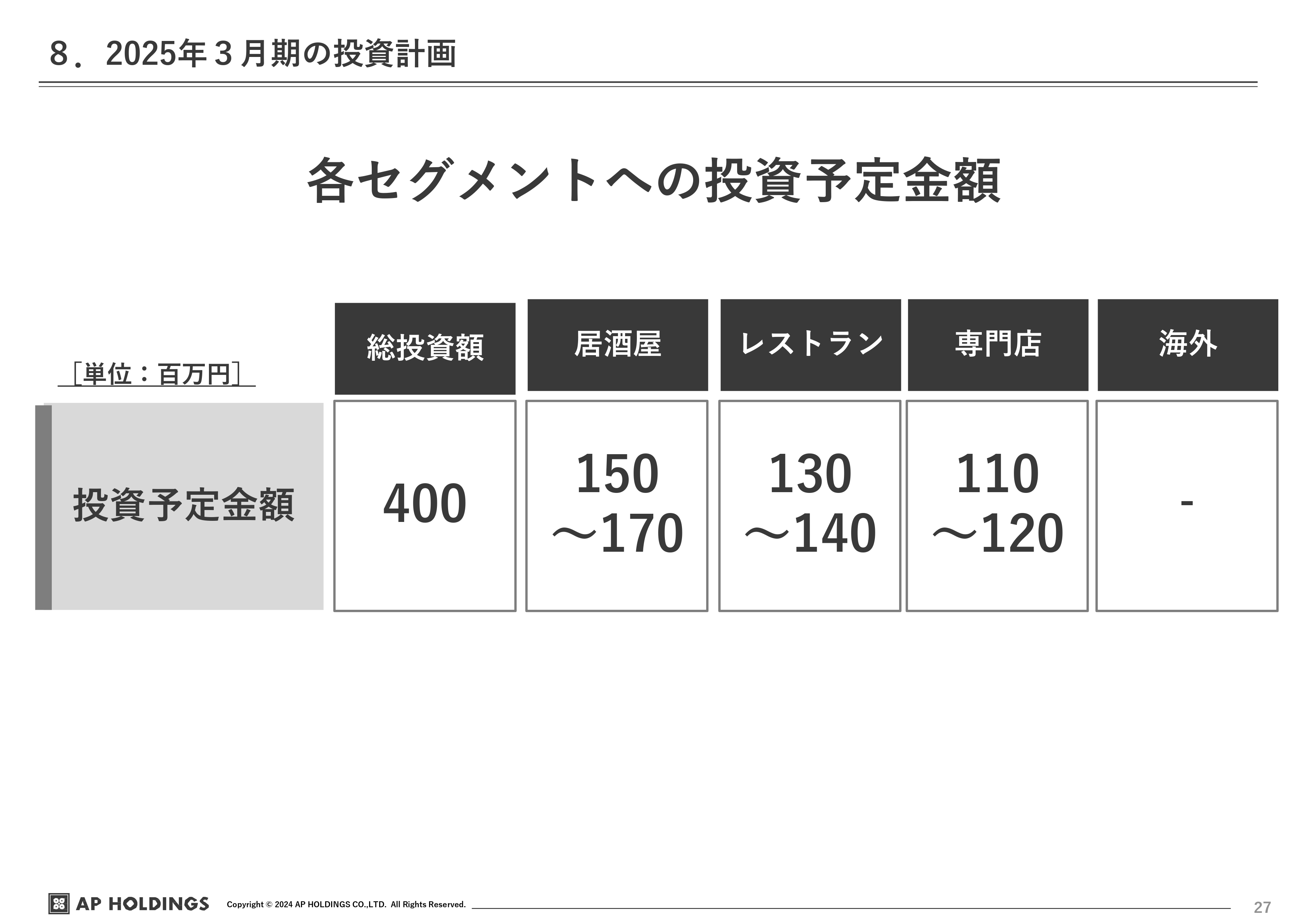

8.2025年3月期の投資計画

今期の投資については、前期最終的にまだ赤字ということで、なかなか大きな投資ができない中で控えめに考えています。

居酒屋セグメントとレストランセグメント、専門店セグメントで3分の1ずつくらいです。居酒屋セグメントは先ほどお伝えした、好調の「炭火焼鳥塚田農場」や「北海道塚田農場」への業態変更が中心となった投資になります。レストラン・専門店は、そちらの新規出店になります。

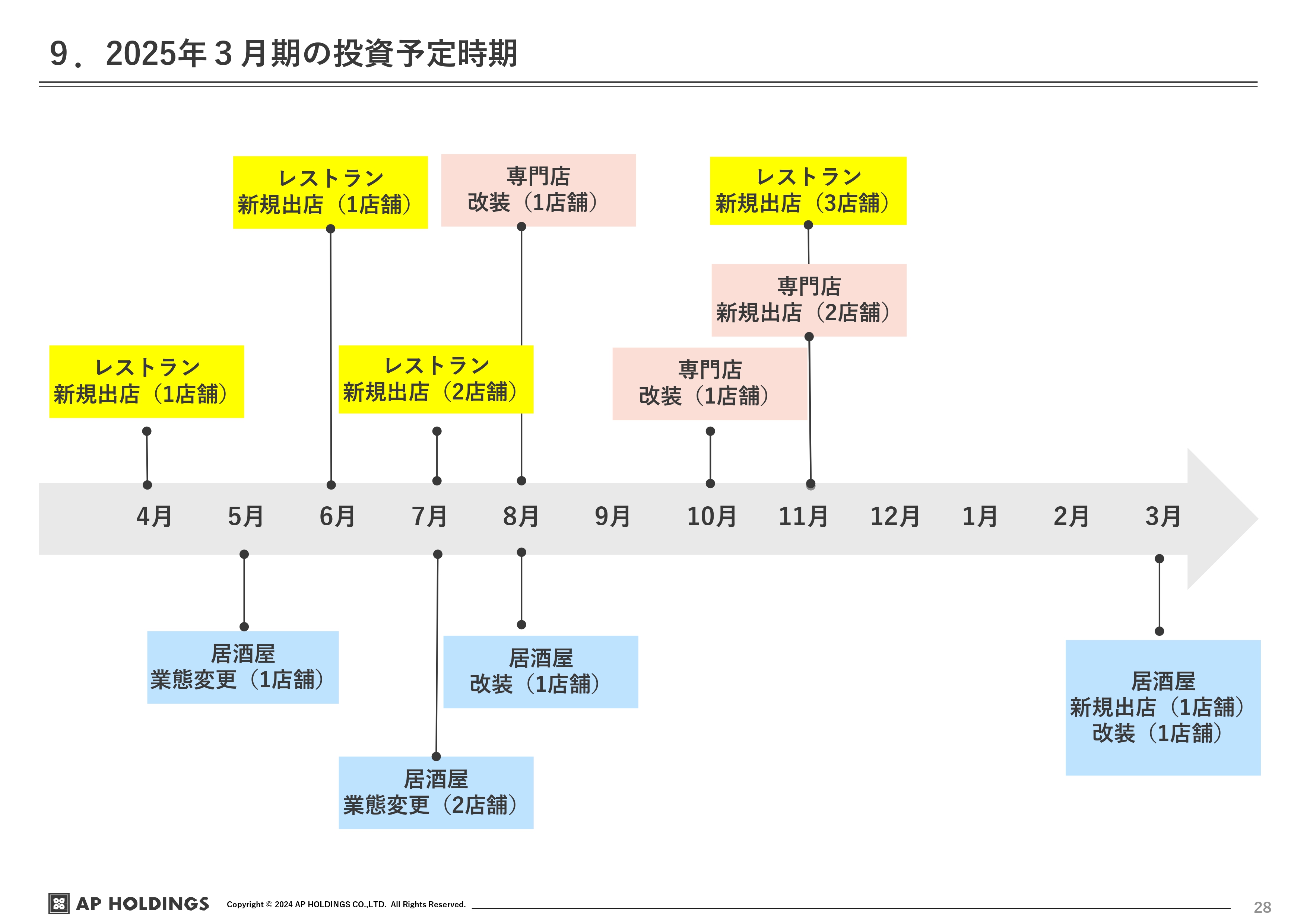

9.2025年3月期の投資予定時期

投資スケジュールはスライドのとおりです。

10.事業トピックス_業態変更

居酒屋セグメントへの投資についてご説明します。すでに三宮店と梅田阪急東通り店の関西の2店舗は「炭火焼鳥塚田農場」に変わっています。そのほかにも、上半期に5店舗、下半期5店舗の業態変更を予定しています。

業態変更した店舗は、売上が平均120パーセントから130パーセントは上がるという結果が、この1年、2年の成果として出ています。物件や事業、組織運営ができるエリア・範囲を前提に、確実に業態変更できるところは積極的に行っていきます。

全改装になると新規出店と同じくらいの投資額がかかりますが、半分はいわゆる既存店の改修のため、看板などは変えるものの、改修程度の金額で可能です。全面改装となると、坪単価で80万円から100万円くらいになります。

おそらく10店舗中半分が改装の業態変更になるため、坪単価で20万円から30万円程度の改装コストで行うため、新規出店と違って全額改装投資というかたちにはならないのが違いかと思います。

11.事業トピックス_新規出店(1)

レストランセグメントの立ち寿司横丁です。今はまだ5店舗で、当社の中では珍しく、ファーストフードに近い、アルコール比率が低いレストラン業態です。

アルコール率が高い業態を持っているということもあり、アルコール比率が低くファーストフードに近い業態で、しかもうまくいっているということで、いろいろないい物件のお話もいただいています。先日はEATo LUMINEというJR新宿駅のエキナカに出店し、非常に好調にスタートしています。6月にも、東京駅ヤエチカにオープン予定です。

こちらの業態の特徴は、特定技能の人が社員として握れるということで、採用もそこまで苦労しないところもあります。好立地の物件の業態のため、物件ありきというのは当然ありますが、東京駅ヤエチカとEATo LUMINE以外にも、いろいろなお話が来ているため、今後伸ばしていけるのではないかと思っています。

11.事業トピックス_新規出店(2)

「串亭」もレストランセグメントになります。7月12日に東京ソラマチへ出店します。リアルテイストという会社は数年前に買収した会社で、当社でメニューから全部見直して、収益構造も改善し、ようやく出店にこぎつけました。コロナ禍も明けた中での初出店となります。

11.事業トピックス_新規出店(3)

先ほどお伝えした渋谷スクランブルスクエアで好評の「すき焼 しゃぶしゃぶつかだ」を、大阪KITTEに7月31日オープンします。今期の出店は、商業施設がインバウンドに非常に強いため、商業施設を中心に出店していきます。ほかには、既存の「塚田農場」の業態変更が投資対象になってくると思います。

以上が、今期の出店予定です。

12.2025年3月期_業績予想

ここ何年かは業績予想を発表しながらも約束を守れなかったところもあり、大変申し訳ないと思っています。今回は確実性のある予算をきちんと策定し、今のところ4月と5月は順調に予算を超過できています。売上高200億円、営業利益4億円、経常利益3億円、親会社株主に帰属する当期純利益2億円は、確実性を持って実現してまいります。

人的資本経営もだいぶ定着してきて、各セグメントも非常に伸びています。特に今回出店で出てこなかった焼き鳥の専門業態のレストリーや、魚業態のリアスなどもあります。

組織の状態は良く物件もありますが、まだ投資の余力がないというところで、非常にもったいないところではありますが、やはりまず足元の業績をきちんと上げていきたいと思っています。確実にここを捉えていきながら、来期以降はこのような好調なセグメントにどんどん投資をしていきたいと考えています。

米山氏からのご挨拶

前回のこちらの場で、「必ず構造改革を実現する」とお約束しました。もう少しかかると考えていましたが、思ったほど時間もかからずに実現できたと思っています。黒字には持っていけずに残念ですが、結果、今期以降に戦う体制が整ったと思っています。

何年も決算説明会を行い、非常に苦しい時は「話すことがないな」と、なかなか良い材料がない時もありました。しかしながら本日は新しい事業セグメントもお伝えでき、今後このようなかたちで成長していくという手ごたえと、伝えきれていないこともたくさんあるくらい、良い材料があります。

本日は居酒屋セグメントの話ばかりでしたが、専門店セグメントやレストランセグメントでも、前向きになれる話がまだたくさんあります。確実に予算を達成しながら、みなさまからの信頼を回復していけるように、まずは約束を守っていくことをお約束し、締めたいと思います。ありがとうございました。

新着ログ

「小売業」のログ