【QAあり】ispace、9,900万ドルの覚書・中間契約を締結 Mission 2の打上げはSpaceXとの調整を受け最速2025年1月へ

目次

袴田武史氏(以下、袴田):株式会社ispace代表取締役CEOの袴田です。本日はお忙しい中、2025年3月期第2四半期の決算説明会にご参加いただきまして、誠にありがとうございます。

本日の流れはスライドのとおりです。

エグゼクティブサマリ

本日のサマリーです。事業環境面においては、イタリアのミラノで10月に開催された世界最大規模の宇宙関連イベント、国際宇宙会議(IAC:International Astronautical Congress)に本年も参加しました。多くのグローバルなプレイヤーから、昨年に比べ一層強くなった月へのニーズを実感させてもらうとともに、潜在顧客とのネットワーキングを促進でき、顧客開拓で成果を得られたと感じています。

開発面の進捗では、Mission 2はSpaceXとの協議を受け、打上げ時期を最速2024年12月から最速2025年1月へアップデートしました。

いよいよ打上げが近づく中、当社準備はすべて順調に進んでおり、「RESILIENCEランダー」は近日中にも打上げ場であるフロリダのケープカナベラルへ輸送される予定です。

Mission 3の開発は引き続き順調に進んでいます。米国法人における管制室の完成など、Mission 3以降の連続的な商業ミッションの実現に向けた準備も進んでいます。Mission 6は9月、SBIR(Small Business Innovation Research)制度の補助金における1回目の概算払いを受けました。当社ミッションで使用する「Series 3ランダー(仮称)」も基本設計が順調に進んでいます。

営業面では、グローバル企業等7社と総額9,900万ドルに上る覚書とペイロード(月への輸送サービス)サービス中間契約を交わしました。

財務面では、10月11日にエクイティ・プログラム契約による第三者割当増資を発表し、将来ミッションに向けた当座必要な資金の確保を見込んでいます。

事業環境

事業ハイライトについて詳細をご報告します。

まず、事業環境面についてです。10月にイタリア、ミラノで開催された第75回国際宇宙会議(IAC)に当社グループも参加しました。IACは世界中の宇宙機関や宇宙産業に関わる企業や人々が集う世界最大規模の宇宙関連イベントです。主催者情報によると、本年は75周年を迎え、世界120ヶ国から総勢約1万1,200人が参加し、過去最大規模となったとのことです。

当社においても、Mission 3で使用予定の「APEX 1.0ランダー」の実物大模型を初公開するとともに、Mission 2で使用予定の「TENACIOUSローバー」の展示も行いました。大変多くの方々に当社の展示ブースや講演へ足を運んでいただき、宇宙産業そして当社ミッションへの注目と期待の高さを実感しました。

IACはグローバルな宇宙関係者が集うイベントであるため、開催期間に合わせ、多くの覚書およびペイロードサービス中間契約を締結しました。

将来ミッションでのペイロード受注やデータサービスの提供に向け、重要な布石を打ち、顧客開拓に一定の成果を得たと感じています。

グローバルアワード受賞のお知らせ

加えて、IACの主催者である国際宇宙航行連盟(IAF:International Astronautical Federation)が先駆者的な宇宙ミッションを実施した企業をたたえて贈る、本年の「IAF Excellence in Industry Award」を受賞しました。

アワードで高く評価されたのは、2022年12月に打上げた当社Mission 1での功績です。グローバル3拠点で連携し、民間企業初のランダー打上げを成功させ、月面着陸直前までの安定的なランダー運用を成し遂げました。

宇宙産業の最大手企業の1つでもある米国のUnited Launch Allianceさまとともに当アワードを受賞できたことを大変光栄に思うと同時に、身の引き締まる思いです。

以上が、事業環境に関するアップデートとなります。

M2打上げ

各ミッションの進捗についてご説明します。冒頭でもお伝えした、Mission 2の打上げ時期に関するアップデートです。

打上げ時期をこれまで最速で12月と公表していましたが、今般、ローンチプロバイダー(打上げ業者)であるSpaceXさまとの協議を受け、最速2025年1月にアップデートします。

当社側のランダーの準備は順調に進んでいます。今回の打上げ時期アップデートには影響していませんのでご安心ください。

これまでの発表よりも約1ヶ月間、あらためてお待ちいただくことにはなりますが、ispaceの全クルーが集中力を切らすことなく、万全の準備を整えておりますので、どうぞご期待ください。

ミッション2の進捗

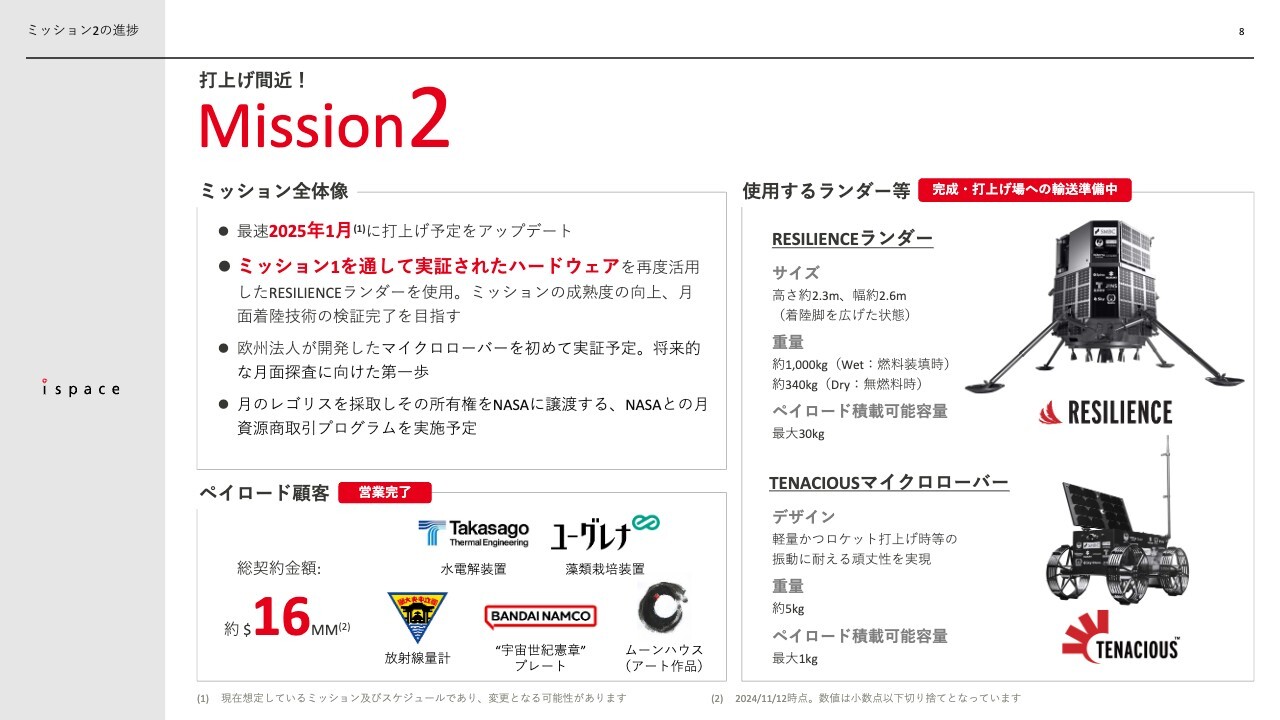

2025年1月に迫った打上げに向け、Mission 2の概要についてのポイントをお伝えします。Mission 2では、Mission 1で実証したハードウェア「RESILIENCEランダー」と同じモデルを再度使用する予定です。

Mission 1と異なる点は、今回は月面着陸だけではなく、その先の月面での活動についても実証を目指すところです。例えば、欧州法人が開発した「TENACIOUSローバー」を月へ輸送する予定ですが、採取した月の砂(レゴリス)の所有権をNASAへ譲渡する画期的な月資源商取引も実施する予定です。

営業面ではすべての顧客が確定しており、総契約額は1,600万ドルとなります。

開発においては、ローバー、ランダーともに完成しており、近日中にも打上げ場であるフロリダに向けて日本から輸送する予定です。

Mission 2においても保険の組成を予定しており、現在保険会社との検討が進んでいます。詳細については確定次第お知らせしますが、足元では宇宙保険の市場環境が、Mission 1の打上げを行った2022年と比べ世界的に悪化している模様です。これは世界的に2024年に人工衛星などで複数の事故が集中して発生したことに起因すると聞いています。

シスルナ(地球と月の間の空間)経済圏の構築を進める上で、リスクを取れるプレーヤーを支える保険の組成は、当社にとって重要なファクターと考えています。当社としては慎重に市場との対話を進めながら、可能な範囲で月保険の組成を引き続き検討していきます。

ミッション2の進捗

Mission 2においては、ランダーの着陸予定地についても公表しました。ランダーは、スライド左側の写真上部に見えるMare Frigoris(氷の海)というエリアの中央付近に着陸する予定です。Mission 1でもMare Frigorisが着陸する予定地でしたが、今回はその西側を目指していきます。

開発面においては、「TENACIOUSローバー」がパートナーである日本航空さまにより日本へ輸送され、「RESILIENCEランダー」のフライトモデルに搭載されました。

これをもってすべてのペイロードのランダー搭載が完了し、いよいよ近づく打上げに向け、ランダーは打上げ場のケープカナベラルへ輸送される予定です。

ミッション2の進捗

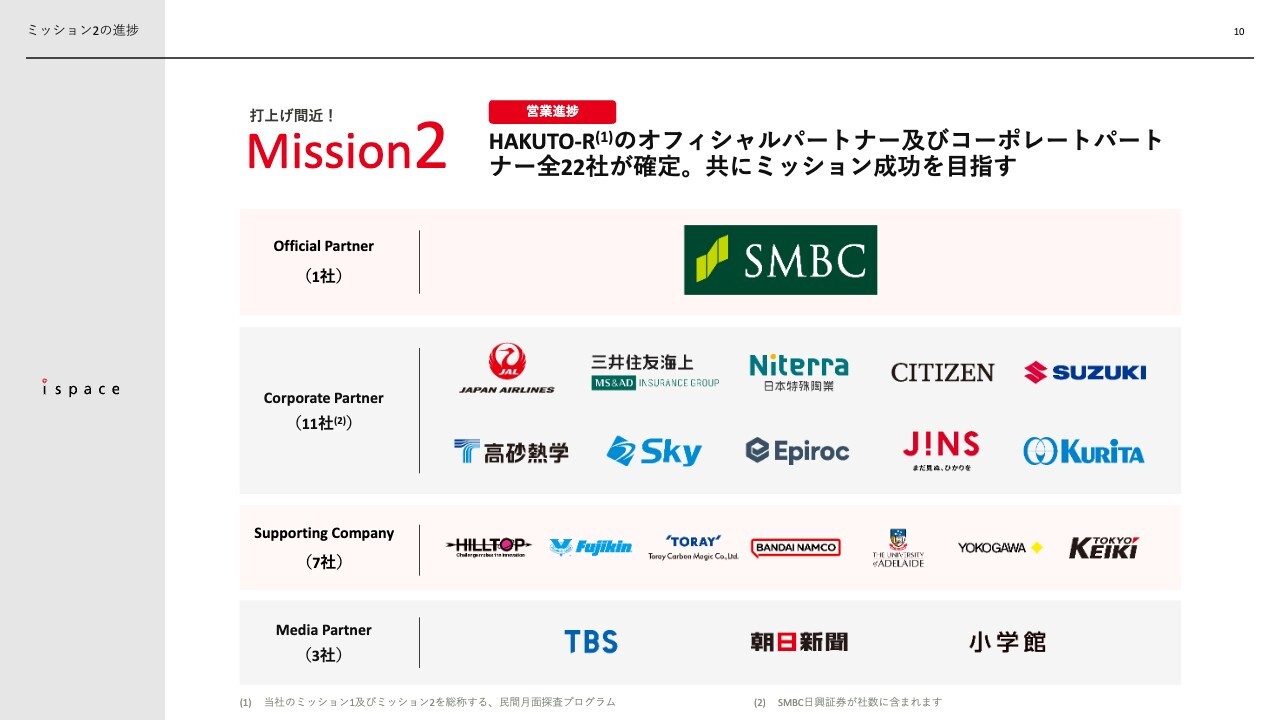

Mission 2の打上げも迫る中、「HAKUTO-R」プログラムのオフィシャルパートナーおよびコーポレートパートナーの枠がすべて確定したことをご報告します。

新たにオフィシャルパートナーとして三井住友銀行さまが、コーポレートパートナーとして栗田工業さま、およびJINSさまがそれぞれ新たに参画しました。これらの3社と合わせ総勢22社のパートナーとともに、Mission 2の成功を目指していきます。

ミッション2の進捗

オフィシャルパートナーに決まった三井住友銀行さまには、2020年にコーポレートパートナーとしてご参画いただいて以来、融資だけでなく、多方面から当社事業開発への多大なるご支援を賜ってきました。

三井住友銀行さまは、社会課題解決に向けたエコシステムの創出に取り組む企業を広く支援しています。このたび金融という枠を超え、ispaceとともに新たな社会的価値を創造していくことを目指し、参画を決めていただきました。

ミッション2の進捗

アイウエアブランドのJINSさまに、コーポレートパートナーとして「HAKUTO-R」へ新たにご参画いただくことになりました。「まだ見ぬ、ひかりを」を掲げ、まだ誰も知らない可能性にひかりを当て、人々の生き方そのものを豊かに広げることを目指す同社とのパートナーシップを通じ、「まだ見ぬ世界への挑戦」を具現化し、今後の民間の宇宙産業にとって新たな視野を広げることを目指していきます。

2023年よりサポーティングカンパニーとして「HAKUTO-R」にご参画いただいている栗田工業さまにも、今後さらなる宇宙分野での協業を視野に、コーポレートパートナーにご昇格いただきました。

栗田工業さまは、JAXAとの国際宇宙ステーションにおける宇宙向け水再生システムの実証試験など、長年培ってきた水処理分野における技術や知見の、宇宙分野への適用を目指した取り組みを積極的に進めています。同社の水処理技術を活かした超純水は、高砂熱学工業さまの水電解装置に搭載されており、Mission 2で月面に輸送される予定です。

ミッション3の進捗

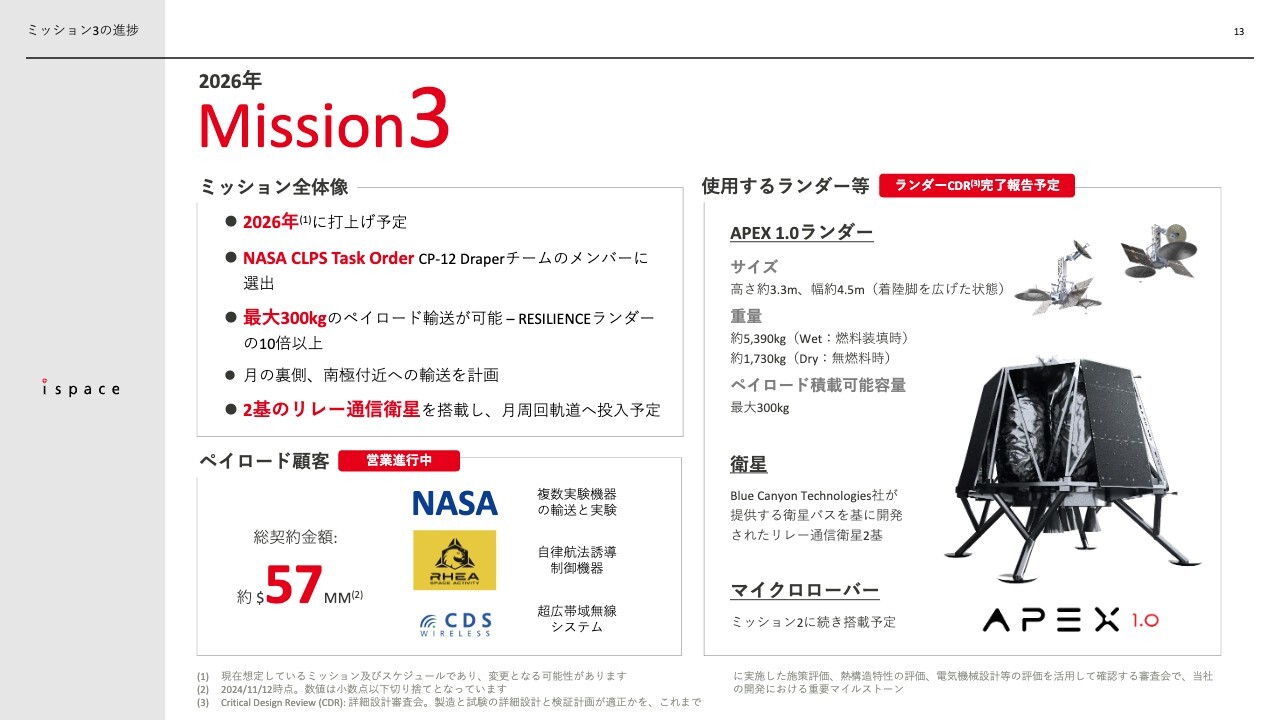

当社米国法人で開発を進めているMission 3についてです。Mission 3ではチームドレイパーとしてNASAの「CLPS(Commercial Lunar Payload Services:商業月面輸送サービス)」プログラムCP-12に採択され、打上げは2026年を予定しています。

Mission 3で使用する「APEX 1.0ランダー」は最大300キロで、Mission 2で使用する「RESILIENCEランダー」のおよそ10倍の重さとなっています。このペイロード輸送が可能となることから、当社の商業ミッションに位置付けています。

Mission 3では、着陸地点が月の裏側となるため、月と地球の通信を確立するために2基のリレー衛星も輸送する予定です。この衛星を通して得られるデータは、Mission 3完了後も数年にわたって収集提供できることを想定しており、すでにデータサービスの潜在顧客と協議し、覚書締結を進めている段階です。

Mission 3の顧客については、今期中をめどに営業活動を推進中です。すでにNASA、米国企業のRhea Space Activityさま、ルーマニア民間企業のCDSさまとペイロード契約を締結しています。総契約金額5,700万ドルが確定済みとなっています。

ミッション3の進捗

Mission 3においては冒頭でもお伝えしたとおり、IACにて「APEX 1.0ランダー」の実物大模型を展示し、外部に初公開しました。

さらに米国主導の複数ミッション実施に向け、スライド右側の写真にあるとおり、管制室として「サミット・ミッション・コントロールセンター」を開設しました。

なお第1四半期時に、今年夏をめどに完了を予定しているとお伝えしていた「APEX 1.0ランダー」のCDR(Critical Design Review:詳細設計審査会)については、すでに外部有識者を交えた審査会が実施済みで、今後、最終的な内部手続きを経て完了予定となっています。今しばらくお待ちいただければと思います。

CDRが完了した後、いよいよ本格的なランダー組み立てフェーズへと入っていきます。

ミッション6の進捗

日本で開発を進めるMission 6についてです。ispaceは日本政府のSBIR制度の公募テーマである月面ランダーの開発・運用実証に採択され、Mission 6として開発を進めています。

当制度の最大額120億円の補助金が交付されることが決まっており、当補助金はMission 6で使用する「Series 3ランダー(仮称)」の開発費用の一部に充当されます。

9月には、1回目の補助金概算払いの入金が完了しました。今後は中間審査を行った上で、PLの営業外収益に計上し、当社収益の一部として確定させる予定です。

開発面では順調に各サブシステムのPDR(Preliminary Design Review:基本設計審査会)が進行中です。サブシステムのPDRが完了すると、ランダーは詳細設計のフェーズに入っていきます。

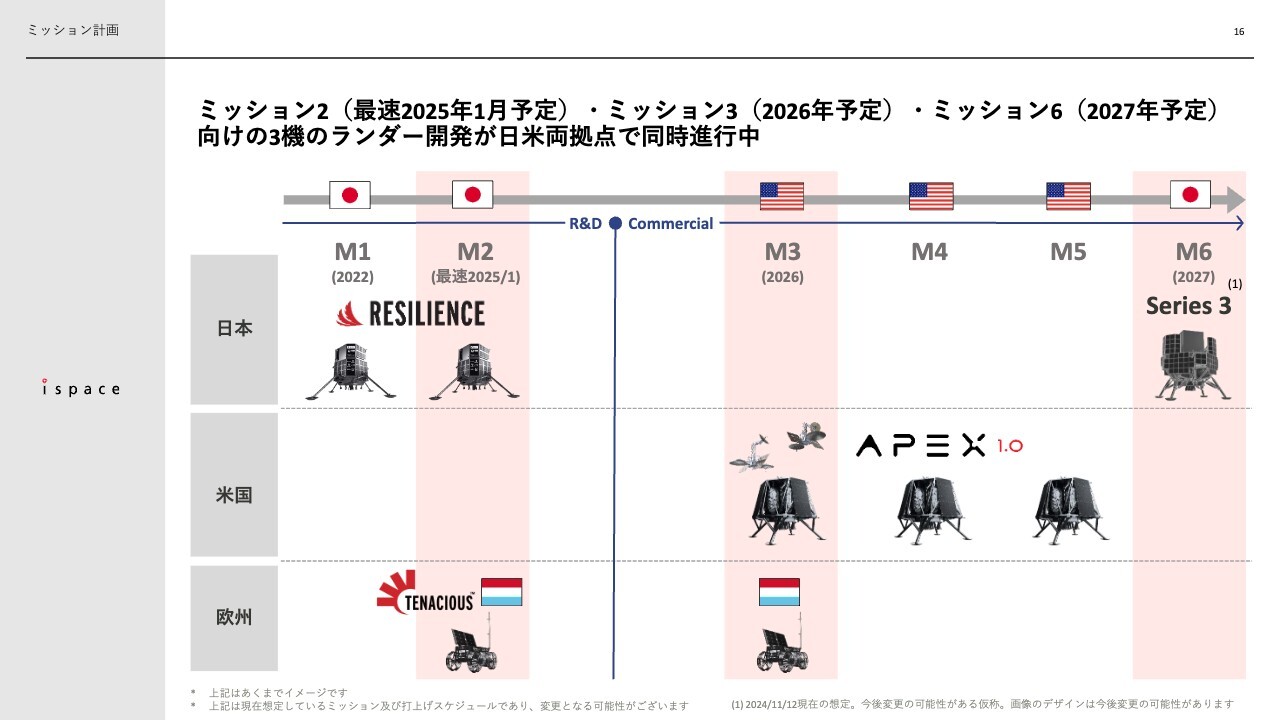

ミッション計画

以上が、現在進行中の当社のミッションです。スライド上で薄いピンク色で表している3基のランダーの開発を日米で並行して進め、欧州ではスライド下部に記載のローバーの開発を進めています。

グローバル顧客の開拓状況

足元のグローバル顧客の開拓状況についてご報告します。先日より多くの覚書締結についてアナウンスしていますが、グローバル企業7社と総額9,900万ドルにも上る覚書およびペイロード中間契約を締結しました。順番にご説明します。

まずインドのHEX20さまとは前期の第2四半期で発表したとおり、SkyrootさまとHEX20さま、当社との間で月周回衛星ミッションの需要の創出に向けた3者間の覚書を締結済みです。

今般、HEX20さまとの間でさらなる具体化が進み、HEX20さまの「キューブサット」を月周回軌道へ輸送して展開することを企図したペイロード中間期契約を締結しました。

次に韓国唯一の宇宙ロボティクス企業であるUnmanned Exploration Laboratoryさまとともに、当社の探査車を月面輸送するための覚書を締結しました。

先週開催された「Thailand Space Week」では、タイの政府機関であるGISTDA(地理情報・宇宙技術開発機関)と、タイのスタートアップ企業であるmu Spaceさまとの3社間の覚書を締結しました。

本覚書はタイの国家プログラムであるNational Space Experiment and Exploration(タイ政府主導で策定された宇宙探査ミッションを実施するための枠組み)の枠内における月面探査プログラム実施に向けた協業を企図しています。

ウズベキスタン宇宙庁とは、ウズベキスタンでの顧客開拓や将来的な月面探査計画に関する包括的な戦略的協力のための覚書を締結しました。

グローバル顧客の開拓状況

欧米においての開拓状況です。まず当社米国法人は、宇宙分野での建設や材料の製造を行うAstroportさまと覚書を締結しました。米国法人で開発するランダーで、同社の研究機器を将来的に月面輸送することを企図しています。

さらに、Volta Space Technologiesさまとは、越夜技術の商業利用、商業提供に向けた開発や、当社のペイロードの月面輸送などの戦略的な提携を企図した覚書も締結しました。

そして、東北大学と共同で宇宙ロボットを開発しているイギリスのAsteroid Mining Corporationさまとは、スライド右側の写真にある同社の宇宙ロボットを月面輸送するための覚書を締結しました。

これら総額9,900万ドルの需要を、最終契約化につなげていきます。

IR活動の状況

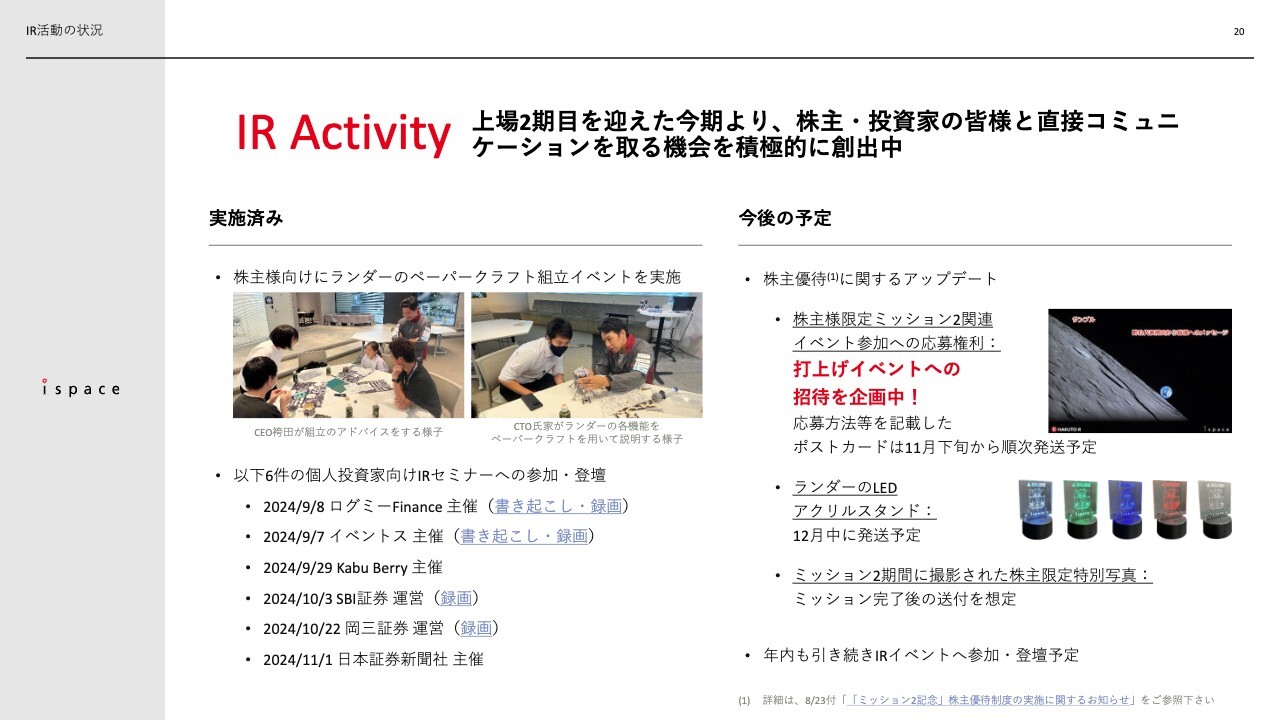

目下で取り組んでいるIR活動に関してご紹介します。宇宙ビジネス自体が市場黎明期であり、特に月面輸送という分野では国内に類似企業が存在していません。そのため、当社を取り巻くマクロ環境および当社の事業内容など、当社の根幹的な部分についてご説明し、株主・投資家のみなさまと直接的な対話機会を持つことが重要であると考えています。

そのような考えのもと、上場2期目となる今期は、IR活動により積極的に取り組んでいます。株主さま向けには私、袴田がCTOの氏家とともに、ランダーのペーパークラフトを組み立てるイベントを開催しました。特に今年度は機関投資家の方々に加え、より多くの個人投資家の方々向けのIRセミナーに参加しています。

今後も引き続き、精力的なIR活動に邁進していきます。ぜひご参加いただければ幸いです。

また、8月に発表した株主優待についてもアップデートしています。イベント応募券に関しては、現在打上げイベントへのご招待を企画中です。11月下旬より当社打上げイベントの応募方法を記載したポストカード、また12月中にはアクリルスタンドを順次お届けする予定です。ぜひご期待ください。

資金調達の状況

野﨑順平氏(以下、野﨑):取締役CFOの野﨑です。それでは財務面の進捗に関してご説明します。まずは先日、適時開示等でも発表したHeights Capital Management(以下、HCM)さまを割当先とするエクイティ・プログラム契約、第三者割当増資について、あらためてご説明します。

今回の割当先であるHCMさまは、世界最大級の未公開金融コングロマリットであるSusquehanna International Group(以下、Susquehanna)さまに所属する企業です。月と地球の間のシスルナ空間に経済圏を構築するという当社のビジョンと、月面着陸ミッションを通じた当社の成長戦略に強く共感をいただき、今般の第三者割当を通じた資本調達に至りました。

資金調達の状況 - 調達背景

本第三者割当増資を実施する背景としては、足元で「APEX 1.0ランダー」および「Series 3ランダー(仮称)」という2つの大型の初期モデル開発を進めていることが挙げられます。

ランダーの初期モデル開発には、一時的な初期R&D(研究開発)費用がかかることから、足元の資金負担およびPL上の費用負担が大きい状況になっています。

今後、当社は将来にわたって複数の月面着陸ミッションを安定的に運用する商業化フェーズを実現する計画です。その実現に当たっては十分な手元流動性だけでなく、初期モデルの複数開発に伴う大きな費用負担に耐えられる強固な資本バッファを確保することが非常に重要であると考えています。

このような背景から今回、さまざまな資本増強の選択肢を検討した結果、HCMさまへの第三者割当増資というかたちでの資本増強の実施が最良であると判断しました。

資金調達の状況 - 案件概要

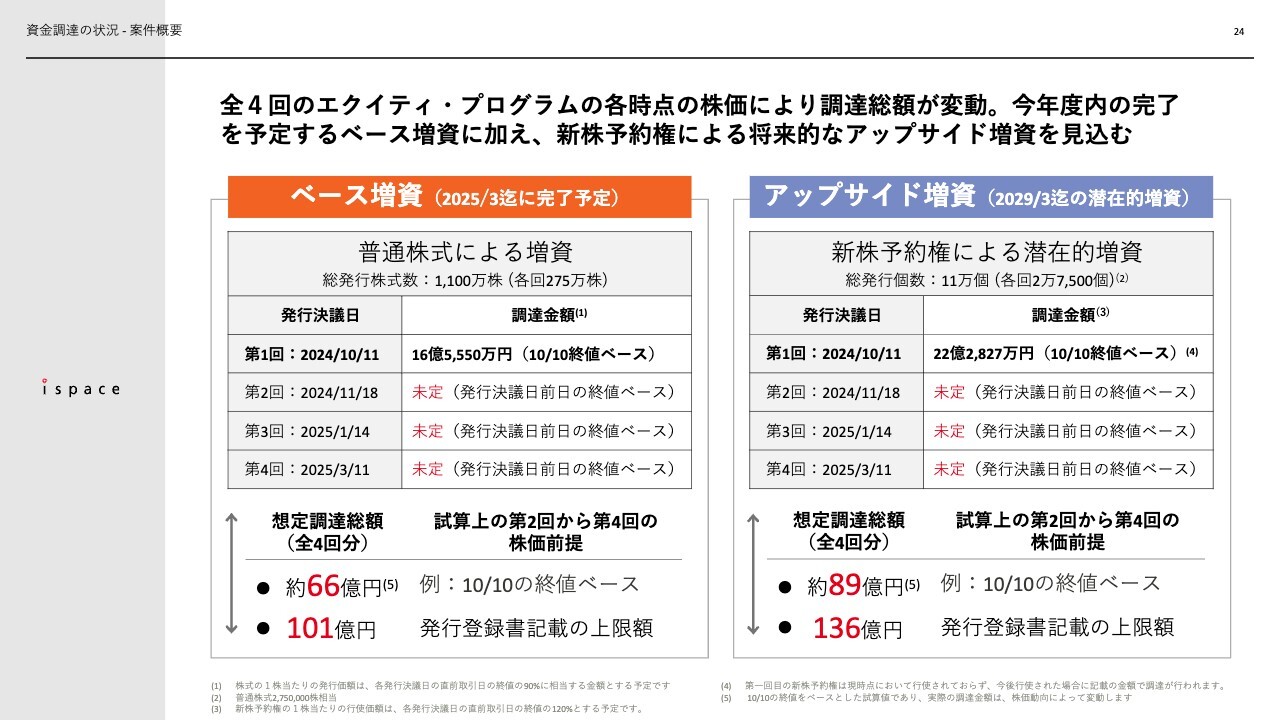

今回、HCMさまが運用するCVI Investments, Inc.(以下、CVI)さまに対して当社が実施するエクイティ・プログラムは、スライド左側のベース増資と記載されたHCMさまへの普通株式の発行による増資と、スライド右側のアップサイド増資と記載されたHCMさまへの新株予約権の割当の2つがセットとなっています。それぞれ2024年10月11日から2025年3月末までの間に、全4回に分けて段階的に発行していくものです。

まずベース増資では、各回275万株、4回の合計で1,100万株の普通株式を発行する予定です。各回で当社の資金調達およびバランスシート上の資本増強が見込まれます。

アップサイド増資では、各回2万7,500個、4回の合計で11万個、株数ベースではベース増資同様に1,100万株に相当する新株予約権を発行する予定です。

将来的にHCMさまがこれらの新株予約権を行使した場合に初めて、当社の資金調達およびバランスシート上の資本増強が期待されます。

なお、新株予約権の行使期間は各発行日から4年間となっています。それぞれ全4回のエクイティ・プログラムにおいて事前に確定しているものは、ベース増資は株数、アップサイド増資は新株予約権の個数のみです。実際の増資額は各回で定められた発行決議日の前日の終値に基づいて決定されます。

4回それぞれの株価次第で調達額は変動することになるため、スライド下部に記載されている調達額は、あくまで想定されるイメージ額とご認識いただければと思います。

2024年10月10日の終値と同じ株価である668円を基準にして、全4回分の普通株式の発行がなされたと仮定した場合には、第1回目を含めて総額で約66億円の資本調達が2025年3月末までに実行される予定です。

アップサイド増資については、第1回は2024年10月10日の終値668円に基づいて算定されます。仮にHCMさまにより新株予約権が行使された場合のアップサイド増資による調達額は約22億2,000万円と確定しています。

仮に10月10日の終値同様668円を基準として、全4回分の新株予約権の行使価格が決定され、その後、HCMさまにより行使がなされたと仮定した場合には、第1回目を含み総額で約89億円の資本調達が追加で実行される予定です。

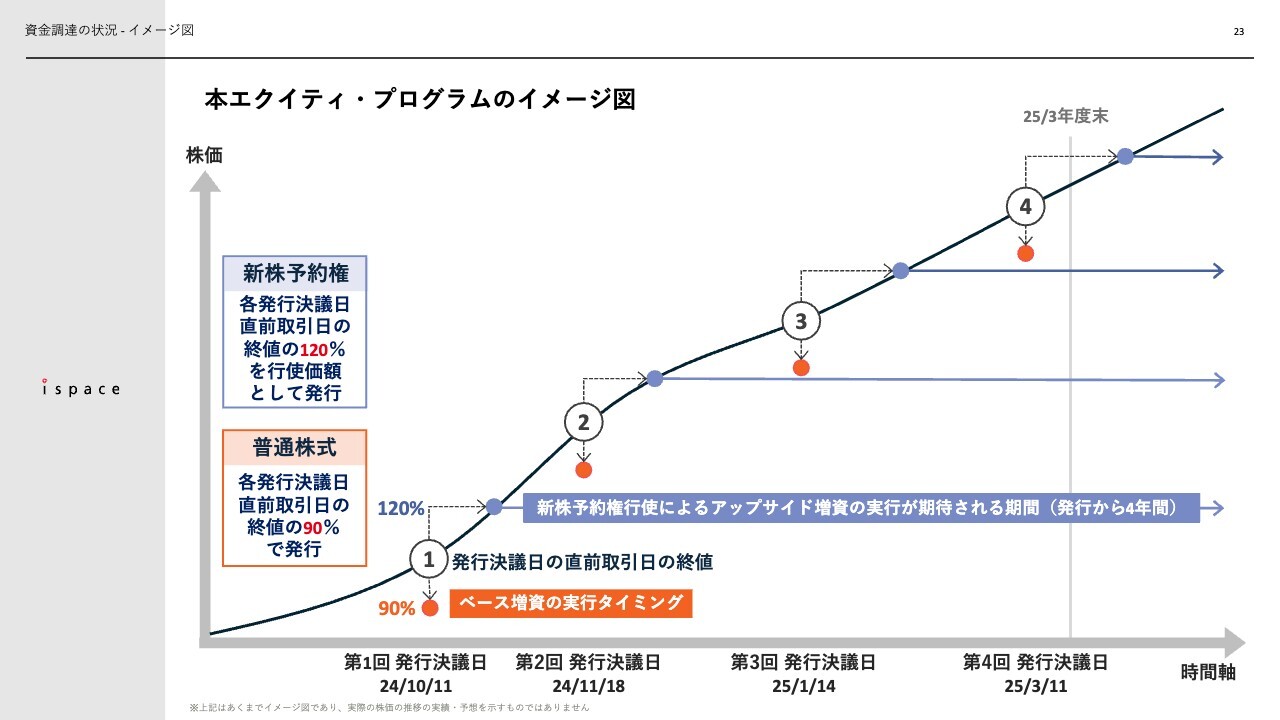

資金調達の状況 - イメージ図

スライドは計4回の発行決議日と株価推移のイメージをともに示したグラフです。ご参考までにご確認ください。

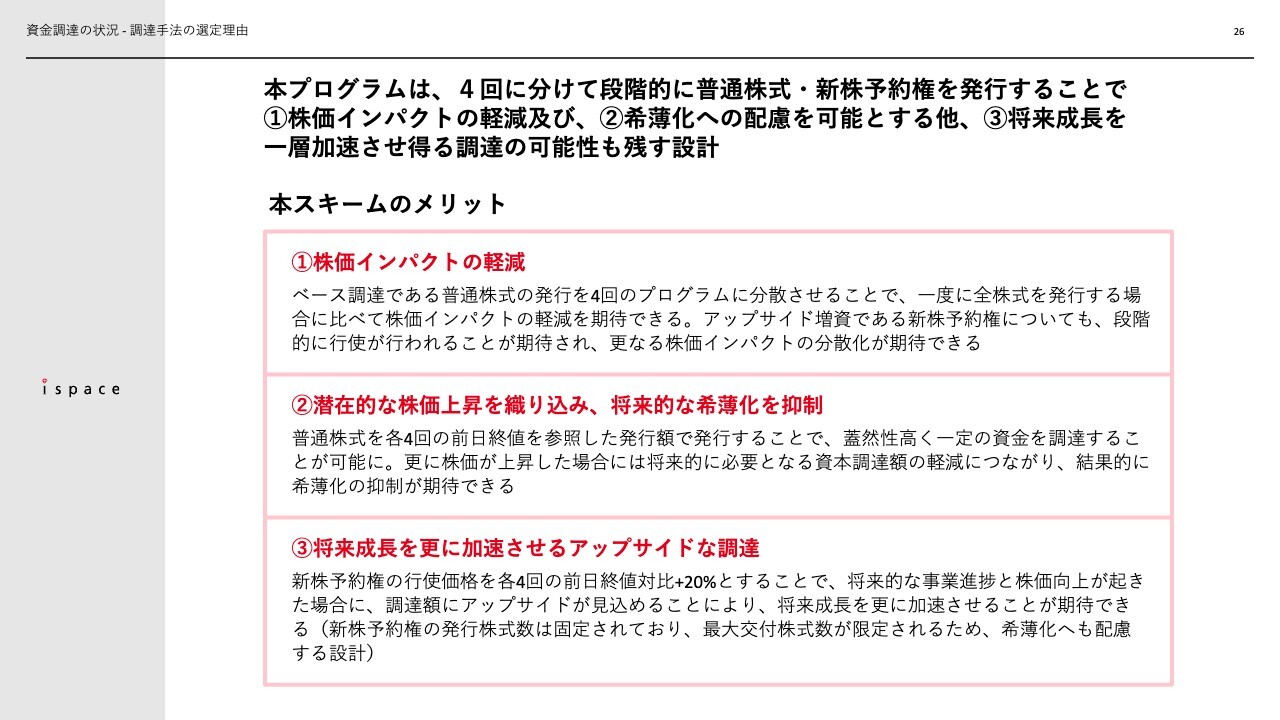

資金調達の状況 - 調達手法の選定理由

このように本エクイティ・プログラムを4回に分割して、段階的に普通株式と新株予約権のそれぞれを発行する設計にした理由は、大きく3つのメリットがあると考えているからです。

まず1点目は、株価インパクトの軽減です。ベース調達では、普通株式の発行を4回のプログラムで発行させることにより、一度に全株式を発行する場合に比べて増資による株価への影響を相対的に軽減させることが期待できます。

2点目は、潜在的な株価上昇を織り込んだ将来的な希薄化の抑制です。ベース増資では、本年度末までに蓋然性高く一定の資本を調達することは可能となる見込みです。さらに発行決議日を先々に向けて4回に分けることで、将来的に株価が上昇した場合には調達金額の増加が期待できます。結果として、将来的に必要となる資本調達額の軽減につながり、希薄化の抑制が期待できます。

3点目は、将来成長をさらに加速させるアップサイドな調達です。新株予約権の行使価格を、各4回の発行決議日の前日終値対比プラス20パーセントに設定することで、将来的な事業進捗、そして株価向上が起きた場合に調達額にアップサイドが見込めます。これにより将来成長をさらに加速させることが期待できます。

また、新株予約権の発行株式数は固定されており、最大交付株式数が限定されるため、希薄化へも配慮する設計となっています。

以上の理由から、本スキームを選定しました。

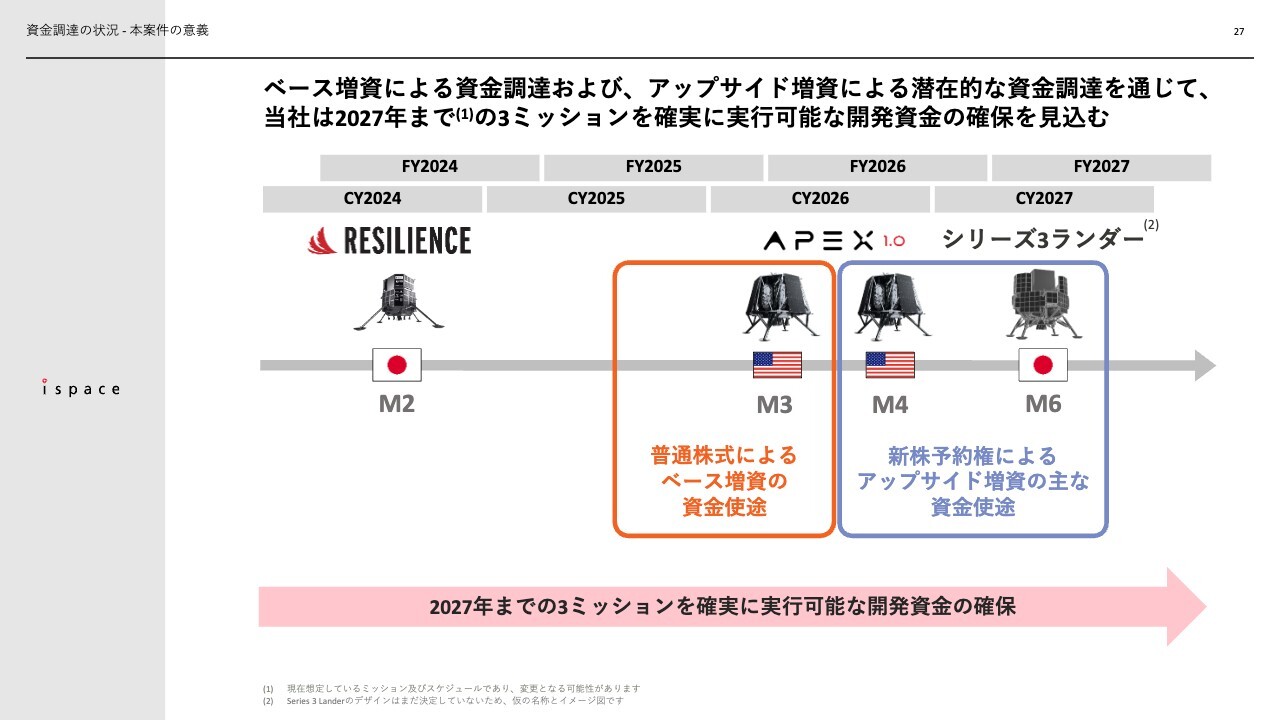

資金調達の状況 - 本案件の意義

今回のエクイティ・プログラムには、将来の安定的な商業ミッション運用に向けて、十分な手元流動性および強固な資本バッファを確保するという目的があります。

より足元の具体的な例としては、今回のエクイティ・プログラムを通じて、当社は2027年までに打上げを予定している、向こう3回のミッションを確実に実行可能とする開発資金の確保を見込んでいます。

4回の普通株式によるベース増資を実施することで、当社はまず2026年に打上げを予定しているMission 3にかかる開発資金の全額確保、さらに4回の新株予約権の行使によるアップサイド増資により、2027年に打上げを予定しているMission 6の開発資金の全額確保を企図しています。

今後、当社が商業的なミッションに向けて歩みを進める上で重要な試金石となるMission 3とMission 6の開発資金をしっかりと確保し、ミッション実現への道筋を明確にすることが当社の中長期的な成長を裏打ちする重要な施策です。そのため本エクイティ・プログラムの意義は極めて大きいと考えています。

より具体的な資金使途の内訳については、2024年10月11日に発表した適時開示資料を当社WebサイトのIRページよりご参照いただければと思います。

以上が、エクイティ・プログラムに関するご説明となります。

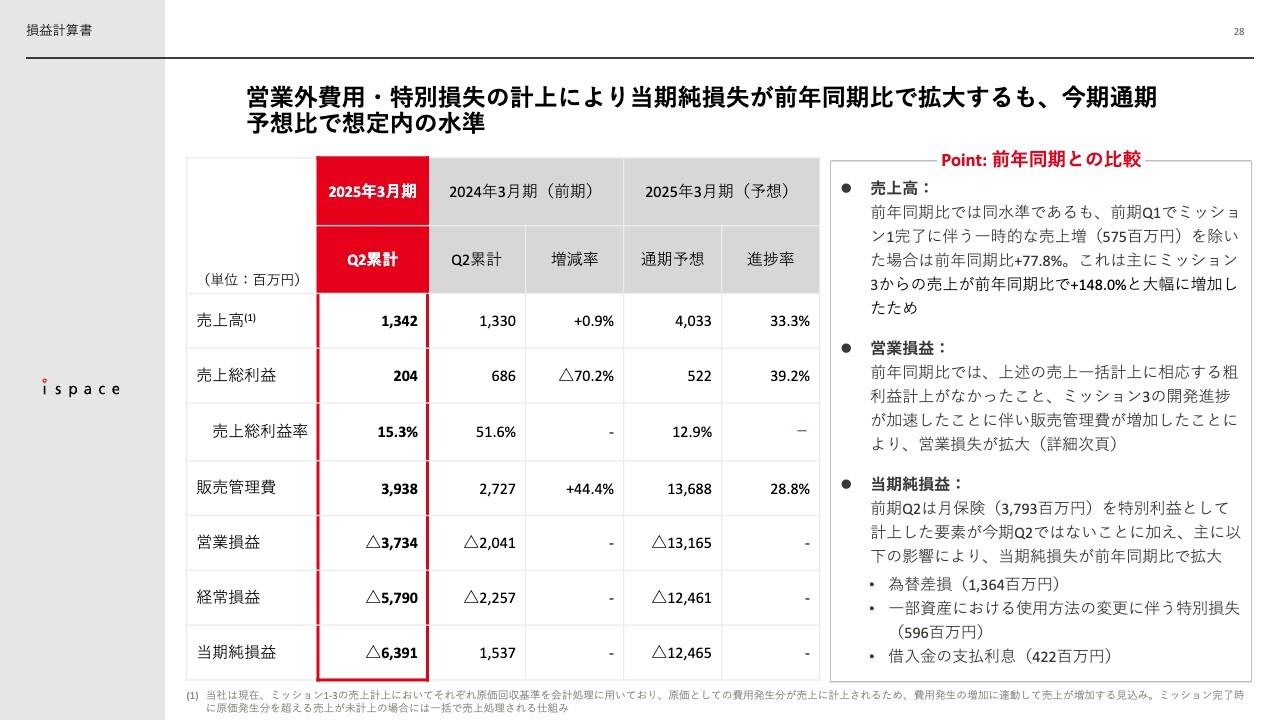

損益計算書

四半期決算数値に関してご報告します。まずは損益計算書です。全体としては、当期純損失が前年同期比で拡大していますが、今期通期の業績予想と比較すると、これは想定内の水準となります。

2025年3月期第2四半期期間の売上高は、13億4,200万円と前年同期比で同水準となりました。これは前期第1四半期でMission 1の完了に伴う売上の一括計上が約5億7,500万円あったことに伴い、前期第2四半期累計期間は一時的に売上が大きくなっているためです。

この影響を除いた場合、前年同期比プラス77.8パーセントで売上成長しています。これは主にMission 3からの売上が、前年同期比で約148パーセントと大幅に増加したためです。

営業損益は37億3,400万円と、前年同期比で損失が拡大しています。これは先ほどお伝えしたMission 1完了による打上げの一括計上が、今期第2四半期ではなかったことによります。他方で各ミッションの開発進捗に伴い、前年同期比で販売管理費が増加したことによるものです。

当期純損益は、63億9,100万円で着地しました。これは主に、前期第2四半期に37億9,300万円の月保険を特別利益として計上した要素が、今期第2四半期には発生しなかったことに加え、営業外費用および特別損失で為替差損13億6,400万円、一部資産における使用方法の変更に伴う特別損失5億9,600万円、借入金の支払利息4億2,200万円を計上したことによるものです。

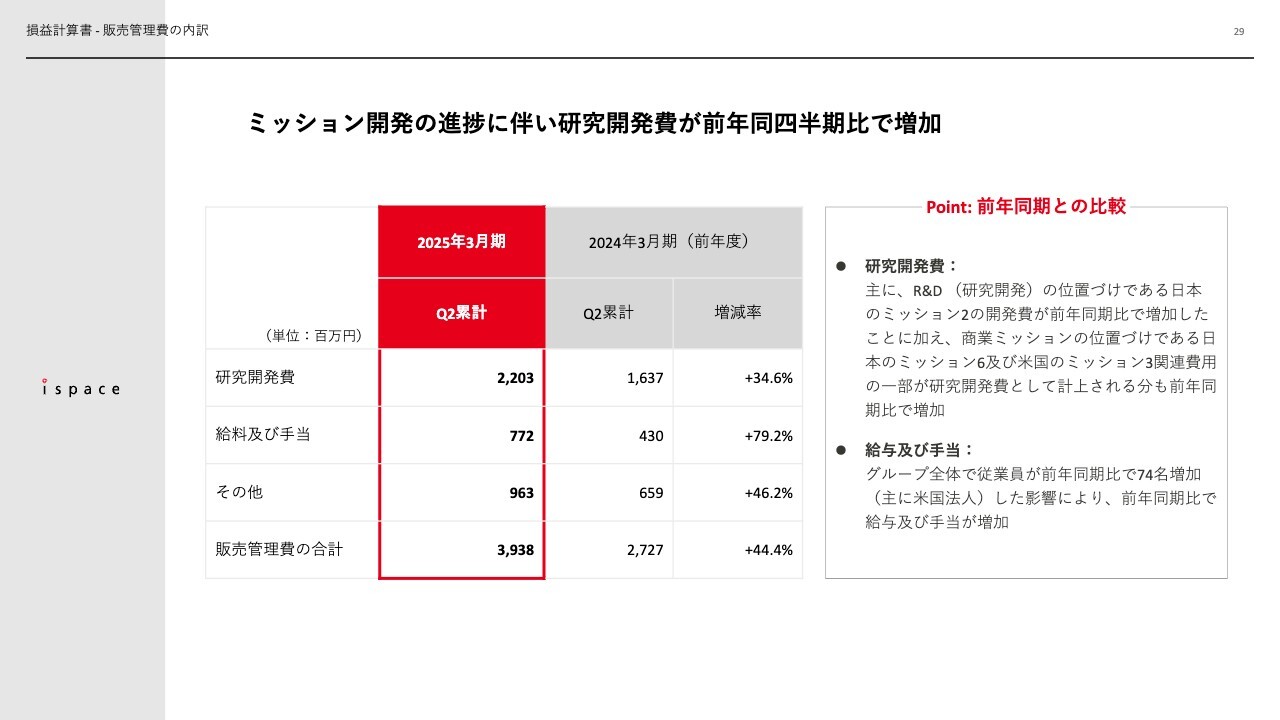

損益計算書 - 販売管理費の内訳

販売管理費の内訳です。研究開発費は、22億300万円と前年同期比で増加となりました。これは主に、研究開発ミッションとして位置づけている日本のMission 2にかかる開発費が前年同期比で増加したことによるものです。

加えて、商業ミッションの位置づけである日本のMission 6および米国のMission 3においても、開発関連費用の一部が原価ではなく研究開発費として計上され、この分が前年同期比で増加したためです。

給与及び手当については、7億7,200万円と前年同期比で増加となりました。これは主に、Mission 3の開発が本格化している米国法人を中心に、グループ全体で従業員数が前年同期の238名からプラス74名と、312名に増加したことによるものです。

結果として、販売管理費の合計は前年同四半期比で12億1,100万円増加し、今期第2四半期実績としては39億3,800万円で着地しています。

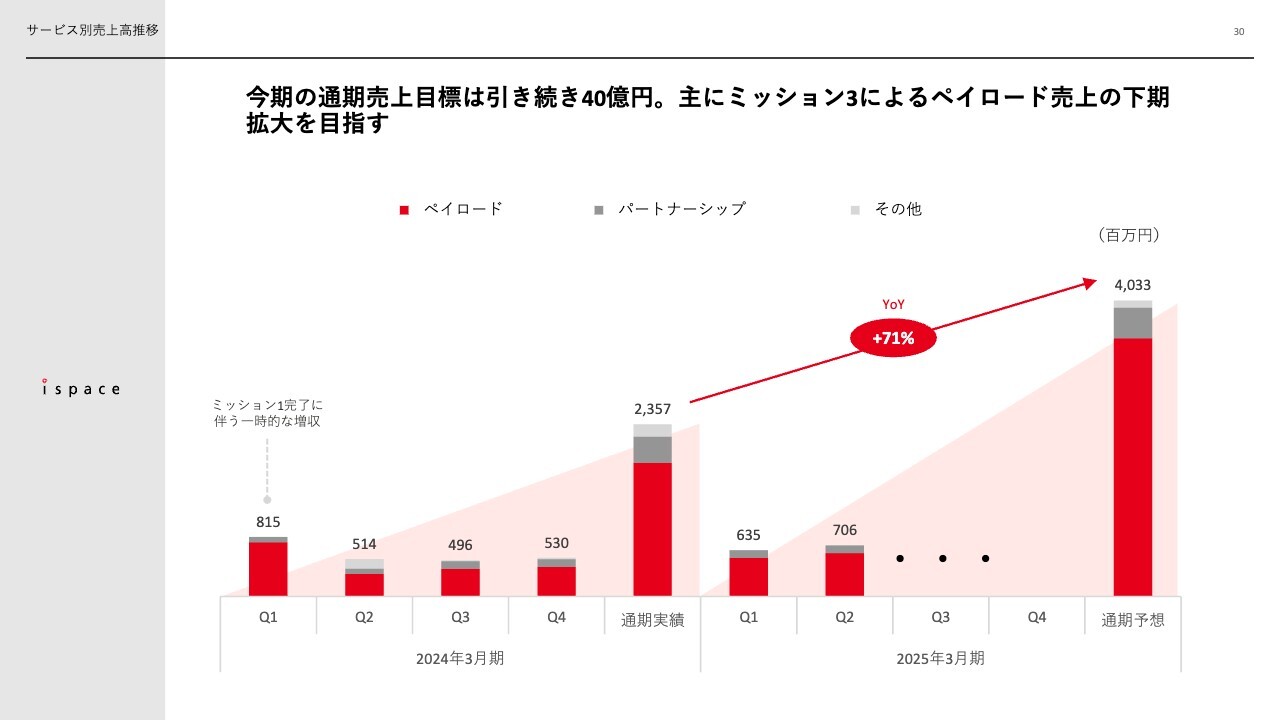

サービス別売上高推移

スライドは売上高の推移を示したものです。今年度の通期売上予想40億円に対して、第2四半期時点の売上高の進捗率は累計で33.3パーセントとなっており、今期の売上の進捗は下期偏重となることを見込んでいます。

正確にお伝えすると、上半期の売上計上自体は当初の想定よりもやや下回っていることも事実です。これは主に、当社のMission 3の開発にかかる原価の発生が予定よりも遅れているためです。

売上契約額が減少するといったネガティブな事象では一切ありません。ただし、この原価の遅れにより、Mission 3の打上げスケジュール自体の遅延につながるほどではないものの、一部ランダーの部材の納品スケジュールが後ろ倒しになるなどの事象が発生しているためです。

引き続き、当社は下期に原価発生の遅れを取り戻す計画です。仮にさらに原価発生の遅れなどが続くような場合には、今期売上予想の未達要因となり得る可能性もあります。下期の進捗を当社としては注意深く見守り、適時に状況をお伝えしていきます。

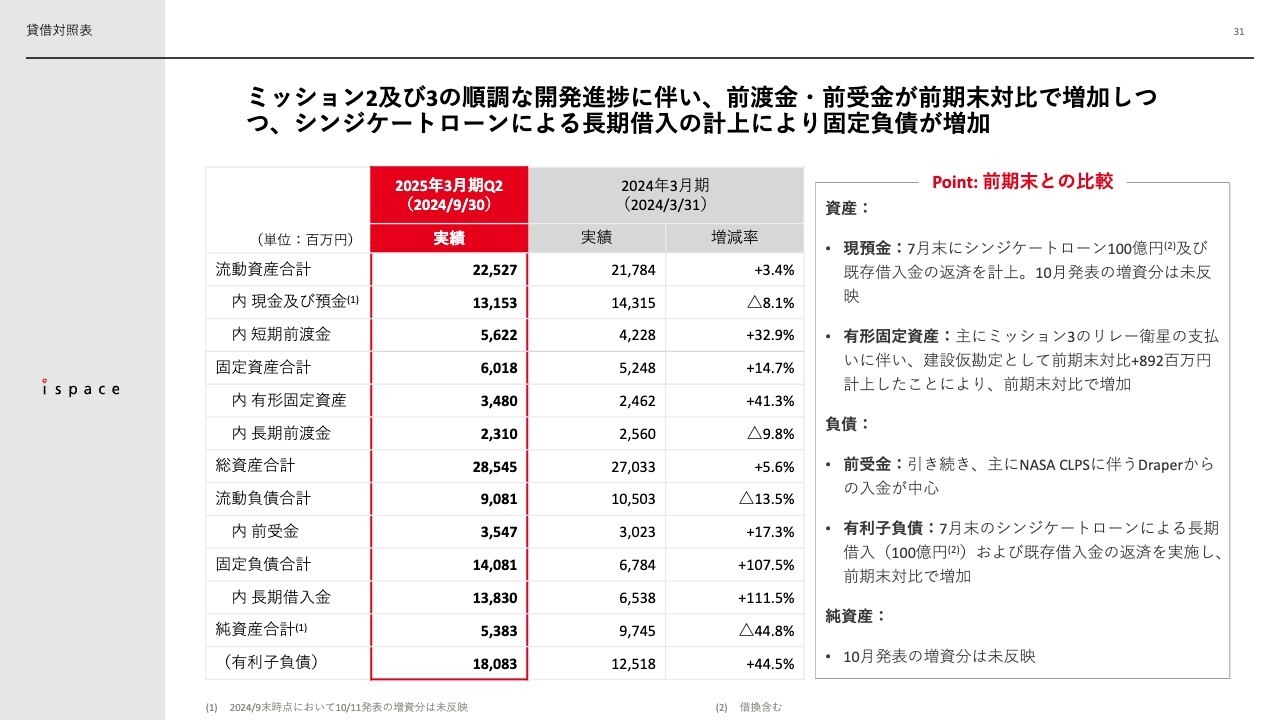

貸借対照表

バランスシートです。資産サイドについては、現預金は131億5,300万円と、前期末対比で若干減少となりました。7月にシンジケートローン100億円を計上したものの、同時に短期借入金の返済やミッションの進捗に伴う支出、および投資の増加等が発生したことによるものです。

有形固定資産は34億8,000万円と、前期末対比で増加となりました。主にMission 3で使用するリレー衛星の支払いを建設仮勘定として、前期末対比8億9,200万円を計上したことによるものです。

負債サイドです。前受金は、主にNASAの「CLPS」に伴うDraperからの入金により35億4,700万円で着地し、前期末対比で増加となりました。

有利子負債は180億8,300万円と、前期末対比で増加となりました。主に既存借入金の返済があったものの、三井住友銀行さまをアレンジャーとして、計7つの金融機関から2024年7月末に組成したシンジケートローンによる長期借入100億円を行ったことによるものです。

なお、HCMさまへの第三者割当増資による増資分は、9月末のバランスシートには反映されていません。今期第3四半期以降の実績として、今後織り込まれていく予定です。

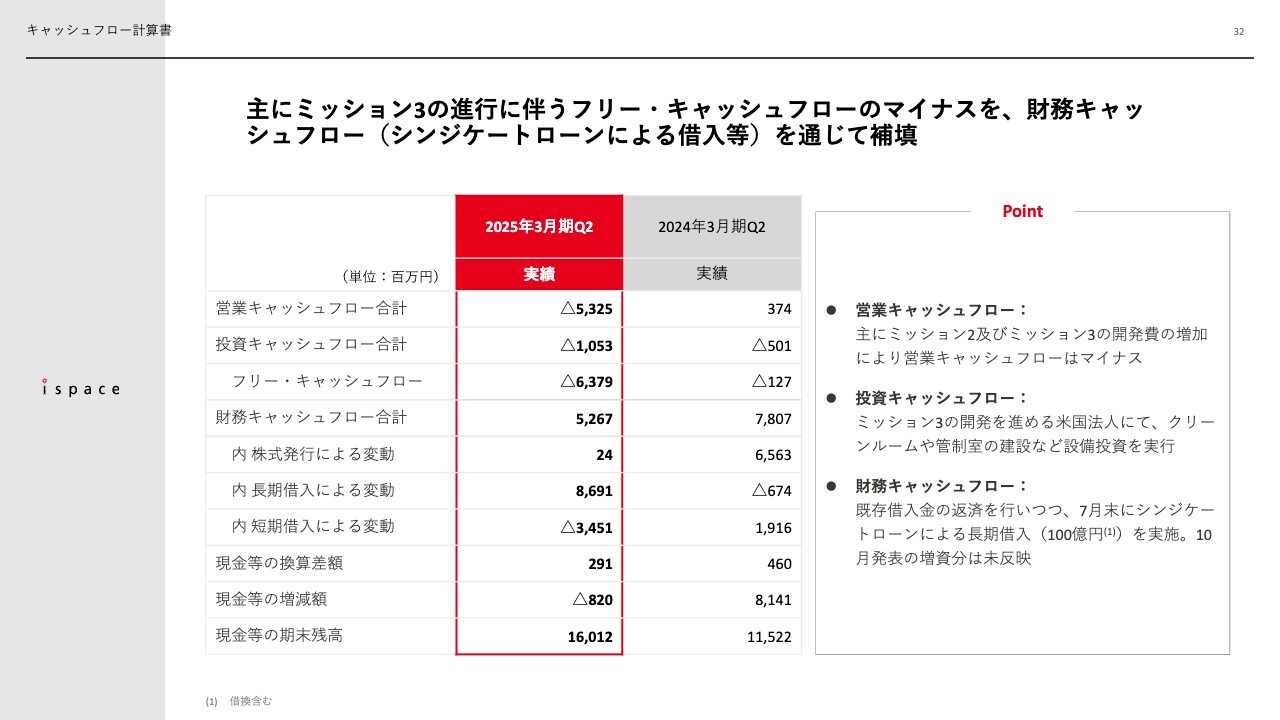

キャッシュフロー計算書

キャッシュフロー計算書です。営業キャッシュフローは、主にMission 2およびMission 3の開発費がかさみ、引き続きマイナスです。

投資キャッシュフローは、Mission 3の開発拠点である米国法人にて、クリーンルームや管制室の建設など設備投資を実行している影響から、マイナス10億5,300万円となっています。

一方、財務キャッシュフローについては、既存借入金の返済を行いつつ、7月末にシンジケートローンによる長期借入100億円を実施しました。それによりフリー・キャッシュフローのマイナスを、おおむね補填している状況となっています。

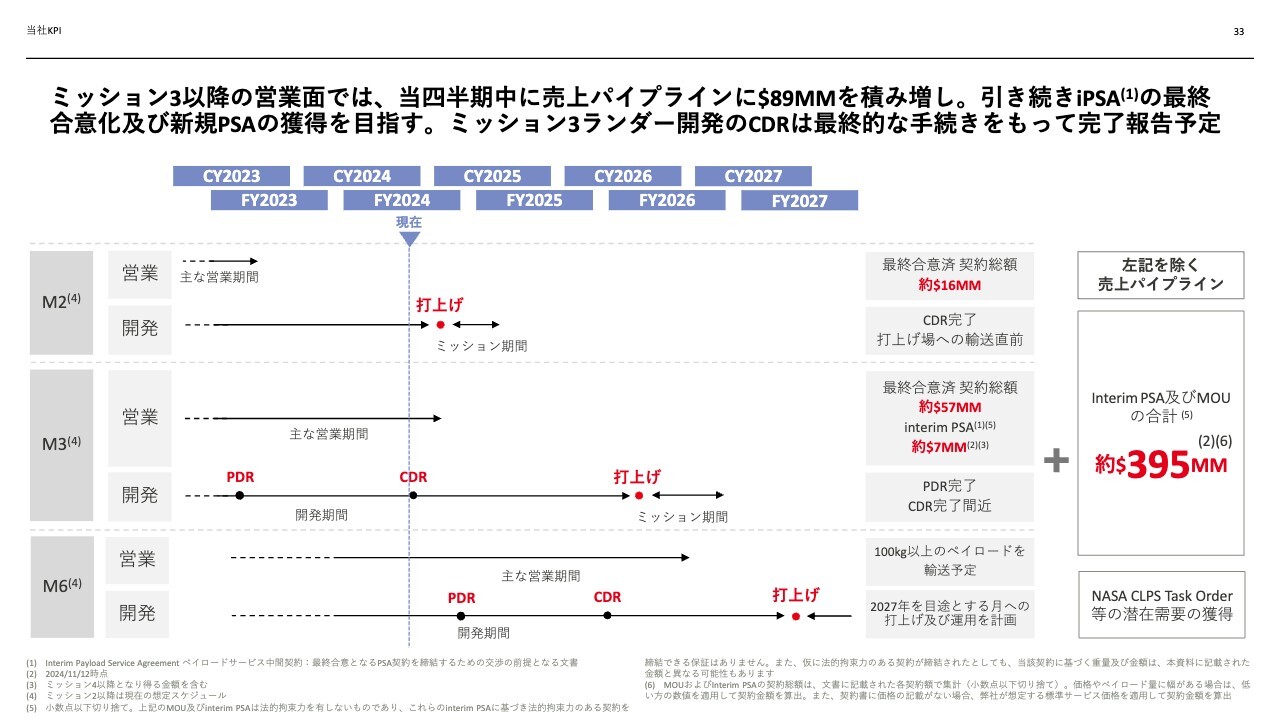

当社KPI

継続的にご説明している当社のKPIについてです。四半期ごとの開示は、我々の足元の状況を知っていただく意味で非常に意味がありますが、月面開発事業特有の性質もあり、我々としては中長期の目標に対しての進捗のご説明をより丁寧に行い、また投資家のみなさまにもご着目いただきたいと考えています。

Mission 2は、ランダーの最速2025年1月の打上げに向け、近く打上げ場に向け輸送される予定であり、順調です。

Mission 3は、営業面ではさらなる顧客開拓を引き続き進めます。また開発面について、重要KPIであるCDRは、最終的な内部手続きをもって正式な完了報告予定です。今後、組み立てフェーズへと移行します。

Mission 6は、各サブシステムのPDRが進行中です。営業面においては、公募の採択結果が公表されつつある宇宙戦略基金の需要をカバーできるように、ポテンシャル顧客へのアプローチを進めていきます。

将来ミッションにおけるペイロード輸送に向け、足元の売上パイプラインでは、InterimPSA(Interim Payload Service Agreement:ペイロードサービス中間契約)及びMOU(基本合意書)の総額は前回から8,900万ドル増え、これらの最終契約化および追加の新規需要獲得を目指していきます。

加えて、当社はNASAによる「CLPS」のプログラムへも、継続的に応募しています。

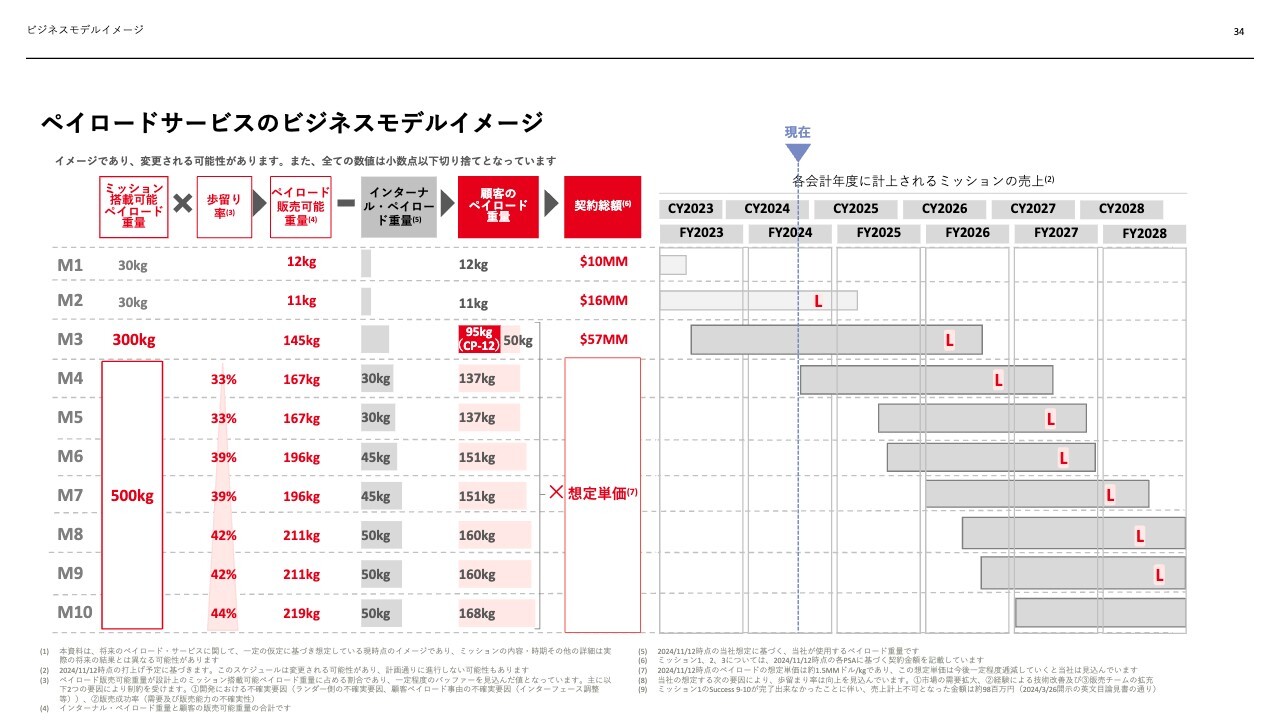

ビジネスモデルイメージ

当社のビジネスモデルのイメージです。あくまでシミュレーション・イメージだとご理解ください。

ispaceは今後、継続ミッションを通じてランダーのデザイン上のペイロード重量を拡大させ、1ミッションで少なくとも100キログラムを超えるペイロードを販売することをイメージしています。これらにより、売上の拡大を見込みます。

一方で、開発コストはミッションを重ね、量産化が進むにつれて低減させていくことができると考えています。足元では、Mission 3やMission 6は、それぞれ「APEX 1.0ランダー」と「Series 3ランダー(仮称)」の初期モデルであることから、初期的な開発コストの負担が大きくなります。

今後、量産が進むにつれ、足元は赤字となっているミッションあたりの収益を、徐々に黒字化させていくイメージを持っています。

収益化は、ミッション頻度の増加によってさらに加速させることができます。将来的には、年間2回から3回のミッションを実施する計画であり、累積的な利益水準の改善・拡大を目指します。これが、ispaceが目指す今後の利益成長ストーリーです。

体制変更のお知らせ

袴田:今年もIACに参加し、非常に多くの宇宙関係者との対話の機会を持つことができました。当社グループの展示ブースにも多くの方々にお越しいただき、昨年以上の熱気、そして盛り上がりを感じることができました。それとともに、当社、そして当社が予定するミッションに対する高い注目や期待も、肌で感じることができています。

多くのMOUを新たに締結し、総額4億ドル以上の売上パイプラインを当社は抱えています。世界の月面輸送へのニーズは確実に高まりつつあると感じています。

民間企業としてのispaceの使命は、今後、これらのパイプラインをしっかりと最終契約につなげ、持続的な売上の拡大と、そして収益化を実現していくことです。

そこで先般発表したとおり、当社のグローバル3拠点の連携強化によるさらなる営業加速を目指すべく、新たに経営体制をアップデートしました。

営業戦略をCEOである私が統括の上、私袴田と、米国法人CEOの Ronald J. Garan Jr.、欧州法人CEOのJulien-Alexandre Lamamyの3名で、当社グループの営業活動を直接管掌します。

これに加え、Executive Business Director職を新設し、CFOの野﨑が兼務することで、グローバルな営業管理をいっそう強化していきます。

なお、Chief Revenue Officer職は廃止し、斉木は引き続きExecutive Fellowとして営業活動を邁進していきます。

VENTURE M∞N

最速で2025年1月に打上げ予定とアップデートしたMission 2ですが、いよいよ近づく打上げに向け、この度、Mission 2のミッション名とミッションロゴが決まりました。

新たなミッション名は、Mission 2 “SMBC x HAKUTO-R VENTURE MOON”です。オフィシャルパートナーとなった三井住友銀行さまとともに作りました。三井住友銀行さまから、ミッション名に関してコメントをいただいていますので、代読します。

「『VENTURE MOON』の『VENTURE』という言葉には、チャンスや新たな始まりというニュアンスが含まれており、未来に向けた社会課題解決に取り組む企業を支援する三井住友銀行と、地球と月の間の空間に新たなエコシステムの構築を目指すispaceにとって、共通のコアバリューを表現しています」。

以上、ispaceクルー一同、Mission 2の実施に向け邁進していきます。株主・投資家・金融機関・メディアのみなさまをはじめとするステークホルダーの方々、引き続きご支援のほど何卒よろしくお願いします。

質疑応答:「RESILIENCEランダー」の打上げ時期が変更された要因について

野﨑:「『RESILIENCEランダー』の打上げ時期が2024年12月から2025年1月に変更になった背景には、どのような原因があるのですか? ロケットに積み込まれる他のペイロードとの関係なのか、『RESILIENCEランダー』が向かう月への軌道に関係することなのか、補足を

新着ログ

「サービス業」のログ