提供:一正蒲鉾株式会社 2024年6月期決算説明

【QAあり】一正蒲鉾、増収増益で着地 水産練製品・惣菜事業の営業利益は拡販活動と生産性向上が寄与し、過去5年間で最高額を更新

目次

野崎正博氏(以下、野崎):代表取締役社長執行役員の野崎です。本日はご多用のところ、当社説明会にご参加いただき誠にありがとうございます。ただいまから、2024年6月期の業績概要並びに今後の業績予想についてご説明します。

本日お伝えする内容はスライドに記載のとおりです。

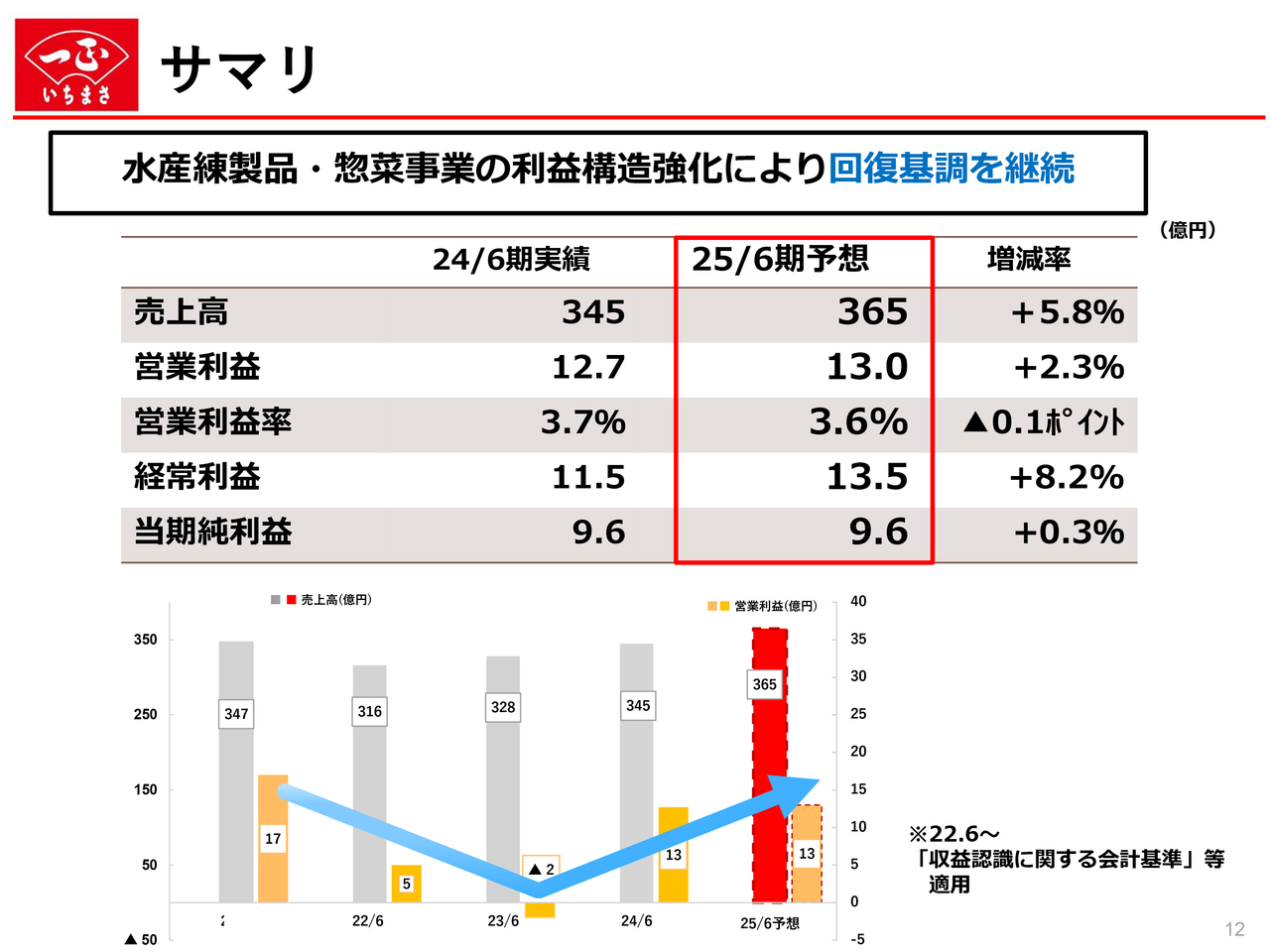

サマリ

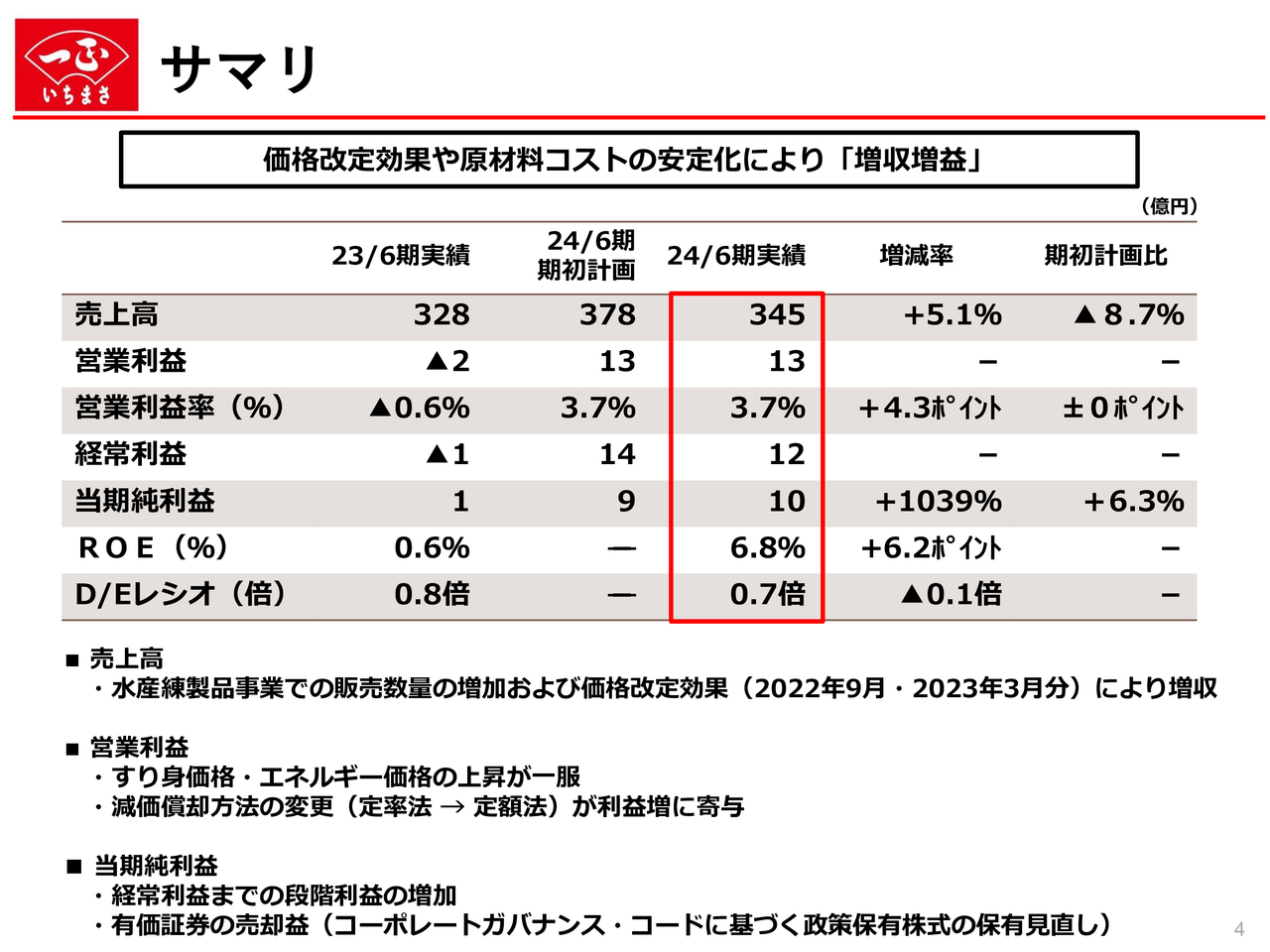

まず、2024年6月期の業績概要についてご報告します。こちらは、2024年6月期のサマリになります。売上高は345億円、営業利益は12億7,000万円、当期純利益は9億6,000万円となり、増収増益の着地となりました。ROEは、昨年の0.6パーセントから6.8パーセントに回復しています。

主な要因は第2四半期決算の時点と大きく変わりませんが、2022年から食品業界全体で行われた価格改定が徐々に消費者へ浸透したことで販売数量が増加してきたこと、2022年から未曾有の高騰を続けてきたすり身の価格が落ち着いたこと、カニかまスティックの専用工場である本社第二工場がフル稼働となり、生産性が向上したことなどが挙げられます。

損益状況

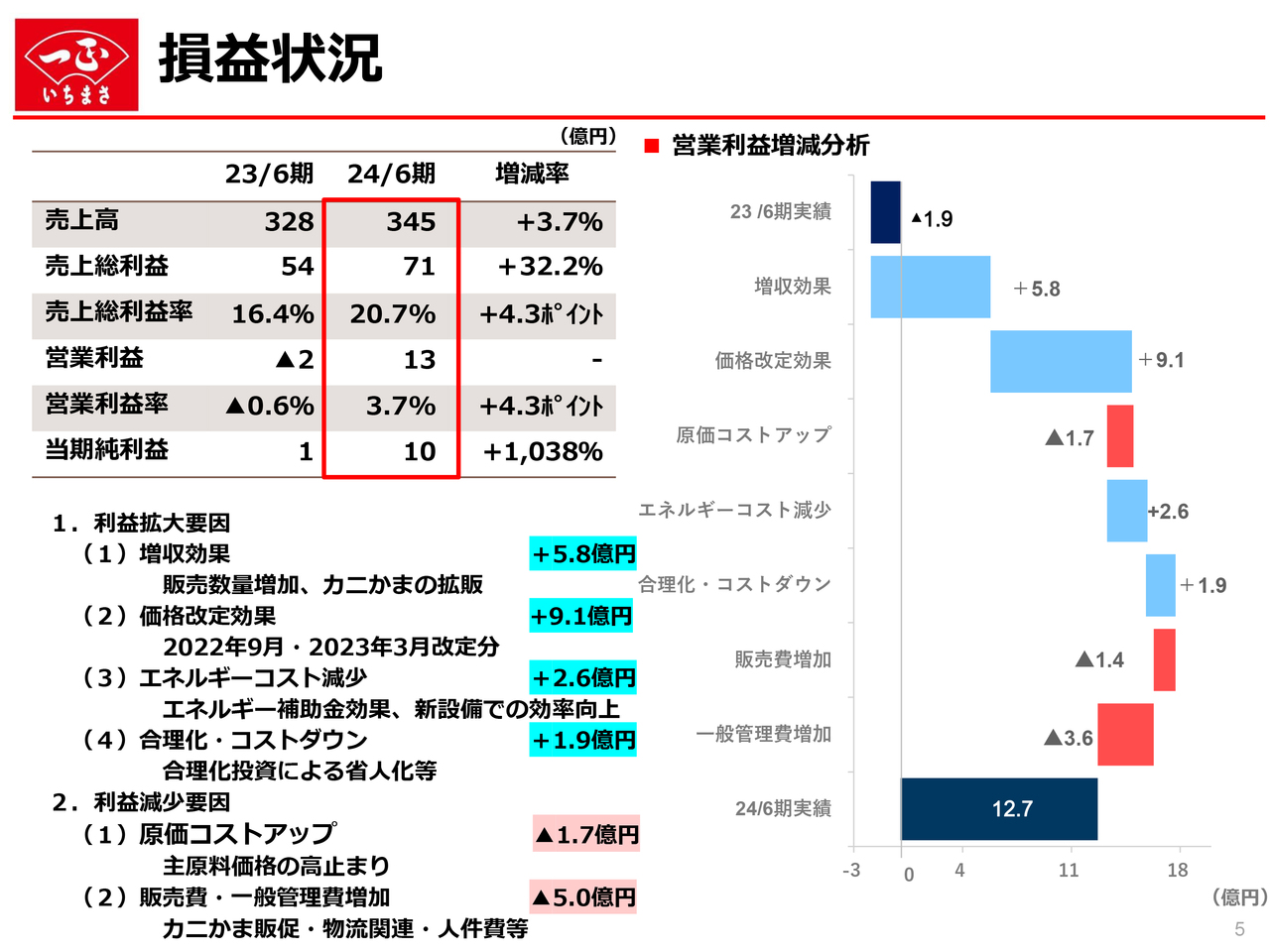

営業利益の増減分析です。スライド右側のウォーターフォールチャートをご覧ください。

利益拡大の要因として、まず増収効果が5億8,000万円あります。水産練製品の改定後価格が浸透するにつれて販売数量が増加した上、カニかまの拡販政策が功を奏して売上が順調に拡大しました。価格改定効果も9億1,000万円と大きな効果を上げ、この2つが利益拡大の主な要因となっています。

また、第二次中期経営計画にも掲げ、3年間で22億円を計画している合理化投資は、省人化への取組みが着実に進み、人件費増加を吸収して1億9,000万円の利益拡大効果を生みました。

一方の利益減少影響については、すり身価格は一服したとはいえ高止まりしており、1億7,000万円の影響を受けました。また、カニかま発売50周年に向けた販促費の投入や、販売数量増加に伴うロジスティクス関連費用の増加、昇給を含めた人件費の増加等で、販売費・一般管理費全体で5億円の影響がありました。

これらの結果、昨年度に1億9,000万円の赤字であった営業利益は12億7,000万円となり、増益の着地となりました。

財務状況

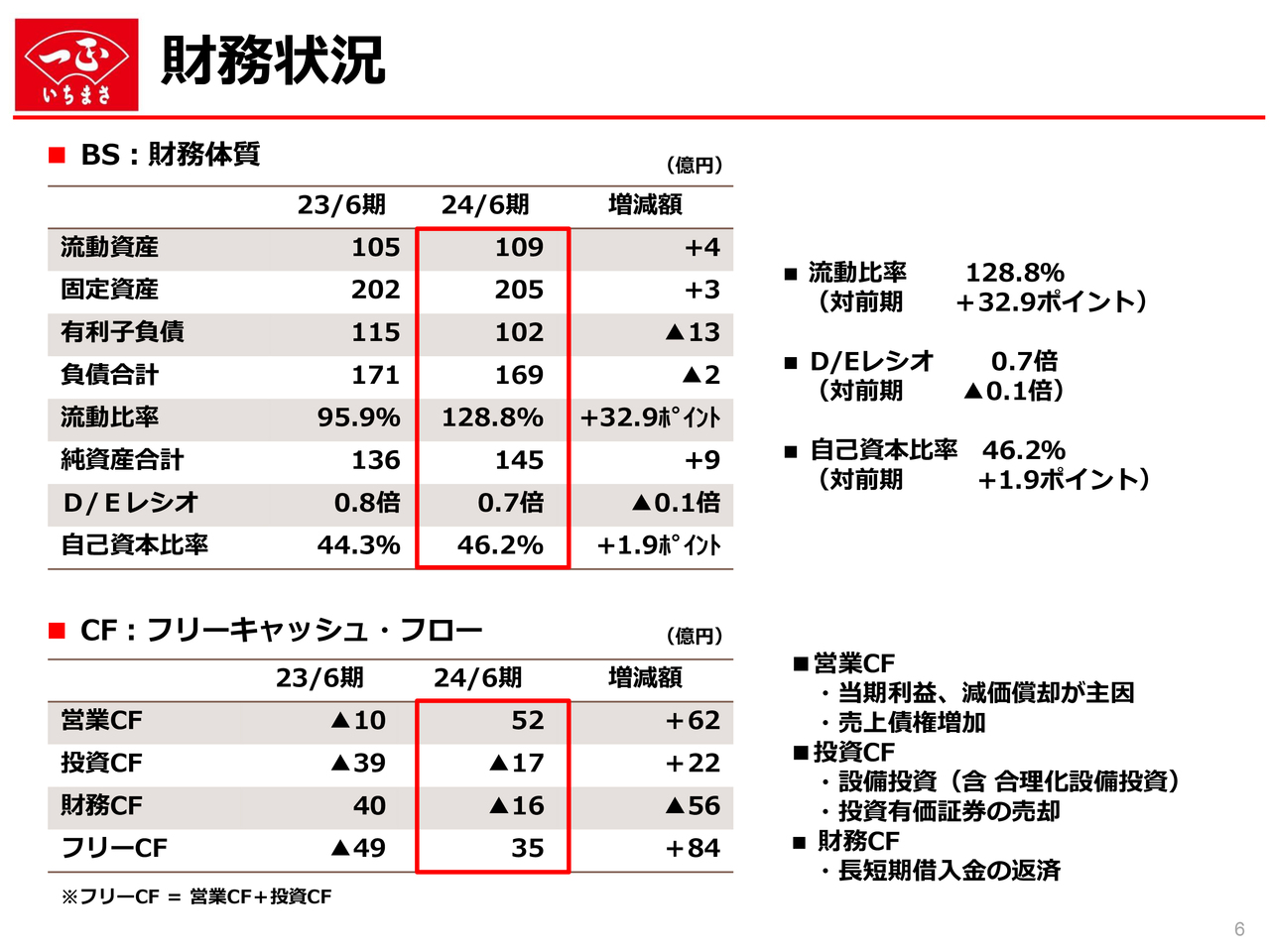

財務状況です。有利子負債の減少は、借入金返済が主な要因です。これにより、自己資本比率は46.2パーセントに回復しました。

また、事業の業績回復に伴い営業キャッシュ・フローが引き続き増加しています。フリー・キャッシュ・フローは前年同期比84億円増加の35億円となりました。なお、投資キャッシュ・フローは主に合理化投資によりマイナス17億円、財務キャッシュ・フローは長短期借入金の返済でマイナス16億円となりました。

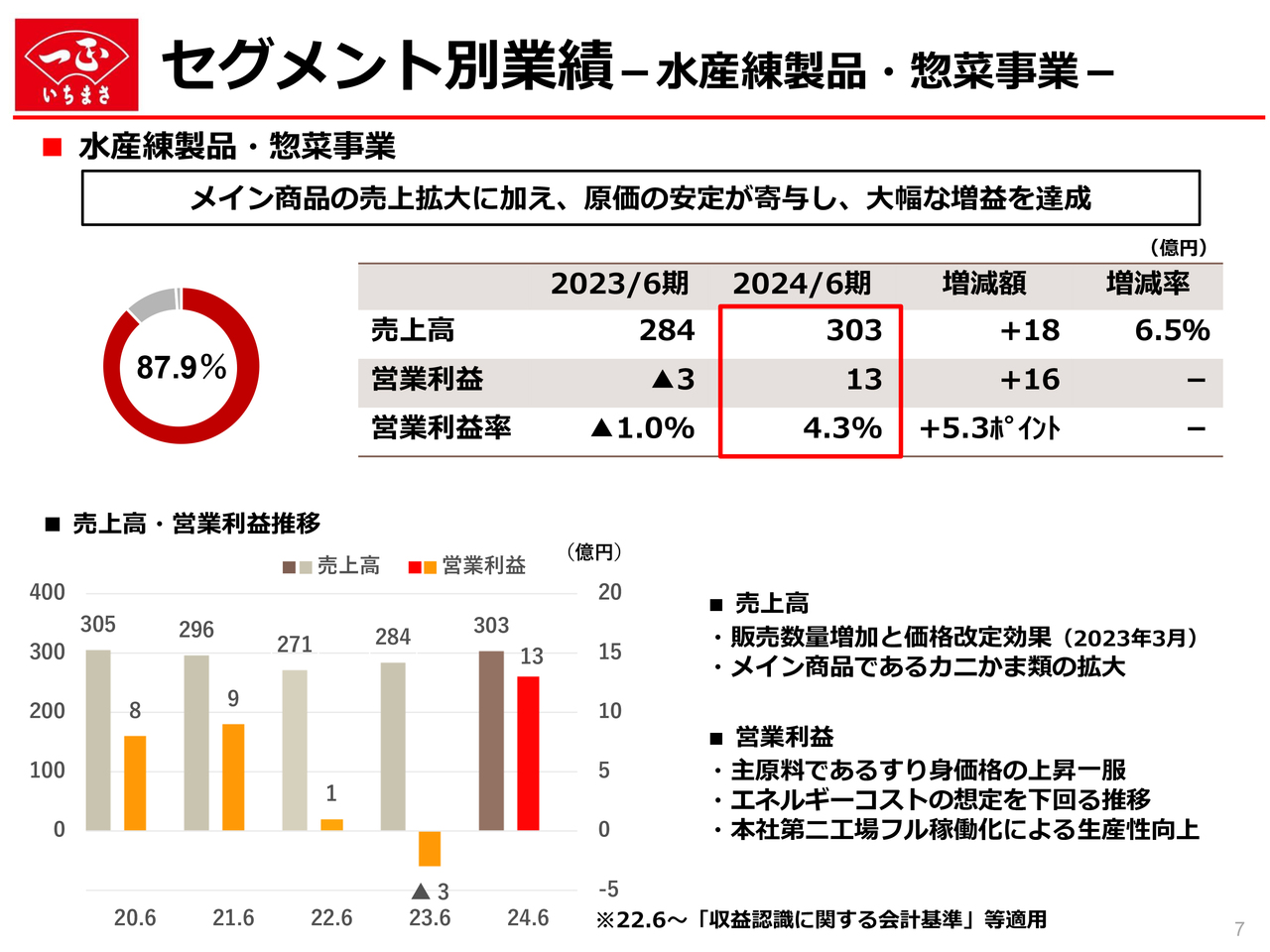

セグメント別業績-水産練製品・惣菜事業-

セグメント別の業績についてご説明します。まずは水産練製品・惣菜事業です。通期業績は、売上高303億円、営業利益13億円です。スライド左下の棒グラフでご確認いただけるとおり、営業利益は過去5年間で最高額を記録しました。

業績回復要因は価格改定後の停滞した販売数量が増加してきたことと、新設した本社第二工場がフル稼働となり、高効率な生産が実現したためです。次のスライドで詳細をご説明します。

2024年6月期 下半期の振り返り-水産練製品・惣菜事業-

上半期の取組みについては第2四半期決算説明会でご報告しましたので、下半期の活動を中心にご説明します。

まず、販売面での取組みです。1つ目は、「サラダスティック」の拡販が奏功し、事業の成長が加速しました。下半期のカニかまスティック類の売上は、金額・数量とも前年比で120パーセント弱の伸長となりました。

当社の「サラダスティック」は、メーカーシェアNo.1商品であり、規模のメリットが享受できる商品です。この商品が2割弱成長するだけでも事業収益的には大きな成果ですが、2023年4月に本格稼働させた本社第二工場は「サラダスティック」専用工場であり、その生産性を追求した最新工場です。

拡販活動と生産性向上の相乗効果が発揮され、「稼ぐ力」の強化に向けた当社のモデルになると考えています。

2つ目は、食品全体での価格改定後に顕著になった、消費者の購買行動の変化への対応です。ここでは、当初の予想以上に消費者に受け入れられた「小判てんぷら」を事例としてご説明します。

価格改定後、食品業界は販売数量が約10パーセント後退した状況となりました。消費者の購買意欲を喚起するためには、新たなニーズに応える新たな価値を持った商品を開発・販売することが必要でした。

「小判てんぷら」は、さつま揚げのお徳用品として開発した商品です。価格改定後にお徳用のニーズが上がることは当然ですが、当社は節約志向の顕在化による商品の使用方法の変化を想定し、「賞味期限の延長」と「冷凍保存可能」な商品設計としました。

結果的にこの2つの要素が消費者の新たなニーズにマッチし、売上を大きく伸ばした商品となっています。また、お取引先さまからは店頭での廃棄ロスも削減できると好評です。

水産練製品業界は、2024年春夏向けの新製品が少なかったのですが、変化するニーズをさまざまな観点から分析し、迅速に対応していく重要性を再認識しました。

3点目は、現場の変化への速やかな対応がビジネスチャンスを生むということです。「答えは現場にあり」を再認識しました。第2四半期決算説明会では、「酷暑により、おでんの販売に苦戦している」とご説明しましたが、例年ならば、おでんの売上が下がり始める年明けから商品が動き出しました。

店頭でこの変化に気づき、再度拡販を図ったことで、上半期での不調分を若干なりとも取り戻すことができました。気候変動の影響が大きくなっていく傾向の中、従来の販促スケジュールからの脱却や発想の転換により、消費者の現在のニーズに立ち戻る必要を感じています。

生産面については、カニかまスティックタイプの生産能力を20パーセント拡大する本社第二工場が、すでにフル稼働の状況となっています。

現在、高速生産化や生産スケジュールの見直し等による生産余力の創出を図っており、生産能力拡大に向けた全社的な検討の必要性を認識しています。この点は、後ほどご説明します。想定以上に早い段階で生産効率が大きく高まり、収益性が改善したことで、成長原資の創出に貢献しています。

また、新聞でも紹介されたとおり、当社は3年間で22億円の合理化投資を予算化しています。現在のところ計画どおりに実行し、ほぼ見込みどおりの成果を上げています。

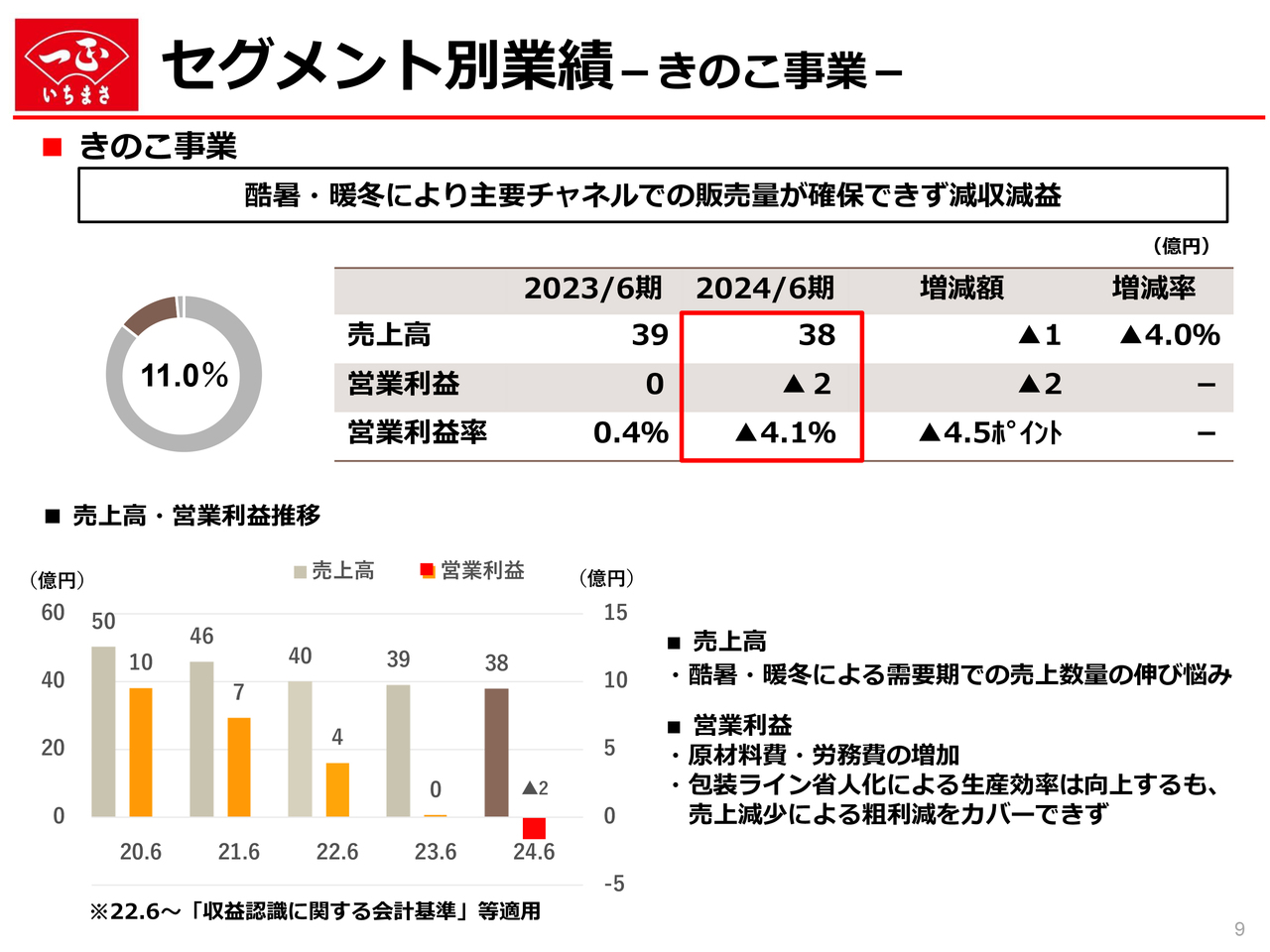

セグメント別業績-きのこ事業-

きのこ事業の通期業績は、売上高38億円、営業損失2億円での着地となりました。長い間、まいたけ市場の課題であった需給バランスは改善されましたが、当社は酷暑と暖冬により、最大需要期の秋冬で販売数量を伸ばすことができず、前年程度の売上にとどまりました。

栽培センターの省人化によるコストダウン効果はあったものの、原材料費・労務費の増加分を吸収できず、赤字となりました。

2024年6月期 下半期の取組み-きのこ事業-

きのこ事業の課題についてです。競合他社が増産供給過多の状況を緩和するために生産調整を行ったことで、相場は回復傾向にあります。

しかし、原材料やエネルギーコスト等の製造コスト、物流費等は増加しており、コスト吸収のためには販売単価の引き上げが必要不可欠です。当社も価格を意識した販売活動を徹底しましたが、今夏の記録的な猛暑により、一番の需要期である秋口の販売量が計画値を下回ったため、単価を上げきることができず、利益を押し下げる要因となりました。

下半期は価格交渉を一層強化して活動し、不需要期となる春先では、店舗セールや特売等による販売量の確保を実施しました。しかし、需要期未達分をカバーしきれず、減収減益となりました。

サマリ

ここからは、2025年6月期の業績予想についてご説明します。2025年6月期は、売上高は前期比で増収となる365億円、営業利益は前期と同等レベルの13億円を見込んでいます。

2024年6月期からの水産練製品・惣菜事業の良い流れを中心として、きのこ事業の前期の反省を踏まえ、予算販売量の達成と単価の引き上げによる収益性の確保を図ります。利益の詳細、経営環境の見通し、事業別の施策については、次のスライドからご説明します。

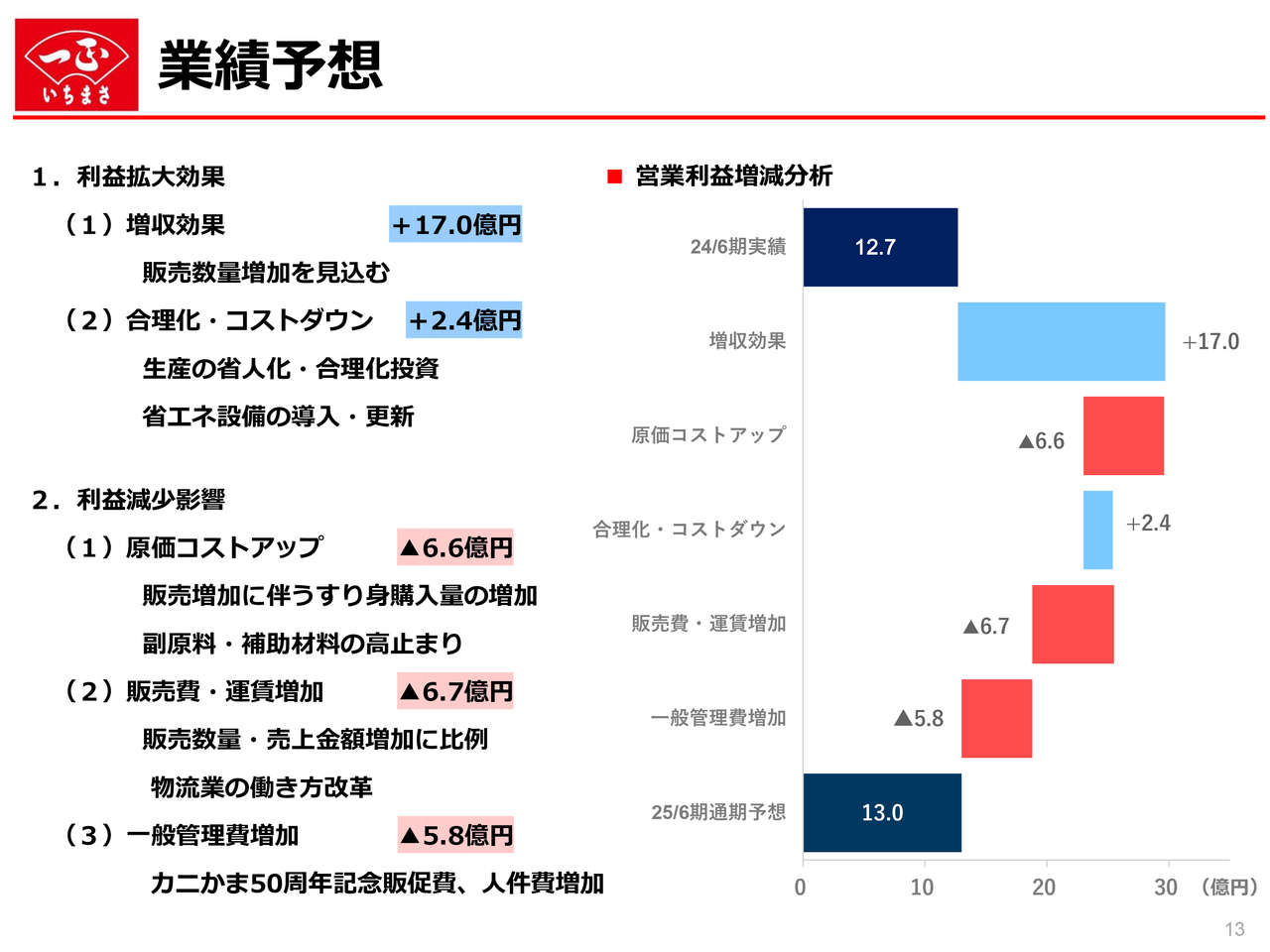

業績予想

業績予想を営業利益の増減分析からご説明します。スライド右側のウォーターフォールチャートをご覧ください。利益拡大効果としては、増収効果で17億円を計画しています。引き続き、カニかま類を中心とした販売数量の増加を見込んでいます。後ほどご説明するカニかまの生産能力の増強により、実績の拡大を加速します。

また、2025年6月期も合理化投資を継続し、省人化・省エネ化で2億4,000万円の利益拡大効果を見込んでいます。

一方の利益減少影響としては、主要原料であるすり身の販売数量拡大に伴う購入量の拡大に加え、価格上昇のリスク等を予算に織り込み、6億6,000万円の影響を見込んでいます。

販売費・運賃の増加はスライドに記載のとおりです。加えて、「カニかま発売50周年記念」の広告・販促費を前期に続いて計上しています。ベースアップを含めた人件費の増加もあり、一般管理費は5億8,000万円の増加としています。

これらの結果、2024年6月期の営業利益12億7,000万円から13億円と、増益となる計画です。

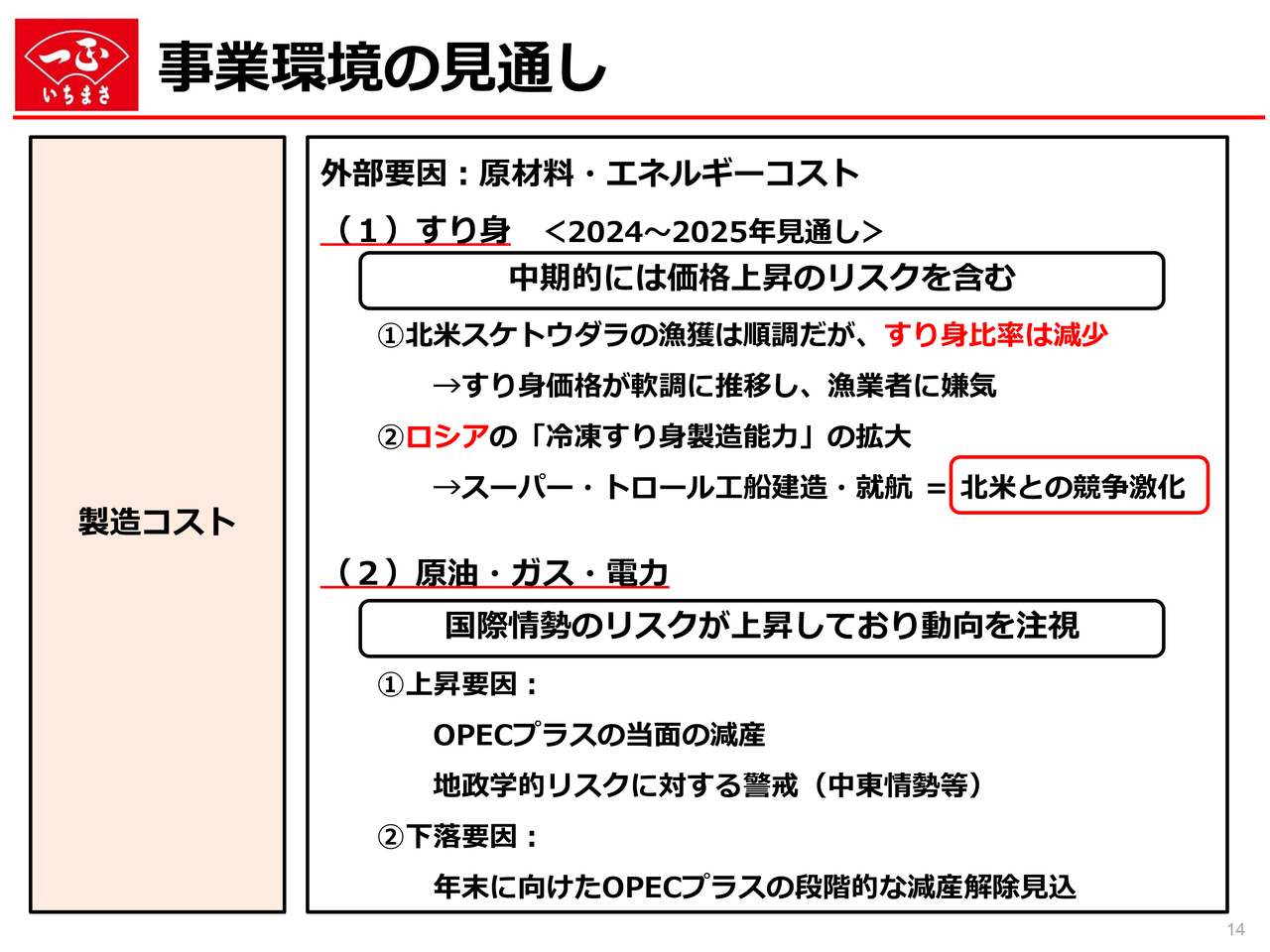

事業環境の見通し

詳細のご説明に移ります。最初に、大きな影響のある原材料・エネルギー価格について、当社の見通しをご説明します。

まず、すり身価格についてです。2024年度の北米スケトウダラの漁獲は順調に進んでいますが、スケトウダラの加工はすり身比率が減少し、フィレ比率が増加しています。

これは、すり身価格が軟調に推移しており、北米の漁業者がすり身に加工しても利益は薄いと判断し、フィレ比率を上げる動きが進んでいるためです。これが続けば、すり身価格は上昇していくことが想定されます。

すり身の需給バランスを考えるにあたっては、ロシアのスーパー・トロール工船の隻数が増加しており、冷凍すり身製造能力が拡大していることも考慮する必要があります。今後、米露両国のすり身の販売競争の激化は価格の下げ要因となりますが、北米の漁業者がすり身から撤退するリスクや地政学リスク等、動向を注視する状況が続きそうです。

当社は、2024年から2025年にかけて、すり身の価格上昇リスクを織り込んで事業計画を策定しました。

一方、エネルギーについても、米国と中国の経済停滞やOPECプラス産油国の当面の減産、中東情勢などのリスクがあり、今後の価格動向は読めない状況です。

さらに、これまで円安傾向から変化がなかった為替が円高への動きも見せており、事業環境を一層複雑にしています。明確な見通しは立てづらいため、国際情勢を注視しながら、事業計画への影響に適切な対策を打っていきます。

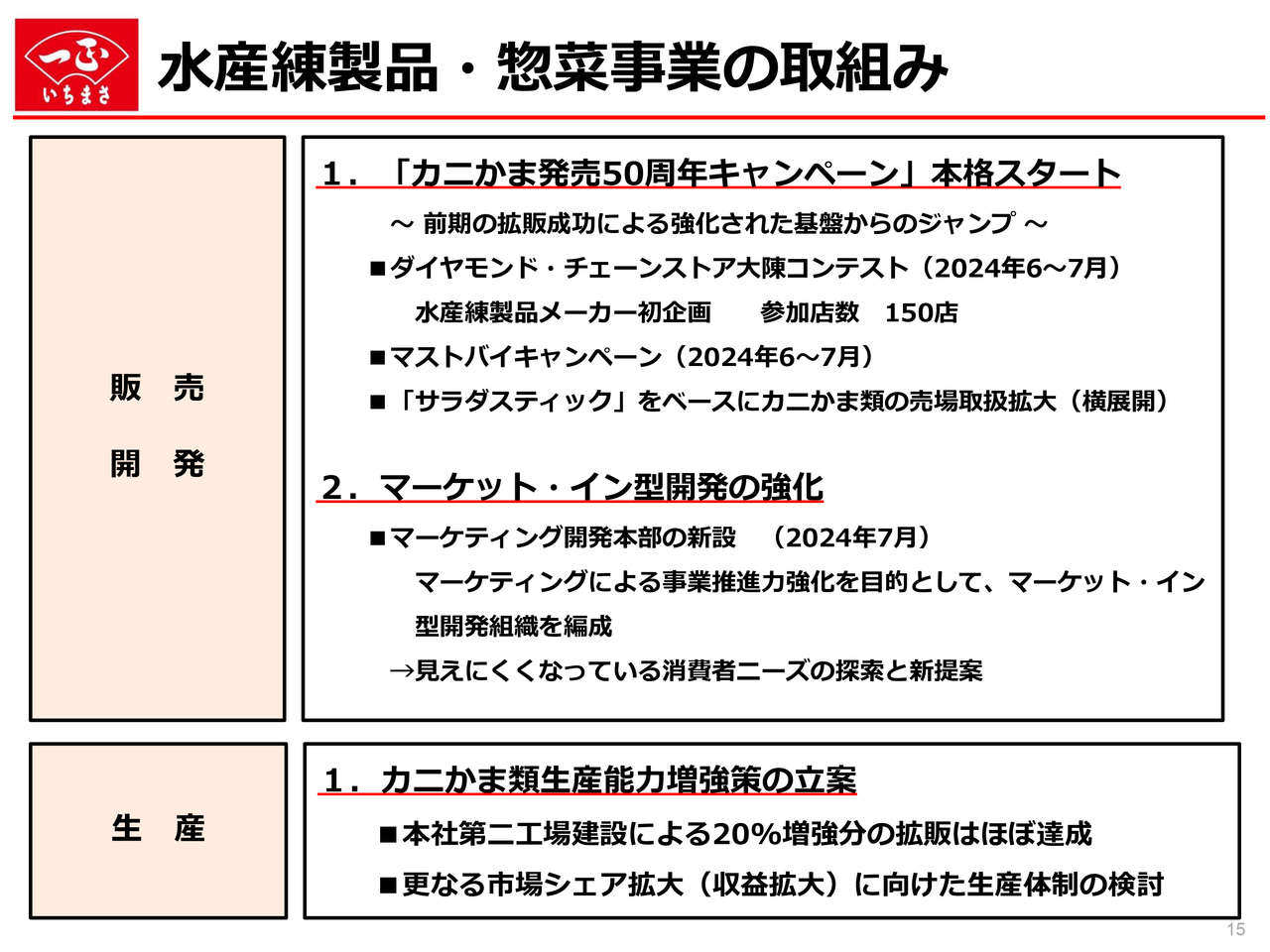

水産練製品・惣菜事業の取組み

2025年6月期の当社の具体的な取組みをご説明します。まず水産練製品・惣菜事業のトピックスです。前期から準備してきた「カニかま発売50周年記念キャンペーン」が本格的にスタートしています。

カニかまについては、前期の拡販により受け皿が拡大したため、従来型の提案だけでなく新たな取組みの提案を含めて、「カニかまの一正」をアピールしていきたいと思います。

『ダイヤモンド・チェーンストア』誌とタイアップした、大量陳列コンテストによる売場作りコンテストは、水産練製品業界では初めての取組みです。今回の参加店数は150店でしたが、消費者への店頭での情報発信の重要性をご理解いただき、今後、水産練製品の新たな販売方法の1つにできればと思います。

次に、マーケット・イン型開発の強化についてご説明します。2024年7月にマーケティング開発本部を新たに設置しました。見えにくくなってきた消費者ニーズを探索し、新たな商品提案へ結び付けていくことは、従来の開発部門への期待だけでは実現が困難です。

研究・開発、生産、営業を横断的に統括し、当社の力を集結させる機能を持った組織を設置することで、新たな価値の創出機会を拡大していくことを狙っています。当社は食品メーカーであることから開発に主眼を置いていますが、新たな販促方法の開発を含め、全社組織力を発揮させる機能を期待しています。

一方、生産面では本社第二工場がすでにフル生産の状況にあり、今後のさらなる成長に向けて、現場の工夫レベルではなく、全社での生産体制の検討が急務となりました。お客さまへの安定した供給能力の確保とともに、市場シェアのさらなる拡大による収益確保に向け、最適な生産増強を検討していきます。

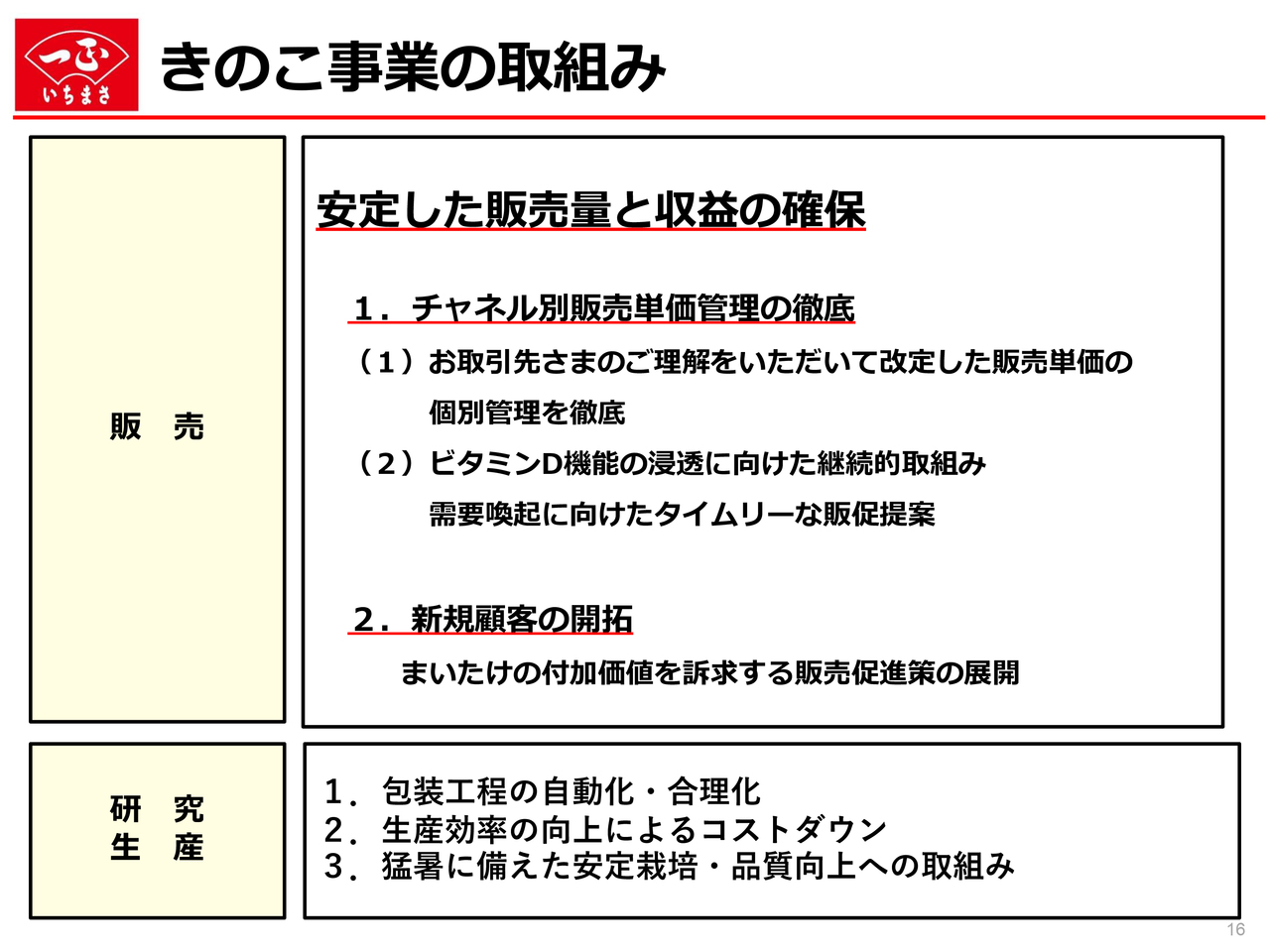

きのこ事業の取組み

きのこ事業については、基盤の再構築を急ぎます。今後はお客さまにご理解いただきながら、引き続き販売単価の交渉に取組む一方、包装工程の自動化・合理化、生産効率の向上によるコストダウンの実施、猛暑に備えた安定栽培・品質向上に取組んでいきます。

前期は主要チャネルでの販売量の回復に注力したため、業務用・加工用チャネルの開拓が停滞してしまい、新たな収益源を得ることができませんでした。今期は、あらためてこの領域の戦略的拡大を図っていきます。

2021-2025年度 第二次中期経営計画概要

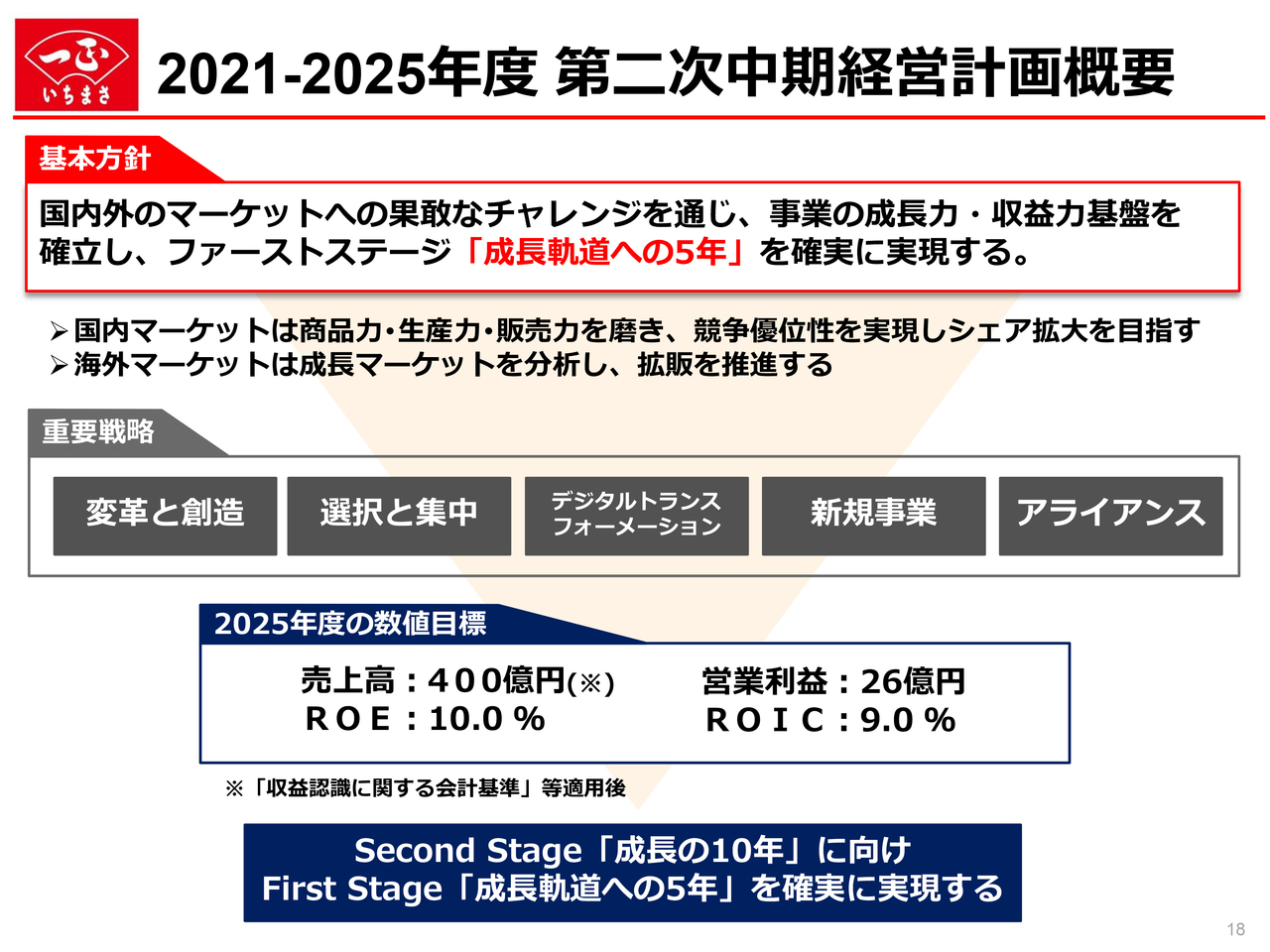

2021年度から2025年度を対象期間とする第二次中期経営計画の進捗状況と、終了まで残り2年弱になりましたので、最終着地に向けた取組み方針についてご説明します。

まず、第二次中期経営計画の概要です。当社は2045年時点のありたい姿を「ICHIMASA30ビジョン」に定めており、その実現までの期間を10年ごとの3ステージに区分しています。

第二次中期経営計画は最初の10年「ファーストステージ」の後半5年の計画にあたり、2026年度から始まるセカンドステージ「成長の10年」につながる「成長軌道への5年」と位置づけています。

今回の中期経営計画では、スライド中段に記載の5つの重要戦略の推進により、数値目標である売上高400億円、営業利益26億円の達成を目指しています。

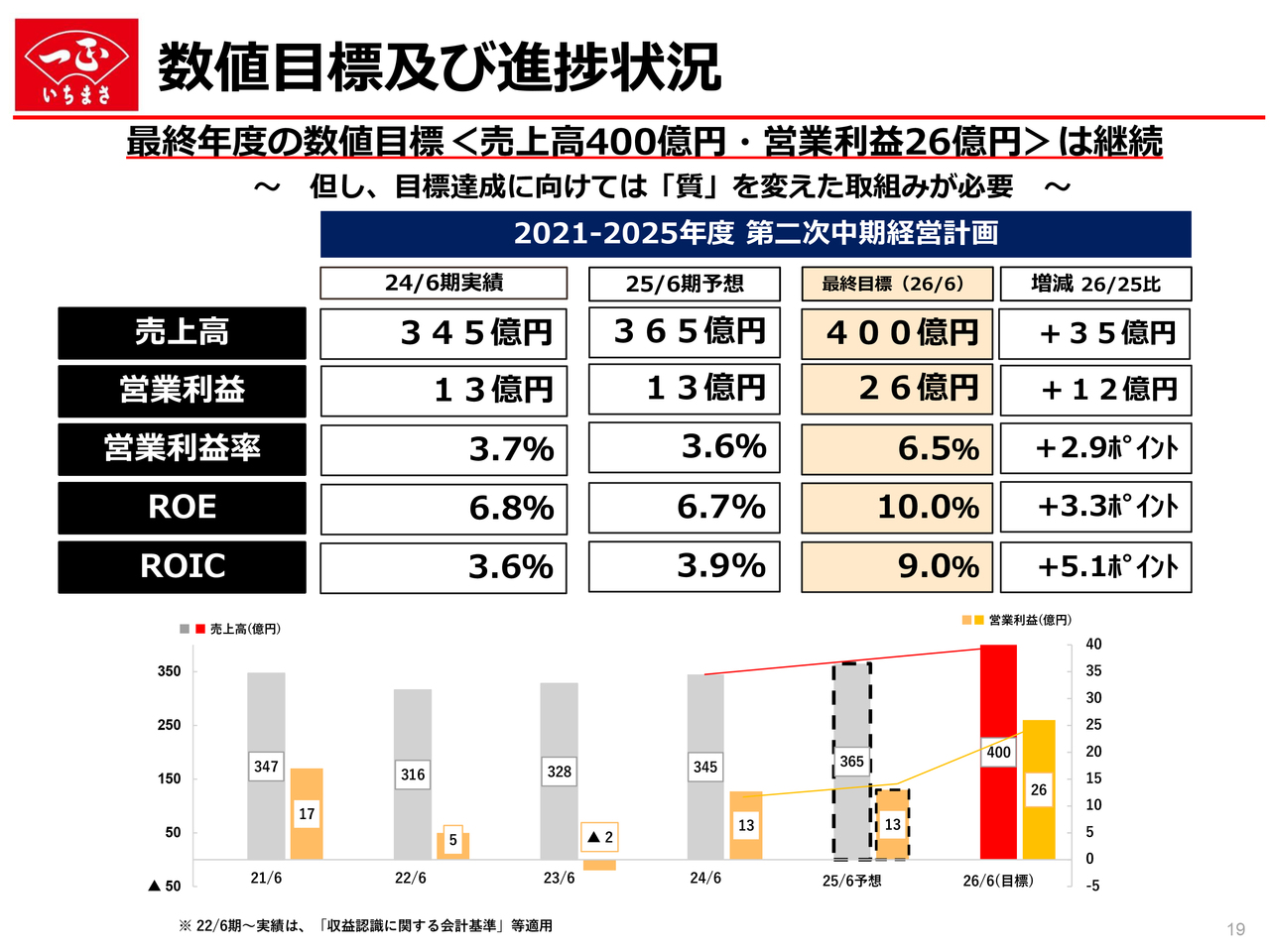

数値目標及び進捗状況

第二次中期経営計画の数値目標は、現時点では継続して進めていきます。すでに2024年6月期の実績が確定し、2025年6月期の業績予想を開示していますので、2026年6月に迎える最終目標との乖離の大きさに対する今後2年間の具体的な取組みの骨子についてご説明します。

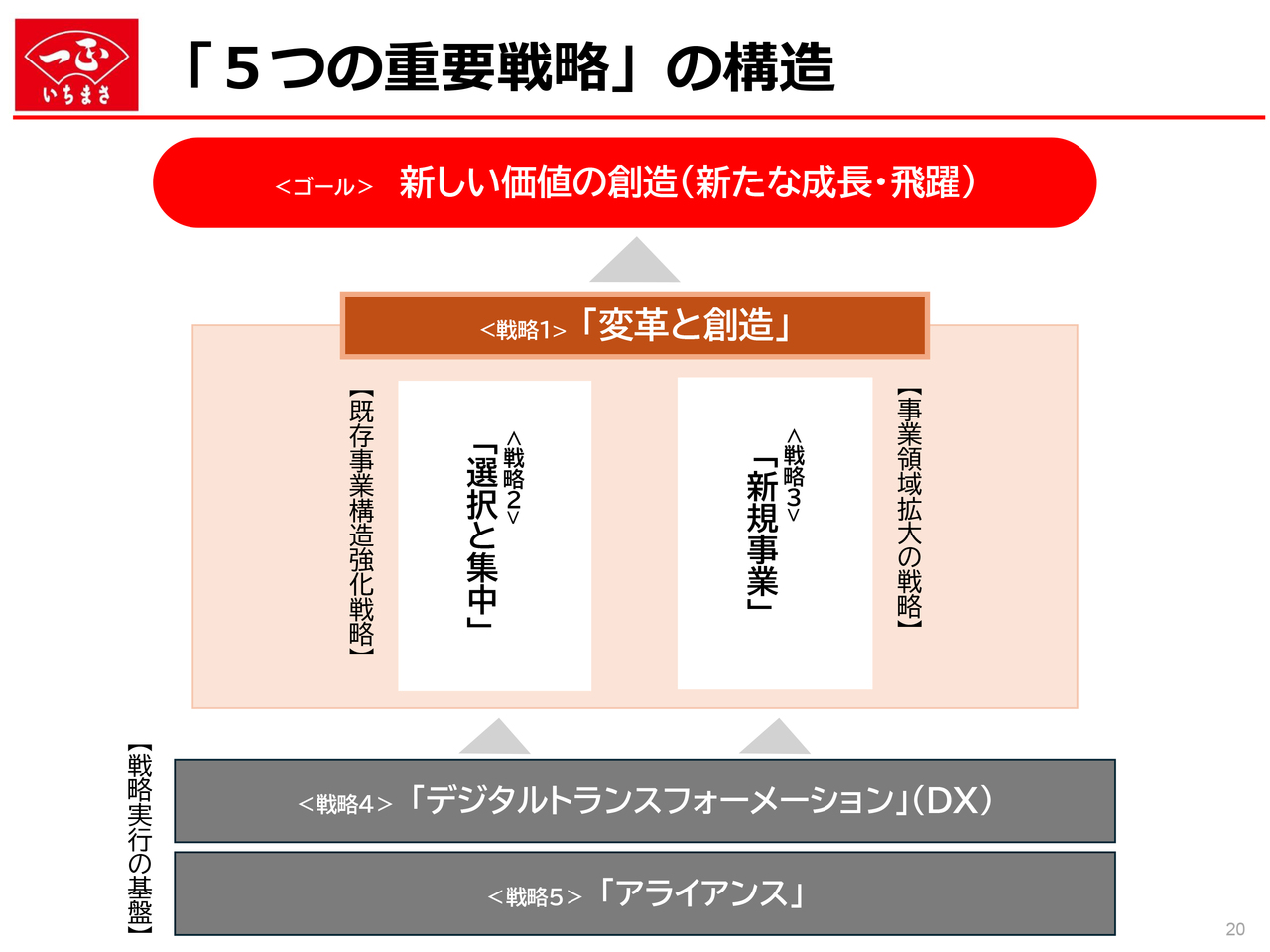

「5つの重要戦略」の構造

第二次中期経営計画には、5つの重要戦略があるとご説明しました。このスライドは、戦略間の関係を表したものです。企業のミッションは、常に新たな成長力を創出しながら、新たな価値を創造することと考えていますが、VUCAの時代には「変革と創造」を意識し、企業を壊すほどの改革が必要だと考えています。

「変革と創造」を推進するにあたっては、既存事業の構造強化と事業領域の拡大という両面から強力に推進していく必要があります。そこで、既存事業に関しては「選択と集中」の徹底、事業領域の拡大に関しては「新規事業」の開発の推進を挙げています。5つの重要戦略のうち、3つは入れ子構造であり、相互に関連しています。

また、これらの戦略を実行するための基盤として「DX」、ステークホルダーを中心とした「アライアンス」の2つの基盤を置く構成になっています。

この構造をご理解いただいた上で、「変革と創造」による新たな価値創造を、「選択と集中」と「新規事業」の2側面での取組み骨子からご説明します。

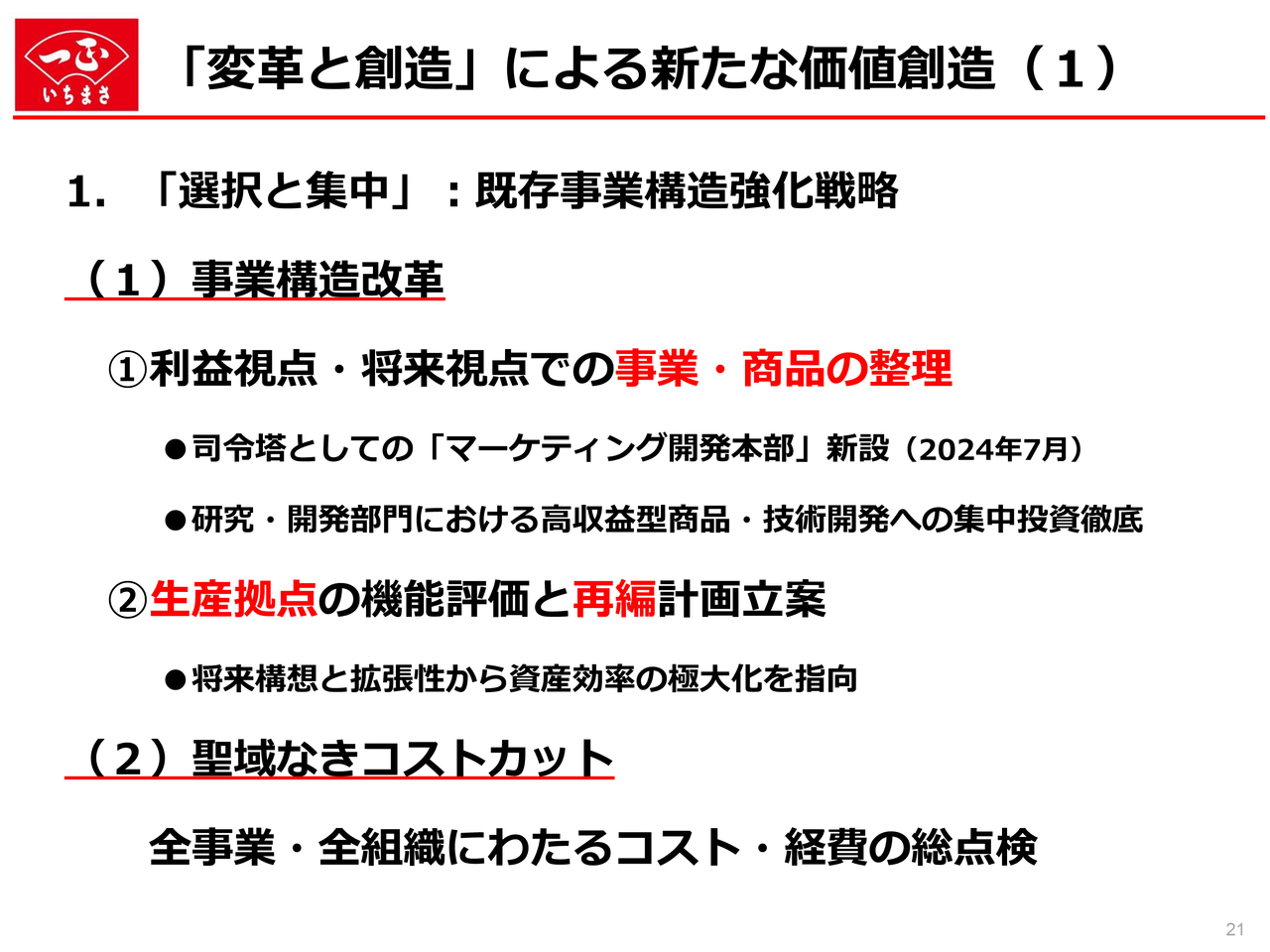

「変革と創造」による新たな価値創造(1)

まず、「選択と集中」についてです。水産練製品・惣菜事業、きのこ事業を主軸とした既存事業については、抜本的な見直しも必要になると考えています。「選択と集中」を検討する観点は大きく2軸です。

1つは、いわゆる事業構造改革です。当社はこれまで可能性にチャレンジしながら事業を拡大してきた経緯があり、さまざまなビジネス領域に進出したり、一時的なニーズに対応した商品なども発売してきました。成功に結び付いたものもありますが、現在では収益性が悪くなってしまったものもあります。

今回の事業構造改革にあたっては、過去にとらわれず、「利益視点・将来視点」から大胆に事業と商品を整理して、強靭な体質への転換を図ります。司令塔には、先ほどご紹介したマーケティング開発本部が経営企画部と共同であたります。

また、当社は全国に8つの生産・栽培拠点を保有していますが、資産効率の極大化観点から、将来構想とミッションを明確にして再編を検討していきます。

もう1つは、聖域なきコストカットです。現在、全社・全部門の経費・コストの見直しを行っています。

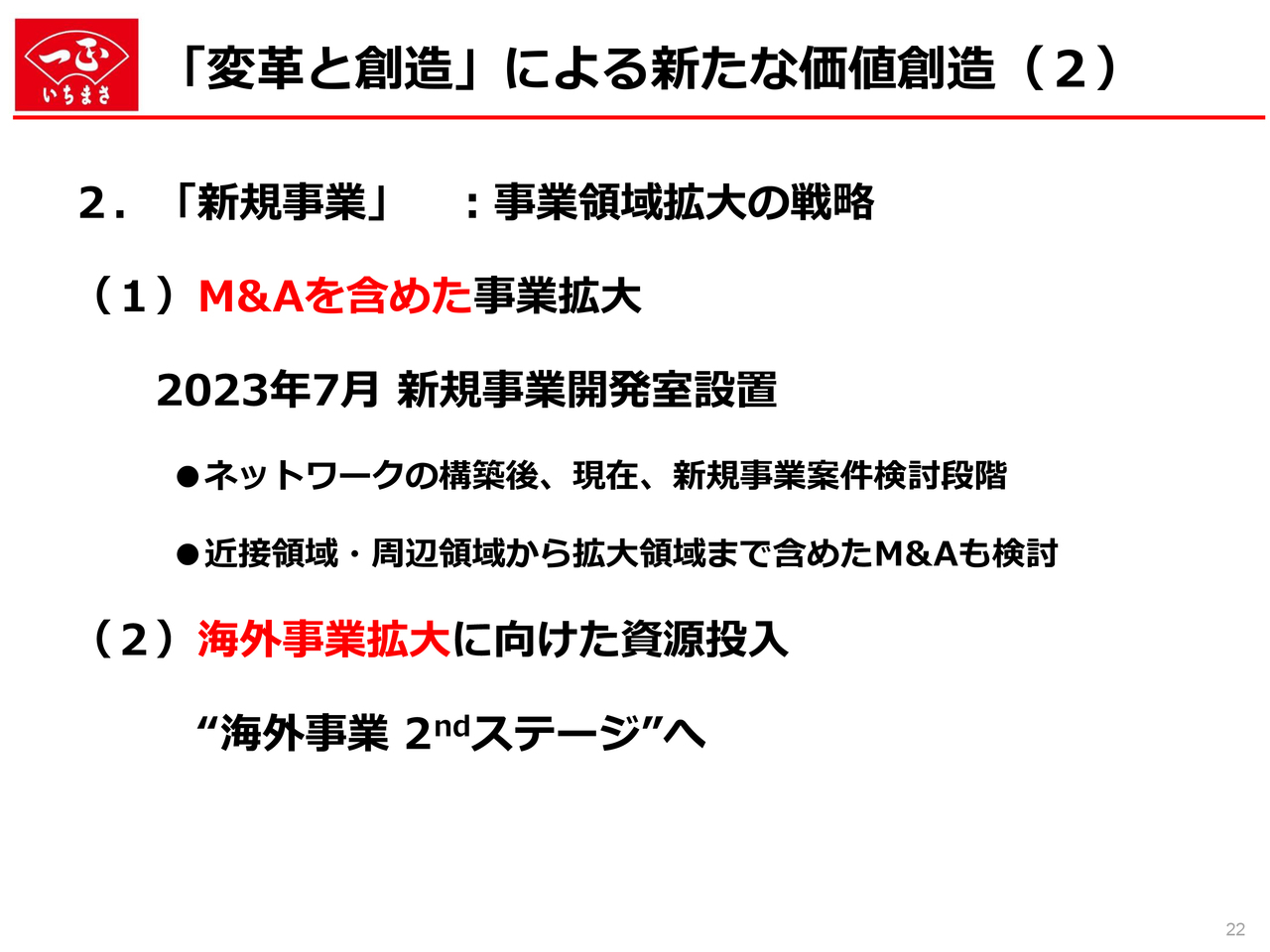

「変革と創造」による新たな価値創造(2)

中期経営計画の目標達成に向けたもう1つの切り口は、事業領域の拡大を目指す「新規事業」です。当社は2023年7月に経営会議直轄組織として、新規事業開発室を設置しました。待ちの事業開発から攻めの事業開発への転換に向け、スピーディな外部ネットワークの構築が進められました。

現在、自社での探索案件、ご協力いただいているパートナー企業からのご提案が新事業検討案件として挙がっています。このご提案の中には、自社で取組み、開発していく案件もありますが、現時点では「時間を買う」観点からM&Aも実施事項として検討を進めています。

自社事業との相乗効果、あるいはポストM&Aにおける当社のマネジメント能力も十分に考慮しながら、迅速に検討を進めていきたいと考えています。

また、海外事業は当社にとって、まだ新規事業として先行投資も考えていかなければならない領域だと考えており、海外事業に向けた資源の投入も引き続き重点領域として検討しています。

ここ2年間は、ターゲットエリアにおける海外展示会への出展を積極的に進め、現地代理店・有力ユーザーとの直接商談も活発化しており、現地のニーズを汲み上げることでビジネスチャンスを拡大してきました。

当初、海外専用カニかまを中心に商談を進めてきましたが、現地との直接商談の中から、「うな次郎」「フィッシュ・ナゲット」「ネクストシーフード(明太子風味)」などを使った現地メニューへの活用、あるいは商品の改良ポイントなどを見出すようになっており、海外ビジネスモデルの主軸が構築されつつあります。

今期中に国内工場・インドネシア合弁企業との連携と、機能分担の再定義を含めた「海外事業2ndステージ」となる戦略再構築を行いたいと思います。

中期経営計画への取組みを含めた、今後の当社の事業の方向性についてのご説明は以上です。

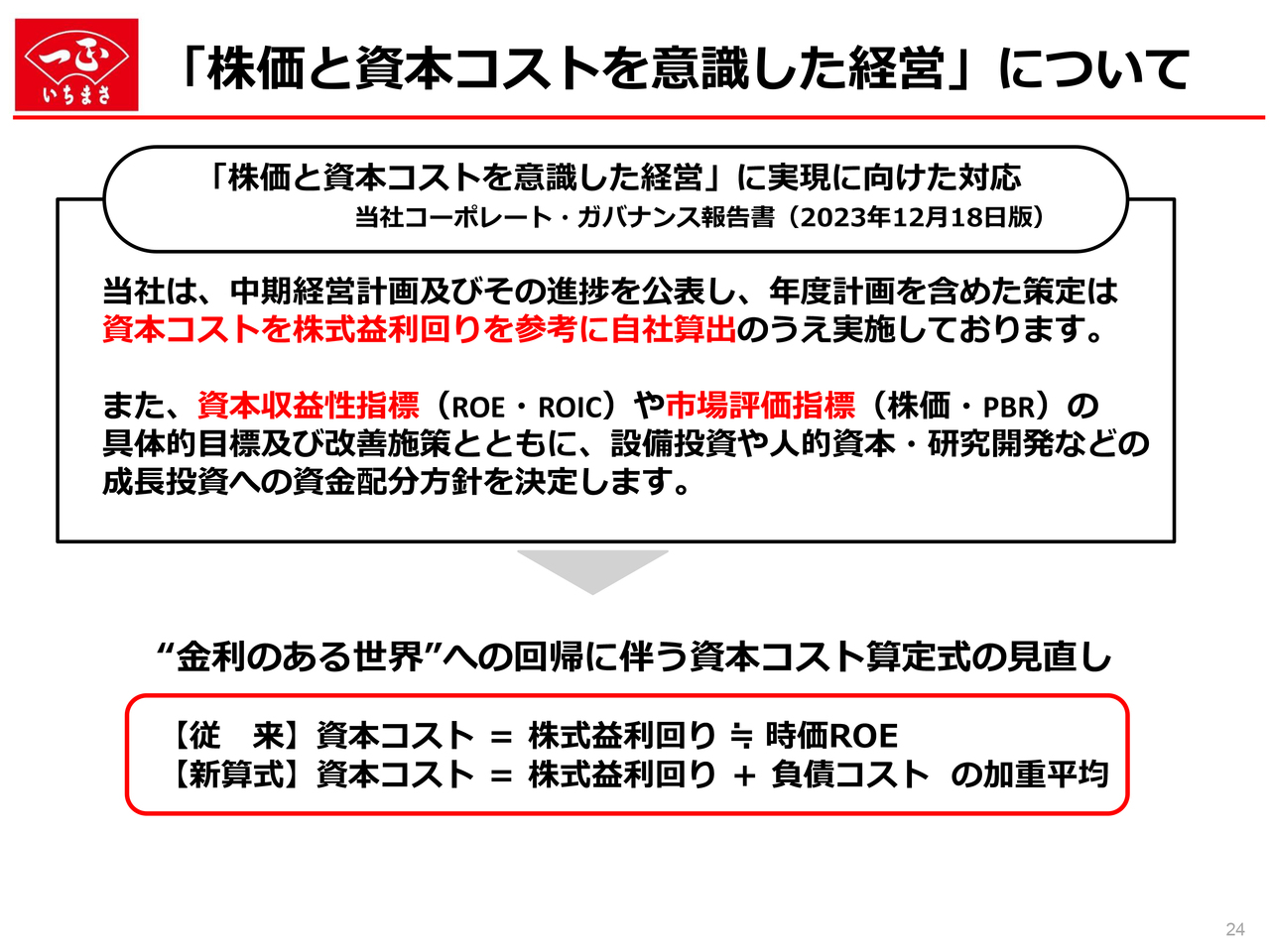

「株価と資本コストを意識した経営」について

当社の「株価と資本コストを意識した経営」への取組みについてご説明します。当社は昨年12月のコーポレート・ガバナンス報告書で、「株価と資本コストを意識した経営」の実現に向けた対応を開示しています。

通常、資本コストの計算にはCAPMを算定しますが、当社株式はTOPIXへの感応度が低いため、ベータ値の採用が適しません。そこで、これまでは株式益利回りを自社算出し、資本コストとして運用してきました。

しかし、日本も「金利のある世界」に回帰したことから、当社の資本コスト算定式に負債コストの要素を織り込んで管理することに改めました。

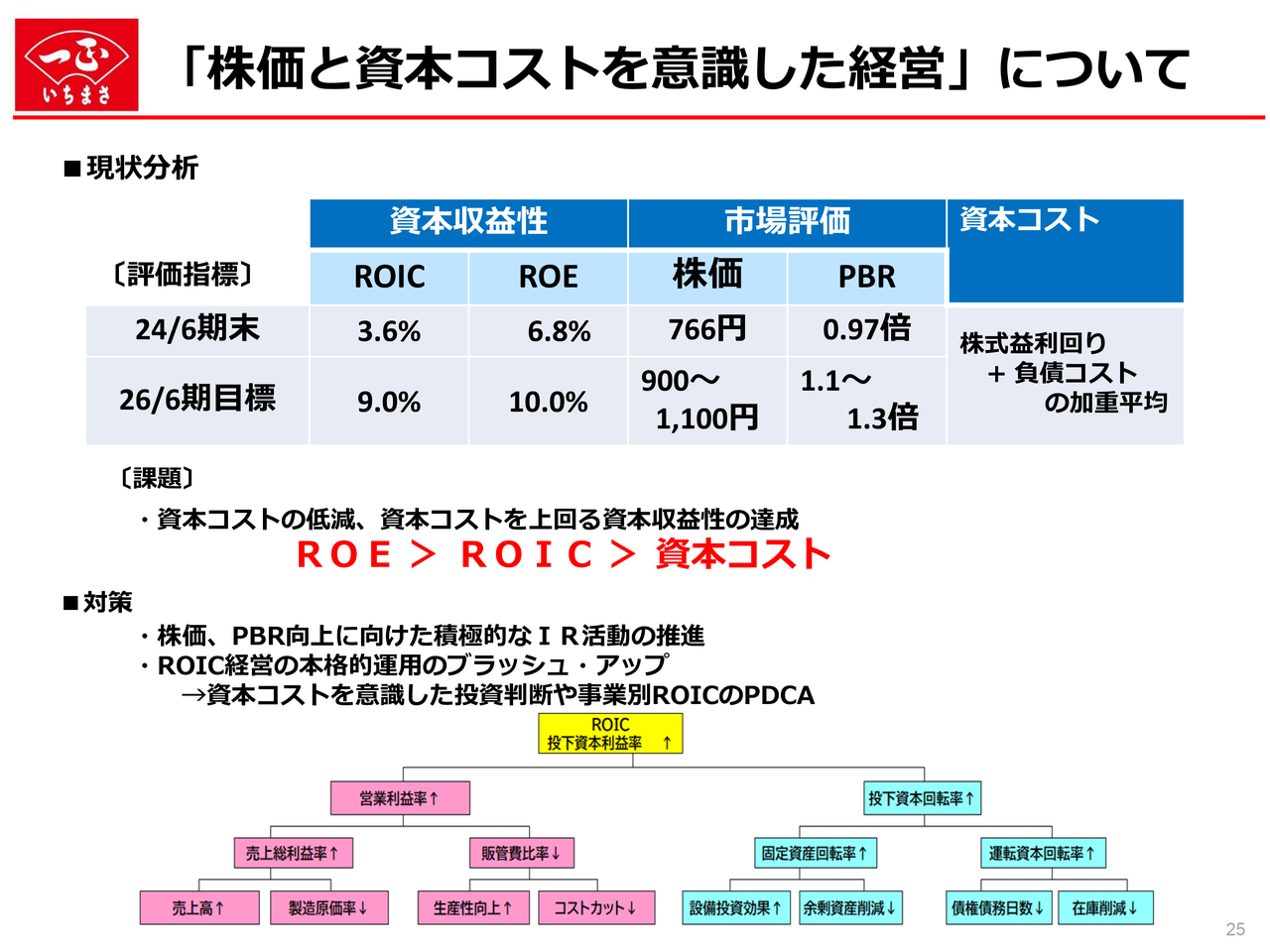

「株価と資本コストを意識した経営」について

「資本コストの継続的低減」と「資本コストを上回る資本収益性の達成」を目指すことに変更はありませんが、2024年6月期時点での各指標の数値と、第二次中期経営計画の目標値との間にはまだ大きな乖離があります。

目標値の実現に向けては、中期経営計画の収益目標の達成に向けて、事業成長と収益の拡大を進めます。

また、前期から本格運用をスタートしたROIC経営は、資本コストを意識した投資判断や、事業別ROICのPDCAをさらに強化していきます。株価やPBRの向上対策としては、積極的なIR活動を継続していきます。

「株価と資本コストを意識した経営」について

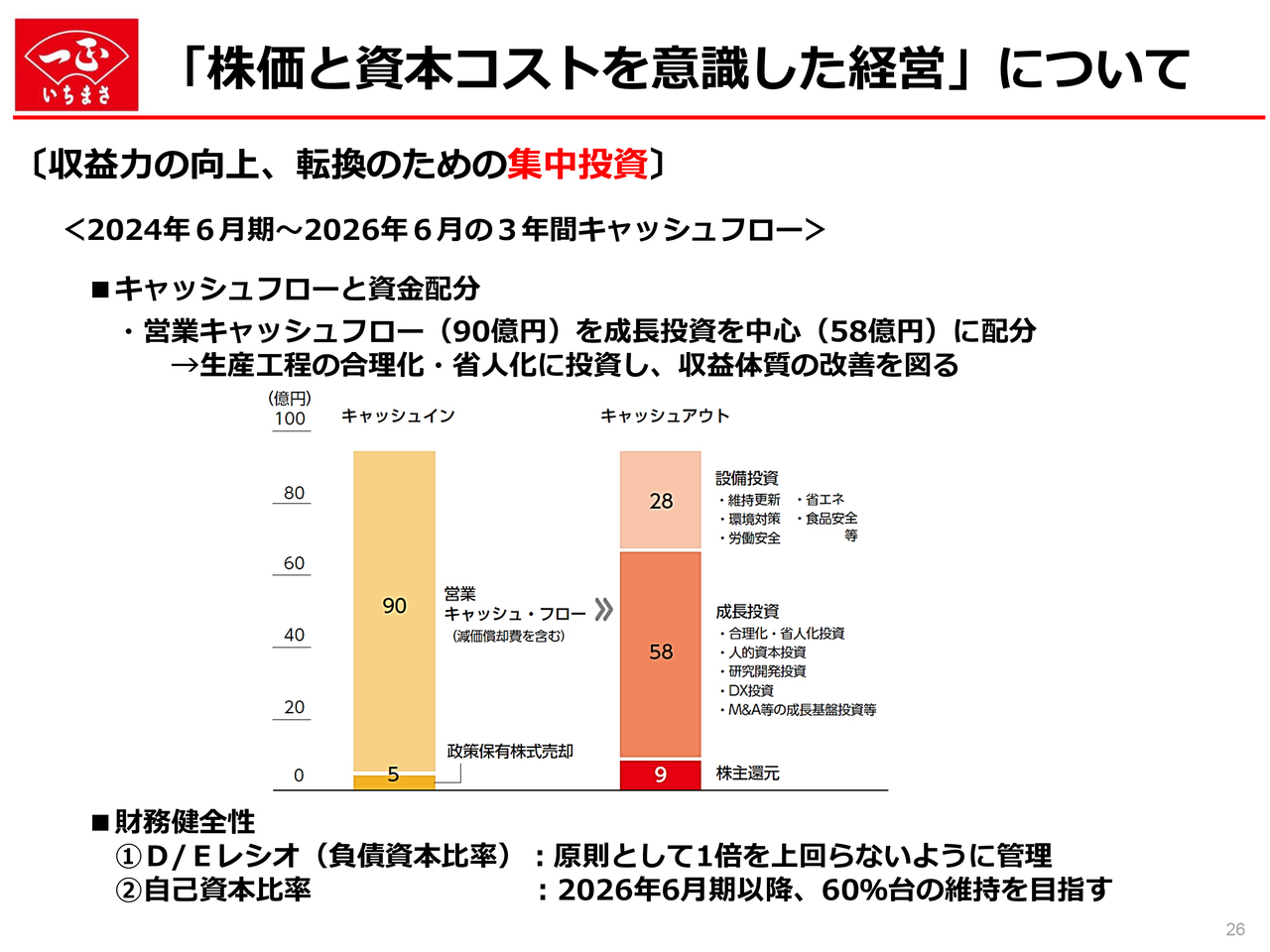

キャッシュ・フローの考え方について、あらためてご説明します。スライドに3年間のキャッシュ・フロー計画を示しています。この計画の大きな考え方は、営業キャッシュ・フローを90億円創出し、成長投資へ58億円を重点投入するというものです。投資の優先順位は、生産工程の合理化・省人化を一番とし、収益体質の向上を図ります。

財務健全性の方針は従来から変更ありません。具体的には、D/Eレシオは原則として1倍を上回らないように管理し、自己資本比率は2026年6月期以降、60パーセント台の維持を目指す方針です。

株主還元

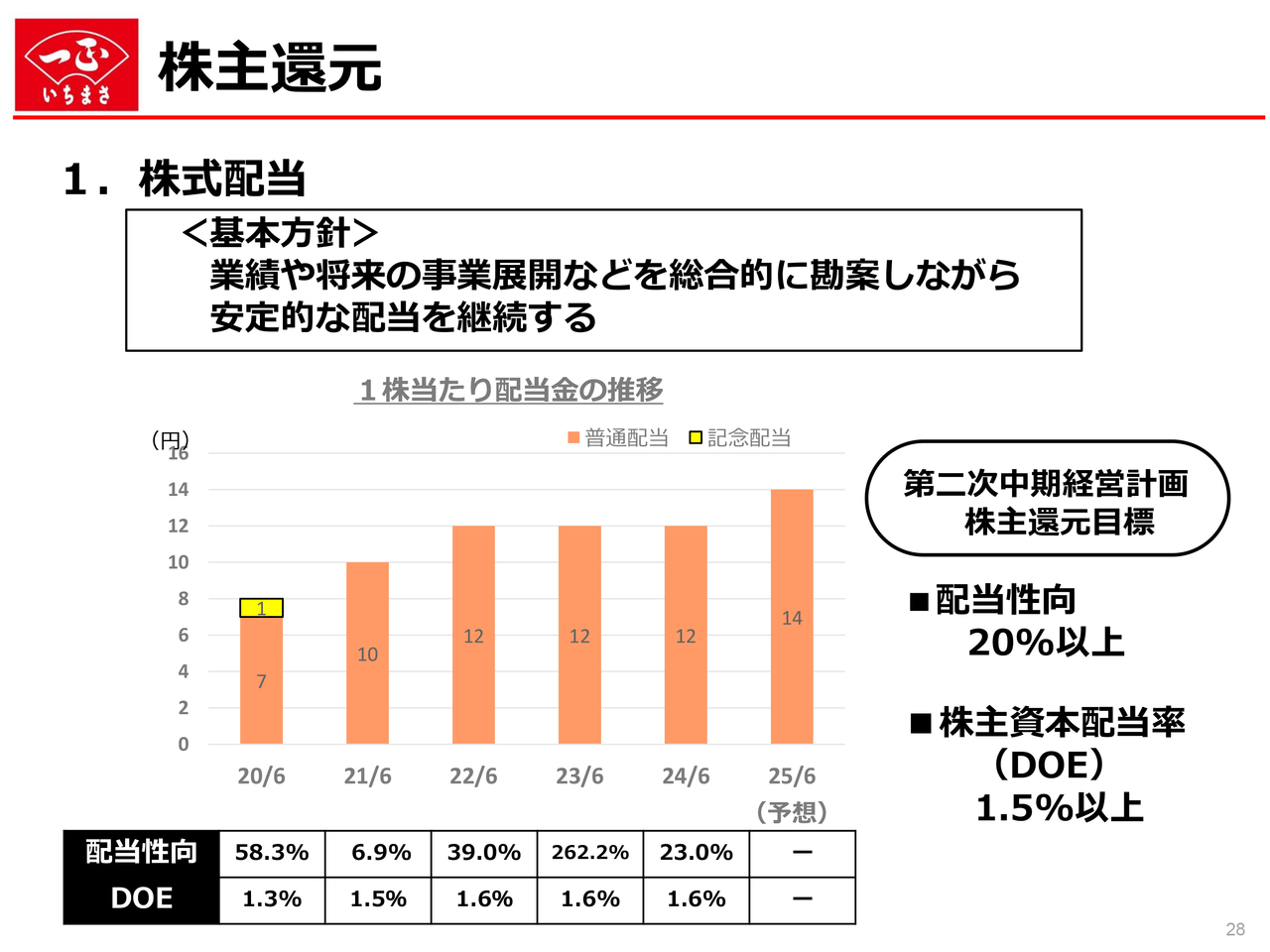

株主還元についてご説明します。まず、配当についてです。当社は「安定的な配当を継続する」ことを基本方針としています。配当性向の数値が変動しているように見えますが、現在の事業構成と株主の期待値から考えると、安定的配当が妥当だと考えています。

中期経営計画の目標値であるDOE1.5パーセント以上は、安定的に達成していることをご確認ください。

配当額は、2022年6月期から前期2024年6月期の3年間は1株当たり12円としていましたが、2025年6月期については14円を予定しています。

株主還元

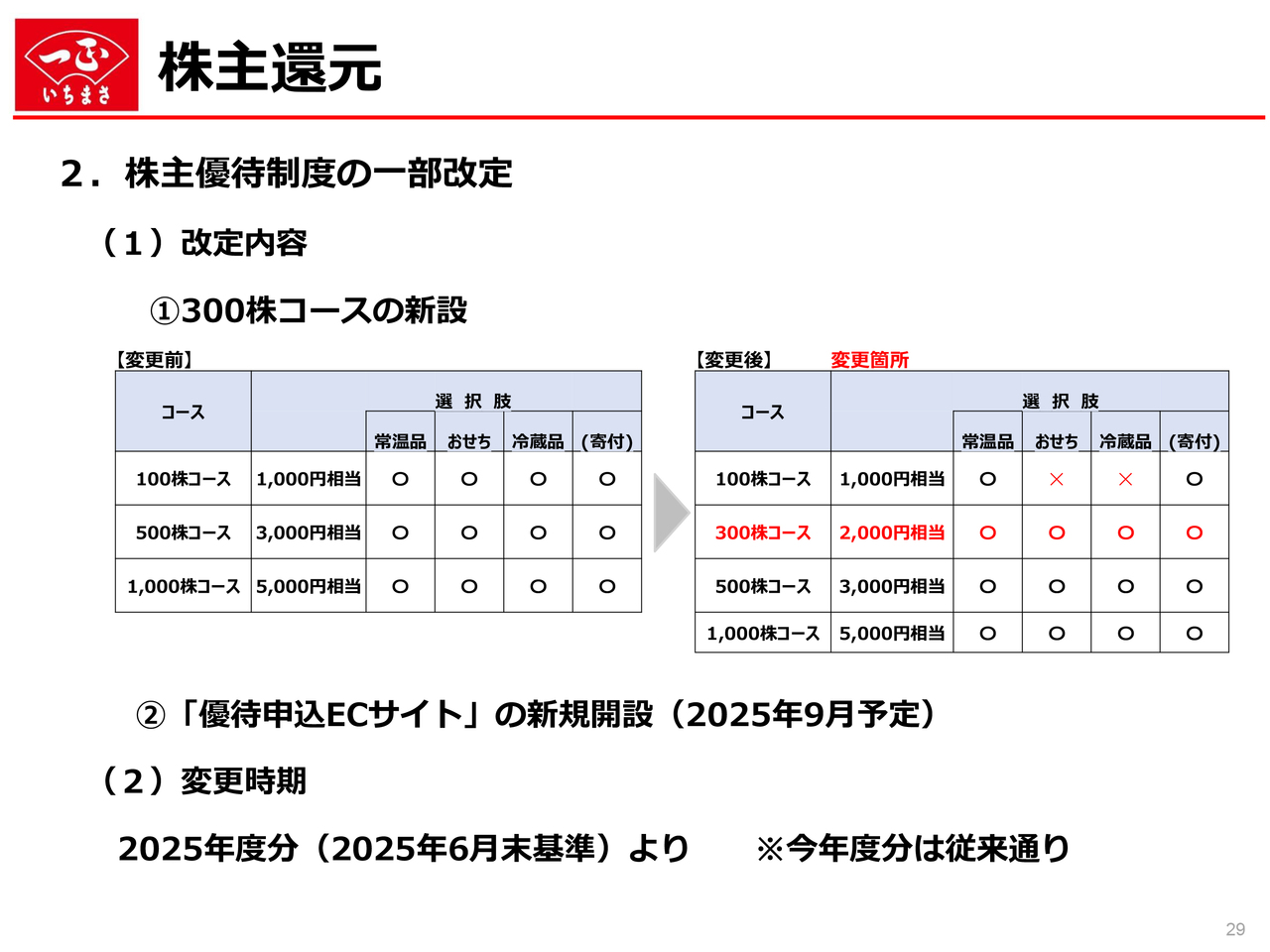

最後に、株主優待制度の一部変更についてご説明します。物流業界の働き方改革をはじめとして、食品業界を取り巻く環境は大きく変化しており、株主優待制度のコストにも影響をおよぼしています。施策経費が増加していることも事実ですが、半期に一度行っている株主アンケートでは、株主優待制度の継続に強い要望をいただいています。

今回の改定は、経費の適正化を図りながら、制度を継続していく検討を重ねたものとなっています。ご理解のほどよろしくお願いします。

以上、2024年6月期の業績概要並びに今後の業績予想についてご説明しました。私からのご説明は以上となります。ご清聴ありがとうございました。

質疑応答:今後の値上げ予定とコスト上昇吸収施策について

司会者:「労務費や物流費などのコストが上昇し

新着ログ

「食料品」のログ