【QAあり】三桜工業、通期で大幅な増収増益を達成 営業利益はYoY+509.7%、25年は設備投資や事業ポートフォリオ変革に注力

2024年3月期決算説明

佐々木宗俊氏(以下、佐々木):取締役CFOの佐々木です。本日はお忙しい中ご視聴いただき、誠にありがとうございます。

2024年3月期は、中国における日系自動車メーカーの生産台数減、日本国内における自動車の認証不正問題や能登半島地震に伴う部品調達問題による減産が、一部業績にネガティブな影響を及ぼしました。しかしながら、半導体不足に伴う取引先の生産調整とサプライチェーンの混乱による減産の解消、円安、取引先への価格転嫁を背景として、大幅な増収増益となりました。

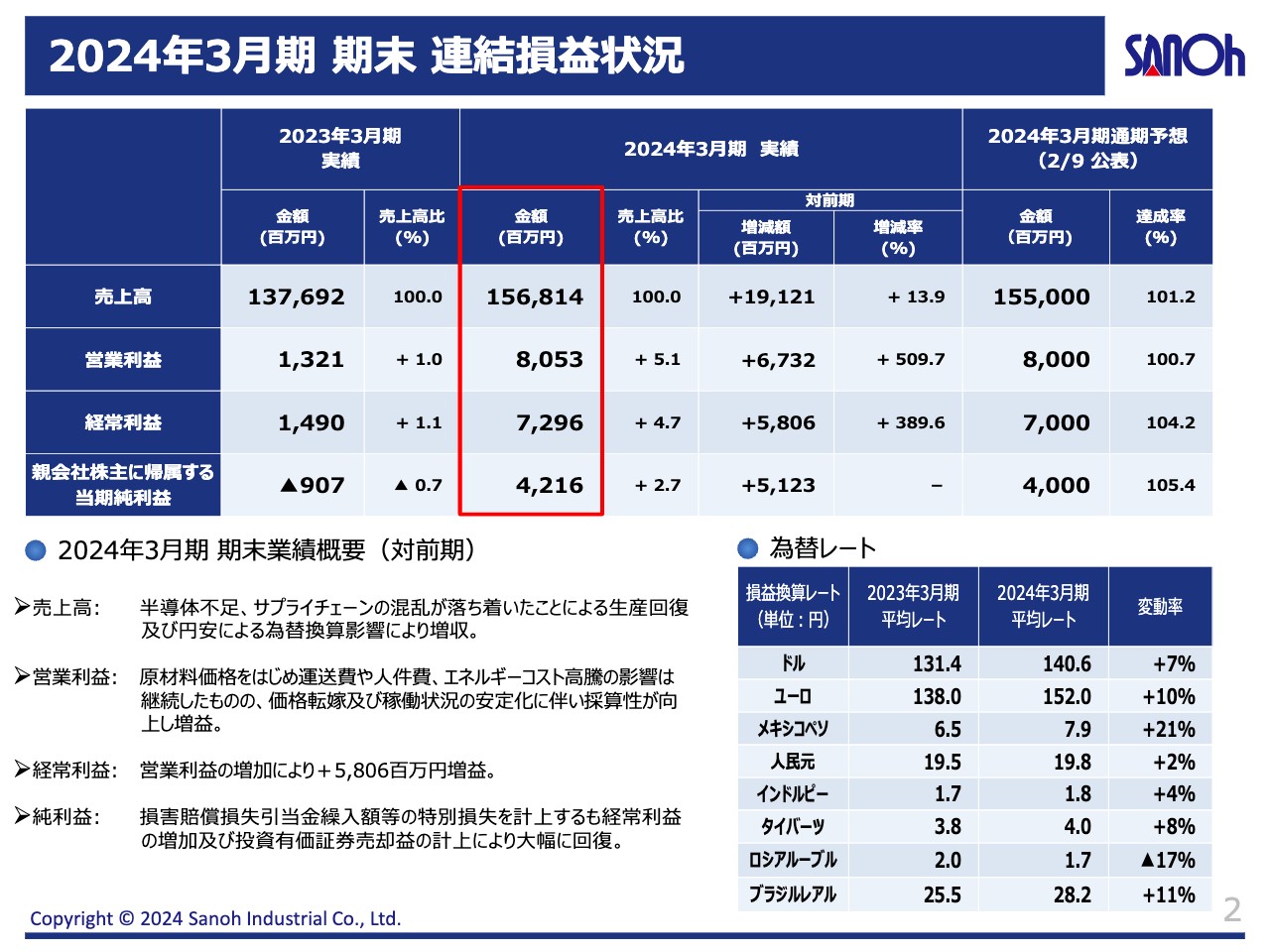

2024年3月期 期末 連結損益状況

連結損益計算書です。スライドは前年同期との比較で、赤枠で囲った部分が2024年3月期の結果となります。売上高は前期比191億2,100万円、13.9パーセント増の1,568億1,400万円となりました。半導体不足やサプライチェーンの混乱が落ち着いたことによる生産回復と、円安による為替換算影響で増収となっています。

営業利益は80億5,300万円となりました。材料価格をはじめ、運送費や人件費、エネルギーコスト高騰の影響は継続したものの、価格転嫁および稼働状況の安定化に伴い採算性が向上し、大幅な増益となりました。経常利益は72億9,600万円となり、営業利益と同様に増加しています。

親会社株主に帰属する当期純利益は42億1,600万円となりました。第1四半期に損害賠償損失引当金繰入額を特別損失に計上しましたが、経常利益の増加および投資有価証券の売却益の計上により大幅に回復しています。

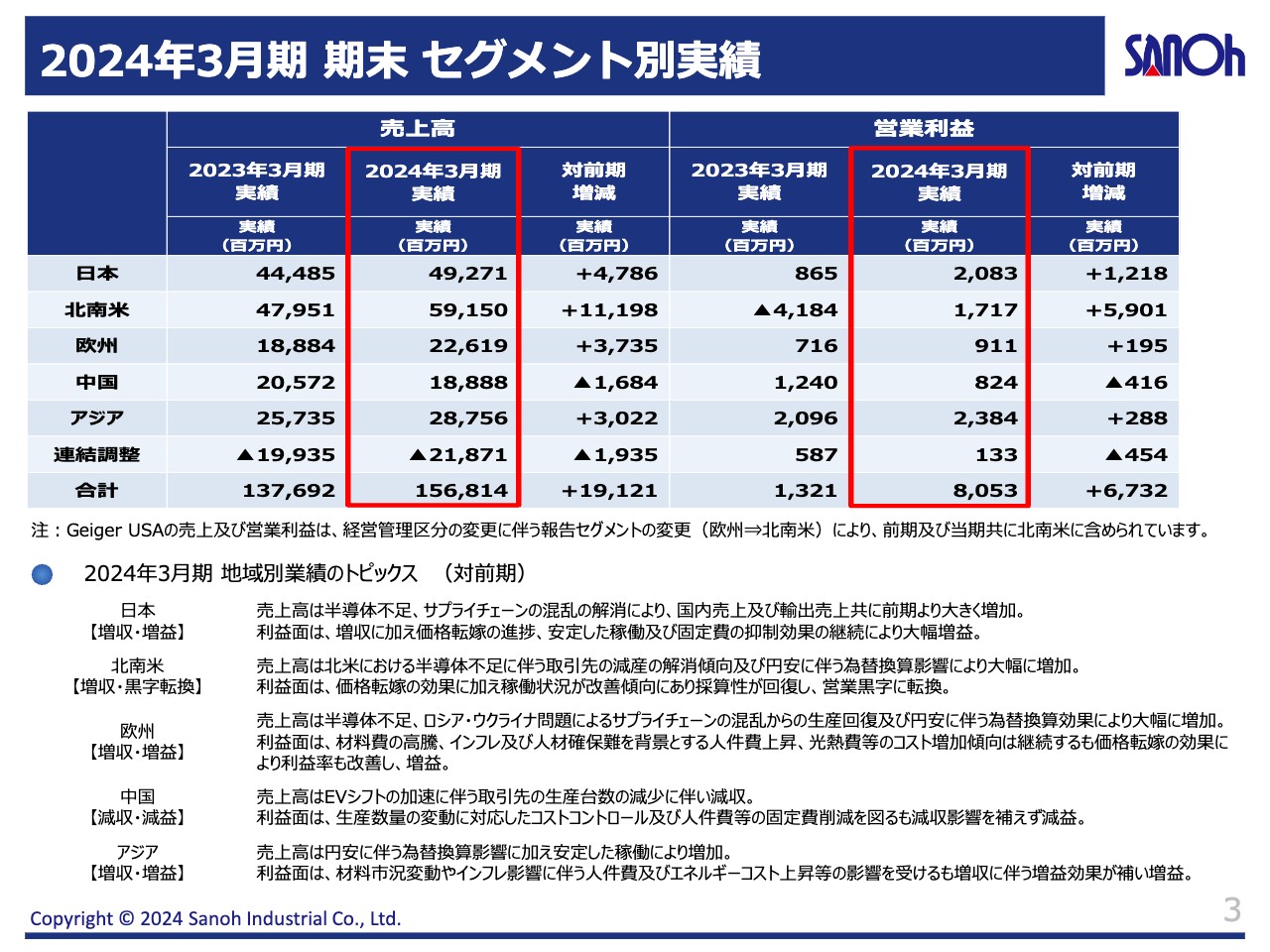

2024年3月期 期末 セグメント別実績

セグメント別の実績です。日本は、売上高492億7,100万円、営業利益20億8,300万円となりました。売上高は、半導体不足やサプライチェーンの混乱が解消したことにより、前期より大幅に増加しています。利益面は、価格転嫁の進捗や安定した稼働、および固定費の抑制効果の継続により、大幅な増益となりました。

北南米は、売上高591億5,000万円、営業利益17億1,700万円となりました。売上高は、北米で続いていた半導体不足に伴う取引先の減産が解消傾向にあり、円安に伴う為替換算効果も相まって大幅に増加しています。利益面は、価格転嫁の効果に加えて稼働状況が改善したことで利益率が改善し、昨年の営業赤字から黒字へと転換しました。

欧州は、売上高226億1,900万円、営業利益9億1,100万円となりました。売上高は、半導体不足、ロシア・ウクライナ問題によるサプライチェーンの混乱からの回復と、円安による為替換算影響により大幅に増加しています。利益面は、材料費や人件費の高騰、光熱費等のコスト増加傾向が継続する一方、価格転嫁の効果により利益率が改善し、増益となりました。

中国は、売上高188億8,800万円、営業利益8億2,400万円となりました。売上高は、EVシフトの加速に伴う日系自動車メーカーの販売不振により減少しています。利益面は、生産数量の変動に対応すべく、コストコントロールおよび人件費等の固定費削減を図ったものの、減収影響が大きく響いたことに伴い減益となりました。

アジアは、売上高287億5,600万円、営業利益23億8,400万円となりました。売上高は、円安による為替影響に加え、安定した稼働により増加しました。利益面は、材料費の高騰やインフレに伴う人件費の上昇、エネルギーコストの高騰の影響を受けましたが、増収に伴い増益となりました。

2024年3月期 期末 営業外及び特別損益等

営業利益以下の各段階利益です。特筆すべき点は、投資有価証券売却益、2億円を特別利益として計上したほか、固定資産の除却損として2億5,200万円、損害賠償損失引当金繰入額として3億5,100万円を、特別損失として計上したことです。

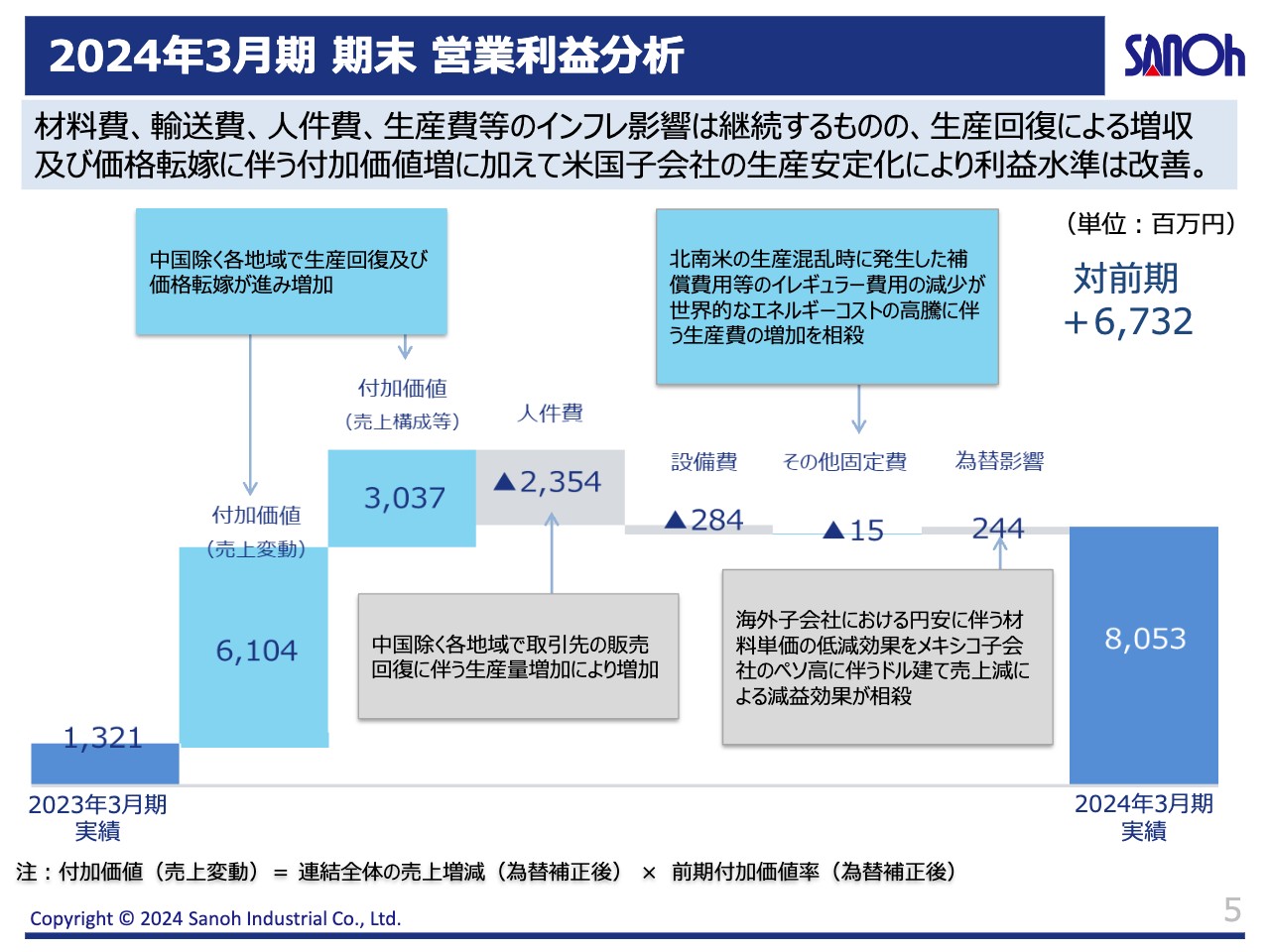

2024年3月期 期末 営業利益分析

スライドは、営業利益の前年同期比の滝グラフです。滝グラフ左側の付加価値(売上変動と売上構成等)については、中国を除いた各地域で生産回復による増収、および取引先への価格転嫁の成果により91億円ほど増加しました。

一方、人件費・設備費は、生産増により増加傾向にあるものの、世界的なエネルギーコストの高騰による生産費の増大を、北南米の生産混乱からの脱却によるイレギュラー費用の減少が相殺しています。その結果、営業利益は2023年3月期の13億2,100万円から、2024年3月期は80億5,300万円と、前年同期比で67億3,200万円増加しました。

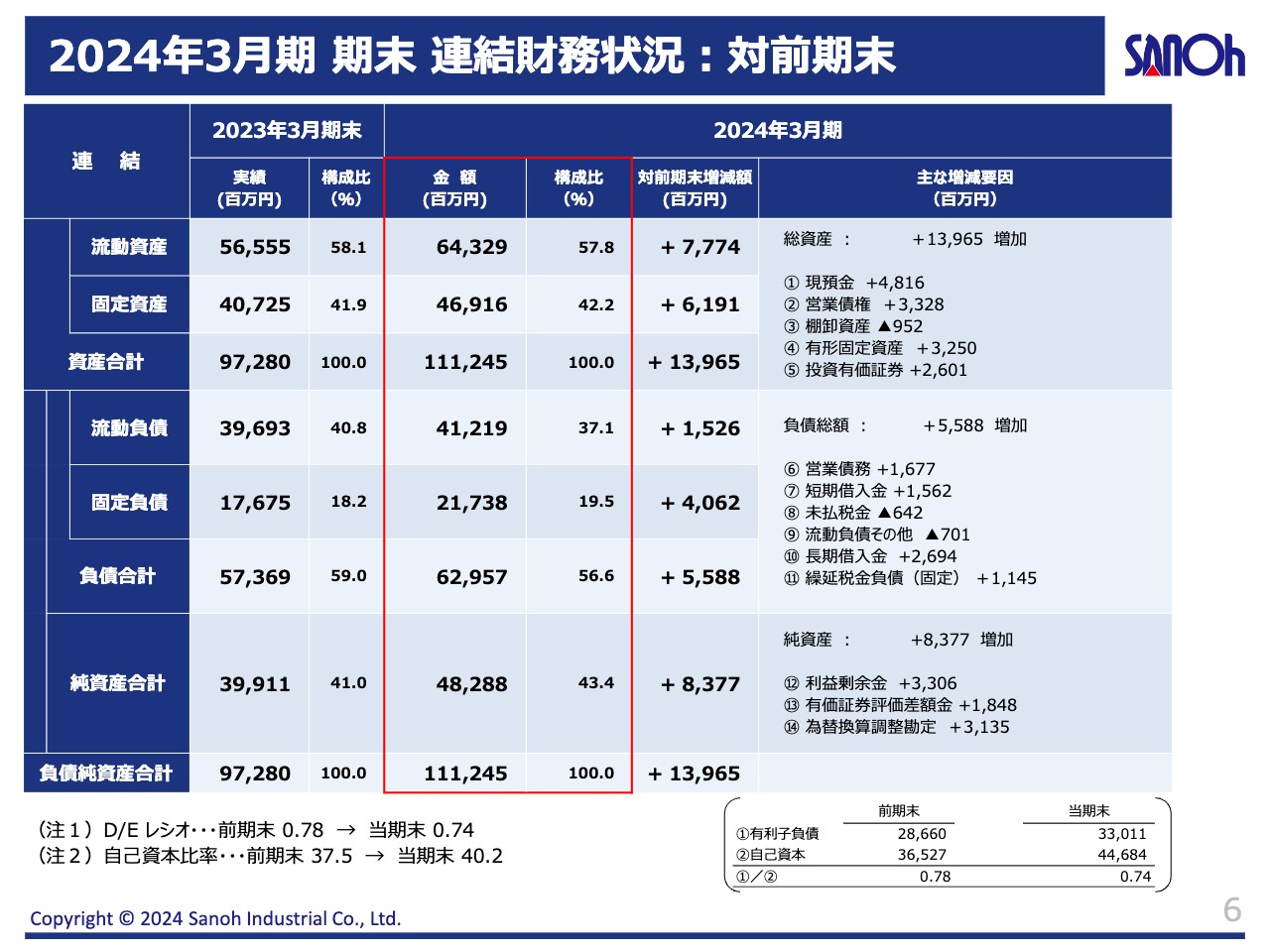

2024年3月期 期末 連結財務状況:対前期末

連結貸借対照表です。昨今の円安影響による為替換算の影響を受け、全体的に大きく膨らんでいます。国内株式市場の好調により、投資有価証券が増加しました。

また、近年抑制していた設備投資や新規事業のための資金を機動的に動かすべく、年度資金として、期末に借入にて調達した結果、一時的に期末借入金額と現預金が増加しています。

財務の健全性を測るD/Eレシオは0.74、自己資本比率は40.2パーセントと安定傾向にあります。

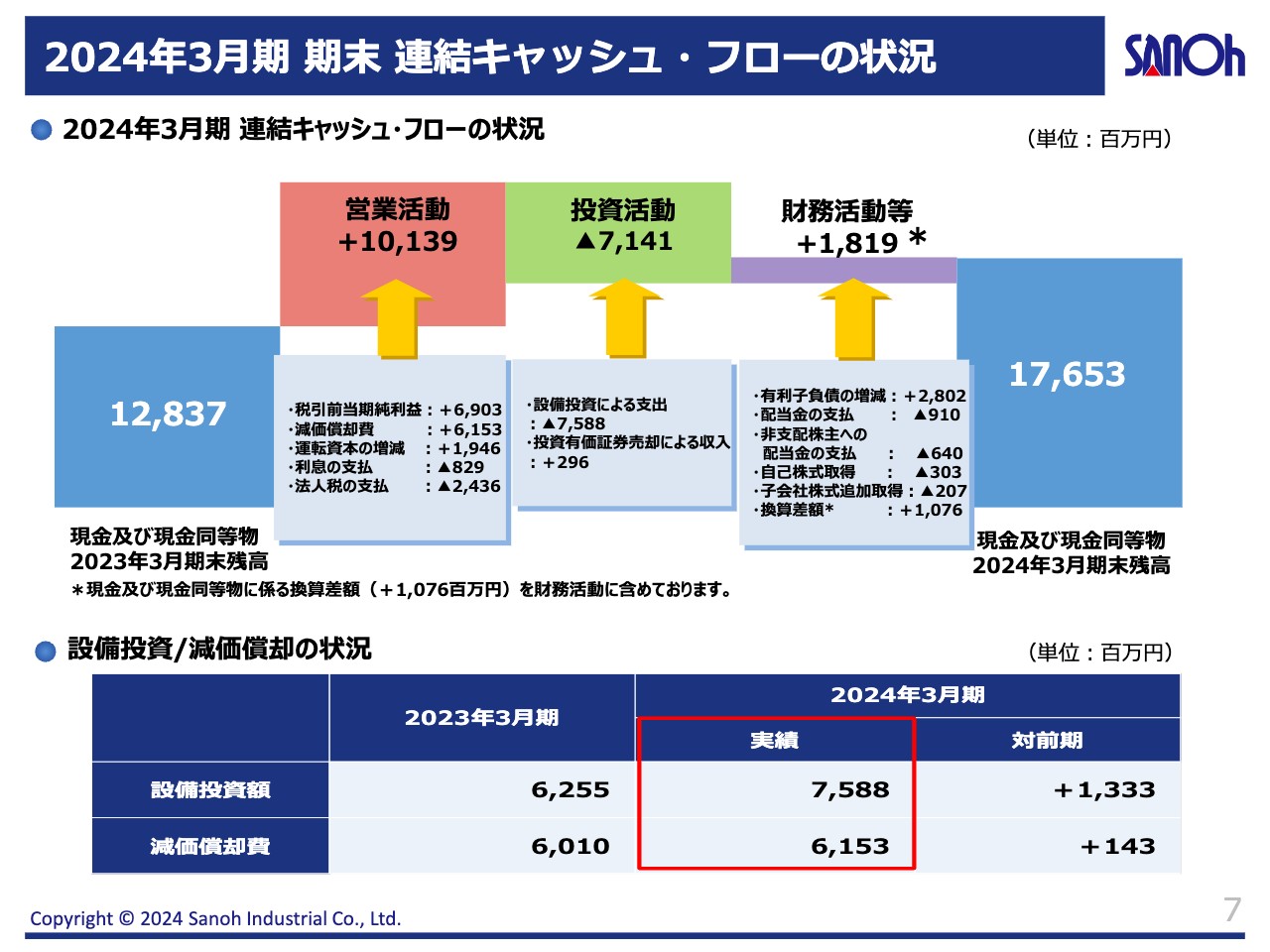

2024年3月期 期末 連結キャッシュ・フローの状況

連結キャッシュ・フローの状況です。営業キャッシュ・フローは101億3,900万円、投資キャッシュ・フローはマイナス71億4,100万円、財務キャッシュ・フローは18億1,900万円となりました。

営業キャッシュ・フローは、パフォーマンス向上に伴い約101億円と、増加しました。投資キャッシュ・フローは、業績悪化により投資の蛇口を閉めていましたが、設備投資を徐々に実施し始めていますので、今後も増加していくと考えられます。

2025年3月期 通期業績予想

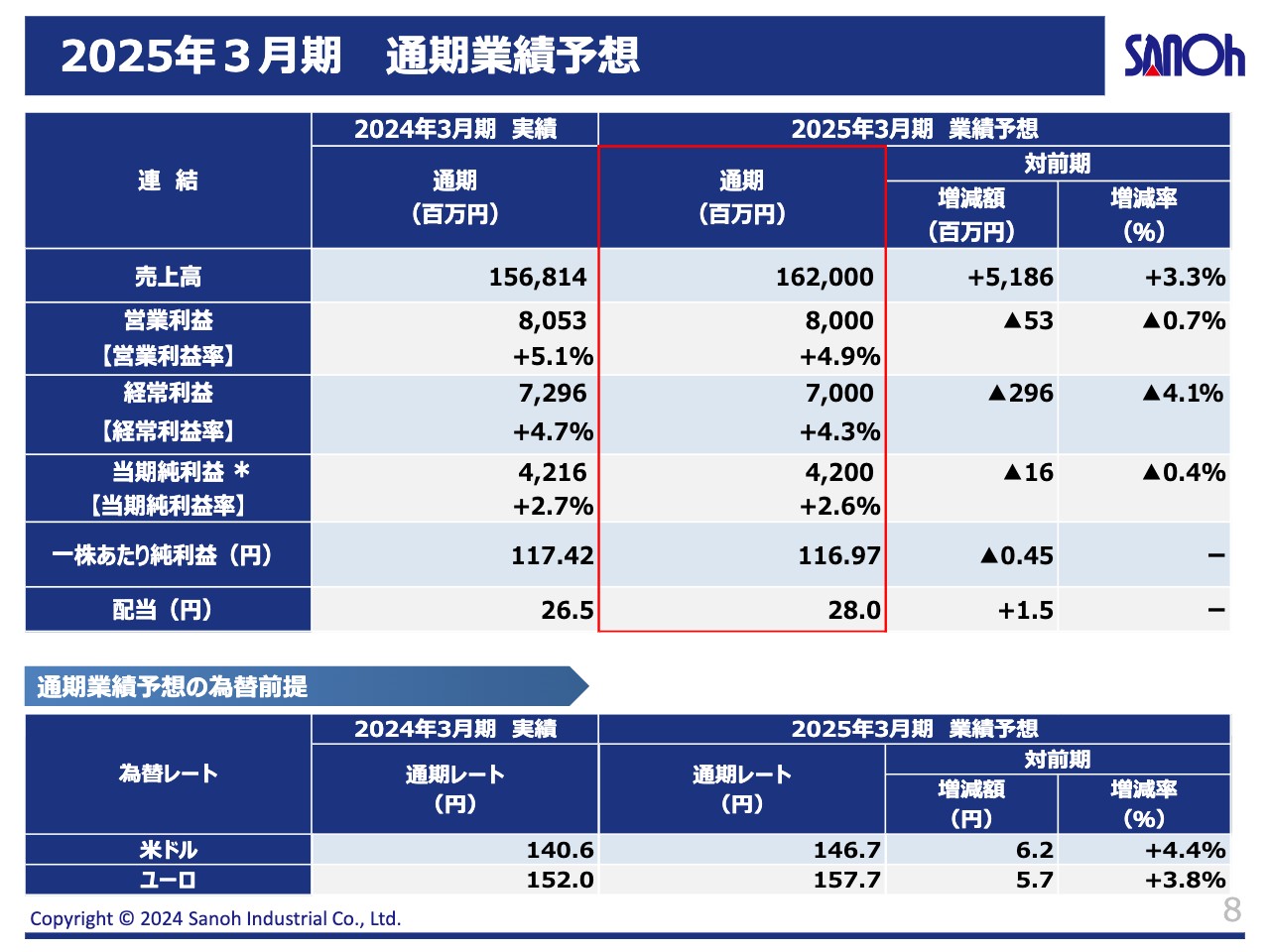

2025年3月期の通期業績予想です。売上高は1,620億円、営業利益は80億円、経常利益は70億円、当期純利益は42億円を予想しています。また、来期の配当は中間14円、期末14円の年間28円を計画しています。

2025年3月期は、前期比でほぼ横ばいの予想ですが、生産性向上のための設備投資や、事業ポートフォリオの変革に向けた積極的な将来投資を織り込んだ数字となっています。当社はこれを、中期的な成長に向けた「意志ある踊り場」と位置づけています。

自動車の電動化の波も確実に押し寄せてきています。後ほどご説明する新たな中期経営方針に基づき、既存事業は残存者戦略により超過利益を獲得し、将来の収益源泉である非車載事業にも積極的に資本を投下していきます。

2024年3月期の決算説明は以上です。

インベストメント・ハイライト

竹田玄哉氏(以下、竹田):取締役社長の竹田です。当社は2021年度に、2030年度に向けた「中期経営方針」を策定しましたが、今般その内容を見直し、「新・中期経営方針」を策定しました。本日はその詳細についてご説明します。

スライドは、新たな中期経営方針の「インベストメント・ハイライト」です。当社の現業にかかわる自動車の世界生産台数は、2030年に年間約1億台を展望するなど、引き続き成長が見込まれる市場です。インド・中南米・アジアがその成長をけん引していきます。

そのような中、当社は寡占で新規参入者も少ない自動車配管市場で、重要保安部品を参入障壁に世界有数シェアを誇っています。足元では、ハイブリッド車やプラグインハイブリッド車など、内燃機関(ICE)を搭載する車が見直されていますが、当社は独自の戦略である「サンオー・ラストマン・スタンディング戦略」でグローバルNo.1シェアを目指します。

自動車産業では、一度受注した製品に関して、車体やエンジンのモデルライフの期間中、継続してトップラインの売上が見込めるメリットがあります。継続して500兆円以上の規模が見込まれるグローバル自動車市場において、しっかりと優位性を維持し、現行の自動車部品事業をキャッシュカウ化していくことが、2030年を見据えた中期経営方針の主軸となります。

ただし、近年は各国において自動車の動力源のニーズが多様化しています。ガソリンエンジン車やハイブリッド車など、従来の内燃機関搭載車に加え、モーター駆動のバッテリーEVやバイオ燃料車、合成燃料などの石油代替燃料を用いた車も開発されています。

世界各国の政策や消費者の嗜好が異なる以上、自動車の動力源の多様化も今後10年は継続するだろうと、当社は予測しています。今後起こり得るあらゆる事態に備えるため、当社においては、従来のブレーキや燃料の配管はもちろん、バッテリーEVやプラグインハイブリッド向けのサーマル・ソリューション製品にも積極的に投資し、シェアを拡大していく計画です。

自動車市場においてますますシェアを高め、現業のキャッシュカウ化を進めていくのと並行し、自動車以外の市場におけるサーマル・ソリューション事業やその他新規事業を拡大していくことも、中期経営方針の重要な軸の1つです。

具体的には、データセンター用の水冷配管や、インド等グローバルサウス市場における冷蔵庫などの家電用水冷配管、設備の外販事業等、当社が自動車配管事業で培った技術を新たな市場へ転用するかたちで、新事業を創出していきます。

先行き不透明な事業環境下ではありますが、さまざまなバックグラウンドを持ち、幅広い年齢、性別、国籍で構成されるダイバーシティに富んだ経営陣が、今後も三桜工業の持続的成長を実現していきます。

内外環境分析(3C分析)と戦略の大要

内外環境分析(3C分析)と戦略の大要についてご説明します。

三桜工業は、自動車の生産台数の伸びが特に見込まれるインドや中南米・アジアを中心に、バッテリーEV化後も引き続き需要が見込まれるブレーキ向けチューブ生産能力を増強し、自動化やシステム化などの投資を進めます。そして、QCD競争力を強化しながら、アメリカのBig3等との取引を拡大するとともに、新事業創出を加速化させていきます。

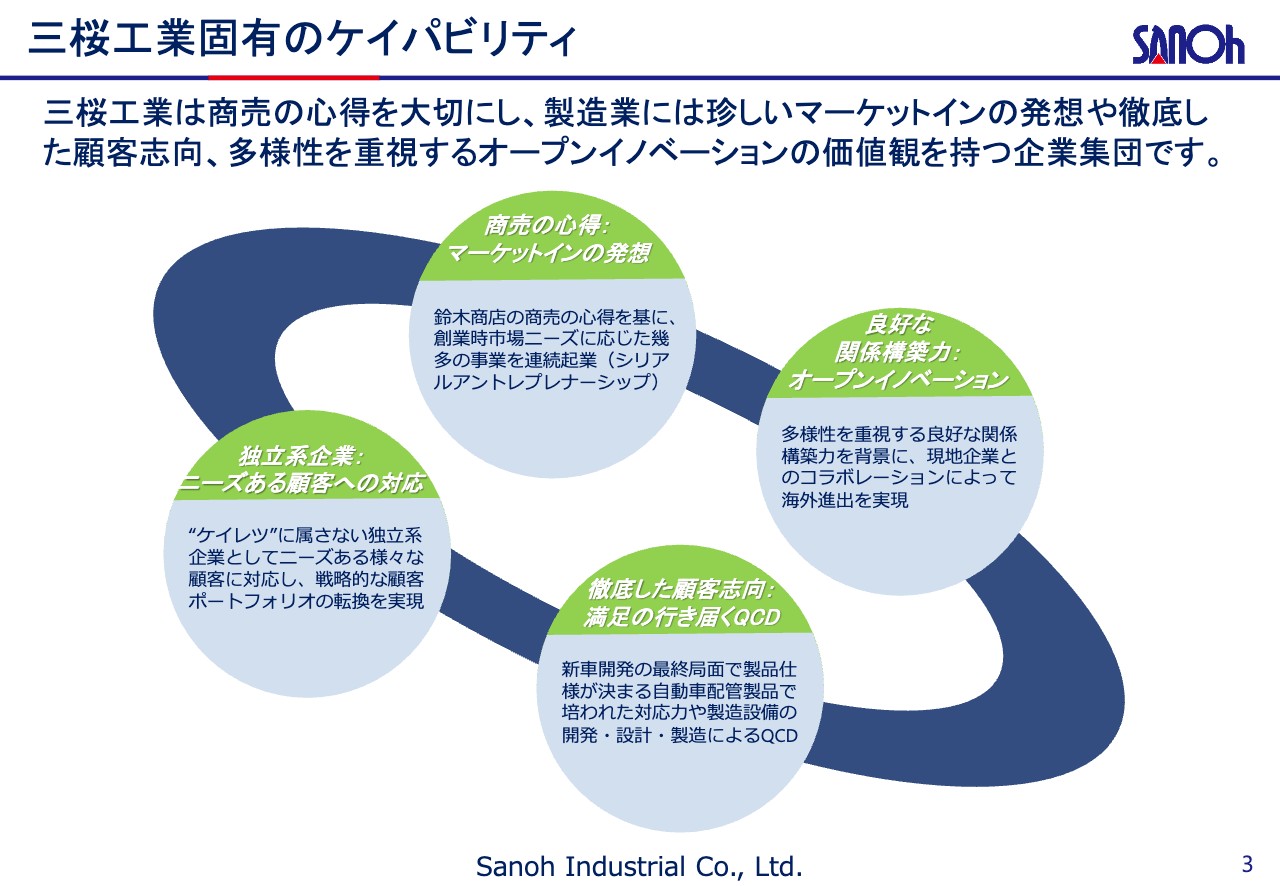

三桜工業固有のケイパビリティ

今ご説明した戦略を実現させる上で重要なのが、三桜工業固有のケイパビリティです。

三桜工業は商売の心得を大切にし、製造業には珍しいマーケットインの発想や徹底した顧客志向、多様性を重視するオープンイノベーションの価値観を持つユニークな企業集団です。

特に当社で重要視しているのは、徹底した顧客志向です。競合企業が独自の判断で車両電動化に大きくシフトする中で、当社はお客さまの困りごとに耳を傾け、多様なニーズに応えるべく、柔軟な製品ポートフォリオや、世界にまたがる生産拠点を維持し続けています。

工場の統廃合など合理化を進める一方で、多くの企業が撤退したイギリスやブラジル市場にも留まり、お客さまのおひざ元で製品やサービスを提供し続けています。顧客視点で考える、地道な活動を続けてきたことにより、現在大きな残存者利益を獲得できる下地が整ってきました。

その甲斐もあり、世界的なパンデミックが始まってからの4年間で、成長投資のためのキャッシュもしっかり蓄えることができました。新製品、新規事業の投資の手も緩めておらず、今年度からは一段ギアを上げていく方針です。

先行き不透明な事業環境下、今まさに創業時のシリアルアントレプレナーシップに立ち返り、新たな顧客・新たな事業を創出していきます。

目次

今般、改訂した中期経営方針の目次構成は、スライドのとおりです。

現行中期経営方針の振り返り

新・中期経営方針で達成したいこと、および2030年度までのロードマップとキャッシュ・アロケーション方針についてご説明する前に、2021年にリリースした現行の中期経営方針について、振り返っておきたいと思います。

現業の大半を占める自動車部品事業は、価格転嫁や自動車メーカーの生産回復に加え、為替の円安効果などもあり、2023年度は過去最高益を達成することができました。

売上に関しても、当初2030年度の目標であった1,200億円を前倒しで達成しています。2030年に向けても多くのビジネスをブッキングしており、売上の伸びは順調な見通しです。

サーマル・ソリューション事業に関して、現時点では成長投資の仕込みの段階です。データセンターの建設が各国で進み、また従来の空冷から、より電力効率の高いサーバーの水冷への技術転換が図られている中で、当社の水冷システム製品に関心が集まっています。データセンター向け水冷システムは、重要な成長の事業として優先的に経営資源を振り分ける計画となっています。

次世代のコア事業となり得るもう1つの候補である、生産ソリューション事業は、加工や搬送設備の新規受注実績はまだわずかですが、中国やその他新興市場でも一定の需要が確認できており、引き続き投資を進めていく計画となっています。

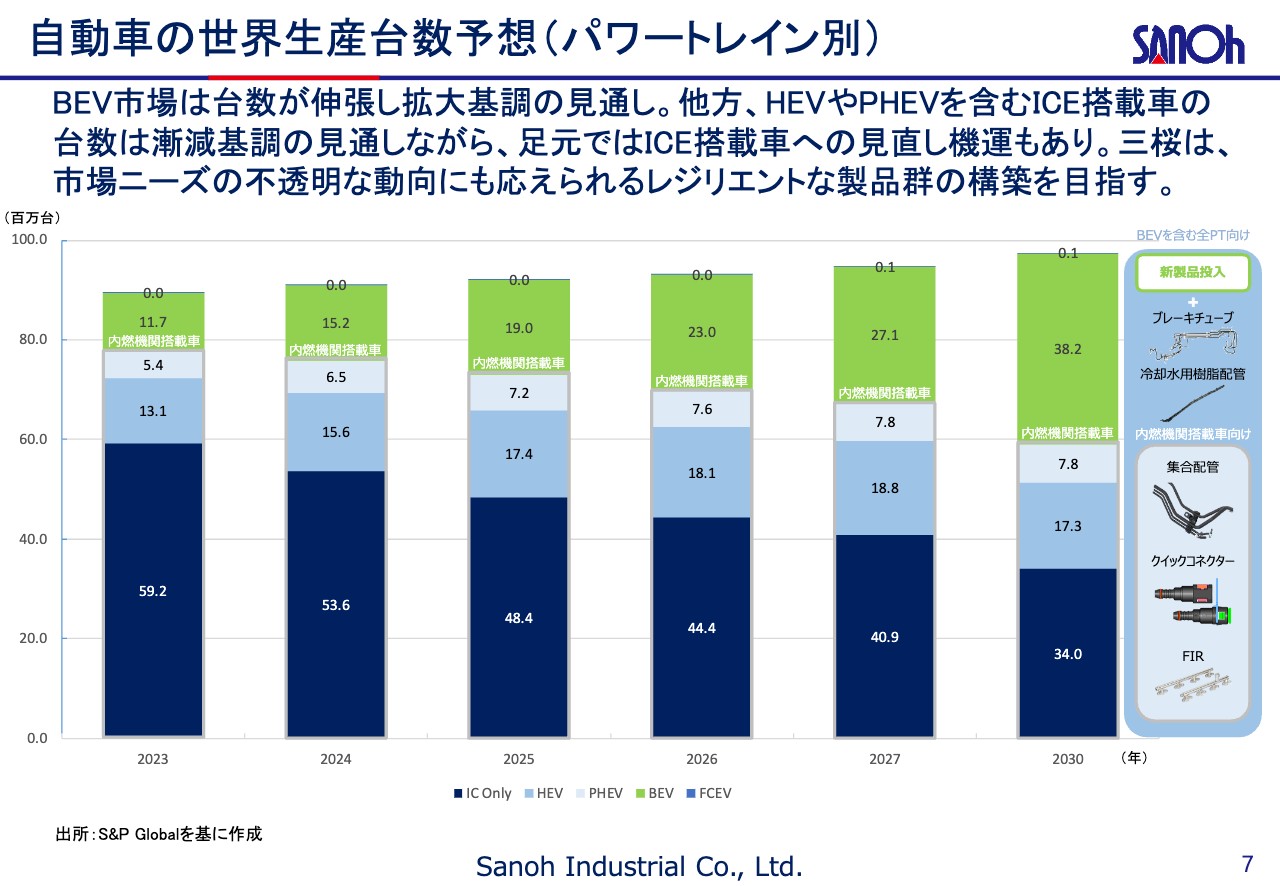

自動車の世界生産台数予想(パワートレイン別)

スライドのグラフは、世界の自動車生産台数とパワートレインの構成を予測したものです。

まずグラフの緑の部分、バッテリーEVの比率について、各国の政策やグローバルサプライチェーンの制約による影響が大きく、この先数年間の予測販売台数にも10パーセント以上の不確実性が盛り込まれています。当社では、2030年の新車販売におけるバッテリーEV比率は30パーセント前後と予測しています。

重要なのは、さまざまな市場予測データを見ても、これから10年間はバッテリーEV、プラグインハイブリッド車、ハイブリッド車などがバランスよく販売され、特定のパワートレインの車が市場を占有することはないということです。

このような多様なモビリティニーズの時代を見通して、当社ではバラエティに富んだ製品のラインナップを取り揃えています。

当社のブレーキ配管は、EV・内燃機関を問わず、すべての車に搭載されます。バッテリーEVに向けても、冷却配管製品を取り揃えており、またハイブリッド車を含む内燃機関自動車の市場シェアが拡大した場合にも備えて、従来の燃料関連製品の開発・生産体制は維持しています。

新・中経で達成したいこと:レジリエントなマルチポートフォリオの構築

今般改訂した中期経営方針では、不確実な事業環境下にあっても利益を生み続け、サステナブルに成長し続けられる、レジリエントなマルチポートフォリオの構築を実現させたいと考えています。

自動車部品事業においては、為替など不確実な要素もあり、2030年の売上目標をやや保守的に置いていますが、現実的に達成し得る最低限のラインであり、安定したキャッシュカウとしてしっかり維持していきます。

一方で、いかなる経営環境下でも安定して利益を出し続けられるように、自動車部品事業偏重からの脱却を図り、新しい成長市場における新事業を創出していきます。

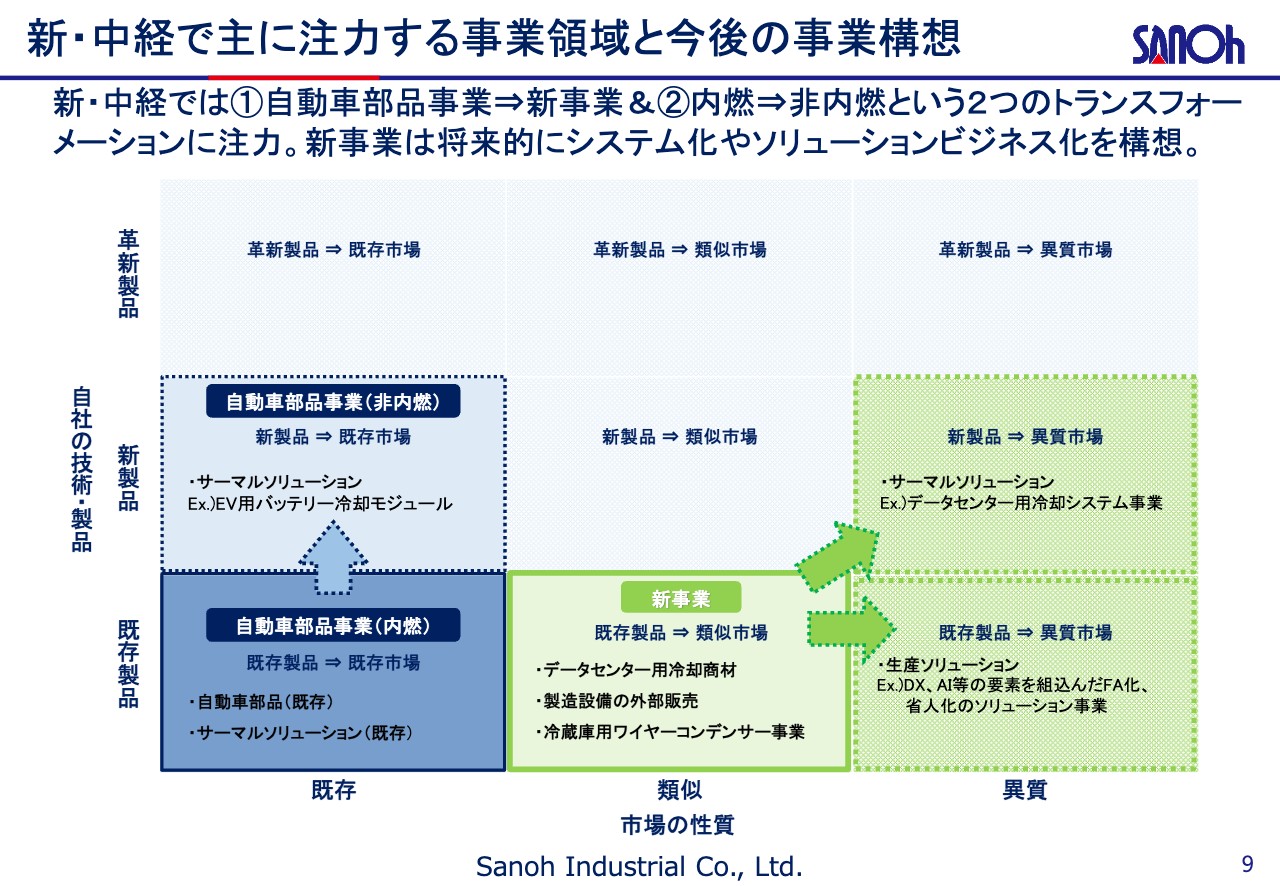

新・中経で主に注力する事業領域と今後の事業構想

事業ポートフォリオの多様化については、当社の固有技術や市場における実績を応用して、段階的に発展させていきます。

当社の優位性としては、内燃機関自動車でも多くの採用実績のあるサーマルマネジメント技術、高い品質保証能力、世界約20ヶ国に広がる海外での生産能力、生産設備の社内製作能力などが挙げられます。

自動車市場においては、これらの実績を活かし、EVやハイブリッド自動車のバッテリー、パワーコントロールユニット、インバーターなどの冷却に貢献するサーマル・ソリューション製品のシェアを拡大していきます。

新事業では、データセンター用冷却システムや冷蔵庫用のワイヤーコンデンサー事業、生産ラインの提案と設備販売をパッケージ化した、生産ソリューション事業などを成長領域と捉え、注力していきます。

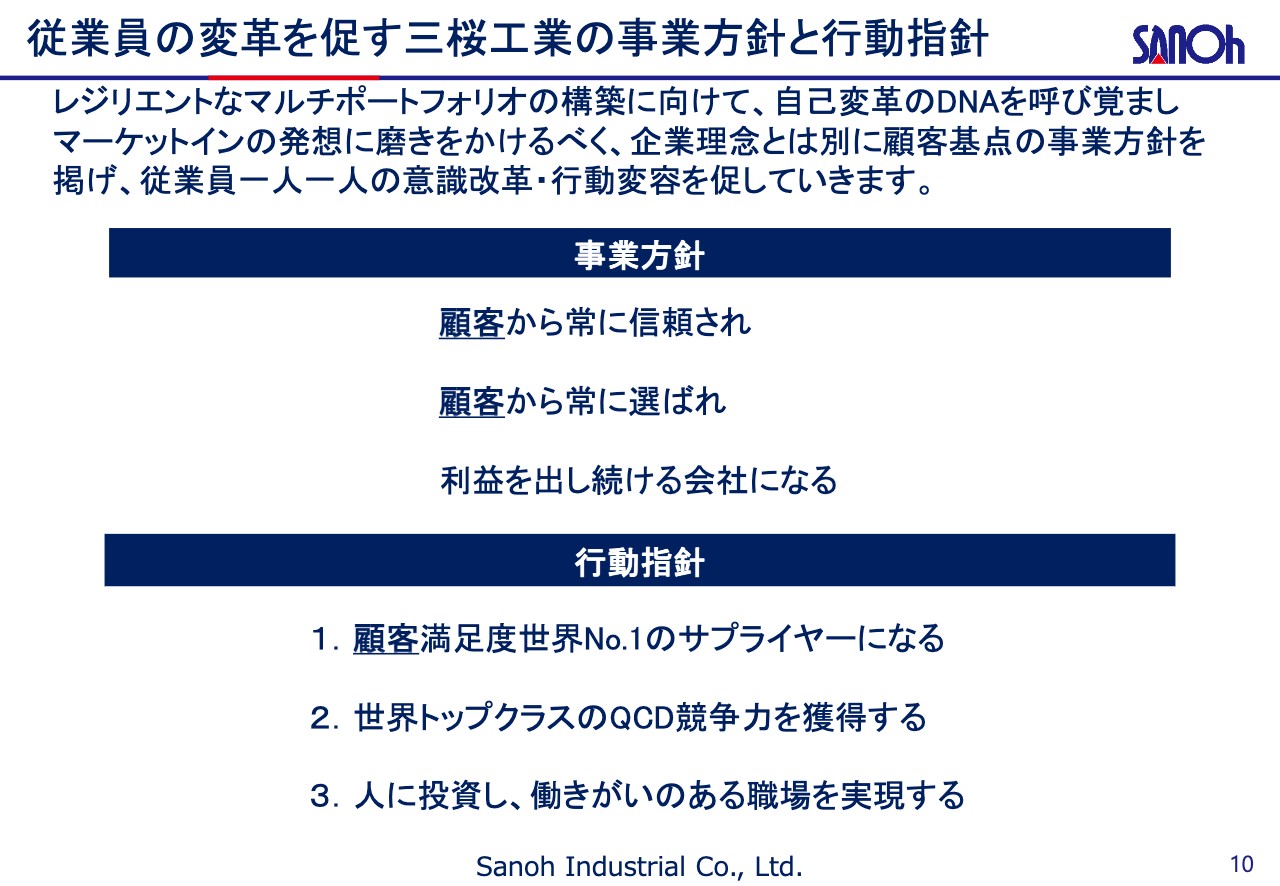

従業員の変革を促す三桜工業の事業方針と行動指針

スライドは、「従業員の変革を促す三桜工業の事業方針と行動指針」です。三桜工業では、従業員一人ひとりの意識改革や行動変容を促すべく、スライドに記載の事業方針と行動指針を定めています。

2030年度迄のロードマップ(イメージ)

スライドは、2030年度までの売上高とROEの推移のイメージを表したものです。

2021年に発表した中期経営方針の最初の3ヶ年は、成長投資をある程度抑制し、経営基盤のスリム化・安定化に努めました。その結果、コロナ禍や半導体問題を含む世界的なサプライチェーン問題を乗り越え、2023年度には過去最高益も記録することができ、成長の原資をしっかり蓄えることができました。

厳しい経営環境の中で逆に多くの人財が成長し、市場においてはラストマン・スタンディング戦略が功を奏し、オンリーワンのサプライヤーとしての認知度を大幅に高めることができました。

今年度からは新たな局面に入ります。2030年度を見据え、今年度と来年度は積極的に成長の仕込みの投資を進めていきます。ROEでは一時的に踊り場を迎えるかもしれませんが、その後の大きな成長に向け、本業で獲得したキャッシュを優先的に将来投資に振り分けていく計画です。

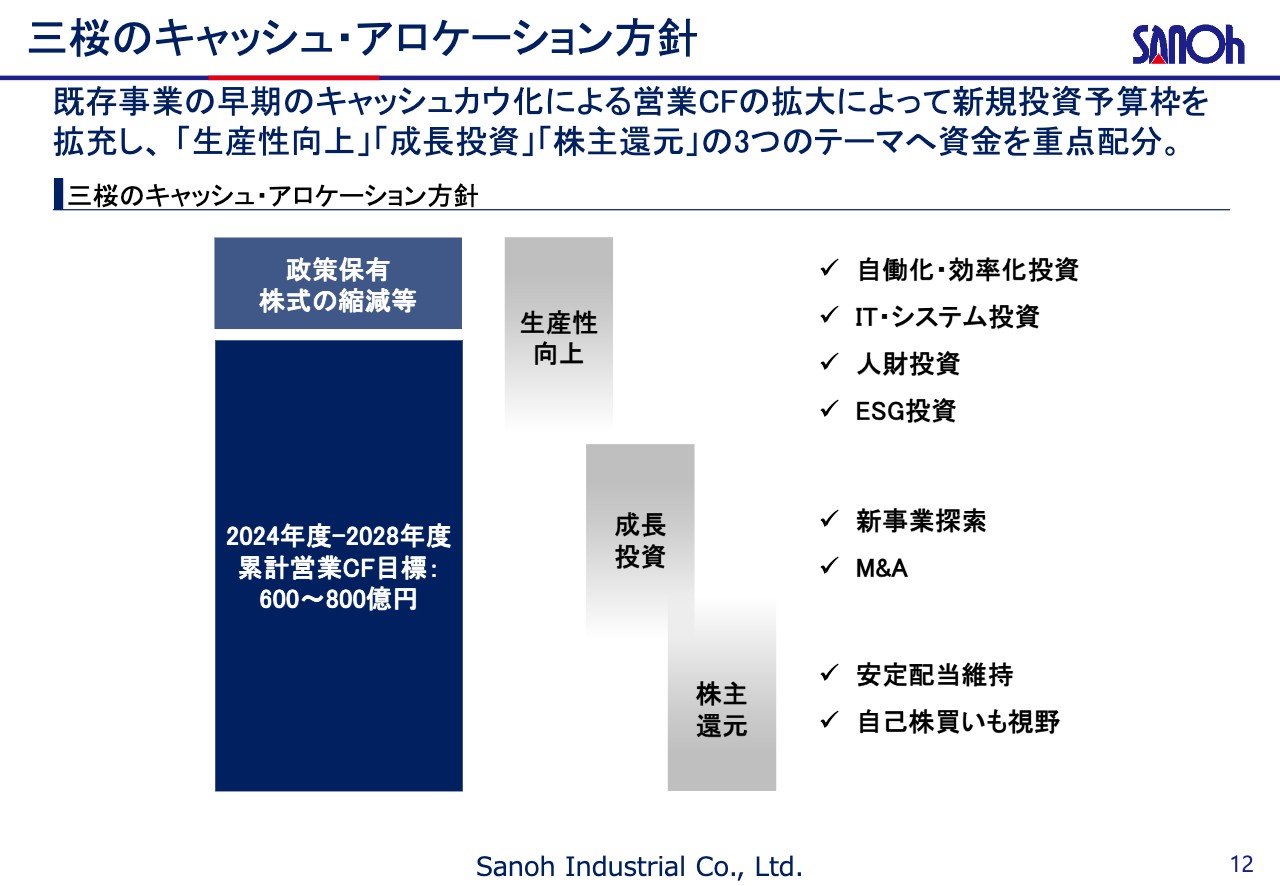

三桜のキャッシュ・アロケーション方針

そのために三桜工業は、2024年度以降の5年間のキャッシュ・アロケーション方針を策定しました。

先ほどお伝えしたとおり、キャッシュ・アロケーション方針の最優先事項は成長投資です。新興国における車両配管やパワートレイン製品の設備投資、人財への投資、そしてデータセンターの冷却配管や生産ソリューション事業など、新事業領域にもM&Aも含めて積極的に投資していきます。

一方で、日頃から当社を支えてくださっている株主や投資家のみなさまへの安定的な還元もしっかり行っていきます。

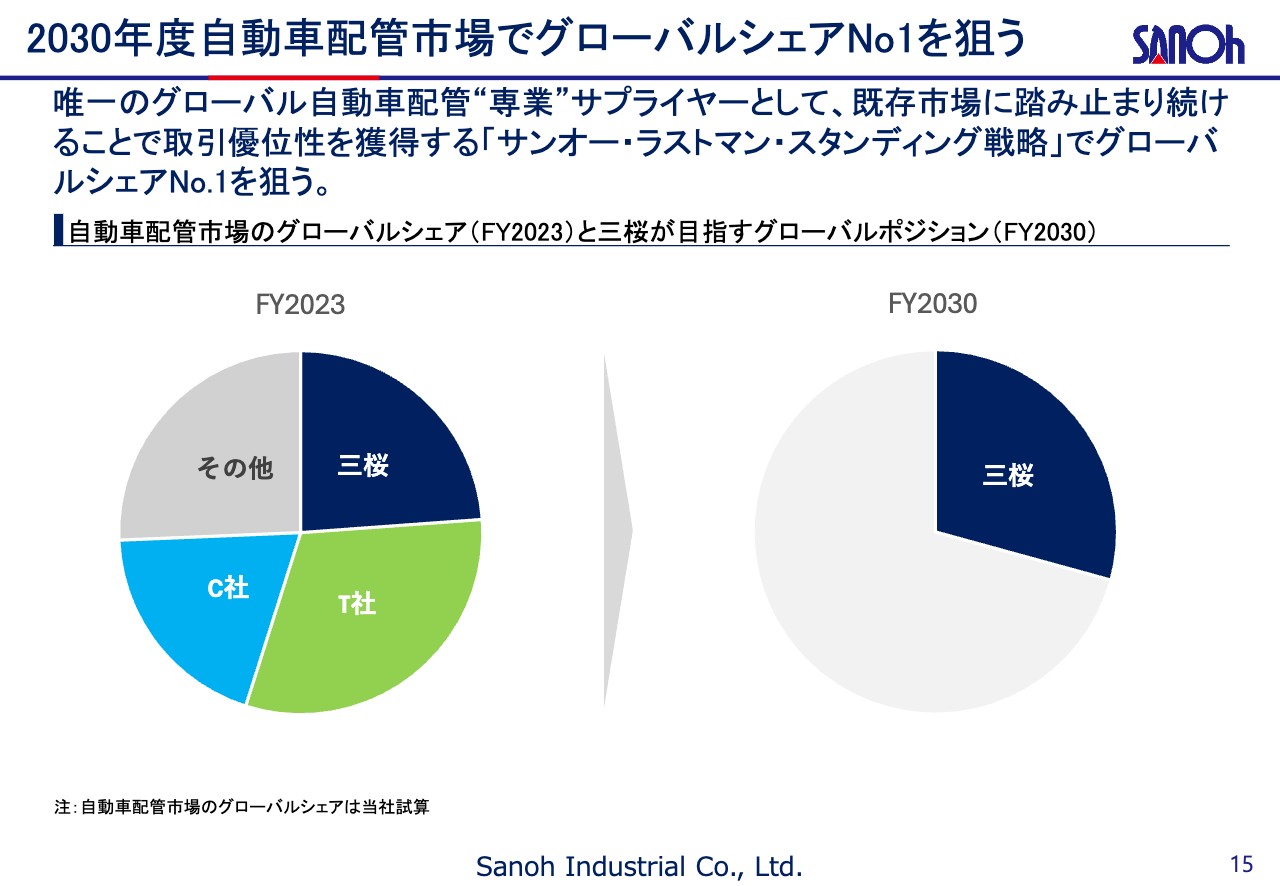

2030年度自動車配管市場でグローバルシェアNo1を狙う

事業別の主な戦略について、まずは自動車部品です。先ほどご説明したとおり、当社では2030年時点でも、プラグインハイブリッド車などを含むエンジン搭載車両が年間6,000万台から7,000万台規模生産されると見込んでいます。

したがって、競合企業が内燃機関向けの製品から撤退していく中、ユーザーやお客さまである自動車メーカーが従来の自動車配管製品を必要とされている限り、最後まで撤退しないという「サンオー・ラストマン・スタンディング戦略」を2020年から掲げています。

すでに南米のブラジルやイギリスなど、局地的には三桜工業が独占的に供給できる体制が整っています。ライバルが既存市場から撤退、またはバッテリーEV製品へ注力する中、顧客から求め続けられる限り、三桜工業は既存市場に踏み止まり続ける考えです。

【戦略(1/2)】高い市場占有率とスイッチングコストを梃に利益率を改善

残存者利益を獲得する戦略によって、2つの大きな成果が生まれてきています。

1つは市場占有率です。三桜工業が属する自動車配管市場は寡占市場であり、新規参入も非常に限定的です。取り扱う製品のサイズが大きく、輸送するには非効率なことから、顧客である自動車メーカーの工場の近くに拠点を構えています。場合によっては、自動車メーカーの工場の中で加工組立作業を行い、製品を納入することもあります。

現在、お客さまである自動車メーカーから見ると、「自社工場に近接して配管製品を納入できるのは三桜工業しかない」という地域が世界に多く存在します。したがってこの1年ほどで、かつては取引量の少なかった欧米系の自動車メーカーやメガサプライヤーなどから、新しく取引をいただく機会が急増しています。グローバルシェアNo.1に向けて、当社のグローバル市場占有率は着実に上昇しています。

もう1つは価格決定権です。世界各地域でオンリーワンの存在になっているため、その地域特有のインフレや為替などの金融リスク、あるいは事業リスクに関して、お客さまに一部リスクを引き受けていただき、製品価格に転嫁する機会が非常に増えています。当社では中期経営方針において、現業の売上高利益率10パーセントを目標としていますが、事業の高収益化についても順調に進んでいます。

【戦略(2/2)】グローバル客先生産体制の現地生産機能・生産性向上

2つ目の戦略は、グローバルに展開する生産体制の現地生産機能や生産性の向上です。

残念ながら今、世界は分断化しつつあり、その経済圏は国や地域ごとにブロック化が進んでいます。そのような中、三桜工業は、すでに存在するグローバルな現地生産ネットワークへの投資を行うことで、参入障壁の1つにもなっている製品供給の現地化、近接化、そして生産性を向上していきます。

主な投資地域セグメントと施策

具体的な投資地域セグメントとその施策は、スライドをご覧のとおりです。成長ポテンシャルが見込まれるインドを含むアジアの能力増強、および米国市場への供給を見据えた中米地域を起点とする生産性の向上、並びにマザー工場としての日本を中心に投資を行っていきます。

成長著しいアジアでは、タイやインドを中心に、三桜工業の主力製品である車両配管製品の能力増強、インドでは、新事業の有力な柱の1つである冷蔵庫用の水冷ワイヤーコンデンサー事業の強化を行っていきます。

また北南米セグメントでは、メキシコ拠点も含めた米国ビジネスの生産性の向上、アメリカのBig3やメガTier1サプライヤーとの取引拡大に注力していきます。

さらに日本では、原価や生産管理、調達データベースなどのシステム基盤の高度化や、生成AI導入による自働化、チューブの生産性向上、新事業の創出に力を注いでいく考えです。

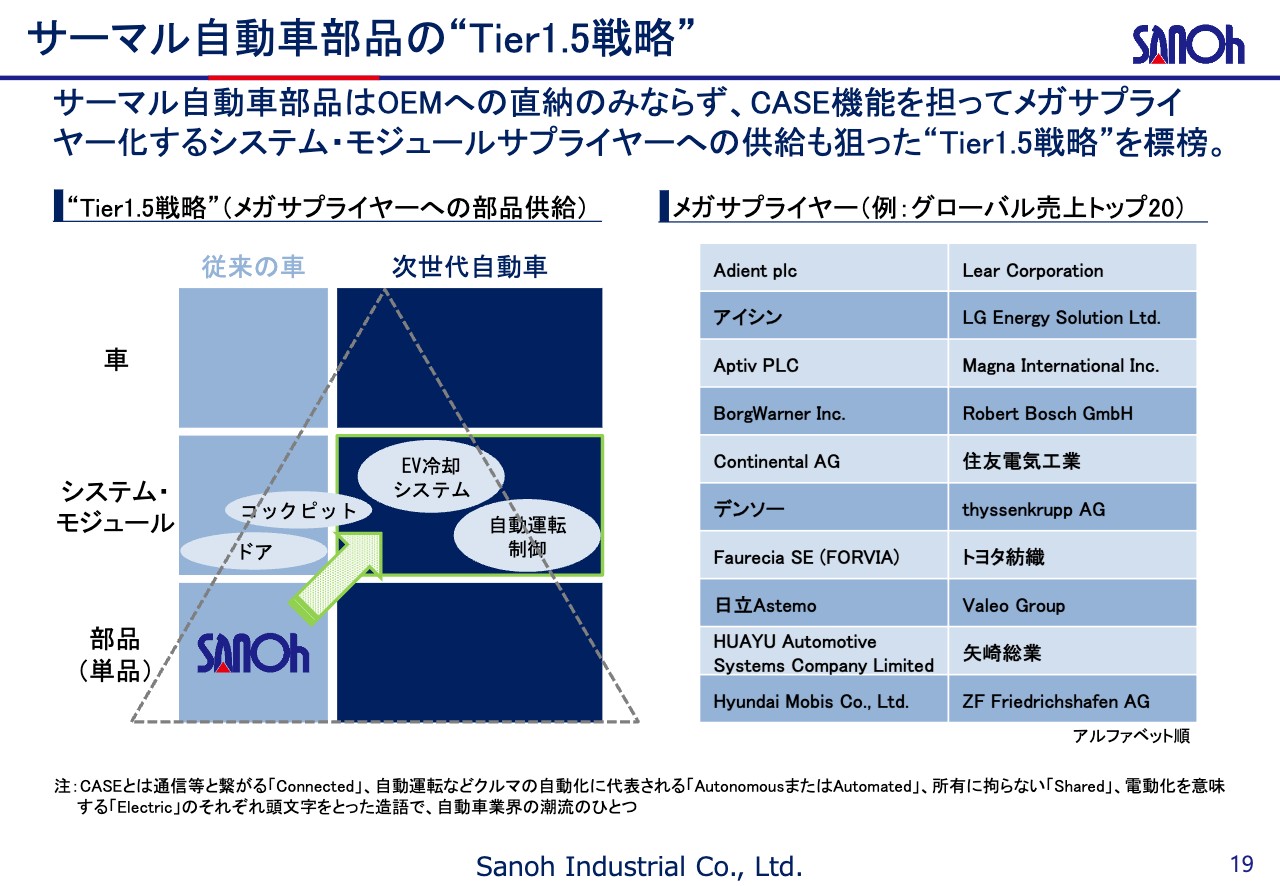

サーマル自動車部品の“Tier1.5戦略”

自動車部品事業の最後に、サーマル自動車部品の戦略をご紹介します。

サーマル自動車部品は、バッテリーEV車をはじめとする電動車市場に対して、航続距離延長をサポートする観点から、発熱効率の最適化に貢献する部品群です。

サーマル自動車部品は、従来の取引慣行である自動車メーカーへの直接納入のみならず、実質的に製品の仕様決定権を有する、いわゆるCASE機能を担ってメガサプライヤー化するシステム・モジュール・サプライヤーへの供給も狙った「Tier1.5戦略」を遂行していきます。

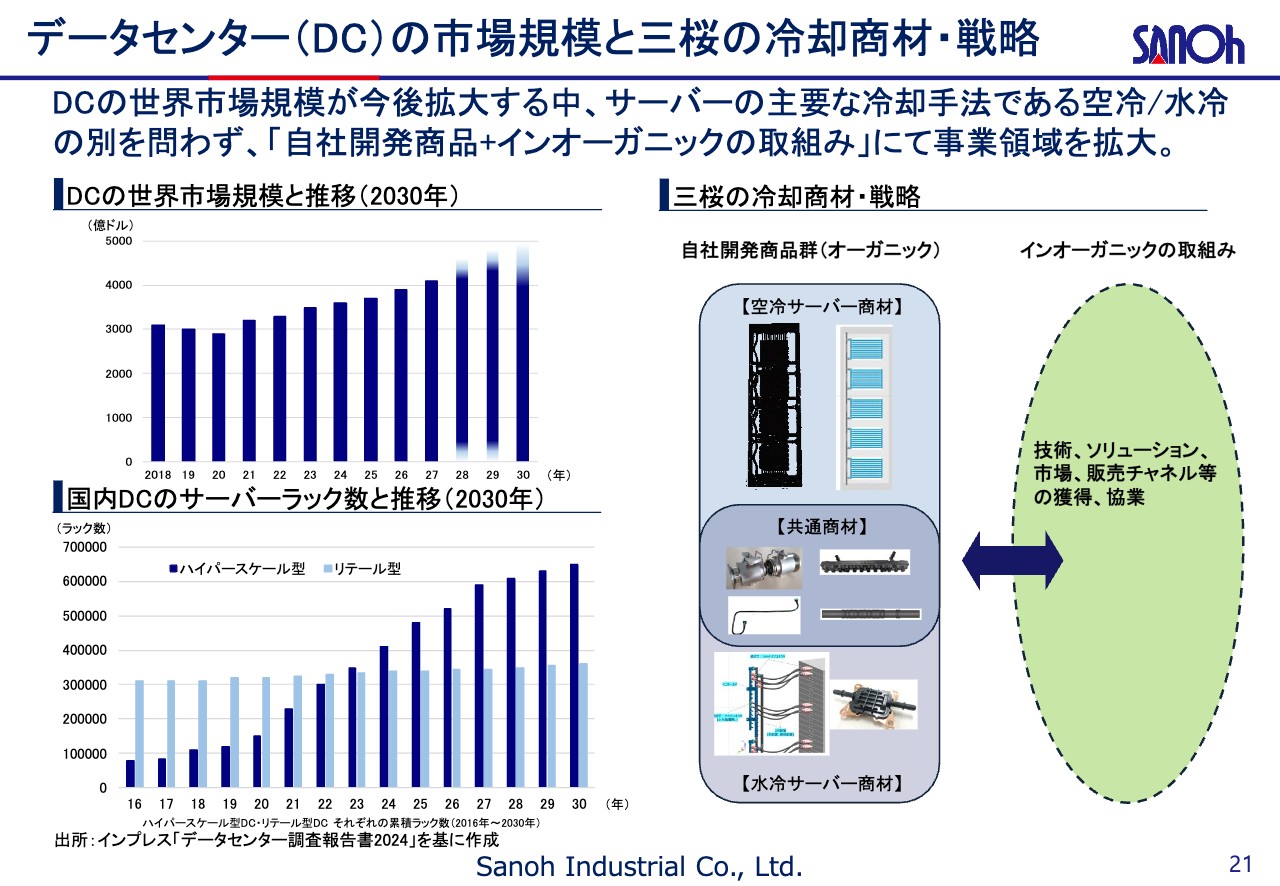

データセンター(DC)の市場規模と三桜の冷却商材・戦略

新事業についてご紹介します。1つ目はデータセンター事業です。三桜工業は数年前に、ハイパフォーマンスコンピューターの「富岳」に製品が採用されました。そこで獲得した高い評価と実績をもとに、足元はデータセンター用の冷却商材の開発や、マーケティング活動に注力しています。

本年1月には、その専業部隊として新事業開発本部を新設し、予算や人財を独立させました。

データセンターの世界市場が今後拡大する中、サーバーの主要な冷却手法である空冷および水冷の別を問わず、自社開発製品に加え、他社との協業やM&Aなどのインオーガニックな取り組みも積極的に駆使しながら、事業領域を拡大していきます。

データセンター(DC)向け水冷装置の開発

スライドの写真は、本年2月14日付で発表した、三桜工業が開発したデータセンター向けの水冷冷却装置です。

樹脂チューブと配管全体は三桜工業が携わっており、三桜工業の自動車部品事業の主力製品である、「フューエルインジェクションレール」と同じ構造です。さらには曲がりくねった配管も、冷蔵庫用のワイヤーコンデンサーの技術をそのまま転用しています。

三桜工業は既存事業の技術をもとに、データセンター市場への拡販を目指していきます。

生産ソリューションのビジネスモデル化

2つ目は、生産ソリューション事業です。三桜工業は自動車配管製品だけでなく、その配管製品を曲げるための加工設備の開発や設計・製作もこれまで自社で行ってきました。

その設備や装置の内製ノウハウをもとに、自働化ニーズの高まりを受け、市場の拡大が見込まれる設備の外販にも取り組みます。自社グループと外部顧客双方の生産性向上に貢献しながら、いくつかのステップを経て、生産ソリューションの事業化を目指していきます。

最終的なゴールとしては、世界の製造業を活性化するために、中小企業の在庫削減や生産リードタイムの向上に貢献していきたいと考えています。そのファーストステップとして、まずは自社の加工設備や搬送設備の販売を始めています。

【サーマルx生産ソ】クロスドメインな冷蔵庫向けワイコン事業

新事業の最後は、冷蔵庫向けワイヤーコンデンサー事業です。

これまでも、三桜工業のインド拠点で手掛けてきた事業ですが、足元のポテンシャルの高さを踏まえて、これまで以上に注力していく考えです。

冷蔵庫向けのワイヤーコンデンサー事業は、かつての三桜工業の海外事業でもあります。現地の冷却手法のメインストリームは三桜工業が得意とする水冷であることからも、配管製品の需要はもちろん、その製造設備ニーズも見込まれる、有望な事業の1つと考えています。

今後、バリューチェーンの強化や能力増強投資などを通じて、現地競争力をさらに高め、1つのまとまった事業として育てていきたいと考えています。

マテリアリティの特定

サステナビリティ経営についてです。まず、三桜工業のサステナビリティ経営の考え方についてご説明します。

三桜工業は、事業活動による社会・環境への影響を評価し、優先順位を明確化する「マテリアリティ(重要課題)」に、4つの優先項目として、「革新的テクノロジーによる生産性向上」「環境負荷低減に貢献」「地域社会との共創と成長」「働きがいと生きがいの両立」を定めています。

自動車産業を取り巻く大きな環境変化を踏まえて、サステナブルな成長を実現するために、「我々は何者か」「我々は何をもって社会に貢献できるのか」「10年後、20年後にどうあるべきか」という問題意識を持ち、サステナブルな経営に努めていきます。

サステナビリティ経営(TCFD、ダイバーシティ等)

三桜工業では、気候変動への対応を重要な経営課題の1つと捉えています。

気候変動に係るリスクや機会が、三桜工業の事業活動や収益等に与える影響について、TCFDに沿った開示を行っています。また、2023年9月には同提言に賛同しました。

さらに三桜工業では、「働きがいと生きがいの両立」をマテリアリティの1つに掲げており、ダイバーシティの推進についても積極的に取り組んでいます。

人的資本経営の観点から、社内の多様な人財がより充実して働くことができるよう、「エンゲージメント向上プロジェクト」を発足させ、職場環境の改善支援、知識・スキル習得の場の提供、介護や男性の育児など、ライフステージごとの支援制度の説明を含めた施策を行っています。

また、女性役員の登用についても、既存の常勤監査役1名に加えて、2023年6月の定時株主総会において、新たに女性取締役1名が就任しています。加えて、2024年6月に開催予定の定時株主総会における承認をもって、新たに女性社外監査役1名の就任も予定しています。

多岐の分野にわたり経験豊富な、多様性あるマネジメント

三桜工業の経営陣についてのご紹介です。三桜工業は、多様な分野で実績を積んできた人財を数多くマネジメントに受け入れています。また、社外取締役の過半を維持することで、社内役員の専横や過去の成功体験への過度な依存を予防し、長期的な視点に立った意思決定を行っています。

経営役員の多様な経験や価値観をもとに、自動車部品業界の常識に囚われない経営で、不確実性が増す環境下においても、持続的な成長を実現していきます。

以上、新・中期経営方針についてご説明しました。

質疑応答:業績改善のための取り組みについて

司会者

新着ログ

「輸送用機器」のログ