【QAあり】太平洋セメント、23年度は増収増益・24年度も増収増益見込み 企業価値の最大化を軸とした「26中期経営計画」を策定

2024年3月期決算および26中期経営計画説明会

田浦良文氏:不死原の後を受け、今年4月1日から代表取締役社長に就任した田浦です。入社後の10年はエンジニアとして工場と本社でプロセスを担当し、機械のチューニングなどを行っていました。その後は、バンコクで12年勤務し、帰国後は輸出や投資など、海外関係の業務に計30年携わってきました。

このような場でお目にかかるのは初めてかと思いますので、お聞き苦しい点もあるかもしれませんが、何卒よろしくお願いいたします。

本日は「23中期経営計画」を振り返り、「26中期経営計画」の細かい数字については後ほどご説明しますので私からは、当社や他のセメント会社を取り巻く環境、今後の変化や対応方針などの若干マクロ的な話をします。

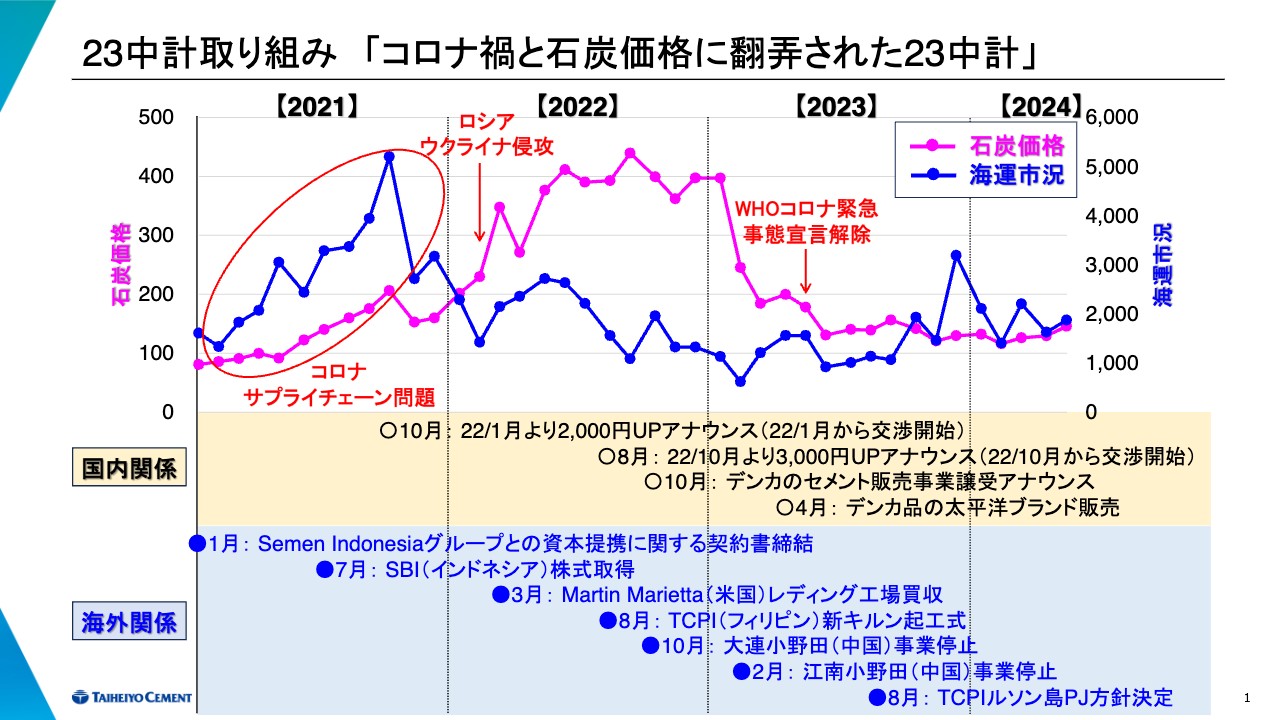

23中計取り組み 「コロナ禍と石炭価格に翻弄された23中計」

スライドには「23中期経営計画」の振り返りを掲載しています。「23中期経営計画」の間は、パンデミックや激甚災害、地政学リスクなどが重なり、先々のBCPをどのように考えていかなければいけないか非常に反省させられる期間でした。

影響が大きかったのは、やはり石炭価格です。ピンク色の折れ線グラフは石炭価格の推移、ブルーの折れ線グラフは海運市況の推移です。

2022年2月のロシアによるウクライナ侵攻の影響が印象に残っていますが、実は2021年はサプライチェーン問題がものすごくひどかったということを、あらためて思い起こしてみたいと思います。

海運市況も、グラフのとおり上がりました。当社としては、例えばシンガポールや米国向けのフレートが2倍から3倍に高騰しました。上海やカリフォルニアのロングビーチで船が滞船し、本当に大きなサプライチェーン問題を起こしてしまいました。

中でも、オーストラリアの石炭は船の滞船や激甚災害によって滞り、フレートが上がったと同時に、値段も90ドルくらいから200ドルを超えるくらいまで上がってしまいました。

その後海運市況は下がりましたが、2022年中に石炭価格が450ドルくらいまで上がりました。2023年春には、WHOが新型コロナウイルスに対する緊急事態宣言を解除しましたが、非常に大変な時期だったと言えると思います。

国内では、2021年10月に値上げのアナウンスを行い、2022年8月にも3,000円のアップを打ち出しました。トータルで5,000円の値上げをお願いすることになりましたが、きっかけは石炭よりもサプライチェーン問題でした。2022年10月にはデンカ社からセメント販売事業を譲受し、2023年4月からは太平洋ブランドとして販売がスタートしています。

海外事業では、この期間に着実にいろいろなことを行いました。2021年1月には、インドネシア最大のSemen Indonesiaグループと資本提携に関する契約書を締結し、協業関係を結びました。2021年7月には、そちらの子会社であるPT Solusi Bangun Indonesia Tbk社の株式を15パーセント取得しました。

2022年3月には、サンフランシスコから4時間くらい北にあるレディング工場を、Martin Marietta社より買収しました。当社はこれまでカリフォルニア州南部で事業を行っていましたが、空白地帯だった北部がようやく埋まったと言えると思います。

さらに2022年8月には、フィリピンのセブで6,000トン/日の新キルン起工式を行いました。数日前に火を入れ、ようやく原料ミルや石炭ミルがきちんと回り始めるのを確認しています。本格的な出荷は2024年7月からになると思いますが、順調に立ち上がっているところです。

中国では、2022年10月に大連小野田、2023年2月に江南小野田の事業を停止しました。2023年8月には、もともと計画していたタイヘイヨウセメントフィリピンズ社によるルソン島プロジェクトの方針を決定しました。こちらは、マニラの南にターミナルを建設するものです。

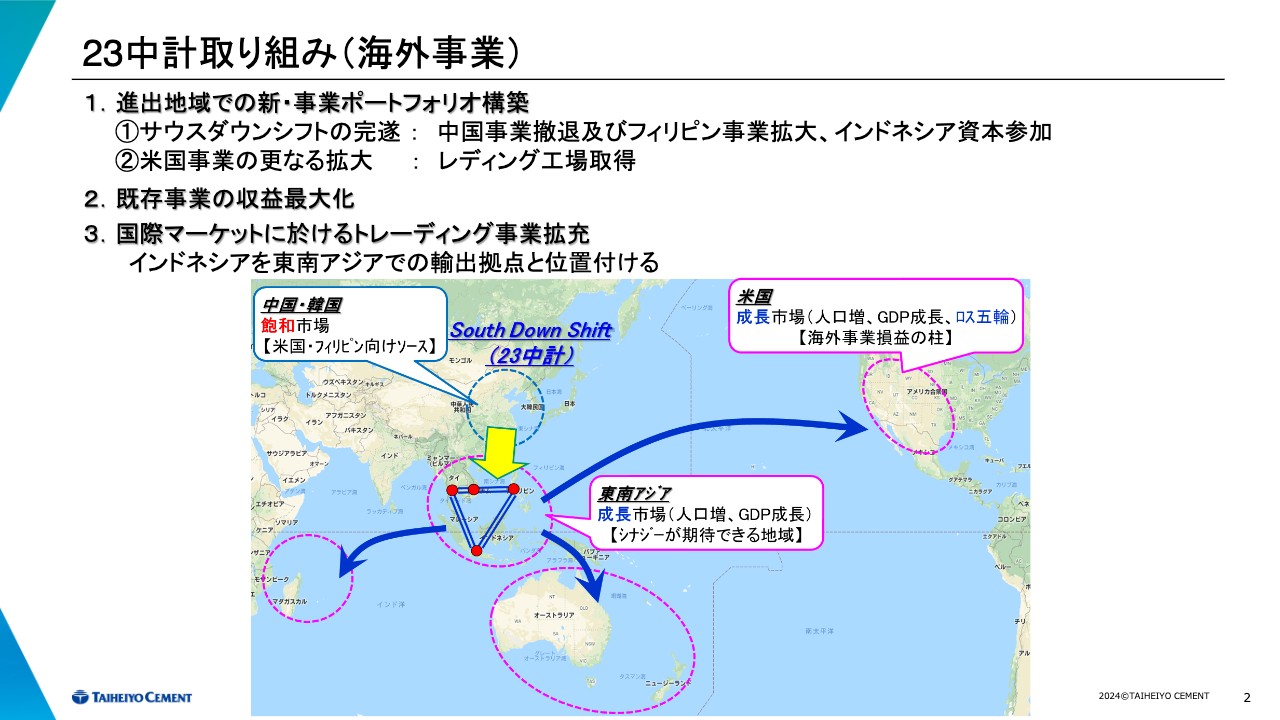

23中計取り組み(海外事業)

スライドには、海外事業の取り組みをまとめました。まずはサウスダウンシフトについてご説明します。中国では1989年に大連で事業をスタートしてから、もう30年になります。

中国政府は、最初は三顧の礼をもって「お願いします」と言っていました。現在は第14次5ヶ年計画ですが、第12次5ヶ年計画の中では「過剰設備の廃棄」という非常にクリアな政府方針が出たため、当社にも影響がありました。

それにより、非常に厳しい環境規制をされました。石灰石の採掘、セメントの出荷、設備稼働などの制限があり非常に厳しい状況でした。

当社はこれらをすべてチャイナリスクだと判断し、事業の継続は難しいと考えました。その中で、恒大集団社の不動産問題が起こりました。継続するとリスクが拡大するだけだということで「23中期経営計画」の前に方針を決定し、2020年10月に秦皇島浅野、続いて大連小野田、江南小野田を止めたわけです。

もし現在も継続していたら、おそらく100億円から150億円ほど営業利益がマイナスになるほど現在は悪い状況ですので、撤退は非常に良い決定だったと思っています。

もともとベトナムには人材も資金も投入していましたが、フィリピンやインドネシアにも出そうということで、先ほどお伝えしたような決定をしました。現在、ベトナムはようやく良くなってきています。

特に、ギソンは輸出ができます。すぐ横に海があり、桟橋がある中で、米国向けの非常によい値段の輸出を始めました。今のところ、マンスリーベースでは黒字になっています。

フィリピンも、ようやく運転が始まりました。今までは石炭高のあおりの中、非常に高いクリンカを買わざるを得ませんでしたが、ようやく自社で原価の低いセメントを製造できるようになります。これにより成長軌道に乗るため、今年下期から来年にかけて利益貢献できるようになると思っています。

インドネシアでは、ジャワ島西部のスラバヤで大きな桟橋をつくってもらっています。出資条件として、大型船が入港可能な桟橋やサイロの増設を行うことになっていました。

完成した暁には、米国向けをはじめとした100万トンの輸出拠点になります。当社のサプライチェーンの1つとして、大きな役割を担うことになると思っています。以上が東南アジアの状況です。

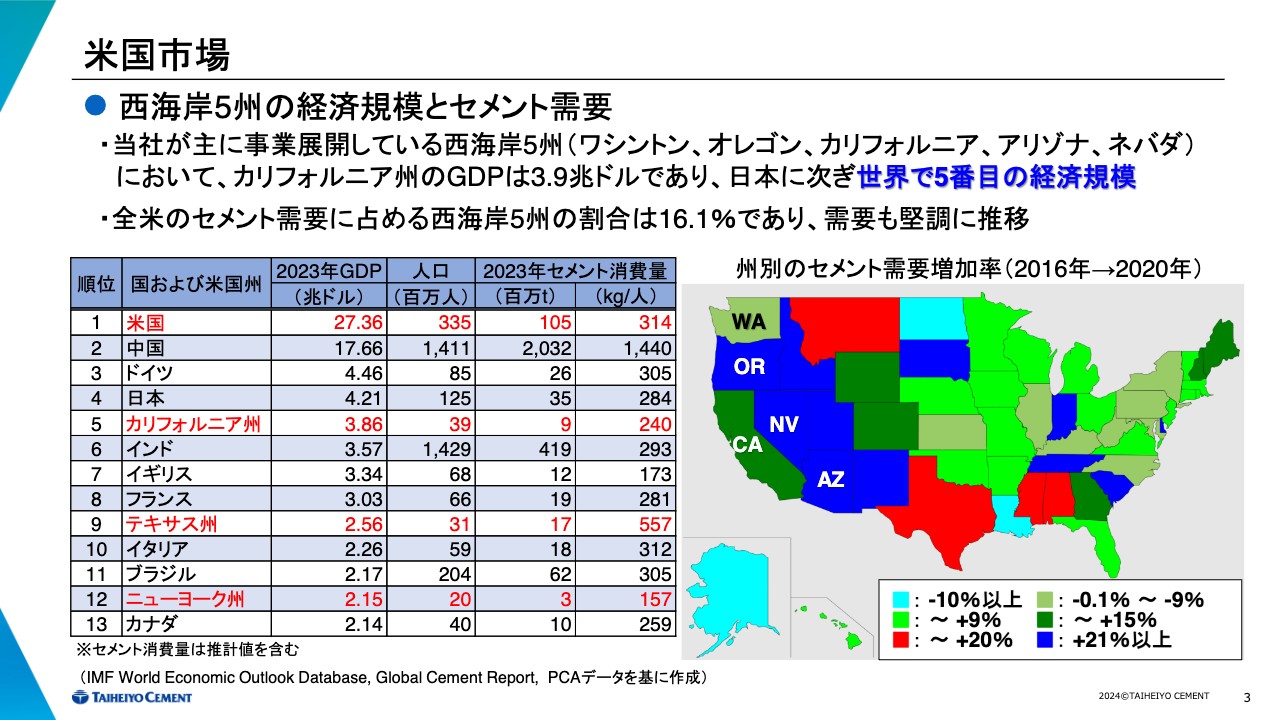

米国市場 西海岸5州の経済規模とセメント需要

米国市場についてご説明します。当社拠点は西海岸の5州でカリフォルニアが中心ですが、ネバダやアリゾナにも展開しています。スライドに記載のとおり、米国で20パーセント以上成長している地域は西部に集中しています。特にオレゴン、ネバダ、アリゾナが非常に成長しています。

先日、ドイツが日本のGDPを抜いたというニュースがありましたが、こちらは円安が原因です。また、カリフォルニア州のGDPは日本に肉薄しており、もはや州ではなく国レベルとなっています。1つの国として見るカリフォルニア州にどのようにアプローチしていくかが非常に大事なポイントだと思っています。

テキサス州も非常によいポジションにあり、まだ米国では取り組むべきことが多いと思っています。

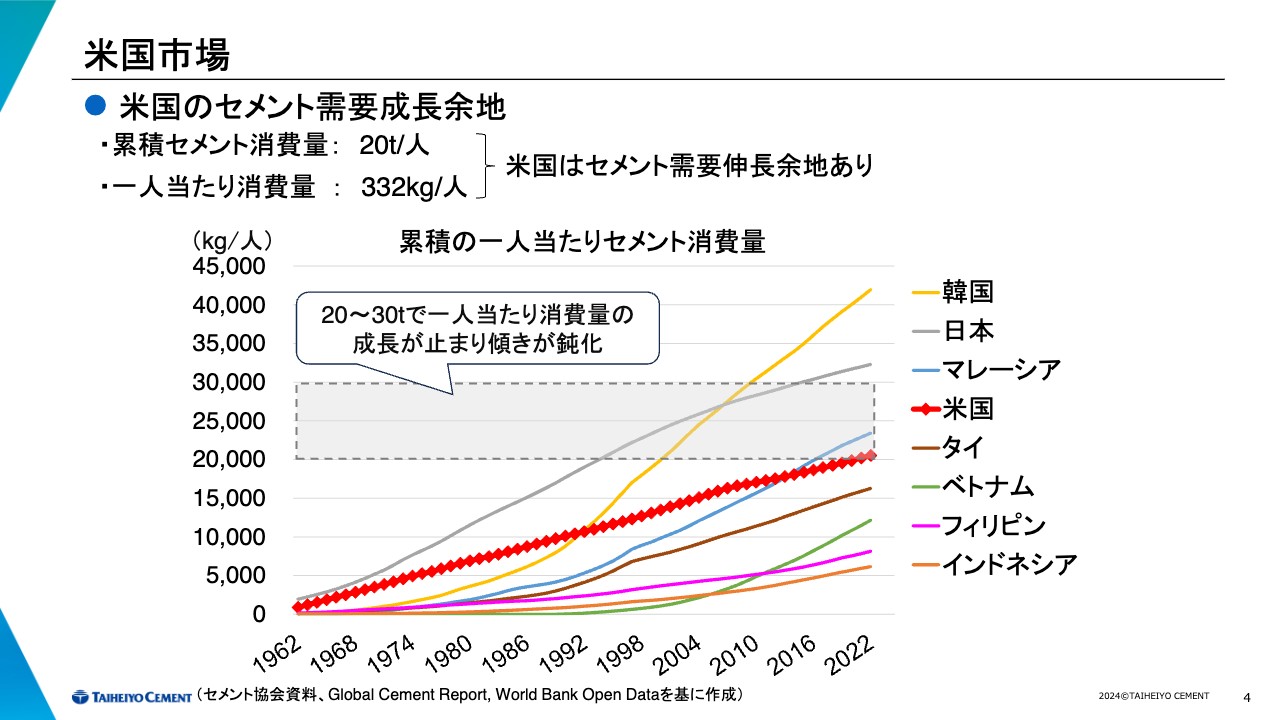

米国市場 米国のセメント需要成長余地

長い目で見た米国の状況です。よく「パーキャピタ」の議論がされますが、スライドのグラフには、積分部分で社会資本にどれだけセメントが使われてきたか、セメントの稼働や輸入が始まってどのくらいのインフラ投資額かを累積した、一人当たりのセメント消費量をまとめています。

日本が約33トンで、韓国は異常に高くなっています。インドネシアやフィリピンはまだ7トンから8トンほどで、これから整備される国だということがよくわかります。米国は、実は約20トンです。20トンから30トンで需要は飽和状態になっていく傾向ですが、まだ20トンのため今から伸びていく可能性があると思っています。

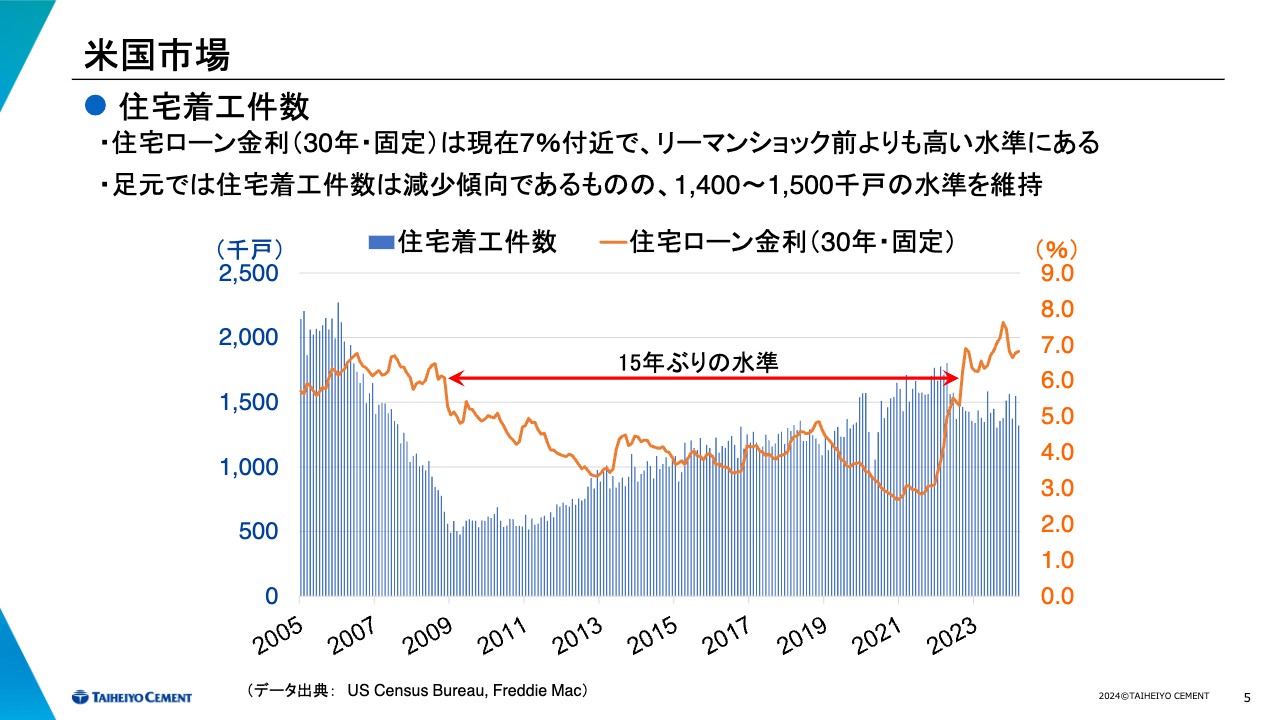

米国市場 住宅着工件数

米国のセメント需要について自分たちで分析したところ、住宅着工件数との相関関係が非常に強いことがわかりました。非常に高い時期からぐっと落ち込み、リーマンショックの後に年換算で50万戸くらいまで減ったところから、今は上昇して130万戸から160万戸くらいになっています。

3月に若干落ち込んだと言われていますが、2月が非常に高かったため、3月の130万戸は低いレベルではありません。今週木曜日に住宅着工件数が出るため、注視しているところです。住宅ローン金利が上がっても、まだ住宅需要があります。

中古住宅販売のほうがはるかに大きく、400万戸や500万戸とある中で、金利が上がる局面では住宅を手放して高い金利で次の住宅を買おうという動きはありません。中古のサプライが減ってきているのが大きな事情だと思いますが、相変わらず強い局面にあります。

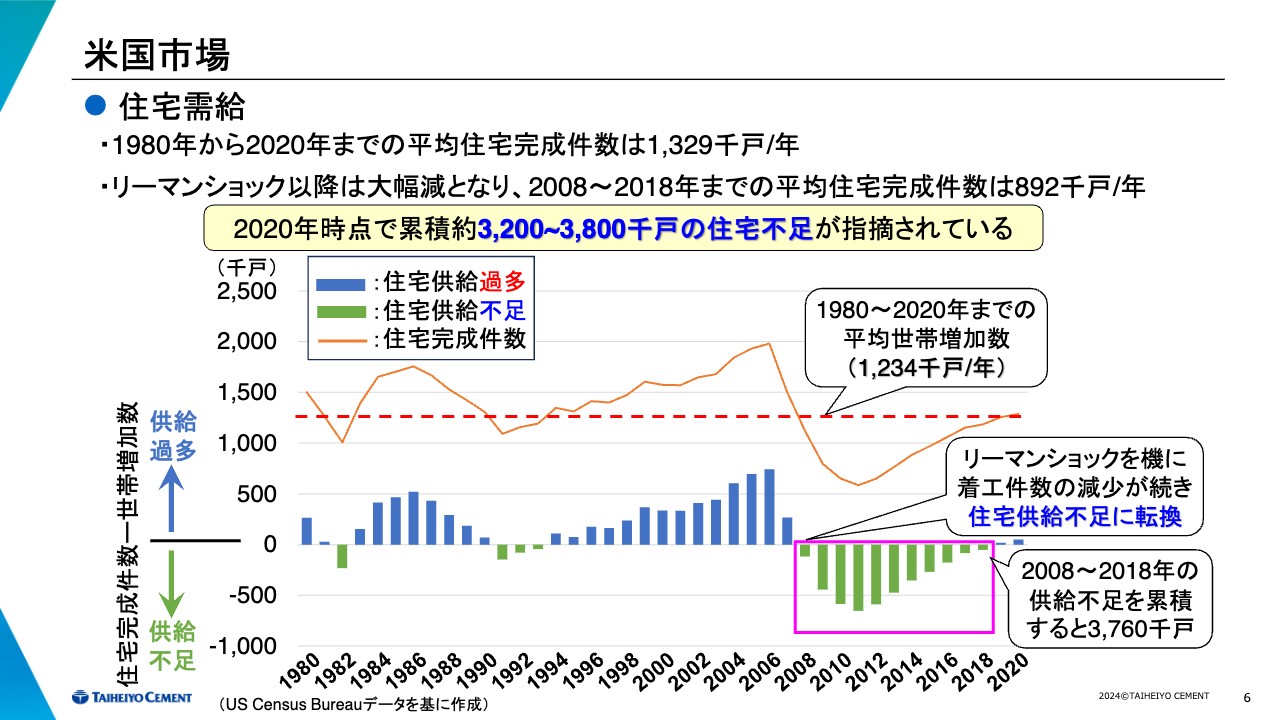

米国市場 住宅需給

スライドには、米国の住宅需給についてまとめています。リーマンショックの後ものすごく不足して、現在はまだそちらを補う局面にあります。このような状況は、まだ続くと読んでいます。

アジアや米国への投資は、今後も行っていきます。「26中期経営計画」の骨子である米国については、選挙等の不確定要因もありますが、保護主義は変わりませんので生産拠点を持っている当社は強いですし、混合セメントの推進に取り組んでいこうと思っています。こちらの動きは「26中期経営計画」の中でご説明します。

環境問題を軸にしたセメント業界を取り巻く環境

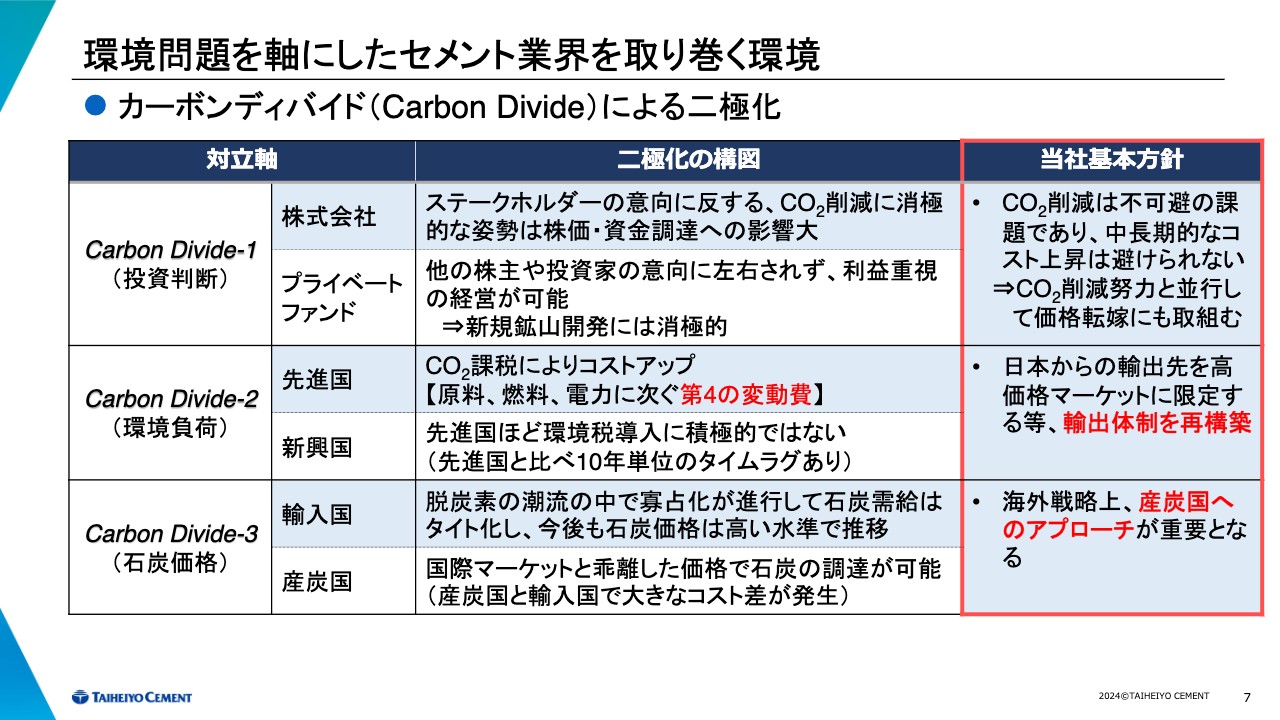

「26中期経営計画」の中でマクロ的に環境事情を見た時、非常に大事なのはカーボンの問題です。「カーボンディバイド」は私の造語ですが、カーボン問題において世界もしくは国、企業の方針が大きく二分化している状況を指します。

1つ目は、投資判断です。丸紅社や三菱商事社がオーストラリアの石炭権益を売却しました。このように、ステークホルダーの影響が大きい会社は売却しています。しかし、生産をストップしているわけではありません。サウジアラビアのファンドやプライベートファンドが買い、現在非常に高い利益率を出しています。

大事なポイントは、オペレーションを行っているところは継続して利益を取りますが、新しい鉱山を多額の資金を使って開発するのは違うということです。最近の新聞にも、レアメタルやEV車関係のバッテリーなどに投資する動きが出ていることが掲載されていました。

新規鉱山が開発されなければ、先々の需給バランスが崩れて石炭が上がっていくだろうということは、常に頭に入れておかなければいけないと思っています。

2つ目は、環境負荷です。こちらについては、ロシアによるウクライナ侵攻の前に、環境省や当時の小泉環境大臣などが「ターゲット46パーセントに向けて、カーボンタックスの問題は避けて通れない」と言っていました。会見で「1トンあたり1万円か2万円」と言っていましたが、今は止まっているだけで必ず起こります。

この問題は、原料・燃料・電力に次ぐ第4の変動費として常に考えていかなければいけません。これによりインドネシアに投資したという背景もあります。環境税が30ドルや40ドルかかれば、同時に輸出ができなくなります。

当社は他社と違い、シンガポールや香港、台湾でのオペレーションを70年続けて、現地にもきちんとしたお客さまがいます。単なる輸出事業ではなく、現地でいろいろな事業を展開している会社であるという供給責任があります。どこから出せるようになるかよく考えようということで、インドネシアが上がってきました。

最後は石炭価格です。石炭価格は一時450ドルに上がった市況ですが、産炭国のインドネシアは国内向けの石炭については、せいぜい20ドルくらいしか値上げしていません。インドネシアは変動費をそこまで上げず、当社の拠点にセメントを供給してくれました。

ご承知のとおり、現在のフィリピンは、キルンができるまでクリンカの輸入に頼って粉砕しています。日本から供給できなくなる中で、インドネシアはトータル100万トンを当社に代わって、いろいろなところに供給してくれました。そのため、このような視点が非常に大事だとあらためて感じています。

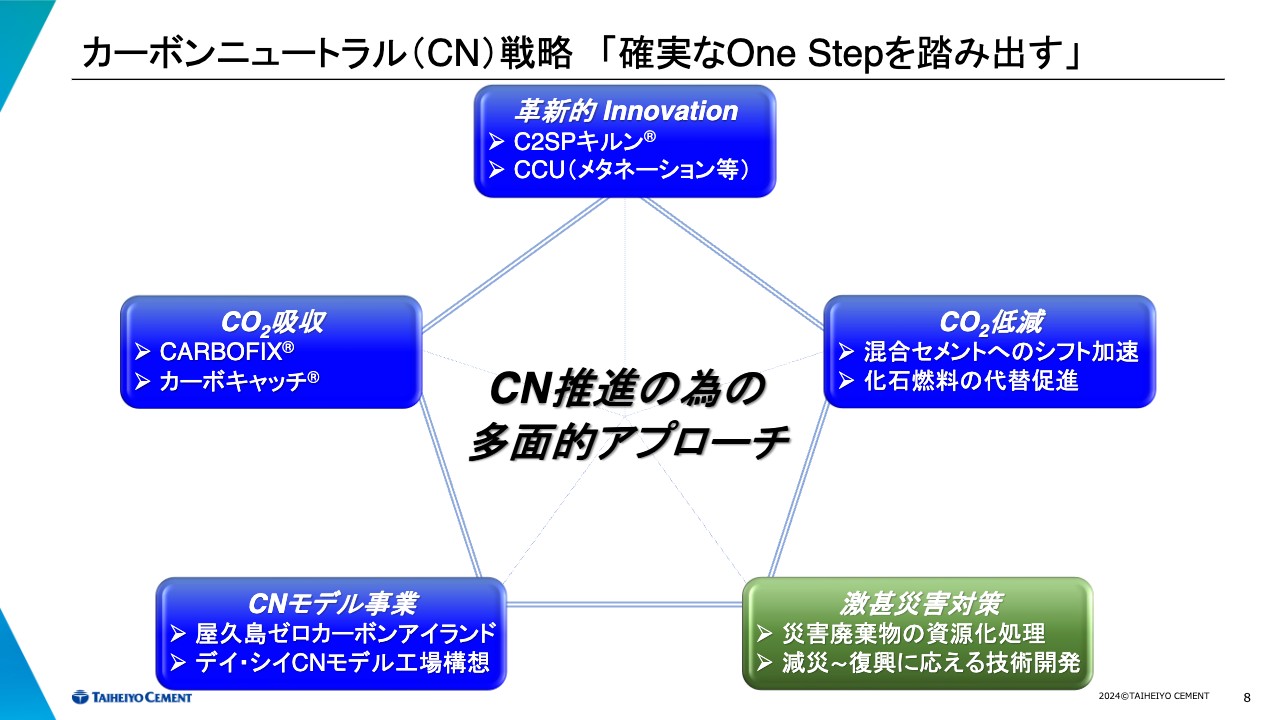

カーボンニュートラル(CN)戦略 「確実なOne Stepを踏み出す」

「26中期経営計画」の国内のリバイバルプランや海外の成長プランの中で絶対に欠かせないのがカーボンニュートラルです。この3つの取り組みを3Dと呼んで「26中期経営計画」の中に含めています。

カーボンニュートラルについてはグリーンウォッシングという話が出ていますが、「2030年にはやりますから、待っていてください」では済まない世界になってきていると思います。

一歩踏み出すカーボンニュートラルとは何でしょうか? 儲かるカーボンニュートラルでなければ実行できません。プロフィットを犠牲にしたカーボンニュートラルでは大きくもならず、継続性もありません。利益の取れるカーボンニュートラルではないといけません。その中で「C2SPキルン」を2030年までに行うべく、着々と開発が進んでいます。

加えて「カーボキャッチ」もあります。こちらは、CO2をいかに吸収していくかということです。今一番力を入れようとしているのは、カーボンフリーの混合セメントをいかに使って市場に出していくかです。

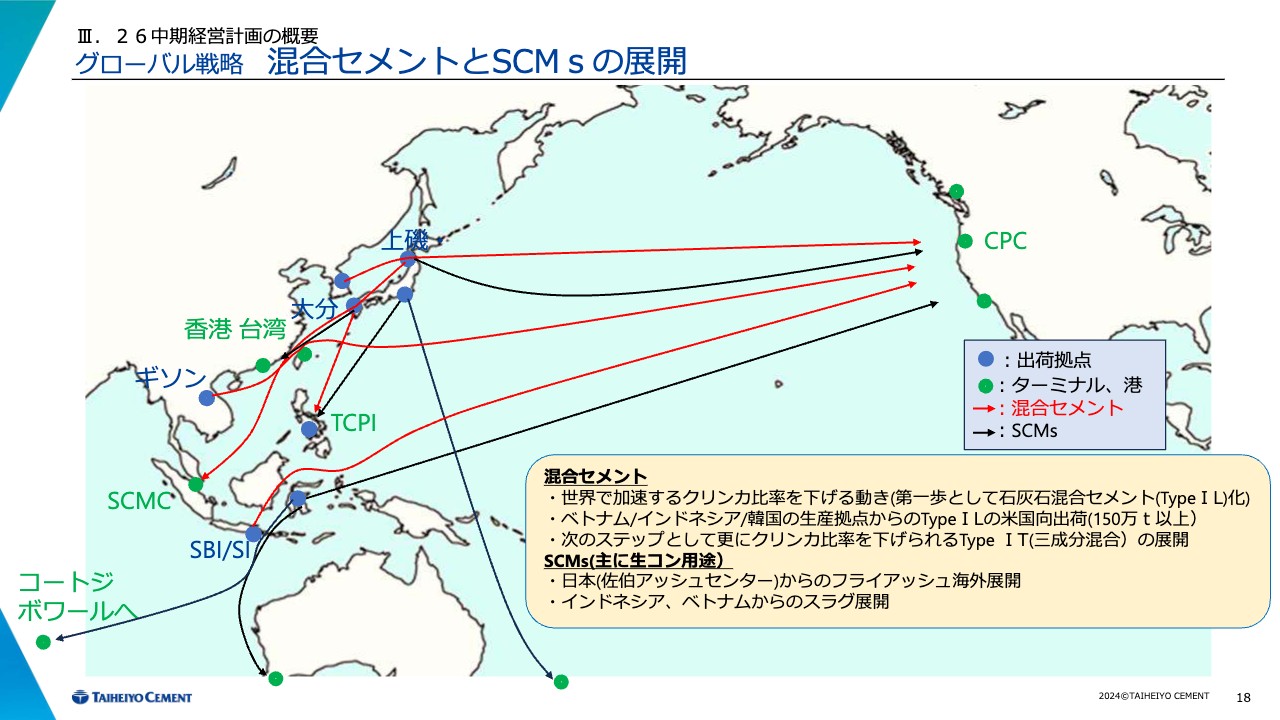

本当は日本で出したいのですが規格や流通の問題があり、単独では難しいため、まずは輸出から始めます。東南アジアは、混合セメントが非常に進んでいます。「26中期経営計画」の中にもありますが、シンガポール向けには2009年から15年も混合セメントを出し続けています。シンガポールの大きなスカイスクレーパーの基礎に使われています。

非常に長い歴史の中で品質確保の問題を十分クリアしており、シンガポールだけではなく、フィリピンや香港、ニュージーランド、オーストラリアも欲しがっています。混合セメントは、コストは低くできますし、東南アジアでは普通セメントと値段が変わらないため、利益の取れるかたちで輸出を増やしていこうというのがこちらの取り組みです。

米国では今、ターミナルをつくろうと思っています。カリフォルニア州は、民主党がカーボンニュートラルに取り組んでいる最先端の州で、「1L」という15パーセント石灰石を混合するセメントが非常に急速に拡大しています。

普通セメントは何も混合していませんが、世界は今普通セメントと言えば混合セメントだという時代になってきています。日本の感覚は本当にガラパゴスで、カーボンニュートラルについても、セメントの分野では取り残されている状況です。そのため、「26中期経営計画」の課題として今から非常に力を入れていこうと思っています。

CNモデル事業についてご説明します。プロジェクトを実行する際、例えば自動車の無人化は、あるエリアや町をモデルタウンとしていろいろな検証を行って横展開するのが一般的な方法です。では実際に、カーボンニュートラルで本当にゼロエミッションになっているエリアがどこかにあるのでしょうか?

当社は屋久島での水力発電に協力していますが、昨年屋久島町が「ゼロカーボンアイランド」を宣言しました。一緒に実際のカーボンニュートラルアイランドを目指していこうと思っています。デイ・シイ社CNモデル工場構想も、まさにモデル工場としてのターゲットです。

また、IPCCの「1.5度目標」のクリアが非常に難しい状況で、激甚災害が増えてきています。グループ会社も含めて当社ができることはないかということで、例えばシェルター機能を持った家など、我々ができることがないかということを考えています。

そのような視点で、激甚災害を防止するためのCO2削減だけではなく、激甚災害が増えている状況にどうやって対応するかも忘れてはいけない視点だと考えています。こちらの5つをバランスよく推進していくのが「26中期経営計画」の骨子です。

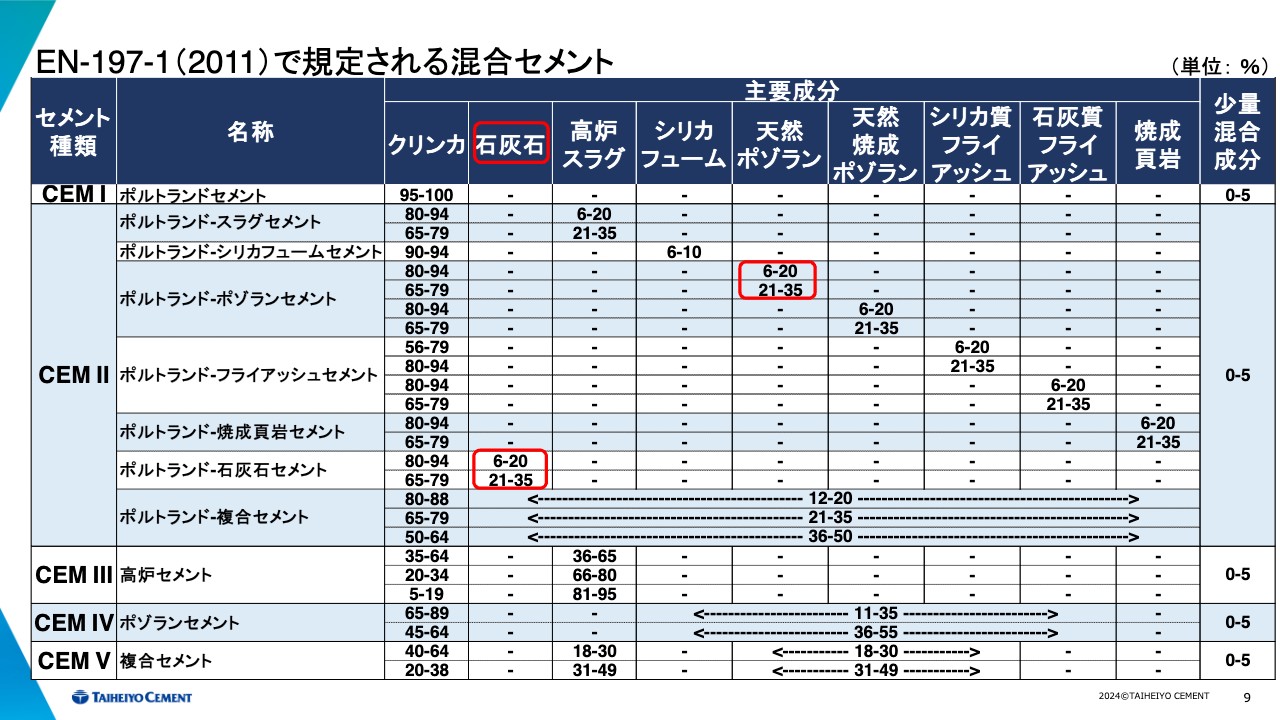

EN-197-1(2011)で規定される混合セメント

混合セメントについて補足します。世界三大規格は、ヨーロッパのEN規格、米国のASTM、中国のGB規格です。特にヨーロッパ規格は、もともとヨーロッパの国を宗主国としていた国が適用しています。

アジアで一番出回っているセメントは「CEM II」で、いろいろなものを混ぜてよいとされています。一番大きいものには、天然ポゾランと石灰石を混ぜたものが多くあります。カーボンニュートラルを追い風として、当たり前のように世界で混合セメントが拡大してきている現状を忘れてはいけないと思っています。

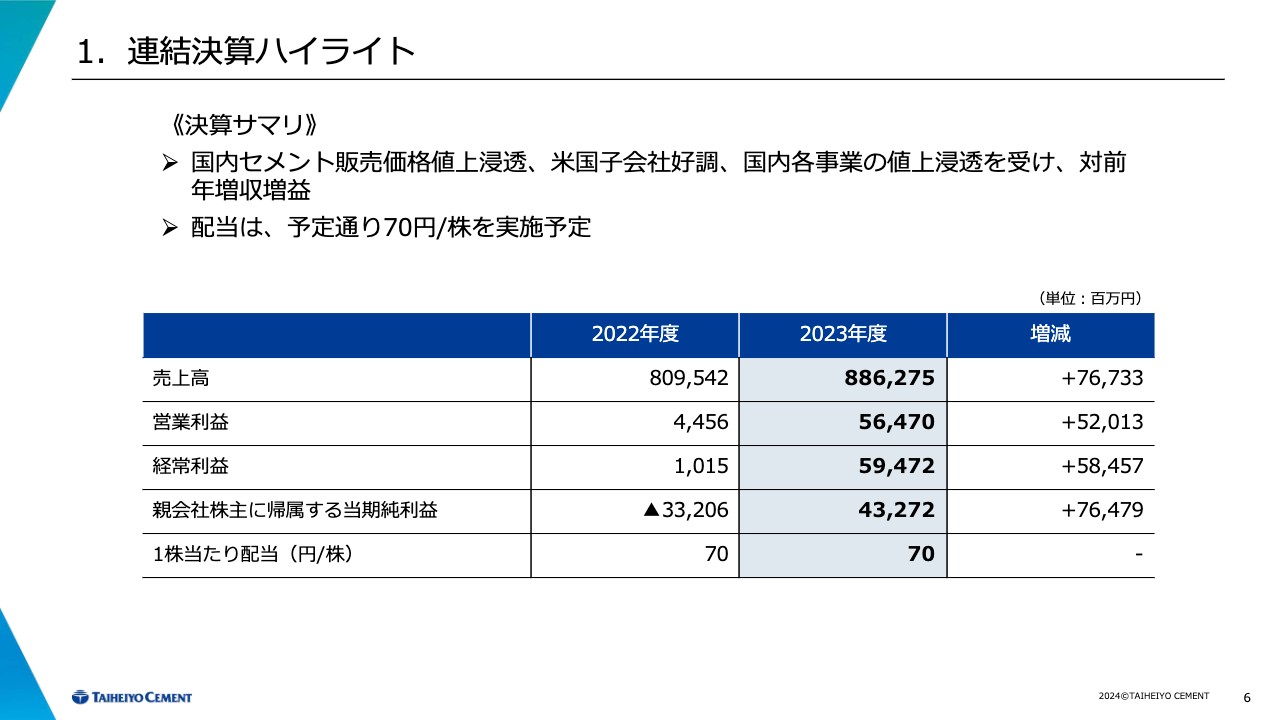

1.連結決算ハイライト 《決算サマリ》

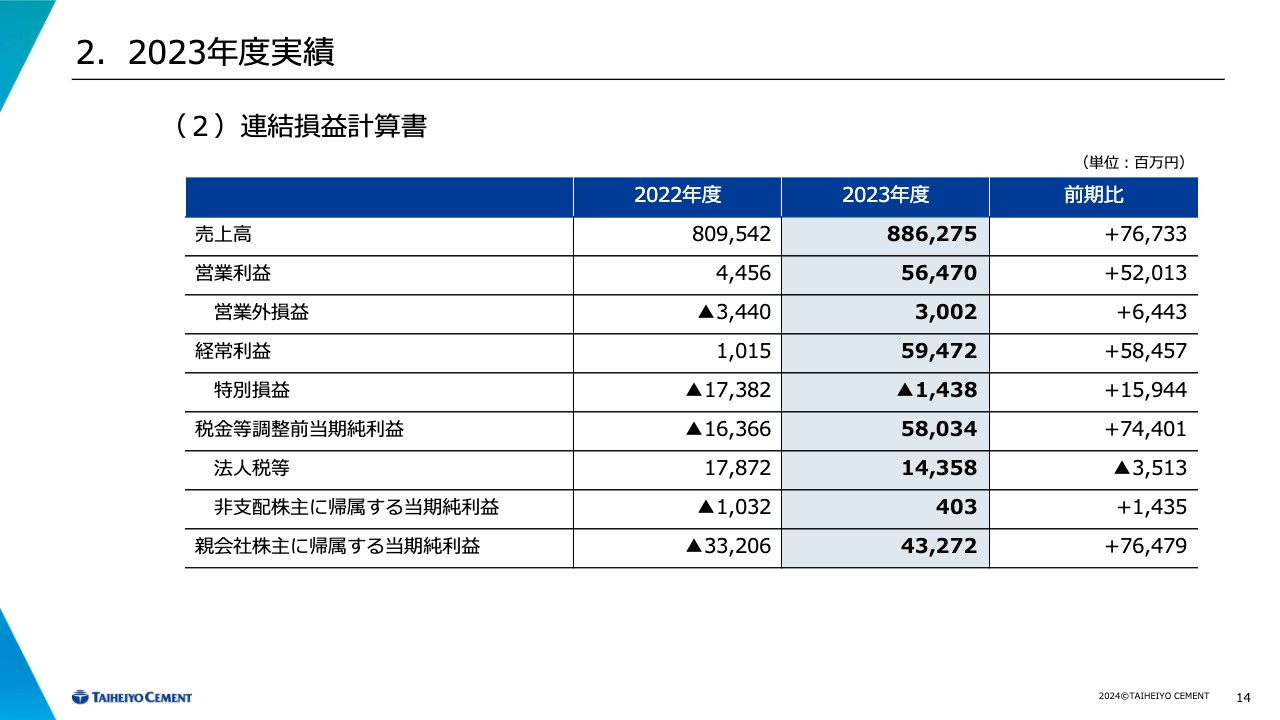

伴政浩氏:2023年度の決算についてご説明します。まずは決算サマリを前年同期比でお伝えします。

売上高は約8,862億円で約767億円の増収、営業利益は約564億円で約520億円の増益、経常利益は約594億円で約584億円の増益、親会社株主に帰属する当期純利益は約432億円で約764億円の損益の改善になりました。

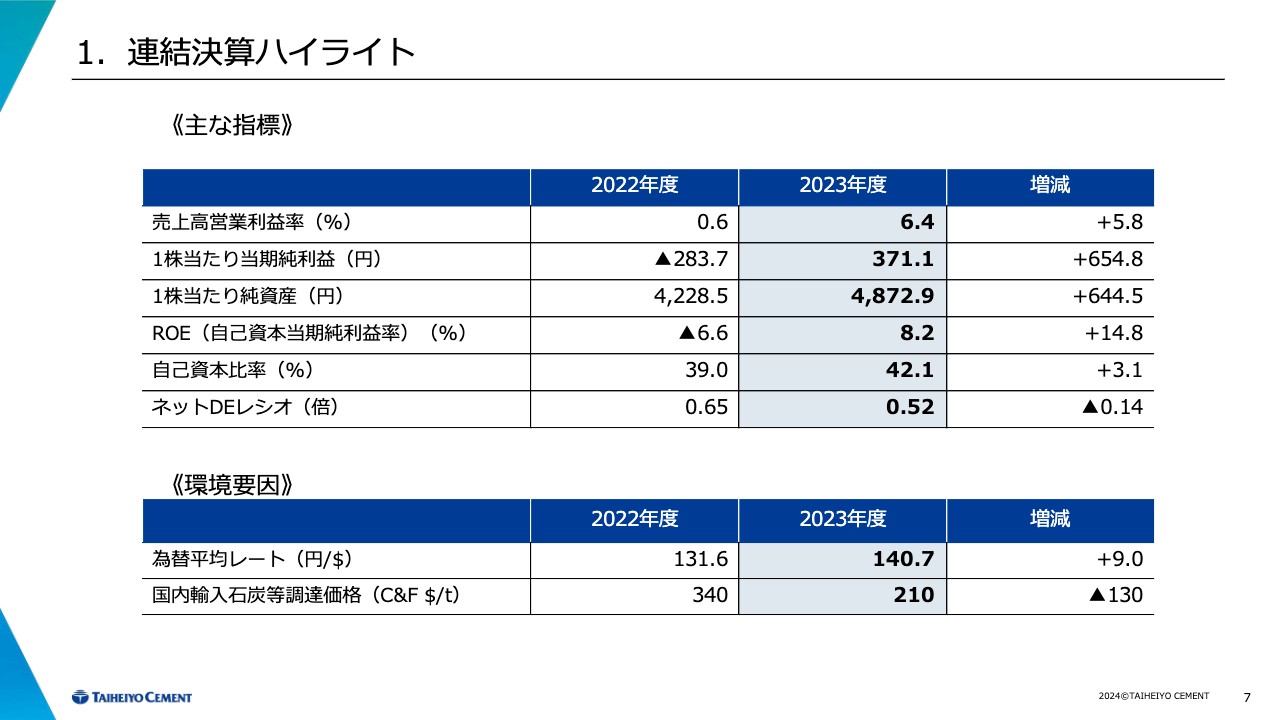

1.連結決算ハイライト 《主な指標》

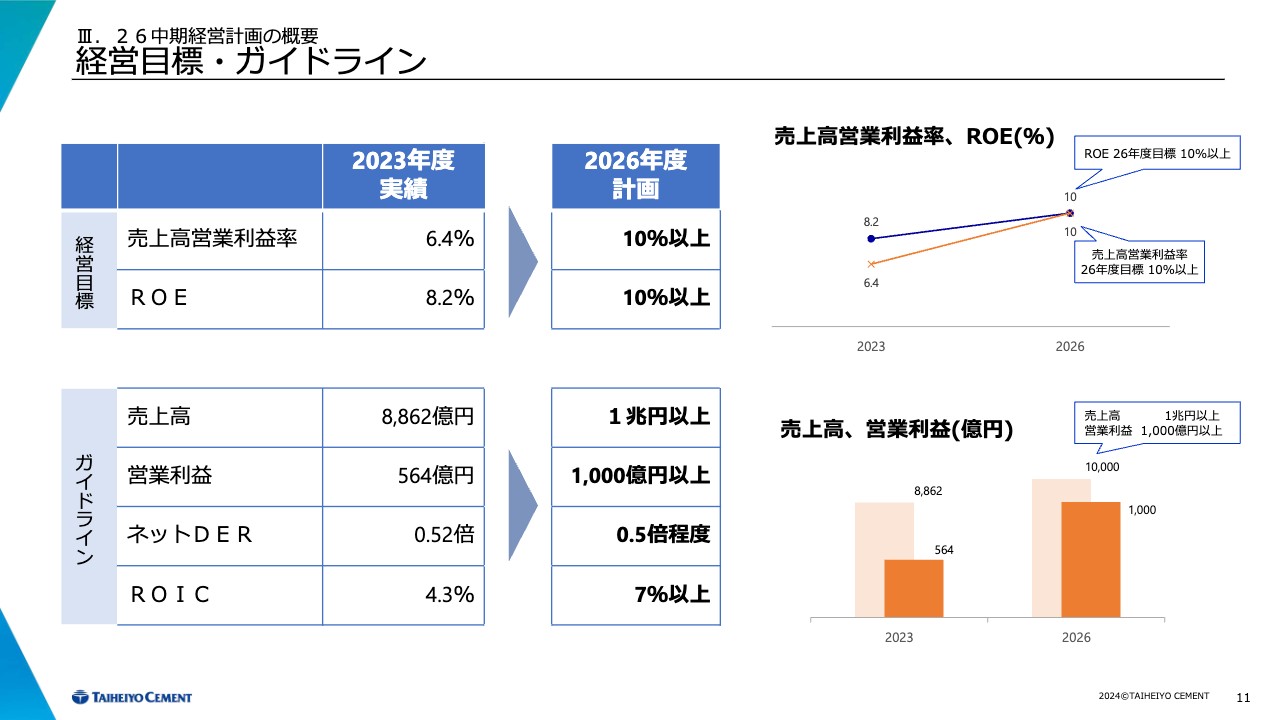

経営指標です。売上高営業利益率は6.4パーセント、ROEは8.2パーセント、ネットDEレシオは0.52倍となりました。

スライド下段の表は環境要因です。為替平均レートは140.7円で、9円の円安となりました。国内輸入石炭等調達価格(C&F)はトン当たり210ドルで、130ドル減少しています。

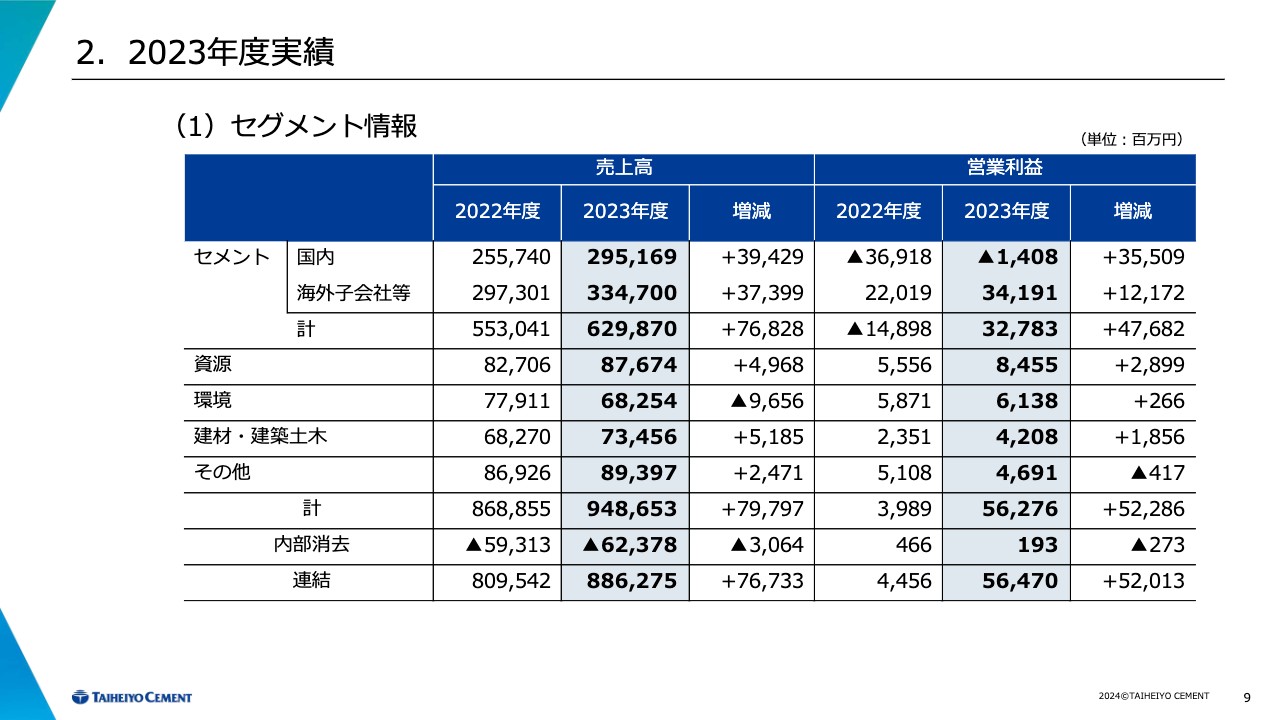

2.2023年度実績 (1)セグメント情報

2023年度の実績についてご説明します。セグメント情報はスライドのとおりです。

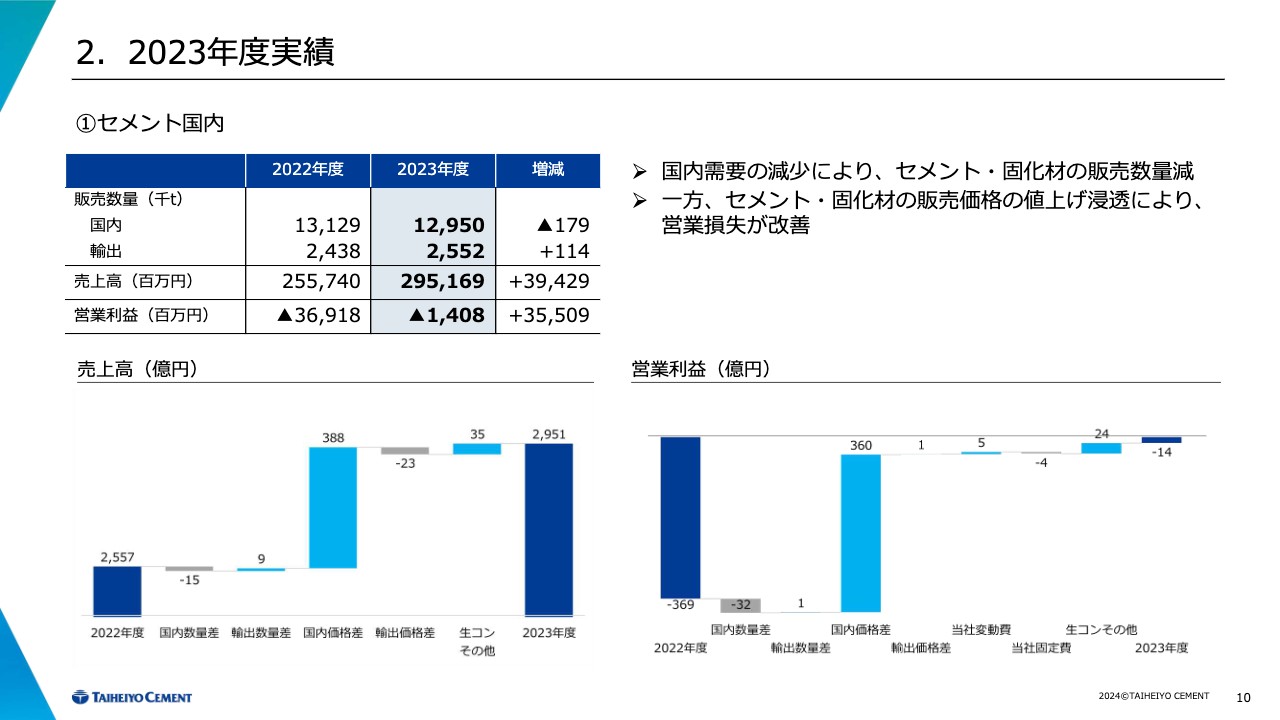

2.2023年度実績 ①セメント国内

セメント国内についてです。販売数量は1,295万トンで17万9,000トンの減少、輸出数量は255万2,000トンで11万4,000トンの増加となりました。売上高は2,951億円で394億円の増収、営業利益は損益が355億円改善してマイナス14億円となりました。

国内事業の減少に伴って販売数量は減少しましたが、販売価格の値上げ浸透により営業損失は360億円改善しています。

変動費は石炭価格が購入ベースのC&Fで130ドル程度下がっていますが、払い出しベースでは、まだ単価の高い在庫石炭の使用により変動費の減少は限定的でした。その他、原料費や仕入れ原価も上昇しており、変動費全体としては5億円のプラスになっています。固定費はマイナス4億円です。

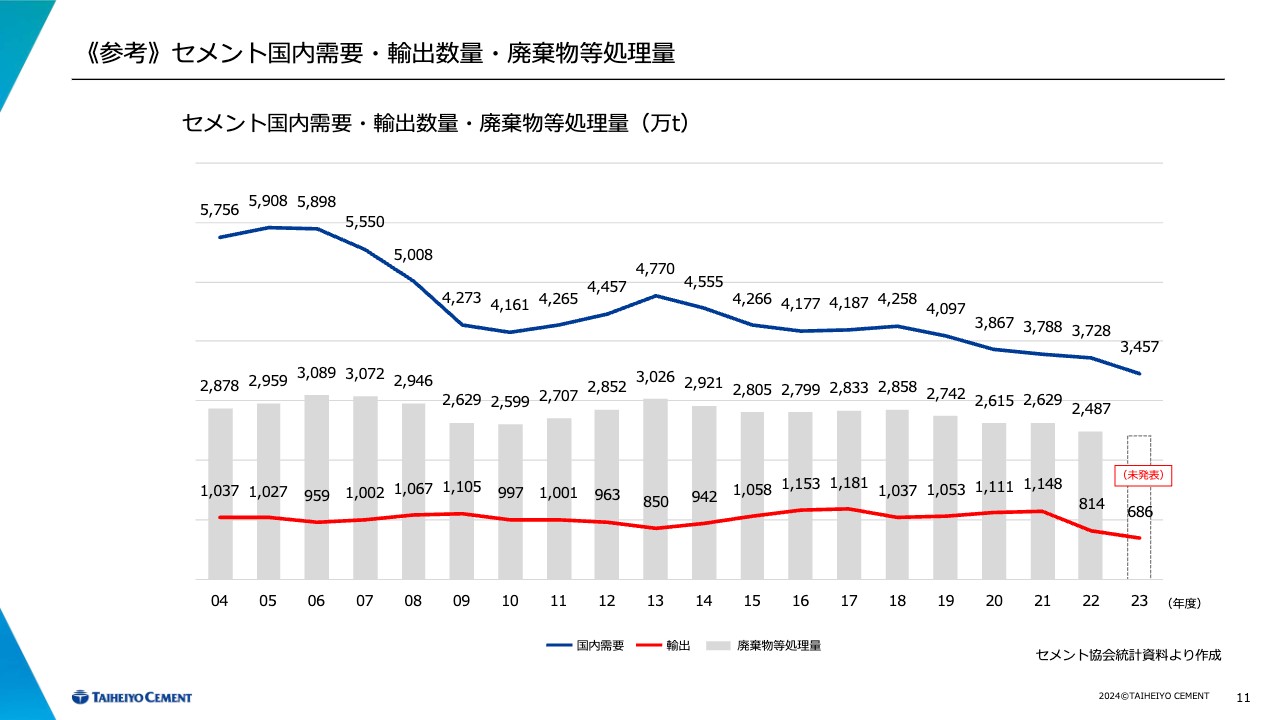

《参考》セメント国内需要・輸出数量・廃棄物等処理量

参考資料として、セメント国内需要・輸出数量・廃棄物等処理量のグラフを掲載しています。

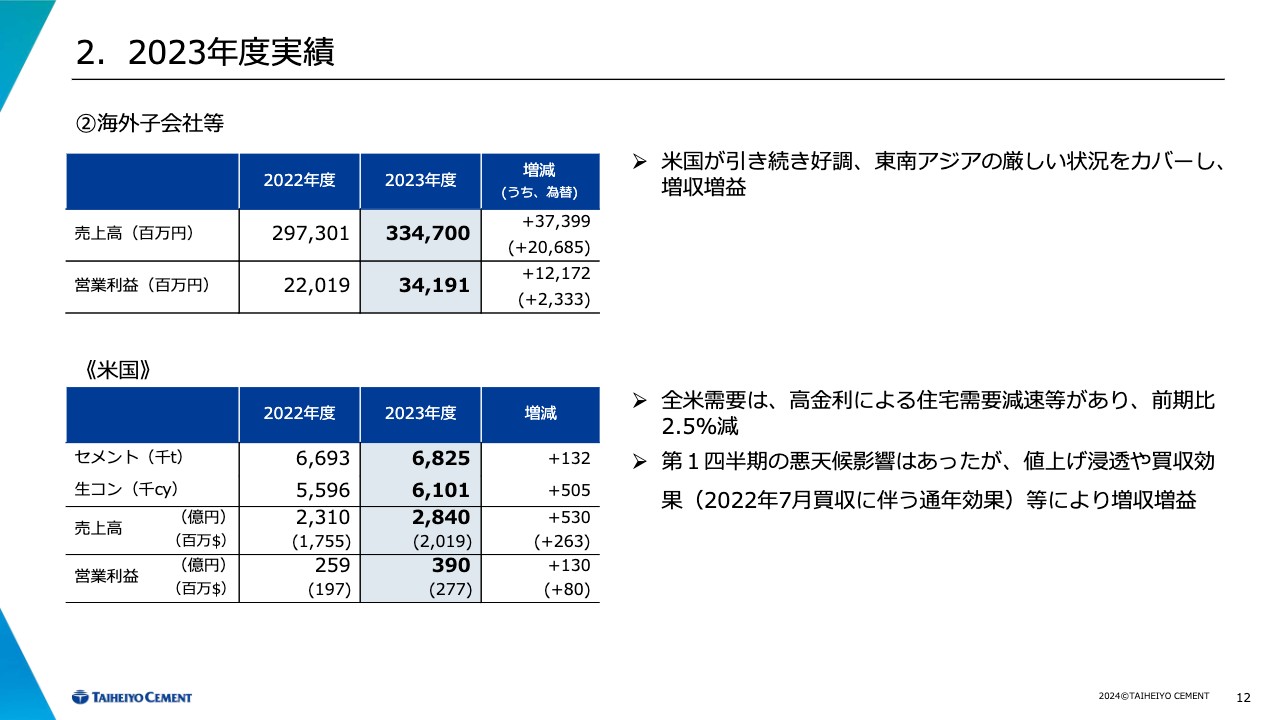

2.2023年度実績 ②海外子会社等

海外子会社等についてです。米国事業の好調が続き、海外子会社等の売上高は3,347億円で、約373億円の増収となりました。そのうち、為替の影響は約206億円です。営業利益は約341億円で約121億円の増益、為替影響額は約23億円です。

スライド下段の表は米国の個別損益です。海外子会社等と国内セメントを合わせたセメントセグメント全体では476億円の損益改善となり、営業利益は327億円で着地しました。

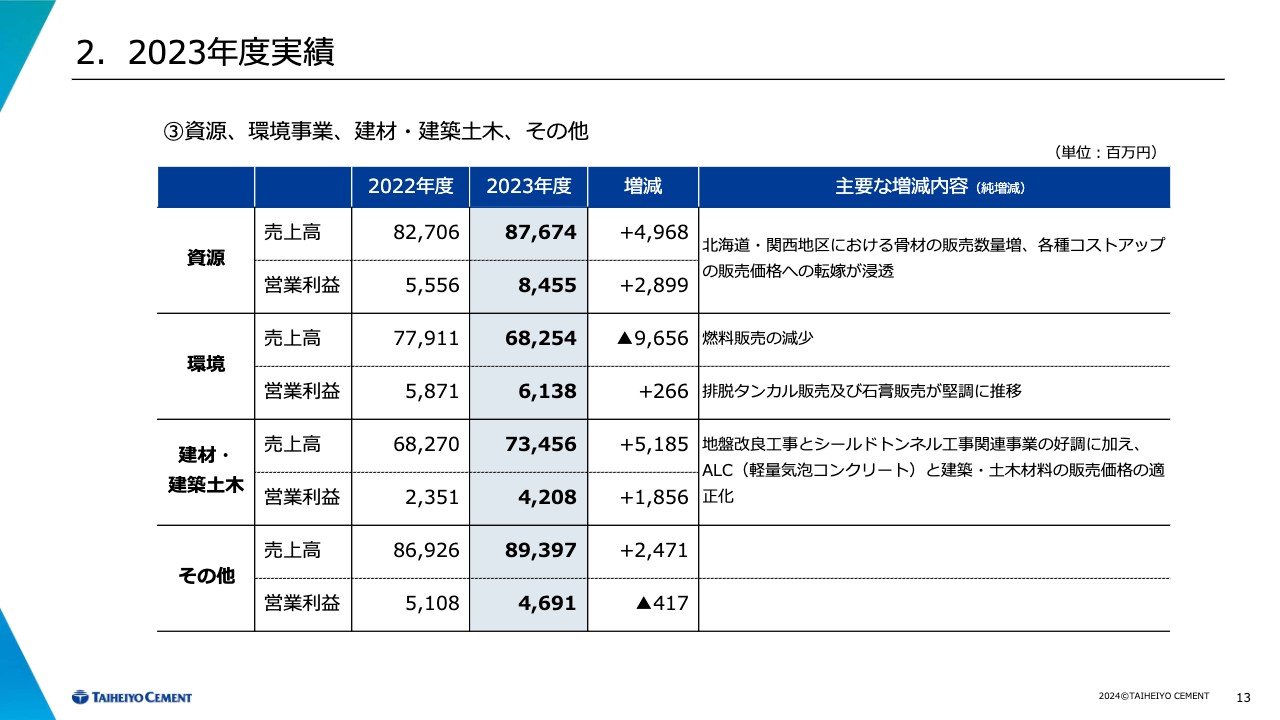

2.2023年度実績 ③資源、環境事業、建材・建築土木、その他

セメント以外のセグメントについてです。資源セグメントでは、北海道・関西地区の骨材事業が堅調に推移し、各種コストアップの価格転嫁が浸透しました。その結果、売上高は約49億円の増収、営業利益は約28億円の増益となりました。

環境セグメントでは、燃料販売の減少により約96億円の減収となりましたが、燃料よりも利益率の高い排脱タンカルや石膏の販売が堅調に推移し、営業利益は2億6,600万円増の約61億円となりました。

建材・建築土木セグメントでは、地盤改良工事の好調に加え、ALC(軽量気泡コンクリート)および建築材料の販売価格が適正化されたことにより増収増益となりました。売上高は約734億円、営業利益は約42億円です。

その他事業は、発電事業の燃料代等のコストアップにより4億円の減益となりました。

2.2023年度実績 (2)連結損益計算書

連結損益計算書です。営業利益以下の数字についてご説明します。

営業外損益は約64億円増加の約30億円となっていますが、こちらには持分法損益改善の影響額36億円が含まれています。その他、プラス項目としては為替差益、マイナス項目としては有利子負債の平残増および金利アップによる支払利息の増加等が含まれています。

今年度の特別損益には、受取保険金25億円が含まれています。2022年度の税金等調整前当期純利益は特殊な状況によりマイナスで、法人税等が約178億円発生しています。こちらは、前年第2四半期で繰延税金資産の取り崩しを実施したことによるものです。

最終的な親会社株主に帰属する当期純利益は約764億円改善し、約432億円となりました。

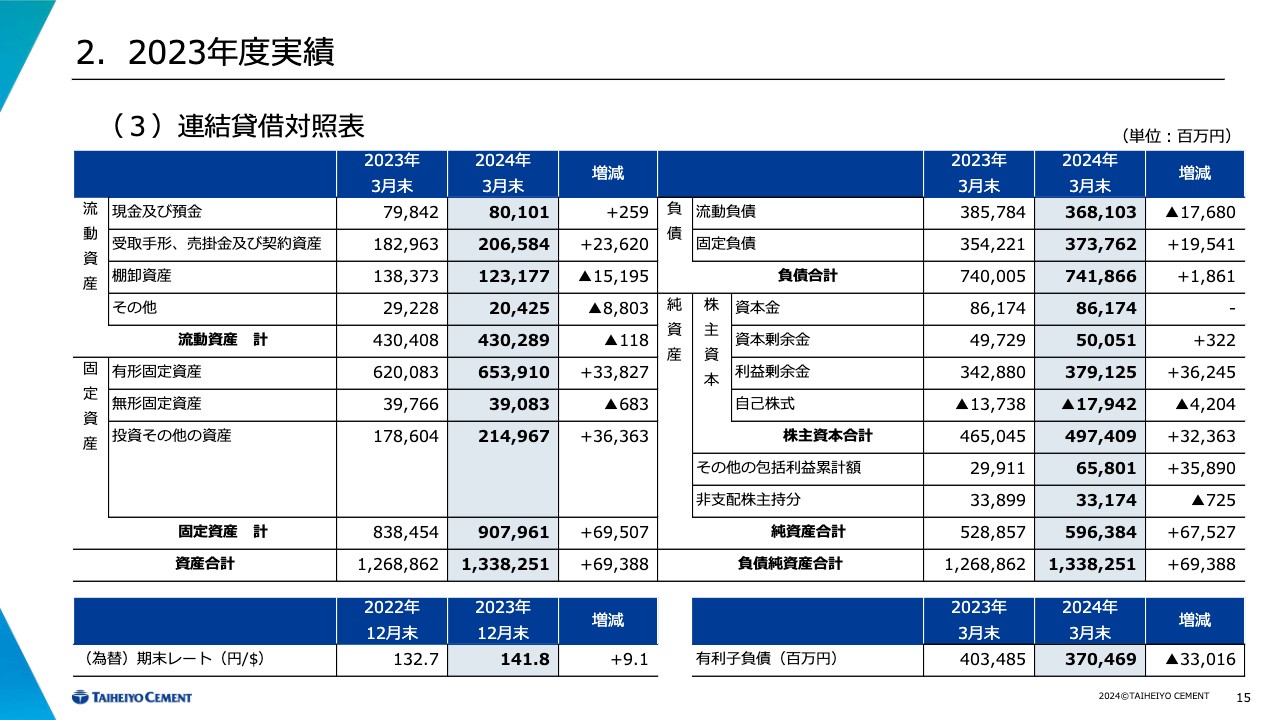

2.2023年度実績 (3)連結貸借対照表

連結貸借対照表です。主な増減項目のみご説明します。

スライド左側は資産です。当期末の資産合計は1兆3,382億円と、前期末比で693億円増加しました。一番の増加要因は、期末日のレートが141.8円で9.1円の円安になったことです。その影響により、252億円程度のプラスとなりました。

流動資産は、国内セメント価格アップによる売上債権増のほか、銀行休業日による影響も増加要因です。固定資産の増加は、主にタイヘイヨウセメントフィリピンズ社のリニューアル工事による建設仮勘定の増加によるものです。

スライド右側の負債合計は、前期末比で18億円増加して7,418億円となりました。こちらも為替の影響で73億円程度のプラスです。その他、銀行休業日による影響も増加要因です。

ただし、有利子負債の減少により、負債全体としては前年度から若干の増加となりました。有利子負債残高は330億円減少し、3,704億円となりました。主な要因は営業キャッシュフローの改善です。

純資産は675億円の増加です。当期純利益のほか、円安に伴う為替換算調整勘定で184億円のプラス、株高によるその他有価証券評価差額金で54億円のプラスがありました。

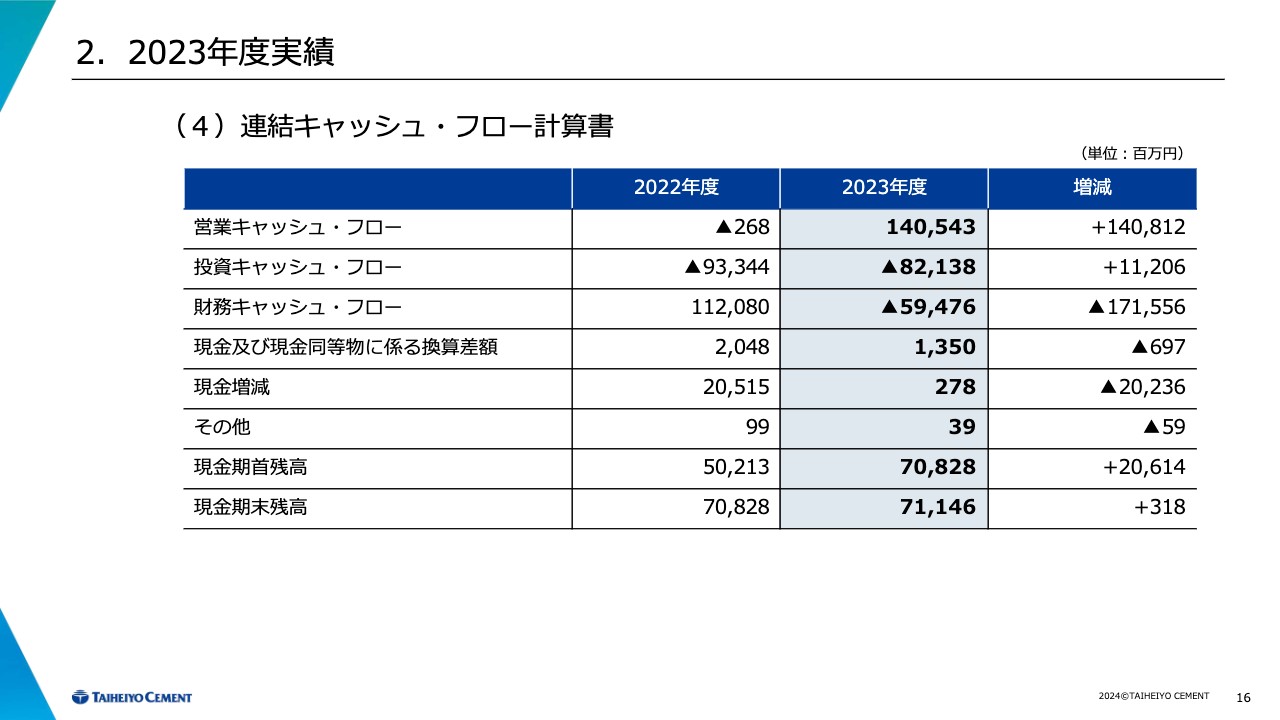

2.2023年度実績 (4)連結キャッシュ・フロー計算書

キャッシュフロー計算書です。税金等調整前当期純利益の大幅な改善と棚卸資産の減少により、営業キャッシュフローは前年度比で約1,408億円改善し、約1,405億円となりました。

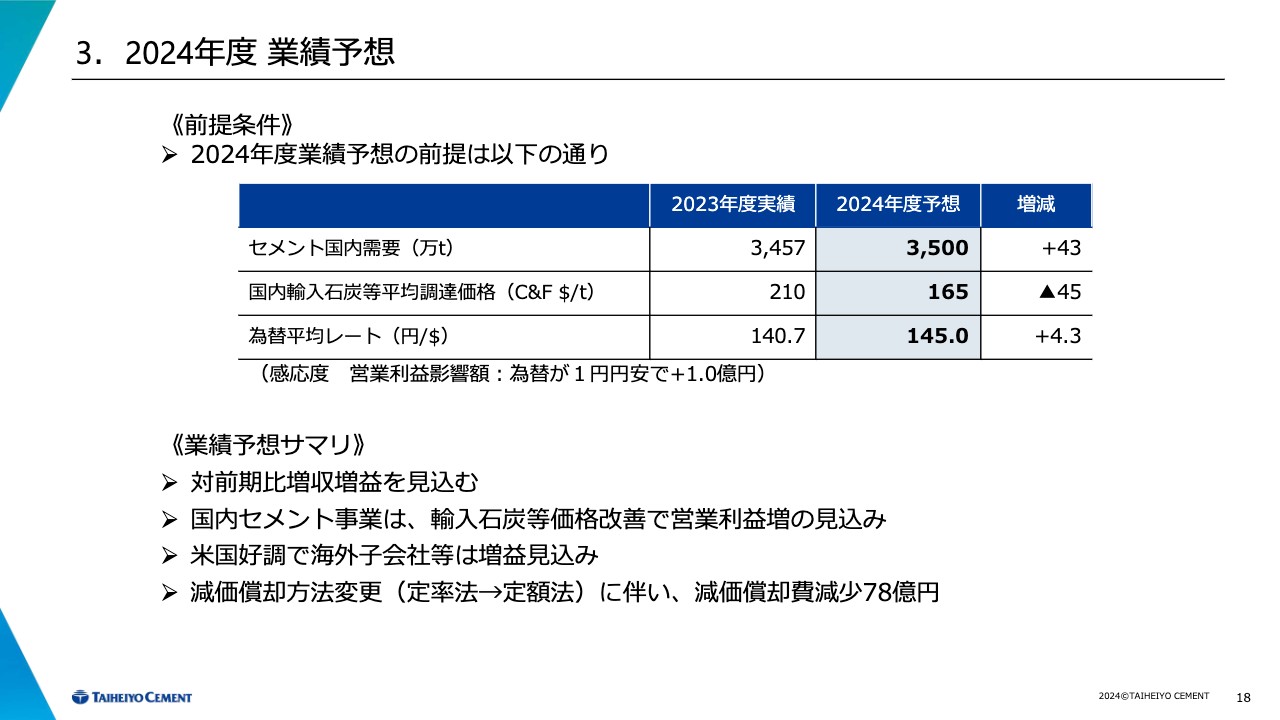

3.2024年度業績予想 《前提条件》

2024年度の業績予想についてご説明します。まずは前提条件です。セグメント国内需要は3,500万トン、国内輸入石炭等平均調達価格は165ドル、為替平均レートを145円と設定しています。

また今年度より、減価償却方法を定率法から定額法へ変更します。これによって減価償却費が78億円減少する予定です。

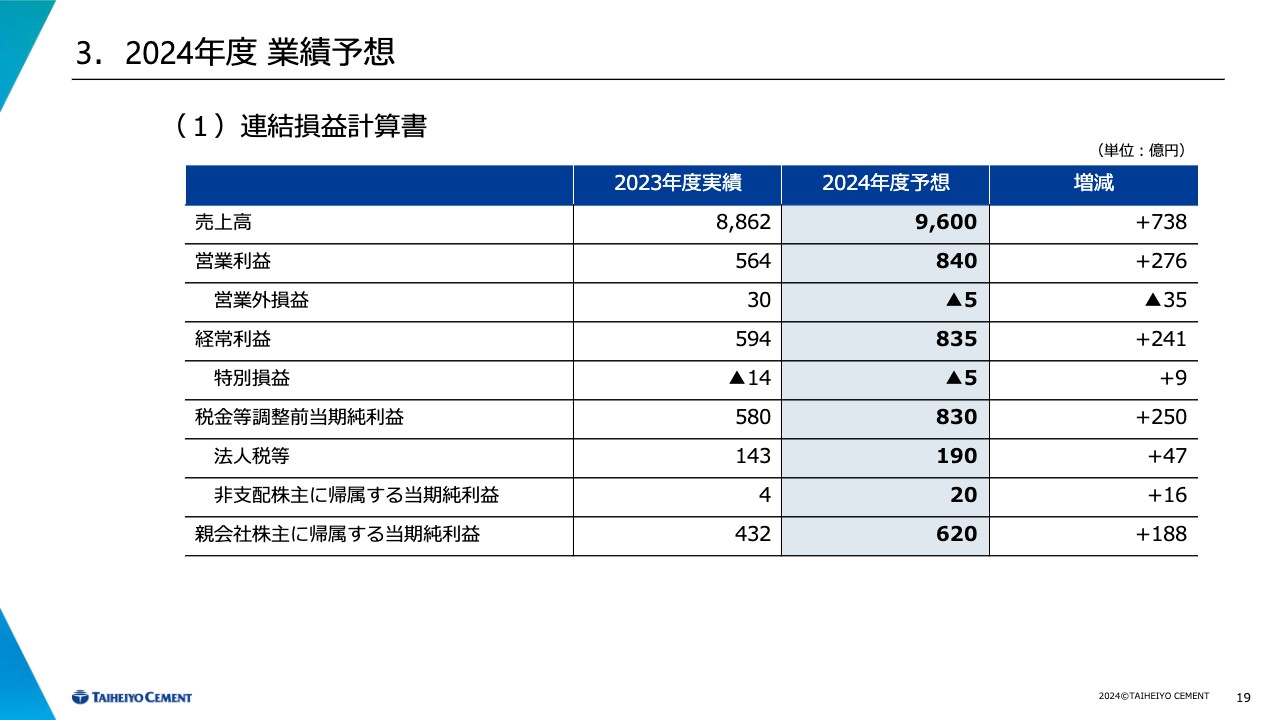

3.2024年度業績予想 (1)連結損益計算書

連結損益計算書です。売上高は738億円増収の9,600億円、営業利益は276億円増益の840億円、経常利益は241億円増益の835億円、親会社株主に帰属する当期純利益は188億円増益の620億円となる予想です。

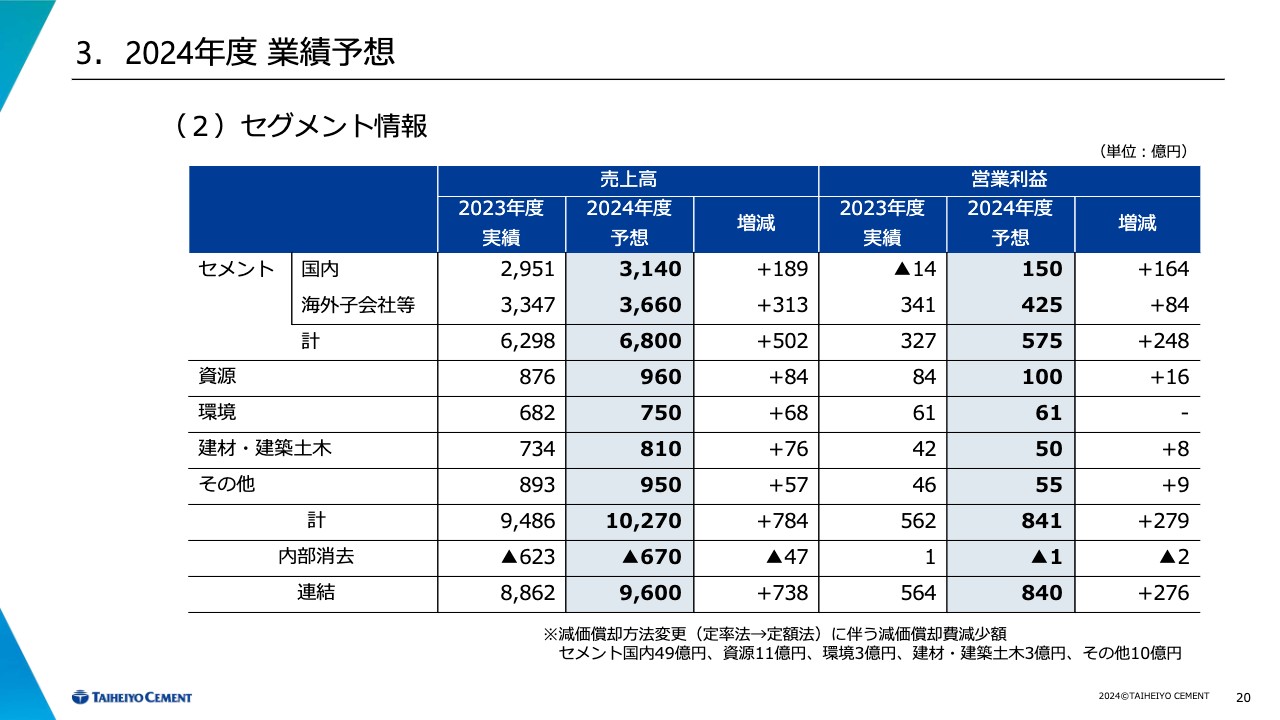

3.2024年度業績予想 (2)セグメント情報

セグメント情報です。全セグメントで増収となり、減益となるセグメントはありません。

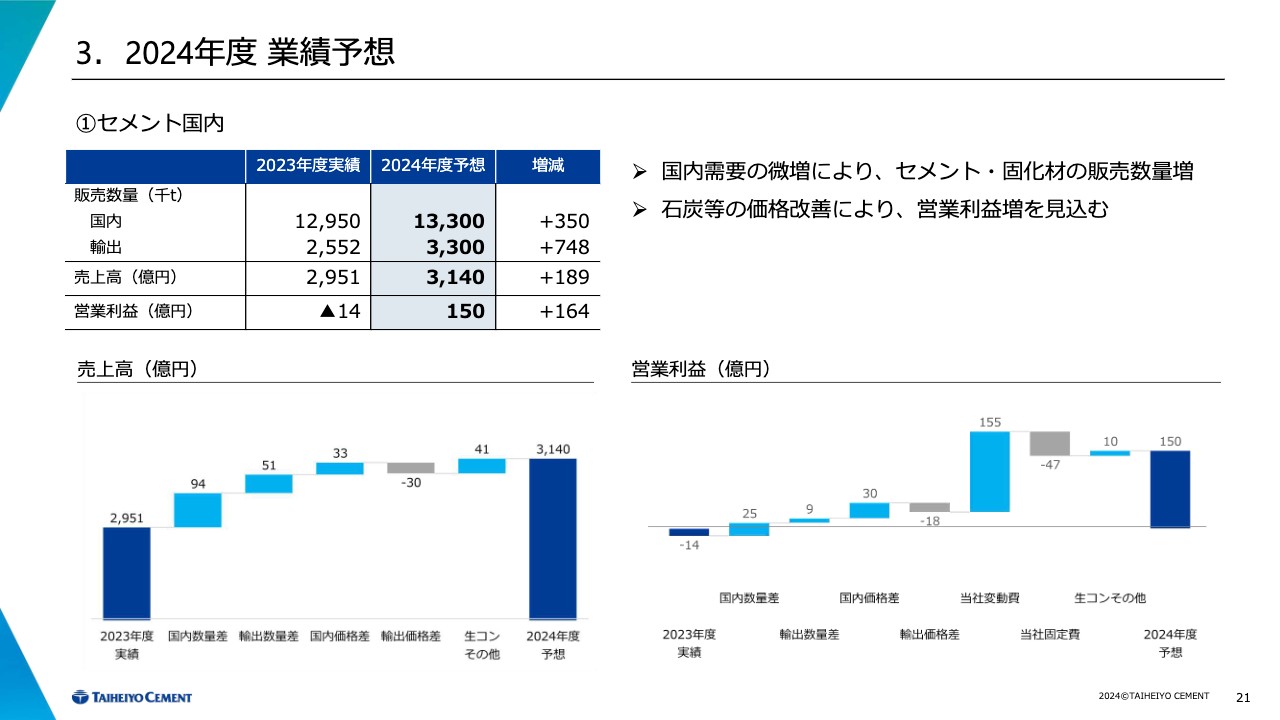

3.2024年度業績予想 ①セメント国内

セメントセグメントの国内についてです。国内販売数量は35万トン増加の1,330万トン、輸出数量は74万8,000トン増加の330万トンを予想しています。

売上高は189億円増収の3,140億円、営業利益は164億円の損益改善で150億円と予想しています。石炭価格の改善による変動費の減少が主な増益要因です。

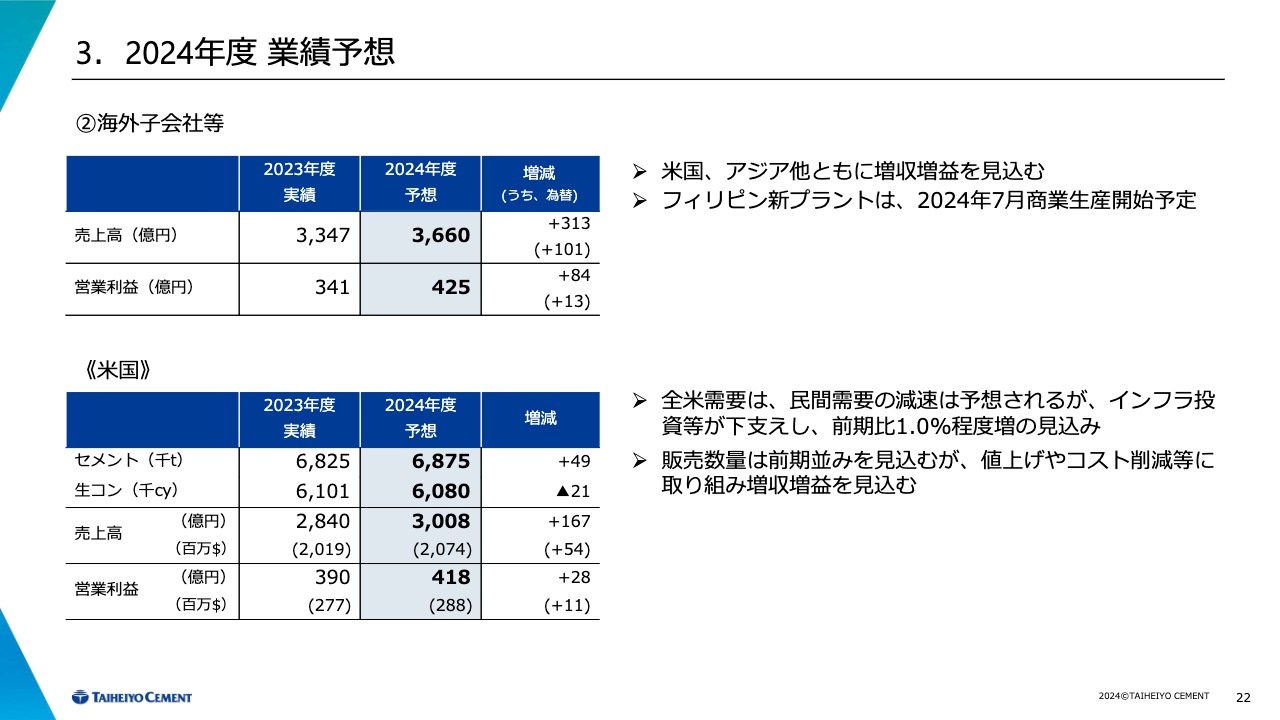

3.2024年度業績予想 ②海外子会社等

海外子会社等では、米国、アジア他ともに増収増益を見込んでいます。フィリピンの新プラントは、2024年7月に商業生産開始予定です。売上高は313億円増収の3,660億円、営業利益は84億円増益の425億円と予想しています。

スライド下部の表は米国の損益です。販売数量は前期並みですが、値上げによる増収増益を見込んでいます。

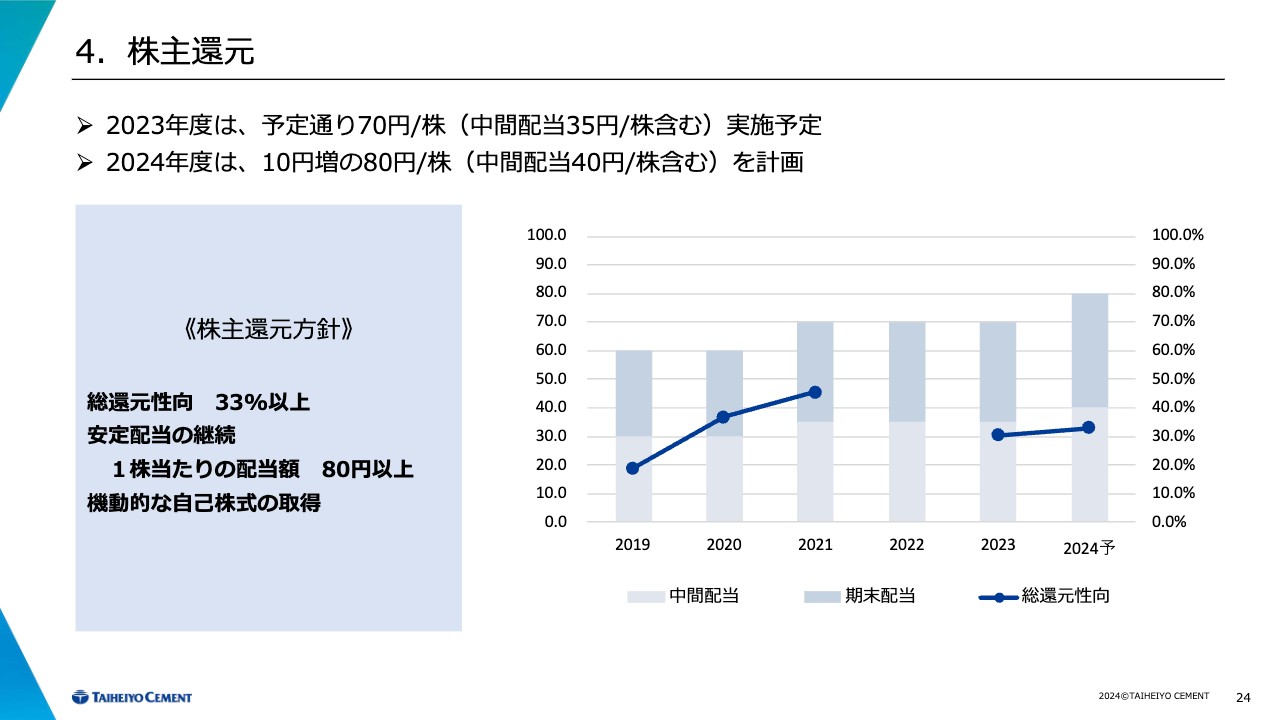

4.株主還元

株主還元についてです。2023年度は、予定どおり1株70円の配当となります。2024年度は、10円増の1株80円を計画しています。

スライド左側には株主還元方針を載せていますので、ご覧ください。

Ⅰ.太平洋セメントグループのありたい姿 【経営理念】

朝倉秀明氏:「26中期経営計画」についてご説明します。

まずは経営理念です。太平洋セメントグループは、持続可能な地球の未来を拓く先導役をめざし、経済の発展のみならず、環境への配慮、社会への貢献とも調和した事業活動を行います。

2050年のありたい姿には、グループの総合力とカーボンニュートラルをはじめとする革新的技術を展開し、世界のセメント産業のリーダーとなることに加え、人々の安全・安心な脱炭素・循環型社会を支える企業グループとなることを掲げました。

これらからバックキャストして「太平洋ビジョン2030」を作成しており、「太平洋ビジョン2030」をベースに具体化した計画が「26中期経営計画」となっています。

Ⅰ.太平洋セメントグループのありたい姿 26中期経営計画を通じて目指す姿

「26中期経営計画」の基本コンセプトは「3D Approach for Sustainable Future」としました。このキャッチフレーズには、基軸である国内事業、海外事業、カーボンニュートラルの3ディメンジョンが、お互いに相乗効果を生みながら企業価値を増加させていくイメージを織り込んでいます。

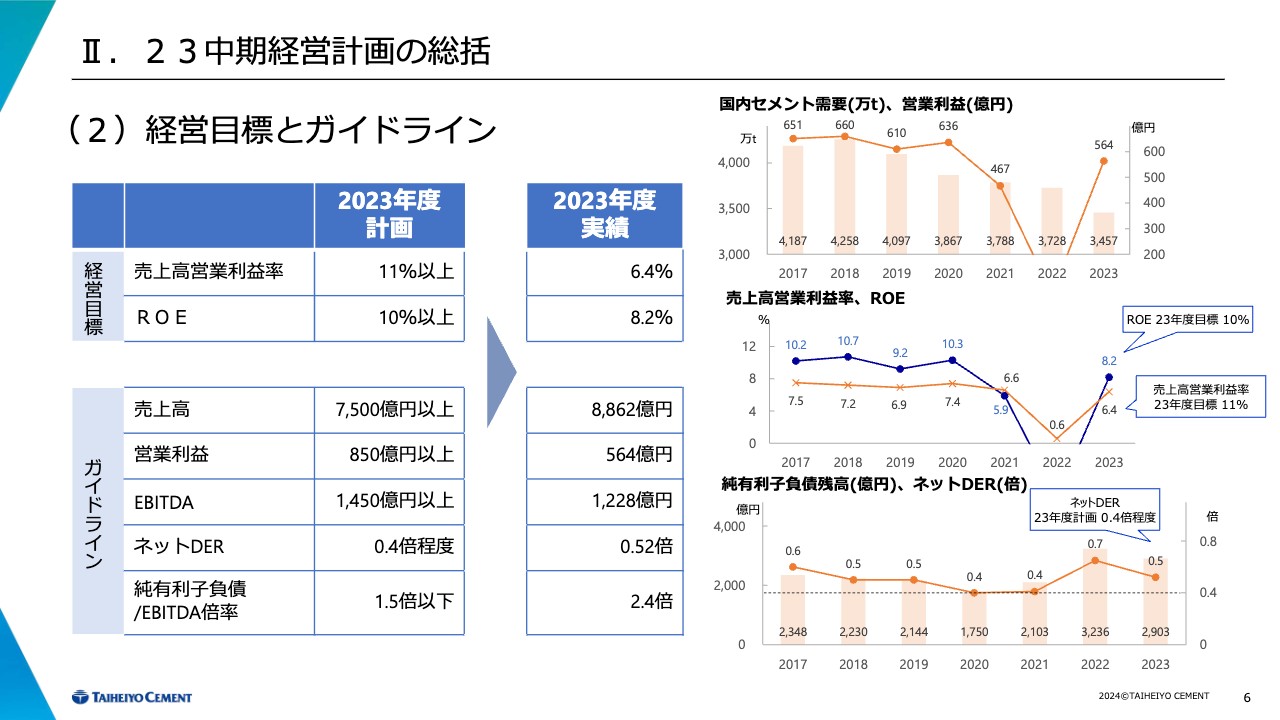

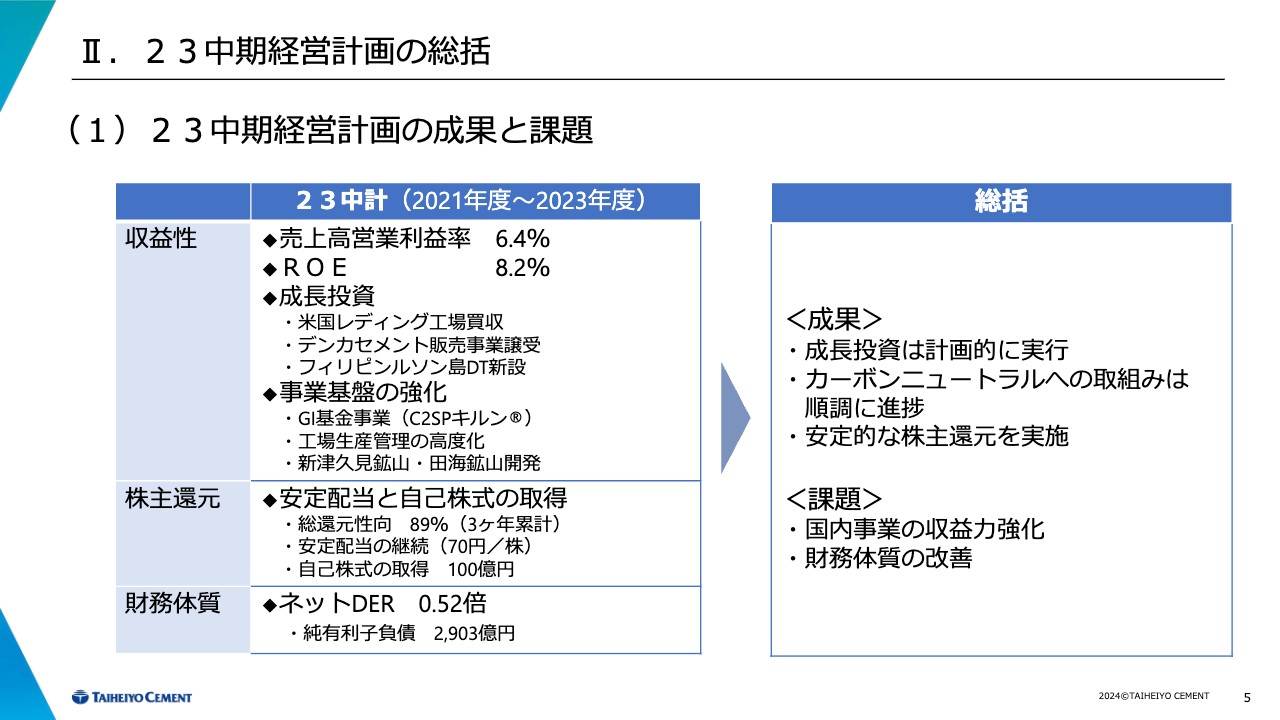

Ⅱ.23中期経営計画の総括 (2)経営目標とガイドライン

「23中期経営計画」の振り返りです。スライド左の表にある「23中期経営計画」の経営目標数値は、営業利益率、ROEともに残念ながら目標達成できませんでした。

Ⅱ.23中期経営計画の総括 (1)23中期経営計画の成果と課題

株主還元に関しては、業績の上下があったものの、安定配当と自己株の取得も含めた総還元性向は達成できました。

また、成長投資やカーボンニュートラルへの取り組みも順調に進みました。一方で、国内事業の収益力や財務体質の改善などの課題も見えてきました。

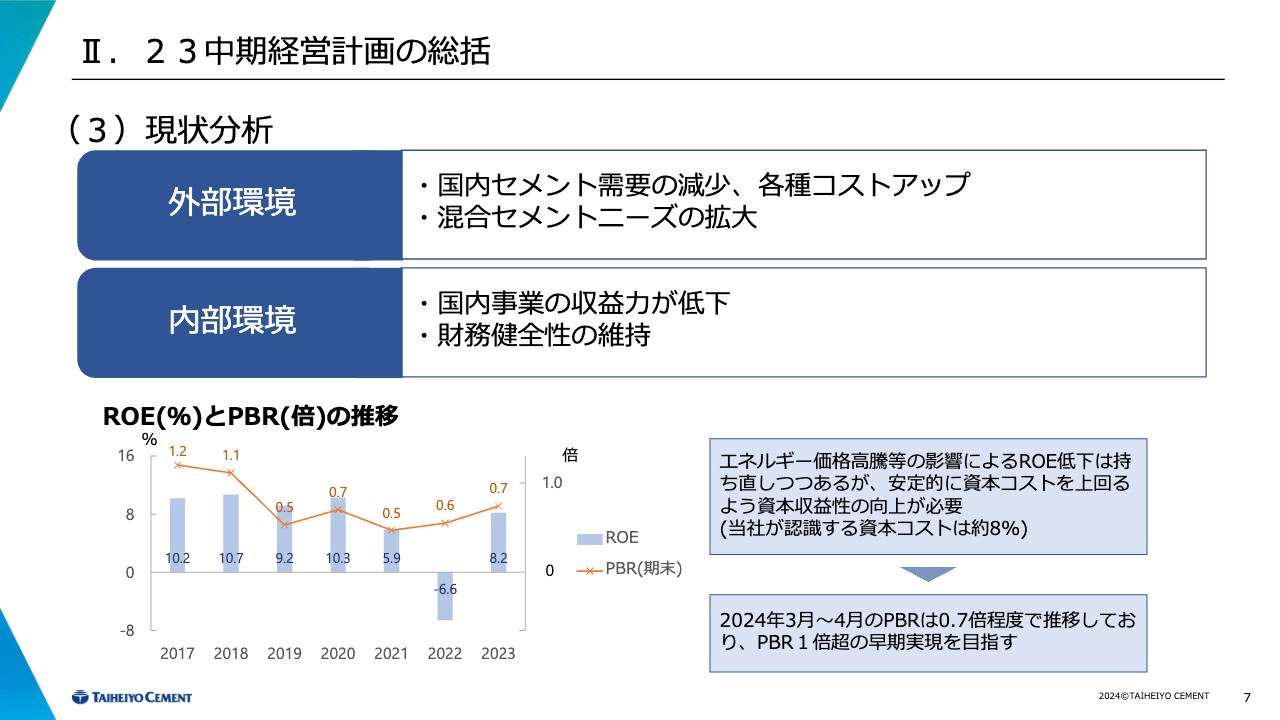

Ⅱ.23中期経営計画の総括 (3)現状分析

過去7年間における、当社のROEとPBRの推移です。2023年度のROEは8.2パーセント、PBRは現時点で0.7程度であり、当社が認識する資本コストはおよそ8パーセントです。PBRが早期に1倍を超えるよう、収益性の向上と株主還元の充実などに努めていきます。

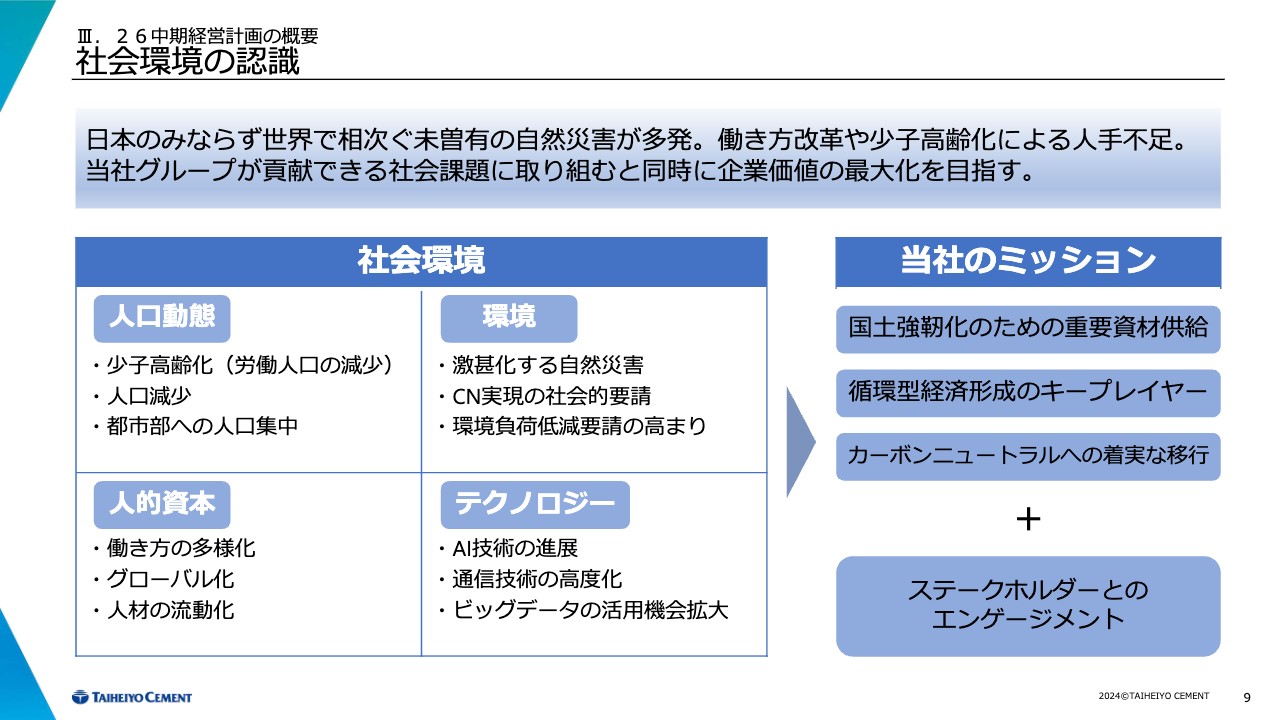

Ⅲ.26中期経営計画の概要 社会環境の認識

今回の中期経営計画を作成するにあたり、当社の社会認識とその環境下での当社のミッションをまとめました。

社会環境においては少子高齢化と人口減少が進み、環境においては激甚化する自然災害、人的資本においては働き方の大きな変化と多様化、テクノロジーにおいてはAI技術の進展などが、「26中期経営計画」中に進んでいくと認識しています。

その中で、当社はセメントという製品を通じた国土強靱化のための資材供給および循環型経済形成のためのキープレーヤーとなり、将来を見据えたカーボンニュートラルへの着実な移行をミッションと考えています。

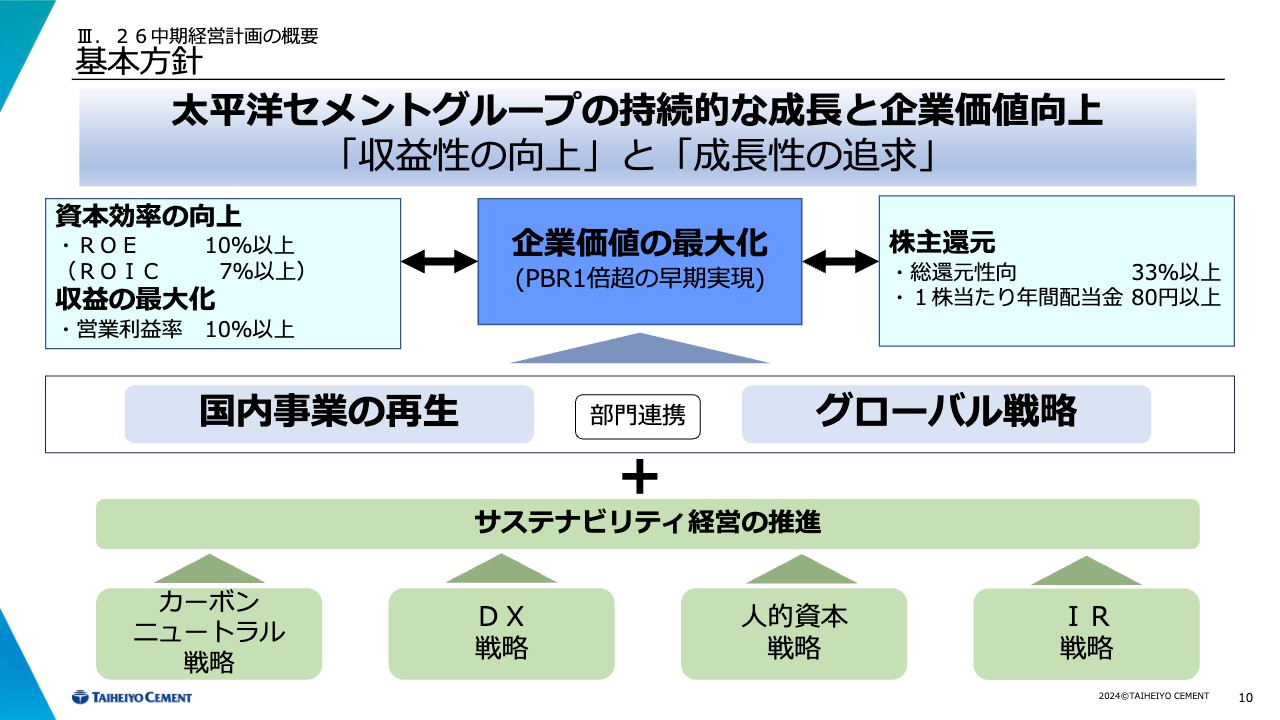

Ⅲ.26中期経営計画の概要 基本方針

基本方針は、「26中期経営計画」のミッションをベースに「太平洋セメントグループの持続的な成長と企業価値の向上」としました。スライドには、経営目標数値などのKPIを含めたイメージを掲載しています。

中心に企業価値の最大化を置き、左側にROEの目標値10パーセント以上、営業利益率の目標値10パーセント以上を、右側に株主還元の基本として総還元性向33パーセント以上、1株当たり年間配当額80円以上というKPIを掲げました。

Ⅲ.26中期経営計画の概要 経営目標・ガイドライン

スライドには、2023年度の実績と「26中期経営計画」の最終年である2026年度の計画値を示しています。

今回の中期経営計画の経営指標到達時のガイドラインとして、売上高で1兆円以上、営業利益で1,000億円以上、ROICの目標値として7パーセント以上を掲げました。

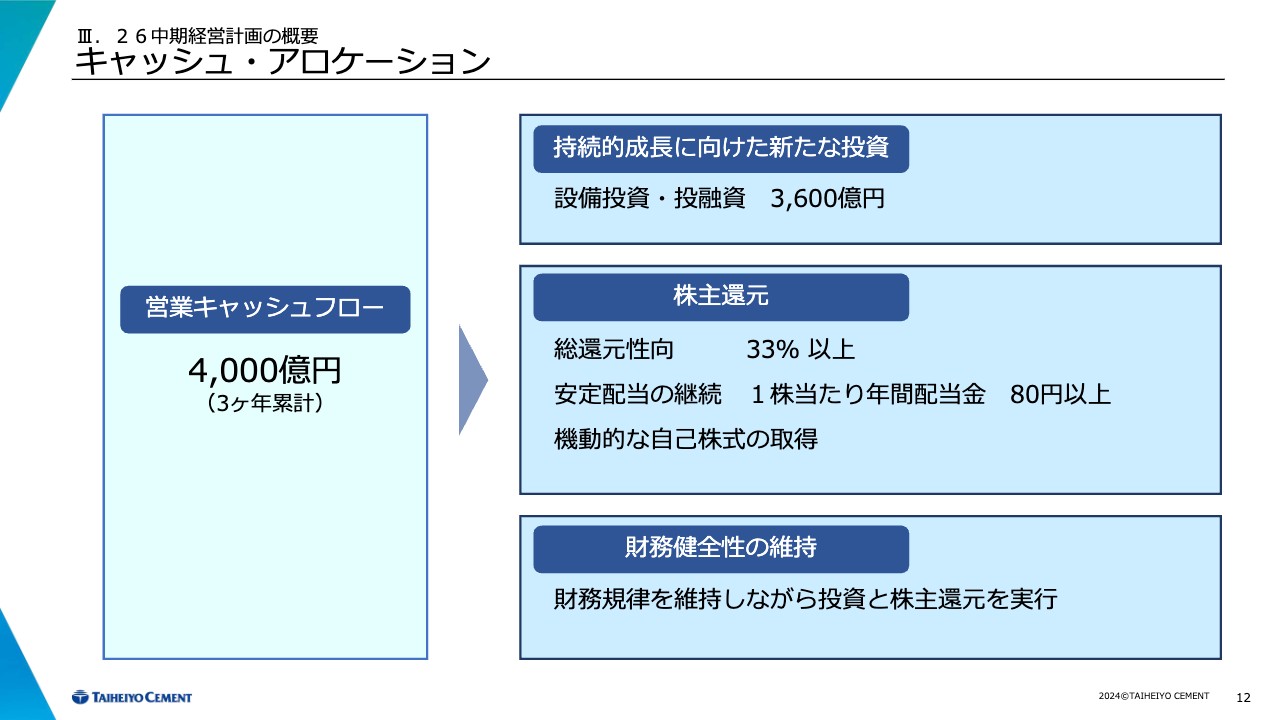

Ⅲ.26中期経営計画の概要 キャッシュ・アロケーション

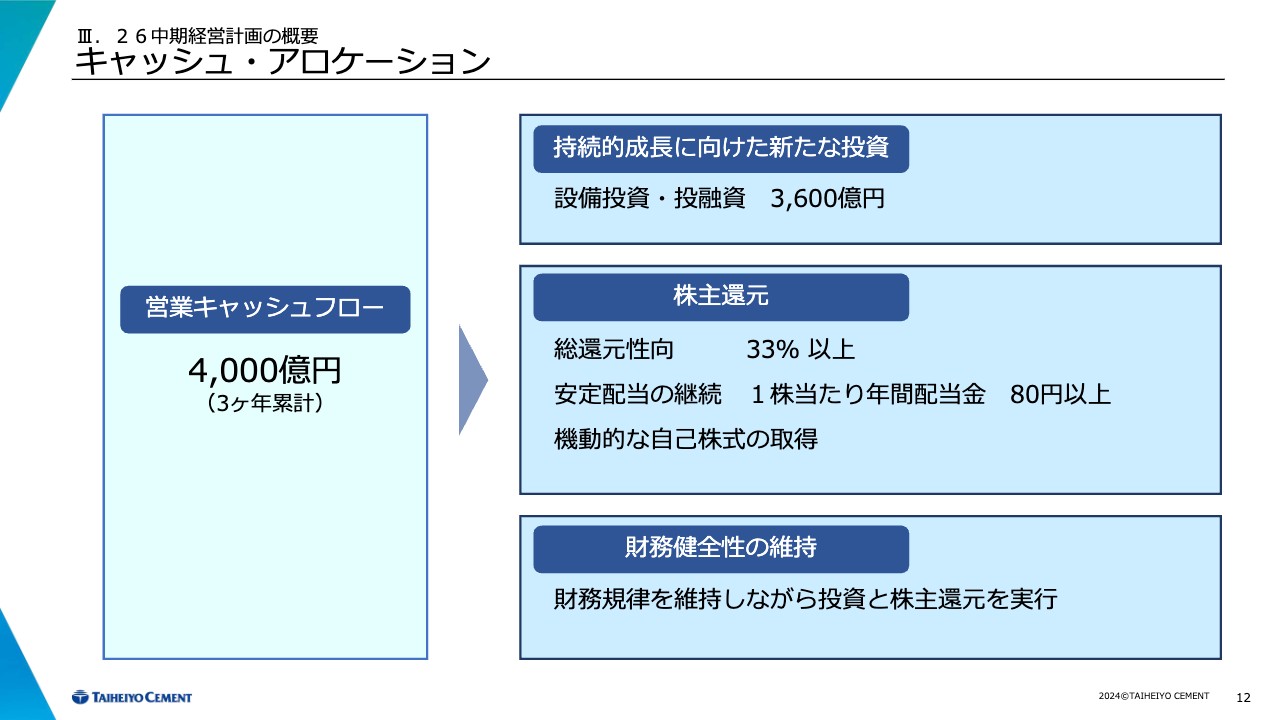

営業キャッシュ・アロケーションについてご説明します。この3ヶ年で約4,000億円の営業キャッシュフローが見込まれます。まずは株主還元を実施し、投資にはおよそ3,600億円を充てたいと考えています。

Ⅲ.26中期経営計画の概要 投資戦略

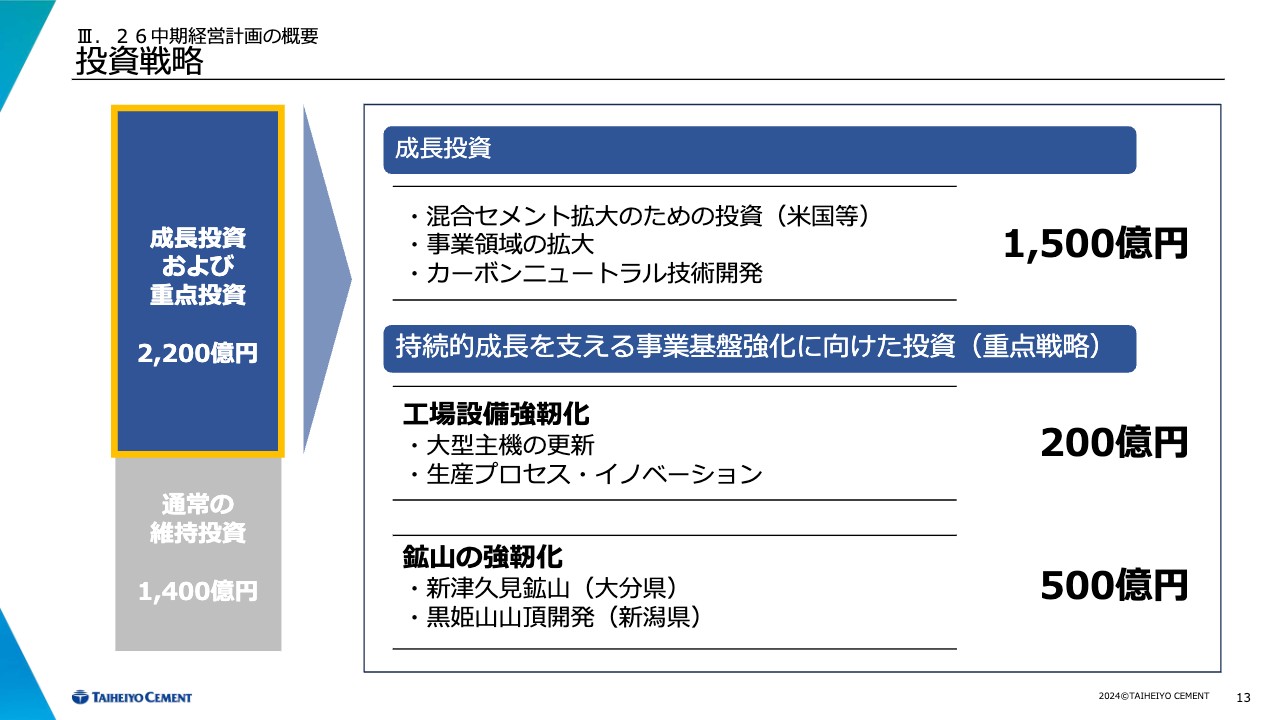

投資の内訳を示しています。成長投資に1,500億円、工場強靭化に200億円、鉱山強靭化に500億円ほどを見込んでいます。

Ⅲ.26中期経営計画の概要 収益の最大化

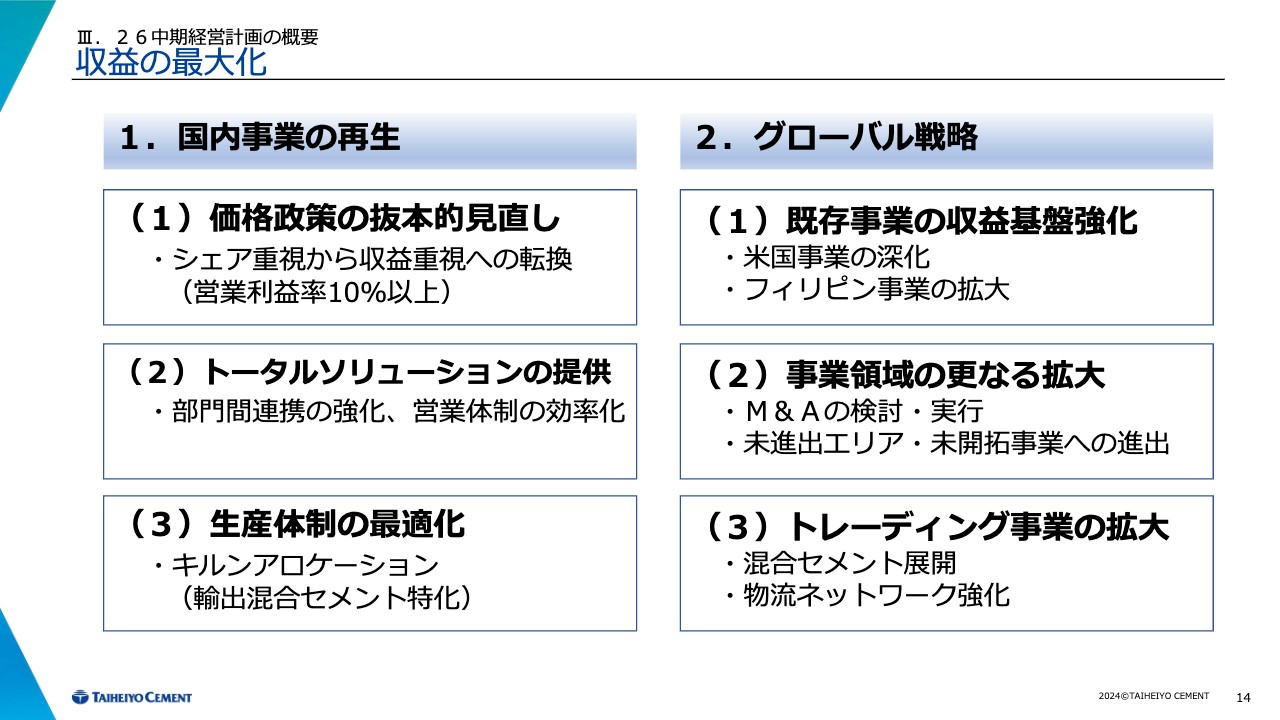

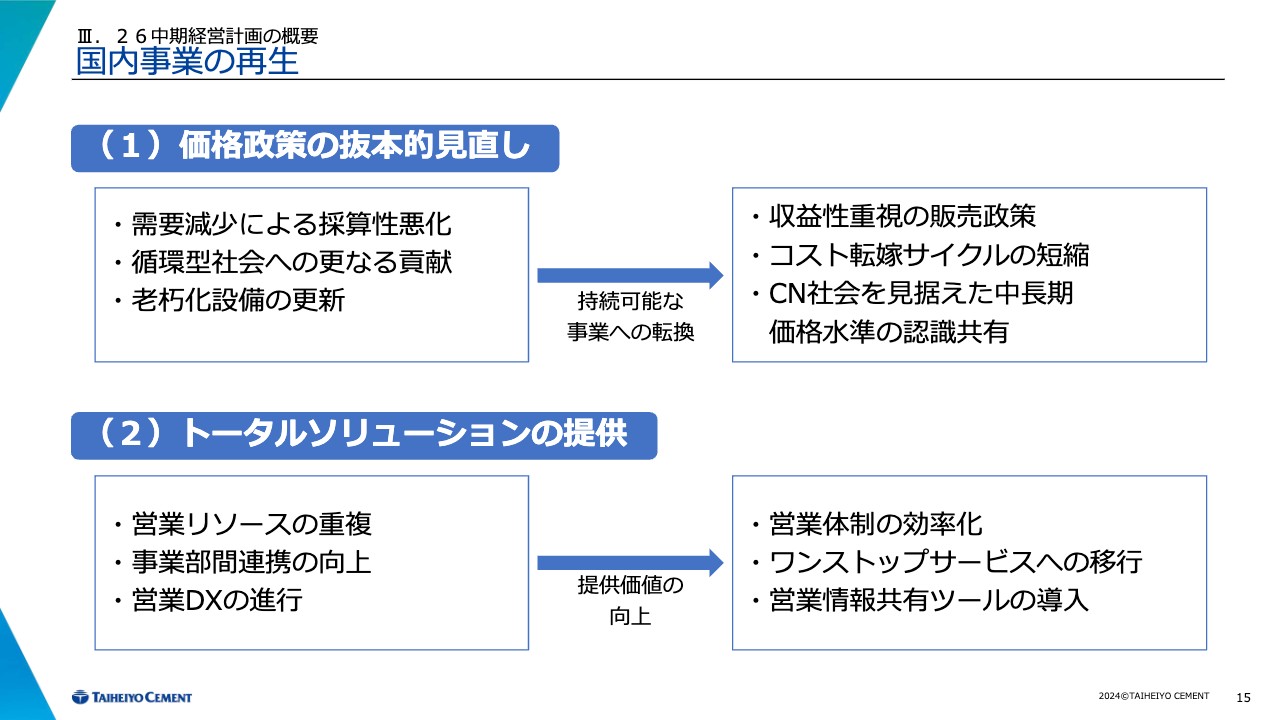

スライドには、営業キャッシュフローを生み出すための政策を示しました。まずは何といっても国内事業の再生で、そのための取り組みは3つあります。

1つ目は、価格政策の見直しです。先週も値上げの発表を行いましたが、シェア重視から収益重視への転換を徹底したいと考えています。今回は1年前に値上げを予告したため、よりスムーズに値上げのご理解を得られると考えています。

2つ目は、トータルソリューションの提供です。顧客の7割は生コンメーカーで、当社からセメントと骨材の両方をお買い上げいただいているケースが多いです。そこで、具体的にはセメント営業と骨材営業の一体化を図っていきたいと考えています。

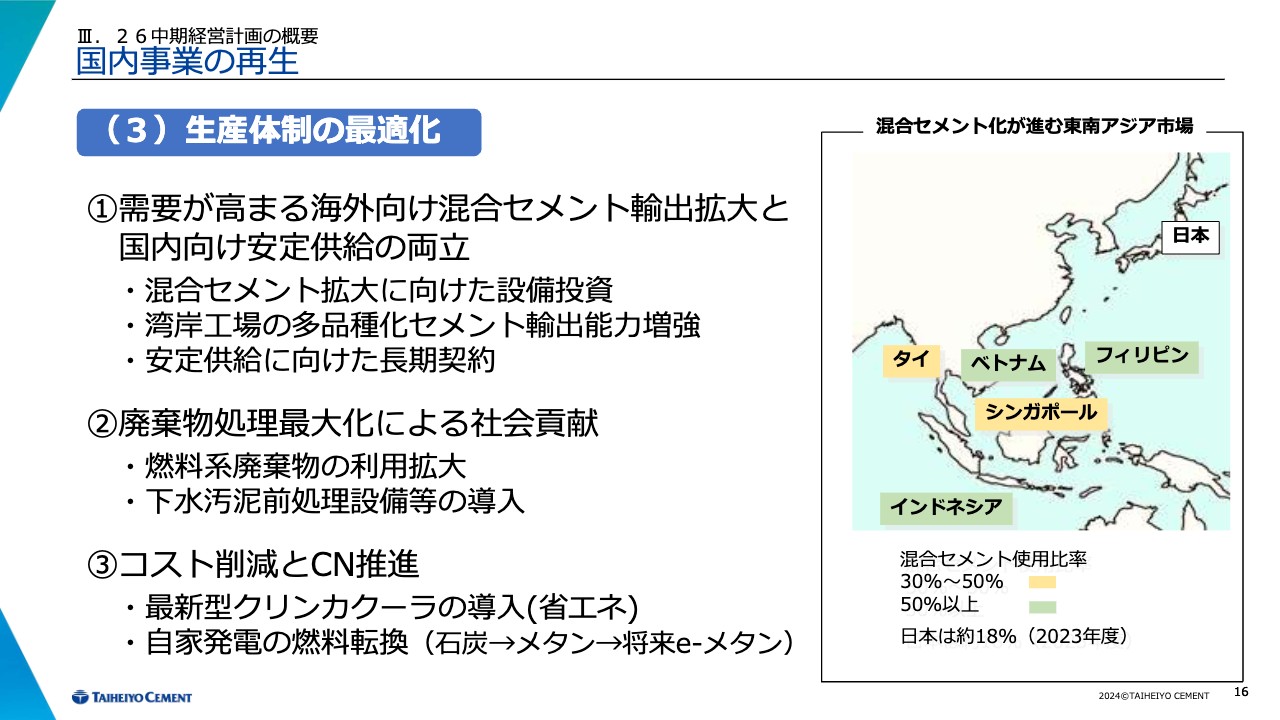

3つ目は、生産体制の最適化です。海外マーケットでニーズのある混合セメントの輸出拡大により、国内工場の稼働率を維持します。

グローバル戦略では、既存事業の収益基盤強化、新たなM&Aの検討と実施、混合セメントの輸出強化も含めたトレーディング事業の拡大を目指していきます。

Ⅲ.26中期経営計画の概要 国内事業の再生

スライドには、国内事業の再生でお伝えしたことを少し具体的にお示ししています。

Ⅲ.26中期経営計画の概要 国内事業の再生

スライド右側の図をご覧ください。日本を取り巻くアジアの国々の地図がありますが、実は、近隣の多くの国々では混合セメントが主流です。また当社は、これらの国々からの混合セメントの輸出引き合いが多く、現時点では国内工場で廃棄物を処理し、混合セメントを輸出することでさらに収益が確保できる見込みです。

この取り組みは、同時にカーボンニュートラルにも通じるため、脱炭素にも貢献できると考えています。

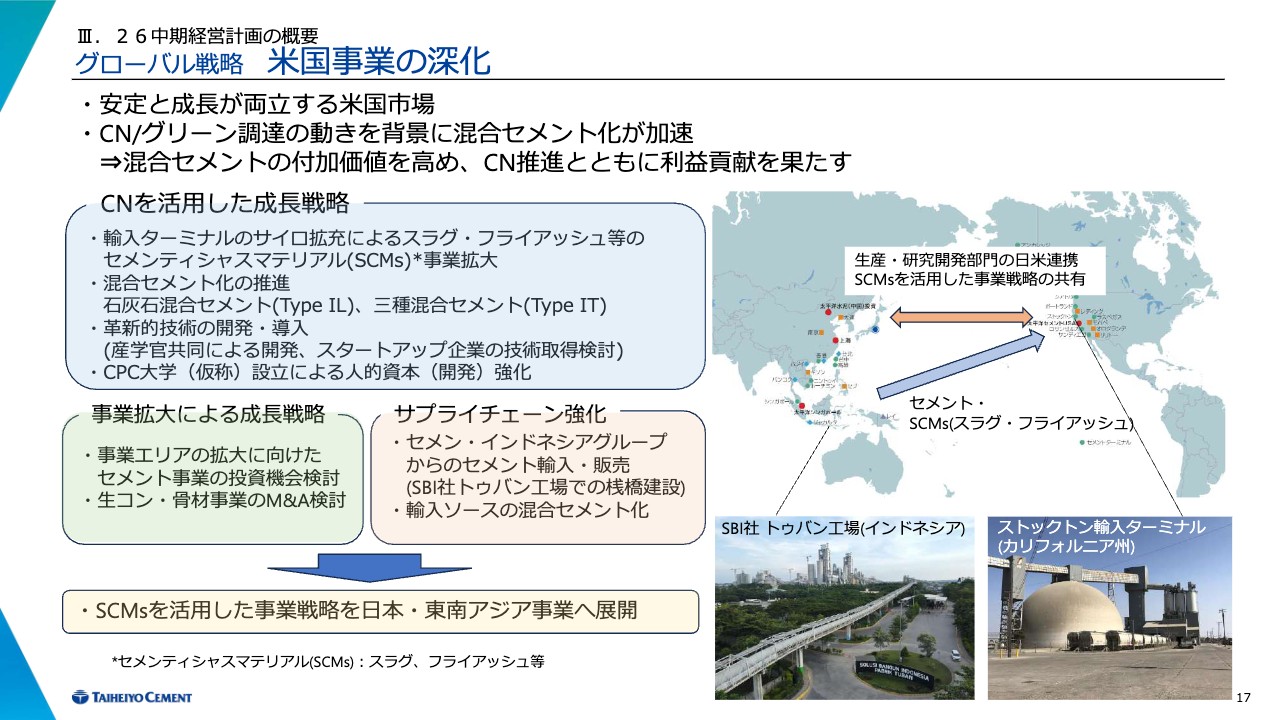

Ⅲ.26中期経営計画の概要 グローバル戦略 米国事業の深化

混合セメントの流通で先端を走る米国の状況についてご説明します。すでに米国のセメントマーケットでは、石灰石混合セメントが流通しています。今後、さらに混合率を高めた3種混合セメントも製造・販売していく予定です。

また、従来の混合剤であるスラグやフライアッシュの活用を見込んで、輸入ターミナルを拡充も計画中です。したがって、当社は混合セメントの製造ノウハウを活かし、環太平洋マーケットでのさらなる混合セメントの流通を推し進めていく所存です。

Ⅲ.26中期経営計画の概要 グローバル戦略 混合セメントとSCMsの展開

各拠点のイメージは、スライドに示したとおりです。

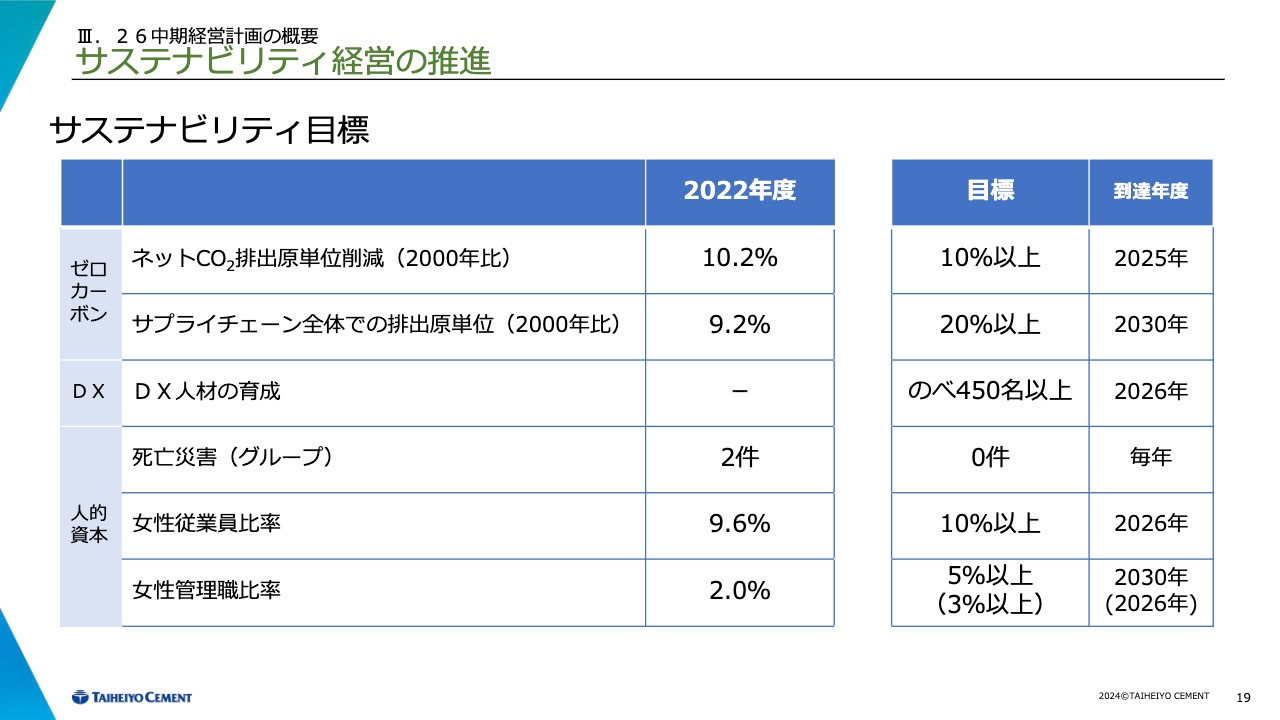

Ⅲ.26中期経営計画の概要 サステナビリティ経営の推進

サステナビリティについてです。サステナビリティ関連の目標値はスライドのとおりで、今回はカーボンニュートラルを中心にお伝えします。

Ⅲ.26中期経営計画の概要 カーボンニュートラル戦略 ロードマップ

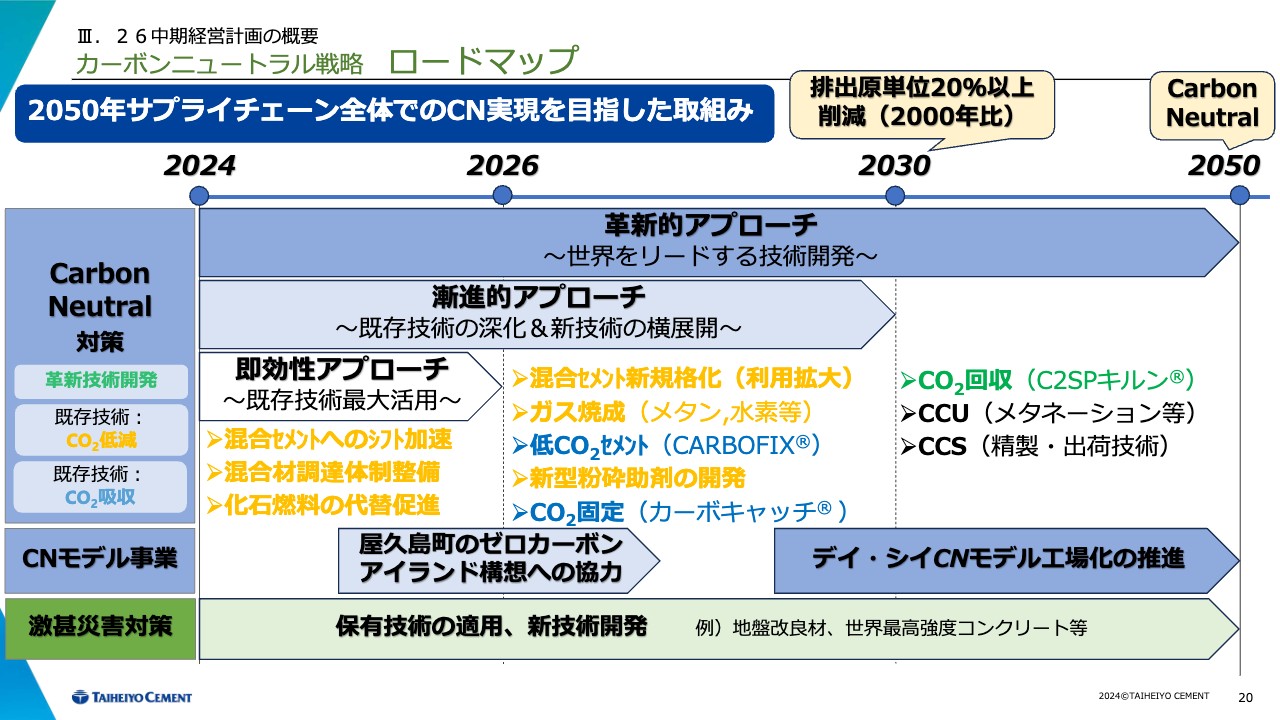

カーボンニュートラル戦略について、2050年までのロードマップをご説明します。期間は、「26中期経営計画」期間、2030年までの期間、2050年までの期間の3つに分けて考えています。

最初の中期経営計画期間では、既存技術を活用した即効性のある政策を中心に実行します。中身は、混合セメントへのシフトの加速と化石燃料の代替促進がメインとなっています。新しい技術を使った漸進的アプローチの段階では、主に低CO2セメント(CARBOFIX )やCO2を固定化する技術(カーボキャッチ)の実装を行います。

第3段階では、当社の独自技術でもあるC2SPキルンからCO2の回収を行い、モデル工場での実装に入りたいと考えています。

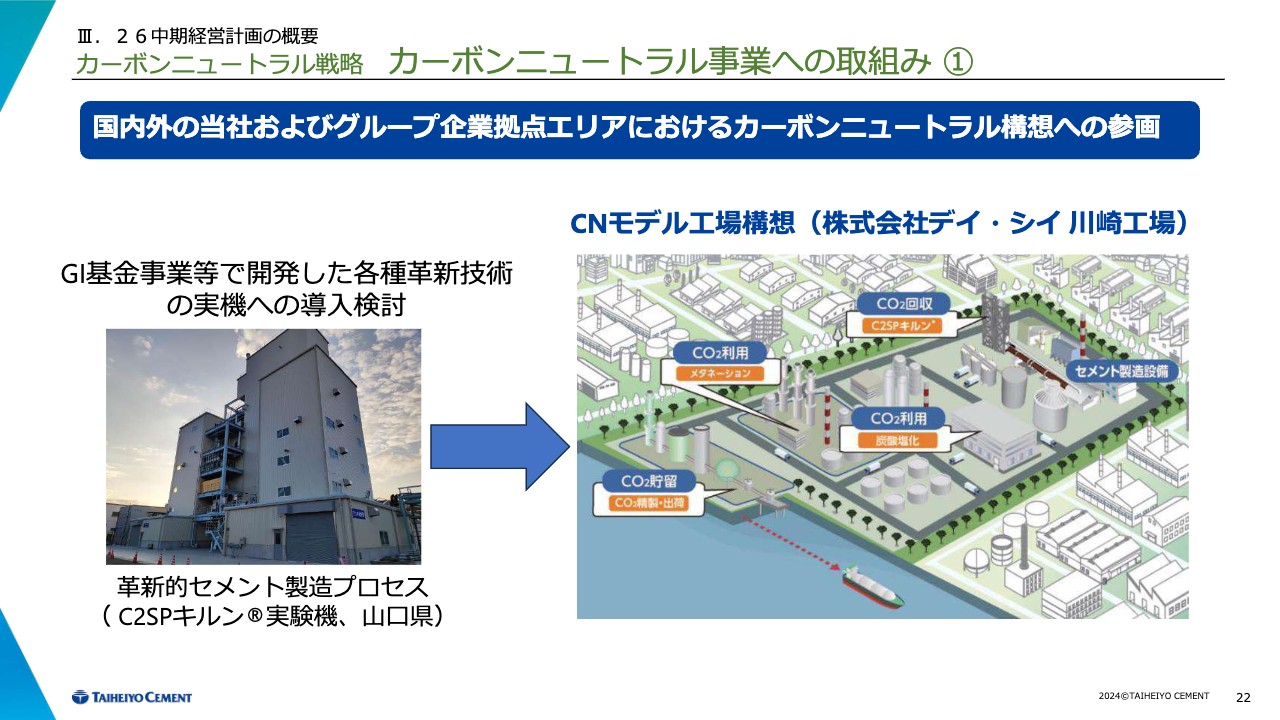

Ⅲ.26中期経営計画の概要 カーボンニュートラル戦略 カーボンニュートラル事業への取組み ①

こちらはデイ・シイ社川崎工場をモデルにした図で、現在山口県で実験に入ったC2SPキルンのイメージ図です。一言で言うと、現状のセメントプラントの構造をあまり変えずに、CO2の回収効率を上げたプラントです。こちらを導入した場合のイメージ図を掲載しています。

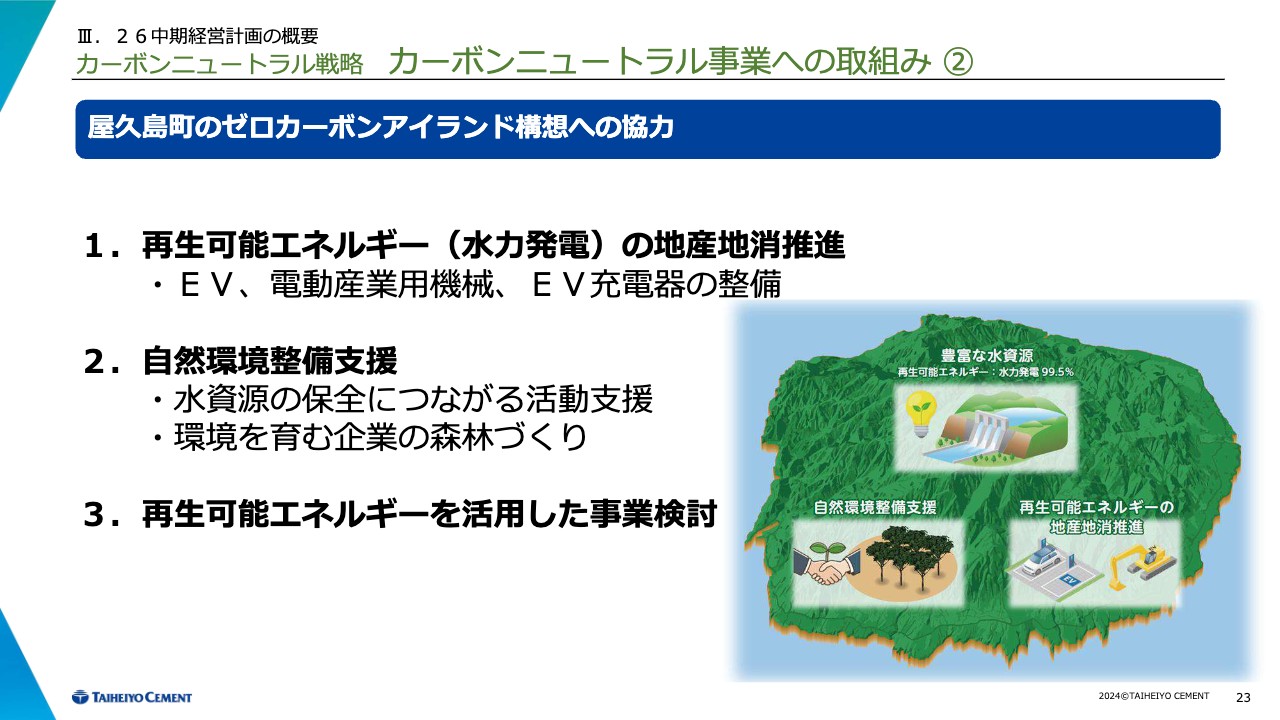

Ⅲ.26中期経営計画の概要 カーボンニュートラル戦略 カーボンニュートラル事業への取組み ②

当社のグループ会社が屋久島にあるため、屋久島のゼロカーボンアイランド構想にも協力していきたいと思っています。屋久島での水力発電を使い、自然環境整備の支援につなげます。

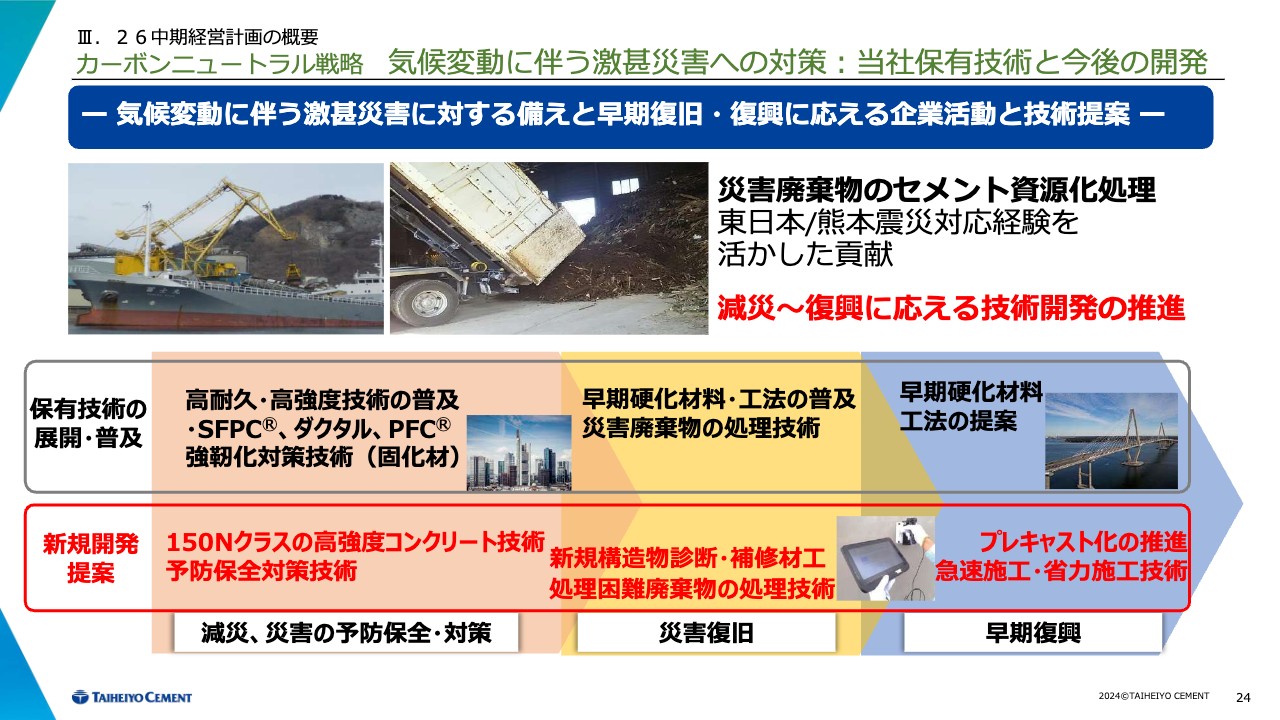

Ⅲ.26中期経営計画の概要 カーボンニュートラル戦略 気候変動に伴う激甚災害への対策:当社保有技術と今後の開発

当社の誇る技術である、災害対策および復旧関連を記述しました。

災害対策には3段階の技術があります。第1段階は、災害の予防保全の技術です。こちらでは、災害予防にもつながる高強度コンクリートの技術や、地盤の強靭化になる固化材の技術などを中心に進めていきます。

第2段階の災害復旧に関しては、廃棄物の処理技術をさらに高めていくことを考えています。最終段階では、一刻でも早い復興のために、早期硬化材料や省力化された施工技術などの推進にも注力していきたいと考えています。

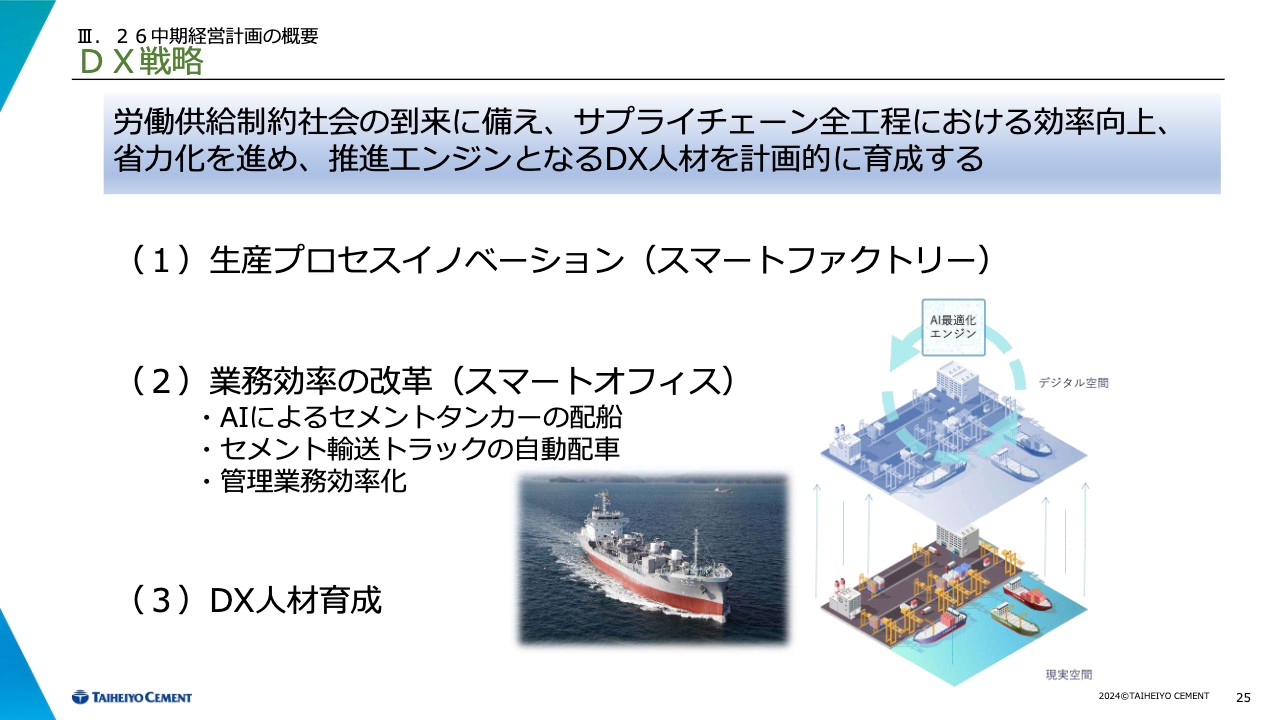

Ⅲ.26中期経営計画の概要 DX戦略

DX戦略について簡単にお話しします。すでにご存じのとおり、物流分野ではAIによるタンカーの配船やトラックの自動配車を進めています。今回ご注目いただきたいのは、生産プロセスにおけるDXの進め方です。

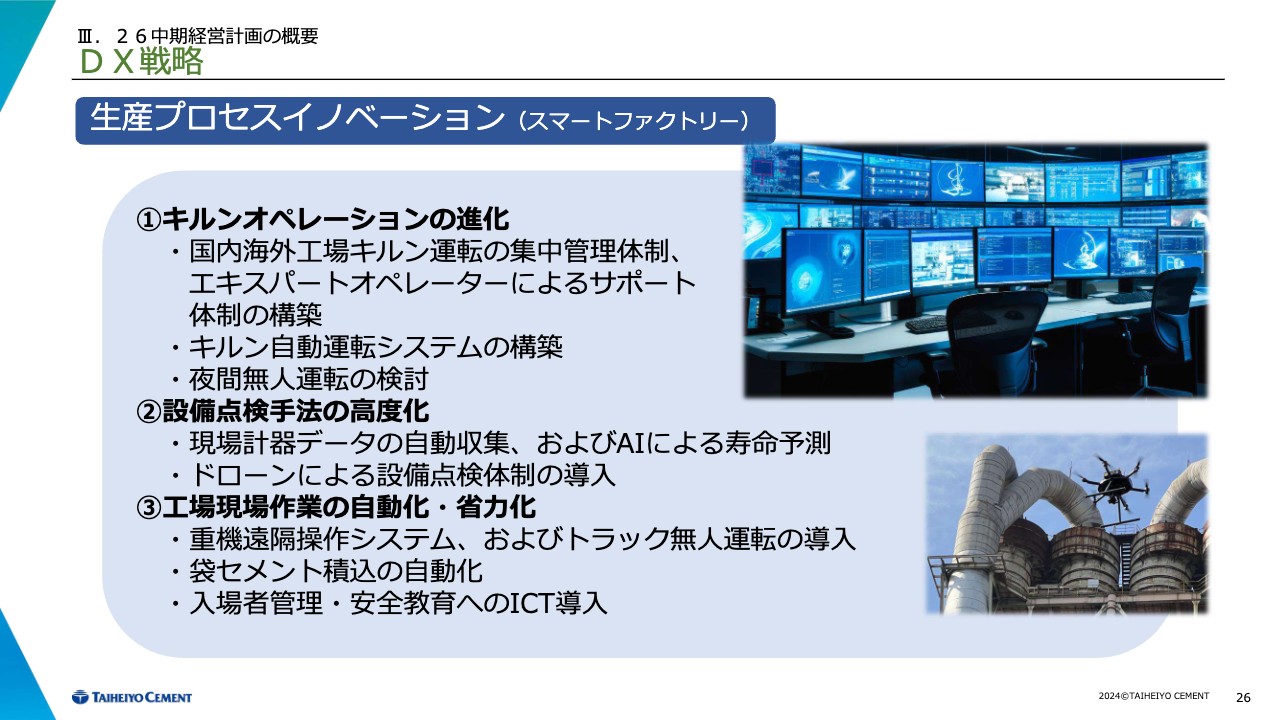

Ⅲ.26中期経営計画の概要 DX戦略 生産プロセスイノベーション(スマートファクトリー)

スライドのイメージ写真にもあるように、全世界の工場のキルンオペレーションの集中管理をはじめ、自動運転システムや夜間の無人運転もすでに視野に入れています。また、保守点検では、ドローンによる点検整備やAIによる機械の寿命予測などのトライアルも開始しています。

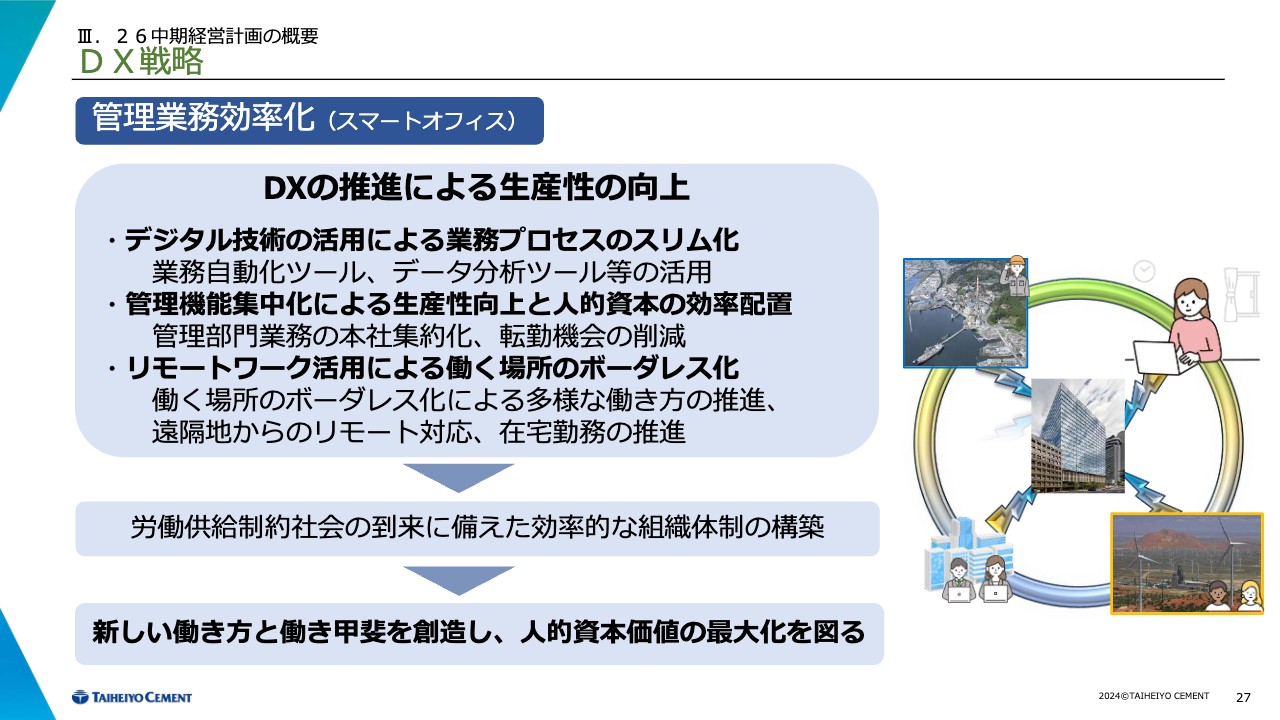

Ⅲ.26中期経営計画の概要 DX戦略 管理業務効率化(スマートオフィス)

また、管理業務に関するDXの推進も大事だと考えています。人口減少を見据えて、DXの推進により、より効率的かつ楽しく働ける職場を提供していきたいと考えています。

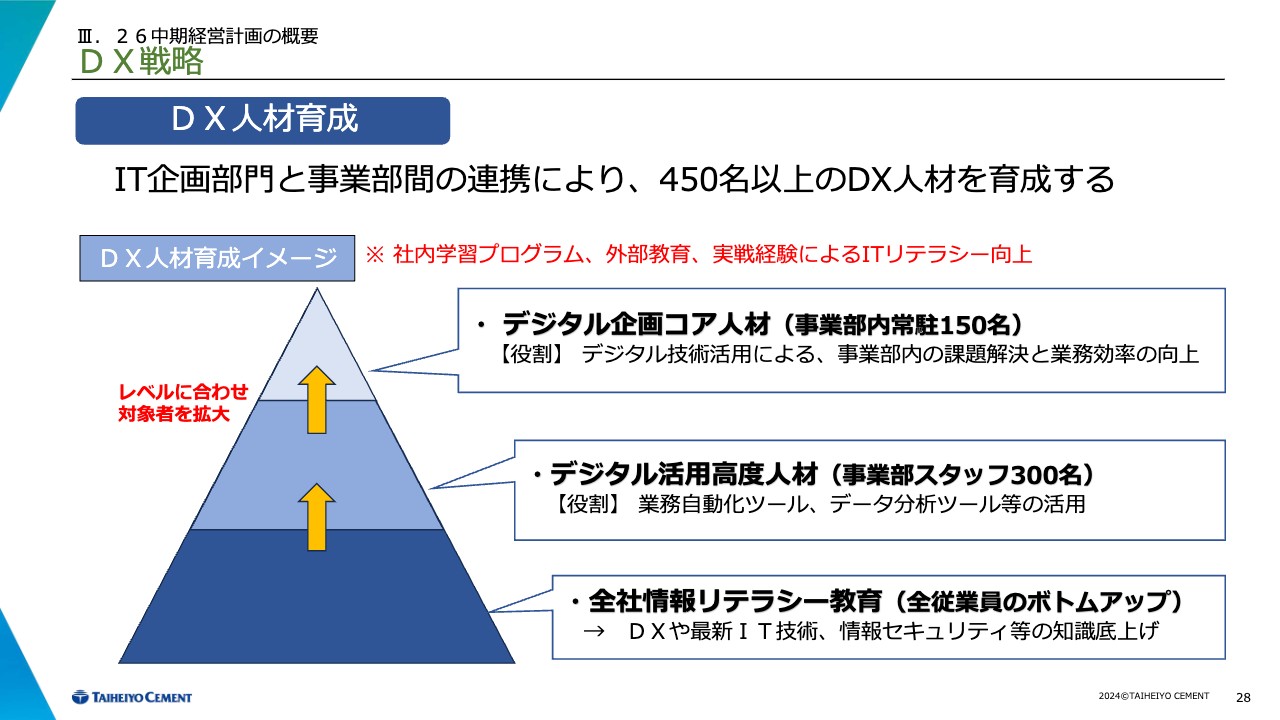

Ⅲ.26中期経営計画の概要 DX戦略 DX人材育成

そのためには、DX人材の育成も欠かせません。スライドには、450名以上のDX人材育成計画を示しています。

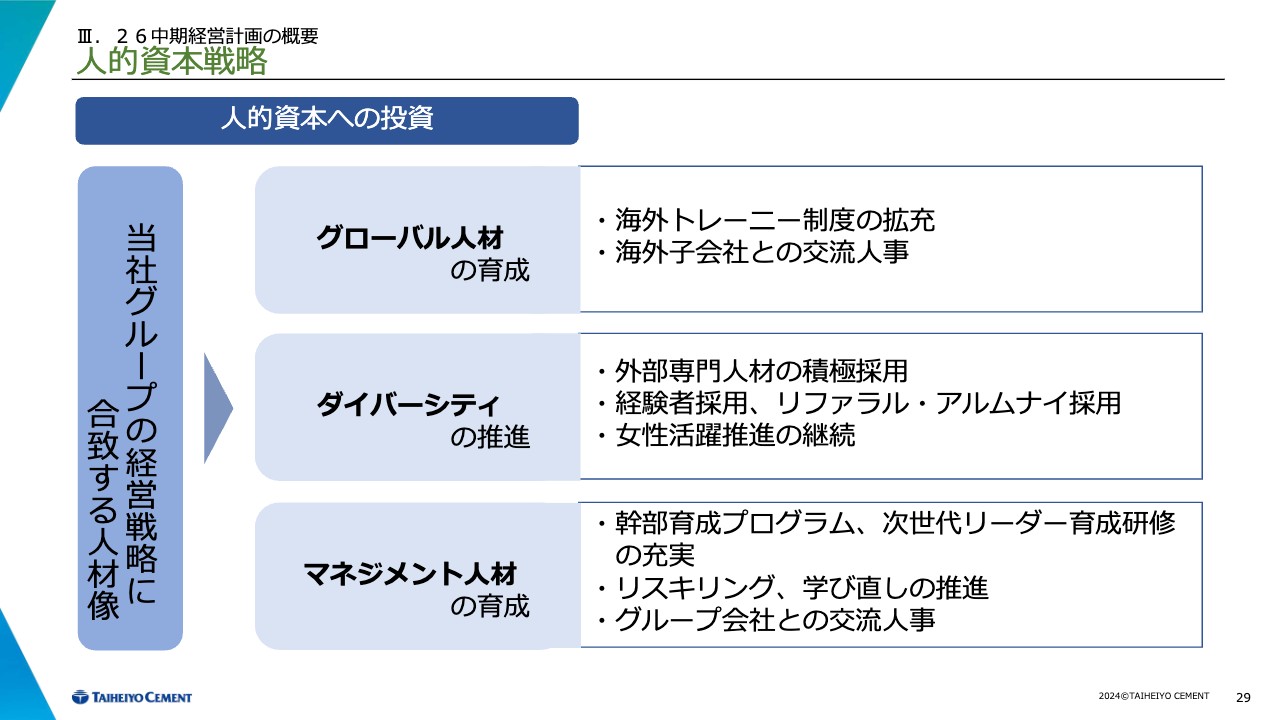

Ⅲ.26中期経営計画の概要 人的資本戦略

人的資本への投資に関してまとめています。今まで述べてきた経営戦略を担うグローバル人材の育成、ダイバーシティの推進、マネジメント人材の育成など、会社の発展は人材にかかっています。

そのため、人的資本への投資はこれまで以上に進めていきたいと考えています。

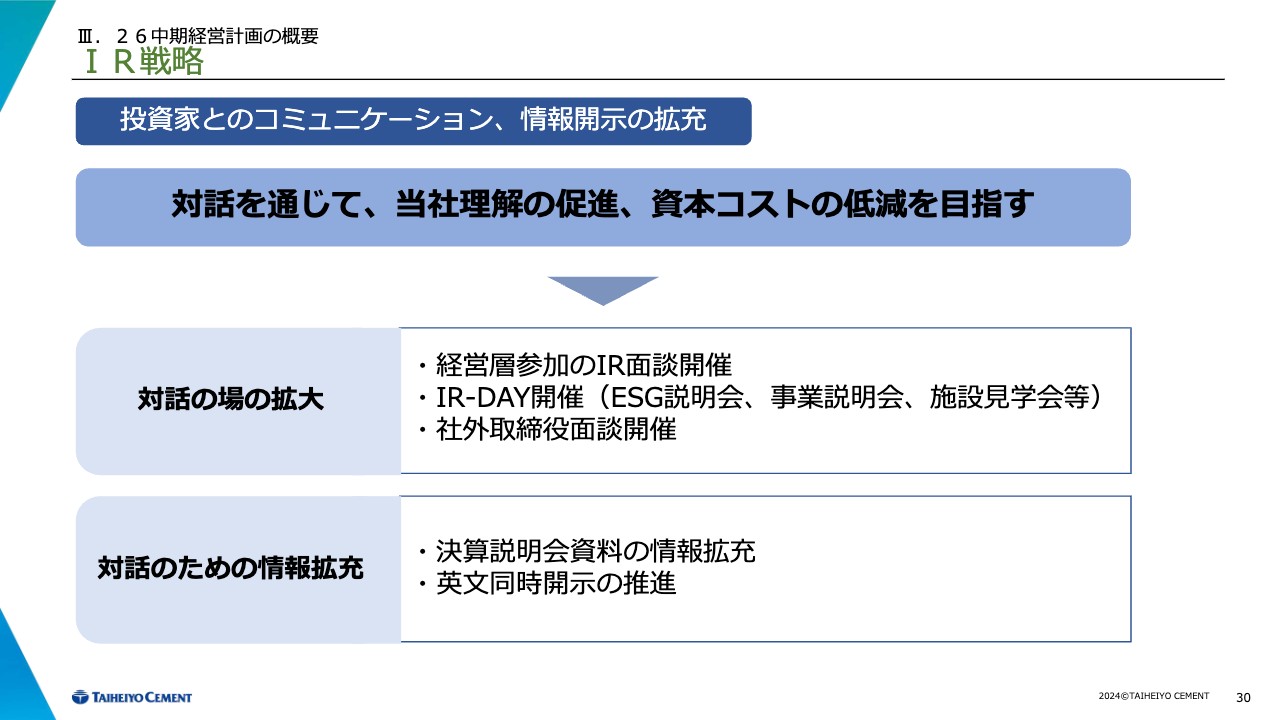

Ⅲ.26中期経営計画の概要 IR戦略

投資家のみなさまとのコミュニケーションについては、決算説明会を中心に経営層のIR面談への参加、社外取締役との面談も実施していきたいと思っています。

また、当社には外国の株主も多いため、今まで以上に英文での開示も充実させたいと考えています。

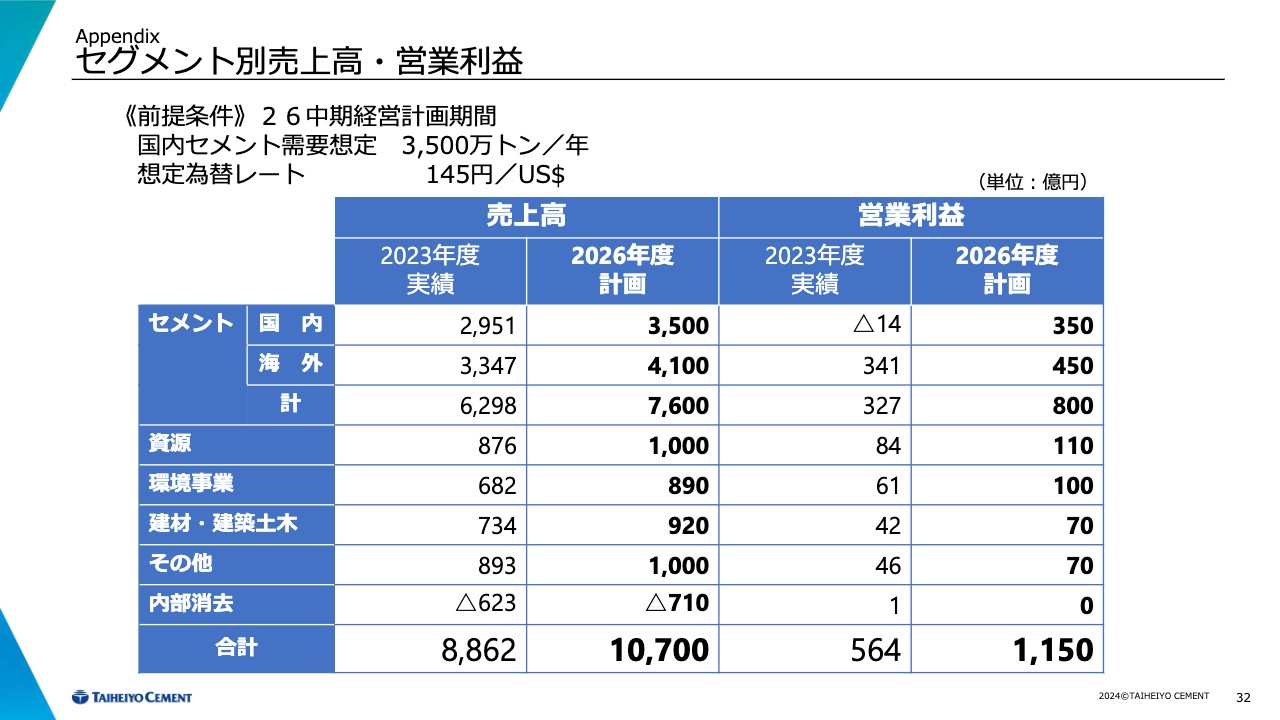

Appendix セグメント別売上高・営業利益

本スライド以降はAppendixになっています。セグメント別の戦略を記述しているため、参考までにご覧いただければと思います。

なお、スライドの表については、来年度に行う2,000円の値上げを反映しています。石炭や人件費のコストアップなどの要因を考慮し、営業利益目標を立てました。ご説明は以上です。

質疑応答:国内セメントの営業利益目標達成に向けた戦略について

質問者:田浦社長は、かなり海外にお強いと思いますが、あえて国内についておうかがいします。

今回、2,000円の値上げを表明しています。やはりこの2,000円の値上げをしっかり浸透させないと、今後の国内事業の収益改善は難しいと思います。中期経営計画の実現性にも関連すると思いますが、国内事業では2,000円の値上げのほかにデンカ社からの営業譲渡もあります。

それらを踏まえて、中期経営計画で掲げている営業利益350億円、もしくはそれ以上を狙っていくためには何をしていけばよいのでしょうか? 国内での戦略などがあれば教えてください。

回答者1:国内で取り組むべきことは、いろいろあります。デンカ社について言えば、来年度にはセメント生産を止め、当社の工場で全部つくるようになります。物流の問題はあると認識しており、既存のSSなどにおいては合理的に対処していかなければいけないと考えています。

もちろん、コストの問題も多数あります。これは上がる部分も抑える部分もあり、最後に対応しなければいけないのは、適正利益を得るための価格転嫁です。それがすべてではないにせよ避けては通れないと考え、今回の決断に至りました。

質問者:値上げへの対応方法が、以前よりもかなり変わってきていると考えてもよろしいのでしょうか? 浸透度合いなどに関しては、どう考えていけばよいでしょうか?

回答者1:値上げについてはこれまで、コスト分の値上げだけをお願いしてきましたが、今回の価格転嫁は品質や供給の安定という目的に加え、事業を継続するための収益改善を目指し、適正利益を得るということも背景に置いて進めています。

ただし、会社の存続がかかっているとまでは言いませんが、厳しい状況です。そのため、国内事業で儲けて、国内事業で投資できるという国内セメント事業を行わなければいけないと思っています。このような観点で、がんばっていきたいと思います。

回答者2:私から補足します。今から私どもが目指していかなければいけないのは、トータルソリューションだと思います。

例えば建設コストが1億円かかる場合、その中でセメントが何トン使われているか、そのコストはどのくらいなのかと言いますと、生コンも入れると2パーセントとか3パーセントと言われています。

セメント以外の非常に大きなウエイトを占める鉄や人件費が5パーセント上がるのと、セメントが50パーセント上がるのが同じ程度です。すべて受け入れられるようなシステムを構築しようと各社が懸命になっています。

このような状況下で、当社が今目指さなければいけないのは、品質・コスト・サプライビリティという非常に大きな3つの要素において、付加価値の高いサービスを提供することです。

今から進めていくトータルソリューションは、セメントだけでなく骨材も供給でき、人材教育においてもサービスを提供できることを指します。

人材教育についてはスライドに記載していませんが、生コンの技術者や物流関係のトラックドライバーをどのように育成していくかを議論しているところです。

当社が目指しているのは「太平洋セメントにお願いすれば、コンクリートの材料がすべて揃い、さらに物流面でも滞らず、生コン技術者もどんどん教育してもらえる」というトータルソリューションの姿です。

そのようなかたちで長くお付き合いしていただけることによるメリットを、もう少しきちんと構築・提供するという視点が大事だと思っています。

質問者:そうすると、人材育成やサプライチェーンの安定化、価格なども踏まえて構想している、トータルソリューションの提供を目指していくという考え方でよろしいでしょうか?

回答者2:おっしゃるとおりです。

質疑応答:米国事業の成長見込みについて

質問者:セメントの海外事業について、中期経営計画では2026年度の営業利益が450億円という見通しですが、今期2024年度の計画は425億円なので、この間20億円から30億円くらいしか増えないという計画になっています。

ただし、先ほどの田浦社長のけっこう力強いコメントでは、東南アジアや米国もこれから需要が伸びていくというお話もありました。

この状況を踏まえると、海外事業はもっとポテンシャルがあるのではないかと考えられます。海外事業のポテンシャルについてもう少し教えていただけないでしょうか?

回答者:ご指摘のとおりだと思います。米国については、まだ伸びていくという予想の中で、当社が取り組もうとしているのはターミナルの建設です。2万トン規模のターミナルを2基作ろうと思っており、ここからはスラグやフライアッシュ等のセメンティシャスマテリアルも取り扱う予定です。

それにより、向こうでどんどん進んでいる混合セメント化を後押ししていこうと考えています。ただし、このターミナル建設には時間がかかるため、成果は中期経営計画の最後の年に出るという見通しもあります。

またフィリピンでは、ルソンのターミナル建設に取り組もうとしています。今後非常に伸びていくのはルソン島だと見ています。

これらの建設の下準備を進める計画がある中で、実際に大きく貢献するのは次の中期経営計画かもしれません。26中計の最終年度にはある程度成果が出せる予測ですが、そういうことで十分でない利益に見えるのではないかと思っています。

質問者:つまり26中計では、コンサバとは言わないまでもターミナル建設等の成果は完全に織り込んでおらず、次の中期経営計画から少しずつ花開く可能性があると考えておけばよいですか?

回答者2:おっしゃるとおりです。

質疑応答:海外事業における成長投資計画の根拠について

質問者:投資戦略については成長投資および重点投資がある中で、成長投資は1,500億円と設定されています。この金額に設定した背景を教えてください。過去2年ほど実施していた米国でのM&Aなどにより、アップサイドがあるのかというところも含めて、海外事業における成長投資計画の根拠を教えていただけますでしょうか?

回答者1:冒頭に田浦社長からもお話がありましたが、おっしゃるとおり米国のターミナルの増設等を見込んでいます。加えて、カリフォルニア州については、独禁法の問題はあるかと思いますが、他のエリアに広げた中や、さらには骨材や生コンといった川下における投資の可能性も検討しています。

米国はそのような状況ですし、東南アジアやその他オセアニア等においても、検討しています。東南アジアには、まだ我々の空白地帯がいくつかあります。こうしたところも当然これからターゲットになっていきますし、オセアニア地区も、よい案件があれば積極的に取り組んでいきたいと思っています。

そのような意味では、この1,500億円の中には、まだこれから上積みしていける余地があります。大きな1つのくくりとして一定程度を盛り込んだのが、この内訳となっています。

回答者2:内訳をお聞きになりたいと思うので、私からざっくりとお伝えします。混合セメント拡大のための投資については、先ほど社長が触れたターミナル等あたりで約200億円、カーボンニュートラルの技術開発で約200億円、残りはM&Aなど新しい事業領域の拡大というイメージで捉えていただければと思っています。

質疑応答:中期経営計画上にキャッシュインがあった場合の資金使途について

質問者:中期経営計画のキャッシュ・アロケーションについてです。スライドには、営業キャッシュフローに対するキャッシュアウトを示していますが、仮に中期経営計画期間で、ノンコアアセットの売却や投資キャッシュフローからのキャッシュインがあった場合、どのような資金の使い方を検討しているのでしょうか? 可能な範囲で教えてください。

回答者1:もちろん最優先なのは株主還元です、スライドに記載のとおり、1株当たりの配当金は80円以上を前提として、総還元性向33パーセント以上を確保するというところから、財務健全性の維持も認識した上で、都度必要に応じて流動的かつ機動的に自己株式の取得を実行していきたいと思っています。

回答者2:ご質問の意図としては「配当性向が低いのではないか?」もしくは「4,000億円から3,600億円引くと400億円しかなく、当社の1年間の配当コストが100億円弱とすると少し物足りない」ということだと思います。

もちろん、前回の中期経営計画は総還元性向33パーセントを「目安」としていましたが、こちらはトーンが弱かったため、「以上」とつけて「最低これだけはしますよ」というコミットメントを示したものです。

もちろん、この営業キャッシュフロー4,000億円にまったく満足しているわけではなく、自己株式の取得も含めてさらに上げたいと考えています。みなさまの投資のタイミングもありますが、「最優先にしたいのは株主還元ですよ」ということを申し添えておきたいと思っています。

回答者3:我々の計画の中で、実際に総還元性向33パーセント以上として3,600億円を使うと、おそらく4,000億円では足りません。ただし、先ほど言ったように特別利益等があった時には、もちろんこちらに回せます。成長投資額1,500億円のうち、この3年間で使い切れなかった部分は配当還元に回す原資になると考えています。

質疑応答:株主還元計画について

質問者:冒頭で非常にアカデミックなご説明をしていただき、ありがとうございます。決算のシーズン真っ只中で、なかなか理解が進まないため、IRの方にはぜひ前段のお話も含めた海外事業説明会のようなものを再度開催していただき、混合セメント分野にフォーカスした投資家からの質問の場を作っていただければ幸いです。

私がどうしても気になるのが値上げと株主還元についてです。先ほどお話があったように、前の中期経営計画では「3ヶ年平均で33パーセント目安」と書いてありました。今回「33パーセント以上」と書いてありますが、マーケットにいる人たちには「33パーセント」という数字が頭の中にインプットされてしまっているため「何ら変わらないじゃないか」という印象を受ける状況にあります。

その目線を変えられる可能性を検討し、「33パーセント」ではなく、世間一般に言われている総還元性向40パーセントや50パーセントなどの数字を設定するのは、御社が成長投資を進めていかなければいけない時期であることやバランスシートを考えると「ちょっとまだ時期尚早だ」と判断しているのでしょうか?

回答者:営業キャッシュフローを、成長投資3,600億円でほとんど使ってしまう計画です。我々はまだ海外を含めてやりたいことがたくさんあります。お話しできないことも多いですが、やはり今は「そちらにお金を回す時期だろう」と考えています。

ただし、先ほどもお話ししたとおり、33パーセント「以上」については、みなさまの認識からはおそらく抜け落ちてしまい「なんだ、33パーセントか」と思うとは認識しています。

そちらについては昨年実施したように、チャンスと思えば使わなかった分を自社株買いに回していきたいという考えはもちろん持っています。

質疑応答:配当金額を「80円以上」と示したニュアンスについて

質問者:ありがとうございます。御社は発行済みが多いという認識をおそらく社内でお持ちだと思うので、増配は英断かと思います。一方で、こちらの「80円以上」という金額については、どのように受け止めればよいでしょうか? 3年間で80円、90円、100円と推移するイメージを描いてしまってよいのでしょうか?

それとも、80円というベースを下限にしながら、その時々のキャッシュフローの状況で考える、と理解したほうがよいのでしょうか?

回答者4:後者になります。当社のストーリーとして、1度お話ししたことは必ず守るというのがあったため、今までずっと70円に据え置いてきましたが、今回からは「最低80円」という意味を込めて考えています。この先には、ニュアンスが異なってきますが、やはりDOEのようなことも考えざるを得ないということで、現在社内で議論をし始めています。

回答者2:私どももこれについてはかなり議論した点です。やはりPBRのアップというのは非常に大きな課題ですので、「どうしようか?」という中で、大きな2つの方針があります。

1つは、還元性向もしくは配当を上げていき、魅力的な会社になるという方向です。もう1つは、大きな成長をもっと果たさなければならないという方針です。

私どもは、国内においては回復、つまりリバイバルはするものの、大きな成長にはない状況です。米国においてはある程度軌道に乗りつつありますが、アジアはまだなのです。

アジアを大きく成長させ、米国、日本、アジアというかたちに持っていくには、まだ足りないため、この成長部分での資金というのを優先したいというのが、大きなところです。

質疑応答:国内セメント価格について(1)

質問者:国内の価格政策についてです。これまで、「公正透明な確固たる価格政策を新中計で打ち出して、マーケットに浸透させる」というコメントをずっとされています。これを踏まえ、今回の予告値上げのようなかたちが、現時点での御社の回答という理解でよろしいでしょうか?

回答者2:今はそのようなかたちを考えています。もう1つは、期間契約にして定着させたいという気持ちを持っています。

予告値上げという言い方が正しいのかどうかわかりませんが、事前に準備期間を作っていただいて、「何月何日をもって値上げをお願いします」「これは向こう1年間の契約です」とお伝えするイメージです。

次が値上げになるのか、値下げになるのかはわかりませんが、「次の契約はまた期間で実施させていただきたい」という意味で、2点違っているかと考えています。

質問者:その期間は1年間ですか?

回答者2:現段階では1年ごとの契約と見ています。

質問者:わかりました。

質疑応答:国内セメント価格について(2)

質問者:2,000円の値上げに関するご説明の中で、「事業継続のため」に必要なことだというのは、そのとおりだと思います。社長がおっしゃった「儲かるカーボンニュートラルを進めなくてはいけない」というのも、そのとおりだと思います。ただし、カーボンニュートラル対応のコスト増を考えると、「今回2,000円の値上げを実施しました」というだけでは、おそらく終わるわけがないと考えられます。

御社の統合報告書では、今のC2SPキルンなどに取り組むと、1キルン1,000億円で、国内グループ全体だけで2兆円の投資が必要というお話をされています。

「将来を見据えると、これだけのコスト増が見込まれる」ということを、「10年先は、こんなになってしまいます」などと予告するという手段はないのでしょうか?

そうすれば、「今回の2,000円の値上げだけではない」ということが浸透して、業界を巻き込んでスムーズに動けるきっかけになると考えられます。要するに、今の方法では、「なんで2,000円?」という質問を受けてしまいます。

御社は、石炭のサーチャージ制度の導入があまりうまくいきませんでしたが、直近のサーチャージは400円台だったわけです。そのような意味で、「やらなくてはいけない」というのはわかりますが、もう少し先のそのコストのお話をぶつけて、浸透を図るという方法はいかがでしょうか?

回答者2:非常にありがたいご指摘、アドバイスなのですが、今のカーボンニュートラルに関して言えば、実証実験中の段階ですので、かかるコストについてはまだ判然としていないというところもあります。仮に、カーボンニュートラルにみなさまが想像している以上のコストがかかるとして、これを価格にすべて反映することもできません。

ですので、今は研究段階のため研究開発費ぐらいなので、カーボンニュートラルの値上げはまだ入れていません。このような状況で、カーボンニュートラルのコストすべて価格に反映するのがよいのか。

その時代によって違うかたちの商売が起きているかもしれませんし、その技術の知財の販売で回収できるのかもしれません。どのようなかたちで、新しい商売が生まれるかもわからない、ということもあります。そのため、おっしゃるようなことができればありがたいのですが、なかなか今の段階では踏み出せないというところで、ご容赦いただきたいと思います。

回答者5:中期経営計画資料の15ページの「国内事業の再生(1)」の右枠のところに、「CN社会を見据えた中長期価格水準の認識共有」というのを記載しており、まさに今おっしゃったところになります。

例えば、C2SPキルンをデイ・シイ社の工場で進めるとなると、1,250億円程のお金がかかると想定しています。これを70万トンの生産量で割るとセメントの販売価格は5万円ほどになり、現状のセメントに比べると、4倍くらいのイメージになります。

「フルのカーボンニュートラル対応をしていくと、これぐらいのコストかかります」というお話は、前広に、なんらかのかたちで情報発信し、当面は混合セメントという格好で進めます。

当然、ゼネコンからは、「カーボンニュートラル対応のセメントはないのか?」という引き合いがいろいろと来るのですが、その際に「対応すると、実際そこまでのコストがかかりますよ」と、なんらかのかたちで情報発信して、言葉は悪いですが「刷り込み」のようなことは必要かと思っています。そのような点で、15ページに方針を書いています。

回答者1:非常によいご指摘だと思いますが、今の日本や世界のカーボンニュートラルの取り組みを見ていると、イノベーションが非常に大変な取り組みをまずドンと打ち出しています。例えば、鉄鋼の水素還元もそうかと思いますが、そのようなお話がどんどん進んでいます。

私どもも、このC2SPキルンについては今までにないイノベーションですが、これが本当にできるんだろうかという声が、だんだん聞かれてきています。これは各社各様ですが、最初は非常にキャッチーなトピックスとして語られていたことが、「やはりグリーンウォッシングではないか」と認識され直すといった話なども聞いています。

そのような情勢下で、我々は本当に踏み出さなければいけないという中で、一つひとつの積み上げを今、ブレイククダウンして考えているところです。

したがって、C2SPキルンをグループ内の全キルンに実装すると、莫大な投資額がかかりますが、「いや、ここは30パーセントぐらいは、このような混合セメントで行うよ」「これは別の方法で進めるよ」「これは低品位炭を使うよ」というような方法を積み上げていった中で、最終的には「すみません、当社は50パーセントのCO2排出量削減しかできません」というケースもあるかもしれません。

値段を今言ってしまうと、「100パーセントカーボンニュートラルをやるんだよね」とコミットすることにもなりかねませんので、そこについてはもう少し見極める時間をいただきたいと思います。

当社は必ず行う方針です。ただし、だんだん時間が迫ってくる中で、ではいつまでに100パーセントにコミットできるかというと、現実問題ではなかなか難しいとも思っています。

そのため、そのあたりの状況を見ながら、やはり価格にどう反映させるかというのは、より現実的なお話として交渉させていただくべきだろうと思っているところです。

世界がどう動いているかと言いますと、各国では2050年までにと言っているのに、中国は2060年までにカーボンニュートラルを達成すると言っています。

そのような世界の動き、日本の動き、他社の動きなどを見ながら、我々が「本当に取り組めるものは何か?」「それはいつまでやるか?」ということにコミットする必要があります。その中で、コストも値段の反映の仕方もわかってくると思っています。

新着ログ

「ガラス・土石製品」のログ