【QAあり】チェンジHD、株主優待制度を導入、売上収益は前年比+21.7%、一過性要因で減益も計画比ではプラスの推移

目次

福留大士氏:チェンジホールディングス代表取締役兼執行役員社長の福留です。2026年度3月期第1四半期決算説明会を開催します。どうぞよろしくお願いします。本日は、大きく2点についてご説明します。1点目は第1四半期決算の概要と今後の見通し、2点目は株主優待制度の導入についてです。

エグゼクティブサマリ

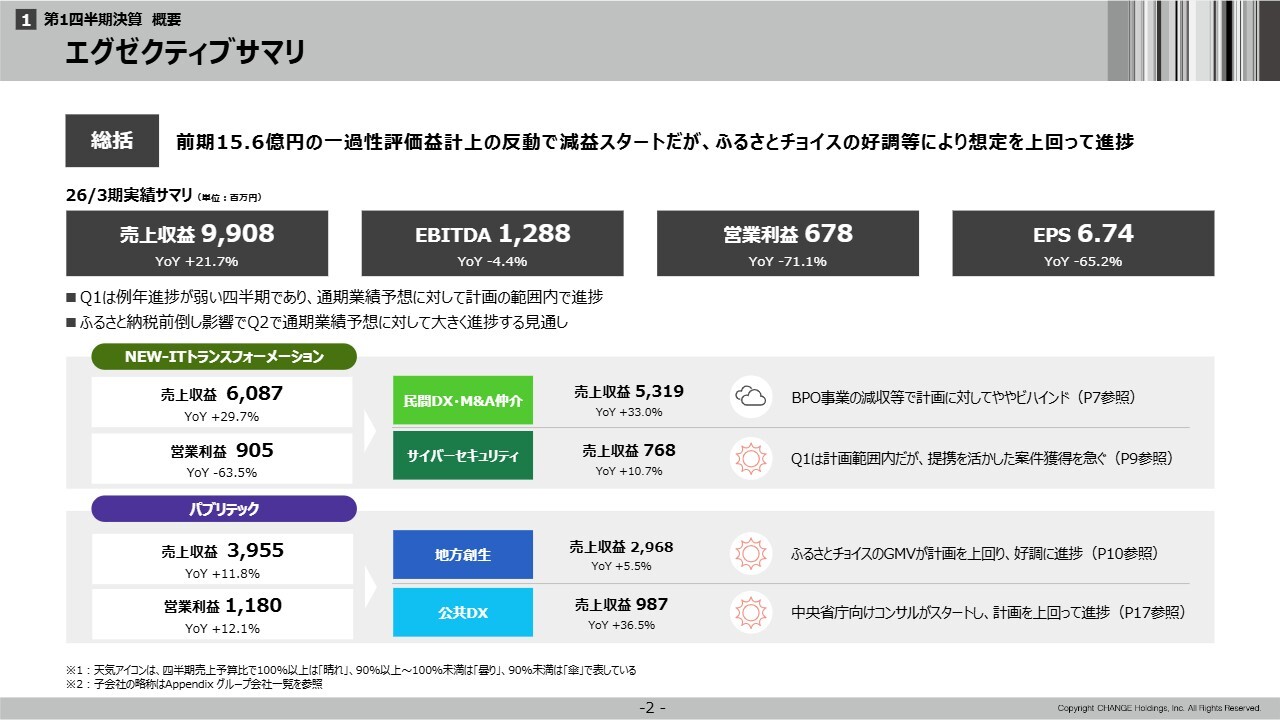

はじめにエグゼクティブサマリです。前期は、一過性である15億6,000万円のディジタルグロースアカデミアの評価益が計上されましたが、その反動で今期は減益スタートではありますが、おおむね事業は好調で、想定を上回る進捗となっています。詳しい数字に関してはスライドのとおりです。

NEW-ITトランスフォーメーション事業について、民間DX・M&A仲介に関しては、イー・ガーディアンのBPO事業の減収などにより、計画に対しややビハインドの状況です。サイバーセキュリティに関しては、第1四半期は計画範囲内であり、第2四半期以降は提携を活かした案件の獲得を急いでいます。

パブリテック事業については、地方創生における「ふるさとチョイス」のGMVが計画を上回り、好調に推移しています。公共DXは、中央省庁向けコンサルティングがスタートし、計画を上回る進捗状況です。

経営成績の概況

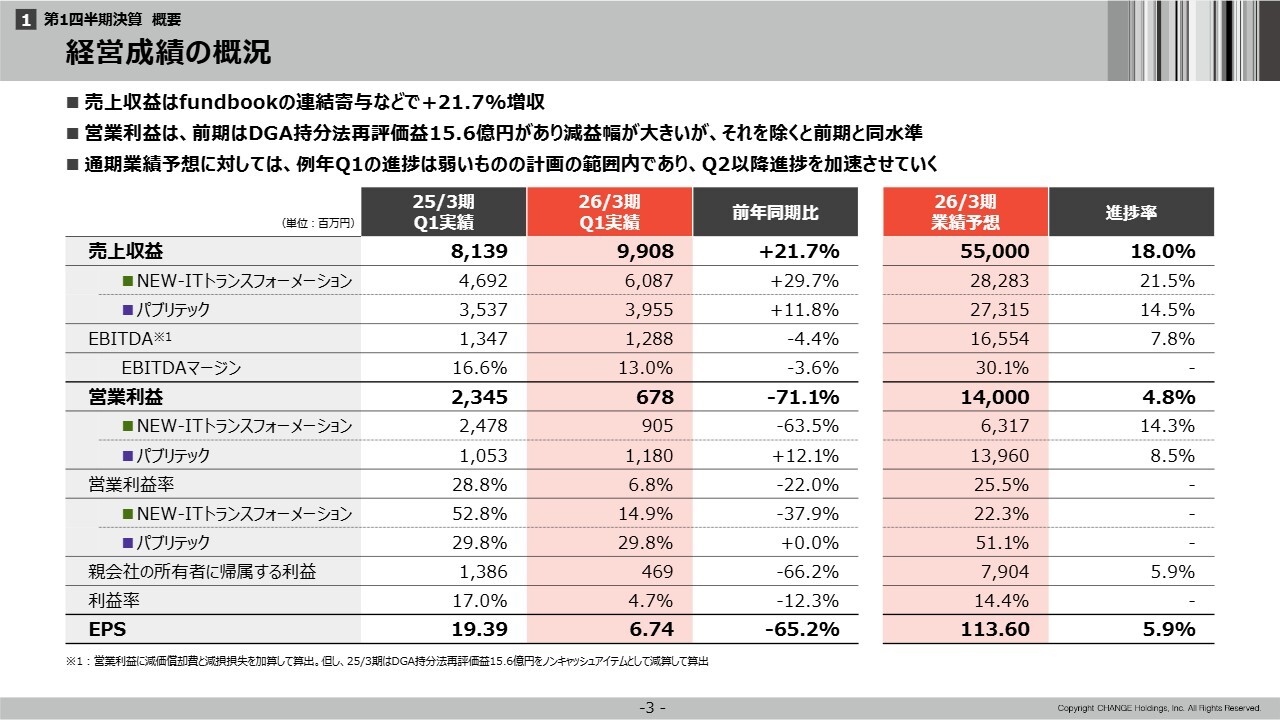

具体的な経営成績の概況です。売上収益は99億800万円で、前年同期比プラス21.7パーセントとなりました。営業利益は前期の23億4,500万円に対してマイナス71.1パーセントの6億7,800万円となっていますが、これは想定の範囲内です。

営業利益の通期業績目標140億円に対する進捗率は4.8パーセントで、一見すると進捗が悪いようにも思われるかもしれません。しかし、第1四半期の状況は例年このようなものであり、むしろ計画の5億円弱に対してはプラスで推移しています。

通期の業績予想については、第2四半期以降に進捗を加速させていく予定です。スライドにも記載のとおり、これから具体的な数字を詰めていく段階です。

売上収益の増収要因

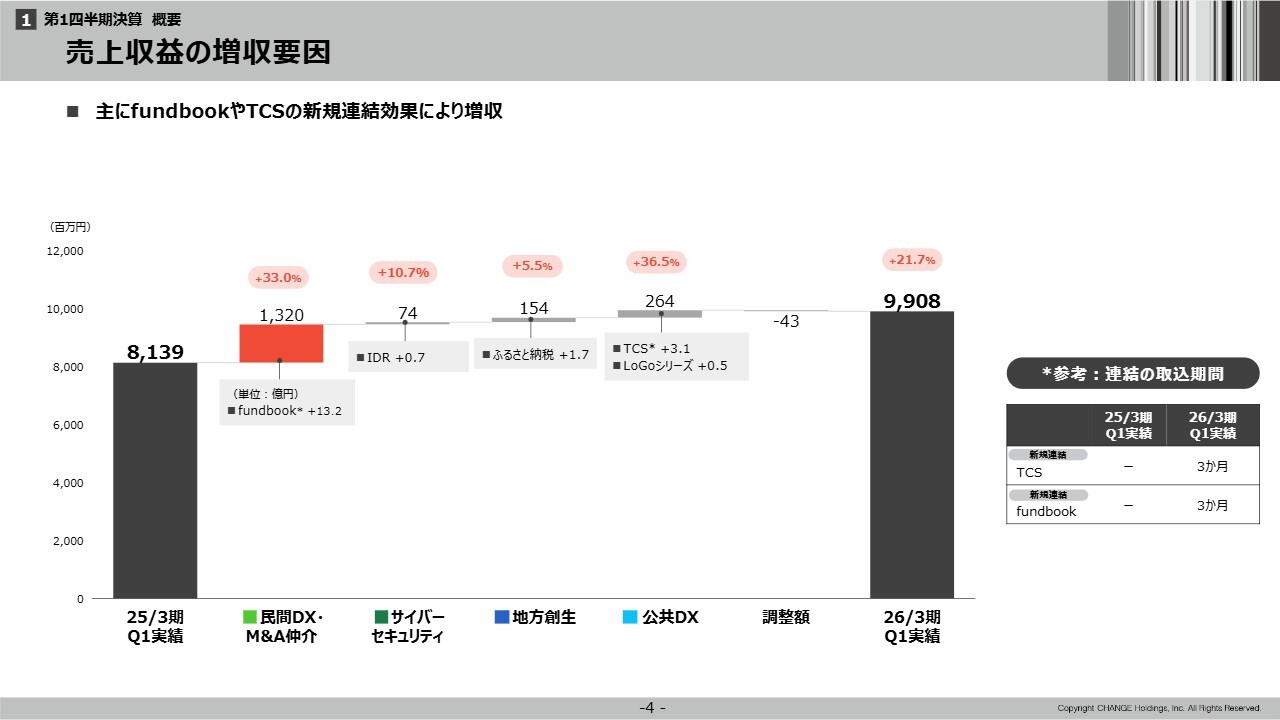

売上収益の増収要因です。fundbookの連結取り込みが13億2,000万円、サイバーセキュリティ関連が7,400万円、ふるさと納税・地方創生関連が1億5,400万円、公共DXは2億6,400万円の増収となっています。公共DXについては東光コンピュータ・サービスの連結取り込みが要因となっています。

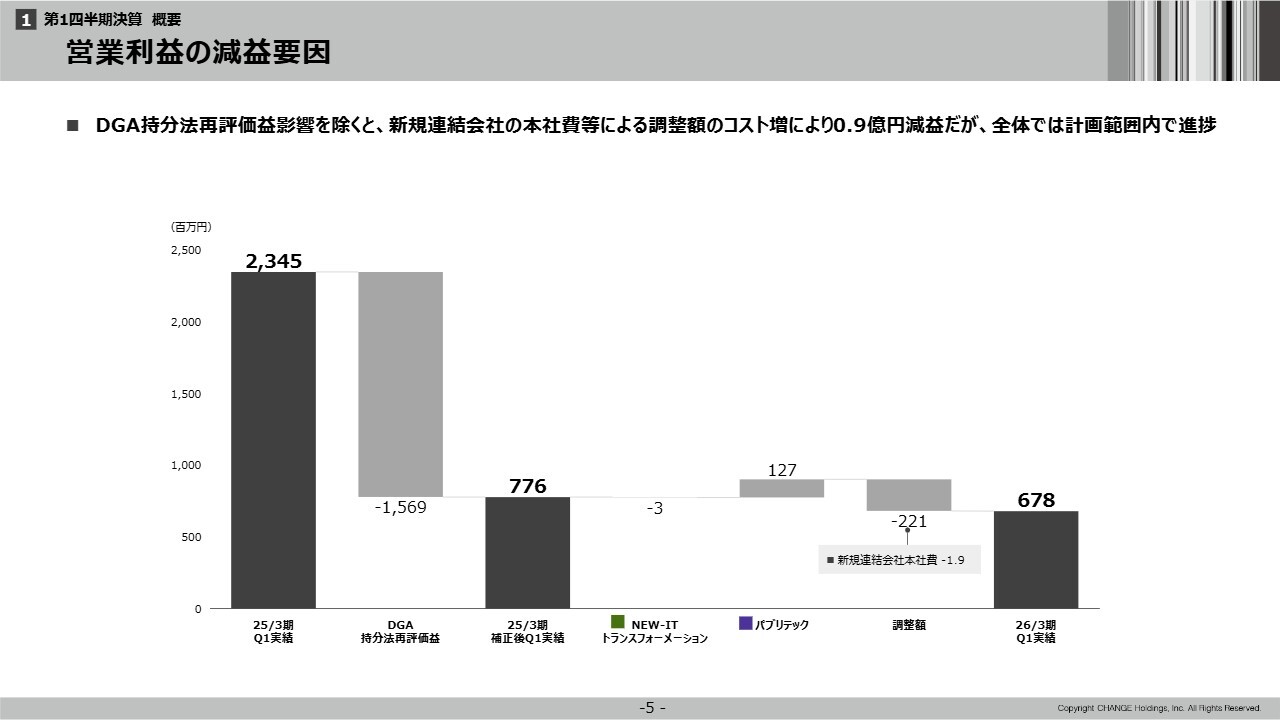

営業利益の減益要因

営業利益の減益要因です。昨年ディジタルグロースアカデミアの再評価益が15億6,900万円計上されたため、昨年の補正後の営業利益は7億7,600万円でした。NEW-ITトランスフォーメーション事業はマイナス300万円、パブリテック事業はプラス1億2,700万円となっています。

また、調整額として新規連結会社の本社費約2億円が計上され、前期と比べ約1億円のマイナスとなっていますが、全体では計画の範囲内で進捗しています。

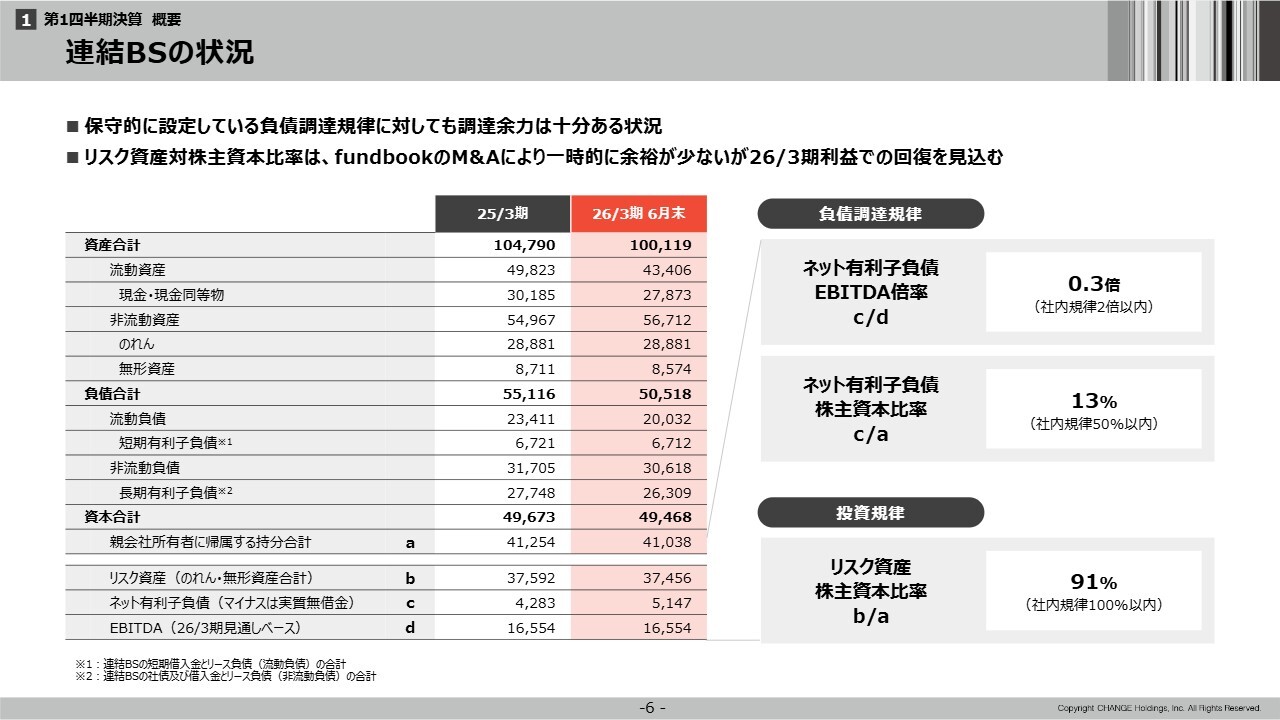

連結BSの状況

バランスシートの状況です。ネット有利子負債EBITDA倍率は現在0.3倍で、2倍以内に抑える負債調達規律に対して調達余力は十分にあります。ネット有利子負債の株主資本比率は13パーセントで、こちらも50パーセント以内に抑える規律に対してまだ余力があると考えています。

今後マクロ経済がインフレに傾く中で、キャッシュを余分に保持したり、借り入れを制限したりする経営は、企業価値を毀損すると考えています。そのため、いかに適切に借り入れを活用し、ファイナンスの力を事業成長につなげていくかということに挑戦していきたいと思います。

投資規律のリスク資産株主資本比率に関しては、fundbookのM&Aに伴うのれんの影響で、一時的に余裕が少ない状態です。設定の100パーセント以内に対し、すでに9割を使っています。このリスク資産については今期の利益で回復を目指します。具体的には、株主資本を今期の当期純利益で分厚くし、回復させる方針です。

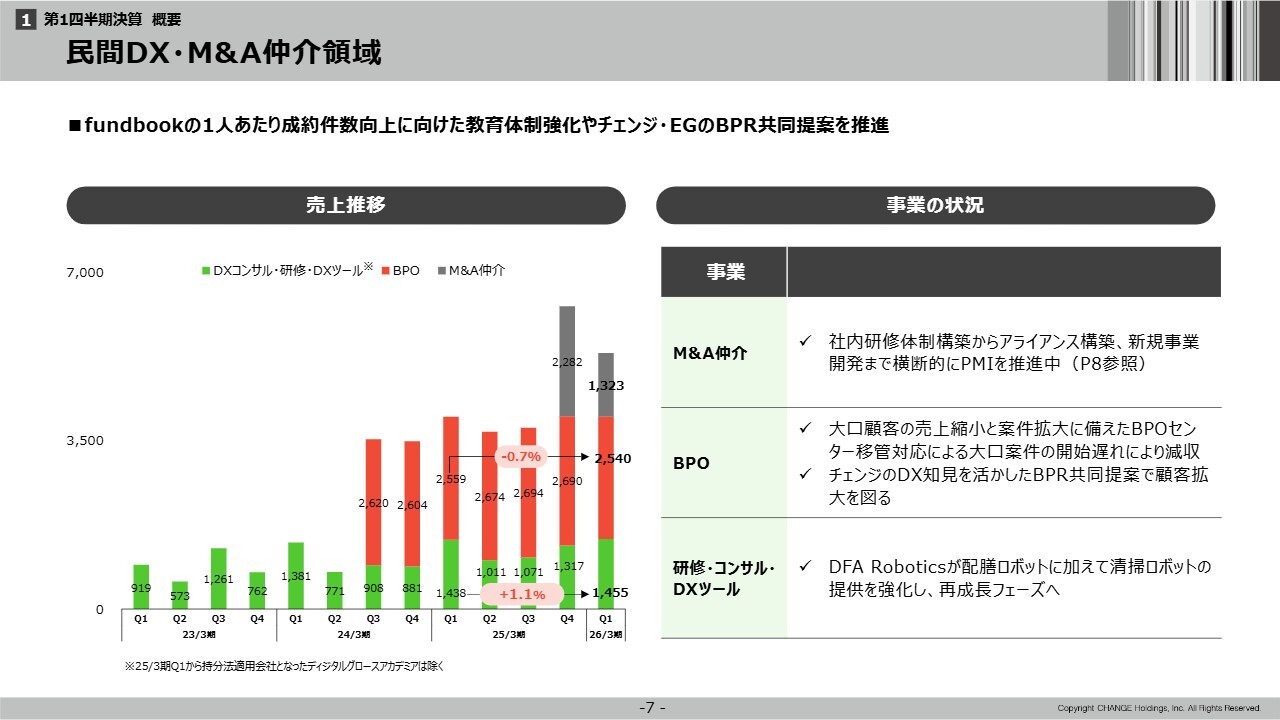

民間DX・M&A仲介領域

各セグメントの状況です。民間DX・M&A仲介領域について、個別に事業の状況を説明します。M&A仲介に関しては次のスライドで詳しく説明しますが、人材の育成や社内の研修体制の構築を進めるとともに、アライアンス構築、金融機関等との業務提携、新規事業開発を進めています。

新規事業開発では、デジタルを活用した取り組みや、コンサルティングサービスのサービスメニュー開発など、横断的にPMIを推進中です。ようやく、M&A仲介業界の中での勝ち筋がある程度見えてきた状況です。

仮説としている戦略を検証しながら、業界内で確固たるポジションを確立するよう努め、既存のプレイヤーを上回る差別化されたサービスを展開していきたいと考えています。

BPO事業については、主にイー・ガーディアンが担っています。大口顧客の売上減少や、案件の拡大に備えたBPOセンターの移管対応に伴い、大口案件の回収遅れが発生し減収となりました。今後はチェンジのDXに関する知見やAI技術を活用して共同提案を進め、イー・ガーディアン社内の生産性向上を図りながらビジネスの改善を目指していきます。

研修・コンサル・DXツールに関しては、DFA Roboticsが配膳ロボットに加えて清掃ロボットの提供を強化し、再成長フェーズに入っています。これにより、あらゆる領域における人材不足の解消を目指しています。

例えば、2025年の冬には除雪ロボットの日本市場への展開を計画しており、準備を進めています。最初にレストランの配膳業務を自動化するマーケットを創出しましたが、今後は清掃を含むさまざまなマーケットを次々と開拓していきたいと考えています。

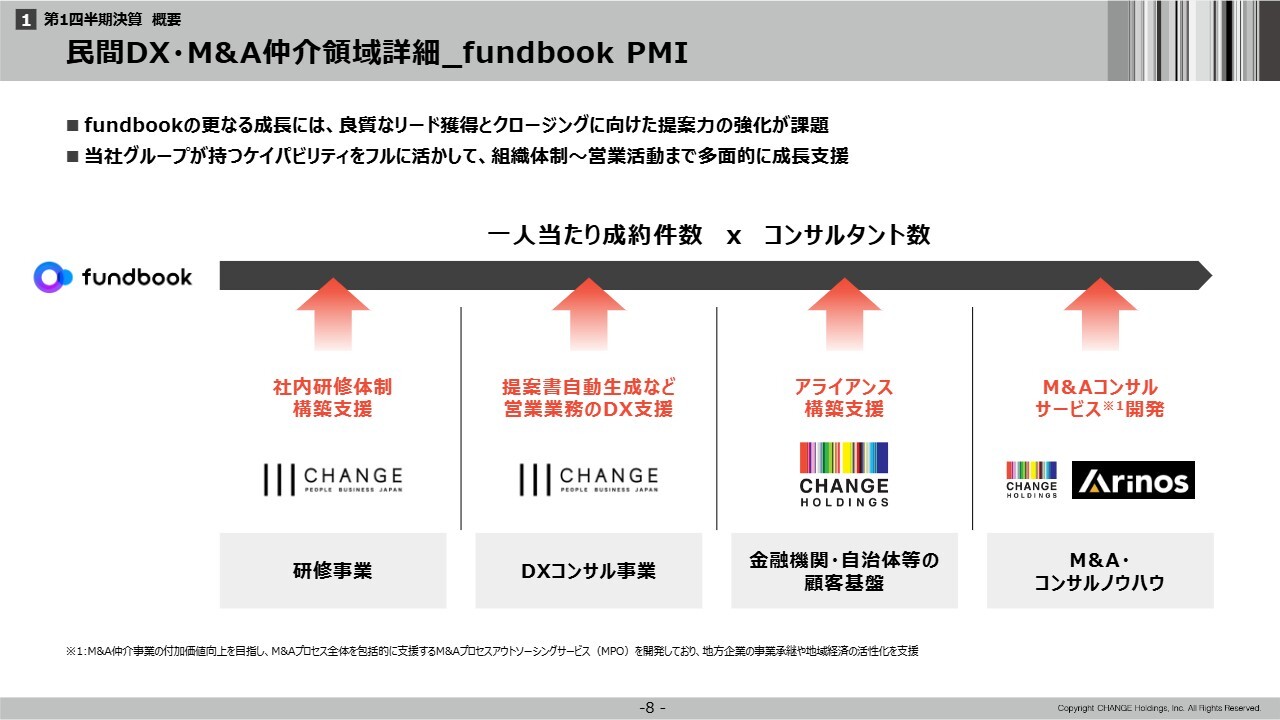

民間DX・M&A仲介領域詳細_fundbook PMI

fundbookのPMIについてです。fundbookをさらに成長させるためには、良質なリード獲得とクロージングに向けた提案力の強化が課題であると認識しています。私たちのグループでは、組織体制の構築から営業の具体的な活動に至るまで、多方的な支援を行っています。

このPMIでは、まず社内の研修体制を構築し、人材を育成しています。特に、M&Aアドバイザーの質が事業の成否を左右すると考え、人材育成に注力しています。また、DXコンサル事業として、提案書の自動生成など営業業務のDXをサポートしています。

アライアンス構築支援については、チェンジホールディングス全体で保有する金融機関や自治体などの顧客基盤を活用し、プレイヤーとの連携を支援しています。

M&Aに関連するコンサルティングサービスでは、例えば買い手向けにM&A戦略の立案から実行支援に至るまでの新しいサービス開発を行っています。

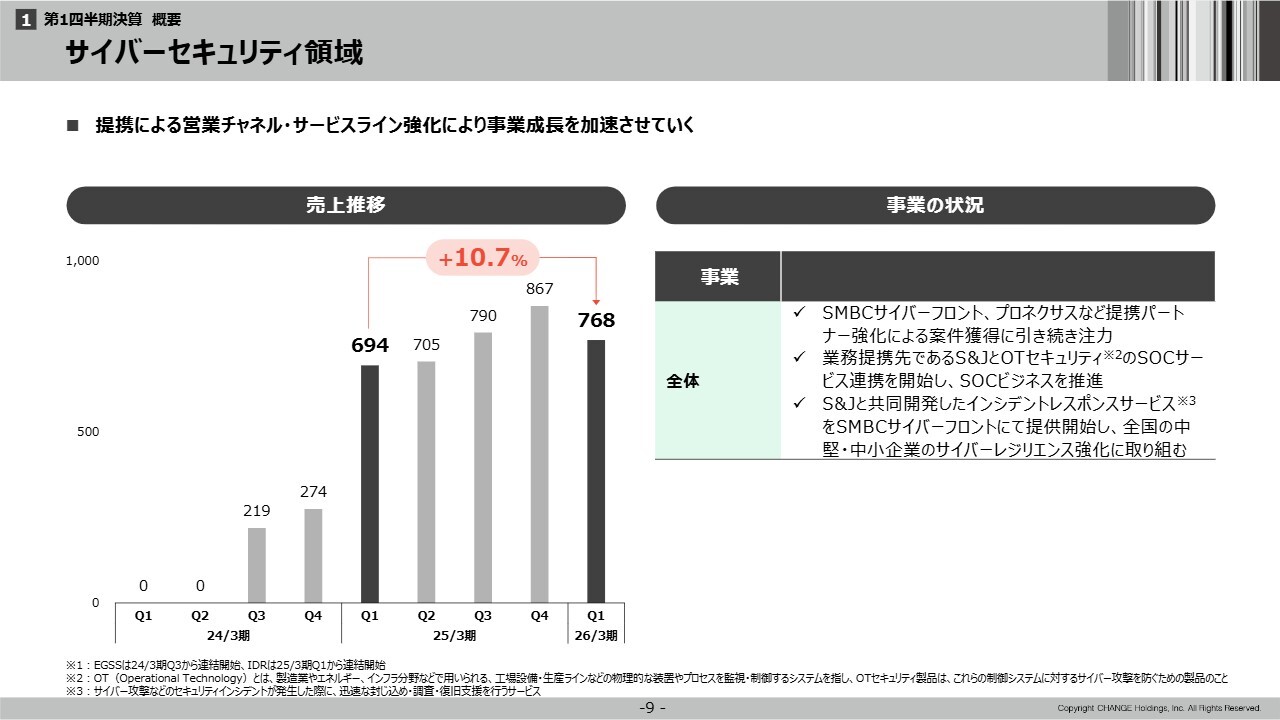

サイバーセキュリティ領域

サイバーセキュリティ領域では、SMBCサイバーフロントやプロネクサスなど提携パートナーとの関係強化により、案件獲得に注力しています。

S&Jと協力し、製造業の生産ラインなどで使われるITや情報技術に対するOTセキュリティのSOCサービスを立ち上げました。S&Jと共同開発したインシデントレスポンスサービスについては、SMBCサイバーフロントで提供を開始し、全国の中堅・中小企業のサイバーレジリエンス強化に取り組んでいます。

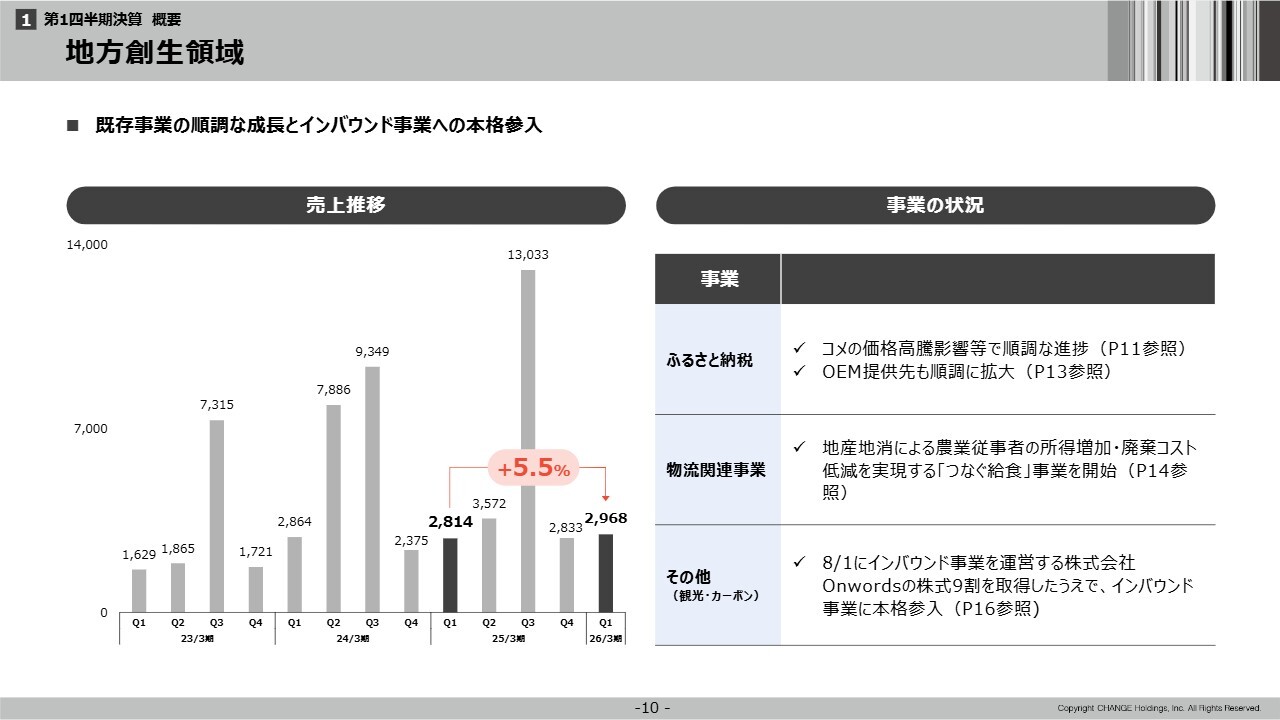

地方創生領域

地方創生領域についてです。ふるさと納税に関しては、米の価格高騰の影響などにより、eコマース全般が好調との報道がありますが、当社も順調な進捗を見せています。

OEMの提供先であるパートナーも順調に拡大しています。物流関連事業では、地産地消による農業従事者の所得倍増や廃棄コスト低減を実現する「つなぐ給食」事業を開始しました。

8月1日にインバウンド事業を運営するOnwordsの株式の90パーセントを取得し、インバウンド事業に本格参入を果たしました。

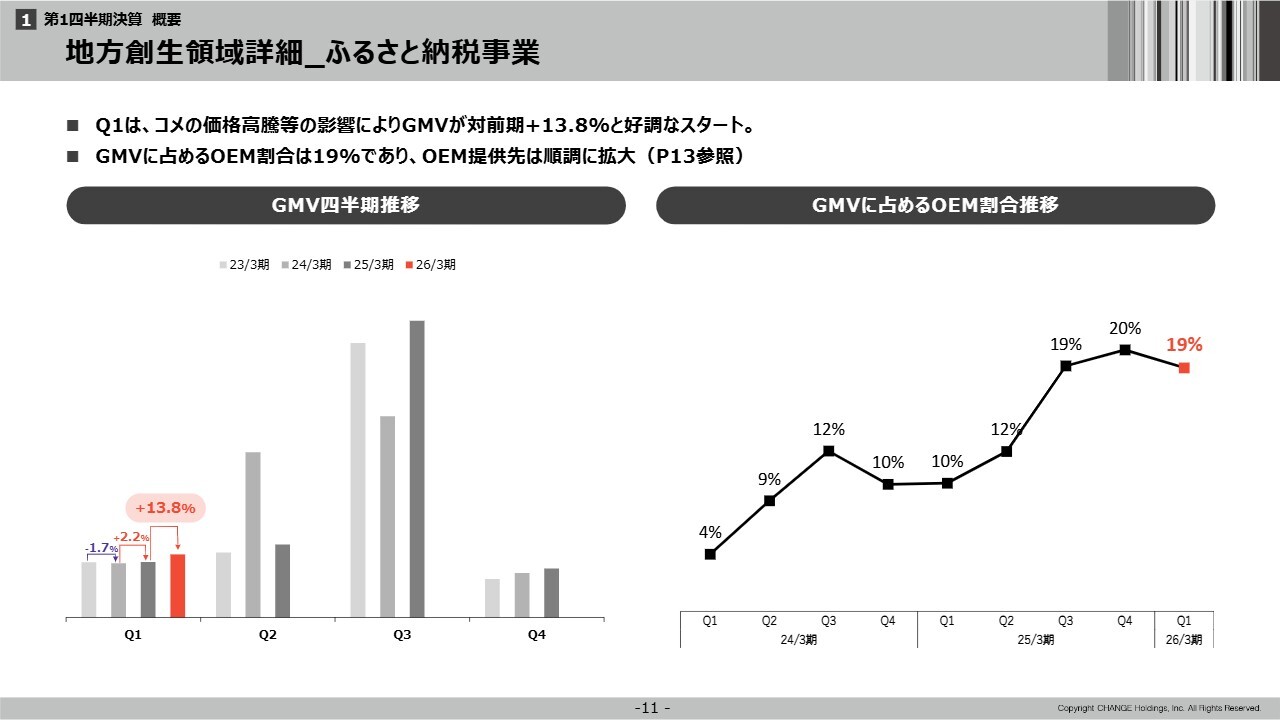

地方創生領域詳細_ふるさと納税事業

ふるさと納税事業に関しては、GMVが前年同期比プラス13.8パーセントという好調なスタートを切っています。また、GMVに占めるOEMの割合は19パーセントとなっています。

約3年前から競争が非常に激化してきており、EC事業者やIT業界の巨人であるソフトバンクグループや楽天グループとどのように戦うのかが最重要課題となっていました。

私たちは、確固な顧客基盤を持つパートナーと連携し、「ふるさとチョイス」の経済圏を構築することを3年前に表明して準備を進め、現在ちょうど3期目に突入したところです。OEMの広がりも非常に順調です。

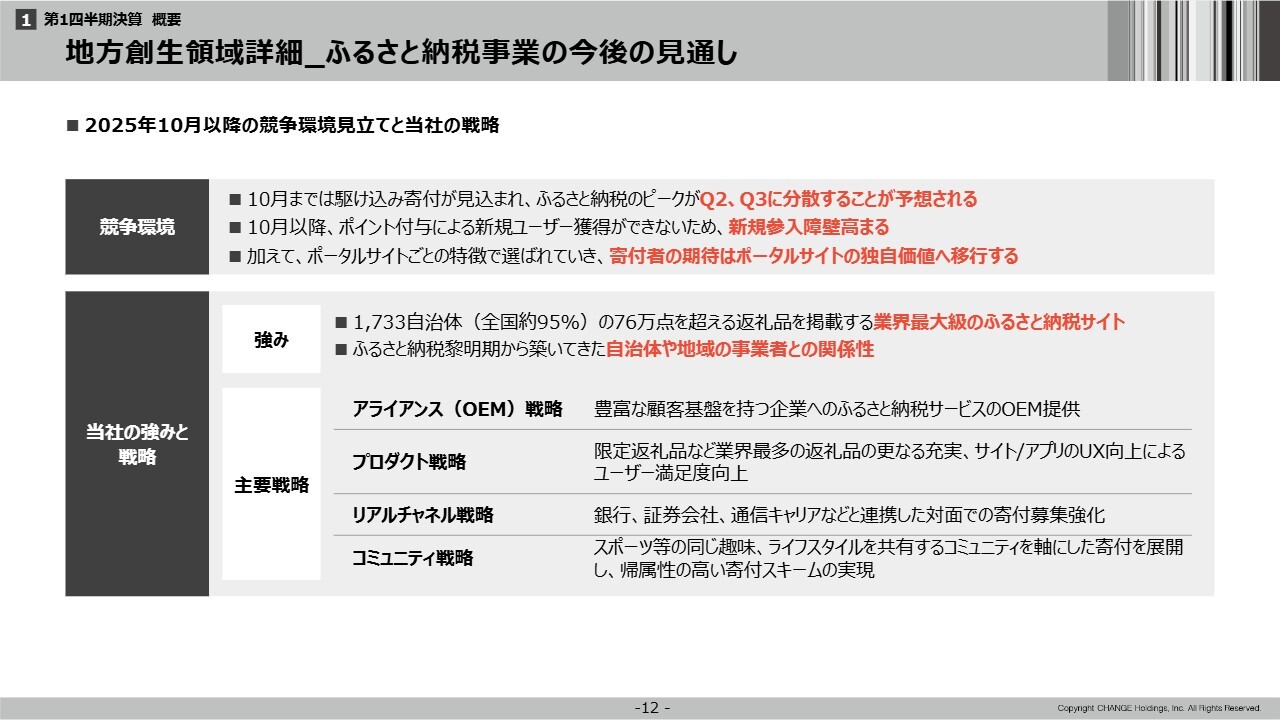

地方創生領域詳細_ふるさと納税事業の今後の見通し

9月末でポイントを利用したふるさと納税の勧誘が禁止されるため、9月末までは駆け込み寄付が見込まれます。そのため、9月末(第2四半期)と12月末(第3四半期)に、ふるさと納税のピークが分散することになります。ポイント付与による新規ユーザー獲得ができなくなることから、新規参入の障壁が高まっていくと考えられます。

今後は、各ポータルサイトの特徴がどのようなものなのかが選ばれるポイントとなり、寄付者の期待はポータルサイトの独自価値に移行していくと考えています。

我々の強みは、全国約95パーセントに当たる1,733自治体の76万点を超える返礼品を掲載する、業界最大級のふるさと納税サイトを運営している点です。品揃えが1つの勝負ポイントとなるため、ふるさと納税の黎明期から培ってきた自治体や地域事業者との関係性をうまく活用しながら事業を展開していきます。

そのような強みを活かした戦略としては、これまでにもブラッシュアップを進めてきました。その1つがアライアンス戦略で、豊富な顧客基盤を持つ企業に対して、ふるさと納税サービスのシステムをOEM提供する仕組みです。

プロダクトの向上として、限定返礼品など業界最多の返礼品という量的な差別化と、限定性を活かした質的な差別化の両方を充実させていくこと、サイトやアプリを改良し、ユーザー体験(UX)の向上による満足度の向上を図ることに取り組んでいます。

みなさまがインターネット事業者ですので、銀行、証券会社、通信キャリアなどリアルな拠点を持つ企業・団体との連携による対面での寄付募集を強化しています。例えば、富裕層向けのプライベートバンキングと連携した直接提案や直接営業、あるいはドコモショップ内で「ふるさとチョイス」を提案する取り組みなどを展開しています。

コミュニティ戦略として、スポーツなど同じ趣味やライフスタイルを共有するコミュニティを軸にした寄付を展開していく方針です。趣味嗜好性をふるさと納税の仕組みとどのように結びつけるか、現在挑戦しているところです。

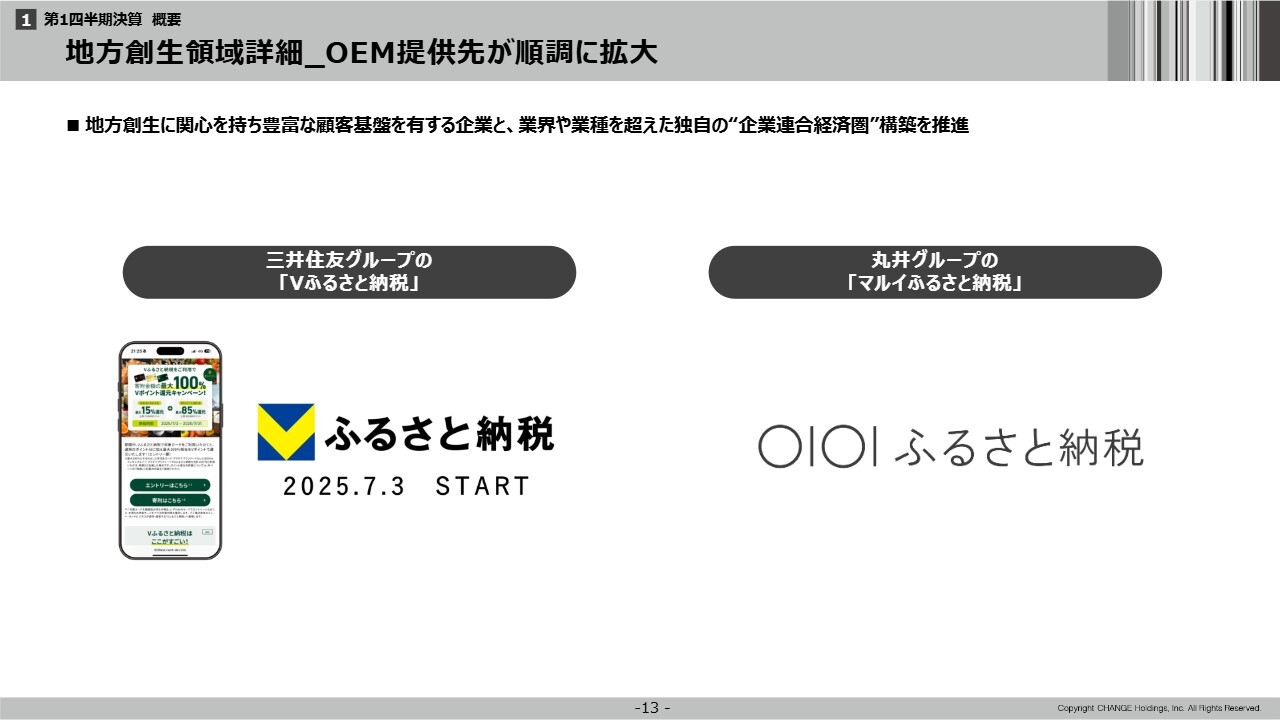

地方創生領域詳細_OEM提供先が順調に拡大

OEM先も順調に拡大しており、三井住友グループの「Vふるさと納税」が7月3日にスタートしました。直近では丸井グループと「マルイふるさと納税」を開始するなど、業界や業種を超えた独自の企業連合経済圏を構築しています。地方創生に関心を持つ志を同じくする企業とアライアンスを組み、市場を拡大していく方針です。

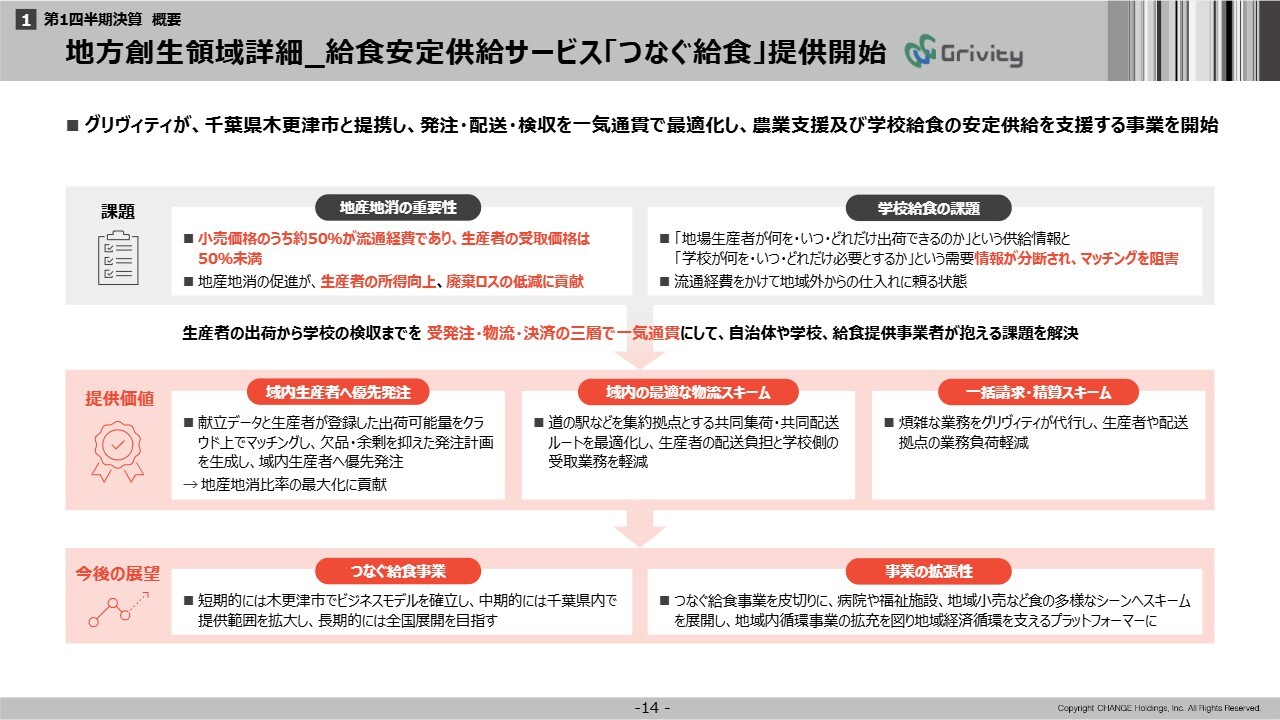

地方創生領域詳細_給食安定供給サービス「つなぐ給食」提供開始

「つなぐ給食」についてご説明します。こちらはトラストバンクの物流部門を分社化して設立した事業会社であるグリヴィティが行っています。千葉県木更津市と提携し、発注、配送、研修を一気通貫で最適化し、農業支援および学校給食の安定供給を実現する事業としてスタートしています。

我々が解決したい課題として挙げられるのは、小売価格の約50パーセントが流通経費で占められており、生産者の受取価格が50パーセント未満であることです。言い換えれば、消費者には米の価格が上がったと感じられますが、その上昇分が生産者にきちんと還元されているのかが問題です。

みなさまも想像に難くないと思いますが、当然のことながら米の生産コストは確実に上昇しています。本来であれば生産コストの上昇に伴い販売価格も上がるべきですが、私たちが目にする価格の高騰が、米農家の利益として還元されているわけではありません。段階的な流通経路において、関係者が少しずつ利益を分配し合っているのです。

実際に地産地消を進めると、例えば米農家が学校給食に採れたお米を納品する場合、通常の流通ルートを通すよりも倍近い価格、最低でも1.5倍ほどの値段で販売することが可能となり、これにより生産者の所得向上につながります。また、地元で十分な需要を生み出すことができるため、廃棄ロスの低減にも貢献できます。

学校給食側の課題は、「地場生産者が何を・いつ・どれだけ出荷できるのか」という供給情報と「学校が何を・いつ・どれだけ必要とするか」という需要情報が分断され、十分につながっていないことです。

その結果、地産地消のマッチングが阻害され、流通経費をかけて地域外からの仕入れに頼らざるを得ない状況が続いています。現状では、千葉の学校が千葉の農家から仕入れることができていません。千葉の農家は一度市場に出荷し、それが東京に集まってから再び千葉に戻るという流通構造になっています。

中央集権的なガバナンスの影響でこのような仕組みが生まれており、仕方のない部分もあります。以前はこの構造が効率的とされていたかもしれませんが、現在の地方創生の文脈では、地産地消を推進する必要があります。そのため、生産者の出荷から学校の検収までを、受発注・物流・決済の3層で一気通貫化する取り組みが求められています。

具体的には、まず受発注において域内の生産者に優先発注を行います。物流においては、道の駅などの集約拠点を設け、共同集荷や共同配送ルートの最適化を図り、生産者の配送負担および学校側の受け取り業務を軽減していきます。当社は物流のプロによる企業であるため、最適な物流スキームを構築します。

一括請求・精算スキームを導入し、煩雑な業務をグリヴィティが代行することで、生産者や配送拠点の業務負荷を軽減していきます。この「つなぐ給食」事業を短期的にはまず木更津市で成功させ、千葉県内へ、さらに全国へと展開していく計画です。

すでに全国の自治体を顧客基盤として保有しており、これを足がかりに全国展開が可能であると考えています。また、学校給食にとどまらず、病院や福祉施設、地域の小売などさまざまな場面で発生する食のニーズにも応え、地域内の経済循環を支えるプラットフォーマーになることを目指しています。

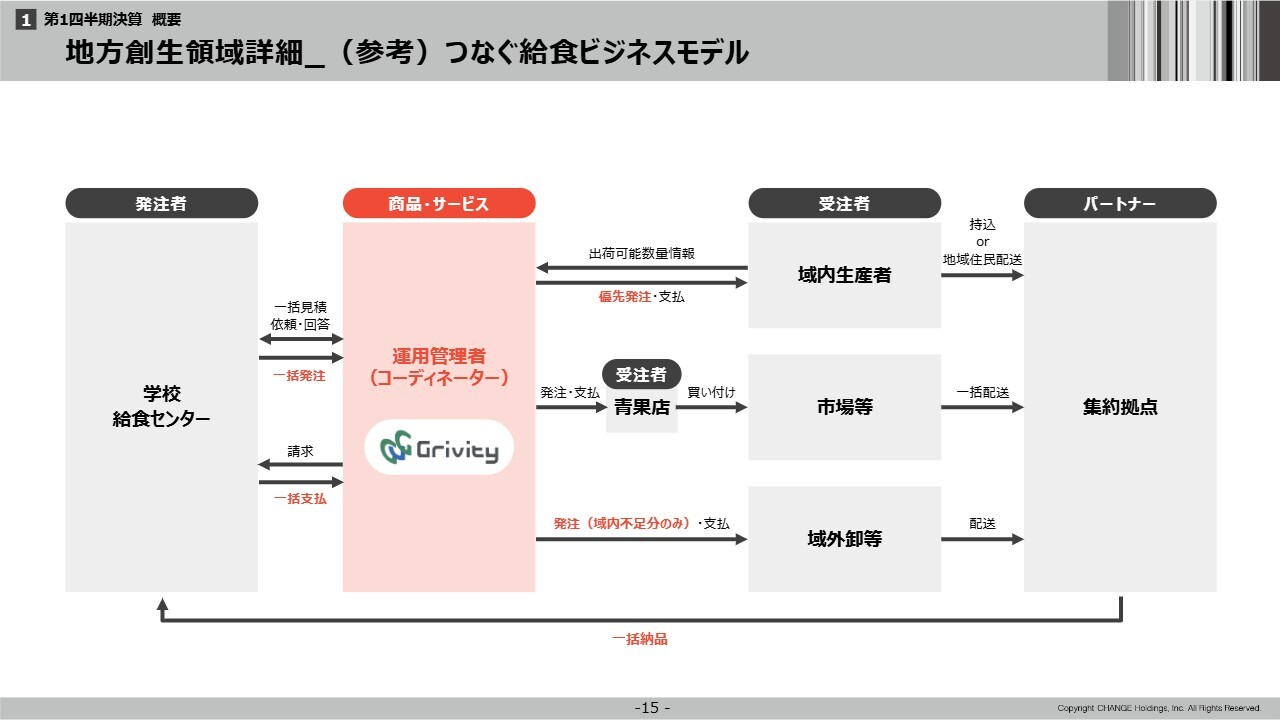

地方創生領域詳細_(参考)つなぐ給食ビジネスモデル

ビジネスモデルの詳細についてはスライドをご参照ください。

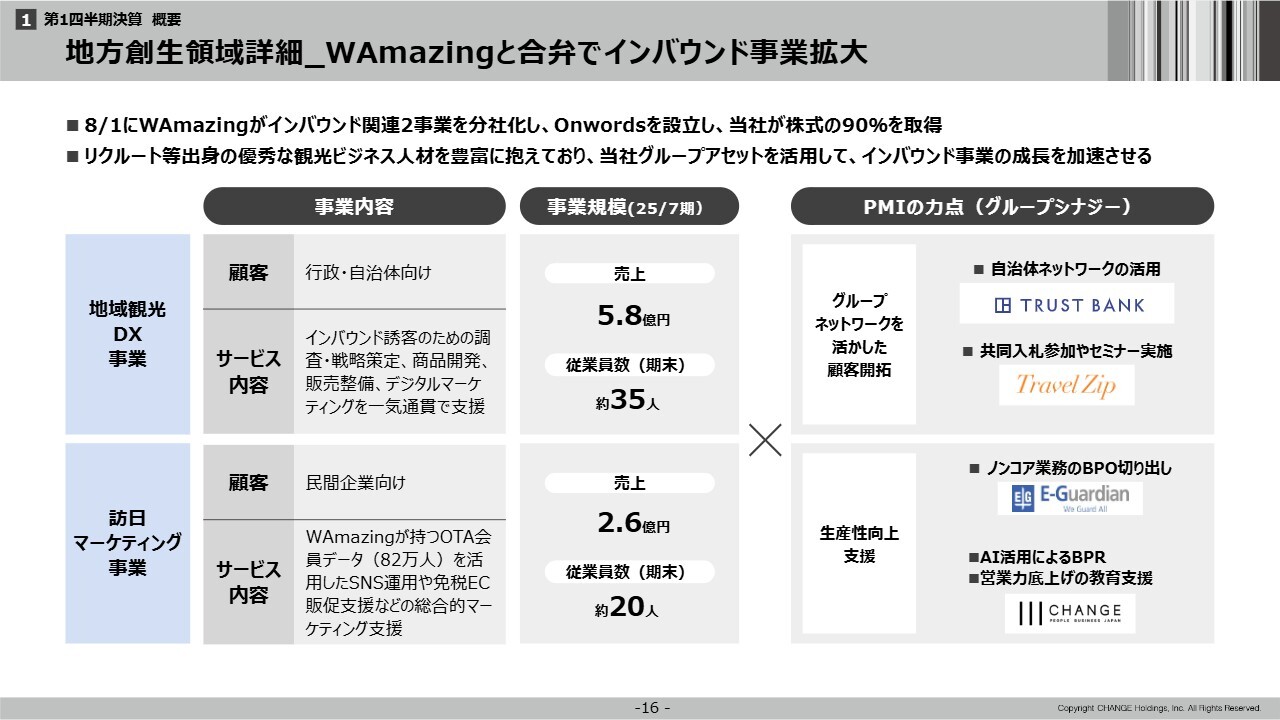

地方創生領域詳細_WAmazingと合弁でインバウンド事業拡大

インバウンド事業に関してです。当社はWAmazing社と合弁で事業を拡大していく方針です。8月1日にWAmazing社はインバウンド関連の2事業を分社化し、Onwords社を設立しました。当社はその株式の90パーセントを取得しています。

WAmazing社はリクルート社出身の方々によって設立された会社で、観光関連分野において優れたビジネス人材を豊富に擁しています。この強みを活かし、当社のグループアセットと組み合わせることで、インバウンド事業の成長をさらに加速させていきます。

成長を加速させる具体的な施策として、1つ目は地域観光DX事業です。これは行政自治体向けの事業で、インバウンド観光客誘致のために自治体がコンサルティングを依頼するプロジェクトを展開しており、すでに6億円弱の規模に達しています。

約200自治体の観光情報発信を支援するトラベルジップと提携し、共同入札やセミナーを実施しています。この取り組みにより、自治体向け観光コンサルティングの地位を不動のものにしていきたいと考えています。

2つ目の施策が訪日マーケティング事業です。これは外国人観光客にリーチしたい民間企業を対象にしたマーケティングサポート事業です。具体的には、WAmazing社のOTA会員データを活用したSNS運用や、免税品のEC販促支援など、企業のニーズに応じたマーケティングの総合サポートを提供しています。

さらに、AIを活用して営業力や人材力を強化し、事業拡大の局面でノンコア業務をBPOとしてイー・ガーディアンに委託することで、生産性向上にも取り組んでいます。

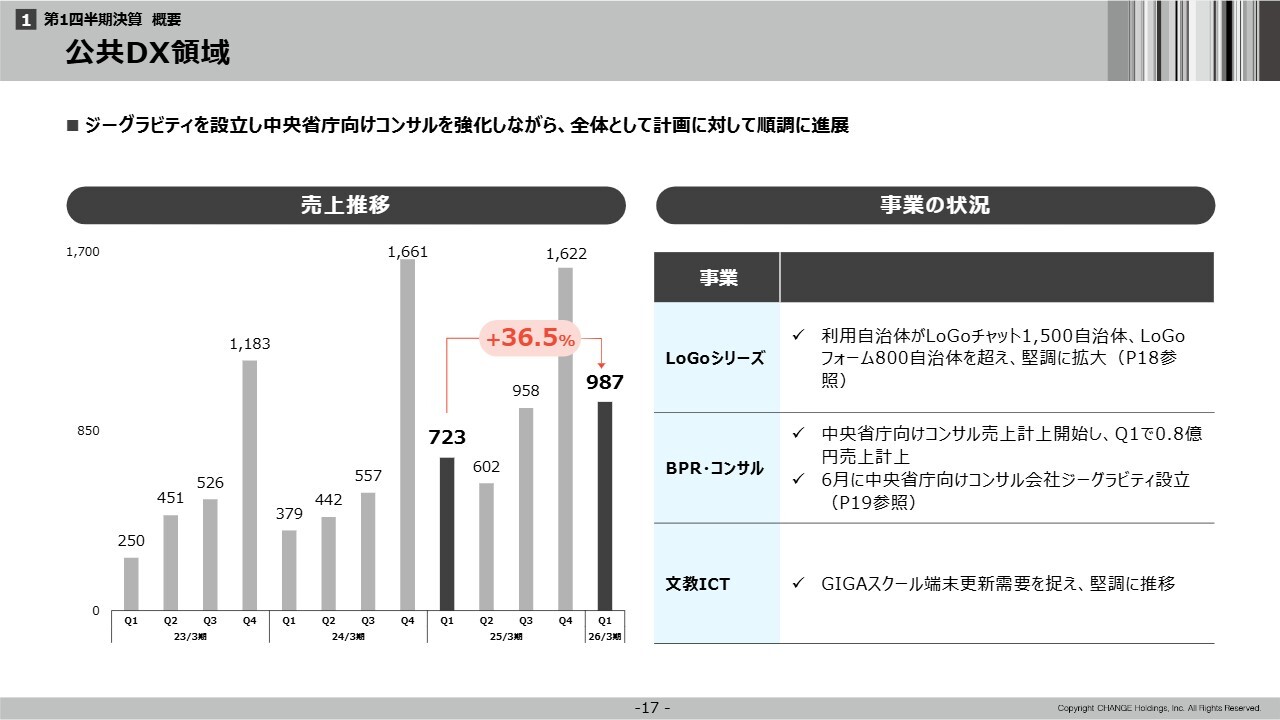

公共DX領域

公共DX事業です。「LoGoシリーズ」は堅調に拡大しています。BPRおよびコンサル事業では中央省庁向けコンサルの売上が計上を開始し、第1四半期で1億円弱を計上しました。6月には中央省庁向けコンサル会社ジーグラビティを設立し、文教ICT事業では「GIGAスクール」の端末に関する更新需要を捉え、堅調に推移しています。

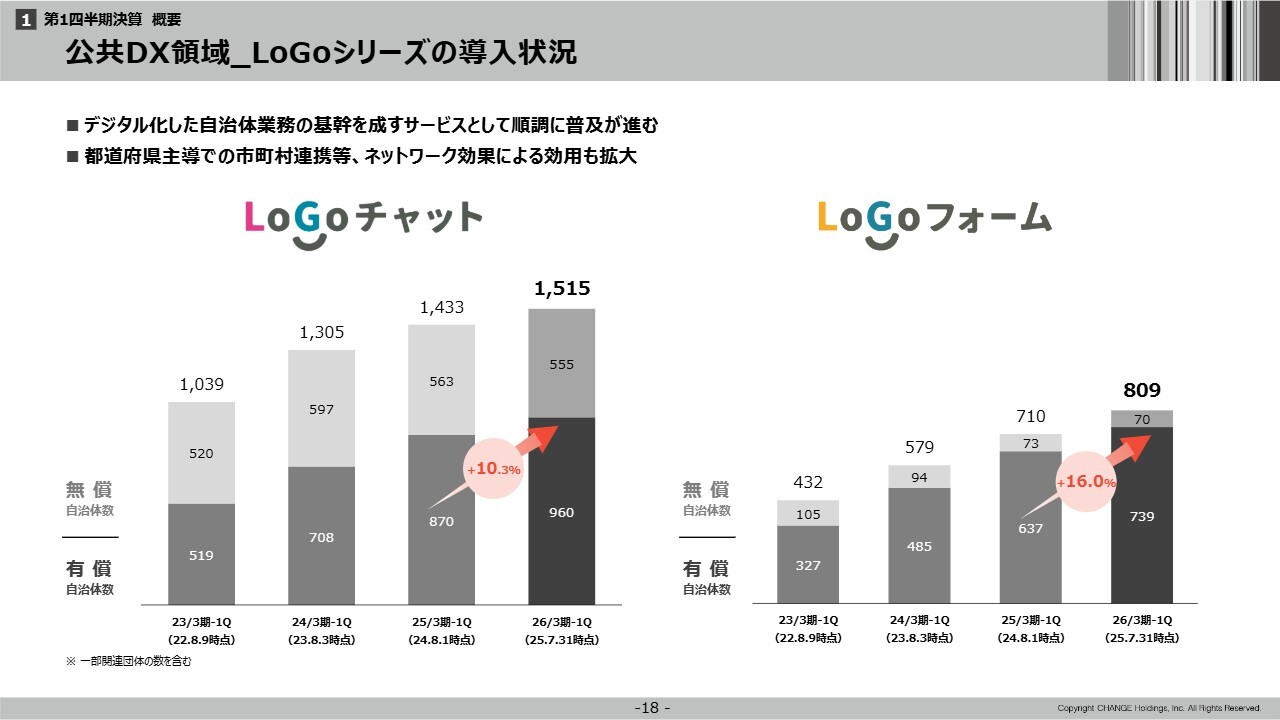

公共DX領域_LoGoシリーズの導入状況

「LoGoチャット」の導入は1,500自治体を超えています。「LoGoフォーム」は800自治体を超えている状況です。

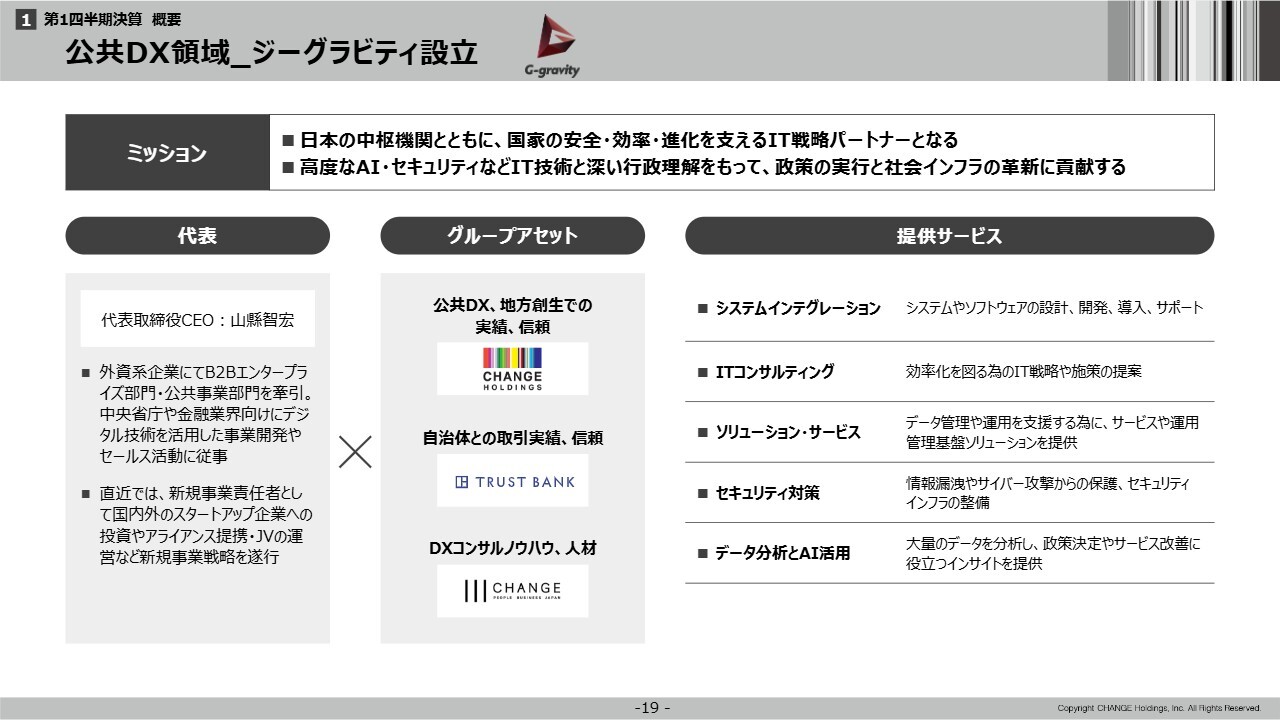

公共DX領域_ジーグラビティ設立

ジーグラビティは、日本の特に中央省庁と連携し、国の安全・効率・進化を支えるIT戦略パートナーとなることを目指しています。また、高度なAIやセキュリティなどのIT技術や、行政に対する深い理解をもとに、政策の実行と社会インフラの革新に貢献することをミッションとしています。

代表の山縣は、もともと外資系企業で公共部門を担い、ITを活用した事業開発やセールス、エンジニアリングなどに携わっていました。直近では新規事業の責任者として、スタートアップへの投資、アライアンス、合弁会社の運営などを担当し、それらを経てこのたび新会社社長に就任しました。

グループアセットとしては、公共DXや地方創生における実績と信頼、自治体との取引実績を基盤に、DXコンサルティングのノウハウや人材育成を掛け合わせています。

これらを通じて、特に現在最重要顧客である防衛省をはじめとする中央省庁向けに、システムインテグレーション、ITコンサルティング、ソリューションサービス、セキュリティ対策、データ分析、AI活用といったサービスを提供しています。

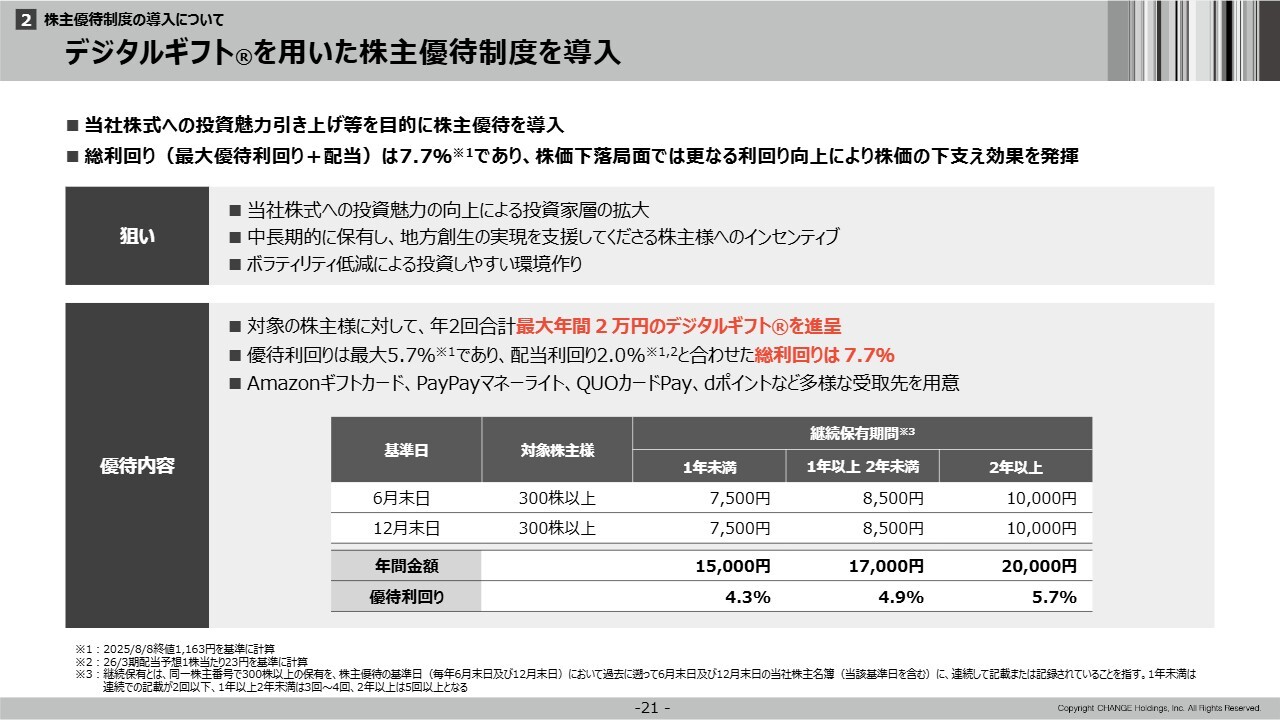

デジタルギフトを用いた株主優待制度を導入

株主優待制度の導入についてお知らせします。当社はデジタルギフトを活用した株主優待制度を導入します。この制度は、当社株式の投資魅力を高めることを目的としています。

総利回りは優待利回りと配当を合わせて最大7.7パーセントとなり、株価が下落する局面ではさらに利回りが向上します。そのため、株価の下支え効果や上昇効果が期待できると考えています。

制度の狙いは、当社株式の投資魅力を高め、投資家層を拡大することです。特に、2年以上の中長期で保有し、地方創生の実現を支援してくださる株主さまへのインセンティブを提供したいと考えています。加えて、ボラティリティを低減させ、投資しやすい環境を整えることも目的としています。

優待の内容はスライドのとおりです。対象となる株主さまには、年2回、合計最大年間2万円のデジタルギフトを進呈します。優待の利回りは、6月末と12月末時点で300株以上を保有している株主さまが対象です。

1年未満の場合は1万5,000円で利回り4.3パーセント、1年以上2年未満では1万7,000円で利回り4.9パーセント、2年以上では2万円で利回り5.7パーセントとなり、長期保有するほど年間の優待利回りが増加する設計です。

デジタルギフトを使用すると、「Amazonギフトカード」「PayPayマネーライト」「QUOカードPay」「dポイント」など、さまざまなポイントに交換することができます。

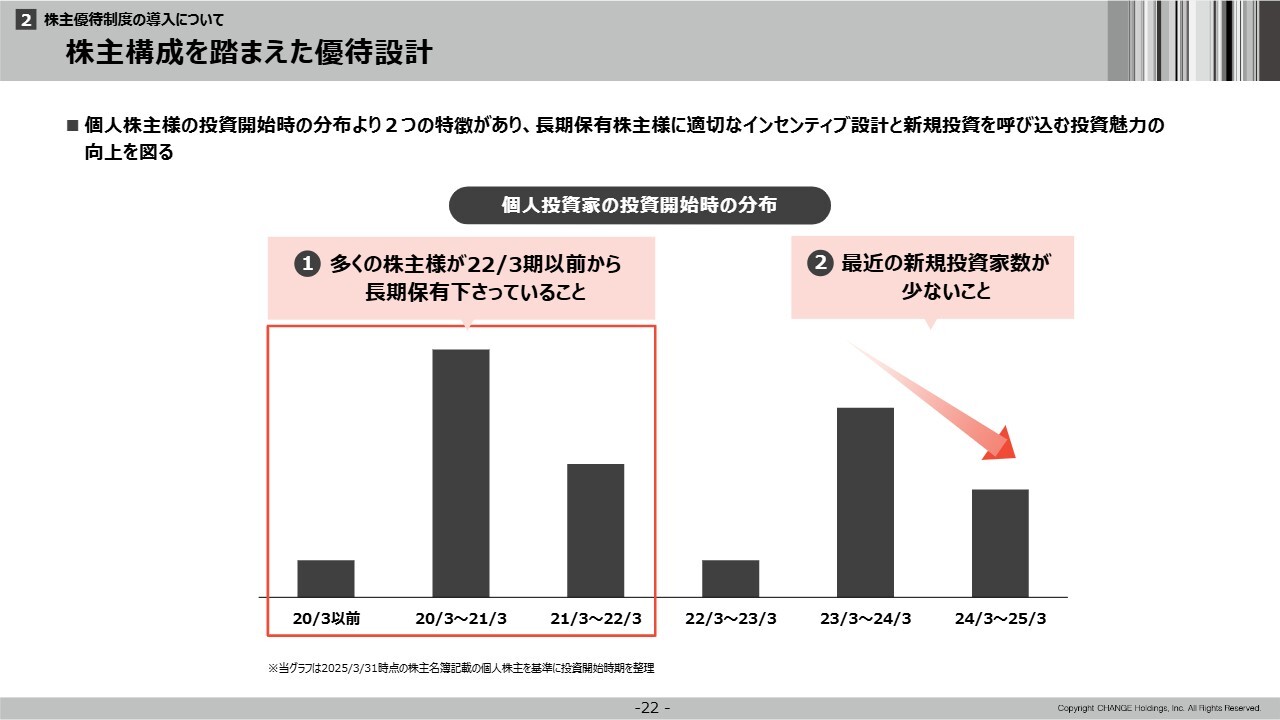

株主構成を踏まえた優待設計

今回は、株主構成を踏まえたうえで優待制度を設計しました。個人投資家の投資開始時の分布については、2020年3月以前から保有している方、2020年3月から2021年3月に取得された方、2021年3月から2022年3月に取得された方と、多くの株主さまが2022年3月期以前から保有してくださっています。長期保有いただいている方に早く還元したいと考えたのが理由の1つです。

もう1つは、2023年以降、特に2024年3月から2025年3月にかけては新規投資家の数が少ないことに対して、新規投資を呼び込むことを目的としています。

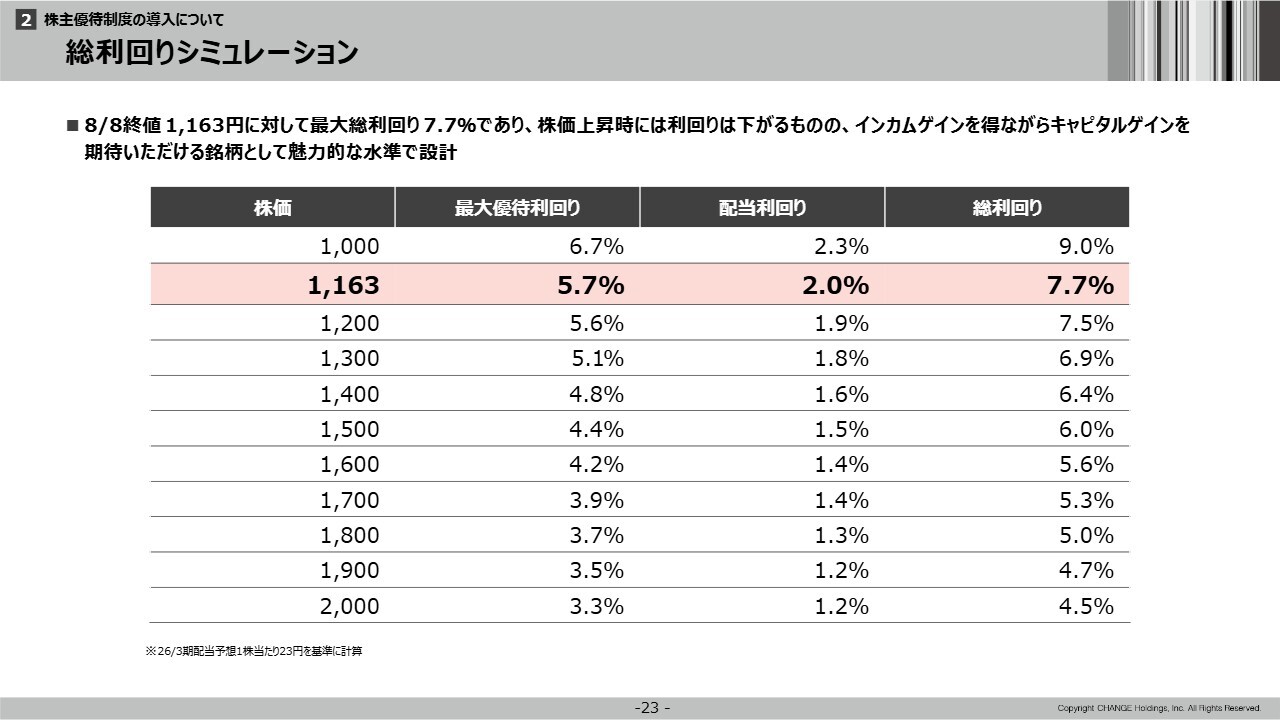

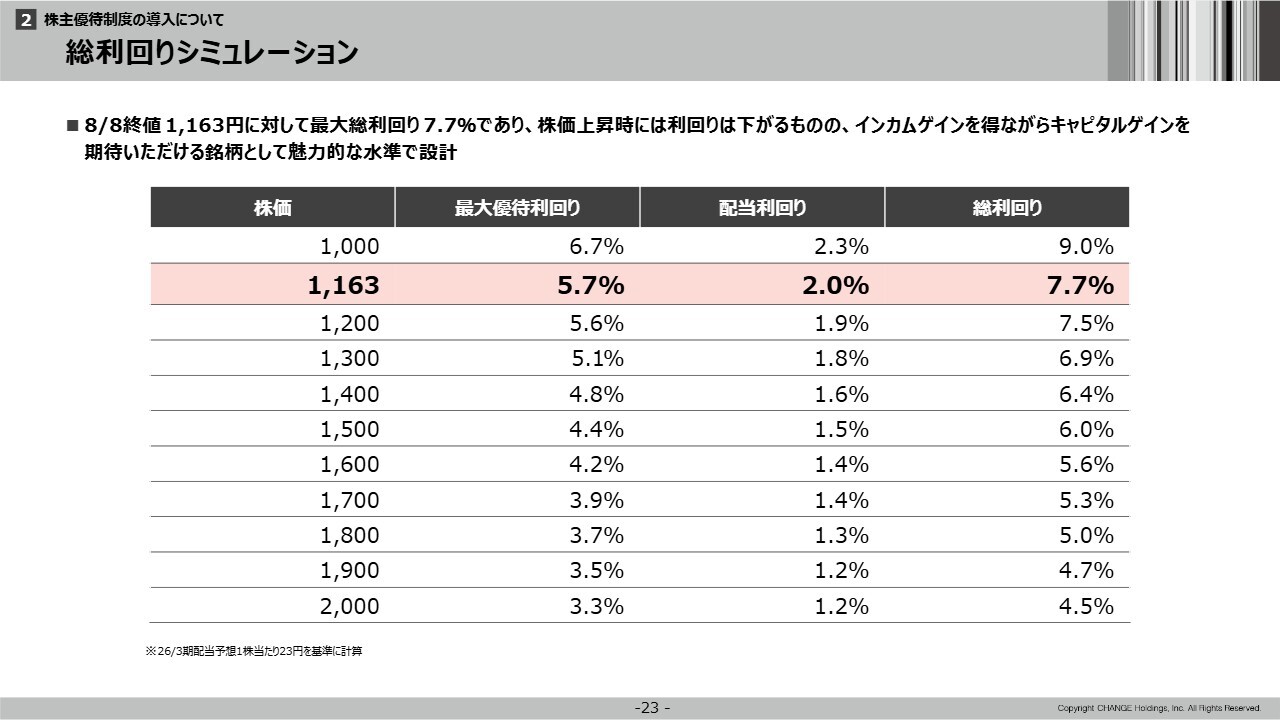

総利回りシミュレーション

8月8日時点の株価終値である1,163円を前提として7.7パーセントの利回りとなっています。株価と最大の優待利回り、配当利回りを計算した総利回りについては、2年以上株を保有している株主さまに対し、現時点では7.7パーセントです。

目標としては株価が1,500円水準で6パーセント、1,600円水準で5.6パーセントを目指しています。この程度の水準であれば、東京証券取引所に上場している企業の中でも一定の利回りと評価できると考えています。

インカムゲインを提供しながら、我々は企業として成長を目指し、事業の成長に向けて粘り強く取り組んでいます。その成果が現れ、株価に反映されることでキャピタルゲインも狙えるような状況を実現したいと考えています。

今回の決算について、我々はまったく憂慮していません。むしろ計画を上回る状態です。ただし、例えば「みんかぶ」などで公開される決算数値については、すべての投資家に詳細が伝わるわけではありません。額面だけで前年比マイナス70パーセントと判断されると、業績が悪化しているとの誤解を生む可能性があります。

この下落は前期の評価益の反動によるものであり、このセミナーに参加いただいているみなさまにはお伝えできていますが、それ以外の方々には十分には伝わっていない状況です。そのため、このような局面も含め、株価を下支えすることが必要だと考えています。

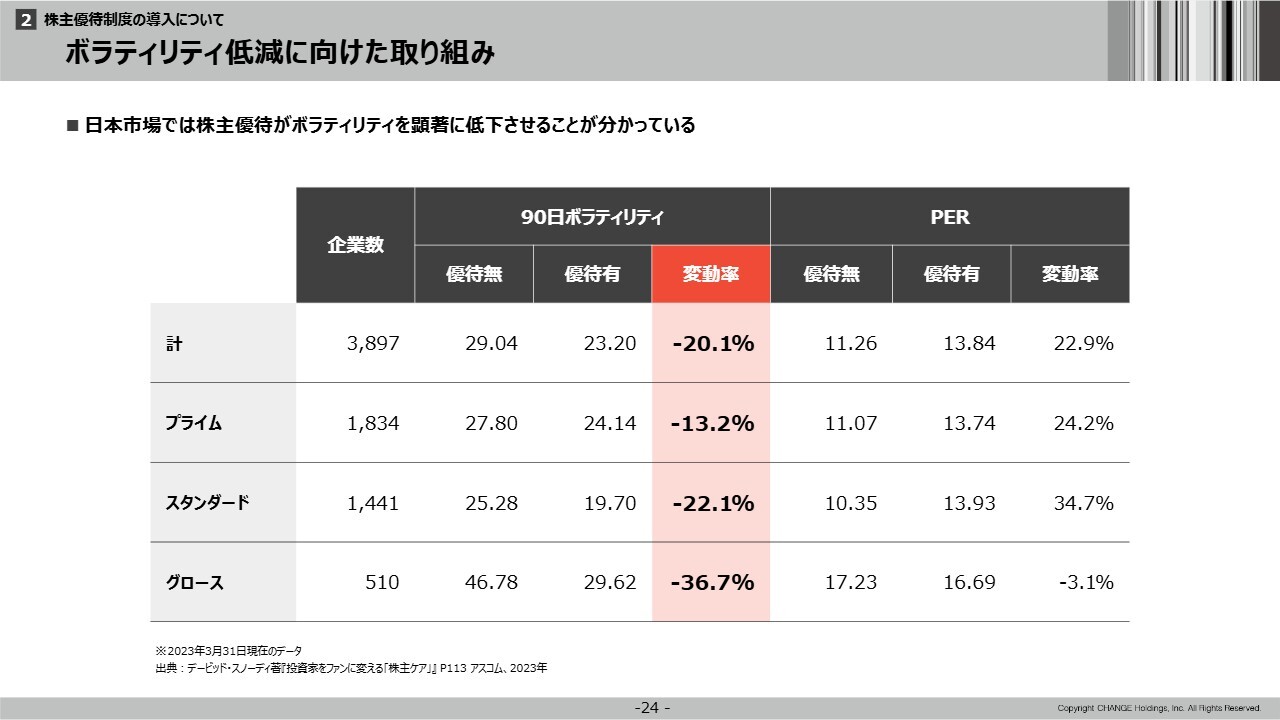

ボラティリティ低減に向けた取り組み

機関投資家のみなさまの中で「株主優待の制度そのものが株主平等の原則に反する」といった議論があることは承知しています。しかし、機関投資家のみなさまにとってもメリットがあり、ボラティリティを低下させる効果が見込める点が挙げられます。

90日ボラティリティにおいて、優待なしのケースと優待ありのケースを比較すると、変動率が約20パーセント異なることが確認できます。要するに、ボラティリティを抑えられると考えています。

総利回りシミュレーション

まさにみなさまの期待に応えるべく、今回こちらを導入することになりました。これまで、株主総会などで株主のみなさまからさまざまなフィードバックをいただき、2年前に株主優待を廃止して配当に一本化しました。

しかし、外部環境の変化や投資家のみなさまからのご意見を踏まえ、なんらかのインセンティブを設けるとともに、株価の下支え要因として対策を講じる必要があるとの経営判断を行い、今回の株主優待制度の導入に踏み切りました。

質疑応答(要旨)1

Q:第1四半期の営業利益は前期比で71パーセントの減益ですが、計画の範囲内での進捗とあり、売上ベースの事業領域別では民間DX・M&A仲介は90パーセントから100パーセン

新着ログ

「情報・通信業」のログ