【QAあり】ダイダン、大型の半導体工場の受注等により受注工事高が前期比で大幅増 完成工事利益が増加し営業利益も増益 にて着地

2024年3月期決算説明

山中康宏氏(以下、山中):2024年3月期の決算説明にご参加いただき、誠にありがとうございます。当社は、5月9日に「Stage2030 中期経営計画 Phase2 《磨くステージ》」を公表しました。決算説明の後、中期経営計画についてご説明します。

時間の都合上、決算説明は一部を省略し、概要のみをご説明します。省略した内容については、決算説明資料にてご確認ください。

連結業績サマリー

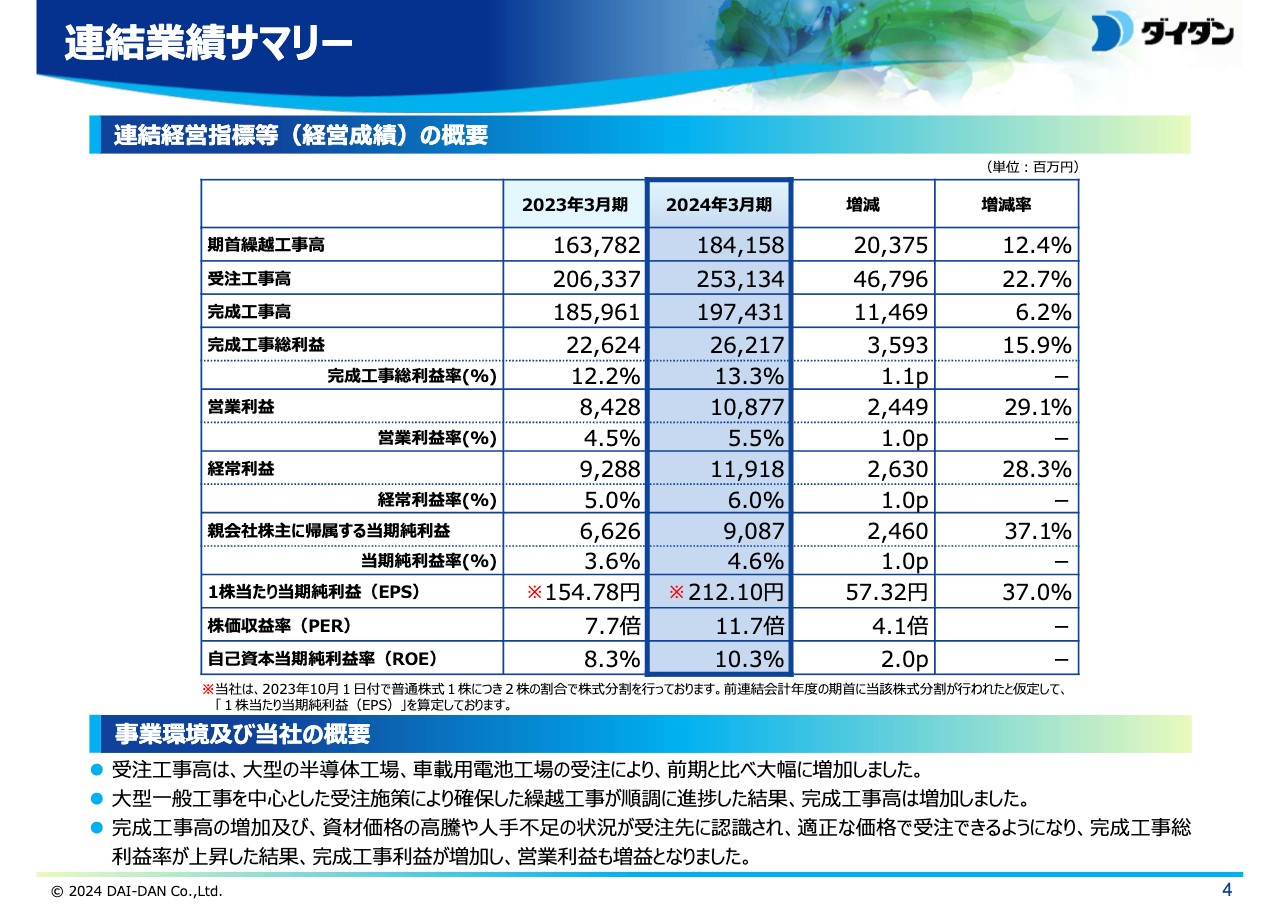

藤澤一郎氏:前期まで社長を務めた会長の藤澤です。連結業績サマリーについて振り返ります。スライドでは、連結経営指標等のうち経営成績を示しています。

期首繰越工事高は、前期比203億7,500万円、12.4パーセント増の1,841億5,800万円です。受注工事高は、前期比467億9,600万円、22.7パーセント増で、過去最高水準の2,531億3,400万円となりました。当期は大型の半導体工場、車載用電池工場の受注により、前期と比べ大幅に増加しています。

完成工事高は、大型一般工事を中心とした受注施策により確保した繰越工事高が順調に進捗した結果、前期比114億6,900万円、6.2パーセント増の1,974億3,100万円となっています。

完成工事総利益は、完成工事高の増加および資材価格の高騰や人手不足の状況が受注先に認識され、適正な価格で受注できるようになり、完成工事利益率が上昇した結果、前期比35億9,300万円、15.9パーセント増の262億1,700万円となりました。

営業利益は完成工事総利益の増加により、前期比24億4,900万円、29.1パーセント増の108億7,700万円となりました。経常利益は前期比26億3,000万円、28.3パーセント増の119億1,800万円となりました。親会社株主に帰属する当期純利益は、前期比24億6,000万円、37.1パーセント増の90億8,700万円となりました。

以上のとおり、増収増益となりました。

連結業績サマリー

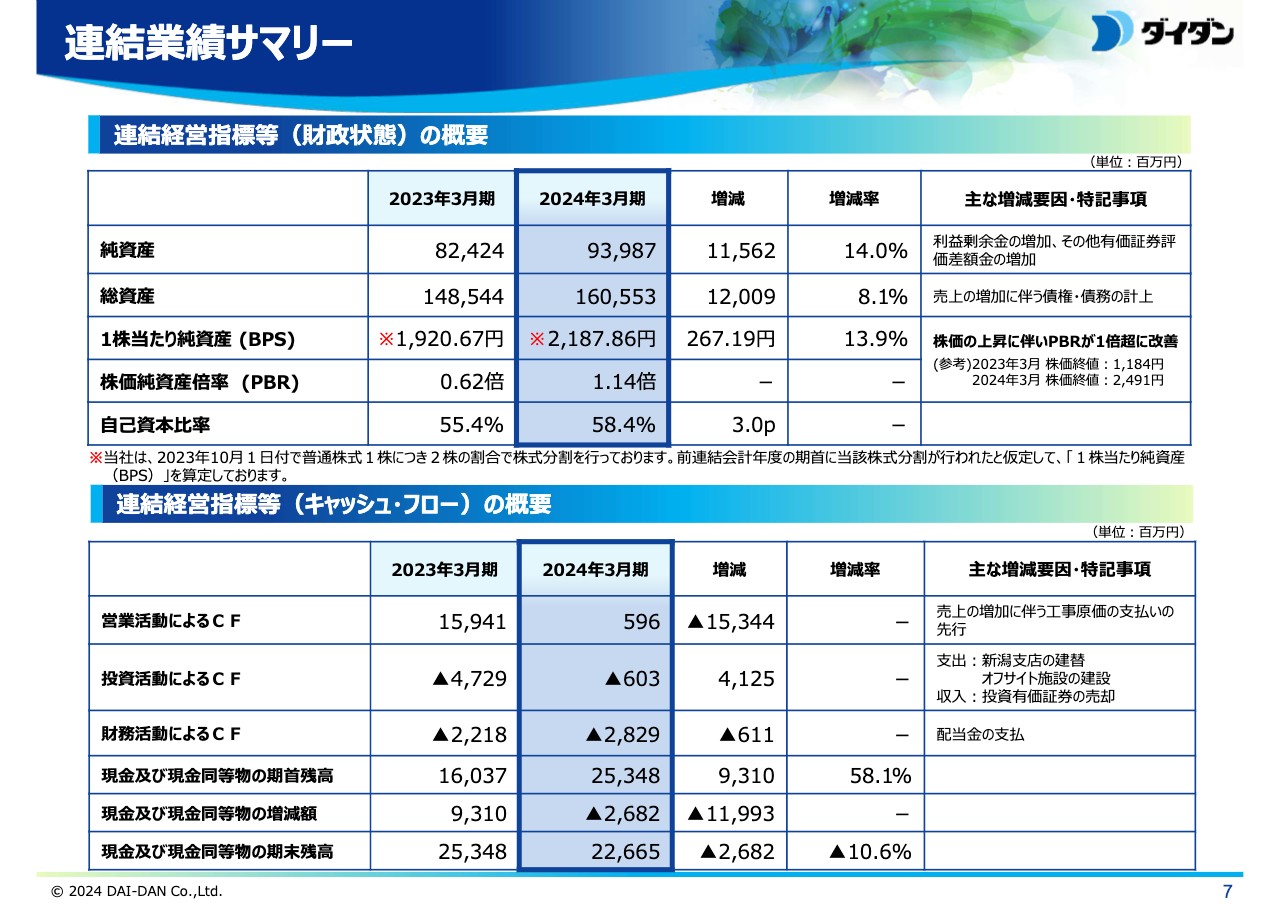

亀井保男氏(以下、 亀井):業務本部長の亀井です。財政状態の概要をご報告します。スライド上部の表は、連結経営指標等のうち財政状態を示しています。

純資産は前期末比115億6,200万円、14パーセント増の939億8,700万円となりました。総資産は、売上の増加に伴う債権・債務の計上などにより、前期末比120億900万円、8.1パーセント増の1,605億5,300万円となりました。

1株当たり純資産は、前期末比267円19銭、13.9パーセント増の2,187円86銭となりました。3月末の株価が大きく上昇して2,491円となり、株価純資産倍率は1倍を超え、1.14倍となりました。また、財務健全性を示す自己資本比率は、前期末から3ポイント増加し、58.4パーセントとなりました。

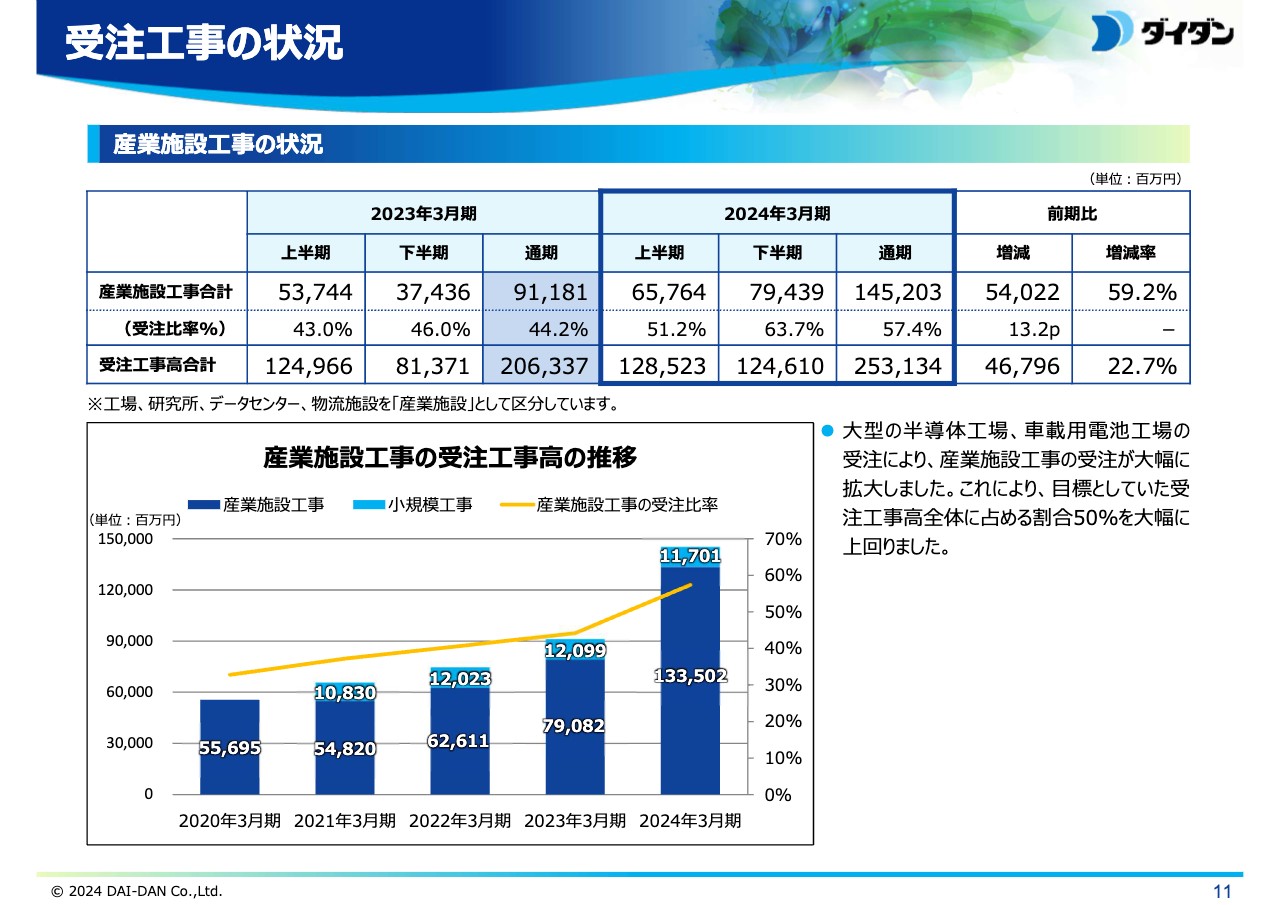

受注工事の状況

2024年3月期通期決算ハイライトをご説明します。まず、産業施設工事の受注状況についてご説明します。当社では、工場、研究所、データセンター、物流施設を、産業施設工事と区分しています。

産業施設工事は、大型の半導体工場、車載用電池工場の受注により大幅に増加し、前期比540億2,200万円、59.2パーセント増の1,452億300万円となりました。また、受注工事高の合計に対する比率は前期より13.2ポイント上昇し、57.4パーセントとなっています。

なお、産業施設工事の受注工事高は、過去最高の水準となりました。

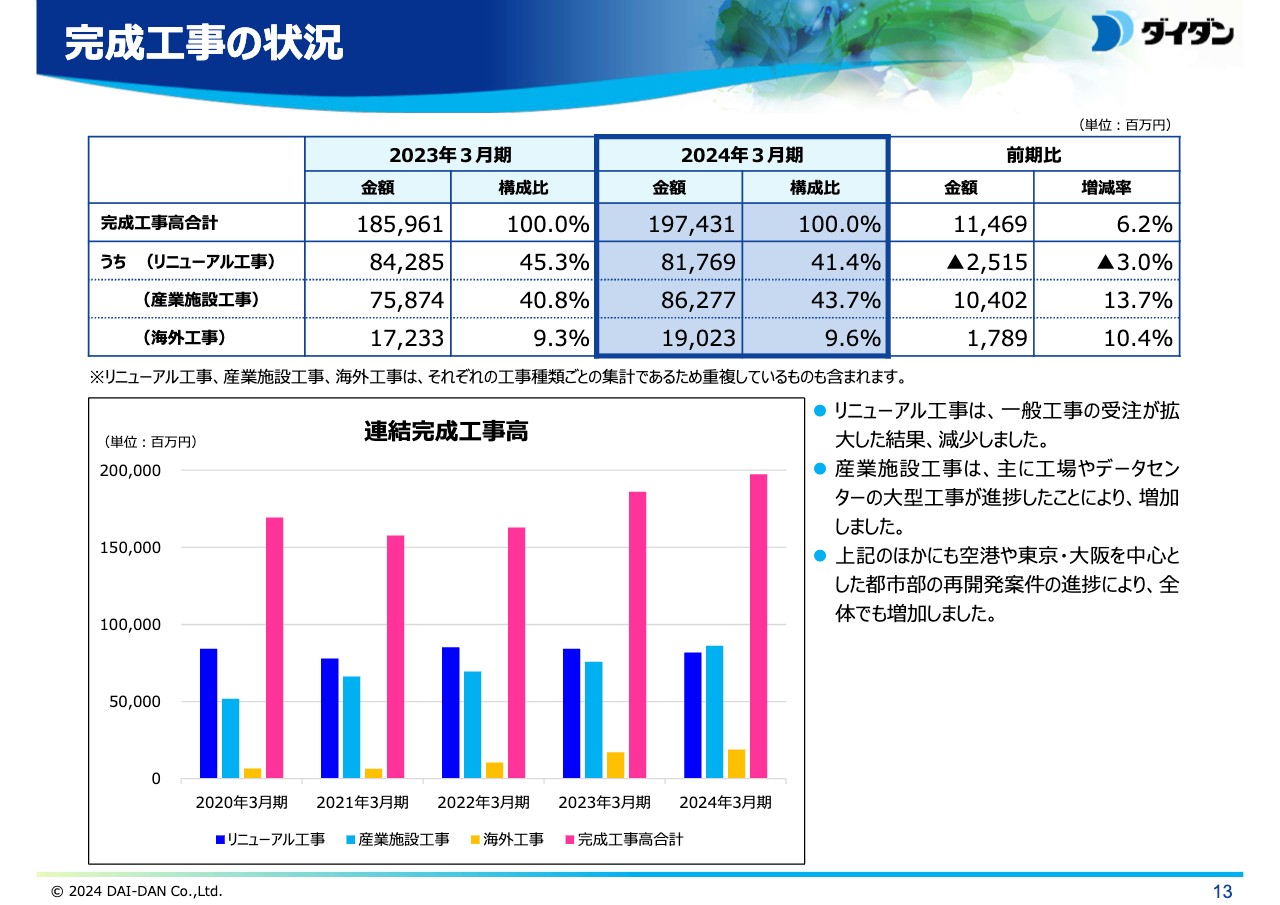

完成工事の状況

完成工事の状況についてご説明します。当期の完成工事高は、前期比114億6,900万円、6.2パーセント増の1,974億3,100万円となりました。内訳として、リニューアル工事は前期比で微減、産業施設工事、海外工事は増加しています。特に産業施設工事は大幅な増加となりました。

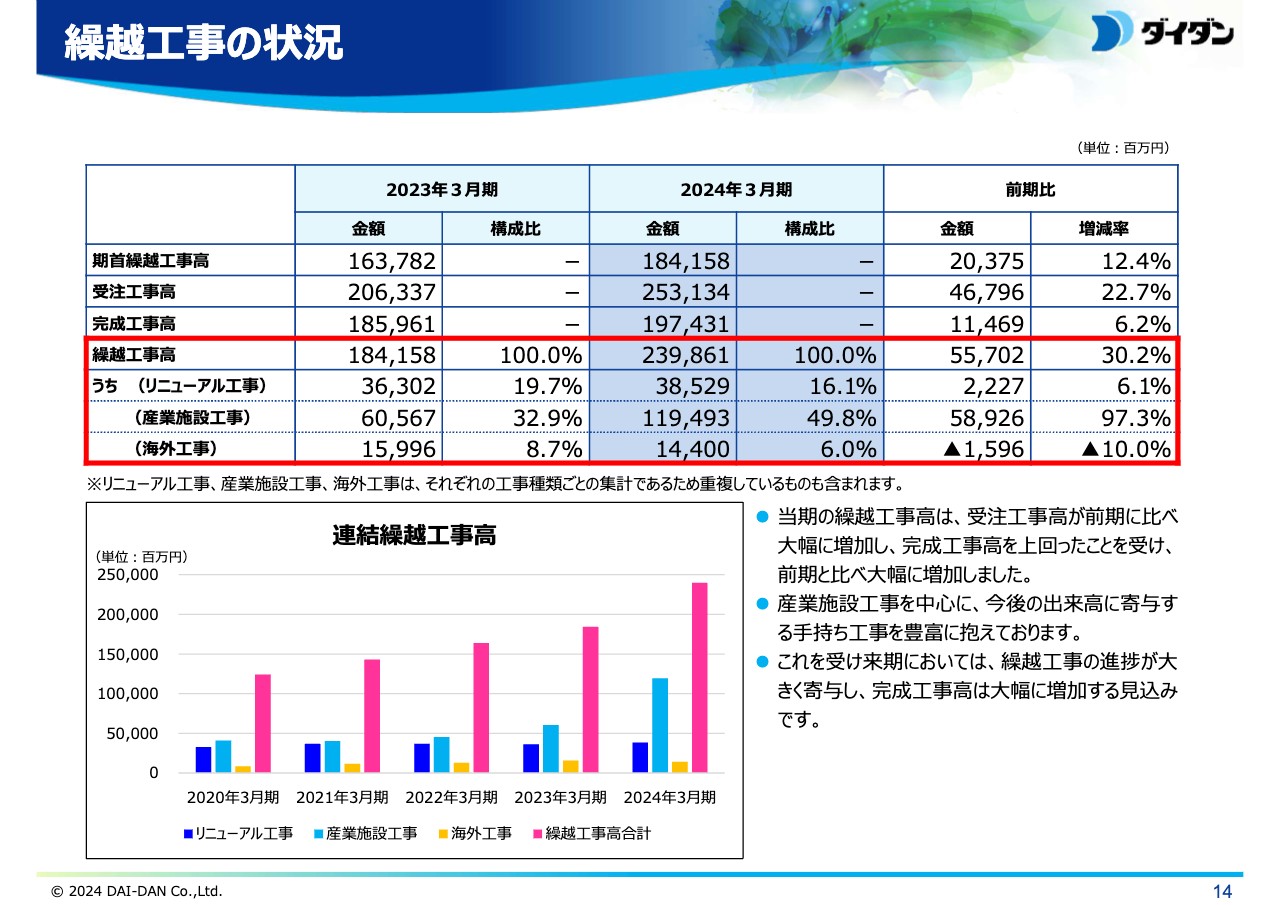

繰越工事の状況

繰越工事の状況についてご説明します。当期の繰越工事高は、受注工事高が大幅に増加し、完成工事高を上回ったことを受け、前期比557億200万円、30.2パーセント増の2,398億6,100万円となりました。

産業施設工事を中心に、今後の出来高に寄与する手持ち工事を豊富に抱えており、来期においては繰越工事の進捗が大きく寄与し、完成工事高は大幅に増加する見込みです。

以上、財政状態と2024年3月期の通期決算ハイライトについてご報告いたしました。

キャッシュ・フローの状況、海外工事の受注状況などについては、決算説明資料にて内容をご確認ください。

通期業績予想

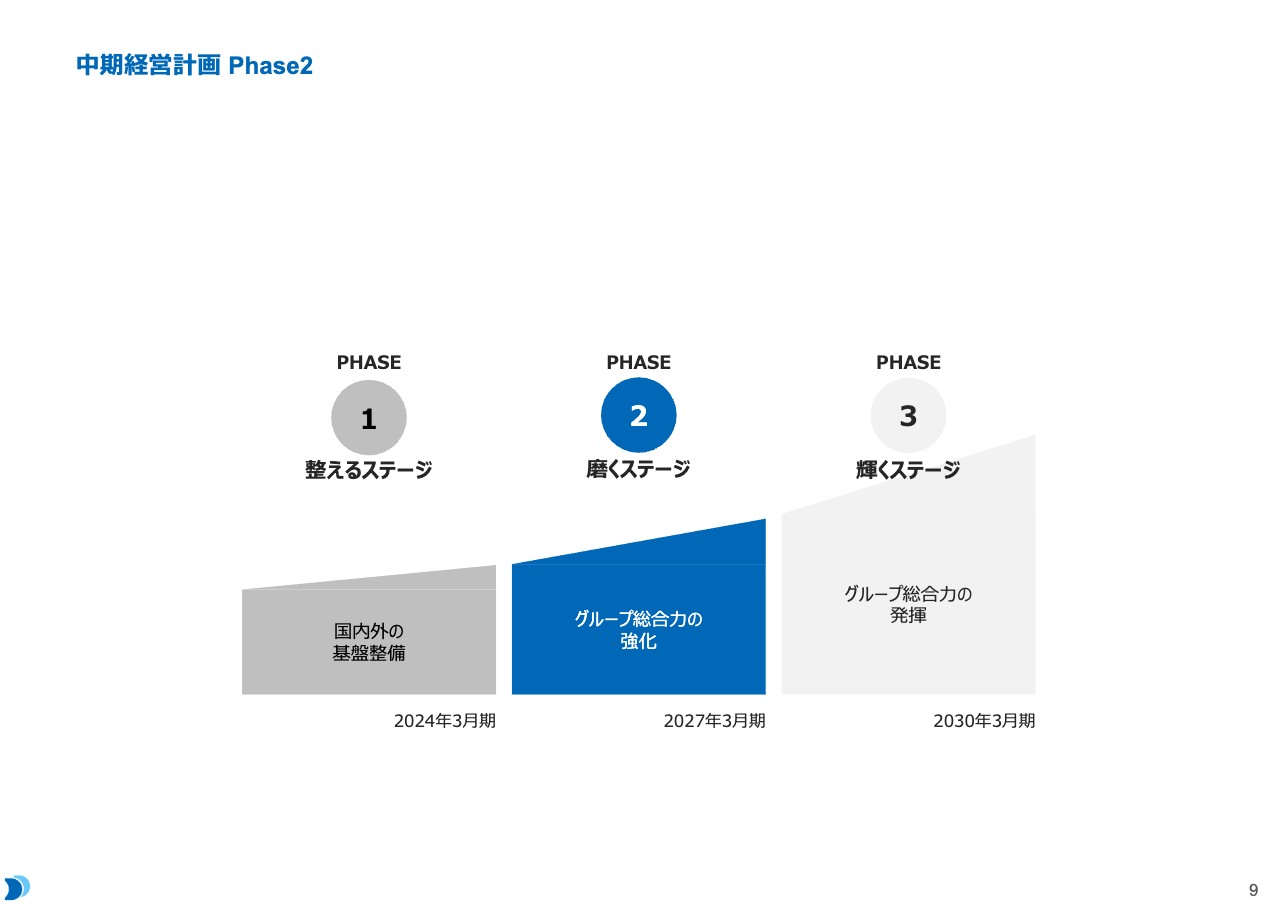

山中:2025年3月期の通期業績予想についてご説明します。当社グループの通期業績予想は、5月9日に公表した「Stage2030 中期経営計画 Phase2 《磨くステージ》」において、2025年3月期から2027年3月期をグループ総合力強化の3年間と位置づけています。

初年度に当たる2025年3月期の業績予想については、受注工事高は、旺盛な建設需要を背景に、前期と同様に過去最高水準の2,500億円としました。完成工事高は、繰越工事が大きく寄与することから、過去最高の2,500億円としています。完成工事総利益については、完成工事高の大幅な増加を受けて330億円としました。

営業利益については、完成工事総利益の増加はあるものの、残業規制の対応、DX投資等による一般管理費の増加を考慮し、150億円としています。

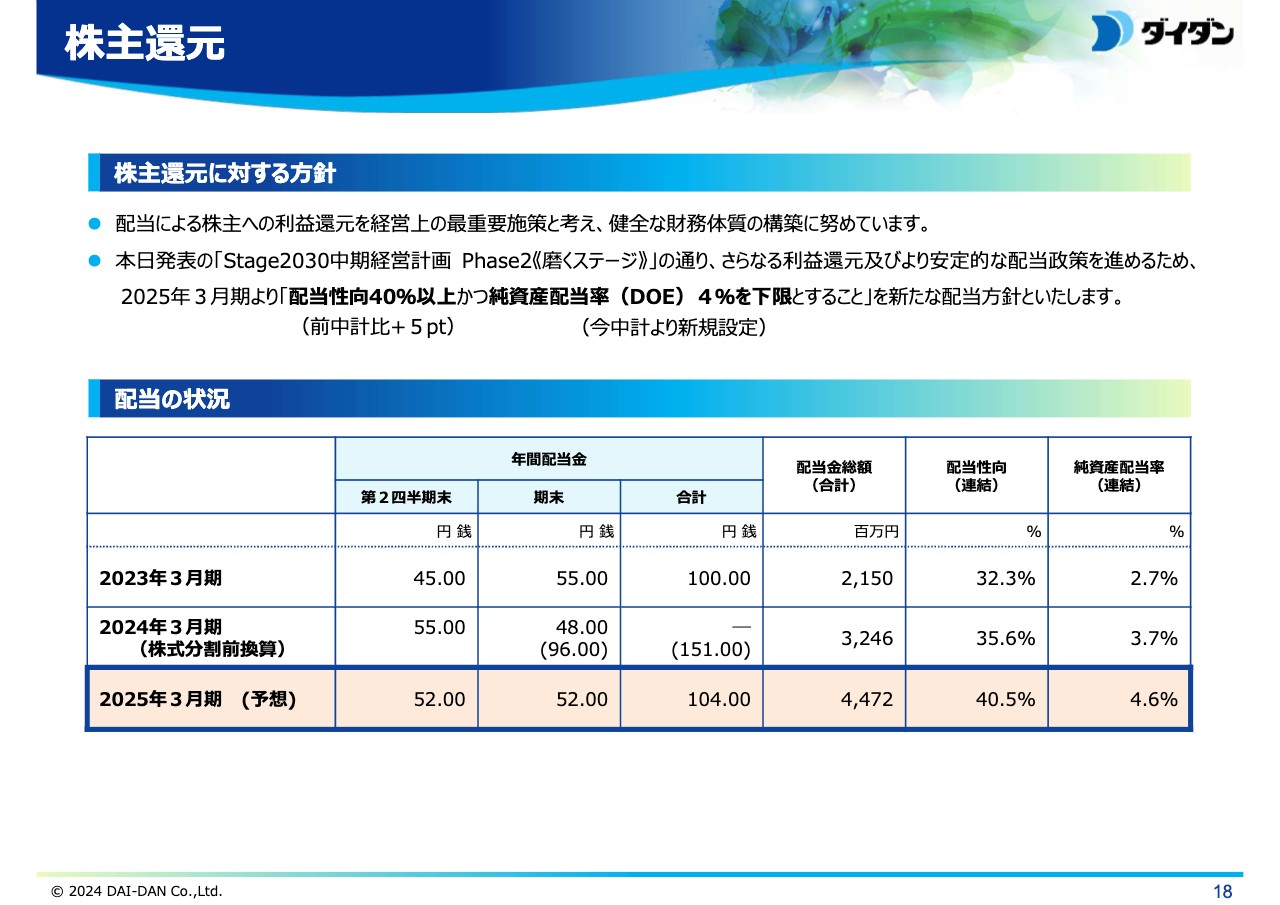

株主還元

株主還元についてご説明します。当社は、利益配当による株主への利益還元を経営上の最重要施策と考え、健全な財務体質の構築に努めてきました。

また、この後の中期経営計画の財務戦略の項目でご説明しますが、さらなる利益還元と、より安定的な配当政策を進めるために、2025年3月期より「配当性向40パーセント以上かつ純資産配当率(DOE)4パーセントを下限とすること」を配当方針とします。

2025年3月期の配当金は、中間配当52円、期末配当52円の計104円とし、前期比28.5円の増配とする予定です。

中期経営計画 Phase2

佐々木洋二氏(以下、佐々木):経営企画本部長の佐々木です。中期経営計画「磨くステージ」についてご説明します。「磨くステージ」は、長期ビジョン「Stage2030」で定めた3つの中期経営計画の中間のステージです。

中期経営計画 Phase2 《磨くステージ》の全体像

全体像についてです。当社では、企業理念と、それを実践するための6つの共有する価値観を定めています。この企業理念と共有する価値観を踏まえ、「磨くステージ」における経営方針を「人材戦略を基盤とした人づくりの実現により企業価値を高める」と定め、戦略・施策を進めていきます。

注力する事業領域として、4つの領域を設定しました。空調衛生工事、電気工事、海外事業、再生医療事業の4領域です。

本日は、中期経営計画の概要として、人材戦略、事業戦略、財務戦略についてご説明します。

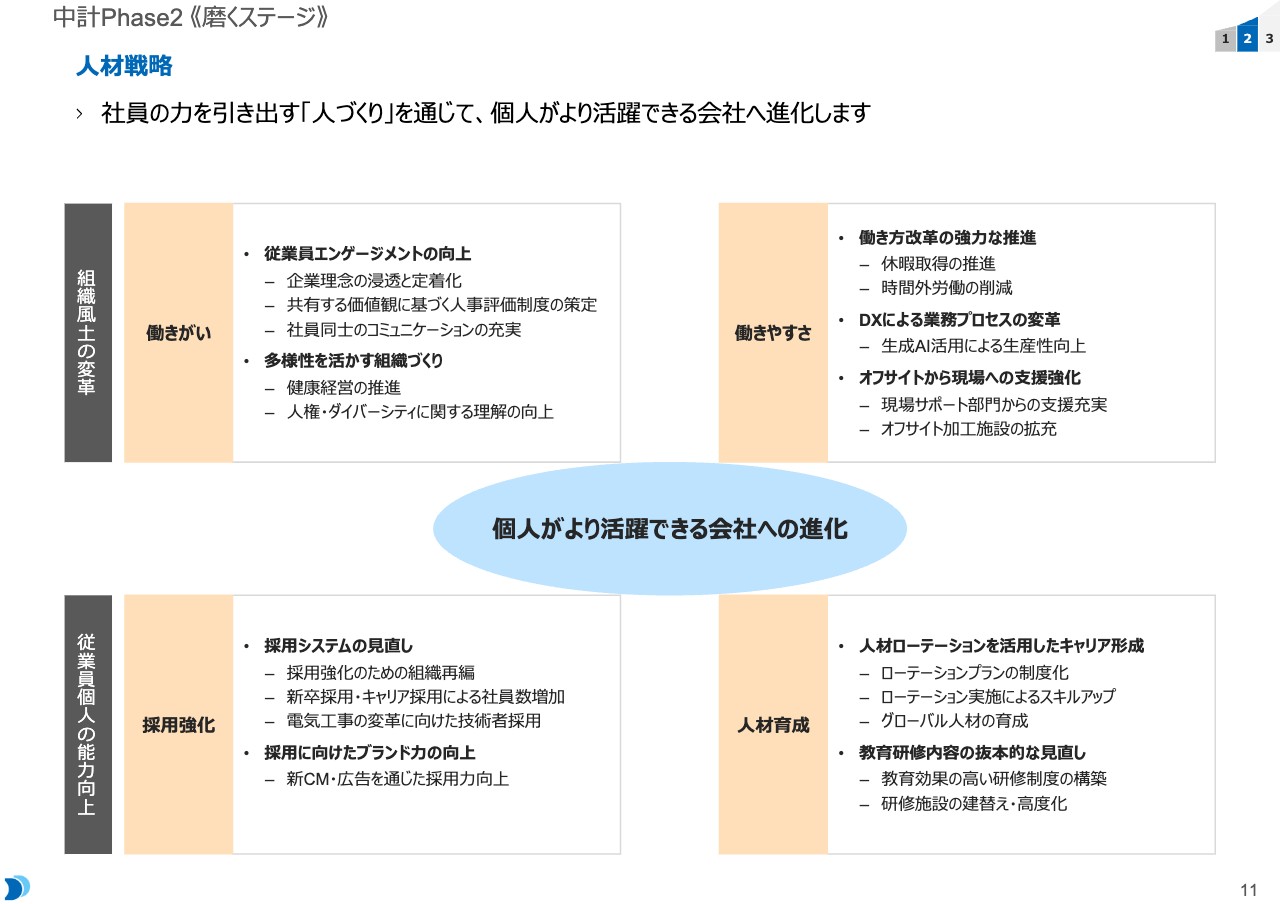

人材戦略

まず、人材戦略です。人づくりの基盤となる人材戦略に特に注力して取り組みを進めていきます。人材戦略は、組織風土の変革と、従業員個人の能力向上の2軸で進めていきます。

組織風土の変革に向けては、働きがいと働きやすさの両立を目指します。より働きがいのある会社に進化させるために、従業員エンゲージメントを向上させる施策と、さまざまな人が働きやすい多様性を満たす組織作りを進めていきます。

企業理念の定着化と、共有する価値観に基づく評価制度などにより、従業員がより当社を好きになり、そこでの成果を適正に評価する制度によって、エンゲージメントの向上を目指します。

働きやすさの実現に向けては、時間外労働の規制を遵守するために、働き方改革を強力に進めながら、生成AIなどのデジタル技術の活用や、現場以外のオフィスや加工施設などオフサイトの活用により、業務効率化、高度化をより進めていきます。

もう1つの軸の従業員個人の能力向上については、採用強化と人材育成の施策を展開します。採用システムを見直し、事務、営業職、空調衛生技術者、さらにこの中期経営計画期間中は電気技術者にも注力して採用数を増やします。CMや広告を通じ、採用しやすい環境も整えていきます。

人材育成については、海外を含むローテーションを中心とした個人のキャリア形成の実現と、教育効果の高い研修制度への抜本的な変革を目指します。当社の研修制度は非常に整っているという理由で、当社を選んでくれる新入社員も数多くいますが、この研修制度をより実践的で効果の高い制度に改革していきます。

この2軸で施策を推進し、個人がより活躍できる会社に進化させていきます。

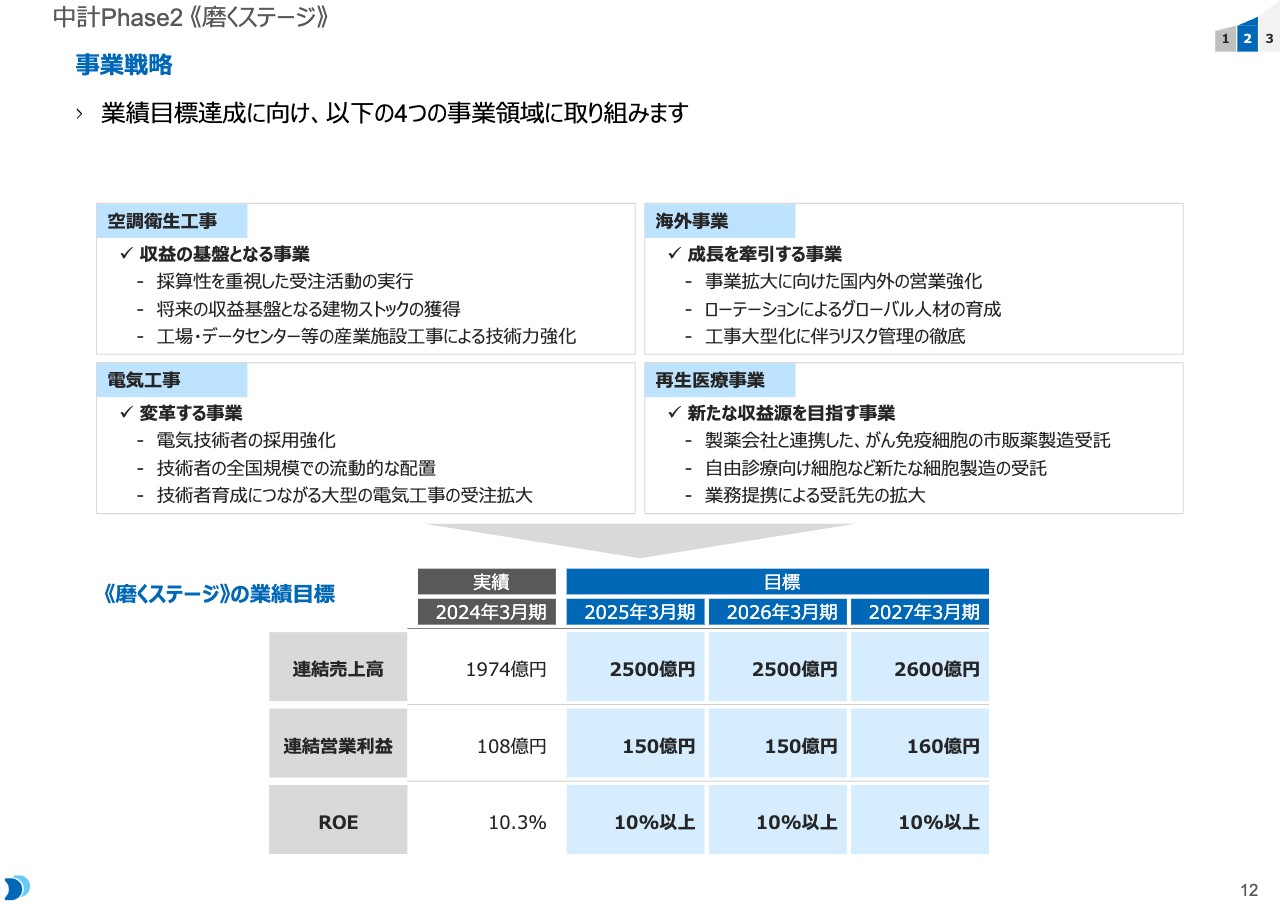

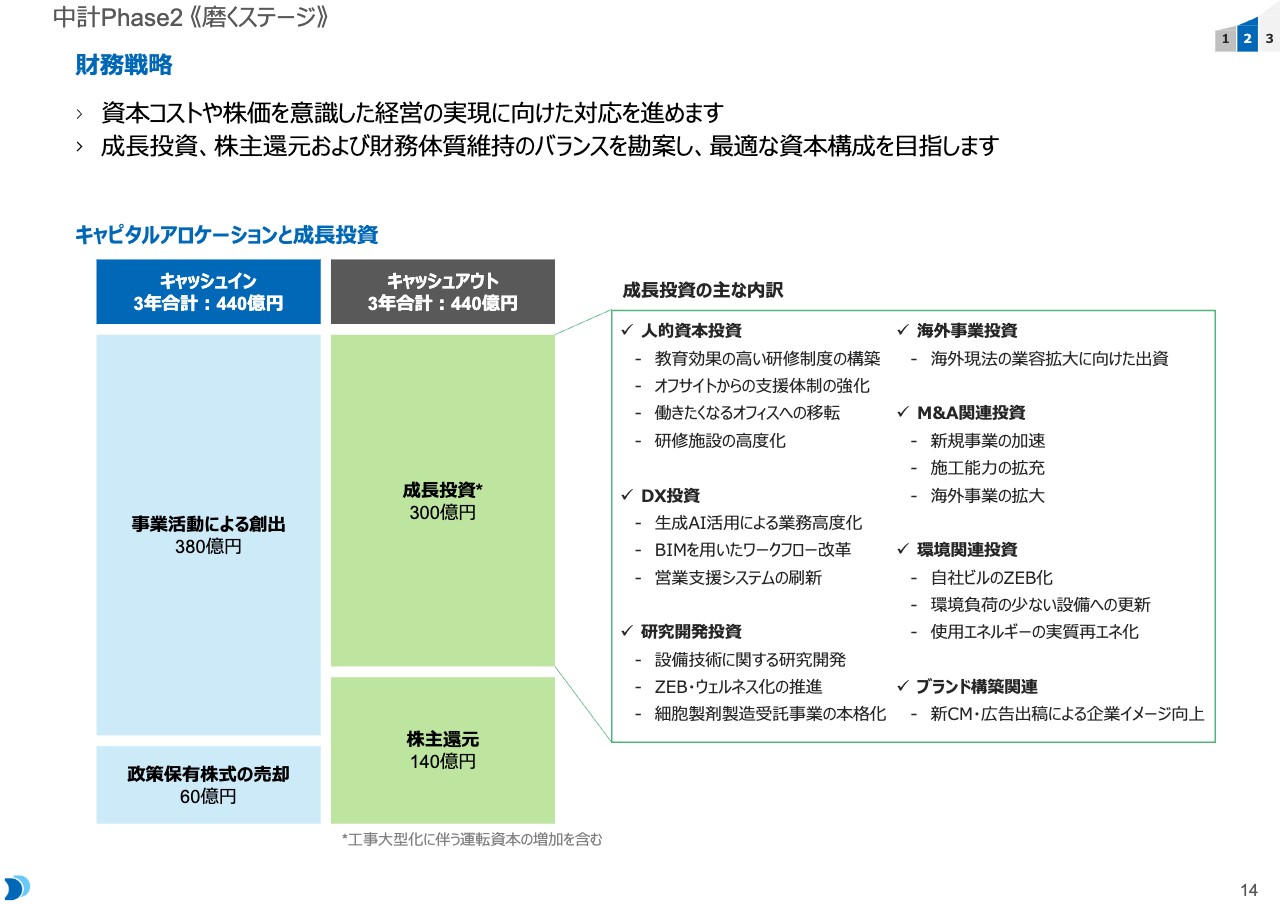

事業戦略

事業面の戦略についてご説明します。「磨くステージ」の最終年度である2027年3月期における業績目標は、連結売上高2,600億円、連結営業利益160億円、ROE10パーセント以上です。業績目標の達成に向けて、空調衛生工事、海外事業、電気工事、再生医療事業の4分野の事業領域に取り組みます。

まず空調衛生工事は、当社では収益の基盤となる事業と位置づけています。採算性を重視した受注活動により利益面を確保するとともに、将来の収益基盤となる建物ストックの獲得を継続していきます。引き続き、工場、データセンターなどの産業施設工事に取り組み、技術力の向上を図ります。

海外事業については、当社の成長を牽引する事業と位置づけています。シンガポール、タイ、ベトナムを中心に事業展開しており、各国の情勢に応じて国内外で連携した営業強化を進めていきます。

人材面では、国内外のローテーションを進め、グローバル人材を育成します。海外向けの人材育成にとどまらず、将来のダイダングループにおいて、国内・海外を俯瞰的に見ることのできる幹部候補の育成も視野に入れているところです。

特にシンガポールにおいては、1件当たりの工事金額が大型化しています。原価増、工程遅延などが発生した場合のリスクが大きくなるため、国内外が連携し、リスク管理を徹底します。

電気工事は、変革する事業と位置づけています。当社の最近の業績拡大は、空調衛生工事の工事高の拡大によるところが大きくなっています。電気工事も一定の売上高を確保してきましたが、全社の完成工事高に占める電気工事の割合は、空調衛生工事と比較して相対的に低くなる状態にありました。

変革に向かうため、電気技術者の採用を強化し、技術者の育成につながる案件を施工して、技術者を育成し、3年程度先から大きな成長軌道に乗せることを目指します。

再生医療事業は、新たな収益源を目指す事業と位置づけています。がん免疫細胞の市販薬製造の受託や、自由診療向け細胞も含めた新たな分野の受託を目指し、細胞培養受託事業を本格化させていく予定です。

以上の領域への取り組みにより、業績目標の達成を目指していきます。

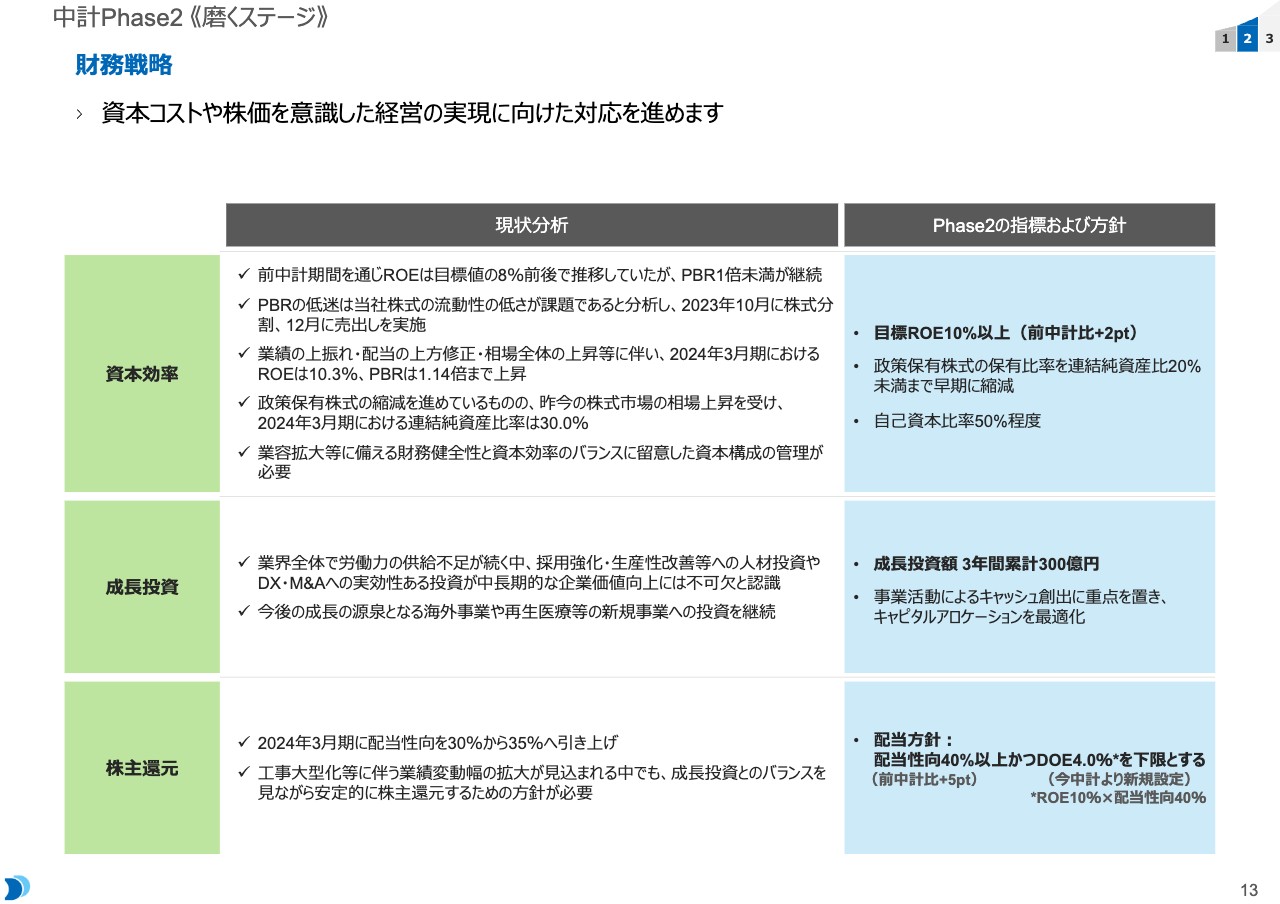

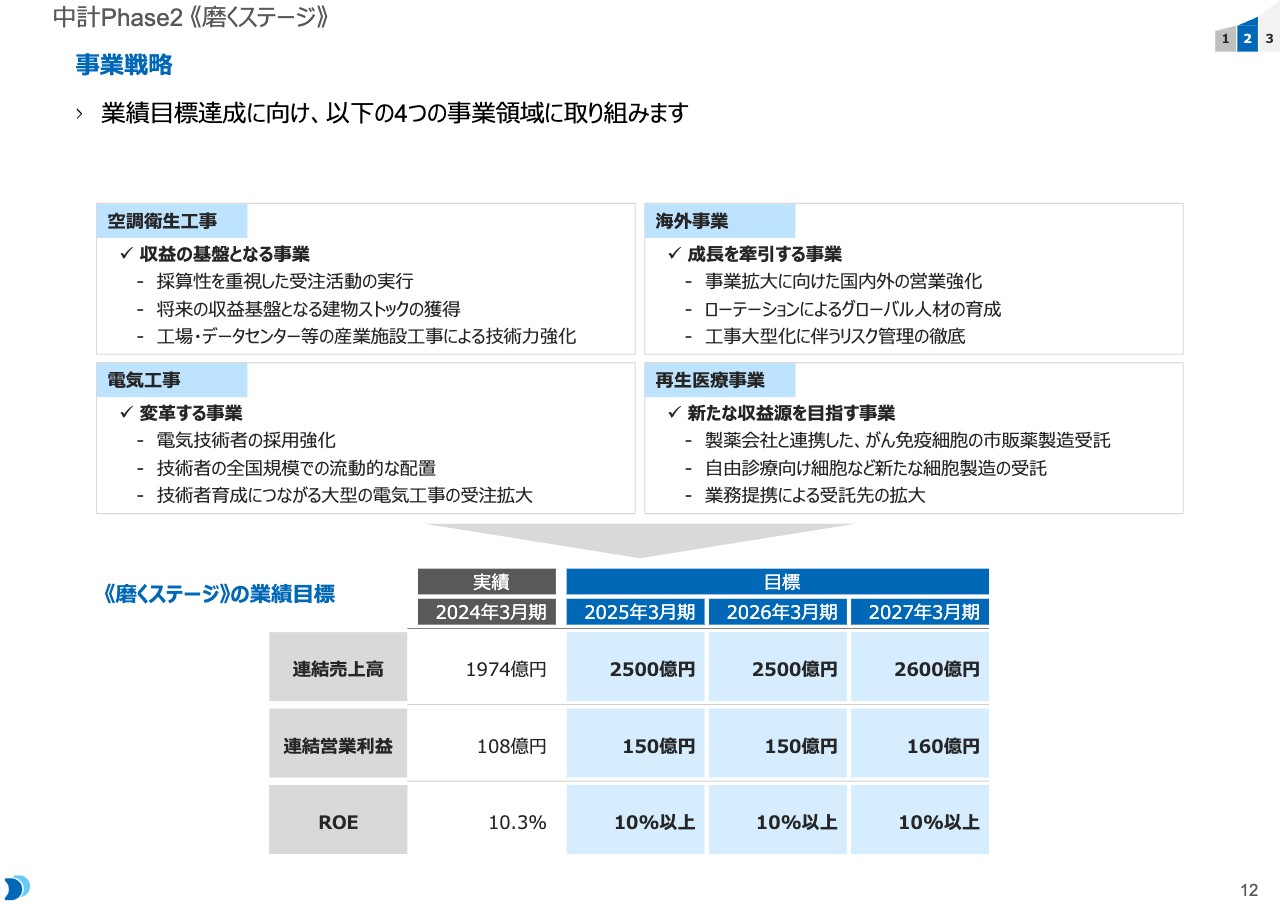

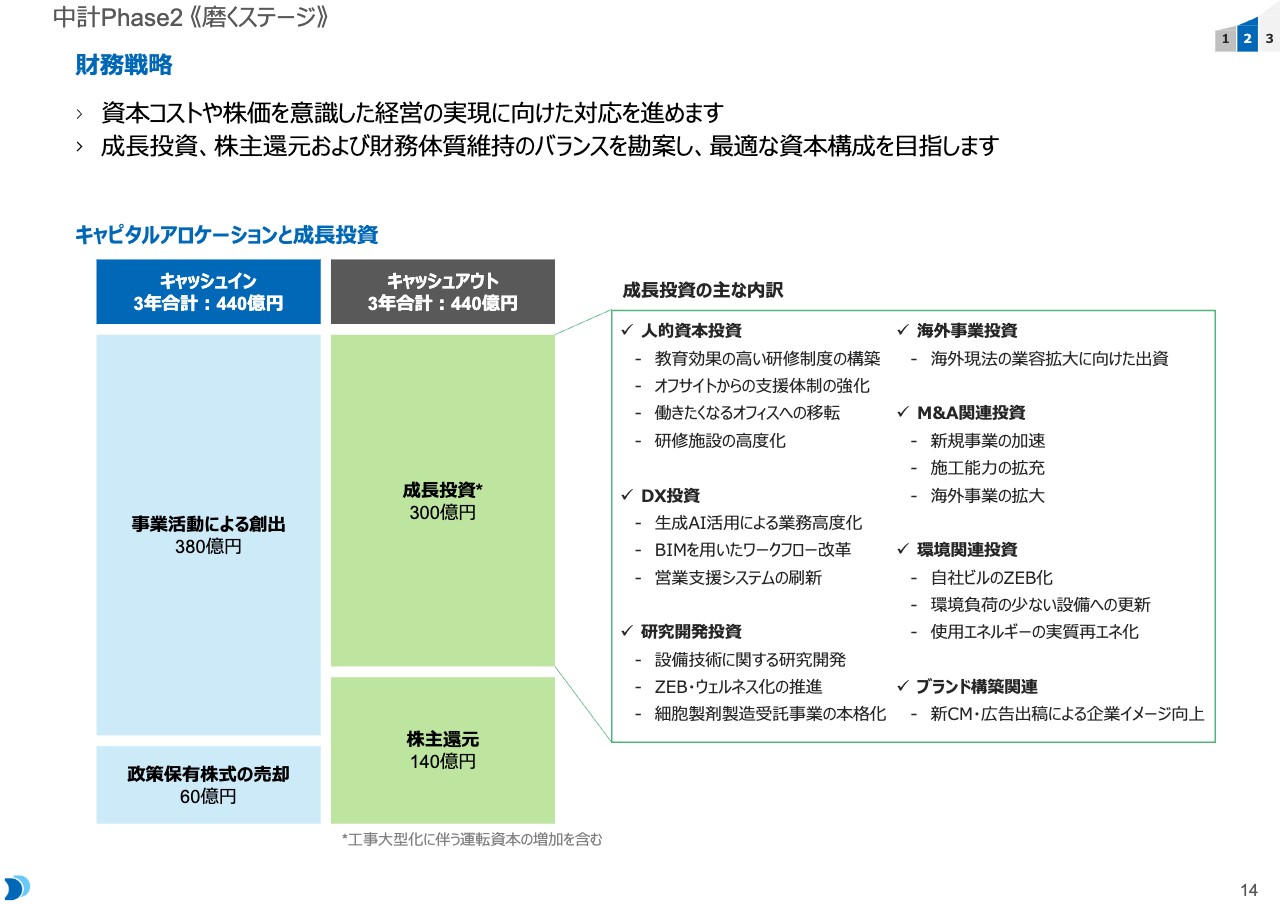

財務戦略

財務戦略についてご説明します。資本コストや株価を意識した経営の実現に向けて、前中計期間中の状況を分析した上で、「磨くステージ」の指標および方針を策定しました。

まず、資本効率についてです。前中計期間中は、資本効率においてはROE8パーセント前後で推移していましたが、PBRは1倍未満が継続していました。株式分割や売出しなどを実施し、投資しやすい環境作りを進め、業績向上に伴う増配や昨今の株式市場全体の上昇もあり、2024年3月期におけるROEは10.3パーセント、PBRは1.14倍となりました。

引き続き、Phase2の目標として、ROEは10パーセント以上と定めています。

政策保有株式については、株式の売却・縮減は進めているものの、市場の相場上昇等を受け、2024年3月期における連結純資産比率は30パーセントとなっています。さらに、縮減・売却を進め、連結純資産比率20パーセント未満まで、早期に縮減を図っていきます。

成長投資については、労働力不足が続く中、採用強化、生産性改善などの人材投資や、DX、M&A等の実効性のある投資は、当社の中長期的な成長に不可欠であると考えます。3年間の累計の成長投資は、300億円を予定しています。事業活動によるキャッシュ創出に重点を置き、キャピタルアロケーションの最適化を目指します。

次に、株主さまへの還元方針です。前中計期間中には、配当性向を30パーセントから35パーセント以上に引き上げるなど、株主さまへの還元を強化してきました。本中期経営計画期間中の配当方針は、配当性向40パーセント以上かつDOE4パーセントを下限とすることとしています。

財務戦略

想定するキャピタルアロケーションと成長投資についてご説明します。キャッシュインは、3年合計で440億円です。 内訳としては、事業活動による創出が380億円、政策保有株式の売却により60億円を予定しています。キャッシュアウトは成長投資に300億円、株主還元として140億円の計画です。

成長投資の主な内訳を紹介します。人的資本投資として、社員の採用増、能力向上に向けた教育制度やベースアップなどの対応改善を含む、働きやすい環境整備を予定しています。また、DX投資として、生成AIによる業務の高度化なども計画しています。

研究開発投資として、競争力を高めるための設備技術の研究開発や、再生医療の細胞製造受託事業の本格化に向け投資をしていきます。M&A関連では、新規事業の加速や能力向上、施工能力の拡充、海外事業拡大などに寄与する案件を想定しています。その他、環境関連、ブランド構築関連などを実施していく予定です。

中期経営計画の最終年度における業績予想は、連結売上高2,600億円、連結営業利益160億円、ROE10パーセント以上です。人材戦略、事業戦略、財務戦略の3つの柱で、業績目標の達成を目指していきます。

質疑応答:受注環境と今後の見通しについて

質問者:足元の受注環境と今後の見通しについてあらためてお教えください。特に、国内では今後も半導体産業を中心に、製造業による大型の設備投資が計画されているとのことです。また、非製造業でも設備投資のマインドが回復基調であることが聞かれています。

今後のこうした傾向を御社はどう見ていますか? 景気動向については企業の側としてなかなか判断が難しいと思いますが、逆に設備投資が失速するリスクなどについても、見方をお教えいただければと思います。

山中:足元の受注環境については、建設投資が活況を呈している状況です。当社も前期は過去最高水準の2,500億円の受注をしており、これは今の引き合い状況から考えると一定期間続くと見ています。

当社においては、半導体工場、データセンターについては活況です。また、ワクチン工場についても仕事がありますし、車載電池などの工場についても引き合いが多く、こちらについても一定期間続くと考えます。非製造業においても、今の引き合いを考えると、先ほどの状況は一定期間続くと見ています。

リスクについては一般的にいわれていることと同様で、未だに資機材の高騰が続いており、これによる設備投資の先送りが考えられます。また、資機材の高騰以外でも、人手不足によって先送りされるのではないかといわれており、当社にとってはリスクだと考えています。

質疑応答:業績予想の受注工事高について

質問者:今期の業績予想における受注工事高についてです。御社では今、繰越工事高もかなり高い水準にあり、施工能力自体も業界全体で限りがある中で、御社は今期横ばいとのことです。人材の採用や、生産性の向上策などがある程度効いてきているのかと思いますが、受注工事高を含めた業績予想の考え方について教えてください。

次に今期の業績予想の完成工事総利益率についてです。御社では前期に大型案件を受注し、今期はそれなりに完成工事高に反映されてくると思います。大型の工事ということで、ある程度、労働集約的で利益率もそれなりに高いのかと思います。このような案件が効いてくると粗利自体は上がっていく方向性がイメージできるのですが、御社では粗利が下落する見通しです。この背景について教えてください。

山中:まずお話ししたい内容として、当社は引き合いをもらった段階で、新たな工事に対して人材が配置できるかどうかの会議を行いながら対応しています。受注工事高の2,500億円の予想に対しても、人材の配置ができる状態で受注しています。

また、当社は適正な価格で受注しているとお話ししました。この背景としては2点あり、1点目に、旺盛な建設需要がある中で人手不足が大きな問題になっている点です。以前は、受注競争に巻き込まれた結果、価格を下げるような企業の努力を求められたという状況でした。現在は、業者が不足している中でも適正な価格で受注できる環境が育ってきています。

2点目は、建設物価の上昇です。これは未だに上昇し続けています。例えば発電機や空調機など、当社が扱う機器や資材および外注費の値上がり分がそのまま受注に反映されており、値上がりした価格に対して、業者不足、人手不足の状況に則した適正な価格で受注しています。このような受注環境からくる受注高の上昇と、完工高の上昇は間違いなくあると思っています。

これに対する人的リソースについては、前期の完成工事高は1,970億円でしたが、今期はいきなり2,500億円になっています。これについては、今お話しした要因と、受注前にきちんと人員配置をして受注しており、当社としては対応できていると思っています。

また、利益について、前期の粗利は13.3パーセントで、今期の予想は13.2パーセントと、横ばいになっています。ただし、お話ししたような状況であれば、本来は利益率が上がるはずなのです。

これは、今期に限っては残業規制への対応があるためです。お客さまには現場の4週8閉所をお願いをしていますが、残業規制を守るためには、工期を延ばすか人を多く投入するしかありません。加えて当社は、オンサイトからオフサイトということで、現場での残業をなくすために会社の部署で仕事をしています。

いずれにしても、その部分で原価が上がっていきます。そのうち、試算として人件費で約20パーセント上がると見込んでいます。今までと同じようなかたちであれば1パーセントの利益率上昇となるところ、残業規制において全体の金額が減り、13.2パーセントの予想になっているということです。

質疑応答:中期経営計画に関する事業環境について

司会者:「中期経営計画の考え方について、2025年3月期は売上高、営業利益とも大きく伸びる予定ですが、2026年3月期、2027年3月期は伸び率が鈍化する計画となっています。この点について、御社を取り巻く事業環境および御社独自の売上高、利益の増減要因について教えてください」というご質問です。

山中:2025年3月期から2026年3月期の売上高は踊り場の状況で、2027年3月期で100億円上がり、営業利益が10億円上がるという予想です。売上高については、前期に受注できた2,500億円の繰越工事とお考えください。

これについては人的なリソースは確保していますが、残業規制が入ることも含めて、当社としても今期がマックスの試金石だと思っています。2,500億円に対する人的リソースに余力があるとわかれば、来期の見通しの数字は上方修正しようと思っています。

今回の予想は、残業規制等の新たなリスクが出てきているために保守的な数字としています。2,500億円を達成できると判断すれば、上方修正していきたいと考えています。

当社としては、人員配置ができていることに加えて、5年前から業容拡大のための人員確保として新入社員を100名程度入れるという施策を行ってきています。今年5年生や6年生になる、すでに入った人間の成長を見て、人的リソースの余裕ができるという期待を持っているところです。この期待をもって、2026年3月期の数字も上方修正したい考えです。

質疑応答:成長投資300億円の内訳について

司会者:「成長投資300億円の内訳について、損益計算書に含まれる研究開発投資やブランド構築関連などの実際の投資額がどの程度になるか詳細を教えてください。また、M&Aについては実行がかなわない場合があると思いますが、その際のキャピタルアロケーションの余地についても教えてください」というご質問です。

佐々木:内訳の詳細についてのご説明は控えますが、人的資本投資については、ベースアップや処遇改善を含め、従業員が働きやすい環境を作ります。また、能力向上につながる研修や研修施設の高度化などを計画しています。これらを含めると、30億円程度は必要だろうという認識です。

デジタル関係については、生成AI活用の費用や、施工効率化、働き方改革をさらに推進するためのデジタル活用などに30億円程度を想定しています。

また、M&A関連投資のように実現しない可能性がある投資や、研究開発投資のようにP/Lに含まれる投資もあります。例えばM&Aが不成立に終わった場合の株主還元については、その都度、機動的に考えていきたいと思います。

山中:中期経営計画の中で、人材戦略による人づくりによって企業の価値を高めるという経営方針を出しています。特に人的投資については、これに付属するDX投資も出てきます。まずは人にお金をかけることでダイダンの企業価値を高めていくことを基本としているため、人的資本への投資を推進したいと考えています。

質疑応答:資本コストおよび株価を意識した経営について

司会者:「昨今のテーマである資本コストおよび株価を意識した経営に関して、御社はどのような取り組みをされていますか? 経営陣の議論の内容や、資本政策、配当政策に対する会社としての考え方、投資家や株主の反応などをご教示ください」というご質問です。

亀井:資本コストおよび株価を意識した経営について、当社としてはまず、PBRが1倍を割れている状況にどのように対応するかが、昨年の一番の問題でした。検討の結果、株式の流動性が低いことが要因だと判断し、2023年10月1日付で株式分割を行いました。

それにあわせて、2023年12月に金融機関から株式を売出しました。株式の売出しは長年の悲願であり、関係者の協力があってできたことです。その後の株価上昇を受け、2024年3月末に株価が2,400円を超えて2,500円手前まで上昇し、前期0.62倍であったPBRが1.14倍に改善しました。

配当施策については、投資と財務健全性とのバランスを考えて行います。今回の中期経営計画で、キャピタルアロケーションをスライドのように出しました。事業活動ならびに政策保有株式の売却益を合わせて440億円の創出を考えています。

そのうち、3年間の成長投資額累計300億円を引いた140億円を、株主のみなさまに還元するということで、配当性向を40パーセントへ引き上げました。2025年3月期の配当方針は、配当性向40パーセント以上かつDOE4パーセントを下限としています。

現在、半導体工事等の工期の短い大型案件を受注しています。この進捗率が上がると多少の利益変動があることを踏まえ、安定的に配当するために、純資産に対しいくら配当するかの指標としてDOE4パーセントを設定しています。今後も株主さまから期待されている収益率は上がっていくと思っており、ROEの目標は10パーセントとしています。

最後に、政策保有株式についてご説明します。今回の中期経営計画では、保有率を純資産の20パーセント未満を目標に掲げています。今、保有している株式については、その中身を議論しながら、売却の方向を掲げています。

前期において、保有株式の1割については売却しましたが、昨今の株式市場の相場上昇を受け、全体としては比率が上がり、2024年3月期における連結純資産比率は30パーセントとなっています。これについては、早急に20パーセント未満という目標をもって改革を進めていきたいと思っています。

PBR1倍はクリアしましたが、引き続き資本コストを意識した経営については定期的に進捗状況等を判断しながら、しかるべき対応をとっていきたいと考えています。

山中:当社は昨年、藤澤会長のもとで資本政策検討委員会を設置し、検討いたしました。今ご説明したさまざまな施策も、資本政策検討委員会で検討したものです。当委員会からは適宜、取締役会で議論するかたちになっています。今後は、資本コストおよび株価を意識した経営を、さらに推進していきたいと考えています。

質疑応答:海外の受注工事高について

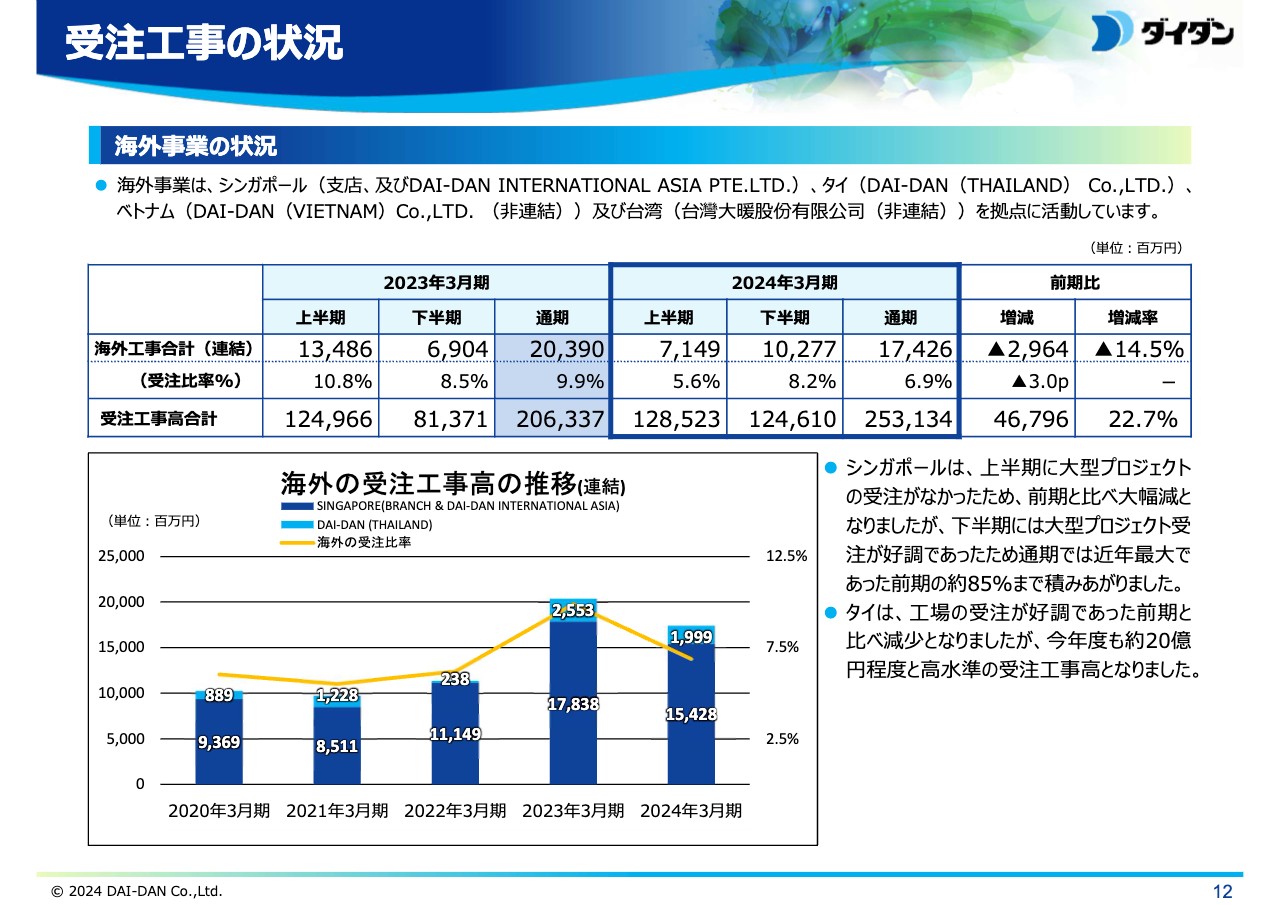

司会者:「海外の受注工事高について、前期の大型プロジェクトの反動減とのことですが、今後はどのような推移を見込んでいますか?」というご質問です。

山中:当社の海外事業は、シンガポール、タイ、ベトナム、台湾を拠点としており、約9割がシンガポールでの仕事です。要はシンガポールの受注高、完成工事高が全体を左右するという状況になっています。

シンガポールの今後の建設需要についての調査では、今後3年間も3兆円から4兆円の建設投資が堅調に続くという結果が報告されています。したがって、シンガポールの建設需要により、さらに受注を上げていきたい考えです。

しかし、シンガポールにおいては政府系の仕事等が多く、入札案件となります。今回の反動減もそうですが、落札できた年とできなかった年で業績が上下するという状況です。これを改善すべく、国内からの支援やローテーションといった海外に対する人的支援を深め、海外事業を当社の成長を牽引する事業としていきたいと考えています。

質疑応答:財務戦略の予想引き上げについて

司会者:「PBRの上昇や配当性向の引き上げ、キャッシュアロケーションの開示など、ポジティブに捉えております。一方で、相対的に見た場合、御社のPBRや配当政策は競合対比で引き続き高めていく余地もあろうかと思いました。

先ほど、中期経営計画の業績数値については保守的な可能性もあるという議論がありましたが、領域がさらに拡大すれば、それにあわせて資本政策やキャピタルアロケーションについて、中期経営計画の途中であったとしても引き上げていく考えはありますか?」というご質問です。

亀井:今期については、試金石の年と認識しています。したがって、これから資金がどのような動きになるのかについて、今の考えとしては今日お伝えしたとおり、キャッシュは先行投資にあてていきます。

また、資本金3億円未満の協力業者についてはキャッシュで払うという方向性で、そのような意味ではキャッシュは少なくなると考えています。それについては金融機関からの借り入れ等で対応したいと考えており、自己資本比率については若干下がっていきます。中期経営計画の中でご説明しているように、自己資本比率はおおむね50パーセント程度と考えています。

そのような状況の中で、今期の業績、また資金の状況を見ながら慎重に判断をし、下限であれば当然、株主還元などを前向きに検討することは必要だと考えています。時期については現時点ではなんともいえませんが、数字が上向いてくればそのような考え方はできるようになると思います。

山中:3年間の目標の中での資本政策、特にROEは3期連続で10パーセント以上としました。営業利益をさらに伸ばして、最終的に純利益を上げることは、当社の事業において最大の目標です。そのために、純資産を確実に増やしていきます。その中で、利益を上げてROEを上げたいという気持ちです。

資本政策についてもいろいろなことを考えていますが、やはり今後の数字としては、ベースアップや残業規制の問題などの人的資本に使うお金と、世の中の流れとして今後はDXに関するコストが間違いなくかかっていくことを踏まえると、ROE10パーセントの目標は決して低い目標ではないと考えています。

ただし、湯水のように投資していこうとは考えていません。純利益も上げていく考えのため、ROEを上げていくことは、当然、戦略として目指さなければいけないと考えています。

質疑応答:派遣人材の活用について

司会者:「建設向け人材の確保という観点で、どの程度、派遣人材の活用を想定していますか? 全体の人件費に占める比率や現在の利用状況、今後の見通しを含めてご教示ください」というご質問です。

山中:人材確保については、お客さまに4週8閉所をお願いしていますが、あまり進んでいません。当社のアンケートにおいても、4週8閉所ができている現場は約40パーセントという状況です。

4週8閉所がかなわない現場が多いため、週休2日を確保するため、4週8休という方針に舵を切っています。この場合、人を増やす必要があるため派遣社員増は否めません。試算では、原価における人件費全体に占める割合は20パーセントくらいは増えるのではないかと考えています。

現在の利用状況については、細かい数字が見える資料を用意していませんが、肌感では、現場の3分の1程度は派遣社員で構成されています。今後は、4週8休を目指すのであれば派遣社員の数は増えると思います。

新着ログ

「建設業」のログ