【QAあり】パリミキHD、パリミキ・金鳳堂の好業績により中計の数値目標を1年前倒しで超過達成 営業利益も前年比2.6倍に増加

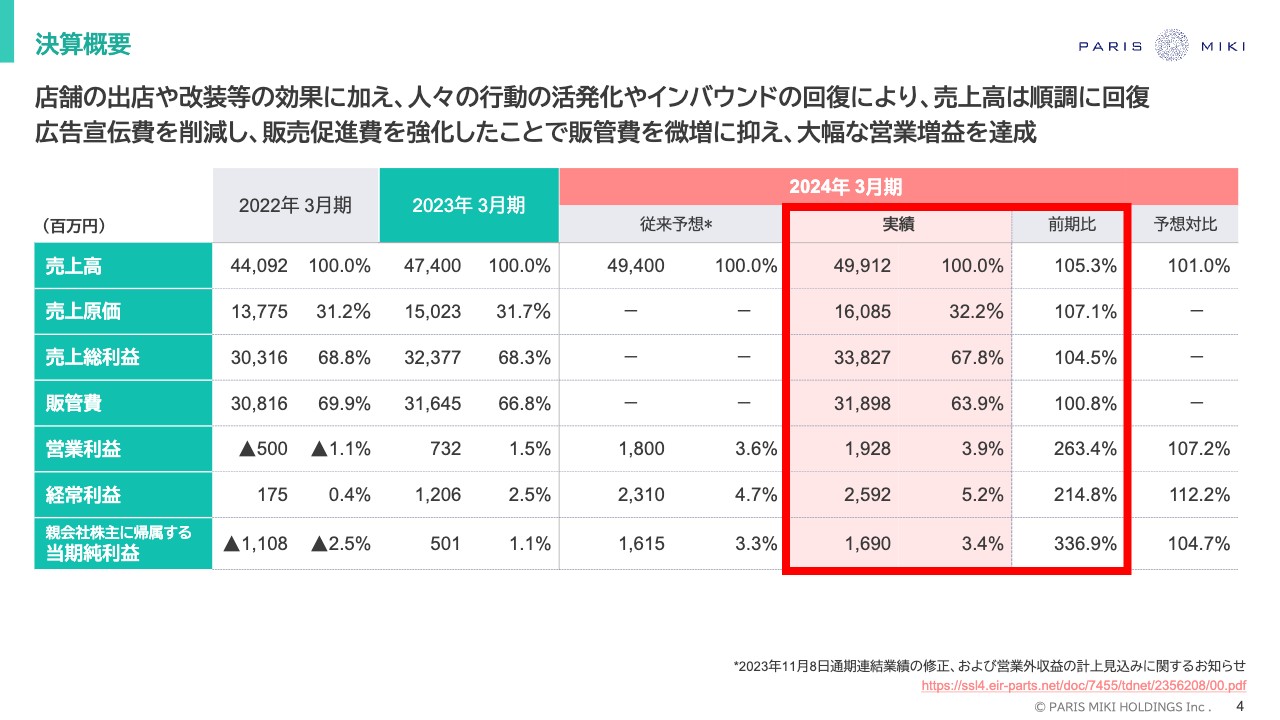

決算概要

中尾文彦氏:株式会社パリミキホールディングス、取締役副社長CFOの中尾です。よろしくお願いします。それでは、2024年3月期損益計算書からご説明します。

売上高は499億1,200万円、前年比105.3パーセント、売上総利益は338億2,700万円、営業利益は19億2,800万円、前年比263.4パーセント、経常利益は25億9,200万円、当期純利益は16億9,000万円、前年比336.9パーセントとなっています。

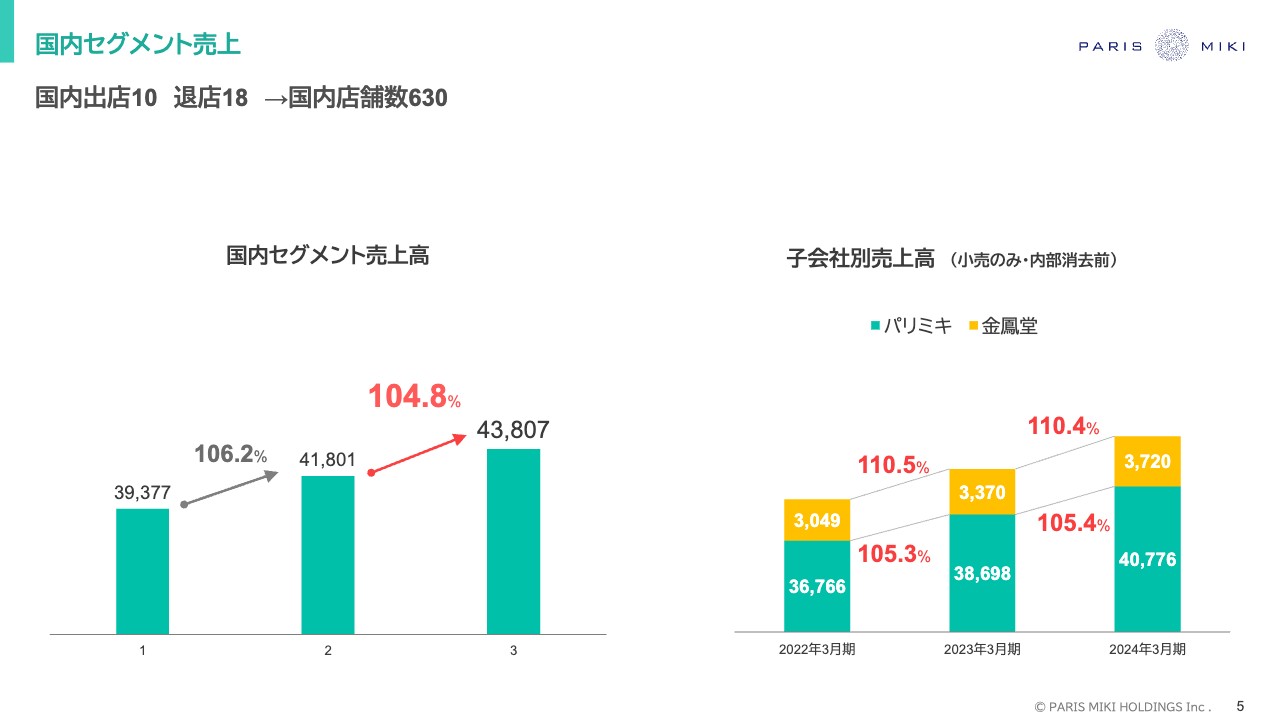

国内セグメント売上

国内セグメントの売上高です。国内出店は10店舗、退店は18店舗で、国内店舗数は630店舗となりました。売上高は438億700万円で、前年比104.8パーセントです。

子会社別の売上高は、パリミキが前年比105.4パーセント、金鳳堂が前年比110.4パーセントで、ともに伸びています。インバウンドや都市部の百貨店の多くを有していることが、プラスに出ています。

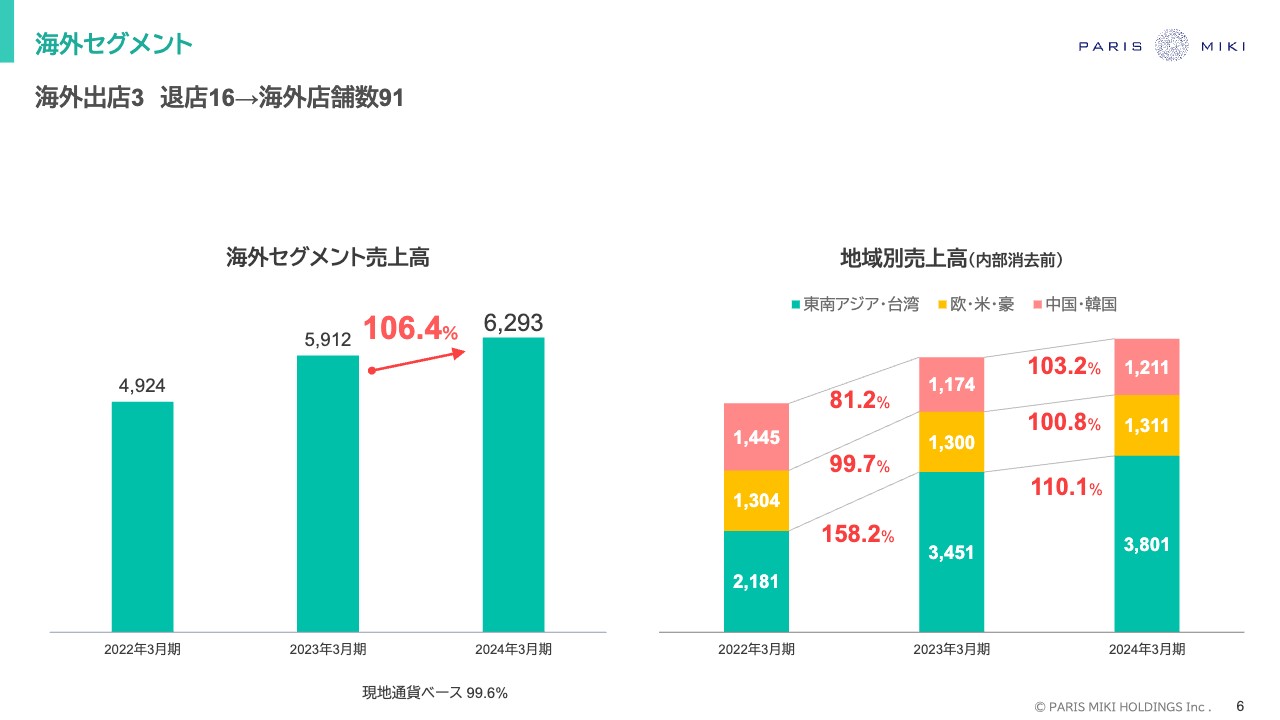

海外セグメント

海外セグメントの売上高です。海外出店は3店舗、退店は16店舗で、海外店舗数は91店舗となっています。売上高は62億9,300万円で、前年比106.4パーセントとなりました。

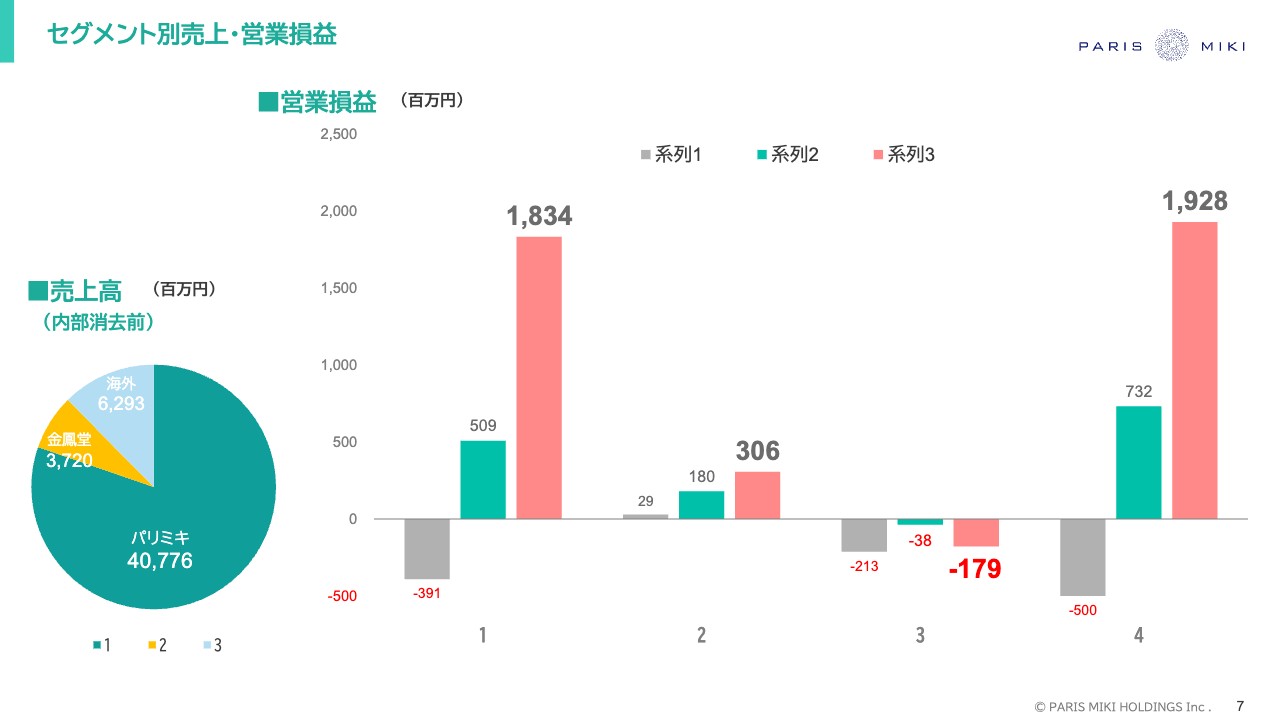

セグメント別売上・営業損益

セグメント別の営業利益です。国内では、パリミキが18億3,400万円、前年比360.3パーセント、金鳳堂が3億600万円、前年比170パーセントとなりました。

海外は、中国における経済環境の悪化とフィリピンでのクリニック開院の遅れにより、1億7,900万円の損失となっています。

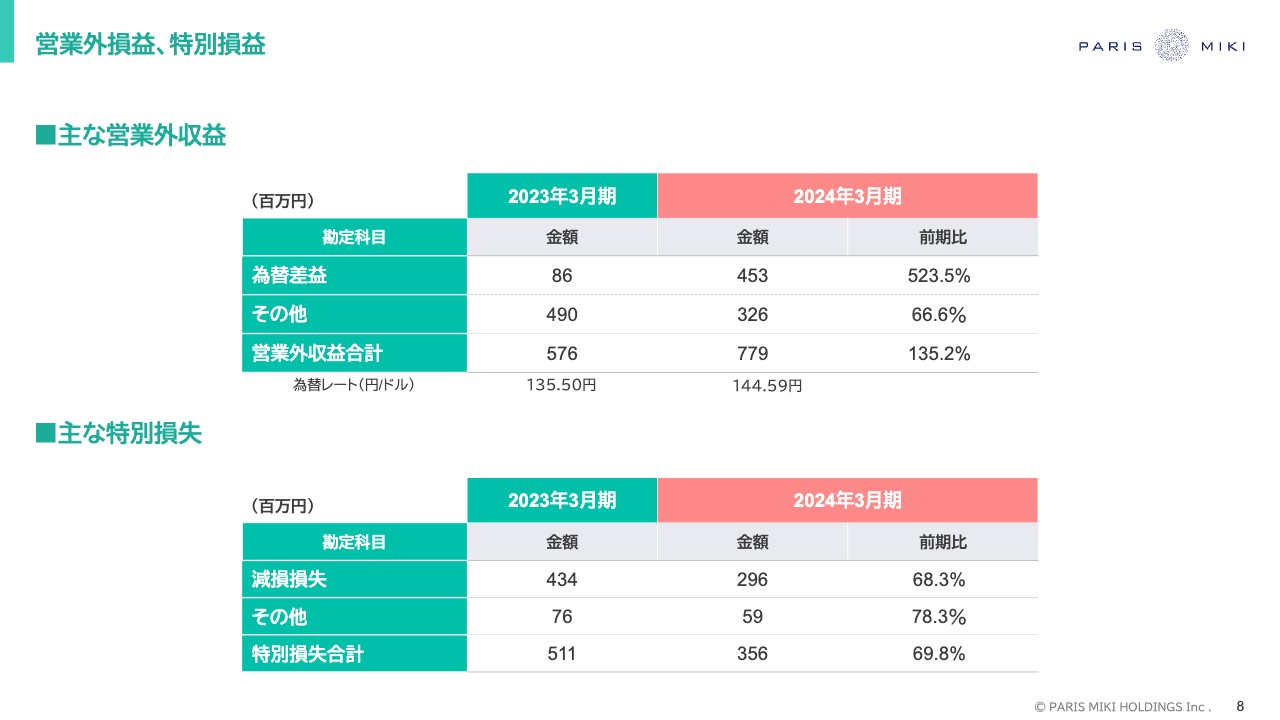

営業外損益、特別損益

営業外損益、特別損益です。営業外収益は7億7,900万円のうち、為替差益が4億5,300万円となりました。特別損失は合計3億5,600万円でしたが、このうち減損損失が2億9,600万円で、主に店舗評価による減損となります。

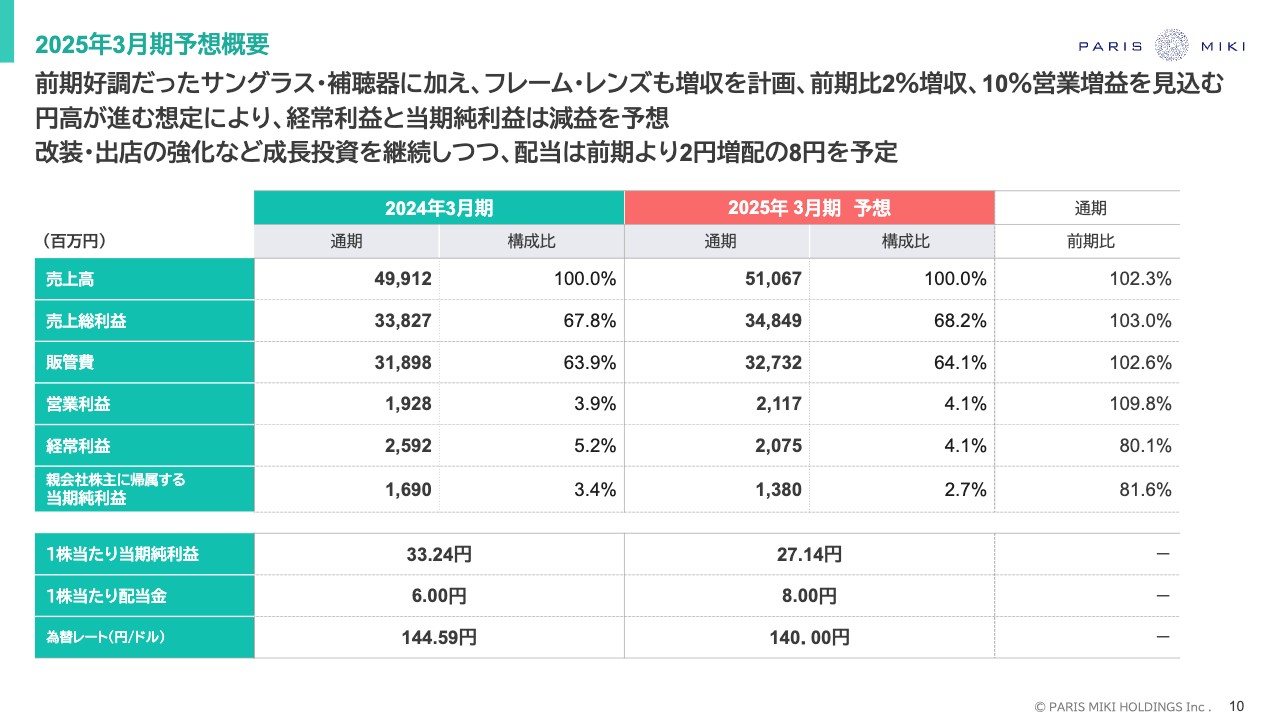

2025年3月期予想概要

2025年3月期の予想概要です。

売上高は510億6,700万円、前期比102.3パーセント、営業利益は21億1,700万円、前期比109.8パーセント、経常利益は20億7,500万円、前期比80.1パーセント、当期純利益は13億8,000万円、前期比81.6パーセントと予想しています。

なお、為替レートは1ドル140円と見ており、経常利益に織り込んでいます。また、配当は1株あたり6円の配当が数年続いていましたが、今回は8円の配当を予定しています。

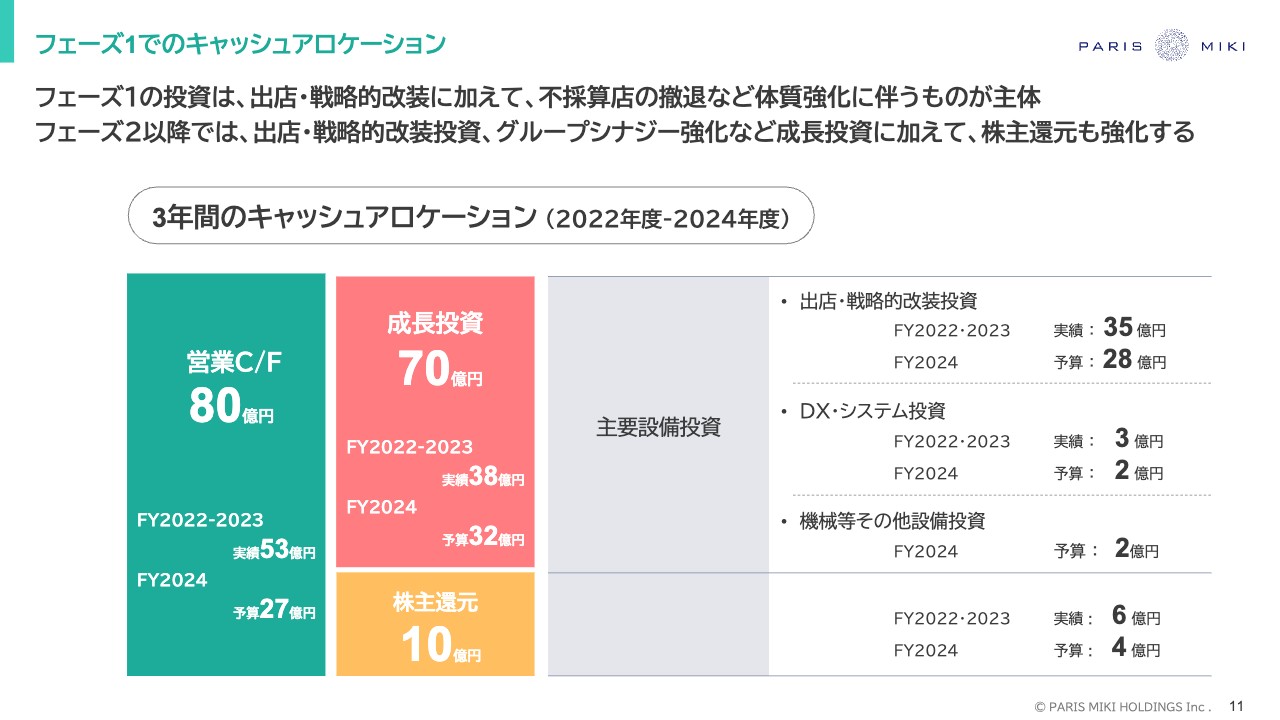

フェーズ1でのキャッシュアロケーション

2022年度から2024年度までのキャッシュアロケーションです。

3年間の営業キャッシュフローを80億円と見て、2024年度は配当に4億円、成長投資に32億円を予定しています。資本コストや株価を意識した経営の実現に向けては、この後、澤田と恒吉から発表する中期経営計画を確実に実行することでROEを改善し、PERの上昇に努める予定です。

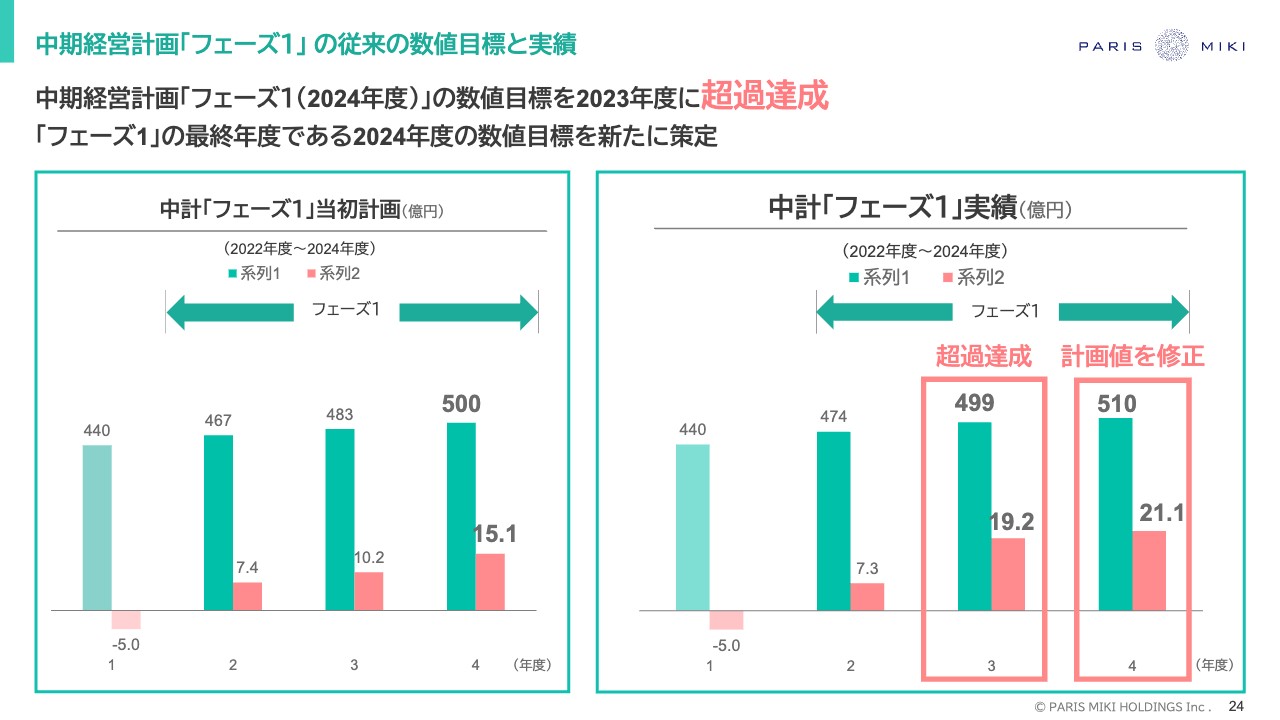

中期経営計画「フェーズ1」の従来の数値目標と実績

澤田将広氏:代表取締役社長の澤田です。私からは中期経営計画についてご説明します。

2023年度は、3年間の中期経営計画の2年目にあたります。結果としては目標を大きく上回り、売上高は499億円、2022年度比105.3パーセントで超過達成となりました。

主な要因は、販売子会社のパリミキ・金鳳堂の好業績です。新型コロナウイルスの影響が薄まり、人流の回復やインバウンドの増大によって特にサングラスが好調で、売上増に大きく貢献しました。

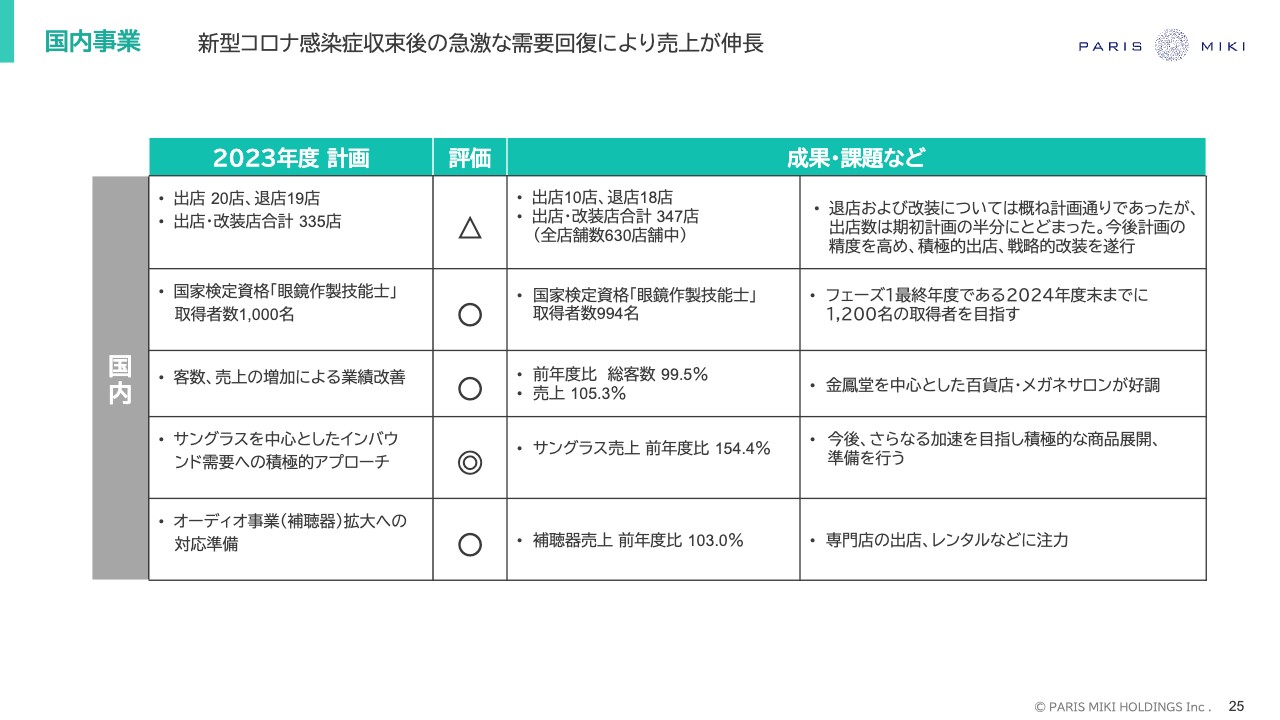

国内事業

国内事業についてです。出店が10店舗で、目標の出店数には届きませんでした。

主な原因として、再生に取り組む郊外店のうち、ロッジ型の2店舗の出店が今期の4月にずれ込んだことがあります。また、ショッピングセンター館内での移転は4店舗、建て替えは3店舗ありましたが、これらは出店数に含めていません。

一方で、出店・改装店の合計は347店舗と目標を大きく上回りました。改装で新しくなった店舗が増えたことは、新しいお客さまの獲得に大きく貢献したと思います。

特に百貨店内の金鳳堂では、高齢のお客さま数が回復するなど、コロナ禍で外出を控えていたお客さまが戻ってきました。インバウンドにより、特に首都圏の百貨店で売上が非常に好調だったことも、大きく反映されたのではないかと思っています。

そして、国家検定資格の「眼鏡作製技能士」については、今期、合格者数1,000名を目標としていました。結果は994名と、6名足りなかったものの、目標に近い数字を達成することができました。

今後、近用、いわゆる老眼鏡の市場に「団塊ジュニア」と呼ばれる方々がターゲットとして参入してきます。その方々が遠近両用を使う場合には、眼鏡に関する豊富な知識と技術の裏付けがなければ、高品質の眼鏡を提供することができません。その中で、同業他社と比べても格段に多い、994名もの合格者を出せたことは、当社の優位性につながると確信しています。

主要施策⑧ サングラス拡大施策

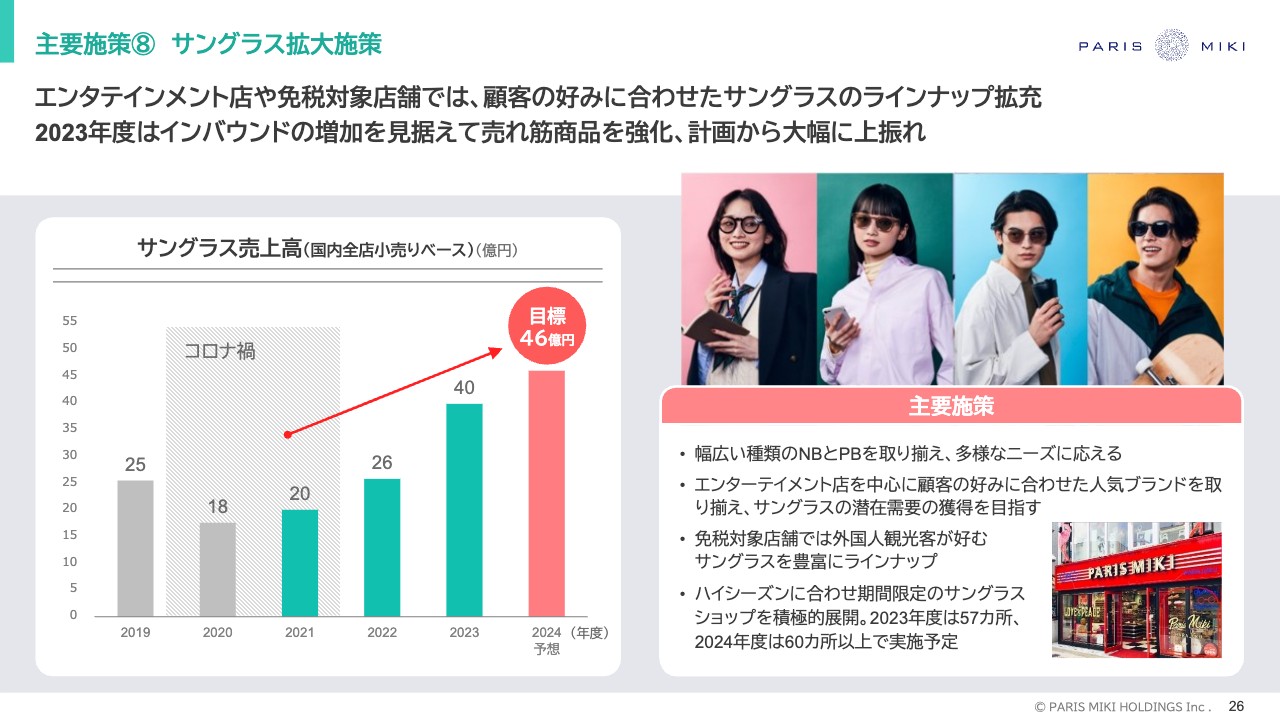

今後の主要施策についてご説明します。前期、2023年度にはサングラスの売上高が飛躍的に伸びました。数字でいえば、前期比154.4パーセントです。

特に百貨店の1階にある店舗などで販売していますが、今期はさらにアグレッシブに、約60ヶ所でサングラスのポップアップ展開を計画しています。

また、すでに訪れた方もいるかもしれませんが、渋谷などにあるエンターテインメント型ショップはアメリカンダイナーのような非常にポップなデザインの店舗で、サングラスがかなりよく売れています。

これからはインバウンドの需要が見込まれるため、前期以上にサングラスのラインナップの拡充を図っていきたいと考えています。

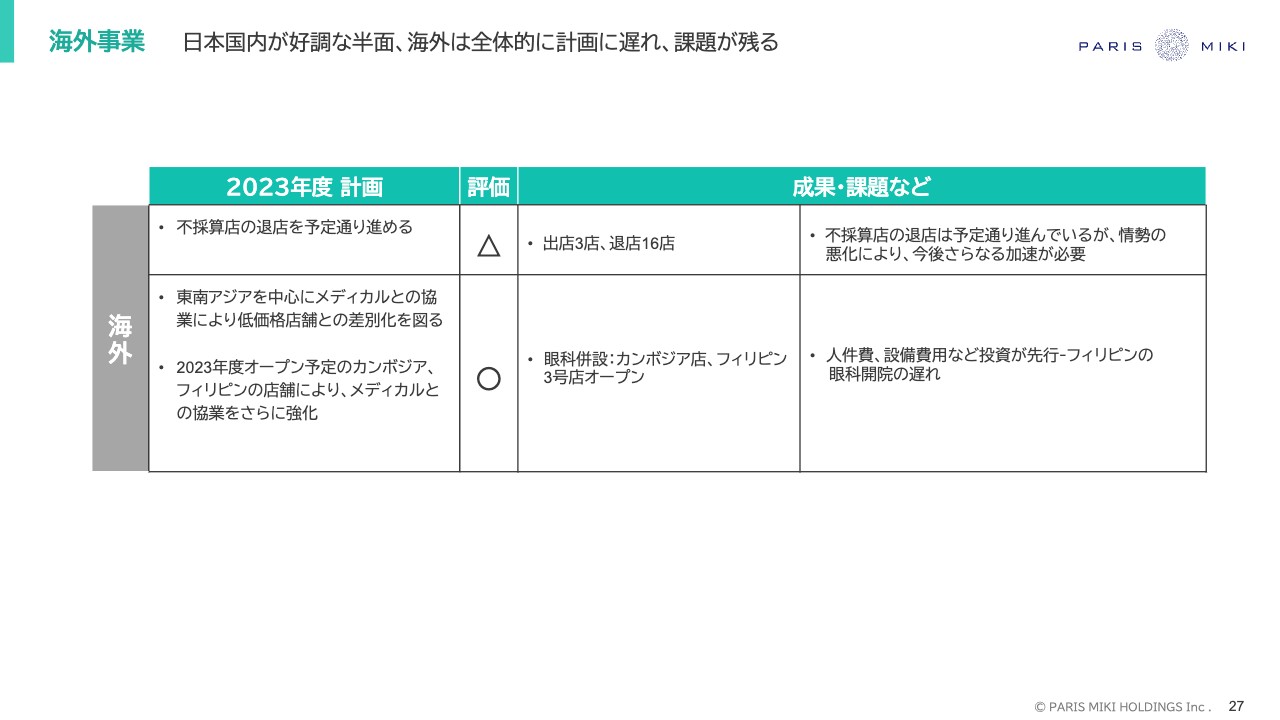

海外事業

海外事業についてです。海外子会社においては、前期に出店が3店舗、退店が16店舗で、海外店舗の合計は91店舗となりました。

出店の中には、フィリピンのMITSUKOSHI BGC内の店舗を含めています。ベトナムでの出店と同じく、眼科医院と眼鏡店を併設した店舗を出店していますが、残念ながら認可の関係で眼科のほうはまだ本格稼働していません。今期はその認可が下りる予定のため、さらにシナジー効果が上がり、良い結果が出てくるのではないかと大いに期待しています。

その他のトピックとして、オーストラリア法人において久しぶりに出店する予定があります。シドニーの中央に位置するシティエリアという好立地で、サングラスに力を入れたエンターテインメント型ショップの出店を見込んでいます。

我々の象徴的な店舗である、パリのオペラ通りの店舗でも、今期から新コンセプトの展開に着手する予定です。詳しい内容については後日発表できると思います。ぜひご期待ください。

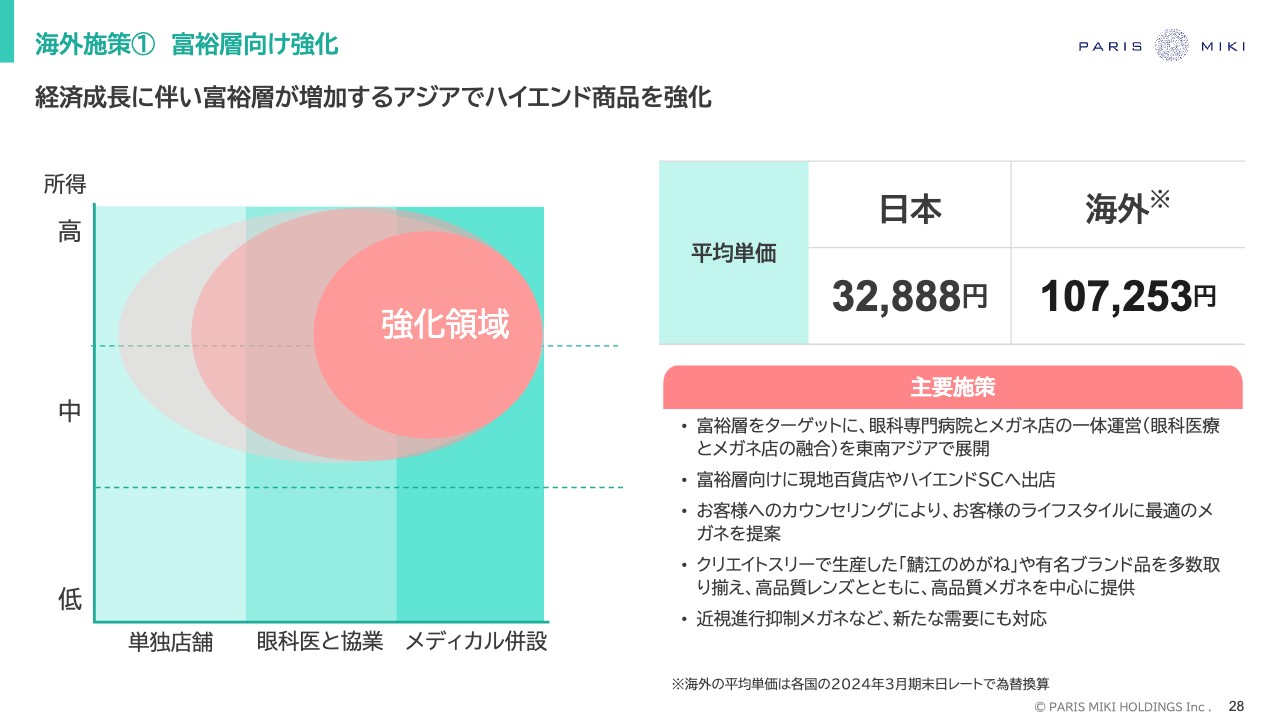

海外施策① 富裕層向け強化

海外戦略では以前より、ターゲットにしているお客さまが日本とは少し違います。特に東南アジアを中心に、どちらかというとハイエンド、すなわち富裕層に対応している店舗が多い状況です。お客さま1組あたりの平均購入単価が、日本では3万3,000円ぐらいですが、海外では10万円を超えています。

シンガポールには百貨店内にも店舗があります。一方で、ベトナムの店舗では、地元の患者さまから非常に大きな支持を得ている眼科医院の中に、8坪ぐらいの小さな眼鏡店が入っており、非常にがんばってもらっています。

このような眼科に眼鏡店を併設した店舗が、東南アジア向けの戦略ではパリミキの1つのビジネスモデルとなっており、地元のお客さまから大きな信頼を得ています。

さらに、子会社では福井県鯖江市にフレームの自社工場を持っています。高いクオリティを持つメイド・イン・ジャパンのフレームを活用しながら、他社との差別化をますます図っていきたいと考えています。

中国法人に関しては、従前より中国経済が非常に厳しいこともあり、今までもリストラクチャリングを進めていました。ここにきて、それをさらに加速していく考えです。

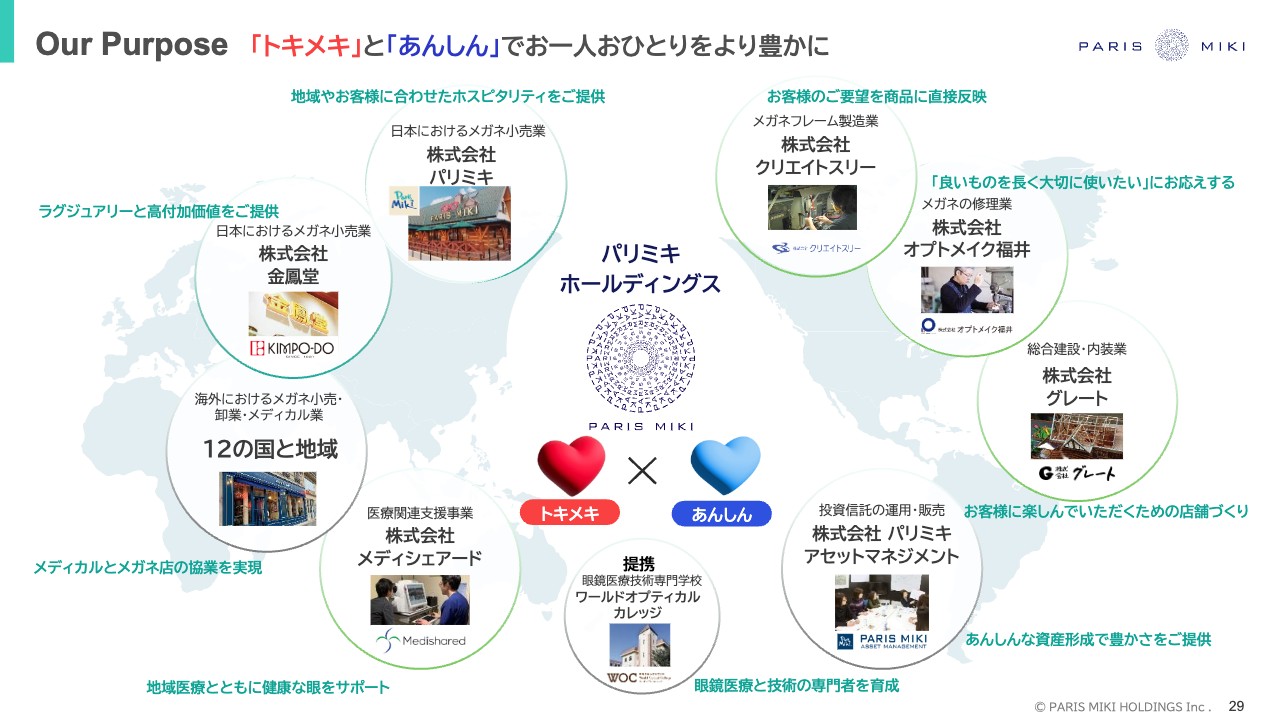

Our Purpose

我々のパーパスは「『トキメキ』と『あんしん』でお一人おひとりをより豊かに」です。

当社はパリミキホールディングスという会社ですが、みなさまもご存知のとおり、眼鏡の専門店であるパリミキが母体にあります。

現在、小売部門には株式会社パリミキと株式会社金鳳堂、製造部門には先ほど触れた鯖江市の株式会社クリエイトスリーがあります。また、修理部門には非常に高い技術を持つ、株式会社オプトメイク福井と、店舗の開発に携わる株式会社グレートがあります。

海外子会社としては、現在12カ国に91店舗を展開しています。ベトナム・フィリピンにはメディカル部門となる眼科医院もあります。

なお、今年からアセットマネジメントの会社として、株式会社パリミキアセットマネジメントも加わることとなりました。

これらの業態が異なる会社が連結対象で、今後は31社に増える予定です。

製造部門の株式会社クリエイトスリーには100年以上の歴史があります。世界で初めてチタンのフレームを製造した工場があり、メイド・イン・ジャパンのクオリティの高い金属フレームの製造を得意としています。

株式会社オプトメイク福井は、修理を請け負う会社です。よい眼鏡は長く使いたくなるものですが、例えば両親などからプレゼントされ、大切にしていた眼鏡が壊れてしまうこともあるかと思います。それらのメッキ修理やカラーの塗り直しを行うことで「よいものを長く大切に使いたい」というお客さまのニーズに応えるため、「新品仕上げコース」などを提供しています。

私も何度かお客さまからの依頼を受け、修理が完了した眼鏡を見ましたが、非常にクオリティの高い仕上がりに、お客さまも大変驚いていました。

また、株式会社オプトメイク福井はグループの中でも、毎年コンスタントに利益を出している、貢献度の高い会社です。今後も小売部門と製造部門でうまく協業し、コラボレーションしながら当社の強みを作っていきたいと考えています。

株式会社グレートは、パリミキの店舗開発事業に携わっている会社です。一般的なチェーン展開では店舗の形態はほぼ同じで、一目見ただけではあまり違いがわかりません。しかし、当社の場合は郊外店と渋谷店などでは趣きがまったく違います。お客さまにあわせて形態を変える、ユニークなチェーン展開を行っており、株式会社グレートはその開発部門として、非常にフレキシブルな会社です。

ユニークな店舗作りは、大きな建設会社に依頼することも可能です。しかし、お客さま一人ひとりにトキメキを感じてもらえる独特な店舗を作り上げるためには、自社内にこのような部門があることが非常に高いアドバンテージになると思っています。

今後も郊外ではロッジ型店舗を、都市圏ではエンターテインメント型店舗をメインに、サングラスの市場を伸ばしていきたいと考えています。

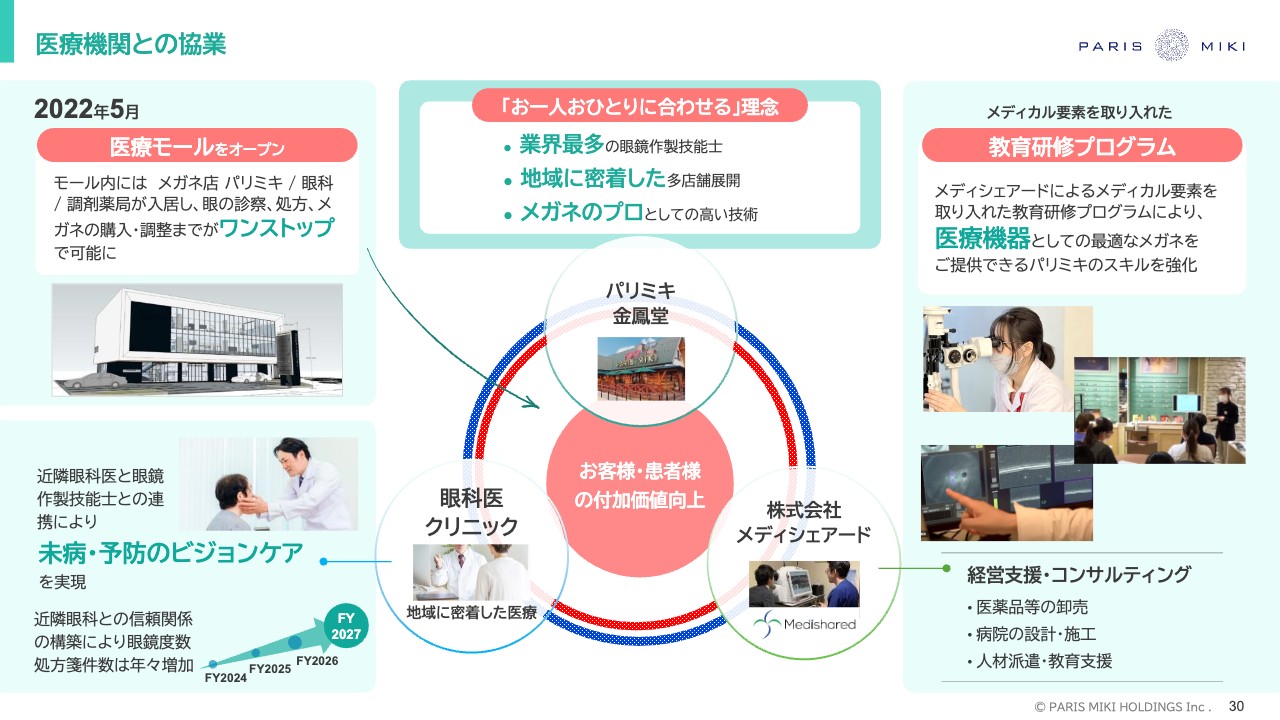

医療機関との協業

海外では眼鏡事業のほかに、眼科医院を経営しています。日本の機器や技術は東南アジアで高く評価されており、「眼科医院のクオリティが高い」と評判になっているため、多くの患者さまが来院しています。

先ほどご説明したベトナムにある眼科医院内の8坪の小さな店舗では、1ヶ月に日本円で1,000万円近い売上が出ることもあります。日本製の商品を使っていることが、お客さまに高く評価された要因の1つだと思っています。

当然、クオリティの高い眼鏡を提供する時には、眼鏡の知識や技術も必要です。当社には眼鏡作製技能士の資格保持者が多くいるという裏付けがあるため、視力測定のために来院する高齢のお客さまも非常に多くなっています。

そして、その中には眼疾患を抱える方も少なくありません。我々はドクターではないため、診療を行うことはできませんが、医療知識を身につけることで、視力が低い場合にどのようなことが考えられるかを事前に察知することはできます。

眼鏡を使って症状が改善されない時に、眼科を紹介して非常に感謝されたケースも非常に多くあります。一方で、技術不足でそのようなことがわからないまま、眼鏡を作ってしまうケースも非常に多くあります。そのような事態を避けるために、我々も眼疾患などの眼科にあたる知識を勉強しなければならないと考えています。

眼科医院との関係を通じて日頃から知識を習得し、お客さまが安心できる環境作りに磨きをかけていきたいと思います。

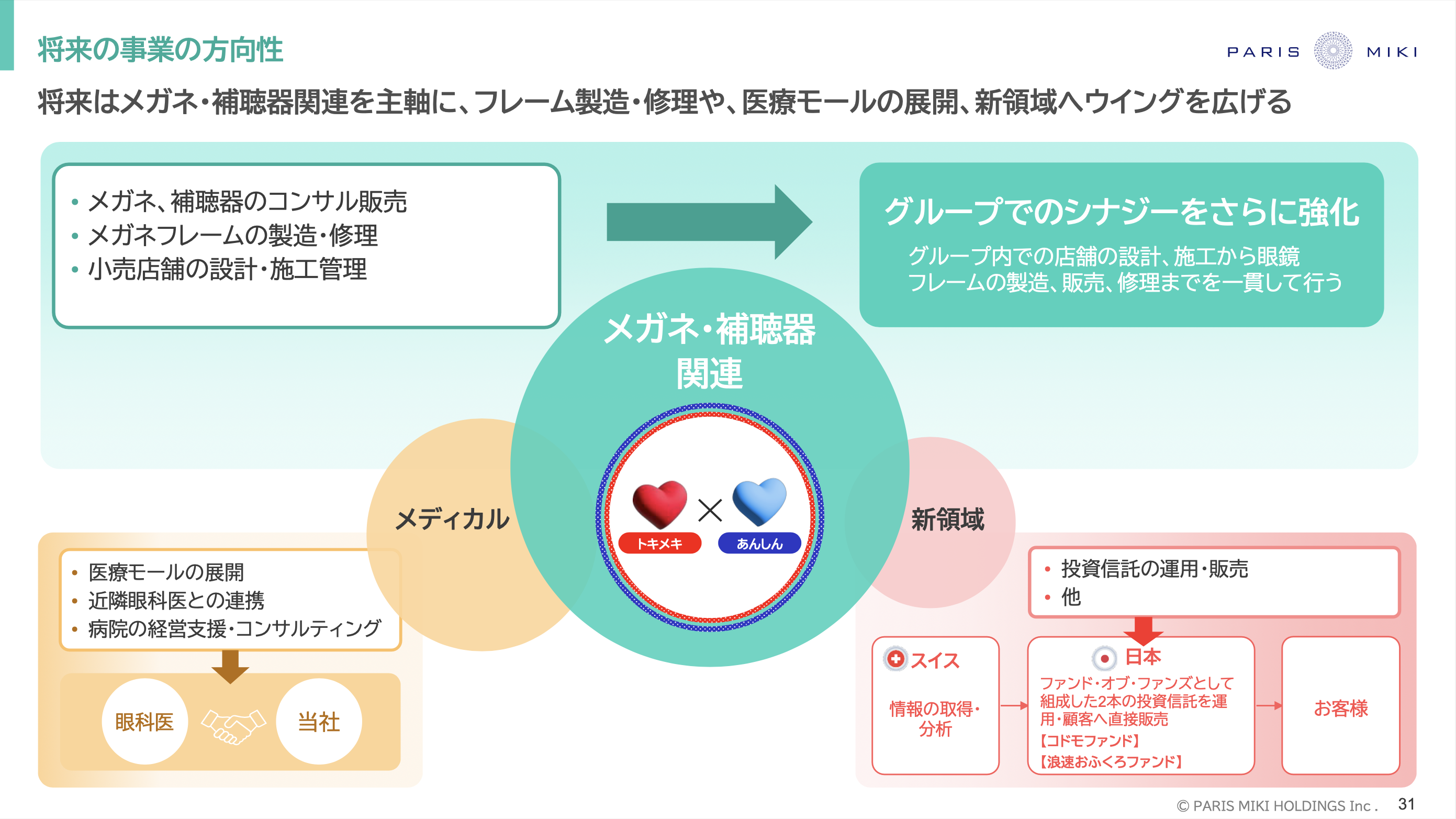

将来の事業の方向性

将来の事業の方向性についてお話しします。眼鏡ビジネスを主軸に置くことはもちろんですが、その中でもサングラスのマーケットが他の先進国に比べて日本では非常に小さくなっていることに注目しています。

眼鏡店1店舗あたりのサングラスの売上割合は平均3パーセント以下ですが、我々はいち早くエンターテインメント性のある店舗でのサングラスの販売に力を入れてきたため、コロナ禍が明け、インバウンド効果で人流が回復した時に、お客さまの受け入れを非常にスムーズに行うことができたと思っています。今後は、このサングラスの分野にますます磨きをかけていく考えです。

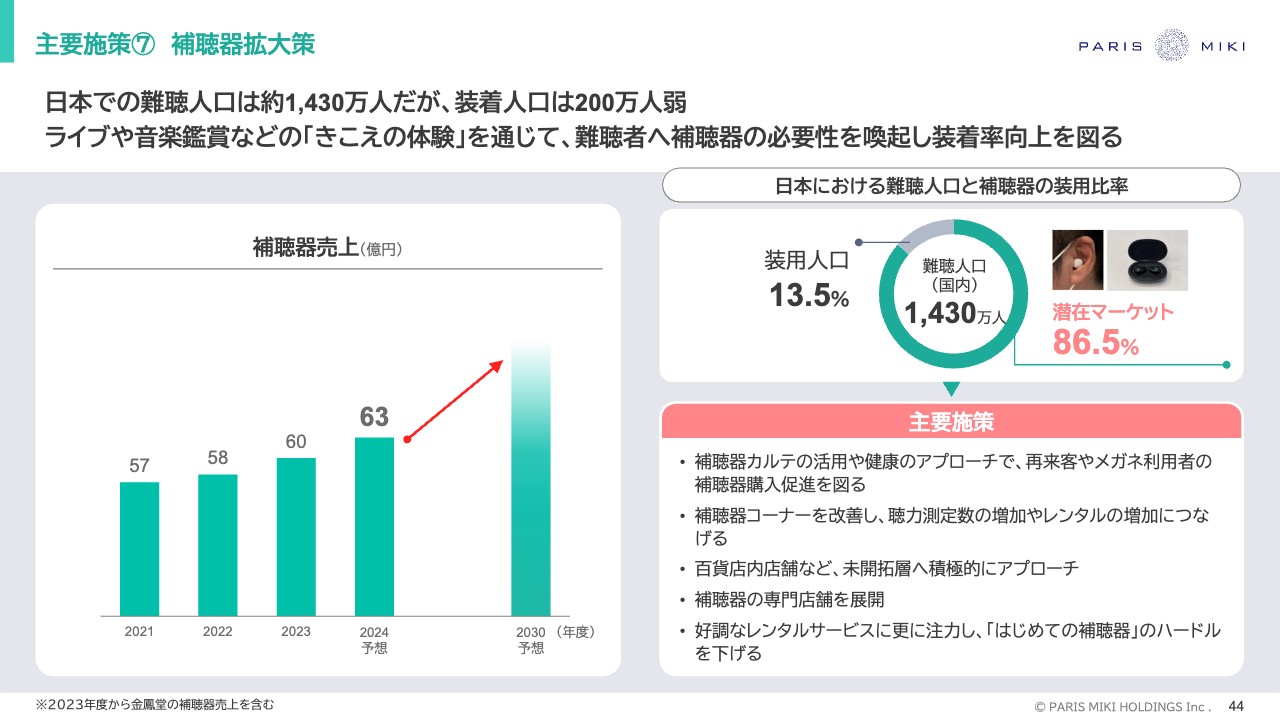

次に、補聴器事業です。日本では難聴者の補聴器装用率が非常に低く、おそらく15パーセント未満となっています。一方、ヨーロッパや北欧の国では、装用率が30パーセントから50パーセントくらいあります。日本は15パーセントに満たないため、新たなアプローチで補聴器の装用率を上げていきたいと考えています。

海外事業に関しては、東南アジアで展開する眼科医院に眼鏡店を併設するタイプの店舗が、パリミキのオリジナルなビジネスモデルです。今後は東南アジアを中心に、このタイプの店舗展開を加速させていきたいと思っています。

また新領域として、投資信託部門が新たにグループへ入りました。「あんしん」というテーマの中で、お客さまの資産運用に携わりながら、高齢者の方が将来安心できる環境作りに貢献していきたいと考えています。

中・長期経営目標の全体像

グループ各社がそれぞれの強みを活かし、互いに連携してシナジーを生みながら、「トキメキ」と「あんしん」をテーマに、世界中に当社のファンを作っていきたいと思っています。2030年には世界的な「ホスピタリティブランド」になることを目指し、まい進していきます。

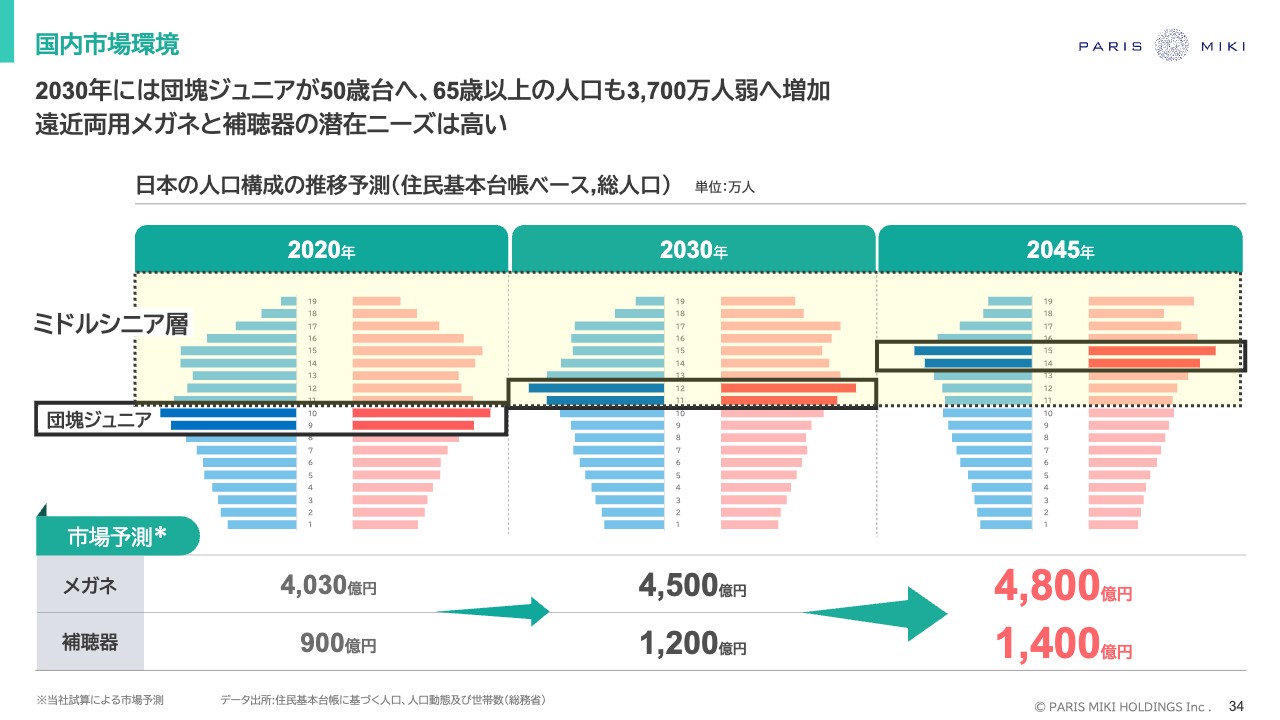

国内市場環境

恒吉裕司氏:執行役員営業担当の恒吉です。私からは、国内の眼鏡事業と中期経営計画の現状をご報告します。

スライドのグラフは、人口動態から見たマーケットの分析を表したものです。日本の人口は年々減少していきますが、眼鏡のマーケットは今後伸びると当社では予測しています。これは、団塊ジュニアが40代後半から50代となり、遠近両用メガネを使用する世代になっていくことが理由です。

多くの日本人が単焦点と言われる、外出用や運転用の眼鏡のほか、近視用眼鏡などを活用しています。その平均単価は1万3,000円程度といわれていますが、遠近両用眼鏡になると3万1,000円を超えます。つまり、遠近両用眼鏡をかけるタイミングが他の眼鏡の買い替えサイクルに重なったとしても、購入にはこれまでの2倍以上もの金額が必要です。

また、増えているインバウンド需要を織り込むと、市場はさらに大きくなると想定しています。なお、この中にインフレの数字等は含めていないため、それを合わせると市場はさらに上向く可能性があります。

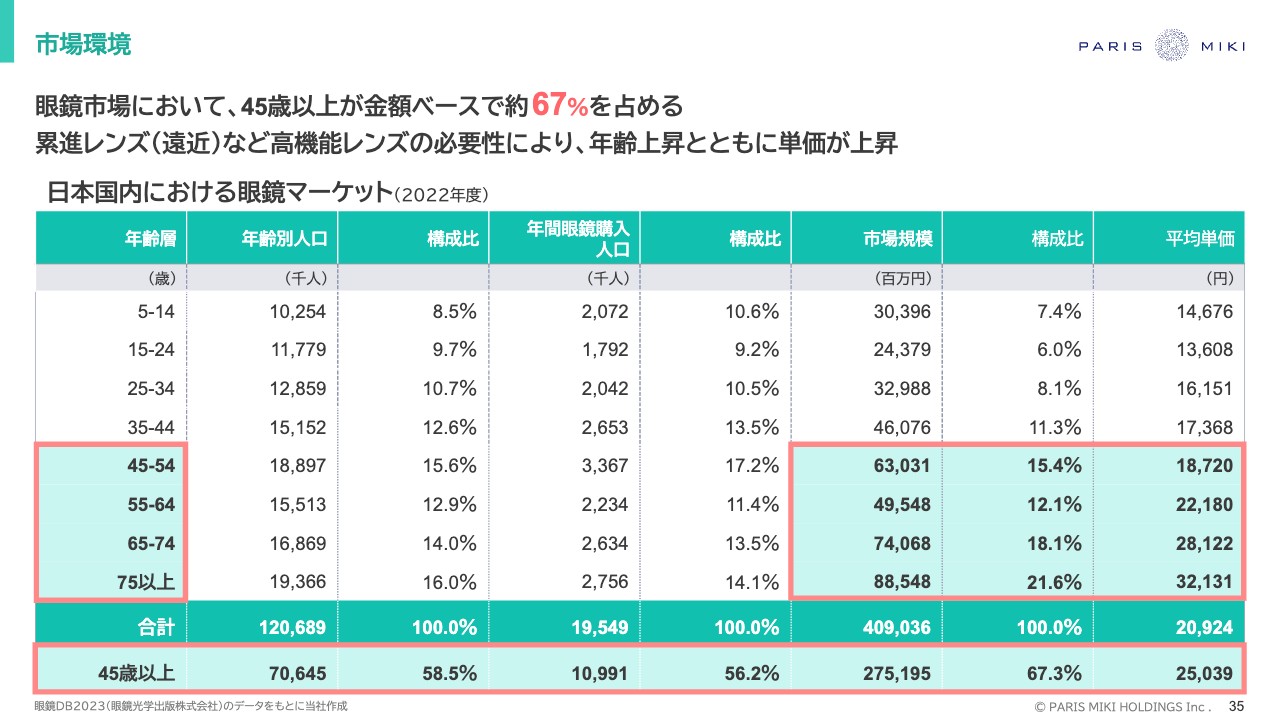

市場環境

スライドの表は、日本国内における眼鏡マーケットの年齢別の規模を表したものです。日本はとても特徴的なマーケットで、45歳以上の方が全体の約3分の2を占めています。数量ベースでは少し割合が変わりますが、金額ベースでは67パーセントの市場があり、遠近両用眼鏡を必要とする世代が主要なお客さまになります。

また、世界的に見ても日本のマーケットの独特なところは、45歳までのコンタクトレンズ市場が、非常に大きな割合となっている点です。現在、国内のコンタクトレンズ市場の規模は、眼鏡市場の4,000億円に迫る3,800億円となっています。若い世代がコンタクトレンズを使い、手元が見えづらくなり、老眼を感じた時に眼鏡に移行する流れが、今の日本のマーケットの主流です。

それに合わせ、日本に1万6,000店舗あった眼鏡店が、約15年で1万500店舗まで減少しました。つまり、年間で300店舗から400店舗ずつ純減をしています。

当社の場合は、600強の店舗がありますが、その周辺の店舗は閉店しています。地方では後継者がおらず、閉店してしまうケースも多くあります。そのような場合、お客さまはその近くの店舗に行くため、日本市場では残存店のメリットが向上している状況です。

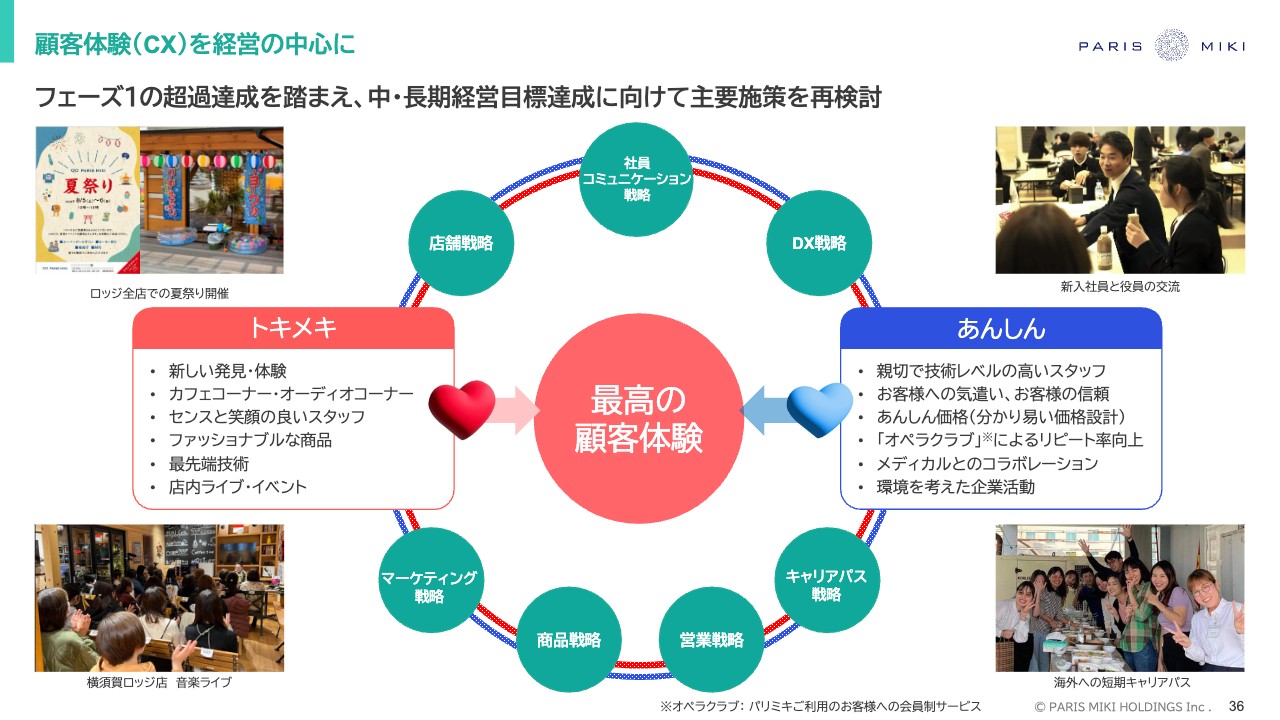

顧客体験(CX)を経営の中心に

当社のメガネ事業の方向性です。先ほど澤田より、当社のパーパスやビジョンについてお話ししましたが、我々は「トキメキ」「あんしん」を掲げ、ホスピタリティブランドになることを目指しています。これを具体的にどのように目指していくかを考えるため、各店舗を1店ずつ回っています。

我々はお客さまの体験を優先することを経営理念とし、90年以上事業を行ってきたグループです。明日は九州の店舗を回りますが、社員と直接話し、営業や売上、利益よりも、お客さまとお客さまの未来のためになることを第一に掲げ、販売するように動いています。

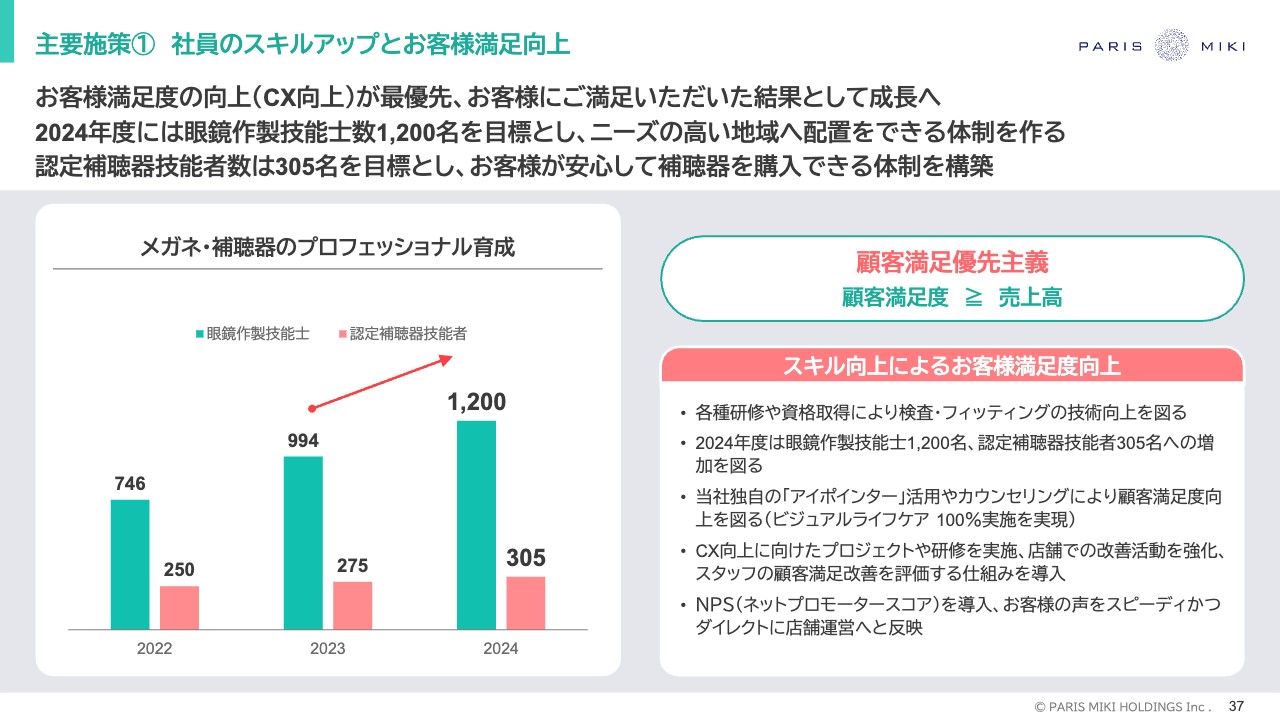

主要施策① 社員のスキルアップとお客様満足向上

具体的に、どのようなかたちで見える化を実行していくのかについてお話しします。

昨年4月より、ネットプロモータースコアを導入しました。今まで30年近く、はがきでアンケートに回答してもらい、それを集計して店舗に返すという方法で、だいたい1ヶ月、2ヶ月ほどかけてフィードバックをしていました。

これをデジタル化したことで、お客さまが購入後入力したデータが、すぐに店舗で見られるようになりました。詳しく分析できるツールも入れており、具体的な対策や対応が実施可能となっています。

社員教育の基準なども導入しながら、お客さまの体験の精度を上げていくことにもかなり取り組んできました。そして実際、この1年続けていく中で、スコアが上がった店舗において、客数、購入数が確実に増えてくる傾向が明らかに出てきています。

お客さまの体験を増やしていくことが、結果的に売上や利益に結びつくということであるとかなり実証できる段階に入ってきました。

社員に対しては「お客さま一人ひとりとコミュニケーションをとるように」と言い続けていますが、営業を長く担当していると、その日の売上や前月との比較をどうしてもかなり意識してしまいます。

しかし、目の前にいるお客さまやそのご家族、例えばお父さん、お母さん、ご兄弟、あるいはお子さまと接する時に、どのような言葉を投げかけ、どのような体験を提供し、どのような商品を販売するのかに立ち返ってほしいと考えています。それを継続することで、結果的にお客さまがお客さまを呼んでくれる会社になると思います。

今までのはがきでアンケートを集めていた時代とは違って、購入後にGoogleマップにクチコミを投稿でき、「あそこの接客が悪かった」「ここはよかったよ」ということが即座に言えるような時代になってきているため、本質的な体験を良くする会社にしようと動いています。

当社には国家検定資格を持つ社員が1,000名近くおり、知識、技術、経験が十分にあります。例えば、遠近両用眼鏡を初めて使う場合、すでに使っている方や知識のある方からアドバイスを受けることで、腑に落ちることが多くあります。

当社は会社を長く経営しており、熟練のスタッフも数多くいるため、店頭ではそのような方々の出番として、遠近両用眼鏡が初めてというお客さまへのアプローチを担当してもらっています。

主要施策② 業務効率化による接客時間増加

今、小売で起こっている大きな課題についてです。現在、小売で働く方が非常に少なくなってきています。生産年齢人口が減っていることもあり、小売の店頭に立つ方が非常に少なく、どの会社も採用が困難な状況になっています。

小売の中の眼鏡業界も同様で、当然ながら当社も該当していますが、おそらく同業他社も採用に非常に苦労されていると認識しています。逆をいえば、どの会社も同じ土俵で取り組んでいるため、そこをチャンスにできると強く思っています。

これは昨年の決算説明会でもお話ししたことですが、当社ではDXを進めていきます。少人数でオペレーション可能なチェーン店、もしくはそのような店舗展開が実行できなければ生き残っていくことはできないと思っています。そのため、当社ではかなり新しい機器の導入も行っています。

眼鏡の場合、眼鏡を作ったり、カルテを入力したりといった後方作業が特にいろいろとあります。それらをすべて電子化したり、新しい機器を導入したり、メーカーにも作ってもらうといった仕組み等を構築しているところです。生産性の向上とともに、そのような取り組みも進めていきます。

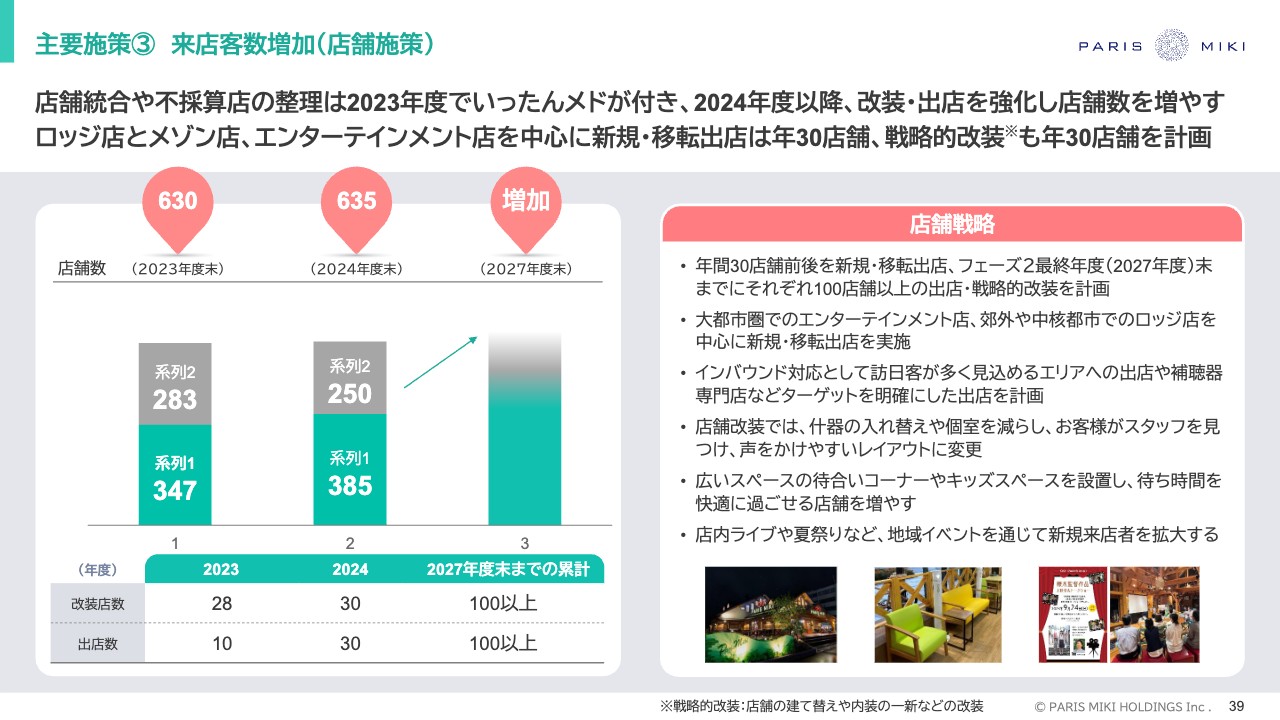

主要施策③ 来店客数増加(店舗施策)

スライド左側にある店舗数ですが、今期は30店舗の出店を計画をしています。実際にはグループで630店舗を635店舗に増やすため、5店舗の純増となります。

店舗によっては瑕疵があり、駐車場に入りづらいところや、環境が変わっているところなどがあります。そのような現存の店舗は移転新店というかたちで、さらに良い場所へ移転することも積極的に実施しています。こちらもあわせて進めていきたいと思います。

そして、5店舗純増の内容としては、大都市圏への出店となります。インバウンド等、海外から来られる方が多い地域に、エンターテインメント型店舗などの都市型店舗を中心に出店するほか、収益性が非常に高いロッジ型の店舗も積極的に出店していく考えです。今期もすでに2店舗の出店が終わっており、そこを中心に進めていきたいと思っています。

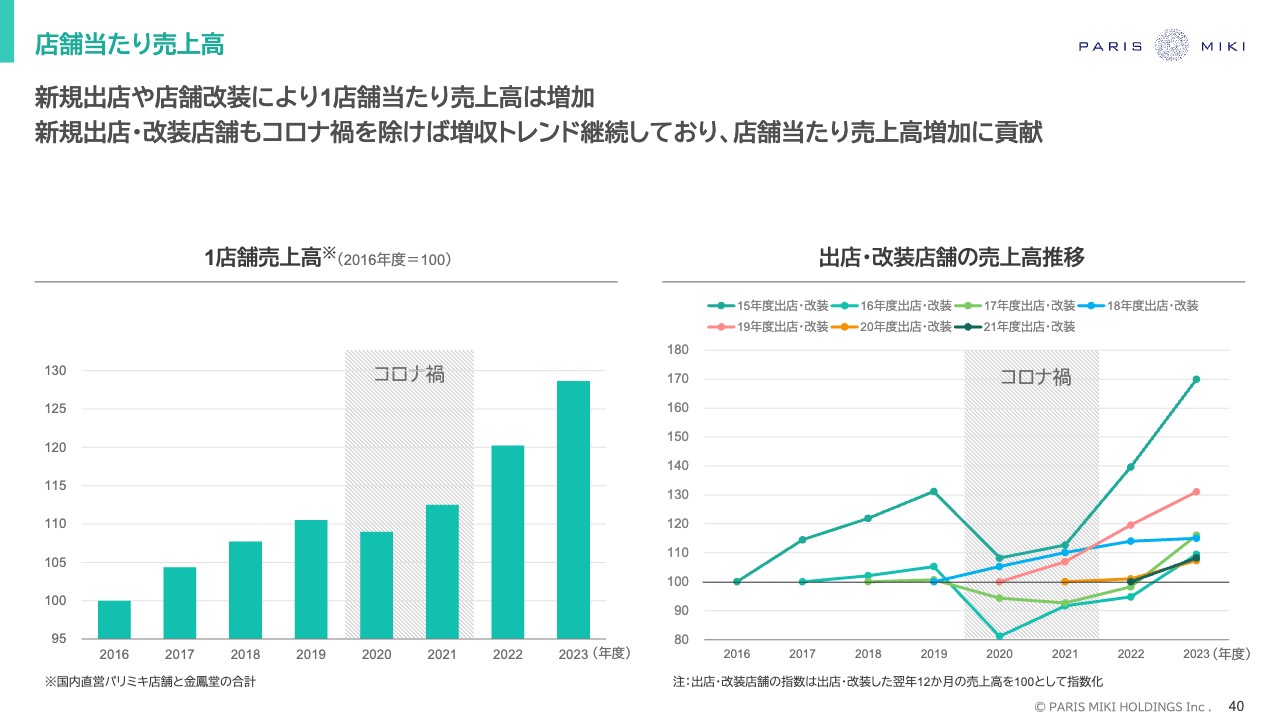

店舗当たり売上高

実際に店舗をスクラップアンドビルドした結果です。この4年間、前任の澤田が売上高を踏まえ、改装を止めずに継続していました。客数が減っている中行っていた時代はかなり苦しい状況でしたが、その成果が昨年より大きく出てきました。

過去の出店・改装をスライド右側のグラフで示していますが、年度別に見ると総じて上向きです。店舗数は昨年も減っているものの、1店舗あたりの売上高が向上しているため、1人あたりの生産性と1店舗あたりの収益性が改善し、パリミキや金鳳堂の眼鏡事業で非常に良い結果が出てきています。

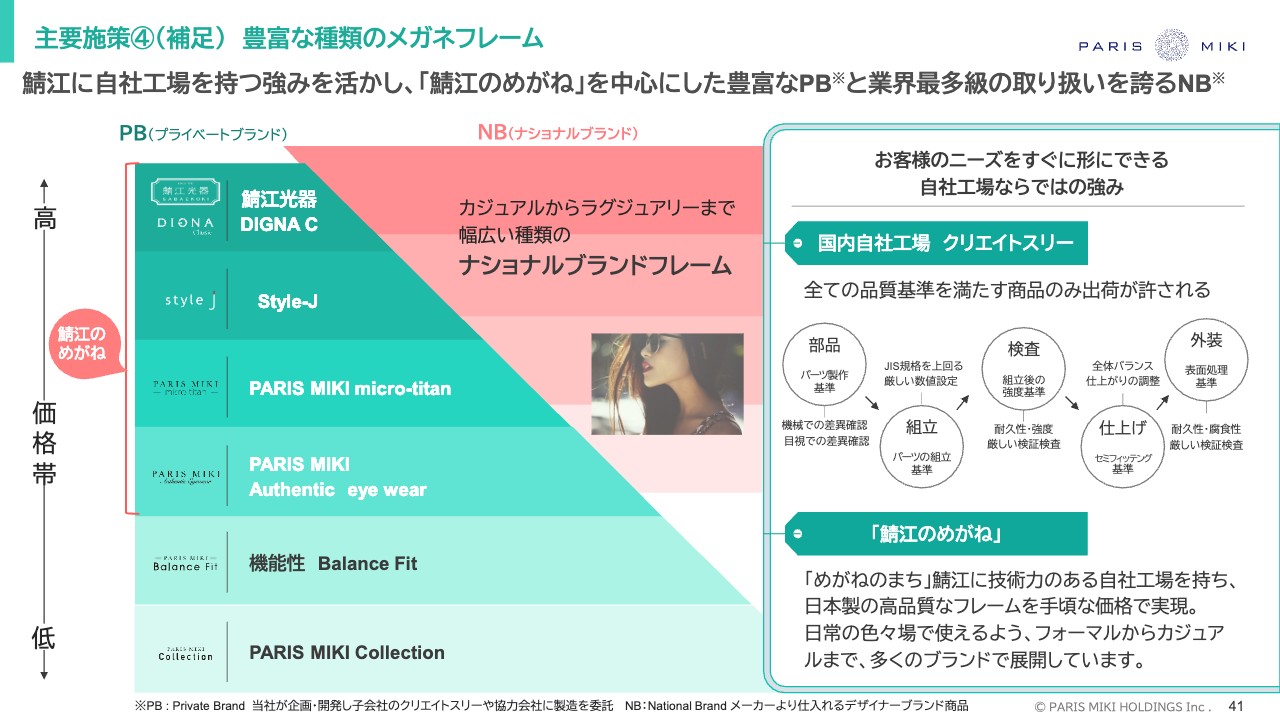

主要施策④(補足) 豊富な種類のメガネフレーム

商品についてです。当社では自社商品と、ナショナルブランドと言われる世界的に販売されている商品の両方を取り扱っています。店舗によってその比率が半々のところもあれば、地方の郊外の店舗に行くと、オリジナルの商品が圧倒的に多いところもあります。

実は現在、国内の眼鏡業界では、このブランドの編成が大きく変わってきています。これは国内のファンド系企業が、小売を買収したり、上場していることなどが理由です。先日も、鯖江にある眼鏡製造工場のM&Aが発表されました。風上あるいは風下からの垂直統合が進んできている中、為替の影響もあって、海外からの投資がかなり進んできています。

外資の力で眼鏡チェーン店のM&Aを実行したところもあり、もとの編成からかなり変わってきている中、グローバルで見ると、眼鏡ブランドをディストリビューションのブランドビジネスとして行っているところもあり、今はかなり引っ張り合っている状況です。

ブランド商品の取り扱いが毎年大きく変わっていく中、当社では今後自社ブランドに戦略的に取り組んでいきます。昨年1年間を見ると、インバウンドではナショナルブランドよりも自社商品の引き合いが多く、かなりの数を購入していただきました。

自社ブランドを強化しなければならない時期に差しかかっていると捉え、フレームやサングラスなどの商品についても、自社オリジナルのブランディング化を進めていきたいと思っています。

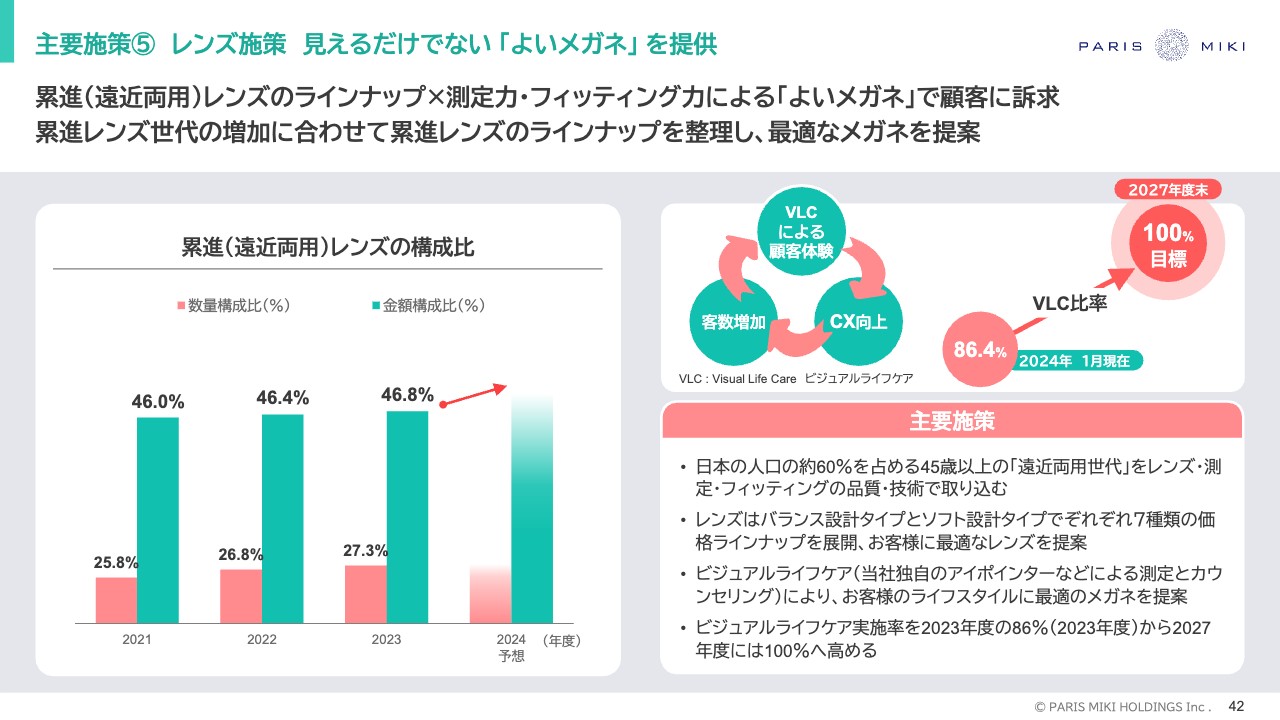

主要施策⑤ レンズ施策 見えるだけでない 「よいメガネ」 を提供

レンズの施策です。眼鏡の小売を行う中で、売上構成比が一番高い商品がレンズになります。レンズの次にフレーム、サングラス、そして補聴器などが続きます。

昨年より、当社では「遠近両用レンズの売上をしっかりと獲得していく」とうたって、1月初旬から訴求しています。しかし、まだ訴求が足りていないため、今夏以降、大々的に広告を打って「遠近両用と言えばパリミキだ」と認識されるように、提案していきます。

遠近両用のレンズは、単焦点と違って遠方、中間、そして近くが見ることができるように、1枚の小さなレンズの中にタイトにいろいろな焦点があります。設定や掛け具合、測定や焦点を合わせるための技術、知識がかなり必要となるため、当社の強みを活かしながら、前向きにチャレンジしていきたいと思っています。

主要施策⑥ 百貨店・メガネサロン施策(富裕層施策)

百貨店向けの施策です。グループでは、当社が百貨店内に一番多く出店しています。特に金鳳堂は百貨店を中心に展開しており、西日本のほうはパリミキが運営しています。インバウンドなど、人流が回復したことも1つの要因として、前期は非常に好調でした。

百貨店内で運営している眼鏡サロンの中でも、いろいろなブランドを取り扱えるところはあまり多くありません。しかし、当社では、バランスよく取り扱っていることも大きなプラス要因だと私は強く思っています。

店舗によっては「取引がない」「取り扱うことができない」などの理由で、ブランドがすべて揃わない百貨店内の店舗もあります。

また、先ほど「新しい機器をいろいろと入れている」とお話ししましたが、当社では、最高級の機器を百貨店内の店舗に入れています。

今、百貨店内の店舗の単価は平均で12万円を超えてきている状況です。富裕層の方向けに金の商品やバッファローや金無垢などを取り扱っていますが、ここにきて非常に動きが出てきています。

そのような商品に関しても、当社グループでは十分に供給できるメリットがあるため、そこを強みとして活かしていきたいと考えています。

また、こちらも先ほどお話がありましたが、百貨店の1階にある店舗では、サングラスの需要がかなり伸びています。今はまだ入ることができている店舗の数が限られていますが、当社がサロンを運営している百貨店へ「1階でサングラスもやりたい」とアプローチしている段階です。

主要施策⑦ 補聴器拡大策

補聴器の施策です。先ほど澤田から少しお話しした補聴器について、私から1点補足します。当社は眼鏡業界で一番に補聴器の貸し出し、レンタルサービスを始め、かなり前から進めています。補聴器は非常に高価な商品のため、「お客さまがレンタルで使えたらいいよね」ということで進めたサービスです。

今期上期は、新たにショッピングセンターでこの補聴器のレンタルをメインとした専門店の出店を実験的に行います。この取り組みを通じ、補聴器の拡充のキーになるような店舗の展開を考えています。

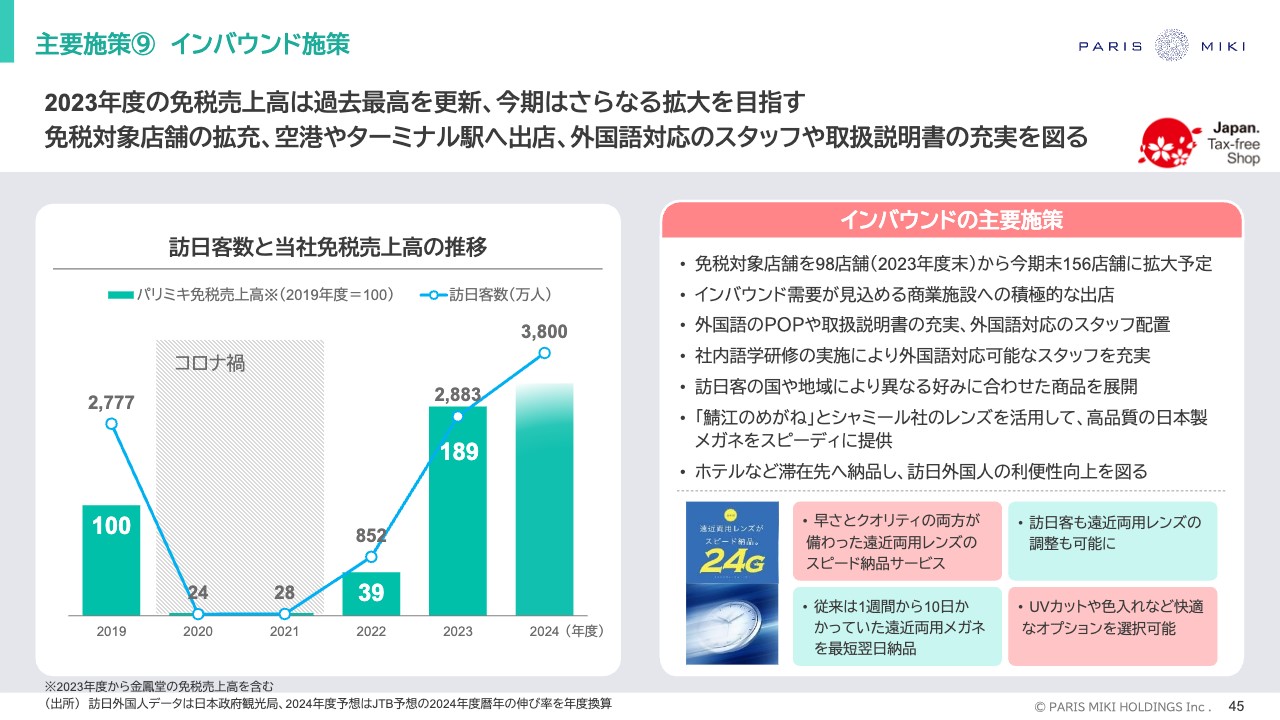

主要施策⑨ インバウンド施策

インバウンド施策です。現在、約600店舗ある中で、インバウンドに対応している店舗は100店舗前後になります。これを今期さらに上乗せし、どんどんと増やしていきたいと思っています。

昨年、一昨年には、日本全国津々浦々、店舗があるところは地方まで、全県を訪れました。地方では、大都市から離れた田舎に宿泊する機会がありましたが、ビジネスホテルで朝食を食べている時にあたりを見回すと、観光客の半分以上が外国の方です。

観光等で来日し、地方まで訪れる人が増えていると実感したことで、そのようなところへの出店を進めていきたいと思いました。今期中にインバウンドの取り扱い店舗を1.5倍以上に増やしていく予定です。

恒吉氏からのご挨拶

昨年もこの場に立たせていただきましたが、その時は販売会社パリミキの社長に就任して初年度でした。前期にパリミキの取締役から代表取締役社長になり、私自身かなりの自信と手応えを持って計画、コミットを宣言し、この1年間走ってきました。

その前には金鳳堂にいたため、眼鏡事業のことは非常によく認識していましたが、今、「このパリミキホールディングスを、とてつもないほどよくしたい」という気持ちが一層強くなった自分がいます。

1店舗ずつ回って社員の方々と話していると、会社のことが非常に好きな社員が大変多く、そこで元気をもらいながら走り続け、店舗における具体的な課題や問題もかなりキャッチアップできた1年でもありました。

私が今年、来年にすべきことが明確に見えてきたため、「おそらくこのような結果に結びつくのだろう」という自信を持って、今この場に立っています。ぜひ期待していただければと思います。

当日に寄せられた質問と回答

当日に寄せられた質問について、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問: 品目別の売上高を開示されていますが、粗利率について2024年3月期のフレーム、レンズ、サングラスなど品目別に分けてどのような実績だったのか、定量的に難しければ、定性的にコメントいただけないでしょうか?

また、2025年3月期の計画で、粗利率は68.2パーセントと、終わった2024年3月期に比べて、0.4ポイントの改善が見込まれる数値になっていますが、どういった要因が見込まれての数値でしょうか?

回答:主にフレームサングラスに関しては、オリジナル商品が伸びたことが大きな要因です。レンズに関しては、特に遠近両用を中心に取り扱い数を少し絞ったかたちにしたので、そこが一番の要因かと思います。

サングラスも昨年オリジナルの商品を出しましたので、自社オリジナルのサングラスを販売ができたことが大きな要因です。また、売価の変更等も、パリミキと、セット販売など低価格帯を主に展開しているオプティックパリミキとの価格差を埋めつつあります。このようなあらゆる改善が今後も進んでいくだろうと織り込んでの数値となっています。

<質問2>

質問:アジアでの眼科クリニック出店ですが、出店候補地を選ぶ上で御社が大切にしていることや、初期投資をしてどれくらいで回収されていくようなエリアをターゲットに出店されているか教えてください。

回答:出店を考える国は、まず人口増加しているところです。そして、日本の医療に対してリスペクトを持っていただき、日本の医療に対して信頼をおいていただいている地域を、基本的には選んでいます。

我々は投資する際にも日本と同レベル、あるいはそれ以上の機器を投資していきます。日本の最高レベルの機材、レベルへ持っていこうとしているので、それが強みになっているかと思います。

日本というブランドをうまく利用できる土地を選んでおり、今のところはベトナム、カンボジア、フィリピン、タイなどにおいても、現地の医師との連携はかなり強めているため、クリニックと眼鏡店のシナジー効果がプラスに働いていると思います。

<質問3>

質問:インバウンドのお客様の認識は、御社の店舗ではPOSシステムのようなものでデータとして収集されているかと思います。2024年3月期は、インバウンド向けの売上高が構成比として何割ぐらいだったのでしょうか?

また、今後インバウンドの店舗を1.5倍以上にされるとのことですが、インバウンド店舗へ変えていく上でどういったものが制約になるのか教えてください。

回答:インバウンド店舗を取り扱う際には、各店舗の登録に月々6,000円ほどかかるため、年間で7万2,000円かかります。そのため、可能性がゼロのところに7万2,000円かけると無駄なお金になってしまいますので、そこを加味しながら、店頭の印刷物やシステム上の変更、対応できる語学のアプリなどを同時に用意し、外国人の方向けのツールの用意もあわせて行います。

周りの環境や状況を踏まえながら、順次導入を広げていったのがこれまでの経緯で、取り扱い店舗は40店から昨年90店となり、今期150店を選択しておりますが、しっかりROIを見ながら進めているというのが現在の状況です。

今でも一番多いのですが、コロナ禍前まではほとんどが中国からの方の売上でした。過去最高売上高をずっと毎月毎月更新しています。

<質問4>

質問:海外について、2024年3月期は赤字額が広がっているというところで、中国の経済の影響やフィリピンでの開業が遅れているという点についてもう少しお聞きしたいと思います。

中国の経済が低迷していることが、今後どれぐらい御社の海外事業に影響してくるか、中国の店舗数の考え方、また、韓国では店舗がなかなか減らしにくいという話も聞いていますが、今後の店舗数はどうされるのか、今期の海外の見通しも含めて教えてください。

回答:中国については、大きな市場ですのでインパクトもかなり大きいです。今期に関しては、監査法人からの指摘によるアジャストメントが、赤字要因のかなりを占めています。そのため、利益が若干悪化したところはありますが、売上高は横滑りでしたので、今回のような特別なことがなければ、今後より良い方向に行くのではないかと思っています。

中国の経済悪化に関しては、かなり長期化すると見ています。当社はもともとピークで160店舗を展開していましたが、今では18店舗ぐらいまで、かなり思い切ったリストラをしています。今後も経済状況に合わせてリストラは加速する予定ですが、有資格者、つまり視力検査のA級ライセンスを持った人間が多くいます。これは圧倒的に同業他社と比べてまったく違う数字となっています。

特に中国の場合、アイケアセンターという眼鏡店とアイクリニックの中間に位置するような事業体があります。そういうところに現在力を入れています。眼科領域と眼鏡領域のその中間の部分、眼の中と外をケアできるような体制へとかなり集約していきますので、もう少し店舗数は減っていきます。

リストラはあと1年ぐらいはかかるかと思いますが、最終的には中国の富裕層を中心とした健康志向にマッチした市場を残すことができるのではないかと思いますし、最終的に黒字に転化するのではないかと信じています。

韓国には直営店舗はありません。すべてフランチャイズになっています。そのため、基本的にはロイヤリティをずっといただいているので、それで一応賄う予定ですが、やはりフランチャイジーのほうもあまり景気が良くないということで、若干売上は落ちてきています。

今後、我々は東南アジアでプライベートブランドをより強化していきたいということで、日本のマーチャンダイズとはまた別に、海外マーチャンダイズを検討しています。タイを主軸に東南アジアでひょっとしたら卸しまでやっていこうかなと思っています。

やはりメイドインジャパンに憧れの部分がありますので、そういうところの卸しまでひょっとしたら手を伸ばしていく、それの根本が韓国にあります。東南アジアの方はどちらかというと韓国ファッションをかなり輸入しているというか、見ているのは韓国です。

韓流ドラマやK-POPの影響を大きく受けていますので、新たな、韓国テイストを若干入れた自社製品を東南アジアに展開する、もちろんそれは韓国でも売っていくので、今後韓国はフランチャイズシステムプラス卸しのところで利益体質に持っていきたいと考えています。そしてそれが、相乗効果で東南アジアにも波及するというようなシナリオです。

新着ログ

「小売業」のログ