【QAあり】INPEX、イクシスLNGプロジェクトは堅調に推移 中計策定当初の倍以上となる有利子負債削減と株主還元強化を計画

目次

上田隆之氏(以下、上田):みなさま、こんにちは。本日はお忙しいところ、ご参加いただき誠にありがとうございます。代表取締役社長の上田でございます。

私からは事業活動について簡単にご報告します。資料に基づき、石油・天然ガス分野及びネットゼロ5分野のそれぞれについて2023年度の取り組みと2024年度以降の活動予定についてご説明したいと思います。

2023年度の事業活動トピックス(石油・天然ガス分野)

石油・天然ガス分野における2023年度の事業活動トピックスです。当社の最重要アセットであるイクシスLNGプロジェクトについては、細かなトラブルはあったものの、基本的には堅調であったと思います。年間で129隻のLNGカーゴを出荷し、2023年度の利益貢献は3,026億円となりました。

昨年は930万トンの生産体制を整えることにチャレンジするとお伝えしていましたが、達成することができませんでした。ただし、能力の増強という意味では、すでに930万トンの生産能力を有していることを確認済みですので、2024年はこれにチャレンジしたいと思います。

アブダビの海上油田・陸上鉱区については、安定操業と生産能力の増強を継続していきます。

また、ノルウェーにおいて、浮体式洋上風力発電からのプラットフォームへの電力供給を始めました。スライド右下の写真が「Hywind Tampen」です。ノルウェーにおける我々の石油プラットフォームの電力の約30パーセントを、この浮体式洋上風力発電から供給するという試みを開始しています。

アバディLNGプロジェクトには大きな進展がありました。ご承知の方も多いと思いますが、プルタミナとペトロナスが新たなパートナーとして参画しています。そして、CCSを追加するためにインドネシア政府と協議を行い、CCSを追加した改定開発計画(POD)が昨年12月に承認されたところです。

探鉱・その他については、スライドに記載のとおりです。イクシスLNGプロジェクトの周辺やアブダビのBlock4などで引き続き探鉱活動等を継続しています。

2024年度以降の事業活動トピックス(石油・天然ガス分野)

2024年度以降の事業活動トピックスです。まず、イクシスLNGプロジェクトについては、権益比率が66.245パーセントから67.82パーセントへ増加する見込みです。

ご承知の方も多いと思いますが、東京ガスが保有しているイクシスLNGプロジェクトの権益を他社へ販売する際に、私どもはそれに対して先買権を持っていました。その先買権を行使したということです。

契約そのものの先行条件の充足等がある関係で、まだクローズしているわけではありませんが、その先買権の行使が順調に行われた場合には、権益比率が増大することが予定されています。

2024年は、計画シャットダウンメンテナンスの予定はありません。したがって、月に11隻程度のLNGカーゴの出荷を見込んでおり、930万トンの生産を現実的に目指していきたいと思います。

利益貢献額については、油価前提73ドルの前提のもとではありますが、約2,200億円となる見込みです。その他、イクシスLNGプロジェクトの拡張に向けた作業を継続していきたいと思います。

アブダビにおいては、UAE政府全体が400万BDから500万BDへと生産能力を増強するという構想に伴い、我々が持っている下部ザク厶油田、上部ザク厶油田等の生産能力の増強に努めていきます。その他、ノルウェーにおける開発計画の検討も継続していきたいと思います。

アバディLNGプロジェクトにおいて、2024年は最終投資決定(FID)に向けた最終的な準備の年という位置付けです。次の段階である基本設計作業(FEED)に入れるのは、早くても今年末から来年の初めくらいかと思います。

今年の1年間は、オフショア、オンショアの各種サーベイと呼ばれる調査作業を行います。また、FEEDに向けた入札参加資格を決定して入札を行います。そのような準備が、今年のアバディLNGプロジェクトにおける大きな作業になってきます。この作業と並行して、マーケティングやファイナンス等についても実施していこうと考えています。

イクシスLNGプロジェクトの周辺では、現在WA-343-P鉱区での掘削を行っていますし、昨年取得したCash Mapleと呼ばれるアセットの開発に向けたスタディを継続していきます。また、アブダビのBlock4ではすでに石油・天然ガスがある程度あることが発見されていますが、その開発・生産フェーズへの移行の可能性についての評価作業を実施していきます。

2023年度の事業活動トピックス(ネットゼロ5分野)

2023年度における、ネットゼロ5分野の事業活動トピックスです。水素・アンモニアにおいては、新潟県柏崎市でブルー水素・アンモニア製造・利用一貫実証試験の地上設備の建設を開始しています。また、テキサス州ヒューストン港における大規模な低炭素アンモニア事業のPre-FEEDを開始しました。

CCS・CCUSについては、オーストラリア北部準州沖合のボナパルト堆積盆地における貯留層の評価や、新規3D震探収録及び掘削作業に向けた準備を実施してきました。そのほかには、国内においてJOGMECが行った令和5年度の先進的CCS事業に応募し、私どもが参画している「首都圏CCS事業」と「日本海側東北地方CCS事業」が採択されています。

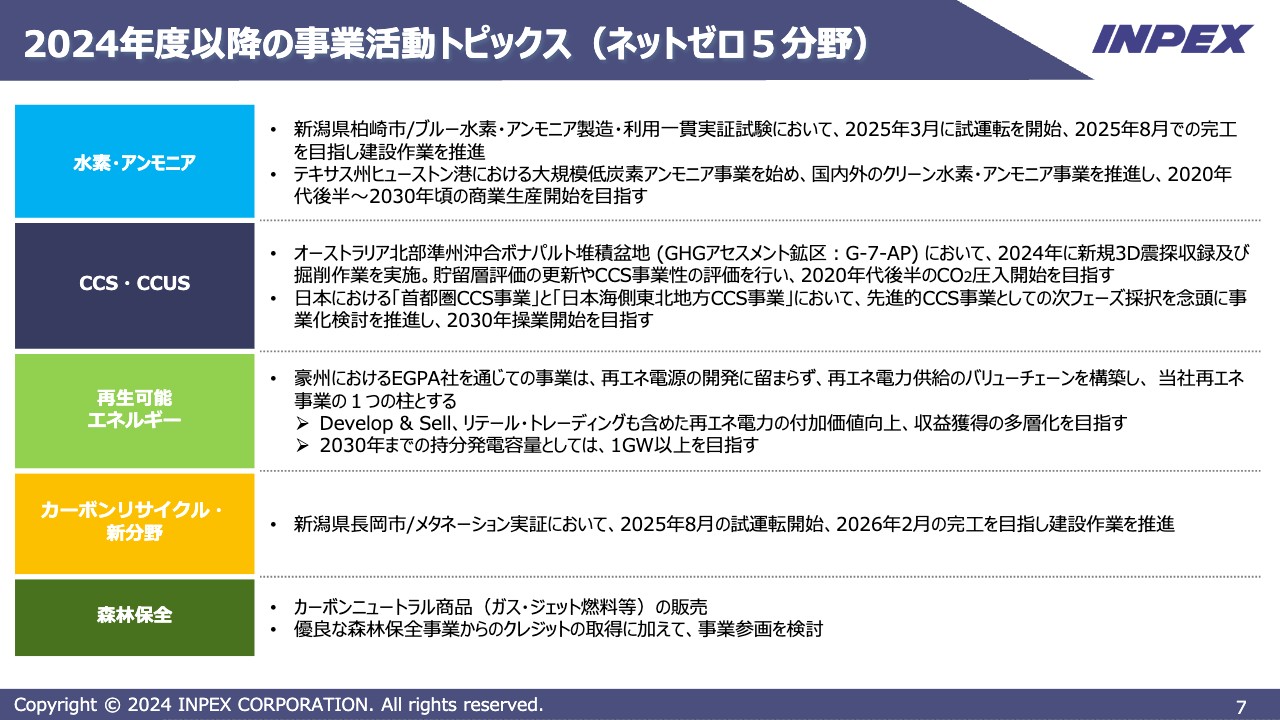

再生可能エネルギーについては、ご存じのとおり、Enel Green Power Australia(EGPA社)の株式を50パーセント取得しました。今後は「50対50」というかたちで作業を進めていこうと思っています。

また、スコットランド沖合のモーレイイースト洋上風力発電所の一部持分の取得を完了しました。結果として、当社持分の再生可能エネルギー発電容量は現時点で628MWに到達しています。

カーボンリサイクル・新分野では、新潟県長岡市でメタネーションのプラント建設を開始しました。

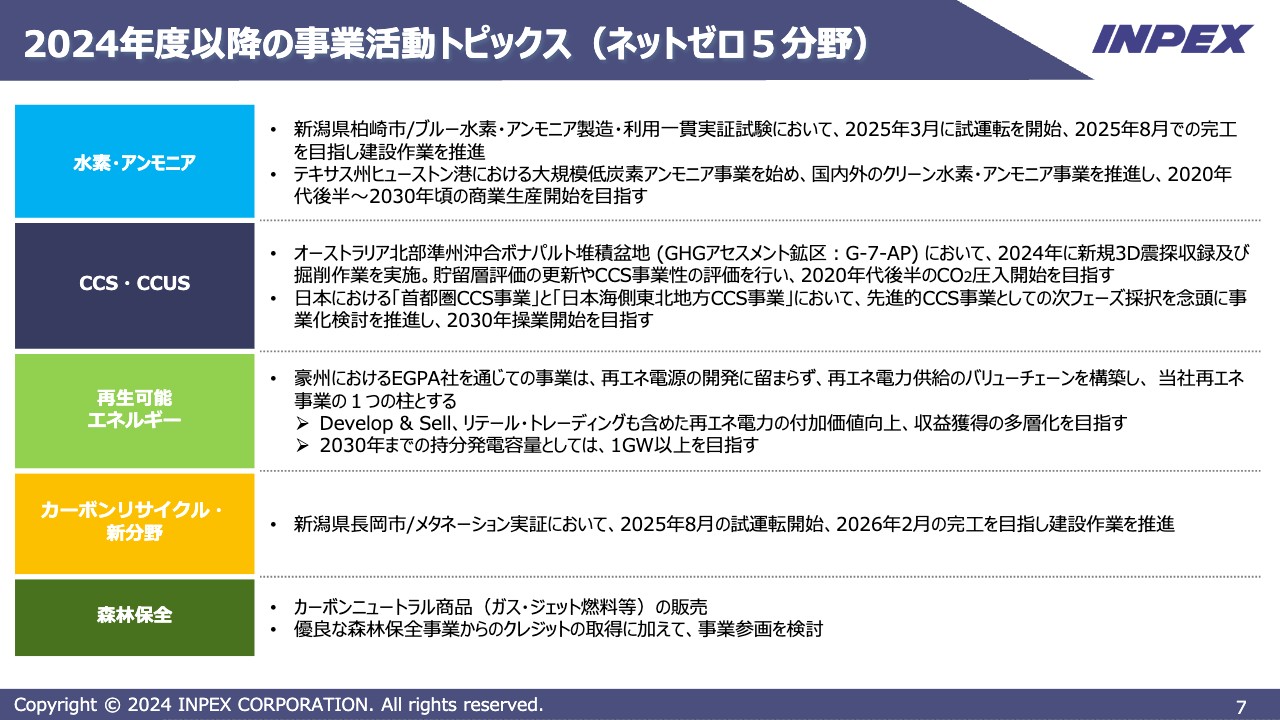

2024年度以降の事業活動トピックス(ネットゼロ5分野)

2024年度以降の事業活動トピックスです。水素・アンモニアについては、引き続き、柏崎におけるブルー水素・アンモニア製造・利用一貫実証試験の地上設備の建設作業を推進していきます。

柏崎・平井ブルー水素・アンモニア実証プラント建設進捗状況

こちらの写真が、柏崎の現在の姿です。真ん中に立っているのがCCS等を行う関連の井戸ですが、こちらを3本掘る予定です。すでにリグが建っていますので、ここに井戸を掘っていきます。

柏崎・平井ブルー水素・アンモニア実証プラント建設進捗状況

また、こちらは反対側から見た写真ですが、かなり広大な土地にCO2の圧縮設備、CO2の回収設備、水素の製造設備、アンモニアの製造設備、水素の発電設備を建設します。現在は土台がほぼ完成し、この上の建設をこれから本格化していきます。今のところ、2025年の夏頃に実証プラント全体が完成する予定です。

ネットゼロ5分野のスライドに戻ります。テキサス州ヒューストン港における大規模アンモニア事業等については、商業生産を目指していろいろな活動を行っていきたいと思います。

CCS・CCUSについては、先ほどお伝えしたボナパルトにおいて2024年に新しい井戸を掘る予定です。そして、CO2の圧入に関する評価を行いたいと考えています。国内のCCSは、先ほどお伝えした採択された2事業の本格的な事業化に向けた検討を継続していきたいと思います。

豪州再エネ EGPA社

再生可能エネルギーについてもいろいろな活動を実施予定ですが、EGPA社とともにジョイントベンチャーを創設し、この活動を本格化していきます。これらの写真が実際の様子です。すでに完成済みの風車もあり、現在はフラットロックという場所で据え付け中の風車の作業も行っているところです。

また、日本国内の話ではないのでわかりにくいかと思いますが、ギガレでの新しい再生可能エネルギーの設備や、さらに言えばブンガラ、コフナなど、オーストラリア全土にわたって、風力、太陽光、蓄電池のビジネスが本格化しています。

そのようなかたちで、2024年度は水素・アンモニア、CCS等の事業を進めていきたいと考えています。

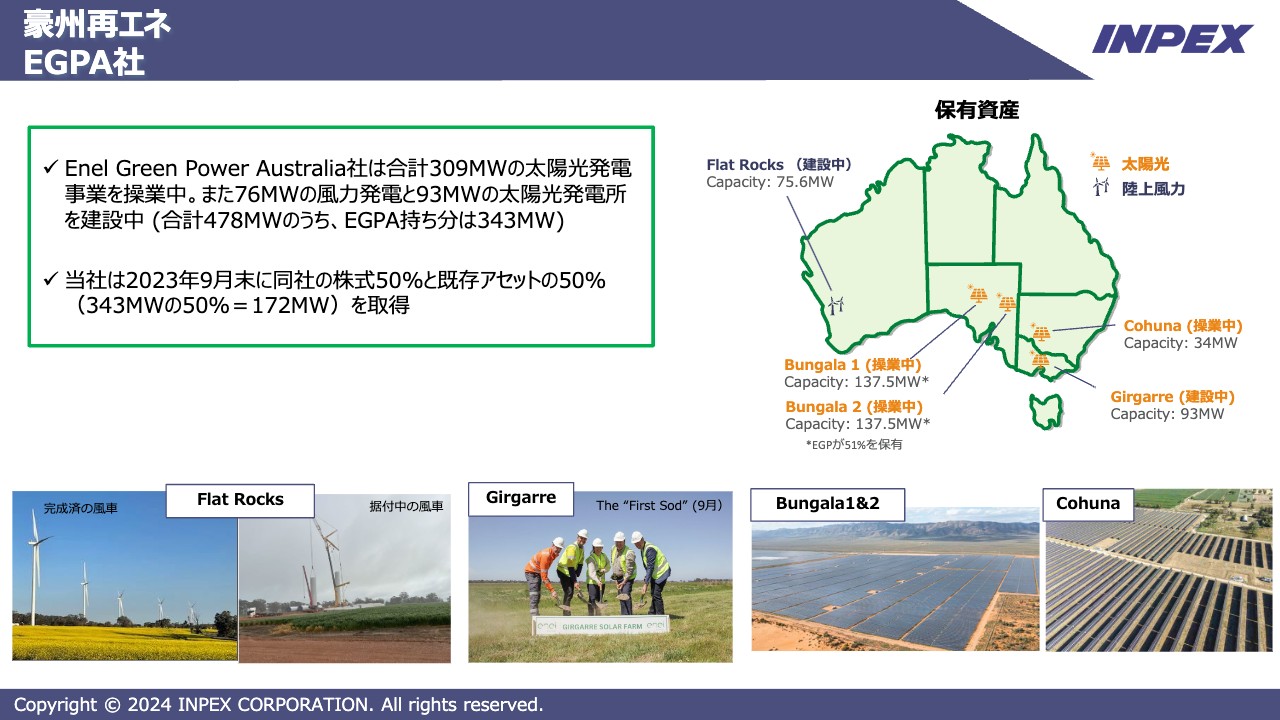

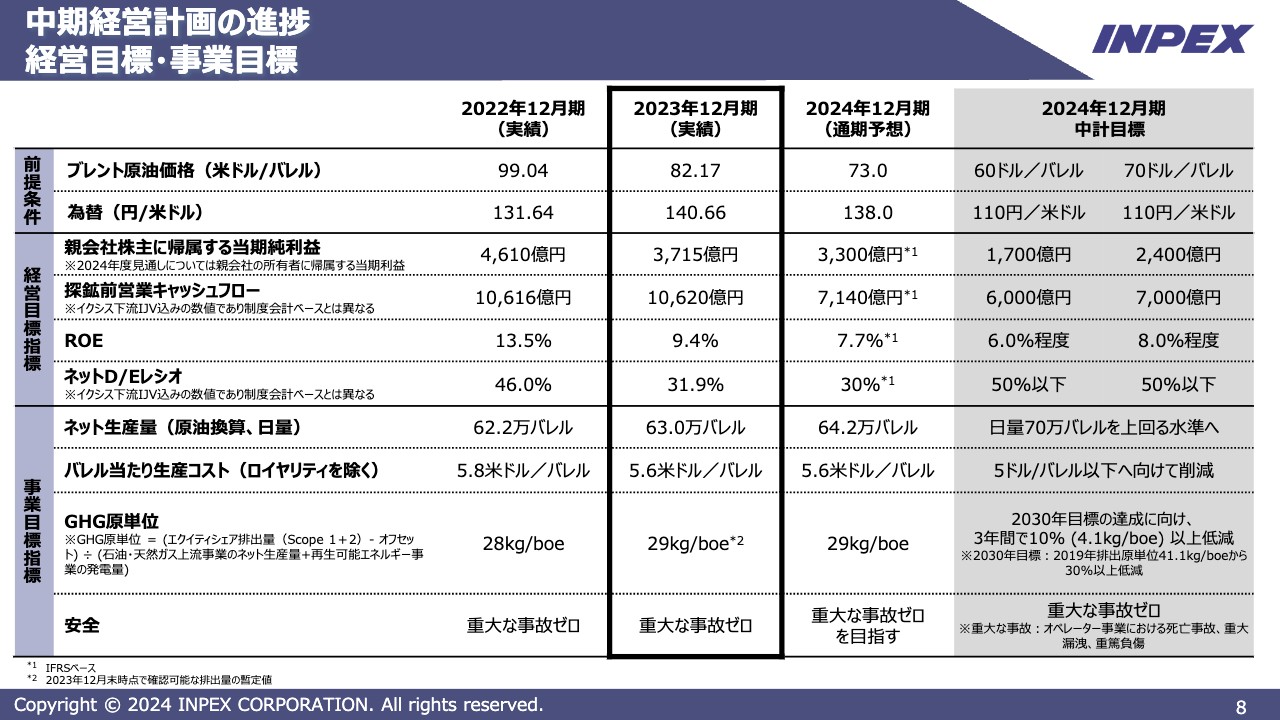

中期経営計画の進捗 経営目標・事業目標

中期経営計画における経営目標・事業目標についてです。2024年度の油価予想は1バレル73ドル、為替は1米ドル138円という前提条件を置いています。これが高いのか安いのかにはさまざまな議論があるかと思いますが、やや保守的に構えています。

このような前提条件のもと、今期の当期利益はIFRSベースで3,300億円となる予想です。探鉱前営業キャッシュフローは約7,000億円、ROEは7.7パーセント、ネットD/Eレシオは30パーセントを想定しています。

スライド右側に中期経営計画の目標を記載しました。純利益等はIFRSとJGAAPで差があるためお伝えしづらい部分がありますが、それぞれの数値を会計基準ごとに揃え、油価や為替をある程度の感応度で変換すると、中期経営計画の目標を上回る当期純利益になることがわかります。したがって、経営目標はそれなりに順調に進んでいると感じています。

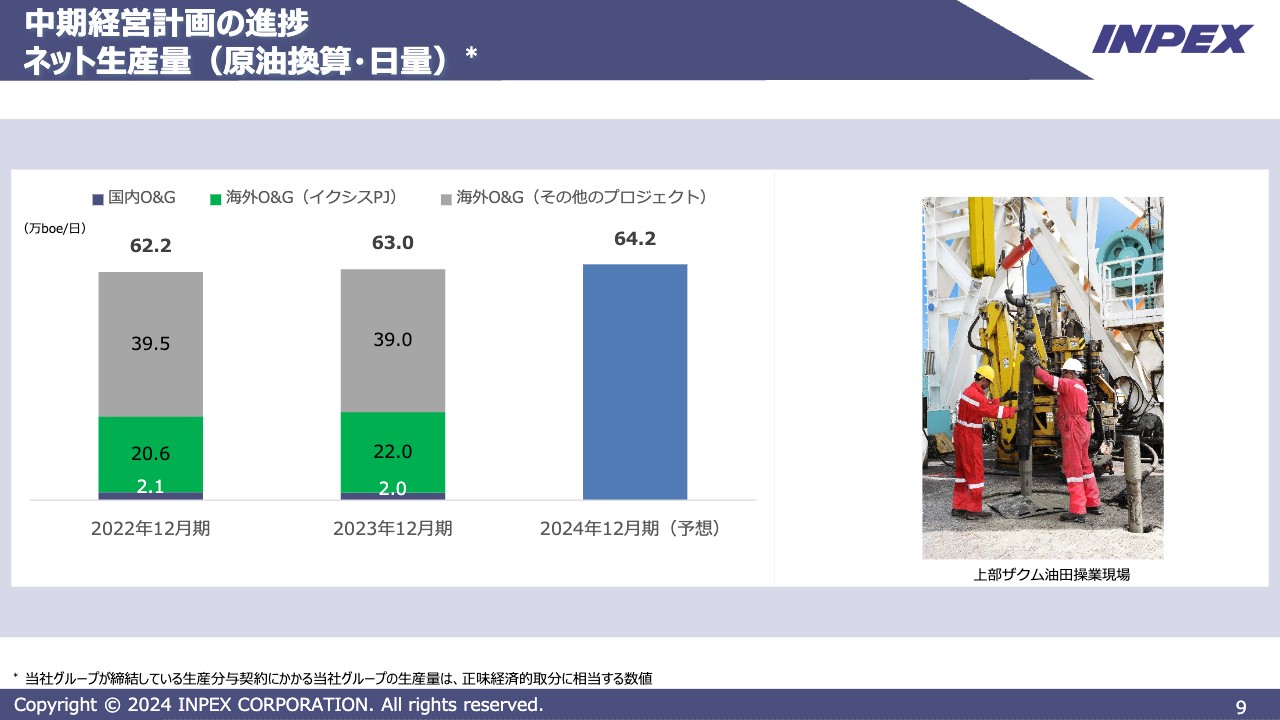

中期経営計画において、ネット生産量は日量70万BDを上回ることが目標でしたが、2024年12月期の通期予想は64.2万BDとなっています。これはアブダビなど中東におけるOPEC協調減産の影響や、アメリカにおける我々のアセットのポートフォリオマネジメントの影響等によるものです。そのため、もう少しがんばらなければ70万BDという水準には達しない状況です。

中期経営計画の進捗 ネット生産量(原油換算・日量)

今お伝えしたとおり、ネット生産量は約64万BDを想定しています。当社としては過去最大水準のため決して低くはないのですが、中期経営計画の目標を達成するには、もう一段階がんばらなければいけないのが現状です。

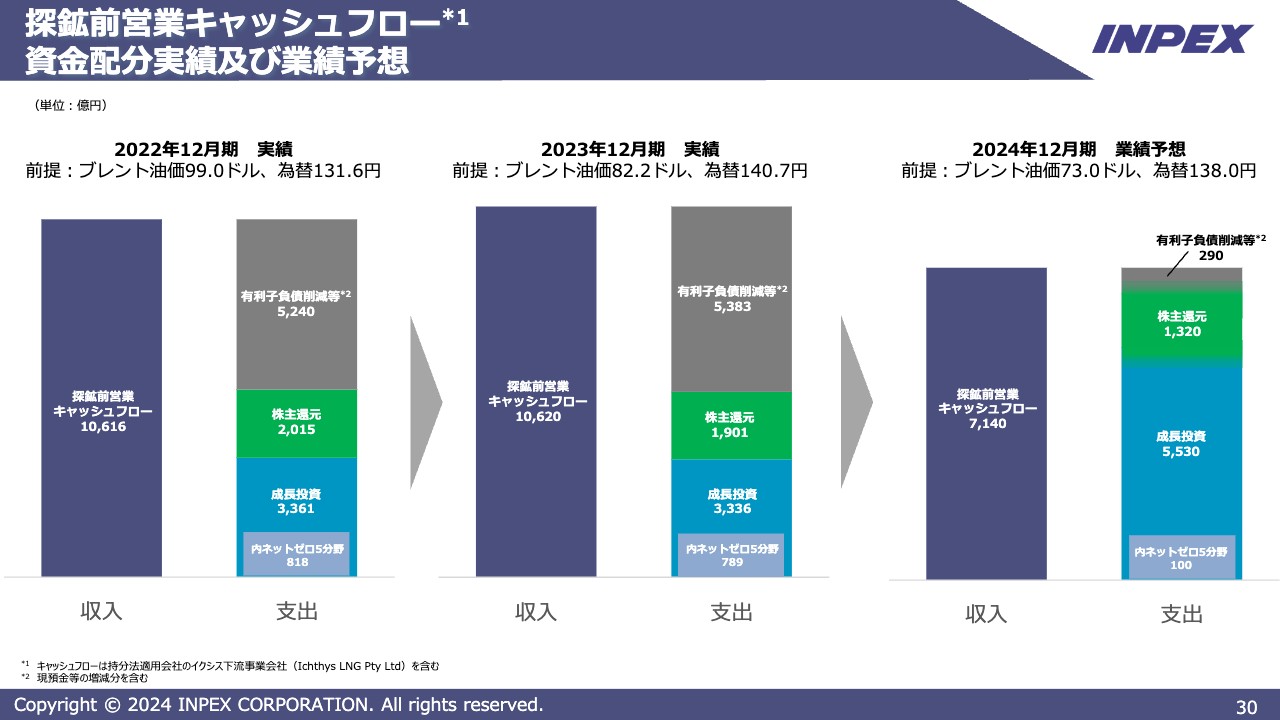

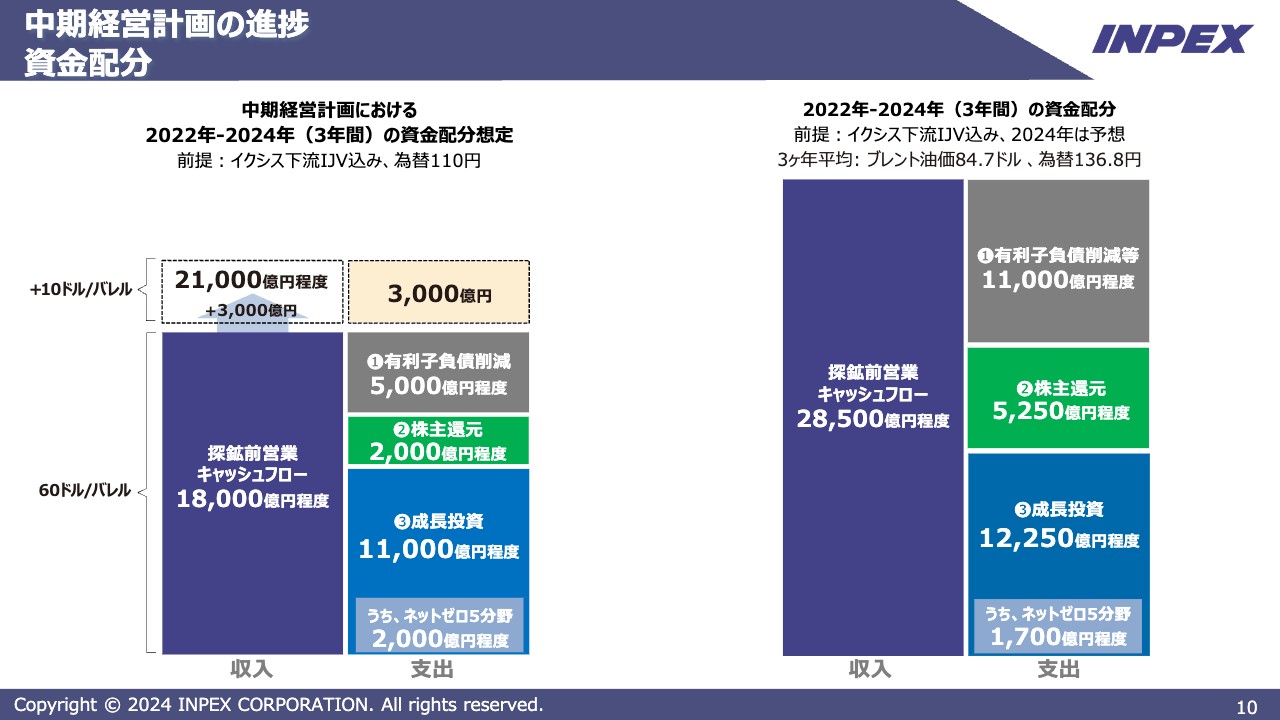

中期経営計画の進捗 資金配分

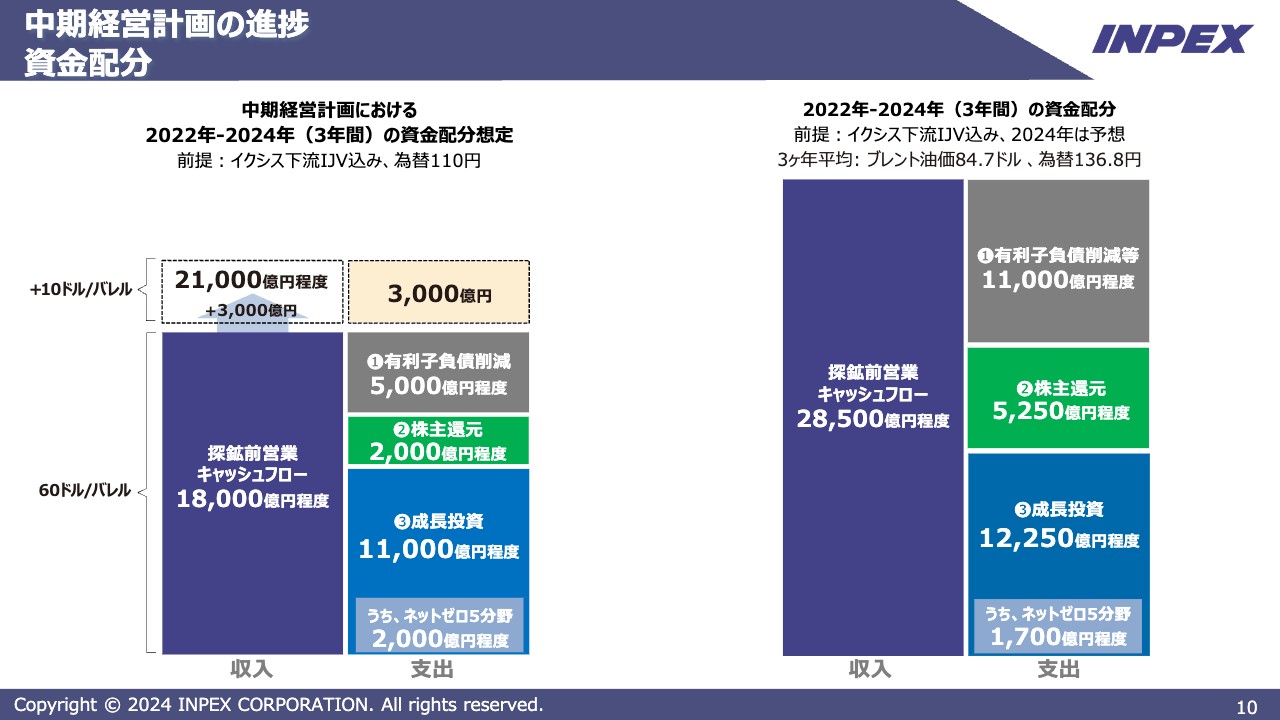

こちらのスライドは、中期経営計画における資金配分を示したものです。この3年間で我々が何に取り組んできたのかが図でわかるようになっています。

左側が中期経営計画策定時における3年間の資金配分の想定、右側が実際の資金配分です。2022年度と2023年度はすでに実績が出ていますので実績を、2024年度は今回の予算計画の数字を使用しています。

ご覧のとおり、中期経営計画の時点では油価が1バレル60ドル、探鉱前営業キャッシュフローが1兆8,000億円程度と考えていました。もし油価が1バレル70ドルになると、点線で囲った中に記載しているとおり、探鉱前営業キャッシュフローは2兆1,000億円程度としていました。

一方で右側の実績を見ますと、油価等が相当高い状況を反映しており、探鉱前営業キャッシュフローは3年間合計で2兆8,500億円程度となっています。つまり、探鉱前営業キャッシュフローは1兆8,000億円から2兆8,500億円へ、1兆円ほど膨らむ想定です。

そのお金の使途は左右を比較すれば一目瞭然だと思いますが、もともと5,000億円程度を見込んでいた有利子負債の削減を1兆1,000億円規模で実施する予定です。

また、株主還元についても、当初は2,000億円程度を想定していたところ5,250億円程度を予定しています。このように、有利子負債の削減と株主還元は当初の計画に比べて倍くらいの規模になりつつあるわけです。成長投資も1兆1,000億円程度から1兆2,250億円程度と少しは膨らんでいますが、そう多くはありません。

中期経営計画を立てた当時はまだ、イクシスLNGプロジェクトの借金が非常に多い状況でした。そのため、当社のプライオリティとしては、第一に有利子負債の削減を本格的に進めていくこと、第二に株主還元を強化していくこと、そして第三に成長投資であるとお伝えしてきました。この言葉に沿ったかたちで、有利子負債の削減と株主還元は当初予定に比べて倍以上の金額を充てています。

おかげさまで、当社の財務基盤はかなり強固なものになり、2024年末には有利子負債が約1兆3,000億円、ネットD/Eレシオで0.3倍くらいになると見込んでいます。以前にもお伝えしたかと思いますが、当社はネットD/Eレシオを0.3倍から0.5倍の間くらいでコントロールすることを目標にしていますので、現在の財務基盤は一番強い段階にあると思っています。

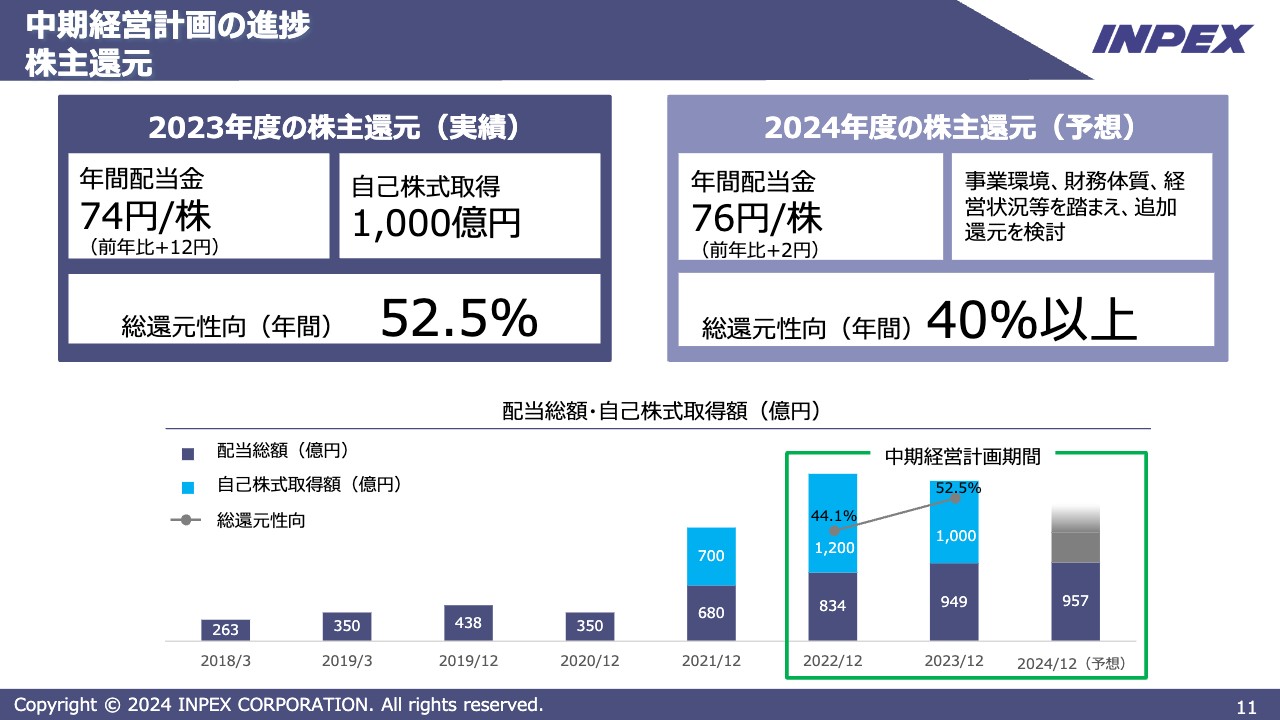

中期経営計画の進捗 株主還元

株主還元についてはご存じのとおり、2023年度の年間配当は1株当たり74円となりました。また、自己株式を1,000億円取得し、総還元性向は52.5パーセントとなっています。

今年については、利益目標は昨年に比べて低いものの、体力がないわけではありませんので、配当は少し増やそうと思います。そこでスライドにあるとおり、1株当たり2円増配し、年間配当76円という予想を出しています。

中期経営計画では総還元性向40パーセント以上を目標としていますので、配当や総還元性向がどうなるかは今後の話ですが、自己株の取得等についても引き続き検討していきたいと思います。

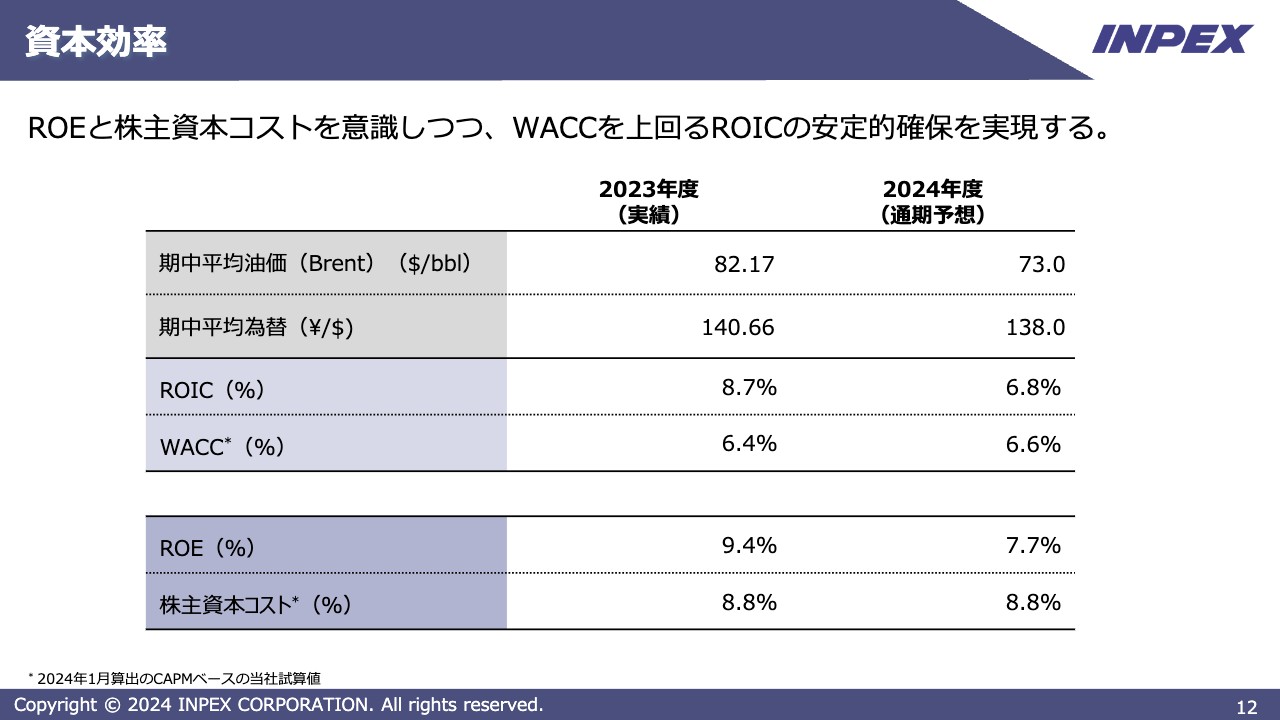

資本効率

資本効率については、WACCを上回るROICの安定的確保を実現します。スライドに記載の油価、為替の前提ではありますが、2024年度のROICは6.8パーセントで、WACCの6.6パーセントを少し上回るくらいの水準を見込んでいます。

ROEは8パーセント程度の見込みです。これは少し寂しい水準ですが、どうしても為替調整勘定の問題等があるため、今のところはあまり高い水準は想定していません。

2023年度におけるESGへの取組み 主要トピック

ESGへの取組みです。国連環境計画によって設立された「OGMP2.0」という、メタンの排出削減を検証可能な方法で実施する連合に加入しました。

社会については「女性の活躍」を今年の1つの大きな柱に据えています。当社としても女性がもっと活躍できる会社になるように努力していきたいと考えています。

ガバナンスについては、アブダビにおける取締役会の開催など、さまざまなことを実行しています。このようにESGの分野においても、引き続き力を入れていきたいと思います。

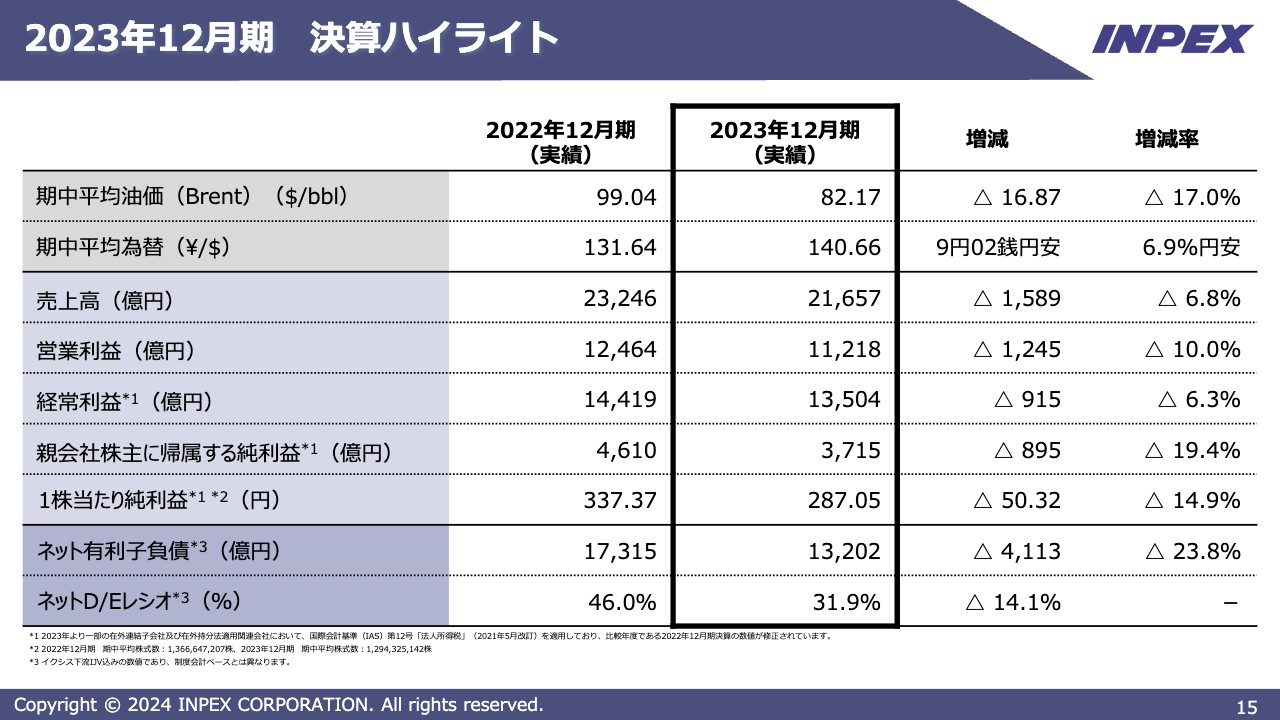

2023年12月期 決算ハイライト

山田大介氏(以下、山田):山田からは、2023年12月期の連結決算についてご説明します。

2023年12月期は第3四半期にプレリュードの大型減損等があったことから減収減益とはなりましたが、経常利益1兆3,504億円、当期純利益3,715億円という当社史上2番目となる数字で決算を迎えることができました。

油価は1バレル99.04ドルから82.17ドルと17パーセント下がりましたが、年間平均で82ドルでしたので、高いわけではないにしろ良い油価だったと思います。加えて、ボラティリティも少なく、為替が1ドル140.66円になったことも追い風となりました。外部環境に恵まれたということだと思います。

先ほど社長の上田からもご説明したように、ネット有利子負債は1兆3,202億円、ネットD/Eレシオは32パーセントと、30パーセントから50パーセントのレンジの下限に近いところにきています。

ROICとROEについては、先ほど社長からご説明したとおりです。お約束どおり、WACCを上回るROICを実現しました。

製品別売上高

製品別の売上高です。原油はブレント油価が下がったため、平均単価も大きく下がりました。販売量はほぼ横ばいですが、原油の売上高としては1,700億円ほどの減収です。

天然ガスの売上高はほぼ横ばいですが、一昨年イクシスLNGプロジェクトで行われたシャットダウンメンテナンスが、去年は実施されなかったために販売量は増えています。平均単価は国内外で泣き別れとなりました。海外は遅効性の影響が剥がれたため若干落ちましたが、国内はいまだその影響があるため若干高かったということです。

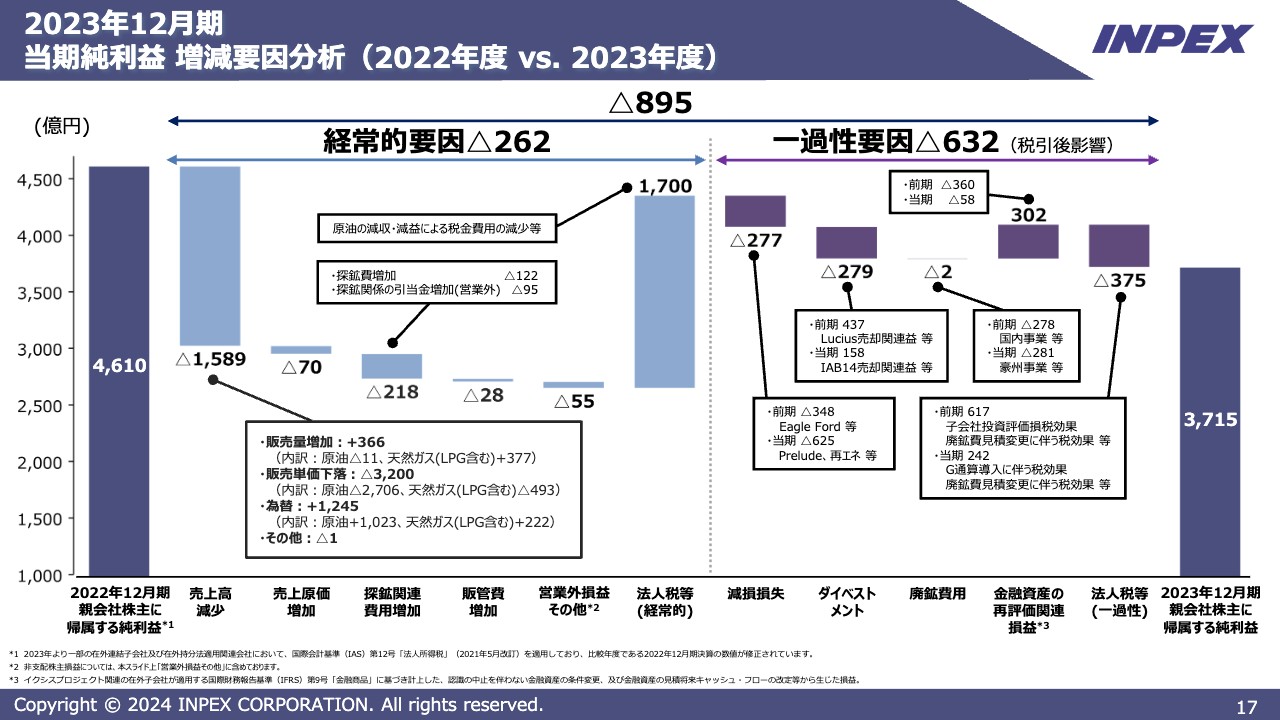

2023年12月期 当期純利益 増減要因分析(2022年度 vs. 2023年度)

当期純利益の増減要因分析です。スライド左端に記載した4,610億円が、2022年12月期における純利益です。2023年12月期の純利益は3,715億円と、895億円の減益となりました。その要因について、経常的要因と一過性要因に分けてご説明します。

主な経常的要因は、販売単価の下落と為替の影響です。先ほどご説明したとおり、販売単価は特に原油の下落が大きく、3,200億円下落しました。為替は1,245億円のプラスです。急激な円安の効果が出ていますが、メイクアップできずに売上高は約1,600億円減少しました。

一方で、原油単価の下落によって法人税率の高いアブダビとノルウェーが減収になり、法人税は減少しました。これらの経常的要因をすべて含めると、ネットで262億円のマイナスとなります。

一過性要因として大きかったのはプレリュードです。第3四半期で600億円程度の減損をしました。前期とのギャップでいいますとマイナス277億円です。豪州のGHG規制、石油資源利用税(PRRT)の問題や、生産量が若干減退しているため減損しました。

同じ環境ではありましたが、イクシスLNGはキャッシュフローが増えたために無傷で残り、減損損失としてはネットでマイナス277億円です。加えて、前期と今期のダイベストメントの影響額、金利の上昇に伴う借入金の再評価等々、一過性要因はトータルでマイナス632億円となりました。

経常的要因と一過性要因を合わせるとマイナス895億円となり、今期の純利益は3,715億円で着地しています。繰り返しになりますが、史上第2位の決算となりますので、我々としてはよい決算だったと捉えています。

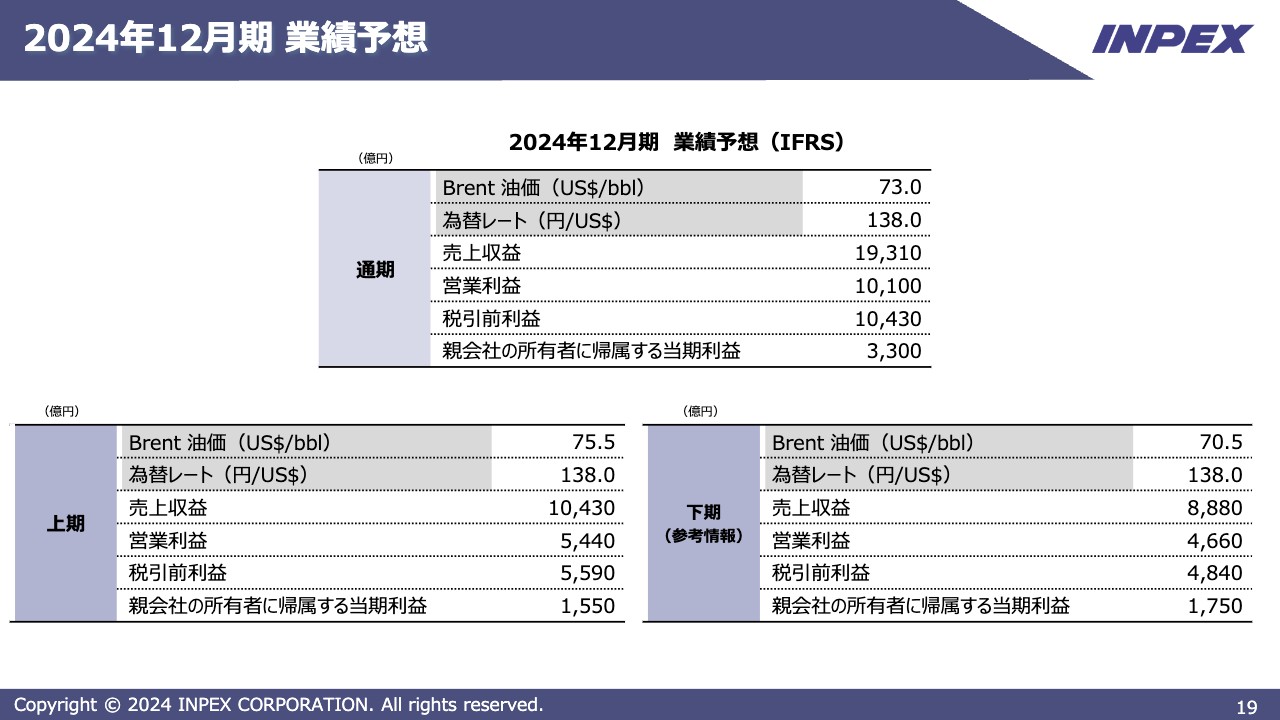

2024年12月期 業績予想

2024年12月期の業績予想です。すでにご案内したように、当社は2024年12月期から、国際会計基準(IFRS)の任意適用をします。したがって、2023年12月期までの数字は日本基準、2024年12月期の業績予想に対してはIFRSが適用され、会計基準が異なることになります。

先ほど上田からも説明があったように、業績予想の前提として油価は1バレル73ドル、為替は1米ドル138円を予想しており、当期利益は3,300億円と予想しています。当期利益は一昨年が史上最高、昨年が2番目、今年が3番目に多くなる見込みです。

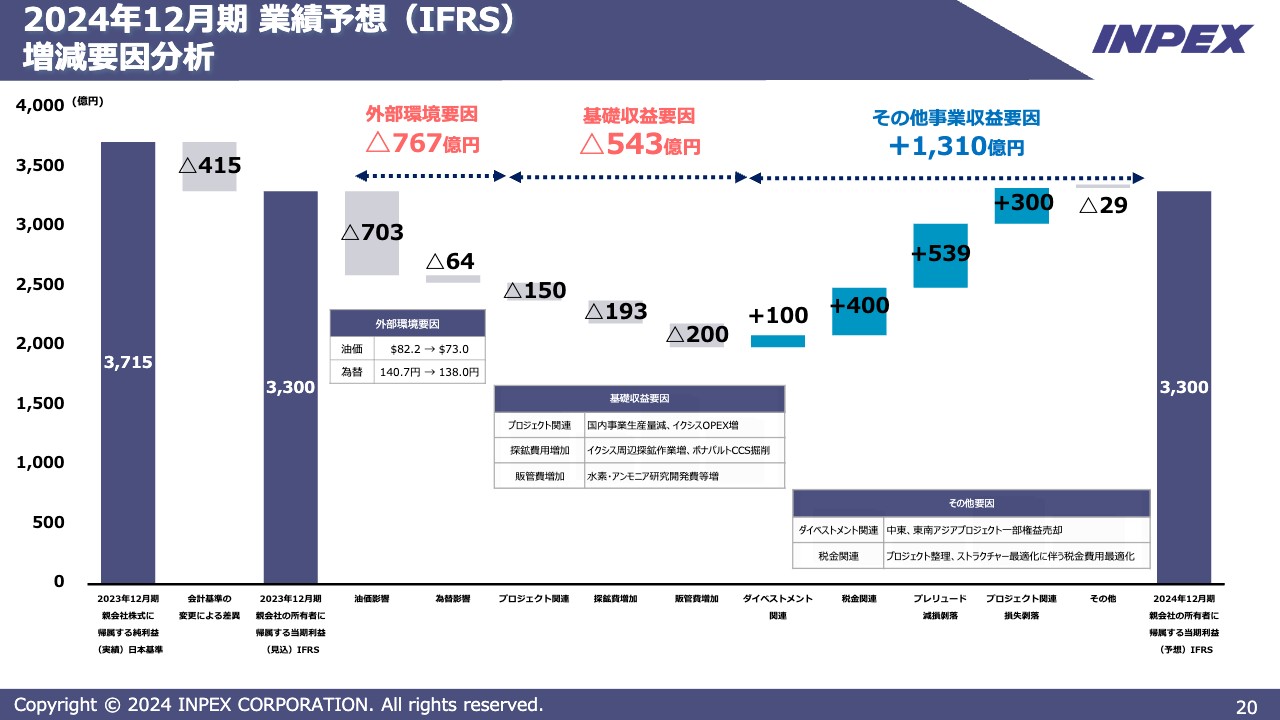

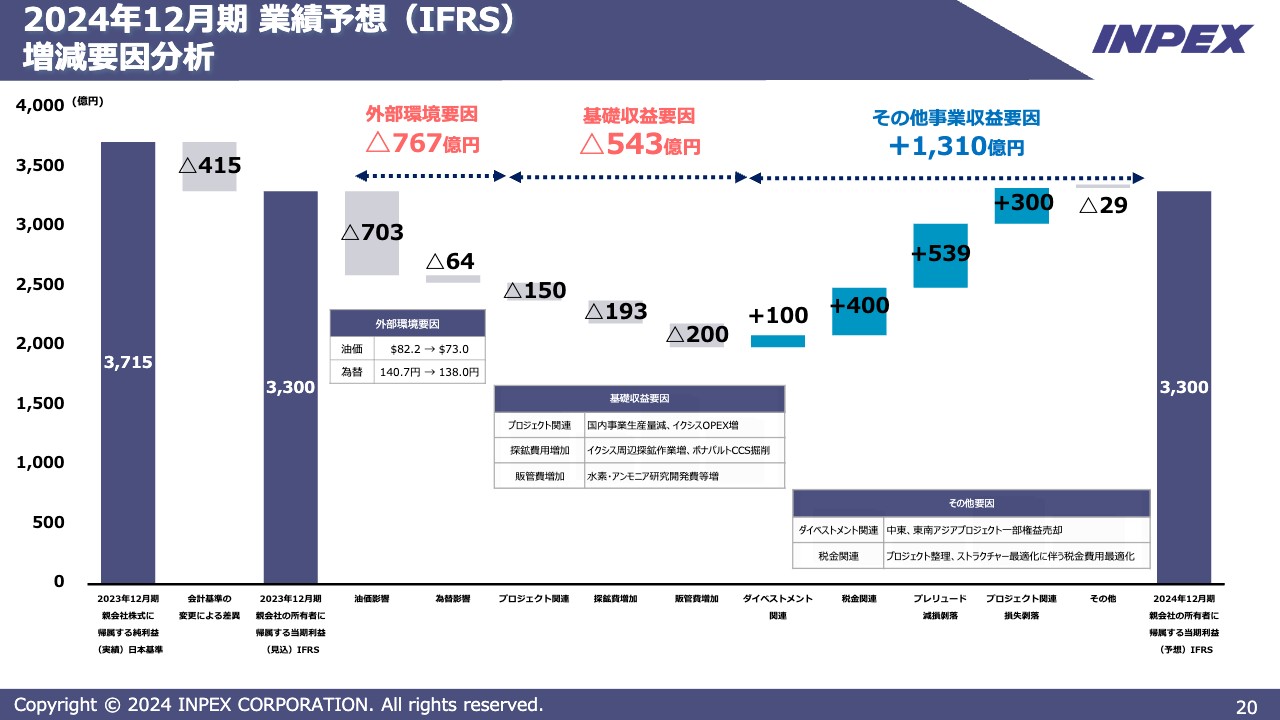

2024年12月期 業績予想(IFRS) 増減要因分析

日本の会計基準であるJGAAPにおいては、2023年12月の純利益は3,715億円となりますが、現時点でIFRS基準の当期利益を予想すると、おそらく3,300億円くらいになると考えています。IFRS基準での純利益は2023年12月期も2024年12月期も3,300億円であり、IFRSベースで見ると来期の予算は増減ゼロとなります。

スライドには外部環境要因、基礎収益要因、その他事業収益要因を記載しています。外部環境要因として、油価が1バレル82ドルから73ドルに下がることに多少の懸念はありますが、過去10年間の平均油価は1バレル60ドル後半ですので、今はそれなりの水準なのだろうと思います。

為替も1ドル138円と相当円安です。現在はさらに円安水準にあるため、保守的と感じられるかもしれませんが、外部環境要因合計ではマイナス767億円と予想しています。

基礎収益要因については、合計でマイナス543億円の予想です。理由の1つはプロジェクト関連で、やはり国内の生産量が減退しているという影響があります。探鉱費もイクシスLNGの周辺やボナパルトのCCS等々で、190億円ほど探鉱費が増加します。水素・アンモニアの研究開発予算は、200億円です。

その他事業収益要因としては、いくつかの権益を売却する計画で100億円程度の収益を見込んでいます。加えて、税効果によりプラス400億円となる予想で、こちらはスケジュールされている税金の費用を税効果で取り戻すという点を予算化しています。この2つは一過性で取ろうと考えている収益です。

そして、2023年12月期の減損が剥落する影響で539億円と300億円プラスとなり、合計で増減ゼロとする計画です。

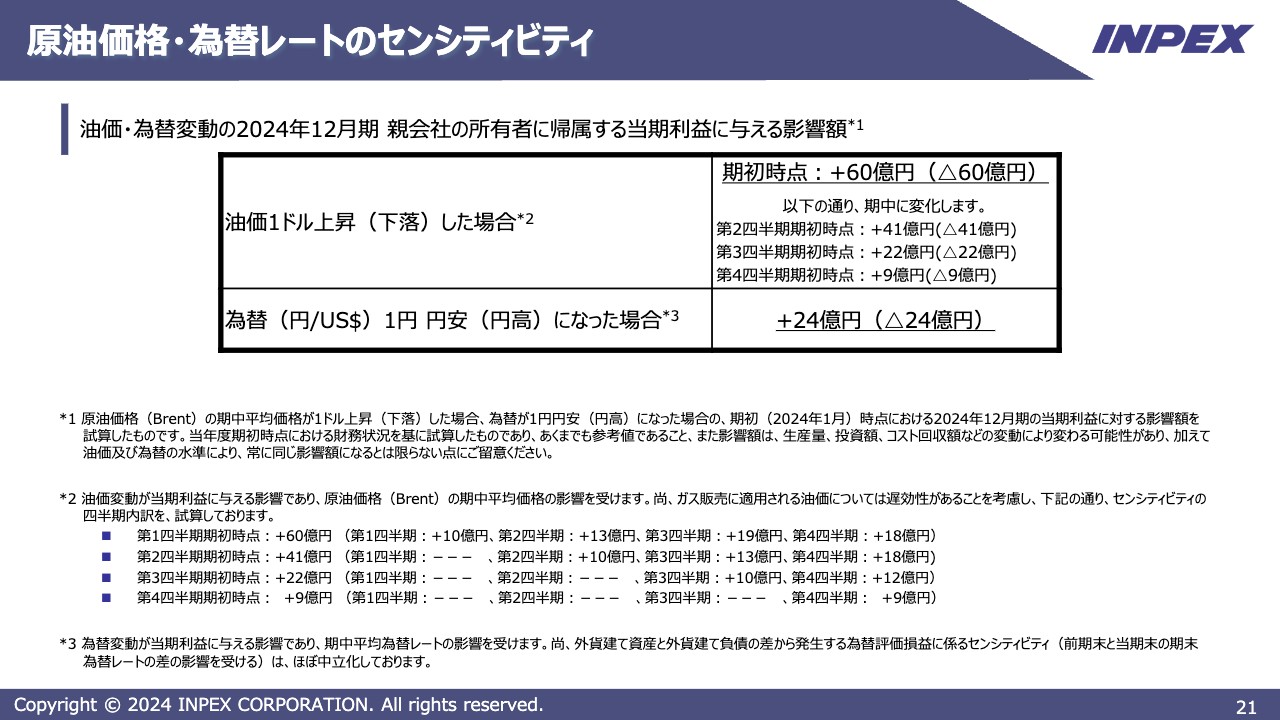

原油価格・為替レートのセンシティビティ

原油価格・為替レートのセンシティビティについてです。いつも示しているものですが、油価1ドルの上下でプラスマイナス60億円程度の感応性があります。為替については、1ドル1円の円安・円高でプラスマイナス24億円ほどとなります。

日本の会計基準(JGAAP)の時には30億円程度でしたが、IFRSになると24億円程度の試算になると見ています。

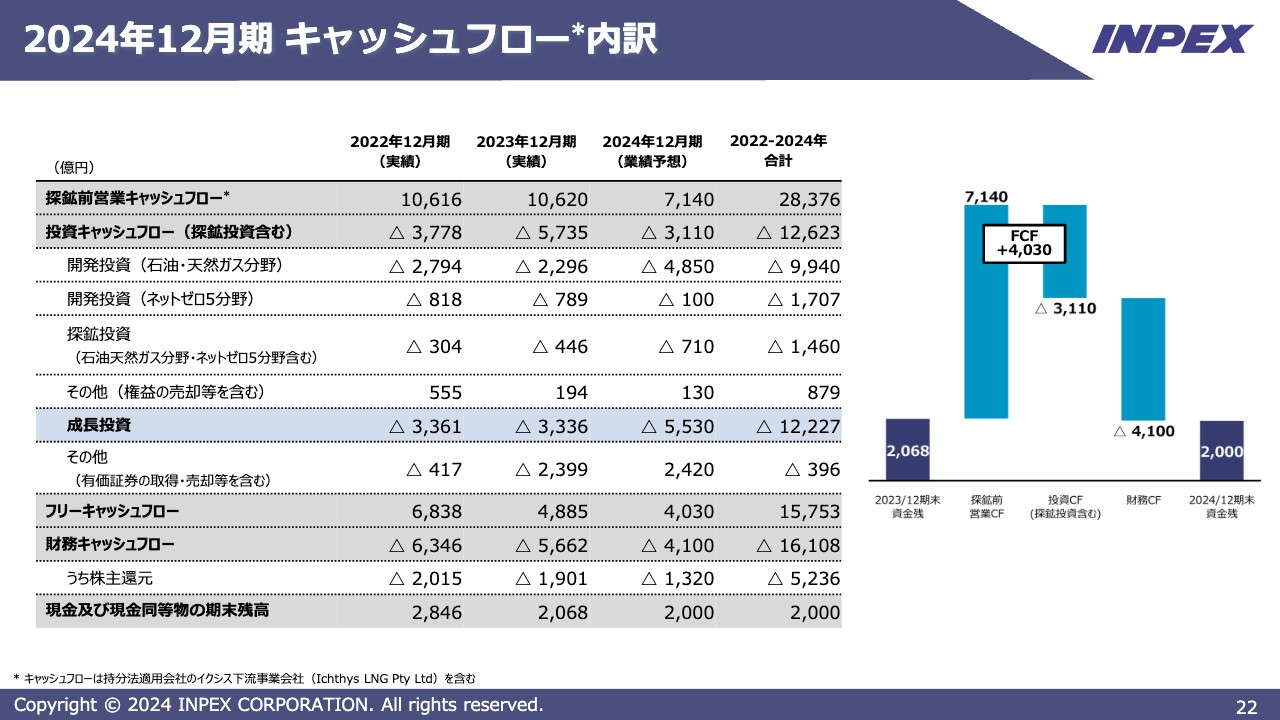

2024年12月期 キャッシュフロー内訳

キャッシュフローの内訳です。2024年12月期の探鉱前営業キャッシュフローは7,140億円と予想しています。

投資キャッシュフローは3,110億円の支出予定ですが、この数字にはややトリックがあります。投資キャッシュフローは成長投資とその他に分かれており、成長投資はいわゆる石油・天然ガス分野への投資や、ネットゼロ5分野への実投資が含まれます。

いわゆる米国債の購入なども投資キャッシュフローに含まれているため、2024年12月期の投資キャッシュフロー自体は落ちるように見えます。しかし実は、米国債を売却することで成長投資に回しているため、実質的な成長投資は3,300億円から5,500億円となります。

先ほどご説明があったようにレバレッジが相当落ちてきているため、ここで大きく投資をしようというかたちで、意欲的な計画であると捉えていただければと思います。

投資キャッシュフローの内訳は、開発投資が石油・天然ガス分野で4,850億円、探鉱投資で710億円です。ネットゼロ5分野への開発投資は100億円と少なく見えますが、こちらは分類上の問題によるものです。探鉱投資にはボナパルトCCSの数百億円の支出が含まれていますが、ネットゼロ5分野に関係する、新潟県のブルー水素製造の実証プラントは投資ではなく研究開発としてP/Lに記載されます。

併せて、メタネーションやボナパルトのCCS事業もネットゼロへの投資であると見れば、ネットゼロ5分野への開発投資費用100億円は、実際は約500億円であると言えます。基本的には中期経営計画でお示ししている化石燃料とネットゼロとの二刀流で、バランスよく投資していくことを、2024年度も踏襲する計画です。

フリーキャッシュフローは約4,000億円で、借入金を返済した後の最終的な現金は約2,000億円になると想定しています。

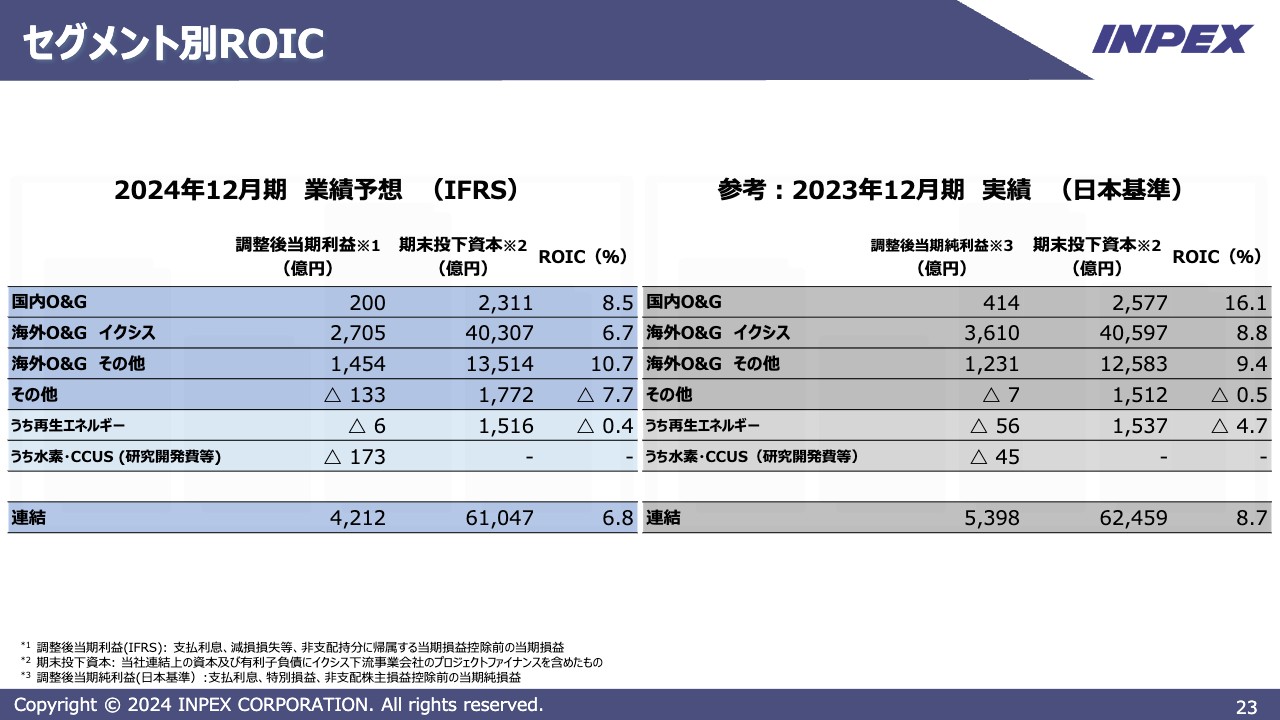

セグメント別ROIC

セグメント別のROICです。スライド右側が日本基準で決算が終わった2023年12月期の実績、左側がIFRSを適用した2024年12月期の業績予想です。国内O&Gとは、南長岡と直江津の合計です。

海外O&Gとしてはイクシスやその他のセグメントがあります。このうち、プレリュードやアブダビは海外O&Gのその他に含まれます。その他には、再生エネルギー、水素、グローバルエネルギーのトレーディングなどが入ります。

2023年12月期のROICは8.7パーセントでした。今期のROICは6.8パーセントと予想していますが、WACCは6.6パーセントの見込みのため、ROICがわずかにWACCを上回る予算を立てていることになります。

調整後当期利益については、連結の数字や、先ほどご説明した「2023年12月期の純利益3,715億円」と違うというご指摘もあるかと思います。こちらについては、NOPAT(税引後営業利益)で、いわゆる減損などを除いたあとの数字であり、ROICの分子になるものです。

今期の予算的にはROICが6.8パーセントですが、ほぼイクシスに引きずられているかたちです。イクシスのROICが6.7パーセントですので、こちらとほぼ同じ数になります。国内は8.5パーセント、イクシスを除く海外プロジェクトが10.7パーセントです。

再生可能エネルギーについては前期も今期もいまだ赤字ですが、先行投資と位置付けています。この赤字は、今後のステップアップのための土台とお考えいただきたいと思います。

水素・CCUSの投下資本の欄には数字が入っていませんが、こちらは先ほどお伝えしたようにすべて経費支出であるため、投下資本はゼロとなります。

質疑応答:収益力を上げるための自助努力について

質問者:短期から中期のスパンにおいて、市況要因以外で御社の収益力を上げていく、いわば自助努力的な要因があるのかを教えてください。今回のガイダンスの増減説明の表現でいえば「基礎収益要因」のようなところを底上げできる自助努力要因には、どのようなものが考えられるでしょうか?

今年はイクシスが非常に高いレベルの生産量を狙っていき、そちらがやはり1丁目1番地として安定操業になると認識しています。それ以外に、例えばイクシスのOPEXを下げる努力や、他のプロジェクト、特にアブダビは生産量という意味で政策的な要因もあると思いますが、Block4も含めて中期的なポテンシャルがあるプロジェクトがあればご解説をお願いします。

上田:短中期でどのように収益力を向上させるかは、我々にとっても1つの大きなポイントかつ非常に重要な課題であるということを、まずはお伝えしておきたいと思います。

アバディが生産を開始すれば、当社の収益力はまったく違ったかたちになると思います。ただし、その生産開始はかなり先のことになります。魔法のようなものはありません。

短中期的な収益力向上に寄与するものの1つは、やはりイクシスです。イクシスの収益貢献度は全体利益の7割、場合によっては8割を占めます。先ほども少しお伝えしたように、今年はしっかりと安定生産を行い930万トン出荷することが、収益力向上のベースになると考えています。

また、やや中期になるかもしれませんが、アブダビ全体の生産力を400万BDから500万BDに増強する計画があります。我々も下部ザクム油田および上部ザクム油田に参画しており、今年くらいから増産計画が本格化することになると思います。

アブダビは非常に低いコストで生産が可能ですので、これらによる収益力の増強が可能であると考えています。しかし一方で、中東にはOPECの協調減産等々の動きもあります。それらのリスクも勘案しながら、仮に協調減産があったとしても収益力が上がるような財務条件等を確保し、安定的な収益力の向上を図りたいと思っています。

さらに言えば、他社の動向を見ても、果たしてオーガニックな成長のみでよいのかということも1つの論点です。我々も成長のためにはオーガニックな成長とM&Aの両輪が必要だと言ってきてはいますが、実際問題としてM&Aは機会の問題もあり、実現できないものも多いです。

このような点も考えた上で、成長の観点で必要なM&Aであれば取り組んでみたいと考えています。

質疑応答:株主還元の余力について

質問者:株主還元について、今期の締まった財務体質や見通しのキャッシュフローの状況を踏まえてのお考えを教えてください。

ネットD/Eレシオでいえば、すでに下限値に近い状態です。つまり、P/Lの40パーセント以上のところで、キャッシュフローベースで見ても還元余力は増しているのではないかと思っていますが、そのような理解でよいでしょうか? 財務体制の改善を踏まえると、今年はより余力があると考えてよいのかを、あらためて確認させてください。

判断軸として、2024年に稼ぐ営業キャッシュフローを基準にするのか、バランスシートがどこまで良くなるかを踏まえて余力分をしっかり還元するのか、考え方をお聞かせいただきたいです。

例えば、スライド30ページに記載されている2024年度の営業キャッシュフローと資金配分のバランスによると、営業キャッシュフローの見通しは7,140億円となっています。支出のグラフが成長投資と株主還元などの配分を示していますが、株主還元の1,320億円はおそらく(総還元性向の目標である)4割で計算したものになっていると思われます。

営業キャッシュフローのレベルを踏まえてプラスアルファの還元を考えているのか、それとも米国債の売却などの影響も踏まえ、さらに追加での還元余力を考えているのか、今のイメージをお聞かせください。

上田:株主還元については、いつも「余力はあるのか」「キャッシュフローベースなのか、B/Sベースなのか」と聞かれます。ご存じのとおり、総還元性向として利益の40パーセント以上を株主還元に充てることは、中期経営計画においてのお約束です。今年に関しては累進配当の考え方を採用し、配当額を74円から76円に上げています。

来年以降の還元については、次の中期経営計画を作成する中で議論したいと思いますが、今年に関しては利益が基本となると思います。利益に対する我々のコミットメントは40パーセント以上であり、昨年度は52パーセントを超える総還元性向という実績を持っています。

キャッシュフローベースで見ると、(探鉱前営業キャッシュフローで)2023年は1兆円、今年は油価73ドルで7,000億円程度だと考えられます。仮にキャッシュフローをベースに考えると、今年は株主還元の余力はそこそこあるのではないかと思っています。今後の油価や為替の動向にもよりますが、中間期あるいは今年の年末に向けてどのような還元が可能か、P/LやC/Fなどを勘案した上で検討したいと思っています。

質疑応答:2023年12月期の純利益が計画比で上振れ要因について

質問者:2023年12月期の純利益が、計画比で上振れた要因を教えてください。

山田:親会社株主に帰属する純利益が期初の業績予想2,700億円に対し、実績は3,715億円と約1,000億円上振れした要因について、1つは外部環境要因が挙げられます。油価と為替が予定よりも大きく上振れしたことで、800億円程度増益しました。

それに伴い、親会社株主に帰属する純利益は約3,500億円まで積み上がりました。残りの約200億円については、2023年12月期の期首に予算を立てた際、イクシスのクリーン化コストをマイナス約350億円と想定していました。

GHGの排出規制やPRRTの問題によって固定資産の減損があると想定していましたが、先ほどご説明したとおり、イクシスの生産量の増加に伴いキャッシュフローが増えたため、想定していた350億円のマイナスはなくなりました。そのため350億円はプラスとなりましたが、一方で、プレリュードの減損は読めていなかったため、こちらがマイナスとなってしまいました。

イクシスで350億円プラス、廃鉱費やプレリュードで600億円マイナスとなりましたが、こちらはダイベストメント関連としてアフリカ地域の資産を売却したり、インドネシアの資産が最終決着したりしたことにより約160億円となり、残りは税効果を取りに行きました。当初の予算は30億円程度でしたが、グループ通算の約200億円や、スケジューリングされた税効果を取ったことが増益要因となりました。

大きな上振れ要因は外部環境要因であり、残りはダイベストメント関連や税効果、期初予算で見込んでいたイクシスの減損がなかったことが挙げられます。逆にマイナス要因は、プレリュードでの減損が挙げられ、差し引きで1,000億円程度の増益となりました。

質疑応答:2024年12月期の純利益における一過性要因について

質問者:先ほどスライド20ページで簡単にご説明いただきましたが、2024年12月期の純利益における一過性要因について再度ご説明ください。その他事業収益要因のプラス100億円とプラス400億円が今期における一過性のプラス要因であり、プラス539億円とプラス300億円は昨年の剥落とのことでした。

今期は、一過性要因として500億円程度がプラスで乗っているという解釈でよいのか、確認させてください。

山田:一過性要因についてはご指摘のとおりです。ダイベストメント関連におけるいくつかの権益の売却益でプラス100億円程度を見込んでいますが、具体的なプロジェクトについてのご説明は差し控えます。

税金関連では、コーポレートストラクチャーの若干の変更や清算したプロジェクトの撤退損の税効果により400億円のプラスを見込んでいます。これらの合計500億円が一過性の増益要因として見ているものです。

ダイベストメント関連は相手がいる話であり、すべて簡単に進められるかはわかりませんが、それなりに道筋がつけられるのではないかと見ています。ただし、当期純利益予想3,300億円に含まれているため、若干の不安要素ではあります。

一方で、油価を1バレル73ドル、為替を1米ドル138円で見ているところに、若干のポケットがあると思っています。私どもの予算と決算はいつもこのように考えて立てており、外部環境要因と一過性要因の剥落部分がマッチアップすると思います。

それ以外にも、予定外の減損なども出てくる可能性がありますので、3,300億円という予想は、必ずしも油価と為替をかなり保守的に見た弱含みな数値ではなく、一過性も含めると比較的チャレンジングな数字だと認識しています。

質疑応答:探鉱前営業キャッシュフローの考え方について

質問者:スライド10ページに記載されている、中計3ヶ年のキャッシュ資金配分の進捗についてです。スライド左側の2.1兆円の探鉱前営業キャッシュフローと、右側の2.85兆円の探鉱前営業キャッシュフローの差をどのように考えているのか教えてください。

恐らく油価と為替が異なることに加え、IFRSの最終年度であることが勘案されていると思いますが、要因はこれで全部なのか、それとも内部的にも上振れ要素があるのか、どのように認識しているかを教えてください。

山田:2022年から2024年は70ドルで見ており、スライド右側は油価と為替が変わっています。2兆8,500億円と1兆8,000億円の差について、会計基準はIFRSに変わりますが、基準が変わるのはP/Lだけでキャッシュは一切変わりません。したがって、1兆8,000億円と2兆8,500億円の差額は、純粋に為替と油価の影響であるとご理解ください。

また、生産量の変化に起因する要素も含まれています。つまり、会計基準の変更はこちらに含んでいないということです。販売量、油価、為替影響で分解することができるため、必要であれば後ほどご報告します。

質疑応答:アバディに向けたマーケティングの状況について

質問者:アバディに向けてマーケティングの状況をアップデートしていただきたいです。

日本の電力およびガス事業者が長期契約を取りたがらないことが、長らく課題の1つだったと思いますが、そのあたりに変化はあるのでしょうか? あるいは、アバディでは日本人だけでなくアジアの人たちがどのような動きになっているのか、方向の良し悪しなど、現状をどのように見ているのか教えてください。

上田:私どもはアバディのマーケティングを長らく継続しており、すでにインドネシアなどのアジアや、国内のポテンシャルのバイヤーとの間で、ノンバインディングではあるもののLOI(Letter of Interest)を結んでいます。こちらには「どれぐらい買いたいか」など、ぼんやりとした内容ではありますが、インテンションがノンバインディングなかたちで記載されています。

これらを積み上げると、実はすでにアバディの生産量を上回る規模になっています。したがって、我々の今後の課題は、FEEDと並行し、プルタミナあるいはペトロナスと協力しながらノンバインディングのLOIをバインディングの売買契約に変えていくことです。

日本のバイヤー、特にガスのバイヤーは長期契約に対して非常に慎重な姿勢をとっており、これはアバディにおいても同様です。姿勢は大きく変わっていないと思いますが、最近はトランジションの中でもLNGが重要な役割を果たすエネルギーであるという認識が定着しつつあるため、日本のバイヤーの動向も、今後コンタクトする中で少しずつ変わっていくことを期待しています。

一方で、アジアのバイヤーはかなり積極的で、すでにさまざまな議論をしています。今回パートナーとなったのは、プルタミナというインドネシアの国営石油会社と、ペトロナスというマレーシアの国営石油会社です。

プルタミナは、もともと傘下にガスの販売会社や電力会社を抱えています。ペトロナスもアバディでガスの販売を行っているため、基本的には日本も含めたアジアで作りアジアで消費していく、いわゆる地産地消的なプロジェクトであると想定しています。

現在の世界経済では、アラビア湾やスエズ運河などの地政学的リスクが非常に高いです。その中で、アジアで生産・販売する地産地消的な取り組みに対してはかなり高い関心をいただいています。マーケティング活動のアップデートとしては、関心が高まってきていると言えると思います。

質問者:ノンバインディングのLOIは、イクシスで結んだような15年程度の比較的長期間の契約が積み上がっていると認識してよいですか?

上田:相手方によってさまざまですが、長期契約がなければファイナンスがつきにくいため、基本的には10年を超えるような長期契約をベースとして想定しています。

質疑応答:イクシスの探鉱費用の増加について

質問者:今期のイクシスのROICは探鉱費用の増加に伴って6.7となっており、2023年12月の8.8と比べると下がっています。

この数字には満足していないと思いますが、一方で、油価や為替の影響を除けば、ROICの回復のためには費用を減らしていくことになります。費用の削減についてどのようにお考えでしょうか? また、探鉱費用の増加は今後もしばらく続くのか確認させてください。

山田:2023年の実績では、円貨ベースで当期利益3,026億円を見込んでいます。また、2024年の期初予算は2,200億円と、800億円程度の減益見込みです。減益要因の1つは、油価と為替です。油価を83ドルから73ドルに、為替も141円から138円に置いたため、外部環境要因で600億円程度落ちています。

一方で、今年は販売量930万トンを目指すものの、次第に液分も減ってきているため、販売量にはほとんど増減がありません。したがって、2023年度の実績と2024年度の予算の間で大きく変わっているのは、外部環境要因であるとご理解いただきたいと思います。

投資の回収はスケジュール的には進んでいますが、結果的に収益が落ちたため、ROICは落ちる計算になります。販売量および生産量については、現時点では930万トンが上限であるため、新たにタイ・インやバックフィルを行うことが考えられますが、それほど伸びないだろうと思います。したがって、油価と為替を別にすると、イクシスのROIC向上にはコストの削減が1つの肝となります。

一方でボナパルトのCCSも含め、タイ・インをするための新しい井戸を掘るにもコストがかかってくるため、コストをどのように抑制しながら全体的なバランスをとっていくかがポイントかと思います。

先ほどご説明したとおり、当社の現在のROICは6.8パーセントと、ほぼイクシスに引っ張られている状況です。したがって、イクシスをどのように改善していくかが、当社のROICおよび企業価値の向上につながると思っているため、今後は中期的にイクシスの収益構造を見直しながらROICを上げるための検討や研究を進めていきます。

ROICの分析は道半ばであるため、この経営管理手法をどのように経営に落とし込み、実態の収益構造の変化に結びつけるかについては、今後さらに研究を深めていきたいと思っています。

質疑応答:ネット生産量の中計目標数値の見方について

質問者:中計目標でのネット生産量70万バレルについて、今期の予想は64.2万バレルと若干未達です。したがって、この目標は次期中計に向けた数字になるかと思いますが、M&Aなどはなかなか難しい状況です。ここから大胆にオーガニックを増やしても、70万バレルには届かない印象を受けるため、70万バレルという数字をどのように捉えればよいか教えてください。

滝本:中期経営計画目標である70万BDについて、今期は5万バレルほど未達になると予想している要因は2つです。

1つは、ポートフォリオの改善および経営効率化のためのコアエリア戦略によるものです。アフリカあるいは米国でのダイベストメントを行っている影響で、生産量が若干未達となります。もう1つは、アブダビの協調減産による未達です。こちら2点目は我々ではなかなかコントロールできません。

一方で「生産量を達成すればよいのか」という議論もされています。そのため数年前から「バリューオーバーボリューム(Value over Volume)」の戦略を考えており、70万BDという生産量目標の達成よりも、企業価値の向上を目指しています。そのため、今期はボリュームが若干未達となる予想ですが、企業価値を向上させる戦略に取り組んでいます。

そのためのポートフォリオまたは成長投資戦略については、新規ビジョンおよび新中期経営計画のアップデートの中で検討しているところです。来年初頭に発表するビジョンの改定あるいは新規中期経営計画にご期待ください。

新着ログ

「鉱業」のログ