提供:高周波熱錬株式会社 2024年3月期第2四半期決算説明

ネツレン、売上高は前期比+1.6%の283億円 鋼材価格等コストアップ分の価格転嫁、自動車関連製品の回復、円安が影響

2024年3月期第2四半期決算説明

大宮克己氏:みなさん、こんにちは。ネツレン・高周波熱錬株式会社の大宮でございます。平素は、当社の事業運営に際しまして、ご理解、ご支援を賜り厚く御礼申し上げます。また、お忙しい中、当社決算説明会にご参会いただき、誠にありがとうございます。

2022年度第2四半期の決算説明会より、大和インベスター・リレーションズさまにご協力いただき、対面およびWebによるハイブリッド型で、決算説明会を実施させていただいております。今回で3回目でございます。行き届かぬ点もあろうかと存じますが、ご容赦のほど、よろしくお願い申し上げます。

目次

それでは、2023年度第2四半期の決算状況をご説明いたします。本日の内容は、ご覧のとおりでございます。

1.2023年度 第2四半期 連結決算の概要

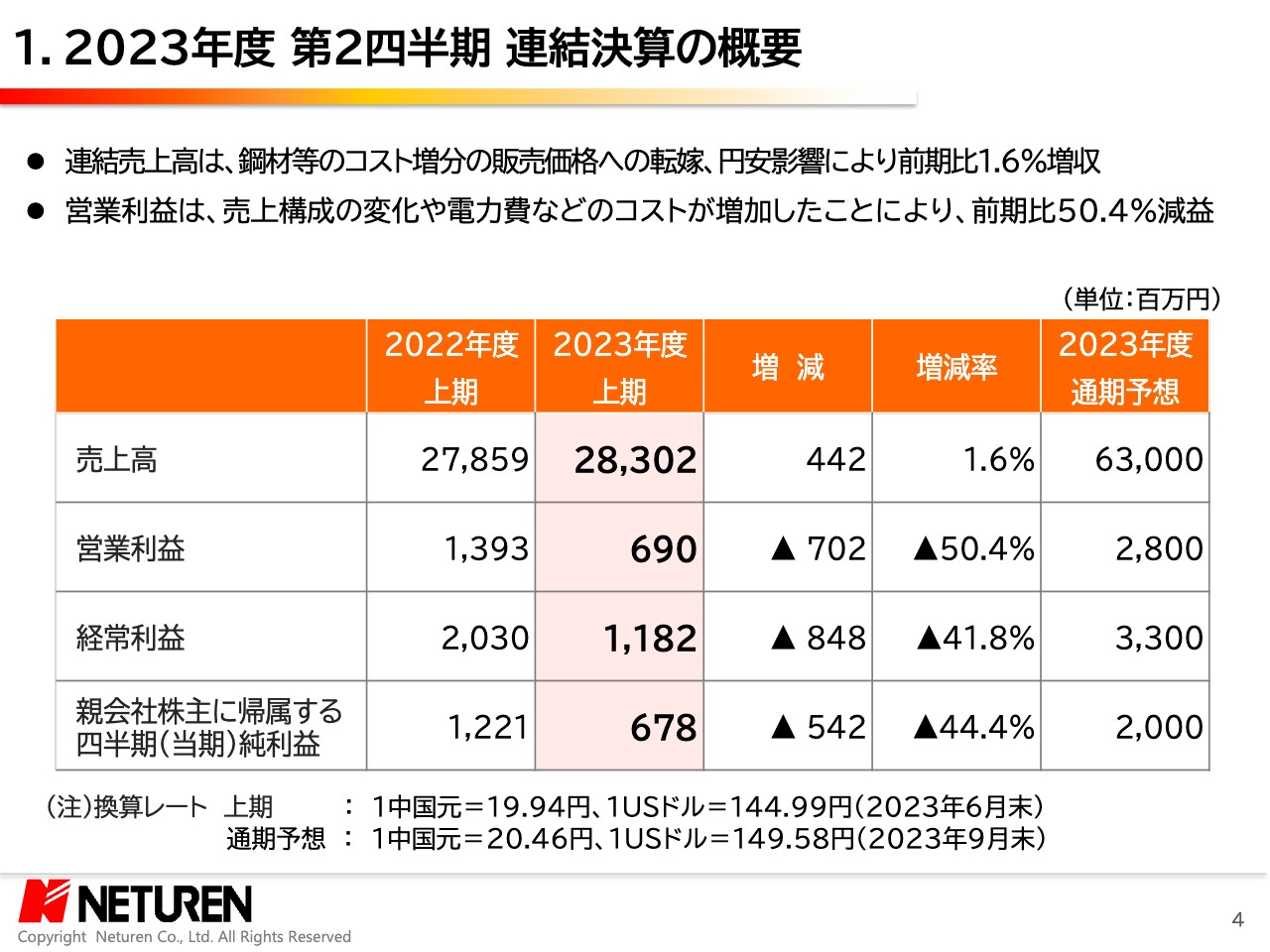

まずは、2023年度第2四半期の決算の概要でございます。当第2四半期は、新型コロナウィルス感染症による行動制限が緩和され、経済活動の正常化が進み始めました。

しかし、ウクライナ紛争の長期化をはじめとする地政学リスクの顕在化や、鋼材費・電力費・物流費の高止まりに加え、円安を背景にした物価上昇等、依然として、先行き不透明な事業環境が続きました。

このような中、当社は、受注の確保、鋼材価格・電力費のコストアップ分の販売価格への転嫁、さらに、従来進めております原価低減活動を推進してまいりました。

この結果、2023年度上期の売上高は、鋼材価格などのコストアップ分の販売価格への転嫁、自動車関連製品の回復、さらに円安影響もあり、前年同期比1.6パーセント増収の283億円となりました。

営業利益は、主として売上構成の変化による営業利益率の減少や、販売価格転嫁が遅れております電力費などのコスト増により、前年同期比50.4パーセント減益の7億円となりました。

下期も先の見通せない状況ですが、自動車向けの受注拡大、着工遅れなどにより遅れている建築・土木関連の価格転嫁済製品群の売上高回復などを後半から見込むとともに、コストアップ分のさらなる販売価格への転嫁、原価低減を一層進めることで、通期は期首予想どおり売上高630億円、営業利益28億円としております。

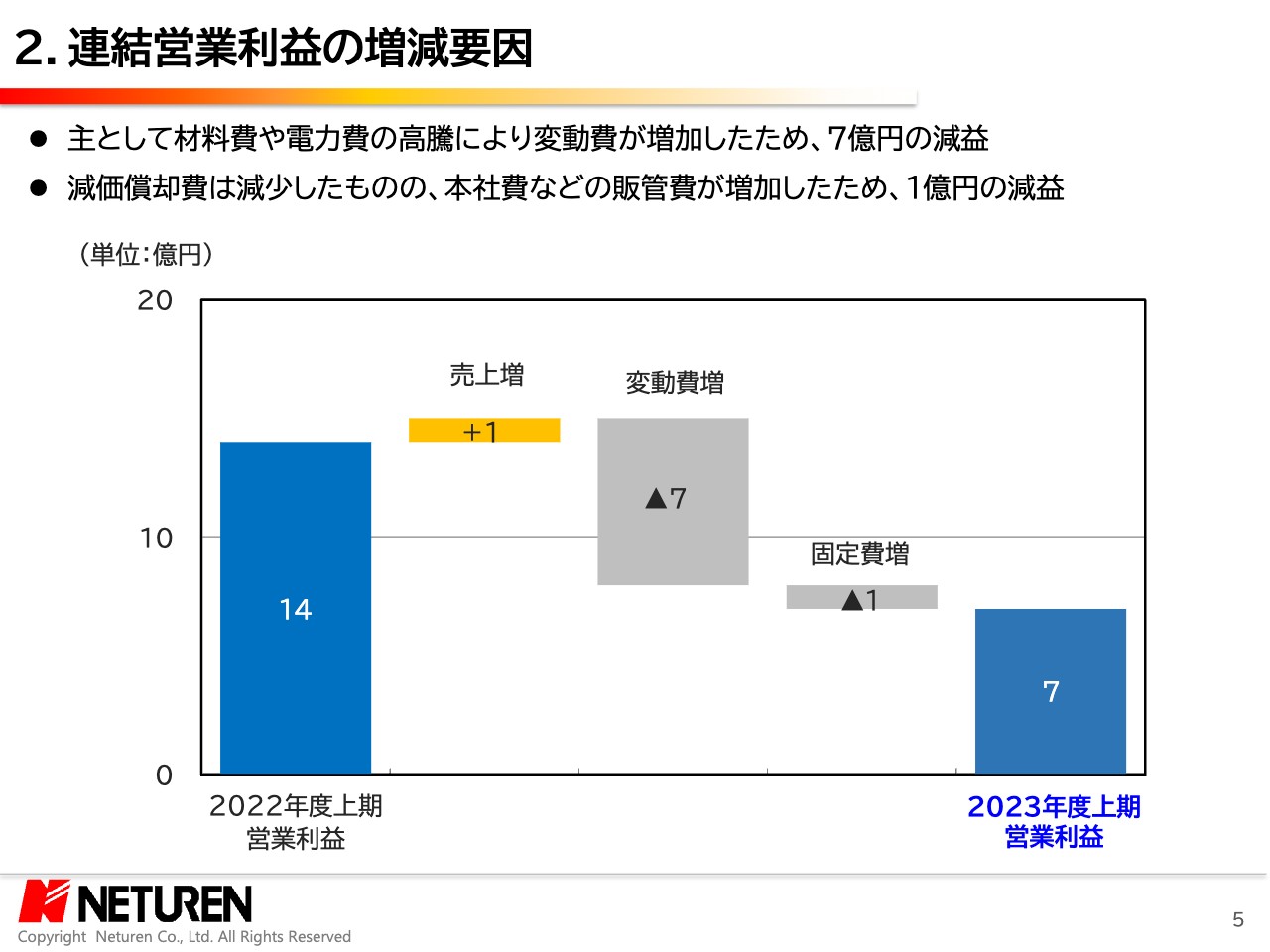

2.連結営業利益の増減要因

連結営業利益の増減要因でございます。売上高要因でプラス1億円、主として材料費や電力費の高騰により変動費が増加したため7億円のマイナス、減価償却費は減少したものの、販売量減少に伴う固定費負担、本社費など販管費の増加などにより固定費が増加し1億円のマイナスとなり、営業利益は前年同期比7億円減益の7億円となりました。

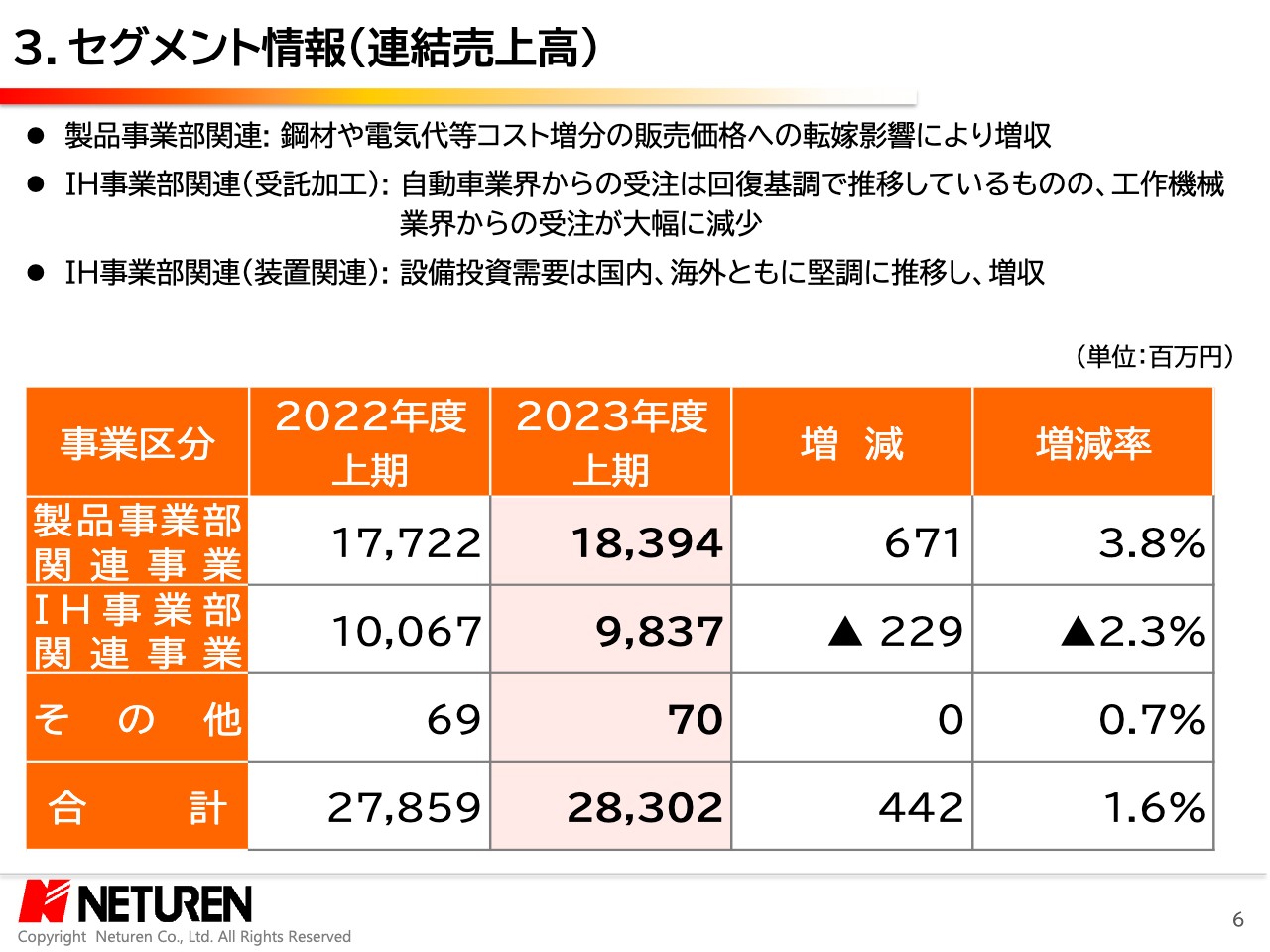

3.セグメント情報(連結売上高)

続いて、セグメント別の連結売上高でございます。製品事業部関連事業におきましては、前年同期比3.8パーセント増収の184億円となりました。これは主に、自動車関連製品の回復と、鋼材費や電力費など高騰したコストの販売価格への転嫁を進めたことによるものです。

一方、IH事業部関連事業におきまして、熱処理受託関連では、自動車業界からの受注が回復基調で推移し、装置関連も国内外ともに設備投資需要が堅調に推移いたしました。しかし、受託関連における工作機械業界からの受注が大幅に減少したことにより、売上高は前年同期比2.3パーセント減収の98億円となりました。

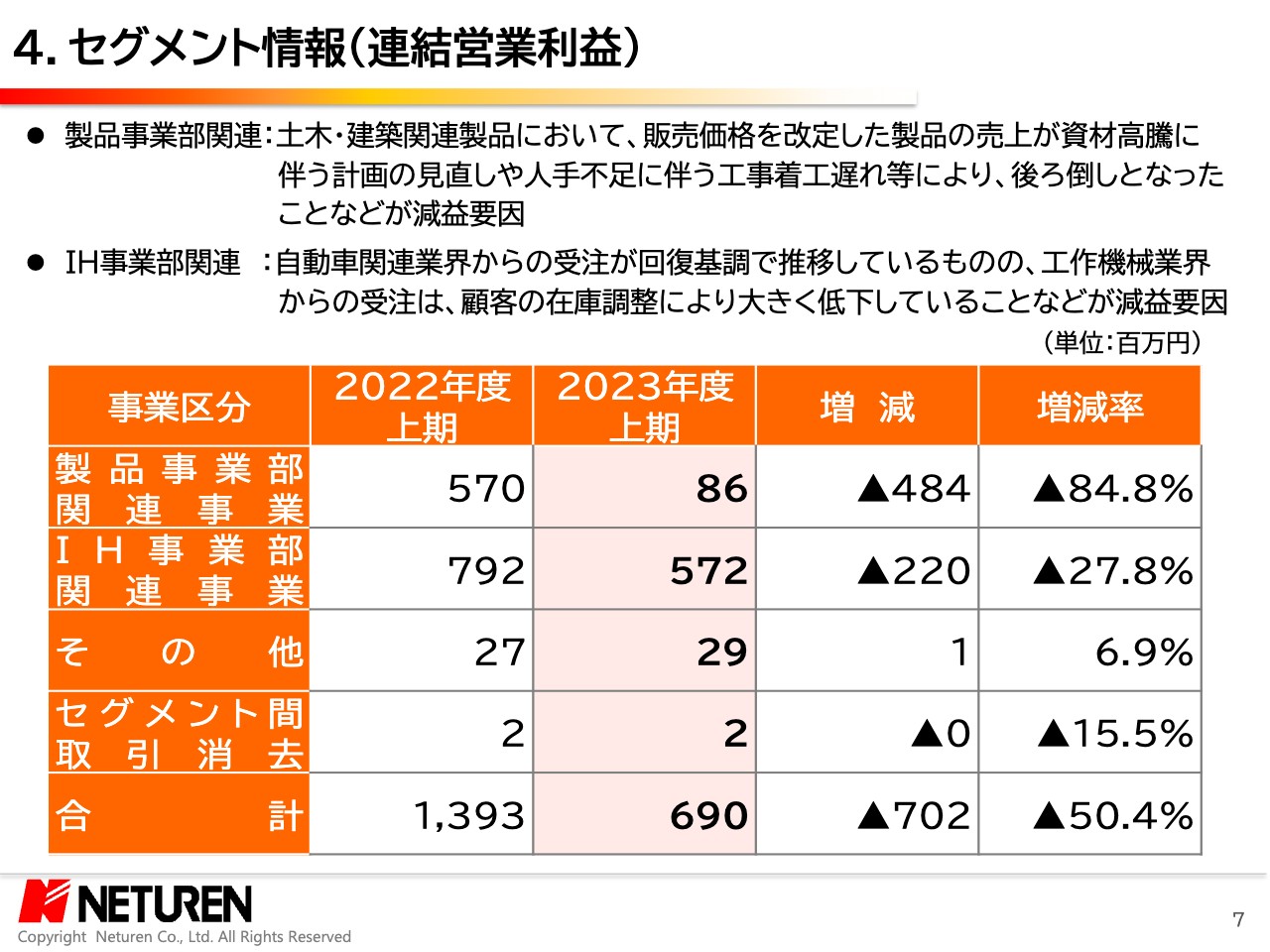

4.セグメント情報(連結営業利益)

セグメント別の連結営業利益でございます。製品事業部関連事業におきまして、自動車関連部品の販売量は増加したものの、建築・土木関連製品や建設機械関連製品の販売量が減少したことによる固定費負担が増加しました。

さらに建築・土木関連製品では、資材高騰に伴うお客さまの計画の見直しや、人手不足に伴う工事遅れなどにより、販売価格を改定した製品の売上が後ろ倒しとなったことなども減益要因となり、前年同期比5億円減益の8,600万円となりました。

IH事業部関連事業におきましては、自動車関連業界からの受注が回復基調で推移しているものの、工作機械業界からの受注がお客さまの在庫調整により大きく低下していることに加え、電力費等、資材関連のコストが増加していることにより、前年同期比2億円減益の6億円となりました。

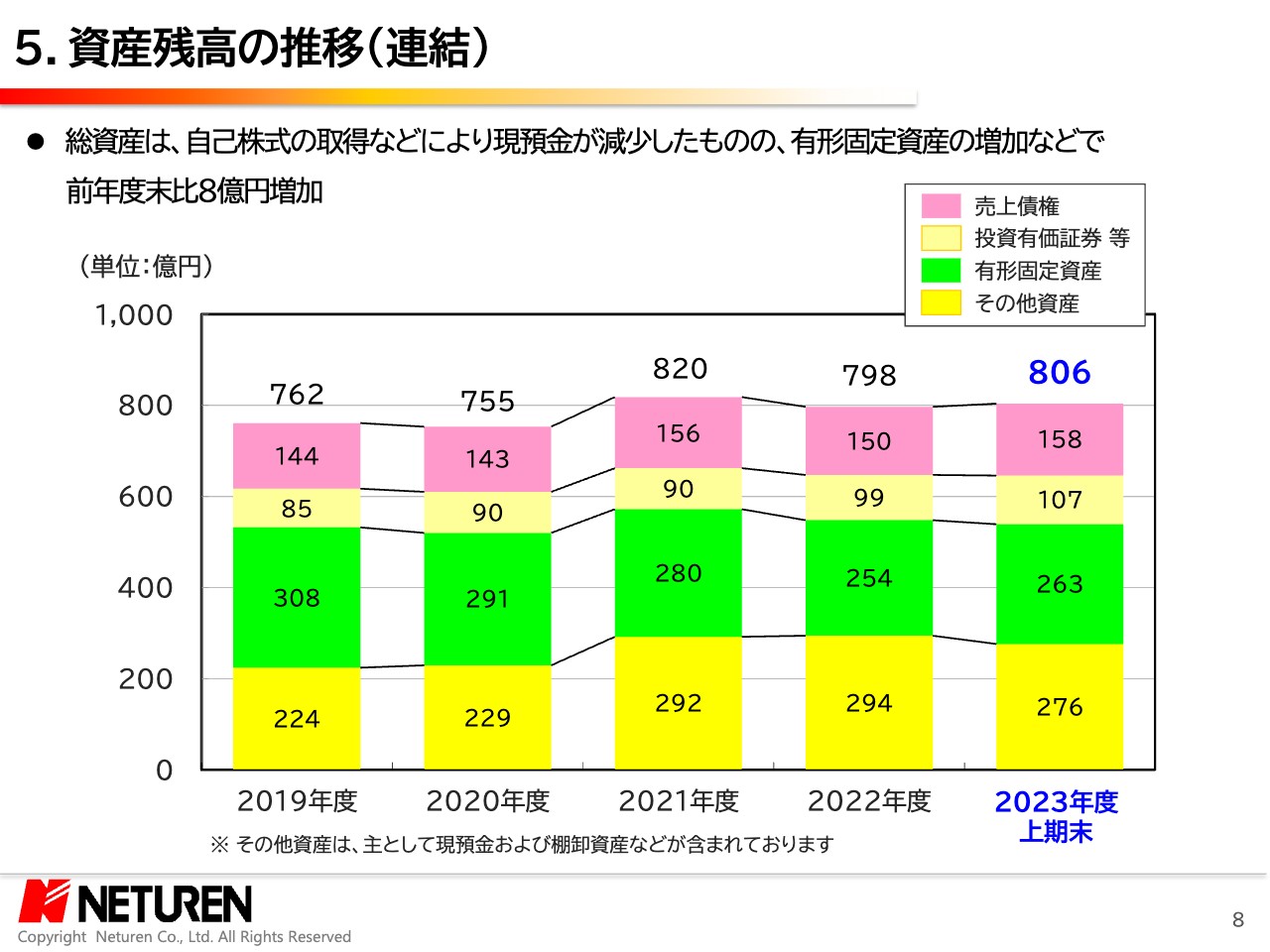

5.資産残高の推移(連結)

連結資産残高の推移でございます。総資産は、自己株式の積極的な取得で現預金が減少したものの、有形固定資産の増加などで、前年度末比8億円増加の806億円となりました。

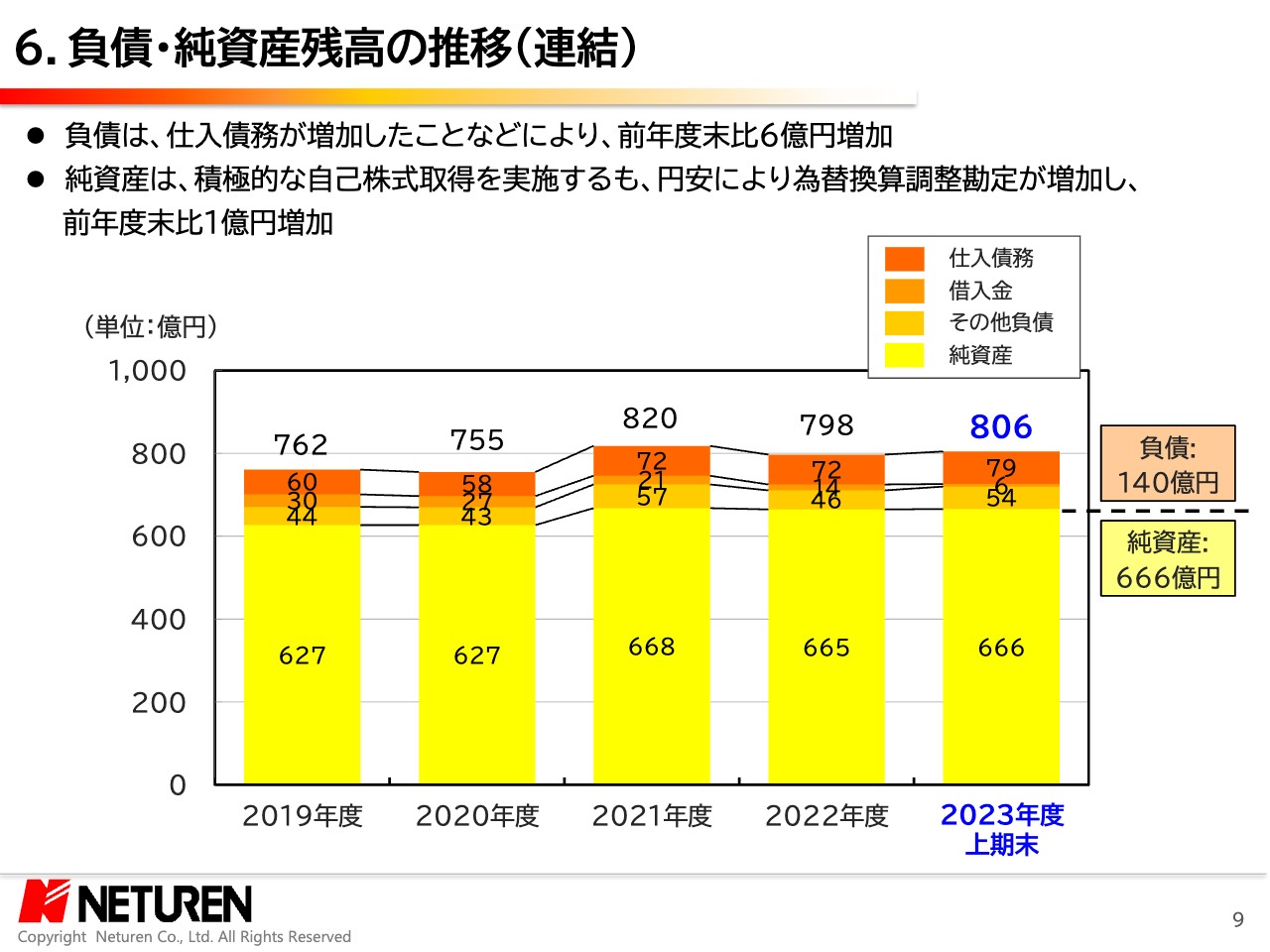

6.負債・純資産残高の推移(連結)

連結負債・純資産残高の推移でございます。負債合計は、仕入債務が増加したことなどで、前年度末比6億円増加の140億円となりました。純資産は、自己株式の取得を積極的に行いましたが、急激な円安による「為替換算調整勘定」の増加により、前年度末比1億円増加の666億円となりました。

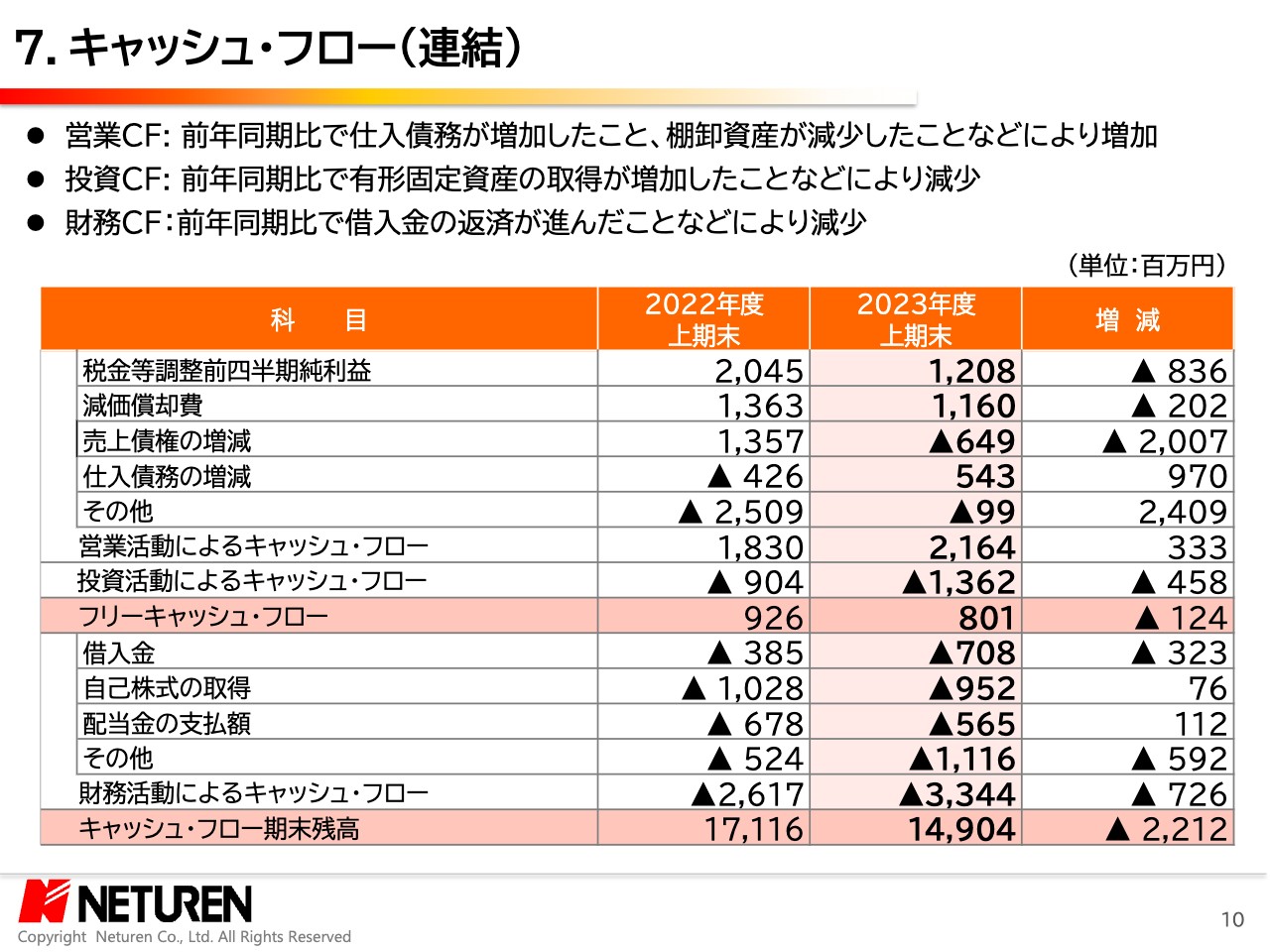

7.キャッシュ・フロー(連結)

連結キャッシュフローでございます。営業活動によるキャッシュフローは、仕入債務の増加や棚卸資産の減少などにより、前年同期比3.3億円増加しました。

投資活動によるキャッシュフローは、有形固定資産の取得が増加したことなどにより、前年同期比4.6億円減少いたしました。

また、財務活動によるキャッシュフローは、借入金の返済が進んだことなどにより、前年同期比7.3億円の減少となりました。

以上により、キャッシュフロー期末残高は前年同期比22億円減少の149億円となりました。

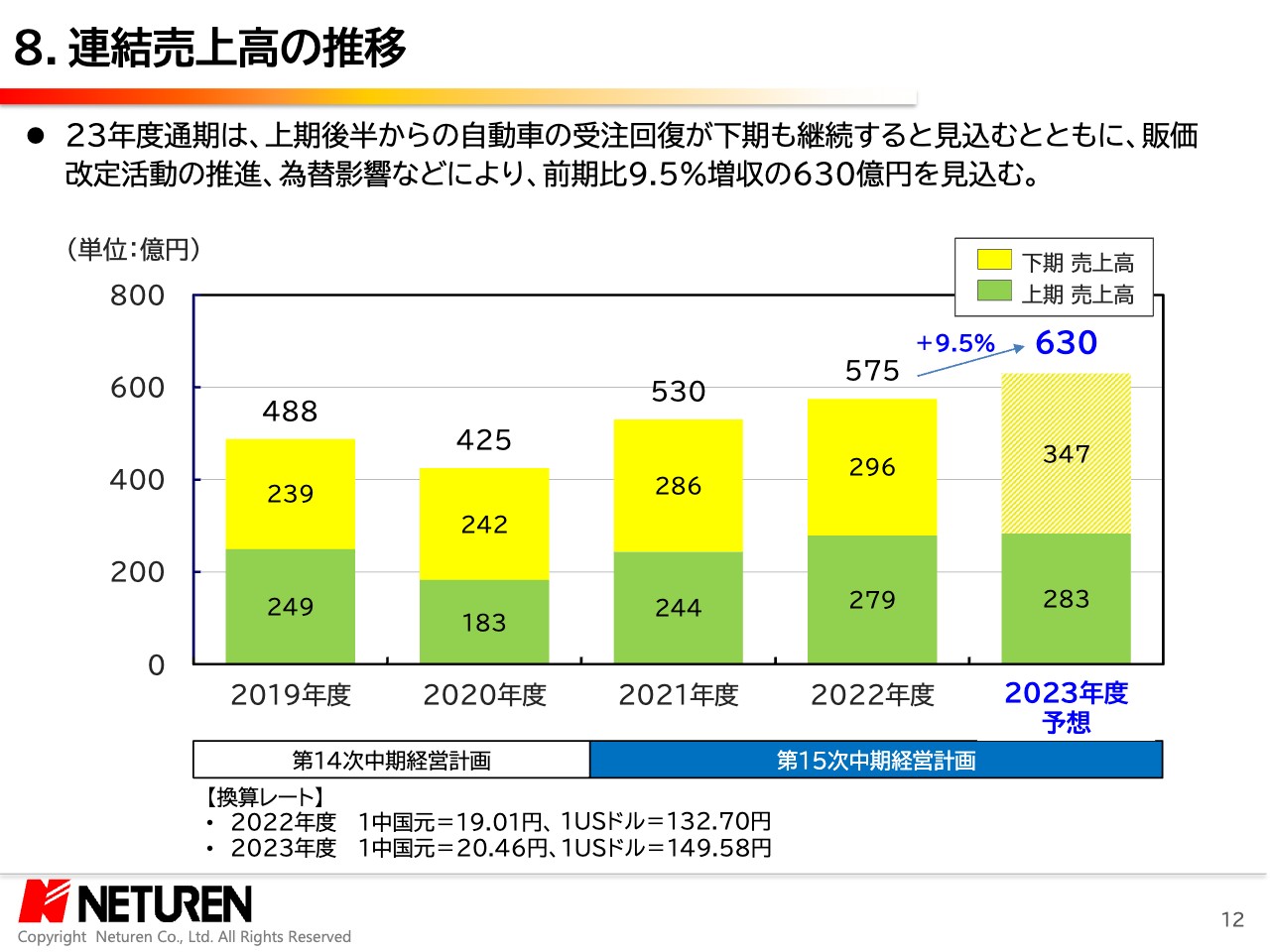

8.連結売上高の推移

続いて、経営実績の推移でございます。まずは連結売上高の推移でございます。

2020年度を底に、順調に売上高は増加しておりますが、今年度に関しましては、正直に申しまして、下期の先行きは非常に不透明であり、予想が困難な状況です。しかし、不透明だからこそ、現在、推進している各施策を徹底させ、期首に掲げた予想を修正せず、収益確保に向け、事業運営に邁進してまいります。

2023年度の売上高は、上期後半からの自動車業界の受注が、下期さらに拡大すると予想しております。また、着工遅れなどで遅れております、建築・土木関連の価格転嫁済製品群の売上高回復を下期後半から見込んでおり、これらで、建設機械、工作機械関連の売上高減少分をカバーしてまいります。

さらに、コストアップ分の販売価格転嫁を強力に推進することにより、期首予想を据え置き、前年度比9.5パーセント増収となる630億円としております。

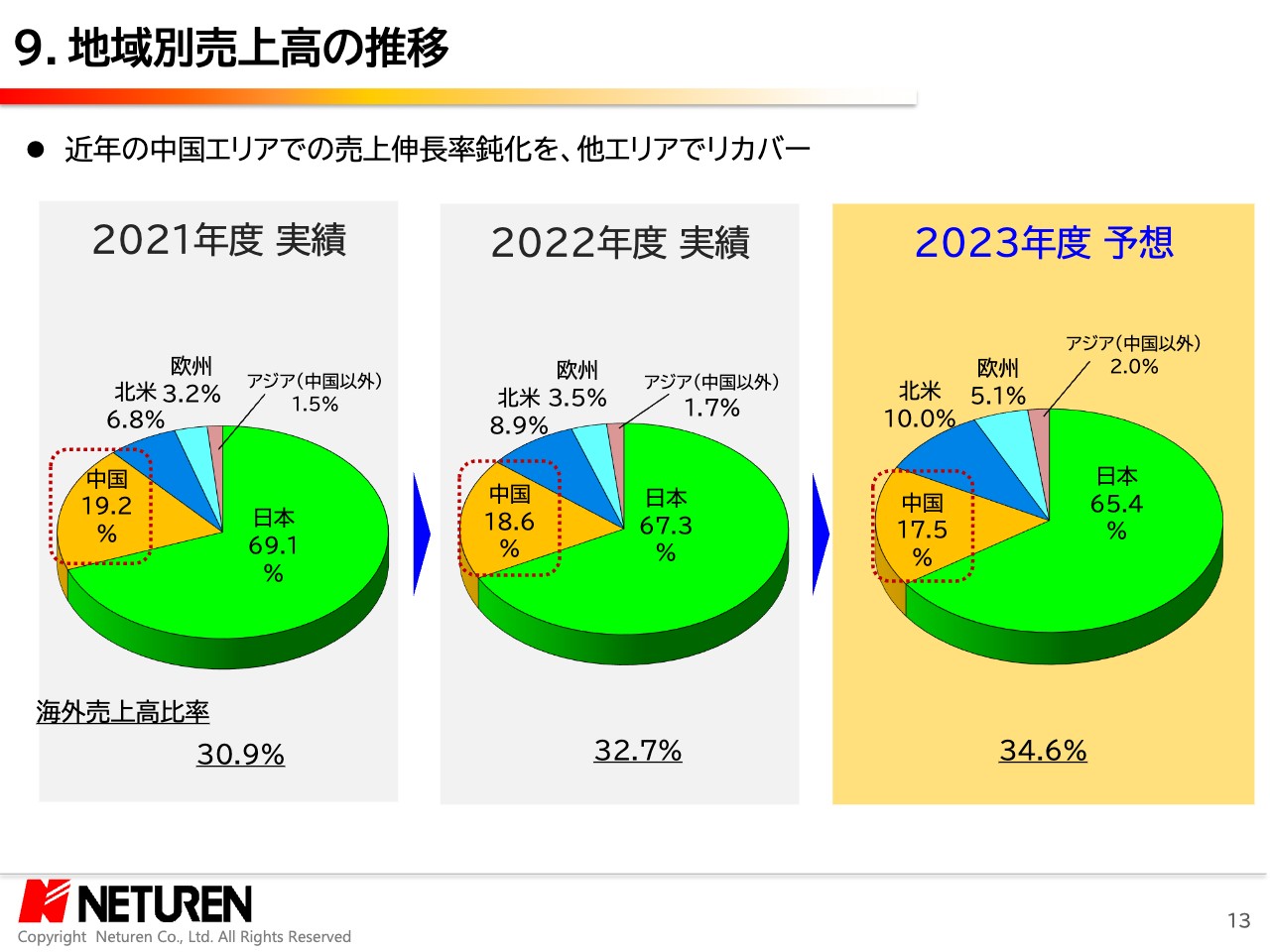

9.地域別売上高の推移

2023年度予想を含めた直近3年間の地域別売上高比率の推移でございます。中国エリアの景気減速により、本地域での売上高比率の伸びは鈍化しております。それに伴い、北米・欧州・その他のエリアの売上高比率が伸びております。

また、日本国内では自動車業界以外の売上高が伸びておりません。したがいまして、海外売上高比率は前年度実績32.7パーセントから34.6パーセントに上昇する見込みでございます。

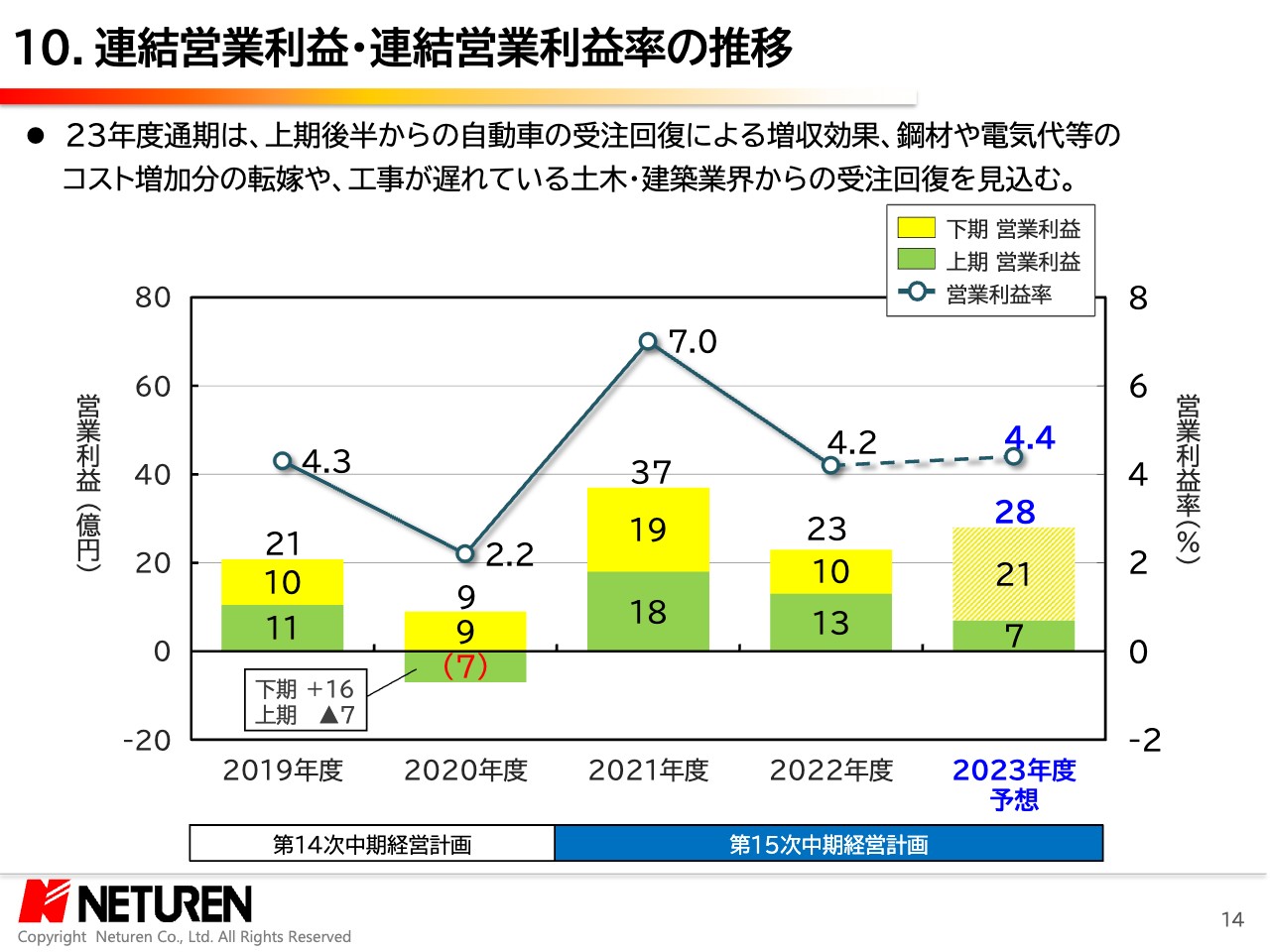

10.連結営業利益・連結営業利益率の推移

連結営業利益・営業利益率の推移でございます。2023年度の連結営業利益は、先行き不透明の中ではありますが、自動車業界の受注回復による増収効果の拡大、鋼材費や電力費などのコスト増加分の価格転嫁、工事が遅れている建築・土木業界からの受注回復も見込み、より一層の原価低減活動を進め、期首予想を据え置き、28億円としております。ネツレングループ一丸となって、収益確保に向け、ぎりぎりまで足掻き続けてまいります。

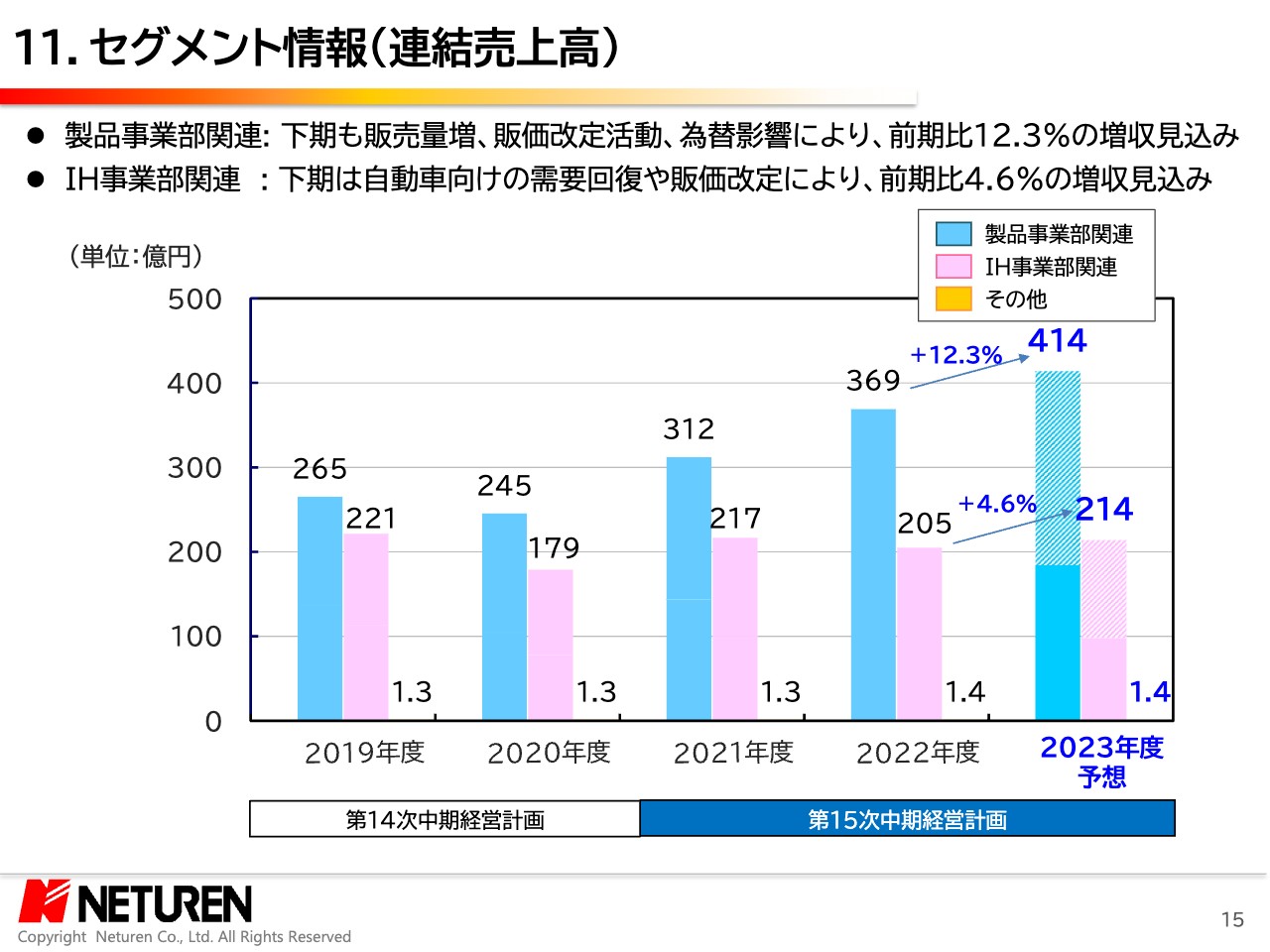

11.セグメント情報(連結売上高)

セグメント別の連結売上高でございます。製品事業部関連事業におきましては、上期苦戦しましたが、自動車関連製品の販売量が国内外で大幅に増加しており、さらに、下期からは、価格転嫁の遅れておりました建築・土木関連製品も価格転嫁済製品に置き換わりつつあり、平均販価も上昇してきております。

さらに、価格転嫁活動を推進し、落ち込んでおります建設機械部品をカバーするとともに上期の落ち込みを挽回し、通期売上高は期首予想据え置きの414億円としております。

IH事業部関連事業におきましては、回復した自動車関連部品の熱処理受託需要を拡大させるとともに、電気料金などを反映した販価改定を進め、好調な大型建機部品の熱処理受託も取り込み、在庫調整にて落ち込んでおります工作機械関連の売上高をカバーし、通期売上高は期首予想据え置きの214億円としております。

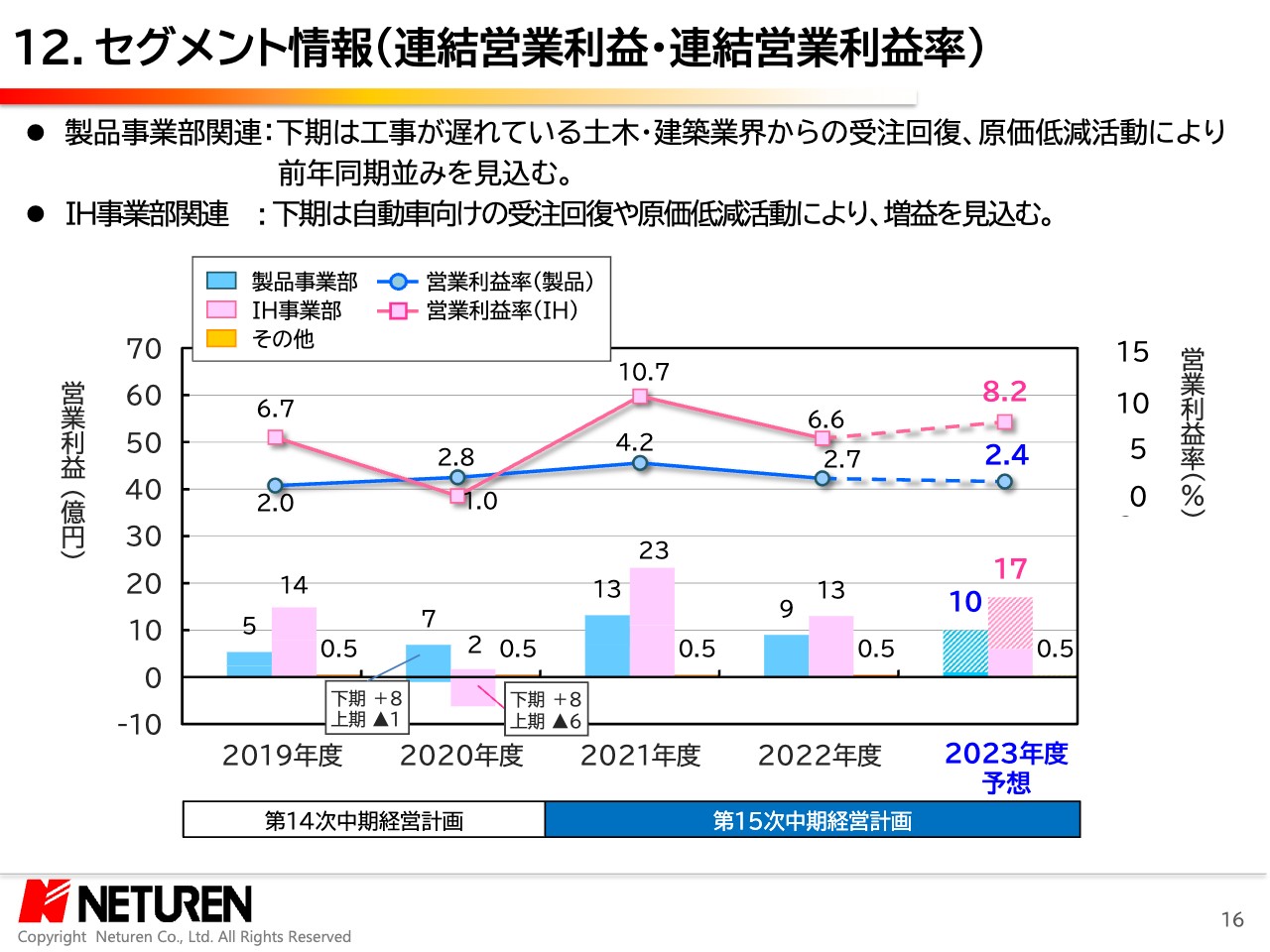

12.セグメント情報(連結営業利益・連結営業利益率)

セグメント別の連結営業利益、営業利益率の予想でございます。製品事業部関連事業におきましては、上期の落ち込みを挽回すべく、徹底した原価低減活動と販売価格改定を進めてまいります。

国内外の自動車関連製品の販売量は直近、順調に増加しております。下期後半からは、建築・土木関連製品も受注量が回復すると見込んでおり、適正価格での販売に移行してまいります。これらにより、建設機械関連製品の落ち込みをカバーし、通期営業利益は期首予想据え置きの10億円を予想しております。

IH事業部関連事業におきましては、直近では、自動車関連、大型建機関連部品の熱処理受託需要が順調に伸びております。

受託事業では、受注量が損益分岐点を超えると、一気に営業利益が増加する特性がございます。さらに下期より、主要なお客さまに対して、電気料金などコスト上昇分の販売価格への転嫁が開始されます。

新型コロナウイルス流行下で進めた原価低減活動を強力に推進し、在庫調整局面である工作機械関連部品の落ち込みをカバーすることで、通期営業利益は期首予想据え置きの17億円を予想しております。

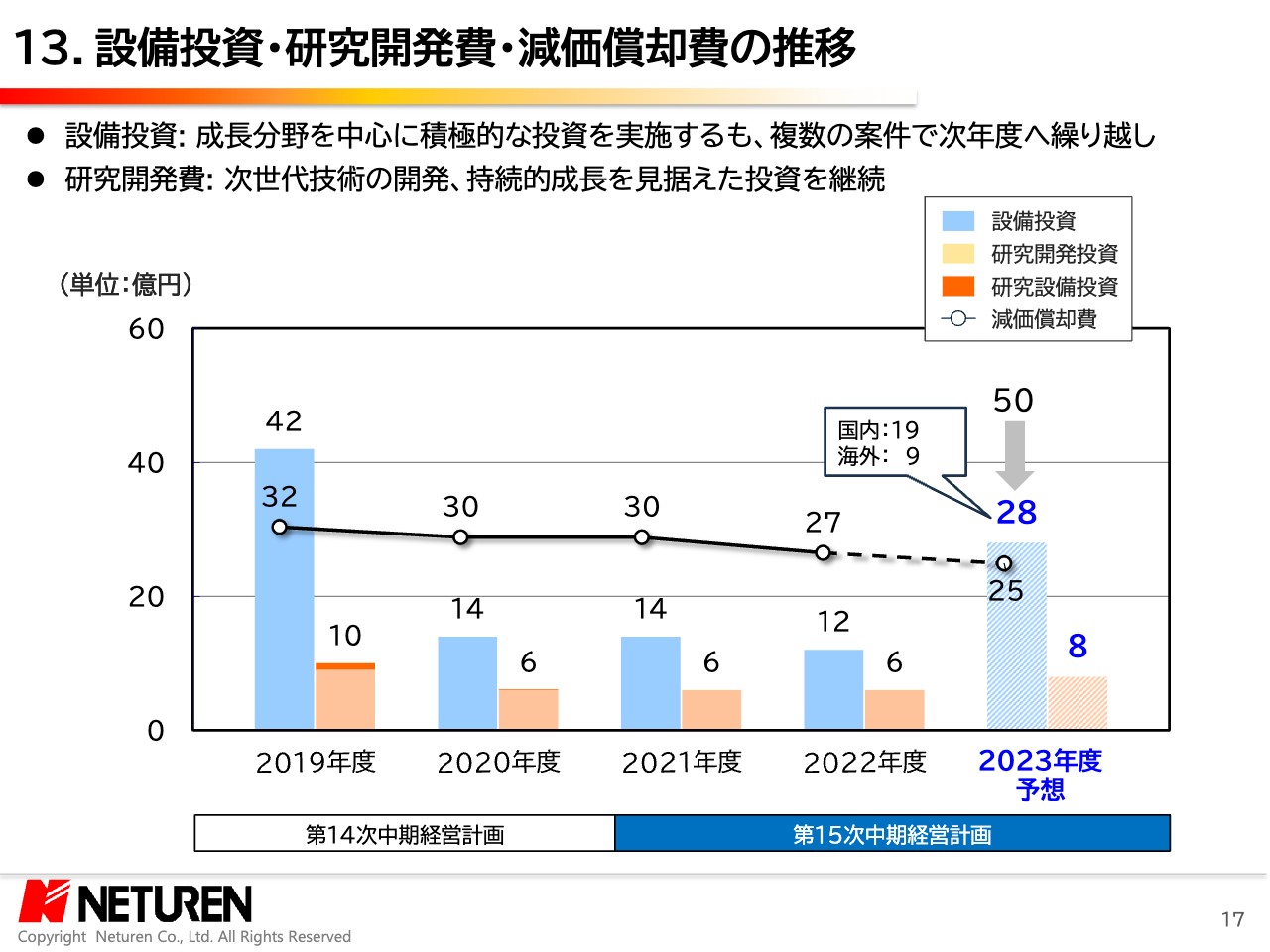

13.設備投資・研究開発費・減価償却費の推移

設備投資、研究開発費、減価償却費の推移でございます。2023年度の設備投資は、当初、2022年度計画案件の繰り越し分も含め、50億円を計画しておりました。しかし、各業界の動きが読みづらくなっており、さらに、計画以上に部品納期遅れが発生しております。

このような状況に対し、設備投資案件の再精査を実施し、投資計画の見直しを進めております。アメリカの太径対応を含むITW増産投資、インドネシアの受託増産投資、欧州向け自動2輪フロントフォークインナーチューブ増産投資、工作機械部品に対する次期型増産投資、3Dプリンター導入などの成長に向けた投資、また、N-DX対応投資、太陽光発電システム導入などのICT化、省エネ化のための投資は、粛々と実行してまいります。

また、将来、起こりうる可能性のある震災対応として、老朽化した工場の耐震補強工事を計画してまいります。設備投資額は直近で28億円となる見通しでございます。

研究開発費は、高周波熱処理技術の研究・開発に加え、後ほどご説明いたします新たな金属接合工法の開発、建築・土木関連の工法拡大に向けた産学共同の実証実験を進めております。

今後も、ビジョン達成に向け、自社技術のみならず、外部技術の取り込みも含め、積極的な成長投資を進めてまいります。

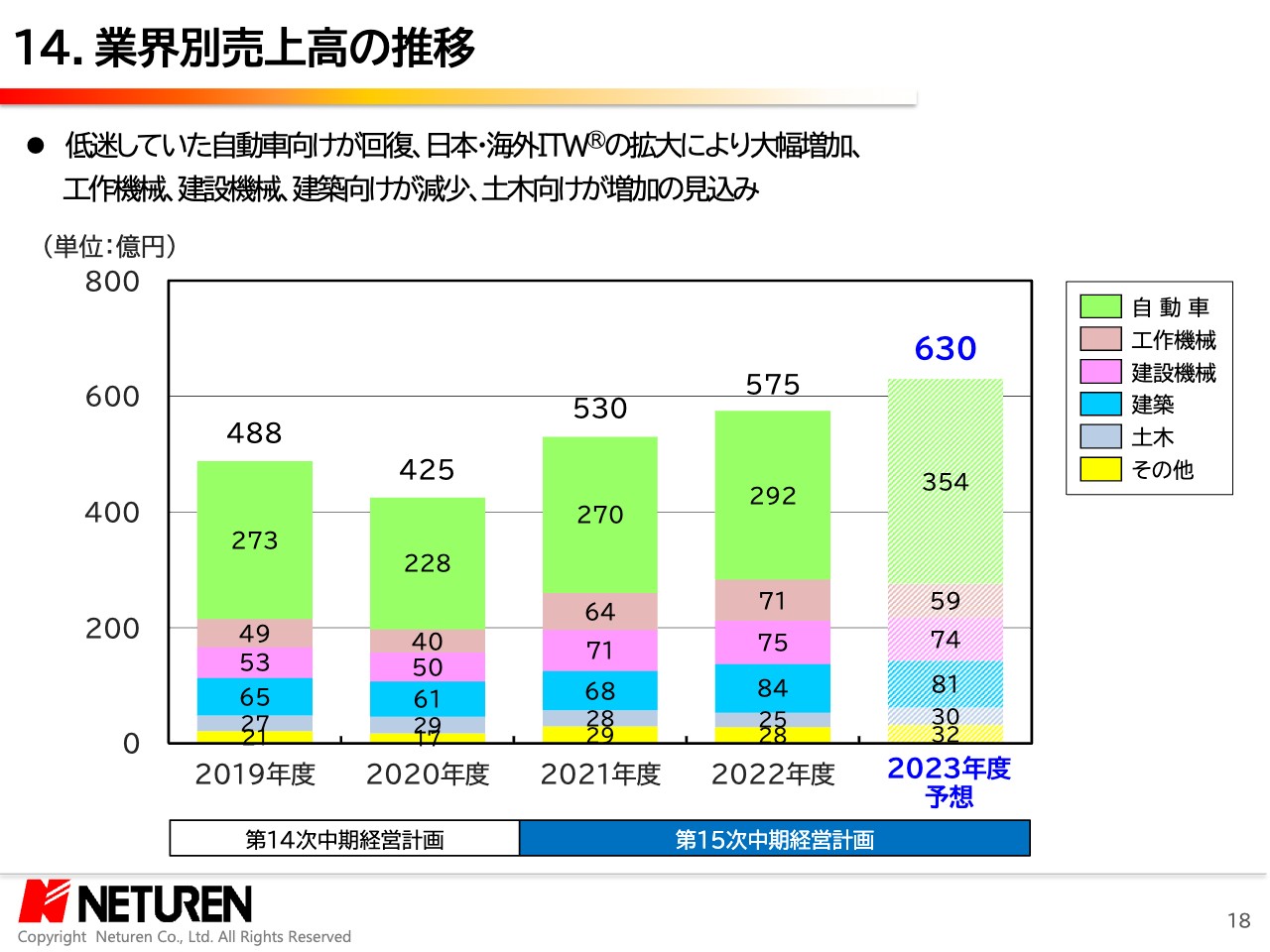

14.業界別売上高の推移

業界別の売上高推移でございます。2023年度は、2022年度まで堅調に伸びていた工作機械・建設機械・建築関連の売上高が低下する見通しですが、逆に低迷していた自動車関連が大きく回復し、国内外ともにITWを中心に売上高は増加する見込みです。

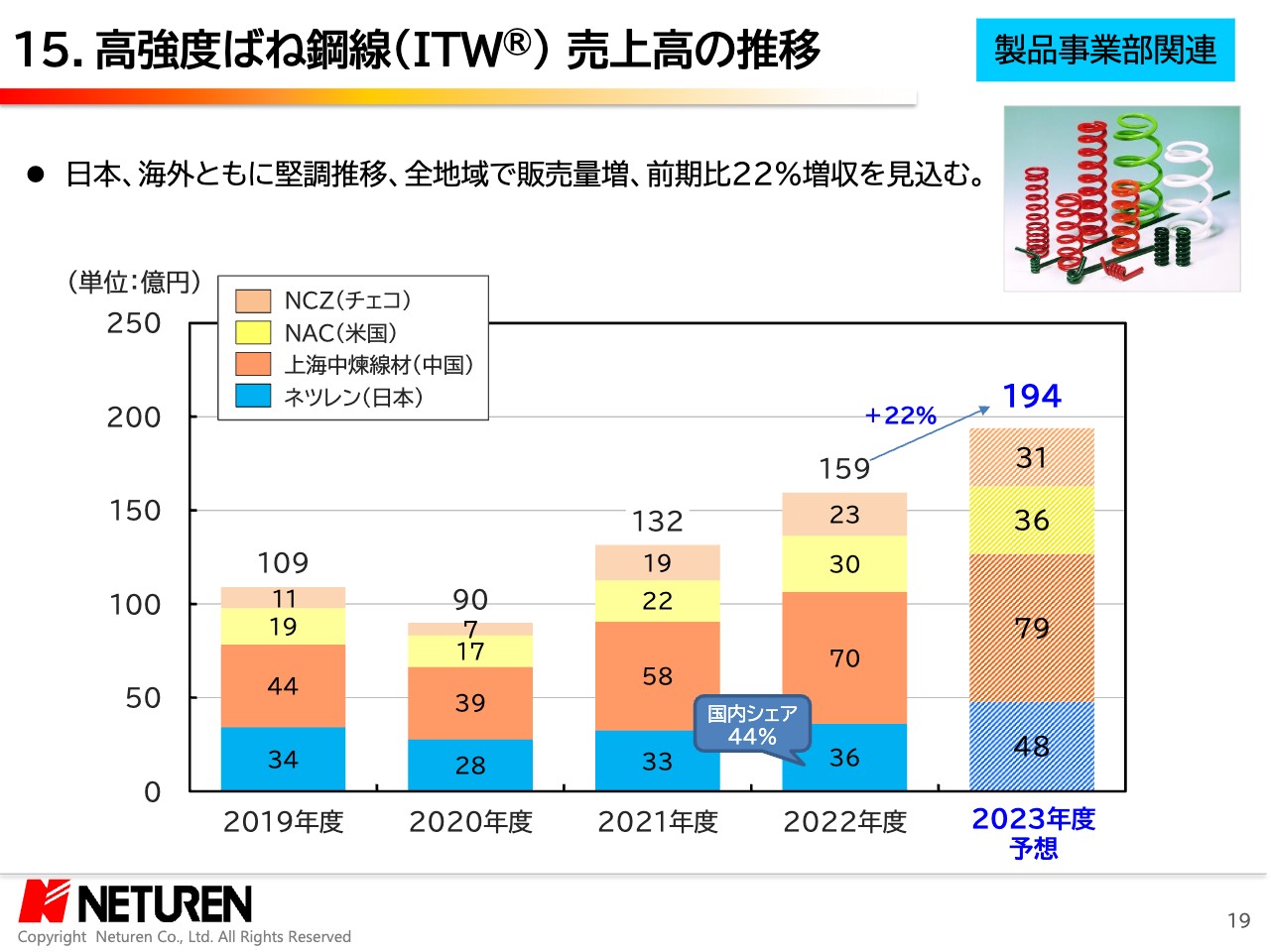

15.高強度ばね鋼線(ITW) 売上高の推移

自動車関連製品であります、高強度ばね鋼線ITWの売上高推移でございます。国内外ともに、世界的な自動車需要の回復基調を受け、販売量は増加しております。

したがいまして、アフター市場の低迷が続いていた欧州で伸び悩みましたが、下期からの回復を受け、前期比では22パーセントの増収、対予算では1.6パーセント増収の194億円と、過去最高の売上高を見込んでおります。

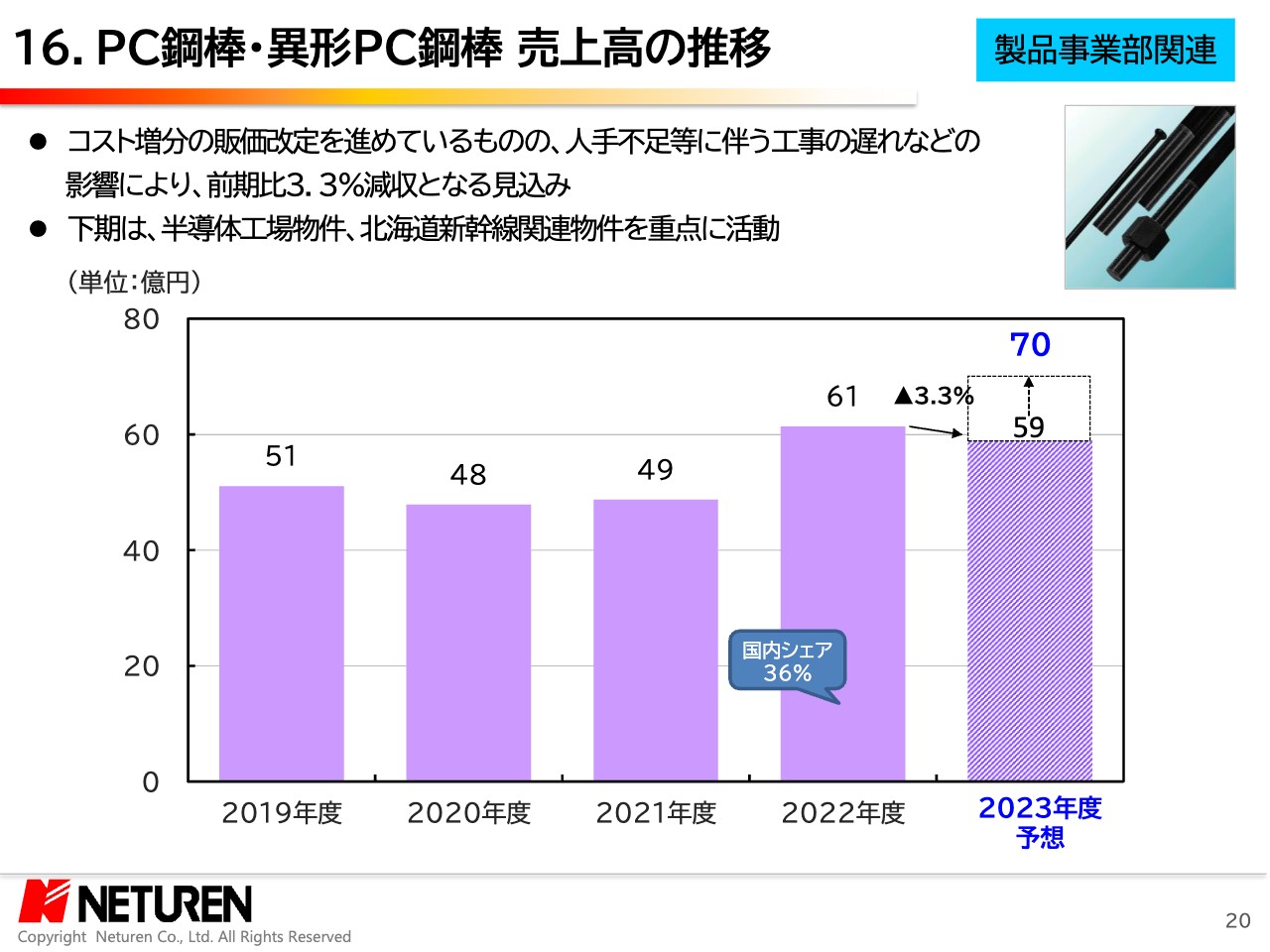

16.PC鋼棒・異形PC鋼棒 売上高の推移

建築・土木関連製品であります、PC鋼棒、異形PC鋼棒の売上高推移でございます。コスト増加分の販売価格改定を進めていますが、先ほどからご説明しておりますとおり、お客さまの着工遅れや人手不足等に伴う工事の遅れなどの影響により、販売量は前期比12パーセント減少しております。

ただし、価格改定が進んでいることにより、売上高は前期比3.3パーセントの減収に抑え、59億円の見込みでございます。

現在、半導体工場物件、北海道新幹線関連物件を中心に、さらなる積み増しを展開しており、期首予想売上高である70億円に近づけるべく営業活動を強化しております。

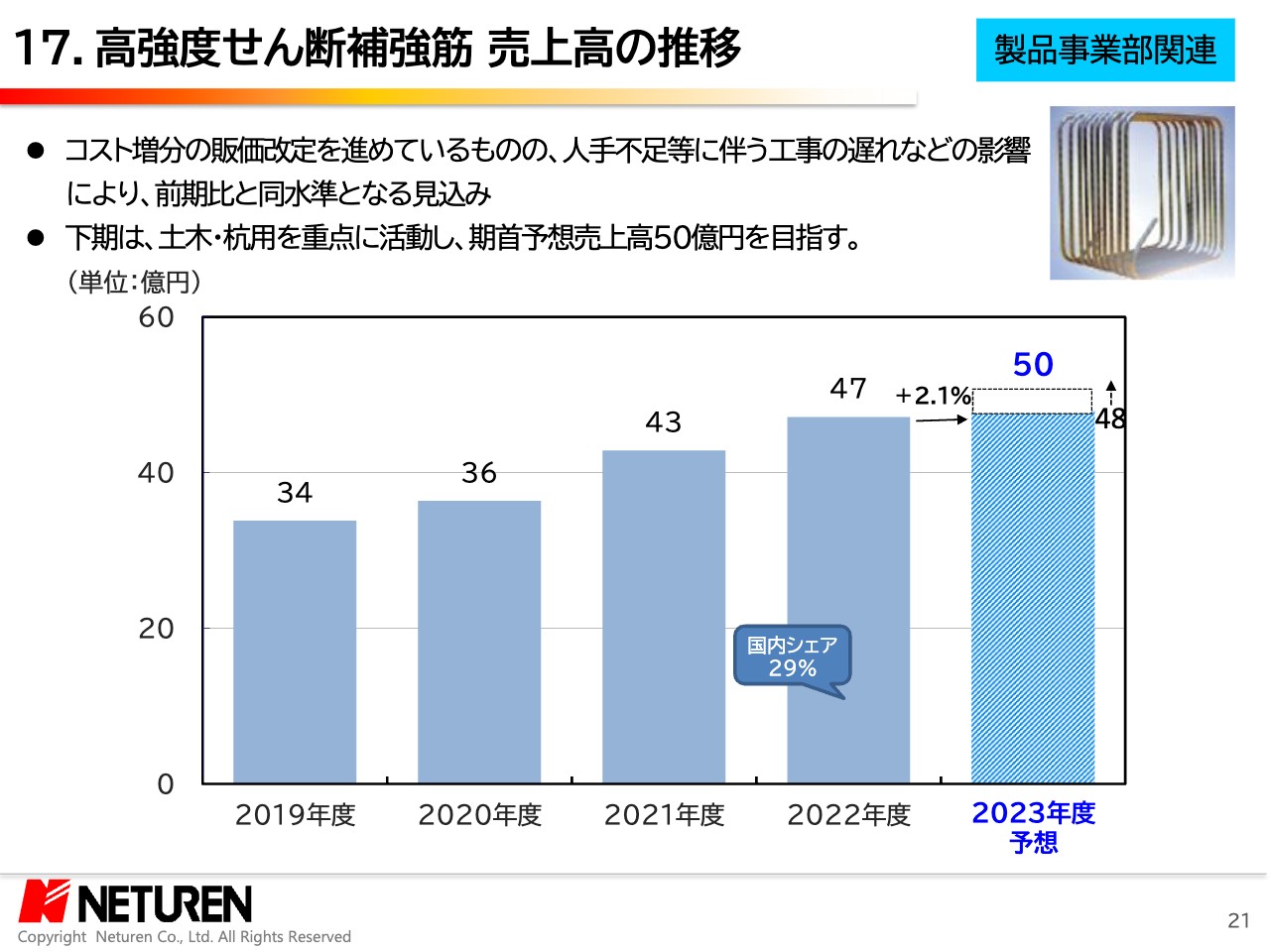

17.高強度せん断補強筋 売上高の推移

建築関連製品であります、高強度せん断補強筋の売上高推移でございます。建築業界は商習慣により、原材料価格高騰による販売価格への転嫁が遅れております。当初予想では、価格転嫁前の契約物件の販売は上期で終了すると予想しておりました。

しかし、PC鋼棒関連と同様で、お客さまの着工遅れや人手不足等に伴う工事の遅れなどの影響により、価格転嫁済製品の売上計上が計画より遅れております。販売量は前期比7パーセント減少、売上高は価格転嫁済案件を徐々に取り込み、前期比2.1パーセント増収の48億円になる見込みでございます。

受注から売上までの期間が比較的短い、土木用、杭用のせん断補強筋の営業活動を強化し、期首予想売上高である50億円を目指してまいります。

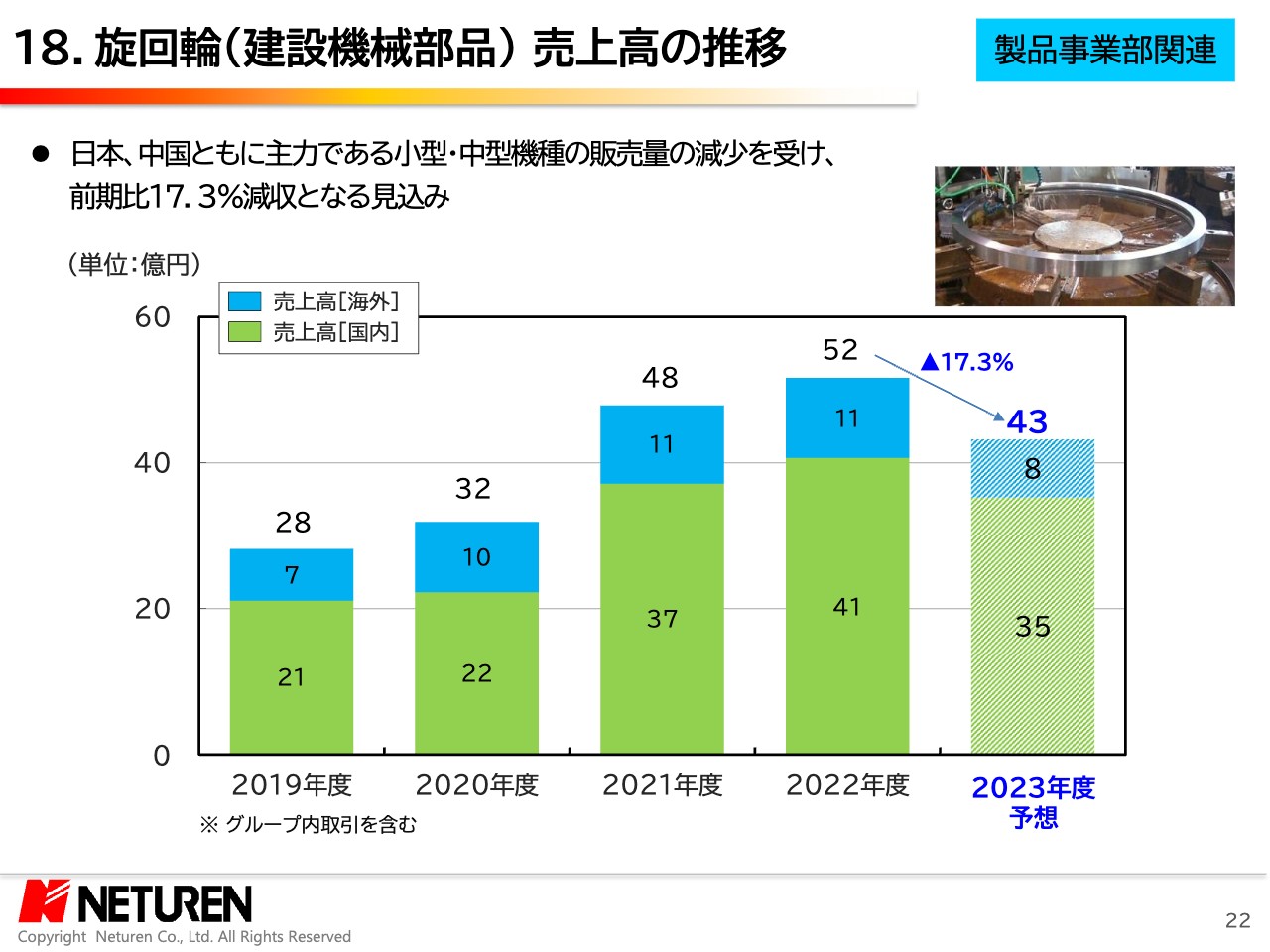

18.旋回輪(建設機械部品) 売上高の推移

建設機械関連であります、旋回輪の売上高推移でございます。当社の主力であります、小型・中型旋回輪は、都市開発など建築向けのシャベルカーに採用いただいております。期首当初、中国以外の市場での需要が伸びると予想しておりましたが、上期中盤から一気に生産量が激減してまいりました。

各地域の金利の上昇が建設需要を押し下げており、日本市場以外は大幅な減産となっております。お客さまの需要予測でも、今年から来年にかけて、この傾向は続く見立てとなっております。

当社としましては、この減産期間中、製造人員の最適化、他工場への応援、生産性のさらなる改善を推し進め、次の需要拡大の流れに取り残されないよう、準備を進めてまいります。

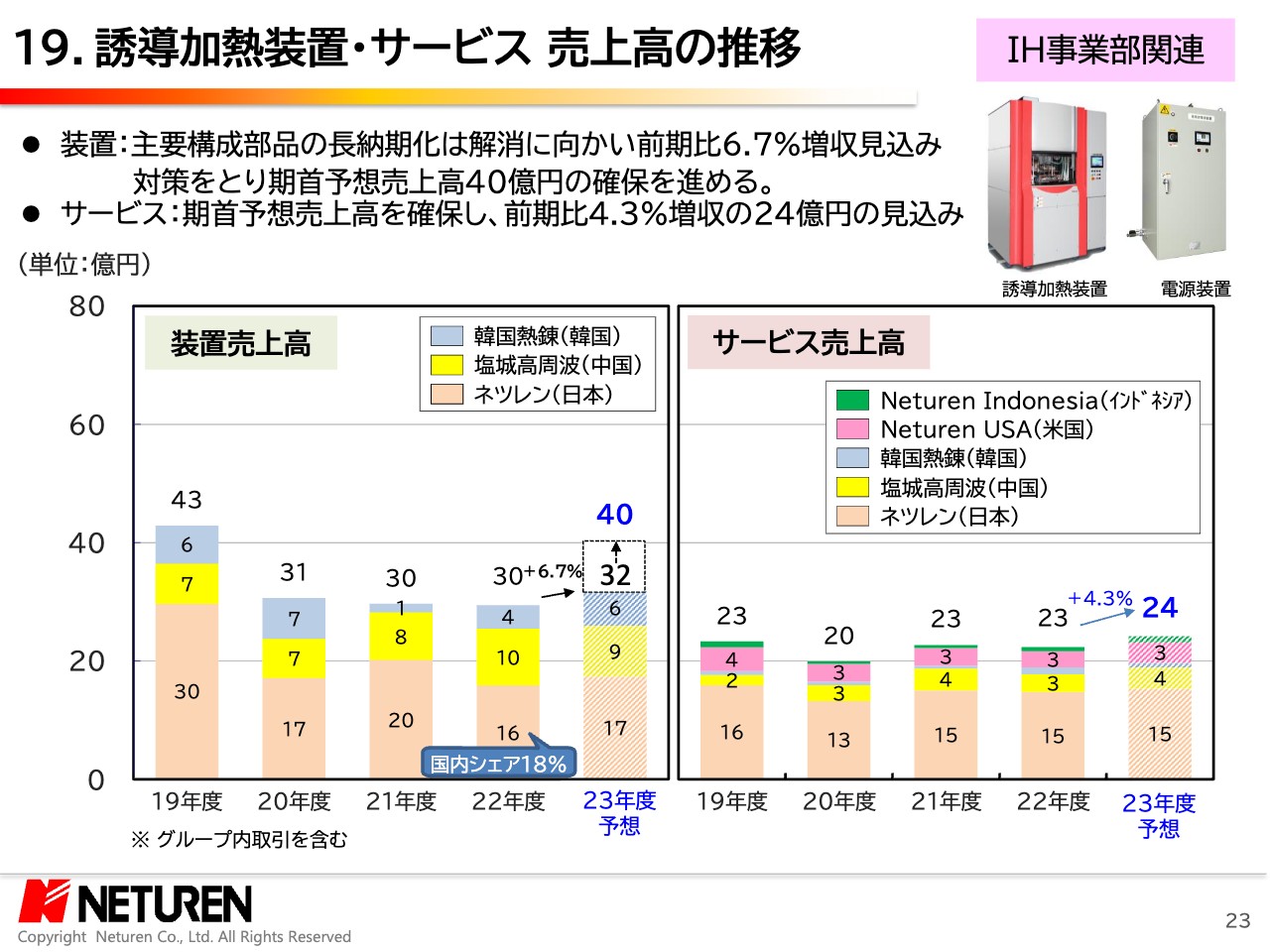

19.誘導加熱装置・サービス 売上高の推移

誘導加熱装置・サービスの売上高推移でございます。2022年度から続いております、主要構成部品の長納期化は、上期後半から徐々にではありますが解消に向かっております。

しかし、すべての部品が従来どおりの納期で入手できるところまで至ってはおりません。日本、中国、ともに設備の受注残は過去最高まで積み上がってきております。

この状況は今年度いっぱい続くと予想しており、装置売上高は前期比6.7パーセント増収の32億円を見込んでおります。日本・中国・韓国3拠点で部品納期短縮に向けサプライチェーンを強化し、設備納期の短縮化を図り、期首予想売上高40億円の確保を進めてまいります。

これに対し、サービス売上高は、期首予想売上高を確保し、前期比4.3パーセント増収の24億円を見込んでおります。比較的納期の短い、高効率電源の更新に向けた営業活動を強化するとともに、設備点検や保守・保全部品等のサービス販売に引き続き注力してまいります。

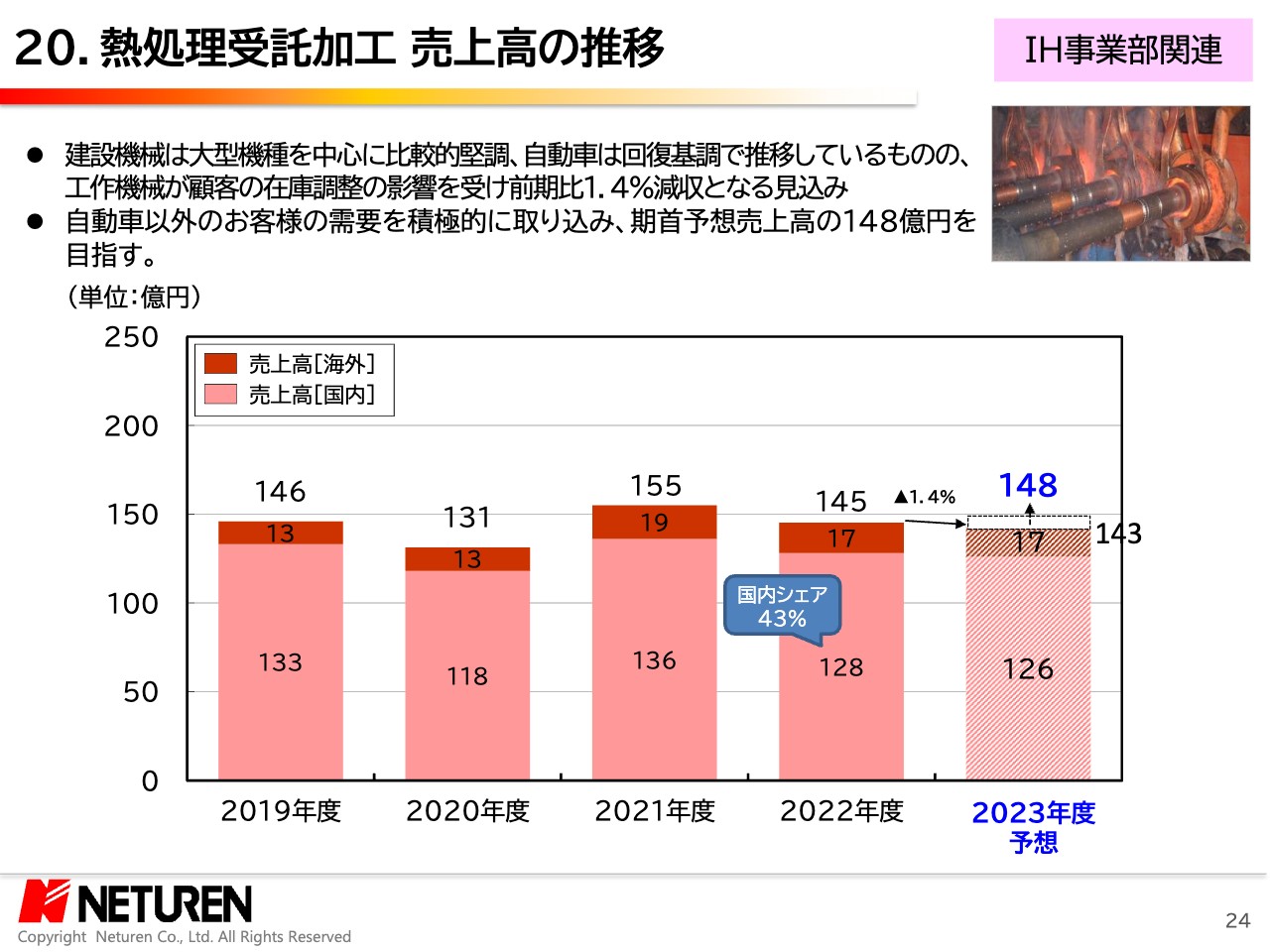

20.熱処理受託加工 売上高の推移

熱処理受託加工の売上高推移でございます。国内におきましては、建設機械関連の大型機種を中心に堅調に推移しており、また自動車関連も順調に回復してきております。しかし、工作機械関連では、お客さまの在庫調整の影響が大きく、受注量が大幅に減少しております。

また、海外においては、中国での日系自動車メーカーさまの減産が大きく影響しており、売上高は前期比1.4パーセント減収の143億円となる見込みでございます。

国内においては資材価格高騰分の価格転嫁を進めるとともに、海外においては自動車以外のお客さまの需要を積極的に取り込み、期首予算である148億円を目指してまいります。

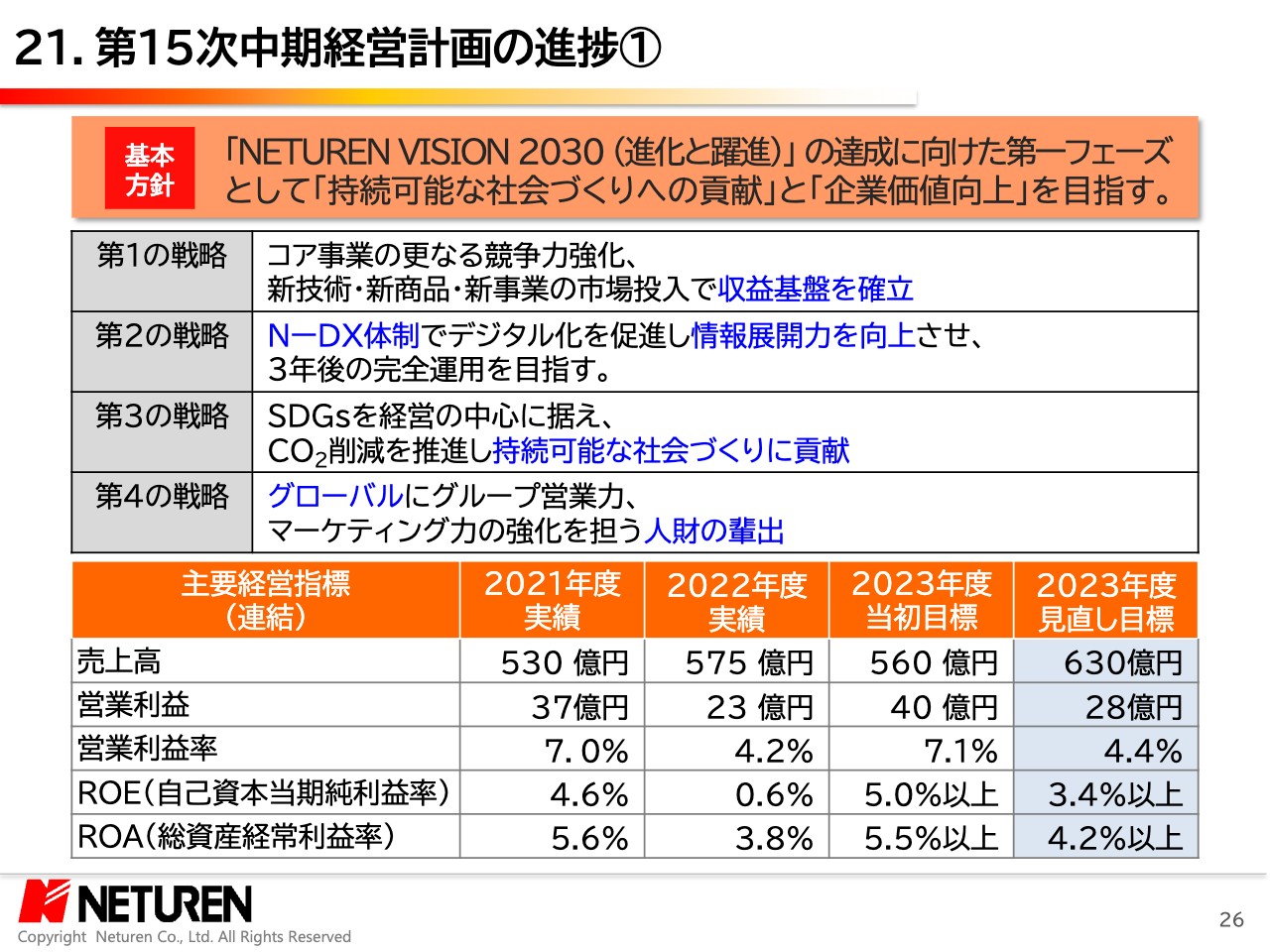

21.第15次中期経営計画の進捗1

続いて、最終年度を迎えております、第15次中期経営計画の進捗でございます。ご覧のような基本方針の下、4つの柱となる戦略を設定し、2021年度より活動を推進しております。

2023年度は、先ほどからご説明していますとおり、非常に厳しい市場環境ではありますが、目標である売上高、営業利益の確保にこだわり、種々の施策を確実に実行してまいります。

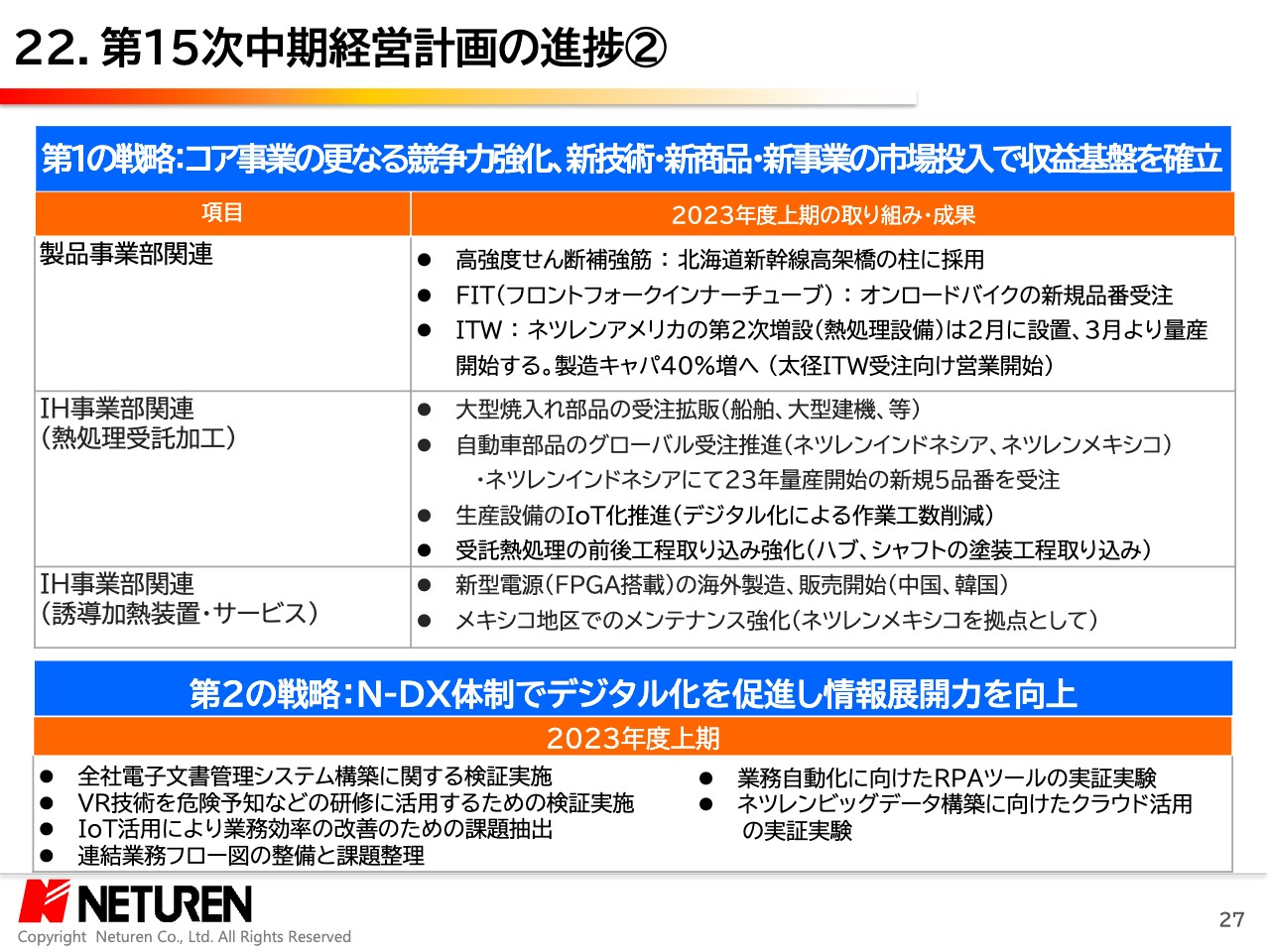

22.第15次中期経営計画の進捗2

第1の戦略であります、収益基盤の確立に関しましてご説明します。製品事業部関連におきましては、高強度せん断補強筋の高架橋への採用、フロントフォークインナーチューブの新規案件受注、ネツレンアメリカにおける太径を含むITW増産の3月立上げなど、順調に進んでおります。

IH事業部関連におきましては、当社の特徴である超大型部品の受託受注や海外受託拠点での受注拡大が進んでおります。さらには、次のステップとして積極的に熱処理加工の前後工程を取り込み、収益拡大に向けた活動を展開しております。

設備関連では、国内で進めておりました高効率新型電源を中国、韓国に展開し、製造・販売を開始し、手薄でありました、メキシコ地区でのサービスメンテナンス事業の強化も進めております。

第2の戦略であります、情報展開力強化に関しましては、ご覧の6アイテムを進めております。特に遅れておりましたDX活用にかかわる業務フローの見直しと効率化に関しましては、受注活動から検収活動までのフローを連結し、デジタル化による業務改革への課題整理が進んでおります。

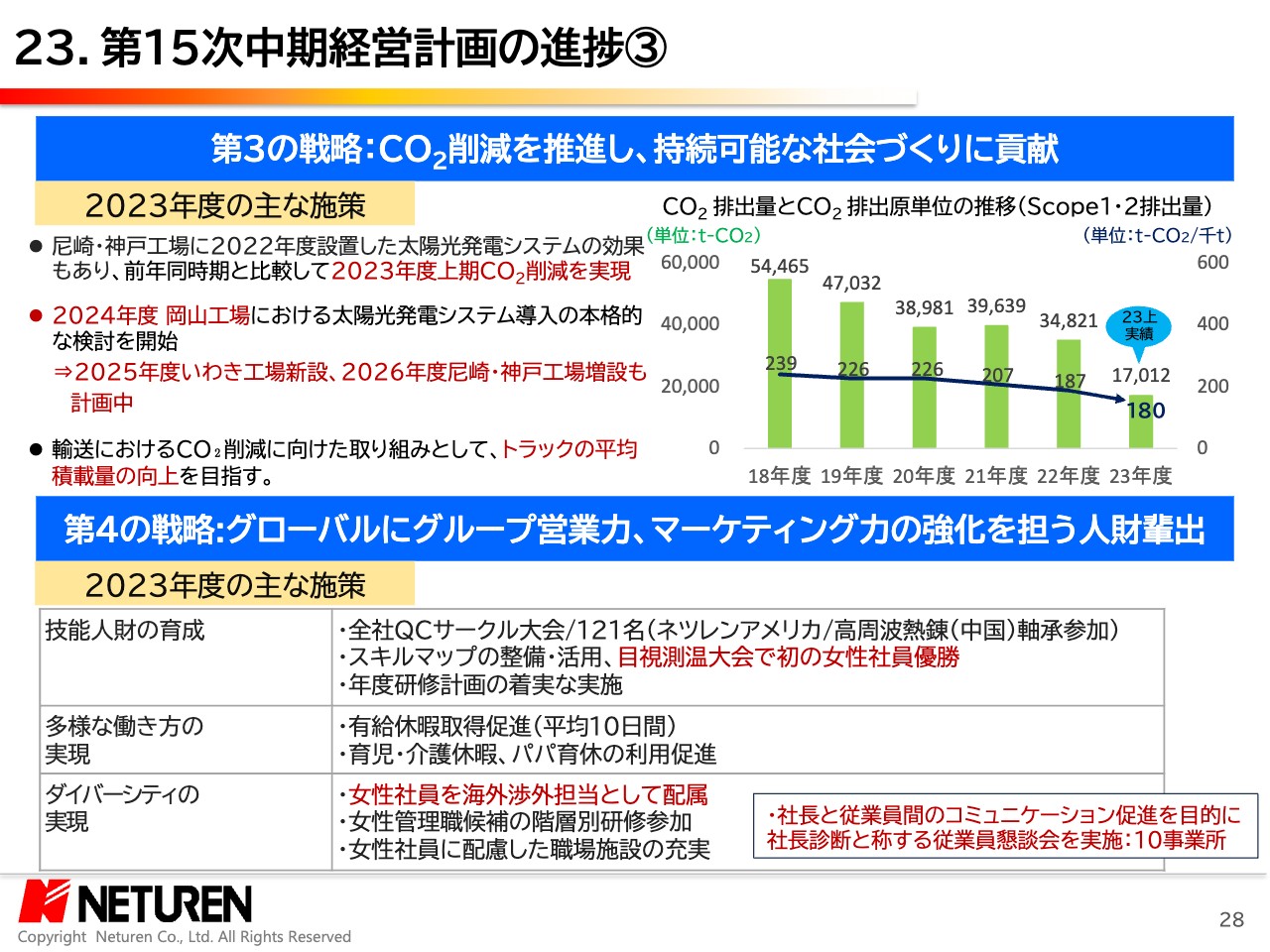

23.第15次中期経営計画の進捗3

第3の戦略であるCO2削減に関しましては、尼崎・神戸工場に22年度設置した太陽光発電システムの効果もあり、2023年度上期も引き続き、CO2削減を実現しております。

2024年度には、岡山工場で太陽光発電システム導入を計画しており、2025年度にはいわき工場、2026年度には尼崎・神戸工場での増設も計画中でございます。また、輸送におけるCO2削減に向けた取り組みとして、さらなるトラックの平均積載量の向上も目指してまいります。

第4の戦略であるグローバル人財の輩出に関しましては、技能人財の育成について、QC発表会への海外グループ会社からの参加、毎年開催しております。

金属表面温度の目視測温大会で初めて女性社員が優勝するといったような、多様な人財育成が進んでおります。さらに、当社として初めて、女性社員を海外渉外担当として配属するなど、女性活躍推進を進めるほか、各種施策を進めております。

さらに、社長と従業員のコミュニケーション促進として、現在、10事業所で社長診断と称する従業員懇談会を実施し、131名の従業員と建設的対話を行いました。みなさん非常に前向きでして、逆に私が感激しております。引き続き人財育成強化を進めてまいります。

24.第15次中期経営計画の進捗4

また、企業価値向上に向け、積極的なIR活動を引き続き行っております。特に2023年10月には、高周波熱錬という企業、そしてその取り組みを、よりご理解いただけるように、これまでのCSRレポートに代わり、統合報告書を発行いたしました。

当社の経営戦略、経営基盤強化への取り組みなど、財務・非財務データを活用しながらご説明しております。当社ホームページにも掲載いたしましたので、お時間のある際、ぜひご覧いただけましたらと存じます。

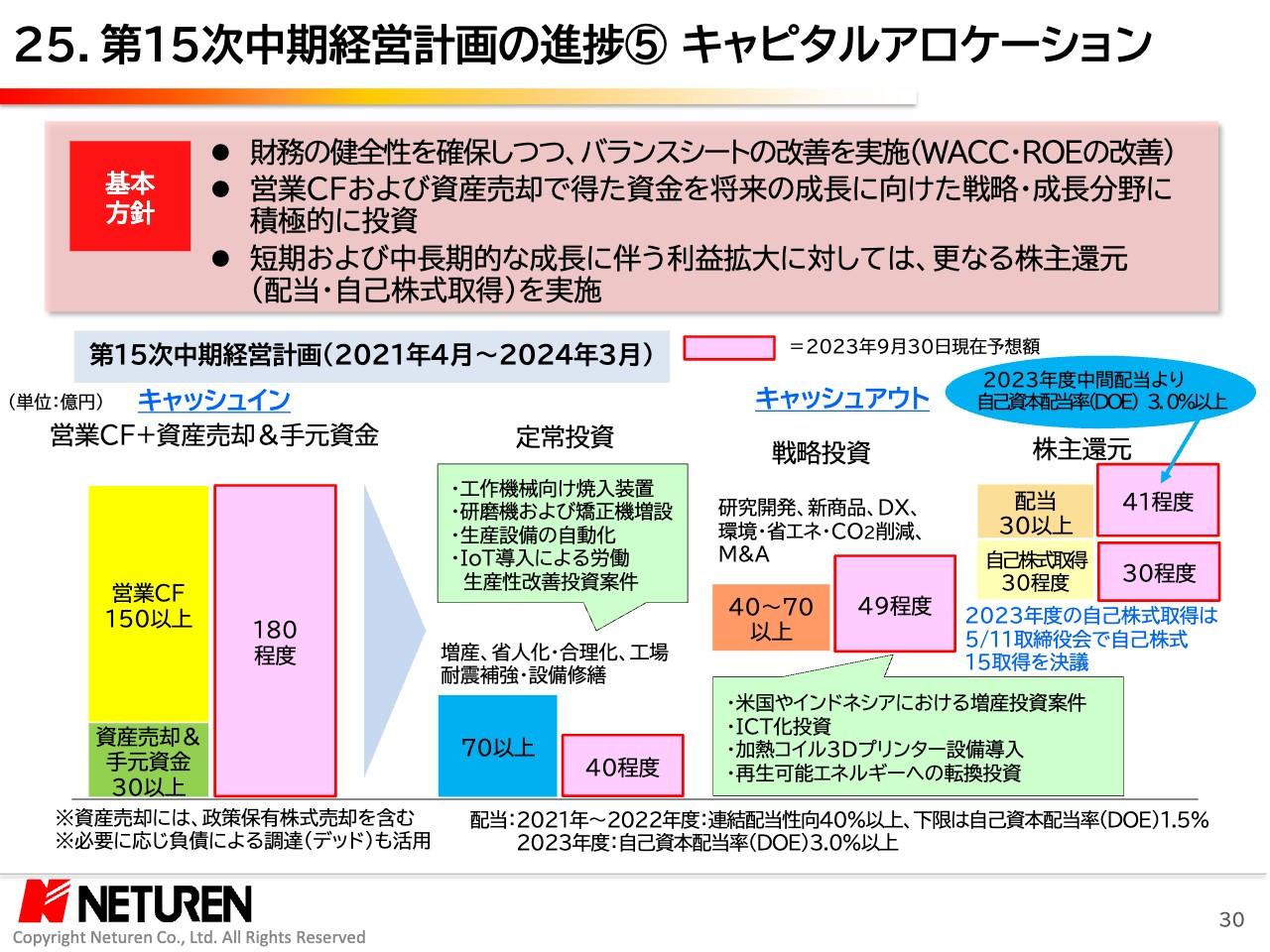

25.第15次中期経営計画の進捗5 キャピタルアロケーション

こちらは、第15次中期経営計画のキャピタルアロケーションでございます。今後の成長に向けた戦略投資は実施時期の遅れはあるものの、確実に実行してまいります。

そして、株主還元のさらなる拡充として、2023年度から配当政策を変更し、DOE3.0パーセント以上とすることといたしました。これにより、配当につきましては41億円の予想となります。

また、株主還元および資本政策の一環として、2022年度に引き続き、2023年5月より上限15億円の自己株式取得も進めております。今後も、目指すべきバランスシートおよび、ROE8パーセントの実現、さらにPBR1.0倍以上の早期実現に向けた施策を前倒しして、進めてまいります。

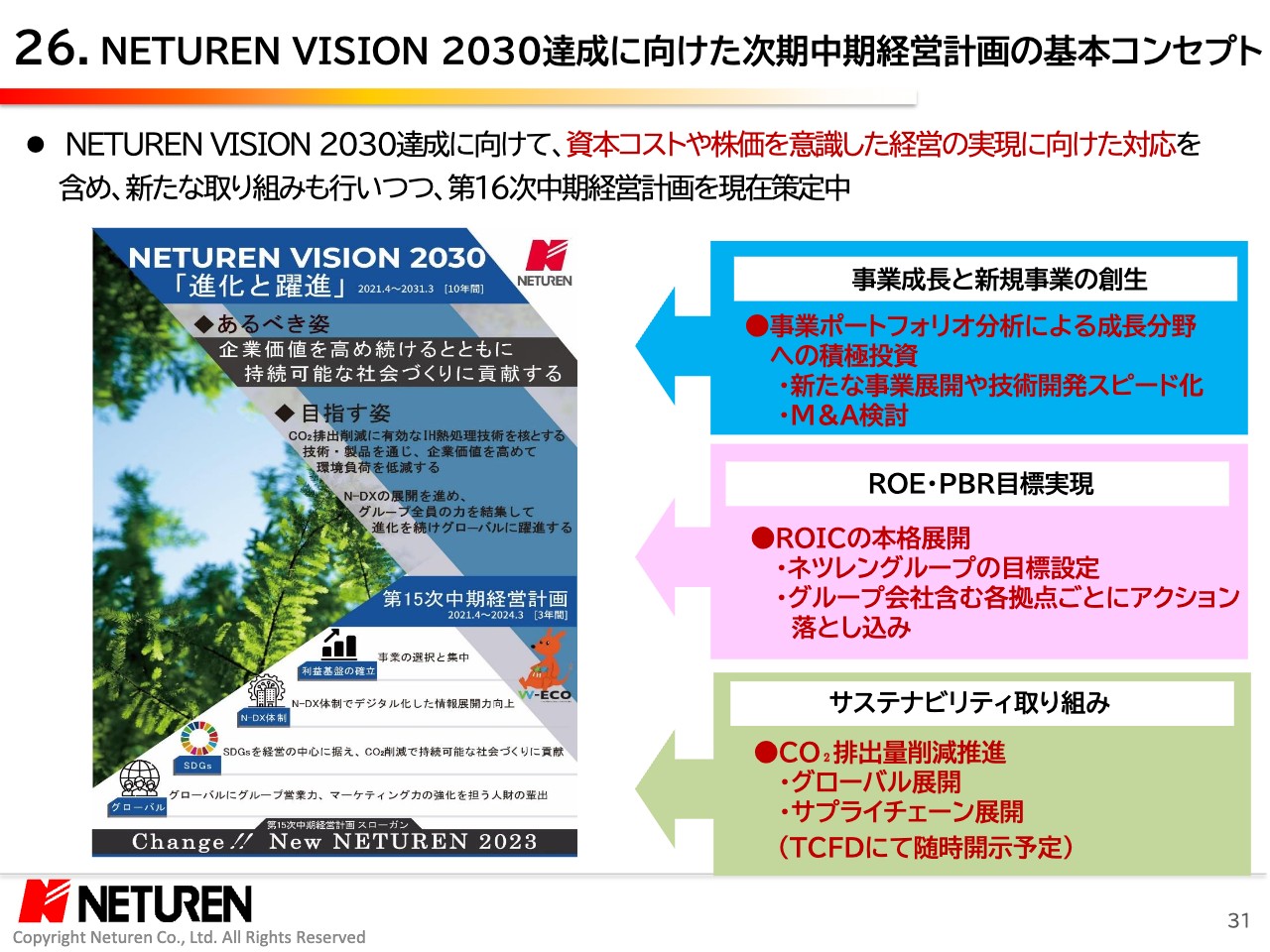

26.NETUREN VISION 2030達成に向けた次期中期経営計画の基本コンセプト

このスライドは、2024年度から2026年度までを対象とした、次期中期経営計画の基本コンセプトの一部でございます。ご覧の3本の矢が新しいコンセプトとなります。

本中計から、今まで以上に成長に向けた積極投資を実行してまいります。あらためて、当社の事業環境を加味した事業ポートフォリオを作成、分析し、成長分野へ積極的に投資してまいります。

また、新たな事業展開や技術開発のスピードを高めるため、M&Aも視野に入れ、さらなる成長に向けた施策を進めてまいります。

資本コスト経営という面では、ROE、PBRの目標実現に向け、遅れておりましたROICを本格展開いたします。当社グループ全拠点に目標を設定し、具体的なアクションに落とし込んでまいります。

そして、サステナビリティ経営という観点から、CO2排出量削減をグローバルに展開すること、さらに、スコープ3であるサプライチェーンのCO2排出量を把握、削減する取り組みも進めてまいります。これらは、TCFD(気候関連財務情報開示タスクフォース)で随時開示していく予定です。

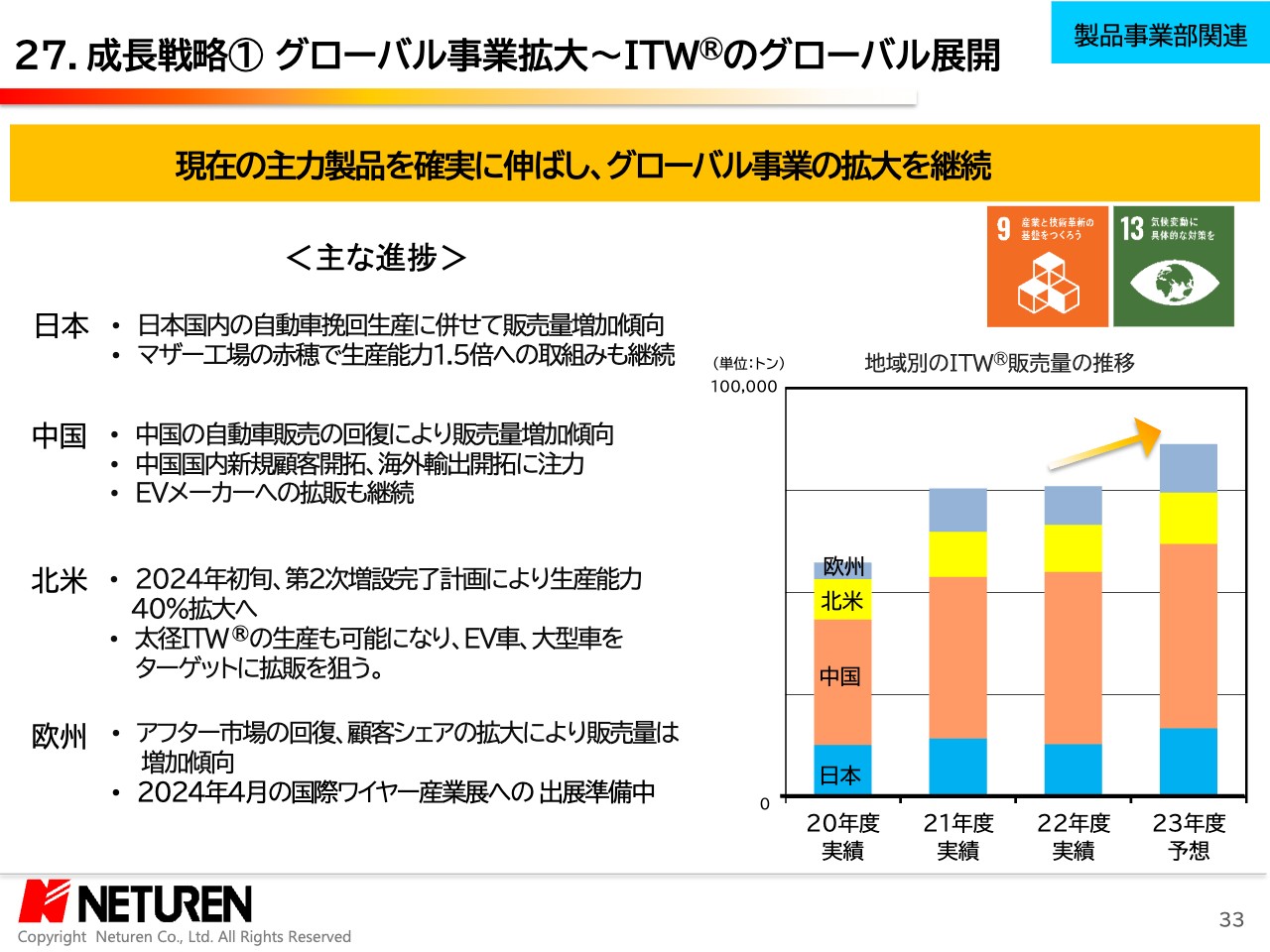

27.成長戦略1 グローバル事業拡大~ITWのグローバル展開

最後に、成長戦略の章でその一部をご紹介いたします。まず、高強度ばね鋼線ITWのグローバル展開の状況でございます。

国内外ともに、自動車需要は回復基調にあり、販売量は順調に増加しております。本製品は、当社のグローバル製品と位置づけており、各拠点にて精力的に拡販活動を進めております。

日本では、お客さまの挽回生産への対応を進めております。さらに、マザー工場として生産能力1.5倍への取り組みを継続し、その技術を各拠点と共有する体制を取っております。

中国におきましては、中国国内景気を横にらみしつつ、EV車メーカーを含む中国国内新規顧客の獲得を進めるとともに、ASEANを中心とした、海外顧客への拡販を進めております。

北米では第2次増設を展開中で、24年3月量産に向けた準備を進めるとともに、現在、日本と協業し、線材の新用途に向けた試作試験を進めております。

上期に苦戦しておりました欧州におきましても、下期に入り、主要のお客さまからの受注が増加しており、ウクライナ紛争以降、落ち込んでおりましたアフター市場も回復の兆しが見え始めております。さらに、国際ワイヤー産業展に出展するなど、欧州におけるネツレンブランドを確立させてまいります。

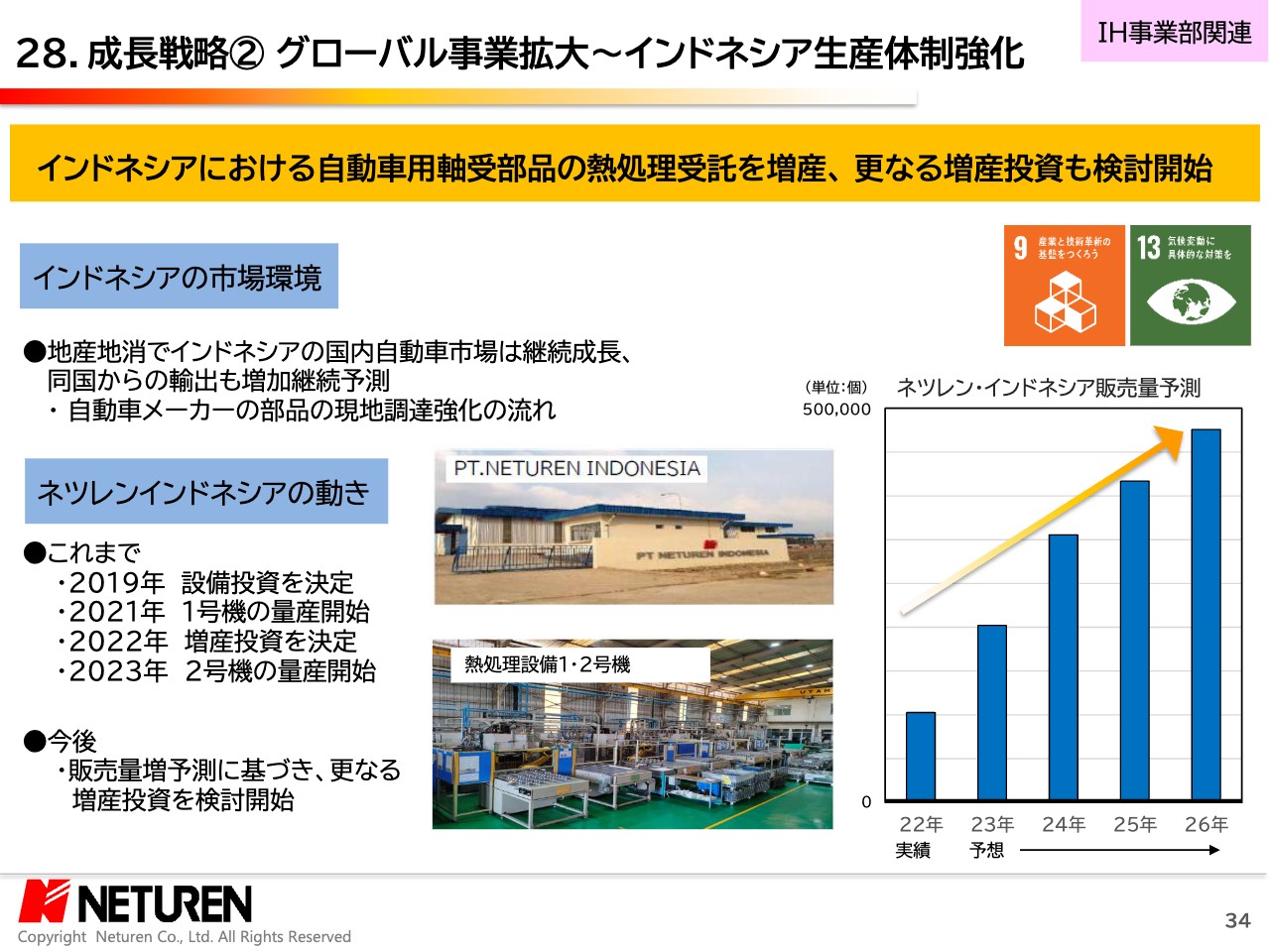

28.成長戦略2 グローバル事業拡大~インドネシア生産体制強化

次に、ネツレンインドネシアの生産体制強化でございます。インドネシアにおける自動車用軸受部品の熱処理受託事業のマーケットは拡大しております。これまで、2021年に1号機、そして今回、2023年上期には2号機の増設を行い量産体制を強化してまいりました。

さらに、2025年度に向けて、さらなる増産要請を頂くとともに、新規品番も受注いたしました。また、建設機械系のお客さまからも、機械加工を含めたお引き合いを頂いております。

上期に増設を完了したばかりでございますが、現在、3号機の増設と、それに伴う建屋の増築に関して議論を進めているところでございます。

29.成長戦略3 国内既存事業領域の拡大~超大型部品熱処理の実現

続いては、IH事業部関連事業の一例です。当社の受託加工の大きな武器として、部分熱処理ができることによる超大型部品の熱処理加工がございます。この度、産業用機械製造メーカーさまより、過去最大級の超大型ダブルヘリカルギアの熱処理受託を受注いたしました。

事前に想定できる各種の技術課題を、当社研究開発本部と協業で検討し、最適な熱処理方案を策定の上、要求品質以上の品質で、製品を納期どおりにお納めいたしました。この実績を受けて、お客さまより新たなお引き合いも頂いております。

30.成長戦略4 新技術の実現~新たな接合技術「ネツレンMB工法」の開発

高周波加熱技術と鉄鋼材料の特性を組み合わせた新しい接合技術として「ネツレンMB工法」を開発いたしました。

本工法は、金属の接合面にある物質を塗布し、1,200度以上に加熱することで、引っ張った場合に接合面ではなく、母材部分で破断するほどの強度を有する接合が可能となります。また、摩擦圧接工法のように母材を回転させる必要もなく、バリも発生せず、溶接のように道具を接合部分に差し込む必要もございません。

したがいまして、この新たな工法は、高強度・高精度、異形材・異鋼種での接合が可能という特徴を持っております。先日、大阪で開催されました機械要素技術展に出展させていただき、たくさんのお客さまにご興味を持っていただきました。

この工法はシーズが先行しており、これからニーズ探索に入ります。現在、世界でネツレンのみが可能である、この接合工法の適用に向け、マーケティング活動を展開中でございます。

今後も、より高品質でお客さまに満足していただけるオンリーワン技術、オンリーワン製品を開発してまいります。

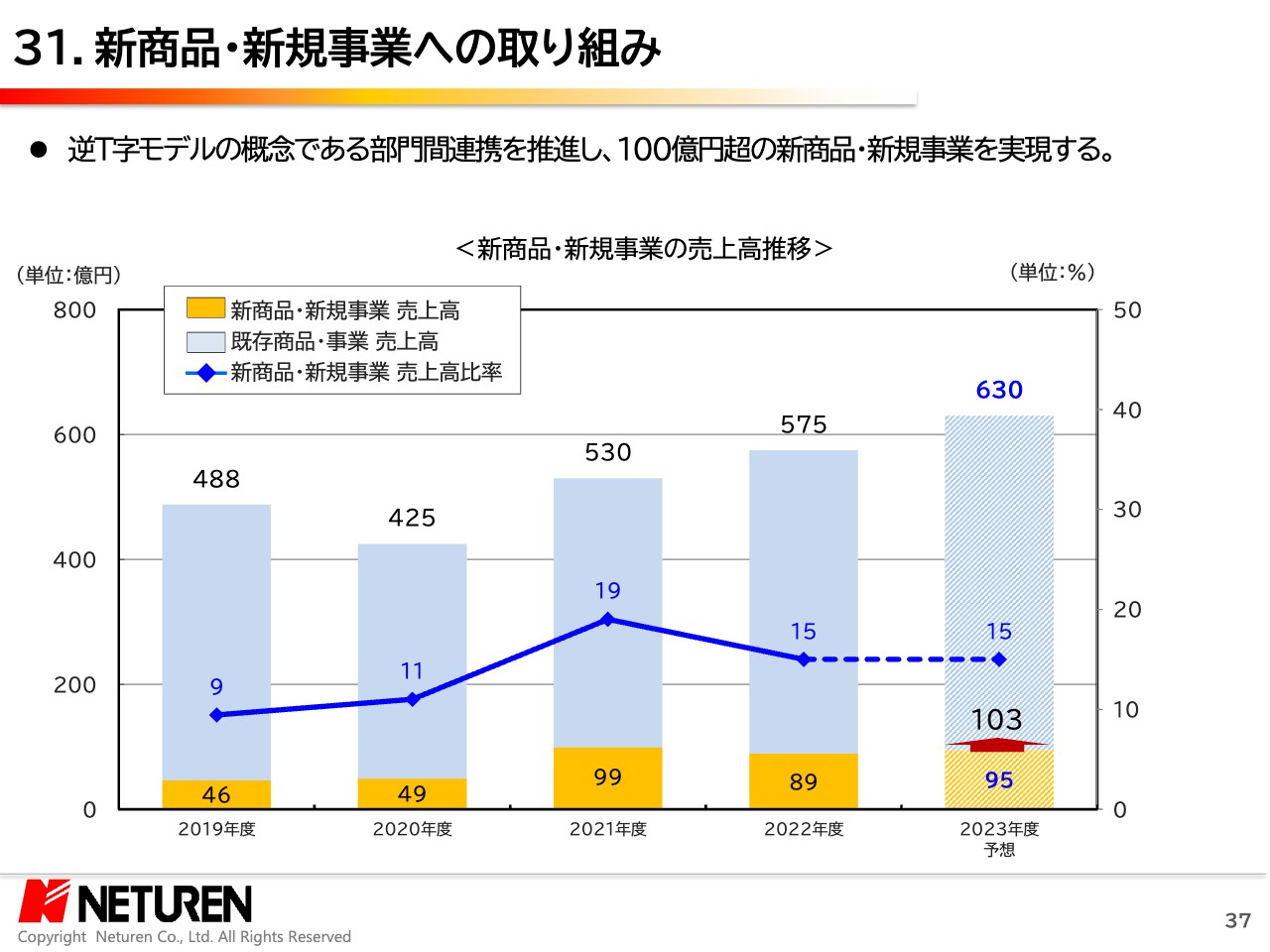

31.新商品・新規事業への取り組み

最後に、新商品・新規事業への取り組み状況です。新商品売上高比率は15パーセント。売上高は95億円を見込んでおり、期首予算103億円に対し8億円の減少となっております。

これは、建築・土木関連工事の遅延などによる、新商品の販売量減少、部品不足による北米向け太径ITW設備の立上げ遅れによる販売開始遅れ、また、EV用熱処理受託部品などの伸び悩みなどによるものでございます。

この新商品、新規事業の拡大は、これからのネツレングループの成長に欠かせないものでございます。営業・技術・製造を連動させ、逆T字モデルの概念である部門間連携を推進し、新商品、新規事業の売上高100億円越えを実現させるべく、事業運営を進めてまいります。

NETUREN VISION 2030 「進化と躍進」

以上、2023年度第2四半期の決算状況をご説明いたしました。非常に厳しい外部環境ではございますが、今回、通期業績予想の修正をしておりません。

先に述べましたとおり、先行きが非常に不透明であり、正確な業績予想数値の算出は難しい状況でございます。そうであれば、年度決算の直近まで、グループとして決めた当初予算の達成に向け、足掻き続けるべきと判断いたしました。

ともかく、いろいろと外部要因による影響もありますが、それらに左右されない、しっかりとした事業基盤を整備し、続けてまいります。

現在、次期中計の策定を進めておりますが、環境特性に優れている当社製品、技術はこれからのサステナブルな社会づくりに有用であると認識しており、事業規模のさらなる拡大を図ってまいります。さらに、第15次中計中より精査しておりました成長戦略、資本政策を着実に実行し、企業価値向上に向け、鋭意、事業運営に邁進してまいります。

今後とも、ネツレンに対しまして、ご支援、ご指導のほど、よろしくお願い申し上げます。本日は誠にありがとうございました。

ネツレンのご紹介1

当社は1946年、我が国で初めて誘導加熱、いわゆるIH技術の事業化・工業化に成功した企業でございます。創業以来蓄積されたIH技術を中核とし、金属製品の製造と受託加工装置販売の事業を展開しております。資本金は64億円、従業員数は連結で1,638名でございまして、東証プライム市場に上場させていただいております。

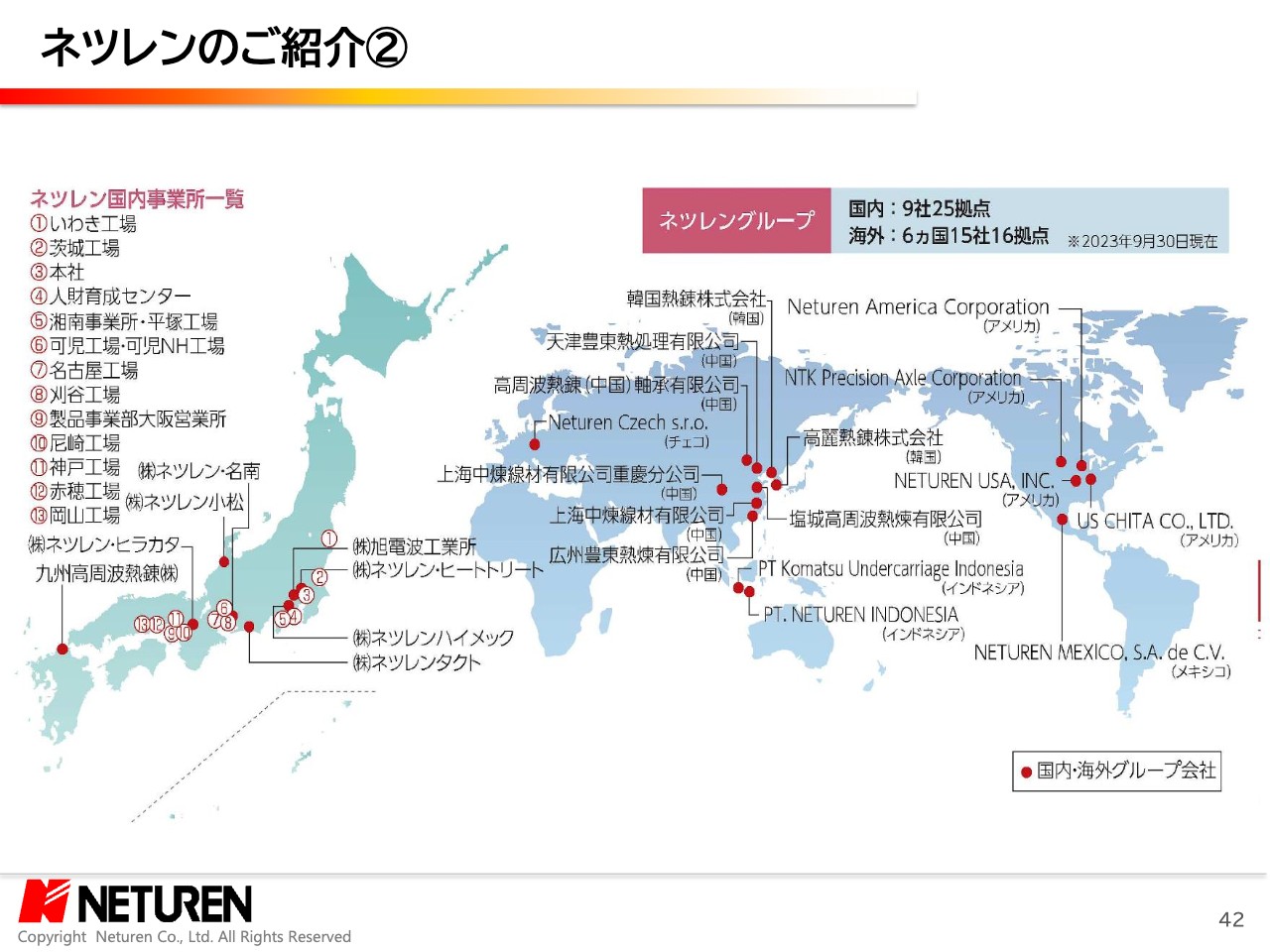

ネツレンのご紹介2

国内ネットワークとしましては、当社を含め、ネツレングループとして10社26拠点、海外ネットワークとしましては、アメリカ、中国、韓国、インドネシア、チェコ、メキシコの6ヶ国に持分法適用会社を含め16拠点を配し、事業を展開しております。

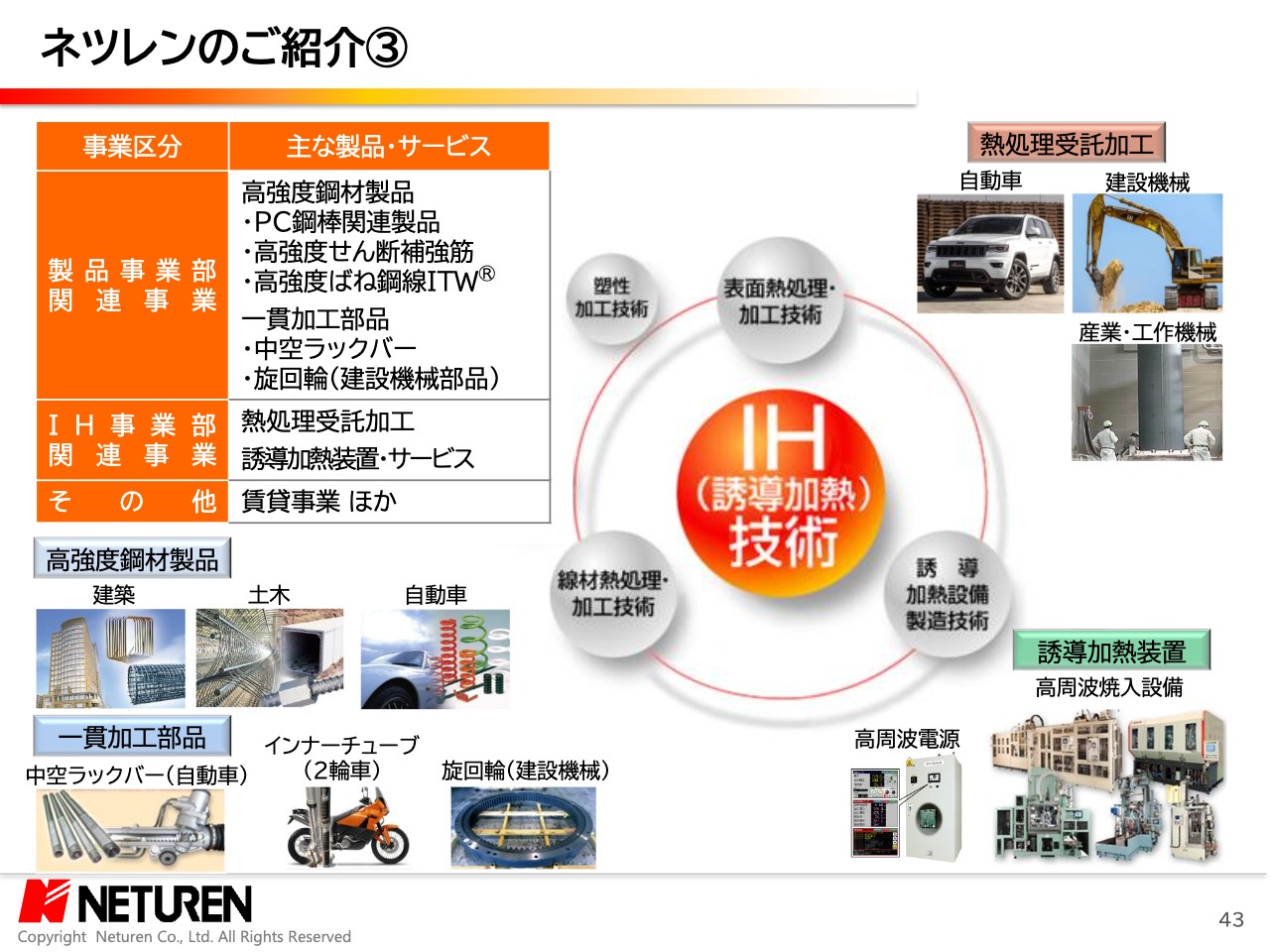

ネツレンのご紹介3

事業内容でございます。このIH技術を核に、製品事業部関連事業としまして、建築・土木でお使いいただいているPC鋼棒関連製品、主に自動車のサスペンションばね用材料としての高強度ばね鋼線ITW、さらに一貫加工部品として、自動車用ステアリング部品である中空ラックバー、二輪部品であるフロントフォークインナーチューブ、建設機械用の旋回輪といった製品がございます。

IH事業部関連事業としましては、自動車、建設機械、産業・工作機械における部品の熱処理受託加工、さらに、高周波焼入設備をはじめとした誘導加熱装置の設計・製造・販売を行っております。

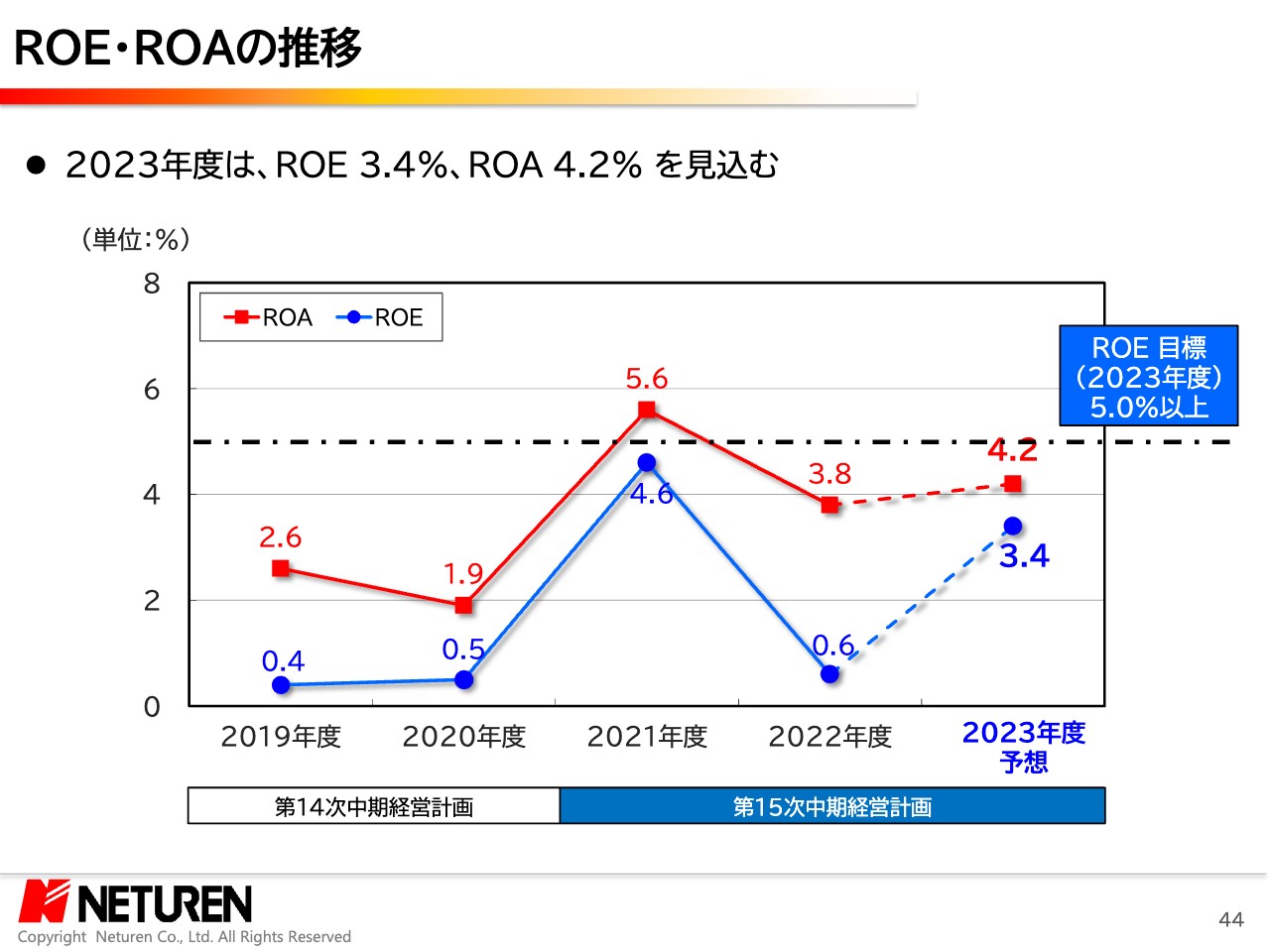

ROE・ROAの推移

ROE、ROAの推移でございます。通期予想は、ROE3.4パーセント、ROA4.2パーセントと、ともに前年比アップを見込んでおります。ROEは、5.0パーセント以上を引き続き目指してまいります。

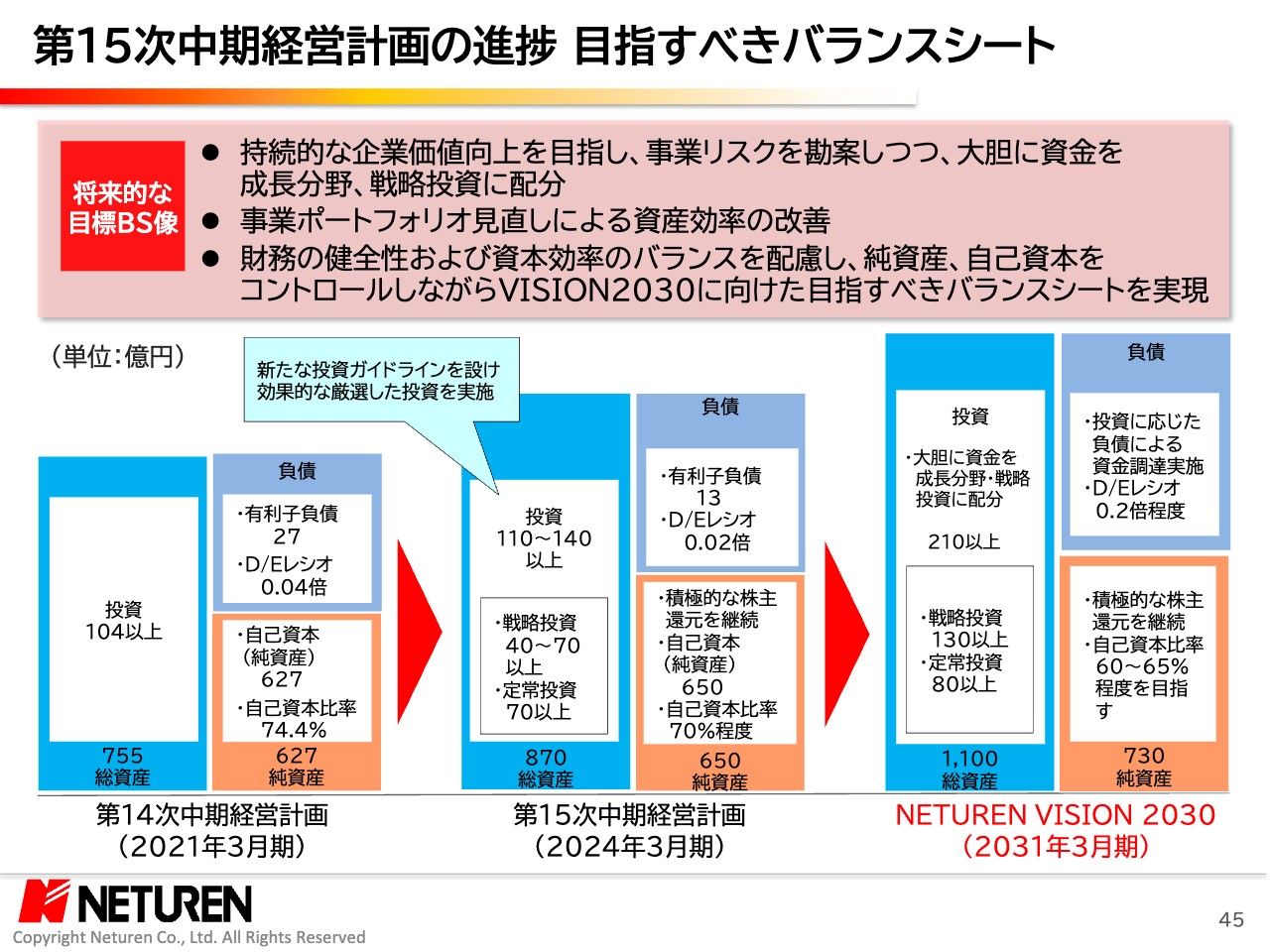

第15次中期経営計画の進捗 目指すべきバランスシート

「NETUREN VISION 2030」に向けた、目指すべきバランスシートでございます。事業リスクを勘案しつつ、資金を成長分野・戦略投資に大胆に配分し、そして資産効率の改善を進め、純資産、自己資本をコントロールしながら、目指すべきバランスシートを実現するという基本方針の下、事業運営を行っております。

現在、事業ポートフォリオを整備し、ビジョン達成に向けた成長戦略を検討しております。そして、それらの投資に配分する資金につきましても、状況に応じて柔軟な資金調達を進めることとしております。

特に、自己資本比率につきましては、第15次中計では70パーセント程度を達成させ、ビジョンにて掲げております、自己資本比率60パーセントから65パーセントを時期に拘らず早期に達成させることを目指してまいります。また、積極的な株主還元対応は継続してまいります。

新着ログ

「金属製品」のログ