【QAあり】エイチーム、「cyma」の譲渡により前期比減収減益で着地するも、通期の業績予想に対し概ね予定どおりに進捗

目次

林高生氏(以下、林):FY2024第1四半期の決算説明を行います。本日はお忙しい中、ご視聴いただき誠にありがとうございます。

本日の内容はスライドに記載のとおりです。

コミットメントライン契約締結に関するお知らせ

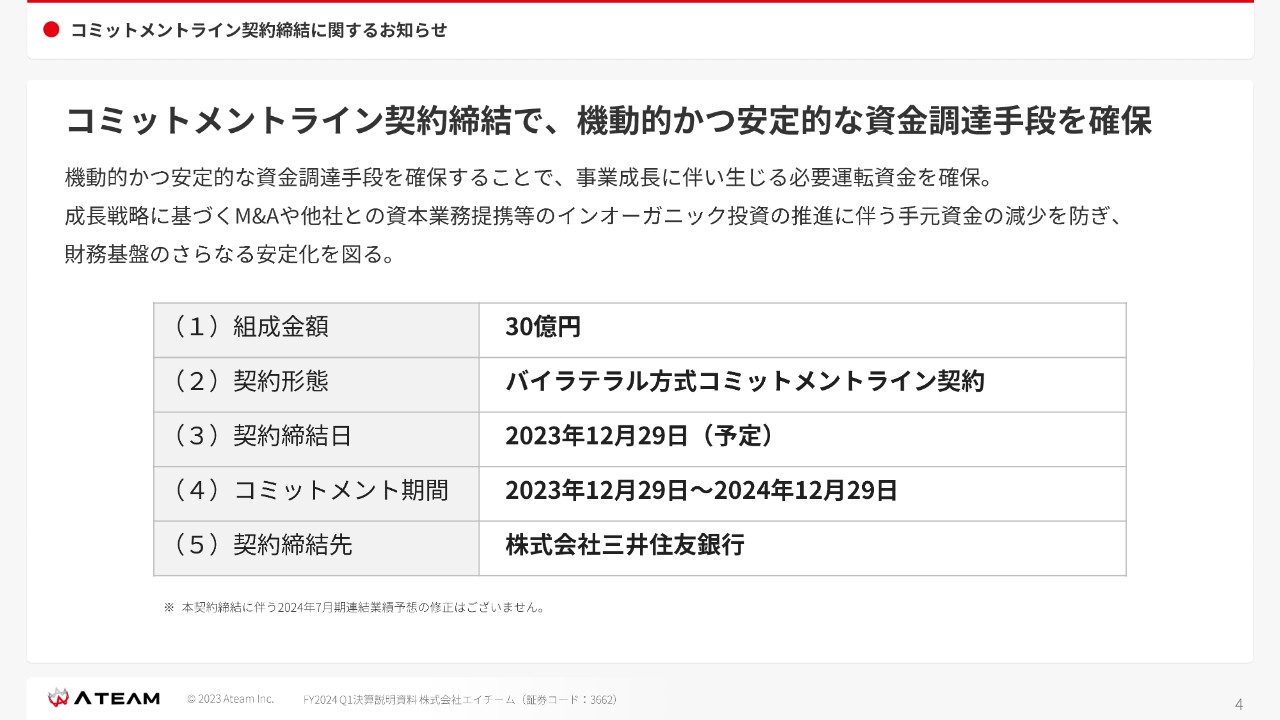

資金調達に関するお知らせです。この度、三井住友銀行とコミットメントライン契約を締結しました。組成金額は30億円、締結日は2023年12月29日、期間は1年後の2024年12月29日までです。

目的はスライドに記載のとおりです。事業成長に伴う手元のキャッシュ確保のため、このような契約を行っています。

プライム市場上場維持基準の適合に向けた取組

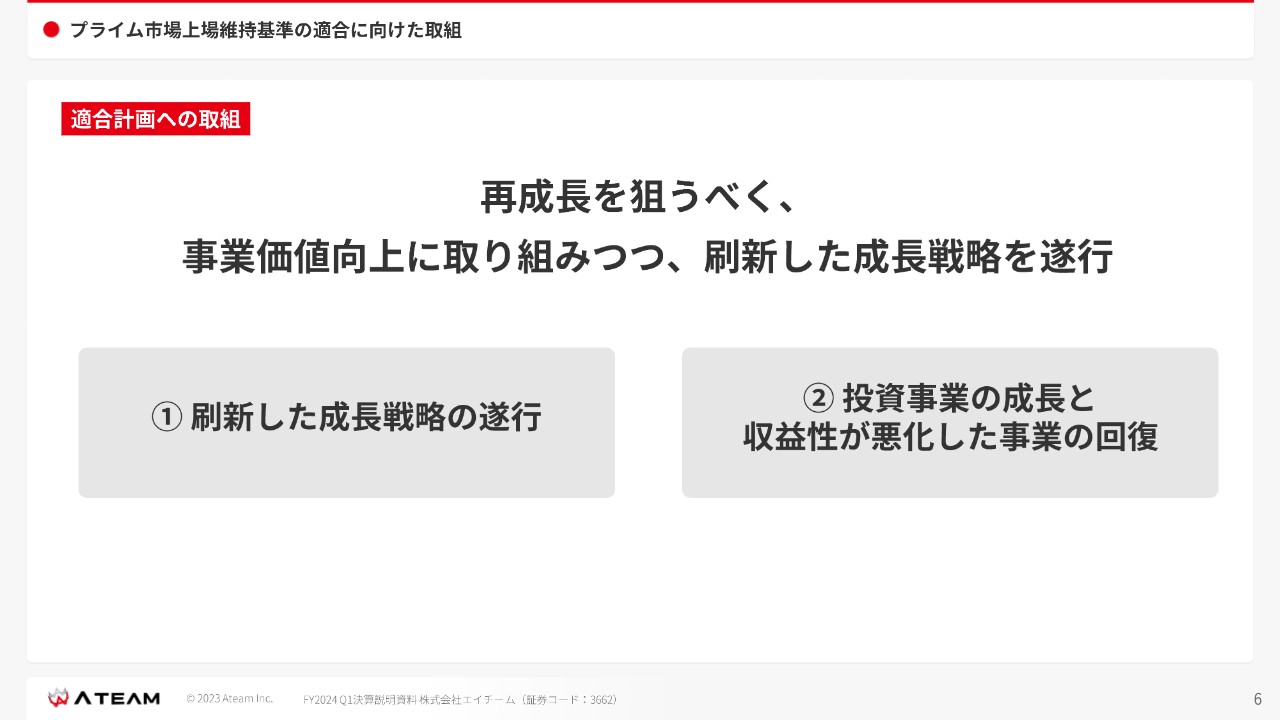

プライム市場上場維持基準の適合に向けた取り組みについてです。現在、我々は流通時価総額100億円という項目が未達のため、それを達成するためにさまざまな取り組みを行っています。再成長を狙うため、①刷新した成長戦略の遂行、②投資事業の成長と収益性が悪化した事業の回復の2本柱に取り組んでいます。

プライム市場上場維持基準の適合に向けた取組

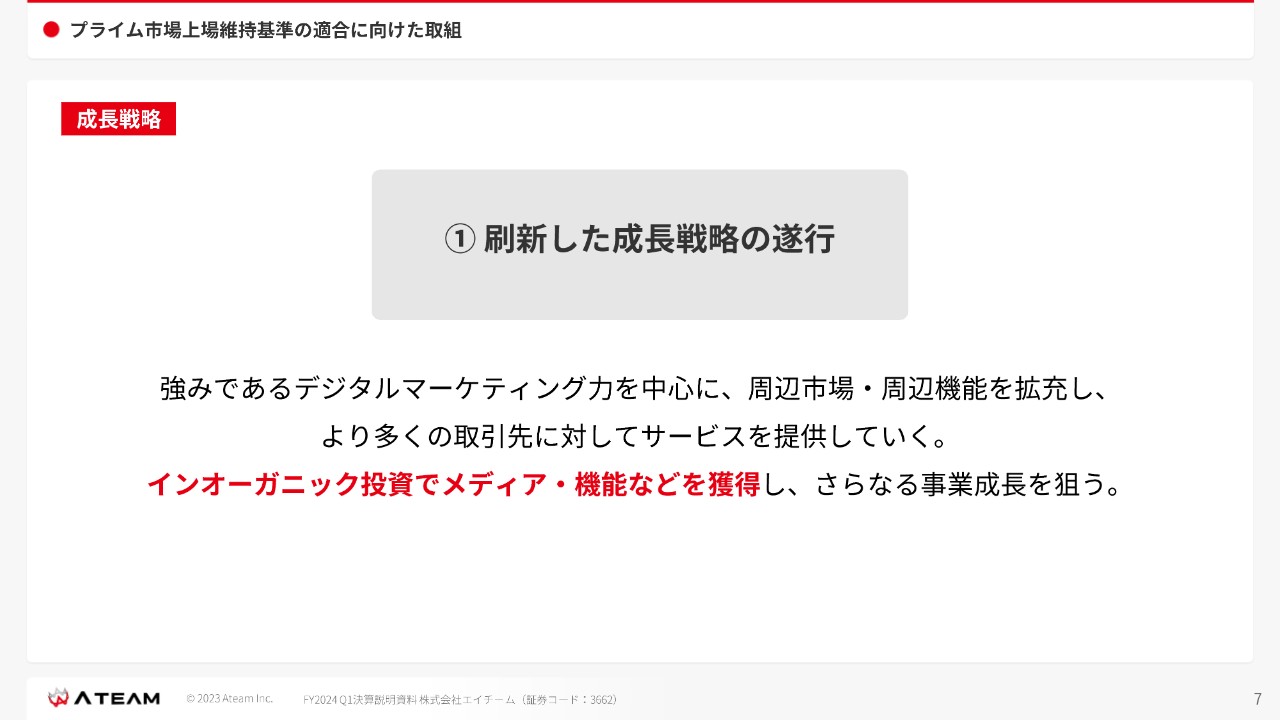

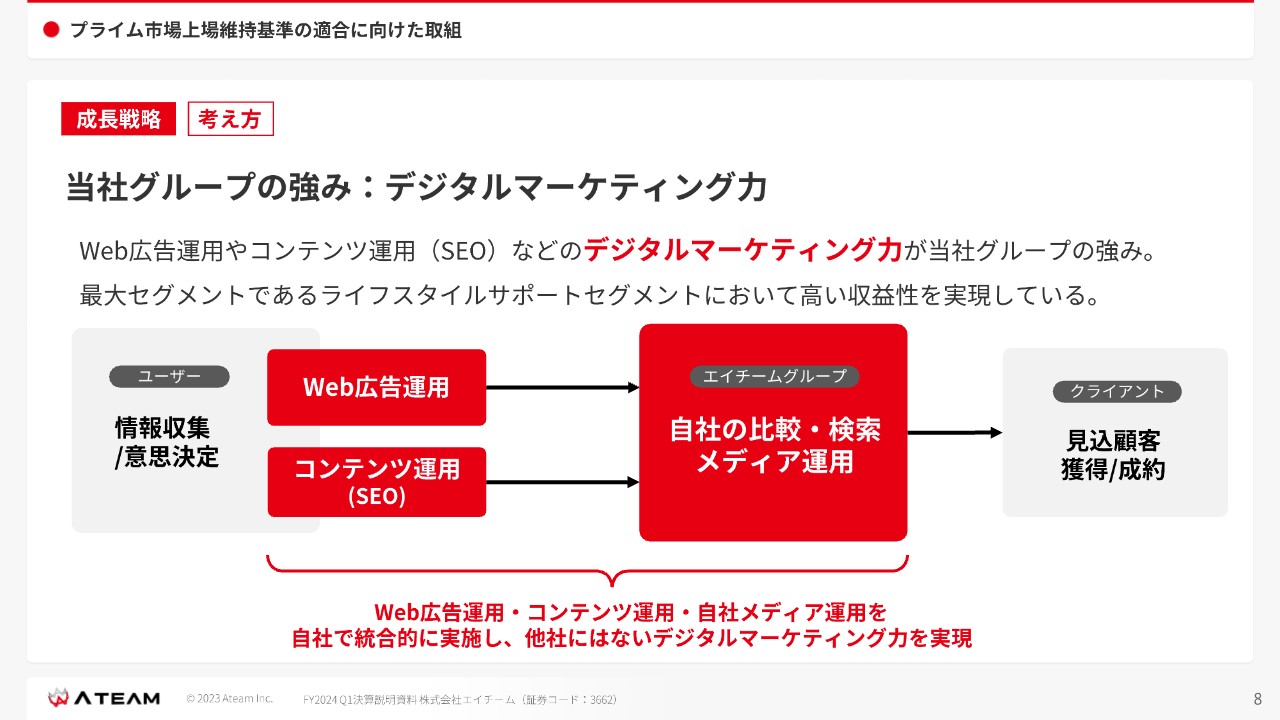

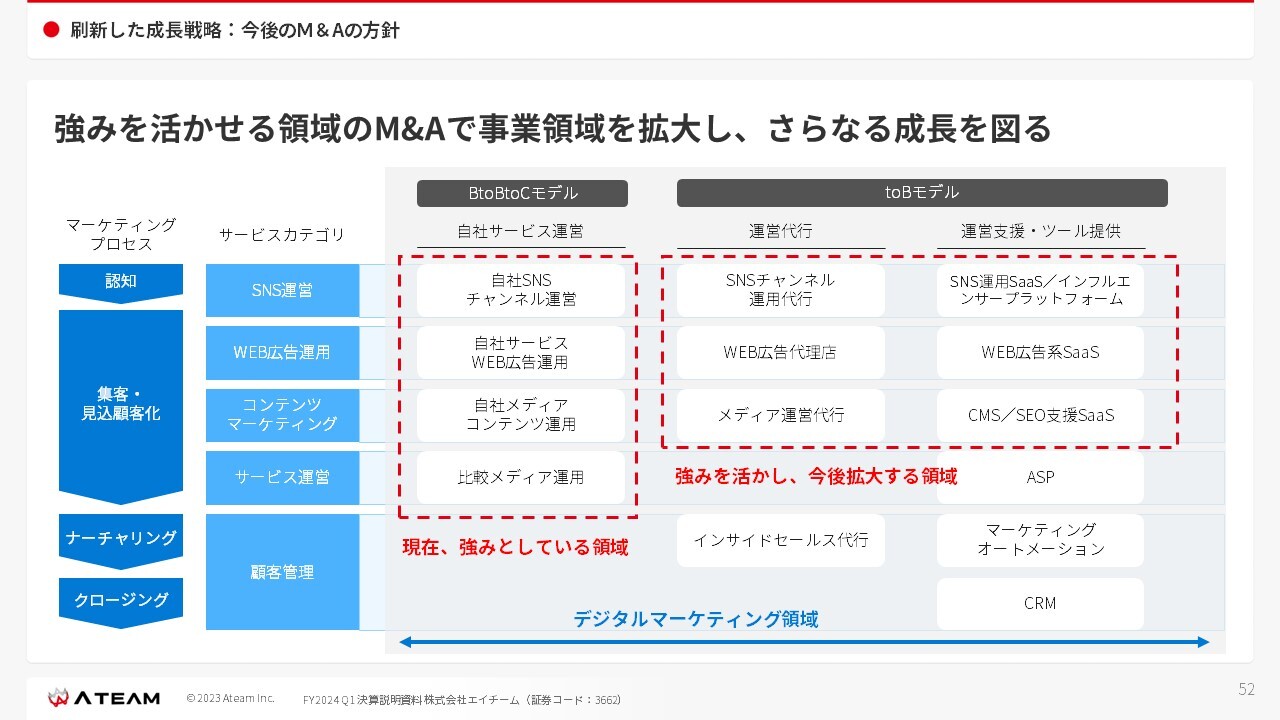

①に関しては、強みであるデジタルマーケティング力を中心に、周辺市場・周辺機能を拡充していくために、インオーガニック投資でメディア・機能などを獲得し、さらなる事業成長を狙います。

プライム市場上場維持基準の適合に向けた取組

当社グループの強みは、デジタルマーケティング力であると認識しています。現在、Web広告やSEOから自社のメディアに集客しています。そして、集客したお客さまを我々のクライアントである会社に見込顧客として送客するというビジネスを行っています。

プライム市場上場維持基準の適合に向けた取組

その見返りとして、クライアントから見込顧客紹介料というかたちで報酬を得ています。

プライム市場上場維持基準の適合に向けた取組

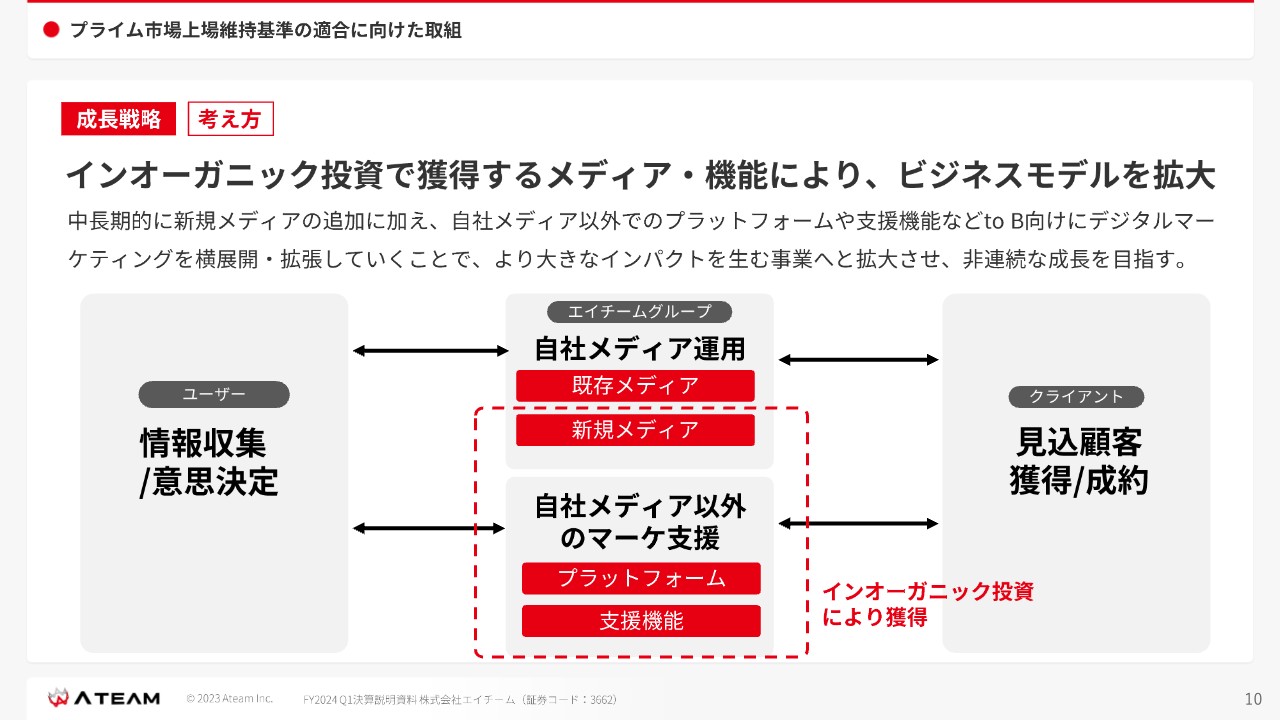

先ほどお伝えした、インオーガニック投資での獲得についてです。スライド中央に記載の現在の既存メディアに加え、新規のメディア、自社メディア以外の新たな集客領域のプラットフォームや支援機能を拡充していこうと考えています。

プライム市場上場維持基準の適合に向けた取組

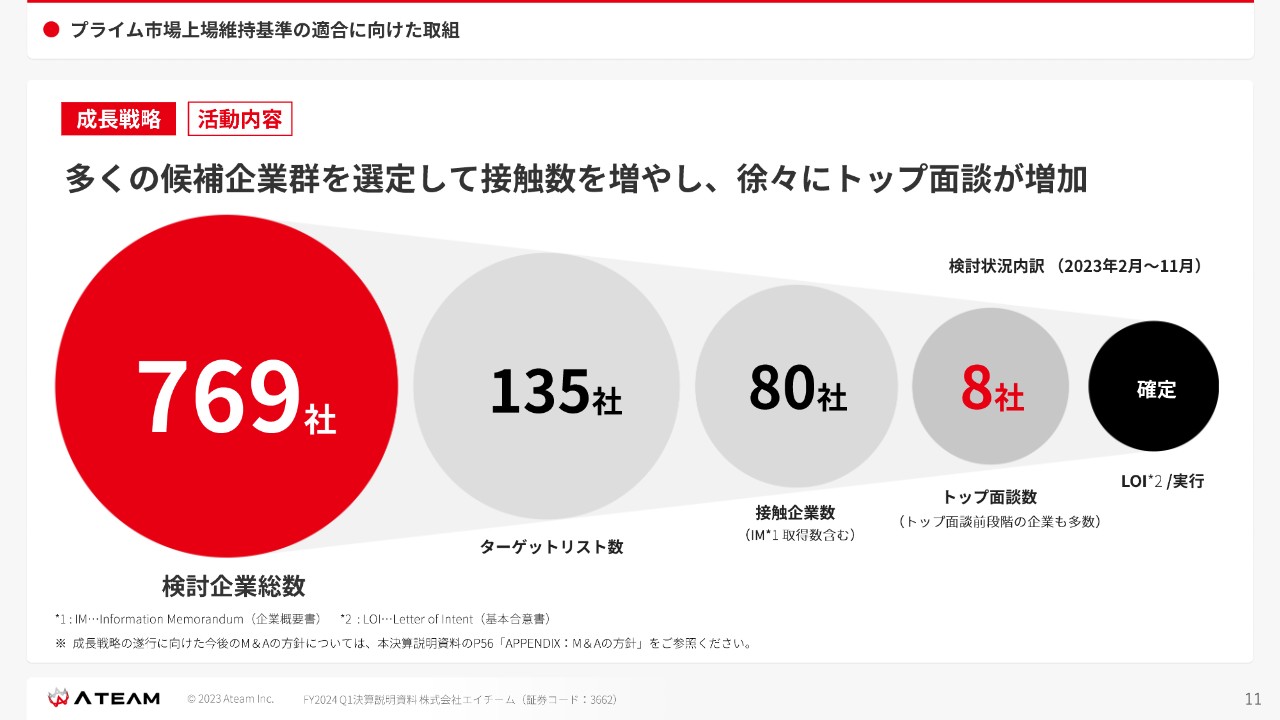

2023年2月から11月までの具体的な活動内容としては、スライドに記載のとおりの進捗になっています。

プライム市場上場維持基準の適合に向けた取組

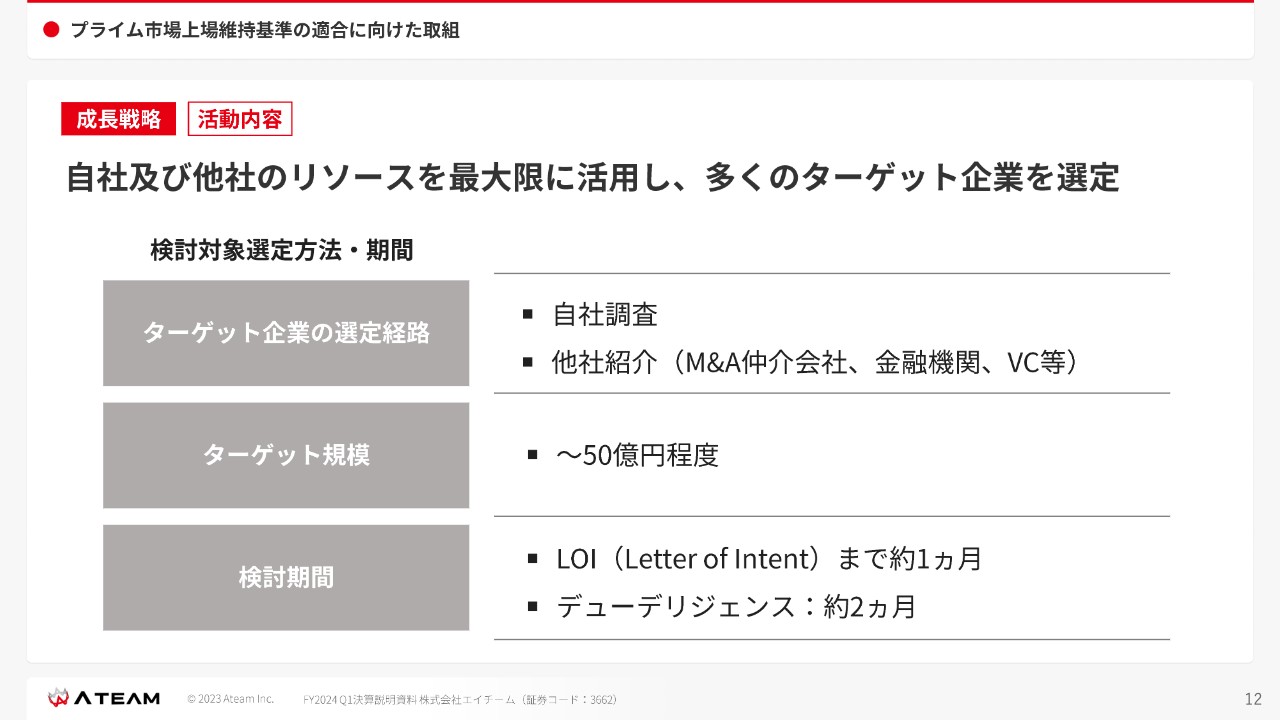

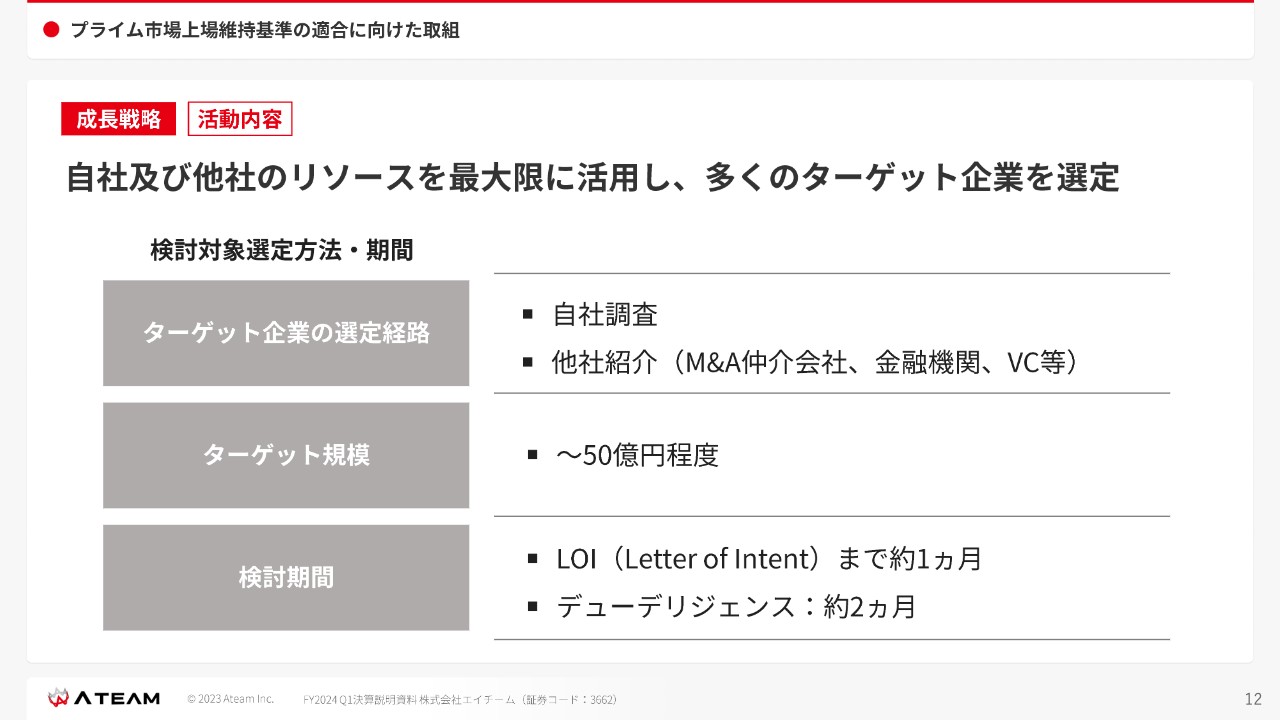

詳細についてはスライドの表のとおりです。ターゲット規模は50億円くらいまでと考えています。

プライム市場上場維持基準の適合に向けた取組

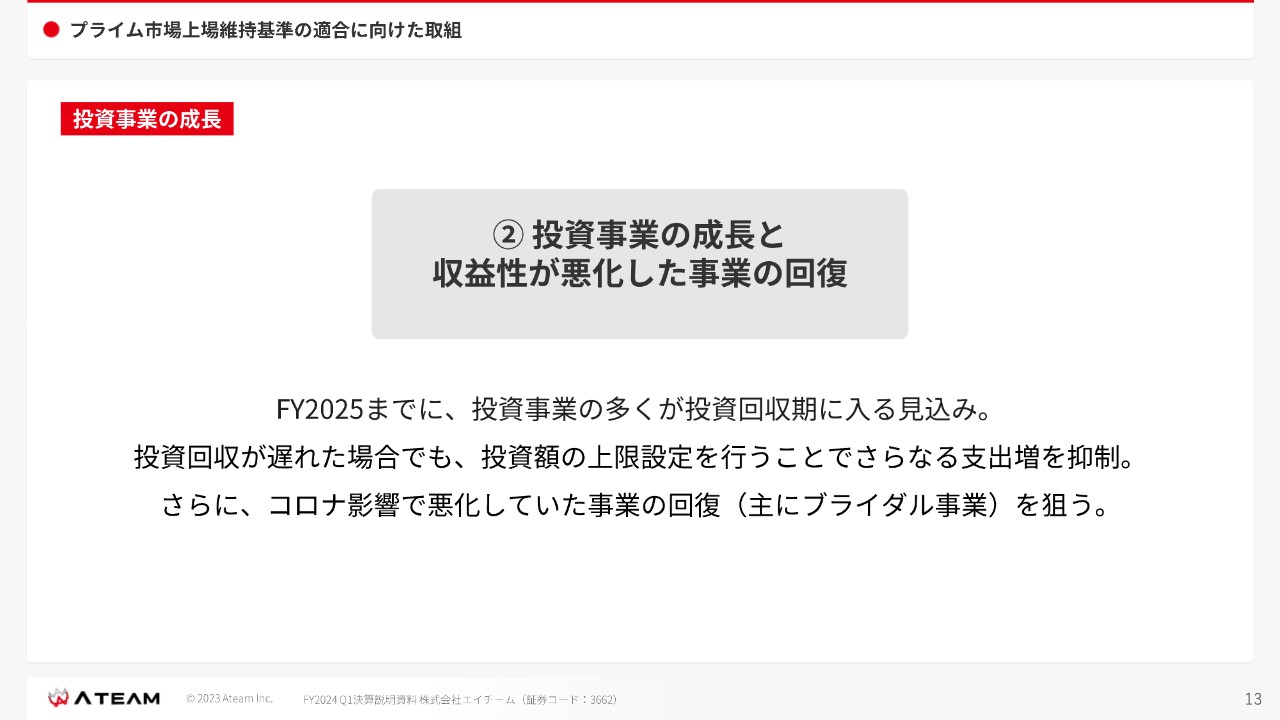

もう1つの柱である②の投資事業成長と収益性が悪化した事業の回復についてです。新型コロナウイルスの影響で特にブライダル事業の収益性が悪化していましたが、その収束に伴い回復を見込んでいます。

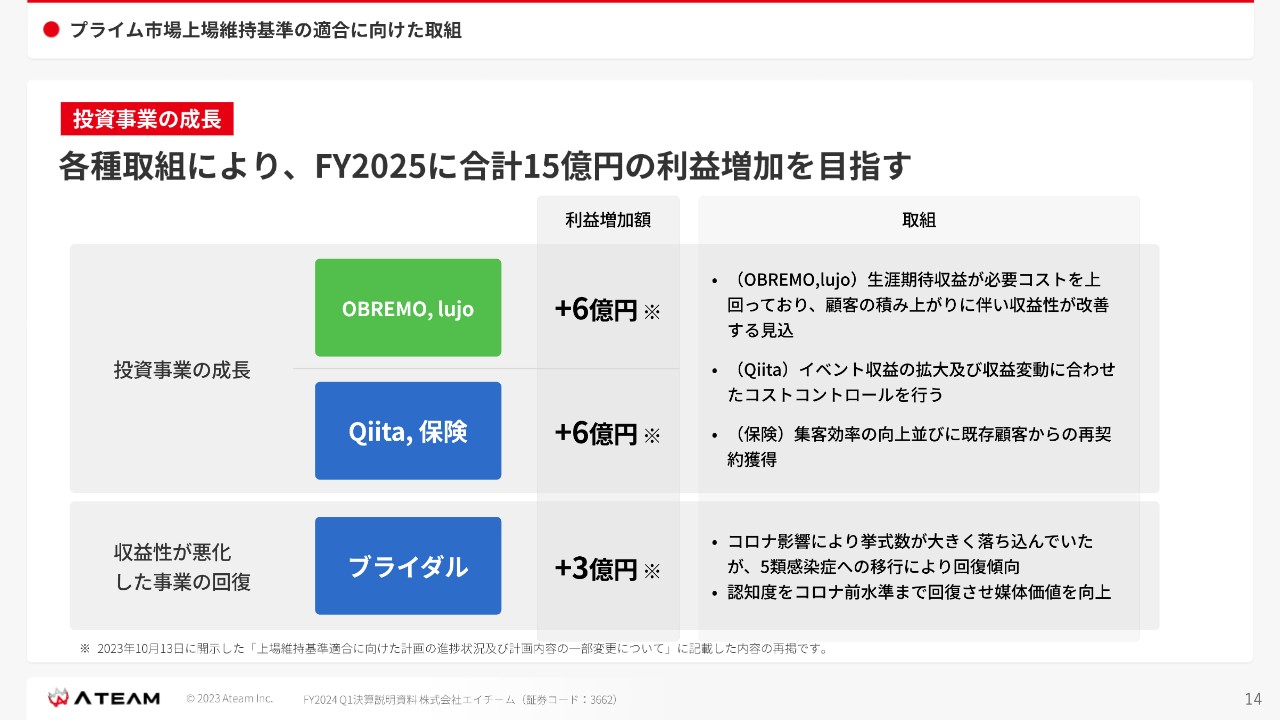

プライム市場上場維持基準の適合に向けた取組

投資事業として、Eコマース領域はドッグフードの「OBREMO(オブレモ)」、化粧品の「lujo(ルジョー)」の大きく2つになります。2つの事業へ数年間にわたり数億円規模の投資を行っていましたが、そろそろ回収期間に入るということで、FY2023に対しプラス6億円ほどの利益インパクトが出ると考えています。

「Qiita(キータ)」と保険代理店事業に関しても、数億円規模の投資を行っていましたが、同じような状況と考えています。

ブライダル事業に関しても、ピーク時は年間5億円ほどの利益が出ていたものが赤字となりましたが、回復により赤字の時に比べプラス3億円ほどの利益寄与があると考えています。

プライム市場上場維持基準の適合に向けた取組

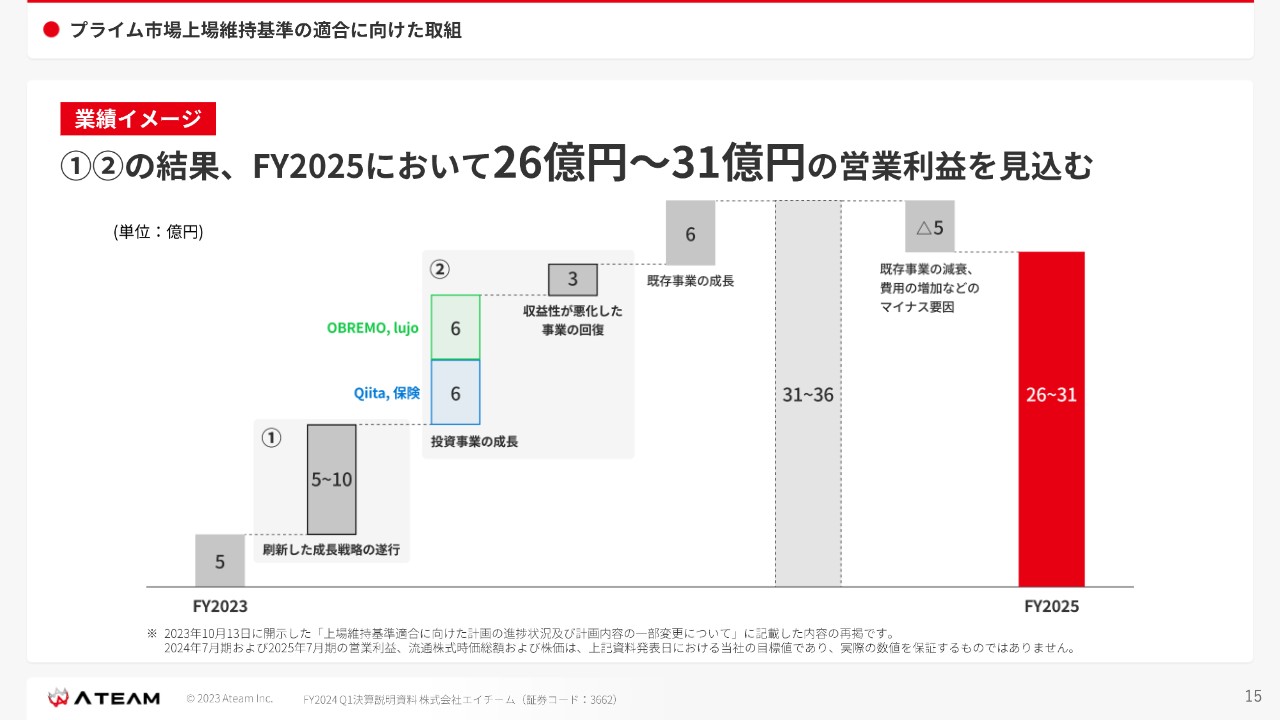

スライドの一番左のグラフがFY2023年のベースとなる利益5億円です。それに対し、①の成長戦略の遂行で5億円から10億円、②の投資事業の成長で約12億円、収益性が悪化した事業の回復で3億円、既存事業の成長で6億円の利益を見込んでいます。それらを足すと31億円から36億円になります。

また、事業によってはマイナスになるものも出てくるのではないかということで、マイナス5億円を見込んでいます。その結果、着地としてはFY2025で26億円から31億円という営業利益になれば、流通時価総額100億円を達成できるのではないかと考えています。

なお、このグラフの中にはエンターテインメント事業の利益は含まれていません。エンターテインメント事業は赤字にならないように進め、ヒットが出ればここに寄与すると考えています。

プライム市場上場維持基準の適合に向けた取組

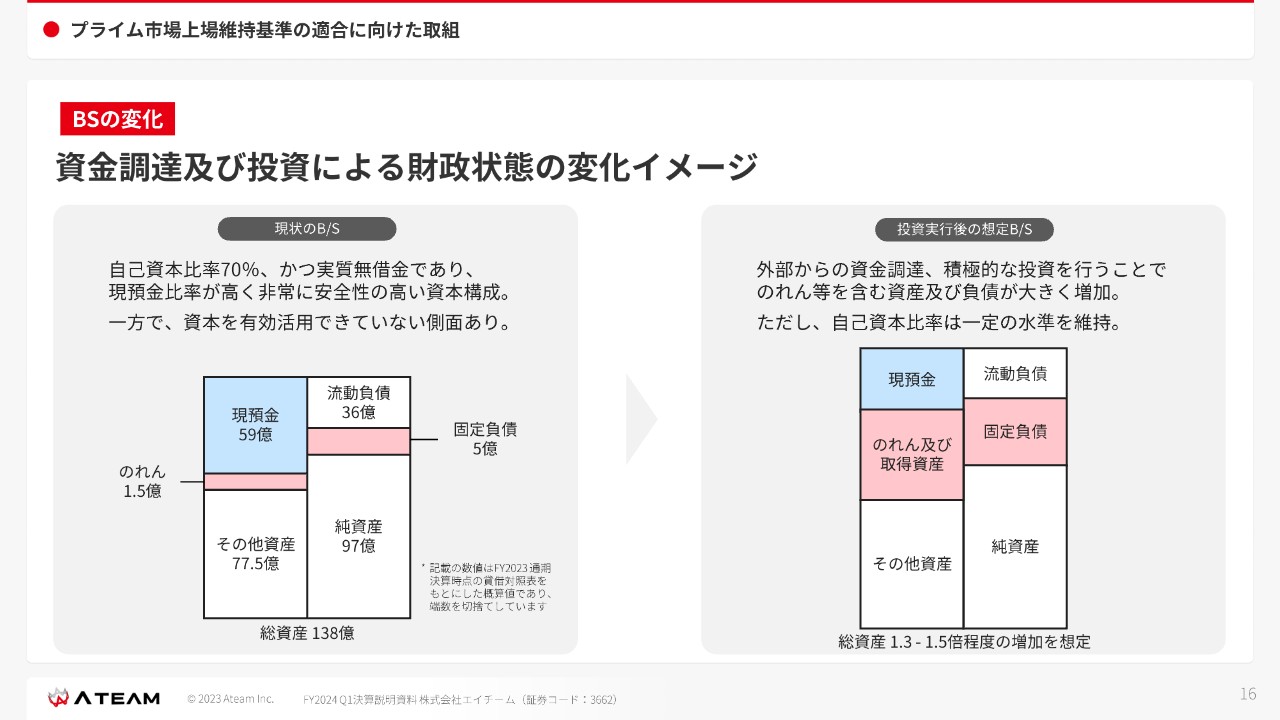

今まで借入はほとんどありませんでしたが、先ほどの新たな資金調達によりはじめて大型の借入枠を設けるため、今後のB/Sはスライド右側の図のようになっていくと考えています。

FY2024 Q1 会計期間決算サマリー(2023.8 - 2023.10)

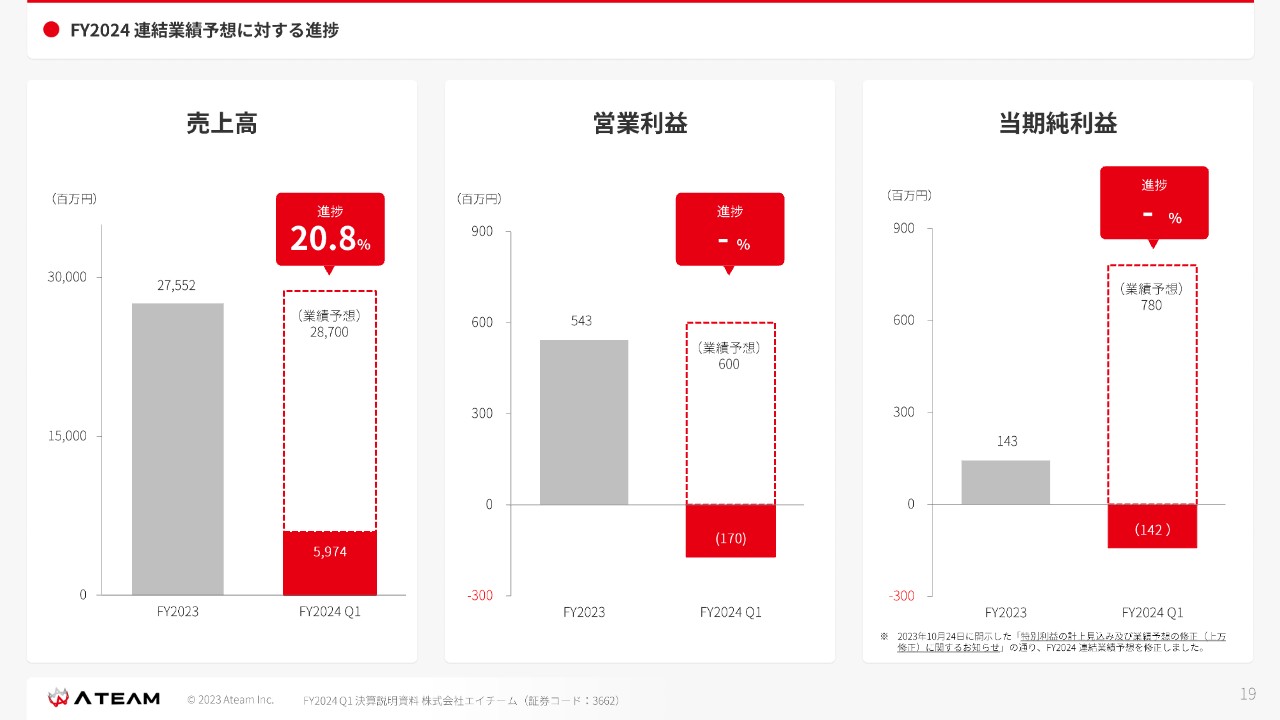

FY2024第1四半期の決算についてご説明します。売上高は59億7,400万円と、Y/Yでは減収となりました。これは「cyma」の譲渡によるものです。営業利益はマイナス1億7,000万円、当期純利益はマイナス1億4,200万円となりました。通期で見ると、概ね予定どおりに進捗していると考えています。

FY2024 連結業績予想に対する進捗

進捗状況としては、スライドのグラフのとおりとなっています。

FY2024 Q1 会計期間決算サマリー(2023.8 - 2023.10)

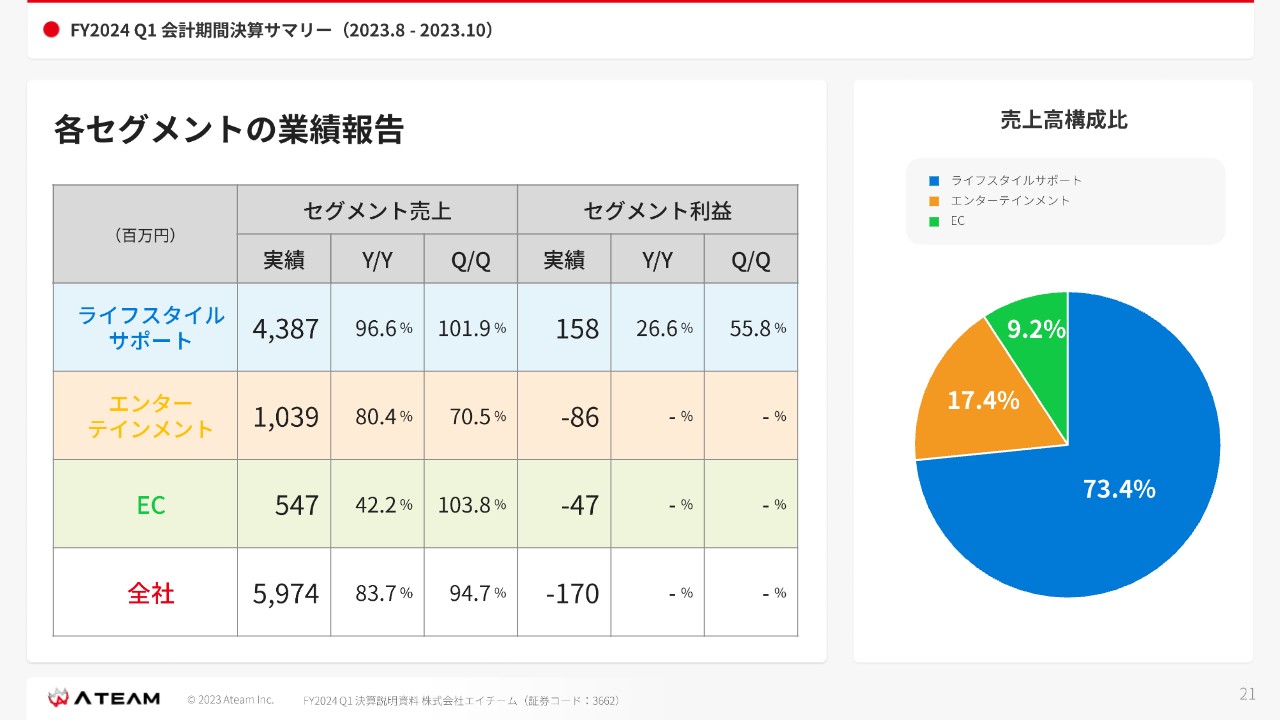

セグメント別の売上構成比です。ライフスタイルサポート事業は43億8,700万円、エンターテインメント事業は10億3,900万円、EC事業は5億4,700万円となりました。構成比としては、ライフスタイルサポート事業が73.4パーセント、エンターテインメント事業が17.4パーセント、EC事業が9.2パーセントとなっています。

サマリーに関しては、各担当者よりご説明します。

ライフスタイルサポート事業 サブセグメント区分の統廃合のお知らせ

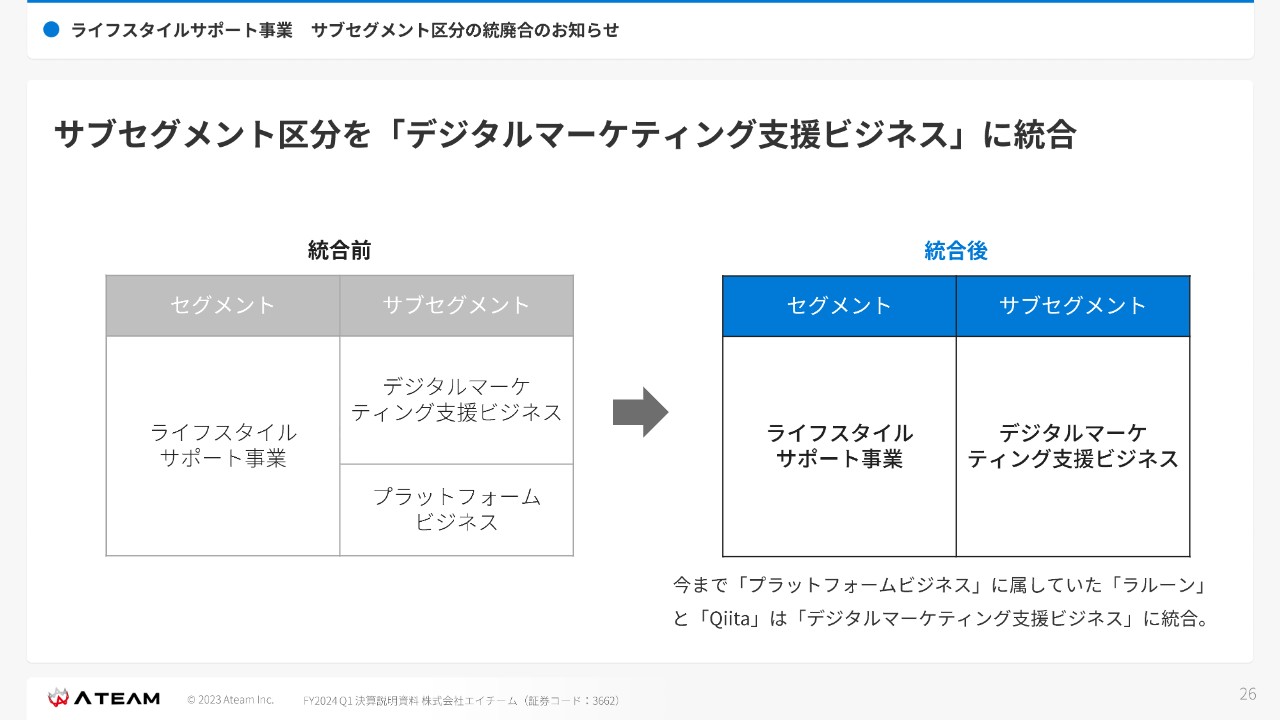

間瀬文雄氏:ライフスタイルサポート事業について、私からご説明します。最初に、今までサブセグメントを2つに分けていましたが、この度デジタルマーケティング支援ビジネスに統合することを決めました。

IRでお伝えしたとおり、もともとプラットフォームビジネスには「ラルーン」と「Qiita」という2つのビジネスがありましたが、今回「ラルーン」はメドレー社に事業を承継予定です。

「Qiita」については、もともとは人材ビジネスにつなげていきたいということでプラットフォームビジネスとしての売上を見込んでいましたが、現在は広告売上がほとんどですので、デジタルマーケティング支援ビジネスとしても問題ないのではないかと考えました。

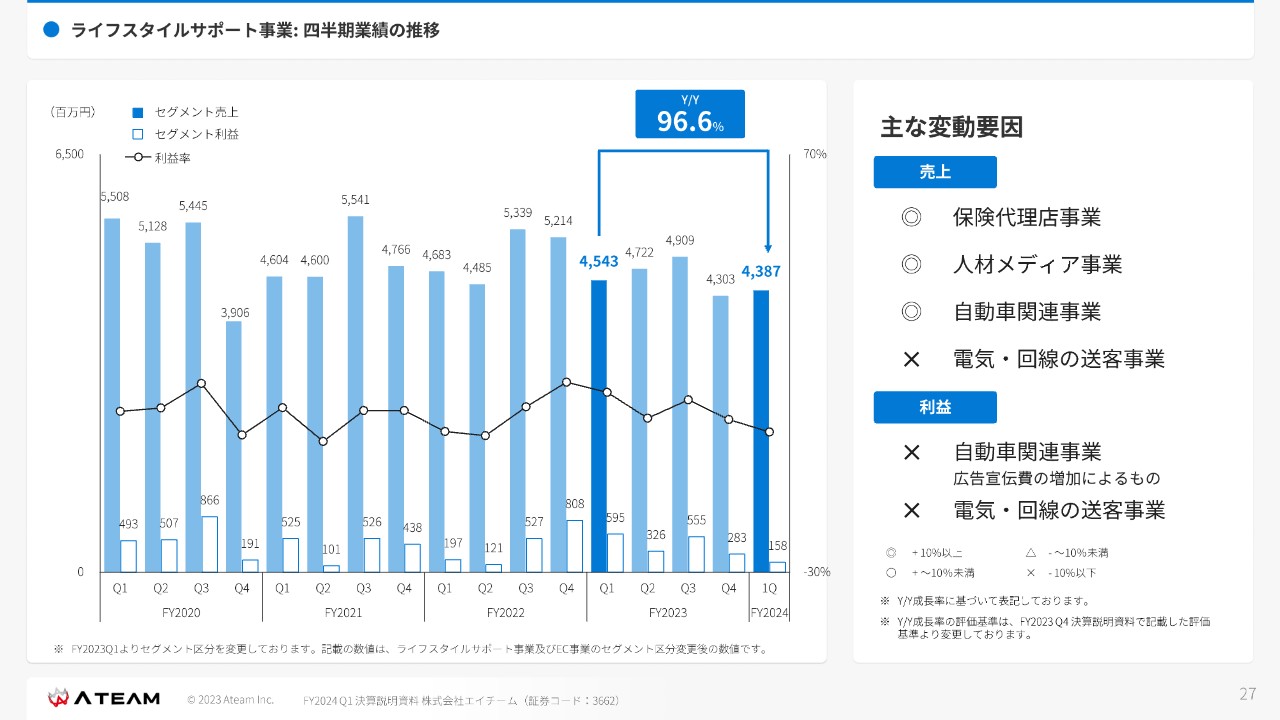

ライフスタイルサポート事業: 四半期業績の推移

四半期業績の推移です。売上はY/Yで96.6パーセントとなりました。主な変動要因をスライド右側に記載しています。10パーセント以上の成長があったものに関しては「◎」、10パーセント以上のマイナスがあったものに関しては「×」と表現しています。

保険代理店事業、人材メディア事業、自動車関連事業の売上については2桁成長となりました。以前からご報告していますが、現在、電気・回線の送客事業の売上はほぼゼロという状態です。

自動車関連事業は売上が好調でしたが、競争激化に伴って広告宣伝費が増加し減益となっています。

スライドに記載していないものとして、結婚式のビジネスの「Hanayume」があります。先ほど林からお伝えしたとおり、FY2025に今よりもプラス3億円の利益を見込み、マス広告に投資しています。

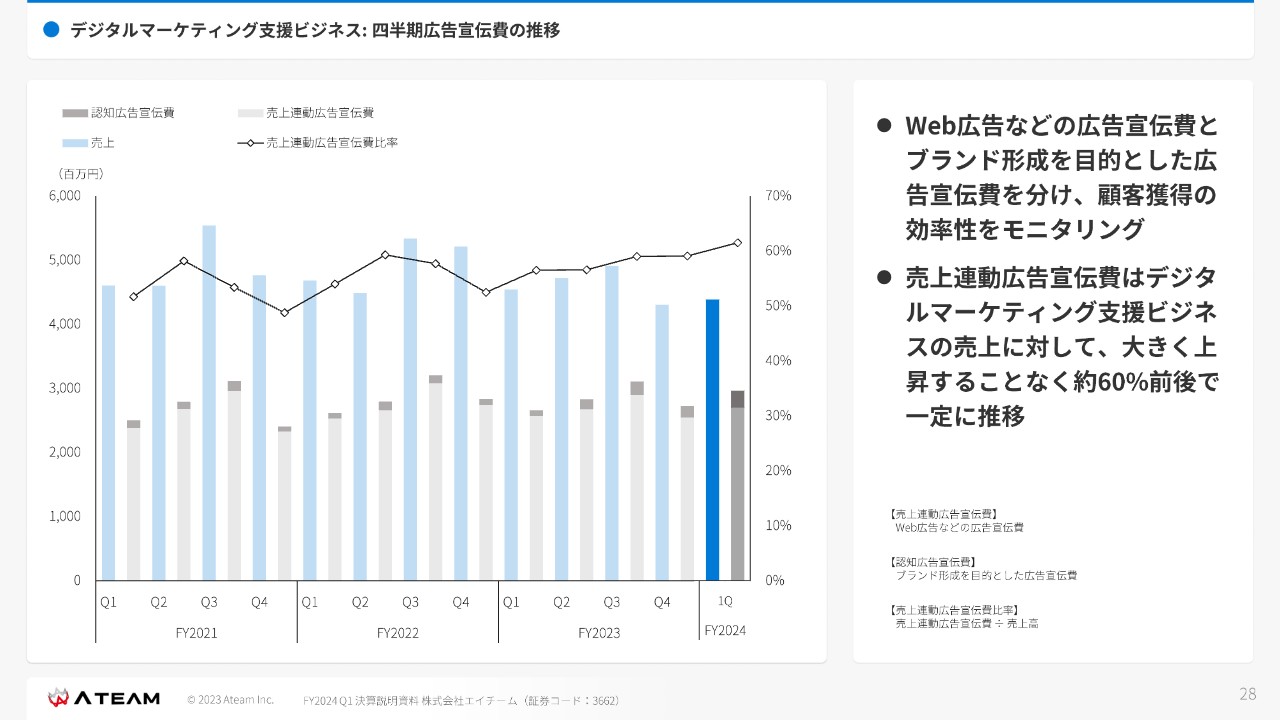

デジタルマーケティング支援ビジネス: 四半期広告宣伝費の推移

今回から広告宣伝費を2つに分けています。認知広告宣伝費はマスブランディング等、売上連動広告費は我々にとって情報の仕入れに該当するようなもので、売上連動するものとして表しています。売上連動広告費の割合は大きく上昇することなく、約60パーセント前後で一定に推移しています。

デジタルマーケティング支援ビジネス: 主要事業の状況

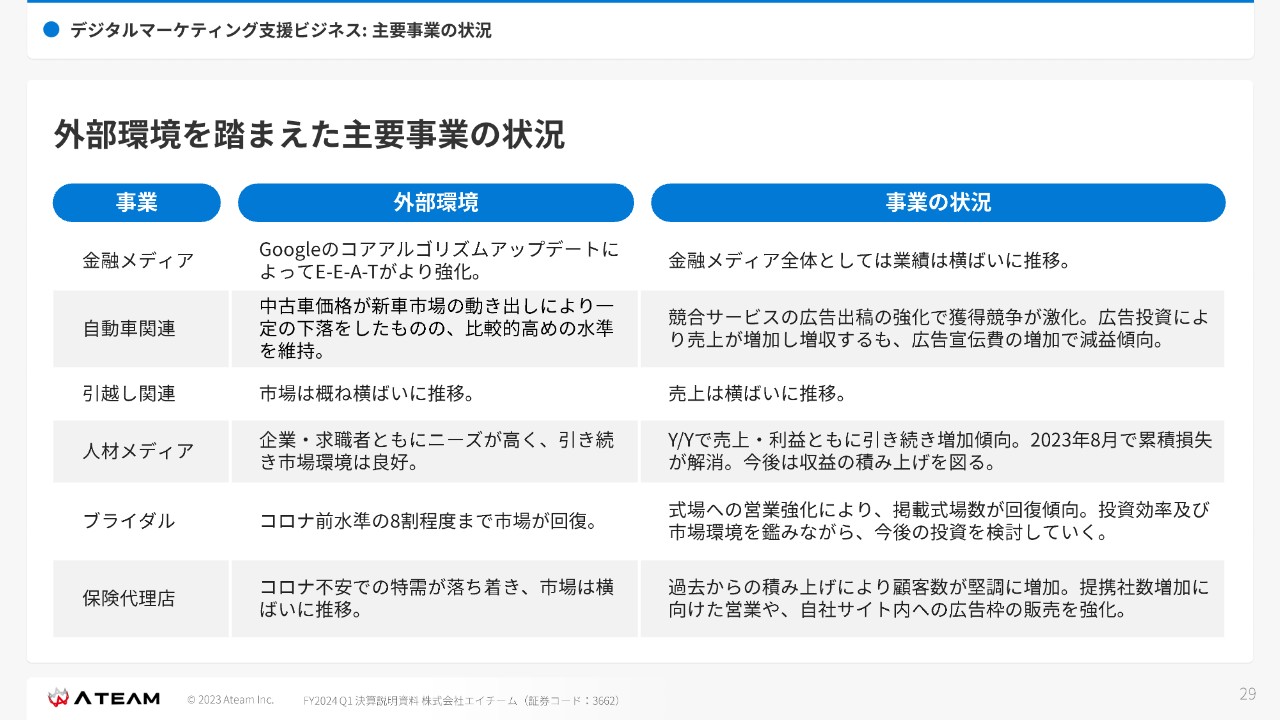

新しくアップデートした資料です。それぞれの主要事業における外部環境と事業の状況について記載しています。

金融メディア事業は、Googleのコアアルゴリズムアップデートにより、E-E-A-Tがより強化され、より専門的なことが求められてきています。事業の状況としては、横ばいに推移しています。

自動車関連事業については、中古車価格が新車市場の動き出しにより、一番高かった頃よりは下落したものの、過去に比べると比較的高めの水準を維持しています。事業の状況としては先ほどお伝えしたとおり、競合サービスとの競争により、広告費がかさんでいます。

引越し関連事業については、市場は概ね横ばい、売上も横ばいに推移しています。

人材メディア事業については、企業・求職者ともにニーズが高い状態が続いています。事業の状況としては、Y/Yで売上・利益ともに引き続き増加し、2023年8月で累積損失が解消しました。今後は収益の積み上げを図るフェーズになっています。

ブライダル事業については、コロナ禍前の水準の8割程度まで市場が回復していると見ています。事業の状況としては、マス広告投資なども行いながら式場の営業を強化しており、掲載式場数は回復傾向にあります。投資効率および市場の環境を今後も注視しつつ、どれくらい投資していくかを検討していきます。

保険代理店事業については、コロナ禍の不安特需が落ち着き、市場は横ばいに推移しています。事業の状況としては、過去の積み上げによって顧客数が堅調に増加しています。提携社数増加に向けた営業や自社サイト内への広告枠の販売を強化し、成果を出しています。

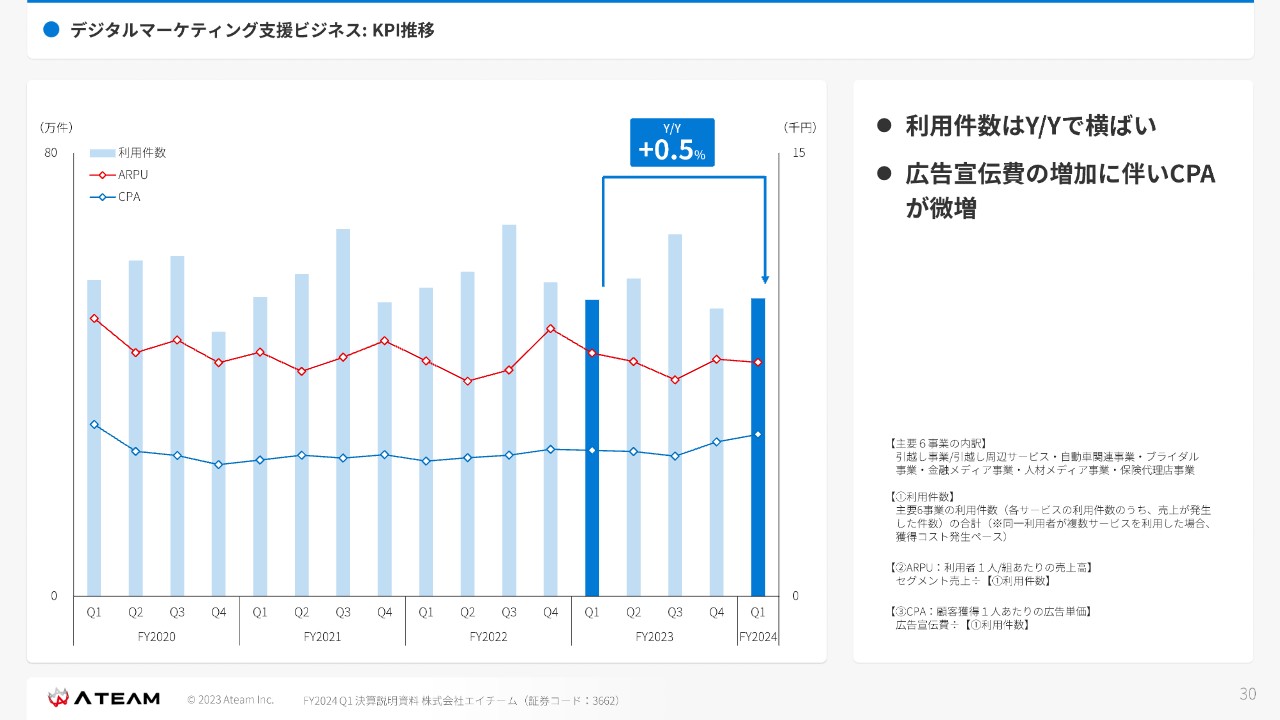

デジタルマーケティング支援ビジネス: KPI推移

KPIです。利用件数はY/Yで横ばいになっています。主に自動車関連の広告宣伝費増加に伴いCPAが微増しています。

ライフスタイル総合メディア「イーデス」がリリース1周年

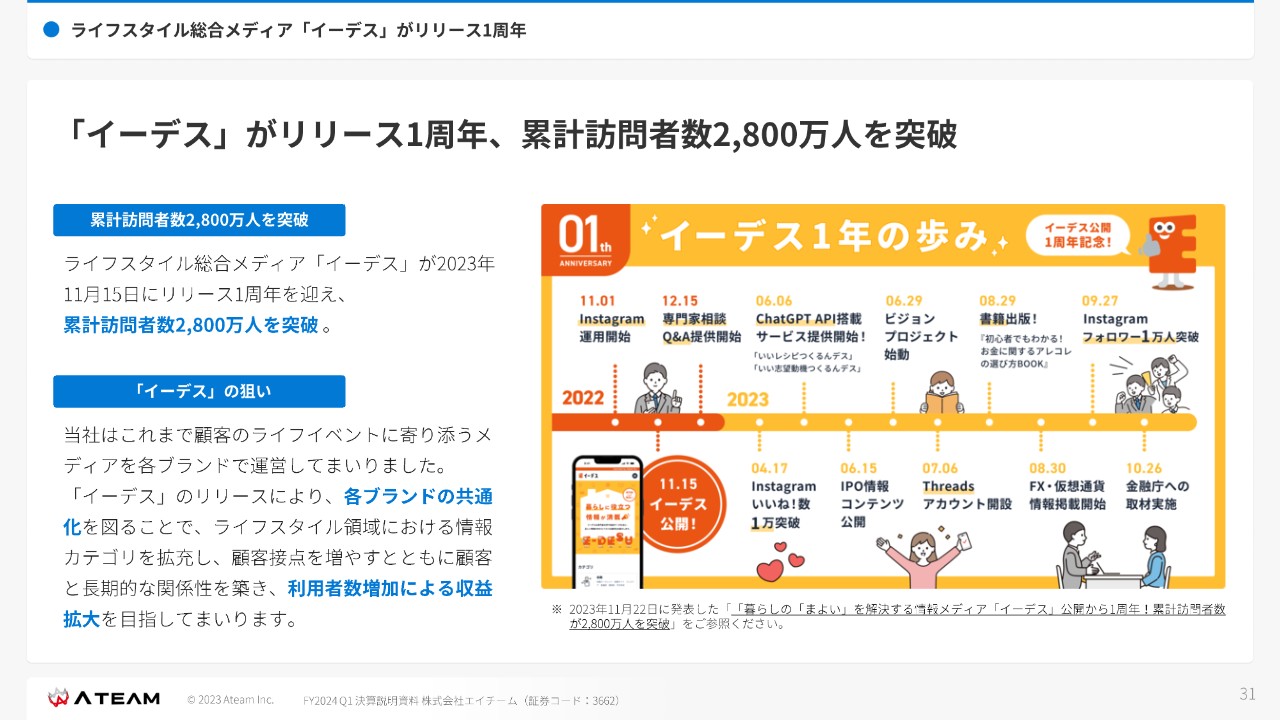

ここからはトピックスになります。「イーデス」がリリース1周年を迎え、累計訪問者数が2,800万人を突破しました。スライドに記載のとおり、いろいろな小さなことから始めて、徐々にユーザー数が増えてきています。

最終的には「イーデス」のブランド投資を行うことで、しっかり「イーデス」と指名検索が入るように、広告の連動だけではない今後の集客を見込んで、これからも長い目で育てていきたいと考えています。

女性向け生理予測・体調管理アプリ「ラルーン」を簡易吸収分割により譲渡

冒頭にサブセグメントの統廃合についてお伝えしましたが、先日ご報告したとおり、ラルーン事業の簡易吸収分割による譲渡が決定しています。事業承継による効力発生日は、来年2月1日を予定しています。

我々のリソースを空け、あらためて我々の強みを活かせる事業に注力していこうと判断し、ラルーン事業はそれには当たらないと考えました。「ラルーン」の力を一番引き出してくれる取引先として、メドレー社に譲渡を決定しています。

以上、ライフスタイルサポート事業からご報告しました。エンターテインメント事業については、中内からご説明します。

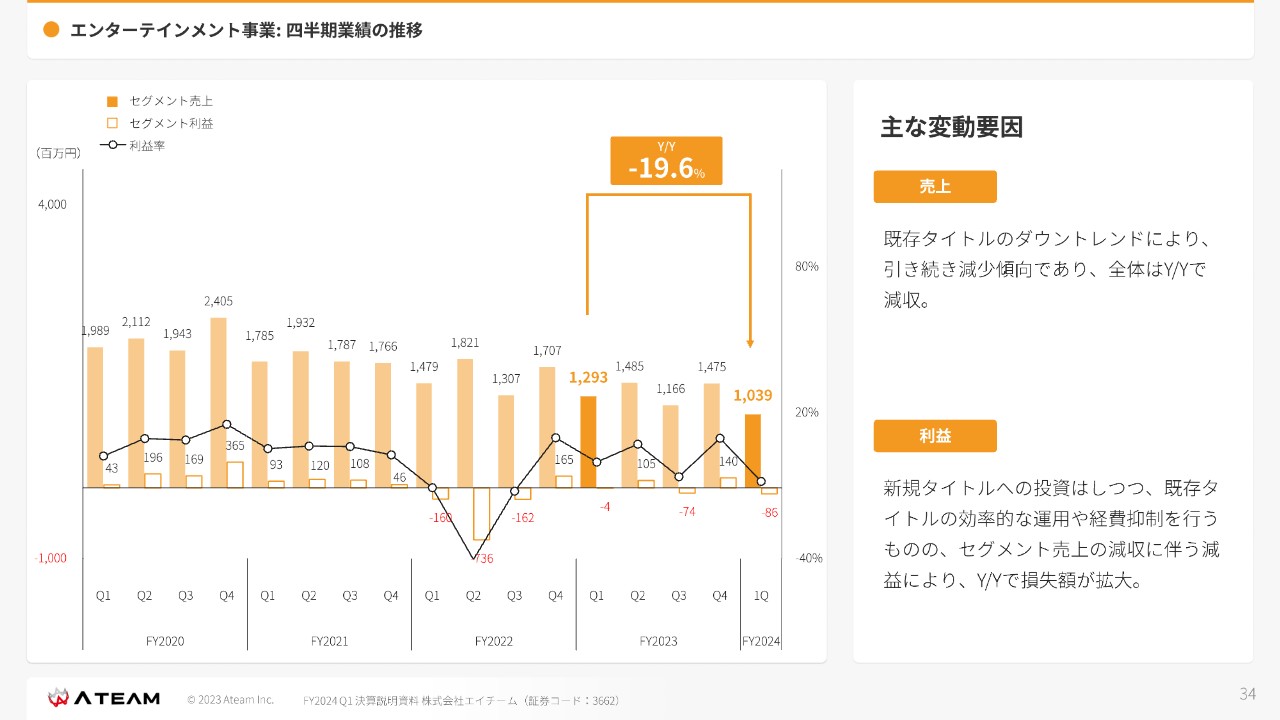

エンターテインメント事業: 四半期業績の推移

中内之公氏(以下、中内):エンターテインメント事業についてご説明します。四半期業績については、スライドに記載のとおりです。既存タイトルを効率的に運用していますが、今回うまくいかないものもあったため、赤字となっています。

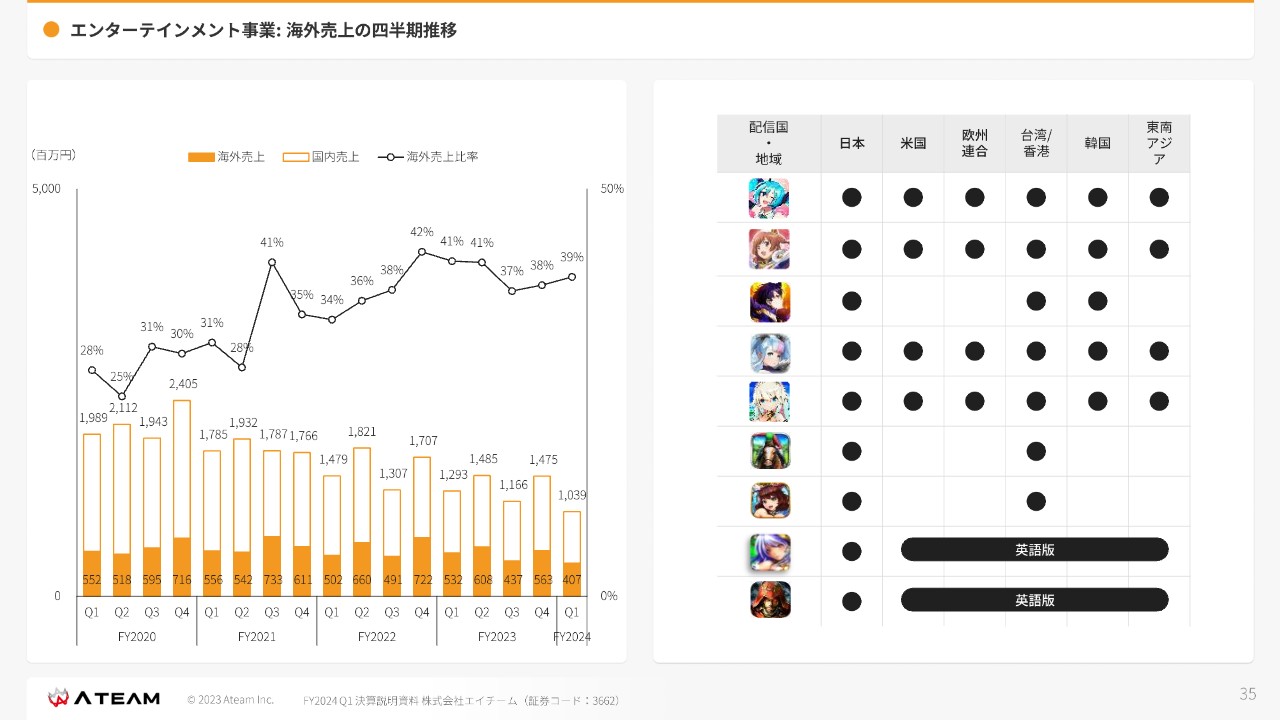

エンターテインメント事業: 海外売上の四半期推移

海外比率です。円安の影響を受け、若干高まっています。

エンターテインメント事業: 取り巻く環境の変化

取り巻く環境と我々の状況についてです。スマートフォンゲーム市場のコストが肥大化しているため、お金をいただける協業も行いながら、安定的な状況を作った上で新作に取り組んでいきます。

一方、ハイパーカジュアルゲームなどの新しいジャンルにも挑戦していくことについては変わっていません。

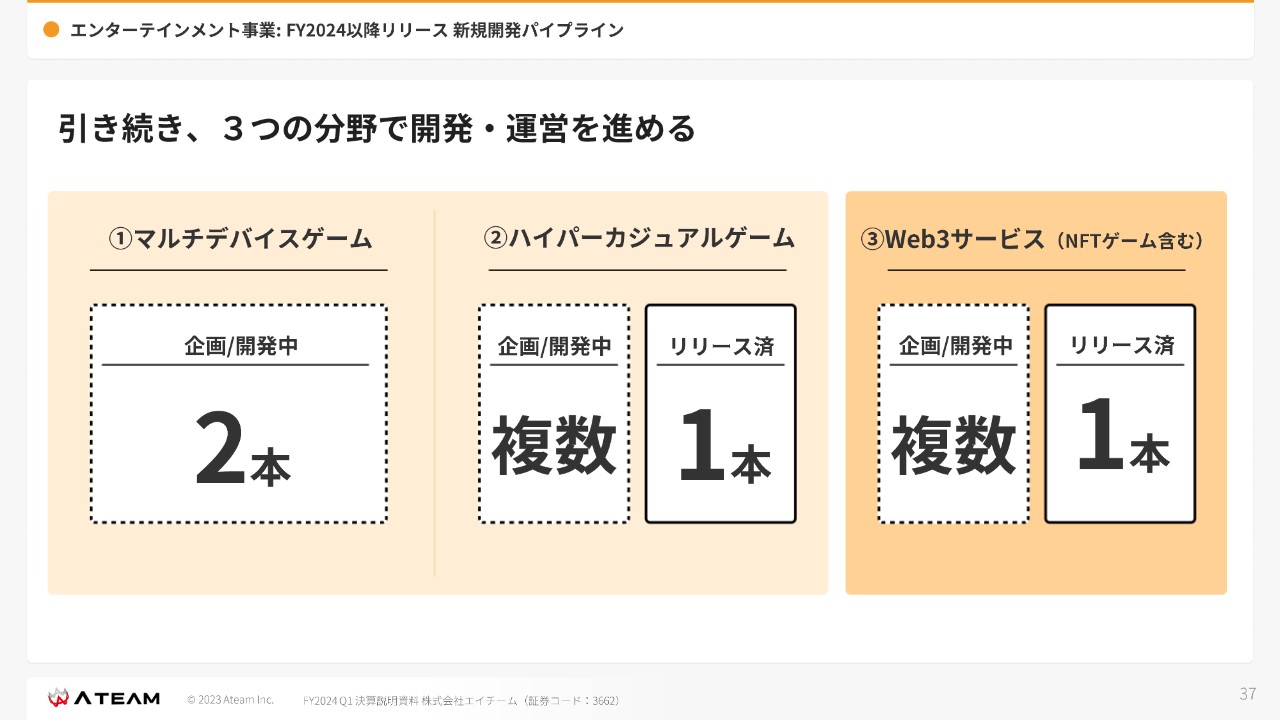

エンターテインメント事業: FY2024以降リリース 新規開発パイプライン

パイプラインです。マルチデバイスゲームは2本、ハイパーカジュアルゲームは複数のアプリを制作しており、本リリースしているものはまだ1本という状況です。Web3サービスについては、既存の1本を運営しながら、今、新しいものを企画・開発しています。

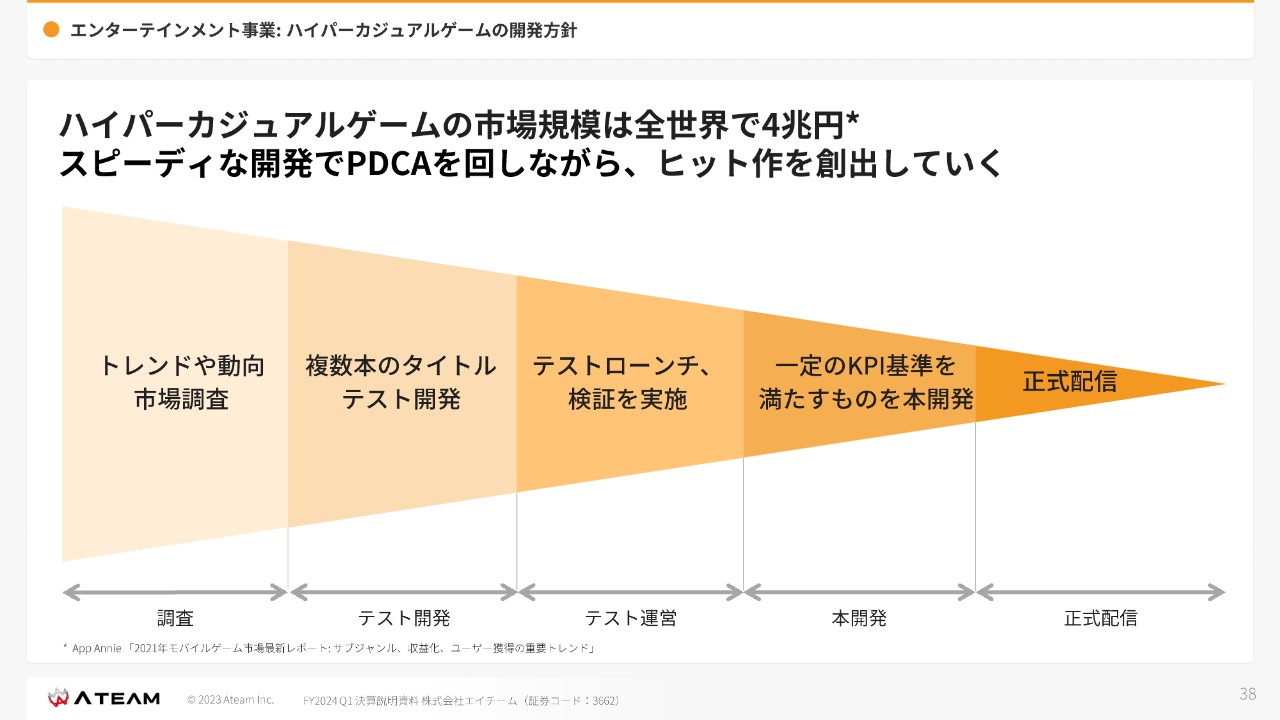

エンターテインメント事業: ハイパーカジュアルゲームの開発方針

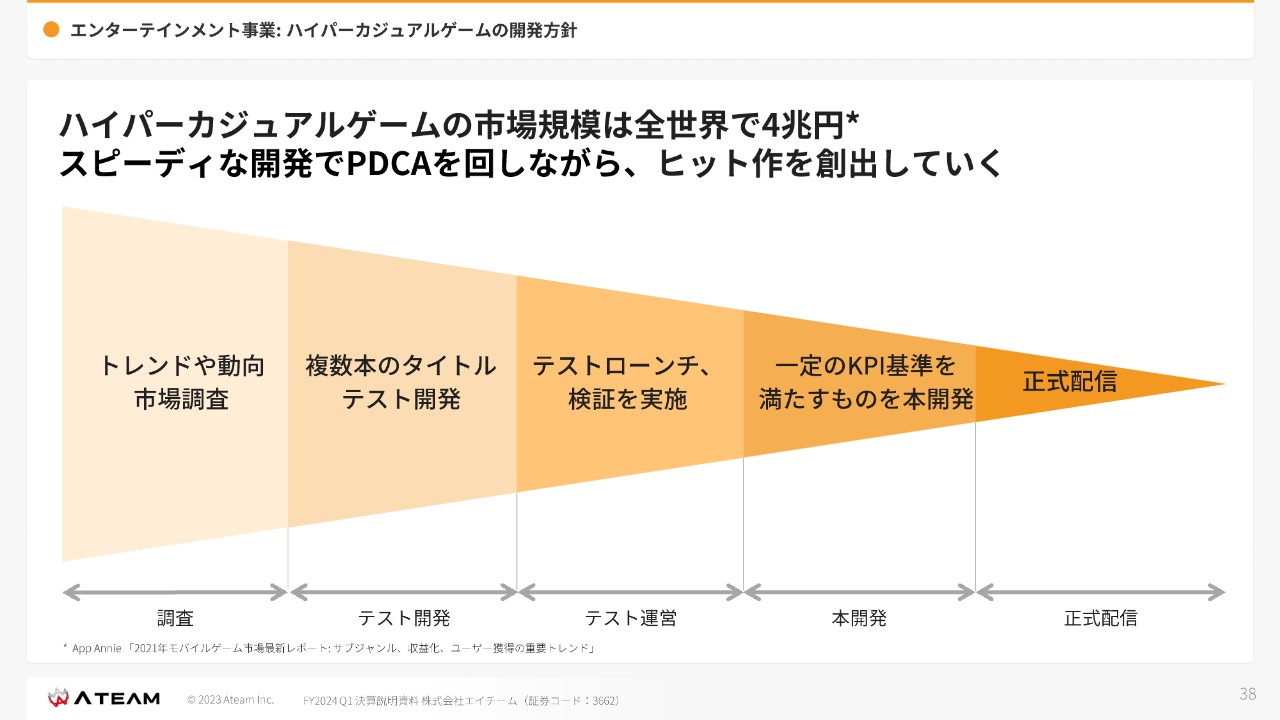

ハイパーカジュアルゲームの補足資料です。今、市場規模は全世界で4兆円と言われていますが、PDCAが非常に重要となっています。

スライドの左側からご覧ください。まずトレンドや市場調査を行い、複数のタイトルをスピーディーに作っていきます。そしてテストローンチし、検証を重ねた上で、一定のKPI基準を満たしたものだけをしっかり作り込み、配信するという流れで行っています。これまでテストしたアプリは、すでに数十タイトルにおよんでいます。

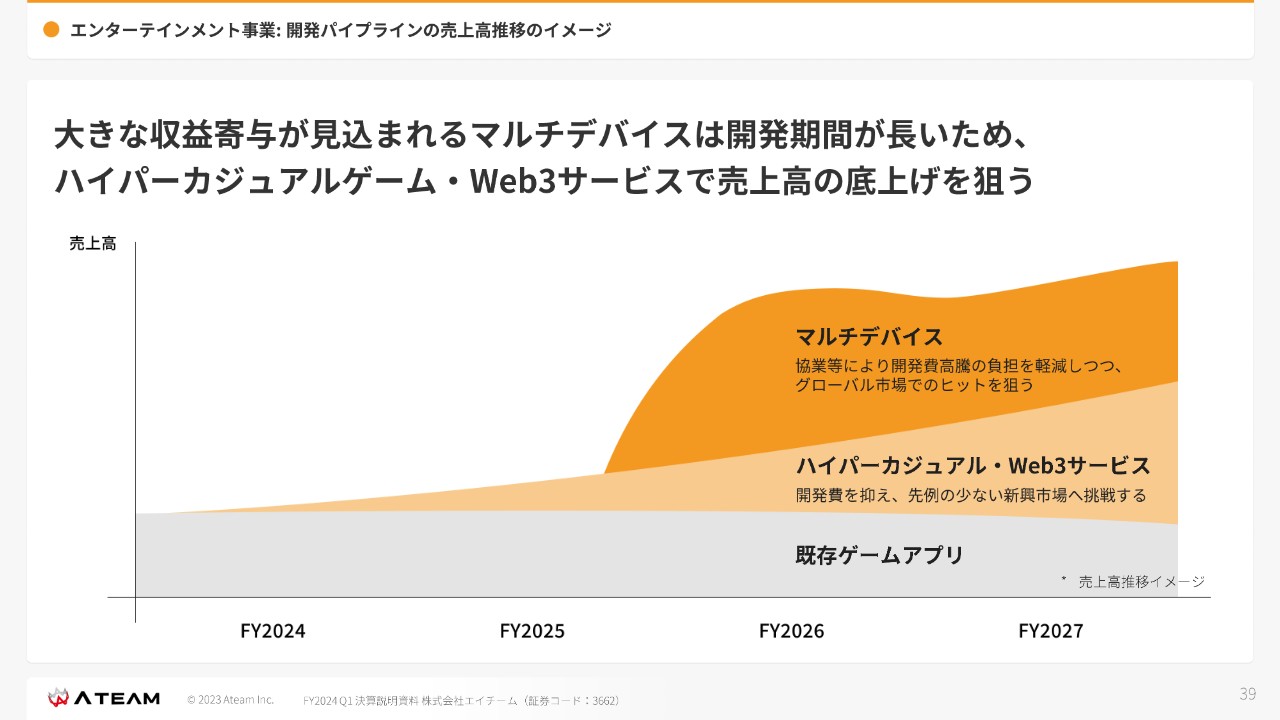

エンターテインメント事業: 開発パイプラインの売上高推移のイメージ

中期の計画です。既存ゲームアプリを効率的に運用しながら、ハイパーカジュアル・Web3サービスを定期的にリリースし、オリジナルのマルチデバイスゲームをヒットさせるという計画を進めています。

エンターテインメント事業に関しては以上です。EC事業については担当の望月よりご説明します。

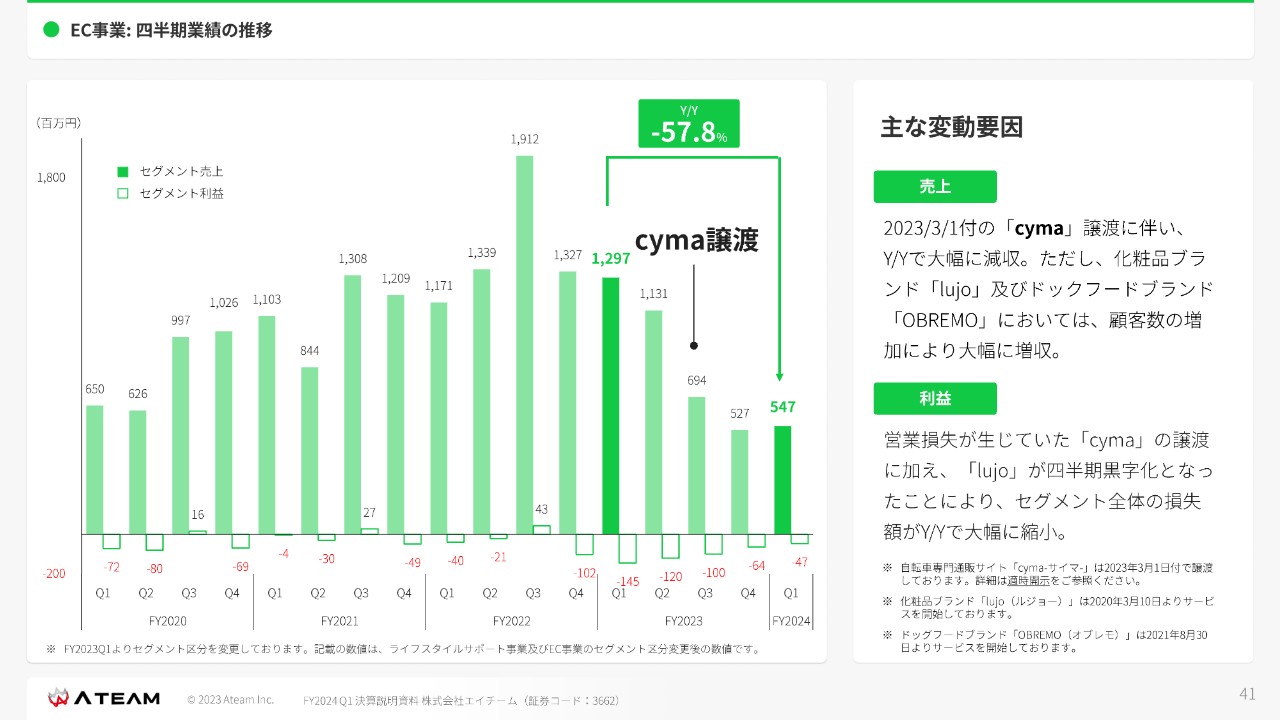

EC事業: 四半期業績の推移

望月一宏氏:EC事業についてご説明します。まず、四半期業績についてです。売上はY/Yでマイナス57.8パーセントとなりました。こちらは2023年3月1日付の「cyma」事業譲渡に伴い、大幅に減収となっています。

ただし、化粧品ブランド「lujo」やドッグフードブランド「OBREMO」においては、顧客数が順調に増加し、大幅に増収となりました。

一方、利益については、営業損失が生じていた「cyma」の事業譲渡に加え、「lujo」が昨期の第4四半期に続いて今期の第1四半期も黒字化し、Y/Yではセグメント全体の損失が大幅に縮小しています。

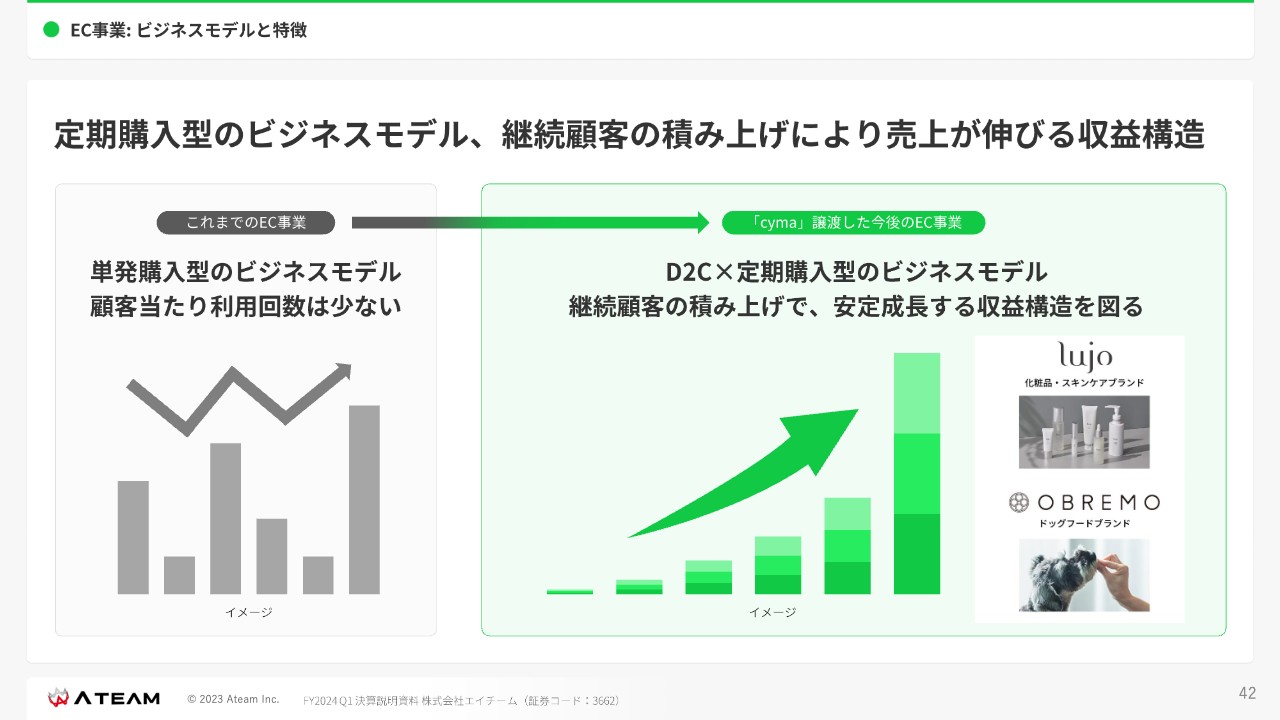

EC事業: ビジネスモデルと特徴

EC事業の現在のビジネスモデルと特徴についてご説明します。「cyma」の事業譲渡前は単発購入型のビジネスモデルとなっており、1顧客あたりの利用回数は少ない状況でした。事業譲渡後は、2つの事業においてD2C×定期購入型のビジネスモデルを展開しており、継続顧客の積み上げで安定成長する収益構造を持っています。

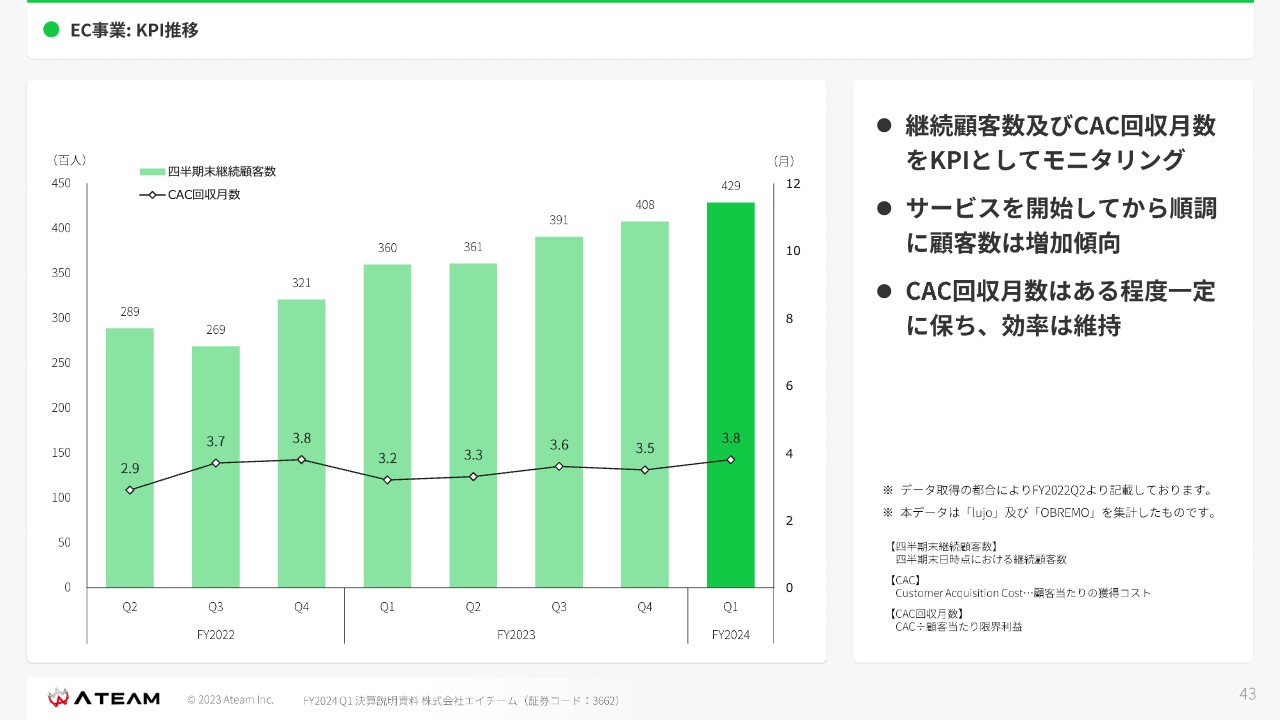

EC事業: KPI推移

KPIについてご説明します。先ほどのビジネスモデルの変化に伴い、今後は新たに継続顧客数とCAC回収月数の2つをKPIとして展開していきます。

顧客数については、サービスを開始してから順調に増加している状況です。CAC回収月数についてもある程度一定に保ち、効率良く顧客を積み上げていると考えています。

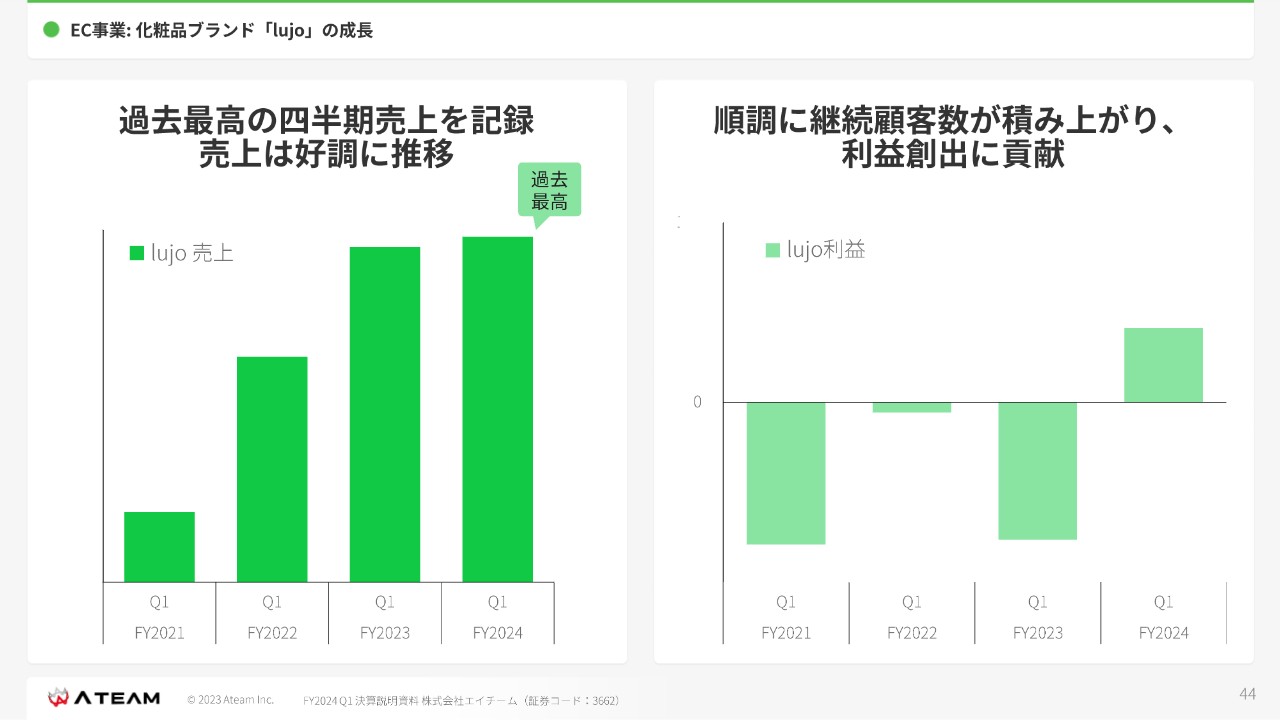

EC事業: 化粧品ブランド「lujo」の成長

ここからは、化粧品ブランド「lujo」についてご説明します。過去最高の四半期売上を記録しており、順調に成長しています。利益についても、順調に継続顧客が積み上がっており、第1四半期の黒字につながっています。

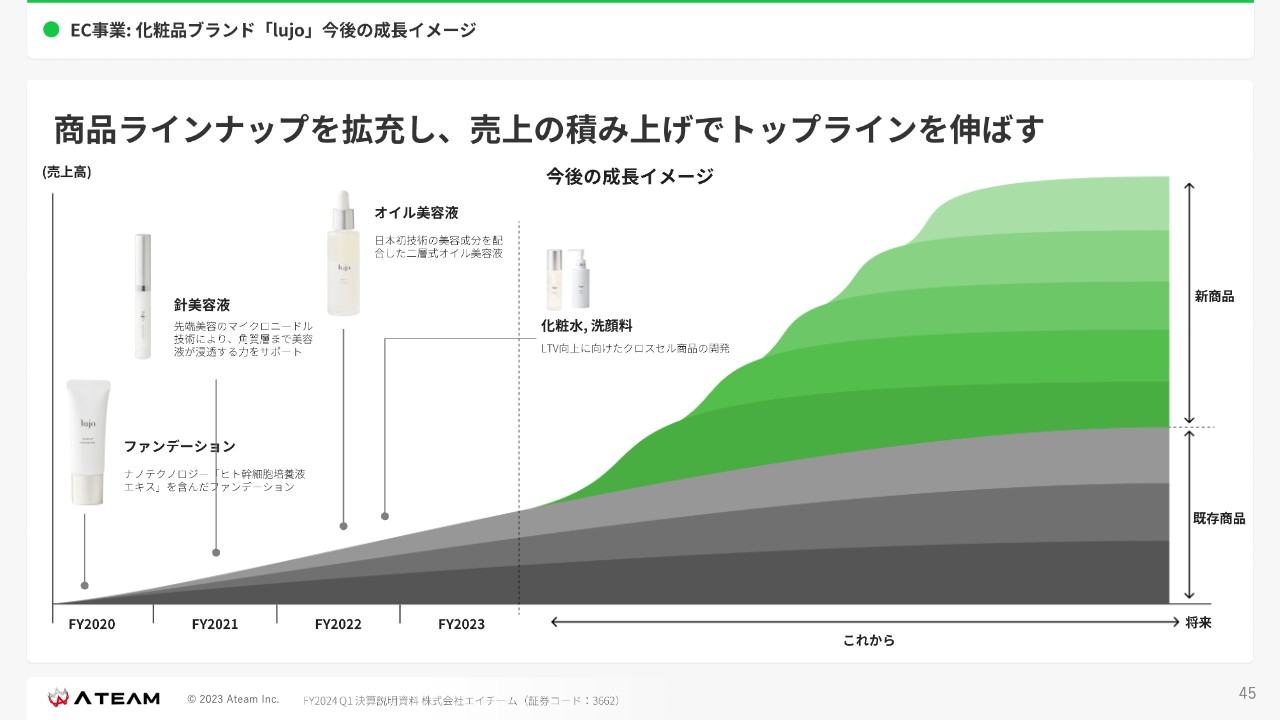

EC事業: 化粧品ブランド「lujo」今後の成長イメージ

化粧品ブランド「lujo」の今後の成長イメージです。これまで「lujo」は新商品を次々に発売していくことで売上の積み上げを行ってきました。今後も新商品の開発に力を入れていき、売上を伸ばしていくイメージを持っています。

EC事業からは以上となります。

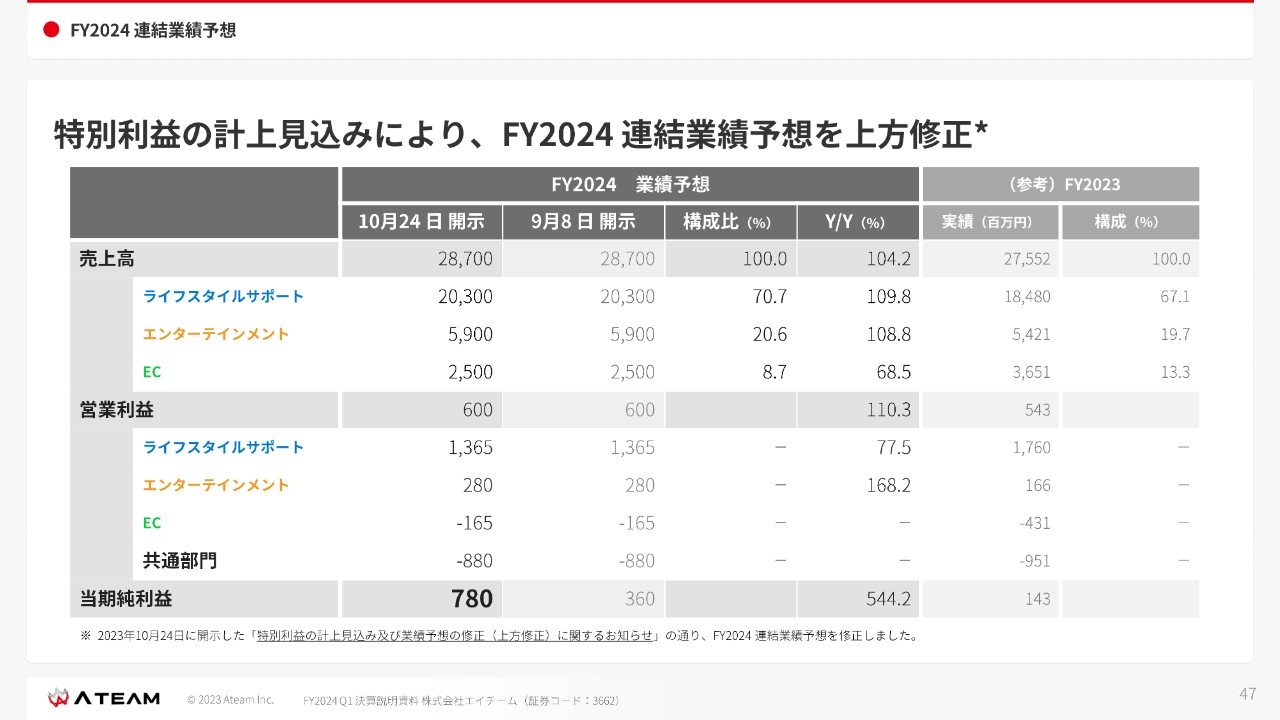

FY2024 連結業績予想

林:2024年度の業績・配当予想をご説明します。業績予想はスライドに記載のとおりです。当期純利益に関しては、当初は3億6,000万円と計画していましたが、ラルーン事業譲渡による業績の修正により、7億8,000万円と予想しています。

FY2024 配当予想

配当については、引き続き16円を予定しています。我々からの説明は以上です。

質疑応答:ハイパーカジュアルゲームのPDCAについて

林:「ハイパーカジュアルゲームは、他社動向を見ていても狙ってヒットを出すのが難しいと思いますが、PDCAで回せるものでしょうか?」というご質問です。

中内:パイパーカジュアルゲームは世界中からたくさんリリースされており、やはりトレンドはどんどん変化していきます。

そのため、我々としても近しいゲームシステムであるもののテイストを変えて、CPIが低いものを探していくことを行っています。複数タイトルを回すことによって応用できる元となるアプリがたくさん生まれてくるため、非常にスピード感を持って試すことができるというところでは、PDCAはけっこう回るのではないのかと見て動いています。

質疑応答:NFTゲームのリリース済みタイトルの状況について

林:「NFTゲームのリリース済みタイトルの状況を教えてください」というご質問です。

中内:NFTゲームは「Crypt Busters(クリプトバスターズ)」というタイトルをリリースしています。リリース前からプレセールでご好評いただいて運営しているものの、やはりNFTゲームユーザーの母数が非常に少ない状況です。また、最近は少しずつ良くなってはいますが、トークン周りの市況感はやはり苦戦しています。

そのため、今後の新しいゲームについては考え方やアプローチを少し変えて検討を進めている段階です。ただし、過度な投資は行わない予定であり、既存タイトルも大きくマイナスにならないというところで動いています。

質疑応答:NFTゲームの将来性について

林:「NFTゲームは、他社でバグの発生や顧客が想定を下回るケースが出ていますが、将来性はどのように捉えていますか?」というご質問です。

中内:おっしゃるとおり、我々の現場もたまに不具合は起きるものの、ゲーム運営に大きく支障をきたさないように動いています。また、NFTゲームの市況感はまだ温かくはなっていないということを感じています。

一方で、NFTゲームは今後伸びる余地があるのではないかという話もあります。先ほどお伝えしたとおり、アプローチの仕方を検討し、単純にトークノミクスのゲームを作るというよりは、既存の課金と並走してみたり、既存のスマートフォンゲームユーザーをターゲティングしたようなタイトルを検討したりすることを進めている状況です。

質疑応答:再成長への取り組みでコアになるビジネスについて

林:「再成長への取り組みでコアとなるビジネスは、ライフスタイルサポート事業でしょうか?」というご質問です。

もちろんエンターテインメント事業での再成長も期待しているものの、我々が足元で見えているところでは、非連続成長を狙うとなるとライフスタイルサポート事業でのM&Aと考えています。今まではBtoBtoCモデルでしたが、あえて進出していなかったtoBモデルにも進出していくことで、さらなる成長が見込めるのではないかと思っています。

BtoBtoCモデルは特に検索エンジンをメインとしてきたものの、SNSのようなさまざまな新しいチャネルなどにも我々の集客の窓口を増やすことで、さらに成長できると考えています。

我々は今まで借入を行わずにキャッシュを貯めてきたものの、新たに借入を行いつつ、手元のキャッシュも使い、このような領域に積極的に進出していきたいと思っています。

もう1つはEC事業です。先ほど継続顧客数やLTVなどをお伝えしましたが、これらの数字が非常に良いため、現在はEC事業への投資でも成長が見込めると考えています。

質疑応答:M&Aの規模について

林:「M&Aに関して、財務レバレッジもかけていることを考えると、かなり大型のものを狙っているという理解でよいでしょうか?」というご質問です。

現在検討しているものはさまざまです。例えば数億円前半規模のものもあれば、先ほどお伝えした50億円規模のものも対象に入っています。

新着ログ

「情報・通信業」のログ