富士石油、5月公表予想値比で増収・増益 在庫影響による原価押し下げ効果の拡大や製品マージンの堅調な推移が貢献

2023年度上期の概況(1/2)

山本重人氏(以下、山本):山本です。よろしくお願いします。私からは、2023年度第2四半期の決算にあたり、当上期の概況についてご説明します。

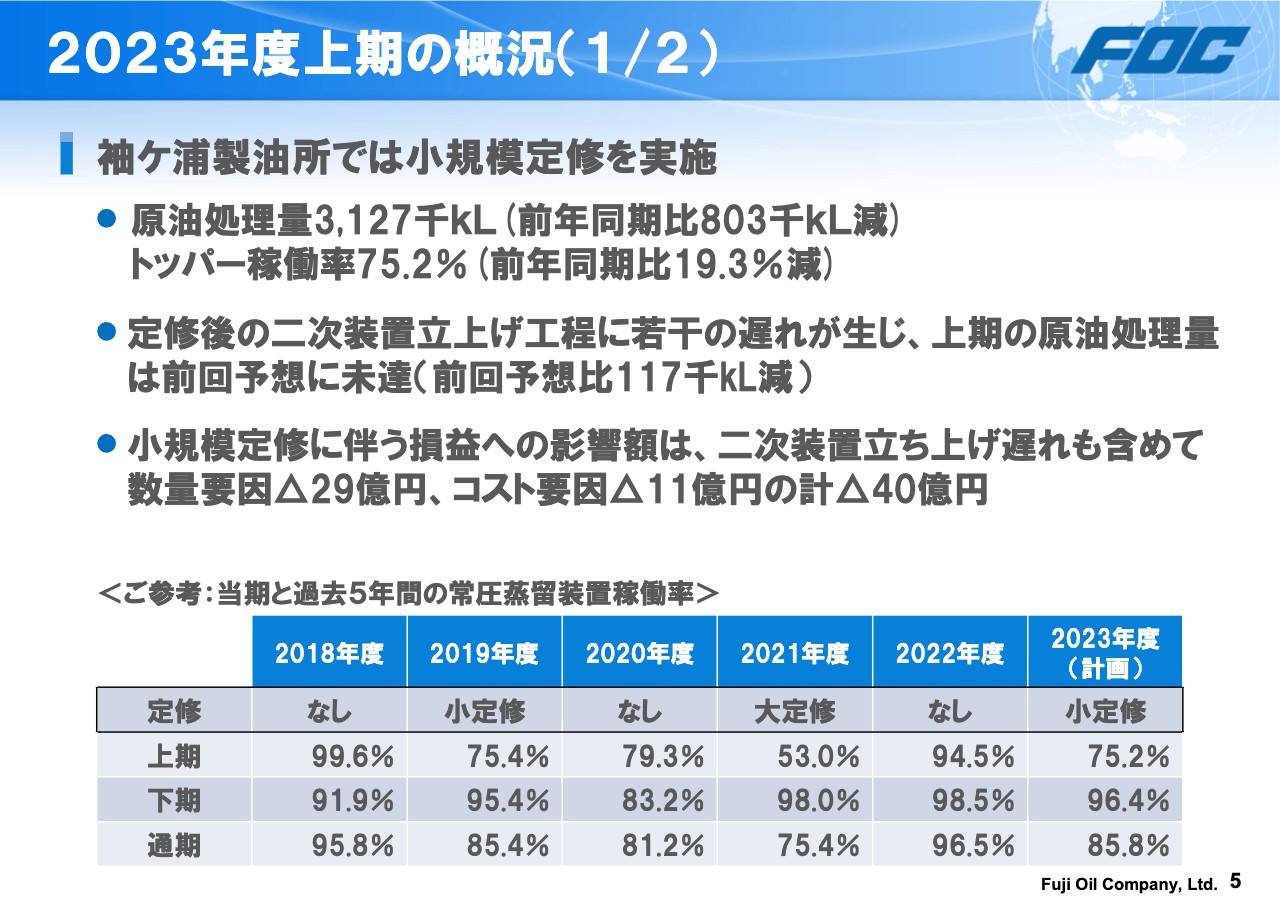

はじめに、上期の事業活動の概況をご説明します。2023年度は小規模定修の実施年度で、5月から6月の約1ヶ月間、装置を停止して必要な修繕を行いました。これにより、原油処理量は前年同期比で80万3,000キロリットル減少し、312万7,000キロリットルとなりました。常圧蒸留装置の稼働率は、前年同期比で19.3パーセント減少し、75.2パーセントとなりました。

また、今回の小規模定修では、二次装置の立ち上げの際に一部装置において軽微な不具合を確認したことから、常圧蒸留装置の稼働を落とし、補修を実施しました。このため、上期の原油処理量は、前回予想に対し11万7,000キロリットル未達となりました。

なお、小規模定修の損益への影響額の総額は、販売数量の減少及び二次装置の立ち上げ遅れによる減益影響が29億円、引き当ての対象外となる修繕費等による減益額が11億円と、合わせて40億円の減益要因となりました。

下期においては、稼働率が96.4パーセントと高稼働を見込んでおり、引き続き安全・安定操業に努めていきます。ご参考として、当期と過去5年間の常圧蒸留装置の稼働率を表にまとめています。

2023年度上期の概況(2/2)

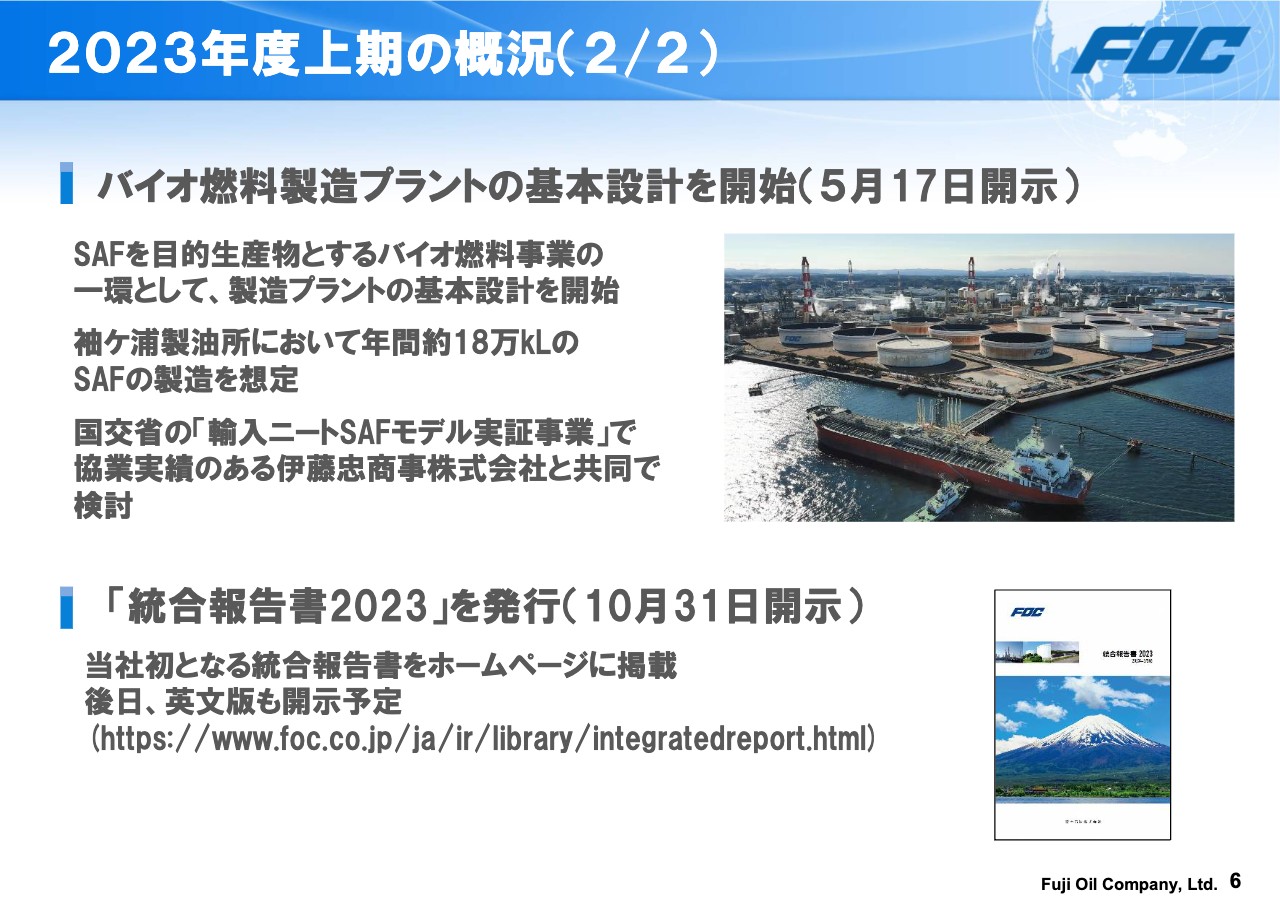

2023年度における現時点での取り組みについて2つご説明します。まずは、袖ケ浦製油所におけるバイオ燃料製造事業の検討についてです。本年5月17日に情報開示しているとおり、当社は袖ケ浦製油所において、SAFを目的生産物とする製造プラントの基本設計を開始しました。

基本設計として、年間約18万キロリットルのSAFの製造を想定しています。また、本事業に関しては、伊藤忠商事株式会社と共同で検討しています。伊藤忠商事とは、昨年度実施した国土交通省の「輸入ニートSAFモデル実証事業」において協業した実績があります。同社が有するSAFビジネスに関する知見と、当社が持つ液体燃料の製造、取り扱いに関する知見を活用しつつ、最終投資判断に向けて検討を進めていきます。

取り組みの2つ目です。当社は本年10月31日に統合報告書を発行しました。こちらはホームページに掲載していますので、ぜひご覧ください。今後、投資家のみなさまとの対話を通じて、当社のサステナブル経営に活かしていきます。私からのご説明は以上です。

石油製品販売量・原油処理量

津田雅之氏:津田です。私からは、2023年度第2四半期決算と2023年度通期業績見通しについて、ご説明します。

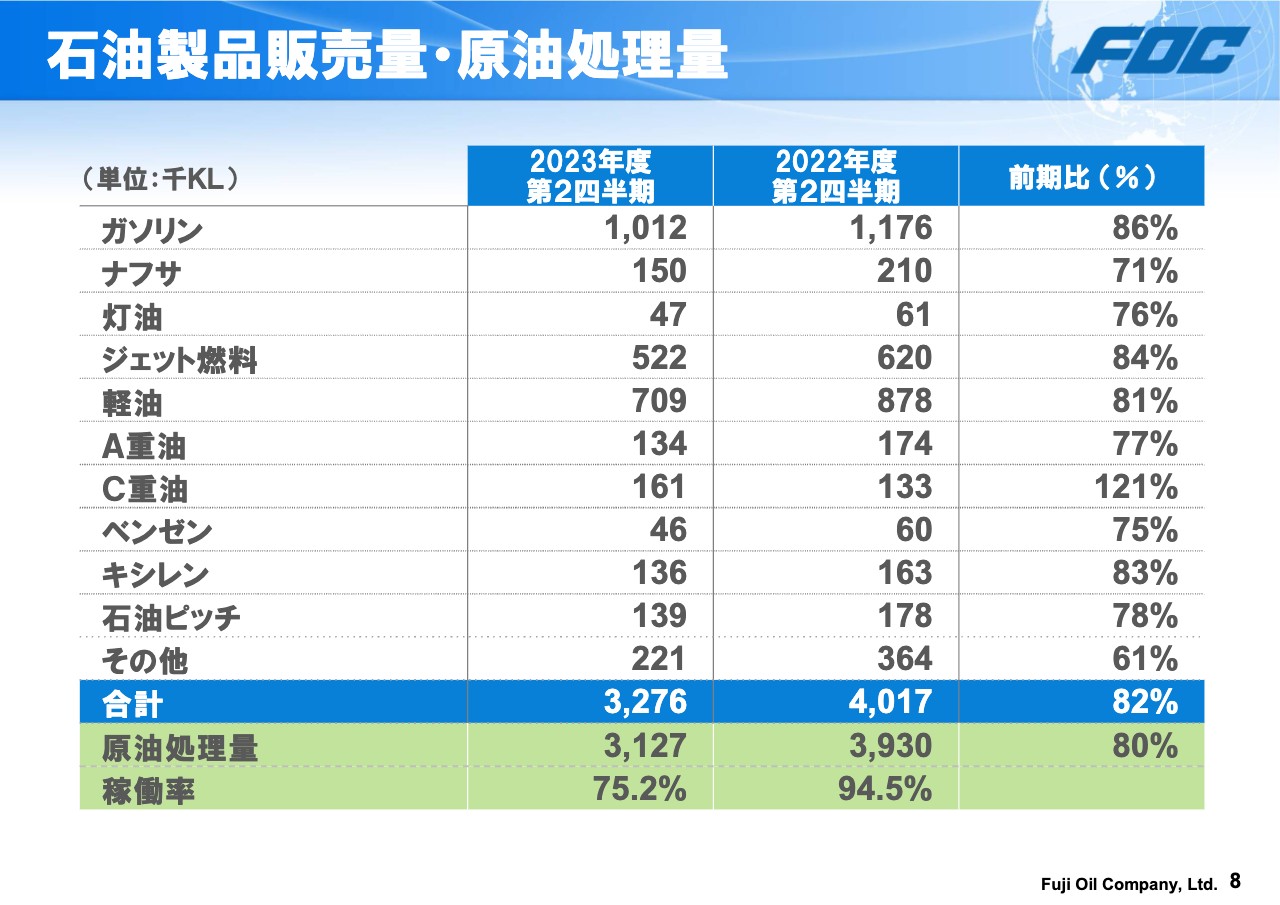

まずは袖ケ浦製油所における原油処理量及び石油製品販売量の実績です。先ほど山本がご説明したとおり、5月から6月にかけて小規模定修を実施したことから、当期の原油処理量は前期比20パーセント減の312万7,000キロリットルとなりました。石油製品及び石油化学製品等の販売数量は、前期比18パーセント減の327万6,000キロリットルとなりました。

製品別ではC重油の増販が目立ちますが、これは電力向けの増加を反映したものです。

2023年度第2四半期連結決算の概要

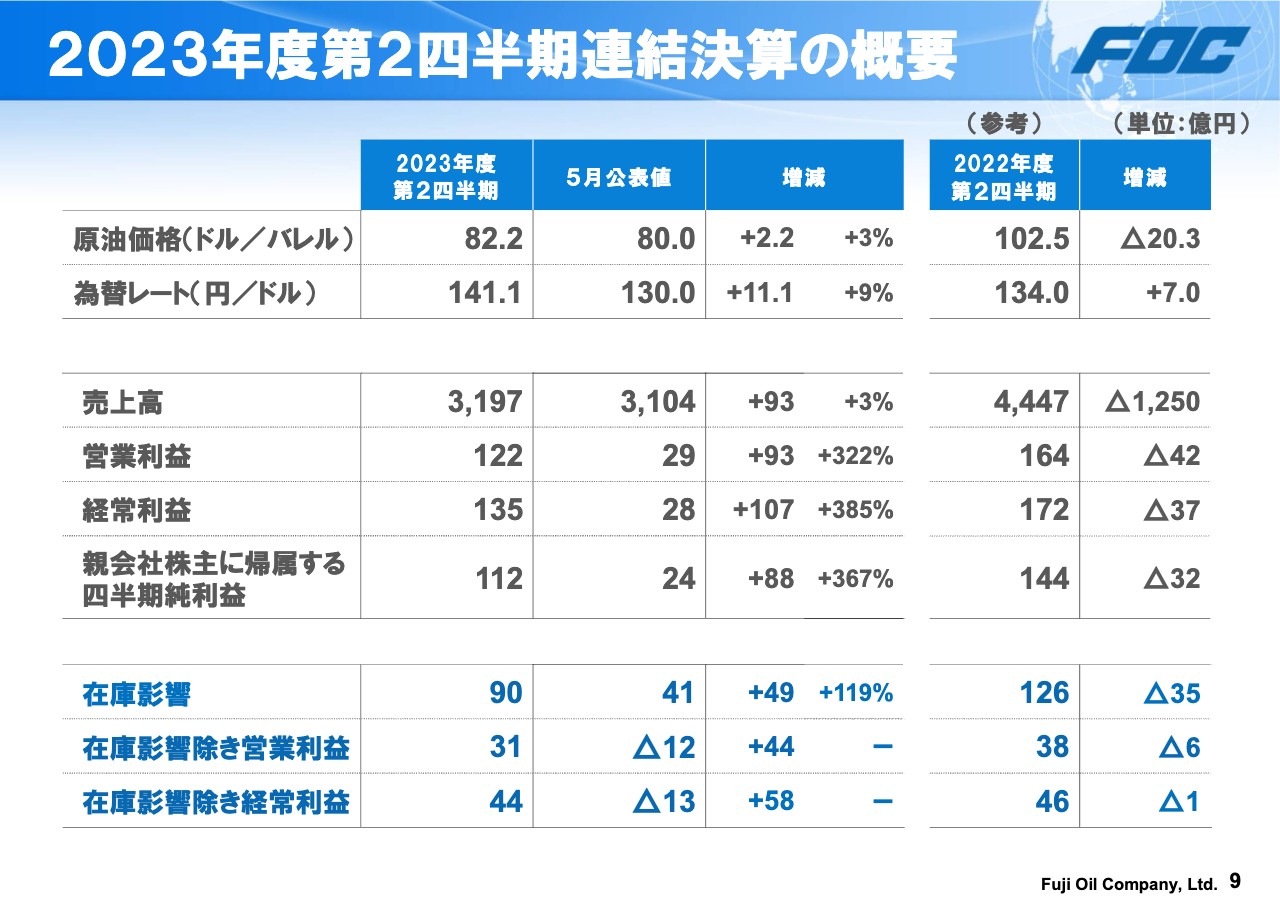

当第2四半期の連結業績についてご説明します。売上高は、ほぼ前回予想並みの3,197億円となりました。損益は、原油価格の上昇及び円安の進行に伴い、在庫影響が90億円と、前回予想比で原価押し下げ効果が拡大したことに加え、製品マージンが想定を上回って堅調に推移したこと等により、営業利益は前回予想比93億円増益の122億円となりました。経常利益は、前回予想比107億円増益の135億円となりました。親会社株主に帰属する四半期純利益は、前回予想比88億円増益の112億円となりました。

なお、在庫影響を除いた実質ベースの損益として、営業利益相当額は前回予想比44億円増益の31億円、経常利益相当額は前回予想比58億円増益の44億円となりました。

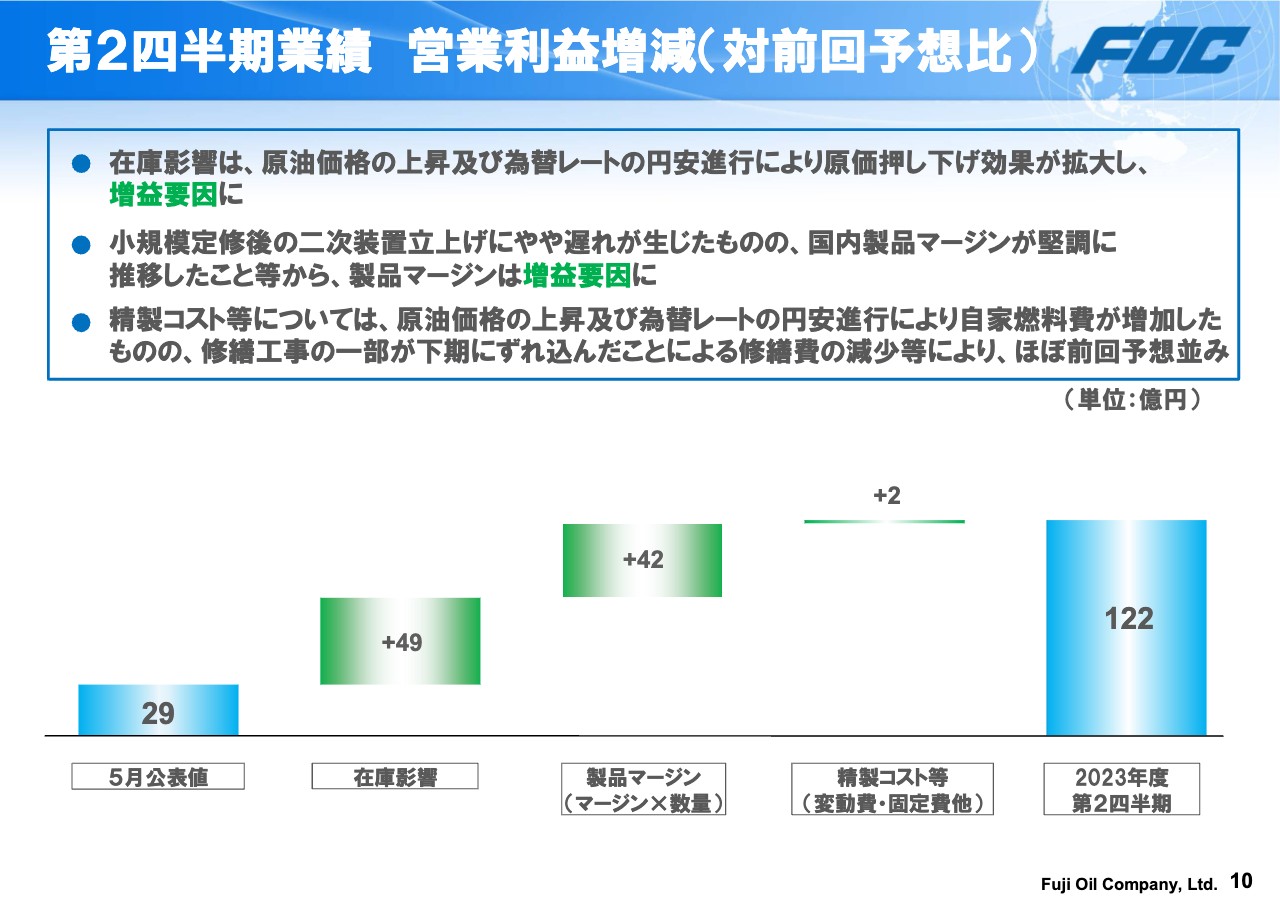

第2四半期業績 営業利益増減(対前回予想比)

当第2四半期の連結業績について、5月に発表した業績予想の金額との差異をご説明します。営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響は、原油価格の上昇及び為替レートの円安進行に伴い、在庫影響の原価押し下げ効果が拡大したことにより、前回予想に比べ49億円の増益要因となりました。

製品マージンについては、小規模定修からの二次装置の立ち上げにやや遅れが生じたことで、販売数量が減少した影響が利益の下押し要因となったものの、国内石油製品市況が堅調に推移したほか、化成品市況が改善したこと等から、前回予想比42億円の増益要因となりました。

精製コスト等については、原油価格の上昇や為替レートの円安進行により、自家燃料費が増加したものの、上期に予定していた修繕工事の一部が下期にずれ込んだことによる修繕費の減少等により、ほぼ前回予想並みとなりました。この結果、営業利益は前回予想比93億円増益の122億円となりました。

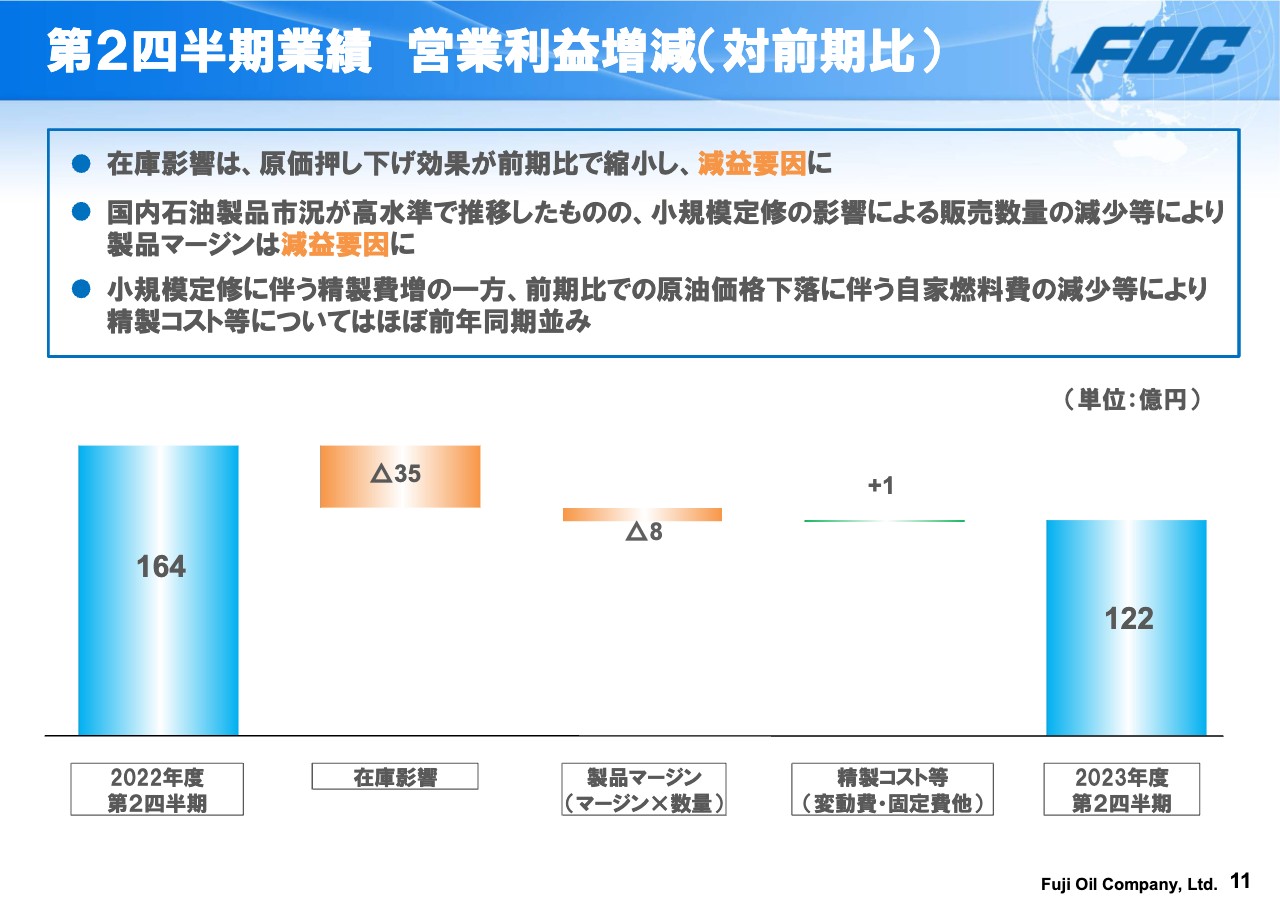

第2四半期業績 営業利益増減(対前期比)

当第2四半期の連結業績について、前年同期の金額との差異をご説明します。営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響について、前期は原油価格の変動に伴う原価の押し下げ効果が126億円だったのに対し、当期は同効果が90億円と縮小したことから、前年同期に比べ35億円の減益要因となりました。

製品マージンは、国内石油製品市況が高水準で推移したものの、小規模定修とその後の二次装置立ち上げの遅れ等が利益の下押し要因となり、8億円の減益要因となりました。

精製コスト等については、小規模定修実施に伴い精製費が増加したものの、前期比での原油価格下落に伴う自家燃料費の減少等により、ほぼ前年同期並みとなりました。この結果、営業利益は前年同期比42億円減益の122億円となりました。

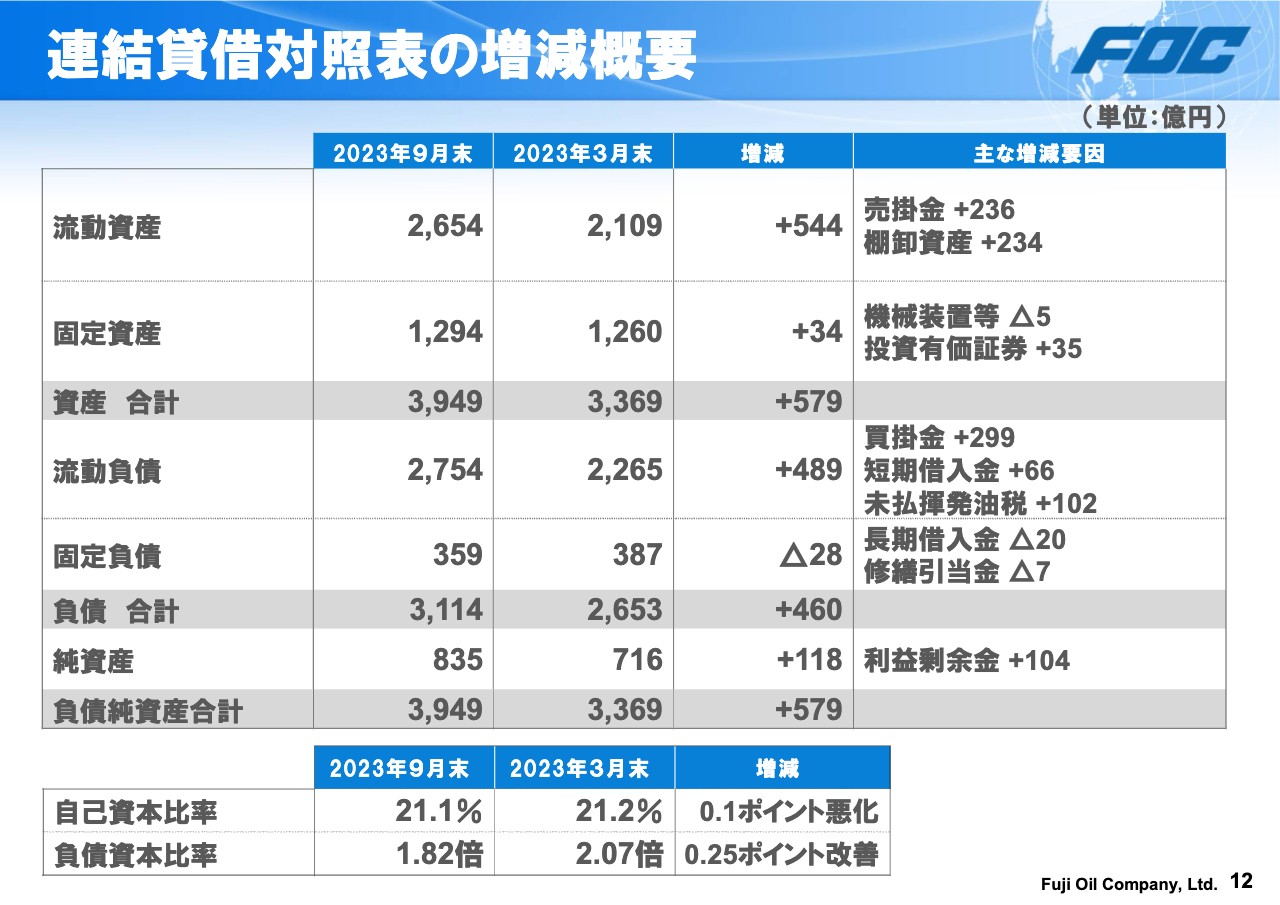

連結貸借対照表の増減概要

当第2四半期末の連結貸借対照表について、前年度末比増減の概要をご説明します。流動資産は、原油価格の上昇に伴う売掛金や棚卸資産の増加等により、前年度末比544億円増の2,654億円となりました。

固定資産は、機械装置等の減価償却による減少はあったものの、有形固定資産の取得に加え、投資有価証券の増加等により、前年度末比34億円増の1,294億円となりました。

流動負債は、原油価格の上昇による買掛金、短期借入金の増加等により、前年度末比489億円増の2,754億円となりました。

固定負債は、長期借入金や修繕引当金の減少等により、前年度末比28億円減少の359億円となりました。純資産は、利益剰余金の増加等により、前年度末比118億円増加の835億円となりました。

この結果、自己資本比率は前年度末からほぼ横ばいの21.1パーセントとなり、負債資本比率は0.25ポイント改善し、1.82倍となりました。

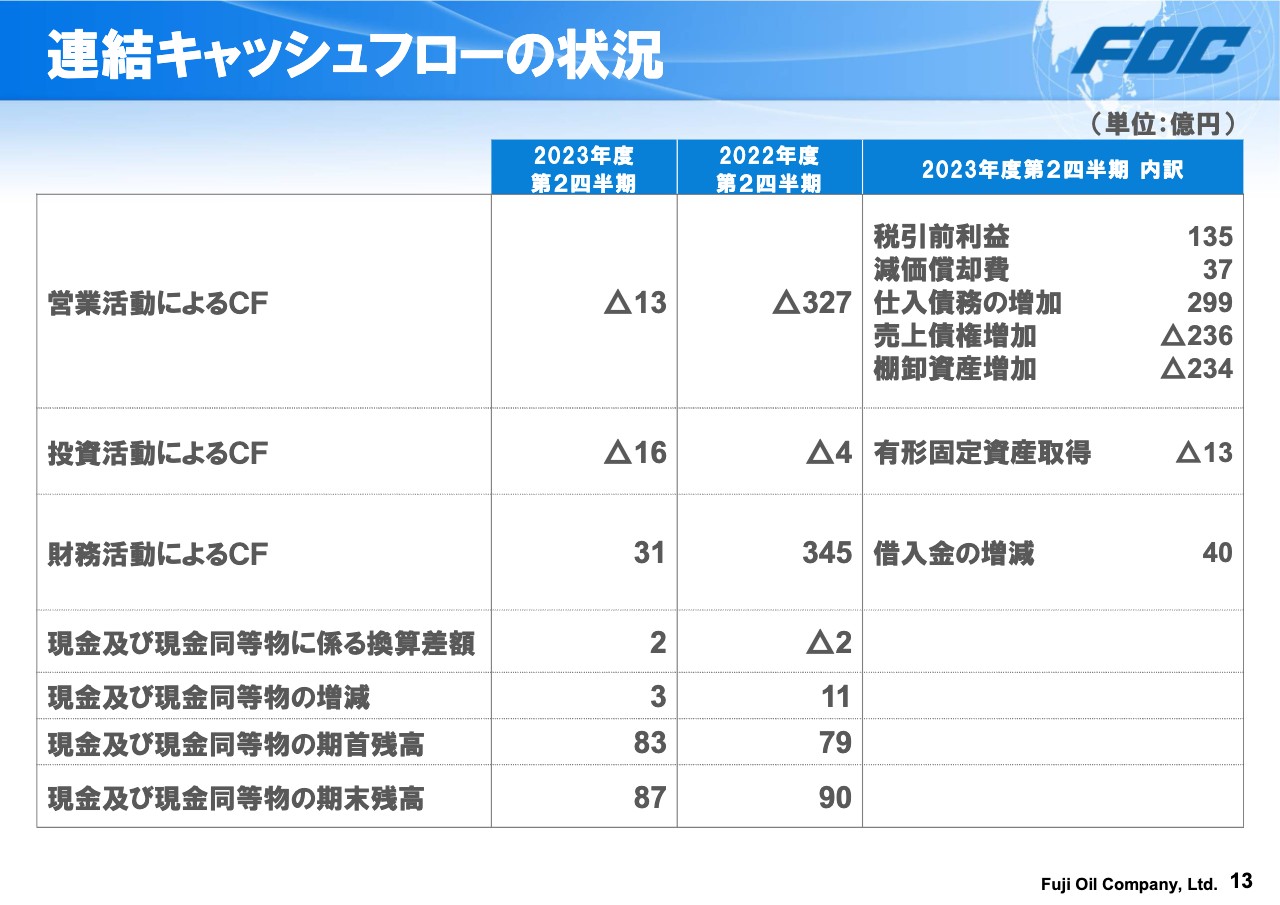

連結キャッシュフローの状況

第2四半期におけるキャッシュフローの状況をご説明します。営業活動によるキャッシュフローは、運転資金の増加等により13億円の支出となりました。投資活動によるキャッシュフローは、有形固定資産の取得等により16億円の支出となりました。財務活動によるキャッシュフローは、借入金の増加等により31億円の収入となりました。

この結果、当期末における現金及び現金同等物は、前年度末比3億円増加の87億円となりました。

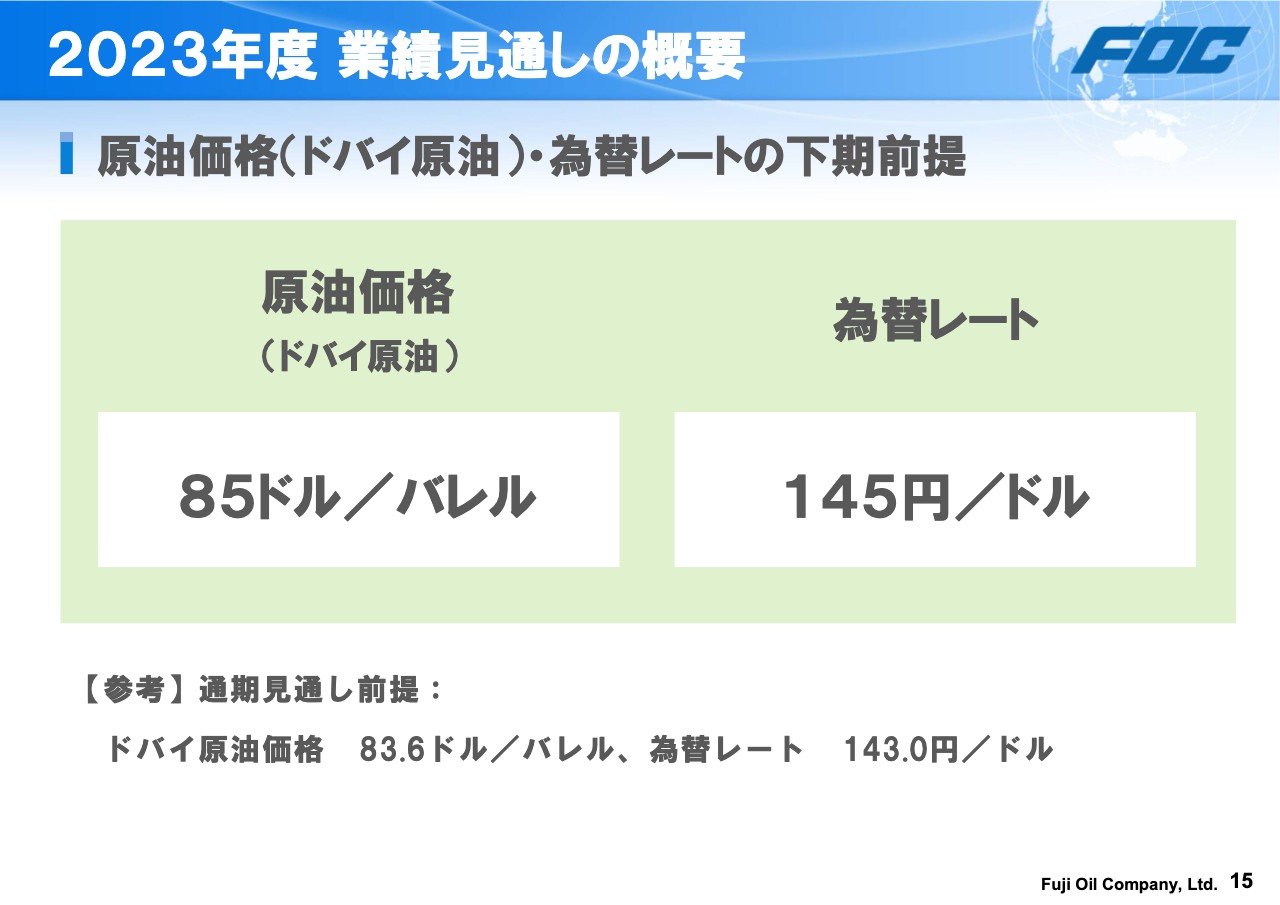

2023年度 業績見通しの概要

2023年度通期の業績見通しについてご説明します。まず前提条件として、今回の業績予想では、下期のドバイ原油価格を1バレル85ドル、為替レートを1ドル145円と想定しています。この結果、通期ではドバイ原油が1バレル83.6ドル、為替レートが1ドル143円の見通しとなります。

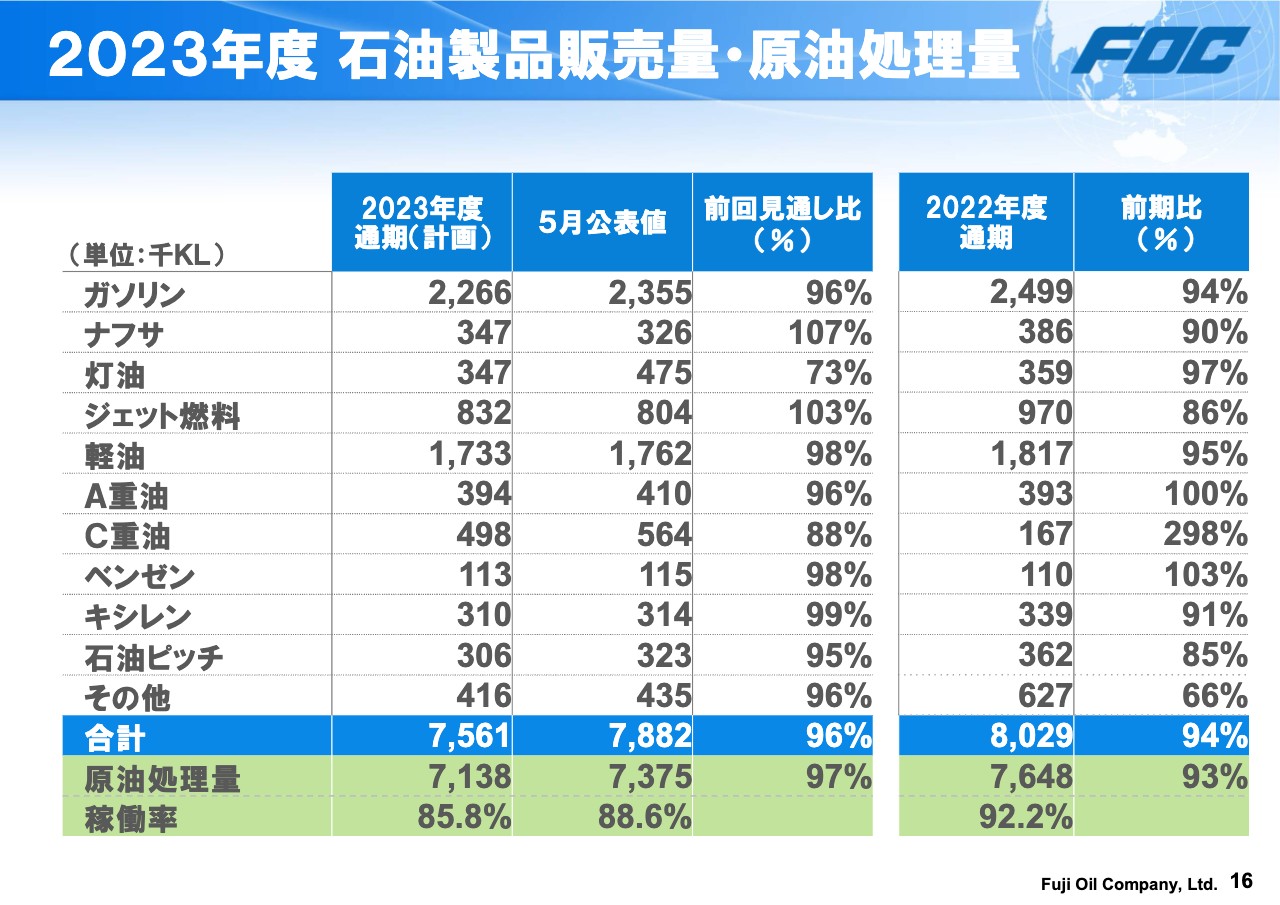

2023年度 石油製品販売量・原油処理量

2023年度通期の石油製品販売計画についてご説明します。前回見通しとの比較においては、上期の実績を織り込んだことに加え、下期の需要想定を見直したこと等により、原油処理量は約3パーセント減少の713万8,000キロリットル、製品販売数量は約4パーセント減少の756万1,000キロリットルを見込んでいます。

前期比でも、今年度は小規模定修年度であることから、原油処理量、製販販売数量ともに減少する見込みです。

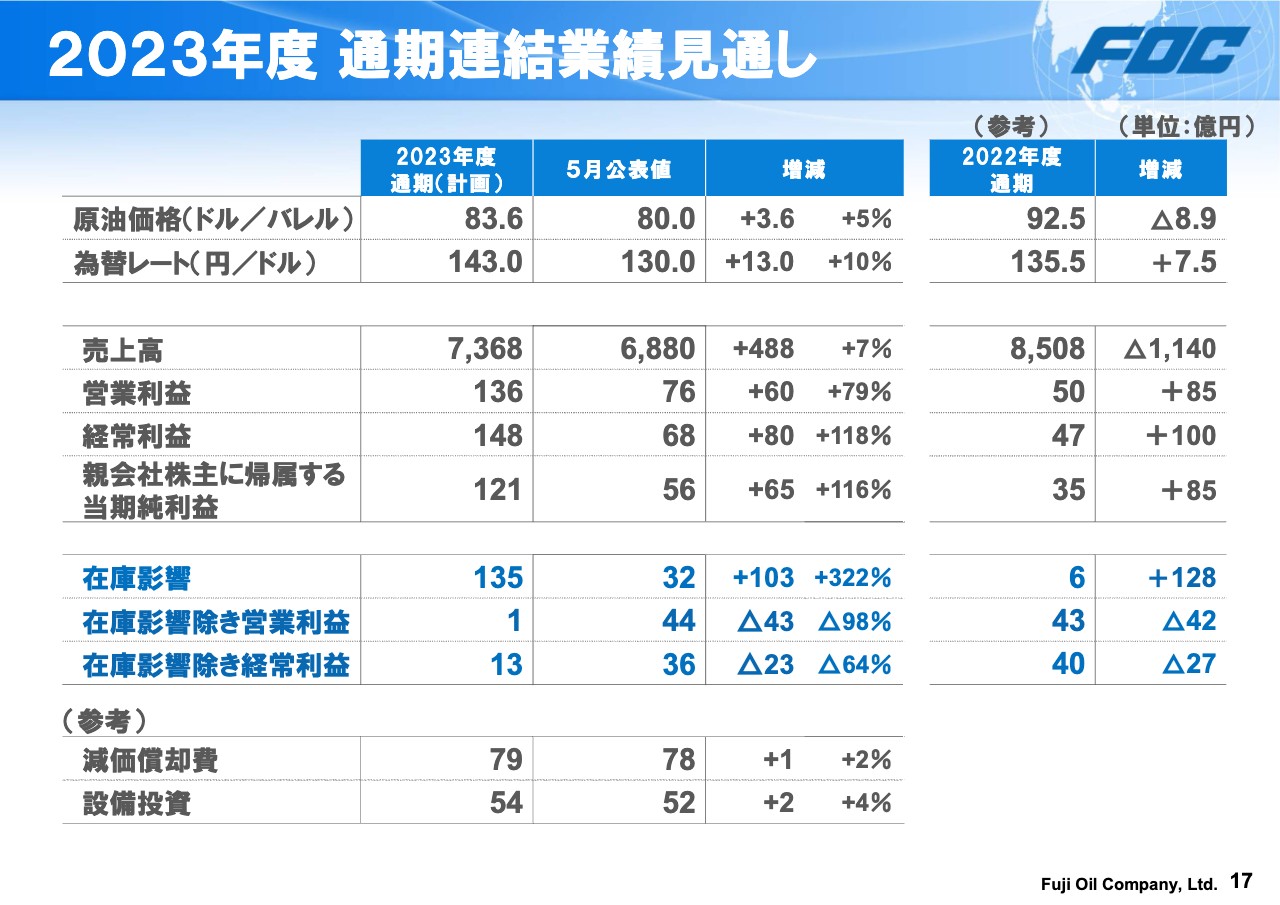

2023年度 通期連結業績見通し

2023年度通期の業績見通しについてご説明します。売上高について、製品販売数量は減少を見込むものの、原油価格の前提見直しに伴い、販売価格の上昇を見込むことから、前回予想比488億円増収の7,368億円となる見通しです。

損益は、原油価格及び為替レートの前提見直しに伴い、在庫影響による原価押し下げ効果の大幅な拡大を見込んでおり、営業利益は前回予想比60億円増益の136億円、経常利益は前回予想比80億円増益の148億円となる見通しです。親会社株主に帰属する当期純利益は、前回予想比65億円増益の121億円となる見通しです。

なお、在庫影響を除いた実質ベースの損益として、営業利益相当額は前回予想比43億円減益の1億円、経常利益相当額は前回予想比23億円減益の13億円となる見通しです。

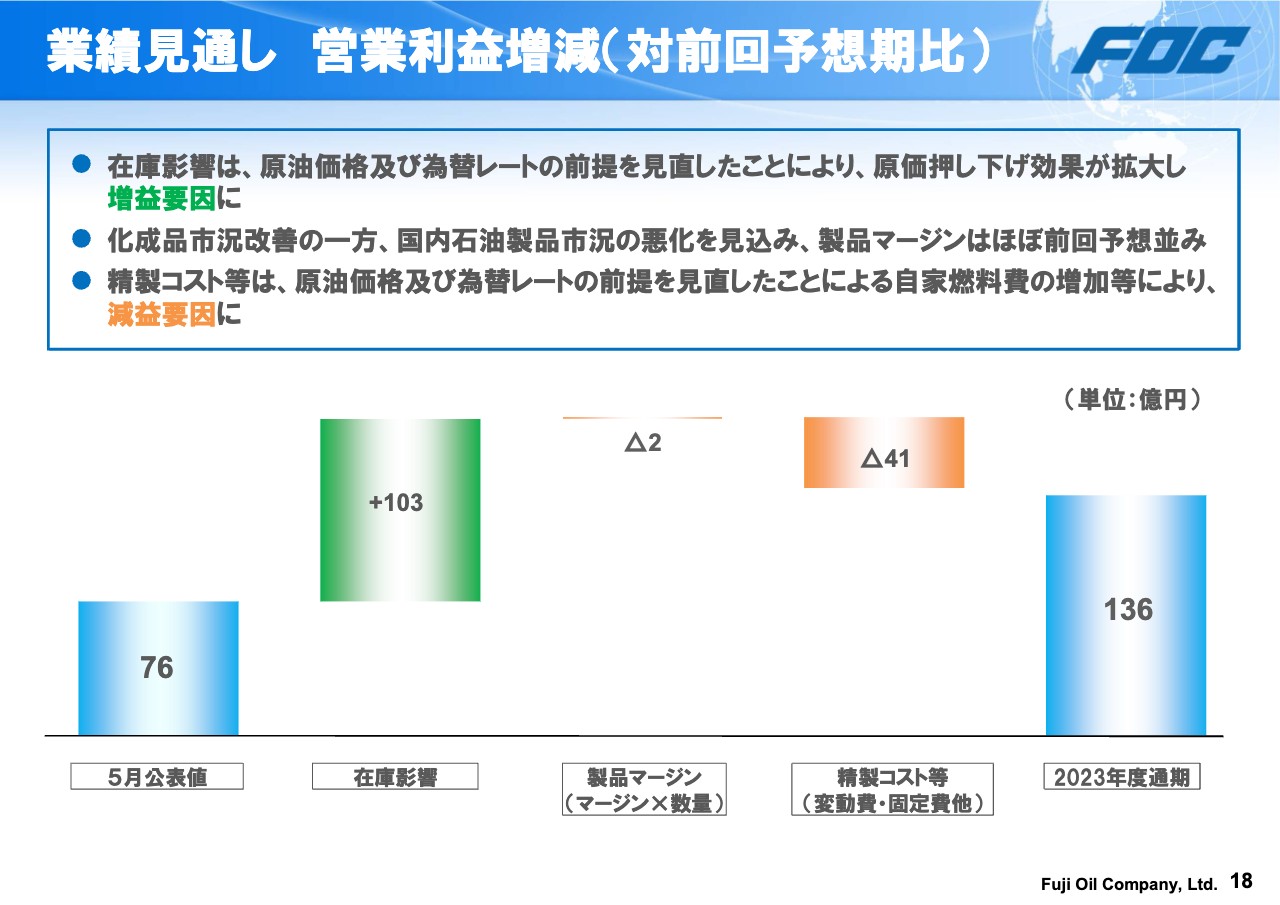

業績見通し 営業利益増減(対前回予想期比)

当期の業績見通しについて、5月に発表した前回予想の金額との差異をご説明します。 営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響は、下期の原油価格の想定を80ドルから85ドル、同じく為替レートを130円から145円へと見直し、原価の押し下げ効果が大幅に拡大すると見込んでいることから、103億円の増益要因となる見通しです。 製品マージンは、下期は化成品市況の前提を引き上げているものの、国内石油製品市況の前提を引き下げたことから、ほぼ前回予想並みとなる見通しです。

精製コスト等は、原油価格及び為替レートの前提を見直したことによる自家燃料費の増加等を見込んでおり、41億円の減益要因となる見通しです。この結果、営業利益は前回予想比60億円増益の136億円となる見通しです。

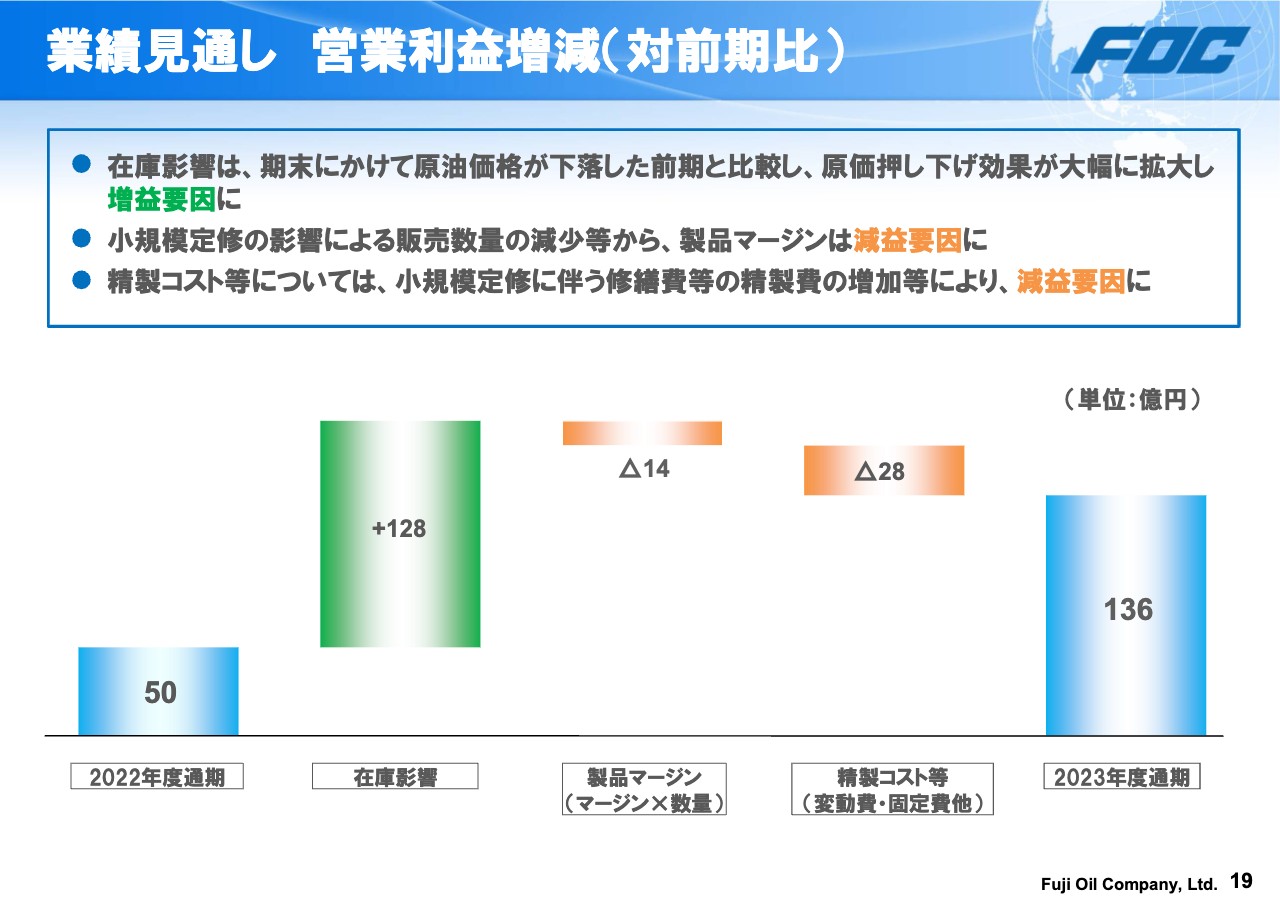

業績見通し 営業利益増減(対前期比)

2023年度通期の業績見通しについて、前年度の金額との差異をご説明します。営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響は、期末にかけて原油価格が下落基調で推移した前期は、在庫影響による原価の押し下げ効果が6億円にとどまりましたが、当期は135億円と大幅に拡大すると見込んでいることから、128億円の増益要因となる見通しです。

製品マージンは、小規模定修の影響による販売数量の減少等を見込んでいることから、14億円の減益要因となる見通しです。精製コスト等については、小規模定修に伴う精製費の増加等により、28億円の減益要因となる見通しです。この結果、営業利益は前年度比85億円増益の136億円となる見通しです。

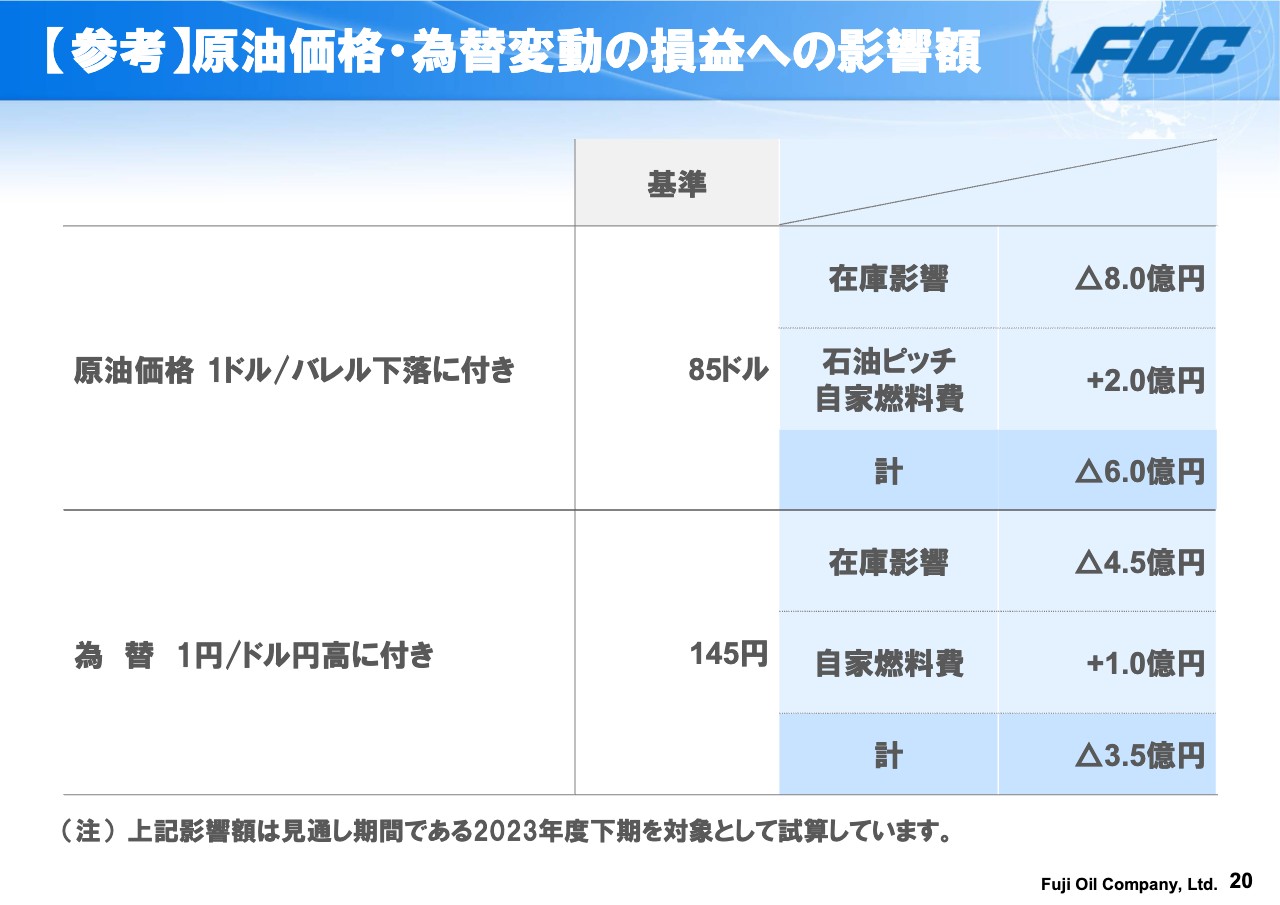

【参考】原油価格・為替変動の損益への影響額

参考資料として、原油価格と為替変動の損益への影響額を添付しています。私からのご説明は以上です。ご清聴ありがとうございました。

新着ログ

「石油・石炭製品」のログ