青山財産ネットワークス、22年度当期純利益は設立以来最高 ブロックチェーンを用いたSTO事業を第2の柱へ

本日の説明内容

橋場真太郎氏(以下、橋場):青山財産ネットワークスの橋場でございます。本日は、青山財産ネットワークスをみなさまにぜひ知っていただきたいと思い、参りました。よろしくお願いいたします。

本日は企業概要、当社のこれからについて、そして今の株主還元のセクションに分けて、私からご説明したいと思います。

沿革

橋場:当社は1991年に船井総合研究所のグループ会社として設立されました。2021年に創立30周年となり、今年で32年目を迎える状況です。

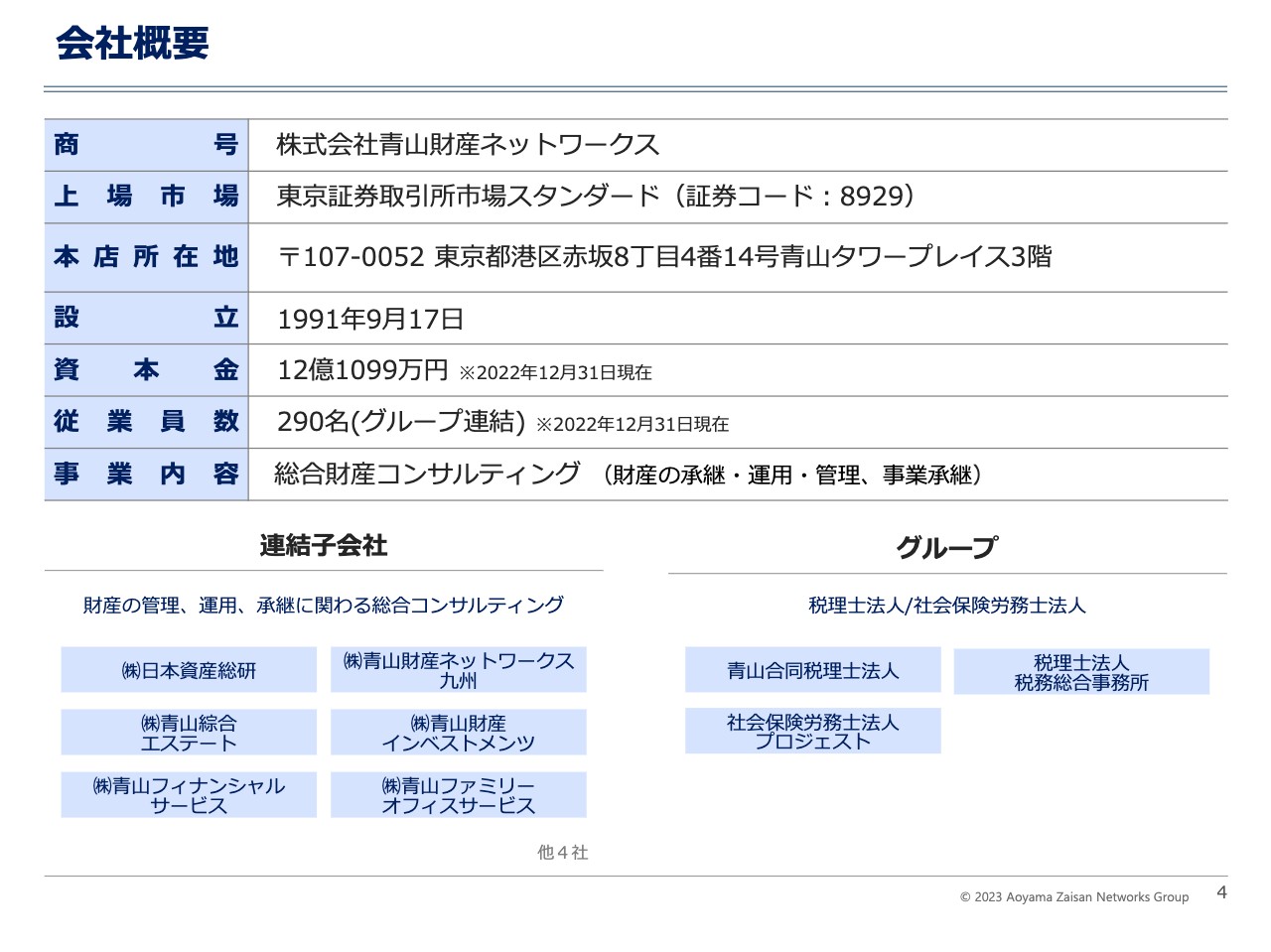

会社概要

橋場:会社概要についてです。従業員数は、2022年末で290名と記載していますが、現状はおよそ300名です。連結子会社があるほか、グループで税理士法人が2社、社会保険労務士法人が1社あります。これを合わせて、おおよそ400名くらいでグループを構成しています。

また、従業員のほとんどが税理士、会計士、それから不動産関係のスペシャリストあるいは金融機関のPB部門出身で、そのような専門家で構成されている集団だとご理解いただければと思います。

経営目的と事業内容

橋場:経営目的と事業内容についてです。当社が何を行っているのかと言いますと、お客さまの財産の組換えをしています。組換えによって「最適な財産構成の実現と、キャッシュフローの極大化コンサル」をシンプルに実行している会社です。

お客さまは、個人の資産家と企業オーナーの2つの軸に分かれています。具体的なソリューションはスライドに記載のとおり、個人のお客さまですと相続対策や不動産の活用、不動産の購入や売却、企業オーナーの方ですと事業承継などです。

当社はどちらかと言いますと同族承継がメインですが、それ以外にM&Aや転廃業の支援も行っています。事業承継を行うにあたっては当然、事業戦略等の構築が必要となるため、財務の改善や成長戦略についても、企業オーナーの方と一緒になって取り組んでいます。

加えて、ソリューションの主力商品として、不動産の小口化商品である「ADVANTAGE CLUB」や地域創生事業、海外資産運用、IFAによる金融商品コンサルティングなども行っています。

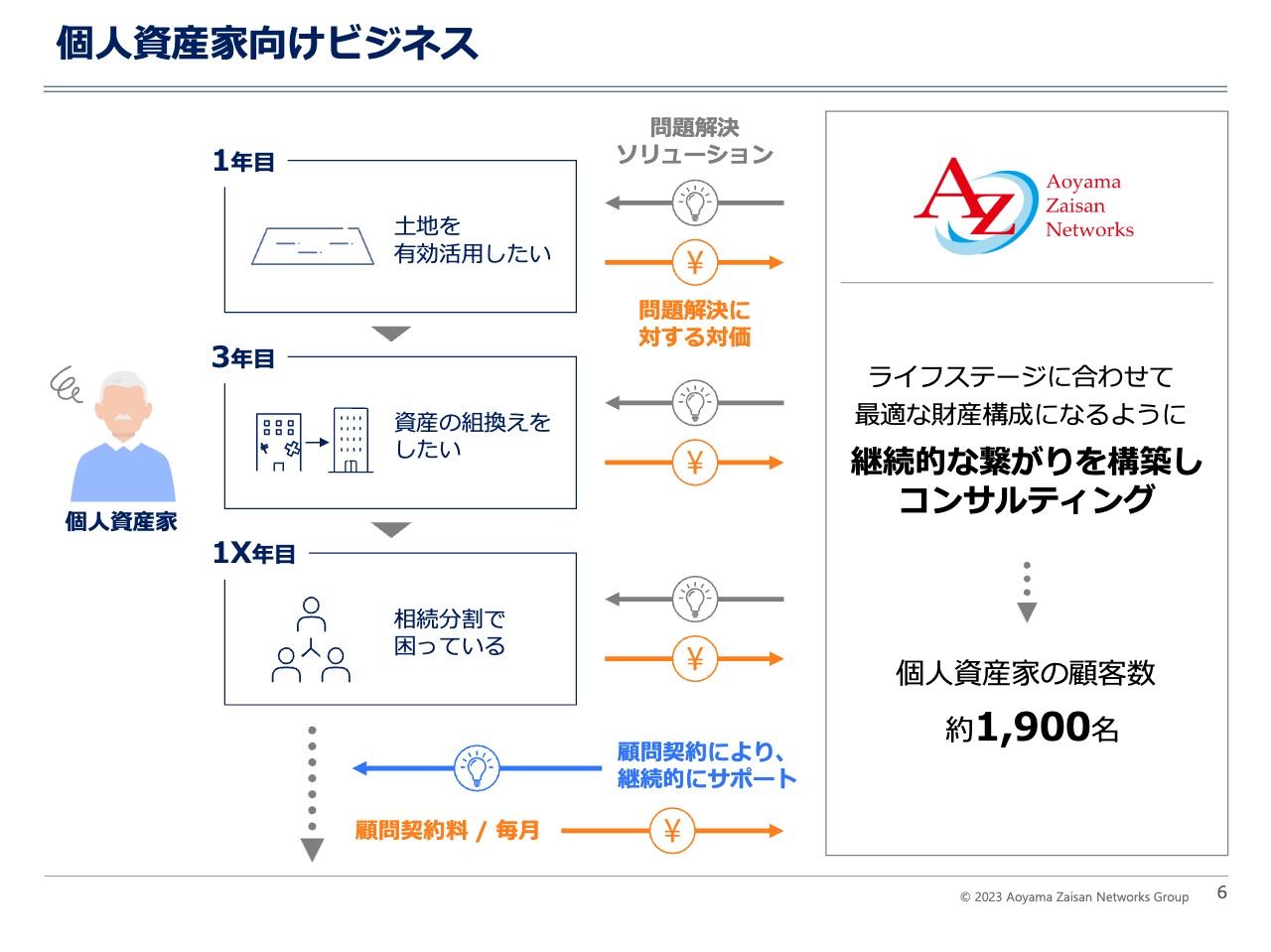

個人資産家向けビジネス

橋場:「どのようにマネタイズしているのですか?」というご質問をいただくため、スライドをご用意しました。こちらのスライドは個人資産家向けの内容です。個人についても法人についても「囲い込む」と言うと怒られてしまうのですが、当社は銀行のように口座を持つわけではないため、個人資産家の方とは顧問契約のようなものを結びます。個人資産家の顧客は1,900名、法人オーナーが約500名います。

例えば、資産家の方が1年目に「土地を有効活用したい」という場合、なんらかの有効活用を提案し、当社は手数料をいただくことで収益を上げます。3年目や5年目に「資産の組換えをしたい」という場合には、当社のソリューションを提供することで、収益を上げていきます。

さらに時間が経って「1X年目」に、相続分割で困っている場合には、相続対策を具体的にどうするかを考えていきます。長年にわたってお客さまとお付き合いし、継続的なつながりを作った上で、長期的なコンサルティングしていくのが、当社のスタイルです。

坂本慎太郎氏(以下、坂本):いくつか質問しながら、お話をうかがっていきたいと思います。まず、どのようにお客さまを開拓しているのでしょうか? 既存客からの紹介のような富裕層のネットワークがあると思うのですが、新規顧客をどのように発掘しているのかを教えてください。

橋場:以前からほとんどが金融機関からのご紹介です。金融機関は「総資産コンサルをしたい」というニーズが非常に強いです。一方で、金融機関の場合は、どうしても不動産のコンサルティングができなかったり、金融資産に偏りがちなため、全体的な総資産コンサルティングがなかなかできないのです。

金融機関で言いますと、今、当社は地方銀行40行、証券会社5社、メガバンク2社、信用金庫10社とのコミュニケーションができていますので、そのようなところからの集客がメインとなっています。ただ最近は、セミナーやダイレクトチャネルでの集客といったダイレクトを中心にしたものが増えているのが現状です。

坂本:よくわかりました。ありがとうございます。加えて、顧問料については資産規模や年数などによって変わってくると思うのですが、だいたいどのくらいになるのでしょうか?

橋場:個人資産家の方は、月間で数万円という単位です。そんなに大きな金額ではないです。

坂本:なにかあった時に手数料が発生するビジネスですね。

橋場:おっしゃるとおりです。長期的にお客さまに寄り添うと言うと少々語弊があるかもしれませんが、具体的な実行・提案した後のPDCA、またいろいろな質問や相談といったコミュニケーションを取るために顧問契約を結んでいます。しかし、その金額は非常に少ないです。

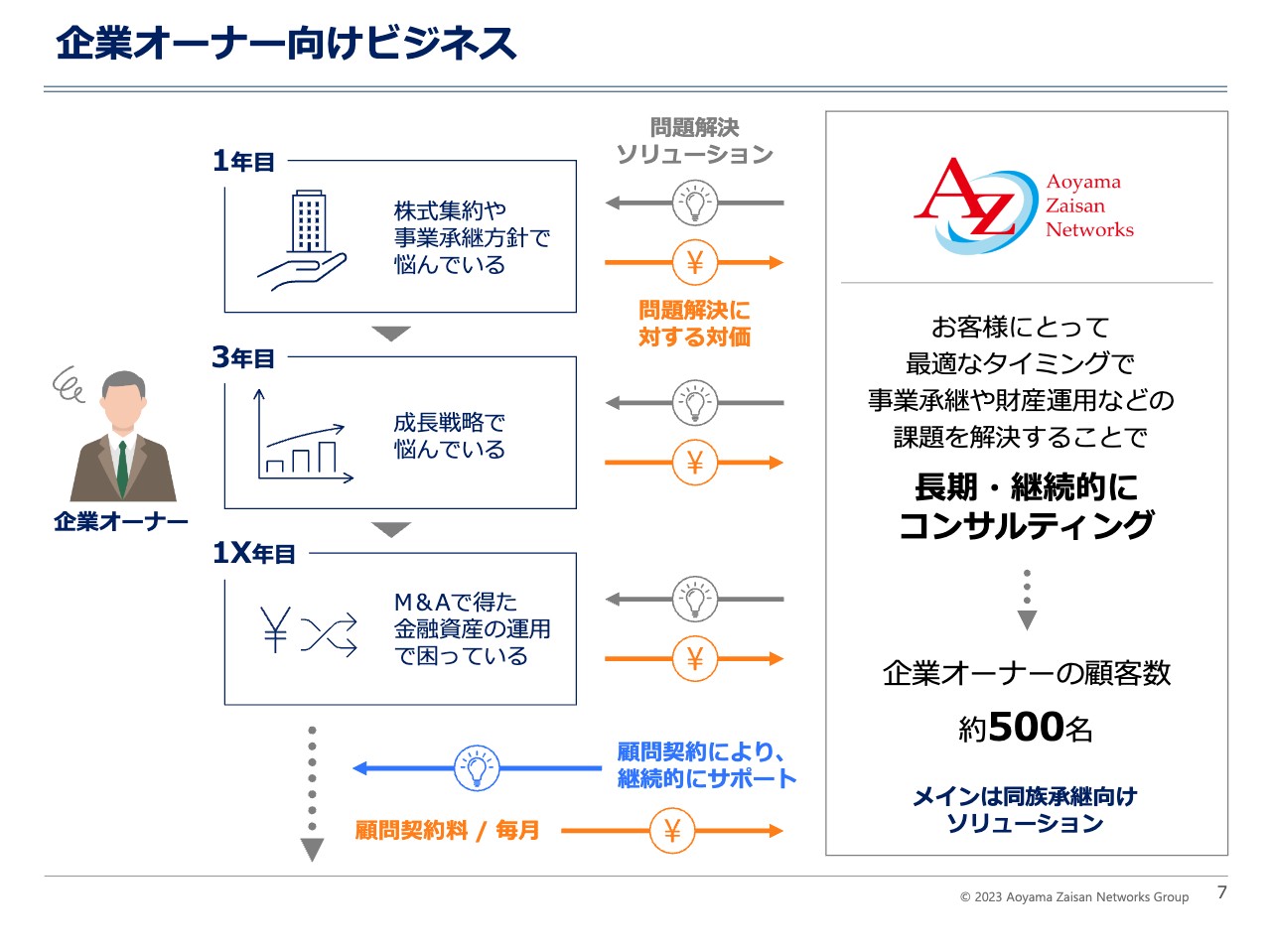

一方で、事業承継については、かなり大胆にさまざまな提案をしますので、中には1年間1,000万円を10年契約といったものもかなりあります。

坂本:ありがとうございます。よくわかりました。

企業オーナー向けビジネス

橋場:企業オーナー向けのビジネスについてです。スライドをご覧のとおり、例えば1年目に「株式集約や事業承継の方針で悩んでいる」といった場合は、具体的なプランニングを行って手数料をいただきます。

次に、先ほども少し触れましたが、事業承継するにあたってはその会社が具体的に「どのようなかたちで成長戦略を描くか」が必要となります。そのためのコンサルティングを行っていきます。

「1X年目」に、企業オーナーさまの財産である株を譲渡された方の資金やその後の運用などをどうするかという財産承継に入る部分についても、やはり長期にわたってコンサルティングしていきます。

毎年の顧問報酬に加え、その都度、実行報酬をいただくのが当社の収益構造だとご理解いただければと思います。

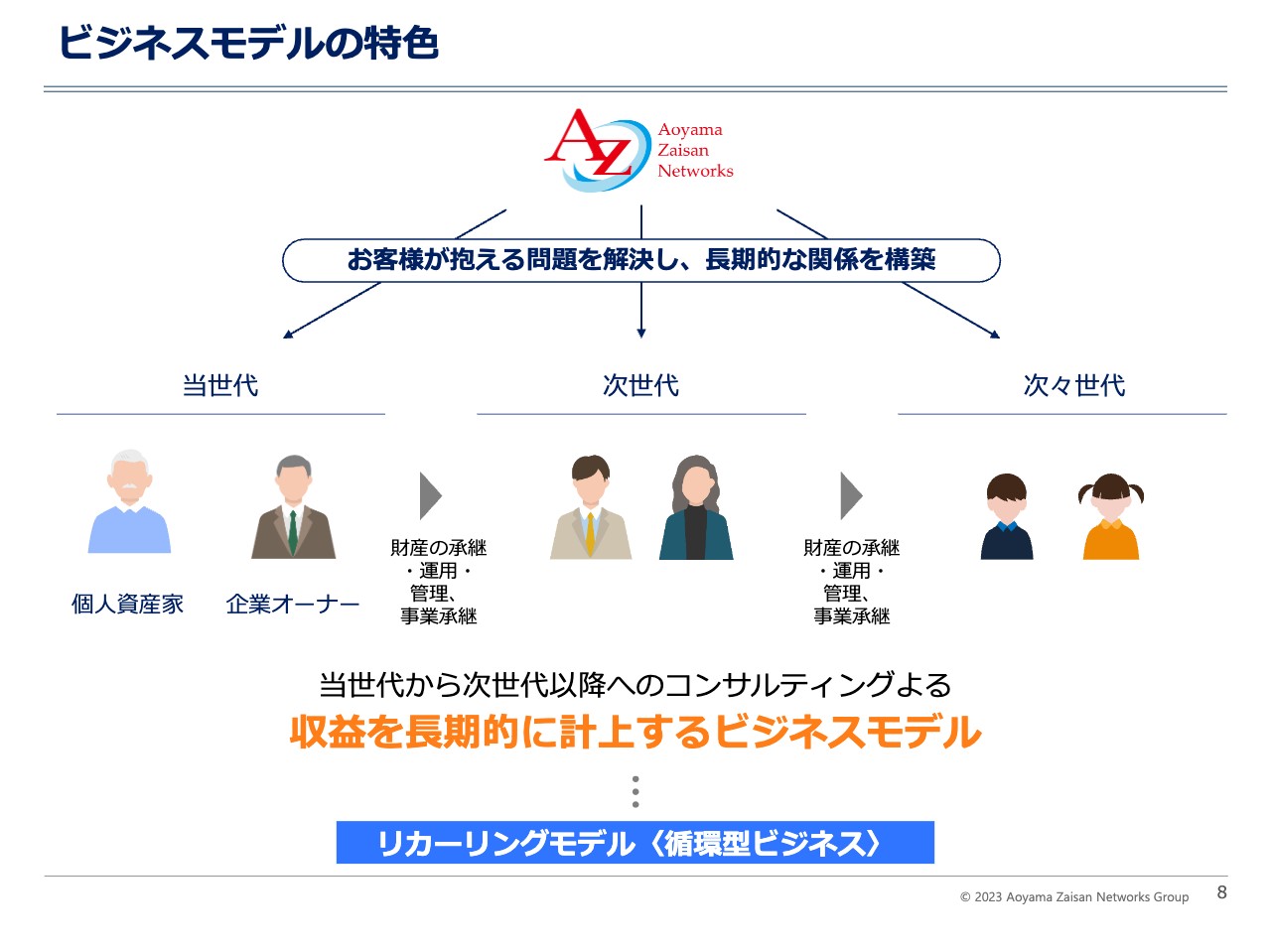

ビジネスモデルの特色

橋場:先ほどもお話ししましたが、当社のビジネスモデルは、長期的にお客さまとの関係を構築し、10年、20年、30年といった関係の中で、毎年なんらかのコンサルティングを行って、収益を上げるというビジネスです。いわゆるリカーリングモデルと言いますか、長期的に収益を積み上げていくことをご理解いただければと思います。

先ほど当社は32年目だとお伝えしましたが、第3世代や第4世代でお付き合いしているお客さまも数多くいます。当社のビジネスモデルは長期的な関係を構築し、それぞれの世代から、さまざまなコンサルティングをすることによって収益を上げていくモデルです。

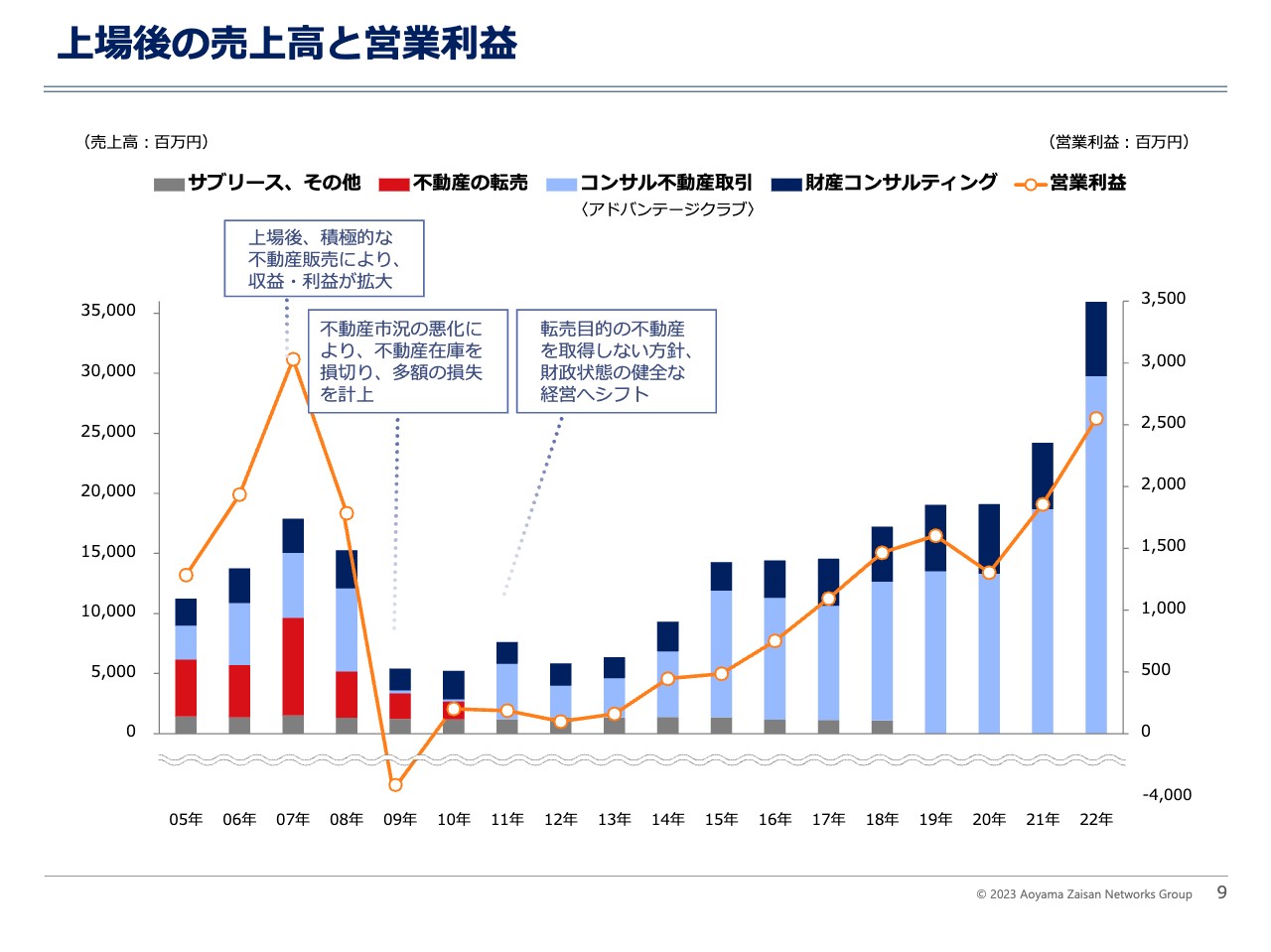

上場後の売上高と営業利益

橋場:現在の当社の考え方について少し簡単にご説明したいと思います。当社のバランスシートを見ますと、不動産の割合が多いため「不動産業ではないか?」と言われるケースもあります。後ほど簡単にご説明したいと思いますが、決して不動産業を営んでいる気はなく、あくまでもコンサル業です。

証券コードが8,000番台であるため、そこは非常に悩ましい部分ではあります。ただし、8,000番台であることの意味合いは、スライドに記載のとおり、2009年まで不動産業だったことにあります。

スライドの棒グラフにおいて赤色で示しているのは、かつて行っていた不動産の転売事業の部分です。不動産を取得して高くなったら売るというビジネスを展開していたため、2009年に大幅な赤字を計上し、当社はそれ以降、純粋なコンサルティングを行っています。

不動産の売上も、基本的には申し込みがあるものを取得するだけですので、基本的にはリスクはすべて遮断しているとご理解いただければと思います。

なお、スライドは売上を棒グラフ、営業利益を折れ線グラフで記載しており、順調に推移していると思っています。

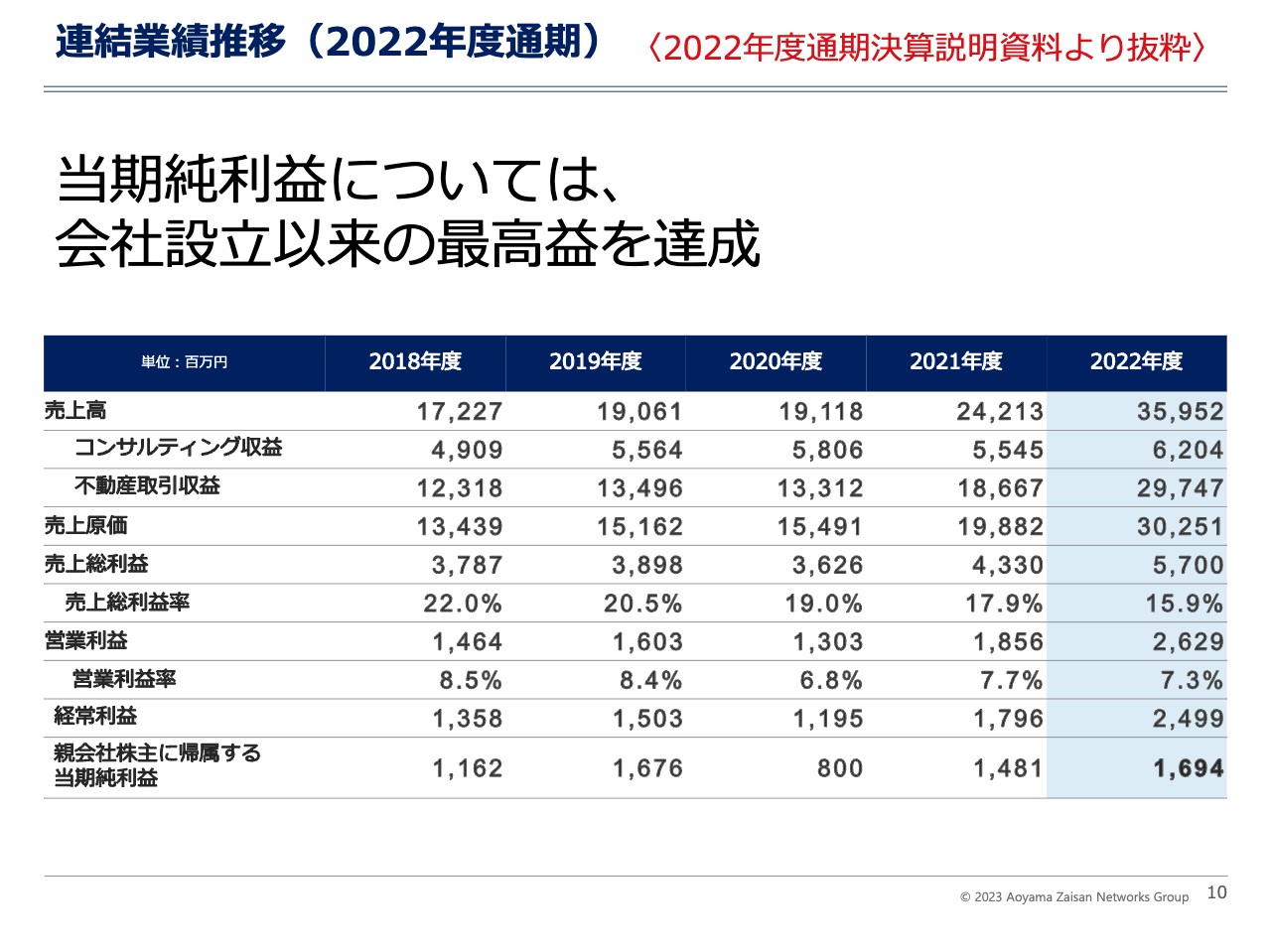

連結業績推移(2022年度通期)

橋場:昨年末までの連結業績推移についてです。後ほどグラフで紹介しますので、ご説明は割愛します。

坂本:足元の伸びがけっこう急激になっていますね。それについても後ほどおうかがいできたらと思います。

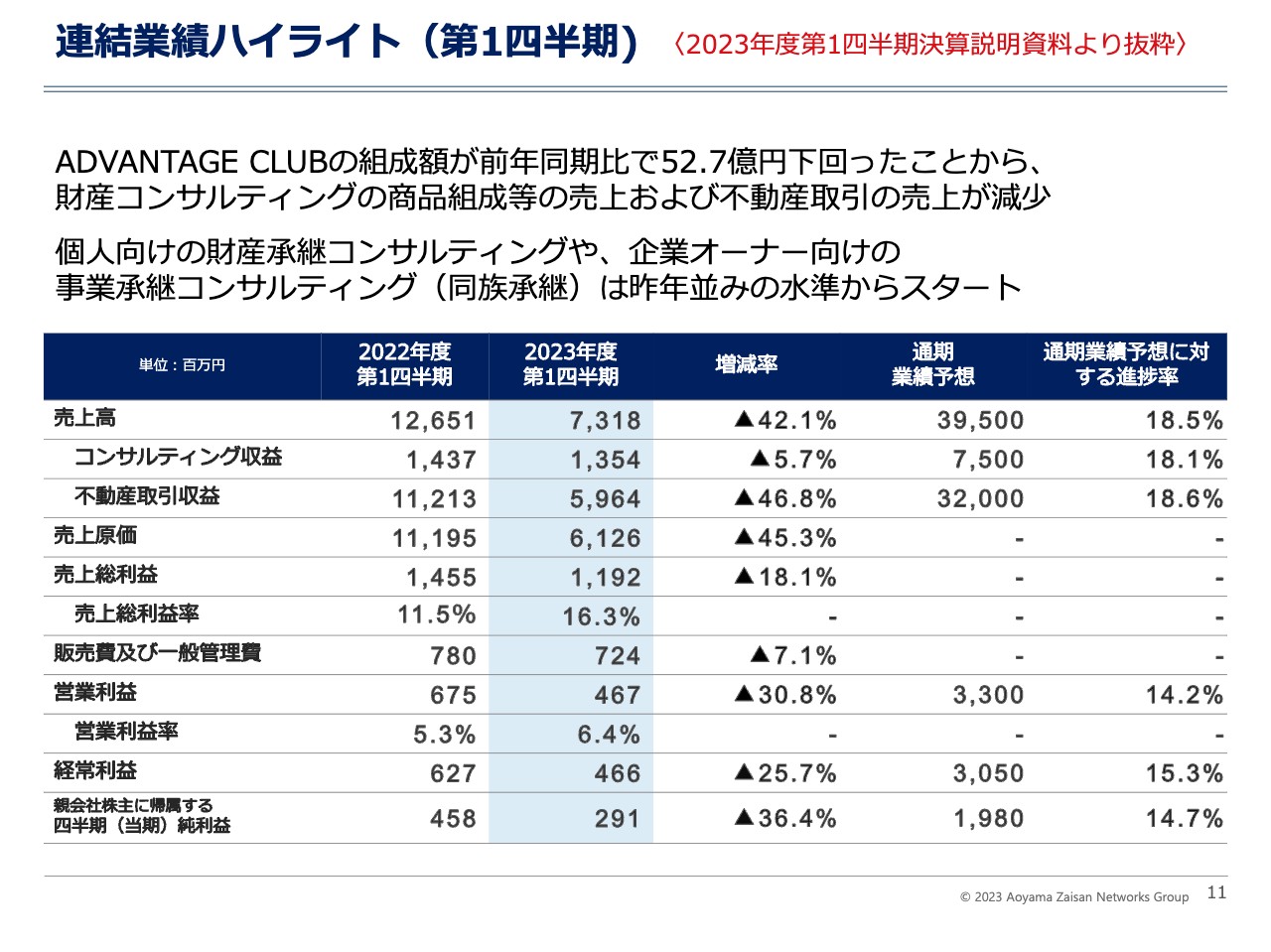

連結業績ハイライト(第1四半期)

橋場:第1四半期の状況です。こちらについてみなさまにぜひご認識いただきたい点があります。当社は12月決算ですが、コンサルティング会社であることから、どうしても下期に非常に偏重しやすい傾向があるということです。2019年、2020年、2021年、2022年もほとんどが、第3四半期、第4四半期で収益計上されるモデルとなっています。

当社も投資家の方々の目線に合うように、四半期で収益の平準化を目指していきたいと思っています。第1四半期もこのような低調でご心配をかけていますが、しっかりと受注残高も確保していますので、心配されないようにと思っています。

坂本:これは、後ほどお話しされる「ADVANTAGE CLUB」の組成との兼ね合いで、けっこうブレが生じるということですね。

橋場:はい、そのような部分もあります。

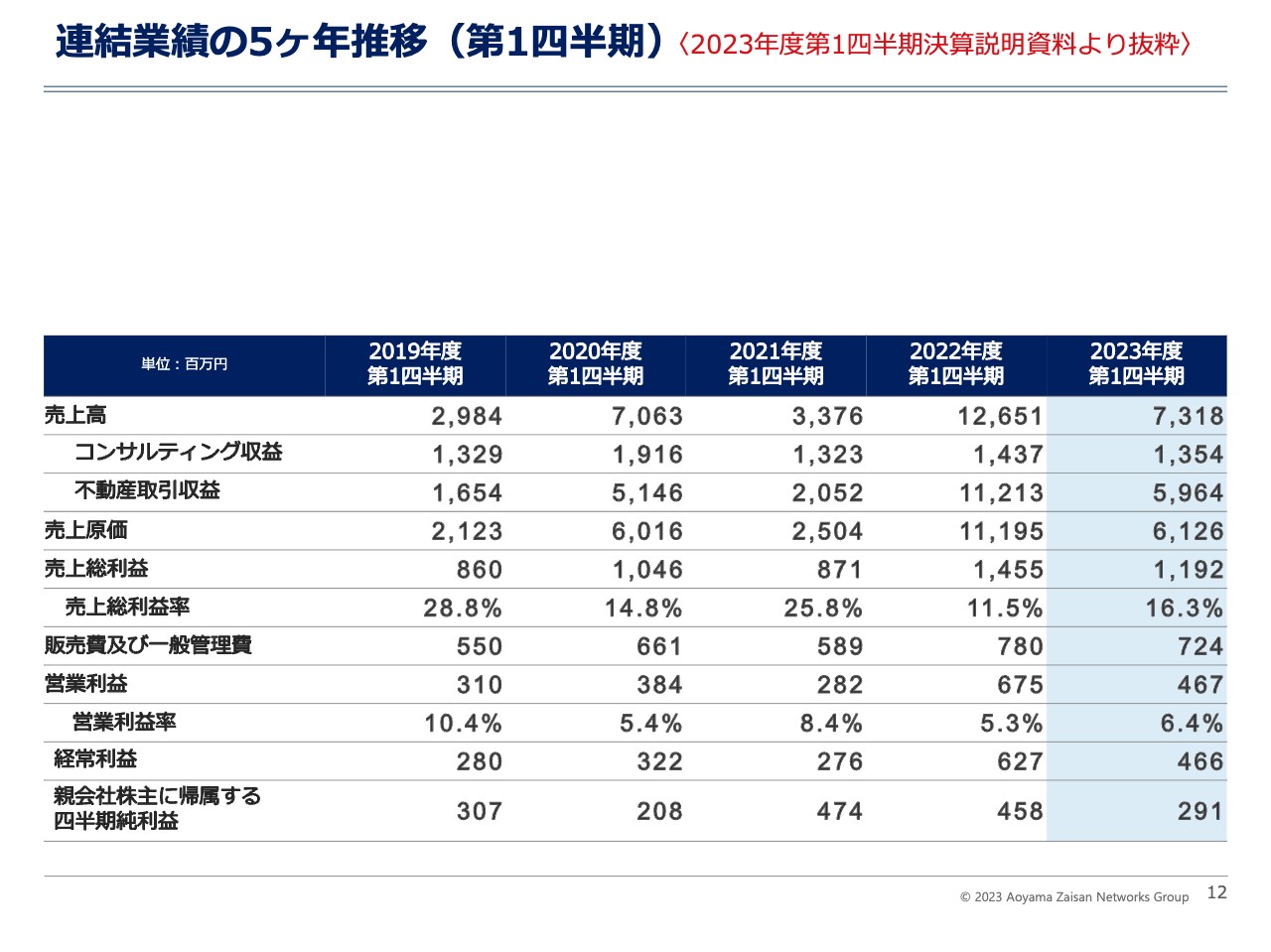

連結業績の5ヶ年推移(第1四半期)

橋場:第1四半期の推移を記載しました。後ほどご覧いただければと思います。

実態PL~純額方式採用の場合~

橋場:先ほど「不動産業だったため証券コードが8,000番台」とお話ししたのですが、ぜひご認識いただきたいのは、現在、当社には不動産業を営んでいる認識はほとんどなく、純粋なコンサルティング会社だということです。お伝えしたとおり、ビジネスモデルは、個人の資産家の方と企業オーナー向けのコンサルティングを展開しているのみです。

「ADVANTAGE CLUB」あるいは不動産については、コンサルティングを行うために商材として提供している、もしくはお客さまを確保するためのフック商材として「ADVANTAGE CLUB」を作っているだけなのです。それゆえ、実態として当社はコンサルティング会社だと認識しています。

実態PLについて、「純額方式採用の場合」と記載しています。会計基準には総額表示とネットベースの2つがありますが、当社は長年、会計の書類としては総額表示で対応しているため、売上高は300億円や400億円といった数字になります。

こちらのPLは不動産の売上をネットベースにすると、実態はこのようになるということを示しています。例えば当社が、来年から会計基準を変更すれば、実態はこのようなPLになります。

坂本:とても利益率が高いように見えますね。

橋場:おっしゃるとおりです。これが本来の当社の姿です。場合によっては、数年以内に開示方法を変更したいと考えています。これは参考として、ご認識いただければと思います。

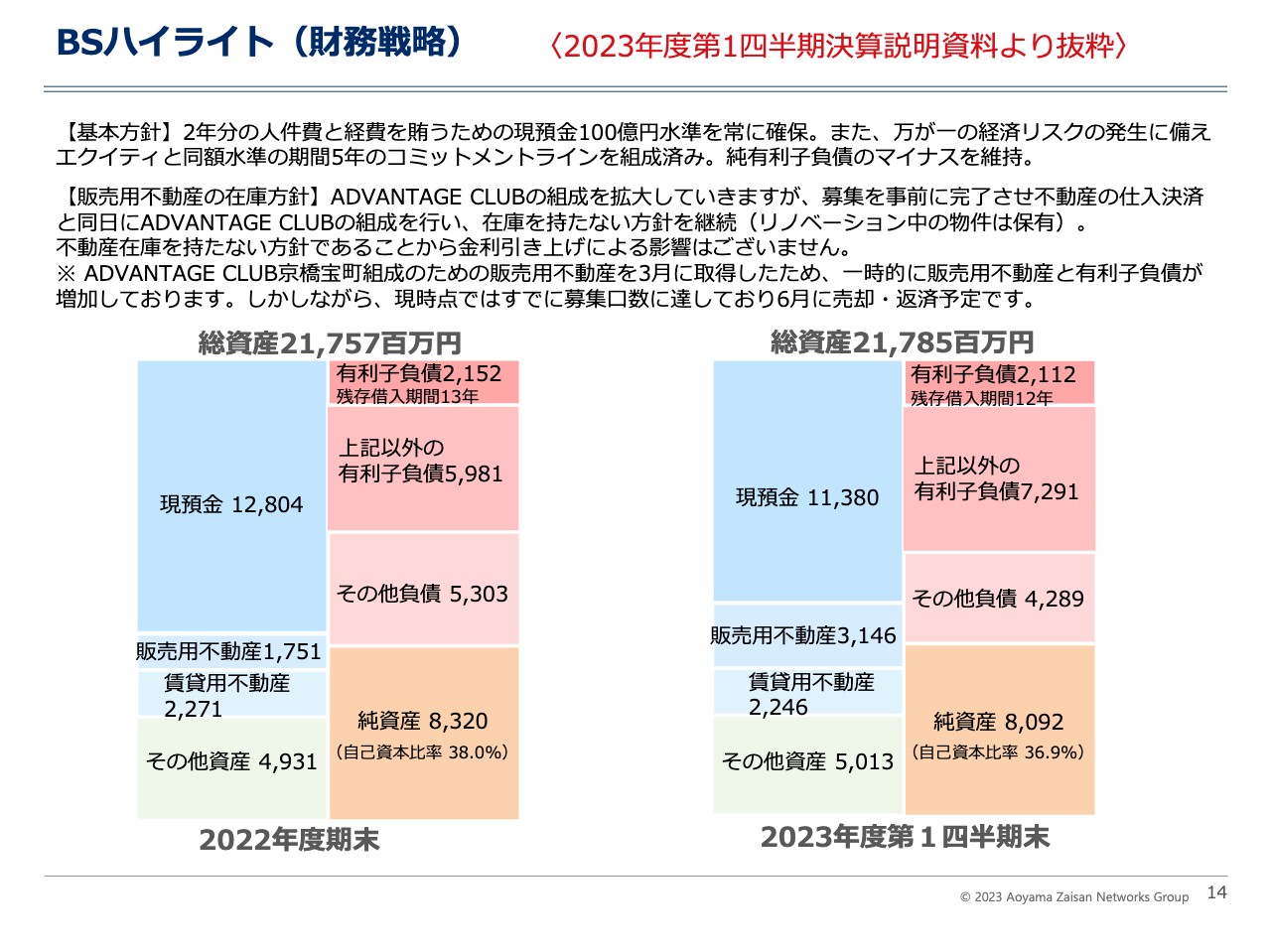

BSハイライト(財務戦略)

橋場:バランスシートについて簡単にご説明します。1点目は、当社は2年分の販管費を常に現預金として確保しているということです。また、第1四半期はたまたま要因があるため有利子負債が増加していますが、基本方針として有利子負債はエクイティの範囲内で抑えています。

2点目は「ADVANTAGE CLUB」のような不動産は、原則在庫を持たない方針であることです。販売用不動産が31億4,600万円となっていますが、申し込みが終わっている不動産を当社が取得しているだけですので、まったくリスクはないことをぜひご認識いただければと思います。

坂本:賃貸用不動産の部分はいかがでしょうか?

橋場:賃貸用不動産は、NOIで言いますと6パーセントくらいいただいている物件があります。当社にとっては非常に収益性が高い物件を保有しているのですが、実は早期売却を考えています。多数のお客さまに購入意欲を示していただいているため、今年のどこかのタイミングで売却するイメージです。

坂本:なるほど。イメージがわきますね。

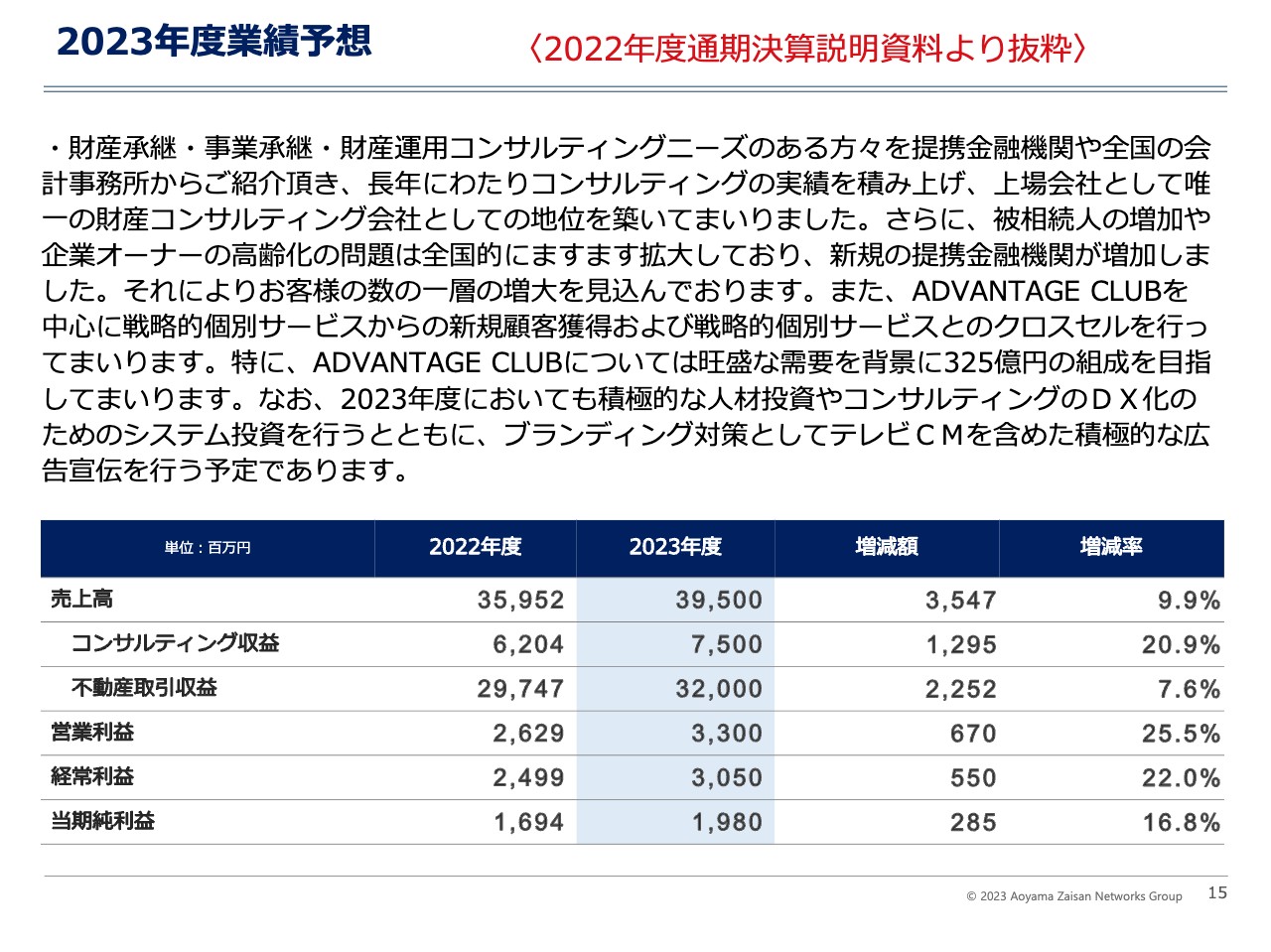

2023年度業績予想

橋場:こちらのスライドに2023年の業績予想を記載しています。総額表示ベースですが、今年度は売上高が395億円、営業利益については33億円を目指していますので、しっかりと達成していきたいと考えています。

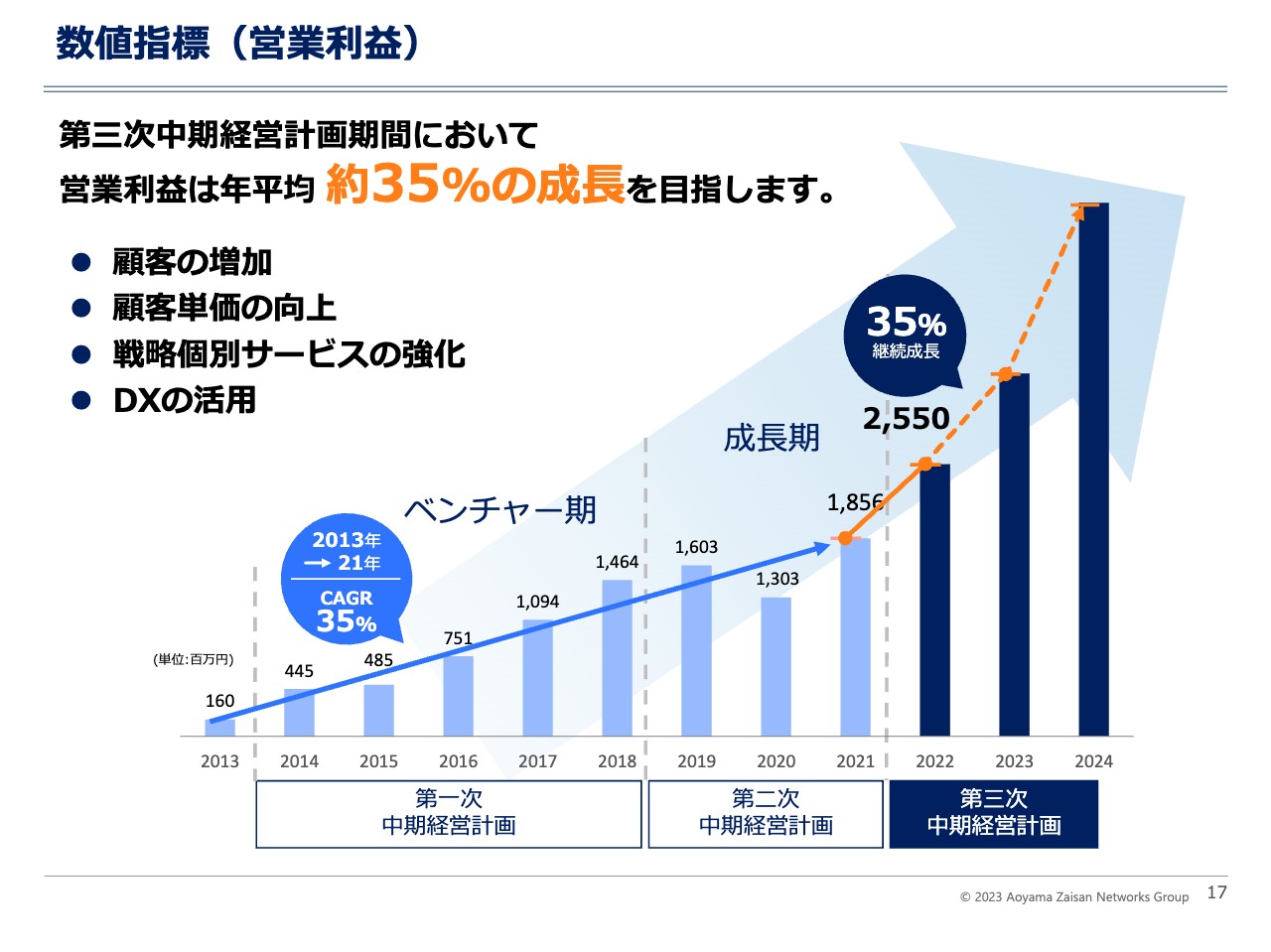

数値指標(営業利益)

橋場:続いて、これからの青山財産ネットワークスについてお話しします。当社は現在、第三次中計の真っ只中ですので、こちらについて触れたいと思います。

第三次中期経営計画において、当社は営業利益の35パーセント成長を目指しています。もともと2013年から2021年まで、ずっと35パーセントで成長してきていますので、これを継承するということです。

第三次中計の1年目も、ちょうどぴったり35パーセントという状況です。今年度、2023年も同様に、そして来年度も35パーセント成長するというのが1つの目指す姿です。

主な施策は、顧客の増加および顧客単価の向上、加えて戦略的個別サービスの強化、さらになによりもDXの活用です。

当社は2年前まで、日本で最もアナログなコンサルティング会社だったと思うのですが、急ピッチで改善を進めており、第三次中計の最終年度となる来年度にはDXを活用する会社に生まれ変わろうと取り組んでいます。詳細については後ほどご説明します。

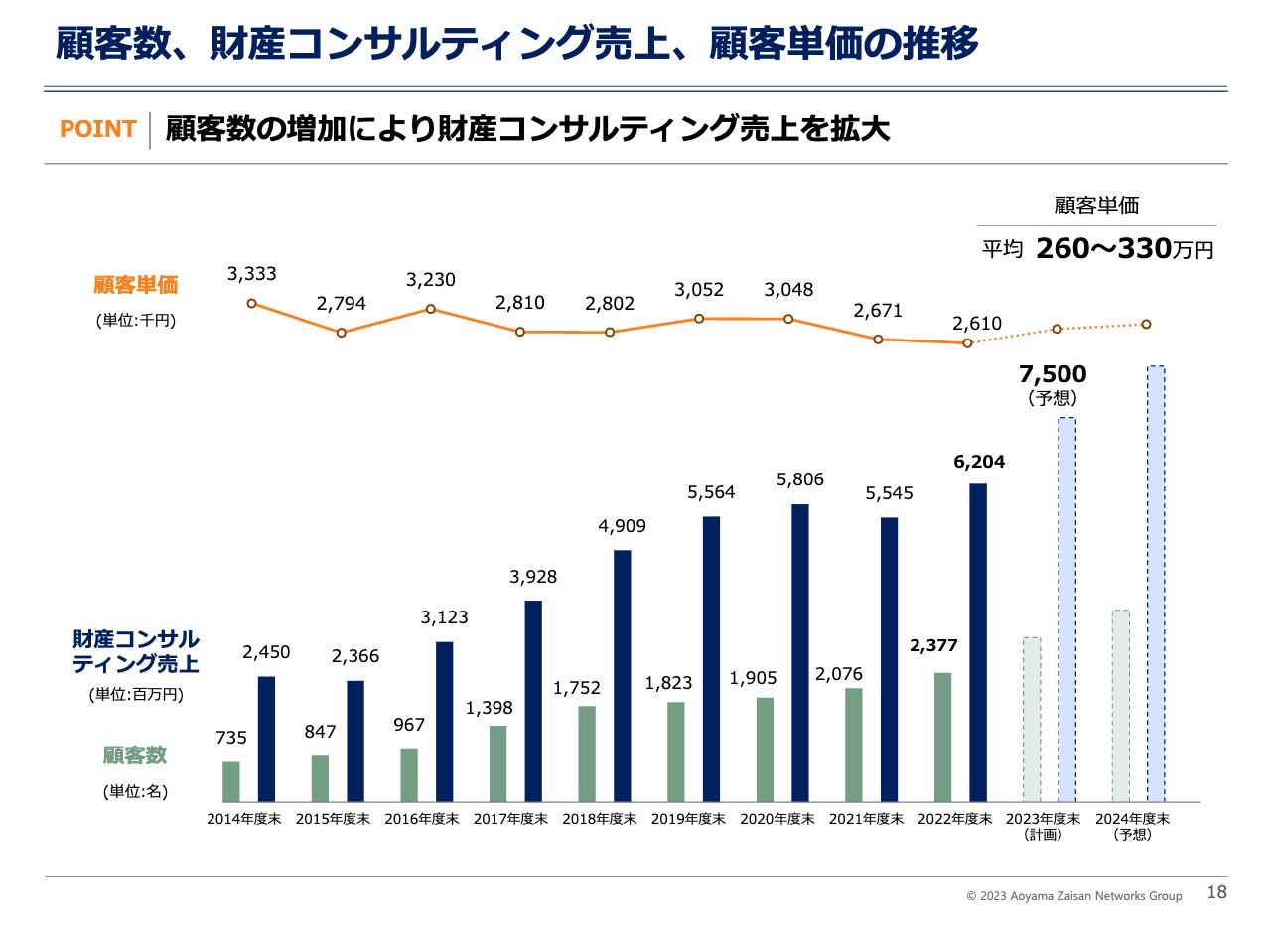

顧客数、財産コンサルティング売上、顧客単価の推移

橋場:現状分析です。スライドのグラフには、顧客数、財産コンサルティングの売上、顧客単価を記載しています。

今までは、KPIで注目してくださる投資家の方が多かったのですが、現状分析としては、「増えたお客さまの人数×300万円弱」が財産コンサルティング収益になるとご認識いただければと思います。昨年度のコンサルティング収益は62億円でしたが、今年度は75億円と予想しています。

坂本:単価はほぼ変わっていませんので、中計の予想どおりに伸ばしていくためには、顧客数を増やしていくイメージでしょうか?

橋場:昨年度までは顧客の増加によって支えられていました。ただし、第三次中計においては、戦略的個別サービスの提供によって顧客単価をしっかり上げていこうと考えています。その効果が出てくるのは、今年度以降になるかと思います。

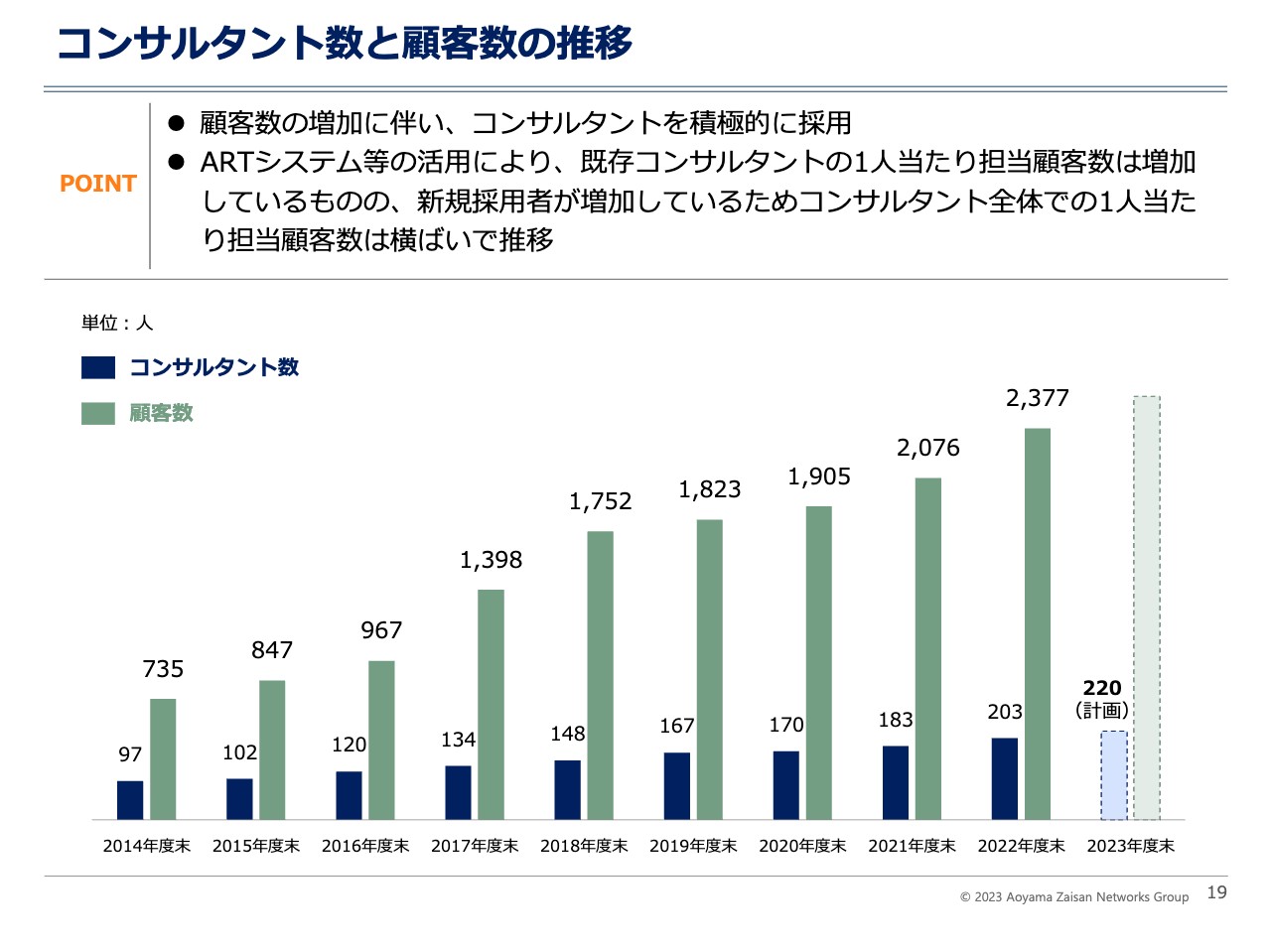

コンサルタント数と顧客数の推移

橋場:コンサルタント数と顧客数の推移です。今年度は、2,600名くらいまでお客さまが増えるのではないかと予想しています。それに伴い、リソースとしてコンサルタントも確保していくことが必要だと認識しています。

坂本:御社にはプロフェッショナルな方が多いいらっしゃいますが、中途採用がメインなのでしょうか?

橋場:ほとんど中途採用です。新卒も毎年一定数は採用していますが、やはり即戦力として、資格保有者や銀行のPB部門の出身者などを積極的に採用しています。

坂本:中計達成のためには、コンサルタント1人あたりの担当顧客数を増やすパターンもあると思いますが、人材自体もある程度は増やさなければいけないと思います。来年度のお話ですのでイメージできる範囲でかまいませんが、どのくらい増やそうとお考えですか?

橋場:おおよそ250名を考えています。

坂本:このペースで伸ばしていくイメージでしょうか?

橋場:そのとおりです。幸いなことに、毎月70名から80名くらいの応募があり、その中から毎月数名ずつ採用している状況です。

坂本:「数ある中から選べる」という言い方はあまり良くないですが、意外と需要はあるのですね。

橋場:おっしゃるとおりです。

財産コンサルティング売上、コンサルタント一人あたり売上(生産性)

橋場:こちらのご説明は割愛します。

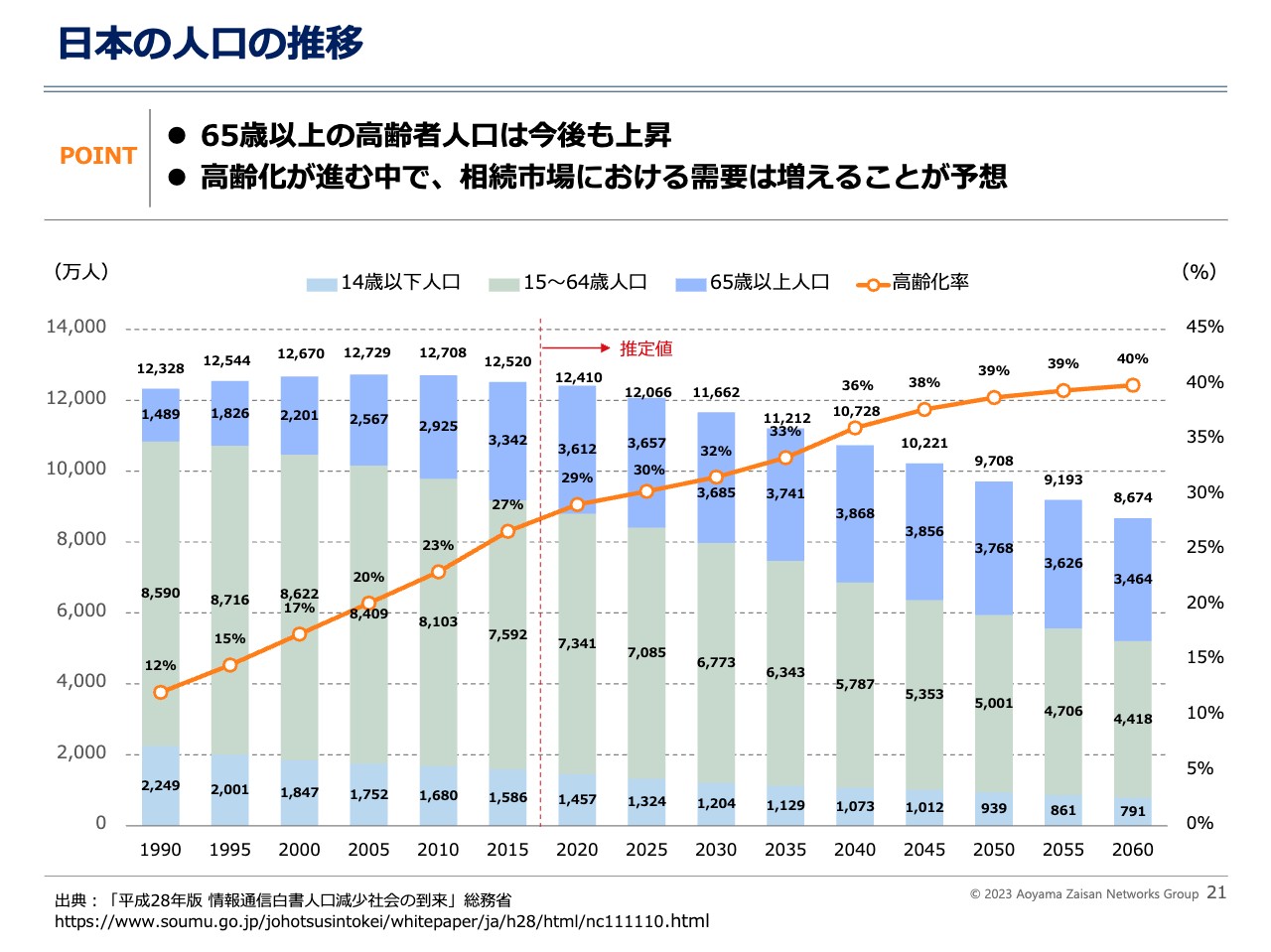

日本の人口の推移

橋場:外部環境について少しお伝えします。当社は相続や事業承継を行っていますので、そちらに関連する外部環境はどのようになっているかといいますと、スライドのグラフを見ていただくとわかるとおり、65歳以上の高齢人口がものすごく増えています。当社にとって非常に追い風の状況です。

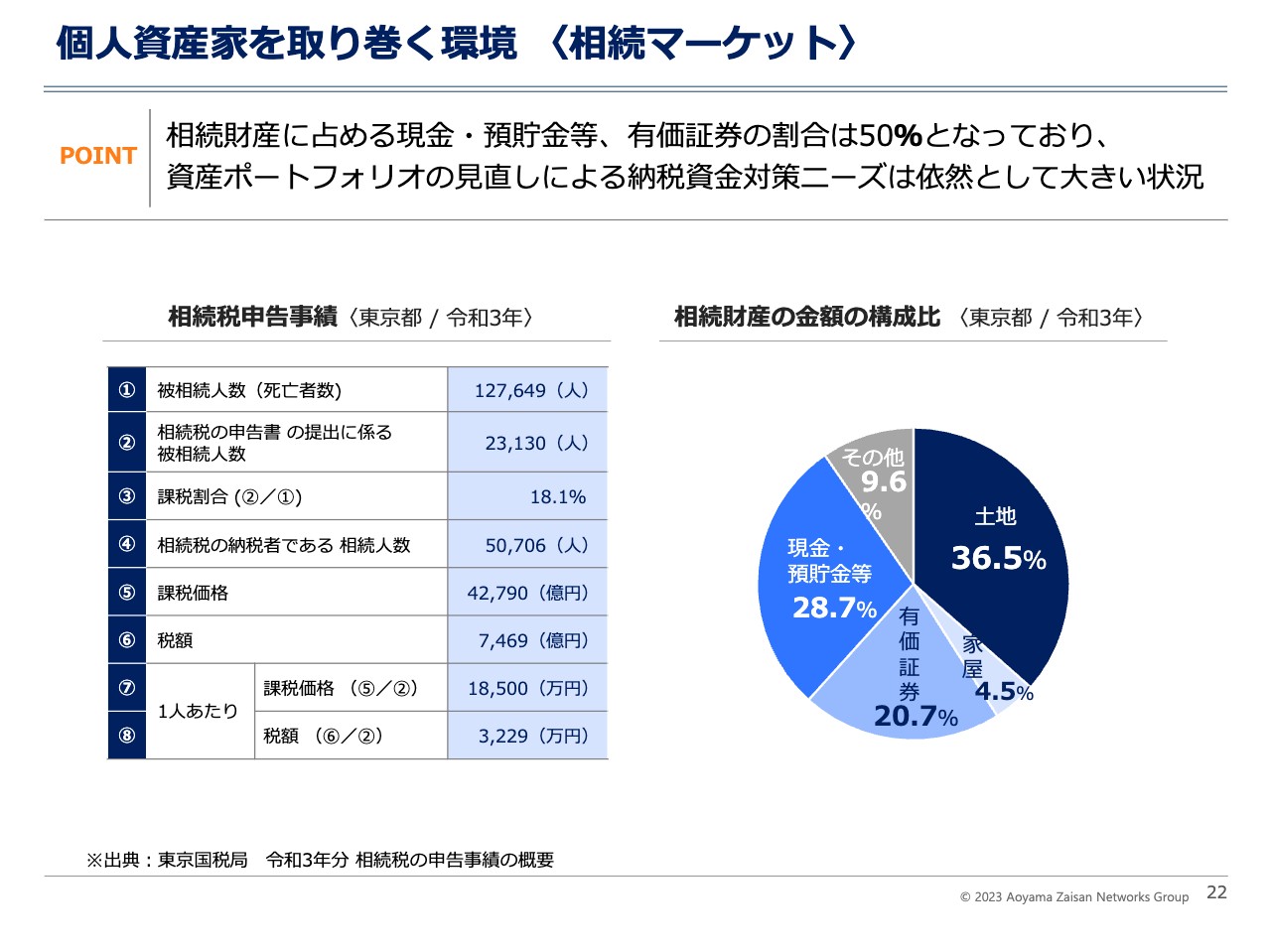

個人資産家を取り巻く環境 〈相続マーケット〉

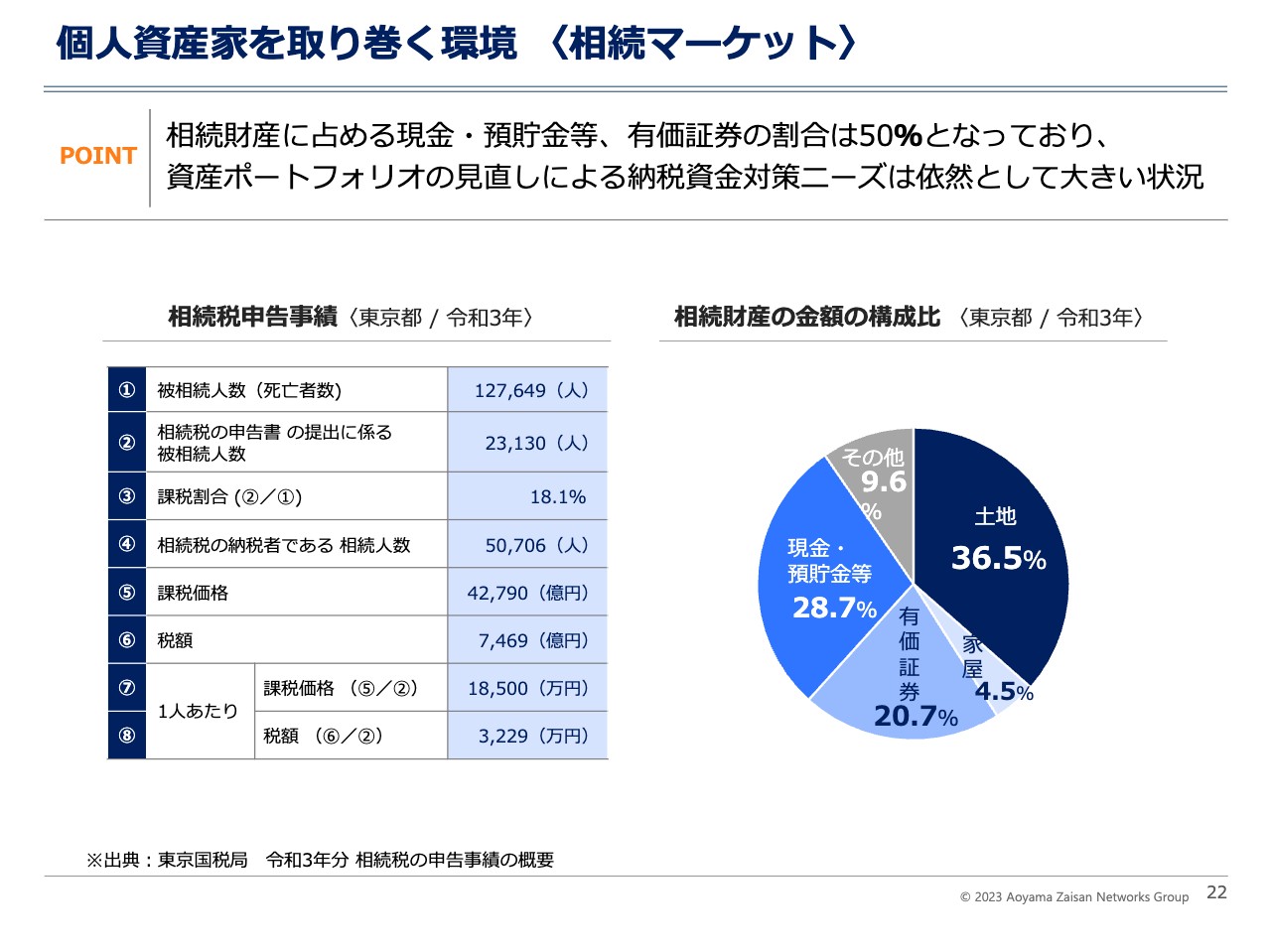

橋場:個人資産家を取り巻く相続マーケットの現状として、スライド右側に具体的な資産の構成比を、左側に相続申告事項を記載しています。東京都では、課税割合は約2割ですので、相続対策をしないといけない方は非常に多く、ニーズは十分大きいと捉えています。

個人資産家を取り巻く環境 〈相続マーケット〉

橋場:税制改正により2013年から2015年にかけて相続税が55パーセントに上がりました。スライドのグラフでは、課税対象の相続人がどのように増えているかを示しています。

表現があまり良くないかもしれませんが、相続マーケットは活況を呈している現状です。ニーズが高まってきており、当社の相続コンサルティングの追い風となっています。

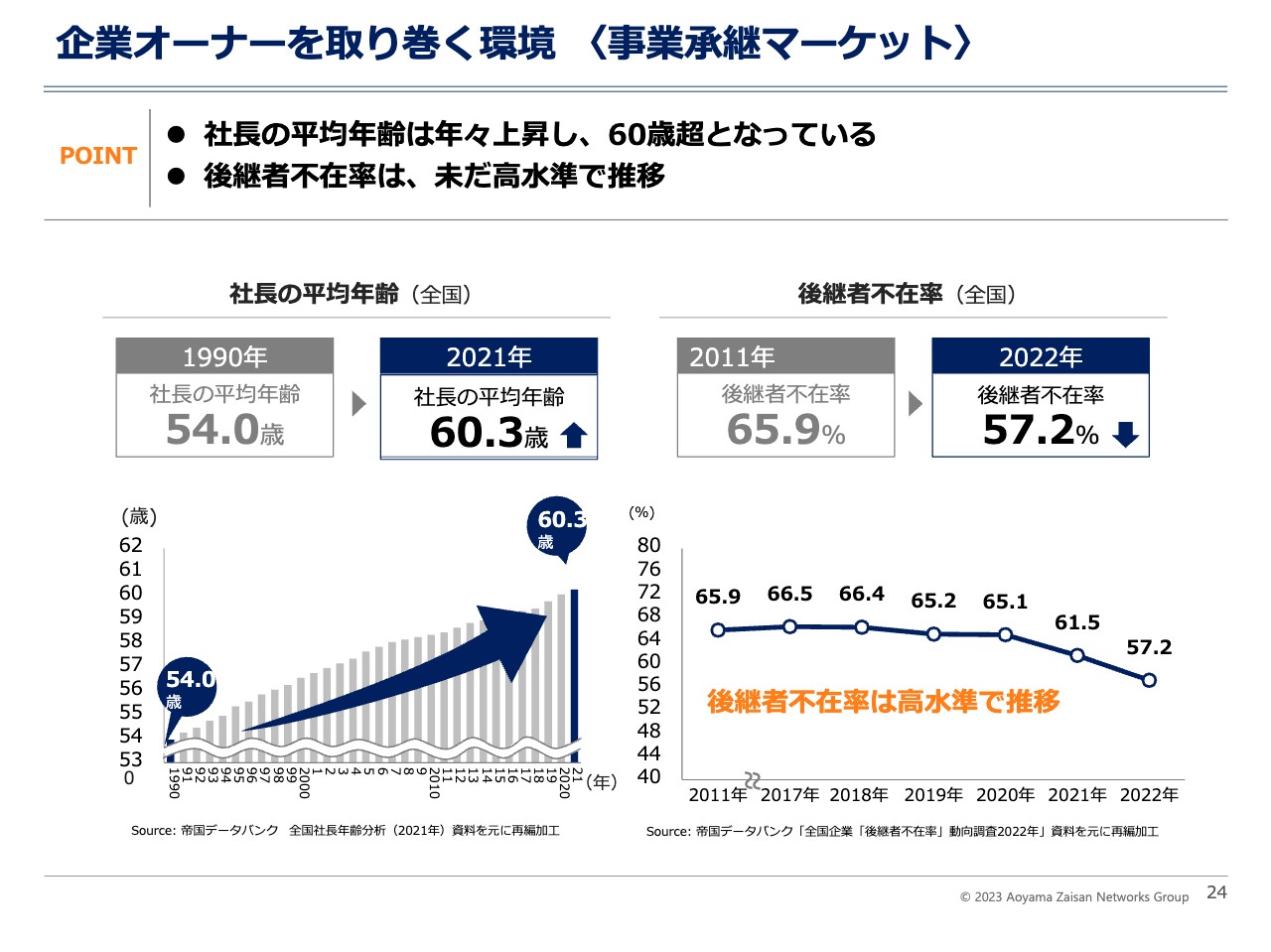

企業オーナーを取り巻く環境 〈事業承継マーケット〉

橋場:企業オーナーを取り巻く環境としても、1990年と比較して2021年の社長の平均年齢は非常に上がっています。それに伴い、事業承継の意思決定ができていない企業が増え、後継者不在率は60パーセント前後の高水準で長らく推移しています。

当社はM&Aも手掛けていますが、メインとなるのはやはり同族承継です。外部環境としても、同族承継のコンサルティングの追い風が非常に強まっています。

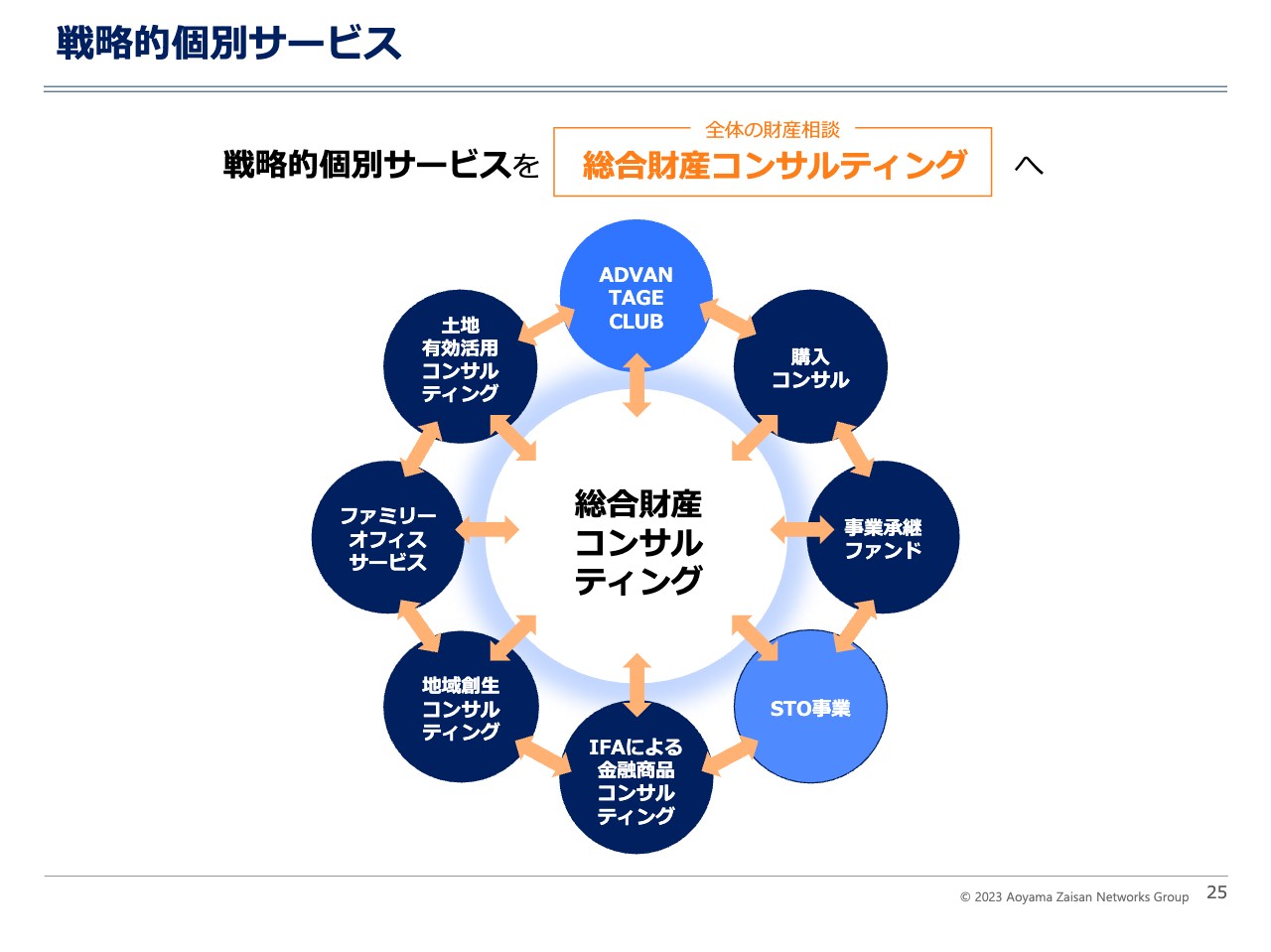

戦略的個別サービス

橋場:今年度から来年度にかけて、お客さま数の増加と顧客単価の向上を目指してDX化に取り組みます。中でも、顧客単価の向上においては、昨年度から「戦略的個別サービス」と位置づけたものを活性化させる取り組みを行っています。

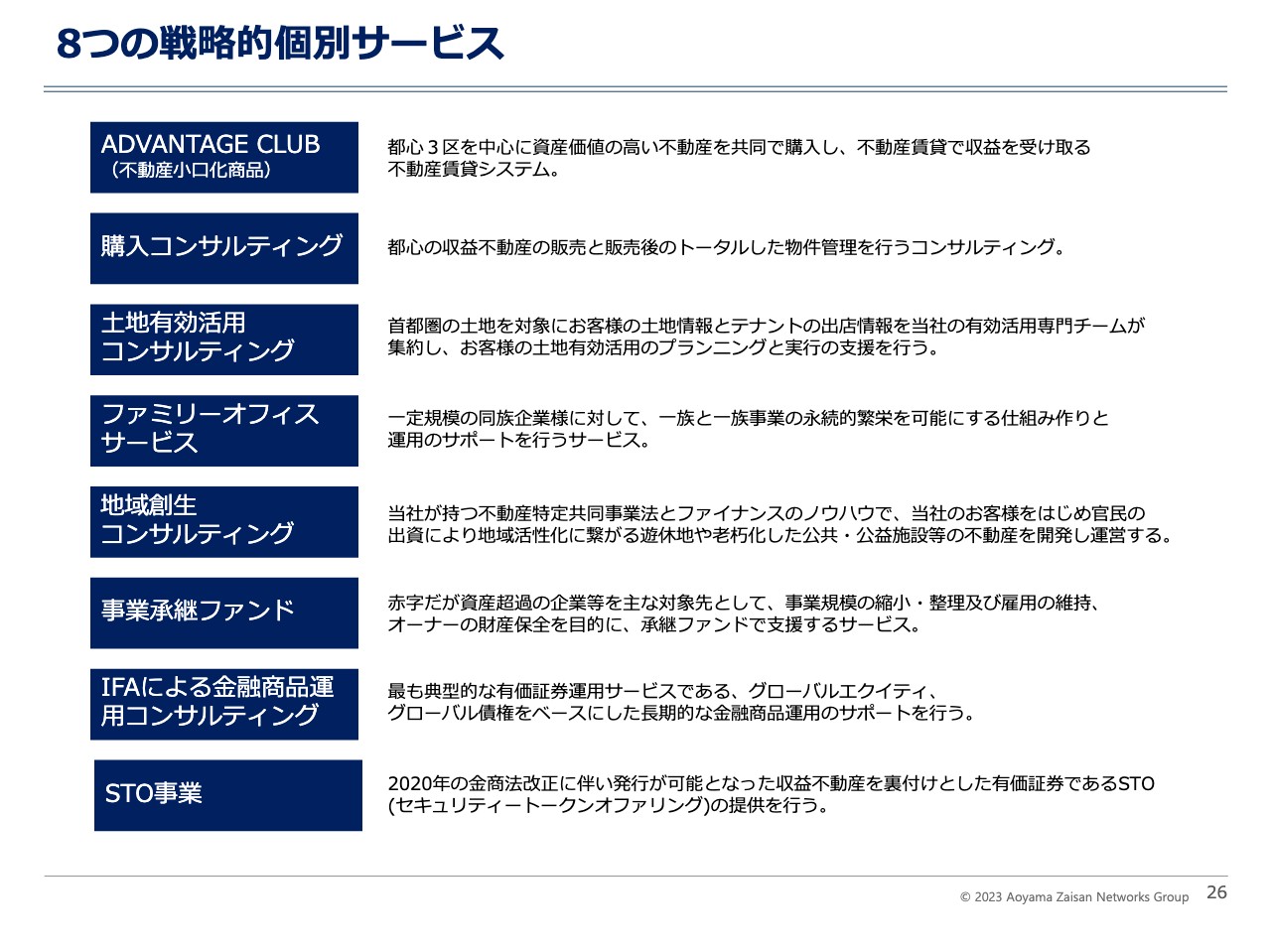

8つの戦略的個別サービス

橋場:スライドには、8つの戦略的個別サービスを記載しています。戦略商品である「ADVANTAGE CLUB」を大きく増やしながら、購入コンサルティングや土地有効活用コンサルティングにも注力します。そして、ニーズが高まっているファミリーオフィスサービスや地域創生コンサルティング、事業承継ファンド、IFAによる金融商品運用コンサルティングなども行います。また、後ほどご説明するSTO事業も含め、これらを有機的に関連づけて顧客単価を上げていく戦略です。

ADVANTAGE CLUBの仕組み

橋場:一番主要な戦略商品である「ADVANTAGE CLUB」についてです。今年度も325億円の組成計画をしています。

ADVANTAGE CLUBの組成実績

橋場:おかげさまで、「ADVANTAGE CLUB」は年々、組成規模が大きくなっています。昨年度までの累計で1,167億円の組成をしました。今年度は325億円を組成して、累計1,400億円くらいまで持っていこうと計画しています。「来年度はどのようにするのか?」というご質問もよくいただきますが、同じようなペースで増加させていきたいと考えています。

「ADVANTAGE CLUB」は運用商品としてご提供しているものです。運用商品のニーズは非常に高く、2年前から地方銀行や証券会社とビジネスマッチングをしているのですが、現状の連携先は42先まで拡大しています。地方銀行のお客さまに「ADVANTAGE CLUB」を提供して、それをフックに当社のコンサルティングに入っていただくという良い流れができているのが、お客さま数の増加につながっているのだと思います。

坂本:「ADVANTAGE CLUB」について理解を深めるために教えてほしいのですが、スライドにあるような京橋宝町や築地といった1軒の不動産をみんなでお金を出し合って購入し、イグジットしたら最後に分配するというビジネスモデルでしょうか?

橋場:はい、おっしゃるとおりです。

ADVANTAGE CLUBの償還実績(物件売却による組合解散)

橋場:物件売却のパフォーマンスについてです。今まで60物件以上を組成し、31物件は運用期間を終え、すでに売却しています。スライドの一番下側に物件売却のパフォーマンス、いわゆる過去トラックを記載しているのですが、平均運用期間は約9年で、単純平均の年利回り(IRR)は約6パーセントです。

金融商品ですと、低金利の環境が続いておりなかなか利回りが取れませんが、年間の賃料をベースにした配当および出口の戦略をしっかりと取ることによって、利回りは上げられると思っています。これこそが「ADVANTAGE CLUB」の一番の提供価値です。

また、6パーセントという高い利回りが実現できているのは、不動産の私募ファンドなどと違ってフルエクイティであるためです。みなさますべて現金で出資しており、レバレッジをまったくかけていないためです。

東京圏の不動産価格は、上がり下がりはあるものの、全体としてはここ30年ずっと上がり続けています。組合員が「売却したい」と思った時に、良いタイミングで売却してもらうことを続けており、当社が投資家に操作したことは今まで1度もありません。その上で利回りが6パーセントということですので、この仕組みを今後も継続していきたいと考えています。

坂本:約9年というある程度長い期間で保有するため、持っている方にもその分ずっとインカムが入り、かなり良い商品ですね。他の不動産会社ですと顧客の回転率を上げたがりますが、ここにやはり「お客さまと長く付き合う」という御社の特長が表れていると思います。

橋場:レバレッジをかけると、どうしてもファイナンスの期間に左右されてしまうため、損するケースがあります。「ADVANTAGE CLUB」は「高くなったら売りますよ」という商品ですので、基本的に損はさせない仕組みになっていることが一番大きいと思っています。

坂本:とりあえずメザニンにして、おいしいところだけ取ってしまうような会社もありますが、みなさまのお金で運用すると、長くうまみが取れるといった良さがありますね。

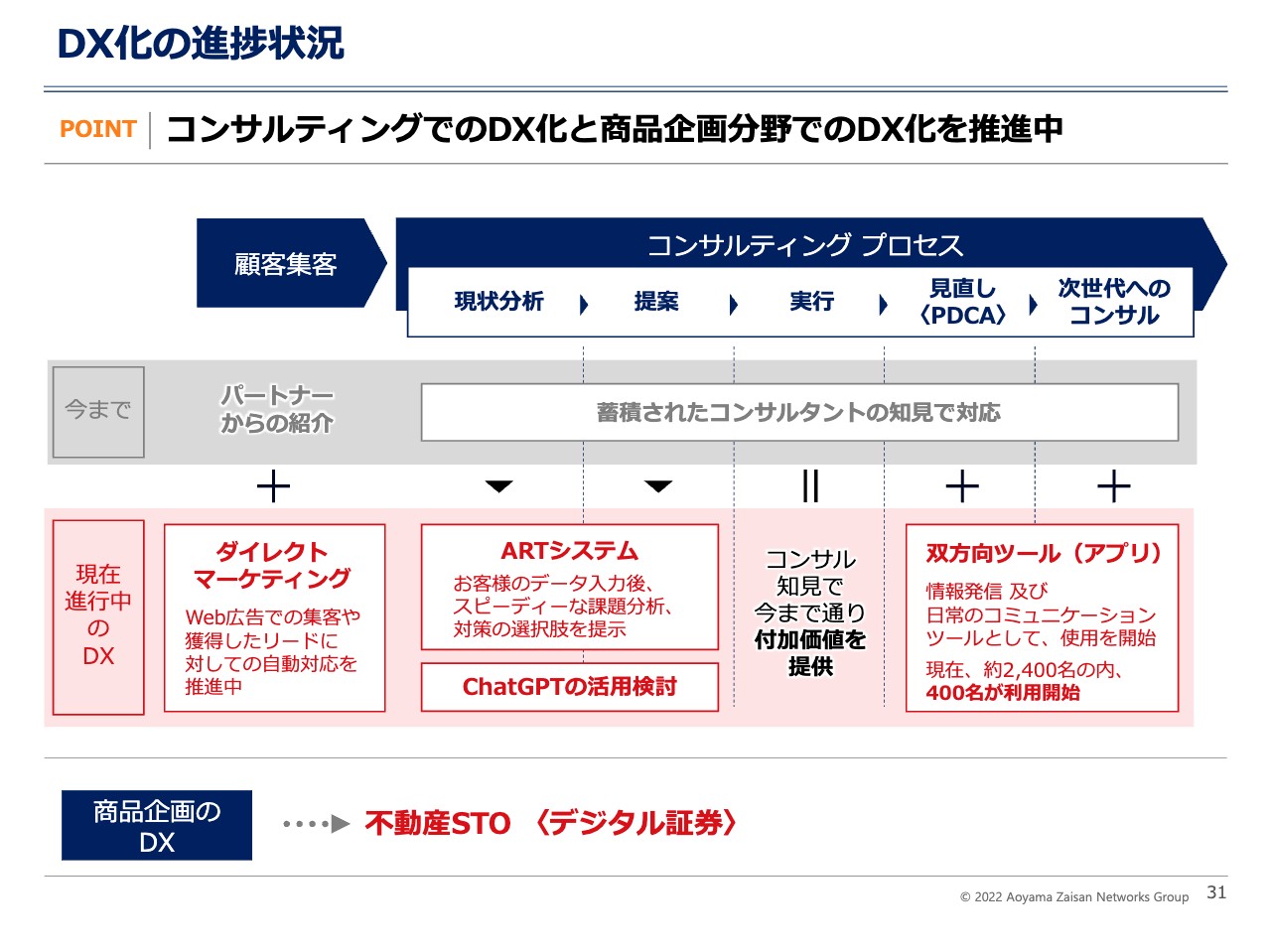

DX化の進捗状況

橋場:当社はもともと、本当にアナログなコンサルティング会社でしたが、DX化は避けて通れないと感じ、今一番注力しています。とにかく今年度、あるいは来年度の早期までになんとか解消したいと思っています。

できることなら、デジタルのコンサルティング会社を標榜するべく取り組んでいきたいのですが、これまではスライド上段に記載したコンサルティングのプロセスである現状分析、提案、実行、PDCA、次世代へのコンサルティングをすべてアナログで行ってきました。

現状、集客においてはパートナーからの紹介もありますが、基本的にはダイレクトマーケティングで行うようになりつつあります。また、現状分析や提案についても、ARTシステムというDXを活用したシステムで完結できるようになりました。

今まで、お客さまに関する膨大な資料をすべて手作業でエクセルに入力していたため、分析だけで1ヶ月かかっていました。今はすべてOCRで読み込みするようになり、業務プロセスがまったく変わってきました。また、アプリを導入して双方向でコミュニケーションできるような体制も整えています。

ただし、コンサルティングの本質とは、データの集積だけで機械的に出した提案ではなく、いかに付加価値を上げるかにあります。「ChatGPT」の活用も検討していますが、人の思いや、お客さまに寄り添った感情を投入するといった人間力の部分はAIは持ち合わせていませんので、ここについては当社のコンサルタントがしっかり行い、それ以外の部分はDXを活用しようというように、会社として改善を進めています。

STO事業の今後の展開について

橋場:商品におけるDX化も進めています。スライドに「デジタル証券・渋谷神宮前イノベーションオフィス」と記載していますが、今月開示したSTO事業に注力しており、これを「ADVANTAGE CLUB」に次ぐ第2の商品として企画しています。

6月12日から証券会社で当社が企画した物件の販売を開始しました。「ADVANTAGE CLUB」は今まで手作業で販売していましたが、こちらはブロックチェーン技術を用いることで、旧態依然とした不動産の世界から、デジタルの力でスマートフォンやパソコンから購入できるようになっています。

もともとクラウドファンディングをするのか、REITにするのか、さまざまな選択肢を研究してきましたが、STO事業が当社にとって最も親和性があるのではないかと考えました。クラウドファンディングも考えていないわけではないのですが、まずは今年度にSTO事業の第1号を行います。できればもう1本追加したいとは思っていますが、来期の事業計画の柱としてSTOをどんどんと提供していきたいと考えています。

坂本:小口から購入できるのでしょうか?

橋場:実は10万円から購入できます。クラウドファンディングの世界とまったく変わらないですね。

坂本:クラウドファンディングとの違いといったら速さでしょうか?

橋場:おっしゃるとおりです。加えて、顧客層が大幅に増えると思っています。

「ADVANTAGE CLUB」は1,000万円からですが、こちらは証券会社によって販売金額は違いますが10万円から購入でき、レバレッジが掛かっています。つまり、金融商品という完全に不動産私募ファンドと同じです。

今まで、不動産私募ファンドはプロの投資家しか買えませんでしたが、ブロックチェーンの技術を使うことで、改ざんできなくなったため、第一種金融商品として販売できるようになりました。金融庁からお墨付きを得た商品ということです。

坂本:中途での売買もできるようになるのでしょうか?

橋場:今、まさにPTS市場を作っているところですので、来年度以降になるのではないかと思います。

坂本:そうなるとかなりおもしろいですね。

橋場:みなさま、口を揃えて「2兆円、3兆円規模までいきますよ」と言っていますので、ものすごく爆発的に展開すると思っています。現在は当社のSTO事業含めて、16本、800億円くらいの規模です。

坂本:見たところ、「デジタル証券・渋谷神宮前イノベーションオフィス」もかなり大きな物件ですよね。

橋場:およそ50億円くらいです。800億円のうち50億円が当社の物件だと考えると、相場が2兆円、3兆円となった際に爆発的に増える可能性はあると見ています。

坂本:Webを使った募集をかければ、さらにですよね。

橋場:Webで募集しています。

坂本:「ADVANTAGE CLUB」は地方銀行が入り口でしたので、お金を持っている若い人にリーチできなかったかもしれませんが、10万円からとなるとターゲットは広がりますよね。

橋場:おっしゃるとおりです。そのような方からの申し込みもあり、おもしろがってくれる資産家の方もいます。言いにくい話ですが「5,000万円申し込みます」という人もけっこういます。そのためやはり「ADVANTAGE CLUB」とSTOは少し異なると思います。

坂本:非常におもしろい事業です。

ESG/SDGsの取組み

橋場:ESGについては後ほどご確認ください。

書籍3冊の発行

橋場:スライドに記載の書籍も発行しています。

セミナーの実施

橋場:スライドのようなセミナーも実施しています。当社はダイレクトチャネルを増やしたいため、書籍の発行やセミナーを実施しているとご認識ください。今月、来月もさまざまなセミナーを行いますので、ホームページをご確認の上、ご参加いただけるとありがたいです。

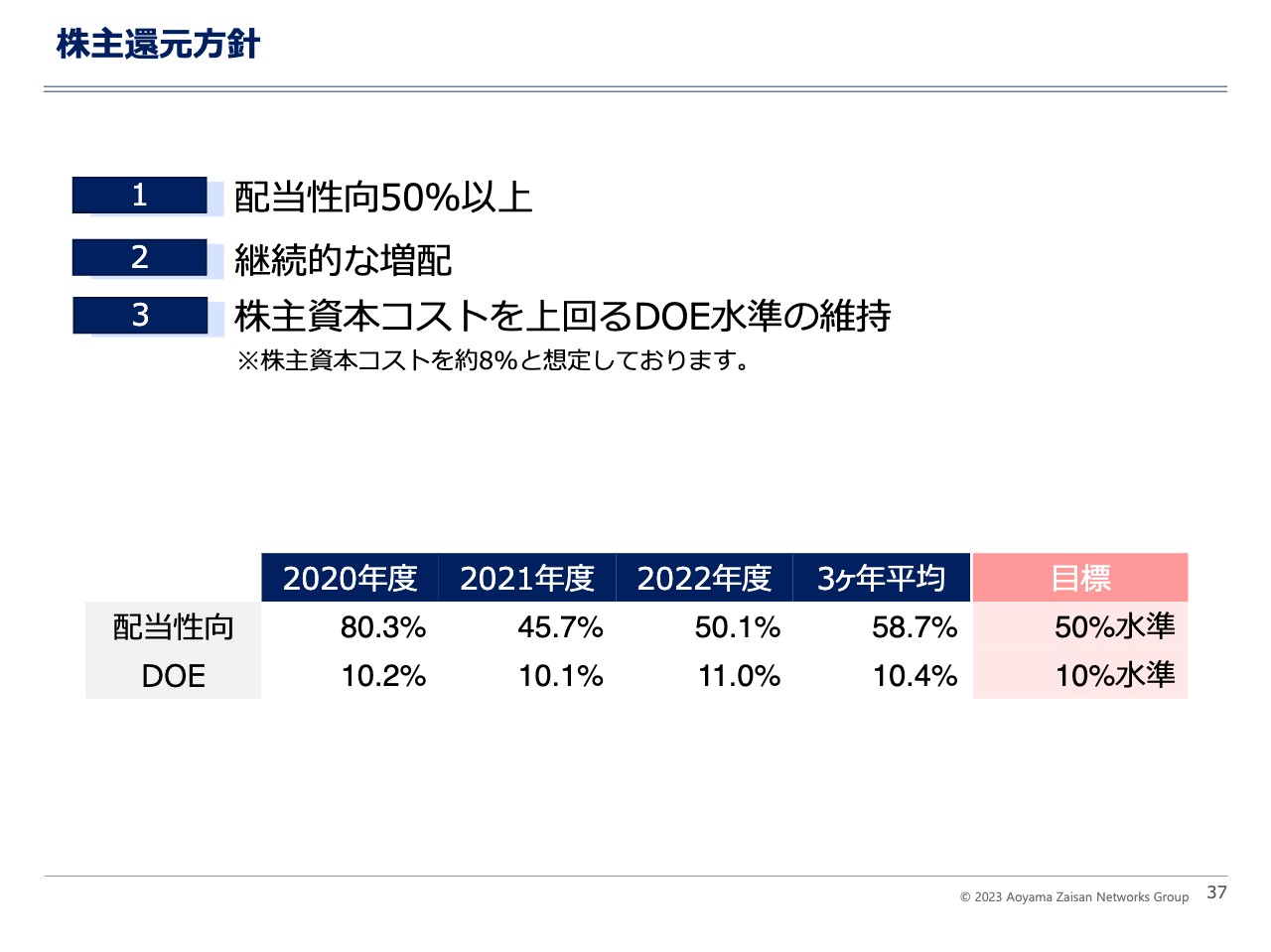

株主還元方針

橋場:株主還元です。当社の株主還元の方針として、配当性向50パーセント、継続的な増配、資本コストを上回るDOEの維持を持っています。

坂本:スライドには「配当性向50パーセント以上」「株主資本コストを上回るDOE水準の維持」「株主資本コストを約8パーセントと想定」と記載されていますが、これは「配当性向50パーセント以上かつDOEが8パーセント以上」というイメージでいいのでしょうか?

橋場:おっしゃるとおりです。DOEは8パーセントを上回ります。配当性向は必ず50パーセントを維持し、連続的に増配する方針です。

配当の推移

橋場:配当の推移です。現在まで12期連続の増配を実施しており、2023年度で13期連続の増配となる予定です。2023年度の配当性向は50パーセントを切っていますが、今期の収益において営業利益33億円の蓋然性が見えれば、当初の配当方針を踏襲していきたいと考えています。

株価動向

橋場:株価です。10年前と比べると上がり基調ではありますが、まだまだIRが足りないと思っています。今後しっかりとIRに取り組み、株価を上げていきたい考えです。

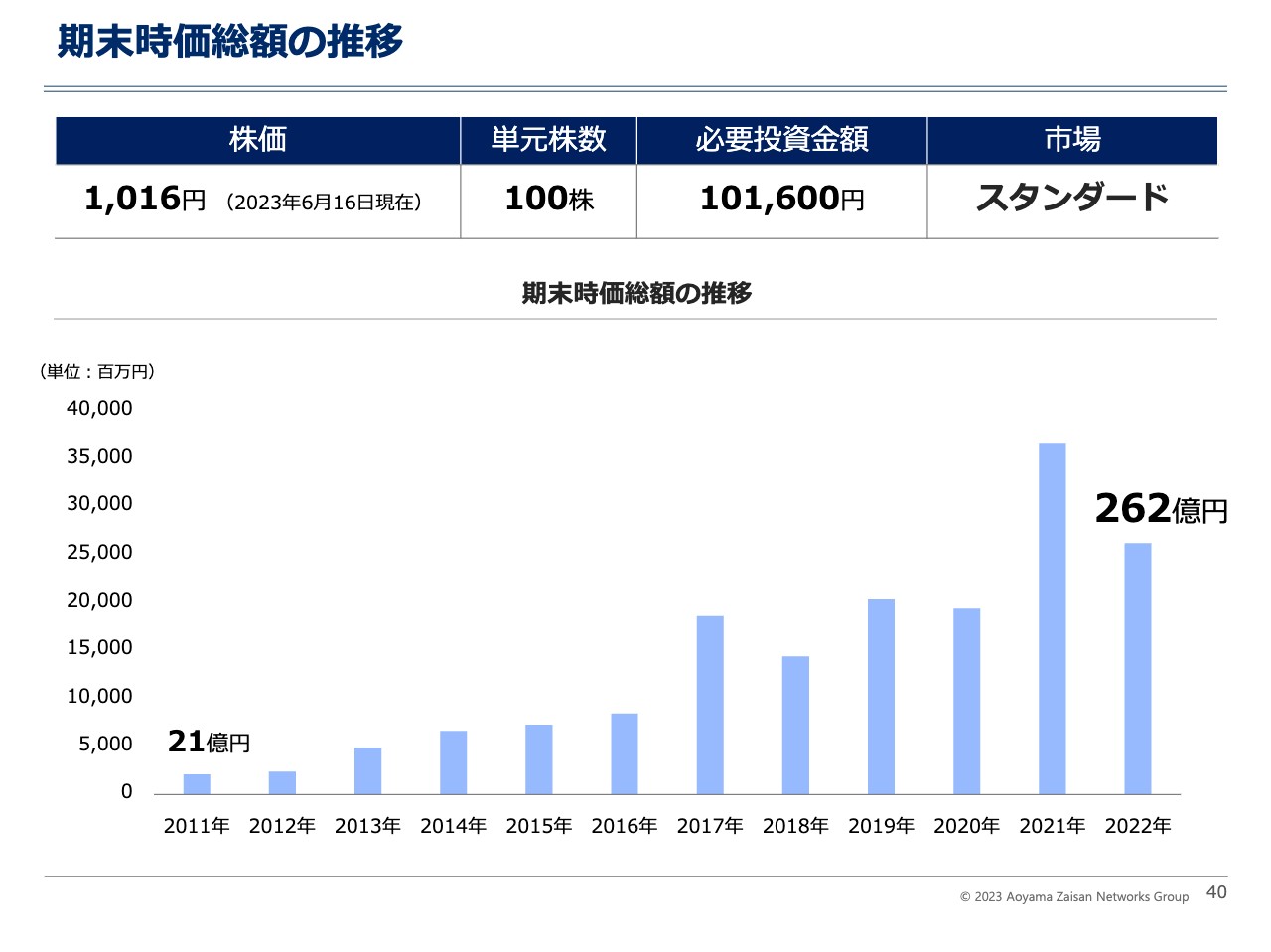

期末時価総額の推移

橋場:時価総額の推移についても、当社の想定とはまったく違います。そのため、今回のようなセミナーを実施しています。

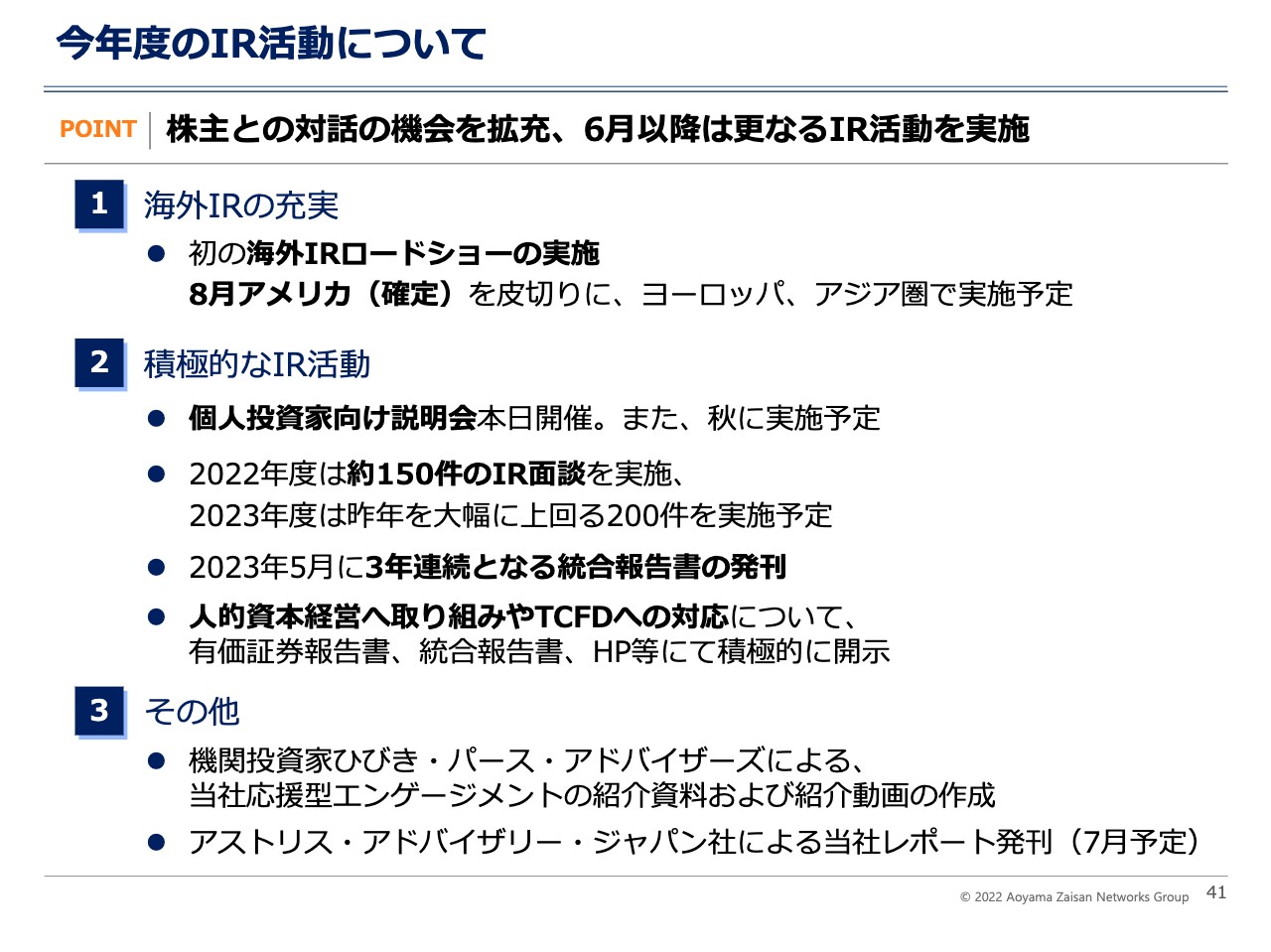

今年度のIR活動について

橋場:2023年度のIR活動についてです。まず、コロナ禍でまったく実施できていなかった海外IRロードショーを、2023年8月から徹底的に実施します。

また、本日を皮切りに個人投資家向け説明会を何度か行いたいと思っています。機関投資家向けのIR面談は年間150件ぐらいでしたが、今年は200件程度を目指していきたい考えです。

そして、当社の大株主であるシンガポールのひびき・パース・アドバイザーズに、当社応援型エンゲージメントの紹介資料を作っていただいています。7月にはアストリス・アドバイザリー・ジャパンによる当社レポートを発刊予定です。そのように投資家の方と協力関係を結びながら、しっかりとIR活動を行っていきたいと思います。

株主優待

橋場:株主優待についてです。当社は個人株主も非常に多いため、配当はもちろん、株主優待も重視しています。6月末日の株主さまに対しては、2,000株以上保有の方および1万株以上を2年以上継続保有している方にスライドのような優待を行っています。

12月末日の株主さまには、3万株以上と少しハードルが高いのですが、うかいグループの食事券などの株主優待も実施しています。ぜひ当社の株に関心を持っていただければと思います。

質疑応答:ファミリーオフィスサービスについて

坂本:「ファミリーオフィスサービスは手応えがあるのでしょうか? 事例があれば教えてください」というご質問です。ファミリーオフィスの基本的なイメージから教えていただけたらと思います。

橋場:ファミリーオフィスといいますと、欧米型のファミリーオフィス、いわゆる海外PBのようなイメージがあると思うのですが、当社のファミリーオフィスは、コーポレートガバナンスではなくファミリーガバナンスをしっかりと作っていきましょうというサービスです。

当社はもともと非常に大きな企業の事業承継も数多く行っています。そこで一番のポイントになるのはやはり税金です。株をどのようなかたちで次世代に有利に取得させていくかという点が事業承継の大きな対策になります。

ところが、それがどんどん進んでいくと議決権が分散します。例えば、日本のエクセレントカンパニーには2代から3代にわたって続いているファミリー企業の良い事例がたくさんあります。そのような例について研究すると、やはり一族の結束、いわゆるコーポレートガバナンスコードに代わるようなしっかりとした意思疎通ができているのです。

しかし、2代、3代と事業が継承されていくと、本当のカリスマであるもともとの社長の意思の力が薄まり、創業当初の志もどんどん薄れていきます。さらに所有と経営の分離が進むことで、もともとのオーナーがその企業に対して一定の権利を行使できなくなるのです。これはオーナーや一族にとって喜ばしいことではありません。

これに対し、2代、3代にわたって企業を永続できるようなファミリーガバナンスを作り、守っていく施策を作る必要があるのです。それを当社はサービスとして提供しています。

当社は日本を代表するような超巨大ファミリー企業の事業承継のお手伝いなどをしており、そのようなお客さまを増やすことは当社の企業価値にもつながります。このような企業が株や財産をどうするかという時に、一般的には財団あるいは資産管理会社を作りましょうという提案になってしまいます。これに対しファミリーオフィスの切り口は新鮮で、まったく別の角度の提案です。

そのようなお客さまを獲得するツールとしても、極めて有効に推移していると思っています。

質疑応答:IFAの立ち上げについて

増井麻里子氏(以下、増井):2022年12月の登壇の際にIFAを立ち上げるというお話がありましたが、その後の進捗はいかがでしょうか?

橋場:IFAはその前にすでに立ち上げています。スライドの右側に相続財産の金額の構成比を記載していますが、当社は土地の分野におけるコンサルティングが非常に得意でした。ところが、総資産コンサルティングをするとなるとどうしても現金・預貯金等や有価証券の分野のコンサルティングもしないといけません。

当社がご紹介いただく金融機関はグラフの左側の分野におけるコンサルティング、当社は右側の分野で総資産のコンサルティングを行います。このように銀行と当社は補完関係にあるのですが、銀行はやはり自分たちの商品を提供するため、全体最適では作れないのです。

当社はあくまでも独立系のコンサルティング会社として全体最適で総資産のコンサルティングをするためにIFAを作りました。土地だけ、あるいは不動産だけではなく、相続や事業承継のためには有価証券や現金も確保する必要があるためIFAを立ち上げ、全体のコンサルタントを用意したのです。こちらは非常に順調に推移しています。

今まではお客さまに対し、不動産のキャッシュフローをどのように上げるかや、資産をどのように組換えるかといった対応をしていましたが、現在はグラフの左側の分野でのコンサルティングもかなりできるようになりました。2023年の春ごろにはヨーロッパのメザニン債などもかなり相談を受けています。

先方の銀行に同席を頼まれ、当社のコンサルタントが「非常にリスキーだから」と止めさせたことはけっこうあります。そのようなコンサルティングをするためにIFAを作りました。

坂本:セカンドオピニオンにも使えますし、確かに本当に知見があれば聞いてみたいと思いますね。

増井:資産家の方はいろいろな人の意見を聞いて判断していますものね。

橋場:そのとおりです。当社は全体最適で中立にコンサルティングをする方針ですので、特定の商品を勧めることは一切ありません。

坂本:スライドでいう右側の分野が得意な立場と左側が得意な立場のどちらのお話も聞いてみたいですよね。

質疑応答:プライム市場への移行について

坂本:「将来的にはプライム市場へ区分変更することを考えられていますか?」というご質問です。

橋場:当社はプライム市場の上場基準を十分満たしています。上場したのはもともと社会的な信用を一定程度確保する必要があると考えてのことでしたので、主幹事証券会社とも「どこかのタイミングでプライム市場へ」というようなコミュニケーションを常に取っています。

ただし、2023年になってからプライム市場からスタンダード市場に行く企業がだいぶ多くなりました。

坂本:言い方は良くないですが、諦めたということですね。

橋場:実は当社はそのような企業のコンサルティングもしており、相談もあります。時価総額がなかなか上がらず、ガバナンスの基準を満たせないのだがどうしたらいいかという相談です。事業承継の成長戦略をお客さまと話す中で、このようなコミュニケーションはけっこうあります。

そのような事情を見ていることもあり、当社は時価総額・株価を1つの課題として捉えています。株価を確保することを最優先とし、株価上昇を達成した時には堂々とプライム市場への移行を申請したいと思っています。まず、早期に株価をなんとか上げたいと思っています。

質疑応答:個人資産家の展望について

増井:「個人資産家1,900名について、5年から10年後の数値はそこまで大きな変化はないとお考えでしょうか? 今後の展望などをお聞かせください」というご質問です。

橋場:幸い相続・事業承継のマーケットは拡大の一途を辿っており、あとはリソースとDX化の進展によると思っています。

例えば当社の来年度の成長予測のうち顧客数の増加に対しては、現状の人員でも十分に対応できないわけではありません。これは2年前よりARTシステムを導入してDX化が進み、従来と比べて分析が簡単かつスピーディーにできるようになったためです。

一方、現在このような分野においてニーズがますます高まりつつあります。いろいろな金融機関のトップとお話ししていると、彼らもやはり総資産コンサルティングをしたいと考えています。そのようなノウハウがないため、「一緒にやろう」というお話になるのです。

先ほど、連携しているのは地方銀行が約40行、証券会社が5社、メガバンクが約2社、信用金庫が10社とお伝えしましたが、これはこの2年間で倍になっています。「ADVANTAGE CLUB」の拡大などにより、お客さまの数は格段に増えています。基本的には顧客数の増加を目指していますので、成長率に合わせてリソースの確保を行い、さらにDXの進展によって顧客数を大幅に増やしていくことは十分に可能だと思っています。

坂本:地方銀行も現在40数行ということでしたら、まださらに確保できますよね。

橋場:そのとおりです。

新着ログ

「不動産業」のログ