ミツバ、今期は売価や物流費改善等により増収増益見込み 「持続的成長企業へ向けての中期経営計画」も策定

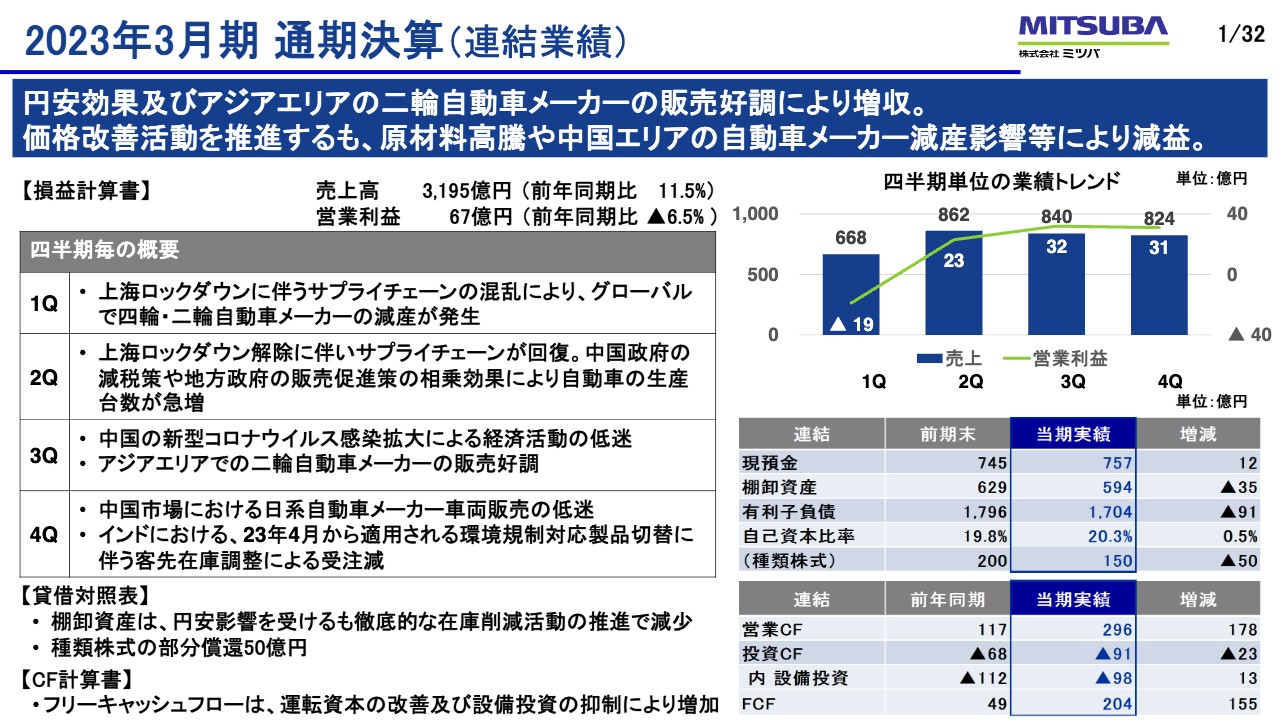

2023年3月期 通期決算(連結業績)

武信幸氏(以下、武):本日は当社決算説明会にご参加いただきまして、誠にありがとうございます。まず、2023年3月期の決算概要についてご報告します。

売上高は3,195億円で、前年同期比11.5パーセント増、営業利益は67億円で、前年同期比6.5パーセント減と計画を下回り、増収減益となりました。

この1年間を振り返ると、第1四半期は中国・上海のロックダウンがグローバルに影響を及ぼしたため、売上高が大きく減少し、営業利益も19億円の赤字スタートとなりました。また、四輪ビジネスは第2四半期にロックダウン後の回復があったものの、年間を通じて低調でした。特に中国における日系メーカーの生産販売が低調で推移しています。

一方、二輪ビジネスを中心に、第2四半期以降はアジアエリアが好調でした。特にインドネシアの二輪市場が大きく復調したことが利益に貢献しています。

棚卸資産は圧縮を進めた結果、前期末比35億円減の594億円と、600億円を下回りました。また、在庫の減少もあり、営業キャッシュフローは296億円となっています。投資キャッシュフローは設備投資を抑制した結果、マイナス91億円となり、フリーキャッシュフローは204億円と、前年同期比で155億円の増加となりました。

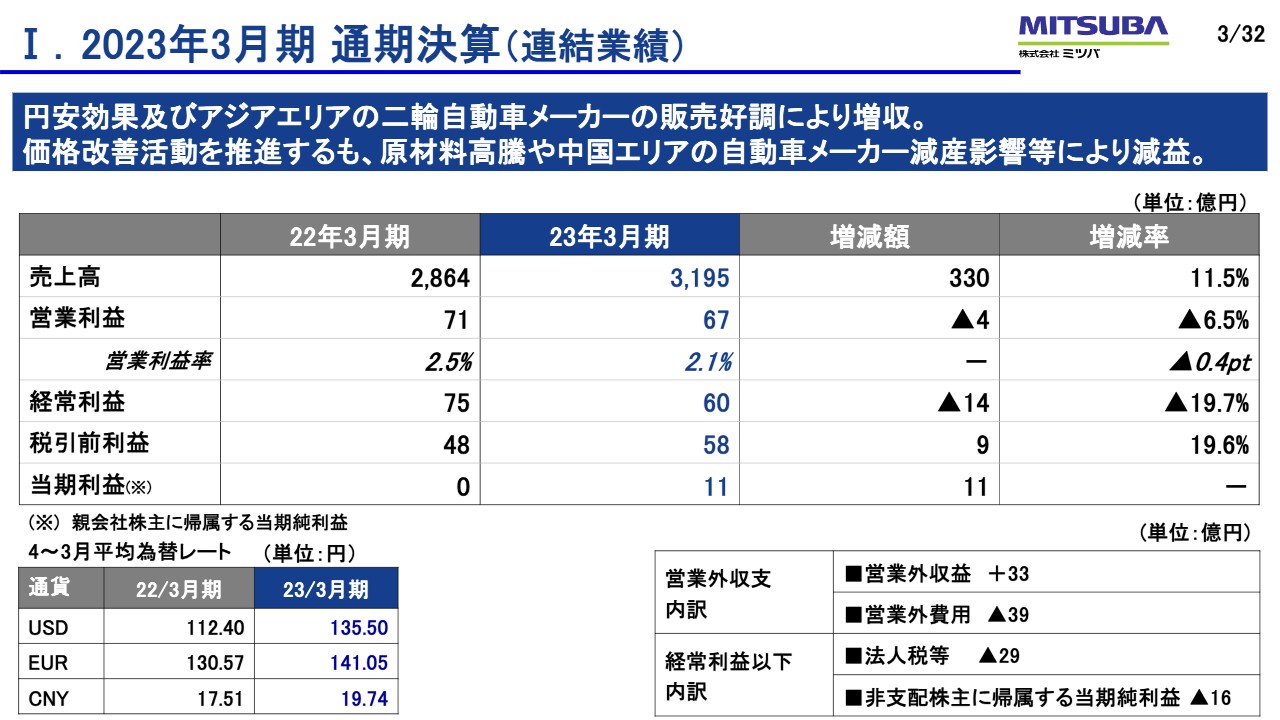

Ⅰ .2023年3月期 通期決算(連結業績)

決算の具体的な内容について、ポイントをご説明します。スライドには先ほど概要をお伝えした業績を記載しています。

最終の当期利益は11億円で、増益となりました。通期の平均為替レートを左下に記載していますが、営業外の為替差益が7億4,600万円計上されています。

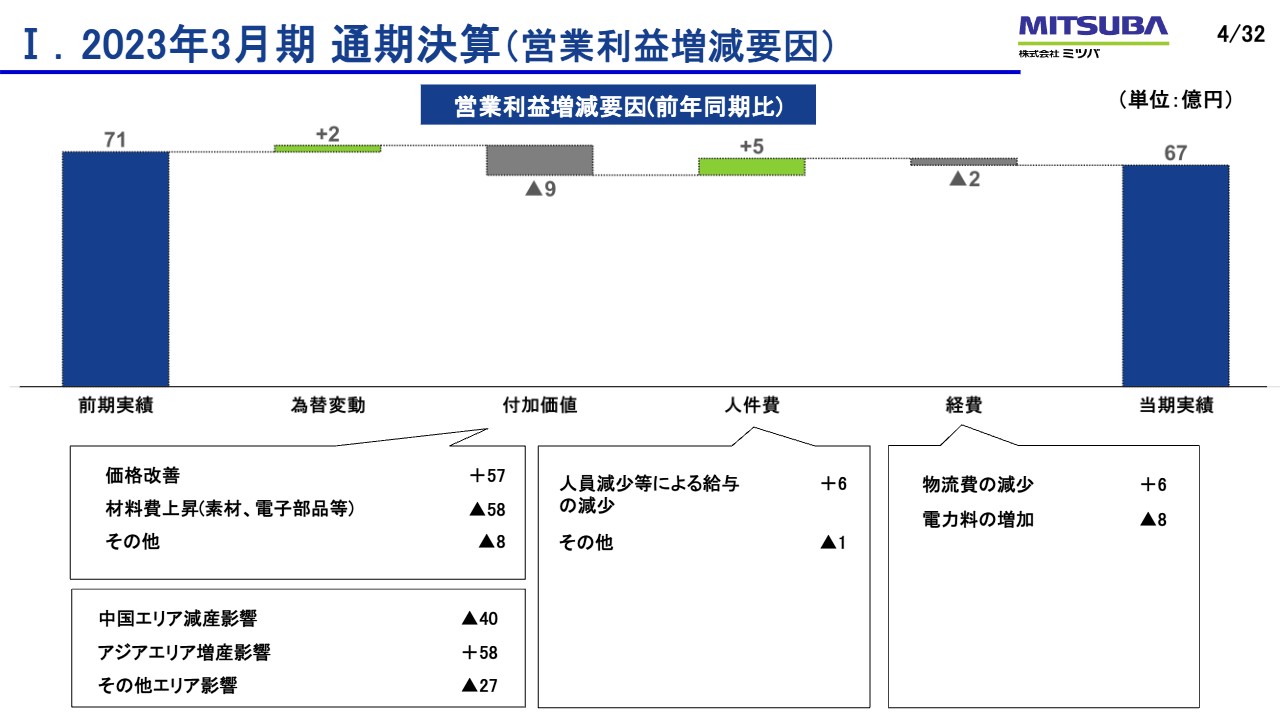

Ⅰ.2023年3月期 通期決算(営業利益増減要因)

前期実績に対する、営業利益の増減要因です。まず、付加価値においては、原材料費の上昇影響が58億円ありました。また、価格改善が57億円となり、コストアップ分については、引き続きお客さまに価格反映をお願いしていきたいと思います。

なお、付加価値の増減をエリア別に集計した結果を、スライド左下の枠で示しています。記載のとおり、中国の減産影響が大きくなっています。

一方、経費ですが、物流費については改善もあり、だいぶ落ち着いてきました。ただし、電力料金の上昇は続いている状況です。

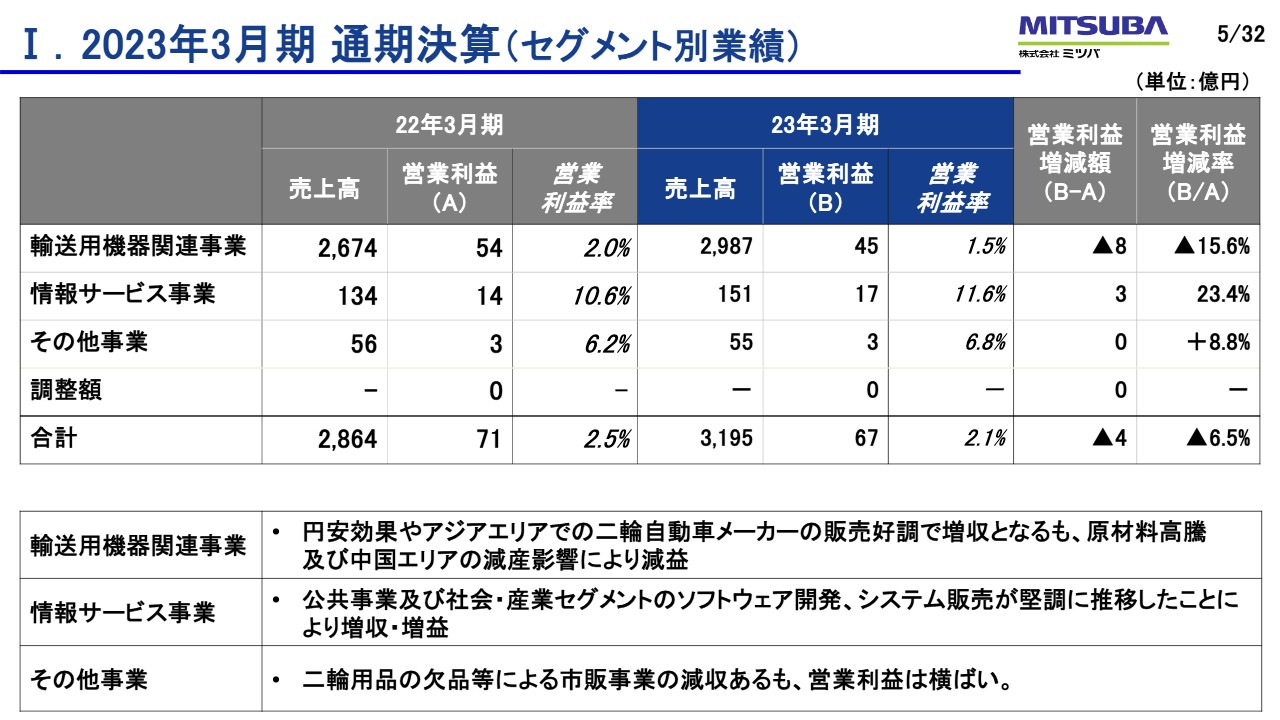

Ⅰ.2023年3月期 通期決算(セグメント別業績)

セグメント別の業績です。情報サービス事業が、収益に大きく貢献・寄与しています。

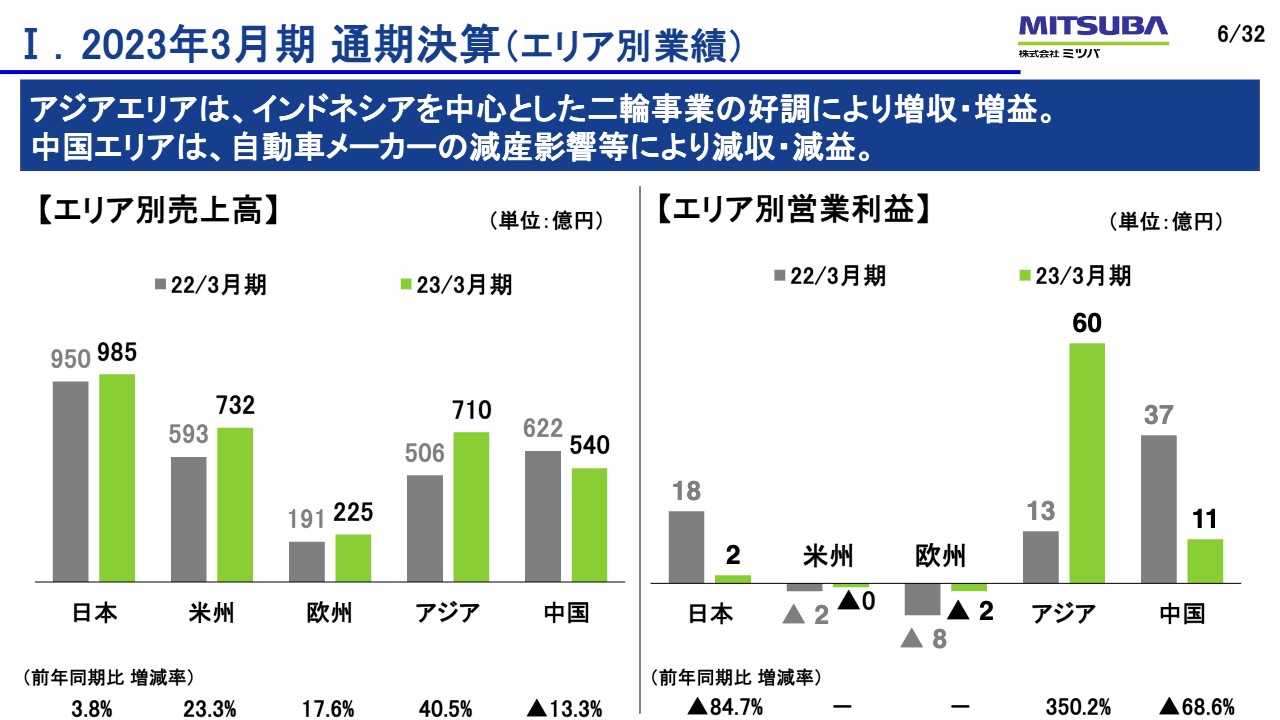

Ⅰ.2023年3月期 通期決算(エリア別業績)

エリア別の業績です。中国エリアの売上高は、前期に622億円だったところから当期は540億円と、約13パーセント減となりました。それに伴い、営業利益も37億円から11億円へ、69パーセント減となり、大幅な減収減益となっています。

一方、二輪ビジネスを中心に、第2四半期以降はアジアエリアが好調でした。前期はベトナムやインドのロックダウンの影響もありましたが、当期は全体的に好調で、売上高が506億円から710億円へ、40パーセント伸長しました。

営業利益も13億円から60億円へと、大きく伸びています。特に、インドネシアの二輪市場の復調が利益に寄与しました。

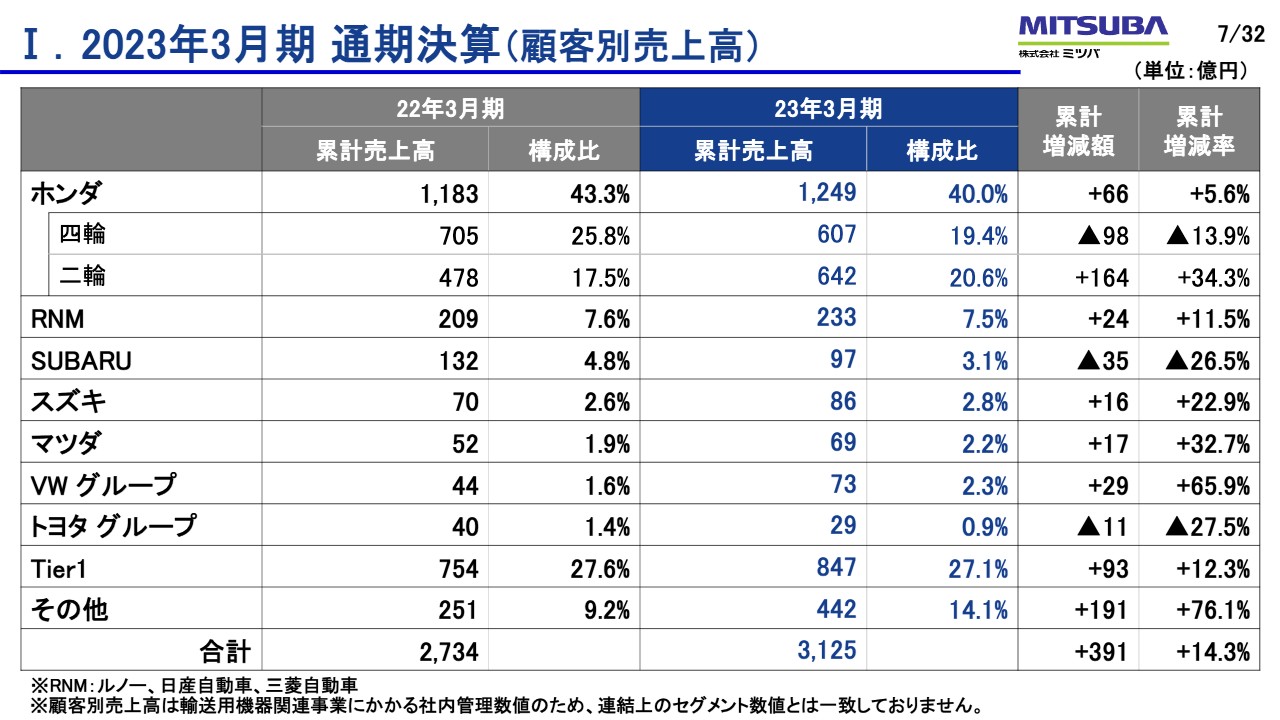

Ⅰ .2023年3月期 通期決算(顧客別売上高)

顧客別の売上高です。ホンダさま向けの四輪、二輪の売上変動が大きくなっています。また、SUBARUさま向けは、ミラー事業の譲渡により減少しています。

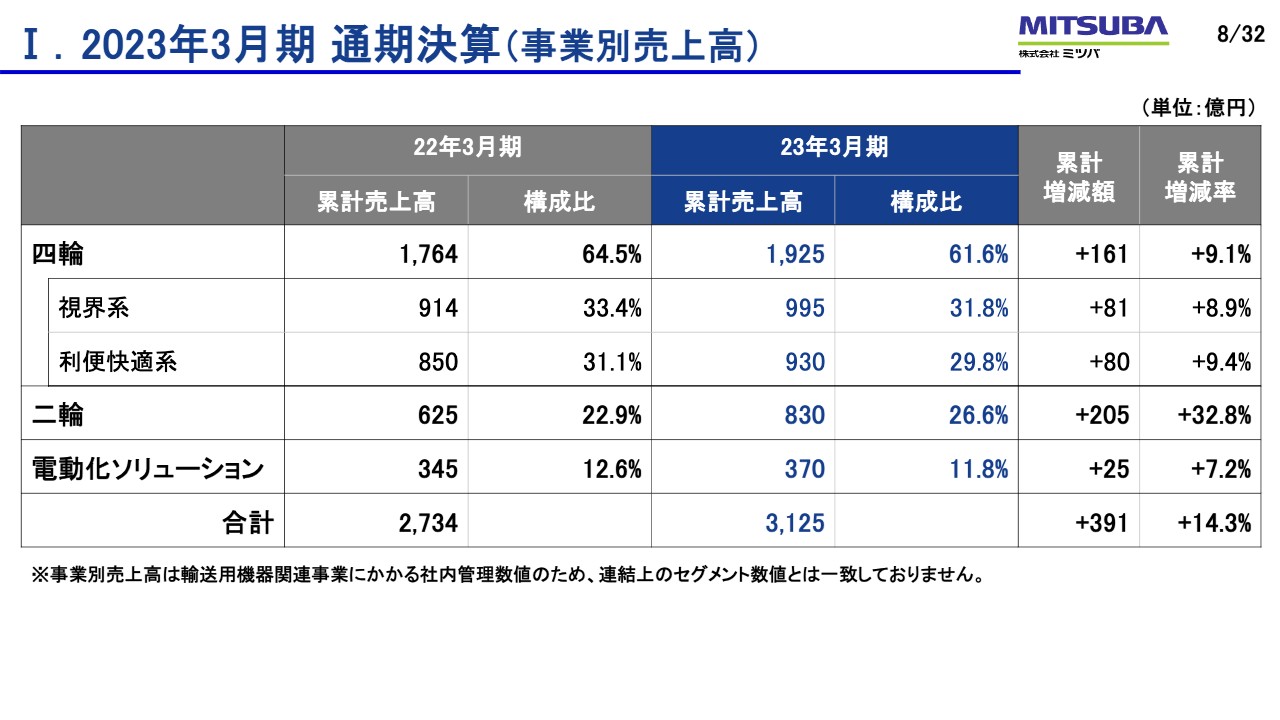

Ⅰ .2023年3月期 通期決算(事業別売上高)

輸送用機器の事業別の売上高です。二輪の伸長が非常に顕著となっています。

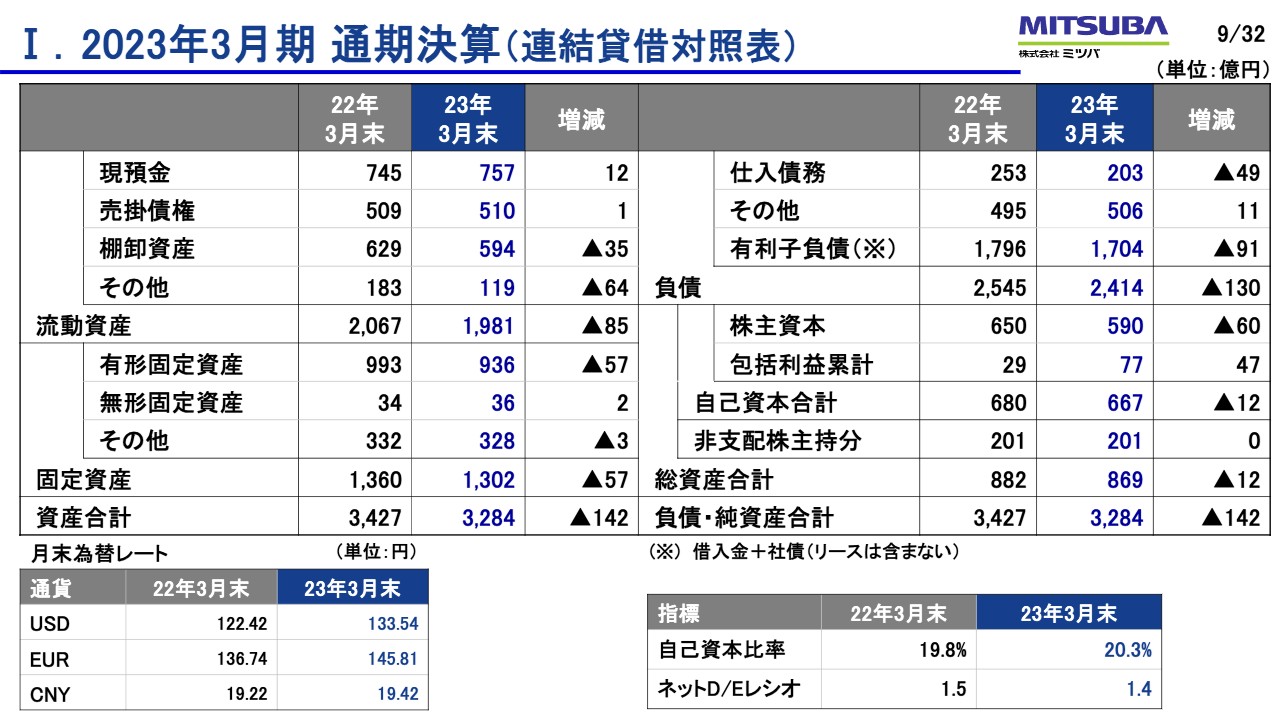

Ⅰ.2023年3月期 通期決算(連結貸借対照表)

貸借対照表です。当期末は前期に対して、為替の影響が大きくなっていますが、棚卸資産、有利子負債については、次のスライドでご説明します。自己資本比率は20.3パーセント、ネットD/Eレシオは1.4倍となっています。

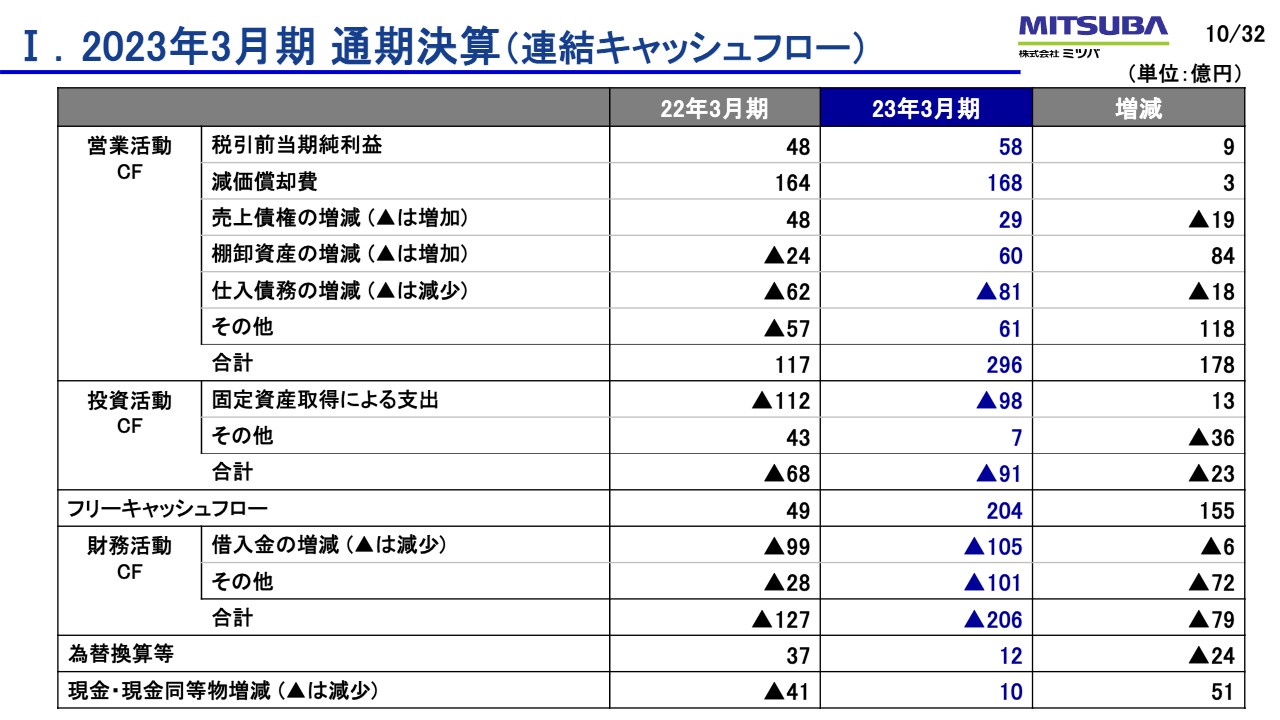

Ⅰ.2023年3月期 通期決算(連結キャッシュフロー)

連結のキャッシュフローです。棚卸資産は前期末比で35億円減となりましたが、通期でのキャッシュフローへの影響は60億円となっています。また、当期は105億円の借入返済と、種類株式の59億円の部分償還を実施しています。

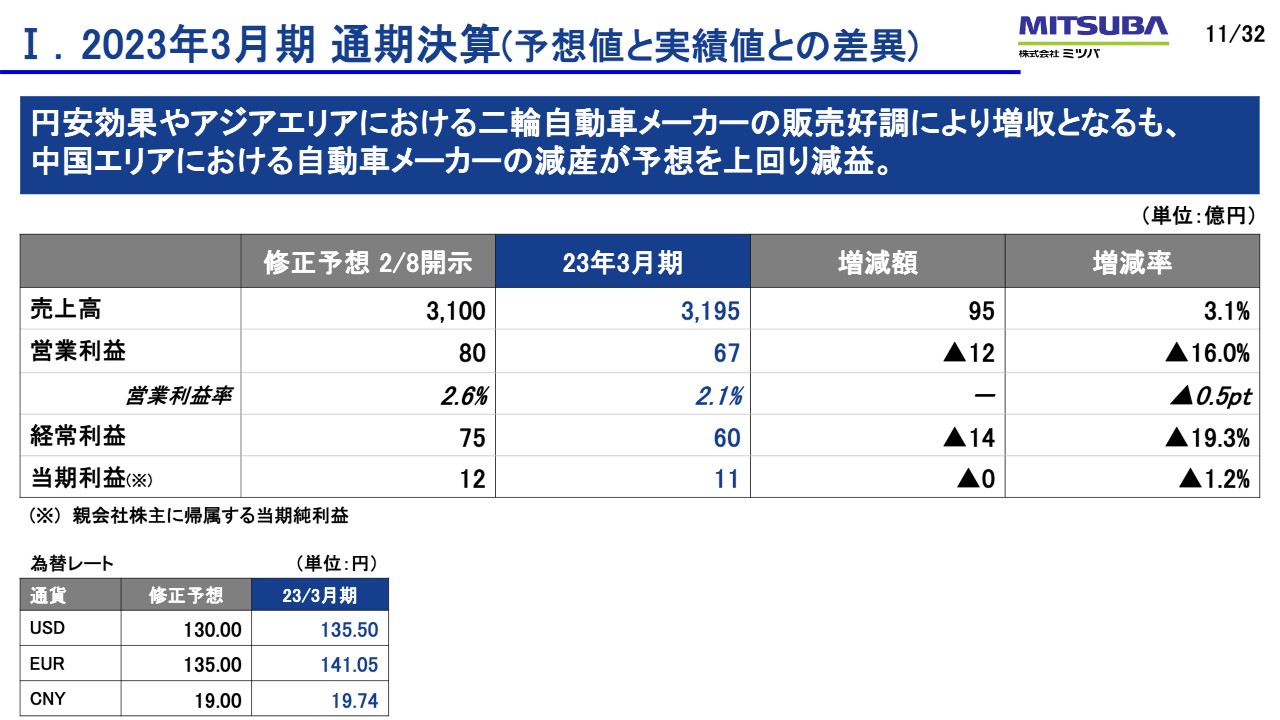

Ⅰ.2023年3月期 通期決算(予想値と実績値との差異)

業績予想値と実績との差異についてです。為替の影響で、売上高は予想値を95億円上回りました。一方、営業利益は、繰り返しお伝えしているとおり、中国の減産影響が想定よりも大きくなってしまったことから、予想値を12億円下回りました。

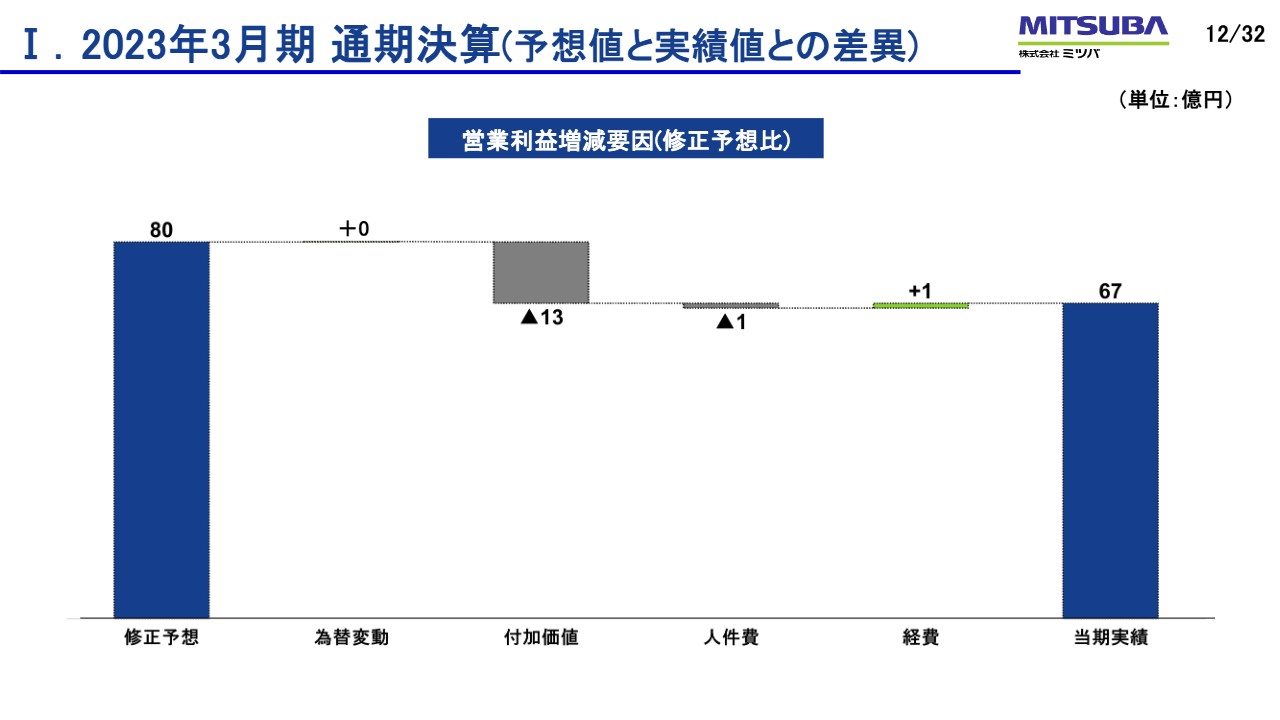

Ⅰ.2023年3月期 通期決算(予想値と実績値との差異)

スライドには、業績予想と実績の差異を滝グラフで示しています。為替要因による売上増はあったものの、付加価値における13億円の差異が、利益に対しても大きく影響しました。

Ⅱ.2024年3月期 業績予想

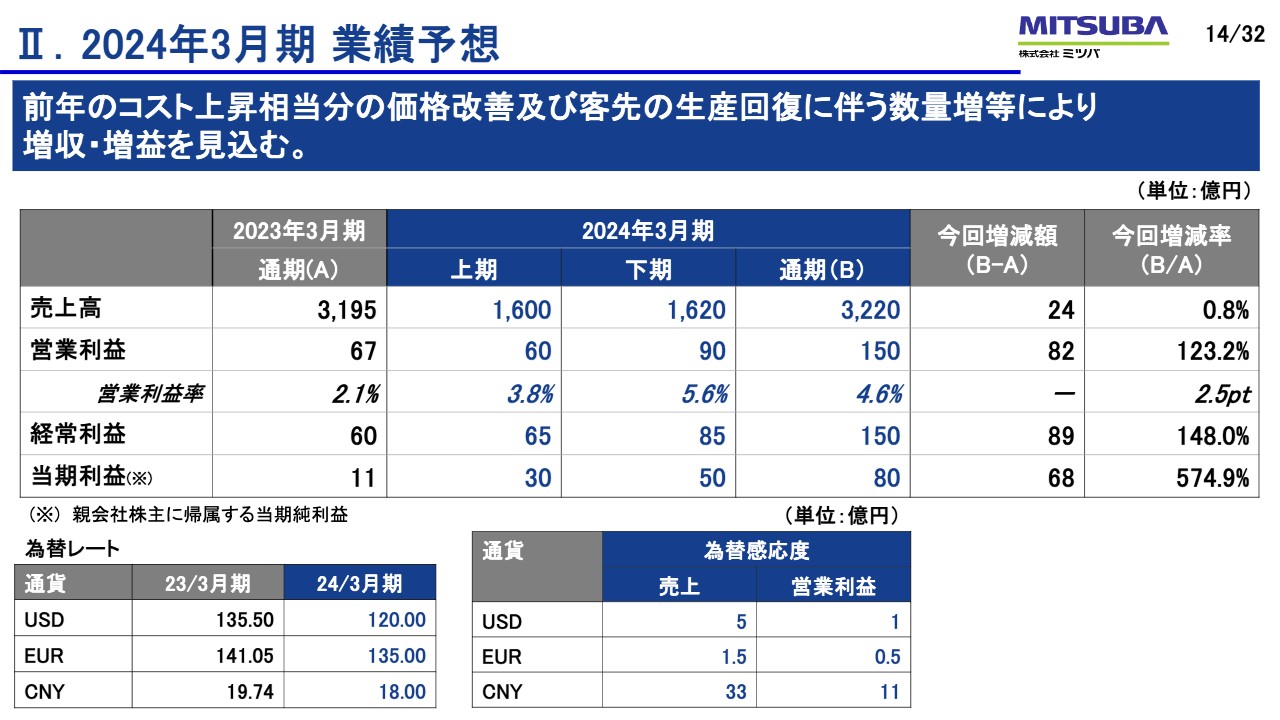

2024年3月期の業績予想です。後ほどご説明しますが、今期は5年間の中期経営計画の初年度に当たります。売上高3,220億円、営業利益150億円、当期利益80億円という計画です。

足元では4月以降、依然として中国・日本とも販売が厳しい状況が続いていますが、通期では半導体の供給も安定し、販売数量の増加による増収を見込んでいます。また、前期までに積み重ねてきた売価改善、生産性向上による人件費・経費の抑制、物流費の改善等をベースに増益を達成していきたいと考えています。

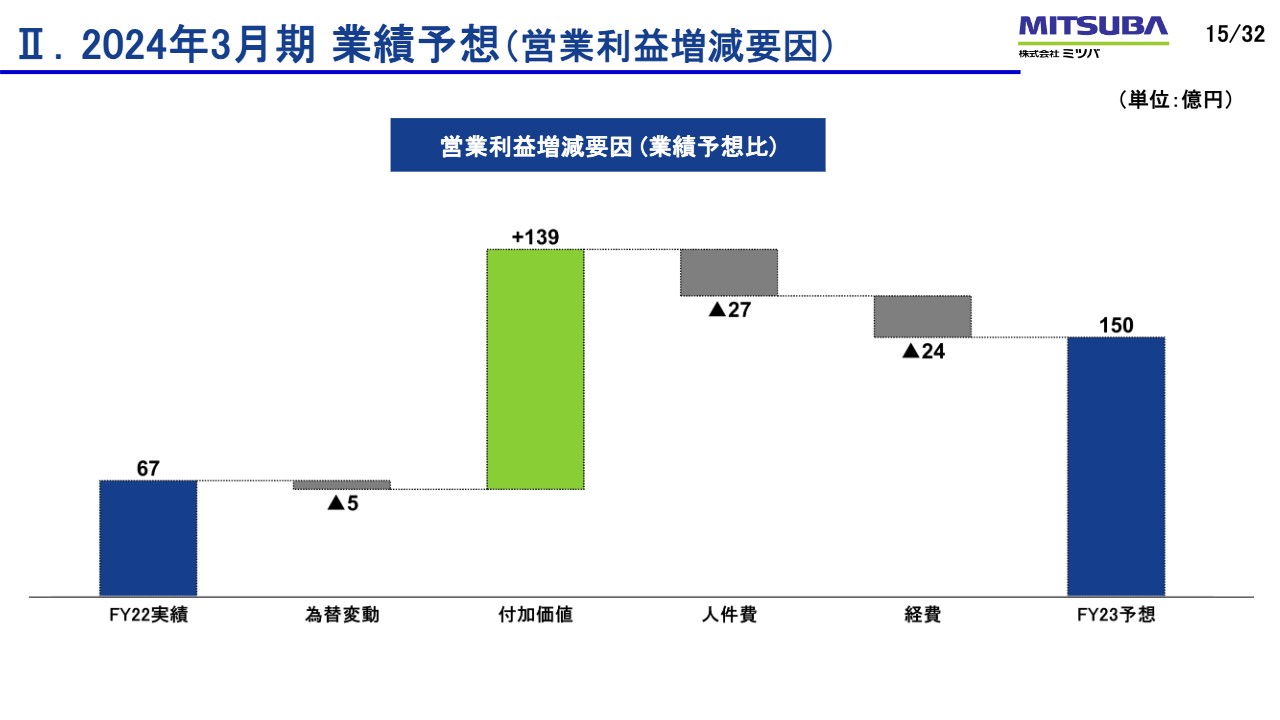

Ⅱ.2024年3月期 業績予想(営業利益増減要因)

為替は保守的に見ていますが、販売数量の増加と売価改善による付加価値の増加で、139億円の増益要因を織り込んでいます。主な内訳としては、売上増による付加価値の増加が63億円、売価改善による効果が55億円です。

5年間の中期経営計画の初年度ですので、引き続きしっかり改善を進めていきます。続きまして、社長の北田から、中期経営計画についてご説明します。

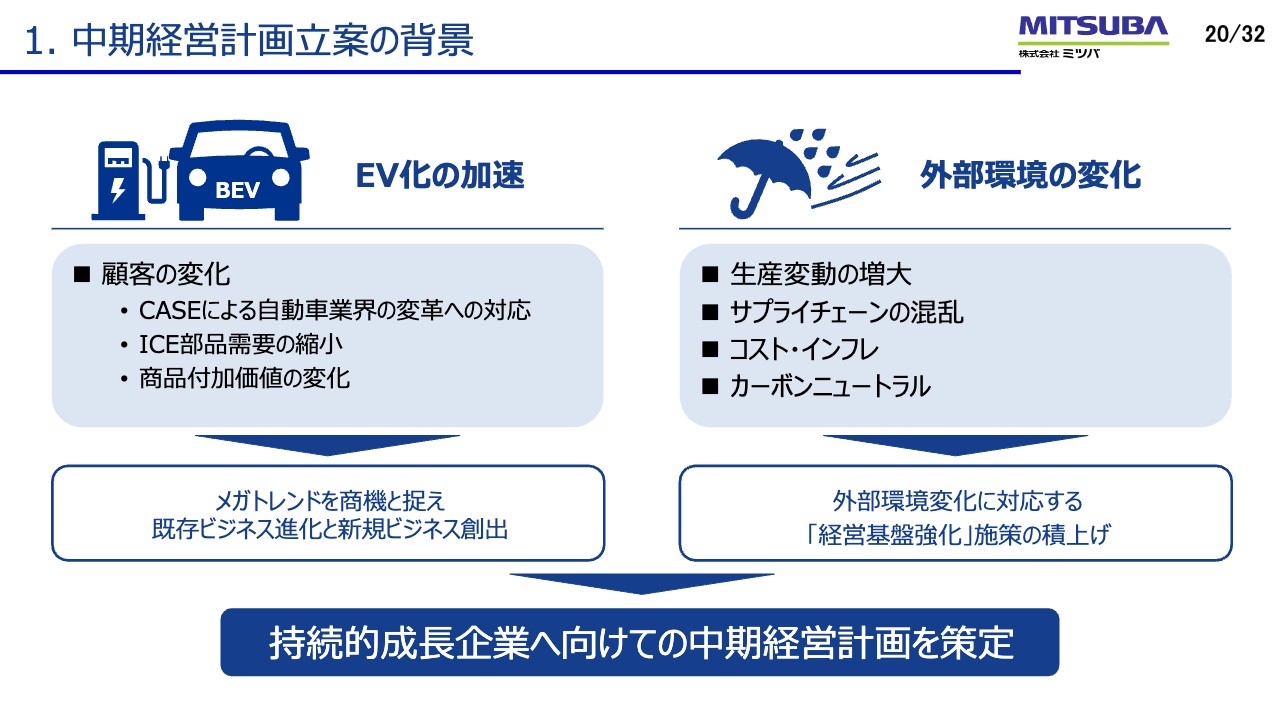

1. 中期経営計画立案の背景

北田勝義氏(以下、北田):この4月から、当社の中期経営計画がスタートしました。その計画についてご説明します。

まず、立案の背景です。大きく2つの側面があり、1つ目は自動車の進化です。特に、「CASE」と呼ばれている中の「C(コネクテッド)」と「E(電動化)」については、3年前に前中計を立案した時に比べて加速感が出てきました。そのため、我々としても前倒しして計画しなければいけない状況です。

2つ目は、スライド右側に記載した外部環境の変化です。みなさまも十分ご承知のとおり、世界的なパンデミックがありました。また、ウクライナへの侵攻といった地政学的なリスクも現実のものになりました。このように前中計では予期できなかったことが発生し、前提条件も随分崩れています。

ほかにも、生産変動の増大、サプライチェーンの混乱があります。また、原材料費やエネルギー価格、最近では人件費も該当しますが、これらのコスト・インフレも起こっていますし、カーボンニュートラルの要求が業界内で非常に厳しくなっています。

そのような環境変化と業界のメガトレンドの加速化をもって、我々の中計をもう一度立案し直そうと考えました。今回の中計は、「持続的成長企業へ向けての中期経営計画」として策定しています。

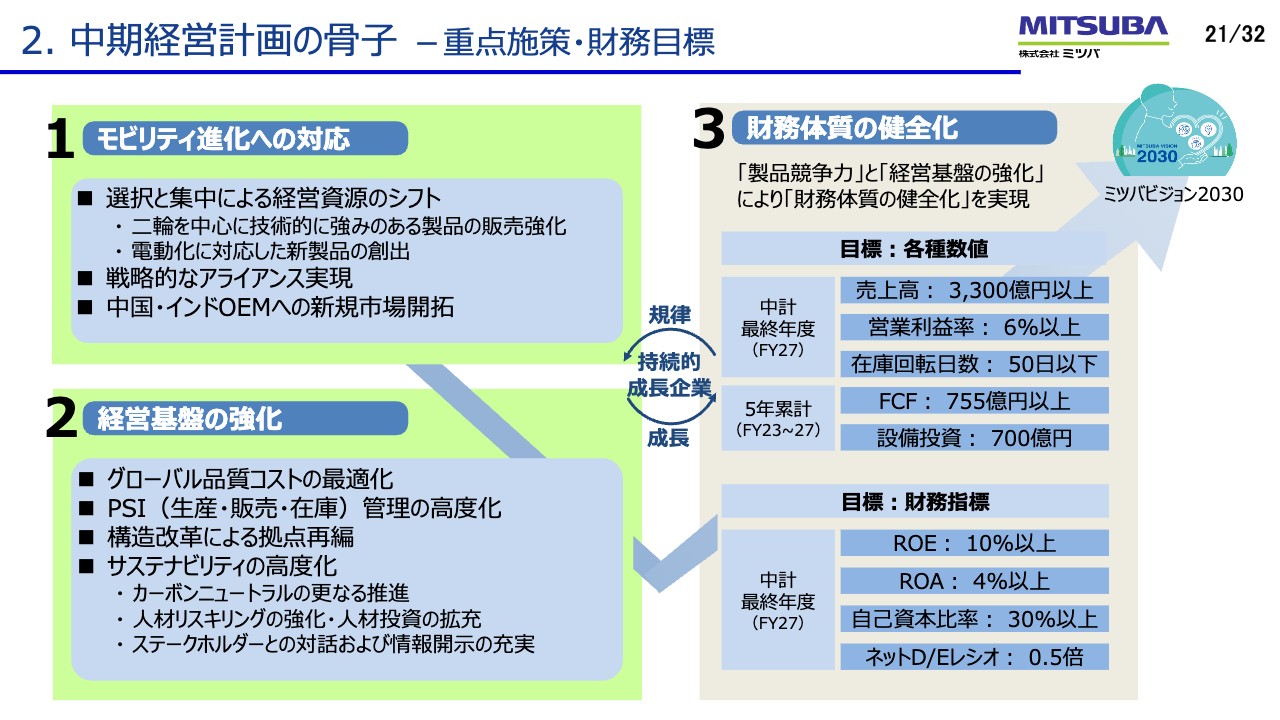

2. 中期経営計画の骨子 -重点施策・財務目標

中計の骨子は、大きく3つあります。1つ目は、「モビリティ進化への対応」です。前中計から引き続き、商品と顧客の選択と集中を進めて、経営リソースのシフトを推進します。

特に二輪を中心とした製品の販売強化と、電動化に対応した新製品の創出を念頭に進めています。これらの実現をスピーディかつ確実なものとするためには、アライアンスを使った手段を考えています。このようなアクションプランを、中計の中で構築しています。

マーケットとしては、EV化の進展が目覚ましい中国のボリュームが非常に大きいです。また、二輪を中心としたインドのOEMへの新規市場開拓も進めています。

2つ目は、「経営基盤の強化」です。利益を創出する大元のところとして、弊社グループ内でばらつきの多い品質コストの最適化を図ります。在庫の削減は前中計の中でも幾分か進みましたが、まだまだ道半ばですので、PSI(生産・販売・在庫)管理の高度化を目指していきます。

また、構造改革も前中計に引き続き、企画・推進しています。この4月から始まった新中計の中では、アクションプランとして落とし込んでおり、拠点の再編をしっかり進めていきたいと考えています。

そして、サステナビリティの高度化にも取り組みます。カーボンニュートラルのさらなる推進、リソースの大元となる人材のリスキリングの強化および教育の充実を図っていきます。最近では、ソフトウェアやデータエンジニアリング、AIなどの素養が必要だと考えています。

また、ステークホルダーとの対話および情報開示については、本日のようなIR活動や、ホームページの刷新・充実を図っていきたいと思っています。

3つ目は、「財務体質の健全化」です。製品競争力と経営基盤の強化によって、財務体質の健全化を実現していきます。スライド中央に、「持続的成長企業」と記載していますが、財務体質を健全にすることによって、実際の事業推進に対して、しっかりとした規律を持つことができますので、そのような体制で成長を成し遂げていきたいと考えています。

そして、中計の中で掲げた目標値は、スライド右側に記載のとおりです。

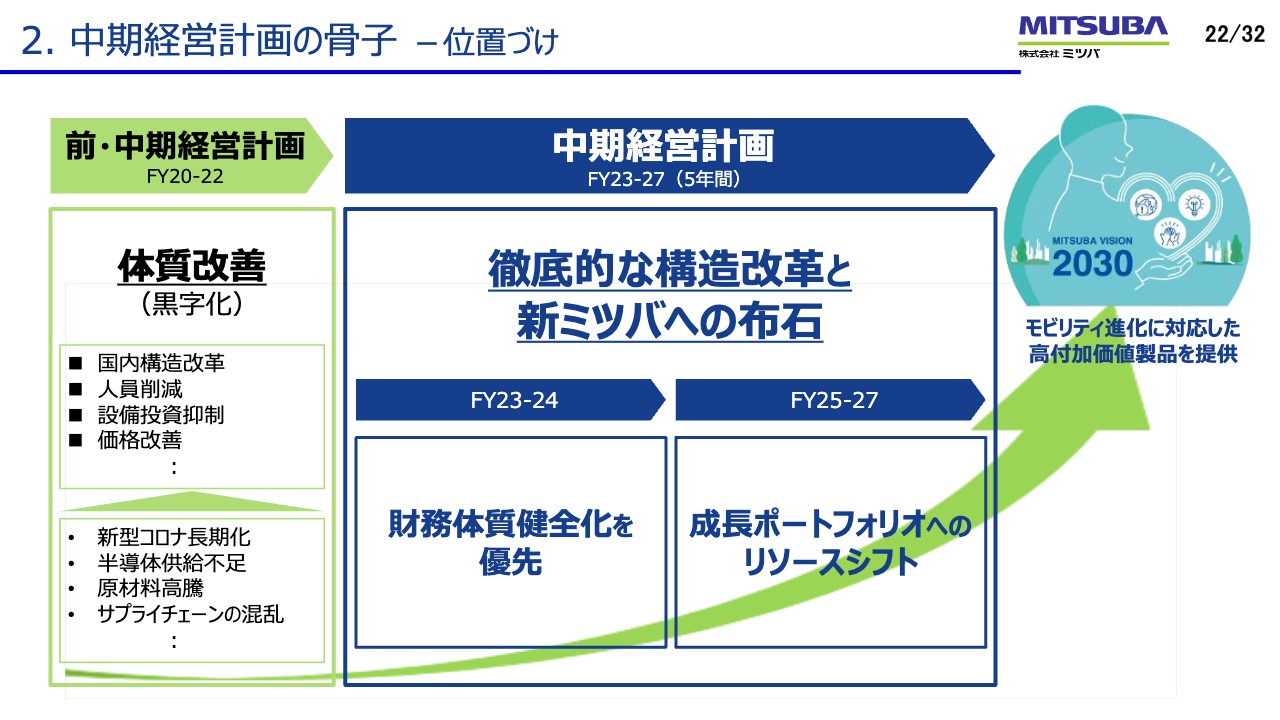

2. 中期経営計画の骨子 -位置づけ

今回の中計の特徴です。5年間の計画ですが、前半の2年間と、後半の3年間で少しメリハリをつけています。

最初の2年間は、財務体質の健全化を優先します。2024年には、優先株式の償還を控えています。また、金融機関への有利子負債の返済も前中計を継承しており、年間100億円くらいを想定しているため、最初の2年間は財務体質の健全化が優先になります。

後半の3年間は、成長ポートフォリオへのリソースシフトを目指します。具体的には、電動化ソリューション事業や、二輪のEV化への対応などでリソースシフトを図っていきます。それによって、昨年掲げた「MITSUBA VISION 2030」に向けての弾みをつけたいと考えています。

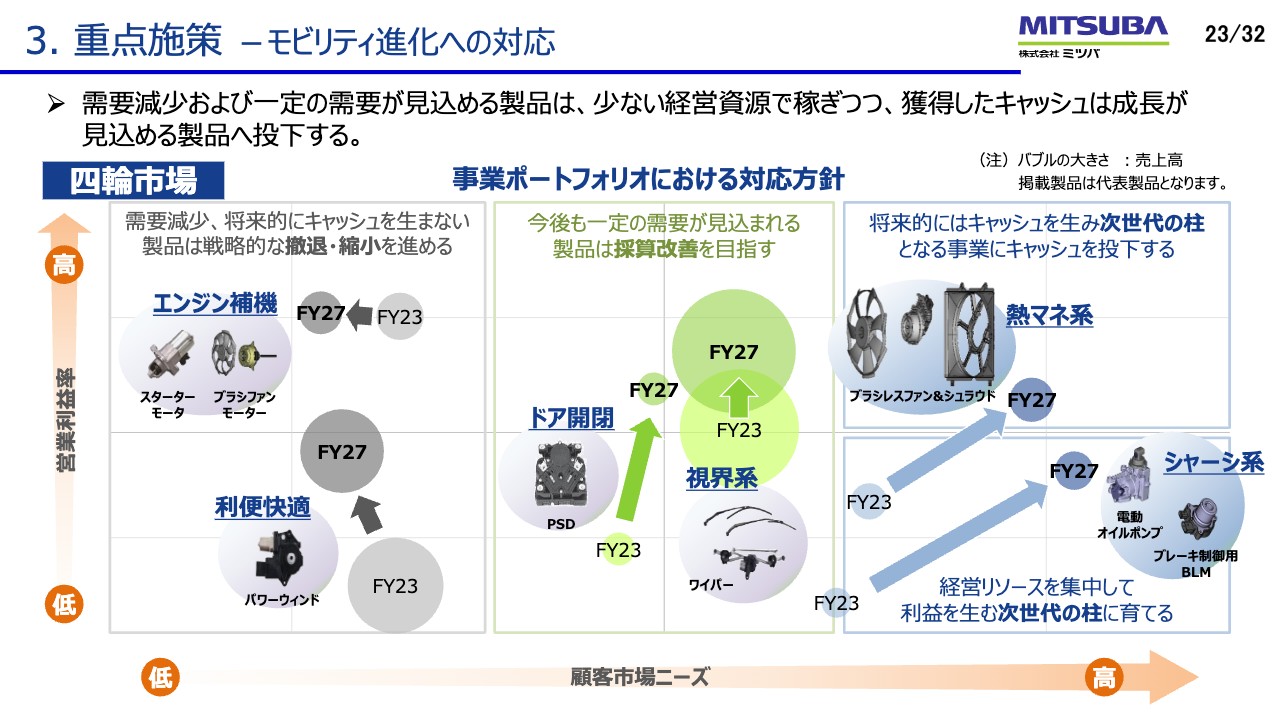

3. 重点施策 -モビリティ進化への対応

個々の重点施策についてです。まず、モビリティ進化への対応として、こちらのスライドでは四輪の対応をご説明します。

スライドの図は縦軸が営業利益率、横軸が顧客市場ニーズとなっています。この中で、大きく3つの領域を考えています。

1つ目は、みなさまのご想像どおりかと思いますが、左側に記載した領域です。これらはEV化による「CASE」の進展に伴い、商品の縮小を求められ、最終的には撤退せざるを得なくなるかもしれない商品群です。

2つ目は中央に記載していますが、ICEの時代もEVの時代も販売継続できると考えている機能を持った商品の領域です。

そして、3つ目が右側に記載した成長領域です。大きくは熱マネ系とシャーシ系に分けられますが、スライドに挙げたような商品群をもう一度BEV向けに育てていきます。

この中で重要なのは、やはり左側の縮小・撤退領域と中央の継続領域です。これらは既存商品群ですので、一部では「CASE」に合わせた商品進化も進めますが、採算を改善し、しっかりと利益を出すことが重要です。

特に縮小・撤退領域については、生産を集約したり、BCPコストの削減をお客さまに要請したりすることを考えています。一般的に「残存者戦略」と呼ばれるものを念頭に置きながら、しっかりと進めていきたいと思います。

成長領域については、すべてを弊社1社で実現するのには困難な部分もあります。そのようなところは、パートナーやアライアンス、あるいは内部の人材を活用する場合にはリスキリングを進めることで対応していきます。特に新領域については、開発プロセスのコストリカバリーなどさまざまな変更が予想されますので、その際のマネジメントもしっかり行いたいと考えています。

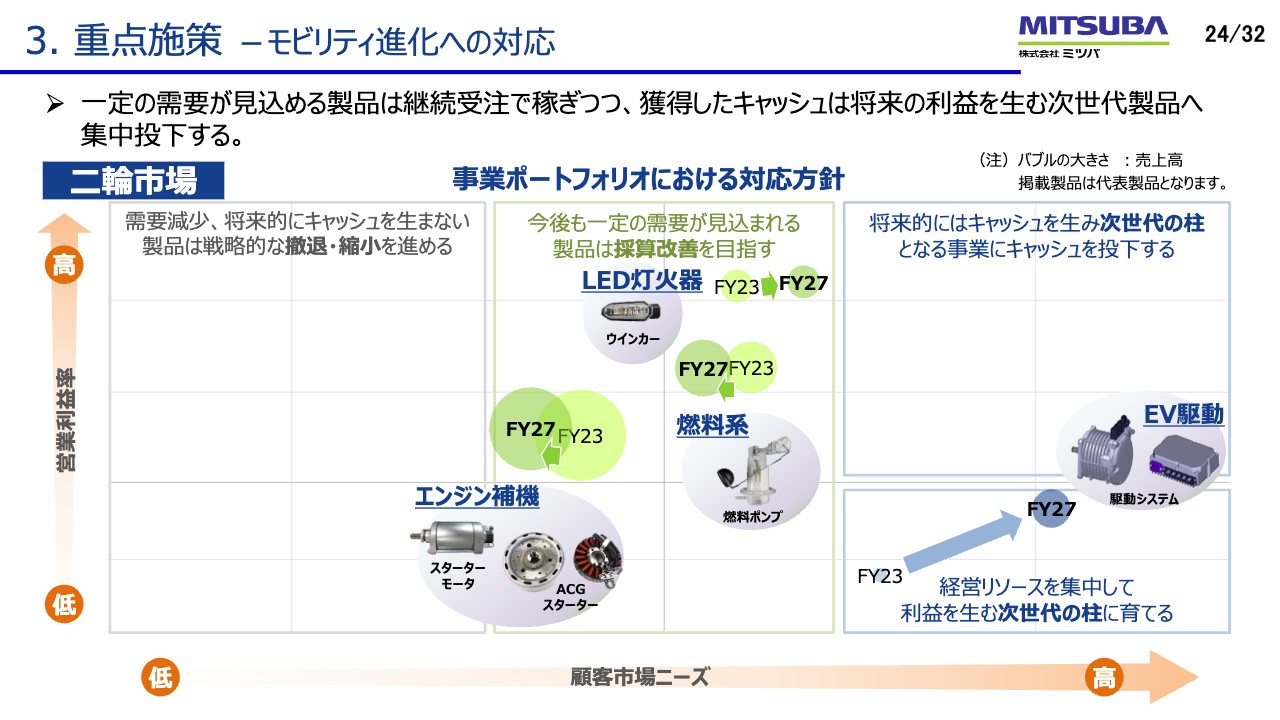

3. 重点施策 -モビリティ進化への対応

二輪市場についても、ポートフォリオを3つの領域に分けて考えています。ただし四輪とは異なり、二輪の場合はEV化の進展に約5年のタイムラグがあると見立てています。

その結果、エンジン補機や燃料系ではICEの部品がボリュームを持っています。こちらの収益改善に、四輪と同様しっかりと取り組んでいきます。

一方、エンジン補機や燃料系は、次の中計ではスライド左側の領域に移行する予定です。こちらの構造改革も含めて、今後はこの領域で先手を打っていきたいと考えています。特に商品の種類・数量を絞る、生産を集約することなどを検討しながら、しっかりと利益を上げていきたいと思います。

また、二輪市場にも必ずEV化の需要が訪れます。我々としては、こちらにも着実に成長投資を行いたいと考えています。すでに開発を始めていますが、今後、インドを主なターゲットとした市場が主流となる見通しです。そのため、その地域での投資も踏まえて十分に対応していきたいと思っています。

3. 重点施策 -モビリティ進化への対応

一般論ではありますが、車載モーターの数が2020年対比で約2倍になると予想されており、これまで30億個使用されていたものが60億個になる見通しです。このような大きなトレンドに我々の事業をうまく乗せていき、市場と顧客に対してグローバルニッチに商品を展開するために、しっかりとアライアンスを組んでいきたいと考えています。

また、新システムや新商品への対応について、BEVそのものが車のデザインから変化すると想定した時に、すぐに実現できないものもあります。しかし、我々はそのような課題にも挑戦していきます。BEVの進化や利便快適の追求に関して、アライアンス先とともに綿密に議論して進めていきたいと思います。

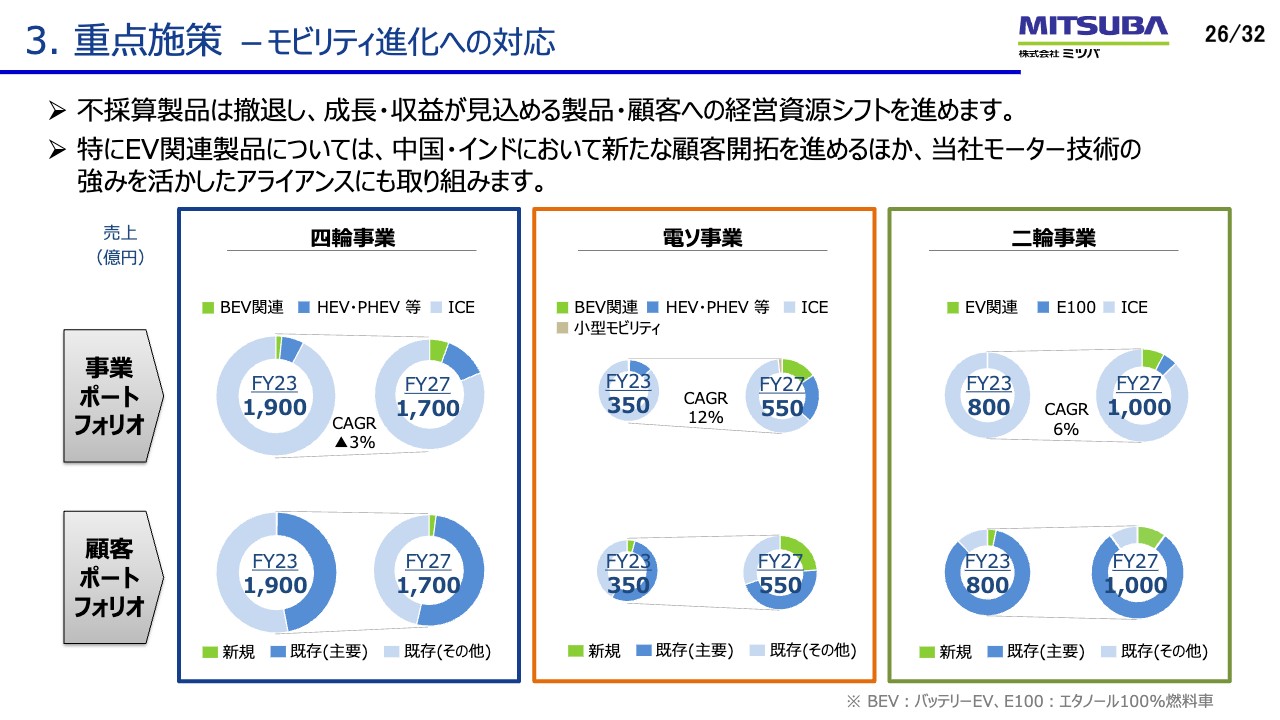

3. 重点施策 -モビリティ進化への対応

この5年間で目指すべきポートフォリオの変化はスライドに示したとおりです。商品事業のポートフォリオに関しては、成長と収益が見込める製品・顧客への経営資源シフトを進めます。特にEV関連製品については、中国・インドにおいて新たな顧客開拓を進め、弊社のモーター技術の強みを活かしたアライアンスもしっかり組んでいきたいと考えています。

スライドの円グラフは、弊社の3つの事業における5年間の変化を表したものです。四輪事業は売上自体は微減であり、3パーセント減となる見込みです。一方、電動化ソリューション事業と二輪事業は増加すると見込んでいます。

2023年度から5年後の2027年度にかけて、弊社商品の売上シェアは変化していきます。上段のグラフはHEV・PHEV、ICEの商品のシェアが減少し、BEVが増加することを表しています。電動化ソリューション事業についても、同様の見方ができます。

下段のグラフは顧客ポートフォリオとして、既存顧客を大事にしつつ、新たな顧客の開拓も積極的に行っていくことを示しています。特に電動化ソリューション事業と二輪事業で進めていく予定です。

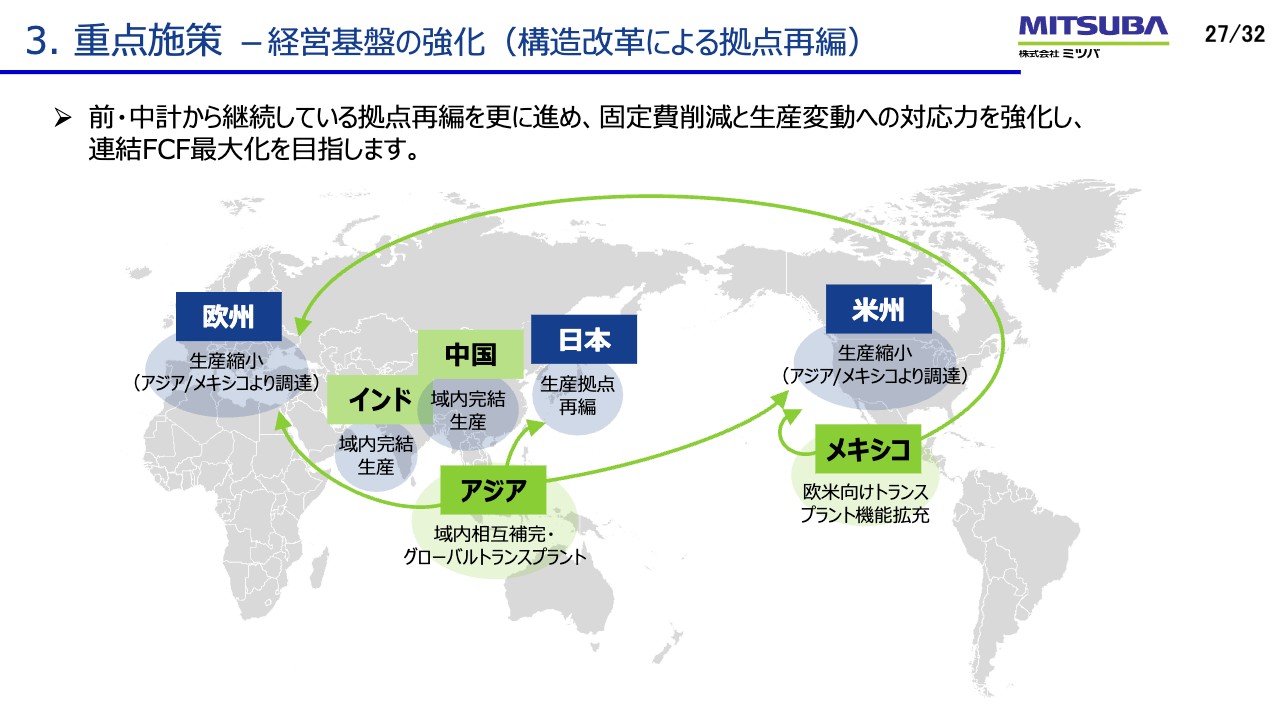

3. 重点施策 -経営基盤の強化(構造改革による拠点再編)

経営基盤の強化についてです。前中計からの取り組みを引き継ぎ、拠点の再編をさらに進め、固定費削減と生産変動への対応力を強化していきます。特に欧州と米州の生産縮小が、新しい中計の中での正念場となります。このようなところを、計画どおりしっかりと推進していきたいと思います。

3. 重点施策 -経営基盤の強化(カーボンニュートラルの更なる推進)

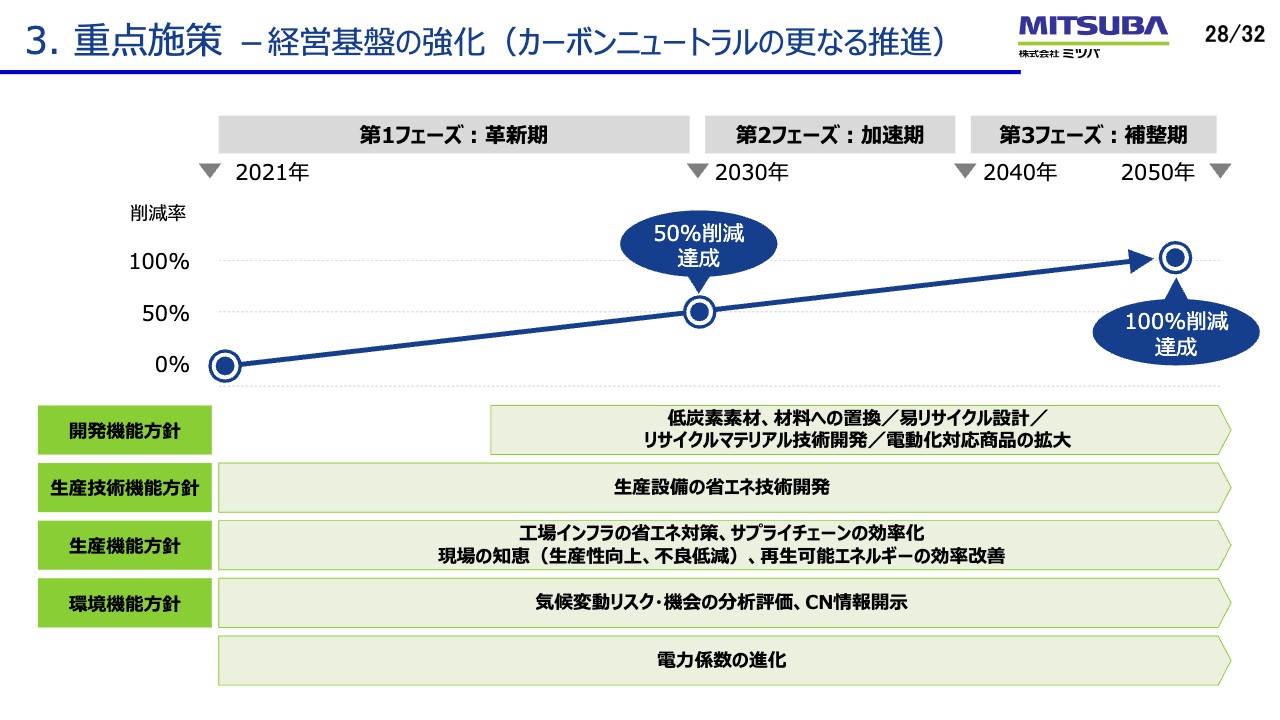

経営基盤の強化におけるサステナビリティの高度化についてです。中でも、カーボンニュートラルへの対応については、昨年、長期的な目標を設定しました。

2050年にカーボンニュートラルを達成し、中間目標として2030年までに50パーセント削減することを掲げています。こちらは、最も売上が大きかった2018年の二酸化炭素排出量を起点としています。

昨年から、電力量を年次3パーセントずつ削減しています。そのようなところから始め、スライド下部に記載の4つの機能方針で対応していく予定です。

3. 重点施策 -経営基盤の強化(カーボンニュートラルの更なる推進)

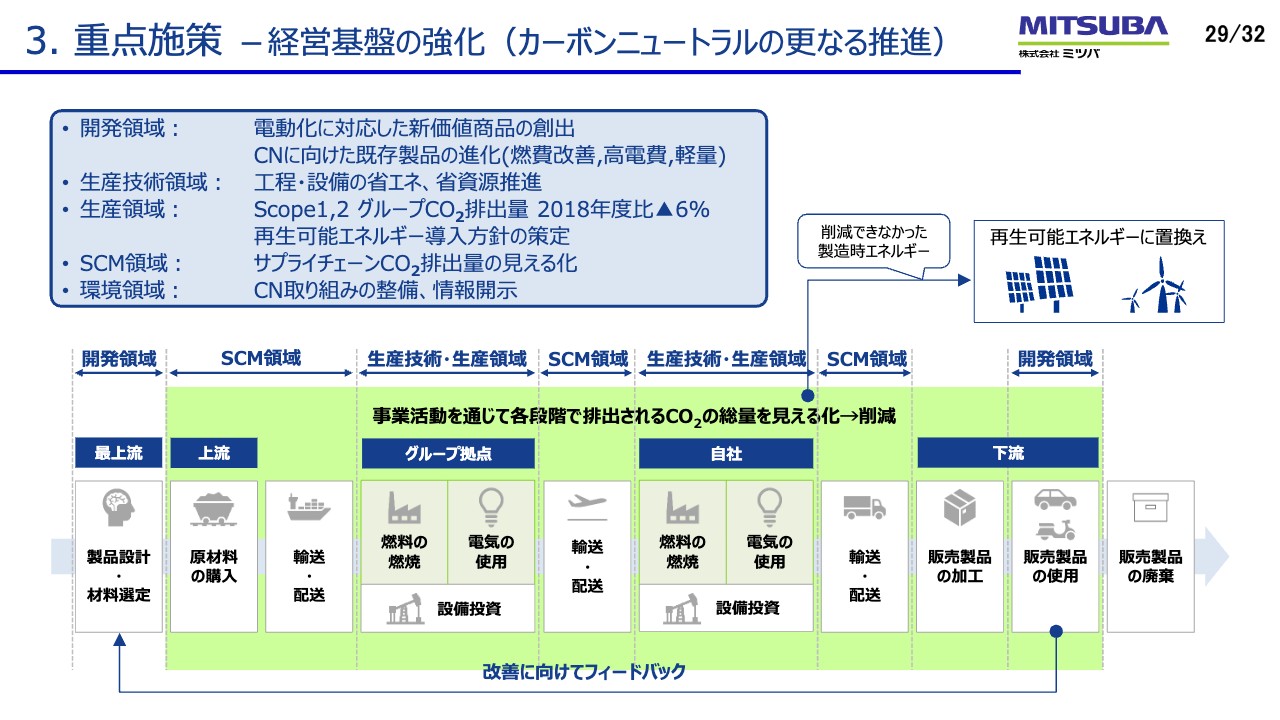

もう1つのカーボンニュートラルの活動の側面についてです。Scope1、Scope2、Scope3と呼ばれるライフサイクルで、どのように取り組んでいくのかをご説明します。

特に最上流と最下流は、我々の開発機能や商品自体を進化させなければならない領域です。こちらには二酸化炭素排出量が少ない素材の選定や、最終商品である車やバイクを使用した後の電力消費量の削減などが含まれます。

Scope1、Scope2の領域は、昨年からご説明しているとおりです。現在、当社グループ全体で年間約15万トンの二酸化炭素を排出しています。そのうち90パーセント以上が電力消費による二酸化炭素の排出で、毎時2億8,000万キロワットほどです。

昨年1年間で約1,000万キロワットの省エネが実現できました。3パーセントの削減目標は達成したということです。引き続き、このような取り組みを地道に行っていくとともに、設備の更新やサプライチェーンの効率化など、長期的な計画も含めて着実に取り組んでいきます。

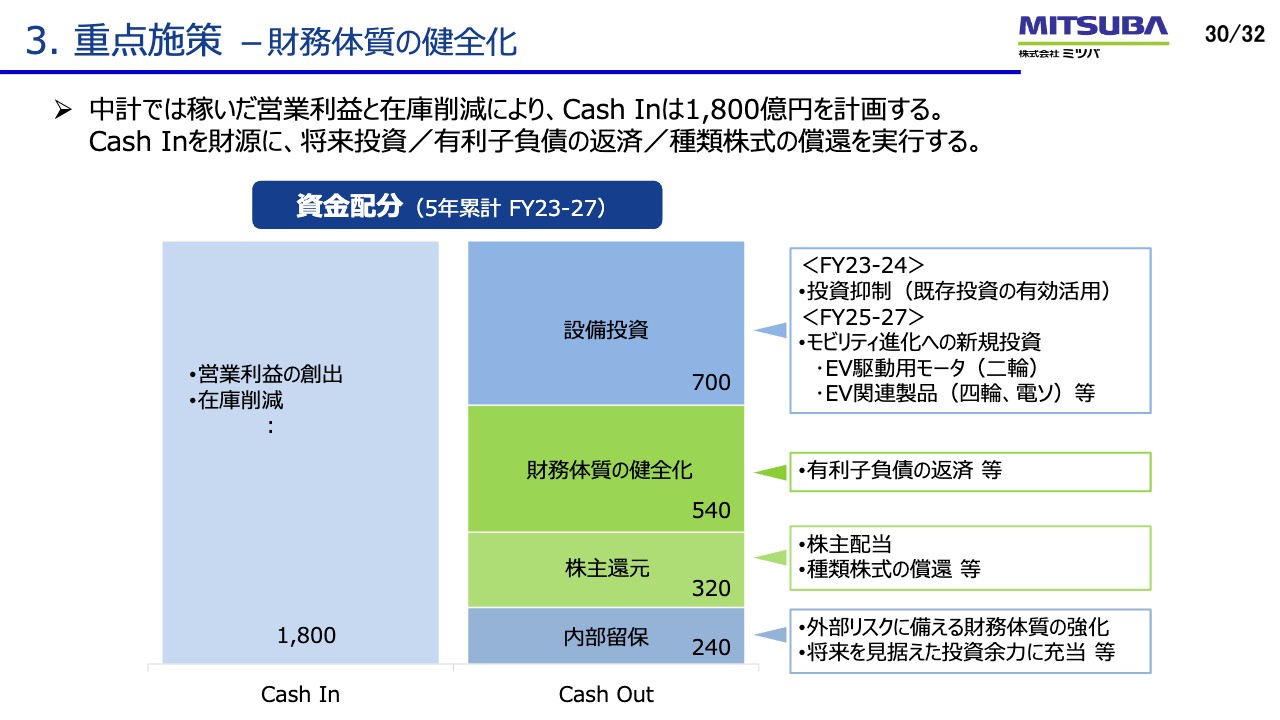

3. 重点施策 -財務体質の健全化

財務体質の健全化についてです。先ほど武からお伝えしましたが、この中計においては、営業利益と在庫削減により1,800億円のCash Inを計画しています。その使い道として、スライド右側に記載のとおりです。将来の投資への割り振りや有利子負債の返済、種類株式の償還などでCash Outを考えています。

以上が中期経営計画のご説明となります。ありがとうございました。

Q&A

質疑応答に関しましてはこちらに掲載されております。

新着ログ

「電気機器」のログ