PWHD、営業利益が5期連続で過去最高を達成 成長し続ける宅配水市場を圧倒的な顧客獲得力で牽引

2023年3月期 決算サマリー

萩尾陽平氏(以下、萩尾):みなさま、こんにちは。それでは、2023年3月期決算説明会を始めます。よろしくお願いします。

まずは決算ハイライトです。「売上収益・営業利益等、すべての項目で達成」ということで、過去最高の数字となっています。保有顧客数は順調に11万件増加し、150万件を突破しました。

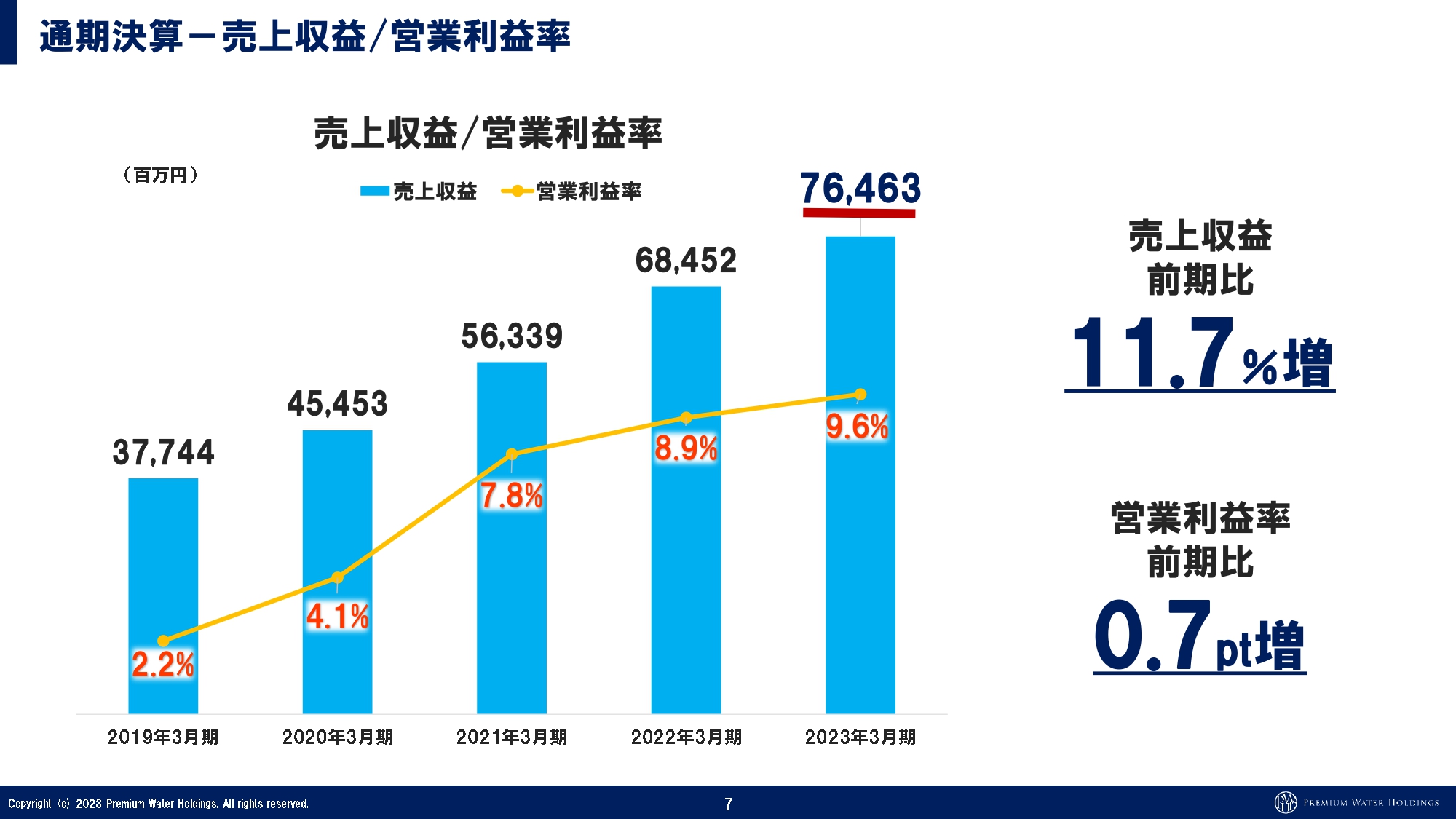

営業利益は、前年比で20パーセント成長し、3年間の成長率でも58.1パーセントとなりました。利益率は0.7ポイント改善し、9.6パーセントとなり、すべてにおいて順調な数字が出ています。

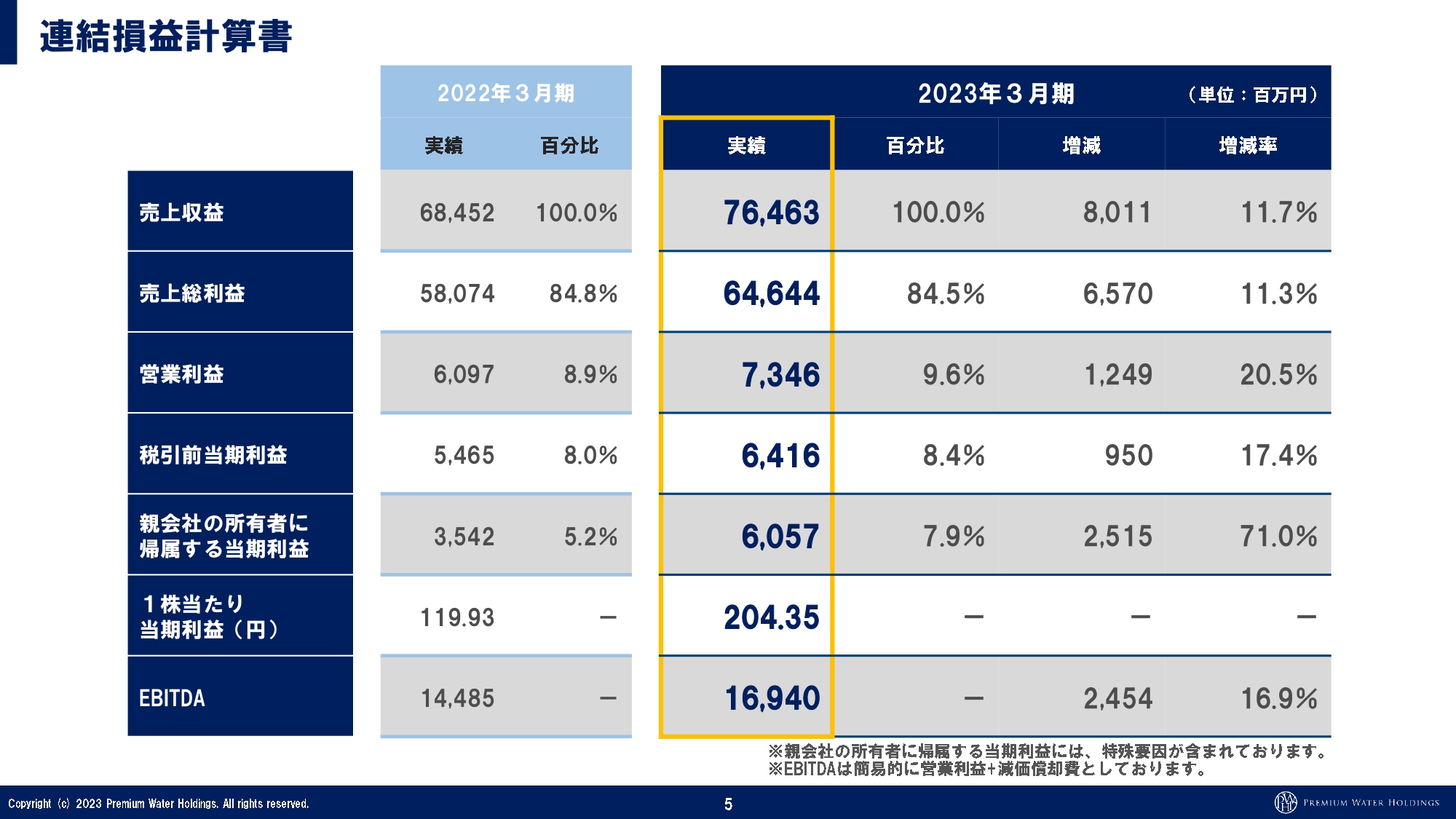

連結損益計算書

連結損益計算書です。売上高は764億6,300万円、営業利益は73億4,600万円、親会社の所有者に帰属する当期利益は60億5,700万円と、こちらもすべての数字が順調で、よい結果となっています。

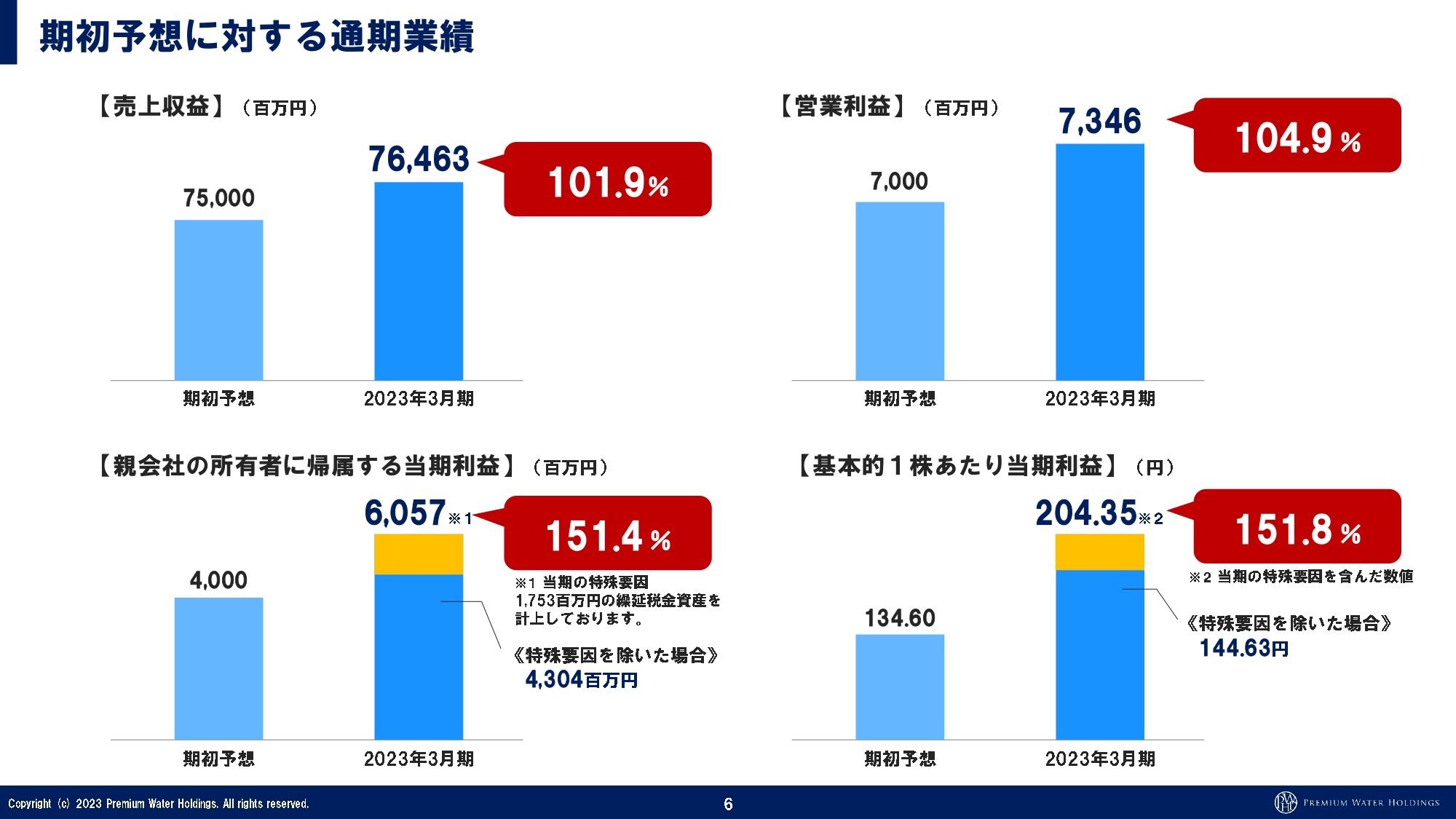

期初予想に対する通期業績

期初予想に対する通期業績です。売上収益の期初予想は750億円でしたが、結果は764億6,300万円となり、目標を達成しました。営業利益も期初予想の70億円から73億4,600万円の結果となっています。親会社の所有者に帰属する当期利益は、当初は40億円の予想でしたが、結果は60億5,700万円となりました。詳細は後ほどご説明します。それに伴い、1株あたりの当期利益は204円35銭となりました。

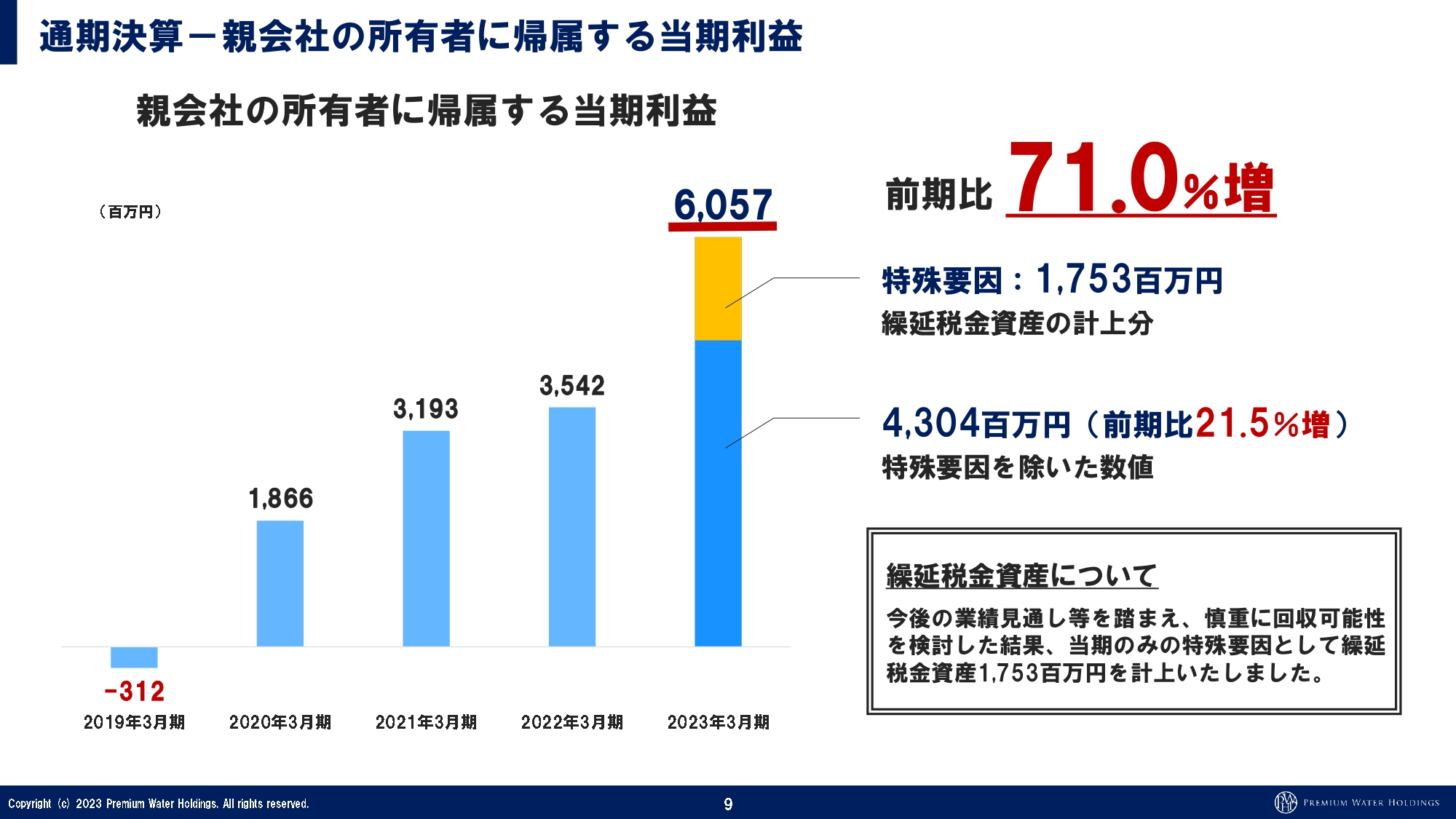

特殊要因として、繰延税金資産を計上しています。その金額は約17億5,300万円で、親会社の所有者に帰属する当期利益の実態値としては43億400万円です。こちらも順調に推移し、予定どおりの数字が出ています。

通期決算-売上収益/営業利益率

先ほど決算ハイライトでもお伝えしましたが、営業利益率は前期比で0.7ポイント改善し、現在は9.6パーセントとなっています。今期の予想に関しても、さらに上昇し、10パーセント台にまで達する見込みです。営業利益率も非常に順調に上がってきています。

通期決算-営業利益

営業利益は前期比で20.5パーセント増加し、3年間の年平均成長率も58.1パーセントと、こちらもすばらしい数字が出ています。

通期決算-親会社の所有者に帰属する当期利益

親会社の所有者に帰属する当期利益は60億5,700万円ですが、先ほどお話しした特殊要因として17億5,300万円があります。そのため、実態としては43億400万円となります。前期比71パーセント増というすばらしい数字が出ていますが、この結果には特殊要因が寄与していることをご説明しておきたいと思います。

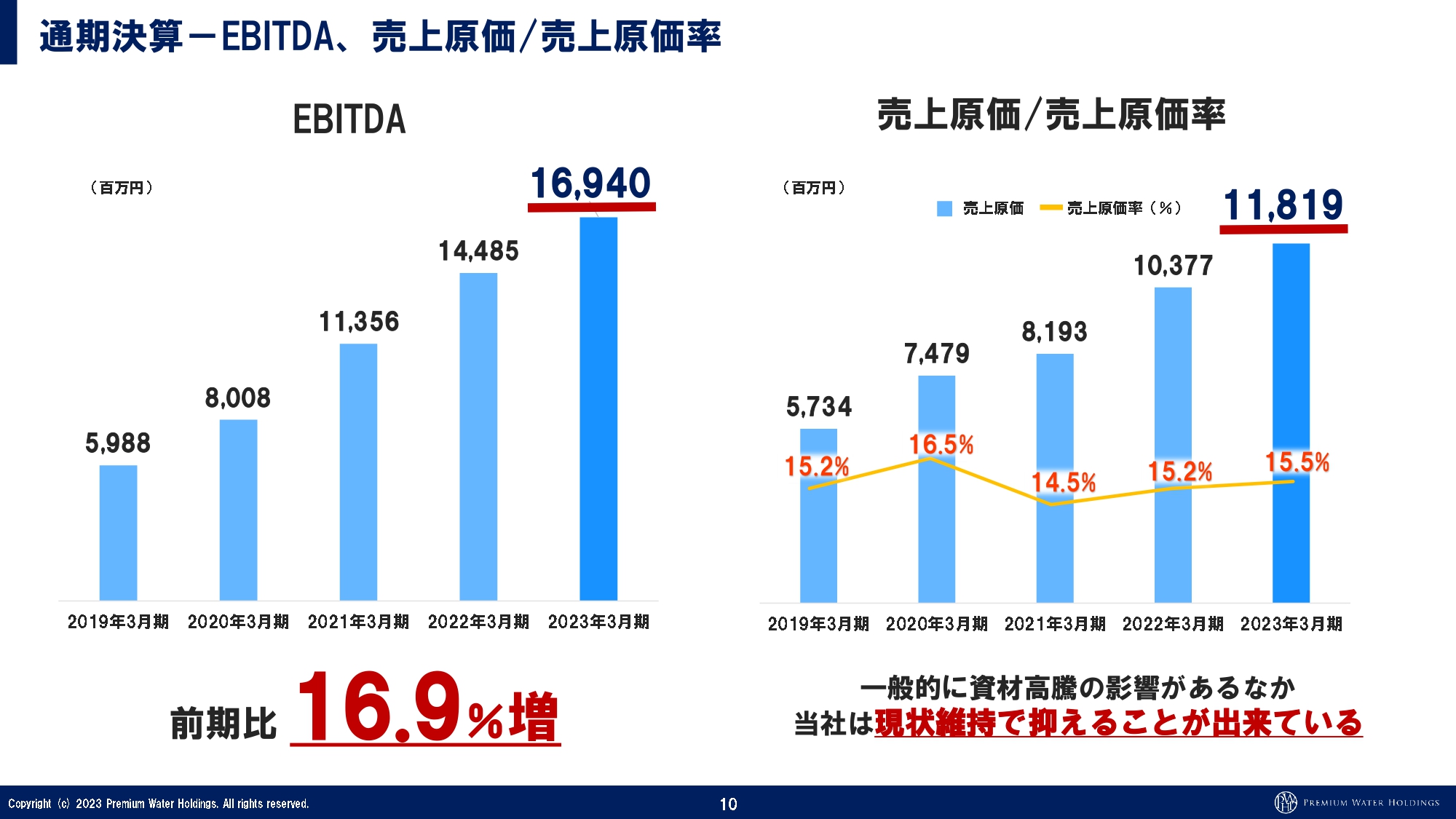

通期決算-EBITDA、売上原価/売上原価率

EBITDAも順調に成長し、169億4,000万円となっています。原価率は前期比でわずかに上昇していますが、世界的に資材費が著しく高騰している中で、当社は前期比と同水準に抑えられており、業界内でも良好な数字だと言えます。こちらの結果も悪くないと考えています。

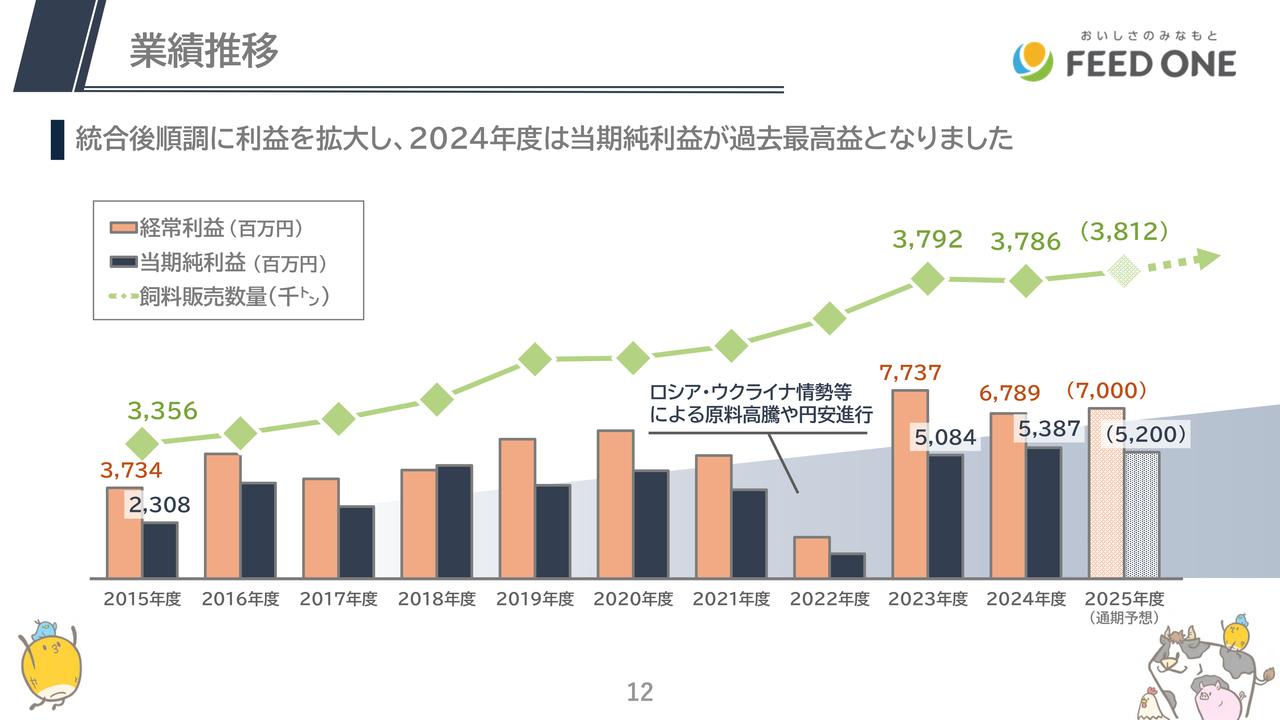

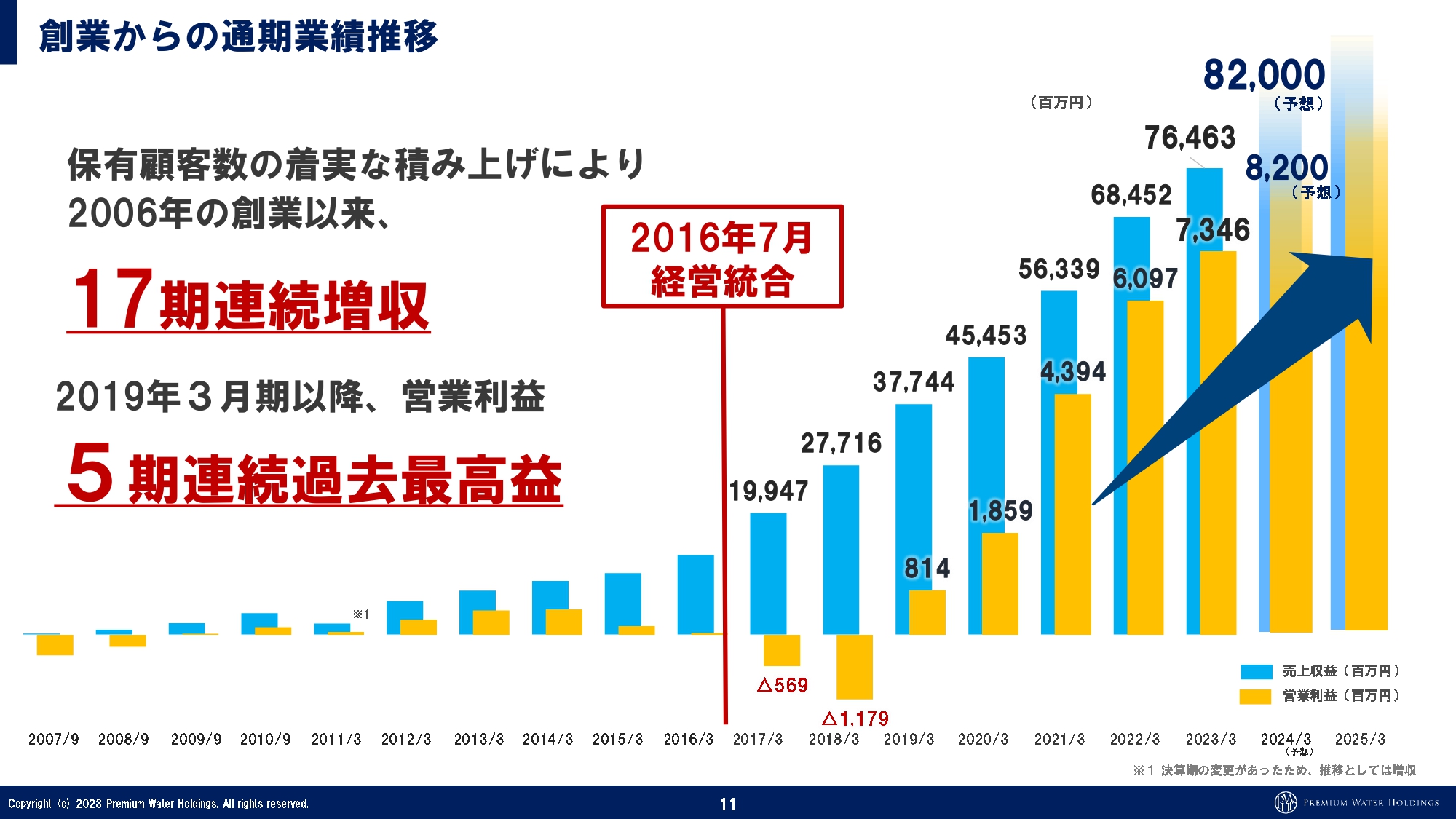

創業からの通期業績推移

スライドのグラフは、創業からの通期業績の推移を示しています。2016年7月に経営統合し、私が代表に就任した時点からの数字です。

保有顧客数は順調に積み重ねており、経営統合後の1期目と2期目は赤字となっていますが、その原因は新規顧客数を前年の10万件から20万件、30万件と、2年連続で急速に伸ばしたことによるコスト増が影響しています。保有顧客数が損益分岐点を超えた後は順調に利益を伸ばしています。

コツコツとユーザー数を積み上げ、現在の状況に至っています。このような形態のビジネスでは当然とも言えますが、すべて統合前から予想していたとおりに進んでいます。今期と来期以降も堅実に顧客を増やし、この右肩上がりを5年、10年と継続することに注力して経営していく予定です。

今期のユーザー数が何件程度で着地するかで、来期の収益がある程度予測できるビジネスですので、通期業績予想から大きくブレることはないと考えています。

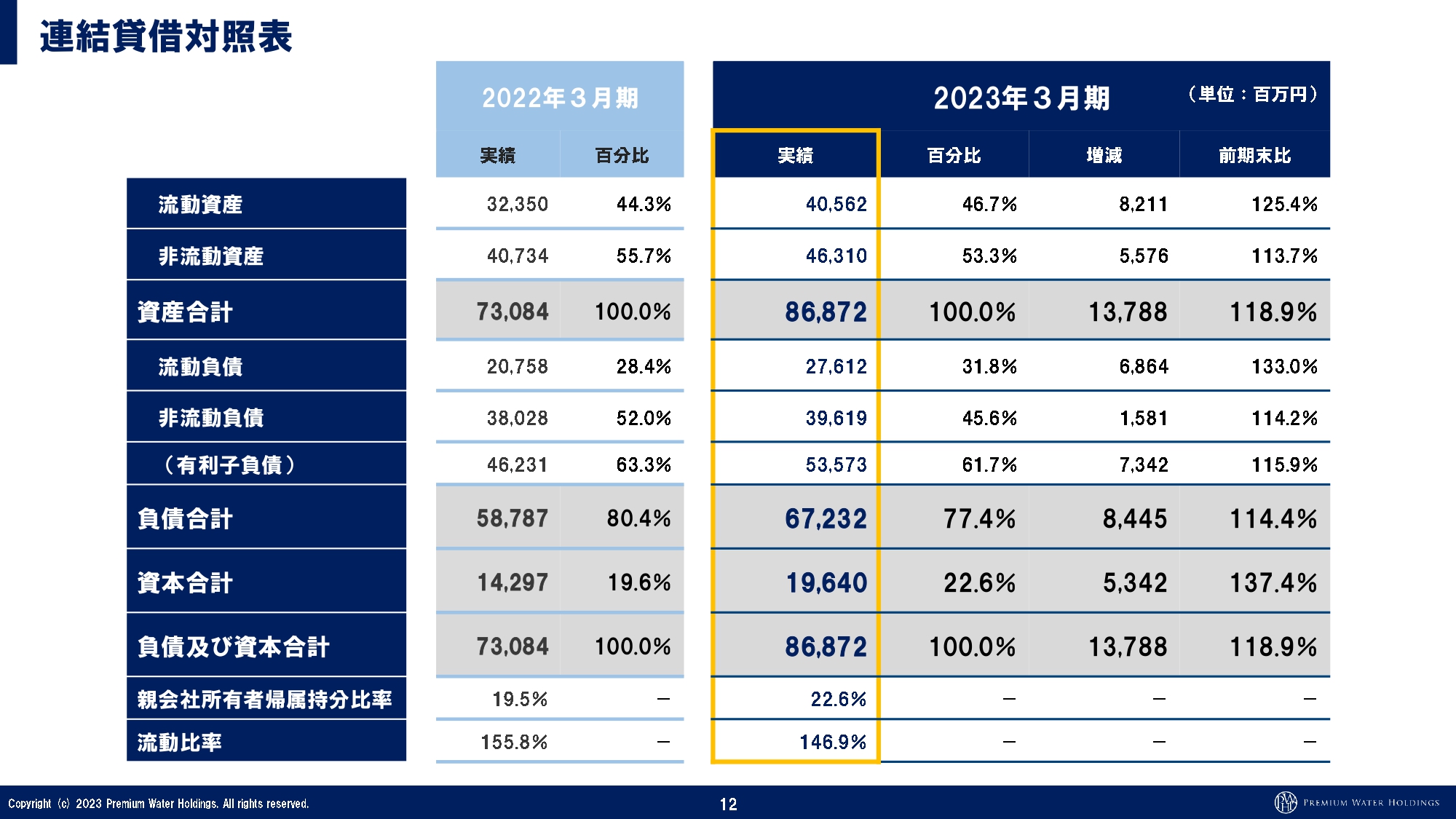

連結貸借対照表

連結貸借対照表です。毎年、自己資本比率の向上を目指しており、現在は19.6パーセントから22.6パーセントに上昇しています。増配も行っていますが、それでもなお自己資本比率を上げていける状態になってきています。

今後も一定期間に渡って増配を継続する意向がありますが、自己資本比率を高い水準に保ちながら、キャッシュ・フローを増やしていくことができる体力を備えている会社だと言えます。

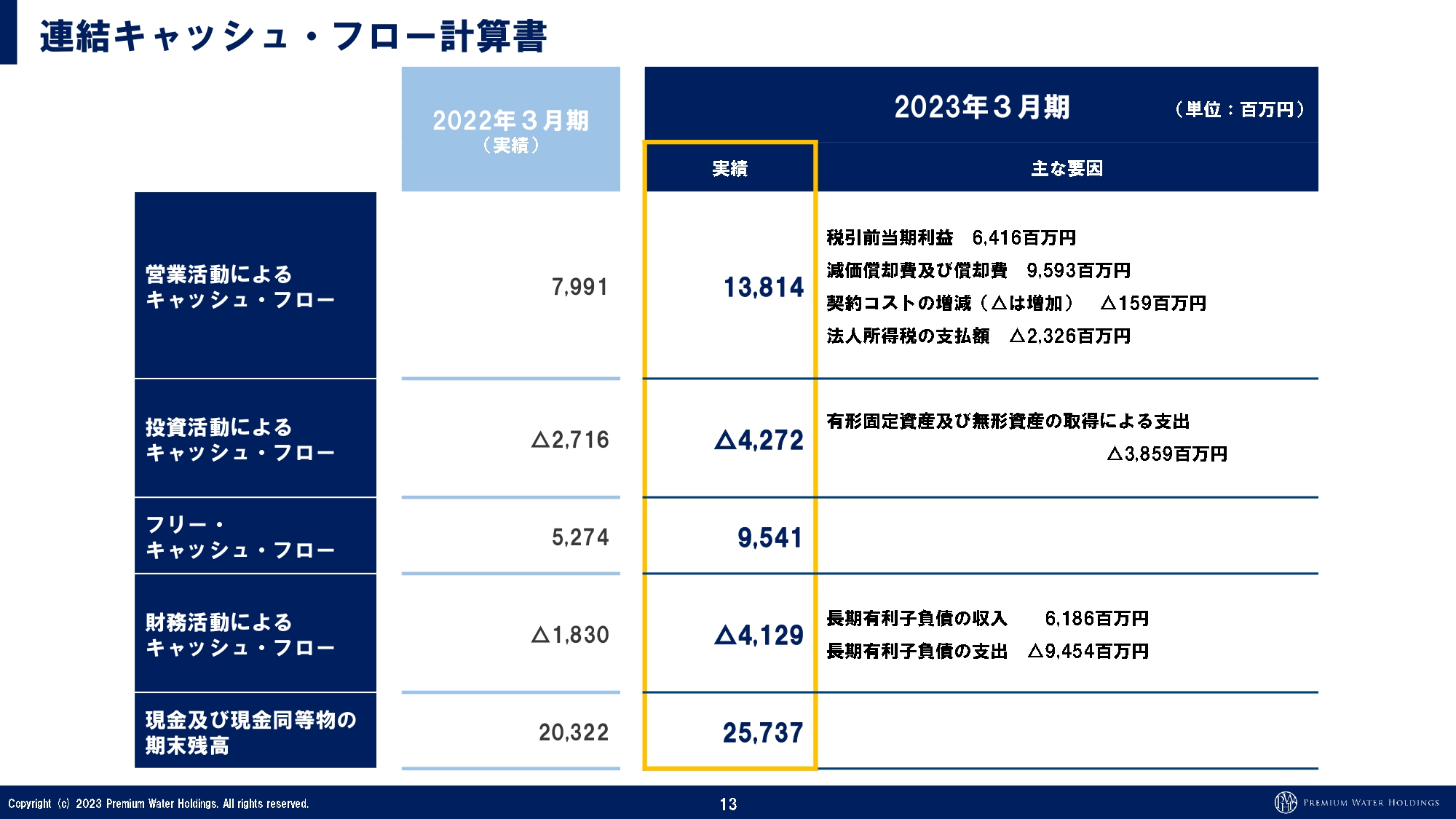

連結キャッシュ・フロー計算書

営業キャッシュ・フローが初めて100億円を超え、138億1,400万円となりました。その結果、自己資本比率が自然に上昇する状態となっています。今後は、しっかり管理しながらコストを抑え、純増をどこまで継続できるかが経営の重要課題になると考えています。

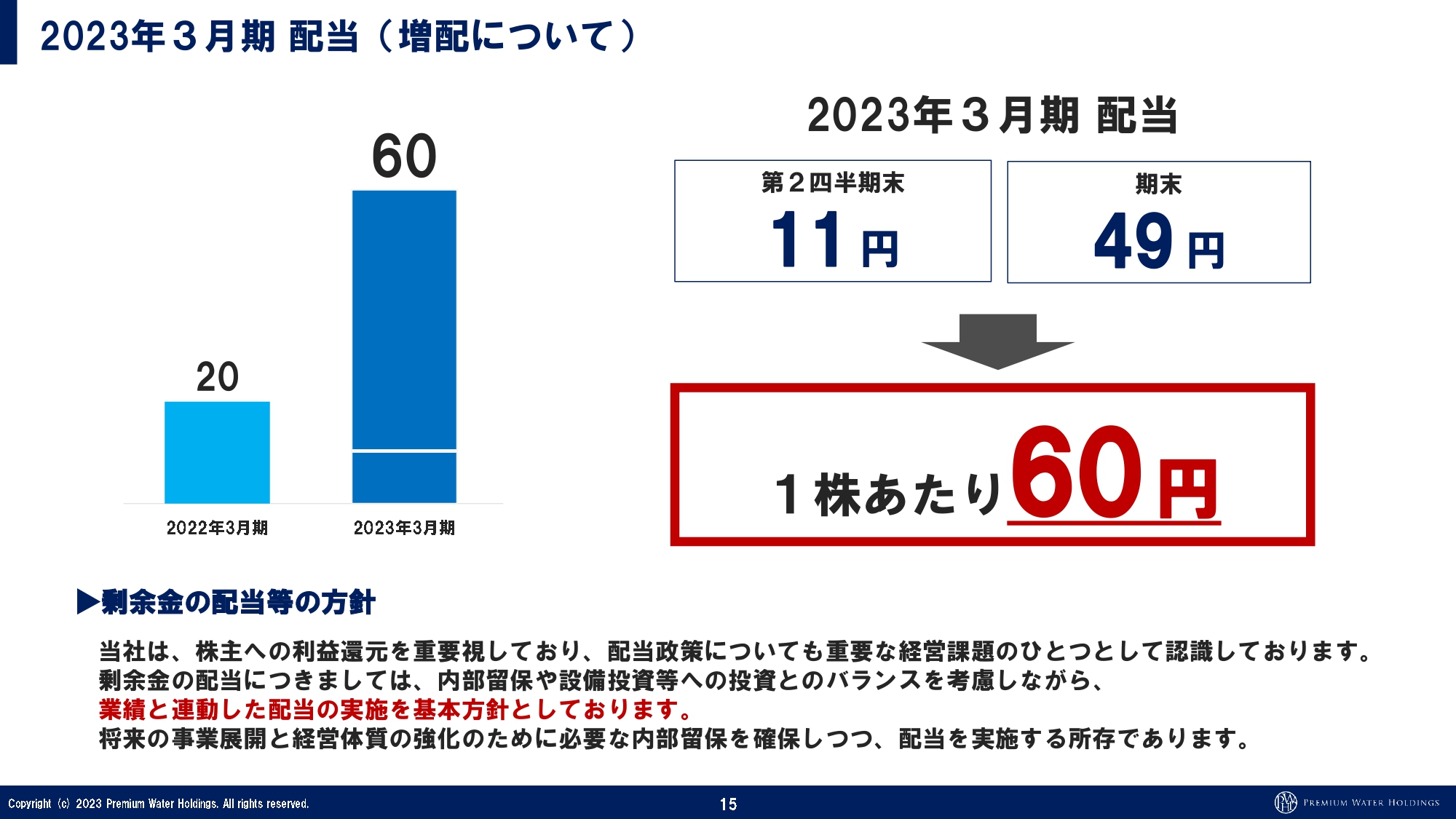

2023年3月期 配当(増配について)

配当についてです。前々期に1株あたり20円でスタートし、2022年3月期は当初22円の予定でしたが、1株あたり60円に修正しました。上期期末に11円の配当を行い、下期期末は49円の配当とし、60円にしたということです。

ある程度の基準はありますが、営業キャッシュ・フローが増加してキャッシュも貯まっているため、60円の配当でスタートしても、現在のユーザー数で10年程度は増配を継続できる体力のある会社に成長しています。したがって、この程度のスモールスタートでも十分な増配を継続できる可能性があると考え、60円の配当を設定しています。

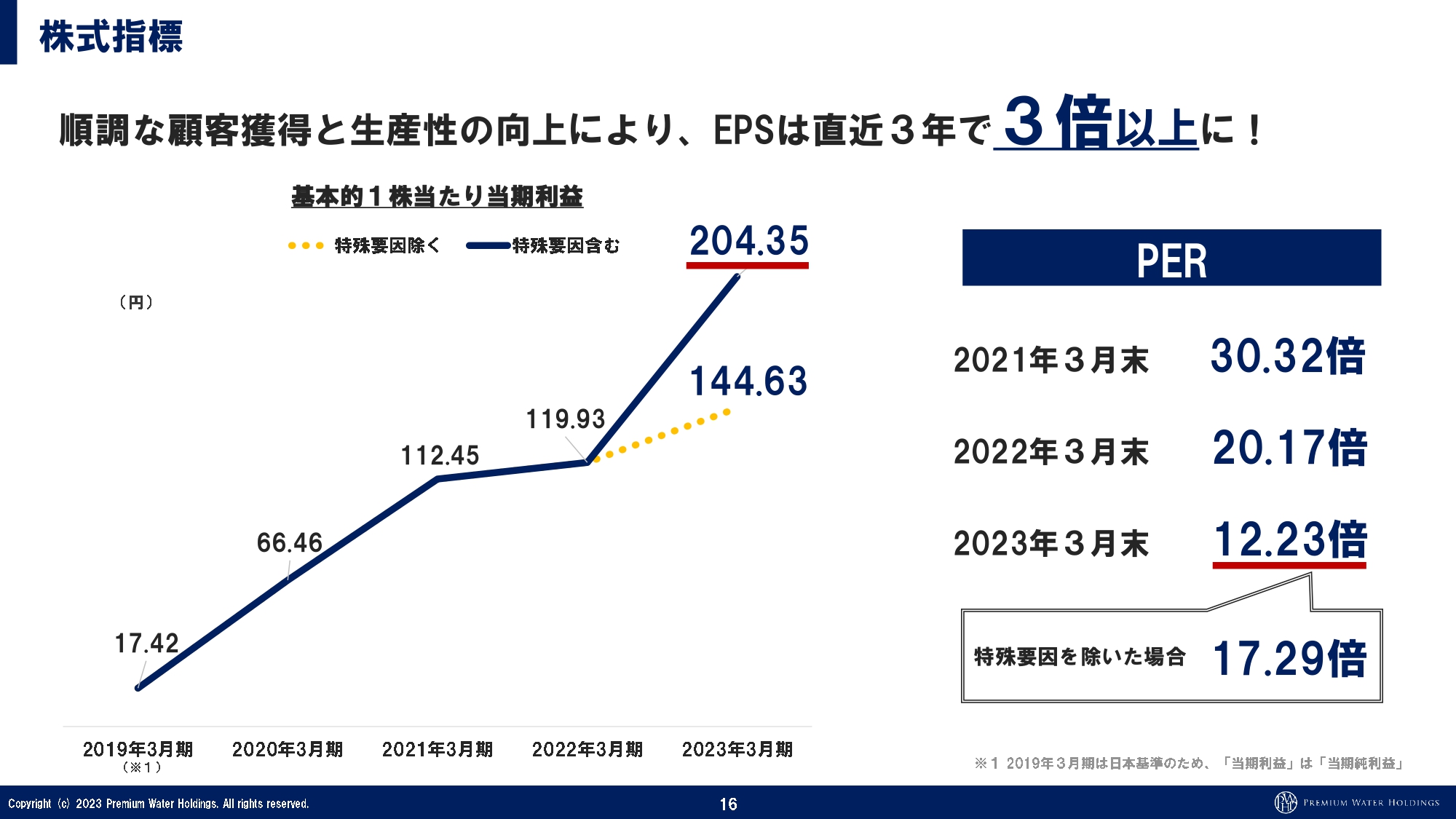

株式指標

1株あたりの当期利益についてです。特殊要因を除けば144円63銭となります。PERも基本的には20倍程度の水準で推移しているため、よい状態であると考えています。

当社が見込む市場

毎年、市場の動向を確認しながらご説明していますが、当社が見込む展開可能な潜在的市場は、日本国内でも5兆円程度あります。その中でも、宅配水市場は着実に売上を伸ばしている市場です。

当社は基本的に天然水を販売しており、天然水の売上において、ミネラルウォーター市場に入っても、すでに上位3位以内に入っている会社です。将来的にはさまざまな商材が混ざり合うと思いますが、、ウォーターサーバーでどれだけ伸ばしていけるかという点においては、ひとつこの5兆円規模の市場があるということが言えます。

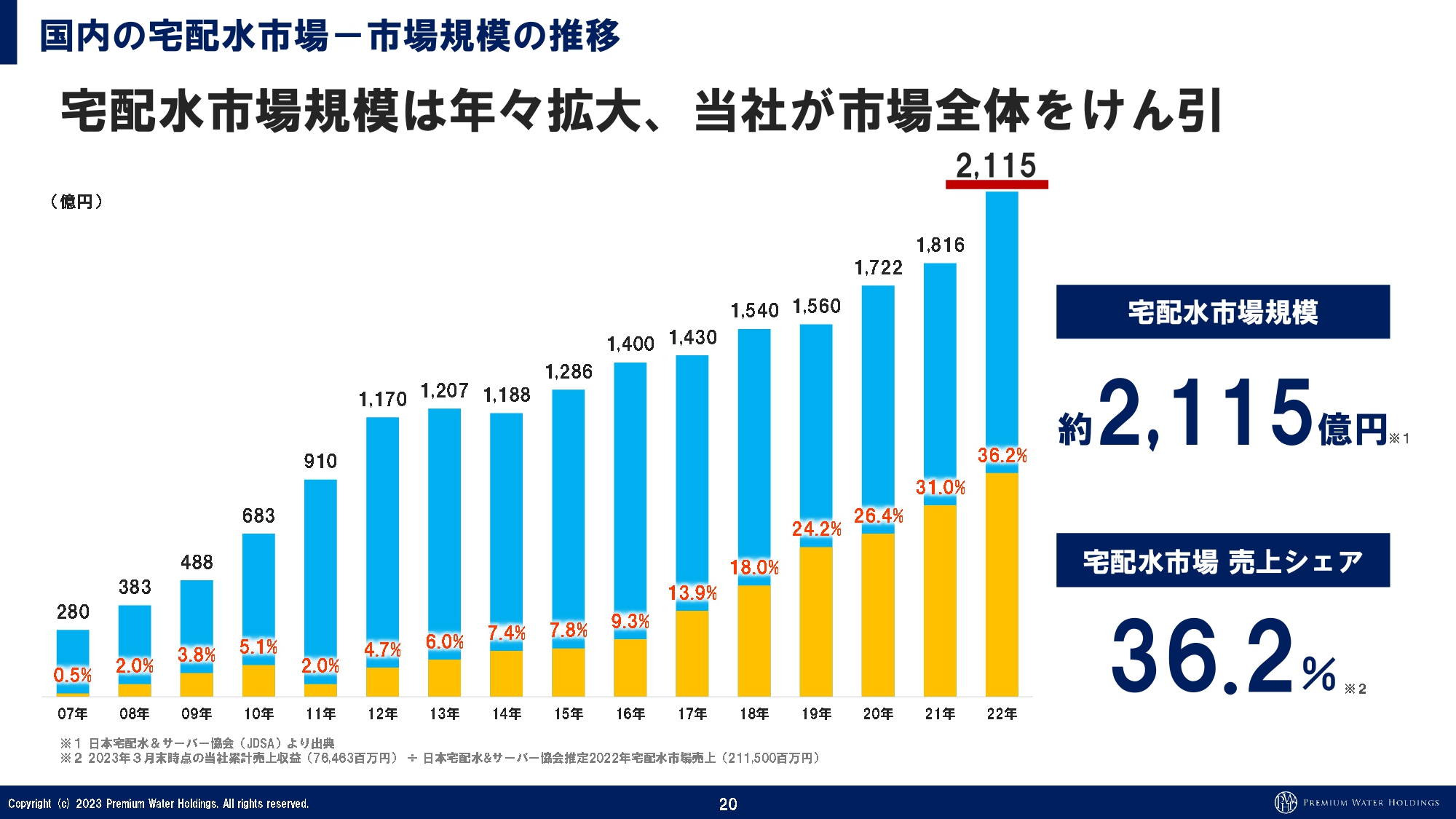

国内の宅配水市場-市場規模の推移

宅配水市場規模は年々成長し、昨年は2,115億円まで売上を伸ばしました。売上は約300億円増加していますが、他社の値上げなども一部あったため、ユーザー数に大きな変化はないかもしれません。それにもかかわらず、売上は一気に300億円程度上昇している状況です。このように売上を伸ばし続けている宅配水業界を牽引しているという意味では、よい市場に参入していると考えています。

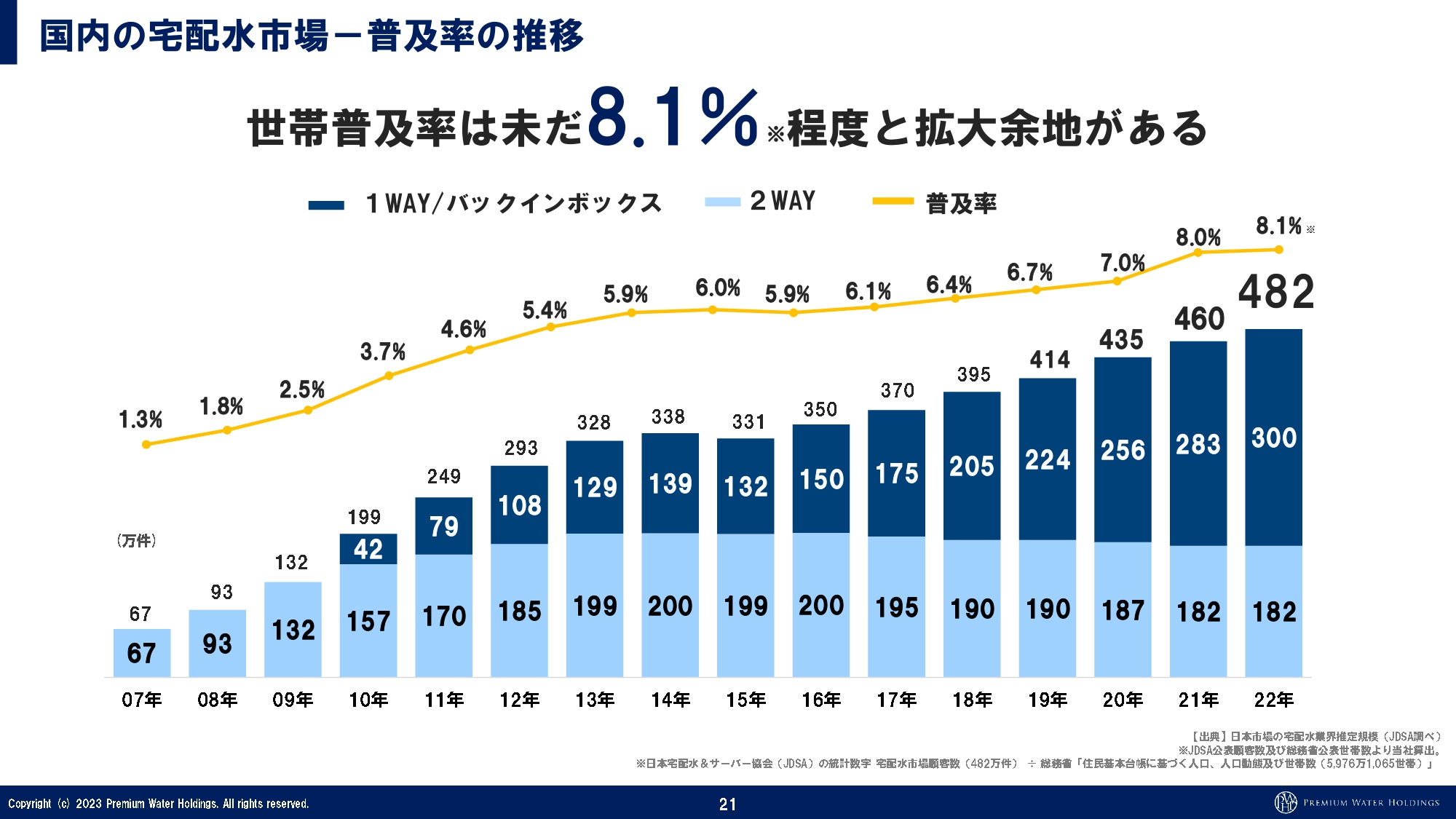

宅配水の世帯普及率はまだ8.1パーセントですので、まだまだ展開可能な市場は存在すると思います。現在、宅配水市場の売上シェアは36.2パーセントとなっています。

国内の宅配水市場-普及率の推移

先ほどもお伝えしたとおり、世帯普及率はまだ8.1パーセント程度ということですので、今後も伸びる市場だと考えています。

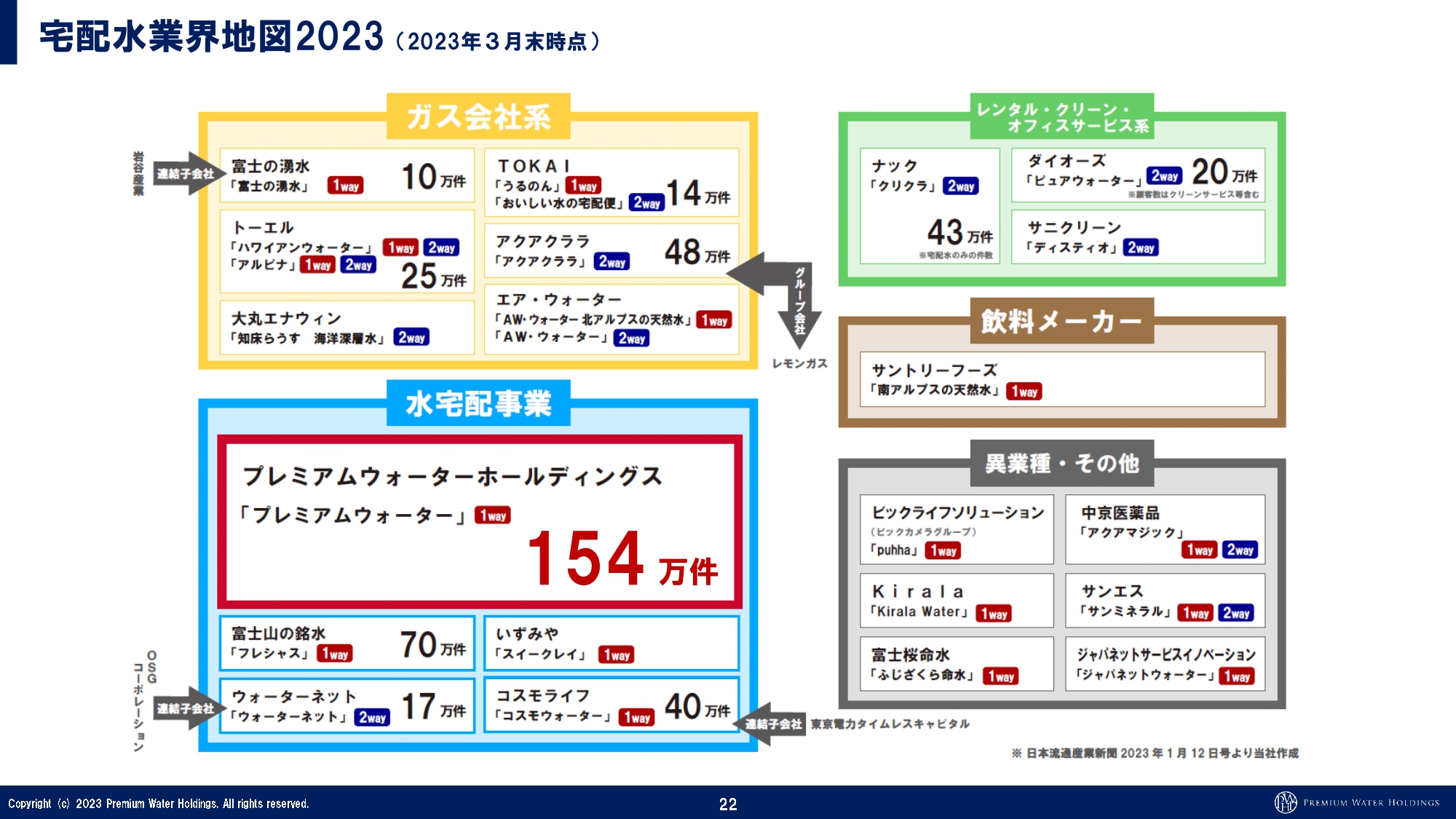

宅配水業界地図2023(2023年3月末時点)

宅配水業界地図については、割愛しながらお話しします。先ほど、ワンウェイ、ツーウェイの成長についてお話ししましたが、浄水型ウォーターサーバーが、この3年ほどで大幅に伸びてきています。当社も昨年から浄水型ウォーターサーバーを導入しており、さまざまなターゲットのお客さまに営業を展開するため、サーバーのラインナップを拡充しています。

現在、日本の世帯数は約4,000万世帯だと言われていますが、当社はそのすべてのお客さまに提案できる商材を揃えています。それにより、今後さらなる顧客数の増加を実現できると考えています。

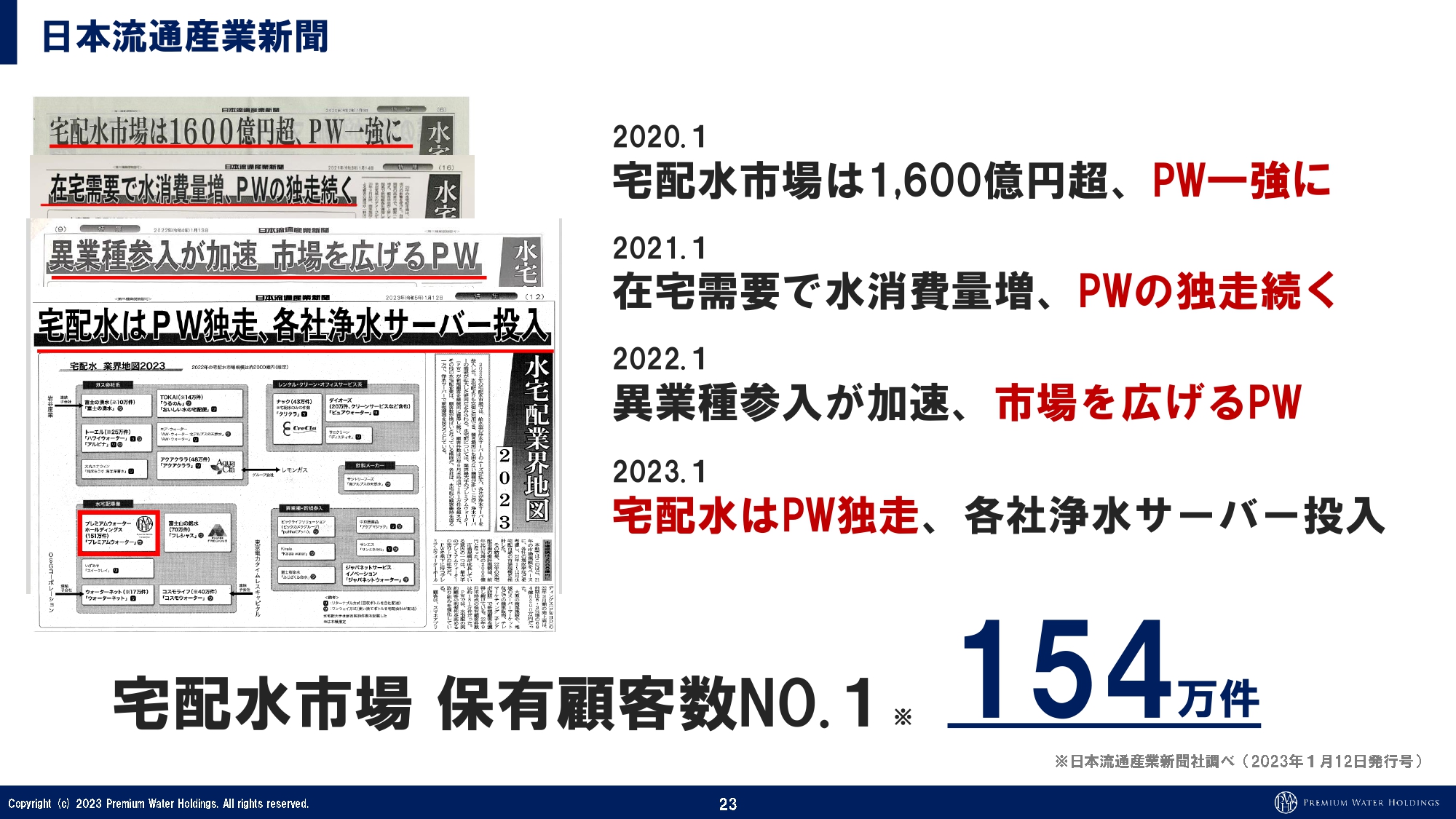

日本流通産業新聞

スライドに記載しているのは、毎年1月に発行される『日本流通産業新聞』です。今年も「宅配水はPW独走」という表現が使用されています。業界内のシェアは約36パーセントであり、確固たる地位を築いていると考えています。これからも当社はシェアを拡大しつつ、業界の再編や新たな業種へのウォーターサーバーの提案などに、積極的に取り組んでいきたいと考えています。

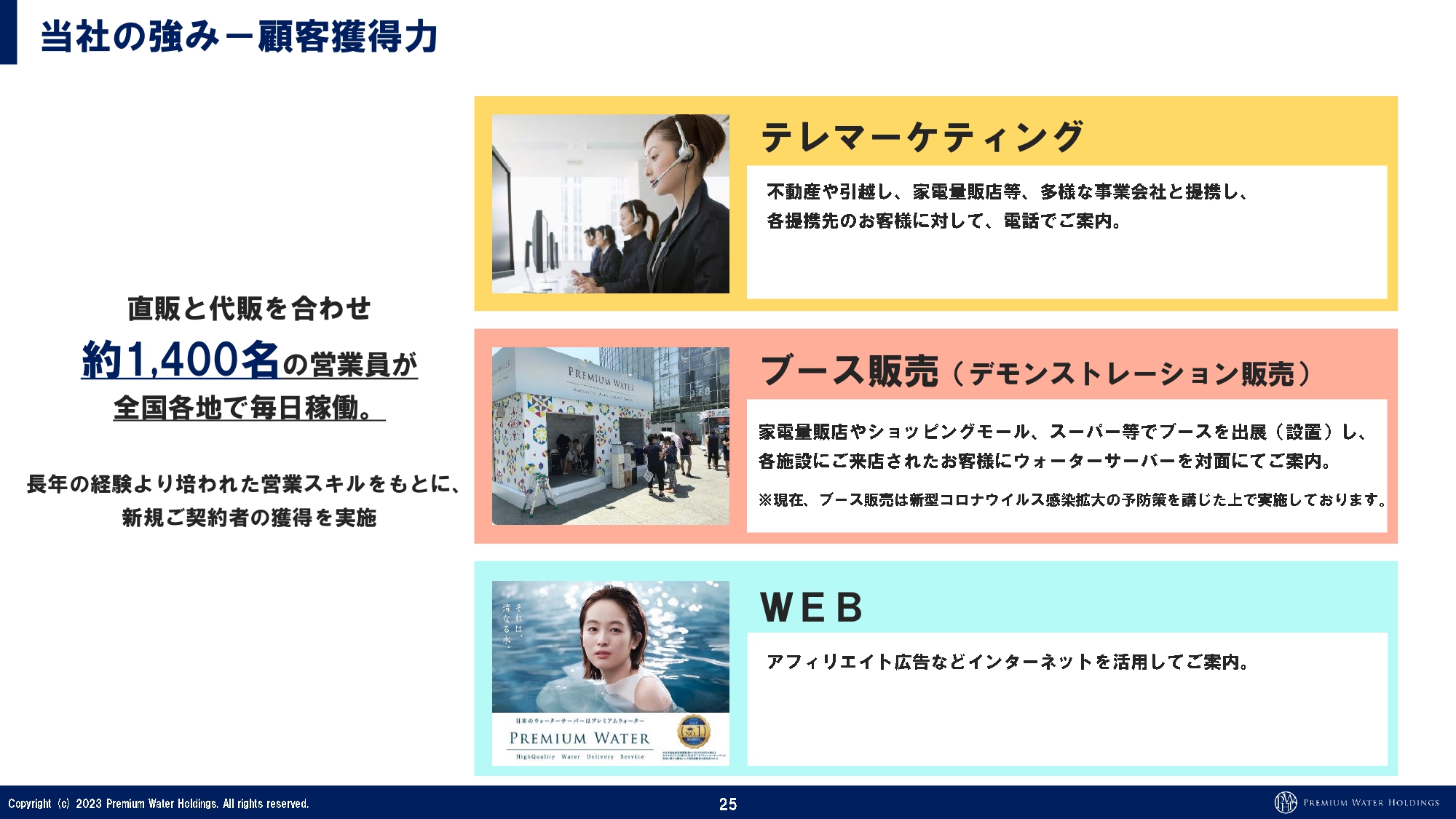

当社の強み-顧客獲得力

毎年お伝えしているとおり、当社の最大の強みは顧客獲得力です。約1,400名の営業員が日々、各地で営業活動を行っています。1,400名規模の営業部隊をゼロから採用するとなると、採用コストや教育コスト、不採算期間のコストなどがかかります。そのため、直営でそれを行うことは現実的ではないと考えています。

当社は20年以上に渡り、コツコツと営業員を増やし、規模を拡大してきました。その結果、このような積み上げができています。2位以下の会社がこの手法を真似することはなかなか難しいと思いますので、自社の強みをしっかりと活かしながら、今期も業界内でのシェアをさらに拡大していきたいと考えています。

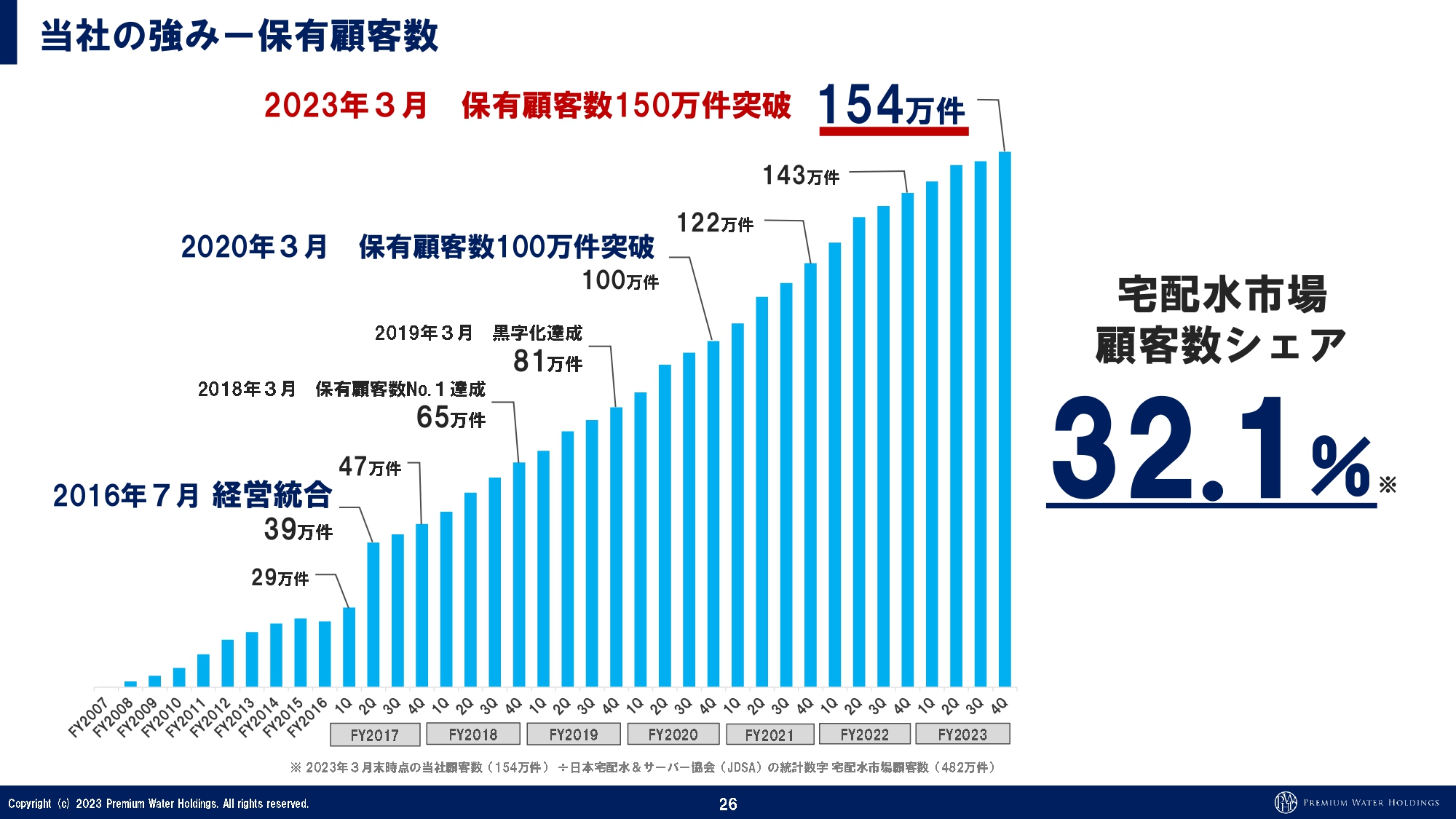

当社の強みー保有顧客数

ユーザー数は、経営統合以来右肩上がりに成長し、四半期ごとに着実に積み上げられています。こちらを5年、10年といった長期的な視点でどのように維持していくかが経営課題だと考えています。

もしユーザー数の伸びが鈍化した場合は、コストを抑えて営業利益を増やすことも考えられますが、それは本質的な解決策ではないと思います。むしろ、当社はユーザーを着実に積み上げていくことに集中したいと考えています。

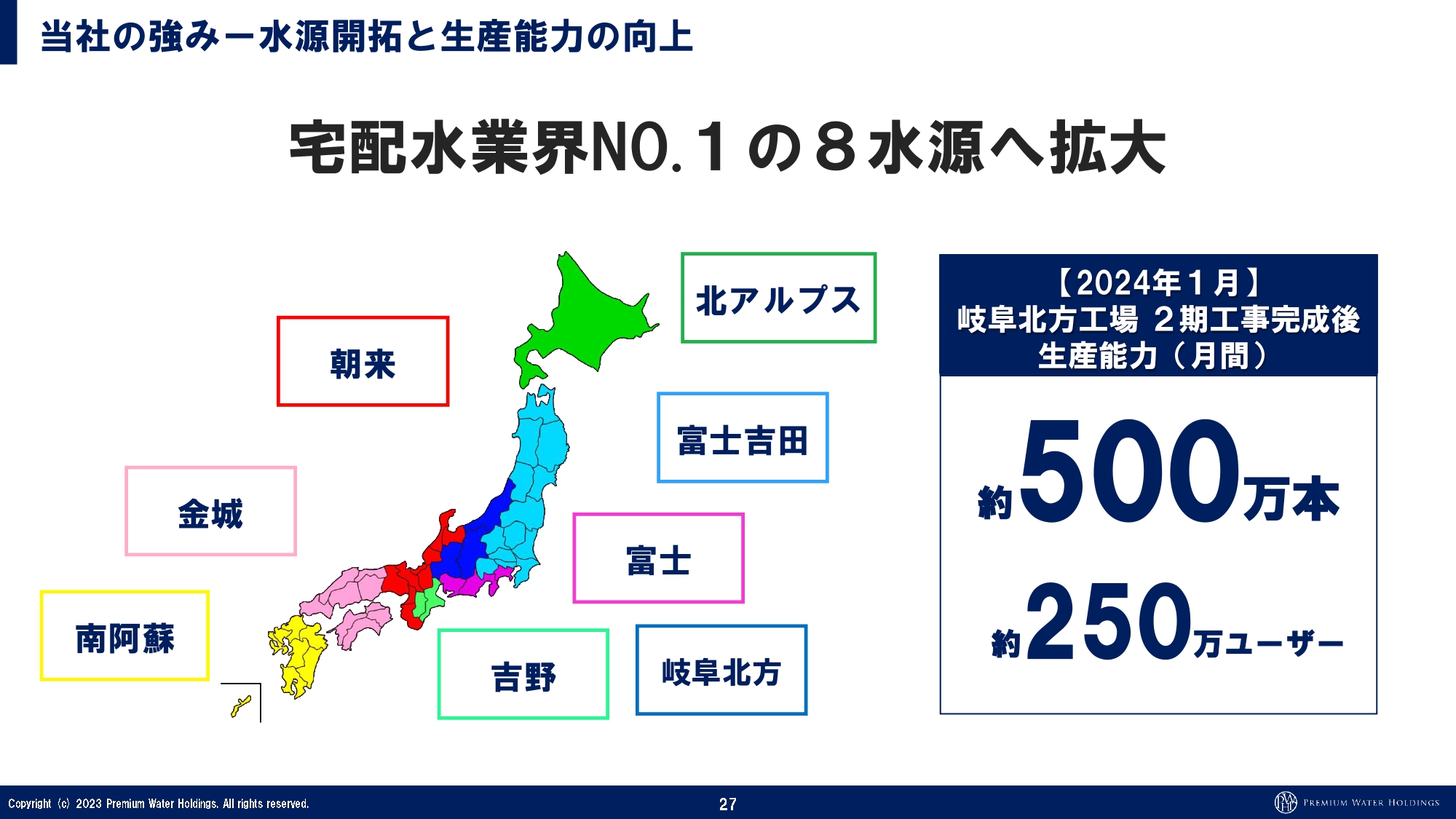

当社の強みー水源開拓と生産能力の向上

投資についてお話しします。当社では基本的には年間約10パーセントの成長率で人材を採用していますので、採用コストはそれほどかかっていません。基本的に大きな投資といえば工場への投資です。現在は保有顧客数を154万ユーザーと発表していますが、生産能力としては186万ユーザーに対応できる規模となっております。つまり、今のペースを維持すれば、設備投資は2年先までの計画を終えているかたちです。

岐阜北方工場は、第2期工事に入っており、それが終われば来年1月にはこちらの工場だけでも約250万ユーザーまで拡張が可能になる予定です。したがって、現在の純増計画でいけば、4年から5年程度の投資はすでにほぼ終了している状況です。そのため、今後は自己資本比率がさらに高まっていくと考えられます。その分をどのように活用するか、例えば株主還元や、さらなる成長のための投資など、バランスを見ながら行っていきたいと考えています。

当社の強みー自社物流

4年前から始まった自社物流網は、現在約49パーセントにまで成長しています。以前は大手の物流会社に100パーセント依存していた状態でしたので、この成果は当社にとって大きな財産となっています。他社が物流コストを上げている中で、当社は逆に削減することができており、この数年間で非常に重要な存在になっていると考えています。

2024年3月期 通期業績予想

2024年3月期の通期業績予想についてご説明します。売上高は820億円、営業利益は82億円、親会社所有者に帰属する当期利益は48億円、1株あたりの当期利益は160円62銭です。

当期利益は前期が60億5,700万円ですが、特殊要因を除くと43億400万円です。当社がしっかり成長を続けていることが、この数字から見て取れると思います。

毎年お伝えしているとおり、当社は株主のみなさまにミスリードを与えず、最低限の数字を公表する一方で、どこまで上振れていくかを課題として取り組んでいます。したがって、最低限の数字は確保しつつ、上振れの余地を追求していきます。

営業利益は予想では11.6パーセントの増加となります。営業利益率も前回から0.7ポイント改善し、9.6パーセントからさらに10パーセントを超えるため、非常によい数字だと考えています。

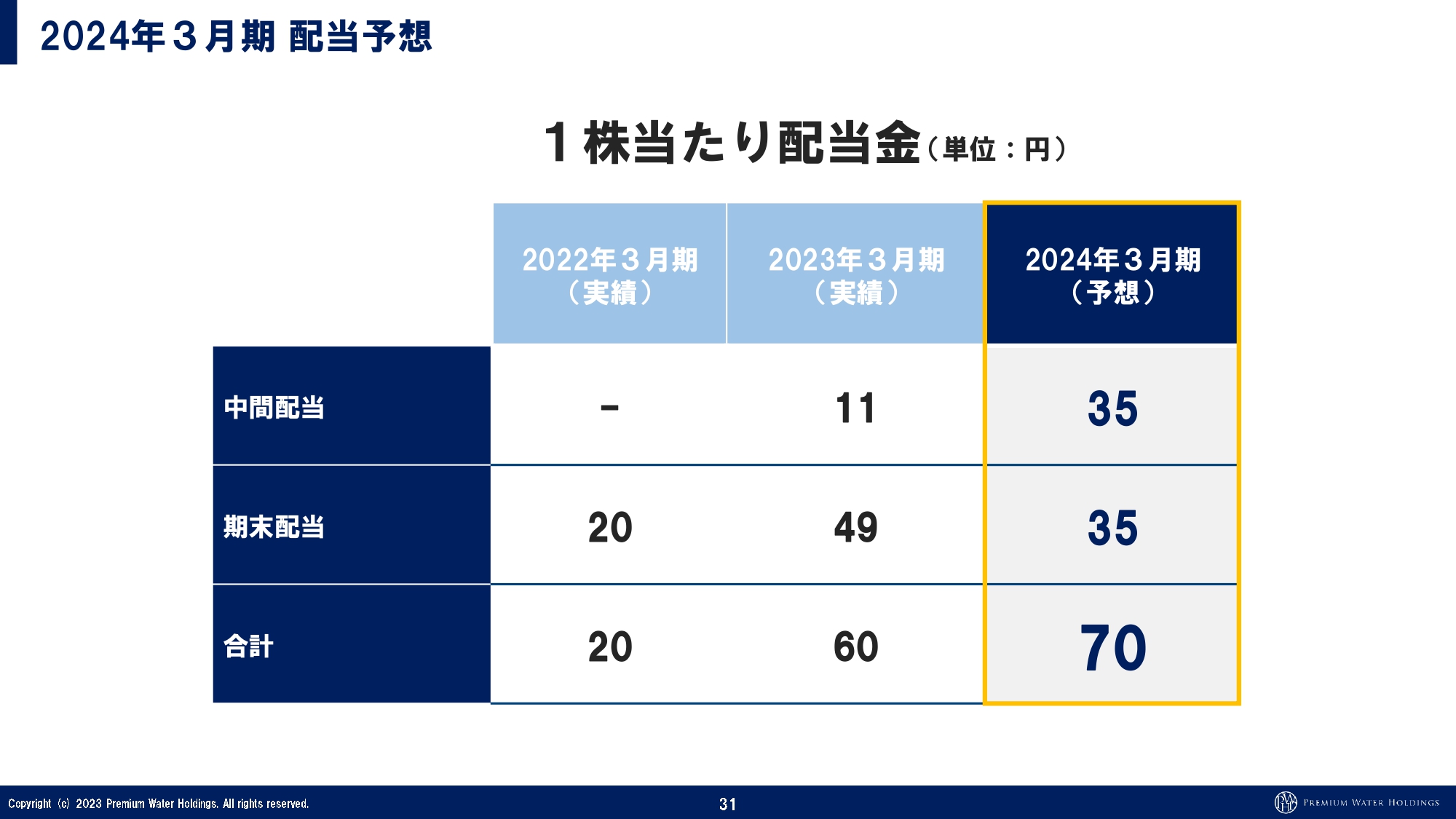

2024年3月期 配当予想

配当もすでに発表していますが、一部の方々には20円から一気に60円に引き上げたという印象があると思います。しかし、当社は10年間の営業やキャッシュ・フローをシミュレーションし、60円のスモールスタートでも十分増配を続けることが可能だと判断しました。増配を継続する意志があり、今期においてもまずは70円からスタートしたいと考えています。

現在の150万ユーザーの利益を考えると、おおよそ10年間は増配を続けても十分な体力があると考えています。増配の規模感は5円刻み、10円刻み、20円刻みなど検討する余地がありますが、増配を着実に続ける意志のもとスタートしていますので、今期もしっかり増配をして70円でスタートします。

新型ウォーターサーバー「famfit」

ニュースとして、新型ウォーターサーバーを発表しています。当社は業界ナンバーワンと言えるほど、営業が強い会社のため、他社の動向を見ながら新商品の開発などを行っています。しかしながら、前期にはそのあたりのずれ込みにより、商品導入が遅れ、他社に先行されていたところがありました。

当社のターゲット層はどうしても天然水を購入するお客さまになります。そのため、従来は4,000万世帯の中の非常に狭い層に対する営業活動を行っていました。

そこで今回は、これまで営業できていなかった層にターゲットを絞ったウォーターサーバーを導入しました。この2種類のウォーターサーバーの導入により、ほぼすべての世帯のお客さまが当社の営業の対象になるため、これからさらに純増を加速していけるのではないかと思っています。

まずは、下置きのウォーターサーバーの「famfit(ファムフィット)」についてです。12リットルのペットボトルを上に持ち上げてセットするのが大変だったこともあり、例えば高齢の方や女性の方は、今まで当社のターゲットにできていませんでした。

しかしながら、「famfit」の場合はペットボトルを下置きで、なおかつ上向きにセットできます。これにより、今までは胸元のあたりまで1メートルぐらい持ち上げなければならなかったものが、10センチくらい持ち上げればセットできるようになりました。この仕様は業界初ということで、高齢の方や女性のお客さまに喜ばれる商品となっています。非常に好調に販売を進めています。

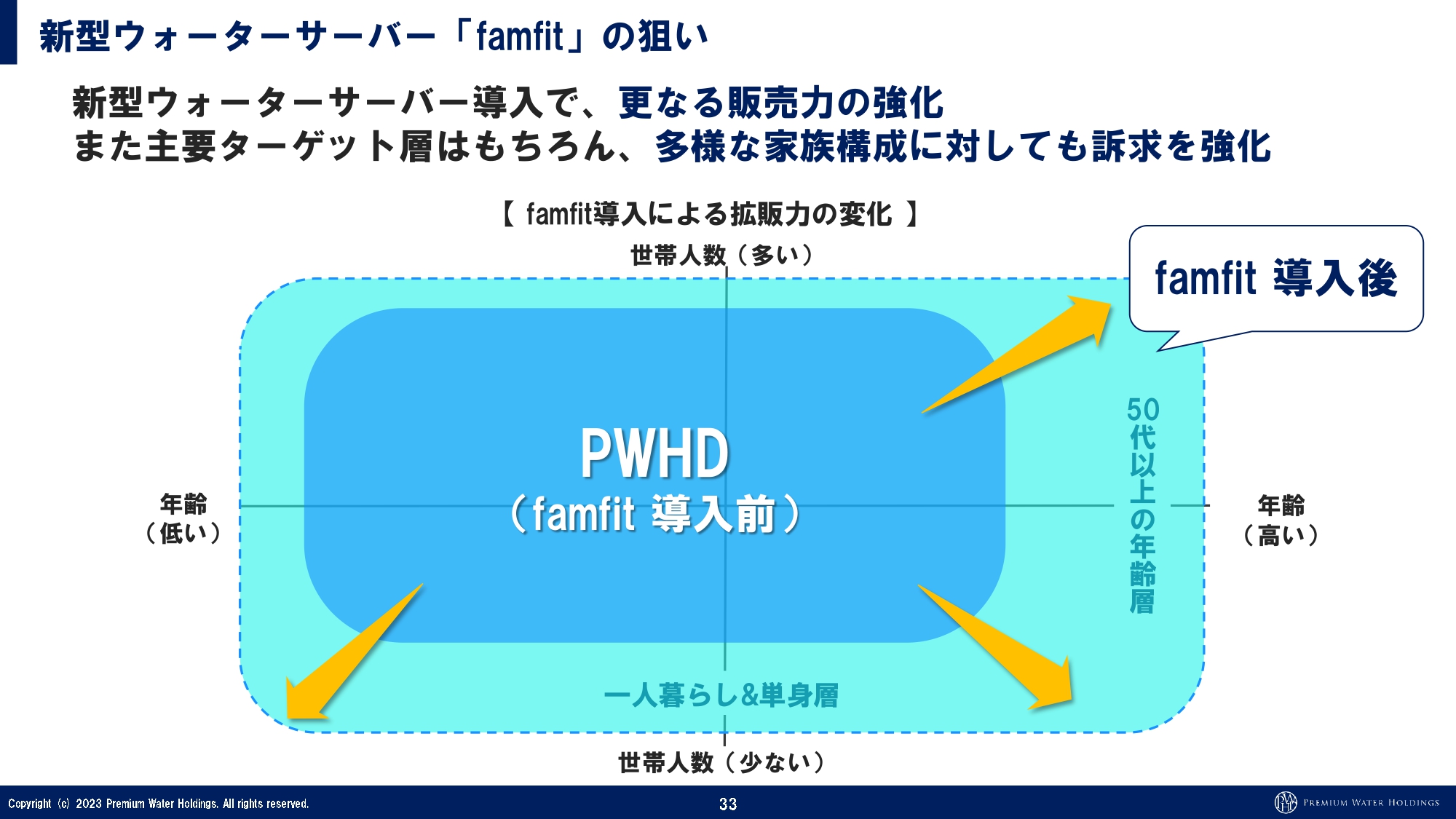

新型ウォーターサーバー「famfit」の狙い

「famfit」の導入前の拡販力は、スライド中央の濃い水色部分の状態で、すべてのお客さまには対応できていませんでした。しかし、導入後はご覧のように、年齢の高いお客さまや1人暮らしの方、そして女性の方にも対応できるようなラインナップになってきています。

新型浄水型ウォーターサーバー「Slim-R」

浄水型ウォーターサーバーの「Slim-R」についてです。浄水型ウォーターサーバーに関しては、他社がかなり数字を伸ばしていますが、当社の最大の強みは値段です。

どうしても天然水は月4,000円くらいの顧客単価になるため、基本的には高いと認識されています。この数年、経済状況が厳しくなった方もたくさんいる中で、値段を理由とした解約は非常に多くありました。

綺麗な水を、お湯と水がどちらも出る便利なウォーターサーバーで飲んでいただくというコンセプトに対し、商品として一番付加価値が高いものが天然水だと、当社は考えています。しかし一方で、すべてのお客さまに営業できていない面がありました。

また、「他社の浄水型ウォーターサーバーのほうが安い」という解約理由で、お客さまが流れていったところもあり、それを止めるためにも、当社はすべてのお客さまに提供できるウォーターサーバーを開発しました。そのような意味では、これから非常に強い武器になっていくのではないかと思っています。

スライドの右下にニーズとして、低価格ニーズに応える商品であること、他社のリプレイス対策、そして法人顧客の新たな取り込みと記載しています。どうしても、天然水を法人向けに営業すると、福利厚生のところでコストカットの対象になってきてしまうことが多く、他社が値段を下げて営業することで、顧客からすぐに切り替えられてしまうところがあります。そのため、これまでは営業コストに見合っていませんでした。

しかし、「Slim-R」であれば、水を充填しながら綺麗な水が出ていく仕組みになっているため、コストの増加がなく、法人営業もこれから伸びていくと思っています。この3つの要素で、当社は営業活動を実施していきます。

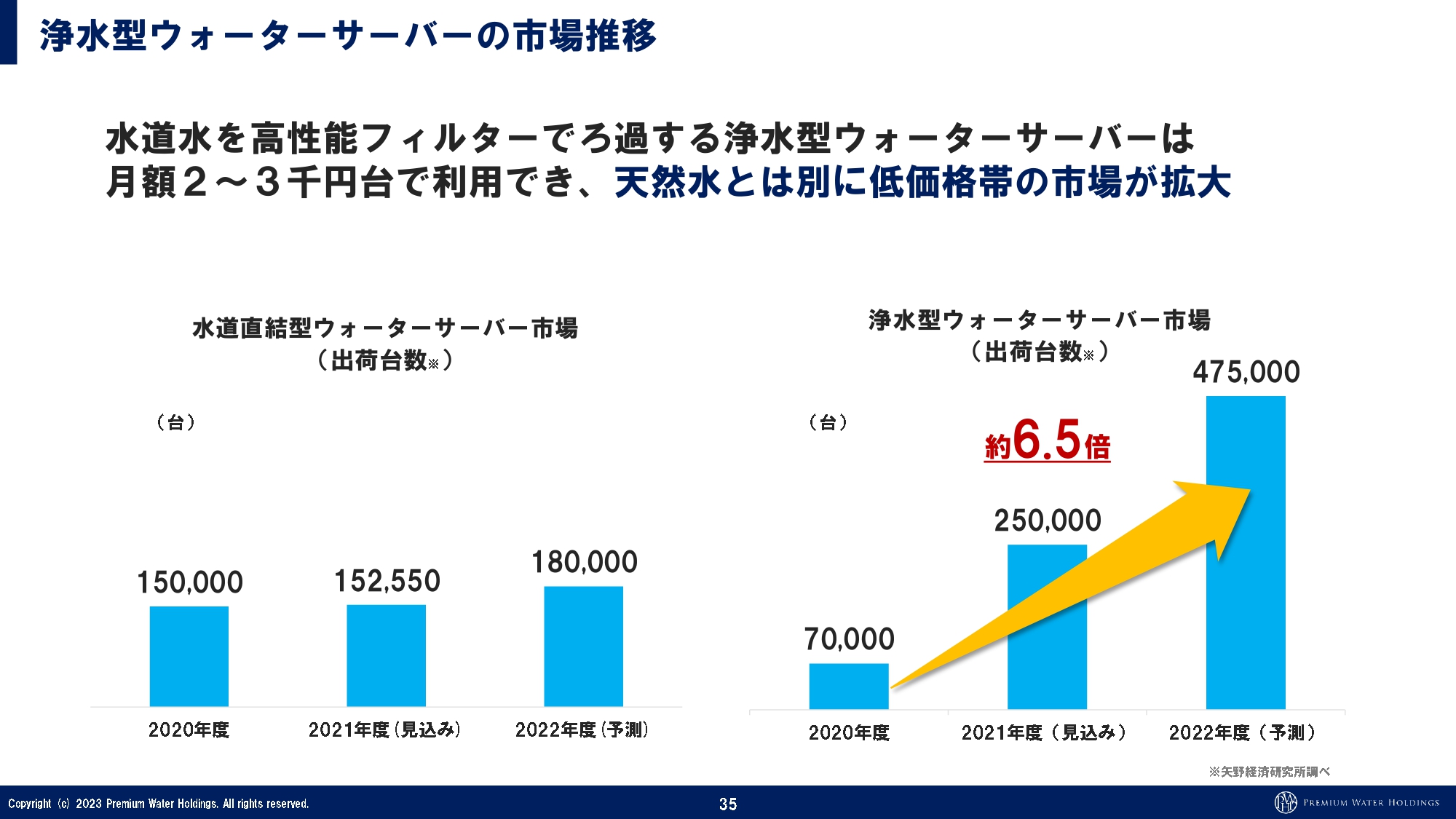

浄水型ウォーターサーバーの市場推移

スライド右側のグラフをご覧ください。浄水型ウォーターサーバーの市場は、2020年、2021年、2022年で約6.5倍まで成長しています。当社も昨年の12月に導入したため、現在は新規獲得の占める割合も高くなっています。

工場の増設も行っており、基本的には天然水の会社ですので、引き続き天然水に力を入れていきますが、先ほどお話しした3つの理由により、こちらもしっかりと販売していく予定です。

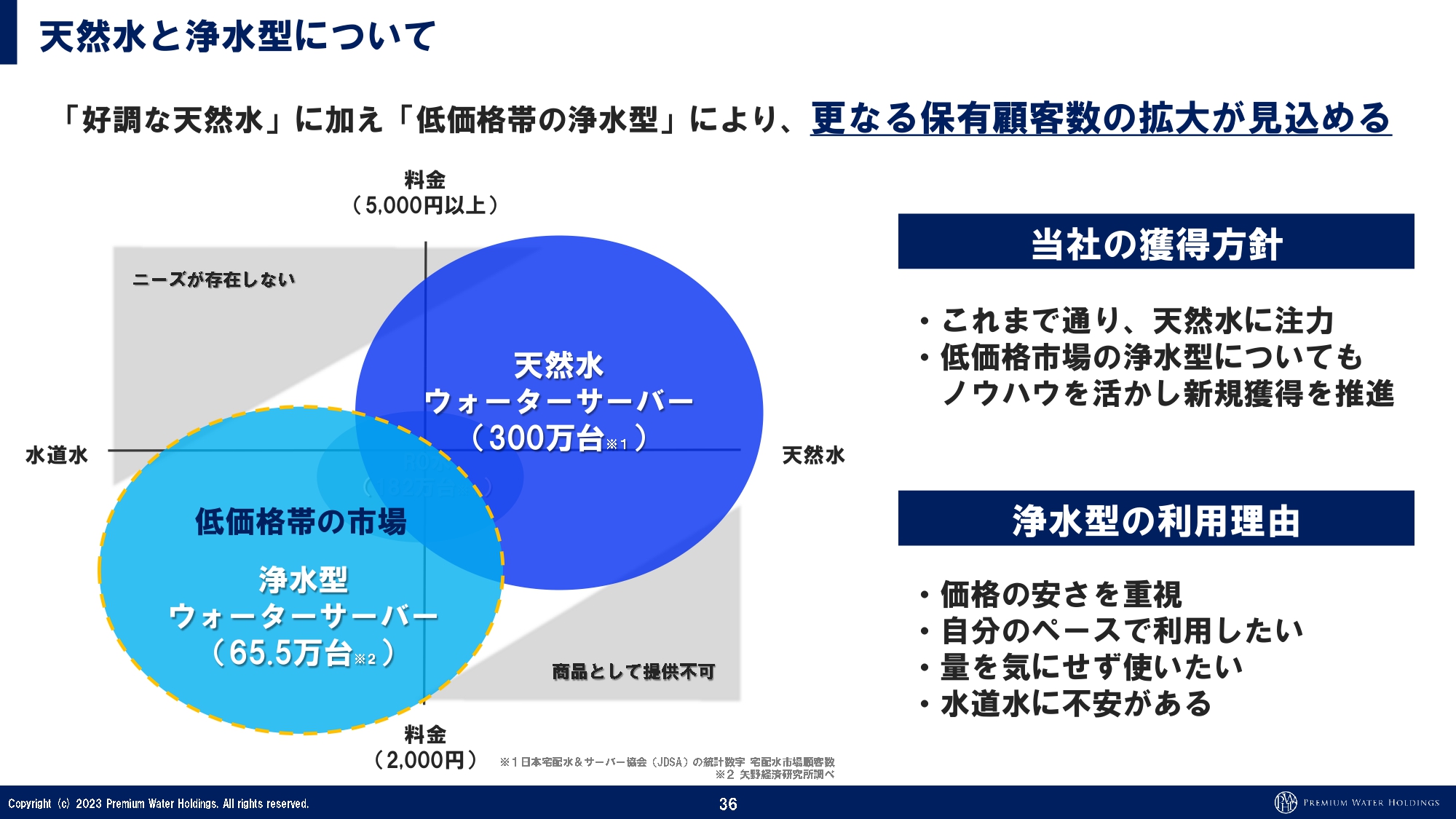

天然水と浄水型について

今まで当社は天然水のウォーターサーバーの営業しかできていませんでしたが、浄水型のウォーターサーバーの営業も行えるようになってきました。つまり、ほぼすべてのお客さまを網羅できるような商品ラインナップが揃ったということです。

プレミアムウォーターホールディングス SDGs宣言

SDGsです。毎回お伝えしていますが、基本的に全方位で、できることにしっかりと取り組んでいきます。当社のビジネスは、自然のものを扱うため、きちんと自然に還していきながら、地方創生や寄付型モデルなどにも対応していきます。

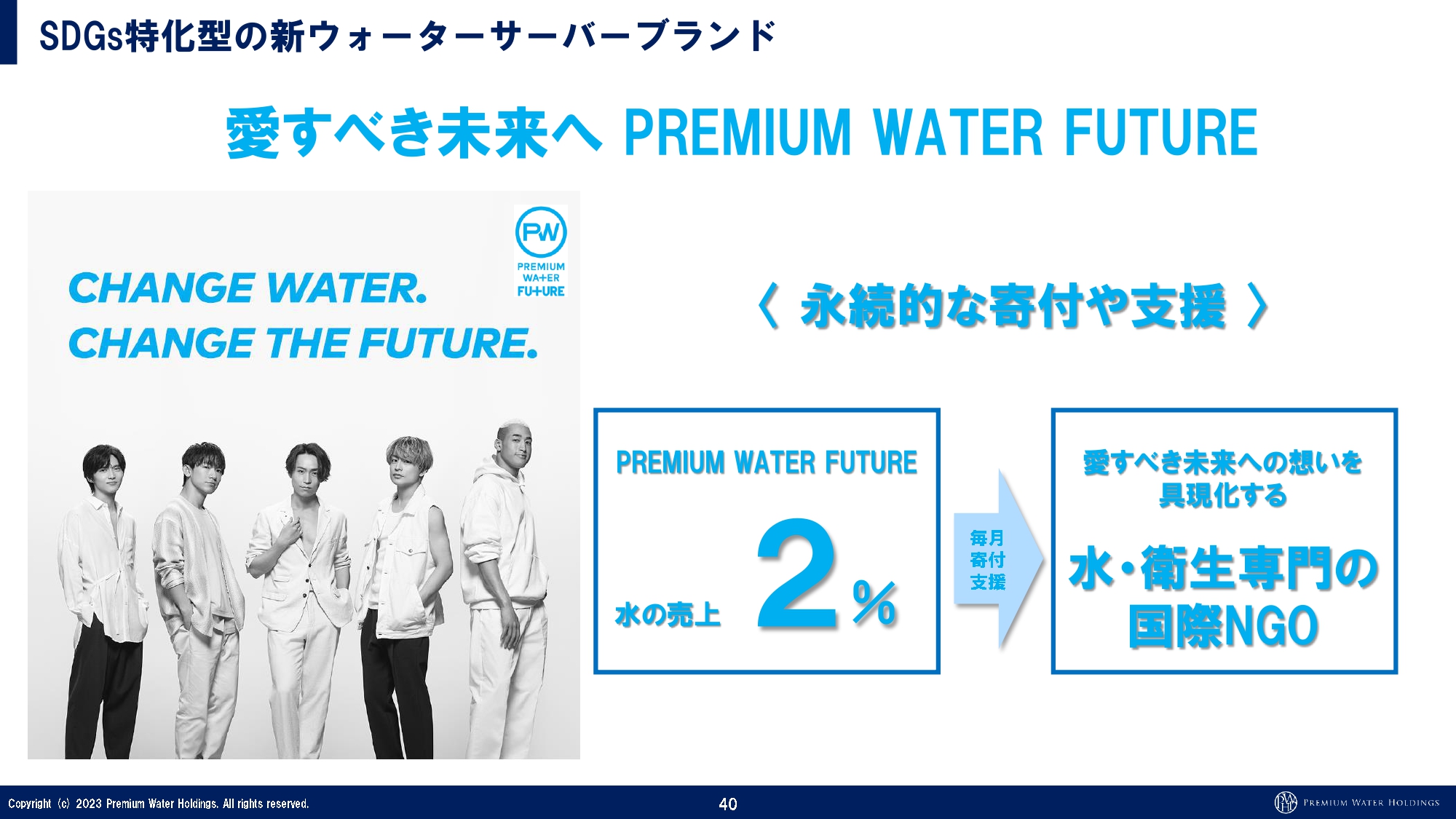

SDGs特化型の新ウォーターサーバーブランド

LDHとの取り組みでも、順調に顧客が伸びています。このようなモデルを増やし、より世の中に貢献できるビジネスモデルにしていくことを考えています。

当社のSDGsに関する取り組み② カーボンニュートラル工場の実現

新工場についてです。岐阜の新工場では今回、太陽光の導入を決定しました。カーボンニュートラル工場として、CO2の排出量を実質的にゼロにしていきます。また、工場内のエネルギーなども、基本的にはすべて自社で循環させながら活動していく予定です。

また、これをビジネスモデルの1つとして、国内でカーボンニュートラル工場を展開できるようなところまで、岐阜の工場を突き詰めてつくっていきたいと思っています。今後、なにか数字などが出てくれば、機会を見て発表していきたいと思っています。

質疑応答:当期の上期・下期の利益の差分要因と今期の見通しについて

萩尾:「当期の利益について、上期と下期の差分の要因を教えてください。また、この傾向は2024年も続くのでしょうか?」というご質問です。

営業利益は上期が37億円、下期が36億円となっていますが、当期利益は上期が21億円、下期が39億円です。先ほどお話ししたように、繰延税金資産の差分が17億円出ているため、これを外すとほぼ同水準で推移しています。

今期に関しては、上期と下期でこのような差が続くような要因は、今のところありません。

質疑応答:営業の強さを維持するための取り組みについて

萩尾:「『営業が強い』というご説明がありましたが、事業規模が大きくなり、組織も大きくなる中で、営業の強さを維持しているのは、どのような仕掛けによるものでしょうか?」というご質問です。

毎年、人数が増えているため、少しずつ難しくなってきていると思います。当社はプレミアムウォーターホールディングスの配下に、営業の事業会社をつけています。プレミアムウォーターホールディングス自身がすべてのマネジメントを行い続けることには限界があるため、子会社に社長を置き、そこで営業組織を拡大することで、当社の文化を十分に継承しながら、営業の拡大を実現できているのだと思います。

また、直営の営業については、毎年10パーセント程度の採用を目安にしています。それくらいの採用であれば、先輩方のところに新入社員が入って、数ヶ月で仕事を覚えるというサイクルを回せます。そして、これもシステム化しています。

これが20パーセント、30パーセントと新入社員が増えていくような状況になると、営業の平均値や営業効率を下げながら取り組むことになり、当社も直営を維持できなくなります。しっかりと平均値を維持しつつ、営業効率を担保しながら取り組むためにも、数を決めた上で、毎年の採用活動を行っています。これにより、営業の強さを維持できています。

質疑応答:ウォーターサーバーの契約トラブルの注意喚起について

萩尾:「5月1日に消費者庁がショッピングモールのウォーターサーバーの勧誘に関する注意喚起を行いました。ウォーターサーバーのレンタルに契約したところ、実際は購入の契約で、解約を申し出ると違約金を請求されたというトラブルが多く寄せられているようです。

プレミアムウォーターホールディングスでは、ウォーターサーバーのレンタル契約をされていると思いますが、そのようなトラブルは発生していませんか?」というご質問です。

当社は今、新規顧客の獲得を日々ショッピングモールなどでも行っていますが、その際にこの注意喚起についても、お客さまにご説明しています。なぜなら、そのような業者と勘違いされることが、当社の営業活動で一番困るためです。

ご質問にあったトラブルの事例は、割賦契約で浄水型のウォーターサーバーを販売している会社に対するクレームで、解約金が10万円を超えるような、高額な割賦契約が組まれていました。

商品自体が数万円のものに、15万円、16万円という割賦契約を組まれており、解約を申し出たところ、月額2,000円くらいの料金にもかかわらず、十数万円の残額請求をされるというようなものです。要するに、割賦契約について十分にご説明していないというクレームです。

当社では現在、大半の契約をレンタルで獲得しています。また、一部割賦契約の商品もありますが、そのような高額の割賦は組んでいません。トラブルのあった会社と勘違いされ、当社の営業の阻害になるような情報が世間に流れると困るため、「このような会社には気を付けてください」とご説明しながら、新規顧客を獲得しています。以上です。

質疑応答:上場維持基準を達成するための対策について

萩尾:「スタンダード市場への上場維持基準の未達について、御社の対応策を教えてください」というご質問です。

当社も上場維持基準の未達については認識しており、親会社含めて対応策を検討しているところです。期限ぎりぎりまで検討を重ね、最善の選択をしたいと考えています。基本としては、しっかり上場維持をしていきたいと思っています。こちらは決定次第、発表する予定です。

質疑応答:天然水と浄水型、それぞれの優位性と課題について

萩尾:「天然水のウォーターサーバーと浄水型のウォーターサーバーのそれぞれの競争環境認識と優位性、課題について教えてください」というご質問です。

先ほど少しご説明しましたが、ターゲットになる層が、まったく異なるところです。世界的に見て、価値があるのは天然水です。お金を払ってでも天然のものを飲みたいという価値は、世界的にずっと残っているものです。そのような嗜好のお客さまには、従来の天然水のウォーターサーバーで営業をしたいと思います。

それはウォーターサーバーの価値ではなく、天然水の価値が選ばれています。そこに、ウォーターサーバーという利便性が加わることで、当社は商品の営業ができているのです。

浄水型ウォーターサーバーは、天然水ではありませんが、「ウォーターサーバーは便利だよね」というお客さまや、「天然水のウォーターサーバーは高いけど、ウォーターサーバー自体は便利だし、水道水をそのまま飲める環境ではなくなってきているよね」というようなお客さまも多数いらっしゃいます。そしてそれが、世帯の大半以上を占めている可能性があります。

基本的に天然水だけを扱うということで、プレミアムウォーターという社名を付けており、そこだけがこれからも価値になり続けると思ってはいますが、他社に浄水型ウォーターサーバーをこれだけ導入されると、当社のユーザーからも「天然水ではなくても、やはり安いほうがいい」というお客さまが流れていっており、解約止めと同様に、それを一旦止めなくてはなりません。

そのために、当社も浄水型ウォーターサーバーを導入しました。メインの商材になり得ることはありませんが、解約止めや、今までターゲットにできていなかったお客さまへのアプローチの幅を広げるという意味で導入しています。

今後は、例えば家計が苦しいなどの理由から、経済的な負担を減らしたいというお客さまが増えてくると思っています。商品ラインナップがあれば、いろいろなお客さまのニーズに合わせて営業ができるということです。

当社のように営業組織がある会社としては、いろいろな方に営業できるツールを持つことが重要です。それが揃ったという意味では、今期の数字は楽しみだと思っています。

質疑応答:自己資本比率、社債発行計画、格付け会社との対話について

萩尾:「自己資本比率と、社債発行の計画と、格付け会社との対話の状況について教えてください」というご質問です。

自己資本比率は現在20パーセントを超えています。当初、「この数年は20パーセントを基準にしていきます」とご説明していたと思います。20パーセントをしっかり超えて、約束どおりの数字が出せていることから、次は自己資本比率30パーセントを目標にしていきます。

先ほど増配のお話をしましたが、自己資本比率を30パーセントに上げていきながらも、増配はしっかりできる想定で、基本的に増配計画を出しています。増配の意思があることはすでに発表していますので、その中で自己資本比率30パーセントに近づけていくことが次の目標です。

清水利昭氏(以下、清水):今期の社債発行の計画についてご回答します。基本的に、社債ではウォーターサーバーの購入分を賄いたいと考えています。

年間約100億円近いウォーターサーバーを購入していますので、そちらの資金を社債から出していく想定です。既存社債の資本化などを考えると、4年、5年以上の社債を発行したいと思っています。

夏ごろに100億円くらい取れればよいと思っていますので、こちらについては足元の社債発行の環境を加味して、発表していきたいと思っています。

続いて、格付け会社との対話の状況についてです。これまで数年間にわたり、格付け会社から「格付け」を取得しています。格付け会社が注視しているのは、当社の事業の中身で、足元では利益が出ているが、継続するのかというところです。

あとは事業のビジネスモデルが長く続くのか、最初の対話でこのあたりの状況確認がありました。直近3年くらい「格付け」を取得する中で、当初の計画をしっかりと達成していることにより、格付け会社との対話の中では、実績という面で非常に深い信頼を得ている状況です。

よいところばかりではなく、1つ課題もいただいています。最初に萩尾からご回答したとおり、「自己資本比率を上げてほしい」ということです。

当然、株主還元も重要な指標ですので、株主還元しながらも成長余力を持って、自己資本比率30パーセントを目指します。格付け会社ともこのあたりの話はできています。「格付け」に関しても、また確認していきたいと思っていますので、よろしくお願いします。

質疑応答:今期の設備投資と減価償却の計画について

萩尾:「今期の設備投資と減価償却の計画について教えてください」というご質問です。

清水:設備投資は先ほどの回答と被ってしまいますが、一番大きなものはやはりウォーターサーバーへの設備投資です。こちらはレンタルの物件のため、設備投資に入っており、約100憶円となります。

また、現在岐阜工場を作っていますので、こちらの追加工事で50億円、ソフトウェア等で10億円となります。今期に関しては約160億円強くらいの設備投資予定をしています。減価償却については、決算を発表した当期が95億円ですので、今期については110億円くらいの計画で進めています。

質疑応答:物流の2024年問題における宅配水業界及び御社への影響について

萩尾:「物流の2024年問題について宅配水業界及び御社への影響についてご見解を教えてください」というご質問です。

こちらは、基本的にすべてのEC会社に影響があると思っています。当社はこの問題だけをどう対応していくかよりも、こちらの対応を含めて全体的なコストをどう抑えていくかを考えています。物流コストが上がるため、それを他のところで飲み込みながら、全体的な原価率を上げないようにしたいと考えています。

次の質問にも「顧客単価が下がるとか値上げしたりはしないのですか?」というご質問もいただいており、こちらはすべてのことにつながっていくと思いますが、利益が純増しており、1製造当たりのコストを下げることができているのは、おそらく当社だけです。他社の場合は、なかなかそのようにはいかないため、厳しい状況にあります。

他社が値上げをしていく中で、当社は原価率を上げずに、いろいろなことを総合的に含めて、いかに上げないようにするかが重要だと考えています。物流の宅配水市場における2024年問題にも必ず影響が出てきますので、トータルで考えてなるべく値上げせずにできたらよいと思っています。

質疑応答:顧客単価の変動について

萩尾:「食品業界等では値上げが一般的になっていると思いますが、顧客単価は全体として下がる傾向でしょうか?」というご質問です。

値上げについてのご質問が多くきていますが、サントリーホールディングスも今回10月からの値上げを発表しています。ペットボトルの価格を20円引き上げるそうです。「evian」も同様です。原材料の高騰に加え、これから物流問題も来ます。

世界的に見ても、現在、これほど安く水を売っている国はおそらく日本だけなのではないかなというくらい、水の値段は上がっていませんが、今後、各社が値上げせざるを得なくなってくるとは思ってはいます。

当社はなるべく値上げせずに、純増しているという利点を活かしていきます。コストを削減することができれば、それが価格として1つの優位性になり得るはずです。他社に追随して値上げしないよう、努力していきます。これが達成できれば本当に強い会社になることができるため、ここが勝負所だと考えています。

質疑応答:天然水と浄水型のウォーターサーバーの利益率と成長速度について

萩尾:「天然水と浄水型のウォーターサーバーでは、利益率に差がありますか? また、浄水型の今後の成長速度は、天然水を上回ると考えてよいですか?」というご質問です。

先ほどお伝えしたように、天然水が4,000円くらいで、浄水型サーバーが2,600円くらいの顧客単価です。1,400円の差があるのですが、実際のところ利益率はほとんど変わりません。

要因としては、水の配送がないためです。配送コストが、当社のコストの大半を占めています。水は重たいため、その分配送料が高くなります。水の配送がないため、お客さまの負担する金額は4,000円と2,600円とかなり差があるのですが、利益率の差はほとんどありません。

そのため、浄水型ウォーターサーバーは今後さらに成長してくると思っています。営業力が弱くても1,500円くらい安いと売りやすいため、他社も浄水型ウォーターサーバーを売ってきます。しかしながら、浄水型ウォーターサーバーをいくら伸ばしても原価率の削減にはなりません。

やはり天然水を利用する顧客をしっかり獲得し、工場の稼働率を上げることで、1製造あたりのコストを下げていくことが重要です。どのような状況になっても、基本的にはこちらがビジネスの中心です。それができなくなってきた他社が浄水型ウォーターサーバーに流れているということです。

現在、最終的な競争に入ってきていると思います。ここを当社がしっかり勝ち切れば、本当に1強になれると思っています。

質疑応答:5月2日に発表になった投資有価証券の売却について

萩尾:「5月2日に発表になった投資有価証券の売却についての詳細を教えてください。」というご質問です。

清水:銘柄等の公表はしていないのですが、当初スタートアップ企業に10パーセント程度投資していましたが、先方から、「買い集めたい、一旦100パーセント子会社に戻したい」というご要望がありました。それに応じて、売却することになっています。

非常に大きな利益になっていますが、国際会計基準(IFRS)上、こちらはP/Lを通らないかたちにはなっています。剰余金が増えるという認識を持っていただければと思います。

質疑応答:地方自治体によるミネラルウォーター税導入について

萩尾:「地方自治体によるミネラルウォーター税導入について、何か足元で新たな動きはありますか?」というご質問です。

実際のところ、今に始まった話ではなく、何回も出てきては頓挫している問題です。特に富士吉田市や富士山の水源で出ているのですが、当社は、本店登記を富士吉田市にしており、そもそも税金をかなり納めている企業です。彼らのスタンスからすると、税金を納めていないのに水だけ持って行って、というところに関してはこのようなことを言いたくなる気持ちもわかります。

当社はしっかり地元に還元している企業ですので、そのような企業とは状況が異なると思います。そのあたりのご説明はすでに行っており、ご理解いただいていると思っています。

また、これは政治家が毎回出すパフォーマンス的な要素もあり、実際にはぜんぜん進んでいません。もし進んだとしても、先に上げた企業とは異なりますので、理論的に考えればどなたにでもご理解いただけるようなお話だと思います。

実際にこのようなことを行っていたら、当社のようにしっかりと納税している企業が出ていく可能性もあります。そのため、当社としても急に決まって、いきなり税金を払わないといけないという状況にならないように、しっかり対話していきたいと考えています。こちらについては、安心していただいてよいと思っています。

萩尾氏からのご挨拶

萩尾:就任時に5年の中期経営計画を出し、それ以来「このようにしますよ、なりますよ」とお伝えしながら取り組んできました。そして今、そのとおりの数字が出てきています。

我々としても、過去最高益や過去最高売上に対し、本当はもう少し喜んでもよいとは思っています。しかし、先ほどお伝えしたように、しっかりと顧客を積み上げて純増していれば、予想どおりの数字が出てきます。それが成長の証であり、我々にとってはそれだけが基準です。

純増していなければ、会社が成長していないことになるため、「会社の状態がよくないね」という話になってきます。今年も純増の達成のみに集中して取り組み続けていくことで、来期以降も上振れた利益などがしっかりと出てくる予定です。過去の6年も、そこに集中するスタンスで取り組んできましたが、今年もそのように進めていきたいと思っています。

本当に順調に進捗しており、ご支援いただいている金融機関のみなさまや、機関投資家のみなさまには損をさせず、しっかりと返していきたいと思っています。今後も安心して見ていただければと思います。

新着ログ

「食料品」のログ