三菱食品、2期連続で過去最高益を更新 収益性向上施策の徹底等により24.3月期も過去最高益実現を目指す

2023年3月期 連結業績(前期比・業績予想比)

川本洋史氏(以下、川本):CFOの川本でございます。2023年3月期の決算概要についてご説明いたします。

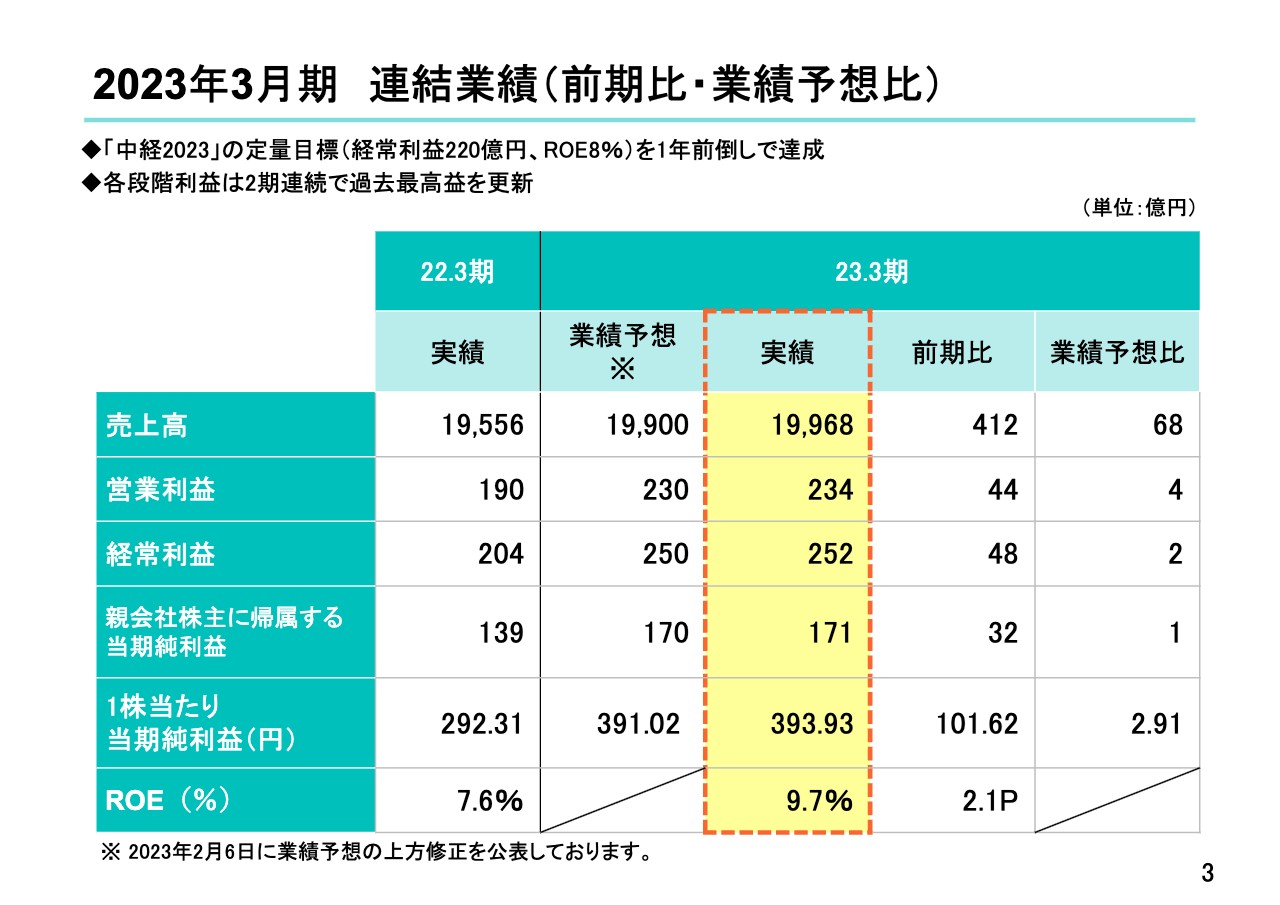

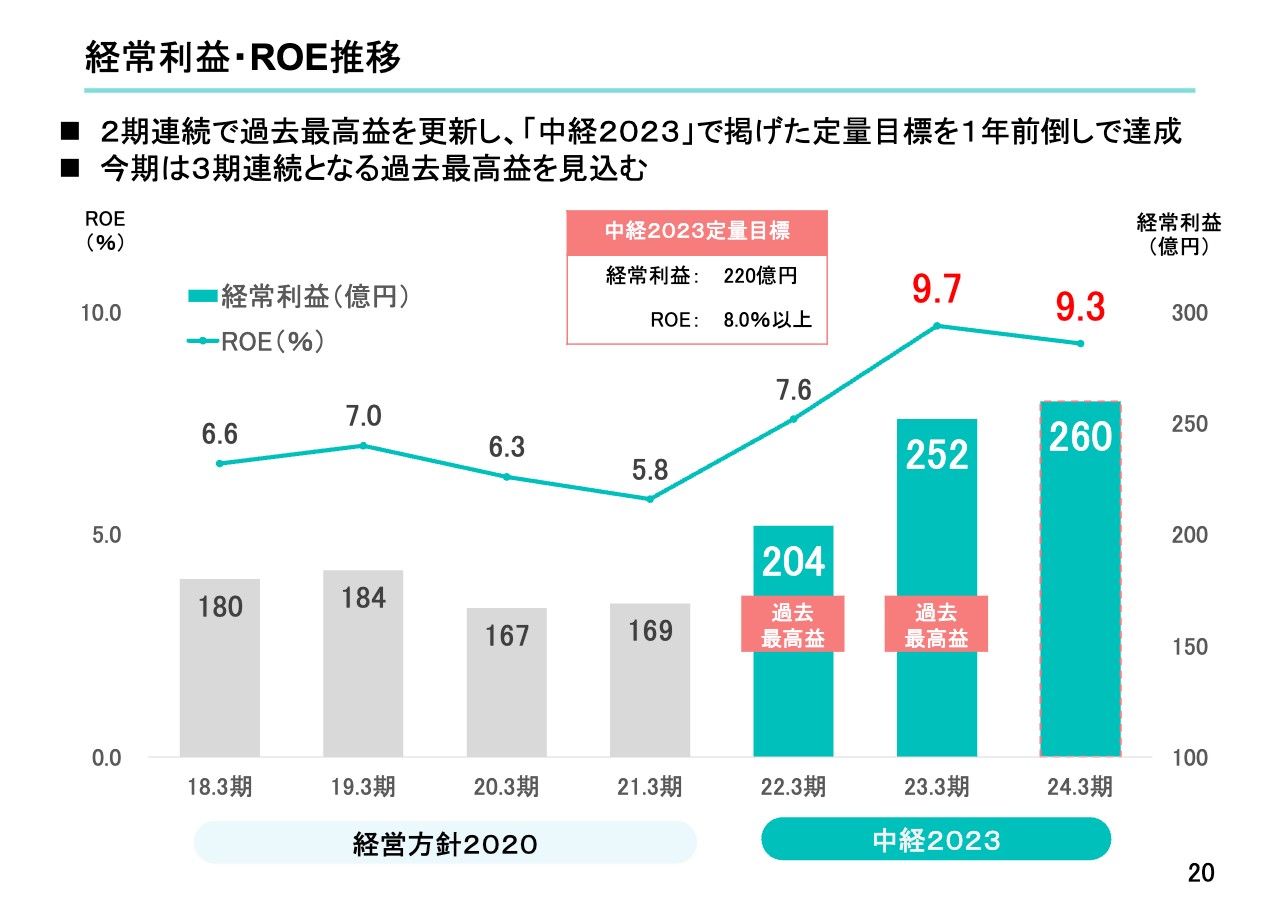

2023年3月期は、断続的な食品価格の値上げやエネルギー価格の上昇など、さまざまな外部環境の変化がありましたが、それらの環境変化に的確に対応することができました。その結果、「中経2023」で掲げた定量目標「経常利益220億円、ROE8パーセント」を1年前倒しで大きく上回ることができ、非常に好調な決算となりました。

売上高は、家庭内食品需要の落ち込みや不採算取引の見直しなどによる減少はあったものの、行動制限緩和による人流の回復に伴って業務用取引が復調したことなどにより、前期比412億円増収の1兆9,968億円となりました。

利益面は、採算管理強化による利益率の改善や業務用取引の復調に加え、新たに子会社を新規連結したことなどにより、営業利益は前期比44億円増益の234億円、経常利益は前期比48億円増益の252億円となりました。親会社株主に帰属する当期純利益は、前期比32億円増益の171億円となり、2期連続で過去最高益を更新しました。

この結果、1株当たりの当期純利益は101円62銭増加の393円93銭となりました。ROEは、前期比2.1ポイント増加の9.7パーセントと、中経目標の8パーセントを大きく上回る数値となりました。

経常利益の増減要因(前期比)

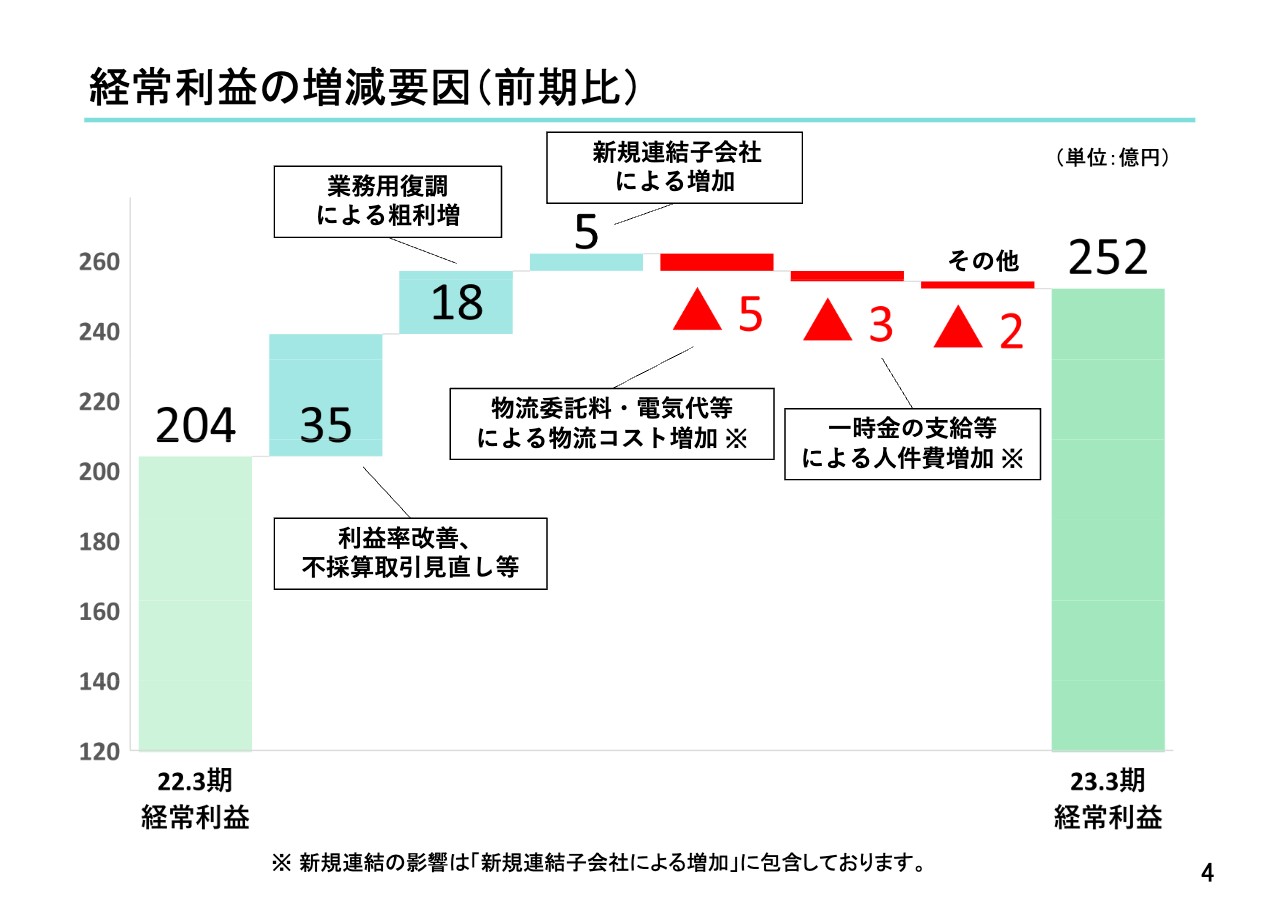

スライドのグラフは、前期からの経常利益の増減要因を項目別に示したものです。

増加要因として、売上高増加による粗利の増加に加え、取引先への機能向上の取り組みや採算の低い取引の見直し、値上げに伴う影響も含めた利益率改善効果により、35億円増加しました。また、人流の回復に伴い外食産業を中心に業務用商材が復調したことによる粗利増加が18億円、新たに子会社を連結したことにより5億円増加しました。

減少要因として、賃金上昇や燃油価格高騰の影響による配送・庫内委託費の増加、電気代の増加などにより、物流費が5億円増加しました。人件費は、物価高騰に対する社員支援策として行った一時金の支給などにより3億円増加しました。結果として、経常利益は前期比48億円増の252億円となりました。

2023年3月期 セグメント別業績(前期比)

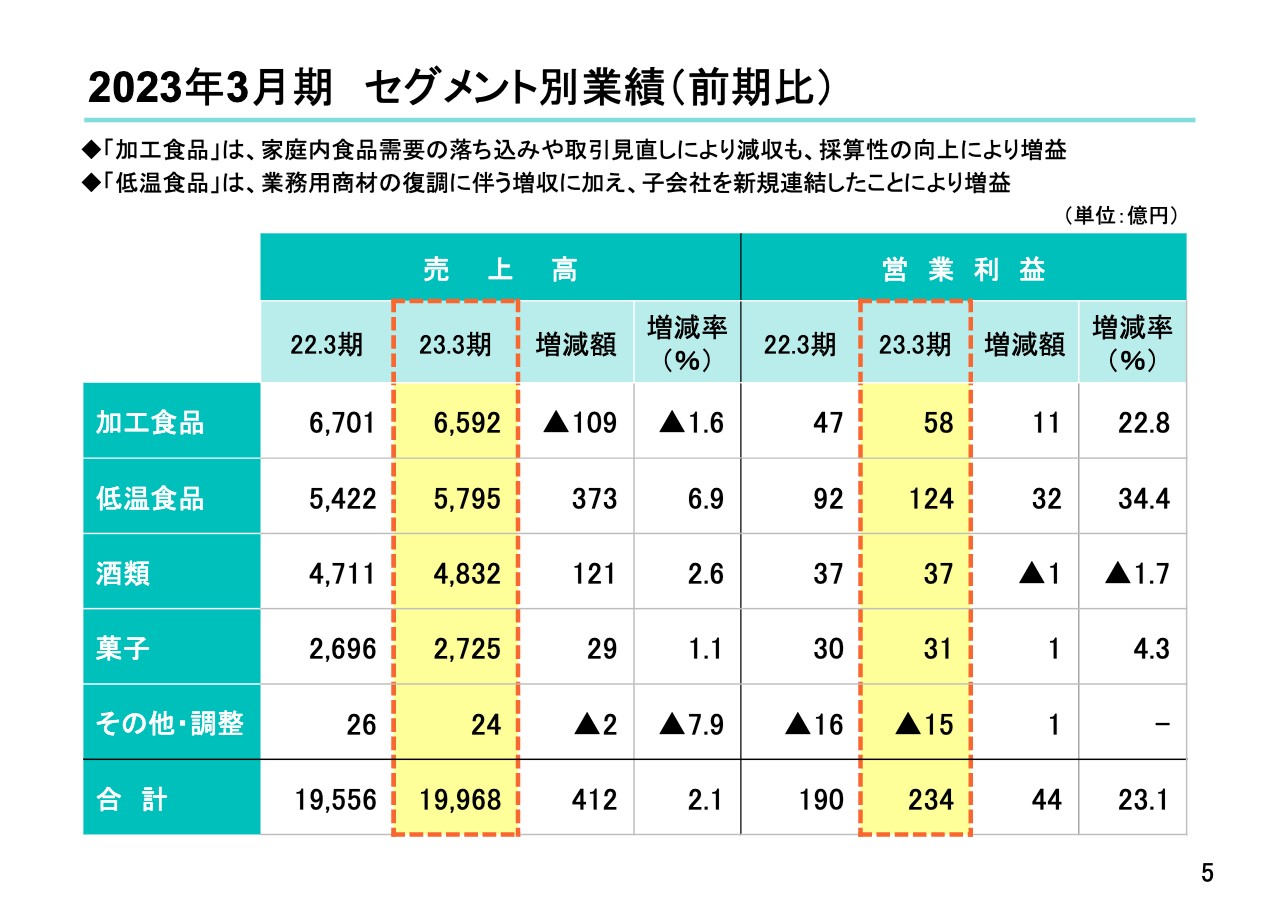

セグメント別の業績です。「加工食品」は、家庭内食品需要の落ち込みや不採算取引の見直しにより減収となりました。営業利益は、取引の見直しに伴う採算性の向上により増益となりました。

「低温食品」は、業務用商材を中心とした外食の復調や、ディスカウントストアとの取引が伸長し、増収となりました。営業利益は、業務用やコンビニエンスストアとの取引が好調に推移したことに加え、第1四半期より低温物流事業をメインとする子会社を新規連結したことにより、大幅な増益となりました。

「酒類」は、家飲み需要の落ち込みによりスーパーマーケットとの取引が減少したものの、業務用商材の復調により、増収となりました。営業利益は、相対的に利益率の低い商材の売上増加に伴い、若干の減益となりました。

「菓子」は、コンビニエンスストアの取引が回復したことなどにより、増収となりました。営業利益は、10月以降の売上高回復に伴う売上総利益の増加や採算性の向上により、増益となりました。

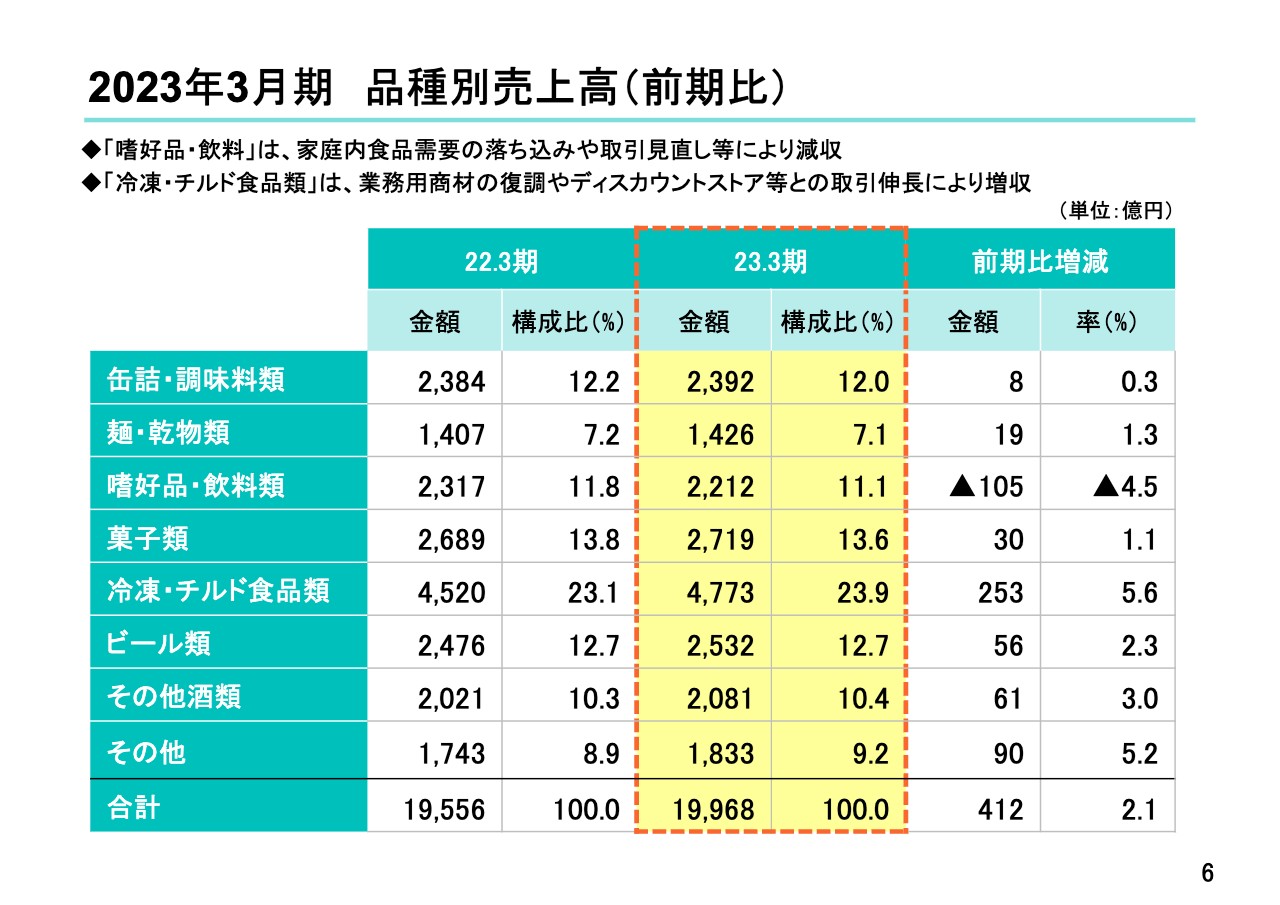

2023年3月期 品種別売上高(前期比)

品種別売上高についてご説明します。「嗜好品・飲料類」は、家庭内食品需要の落ち込みや取引の見直しなどにより、減収となりました。「冷凍・チルド食品類」は、業務用商材の復調やディスカウントストアなどとの取引が伸長し、増収となりました。「ビール類」「その他酒類」も、業務用商材の復調により増収となりました。

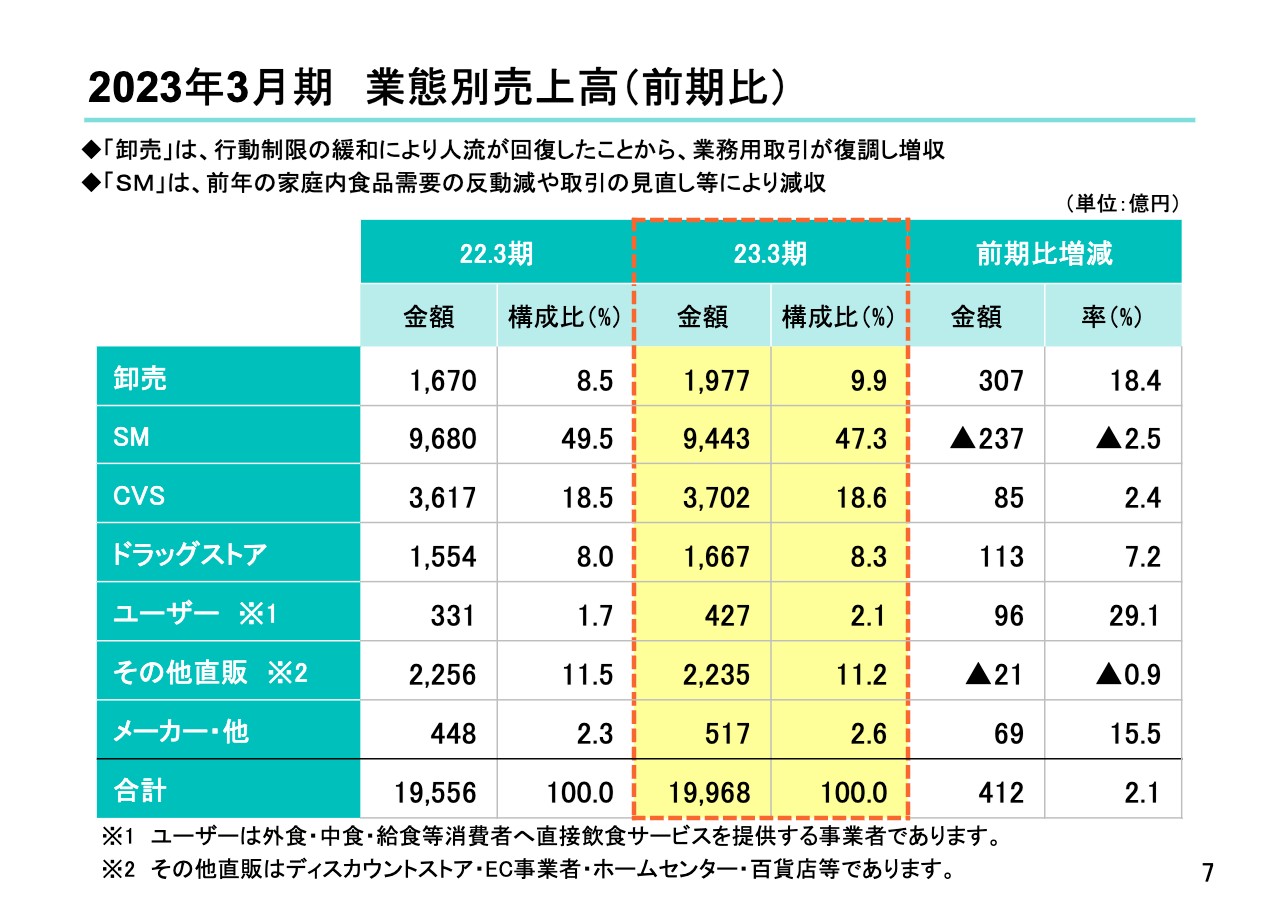

2023年3月期 業態別売上高(前期比)

業態別売上高についてご説明します。「卸売」は、業務用卸売との取引が復調し、増収となりました。「ドラッグストア」は、フルカテゴリーでの取引伸長により、増収となりました。「SM(スーパーマーケット)」は、前年の家庭内食品需要の反動減や取引の見直しにより、減収となりました。

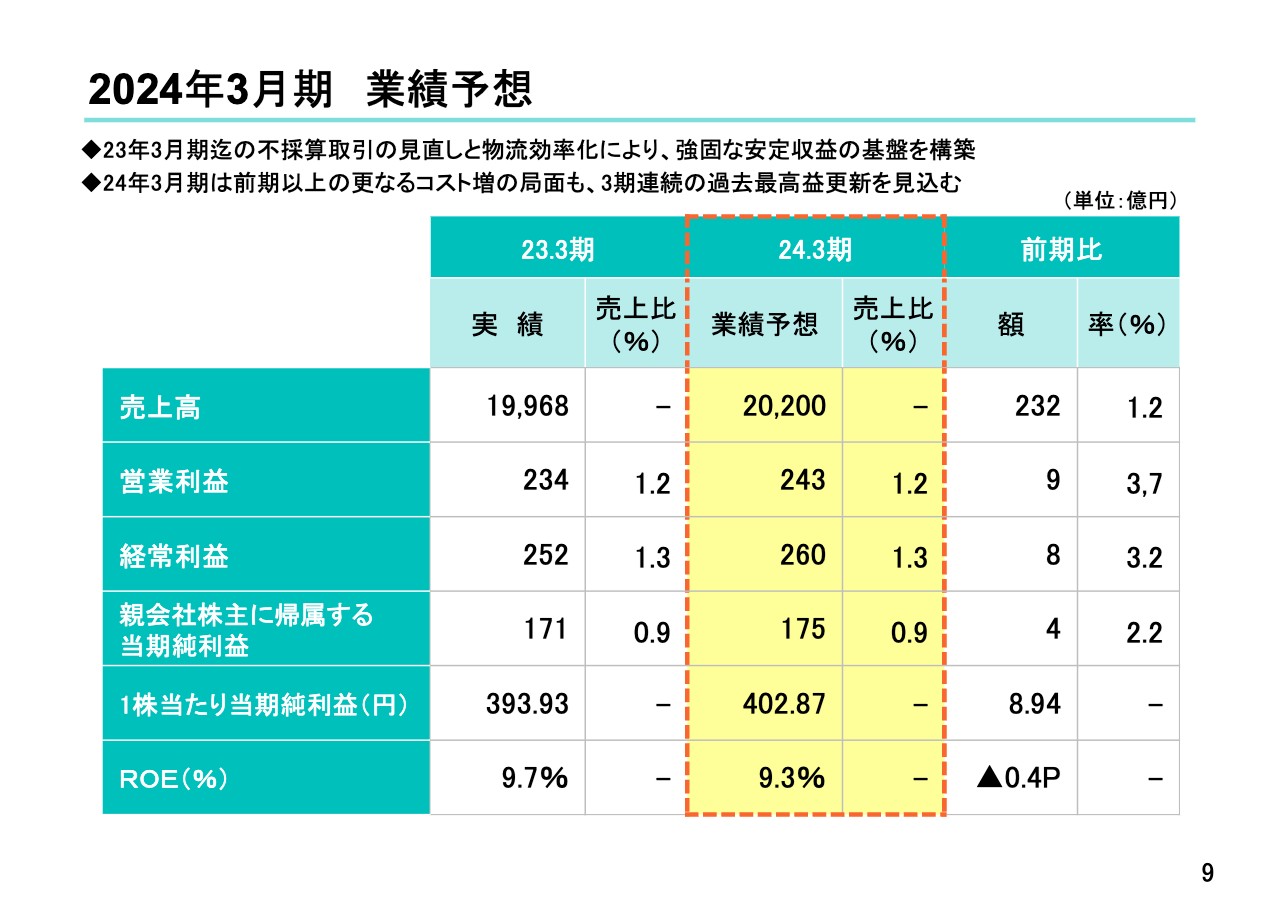

2024年3月期 業績予想

2024年3月期の業績予想についてご説明します。2024年3月期の国内経済は、徐々に正常化に向かうと思われますが、エネルギーや原材料価格の高止まりなどを背景に、コストプッシュ型の食品価格の上昇が当面継続すると思います。加えて、電気代を始めとした物流コストの増加が相当程度見込まれるなど、楽観視できない状況が継続することが予想されます。

このような厳しい環境下においても、強固な収益基盤をもとに、利益率を落とすことなく、3期連続の最高益更新を見込んでいます。

2024年3月期業績予想は、売上高が前期比232億円増加の2兆200億円、営業利益が前期比9億円増加の243億円、経常利益は前期比8億円増加の260億円、親会社株主に帰属する当期純利益は4億円増加の175億円としています。

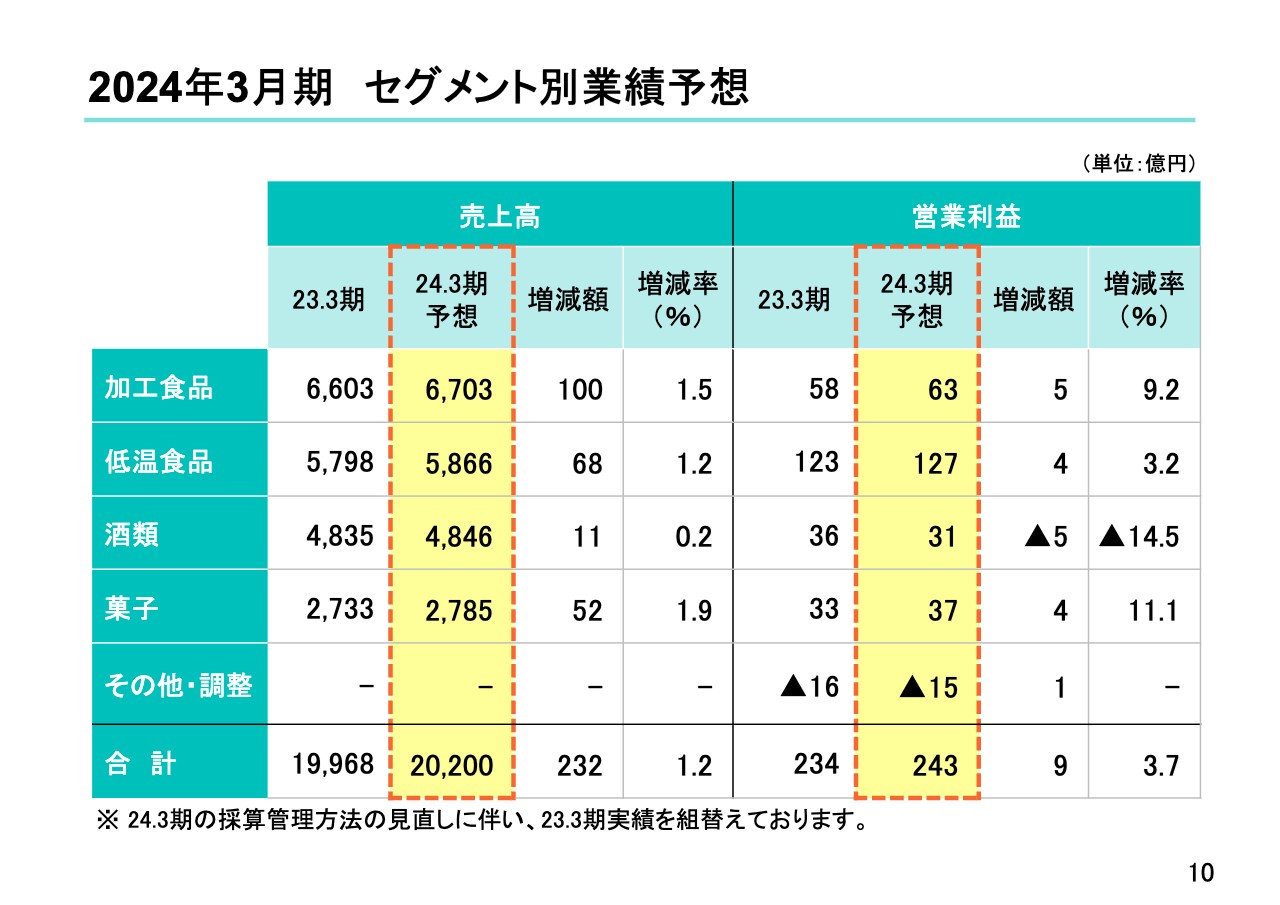

2024年3月期 セグメント別業績予想

2024年3月期のセグメント別業績予想についてご説明します。「加工食品」「低温食品」「菓子」においては、人流の本格的な回復により業務用商材やコンビニエンスストアの取引伸長を見込むため、増収増益と予想しています。

「酒類」は増収を見込むものの、物流コストの増加を吸収できず、唯一減益と予想しています。

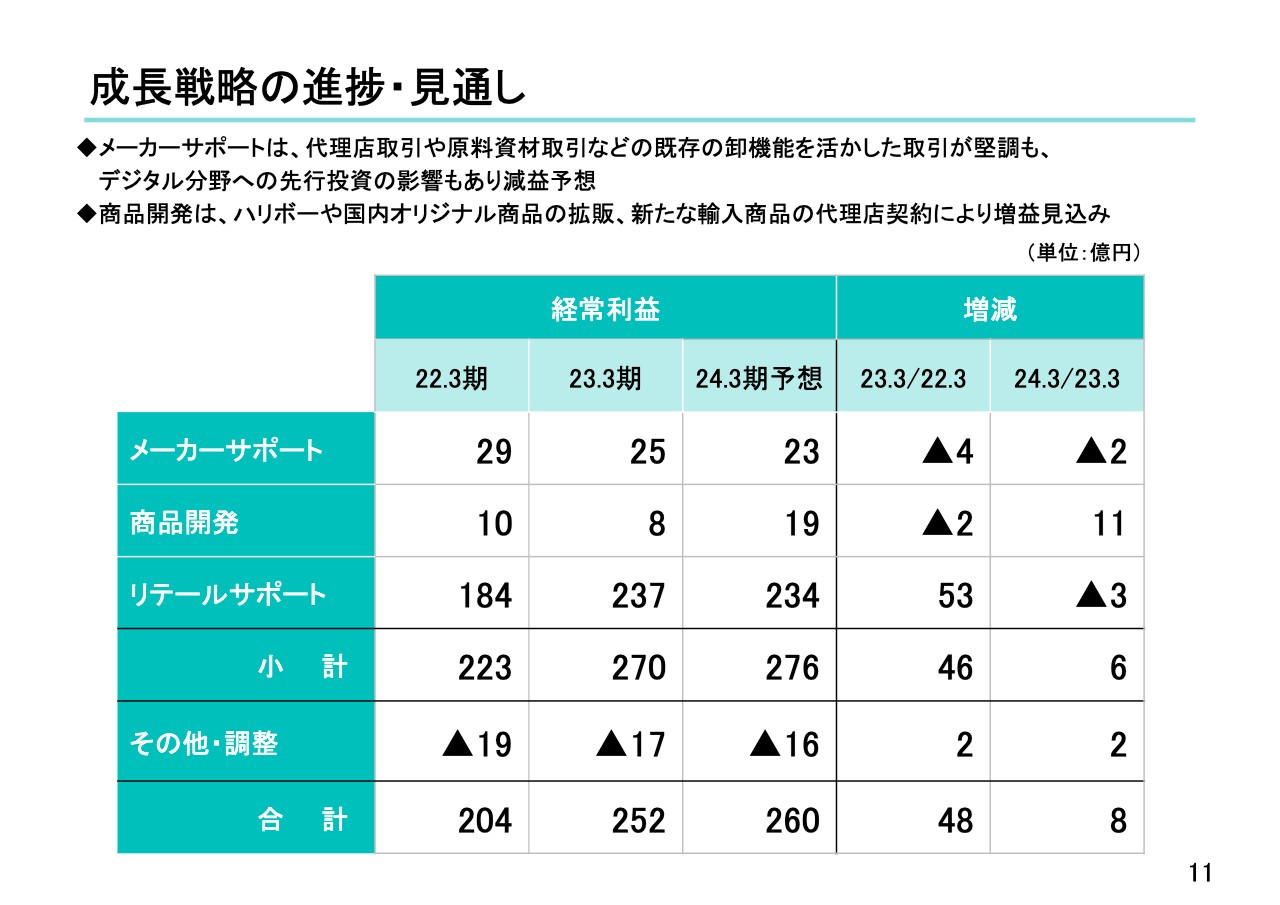

成長戦略の進捗・見通し

成長戦略の進捗と今後の見通しについてご説明します。

「メーカーサポート」については、代理店取引や原料資材取引、物流代行などの既存の卸機能を活かした取引が堅調に推移する一方で、原料資材調達における原料価格や輸送コストの上昇に加え、新たに出資したデジタル分野への先行投資の影響もあり、減益を見込んでいます。

「商品開発」については、テレビCMが好評な輸入菓子「ハリボー」の取り扱いが増加しています。2023年3月期は広告販促コスト増により前期比で減益となりましたが、2024年3月期は「ハリボー」に加え、新たな国内オリジナル商品の拡販や輸入商品「リンツ」との新規代理店契約などにより、増益を見込んでいます。

「リテールサポート」については、取引先との付加価値の高い取り組みや不採算取引の見直しを継続していきます。以上の取り組みを通じて、収益の多様化を進めていきます。

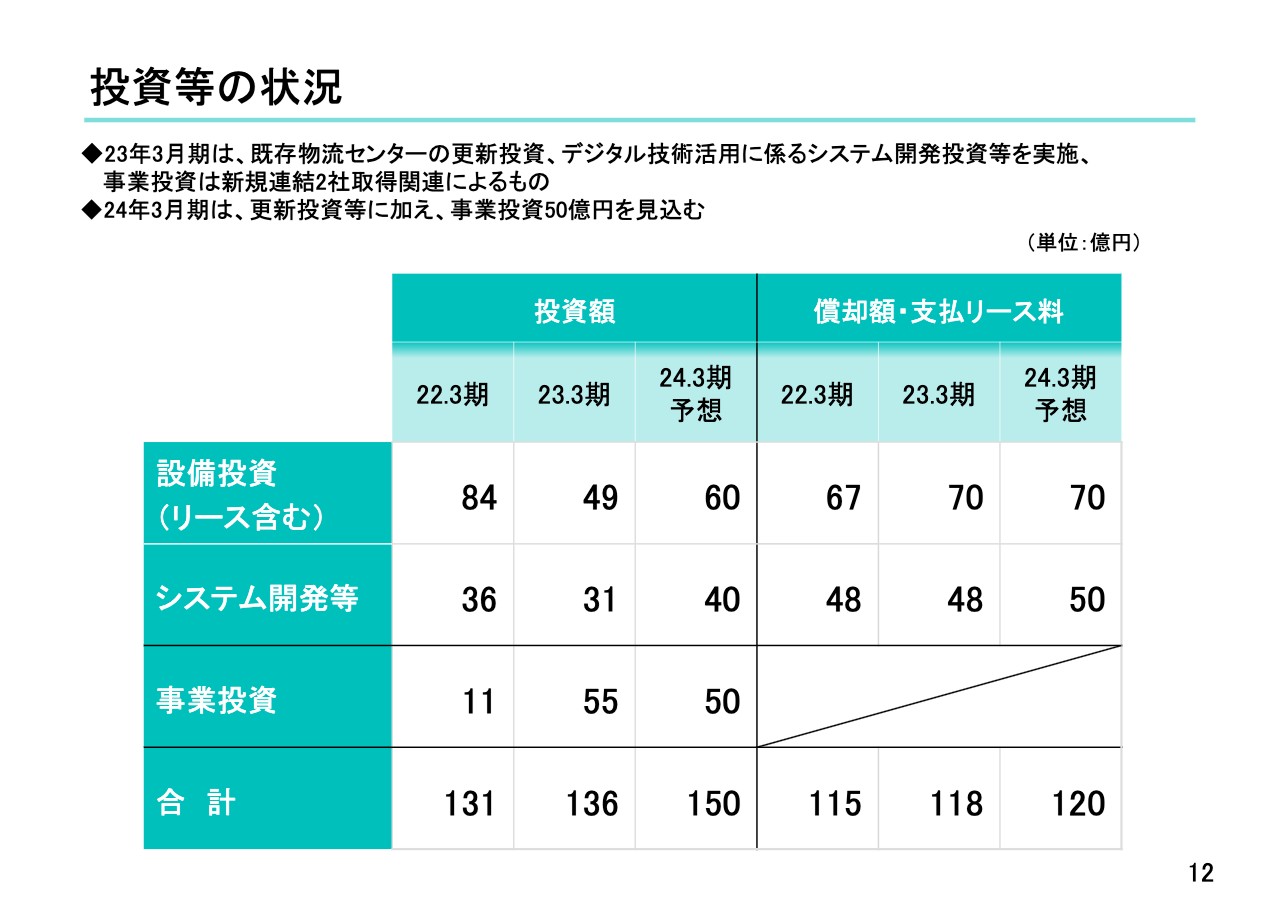

投資等の状況

投資等の状況についてご説明します。2023年3月期の投資総額は136億円となりました。「設備投資」額は、既存センターの庫内設備やIT機器の入替などで49億円となりました。

「システム開発等」の投資額は、31億円となりました。物流センターの運用システムに係る開発に加え、得意先個別システムへの対応、デジタル技術の活用に係る開発等が含まれています。

「事業投資」額は、新たに2社の事業会社を取得したことにより、55億円となりました。卸ビジネスで得られる安定した収益を原資にして、新たな成長戦略への投資を着実に実施しました。

2024年3月期の予想投資総額は150億円です。「設備投資」で60億円、「システム開発等」の投資で40億円、「事業投資」で50億円を見込んでいます。

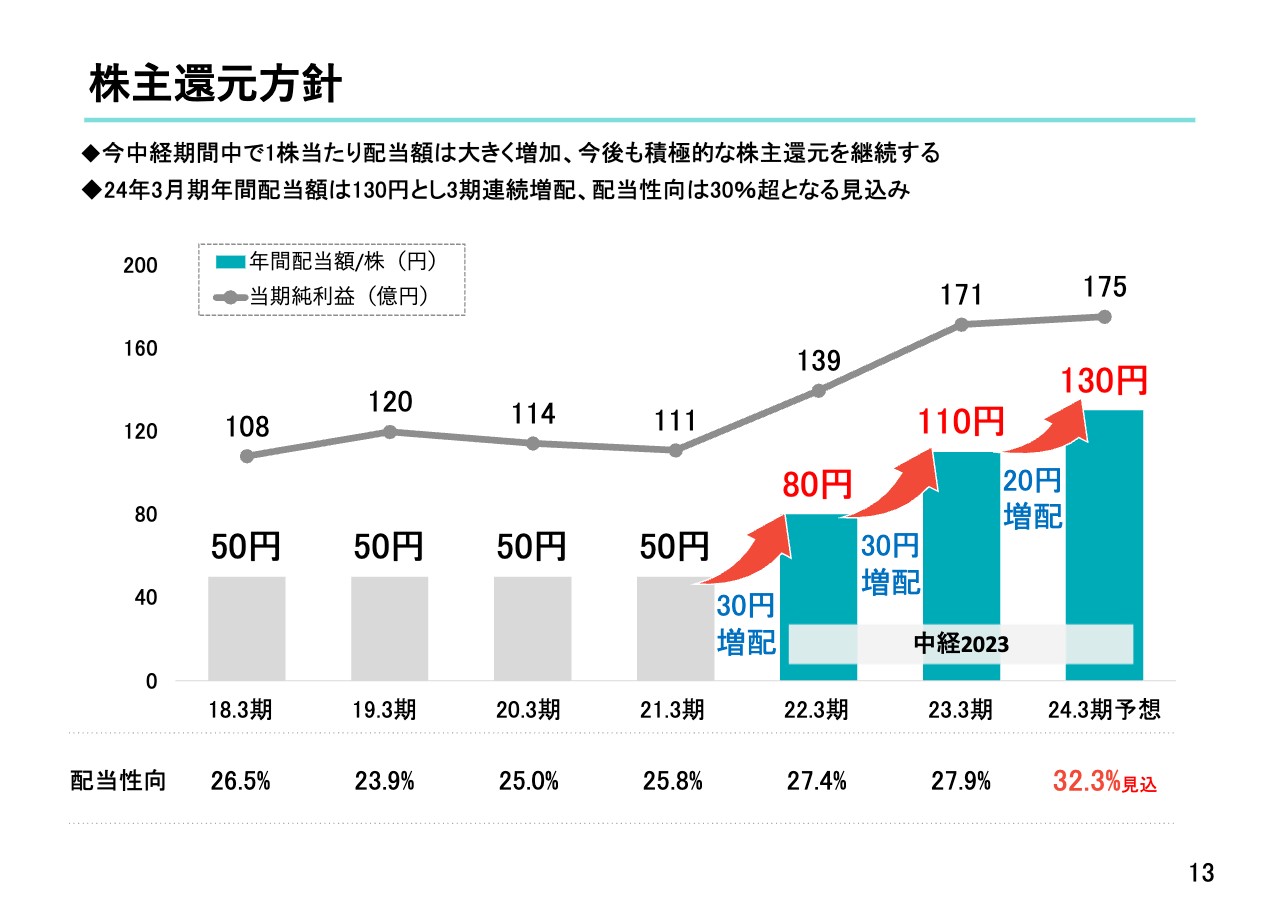

株主還元方針

株主還元方針についてご説明します。スライドの棒グラフは、1株あたりの配当額の推移を示しています。長らく年間配当額は50円としていましたが、「中経2023」における株主還元強化の方針に則り、2023年3月期は80円から110円に増配しました。

2024年3月期は、さらに20円増配の130円を見込み、3期連続での増配計画となっています。配当性向も32.3パーセントと、30パーセントを超える見込みです。今後も配当を中心に、積極的な株主還元を継続していきます。

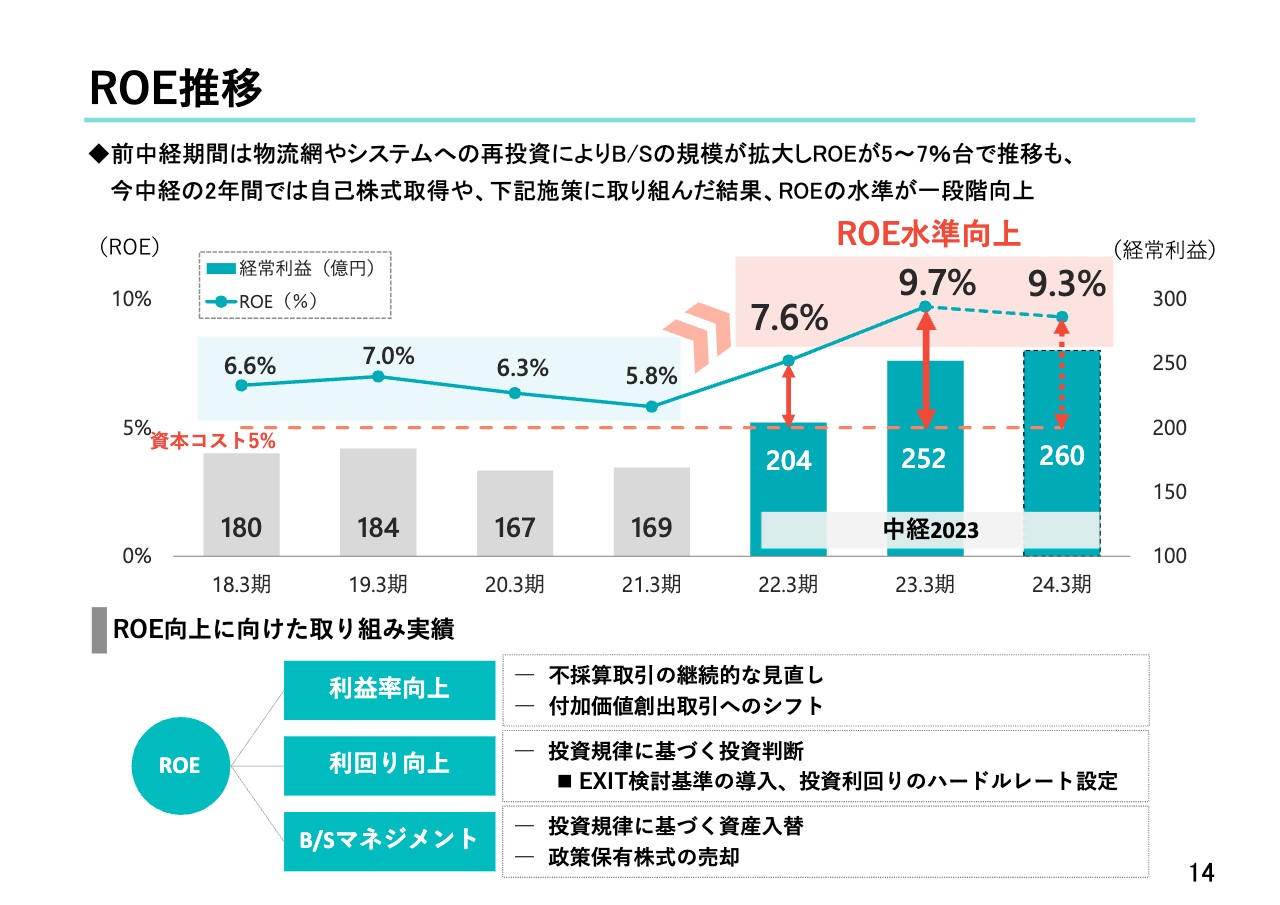

ROE推移

ROEの推移についてご説明します。当社は、ROEを重要な経営指標と考えており、従前より資本コストを意識した経営に取り組んできました。スライド上段の折れ線グラフがROEの推移です。

前中経期間中のROEは5パーセントから7パーセント台で推移していましたが、スライド下段に記載の不採算取引の見直しや政策保有株式の売却などの各種施策を実行し、収益性と効率性の向上に努めました。その結果、筋肉質の体質となり利益水準が向上したことに加え、2022年3月期に自己株式を取得したことで、ROEは9.7パーセントまで上昇しました。

ROEの水準は一段階上がり、食品卸売業という相対的に景気に左右されづらい業態の中では、非常に高いレベルに到達したと考えています。引き続き、適切なバランスシート管理を行いながら、さらなる収益性と効率性を追求していきます。

私からのご説明は以上です。ご清聴ありがとうございました。

ウィズ/ポスト・コロナのメガトレンド(環境認識)【再掲:2021年5月中経公表時】

京谷裕氏(以下、京谷):みなさま、こんにちは。三菱食品の京谷です。本日は、ご多忙のところご参集いただき、誠にありがとうございます。約3年にわたって我々の生活に大きな影響を及ぼしてきた新型コロナウイルスも、ようやく5月8日に季節性インフルエンザと同等の「5類」に移行されました。

今後加速するであろう経済活動の正常化やインバウンド消費の回復に期待が高まる一方、さまざまな原材料やエネルギー価格の高騰、円安の影響などにより、今年も断続的に食品価格は上昇することが見込まれており、先行き不透明な状況が続いています。

先ほどCFOの川本から、2022年度の結果のご報告と2023年度の計画についての話しがありましたが、私からは2年前にみなさまと共有した「中経2023」の内容を簡単に振り返ると同時に、2030年に向けて我々がどのような成長を遂げようとしているのか、現段階のイメージをご説明したいと思います。

ここから4ページは、2021年5月に公表した「中経2023」の内容を再掲したものです。まずは、「中経2023」を構想した当時に大前提としていた環境認識とメガトレンドについてです。

こちらに含まれていないその後の大きな変化としては、ロシアのウクライナ侵攻に代表される軍事行動を伴う「地政学リスク」の高まりが挙げられます。残念ながら、現地点ではその出口は見えておらず、戦争状態がある程度継続することを前提に、今後の戦略を組み立てていく必要がありそうです。

一方で、すでにコロナ禍以前から世界的な「地政学リスク」の高まりが叫ばれており、経済圏のブロック化やサプライチェーンの分断化などを通じて、さまざまな原材料価格の上昇が始まっていました。

これらの状況を勘案すると、コロナ禍以前のトレンドが新型コロナウイルスの世界的拡大やロシアのウクライナ侵攻によって加速し、メガトレンド化してきているとも言えると思います。

「中経2023」の大前提となる4つのメガトレンドについては、大きな流れとして本質的な変化はないと考えています。「①人口構造の変化」は今後ますます加速して進行し、「②生活者のライフスタイル・価値観の変化」も、コロナ禍をきっかけにして全世代にわたって浸透しつつあります。

そして「③イノベーションの加速」は、昨今話題の「Chat GPT」の実用化やEVの販売拡大といったかたちで、ますます進んでいますし、「④地域分散型社会へのシフト」は、①の「人口構造の変化」に伴い、より中長期的な視点で徐々に変化が顕在化していくと見込まれます。

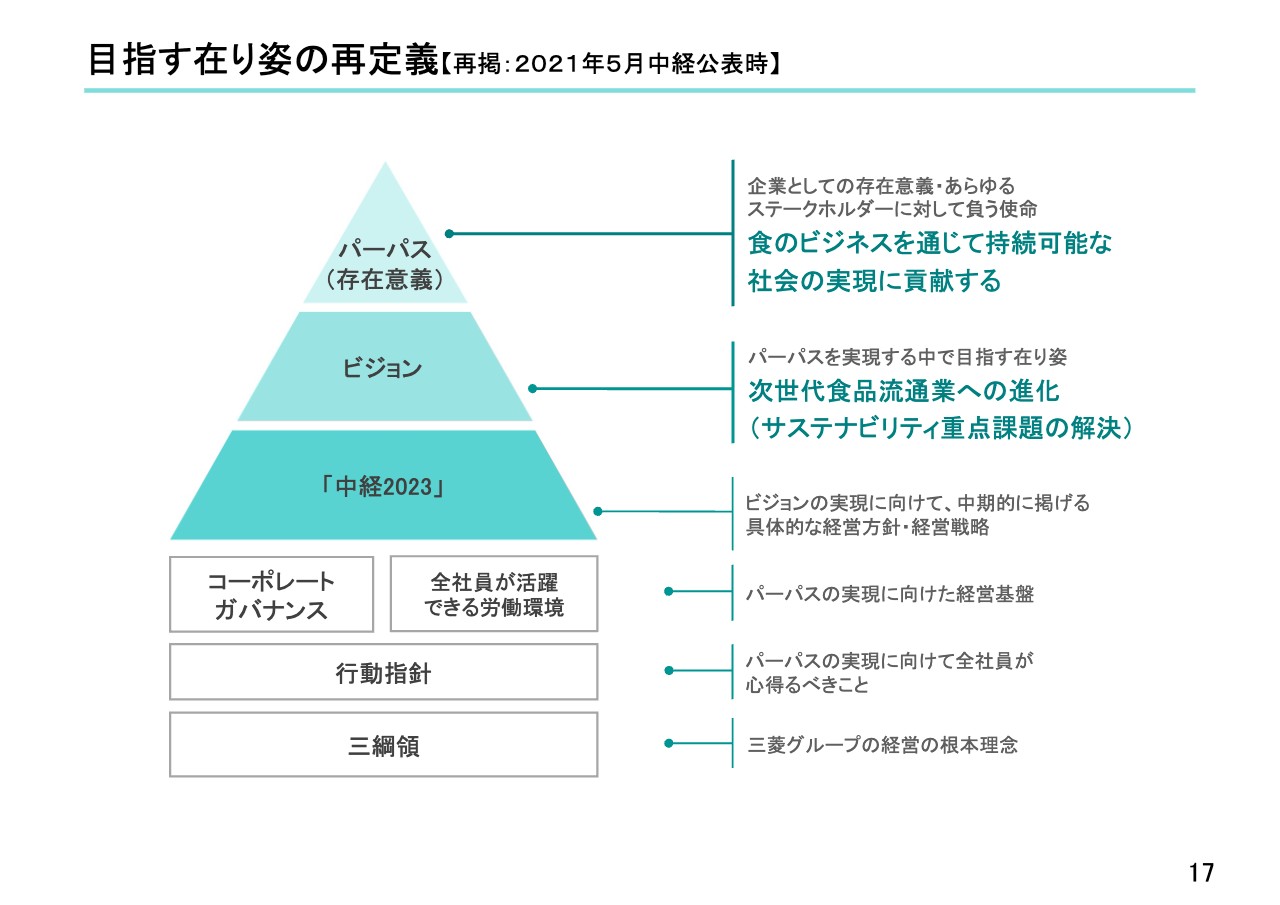

目指す在り姿の再定義【再掲:2021年5月中経公表時】

こちらも2021年5月の「中経2023」公表時に共有した、我々の目指す姿と、その礎となるパーパス(存在意義)とビジョンです。2年前に「食のビジネスを通じて持続可能な社会の実現に貢献する」をパーパス(存在意義)と定めました。そのパーパスを実現する上で、中長期的に目指す在り姿、つまりビジョンを「次世代食品流通業への進化」と掲げました。

「中経2023」は、中長期的に目指す在り姿(ビジョン)に近づく第一歩となる、3年間の経営方針と位置づけました。我々の「目指す在り姿」「パーパス」「ビジョン」「中経2023」については、社員への浸透を図るべく、この2年間に私自身が現場を回って、自らの言葉でその背景や趣旨を説明し、対話を重ねてきました。

幸い当社の多くの社員は、食のビジネスに対して強い思いや責任感を持って業務にあたっており、社員の共感や浸透度は高いレベルで得られているものと感じています。

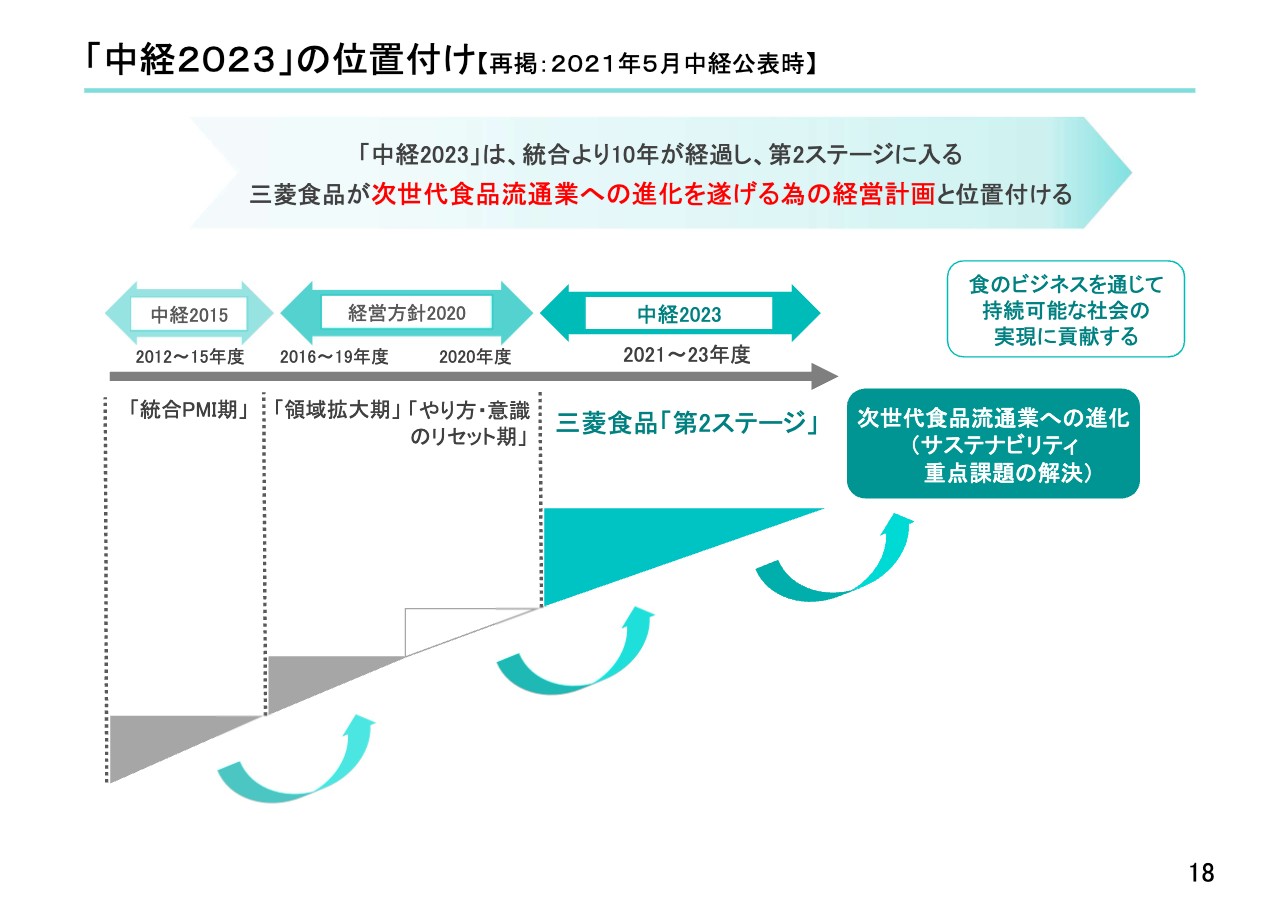

「中経2023」の位置付け【再掲:2021年5月中経公表時】

こちらのスライドは、先ほどもご説明した「中経2023」の位置付けを示したものです。2012年の三菱食品発足以降、4社合併の「統合PMI期」「領域拡大期」「やり方・意識のリセット期」を経て、2021年に統合から10年目を迎えたことを機に「中経2023」を策定しました。

「中経2023」では、次の10年を我々の第2ステージと位置付け、次世代流通業への進化に向けて第一歩を踏み出す期間と設定しました。

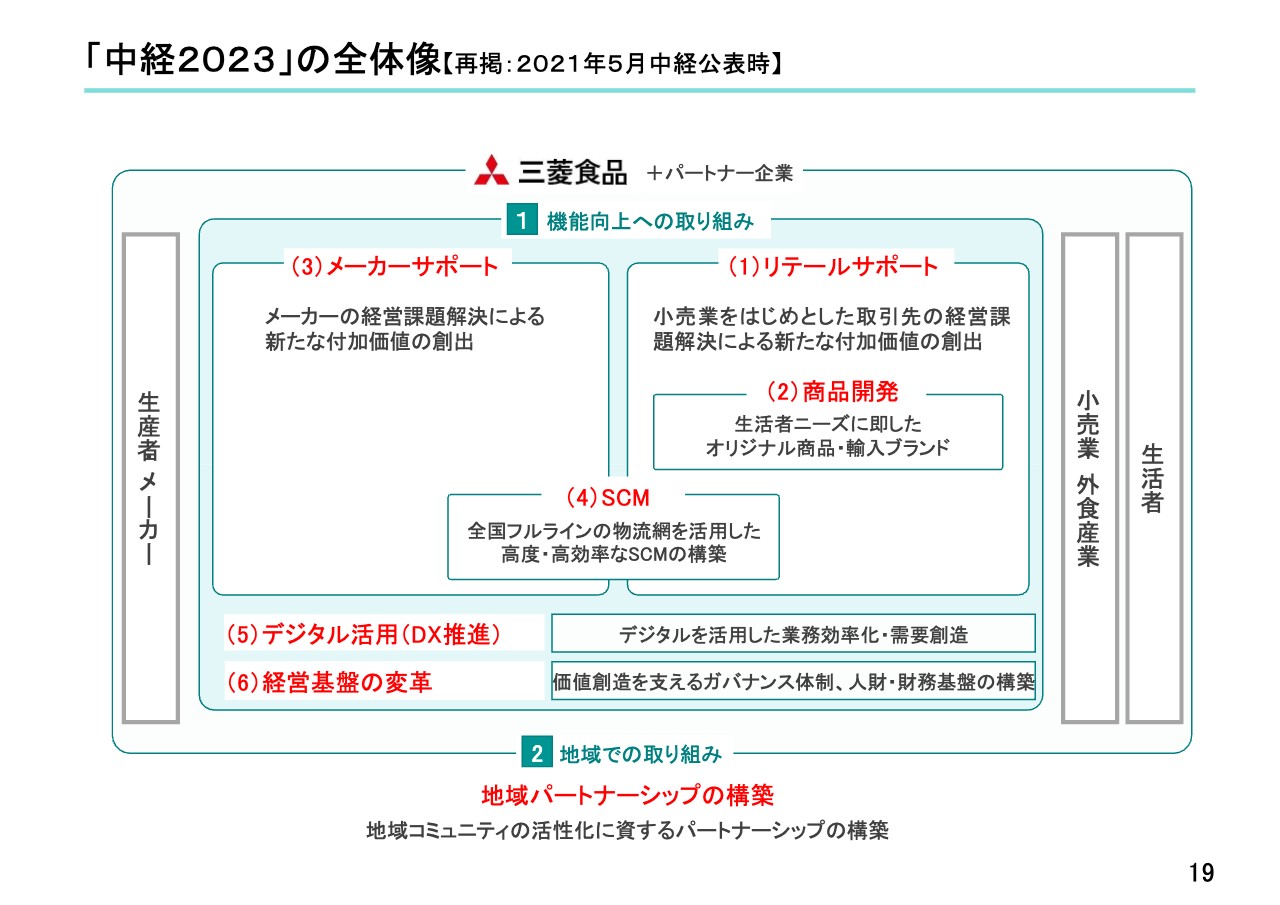

「中経2023」の全体像【再掲:2021年5月中経公表時】

「中経2023」の全体像です。図で示したとおり「機能向上への取り組み」としては「(1)リテールサポート」「(2)商品開発」「(3)メーカーサポート」「(4)SCM」のそれぞれの機能強化を掲げました。そして、これらを強化するツールとなる「(5)デジタル活用」と、これらすべての取り組みを支える「(6)の経営基盤の強化」にもチャレンジするとご説明しました。

「地域での取り組み」については、食のビジネスを起点として、それぞれの地域における社会課題や潜在的ニーズの掘り起こしから着手し、経済を活性化する多様なパートナーシップの構築を目標としました。

2年前に公表した「中経2023」の簡単な振り返りは以上です。このような経営方針と成長戦略に則り経営を進めてきた結果が、先ほどの川本CFOの説明になりますが、あらためて次のスライド以降で内容をお話しします。

経常利益・ROE推移

先ほどのご説明のとおり、2012年の三菱食品発足以降、人事制度やさまざまなルールの統一化、営業・物流拠点の統廃合、基幹システムの再構築など、収益基盤の確立に向けて一歩一歩前進してきました。

同時に、採算管理の徹底、不採算取引の見直し、デジタル技術の活用によるバックオフィス業務や物流業務の効率化施策などを継続し、筋肉質な体質へと進化できたため、2022年3月期の経常利益は204億円となり、過去最高益を実現できました。

2023年3月期は、過去に例を見ないほどの食品価格の値上げラッシュがあり、その対応に多くの労力を割くことになりました。しかし、さまざまな環境変化の波を逃すことなく捉え続け、経常利益252億円の連続最高益を達成すると同時に、ROEを9.7パーセントまで改善させることができました。

結果として「中経2023」で掲げた定量目標を、1年前倒しで達成できました。こちらは前のページで示した「中経2023」の各種施策が着実に成果を上げていることの証左であり、経常利益250億円の水準は、岩盤収益として確実に稼げる実力がついたと考えています。

2024年3月期についても、電気代をはじめとした物流費や人件費の高騰など、厳しい経営環境が継続しますが、「中経2023」で掲げた収益性向上施策を引き続き徹底することで、3期連続の過去最高益実現は十分可能だと考えています。

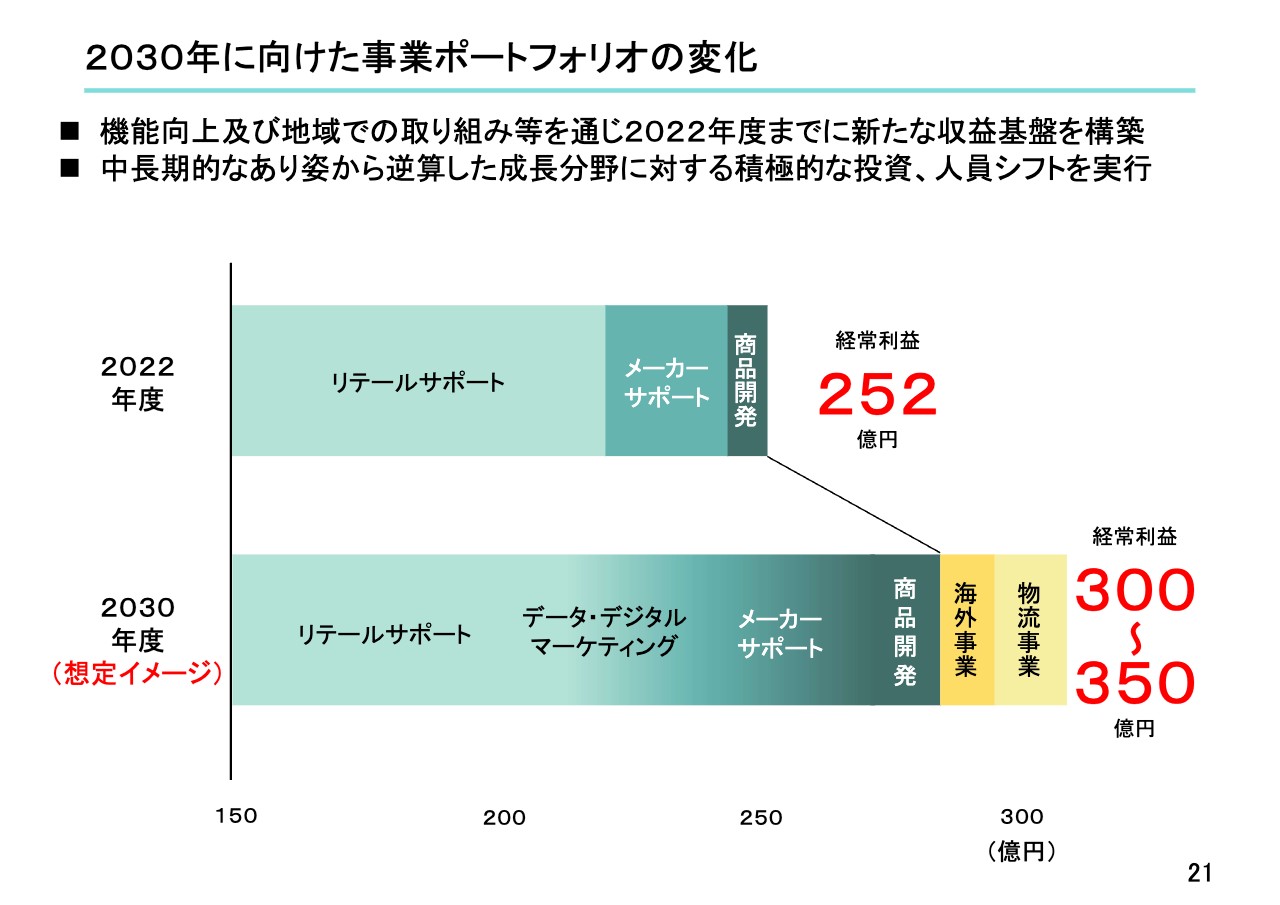

2030年に向けた事業ポートフォリオの変化

先ほど「一定の収益基盤は確立できた」とご説明しましたが、ここから利益水準をもう一段階上げていくためには、中長期視点での新たな事業領域へのチャレンジが不可欠だと考えています。スライド上段のグラフは2023年3月期決算における事業ポートフォリオを、下段のグラフは「2030年に目指す在り姿」としての利益水準をイメージし、領域別に示したものです。

我々がこれまでの事業展開で独自に蓄積してきた経営基盤、すなわち多数の小売業様、メーカー様との信頼関係、日本全国に張り巡らされた物流拠点、日々の取引データを起点に、新たな事業領域や成長分野へのチャレンジが可能だと考えています。今後は、これらの分野への投資や人員シフトを加速して、実行に移していきます。

これまでに築き上げた約250億円規模の安定収益基盤を維持しつつ、新たな事業領域や成長分野での収益獲得を加え、2030年頃を目途に300億円から350億円規模の収益基盤確立を目指します。

「中経2023」の最終年度となる2023年度は、この「2030年に目指す在り姿」に向かう準備の年、助走期間と位置付け、成長戦略をさらに加速していきます。今年の成長戦略の進捗を踏まえ、今年度終了後にあらためて2030年に向けたロードマップをみなさまと共有する予定です。

事業領域ごとの成長戦略

事業領域ごとの成長戦略について簡単にご説明します。

1つ目は「データ・デジタルマーケティング」です。生活者の多様な価値観に対応した潜在需要を発掘すべく、店外、店内におけるデジタル施策の多様なパッケージを、効果検証まで含めた一連の流れとして提供します。多くの小売業様やメーカー様と行っているさまざまな取り組みは、すでに実証プロセスに進んでおり、2030年に向けて着々と実績を積み上げています。

2つ目は「商品開発」です。世界的ブランドであるリンツ社より、日本国内市場におけるチョコレート製品の正規販売代理店として指定を受け、いよいよ今年6月1日から取り扱いを開始します。「リンツ」は「ハリボー」同様に世界大手ブランドであり、今後の成長加速に注力します。

また、ますます市場が量的縮小を余儀なくされる中、オリジナル商品の開発においては、「データ・デジタルマーケティング」機能も最大限活用しながら、物理的価値に加え、情報価値や情緒的価値を創造することで差別化する戦略を強力に推進していきます。

3つ目は「海外事業」です。少し時間がかかるとは思いますが、海外有望市場における日本食文化の浸透を通じた需要創造を本格的に目指します。

最後は「物流事業」です。デジタル技術を最大限活用しながら、物流の課題解決を通じて、持続可能なコスト競争力がある食のサプライチェーン構築を推進します。また、新たにCRE戦略に取り組み、中長期にわたるコスト競争力の維持を実現していきます。

更なる進化を目指して

「『新時代』における持続可能な社会の実現に向けて、価値ある機能を提案し、皆様から『信頼される企業』へ」をテーマに、7月には「ダイヤモンドフェア2023」を、8月には「三菱食品ビジネスパートナーミーティング」を開催予定です。成長分野の提案を含め、今年も盛りだくさんの内容を準備していますので、どうぞご期待ください。

以上、簡単ではありますが「中期経営計画2023」の進捗状況と、2030年に向けての展望についてご説明しました。ご清聴ありがとうございました。

質疑応答:「物流の2024年問題」の影響について

質問者:「物流の2024年問題」のイメージについてお尋ねします。どの程度影響すると考えておけばよいのか、また、その影響に対する御社サイドの対応などについてお聞かせください。

京谷:「物流の2024年問題」は、非常に影響が大きい問題だと捉えています。物流に関わるドライバーのみなさまの労働時間が限定されることに加えて、ドライバーの数が減っていくため、今のコストで物を運ぶことが難しくなるというのが「物流の2024年問題」です。

エネルギーコストや電気代の高騰などもあり、全体的に物流コストが上がっていく中で、中間流通業の我々のみならず、食品のサプライチェーンに関わるメーカー様や小売業様が一緒になって、この物流問題に取り組んでいく必要があると考えています。

現在の取り組みとしては、卸売業の業界団体である日本加工食品卸協会において、製・配・販のサプライチェーン全体の共通ルールやプラットフォームを作り、各物流センターでのドライバーの待ち時間をどのように減らすか、配送の数を減らすために発注のタイミングをもう少し前倒しにできないかなど、業界をあげてルールを変え効率化を目指す動きが進んでいます。

最近は、イオン様を始め、先日も首都圏の4つのスーパーマーケットが一緒になって物流問題を考えるという記事がメディアに掲載されるなど、みなさまの危機感の高まりに伴い、業界全体での取り組みが進めやすい環境が整ってきました。我々も、そのような業界の動きに賛同しつつ、中心になって進めようと考えています。

個社の取り組みとしては、自社の物流センターの効率化を進めるにあたってデジタル技術の導入を進めたり、ベンチャー企業のみなさまと、トラックの空きスペースを減らすための新たなシステムを開発したりしています。また、当社においての物流コストは、物流拠点のコストという意味も含んでいます。そのため、トラックの空きスペースのみならず、倉庫スペースのシェアリングの仕組みを作ってみなさまと共有する取り組みも進めています。

このように、業界としても個社としても、相当な危機感を持って、サプライチェーン全体のコスト削減に取り組んでいます。

質問者:影響は非常に大きいとのことですが、今ご説明されたいろいろな取り組みによって、ある程度は吸収できると考えてよいでしょうか?

京谷:残念ながら、食品は容積あたりの単価が最も安く、物流効率を上げるハードルが高い輸送物です。そのため、「物流の2024年問題」の影響を最も受けやすく、危機感も非常に大きい業界だという認識でよいと思います。

もちろん工業製品なども重要性は高いとは思いますが、日々食べるものが届かないということは、大きな問題になりかねません。したがって、ありとあらゆる方策を駆使しつつ、なんとしても持続可能な食のサプライチェーンを実現させることが我々の責務です。その実現により、最終的な解決手段としてコストが上がる可能性はありますが、効率化を進めながらコストの上昇は最小限に抑えることを目指しています。

質問者:御社を含めた個社や業界としての具体的な取り組みが、今年中に次々と出てくるイメージでよいでしょうか?

京谷:おっしゃるとおりのイメージでけっこうです。すでに切羽詰まっている状況ですので、そのつもりで進めなければ間に合わない問題だと思っています。

質疑応答:取引の縮小について

質問者:2023年3月期も不採算取引の縮小がかなり進んだと思っています。今期も低採算や不採算取引の縮小余地があるのかどうか教えてください。

京谷:企業において不採算取引を整理することは、ある意味で未来永劫続くものだと思っています。徐々に整理は進んでいますが、一朝一夕ですべてがきれいになるわけでもありません。この3年をかけて整理する予定の取り引きを、今年も含めてさらに実現していくことが「中経2023」の計画でもあるため、余地としては当然あります。しかし、その余地は徐々に整理されて小さくなってきていると思います。

今後の業界環境は、さらなる人口減少と優勝劣敗の明確化が見込まれています。「中経2023」の期間が終わっても、常に事業を見直し不採算取引の縮小を進めていく姿勢に変わりはありません。

先ほどもお話ししたとおり、いろいろな整理を進めた結果、安定収益として経常利益250億円規模の水準を固められるところまできたと思っています。

質疑応答:食品小売各社への価格交渉の状況について

質問者:スーパーマーケットやディスカウントストアなどの食品小売各社への条件交渉や価格交渉についての質問です。昨年10月、年明け、そして4月とスーパーマーケット各社の月次が非常に強かったため、新年度に入って何らかの条件変更が進んだのではないかと勝手に推測しています。

御社から見た食品小売各社への価格交渉について、すでにピークを過ぎたのか、現在進行形なのか、あるいはすべて終了しているのか、状況を教えてください。

京谷:当然ながら、これまでの値上げ交渉はすべて終了しています。しかし、年明け以降も値上げは続き、現状進行形で今年度の4月になってからも断続的にさまざまな商品の値上げが続いているため、おそらく今年いっぱいはこの傾向が継続すると見ています。ただし、2022年度に比べると、数としては多少減ってくるのではないかと考えています。

原料価格や為替の状況にもよるためなんとも言えませんが、中間流通業という立場においては、現段階では積み残しがない状況です。今後も決して積み残すことなく一つひとつ丁寧に対応し、お客様に納得していただける交渉を継続していきたいと思っています。

質疑応答:「物流の2024年問題」に係る費用の計上時期について

質問者:「物流の2024年問題」は2024年4月1日から始まるため、もちろん今期に影響するものではないと思います。しかし、「物流の2024年問題」に対処するための費用は今期から先行して計上されるのでしょうか? もしくは、来期のほうがより大きな影響を受けますか?

京谷:物流関連では、昨年からすでに電気代や人件費などの上昇が始まっており、今年も非常に大きなインパクトがあります。我々が担当する領域において、特に電気代や人件費は物流コストに直接影響を及ぼすため、物の値段だけではなく物流コストも含めて確実に価格転嫁を行う必要があります。しかし、価格転嫁を行う場合でも、より効率化を進めコストの上昇を抑制する努力は必要です。

昨今、「物流の2024年問題」は業界で共通する問題となっています。メディアに取り上げられていますのでみなさまもご存知かと思いますが、コンビニエンスストアでは毎日3回ずつ品物を届けていたところを2回にする動きがあります。

また、スーパーマーケットでは、新型コロナウイルス感染症や値上げの影響で特売の数が減ったことにより、物流効率が上がっています。このような問題に対していろいろな取り組みを同時並行的に進めながら、来年に向けて準備している段階です。

価格転嫁について、我々としてはメーカー様や小売業様とご相談を重ね、一つひとつ納得していただけるように話を進めていきたいと思っています。コスト削減によりコスト上昇を抑える努力はもちろん行いますが、上昇せざるを得ずに価格転嫁する部分については丁寧にご説明し納得していただいた上で、可能な限りコスト増加分を転嫁できるように進めていく予定です。

企業努力として一生懸命に取り組みますが、あくまでも相手のいる交渉ごとですので、最終的にどの程度カバーして価格転嫁できるかは交渉結果を見てみなければわかりません。しかし、ある程度は着実に価格転嫁していく前提で計画を立てています。

質疑応答:自社株買いについて

質問者:PBR1倍割れ回避のための方策についてお聞きします。収益力をつけて株主還元を増やすという道筋をお示しいただきました。その延長線上に存在するであろう自社株買いについて、大株主との関係があるため自社株買いをしづらいイメージがありますが、どのように考えていますか?

川本:自社株買いについて、選択肢として否定はしておらず、株主還元の1つの方法として常に頭の中に置いています。しかし、我々は全体的にそこまでボリュームがあるわけではありませんので、大株主の三菱商事に気を遣うという意味ではなく、自社株買いをすることで全体の総流通株式を減らして活発な売買ができなくなる状況は本末転倒だと考えています。

もちろん大株主の比率が変わる局面になれば、2021年度にも実施したような自社株買いは大きな検討材料の1つになると思います。現状を鑑みた結果、今は配当による還元の推進を優先しています。

質疑応答:不採算取引の削減について

質問者:御社の業績改善に大きく寄与している不採算取引の削減について、さらに詳しく教えてください。まずは御社にとっての不採算取引の定義について、適正マージンの観点から補足をお願いします。

また、御社は合併で規模が大きくなりました。そのため、御社にとって不採算取引ということは、規模の小さい会社にとってももちろん不採算となります。不採算取引をやめても他社に取られるリスクがないことにあらためて気づかれ粛々と進めた結果、今回の中期経営計画期間中に大きく収益力を回復したという理解でよいですか?

さらに、御社にとって不採算取引は儲からない商売ですので、削減すればそれだけ利益が上がると思います。価格条件等を変えてもらえばプラスにもなると思いますが、今後の不採算取引は意思があればすべて削減できますか?

京谷:できれば当然そのような取り引きをすべて削減したいところですが、一方で、今のマーケットの状況ではそれは妥当な判断ではないと考えています。最初にご質問していただいた不採算取引の定義については、赤字か黒字かが一つの物差しになります。

しかし、我々はそれ以上に、今のマーケットの状況を注視しています。「中経2023」の環境認識のところでもお話ししましたが、これから人口が急激に減っていく局面を迎えます。先日、統計局より新たに発表された人口推計によると、日本の人口のピークは2008年となっています。

ピーク時から2020年までの日本の人口は、年平均で約35万人ずつ減っています。そして、2020年から2050年、2060年、2070年までに人口がどのように推移するかと言いますと、非常にアバウトですが、年間約75万人ずつ減っていくと予測されています。さらに、この予測は外国人の超過流入が前提になっているため、日本人だけで捉えると毎年約90万人ずつ減少すると言われています。

つまり、今後は需要が大幅に減るということです。減った需要をメーカー様や小売業様を含めてみんなで競って取りにいくため、毎年のように競争が激化していく時代に突入します。

「物流の2024年問題」やいろいろな物のコスト上昇などの課題がある中で、人口減少による需要の縮小はコロナ禍前から始まっていました。小売業のみなさまは、アフターコロナであらためてその状況に対峙されることになります。「これからどのように物を売っていけばよいのだろう」と考えている小売業様は、このような経営課題に対して強い危機感を持っています。

これからは、小売業様とパートナーシップを組んでWin-Winの関係を作っていかなければ、お互いに生き残っていけないと思っています。そのため、そのようなお話ができる小売業様との取り組みを強化して、今は不採算取引であったとしても採算の取れる取引に変えていきたいと基本的には考えています。

今後どのように物を売っていくかについては、例えばデジタルマーケティングがありますが、そちらにもさまざまなツールがあり、どれをとっても仕組みを作るのにお金がかかります。

物流問題の対策についても、例えば、卸業者を頻繁に変えると物流の合理化が非常に難しくなります。したがって、取引先つまりパートナーシップを組む相手が徐々に固定化される時代に入っていくと想定しています。

ローソン様やセブン&アイ・ホールディングス様を始めとした、大手の小売業様、コンビニエンスストアやドラッグストア各社は、相応な規模のため内製化できる部分が多く、自社で対応できます。

しかし、自社で対応できない中堅あるいは中小規模のお客さまは多数います。このようなみなさまと共に生き残っていくため、いろいろな取り組みを進めていける方々とのパートナーシップを強化して、需要の基盤を維持していくことが我々の基本的な考え方です。

そのため、黒字・赤字、不採算・採算という観点ではなく、将来に向けて堅実なパートナーシップを組み、中長期的にWin-Winの関係が作れるみなさまとのより深い関係を構築・強化していきたいと考えています。

質問者:マーケットが縮小する中で、利益度外視の奪い合いの競争に戻るかもしれないということですが、御社は最大手ですので、そのような悪しき商慣行を改めるためのリーダーシップをぜひ発揮していただきたいと思います。また、バリューチェーンで適正マージンを取れるように今後も継続して取り組んでいただきたいと思います。

京谷:ぜひそうしたいと思います。ありがとうございます。

新着ログ

「卸売業」のログ