モリト、売上高・経常利益は過去最高を達成 半導体不足の影響を受けるもアパレル関連事業を中心に伸長

CONTENTS

一坪隆紀氏:ただいまご紹介いただきました、モリト株式会社の一坪でございます。よろしくお願いいたします。2022年11月期決算説明を始めます。前回に引き続き、今回もライブ配信となりますが、よろしくお願いいたします。

目次の1番と2番は、昨年7月に開催した第2四半期決算説明会でお伝えした内容と同じです。今回は、2022年11月期決算のご説明に先立ち、まずは第8次中期経営計画の一部変更についてご説明します。

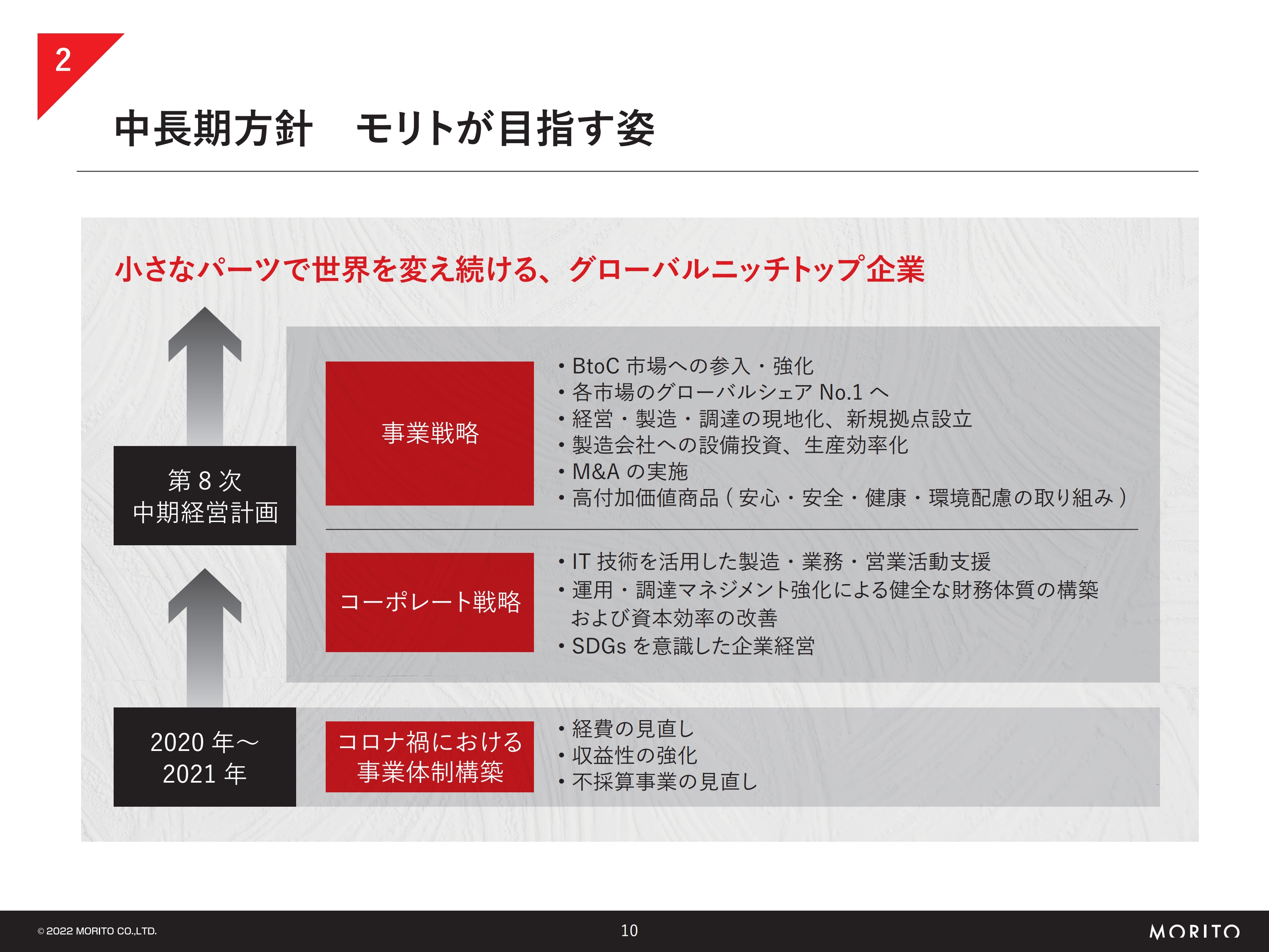

中長期方針 モリトが目指す姿

当社の中長期方針および目指す姿は、以前から掲げている「小さなパーツで世界を変え続ける、グローバルニッチトップ企業」で変わりありません。この足掛かりとして、当社は第8次中期経営計画を掲げていましたが、1月13日に発表したとおり、内容を一部修正することとしました。

第8次中期経営計画の一部変更 (~2026年11月期)

変更の背景をご説明します。2019年6月にモリト株式会社を分割してモリトジャパンを設立し、持株会社体制に移行しました。そして2022年6月に、事業会社モリトジャパンを事業軸ごとの3社に分割しました。

これにより、モリト株式会社を主導としたグループ価値の最大化、サステナビリティ経営の体制整備、管理体制の強化などの取り組みを本格的に推進できる体制が整いました。そのため、中期経営計画も修正を行いました。

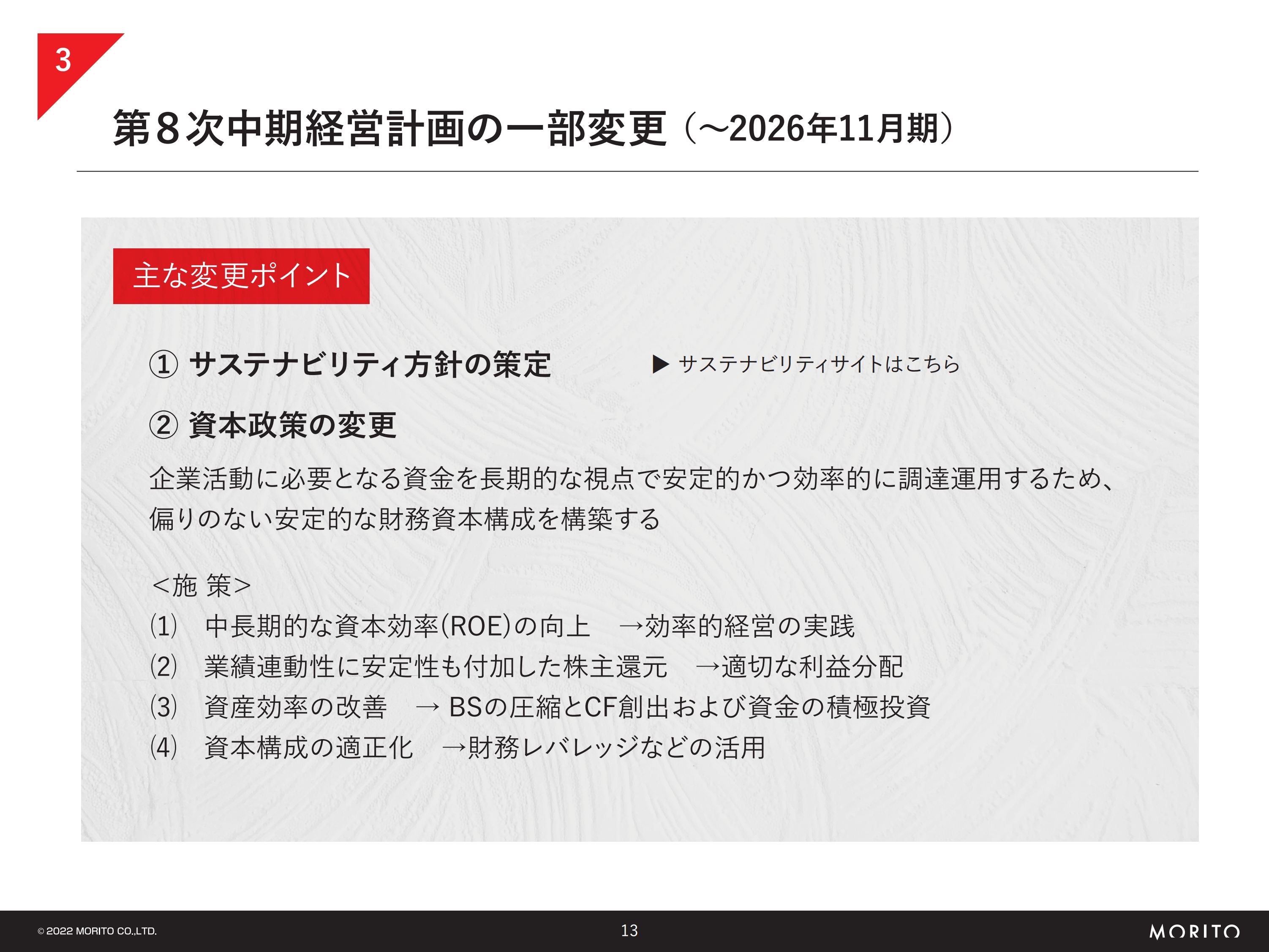

第8次中期経営計画の一部変更 (~2026年11月期)

主な変更ポイントは3つあります。1つ目は、サステナビリティ方針の策定です。2022年9月にサステナビリティ委員会を設立し、基本方針の策定、マテリアリティの特定を行いました。これを機に、当社ホームページのサステナビリティページをリニューアルしていますので、ぜひご覧いただければと思います。

2つ目は、資本政策の変更です。これまでも、資金効率化とリスク管理強化のために、グループ資金運用マネジメントや持ち合い株式の売却等による資産の整理などを進めてきましたが、今後はより効率的な調達運用を目指して、スライドに記載している4つの施策を中心に取り組みを進めていきます。

長期的な目標としては、売上高1,000億円、ROE8パーセントを達成する企業となるべく、事業活動に加えて、積極的に資本効率向上に向けた取り組みを実施します。

第8次中期経営計画の一部変更 (~2026年11月期)

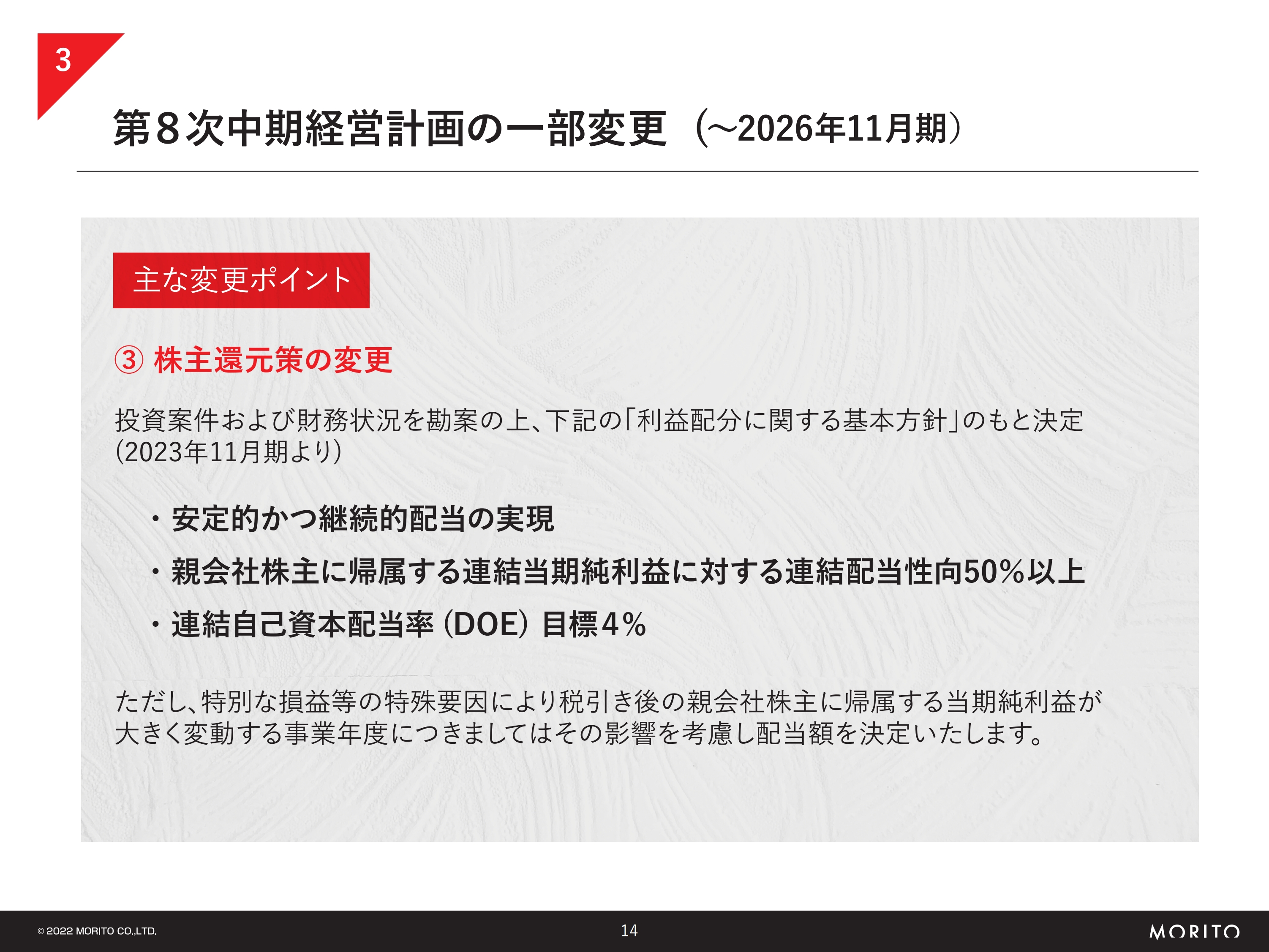

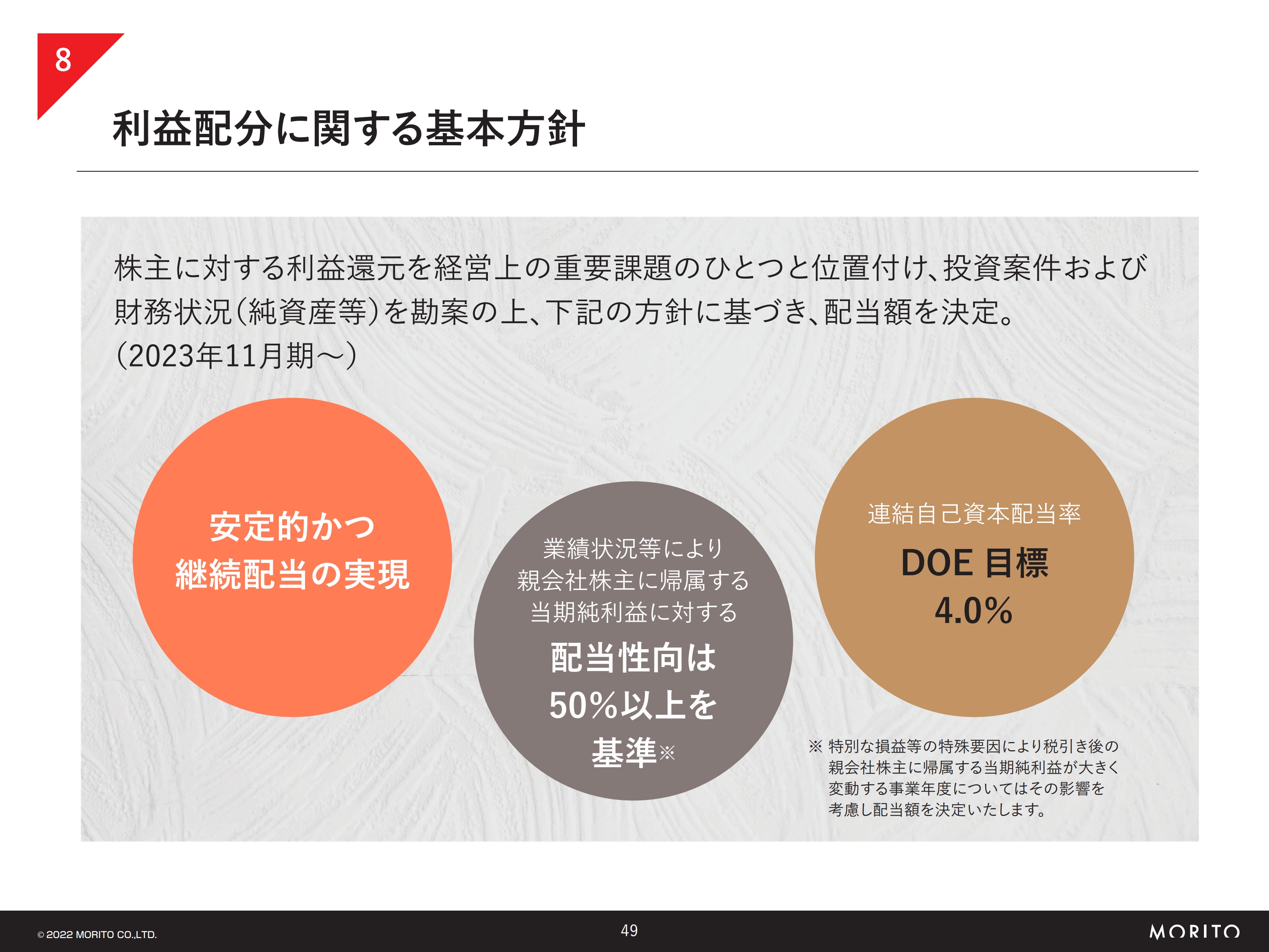

主な変更ポイントの3つ目は、株主還元策の変更です。従来は「継続的配当の実現」「配当性向50パーセント」「DOE1.5パーセント」を利益配分に関する基本方針として掲げていましたが、2023年11月期の配当予想から「安定的かつ継続的配当の実現」「配当性向50パーセント以上」「連結自己資本配当率(DOE)目標4パーセント」に変更することとしました。

2023年11月期配当予想などの詳細は、後ほどご説明します。

第8次中期経営計画の一部変更 ( ~2026年11月期)

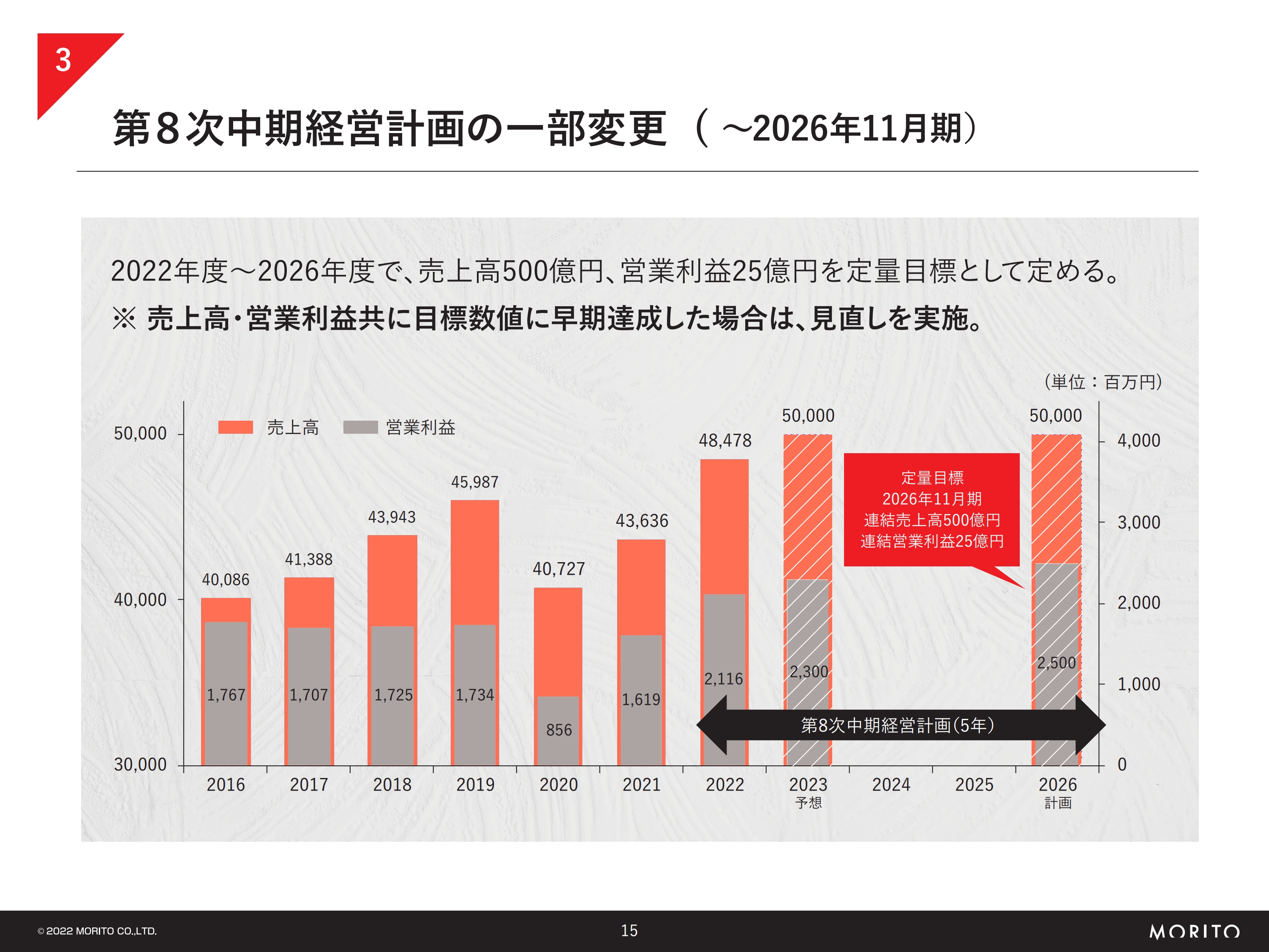

定量目標についてです。2023年度以降も引き続き不透明な外部環境が予想されますが、第8次中期経営計画の最終年度である2026年度までに、連結での売上高500億円、営業利益25億円を達成することを定量目標として定めており、現時点では従来の計画から変更ありません。現時点ではまだ達成できていない状況ですが、売上高、営業利益ともにこの定量目標を早期達成した場合は見直しを実施します。1年でも早い達成を目指していきます。

2022年11月期 ハイライト

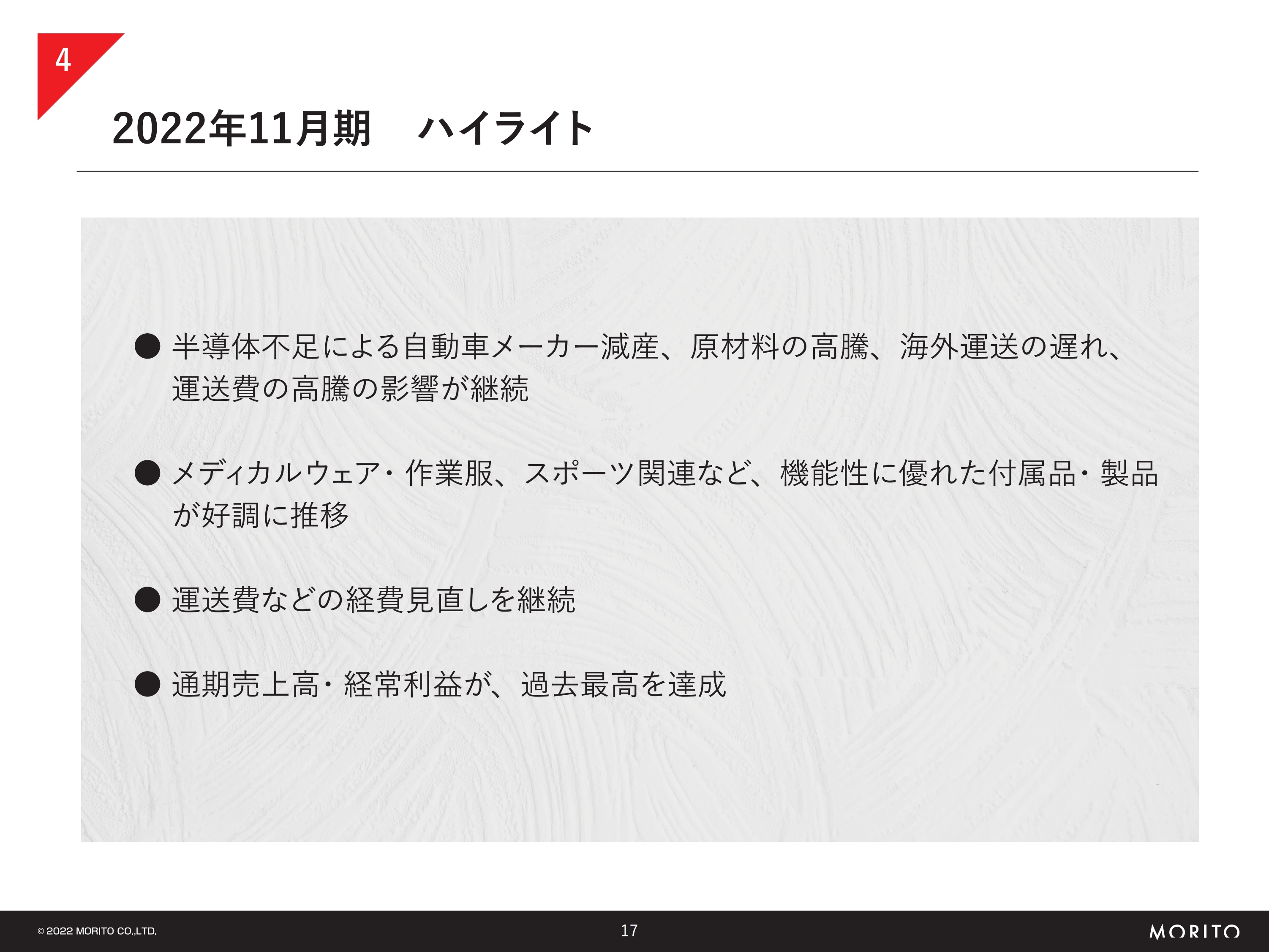

2022年11月期の業績についてご報告します。まずは、ハイライトです。昨年に引き続き、半導体不足による自動車工場での生産減少、当社グループ主力商品のハトメ・ホックの原材料である銅などの金属を中心とした材料価格の高騰、海上運送の遅れや運送費の高騰など、コア事業にとって本当に厳しい外部環境が続いた1年間でした。

一方で、季節性あるいは流行に左右されないメディカルウェア、作業服、スポーツ・アウトドア関連商品などが好調に推移して、カジュアルウェア関連の事業は回復しつつあるなど、アパレル関連事業を中心に好調に推移しました。

また、運送費など経費の見直しを継続して実施したことで利益率が改善し、売上高と経常利益は過去最高を記録しました。

2022年11月期 通期業績サマリー

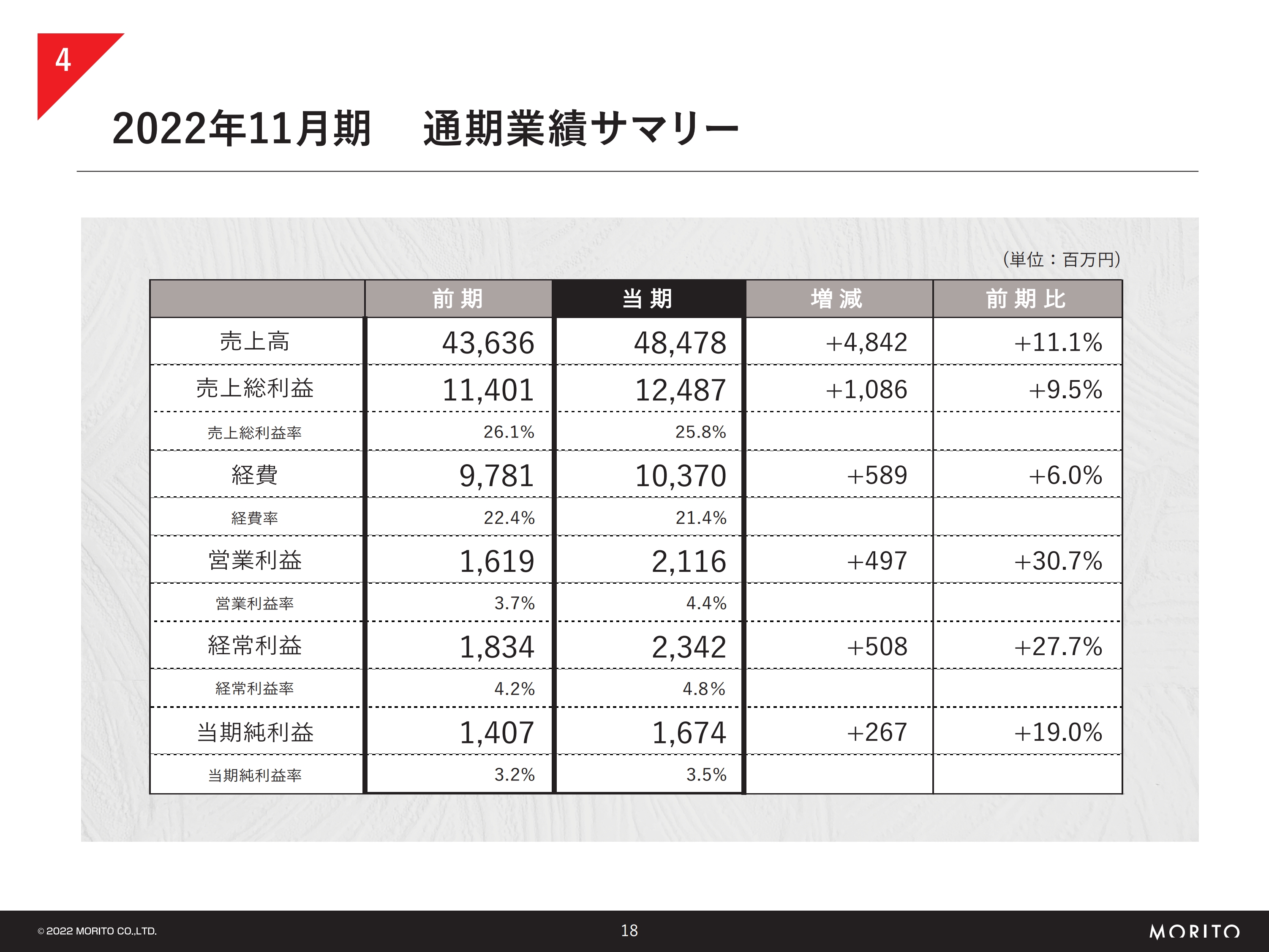

こちらのスライドは、通期の業績サマリーです。

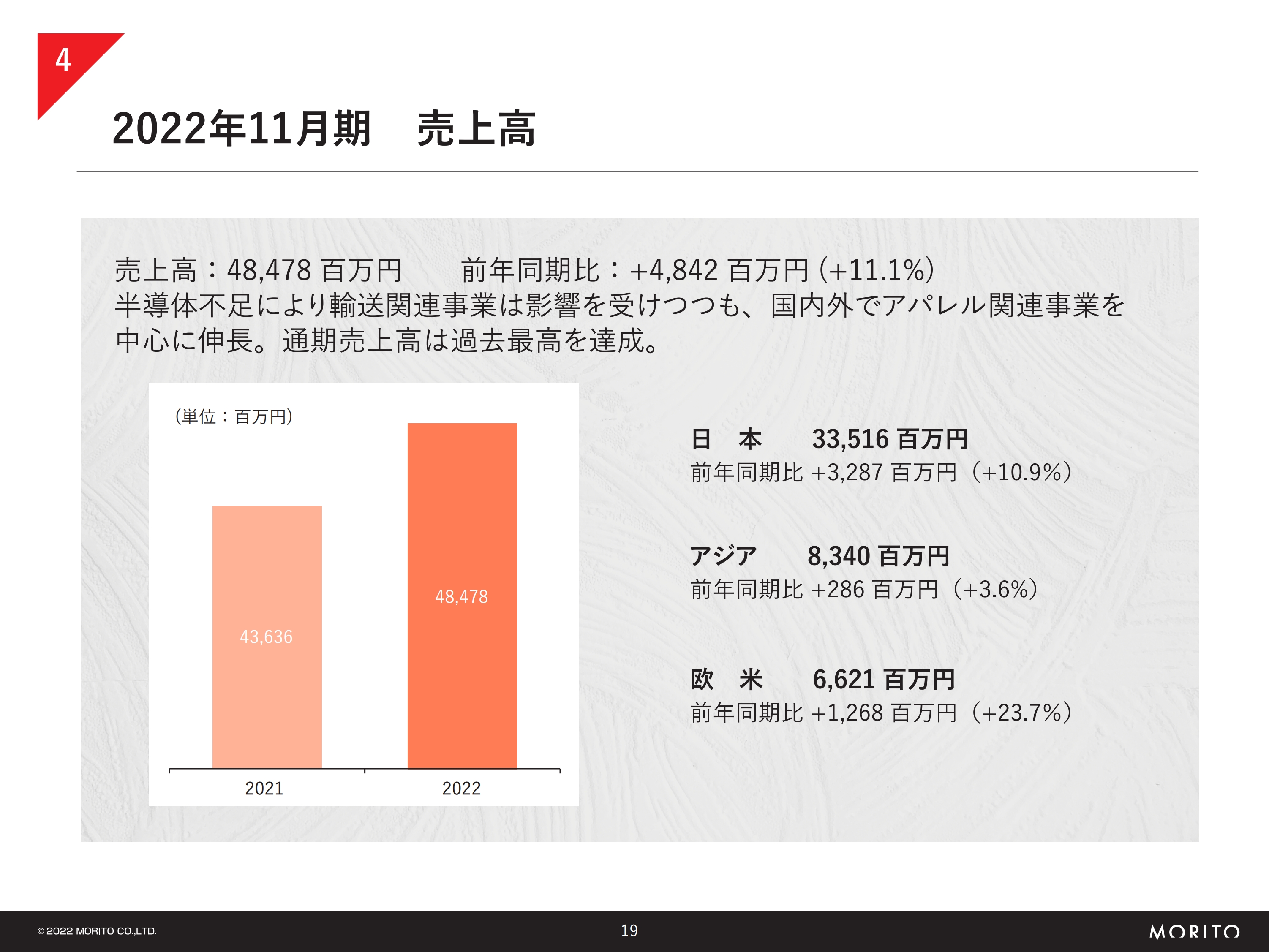

2022年11月期 売上高

2022年11月期の売上高は約484億円となり、前年同期比で約48億円の増加です。

2022年11月期 売上総利益

売上総利益についてです。売上高の増加により、前年同期比で約10億円の増加となりました。売上総利益率は25.8パーセントで、前期比で0.3パーセント低くなりました。ただし、当社の売上は輸入が6割、輸出が4割となるため、率直に言ってよく耐えたというところです。

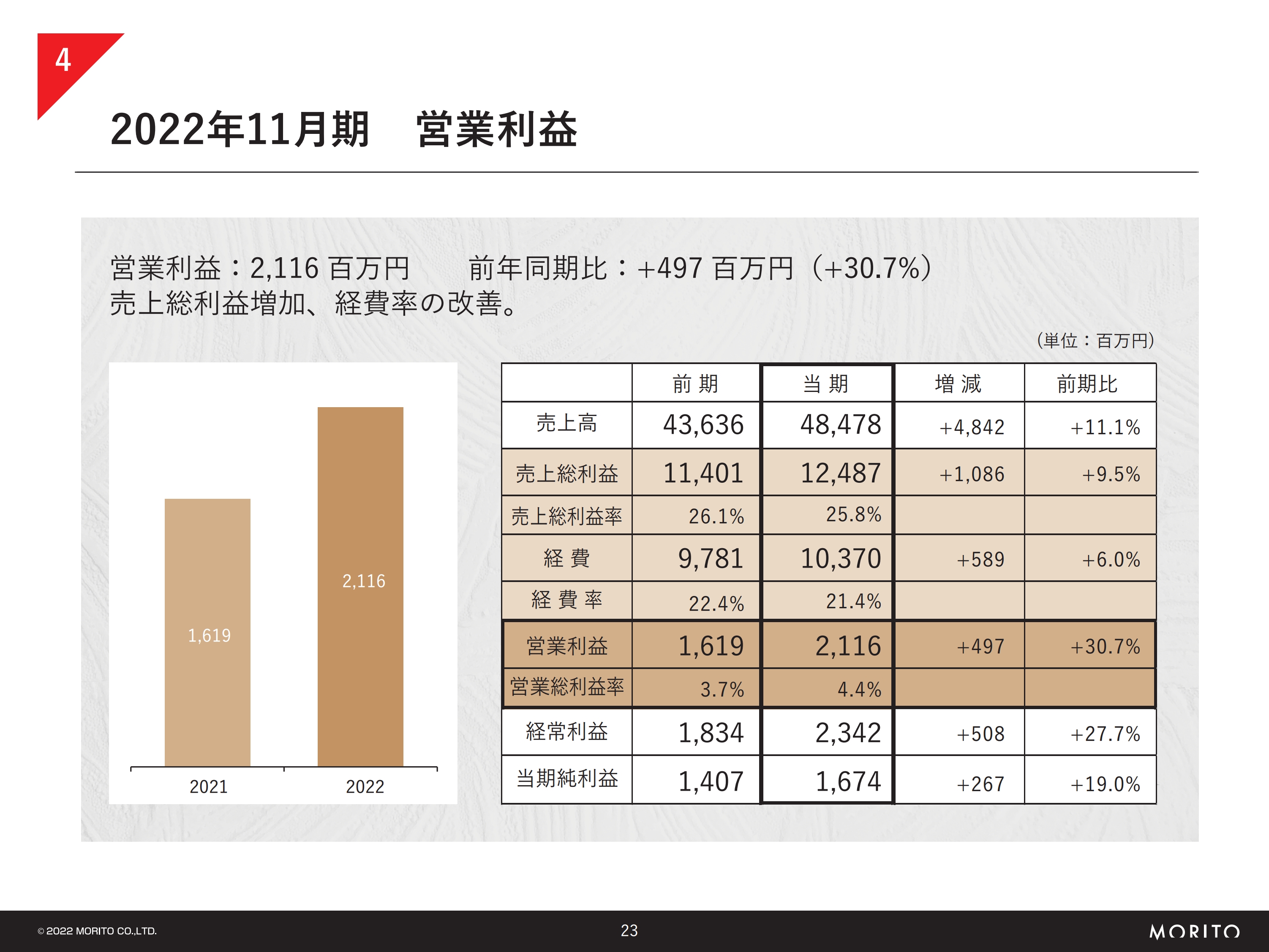

2022年11月期 営業利益

営業利益についてです。経費は約6億円増加しましたが、自社倉庫への移管による運送費削減などが要因となり、経費率は低下しました。

営業利益は前年同期比で30.7パーセント増加し、営業利益率も0.7パーセント増加しました。

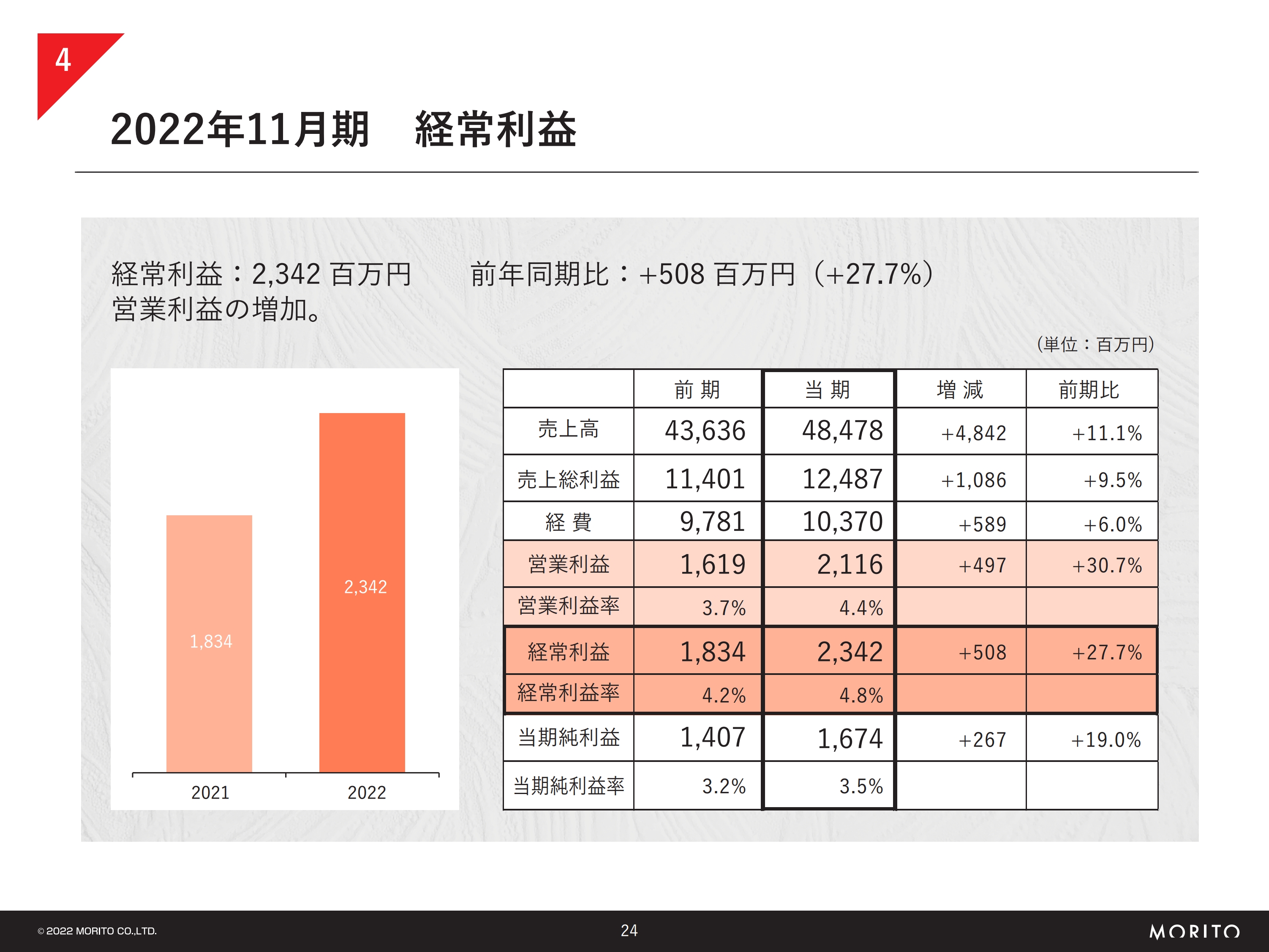

2022年11月期 経常利益

経常利益についてです。営業利益の増加に伴い、前年同期比27.7パーセント増となりました。こちらは歴代最高を達成しています。

2022年11月期 当期純利益

当期純利益は、前年同期比19パーセント増の16億7,400万円となりました。以上が、損益計算書の概要となります。

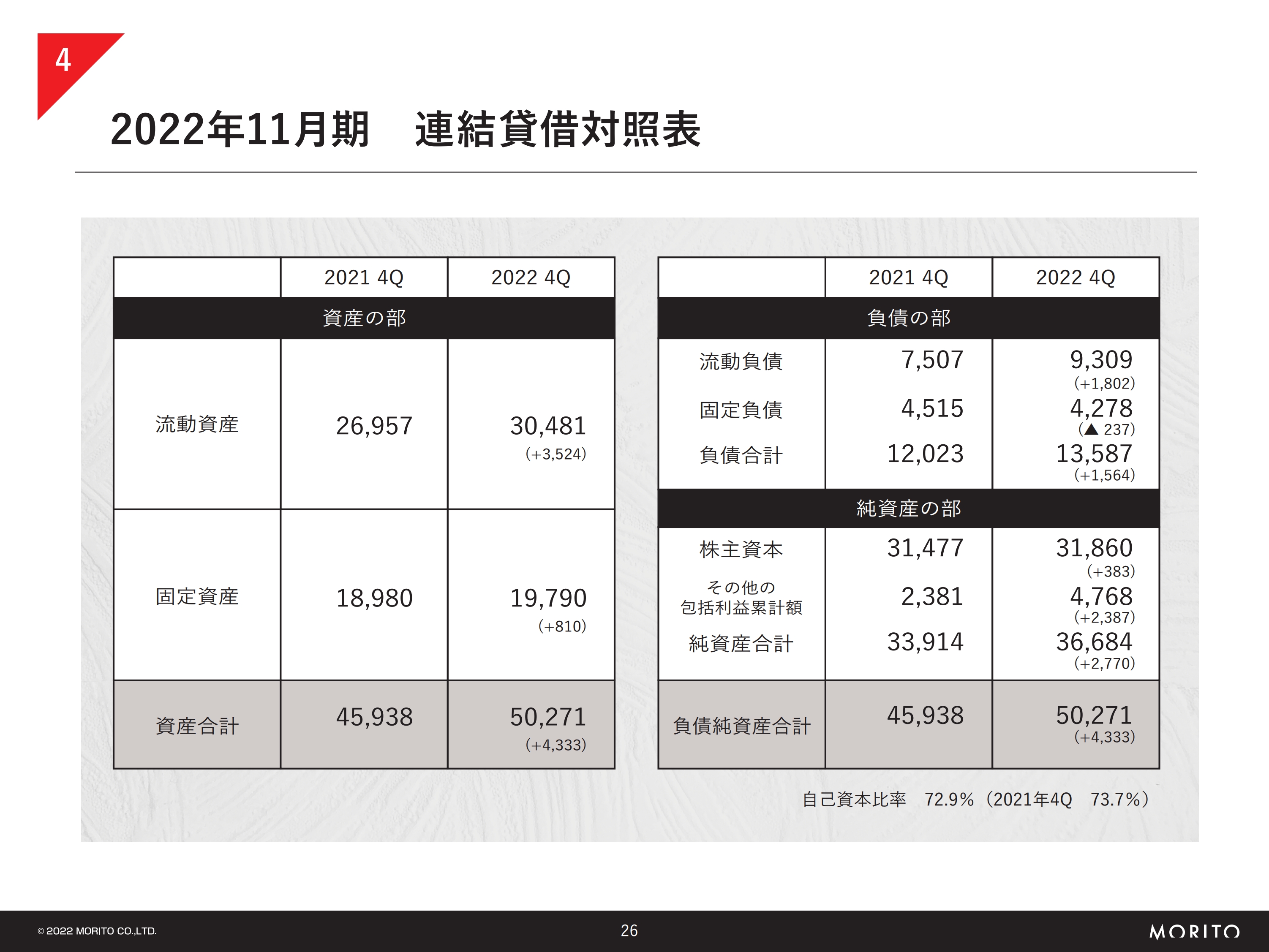

2022年11月期 連結貸借対照表

連結貸借対照表です。資産は、売上が上昇する中で、在庫と売掛金が約25億円ほど膨らみました。負債は、買掛金が約10億円増加しました。純資産は、円安基調の継続により為替換算調整勘定が約24億円増加しました。

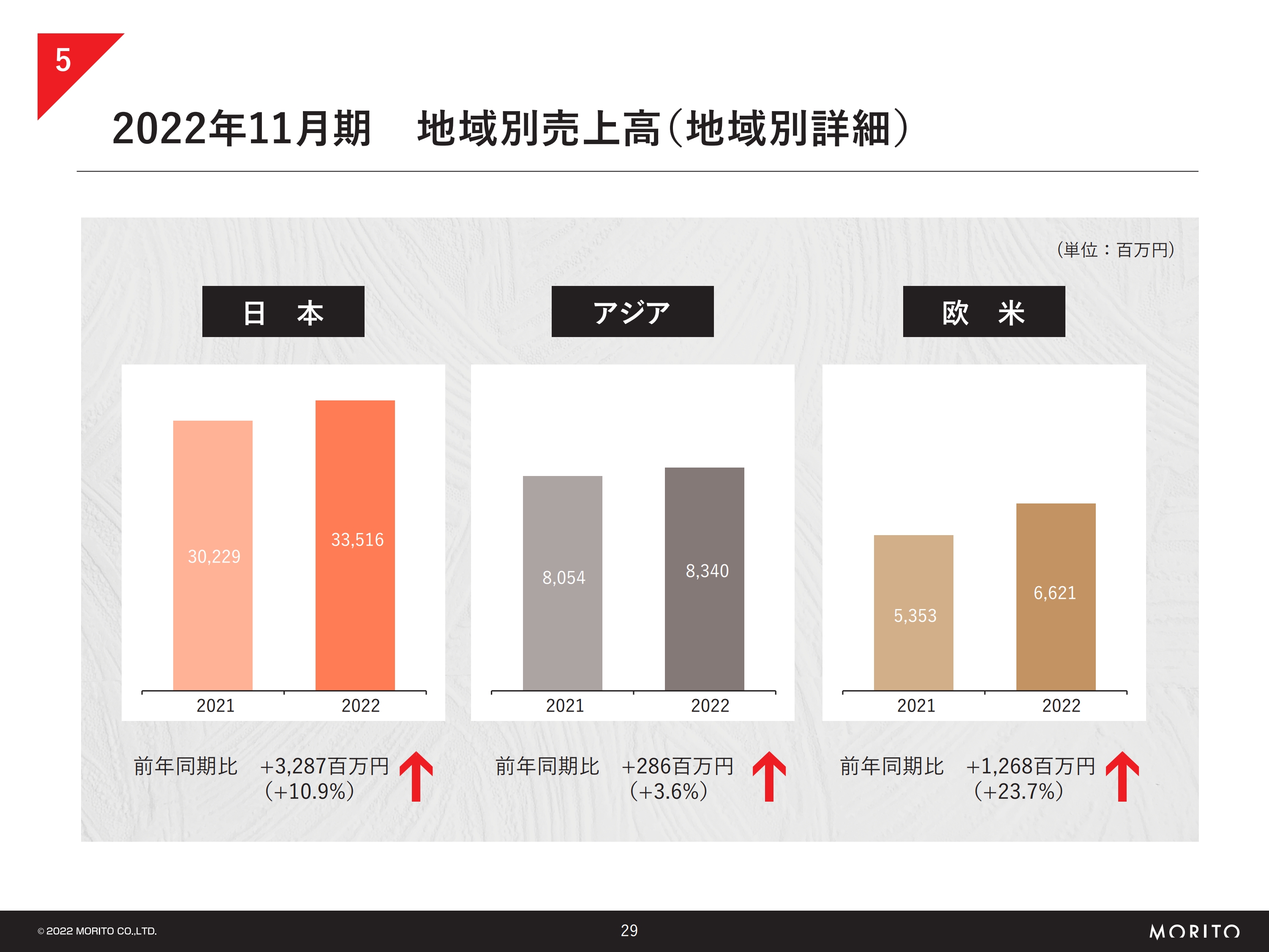

2022年11月期 地域別売上高(地域別詳細)

地域別の売上です。日本、アジア、欧米のセグメントでそれぞれ増加しました。

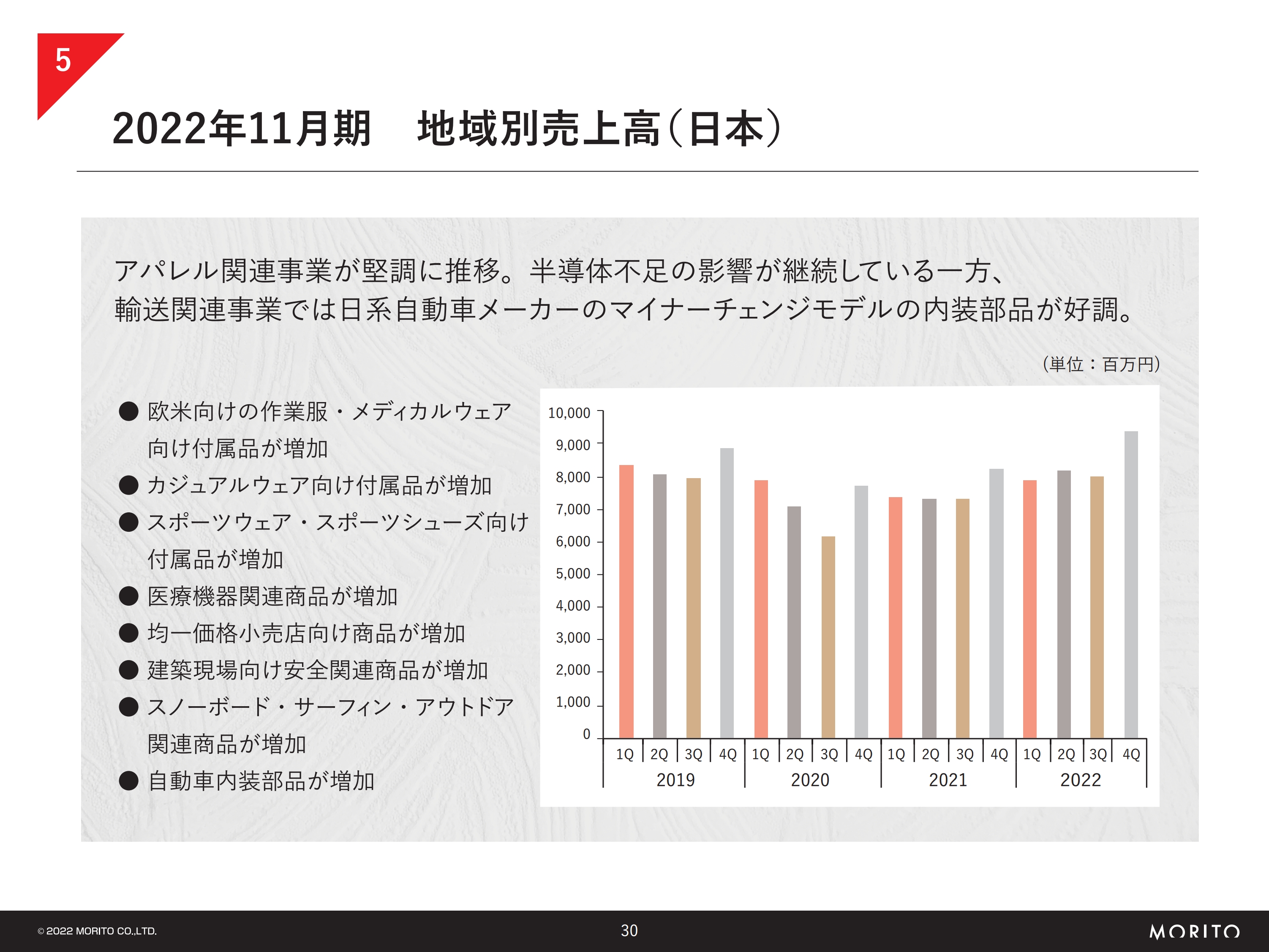

2022年11月期 地域別売上高(日本)

日本市場の売上高は約335億円で、前年同期比で約33億円増加しました。経済活動が回復の兆しを見せ、アパレル、プロダクト、輸送関連の各事業で売上高が増加しました。

特にアパレル関連事業は、作業服、メディカルウェア、カジュアルウェア、ヨガウェア、フィッシングなどのスポーツ・アウトドア関連の付属品の売上が増加しています。

プロダクト関連事業は、医療機器関連商品、サーフィンやスノーボードなどの関連商品、インソールなどを中心に売上が増加しました。

輸送関連事業は、半導体不足の影響を受けつつも、日系自動車メーカーの次期マイナーチェンジモデル用の内装部品の売上が増加しています。

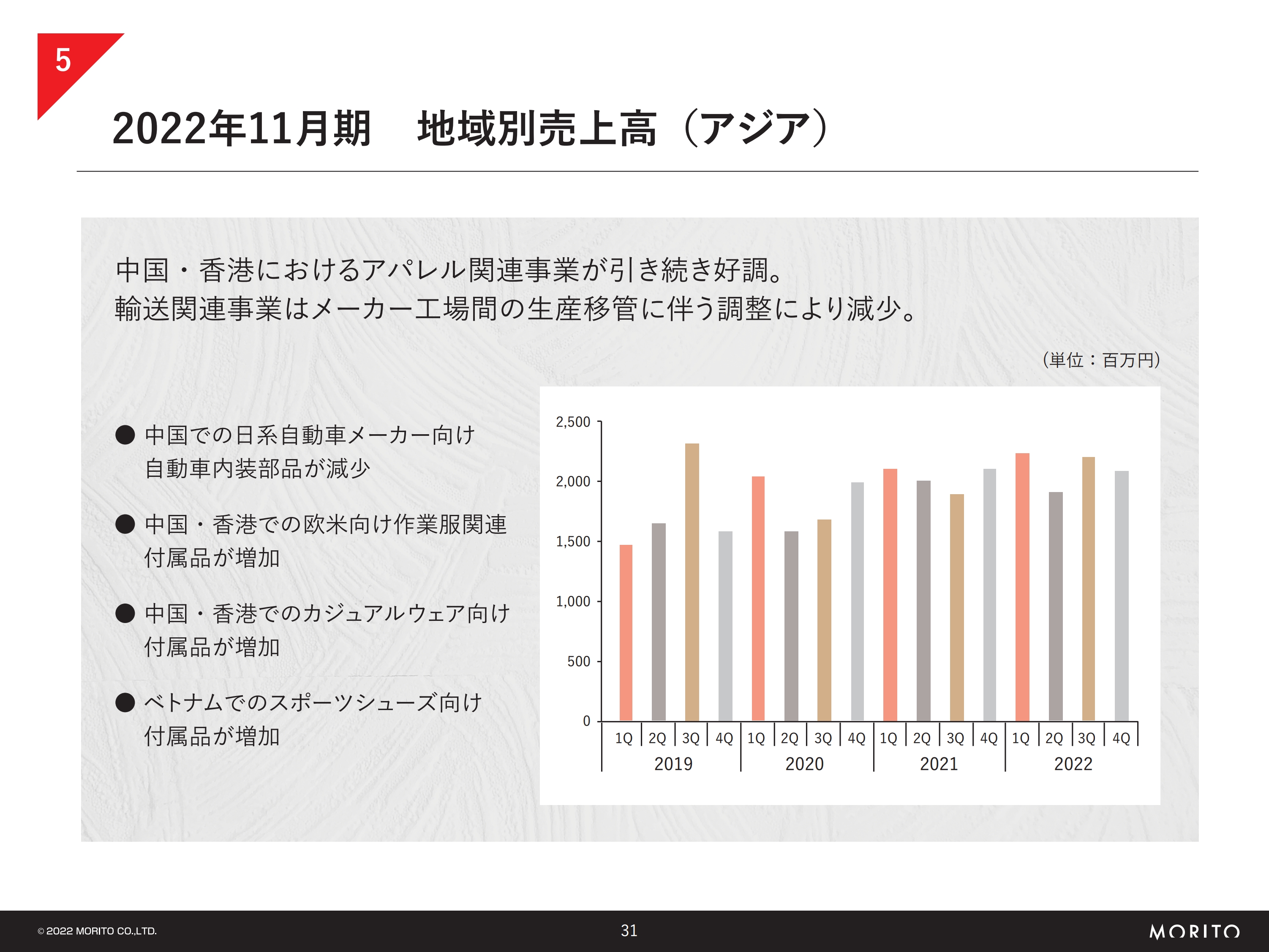

2022年11月期 地域別売上高(アジア)

アジア市場の売上高は約83億円で微増となりました。自動車内装部品は、中国での工場移転に伴う生産調整の影響を受け、減少しました。

一方で、北欧向けの作業服関連の付属品、ベトナムでの日系スポーツメーカー向けのシューズ付属品などの売上が増加しました。

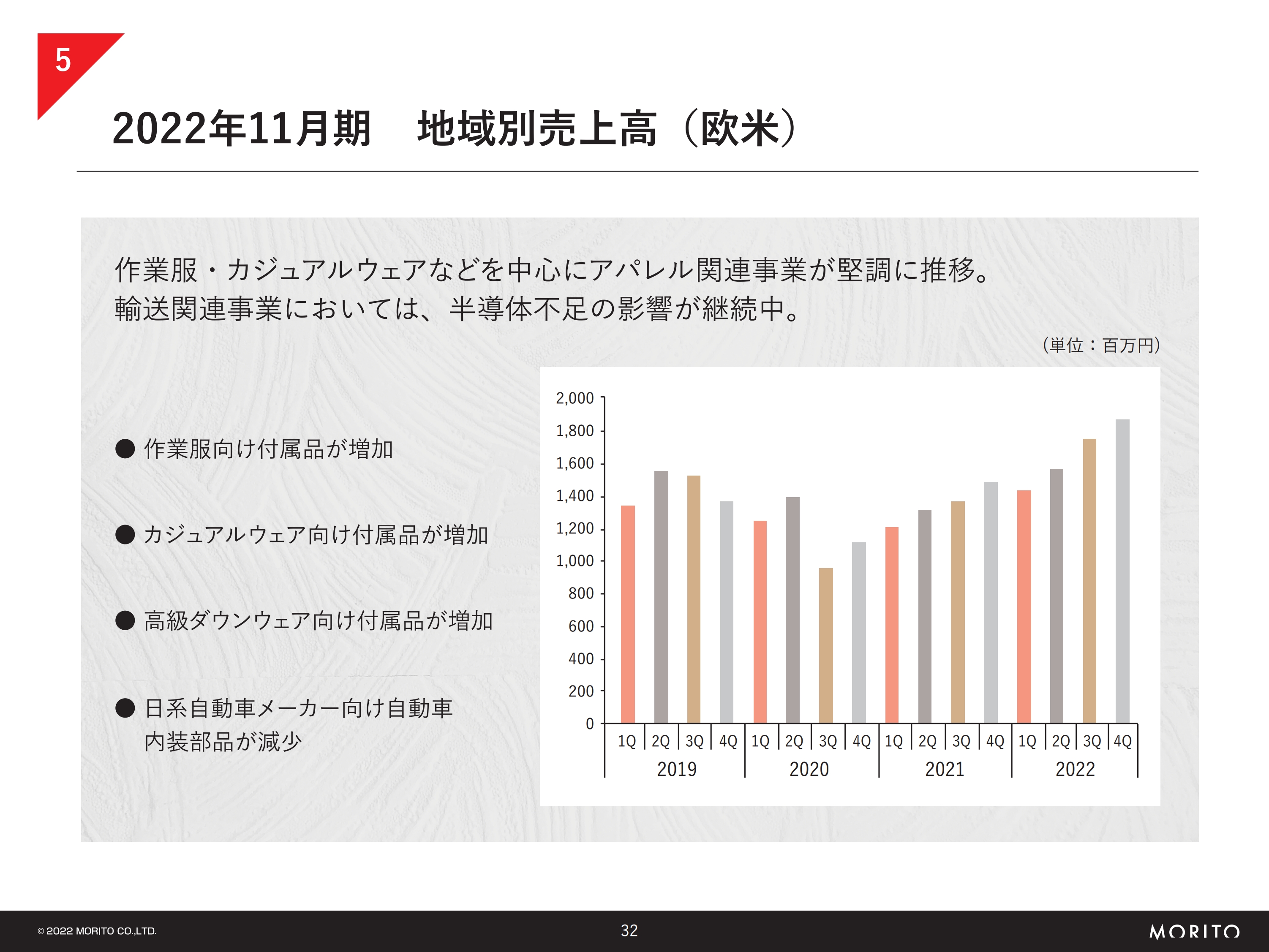

2022年11月期 地域別売上高(欧米)

欧米市場の売上高は約66億円で、前年同期比で約13億円の増加となりました。北米やイギリスを中心に、自動車メーカーの減産により日系自動車メーカー向け自動車内装部品の売上は微減となりました。一方で、作業服やカジュアルウェア向けの付属品の売上は増加しています。

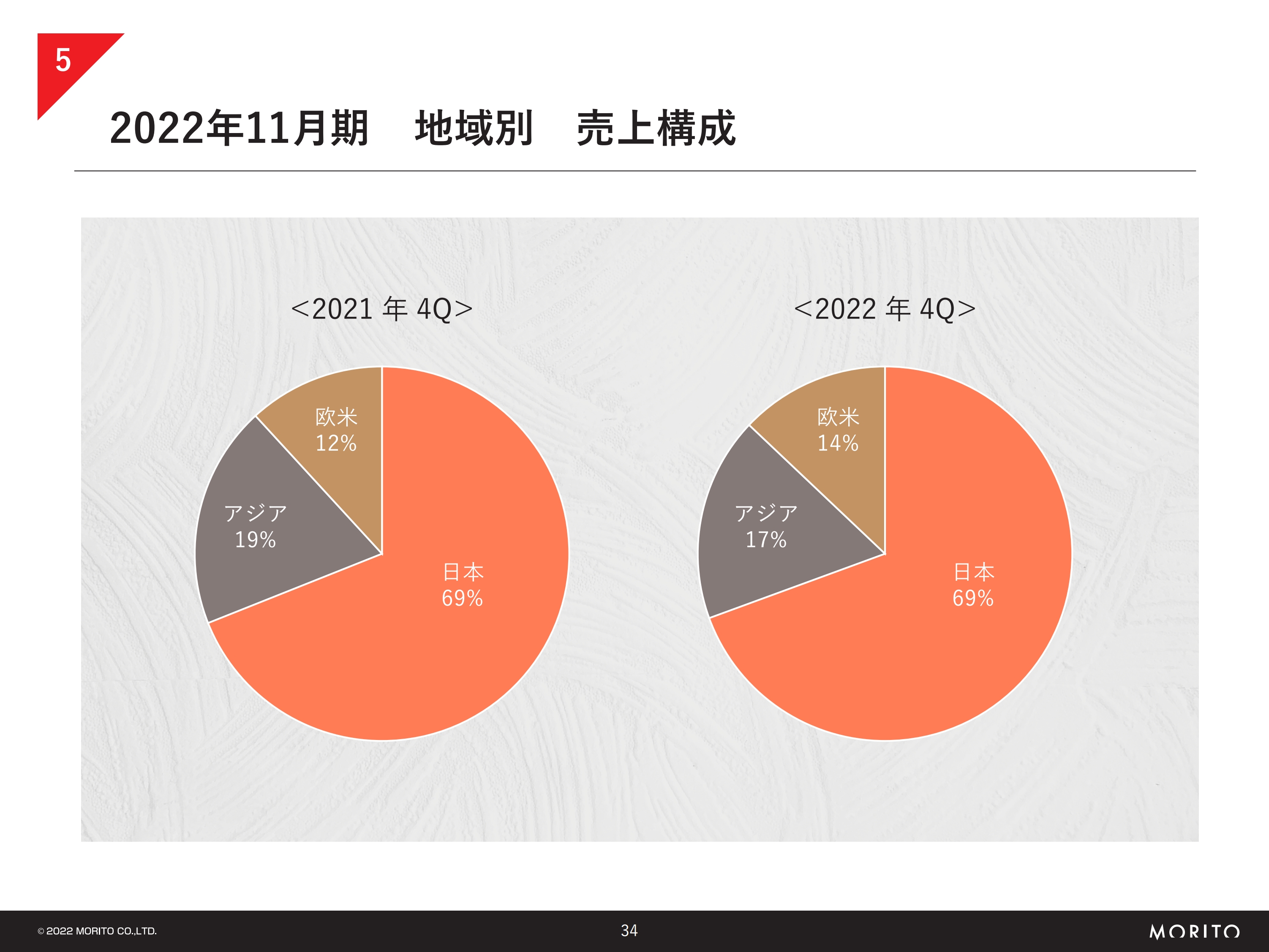

2022年11月期 地域別 売上構成

地域別の売上構成です。スライドのグラフでは日本が69パーセントになっていますが、日本とアジア・欧米の直接取引分を含むため、市場別では日本が約50パーセント、アジアが約30パーセント、欧米が約20パーセントであるとご理解ください。

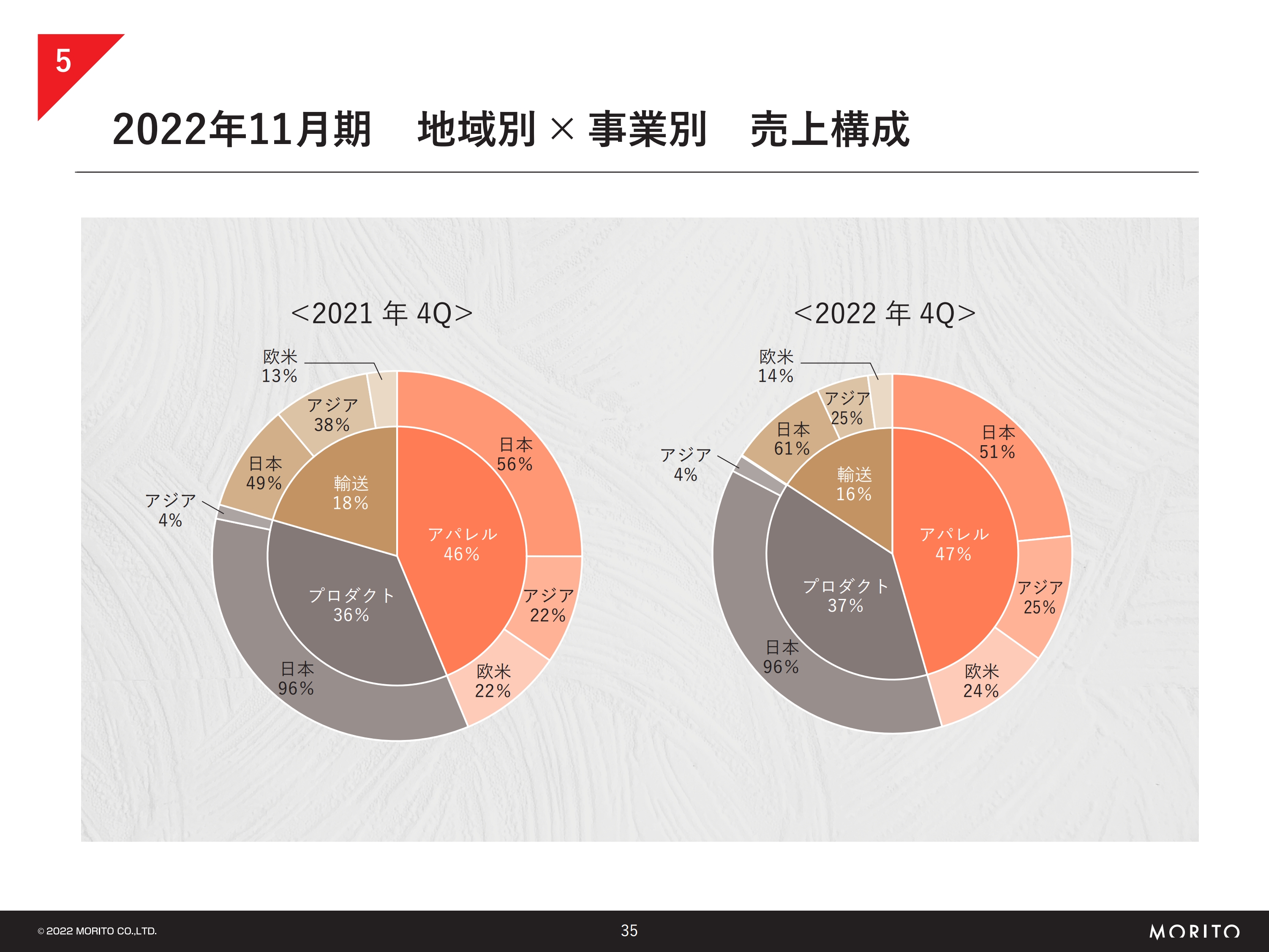

2022年11月期 地域別×事業別 売上構成

地域別と事業別の売上構成です。スライド右側のグラフに記載のとおり、アパレル関連は47パーセント、プロダクトは37パーセント、自動車関係は16パーセントです。以上が業績の概要となります。

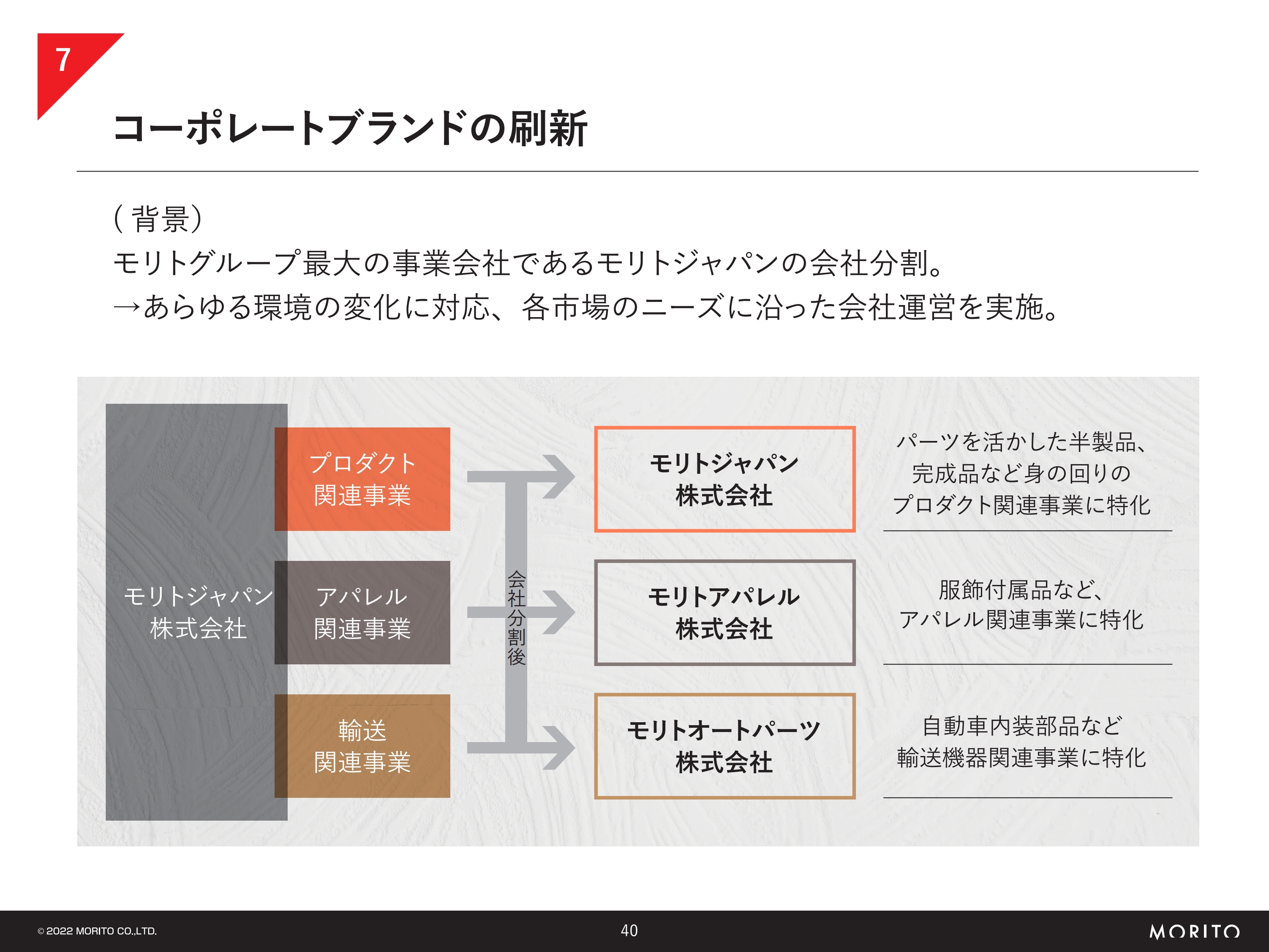

コーポレートブランドの刷新

2022年度のトピックスです。環境や時代の変化に、スピーディーかつ柔軟に対応できる組織力を構成するため、2022年の6月にモリトグループ最大の事業会社であるモリトジャパンを、アパレル、プロダクト、輸送の各事業別の3社に分割しました。

あらゆる環境の変化に対応しながら、各市場のニーズに沿った会社運営を実施することにより、事業における収益性の強化を図りながら、生き残り、深掘りをし、成長していきます。

2022年度は利益率を押し下げる要因が多い1年でしたが、各社の経営層や営業担当の意識も変化してきており、今後は利益率にも表れてくるものと考えています。

コーポレートブランドの刷新

さらに、今後モリトが大きな変化をしていくことを社内外に表明し、より強固な体制で事業活動に取り組むことを目的として、コーポレートブランドを刷新しました。

タグラインとコーポレートロゴを新たにし、会社認知度の向上に向けた広報などのPR活動にも注力してきました。企業価値の向上のためにも、PR活動は今後も継続していく方針です。

環境への取り組み「Rideeco」

モリトグループの環境への取り組みについてです。今年度は、これまでにはなかった異業種との協業や取り組みが増加した1年でした。

具体的には、コーポレートパートナーの東京ヴェルディ女子ホッケーチームや、アーティストとの共同開発を行っています。また、グッドデザイン賞の授賞式では、当社の環境配慮型の商品が使われました。

今後さらに、さまざまな業種や業界と協力しあい、活動の幅をより広げていくために、これまでの環境の取り組みである「C.O.R.E.」から、コンセプトを新たに「Rideeco」(リデコ)へとアップデートしました。今後もグループ一丸となって取り組みを加速していきます。「Rideeco」の詳細はスライドをご参照ください。

こうした取り組みは、昨年10月に開催された「サステナブルファッションEXPO秋」にて大規模出展し、来場者も1,500名ほどと多くの方に来ていただきました。

環境への取り組み 商品実績

環境への取り組みに関する商品についてご説明します。「Rideeco」の取り組みでは、引き続き廃漁網を活用したパーツ・生地などの資材を取り扱っています。廃漁網とは漁師が使用していた網のことで、海洋プラスティックごみの4割を占めると言われています。

これを活用し開発した資材もバリエーションが増え、採用件数も増加してきました。2022年度にはコクヨさんやルートートさんなどでも採用され、みなさまの身近にある商品にもモリトの生地が使われています。

その他にも、縫製工場などで出る端切れを混ぜて作る混抄紙の「ASUKAMI」が、ワールドの下げ札や紙袋、社内で使用する名刺などに採用されています。

また、広島市に毎年贈られる千羽鶴を活用した紙製品の「peacepiece」は、広島市に本社を構えるダイソーさんにて販売されるなど、さまざまな商品が生まれています。

スポーツ・アウトドア関連商品が堅調に推移

スポーツ・アウトドア関連商品については、2020年からのコロナ禍の影響もあり、売上が増加傾向にあります。これに加え、モリトグループの商品の機能性、品質、納期、そしてグローバルな企画力などが評価され、国内外のスポーツブランドから新規受注などを受けており、売上が堅調に推移しています。

特にヨガ、フィッシング、スポーツシューズ向けの付属品や完成品の売上が増加しており、2023年度も継続する見通しとなっています。また、2022年度は北京五輪も追い風となり、スノーボード関連商品が好調でした。

アウトドア関連の商品では、グループ会社のキャンバス社が運営するブランド「POLeR」も伸びてきています。

メキシコ拠点の成長

メキシコのグループ会社、モリトスコーヴィルメキシコについてです。こちらは、アメリカブランド向けの調達・販売拠点として2017年に設立しました。現地の行政の遅れもあり、実質的には2019年度あたりからの活動となっています。

それ以前は、アメリカ向けの商品をアジアから海上輸送で調達することも多かったのですが、メキシコで商品を安定的に調達できるようになったことで、アメリカへの陸上運送が可能となりました。

新型コロナウイルス感染症の影響で、中国のロックダウンや海上輸送の遅れなどが起こったこともありました。メキシコでの調達・販売は、納期の安定や運搬のコストカットにつながっていくため、需要が拡大しています。

設立当初は、北米に工場を構える日系自動車向けの輸送関連事業をメインに行っていましたが、ここ数年で取り扱い商品数も増加しました。さらに、アパレル関連事業でも、ベビーウェアやカジュアルウェア向けの受注を獲得しています。

今後も新規受注の獲得などを見込んでおり、まだまだ伸びしろがあると考えています。サプライチェーンということも踏まえ、こちらもさらに注力していきたいと思っています。

IR活動について

IR活動についてです。2022年度も、日々の売買代金の増加や会社の認知度の向上を目指し、Webを活用した個人投資家向けの動画配信を実施しました。今後もSNSを含めた企業PR活動と合わせ、継続して当社の魅力を発信していきたいと思っています。

2023年11月期 通期業績予想

2023年11月期単年度の業績予想です。政治や経済が不透明な状況ですが、売上高500億円、営業利益23億円、当期純利益18億円と予想しています。

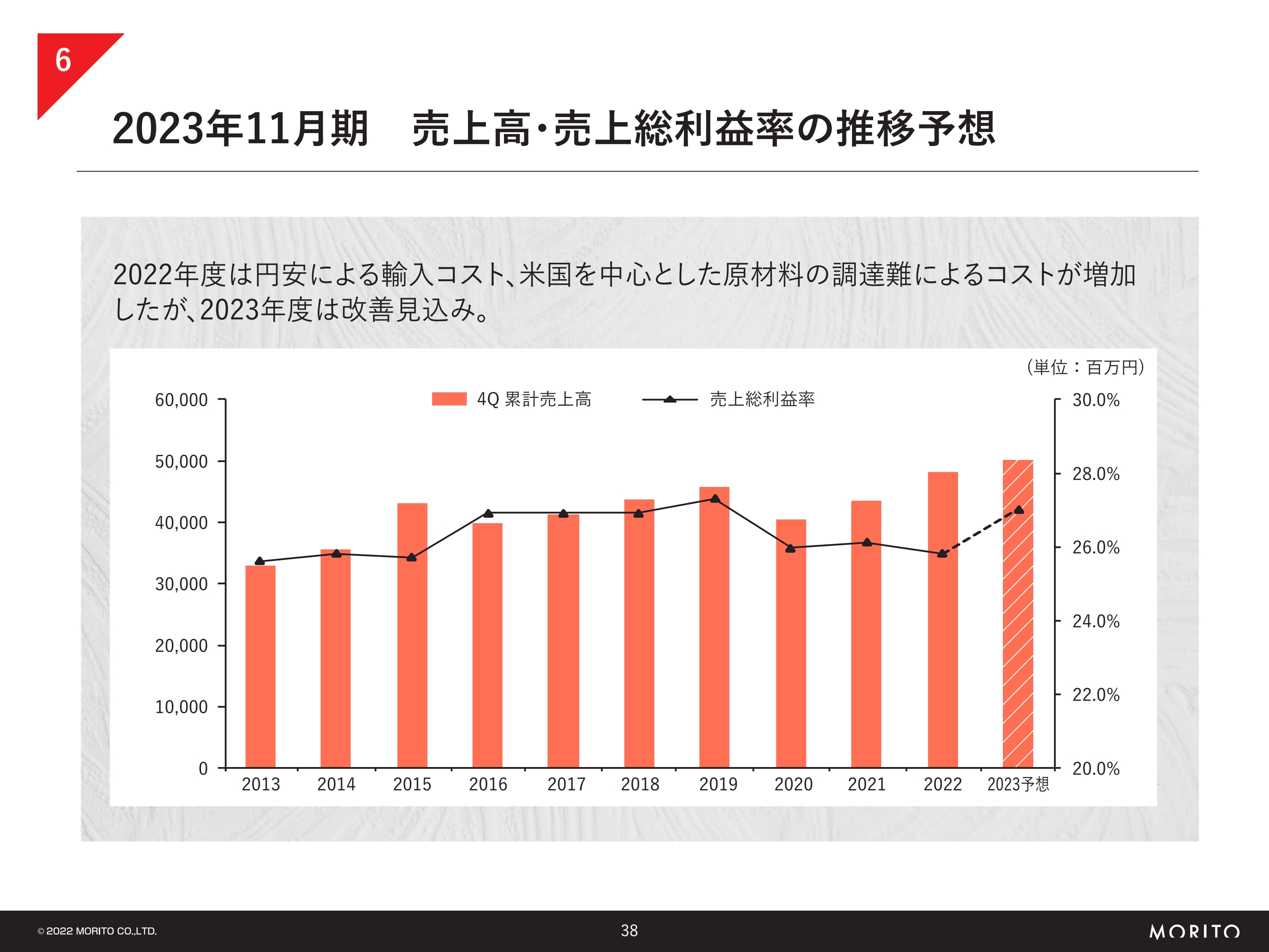

2023年11月期 売上高・売上総利益率の推移予想

売上高と売上総利益率の推移予想です。引き続き付加価値商品の販売に注力し、利益率の改善を全社方針として継続していきます。また、不採算事業、あるいは商品・商流の見直しなどの改革も継続して進めていきます。

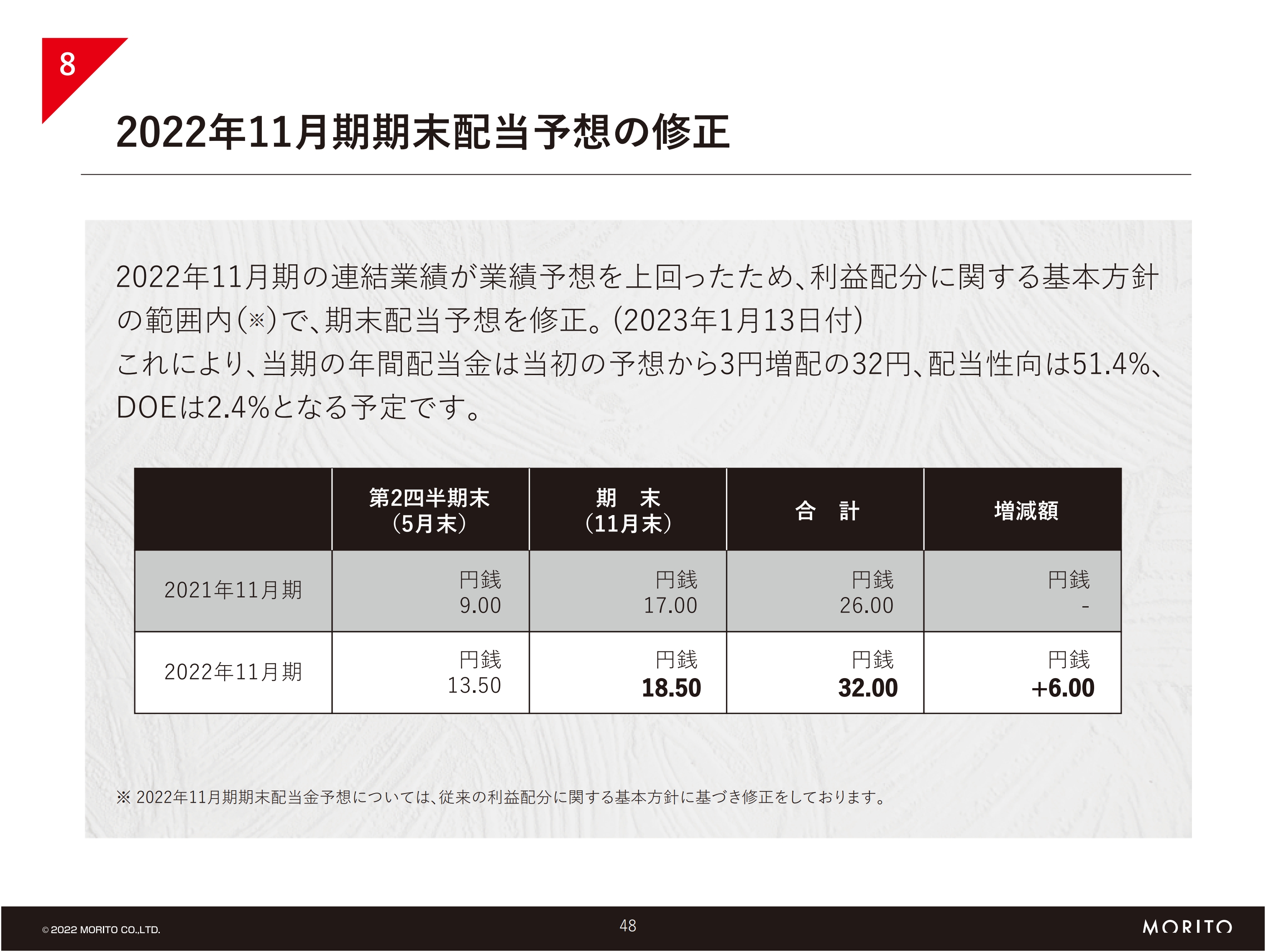

2022年11月期期末配当予想の修正

株主還元策についてです。2022年度期末配当金の修正に関しては、連結業績予想を上回ったため、基本方針に基づき、2022年期末配当予想を7月に開示した金額から3円増配し、18.5円としました。これにより年間配当金は32.0円となる予定です。

利益配分に関する基本方針

利益配分に関する基本方針は、冒頭でご説明したとおり、2023年11月期より変更となっています。今後は、投資案件および財務状況等を勘案の上、これらの方針に沿って配当額を決定していきます。

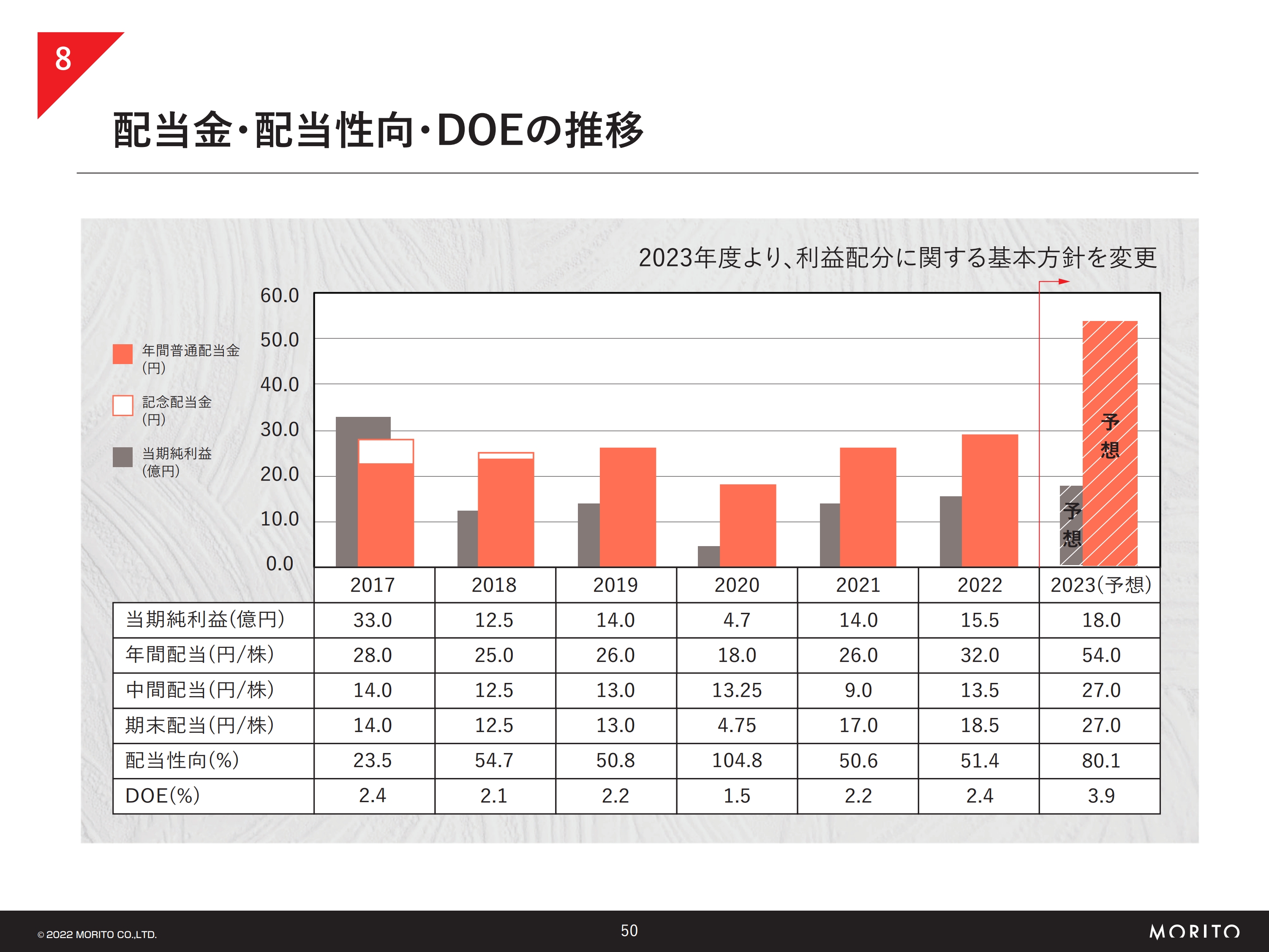

配当金・配当性向・DOEの推移

変更後の基本方針に基づき、2023年度の予想配当については、中間配当27.0円、期末配当も27.0円、合計で年間配当54.0円としています。

以上、簡単ではありますが、ご報告とさせていただきます。ありがとうございました。

質疑応答:スコーヴィルの売上高と営業利益について

質問:2022年11月期および2023年11月期の、スコーヴィルの売上高と営業利益について教えてください。

回答:個社別の売上高と営業利益については開示していませんので、ご容赦ください。2022年度は増収増益となりました。今年度も増収増益の見通しで、現在事業活動に取り組んでいます。

質疑応答:2023年11月期の事業環境と売上高、営業利益の見通しについて

質問:2023年11月期の計画のうち、3事業それぞれの事業環境と売上高、営業利益の見通しについて教えてください。

回答:具体的な数字は開示していませんが、アパレル関連事業については、欧米市場全体のインフレにより、ファッション系は需要が停滞すると見込んでいます。ただし、ヨガ・フィッシングなどのスポーツ関連や機能性に優れた商品は伸びる見込みで、アパレル関連事業全体としては伸びる見通しです。

プロダクト関連事業については、輸入ビジネスが多いため、引き続き為替変動に注視します。

輸送関連事業については、半導体不足の影響がどのようになるか、いまだ不透明な状況です。先ほどご説明したメキシコの拠点のビジネスは、今後も伸びが期待できると思っています。

質疑応答:ROEの目標値について

質問:スライド13ページに「中長期的な資本効率(ROE)の向上」とありますが、目標とされている水準はありますか?

回答:将来的な目標としては、売上高1,000億円規模、ROE8パーセントを目指していきたいと考えています。そのためにも、利益率改善に加え、資本効率の向上やM&Aを含む積極的な投資なども行っていきます。

質疑応答:DOE4パーセントを目標値に決定した根拠について

質問:DOE4パーセントという目標値はどのように決められましたか?

回答:先ほどお伝えしたとおり、将来的にROE8パーセントを目指しています。これに加えて、従来の利益配分の基本方針である配当性向50パーセントを組み合わせると、DOEが4パーセントと算出されるため、DOE4パーセントを目標値とすることにしました。

新着ログ

「卸売業」のログ