星光PMC、2Qの売上高は前期比+6.4% 国内製紙用薬品や化成品の拡販等により、上期実績で過去最高を更新

目次

菅正道氏(以下、菅):前任の滝沢の後を継いで今年3月に社長に就任いたしました、菅と申します。どうぞよろしくお願いいたします。本日は、当社の決算説明会にご参加いただき、誠にありがとうございます。では、さっそく説明に入らせていただきます。

本日はこちらの目次にしたがって、2022年度第2四半期決算、事業セグメント別の動向、通期の業績見通し、最後に今年からスタートした中期経営計画「OPEN 2024」の取り組みの中から、最近のトピックスをいくつかご紹介します。

I.2022年度 第2四半期決算(連結) 概況

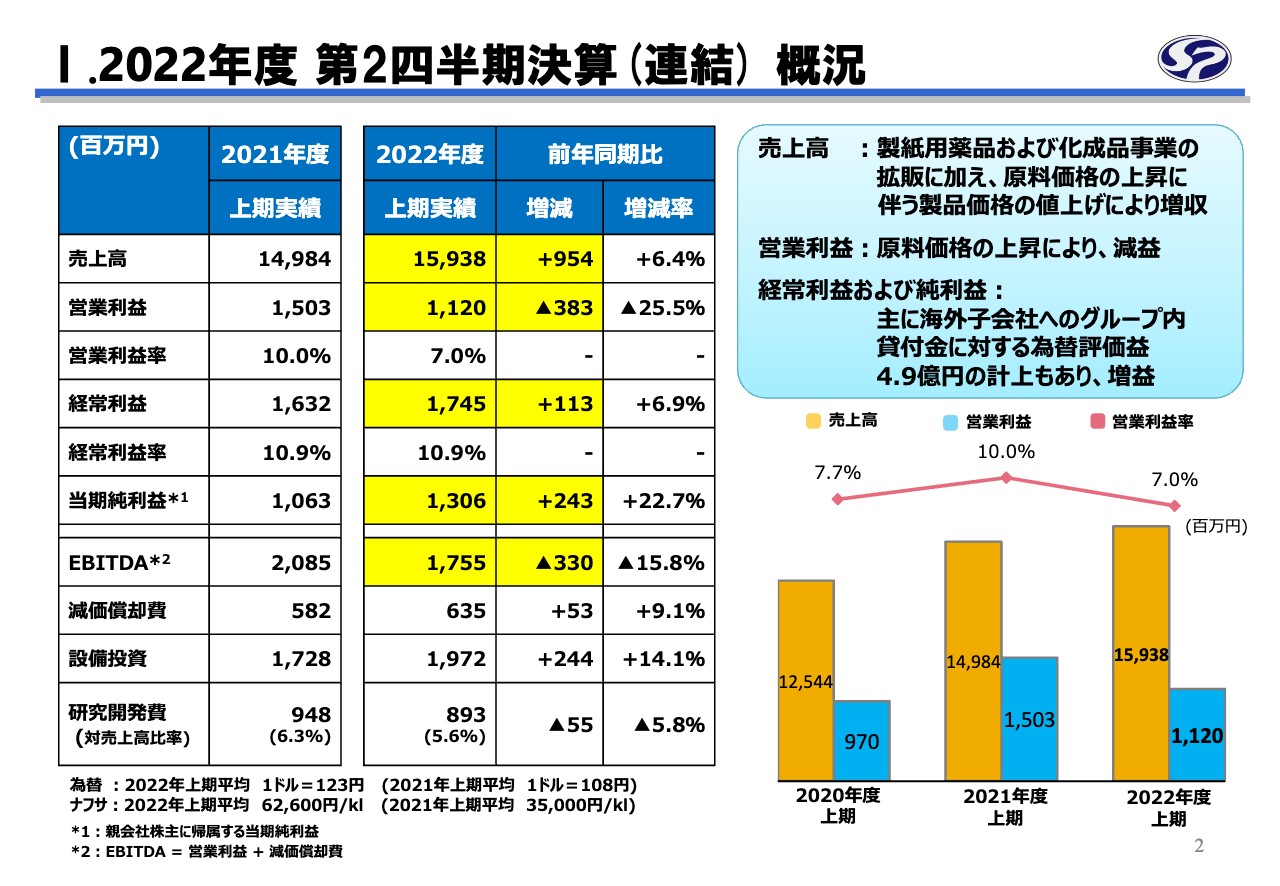

はじめに、2022年上半期の当社を取り巻く事業環境を簡単に振り返りますと、国内景気は緩やかに持ち直してきましたが、ウクライナ情勢に端を発する国際情勢は緊迫感を増し、サプライチェーンの混乱や資源・エネルギー価格の高騰を招き、インフレや円安の動きも加速する不安定な状況でした。

そのような中での、当社の2022年度上半期連結決算の概況ですが、まず連結売上高は159億3,800万円と、前年同期に比べて9億5,400万円、率にして6.4パーセントの増収で、上半期の売上高としては過去最高となりました。

主な要因としては、国内製紙用薬品事業と化成品事業で販売を伸張させたことに加え、原料価格高騰に対応して全事業で製品価格の値上げに取り組んだことが挙げられます。

一方、営業利益については、2021年後半からの原料価格高騰の影響を主因として、上期の実績は11億2,000万円と、前年同期に比べて3億8,300万円、率にして25.5パーセントの減益となりました。

なお、営業利益と減価償却費を足し合わせた、収益力、キャッシュを生み出す力を表す指標の1つであるEBITDAについては17億5,500万円となり、減少率は15.8パーセントと、その落ち込み幅は営業利益よりも小幅にとどまっています。

経常利益は、最近の円安の進行に伴い、海外子会社へのグループ内貸付金に対する評価替えなどによる為替差益を4億9,000万円計上したこともあり、17億4,500万円と前年同期に比べて1億1,300万円の増益となりました。

同様に、当期純利益も13億600万円と、2億4,300万円増加しました。経常利益および当期純利益についても、上期としては過去最高となりました。

I.2022年度 第2四半期決算(連結) 営業利益増減分析

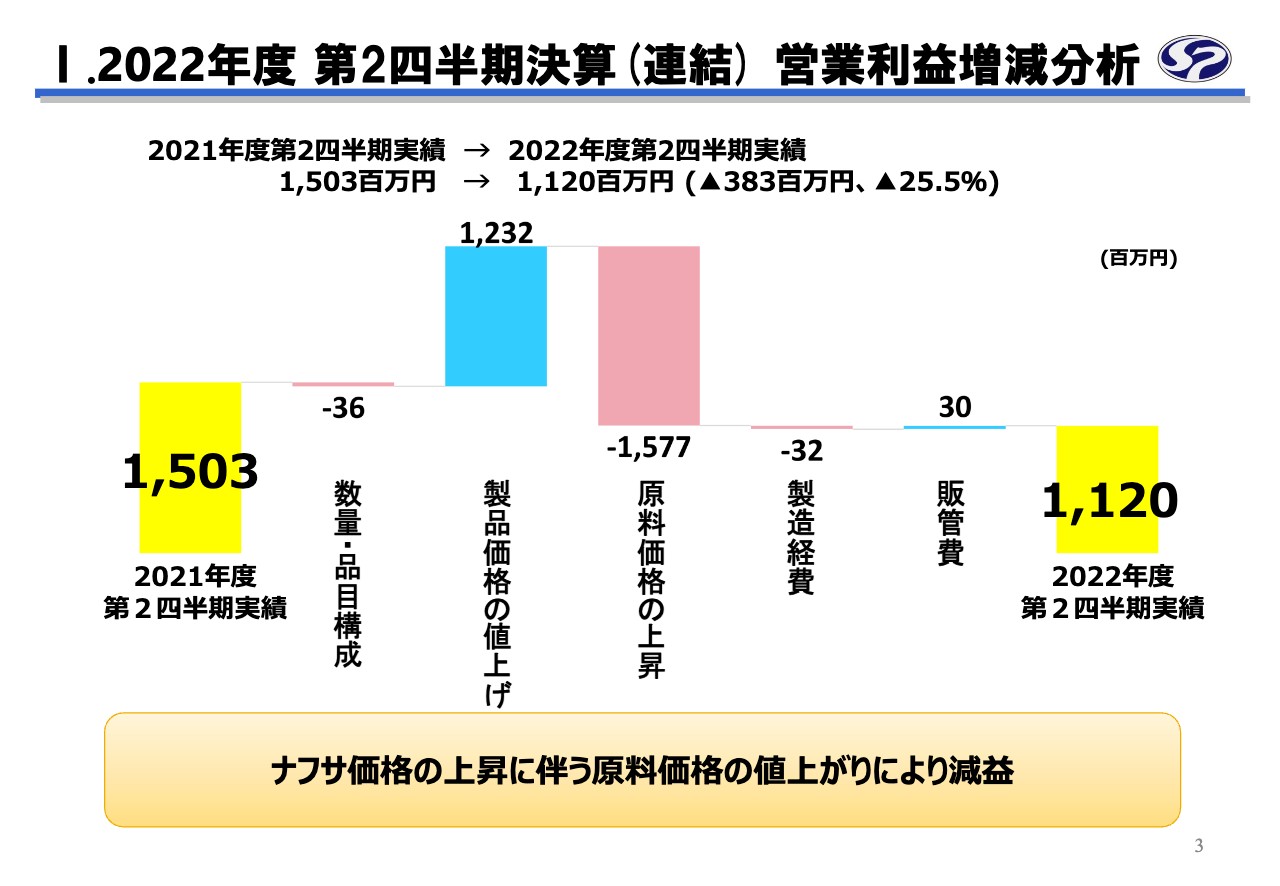

こちらのスライドでは、今年度上期の営業利益について、前年同期と比較した増減要因をブリッジチャートでお示ししています。スライド中央にピンク色で示していますが、先ほども触れたように、世界的な資源価格高騰と円安の影響で、当社の原料価格も大きく上昇し、これが利益を15億7,700万円押し下げる要因となっています。

この状況を受けて、収益確保のために全事業で製品価格の値上げに取り組み、中央左側に青色で示したように、12億3,200万円の収益の押し上げとなりました。ただし、ネットでは3億4,500万円利益を圧迫したため、こちらが減益の主要因となっています。

左から2つ目の数量・品目構成の変化の影響としては、全社トータルではわずかに3,600万円の収益押し下げとなりました。事業ごとの状況については、のちほど事業セグメントの動向についてのスライドでご説明したいと思います。

製造経費は、エネルギー資源価格の上昇により燃料費や電力費などが増えましたが、工場での修繕費や用品費を節減したことなどにより、わずかな上昇にとどめています。また、販管費についても節減に努めた結果、若干ですが減少しています。

I.2022年度 第2四半期決算(連結) 連結貸借対照表

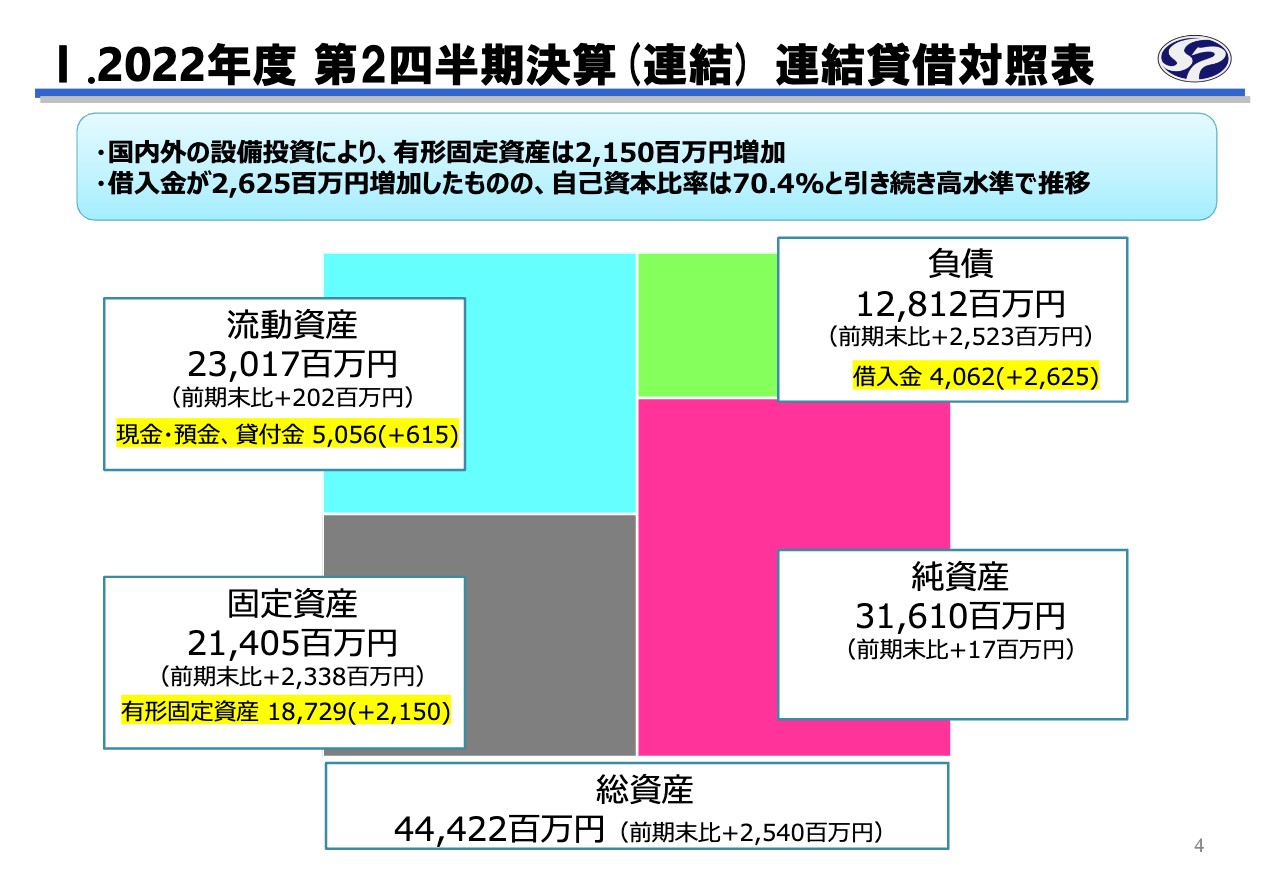

続いて、連結貸借対照表について要点をご説明します。上期末の自己資本比率は70.4パーセントで、前期末の70.9パーセントとほぼ同レベルの高い水準を維持しています。

上期末の特記事項としては、有形固定資産の増加があります。製紙用薬品の新しい生産拠点としてのベトナム工場建設や、化成品事業の八代工場内での設備改造など、成長のための投資により有形固定資産が21億5,000万円増えています。

設備投資資金などに充当するため、借入金が26億2,500万円増加して、40億6,200万円となりました。今後も必要に応じて外部借入も積極的に活用して、成長と収益力強化のための投資を機動的に進めていきます。

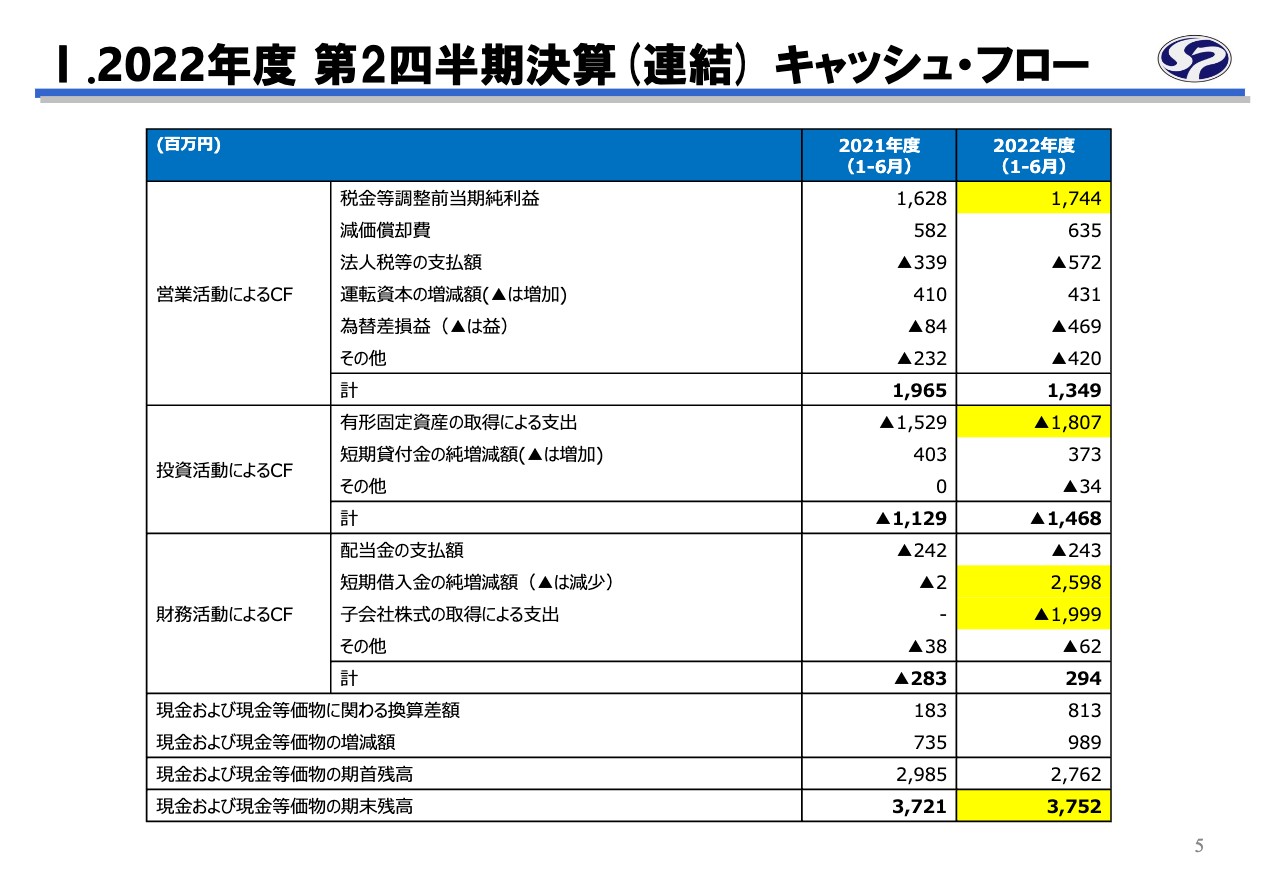

I.2022年度 第2四半期決算(連結) キャッシュ・フロー

こちらの表は、上期末のキャッシュ・フローの概要です。貸借対照表のスライドでご説明したとおり、ベトナム新工場をはじめとする設備投資にキャッシュベースで約18億円を投下しています。スライドの表では、投資活動によるキャッシュ・フローの中の有形固定資産取得の項目にあたります。

加えて上期は、新綜工業の株式追加取得のために約20億円を支出しました。これらの成長のための投資を、収益と外部借入で賄い、上期末の現金および現金等価物の期末残高は前年同期末とほぼ同水準の37億5,200万円となっています。

今後も借入など外部資金の積極的な活用を念頭に、成長のための設備投資やM&A案件の探索にも、より積極的に取り組み、グループ企業の価値増大と資本効率の向上を目指していきます。

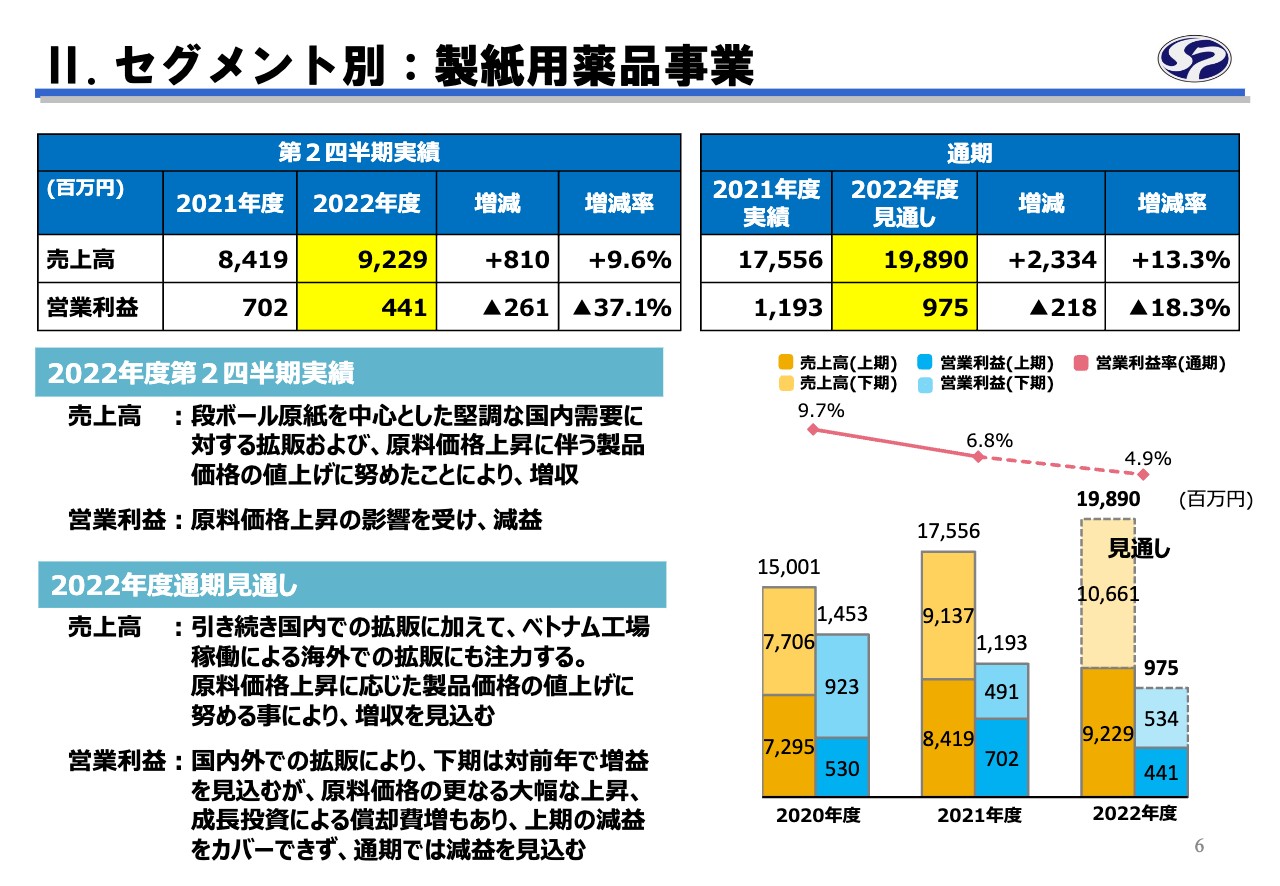

II. セグメント別:製紙用薬品事業

事業セグメント別の上期実績、および通期見通しに関してご説明します。

まず、製紙用薬品事業です。事業を取り巻く環境としては、日本国内の2022年上半期の紙・板紙の生産量は、前年の同期とほぼ同じ水準でした。

その中で、印刷情報用紙を主体とする「紙」の生産量は1.9パーセント減少しており、構造的な紙離れの環境の中で、コロナ禍をきっかけとしたデジタル化やテレワークの進展もあり需要の減少が続いています。

一方、段ボール原紙を主体とする板紙の生産量は好調が継続しており、1.7パーセントの増加となっています。このような板紙メーカーの高い稼働という外部環境の下で、当社においては乾燥紙力剤を中心として拡販ができたことにより、国内販売は好調でした。

海外については中国のロックダウンの影響などもあり、上期は販売数量が低下しましたが、国内の販売好調と製品価格の値上げにより、国内外合わせた上期の売上高は92億2,900万円と、前年同期に比べて8億1,000万円、率にして9.6パーセントの増収となっています。

一方で、営業利益は原料価格の急騰と海外の数量落ち込みにより低下し、4億4,100万円と前年同期に比べて37.1パーセントの減益となりました。

続いて、製紙用薬品事業の通期の業績見通しについてお話しします。下期も段ボール原紙、家庭紙を中心に国内の需要は概ね堅調に推移すると予想しています。引き続き、国内のお客さまのニーズと需要動向の変化に的確に対応していきたいと思います。

また、下期は海外の取引先向けの販売の拡大が見込まれることもあり、通期売上高は198億9,000万円と、2021年度と比べて23億3,400万円、率にして13.3パーセントの増収を見込んでいます。

営業利益については原料価格のさらなる大幅な上昇と、国内外の事業基盤強化のための設備投資に伴う減価償却費の増加などもあり、通期では9億7,500万円と、前年度と比べて2億1,800万円、率にして18.3パーセントの減益となる見通しです。

ただし、先ほどお伝えしたように、国内では乾燥紙力剤を中心に好調な販売が続いており、また海外においても下期は販売活動の進展により前年下期よりも販売数量の伸びが見込まれるため、下期同士の比較では、昨年に比べて4,300万円利益を増やす見通しを立てています。

後ほどあらためてご紹介しますが、下期にはいよいよ製紙用薬品事業の2つ目の海外生産拠点であるベトナム新工場が稼働します。市場の拡大が続いている東南アジア地域の需要を取り込み、海外での事業基盤の拡充を図っていきます。

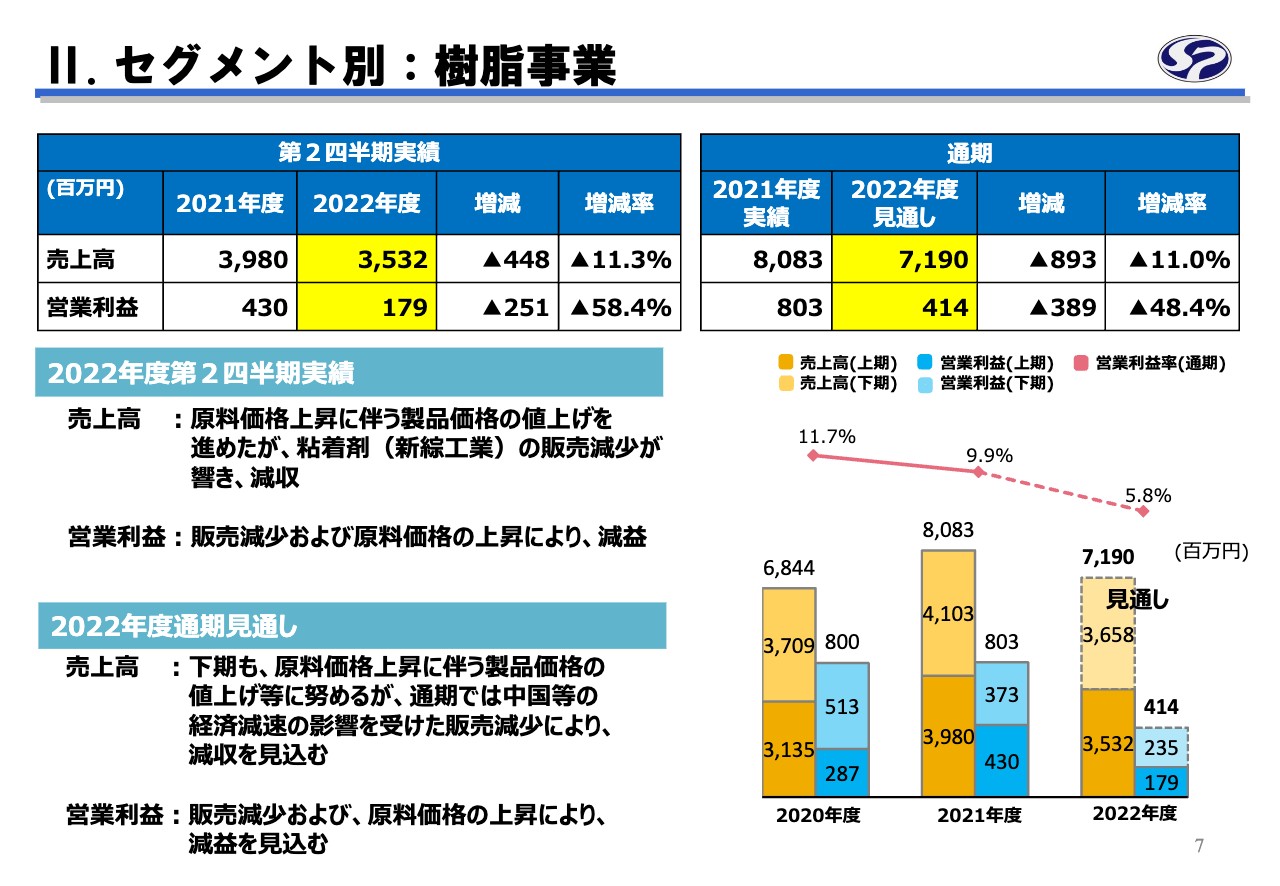

II. セグメント別:樹脂事業

樹脂事業についてです。国内のトナー周辺材料や水性インキ用樹脂は、ほぼ前年並みの販売数量となりましたが、製造業で幅広く使用されている粘着剤については、中国のゼロコロナ対応による中国製造業の減速の影響を主な背景として、販売が減少しました。その結果、上期の売上高は35億3,200万円と、前年同期に比べて4億4,800万円減、率にして11.3パーセントの減収となりました。

さらに、営業利益については粘着剤の販売数量の減少に加えて原料価格高騰の影響もあり、合計で1億7,900万円と、前年同期に比べて2億5,100万円、率にして58.4パーセントの減益と厳しい結果となりました。

樹脂事業の通期見通しとして、粘着剤については、下期は大口需要家の受注の復活など、上期に減少した需要の回復の兆しが見えてきているものの、中国経済状況の悪影響も引き続き残っており、今年度通期の樹脂事業全体の売上高は71億9,000万円と、前年度に比べ8億9,300万円の減収となる見通しです。

また、営業利益は販売の減少と原料価格のさらなる上昇を織り込み、通期で4億1,400万円と、前年度と比べ3億8,900万円の減益となる見通しです。

今期は厳しい業績となる見込みですが、印刷インキの水性化やプラスチックの代替としての紙使用のトレンドを捉えた、新しい製品の拡販に取り組んでいきます。

また、粘着剤については後ほどご紹介するUV硬化型粘着剤のような、高性能かつ環境負荷の小さい粘着剤の拡販を図るとともに、台湾内外での営業活動を強化し、お取引先の需要回復にタイムリーに応えていくことで、来期以降の業績を回復させていきたいと思います。

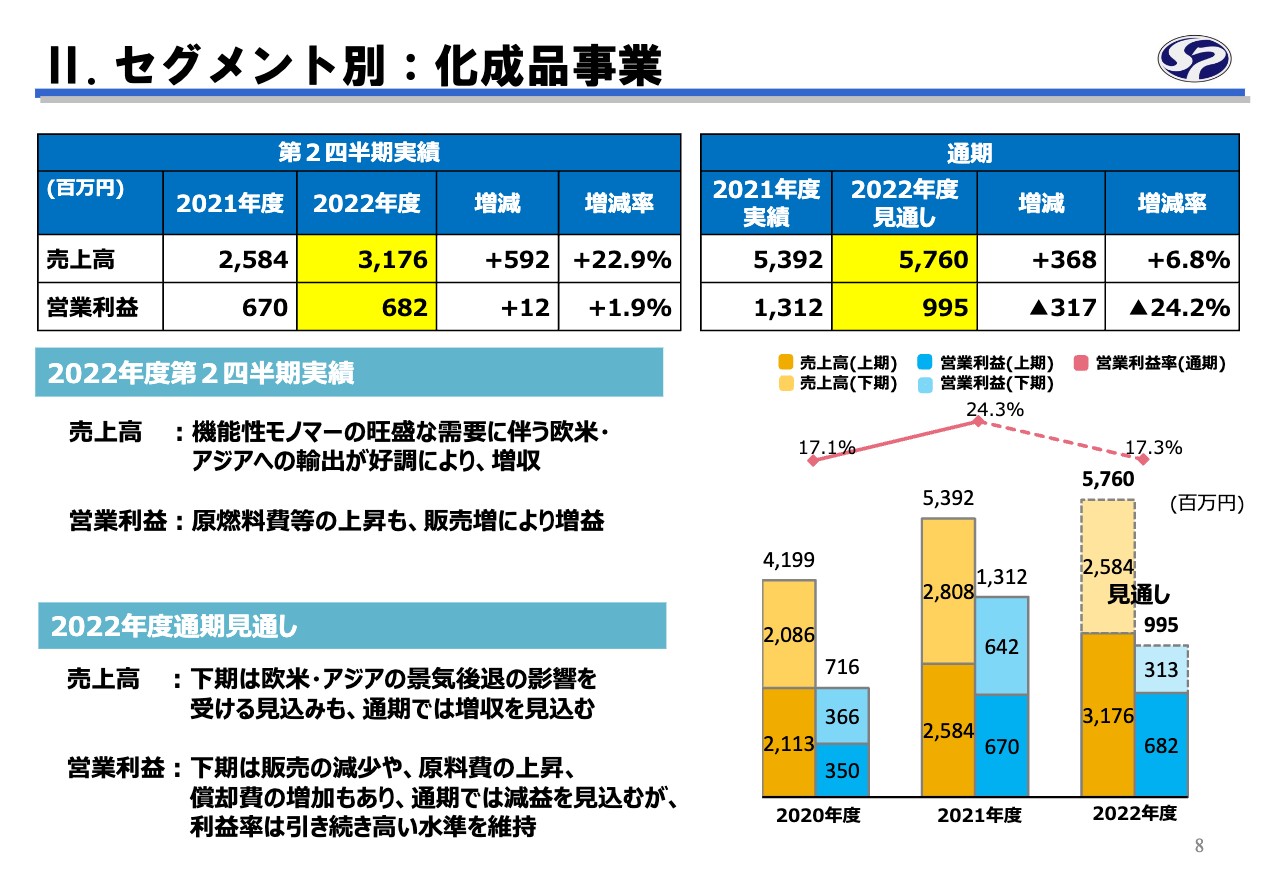

Ⅱ.セグメント別:化成品事業

3つ目の事業セグメントとして、子会社のKJケミカルズが担う化成品事業の状況についてご説明します。海外輸出が全体売上高の70パーセント近くを占める化成品事業では、主力製品である機能性モノマーの欧米・アジアへの輸出が非常に好調でした。

一部で、物流の混乱の影響を避けるため、海外のお客さまが在庫を積み増したという特殊要因もあり、上期の売上高は31億7,600万円と、前年同期に比べて5億9,200万円、率にすると22.9パーセントの大幅増収となっています。この水準は、KJケミカルズが2014年に当社にグループ入りして以来の最高水準です。

また、営業利益についても他の事業と同様に、原料価格や運賃の上昇はありましたが、好調な販売のおかげで6億8,200万円と、前年度を上回ることができました。

下期については、欧米や中国の経済減速による海外需要の減少や、先ほどお伝えしました、上期のお客さまサイドでの在庫積み増しの反動もある程度見込まざるを得ないため、売上は減少する見込みですが、それでも通期の売上高は57億6,000万円と、前年に比べて3億6,800万円、率にして6.8パーセントの増収を見込んでいます。

営業利益については、下期に予想される海外販売の一時的な落ち込みに加え、原燃料価格の高騰と、生産能力増強のための設備投資に伴う減価償却費の増加もあり、上期・下期合計では9億9,500万円と、前年に比べて3億1,700万円、率にすると24.2パーセントの減益見通しになります。

しかしながら、営業利益率を見ると通期で17パーセント強を見込んでおり、引き続き高い水準が維持できる見込みです。また、来年度以降についても、化成品事業の市場におけるポジショニングなどの競争力を考えると、欧米・アジア地域での需要回復に伴い、底堅い業績が引き続き見込めるものと期待しています。今期に実施している設備の増強工事をしっかり完成させ、化成品事業のさらなる事業基盤の拡充と競争力の強化を図っていきたいと思っています。

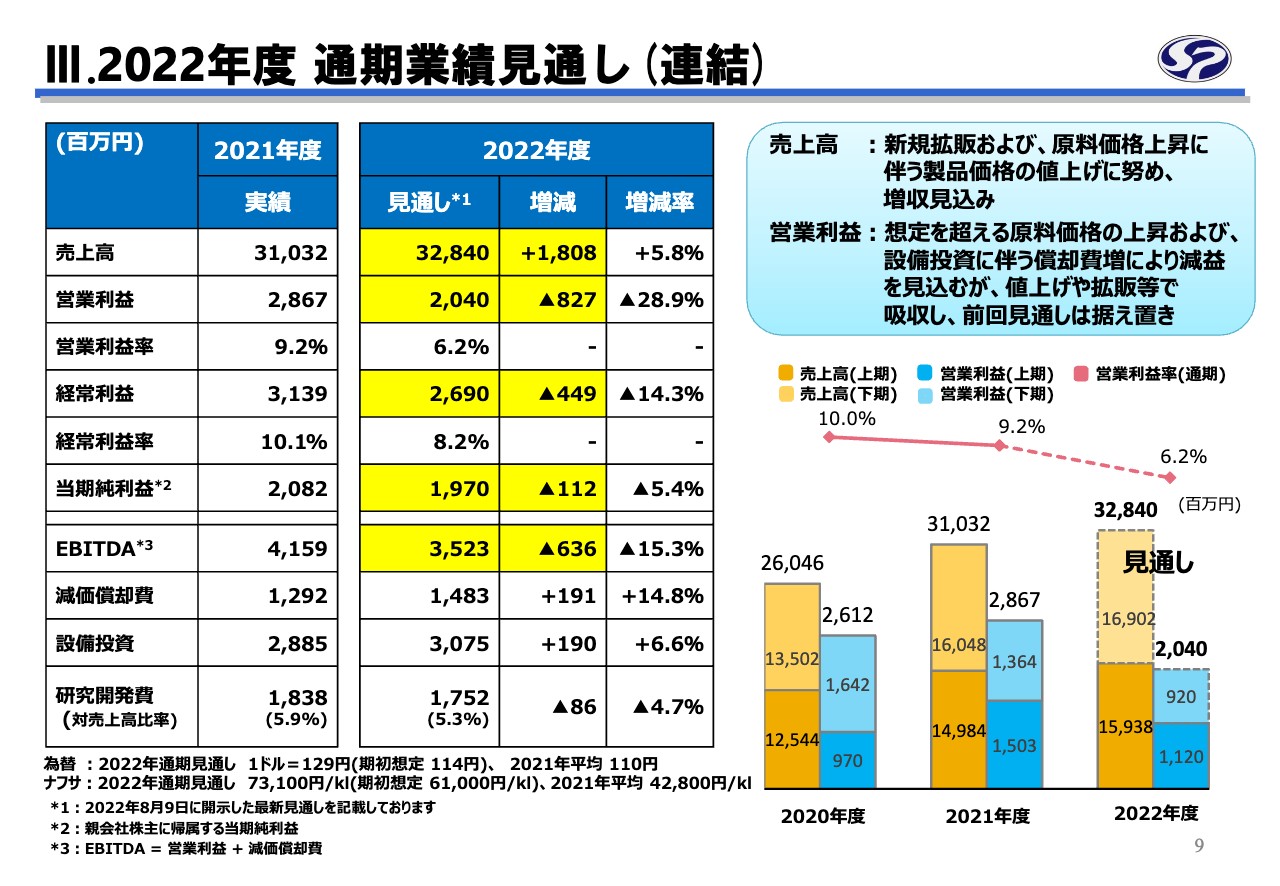

Ⅲ.2022年度 通期業績見通し(連結)

こちらのスライドには、今までご説明した各事業セグメントの状況をまとめた、今年度通期の連結での業績見通しをお示ししています。今年度の連結売上高の見通しは328億4,000万円で、国内外における拡販と、原料価格上昇に見合う製品価格の値上げに努めることで、前年度に比べて18億800万円の増収を見込んでいます。

一方で、営業利益は20億4,000万円と、前年度から8億2,700万円、率にすると28.9パーセントの減益となる見通しを立てています。なお、この数字は今年2月に公表した期初の業績見通しの営業利益の水準で据え置いており、8月9日の決算発表時に行った業績予想の修正の際にも営業利益の修正は行っていません。

ただ、営業利益構築の前提となる外部環境、特に原料価格動向は大きく変わっています。具体的には、原料価格の指標となっているナフサ価格が、業績予想を策定した年初の時点では6万1,000円でしたが、今年度に入ってから一時は8万6,000円まで急騰するなど、想定を超える上昇となっています。この原料価格上昇による悪影響を含めた営業利益見通しの内訳については、次のスライドでご説明します。

ご覧の表には、上期同様に稼ぐ力を表す指標であるEBITDAも記載しています。その通期見通しは35億2,300万円と、前年度からは6億3,600万円、率にして15.3パーセント低下しますが、上期同様、営業利益よりも減少幅は小さく抑えられる見通しです。経常利益、純利益については、冒頭でご説明した為替差益の4億9,000万円を通期見通しでもそのまま織り込んでいます。

その結果、経常利益は26億9,000万円と、対前年で4億4,900万円の減益、当期純利益は19億7,000万円と、対前年で1億1,200万円の減益となる見通しです。なお、前年度との比較では減益ですが、今年2月に公表した期初の予想値からは3割ほど増加する見込みとなるため、8月9日の業績予想の修正時には、経常利益と純利益は上方修正しています。

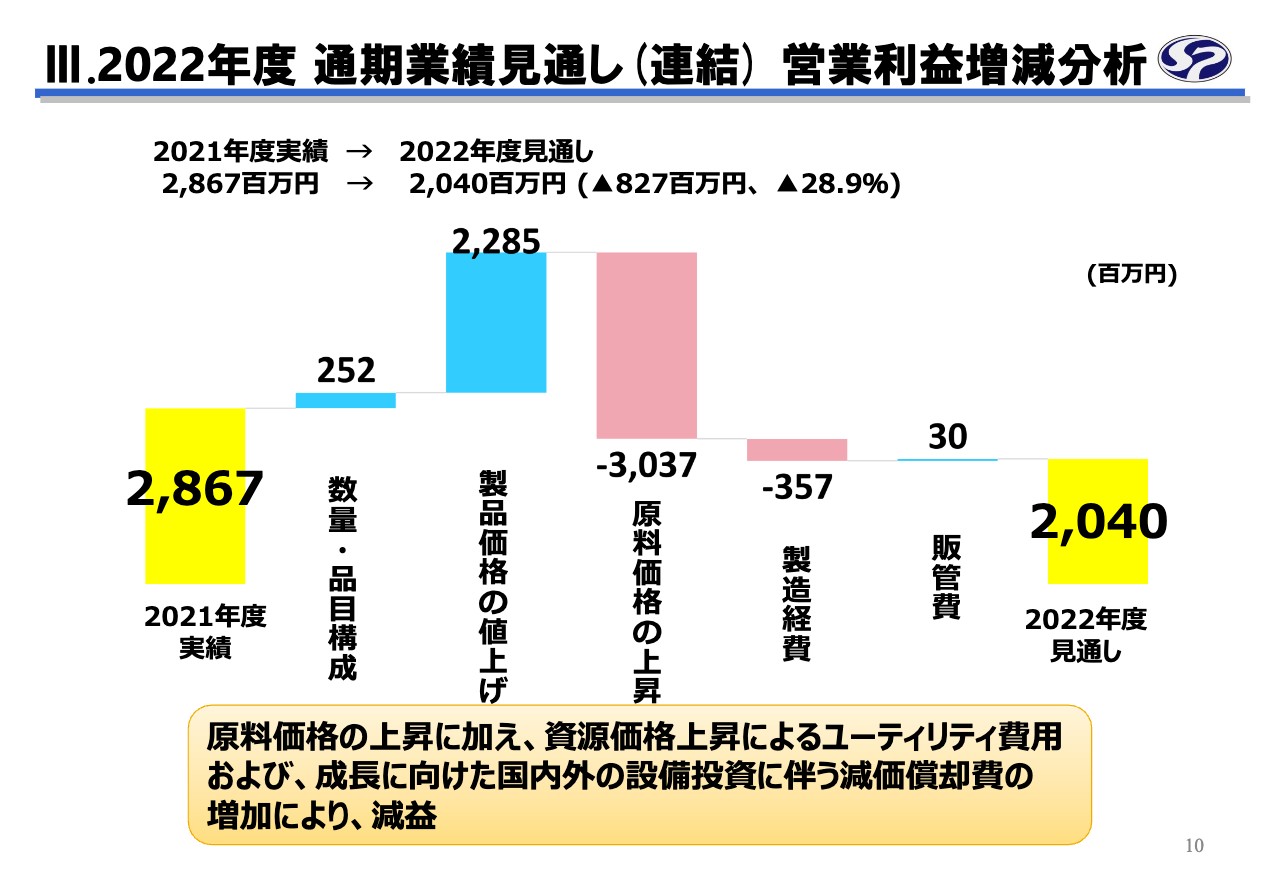

Ⅲ.2022年度 通期業績見通し(連結) 営業利益増減分析

こちらは通期見通しの営業利益について、前年実績との比較で増減要因を示したグラフです。先ほどお伝えしたとおり、ナフサ価格の上昇による原料価格の高騰は通期にわたって影響を及ぼし、スライド中央のピンクのグラフのとおり、30億3,700万円の利益の下押し要因になる見込みです。

それに対する製品価格の値上げとして、青色のグラフで示しているように22億8,500万円まで積み上げを図りますが、それでも差し引きで7億5,200万円のマイナス要因となる見通しです。さらに、製造経費は資源価格の上昇によるユーティリティ費用の増加と、先ほども触れた減価償却費の増加もあり、3億5,700万円増加します。

一方で、スライド左から2番目のグラフでも示していますが、拡販による販売数量の増加で2億5,200万円の利益の押し上げ効果があるほか、コスト削減策の実施などに伴う販管費の減少といったプラス分もあるものの、現時点では2021年度に比べて、8億2,700万円の減益の見通しとなっています。少しでもこの見通しを超過できるように、引き続き収益のかさ上げに取り組んでいきます。

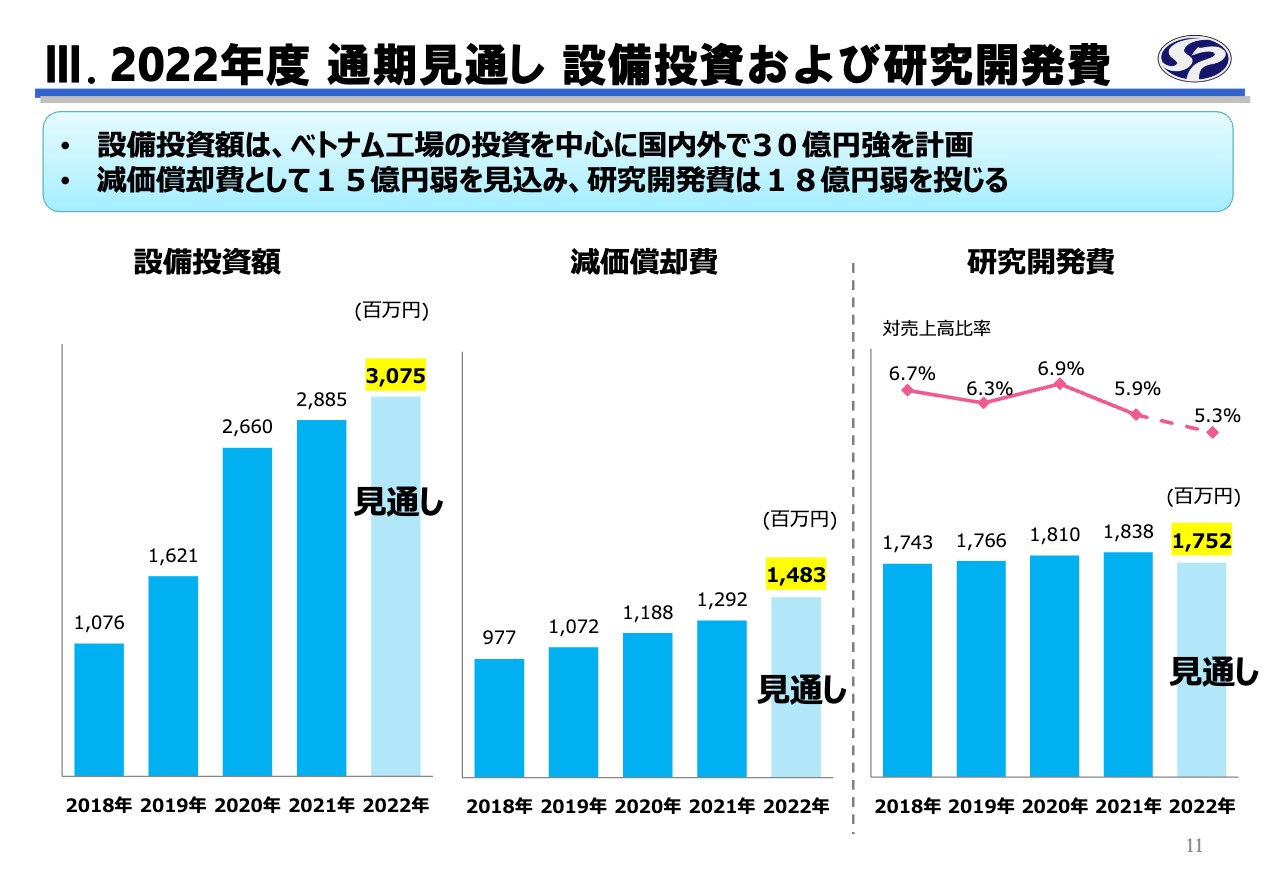

Ⅲ.2022年度 通期見通し 設備投資および研究開発費

今までのご説明の中で、何度か2022年度の設備投資についてお話ししましたが、それに伴い減価償却費負担が増加します。

ご覧のスライドは、設備投資額、減価償却費、研究開発費の推移をグラフ化したものです。一番左側のグラフにあるように、当社は設備投資を2020年度より積極的に実施しており、今年度も当社グループ全体で30億円強を計画しています。

具体的には製紙用薬品事業のベトナム工場建設、化成品事業の増産や効率化のための設備工事、CNF製造に関して新規設備を導入するNEDOプロジェクトの実施などがあり、これらの成長のために事業基盤をしっかりと構築していきます。それに伴い、減価償却費も15億円弱と、前年度より2億円程度増加する見込みです。

また、右側のグラフで示した研究開発費は、組織体制の変更に伴う要員数の変動などはありますが、当社の研究重視の姿勢にはいささかの変更もありません。引き続き18億円前後を投じて、研究効率の向上を意識しながら研究開発に取り組んでいきます。

ここまで、2022年度上期決算および通期の見通しについてご説明しました。ここからは、今年からスタートさせた中期経営計画「OPEN 2024」の取り組みに関するトピックスについて、いくつかお話しします。

Ⅳ.中期経営計画「 OPEN 2024 」基本方針

こちらのスライドは、以前のご説明でも使用した、中期経営計画「OPEN 2024」の概要を1枚でまとめた表です。この中期経営計画は、当社の長期ビジョン「VISION 2030」で想定した、9年後の2030年に掲げたゴールからバックキャスティングで策定した、2024年までの3年間の計画です。

「Change」をキーワードに、2030年にゴール、つまりありたい姿に到達するために必要な土台作りを行う3年間という位置づけです。中期経営計画の基本方針としては、スライドにお示ししたとおり「ポートフォリオの変革」と「ESG経営」の推進を軸に据えています。

中期経営計画の概要については2月にご説明しましたため、本日あらためて説明しませんが、説明資料が当社ホームページに掲載されていますので、ぜひご覧ください。

IV.「OPEN 2024」:海外への積極展開

それでは、最近のトピックスをいくつかお話しします。まず、ポートフォリオ変革です。中期経営計画の基本戦略の一環として、海外事業の拡大、特に東南アジア地域における事業基盤拡大を掲げています。

これまでこの地域への拡販は、国内および中国の張家港工場からの輸出で対応していましたが、ベトナムをはじめ、東南アジアでの板紙生産能力の増加に伴い、当然見込まれる製紙用薬品の需要拡大に応えるべく、当社は2019年にベトナムのホーチミン市近郊に紙力増強剤・サイズ剤などを製造・販売する現地法人を設立しました。

この2年あまり、新型コロナウイルス対策に取り組みながらの工場建設工事となり、想定外の出来事も数多く発生しましたが、このほど無事に完工しました。現在、一連の許認可取得の最終段階を迎えており、9月には生産を開始できる予定です。

ベトナム工場の稼働により、成長が見込まれる東南アジア地域での製造・販売体制が強化されることになります。今後は、日本・中国の既存各工場と有機的な連携体制を構築し、アジア市場における製紙用薬品の需要拡大に応えるべく、当社グループの供給体制を充実させていきます。

IV.「OPEN 2024」:注力する環境戦略製品

ポートフォリオ変革の一環として、当社では従来より、新しい製品の開発・上市を鋭意進めているのは、みなさまにご案内のとおりです。ここから、研究開発の状況の進展や、市場での販売が始まりつつある製品について、トピックスをいくつかお話しします。

ご覧のような環境戦略製品の、顧客視点からの価値をさらに高め、市場の開拓・拡大を進めるとともに、新たな環境戦略製品のラインアップをさらに拡充していきます。それでは、スライドに掲げた製品のいくつかの状況についてご説明します。

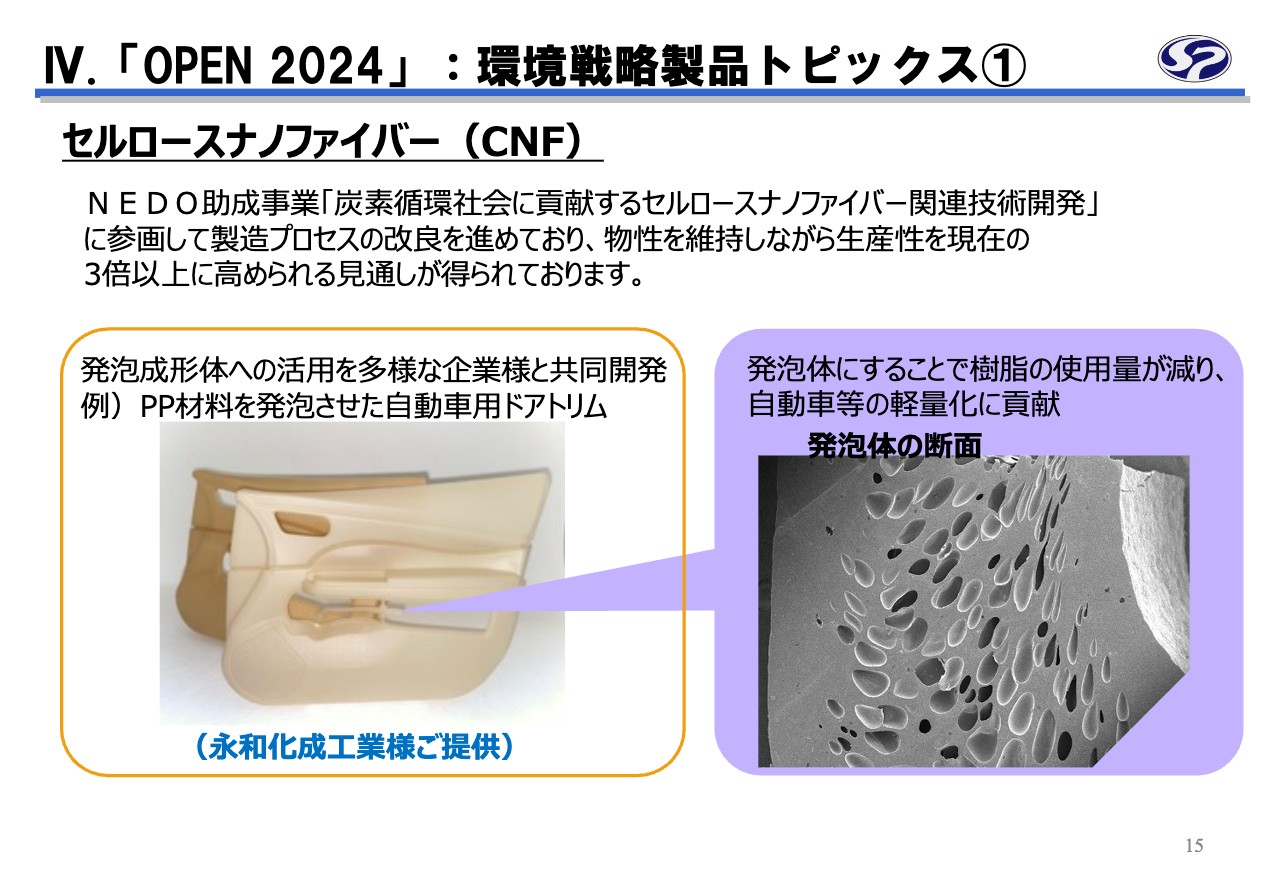

IV.「OPEN 2024」:環境戦略製品トピックス①

まず、セルロースナノファイバー(CNF)の状況です。何度もご説明していますが、当社のCNF複合材料「STARCEL」は、セルロース繊維をパルプ直接混練法によりナノ化し、熱可塑性樹脂と複合化したものです。

「STARCEL」を発泡成形体に利用すると、強度と耐久性を向上させつつ軽量化を実現できることから、2018年にはアシックスさまのランニングシューズのミッドソール部分に採用されました。以降、継続してご使用いただいており、使用される靴の数は累計では870万足を超えています。

さらに、発泡材料としてのさらなる適用の広がりの一環として、スライドにお示ししているように、自動車のドアトリムへの応用をお客さまと共同で進めています。CNFを発泡成形に利用することで、自動車や建材など重量のある工業製品の軽量化に貢献することを狙っています。

また、当社は2020年度に採択されたNEDOの助成事業である「炭素循環社会に貢献するセルロースナノファイバー関連技術開発」に参画し、製造プロセスの改良を進めています。2021年には、物性を維持しながら、生産性を従来から3倍以上に高められる見通しが立ち、今年、竜ヶ崎工場に設備投資を行いました。

実プラントでも生産性改善を実証し、さらなる実用化に向けての道筋を加速させていく計画です。今後も、さまざまな企業との協業を深化させ、自動車・家電・建材・日用品など身近な製品に幅広く採用されるべく、努力していきます。

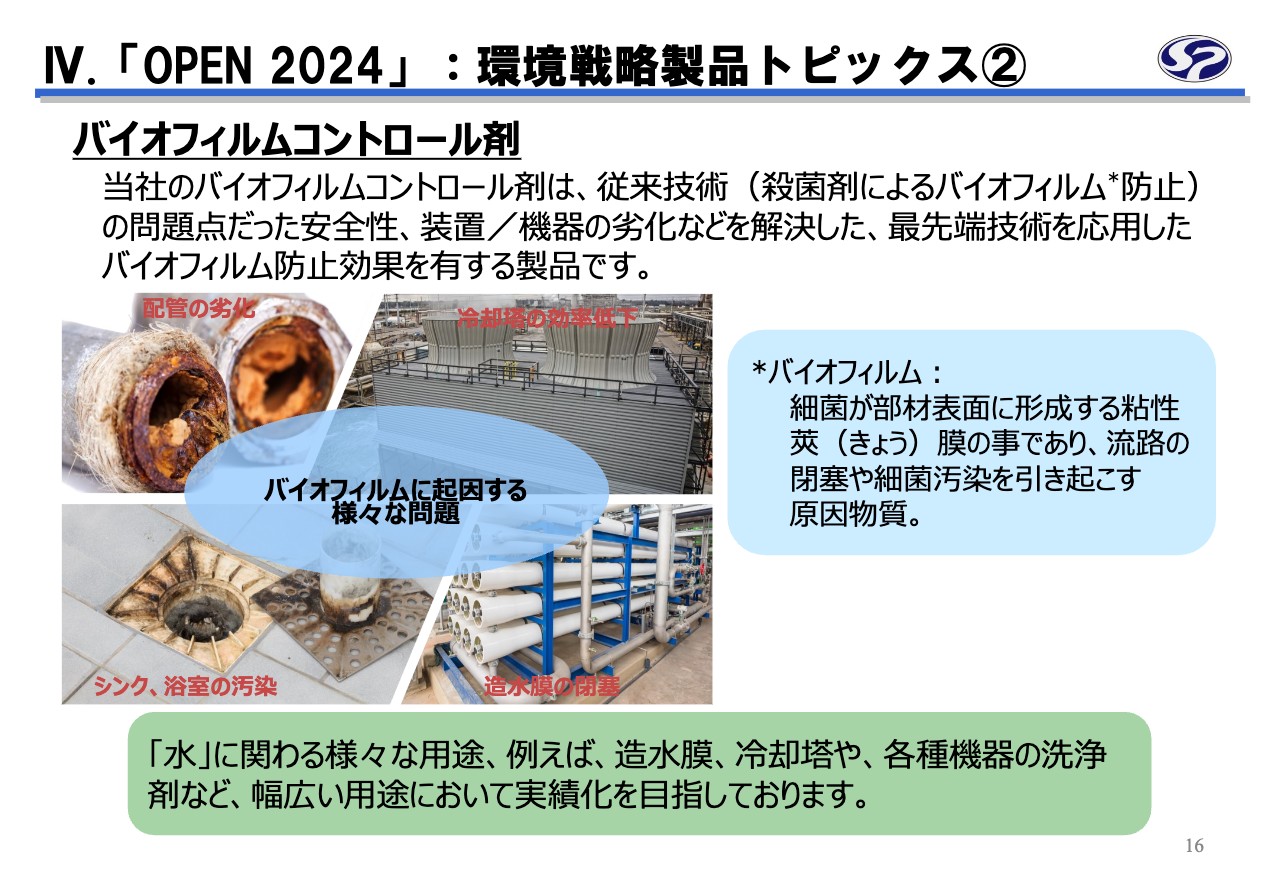

IV.「OPEN 2024」:環境戦略製品トピックス②

次に、バイオフィルムコントロール剤についてご紹介します。バイオフィルムとは、水を使用する場所に発生する「ぬめり」の原因となる物質で、水に含まれる菌などの微生物が作り出すものです。身近な例としては、お風呂場の排水口に見られる「ぬめり」などがあります。

このバイオフィルムは、水をきれいにする造水膜や、水を使って冷やす冷却塔のような設備や、さまざまな洗浄のための設備など、「水」を使う設備・機器において、膜の詰まりや冷却効率の低下、「ぬめり」の蓄積による汚れ発生などの問題を引き起こしています。スライド左側の写真でも、いくつか例を記載しています。

現在のバイオフィルム対策は、バイオフィルムを生成する微生物を死滅させる、塩素系などの殺菌剤が主に使用されておりますが、殺菌作用がある薬品は皮膚に付着することで炎症を起こしたり、設備・機器の部材を劣化させたりする場合があります。

当社のバイオフィルムコントロール剤は殺菌ではなく、専門用語になりますが、クオラム・センシングという、微生物同士が交わすシグナルを阻害することで微生物を殺さずにバイオフィルムの生成を防ぐという、最先端の技術を応用したものです。

すなわち、安全性が高く設備へのダメージも少ないという特徴があります。その特徴を活かし、造水膜や冷却塔での使用や、さまざまな器具・機器の洗浄剤としての応用など、いろいろな分野での実用化に向けた検討が、お客さまの現場において具体的に進んでいます。

潜在的なニーズの高い製品だと考えていますので、今後は海外市場も視野に入れて早期の実績化を目指していきます。

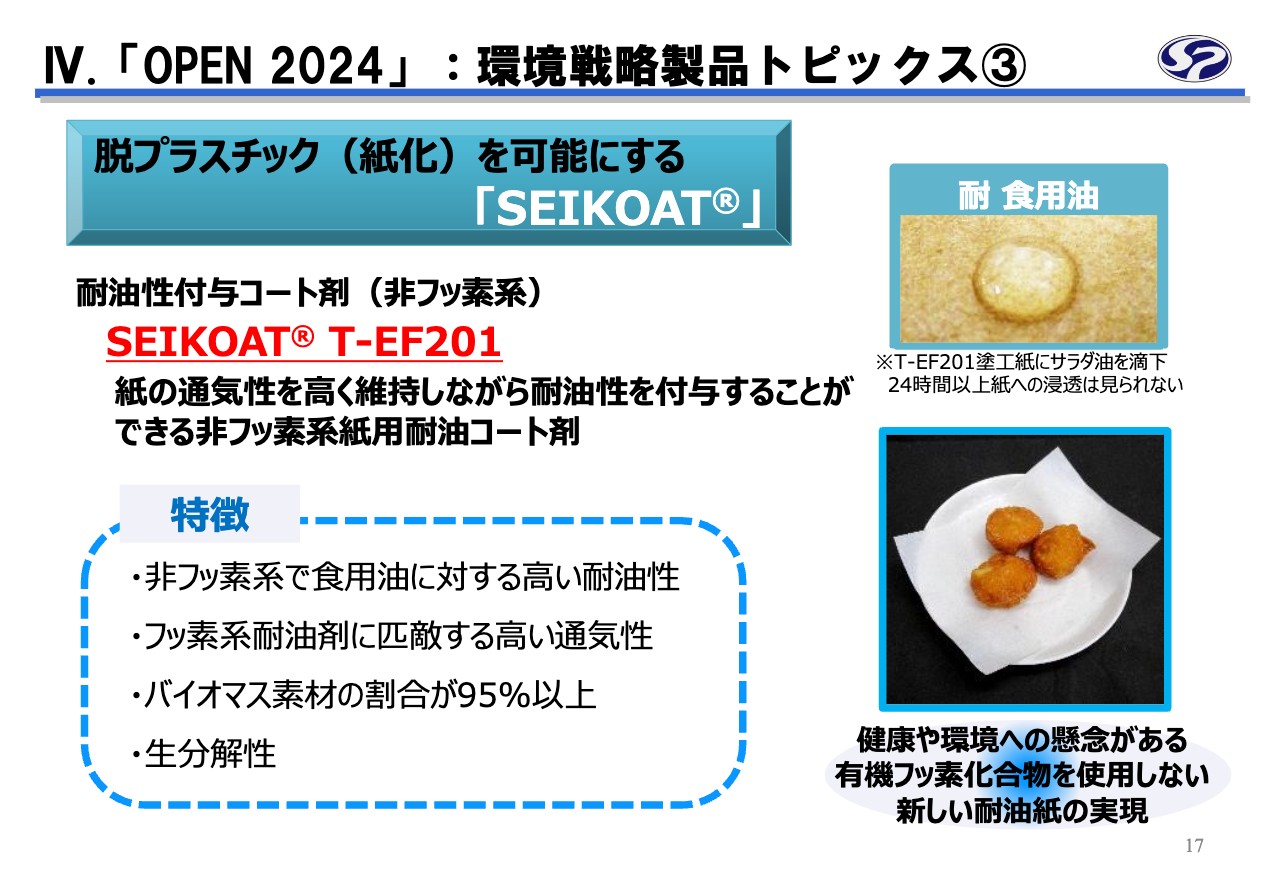

IV.「OPEN 2024」:環境戦略製品トピックス③

脱プラスチック(紙化)を可能にする「SEIKOAT」をご紹介します。当社では、紙の包装にさまざまな機能を持たせるコート剤の開発および実用化に注力しています。ファストフードのハンバーガー包装紙などに、耐油性を付与するために使用されている有機フッ素化合物は、紙の通気性を高く維持できるという特徴を持つため、幅広く利用されている一方で、健康や環境への影響が懸念され、これらの物質への法規制が強化されている状況です。

このような背景から、現在はいくつかの非フッ素系の耐油剤が上市されていますが、それらは耐油性能が不十分であったり、紙の通気性を損なったりするなどの欠点があります。

当社が開発した「SEIKOAT T-EF201」は、非フッ素系製品でありながら高いレベルの耐油性を付与した上に、紙の通気性も高く維持できるという利点を兼ね備えています。

さらに、主成分がバイオマス由来の素材で、生分解性の特徴も併せ持っており、より環境に配慮した特性を持っています。お客さまからは「待ち望んでいた」との声をいただき、多方面からサンプルの引き合いもありますので、お客さまの個々のニーズに合わせた検討をさらに進め、早いタイミングでの実用化を目指しています。

IV.「OPEN 2024」:環境戦略製品トピックス④

環境戦略製品に関する最後の例として、新綜工業のUV硬化型粘着剤の状況についてご説明します。粘着剤は、ご家庭にあるガムテープなどの梱包用途やスマートフォンに代表される電子機器用の保護フィルム向け用途、自動車部品の固定などに使われる工業用途、半導体や精密機器の製造時に使用されるプロセス用途など、幅広い分野で用いられている素材です。

新綜工業では、従来の溶剤型粘着剤に加え、環境問題への意識の高まりを背景に、溶剤を使用しない、環境に優しいUV硬化型粘着剤の開発に早くから取り組んでおり、数年前から複数のお客さまにご使用いただいています。お客さまのさまざまなご要望にお応えしながら、製品性能のさらなる高度化に取り組んでいます。

スライドで青くハイライトさせている部分に記載のとおり、この度、UV硬化速度を5倍に早めることが可能な新製品を開発することができました。お客さまに対して、一層の生産力向上やコストダウンを提案できる運びとなり、新綜工業の新しい需要の創出に向けた販売活動を、下期より開始しています。

IV.「OPEN 2024」:ESG経営の推進

最後に、当社のESGへの取り組みについてお話しします。中期経営計画の基本方針に掲げているESG経営については、今年2月に発表した当社の「サステナビリティ基本方針に沿って、常に環境・社会・ガバナンスを念頭において取り組んでいます。本日は、関連するトピックスをいくつかご紹介します。

1点目は、グリーンハウスガス(GHG)、つまり温室効果ガス排出量の削減目標の設定についてです。当社グループは、2050年でのカーボンニュートラルの実現とともに、それに向けたマイルストーンとして、2030年には2013年比でGHGの排出量を50パーセントまで削減するという目標を設定しました。これは、国が掲げた「46パーセント削減」という数字よりもさらに踏み込んだ目標です。

当社では現在、製造設備や反応工程の省エネ化などの「エネルギー基盤強化」を重点的に実施するとともに、水島工場に太陽光発電設備を設置し、また国内2工場においてグリーン電力の購入も開始しています。

今後も、効率的にエネルギーを使用するためのエネルギー基盤強化を推し進めるとともに、再生エネルギーの利用や燃料転換などの施策を複合的に検討・実施し、2030年の削減目標達成を目指します。

2点目は、スライド右上のTCFD(気候関連財務情報開示タスクフォース)に関してのご報告です。当社は今年4月にTCFDの提言への賛同を表明し、TCFDコンソーシアムに加入しました。

これを機に、気候変動問題をはじめとする、さまざまな環境や社会課題の解決に向けた取り組みを、より一層推進するとともに、社内カーボンプライシング制度導入による、省エネ設備の導入推進やGHG排出量が当社の財務におよぼす影響の定量化などを進め、気候変動によるリスクや機会の把握とその情報発信を充実させていきます。

さらに3点目として、内閣府が主導する、SDGsを軸にした地方創生の推進施策である「地方創生SDGs」について、スライド右下に記載しています。当社が事業所を有する千葉県、岡山県倉敷市、兵庫県明石市の3自治体の制度に賛同しています。今後は、自治体の活動への協力や他の賛同団体との連携を通して、地域課題の解決やSDGsの達成に貢献していきます。

IV.「OPEN 2024」:ステークホルダーへの情報発信

ステークホルダーのみなさまへの情報開示の充実として、3つご紹介します。はじめにスライド左上に記載のとおり、今年5月から、社外報「SEIKO PMC Plus」の発行を開始し、当社HPにアップしています。

今後は、年2回の決算説明会に加えて「SEIKO PMC Plus」も適宜発刊することで、当社の事業の進捗や新しい製品・技術に関する鮮度の高い情報をタイムリーにお知らせしていきます。

また、8月1日から、Twitterによる情報発信も開始しました。こちらでは、事業の紹介などに加え、各事業所での地域活動や製造現場の様子など、当社をより身近に感じていただけるような話題も含めてお伝えしていきますので、当社公式アカウントをフォローしていただければ幸いです。

さらに今回より、この決算説明会の書き起こし文を、ログミー社さまが提供する「ログミーFinance」のサービスを利用して公開します。証券アナリストや機関投資家のみなさまに加え、広く投資家のみなさまに向けて、より一層充実した情報発信を行っていきます。これからもさまざまな取り組みを通じて、ステークホルダーのみなさまに当社の多様な魅力を知っていただく機会を増やしていければと思っています。

最後に

最後になりますが、今年度は原料市況の急騰や急激な円安の進行、世界的なインフレ、さらにさまざまな地政学リスクなど、企業活動に対する逆風に立ち向かう年となっています。

厳しい環境ではありますが、変化の激しい社会の要請にしっかり応えていきながら、企業としての価値を持続的に向上させ、中計最終年度である2024年度に設定した目標の達成に向けて、事業基盤を強化・多様化し、稼ぐ力を高めるべく、全社一丸となって取り組んでいきます。

引き続きご指導ご鞭撻のほど、どうぞよろしくお願いいたします。私からのご説明は以上になります。

質疑応答:CNF配合樹脂『STARCEL』製造設備の高効率プロセス化について

菅:「CNF配合樹脂『STARCEL』の、竜ヶ崎工場に導入した高効率プロセスについて、具体的にはどの工程を改良したものですか?」というご質問です。技術本部長の岩田よりお答えします。

岩田悟氏(以下、岩田):技術本部長の岩田です。こちらは「京都プロセス」という製造方法を採用しており、大きく分けると前処理工程とパルプの表面処理工程、そして混練工程の3つから構成されています。現在、その3つについて、それぞれの生産性を3倍から4倍に改善しようと取り組んでおり、そのための設備投資を竜ヶ崎工場において進めています。

質疑応答:シューズ用途での樹脂側のバイオマス導入について

菅:「CNFについて、シューズ用途ではエシカル消費のニーズも出てきていますが、樹脂側のバイオマス導入などはご検討されていますか?」というご質問です。

岩田:コンシューマー向けのシューズ用途では、環境に配慮していることが非常にアピールポイントになりますので、スポーツシューズメーカーなどは、再生ポリエステル材やバイオマス樹脂の使用など、さまざまなことを検討されています。

私どもはCNFメーカーのため、シューズメーカーが使用されている樹脂の詳細についてはお伝えできませんが、コンシューマーにアピールするために、バイオマス由来のポリオレフィンのようなものは積極的に導入を検討されているとお聞きしています。

新着ログ

「化学」のログ