ペットゴー、「ペット×テクノロジー」でペットライフを幸せに

事業計画及び成長可能性に関する事項

黒澤弘氏:みなさま、この度は、当社「事業計画及び成長可能性に関する事項の説明」について、ご閲覧いただきありがとうございます。ペットゴー代表取締役社長の黒澤です。当社は、2022年4月28日に東証グロース市場に上場しました。その後、2022年6月29日に「事業計画及び成長可能性に関する事項」の更新版を開示しております。

本日は、こちらの資料について説明いたします。

ペットたちが行き着くところ

当社は、社名にございますとおり、ペットに特化した会社です。ただし、普通のペットの会社ではなく、ペットヘルスケアとテクノロジーの会社です。ここでいうペットとは、犬と猫を指します。社名は、「ペットたちが行き着くところ」を意味しています。

日本では、約2割の世帯が犬猫と暮らし、ペットは家族同然の存在になっています。「愛するペットたちが、いつまでも健康で長生きでいてほしい」ペットゴーはそのためのディスティネーションサイトになりたい、そんな思いを込めています。

また、当社を一言であらわすと、「ペットライフをDXする会社」ということになるかと思います。当社は創業以来、犬種や猫種、年齢、疾患等の膨大なペットデータを蓄積し、それをマーケティングや製品企画に活用しています。「DXプラットフォーム」と呼ばれる当社独自の基幹システムにより、業務運営の大半をデジタル化された仕組みにより完結させています。

このように、当社はお客さまからは見えにくいところにテクノロジーを駆使し、事業運営に活用しています。テクノロジーを駆使してペットのQOL向上を果たしていくことで、ペットライフを幸せなものにしていく、そのような考えで、事業を行っています。

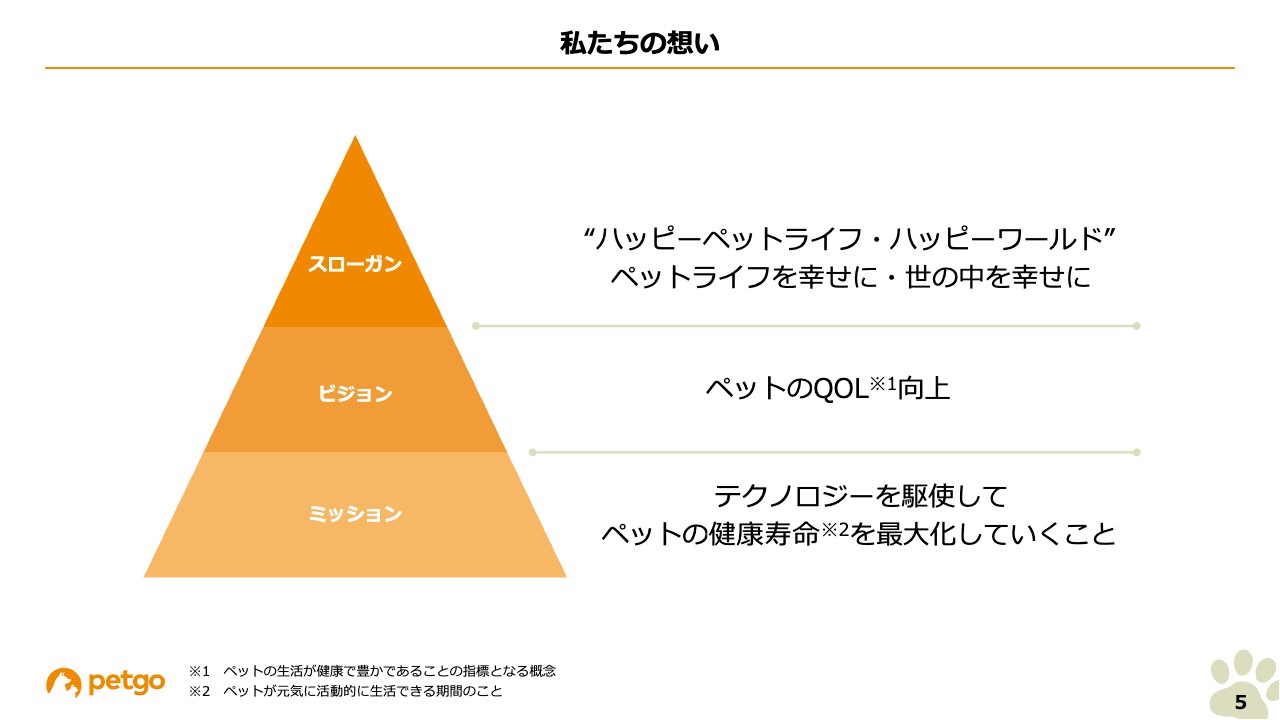

私たちの想い

「私たちは、ペットライフを幸せにしていくことで世の中を幸せにしていきたい」

そのために、「ペットのQOL向上」をビジョンとし、「テクノロジーを駆使してペットの健康寿命を最大化していくこと」をミッションとしています。

会社概要

設立は2004年、今年で創業から18年目となります。事業は、ペットヘルスケア事業の単独セグメントです。2022年3月末時点の従業員数は、53名となります。

なお、創業に至ったきっかけは、私自身、小さな頃から犬と育ってきたことから、「ペットは言葉を話せず、体も小さく、手足が人間のように自由にできない社会的に弱い存在」でありながらも、「ペットは人間に癒しを与える存在」であり、現代社会に必要とされているペットに少しでも長生きしてほしいという思いがあったこと、また、テクノロジーを駆使してペットに関するデータを蓄積し、ペットに最適化されたEコマースを立ち上げることができれば、結果としてペットのQOL向上につなげることができるのではないかと考えたためです。

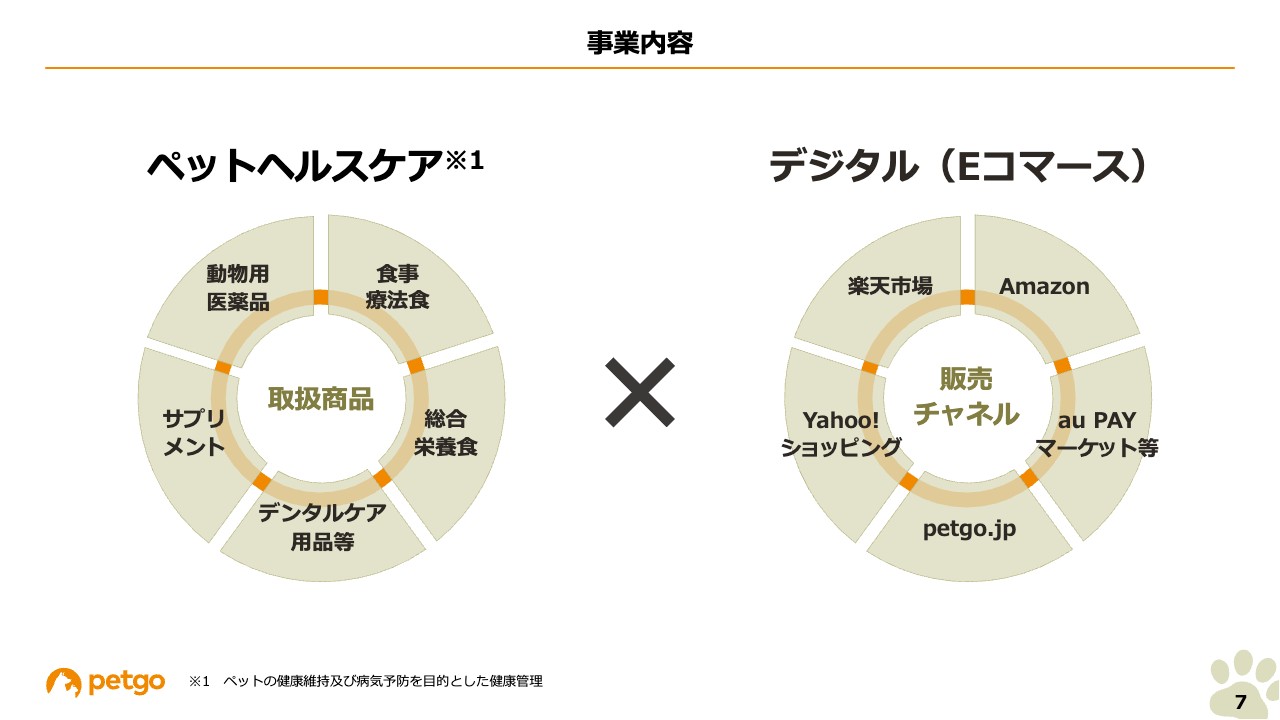

事業内容

当社の事業内容は、ペットヘルスケアのEコマースです。ペットヘルスケアとは、犬猫の健康維持や病気予防を目的とした健康管理のことです。

従来、動物病院で購入されていた犬猫の食事療法食や医薬品などのペットヘルスケア商品を、Eコマースで販売しています。

スライドの左側が主な取扱商品です。犬猫の医薬品、食事療法食や総合栄養食といった機能性フード、サプリメント、デンタルケア用品等となります。主な医薬品には、ノミマダニ駆除薬や目薬、皮膚薬、外耳炎薬、胃腸薬といったものがあります。

食事療法食とは、特定の疾患等に栄養成分を調節したペットフードで、下部尿路疾患や腎臓病、皮膚病、肥満、高齢、避妊去勢など疾患別に対応しています。

スライドの右側が主な販売チャネルです。売上高の9割がEコマースであり、自社オンラインサイト「petgo.jp」のほか、大手オンラインモールにも出店しています。

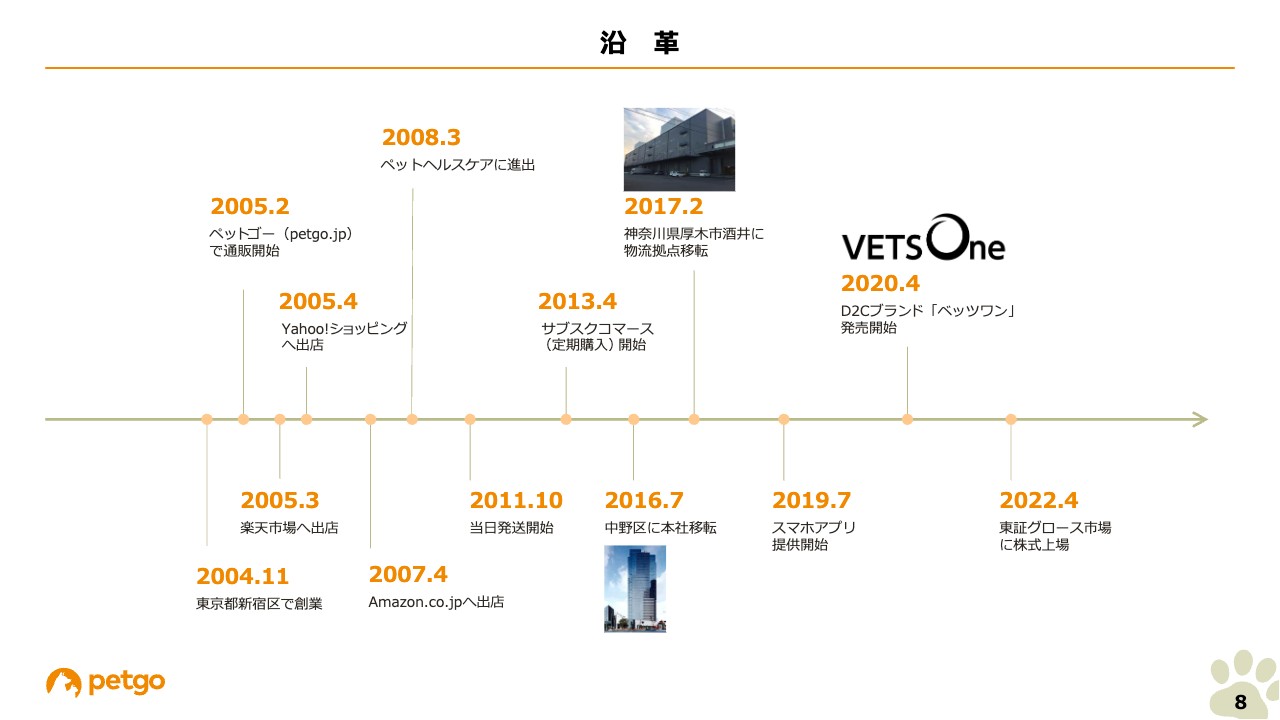

沿革

沿革です。江戸時代に、第5代将軍徳川綱吉が「生類憐みの令」を発し、飼い主のいない犬を収容するため、四ツ谷、大久保、中野の3ヶ所に犬御用屋敷を設置した経緯があったことから、創業の地を新宿区四ツ谷としました。

最初は、ペットショップやホームセンターで販売されている、いわゆる普通のペットフードやペット用品を取り扱っていました。

創業後まもなく、自社オンラインサイトを開設し、大手オンラインモールに出店しました。2008年に、よりペットの健康を意識した、エビデンスのしっかりした分野であるペットヘルスケアカテゴリーに進出しました。

その後、さらなる成長を目指すために、3ヶ所目の犬御用屋敷のあった中野に本社を移転するに至りました。そして、2020年4月にD2Cブランド「ベッツワン」を発売開始し、2022年4月に東証グロース市場に上場しております。

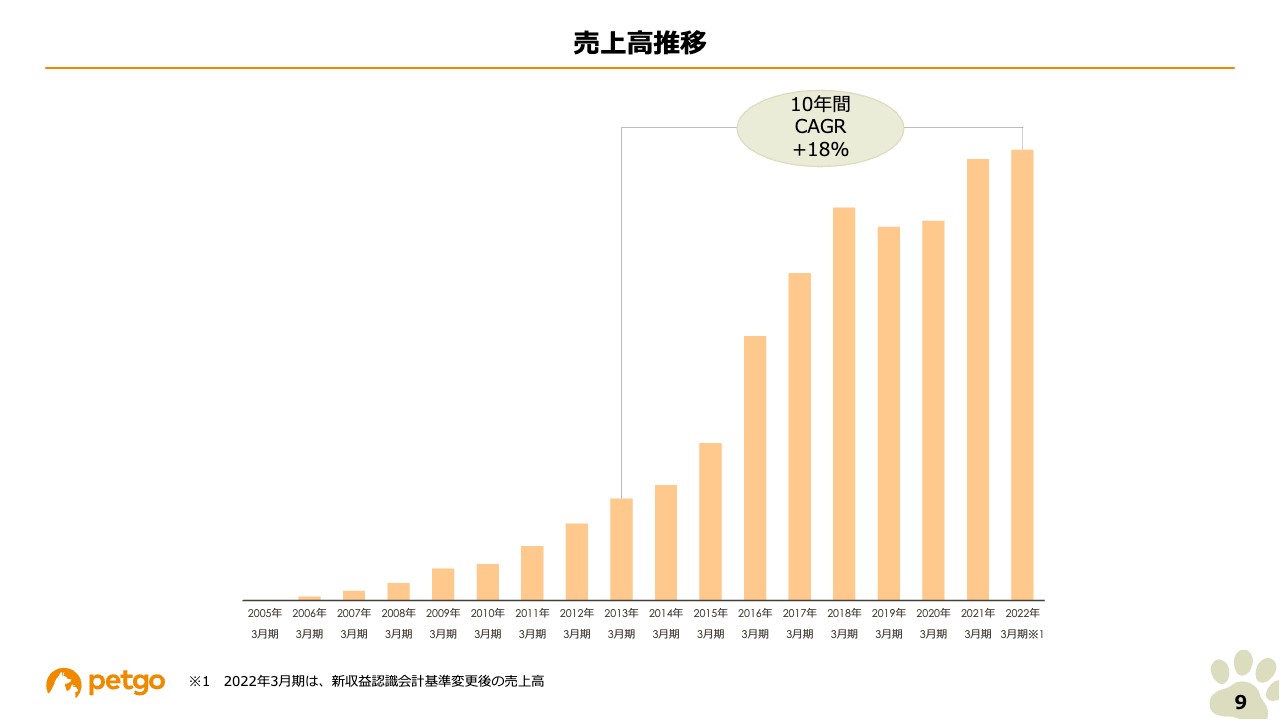

売上高推移

売上高の推移です。当社は創業以来、粛々と成長し、売上高CAGRは直近10年間でプラス18パーセント、売上高は約8倍となっています。

経営陣

経営陣です。私、黒澤は、「忠犬ハチ公」の実家がある秋田県大館市に生まれました。日雑問屋業を営む家庭で育ち、その後、住友商事に入社しました。その後、マッキンゼーを経て当社を設立しています。

取締役CTOである小出は、楽天を経て、創業から2年後の2006年に当社に参画しています。主に私が戦略を、小出がテクノロジーを担当しています。

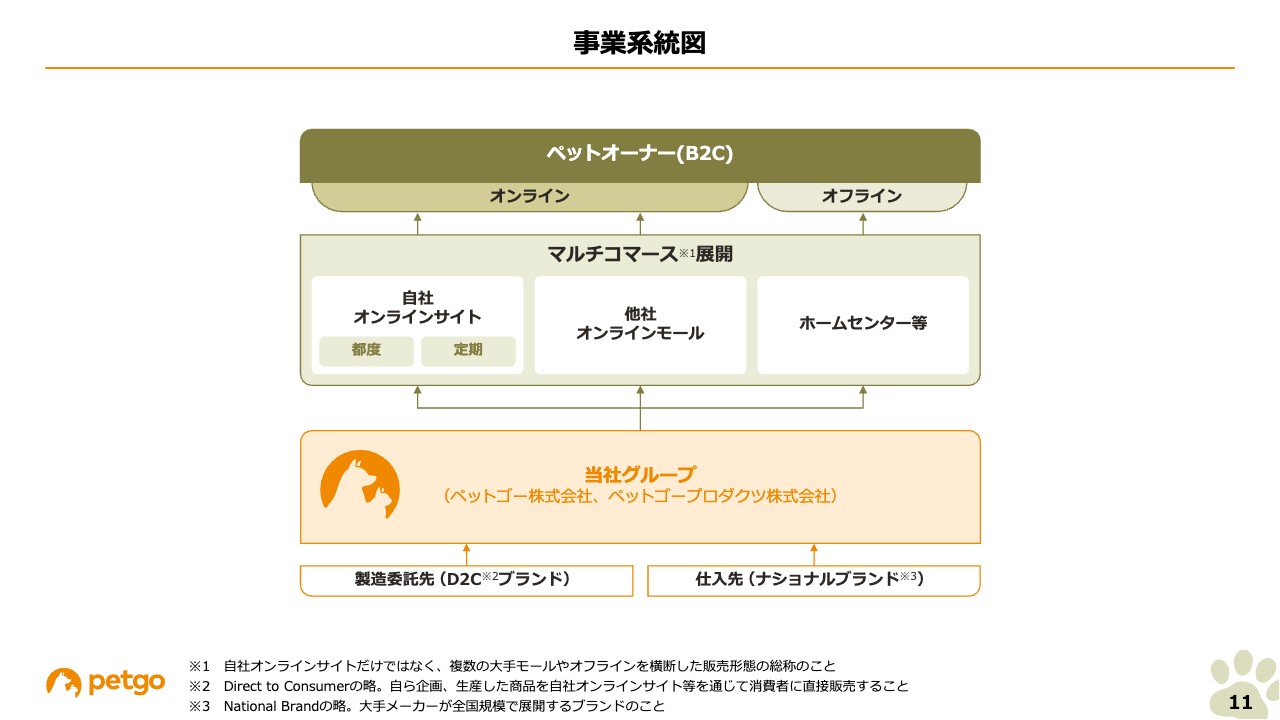

事業系統図

事業系統図です。下から順に、D2Cブランド製品は製造委託先から、ナショナルブランド(NB)商品は卸会社から仕入れを行い、マルチコマースを通じて、飼い主に販売しています。

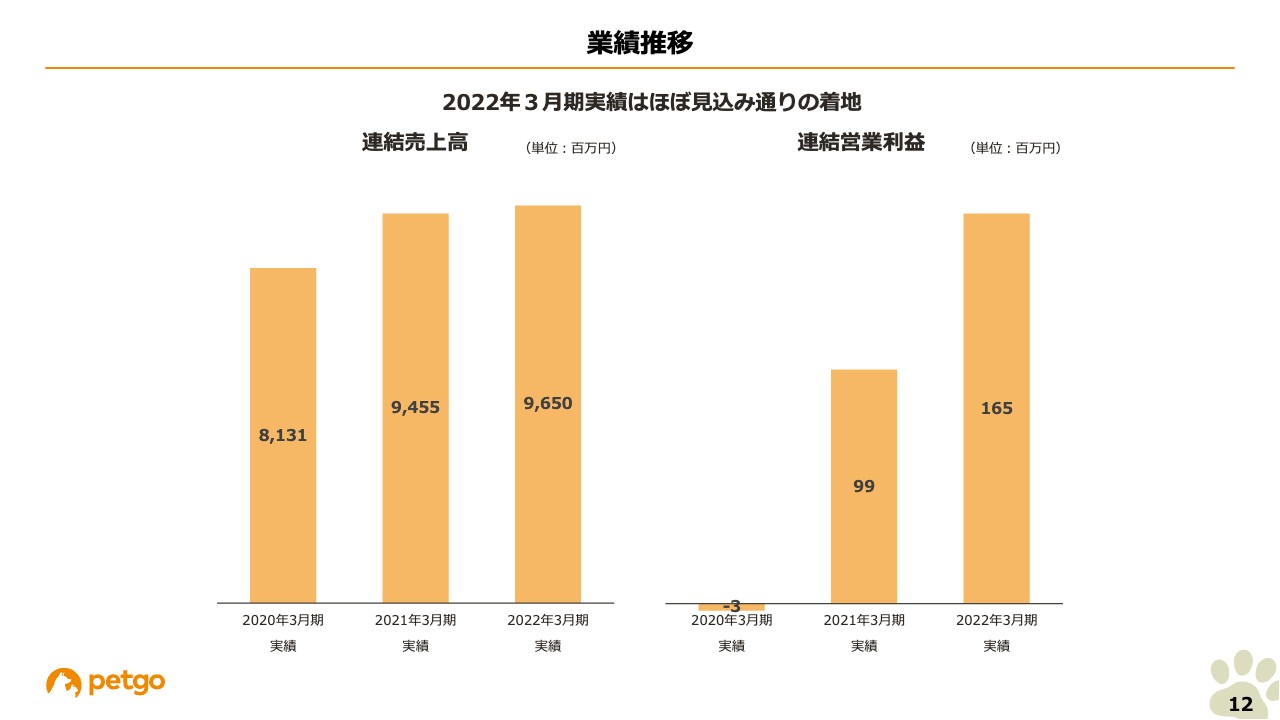

業績推移

近年の業績推移です。2022年3月期の連結売上高は、96億5,000万円となりました。

2020年4月よりサブスクコマースの強化を行った結果、直近2期間で売上高も大きく成長しています。

一方、2022年3月期は、コロナ禍によるメーカーのサプライチェーンの混乱より、NB商品の欠品が響き、前年を少し上回る程度に留まっております。

また、営業利益は2020年4月に発売したD2Cブランドの成長が貢献し、大きく改善しています。なお、2020年3月期の営業利益はマイナスとなっていますが、D2Cブランドである動物用医薬品の研究開発投資を行った影響であります。

今後は、現在大きく成長しているD2Cブランド製品の粗利率がNB商品に比べて高いこと、また、サブスクコマースが今後も順調に成長していくことで、広告費用の比率が低下していくことにより、営業利益率は改善していく傾向にあると考えています。

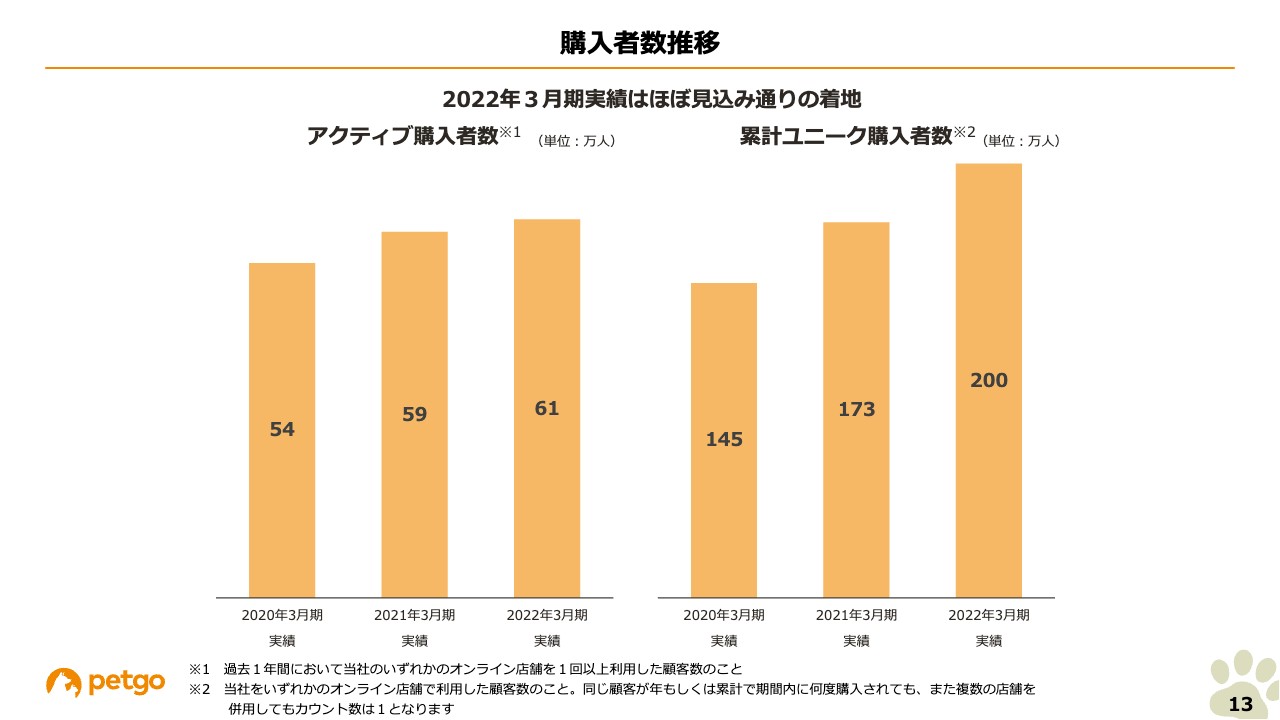

購入者数推移

購入者数の推移です。アクティブ購入者数は、過去1年間に当社を1回以上利用した顧客数であり、売上高に比例して前年を少し上回る程度に留まる数値となりました。

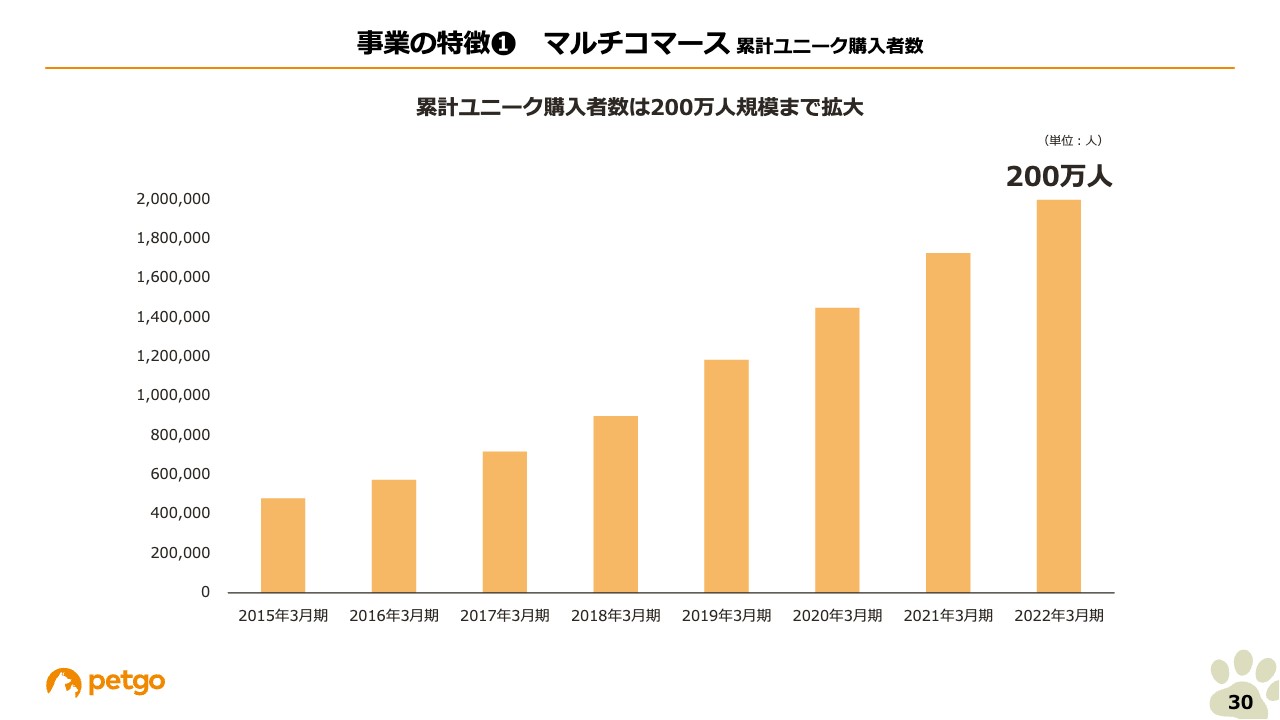

累計ユニーク購入者数は、今まで当社を利用したユニークな顧客数の累積であり、200万人規模まで拡大しています。

当社は、以上の売上高、営業利益、アクティブ購入者数、累計ユニーク購入者数を経営上の重要な指標、KPIとしています。

累計ユニーク購入者数をKPIとしている理由ですが、これは当社にとって顧客リストのようなものであり、今はアクティブでなくとも、今後、新たな商品やサービスを提供する際に、顧客になりうる重要な資産であると考えています。

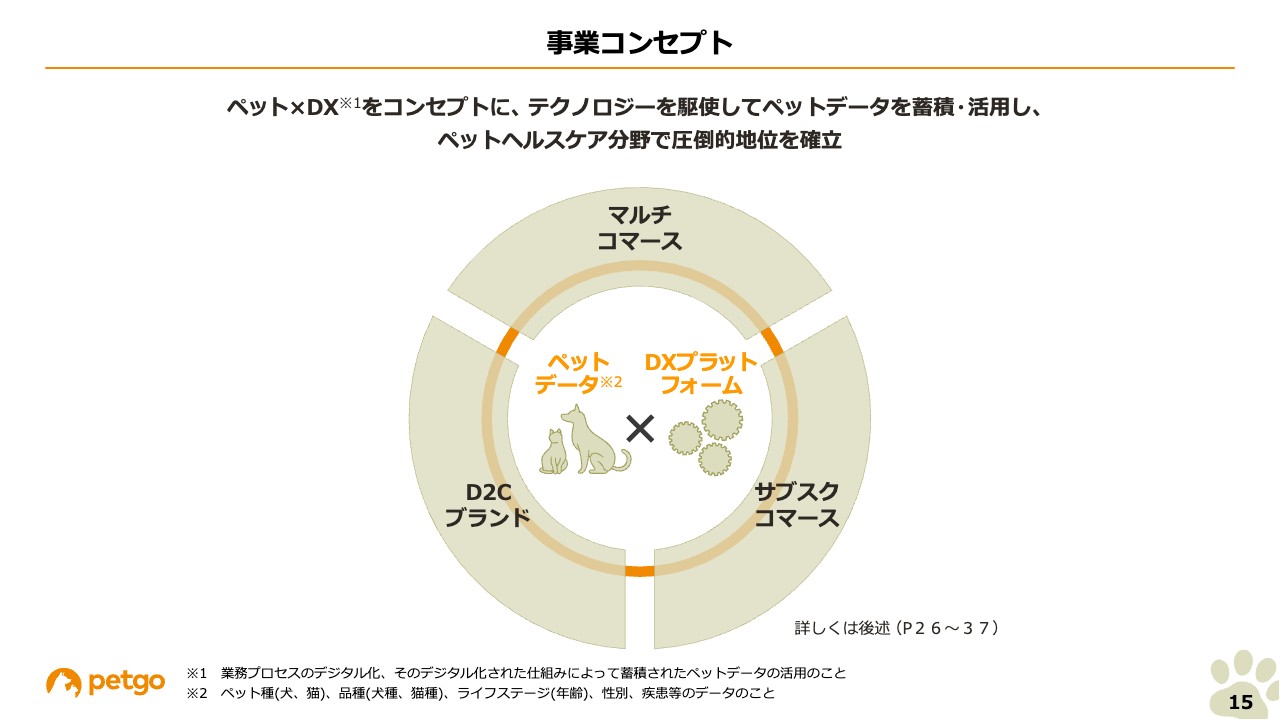

事業コンセプト

事業コンセプトです。当社は「ペット×DX」をコンセプトに、テクノロジーを駆使してペットデータを蓄積・活用し、ペットヘルスケア分野で圧倒的地位を確立していくことをコンセプトとしています。

当社の強みは、円の中心にあるペットデータと、DXプラットフォームの2つです。そして事業の特徴は、マルチコマース、サブスクコマース、D2Cブランドの3つとなります。

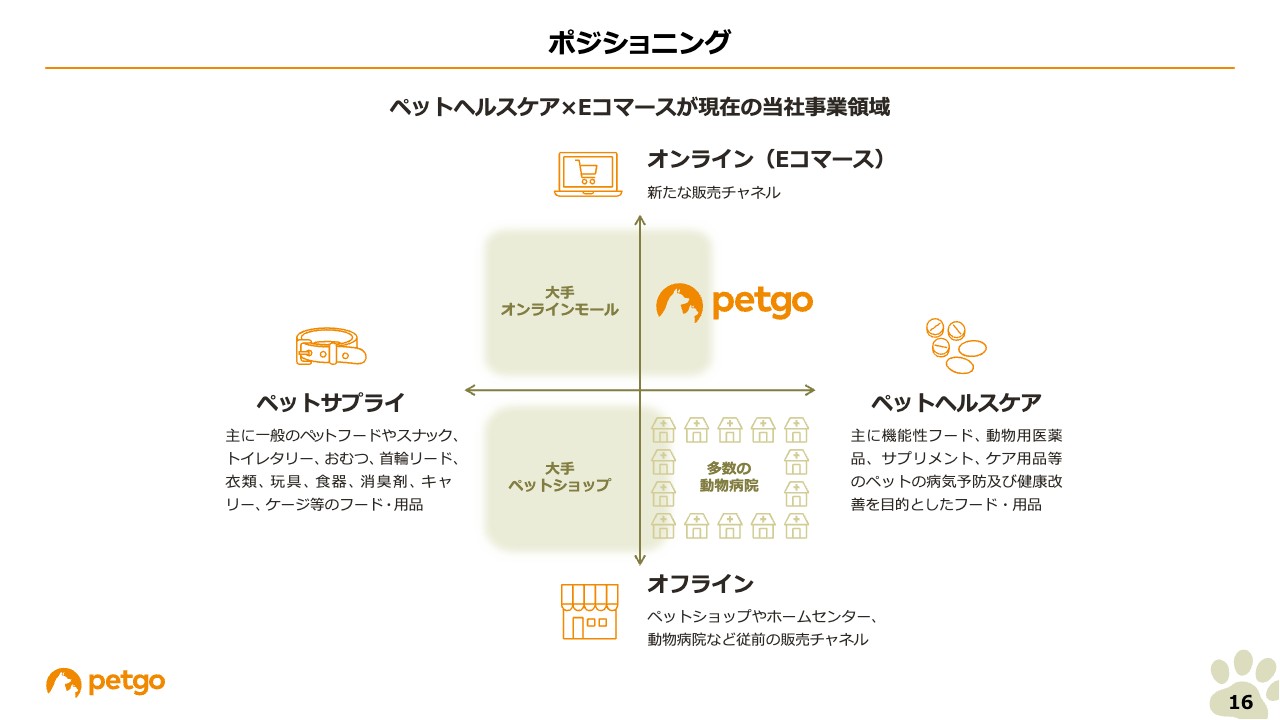

ポジショニング

当社のポジショニングについてです。横軸が商品ジャンルで、左側はホームセンターやペットショップなどで販売されているペットサプライ商品、いわゆる一般的なペットフードやペット用品です。右側は、動物病院で販売されているペットヘルスケア商品です。縦軸は、オフラインかオンラインかです。大手ペットショップチェーンは左下、多数のショップが出店する大手オンラインモールは左上、多数の動物病院は右下になります。

当社は、ペットヘルスケアとオンラインとなり、右上に位置します。この領域にも大手オンラインモールが展開していますが、当社は大手オンラインモール内でも高いシェアを有しており、大手オンラインモールはビジネス上の重要なパートナーです。また、いくつかの店舗が大手オンラインモールに出店していますが、当社と同レベルの事業規模を有している競合は見当たりません。

なお、ペットの世界には医薬分業がなく、ペットヘルスケア商品の過半数が動物病院経由で購入されています。いわゆる薬局のようなものがありません。そして、ペットヘルスケア商品は、ペット保険の適用外となっています。そのため、ペットヘルスケア商品を動物病院で入手するには、定価で販売されている商品代金のほかに診療費もかかり、コスト高となっています。当社は、テクノロジーを駆使して、動物病院からオンラインに飼い主をスイッチし、ネット上に新たなペットヘルスケア市場を創造しています。

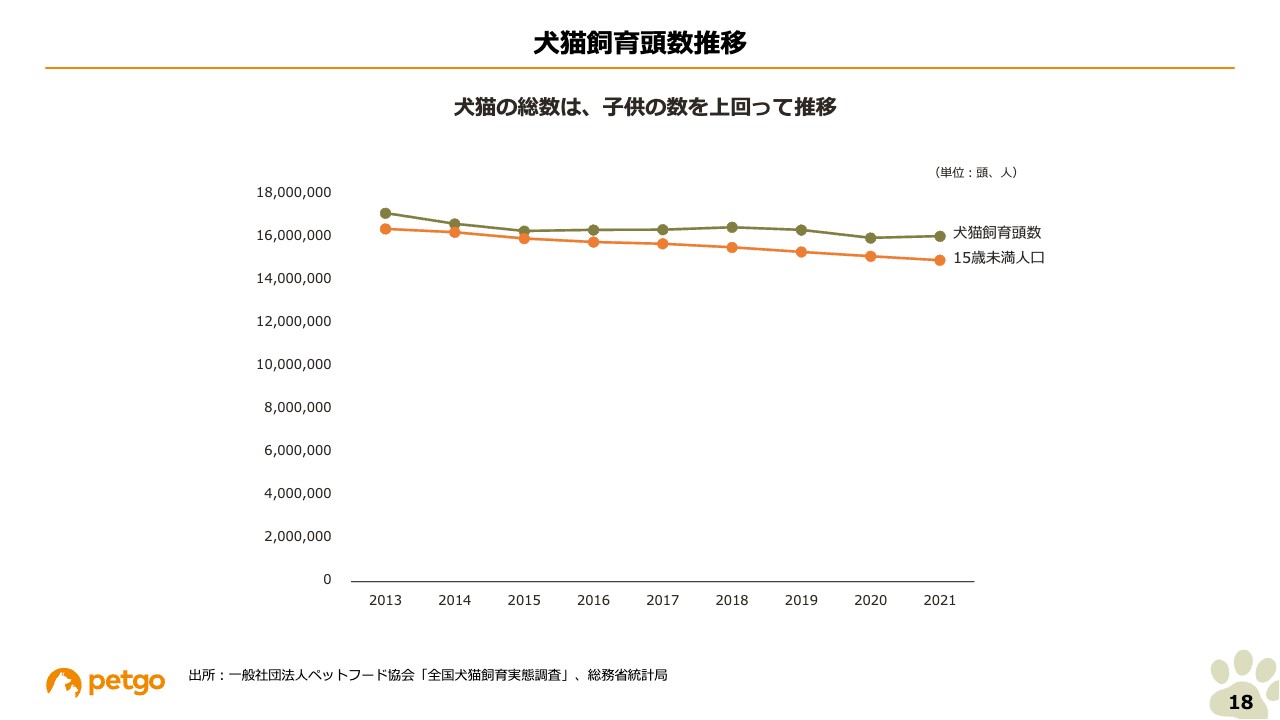

犬猫飼育頭数推移

市場環境についてお話しします。犬猫飼育頭数推移ですが、犬猫の数は、人間の子どもの数を上回って推移し、その存在は家族同然となっています。

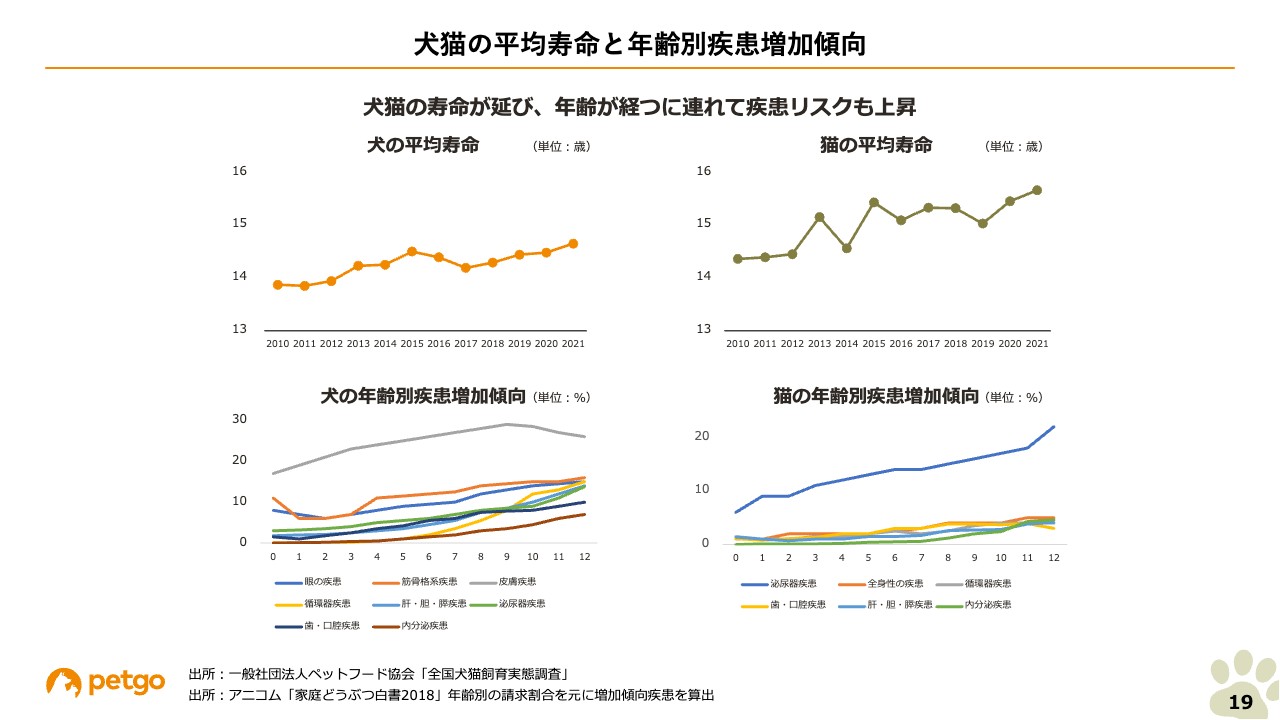

犬猫の平均寿命と年齢別疾患増加傾向

犬猫の平均寿命と、年齢別で見た疾患の増加傾向です。ペットヘルスケア商品が普及していくことで寿命は延びています。また、犬猫も人間と同じく、年齢が上がるにつれて病気にかかりやすくなります。寿命が延びて高齢化が進むことで、ペットヘルスケア商品のニーズは拡大していくものと考えています。

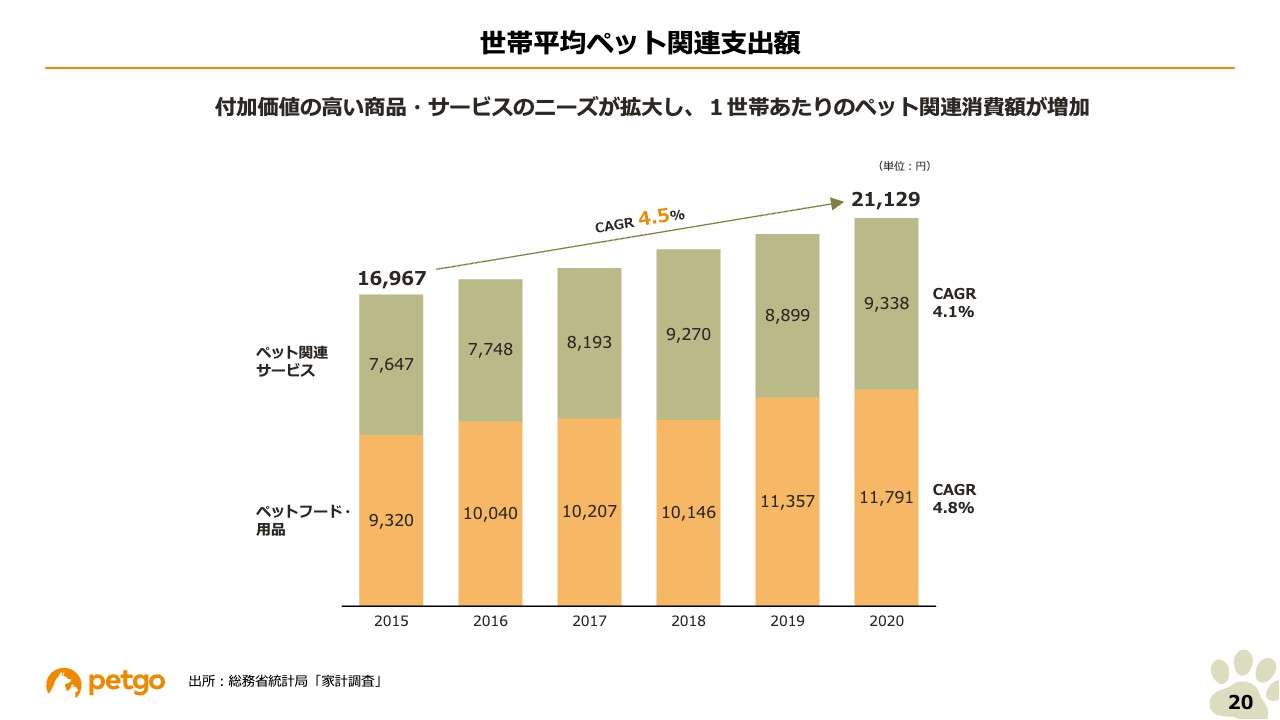

世帯平均ペット関連支出額

ペットは家族同然であり、よりプレミアムな商材やサービスにシフトし、結果として、全世帯平均のペット関連支出額は、毎年増加傾向にあります。近年、頭数が横ばいの中で、1匹にかける費用が増加していることになります。

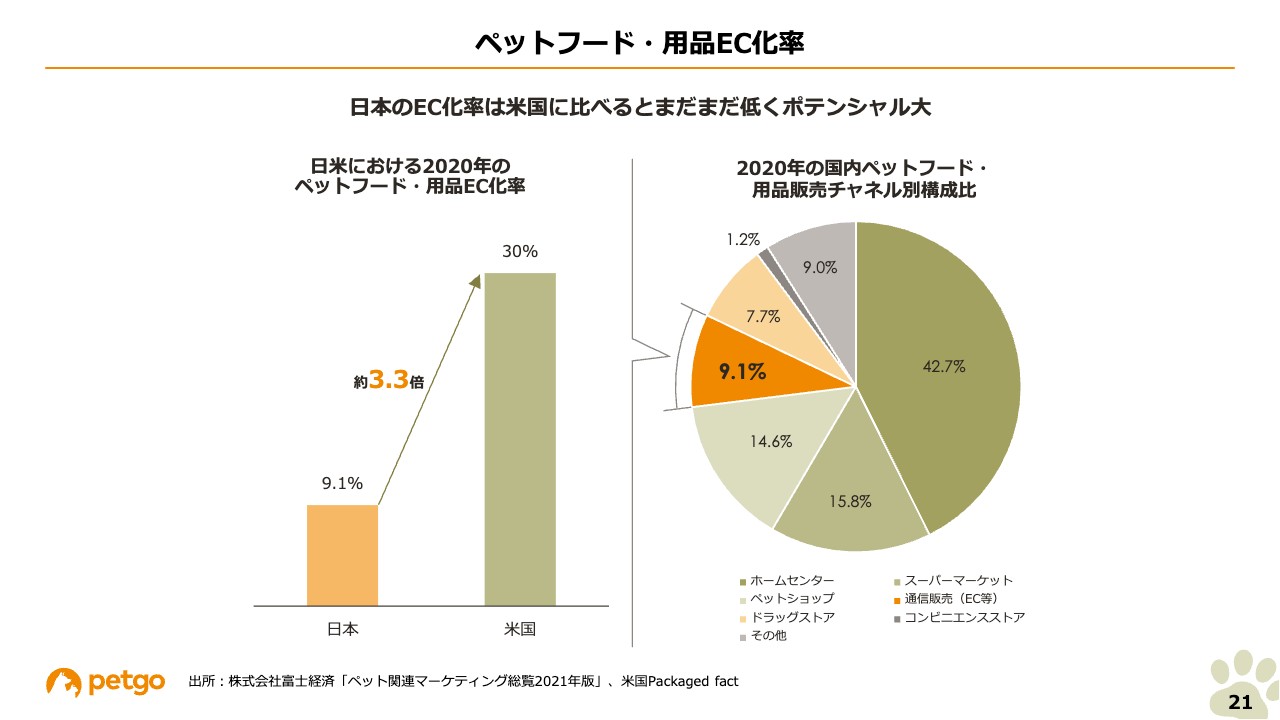

ペットフード・用品EC化率

ペットフード・用品のEC化率です。スライド右側のグラフをご覧いただくと、2020年の国内の販売チャネルの構成比でEコマースはまだ9%ほどとなっています。スライド左側のグラフでは、米国のEC化率は日本の3倍以上となっていることがわかりますので、日本のペットEコマースは、まだまだ大きなポテンシャルが存在しているものと考えています。

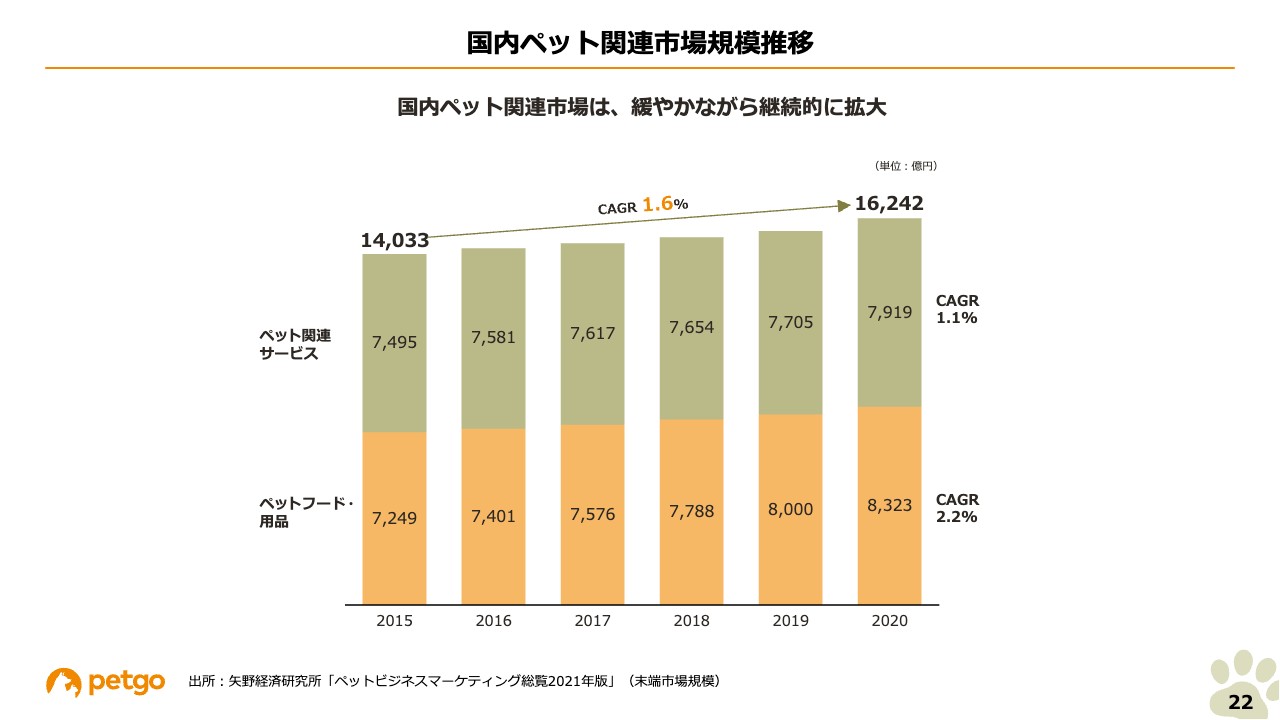

国内ペット関連市場規模推移

国内ペット関連市場規模推移です。2015年以降も市場規模は緩やかながら継続的に伸長しています。ペット市場は、景気の影響を大きく受けにくい、不況に強い市場と言われています。

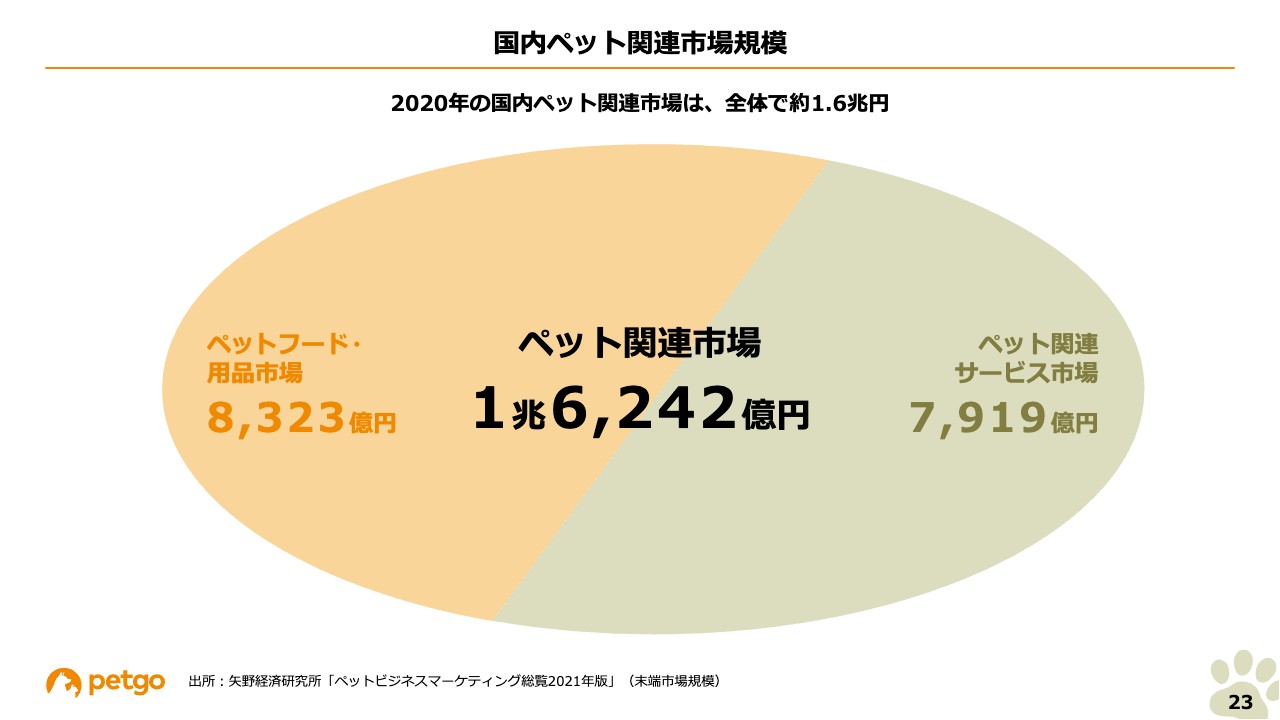

国内ペット関連市場規模

2020年の国内ペット関連市場は、ペットフード・用品市場と動物病院等のペット関連サービス市場を合わせて1.6兆円を超える規模となっています。

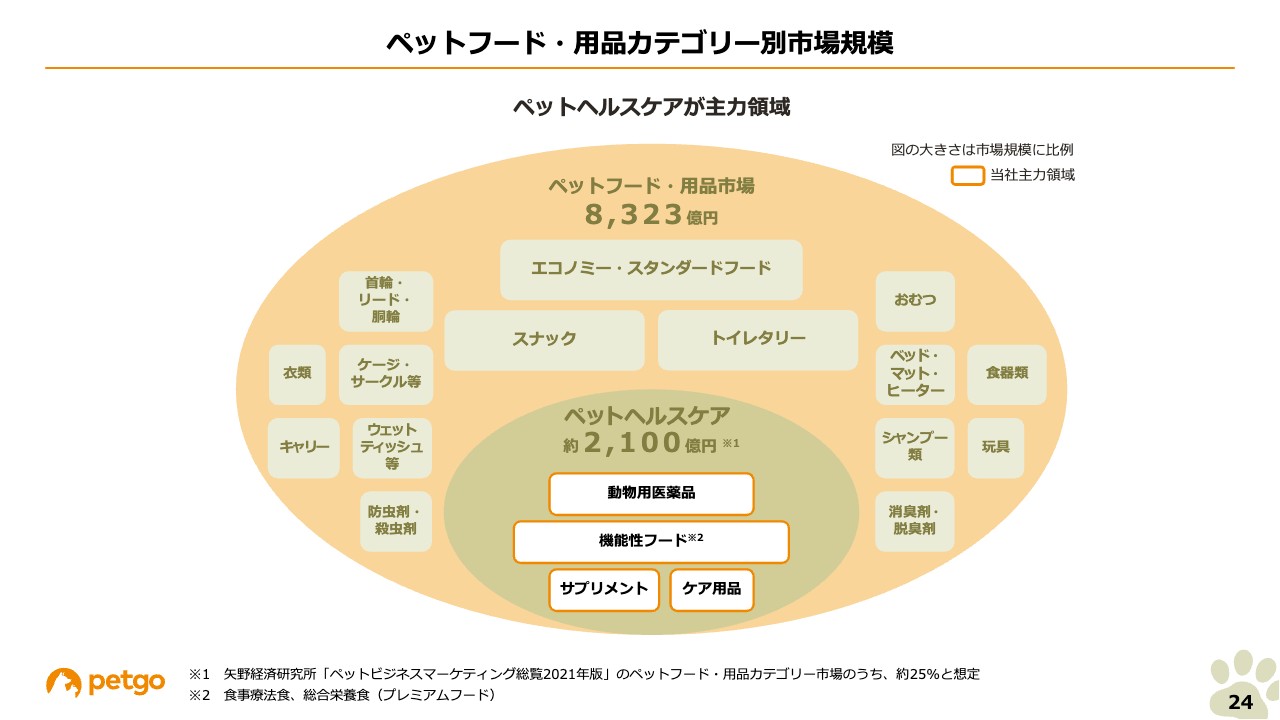

ペットフード・用品カテゴリー別市場規模

ペットフード・用品カテゴリー別市場規模については、ペットフード・用品の市場規模約8,300億円のうち、当社の現在の主力領域は、ペットヘルスケアカテゴリーです。ペットヘルスケアカテゴリーの市場規模は、ペットフード・用品カテゴリーの約25パーセント、2,100億円程度と見込んでいます。ペットヘルスケアは、ペット市場の中でも成長率が高いカテゴリーです。ニッチですが、安定した一定のニーズが見込まれるカテゴリーです。

強みと特徴

当社の強みと特徴についてお話しします。繰り返しとなりますが、当社の強みは2つ、事業の特徴は3つあります。

当社の強み その1 ペットデータ

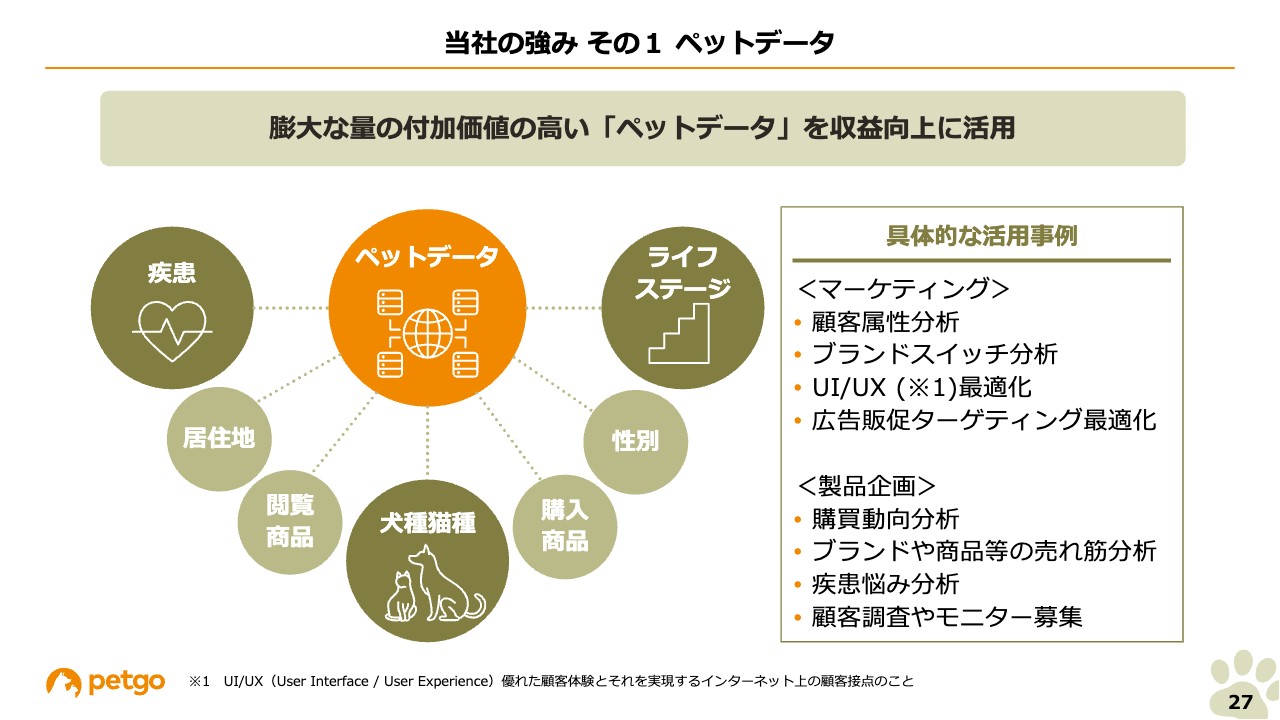

当社の強みの1つ目は、ペットデータです。ペットデータとは、犬や猫といったペットの種類、犬種や猫種、ライフステージ、性別、そして疾患等のデータです。創業以来、このペットデータの蓄積にこだわり、事業に活用しています。

具体的には、主にマーケティングと製品企画に活用しています。当社事業においては、顧客のペットが犬か猫か、小型犬か大型犬か、幼犬か高齢犬か、避妊・去勢済か、そしてどのような疾患や悩みがあるのかというペットに関する情報は、適切に顧客をターゲティングし、顧客ニーズに合った製品を企画する上で、なくてはならない重要なデータとなっています。

当社の強み その2 DXプラットフォーム

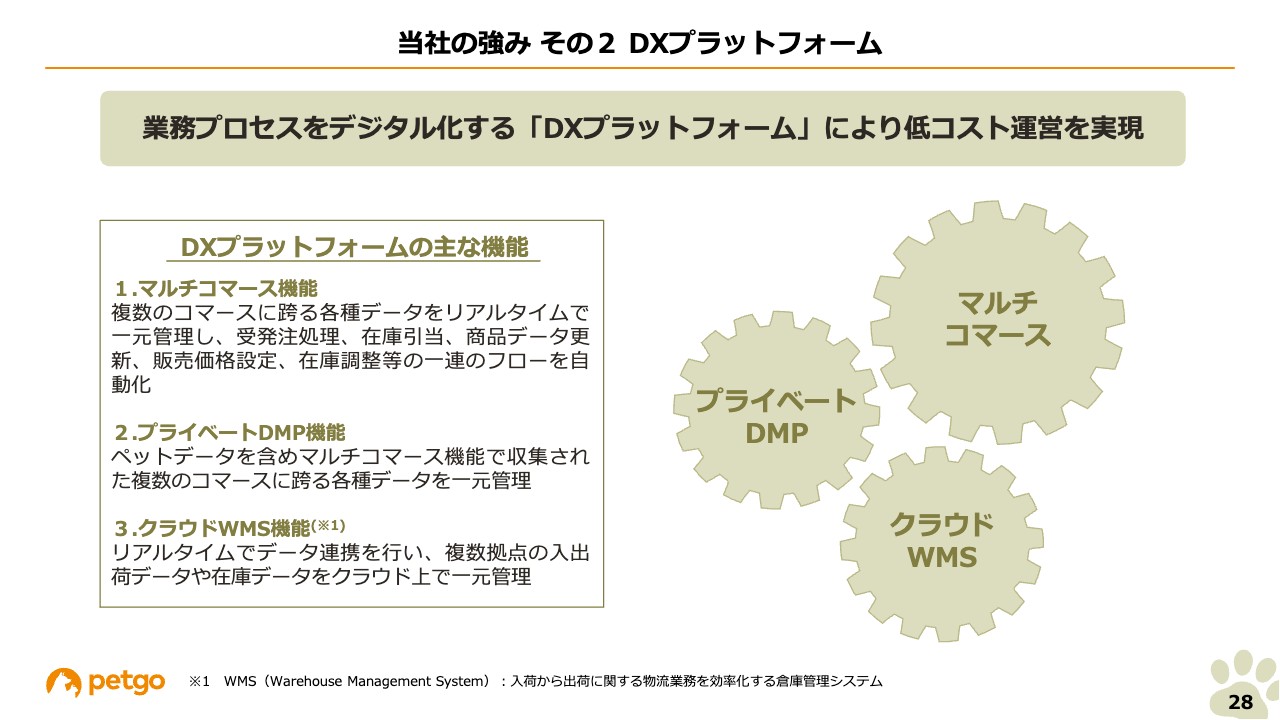

当社の強みの2つ目は、DXプラットフォームです。当社はこのDXプラットフォームと呼ばれる独自の基幹システムにより、業務運営の大半をデジタル化された仕組みにより完結させています。DXプラットフォームにより、100億円近い売上高を50数名の人員で実現することができています。

マルチコマース機能およびプライベートDMP機能により、複数のコマースにまたがる各種データをリアルタイムで一元管理し、倉庫管理システムであるクラウドWMSも含め自社で開発しています。このように、当社はお客さまからは見えにくいところにテクノロジーを駆使し、事業運営に活用しています。

事業の特徴① マルチコマース

事業の特徴の1つ目が、マルチコマースです。自社オンラインサイトに加えて、大手オンラインモールにも広く展開することで、顧客とのタッチポイントを最大化しています。当社は楽天市場、Yahoo!ショッピング、Amazonといった大手モールから多数のアワードを受賞しており、ペットヘルスケアEコマースで圧倒的な存在感を有しています。

当社の売上高の9割がこれらのEコマースです。また、大手ホームセンター等のオフラインにも一部展開しています。当社では、このような横断型店舗展開のことをマルチコマースと呼んでいます。

事業の特徴① マルチコマース 累計ユニーク購入者数

マルチコマース展開により、累計ユニーク購入者数は200万人を超えるまでに拡大しています。

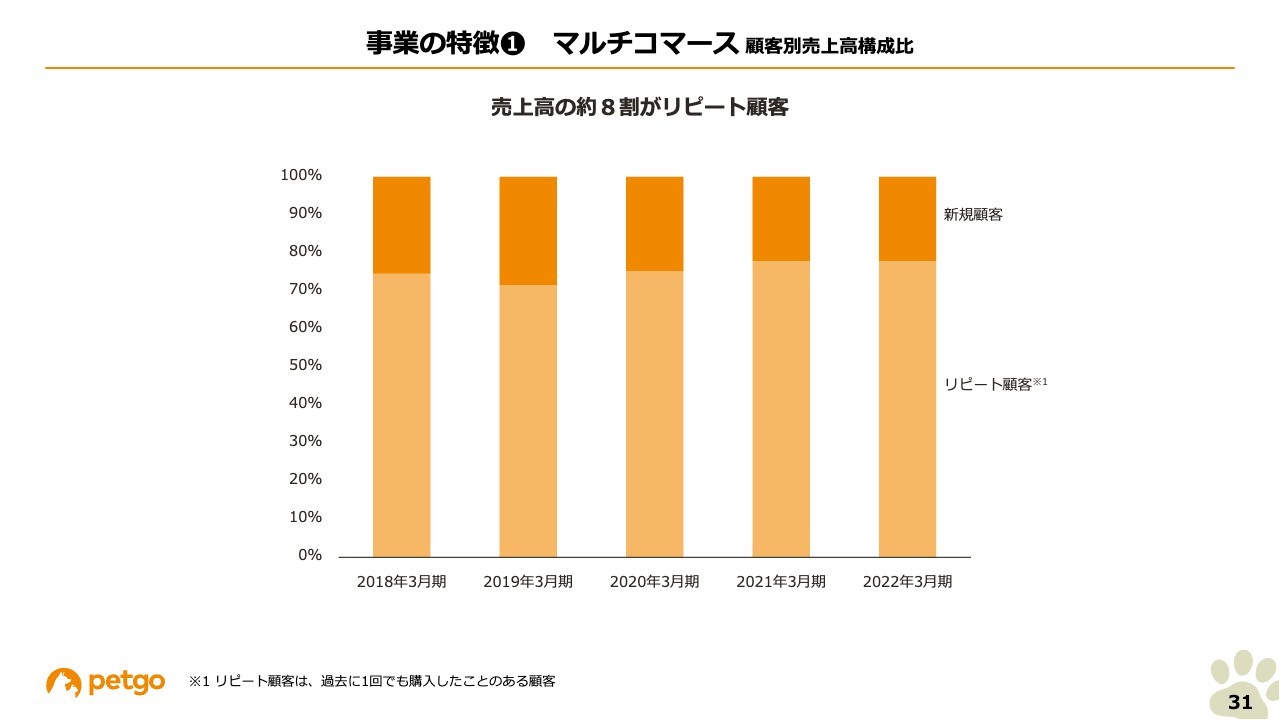

事業の特徴① マルチコマース 顧客別売上高構成比

顧客別売上高構成比は、当社の取扱商品は犬猫が定期的に消費するリピート性の高い商材であることから、売上高の8割がリピート顧客となっています。

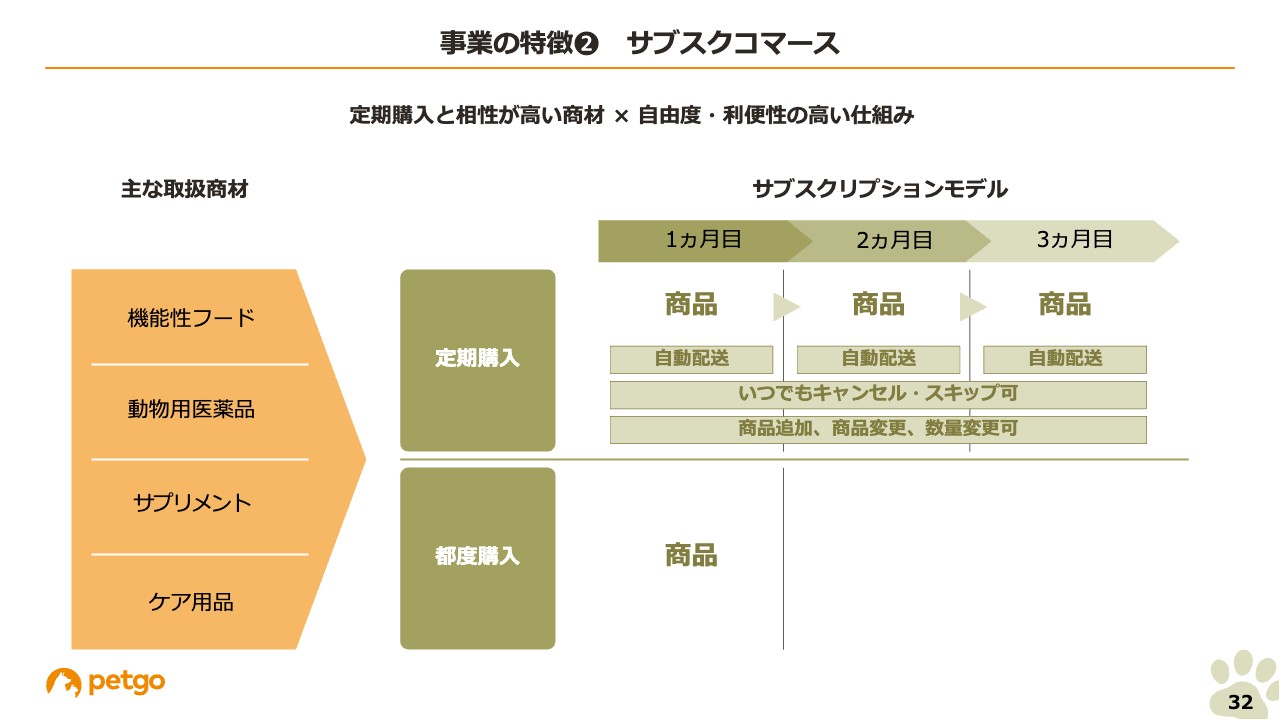

事業の特徴② サブスクコマース

事業の特徴の2つ目が、自社オンラインサイトで展開するサブスクコマースで、いわゆる定期購入です。食事療法食などリピート性の高い商材と定期購入の相性は高く、いつでもキャンセル、スキップ可能で、商品追加や数量変更も可能な、自由度、利便性の高いサービスです。

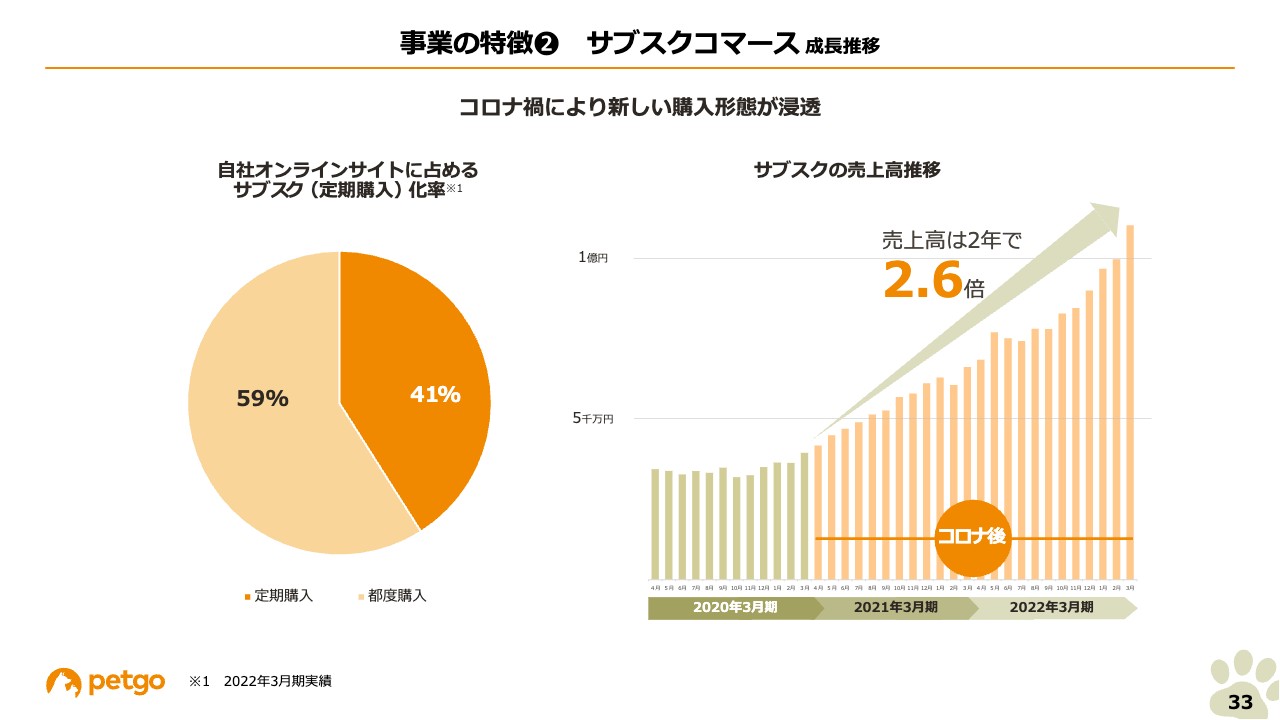

事業の特徴② サブスクコマース 成長推移

自社オンラインサイトの売上高に占めるサブスク化率は、2022年3月期で41パーセントとなり、サブスク売上高は、ここ2年で2.6倍に成長しています。

事業の特徴③ D2Cブランド

事業の特徴の3つ目は、当社独自のD2Cブランドです。2020年4月にD2Cブランド「ベッツワン(VETSOne)」をスタートしました。「ベッツワン」は、動物用医薬品から機能性フード、サプリメント等までをカバーする日本発のトータルペットヘルスケアブランドを目指しています。

当社がD2Cブランドを展開することになったきっかけについてお話しします。ペットヘルスケア商品は、非常に「モノ」が不安定な市場です。国内でシェアが大きいペットフードは主に欧米で製造されています。パッケージが日本語で、地理的にも遠く離れた日本はどうしても優先順位が低く、結果としてメーカーも問屋も在庫が豊富とは言えない状態で、欠品が発生し、最終的に飼い主や犬猫に大きな支障が生じています。この状況を改善するためには、自分たちで製品を手掛けるしか方法がないと考えました。このことが、D2Cブランドを手掛けるきっかけとなりました。

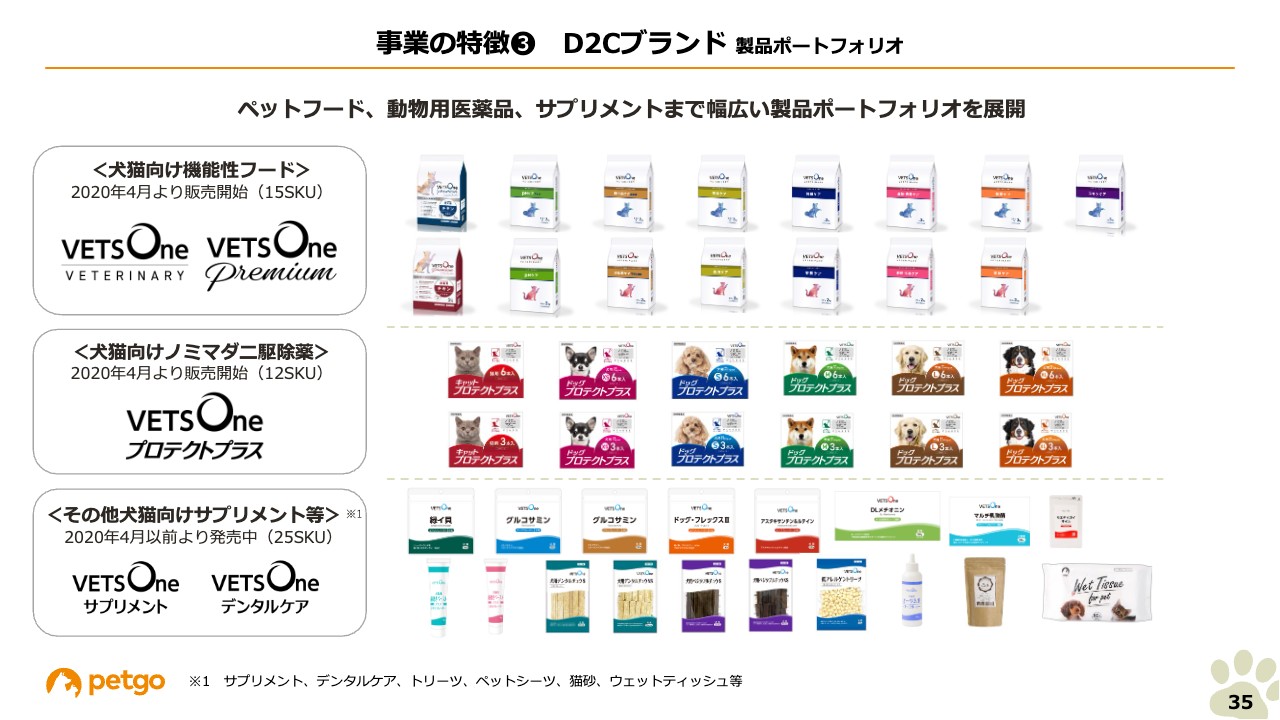

事業の特徴③ D2Cブランド 製品ポートフォリオ

D2Cブランドの 製品ポートフォリオです。現在の主力製品は、食事療法食「ベッツワンベテリナリー」と、ジェネリックの動物用医薬品であるノミマダニ駆除薬「プロテクトプラス」です。食事療法食等の機能性フードはここ2年で15製品、ノミマダニ駆除薬は12製品を上市しました。D2Cブランドでは、今後も、機能性フードや動物用医薬品を中心に開発を進めます。

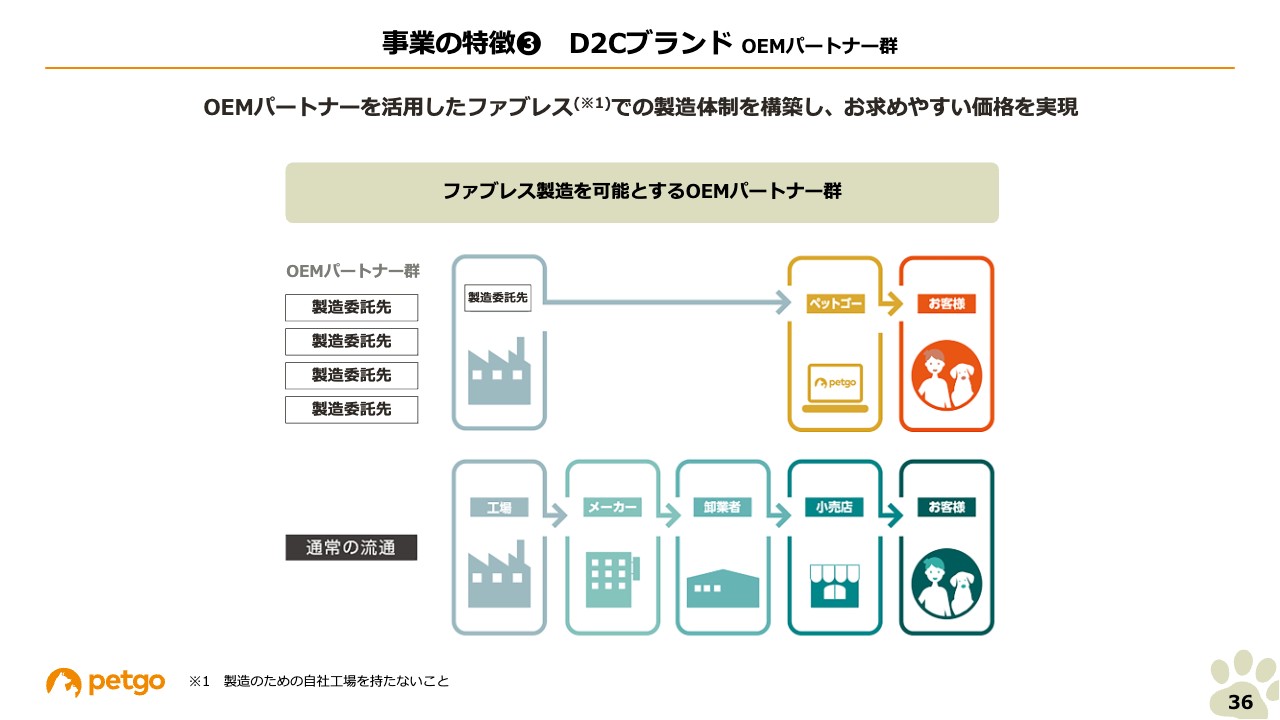

事業の特徴③ D2Cブランド OEMパートナー群

D2Cブランドは、当社が製品企画を行い、OEMパートナーに製造委託し、ファブレスでの製造体制を構築しています。

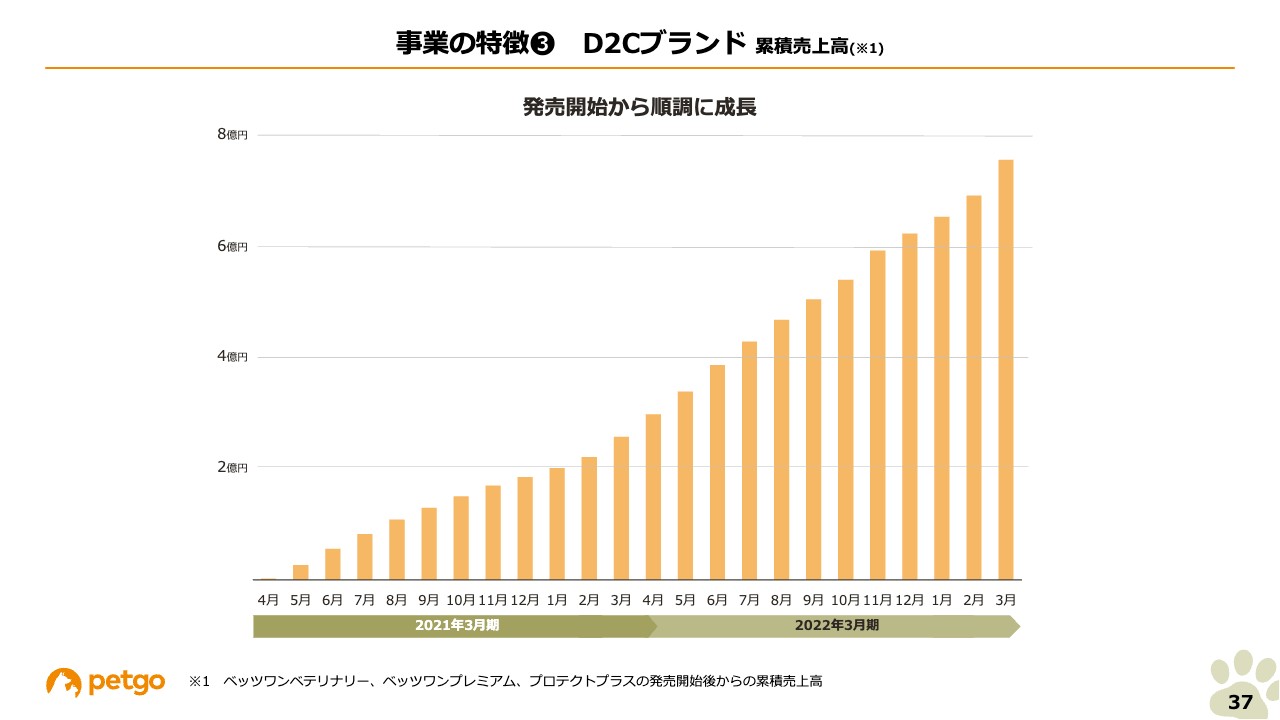

事業の特徴③ D2Cブランド 累積売上高

D2Cブランドの売上高は発売以降、順調に推移しています。

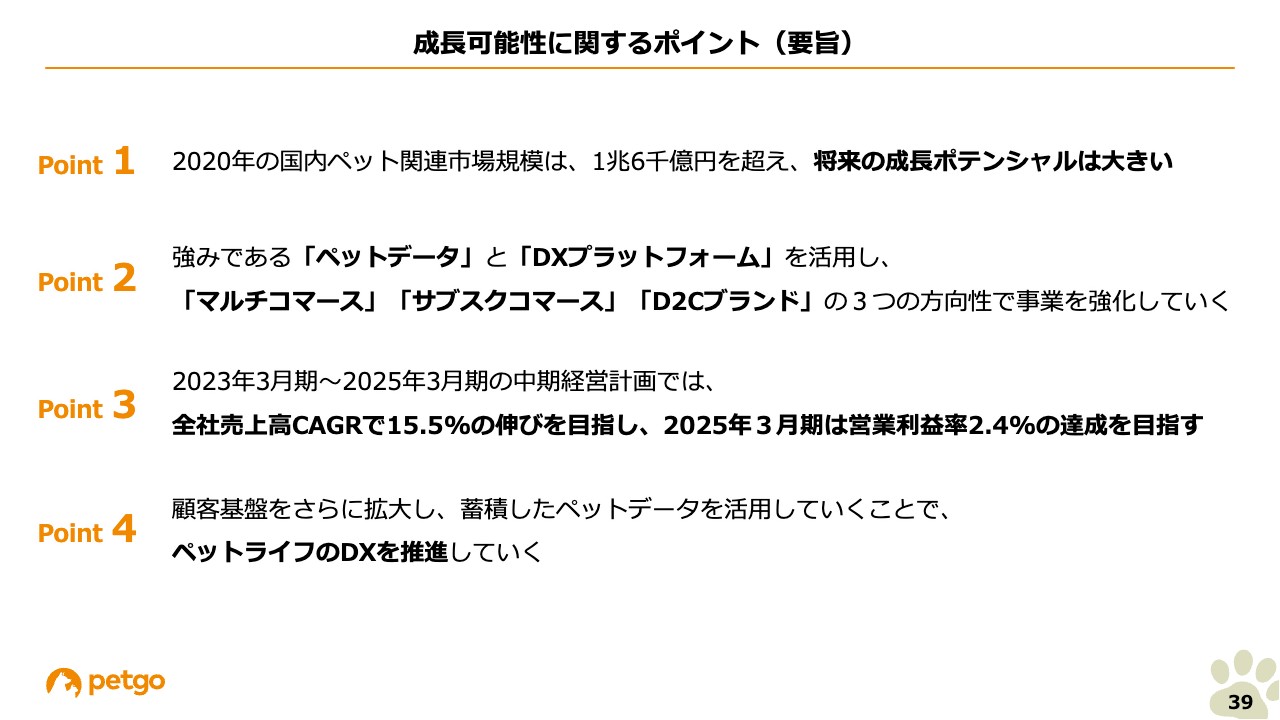

成長可能性に関するポイント(要旨)

今後の成長戦略についてご説明します。2020年の国内ペット関連市場規模は、1兆6,000億円を超え、将来の成長ポテンシャルは大きいと考えています。

当社は引き続き、強みである「ペットデータ」と「DXプラットフォーム」を活用し、「マルチコマース」「サブスクコマース」「D2Cブランド」の3つの方向性で事業を強化していきます。

2023年3月期から2025年3月期の全社売上高はCAGRで15.5パーセントの伸びを目指し、2025年3月期は営業利益率2.4パーセントを計画しています。

顧客基盤をさらに拡大し、蓄積したペットデータを活用していくことで、ペットライフのDXを推進していきます。

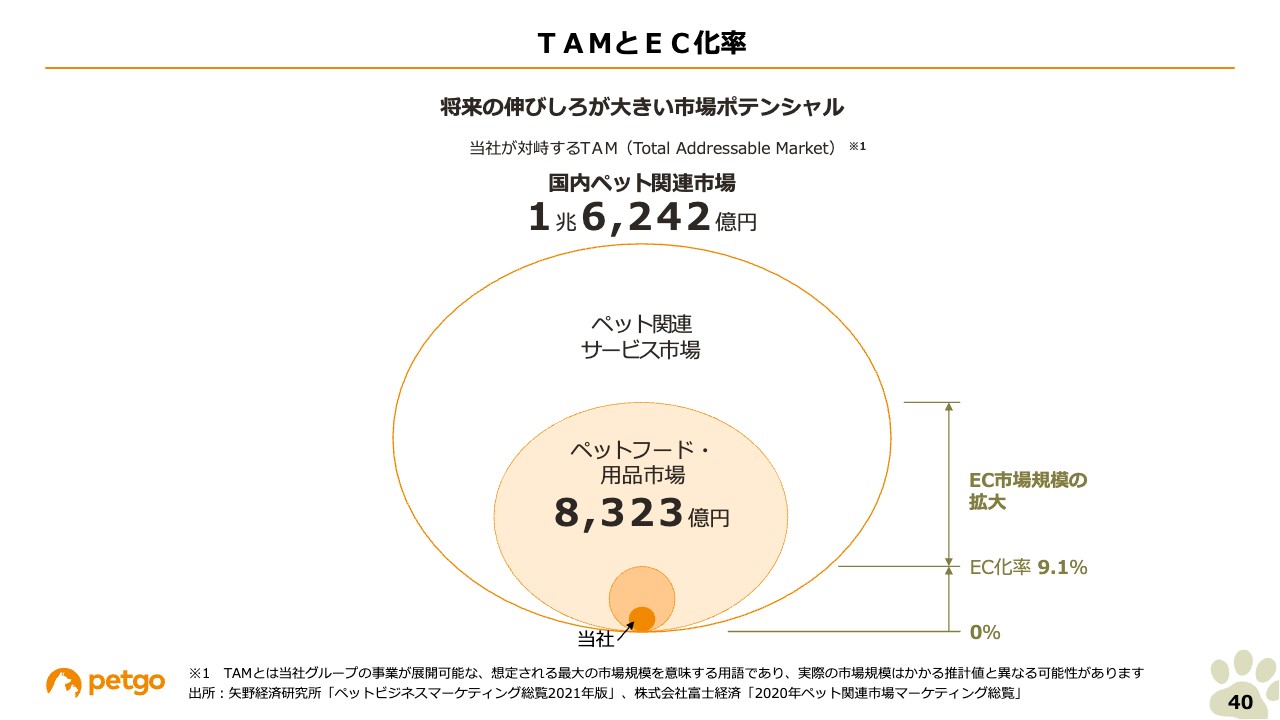

TAMとEC化率

国内ペット関連市場は、1兆6,000億円を超えています。現在の当社の事業規模は、1番下のオレンジ部分ですが、今後の伸びしろが非常に大きいと考えています。世帯あたりのペットに対する消費額は増加傾向にあり、ペットフード用品市場は緩やかに拡大していき、同時にEC化率も今後増加していくものと考えています。当社は、EC化率が増加し、Eコマース市場が拡大していく中で、スライドの次ページ以降で説明する成長戦略を実施し、市場シェアの拡大を実現していきます。

また、白い部分は、ペットフード用品以外、いわゆる物販以外の動物病院、ペットホテル、ペットシッターなどによるペット関連サービス市場です。当社は、将来的に、累計ユニーク購入者数、いわゆる顧客基盤を活用し、モノだけでなくサービスも提供していくことで、ペットライフをDXし、ペットのQOL向上に貢献していきたいと考えています。

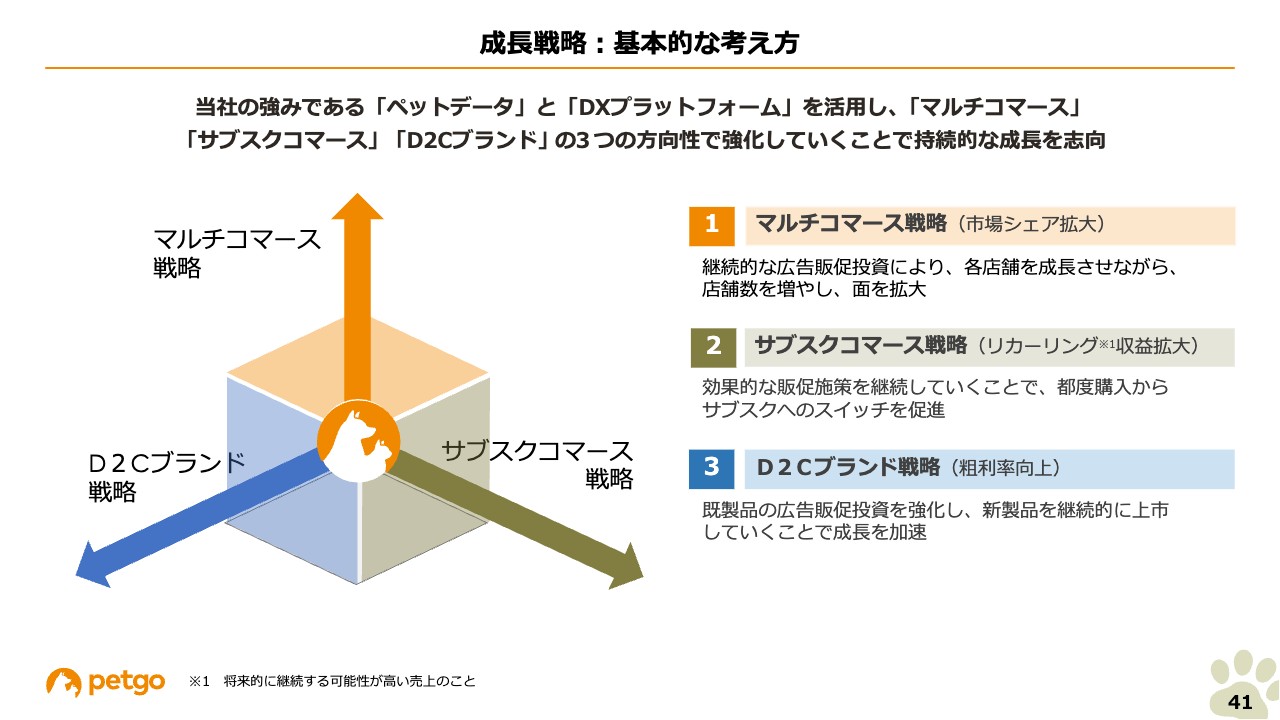

成長戦略:基本的な考え方

中期での成長戦略の基本的な考え方です。当社は、強みである「ペットデータ」と「DXプラットフォーム」を活用し、「マルチコマース」「サブスクコマース」「D2Cブランド」の3つの方向性で強化していくことにより、持続的な成長を志向しています。

マルチコマース戦略では、継続的な広告販促投資により、各店舗を成長させながら、店舗数を増やし、顧客とのタッチポイントである面での展開を拡大していきます。

サブスクコマース戦略では、効果的な販促施策を継続していくことで、都度購入からサブスクへのスイッチを促進していきます。

D2Cブランド戦略では、既存のD2Cブランド製品の広告販促投資を強化するとともに、新製品を継続的に上市していくことで成長を加速していきます。

サブスクコマースとD2Cブランドが成長していくことで、将来の収益性が見込みやすい構造になっていくものと考えており、3つの事業の特徴をさらに進化させていく戦略です。

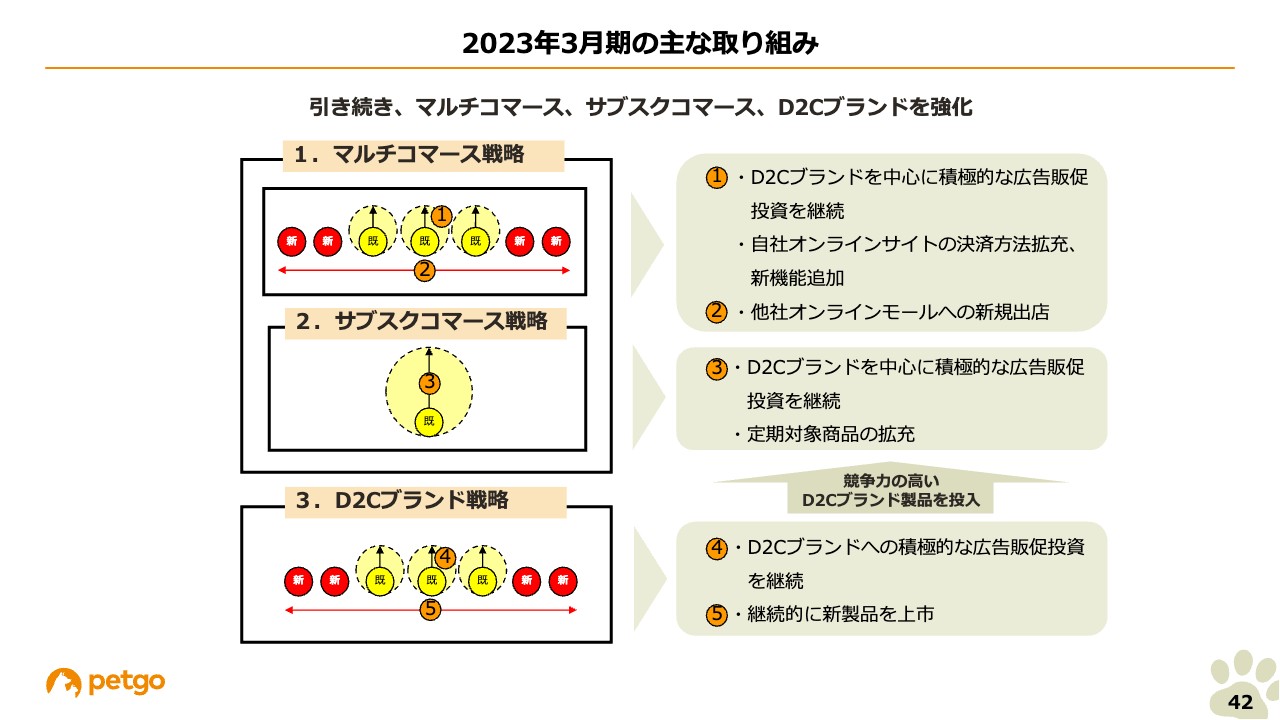

2023年3月期の主な取り組み

2023年3月期における主な取り組みについて詳しく説明します。まず、図の1番上がマルチコマース戦略です。既存店舗でD2Cブランドを中心に積極的な広告販促投資を継続していきます。また、自社オンラインサイトの決済方法拡充、新機能追加を行い、自社オンラインサイトの魅力度を高めていきます。

さらに、他社オンラインモールへの新規出店を行い、店舗数を増やしてリーチを拡げていきます。

次に中央のサブスクコマース戦略です。D2Cブランドを中心に積極的な広告販促投資を継続し、定期対象商品を拡充していきます。

最後が、3つ目のD2Cブランド戦略です。D2Cブランドへの積極的な広告販促投資を継続し、D2Cブランドの顧客を拡大して行きます。また、引き続き研究開発費を投じ、D2Cブランドの新商品を上市していきます。

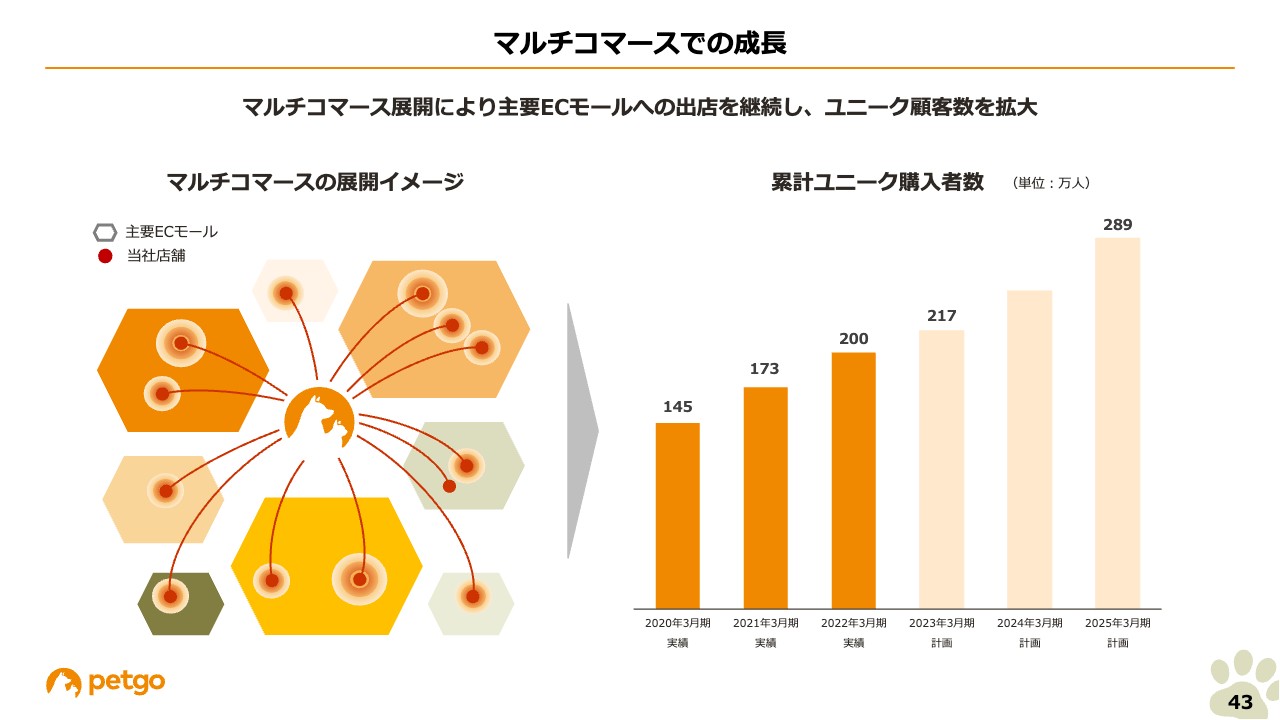

マルチコマースでの成長

マルチコマースの展開イメージと目標とする累計ユニーク購入者数を示しています。マルチコマースでは、引き続き主要ECモールへの追加出店により顧客とのタッチポイントとなる面を拡大し、多くのお客様にリーチしていきます。その結果として、2025年3月期の累計ユニーク購入者数は、289万人を目標とします。

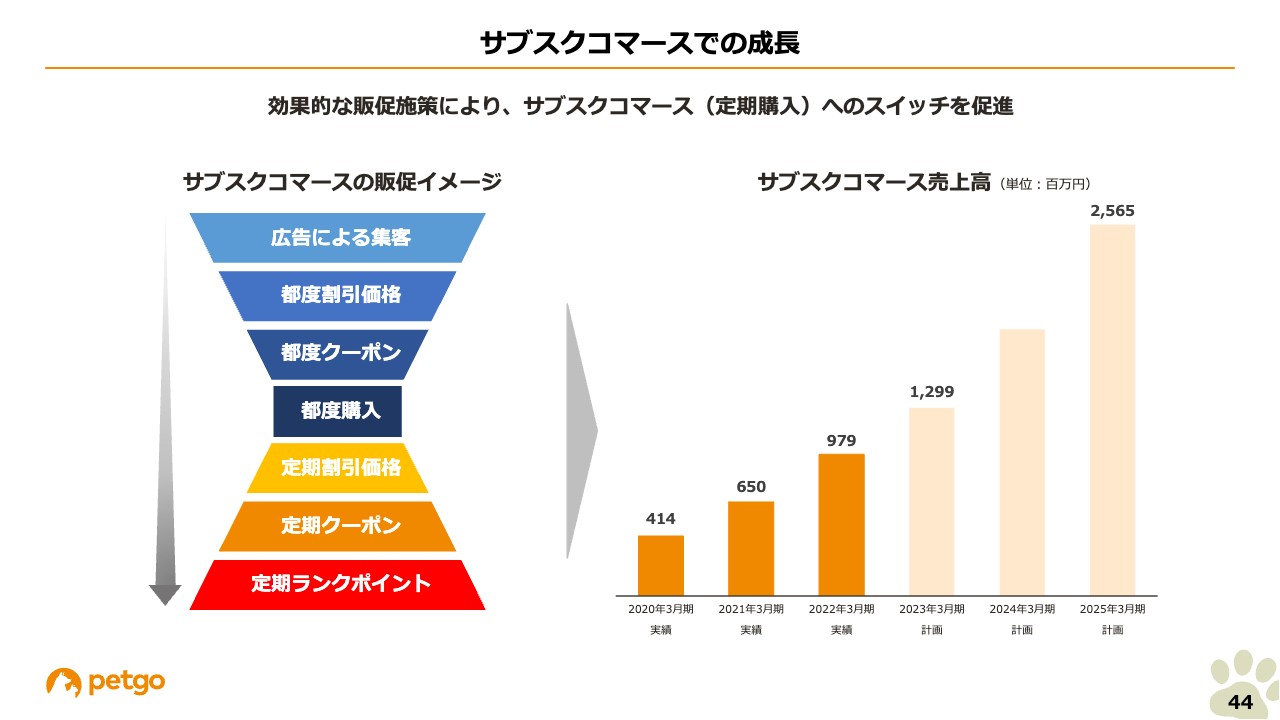

サブスクコマースでの成長

サブスクコマースの販促イメージと目標とするサブスク売上高を示しています。サブスクコマースでは、まずはWeb広告によって集客数を拡大し、クーポンなどの販促施策によって都度購入につなげていきます。

その後、お得な定期便価格、割引率の高い初回クーポン、使えば使うほどお得になる定期ランクポイントの3つの施策を活用し、定期購入へのスイッチを促進していきます。

その結果として、2025年3月期のサブスクコマースの売上高は25億6,500万円、全体高に占めるサブスクコマースの売上高の割合は約18パーセントを目標とします。

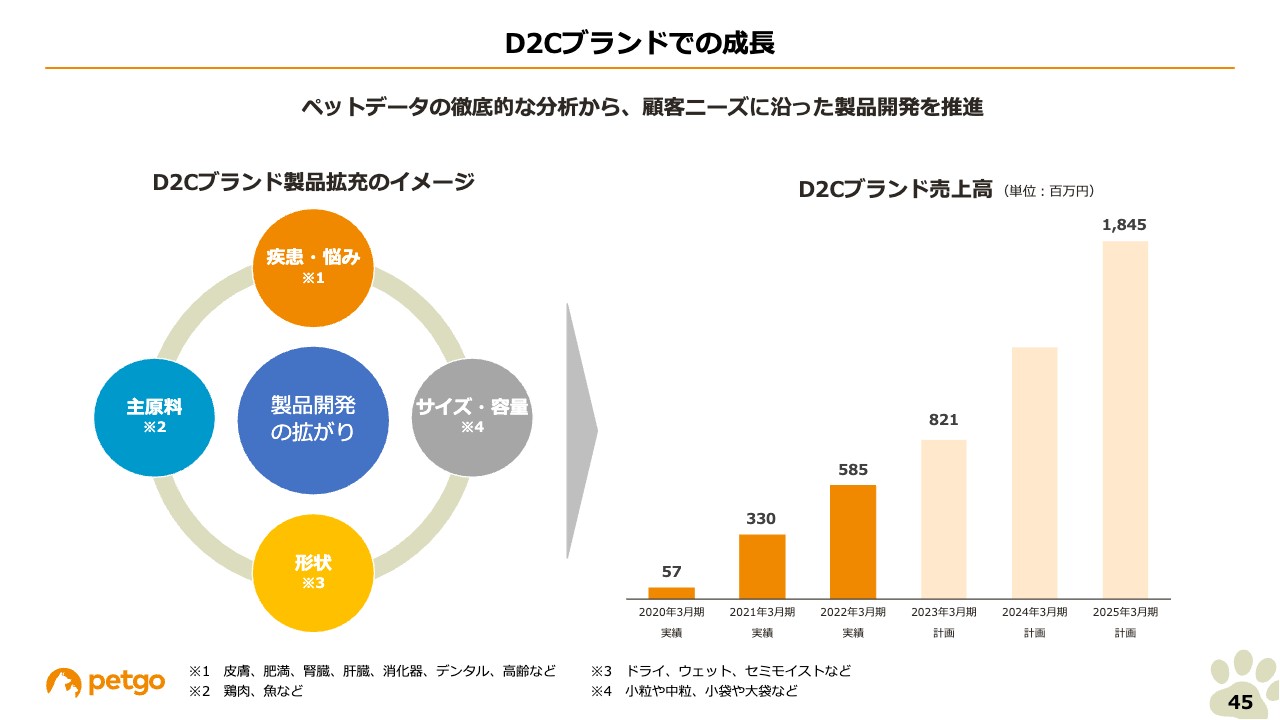

D2Cブランドでの成長

D2Cブランド製品拡充のイメージとD2Cブランドの売上高を示しています。保有しているペットデータを分析し、「疾患、悩み、形状、主原料、サイズ、容量」などの拡がりから、お客様のニーズが高いD2Cブランド製品の開発を継続して行い、製品ポートフォリオを拡充していきます。

また、D2Cブランド製品に継続した販促投資を行うことで、2025年3月期のD2Cブランドの売上高は18億4,500万円、全社売上高に占めるD2Cブランド売上高の割合は約13パーセントを目標とします。繰り返しになりますが、全社の売上高に占めるD2Cブランドの売上高の割合が高まることで利益率は緩やかに上昇していきます。

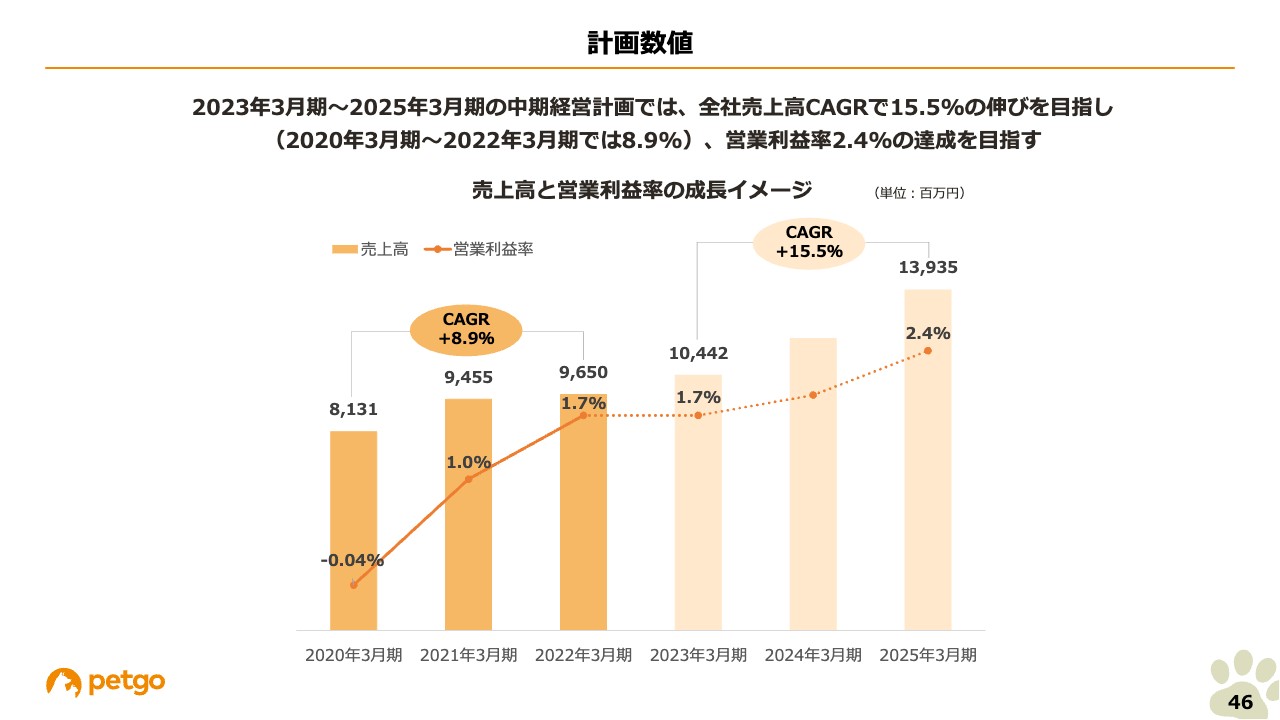

計画数値

3つの戦略での成長により、2023年3月期から2025年3月期の中期経営計画では、全社売上高CAGRで15.5パーセントの伸びを目指し(2020年3月期から2022年3月期では8.9パーセント)、2025年3月期の売上高は139億3,500万円、営業利益率は2.4パーセントを計画しています。

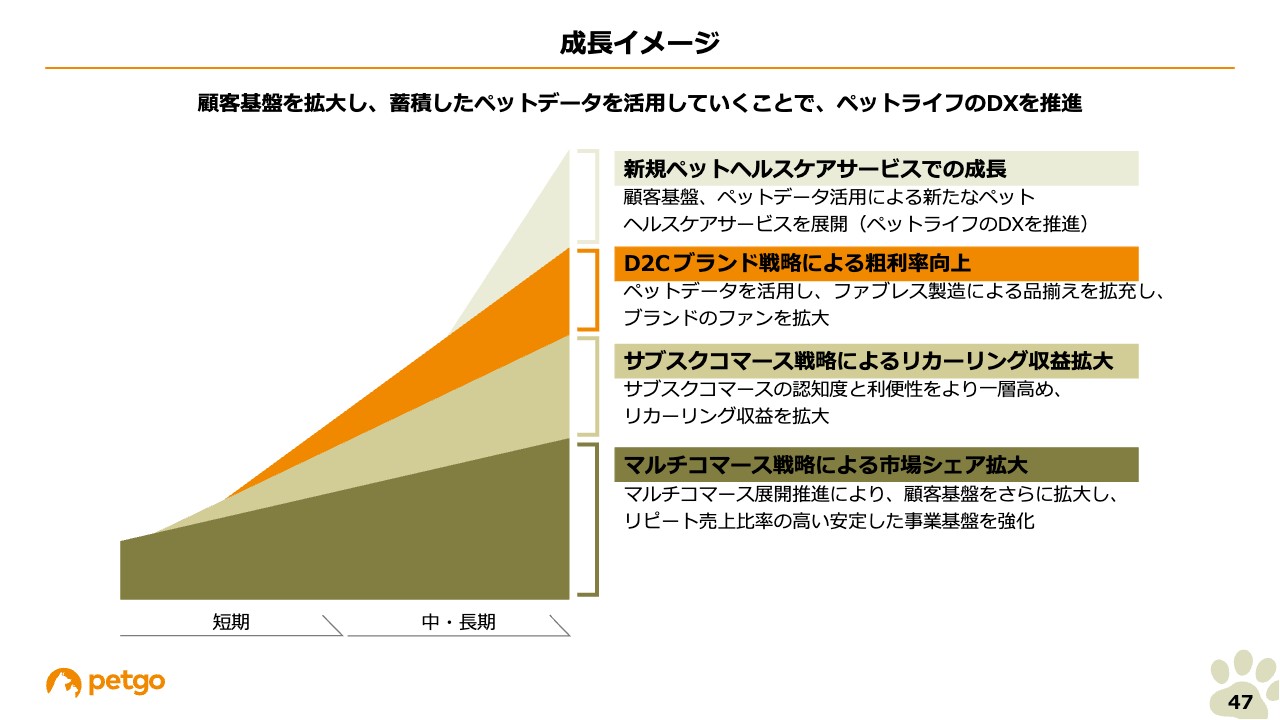

成長イメージ

繰り返しになりますが、当社の成長戦略は3つです。1つ目のマルチコマースで顧客数を増やし、事業規模を拡大し、2つ目のサブスクコマースでリカーリング比率を向上し、3つ目のD2Cブランドで粗利率を改善していきます。

中長期では、4つ目として顧客のペットデータを基盤に、新規ペットヘルスケアサービスでの成長を目指しています。飼い主の悩みをテクノロジーを活用して解決していくことで、将来はモノだけでなくサービスも提供していきます。これにより、ARPUを拡大し、ペットのQOL向上のために、ペットライフをDXしていきたいと考えています。

当社はEコマースで多くの顧客基盤を有しています。そのため、サービス展開にあたっても、当社の累積ユニーク購入者数が大きなアドバンテージになると考えています。

上場時の調達資金による主な資金使途

調達資金は、成長著しいD2Cブランドのさらなる成長へ活用していきます。具体的には、製造委託費用の一部、広告販促費用、物流保管スペースの拡張費となります。

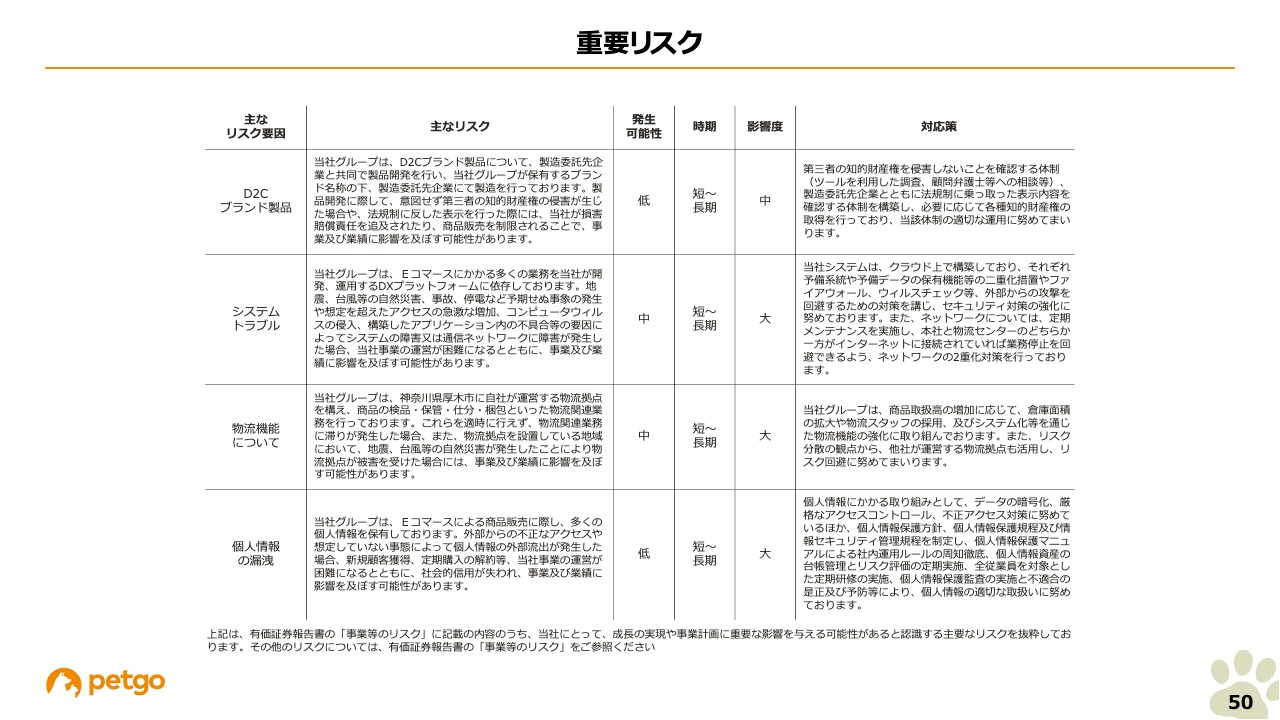

重要リスク

重要リスクについてです。有価証券報告書の「事業等のリスク」に記載の内容のうち、当社にとって、成長の実現や事業計画に重要な影響を与える可能性があると認識する主要なリスクとして「D2Cブランド製品」「システムトラブル」「物流機能」「個人情報漏洩」を挙げています。一つひとつの対応策の説明は省略しますが、それぞれについて必要な対応策を実施し、リスク回避に努めています。

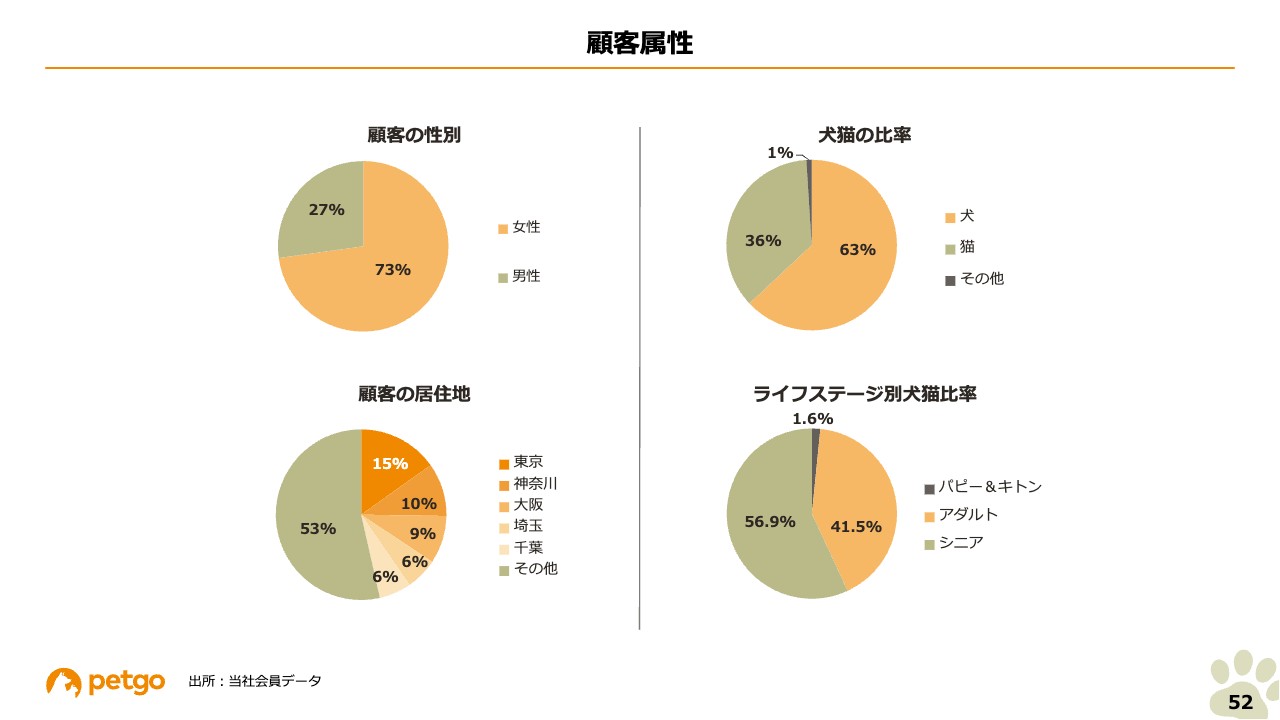

顧客属性

当社の主な顧客層は、主要都市に暮らす40代から60代の女性飼い主となっています。

社会貢献活動

当社は、保護団体へのサポートや里親マッチングサイトとの連携を通じ、ペットの命を大切にする世の中の実現を目指しています。

黒澤氏からのご挨拶

犬猫は、飼い主にとって大事な家族です。犬猫の寿命が伸び、高齢化が進み、飼い主のペットヘルスケア消費は今後も拡大していくものと考えています。当社は長年ペットヘルスケアEコマースを運営し、膨大な顧客基盤を有しています。今後も、マルチコマースで店舗数を増やして顧客数を拡大し、サブスクコマースによりリカーリング比率を向上し、ペットデータを活用してD2Cブランドの品揃えを拡充し、利益率を改善していきます。

今、D2Cブランドが順調に成長しており、粗利率の低いNBから、粗利率の高いD2Cブランドへ徐々に構成比が変化しています。また、サブスクコマースも順調に成長しています。サブスクコマースが成長していくことで、自社オンラインサイト売上高に占める広告宣伝費の比率を抑制していけるものと考えています。

市場規模に比べると、当社の事業規模はまだまだ小さく、大きなポテンシャルが存在しているものと考えています。今回の上場を機に、当社の認知度を高め、より多くの飼い主のみなさまにご利用いただき、ペットのQOL向上に全社一丸となって取り組んでいきます。本日の説明は以上となります。ご閲覧いただき、誠にありがとうございました。

新着ログ

「小売業」のログ