ROBOT PAYMENT、DXの加速を追い風に業績を拡大 BtoB決済市場、サブスク市場でシェア拡大を目指す

第37回 個人投資家向けIRセミナー

藤田豪人氏(以下、藤田):みなさま、はじめまして、ROBOT PAYMENTの藤田と申します。このような貴重な土曜日のお昼時にご覧いただき、ありがとうございます。何か参考になることがお話できればと思っています。よろしくお願いいたします。

VISION

藤田:当社の会社説明資料に沿ってご説明します。まず、ビジョンは「お金をつなぐクラウドで世の中を笑顔に」としています。

私自身の整理として、フィンテックと言われているものは大きく3つあると思っています。1つ目は、お金自体をデジタル化しているデジタル通貨的なものです。2つ目は、お金をテクノロジーを使って増やす投資系のもので、3つ目が、お金周りにさまざまなテクノロジーを入れて利便性を向上するものです。

私たちは、3つ目のお金周辺の領域を便利にするというベースで考えています。この後の事業のご説明では、基本的には2つの事業があるという話をしますが、つまり、決済に何かの機能をつけることにより、別のプロダクトが生まれてきます。それにより、単純に決済のみ、お金周りだけの解決ではなく、その周辺領域にまで踏み込み、ユニークネスを出していきます。

「世の中を笑顔に」というのは言いすぎですが、関わった方に少しでも笑っていただける環境を作りたいという思いです。

坂本慎太郎氏(以下、坂本):創業のきっかけを教えてください。

藤田:創業のきっかけは、かなり「ゆるっと」したものです。

坂本:志だけでは食べていかれないですものね。

藤田:私が創業したのではありませんので代表の話になりますが、創業時は正直なところ、何を行うか考えていなかったようです。このような方もかなり多いと思います。

「何か行わなくては」と思ったのですが、「ITが好き」ということに加え、みんなが行わない、参入障壁が高いことに取り組めばよいのではないかと考えました。世の中を見ると、ECが伸びている時期でしたが、今後は決済の電子化が進んでいくのではないかという発想から、当時は「決済代行」と言われていたものを始めようと決めたようです。

決済代行は、一見するとITで運用している、つまり、さまざまな決済機能を1つのツールを使ってまとめているように思うのですが、1円単位で間違えられず、オペレーションが大変面倒です。そして、24時間365日サーバーダウンするわけにいきません。このような面倒なものに、取り組んだほうが早いと思い始めたのがきっかけです。

そこからさまざまな事業を行っていく中で、実はまったくお金に関係ないことも行っており、失敗したこともあります。原理原則ではないですが、たどり着くと、多くの事業の中で唯一残ったものが、この後にご説明する「請求管理ロボ」になります。

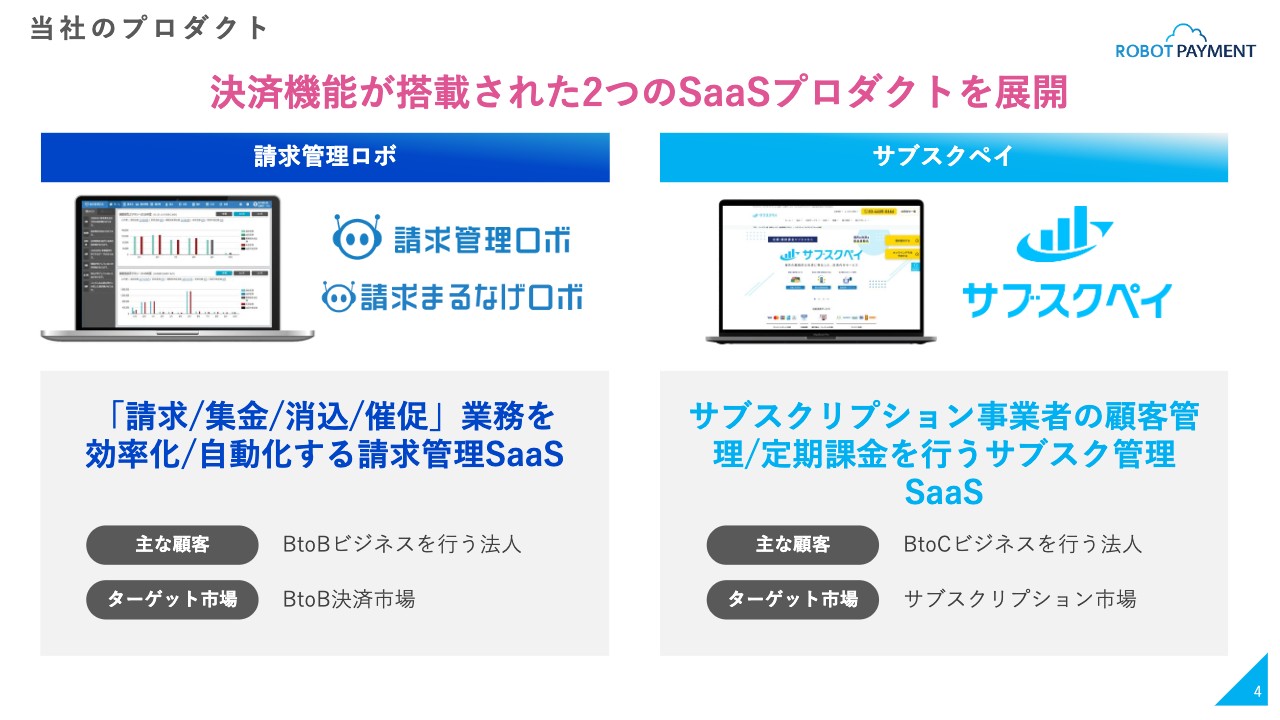

当社のプロダクト

藤田:当社のプロダクトは2つあり、1つが「請求管理ロボ」です。「決済+DX」と捉えていただければわかりやすいです。

スライドの右側の「サブスクペイ」は、もともとスタートで行っていたインターネット決済代行事業をサブスク事業者に特化しています。サブスク事業の複雑な決済体系には、顧客データベースが必要です。すなわち、決済プラス顧客管理で、単なる決済ツールではなく価値を提供していく考え方です。

「サブスクペイ」は創業以来20年ほど行っています。決済周りはクレカなどが最近増えてきていますが、7年前くらいにBtoBの領域が今後も増えるだろうと感じていました。決済まわり、つまり決済だけではなく、請求周りの請求書発行などにかなりの手間がかかっているという話もありました。

当然ですが、請求書はお金を回収するために発行しているものです。当時は請求書のデジタル化ツールはなかったのですが、お金を回収するだけでなくデジタル化するという話になると、請求書本来の役割が担えない部分があります。

私たちは決済機能を持っていますので、請求前もDX化することによりオリジナリティが出てくるだろうということで、「請求/集金/消込/催促」業務を効率化/自動化する請求管理SaaSというかたちで生まれました。

ですので、主要な顧客で比較していただくとわかりやすいのですが、BtoBビジネスとBtoCビジネスに分かれており、「サブスクペイ」は、ターゲット市場もサブスク寄りに、もう片方はBtoB決済というところを明確にしています。

今、ご質問をいただきましたが、小泉孝太郎さんのCMを見ていただいていることが大変うれしく、かなり反響があります。極端に言いますと、タクシーでCMを放映していなくても、他の会社が小泉さんのCMを流してくれると、「見たよ」と言ってもらえるのです。これは大変ラッキーで、効果も出ていますし、印象づいてきたと思います。

坂本:先にご質問してしまいますが、「CMはどこで流しているのですか?」ということで、タクシーも当然あると思います。

藤田:現在はタクシー、「YouTube」、エレベーター、そしてネット系です。

坂本:地上波以外ですね。

藤田:そのとおりです。CMを打とうと思った時に、マーケットの戦略において受け皿をしっかりと作っていかないと、無駄なコストが出てしまいます。CMを最大化しようと思うと、まずはその周辺をきれいに固め、ROIを最大化していかないとダメだと思っています。まだまだ領域が残っていますので、現在はその周辺を広げているところです。

坂本:決裁権者が見ることがまず大事です。

藤田:タクシー、エレベーターはわかりやすいです。

坂本:タクシー広告は好調ですか?

藤田:好調です。

坂本:広告費が高そうですが、そんなことはないですか?

藤田:高いです。もし、タクシーの広告会社の方が見ているかもしれませんが、感想としては高いです。

坂本:メニューを見ると、ここから割引されるのだろうとは思うのですが、定価があるのですね。

藤田:すべて定価です。

坂本:かなり高いですね。

藤田:タクシーCMは効果が出過ぎてしまうのでほぼ満稿です。定価ですが、タクシーCMを1週間行うとおおよそ2週間から3週間の残存効果があり、指名検索が上がり続けます。かなりの効果があり、ずっと流し続けなくてもある程度の認知が維持できます。「認知資産」と言いますか、そのため行っている状態です。

坂本:勉強になります。

藤田:投資とは関係ないですね。

坂本:ほかの会社を見ている方もいるため、ものすごく勉強になります。「請求管理ロボ」に「ロボ」とついているのは、AIのように自動化するためですか?

藤田:そのとおりです。事業のスタートが、「人間が行わなくてよい仕事を機械に任せましょう、プログラムに任せましょう」という発想ですので、「プログラム」ではわかりづらく、「ソフト」ではいまひとつで、少しキャッチーに「ロボ」という名前にしています。

ただし、AIはもちろん使っていないのですが、学習機能はありますので、結果的に使えば使うほど徐々に自分の会社にフィットします。例えば、特に消込などの作業では、口座名義なども煩雑にならず、きちんと自動的に消せるようになっています。

坂本:「請求管理ロボ」の特徴をお話しいただいたのですが、競争優位性があれば教えてください。

藤田:明確に決済がついていることです。

坂本:送るだけではないところですね。

藤田:おっしゃるとおりです。通常のDXツールで請求書を発行すると、クレジットカード決済などはなく、請求書には「〇日までに振り込んでください」という選択肢しかありません。もし、クレジットカード決済を行おうとすると、請求書にURLを貼ってPDFで先方に送付し、先方がクリックしてカード情報を入力しますが、この作業は、BtoBではかなり厳しいです。

坂本:まず、カード決済ではコーポレートの枠は限られていると思います。

藤田:経理が都度カード情報を入力するのは手間もかかるため銀行振込にします。しかし、銀行振込にすると債権リスクが出てきます。

坂本:そこまでに回収できない可能性があるわけですね。

藤田:そのとおりです。SaaS企業ではクレジットカード決済が増えていると思いますが、与信も取らずに済み、単価が安いためです。しかし、私たちはクレジットカード決済、口座引落、銀行振込でも、基本的に請求書を発行した段階ですべての指示が飛んできます。

指示が飛んでいますので、請求書には、例えばクレジットカードであれば「〇日に引き落とします」と出ます。「サブスクペイ」のほうが継続課金に強く、1回クレジットカード登録しておくと、洗い替えも含めてすべて行うため、依頼しておけば勝手にカードで決済されていきます。支払い側は何か作業する必要はありません。

送った側でもカード決済ができない場合もあるのですが、すぐに消込されます。なにかあればリトライ機能がありますので、再度自動で決済が行えます。

坂本:引き落されなかったり、カードの期限が切れていたりした場合ですね。

藤田:例えば、口座引落も自動的に消込結果が反映されます。これは、別のシステムを使うと、すべて1つずつ行わなくてはならず、番号を紐付けなくてはなりません。そのため、別に紐付けるデータベースが発生してきますが、このようなものが一元管理できます。結果的に、口座引落できなかった時は、すぐに請求書を銀行振込で送り出さなくてはならないですが、これもボタン1つで可能です。

さらに、口座引落できなかった場合は銀行側での引落を止めますので、債権管理や余剰入金で、「これはどういうふうになっていたの?」「営業はどちらで請求を出したの?」といったやりとりが必要なくなります。この効果がやはり大きく、決済の選択肢が増えることにより、私たちの価値がどんどん上がってきているということです。

増井麻里子氏(以下、増井):請求書と言いますと、いまだに印鑑が必要で、「きちんと連番を取れ」など、そのようなことがありますが、対応できますか?

藤田:もちろん印影も番号も可能ですが、印鑑は法律上は必要ないのです。

増井:請求書も本当は必要ないのですよね。

藤田:それは少し変わってきています。

坂本:最近のインボイス制度の話ですね。

藤田:2023年10月のインボイス制度で、請求書を出しておかないと仕入税額控除を受けられなくなるため、逆に私たちにとっては大変メリットです。

坂本:業種は違いますが、仕入税額控除はかなり大きく、5割くらいです。マニアックな話で、事業を行っていないとわからないのですが、投資家にとってもとても大事な話です。

藤田:大事ですね。適格請求書を発行していない会社は値上げと同じになり、最悪取引停止になってしまいます。中小企業庁などは国税庁に対し、「下請法の問題になるのではないか」「抵触するのではないか」と争っていますが、税金の話でしょうし、インボイス制度の勝ちですね。

坂本:ご質問が来ているのですが、「2023年から本当にインボイス制度はできるのでしょうか? ビジネスチャンスであることは間違いないですが、御社のイメージではいかがですか?」といただいています。

藤田:ビジネスチャンスです。先にチャンスの話をすると、私たちは決済機能を持っています。これまでのクレジットカード決済はほとんど決済内容が明細になるため、請求書が動くことはありません。

坂本:「請求書や領収書をください」と言うと、クレジットカード決済と銀行振込は送ってくれなかったりしますね。

藤田:そのとおりです。これが実際に仕入税額控除を受けなくてはならないものであった場合、確実に必要です。私たちはそれが自動的に飛んでいる状態を作っているため、かなりプラスになります。

本題に戻り、インボイス制度はどうなるのかと言いますと、これはあくまでも予想ですが、2023年10月に完全スタートは無理だと考えます。

坂本:そうだと思います。また、電子帳簿保存法も原則2年延びたこともあり、2年ずつ延びていくのではないかと思っています。

藤田:私が思っていることですが、インボイス制度はよく見ると保管方法が、「今回改正の電子帳簿保存法に準拠しなさい」となっています。それが2024年の3月になりますので、まだ延びている時点で半年というのは難しいです。

坂本:中小企業まで入れていくのは本当に無理ですね。

藤田:笑い話なのですが、私の妻が中小企業で経理をしており、私がインボイス制度の登壇などを行っているため、突然会社の書類を持ってきて「これが来たけれど国税庁に何をしたらいいの?」と聞いてくる、それくらいの現場の状況です。

逆に言いますと、このような状態になると困るため、国はインボイス制度を消費税の軽減税率の時のようにかなりメディアで言い出すはずです。そうなると、私たちとしてはプラスで、マーケットが作られていくのは間違いないと思います。

坂本:ここは相当増えてきますし、駆け込み需要も絶対にありますね。

藤田:絶対にあります。逆に、競合も取り組んでいますので、私はプラスだと思っています。

坂本:結局、市場規模が伸びている時、さらに伸ばしたいために勝手に宣伝してくれるところがあり、それに乗るのが一番よいのかなと思います。

藤田:そうですね。二番煎じではないですが、市場の波に乗っかるかたちで、これも1つの手だと思っています。

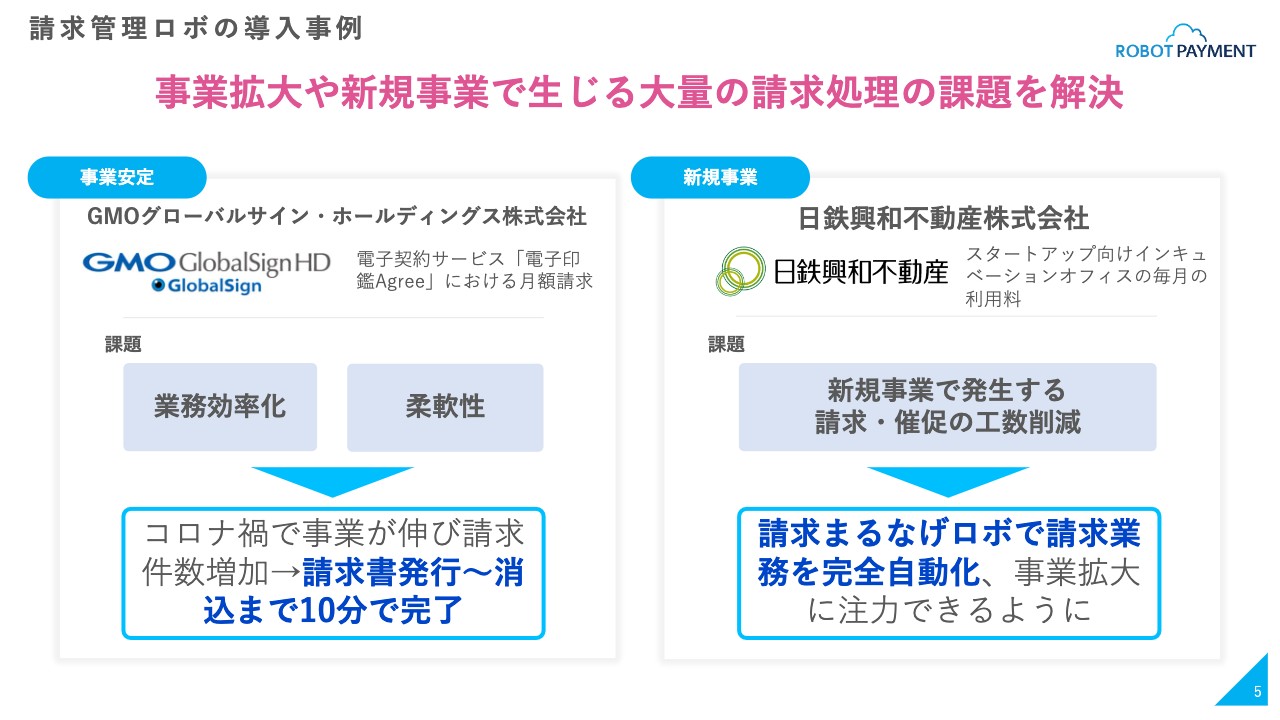

請求管理ロボの導入事例

藤田:導入事例です。スライドからイメージしていただくとわかりやすいと思いますが、ユーザーの「請求管理ロボ」の導入事例です。GMOグローバルサイン・ホールディングスは、BtoBの電子契約の企業で、コロナ禍で伸びた企業です。

自動化で業務を効率化しており、コロナ禍では契約件数が本当に倍々ゲームのように毎月増えたと言っていました。そして、その中でも請求書の発行から消込まで10分で完了していました。

さらに、GMOは早々と「テレワークをします」と発表したと思うのですが、請求書が電子化してあるため、テレワークへの以降もスムーズでした。決済も動かしているため、お金の回収もスムーズに進んだ事例で、規模拡大にも対応可能だということです。

坂本:GMOなどは自分で作りそうなところを御社に頼んでということですが、使い勝手がよいためお願いしているのですね。

藤田:そのとおりです。もう1つの日鉄興和不動産はやや毛色が違いますが、先ほどの「請求管理ロボ」の中に「請求まるなげロボ」というオプションがあります。簡単に言いますと、「与信も全部やりますよ」という債権保証型のBPOサービスです。

日鉄興和不動産はスタートアップのインキュベーションオフィスを新規事業で立ち上げましたが、大きなフロアを貸すというビジネスのため非常に高額で、インキュベーションオフィスに入る企業は、彼らの与信のルールではほとんど与信不可になるみたいです。

ですので、事業として立ち上げる時に手間がかかったり、そもそも小さな契約をどんどん回せる部隊もいないため、我々に全部任せていただきました。日鉄興和不動産は債権譲渡していますので、我々がお金を回収し、我々との債権管理だけの状態まで整理してしまい、事業の拡大に集中していただいたというパターンです。

坂本:御社も確実に回収しにいきますよね。御社からさらに投げたりするのですか?

藤田:しません。

坂本:全部自分のところで行うということですか?

藤田:決済サービスに20年取り組んでいるため、AIではありませんが、さまざまなロジックがありますので、なんとなく「この会社、この法人、このサービスはあやしいよね」という感覚があります。

坂本:「このパターンは払えないよね」「払えても3ヶ月だろう」というのがわかるのですね。

藤田:そのとおりです。そのような経験の世界でもあります。決済サービスでは督促しませんが、小さな会社とも付き合っていますので、「ここは焦げやすいよね」「これはこれくらい遅れたらいけないよね」というのがなんとなくわかっており、そこもかなりルール化しています。

変な言い方ですが、例えば他の「請求まるなげロボ」のお客さまから「だいたいこれくらいの貸倒率があるよ」と言っていただいても、我々も貸倒率を計算しないと損しますので、BPO分を足して利益を設計しますが、貸倒率を下げると我々の利益になりますよね。

坂本:そうですね。

藤田:我々が持っているノウハウでここを下げているかたちですが、かなり下がります。ですので、ここが旨みになります。

坂本:クッションもあるということで、これは非常におもしろいですね。

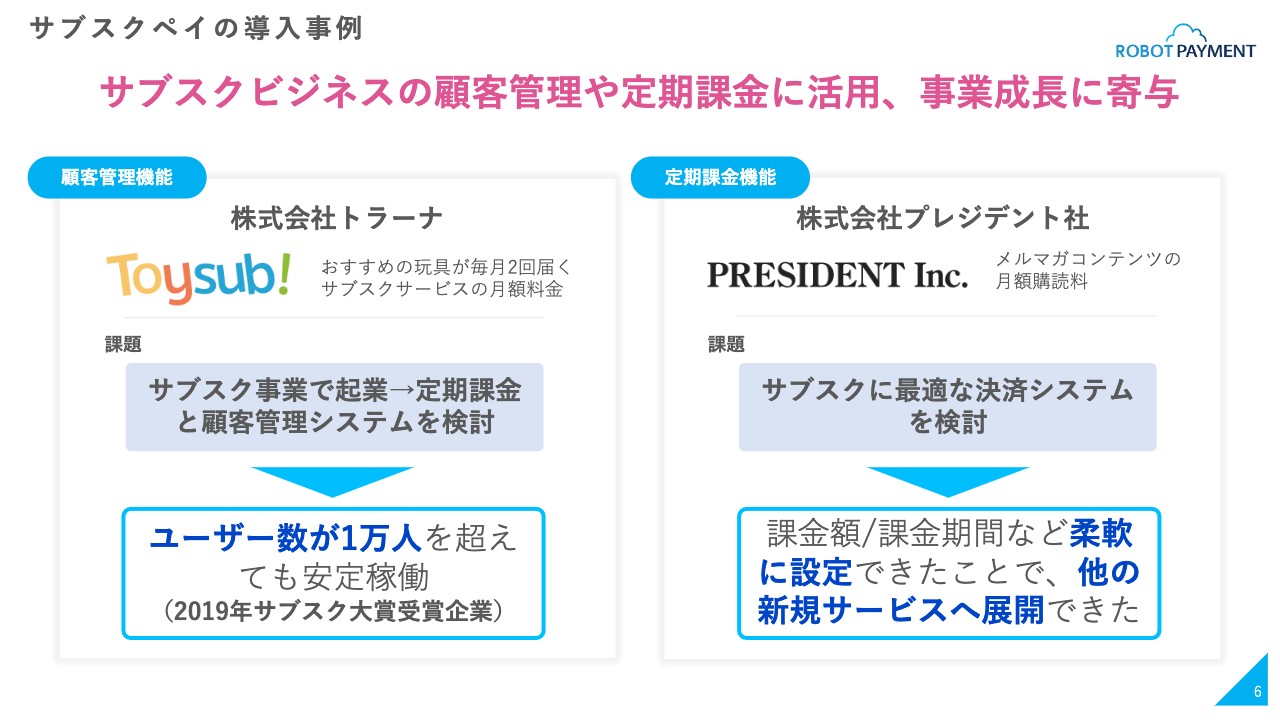

サブスクペイの導入事例

藤田:「サブスクペイ」の導入事例です。1つ目は、トラーナの「トイサブ!」という赤ちゃんから幼児の頃のおもちゃのサブスクリプションサービスです。

この事業が始まった時に当社の「サブスクペイ」を導入していただき、スタートから顧客管理と決済機能を自動化しました。契約管理も可能なため、事業を拡大してもシステムを変えなくてよいところがポイントです。

当たり前ですが、サブスクリプション事業を始める時は多くの会社で顧客獲得のことを考えますので、Webのカートを導入したり、CRMよりもSFA寄りのことにお金をかけます。決済など後ろの部分は契約管理していればよいと考えますが、ある時、チャーンが多いことに気づくのです。

坂本:手動で送っていたりして、パートの方がコンビニの振込書を送っているような状況ですよね。

藤田:そのとおりです。チャーンが多かったり、お金が回収できていないなど、いろいろなことが起きてからシステム化しようと考えますが、顧客の行動や顧客管理ができていないため、解約率を減らそうと思っても減らせないこともあります。

坂本:確かに、そちらにリソースを振らないといけませんが、本当は解約する前に手立てを打たなければいけませんよね。

藤田:そのとおりです。さらに言いますと、決済システムはのせ替えが非常に難しく、カード番号をシステムごとのせ替えるとなると、リスクが非常に高くなります。

坂本:情報が流れたりしますものね。

藤田:決済システムののせ替えはなかなかできないため、最初からサブスクリプションに特化したシステムを使わないと、結局、決済システムを自社開発しなければならなくなり、あとからコストがかかってきます。そのため、事業のスタートから導入していただいたのがトラーナです。

2つ目のプレジデントは、デジタルコンテンツが流行り出して、「読み物もデジタル化して、定期購読していきましょう」という時に導入していただきました。

プレジデントはいろいろな種類のコンテンツを持っており、課金モデルもバラバラです。「サブスクペイ」はいろいろなパターンが組めるため、コンテンツごとに「毎月更新」「1回、2回という回数制」「毎週更新」など柔軟に設定できます。

坂本:契約した時に「何ヶ月無料」というのがありますよね。

藤田:そうです。2ヶ月無料や3ヶ月無料も設定できます。

坂本:私もコンテンツを配信していますが、それを設定すると非常に複雑になりますよね。管理がかなり面倒です、これなら柔軟なサービスができるということですね。

藤田:コンテンツごとだけでなく、お客さま単位でも決められますので、「あなたは特別に半年無料ね」ということもできます。このような柔軟な管理と顧客管理の両方をできるため、例として挙げたこの2社には柔軟に使っていただいています。

坂本:おそらく自社で作るとすごく大変ですよね。

藤田:非常にお金がかかると思います。

坂本:それこそ立ち上げの時から使えるということですね。

藤田:そのとおりです。逆に言いますと、立ち上げで入れていただいたほうがあとが楽になります。

坂本:そのような意味では、システムもサブスクリプションということですね。

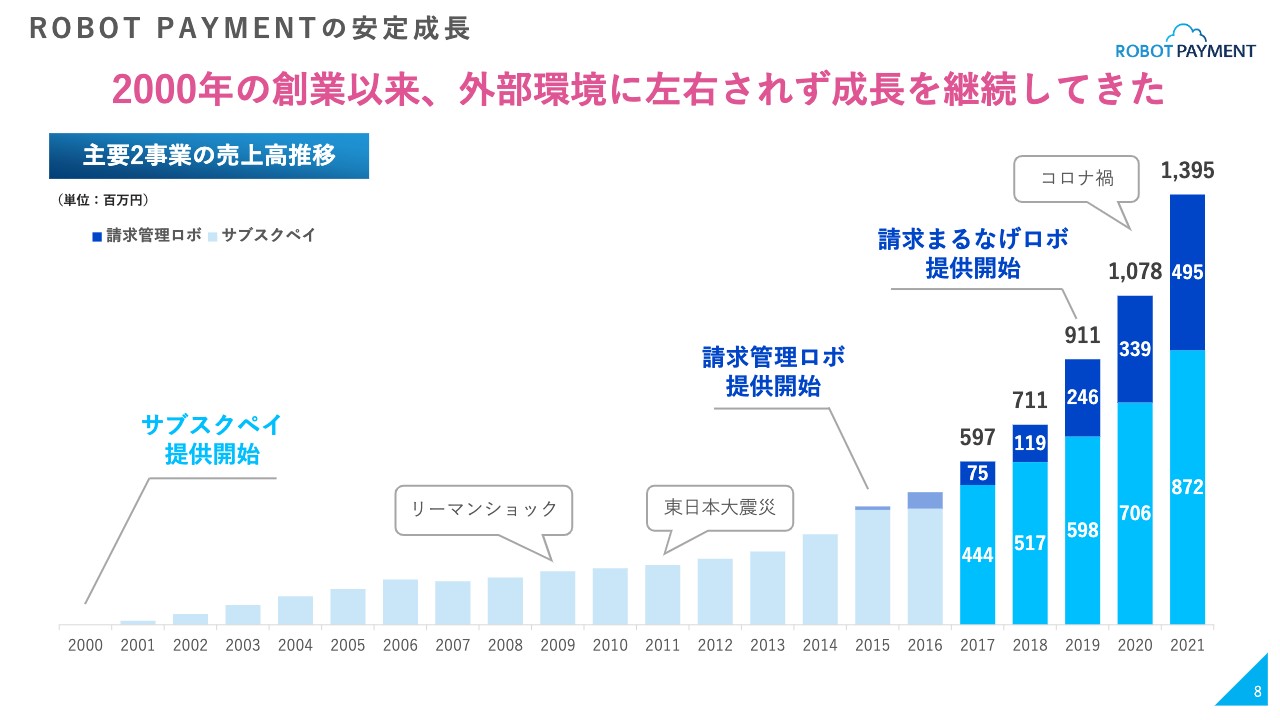

ROBOT PAYMENTの安定成長

藤田:業績についてです。スライドに「外部環境に左右されず」と記載しています。投資家のみなさまはいろいろな会社を見ていると思いますが、SaaS企業と言いますか、このようなリカーリングビジネスの会社はほとんど外部環境に左右されませんでした。

我々の場合はECやネット上の決済が多かったため、DXの加速やコロナ禍が追い風になり、業績をかなり伸ばすことができたと思っています。

坂本:「請求管理ロボ」は、コロナ禍で営業が滞ることはありましたか?

藤田:ありました。

坂本:このあとの伸びを見ると、もう少し伸ばせたのではないかと思います。

藤田:各社で「どうしたらよいかわからない」という状況になり、やはりスタートで止まりました。また、例えば契約はいろいろな人が絡みますが、請求書は一方的ですので、投資の順番では契約のように複雑なものから解決させていったようです。

坂本:「そのあとの伸びは、きちんとキャッチアップできていますよ」ということですね。

藤田:そのとおりで、そのあと、止まった分をすべて拾っていきました。

坂本:2000年から「サブスクペイ」の提供を開始していますが、著しく伸びています。冒頭で起業した経緯はうかがいましたが、サブスクリプションの歴史と言いますか、その頃はサブスクリプションという考え方はあったのでしょうか?

藤田:結論から言いますと「なかった」と思います。先ほどはお伝えできませんでしたが、我々は決済に取り組むことを決めてから、アメリカの会社の子会社のようなかたちで日本法人を立ち上げました。それがかたちを変えて、今の会社になっています。

その会社がサブスクリプションをベースにした決済システムだった関係で、サブスクリプションに特化したのがスタートです。日本にはまだサブスクリプションの文化はほとんどなかったため、偶然の産物に近いところから始まっています。

坂本:2010年から少しずつ「サブスクリプションはビジネスとしてよいのではないか?」という考えが出ており、「通販の定期購入」が「Webの定期購入」に入れ替わってきたのだと思いますが、他の会社は自社で決済周りも作っていたのでしょうか?

藤田:おそらく大手にしかできない状況だったと思いますが、作っていたところはもちろんあります。

坂本:大きなサーバーを立てて、それで管理するかたちですよね。

藤田:決済だけできるツールを契約して、自分たちで作ったシステムで毎回データを作り、1回ごとに決済するイメージだと思います。

坂本:そのような仕事をしている人がたくさんいた気がしますが、今はいなくなったのではないかと思います。

藤田:いなくなっていると思います。

坂本:見るだけになったと思いますね。2017年から伸びているのは、サブスクリプションの一般化が追い風になったということですか?

藤田:それもありますが、我々がサブスクリプションの機能をどんどん強化し始めたのが2007年頃です。サブスクリプションのマーケットが膨らんできたことで、「このようなことにも使いたい」というユーザーの希望が増えてきたため、それを実装していきました。

それと併せて固定費も増やしており、GMOの固定費は17パーセントくらいだったと思いますが、我々は50パーセント弱を占めています。2017年あたりから固定費を頂戴するようになり、伸びるきっかけができたことはポイントかもしれません。全体で見ると、「請求管理ロボ」がさらに上に乗ってきて、伸びが加速したかたちです。

増井:「請求管理ロボ」と「サブスクペイ」は連携できるのですか?

藤田:もともと「『サブスクペイ』をBtoB決済で使えないか?」というところから始まっているため、連携ありきで作っています。

坂本:両方契約しているお客さまもいるということですね。

藤田:かなり多いです。

増井:サブスクリプションを始めようと思った時に、請求管理も一緒に契約するということですか?

藤田:そのとおりです。BtoBのビジネスでは「請求業務をやりたいから一緒にやろう」とお話をいただいたり、先ほどお伝えしたようにSaaSのお客さまからも「クレジットカードで払いたい」「年間一括払いの前受金を管理したい」などのさまざまなニーズが出てきています。

決算書が複雑になってきていますが、債権管理や前受管理も「請求管理ロボ」でできるため、経理の面倒なことがすべて片付くということで一緒に入れていただくことが多いです。

増井:かなりシナジーがあるということですね。

藤田:そうですね。

ROBOT PAYMENTの安定成長

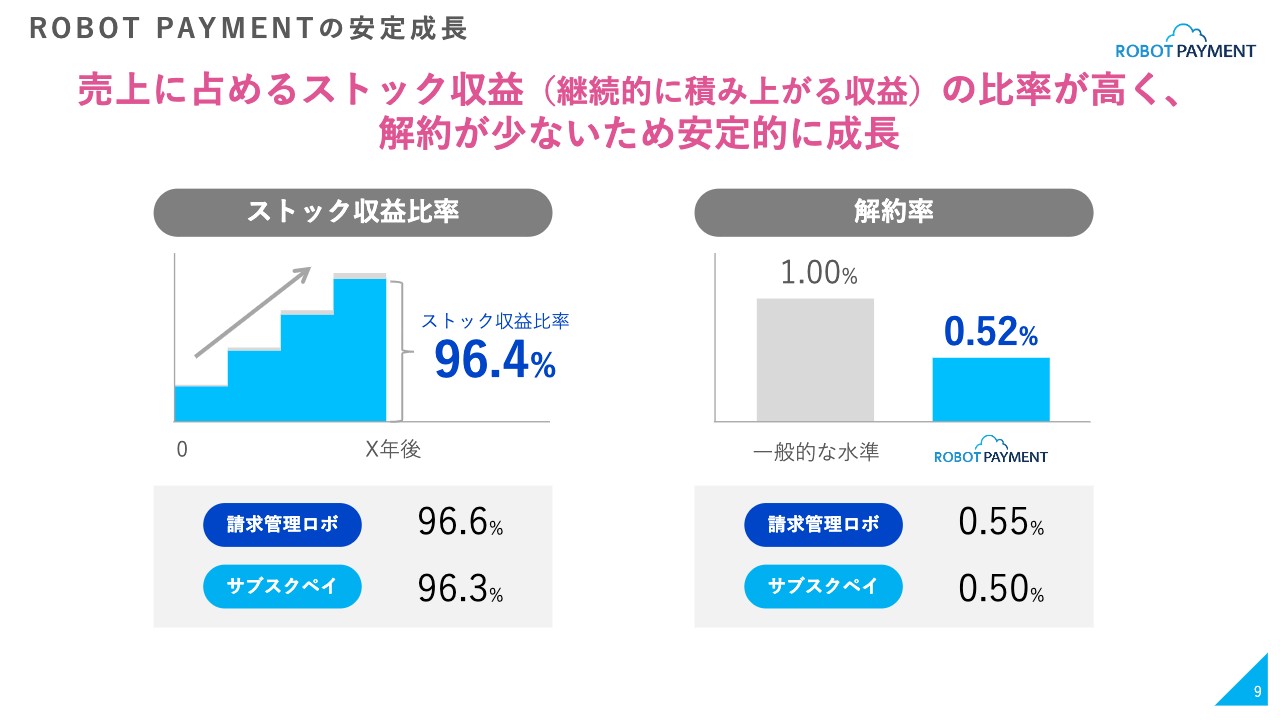

藤田:ストック収益比率は96.4パーセントと高い数字で、このモデルならではです。チャーンレートは0.52パーセントです。何をもって一般的な水準というのかわかりませんが、1パーセントでも低いと捉えられる方もいると思っており、0.52パーセントはかなり低いと考えています。

坂本:かなり低いです。特別なことを行っているのですか?

藤田:「サブスクペイ」に関しては、先ほどの「カード番号をシステムごとのせ替えられない」ことが大きいです。解約の理由としては、倒産や事業撤退がほとんどです。

「請求管理ロボ」についても、「請求管理ロボ」のお客さまの約6割から7割弱に「サブスクペイ」を一緒に入れていただいています。ですので、カードがチャーンレートをクリティカルに下げていることがポイントです。

また、私たちが「請求管理ロボ」もサブスクリプションも「お金周り」と言っているもう1つの理由として、どのような企業でも経済活動を行うと必ずお金が動きます。つまり、「Microsoft Excel」で作成していても必ず業務フローがあるということです。

我々はその業務フローごとサービスに入れていますので、やめづらいと言いますか、やめるとプロダクトや操作方法が変わるだけでなく、「業務フローはこれでよいのか?」「監査法人にもう1回確認しないといけない」などが発生するため、解約率は大手になるほど下がっていく傾向があります。

坂本:カード番号をのせ替えづらいこともありますが、御社でのせ替える技術なども特化できると、売上がさらに上がると思います。そのあたりのイメージはありますか?

藤田:実は何度も考えたことはありますし、最近もまた考えています。うまくのせ替えるための解決策はいくつもあると思っていますが、カードのデータをシステムにのせ替えるとなると、「どこまでデータを担保できるのか?」ということが重要になります。そこがまだ確定させにくい状況です。

坂本:会社が腹を決められるかどうか、ということですね。

2021年12月期通期実績

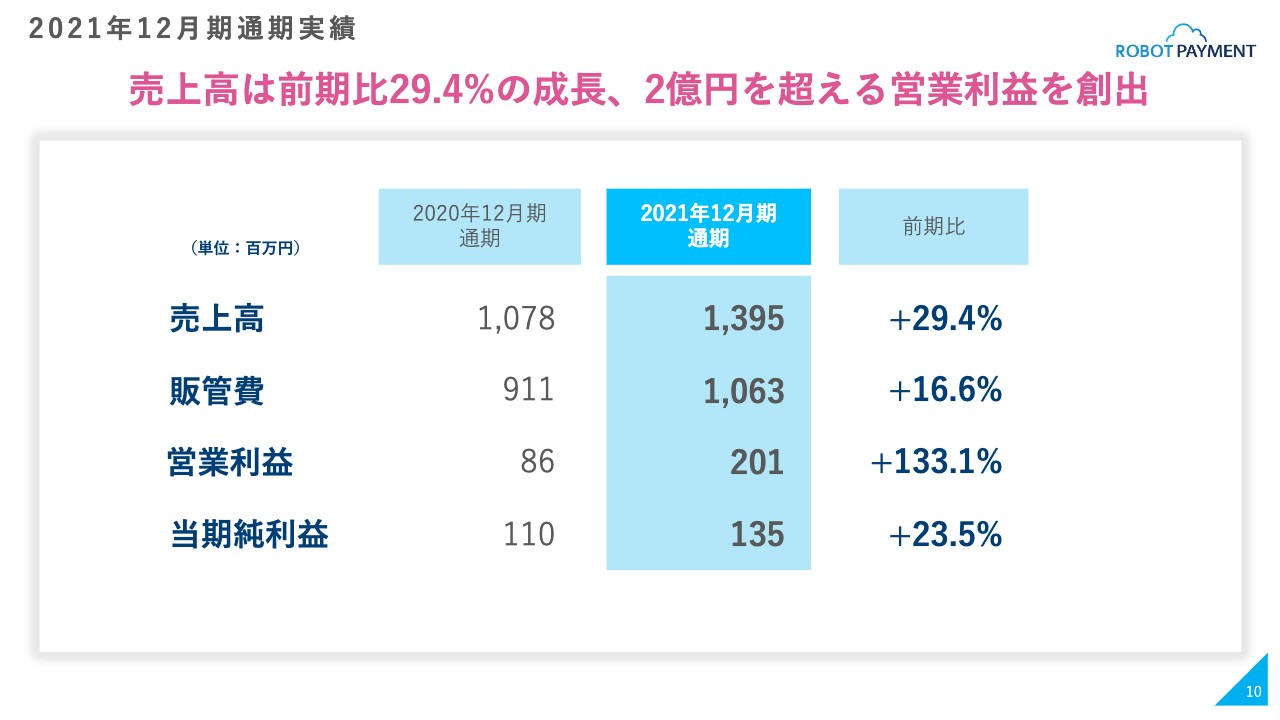

藤田:2021年12月期の実績です。売上高は13億9,500万円で前期比29.4パーセントの成長、営業利益は2億100万円で前期比133.1パーセントの成長となりました。上場期だったため、きっちり仕上げることをテーマに利益も出していきました。

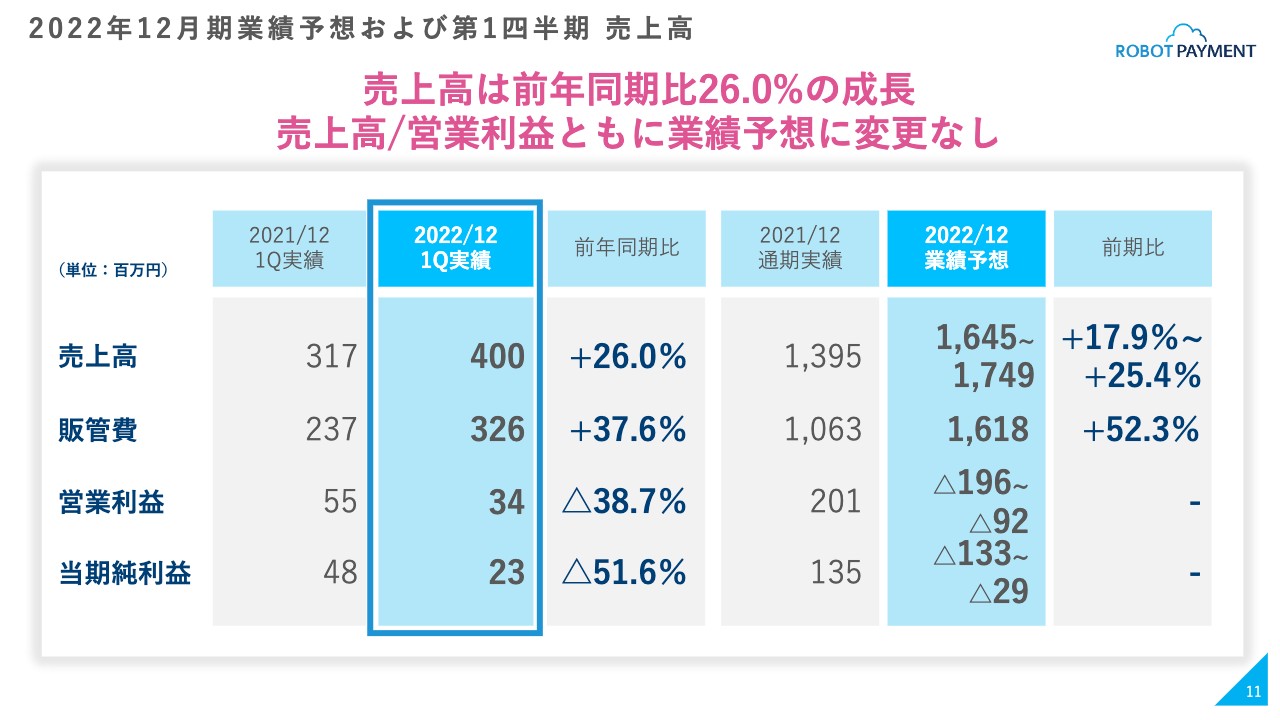

2022年12月期業績予想および第1四半期 売上高

藤田:今期の業績予想についてはレンジで示しています。売上高は前期比17.9パーセントから25.4パーセントの成長を見込んでいます。レンジで示した理由は、昨期の実績を見た時にこの数字がコロナ禍のバブルなのか、トレンドが通常に入ったのかが見えなかったためです。

坂本:第1四半期から調子よく進んでいますが、損が出ることを見込んでいるのでしょうか?

藤田:先ほどお伝えしたとおり、売上高の96.6パーセントがリカーリングである以上は損が出ることはあまりないかと思います。

坂本:そうですよね。「特損を出すのか?」「特損でも営業利益か?」「人を増やすのか?」などいろいろあると思います。

藤田:あまりお伝えできませんが、売上に関してはスムーズに推移しそうな気配が出ていると思っています。このようなビジネスモデルですので、営業利益に関しては戦う準備と言いますか、次の準備をしたいと考えています。

坂本:種まきですね。

藤田:このような商売でお金がかかるところはマーケティング費用、開発費、人材の3つです。これらをきちんと進めていこうと考えています。

言い換えると、コントロールできるコストのみを投下しますので、適当にばらまくのではなく、きちんと狙いすまして取り組んでいきます。例えば、マーケティングはROIをしっかり見て、効果が出るかを考えながら進めています。そちらは赤字になりますが、投資家のみなさまには安心していただきたいポイントだと思っています。

坂本:ここまで掘って考えると、かなり投資するのかなと思うのですが、何に一番お金を使いますか?

藤田:全部のバランスを取ります。

坂本:広告や人材採用も含めてですね。

藤田:そうですね。先ほどのお話ではないですが、CMなどもいろいろ考えていかなければいけない中で、それ以外のマスをきれいに整理していかなければいけません。

人材については、これまでは半分くらいが新卒採用でした。ですので、「ここから事業をさらに広げよう」「『決済×〇〇』でいろいろなことに取り組んでいこう」と考えると、やはり中途の優秀な方にも入社してほしいと思っています。

坂本:コストも高いですからね。

藤田:ですので、今回はハイレイヤーと言われる方の採用を強化していこうと考えています。開発は当たり前にプロダクトを強化していきますので、エンジニアリング力を高めるために動いています。

坂本:現状は「サブスクペイ」と「請求管理ロボ」の2本柱ですが、そこに3本目の柱を立てる考えはありますか?

藤田:あります。

坂本:すでにスタートしているのか、それとも今期からなのか、また、どこからスタートし、どのタイミングで加速させるのかというのは、言葉にするのは難しいかもしれませんね。

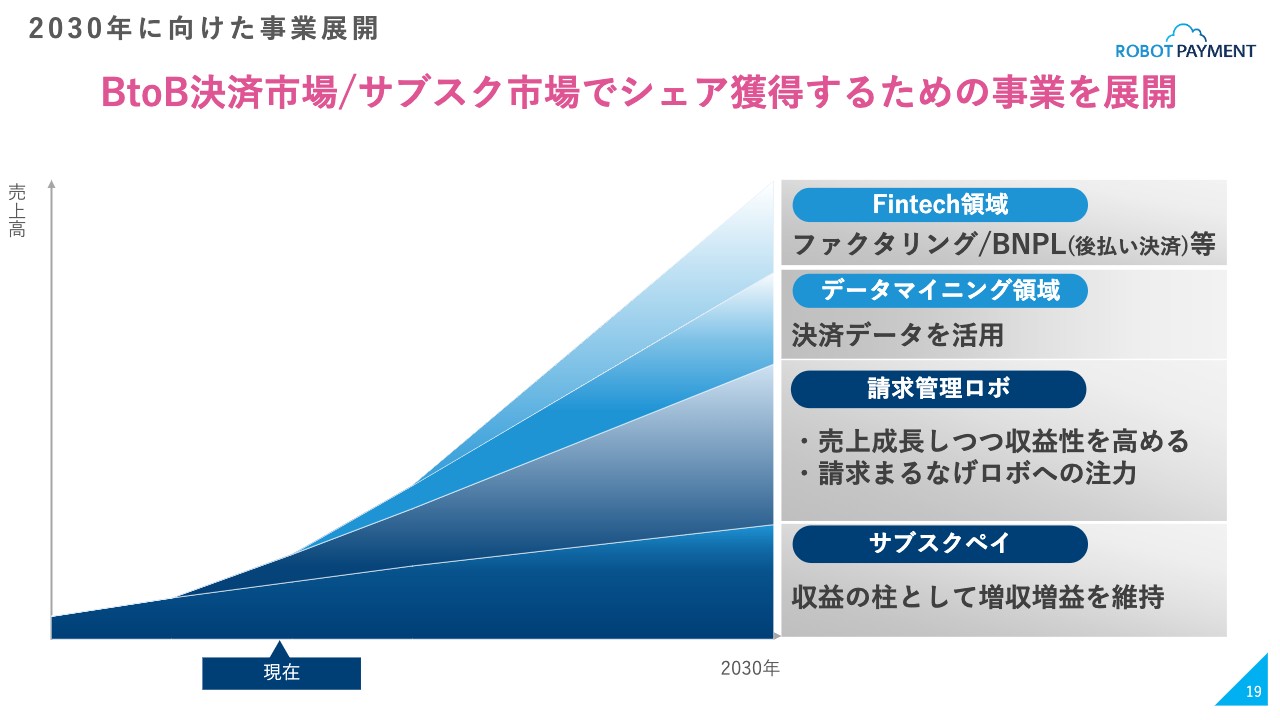

2030年に向けた事業展開

藤田:現在、展開している事業は「請求管理ロボ」と「サブスクペイ」の2つです。また、データマイニング領域については、やはり入力画面からデータを取得することが大切になってきます。「Google」の場合、検索画面からデータを取ることができるため、膨大な量のデータを持っています。

データマイニング領域は、スタート時点では面を取る、つまり入力の面を取ります。決済プラスその周辺領域でデータを集め、次につないでいくことが大切だと考えています。これついては、「サブスクペイ」の機能拡張のようなかたちで入っていくつもりです。

坂本:データを販売するということではないのですか? 加工したら売れるかもしれませんが、自社で活用するというイメージですか?

藤田:そのとおりです。クレジットカードに関係することは、お客さまは避けたがる傾向があり、我々はシビアな情報を扱っていることをあらためて意識する必要があります。

データマイニングについては、現状のものだけでは足りないため、次の領域にも入っていこうと考えています。Fintech領域についても「BNPL」とありますが、「請求まるなげロボ」もその1つです。

坂本:最近、流行っている後払いということですか?

藤田:おっしゃるとおりです。それも1個ですし、さらに拡張するとファクタリングに入っていきます。また、我々は20年間も決済をしているため、カード会社とはよい関係性を築いています。

先日リリースしましたが、「請求管理ロボ for JCB」というかたちで、JCBの冠をつけたものを展開しています。今後はカード会社と連携し、Fintech領域にアプローチしていこうと考えています。これ以上はお伝えできないのですが、反対に、この程度は具体的に言える状態にあると捉えていただけるとありがたいです。

質疑応答:他のカード会社との連携強化について

坂本:会場から「JCBと販売パートナー契約を締結されていますが、VISAやMastercardとの連携強化はあるのですか?」という質問です。

藤田:VISAとMastercardはアメリカの企業で、いずれもJCBのように日本でほかのことを手がけている会社ではありません。JCBの場合、法人カードの販売もしているため、それをきっかけとして請求管理ロボを販売してもらうイメージです。

坂本:つまり、国内のカード会社と連携するということですね?

藤田:そのとおりです。ただしVISA、Mastercard、JCB、アメックス、ダイナースクラブとはやり取りしていますので、違うかたちで連携できています。

質疑応答:海外展開について

坂本:「海外展開はありますか?」というご質問です。

藤田:それについては難しい問題です。10年近く前に一度だけ海外展開をしたものの、結局は失敗してしまいました。しかし機会があれば、また挑戦することになると思います。

現段階では、そもそも大きなマーケットである国内で取り組むべきことがありますし、DXや「DX+決済」が進んでいくと、日本の商習慣との兼ね合いも出てくると思います。「請求管理ロボ」がわかりやすい例ですが、アメリカの大きな会社が日本で展開しているものの、まったく浸透していないのが現状です。

その理由は、商習慣の違いだと思います。言い換えると我々のプロダクトは、国外で通用しないということになりますので、やはり日本での展開が大切だと考えています。

坂本: SAPが成功している理由は、個人的にはカスタマイズしやすいためだと思います。

藤田:ただし、マニアックな領域ではSAPもまだまだです。

坂本:しかも逆行するのではないかという話もあります。日本企業が海外に進出しない理由もそこにあるのかもしれません。反対に、OEMという考えはありませんか?

基幹システムはあると思いますので、それをベースに現地でカスタマイズすれば大丈夫だと思います。もしくは、自社で展開したいですか?

藤田:もちろんよい話がありましたら、ぜひ検討したいですし、可能性はゼロではないと思います。基本的に私たちは、「請求管理ロボ」や「サブスクペイ」で名前を出していこうとしていますが、一方でOEMでも構わないというスタイルです。つまり我々にとっては、利益が出ればよいということです。

坂本:それが海外展開の最も容易なパターンだと思います。コストをかけずに、日本の事業に注力できます。

増井:Salesforceとの連携は考えていますか?

藤田:「請求管理ロボ」は、もうSalesforce用がありますので、すでにそのプラットフォームに乗っかっている状態です。

増井:そちらは伸びそうですか?

藤田:Salesforceのシェアに合わせて伸びていくようなイメージで展開しています。カスタマイズ専用のSalesforceのアプリはかなり高くとれるというのがあり、それに対する決済についても、なにかできないか考えています。いろいろ準備していますので、1個のマーケットと捉えて進めています。

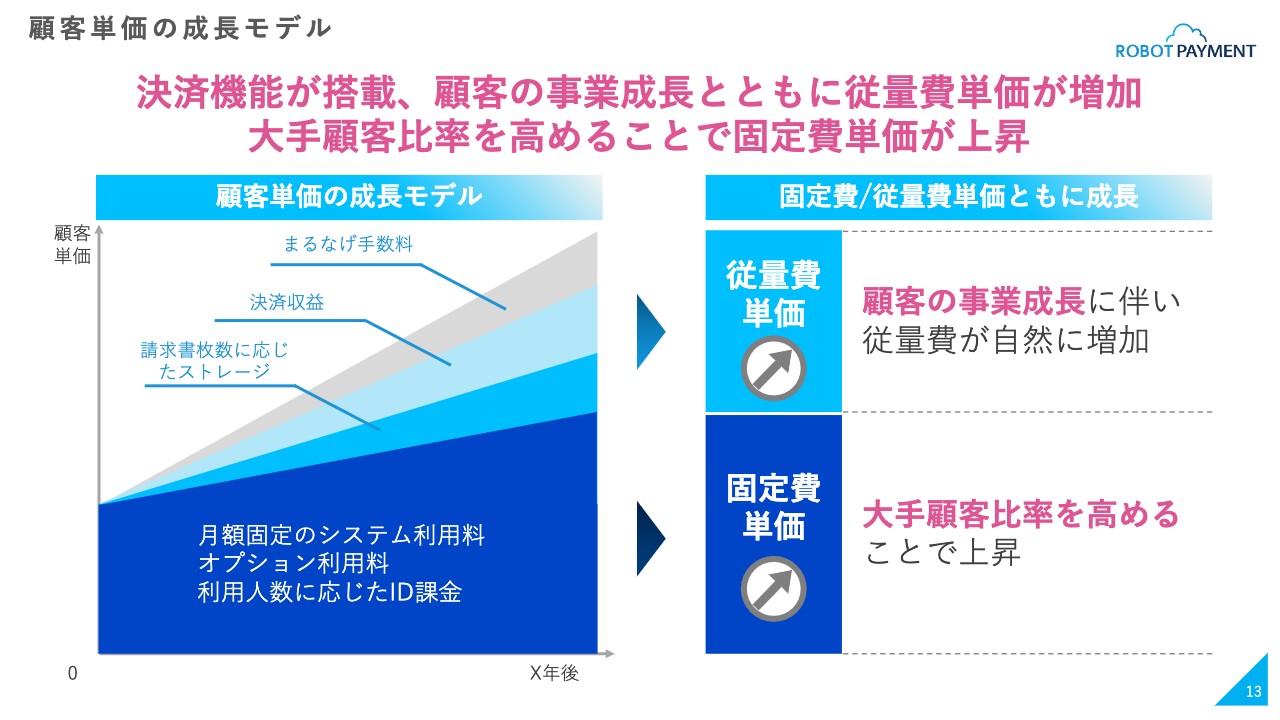

顧客単価の成長モデル

坂本:先ほど、長期の成長について話していただきましたが、足元の成長についても聞かせてください。

藤田:短期的には、先ほどお伝えしたとおり、固定費と従量費があります。決済では、先ほどの半分くらいのシステム固定費と、残りはスプレッドとトランザクションフィーと言われる「1回決済するといくら」というものがあります。

「請求管理ロボ」では、システム利用料プラス請求枚数に応じたストレージ課金、さらにオプションの「請求まるなげロボ」をつけていると、債権の取扱高の何パーセントという料金体系になっています。このモデルは、お客さまの成長に合わせて単価が上がっていくモデルになっています。したがって、小さく入れて大きく育てるという考え方です。

単価戦略というのは、基本的に単価と件数の両方が関係しますが、単価に関しては、従量が自然と上がっていくように作っています。これで大手を狙うことにより、さらに高めていきたいと考えています。

坂本:この変動費では、「ほかに移動しようかな」という企業は出てこないですか? 変動費は、従量課金にしたら高くなってしまうように思います。「仮に、完全固定のサービスを展開するライバルが出てきたら、そちらを使います」ということはないのでしょうか?

藤田:当然ながら市場におけるプライシングの話ですので、それがもし起きれば、我々も対応しなくてはいけません。現場の場合、決済はわかりやすく、請求書がどうなのかという話です。「Peppol」という電子インボイスの共通規格ができた時に、プロバイダのようなものが出ています。つまり請求書が正しいのか間違っているのかをチェックするシステムが出てきているのです。

ここに請求データを確認する作業が入るのですが、これが1コールいくらというのが動き出します。そうなると、請求書1枚の発行でいくらという原価が入ったりします。したがって、請求書におけるDXのツールが、固定費で立ち行かなくなる可能性もあると見ています。

坂本:完全従量制の時代が到来するかもしれません。そうなると、大手と契約するのが最もよいという話になりますよね?

藤田:そのとおりです。さらに機能を増やし、完全従量制にならずに、固定費の部分を取り続けられるようにDXを強くするかたちです。

増井:御社としては、売上がどんどん伸びていくと、人件費などの販管費全般は、どのような上がり具合になっていくのですか?

藤田:現在は赤字ですが、これからも赤字を続けるわけにはいきませんので、売上の規模を踏まえて、コストの比率を下げていく必要があります。

仮に、新規でプロダクトを作った場合、開発費に投資し続ける状態となっていますが、新規プロダクトを作らずに現行の2プロダクトで進めることになったら、ある程度は開発費を抑えることができます。つまり販売するスピードがより速くなっていくため、だんだんと開発費の比率が下がっていき、代わりにセールスの人員が増えていくと考えています。

マーケティングコストについては、ある一定のライン内に収めていかなければ、できることがなくなっていくと思いますし、無駄なコストになるというのはよいことではありません。それを勘案してコストの伸び率を抑えた状態で、徐々に進めていこうと考えています。

したがって、今回は足元を固めるかたちで、そこから徐々に売上成長を目指していきます。足元を固めることで、加速を早めるというイメージです。

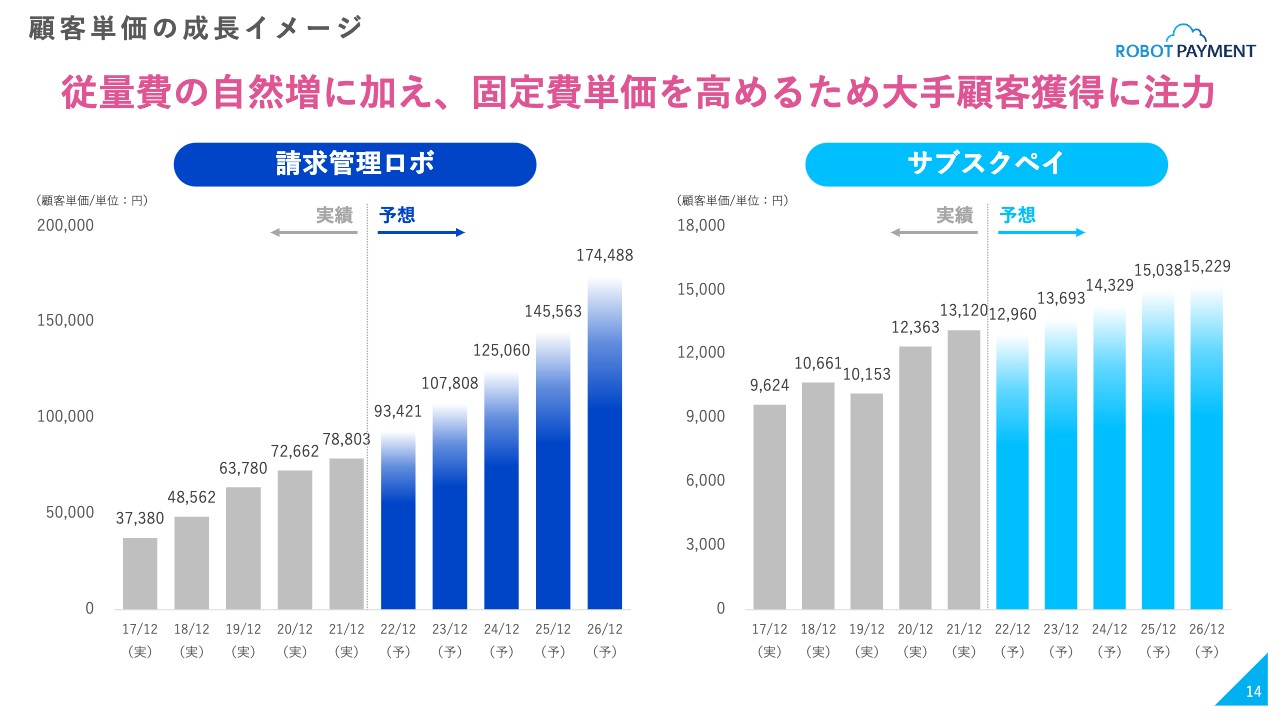

顧客単価の成長イメージ

藤田:単価については、シンプルに上げていくことを考えています。「請求管理ロボ」は、すでにリカーリング比率が9割を超えていますので、かなり安定した単価の伸びとなっています。

「サブスクペイ」は、先ほどお伝えしたとおり、半分がスプレッドやフィーになるため、どうしても季節指数が発生します。年末にお金が動くように、年末に数字が上がります。また、新規事業が増えた時などは単価が少し下がる傾向です。

注視すると2年から3年くらい経つと数字が伸びていきます。一般的な事業成長と同じです。したがって来年、再来年のスプレッドフィーは伸びるかたちです。

坂本:解約を考えても、そのまま伸びると思います。2025年くらいから「サブスクペイ」の伸びの鈍化を予想しているのはどのような理由からでしょうか?

藤田:「サブスクペイ」の単価の伸びについて、今のモデルは緩やかに成長していきます。もちろん伸びていない会社もありますので、平均すると緩やかな伸びとなります。しかし我々にとって、「これがよいかたちか?」と言われれば、そうでもないと思っています。

お客さまからより多くのお金をいただきたいという意味ではなく、機能をさらに追加していきながら、「サブスクペイ」をスタートさせるお客さまが、ワンシステムでできるような状態にまで作り上げたいと思っています。それを作った時に、おそらく単価が上がるのではないかと考えています。

大手にも導入していただき、リプレイスもできて、さらに新規で導入してもそのまま使える構造にしていきたいと考えています。

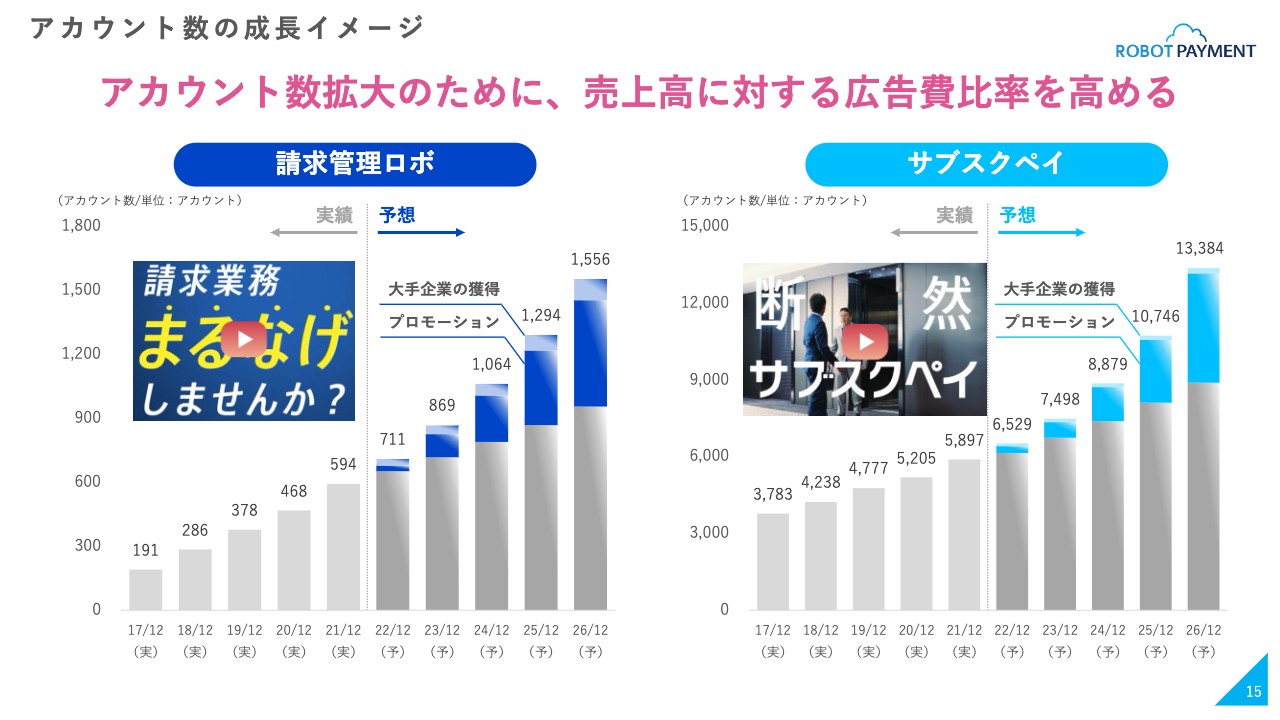

アカウント数の成長イメージ

藤田:単純に、アカウント数の伸びは順調ですが、プロモーションと大手獲得について、色の付いているグラフは全部予測です。そしてグレーの部分は、現在の巡航速度のままで、投資せずに利益を出し続けた場合はどうなるかという試算です。

利益を1回削っていますが、削った時にどのようになるかを計算したイメージです。したがって、先ほどご質問の中で「ここまで赤は必要か?」とありましたが、おっしゃるとおりだと思います。

「黒字でもいいのでは?」というのは、投資家も感じているところだと思います。計算した結果、あの程度の赤字になると後ろが一番伸びるというのが見えました。そこでグラフに青く色が付いているところのように進めようと考えたのです。

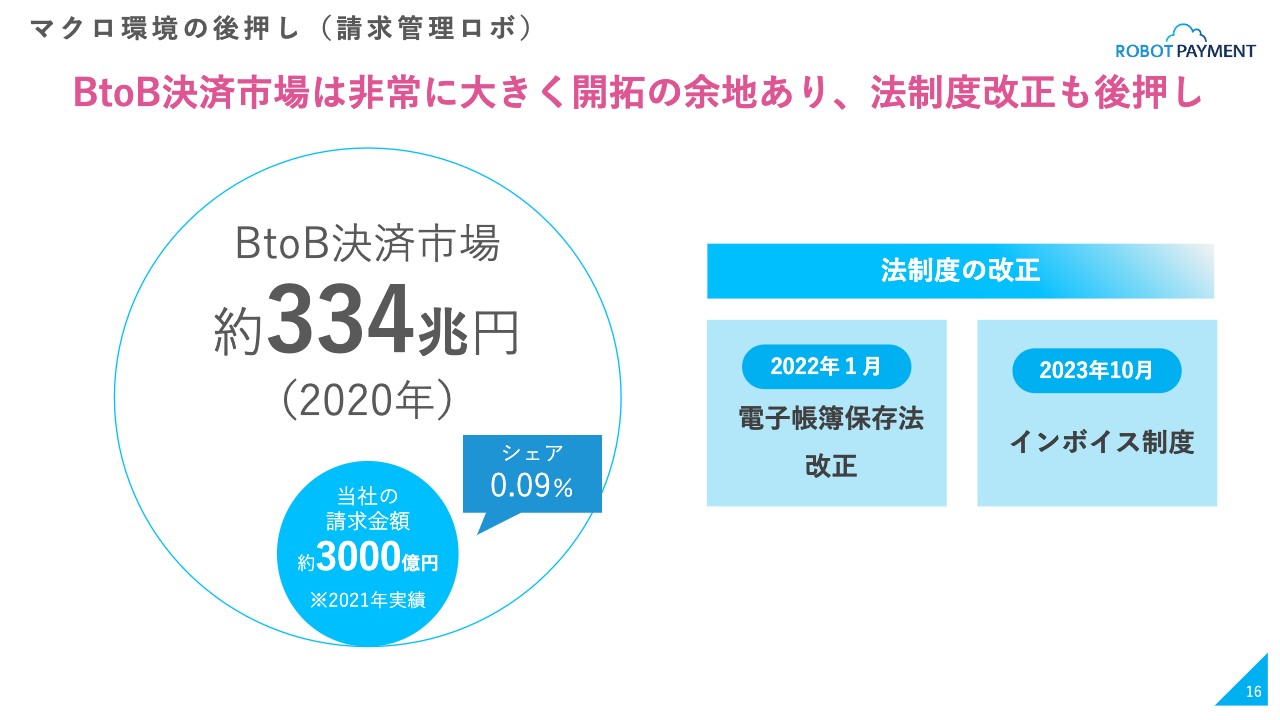

マクロ環境の後押し(請求管理ロボ)

坂本:最後の締めとなりますが、この市場環境について聞かせてください。

藤田:市場環境についてですが、「請求管理ロボ」のBtoB決済市場規模は334兆円です。100パーセントを取るというのは不可能ですが、請求書を発行している金額も含めた我々の現在の流通額3,000億円で0.09パーセントというのは、あまり存在感がありません。しかし一気に変わるゾーンですので、ここを上げていきたいと考えています。

インボイス制度、電子帳簿保存法改正の猶予期間終了などが控えていますので、国としては請求書を見つめ直さなければならなくなります。

そのような時に、「Microsoft Excel」で単純に適格請求書を作り、業務負荷を増やすところもありますし、デジタル化で一気に変えていくところも増えると思います。

我々は、こちらのマーケットでしっかりデジタル化したいと考えています。結果的にこの市場規模の334兆円は、デジタル化の決済がついた「サブスクペイ」の決済が入るということです。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:採用は順調とのことですが、管理部門の構成(人数比)が手厚く感じました。なにか理由があるのでしょうか?

回答:決済代行ビジネスのビジネスモデル上、クレジットカード会社から入金された売上と当社のサービス利用料を差し引いた上で加盟店へ送金する「精算」と呼ばれる部門があり、精算は管理部門に含まれています。実際には、事業に紐づく業務を行っている決済代行事業特有の部門になりますので、それを除いた管理部門の人員割合は一般的なIT企業と同程度になっています。

<質問2>

質問:競合他社に比べて、強みと、違いはありますか?

回答:「請求管理ロボ」に関しては、決済機能を持っていることが他社との大きな違いになります。請求業務では、請求書を発行するだけでなく、代金を回収してその入金データと売掛金データを一つひとつ消込(突合し相殺すること)し、会計ソフトにそのデータを連携させることが必要になります。

「請求管理ロボ」は決済機能を持っているため、代金を回収し請求書の情報を基に入金データとシームレスに消込する部分においても、一気通貫でサービス提供できる点が強みです。そのため、毎月大量の請求処理が発生する大企業やサブスク型の企業に特に大きなメリットを感じていただきやすいです。

「サブスクペイ」に関しては、名前のとおり、サブスクビジネスを行う企業の顧客管理・定期課金に強みを持っています。

サブスクというのは1回買って終わりではないため、ユーザーの管理が必要になります。ユーザーごとにオプションや利用期間が異なっていれば、その分課金額・課金期間・課金周期が異なります。

「サブスクペイ」では、加盟店にユーザーを管理・分析できるデータベースを提供しているため、ユーザーの登録情報に合わせた課金額・課金期間・課金周期などのルールに則って、毎月ルールどおりに完全自動で決済が行われます。

また、サブスクビジネスに求められる多彩な機能、例えば無料お試し期間の設定やリトライ機能(決済失敗時に再度決済をかけにいく機能)、解約・退会フォームなどを提供していることも強みと言えます。

その結果、新規で契約いただく加盟店の95パーセント以上がサブスク企業になっています。

新着ログ

「情報・通信業」のログ