サカイ引越センター、業界随一の業績向上路線を躍進 「価値の訴求」によりシェアを取り込みさらなる成長へ

一部報道について

田島哲康氏(以下、田島):本日はお忙しい中、当社決算説明会にご出席いただき、誠にありがとうございます。

まず始めに、一部メディアに報道されました件につきまして、お客さま、および、関係者のみなさまには多大なるご心配とご迷惑をおかけすることとなり、心よりお詫び申し上げます。

弊社は当該見積書を全て回収しており、不正使用等の事実は現時点では確認されておりません。また、該当するお客さまには経過の説明、および、お詫びの連絡を差しあげています。

弊社では、この度の事態を厳粛に受け止め、より一層個人情報の管理強化、徹底に努め、再発防止を図っていきます。

本日お伝えしたいこと

2022年3月期は「増収減益」という、当初目標に及ばない決算となりました。需要と供給の両面でコロナ禍の影響が長引く中、第1四半期に発生した外注費の急増により、収益性悪化を招いたことが要因です。

主な要因は、「社内でコロナ陽性者、濃厚接触者が発生し、急を要する傭車を行わざるを得なかったこと」と「委託先の稼働もタイトなため傭車単価を引き上げざるを得なかったこと」です。

資本市場からの評価は、昨年7月末の第1四半期決算以降から急落し、その後も低迷し続けている現状を経営陣一同、深く重く受け止めています。

その反省を踏まえ、第2四半期以降は、社内の受注基準や傭車契約の見直しなどの対策を講じていきました。特に、第4四半期の最繁忙期を「利益重視」で臨んだ結果、四半期の利益率がコロナ禍前の水準に回復しています。

また、昨年発表した中期の経営戦略は、厳しい環境下でも進めています。引越市場が安定推移する中、弊社は「シェアと収益性を重視した成長」により、企業価値の向上を図っていきます。

核となる「パートナー活用」や「顧客価値(単価)向上」、また「生産性向上」の各テーマを進め、何よりその根底にある「人材の活力=働きがいの創出」に注力していきます。さらに、企業価値を向上させるために、積極的に投資も行っていきます。

新型コロナウイルスの影響は不透明ですが、今後も引き続き、中期で需要の戻り以上のシェア成長と利益率の回復を示すことで、信頼回復に努めていきます。

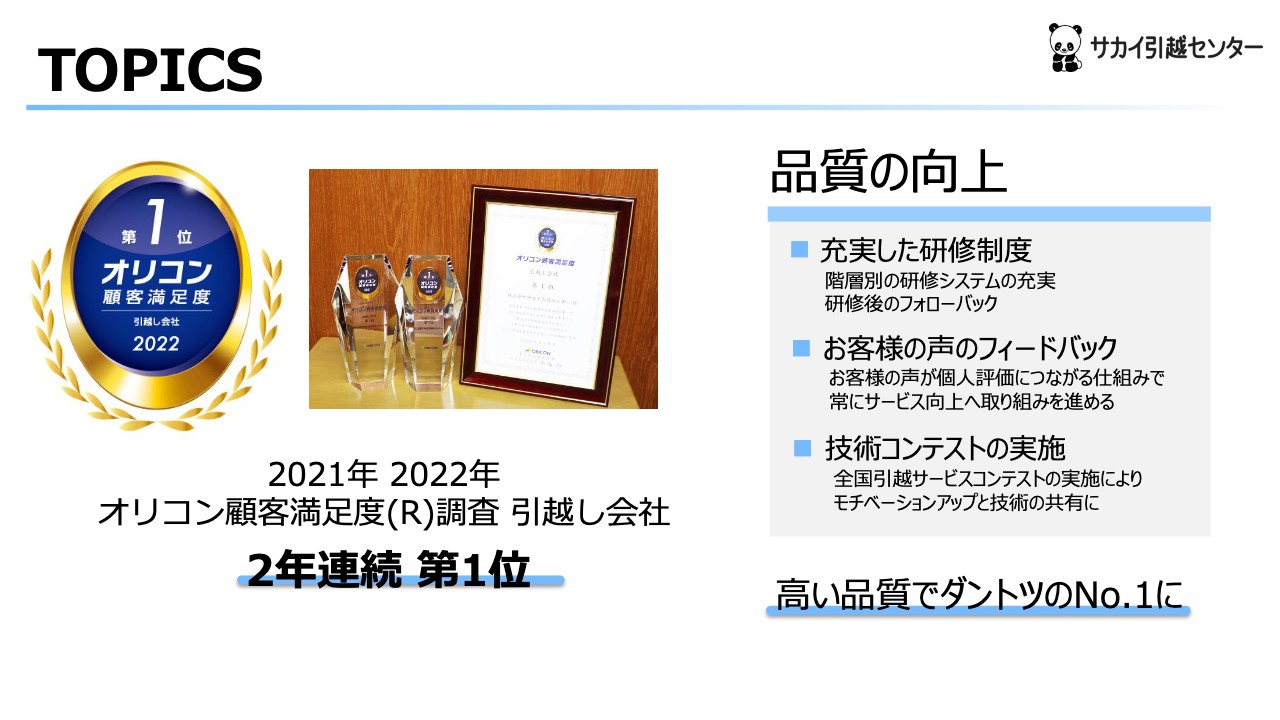

TOPICS①

トピックスとしては、オリコン顧客満足度調査において、2021年に続いて2年連続、2022年もナンバーワンの評価をいただきました。お客さまに評価していただくことは大変うれしく思います。今後も丁寧な研修制度や、お客さまの声に耳を傾ける姿勢を持ち、そして技術コンテストの実施など、品質向上に取り組んでいきます。

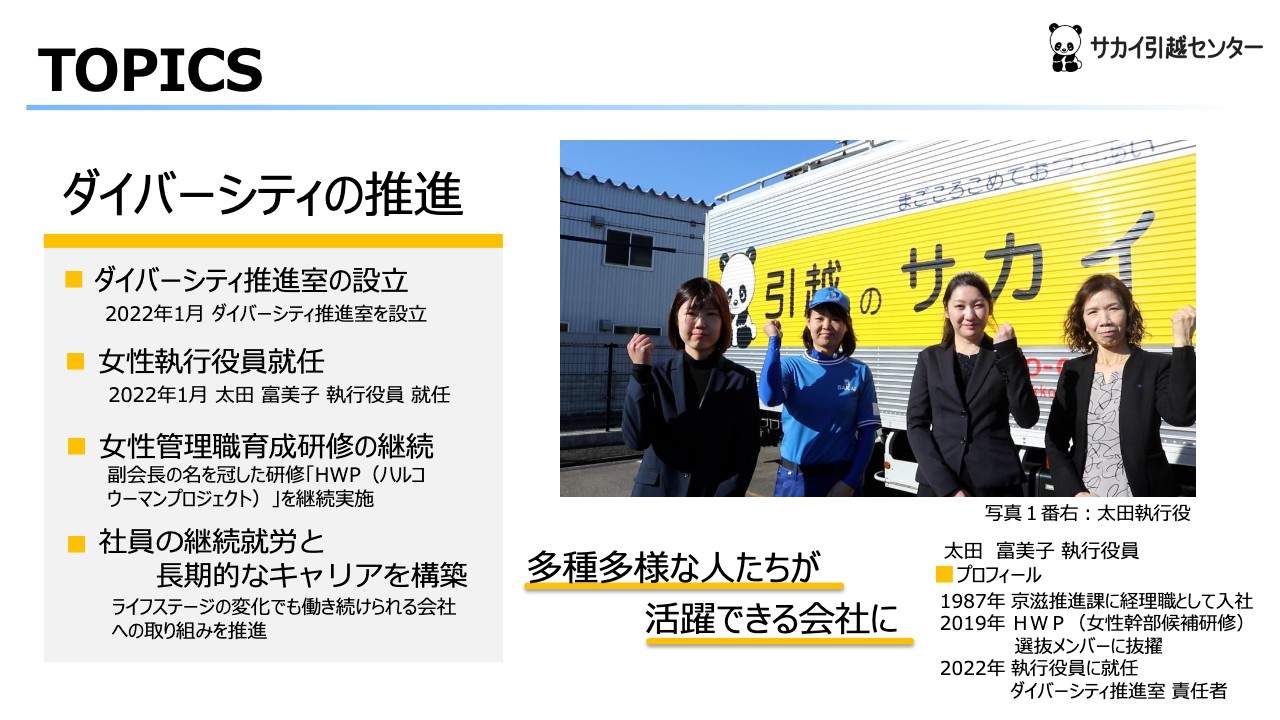

TOPICS②

また、ダイバーシティの推進として、2022年1月に女性執行役員を任命するとともに、ダイバーシティ推進室を設立しました。これまで実施してきた女性管理職を育てる研修を継続するとともに、ライフステージに変化があっても働き続けられる会社への取り組みを続けていきます。

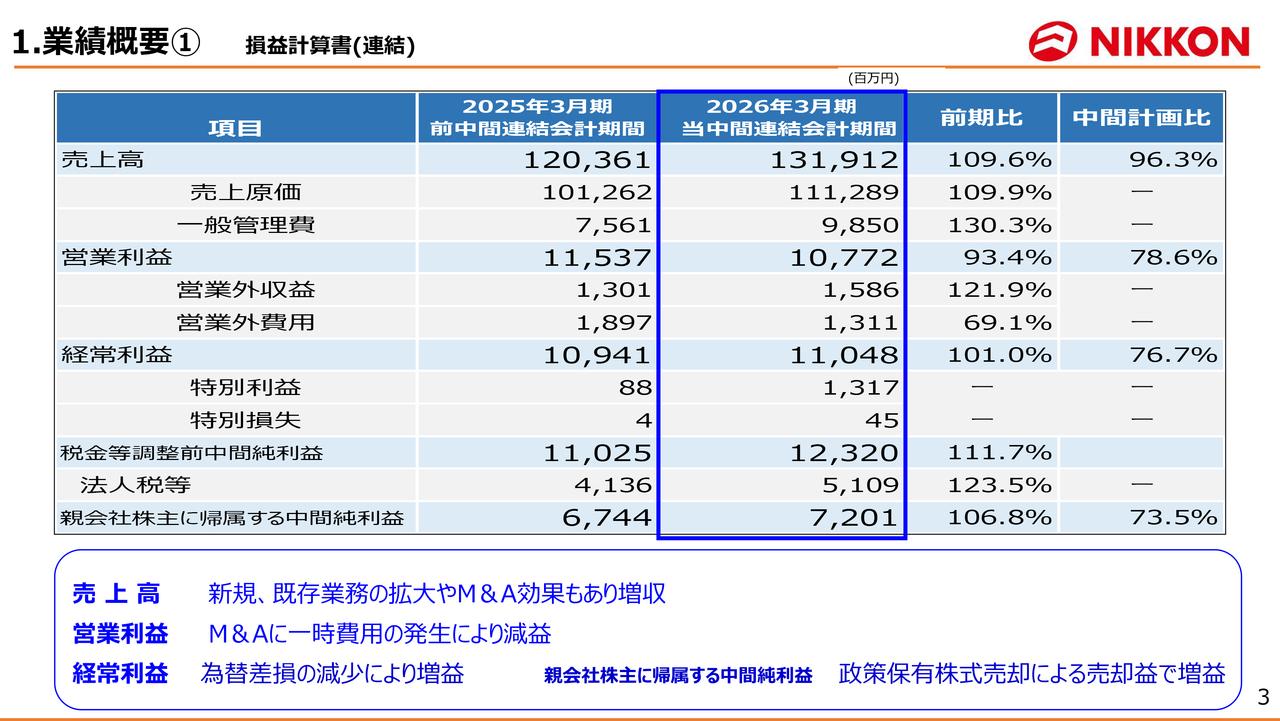

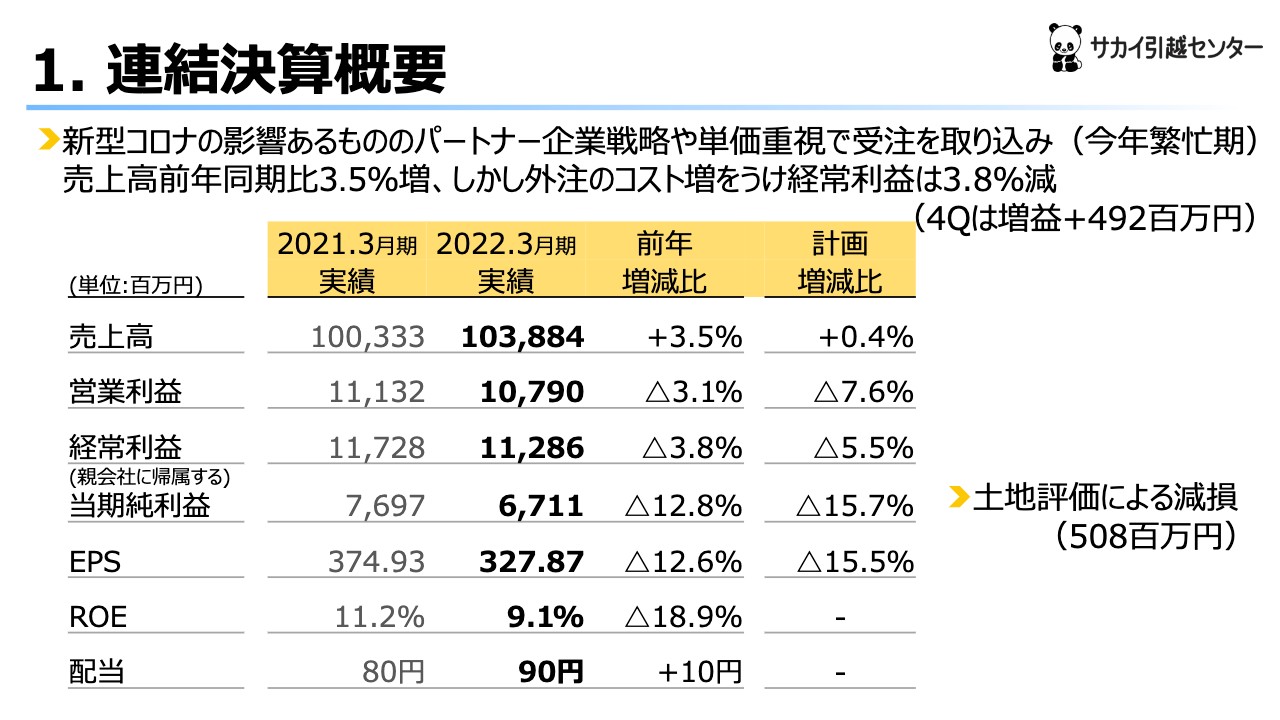

1. 連結決算概要

連結決算の概要をご説明します。2022年3月期の売上高は、前期比3.5パーセント増の1,038億8,400万円、営業利益は前期比3.1パーセント減の107億9,000万円、経常利益は前期比3.8パーセント減の112億8,600万円、親会社株主に帰属する当期純利益は、前期比12.8パーセント減の67億1,100万円です。なお、当期純利益においては、土地評価による減損として5億800万円の影響がありました。

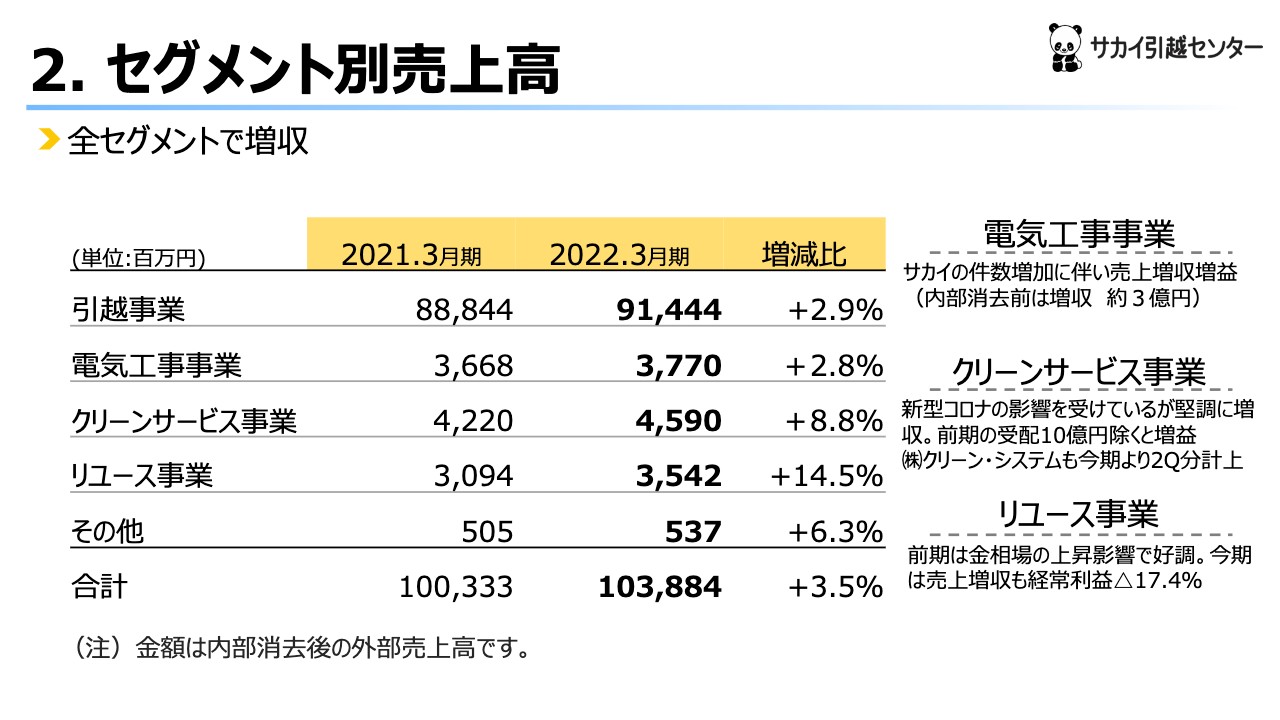

2. セグメント別売上高

セグメント別売上高をご説明します。引越事業は前期比2.9パーセント増の914億4,400万円、電気工事事業は前期比2.8パーセント増の37億7,000万円、クリーンサービス事業は前期比8.8パーセント増の45億9,000万円、リユース事業は前期比14.5パーセント増の35億4,200万円、その他の事業は前期比6.3パーセント増の5億3,700万円となっています。

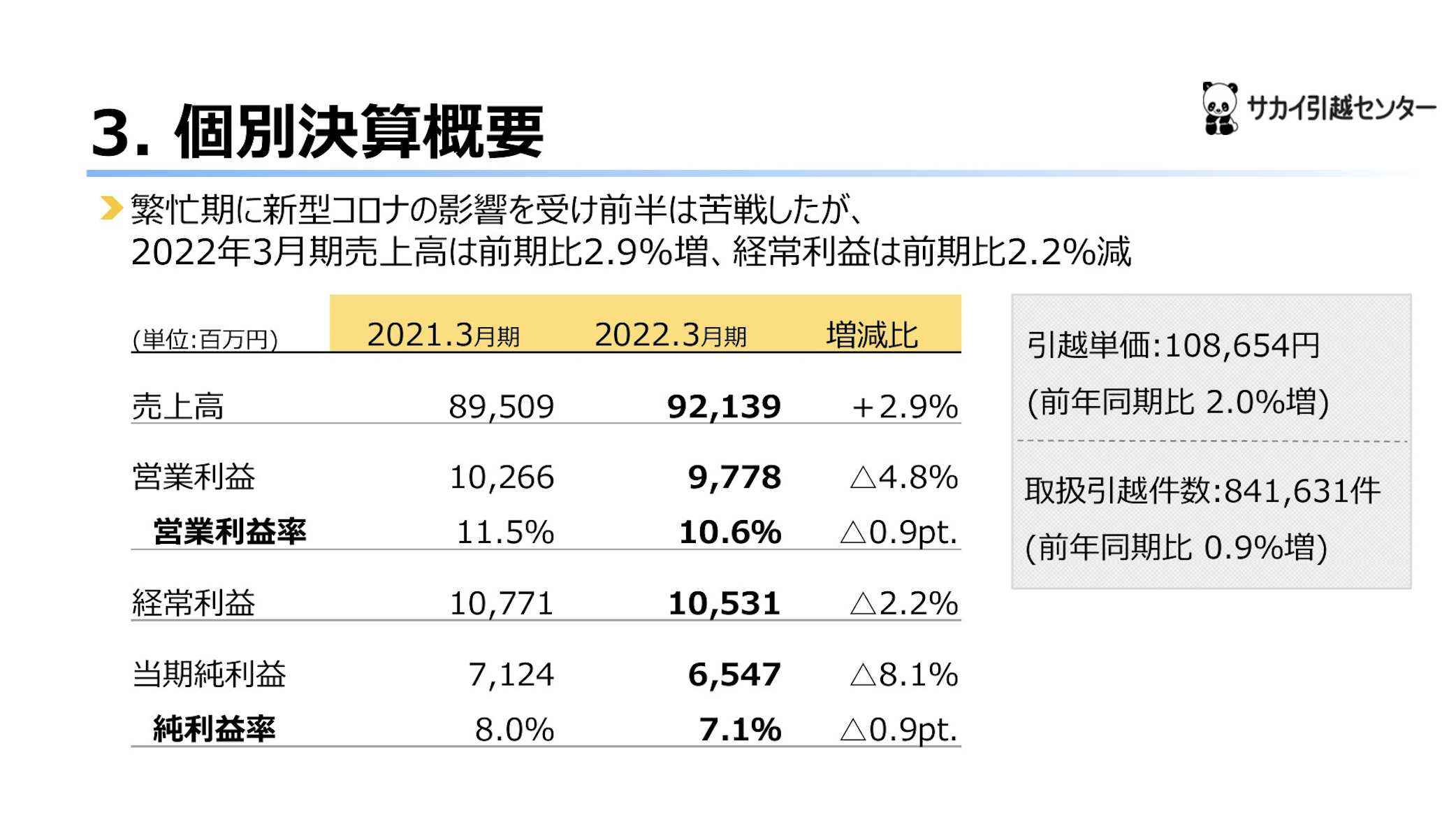

3. 個別決算概要

個別決算の概要です。2022年3月期の売上高は、前期比2.9パーセント増の921億3,900万円、営業利益は4.8パーセント減の97億7,800万円、経常利益は2.2パーセント減の105億3,100万円、当期純利益は8.1パーセント減の65億4,700万円となりました。

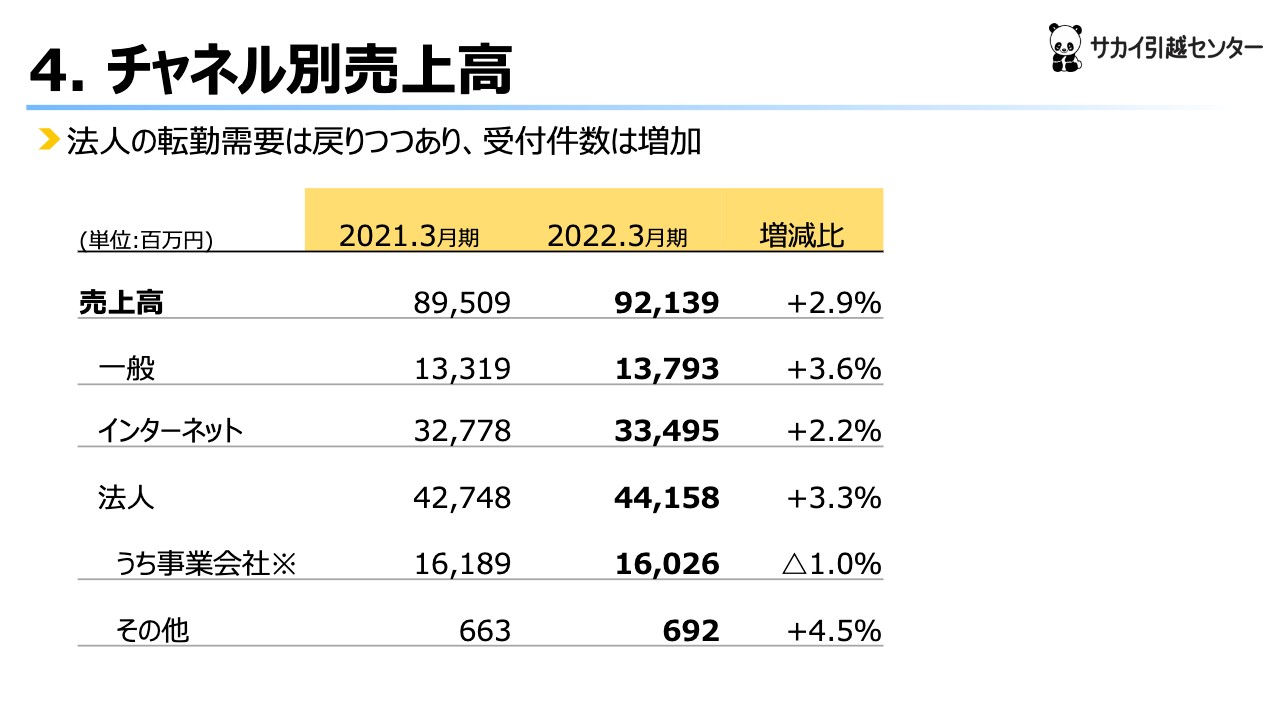

4. チャネル別売上高

チャネル別売上高は、一般は前期比3.6パーセント増の137億9,300万円、インターネットは前期比2.2パーセント増の334億9,500万円、法人は前期比3.3パーセント増の441億5,800万円です。

法人のうち事業会社は前期比1パーセント減の160億2,600万円と減少しましたが、受注は前期比プラス6.5パーセントと増加しています。また、その他は前期比4.5パーセント増の6億9,200万円となっています。

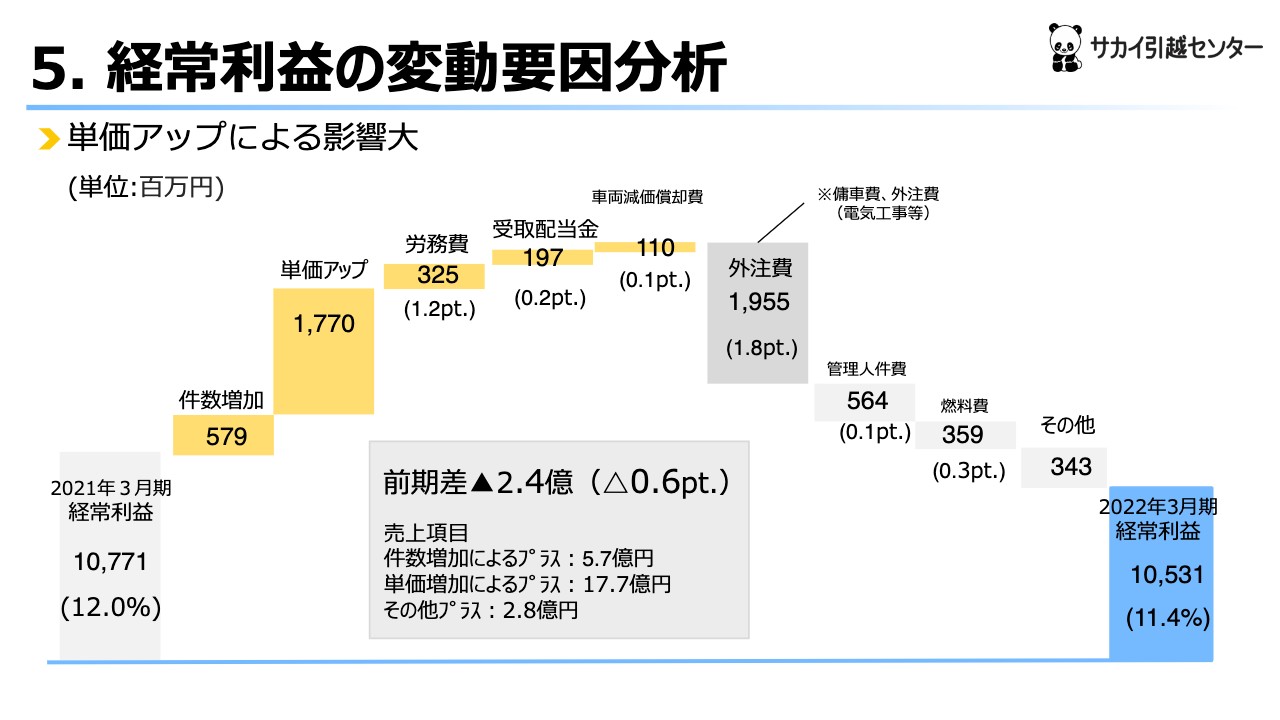

5. 経常利益の変動要因分析

経常利益の変動要因についてご説明します。増益要因は作業件数増加により5億7,900万円増、単価アップにより17億7,000万円増、労務費の改善により3億2,500万円増となりました。

一方で、減益要因は外注費の増加により19億5,500万円減、管理人件費の増加により5億6,400万円減、燃料費の0.3ポイント増加により3億5,900万円減となりました。

6. 傭車利用の状況と取組

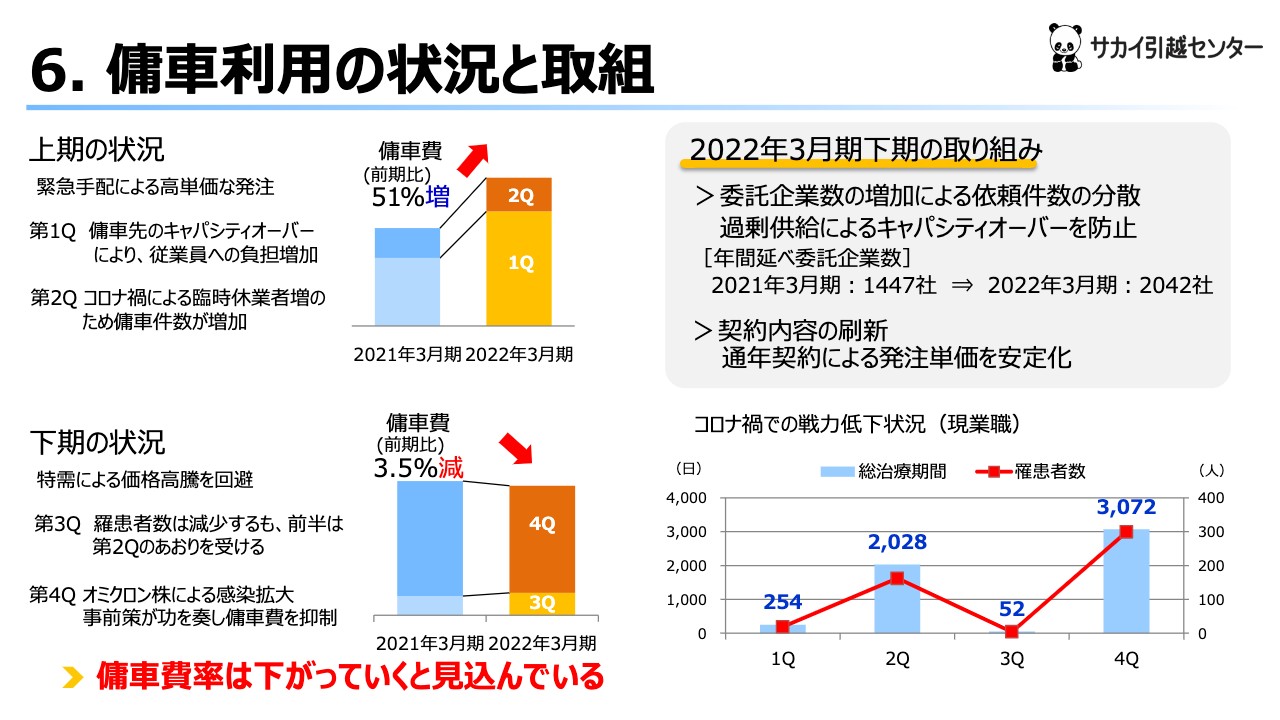

続いて傭車費の状況です。上期はコロナ禍により第2四半期の臨時休業者が増え、傭車件数が増加したため、傭車費が増加しています。

この状況を鑑みて、下期は委託企業数の増加による依頼件数の分散と、委託企業との契約を通年に刷新することで発注単価の安定化に取り組みました。その結果、オミクロン株の流行によって休業者は増加しましたが、傭車費は前期に比べて3.5パーセント減に抑えられています。

7. 人件費の増加要因と燃料費の推移

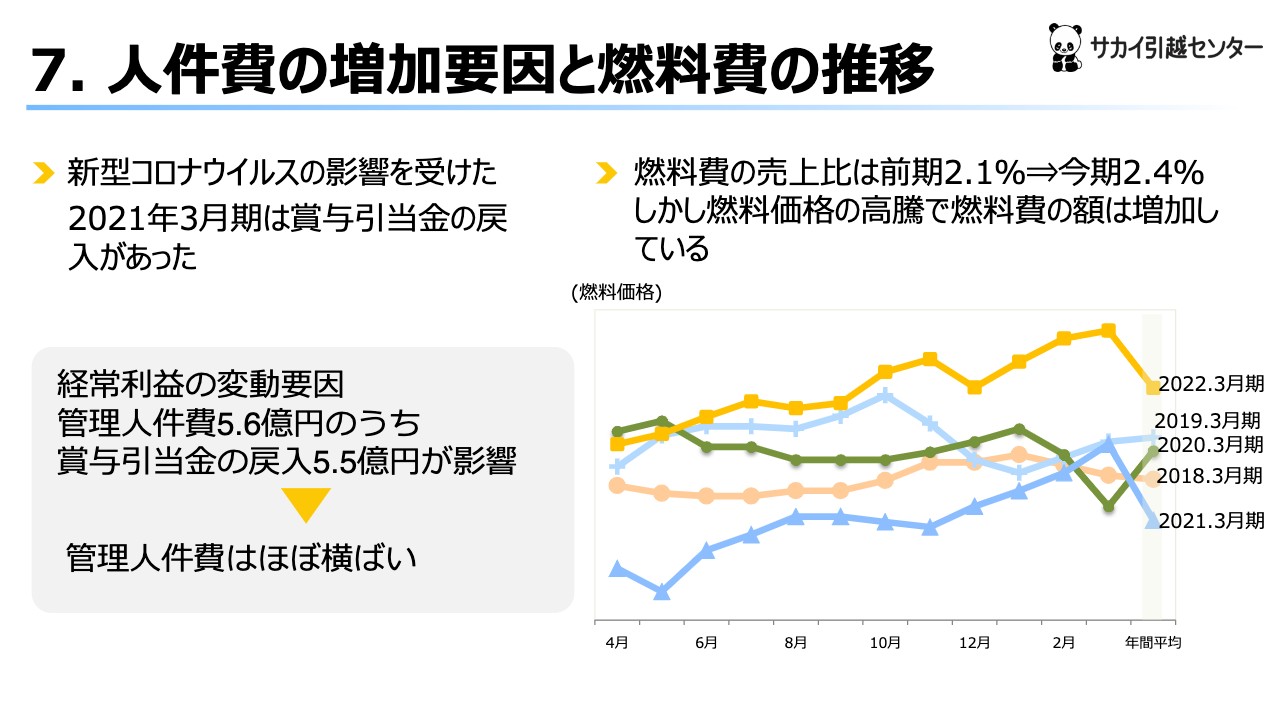

管理人件費は、前期賞与引当金の戻し入れの5.5億円があったため、実際にはほぼ横ばいです。また、燃料価格が過去2番目の高値まで高騰したことで、燃料費が上昇しました。そのため、燃料費の売上比は前期より0.3ポイント上昇し、2.4パーセントとなりました。ある程度売上が上がったことで、燃料価格の高騰分は吸収できています。

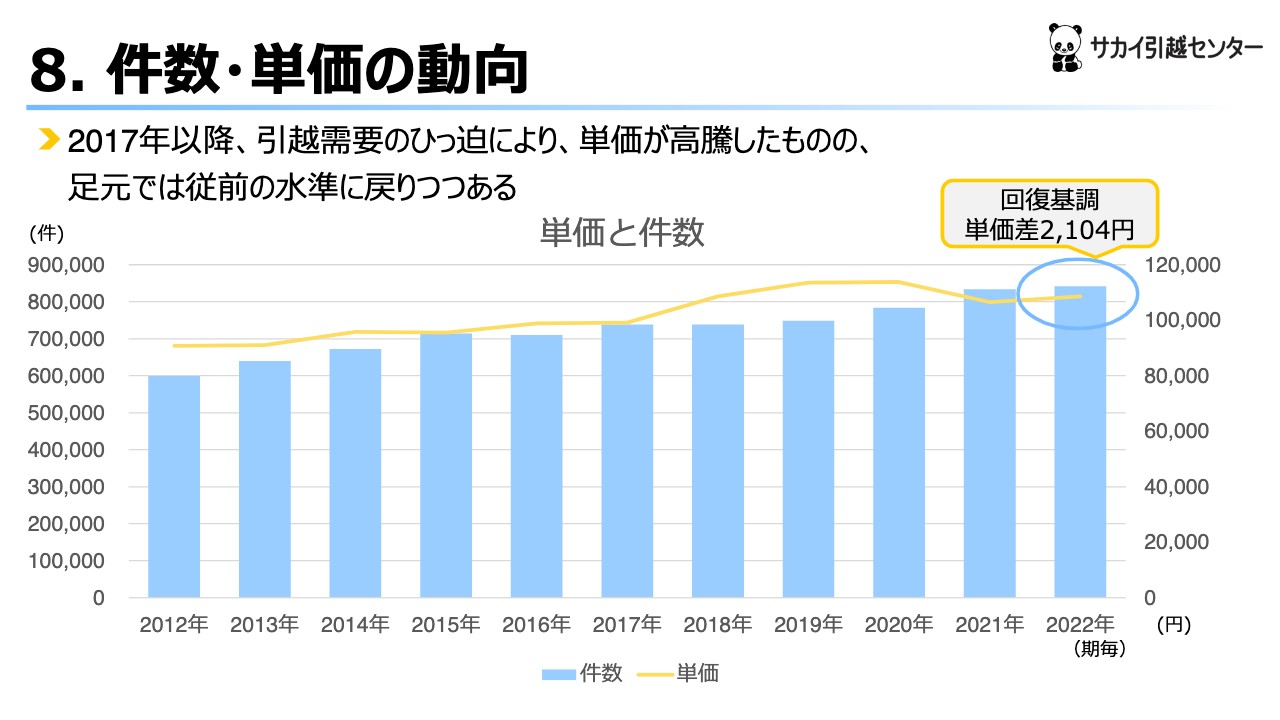

8. 件数・単価の動向

件数と単価の動向についてお話しします。件数は順調に増加しています。単価は戻りつつあり、今期は前期よりもアップしました。見通しとしては今の単価水準を保ちたいと考えています。

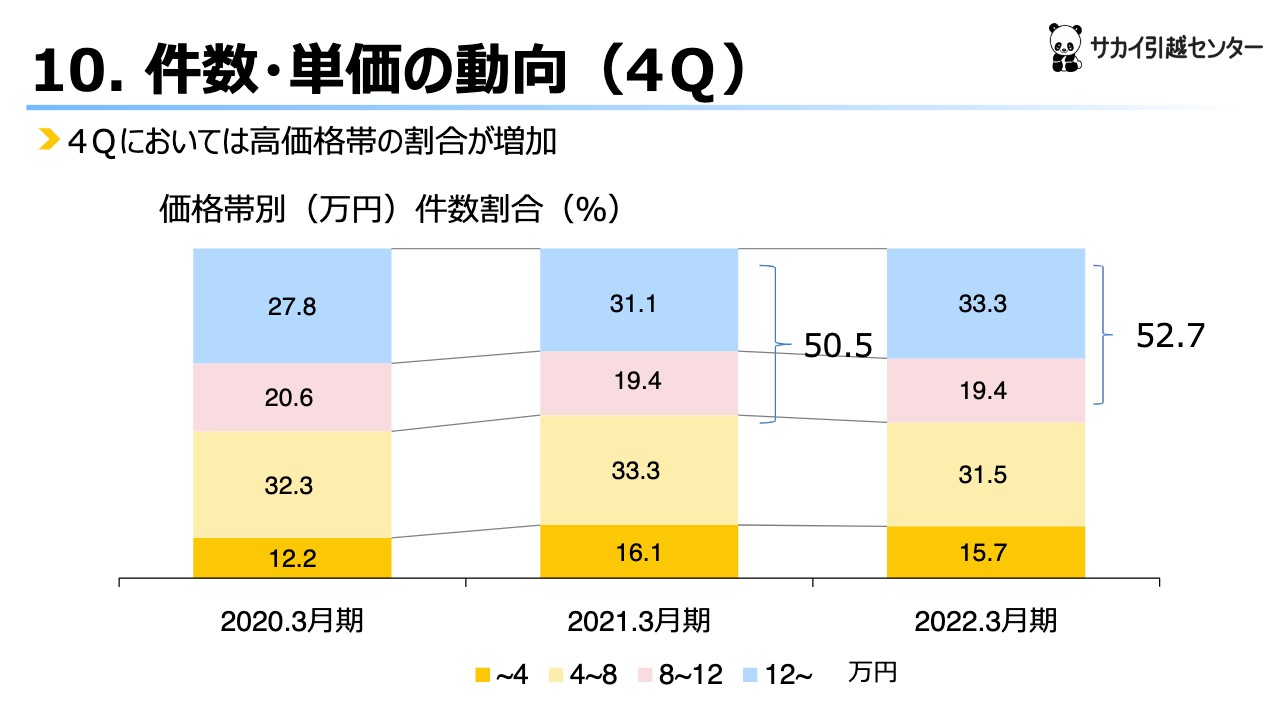

10. 件数・単価の動向(4Q)

こちらは、第4四半期を比較したスライドです。変動要因のところでもお伝えしたように、第4四半期では高価格帯の割合が増加しています。最も増加しているのが、薄い青で示している12万円以上の単価で、ピンクで示している単価8万円から12万円は横ばいです。このように高価格帯が増えてきています。

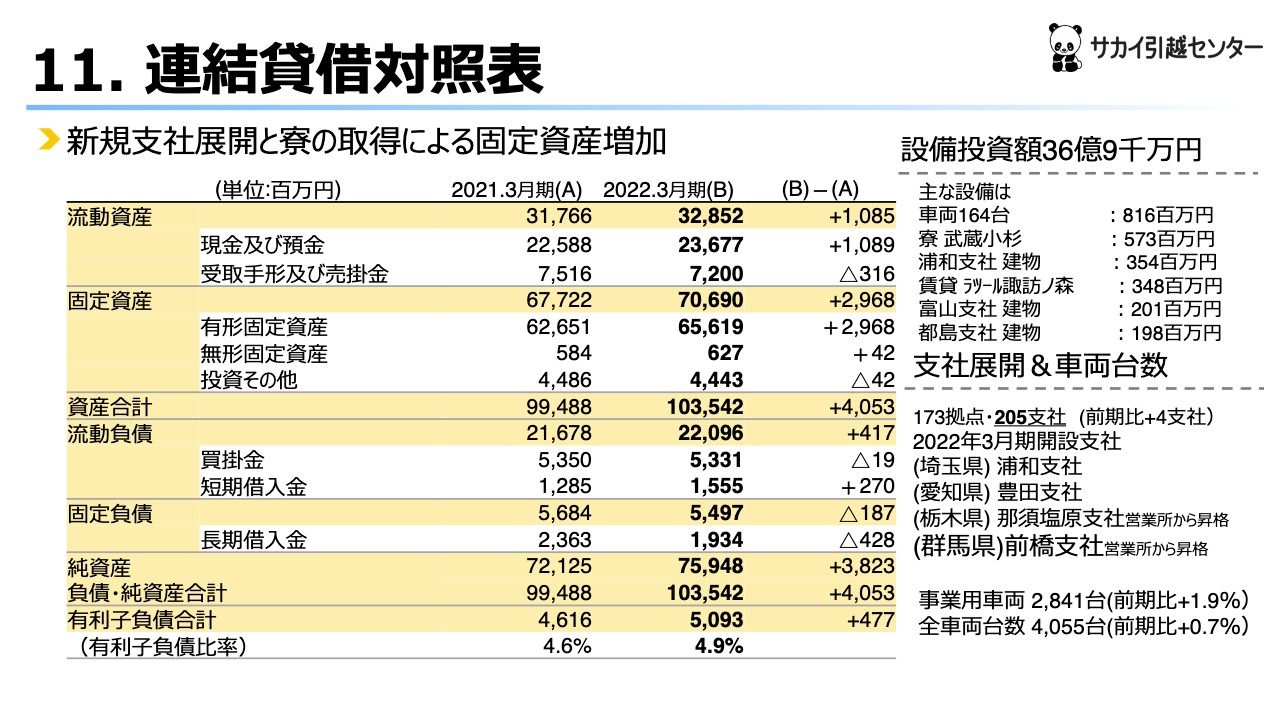

11. 連結貸借対照表

連結貸借対照表です。有形固定資産の29億6,800万円増の主な内容は、車両運搬具8億1,600万円、武蔵小杉の寮としての土地建物が5億7,300万円、浦和支社の建物が3億5,400万円、賃貸物件2件で5億3,300万円、富山支社の建物2億100万円、都島支社の建物1億9,800万円です。

また、有利子負債の残高は前期末から4億7,700万円増加し、50億9,300万円となりました。

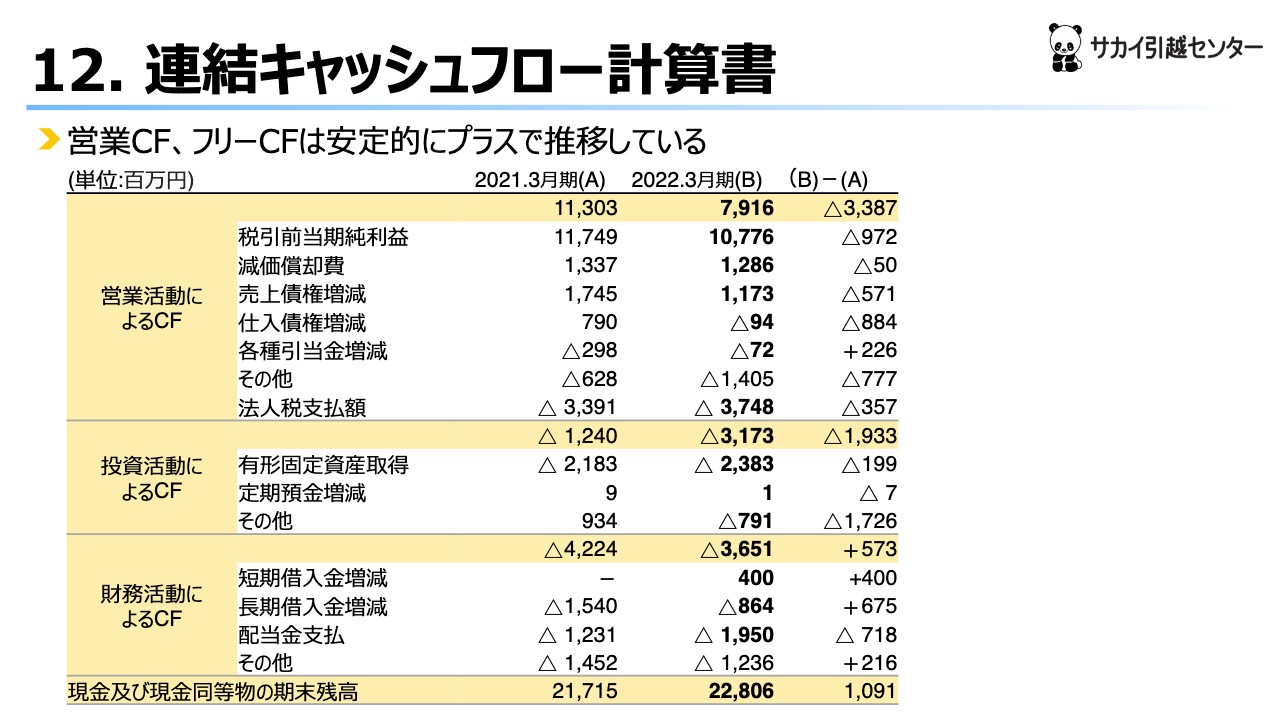

12. 連結キャッシュフロー計算書

今期の投資活動としてのキャッシュフローは、支社開設や寮の購入、M&Aなどで31億7,400万円がありました。また、現金および現金同等物の期末残高は、10億9,100万円増という結果となりました。

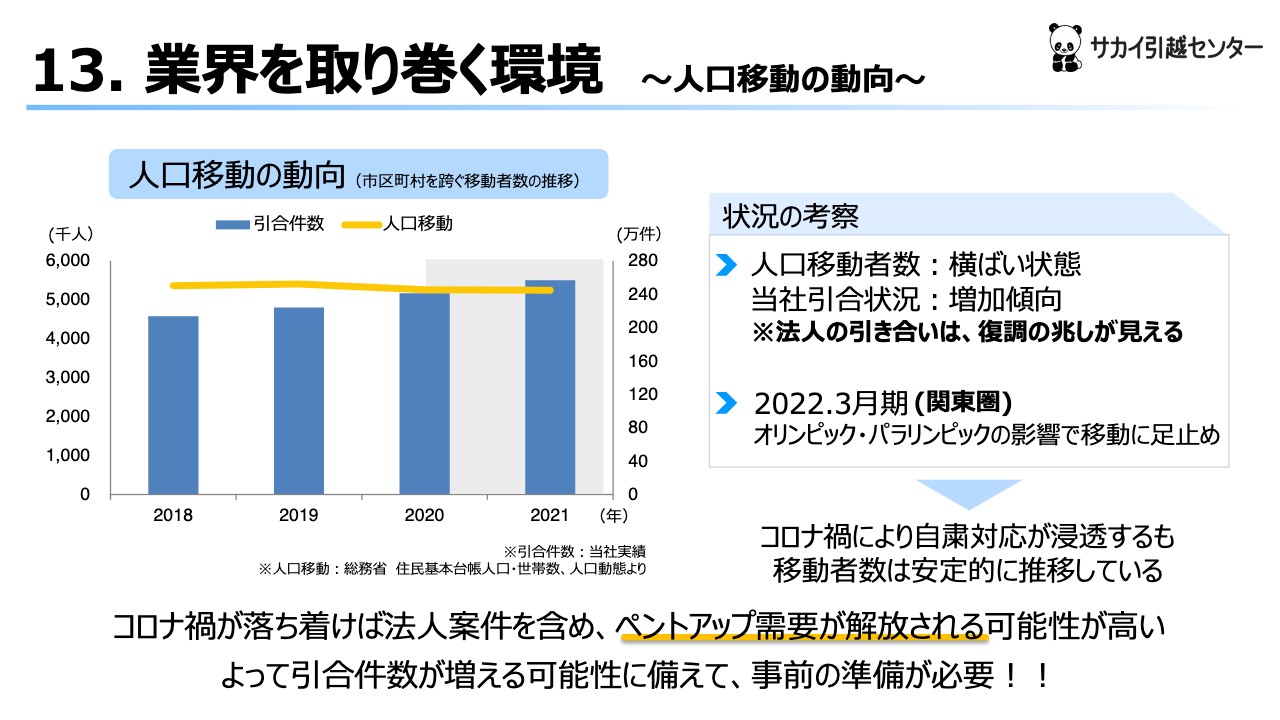

13. 業界を取り巻く環境〜人口移動の動向〜

山野幹夫氏(以下、山野):業界を取り巻く環境と我が社の成長戦略についてご説明します。

スライドの左表は、人口移動の動向が黄色の折れ線グラフになっています。昨年はコロナ禍の影響に加えて、オリンピック・パラリンピックがあり、人の移動がかなり少なかったのですが、そんなに大きく変動はしておらず横ばいです。

人口移動は減っているイメージがあり、そのような問い合わせもありますが、実際には移動者数はずっと安定しています。

青い棒グラフが当社の引き合い件数で、弊社ではこれを受注件数と呼んでいます。お客さまからの引き合い件数は年々増えており、250万件以上のお問い合わせがあるのが現状です。

自粛対応が浸透しても移動者数が安定に推移していることから、コロナ禍が落ち着けば、法人案件を含めてペントアップ需要が解放される可能性が高いと考えています。さらに引き合い件数が増える可能性に備え、事前の準備が必要と強く認識しています。

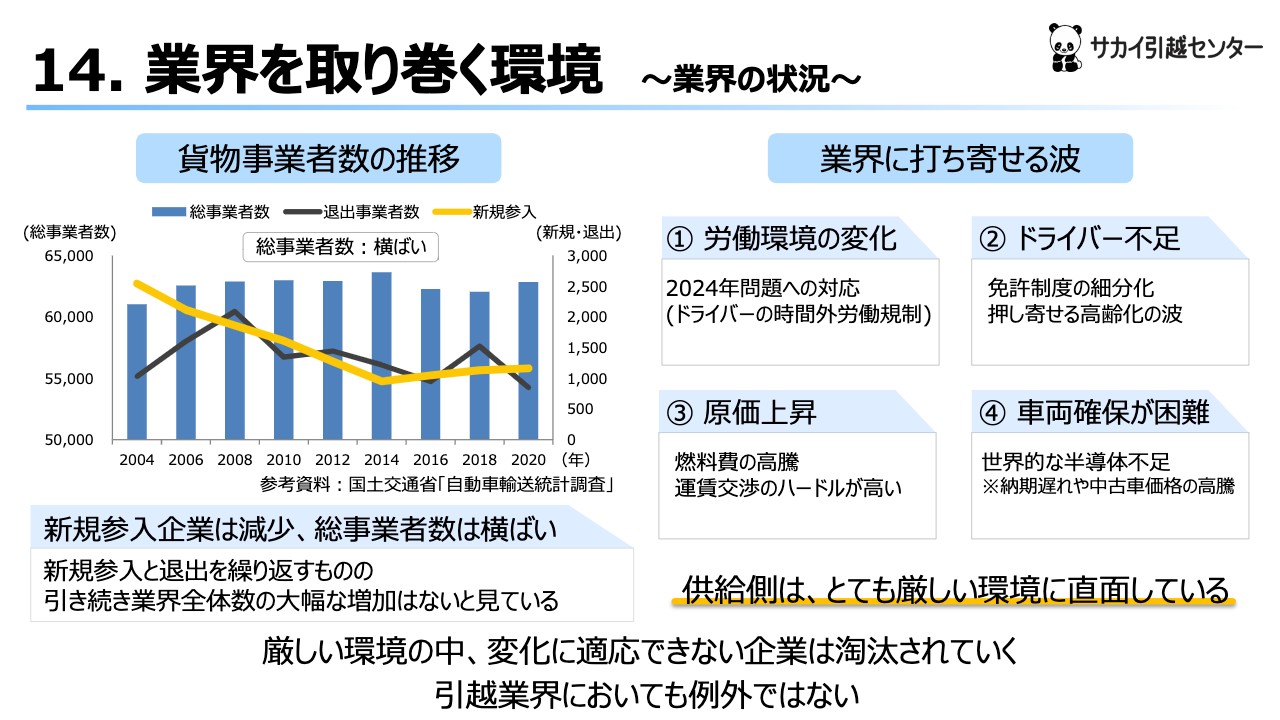

14. 業界を取り巻く環境 〜業界の状況〜

スライドの表は貨物事業者数の推移です。少し変動はあるものの、総事業者数はほぼ横ばいです。黒の折れ線グラフで示した退出事業者数もほぼ横ばいです。黄色の折れ線グラフで示した新規参入企業は少しずつ減っているため、今後は総事業者数も横ばい、もしくは減っていくのではないかと見ています。

貨物事業者数がどんどん増えていくということはないという状況が、業界全体の現状です。その理由として「業界に打ち寄せる波」と書いていますが、1つは目はドライバーの時間外労働の規制がかかる「2024年問題」への対応があります。

当社は10年以上前から対応できるよう十分な段取りをしていますので、今のところ特段の問題はありません。しかし、中小企業にとっては、かなり厳しい状況になっていくのではないかと考えています。

2つ目の理由はドライバー不足です。こちらは新聞などでよく報道されています。以前は普通免許でいろいろなトラックに乗れたのですが、現在の免許制度では弊社の中間層の車格でも乗れないという状況で、かなりハードルが高くなっています。ドライバーを育てるにもかなり時間と手間がかかってきているということです。

そして、若い人が入らず年配の方が多くなるので、生産性がどんどん落ちていくという「押し寄せる高齢化の波」があります。運送業者にとってはかなり厳しい状況です。

3つ目は原価の上昇です。燃料費や資材の高騰により、かなり経営しにくい環境です。そして4つ目の「車両確保が困難」というのは、弊社もそうなのですが、半導体不足でなかなかトラックが入ってきません。昨年の今頃に発注した車両もまだ納品されていないなど、こちらもかなり厳しい状況です。

以上のような理由から、供給側はとても厳しい環境に直面しており、当然、引越業界もその変化に対応できない企業は淘汰されていくと考えています。そのような中で、当社はその対応を進め、しっかり経営を進めて参ります。

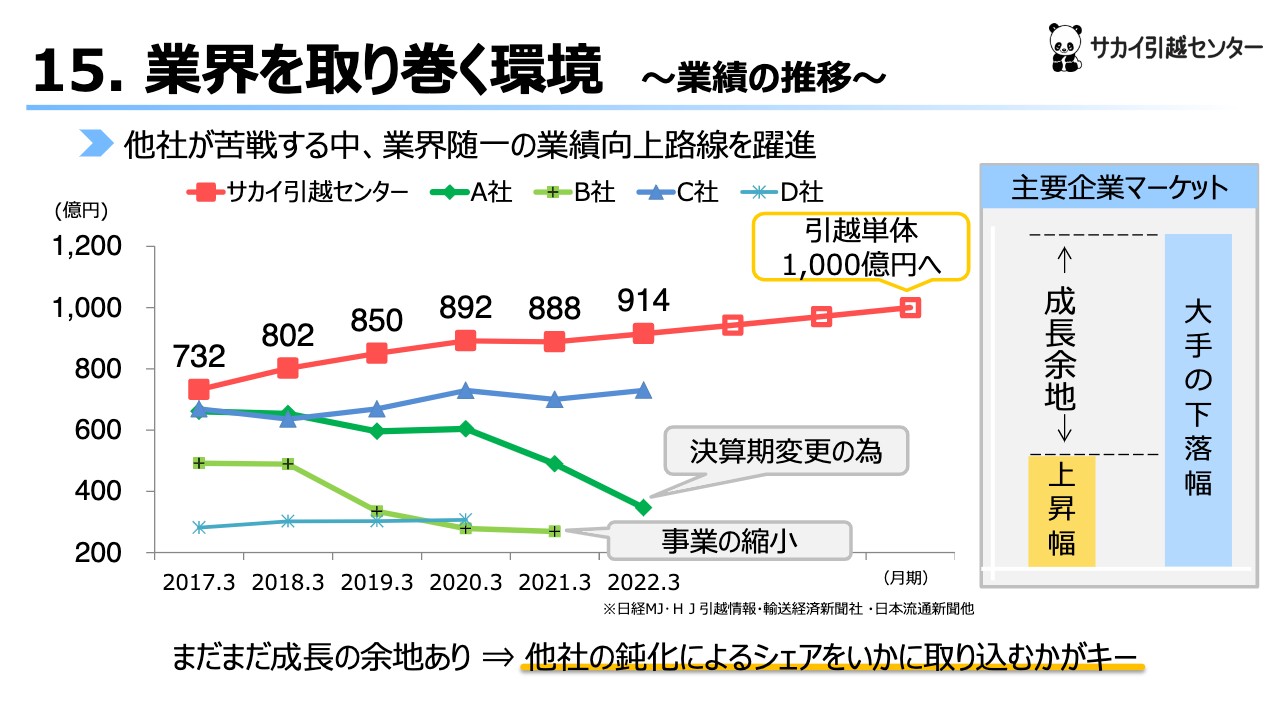

15. 業界を取り巻く環境 〜業績の推移〜

スライドの折れ線グラフは、引越業界の売上高の推移を示しています。弊社は赤い線です。青のC社は、ほぼ横ばいで、2年前の売上高に戻っています。緑のA社は決算期の変更もあり、減少傾向です。黄緑のB社は数年前から事業の縮小が行われています。

右側の枠にあるように、大手の下落幅がかなりあるなかで、当社を含めた一部の企業で売上高が上昇しています。弊社としては成長の余地がまだまだあると見ています。特に、他社の鈍化によるシェアをいかに取り込むかが大きなキーになると思っています。こちらについては、社長からもう少し深くご説明します。

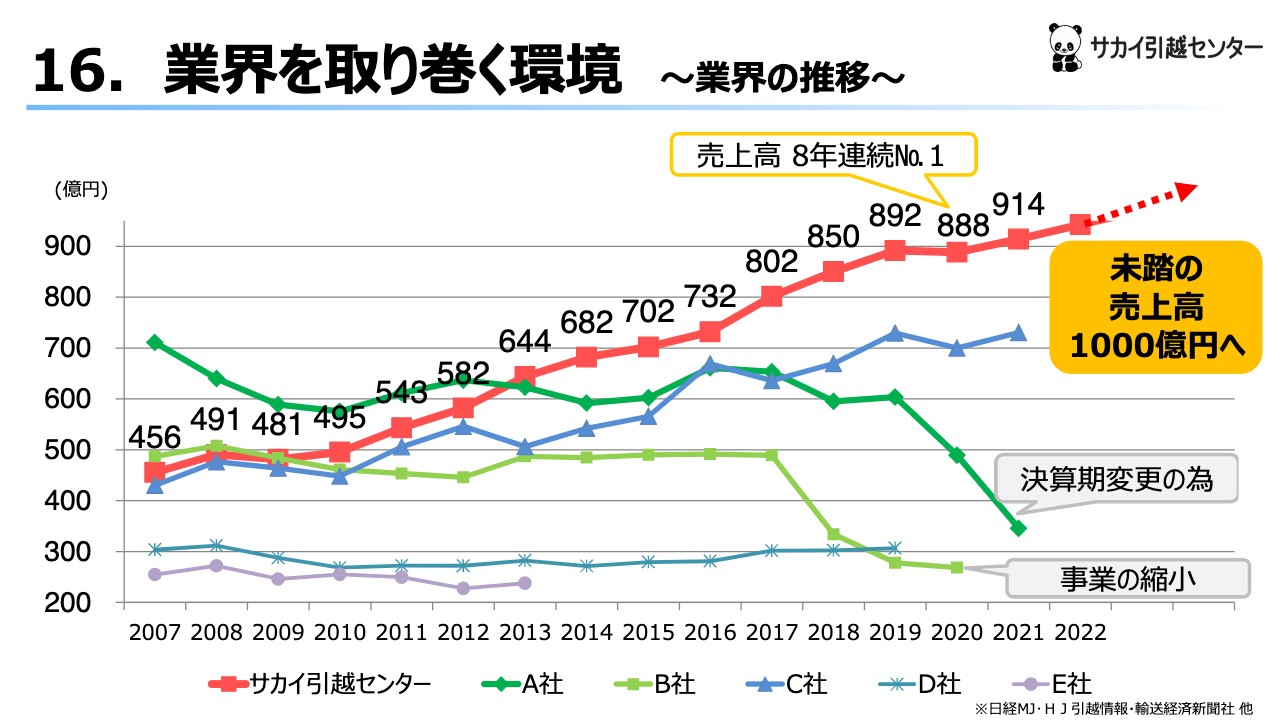

16. 業界を取り巻く環境 〜業界の推移〜

田島:こちらのスライドは、15年くらいの引越業界の売上高の推移です。およそ5,000億円と言われる業界全体市場で、上位6社の推移を表しています。3年前から4年前までは全体的に一定の法則で伸びていますが、この2年間でこの業界は流れが変わってきたと考えてもよいのではないかと思います。

その中で、我々サカイ引越センターは、もう一度成長のモードになってきています。また、引越市場において、弊社はよいポジションを取っており、与える影響が大きくなってきています。

今の引越市場は、我々がいろいろなことができ、いろいろなことが起こる市場になってきたと考えています。

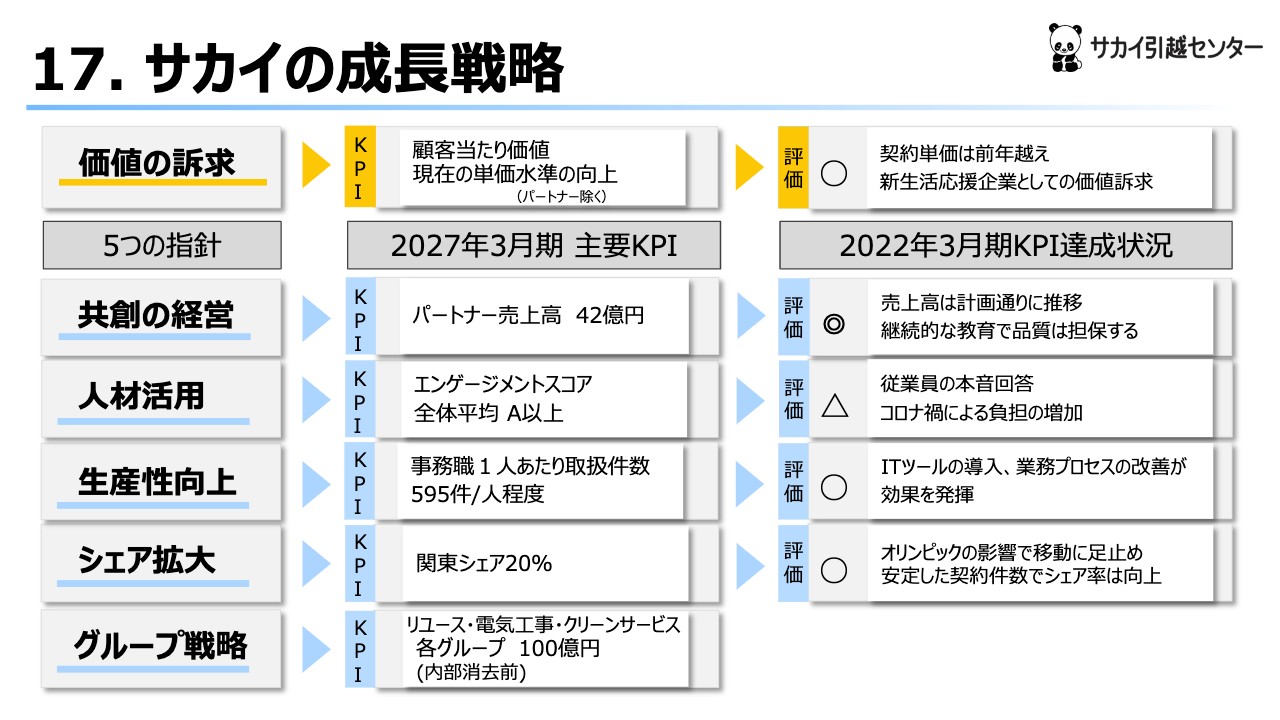

17. サカイの成長戦略

山野:成長戦略として、「価値の訴求」をキーに5つの指針を出しました。「価値の訴求」が大きなキーポイントで、その指針として昨年申しあげた「共創の経営」、加えて「人材活用」「生産性向上」「シェア拡大」「グループ戦略」があります。「価値の訴求」のKPIは、顧客あたりの価値の向上、および、パートナーを除いた現在の単価水準の向上を目指しています。

2027年3月期の主要KPIとして、「共創の経営」においてはパートナー売上高42億円、また、「人材活用」はエンゲージメントスコアを平均A以上を目指します。「生産性向上」のKPIは、生産性を上げるDXを含めて手を打ち、事務員を含めた間接部門の人数を抑制しながら、事務員1人あたりの取扱件数595件で対応していきます。

「シェア拡大」については、関東シェア20パーセントを目指します。また、「グループ戦略」は、リユース、電気工事、クリーンサービスの各グループにおいて、内部償却前で100億円を目指したいと考えています。

ここからは、2022年3月期のKPIの達成状況についてご説明します。「価値の訴求」に関しては、前年を超える単価で、新生活応援企業としての価値も訴求できていることから◯としました。

「共創の経営」は、売上高は計画通り推移しています。加えて、昨年は多くのご質問や「大丈夫?」という心配の声をいただきました品質は、よい評価もいただき、品質は安定していますので◎としています。

「人材活用」のところは、エンゲージメントスコアが少し下がっていることから△としました。「生産性向上」は、ITツールの導入や、業務プロセスの改善、もしくは、そのようなWEBの仕組みを入れたことで、達成できたのではないかと考えています。

「シェア拡大」については、関東圏はオリンピックの影響で受注がかなり減ったものの、取り込むことができたため、◯でよいと考えています。「グループ戦略」は来年から評価する予定です。

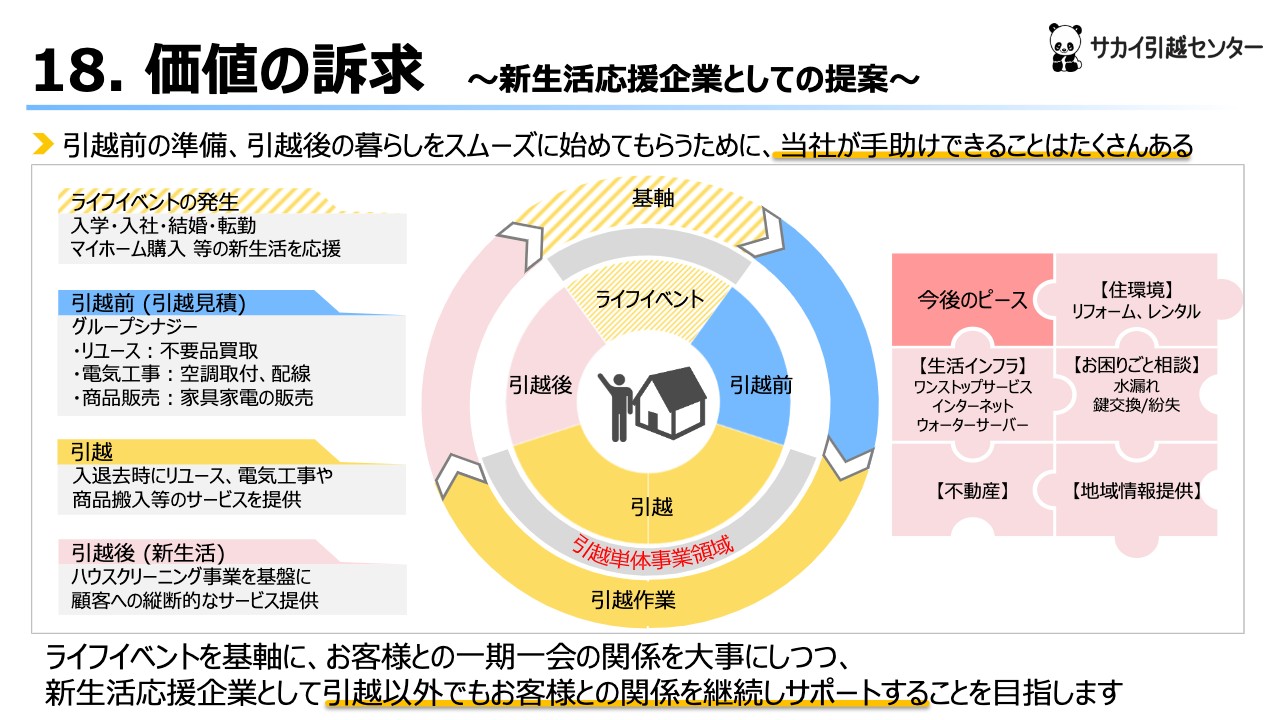

18. 価値の訴求 〜新生活応援企業としての提案〜

「価値の訴求」のひとつとして、「新生活応援企業としての提案」をご説明します。スライド中央の図をご覧ください。入学、入社、結婚、転勤、マイホーム購入などのライフイベントを基軸として、引越の前にはリユース事業で不要品の買い取りをします。当然、買い取ったものは別の機会で売ります。

引越時には、エアコンの取り付けや洗濯機の配線など、電気工事事業のサービスを提供します。商品販売については、家具・家電の販売を積極的に行っていきたいと思っています。すでに一部のメーカーにおいては、エアコンは弊社が一番たくさん売っているという声も頂いており、引き続き力を入れていきます。

引越をするタイミングでそれらのサービスを提供していくわけですが、引越が終わった後はハウスクリーニング事業を含めて、またお客さまと関わりを持っていきます。そうしたかたちで、このループをあらゆるライフイベントの発生するタイミングで回していきたいと思っています。

ライフイベントに関わるサービスをもっと拡大していくための今後のピースとしてはリフォームやレンタル事業があり、特に今は家具のレンタルなども流行っています。

今取り組んでいるのがワンストップサービスで、これはインターネットやウォーターサーバー、そしてインフラもワンストップで提供していくものです。またお困りごとの相談ということで、やはり水漏れや鍵交換といった相談を受けていきます。

あとは不動産の紹介や地域情報の提供等、まだまだお客さまにご提供できるサービスがあり、それらを付加価値として追求していきたいと思っています。

今後も先ほどお伝えしたとおりライフイベントを基軸に、今までどおりお客さまとの一期一会の関係を大事にしつつ、新生活応援企業として、引越以外でもお客さまとの関係を継続し、サポートしていくことを目指すのが「価値の訴求」の1つ目です。

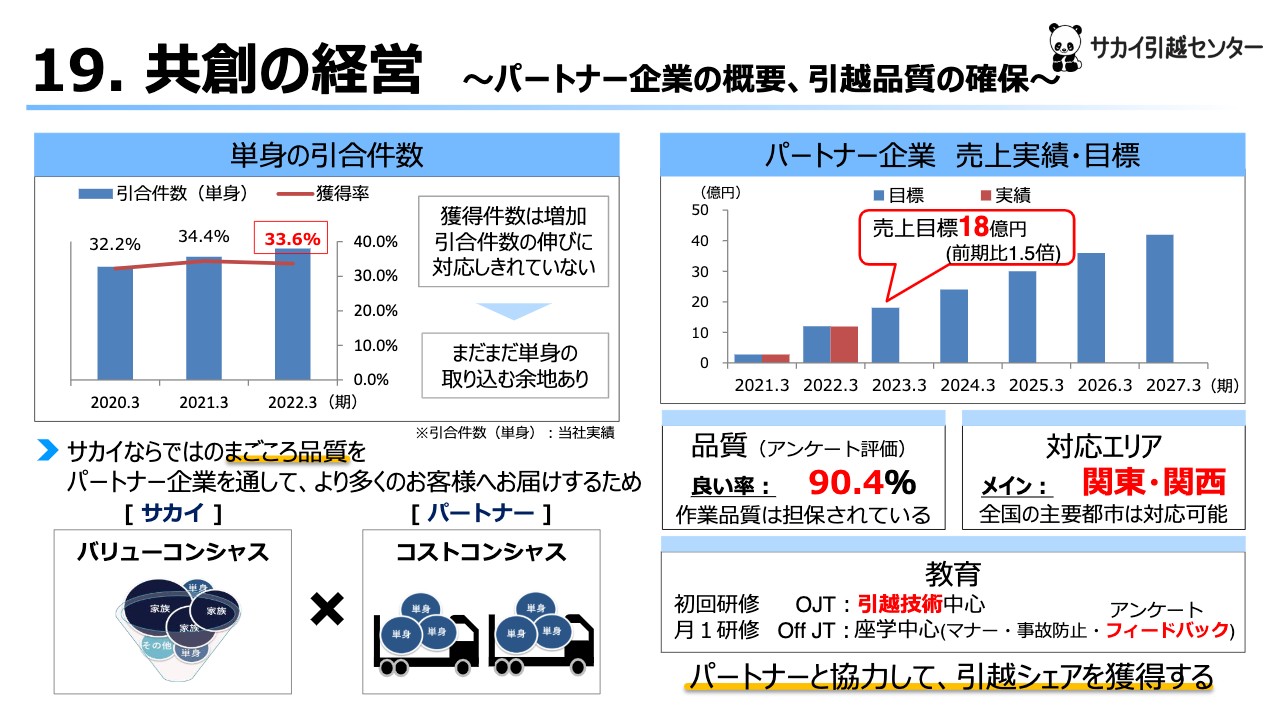

19. 共創の経営 ~パートナー企業の概要、引越品質の確保~

共創の経営についてご説明します。2022年3月期よりパートナー戦略を行っているのですが、1年目のところでは、ある程度予定どおりできたと考えています。

スライド左上のグラフをご覧ください。このグラフは青色が単身の引合件数で、単身の引合件数はまだまだ伸びていることがわかります。その中で赤色が当社の獲得率で、去年より少し下がっています。

これはつまり、単身の引合件数は増加しているものの、まだまだ取り込みの余地があるという状況です。共創の経営、パートナー戦略を行っていますが、まだまだ伸ばしていかないといけません。

去年は「サカイならではのまごころ品質を、パートナー企業を通して多くのお客さまに届けたい」ということで「サカイ引越センターはバリューコンシャスでいきます」とお伝えしました。パートナーについてはコストコンシャスで進め、この2つをベストミックスで組み合わせていくことによって、まだまだ成長するつもりです。

パートナー企業の売上実績は、目標は12億円でしたが、2022年3月期はスライド右上のグラフのとおり約12億円で、ほぼほぼ目標どおりでした。

2023年3月期に関しては、2022年3月期の1.5倍の18億円を設定しています。これはもっと伸ばしていきたいのですが、やはり品質のところも大切にしながら、そのあたりは両輪でいきたいと思っています。

2022年3月期現在、品質についてのアンケート評価は「良い率」が90.4パーセントということで、9割以上のお客さまが「良い」「悪い」「普通」の3つのうち「良い」と言ってくださっている状況です。

メインの対応エリアは関東と関西になっています。全国主要都市でも順次増やしており、今後、もっと増やしていきたいと思っています。

教育についても今までどおり、初回はOJTということで、当社と一緒に引越を行ってもらっています。パートナー企業に任せるのではなく、一緒に行ってもらうということです。月1の研修ではOff JTで、いろいろなことを学んでもらっています。

特にアンケートの結果については、物損事故も若干はあるため、それらも共有し、もっとフィードバックを行うことによって、よりよいものにしていきたいと思っています。パートナーと協力し、引越シェアを拡大していきます。

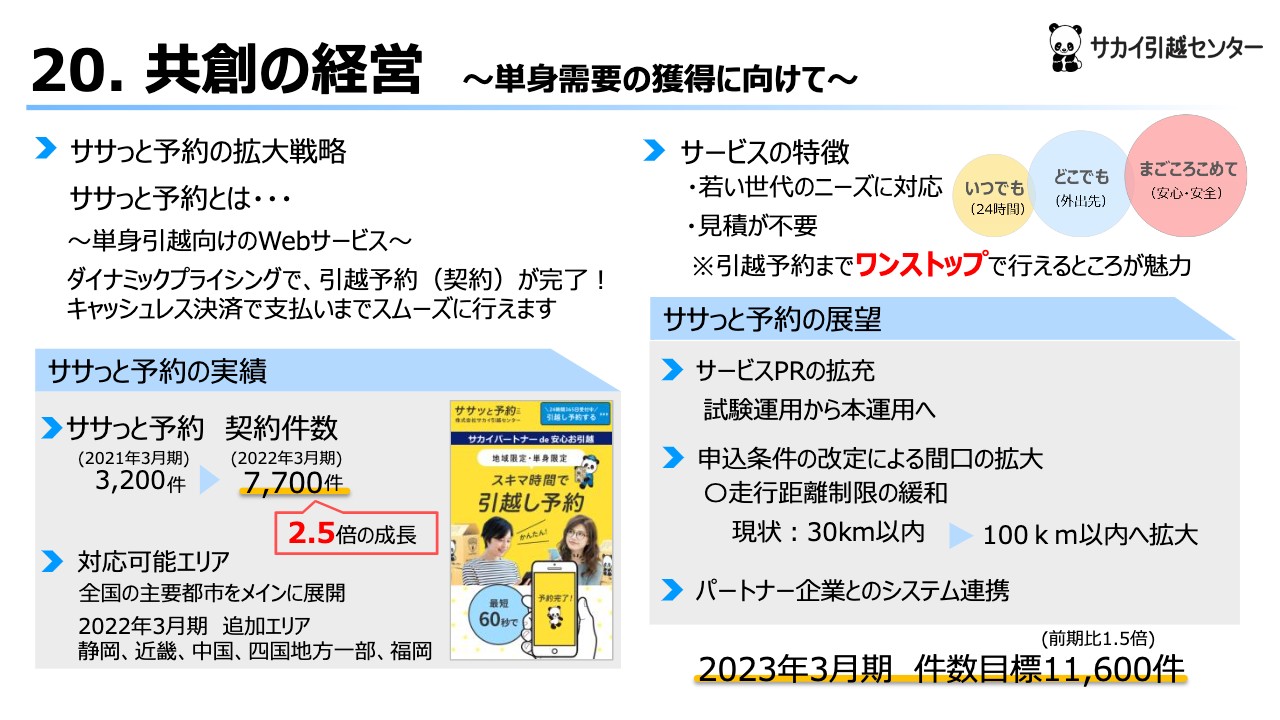

20. 共創の経営 ~単身需要の獲得に向けて~

パートナーと一緒にもっと顧客を取り込んでいきたいと考えております。今、「ササっと予約」というものを提供しています。これはダイナミックプライシングで、引越予約をキャッシュレスで支払いまで行うもので、若い世代向けに考えています。

その契約件数が2021年3月期は3,200件、2022年3月期は7,700件と約2.5倍に増えています。このサービスの特徴は若い世代のニーズに合わせ、引越日までスマホだけで引越予約まで終わってしまうことで、「いつでも」「どこでも」「まごころこめて」をキーコンセプトとしています。

「ササっと予約」について、昨年まではいろいろ問題があると困るため試験運用というかたちで、ホームページでもあまり強くは推していませんでしたが、少しずつ本運用に向けて力を入れていきたいと思っています。

その中で、走行距離の制限も緩和していくつもりです。これまでは30キロ圏内の引越に制限していたのですが、100キロ圏内に伸ばして間口を広げていきたいと考えています。また、パートナー企業とも仕組みをシームレスにコンピュータ上でつなぐことにより、2023年3月期は11,600件、当期の1.5倍くらいは最低でも契約を取っていきたいと考えています。

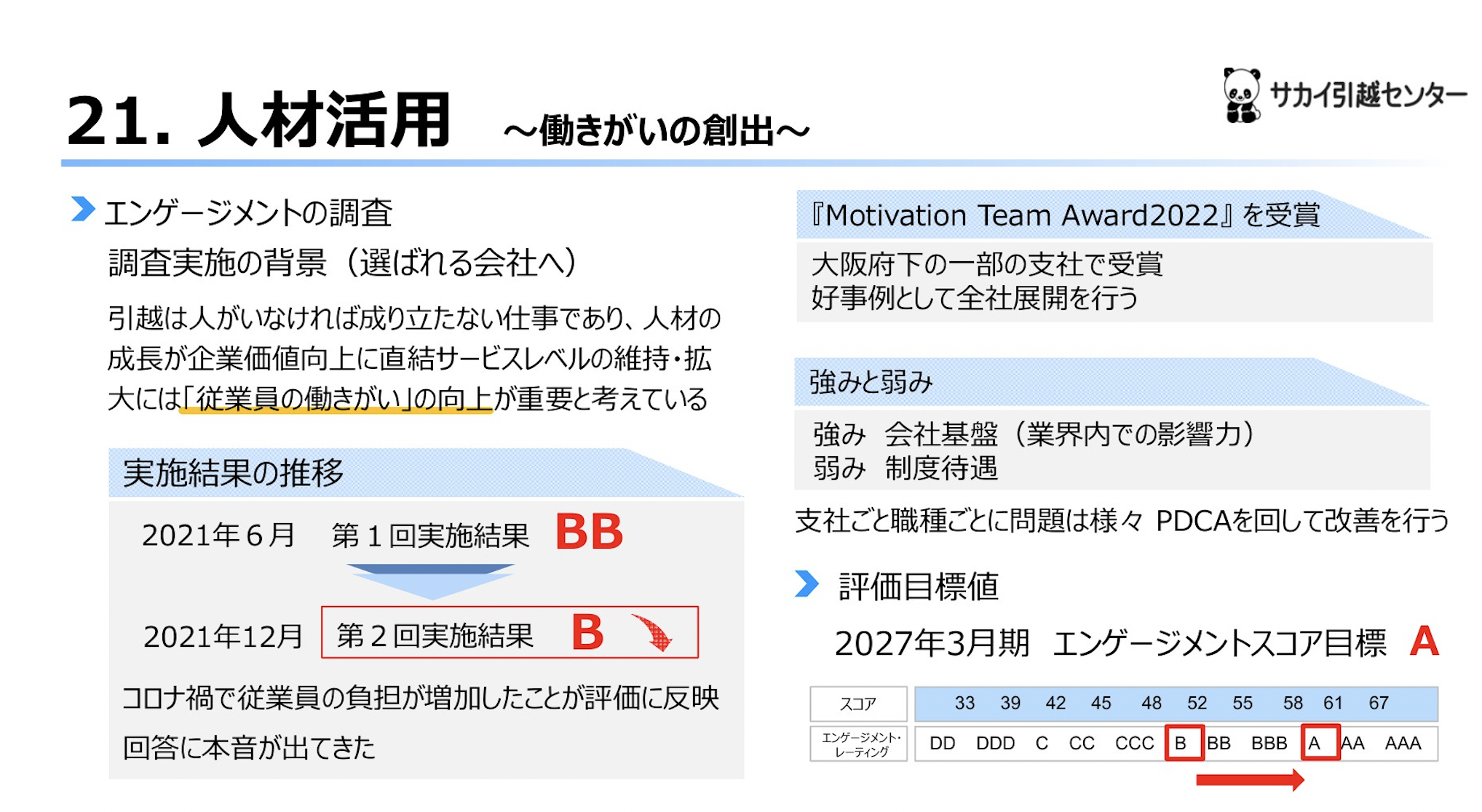

21. 人材活用 ~働きがいの創出~

人材活用については、スライドにあるとおりBBからBに評価が落ちました。本当に申し訳ないのですが、コロナ禍で、新型コロナウイルスの感染者が当社でも年間で500名くらい出ており、急に従業員が来なかったり、事務員の方、営業の方もそうですが、いろいろなところで各従業員にしわ寄せが行っているという状況です。

お客さまに迷惑をかけないよう傭車やアルバイトなどで対応はしているのですが、そこが評価に反映されたことが1つです。それともう1つはやはり本音が少しずつ出てきたと考えており、これはネガティブに捉えるのではなく、本音が出てきたということでプラスに捉え、A評価に向けてがんばっていきたいと思います。

スライド右上に「Motivation Team Award2022」を受賞とありますが、一部の支社では取り組みによって評価をドラスティックに上げていった事例もあり、それもふまえて取り組みを継続していきたいと思っています。

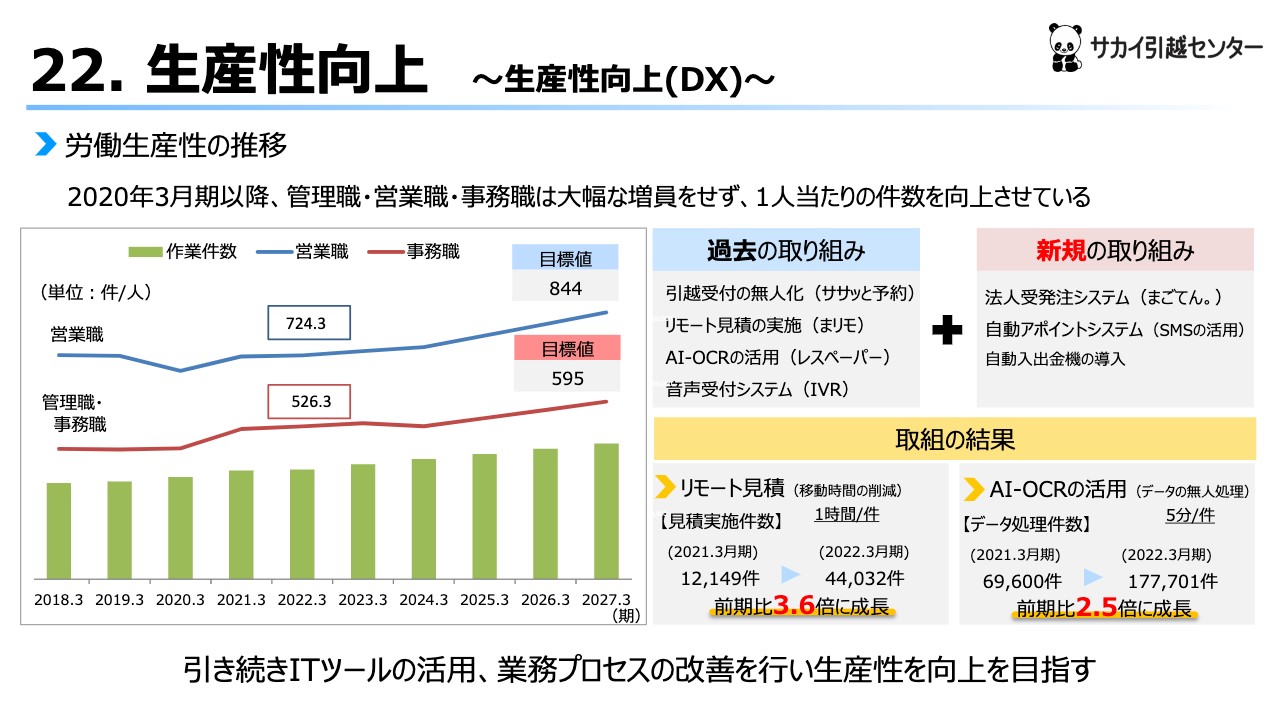

22. 生産性向上 ~生産性向上(DX)~

生産性の向上については大幅な増員をせず、1人あたりの件数を向上させていこうと考えています。現状は事務員も増やしていません。

スライド左下のグラフを見ると、営業職、管理職ともにかなり生産性は上がってきています。先ほどの「ササっと予約」による引越受付の無人化や、リモート見積も導入してきました。これは営業員がお客さまのところに行かなくても、リモートで空いている時間に見積ができるということです。

新規の取り組みとしては法人受発注システムがあります。これは法人企業と「まごころ転勤システム」というものでデータベース上でつながってしまうという仕組みです。また自動アポイントシステムや、経理業務を肩代わりする自動入出金機なども導入しています。

取り組みの結果、リモート見積は2021年3月期の12,000件から44,000件に一気に増えています。これは移動時間の削減も含めてかなり成果があがるものであり、今後も増やしていきたいと思っています。

不動産業界ともかなり取引をしており、今でもすごくFAXが多いため、AI-OCRも活用しています。AI-OCRと雛形を作って解析をどんどん進め、識字率も高く、9割以上は識字していってくれています。

それゆえかなり有用なツールだと思っており、引き続きこのようなITツールを活用して業務プロセスの改善を行い、生産性の向上を図っていきたいと考えています。

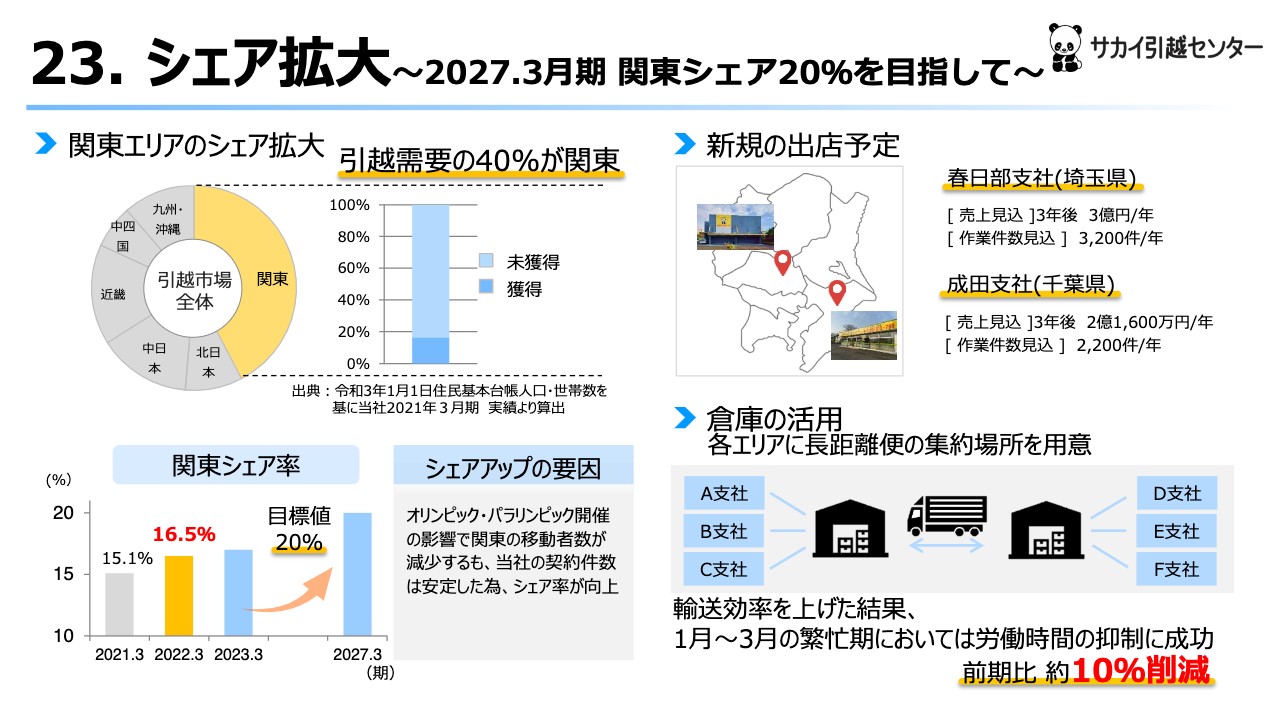

23. シェア拡大~2027.3月期 関東シェア20%を目指して~

引越需要の40パーセントが関東にあるため、そこをどう取り込んでいくかが大きな課題です。2022年3月期は左下のグラフのとおり16.5パーセントということで、オリンピック、パラリンピックでかなり影響がありましたが、それで引合が少なくなってもきっちりと当社は顧客を取り込み、シェアを上げられたのではないかと思っています。

今期も埼玉県春日部市に春日部支社、千葉県成田市に成田支社を設置します。また、先ほどの生産性向上にもかかわることですが、輸送効率の向上に向け倉庫も活用していき、シェアを拡大したいと考えています。

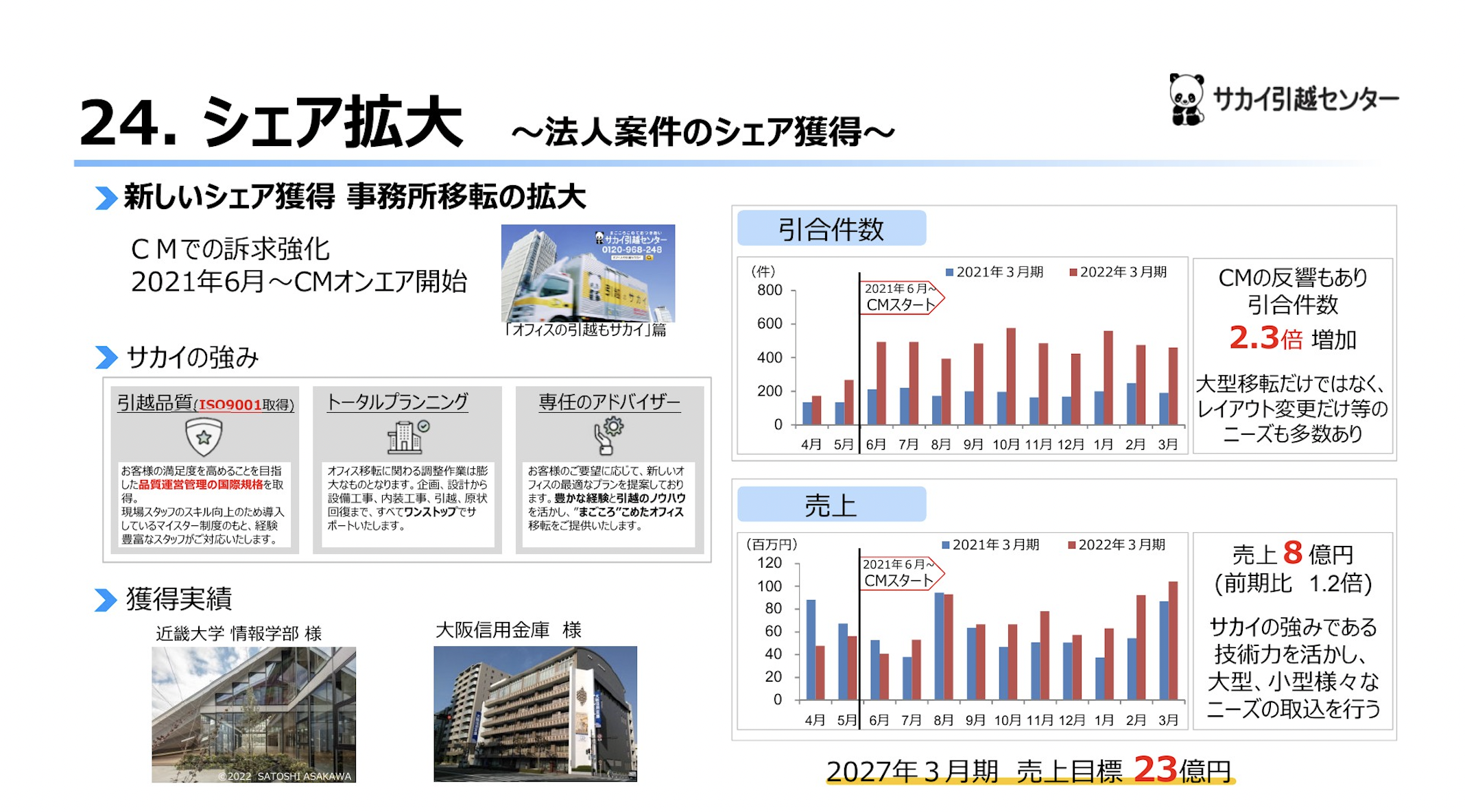

24. シェア拡大 ~法人案件のシェア獲得~

新しいシェアの獲得に向け、昨年からすでに事務所移転のCMを流しています。当社の強みとしては、ISO9001を取り続けています。ISO9001の中には、設計・管理という大型移転の引越に関する規定があり、当社はその資格を取得をしているということを強みとしています。

獲得実績としては、近畿大学や大阪信用金庫の本店の移転などいろいろとあります。右上のグラフは引合件数で、CMの反響もあり引合件数が2.3倍に増えているのですが、まだまだ体制が整っておらず取り込みができていないため、今期は積極的にいきたいと考えています。

2027年3月期には事務所移転だけで売上高を23億円くらいまで持っていきたいと考えています。

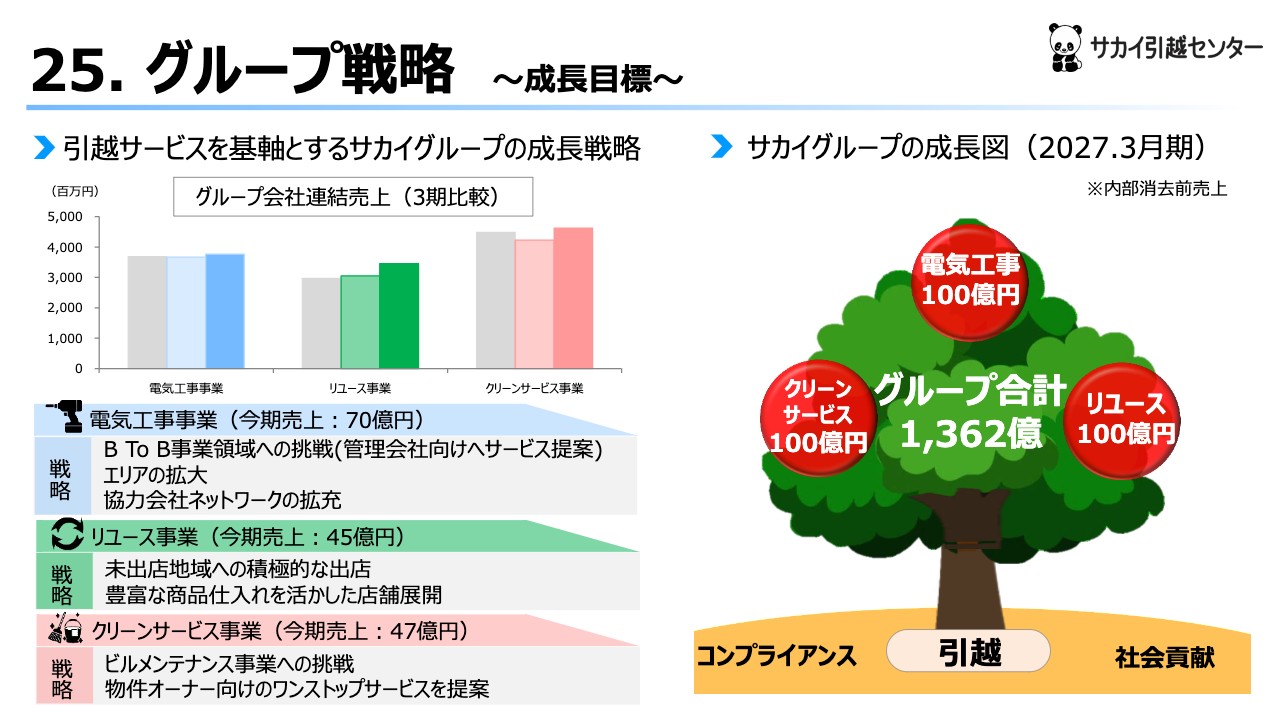

25. グループ戦略 ~成長目標~

グループ戦略についてです。スライド上部のグラフは内部消去後のグラフです。グラフの下の電気工事事業、リユース事業、クリーンサービス事業の今期売上については内部消去前の売上高で、右側の木の図も内部消去前の売上高です。

エレコンの電気工事事業はBtoCがメインで当社のお客さまを相手としていたわけですが、今はBtoBのお客さまも積極的に受けており、増やしていきたいと考えています。

電気工事事業はエアコンがメインですが、温暖化で需要が増えてきており、東北地方までエリアを拡大しています。協力会社のネットワークもどんどん拡充して進めていきたいと思っています。

リユース事業は未出店地域へ積極的に出店し、当社の引越事業と合わせて価値を追求していきます。クリーンサービス事業については「ビルメンテナンス事業への挑戦」ということで、BtoBもBtoCも含めて提供していきます。

右の図のように引越という木の幹をもっと大きくし、そしてグループ会社のクリーンサービス、電気工事事業、リユース事業を100億円規模の大きな実に育てることによって、もっと木を大きくしていきたいと考えています。

当然、コンプライアンスや社会貢献はその大地にある前提条件です。2027年3月期にこのグループ合計1,362億円という目標を達成したいと思っています。なにとぞよろしくお願い申し上げます。

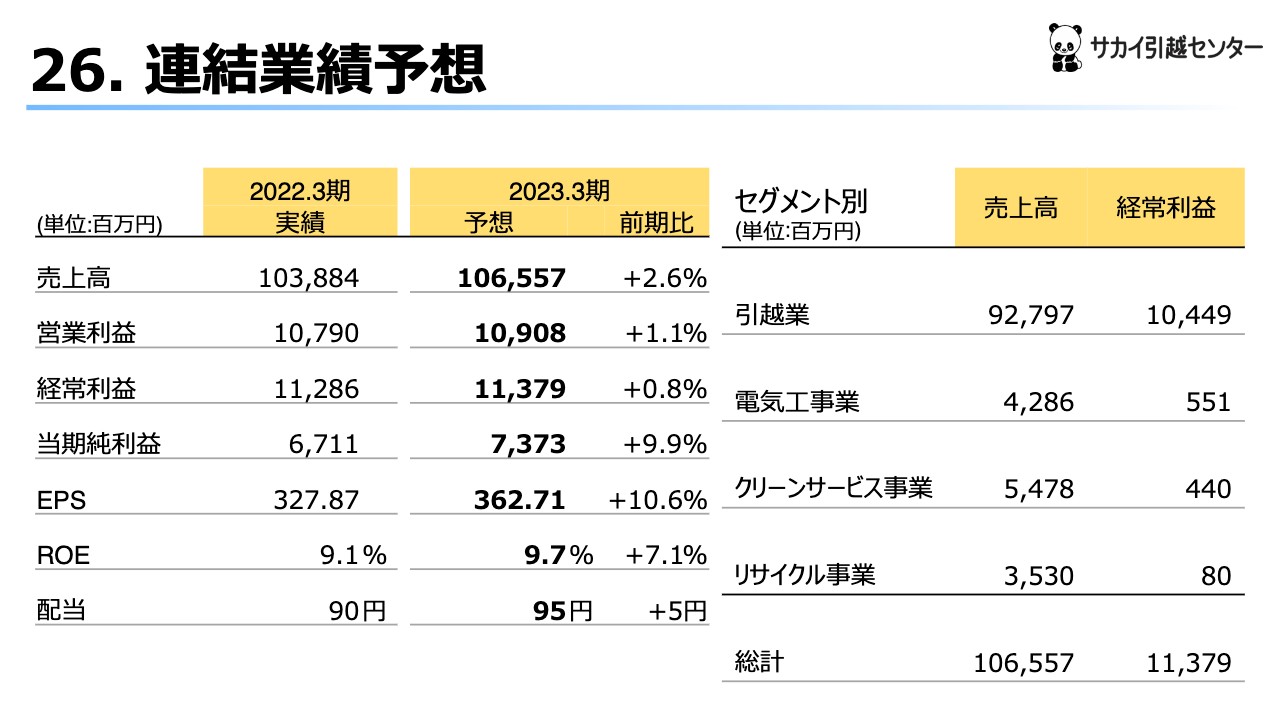

26. 連結業績予想

田島:2023年3月期の連結業績予想については、売上高は前期比2.6パーセント増の1,065億5,700万円、経常利益は前期比0.8パーセント増の113億7,900万円、当期純利益は前期比9.9パーセント増の73億7,300万円と見込んでいます。

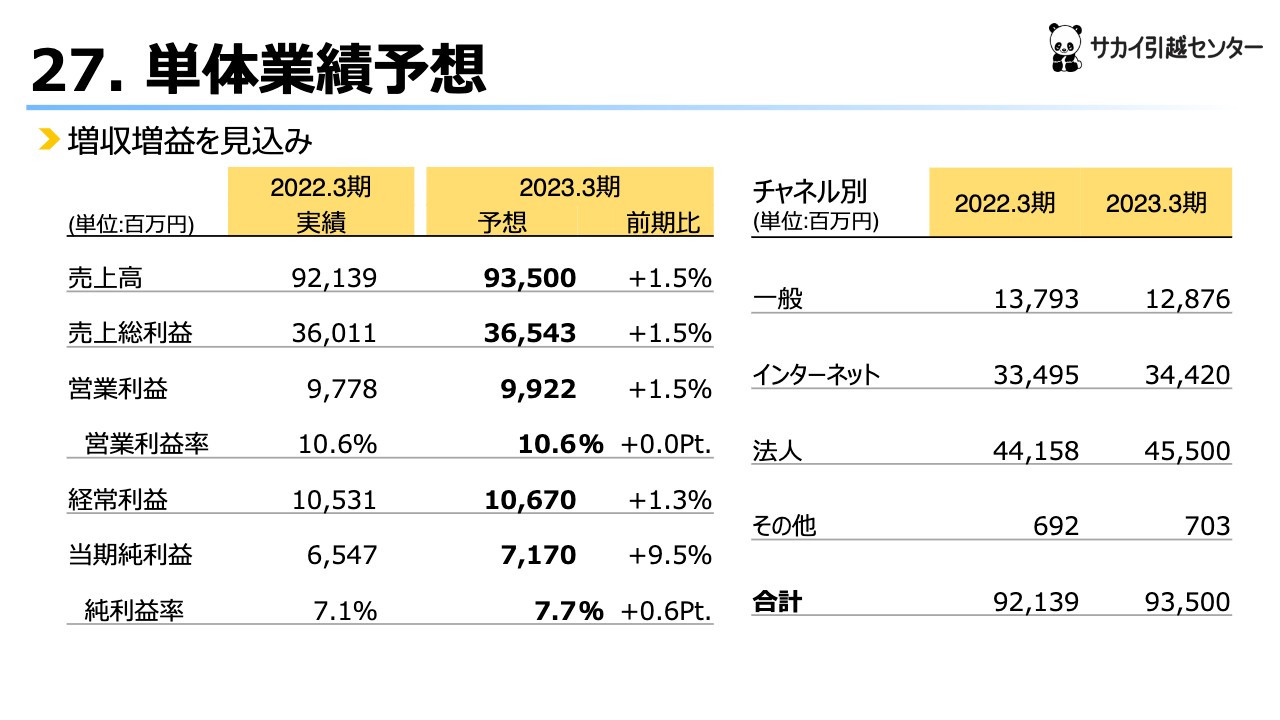

27. 単体業績予想

個別業績予想については、売上高は前期比1.5パーセント増の935億円、経常利益は前期比1.3パーセント増の106億7,000万円、当期純利益は前期比9.5パーセント増の71億7,000万円を見込んでいます。

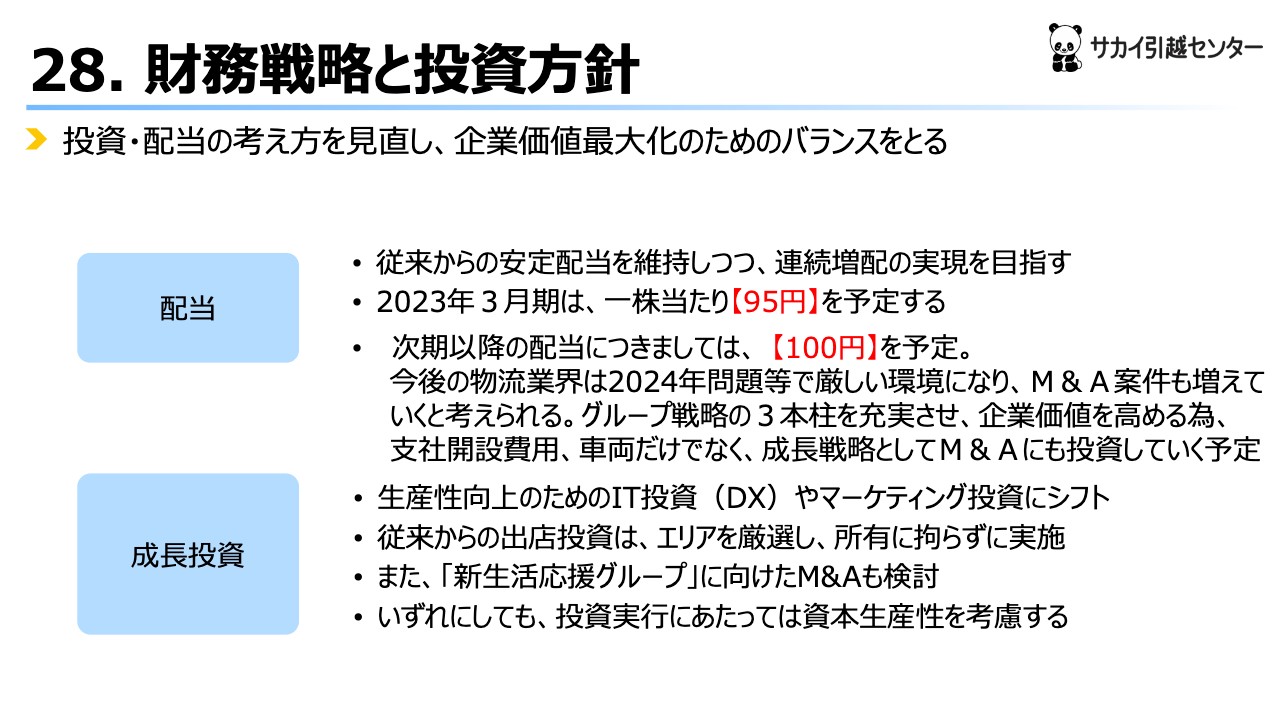

28. 財務戦略と投資方針

財務戦略と投資方針です。今後の物流業界は「2024年問題」等で厳しい環境にあり、M&A案件も増えていくと考えています。企業価値を高めるためにグループ戦略の3本の柱を充実させ、支社開設費用、車両だけではなく、成長戦略としてM&Aにも積極的に投資していく予定です。

我々は、今まで健全な経営に取り組んできました。その結果、使える資金も増えている状態です。我々はこれからのステージにおいてこの資金を使い、会社の発展に向けた取り組みをさらに進めていきたいと思います。

例えば「2024年問題」により、運送会社は経営が難しくなり、閉鎖したり移譲したりといったことが多くなってくるのではないかと見ています。それらをふまえ、今後2年から3年の間に我々にとってプラスになるところと手を結んでいきたいと思っています。また、運送会社とは別に、我々と協業できるようなところに投資をしていき、利益を生む投資を行っていきたいと考えています。

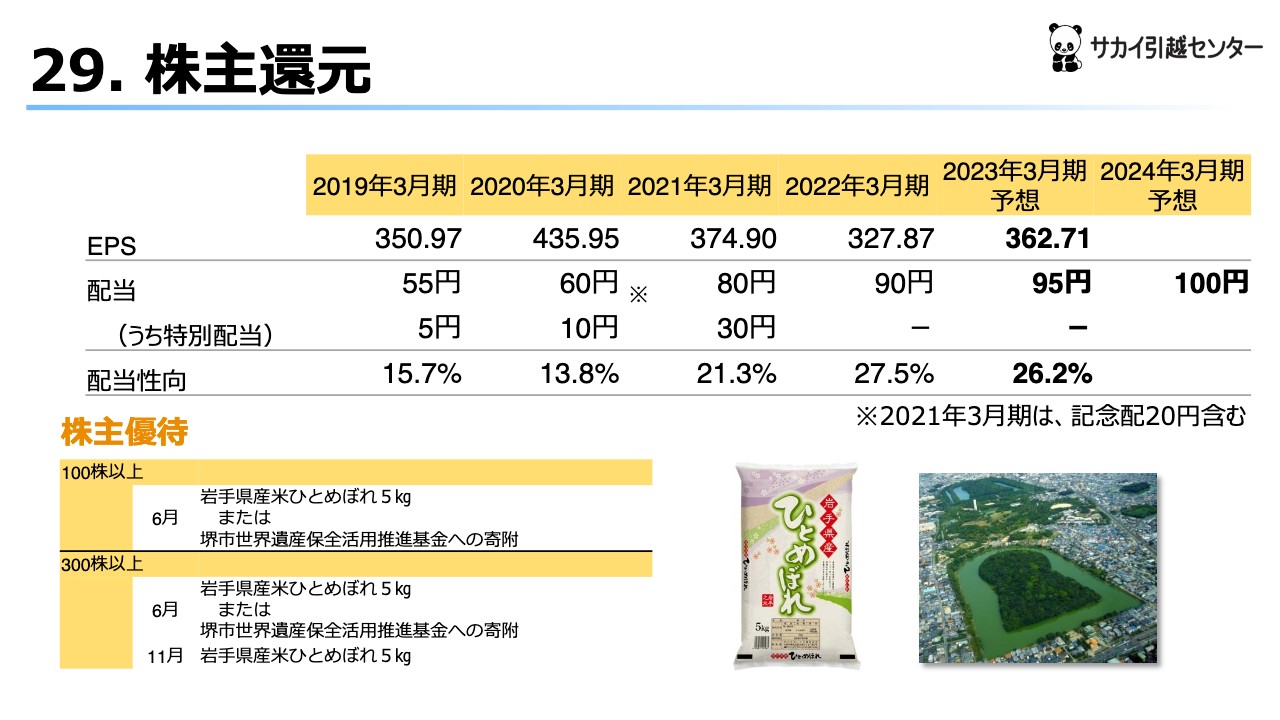

29. 株主還元

株主還元について、2022年3月期は90円を配当します。2023年3月期は中間30円、期末65円の合計95円と予想しており、2024年3月期は100円と予想しています。そしてこの間に企業価値向上に向けた取り組みを全力で進めていきたいと考えています。

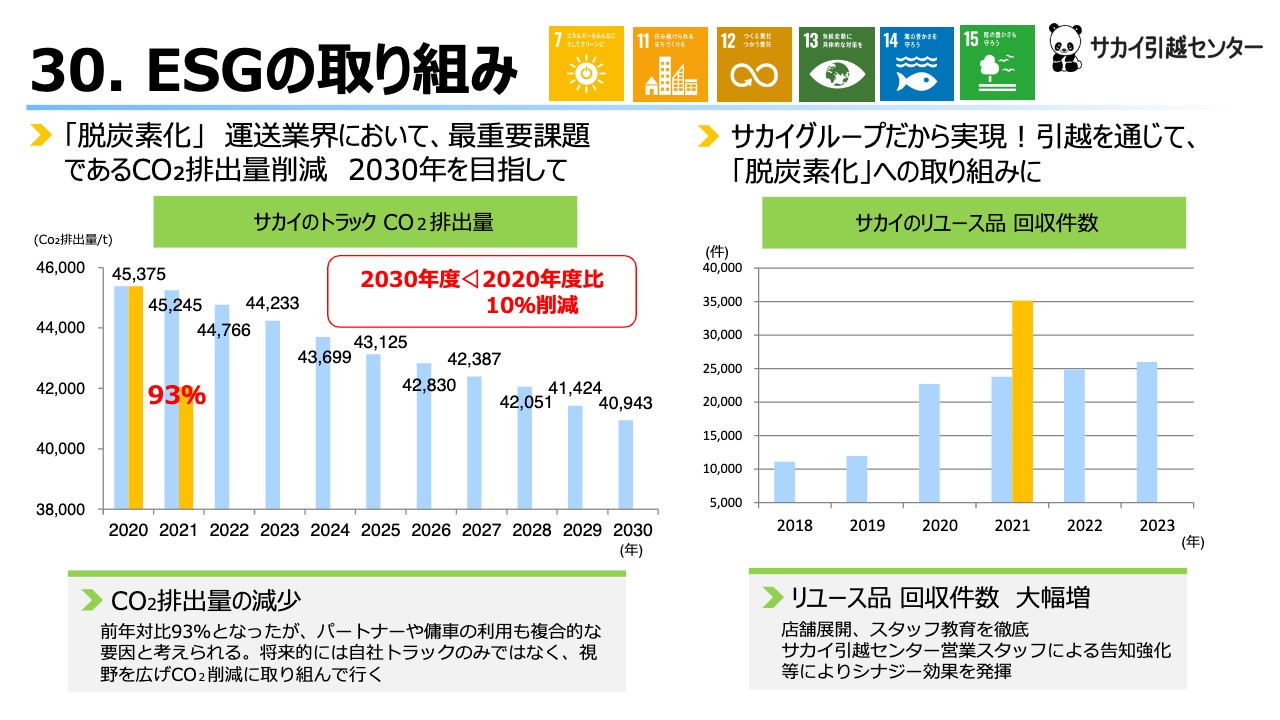

ESGの取り組み

ESGの取り組みについても参考資料として載せております。これで発表を終わります。ご清聴ありがとうございました。

新着ログ

「陸運業」のログ