エレコム、通期の売上高は過去最高 フォースメディアのグループ入りや戦略的な国内EC展開が寄与

2022年3月期決算 トピックス

柴田幸生氏(以下、柴田):エレコムの柴田でございます。本日は、エレコムグループ決算説明会にお忙しい中ご出席賜り、誠にありがとうございます。

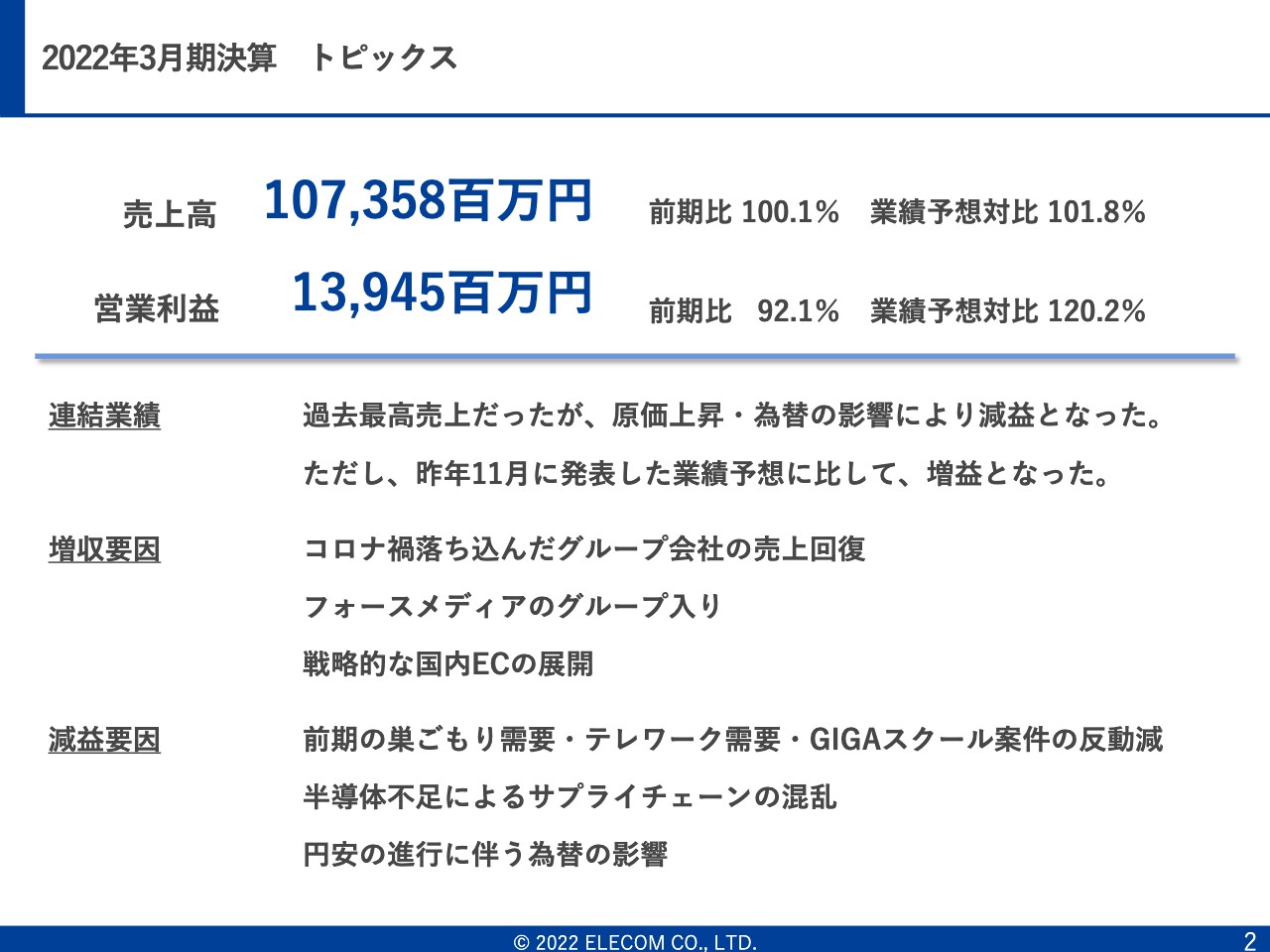

まず、昨年度の振り返り、2022年3月期決算のトピックスからご説明します。スライドに記載のとおり、売上高は1,073億5,800万円、営業利益は139億4,500万円でした。売上はなんとか増収になりましたが、利益は為替や原価高騰の影響で残念ながら減益となりました。

業績予想対比とは、下期の予算修正からの比較です。ご存じのように、下期に大幅な減益予想で決算予想の修正を出しました。この段階では為替が大きく円安に振れたこと、特に半導体不足およびその他の影響で原価が非常に上がってきている影響を織り込んで、減益予想となりました。そこから、製品の値上げや値引きの抑制を行い、その予算比に関してはなんとか上回ることができました。

売上については、前期に67億円の機会損失がありました。本当は見込みで100億円くらいの機会損失があるのではないかと予想していましたが、調達の強化などを行い、なんとかその一部を取り返すことができ、増収をキープできました。

増収要因としては、6月にM&Aを行ったフォースメディアの売上が堅調なことが挙げられます。グループのシナジーとして、販売・営業力、特にエレコムの販路を用い、第4四半期では買収の段階からフォースメディア自体も約50パーセント伸長を果たすことができ、順調に売上が伸びてきています。

また、2年、3年前から力をかけて取り組んでいたeコマースの展開では、売上が104パーセントと増収になりました。BtoCのリアル店舗の売上の落ち込みを、挽回とまでは言えませんが補うことができた状況です。

減益要因を記載していますが、前期の巣ごもり需要やテレワーク需要のアフターマーケットに関して見込みが甘かったことも大きくありました。こちらに関しては下期予算で反映させ、その他の需要の取り込みを行うことで戻せた、というのが前期の状況です。

2022年3月期決算 品目別トピックス

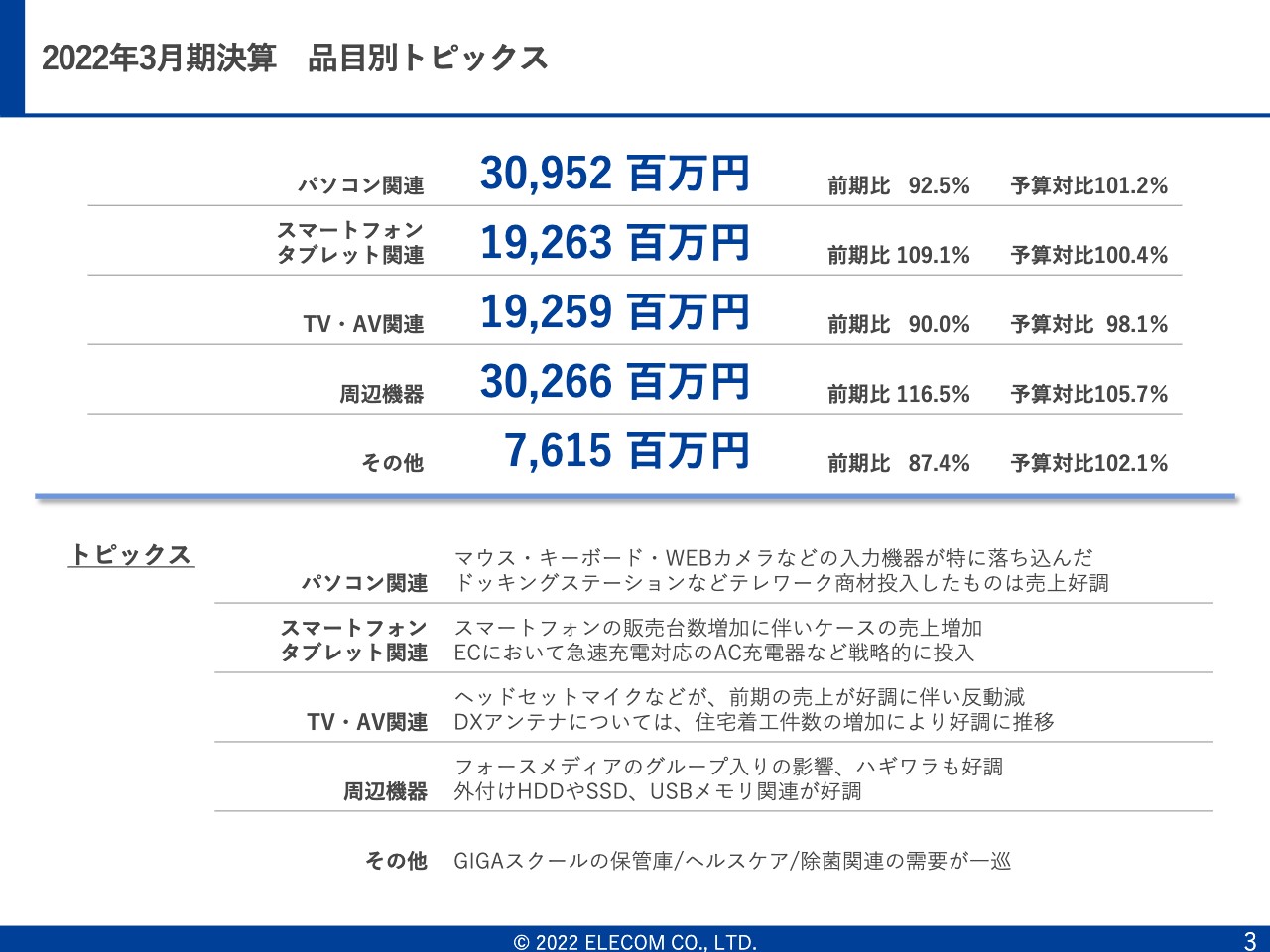

品目別トピックスはご覧のとおりです。パソコン関連が前期比92.5パーセントでした。先ほどお話しした「GIGAスクール」などの巣ごもりの需要で、前々期の数字がバブル的に大きく膨れ上がっていたものが続かなかったためです。ただ、予算対比では、修正予算からはその点を修正して、なんとかクリアすることができています。

スマートフォン・タブレット関連は、商品力の強化に努めました。また、巣ごもりでタブレット・スマートフォンの需要も回復したことで、売上増になりました。

TV・AV関連は、巣ごもり・テレワーク需要のあった一昨年度に比べてヘッドセットなどがかなり落ち込み、前年の反動減で減収となっています。

周辺機器では、フォースメディアのM&Aがかなり功を奏しました。フォースメディアの持っているNASや、VIVOTEKの監視カメラ、QNAPのNASが売上増にかなり寄与しています。ただし、この分野は特にネットワーク機器の機会損失が非常に多く、半導体不足のあおりを受けて、一部マイナスにはなっています。そこを他の機器で補って増収をキープしています。

2022年3月期決算 チャネル別トピックス

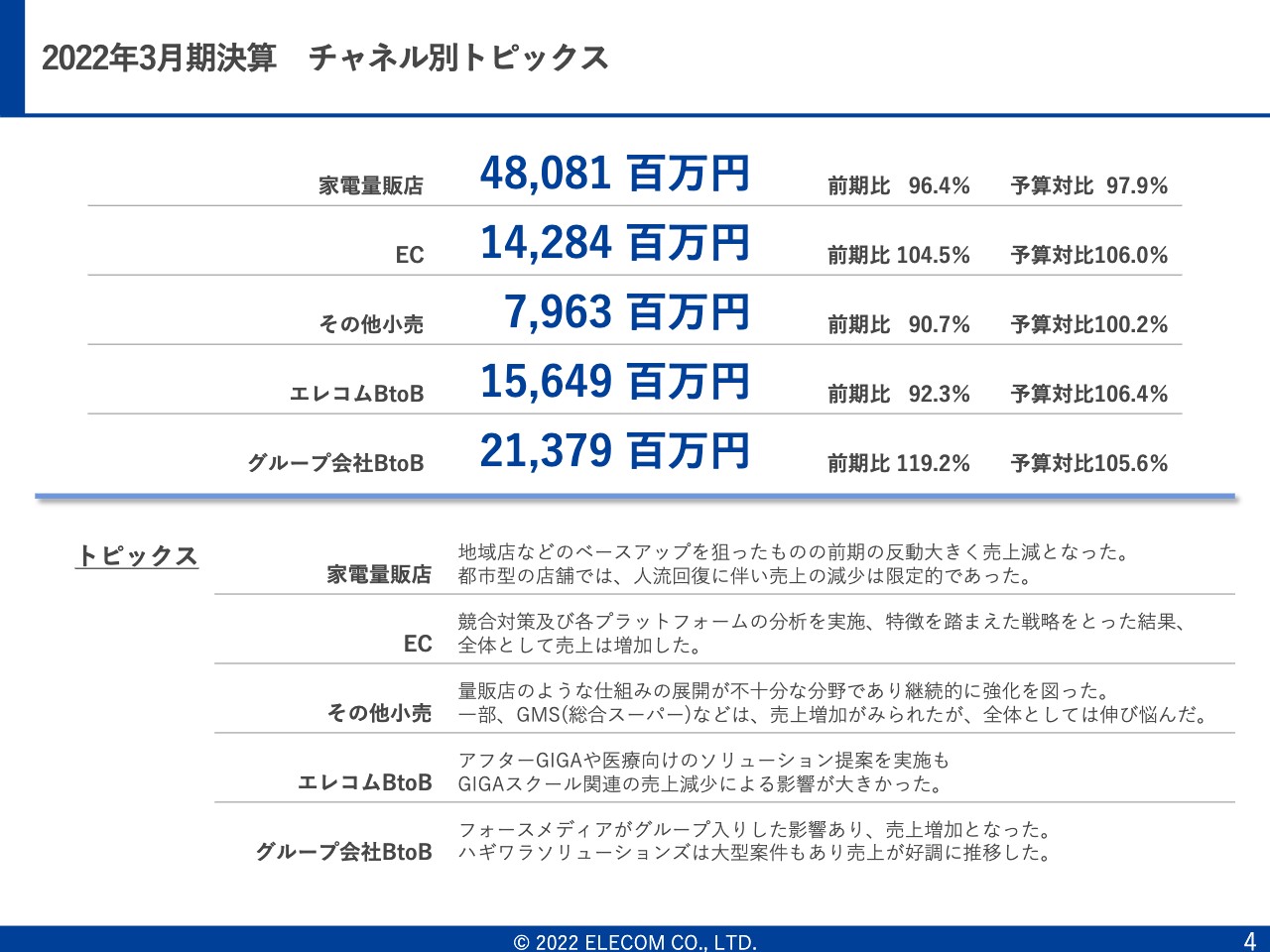

チャネル別トピックスです。当社のメインの得意先は家電量販店です。一昨年は巣ごもり需要などでかなり売上が上がった販路でしたが、新型コロナウイルスの影響などで閉店するなどして逆に前期はマイナスになり、前期比で売上を落とすかたちになりました。

eコマースは、先ほどお話ししたとおり、チャネルごとの販売方法などのノウハウが蓄積していることに加え、eコマース専用の製品を展開しており、売上増になっています。

エレコムBtoBでは、先ほどお話ししたとおりネットワークの不足も大きかったのですが、なんとか予算は達成した状況です。

グループ会社BtoBでは、特にハギワラソリューションズの半導体供給を増やすことができました。また、現在値上げなどを行って単価が上がってきています。そのようなことから、グループ会社BtoBは増収、また予算比も達成することができています。

以上が前期の振り返りです。外部環境では半導体の不足や原価高、為替による影響もかなりありましたが、オペレーションの改善や価格交渉などを行うことによって、減益幅を途中の下方修正に比べてなんとか踏ん張ったというのが現実です。

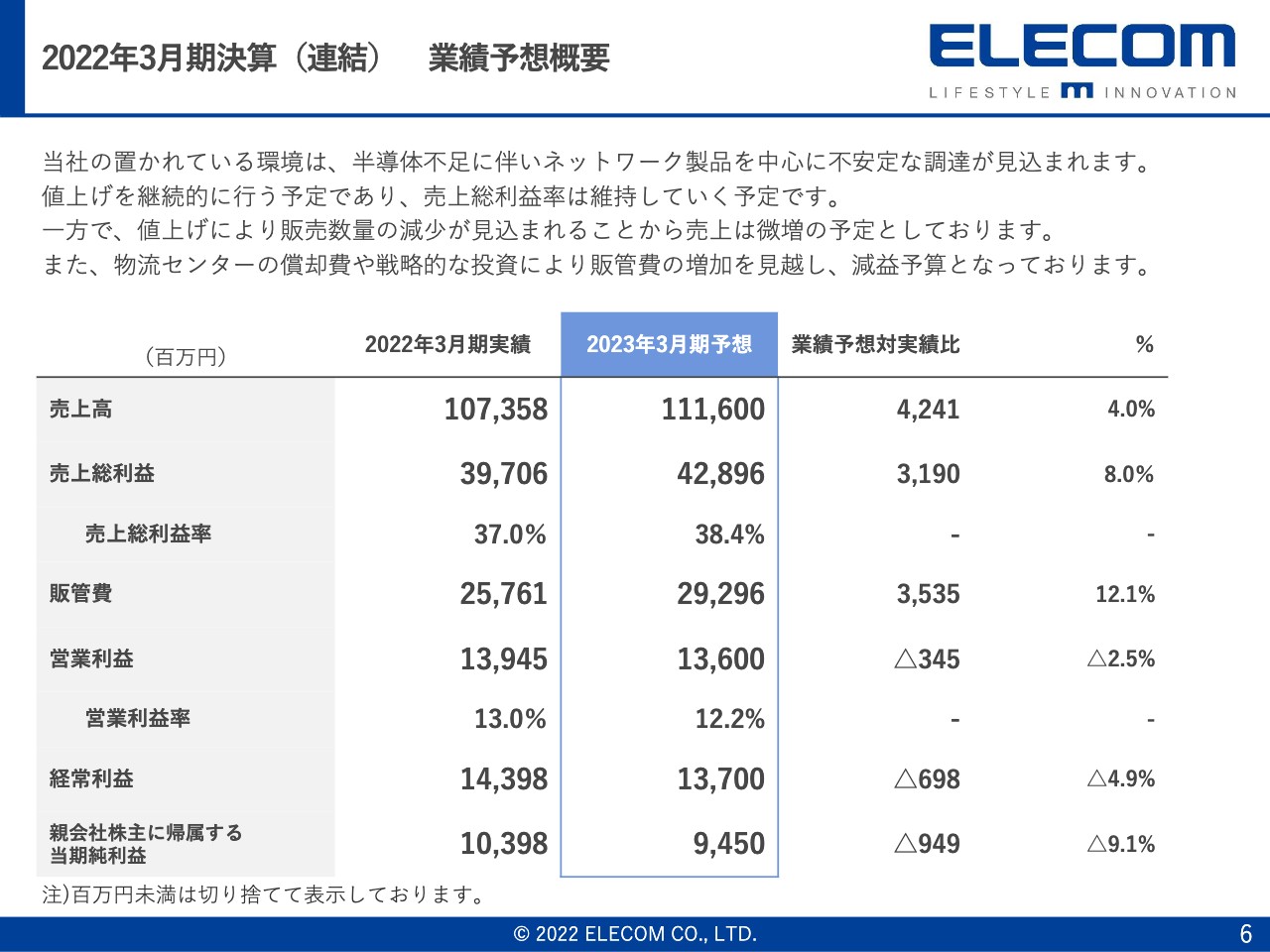

2022年3月期決算(連結) 業績予想概要

続いて、今期の数字についてお話しします。2023年3月期決算の業績予想概要です。売上高は1,116億円、業績予想対実績比で42億4,100万円、4パーセントの伸長を見込んでいます。売上総利益は428億9,600万円で、8.0パーセント伸長の見込みです。

それに対して、販管費は35億3,500万円増の12.1パーセント増、営業利益は136億円、業績予想対実績比でマイナス3億4,500万円、マイナス2.5パーセントの業績予想となっています。販管費の増加に関しては、後ほどご説明します。

結果、経常利益・当期利益は、記載の数字のとおりとなっています。

今期、何を行っていくかについてお話しします。数字の概要から考えると、既存製品はやはり値上げを行う必要があると思っています。実は為替だけでも25億円から30億円くらいの原価高が予測されており、そちらを吸収することで全体的に5パーセントから10パーセントの値上げを行う必要があると考えています。

ただ、この値上げに関しては、前期の下期はいったん粗利率が落ち込みましたが、下期に向けてだいたい3パーセントくらい改善することができ、前期並みに戻すことができています。製品の値上げに関するスキームは確立できていますので、値上げ自体は今の状況下で継続して行えると感じています。

しかし、値上げを行った際、やはり5パーセントから10パーセントくらいの数量減も見込まれています。簡単に言いますと、既存製品に関しては、単価アップによって5パーセントから10パーセントの値上げを行いますが、数量減でほぼ同じ金額が落ち込んで横ばいであると予測しています。

代表取締役社長 柴田のミッション

「どのようにして今期をしのいでいくか、伸ばしていくか」ですが、3年がかりで事業を伸ばしていこうと、今期からテーマを絞り、いろいろな事業に取り組んで成長の種にしていきたいと考えています。スライドに「6つの新規事業の種」と書いてありますが、これは今のものであり、毎年・毎期増やしていこうと考えています。

今期集中的に行う6つのテーマの1つ目は「調理家電」です。前期の2月に第1弾のCOOKMUGを発売し、日経新聞にも5月発売の見込みであるHOTDISHが載っていましたが、それを四半期に1シリーズずつくらい追加して調理家電市場への参入を考えています。こちらは今期の目標として8億円ほど立てています。

2つ目の「E-Sports」は海外の進出にも入ってくるカテゴリですが、今まで当社のE-Sports関連は入門者用をターゲットにしており、他社と大きく差別化ができていなかったのが現実でした。E-Sports関連の製品に参入したく、今はプロゲーマーと一緒に、プロゲーマーの使用に堪える、プロゲーマーに推奨していただける製品の開発を行っています。これは10月発売の見込みで、9月15日の「TOKYO GAME SHOW」にも発表したいと思っております。こちらは今期に15億円ほどの売上計画を立てています。

3つ目は「ヘルスケア」です。当初から体組成計や血圧計などの製品の発売を行っていますが、今後は遠隔医療やそれに堪え得る製品を開発していきます。既存の製品の上積みもありますが、今期はだいたい15億円の売上計画です。

4つ目の「オンライン会議」は4月30日にリリースしました。今まで、当社のオンライン会議用の商品はWebカムやヘッドセットなど、パーソナルを対象としたものでした。しかし、「1名から20名まで」というコンセプトでWeb会議システム自体の発売を行い、Web会議のシステム自体、本体に当社が得意としている周辺機器を加え、今後はトータル的に提案できるものを目指していきたいと思っています。こちらはオンライン会議自体で3億円ほどの売上を目標としています。

5つ目の「工事ソリューション」はここ数年、DXアンテナの買収後にWi-Fiの工事、監視カメラのソリューションなどを続けていました。こちらも注力していき、工事だけで今期は5億円の売上を取りたいと思っています。

6つ目の「電子帳票・ペーパレス化」です。これは電帳法の関係で2年間の猶予ができて延命していますが、電子帳票・ペーパレス化に伴った需要が見込まれているため、その2年後にかけて、今は製品の投入を考えています。

特に中心になってくるのが、先ほどお伝えした、フォースメディアの買収によって得られたQNAPのNASです。これが適しているため、その製品の販路開拓を行い、今期はQNAPのNASだけでも15億円の売上を見込んでいます。このように新しい製品を投入し、値上げによって数量減のある既存製品に対し、今期は40億円強の売上アップを行いたいと考えています。

また、先ほどの販管費の増加に関しては、新しい事業に参入するにあたり、まず先行投資的に費用が発生します。特に私たちは新しい製品群の開発人員の強化を行いたいと考えており、その開発人員などの人件費増が約10億円です。

さらに、このような売上増に取り組むにあたり、当社は今まで売上高が1,000億円の企業のため、今後を見据えた時にいろいろなところ、たとえばインフラをかなり整備する必要が出てきています。

まず、物流センターです。前期の2月に新物流センターを立ち上げましたが、SCMシステムがかなり古いため、今、AIを導入して新しくシステム自体を作り変えようと思っています。そこで1億5,000万円ほどの投資を行いたいと思っています。

さらに、CSサポートやカスタマーサービスの部門でeコマースがとても増えてきており、その評価はやはりダイレクトに売上につながります。そちらの応答率などの改善が必要であり、こちらも1億円から1億5,000万円くらいをかけて、システムの改善と応答率の強化を行いたいと考えています。そのような物流などのインフラ整備も併せて、だいたい10億円くらいの投資を考えています。

さらに、後ほど葉田から海外の話がありますが、アメリカに現地法人を立ち上げようと考えており、その費用がだいたい10億円くらいかかると予測しています。加えて、こちらの製品のプロモーションを強化しており、3億円から5億円くらいかかっています。前期はプロモーションなどを控えていたこともありますが、やはり新しいことをするためには必要であろうと思い、新しく3億円から5億円の費用をかけ、この事業をなんとしてでも立ち上げていきたいと考えています。

今期の私のミッションは、「こちらの事業をどのようにして立ち上げるか」に懸かっているため、将来の売上増を行うために今期は投資を行います。まず第1段階で、スライドの6つにおいて確実な売上が取れる事業に育て上げたいと思っています。

代表取締役会長 葉田のミッション①

葉田順治氏(以下、葉田):数字的なことは柴田社長から詳しく話したため、私からはどのようなことをしているかをお話しします。1,000億円でずっと引っ張ってきましたが、去年社長交代があり、このビジネスモデルは限界だと少し反省しています。私は右脳タイプで、ひらめきでどんどん取り組んで指示しているところはよいのですが、その他はわかりやすく言うと「遊んでいる、動いていない」こともあります。

日経ビジネスに広告が載っていますが、『Amazon Mechanism』という本を読んで、「これはすごいな」「俺にはない才能を持っている」と感じ、そのコンサルティングの先生にお願いして、イチからKPIなどいろいろなことをチェックしました。

私が「ああしろ」「こうしろ」とほとんど言っていただけの会社を、このようにいろいろな仕組みで回していこうということとなりました。私はなかなかシステム的な動きなどはできなかったと思い、従来の右脳プラス左脳というように、左脳を加えていくことを行いました。

組織のファンクションについては、前期はディー・クルー・テクノロジーズでの無様な大失敗がありましたが、これもKPIがなかったため、マネジメントとしてM&Aのスペシャリスト、海外進出に長けた方、Amazonの部長などに来てもらい、アメリカの事業を立ち上げることにしました。

また、「欠品、欠品」と言っていますが、半導体に関しては我々はネットワークが極端に弱く、ファームウェアを持っていません。例えば、トヨタ ランドクルーザーは107個、テスラは27個くらいの半導体を使っています。車は最先端のものは使わないものの、どんどん新しいファームをアップしていき、供給はいくらでもできるという違いだったのですが、ようやくエンジニアが確保できました。2年くらいかかると思うのですが、オリジナルのファームができますので、そのようにして欠けている機能を足していきます。

M&Aも、相手がよかったら非常にうまく行くのですが、相手が悪いととんでもないことになります。私はM&Aの失敗で減俸中。社内体制強化の為にタレント採用をどんどん進めています。

代表取締役会長 葉田のミッション②

この2年は徹底的に会社を作り変えるという覚悟でいるのですが、前期にできなかったのは深圳の開発センターです。AnkerやLogitechはこのような施設を持っています。何が大事かと言いますと、窒化ガリウムやリン酸鉄の電池など、新しい素材はだいたい中国の広東省で出てくるため、そのような素材や基礎設計などを研究する部門を立ち上げていこうと思っています。

日本語の話せる技術者を採ってほしいと指示していたのですが、これは間違いでした。日本語を話せなくてもよいと指示したら、ようやく採用が叶うようになりました。

ディー・クルー・テクノロジーズは、まったく関係ない量子コンピュータやインテリジェントパワーモジュールのような、投資が100億円、200億円と必要なことを言っており、あまりにも本業とかけ離れているため止めようとしたのですが、同じ時期に買収した会社のメンバーがコアになり、横浜イノベーションハブという施設にエンジニアを集め、今は50人近くになっています。

先ほどのネットワークやeスポーツも「クリックが100分の1秒早い」という世界なのですが、この施設ではそのための治具やファームを作っています。あるいは、我々はゲームに関してアプリケーションが足りないため、その開発を行い、圧倒的差別化商品を生み出せるエンジニア、技術レベルを上げていこうとしています。

今はエンデミックのため、TKPが134室の研修所を買い、大型の検証設備を入れてエンジニアが泊まり込みで研究開発できるようにしています。これは、イーロン・マスクのSpaceXの研究所は365日24時間回っているという話からヒントを得て、とにかくどんどんエンジニアを採っていき、技術的に弱かったものを埋めていこうというものです。

Anker・Logitechにも対抗できるパワーデバイスやIOデバイスを作っていくつもりです。最初は驚きましたが、幸いさまざまな解析・対抗策が出ており、前期は特に充電系で一矢も二矢も報いている状況です。

前期を軽く振り返ると、社長交代もあって挨拶回りをしている時に業績がおかしくなって「なんだこれ」と思い、8月から値上げを行いました。結果、10億円くらいしか減益になっていないため、それなら4月から値上げしていたらよかったのではないかという反省はあります。LIXILは4月から値上げしており、少し値上げのタイミングが遅れたと思います。

もう1つ、ある意味寡占化が進んでいると言いますか、代替ベンダーがいないため食品や化粧品のようにスイッチされる比率が少ないと思います。また、いろいろな種類の製品を安定的に供給できるベンダーは少ないです。あまりうぬぼれてもいけませんし、値上げすると当然売上が落ちるのですが、そのように感じました。

国内ではアイ・オー・データ機器がMBOをしたため、売上重視のオペレーションからはおそらく手を引いていくと思います。その意味ではバッファローを含めると2.5社による市場環境になったと言え、若干競争は緩むかと思っています。

以上のように、いろいろと会社の中身の仕組みを変えていこうとしており、これをなんとか今期で終わらせ、また再成長に持っていきたいと思っています。

私は実はほとんどお客さま周りやルーティーンワークには関わっていません。販管費が35億円というのはふざけているため、再チェックしてなんとか増益には持っていこうと思っているのですが、当然商品開発すると売上も上がっていきますので、もう一度中に入って精査しようと思っています。

私の仕事の4割くらいはこれです。何年かに1社買収し、エレコムのいろいろなスキームを入れて効率化し、相乗効果で収益を上げて利益も上げていくのが我々のパターンだったのですが、この4年から5年は業績がよかったためにケチケチしてM&Aできなかったことは大きな反省点ですので、いろいろな角度から検討していきます。

M&Aのスペシャリストも迎え、今朝も8時から田中とミーティングしていたのですが、彼は冷静にアドバイスしてくれて「やはり俺がいると暴走するな」と思いました。

もう1つ、M&Aを行う被対象会社は多くが輸入です。輸入が多いとどうなるかと言いますと、値上げできなかったら赤字になり苦しくなるのです。ということは、我々は黒字ですし、キャッシュも500億円くらい持っていますし、M&Aという環境においては非常にフォローの風が吹いていると思います。

為替については後で田中からお話ししますが、ある程度予約も進むため、私も4割くらいはパワーを注ぎ、もっと買収してエレコムグループをさらに3,000億円、5,000億円に持っていこうと取り組んでいます。

柴田社長はまだまだ不慣れで、いろいろとしょぼいご説明もありましたが、どこかと違って育てていき、なんとかがんばっていきたいと思いますので、よろしくお願いします。

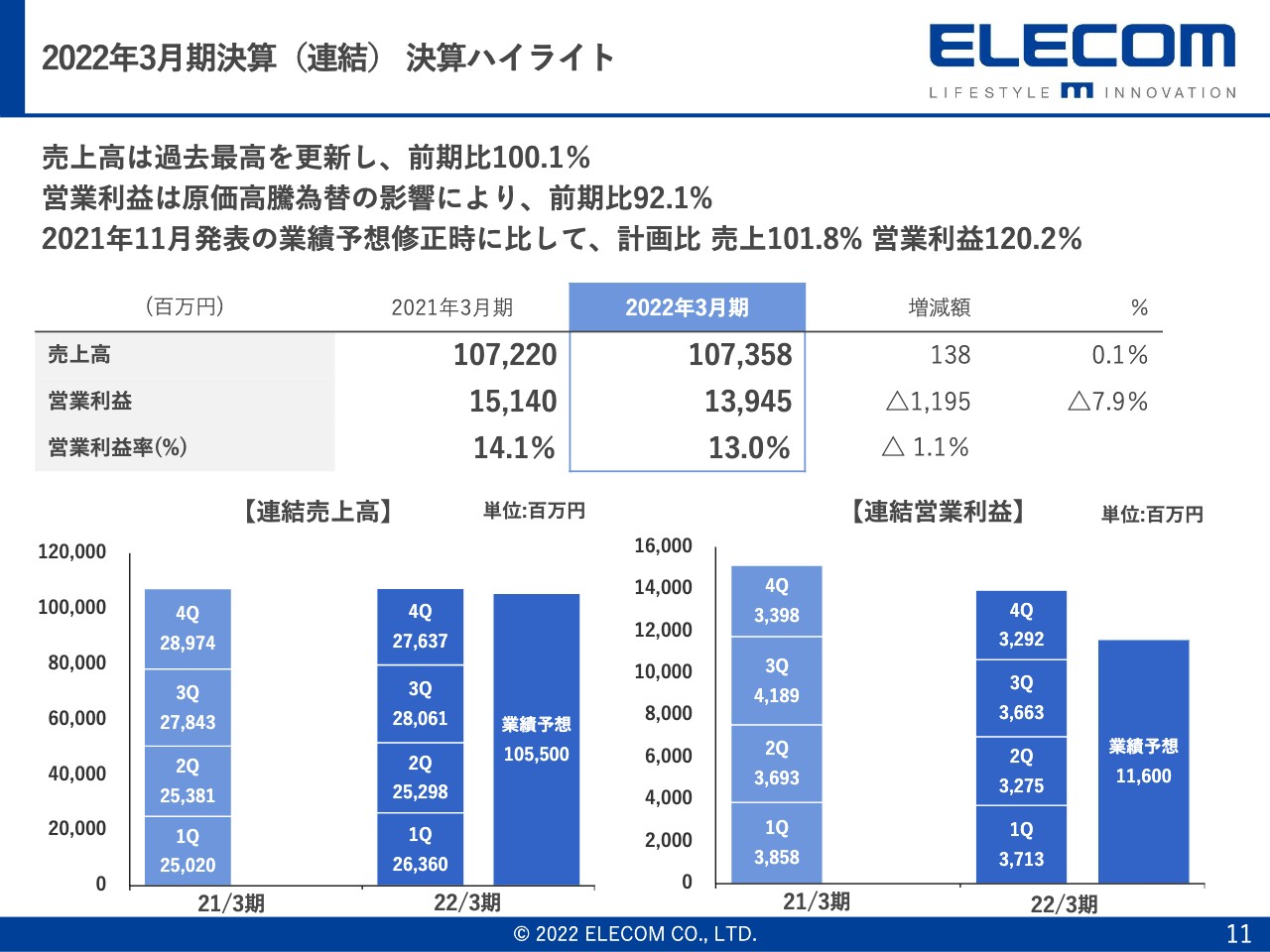

2022年3月期決算(連結) 決算ハイライト

田中昌樹氏(以下、田中):3月期の決算のハイライトをご説明します。まずは半導体のショーテージの件と、前期のGIGAスクールの影響がどれくらいあったのかについて四半期ごとに報告します。

GIGAスクールの特需は、第4四半期のみの数字で17億1,000万円を売り上げました。第1四半期・第2四半期・第3四半期は以前からお伝えしているとおりで、トータルで前期60億1,000万円が、GIGAスクールとホームワーク関連の特需による部分です。

そして、この第4四半期に半導体のショーテージで売上の機会損失となった金額は15億円ほどでした。半導体のショーテージについてはまだ改善は見られず、自社での努力としては先ほど紹介したファームウェアを自社で書くことや、協業先でフルノシステムズに参加し、法人向けのルーターなどの仕入れにおいて落ち込みを抑えていこうという施策を打っています。

第4四半期も当初の計画においては下方修正を出し、粗利益率がさらに下がると見ていたのですが、第3四半期から落ち込みが改善されました。それが第4四半期も続いており、当初は粗利益率34パーセントで計画しましたが、実際は35.5パーセントで1.5ポイント上回っています。

一方、販管費においても、販売促進費と展示会などをコントロールすることにおいて経費が少なくなっている関係上、第1四半期・第2四半期・第3四半期に営業利益で30億円以上出ていましたので、第4四半期においてもそのトレンドは変わらず、30億円強の利益が出た結果となっています。

また、利益率の改善について特に実施したことは、補填・値引き・協賛金の見直しです。営業が我々のBIを見て限界利益を管理することにおいて、利益率の改善が行われています。

値上げについても、新商品から値上げする部分に加え、今回は同型番においても値上げすることにより、利益率の改善を図ろうと進めています。この値上げの効果が今後、第1四半期・第2四半期・第3四半期・第4四半期の間に効いてくると思っています。前期においては、営業が補填・値引き・協賛金などをコントロールすることにより、利益率が改善したと見ています。

続いて、資料には載っていませんが、みなさまから「為替、為替」と多くお声をいただいていますので、為替についてもご報告します。まず、第4四半期のみですと、前期は103円87銭で決済されていました。今期の第4四半期は、110円23銭で決済されています。

前期に比べて6円36銭円安になっているため、原価について仕入額で考えますと、第4四半期は1億1,300万ドル仕入れているため、その分を掛けると7億2,400万が、対第4四半期だけ取ってみると、原価を押し上げた数字になっています。

一方、通期では、前期に105円21銭で決済されており、前期においては通期108円83銭の、3円62銭円安となっています。トータルの仕入金額は4億5,800万ドルと、前期の状況としては16億5,800万ほど原価が押し上がっています。

「今期はどうなるのですか?」というご質問についてですが、現在、円安が非常に加速している現状では、前期についてはお話ししたとおり、通期で108円83銭で決済されましたが、今期においては114円65銭で決済を予定しています。前提条件は後ほど述べますが、前期に比べ、5円82銭の円安になります。

今期の仕入計画においては、4億2,200万ドルに掛ける24億5,500万が、原価アップになる金額です。この前提条件においては、すでに今期のドル建仕入の約70パーセントは為替予約で押さえており、今期の為替予約における平均ポジションレートは110円10銭となっています。

計画作成時点で125円で計画を立てている関係上、予算の平均レートは110円33銭となっています。その結果、今期の為替における感応度は、ヘッジをしていない残りの30パーセントになります。よって、エレコムにおける円ドルでの為替の感応度は1億2,700万となります。

今期、為替が円安に振れている関係上、だいたい4パーセントくらい値上げを実施すれば、計画の粗利益率のうち38.4パーセントくらいの数字が出てくることになっています。

為替のみを考えれば、値上げは5パーセントくらいで済むと思いますが、おそらく原材料の高騰・船荷運賃の高騰などで原価が上がってくる見通しです。そのため、先ほど柴田からお話ししたとおり、だいたい5パーセントから10パーセントくらい値上げすることにより、この粗利益率が達成されるかと思っています。

すでに4月に入っていますので、急に5パーセントから10パーセントの値上げは難しいと思われます。なだらかに値上げを進め、平均5パーセントくらいまで値上げができれば、今期の売上計画である「前年に対して売上計画4パーセントプラス」が達成可能な数字になってくる見通しです。以上が、前期の第4四半期と今期の為替による影響の数字になっています。

以前、投資家の方々から100億円を調達し、前期に物流センターへ42億円を投資しています。投資額42億円に対するキャッシュフローベースの回収については、10年後に投資部分が回収できる数字になっています。

また、P/Lに与える影響については、現時点の計画ですと、4年後にプラスに転じて以降、ずっとプラスになっていきます。

特に今回の物流センター移転においては、2018年8月に台風21号が上陸した際、あと少し水位が上がってしまうと倉庫がずぶ濡れになってしまうという状況がありました。その教訓を活かし、BCP対策として、今回は標高130メートルに位置し、地盤強化の観点から震度7でも耐えられる土地へ移転しています。

また、将来における目的として、省人化が挙げられていました。パートが採用しにくくなる今後の状況も考慮し、今回の物流の投資を実施しています。

省人化について数字でお伝えしますと、現在、前期まで動いていた尼崎分の人員に比べ、可能ならば7割くらいの削減を目指しています。

また、売上の数量の増加と、将来のeコマースに向けた小口配送に対応するため、42億円を投資させていただいています。前回、神奈川に物流センターを建てた時に、四半期ごとに効果などの測定についてご報告させていただきました。ですので、投資家の方々から集めさせていただいた42億円の投資効果についても、四半期ごとに報告できるようにしたいと思っています。以上が、前期と今期の部分になります。

また、トピックスとして100億円の自社株買いを発表していますが、こちらは粛々と進んでおり、現行で60億円くらいが終わっています。残りの40億円については、8月末までを目処に、自社株買いをなんとか終了したいと思っています。

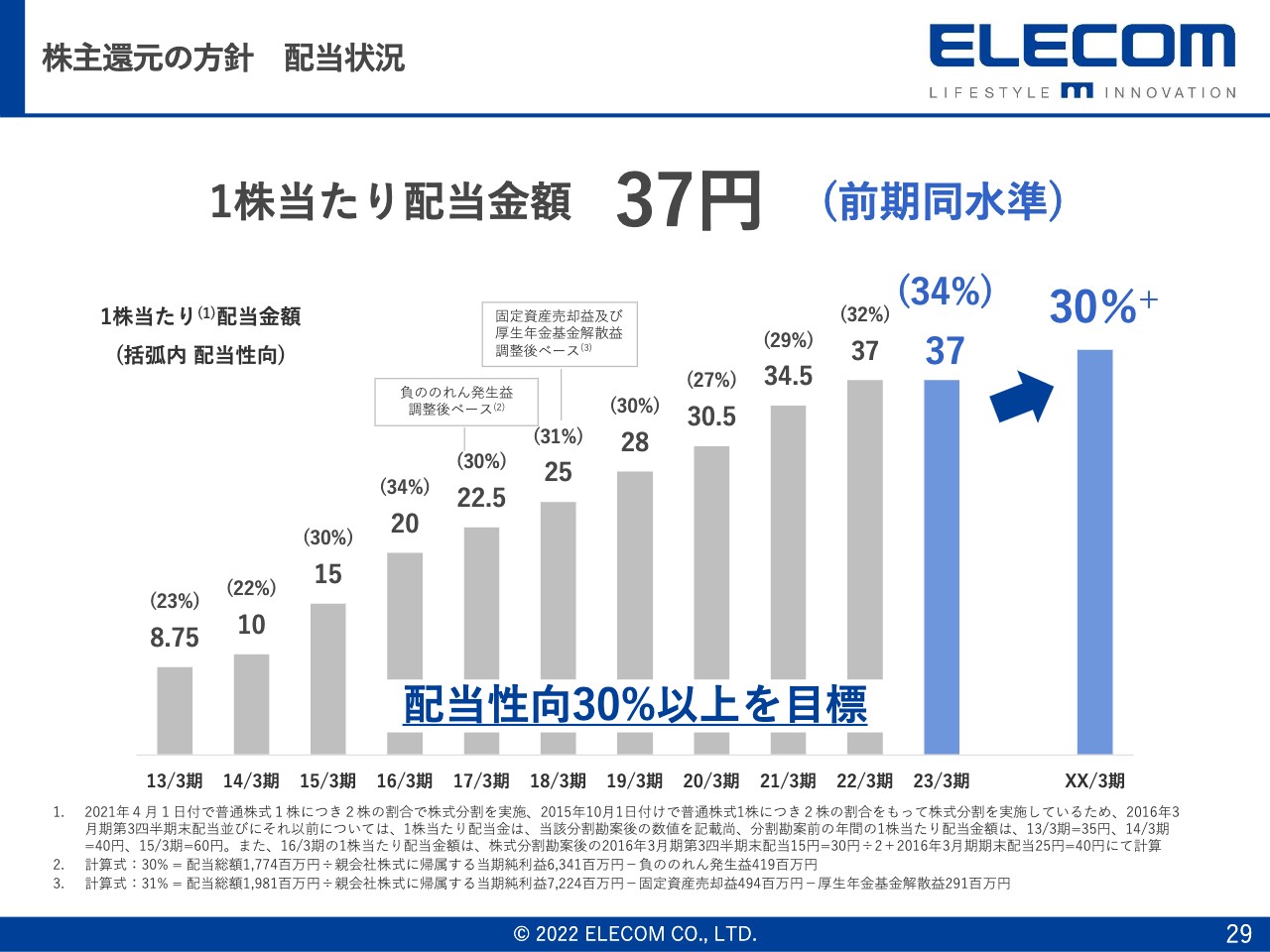

株主還元の方針 配当状況

今期の配当について、配当性向30パーセント以上を目指すところは変更していませんが、増配については37円で据え置きさせていただいています。ただし、今期が計画どおりに進めば増配の余地も十分ありますので、中間・期末に近づきましたら、検討の上、株主のみなさまへ還元したいと考えています。

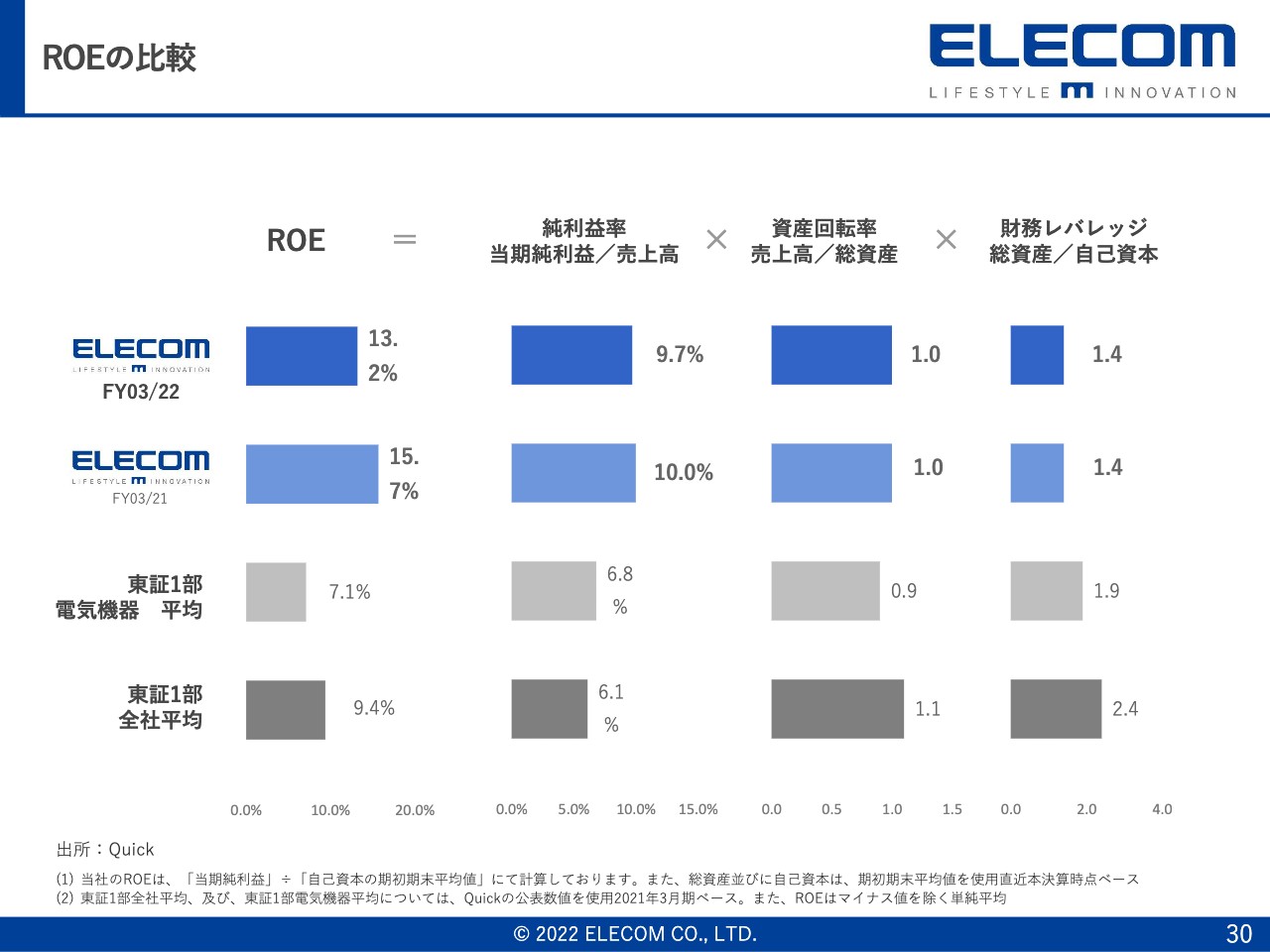

ROEの比較

また、現金が積み上がってきており、特に海外の投資家の方々から、「現金を持ちすぎではないですか?」「資本コストも悪くなっているのではないですか?」というお声をいただきます。

参考資料としてROEをお示ししていますが、当初24パーセントくらいだったものが、13パーセントくらいに下がってきています。このような点も含め、今後はキャピタルアロケーションについてもよく検討し、投資家のみなさまへ情報を流せるかたちにしていきたいと思っています。私からは以上です。

質疑応答:必要経費が増加した際の方針について

質問者:販管費増加の部分について「35億円は少し増えすぎだ」とコメントがありましたが、ビジネスモデルを大きく変えていく中では、逆に足りなくなってくる可能性もあると思います。

特に海外は、為替や人件費の高騰により、将来の成長のために必要な経費が膨らんでくる可能性もあると思います。そのような場合の計上における優先事項は、経費を増やすこともいとわないのか、それとも短期の利益をしっかり作っていくことにこだわっていらっしゃるのか、このあたりの感触について教えてください。

葉田:海外の事業を焦って行ってもろくなことがありません。ですから、そのあたりは慎重に進めたいと思います。開発の人件費については、おそらくいろいろな検査の機械などを買う経費だと思いますが、10億円という額には疑問がありますので、こちらについては私も責任を持って精査します。

欧米で調子に乗って事業を進め、すでに2回大失敗を経験しています。今回は幸いeコマースであるため、その分野に長けた者を採用し、うまく力を借りながら慎重に進めたいと思います。

質疑応答:「6つの新規事業の種」で特に強みとするものと撤退基準について

質問者:さきほど「6つの新規事業の種」を紹介されましたが、正直なところ多いと感じています。どの分野でエレコムの強みが出るのかがまだあまり伝わっていない状況です。この6つの中で特に注力したい分野があれば、どのようなかたちで伸ばしていこうと考えているのかを教えていただきたいです。

また、残念ながらこれまですべてがうまくいっているわけではなく、伸ばそうと思っても伸びないものもあると思いますし、もちろんトライしていることはかなり評価できると思っています。気が早いのですが、今後どのようになれば引くのか、どのような状況で判断していくのかなど、撤退基準の考え方について教えてください。

柴田:今こちらで最優先に立ち上げを行っているのが調理家電であり、こちらに関してはすでに向こう1年半くらいの製品のロードマップもできています。第1弾で出したものが予想以上の売れ行きとなっており、第2弾を計画しているところです。

「HOT DISH」もバイヤーさまとの商談がある程度うまくいき、第1弾の成功も後押しとなり導入が見込まれています。こちらについて大いに注力したいと思っています。

もう1つが4月30日にリリースしたテレビ電話会議です。こちらもかなり事前商談を行っていたのですが、特にBtoBの販売会社から「一緒に行いたい」という声があり、当社のBtoBのチャネルをそのまま使うかたちで積極的に進めております。

葉田:私が見つけたもので音頭を取ってテレビ電話会議を行っているのですが、「Webex」も「Zoom」もなんでも使えるのです。テレビ会議システムにパソコンが付いており、Wi-FiでIDを共有します。既存の商品のだいたい3分の1くらいの価格です。

今までの価格弾力性で100万円ほどのものが30万円くらいで入りますので、このテレビ電話会議を我々が工事してサブスクで行っています。リコージャパンが中小のチャネルを持っていますし、「Zoom」となるとソフトバンクなどが強いため、そのようなパートナーと組んで月額課金制で行っていきたいと思っています。

また、「新規ばかりでまったく立ち上がっていないではないか」と言われるのが悔しいのですが、カスタムPCがようやく40億円から50億円の事業規模になってきました。

柴田:このようにさまざまな事業を行い、うまくいっているものとそうではないものがあります。やはりそれらを明確にするために、今「エレコムメカニズム」という仕組みを取り入れようと思っています。Amazonが新規事業をどのように立ち上げるかというノウハウを持った方にコンサルに入っていただき、経営陣も入って進捗管理を行いながら、テーマごとに週に1回の頻度で進めています。

必要なのはやはりKPIや撤退基準だと思っています。4月からこのプロジェクトが始まっており、5月中には会議全体の進め方やKPI、撤退基準などを含む進め方を決定します。1年間それを実践することで新規事業の拡大の仕組みを作り上げたいと考えています。

質疑応答:ビジネスモデルを限界とする理由と、組織化で目指す今後の成長について

質問者:プレゼンテーションの冒頭で、ビジネスモデルの限界というお話がありましたが、個人的にはそれほど限界が来ているとは感じません。なにを指しているのでしょうか? また、外部人材も含めて組織化することにより、どのような点が今後改善し、さらなる成長を目指せると考えているのかをもう少し具体的に教えてください。

葉田:今まで一人で引っ張ってきたのですが、さすがに業績が2,000億円、3,000億円、5,000億円に達した時に、一人で引っ張るには限界を感じました。前々から、やはり仕組みや組織をある程度導入しなければならないと思っていたのですが、コンサルを入れてもなかなかろくなものがありません。Amazonメカニズムは実によくできていますから、徹底的に導入しようと思っています。

加えて、人材については、白物家電などは5年、6年前から行っていたのですが、まったくできませんでした。ところが、「SHARPの人が来るとすぐにできた」というように、先ほどのM&A同様、新しいことを行うにあたって要所要所で経験がなにもないわけです。

去年、私はしばらく海外のM&Aを行っていたのですが、私以外に誰が経営するのかというと、誰もいないわけです。それではいけないということでさまざまな事業体系を変え、スポットスポットで欠けている機能や我々が体験していないもの、新しいところに行く時に知見を持っている人などをどんどん採用して、次の発展に向かっていこうと思っています。

まだまだがんばれます。自分1人で行えば1,300億円から1,500億円くらいまで達するかもしれません。しかしそれで終わってしまうのです。それではいけないということで、仕組みを取り入れていこうとしています。

質疑応答:中国からの調達状況及び今後の方針とロックダウンの影響について

質問者:2022年3月期を通して、中国から調達している割合はどのくらいだったのでしょうか? その割合を下げていく方向だと思うのですが、目標値や行っている取り組みを教えてください。また、ロックダウンの影響や現在の状況はいかがでしょうか?

田中:中国からの調達率は7割です。

葉田:ロックダウンは上海ですよね。DX関連である映像機器の調達は上海からの仕入れもあるが、エレコムの仕入れは深圳市および広東省が中心であるため、影響は少しありますが、そこまでひどくありません。例えば、香港が閉鎖した場合はマカオから出したり、上海でも南のほうの寧波市から出したりと、我々が持ついろいろなテクニックやスキルを活用していきます。

中国からの調達率をどんどん下げ、できれば5割から6割にしたいと思っています。今、DXのフィリピン工場では、中国から仕入れた部品をすべてメイドインフィリピンにしようと協力工場を育成しているところです。

質疑応答:Anker対策について

質問者:プレゼンでAnker対策とあったと思いますが、うまくいっているとした充電器など国内のシェアがどれくらい回復しているかなど、Anker対策をもう少しかみ砕いて教えてください。

葉田:柴田社長がお伝えしましたが、最初Ankerにシェアを奪われて、よくわからない会社だと思っていたのですが、開発が馬耳東風で感じなかったのです。とにかく何でもいいから仕入れて加速試験して、YTCで開発してもらい、まず売れということで、オリジナルの商品を投入しました。前期については、特にチャージャーに関してはかなり奪い返しました。

次はアメリカでチャージャーとバッテリーに力を入れていこうと思っています。プラス、Ankerは中国人の会社です。当社は開発の機能が欠けていたので、今期中には深圳に新しい素材などを見つける開発部隊を立ち上げたいと思っています。

柴田:具体的なシェアは私どもで手元で把握できていないのですが、売上自体からいきますとこの4月度で電源周り、モバイルのAnker対策製品が8パーセントほど前年から伸長しており、その分Ankerの売上を止めることができ、また逆に取り戻すことができているという認識です。

Ankerの売上が特に大きかったAC電源、充電器は、製品的にはほぼ追いつくことができています。リアル店舗、家電量販店からのシェアは7割から8割まで取り戻しています。

ただ、eコマースの分野では先方がまだまだマーケットを持っている状況ですので、当社は製品力の強化を行います。「Amazon」のファーストビューに何個出るかということで、ようやく私どもの製品も2つ、3つ入れることができてきていますので、繰り返していきたいとは思っています。

ただeコマースの世界ですと、実は敵はAnkerではなくなってきていまして、中国メーカーのいろいろなものができているため、そのようなものをターゲットにマーケットのシェアを上げたいと思っています。

質疑応答:需要予測システムについて

質問者:eコマースも含めて需要予測の仕方が変わってくると思うのですが、SCMやAIというワードも挙がってきています。その取り組みについて、需要予測、発注システムなどに分けて、今行っていることを教えてください。

柴田:私どもの持っているSCMのシステム自体が、当社からの出荷数量をベースにマーケットの需要予測をし、人間が判断するのにセルアウトを利用します。そのようなものを一応判断の基準には入れているのですが、まだまだシステムに取り込めていないというのが現状です。

こちらは今、一新しようと考えています。マーケットの需要予測のところに行きますと、データとしては販売店からのセルアウトデータや在庫データがあります。「Amazon」からのセルアウトデータや競合他社の出荷データなどをすべてデータとして持っていますので、それを取り入れ、今後AIを導入して需要予測を行い、それをもとにRPAを使ってベンダーへの発注を正確に行います。

先ほど投資計画の中で「SCMのシステム改革で1.5億円ほど計上したいと考えている」とお話ししましたが、そちらが正しくその金額で、今期1年でSCMの適正化を行います。

機会損失は60数億円です。これはすべてが需要予測のせいではないのですが、従来からだいたい3パーセントほどの機会損失率があり、それが今回半導体の不足で6パーセントから7パーセントに膨れ上がっています。

その3パーセントを需要予測で撲滅することによって、売上で30億円から40億円くらいの改善を見込めると思っています。さらに、もっと大きいのが過剰在庫の在庫処分および検討在庫も含めた処分費などで、返品が実際は20億円くらい発生しています。

特に廃棄はESGの観点から一番あってはならないことだと思っています。AIを導入してからすぐにそれを改善できるとは思っていませんので、1年から2年後により高い精度の需要予測を行い、在庫回転率を上げることができると思っています。

質疑応答:eコマースでの利益について

質問者:苦しんでいた部分ですので、eコマースが伸び始めて非常によいことだと思っています。ただ、実店舗と違って価格競争になり、利益の取り方が多少違うのではないかと思うのですが、利益の観点からeコマースはいかがでしょうか?

柴田:限界利益の観点からいきますと、実際はeコマースのほうが、はるかにリアル店舗よりも高いものがあります。店舗に出しますと人件費も相当かかりますので、1人当たりの効率や売上利益から比べると、営業1人当たりではおそらく倍くらいeコマースのほうが獲得することができています。

基本になるのは売価の問題だと思いますが、売価は先ほどの値上げもあるのですが、国内においては海外製品とエレコムのブランド力で安心感を持っていただいているお客さまがかなり多くいるということで、同様な製品でも、ブランドの強さで価格維持を行えていますので、利益的にはeコマースのほうがかなり高いと思います。

葉田:私どもはAmazonのことを全然知らなかったのですが、Amazonから人が来てAmazonの中で何が行われているかが全部わかり、とても驚きました。物流にもAmazonの人が来てくれているのですが、カッカカッカと「eコマースだ」「Amazonだ」とは言わず、Amazonが何を考えて、中でどのような仕組みで回っているのかが今回よくわかりました。

私どもは、eコマースが儲かるといっても、量販店を決して疎かにせずに、ブリック・アンド・モルタルも非常に大事にしながら同時に販売していこうと思っています。

日本はアメリカのように極端なお店離れというのはそこまではないと思います。アメリカは非常に広いし、品揃えも大手小売店でも日本のように充実してない。日本人はアクセサリ、新しいもの好きの国民性で、やはりお店と両方で買われると思っています。

柴田:価格の問題ともう1つ、実際にAmazonから来た人からも話があったのですが、Amazonにはどうやって訪問(ページビュー)をとってくるかということです。エレコムの場合は明らかに店舗での認識があり、店舗で認知してAmazonに入ってくるお客さまが多いという話を聞いています。その認知度の高さから、価格以外の訴求力がやはりあると言えます。そのため、日本国内においては価格維持が達成できていると思います。

質疑応答:現在懸念している事業分野について

質問者:去年の説明会ではスマートフォンがマイナスであり、自滅であると言っていました。担当者を変えて会長がテコ入れするという話でしたが、9パーセント増収になったのを見てさすがだなと思いました。今、社内でセグメントなり何なりで不安に思っていることはありますか?

葉田:不安というより、非常に憤慨しているのはネットワークの部分です。もう国内はネットくらいしか残っていませんので、全然商品も出ていきませんし、ようやくYTCのエンジニアを強化して、ファームのエンジニアも5人になりましたので、これで最新鋭のチップを買い、シェアをグングン伸ばしたいと思っています。

新着ログ

「電気機器」のログ