プロジェクトカンパニー、通期業績は予想を上回り売上高成長率94%、営業利益は前年比約3倍に

2021年12月期決算説明会

土井悠之介氏(以下、土井):それでは株式会社プロジェクトカンパニー、2021年12月期通期決算についてご説明させていただきます。代表取締役社長の土井悠之介でございます。本日はよろしくお願いいたします。

冒頭で、あらためて当社が目指すところについてお話しできたらと考えています。日本経済は停滞が続いており、GDPのランキングでは2050年までに8位まで下がるという予想がされています。これは日本のシステムが、情報産業への転換が進む前である工業資本主義を前提とした人材の育成にとらわれていることに起因していると考えています。

工業資本主義社会では、安全な車を作ることや細かいハイテクな製品を作るといった、スペックが高いものを作れることが勝ち筋であり、工場で決められた作業をする人、言われたとおりにきちんと仕事をする人がよい人材として評価されていました。

しかし今、世界は工業資本主義社会から情報資本主義社会へ転換しており、求められる人材の質も、言われたことをきちんと行うタスク型の人材から、自らプロジェクトを推進できるプロジェクト型の人材に変わってきています。

アメリカでは、実際にGAFAのような1つのプロジェクトから社会を変える企業がたくさん生まれていますが、残念ながら日本はそうなっていません。産業構造ではなく、前提となるレイヤー、すなわち人材の質や考え方がタスク型であるため、イノベーションが起きないのです。タスク型のまま「さあイノベーションを起こしましょう」といっても起きるわけがありません。

したがって、当社はプロジェクト型の社会を作り、プロジェクト型の人材を輩出することでイノベーションが生まれる状態を作り出し、日本企業や社会を成長させたいと考えています。

目次

本日の流れは目次のとおりです。まず初めに会社概要をあらためてご説明し、2021年12月期の直近の四半期決算、通期決算それぞれのハイライト、さらに2022年12月期の通期業績見通しを示したのち、最後に中期の成長戦略と目標とする業績数値について触れます。

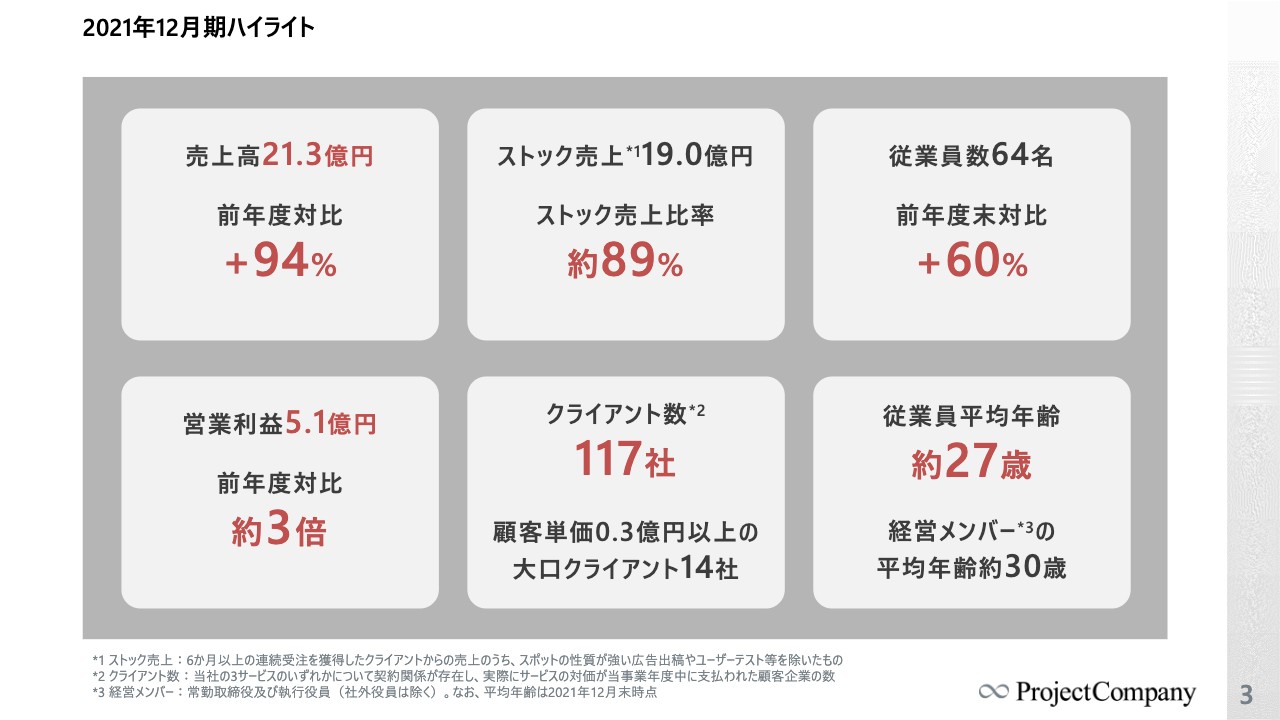

2021年12月期ハイライト

本編のご説明に入る前に、このスライドで本日もっとも強調したいポイントを示しています。まず1つ目のポイントは、当社の業績が非常に速いスピードで伸びていることです。左側の2つのボックスで示すとおり、2021年12月期の業績は、売上高21.3億円で前年度対比プラス94パーセント増加、営業利益5.1億円で前年度対比で約3倍となりました。

2つ目のポイントは、その業績拡大を支える柱の1つが、確固たる顧客基盤であるということです。中央の2つのボックスで示しています。当社の売上高の89パーセントが6か月以上の連続受注を獲得したクライアントからのストック売上となっており、一度取引が始まるとなかなか取引が終わらず受注が積み上がることが、売上高の急速な伸びに寄与していると考えています。

また、クライアント数は昨年に取引が発生したお客さまだけで117社となり、うち14社と3,000万円以上の取引が発生しています。適度に顧客分散を図りながら、大手企業中心の大口顧客を確保できている状況です。

3つ目のポイントは、一番右に記載しているとおり、業績拡大を支えるもう1つの柱が、若くて急拡大中の組織であるということです。12月末の社員数は64名となり、2020年度末の40名から60パーセント増加しました。また、従業員の平均年齢が約27歳、経営メンバーに限っても平均年齢約30歳と、構成員が非常に若く、事業の成長とともに個々人も大きく成長できる組織であると自負しています。

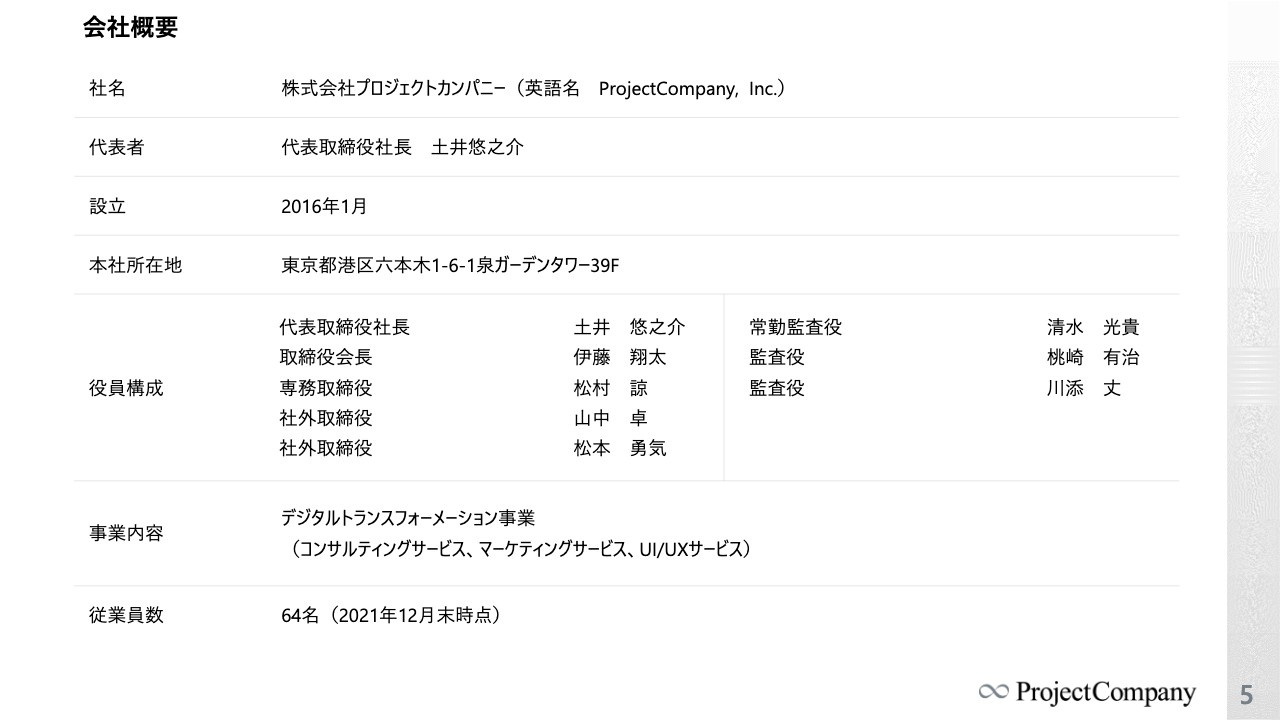

会社概要

本編のご説明に入ります。まずは会社概要です。当社は2016年1月に私、土井と現在は会長を務めています伊藤の2名で創業した会社です。おかげさまで、昨年9月にマザーズに上場したことで、「2021年に上場」という創業時からの中期目標を達成することができました。2045年に売上高1兆円企業になるという長期目標に向けて、今後も全速力で駆け抜けていくつもりです。

また、当社の事業内容はコンサルティングやマーケティングなどのデジタルトランスフォーメーション支援事業となります。まだ若い会社ですが、創業時よりデジタル領域での事業展開を行っているため、デジタルトランスフォーメーションについて相応のノウハウを有していると自負しています。

経営理念

経営理念です。創業以来、「プロジェクト型社会の創出」というビジョンを掲げています。この「プロジェクト型社会」の意味についてよく質問を受けますが、当社としては、冒頭にご説明したこと、およびミッションに基づいて個々人が有機的に結びつき、目的に向かってチームとして結集して、協力しながら徹底的に成果にこだわっていくという「成果主義」に近いものと定義しています。

このビジョンがどこに反映されているかというと、まず会社のカルチャーとして「成果主義」がかなり浸透しています。さらに実際のビジネスを進めるにあたっても、1つの案件に取り組む際、社員だけでなく外部の共同参画パートナーも結集し、同じ目的に向かってともにプロジェクトを推進していく組織モデルなどにもビジョンが反映されています。

また、当社のサービスはデジタルマーケティング/DX推進の総合アドバイザリーサービスになります。

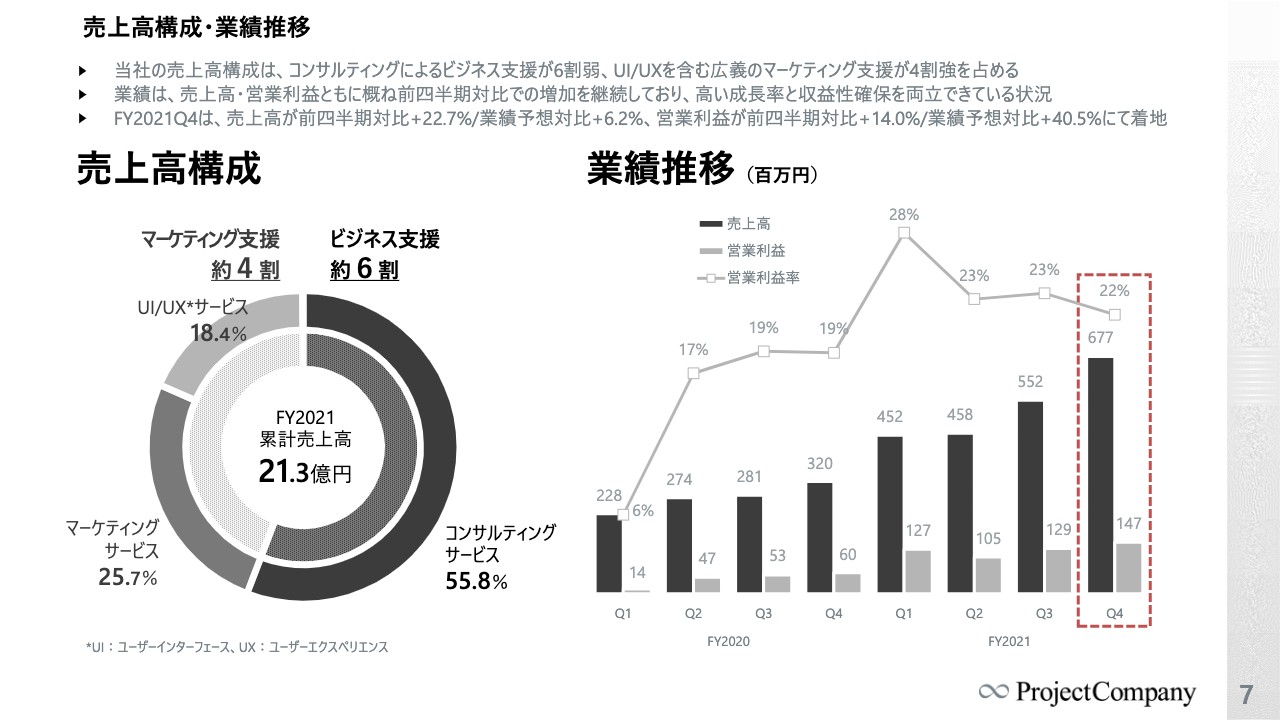

売上高構成・業績推移

2021年度通期の売上高のサービス別構成を見ると、コンサルティングによるビジネス支援が6割弱、UI/UXを含む広義のマーケティング支援が4割強を占めます。この2つの領域でお客さまをバランスよく支援していくことが当社のビジネスモデルになります。

また、四半期ごとの業績を見ると、売上高・営業利益ともにおおむね前四半期対比で増加を継続しており、高い成長率と収益性確保を両立してしっかり成果を出している状況と考えています。

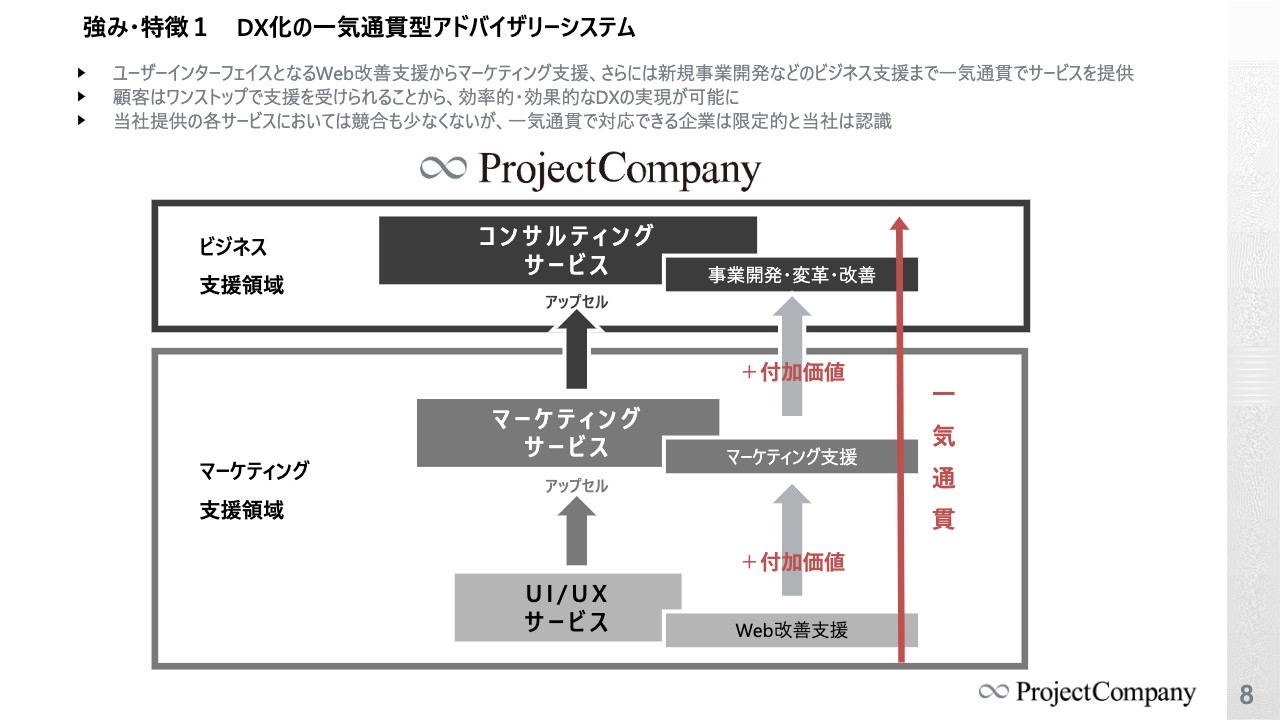

強み・特徴1 DX化の一気通貫型アドバイザリーシステム

当社の強み・特徴についてご説明します。まず1つ目の特徴は、DX化の一気通貫型アドバイザリーシステムになります。当社サービスの3本柱であるコンサルティング、マーケティング、UI/UXはそれぞれ単独でも顧客を抱えますが、当社がこの3サービスを有することで、ユーザーインターフェイスとなるWeb改善支援からマーケティング支援、さらには新規事業開発などのビジネス支援まで一気通貫で提供できるため、顧客はワンストップで支援を受けられ、効率的・効果的なDXの実現が可能になります。

各サービスにおいては当社の競合も少なくありませんが、一気通貫で対応できる企業は限定的であると認識しており、当社が顧客に対してもっとも付加価値を発揮できるのは、この一気通貫支援が実現した時だと考えています。

強み・特徴2 起点としてのUIscope

特徴の2つ目は、この一気通貫サービスの起点となる「UIscope」です。「UIscope」は、モニターを活用したUI/UX調査により、特にスマホ関連のアプリ/Webの改善支援を提供するユーザビリティ検証・改善サービスとなります。この「UIscope」がUI/UX領域で高い認知度を誇り、UI/UXサービス案件の約4分の3をインバウンドで獲得できていることで、当社は効率的に新規顧客を獲得することが可能となっています。

DX支援における当社のポジショニング

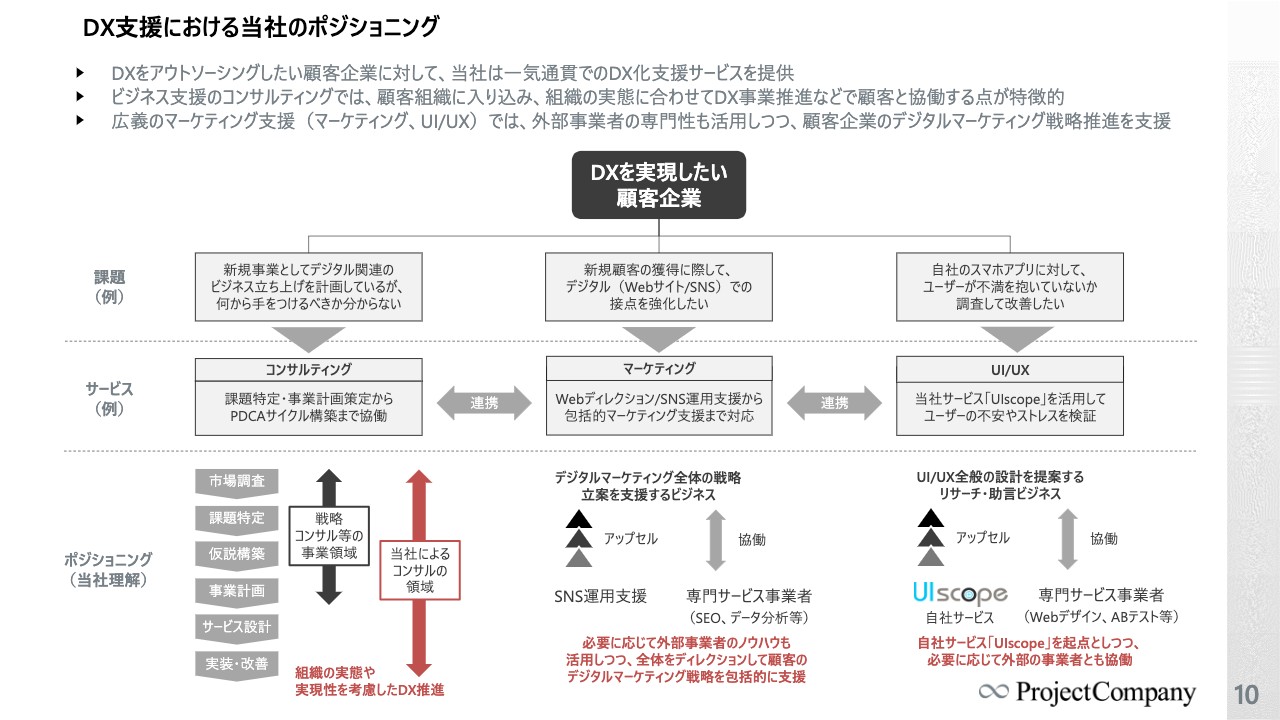

DX支援における当社のポジショニングについて、もう少し具体的にご説明します。DXをアウトソーシングしたい顧客企業に対して、当社が一気通貫でDX化支援サービスを提供しているというのは、すでにご説明したとおりです。

各々のサービスについてご説明します。まずコンサルティングサービスでは、他社比較でより実行支援に近いところで顧客組織に入り込み、組織の実態に合わせてDX事業推進などで顧客と協働する点が特徴です。

また、マーケティングサービス、UI/UXサービスを含む広義のマーケティング支援では、SNS運用支援や「UIscope」という特定の強みを持ちつつ、必要に応じて外部事業者の専門性も活用して顧客企業のデジタルマーケティング戦略推進などを支援しています。

この3サービスを相互に連携して一気通貫で提供することが、全社での特徴というのもすでにご説明のとおりです。

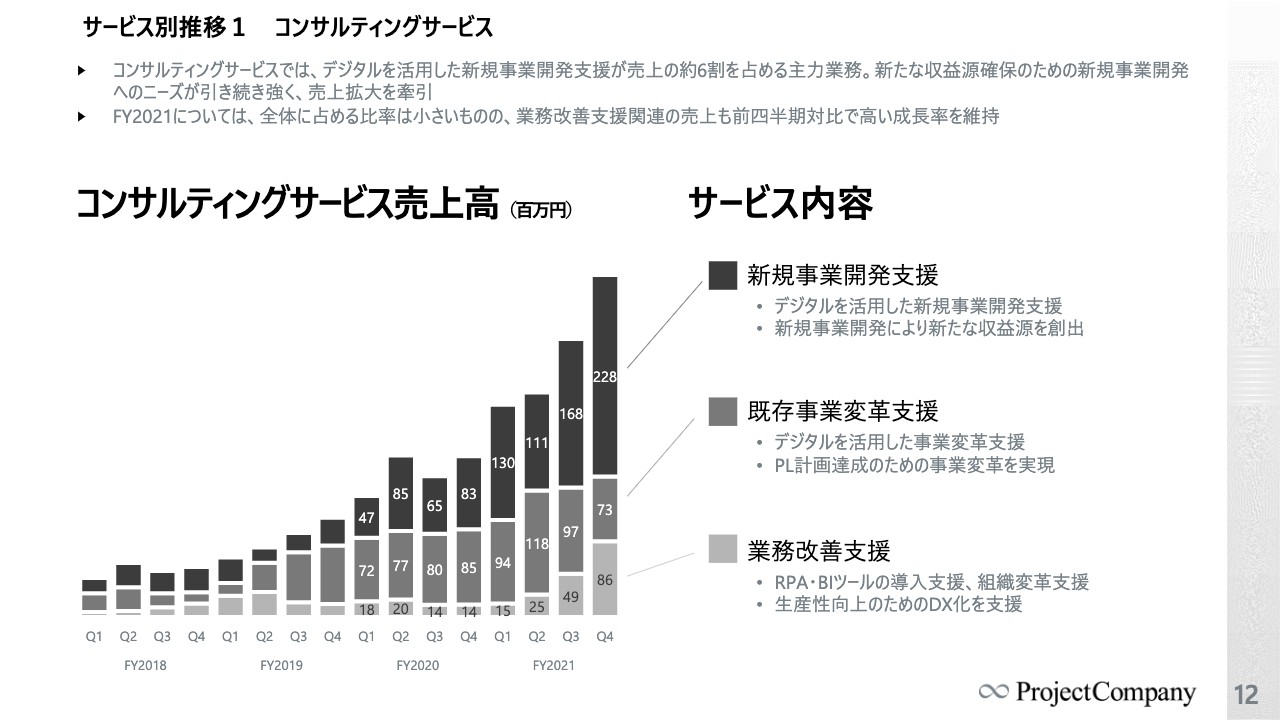

サービス別推移1 コンサルティングサービス

2021年12月期第4四半期の決算についてご説明します。まず、各サービス別の売上高の推移です。コンサルティングサービスは、売上の約6割を占める主力の新規事業開発支援が、引き続き売上拡大を牽引しています。また、全体に占める比率は大きくないものの、業務改善支援関連の売上も高い成長率を維持しており、第4四半期はQonQで約75パーセントの売上増加となっています。

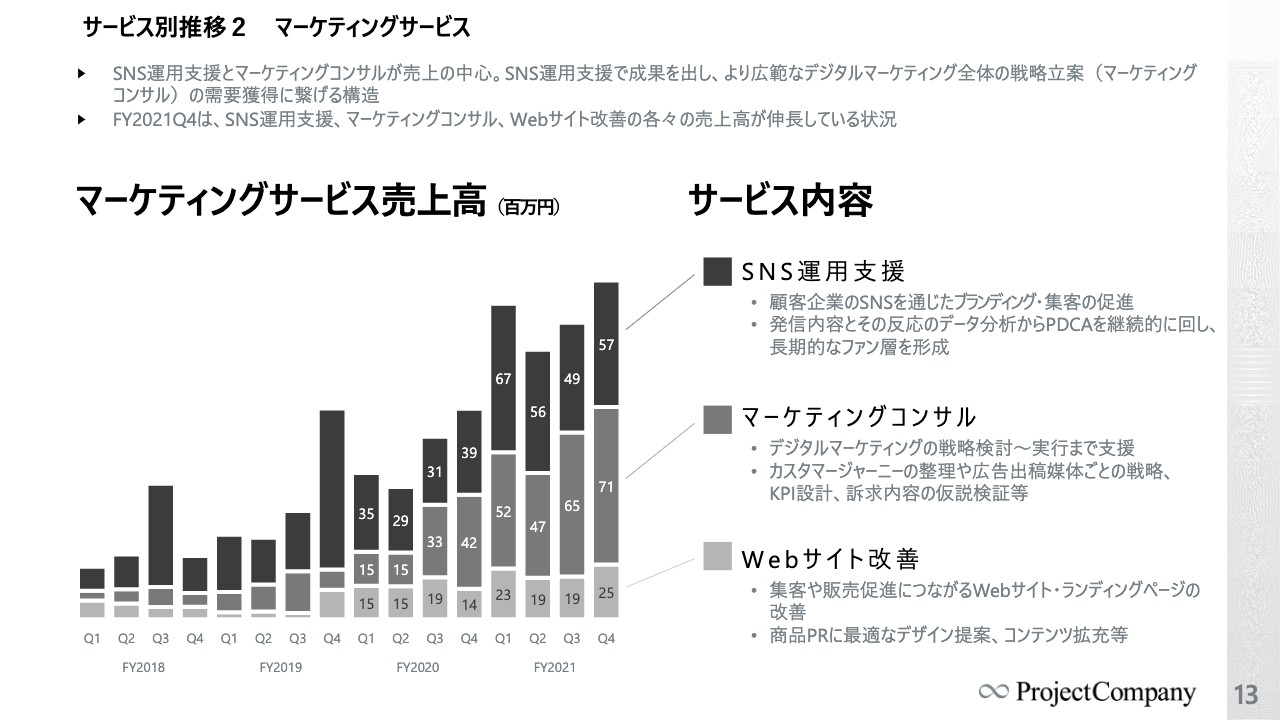

サービス別推移2 マーケティングサービス

マーケティングサービスはSNS運用支援で成果を出し、より広範なデジタルマーケティング全体の戦略立案の需要獲得に繋げる構造です。第4四半期は、SNS運用支援、マーケティングコンサル、Webサイト改善の各々の売上高が伸びました。マーケティングサービス全体のQonQでは、プラス14パーセントの売上増加となっています。

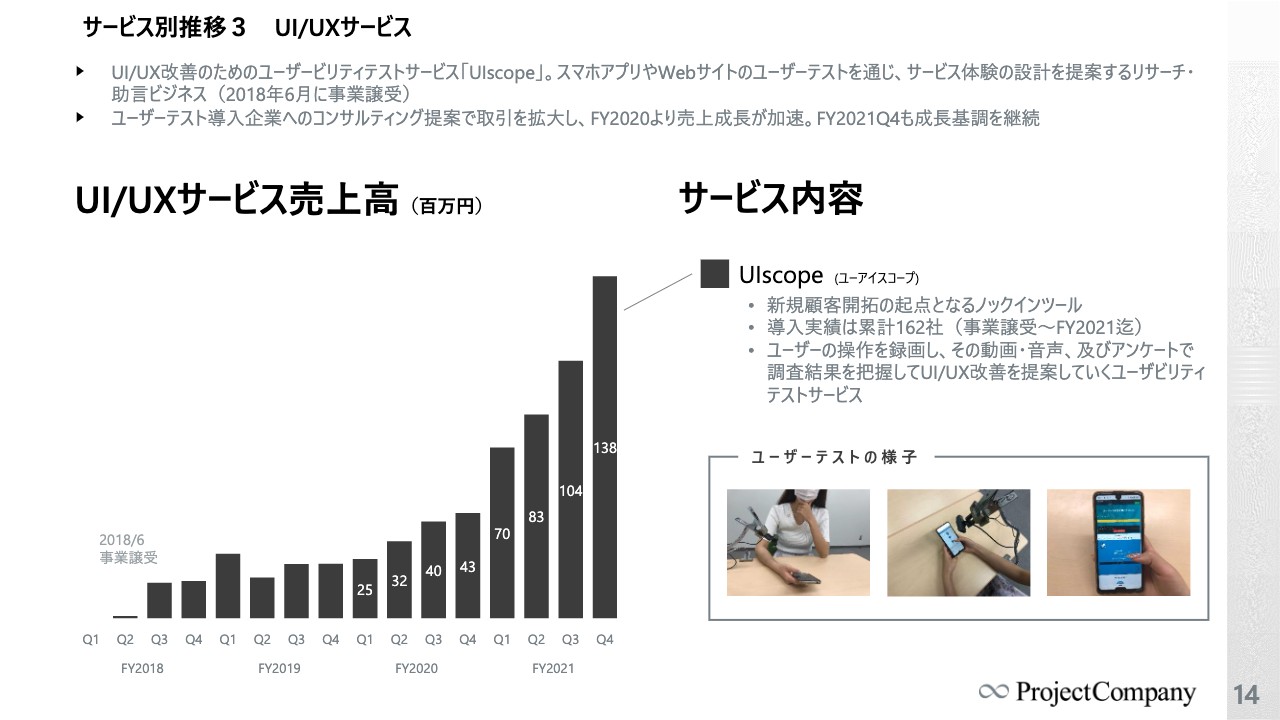

サービス別推移3 UI/UXサービス

UI/UXサービスは、ユーザビリティテストサービスである「UIscope」の運営だけでなく、ユーザーテスト導入企業へのコンサルティング提案で取引を拡大しました。そのため、2020年度から売上成長が加速しており、第4四半期も成長基調が継続しています。

営業費用の推移

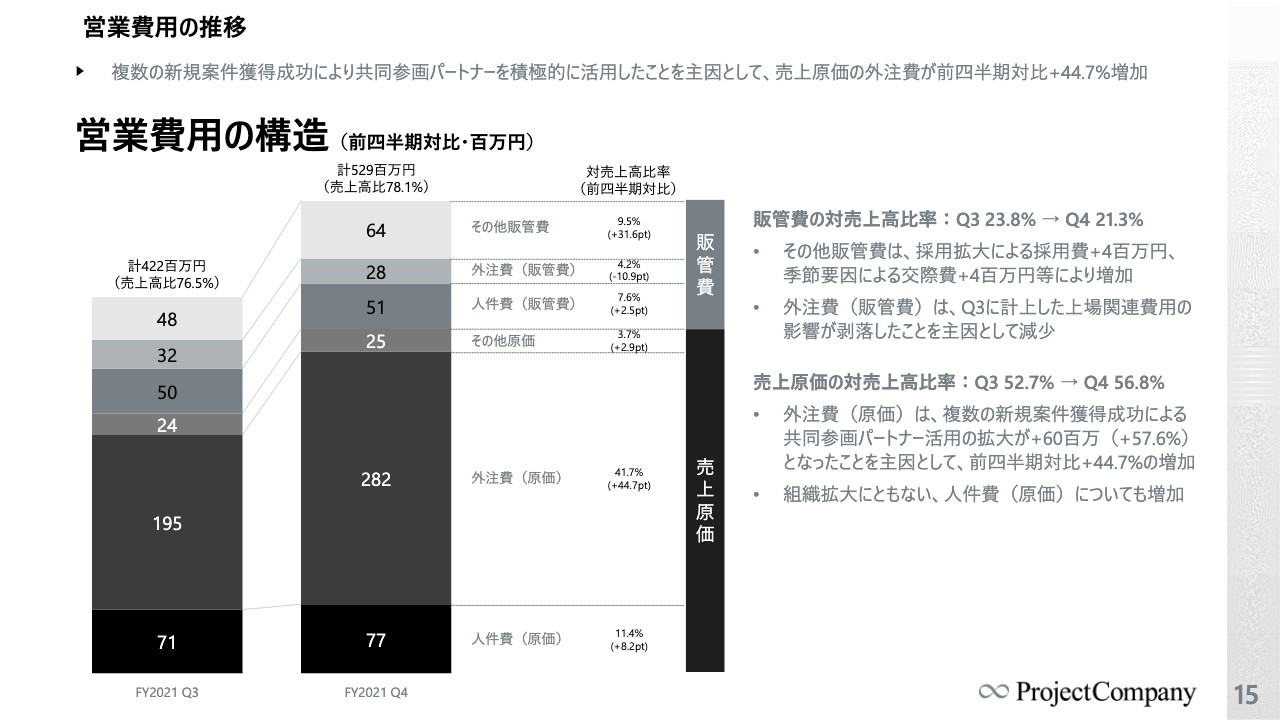

費用面では、売上拡大により販管費の売上高比率が低下しました。一方で、複数の新規案件獲得成功により、共同参画パートナーを積極的に活用したことで、売上原価の外注費がQonQでプラス44.7パーセント増加しています。

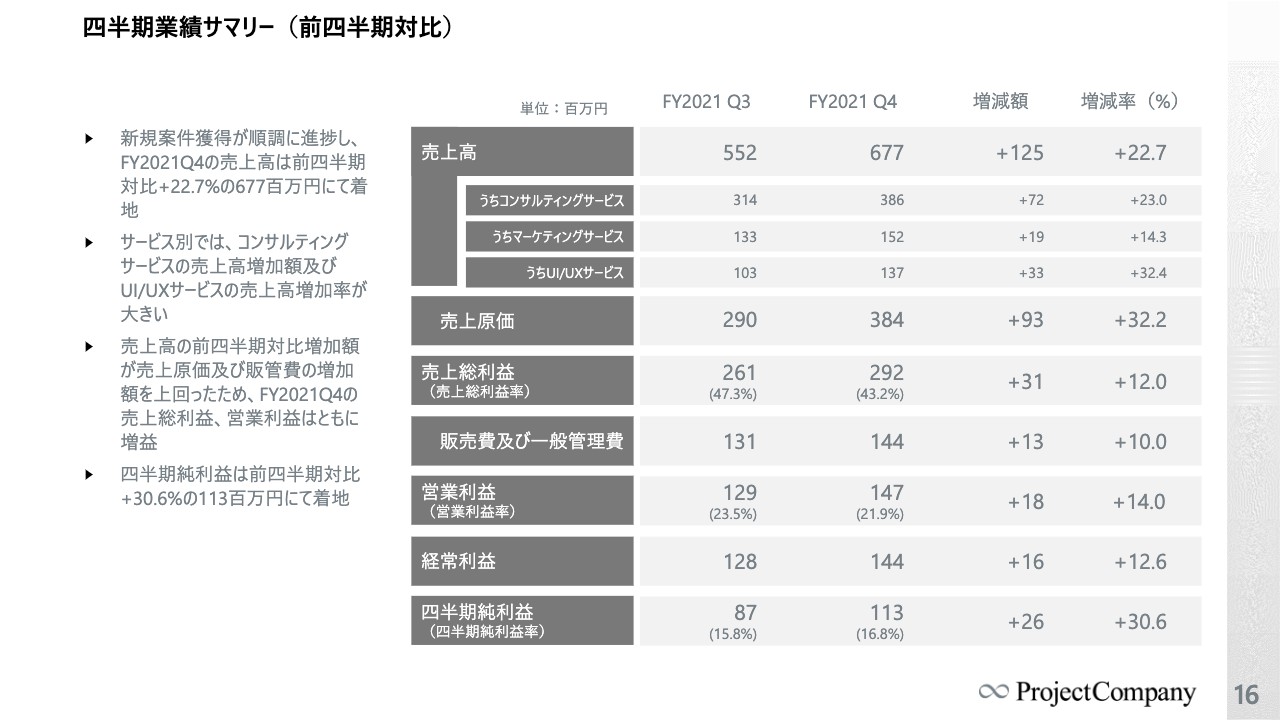

四半期業績サマリー(前四半期対比)

これらを踏まえた2021年12月期第4四半期の業績サマリーです。売上高は、新規案件獲得が順調に進捗したことで、QonQでプラス22.7パーセント増加の6億7,700万円となっています。サービス別では、コンサルティングサービスの売上が7,200万円増加し、全体の売上増加へ大きく寄与しました。UI/UXサービスの売上もQonQでプラス32.4パーセント増加と、伸び率が大きくなっています。

また、売上の増加額が原価及び販管費の増加額を上回ったため、第4四半期の売上総利益、営業利益ともに前四半期対比で増益となっています。

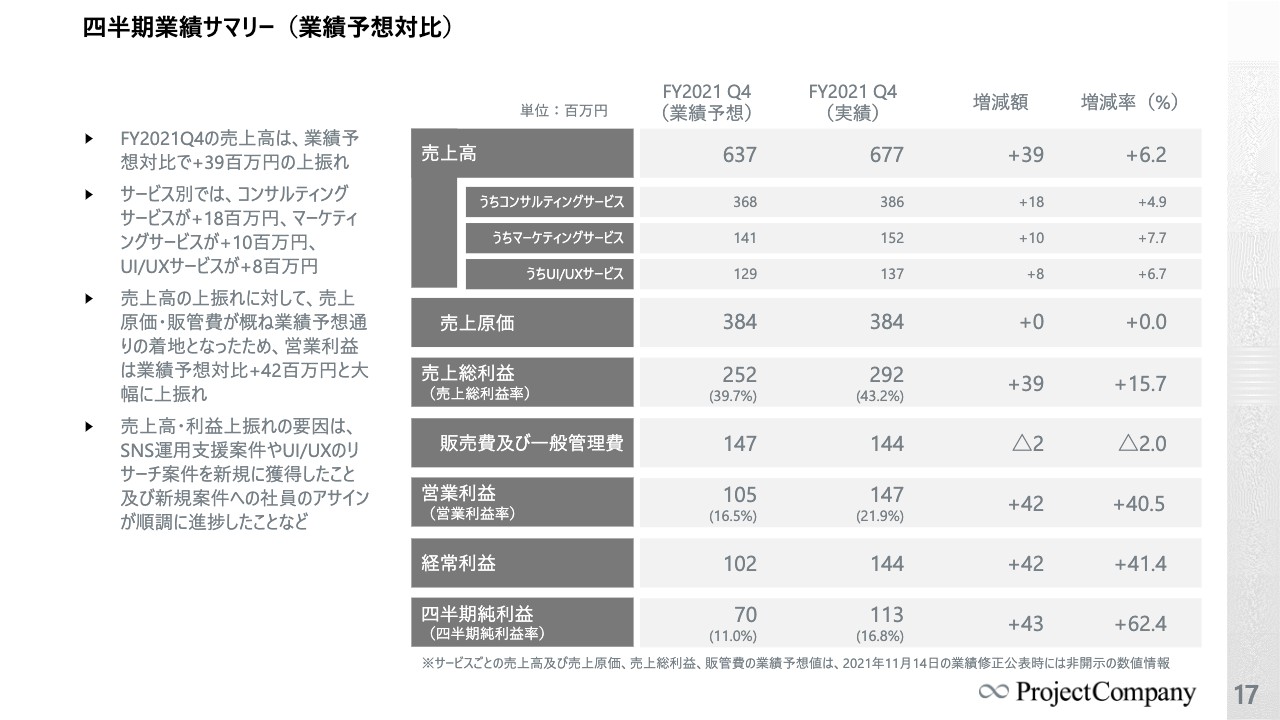

四半期業績サマリー(業績予想対比)

11月に公表した業績予想との比較です。売上高は、新規案件の獲得が11月に見込んでいた以上に順調な進捗となったことから、3,900万円の上振れとなっています。一方、原価および販管費は概ね業績予想どおりの着地となったため、営業利益は業績予想対比4,200万円、約40パーセントの大幅な上振れとなっています。

売上高と利益が上振れた要因は、新規獲得案件に対して社内メンバーのアサインが順調に進捗したこと、およびUI/UXサービスにおけるリサーチ案件や、マーケティングサービスにおけるSNS運用支援案件を12月に新規獲得したことです。

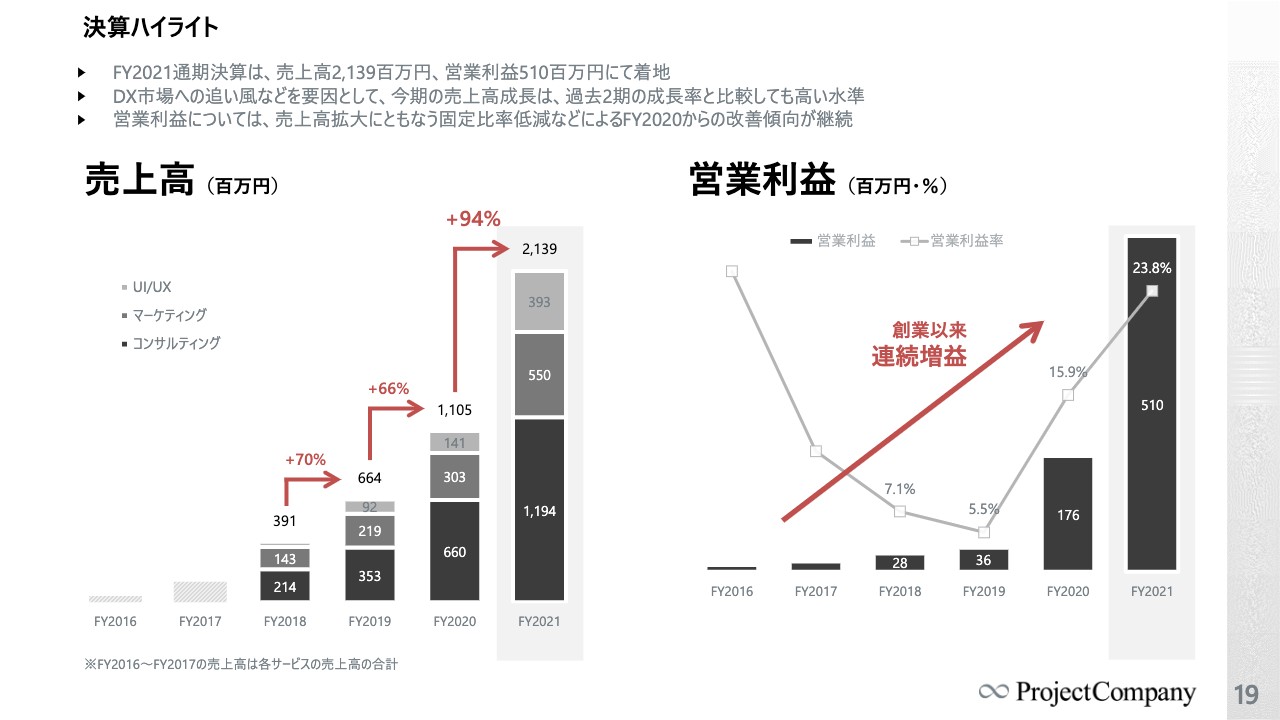

決算ハイライト

通期の決算説明に移ります。2021年度通期の売上高は21億3,900万円、営業利益は5億1,000万円での着地となりました。DXマーケットへの追い風などを要因として、今期の売上高成長率は、過去2期の成長率と比較しても高い水準であるプラス94パーセント増加となっています。

また、営業利益については、売上高拡大にともなう販管費比率の低減などによる、2020年度からの利益率改善傾向が継続し、こちらも前年比約3倍の利益水準と、大幅な増加となりました。

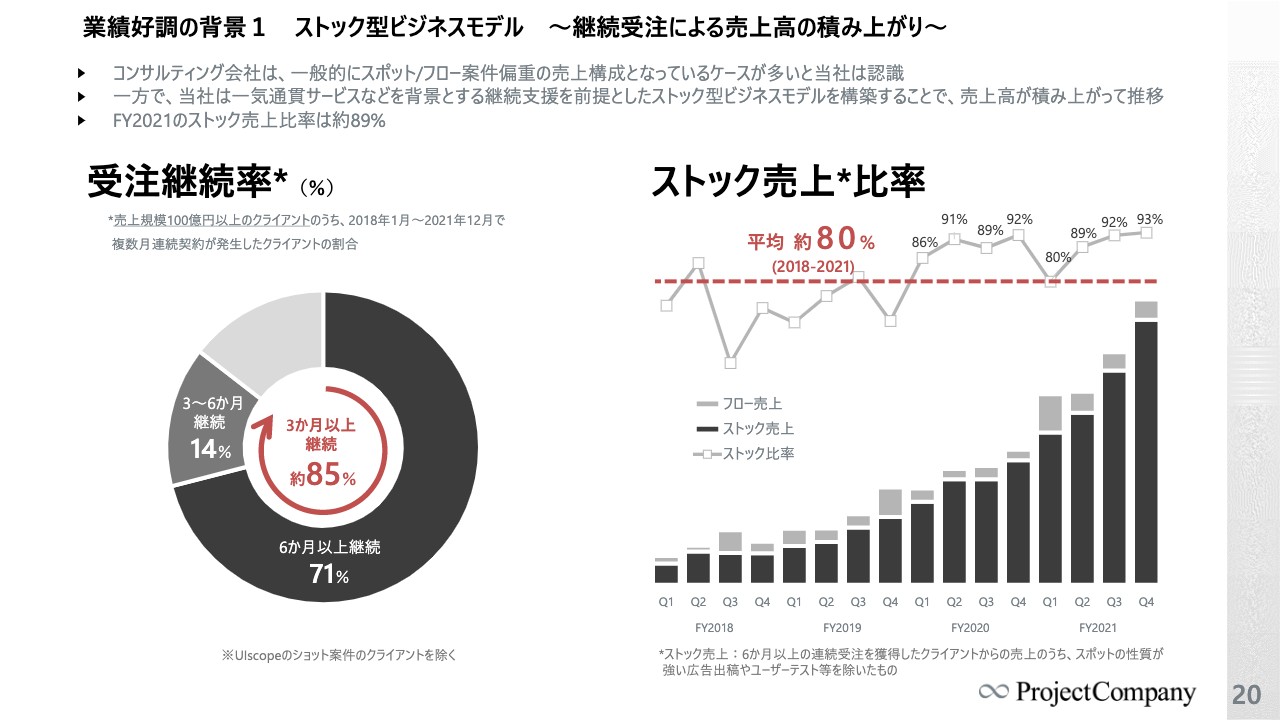

業績好調の背景1 ストック型ビジネスモデル ~継続受注による売上高の積み上がり~

好調な業績の背景の1つが、ストック型ビジネスモデルによる売上高の積み上がりです。コンサルティング会社は、一般的にはスポット案件中心の売上構成になっているケースが多いと認識していますが、当社は一気通貫サービスなどを背景に、継続支援を前提としたストック型ビジネスモデルの構築に成功したことで、売上高が年々積み上がって推移しています。

なお、2021年度通期のストック売上比率は約89パーセントとなりました。

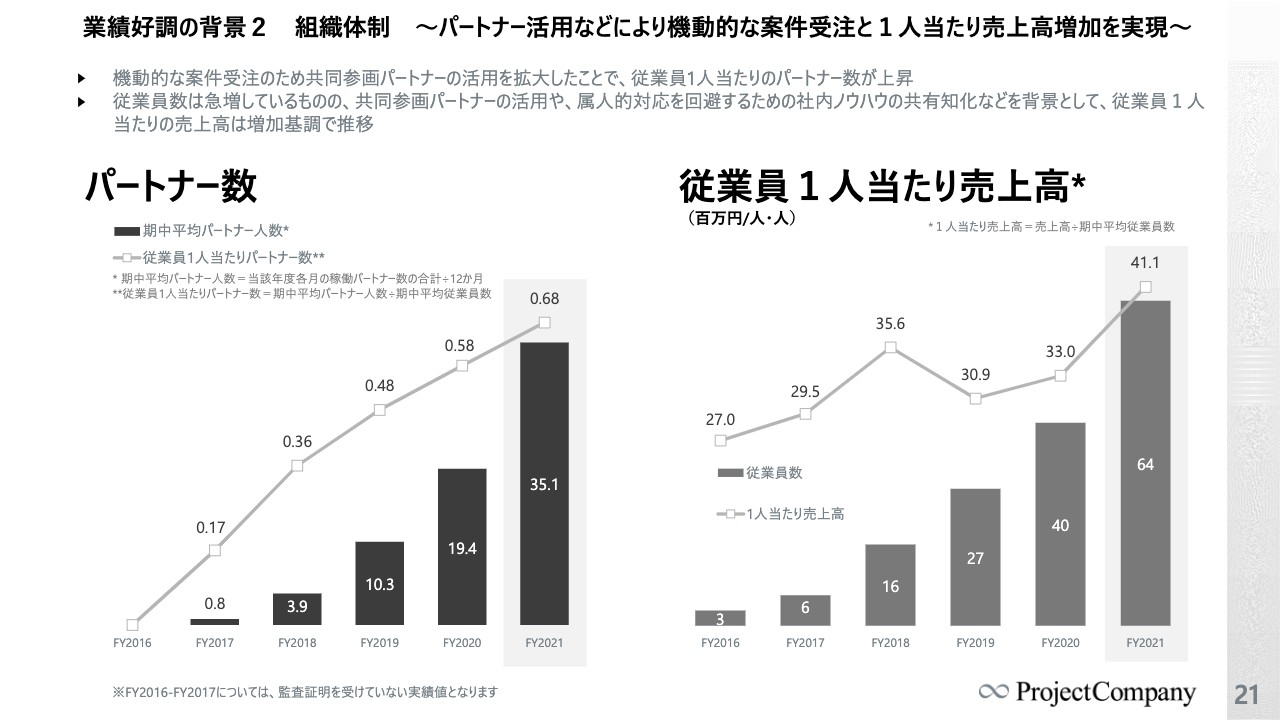

業績好調の背景2 組織体制 ~パートナー活用などにより機動的な案件受注と1人当たり売上高増加を実現~

共同参画パートナーの活用拡大により、機動的な案件受注と1人当たり売上高の増加を実現したことも売上増加の要因です。2020年度は従業員2人に対して1人程度であったパートナー数が、2021年度には3人に対して2人程度に拡大しており、特に年度の後半にかけて、パートナー活用が加速度的に拡大しました。

その結果、従業員数が増加し、新規に入社したメンバーが増えている中においても、従業員1人当たりの売上高は増加傾向となっています。

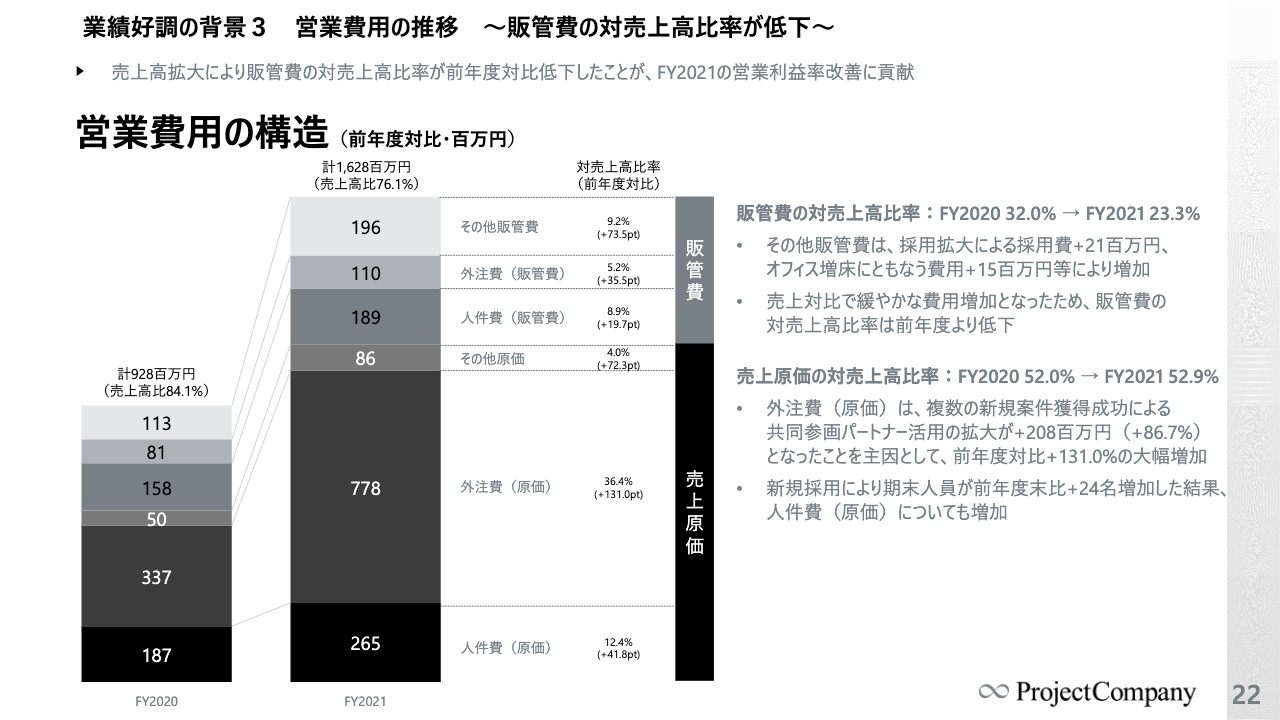

業績好調の背景3 営業費用の推移 ~販管費の対売上高比率が低下~

業績好調の3つ目の要因として、売上高に占める販管費比率の低下により、利益率が改善したことが挙げられます。売上高拡大に応じて売上原価も増加した一方で、販管費は売上対比で緩やかな増加となったため、販管費の対売上高比は、前年度の30パーセント強から20パーセント強まで約1割低下しており、これが利益拡大に貢献しています。

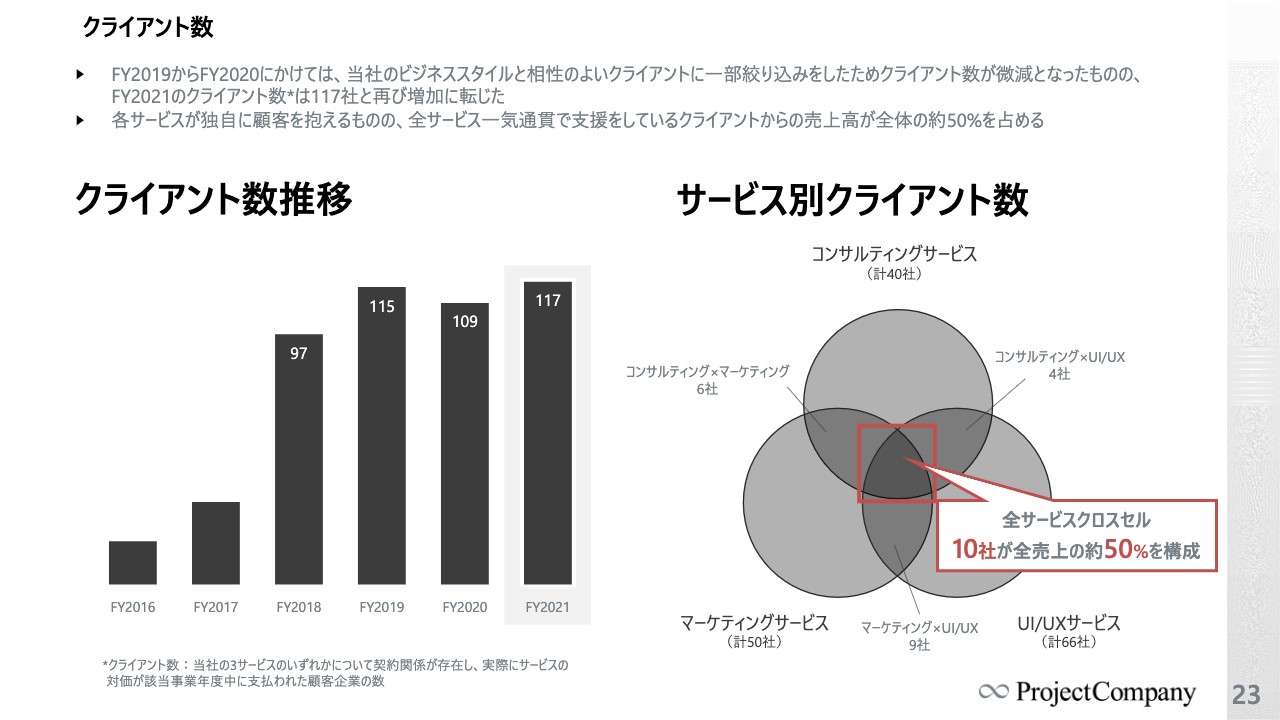

クライアント数

2021年度に取引が発生したクライアント数は117社となりました。2019年度から2020年度にかけては、当社のビジネススタイルと相性のよいクライアントに一部絞り込みをしたため、クライアント数が微減となったものの、2021年度には再び増加に転じています。

また、コンサルティング、マーケティング、UI/UXの各サービスが独自に顧客を抱えるものの、当社が最も価値を発揮する一気通貫支援を実現しているクライアントからの売上高が、全社の売上高の約半分を占める構図になっています。

大手企業中心のクライアント

クライアントの属性としては、全体の約60パーセントが売上規模100億円以上の大手企業であり、これらの企業群からの売上が、売上高全体の約80パーセントを占める構成となっています。スライド右側に示しているとおり、IT/通信/金融などをはじめ、特定の業界に偏らず幅広く業界主要企業と取引しています。

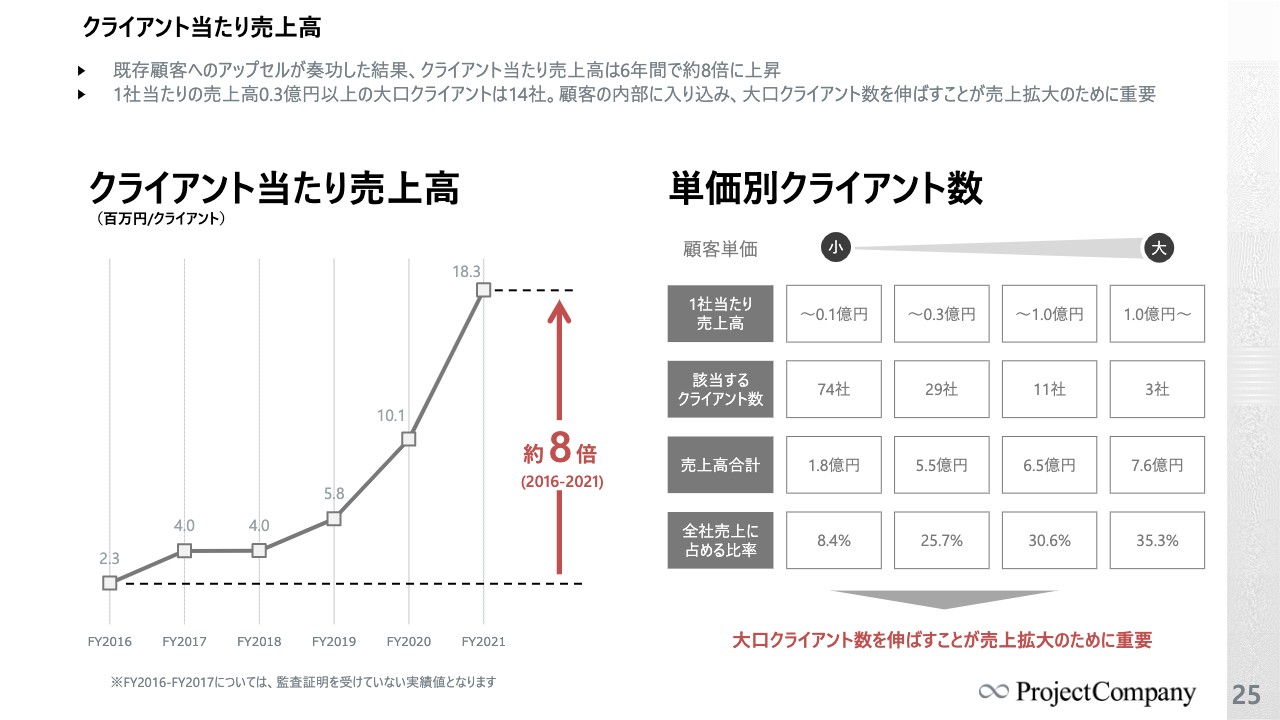

クライアント当たり売上高

また、既存顧客へのアップセルが奏功した結果、クライアント当たり売上高は2016年から2021年にかけて約8倍に増加しており、2021年度の顧客単価は2,000万円弱となりました。 顧客単価別では、1社当たりの売上高が3,000万円以上の大口クライアントは14社、うち3社は各々からの売上高が1億円以上となっています。

これら14社の大口顧客からの売上高が、全体の約3分の2を占める構造となりました。今後も顧客の内部に入り込み、アップセルの営業を進めて大口クライアント数を伸ばすことが、売上拡大のために非常に重要であると考えています。

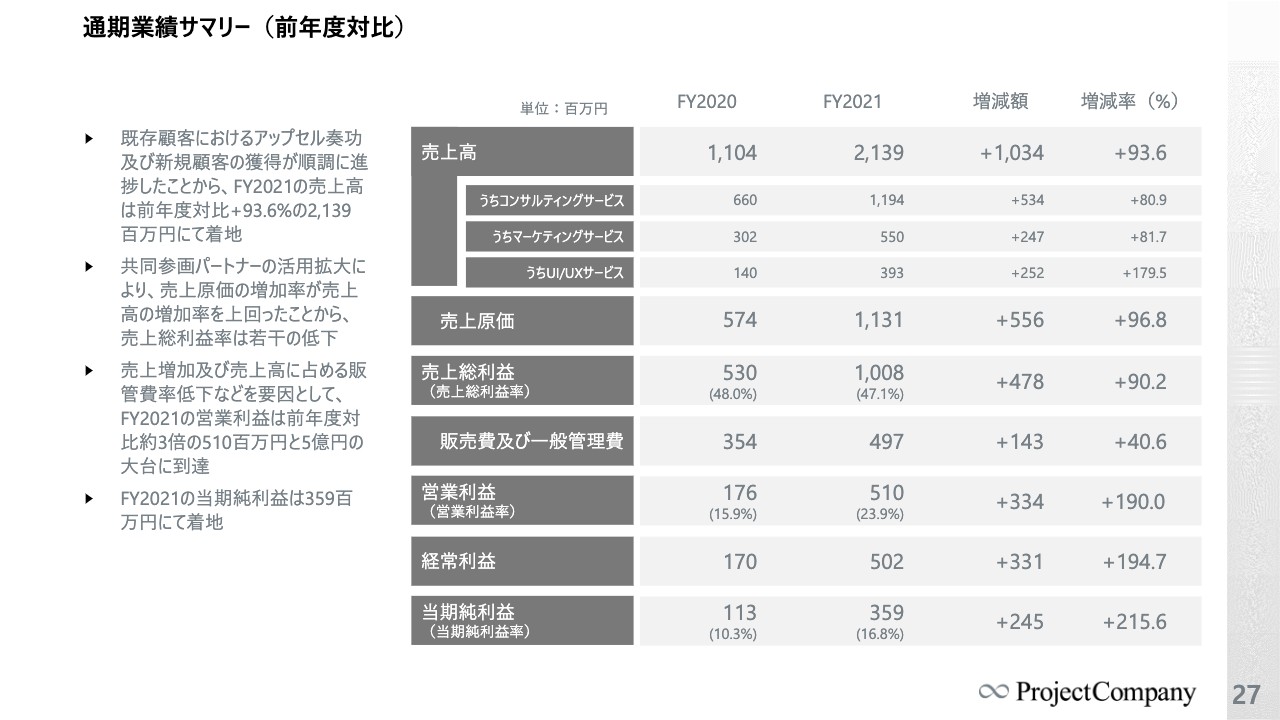

通期業績サマリー(前年度対比)

2021年度通期業績のまとめです。売上高は、既存顧客におけるアップセル奏功および新規顧客の獲得が順調に進捗したことから、前年度対比で約94パーセント増の21億3,900万円に着地しています。

また、共同参画パートナーの活用拡大により、売上原価の増加率が売上高の増加率を上回ったことから、売上総利益率は若干低下したものの、絶対額では粗利段階から増益となっています。

売上高の増加と売上高に占める販管費比率の低下などを要因として、2021年度の営業利益は前年度対比で約3倍の5億1,000万円と、5億円の大台に到達しており、当期純利益は3億5,900万円での着地となっています。

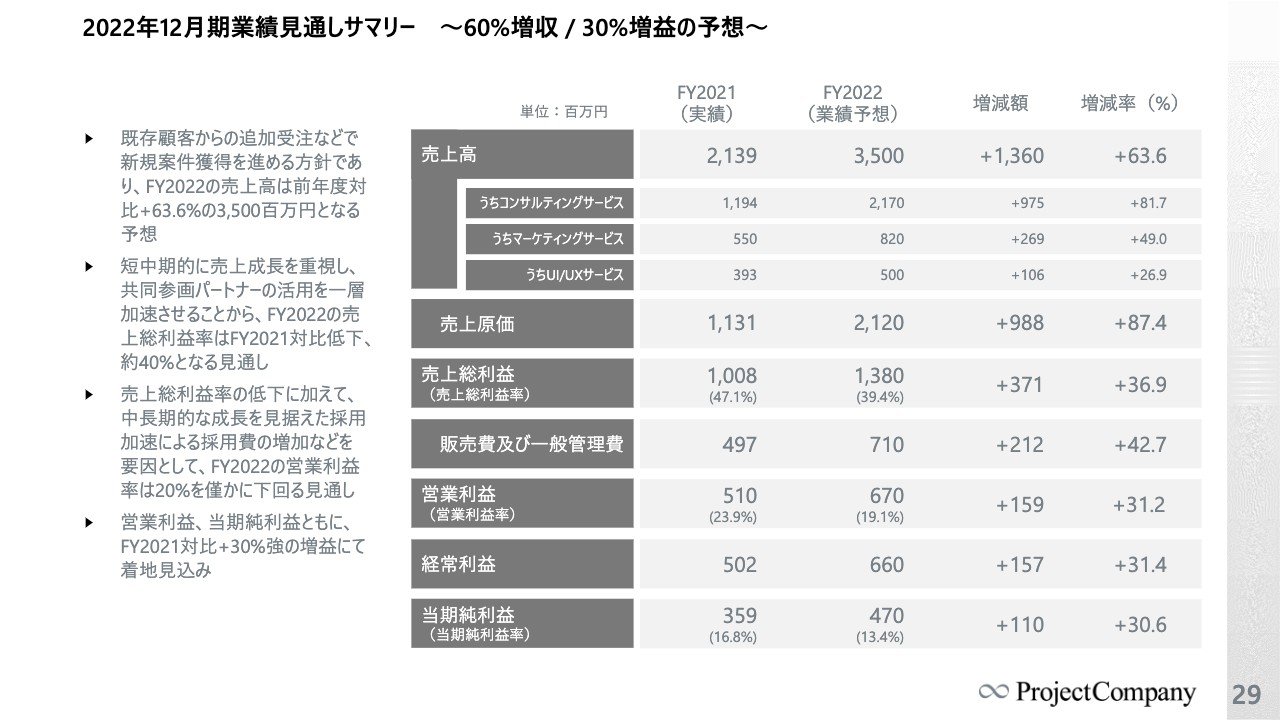

2022年12月期業績見通しサマリー ~60%増収 / 30%増益の予想~

今期の業績見通しです。2022年12月期は、2021年度対比で60パーセントを上回る増収と、30パーセントを上回る増益を見込んでいます。引き続き当社サービスへの需要が強く、既存顧客からの追加受注や新規顧客との取引開始により、新規案件獲得が順調に進捗する見通しであることから、売上高は35億円を見込んでいます。

また、トップライン成長を重視し、共同参画パートナーの活用を一層加速させることによる売上原価の増加、中長期的な成長を見据えた採用加速による販管費中の採用費増加などで利益率は若干低下するものの、営業利益は2021年度対比で30パーセント以上の増益となる6.7億円を見込んでおり、引き続き利益成長にもしっかりコミットしていく方針です。

中期展望と成長戦略

中期の成長戦略および業績目標についてご説明します。まず中期的な注力事項ですが、当社が創業以来、国内大手企業のDX実現支援により蓄積してきたノウハウの形式知化を加速させることで、サービス提供体制を質的・量的に拡大し、企業価値向上を実現することが重要と考えます。

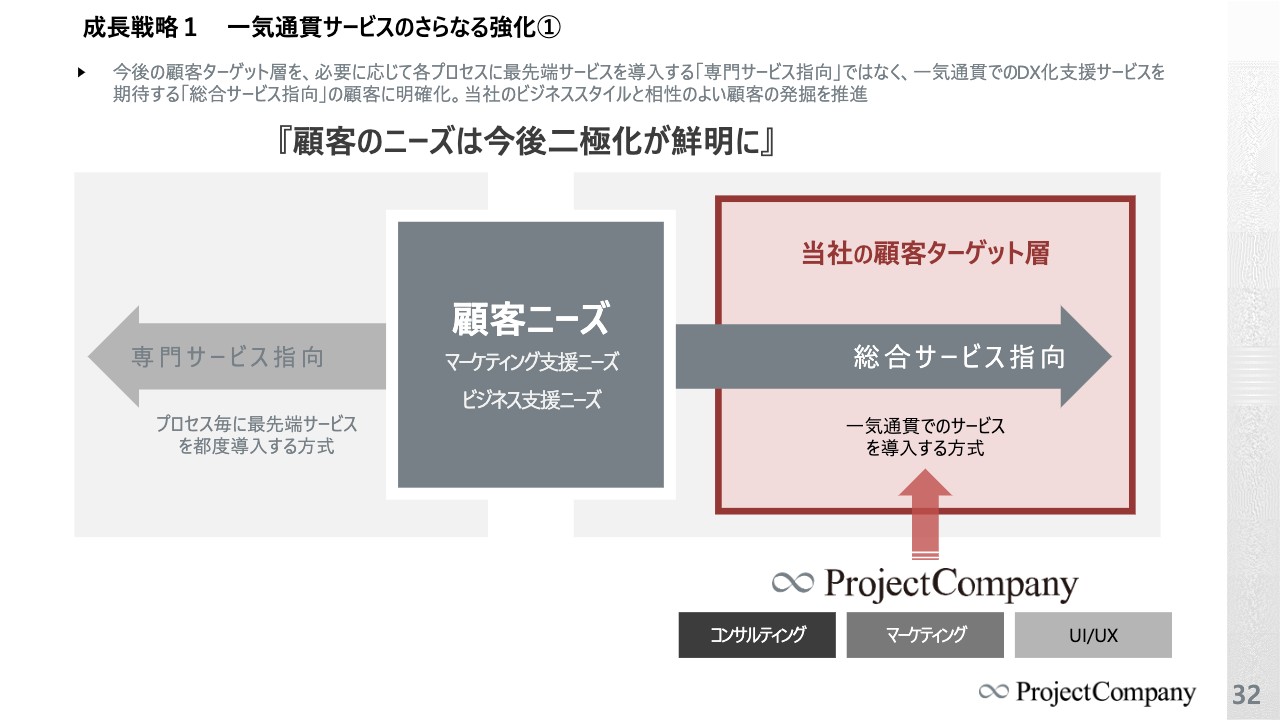

成長戦略1 一気通貫サービスのさらなる強化①

それに向けての打ち手の1つ目は、一気通貫サービスのさらなる強化です。その前提として、今後の顧客ターゲット層について、必要に応じて各プロセスに最先端サービスを導入する専門サービス指向ではなく、一気通貫でのDX化支援サービスを期待する総合サービス指向の顧客に明確化した上で、当社のビジネススタイルと相性のよい顧客の発掘を推進しています。

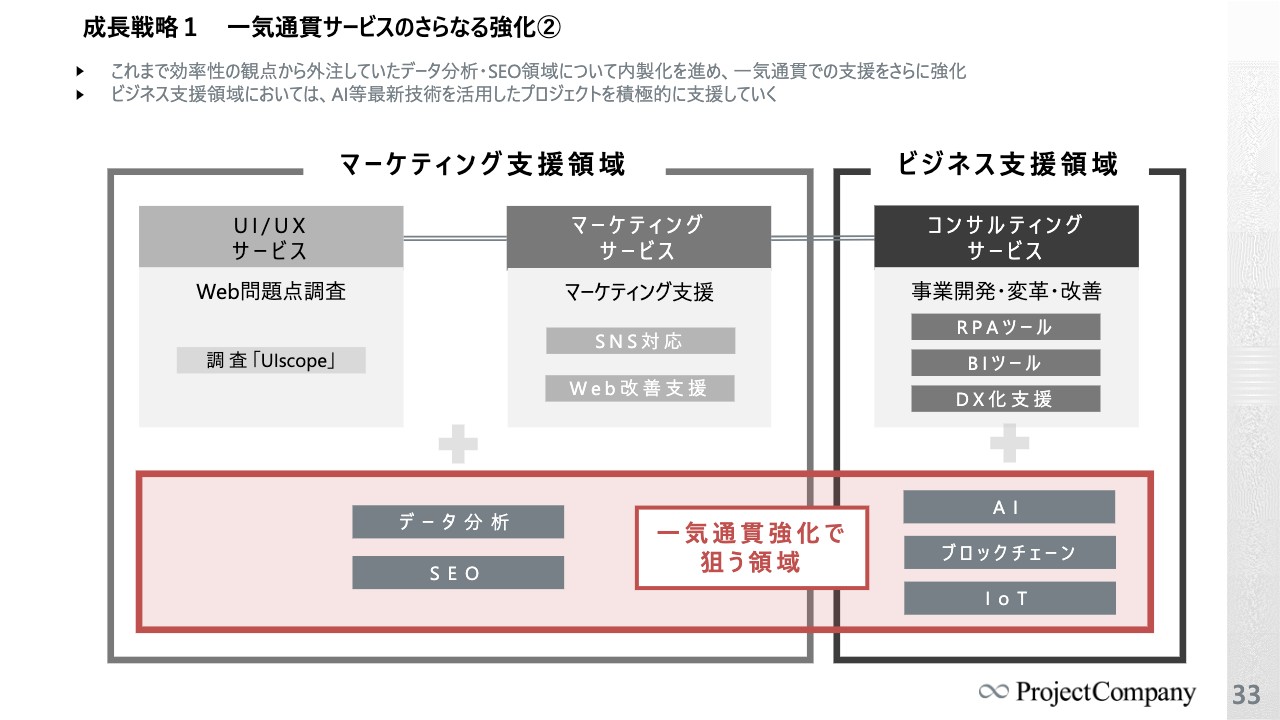

成長戦略1 一気通貫サービスのさらなる強化②

それら総合サービス志向の顧客に対し、これまでは効率性の観点から外注していたデータ分析やSEOなどの領域についても、今後は内製化を進め、一気通貫での支援をさらに強化していく方針です。

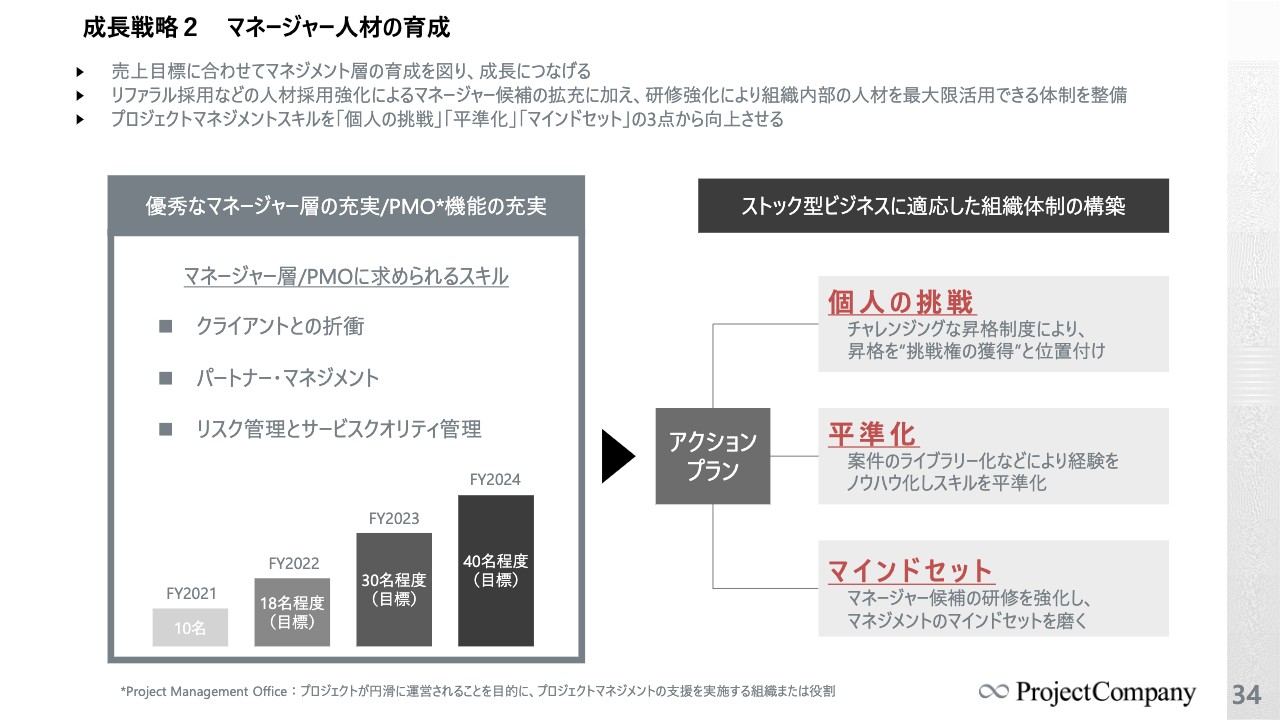

成長戦略2 マネージャー人材の育成

成長戦略の2つ目は、マネージャー人材の育成です。当社の売上を伸ばしていく上で、営業活動を含むクライアントとの折衝から品質管理まで、広範な役割を担うマネージャー級の人材の育成を進めることは非常に重要です。

人材採用の強化によるマネージャー候補の拡充に加え、過去案件のライブラリー化や研修強化などにより、組織内部の人材をマネージャーとして最大限活用できる体制を整備し、2022年度に18名程度、2023年度に30名程度、2024年度に40名程度のマネージャーを育成することが目標です。

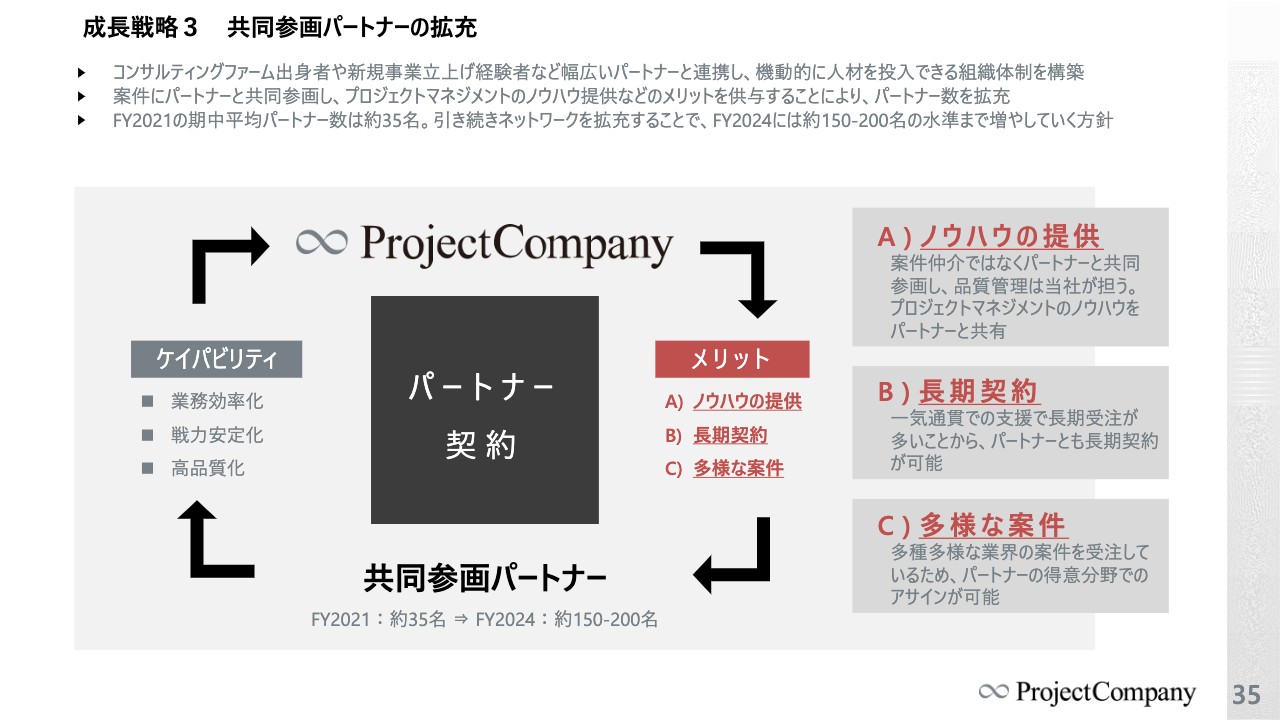

成長戦略3 共同参画パートナーの拡充

成長戦略の3つ目は、共同参画パートナーのさらなる活用です。現在すでにコンサルティングファーム出身者や新規事業立上げ経験者など幅広いパートナーと連携し、2021年度の平均稼働人数が35名、アクセス可能なパートナー数では100名規模となってきています。

今後も引き続きネットワークを拡充し、2024年度には平均稼働数で150名から200名規模のパートナー組織を構築することを目標としています。

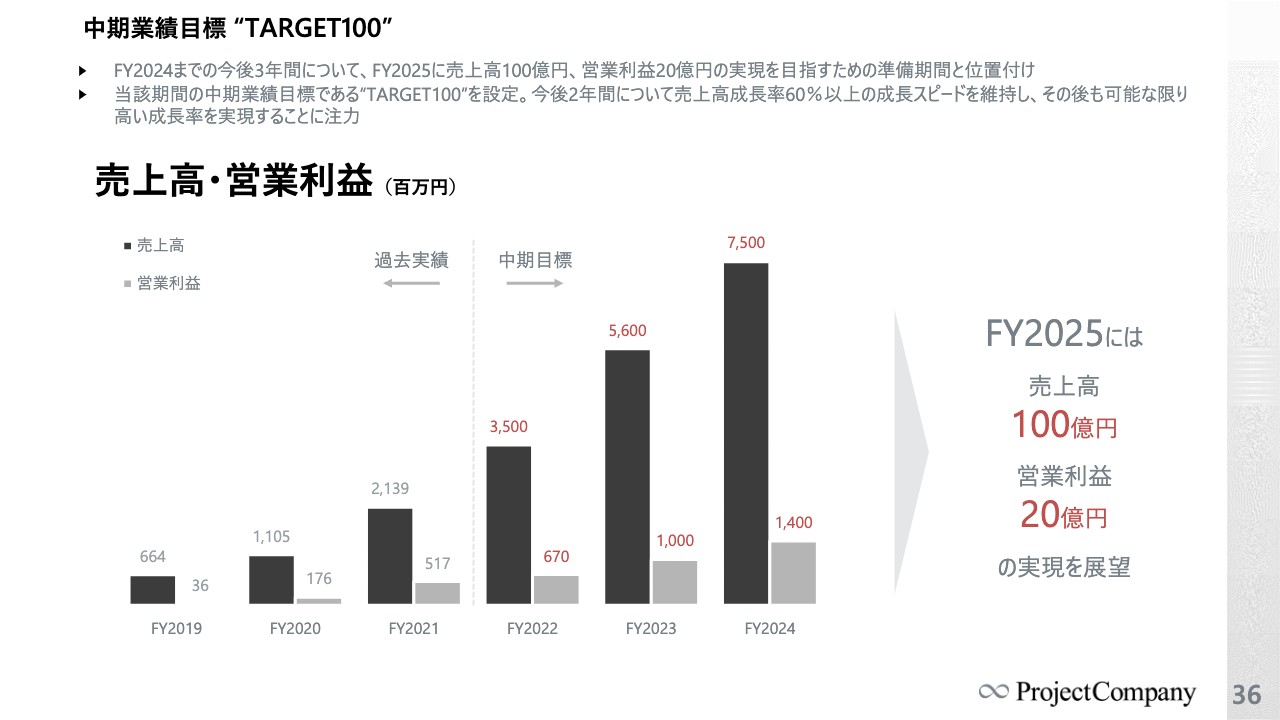

中期業績目標 “TARGET100”

当社では今回新たに、2024年度までの3年間を、2025年度に売上高100億円、営業利益20億円を実現するための準備期間と位置づけ、この期間の売上高と営業利益の業績目標を「TARGET100」と命名しています。

ただいまお伝えした成長戦略をこの期間で着実に実行することで、少なくとも今後2年間は売上高成長率60パーセント以上の成長スピードを維持し、その後も可能な限り高い成長率を維持しつつ、営業利益額もしっかり伸ばしていくことにコミットしていきたいと考えています。

投資家のみなさまにおかれましては、引き続きご期待のほど、よろしくお願い申し上げます。以上で、私からのご説明を終了します。ご清聴いただき誠にありがとうございました。

質疑応答:2022年12月期、2024年12月期の顧客数について

質問1:2022年12月期と2024年12月期の顧客数のイメージを教えてください。

土井:顧客数の見通しについては現在精査中ですが、我々のイメージでは、今期は120社から130社程度、2024年は200社から300社程度の会社数を目指していきたいと考えています。

ただし、1社あたりどれだけ深く入り込んで大口のお客さまにしていくか、そこが成長のドライバーとしては非常に重要であるため、顧客数はある程度イメージを持ちながらも、既存のお客さまにどれだけ深く入り込めるかチャレンジしていきたいと考えています。

質疑応答:大口顧客拡大の手法について

質問2:大口顧客を伸ばすとは、具体的にはどのような手法を取られるのでしょうか?

土井:先ほどお伝えしたように、10社について全サービスクロスセルできており、そこで全体の売上の50パーセントを構成していることから、やはり我々の一気通貫型支援がしっかりできる状態になってくると、お客さまの満足度も飛躍的に向上し、大口顧客になっていただけます。

そのため、我々の基本戦略としては、まずは1サービスをご利用いただきながら、我々のビジネススタイルやスタンス、また実際のサービス提供品質を感じていただき、その後、別のサービスを提案しながら、我々が一番価値を発揮できる一気通貫型支援にナーチャリングしていくことが、大口顧客に育てていく上で非常に重要なポイントであると考えています。

質疑応答:中期経営計画の達成確度について

質問3:中期経営計画の達成確度はどのように見ていますか?

土井:確固たる根拠はないものの、私としてはかなり自信を持って取り組み、しっかり達成していきたいと考えています。創業以来、予算を立ててきましたが、毎回必達という気持ちで取り組んできました。

過去6期、出した予算計画に対して必ず達成してきた実績もあります。今回数字を作っていく過程で、内部でもかなり議論を重ねましたが、この数字はしっかり達成するという強い気持ちでみなさまに公表しようと、今回「TARGET100」を策定したため、しっかり期待にこたえていきたいと思います。

質疑応答:コンサル、マーケティング、UI/UXの利益率について

質問4:コンサル、マーケティング、UI/UX各事業の利益率がどの程度なのか教えてください。

土井:各事業の粗利率は、もともとはコンサルが50パーセント弱、広義のマーケティングが50パーセント強でした。

パートナー活用を積極的にしていく中、社員・パートナー比率の中でパートナーの比率が上がってくると、粗利率が押し下げられるようなインパクトが出てくるため、今後コンサル領域については50パーセント弱よりもさらに落ちてくるのではないかと考えています。

ただ、我々としては率にこだわるのではなく、トップラインと利益の額を堅調に伸ばしていき、グロスの成長率を出せるような経営でしっかり数字を作っていけたら、と考えています。

質疑応答:マネージャー人材の採用について

質問5:マネージャー人材の採用について、今期末のマネージャー数目標は18名とありますが、ある程度の目処は立っているのでしょうか? また、採用競争が激化していますが、人件費増加のリスクをどのように考えていますか?

土井:まず、マネージャー数および育成の目処についてご回答します。2021年度末にはマネージャーの数は10名でしたが、昨年度の実績等を踏まえて、現在、2022年度の頭から9名のマネージャー候補を選抜して足元で選考プロセスを進めているところです。

現在の見立てとしては、第2四半期の頭くらいから5名程度がマネージャーに昇格できるのではと考えており、合わせて15名程度のマネージャー育成の目処が立っている状況です。その後もマネージャー候補を選抜しながら、選考プロセスを進めていくため、今期18名の目標に対しては一定程度ミートしてくるのではないかと考えています。

次に、採用競争が激化している中で人件費増加のリスクをどのように考えているかというご質問ですが、採用競争は確かに激化しているものの、我々にとっての採用のターゲット層は、コンサルティング領域未経験ではある一方で、地頭がよく、一生懸命自分を成長させて日本社会に貢献したいという気概を持った人であり、それを採用の要件としています。我々が成長環境や育成のノウハウを提供しながら、実際に成果が出る人材へと成長させられるような支援をしっかりと社員に提供できていると考えています。

採用競争は激化していますが、一定程度はそのような環境でチャレンジしたいという候補者の方がおり、応募もかなりいただいています。実際に働いていく中で成長を実感でき、自分がビジネスの世界で戦えるようなスキルセットを学ぶことができる中にあって、社員のみなさまに対しては非常によい環境を提示できているのではないかと思います。

今期に入り、毎月5名から8名程度を採用できている状況でもあり、しっかりと組織規模も拡大していけるのではないかと考えています。

質疑応答:今期の人員採用について

質問6:毎月5人から8人程度採用しているとのことですが、今期は全体で何人採用される予定ですか?

土井:今期は純増で50名程度の増員を目指しています。そのため、期末のタイミングでは100名超を目指しており、120名くらいの体制になることが今期の目標と言えます。以降は、ざっくりとした見通しではあるのですが、2023年末に200名程度、2024年末に300名程度まで組織規模を拡大していきたいと考えています。これが現在の見立てであり、目標です。

質疑応答:ストック型ビジネスについて

質問7:御社において、コンサルにおけるストック型ビジネスとはどのようなものでしょうか?

土井:ストック売上については、6ヶ月以上の連続受注を獲得したクライアントからの売上のうち、スポットの性質が強い広告出稿や「UIscope」のユーザーテスト等を除いたものと定義しています。

具体的にどのようなものかと言いますと、我々は最初「はじめまして」というかたちでプロジェクトに入っていくのですが、成果に必死に向き合い、実際にプロジェクトでしっかりと成果を出していくことで、高いご評価をいただいています。その結果、お客さまからプロジェクトの継続を依頼されたり、徐々に長いご契約につながったりします。

一つひとつのプロジェクトに対してしっかりと向き合い、お客さまに満足いただけるような成果を出すことによる積み上げが、ストック型ビジネスの構築という結果に表れていると考えています。

質疑応答:他社との比較について

質問8:他社とコンペになった時、プロジェクトカンパニーが選ばれるポイントはどこでしょうか? 価格面、品質面について教えてください。

土井:実際の現場では、あまり他社とコンペになることはありません。我々は最初の提案の際に、非常にスモールスタートの提案を行っています。例えば、「3ヶ月でまず特定の領域だけを担当するので、我々の価値を見極めてください」「そこで成果を出したら、別の領域についてもご提案させてください」というかたちで入らせていただくことが多いです。

そのため、他社とのコンペということはあまりなく、「まずは特定の領域で、少しの金額で発注しよう」というかたちで取引が始まることが非常に多いです。プロジェクトに入ったあとで他社との比較になることもありますが、我々の出す成果を鑑みた際の対価として一定程度リーズナブルであること、また、しっかりと成果に向き合ってプロジェクトを前に進められることといった面でご評価をいただくことが多く、他社との比較の中で我々が拡大していく、ひいてはリプレイスすることも徐々にできていると考えています。

質疑応答:M&Aについて

質問9:中期業績目標にはM&Aなどは織り込まれているのでしょうか?

土井:今後の成長戦略として、M&Aは積極的に検討したいと思っていますが、業績目標の数字には織り込んでいない状況です。まずは既存ビジネスについて、オーガニックな成長を前提としてしっかりと業績目標を立てた上で、目標を立てた後は、M&Aを含めたあらゆる選択肢の中から目標達成のためにベストな選択肢を取るべく検討を進める方針です。

質疑応答:営業利益率の考え方について

質問10:営業利益率20パーセント前後を基準としているようですが、考え方を教えてください。

土井:まず、我々の考え方として、営業利益率をあまり目標にすることは考えていません。売上高、利益のグロスをしっかりと成長させていくことを最優先で考えています。しかし、いたずらにコストをかけて成長していくというのも意図とは違います。

それを踏まえて、営業利益率が20パーセントということではなく、例えば売上が130億円だとしても100億円だとしても20億円くらいの規模の利益額を出したい、「その数字は2025年に超えていくぞ」という目標として捉えていただければと思います。

質疑応答:売上拡大の要因について

質問11:2021年12月期の売上高が前期比94パーセント増という高い数値を記録していますが、DX市場への追い風以外にどのような要因が挙げられますか?

土井:やはり人材の育成に力を入れてきたことも、売上高の大幅な増加に寄与していると考えています。その中でもマネジメント層の育成が順調に進んだことで、新規案件の獲得、既存案件からの追加受注が、当初予想していた以上に拡大できました。そのような背景から、今後もマネージャー人材の育成が、業績拡大において非常に重要なドライバーになると認識しています。

また、売上の拡大については、新たに案件を獲得したことが売上規模拡大の主な要因です。当社としては、無理に人月単価を上げていきながら、1社あたりの売上を高めていくということではなく、いったんお客さまの内部に入り込んだ後にしっかりと成果を出していくことで、お客さまから継続的な支援のご要望をいただくことが、事業成長の一番重要なキーだと考えています。

そのような中で、長期的な支援を継続して、顧客あたりのLTVを高めるという戦略をとっています。

質疑応答:目標とする経営者について

質問12:目標とする経営者がいたら教えてください。

土井:これからの日本社会を変革していくという意味では、松下幸之助さんや稲盛和夫さん、三木谷浩史さんが挙げられます。実業をしっかりと行いながら、日本社会の変革に対して自分の企業としてどのようにインパクトを出していくのか、企業としても1兆円の売上を作っていけるのかという考え方を目指しながら、私も経営者として成長するとともに、日本社会を変革していきたい、日本を代表する企業になれるように、誠心誠意、しっかりと今後も成長していきたいと考えています。

新着ログ

「サービス業」のログ