株式会社ピーバンドットコム 中期経営計画ならびに2022年3月期第2四半期決算説明会

ピーバンドットコム、長期ビジョンに基づく中期経営計画を発表 2030年のありたい姿の実現に向け基盤を構築

中期経営計画ならびに2022年3月期第2四半期決算説明会

田坂正樹氏(以下、田坂):ピーバンドットコム代表取締役の田坂でございます。ご多忙の中、お集まりいただき誠にありがとうございます。中期経営計画ならびに2022年3月期第2四半期決算についてご説明します。

本日のスライドは3段階で構成されています。Chapter 1では、当社の社会的な存在意義を表したMission・Vision・Valueと、それを踏まえたビジネスモデルをご紹介します。Chapter 2では、2022年3月期第2四半期の決算概要を簡単にご説明します。

そして、本日の主題であるChapter 3では、ピーバンドットコムとして初めて公表する中期経営計画についてご説明します。Appendixには、中期経営計画に関する私のインタビューなどを掲載していますので、ご興味のある投資家のみなさまはぜひご覧ください。

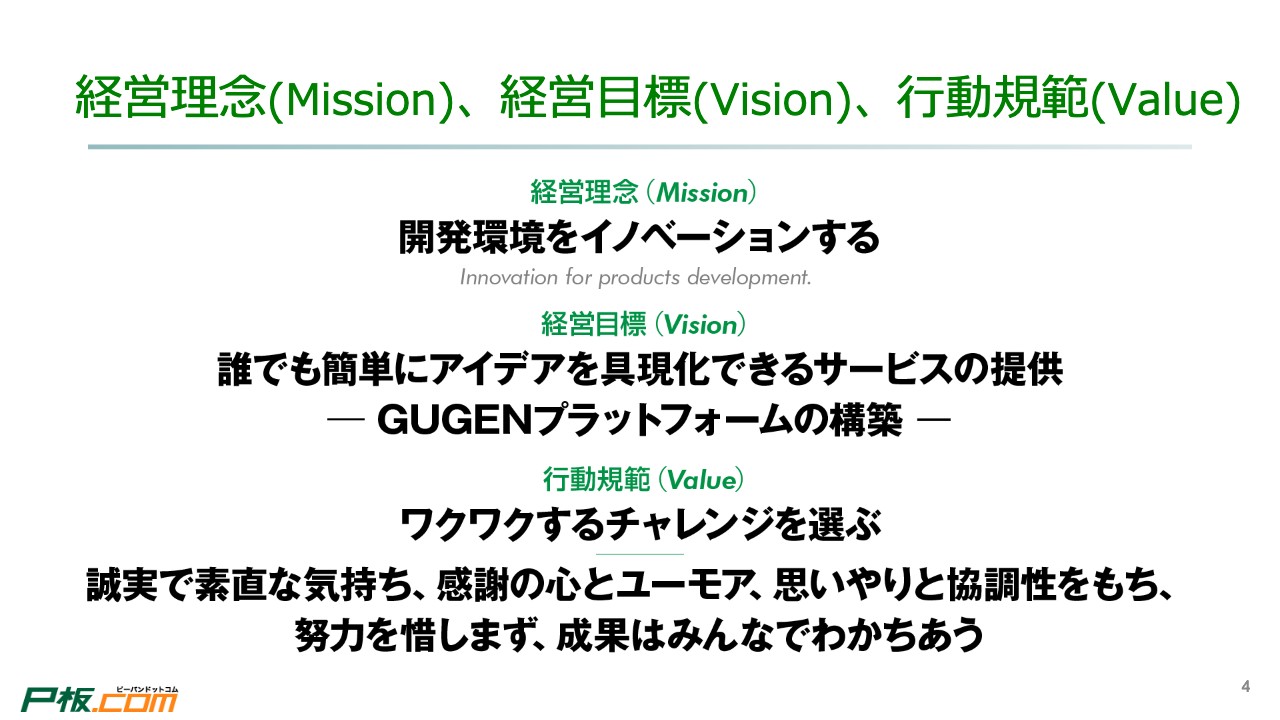

経営理念(Mission)、経営目標(Vision)、行動規範(Value)

Mission・Vision・Valueとビジネスモデルについてです。投資家のみなさまの中には、当社を深く理解していただいている方も多いと思います。ただし、初めて当社を知る投資家の方もいると思いますので、私たちの経営理念・経営目標・行動規範について少しご説明します。

みなさまは子どもの頃、「このような製品やサービスがあったら便利なのに」と思ったことはありませんか? ピーバンドットコムが掲げている経営理念は、「開発環境をイノベーションする」です。わかりやすく言いますと、「あったらいいのに」というアイデアを、誰でも簡単に具現化できるようにすることが私たちの経営目標です。

そのような世界を実現するためには、常識にとらわれない発想が必要です。目的を成し遂げる上で、自分の夢を実現した時に感じるワクワクした気持ちに勝る強い思いはないと思っています。

私たちは、誠実かつ素直な気持ちでワクワクしながらチャレンジしていきます。一緒に取り組む仲間やお客さまへの感謝や思いやり、協調の心、時にはユーモアも欠かしません。夢の実現のためには努力を惜しみません。そして、夢が実現した時には、その成果をみんなで喜び、わかちあいます。私たちは、このような価値観を大切にしています。

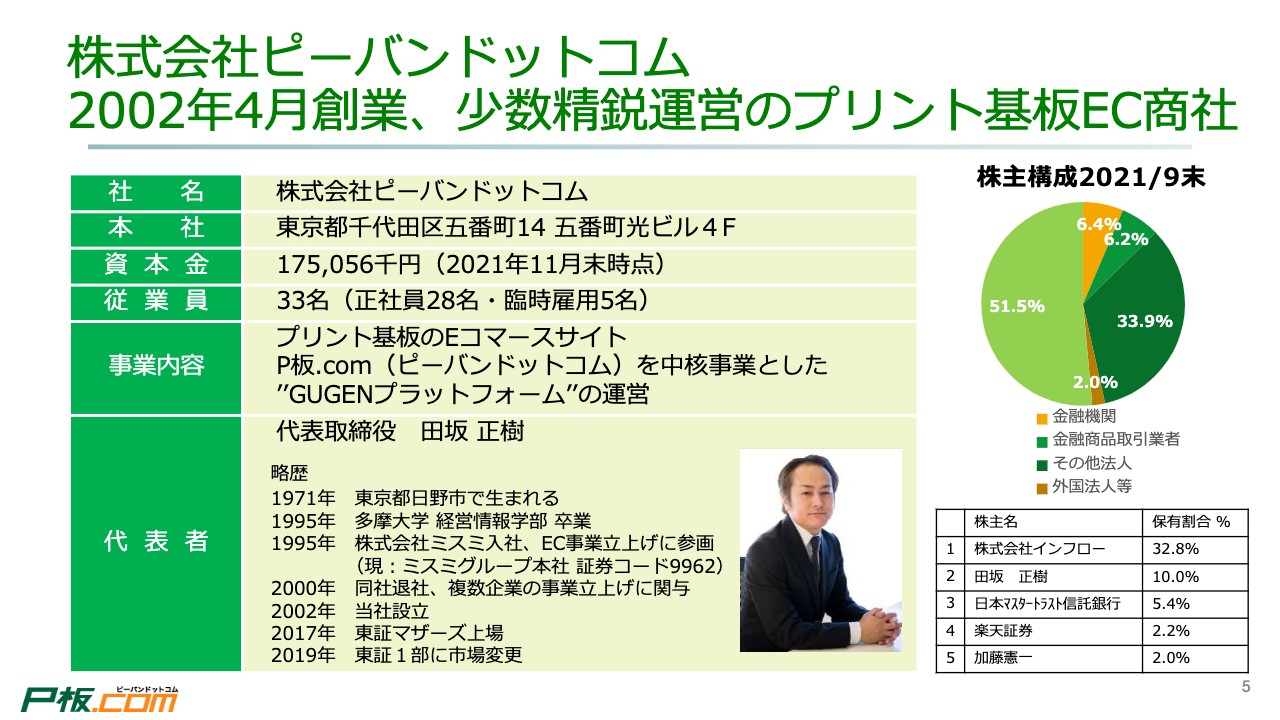

株式会社ピーバンドットコム 2002年4月創業、少数精鋭運営のプリント基板EC商社

そのような思いを胸に、私たちは今から20年前の2002年に当社を立ち上げました。順調に業績を拡大し、2017年には東証マザーズに上場、2年後の2019年には東証一部市場へと市場変更しました。社員一同のがんばりはもちろんですが、たくさんの幸運にも恵まれた結果だと考えています。

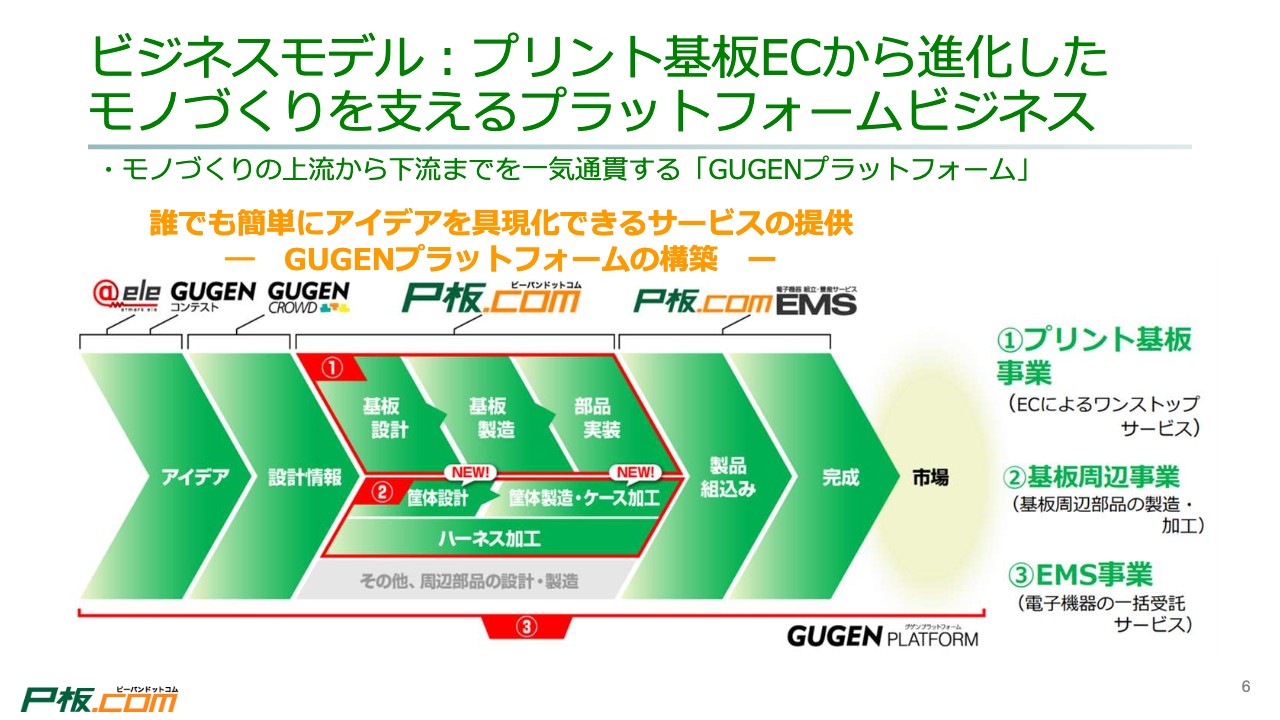

ビジネスモデル:プリント基板ECから進化したモノづくりを支えるプラットフォームビジネス

ビジネスモデルをご紹介します。まず、私たちの祖業であり中核事業である「P板.com」についてです。ECによるワンストップサービスで、プリント基板の設計・製造・実装を行っています。

プリント基板はエレクトロニクス製品の頭脳かつ心臓部であり、携帯電話・パソコン・AV製品などのすべてのエレクトロニクス製品に内蔵されています。その後、お客さまのニーズに対応するため、筐体やケース加工など、プリント基板の周辺部品もeコマースで取り扱うようになりました。最近では、お客さまからの要望で、スマートメーターなどの完成品の製造を一貫して請け負うEMS事業にも進出しています。

これらの事業をすべて合わせた、ものづくりの上流から下流までを一気通貫する「GUGENプラットフォーム」の構築を進めています。誰もが簡単にアイデアを具現化できる世界を実現するためのプラットフォームを提供します。

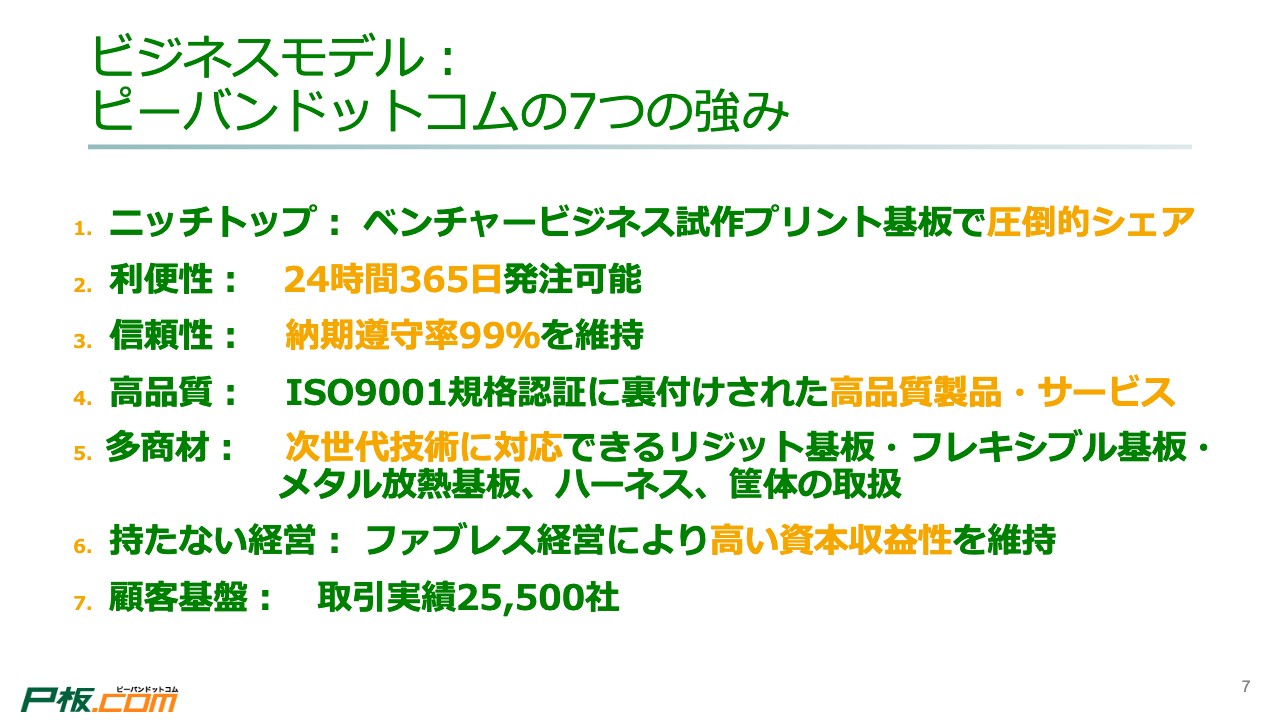

ビジネスモデル:ピーバンドットコムの7つの強み

私たちのビジネスモデルには7つの強みがあると考えています。1つ目は、試作プリント基板で圧倒的なシェアを持っていることです。

この高いシェアを支えているのが、スライドにある2つ目から5つ目までの強みです。具体的には、24時間365日発注可能という利便性、納期遵守率99パーセントという信頼性、ISO9001規格認証に裏付けされた高品質サービス、プリント基板の周辺部品も入手できる多商材の取り扱いです。

6つ目は、これらの幅広いビジネスをファブレス経営で実施していることです。販売数が増加しても設備投資の必要がなく、在庫保有のリスクもありません。これがeコマースの同業他社と比べてROEが高い要因です。そして、このような経営を続けてきた結果、取引実績2万5,500社という厚みのある顧客基盤を形成できたことが7つ目の強みです。

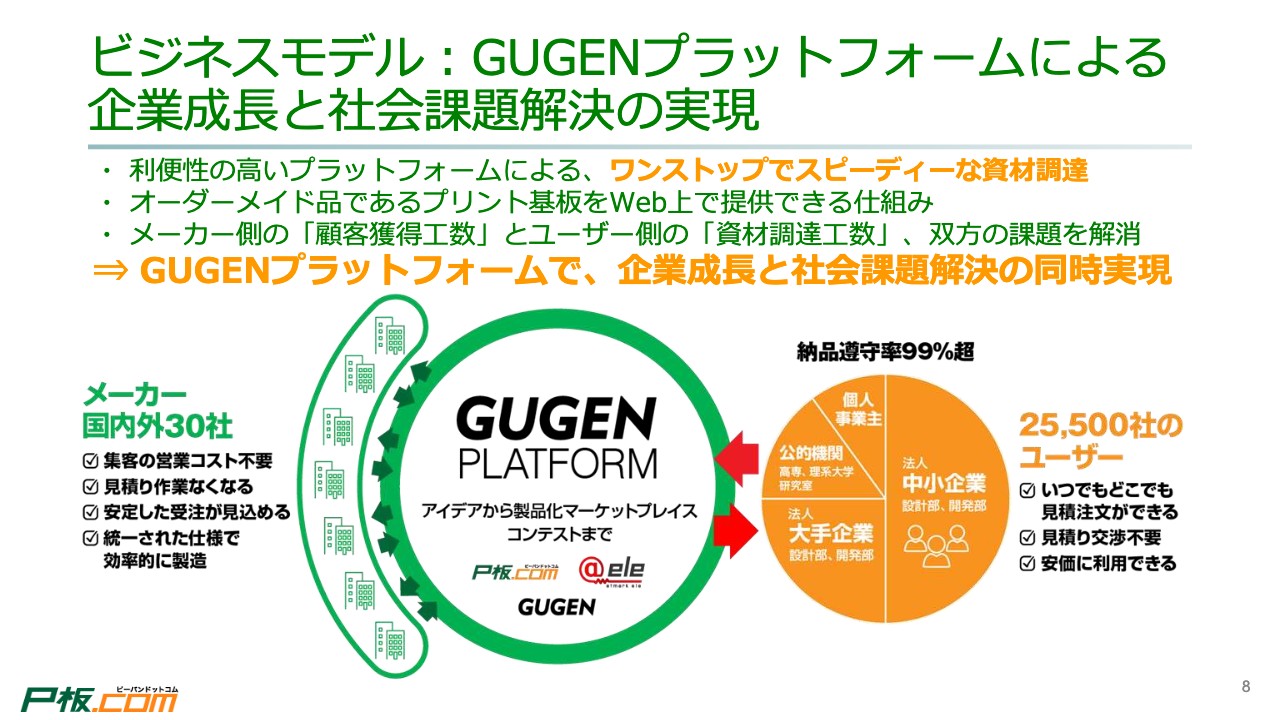

ビジネスモデル:GUGENプラットフォームによる企業成長と社会課題解決の実現

2万5,500社のユーザーと協力製造メーカー30社をつなげる「GUGENプラットフォーム」についてです。利便性の高いプラットフォームによって、ワンストップでスピーディーに資材調達できるのが特徴です。「GUGENプラットフォーム」を取り囲むユーザーとメーカー双方の課題を解消することによって、企業成長と社会課題解決を同時に実現していきます。

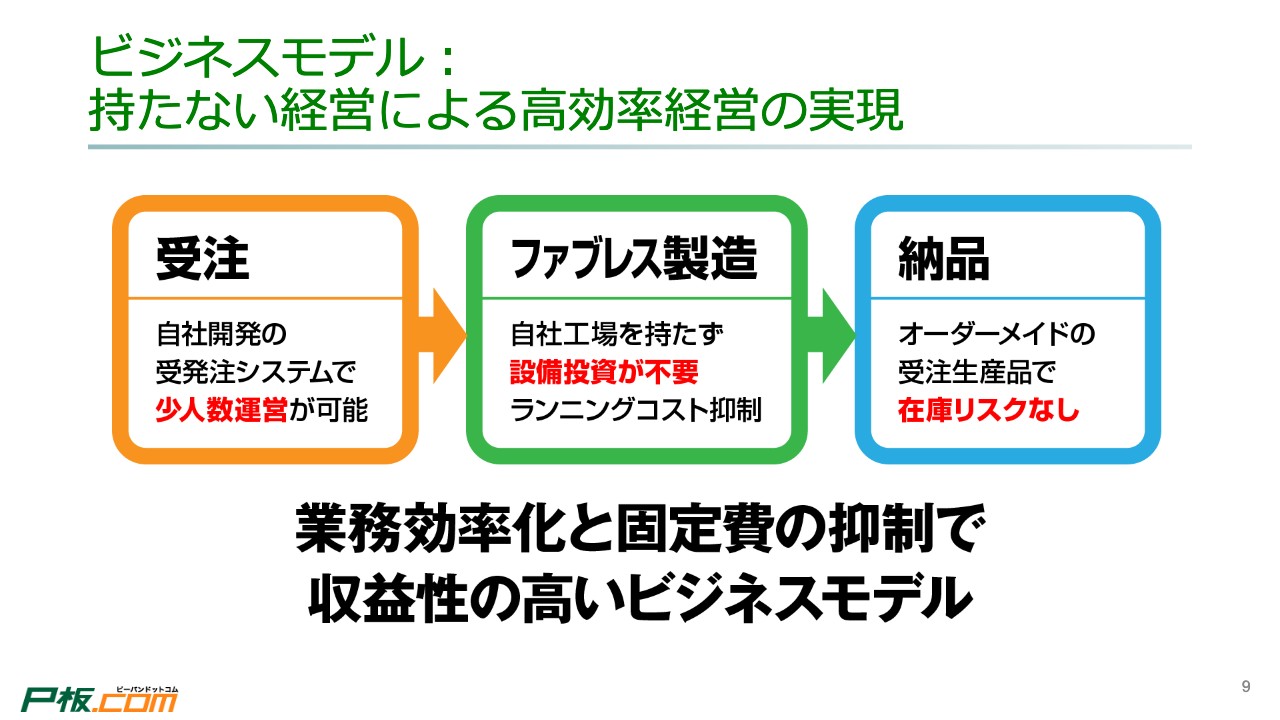

ビジネスモデル:持たない経営による高効率経営の実現

スライド9ページは、持たない経営の強みである「少人数運営」「設備投資不要」「在庫リスクなし」という、高収益ビジネスモデルをイラスト化したものです。

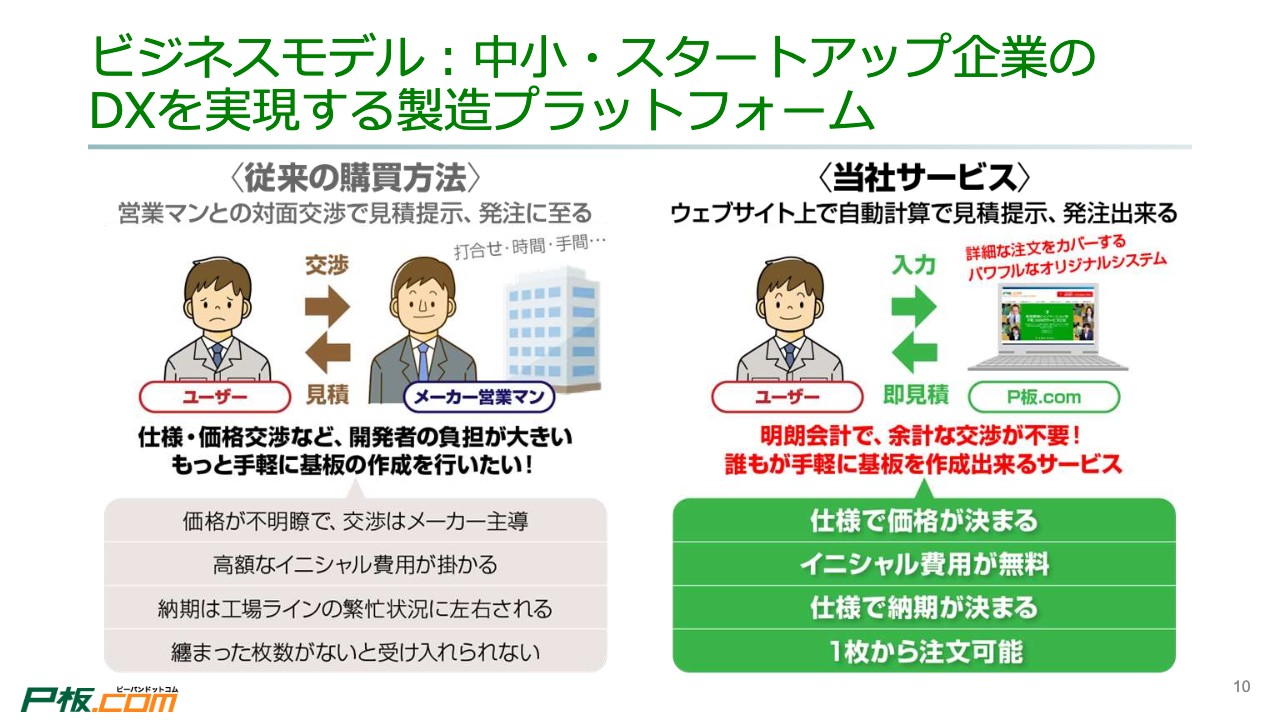

ビジネスモデル:中小・スタートアップ企業のDXを実現する製造プラットフォーム

「P板.com」が具現化した便利な世界をご紹介します。私たちがビジネスを始めるまで、プリント基板の製造には長い時間と高いコストがかかり、事業を始めたばかりの中小企業にとっては大きな負担でした。

そのような中、誰でも簡単に見積もりが取れ、常識外れのコストとスピードでプリント基板が作成できるeコマース市場を実現しました。以上が、私たちの存在意義とビジネスモデルです。

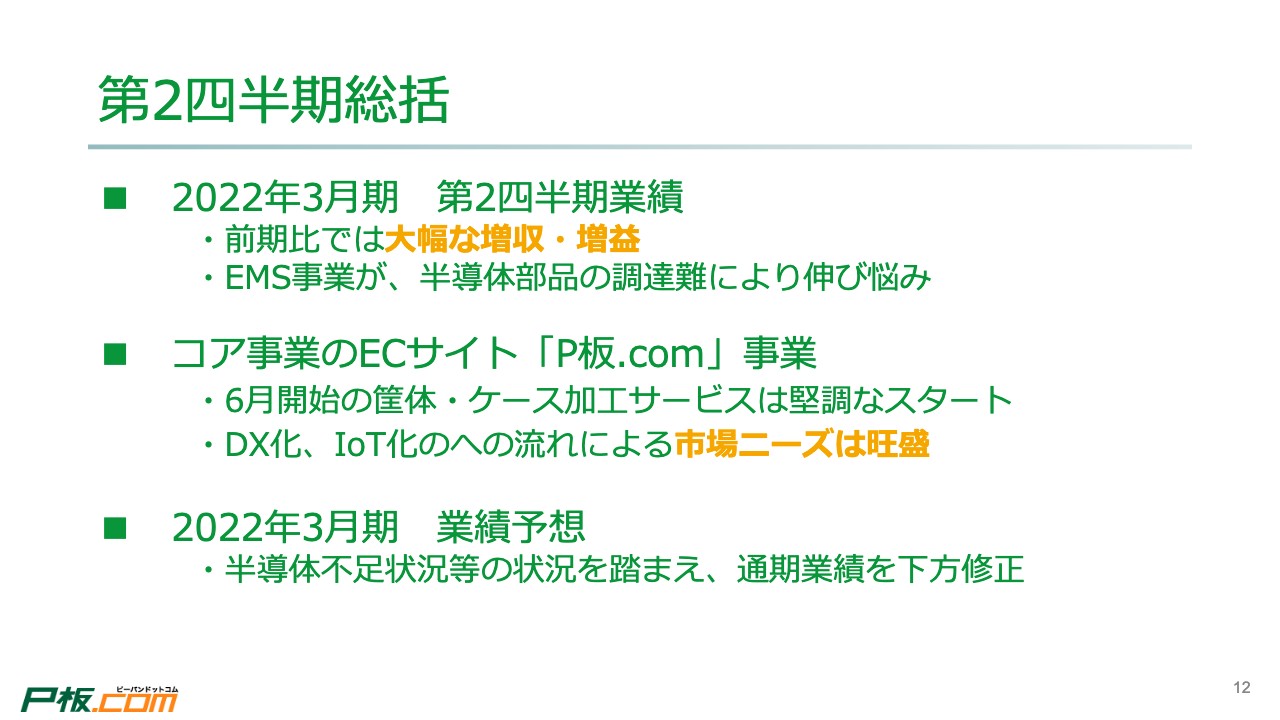

第2四半期総括

2022年3月期第2四半期の決算概要について、簡単にご説明します。第2四半期は、売上や収益において前四半期からの回復基調が強く表れました。コア事業である「P板.com」事業では、企業のDXやIoT化などによって市場のニーズが極めて旺盛になっています。

今年6月に大幅にアップグレードした筐体・ケース加工サービスも堅調なスタートとなり、事業の先行きに自信を強めています。ただし、私たちが第2の成長事業と位置付けているEMS事業は、半導体の供給不足により伸び悩んでいます。

このような状況を受けて、今年11月に今期の業績予想を下方修正しました。半導体などの部品調達力の向上は、EMS事業の成長と「GUGENプラットフォーム」の発展のために重要で、必要不可欠な経営課題だと考えています。

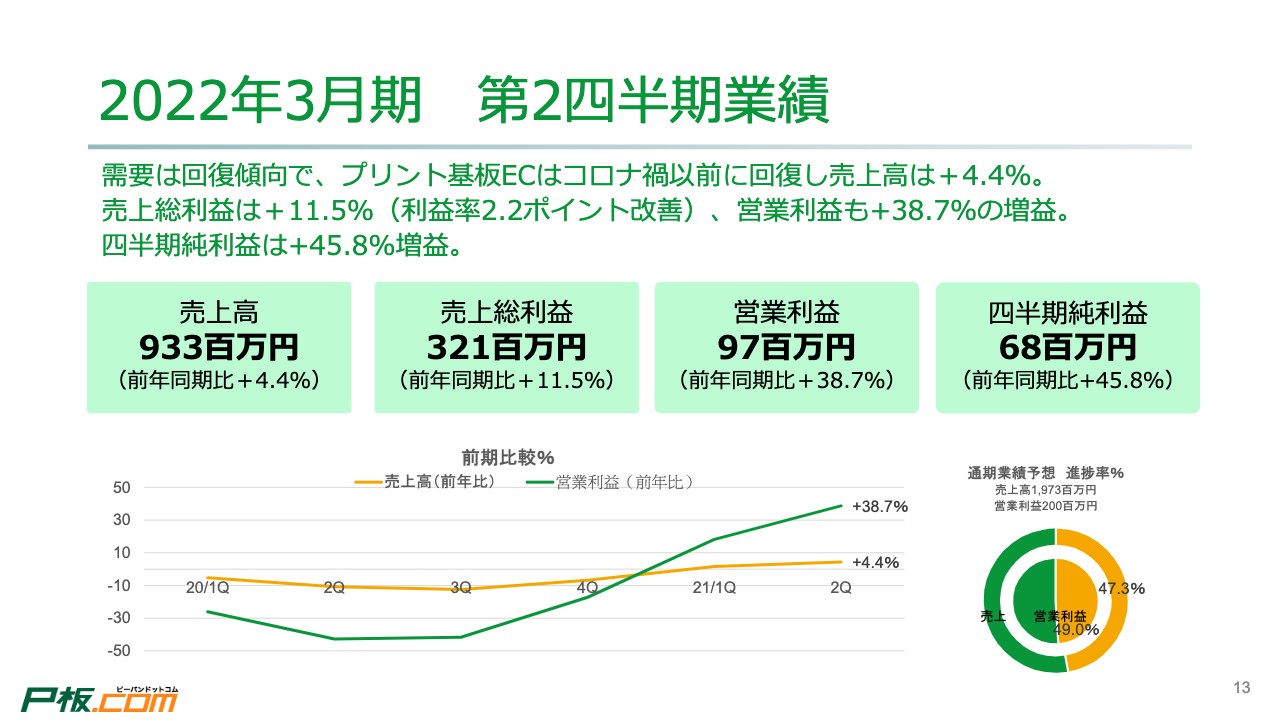

2022年3月期 第2四半期業績

第2四半期の業績数値についてです。売上高は前期比4.4パーセント増の9億3,300万円で、売上総利益は前期比11.5パーセント増の3億2,100万円でした。営業利益は前期比38.7パーセント増の9,700万円で、純利益は前期比45.8パーセント増の6,800万円となりました。

スライド下部にある折れ線グラフを見ると、営業利益がV字回復していることが読み取れると思います。半導体不足によるEMS事業の失速がなければ、売上も営業利益と同じようなV字回復を見せていたと考えています。

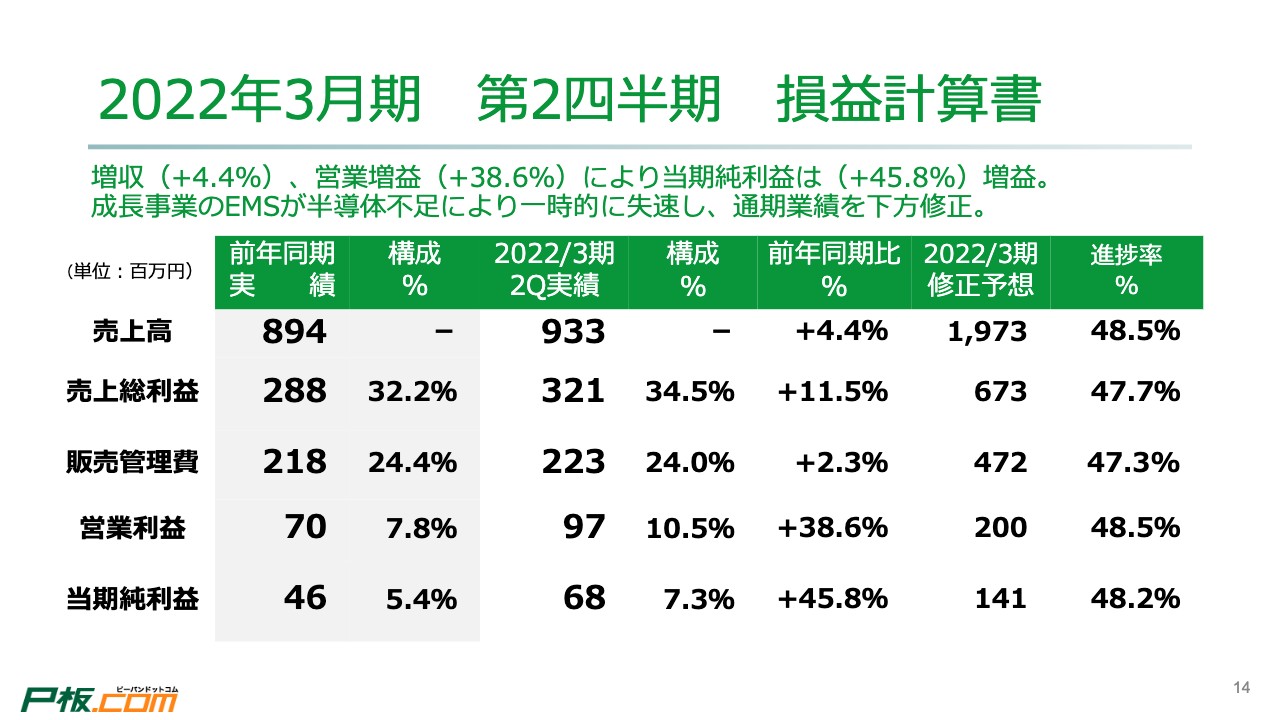

2022年3月期 第2四半期 損益計算書

業績予想の進捗を含めた詳細については14ページをご覧ください。第2四半期決算に関する説明は以上になります。

市場の成長可能性:私たちの生活を支えるとともに、新たな社会を切り開くために不可欠なプリント基板

それでは、本日の主題である中期経営計画についてご説明します。近年になり、新型コロナウイルスの感染拡大や米中間における緊張の高まり等、従来の常識が通用しない、いわゆる不確実性の時代に入っていると強く認識しています。

最近の経営環境の変化は、2年、3年といった短期の視点より、さらに長期的な世間の変化をトレンドとして捉えることが経営において必要になると考えました。

そこで、マネジメントの主要メンバーが毎週集まり、2030年に予想される経済・産業・技術・政治・地政学的リスク・サステナビリティ課題等、幅広い内容を議論しました。そのように起こり得るリスクや課題を踏まえ、2030年にピーバンドットコムがありたい姿を考えました。これよりご紹介する内容が、そこに基づく中期経営計画となっています。

それに先立ち、あらためてプリント基板事業が成長ビジネスであることを確認しておきます。プリント基板は私たちの生活を支えるとともに、新たな社会を切り開くために不可欠な電子部品であり、政府が未来に向け目標としている「Society 5.0」の実現の鍵を握る製品の1つにもなっています。

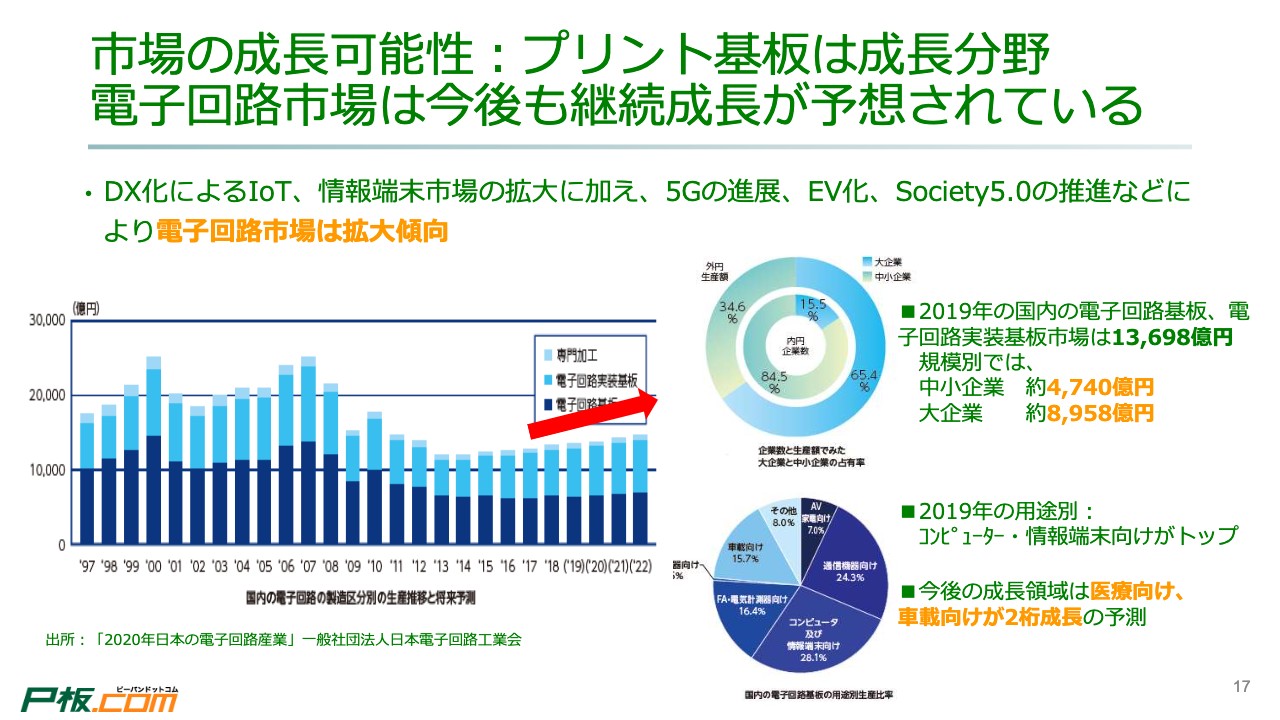

市場の成長可能性:プリント基板は成長分野 電子回路市場は今後も継続成長が予想されている

スライド17ページの左側にお示しした業界団体の生産推移と2022年の生産予測に関する棒グラフから、DX化によるIoTの拡大、また5Gの進展等により、電子回路市場は拡大傾向にあると読み取ることができます。

右上の円グラフをご覧ください。2019年の国内の電子回路基板、電子回路実装基板市場は1兆3,698億円となっています。規模別にすると、中小企業が約4,740億円、大企業が約8,958億円となっています。企業数は中小企業が84.5パーセントを占めるものの、金額においては生産量が多く単価も高い大企業が65.4パーセントを占めています。

私たちのお客さまは中小企業が中心です。これからは中小企業のお客さまのより高いニーズに応えつつ、大企業や中堅企業のビジネス拡大が、成長の鍵を握ると考えています。

また、用途別についてはスライドの右下にある円グラフにあるように「コンピュータ及び情報端末向け」「通信機器向け」が市場の半数を占めていますが、最近は「医療機器向け」「車載向け」分野が著しく成長しています。

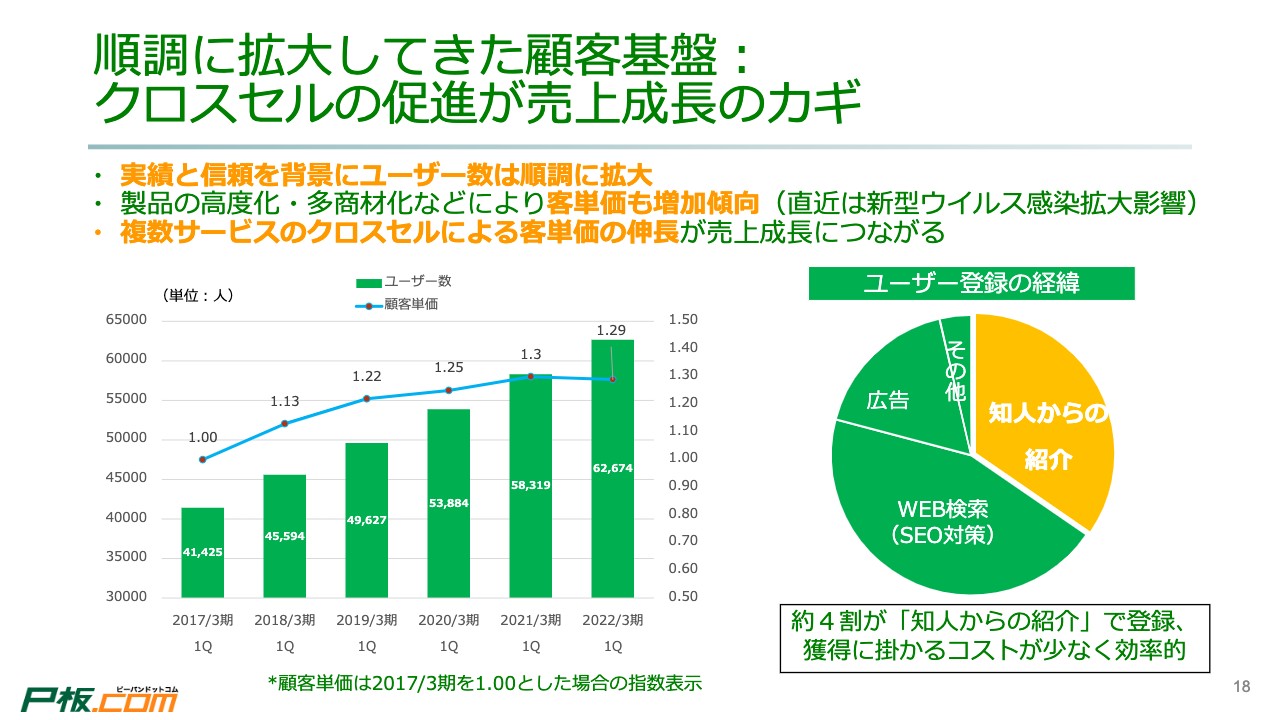

順調に拡大してきた顧客基盤:クロスセルの促進が売上成長のカギ

スライドにあるように、私たちの顧客基盤は順調に拡大し、クロスセルにより客単価も増加してきました。新型コロナウイルス拡大の影響もあり足元は伸び悩んでいますが、筐体・ケース加工ビジネスのアップグレード等、クロスセルを強化することにより、再び売上成長を高めています。

ピーバンドットコムが2030年にありたい姿

このように、私たちはプリント基板事業やEMS事業をさらに成長、発展させることにより「誰でも簡単にアイデアさえあればモノが具現化できるサービス(世界)」を作っていきます。また、お客さまの思いに寄り添い、アイデアを形にすることができるマルチ・コーディネーターとなることを目指します。

さらに「GUGENプラットフォーム」が展開するサプライチェーン、エンジニアリングチェーンを通じ、誰でも簡単にアイデアを具現化できる仕組みを実現し、活力ある経済と希望ある社会に貢献していくことが、私たちの願いであり目標です。

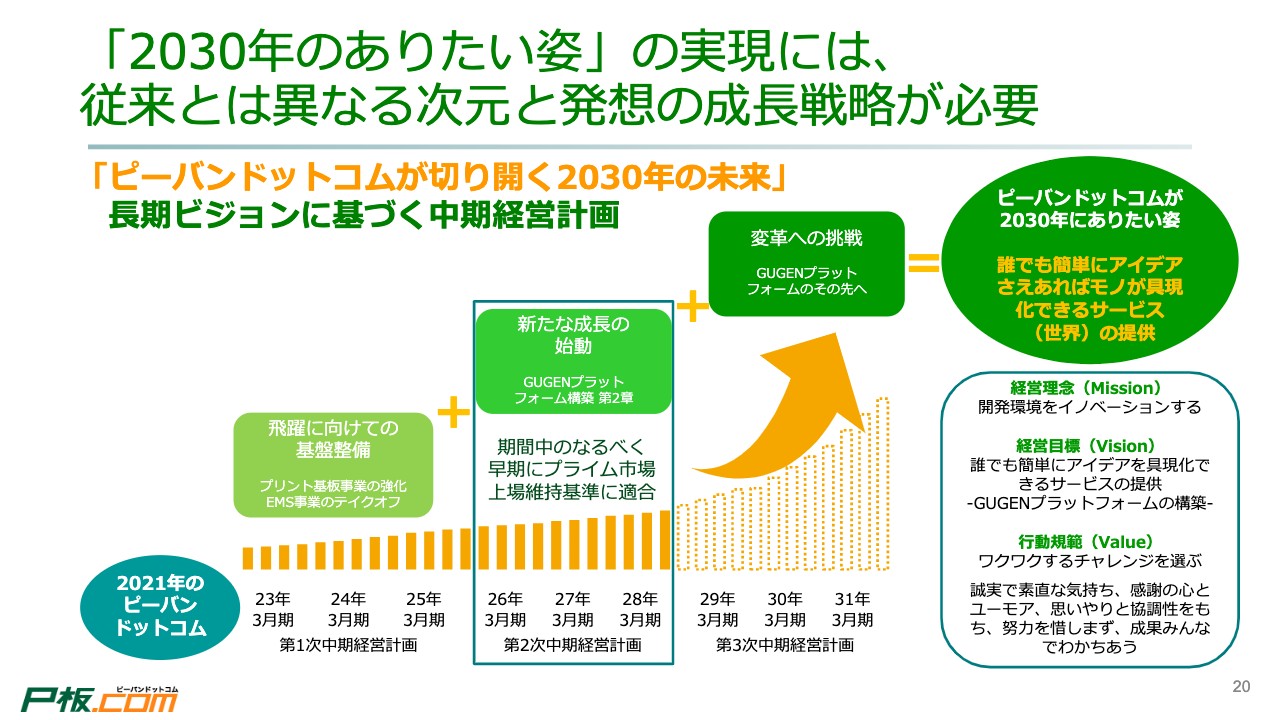

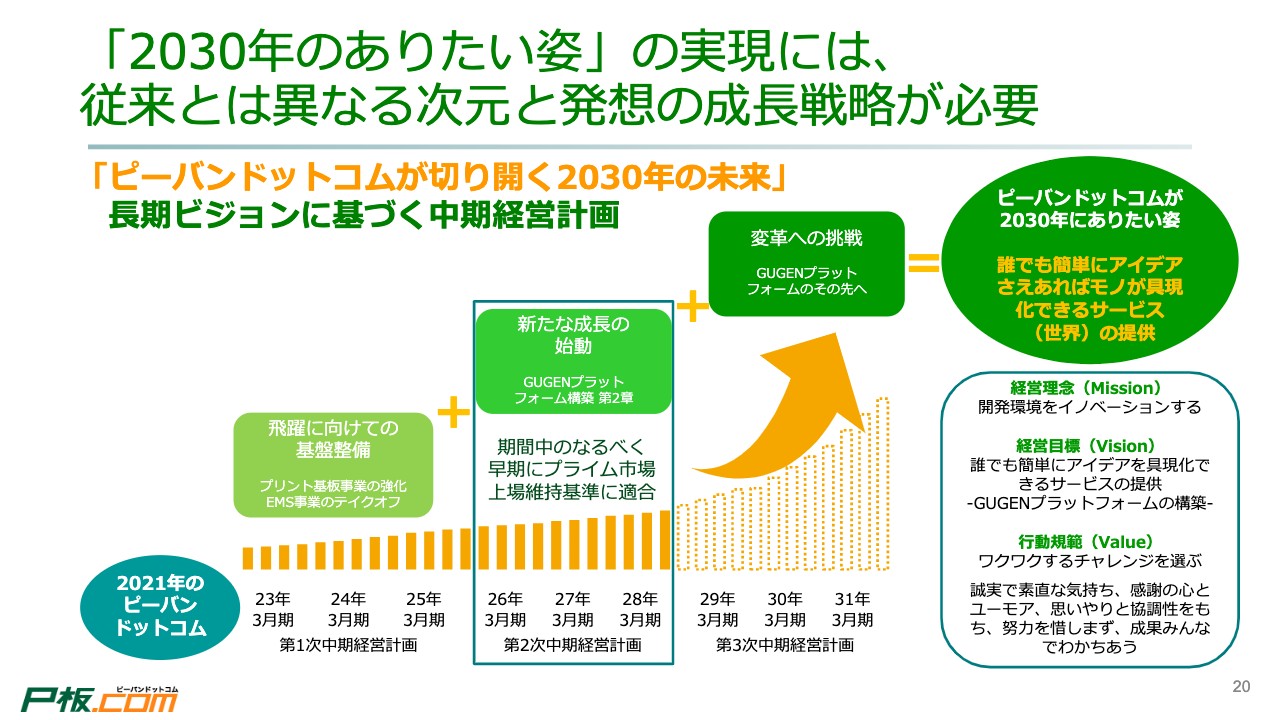

「2030年のありたい姿」の実現には、従来とは異なる次元と発想の成長戦略が必要

そのような世界を実現するプランが、今回の中期経営計画になります。ピーバンドットコムが「2030年のありたい姿」を実現する上で必要な施策を、2023年度3月期から2025年度3月期までの「第1次中期経営計画」、続く2026年度、2027年度、2028年度の「第2次中期経営計画」、そして2030年に向けた「第3次中期経営計画」の3期に分けて策定しました。

後ほどご説明しますが、私たちは東京証券取引所の市場区分変更にあたり、プライム市場を選択しました。プライム市場の上場維持基準を達成するには、高収益性を維持しつつ、売上成長を加速させることが必須です。「高収益性を維持しつつ、売上成長を加速させること」が、第1次中計から第3次中計までに共通する、一貫したキーワードになります。

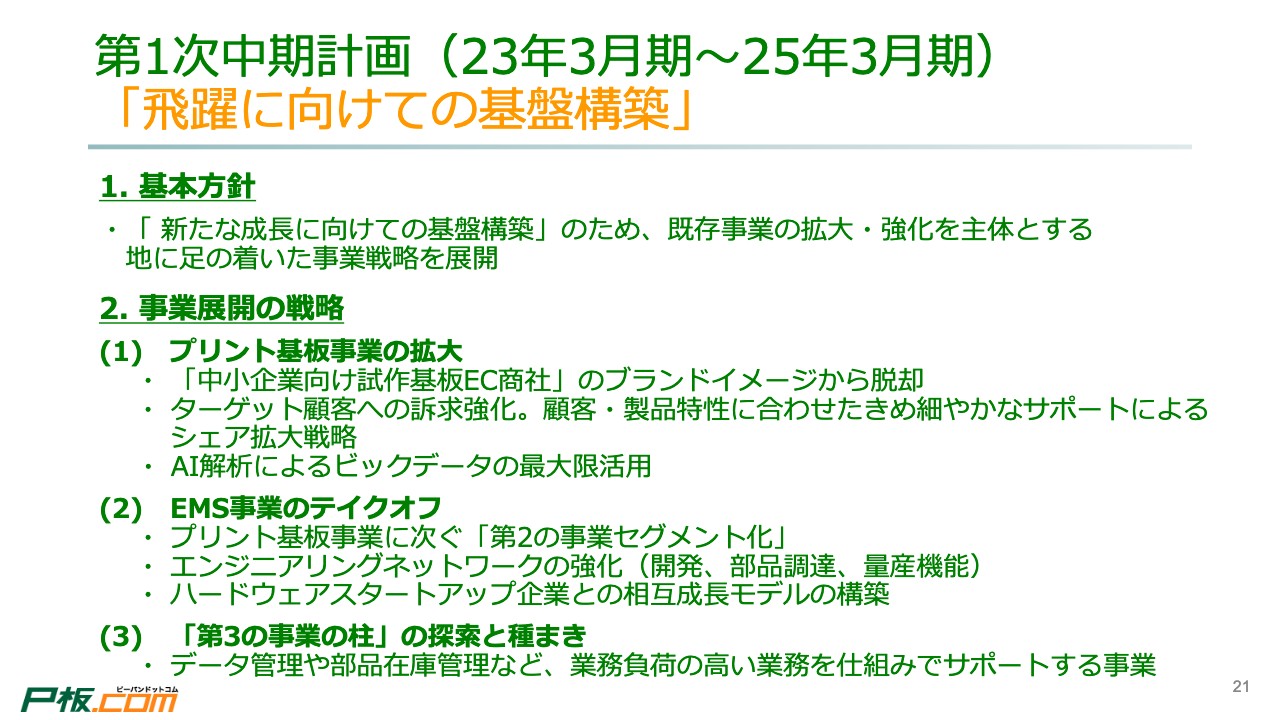

第1次中期計画(23年3月期~25年3月期)「飛躍に向けての基盤構築」①

最初に、2022年度を初年度とする第1次中計は「飛躍に向けての基盤構築」を基本コンセプトとしています。

当社の祖業であるプリント基板事業の基盤を徹底的に強化するとともに、成長事業と位置づけているEMS事業を第2の柱としてテイクオフさせます。新規事業へむやみに手を出さず、地に足を着け既存事業を強化する段階です。

もちろん、第3の柱の事業を探索し種まきにも取り組みます。お客さまの負担となるデータ管理や部品在庫管理等の業務を、効率的な企画開発、製造システムの仕組みによりサポートする事業の検討を始めています。

第1次中期計画(23年3月期~25年3月期)「飛躍に向けての基盤構築」②

社内のDX化等により労働生産性が上昇しており、すでに新たなお客さまへ営業を強化する体制は整っていますが、今後の成長加速に必要な「キーパーソン」の獲得や人材育成など、人的資本の強化も積極的に進めていきます。KPIマネジメントについても、さらに磨きをかけていこうと考えています。

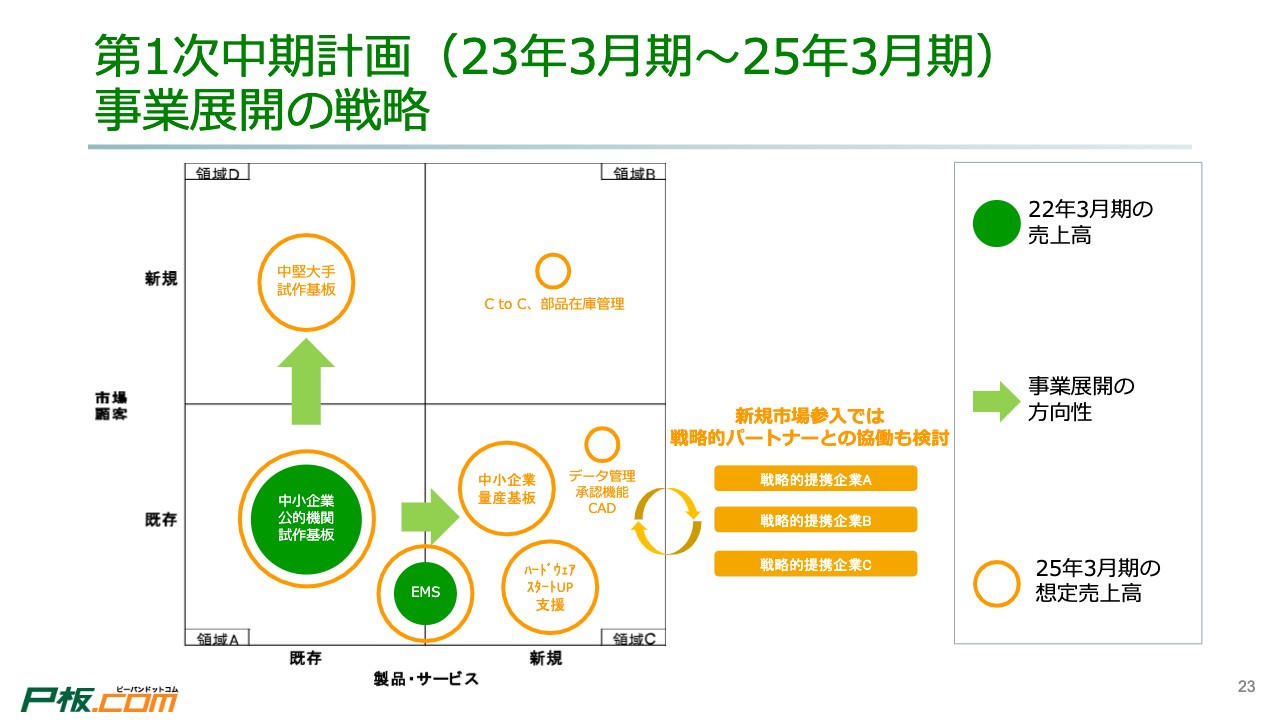

第1次中期計画(23年3月期~25年3月期)事業展開の戦略

スライドの図において、事業展開の方向性を示しています。横軸は拡大する製品・サービスを表し、既存事業と新規事業に分けています。また、縦軸は市場顧客を表し、既存と新規のお客さまに分けて表しています。

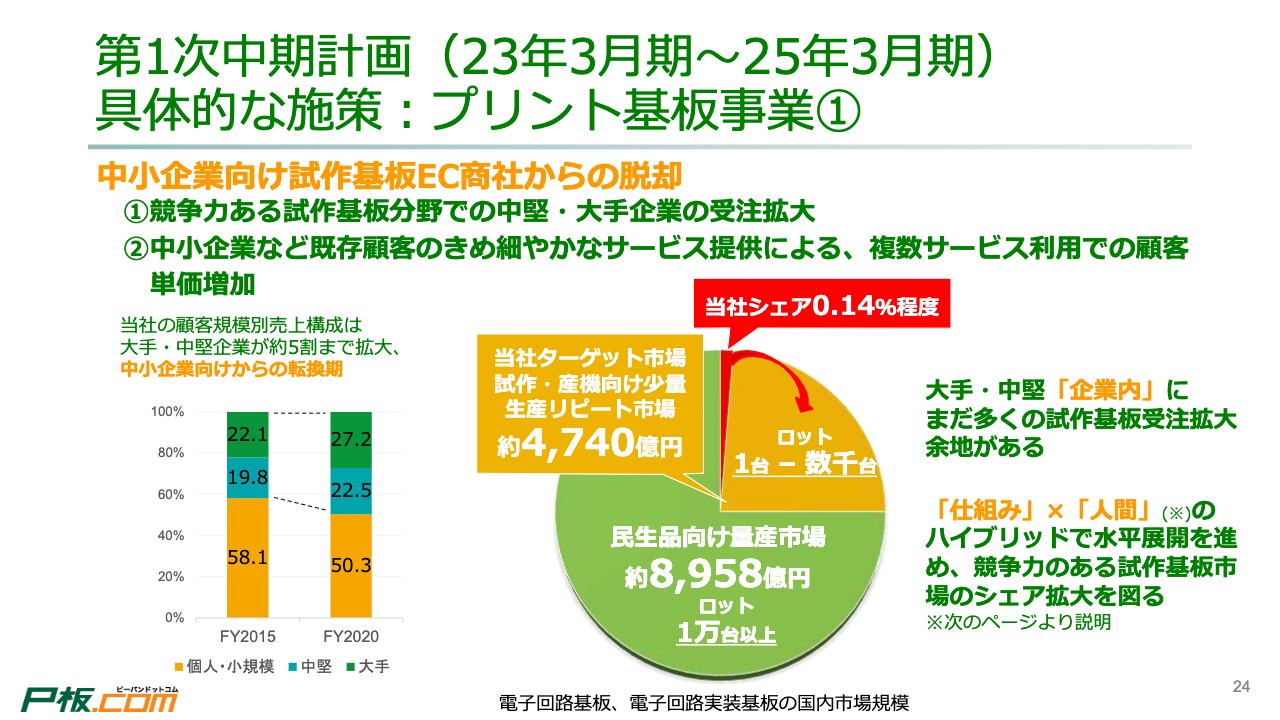

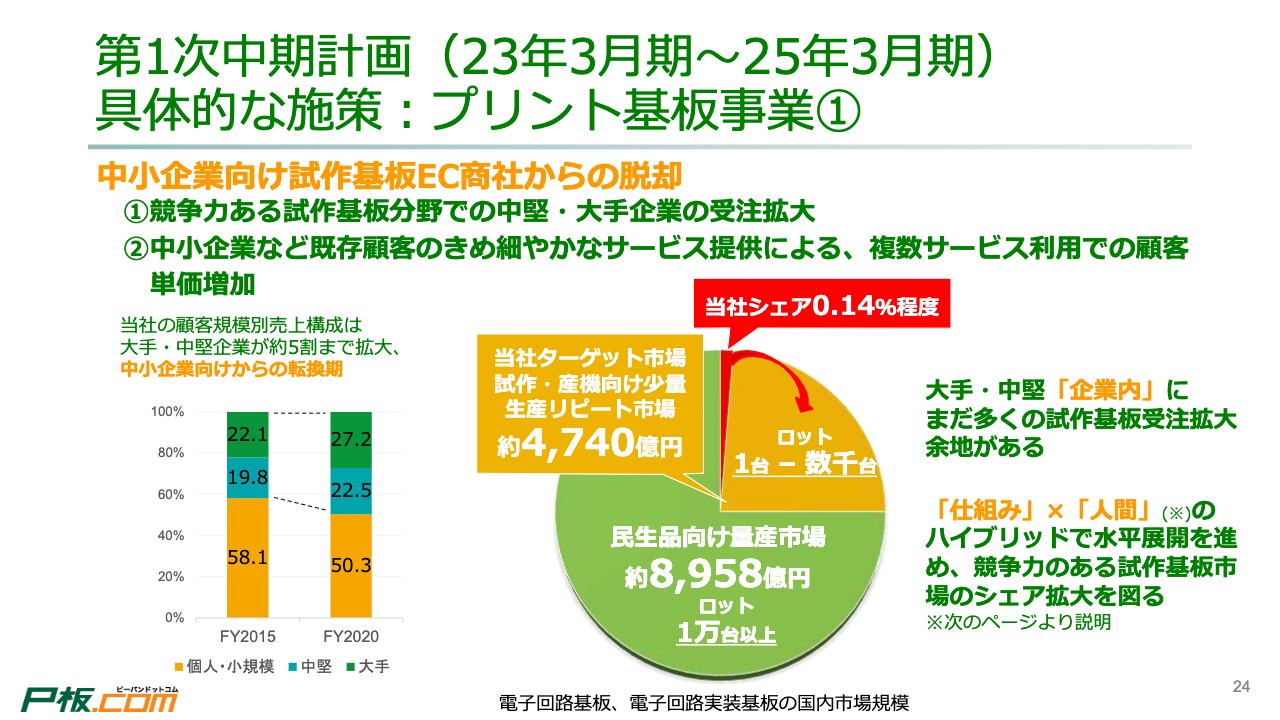

第1次中期計画(23年3月期~25年3月期)具体的な施策:プリント基板事業①

ここからは、施策の主要部分について詳しくご説明します。最初に、主力である「P板.com」事業についてです。

「プリント基板」と一口に言いますが、プリント基板のみの製品、部品実装した製品、試作基板、量産基板、また取引先の企業規模など、扱う製品ごとに必要な技術が変わり、クライアント企業の規模により販売環境が変わります。

ここ数年、当社の売上成長は踊り場に差しかかっていました。新型コロナウイルス感染拡大の影響もありますが、我々は構造的な問題があると考えています。販売戦略上、詳細はお話しできませんが、当社が得意とする中小企業試作基板eコマース市場は市場シェアが大きく高まったため成長の勢いは鈍化しています。

一方、大企業や中堅企業のマーケットにおいて、現状、当社のシェアは非常に小さいものとなっています。直近において大企業、中堅企業からの受注が、売上の約50パーセントを占めており、大企業や中堅企業のマーケットで戦う力が当社にないわけではありません。

そこで、まずは競争力のある試作基板分野において、大手・中堅企業のお客さまの新規受注拡大を図ります。また、既存の中小企業等のお客さまへきめ細やかなサービスを提供し、お客さまの利便性向上に取り組みます。そして、複数サービス利用の顧客単価増加により我々自身の成長を目指していきます。

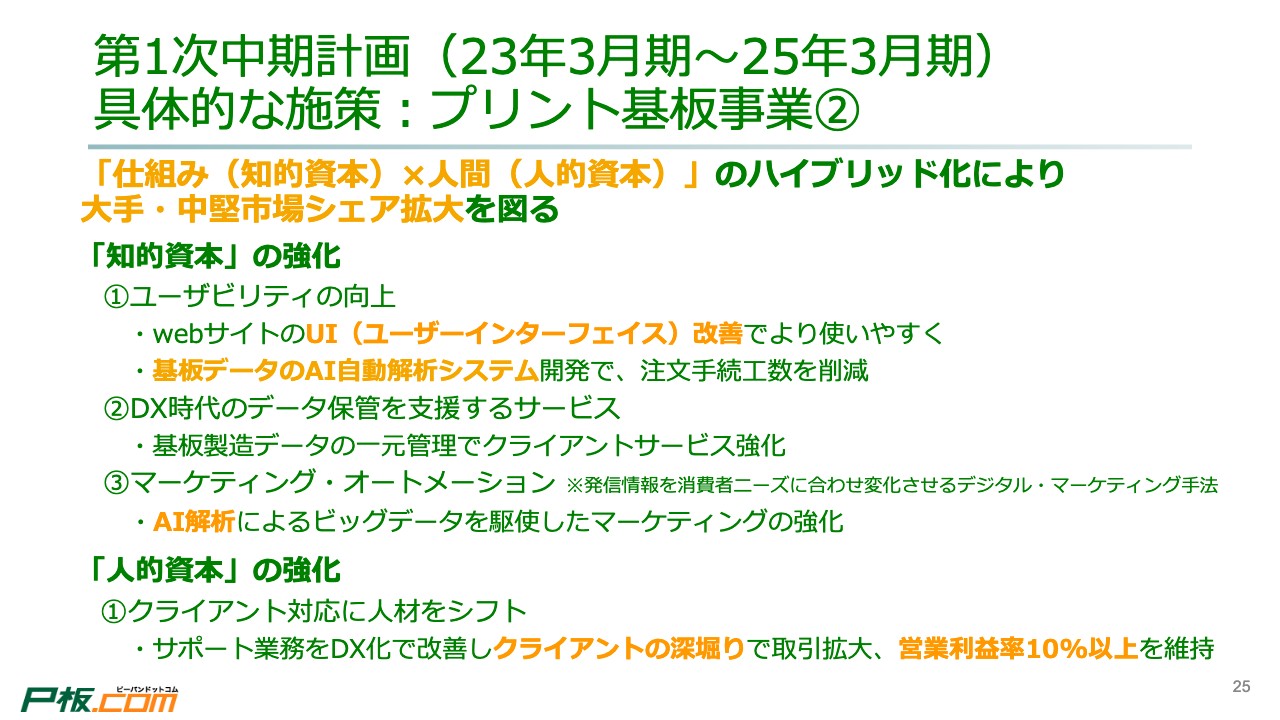

第1次中期計画(23年3月期~25年3月期)具体的な施策:プリント基板事業②

当社の「GUGENプラットフォーム」という優れた仕組みの強化に加え、特定マーケットをターゲットとした営業分野の人的資本を強化することにより、最初に中堅企業の市場シェアを拡大していきます。

「知的資本」の強化では、ユーザビリティの向上、DX時代のデータ保管を支援するサービス、マーケティング・オートメーションとしてAI解析によるビッグデータを駆使しマーケティング強化等を進めます。

「人的資本」の強化として、クライアント対応に人材をシフトし、さらに外部から「キーマン」となる人材の採用も進めていきます。

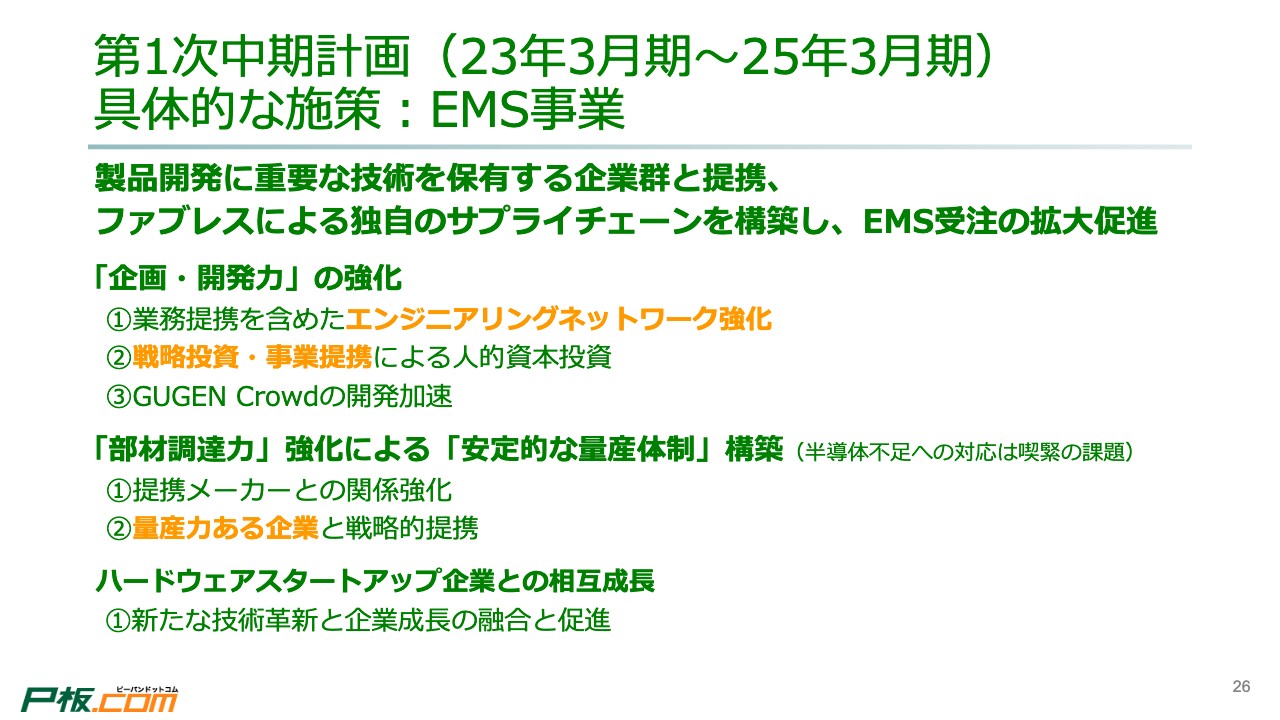

第1次中期計画(23年3月期~25年3月期)具体的な施策:EMS事業

EMS事業は、すでにこの分野に強い人材を採用してチーム編成していますが、そのチームを主体としながら製品開発に重要な技術を保有する企業群と提携し、ファブレスによる独自のサプライチェーンの構築によりEMS受注を拡大促進する方針です。

具体的には「企画・開発力」の強化、そして「部材調達力」の強化による「安定的な量産体制」を構築し、EMS事業の拡大を図ります。また、操業が難しいハードウェアスタートアップ企業を「GUGENプラットフォーム」によって支援し、新たな技術革新と企業成長の融合、促進を図ることも目指します。

これらは企業成長と社会課題の解決という、サステナビリティ経営強化の取り組みでもあります。

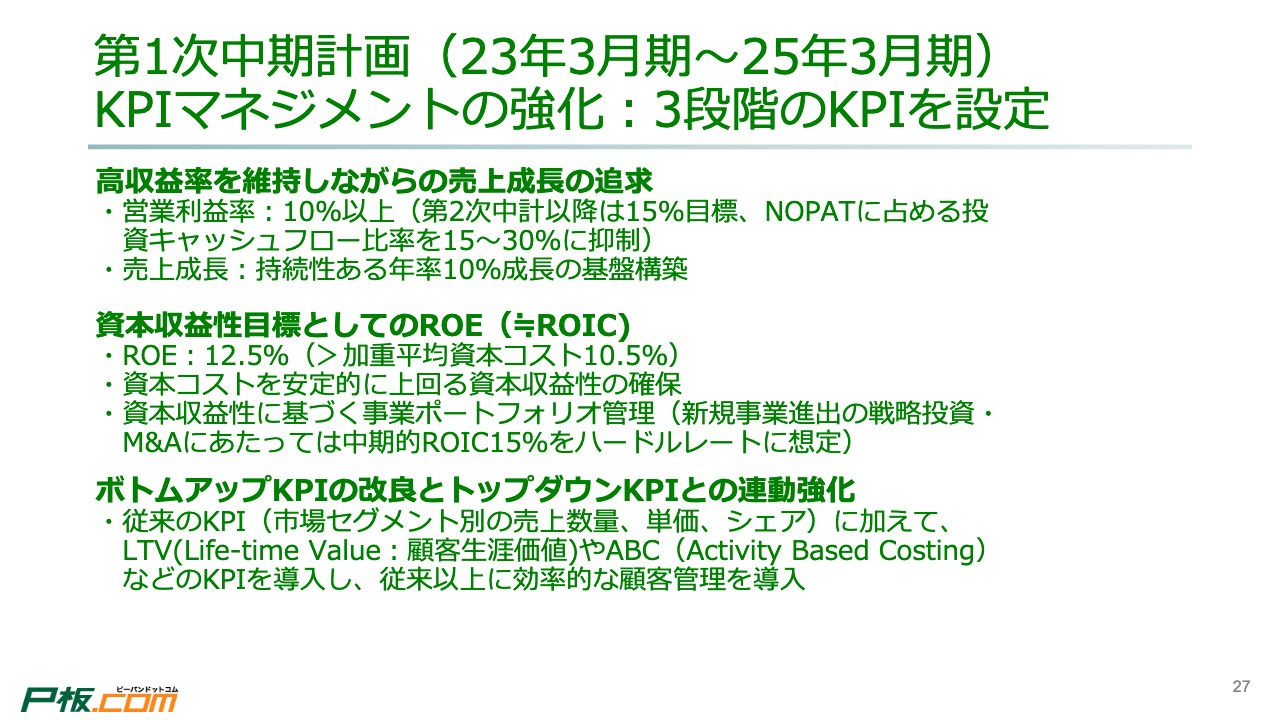

第1次中期計画(23年3月期~25年3月期)KPIマネジメントの強化:3段階のKPIを設定

KPIマネジメントは、まず高収益性を維持しながら、売上成長の追求に主眼を置きます。売上成長率は、持続的に年率10パーセントを定着させます。営業利益率は、人材獲得などによる一時的な低下は許容しますが、10パーセント以上は死守します。第2次中計以降は、獲得した人材による売上成長の加速により、再び15パーセント以上を目指します。

フリーキャッシュ・フローの成長を維持するため、税引後営業利益に占める投資キャッシュ・フローの比率を、15パーセントから30パーセントに抑制します。ROEのKPIは、加重平均資本コスト(WACC)10.5パーセントを安定的に上回る、12.5パーセントに設定します。

第1次中計期間中は、経営計画の数値にM&Aの予定を盛り込んでいません。しかし、思いと志を同じくする、よきパートナーが現れれば、戦略的提携から一歩進み経営統合を図ることもあり得ます。その場合も、収益性にはこだわっていきたいと思います。戦略投資やM&Aは、中期的ROICが15パーセント以上を基準とし、高収益の事業ポートフォリオ管理に努めていきます。

当社のKPIマネジメントにさらに磨きをかけていきます。具体的には、LTVやABC管理などにより、一段と効率的な売上成長を促進していきます。

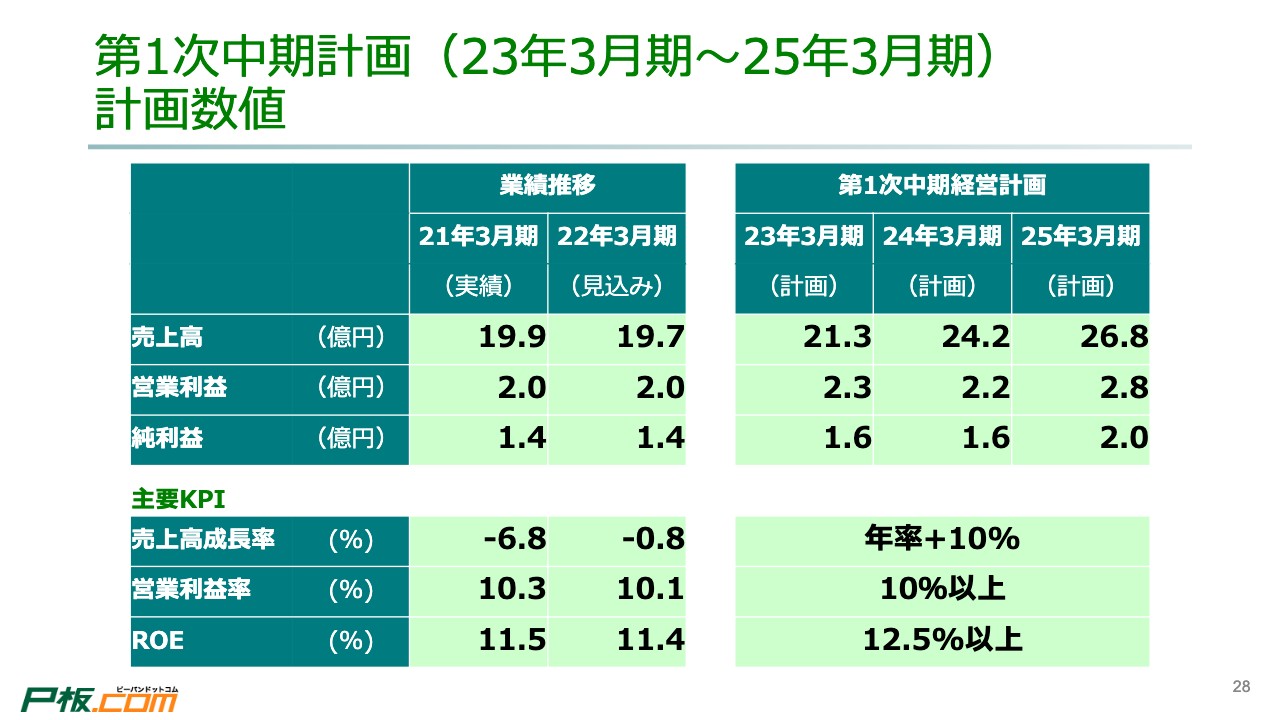

第1次中期計画(23年3月期~25年3月期)計画数値

第1次中計の目標数値は、スライドに記載のとおりです。

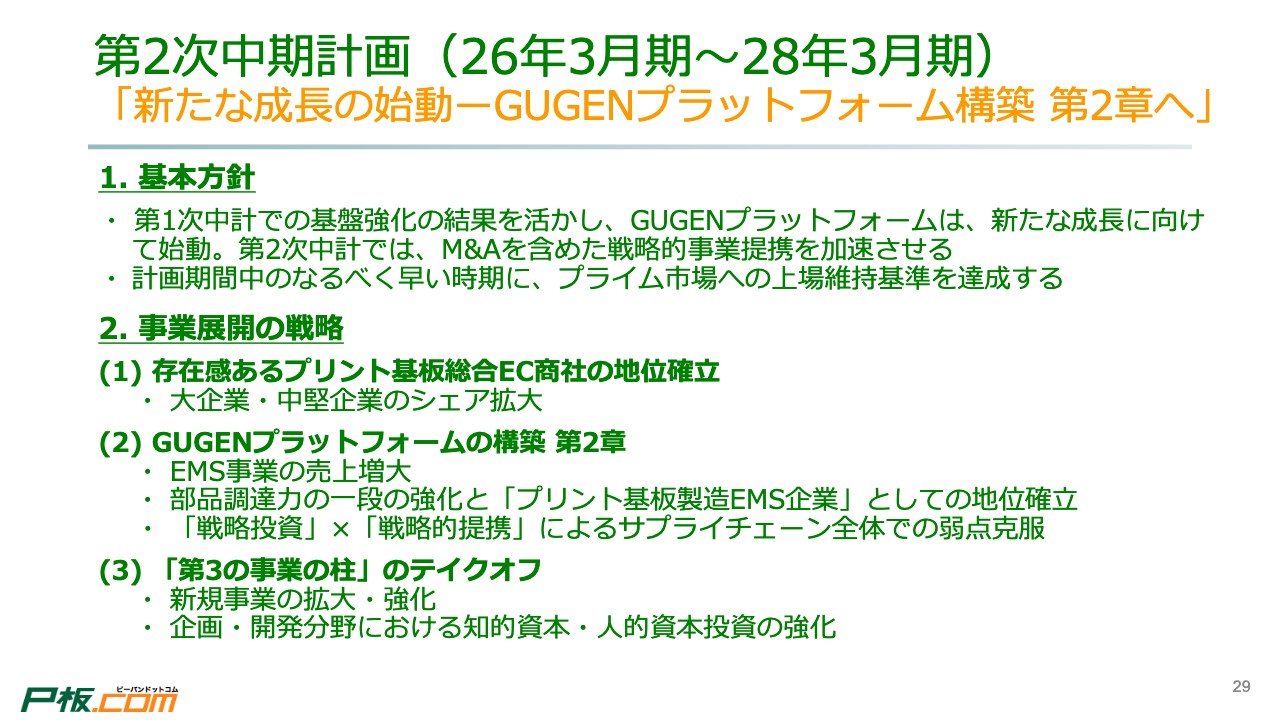

第2次中期計画(26年3月期~28年3月期)「新たな成長の始動ーGUGENプラットフォーム構築 第2章へ」①

第2次中期計画の期間は、戦略的投資や事業提携による新規事業の進出にも、積極的に取り組んでいく予定です。事業展開の方向性として、存在感のあるプリント基板総合eコマース商社の地位確立を図ること、EMS事業の売上のさらなる拡大、「第3の事業の柱」をテイクオフすることです。

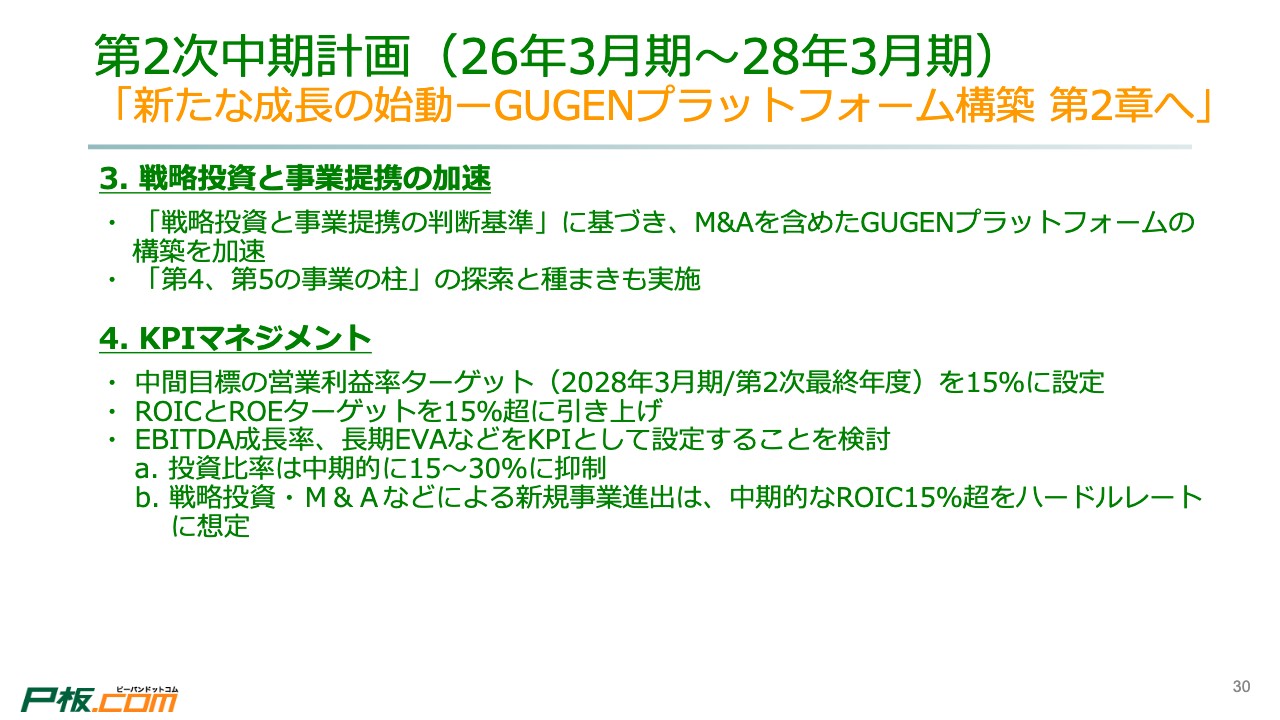

第2次中期計画(26年3月期~28年3月期)「新たな成長の始動ーGUGENプラットフォーム構築 第2章へ」②

M&Aも積極的に検討し、「第4、第5の事業の柱」の探索と種まきにも努めます。KPIは、年率10パーセントの売上成長を維持し、営業利益率は15パーセントに設定しています。ROICとROEターゲットは、15パーセント超に引き上げます。

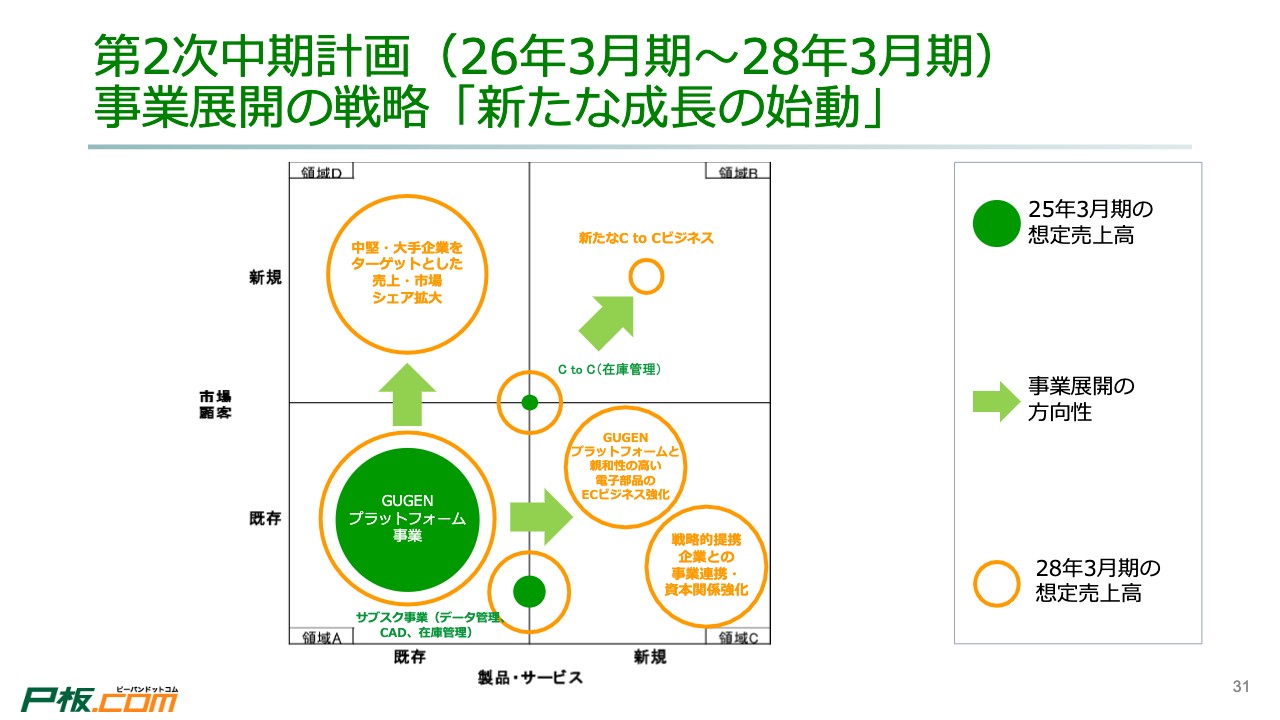

第2次中期計画(26年3月期~28年3月期)事業展開の戦略「新たな成長の始動」

事業展開の方向性は、スライド31ページにまとめています。

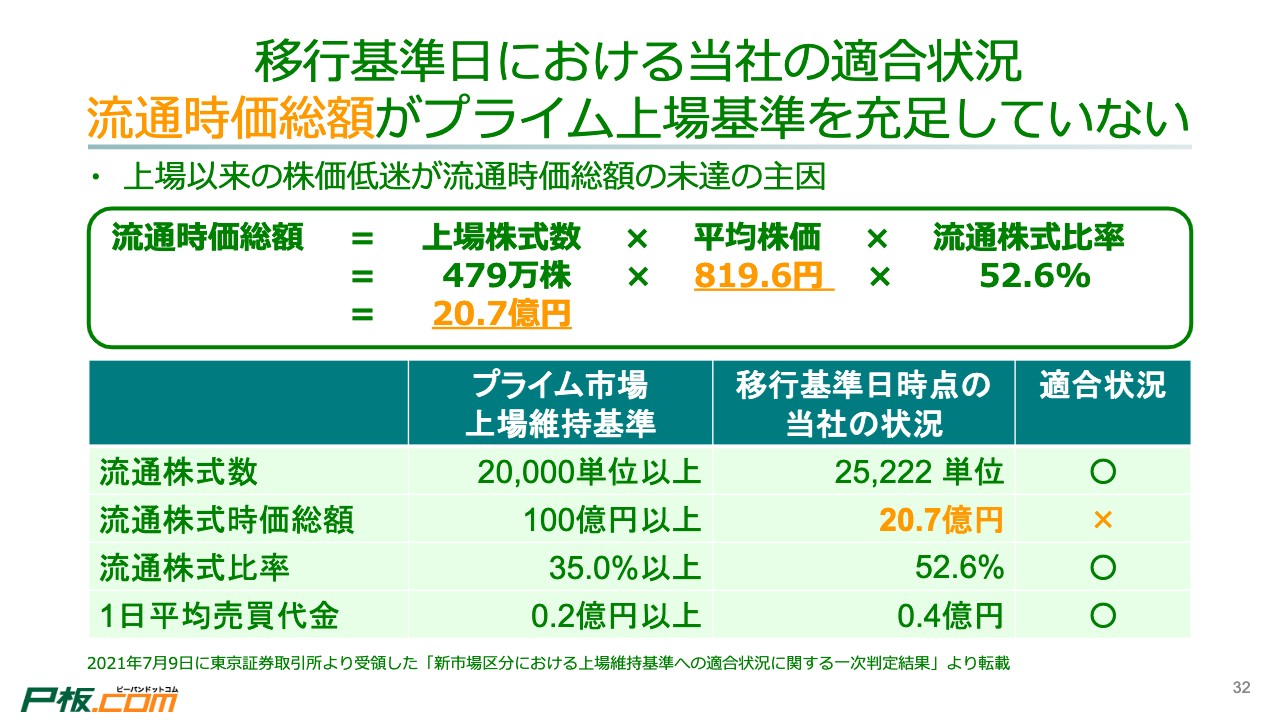

移行基準日における当社の適合状況 流通時価総額がプライム上場基準を充足していない

第2次中期経営計画のもう1つの目標は、期間中のできるだけ早い時期に、東京証券取引所の新市場区分である、プライム市場の上場維持基準に適合することです。

スライドにも記載しているとおり、当社は流通時価総額が20億円超と、上場維持基準の100億円を下回っています。12月10日に適合に向けた計画書を東京証券取引所に提出し、計画をスタートしました。

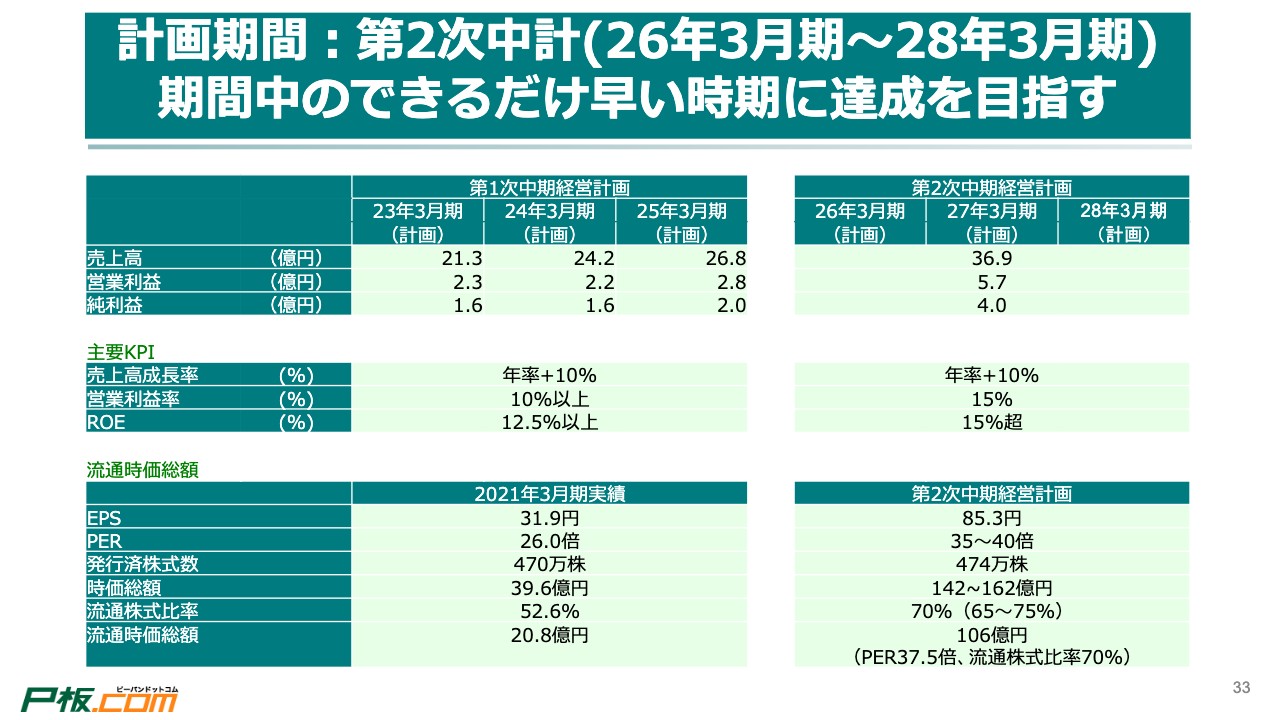

計画期間:第2次中計(26年3月期~28年3月期)期間中のできるだけ早い時期に達成を目指す

第2次中期経営計画の目標数値と、そちらを前提とした適合計画を整理しました。2017年3月の上場以来、当社の株価は、残念ながら市場平均や同業他社の指標を下回っています。

理由を分析すると、株式市場が高く評価するBtoBのeコマース企業は、高収益と同時に高成長性を確保しています。しっかりとした成長戦略を持っている高収益のグロース企業は、PBRなどのバリュエーションが高水準です。

当社の資本収益性はROE・ROIC・ROAともに、業界平均を大きく上回っていますが、売上高成長率は業界平均に及んでいません。株価低迷の理由は、低成長ゆえに高収益性が評価されていないことだと考えています。当社が高収益性を維持しつつ売上成長を目指すのは、このような株式市場の認識の一新が狙いの1つです。

PERの2020年度実績は26倍です。第2次中期経営計画を前提とすると、35倍から40倍が妥当と推計できます。35倍というPERは、当社と同じBtoBのeコマース企業3社の平均値でもあります。

第2次中期経営計画では、純利益を4億円まで成長させる目標としています。4億円の35倍は、140億円です。流通株式比率が70パーセント程度あれば、流通時価総額が100億円を超えていきます。

eコマース企業のPBRは、売上成長率とROICの相関が非常に高いです。当社は、売上成長が10パーセントに達した場合、PBRは少なくとも5倍以上に上昇すると分析しています。第2次中期経営計画策定時点の純資産額は30億円のため、PBRを5倍と前提とすると、時価総額は150億円になります。十分、勝算がある計画だと考えています。

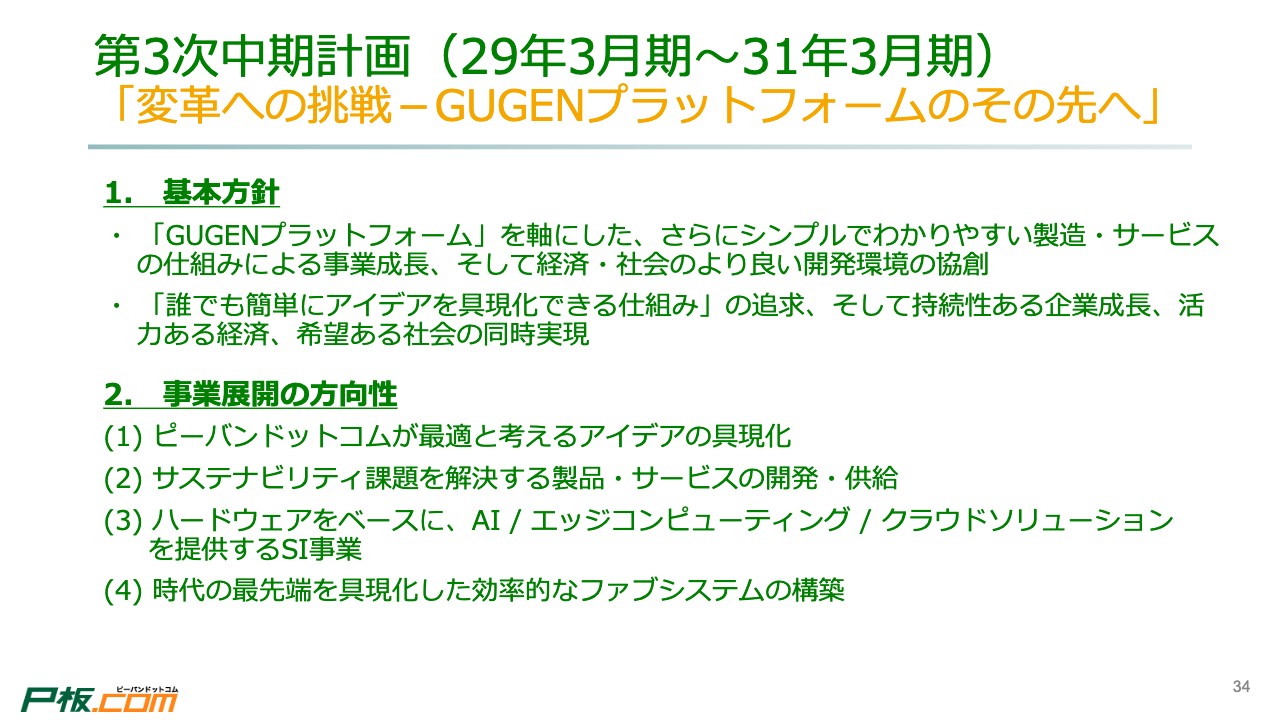

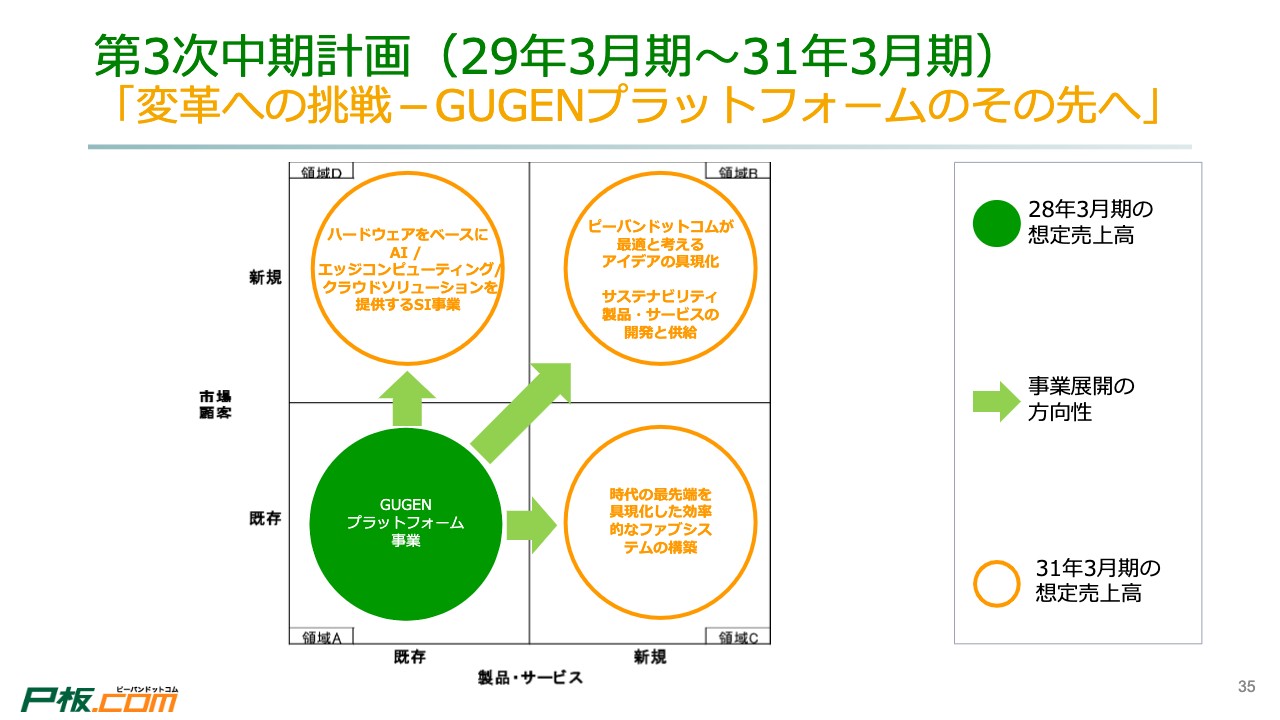

第3次中期計画(29年3月期~31年3月期)「変革への挑戦ーGUGENプラットフォームのその先へ」①

第3次中期計画は初年度を2028年度とし、当社が「2030年にありたい姿」を実現する総仕上げの計画という位置付けです。経営の目標数値はあえて作成していませんが、最低限の達成目標として、売上高成長は10パーセント、営業利益率は15パーセント、ROE・ROICは15パーセント超の継続です。

第3次中期計画では、協力会社とともに時代の最先端を具現化した効率的なファブシステムを構築します。ハードウェアをベースにしたシステムインテグレーション事業や、場合によっては海外市場への進出など、非連続な変化の可能性もあると思います。

第3次中期計画(29年3月期~31年3月期)「変革への挑戦ーGUGENプラットフォームのその先へ」②

事業展開のイメージは、スライド35ページに記載のとおりです。

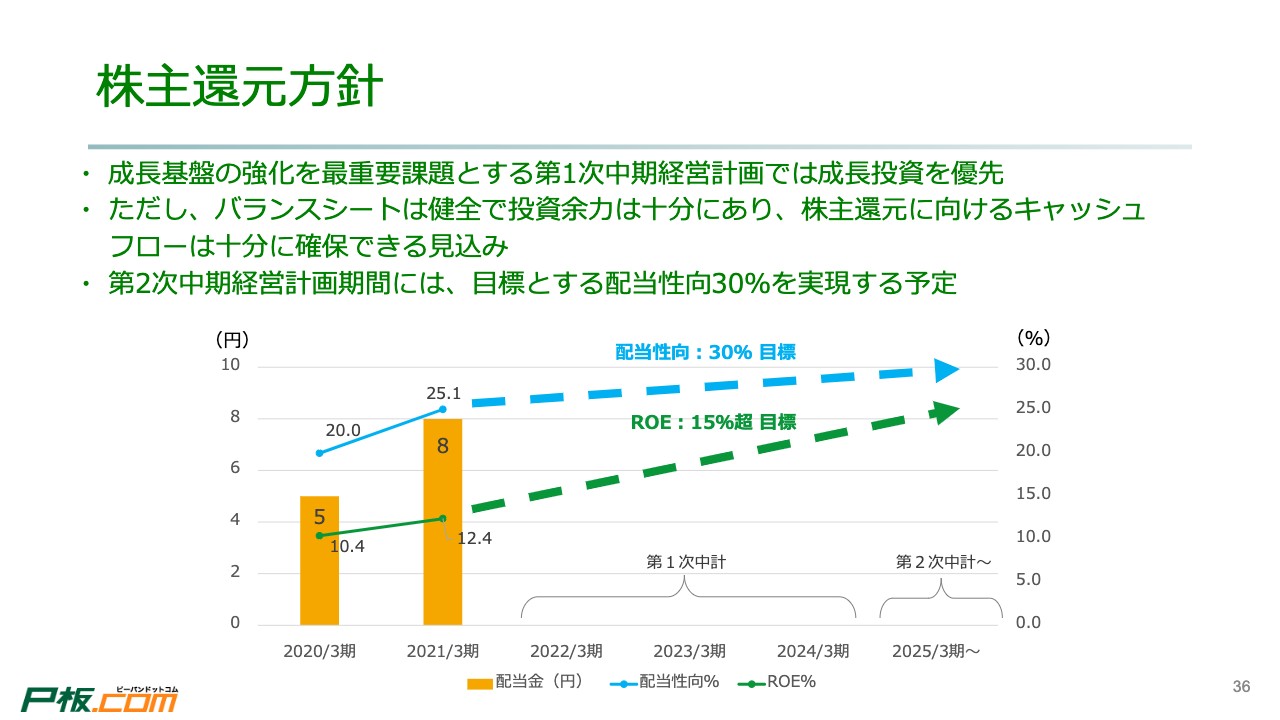

株主還元方針

株主還元に関する方針です。成長基盤の強化を最重要課題とする、第1次中期経営計画では、売上拡大に向けた成長投資を優先する方針です。しかし、当社のバランスシートは健全で、投資余力は十分にあります。株主還元のためのキャッシュ・フローは十分確保できると考えています。

直近の配当性向は25.1パーセントですが、第2次中期経営計画では、これまで目標としてきた30パーセントを実現する方針です。必要な成長投資を実行した後でも、キャッシュ・フローに余裕がある場合には、株式市場の動向、バランスシートの状態、流通株式比率などを総合的に勘案しながら、機動的な自社株買いの実施も検討していきたいと考えています。

質疑応答

IR情報のメールの紹介です。ぜひこの機会にご登録いただき、最新の情報を受け取っていただければと思います。ありがとうございました。

質疑応答:中期経営計画を達成させる施策について

質問者1:中期経営計画では、売上成長を目指しながら高収益性を維持するとのことですが、それは実現可能なのでしょうか? どのような施策を考えているのか教えてください。

田坂:第1次中期経営計画でご説明したとおり、現状では半導体をはじめとしたプリント基板への実装部品の供給不足によってEMS事業は停滞していますが、部材の供給が元に戻れば、既存事業に上乗せすることができます。そのため、成長を加速させていくことは可能だと考えています。

質疑応答:中期経営計画の成長イメージについて

質問者2:中期経営計画について、スライド20ページの棒グラフを見ると、2029年3月期から売上の成長スピードが変わり、2030年からは急加速していくイメージになっています。これは、御社のプラットフォームの導入に向けて、お客さまと具体的な話が進んでいると考えてよいのでしょうか? あるいは短納期のため、実際どのような発注が来るかはわからず、あくまでもこれからの施策次第なのでしょうか?

田坂:私たちは、これまで長年に渡り培った経験やデータをもとに、自社システムを開発、日々改善してオンリーワンのサービスを提供しています。実際に2029年から2030年に向けた具体的な商談が出てきているわけではありませんが、その時までには、新しいハードウェアを作りたいと考えるすべてのお客さまが、弊社のサービスに相談してみようと考え、必ず利用していただけるように成長していこうと考えています。

質疑応答:具体的なハードの活用およびお客さまの状況について

質問者2:実際に新しく開発されているハードは、お客さまのどのような部分を担っていますか? また、足元で御社のサービスを使う段取りや商談は進行しているのでしょうか?

田坂:当社には、毎日Webサイトを通して、数多くの試作基板案件の注文が届きます。その中から、一部は量産基板やEMS事業の案件相談へとつながります。また、EMS事業ではアイデア段階から最終製品を作るまでの流れをWeb上ですべて対応できないため、コンサル営業ができる社員が担当し、案件一つひとつを受注するかたちで対応しています。

質疑応答:EMS事業の伸びやお客さまの具体的な想定について

質問者2:EMS事業は限られたお客さまと話が進行していると思います。今後の売上は、大規模案件、あるいは小規模案件がたくさん入ってくる想定でしょうか?

田坂:当社がターゲットとするEMSは大きくても数千から数万台規模の案件です。今後は中堅大手企業と取引が増えてくると考えています。現状も、私どものプラットフォームを各お取引先企業のEDIに連携させる取組みなどを積極的に進めています。このようなトレンドから受注を増やしていこうと考えています。

質問者2:具体的にどちらのスライドに記載されていますか? また、お客さまの業種や数についてどのように想定され、商談が進行しているのでしょうか?

田坂:スライド24ページ左側の棒グラフで示しています。現状では、中堅、大手のお客さまが約5割まで増えてきています。

私たちもマザーズ上場から数えると4年が経ち、上場企業である大企業との連携が増えています。具体的な件数等はお伝えできませんが、取引社数は売上構成において半分を占めています。

質問者2:このようなお客さまは、基本的に個別に中国南部にある試作工場へ発注していますが、御社のプラットフォームで実施するため、全社的に移行するような取り組みが進んでいるということでしょうか?

田坂:おっしゃるとおりです。これまでは大企業がEMSを中国の工場に発注するのがトレンドとなっていましたが、地政学的リスクも否定できません。小ロットで数千台、数万台くらいのものであれば私どものプラットフォームを利用し、品質や納期コントロールを任せてもらうことで、こうしたリスク回避にもつながります。

質疑応答:大企業の受注が進んだと考えられる背景について

質問者2:上場時からそのような方針を続けていますが、お客さまの内部プロセスも関連しており、なかなか進まないところだったと思います。それが、ここに来て急速に進むようになってきたと考えたきっかけとして、お客さまに「こんなことが起こっている」といったような背景があれば教えてください。

田坂:数字的に大きく出ているものはありませんが、言えることは、複数ラインにおいて中国を介さずにハードウェアのEMSを実現し、中国以外のラインを使うといった傾向は出てきていると思います。

質疑応答:KPIについて

質問者2:EMSが受注として大きく上がってくるということで、目標としているKPIがあれば教えてください。通常は非常に短納期のため、「直前にならないとわからない」という気もしますが、経営的にモニターしている先取りの指標があれば教えてください。

田坂:社外に公表しているKPIは、取引社数とユーザー登録数です。社内では、お客さまの企業規模別、サービス別などの分類で売上金額、件数、案件単価をウォッチしています。最近では、単価の高い注文が増えてきている、という見え方があると思います。

質疑応答:半導体について

司会者:「半導体が戻るのはいつ頃と見ていますか?」という質問をいただいています。

田坂:先日、半導体メーカーの方と話していた感覚では、材料の供給が戻るのは来年の4月くらいというお話もありましたので、4月から6月の間に戻る事を期待しています。

質疑応答:営業利益率について

司会者:「大手EMS業者の営業利益率は2パーセントから3パーセント程度と低いですが、御社が手がける場合、2桁の営業利益率が可能だと考える理由をご教示ください」という質問です。

田坂:通常は、同業他社との見積もりに競り勝つために、価格を下げていると思います。それは当社でも例外ではありませんが、当社は「サービスの価値を評価していただく」ことを基本方針として、EMS事業を進めています。また、持たない経営と高効率な調達による企業努力で、営業利益率2桁を可能としています。

当社はEMSの中でも薄利多売ではなく、利益がきちんと取れるような商材を、ネットを通じて積極的に取り組んでいくという方針です。

新着ログ

「卸売業」のログ