キムラユニティー、2Qは過去最高の増収増益 通期は中計達成に向け「全員参画によるOneTeam経営」を展開

目次

成瀬茂広氏(以下、成瀬):ただいまご紹介にあずかりました、キムラユニティー株式会社の成瀬でございます。当社グループの2022年3月期第2四半期決算説明会を始めさせていただきます。

なお、本日は決算説明資料をもとに、ご覧のように大きく5つに分けてご説明します。

新代表取締役社長 就任メッセージ

基本的な経営方針についてのご説明です。まず、社長就任についてです。

あらためまして、私は2021年6月23日に代表取締役社長に就任しました成瀬です。当社は2021年1月に創業140周年の節目を迎え、新たな中期経営計画への挑戦を始めました。この140周年続いた歴史の重みは、いくつもの困難に直面しながら、創業期リーダーが社員とともに乗り越え、さらなる進化を遂げてきた苦難と成功の歴史そのものだと感じています。この歴史を、社長として、従業員一丸となって、一つひとつ新たに積み上げていきたいと考えます。

また、「中期経営計画2020」で培った、「全員参画によるOneTeam経営」の推進による、「強くて(目標を達成する力)、やさしい(やりがいのある組織風土)会社」を軸に、部門間・子会社とのグループ経営を加速し、当社グループの経営基盤をより強固なものとし、他の重点施策についてもスピードアップを図り、さらなる業容拡大と企業価値の向上を目指していきます。

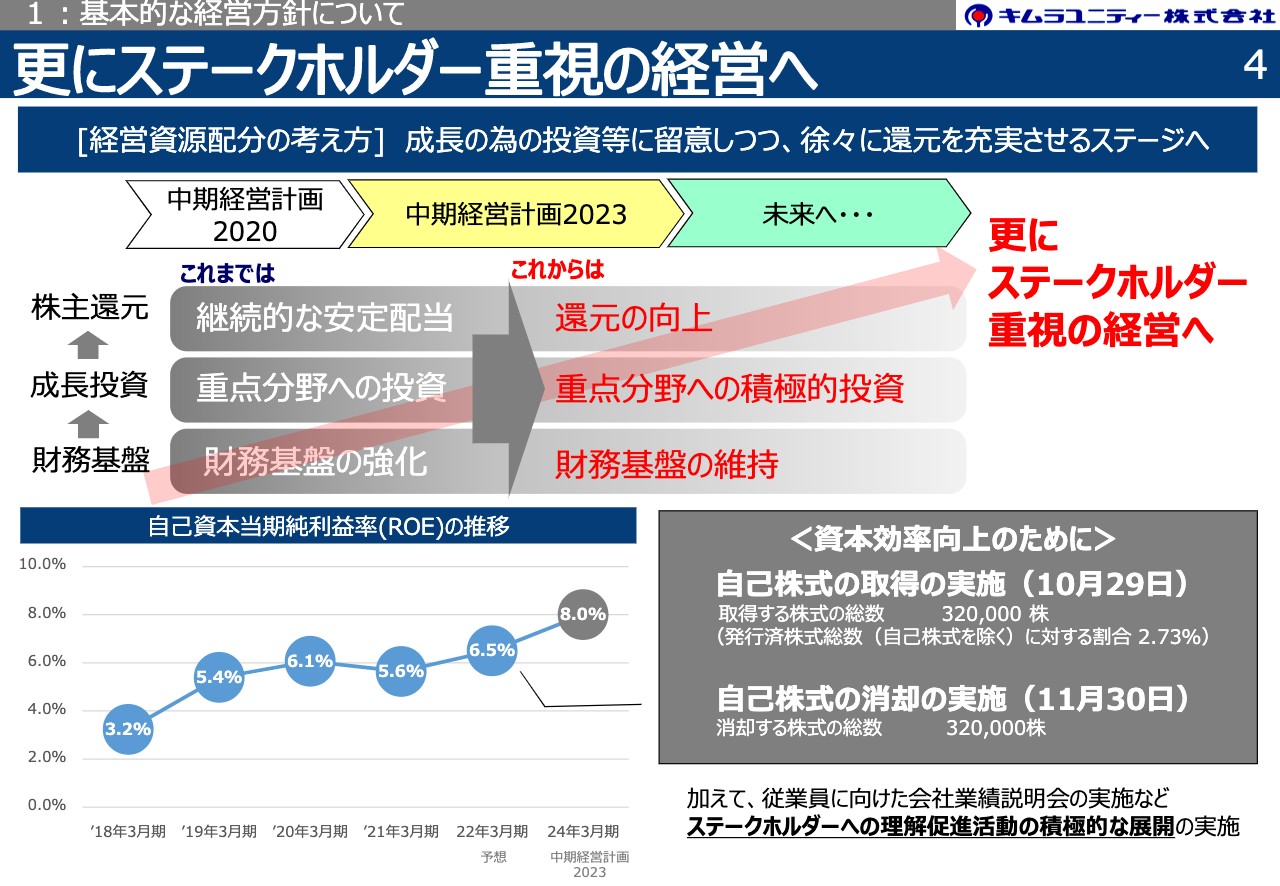

更にステークホルダー重視の経営へ

このスライドでは、経営資源配分の考え方をまとめています。これまでの財務基盤の強化や継続的な安定配当の姿勢から、還元の向上や重点分野へのより積極的な投資に努め、これまで以上にステークホルダー重視の経営を行っていきます。

その手始めとして、10月末に自己株式の取得なども実施しました。加えて、従業員に向けた業績説明会を実施するなど、ステークホルダーへの理解推進活動を進めています。

ROEについては、現在展開中の「中期経営計画2023」で掲げた8パーセントを達成するべく、この中間期においては6.5パーセントまで上げることができています。今後も、この方向性で経営を推進していきたいと考えています。

今期の主なTOPICS

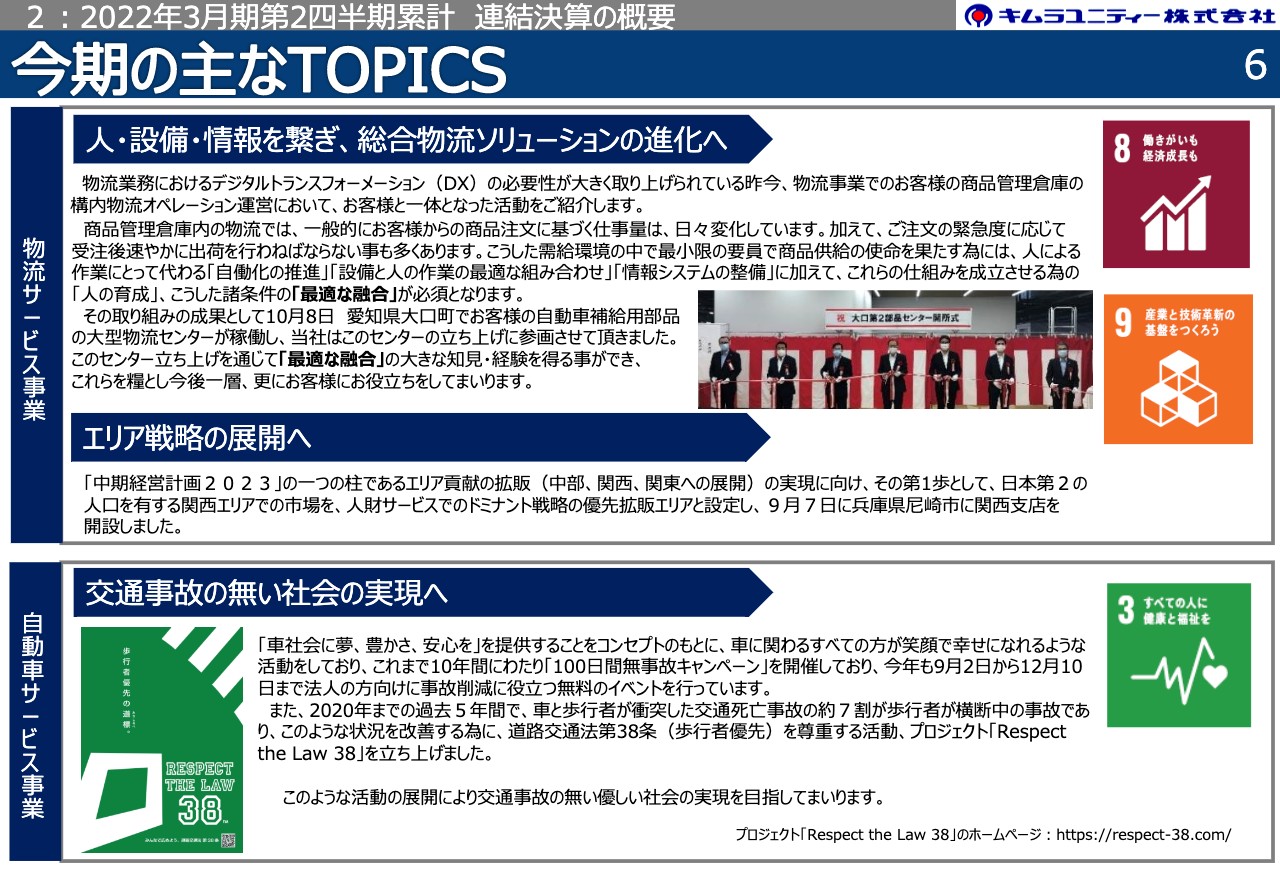

2022年3月期第2四半期累計の連結決算の概要をご説明します。この中間期での主なトピックスについて示しています。

物流サービス事業においては、「人・設備・情報を繋ぎ、総合物流ソリューションの進化へ」と題しています。物流業務におけるデジタルトランスフォーメーション(DX)の必要性が大きく取り上げられている昨今、物流事業でのお客さまの商品管理倉庫の構内物流オペレーション運営において、お客さまと一体となって進めた活動をご紹介しています。

人による作業にとって代わる「自働化の推進」「設備と人の作業の最適な組み合わせ」「情報システムの整備」に加えて、これらの仕組みを成立させるための「人の育成」などのような諸条件の「最適な融合」を当社は重要視しています。

その成果として、愛知県大口町では、お客さまの自動車補給用部品の大型物流センターについて、立ち上げから参画させていただきました。このセンターの立ち上げを通じて、「最適な融合」の大きな知見・経験を得ることができました。これらを糧とし、今後一層、お客さまのお役立ちに努めていきます。

また、「エリア戦略の展開へ」では、エリア貢献の拡販の実現に向けて、兵庫県尼崎市に関西支店を開設しました。

自動車サービス事業においては、「交通事故のない優しい社会を実現」するために、これまで10年間にわたり「100日間無事故キャンペーン」を開催していますが、今年も法人の方向けに、事故削減に役立つ無料のイベントを実施しています。加えて、道路交通法第38条(歩行者優先)を尊重する活動、プロジェクト「Respect the Law 38」を立ち上げています。

いずれの取り組みもSDGsの活動に沿うものであり、今後もこのような展開を積極的に実施していきます。

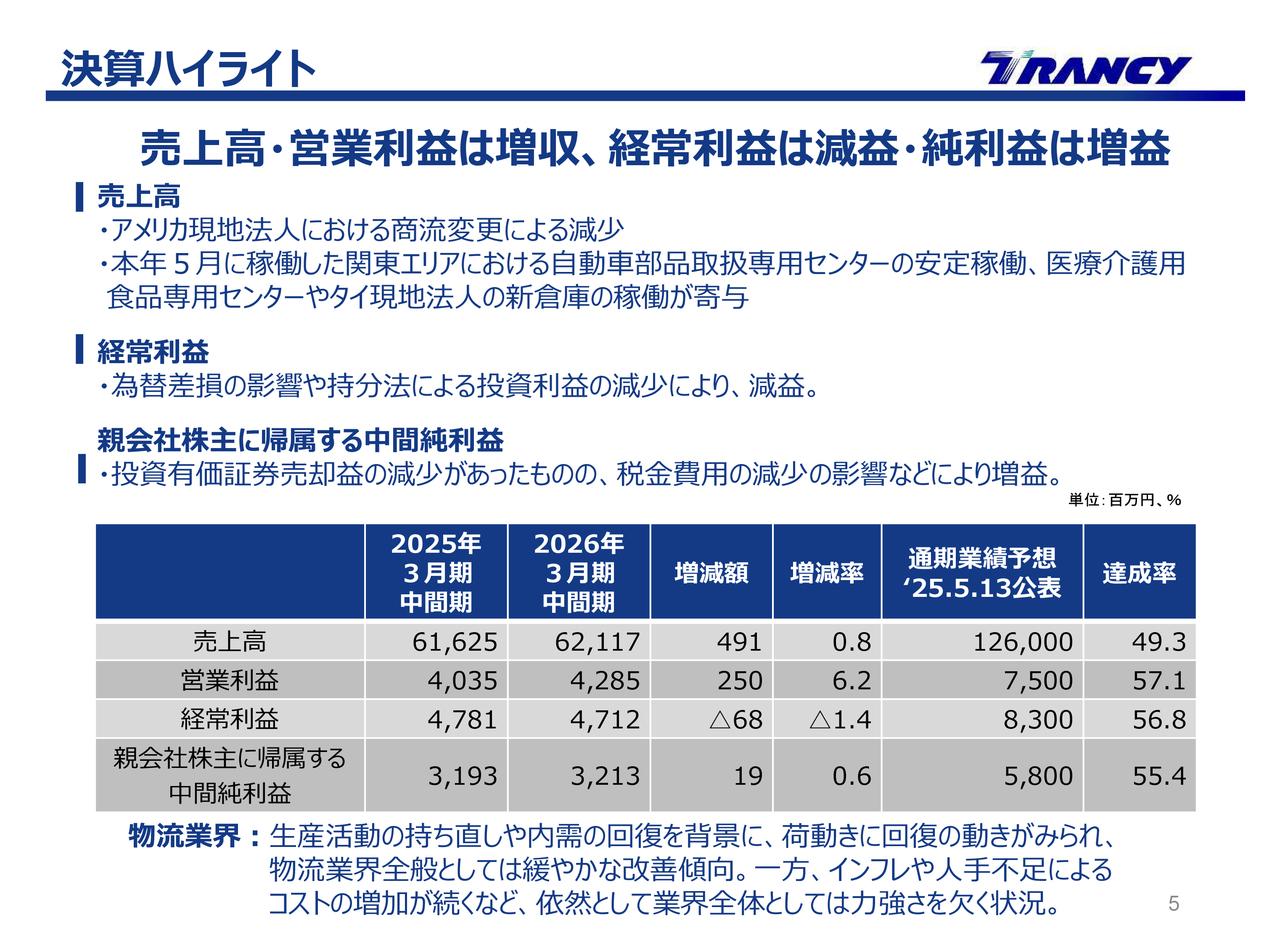

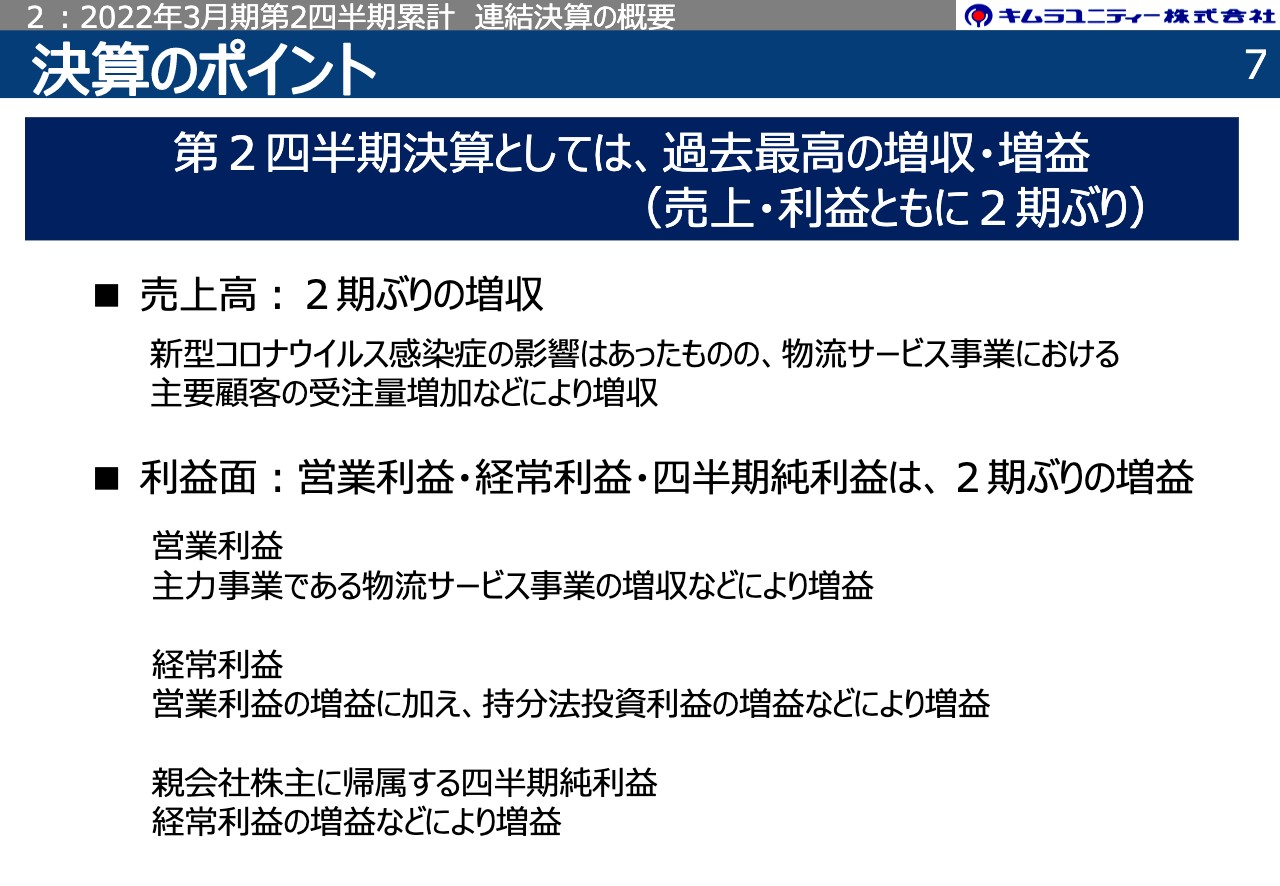

決算のポイント

この第2四半期は、過去最高の増収・増益を上げることができました。売上高は新型コロナウイルス感染症の影響はあったものの、物流サービス事業における主要顧客の受注量増加などにより増収となりました。

営業利益は、主力事業である物流サービス事業の増収などにより増益となりました。経常利益は営業利益の増益に加え、持分法投資利益の増益などにより増益となりました。親会社株主に帰属する四半期純利益は、経常利益の増益などにより増益となりました。

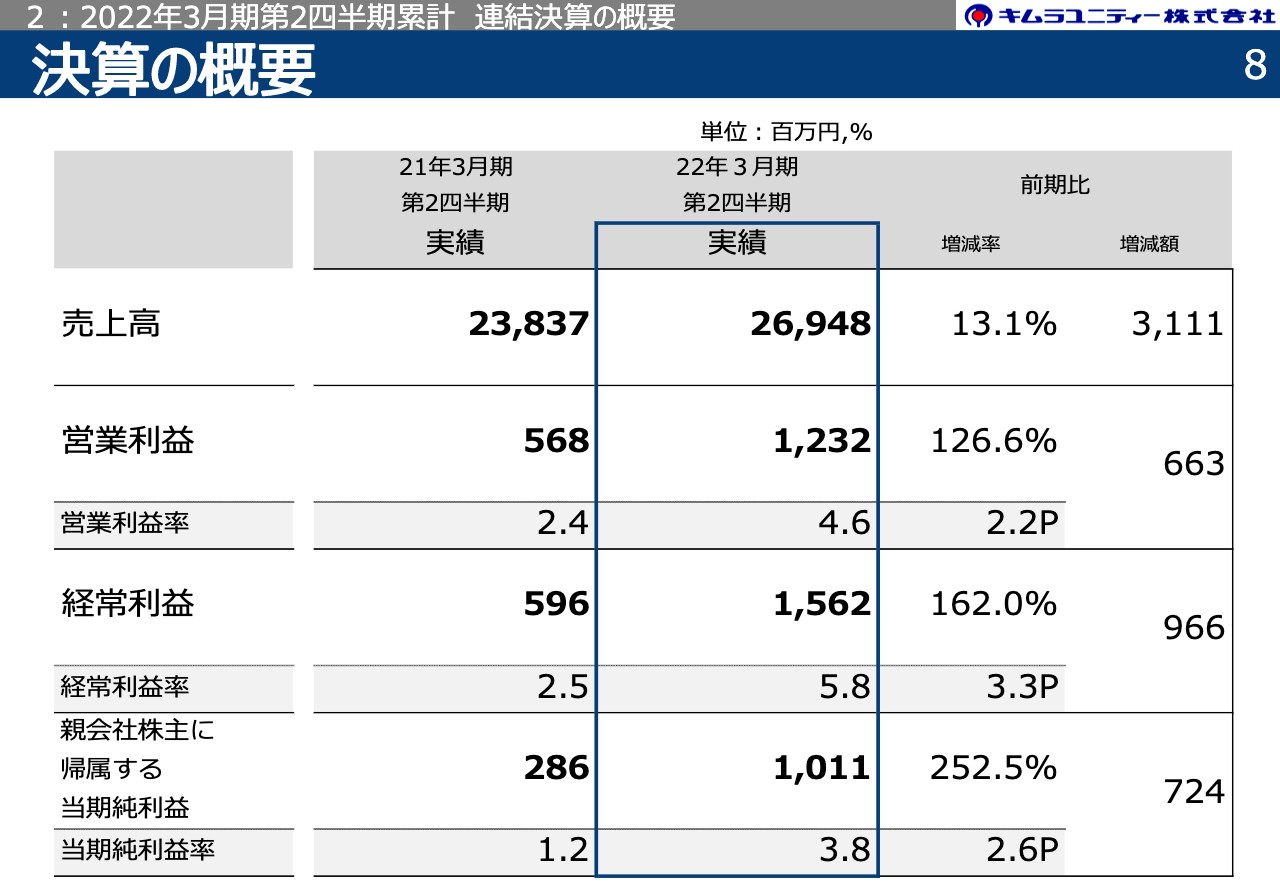

決算の概要

数値を表にまとめたものですので、ご覧ください。

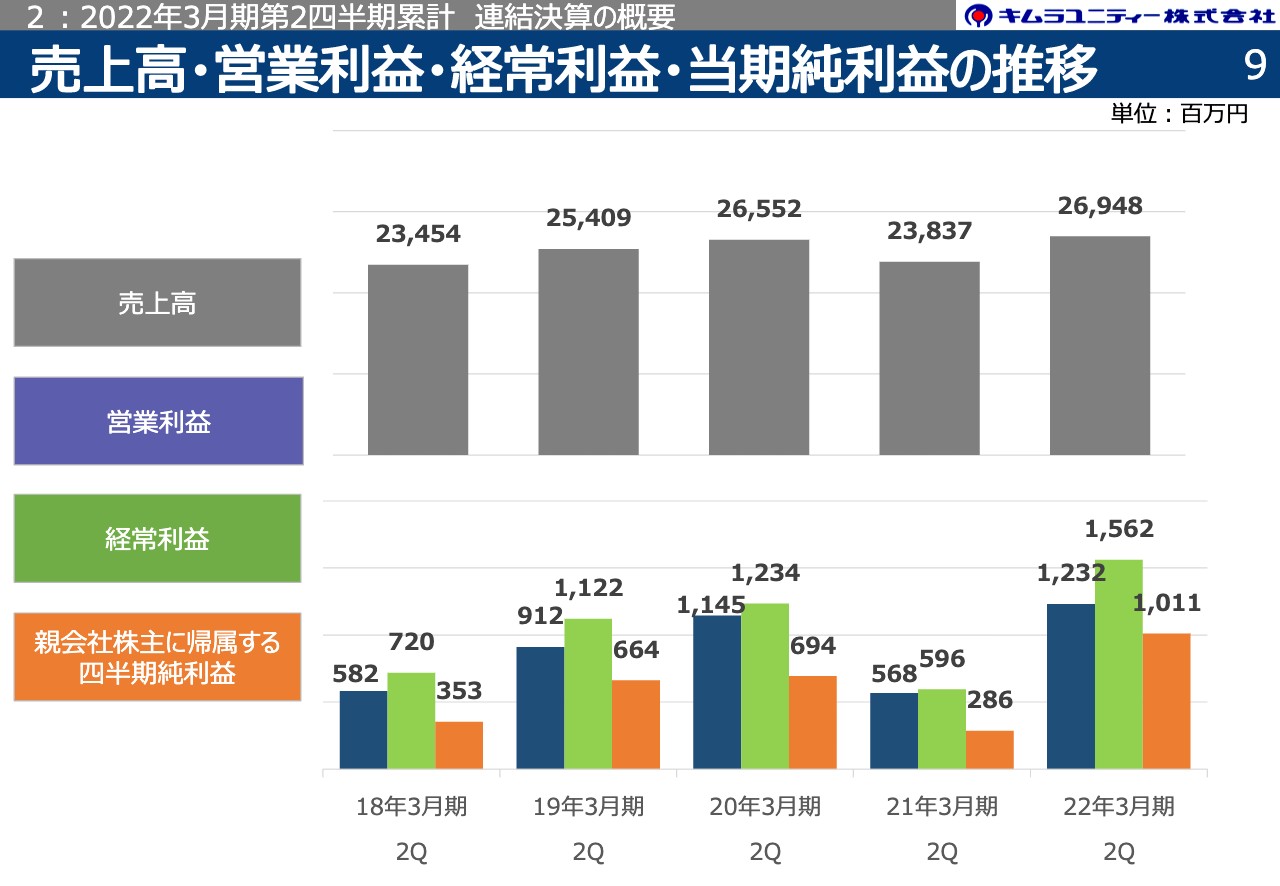

売上高・営業利益・経常利益・当期純利益の推移

数値をグラフにまとめたものですので、ご覧ください。

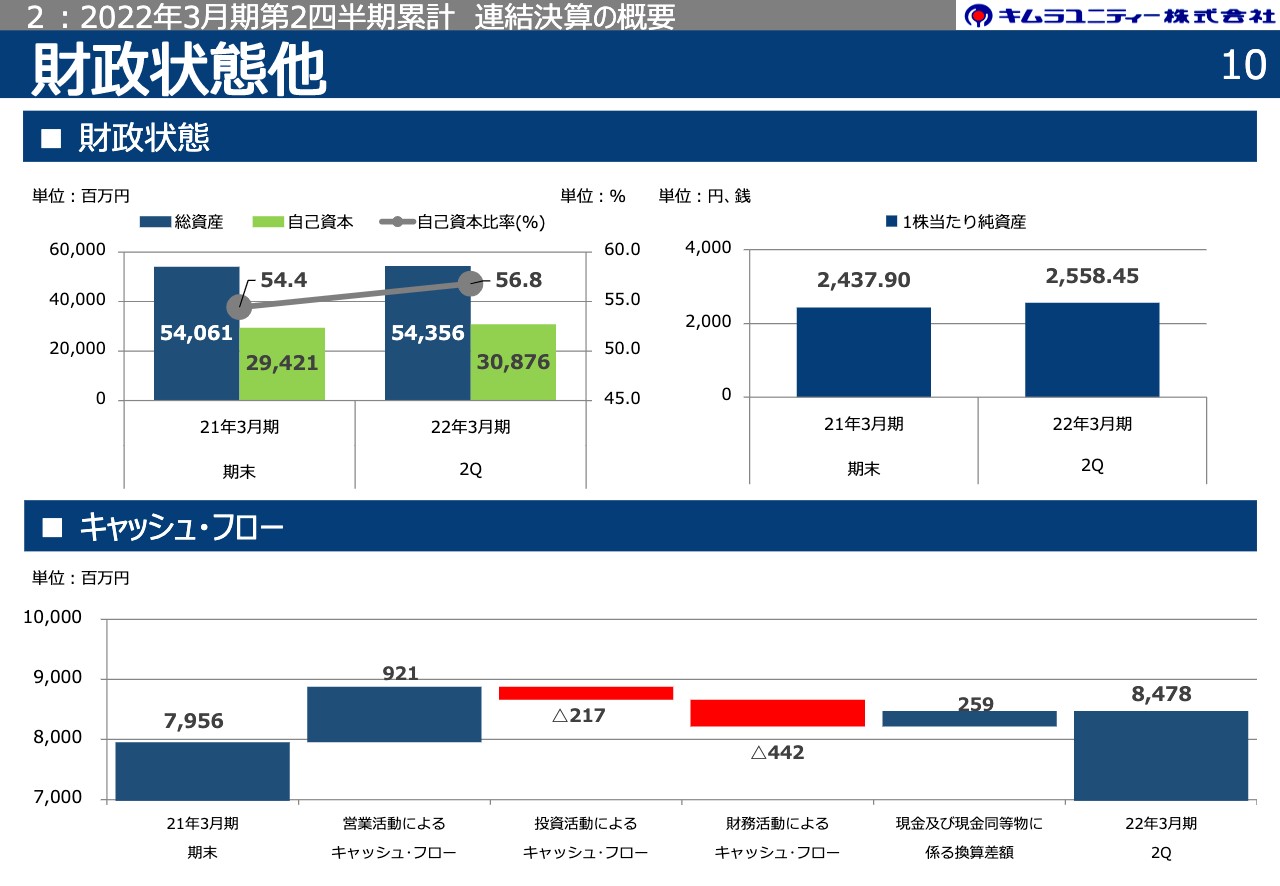

財政状態他

自己資本比率は2.4ポイント上昇の56.8パーセントとなり、その他の財政状態やキャッシュ・フローについてはご覧のとおりとなっています。

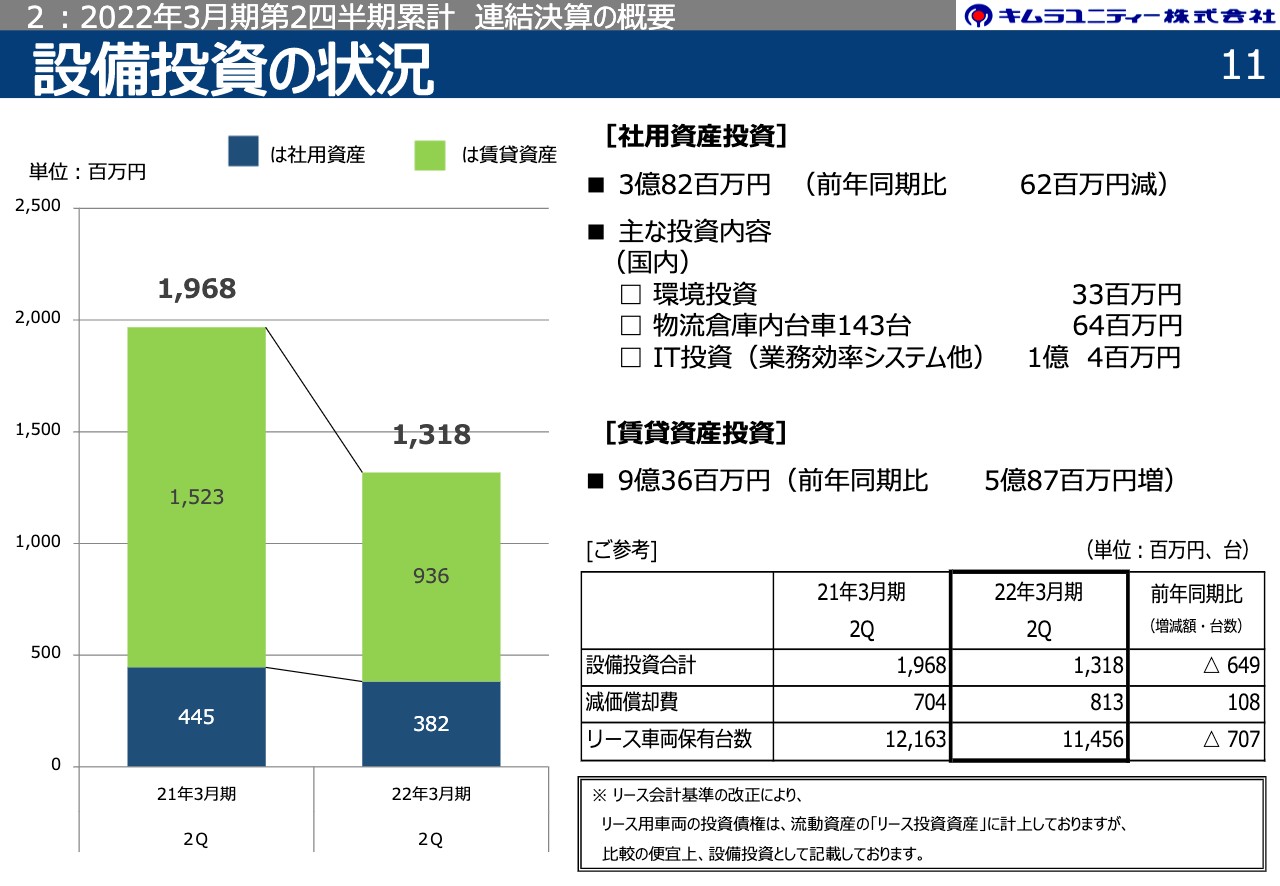

設備投資の状況

社用資産投資は環境投資やIT投資などにより3億8,200万円となりました。また、賃貸資産投資は9億3,600万円となりました。

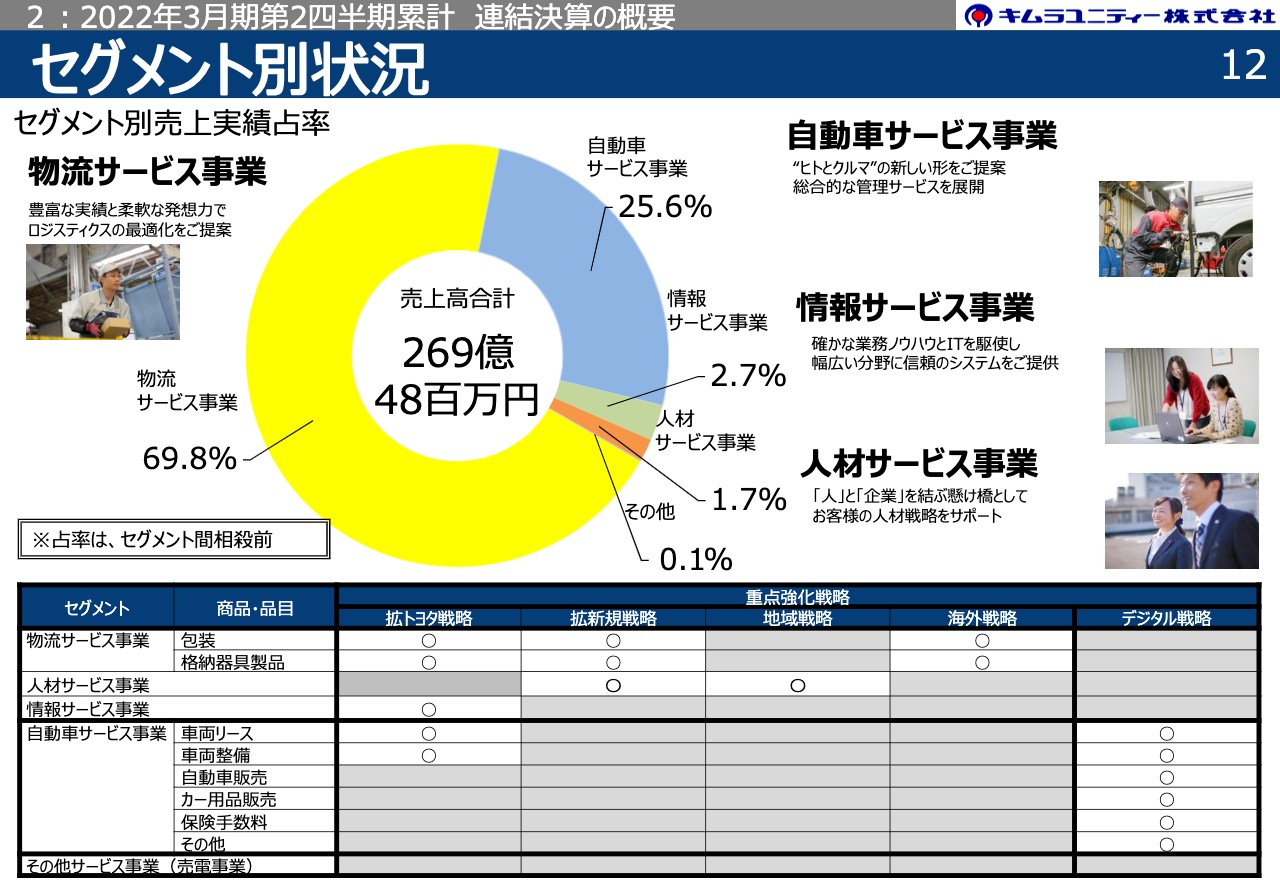

セグメント別状況

当社グループは物流サービス、自動車サービス、情報サービス、人材サービスの4つの事業を、それぞれ有機的に結合させた複合的なサービス提供を行っています。

セグメント別売上実績占率は物流サービスが69.8パーセント、自動車サービスが25.6パーセントと、この2つの事業で90パーセント以上を占めています。

以降は事業セグメント別にご説明します。なお、下段に事業セグメントと中期重点強化戦略のマトリクスを記載していますので、ご確認ください。

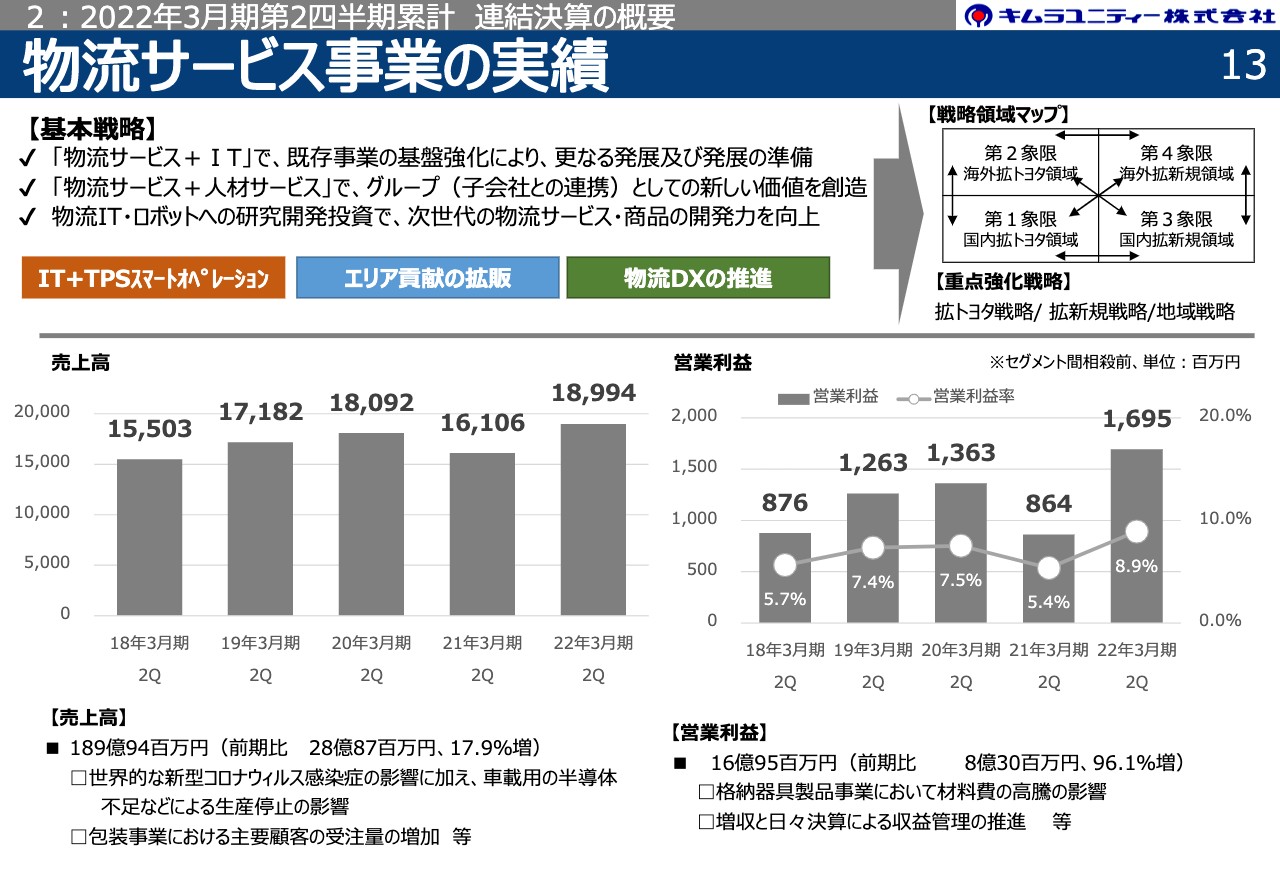

物流サービス事業の実績

物流サービス事業は中期経営計画の中で戦略領域マップを定め、拡トヨタ戦略、拡新規戦略、地域戦略の3つの戦略を推進して展開しています。

売上高は世界的な新型コロナウイルス感染症の影響に加え、車載用の半導体不足などによる生産停止の影響はあったものの、包装事業における主要顧客の受注量の増加などにより、189億9,400万円、前年同期比17.9パーセントの増収となりました。

営業利益は格納器具製品事業において材料費の高騰の影響などがありましたが、増収と日々決算による収益管理の推進などにより、16億9,500万円、前年同期比96.1パーセントの増益となりました。

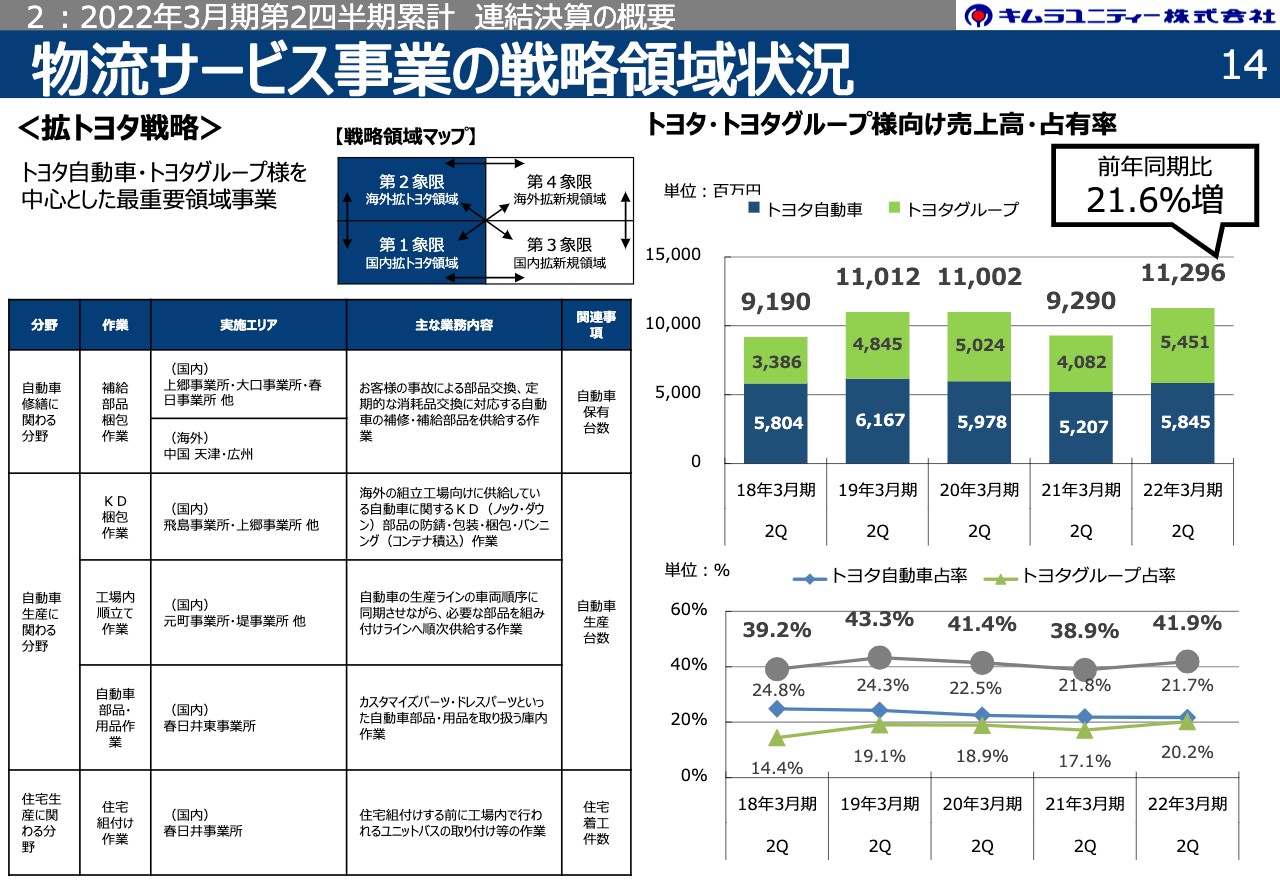

物流サービス事業の戦略領域状況(1)

このページでは拡トヨタ戦略として、主要顧客であるトヨタ自動車さま、トヨタグループさまに対する業績の推移を記載しています。

トヨタ自動車さまに対する売上高は58億4,500万円、前年同期比6億3,700万円の増加となり、売上高占有率は21.7パーセントとなりました。

また、トヨタ自動車さまの海外を含めたトヨタグループさまに対する売上高は54億5,100万円、前年同期比13億6,900万円の増加となり、売上高の占有率は20.2パーセントとなりました。

トヨタ自動車さまとは60年を超える取引関係があります。今後もトヨタ自動車さま、トヨタグループさまのご期待・ご要望にお応えするため、他社に先駆けた課題解決のためのサービス創出をお客さまの視点で積極的に推進し、お客さまの満足度と貢献度を着実に向上していきます。

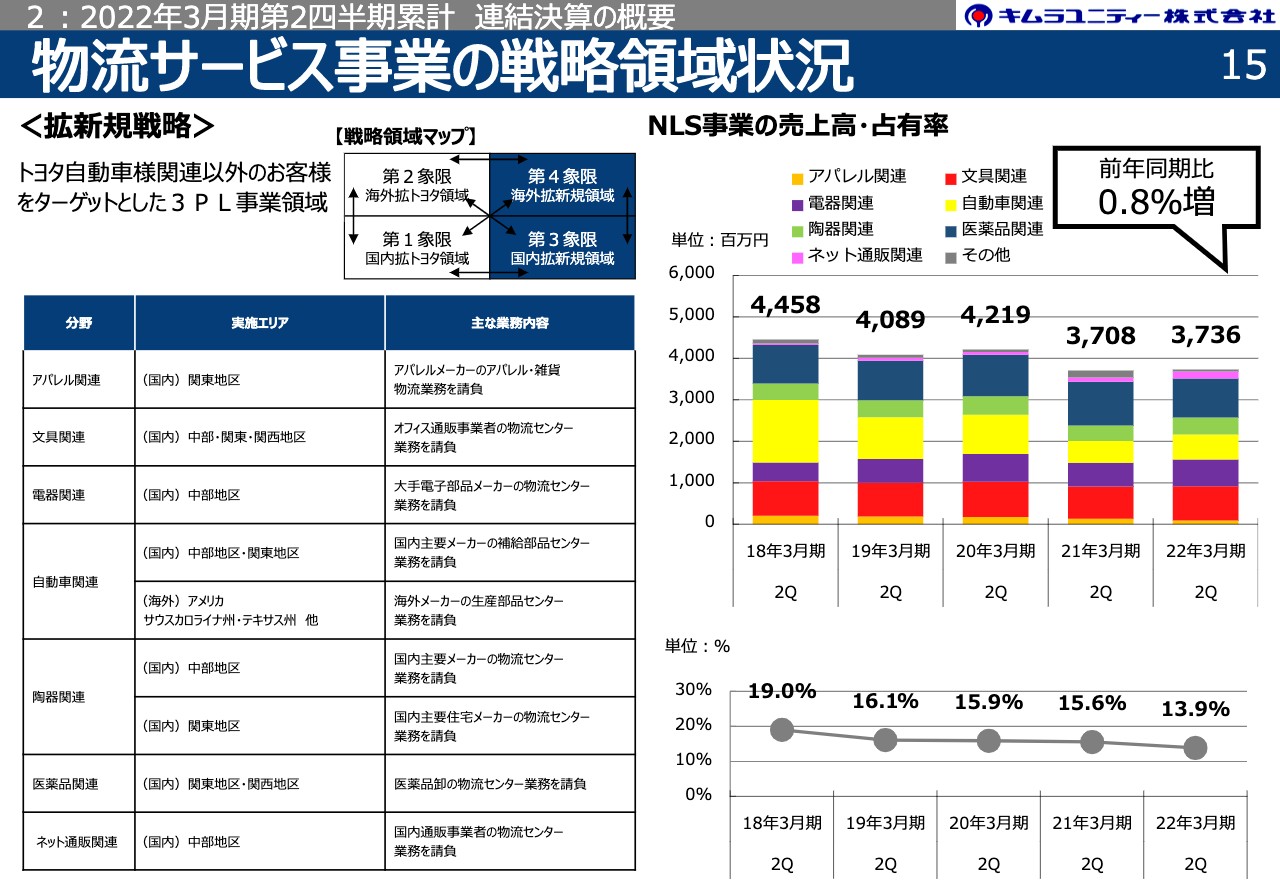

物流サービス事業の戦略領域状況(2)

拡新規戦略として、2001年3月期からNLS事業を展開しています。具体的には、トヨタ自動車さまとのお取引の中で培った物流ノウハウを、他の分野、お客さまに価値提供することで事業拡大へとつなげていきます。

その結果、現在ではアパレル、文具、電器、自動車、陶器、医薬品、ネット通販など、さまざまな業界の物流を手掛けています。

売上高は37億3,600万円、前年同期比2,700万円の増加となり、売上高の占有率は13.9パーセントとなりました。

今後もこれまでに蓄積した業務ノウハウをベースとして、さらなる拡販を進めるとともに、収益改善活動を強化することで持続的な成長を目指していきます。

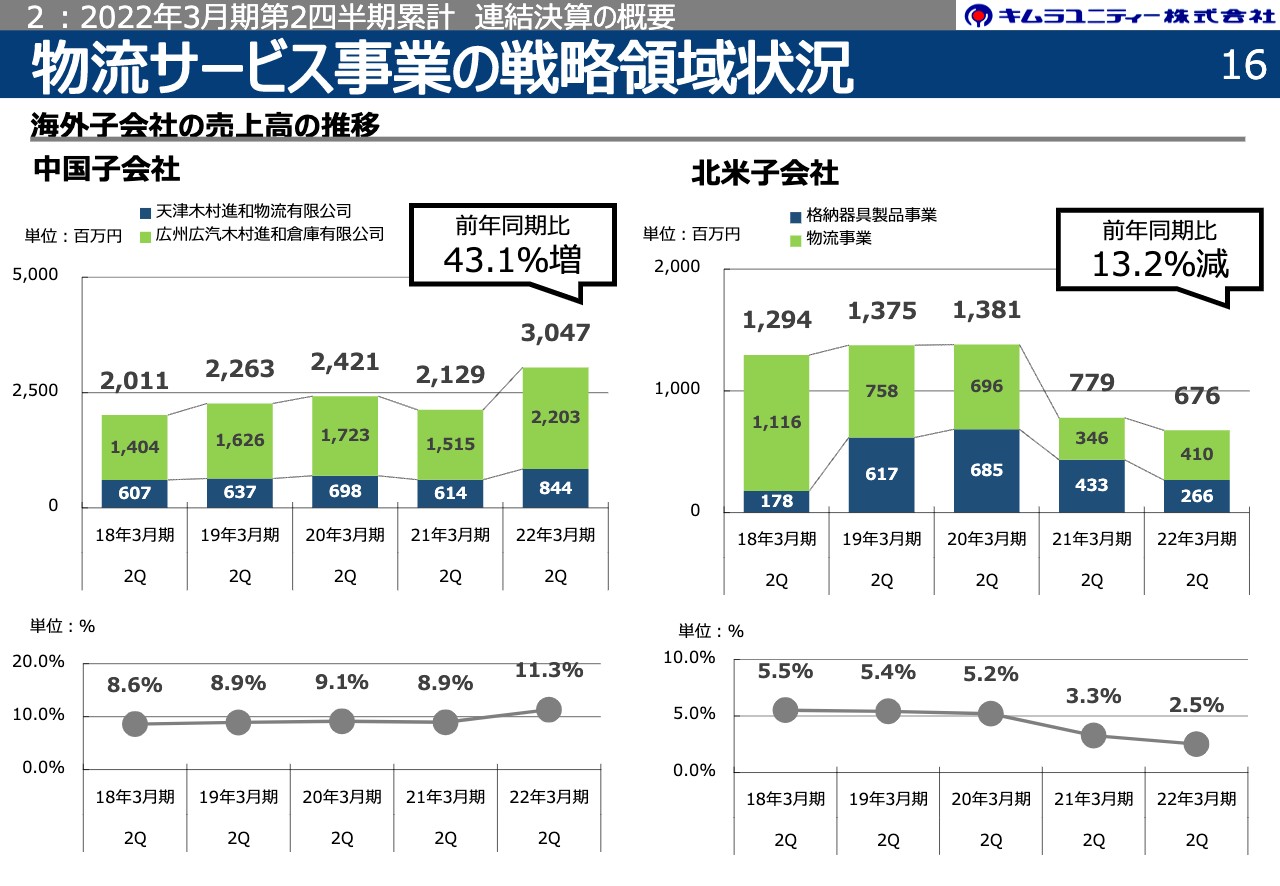

物流サービス事業の戦略領域状況(3)

このページでは、2005年に開始した中国事業の業績の推移および2002年に開始した北米事業の業績の推移を記載しています。

中国子会社の売上高は30億4,700万円、前年同期比43.1パーセントの増収、占有率は11.3パーセントとなりました。堅調に推移している自動車市場を背景に、積極的な業容拡大を図っており、今後も安定的な成長拡大路線を目指していきます。

一方、北米子会社の売上高は6億7,600万円、前年同期比13.2パーセントの減収、占有率は2.5パーセントとなりました。引き続き、既存顧客の進行や新規顧客の開拓に取り組み、業容の拡大を目指していきます。

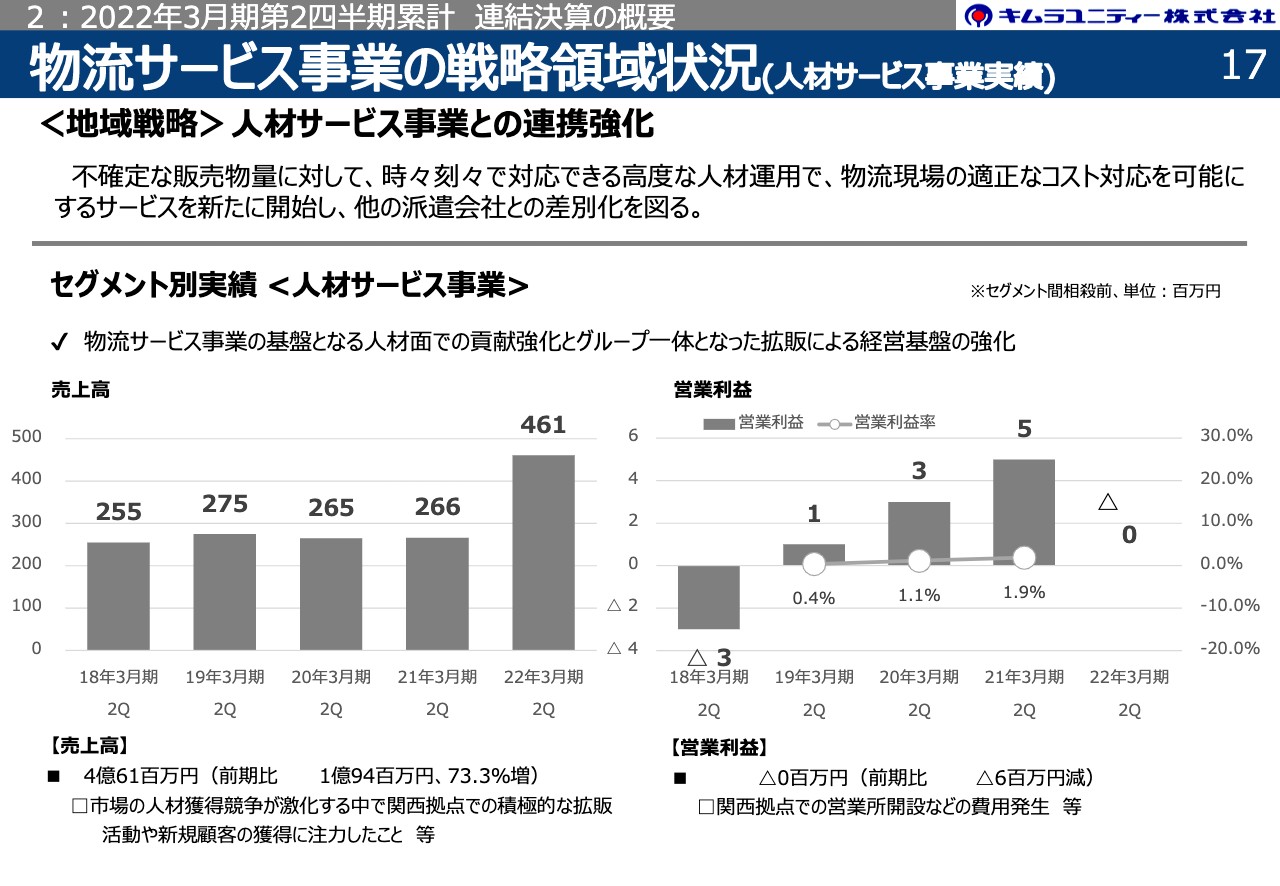

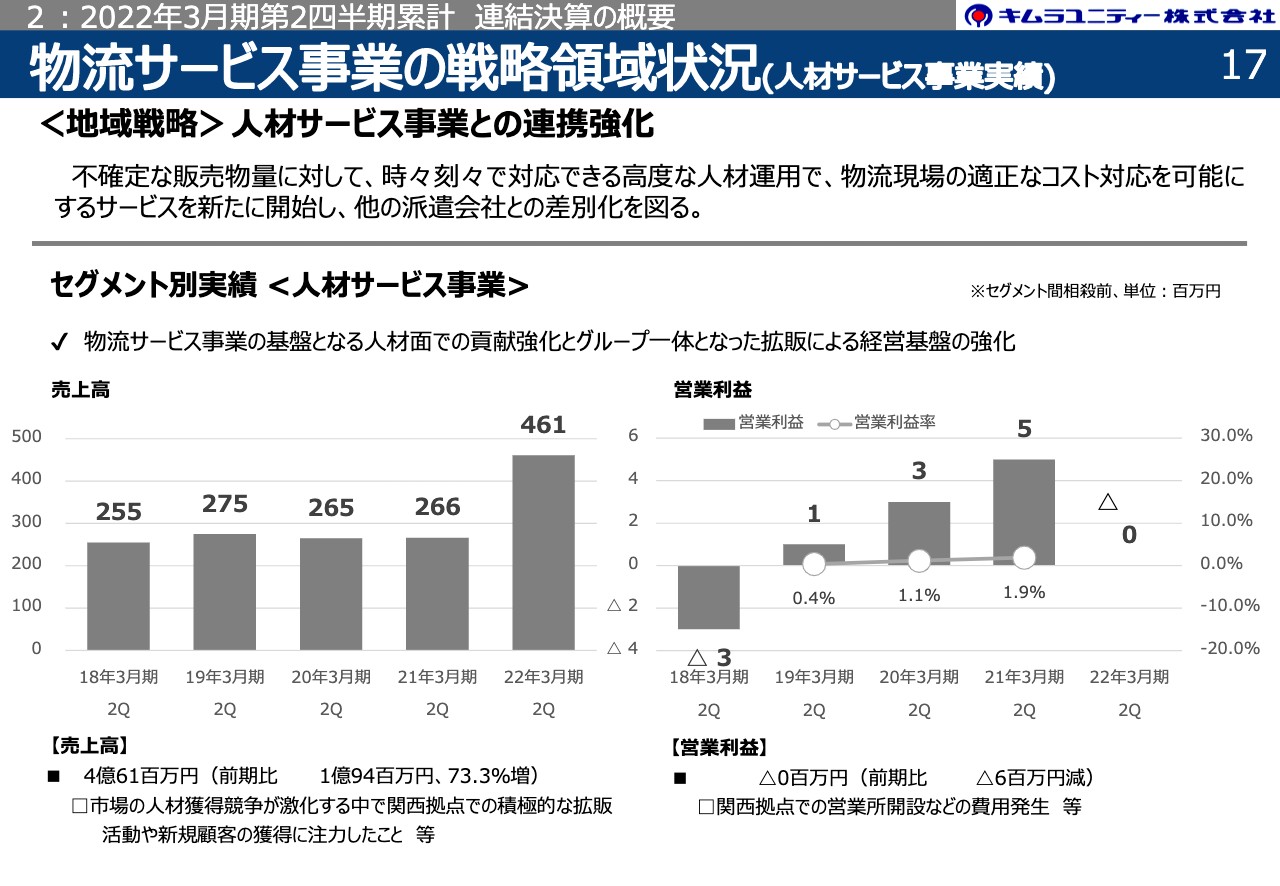

物流サービス事業の戦略領域状況(人材サービス事業実績)

中期経営計画の1つである地域戦略として、人材サービス事業との連携強化を掲げていますので、人材サービス事業の状況についてご説明します。

人材サービス事業は、市場の人材獲得競争が激化する中で、関西拠点での積極的な拡販活動や新規顧客の獲得に注力したことなどにより、売上高は4億6,100万円、前年同期比73.3パーセントの増収となりました。

営業利益は関西拠点での営業所開設などの費用発生もあり、「0百万円」となりました。

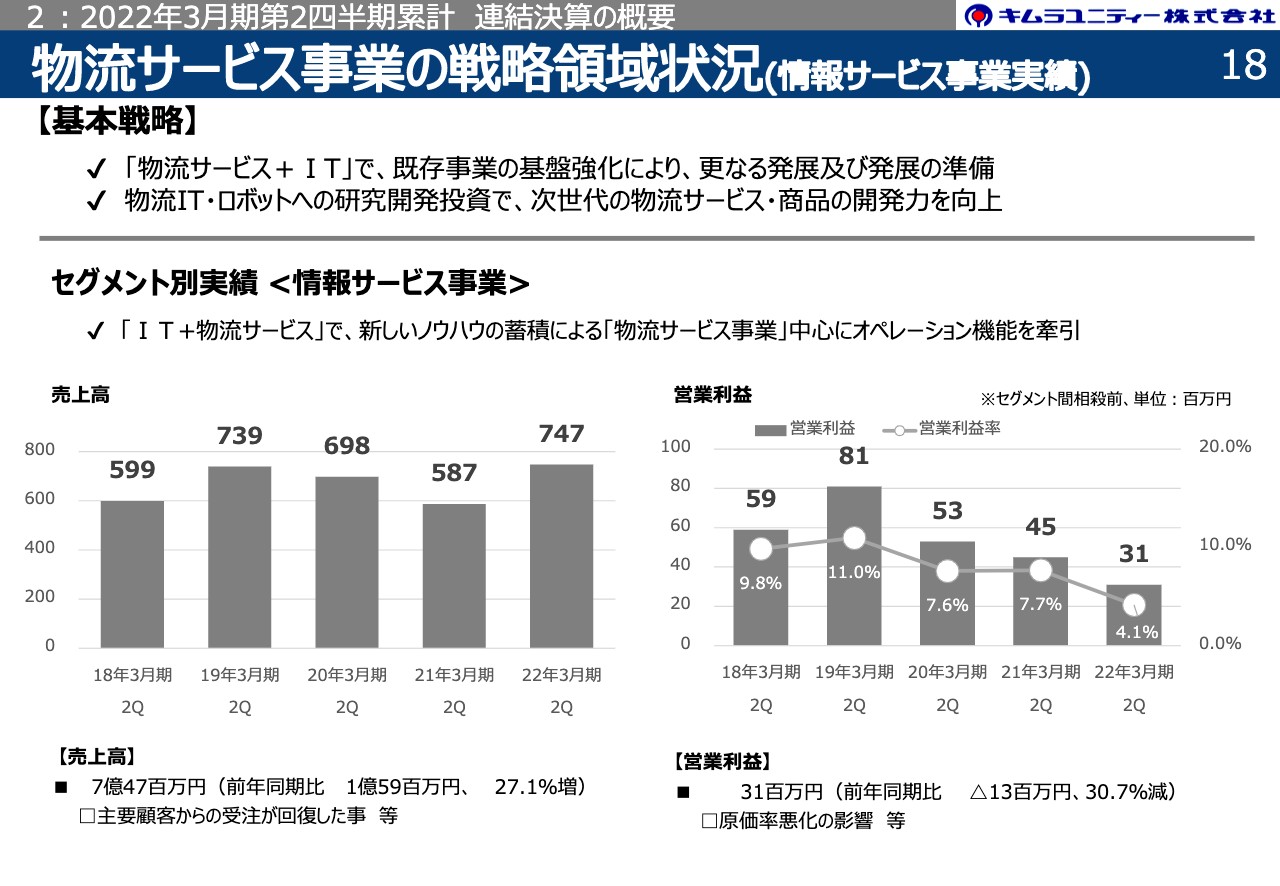

物流サービス事業の戦略領域状況(情報サービス事業実績)

情報サービス事業の状況についてご説明します。情報サービス事業の売上高は、主要顧客からの受注が回復したことなどにより、7億4,700万円、前年同期比27.1パーセントの増収となりました。営業利益は原価率悪化の影響などにより3,100万円、前年同期比30.7パーセントの減益となりました。

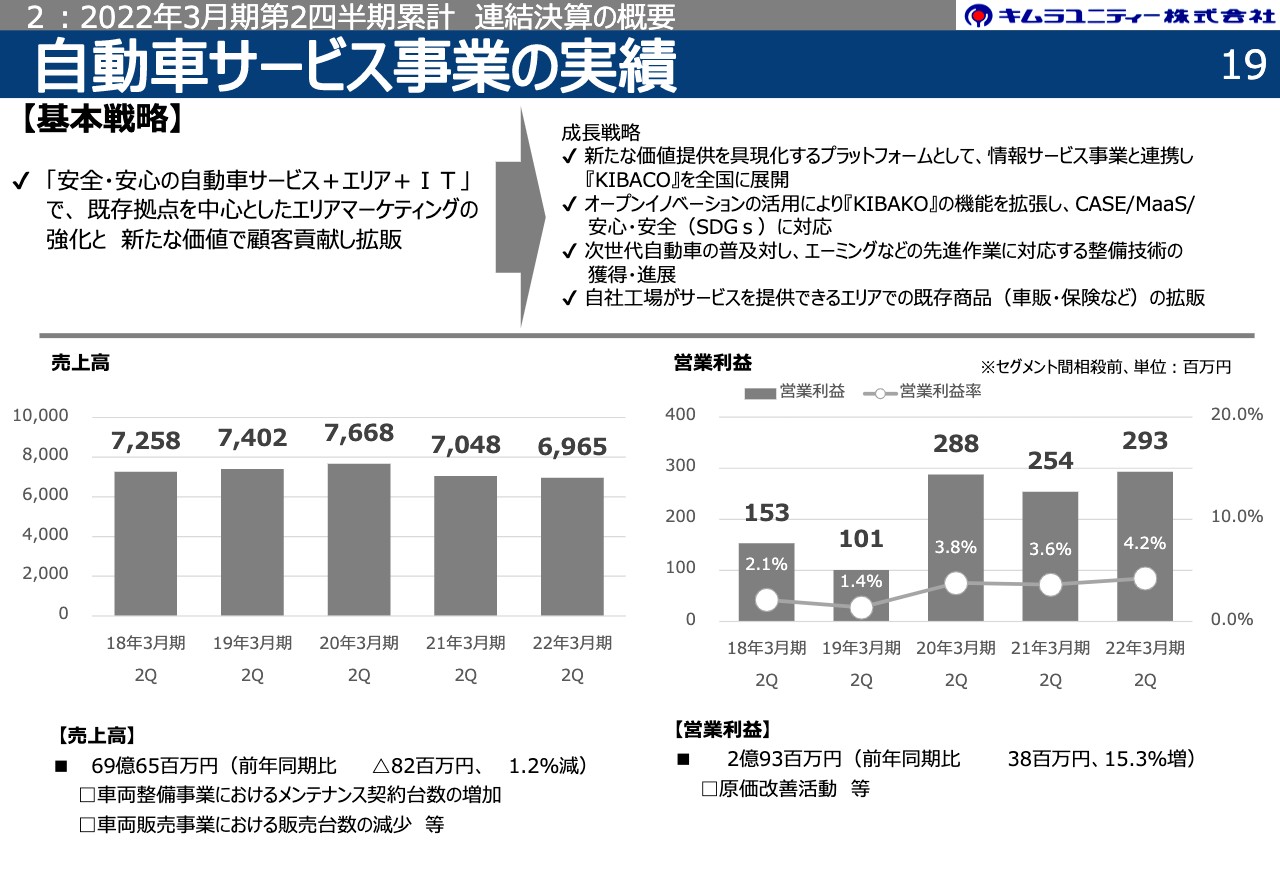

自動車サービス事業の実績

自動車サービス事業では、ご覧の中期経営計画の基本戦略および成長戦略を推進しています。

売上高は車両整備事業におけるメンテナンス契約台数の増加などがありましたが、車両販売事業における販売台数減少などにより、69億6,500万円、前年同期比1.2パーセントの減収となりました。営業利益は原価改善活動などにより2億9,300万円、前年同期比15.3パーセントの増益となりました。

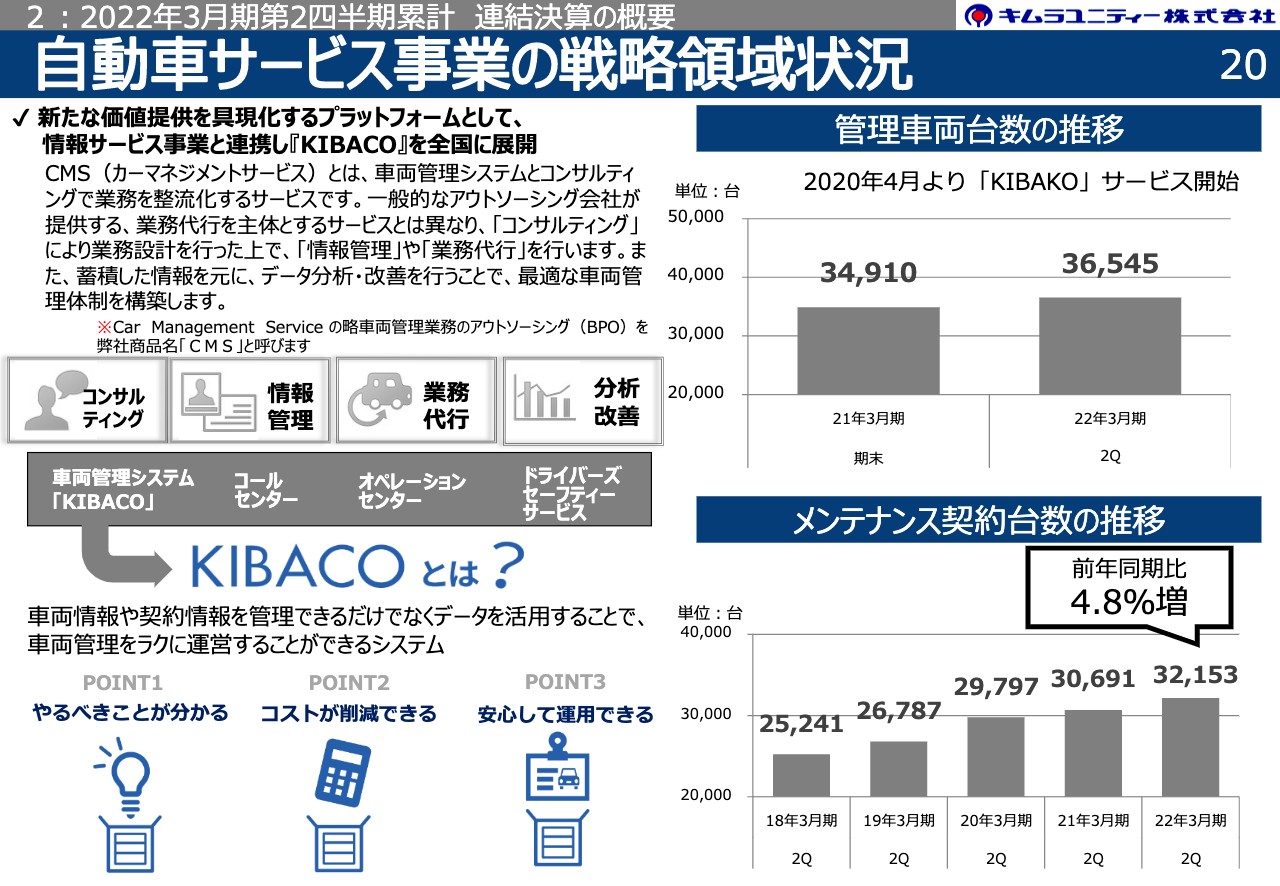

自動車サービス事業の戦略領域状況

このページでは、「KIBACO」などによる管理車両台数とメンテナンス契約台数の推移を記載しています。多様化する顧客ニーズに合わせた車両一括管理を軸とする法人向けサービスを積極的に展開しており、2020年4月より「KIBACO」のサービスを開始しています。

この「KIBACO」などによる管理車両台数は3万6,545台となりました。車両管理によるシナジー効果の1つであるメンテナンス契約台数は3万2,153台、前年同期比4.8パーセントの増加となりました。今後も「KIBACO」を入口とした車両一括管理サービスの展開を図るとともに、お客さまのニーズに合わせた価値提供に注力していきます。

外部環境認識

2022年3月期連結決算の予想をご説明します。ご承知のとおり、国内外で感染力の強い変異株の出現による感染症リスクやサプライチェーンの混乱など、依然として先行き不透明な状況が続くものと考えています。

このような経営環境の中にあって、現在進めている「中期経営計画2023」の目標達成に向けて、「全員参画ワンチーム経営」の展開による、プラス志向で、主体性のあるスピーディーな取り組みを展開・実施していきます。なお、2022年3月期通期業績予想については変更はありません。

業績予想のポイント

2022年3月期については、売上高および営業利益・経常利益・当期純利益は、過去最高を予想しています。

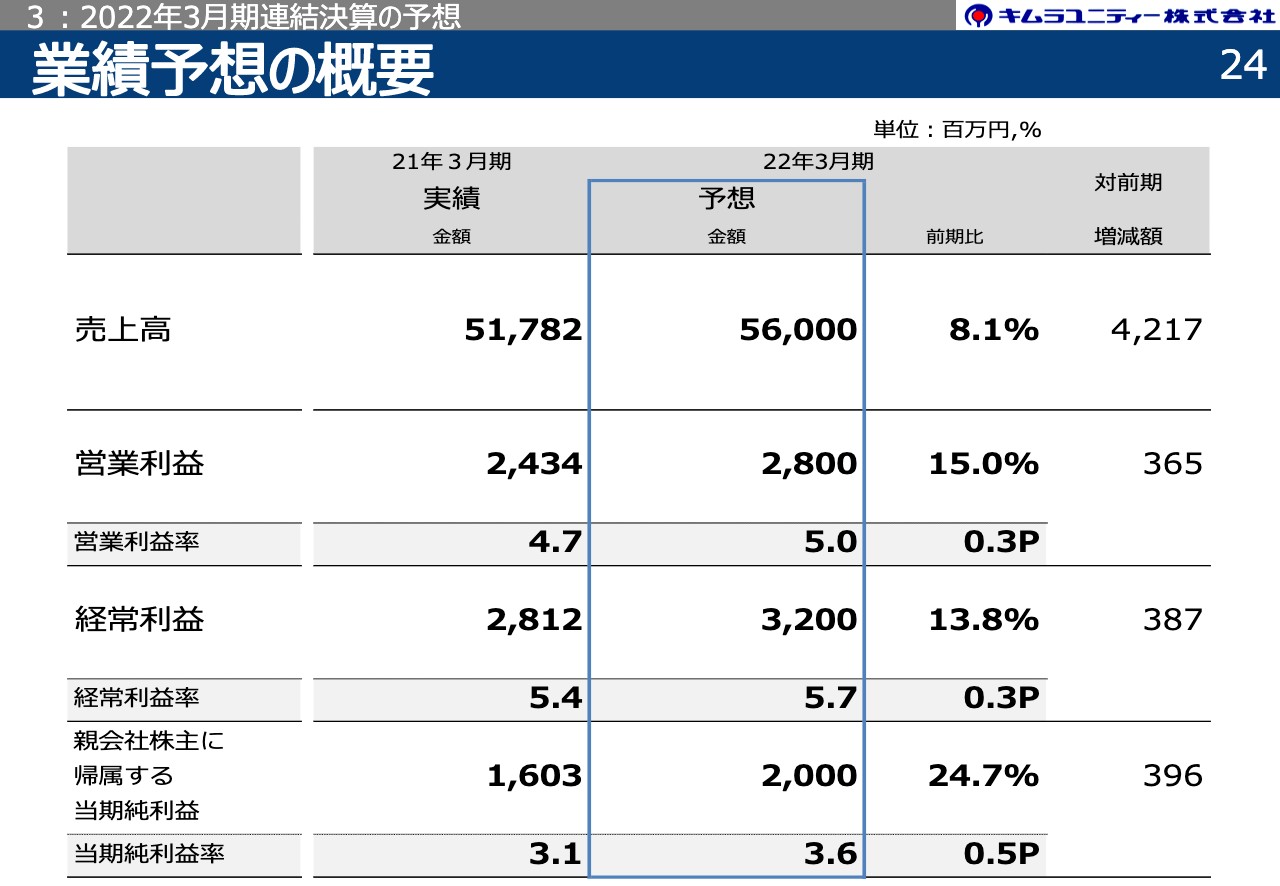

業績予想の概要

売上高は560億円、前期比8.1パーセントの増収、営業利益は28億円、前期比15.0パーセントの増益、経常利益は32億円、前期比13.8パーセントの増益、親会社株主に帰属する当期純利益は20億円、前期比24.7パーセントの増益を予想しています。

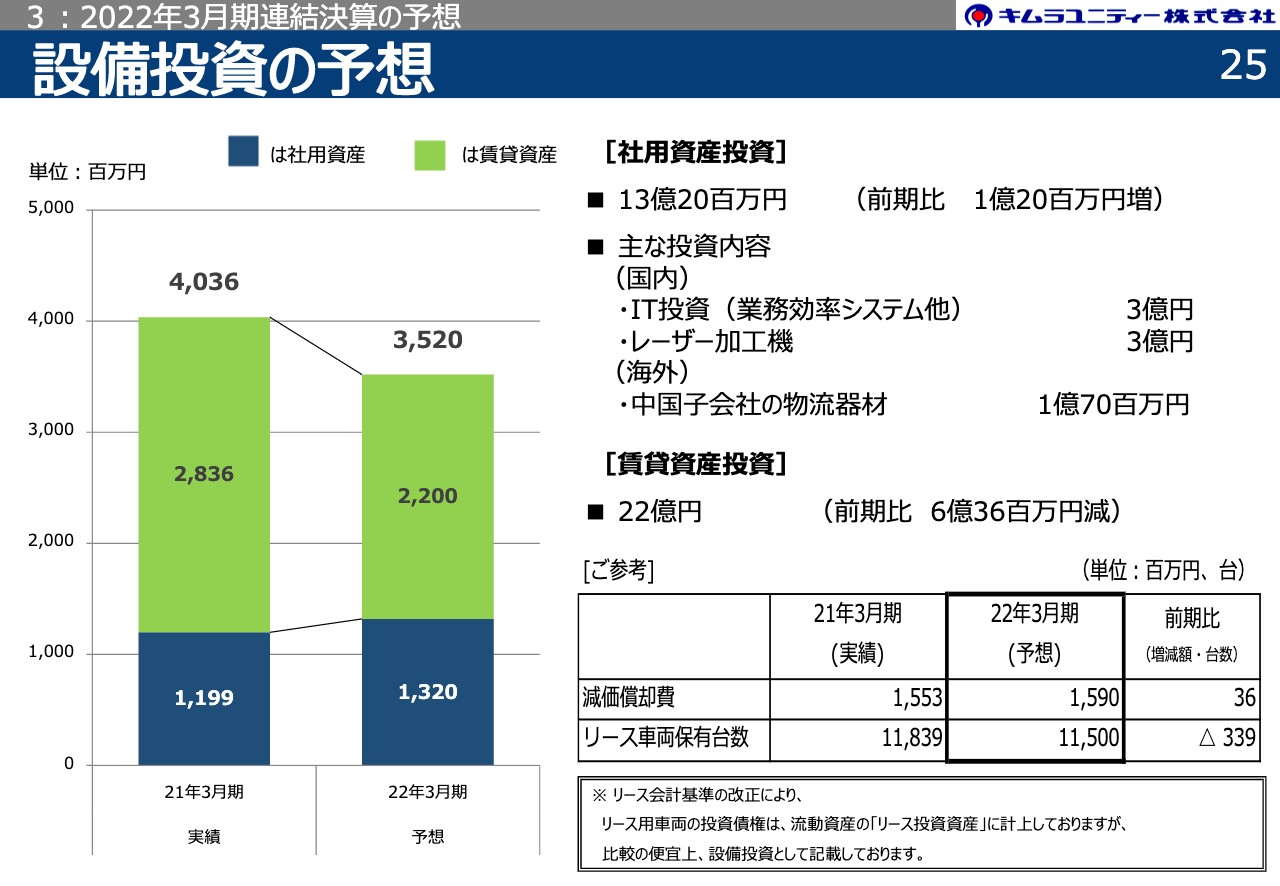

設備投資の予想

社用資産投資は、国内ではIT投資やレーザー加工機の取得、海外では中国子会社の物流器材の購入などにより、13億2,000万円を予想しています。また、賃貸資産投資は22億円を予想しています。

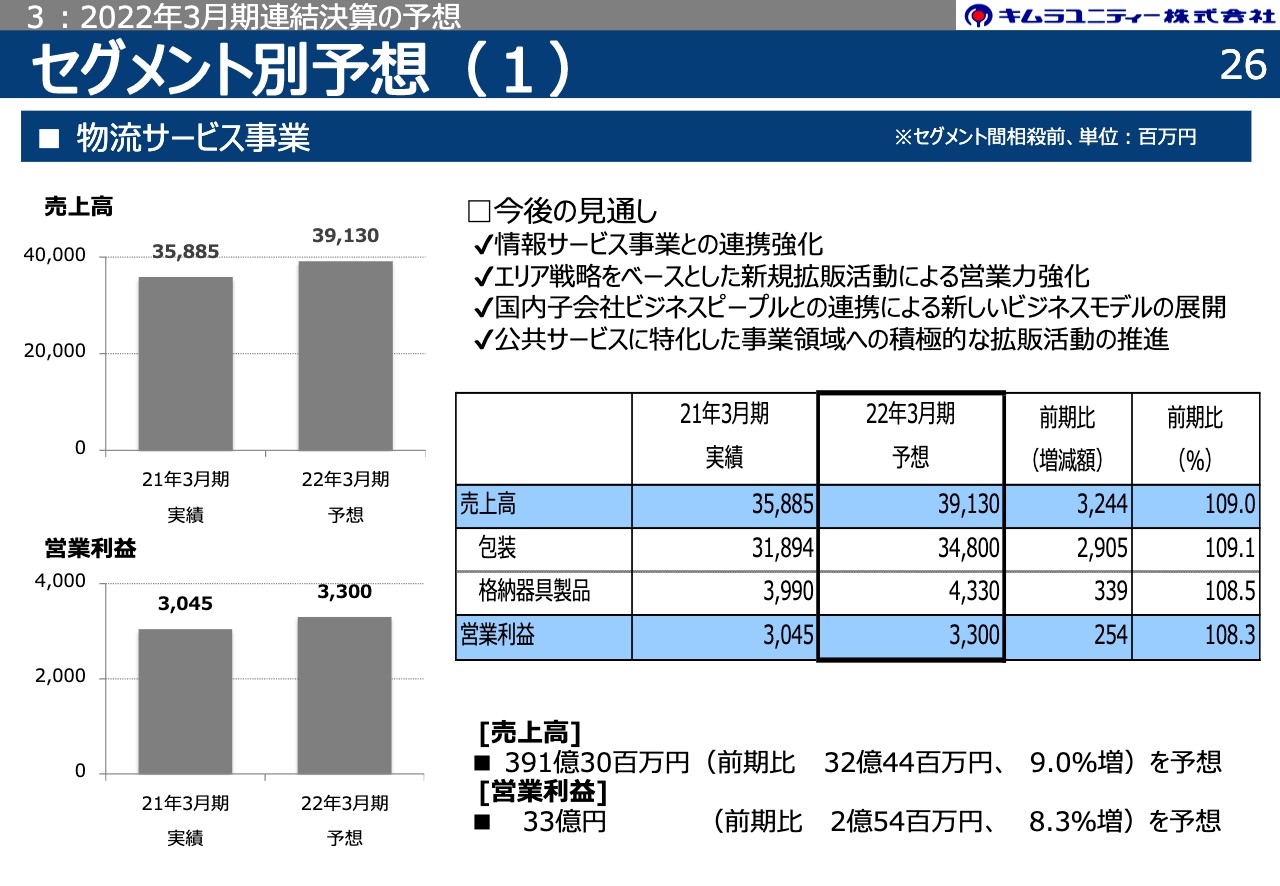

セグメント別予想(1)

物流サービス事業は、情報サービス事業との連携強化や、エリア戦略をベースとした新規拡販活動による営業力強化、国内子会社ビジネスピープルとの連携による新しいビジネスモデルの展開、公共サービスに特化した事業領域への積極的な拡販活動を推進することから、売上高は391億3,000万円、前期比9.0パーセントの増収を予想しています。営業利益は33億円、前期比8.3パーセントの増益を予想しています。

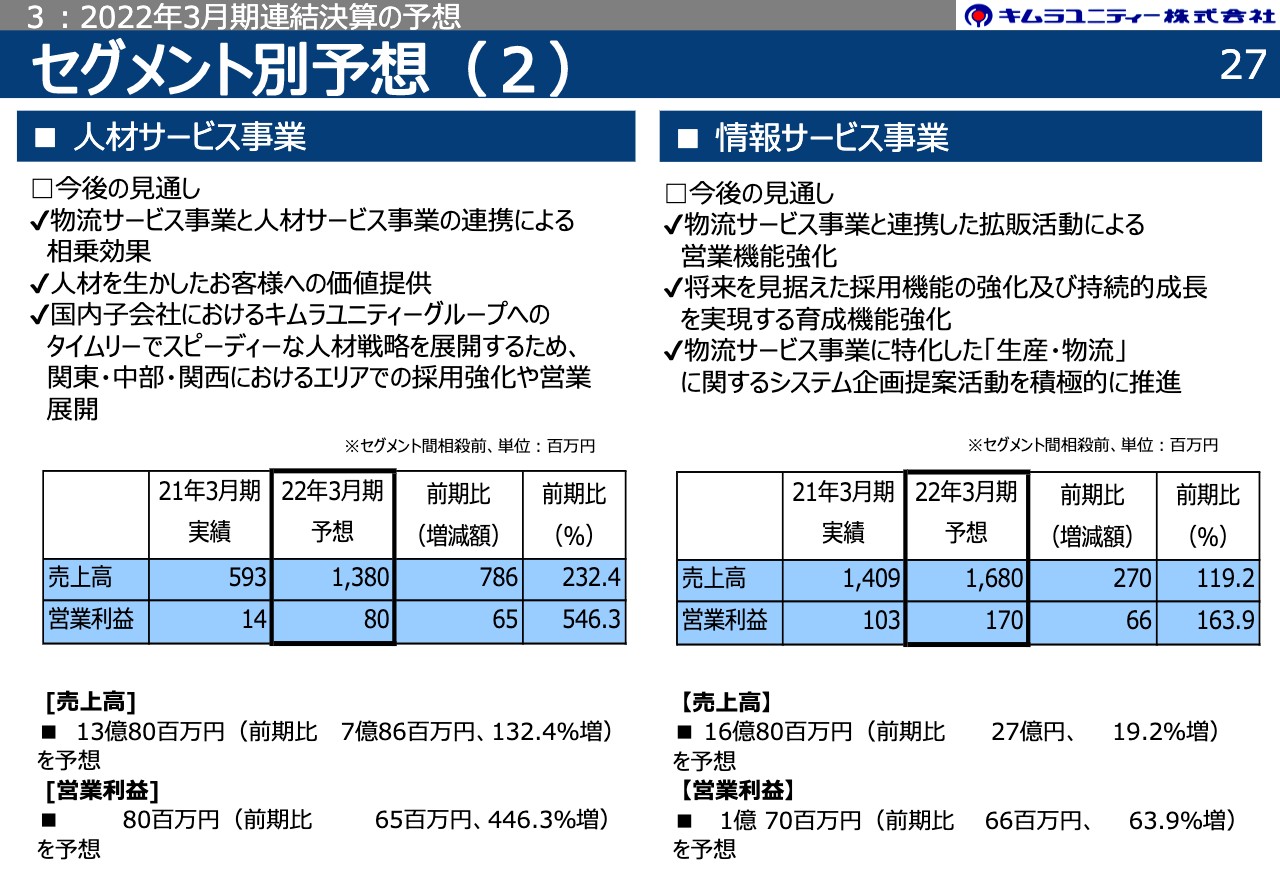

セグメント別予想(2)

人材サービス事業は、物流サービス事業と人材サービス事業の連携による相乗効果を通じて、人材を生かしたお客さまへの価値提供を行うとともに、国内子会社ビジネスピープルにおけるキムラユニティーグループへのタイムリーでスピーディーな人材戦略を展開するため、関東・中部・関西におけるエリアでの採用強化や営業展開を推進することにより、売上高は13億8,000万円、前期比132.4パーセントの増収、営業利益は8,000万円、前期比446.3パーセントの増益を予想しています。

情報サービス事業については、物流サービス事業と連携した拡販活動による営業機能強化や将来を見据えた採用機能の強化および持続的成長を実現する育成機能強化に向けて取り組むとともに、物流サービス事業に特化した「生産・物流」に関するシステム企画提案活動を積極的に推進することから、売上高は16億8,000万円、前期比19.2パーセントの増収、営業利益は1億7,000万円、前期比63.9パーセントの増益を予想しています。

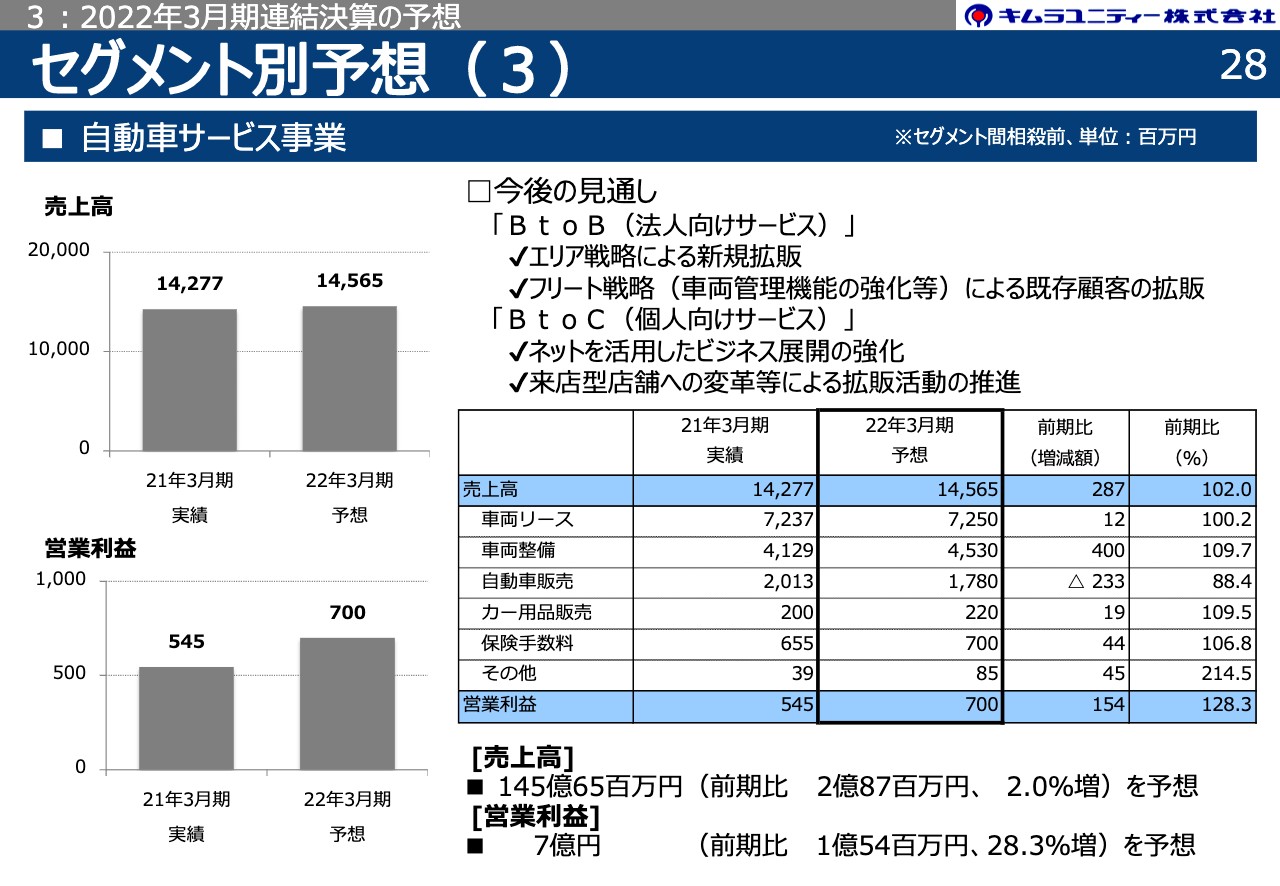

セグメント別予想(3)

自動車サービス事業についてです。BtoB(法人向けサービス)では、エリア戦略による新規拡販やフリート戦略による既存顧客の拡販を進めるとともに、BtoC(個人向けサービス)において、ネットを活用したビジネス展開の強化や来店型店舗への変革などによる拡販活動を推進することから、売上高は145億6,500万円、前期比2.0パーセントの増収、営業利益は7億円、前期比28.3パーセントの増益を予想しています。

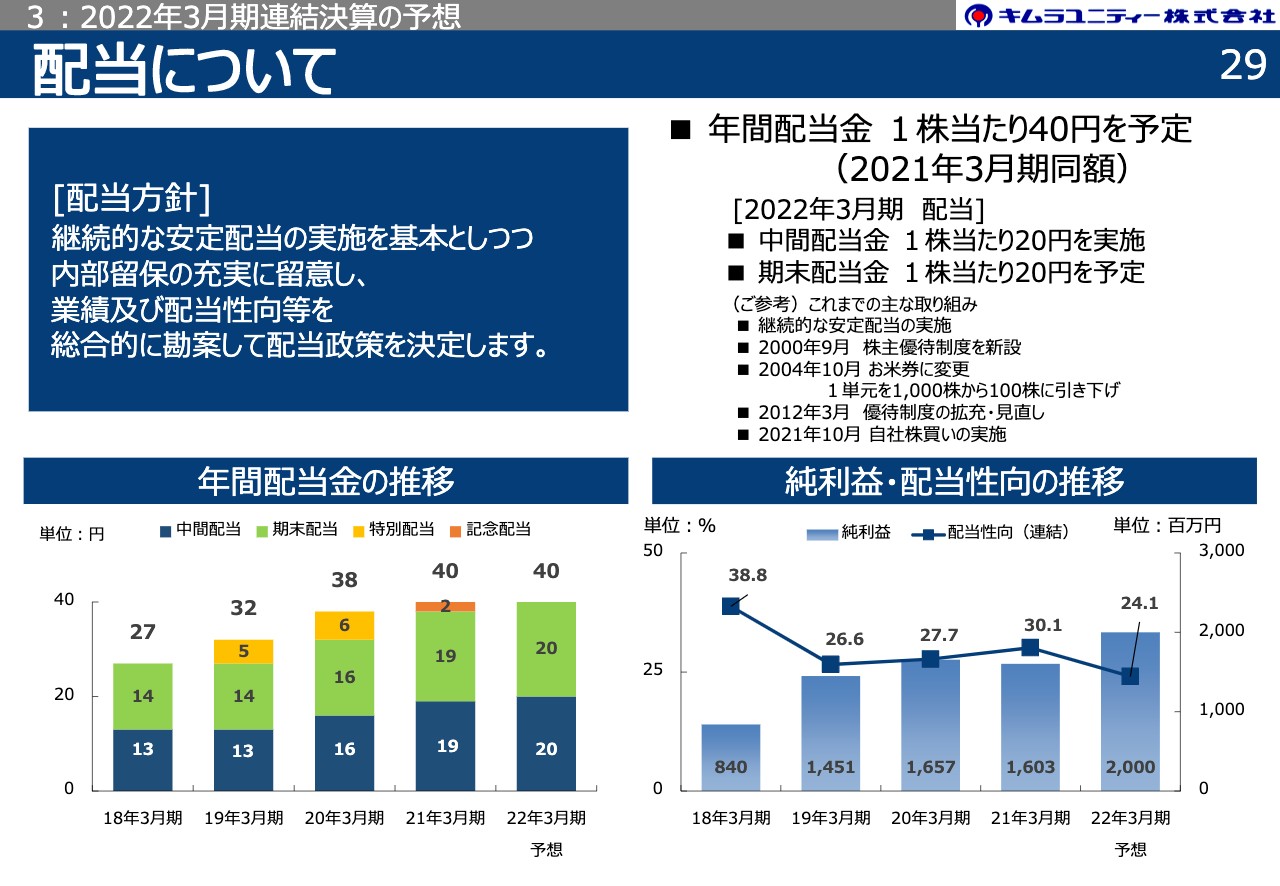

配当について

株主還元についてご説明します。当社の配当方針は、継続的な安定配当の実施を基本としつつ、内部留保の充実に留意し、業績および配当性向などを総合的に勘案し、決定していきます。

2022年3月期の配当については、昨年度の特別配当を普通配当に組み入れ、中間配当は20円、期末配当は20円、年間配当は40円と、昨年と同額を予定しています。

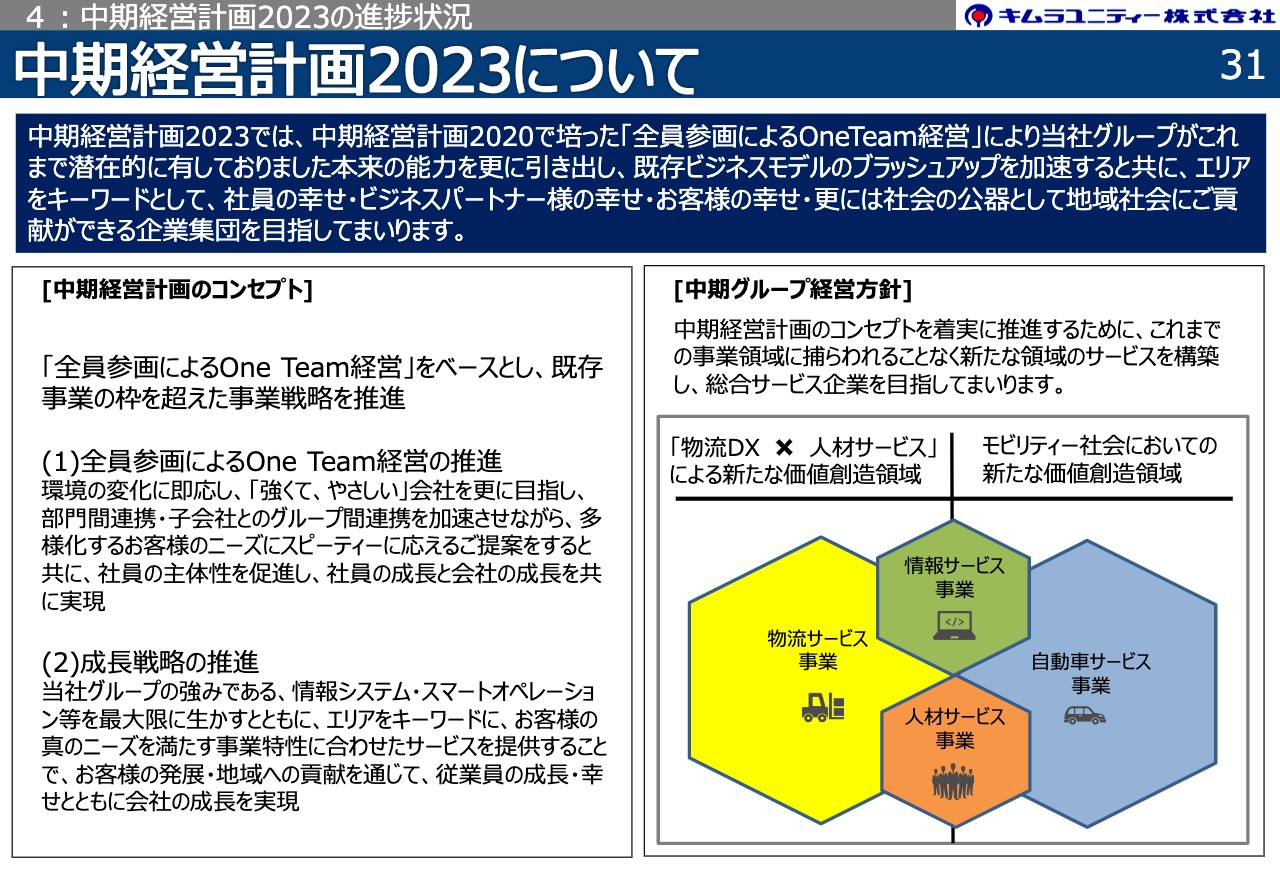

中期経営計画2023について

「中期経営計画2023」の進捗状況をご説明します。前中期経営計画で培った「全員参画によるOneTeam経営」により、当社グループがこれまで潜在的に有していた本来の能力をさらに引き出し、既存ビジネスモデルのブラッシュアップを加速します。

また、エリアをキーワードとして、社員の幸せ・ビジネスパートナーさまの幸せ・お客さまの幸せ、さらには社会の公器として地域社会に貢献できる企業集団を目指していきます。

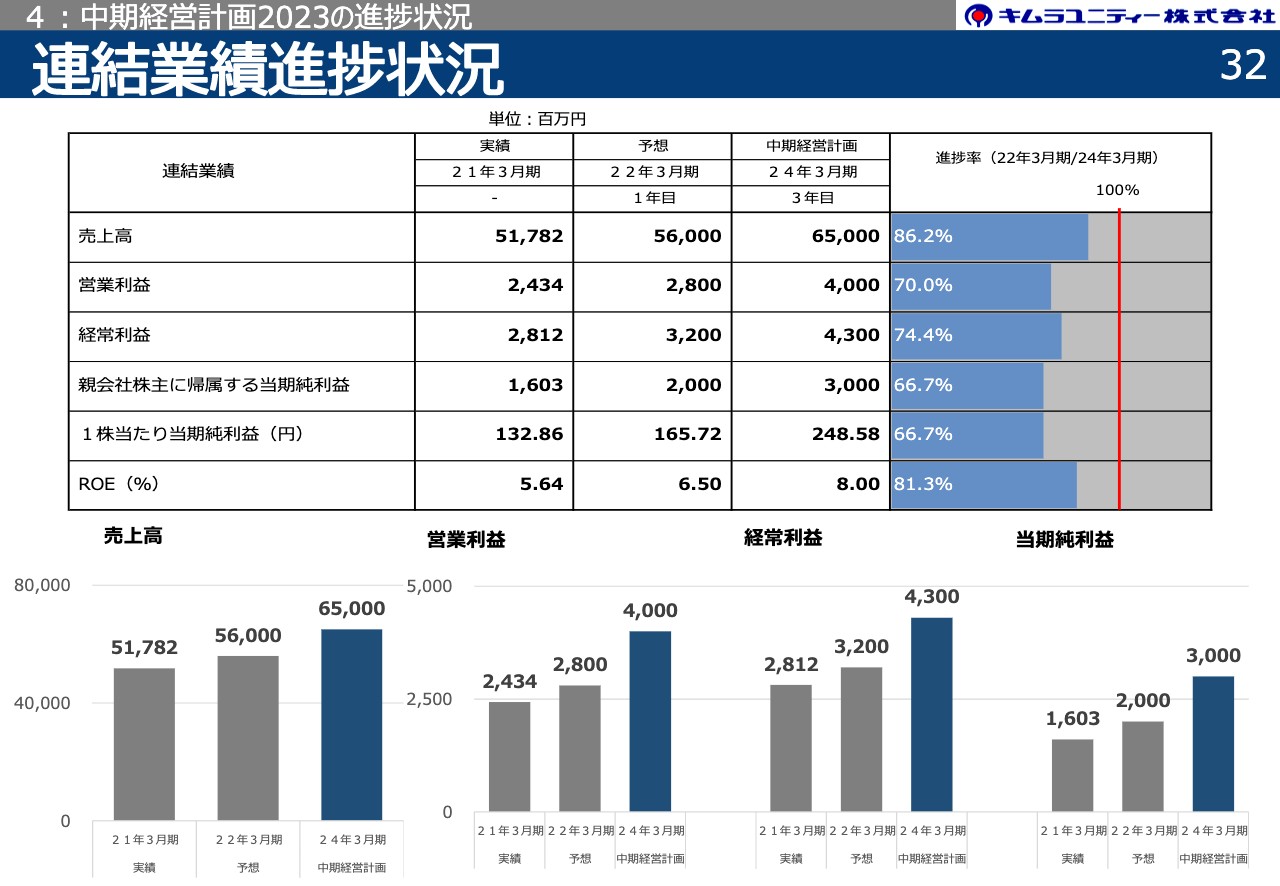

連結業績進捗状況

「中期経営計画2023」の業績進捗状況をご説明します。中期経営計画内の2024年3月期数値目標に対する、2022年3月期予想実績の進捗率は、売上高は86.2パーセント、営業利益は70.0パーセント、経常利益は74.4パーセント、当期純利益は66.7パーセントで推移する見込みです。

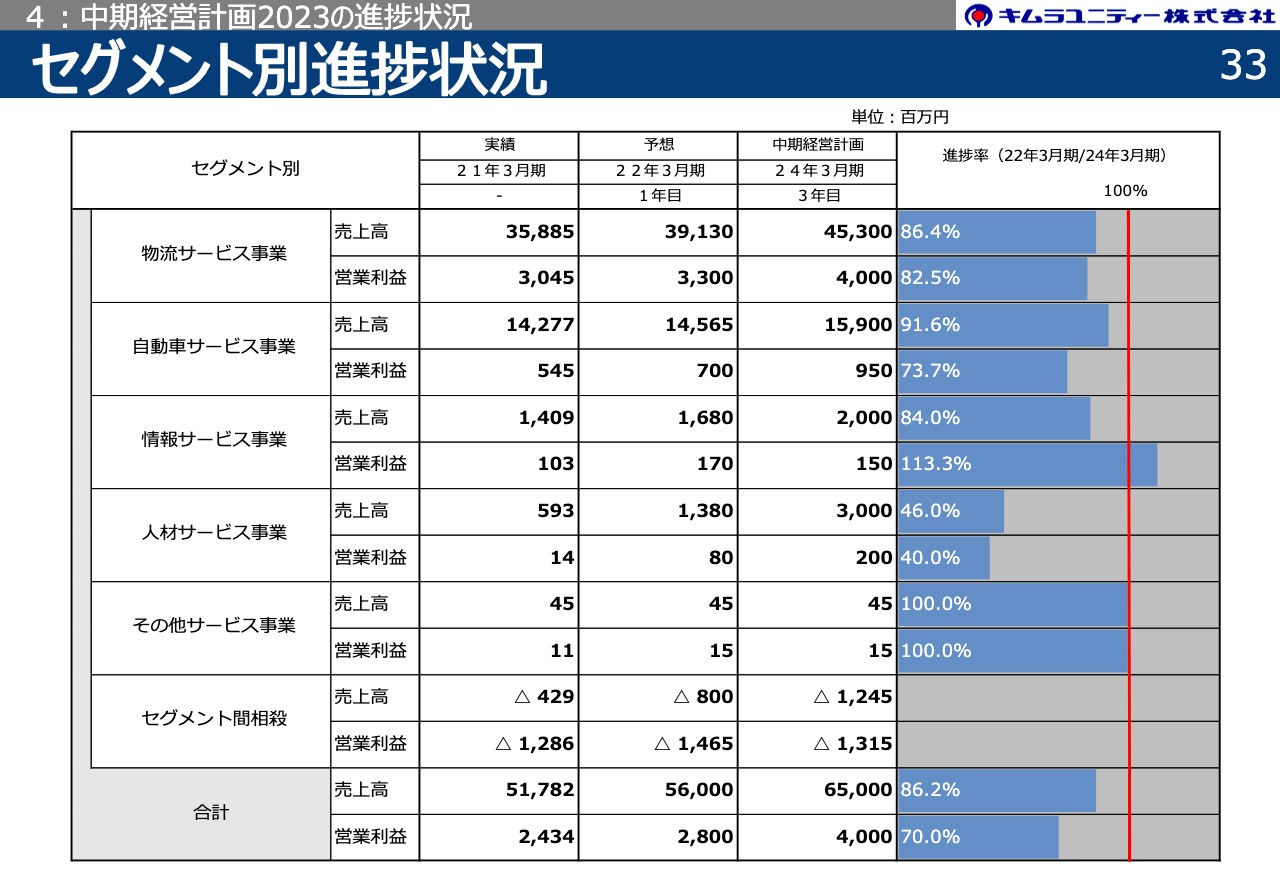

セグメント別進捗状況

なお、セグメント別状況は記載のとおりです。

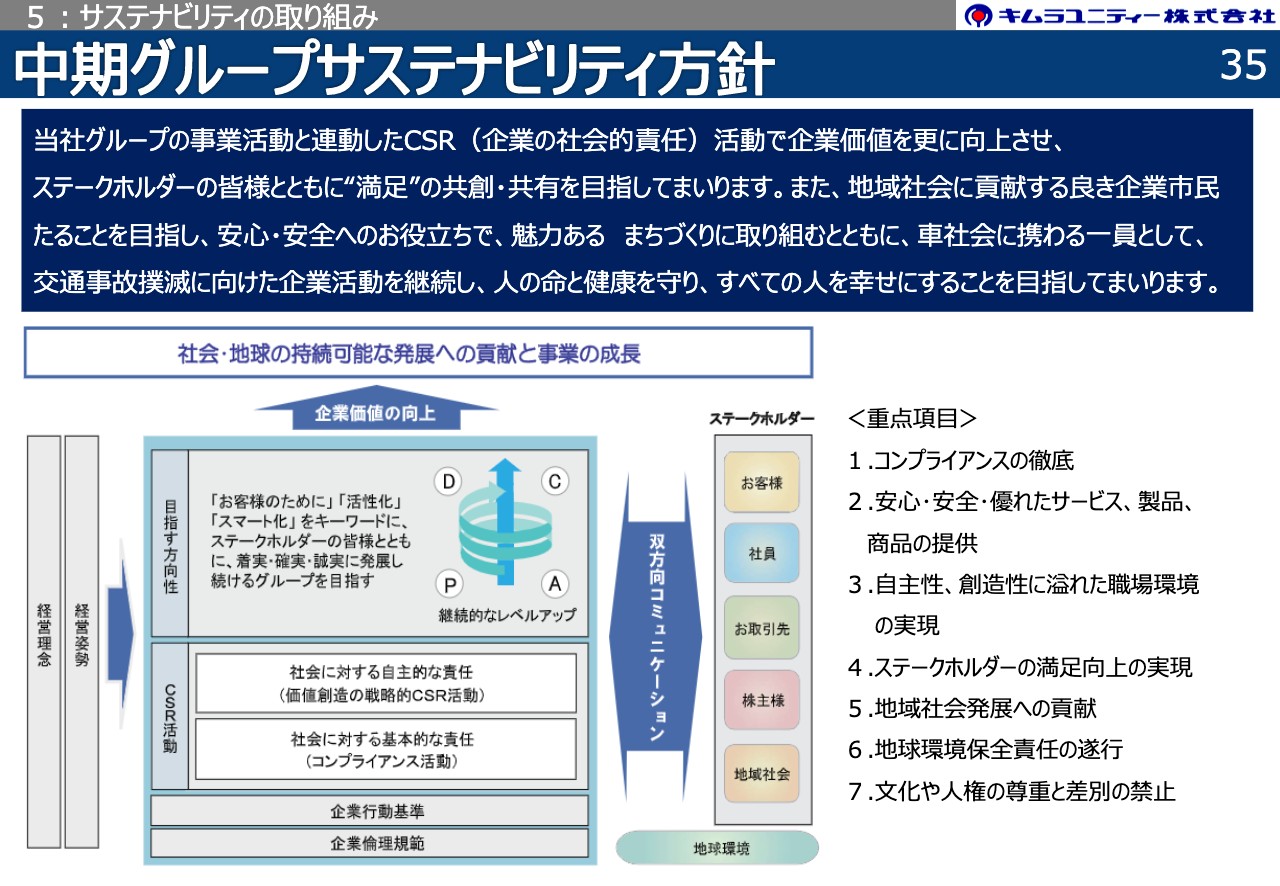

中期グループサステナビリティ方針

サステナビリティの取り組みをご説明します。スライドのとおり、当社グループの事業活動と連動したCSR活動で、企業価値をさらに向上させ、ステークホルダーのみなさまとともに「満足」の共創・共有を目指していきます。

また、地域社会に貢献する、よき企業市民たることを目指し、安心・安全へのお役立ちを通して魅力あるまちづくりに取り組むとともに、車社会に携わる一員として、交通事故撲滅に向けた企業活動を継続し、人の命と健康を守り、すべての人を幸せにすることを目指していきます。

サステナビリティ重要課題

スライドにお示しした方針のもとで、当社グループにおいてはサステナビリティ委員会を立ち上げました。サステナビリティとは、「広く環境・社会・経済の3つの観点からこの世の中を持続可能にしていくという考え方」であり、こちらに関わる重要課題として、現在5項目を挙げて取り組みを進めています。

引き続き、先行き不透明な厳しい経営環境の中ですが、今後も「中期経営計画2023」の達成に向けて、当社グループの総力を結集し、ステークホルダーのみなさまとともに成長、発展する企業を目指して、競争力の強化や収益の向上、企業価値の向上に取り組んでいきます。

以上でご説明を終了させていただきます。

質疑応答:下期に減益予想になる要因について

司会者:「おおむね予定どおりだとは思いますが、下期が減益予想になる要因を教えてください」というご質問です。

成瀬:我々の主力の物流サービスの中でも取引の大きいトヨタ自動車さまの生産の動向に、まだ不透明な部分がいくつかあります。特に下半期の9月、10月はトヨタさまの減産の影響が少なからず出ており、その点において、サプライチェーンの回復に対して多少のリスクがあるのではないかと考えています。このようなことから、今ご提示している数字で計画を維持している状況です。

小山幸弘氏(以下、小山):社長からご説明したとおりですが、去年から減益となる理由がもう1つあります。昨年度は下半期、特に第3四半期がコロナ禍からの大幅なカムバックで、中国を中心に非常に好調に推移しました。今年はV時回復の水準までは到達しないと考え、今年度下期は若干の減益を予想しています。

年度については、先ほどの説明のとおり、増収増益を達成すると予想しています。

質疑応答:物流サービス事業の利益率の改善要因について

司会者:続いてのご質問です。「物流サービス事業の利益率の改善がかなり進んでいます。その要因をもう少し詳しく教えてください。人材サービス事業との連携の成果は出ているのでしょうか?」というご質問です。

成瀬:私がキムラユニティーに入って2年半くらいになりますが、特にここ1年くらい、物流の現場の最前線のリーダーたちにコストや総費用、売上の数字まですべてを開示して、どのようなところに力をかけると収益につながるか、徹底的に取り組んできました。

そのような観点で現場に入っていきますと、なかなか気の利いた原価低減活動をしてくれており、現場の最前線から今まで以上に改善策が出てくるようになりました。そのような地道な活動が、物流のオペレーションにおける利益率の向上につながっているのではないかと思います。

キムラユニティーの物流の場合、実にいろいろなお客さまといろいろな物流のオペレーションをしています。こちらのヘッドクオーターが1つ号令をかけても、なかなかすべてが最前線に伝わって実行に結びつくことはありません。

やはり最前線のリーダーたちが当事者意識を持って、しっかりその現場のオペレーションにフィットした改善活動を行わないと、原価低減につながらないのです。そのような意識や風土が、昨年くらいから定着しつつあるのではないかと実感しています。

小山:利益率の改善については、社長から報告があったとおりです。人材サービスとのエリア展開の状況ですが、今年度にスタートしたばかりで、9月にビジネスピープルの関西営業所を設置して展開しています。

中間期まででいうと、17ページに記載のとおり、人材サービス事業の売上は2億6,600万円から4億6,100万円と、売上の効果は少し出てきています。しかし、我々が狙っているエリア戦略はもう1つ上のところにありますので、今後しっかり子会社のビジネスピープルと提携しながら、エリアの中でしっかり拡販を取っていくべく、下期以降、拡販に向けて展開したいと考えています。

新着ログ

「倉庫・運輸関連業」のログ