Chatwork、ビジネスチャット導入加速の流れを受けてChatwork事業が伸長 上期売上高は前年比+29.2%

2021年12月期第2四半期決算説明会

山本正喜氏(以下、山本):Chatwork株式会社代表取締役CEOの山本でございます。本日はお忙しい中、2021年12月期第2四半期の決算説明会にご参加いただき、ありがとうございます。

決算説明資料をもとにご説明および質疑応答をさせていただきますので、よろしくお願いいたします。

INDEX|目次

資料のアジェンダはスライドのとおりです。会社概要から始まり、今回の決算、2021年12月期第2四半期の業績、第2四半期における主要トピック、今年2月に発表した当社の中期経営計画における進捗のご報告となります。なお、2021年12月期における業績予想の修正を行っているため、そちらもご説明します。

資料では後半に事業概要、中期経営計画、Appendixと続きますが、こちらに関しては時間の都合上、本説明会では割愛します。

会社概要

会社概要です。Chatwork株式会社は第2四半期が終わる2021年6月末の時点で、従業員数は203名となっています。

現在のオフィスは、東京、大阪、ベトナム、台湾と4拠点あり、東京は過半の社員が在籍しているメインのオフィスとなっています。

コーポレートミッション

コーポレートミッションとして「働くをもっと楽しく、創造的に」を掲げています。10代、20代から60代、70代まで、人生の大半を過ごすことになる「働く」という時間を、ただ生活の糧を得るためだけではなく、1人でも多くの人がより楽しく、自由な創造性を存分に発揮できる社会を作りたいと考えています。そのために「Chatwork」という事業を運営しています。

事業概要

事業概要です。Chatwork株式会社は、社名にもなっている国内最大級のビジネスチャット「Chatwork」を中心に、複数の周辺サービスからなるChatwork事業を主に展開しています。

その他の事業としてセキュリティ事業があり、ウイルス対策ソフトウェアの販売を行っています。こちらは収益の安定化に貢献している事業です。

「Chatwork」はビジネスチャットのパイオニアです。世界でもファーストプレイヤーに入ってくるのではないかと思いますが、10年ほど前の2011年3月から、パイオニアとして市場を切り拓いてきた自負があります。国内利用者数においてはナンバーワンで、現在の導入社数は直近で32.1万社を突破しています。

「電話やメールから効率的なチャットへ」ということで、ビジネスコミュニケーションの変化を加速させていきたいと思っており、さらにそちらをプラットフォーム化していくことを目指している会社です。

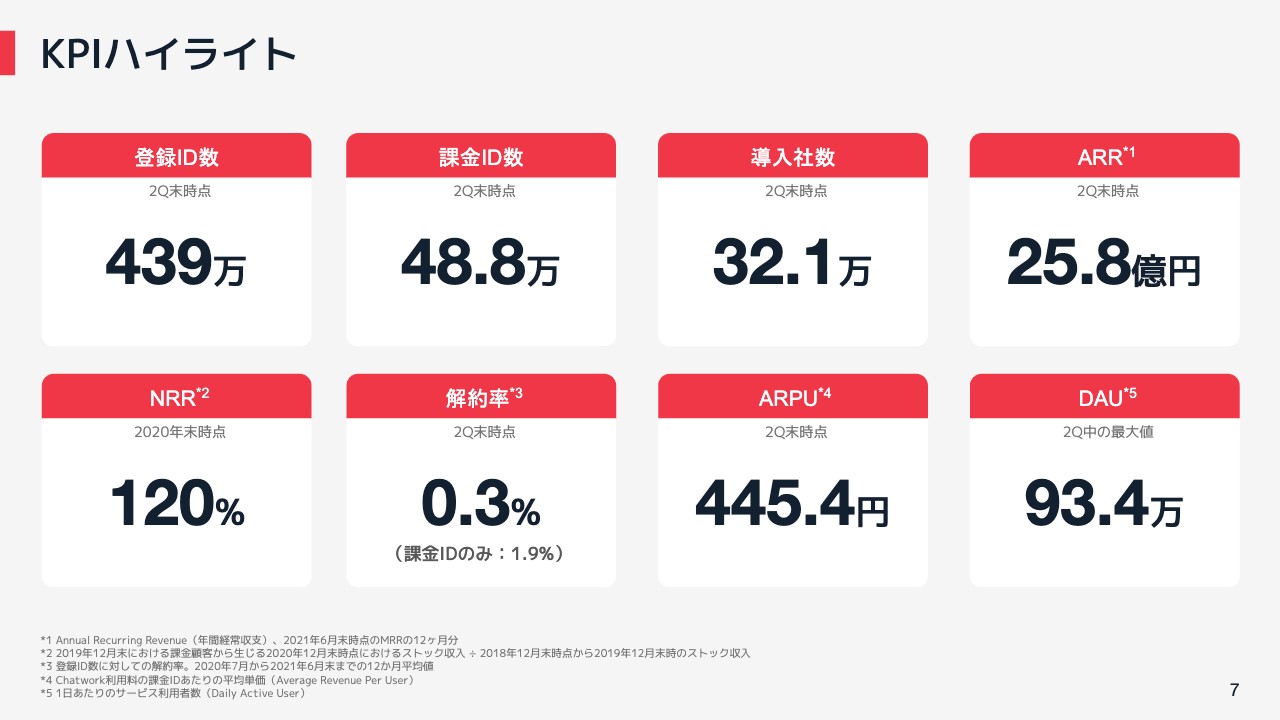

KPIハイライト

KPIハイライトです。今回の決算説明会から、投資家のみなさまが気になる数字を1ページにまとめたスライドを作成しています。

登録ID数、課金ID数、導入社数に並んで、今回はARRを初めて開示しています。NRR、解約数、ARPU、DAUはスライドのとおりの数字となっています。ご参照ください。

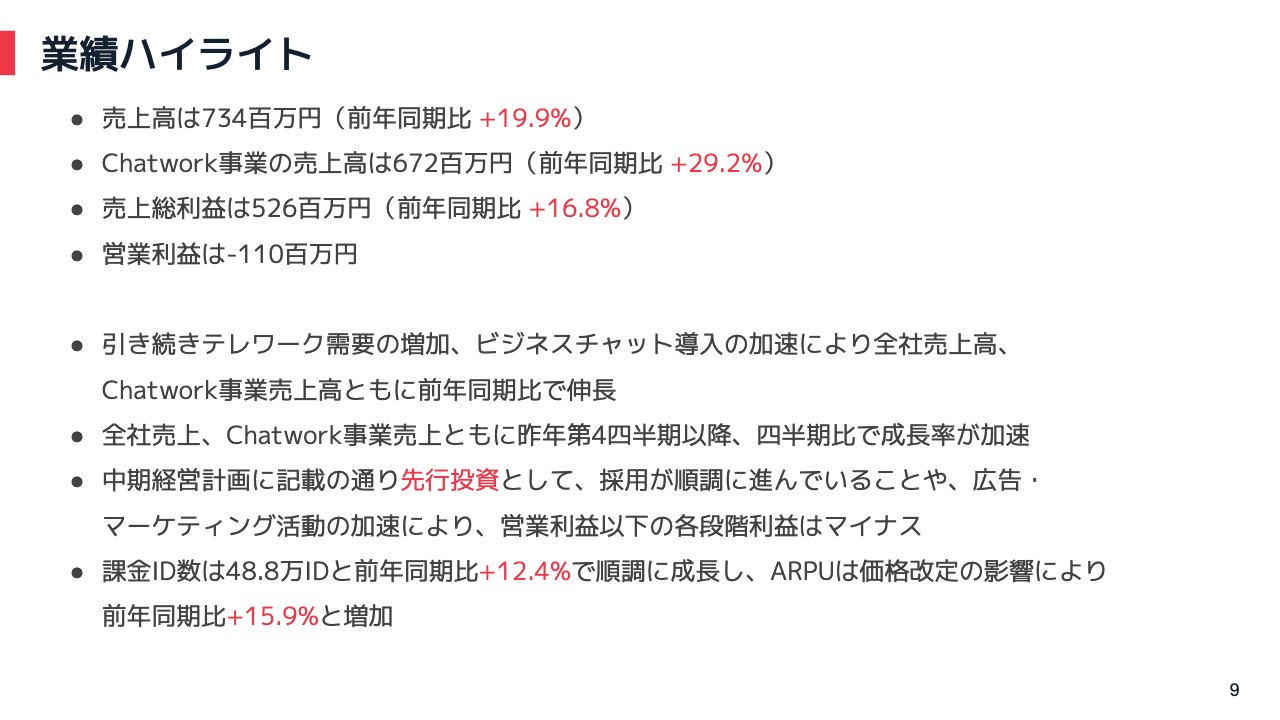

業績ハイライト

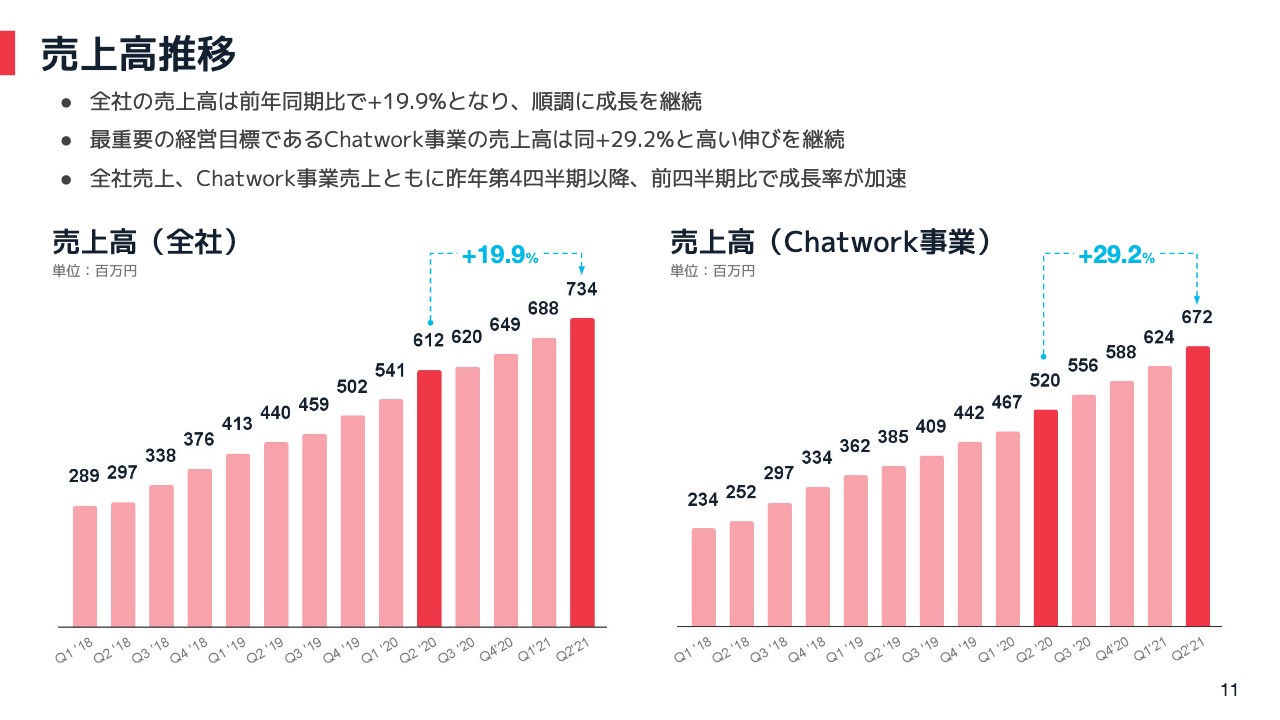

第2四半期の業績を発表します。業績ハイライトとして、売上高は7億3,400万円、前年同期比プラス19.9パーセントでした。Chatwork事業の売上高は6億7,200万円、前年同期比プラス29.2パーセントでした。

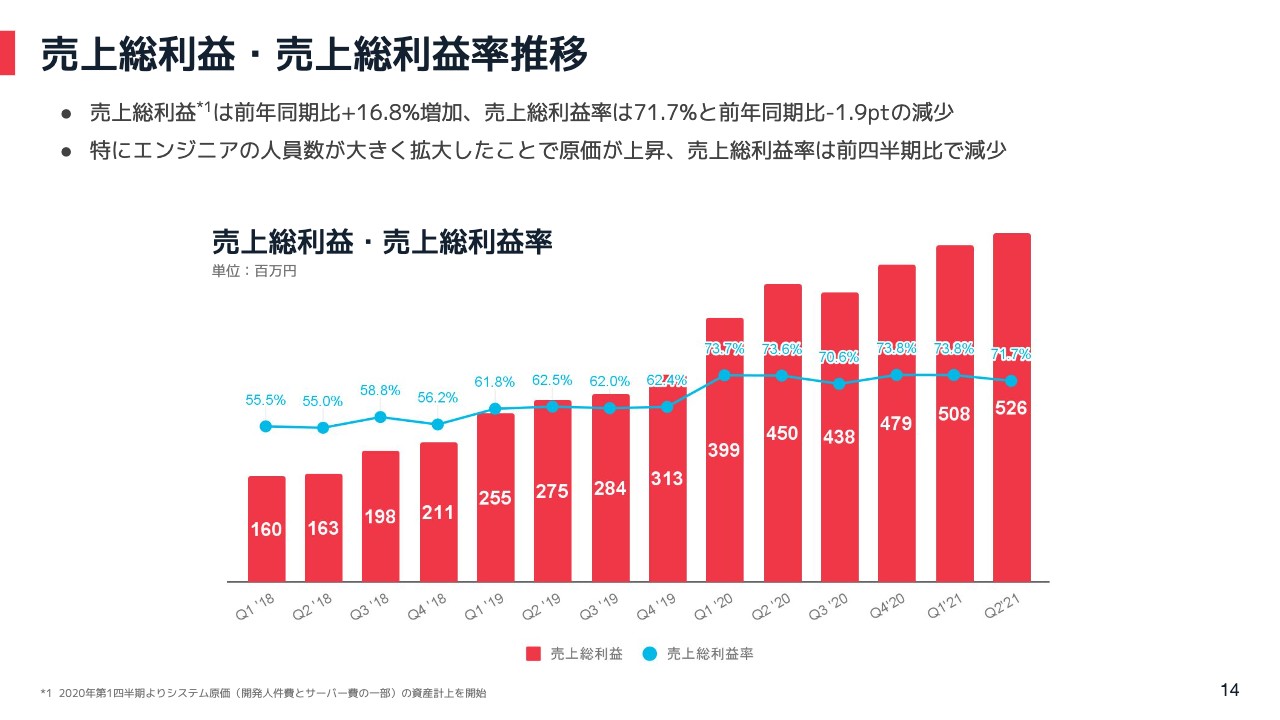

売上総利益は5億2,600万円、前年同期比プラス16.8パーセントとなり、営業利益はマイナス1億1,000万円でした。

コロナ禍が続いていますが、テレワーク需要の増加に加えてDXの流れがあり、ビジネスチャット導入の加速が続いている状況です。それに伴い、全社売上高、Chatwork事業売上高ともに、前年同期比で伸長しています。

また、全社売上、Chatwork事業売上ともに、昨年の第4四半期以降、四半期比で成長率が加速しています。投資を加速していますが、成長も加速できている状況です。

中期経営計画に記載のとおり、「Chatwork」においては最大限かつ最重要の投資フェーズとして、投資額を大きくしています。そのため、先行投資として採用費や広告宣伝費を大きく使っており、営業利益以下の各段階利益はマイナスとなっています。

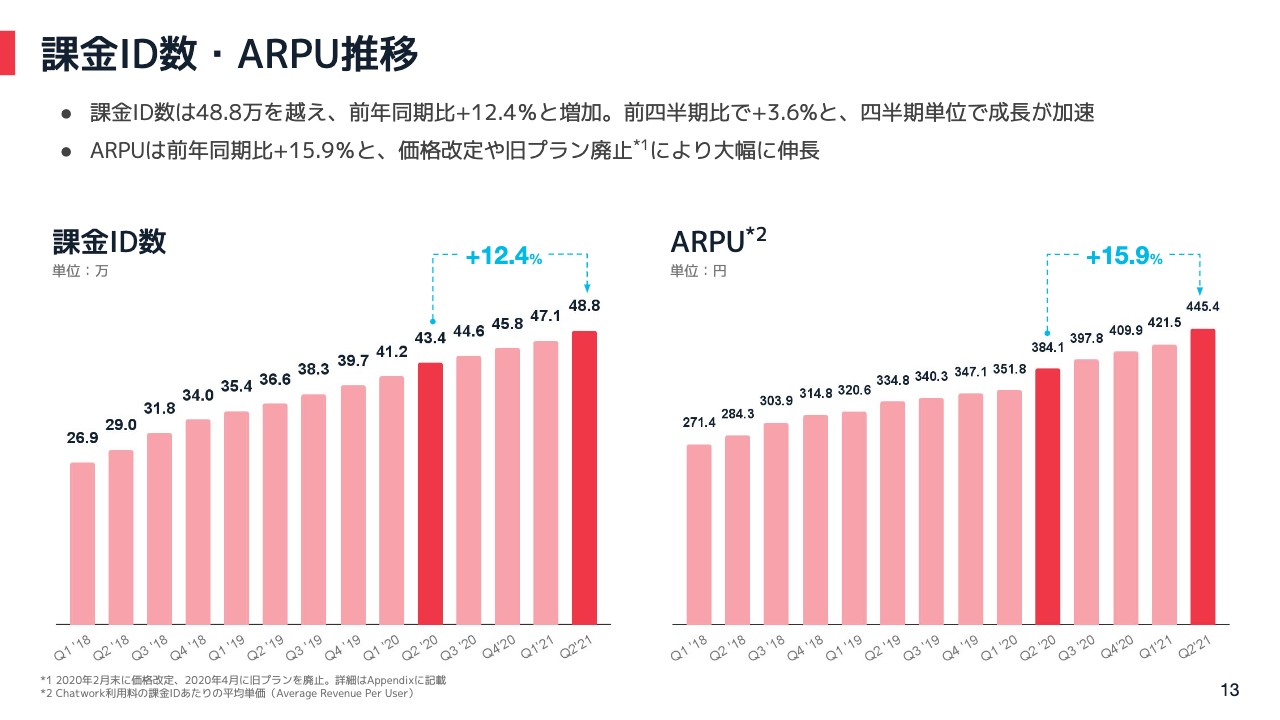

課金ID数は48.8万IDと、前年同期比プラス12.4パーセントで順調に推移しています。ARPUは価格改定の影響により、前年同期比プラス15.9パーセントと、こちらも順調に増加しています。

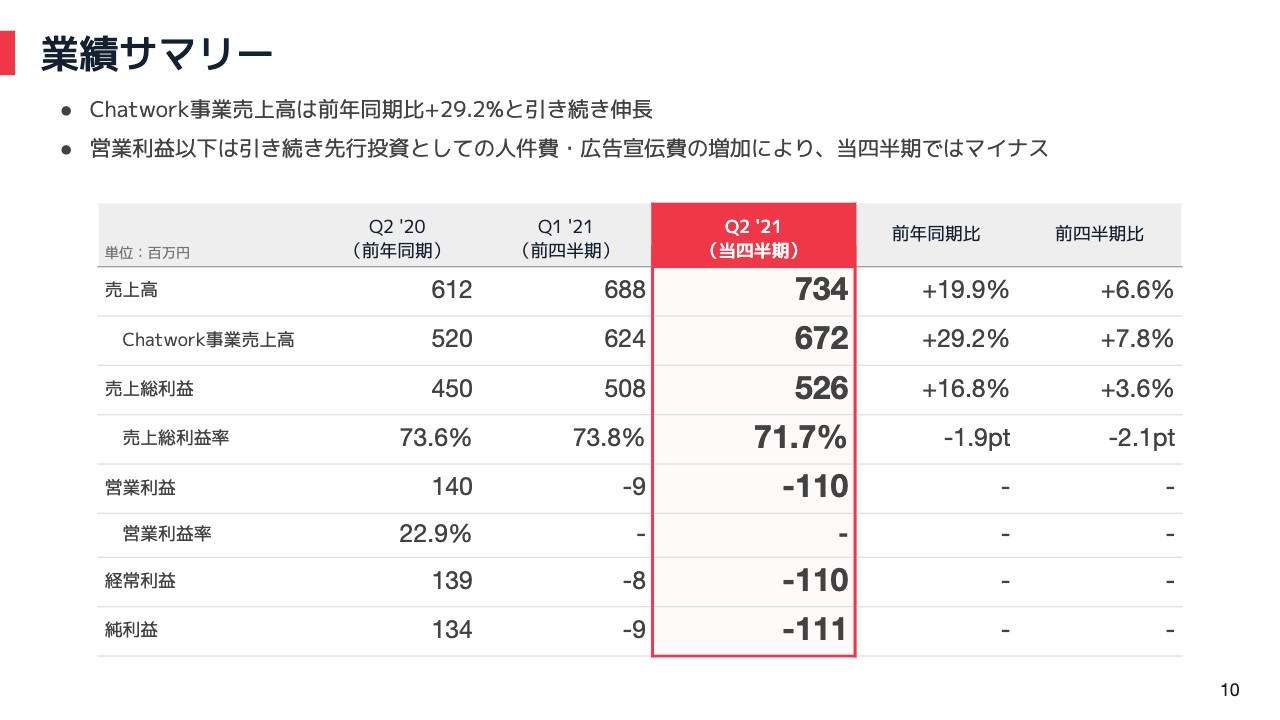

業績サマリー

業績サマリーは、先ほどのハイライトと同様の数字ですので、詳細をご確認いただければと思います。

最も重要であるChatwork事業の売上高は、前年同期比プラス29.2パーセントと、引き続き大きく伸長しています。人件費、広告宣伝費の増加により、当四半期では営業利益がマイナスとなっています。

売上高推移

売上高の推移です。全社の売上高に関しては、先ほどご説明したとおり前年同期比プラス19.9パーセントとなりました。Chatwork事業に関しては前年同期比プラス29.2パーセントです。

全社の売上高が前年同期比プラス19.9パーセントという点ですが、前年の第2四半期に緊急事態宣言が発出されていたため、セキュリティ事業で大きなトレンドがありました。

Chatwork事業もトレンドがあったため、QonQで見ていただけると、たいへん堅調に推移し、成長が加速しているところを感じ取っていただけると思います。

登録ID数・DAU数推移

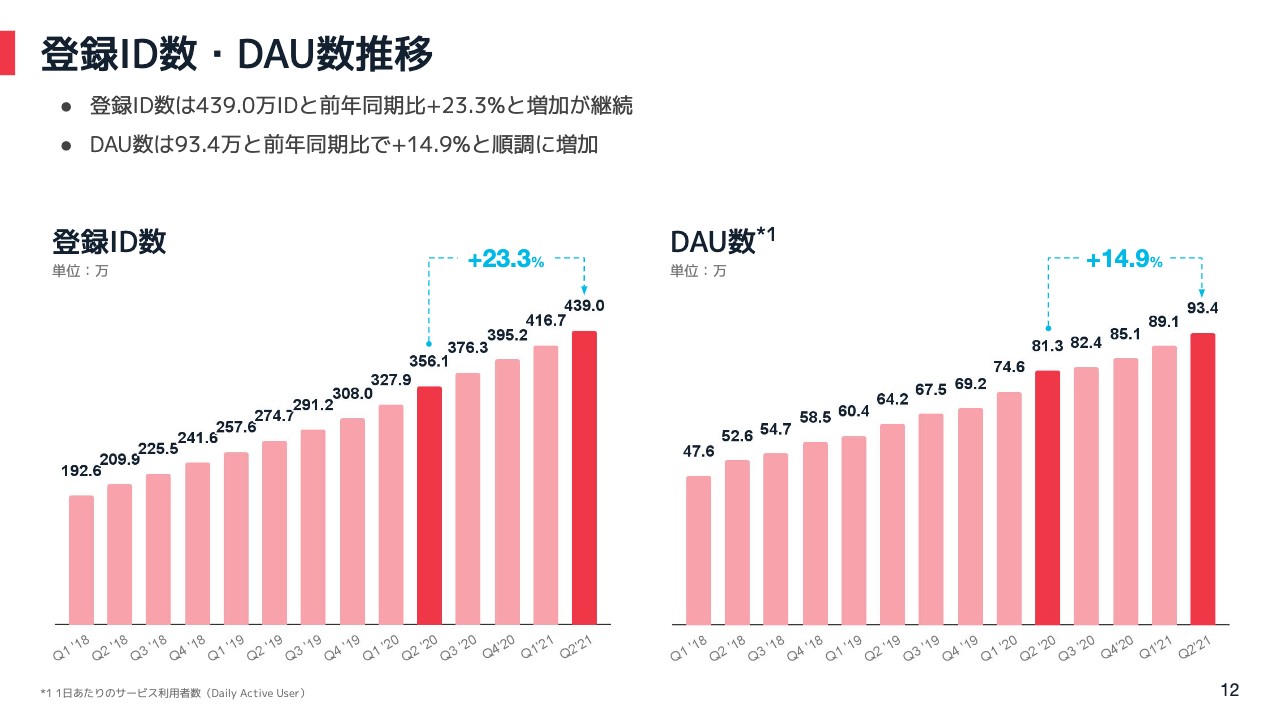

登録ID数、DAU数の推移です。登録ID数が439.0万IDで、前年同期比プラス23.3パーセントと堅調に推移しています。DAU数も同様にプラス14.9パーセントと、順調に増加しています。

課金ID数・ARPU推移

課金ID数、ARPUの推移です。課金ID数も先ほどご説明したとおり前年同期比プラス12.4パーセント、前四半期比プラス3.6パーセントと、こちらも四半期比で成長が加速しています。

ARPUに関しても、後半伸びてきているところを見てとれると思いますが、価格改定および旧プランの廃止により、大きく改善してきています。

売上総利益・売上総利益率推移

売上総利益、売上総利益率の推移です。売上総利益は、前年同期比で伸長していますが、売上総利益率は71.7パーセントと、前年同期比ではマイナス1.9ポイントの減少となりました。

先行投資で、特にエンジニアの人員数が大きく増加したことにより、ソフトウェアの製造原価が計上されており、売上総利益率は低下しています。しかし、ビジネスモデルの構造上、スケールメリットが出てくる構造となっているため、売上総利益率に関しては中長期では改善してくるという見立てです。

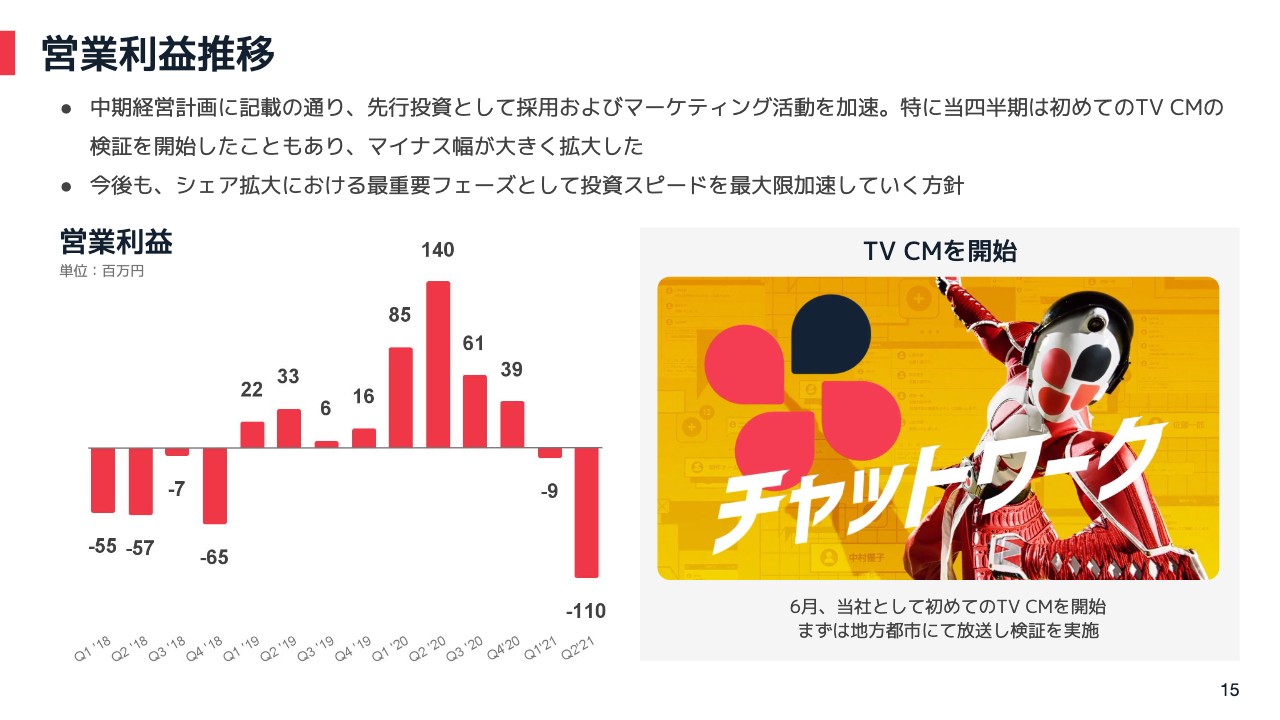

営業利益推移

営業利益の推移です。こちらも先行投資として、採用およびマーケティング活動を大きく加速しました。また、当四半期では初めてTV CMの配信をスタートしたこともあり、マイナス幅が大きく拡大しています。

しっかり投資を加速する、最大限投資するということを中期経営計画でも掲げましたが、コストを使えているという点で我々はポジティブに捉えています。売上成長を確実に伸ばすためのエンジンとして、引き続き投資を続けていく方針です。

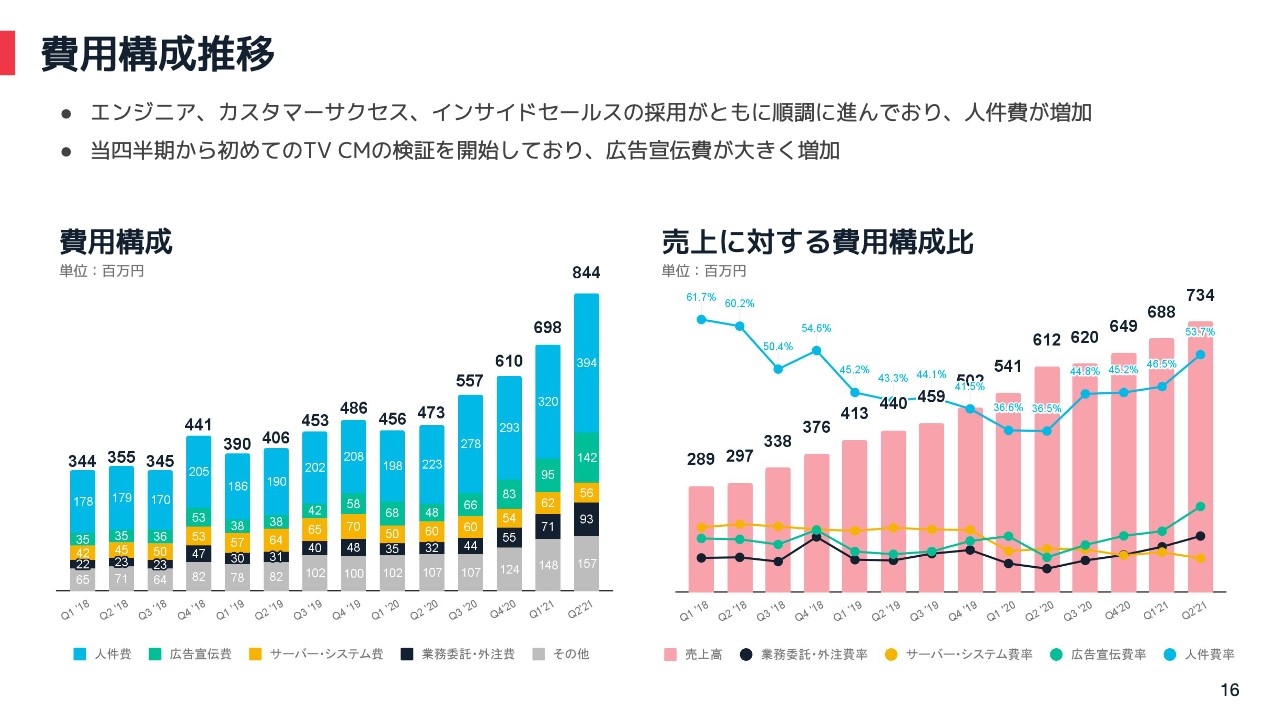

費用構成推移

費用構成の内訳推移です。エンジニア、カスタマーサクセス、インサイドセールスといったメンバーの採用は順調に進んでいますが、その分、人件費が増加しています。また、マーケティングのメンバーも今回は多くなっています。広告宣伝費についても、内訳を見ると大きく増えていることがわかると思います。

まずはしっかりと人を採用して、その上で広告宣伝費およびコストを使い事業を伸ばしていくという方針のもと、順調に組織拡大、ケイパビリティの獲得ができていると捉えています。

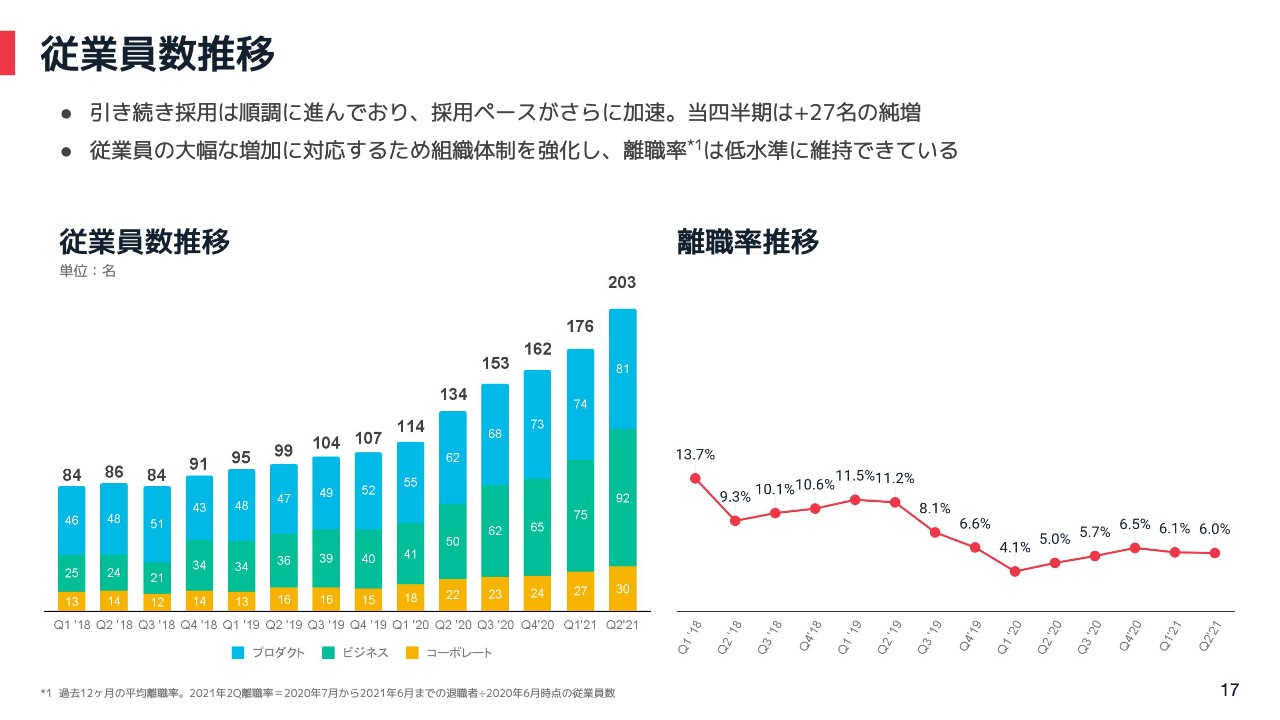

従業員数推移

採用に関しては、従業員数推移という枠組みの中でご説明します。この1年強で採用ペースがさらに加速しています。人を採るということはなかなか難しい時代ではありますが、採用チームもがんばっており、非常に優秀なメンバーが揃ってきています。

スライド左側のグラフでは従業員の純増を記載していますが、こちらは従業員の採用と離職を除いた純増数になります。

「人が増えたはいいけれど辞めている人も多いのではないか」「コロナ禍において組織のコンディションは大丈夫か」といった声をいただくこともあります。そのため、今回から離職率の推移を開示させていただきました。業界水準から見ても低い水準を維持していると思います。非常に早いペースで採用を拡大していますが、組織運営が安定しているところをお示しできていると思います。決算説明は以上です。

スターティアレイズ社のクラウドストレージ事業を連結子会社化

主要トピック、中期経営計画における進捗をご報告させていただきます。

1つ目に、スターティアレイズ社のクラウドストレージ事業を連結子会社化しました。こちらは適時開示ということで、先だって開示させていただきましたが、あらためて、決算説明会でも詳細をご説明したいと思います。

スターティアホールディングスは東証一部の会社で、その子会社であるスターティアレイズ社の運営するクラウドストレージ事業「セキュアSAMBA」を分割し、当社が連結子会社化したものです。事業を分割して新設会社を設立し、株式の51パーセントを当社が取得することで子会社化するというスキームになっています。

2021年12月期連結業績への影響としては、売上高1億9,000万円の増加、営業利益4,100万円の減少を見込んでいます。この度の連結子会社化は、今回発表させていただいた第2四半期では連結対象となっておらず、次の第3四半期から連結対象となる点はご留意ください。

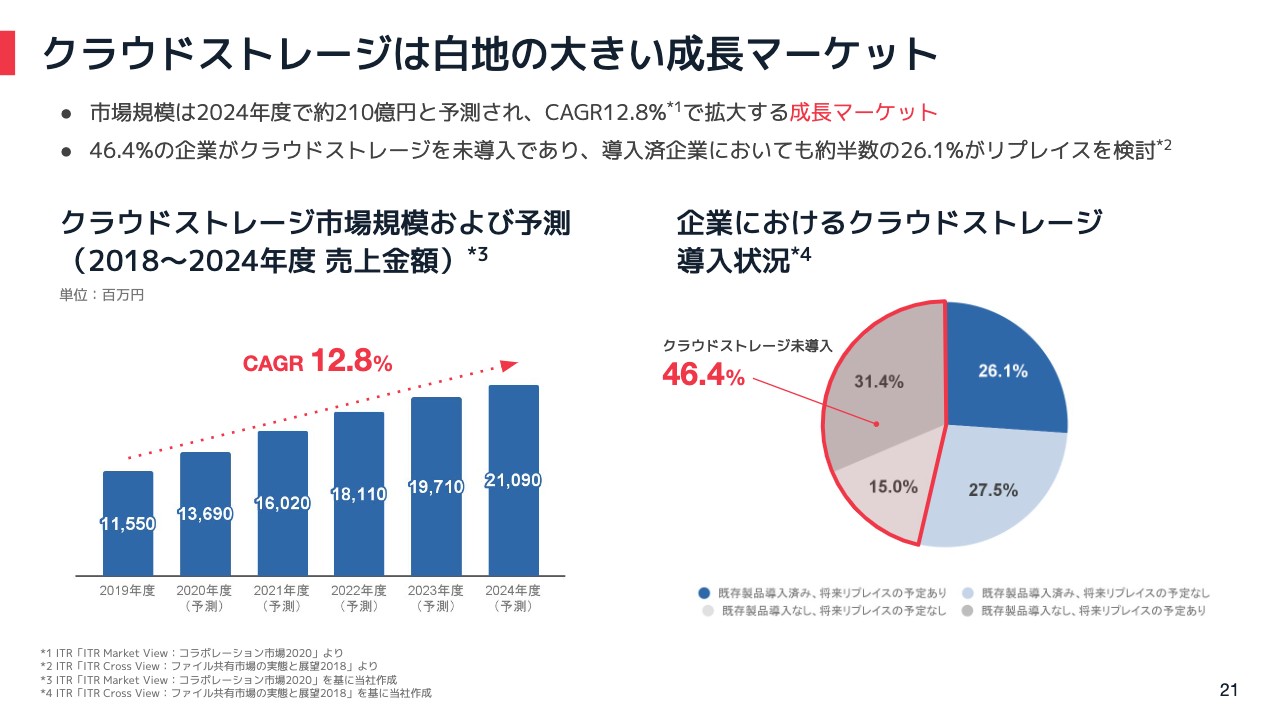

クラウドストレージは白地の大きい成長マーケット

クラウドストレージが我々の事業として入ってきたため、そのマーケットや事業内容についてご説明したいと思います。

クラウドストレージ事業は、歴史があるマーケットです。ストレージ共有に関しては、社内ファイルサーバーなど歴史が長い事業もありますが、それをクラウド化するということがクラウドストレージ事業となります。これは、まだまだ白地の大きい成長マーケットです。

市場規模は、直近のデータでは2024年度で約210億円と予測されており、CAGRは12.8パーセントで拡大する成長マーケットです。依然として、社内の共有サーバー、ファイルサーバーを導入している会社が多く、46.4パーセントの企業がクラウドストレージを未導入です。

さらに、導入済み企業の約半数はリプレイスを検討しています。まだまだ課題が残っている、参入余地、成長余地のあるマーケットだと認識しています。

中小企業向けシェアNo.1のクラウドストレージサービスを展開

そのような状況の中、当社が事業譲渡していただいた「セキュアSAMBA」というクラウドストレージ事業は、中小企業向けシェアナンバーワンのクラウドストレージサービスです。

「セキュアSAMBA」のビジネスモデルは、「Chatwork」と同様、月額課金のサブスクリプションモデルとなっており、解約率も低く、安定的な売上を見込む事業となっています。

2007年にサービスを開始して、現在の導入実績は3,250社です。法人向けのクラウド型オンラインストレージ事業では、従業員100人未満の領域において、3年連続シェアナンバーワンという実績があります。

また、従業員が100名から300名という領域においても、大手外資系ベンダーに続き、国内3位というポジションについています。つまり、300名以下の中小企業マーケットでは、国産クラウドストレージベンダーでナンバーワンです。

そうした中小企業ナンバーワンの事業を譲渡していただくことは、中小企業ナンバーワンビジネスチャットを目指す我々としても非常にシナジーがあるのではないかと考えています。

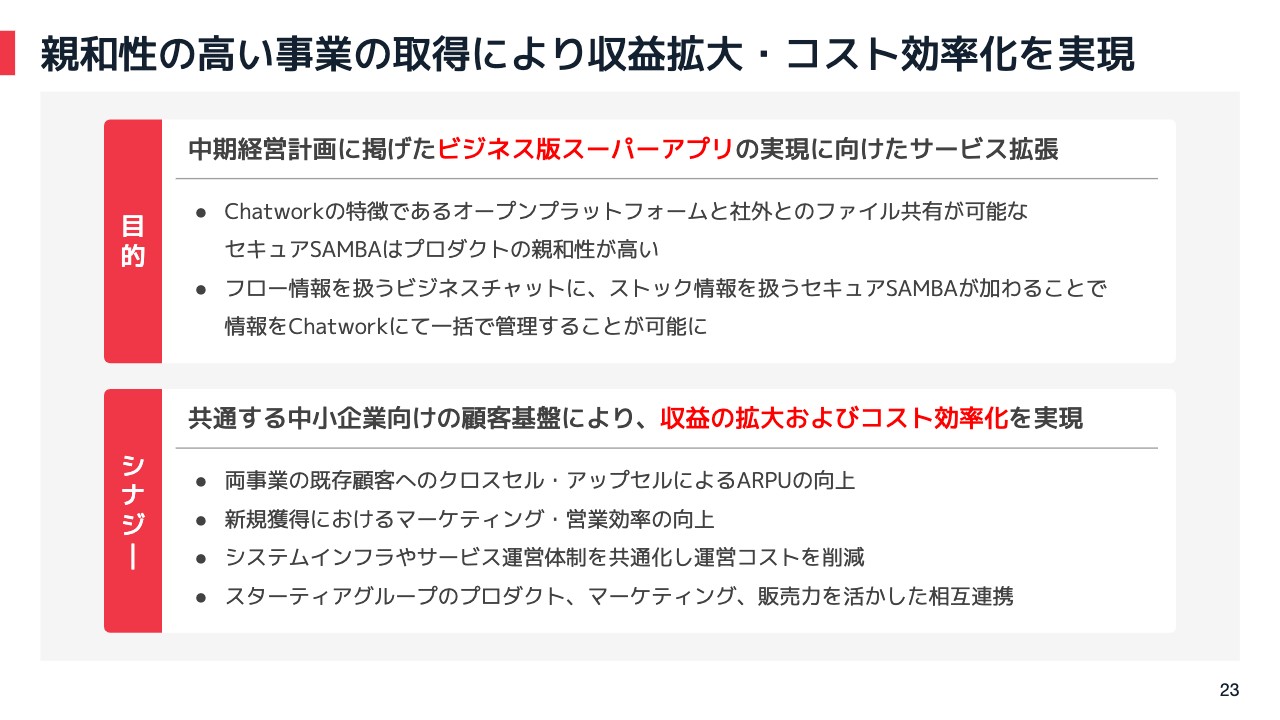

親和性の高い事業の取得により収益拡大・コスト効率化を実現

親和性の高い事業の取得による収益拡大・コスト効率化を考えています。我々が中期経営計画で掲げているビジネス版スーパーアプリ構想、つまり「Chatwork」をプラットフォームとして、そこにさまざまなアプリケーションサービスが加わるという構想の実現に向けた、第1弾のM&Aでした。

「Chatwork」のサービスの特徴は、オープンプラットフォーム性があることだと事業概要に記載していますが、社内外のやりとりに非常に優れているという点が、競合他社のビジネスチャットとの大きな違いです。

そこにクラウドストレージ事業という、社外とのファイル共有に頻繁に使われるようなサービスが組み込まれたことにより、ファイル共有という分野でも連携が進むのではないかと思います。

ビジネスチャットは、流れていくフロー情報を扱うコミュニケーションサービスですが、そこにストック情報を扱う「セキュアSAMBA」が加わります。クラウドストレージ事業は、ファイルというストックするデータを扱うプロダクトであり、組み合わせて使うことで補完関係にある相性のよいプロダクトとなります。

先ほどご説明したとおり、双方が中小企業に強いポジションを持っています。相互での送客や共同マーケティングのような、ビジネス上のシナジーを非常に生みやすい関係性となっています。

また、スターティアホールディングスにもSaaSなどさまざまなサービスがありますが、今回のクラウドストレージ事業の譲渡を切り口に、我々Chatworkグループとスターティアグループとで業務提携して、双方のプロダクトの包括的な販売も進めていく予定です。

当社の今後の投資方針

当社の今後の投資方針です。第1弾として、M&Aの実施について先ほどお伝えしましたが、第2弾、第3弾とどんどん加速していきたいと思っています。

スーパーアプリ構想に関してですが、ビジネスチャットをOSのようなプラットフォームと見立てると、事業、言わばアプリケーションが数十、数百の単位でたくさん必要だと考えられます。その中で、いろいろなアライアンスを通じて取得する事業、自社で起こす事業などを含め、引き続きどんどん立ち上げていく予定です。M&Aは1つの大きな有効な手段として、加速していきたいと思っています。

投資においては、健全な財務規律を保ちます。クラウドストレージ事業はサブスクリプションで非常に安定しているため、そちらを連結することはP/Lにも大きな負担はなく、成長軌道に乗せることができると考えています。それをテコに、第2弾、第3弾と、M&Aやアライアンスを進めていきたいと思っています。

M&Aで取得したいと考えている領域は、大きく4つあります。1つ目に、我々のプラットフォームを使って社内外とやり取りするコラボレーション領域で、例えば商取引に使えるようなサービスと相性がよいと考えています。

2つ目に、「Chatwork」のユーザーを送客するという考え方で、セールス・マーケティング領域では、お客さま、特に中小企業の売上を上げていくようなサービスと相性がよいと考えています。

3つ目に、ビジネスチャットというコミュニケーションのデータが集積するサービスということで、人事、言わば組織のコンディションを改善するようなHRテックの領域にもポテンシャルがあると考えています。

4つ目に、すでにファイナンス関連でもいくつか事業展開していますが、「Chatwork」を利用する中小企業に対してファイナンスの支援をするサービスの展開も考えています。

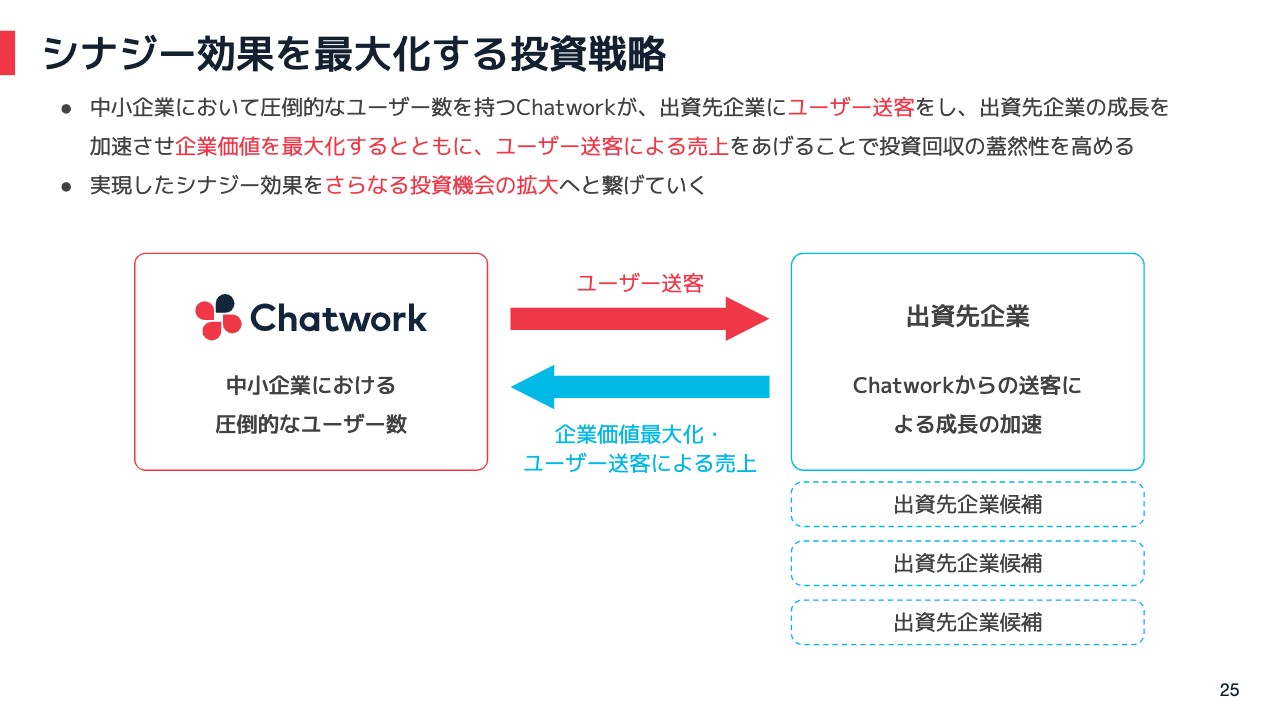

シナジー効果を最大化する投資戦略

当社のM&Aおよび出資、アライアンスは、シナジー効果を最大化する投資戦略になると考えています。単にM&Aを実施する、CVCで投資するだけではなく、中小企業において400万人以上という圧倒的なユーザー数を持つ「Chatwork」、またビジネスチャットというコミュニケーションサービスを通じたユーザーとの強力なタッチポイントにより、我々から出資先企業に対するユーザーの送客が可能です。実際に検証した上でですが、出資先企業の成長を加速させることができると考えています。

出資先企業の企業価値を最大化するとともに、我々が送客フィーを受け取ることで、双方の売上を拡大するWin-Winの関係ができ、すみやかに純投資以上のバリューを出せるところが、当社の投資戦略の最大の強みだと考えています。

今回はクラウドストレージ事業を買収しましたが、シナジーの力を使って大きく成長させる意図でも、第2弾、第3弾と、中小企業にマーケットを広げていきたい企業とともに資本提携を進めていければと考えています。

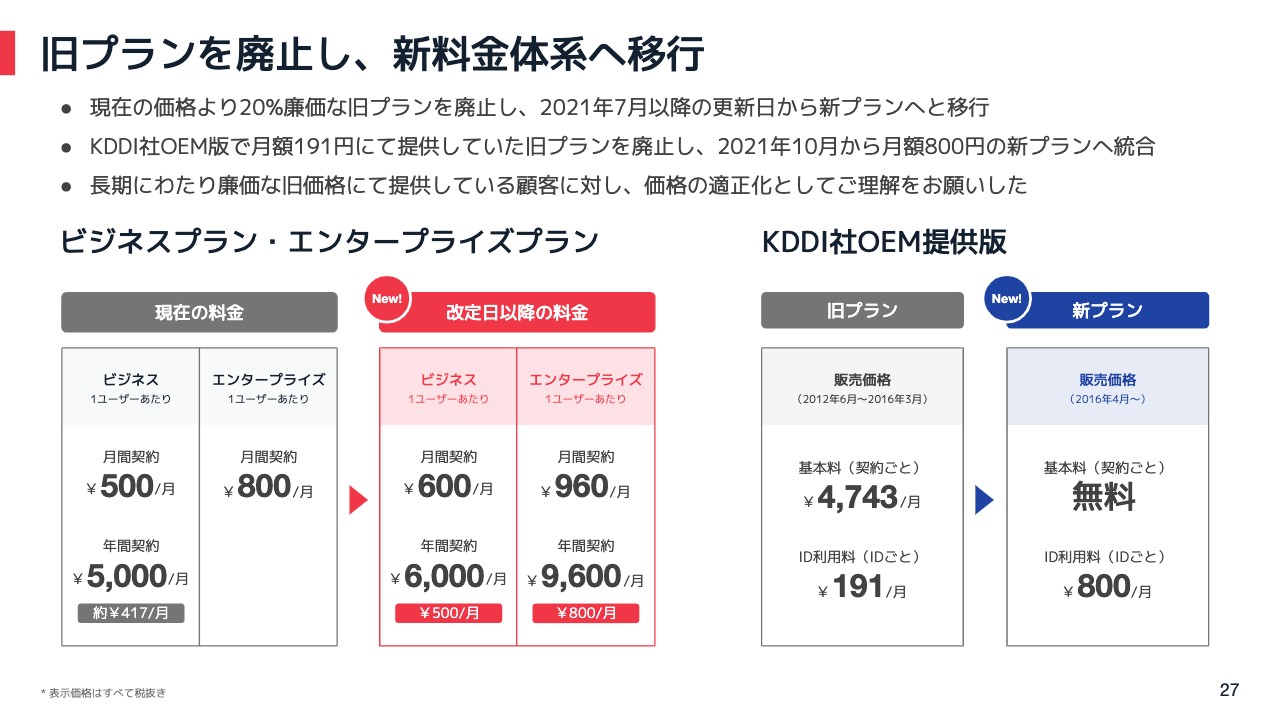

旧プランを廃止し、新料金体系へ移行

2つ目のトピックです。旧プランの廃止、および無料プランを含めた新体系への移行という大きな変更を行っています。今後、下期に向けたKPIに大きな変化が起こりうるため、詳細をご説明します。

今回は、我々の直販と、KDDIによるOEM提供版の2つの領域において、プラン改定を行っています。

直販においては、中小企業向けのビジネスプランと、そこにセキュリティを強化したエンタープライズプランという2つのプランがありますが、いずれも旧価格設定があります。旧プランは新プランより料金が20パーセント安いもので、既存ユーザーの契約分として残っていたのですが、2021年7月以降の更新日から新プランへ移行してもらえるようご案内しており、順次移行が進んでいる状況です。

また、KDDIとの提携によるOEM版として「KDDI Chatwork」がありますが、こちらはかなり昔から提供しているプランで、基本料金で月額4,743円、1IDあたり月額191円と非常に安い価格で提供していました。その旧プランを廃止して、こちらも2021年10月から1IDあたり月額800円の新プランへ、直販と価格を合わせたかたちで統合します。

旧プランでは長期にわたり、廉価で提供していたため、お客さまに対しては価格の適正化としてご理解いただけるようお願いしています。こちらは、ARPU向上にダイレクトに効いてくると思います。

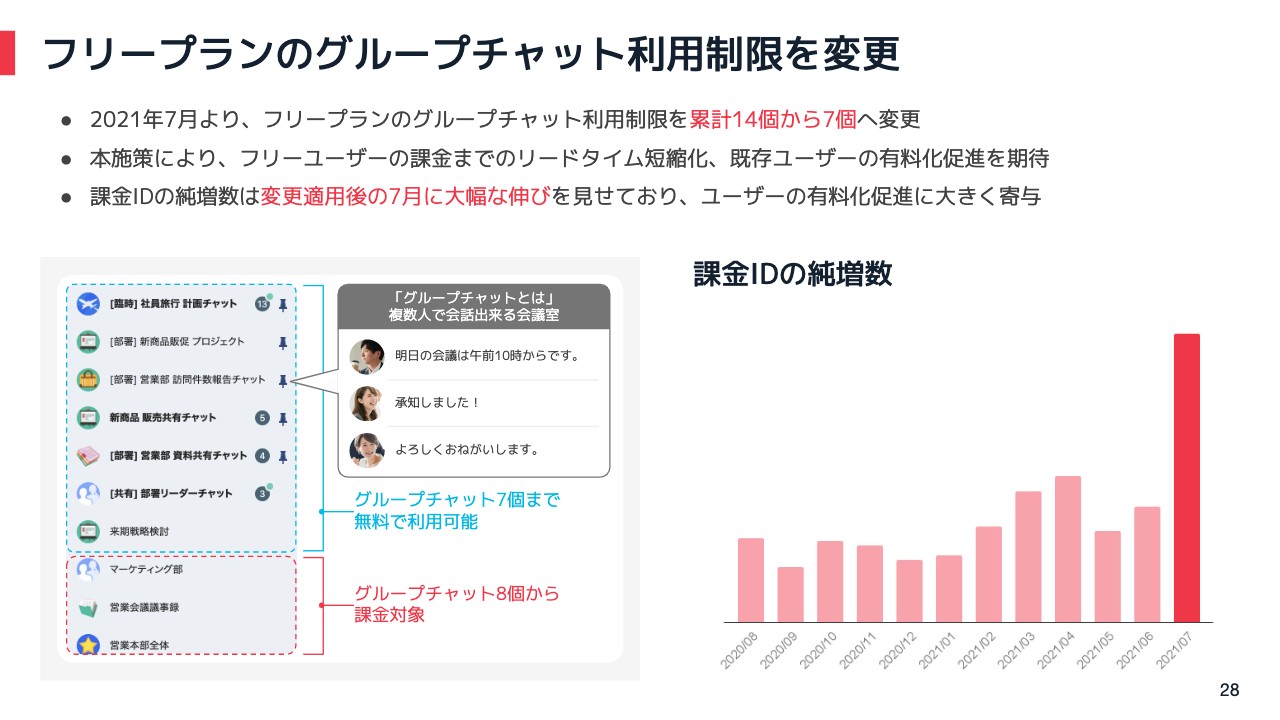

フリープランのグループチャット利用制限を変更

フリープランのグループチャット利用制限の変更についてもご説明します。こちらも第3四半期の2021年7月からの施策ですが、当社が無料で提供しているプランのグループチャットに関してです。グループチャットは、会議室をイメージしていただければと思いますが、その中にメンバーが5人、10人と複数名いてオンラインチャットのやり取りをするものです。その会議室の1つのまとまりを、我々はグループチャットと呼んでいます。

グループチャットを使える数には利用制限があります。フリープランの場合、今までは累計14個までは無料でグループチャットを利用でき、15個目から有料プランに入る必要がありました。今後はその制限を累計14個から累計7個へ変更するとご案内しており、現在はすでに変更実施済みです。

本施策により、フリープランから課金IDになるまでのリードタイムが縮まりました。無料で使い始めてから、グループチャットが少しずつ増えて制限に到達して有料化するところまでがリードタイムですが、そちらがグッと縮まったことに加え、グループチャットが8個以上14個未満の既存ユーザーに関しても制限がかかるため、有料化促進を期待する施策になっています。

すでに7月に実施済みの施策で、この第2四半期の外ではありますが、初速を開示したいと考えてスライド右下にグラフを出しています。こちらは課金IDの純増数を月次で示しているグラフですが、変更適用後の7月に大きく伸びているのがご確認いただけると思います。大幅な伸びを見せて拡大しています。

今まで8個から14個のグループチャットを使っていたフリーユーザーが有料化となるので、7月は大きく課金ID数が伸びた、ということになります。8月以降、純増数自体は7月と比較して減少していくとは思いますが、一方で新しいフリーユーザーについては有料化がこれまでよりも早い段階となっていますので、課金ID数の伸びは8月以降も一定程度高い水準で続くと考えております。

「Chatwork DX相談窓口」の提案サービスを大幅拡充

3つ目のトピックです。「Chatwork DX相談窓口」の提案サービスを大幅拡充します。前回の決算説明で「Chatwork DX相談窓口」というサービスを発表しました。「Chatwork」を通して、我々がお客さまのDXソリューションをチャット経由で提案する窓口を設置しており、そのサービスを大幅拡充しています。

4月以降に提供しているサービスで、今まではサービスとしては5つの領域に提供していましたが、新たに10の領域に向けて順次提供を開始しています。

今までの電話代行や早期入金、助成金診断、受付、オンライン会議に加えて、営業管理やメール管理、福利厚生、労務、経費、勤怠、ストレージなどを「Chatwork DX相談窓口」を通して提案していきます。ストレージについては、今回M&Aを実施したクラウドストレージ事業のものです。

このようにラインナップを増やしており、いずれも初速は順調です。これまでお客さまにご提案していなかった領域をメール、チャット、電話でご案内していますが、「興味ありますよ」とお問い合わせをいただいており、引き合いは強い状況です。

我々は、中小企業のDXを促進するあらゆる領域を提案できると考えており、引き続きこのサービスラインナップを拡充していきたいと考えています。

こちらは、ビジネス版スーパーアプリ構想に中長期的につながっていくためのスタートとなる施策だと思っています。

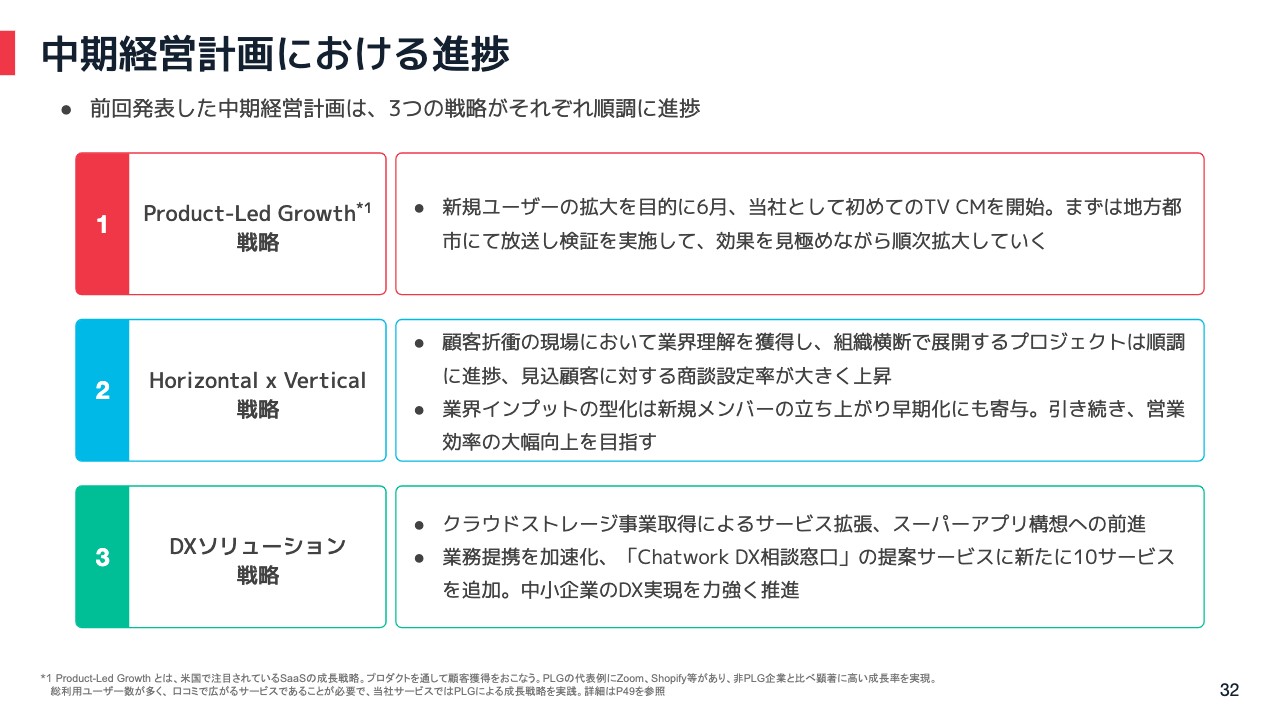

中期経営計画における進捗

4つ目は最後のトピックで、中期経営計画における進捗です。中期経営計画を発表しましたが、毎四半期ごとに進捗をご報告します。

中期経営計画は大きく3つの戦略があり、1つ目がプロダクトが成長を牽引する、ユーザー数がどんどん増えていくという「Product-Led Growth戦略」です。

2つ目は「Horizontal×Vertical」という、業界関係なく提供できるHorizontal SaaSです。業界ごとに特化したコミュニケーションプロセス、セールスマーケティング、カスタマーサービスを行っていくのが「Horizontal×Vertical戦略」です。

3つ目の「DXソリューション戦略」が、先ほどの「Chatwork DX相談窓口」に代表されるような、DXソリューションビジネスをチャット経由で提案していくという内容です。これら3つの戦略を展開しています。

1つ目の「Product-Led Growth戦略」についてです。ユーザーの拡大に関して、今までは広告宣伝費をかけなくても勝手に大幅に伸びている状態でした。そこに、しっかり広告宣伝費をかけられるようになってきました。

当社では初めてのTV CMも、その戦略を意識したものになっています。まずは地方都市で放送するということで、大きくコストはかけず、クリエイティブの検証を行っています。何パターンか作って地方都市で検証し、効果の高いものを順次大都市で展開していくという流れで進めており、投資速度は順次拡大していくという考え方です。

2つ目の「Horizontal×Vertical戦略」は、業界研究が順調に進んでいます。介護業界や士業、建設業界などの業界構造を理解した上で、Chatworkで課題を解決できるといった資料を社内でどんどん作っています。

それをマーケティングおよびセールスのメンバーが自分たちのセールストーク、マーケティングの提案などに取り込んでいく施策になっています。こちらはすでに足元で結果が出てきており、見込顧客から「話を聞いてもいい」ということで、商談設定率が大きく上昇しています。

また、業界インプットの型ができつつあり、セールスの新規メンバーが当社に入社した時に初めに勉強できるような資料にもなっており、セールスメンバーの早期戦力化にも貢献しています。このように、さまざまなところでセールスマーケティング、カスタマーサクセスの効果が出てきていると思いますので、引き続き力を入れていきたいと考えています。

3つ目の「DXソリューション戦略」においては、先ほどのトピックでお話ししたとおり、クラウドストレージ事業取得によるサービス拡張をどんどん行っていきます。ビジネスチャット以外のプロダクトも進めていきたいと考えています。

また、業務提携の加速ですが、先ほどのサービスラインナップを増やすというところがこちらの戦略に紐づけた部分となっています。

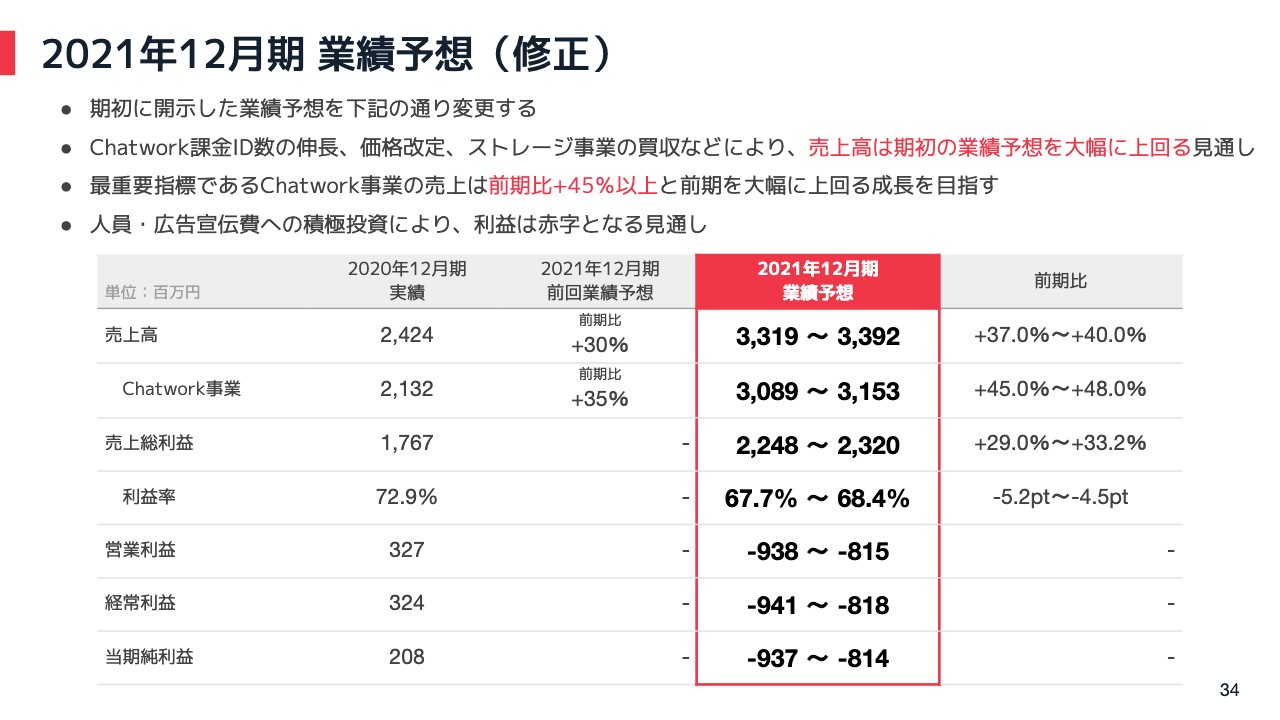

2021年12月期 業績予想(修正)

2021年12月期当期の業績予想を修正しましたので、ご説明します。期初に開示した業績予想を変更したいと思っており、2021年12月期の前回業績予想は、売上高で前期比プラス30パーセント以上の成長とお伝えしていました。

今回の業績予想では、こちらを大幅に引き上げ、前期比でプラス37パーセントからプラス40パーセントのレンジの中でおさめるということで、実数では33億1,900万円から33億9,200万円となります。

主力となる最も重要なChatwork事業ですが、前回の業績予想では、前期比でプラス35パーセントの成長としていました。今回はここを大幅に引き上げ、プラス45パーセントから48パーセントとし、実数では30億8,900万円から31億5,300万円となっています。

こちらは、買収したクラウドストレージ事業も連結してChatwork事業のセグメントに入っていることをご認識いただければと思っています。

また、売上総利益は前期比でプラス29パーセントからプラス33.2パーセントで、22億4,800万円から23億2,000万円となります。

営業利益以下ですが、今回から業績予想を開示していますが、マイナス9億3,800万円からマイナス8億1,500万円となっています。経常利益、当期純利益も同等です。

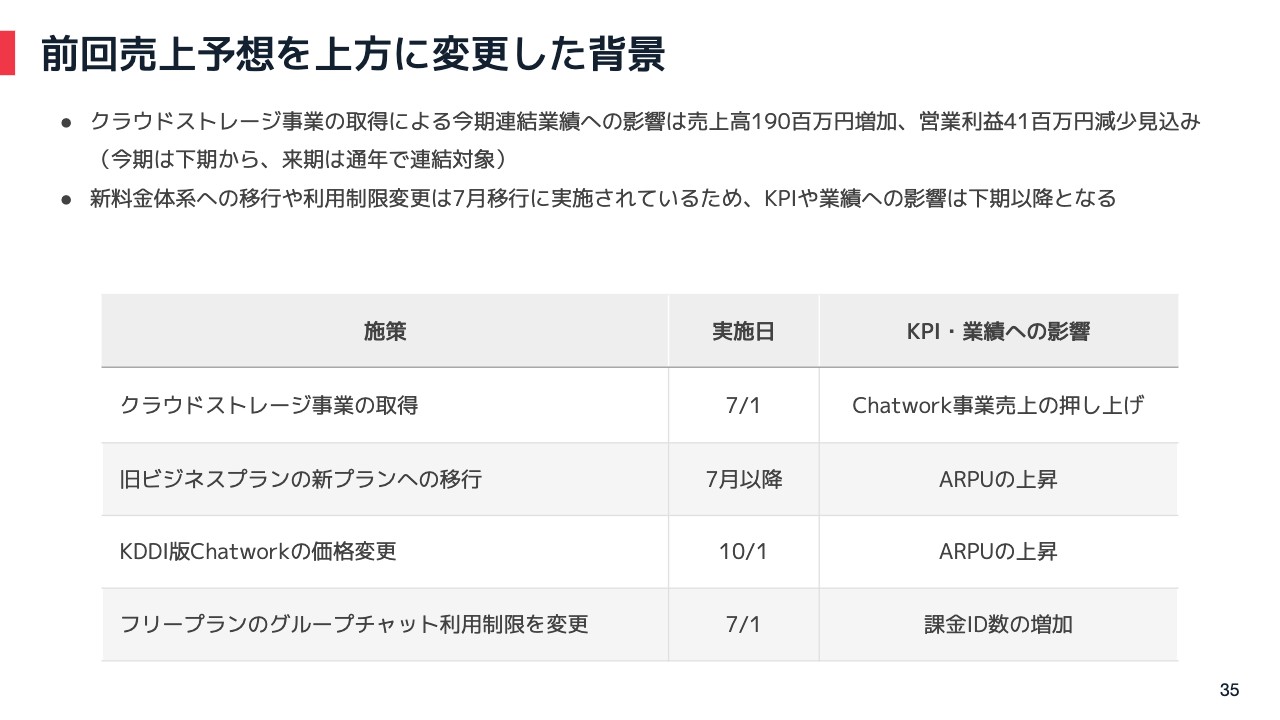

前回売上予想を上方に変更した背景

前回の売上予想を大きく上方修正していますが、その背景をご説明したいと思います。

先ほどもお話ししたとおり、クラウドストレージ事業を取得しているため、今回から連結業績となります。繰り返しになりますが、この影響は当期の連結業績のうち、売上高1億9,000万円、営業利益4,100万円の減少に表れています。

また、連結業績は7月以降の第3四半期、第4四半期から入りますので、本年度に関しては半期分のみが入り、来期以降から通年で連結対象となることをご認識いただければと思います。

トピックでも挙げた新料金体系への移行やグループチャットの利用制限は7月以降に実施します。これらが第3四半期、第4四半期に影響するというところが、業績予想の上方修正の要因になっています。

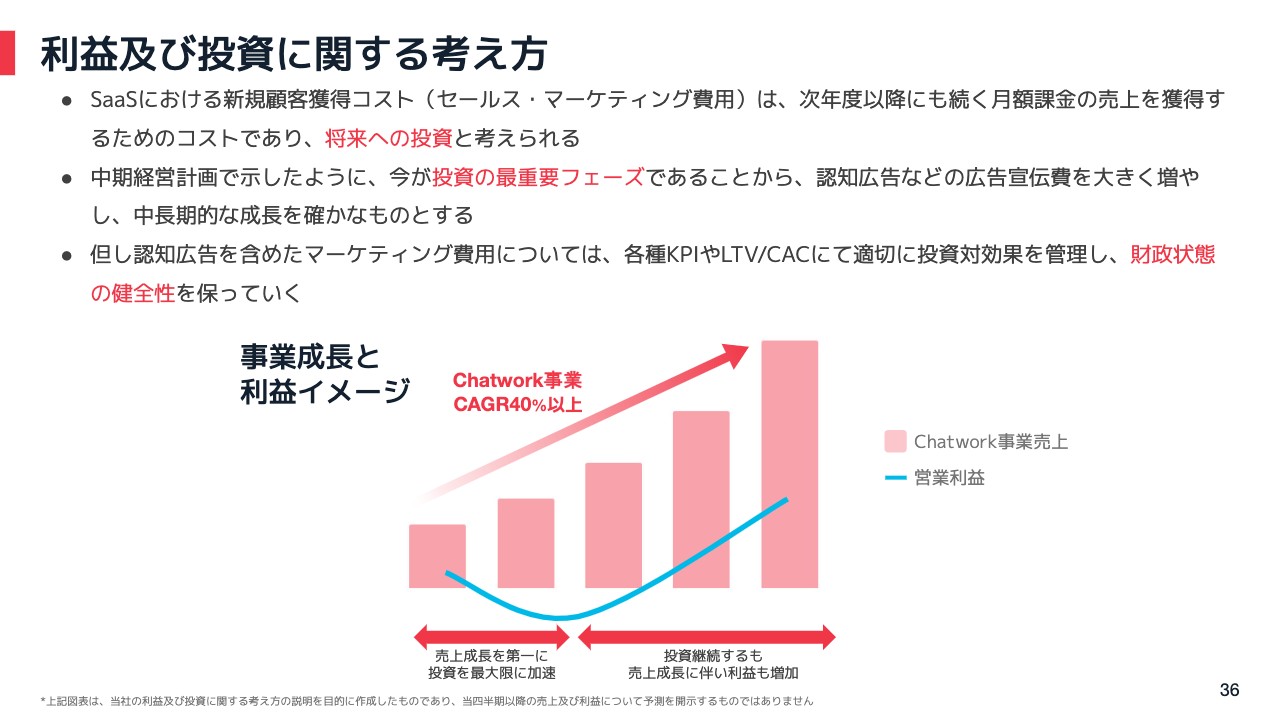

利益及び投資に関する考え方

利益および投資に関する考え方をご説明します。今回、売上の予想は大きく伸びるとしましたが、一方で大きな赤字も出しています。そのため、売上施策に対する投資の考え方をあらためてご説明できればと思っています。

我々はSaaSのサブスクリプションビジネスのため、新規の顧客獲得コスト、マーケティング、セールスのコストは単年度にかかるものです。もちろん獲得したお客さまは、次年度以降にも続く売上となりますので、将来への投資と考えています。短期的にコストが大きく出たとしても、中長期でお客さまが解約するまでのライフタイムバリューを考えれば、元が取れるという考え方で投資をしています。

また、中期経営計画で進めているとおり、新型コロナウイルスとDXの波があります。当社としては、これがビジネスチャットを普及させる最大のタイミングであり、ビジネスチャットがキャズムを超えて、マジョリティ市場に入り、ビジネスチャットが当たり前になっていく4年間と捉え、最重要フェーズだと考えています。

ここでしっかりシェアを取ることにより、中期経営計画以降のスーパーアプリ、プラットフォーム化の戦略を進めることで、打てる手がまったく変わってくると考えているため、大きく投資したいと思っています。

今回、認知広告などの広告宣伝費も増やしていますし、人員も大きく増員しています。我々はマーケットの成長を確信していますので、短期的な赤字幅は大きくなりますが、成長の幅がどんどん大きくなっていくことを見込んでの投資です。

また、投資の考え方についてです。ずっと黒字でしたが、基本的には先ほどお話ししたとおり、獲得したお客さまから解約までに得られる収益を、顧客獲得コストが上回らないように、しっかりと計算して元が取れる投資を行っています。

現在、人員を増やすところと、TV CMなどで認知を拡大するところでコストが大きくなっています。しかし、財務規律を保って財政状態の健全性を強く意識できる会社ですので、そこを意識したまましっかりと、アクセルを踏むところは踏むということを行っていきたいと思っています。

事業成長と利益のイメージとしては、この中期経営計画において、Chatwork事業のCAGR40パーセント以上の成長をコミットしています。その成長を前提にグッと投資して、そこから売上成長にともなって利益が出てくるという構造で投資を進めていきたいと考えていますので、ご理解をお願いできればと思っています。

私からの今回の決算説明は以上となります。ここからは質疑応答の時間といたします。よろしくお願いいたします。

質疑応答:価格改定による影響について

質問1:ARPU向上策は短期的には成果が出ると思いますが、付加価値を上げて値上げすることが一般的である中、今回の施策は単純な値上げのように見えて、顧客の満足度の低下やチャーンにつながらないでしょうか? 一定程度のチャーンは許容するという認識ですか?

山本:価格改定、グループチャットの制限を今回立て続けに実施しているため、ご質問の懸念はもっともだと思います。これまでプライシングを何度か変更してきましたが、基本的には新規で提供している現在の価格体系に合わせていくという考え方です。今まで旧価格で提供していたユーザーに対しては、順次、価格の最適化をお願いしています。

今回が初めてではなく過去にも行ってきた施策であり、アンフェアな状況をなくしたいという背景があります。新しく入ってきたユーザーはずっと新しい価格、昔のお客さまはずっと低い価格という状態ではなく、SaaSビジネスにおけるプロダクトの場合は、基本的には開発に伴い価格が上がることもあるため、最適化させていただくという考え方です。

これまでもいくつかプランの変遷を経てきており、順次変更を行っている中で、何回も同じお客さまに対して価格改定しているわけではなく、昔の「何年から何年まで提供していたプランを引き上げる」、その次には「何年から何年まで」といったかたちで、一定の期間を経て価格の適正化をお願いしています。

基本的には、我々の考え方を納得いただいており、解約に関しても、過去の施策の実施状況から見ても大きく増えていません。クレームに関してもほとんどないという状況であり、お客さまにご理解いただいていると思います。実際、今でも十分安い価格だと考えています。

また、ご質問にありましたプロダクトバリューの引き上げについても、基本的にはプロダクトバリューを引き上げても、サブスクリプションビジネスでは価格が勝手に上がっていくものではありません。

現在提供しているプランが、機能が増えたからといって価格を上げるということはしません。開発を重ねていき、提供しているバリューが現在の価格よりも上がってきたと思った時には新プランを提供させていただきます。

そして、新しいユーザーには新しい価格で提供し、今までのお客さまには一定期間を経て、また新しい価格にさせていただくという流れで考えています。プロダクトバリューの上昇に伴い、価格を適正化しているということです。

プロダクトバリューが上がることを前提に価格の適正化を図っていることをご認識いただければと思います。

質疑応答:旧プラン、KDDI経由の利用者数について

質問2:旧プランの利用者、KDDI経由の利用者の数は、それぞれどの程度ですか?

山本:具体的な数字は開示していません。

井上直樹氏(以下、井上):KDDIのIDがどのくらいかということは、プラン別のIDを開示していないため、ここでは割愛させていただきます。一方で、相当数の方々が依然として旧プランを利用していることは確かです。そのため、一定数、ARPUに対する影響は出てくるものと考えています。

質疑応答:OEM値上げに伴う影響・見通しについて

質問3:KDDI向けOEMの値上げが大きく感じられ、解約が予想されます。現状の売上構成、今後の見通しを教えてください。

山本:ご質問に関しては、すでにユーザーに対してご案内済みで、順次、営業を含めてご説明している状況です。今後については、解約が大きく増えるという状況ではないと認識しています。基本的にはプライシングの最適化というところで、当社が直販しているものと同様の解約率くらいに収まるとは思っています。

質疑応答:課金ID増加の背景と今後について

質問4:課金IDのQonQの伸び率が第1四半期と比較すると加速していますが、これはどのような要因でしょうか? また、7月の課金ID数の状況をふまえると、7月から9月は期待が大きいようにも感じます。7月は特別で、8月以降鈍化するのでしょうか?

山本:7月の課金ID数に関して、7月が特別ということはおっしゃるとおりです。グループチャットの利用制限を累計14個から7個に変更したため、今回新たに制限に引っかかるユーザーが変更後にどっと出てきました。

そのため、ユーザーには「Chatwork」のプロダクト上のUIに制限通知が表示され、「制限がかかるのか」ということでアップグレードしていただいた分が、7月に数字として表れました。

グループチャットを作るときに「あっ、作れないんだ」ということで課金につながります。少しタイムラグがありますが、今まで累積された、制限に引っかかっているユーザーがアップグレードしていく流れです。

7月の純増数と比較すると8月以降の純増数は少し下がってくると思いますが、先ほどご説明したとおり、フリーユーザーが毎月どんどん入ってきます。今までグループチャットの課金ポイントは15個目でしたが、8個目から有料化にすることで、リードタイムが短くなります。そのため、ある程度相殺しながら、課金ID数は一定の高い水準になっていくものと考えています。

質疑応答:投資と黒字化のめどについて

質問5:通期の赤字予想について、投資の時期であることは理解していますが、だいたいの黒字化のめどがあれば教えてください。

山本:黒字、赤字にはあまりこだわっていません。「Chatwork」の成長が大事であり、Chatwork事業のCAGR40パーセント成長を重視したいと考えています。基本的にはスケールメリットが出るビジネスであり、売上総利益率が非常に高いビジネスであるため、黒字化は自然についてくるものだと思います。

投資額については、我々の施策の状況により機動的に考えたいと思っており、TV CMもそうですが、チャンスがあれば積極的に投資すべきですし、そこを見極めながら動いていくというところです。

現状では、「いつまでに」という期日を開示することは難しいわけですが、検証などが進み、蓋然性が高まってきたらお示ししたいと考えています。

井上:我々としては、LTV/CACをきっちり管理して、投資対効果を見ながら投資するため、むやみやたらに赤字を掘るということではなく、将来の成長の蓋然性を高めるための投資だということをご認識いただければと思います。また、このあたりの管理については、我々としてもきっちりマネジメントしていくつもりです。

山本:ビジネスチャットは非常に解約率が低いビジネスのため、ライフタイムバリューを考えて、ユーザー獲得のために短期的に投資していくことは合理性があると思います。当然、中長期で見れば回収できるような投資を考えています。

質疑応答:広告宣伝費について

質問6:広告に関するご質問です。第3四半期以降の広告費の見通し、および来年度の広告投資の方針を教えてください。

山本:広告宣伝費に関して、マーケティングやセールスのメンバーが拡大すれば順次増えていくと思うのですが、今のところは認知広告としてTV CMが大きな施策としてあります。こちらはかなり大きな投資になると思います。

現在、地方都市でクリエイティブの検証を行っていますが、そちらが一定進み次第、関東、関西、中京のような大きなエリアに出していきます。その際には大きなコストがかかってくると見込んでいます。そちらの大きな投資以外は、順次、少しずつ増えていくような動きをしていくと考えています。

井上:きっちり成長につなげて、みなさまに示しているとおりの売上は上げていくつもりです。広告費がどこまでかかるか、現状は具体的な額として示すのは難しいのですが、コストと言う意味では、山本がお伝えしたとおりです。

質疑応答:サーバー費用の低下について

質問7:サーバー費用に関するご質問です。売上高が伸びたのにサーバー費用が若干低下したことについて、どのような理由が挙げられるのでしょうか?

山本:エンジニアチームが、インフラのコスト最適化を順次行っているためです。規模が一定程度拡大してくると、サーバーの仕組みを変えることにより、おそらく圧縮できる領域も広がっていきます。継続的なコスト削減施策により、費用も抑えられている状況です。

質疑応答:M&A施策の継続について

質問8:M&Aに関するご質問です。6月に、御社としては初めてのM&Aを発表していますが、今後このような動きは継続するのでしょうか? また、既存の事業の成長だけではなく、非連続な成長が期待できるということでしょうか?

山本:先ほどご説明したとおりですが、今回の第1弾を皮切りに、第2弾、第3弾も順次進めていきたいと思っています。M&Aは「ご縁」というところもあり、我々としてもソーシングして「ご縁」を探っていくことを継続していきます。「どれくらいの規模のものを、いつ実行するのか」という具体的なことについては、出会いの有無もあると思いますが、積極的に機会をうかがっていきたいと考えています。

また、第2弾、第3弾と進めるにあたり、まずは第1弾を成功させることが非常に大事だと考えています。取得後、PMIで組織になじませて事業成長を加速することに加え、シナジーをしっかり証明することにより、「第1弾のようにやっていただきたい」と当社に声がかかることも増えるかと思っています。

基本的には、第1弾を成功に導くのが一番大事だと思っていますが、それとともに、第2弾、第3弾と成功例を増やすことで型化もできていきます。どんどん取得を進めて、「Chatwork」のプラットフォーム上にたくさん事業を重ねていくことで、非連続な売上成長、利益成長ができると考えています。

質疑応答:「セキュアSAMBA」の連携について

質問9:「セキュアSAMBA」を「Chatwork」のデフォルト機能として搭載することは考えられますか? フローとストックの双方を提供するという意味で、ワンセットで提供し、さらなる値上げにつなげることも可能と思いますが、いかがでしょうか?

山本:おっしゃるとおり、中長期的にはその可能性を考えたいと思っています。買収した「セキュアSAMBA」は独立したサービスであるため、まずはこちらで開発の手を入れて「Chatwork」との連携を深めていくことがスタートと考えています。

クロスセルしていくものではありますが、APIベースのサービス連携からスタートして、我々の開発リソースをしっかり投入できるようになると、「Chatwork」との親和性も高くなっていきます。「Chatwork」に「セキュアSAMBA」の機能を追加する、もしくは「セキュアSAMBA」に「Chatwork」の機能を追加するなどは、自社の直販だからこそできるインテグレーションです。そちらが進めば、初めからセットでバンドルしようという動きもできるかなと考えています。

質疑応答:スーパーアプリ構想について

質問10:クラウドストレージを自社で保有する理由を教えてください。また、スーパーアプリ構想で、自社保有、協業、パートナーとする基準を教えてください。

山本:スーパーアプリ構想のところで4領域挙げていますが、これらの領域とは非常に相性がよいと思っています。一番簡単な取り組みとして、アライアンスでサービス連携することを、先ほどの「Chatwork DX相談窓口」のところで発表しました。

こちらは非常に簡単に数を増やすことができますが、送客に対する売上をいただくビジネスで利益率があまり高くなく、積極的に推せないという側面があるため、数あるソリューションのラインナップの1つとして提案するかたちになります。

しかし、「Chatwork」として一緒に使うのが間違いなく便利だというものに関しては、M&Aで取得したり、当社が自社開発したりします。さまざまなプロダクトがありますが、それらを「Chatwork」でバンドルしたり、セットにしてある程度の機能が使えたり、他にも、無料で入っているものを使っていずれはアップグレードできる、我々にとってはアップセルできるといった展開を考えています。

基本的に「Chatwork」のプロダクトと非常に相性がよくセットにできるもので、我々の目指す働き方、DXを実現できるようなものは、なるべく自社化していきたいという考え方です。

質疑応答:クラウドストレージ事業とのシナジーについて

質問11:クラウドストレージ事業とのシナジーについて、フローとストックの組み合わせについては何となく理解できたのですが、具体的にどのような使い方によってChatwork事業の価値の高まりを訴求できると考えていますか?

山本:「Chatwork」にもファイルアップロードの機能があり、ファイルのやり取りができるのですが、外部ユーザーにパスワードをかけたり、巨大なファイルを送ったりというファイルストレージで求められる機能があるわけではなく、あくまで簡易な機能として、チャット上での送受信にとどまっています。

一方、クラウドストレージは、Windowsの「エクスプローラー」、Macの「Finder」のように、パソコン上のハードディスクのようなかたちで共有できるもので、他のプロダクトと併用する使い方が一般的だと思っています。

「Chatwork」との連携のイメージとしては、一時的なファイルのやり取りは「Chatwork」の既存のファイルアップロード機能を使い、ストックしていく恒久的なファイルは「セキュアSAMBA」のようなファイルストレージを使うという展開を考えています。

その中でも、コミュニケーションのところではビジネスチャットを開いているユーザーが多いため、ファイルストレージでアップロードされたら「Chatwork」に通知が来たり、「Chatwork」上でクラウドストレージにアップロードできたりということがシームレスにできると、非常に利便性が高まるのではないかと考えています。

質疑応答:Chatwork事業の「CAGR40パーセント」について

質問12:中期経営計画で示しているChatwork事業の「CAGR40パーセント」という数値に向けて、今年の後半から大きく加速すると考えてよいのでしょうか? また、確信が持てるような施策やすでに感じている手ごたえ、兆しなどを教えてください。

山本:中期経営計画で、多角事業、CAGR40パーセント以上と掲げておきながら、業績予想は30パーセントとなっていますが、低めにスタートしながら、年度ごとにどんどん成長率を上げていく前提で事業計画を考えています。

今回、かなり上向きに業績予想を出していますが、まず今期はCAGR40パーセントを超えることを達成したいと考えています。

その次の大きなところとしては、まず組織的な陣容がまったく変わってきていることに伴い、打てる手も大きく変わってきています。この1年くらいで人員がグッと増えており、約1年前は100人程度だったところが、今は200人を超えて倍以上になっています。

ビジネスサイドのメンバーが非常に多く、事業開発のメンバーや、非常に優秀なCMOをはじめとしたマーケッターなど、今までにないようなケイパビリティを持ったメンバーが入ってきました。

私も、もともとCTOとして、Chatworkのプロダクトのコードを書くところからスタートしたということもあり、よいプロダクトがあれば広まっていくだろうと考えていました。実際にオーガニックで、ユーザーがユーザーを自然と呼ぶというかたちで広がっていった会社だったのですが、そこでしっかりビジネスサイドの力やお金を使うことによって、売上や成長を引き上げる組織のケイパビリティがついてきたと考えています。

現在、セールスマーケティングのプロセスが成熟してきているため、さらにカスタマーサクセスにも力を入れています。今までは、営業しなくてもユーザーが自然に入ってくる状態でした。一方で、課金ユーザーを増やしたり、ライフタイムバリューについて考えるといったことは、ほとんどできていないという実態がありました。

しかし、セールスマーケティングのプロセスが向上し、手をかけたコミュニケーションやコストをかけた広告、セミナーといった、カスタマーサクセスに向けて注力できるようになっています。これにより、どんどんライフタイムバリューや課金ユーザーを増やせる組織ができてきたというところに、非常に大きな手ごたえを感じています。

コスト先行に見えるところはあると思いますが、離職率が低いこともあり、非常に安定した組織運営ができています。我々のプロダクトの力にビジネスの力が加わることで大きな成長を遂げていると、自信を持って考えています。

井上:補足すると、先ほど前回の売上予想を上方修正した背景をご説明したのですが、施策の影響が出るのはすべて下期からです。つまり、今期の業績予想にはほぼ半分くらいの取り込みしかできませんが、来年になればこの施策が1年分取り込めるというところもあります。

ご質問いただいた「成長の加速の蓋然性」という意味では、通期で言えば、施策が取り込める来年はさらに成長の加速が見込めることはご認識いただけるかと思います。

山本:クラウドストレージ事業は買収したままになっているのですが、ここにしっかり手を入れるところと、「Chatwork」から送客することを行っていきます。もちろん、半期から通期への取り込みもありますが、成長を加速させるところが、さらに来期にかけて乗ってくると考えています。

質疑応答:下記の業績予想について

質問13:下期の業績予想は、7月の課金ID数の増加を織り込んでいますか? 値上げや買収効果を踏まえると、依然としてやや保守的な印象です。4月から6月の課金ID数は月当たりプラス0.6万程度の増加であり、7月は6月比で倍増していることを踏まえると課金ID、単価の双方が大きく伸びると推察されます。

山本:お答えとしては、純増数がグッと上がっていて、ここをシミュレーションして業績予想を出しているということになります。課金ID数の純増は、なかなかシミュレーションしにくい、予想しにくいところがあります。

蓋を開けてみないとわからないのですが、過去もフリープランを変更した実績がありますので、それに基づき、フリープランのユーザーがどのくらい有料化するのか、あるいは解約が増えるか、などを試算します。そして、ある程度保守的に、ディスカウントした上で数字を出しています。このような考え方でレンジの業績予想を開示させていただきました。

山本氏よりご挨拶

山本:本日はお忙しい中、当社の決算説明にご参加いただきまして、あらためて御礼申し上げます。また、活発なご質問をいただきまして、非常にうれしく思っています。我々としても投資家のみなさまのご期待に応えられるよう、私としては先ほども申しましたとおり、しっかり投資をしている、お金を使って成長しているというところに手ごたえを感じています。中長期のところでは、中期経営計画の達成というところを間違いなく実現できるように、力強く推進していきたいと思いますので、引き続きご支援のほどお願いできればと思います。本日は誠にありがとうございました。

新着ログ

「情報・通信業」のログ