丸紅、非資源分野の増益が寄与し、3Q累計の純利益は前年比+181億円 通期見通しは前回予想比+400億円上方修正

01 2020年度第3四半期累計期間 連結決算の概要①

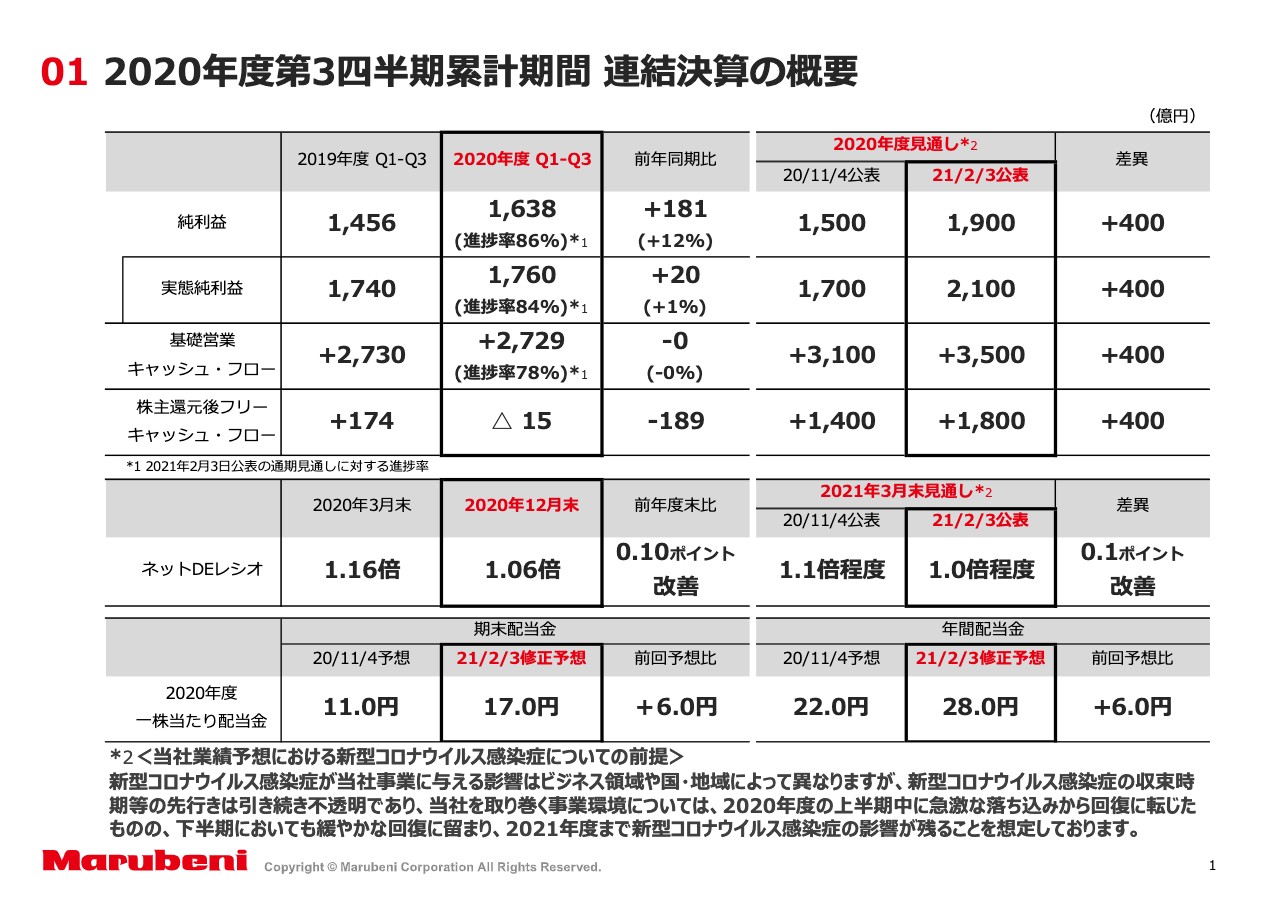

古谷孝之氏:古谷です。よろしくお願いいたします。それでは本日公表いたしました、20年度第3四半期の連結決算ならびに通期見通しについてご説明させていただきます。第3四半期決算IR資料というタイトルのパワーポイントの資料に沿ってご説明いたします。

まずは1ページ、2ページを適宜ご参照ください。第3四半期累計期間の純利益ですが、前年同期比181億円、率にして12パーセント増益の1,638億円となりました。あとは、純利益から一過性要因を控除した実態純利益が前年同期比20億円、率にして1パーセント増益の1,760億円となりました。コロナ禍が続く中、純利益・実態純利益とも、前年同期比増益となりました。

実態純利益20億円の増益の内訳としましては、非資源分野で70億円の増益です。航空・船舶、フォレストプロダクツ、建機・産機・モビリティ等で減益となりましたが、アグリ事業、食料、化学品、情報・不動産で増益となりました。資源分野では、石炭や原油価格の下落等を主因として150億円の減益となりました。セグメントごとの詳細については、後ほどご説明いたします。

一過性要因に関する損益の改善170億円の内訳としましては、主に前年同期に計上した米国メキシコ湾の石油・ガス開発事業の減損の反動等によるものです。

続いて、基礎営業キャッシュ・フローは、前年同期と同水準の2,729億円の黒字。株主還元後フリー・キャッシュ・フローは、前年同期比189億円減少の15億円の赤字となりました。ネットDEレシオは、前年度末比0.1ポイント改善の1.06倍となりました。

01 2020年度第3四半期累計期間 連結決算の概要②

20年度の通期見通しにつきましては、第3四半期累計期間の純利益が昨年11月4日に公表しました通期見通しの1,500億円、これを上回ったことを踏まえまして、純利益を1,900億円、実態純利益を2,100億円と、それぞれ400億円上方修正いたしました。

純利益の上方修正に伴いまして、基礎営業キャッシュ・フローと株主還元後フリー・キャッシュ・フローについても前回見通し対比でそれぞれ400億円上方修正し、また、ネットDEレシオの今年度末見通しにつきましては、前回公表の1.1倍程度から1.0倍程度に変更いたしました。

最後に、今年度の年間配当金についてですが、純利益見通しの上方修正に伴い、見通し1,900億円に対して連結配当性向25パーセントで計算し、昨年11月4日に公表した1株あたり22円から、6円増配の28円としました。なお、この28円を当期における年間配当金の下限といたします。これに伴いまして、期末配当金につきましては、1株あたり11円から6円増配の17円を予定しております。

02 新型コロナウイルス状況下での収益構造について(実態純利益)①

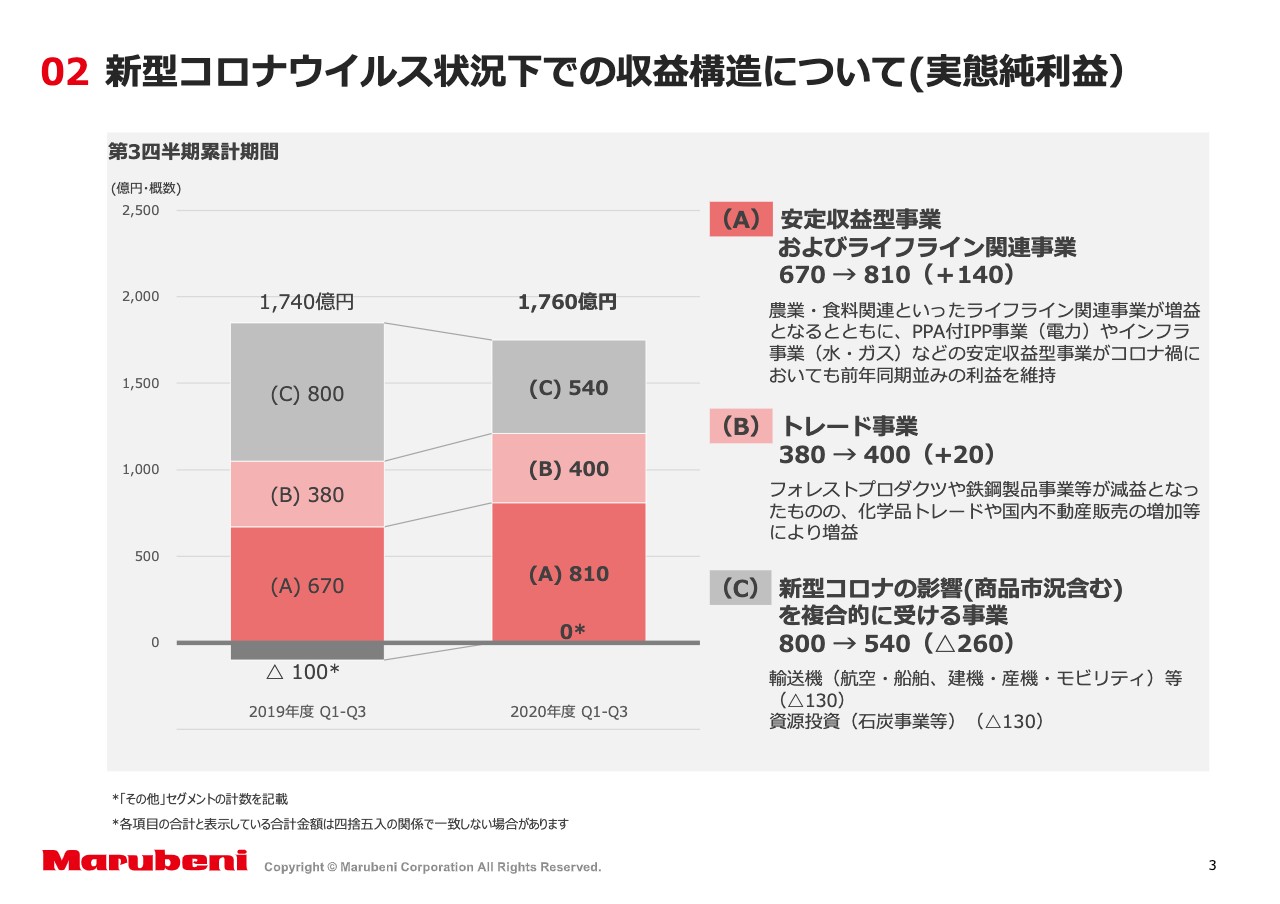

続きまして、新型コロナウイルスの状況下でのビジネスモデル別の収益状況についてご説明をいたします。3ページをご参照ください。このページでは、第3四半期累計期間の実態純利益の内訳を前年同期と比較をしております。

まず、Aの安定収益型事業およびライフライン関連事業につきましては、前年同期比140億円増益の810億円となりました。生活に欠かせない農業・食料といったライフライン関連事業が増益となるとともに、電力のPPA付IPP事業、水・ガスのインフラ事業等の安定収益型事業がコロナ禍おいても前年同期並みの利益を維持いたしました。

次に、Bのトレード事業につきましては、前年同期比20億円増益の400億円となりました。フォレストプロダクツや鉄鋼製品事業等が減益となった一方で、化学品トレードや国内不動産販売の増加等により増益となりました。

Cの新型コロナウイルスの影響を複合的に受ける事業につきましては、前年同期比260億円減益の540億円となりました。内訳としては、航空・船舶や建機・産機・モビリティの輸送機関連を中心に130億円の減益、石炭価格の下落を主因として資源投資において130億円の減益となりました。

02 新型コロナウイルス状況下での収益構造について(実態純利益)②

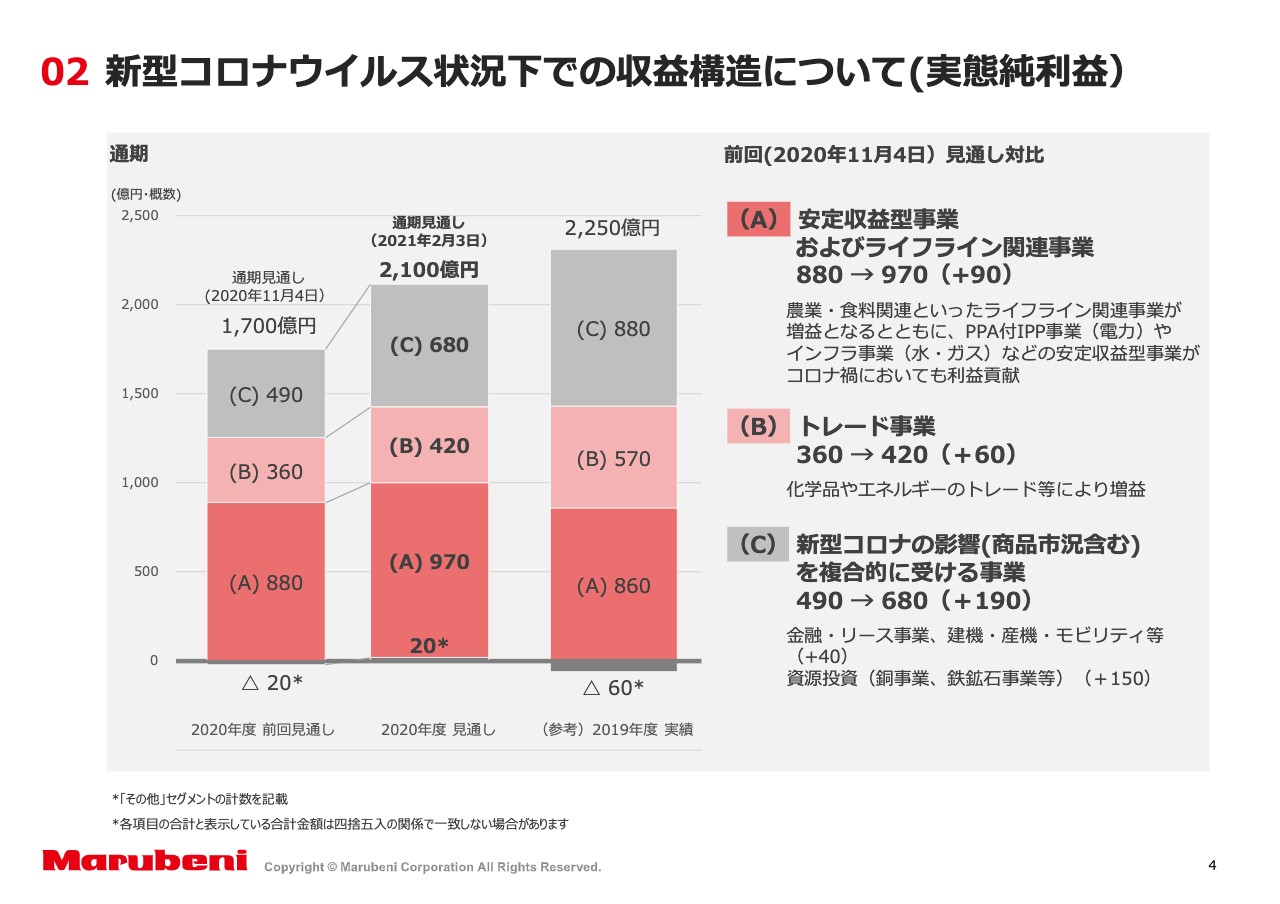

4ページをご参照ください。このページでは、今回修正した通期見通しの実態純利益の内訳を昨年11月4日に公表した通期見通しと比較をしております。

まず、Aの安定収益型事業およびライフライン関連事業については、前回見通し対比90億円増益の970億円としております。農業・食料関連のライフライン関連事業が増益となるとともに、電力・インフラ等の安定収益型事業がコロナ禍においても利益貢献をする見通しです。

次に、Bのトレード事業につきましては、前回見通し対比60億円増益の420億円としております。化学品やエネルギーのトレード等により増益を見込んでおります。

Cの新型コロナウイルスの影響を複合的に受ける事業につきましては、前回見通し対比190億円増益の680億円としております。内訳としましては、米国の中古車販売金融事業、これら好調な金融・リース事業や、建機・産機・モビリティ等で40億円の増益を見込んでおります。

また、資源価格の上昇を主因として、銅事業や鉄鉱石事業等の資源投資においても150億円の増益を見込んでおります。以上が第3四半期決算ならびに通期見通しの全体感となります。

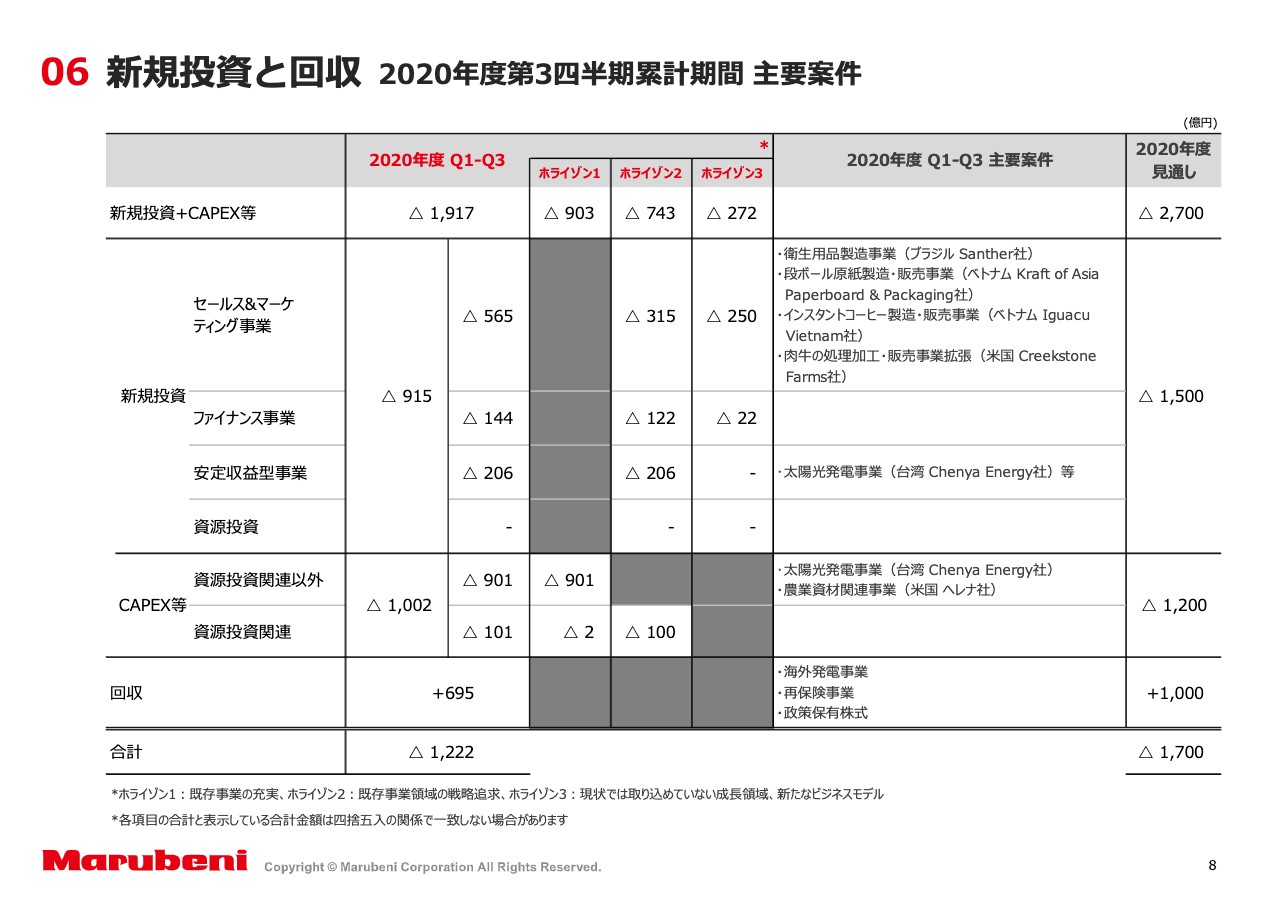

06 新規投資と回収 2020年度第3四半期累計期間 主要案件

続きまして、新規投資と回収の状況についてご説明をいたします。8ページをご参照ください。第3四半期累計期間の新規投資およびCAPEXの状況は1,917億円、回収は695億円となりました。

新規投資につきましては、上半期までと同様に、主にセールス&マーケティング事業の領域におきましてブラジルの衛生用品製造販売事業、ベトナムの段ボール原紙製造販売事業や、インスタントコーヒー製造販売事業、米国のCreekstone社での拡張投資等、当社が強みを有する既存事業の拡大に資する案件に集中して取り組みました。

CAPEXにつきましても同様に米国のHelena社をはじめとする既存事業の維持・強化を目的とした案件に厳選して資金を配分いたしました。

通期見通しについては、新規投資に1,500億円、CAPEX等に1,200億円、回収を1,000億円とし、昨年11月4日に公表した見通しから変更はしておりません。引き続き案件を厳選しながら、将来の成長に資する案件に投資をしていく方針です。

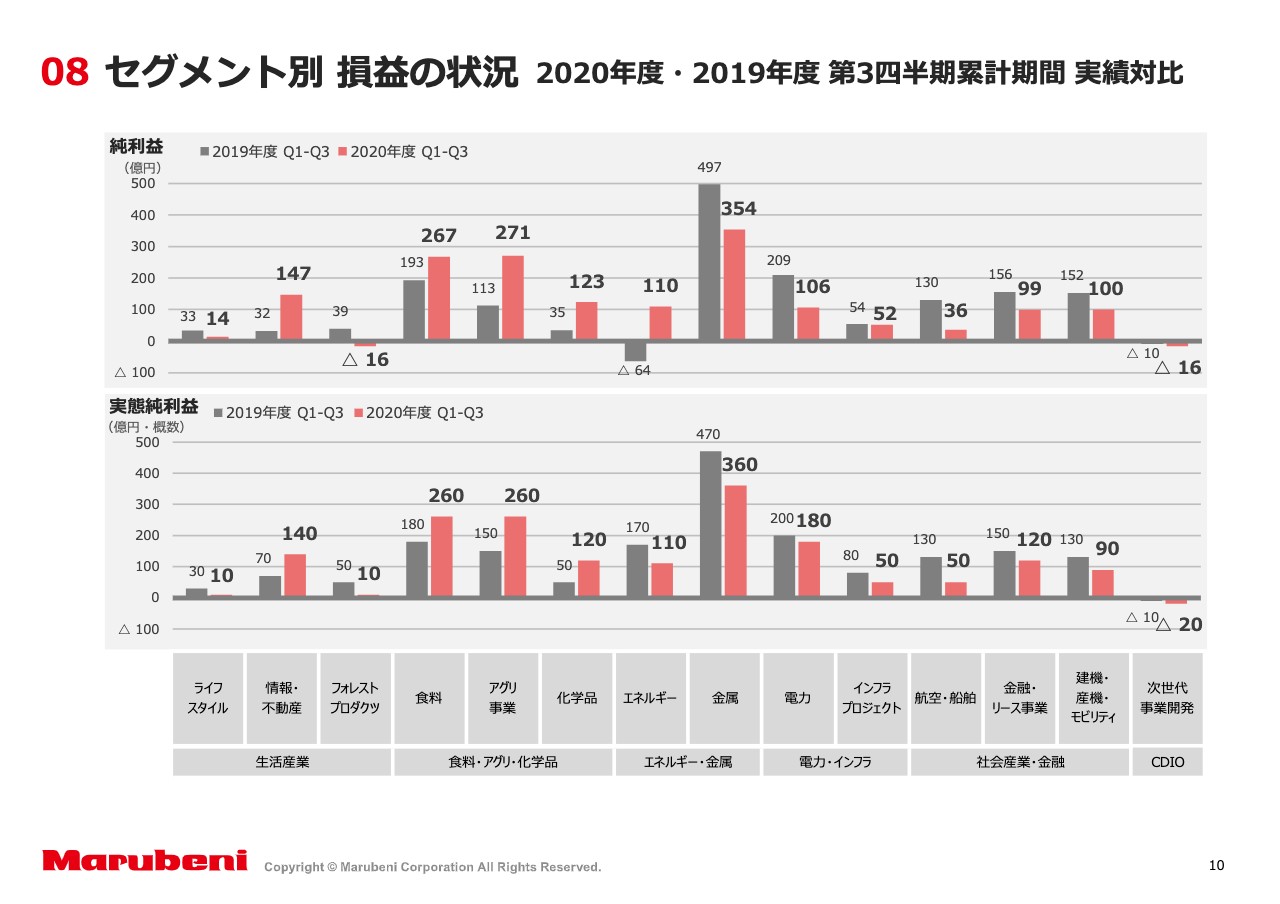

08 セグメント別 損益の状況 2020年度・2019年度 第3四半期累計期間 実績対⽐

続きまして、セグメント別の業績についてご説明をいたします。10ページをご参照ください。このページでは、第3四半期累計期間における実態純利益について、前年同期比で増減の大きいものを中心にご説明いたします。下段の実態純利益のグラフをご参照ください。

まず、増益のセグメントですが、情報・不動産は上半期において国内不動産販売が増加したこと等により、前年同期比70億円増益の140億円となりました。

食料は、畜産関連ビジネスにおいて米国における肉牛の処理加工・販売事業Creekstone社、国内における食肉加工・販売事業のウェルファムフーズ社が好調に推移したことなどを主因として、前年同期比80億円増益の260億円となりました。

アグリ事業は、穀物価格の上昇等を背景としまして、事業環境が改善したGavilon社、コロンビア・グレイン社の増益により、前年同期比110億円増益の260億円となりました。

化学品は、石油化学製品のトレードにおいて採算が改善したことを主因として前年同期比70億円増益の120億円となりました。

次に、減益セグメントですが、フォレストプロダクツは、パルプ市況の悪化に伴うムシパルプ事業の減益等によりまして、前年同期比40億円減益の10億円となりました。

エネルギーは、原油・ガス価格の下落等に伴うLNG事業や、石油・ガス開発事業の減益により、前年同期比60億円減益の110億円となりました。

金属は、鉄鉱石や銅価格の上昇により、豪州鉄鉱石事業、チリの銅鉱山開発事業で増益となったものの、石炭価格の下落等に伴う豪州石炭事業の減益により、前年同期比110億円減益の360億円となりました。

航空・船舶は、コロナの影響に伴う航空機部品等の販売低迷や運行収入の減少による減益を主因としまして、前年同期比80億円減益の50億円となりました。

建機・産機・モビリティは、コロナの影響に伴う建設機械・産業設備・タイヤ・ゴム資材関連事業の減益により、前年同期比40億円減益の90億円となりました。

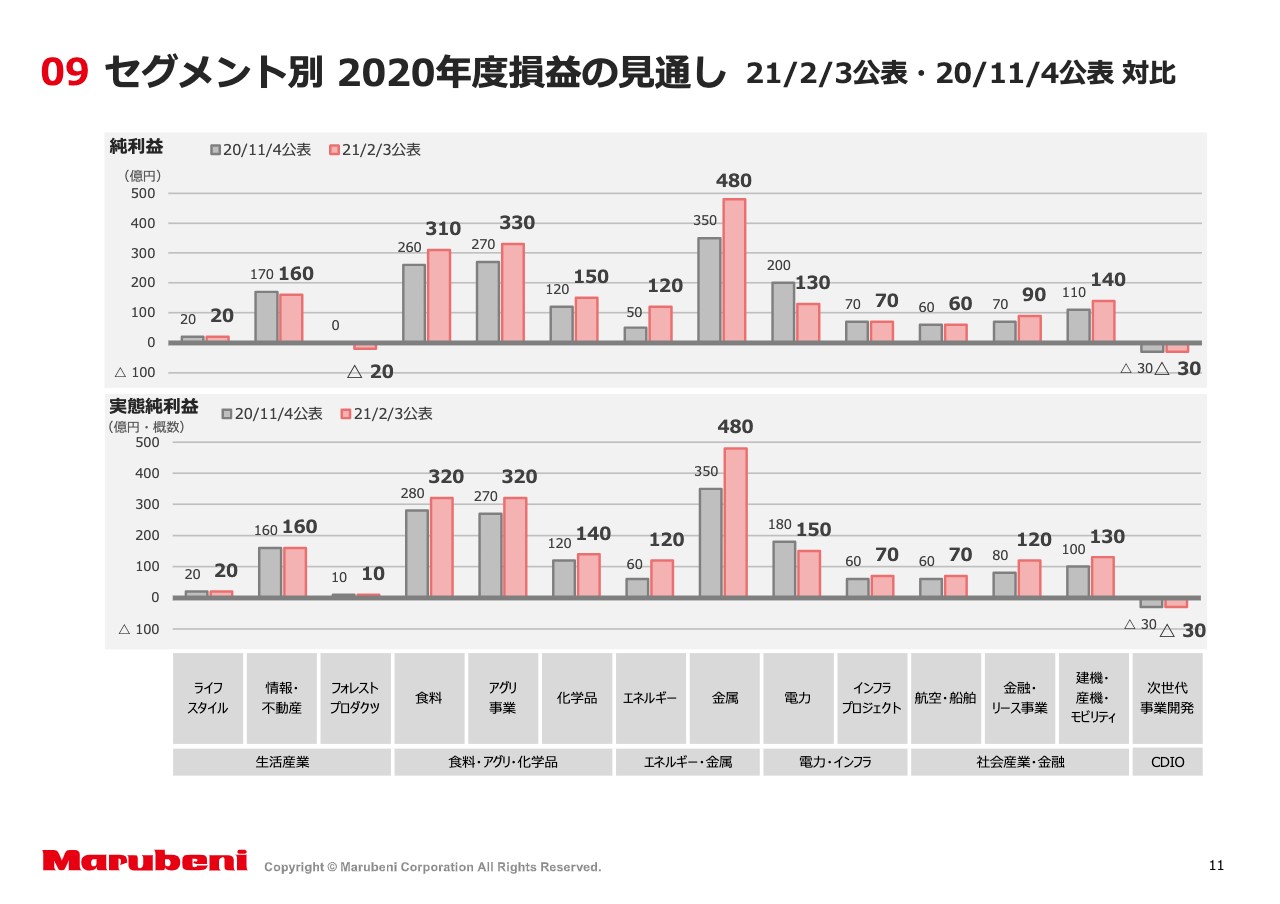

09 セグメント別 2020年度損益の⾒通し 21/2/3公表・20/11/4公表 対⽐

続いて11ページをご参照ください。こちらのページでは、通期見通しについて前回見通しとの対比を下段の実態純利益にてご説明をいたします。分野別では、非資源分野で180億円の増益、資源分野で180億円の増益をそれぞれ見込んでおります。

食料は、好調な畜産関連や穀物食品分野における増益を受け、前回見通し対比40億円増益の320億円としました。

アグリ事業は、第3四半期好調だった米国穀物事業の増益を受け、前回見通し対比50億円増益の320億円としました。

エネルギーは、原油の前提価格を上方修正したことに伴い、前回見通し対比60億円増益の120億円としました。

金属は、銅価格や鉄鉱石価格の上昇を踏まえ、前回見通し対比130億円増益の480億円としました。

金融・リース事業は、米国の中古車販売金融市場が好調なことから、前回見通し対比40億円増益の120億円としました。

一方、電力は、国内の電力小売事業が減益見通しとなったことなどを踏まえまして、前回見通し対比30億円減益の150億円としました。

最後に、米国の航空機リース事業でありますAircastle社について簡単にご説明いたします。第3四半期決算、IRの補足資料11ページと12ページを適宜ご参照ください。

同社の第3四半期累計決算の当社における帰属損益がコロナによる事業環境の悪化を受けまして70億円の赤字と、前年同期比107億円の減益となりました。

これは、Aircastle社において保有機体の稼働率低下によってリース収入が減少したこと、当社の連結決算において買収後のPPAに関する償却負担および機体の減損損失の計上とコロナによるものです。

一方、同社の昨年12月末時点の現預金、ファシリティ等の資金流動性合計は約22ドル、今後1年間の流動性カバレッジ比率は約2.9倍、高水準となっておりまして、十分な流動性を確保しております。航空業界が非常に厳しい状況が続いておりますが、引き続き状況を注視しながら事業経営にあたってまいります。

以上が第3四半期の決算の概要となります。コロナ禍が続く中、経済の先行きが不透明な状況が続くもの、そういうふうに想定しておりますけれども、引き続き財務基盤の強化と収益基盤の底上げを着実に進捗させていきたいと考えております。私からの説明は以上です。

新着ログ

「卸売業」のログ