大和ハウス、2Qは減収減益 コロナ禍影響等によりハウジング領域が低迷し売上高は前年比9.8%減

決算ハイライト (1)

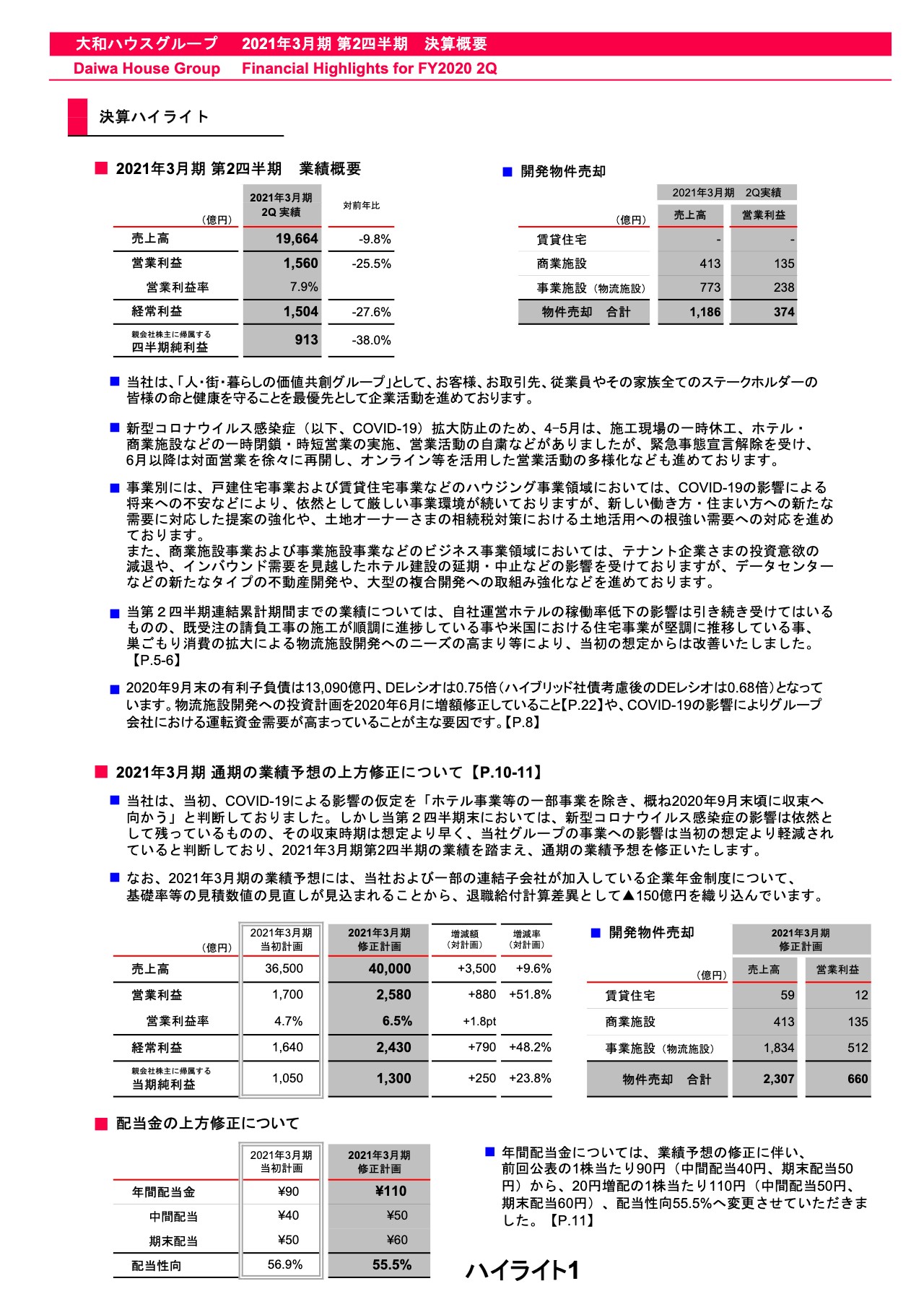

IR担当者:2021年3月期第2四半期決算概要に基づきご説明します。まず、ハイライトです。上段、売上高は1兆9,664億円、前年同期比で9.8パーセントの減収です。

営業利益は1,560億円で前年同期比25.5パーセントの減益、経常利益は1,504億円で前年同期比27.6パーセントの減益、親会社株主に帰属する四半期純利益は913億円で前年同期比38パーセントの減益となりました。

新型コロナウイルス感染症拡大防止のため、4月から5月は施工現場の一時休工やホテル、商業施設等の一時閉鎖、時短営業の実施、営業活動の自粛などを行いましたが、緊急事態宣言の解除を受け、6月以降は対面営業を徐々に再開しており、オンラインによる営業活動の多様化なども図りながら受注拡大に努めました。

事業別には、戸建住宅事業および賃貸住宅事業などのハウジング領域においては新型コロナウイルス感染症の影響による将来への不安などにより、依然として厳しい事業環境が続いています。しかし、新しい働き方や住まい方への需要に対応した提案の強化や、土地オーナーの相続税対策における土地活用への根強い需要への対応を進めています。

商業施設事業および事業施設事業などのビジネス事業領域においては、テナント企業の投資意欲の減退やインバウンド需要を見越したホテル建設の延期、中止などの影響を受けていますが、データセンターなどの新たなタイプの不動産開発や大型の複合開発への取り組み強化などを進めています。

上期の業績については、自社運営ホテルの稼働率低下の影響は引き続き受けてはいるものの、受注済みの請負工事の施工が順調に進捗していることやアメリカでの戸建住宅事業が堅調に推移していること、巣ごもり消費の拡大による物流施設開発へのニーズの高まりなどにより、当初の想定からは改善しました。

そして、新型コロナウイルス感染症による影響の前提条件を、当初は「ホテル事業等の一部事業を除き、概ね2020年9月末頃に収束へ向かう」としていましたが、現時点において影響は依然として残っているものの収束時期は想定より早く、当社グループの事業への影響は当初の想定よりも軽減されていると判断しており、上期の業績もふまえ2021年3月期の業績予想を上方修正します。

売上高は当初計画から3,500億円増の4兆円、営業利益は880億円増の2,580億円、経常利益は790億円増の2,430億円、親会社株主に帰属する当期純利益は250億円増の1,300億円としています。

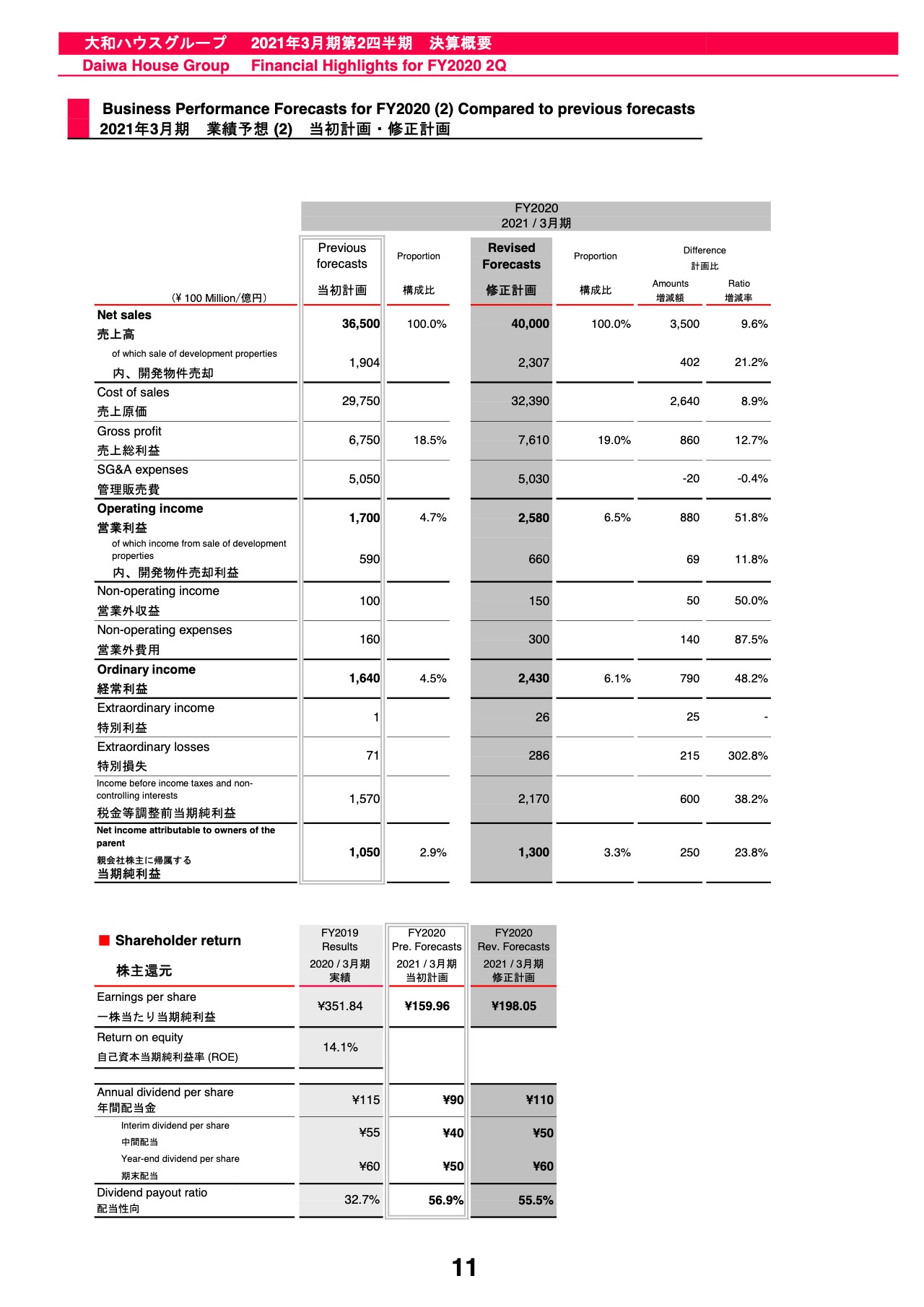

また、年間配当金については前回公表の1株当たり90円から20円増配し、1株当たり110円、配当性向は55.5パーセントへ変更する予定です。

決算ハイライト (2)

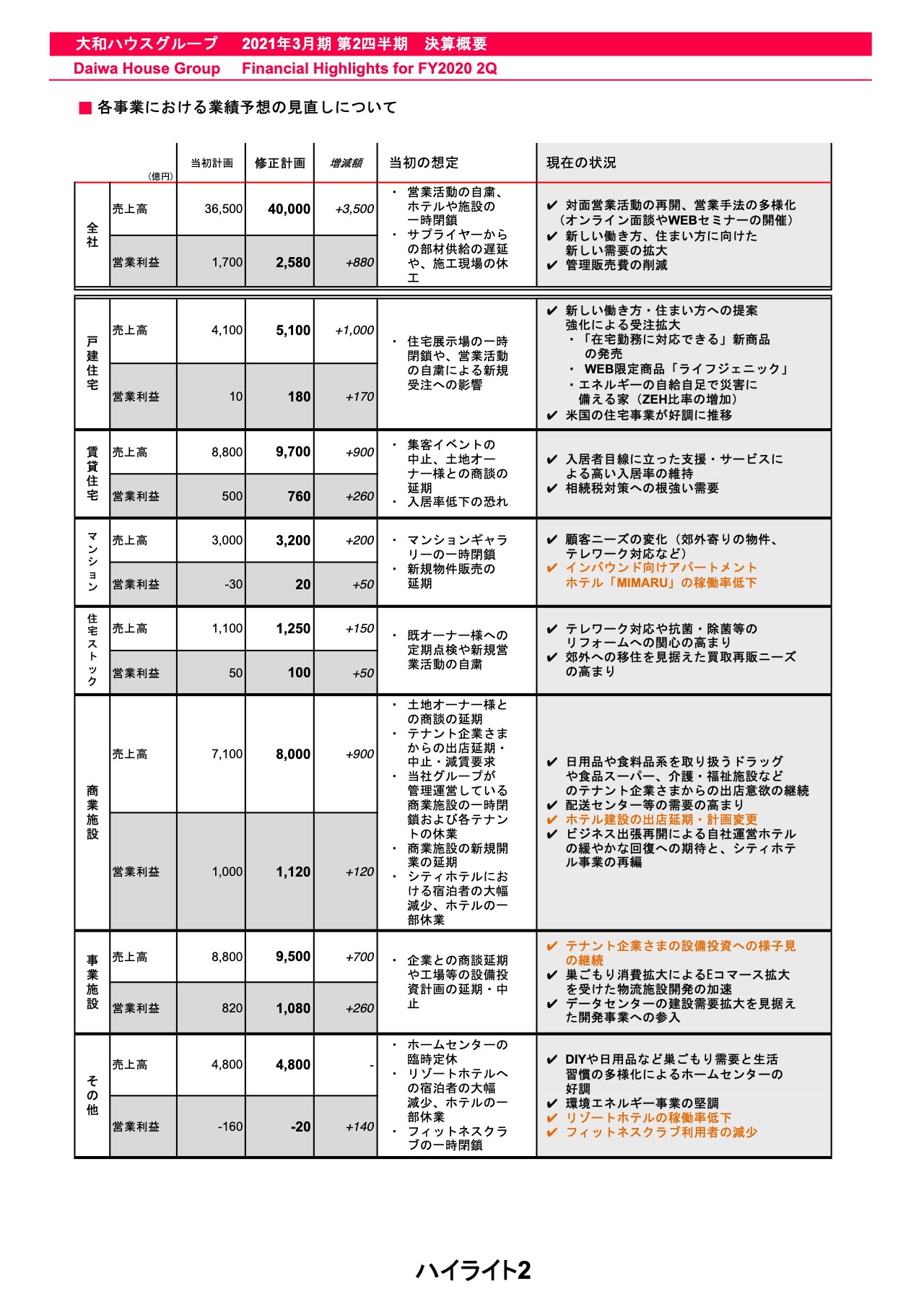

ハイライトの2ページでは、通期の業績予想の見直しについて各事業の内訳を記載しています。売上高はその他セグメントを除く各セグメントで、営業利益はすべてのセグメントで上方修正をしています。

また、新型コロナウイルス感染症拡大に伴う事業活動への影響について、当初の想定および現在の状況を記載していますので、ご参考ください。

決算概要 総括 (1)

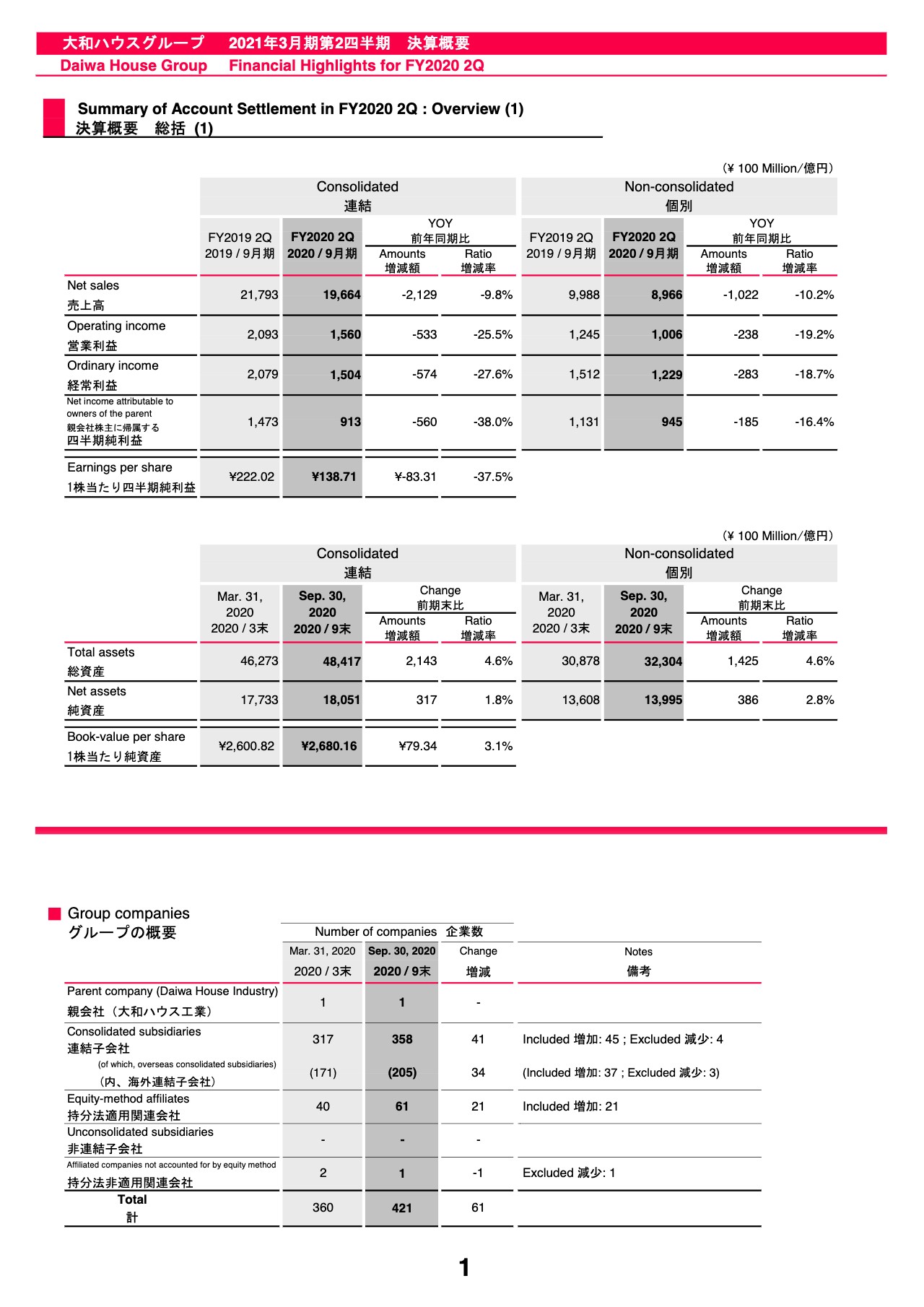

1ページの上段の業績は先ほどお伝えしたとおりです。1株当たり四半期純利益は138円71銭となり、前年同期比で37.5パーセントの減少となりました。下段はグループ会社の概要です。

決算概要 総括 (2)

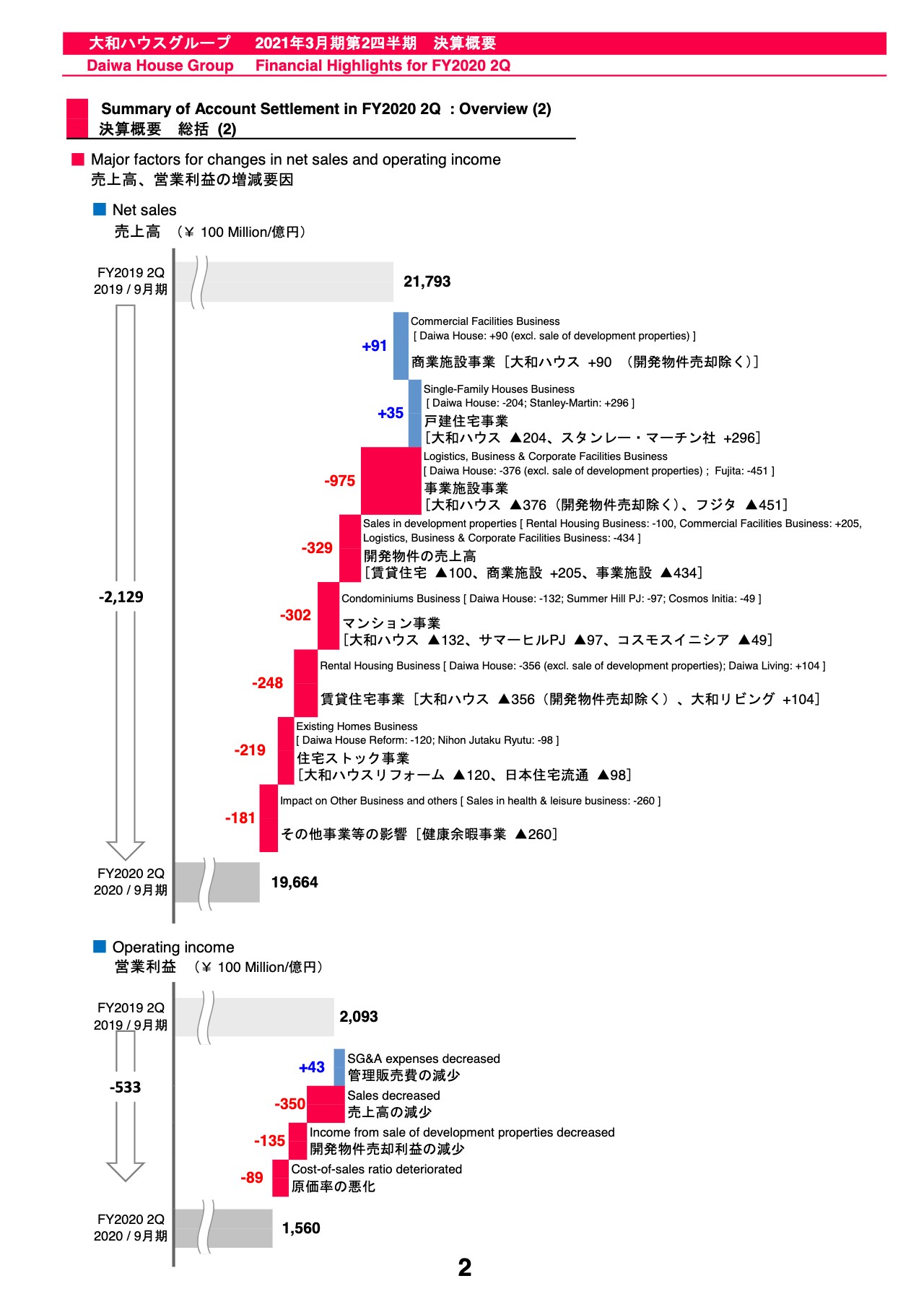

2ページは、売上高と営業利益についての減収減益要因の分析です。上段、売上高は前年同期比で2,129億円の減収要因です。商業施設事業は91億円、戸建住宅事業は35億円の増収となったものの、事業施設事業で975億円、開発物件の売上高で329億円、マンション事業で302億円、賃貸住宅事業で248億円、住宅ストック事業で219億円、その他事業等の影響で181億円の減収となりました。

その他事業等の影響については、環境エネルギー事業で52億円、ホームセンター等の建設支援で42億円の増収です。リゾートホテル、スポーツクラブ等の健康余暇で260億円の減収となりました。

下段、営業利益は前年同期比で533億円の減益要因です。管理販売費は43億円減少したものの、売上高の減少により350億円、開発物件売却利益の減少により135億円、開発物件売却を除く原価率が0.5ポイント悪化したことにより89億円の減益となりました。

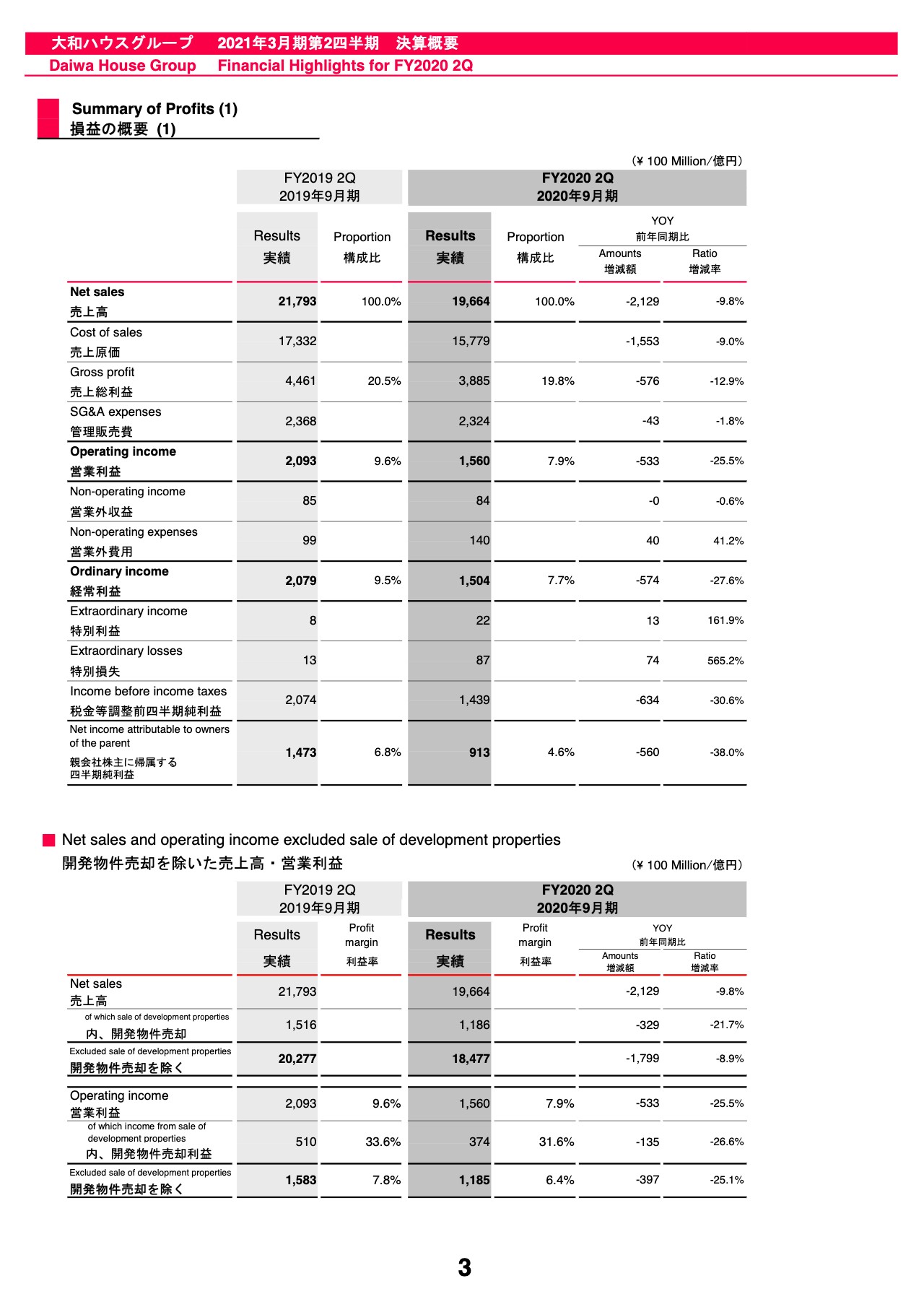

損益の概要 (1)

3ページと4ページは損益の概要です。業績は先ほどお伝えしたとおりです。営業利益率は9.6パーセントから7.9パーセントと1.7ポイントの悪化となりました。開発物件売却を除いた営業利益率については、7.8パーセントから6.4パーセントと1.4ポイント悪化しています。

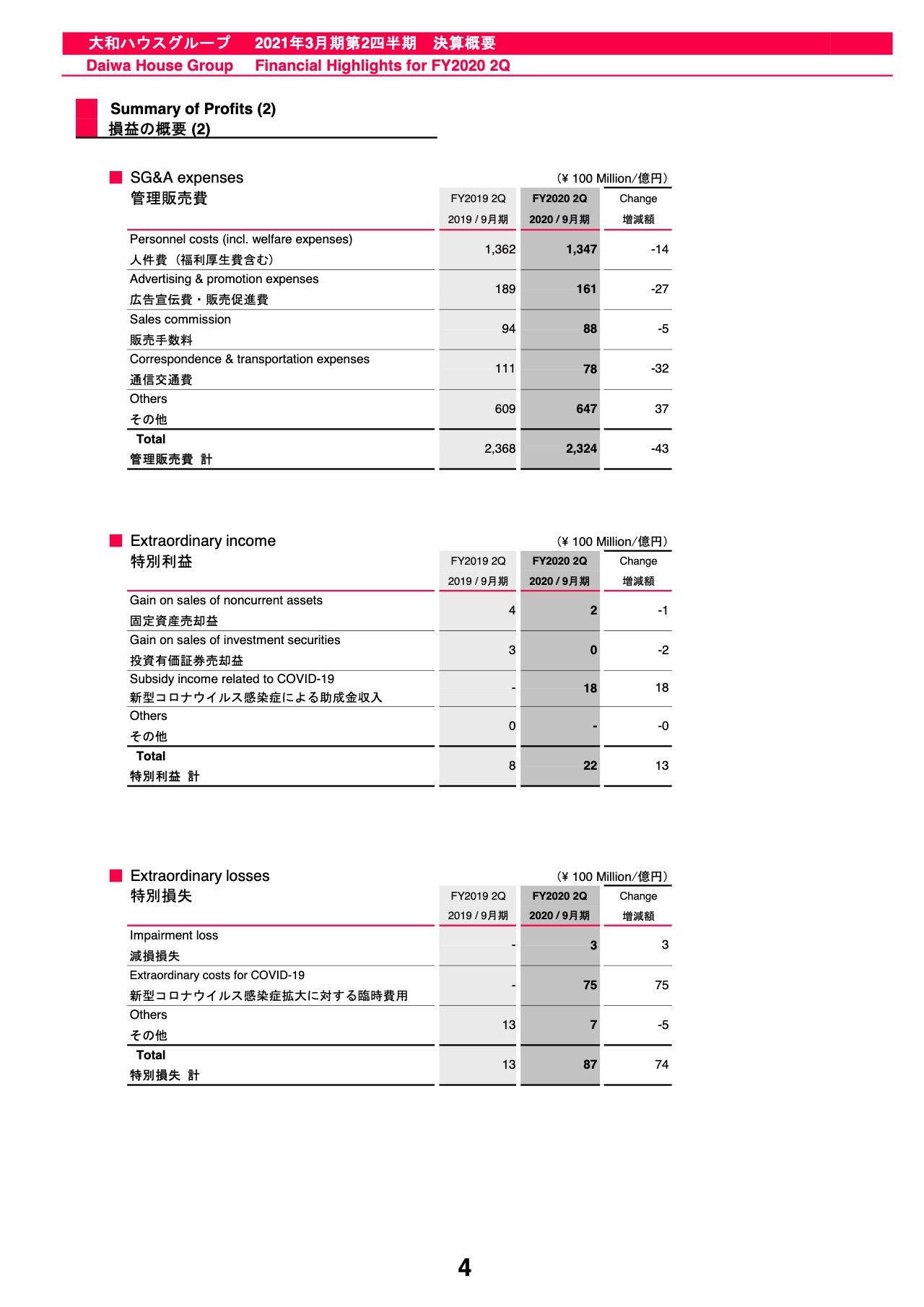

損益の概要 (2)

4ページは管理販売費、特別利益、特別損失の主な内訳を記載しています。

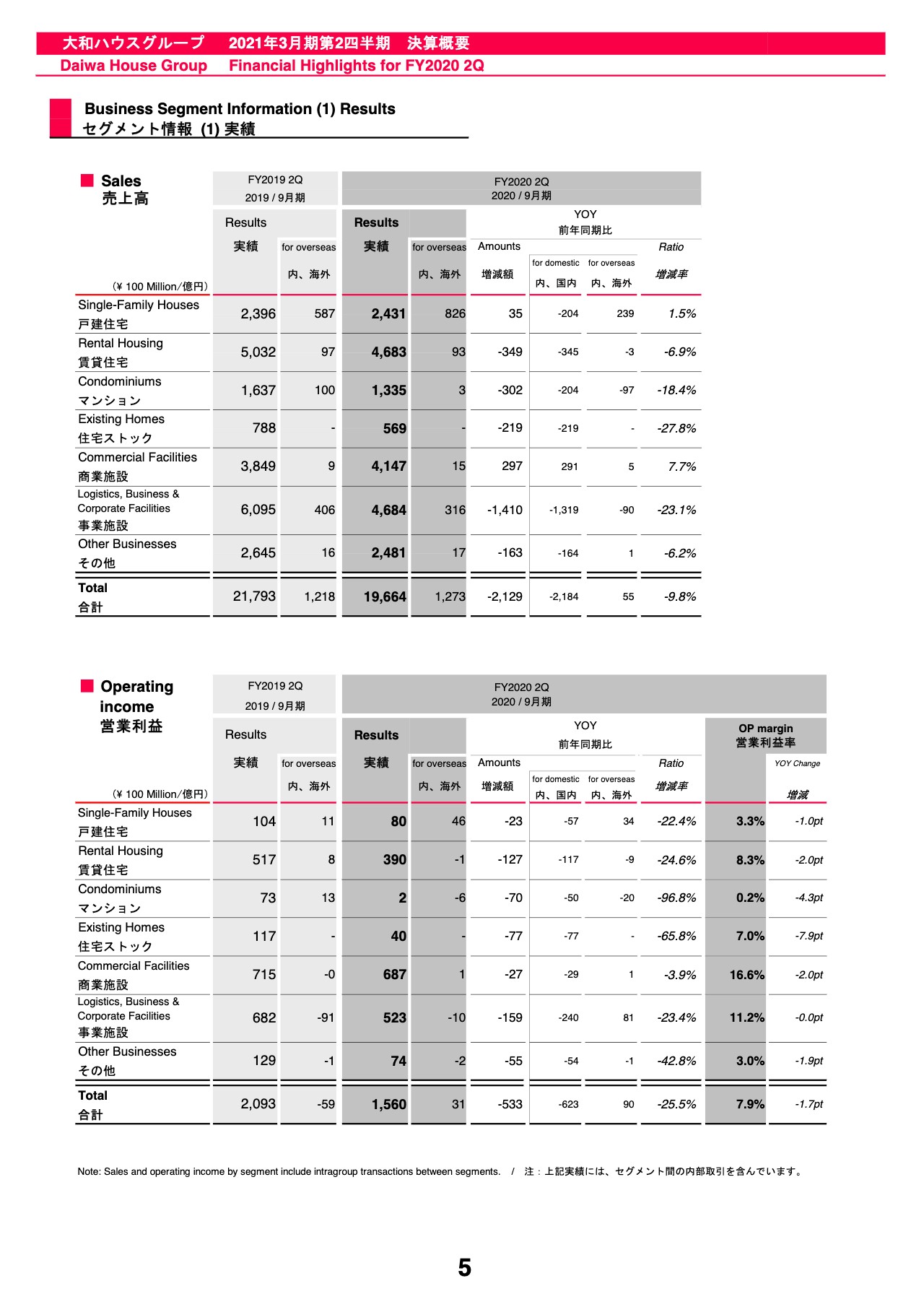

セグメント情報 (1) 実績

5ページはセグメント情報です。上段は売上高、下段は営業利益の実績です。売上高では戸建住宅事業および商業施設事業は増収、そのほかのセグメントについては減収となりました。営業利益はすべてのセグメントで減益となりました。

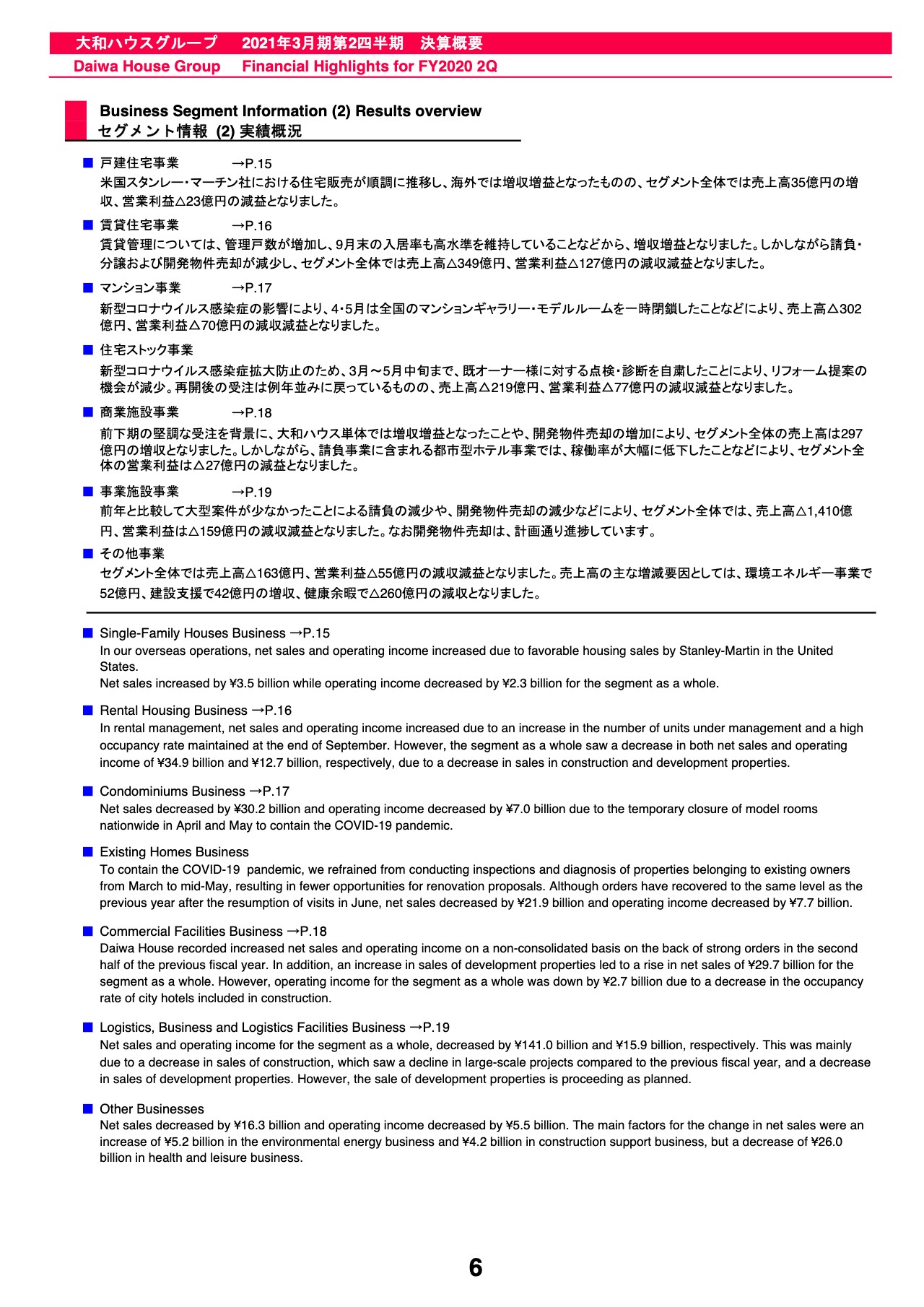

セグメント情報 (2) 実績概況

6ページは各事業の概況をまとめています。のちほど、ご説明します。

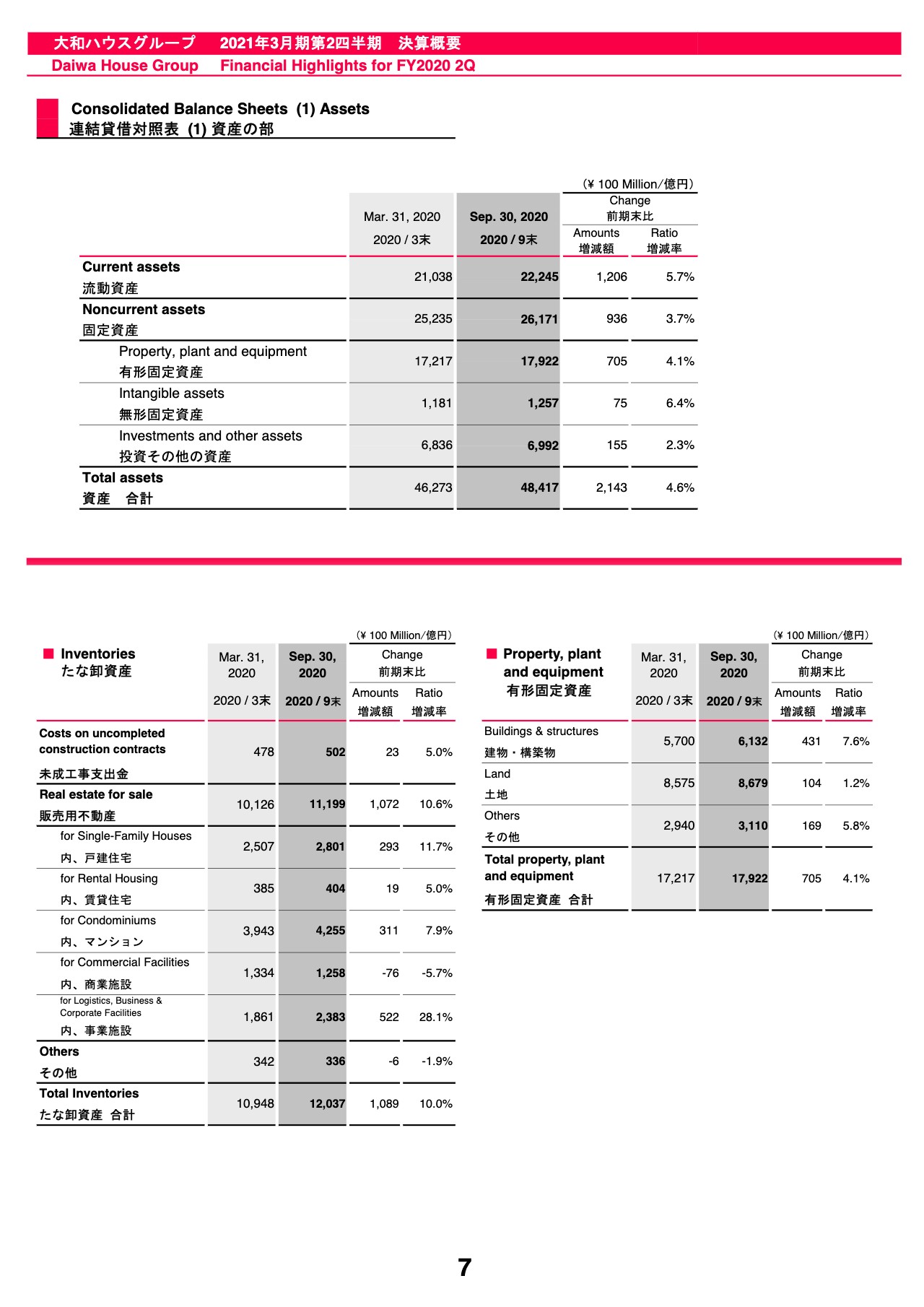

連結貸借対照表 (1) 資産の部

7ページは、貸借対照表をご説明します。上段、資産は2020年3月末より2,143億円増加し、2020年9月末は4兆8,417億円となりました。流動資産は1,206億円増加し、2兆2,245億円となりました。主に、たな卸資産の増加によるものです。固定資産は936億円増加し、2兆6,171億円となりました。

下段左、たな卸資産は1,089億円増加し、1兆2,037億円となりました。下段右、有形固定資産は705億円増加し、1兆7,922億円となりました。堅調な需要が見込まれる物流施設を中心に、不動産開発投資を進めています。

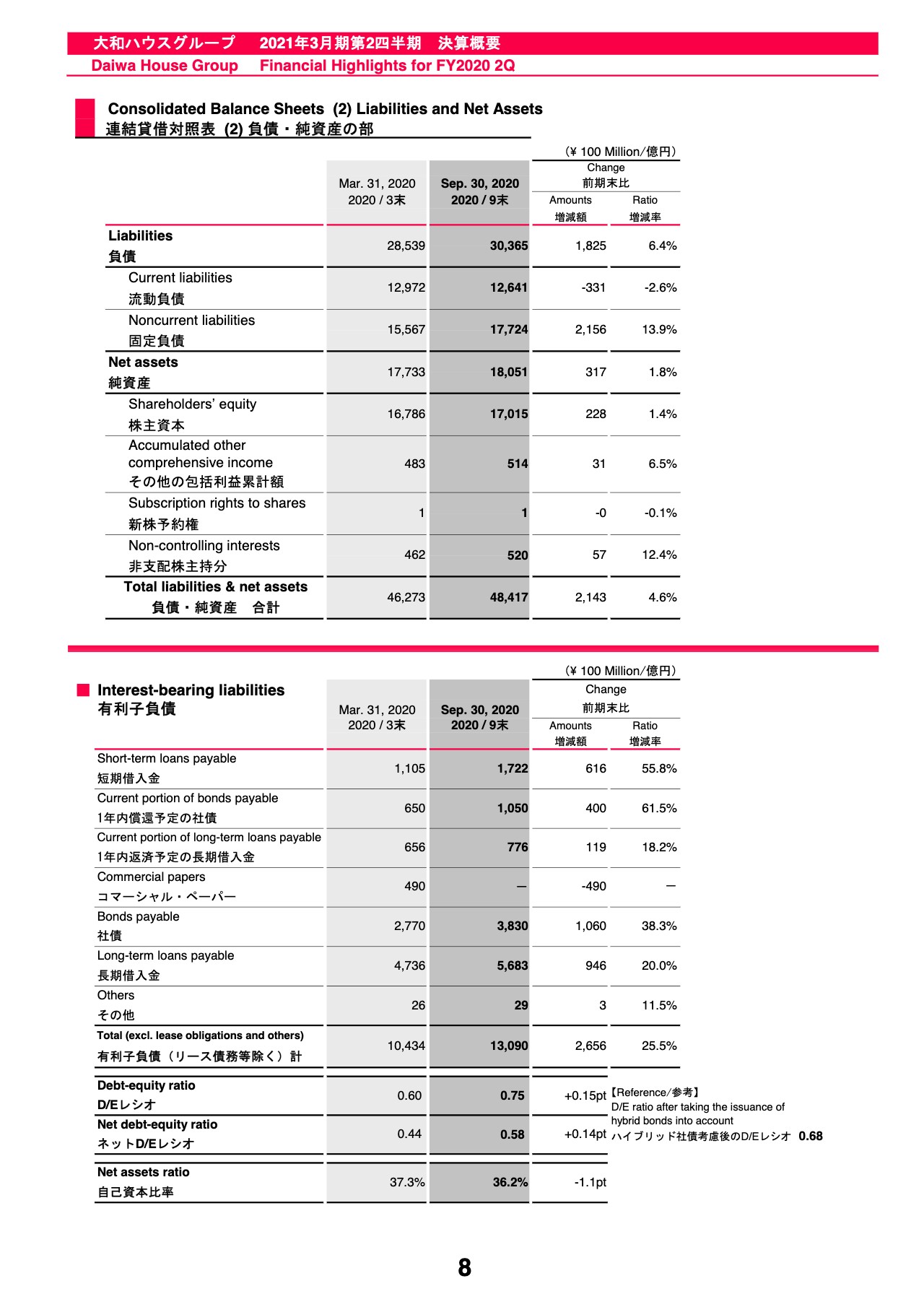

連結貸借対照表 (2) 負債・純資産の部

8ページは、負債と純資産です。負債は2020年3月末より1,825億円増加し、2020年9月末は3兆365億円となりました。純資産は317億円増加し、1兆8,051億円となりました。2020年3月に発表しました自己株式の取得については、8月末で合計1,000万株、260億円の取得が完了しました。

下段、有利子負債は2,656億円増加し、1兆3,090億円となりました。D/Eレシオは0.75倍、ハイブリッド社債の資本性考慮後のD/Eレシオは0.68倍です。

2020年6月に物流施設開発への投資計画を増額修正したことや、新型コロナウイルス感染症の影響により、グループ会社での運転資金需要が高まっていることが主な要因です。

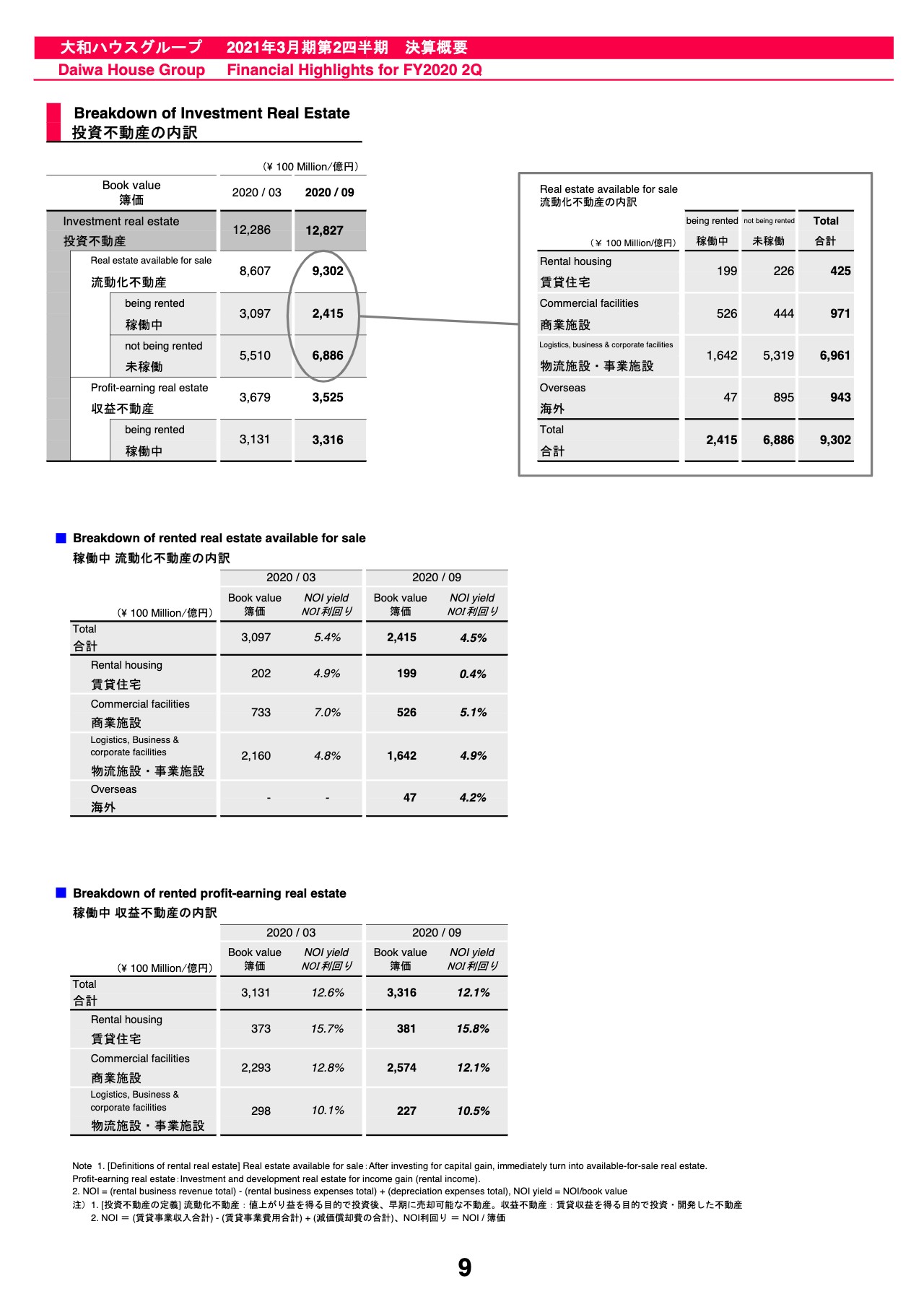

投資不動産の内訳

9ページは、投資不動産の内訳です。投資不動産残高は2020年3月末より541億円増加し、2020年9月末は1兆2,827億円となりました。流動化不動産は9,302億円、うち稼働中の不動産が2,415億円、未稼働が6,886億円となっています。

流動化不動産の施設別の内訳については、右上段のとおりです。物流施設が6,961億円と引き続き投資の中心となっており、未稼働5,319億円への建物投資を進めています。

下段は稼働中の流動化不動産および収益不動産の内訳、NOI利回りを記載しています。流動化不動産のNOI利回りは2020年3月末より0.9ポイント悪化し、2020年9月末は4.5パーセントとなりました。

新型コロナウイルス感染症拡大の影響により、賃貸住宅セグメントに含まれるホテルの稼働率が低下したことや、保有する商業施設を一時閉鎖したこと、また、利回りの良い商業施設を売却したことなどにより、利回りが低下しています。収益不動産のNOI利回りは0.5ポイント悪化し、12.1パーセントとなりました。

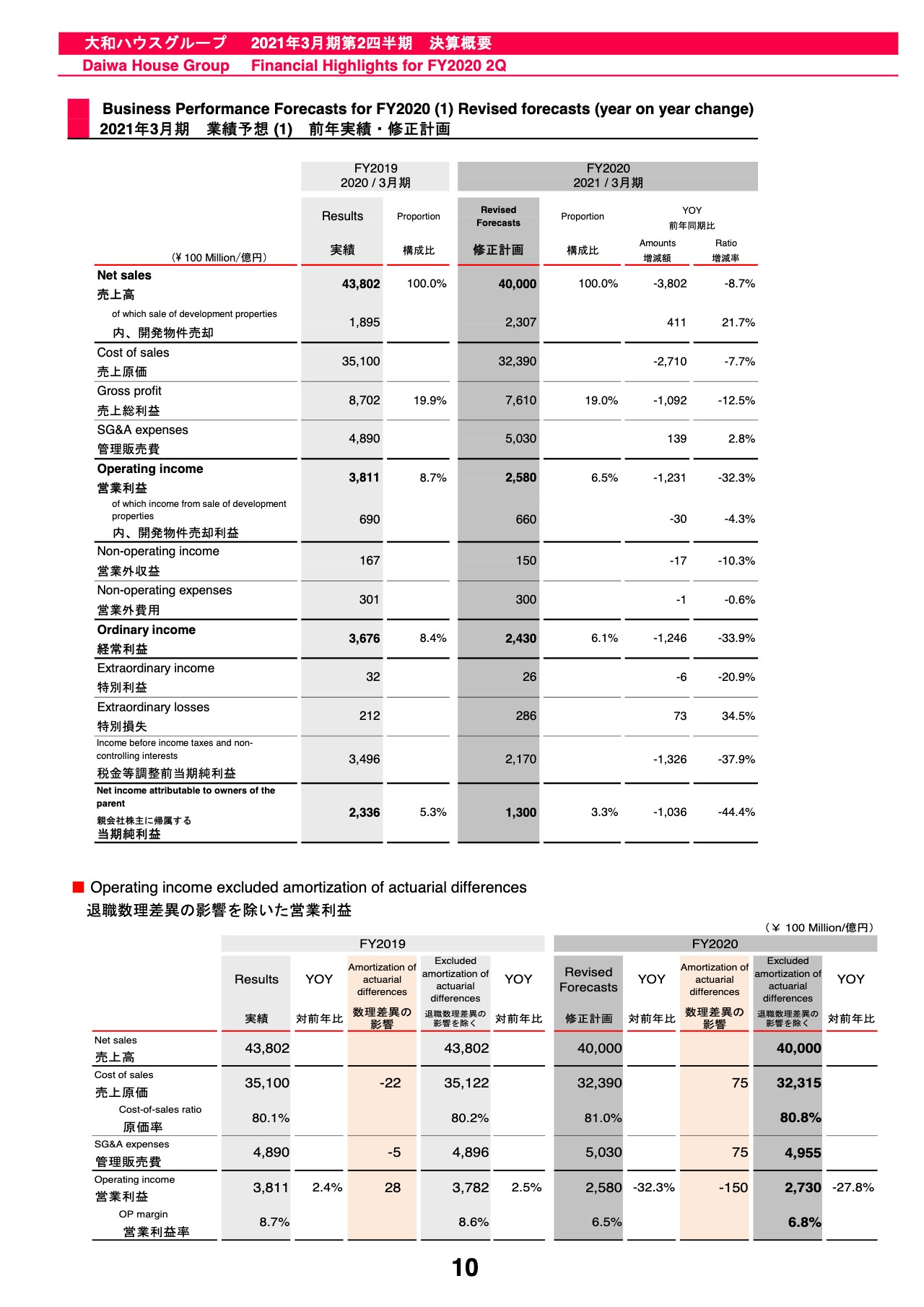

2021年3月期 業績予想 (1) 前年実績・修正計画

10ページは、2021年3月期通期の業績予想です。冒頭にご説明したとおり、業績予想を上方修正しています。なお、当社および一部の連結子会社が加入している企業年金制度について、基礎率等の見積もり数値の見直しが見込まれることから、退職給付計算差異として150億円を売上原価および販管費に織り込んでいます。

2021年3月期 業績予想 (2) 当初計画・修正計画

11ページは、2021年3月期通期の業績予想について、当初計画との比較を記載しています。下段、1株当たり当期純利益は198円5銭の予定です。

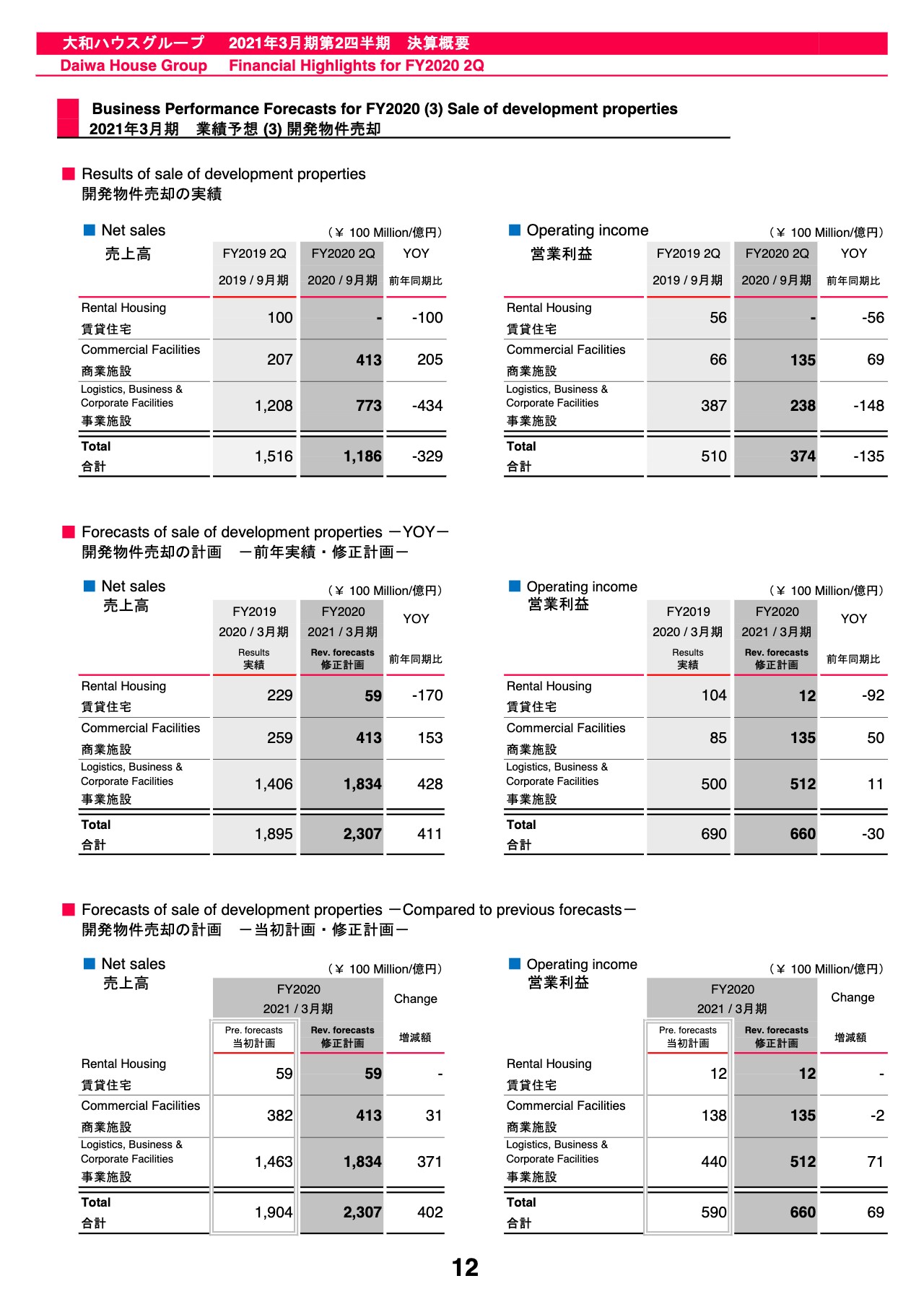

2021年3月期 業績予想 (3) 開発物件売却

12ページは、開発物件売却の実績および通期計画を記載しています。第2四半期の売上高は1,186億円、営業利益は374億円となりました。通期計画を見直し、売上高は当初計画より402億円増の2,307億円、営業利益は69億円増の660億円としています。

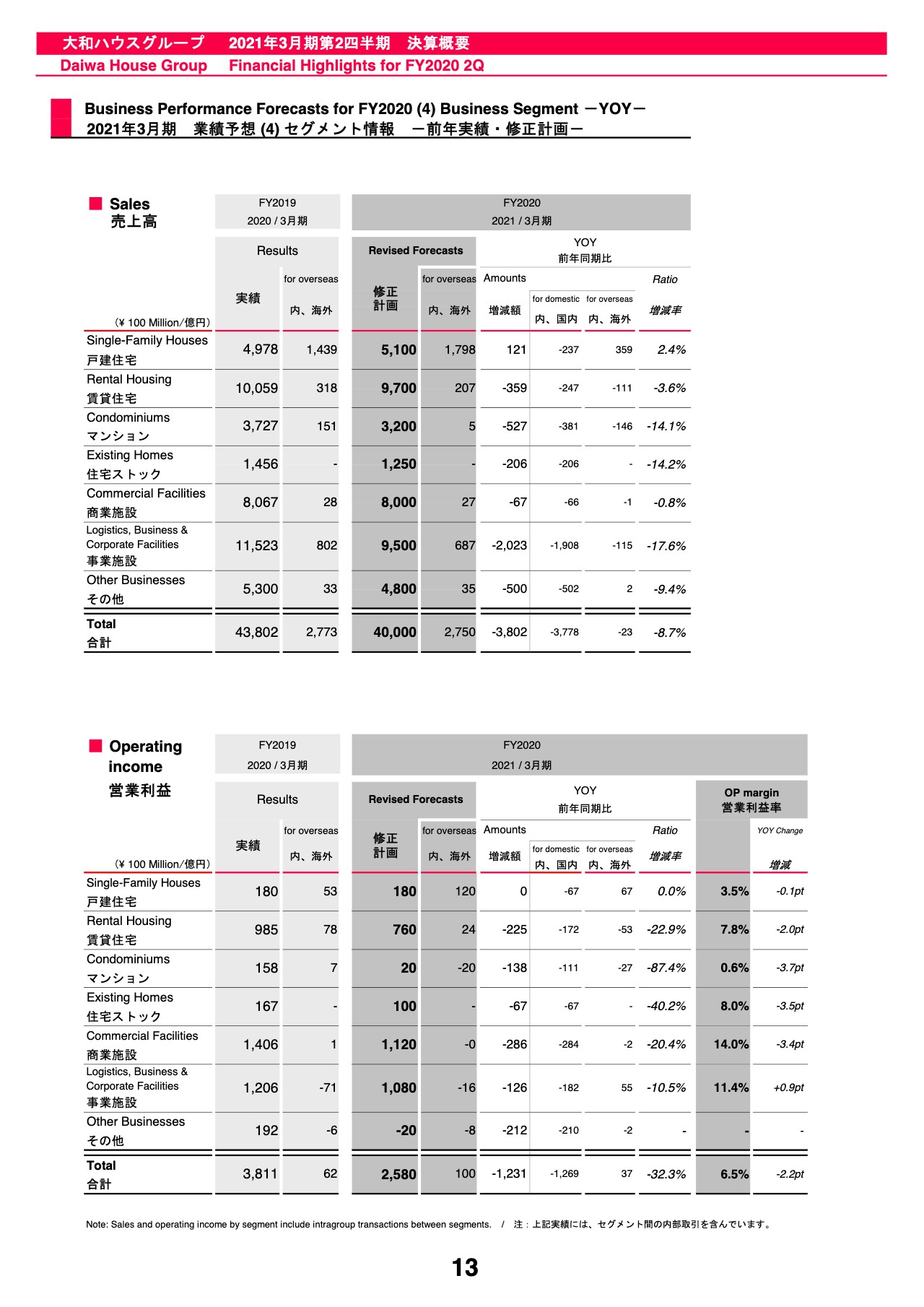

2021年3月期 業績予想 (4) セグメント情報 -前年実績・修正計画-

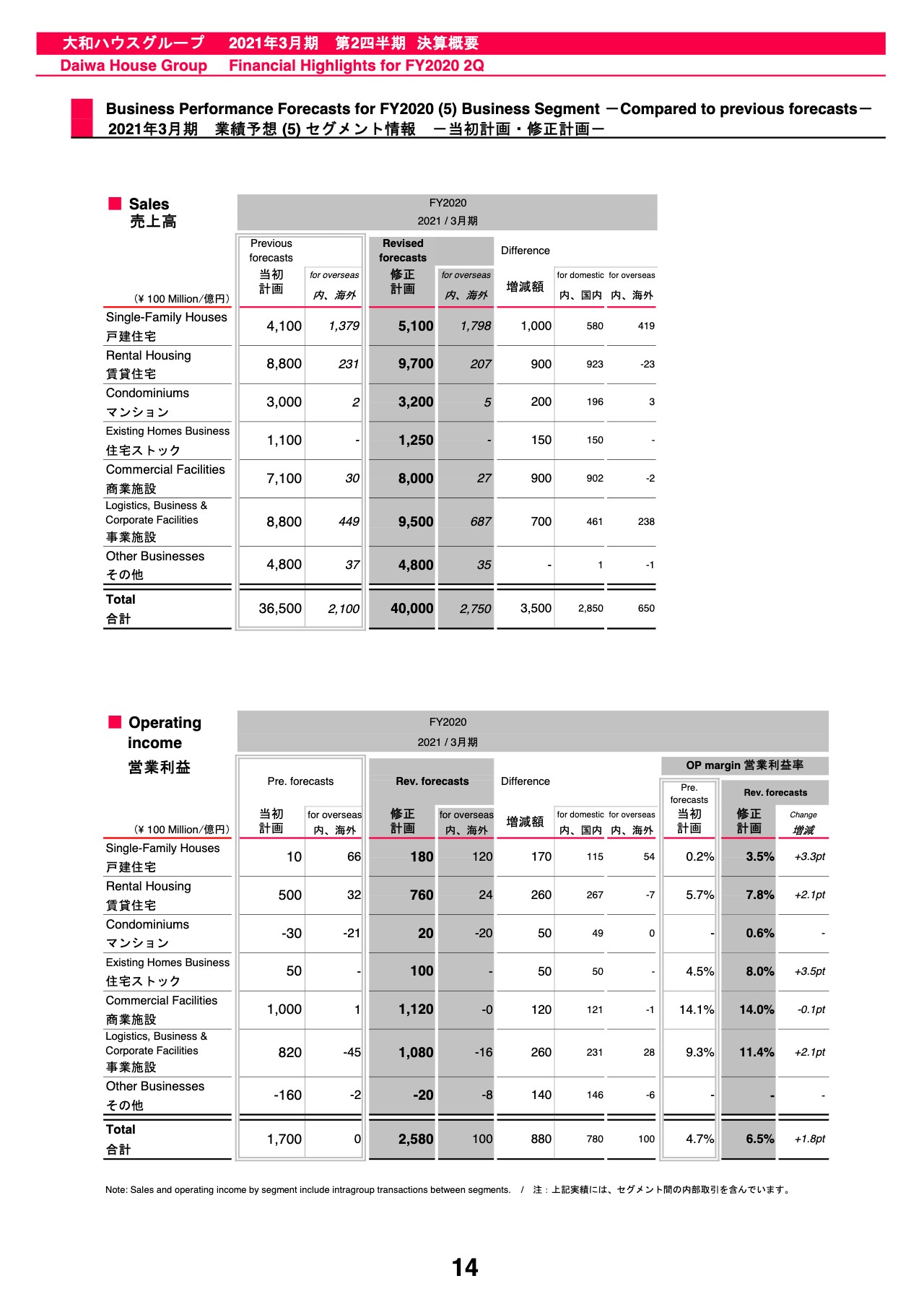

2021年3月期 業績予想 (5) セグメント情報 -当初計画・修正計画-

13ページと14ページは、通期の業績予想をセグメント別にお示ししています。13ページは前期実績との比較、14ページは当初計画との比較です。

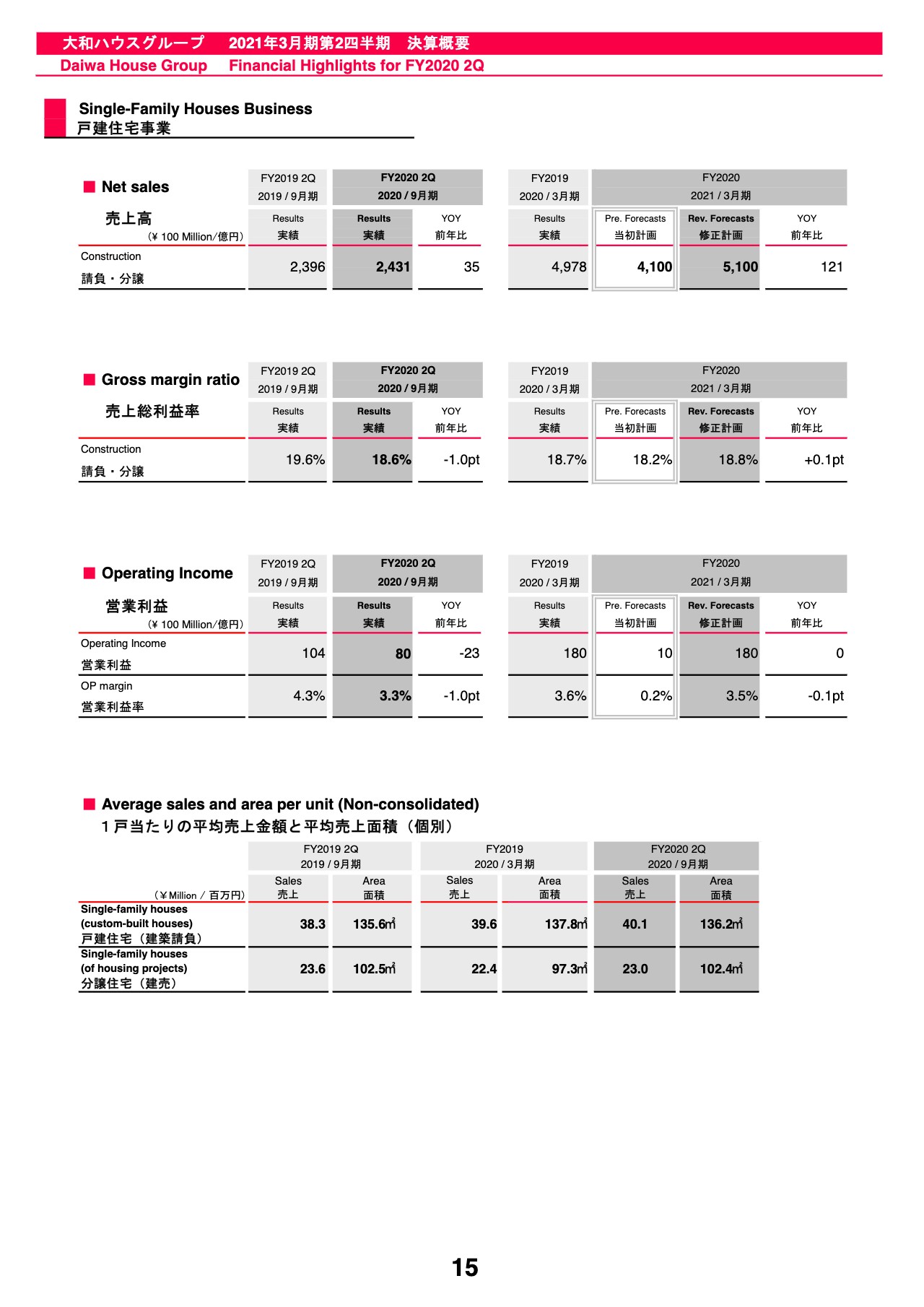

戸建住宅事業

15ページからは、各セグメントの状況を説明します。まず、戸建住宅事業です。セグメント全体では売上高は35億円の増収、営業利益は23億円の減益となりました。

アメリカのスタンレー・マーチンではコロナ禍においても住宅販売が順調に推移したことから、海外では売上高が239億円の増収、営業利益は38億円の増益となったものの、国内では売上高が204億円の減収、営業利益は61億円の減益となりました。

海外事業の状況および国内でも、有能マルチ材に対応した商品提案などにより、受注が想定より回復したことなどをふまえ、通期計画は売上高1,000億円、営業利益は170億円の上方修正を行っています。

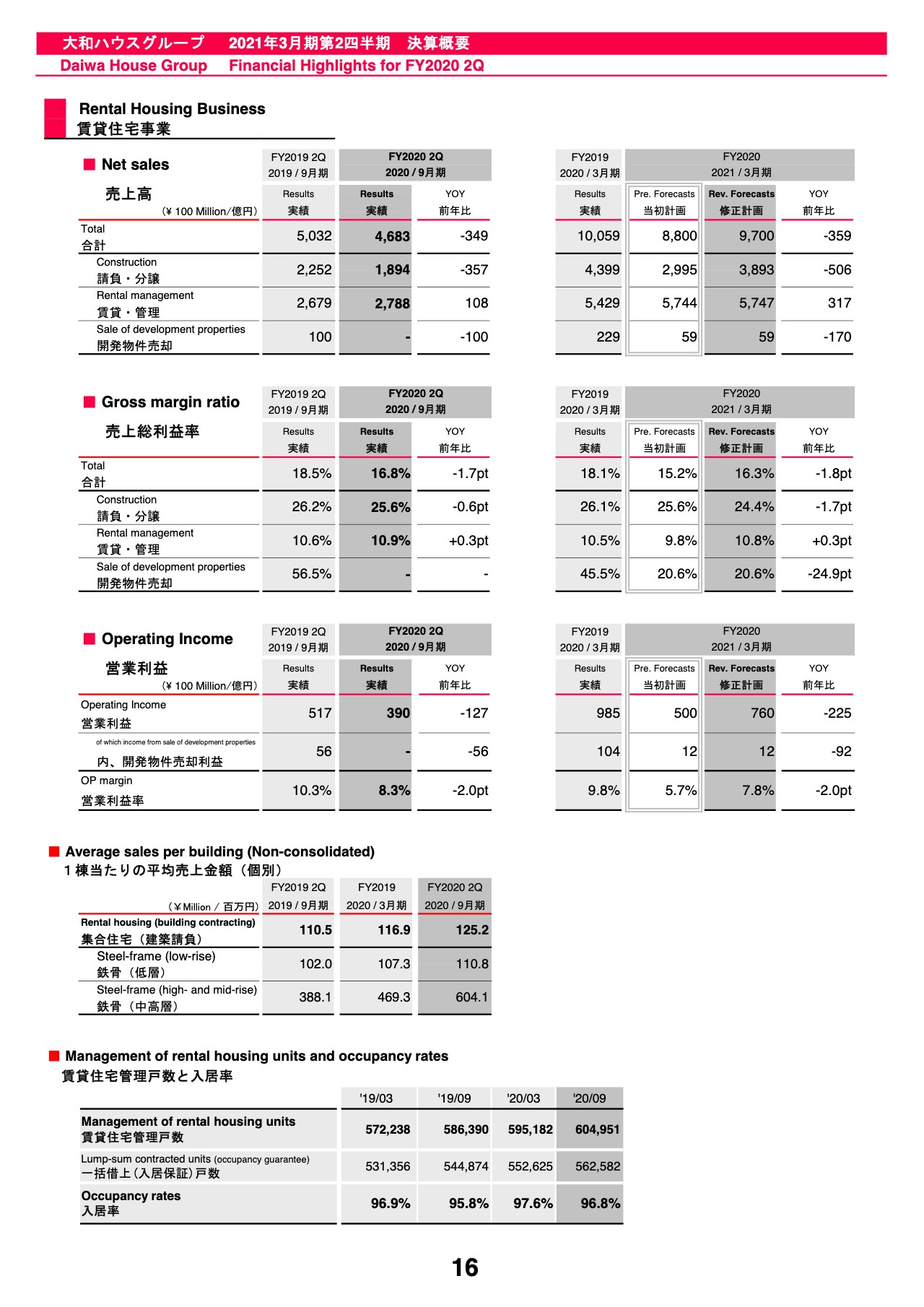

賃貸住宅事業

16ページは、賃貸住宅事業です。管理戸数の増加により賃貸管理は増収増益となったものの、請負・分譲および開発物件売却の減損などにより、セグメント全体では売上高は349億円の減収、営業利益は127億円の減益となりました。

下段は賃貸住宅の管理戸数と入居率を記載しています。2020年9月末の管理戸数は60万4,951戸です。うち、一括借上を行っている56万2,582戸に対する入居率は96.8パーセントとなり、2019年9月末と比較して1ポイント改善しました。6月末から引き続き高水準を維持しています。

通期計画については、相続税対策を目的とした根強い建設需要や、当初想定していた新型コロナウイルス感染症の影響による入居率低下等を見直し、売上高は900億円、営業利益は260億円の上方修正を行っています。

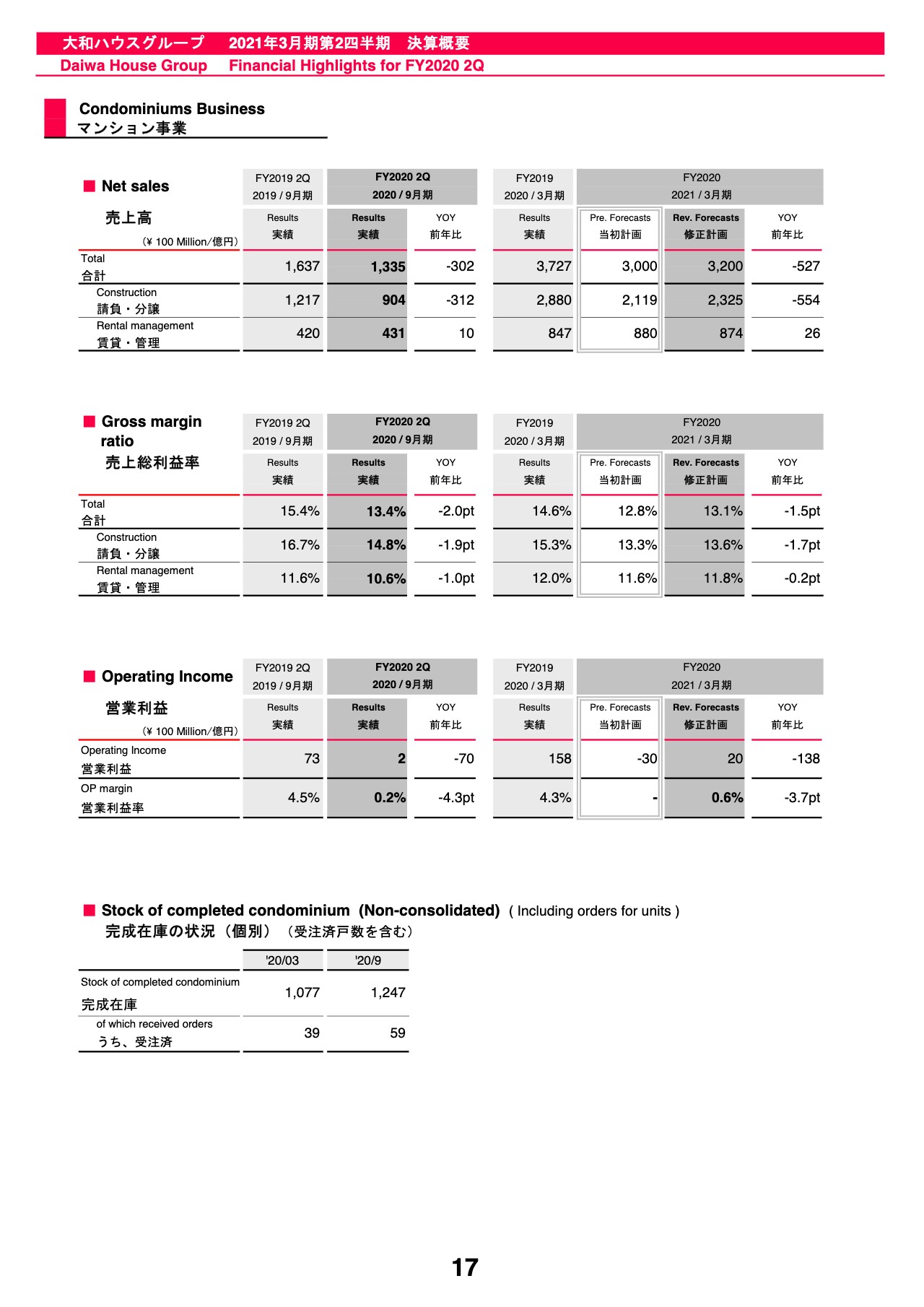

マンション事業

17ページはマンション事業です。新型コロナウイルス感染拡大防止のため、4月から5月は全国のマンションギャラリーやモデルルームを一時閉鎖したことなどにより、売上高は302億円の減収、営業利益は70億円の減益となりました。

また、グループ会社のコスモスイニシアが運営するホテルの稼働率が低下したことなどにより、請負・分譲の売上総利益率が1.9ポイント悪化しています。下段は完成在庫の状況です。2020年9月末の完成在庫は1,247戸で、うち59戸が受注済みです。

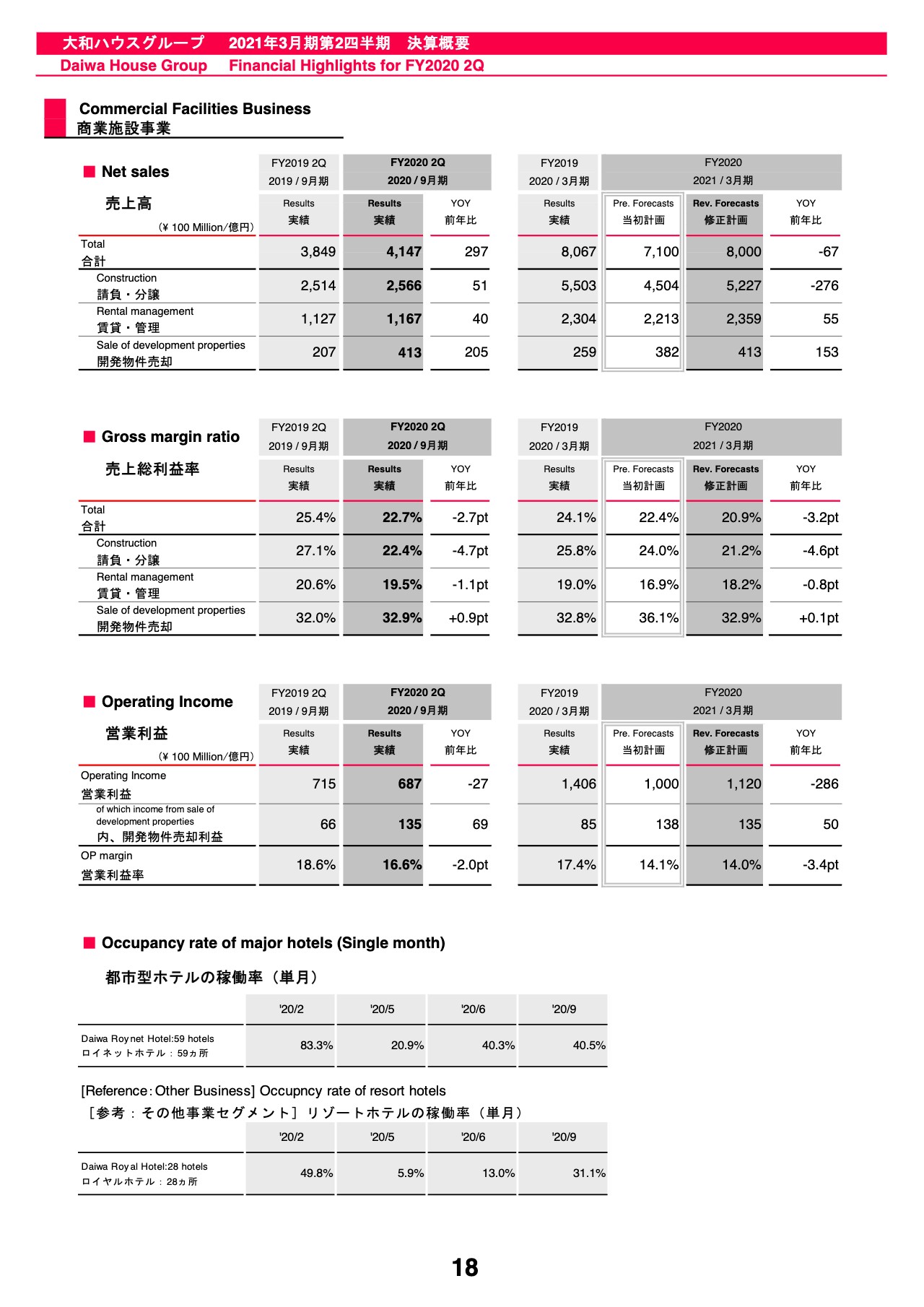

商業施設事業

18ページは、商業施設事業です。前下期の堅調な受注を背景に、大和ハウス単体では増収増益となったことや、開発物件売却の増加によりセグメント全体の売上高は297億円の増収となりました。

しかしながら、都市型ホテルの稼働率が低下したことなどにより、請負・分譲の売上総利益率が4.7ポイント悪化し、営業利益はセグメント全体で27億円の減益となりました。

通期計画については、都市型ホテル事業では引き続き新型コロナウイルス感染症の影響を受けると想定しているものの、請負では影響を受けにくいテナントについては出店意欲が減退していないことや受注残もあることなどから、売上高は900億円、営業利益は120億円の上方修正を行っています。

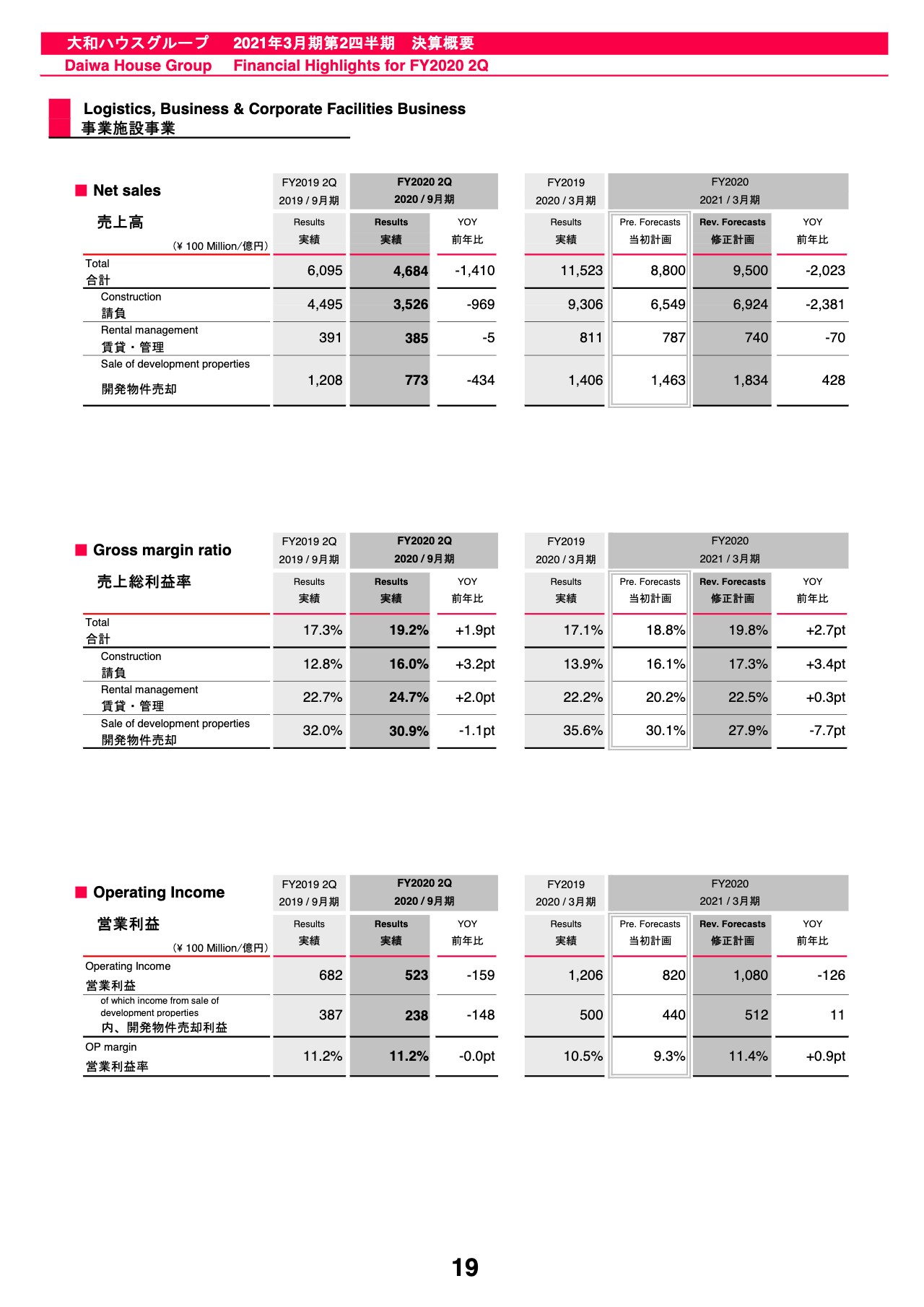

事業施設事業

19ページは、事業施設事業です。前年と比較して大型案件が少なかったことなどによる請負の減少や、開発物件売却の減少などによりセグメント全体では、売上高は1,410億円の減収、営業利益は159億円の減益となりました。なお、開発物件売却は計画どおり進捗しています。

通期計画については、企業は設備投資に対して様子見の状態が続いており、厳しい受注環境ではあるものの、上期の実績や開発物件売却を増額修正したことなどをふまえ、売上高は700億円、営業利益は260億円の上方修正を行っています。

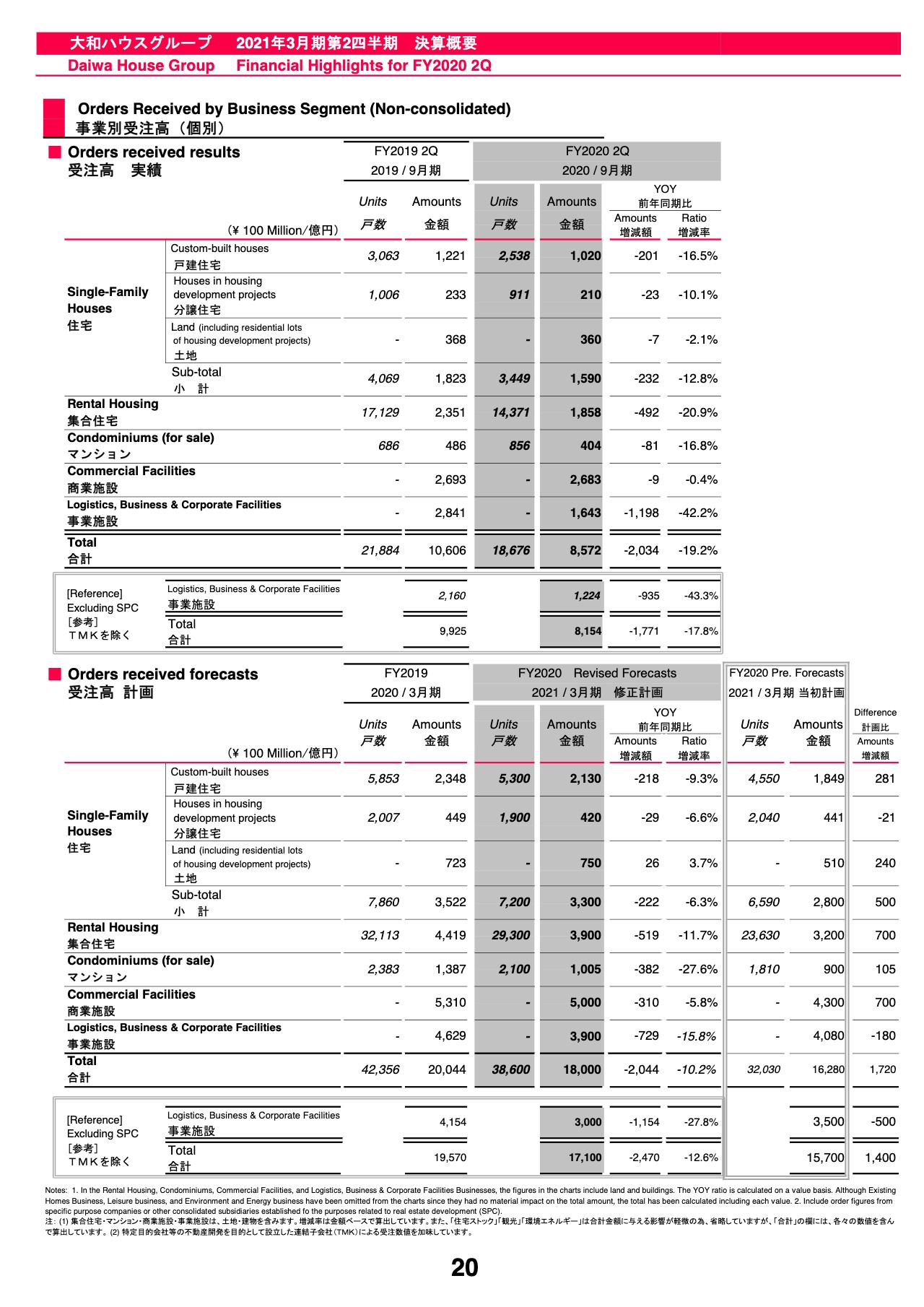

事業別受注高(個別)

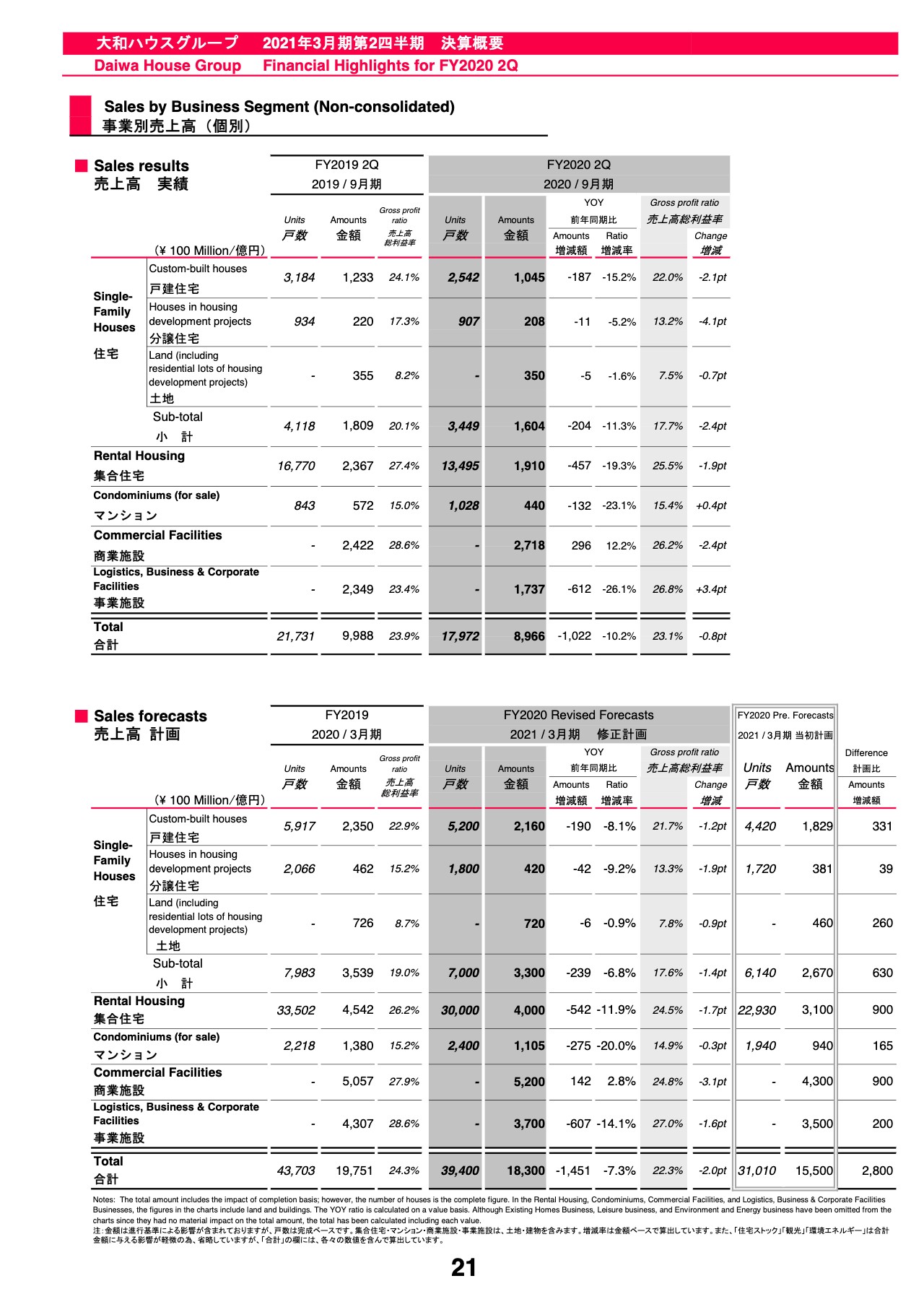

事業別売上高(個別)

20ページと21ページは、大和ハウス単体の受注高と売上高をセグメント別に記載しています。上期の実績をふまえ、通期計画を見直しています。

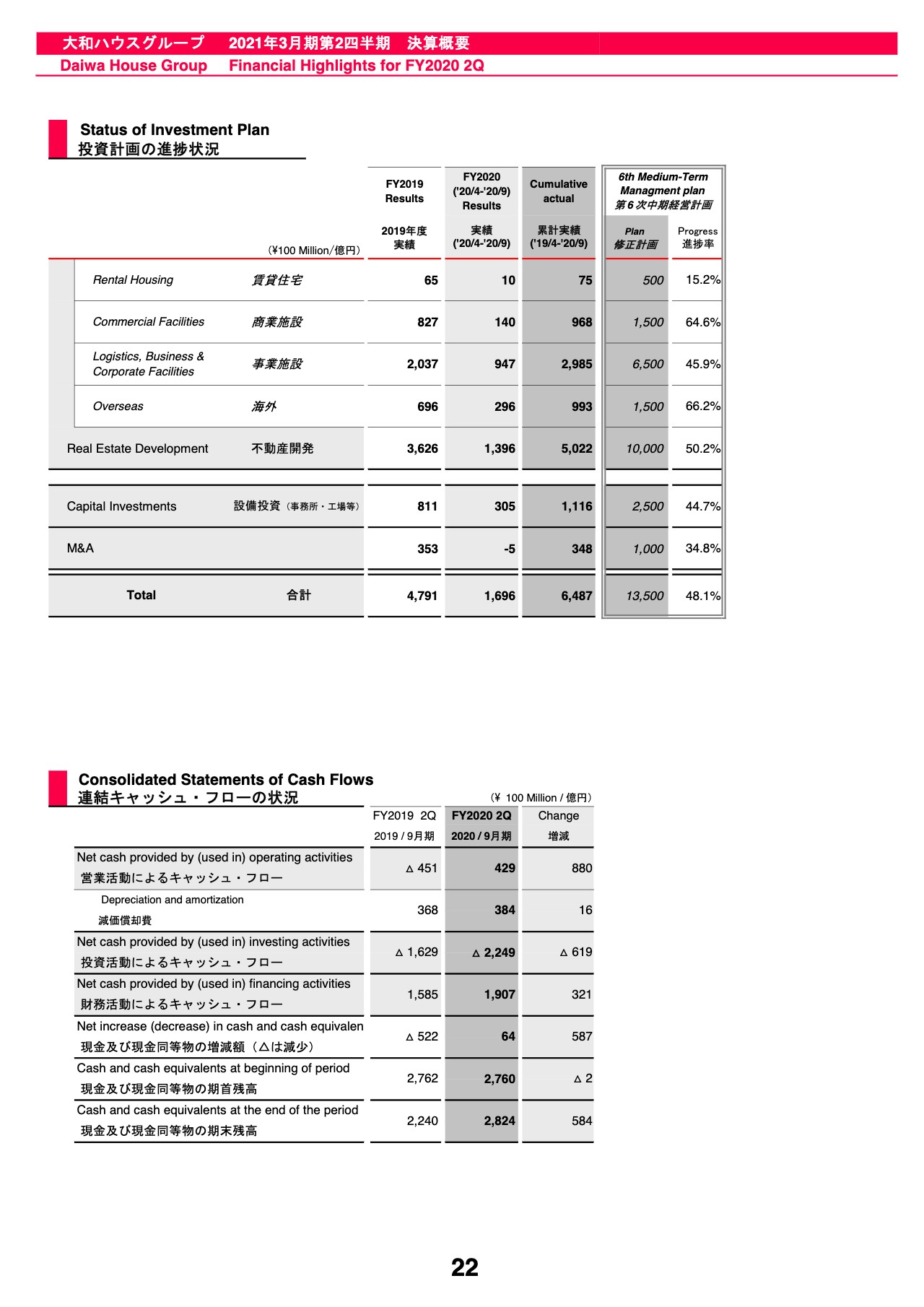

投資計画の進捗状況

22ページの上段は、投資計画の進捗状況です。2020年6月に投資計画を増額修正しており、不動産開発投資は累計で5,022億円です。進捗率は50.2パーセントとなっています。下段は連結キャッシュ・フローの計算書です。

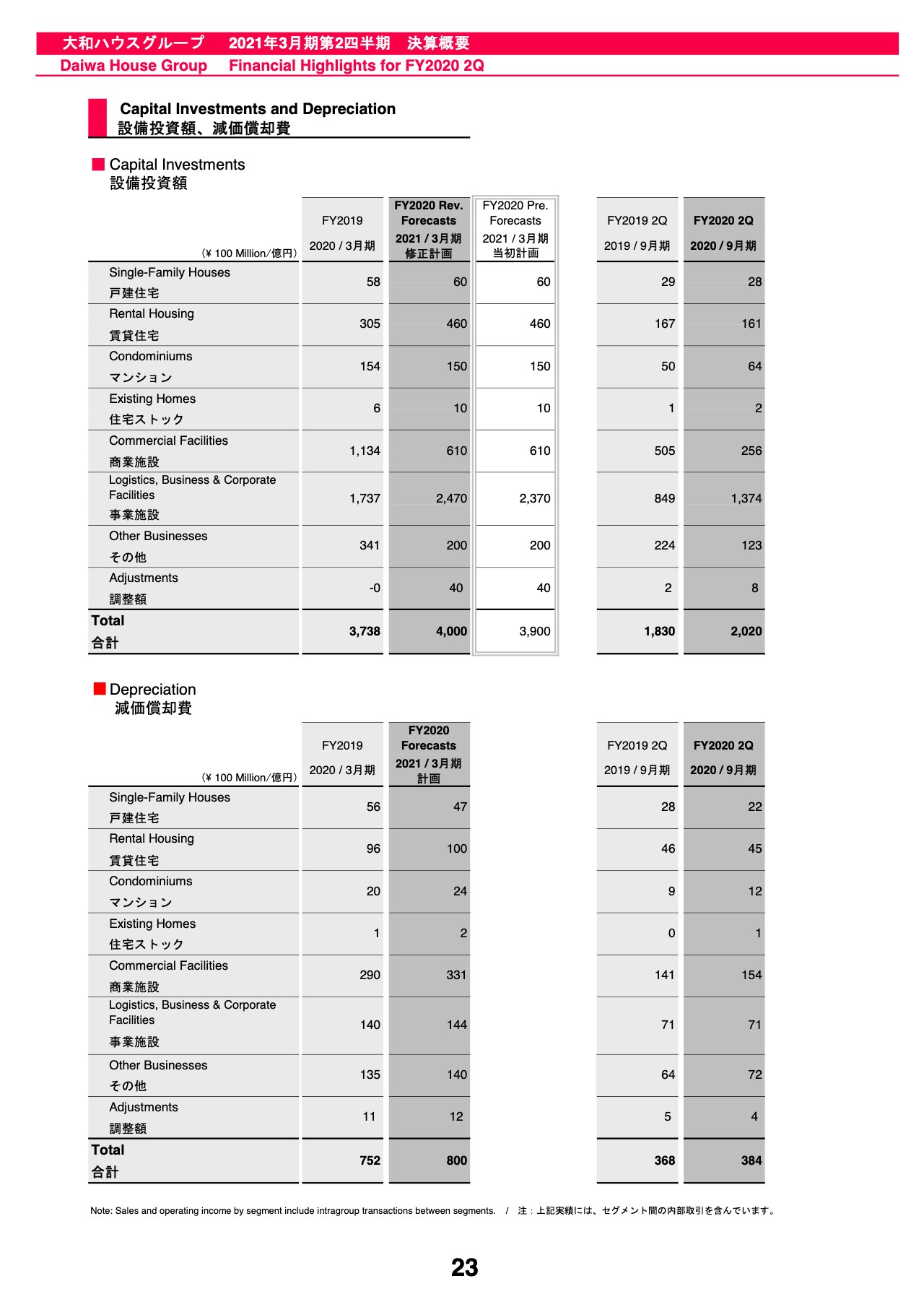

設備投資額、減価償却費

23ページは、設備投資額と減価償却費をお示ししています。

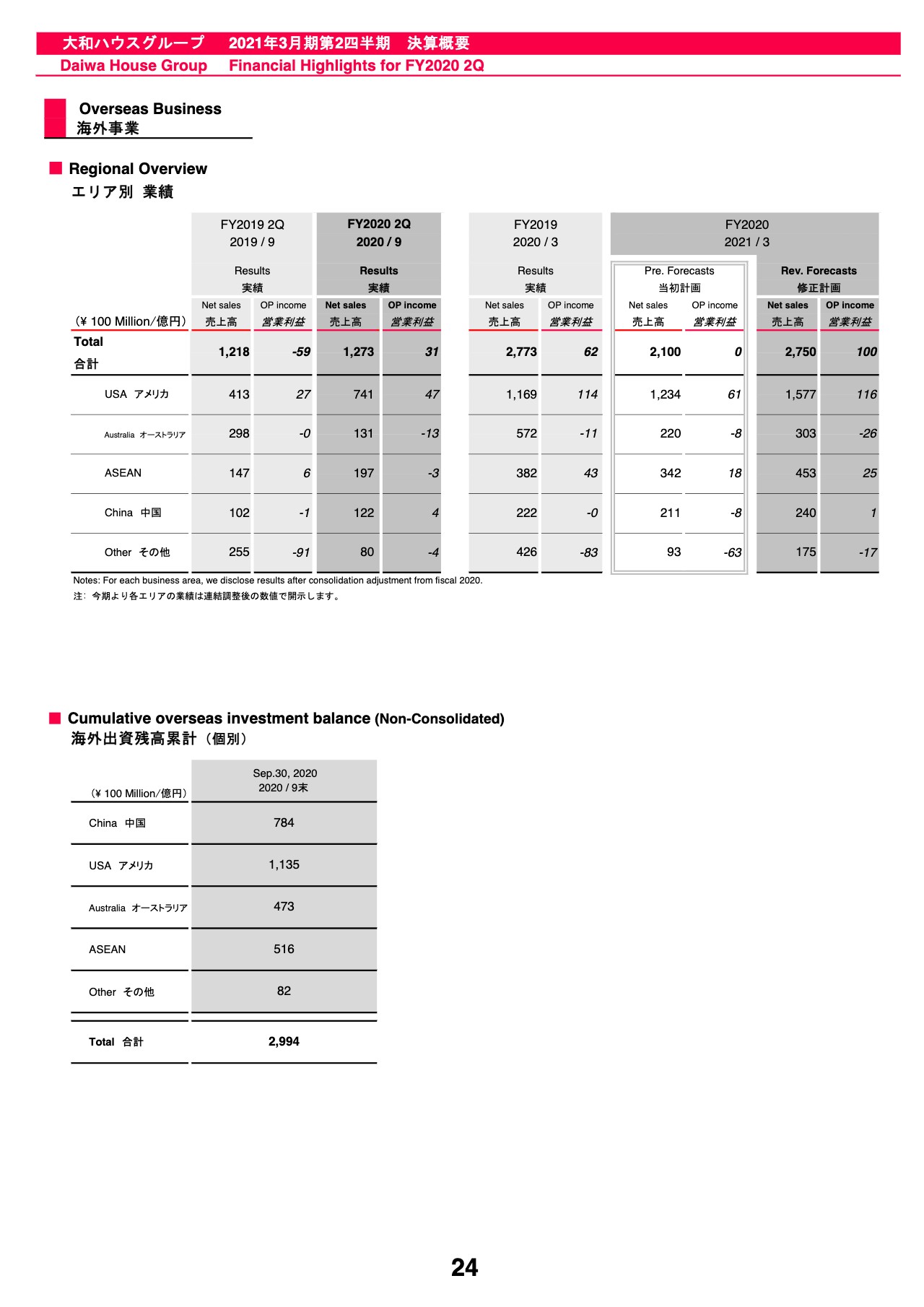

海外事業

24ページは、海外事業についてです。上段は業績をエリア別にまとめています。上期の実績およびアメリカでの戸建住宅事業の事業環境が好調なことなどをふまえ、通期計画の上方修正を行っています。

売上高は当初計画より650億円と上方修正し2,750億円、営業利益は当初0と見込んでいましたが、100億円の計画としています。以上でご説明を終わらせていただきます。

新着ログ

「建設業」のログ