川崎汽船、2Qは輸送量が大幅に減少し減収減益 船隊の適正化や自己資本拡充により収益改善を図る

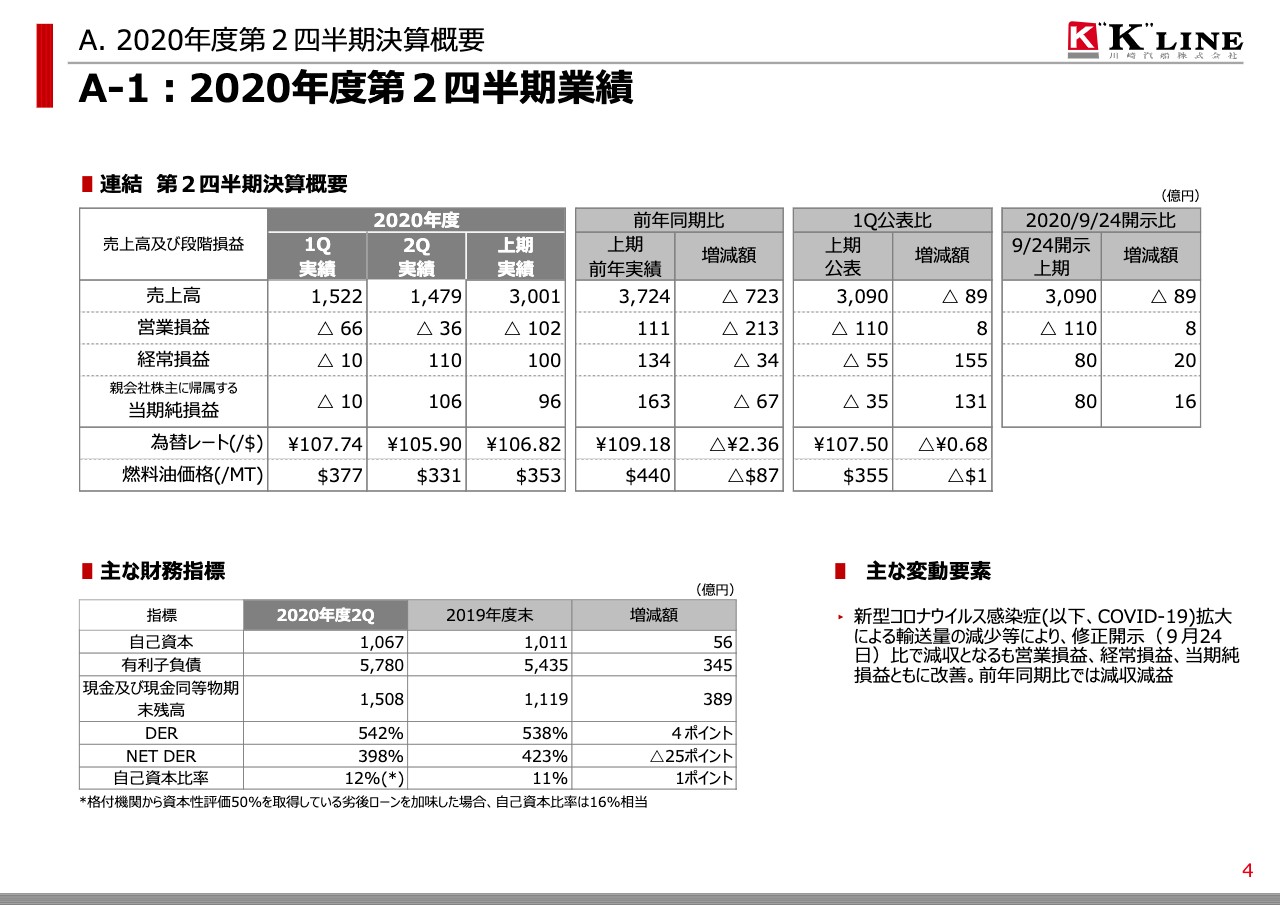

A‐1:2020年度第2四半期業績

明珍幸一氏:明珍です。今日はお忙しい中お集まりいただき、ありがとうございます。第2四半期の決算について発表いたします。

まずAの1、第2四半期の実績は売上高が1,479億円、営業損益は36億円の損失、経常損益は110億円の利益、当期純損益については106億円のプラスとなりました。

これをあわせた上期の実績ですが、売上高はコロナウイルスの影響を受け、前年との比較でおおよそ2割の減収となる3,001億円、営業損益が102億円の損失、経常損益が100億円の黒字、当期純損益は96億円の黒字となりました。これは前年同期より67億円の悪化となりました。

9月24日の発表から、さらに20億円改善して100億円の経常利益という結果になっております。

為替レートは平均105円90銭、バンカー価格が331ドル(パーメトリックトン)です。

財務指標ですが、自己資産は前期末比56億円プラスの1,067億円、有利子負債は前期末比345億円プラスの5,780億円、現預金は1,508億円ということで、おおよそ月初の3ヶ月プラスを確保しています。

NET DERは398パーセント、自己資本比率はおおよそ12パーセントで、前期末よりも1ポイントの改善。また劣後ローンの資本性を加味すると、おおよそ16パーセント相当となります。

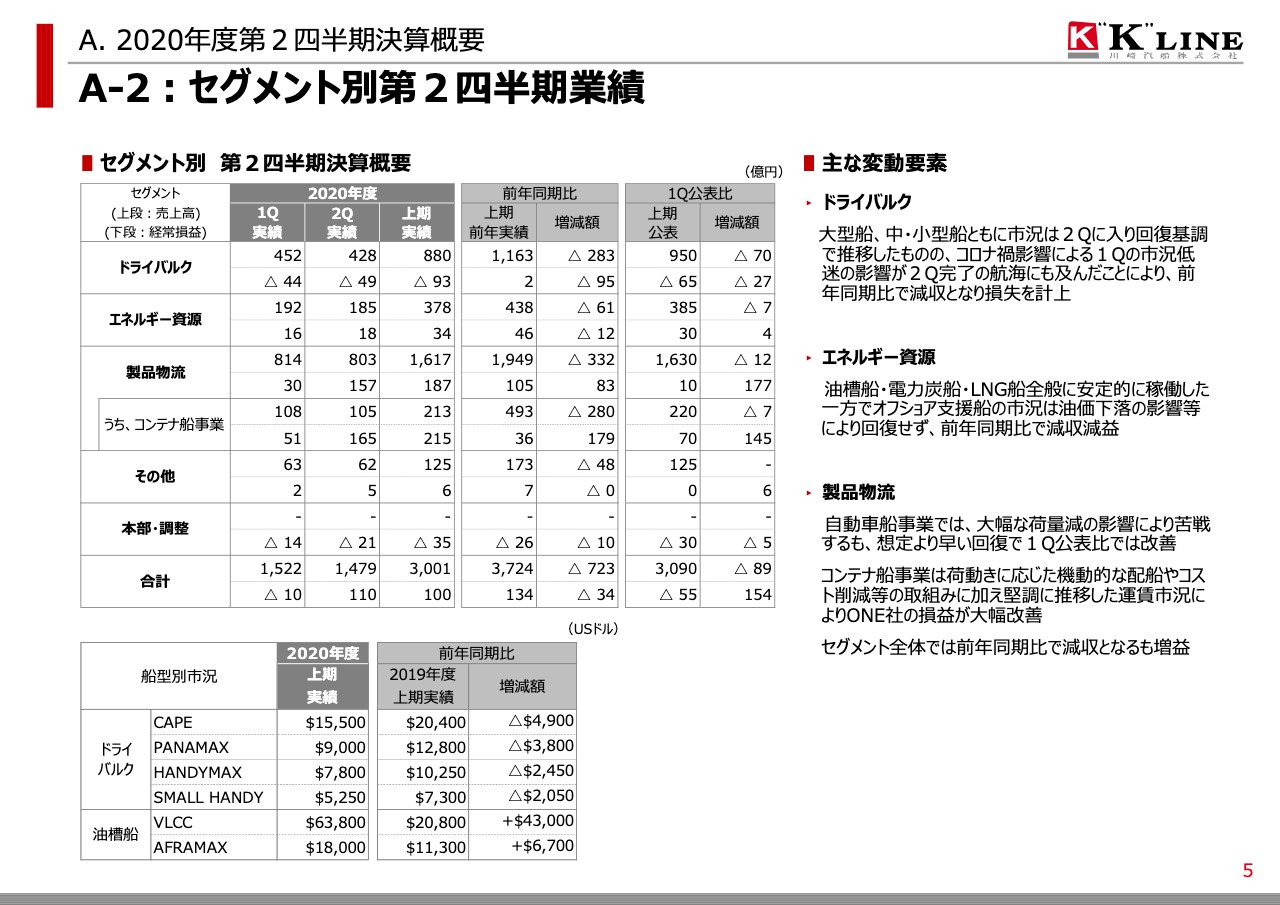

A-2:セグメント別第2四半期業績

Aの2はセグメント別の概況です。ドライバルクは、コロナの影響で第1四半期の市況は大きく下落しました。そこから第2四半期にかけて、中国での鋼材需要の高まりやブラジルからの鉄鉱石出荷も回復したことで回復基調にありました。

中・小型市況につきましても、中国向けの大豆をはじめとするアメリカからの農産品の買い付けや、インドからの鉄鉱石の出荷が回復し、市況が復調しています。第2四半期の結果につきましては、「航海完了基準」といったドライバルクの会計基準もあり、第1四半期の大きく下落した市況を反映し、前年同期比で減収、49億円の損失となりました。

エネルギー資源セグメントについては、油槽船、LNGなどの中長期契約は順調に稼働しましたが、オフショア支援船事業は油価の下落影響により市況が悪化し、エネルギー資源セグメント全体では、前年同期比で減収減益となる18億円の黒字という結果です。

製品物流セグメントでは大きくこの影響を受け、第1四半期は前期比で輸送台数が半減しましたが、少しずつ販売の低迷から回復し、各国の一時休止した生産も再開するなど、第2四半期は、前年度比でおおよそ3割の輸送台数の減少で損失を計上しております。

コンテナ船事業においては、当社の持分法適用会社であるONEの業績が、全体の荷動きと同様にコロナの影響を受けて減少しましたが、荷動きに応じた機動的な配船、減便を実施し、運賃市況は堅調に推移しました。加えて、燃料油価格の低下や、貨物ポートフォリオの見直しなどが奏功し、結果、前年度比で増益となっています。

物流事業も同様に貨物事業が減少しておりますが、一方で、巣ごもり需要からeコマース事業を主要顧客とするバイヤーズコンソリデーション事業が好調に推移いたしました。

近海・内航・フェリーも、みなさまご案内のように「人の動きが止まった」ことから、大きな影響を受けた第2四半期でございます。

製品物流セグメント全体では、自動車船や内航・近海の落ち込みをコンテナ船事業でカバーする結果となり、前年度比で減収となるも、157億円の増益、黒字となりました。

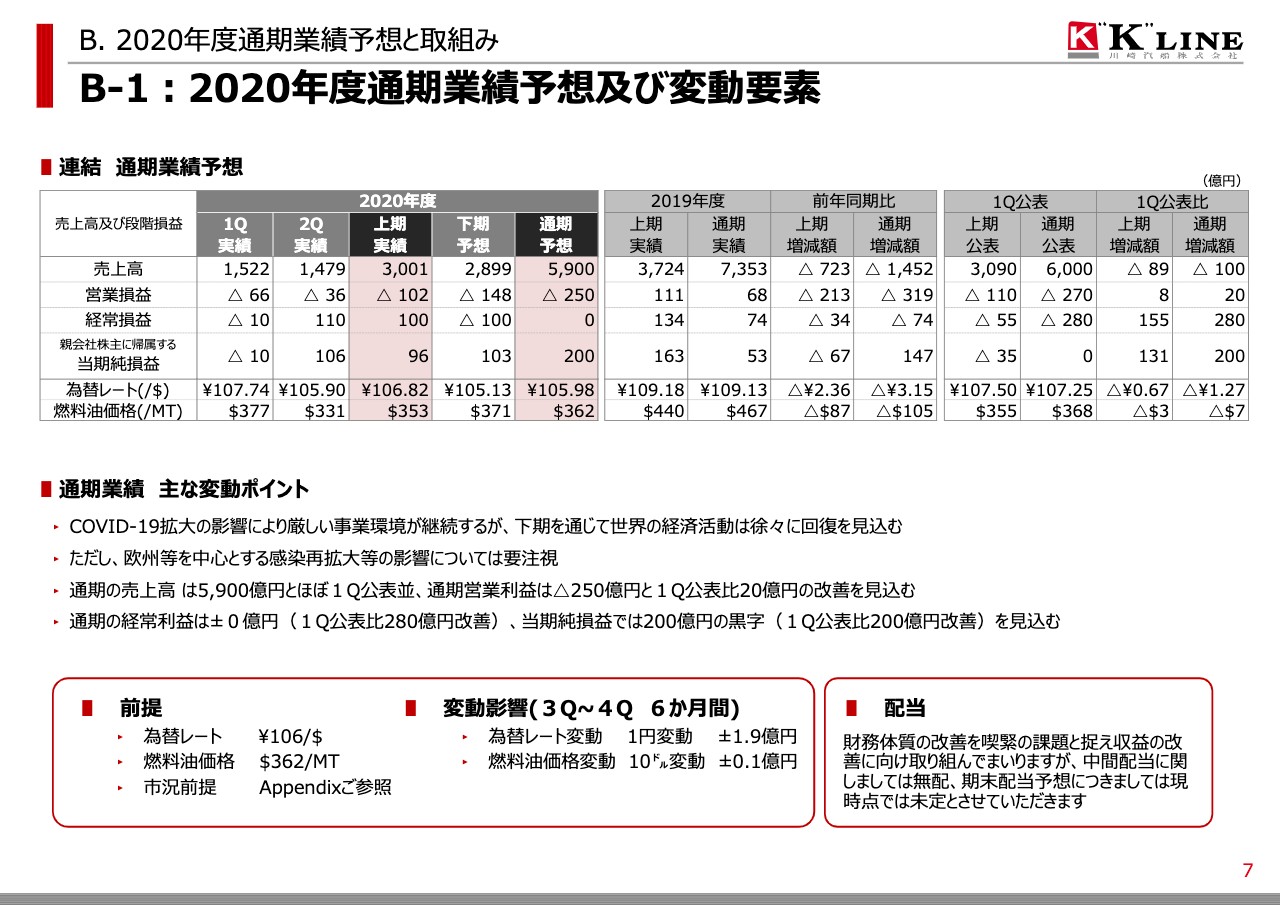

B-1:2020年度通期業績予想及び変動要素

次にBのスライドです。今年度の通期業績予想ですが、売上高については上期同様、おおよそ2割の減収となる5,900億円を見込みます。営業損益は250億円の損失、経常損益は収支均衡、当期純損益は200億円の黒字を見込んでおります。

当期の業績については、後ほど個別の部門でお伝えしますが、上期に大きな影響を受けた新型コロナウイルスの感染拡大から、少しずつ回復すると想定しております。一方で、アメリカの感染拡大や欧州の第2波の影響など予断を許さない状況は続くため、一定の影響は残っていく想定でございます。

経常損益は、今お伝えしたように収支均衡を見込みますが、海外ターミナルなどの資産売却により、当期純損益は200億円の利益を確保する見込みです。

為替前提は、下期は105円、通期で105円98銭です。燃料油価格は通期で362ドル(パーメトリックトン)を見込みます。

中間配当につきましては、当期の業績、今後の業績動向、将来への成長投資、財務体質の強化を総合的に勘案し、誠に遺憾ではございますが、配当の見送りを決定いたしました。期末配当は現時点では引き続き未定としており、通期の見通し及び財務状況を総合的に勘案し、あたらめてお伝えしたいと思います。株主のみなさまには深くお詫び申し上げ、引き続き業績回復と財務基盤の強化に努めてまいりたいと存じます。

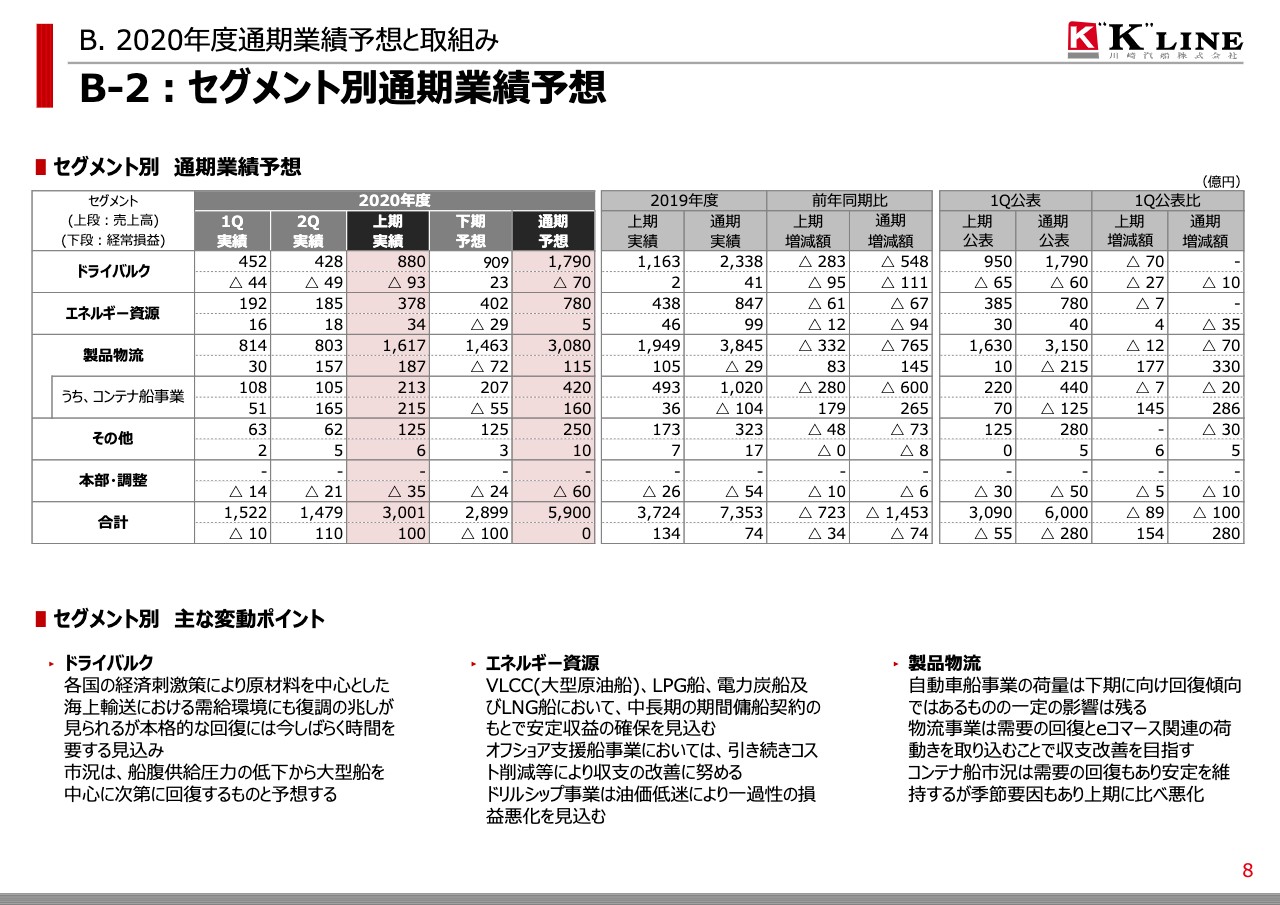

B-2:セグメント別通期業績予想

次にBの2、セグメント別の業績予想です。ドライバルクにつきましては、先ほどお伝えしたとおり、第2四半期に向けて各国の景気刺激策がありましたが、第2四半期、全世界の粗鋼生産は9パーセント弱に落ち込みました。その後、中国を中心としたインフラ需要の増加、自動車販売の復活があり、7月から9月期ではプラスに転じております。日経の鉄鋼メーカー、ミルの4月から6月で3割まで落ち込んだ数字も、7月から9月には2割前後まで回復しております。

一方、ヨーロッパを中心に第2波の影響もある中、本格的な回復にはしばらく時間を要します。このような見通しのもと、下期は黒字に回復すると見込みますが、上期の赤字が大きく影響し、通期では前年度比111億円の悪化、70億円の損失を見込んでおります。

エネルギー資源セグメントでは、油槽船、LNG船など、中長期の契約は安定的に稼働していますが、オフショアについては引き続き油価の下落の影響が継続するため、コスト削減に努め収益の改善を図っている状況です。

ここで1点、ドリルシップにつきましては、コロナ影響も含めた油価の低迷により、一過性の損益を今回見込んでおります。したがって、エネルギー資源セグメント全体で前年比94億円の悪化、前回公表比では35億円の悪化となる5億円の経常利益を見込んでいます。

製品物流セグメントについて、自動車は、世界の販売台数が4月から6月にかけて3割落ち込みました。輸送台数は当社の例では5割落ち込みました。7月から9月では中国がプラスになり、アメリカが前年度比10パーセントの販売減まで戻ってきているという中ではありますが、当社の輸送台数は、下期も前年度比10パーセントの減少が継続すると見込んでおります。引き続きサービスの一時的な見直し、不経済船、老齢船の処分などによるコスト削減に取り組んでいる状況です。

物流においては、国内外ともに扱い高が徐々に回復しておりますが、回復には少し時間がかかると想定しています。

コンテナ船事業においては、アメリカの消費動向も含め、荷動き見通しや市況の業況が不透明な部分もあり、ONEでは欧米を中心とした消費動向、荷動き事情を注視しながら、機動的な配船、減便等、収支改善策に、引き続き取り組んでいく予定でございます。製品物流全体では、145億円改善し、115億円の経常利益を見込んでおります。

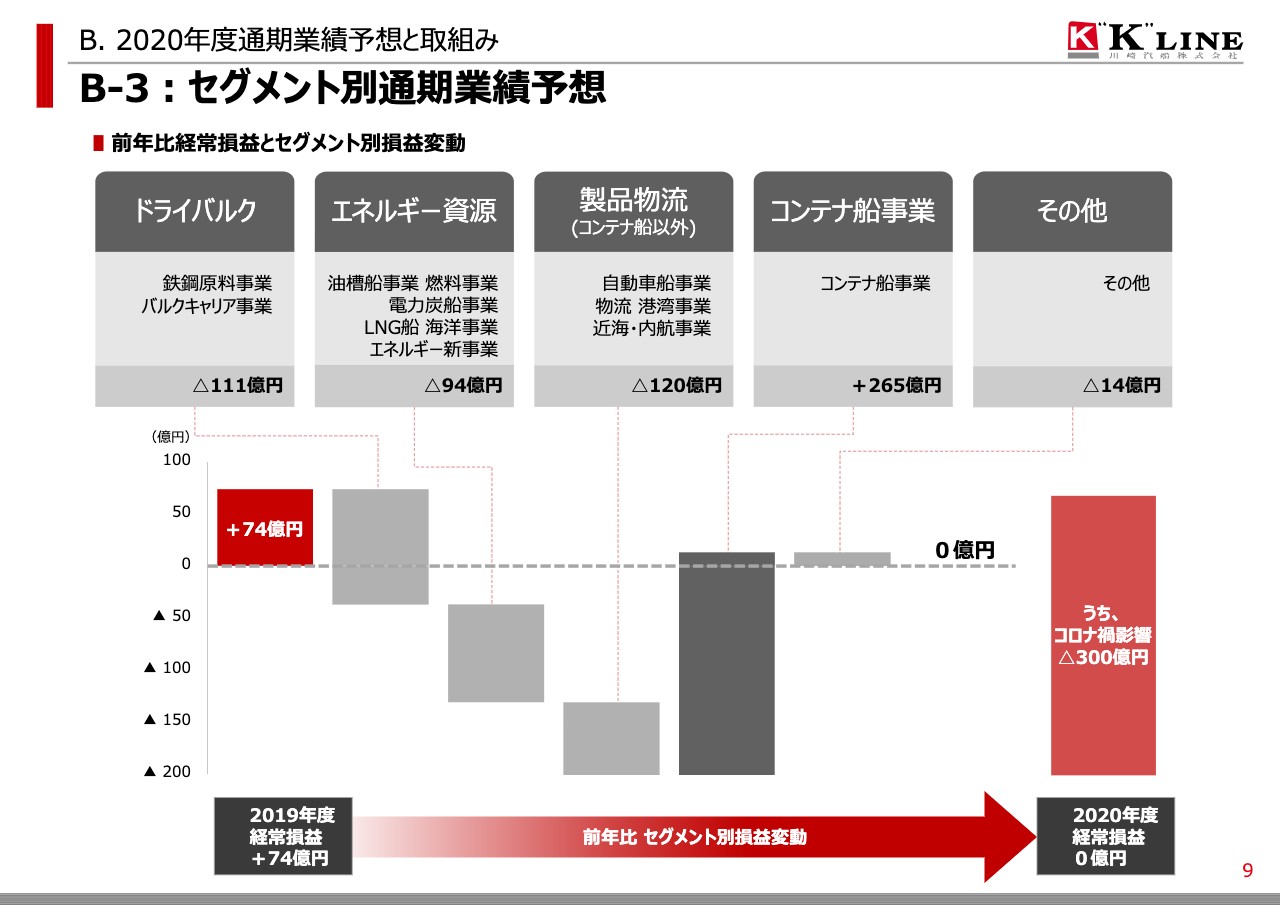

B-3:セグメント別通期業績予想

次のページは、前年通期実績と最新通期見込みの差異をグラフで示したものです。今お伝えした内容を繰り返すことになりますが、ドライバルクが111億円の悪化、エネルギー資源で94億円の悪化、コンテナ以外の製品物流で120億円の悪化と、おおよそ合計で325億円の悪化となりました。このうちコロナの影響は一時的な需要の減退、市況の下落、乗組員の交代のための迂回やデビエーション、PCR検査をするための予定外の退船、このようなことを含め、また直接経費もあわせ、全体ではおおよそ300億円の影響額を想定しています。

下期に入り、各部門、先ほど申し上げたドライバルク・自動車船とも収益が改善しており、今回、エネルギーの一過性の影響を除き、当社事業については改善傾向にあると見ております。

ONEにつきましては、荷動きに応じた機動的な配船、堅調に推移した運賃市況や燃料油価格の低下により、収支が大幅に改善しています。その結果、当社事業の損失影響を補填するかたちとなっているといます。

コンテナにつきましては、ONEも事業開始3年に入り、大きく2つ挙げられます。1つは、3年目に入りONEの組織がしっかり機能するようになりました。3種のベストプラクティスがしっかりと出せるような組織、体になり、巡航速度に乗ってきたことが一番大きな要因です。

加えて、ONEも含め業界の再編・統合が進んだ結果、東西航路のメインプレイヤーが減少し、アライアンスも3大アライアンスに集約され、事業環境が整いました。コロナが、逆に業界の再編を機能させる引き金となったと思います。

少しこれは言い過ぎかもしれません。各社ともに年初はコンテナ船の荷動きが大きく減るかと身構えました。サービスの品質を落とさず、アライアンスが機動的に減便を実施できる、例えば、我々の北米サービスは毎週16便もあるため、1便減らしてもスペースが6パーセントしか減らず、かつ、サービス品質を維持できます。このような条件が整い、みなさま躊躇なく需要の減退に備えることができたかと思います。

ところが、そこまで需要が減退しなかったことも踏まえ、結果、過去に繰り返したような需要の減退と同時に市況が下落する事態が起こらなかったと思います。

以前お伝えした、ONE自身の組織及び業界全体の再編・統合の流れが、ようやく一定程度発揮できる環境になってきたと私自身は見ております。

なお、先ほどお伝えしたコロナ影響の中で、国境封鎖における乗組員の交代によるデビエーションや、安全確保のための本船滞留期間による直接費用は、300億円のうち、おおよそ24億円を見込んでいます。

B-4:足元での課題の進捗状況

次にBの4です。足元の課題ですが、コロナが回復してきたとはいえ、第1四半期に経営計画で我々の考えを示したとおり、足元での対策はダメージコントロールのみならず、withコロナの事業環境の変容も視野に入れた「船隊の適正化」、特に傭船や老齢船、不経済船の処分を積極的に進めております。

こちらは予定どおり進んでおり、ドライバルクと自動車船を中心に20隻強の返船処分が現在進行しております。ほぼ予定どおりです。

「流動性の確保」は先ほどお伝えしたとおり、手元については3ヶ月分の現預金を確保しています。

「自己資本の拡充」については、海外ターミナルの資産売却は予定どおり進めております。また、安定収益の積み上げは、エナジー・エネルギー関係も含め中長期契約の確保、これをしっかりと目標を立て、一つひとつ取り組み、今のところ予定どおり進んでいる状況でございます。

B-5:新型コロナウイルス感染症対応とその進捗

最後にBの5ですが、新型コロナウイルスはまだまだ予断を許しません。アメリカやヨーロッパでの猛威を見ると、油断してはならない状況ですが、海陸ともにインフラの一翼を担うため、一丸となって取り組んでおります。

本船では船内での感染予防策の徹底をしておりますが、一方で国境封鎖に伴い、乗組員の交代に支障が出ております。我々は194隻で4,300名、常時、船の乗組員がおります。そのうち乗船期間が10ヶ月を超える者が、ピークでは1,100名を超えるという状況ですが、今は700名を切り600名まで少しずつ減ってきました。

海上でも飛沫感染防止のパネル、在宅勤務や時差通勤ができるよう機動的に活用し、感染予防に努めています。

第2四半期の決算につきましては以上です。簡単ですが、私からのご説明とさせていただきます。

新着ログ

「海運業」のログ