りそなHD、中間期の実質業務純益は前年比10.0%減 1Qの危機対応フェーズから2Qは回復基調に

本日のポイント

南昌宏氏:みなさん、おはようございます。りそなホールディングスの南でございます。本日はご多用のところ、当社のIR説明会にご参加をいただきまして、誠にありがとうございます。

新型コロナウイルスは、依然、終息に向けた見通しが不透明な状況にあります。こうした中にありまして、当社グループは「リテールNo.1」を目指す金融グループとして、まずはしっかりとお客さまをサポートするという点に重きを置いて、取り組みを進めているところです。

それでは、説明に入らせていただきます。決算公表後にアナリスト・コールを実施させていただいておりますので、本日は戦略面を中心にお話ししたいと思います。

3ページ目をお願いいたします。ここではまず、本日お伝えしたいポイントを3点ばかり整理しております。

1点目に、上期決算の概況です。最終利益は563億円、通期目標対比の進捗率は46.9パーセントとなっております。なお、銀行合算ベースの実質業務純益も、進捗率で見ますと51.1パーセントということで、おおむね計画に沿ったかたちで推移しております。また、コロナ禍におきまして、お客さまへの支援と財務の健全性の維持、この両立をしっかりと維持したかたちで運営を継続しております。

ビジネス全般に言えることですが、危機対応フェーズだった第1四半期につきましては非常に厳しい状況でしたが、第2四半期以降回復トレンドにあります。

2点目は、ウィズコロナ/アフターコロナを見据えた成長戦略について記載させていただいています。コロナ禍におきまして、より多様化している、あるいは変化しているお客さまの困りごとに接する中で、中計で掲げている「深掘り×挑戦×基盤の再構築」の方向性については間違いないと感じておりますが、戦略実現に向けた取り組みのスピードをさらに加速させていかなければいけないという思いを強くしております。

また、KMFGの完全子会社化については、こうした流れの中で決断をさせていただいたものです。加えて、りそなグループの株主価値向上に資する取り組みであるとも考えています。

3点目、現時点において中計で掲げている資本政策、還元強化の方向性については変更はございません。

2021年3月期 中間期決算の概要

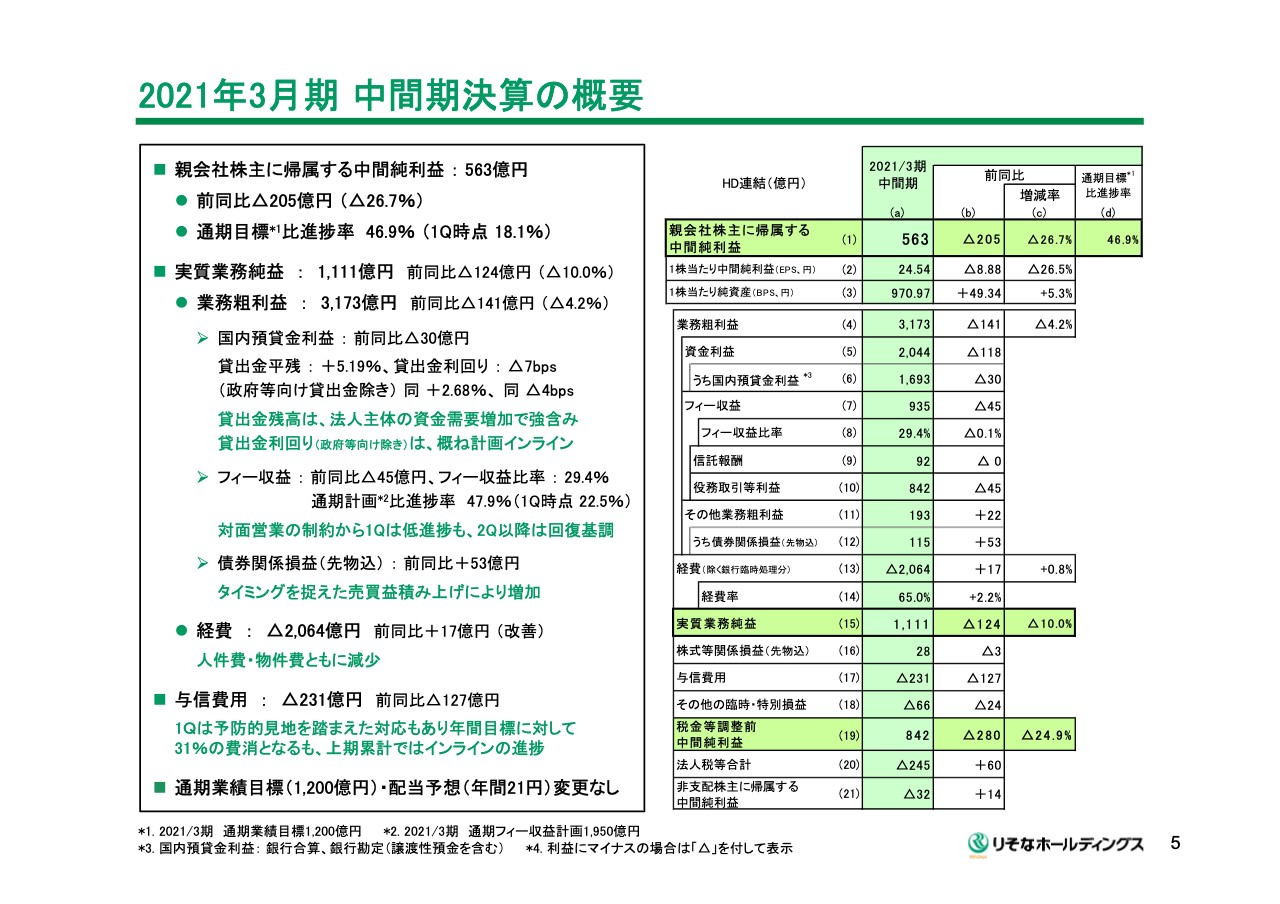

中間決算につきまして、5ページ目にお進みください。最終利益の進捗率は、左側の3行目に記載のとおりです。第1四半期の18.1パーセントから、中間で見ますと46.9パーセントということで、ほぼ計画インラインの水準まで回復しています。

国内預貸金利益は、前年同月比で30億円のマイナスです。政府等向けを除くベースでの貸出金平残が2.68パーセントの増加、利回りは4ベースの低下となっています。法人主体に強い資金需要を受けて、ボリュームは増加基調にありますが、利回りはおおむね計画インラインの進捗となっています。

フィー収益につきましては、対面営業の制約もあり、特に第1四半期は苦戦していました。前年同月比で見ますと45億円のマイナスとなっていますが、第2四半期以降は先ほど申し上げたとおり回復基調にあります。

債権関係損益は、金利低下のタイミングを捉えた売買益の積み上げにより、プラス53億円。経費は人件費、物件費ともに減少して17億円の改善となっております。

与信費用は231億円の発生ということで、前年同期比で127億円の費用増となっています。第1四半期につきましては、予防的見地を踏まえた対応もございましたが、第2四半期以降についてはこちらも落ち着きを取り戻している状況にあります。

通期の最終利益目標は1,200億円、配当予想については年間21円ということで、期初の公表ベースを据え置いています。

新型コロナウイルスへの対応①

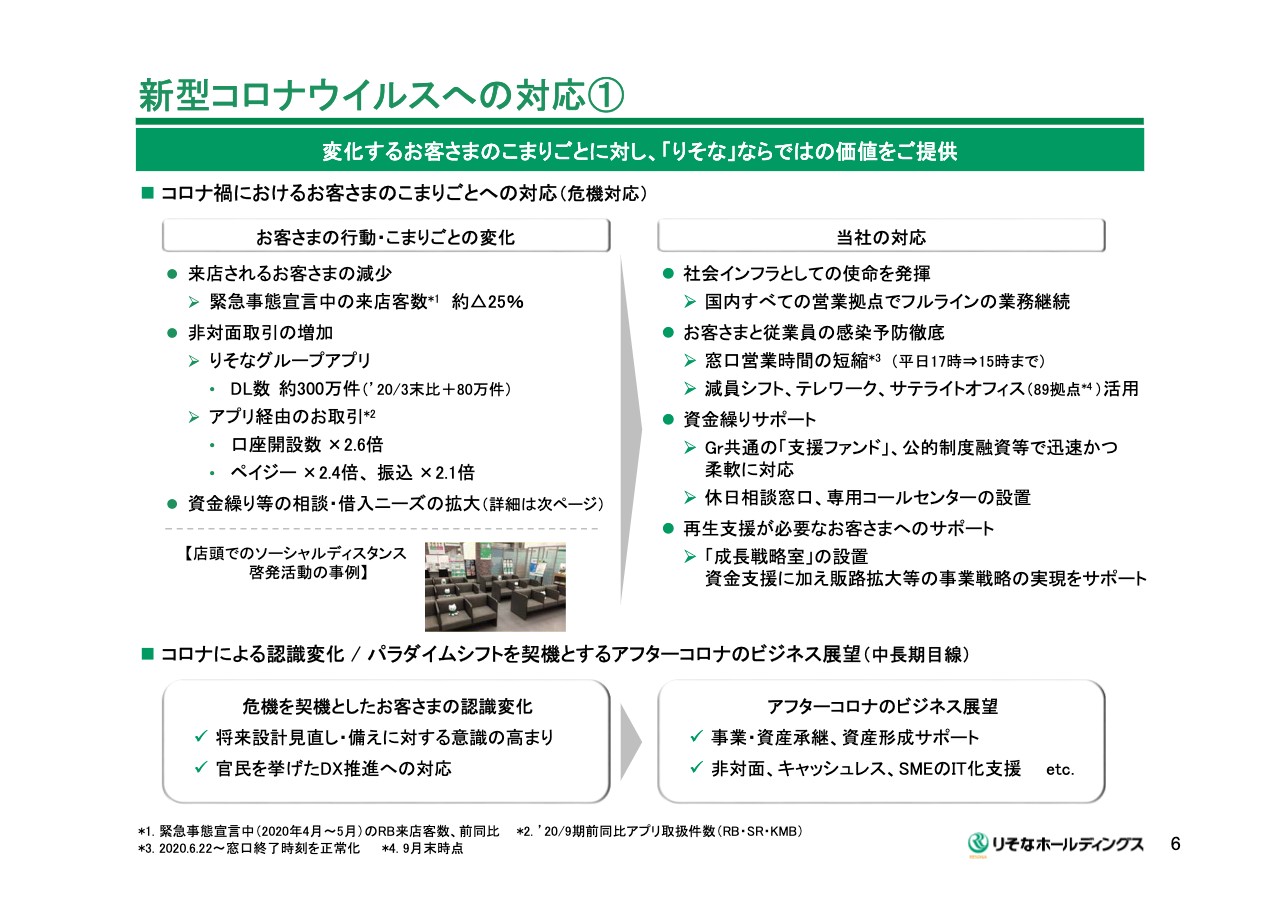

6~7ページは、コロナ影響について整理したスライドです。まず6ページの左側、緊急事態宣言下において、来店されるお客さまは約25パーセント減少いたしました。一方で、非対面取引については大きく増加していること、そして法人のお客さまを中心に資金繰りのニーズが堅調に拡大したことが、上期の大きな特徴だったと思っております。

下段は中長期的な目線のお話ですが、コロナ禍におきまして、将来不安への備え、デジタル化への対応といったニーズが非常にお客さまの間で高まっているというのを実感しています。

後ほどビジネスの説明の中でもお話ししますが、当社の強みを生かせる領域は非常に大きいと考えており、りそなならではのきめ細かいソリューションを今後も提供していきたいと考えています。

新型コロナウイルスへの対応②

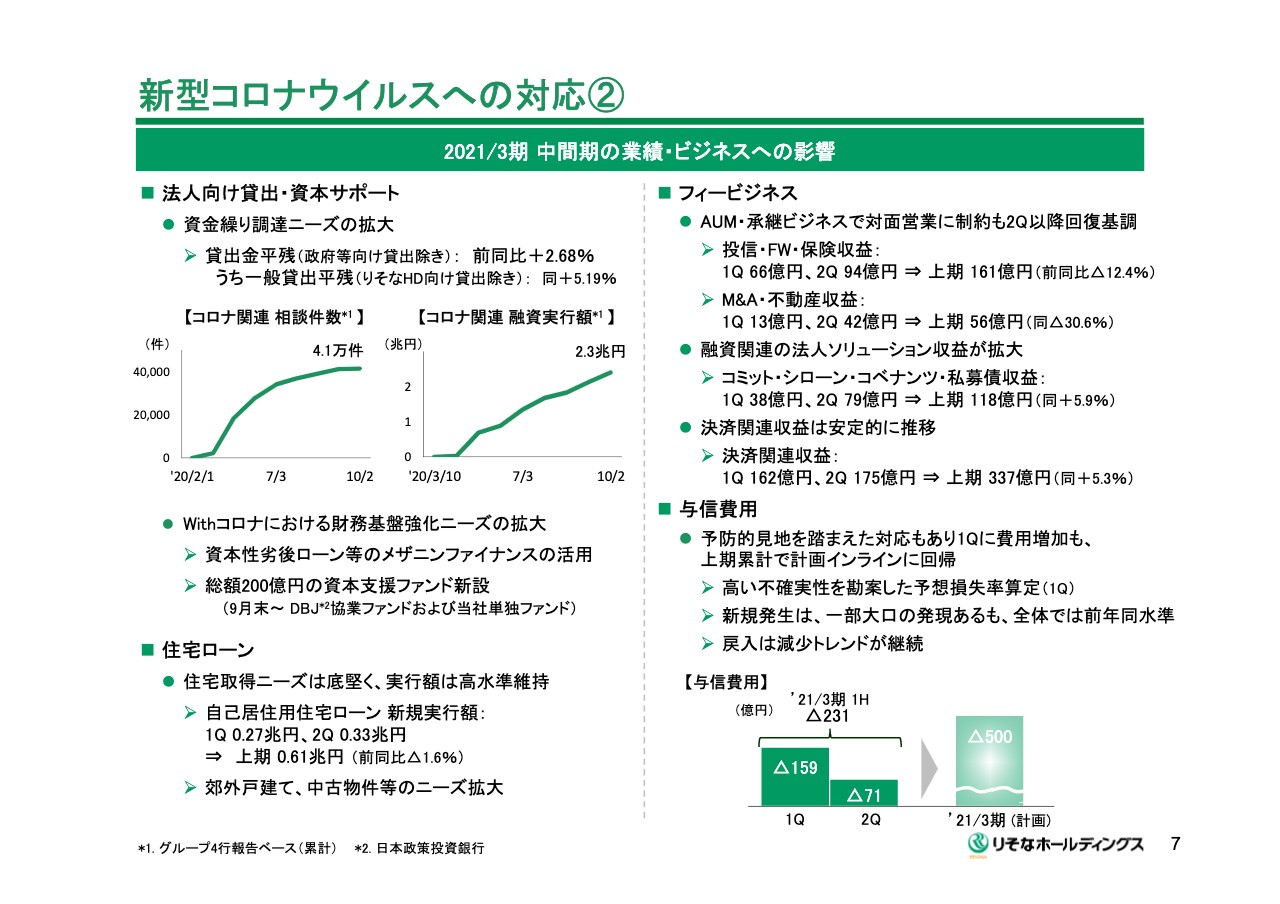

7ページの左上にあるように、法人のお客さまの資金調達ニーズが大きく拡大しています。コロナ関連のご相談は約4万1,000件、融資の実行額は累計で約2兆3,000億円となっています。

足元では資金繰りのニーズは一旦落ち着いている状況ではありますが、コロナ禍での財務基盤強化のニーズに関しては、必要に応じてエクイティ面からのサポートについてもしっかりと検討していきたいと考えています。

左下にある自己居住用の住宅ローンについては、郊外の戸建てニーズの拡大等にもしっかりと対応しながら、高水準の実行額を維持しています。

右上はフィービジネスについてですが、対面営業の制約影響が非常に大きかった保険、M&A、不動産等の苦戦により、全体では減少傾向にありましたが、融資関連の法人ソリューション、そして決済等については堅調に推移しております。出遅れた保険および不動産については、第2四半期以降にかけて回復が顕著になってきているということも事実です。

与信費用については右下の図のとおりですが、計画インラインに回帰している状況にあります。

ここで触れなかった点だけ、以降のスライドで少し補足をさせていただきたいと思います。

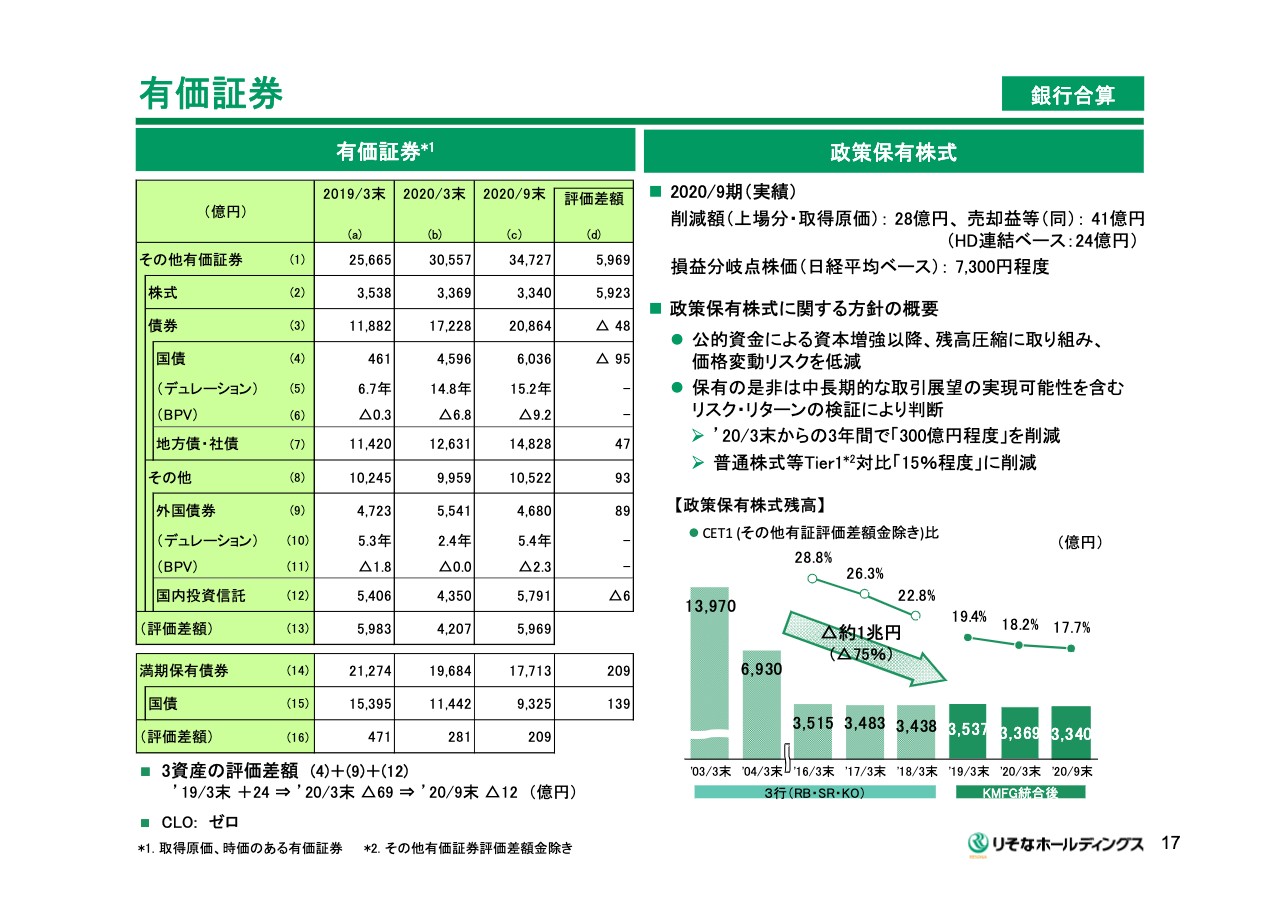

有価証券

17ページをご覧ください。右側の政策保有株式について少しご説明させていただきたいと思います。上期の削減実績は上場株簿価ベースで28億円、連結ベースの売却益は24億円となっております。

下期の削減に向けて、交渉は順調に進んでおりますので、ここについてはまったく心配しておりません。今期からの3年間で300億円の削減目標ということと、CET1比で15パーセント程度を目指して足元取り組んでいる状況にあります。

コロナ禍においていろいろな制約があったわけですが、計画達成に向けてしっかりと取り組みを進めていきたいと考えています。

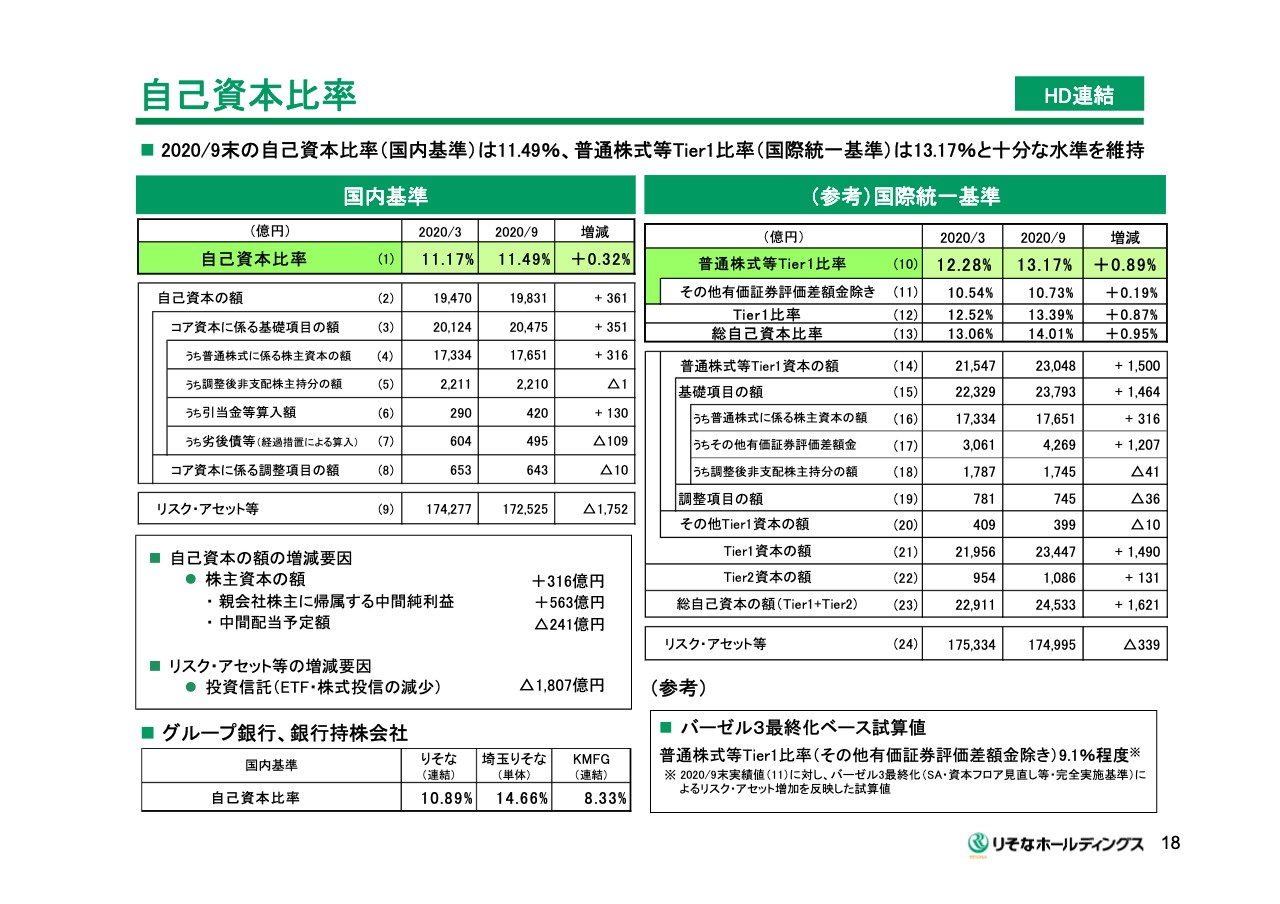

自己資本比率

18ページの右下にあるように、中計におきまして、有価証券評価差額金除きのCET1比率は、バーゼル3の最終化ベースで10パーセントを目標としておりますが9月末の試算値は9.1パーセント程度の着地となっています。

リテールNo.1の実現に向けて

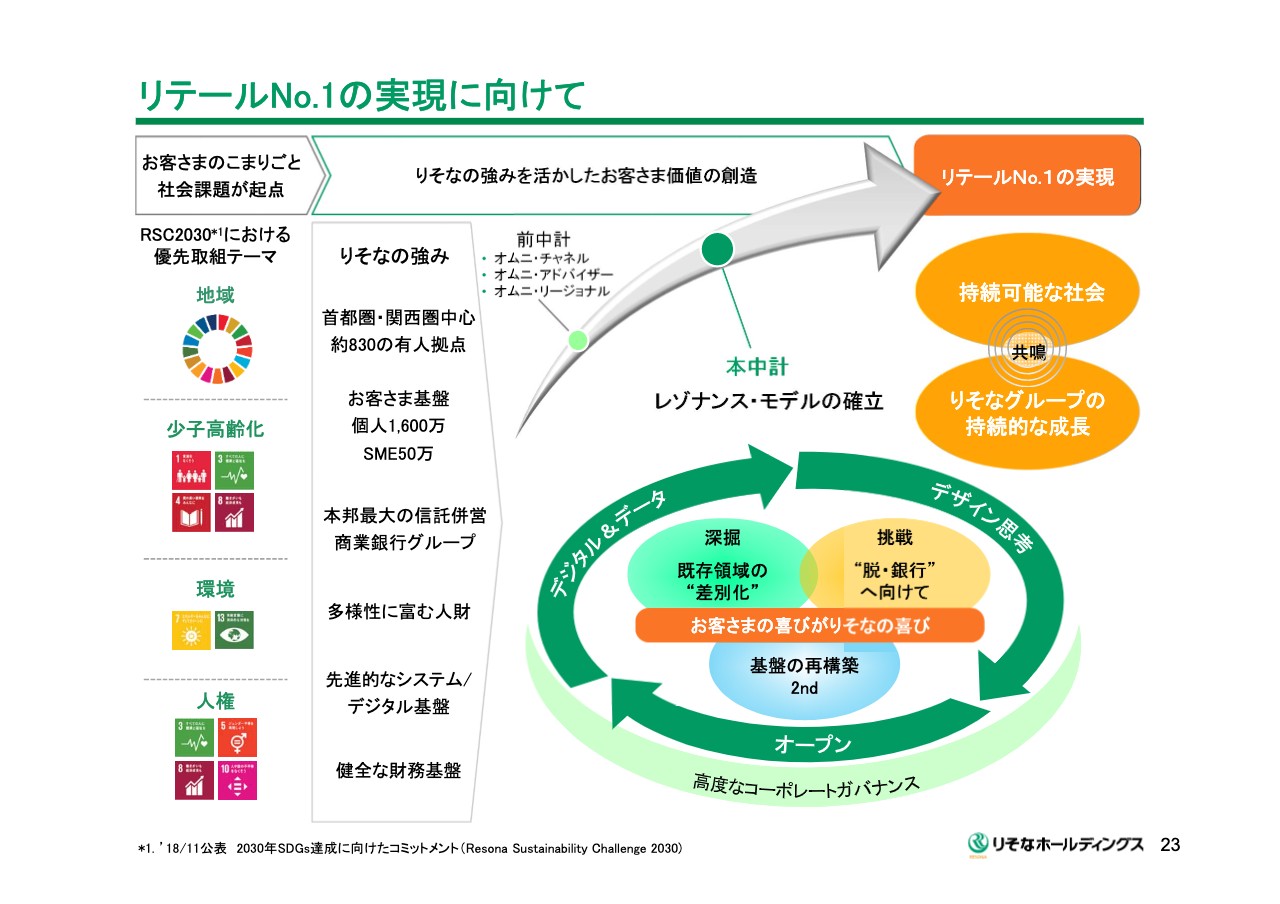

ここからは、戦略面について少しご説明させていただきたいと思います。23ページまでお進みください。

まず、現中計についてはご案内のとおり、お客さまのこまりごと、社会課題を起点に、お客さま側に立ってビジネスを再度考え抜くということを出発点としております。

コロナ禍におきまして、お客さまのこまりごとが大きく変化していく中で、りそなの強みを生かしながら我々自身も変化に適応することで、社会とともに成長していきたいと考えています。

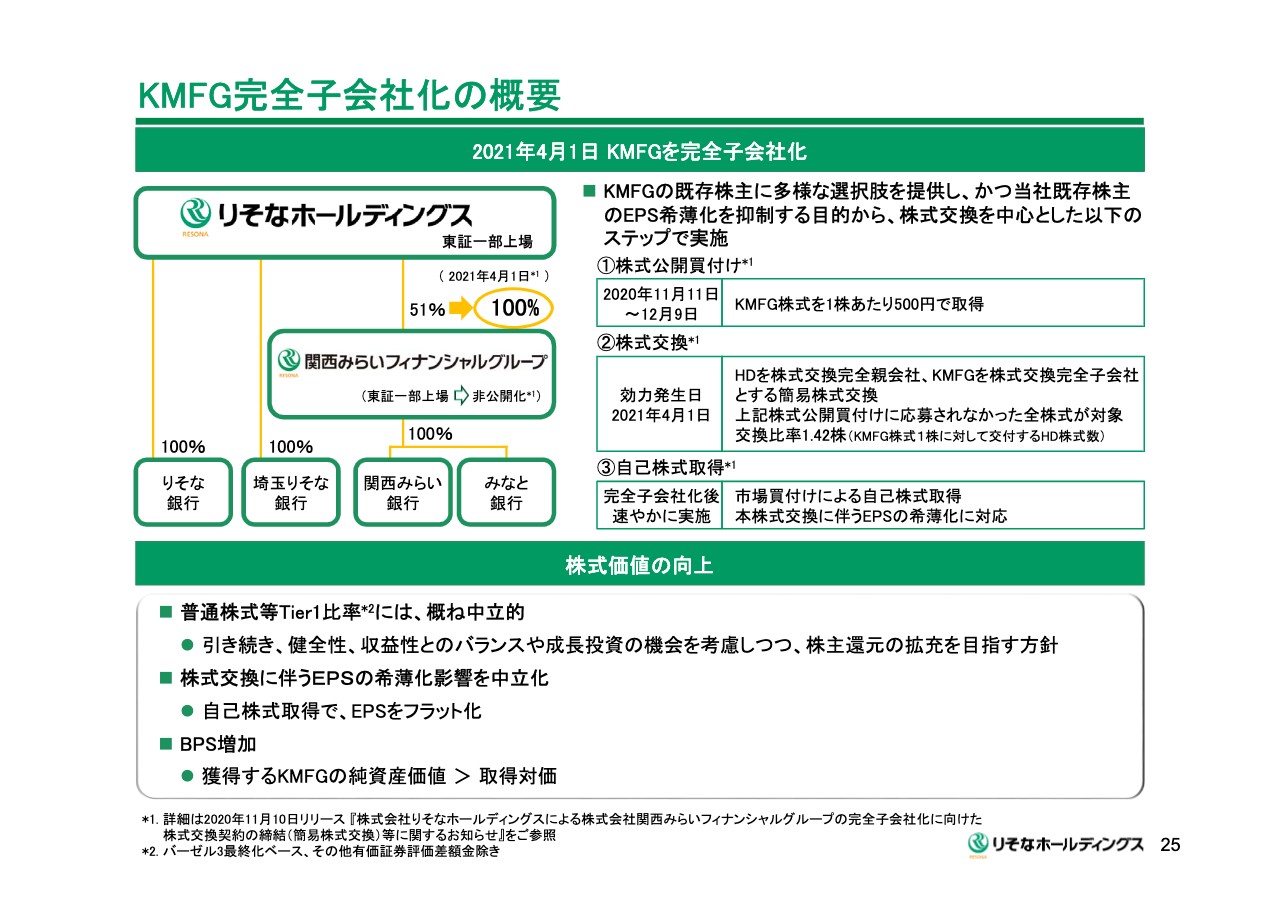

KMFG完全子会社化の概要

25ページ目にお進みください。こちらは、11月10日に公表したKMFG完全子会社化の件です。コロナ禍において事業環境が大きく変化し、不透明感がさらに増していく中で決断した取り組みです。

左上にあるように、KMFGの100パーセント子会社化は2021年4月1日に完了する予定です。現在、東証一部に上場しております関西みらいフィナンシャルグループは、非公開化されることになります。

また右上のとおり、KMFGの株主のみなさま方にもぜひ引き続き当社グループを支えていただきたいという思いをベースに、コロナ禍においてお客さまをしっかりと支えていくための資本保全と、株式価値の保護という点に最大限配慮したスキームとさせていただいております。

下段に株主価値の向上として整理をさせていただいておりますが、お伝えしたいことは3点です。1点目は、本件実施前後で、中計のKPIとしているCET1比率については大きく変動しないということです。したがって、中期的な還元拡充の方針も一切変更はありません。

2点目に、EPSの希薄化が生じる際には、自己株式取得を通じて その影響を中立化する方針であるということ。そして3点目に、獲得するKMFGの純資産価値と取得価値の差額分が資本増加につながるということで、BPSは向上する想定であるということです。

以上の点から、先ほども申し上げたとおり、本件についてはHDの株主価値向上に資する取り組みであると考えております。

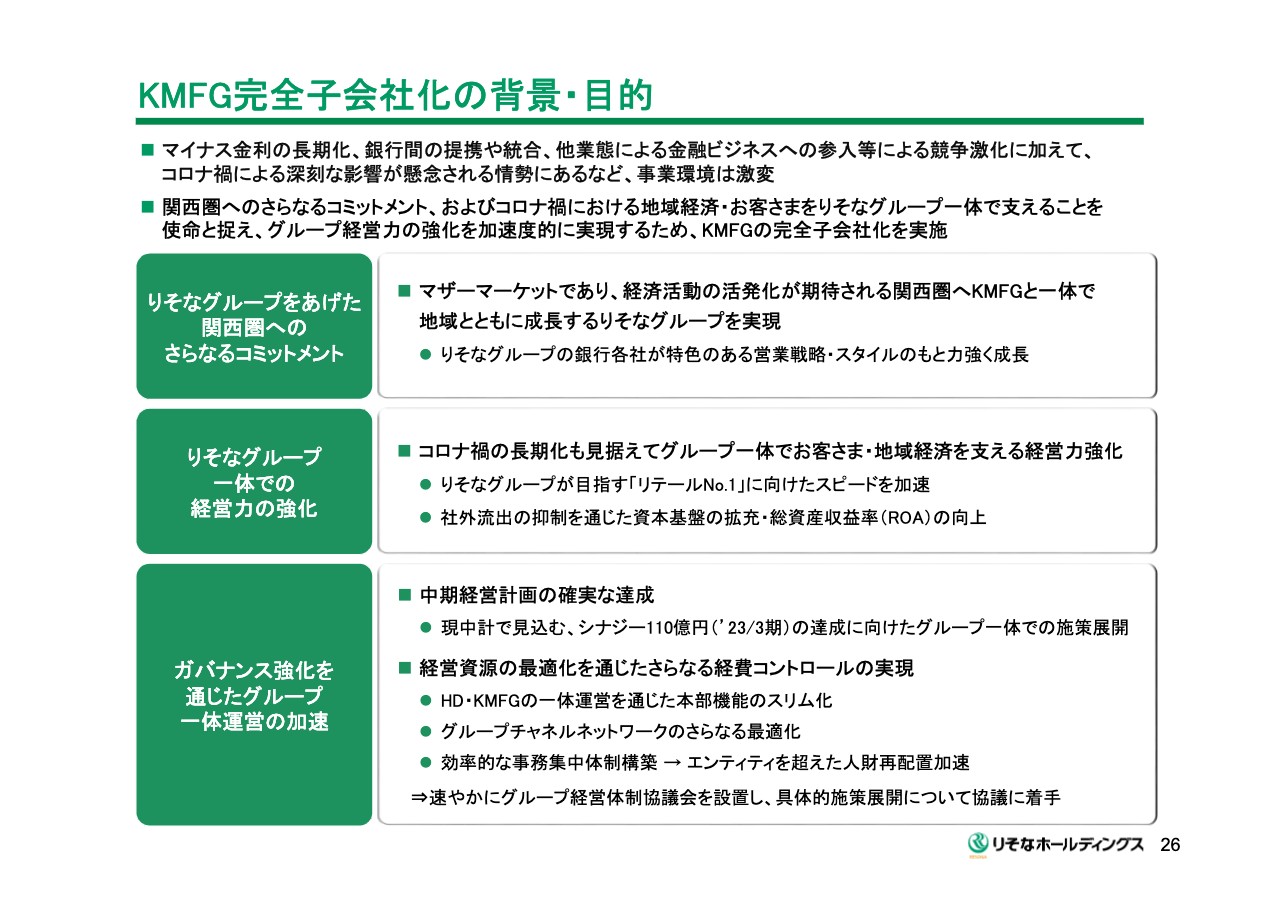

KMFG完全子会社化の背景・目的

26ページ目をお願いいたします。KMFG完全子会社化の背景・目的について、あらためてお話をさせていただきたいと思います。

今も世界は新型コロナウイルスとの戦いの真っ只中にありますが、未曾有の金融緩和政策で超低金利環境はさらに長期化すると考えておりますし、他業態も含めた競争は今後もさらに増していくものと考えております。こうした事業環境変化も踏まえて、記載の3つの観点から今回の決断に至りました。

1点目は、関西圏へのさらなるコミットメントということで、りそなの経営資源をフルコミットすることで、経済活動の活性化が期待される関西の発展にこれまで以上に進路ある貢献を行いたいと考えています。

2点目は、グループの基礎体力をより盤石にしたいということです。関西のお客さまを強固にサポートしていく体制を整えるとともに、KMFGにおける社外流出を抑制していくことで資本基盤を拡充したいと考えています。

また現在、KMFGのバランスシートは、すでにフル連結の状況にありますが、収益は51パーセントしか取り込めていない状況となっています。本件実施後については、連結収益に100パーセント寄与するということで、ROAも向上すると考えております。

3点目は、グループ一体運営の加速ということで、本件は親子上場という形態に構造的に内在する利益相反リスクの解消にも資するものだと考えております。グループの経営資源の再配分を制限なくさらにスピーディーに活用していくことで、もう一段のシナジー発揮に向けた取り組みを加速していきたいと考えています。

厳しい事業環境下ではありますが、KMFGの業績面について、「進捗は道半ば」というお話もよくお聞きするのですが……例えば、KMFGのお客さまで、りそなの差別化商品である「ファンドラップ」、そして信託商品等のご利用が足元で大きく増加しているということも事実です。

また、KMBについてはすでに事務システム統合を終えておりますし、店舗統廃合にかかる減損処理費用等につきましても、過年度決算において計上済みということもありまして、実は今後のシナジー発現に向けた地ならしについては十分に整ってきているものと認識しています。

さまざまな施策をグループ一体となって今後着実に展開していくことで、まずは中計に掲げているグループシナジーベースで110億円という目標の蓋然性を確実に高めていきたいと考えています。

加えて、追加施策といたしまして、現在イメージしてることだけ申し上げておきますと、まずはエンティティを超えた人財配置にもう一段踏み込んでいきたいと考えています。事務体制の効率化で約200名、本部機能スリム化で300名程度、まずファーストステップとして実現可能であると考えています。

チャネルの最適化も加速していきたいと考えておりまして、Bank in Bank等の手法も活用して、より広範に展開することでお客さまの利便性をしっかりと高めながら、KMBの拠点の半数近くで集約が可能と見ております。今後、経営体制協議会を早急に設置して、具体的な施策展開へのグループ横断的な協議を速やかに進めていきたいと考えています。

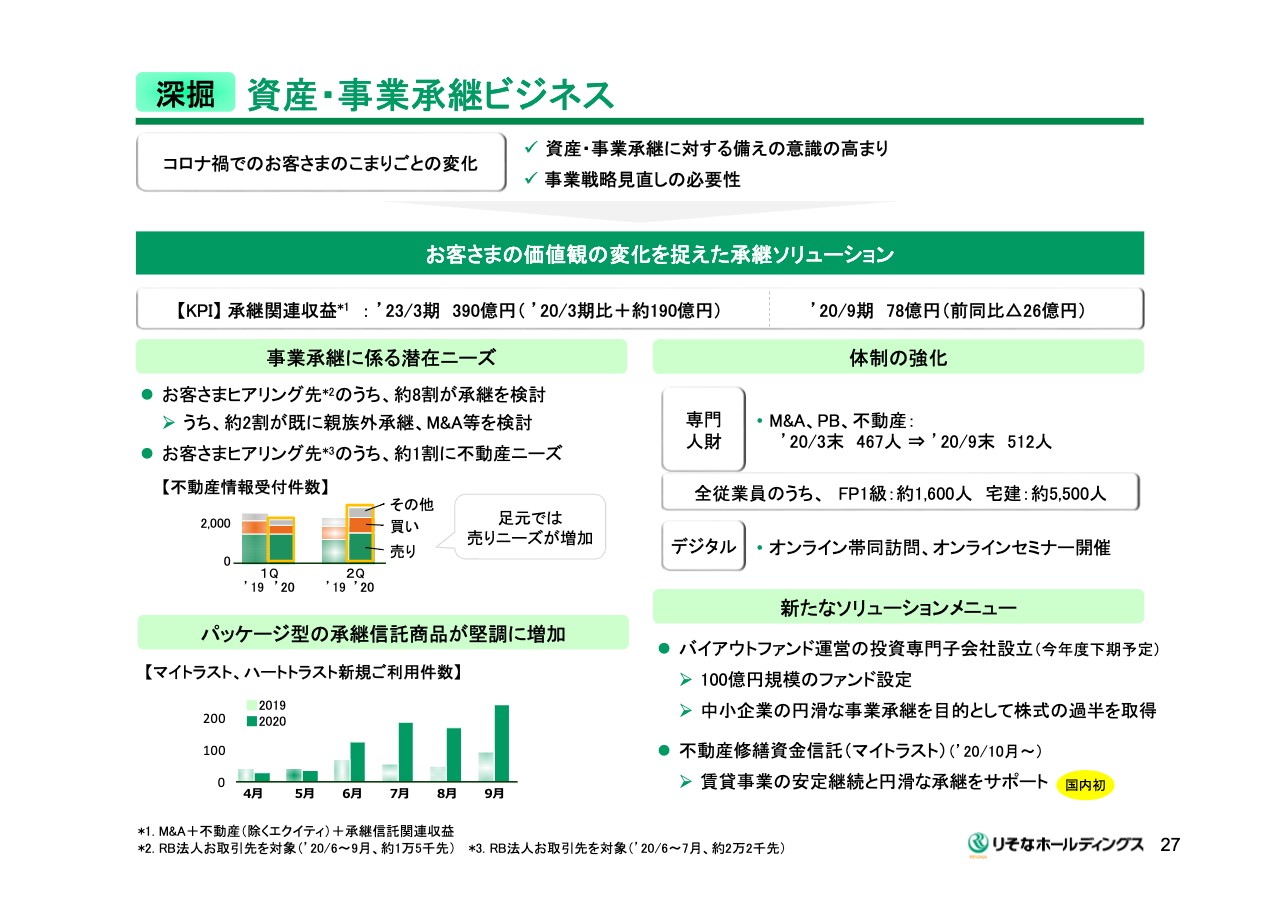

深掘 資産・事業承継ビジネス

ここからは各ビジネスについて、ポイントとなるところをご説明させていただきたいと思います。

最初に深掘の分野です。資産・事業承継ビジネスからご説明させていただきたいと思います。これまで潜在的だった承継に対する備えの意識というものが、このコロナ禍によってより顕在化してきていると認識しています。

左側にあるように、今回、法人のお取引先へのヒアリングを大々的に行っていますが、約8割のお客さまが事業承継について何らかの検討をされているというのがわかってきています。そのうち、すでに2割程度がM&A等の親族外の承継を考えているというニーズにも触れています。上期は低調だった不動産についても、売り案件を中心に情報の件数は着実に増加傾向にあります。

右上にあるように、我々としても専門人材を増強するとともにデジタル化の活用等も図りながら、お客さまのニーズにしっかりと応えていきたいと考えております。

また、バイアウトファンド運営の投資専門子会社を今期中に設立することを予定をしています。お取引先さまの取引の過半数を取得して、中小企業の円滑な事業承継をサポートするという仕組みを構築してまいります。

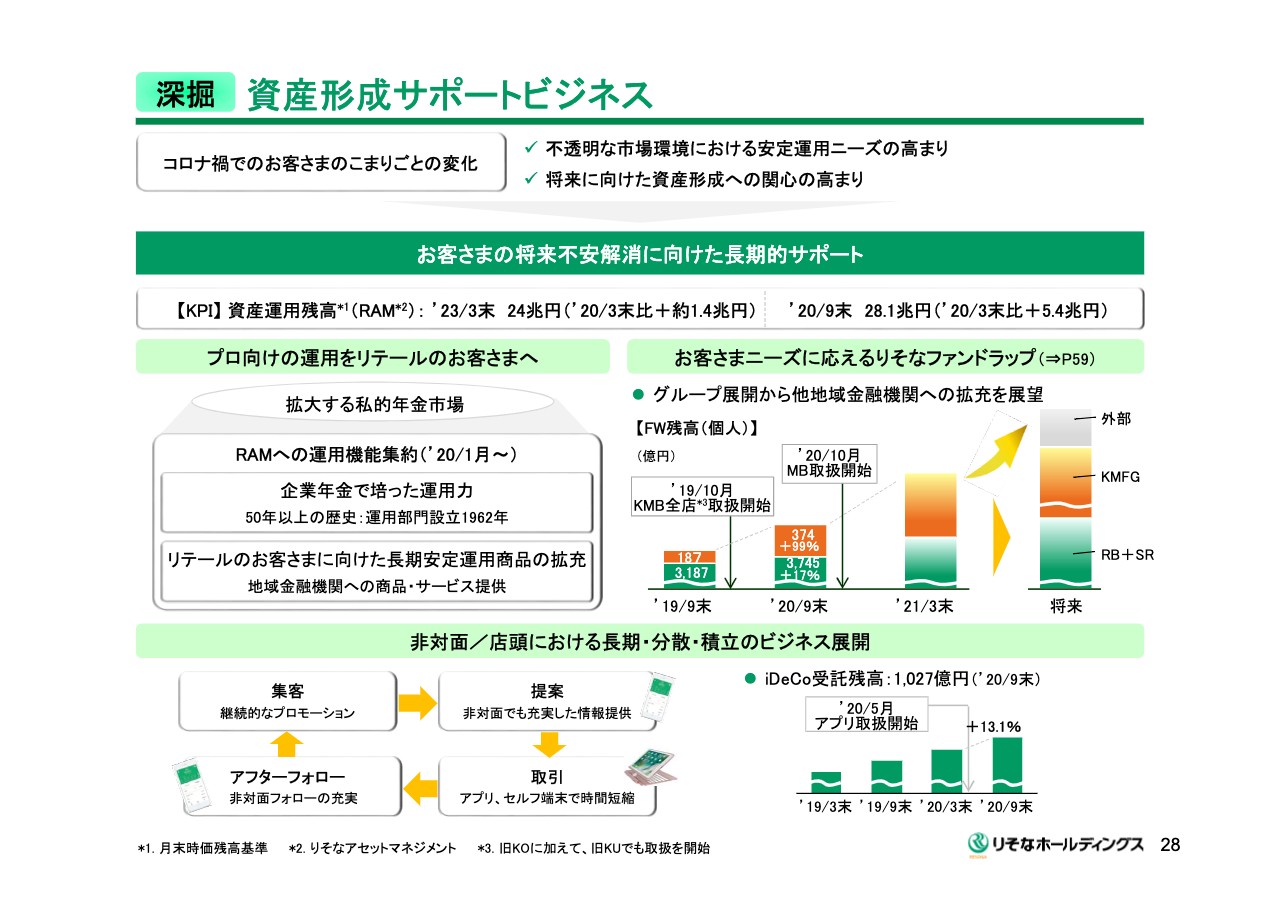

深掘 資産形成サポートビジネス

こちらは、不安定なマーケット環境下において、お客さまの安定運用のニーズが高まっているということです。中段の左側ですが、今年1月にりそなアセットマネジメントにりそなの運用機能を集約いたしました。50年以上の歴史を持つ企業年金で培ったプロ向けの運用をリテールのお客さま向けに本格的に展開していきたいと考えております。

中段右側は、安定した運用実績を誇る「ファンドラップ」です。昨年10月の事務システム統合を契機に、旧関西アーバンでも取り扱いを開始しております。KMBでの取り扱いは飛躍的に伸びており、リテールのお客さま、地域に根ざした銀行のお客さまにフィットした商品であるという思いをあらためて強くしています。

また10月からは、まだ同一システムにはなっていませんが、みなと銀行におきましてもAPI連携によりファンドラップの取り扱いを開始しておりまして、順調な滑り出しとなっています。

なお、API連携に向けたプラットフォームについてはすでに確立しており、今後の地域金融機関のみなさま方への商品提供といったことについてもモデルケースになるものと考えております。

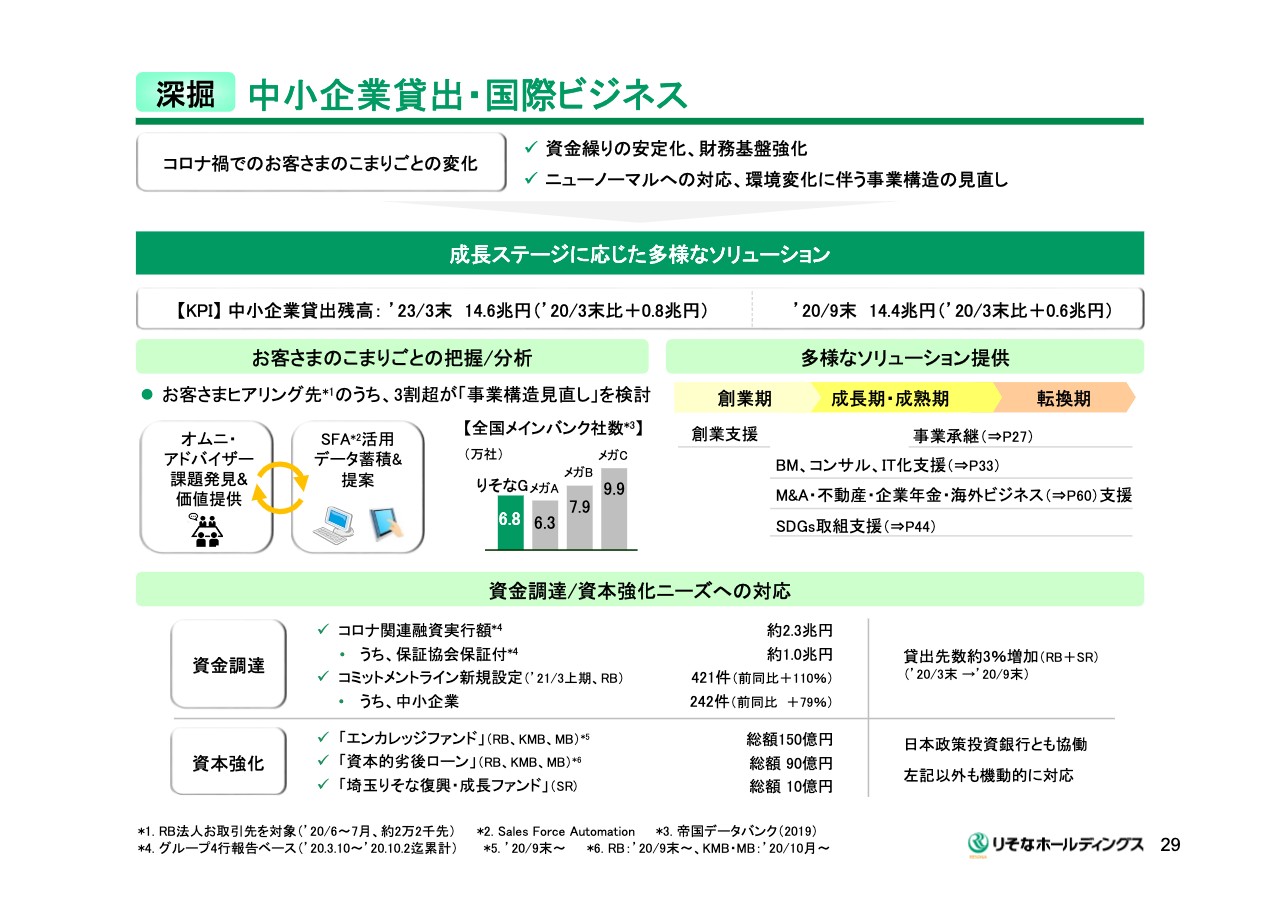

深掘 中小企業貸出・国際ビジネス

中小企業貸出・国際ビジネスについて少し触れさせていただきます。コロナ禍におきまして、中小企業のお客さまの資金繰りの安定化、そして財務基盤強化に向けて、事業構造の抜本的な見直しも含めてさまざまなニーズが出てきていると考えています。

りそなグループをメインバンクとしているお客さまにつきましては、ほぼメガバンクと同等の6万8,000先と考えておりますが、お取引ベースでは約50万のお客さまがりそなグループに存在しています。

その多岐にわたるこまりごとに対して、きめ細かな多様なソリューションを提供していくということが、今後の重要なポイントであると考えており、ここが勝負の別れ目だと理解しています。

喫緊のこまりごとである資金繰りのニーズへの対応につきましては、先ほどお話をさせていただきましたとおり、10月までにコロナ関連融資として約2兆3,000億円を実行させていただいております。

なお、劣後ローンなどによる資本強化のメニューについても整備しておりまして、引き続き、しっかりとしたサポート体制の下で取り組んでいきたいと考えています。

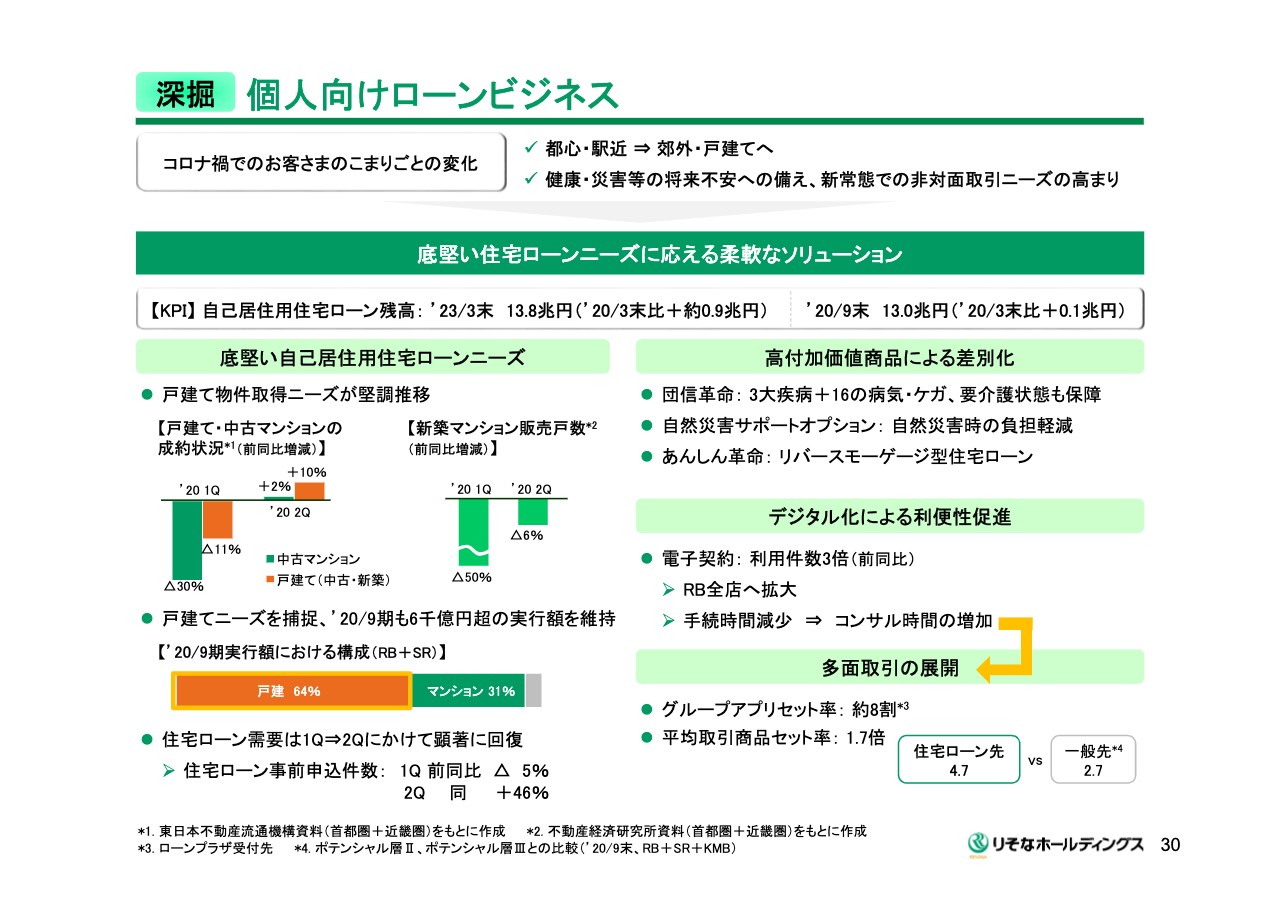

深掘 個人向けローンビジネス

住宅ローンは、コロナ禍におきましても高水準の実行額を維持いたしました。

左側にあるように、緊急事態宣言下で、マンションギャラリーの閉鎖、あるいはテレワークの普及などを背景に、新築のマンション販売が苦戦しましたが、郊外の戸建てについてはリモートワークの普及等も背景に堅調な増加が確認できております。こうしたニーズに対して、当社の強みを生かしてしっかりと対応ができているものと認識しています。

右下にあるRBにおきましては、電子契約での対応を全店に拡大しているところです。コロナ禍におけるお客さまの利便性向上に加え、手続き時間の短縮は多面取引の拡充にもつながってきております。

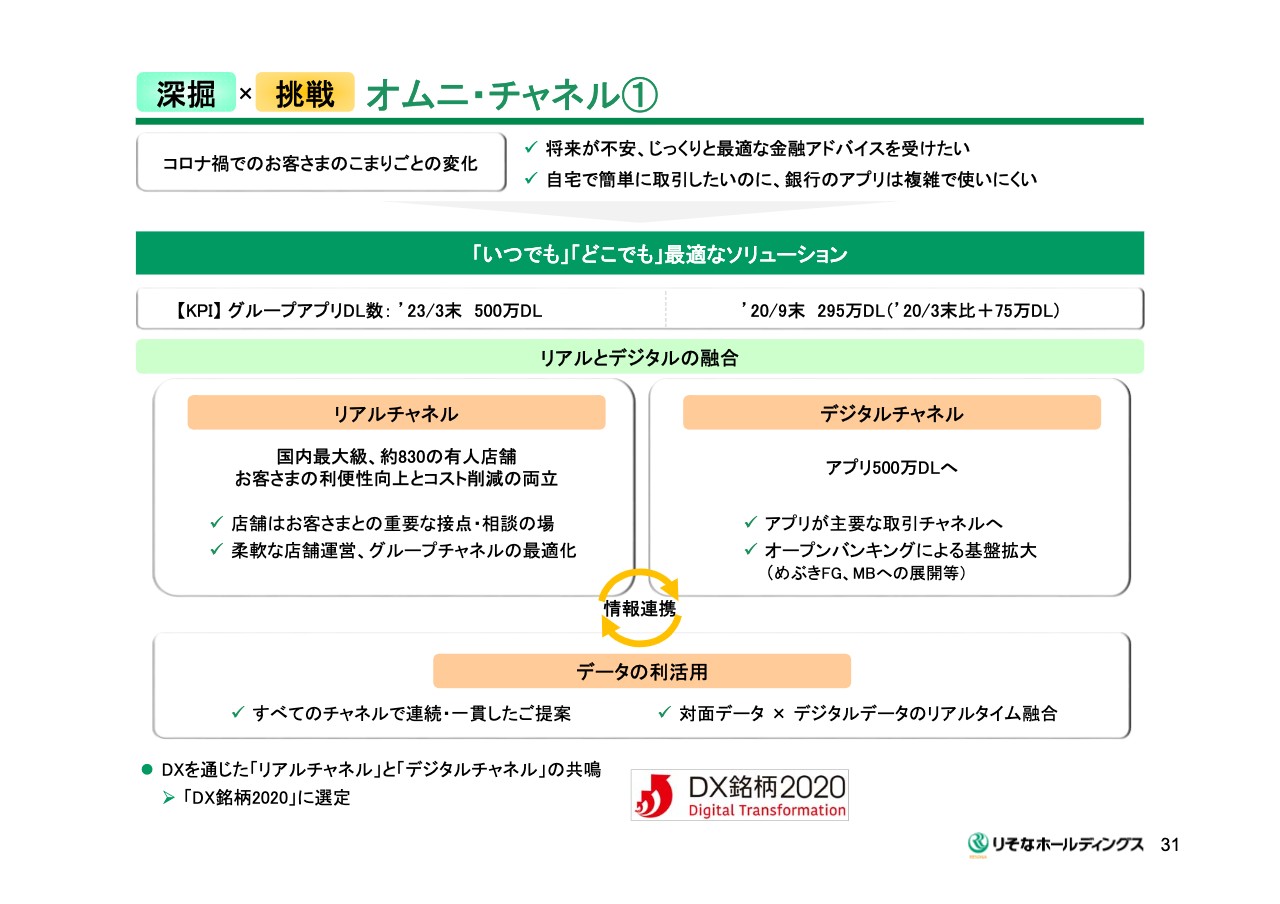

深掘 × 挑戦 オムニ・チャネル①

ここからは、「深掘×挑戦」の分野ということで、まずオムニ・チャネルからお話をさせていただきます。

コロナ禍におきまして、非対面での取引ニーズが拡大する一方、将来不安からじっくりと相談したいというニーズも実は高まっているものと考えています。我々が推し進めている、ネットとリアルの融合の世界観だと認識しています。

我々は、お客さまの利便性を踏まえた対面ビジネスの力を重視をしております。店舗につきましては、可能な限り維持する方向感で考えています。一方で、業務プロセス改革を通じて、損益分岐点については大幅に引き下げたいということと、相談と手続きが一体化する新たな営業店運営を目指していきたいと考えています。

デジタルチャネルにつきましては、圧倒的な利便性の追求を目指すスマートフォンアプリのダウンロード数が300万件に達しました。当社は「DX銘柄2020」に銀行業として唯一選定されておりますが、リアルとデジタルの共鳴を通じた新たな価値提供が評価されたものと認識しています。

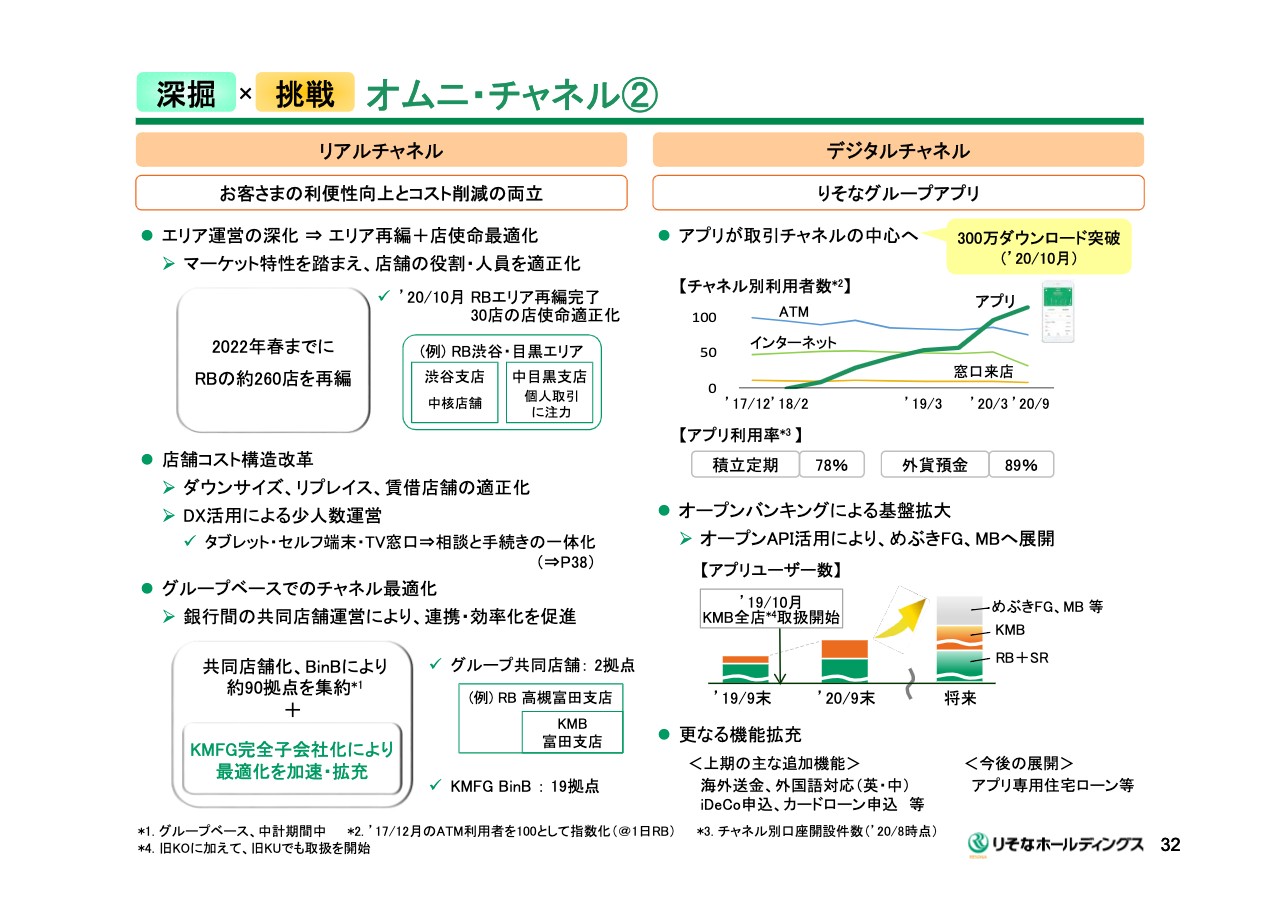

深掘 × 挑戦 オムニ・チャネル②

左側がリアルチャネル側ですが、エリア運営の深化により、トータルでのお客さまの接点の維持・拡充を図る一方で、各店舗の損益分岐点についてはしっかりと引き下げていきたいと考えています。

マーケットポテンシャルも踏まえたエリアの再編、そして人員、店使命の適正化を急いでいるところです。りそな銀行におきましては、10月に首都圏・関西圏の260の拠点を再編いたしまして、まずは30店の店使命の適正化を行っております。

店舗も、ダウンサイズ、リプレイス等を通じて、コストの削減はもとより、DXの活用による少人数運営体制が今後の前提になってくると考えております。グループベースでのチャネル最適化についても、これから加速をさせていきます。KMBの近隣店舗を中心としたBranch in Branchのほか、グループ銀行間でのBank in Bankの店舗についても今後増加させていきたいと考えています。

中計におきましては、約90拠点の集約を想定していましたが、KMFGの完全子会社化によりまして、もう1段階加速させていくことで、KMBの拠点につきましては半数近くまで拡充できるものと考えております。

右側はデジタルチャネルですが、グループアプリが中心となります。コロナ影響もあり、ダウンロード数はさらに増加し、先ほど申し上げたとおり300万件を超えてきました。すでにATMを抜きさり、グループアプリが今最も利用されているチャネル、顧客接点となってきています。

6月に、めぶきフィナンシャルグループとデジタル分野における戦略的業務提携を締結しておりますが、今後オープンAPIを利用した地域金融機関への展開も加速させていきたいと考えています。

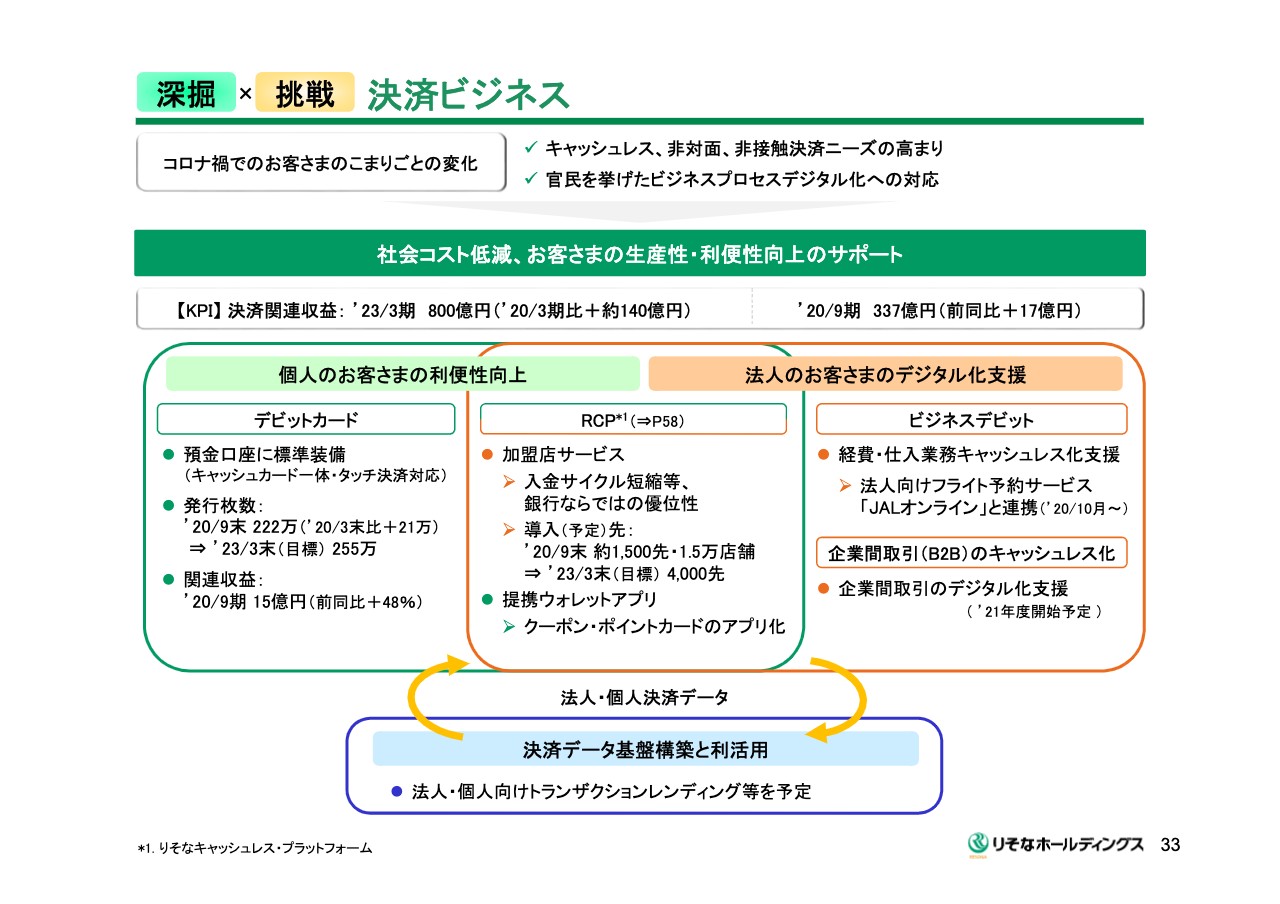

深掘 × 挑戦 決済ビジネス

コロナ禍でキャッシュレス決済や非対面など、官民を挙げたデジタル化の動きが加速しています。

個人のお客さまに向けた取り組みでいきますと、例えば、デビットカードの枚数は大きく増加しています。この半年で、発行枚数は20万以上増加し、収益についても前年同期比でプラス48パーセントとなっています。

法人のお客さまに対しては、りそなキャッシュレスプラットフォームが徐々に浸透し始めております。導入作業等がコロナの影響でやや遅れたという側面はありましたが、導入予定先数は1,500社、1万5,000店舗まで着実に増加しておりまして、今後も拡大が見込まれます。

また、B2Bのキャッシュレスに向けたサービス提供につきましても、来年度開始に向けて現在準備を進めているところです。

挑戦 “脱・銀行”へ向けて①~新たな発想による価値提供~

ここからは、挑戦の分野です。「脱・銀行」に向けた取り組みを加速しております。新規ビジネスの創出、さらには業務プロセスシステム等の基盤再構築に向けて、企業、組織の枠を超えてクロス・ファンクショナル・チーム(以下、CFT)の活動を本格化させました。

CFTにつきましては、2020年4月に組成させていただいておりますが、その後、社内公募および外部人材の受け入れ等により、現在30名程度まで体制を増強しております。

また、9月には、オープンイノベーションの共創拠点ということで、「Resona Garage」を開設し、現在、CFTのメンバーもここで活動しているところです。壁のない大きなフロアで、服装は自由なかたちになっています。固定電話も廃止し、新たなワークスタイルの下で、柔軟で斬新な発想による新たな価値の創造を目指していきたいと考えています。

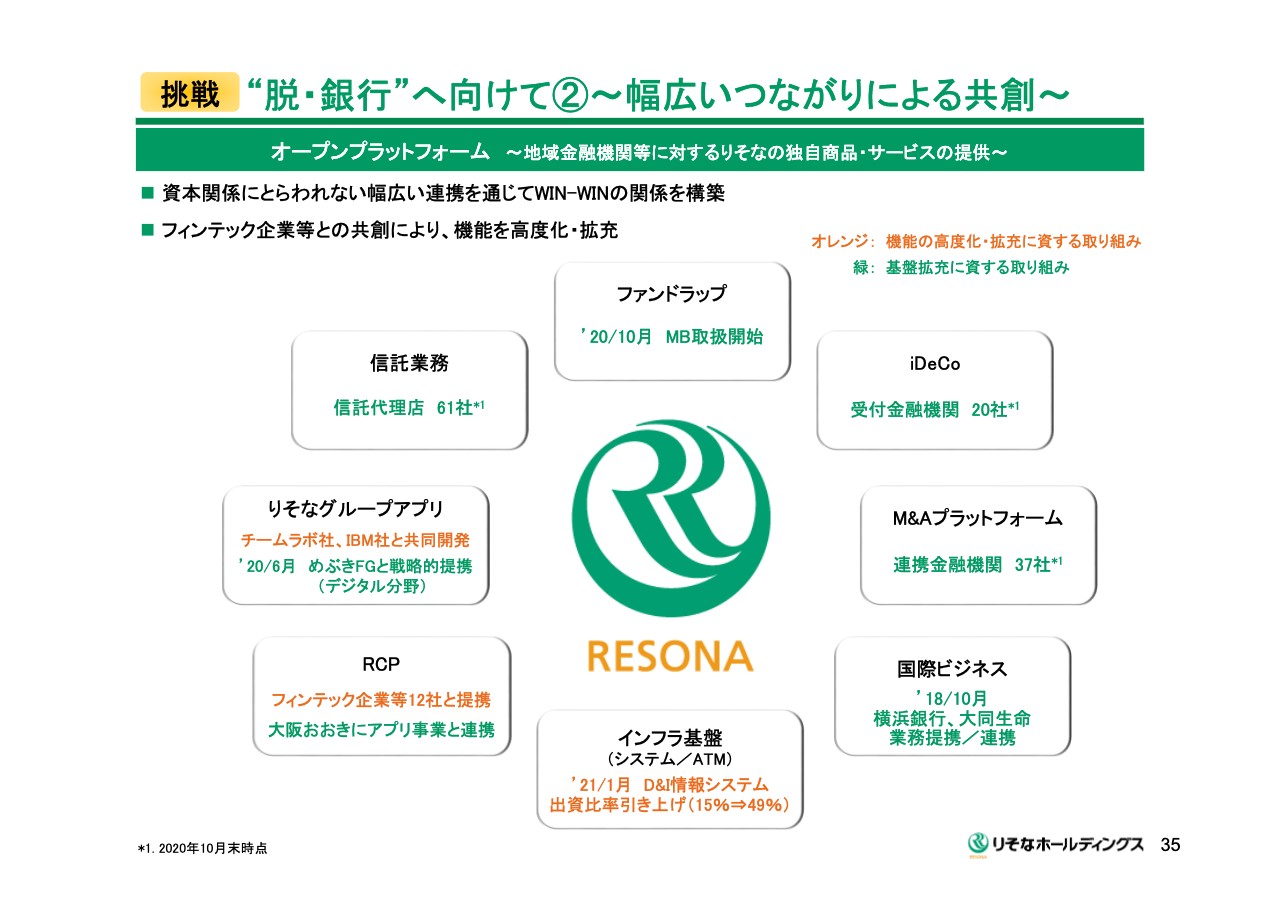

挑戦 “脱・銀行”へ向けて②~幅広いつながりによる共創~

「脱・銀行」の取り組みにおいては、幅広いつながりによる共創ということも目指しているところです。りそなの独自商品・サービスを、地域金融機関のみなさま方にもプラットフォームとして提供していくことで、お客さま基盤の拡充につなげたいと思っております。いわゆる、APIエコノミーとして、WIN-WINの関係を構築していくと考えております。

加えて、お客さまのニーズが多様化、高度化、複雑化していく中で、中計では「オープン」と言うことで、「外に開く」という言葉を使っておりますが、異業種も含めたエコシステムの構築にも注力していきたいと考えております。

こちらにはすでにリリースしている代表的なサービスメニューをお示ししていますが、今後さらに拡充してまいりたいと思っております。

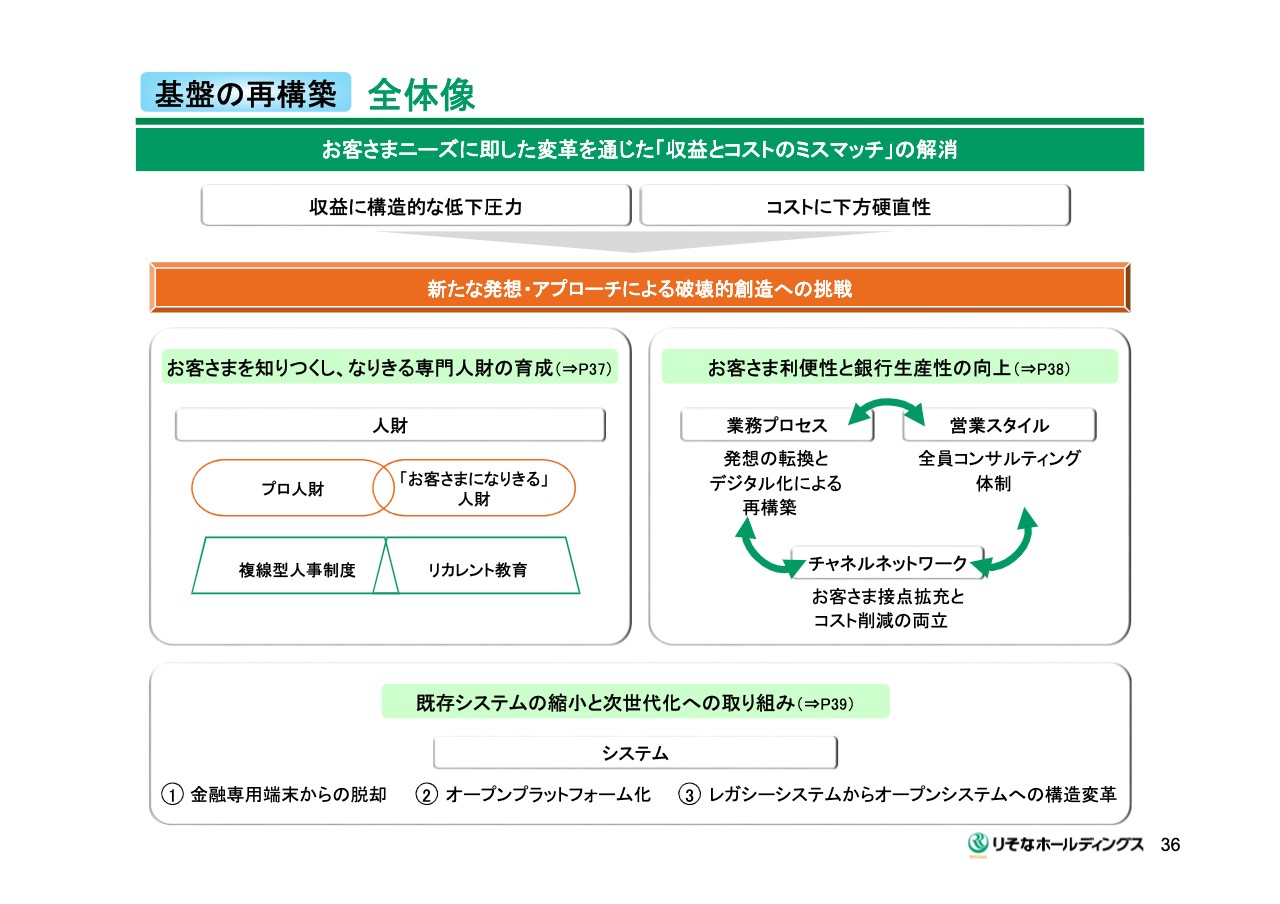

基盤の再構築 全体像

基盤の再構築の全体像については、我々はこれまでもさまざまな改革に取り組んでまいりましたが、超低金利の継続、そして異業種も含めた競合が激化していく中で、現在の収益構造とコスト向上には、やはりミスマッチが生じていると考えており、この解消に向けて正面から取り組みたいと思っております。ここにまだまだ大きなメスを入れる必要があると理解しています。

銀行そのものの構造を変えていくということで、基盤の再構築にあらためて取り組んでいくことが、今最も重要な課題の1つだと考えております。

1点目は、人財の質量の強化ということですが、特に個人のミッションを変更できるようなかたちで、業務プロセスを解体、再構築していきたいと考えております。2点目は、お客さまの利便性向上と銀行の生産性向上に資する業務プロセスの改革、そしてそこから連なる営業のスタイルの変革、チャネルネットワークの改革ということです。3点目として、これらを支えているシステムそのものの変革にも従来の枠組みを超えた発想で取り組んでいきたいと考えています。

各項目について、次ページ以降で少し補足させていただきます。

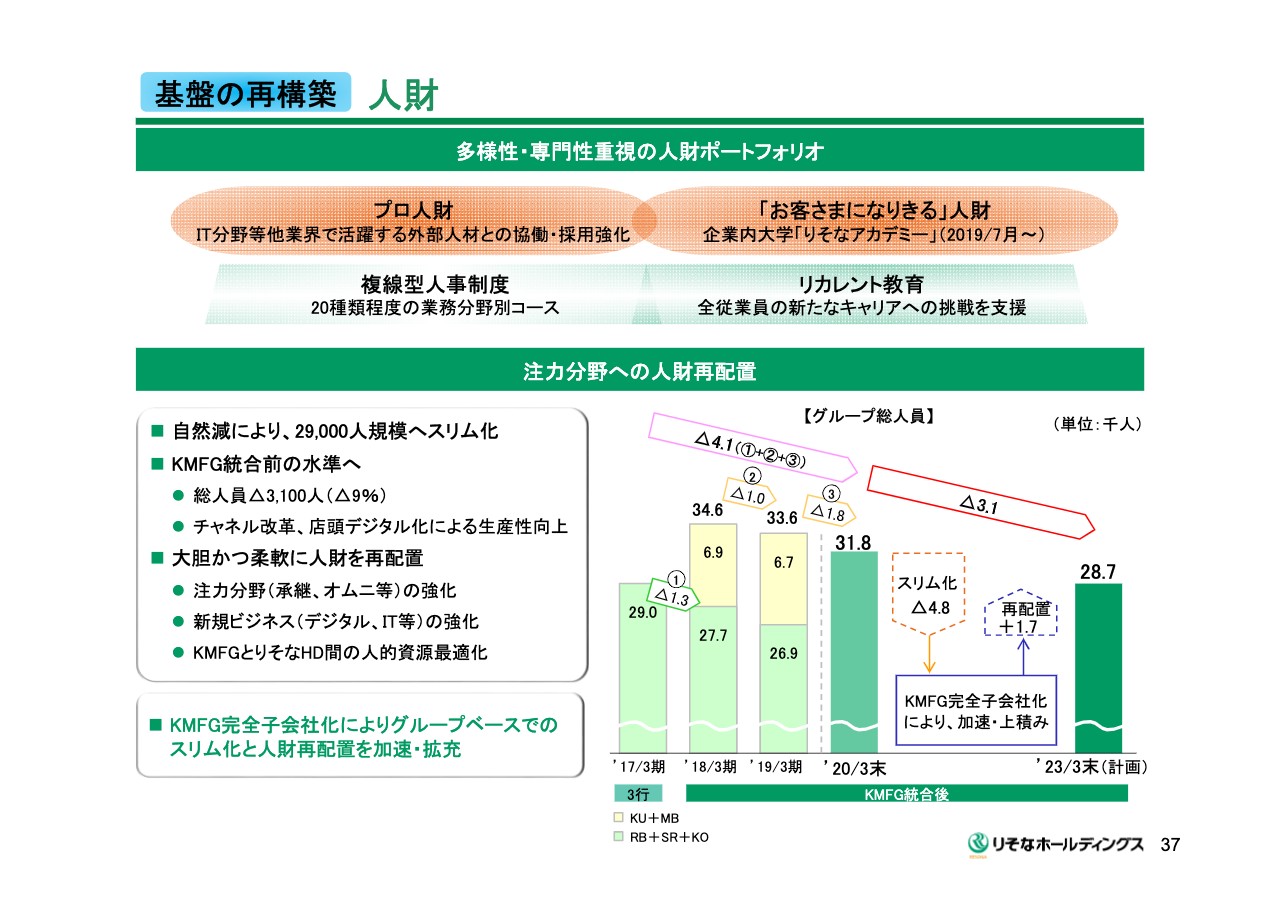

基盤の再構築 人財

37ページの上段は、人財の戦略面についてですが、プロ人財の育成、そして前中計で取り組んできた「オムニアドバイザー」、すなわち「お客様になりきる」人財の育成に、これまで以上に注力してまいります。

そのための仕組み作りが重要となりますが、例えば来年度からは、専門性と多様性を重視した複線型の人事制度をスタートさせるということで、段階的にいわゆるジョブ型に移行していきたいと考えています。

下段は、中計期間中の人員の推移をお示ししております。5月にお示ししているものと同じ内容ですが、人財の再配置を行いながら、3年間で2万9,000名程度まで自然減でスリム化させる計画を置かせていただいております。

中計でお示ししているだけでも、グループ全体で約1割、KMFGだけで見ますと約2割を3年間で削減する計画となっております。自然減での対応でありますが、他の金融機関と比較しても相応のスピード感を維持しているものと考えております。

KMFGの完全子会社化により、さらにエンティティを超えた人財の配置をより迅速に、もう一歩踏み込んだかたちで行っていきたいと考えています。

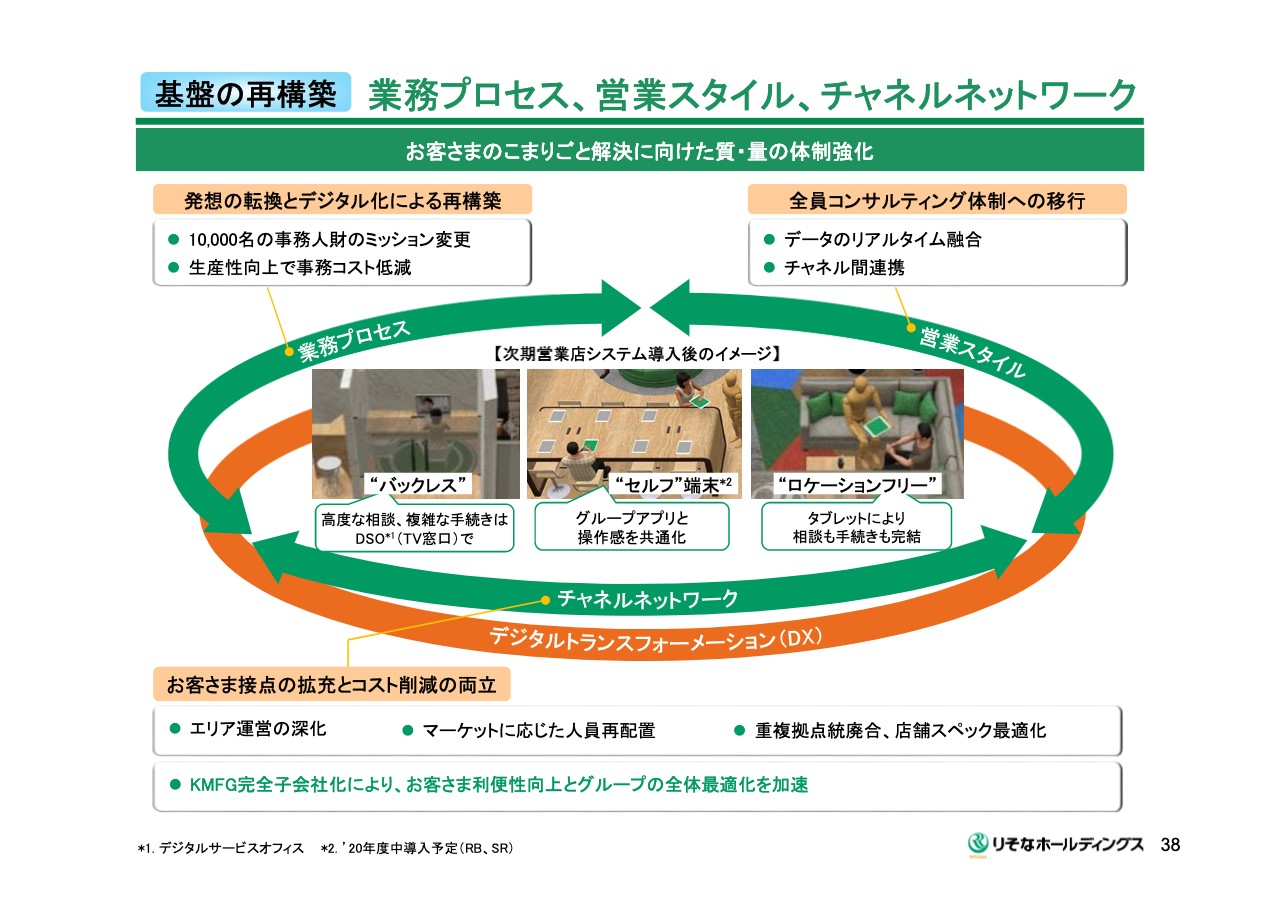

基盤の再構築 業務プロセス、営業スタイル、チャネルネットワーク

こちらも、中計公表時にご説明をさせていただいた考え方については大きな変化はございません。

来年度につきましては、グループアプリと同様の操作感を持つセルフ端末を、いよいよ営業店の店頭に投入したいと考えております。「相談と手続きの一体化」というものが本格的に動き出して、営業スタイル変革がスタートするということです。

それからもう1点、一番下のところに記載していますが、人財と同様に、KMFG完全子会社化により、グループの全体最適化というものをさらに加速させてまいります。

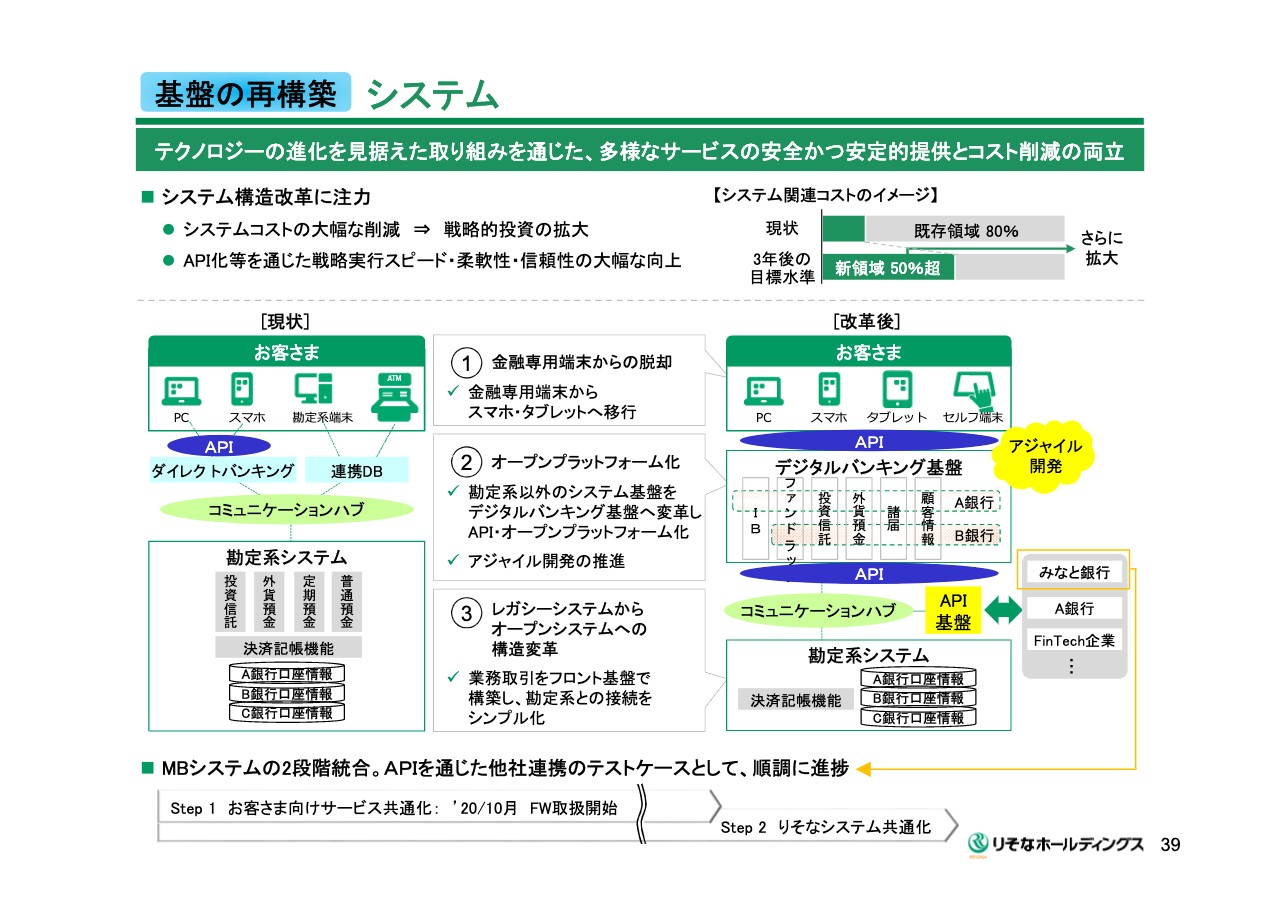

基盤の再構築 システム

ここでは、一番下に記載している、みなと銀行のシステムの2段階統合の進捗について少し触れさせていただきたいと思います。

先ほど少しご説明させていただきましたが、第1弾として、10月からみなと銀行において、りそなの戦略商品であります「ファンドラップ」の取り扱いを開始いたしました。

今後の地域金融機関のみなさま方とのAPI連携のモデルケースとなる取り組みであると考えており、今順調に進捗しているところです。

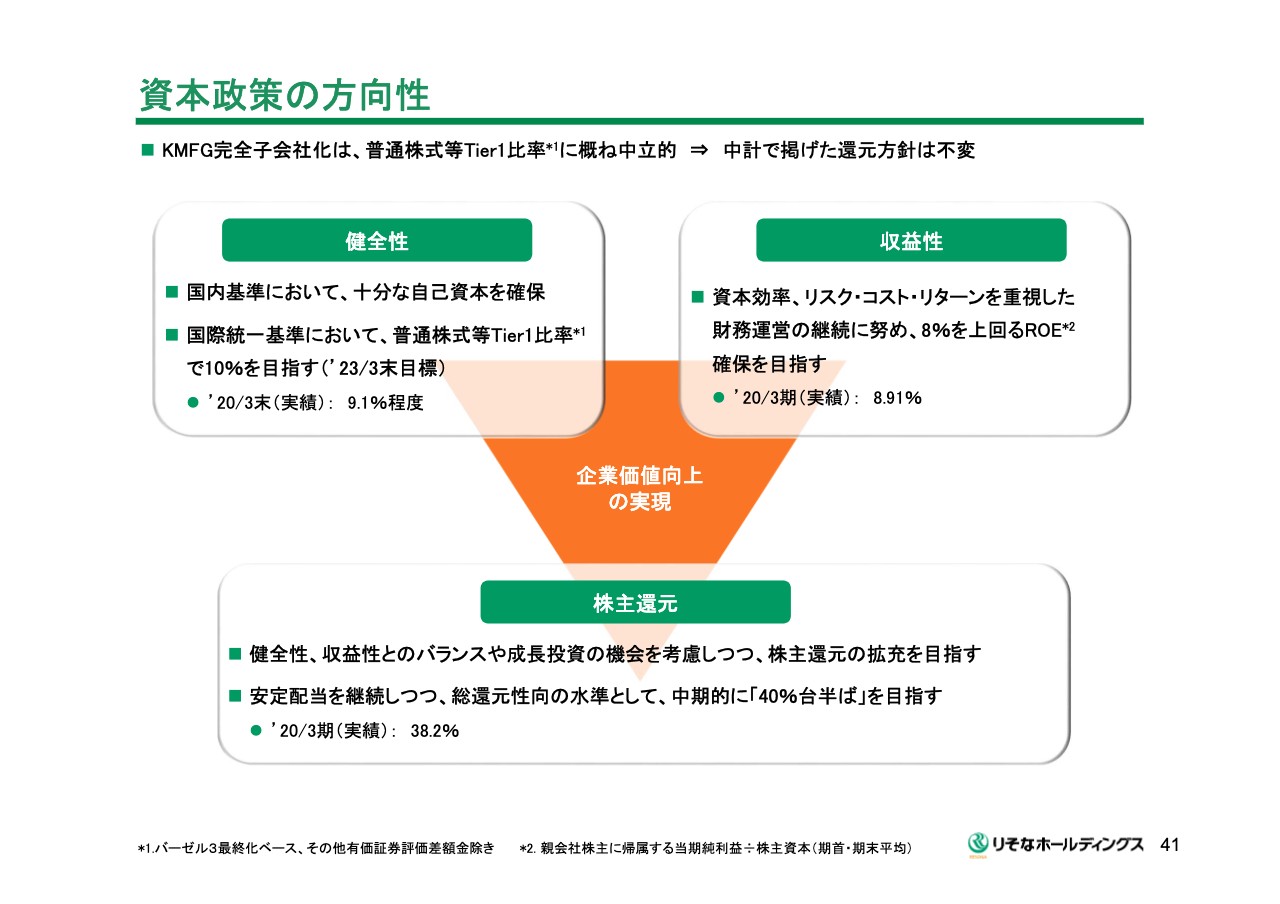

資本政策の方向性

こちらは資本政策です。繰り返しになりますが、KMFG完全子会社化により、中計でKPIとしているCET1比率への影響はほとんどございません。

したがいまして、引き続き、健全性、収益性とのバランス、成長投資の機会をしっかりと考慮しながら、株主還元の拡充についてもしっかりと目指していきたいと考えております。

安定配当というものの維持を前提に、総還元性向の水準として、中計にもお示ししている中期的に「40パーセント台半ば」を目指してまいります。

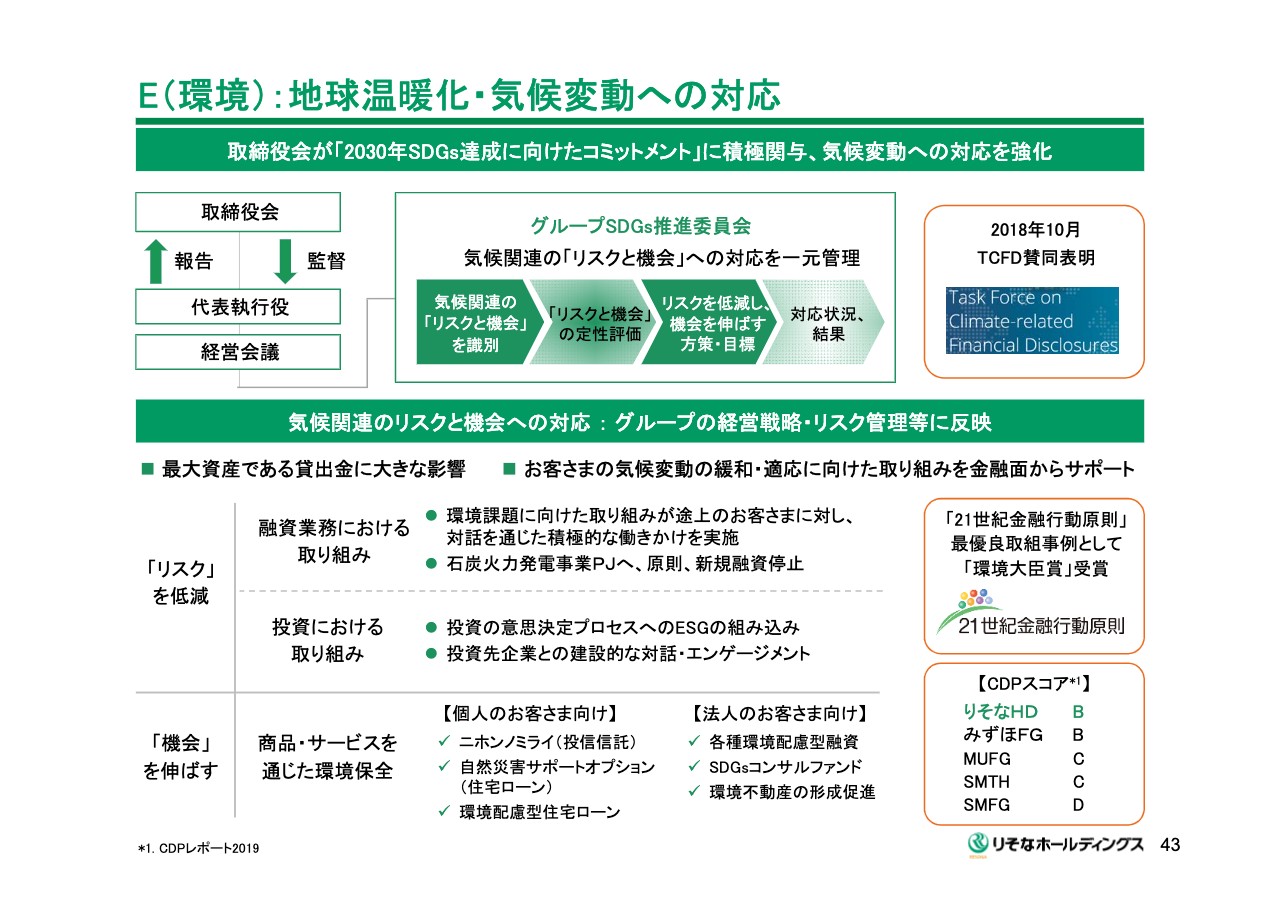

E(環境):地球温暖化・気候変動への対応

最後に、ESGへの取り組みについて少し触れさせていただきます。まず、「環境」についてです。

りそなグループにおきましては、地球の温暖化・気候変動への対応をグループ一丸となって優先的に取り組むべき環境社会課題として特定しております。

石炭火力発電プロジェクトへの原則、新規融資の停止や、投資プロセスへのESGの組み込み、さまざまな環境配慮型の商品のご提供を通じて、低炭素・循環型社会の実現に向けた取り組みを今後も継続していきたいと考えています。

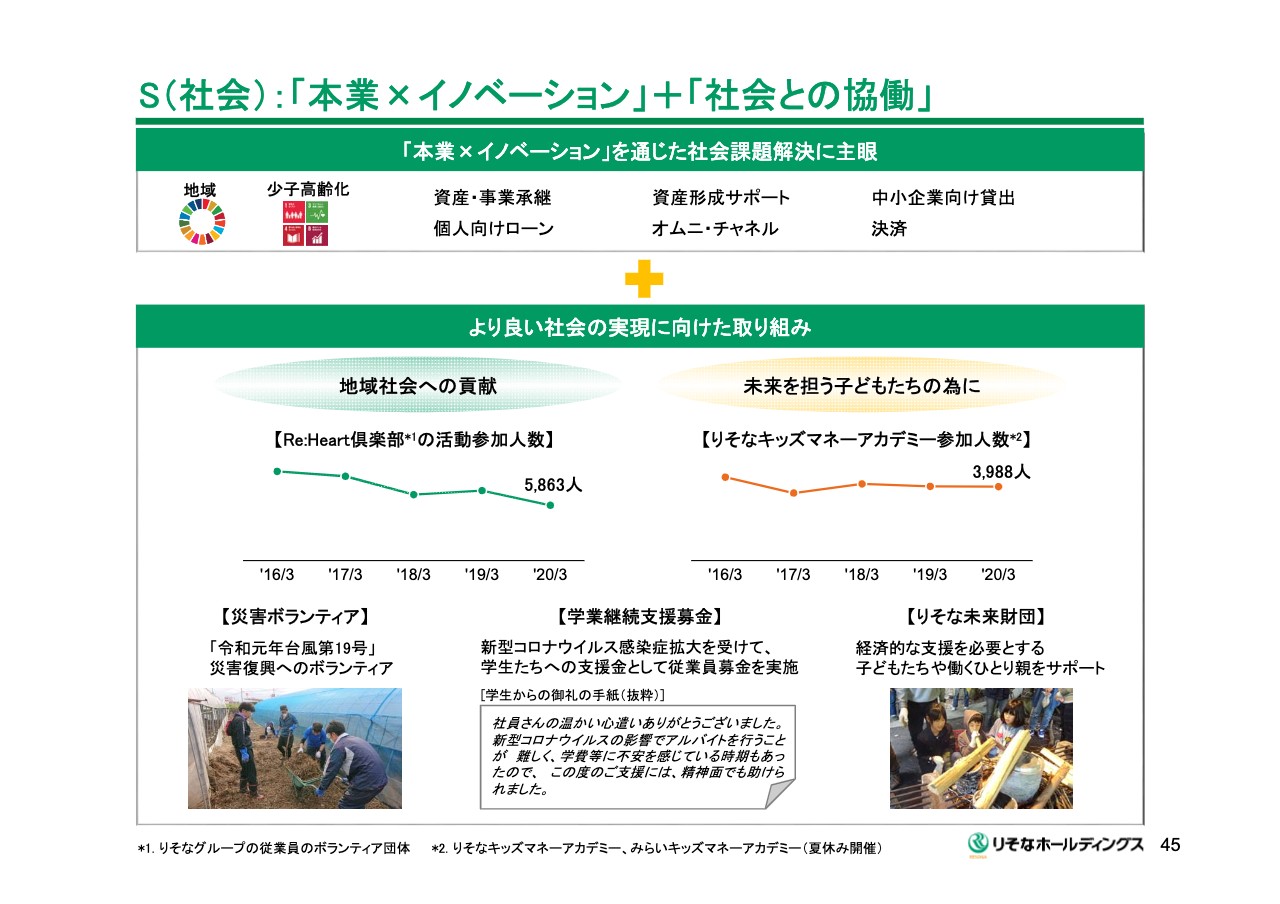

S(社会):「本業×イノベーション」+「社会との協働」

こちらは「社会」のところですが、当社におきましては「本業×イノベーション」というものを通じて、社会課題の解決を第一義に捉えるとともに、社会との協働を重視しています。

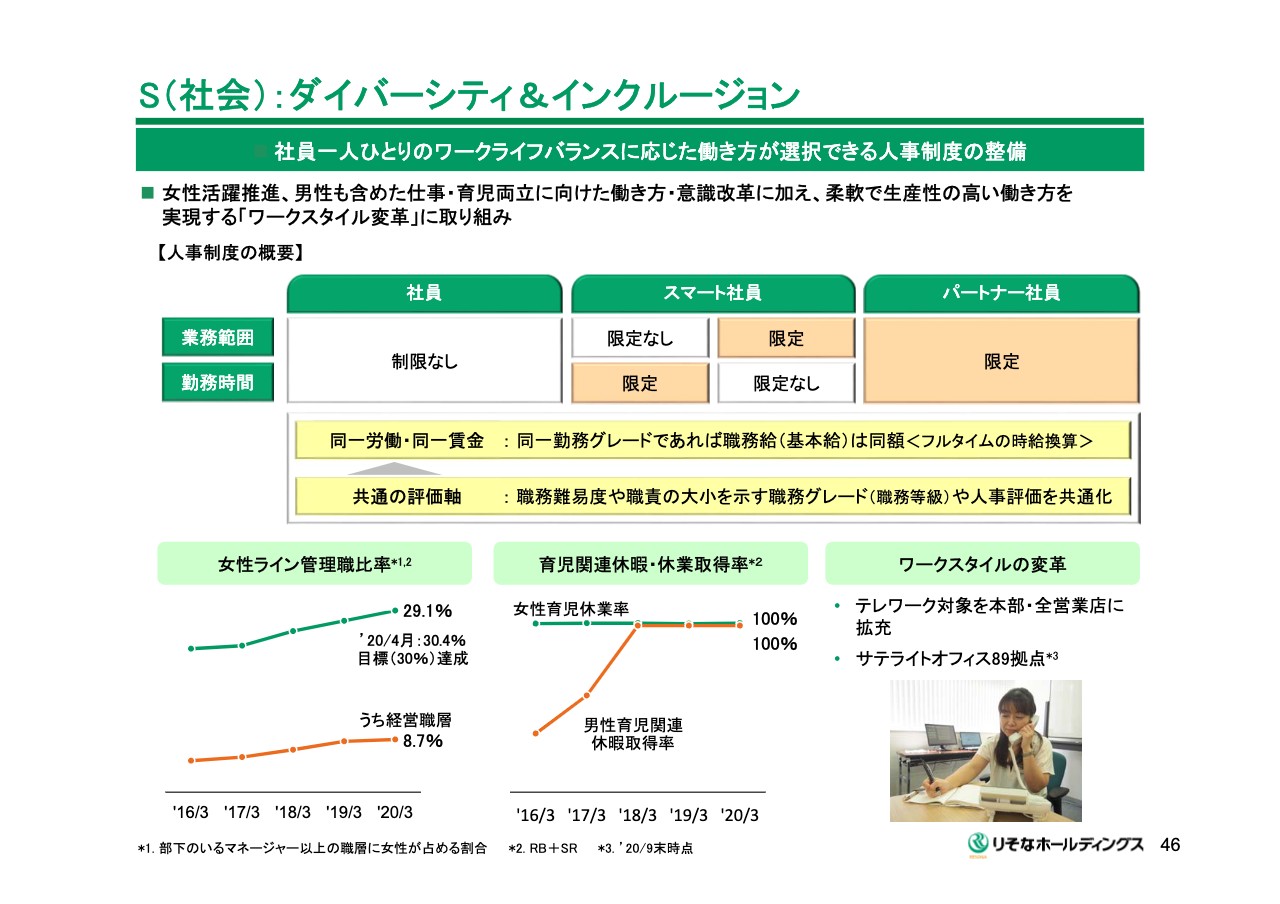

S(社会):ダイバーシティ&インクルージョン

ダイバーシティの取り組みについて少し補足をさせていただきます。性別・年齢・職種などにとらわれず、すべての従業員が活躍できるダイバーシティマネジメントが、人事運営の基本であると考えております。現在も、同一労働・同一賃金をベースとした人事制度となっています。

また、業務範囲や業務時間を限定したスマート社員制度を2015年に導入しております。柔軟で生産性の高い働き方を実現するワークスタイル変革にも取り組んでまいります。

なお、女性ライン管理職比率は、4月に目標としておりました30パーセント台を達成いたしました。

G(コーポレートガバナンス):高度な企業統治システム

こちらは、「ガバナンス」のところです。すでにご承知のとおり、当社につきましては2003年に邦銀で初めてとなる指名委員会等設置会社に移行しております。また、取締役会は、過半が社外取締役で構成されており、決算委員会の委員長もすべて社外取締役のみなさま方に勤めていただいております。

社外の視点というものが十分に経営に生かされていると考えておりますし、高い透明性と公正性が確保されたガバナンス体制を継続しており、何よりも運用面での実効性の高さが確保されているものと認識しております。

ESG評価・イニシアティブ

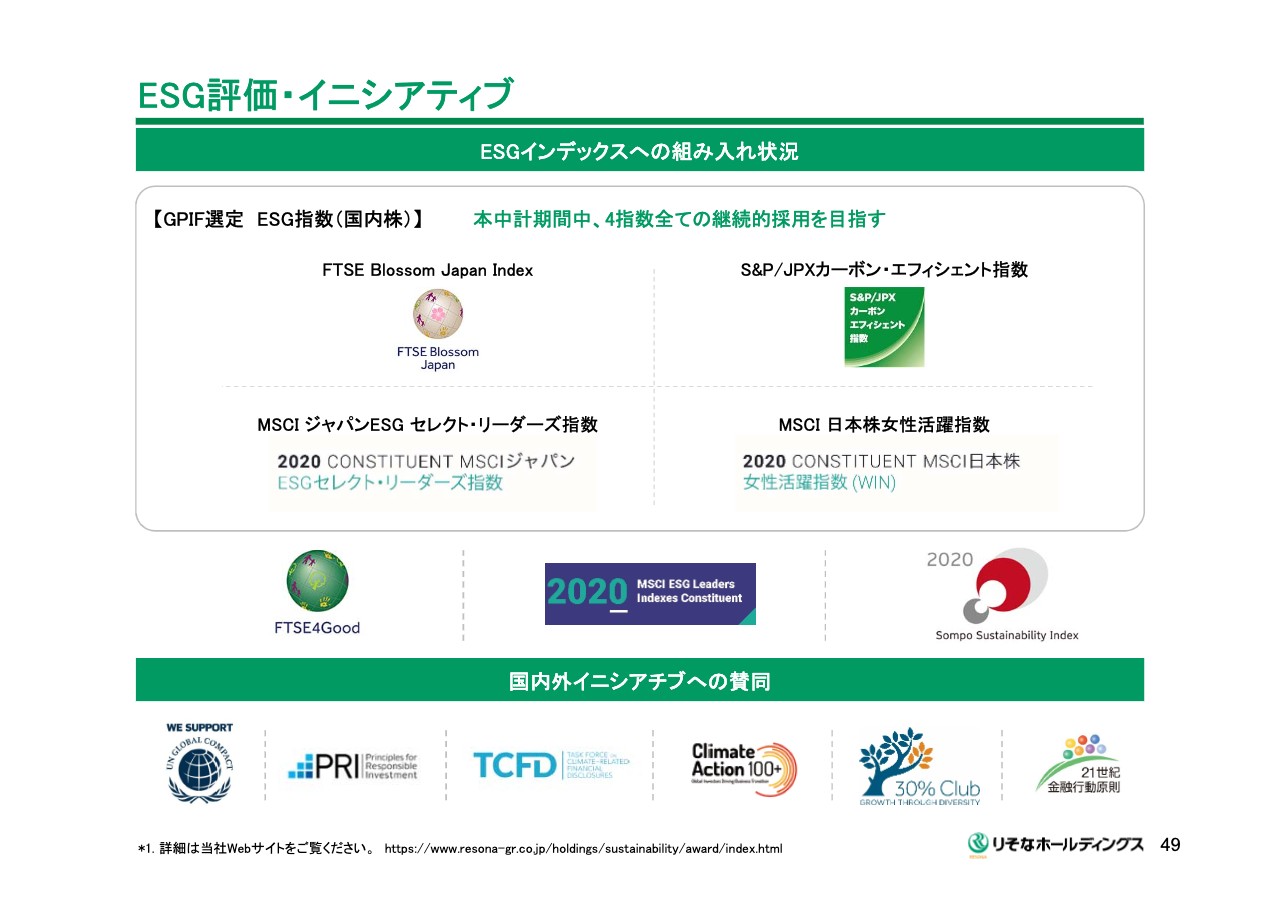

最後に、私どもはGPIFが選定しているESG指数への採用を中計のKPIの1つとして掲げています。

現在、こちらにお示しをさせていただいております4指標すべてに採用されておりますが、この状況を今後も継続することができるように、しっかりと取り組んでまいりたいと思います。

私からの説明は以上です。

新着ログ

「銀行業」のログ