アサヒグループホールディングス、2Qは減収減益 酒類の業務用需要の縮小と自動販売機売上低迷が影響

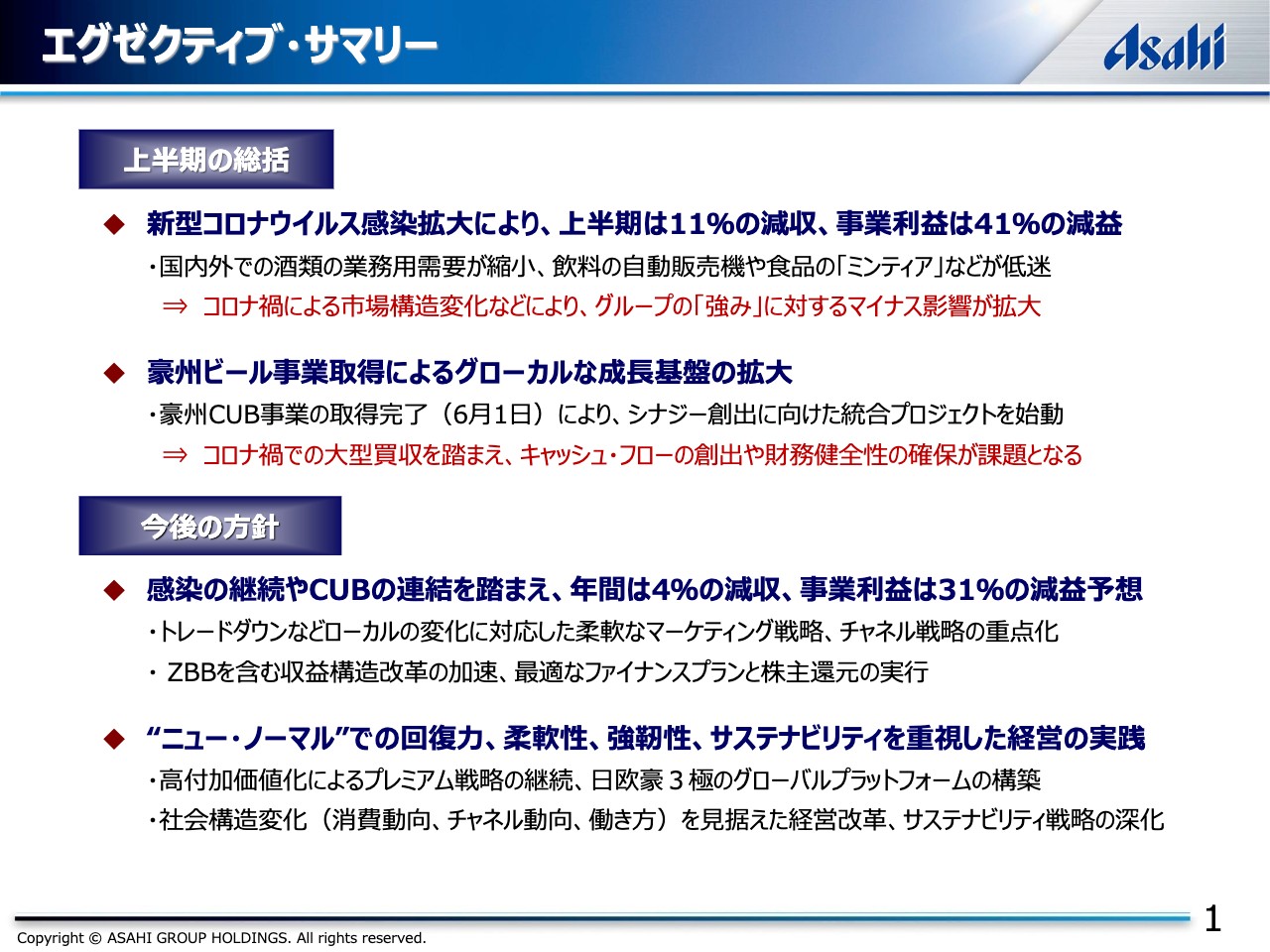

エグゼクティブ・サマリー

小路明善氏:みなさま、こんにちは。改めまして、社長の小路です。新型コロナウイルスの終息が見通せない中、みなさまも大変なご苦労されているかと思いますが、本日はそうした中で当社の説明会にご参加をいただきまして、誠にありがとうございます。

冒頭に私から、上半期の総括と今後の経営方針について、とくにニュー・ノーマルを見据えた経営改革と、買収が完了しました豪州CUB事業の方針についてご説明します。事業の詳細は、この後の決算と合わせてご説明します。

それでは、ご送付しましたプレゼンテーション資料に沿ってご説明しますので、資料1ページのサマリーからご覧ください。

本年上半期は、新型コロナウイルスの感染拡大により、国内・海外ともにビール類の業務用消費が縮小したため、グループ全体の売上収益は前年比11パーセントの減収、事業利益は41パーセントの減益となりました。

国内では、「スーパードライ」の飲食店向け需要や、飲料の自動販売機、食品の「ミンティア」などが低迷し、また、海外でも収益性の高い業務用チャネルが縮小するなど、当社の強みに対するマイナス影響が拡大しました。

一方、6月1日には、豪州CUB事業の取得が完了したことにより、グローカルな成長基盤を大きく拡大することができました。既に、シナジー創出に向けた事業統合プロジェクトを本格的にスタートしています。

ただしコロナ禍での大型買収であり、キャッシュ・フローの確保、適切なファイナンスプランによる財務健全性の確保も課題となってきています。

こうした上半期の総括を受けまして、通期の業績予想としては、新型コロナウイルスのマイナス影響の緩和やCUB事業の6月以降の連結効果を織り込み、売上収益では4パーセントの減収、事業利益は31パーセントの減益計画としました。

下半期は、既に着手していますが、低価格化、トレードダウンに対応した重点ブランドの見直しや、家庭用チャネルの強化など、ローカルの変化に応じた柔軟なマーケッティング戦略により、計画の達成を目指しています。

また、固定費の効率化や設備投資の抑制など収益構造改革の加速に加えて、最適なファイナンスプランや安定的な増配による株主還元を実行していきます。

さらに、ニュー・ノーマルにおける構造変化を見据え、プレミアム戦略の継続や、3極のグローバルプラットフォームの構築に加え、回復力、柔軟性、強靭性、サステナビリティを重視した経営改革を実践していく方針です。具体的な改革の方向性をお話しする前に、各事業におけるコロナ禍の影響について、ご説明をします。

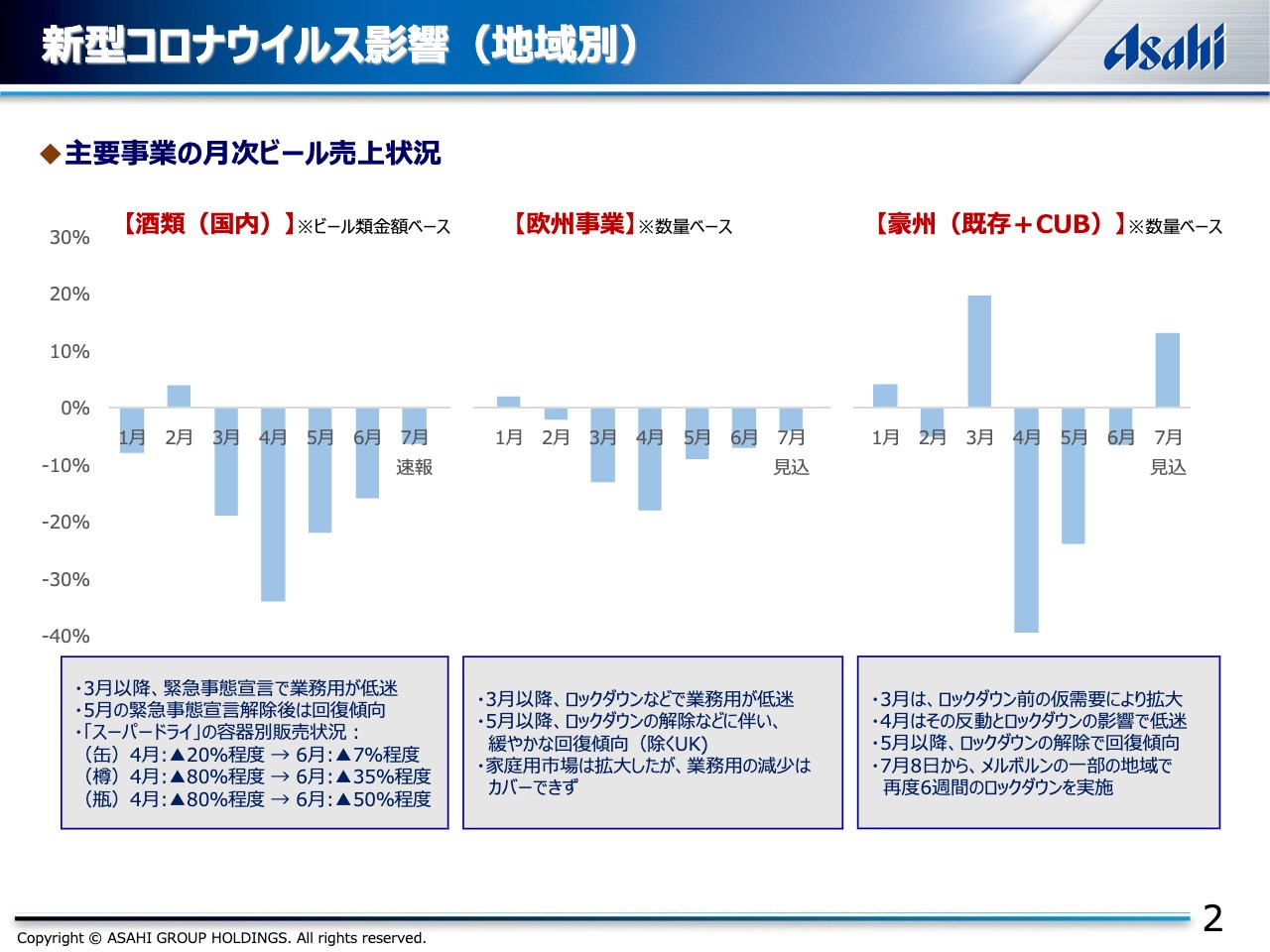

新型コロナウイルス影響(地域別)

2ページをご覧ください。こちらのスライドには、地域ごとのビール類の売上推移を7月の見込みを含めて記載しています。感染が拡大した3月以降、地域によって影響は異なるものの、外出自粛やロックダウンなどにより業務用を中心に売上が減少しました。その後、4月をボトムとして各国の規制緩和などを受け、5月以降は回復傾向となっていることが見てとれるかと思います。

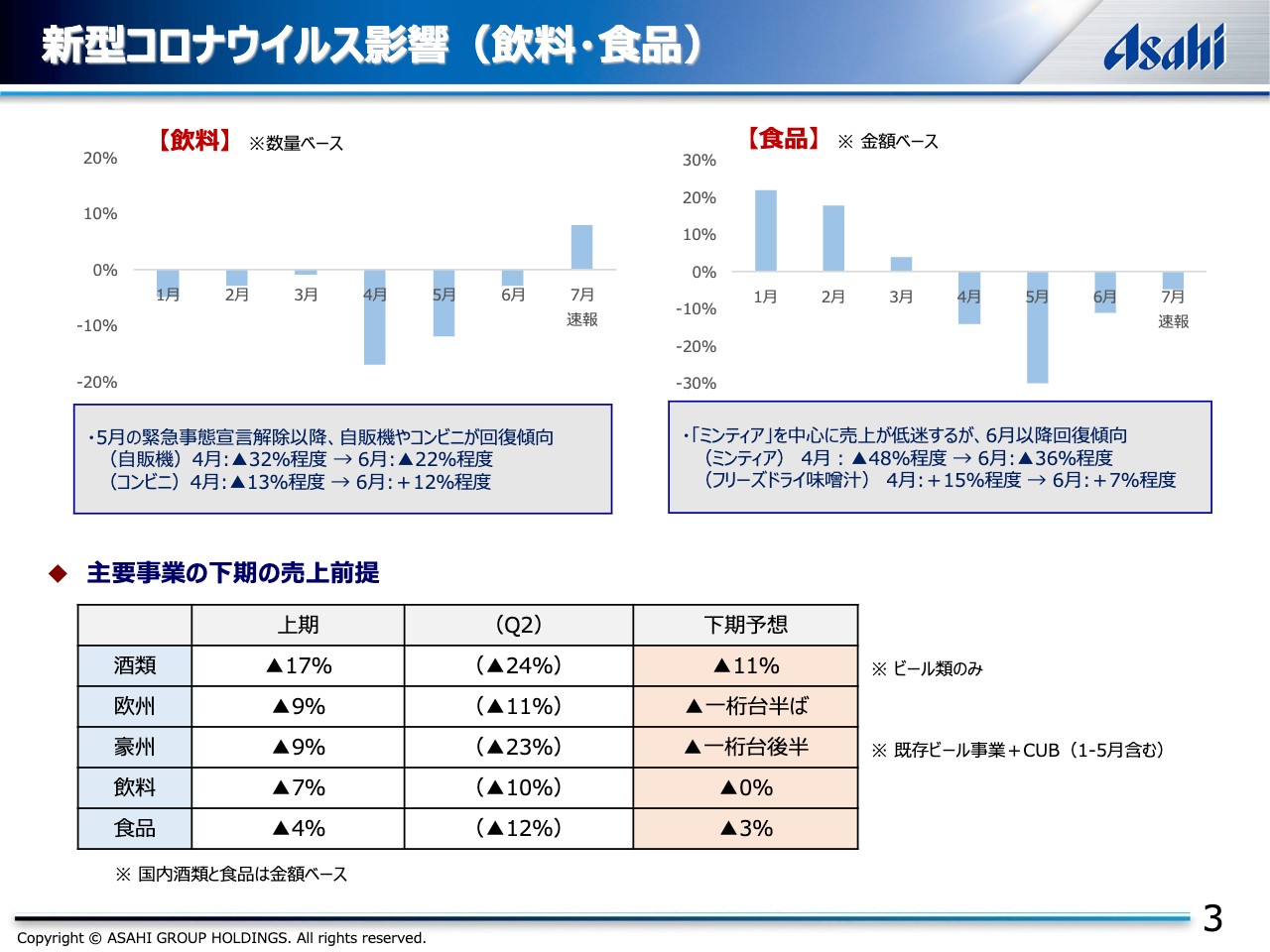

新型コロナウイルス影響(飲料・食品)

次の3ページには、飲料・食品事業の月次売上動向も記載しています。同じく4月をボトムとして、自動販売機や「ミンティア」などが回復しつつありますが、前年比では未だ厳しい状況が続いています。

下段に各事業の回復状況や、ソーシャルディスタンスの継続も踏まえた下半期の売上見込みを記載しており、今回発表した業績予想はこの数値を前提としています。

ただし、コロナの第2波、第3波による再度の大規模な社会的制限までは想定していないため、状況の変化などによりまして業績の見通しが変わる場合には、改めてみなさまに開示をしていきたいと考えています。

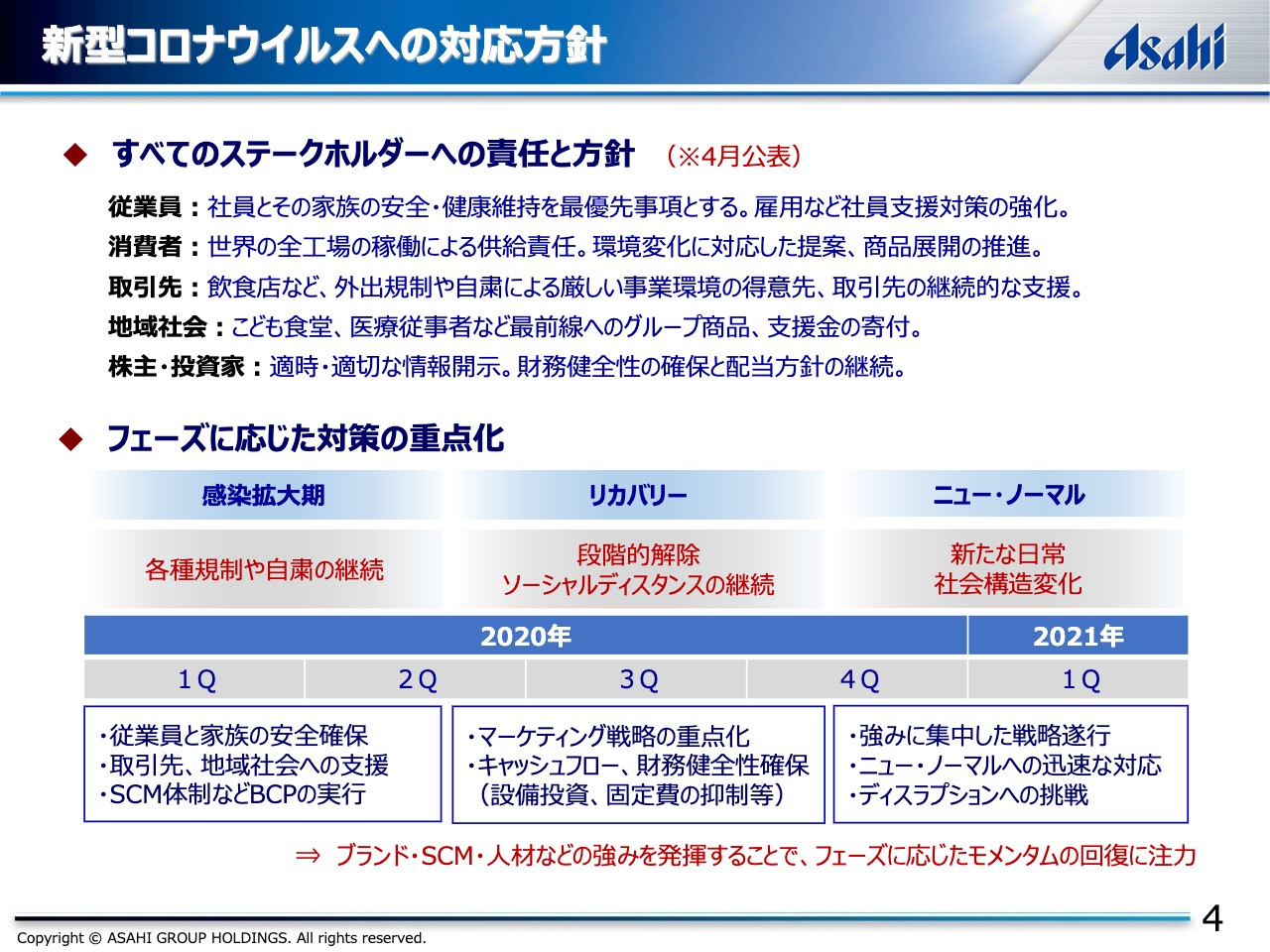

新型コロナウイルスへの対応方針

続いて、コロナ禍への対応方針をご説明します。4ページをご覧ください。こちらは第1四半期決算でもご説明していますが、当社は4月に新型コロナウイルスに対する対応方針というものを公表しまして、各ステークホルダーに対する責任を果たすとともに、3つのフェーズに分けて対策の重点化を図ってきています。

現在は、感染拡大期からリカバリー期に移行していますが、今後のニュー・ノーマルにおいては、社会全体の行動変化を見極め、迅速に対応していくことが事業全体の回復力を左右するものと考えています。具体的な経営改革の方向性についてご説明しますので、次の5ページをご覧ください。

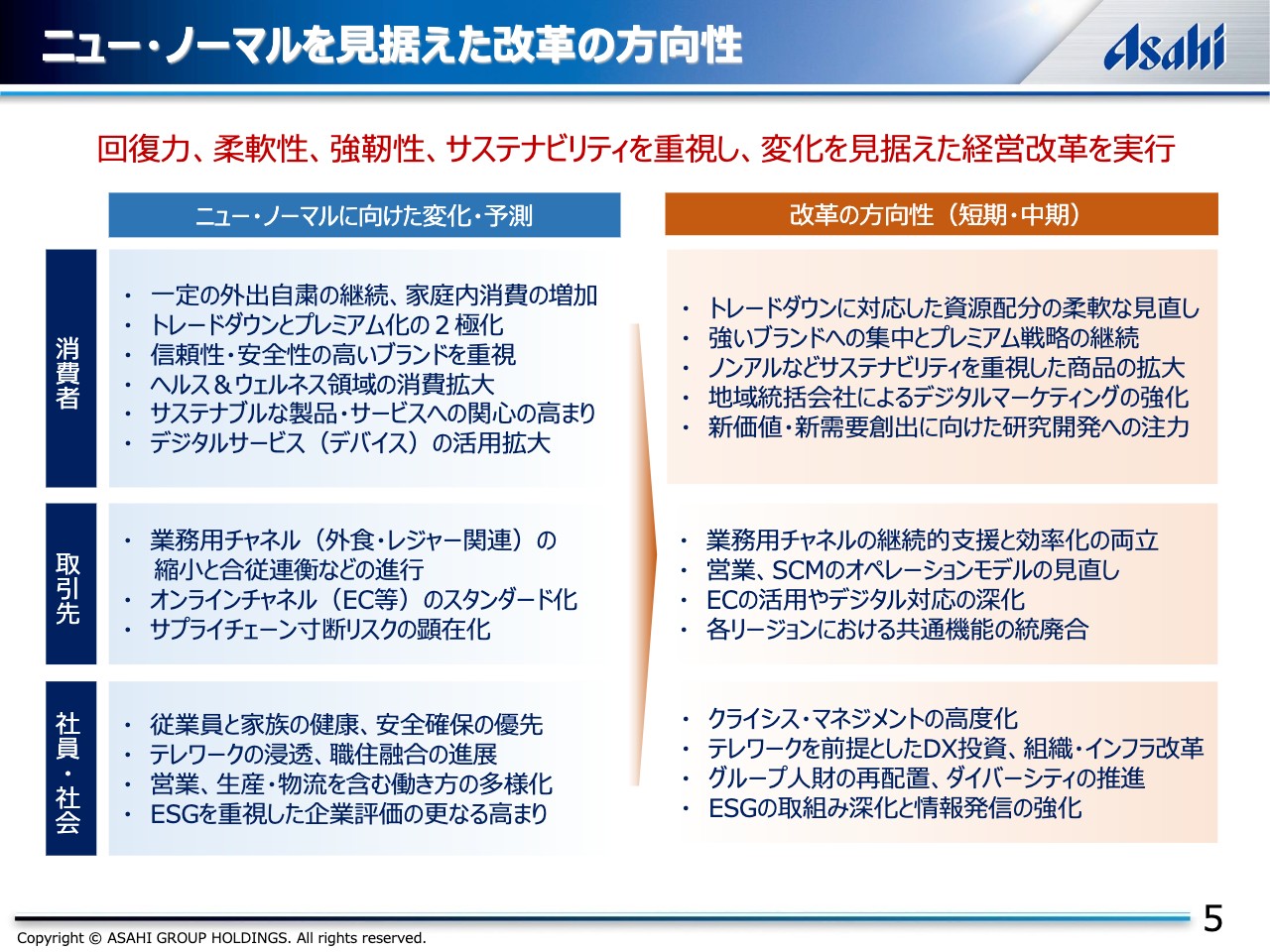

ニュー・ノーマルを見据えた改革の方向性

5ページ目では、消費者、取引先、社員・社会といったステークホルダー別に、既に顕在化しているものや、今後の予測を含めて、構造変化とそれに対する経営改革の方向性について整理をしています。

私は、新型コロナウイルスによって10年後の未来が先に来たと考えており、ニュー・ノーマルを見据えた経営改革では先ほどご説明したように、回復力・柔軟性・強靭性、そしてサステナビリティの4つを重視して取り組む必要があると考えています。

まず、消費者の変化としては、一定の外出自粛や家庭内消費の増加が続く中、節約志向によるトレードダウンが起こっていますが、一方で、欧州では家庭内でのプレミアム化が進んでいるなど、消費行動の2極化というものが進展すると思われます。

加えて、信頼性、安全性の高いブランドや健康志向の製品などへの需要が、新型コロナウイルスによってさらに拡大してくるものと思われます。こうした構造変化に対しまして、当社としては、国内で言えば新ジャンル、海外ではメインストリームの強化など、トレードダウンに対応した柔軟な資源配分の見直しを図っていきます。

一方、プレミアム商品の回復をしっかりと取り組むべく、各国の重点プレミアムブランドへの投資やノンアルコールビールなどを強化し、成長の柱であるプレミアム戦略の持続性を助けていきます。

取引先の観点では、飲食店などの業務用チャネルの縮小は継続をし、完全には戻らないということを前提に、合従連衡なども進行すると考えます。さらに、eコマースなどオンラインチャネルが一般化するとともに、サプライチェーンの寸断リスクなどにも備える必要があると考えています。

当社としては、業務用チャネルの回復に向けて事業継続の支援などに取り組む一方で、需要の検証に応じた業務用の効率化も推進していきます。

また、デジタル対応の強化に加えて、既に欧州や豪州の組織再建も進めていますが、各リージョンの共通機能の統廃合など、より効率的な組織体制を構築していきます。

社員・社会の視点では、従業員の安全確保とそれに伴うテレワークの浸透、また、営業や生産、物流に携わる人たちの働き方も多様化しています。さらに、社員や社会への支援など、ESGを重視する企業価値評価の視点は従来にも増して高まってくることが予想されます。

当社はあらゆるリスクを想定してERMの運用に取り組んでいますが、さらに、こうしたパンデミックにも対応する、いわゆるクライシスマネジメントを強化していきます。

また、今週3日に発表しています、新たな働き方、リモートスタイプの導入など、テレワークを前提としたDXへの投資や、ESGへの取り組みもより一層深化させていく方針です。

今後はこうしたニュー・ノーマルを見据えた経営改革を着実に実行に移していくことにより、アサヒの強靭性の回復を力強いものにしていきたいと思います。

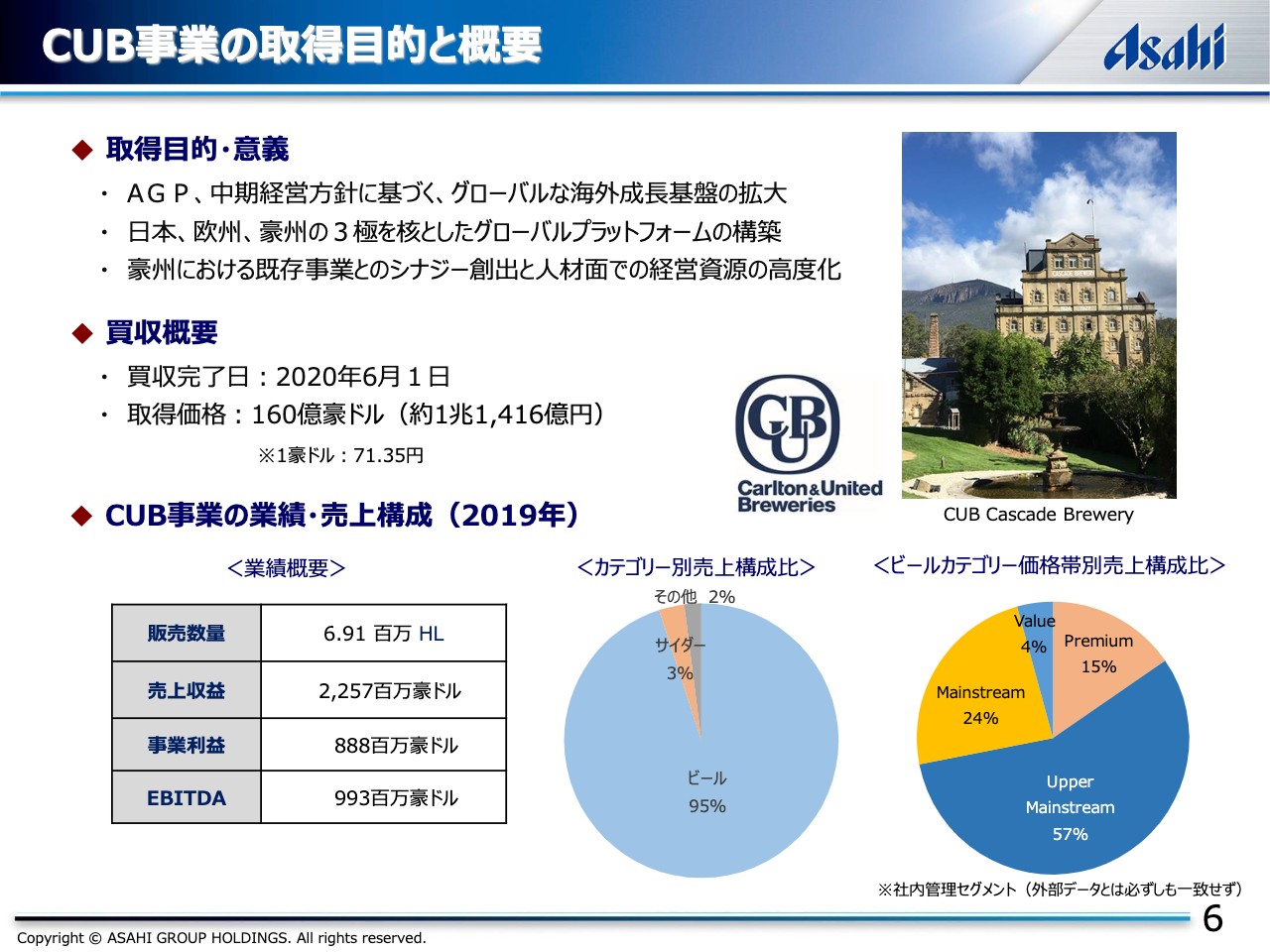

CUB事業の取得目的と概要

それでは続きまして、6月1日に買収手続きが完了しましたCUB事業についてご説明します。6ページをご覧ください。CUBの取得は、グローバルな成長基盤の拡大を目指す中期戦略の一環であり、シナジー創出による収益性の向上だけではなく、日本・欧州・豪州3極のグローバルプラットフォームを構築することで、グローカルな成長戦略を力強く推進することが可能となりました。

CUB社は、下段にも記載していますように、豪州ナンバーワンのビール会社としてすべてのカテゴリーで強いブランドポートフォリオを有し、グローバルでもトップクラスの収益性をもっています。

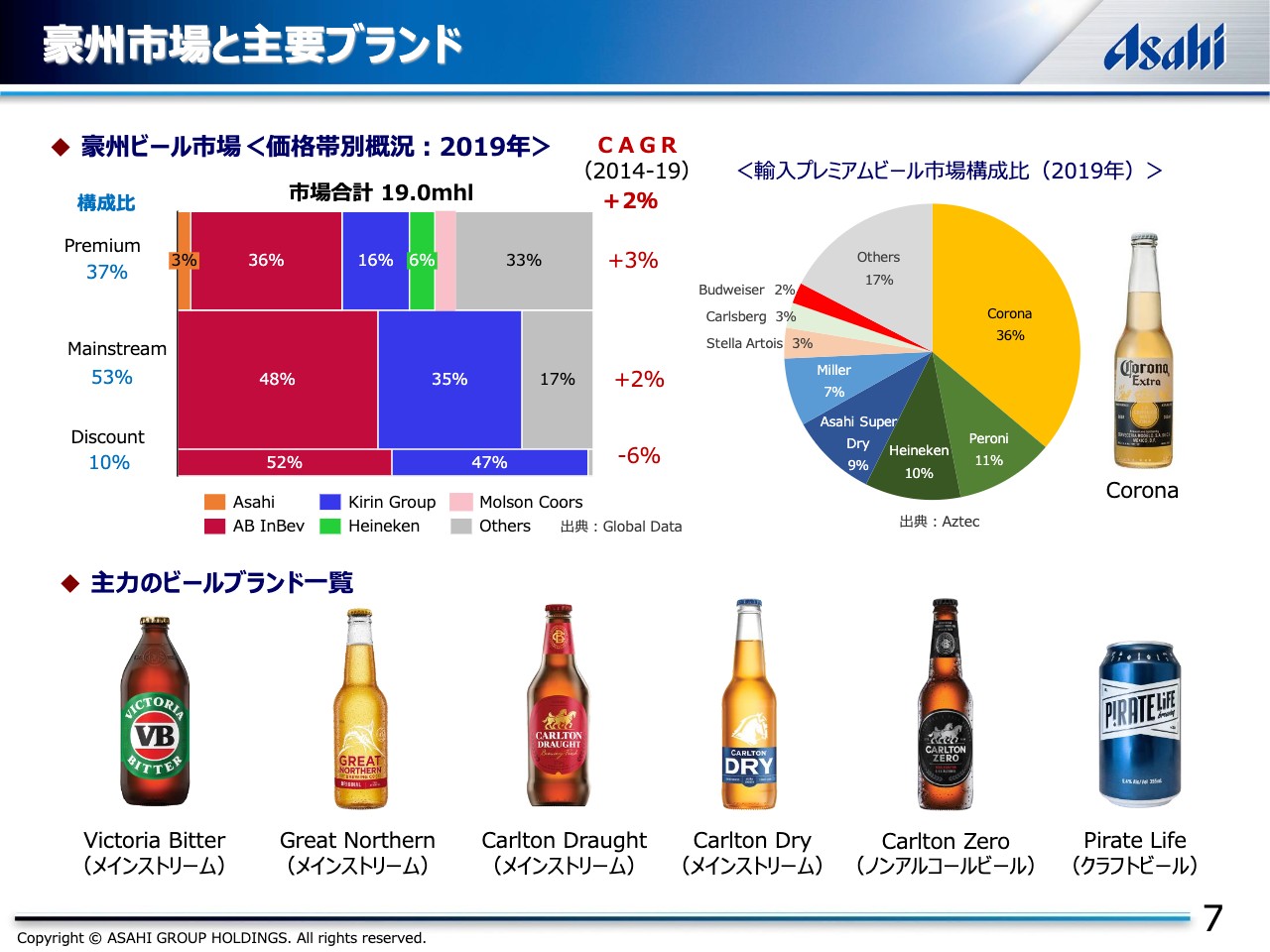

豪州市場と主要ブランド

次の7ページの市場概況をご覧いただきますと、豪州ビール市場では輸入プレミアムビールを含むプレミアム市場の成長が年率3パーセントともっとも高くなっています。

右側の円グラフにもありますように、輸入プレミアムカテゴリーでは、トップブランドである「Corona」を有しており、当社がもつ「PERONI(ペローニ)」や「スーパードライ」と合わせまして、今後は同市場での圧倒的な優位性を築くことができます。

さらに、トップブランドである「Carlton」に加えまして、拡大する低アルコール……いわゆるイージードリンクというものですが、このカテゴリーでも「Great Northern」を短期間でナンバーワンブランドに育成するなど、高いマーケッティング力や商品改善力を備えています。

オセアニア事業の中期戦略と概要

次の8ページには、事業全体の中期戦略と事業概要を記載しています。今後のオセアニア事業は、CUBが加わったことによりまして、総合酒類・飲料企業として、オセアニアにおけるさらなるプレゼンスの拡大を目指します。

既存のオセアニア事業とCUB事業の売上規模は同レベルであり、現在リージョナルハブのもと、「ALLIANCE FOR GROWTH」このようなプロジェクトに基づき、ビジネスフィロソフィーの共有を図るとともに、短期・中期のシナジー創出の具体化に着手しています。

また、ブランドやインフラの統合だけではなく、CUBの優秀な人材やノウハウを融合していくことで、グローバルプラットフォームの重要拠点として経営資源の高度化を推進していきます。

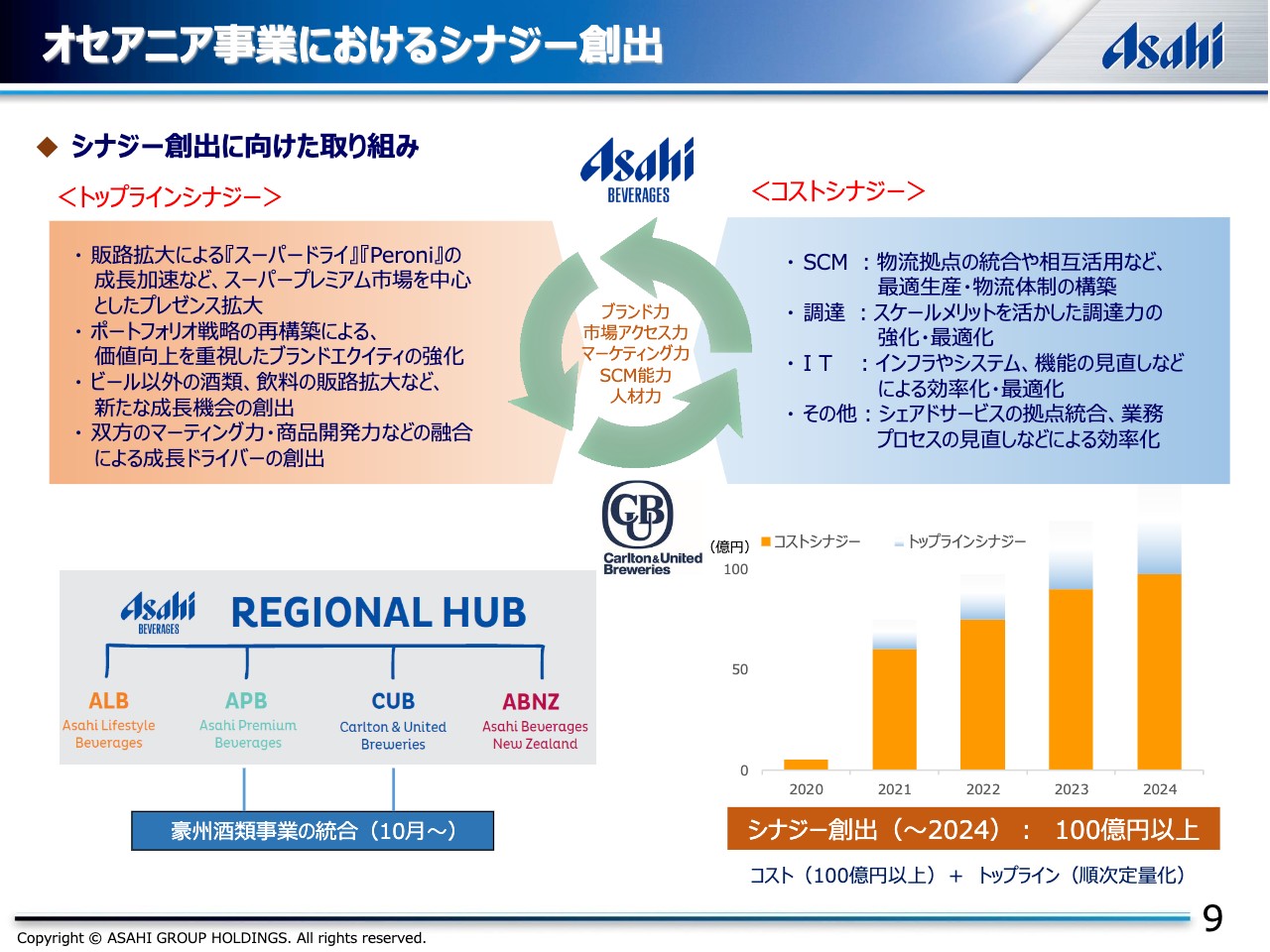

オセアニア事業におけるシナジー創出

それでは次の9ページには、シナジー創出の具体的な取り組みについて記載しています。まず、トップラインシナジーとしましては、CUB社が有する広範なディストリビューションネットワークを活用しまして、先ほどご説明した「スーパードライ」や「PERONI」など、輸入プレミアムブランドのさらなる成長を目指していきます。

また、RTD、それから飲料の販路拡販・拡大に加えて、マーケッティング力や商品開発力の知見なども融合していくことで、新たな成長ドライバーを創出していきます。

コストシナジーという面では、スケールメリットによりまして最適生産、物流体制の構築や調達力の強化を図るとともに、ITやシェアドサービスの効率化などにより、今後5年程度で100億円以上のシナジー創出を目指していきます。

トップラインについては、すべて定量化することは現時点では難しいと考えていますが、輸入プレミアムブランドやノンアルコールの成長目標などは順次定量化をして発表します。

新型コロナウイルスの感染拡大によりまして、CUB事業の業績も短期的には落ち込むことになりますが、中長期的には安定した人口増と豊かな資源をベースに経済成長が見込まれるオーストラリアにおいて、収益性を継続的・持続的に高めていくことは十分可能だと考えています。

現在では、嵐の船出となりましたが、モチベーションの高い新たな仲間とともに、グローバルビジネスをアグレッシブに展開し、グローカルな価値創造経営を実践していきたいと改めて考えています。

コロナ禍の大変厳しい事業環境ではありますが、改めてグローカルな価値創造経営を推進するアサヒグループにご支援をお願いして、私の話を終わらせていただきます。ご清聴、どうもありがとうございました。続きまして、勝木よりご説明します。

勝木敦志氏:みなさま、こんにちは。財務を担当している勝木です。本日は、当社の決算説明会にご参加いただき誠にありがとうございます。私からは決算の概要および事業別の方針などについてご説明します。すでに、決算短信や補足資料などでご覧いただいているかと思いますので、ご送付差し上げましたプレゼンテーション資料に沿いまして、ポイントを絞ってご説明します。

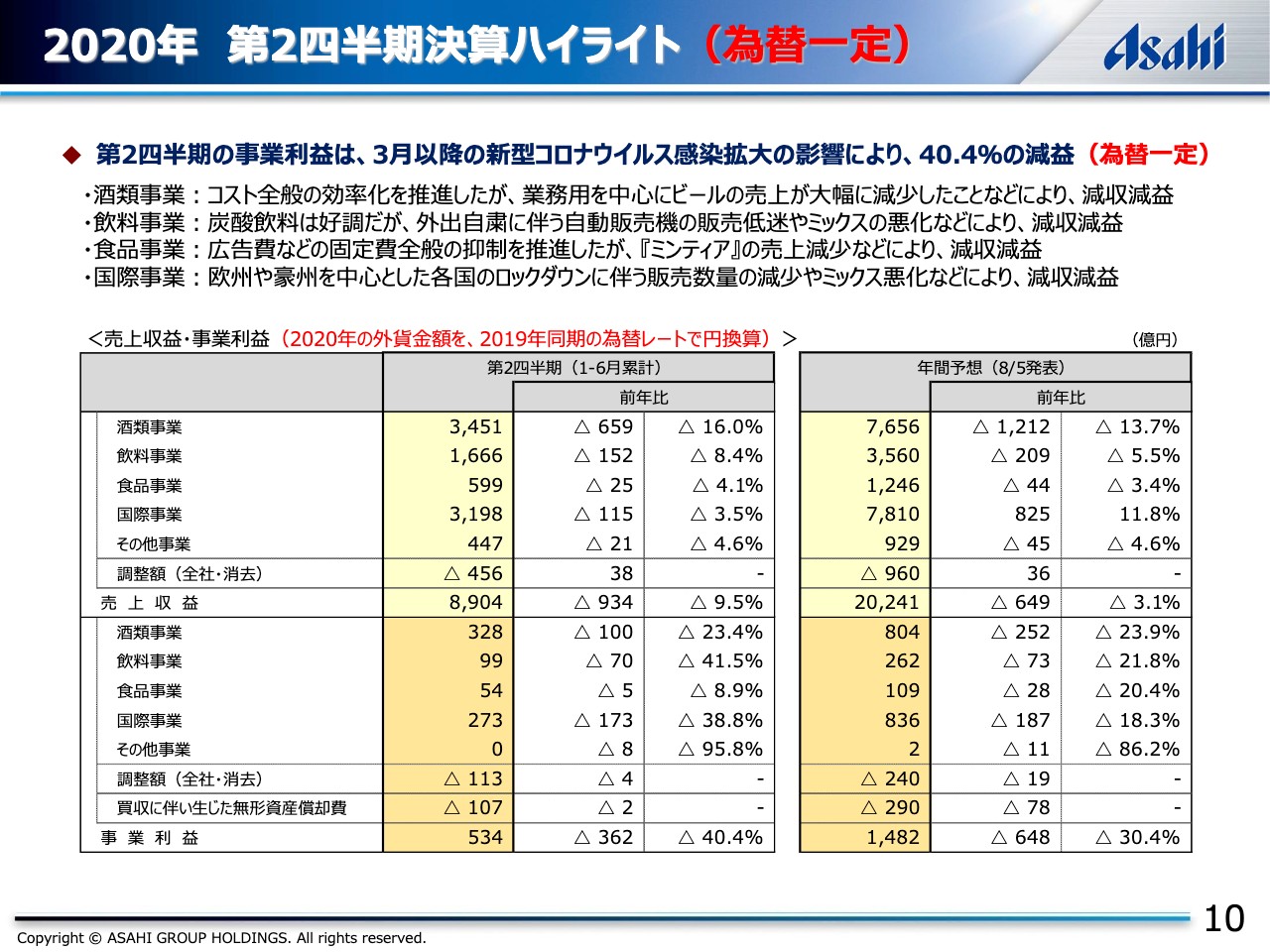

2020年 第2四半期決算ハイライト(為替一定)

まず、10ページの決算ハイライトで売上収益と事業利益について、本年は為替による大きな影響はありませんが、為替一定ベースでご説明します。上半期は、先ほど社長から説明があったように、新型コロナウイルスの影響により酒類事業をはじめ、全事業で減収減益となり、トータルの売上収益は前年比9.5パーセントの減収。事業利益は前年比40.4パーセントの減益となりました。

右側に記載している年間予想については、CUB事業の連結効果により国際事業が増収となることや、国内3事業でも一定の回復を見込んでいるものの、トータルでは前年比3.1パーセントの減収。事業利益では前年比30.4パーセントの減益計画としています。

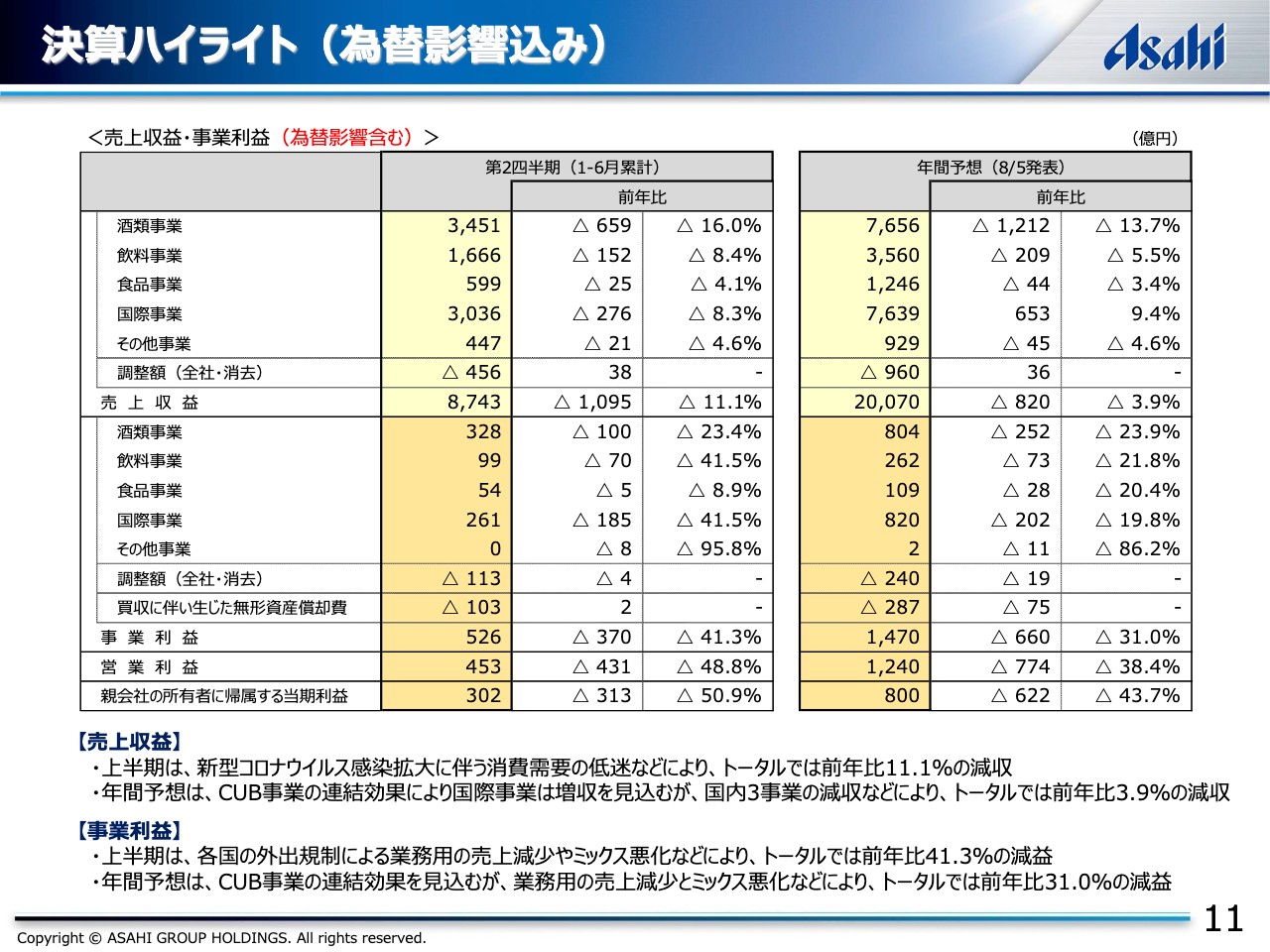

決算ハイライト(為替影響込み)

次の11ページでは、為替影響を含めました決算短信ベースの業績を掲載していますので、のちほどここを確認いただければと存じます。

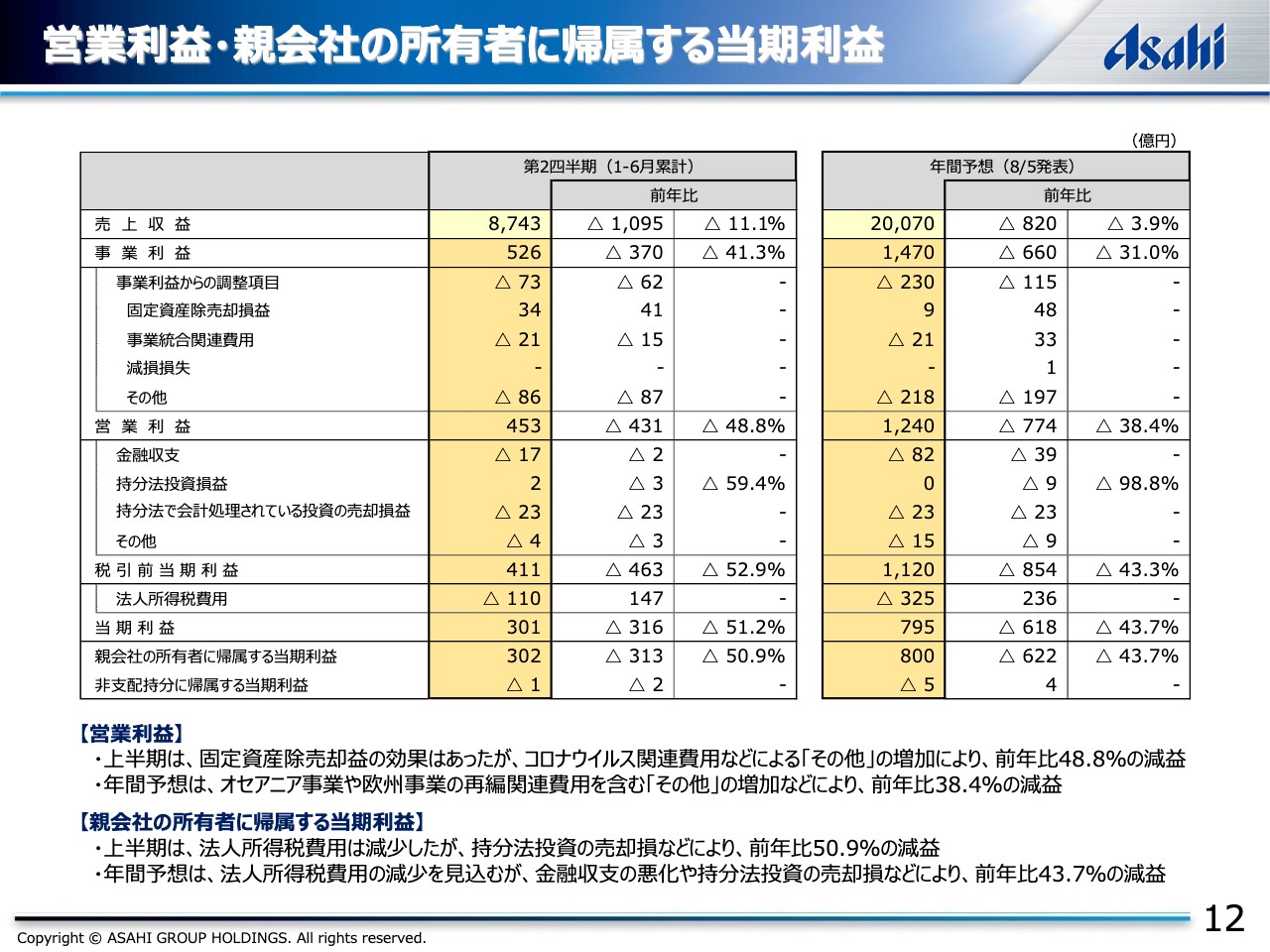

営業利益・親会社の所有者に帰属する当期利益

事業別の詳細に入る前に、12ページで営業利益以下についてご説明します。営業利益については、上半期は事業利益の減益に加え、コロナ関連費用の発生によるその他費用の増加などにより前年比48.8パーセント減益となり、年間予想についても、前年比38.4パーセントの減益を見込んでいます。親会社の所有者に帰属する当期利益については、上半期は、法人所得税費用は減少しましたが、持分法投資の売却損などもあり、前年比50.9パーセント減益の302億円となりました。年間予想については、CUB事業の買収資金の調達による金融収支の悪化や、持分法投資の売却損などもあり、前年比43.7パーセント減益の800億円を見込んでいます。

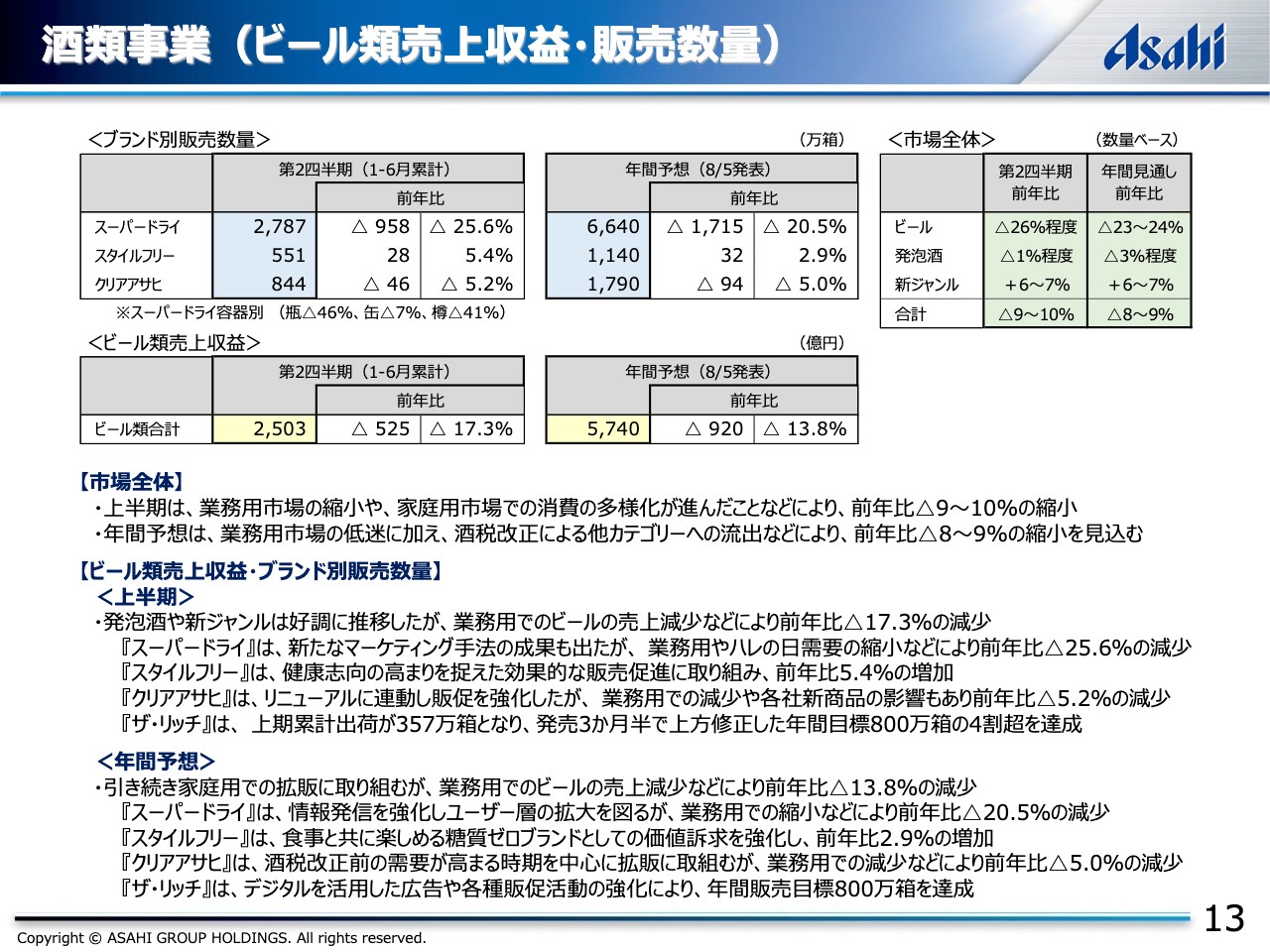

酒類事業(ビール類売上収益・販売数量)

それでは、事業ごとの詳細について、13ページの国内酒類事業からご説明します。右側に記載しているように、上半期のビール類市場全体は、業務用の低迷によりビールが減少し、トータルでは9パーセントから10パーセント縮小したものと思われます。

当社は、業務用商材ですビールの構成比が高いこともあり上半期のビール類の売上収益は前年比17.3パーセントの減収となりました。年間予想については、業務用の一定の回復を前提としつつ、家庭用において主力ブランドを中心にマーケティングを強化しますが、トータルでは前年比13.8パーセントの減収を見込んでいます。

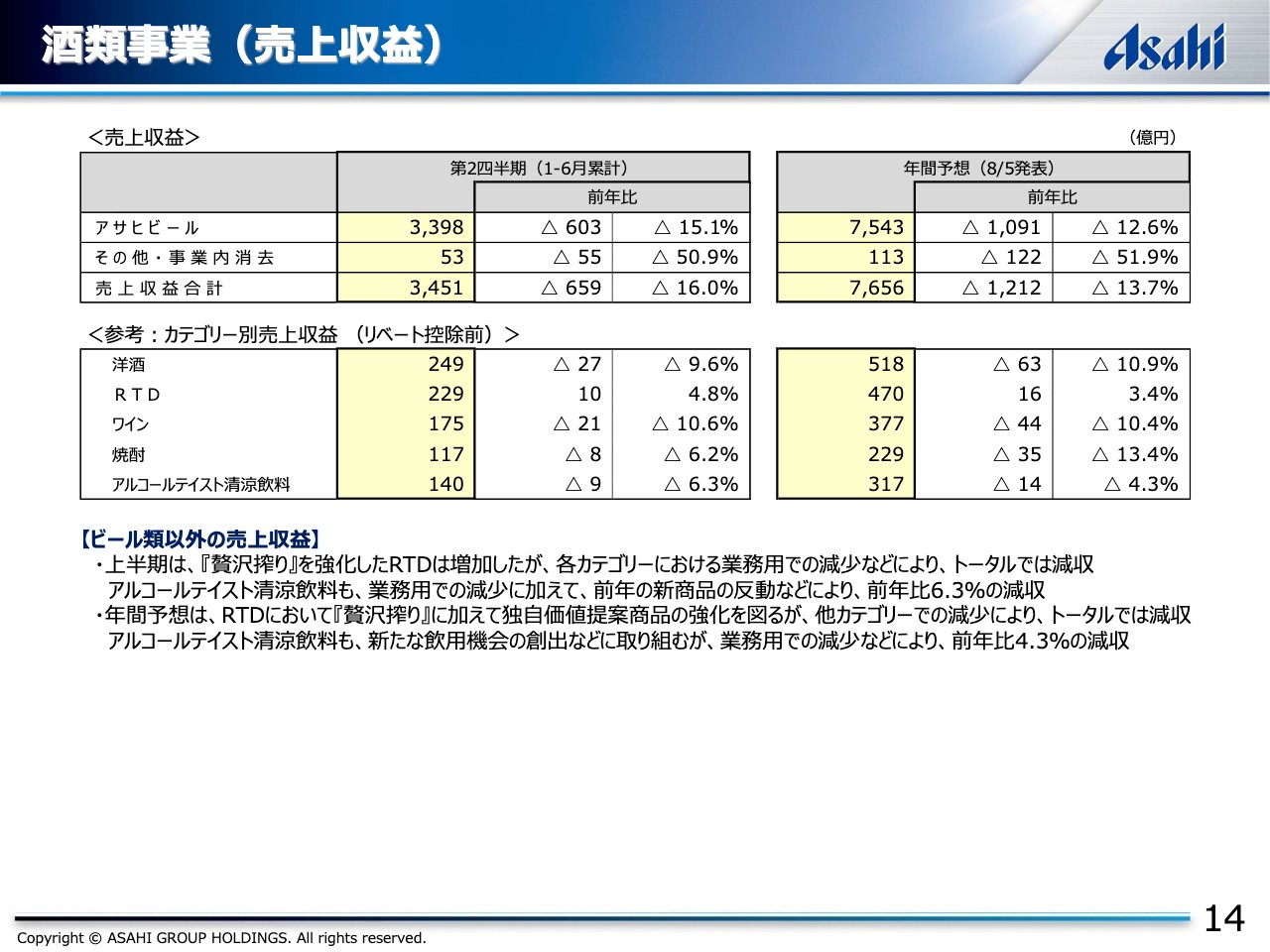

酒類事業(売上収益)

14ページに記載している酒類事業トータルの売上収益については、上半期はビール類に加え、RTDを除く各カテゴリーも減収となり、トータルでは前年比16.0パーセントの減収となっています。年間予想は下期で挽回を図るもののトータルでは前年比13.7パーセントの減収を見込んでいます。

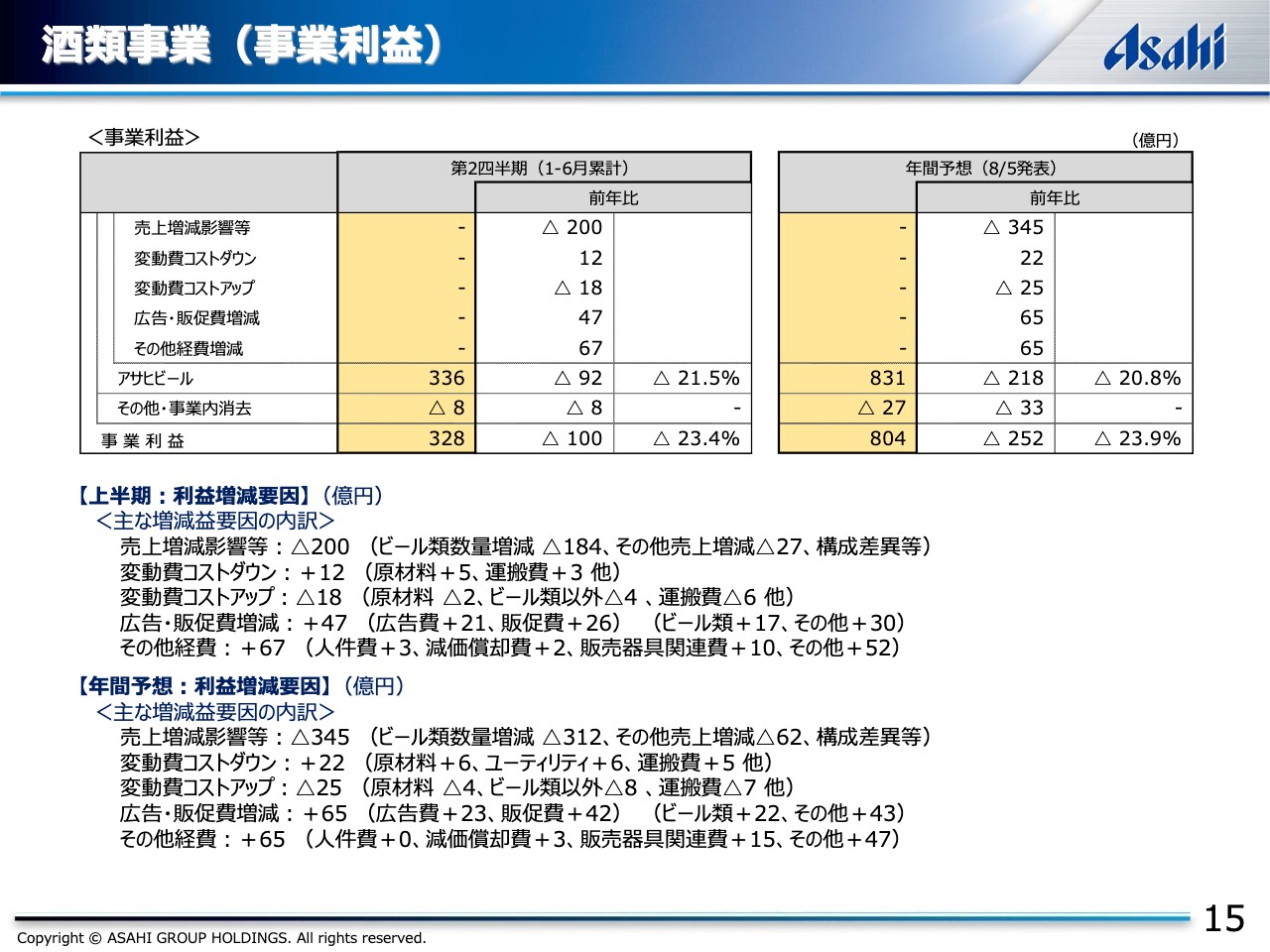

酒類事業(事業利益)

次の15ページの事業利益の増減要因については、上半期は広告販促費やその他の経費など、コロナ禍を受けてコスト全般の効率化を図りましたが、ビール類の減収影響が大きく、前年比23.4パーセントの減益となりました。年間では、さらなる効率化に取り組みますが、ビール類の減益要因などにより、トータルでは前年比23.9パーセント減益の804億円を見込んでいます。

酒類事業の基本方針

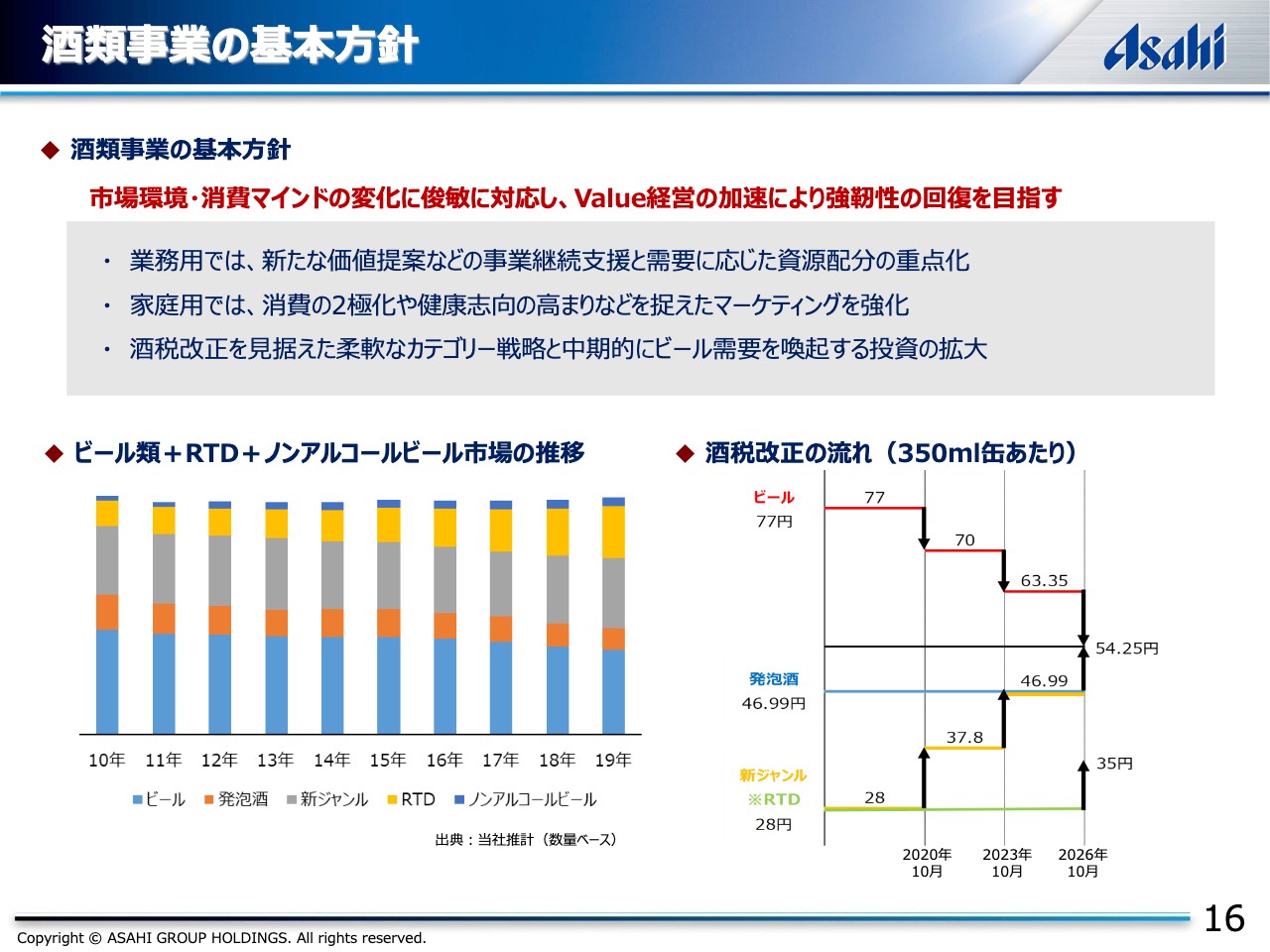

ここで、酒類事業の今後の取り組みなどをご説明します。16ページをご覧ください。国内酒類事業では、コロナ禍により、当社の強みであるビールにおいて業務用の縮小が続いていることに加え、新ジャンルやRTDなど家庭用需要の獲得においても未だ十分とは言えず、課題を残しています。

酒類事業の今後の方針としては、市場環境やチャネルの変化などを見据え、経営資源のシフトを俊敏かつ大胆に進めまして、改めてバリュー経営を加速していくことにより事業構造を変革し、強靭性の回復を目指していきます。チャネル別には、業務用ではお得意先様への支援を継続する一方で、需要の減少に応じた当社自身の効率化も図っていきます。また、家庭用では消費の2極化や健康志向などを捉えたマーケティングをさらに強化していきます。

下段にビール類、RTD、ノンアルコールを合わせた過去10年の市場推移を記載しています。新ジャンルやRTD、ノンアルコールが拡大する一方で、発泡酒やビールが減少していますが、トータルのボリュームはここ10年でほぼ横ばいとなっており、極端なアルコール離れが進んでいるというわけではありません。

本年10月から実施される酒税改正を見据え、ビール構成比の反転を目指した需要喚起に努めるとともに、多様な家庭用需要の拡大を踏まえて、新ジャンルやRTDでの差別化されたブランドの育成に注力していく方針です。

『スーパードライ』の取組み

次の17ページには、「スーパードライ」の取り組みについて記載しています。右下にありますように、家庭内での消費データを示すSCIを見ると、「スーパードライ」はコロナ禍の3月以降も業界平均を上回って伸びています。業務用やハレの日需要の縮小などでトータルの売上は減少していますが、家庭用消費におきまして「スーパードライ」の優位性は維持されており、引き続き新規ユーザーの獲得や統合型マーケティングに取り組み、酒税改正をフックとしたビールの活性化に注力します。

発泡酒・新ジャンル・ビール類以外の取組み

次の18ページに記載しているビール以外については、3月に発売した「ザ リッチ」が好調に推移するなど、定番系ブランドの販売モメンタムが急回復しています。また、コロナ禍で需要が増加している糖質ゼロのブランド群においても、持続的にロイヤルユーザーを獲得している「スタイルフリー」を中心として、第1四半期の伸びが拡大するなど、市場変化の需要も捉えつつあります。

さらに、成長が続くRTDやノンアルコールの需要を幅広く取り込むとともに、すでに大幅な上乗せを図っている収益構造改革の加速により国内酒類事業の強靭性の回復に努めていく所存です。

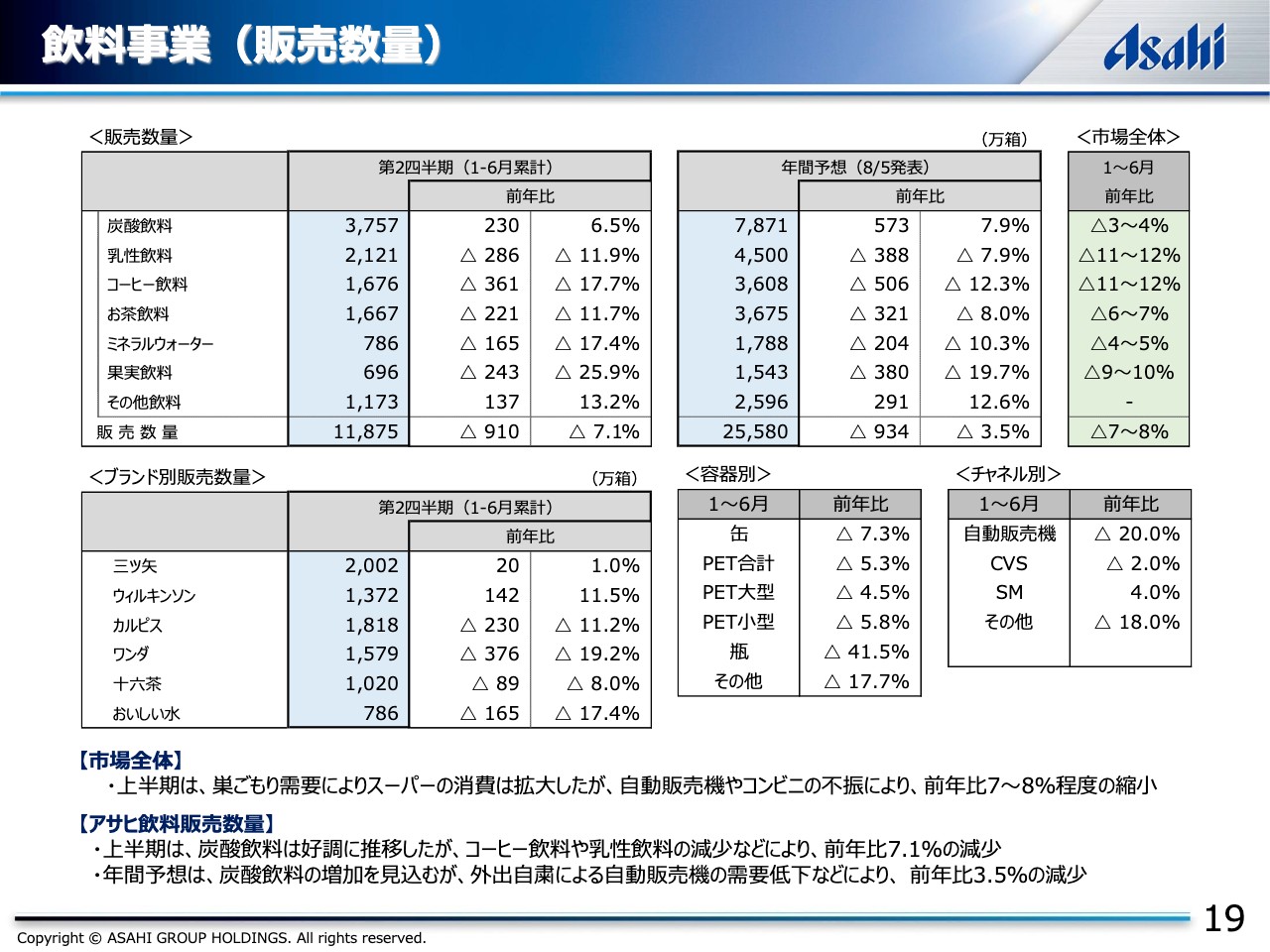

飲料事業(販売数量)

続きまして、飲料事業についてご説明します。19ページの販売数量については、上半期は巣ごもり需要などを捉えた炭酸飲料が好調に推移しましたが、コーヒー飲料や乳性飲料の減少などにより、トータルでは前年比7.1パーセントの減少となりました。年間では下期も好調な炭酸飲料の増加を見込みますが、自動販売機の需要減は続くことなどにより、トータルでは前年比3.5パーセントの減少を見込んでいます。

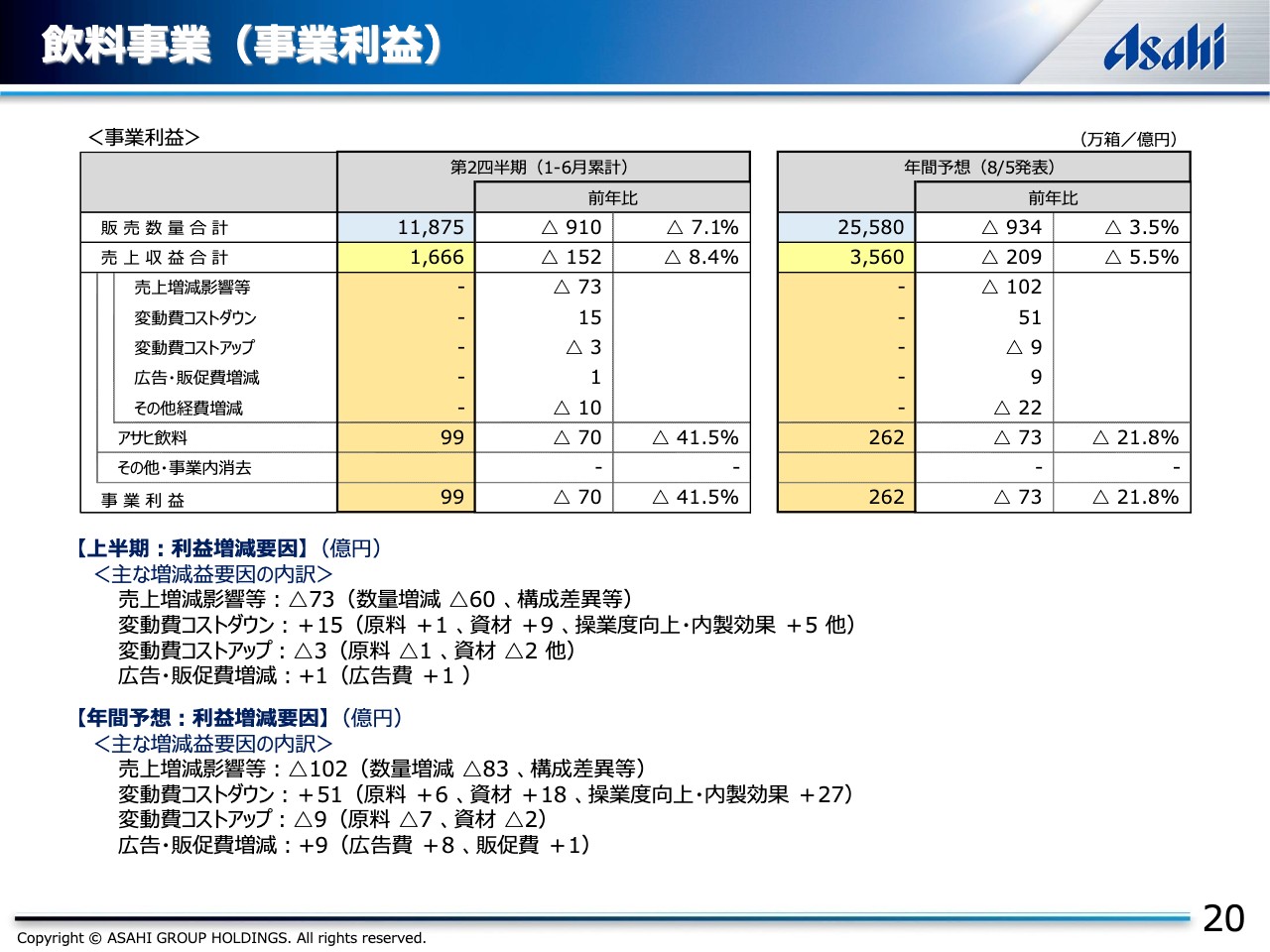

飲料事業(事業利益)

20ページの事業利益については、上半期は販売数量の減少やチャネルミックスの悪化などにより、トータルでは前年比41.5パーセントの減益となりました。年間では、下半期での一定の回復を前提としていますが、売上収益では前年比5.5パーセントの減収。事業利益では、前年比21.8パーセントの減益を見込んでいます。

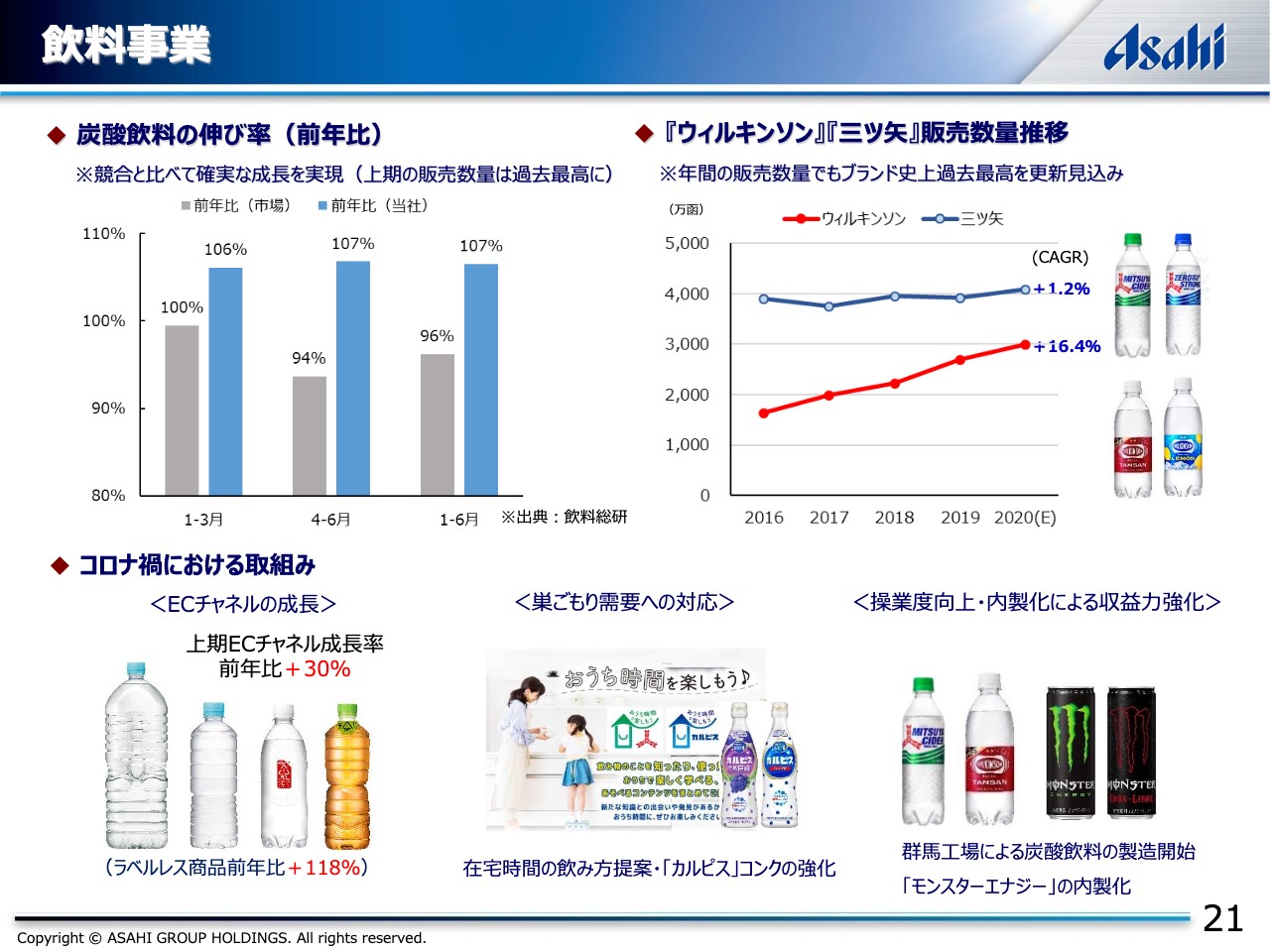

飲料事業

次の21ページには、炭酸飲料の実績や今後の取り組みを記載しているため、詳細はのちほどご確認いただければと存じます。コロナ禍において、飲料事業は「ウィルキンソン」や「三ツ矢」の好調などにより業界平均を上回るモメンタムとなっていますが、自販機チャネルの不振によるミックス悪化は当面続くため、健康志向を捉えた新価値提案などでは未だ満足できる成果を出しているとは考えていません。

今後も、需要変化に対応したマーケティングやECチャネルとの連携に加え、生産・物流部門を中心とした収益構造改革の加速によりマイナス影響の極小化と来期以降の回復力を着実に高めていきます。

食品事業(売上収益・事業利益)

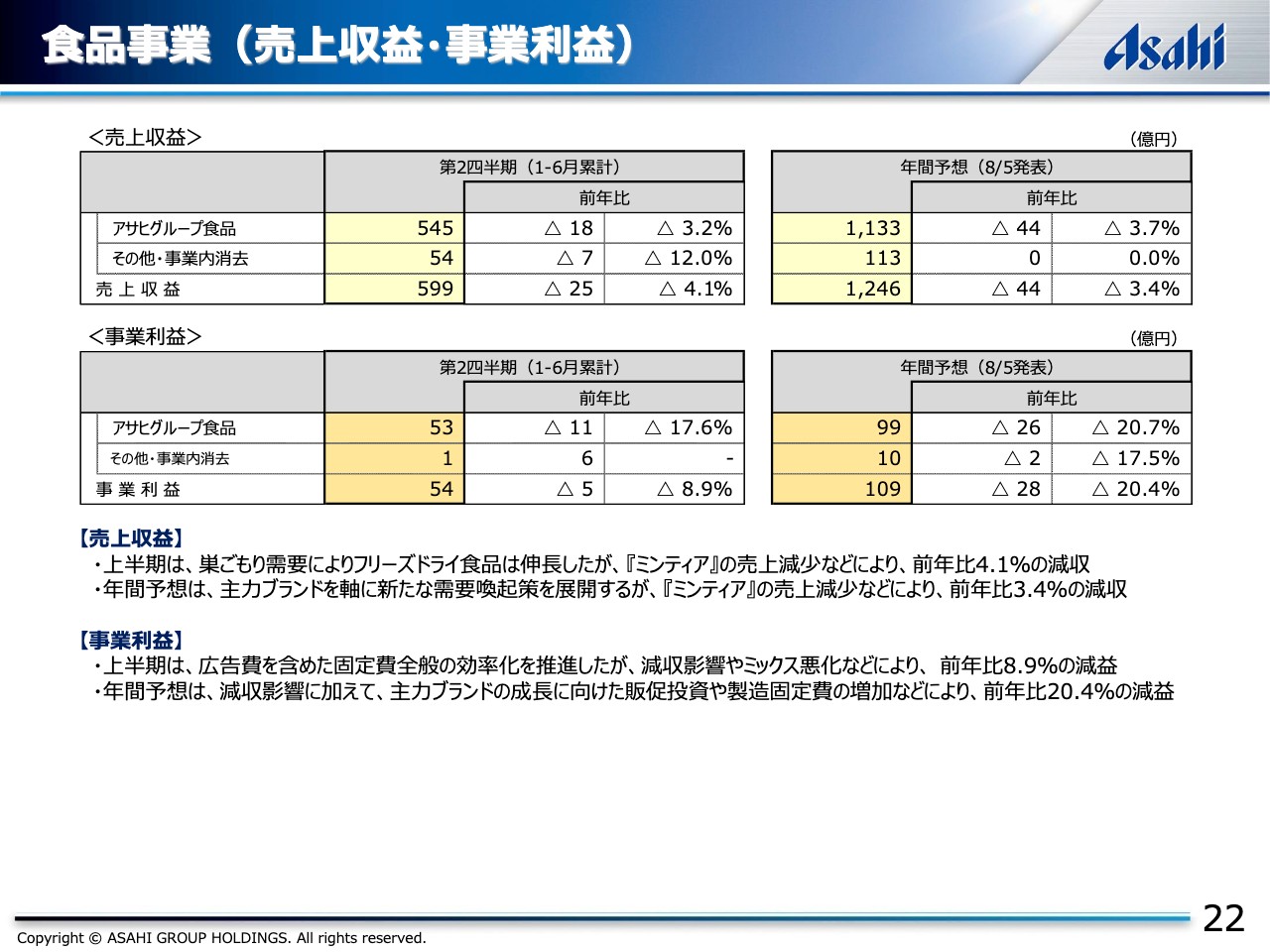

次に、22ページの食品事業についてご説明します。上半期は巣ごもり消費などにより、フリーズドライ食品などは伸長しましたが、オフィス需要の低下による「ミンティア」の減少などから前年比4.1パーセントの減収。事業利益では、カテゴリーミックスの悪化などにより、前年比8.9パーセントの減益となりました。年間でも、「ミンティア」の一定の減少は継続することなどから、売上収益は前年比3.4パーセントの減収。事業利益は前年比20.4パーセントの減益を見込んでいます。

食品事業

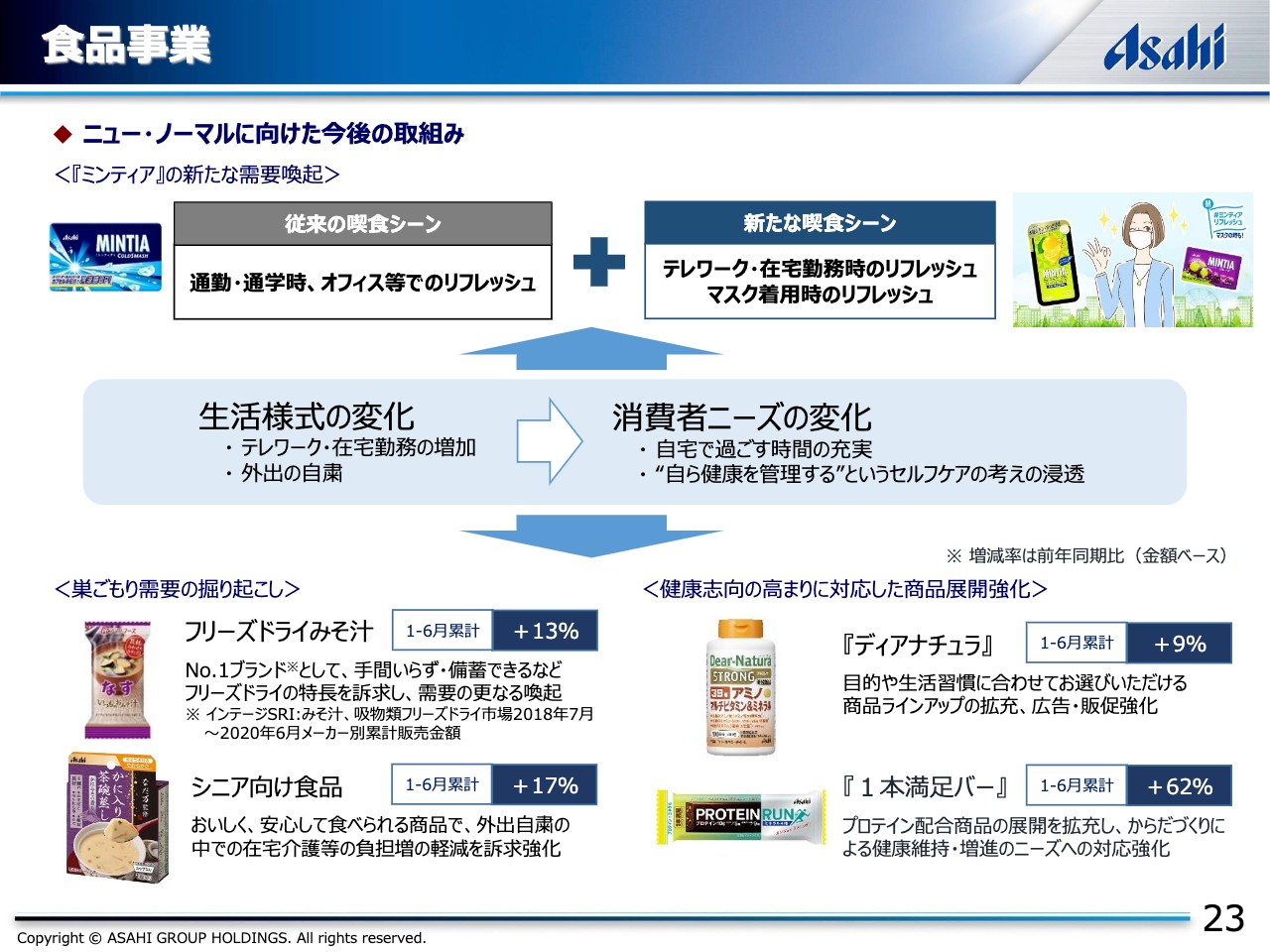

次の23ページには、食品事業のニュー・ノーマルに向けた今後の取り組みなどを記載しています。外出自粛が続くことが想定され、下期の急回復は難しい状況ということですが「ミンティア」のマスク着用時のリフレッシュ、あるいは在宅勤務中のリフレッシュなどの新たなニーズの掘り起こしに取り組んでいきます。また、健康需要の高まりや巣ごもり消費を踏まえて「ディアナチュラ」やフリーズドライ食品への投資を強化するなど、来期以降の回復を目指していきたいと考えています。

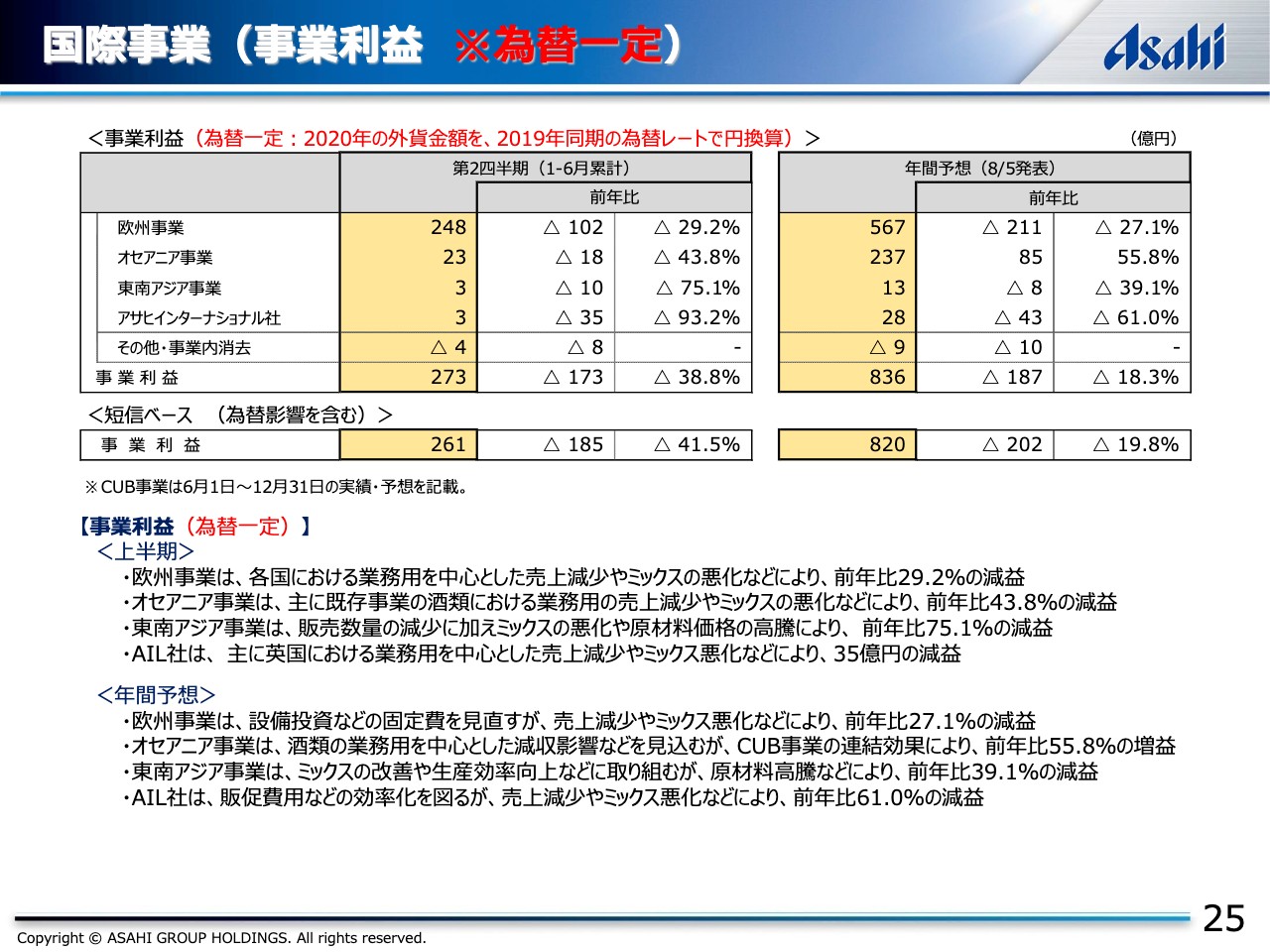

国際事業(事業利益 ※為替一定)

次の国際事業についてご説明します。24ページには売上収益、25ページに事業利益の明細を記載しています。国際事業については事業利益でご説明しますので、25ページをご覧ください。

昨年は、国際事業トータルでは為替一定ベースで38.8パーセントの減益となりました。内訳としては、欧州事業は各国のロックダウンなどに伴う売上減少やチャネルミックスの悪化などにより前年比29.2パーセントの減益となりました。オセアニア事業は6月よりCUB事業を連結しましたが、既存事業において酒類の業務用の減少やミックス悪化などにより前年比43.8パーセントの減益となりました。

東南アジア事業でも、消費低迷による減収影響や原材料の高騰などにより前年比75.1パーセントの減益となりました。また、アサヒインターナショナル社は、主に業務用の構成比が高い英国における減収影響などにより前年比93.2パーセントの減益となっています。右側の年間予想については、各国の規制緩和などにより一定の需要回復を見込んでいますが、トータルでは前年比18.3パーセントの減益を見込んでいます。内訳としては、欧州事業では売上の回復を見込むとともに固定費全般の見直しを継続していきますが、年間では前年比27.1パーセントの減益を見込んでいます。

オセアニア事業では、既存酒類事業の業務用のマイナス影響は続くものの、CUB事業の連結効果などにより前年比55.8パーセントの増益を目指します。東南アジア事業では、健康を軸とした付加価値商品の展開などによりミックス改善を図りますが、減収影響などにより前年比39.1パーセントの減益を見込んでいます。また、アサヒインターナショナル社では、7月から飲食店の再開がはじまった英国などにおきまして需要の回復を図りますが、前年比61.0パーセントの減益を見込んでいます。

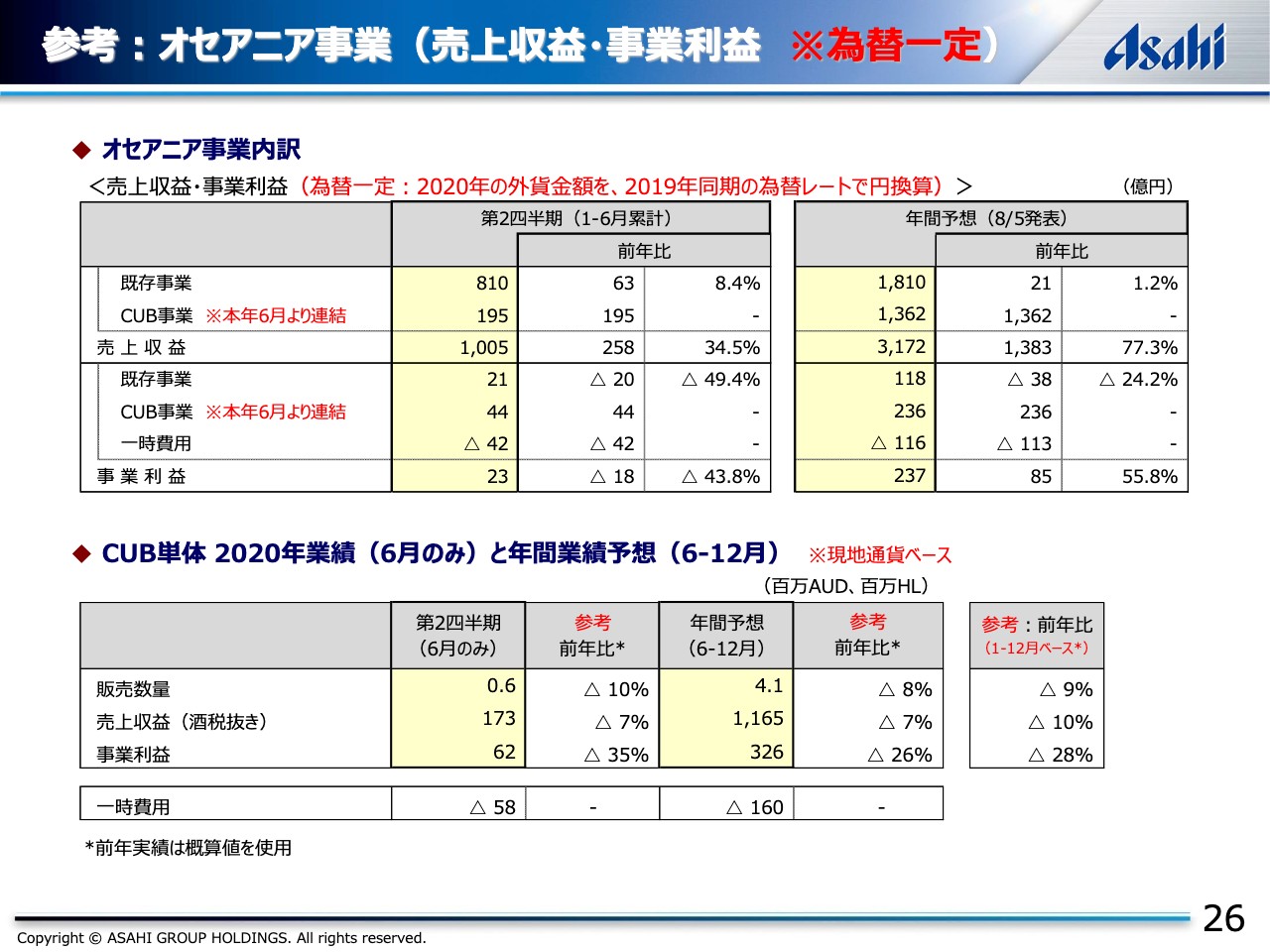

参考:オセアニア事業(売上収益・事業利益 ※為替一定)

次の26ページは、オセアニア事業における既存事業とCUB事業の内訳や、下段にはCUB事業の業績について前年比較も概算値として記載していますので、ご確認ください。

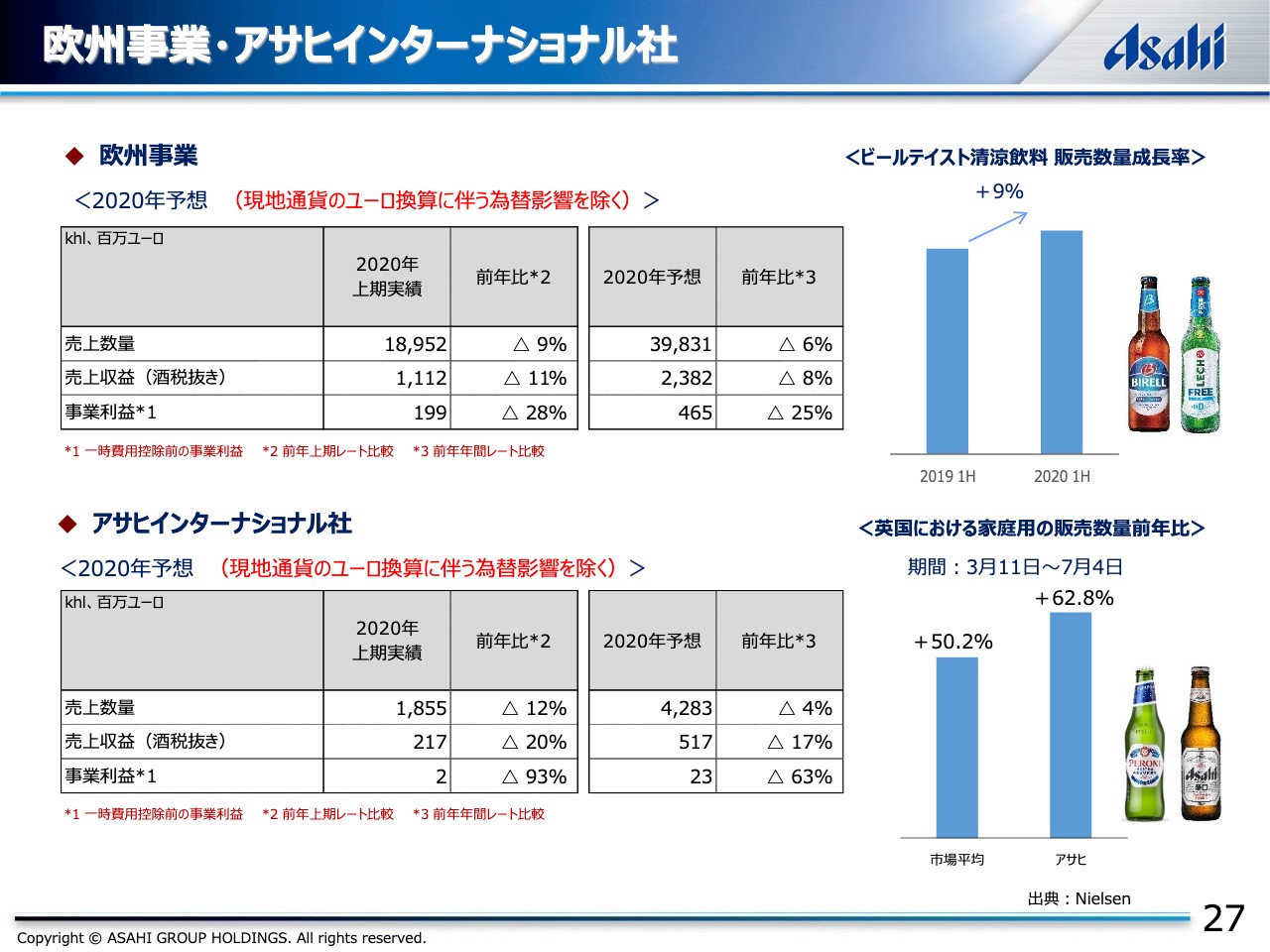

欧州事業・アサヒインターナショナル社

27ページは欧州事業のユーロベースの実績と予想です。

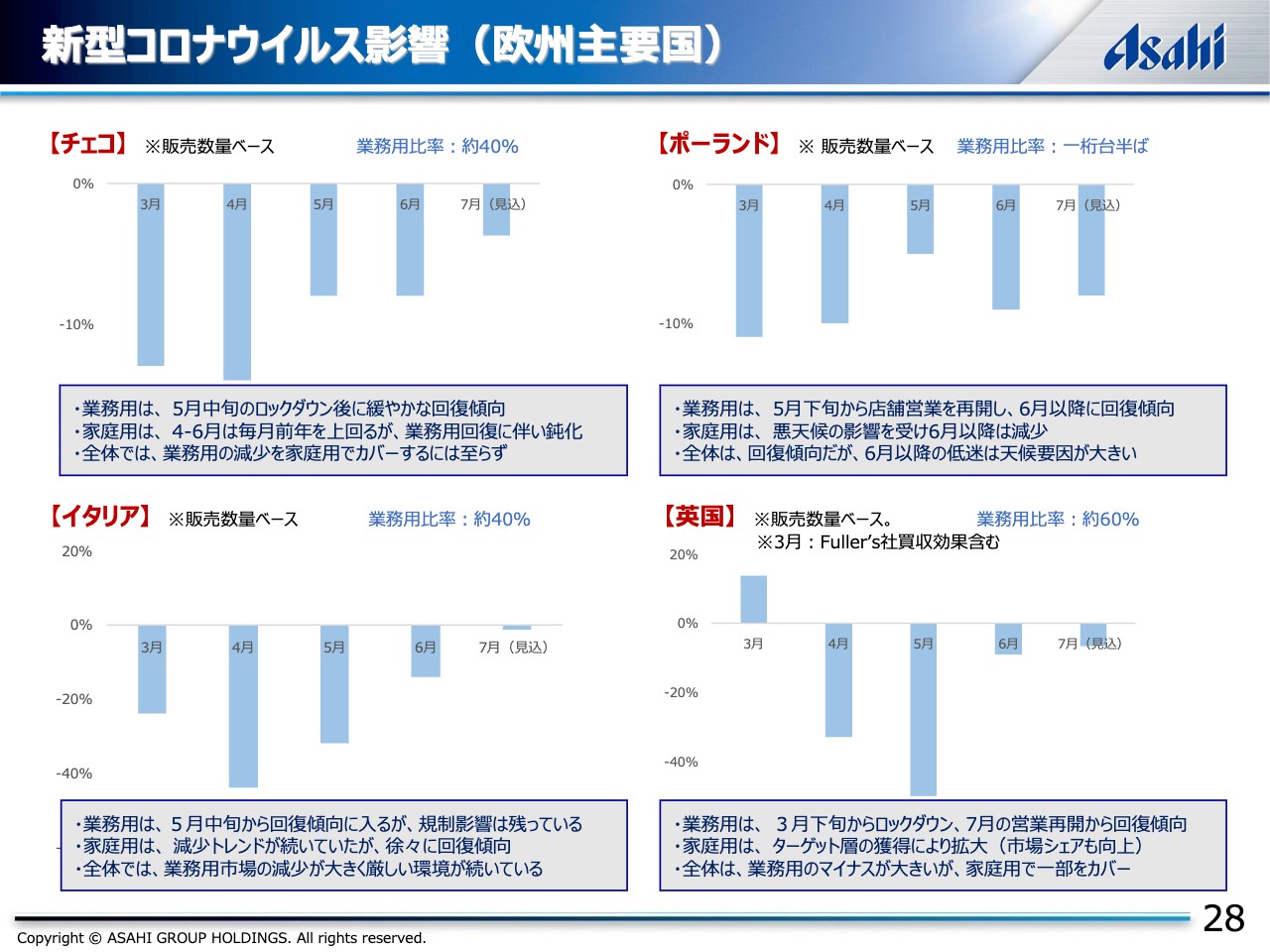

新型コロナウイルス影響(欧州主要国)

また、次のページには欧州の主要国の月次の販売動向を掲載しています。詳細はのちほどご確認いただければと思いますが、欧州では業務用のマイナスをすべてカバーするには至りませんが、家庭用市場におきまして主力のプレミアムブランドやノンアルコールビールが伸びているなど、着実に回復傾向が表れています。下期については、業務用におけるリカバリー策と家庭用におけるプレミアム化の推進などによりまして回復力を高め、早期に強靭性を取り戻していく方針です。

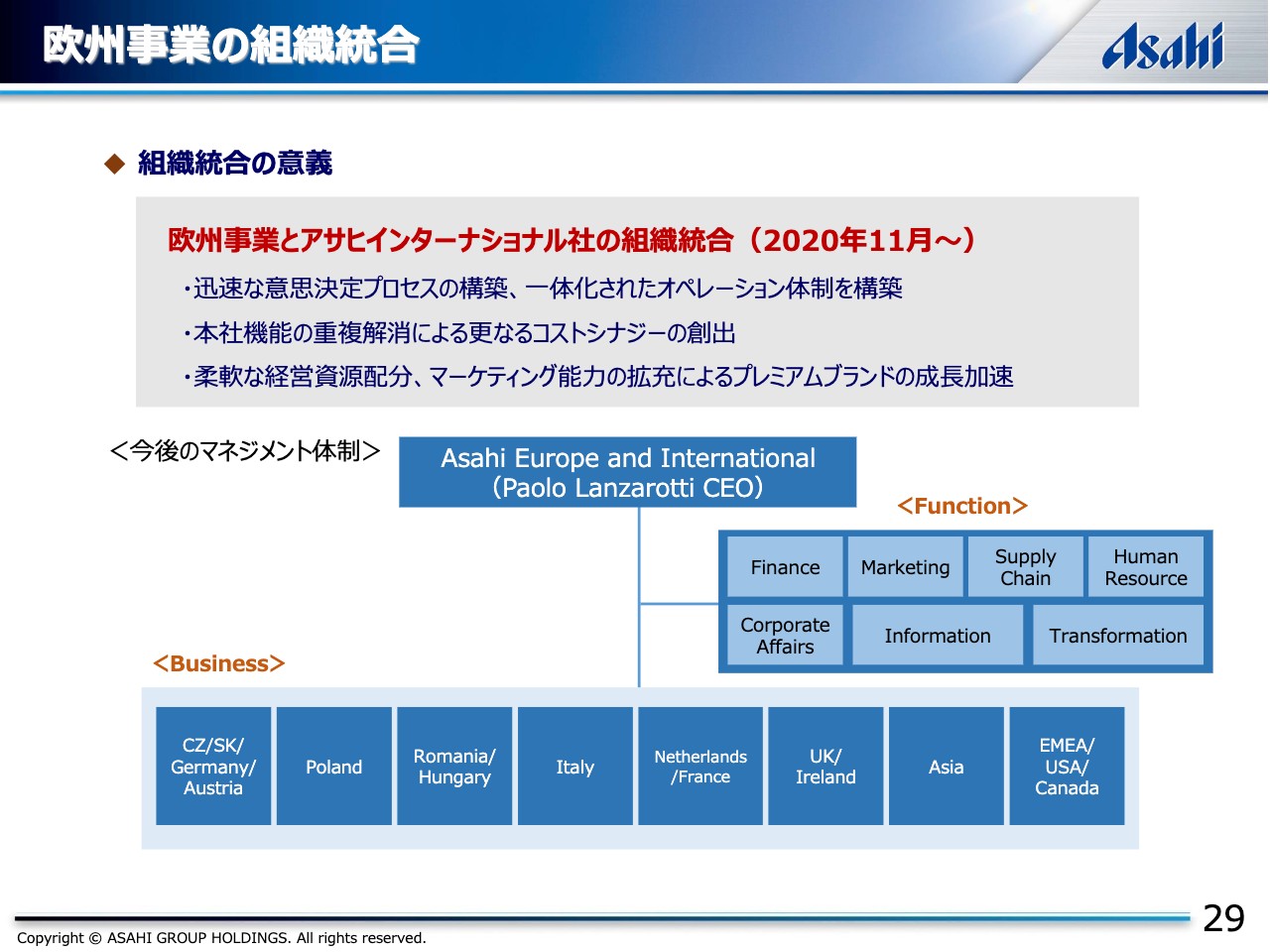

欧州事業の組織統合

次の29ページには欧州事業の組織再編について記載しています。欧州事業は本年1月より、欧州事業とアサヒインターナショナル社とに役割を分割した再編を行いましたが、さらに発展的な見直しを行ない、11月より両社を統合したAsahi Europe and International社を設立することとしました。これによりまして、欧州事業の迅速な意思決定プロセスや一体化したオペレーション体制を構築しまして、さらに機能統合などによるコストシナジーの創出やプレミアムブランドの成長を加速していきます。コロナ禍の大変厳しい状況ではありますが、最適なガバナンス体制を構築し、成長エンジンである国際事業全体の力強い回復につなげていきます。

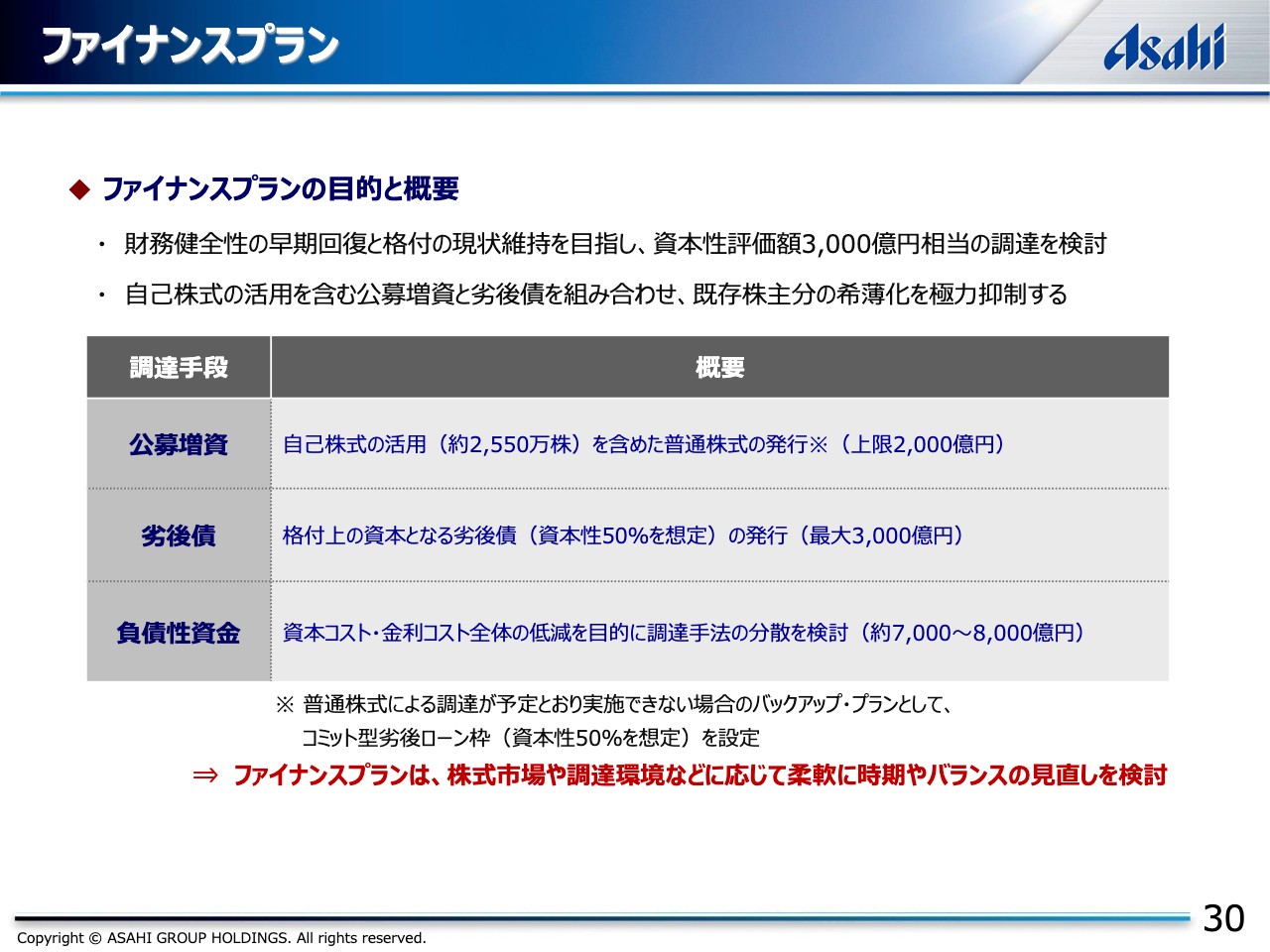

ファイナンスプラン

次の30ページにはCUB事業買収に伴うファイナンスプランを掲載しています。6月にプランの一部見直しを発表していますが、財務健全性の回復や格付けの維持を目的として、公募増資と劣後債を組み合わせ、資本性評価額3,000億円相当の調達を目指す方針は変えていません。ただし、株式市場や調達環境の変化を踏まえ、劣後債の調達額を2,000億円から3,000億円に引き上げるとともに、公募増資が予定どおり実施できない場合には、コミットメント型劣後ローンの調達枠をも確保していきます。今後は希薄化の抑制と財務健全性の確保を両立させるべく、適切なタイミングとバランスでファイナンスプランを実行に移していく方針ですので、みなさまのご理解とご協力をいただければと存じます。

これ以降のスライドについては、さらにしっかりと経営戦略に組み込むサステナビリティ方針の設定やマテリアリティの刷新、グローバルの社会支援活動などを掲載していますので、ご確認いただければと存じます。以上で私からのご説明を終わらせていただきます。ご清聴、誠にありがとうございました。

新着ログ

「食料品」のログ