アサヒグループHD、飲料事業での外出自粛による自動販売機販売低迷等の影響から1Qは減収減益

2020年12月期第1四半期決算説明会

小路明善氏:みなさま、あらためましてこんにちは。社長の小路です。本日は当社の電話会議にご参加いただきまして、誠にありがとうございます。今、司会から話がありましたように、25分ということで多少長くなりますが、ご容赦ください。

まず、新型コロナウイルスの感染拡大により緊急事態宣言が継続されており、みなさまも大変ご苦労されていると存じます。今回、こうした緊急事態の中での決算発表となりますので、第1四半期決算だけではなくて、新型コロナウイルスの影響や今後の方針などを私から、この場を借りて直接ご説明したいと思いますので、よろしくお願いします。

エクゼクティブ・サマリー

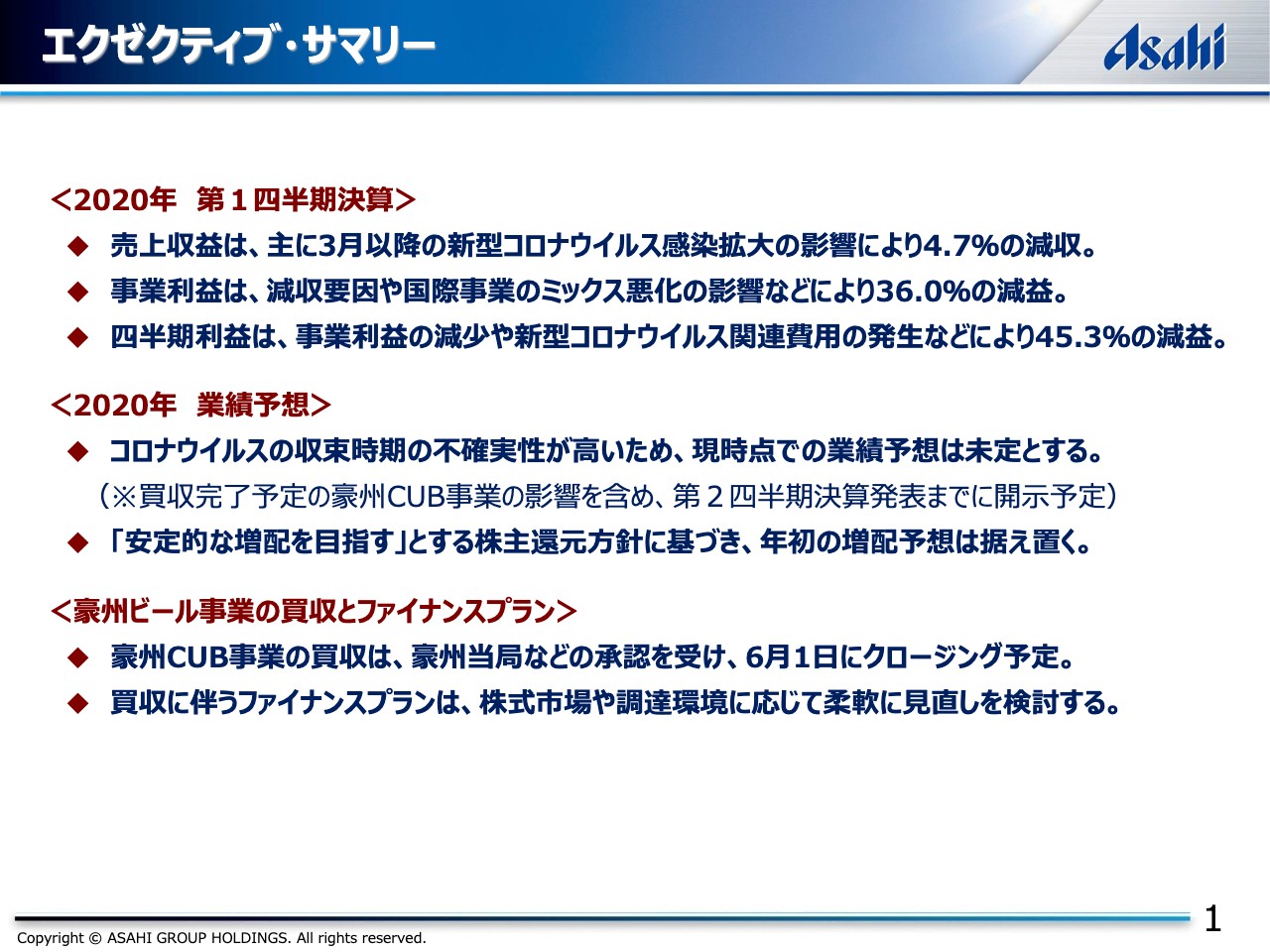

それでは、事前にご送付したプレゼンテーション資料に沿ってご説明しますので、資料1ページのサマリーからご覧ください。

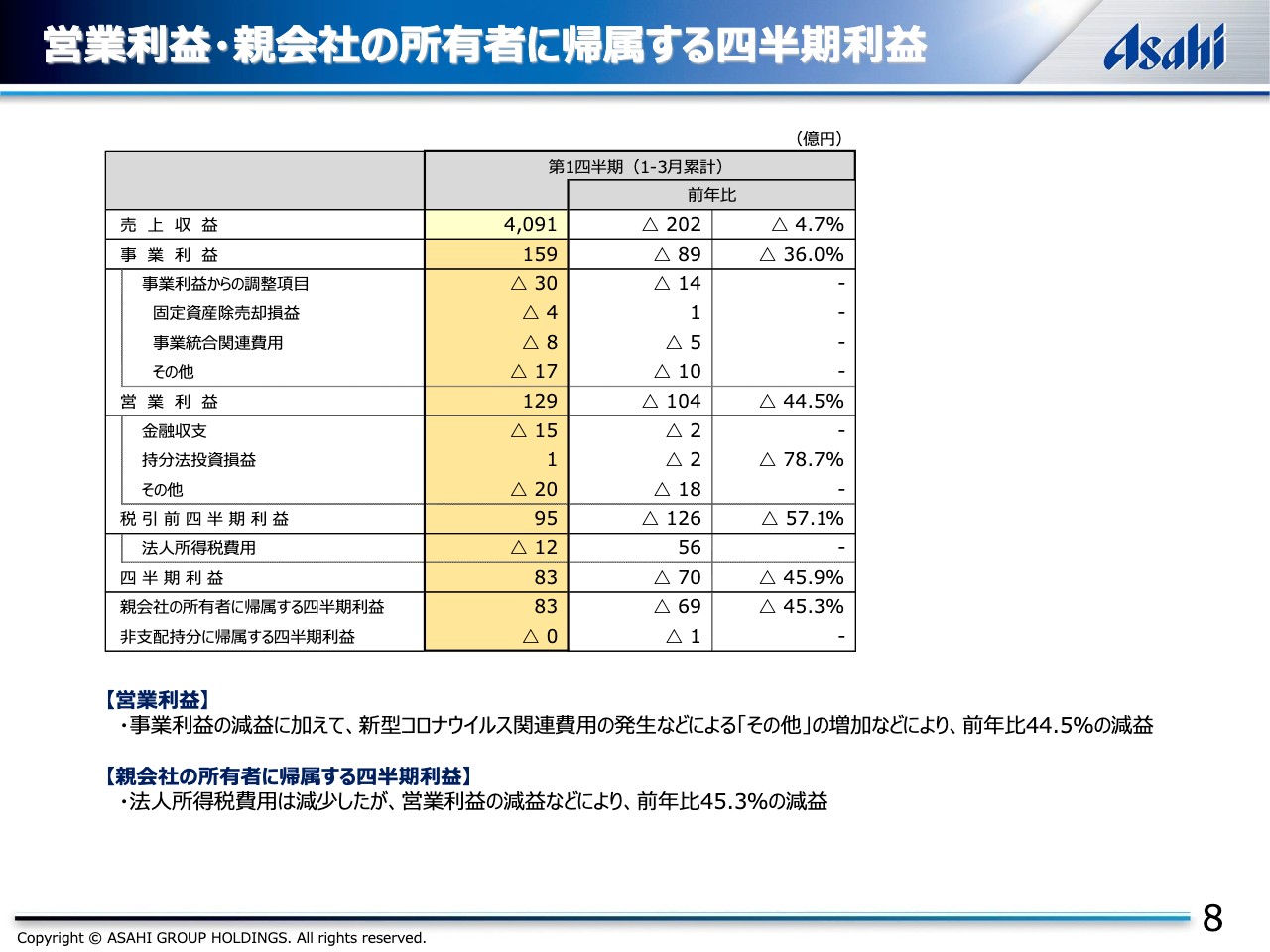

まず、第1四半期決算は、2月までは事業全体で予算を上回る増収増益となっていましたが、3月からの感染拡大に伴い業務用の需要が急減したことなどにより、1月から3月までの累計の売上収益は前年比4.7パーセントの減収となりました。

また、事業利益では、とくに欧州を中心とした国際事業のマイナス影響が大きく、トータルで36パーセントの減益となりました。

四半期利益は、事業利益の減少に加えて、新型コロナウイルス関連費用の発生などもあり、45.3パーセントの減益となりました。事業ごとの詳細については、のちほどご説明します。

第2四半期および年間の業績予想については、日本をはじめ世界的に感染の収束時期が見通せないことを踏まえ、現時点では未定とします。収束時期などの目途が立った段階で、クロージング予定の豪州CUB事業の影響も含め、第2四半期決算発表までには開示を行なっていく方針です。

一方、配当予想については、「安定的な増配を目指す」としている株主還元方針に基づき、年間6円増配の106円を目指す方針は変更していません。これは、当社のビジネスは比較的安定的なキャッシュフローが見込め、現時点で資金繰り等に問題はないこと、また、業績の悪化は短期的なものであり、事業の持続性に自信を持っていることをご理解いただく意味から据え置きを決めています。

また、豪州CUB事業については、先週開示したように、豪州当局等の承認を踏まえて、6月1日にクロージングする予定です。ただし、買収後のファイナンスプランについては、調達環境の変化なども踏まえて、今後、柔軟な見直しを検討していきます。こちらも、詳細はのちほどご説明します。

2020年 第1四半期決算ハイライト

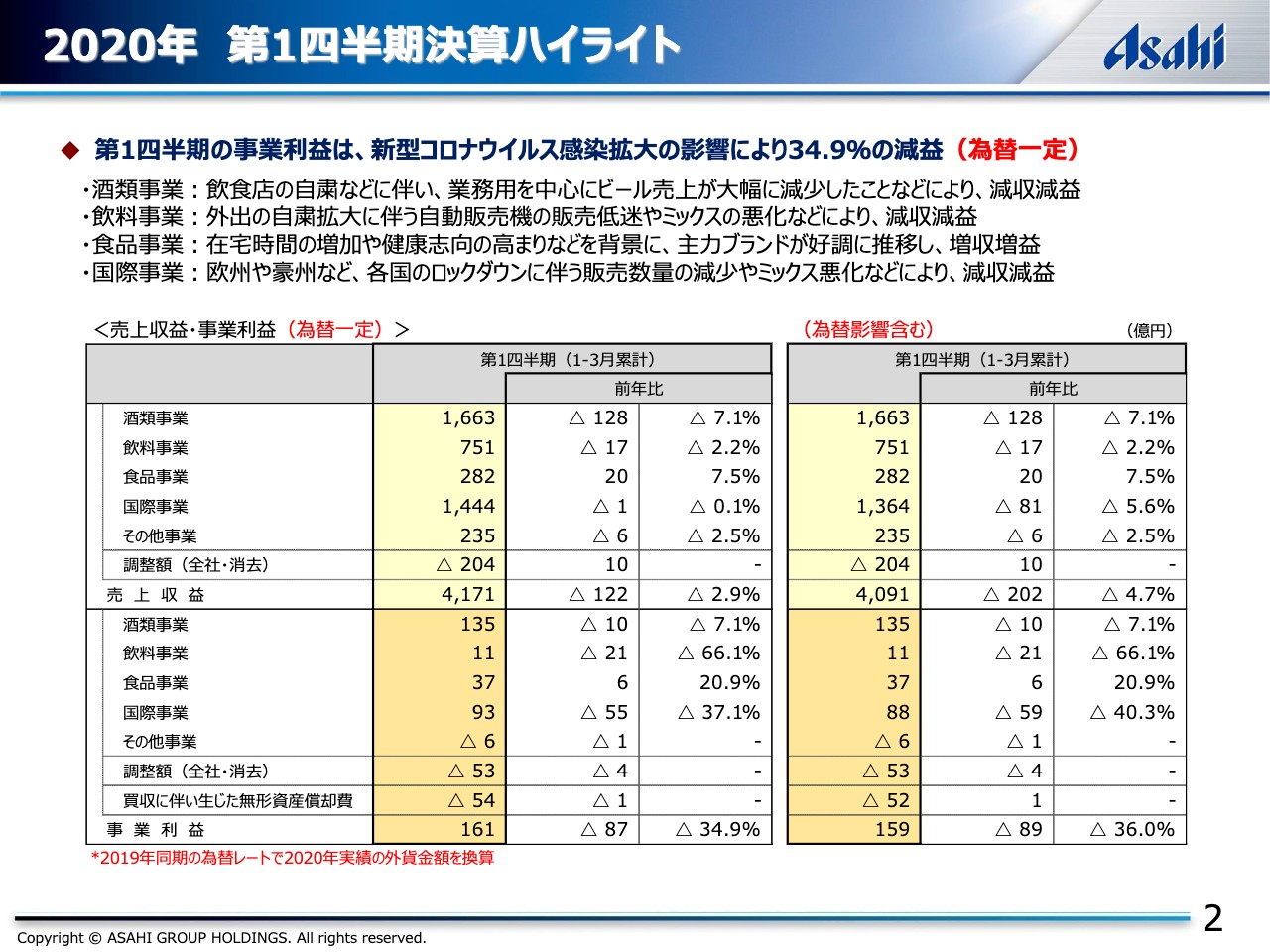

それでは、第1四半期からの決算について、具体的にご説明します。2ページには、決算ハイライトとして、事業ごとの売上収益・事業利益の内訳を記載しています。継続的な健康需要の高まりなどから、食品事業は増収増益となりましたが、その他事業は外出自粛や業務用需要の急減などにより減収減益となっています。

酒類事業(売上収益・ブランド動向)

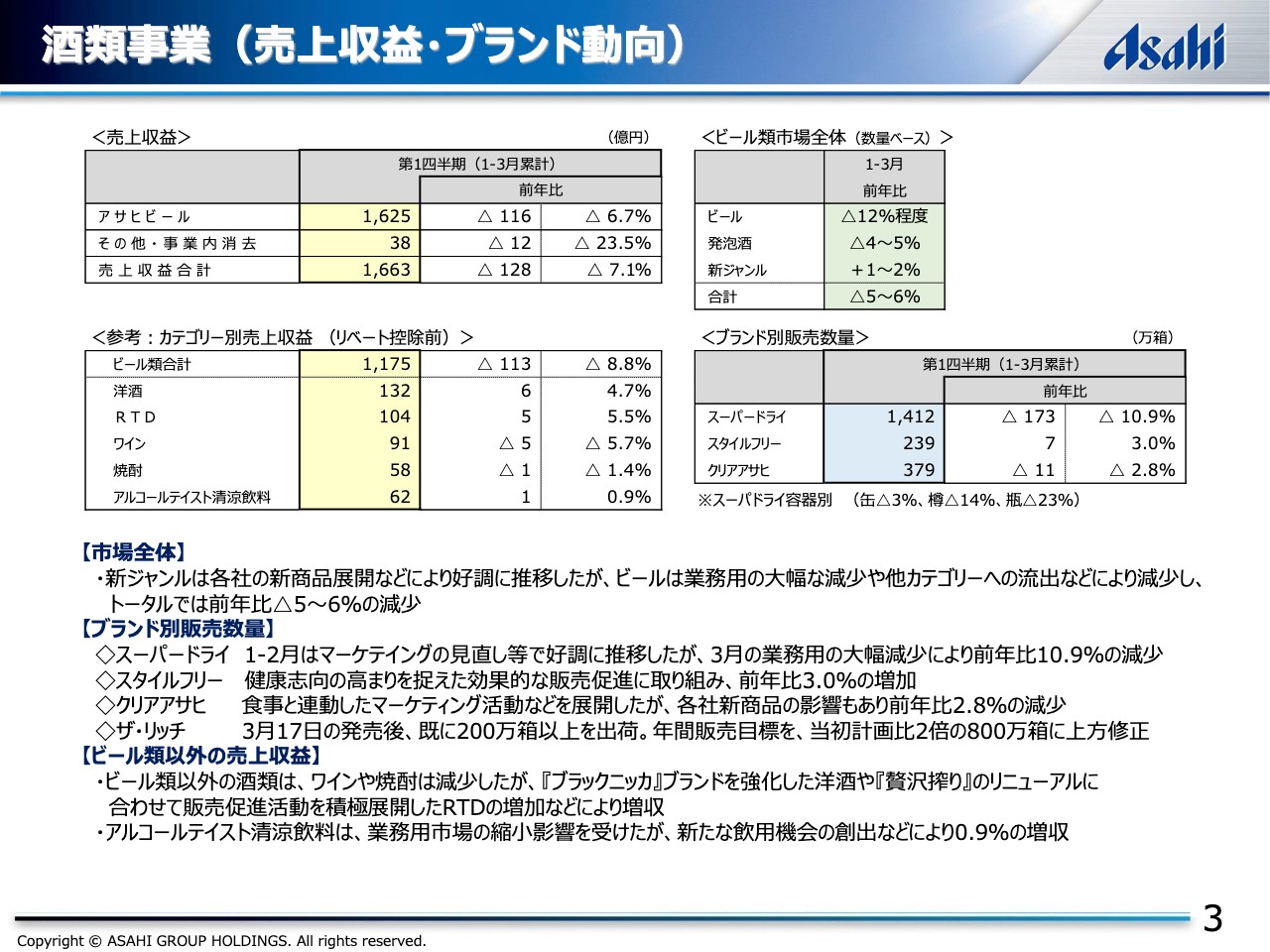

事業ごとの詳細については、3ページの国内酒類事業の売上収益からご説明します。1月から3月のビール類市場全体では、2月までは前年並みで推移していましたが、3月より業務用の低迷が拡大し、累計では、おおよそ5パーセントから6パーセント縮小したものと思われます。

当社も2月までは、ほぼ前年並みでしたが、業務用商材であるビールの構成比が高いこともあり、1月から3月までの累計のビール類の売上収益は8.8パーセントの減少となりました。

ただし、マーケティング戦略の見直しなどにより、「スーパードライ」の缶は比較的堅調に推移しています。また、新ジャンルでは、3月に発売した「ザ・リッチ」が好調なスタートを切り、すでに販売目標を400万箱から800万箱に上方修正するなど、新型コロナウイルスの影響以外では一定の成果を上げています。

新型コロナウイルスの影響に加えまして、需要喚起のチャンスであったオリンピック・パラリンピックも延期となるなど、厳しい環境は続きますが、飲食店など販売チャネルのみなさまへの支援を継続するとともに、「ザ・リッチ」の強化など家庭用需要の喚起策などに集中し、着実にモメンタムの回復を図っていく方針です。

また、ビール類以外でも、洋酒やRTDなどが堅調ですが、「アルコールテイスト清涼飲料」も含めまして、引き続き家庭用需要の活性化などに取り組んでいきます。

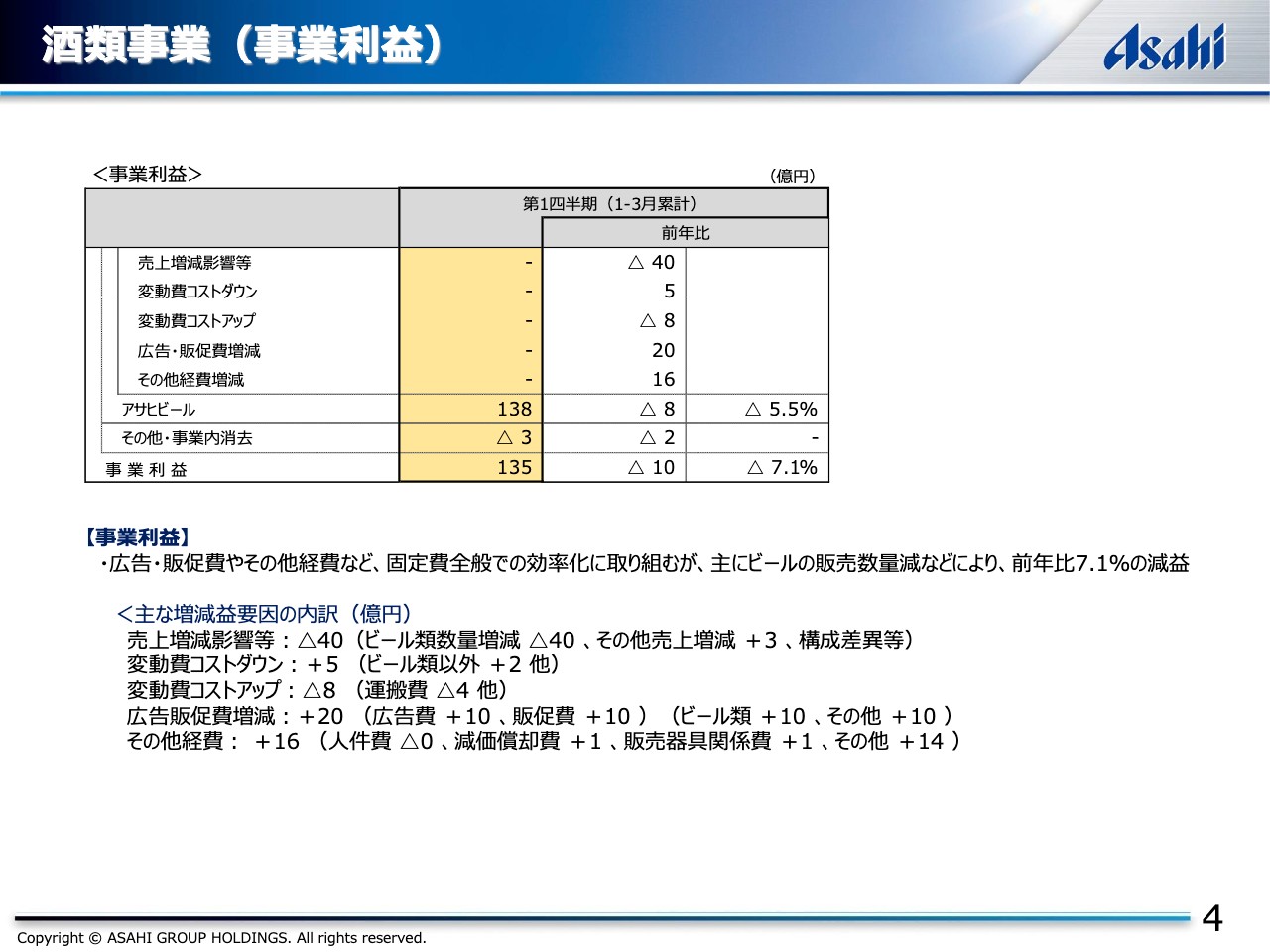

酒類事業(事業利益)

次に、4ページの酒類事業の事業利益については、広告販促費や固定費全般の抑制に取り組みましたが、ビール類の売上減少の影響をカバーするには至らず、トータルでは前年比7.1パーセント減益の135億円となりました。

酒類事業については、今後も業務用の低迷は一定期間続くものと思われますが、コスト全般の効率化を継続するとともに、自粛解除などにより、回復策あるいは家庭用需要の喚起にマーケティング投資をシフトするなど、業績への影響をできる限り抑制していく方針です。

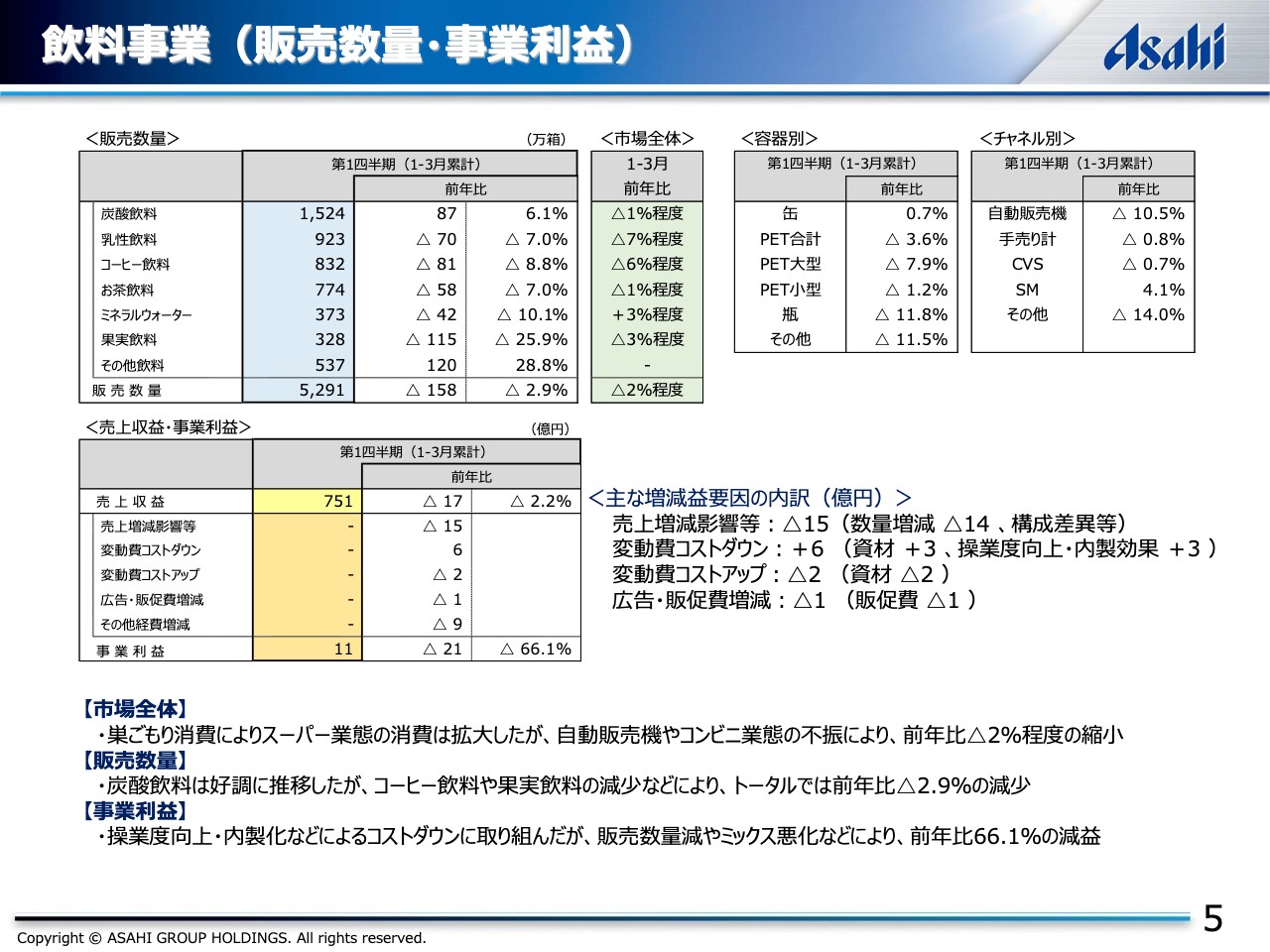

飲料事業(販売数量・事業利益)

次に、飲料事業についてご説明します。5ページをご覧ください。1月から3月の飲料市場全体では、外出自粛などによる自動販売機やコンビニ業態の低迷などにより、トータルでは2パーセント程度縮小したと見ています。

そうした中、当社の販売数量は、「ウィルキンソン」など炭酸飲料が好調に推移はしましたが、コーヒーや乳性飲料の減少などによりまして、トータルでは前年比3パーセントの減少となりました。

事業利益については、操業度向上などのコストダウンに取り組みましたが、販売数量の減少やチャネルミックスの悪化などによりまして、トータルでは前年比66.1パーセント減益の11億円となりました。

4月はまとめ買いの反動等により需要が減少しており、厳しい環境が続いていますが、昨年度の反動増も想定される夏場に向け、需要変化に柔軟に対応したマーケティング施策などによりマイナス影響の極小化に努めていく方針です。

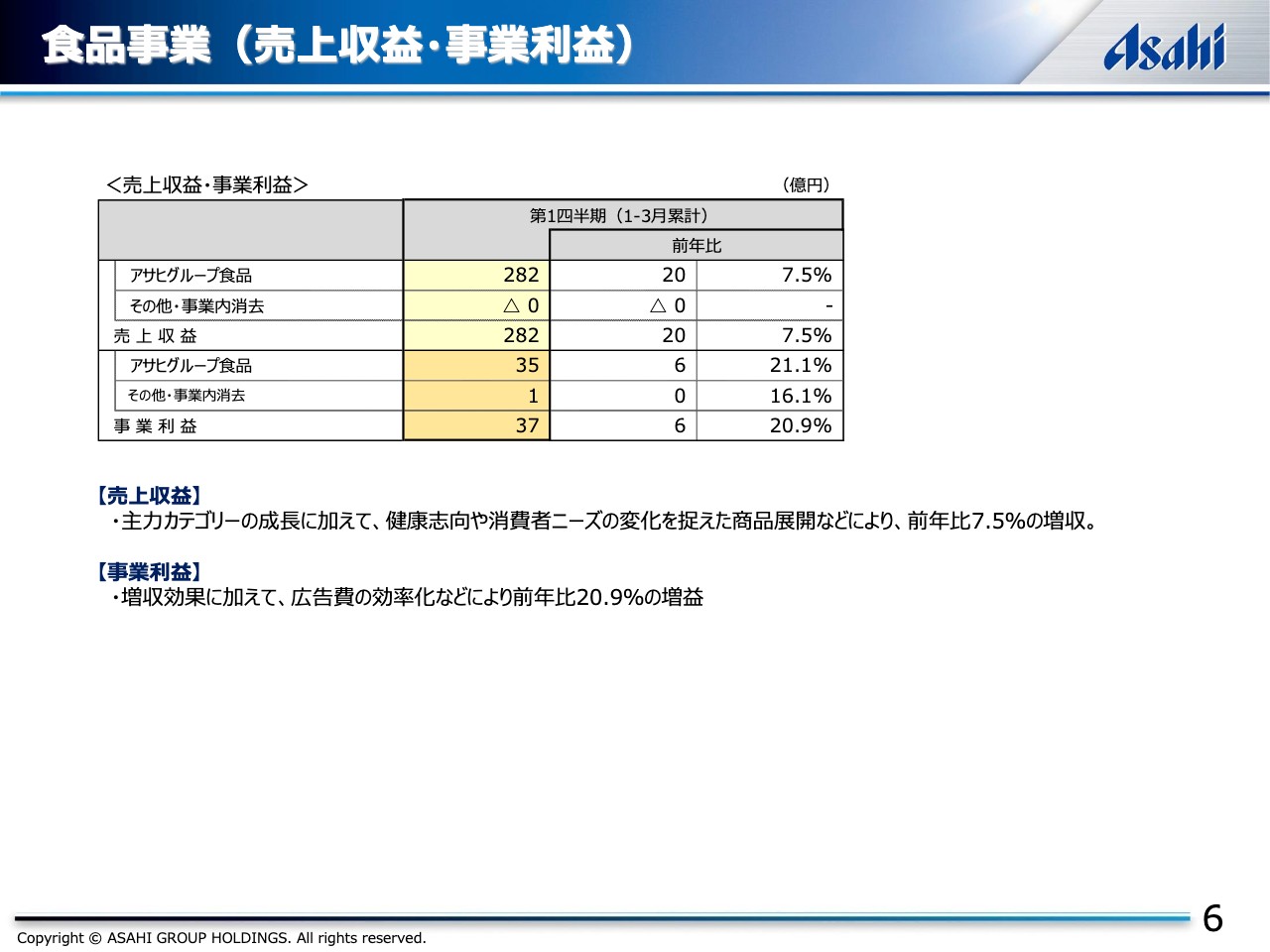

食品事業(売上収益・事業利益)

次に、6ページの食品事業については、健康需要の高まりや巣ごもり消費の拡大などもあり、我々の商品の「ディアナチュラ」などの主力ブランドが好調に推移して、トータルの売上収益は、前年比7.5パーセント増収の282億円となりました。

また、事業利益でも、増収効果や広告費の効率化などにより、前年比20.9パーセント増益の37億円となっています。食品事業でも、外出自粛に伴い、柱である「ミンティア」の減収リスクなどがありますが、その他のブランドやカテゴリーでカバーに努めていく方針です。

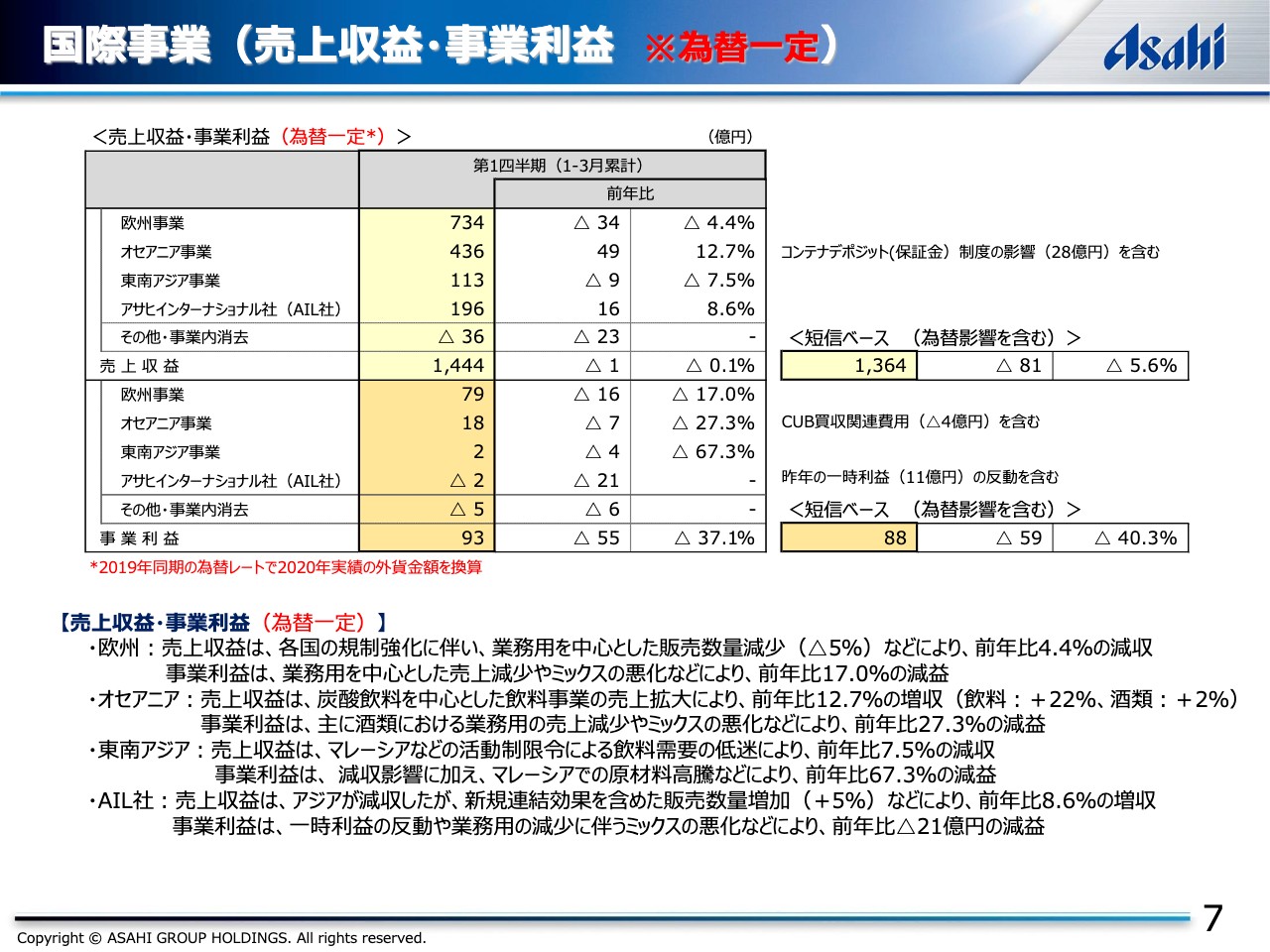

国際事業(売上収益・事業利益 ※為替一定)

次に、国際事業について、7ページをご覧ください。右側に記載している短信ベースの売上収益は、為替のマイナス影響80億円もあり、トータルでは前年比5.6パーセントの減収となりましたが、為替一定ベースでは、仮需要のあったオセアニア事業の増収もあり、前年並みの水準となりました。

一方、事業利益については、為替一定ベースでも、全地域で感染拡大によるミックス悪化などの影響を受けたことにより、37.1パーセントの減益となっています。

内訳としましては、欧州事業では、1月から2月の売上収益は1桁台前半の増収となっていましたが、3月以降のロックダウンなどにより、前年比4.4パーセントの減収に転じ、事業利益は、業務用低迷のミックス悪化などにより、17パーセントの減益となりました。

オセアニア事業では、ロックダウンに向けて3月中に飲料の仮需要が発生したことなどにより、12.7パーセントの増収となりましたが、事業利益は、欧州と同様に、酒類の業務用低迷やミックス悪化に加えて、CUB買収に伴う一時費用を計上したことなどにより、27.3パーセントの減益となりました。

東南アジア事業では、マレーシアなどの活動制限による飲料需要の低迷により、前年比7.5パーセントの減収となり、事業利益は、減収要因やマレーシアの原材料の高騰などで67.3パーセントの減益となりました。

また、グローバルブランドの輸出ビジネスを担うAIL社は、感染が先行したアジアが減収となりましたが、英国のFuller’s社の連結効果を含め8.6パーセントの増収となっています。

一方、事業利益は、前年に発生した一時的な利益の反動や業務用低迷によるミックス悪化などにより前年比21億円の悪化となりました。各地域の新型コロナウイルスの影響と今後の見通しは、このまままとめてお話します。

営業利益・親会社の所有者に帰属する四半期利益

次の8ページには、連結決算の営業利益以下の増減要因を記載しているため、のちほどご確認いただければと思います。

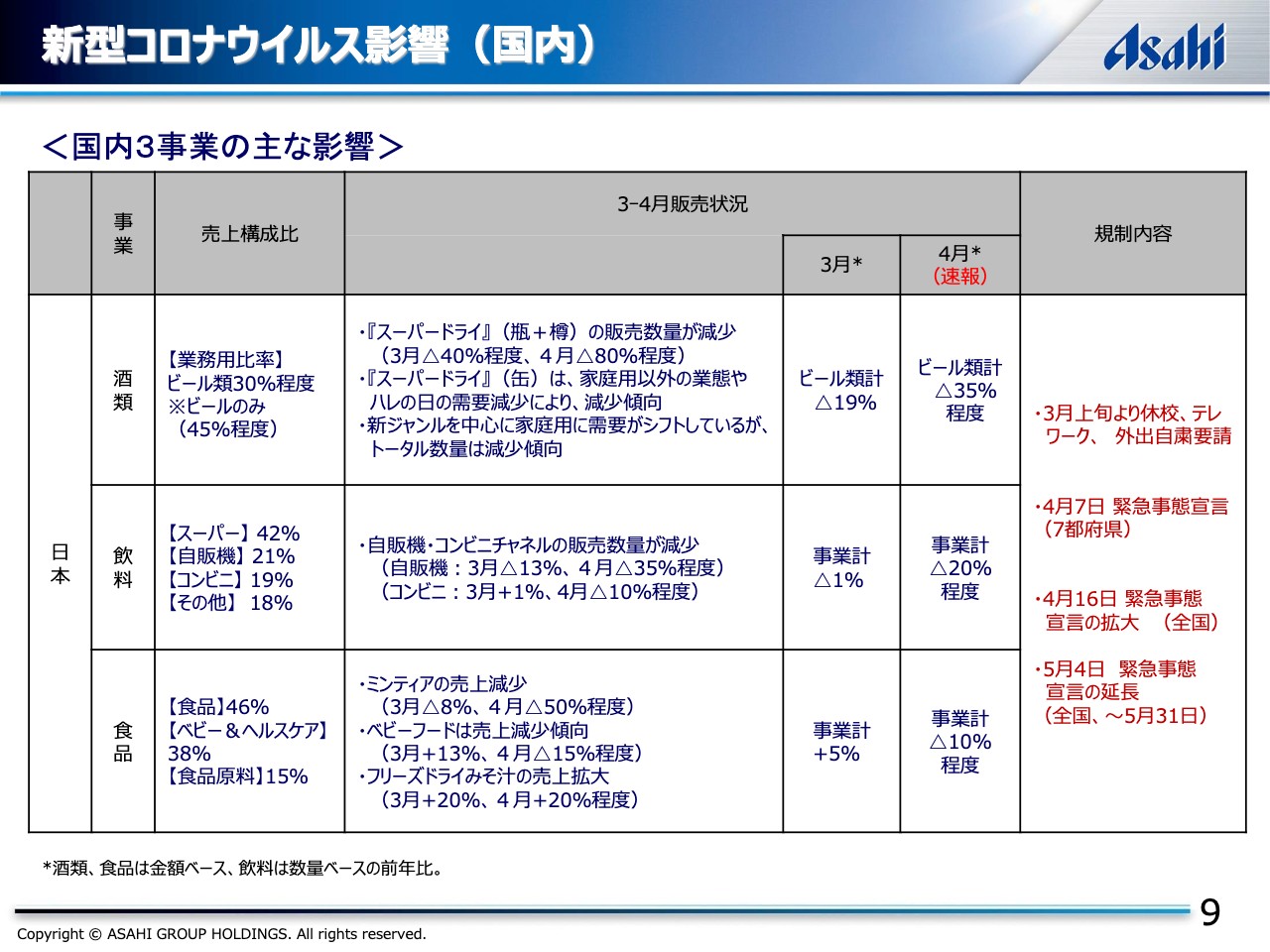

新型コロナウイルス影響(国内)

次の9ページと10ページには、4月の販売状況を含め、国内と海外に分けた新型コロナウイルスの影響を一覧表にしています。

国内の影響としては、酒類事業では、ビール類の約30パーセントを占める業務用の低迷によりまして、3月の瓶・樽容器合計の売上は40パーセント程度の減少となり、緊急事態宣言が発出された4月にはおよそ80パーセント減と、減少幅が拡大しています。

今後、感染者数の減少に応じて、規制や自粛は徐々に緩和されてくるものと思われますが、現時点ではその時期や影響を予想することは大変難しい状況であり、もちろん長引く場合には、業績へのマイナス影響が拡大することになります。

また、飲料事業でも、先ほども触れましたように、外出自粛などにより自販機やコンビニチャネルを中心に縮小が続いており、酒類同様、自粛緩和の時期に応じて影響度合いが変わってくるものと思われます。

新型コロナウイルス影響(海外)

10ページには、海外の状況を記載しています。欧州の主要国と豪州における当社の業務用比率や、4月の豪州を含む販売動向をまとめています。

記載のように、チェコやイタリアは業務用比率が40パーセント程度と高く、ロックダウンにより業務用の需要は限りなくゼロに近い状態になっているため、3月以上に4月のマイナス影響が大きくなっています。

一方、ポーランドは業務用比率が低く、販売への影響は比較的抑えられており、また、AIL傘下の英国では、業務用のマイナス影響を受けている一方、家庭用で「スーパードライ」や「ペローニ」が好調に推移し一部をカバーするなど、国によって影響度合いは異なっています。

欧州全体で業務用の大幅なマイナスが継続する場合、欧州のウェイトが高い国際事業の業績に大きな影響が出ることになります。

また、豪州では、酒類の売上の半分を占めるRTDはほぼ家庭用のため、マイナス影響は出ていませんが、ビール事業の業務用比率はおよそ30パーセントあり、家庭用の減少を含め、4月の酒類の販売は大きく落ち込んでいます。

海外では、家庭用より業務用商材のマージンが高めであることも踏まえますと、利益への影響も大きくなり、国によっては単月の利益が半減しているところもあります。

一方で、チェコや豪州などは、新規感染者は大きく減少し、すでに規制緩和に向けた動きが出始めています。第2波は正しく恐れる必要がありますが、海外の現地法人では、刻一刻と変化する各国の状況に応じて対策を講じており、こうした情報は可能な限りアップデートし、適時適切な情報開示に努めていく方針です。

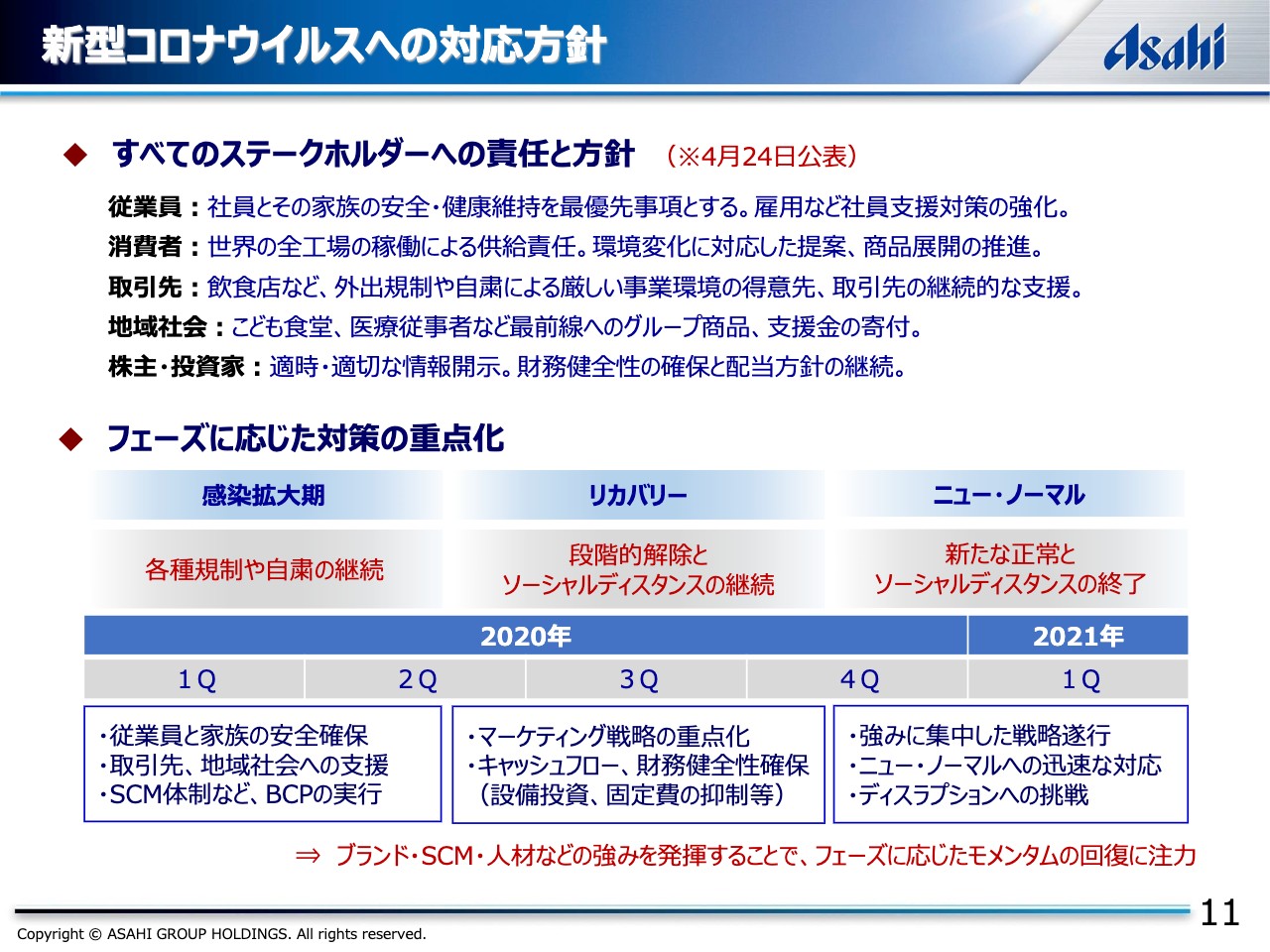

新型コロナウイルスへの対応方針

続いて、こうした現状に基づく今後の対応方針を、11ページにまとめています。

すでにご案内かと思いますが、4月24日に「新型コロナウイルスに対する対応方針」を公表し、各ステークホルダーに対する責任を果たしていくことを表明しています。この基本方針に基づいて、下段に記載しているように、今後の対策の重点化は、3つのフェーズに分けて実施していきます。

感染拡大期となっている現在は、従業員とその家族の安全を最優先事項としつつ、消費者・生活者に対する供給責任を果たし、また、取引先や地域社会への支援を継続しながら、BCP(事業継続計画)を実行していきます。

今こそ「Asahi Group Philosophy」に基づき会社だけでなく社会全体のサステナビリティを推進すべきと考えており、引き続き、ホールディングスはもとより、国内外の事業会社一丸となって対策に取り組んでいきます。

また、国ごとに状況は異なり、時期は特定できないものの、規制や自粛緩和などのリカバリー期では、ブランドの選択と集中など、マーケティングの重点化を図ります。また、キャッシュフローや財務健全性を優先した設備投資や広告販促費など固定費の効率化が大切であり、すでに具体的に着手しています。

欧州や豪州では、リーマンショックのときでもビール消費に大きな影響は出ておらず、もちろん今回は、外食規制などの影響で短期的な需要は急減していますが、いわゆるニューノーマルということもありまして、ビール需要は必ず回復してくるものと思います。また、リカバリー期からニューノーマルに向けては、強みに集中することが大切であり、業績回復の成否はとくにブランドにあると考えています。

当社はプレミアムカテゴリーだけではなく、メインストリームでも数多くのトップブランドを有しているため、中東欧などは、新型コロナウイルスの影響下でも有力なブランドを持つ業界リーダーの強みが発揮されています。

欧州のパオロCEOからも、トップブランドへの集中が起こるなど、現状だけでなく、アフターコロナでのポジション拡大やプレミアム戦略に、持続性に向けた力強いメッセージをもらっています。

日本を含め、業務用の強みなどが現在は逆に弱みとなっている面がありますが、ブランドを起点とした需要喚起策など、フェーズに応じた対策を迅速・的確に展開することで、ニューノーマルを見据えた回復は力強いものになると確信しています。

また、すべての未来が見通せているわけではありませんが、ニューノーマルでは、ただ単にもとの戦略を再実行するのではなく、DXの強化はもちろん、あらゆる構造改革やディスラプションを力強く推進することで、より強靭な企業グループを目指していきたいと考えています。

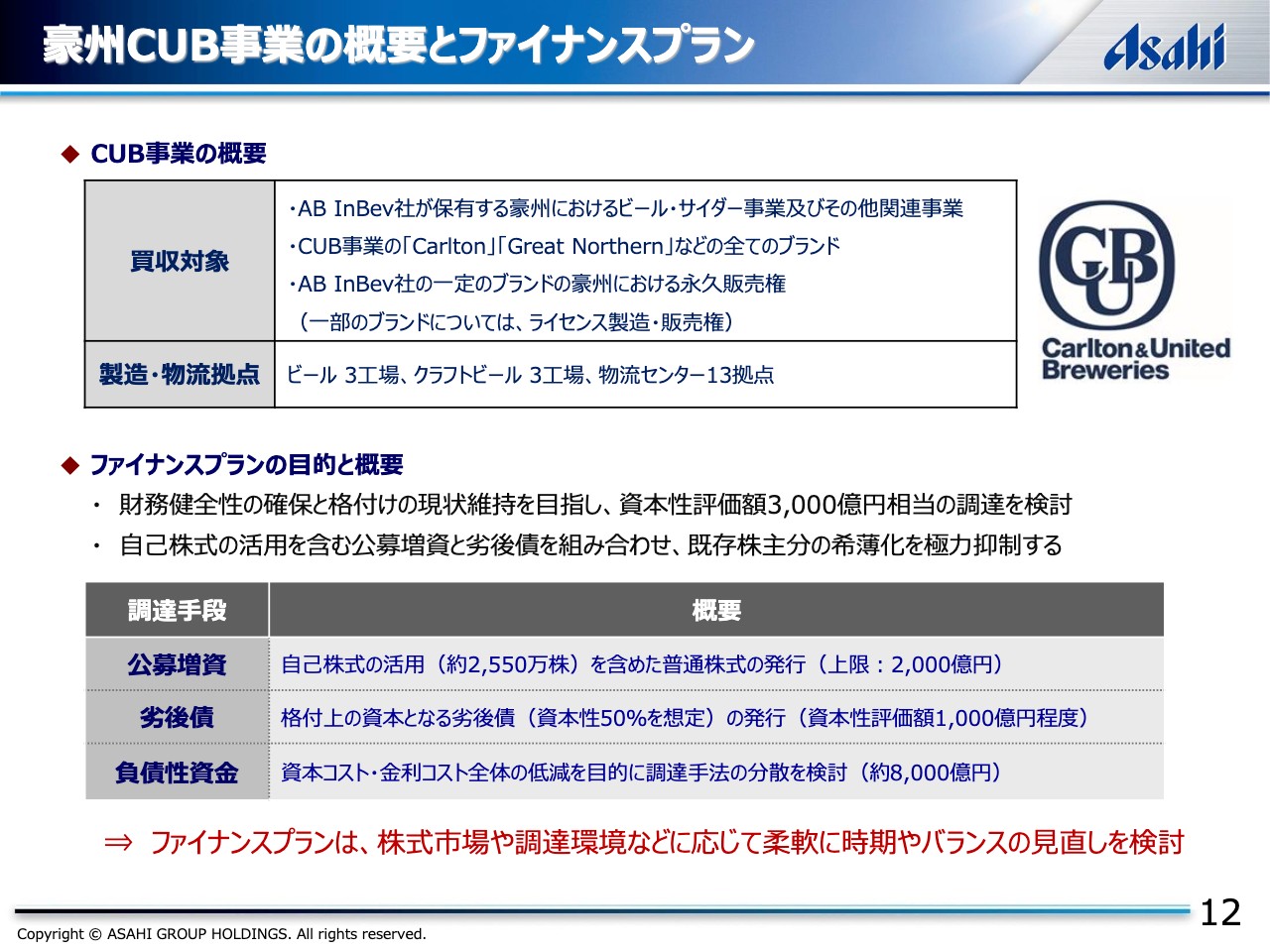

豪州CUB事業の概要とファイナンスプラン

最後に、CUB事業とファイナンスプランについて、簡単にご説明します。当社は、AB InBev社が豪州で保有するCUB事業の取得について、5月7日に開示したように、豪州当局の承認を受け、6月1日のクロージングに向けて準備を進めています。

新型コロナウイルスの影響下、買収による財務体質の悪化などを懸念する声もありますが、中長期視点では財務健全性への影響は軽微であると考えており、戦略の方向性に何ら変更はありません。

当社は、「高付加価値ブランドを核として成長する『グローカルな価値創造企業』を目指す」。このような「Asahi Group Philosophy」のビジョンに基づき、プレミアム戦略を推進しており、CUB事業は、まさにこうした戦略を推進する上での貴重なアセットとなります。

新型コロナウイルスにより、豪州の業績も短期的な落ち込みを覚悟する必要はありますが、中長期的な視点に立てば、安定した人口増と経済成長が見込まれる豪州において、CUB事業を取得することにより、さらなるプレミアム化による成長やコストシナジーの創出が可能となります。

また、豪州事業の収益性を高めていくだけではなく、日本・欧州・豪州を核としたグローバルマネジメントのプラットフォームを構築することで、グローカルな成長戦略を力強く推進することができます。

一方、昨年7月に発表したファイナンスプランについては、財務健全性の確保を目指し、資本性資金を調達する方針は変わりありませんが、昨年とは株式市場や調達環境が大きく変わってきていますので、そのタイミングや調達手段のバランスなどは、柔軟に見直しを検討していきます。

また、今期のEBITDAの水準は当初予想より低くなる可能性が高く、ネットデットのEBITDA倍率も、回復には現状の3倍程度まで従来見込みよりも時間がかかることが想定されます。

ただし、買収後においても、多少の当社のバランスシート・財務基盤が極端に悪化するとは考えておらず、アフターコロナにおけるキャッシュフロー創出力のいっそうの向上などにより、早期に財務体質の改善を図っていく方針です。

また、大型買収で金融債務が増加しますが、これにより株主還元の方針を変えることもありません。2021年までの配当性向を35パーセントとした上で、将来的には40パーセントを目指して、安定的な増配を図っていきます。

こうした方針は、株主だけでなく、すべてのステークホルダーとの価値創造を重視した施策の一環であり、引き続きステークホルダーのみなさまとの対話を重ねながら、中長期的な企業価値向上を目指していきます。

大変厳しい事業環境ではありますが、引き続き末永いご支援をお願いしまして、少し早口でしたが、私のプレゼンを終わらせていただきます。ご清聴、どうもありがとうございました。

新着ログ

「食料品」のログ