ふくおかFG、通期のコア業務純益は前年比マイナス50億円 公金貸出金償還による資金利益減少が主因

2019年度 決算のサマリー

三好啓司氏:企画担当役員の三好です。本日は新型コロナウイルス感染症対策としてテレカン形式で行ないます。このような環境の中、多数ご参加いただきまして誠にありがとうございます。私からはPartⅠとして、2019年度の決算の概要及び2020年度業績予想についてご説明します。3ページをご覧ください。

まず、2019年度決算のサマリーです。スライドの上段の表は、FFG4行単体合算及び子銀行それぞれの実績と前年比を記載しています。4行合算のコア業務純益は789億円で、前年比マイナス50億円となりました。また、赤のカッコ内の公表比はプラス3億円となりました。前年比要因の詳細は後ほどご説明しますが、資金利益の減少が主な要因です。なお、資金利益の減少要因などについては、計画策定時に織り込んでいましたので、計画対比で見るとほぼ計画並みとなっています。

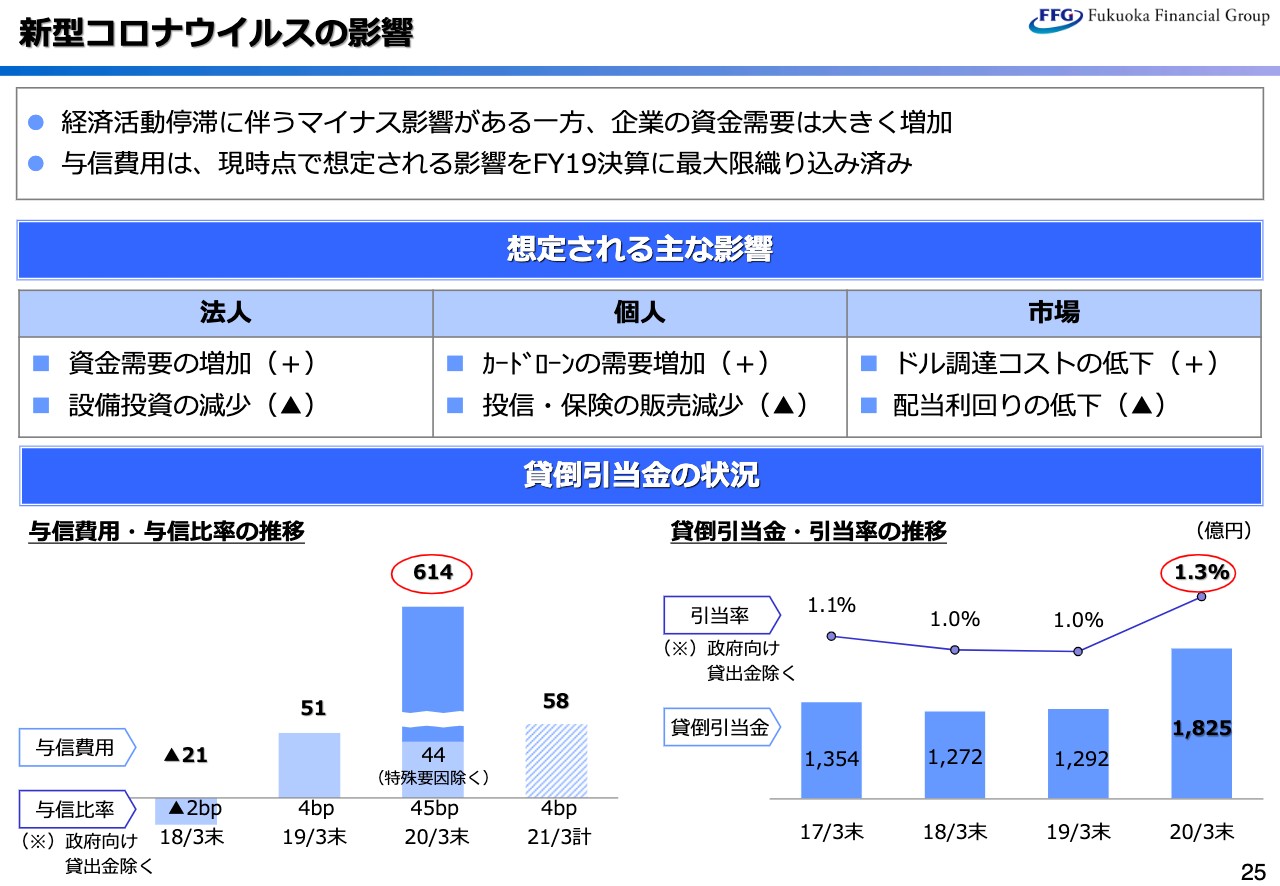

信用コストは、フォワードルッキング引当導入やコロナ影響について悪化が見込まれる業種に対する予防的引当、また十八銀行との経営統合にかかる引当基準統一に計750億円引当てたことにより、614億円の繰入となり、前年比で563億円の増加となっています。

スライドの左下の表は、連結当期純利益を記載していますが、信用コストの要因や十八銀行との経営統合にかかる費用、みんなの銀行への投資が発生しましたが、十八銀行との経営統合に伴う負ののれんを1,174億円計上したことから、前年比プラス547億円の1,106億円となりました。

このように、2019年度決算は負ののれんに加えて、経営統合にかかる一過性の費用や、設立準備を進めているみんなの銀行にかかる費用、さらにはフォワードルッキング引当などの要因が多く含まれていますので、後ほど詳しくご説明します。

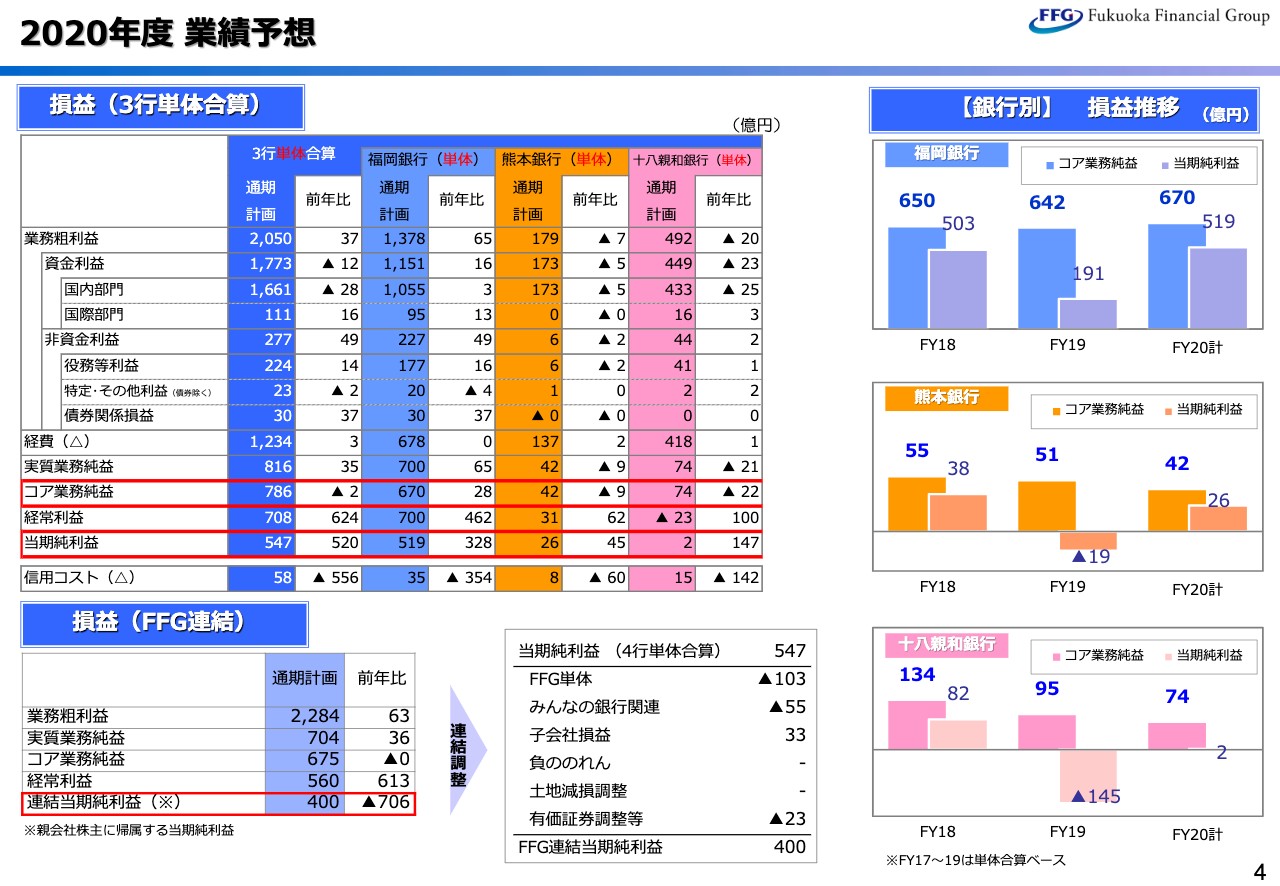

2020年度 業績予想

続いて、2020年度の業績予想についてご説明します。2020年度業績予想については、現時点で想定されている新型コロナウイルス感染症拡大による影響を見込んで算出しています。3行単体合算のコア業務純益は786億円で前年並みの計画です。信用コストは、2019年度決算において新型コロナウイルスの影響を相応に計上していることから、例年の信用コストと大きく乖離しない水準である58億円を見込んでいます。

連結当期純利益については、中計の475億円から75億円下回る400億円を計画しますが、これは十八銀行との経営統合費の前倒し約20億円と、中計では織り込んでいなかったみんなの銀行にかかる費用55億円によるものであり、これらの要因を除けばほぼ中計並みの水準を計画するものです。

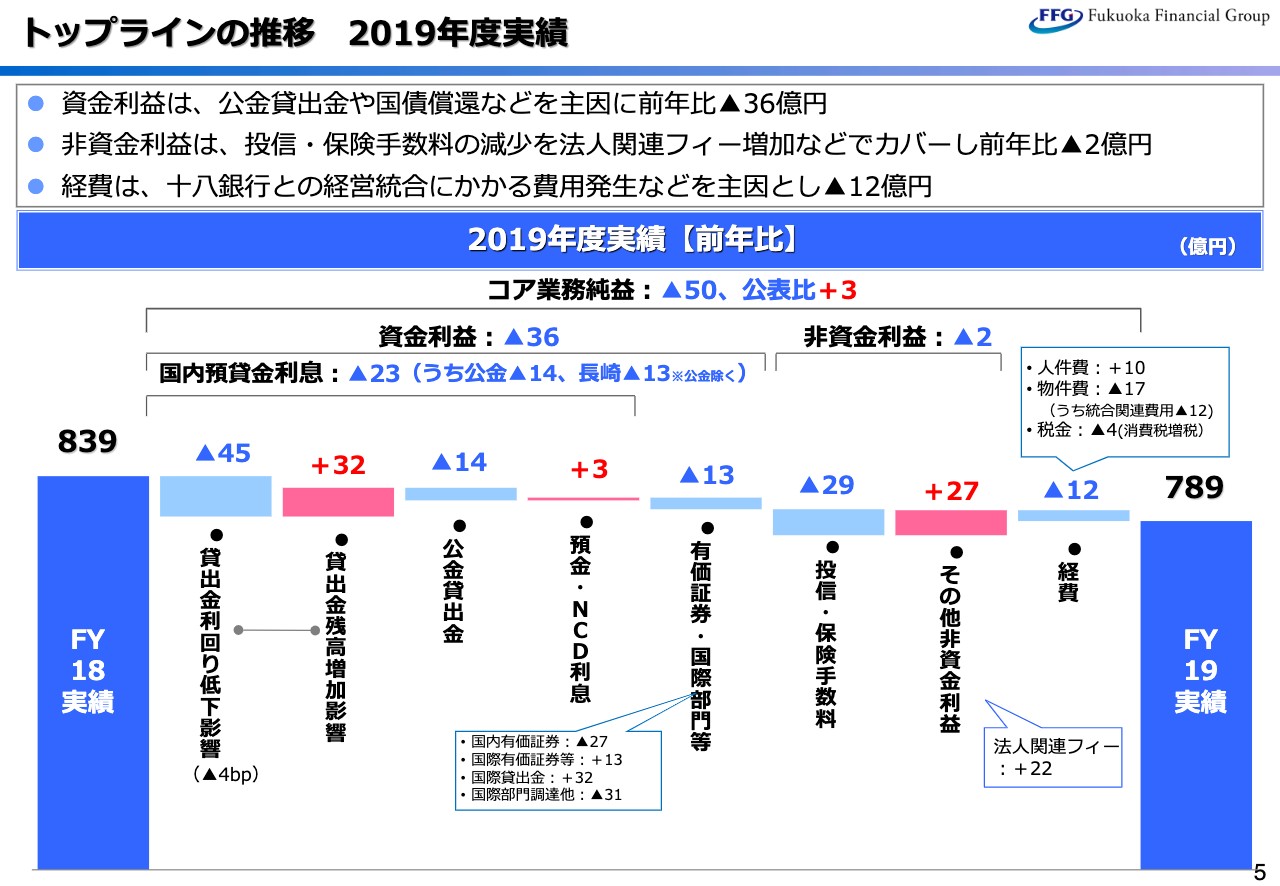

トップラインの推移 2019年度実績

コア業務純益の2019年度実績の前年比要因ついて少し詳しく説明します。国内預貸金利息は前年比マイナス23億円となりました。主な要因は、公金貸出金の影響がマイナス14億円、長崎2行の減少がマイナス13億円です。長崎2行では借り換えサポートなどの影響が出たものと考えています。

また有価証券・国際部門では、国債の償還影響、国際部門での調達コストの増加などにより、前年比マイナス13億円となり、資金利益全体では前年比マイナス36億円となりました。

非資金利益は、投信・保険手数料が前年からマイナスになりましたが、法人関連フィーを積み上げたことにより、ほぼ前年並みとなりました。経費については、十八銀行との経営統合にかかる費用、つまり十八銀行において減価償却方法を定率法から定額法に変更した影響により、前年比12億円増加となりました。

以上より、2019年度のコア業務純益は前年比マイナス50億円の789億円となりました。計画比ではほぼ計画並みです。

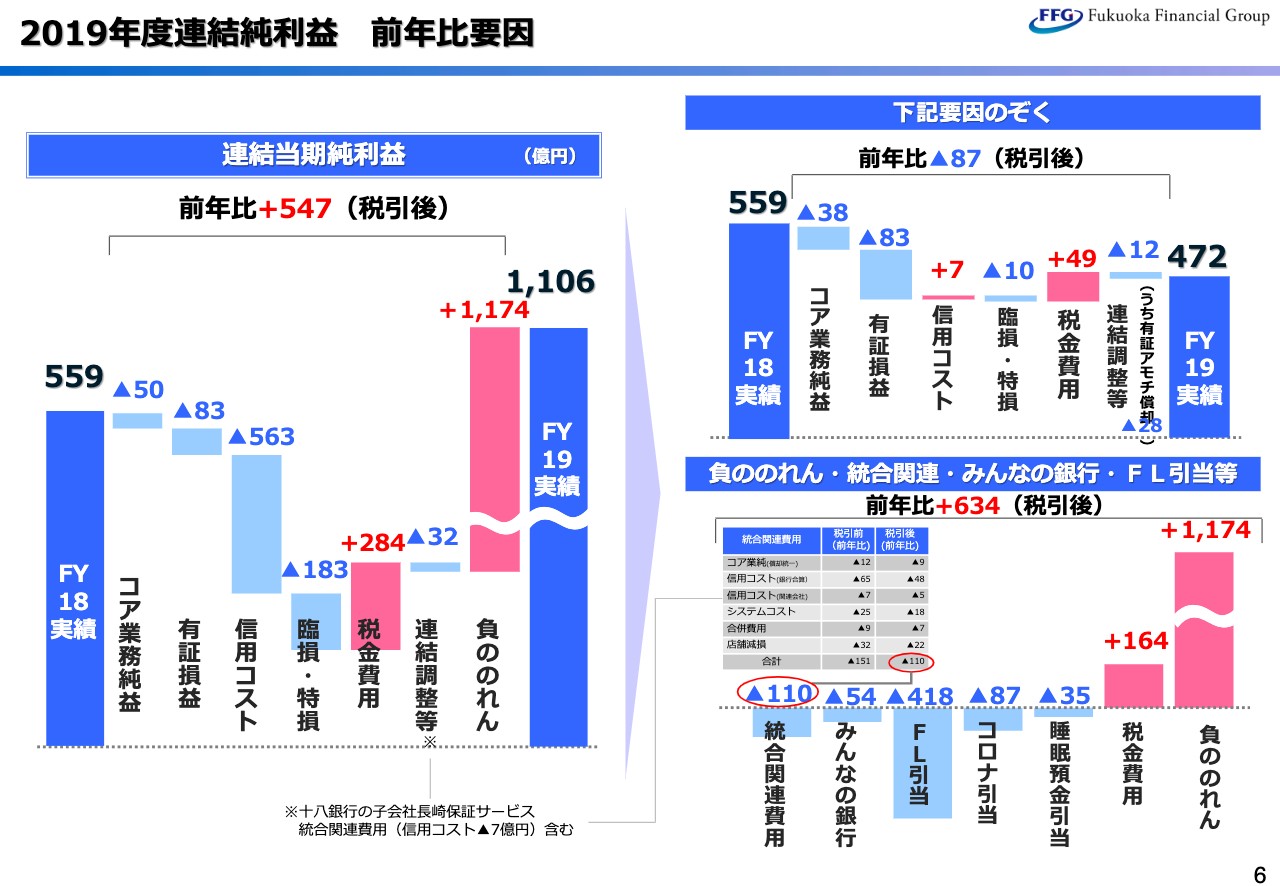

2019年度連結純利益 前年比要因

2019年度連結純利益の前年比要因についてご説明します。スライドの左に2018年度実績の559億円から、2019年度実績1,106億円にプラス547億円積み上げた要因を滝グラフに表しています。スライドの右下の段に、負ののれん、統合関連費用、みんなの銀行、フォワードルッキング引当、コロナ引当にかかる要因を分解しており、スライドの右上の段にこれらの要因を除いたベースを記載しています。

右下の段の要因については、コア業務純益の中に十八銀行の減価償却方法を変更した影響として12億円含まれています。また信用コストのうち、72億円は十八銀行における引当基準統一の影響です。システムコスト、合併費用で34億円、店舗統合にかかる店舗減損で32億円となっています。以上から、統合関連費用として税引後で110億円増加しています。

なお、店舗減損は当初3年かけて減損処理することを予定していましたが、2019年度に一括して処理しています。また、みんなの銀行にかかる費用として54億円増加しました。加えて、フォワードルッキング引当で418億円、コロナ影響の予防的引当で87億円、信用コスト増加の一方、負ののれん1,174億円を計上したことにより、スライド右下に記載の要因全体では前年比プラス634億円となりました。

スライドの右上にこれらの要因を除くベースを記載していますが、前年比マイナス87億円となりました。主な要因は先ほどご説明しましたコア業務純益の減少と、有価証券売却益の減少によるものです。

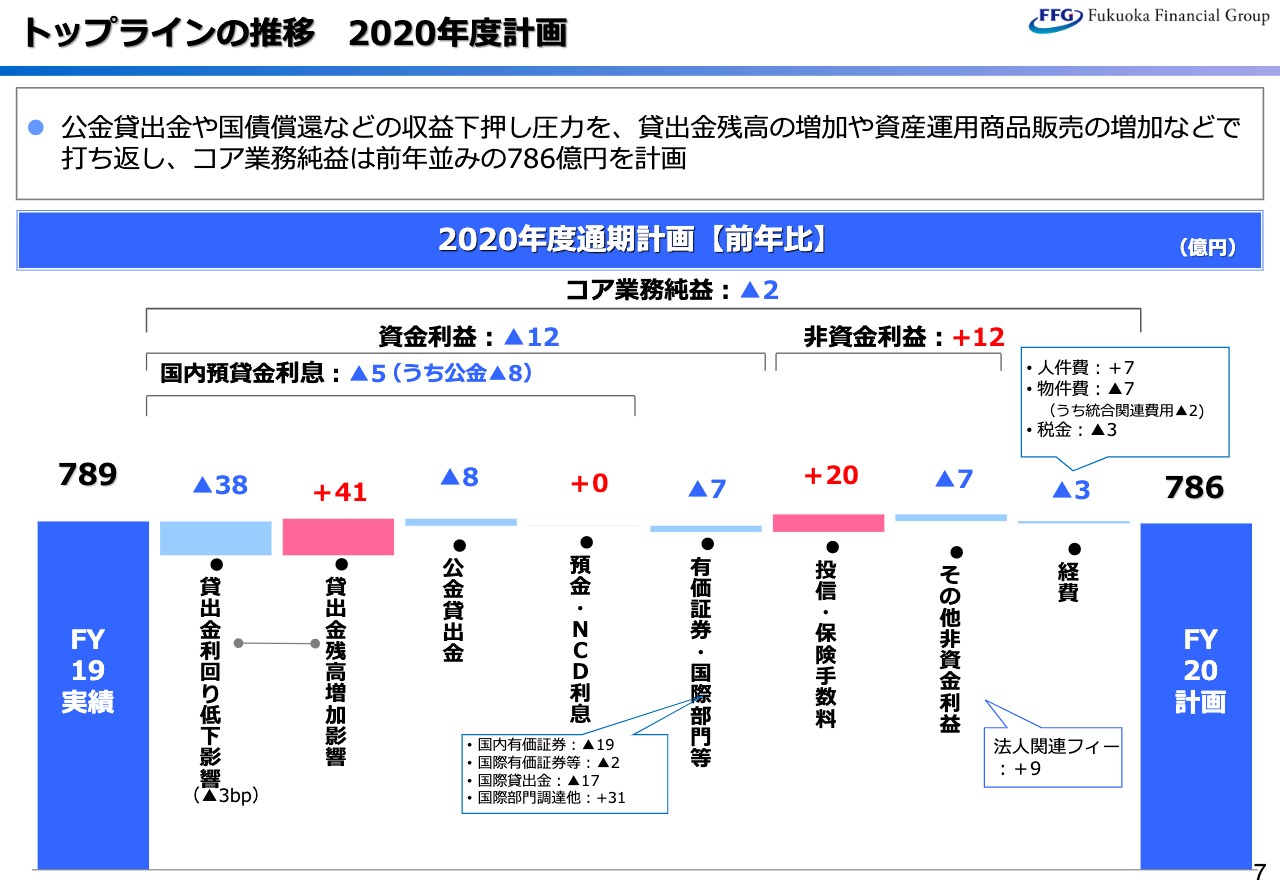

トップラインの推移 2020年度計画

2020年度のコア業務純益計画について前年比要因をグラフで表しています。コア業務純益の年度計画は、ほぼ前年並みの786億円を計画しています。国内預貸金利息は、引き続き公金償還の影響などが残りますが、公金を除く貸出金の残高増加要因が利回り低下要因を上回ることなどにより、前年比マイナス5億円にとどめます。

また、有価証券部門は円債償還要因が引き続き残りますが、国際部門での調達コスト減少を見込み、前年比マイナス7億円、資金利益全体でマイナス12億円を計画しています。

非資金利益については、投信・保険手数料や法人関連フィーの上澄みを図り、前年比プラス12億円を計画しています。経費は十八銀行との統合関連として、システム開発に伴う増加要因により3億円の増加を計画です。したがって、2020年度のコア業務純益は、前年並みの786億円を計画します。

コロナウイルス感染症の影響については、現時点で詳細に算定することはできませんが、例えば、無利子融資と中小企業貸出金の増加が見込める一方、新型コロナウイルスの影響による相場の動き次第では資産運用が下振れる可能性があるなど、項目ごとに多少の凸凹はあっても、コア業務純益全体では大きく変動することはないのではないかと現段階では考えています。

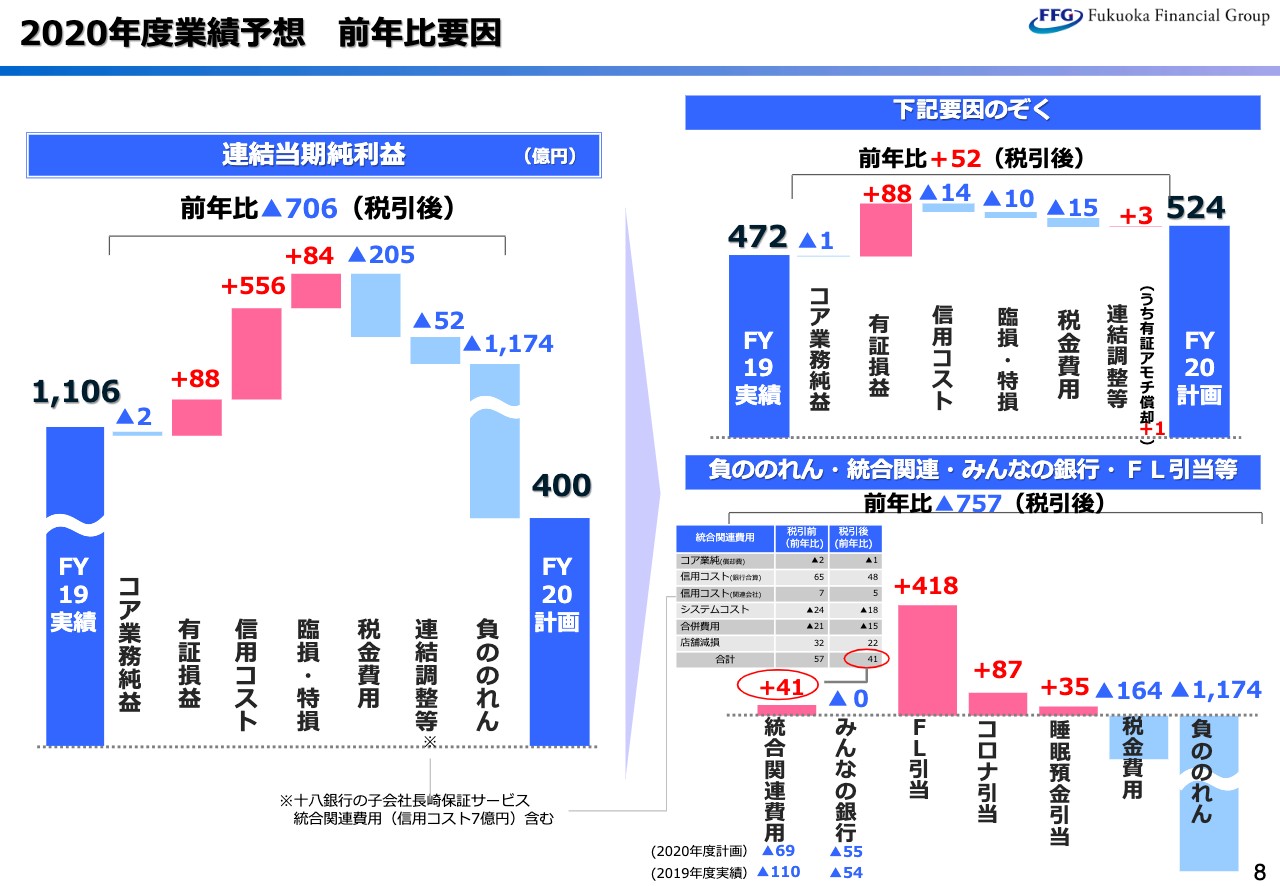

2020年度業績予想 前年比要因

2020年度業績予想の前年比要因についてご説明します。8ページは、2019年度でご説明した内容と同じ建て付けとなっています。

スライド右下に記載の要因ですが、統合関連費用は前年度から41億円少ない69億円を計画しています。統合関連費用については、システム統合にかかる費用の一部の約20億円を当初計画から前倒しで実施する予定です。統合関連費用は、税引後全体で208億円を見込んでいますが、2019年度と2020年度でその90パーセント程度にあたる179億円を計上できる見込みであり、対象は今年度までとなります。

みんなの銀行にかかる費用は、今年度も前年度とほぼ同額の55億円を計画しています。その他は、信用コストや負ののれんといった前年度の要因が剥落する影響で、スライド右下の要因では前年比マイナス757億円を計画します。スライドの右上は、これらの要因を除いたベースですが、前年比プラス52億円を計画します。主に有価証券売却益の増加を要因としています。

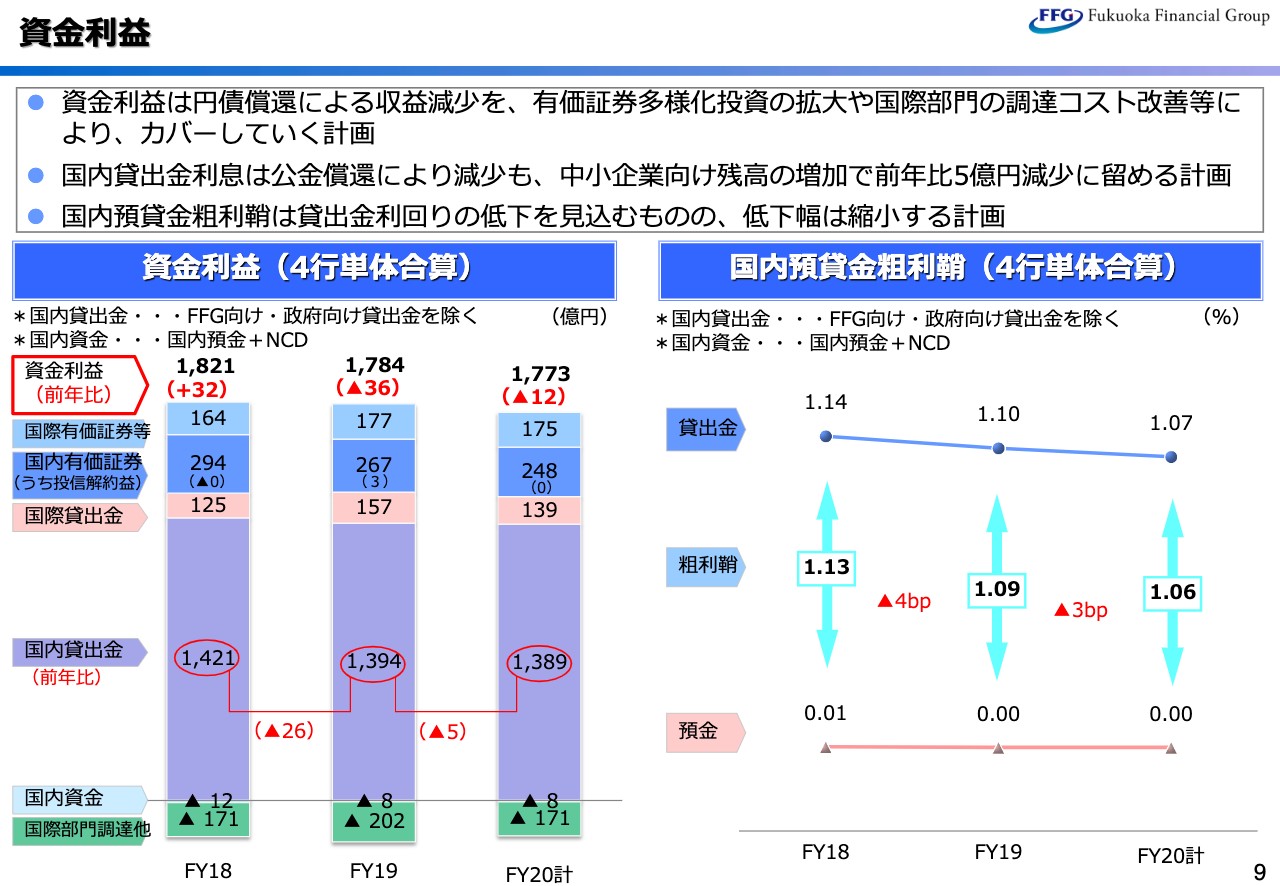

資金利益

ここからは、今年度業務計画にかかる項目を中心にポイントを絞ってご説明します。まず、スライド左の棒グラフが資金利益の内訳です。一番右に記載しています2020年度計画の資金利益は前年比マイナス12億円の1,773億円です。そのうち有価証券利息は円債償還による下押し影響により減少は続きますが、投資の多様化に取り組むことで一部下支えしていく計画です。貸出金利息は、国内貸出金利息をマイナス5億円で計画し、国際貸出金利息の利回り低下によりマイナスを計画していますが、国際部門の調達コスト改善を見込んでいます。

スライド右側の折れ線グラフは、預金利回り、貸出金利回り、並びに預貸金粗利鞘の推移です。2020年度は引き続き貸出金利回りの低下を見込んでいますが、低下幅は縮小していく見込みとしています。

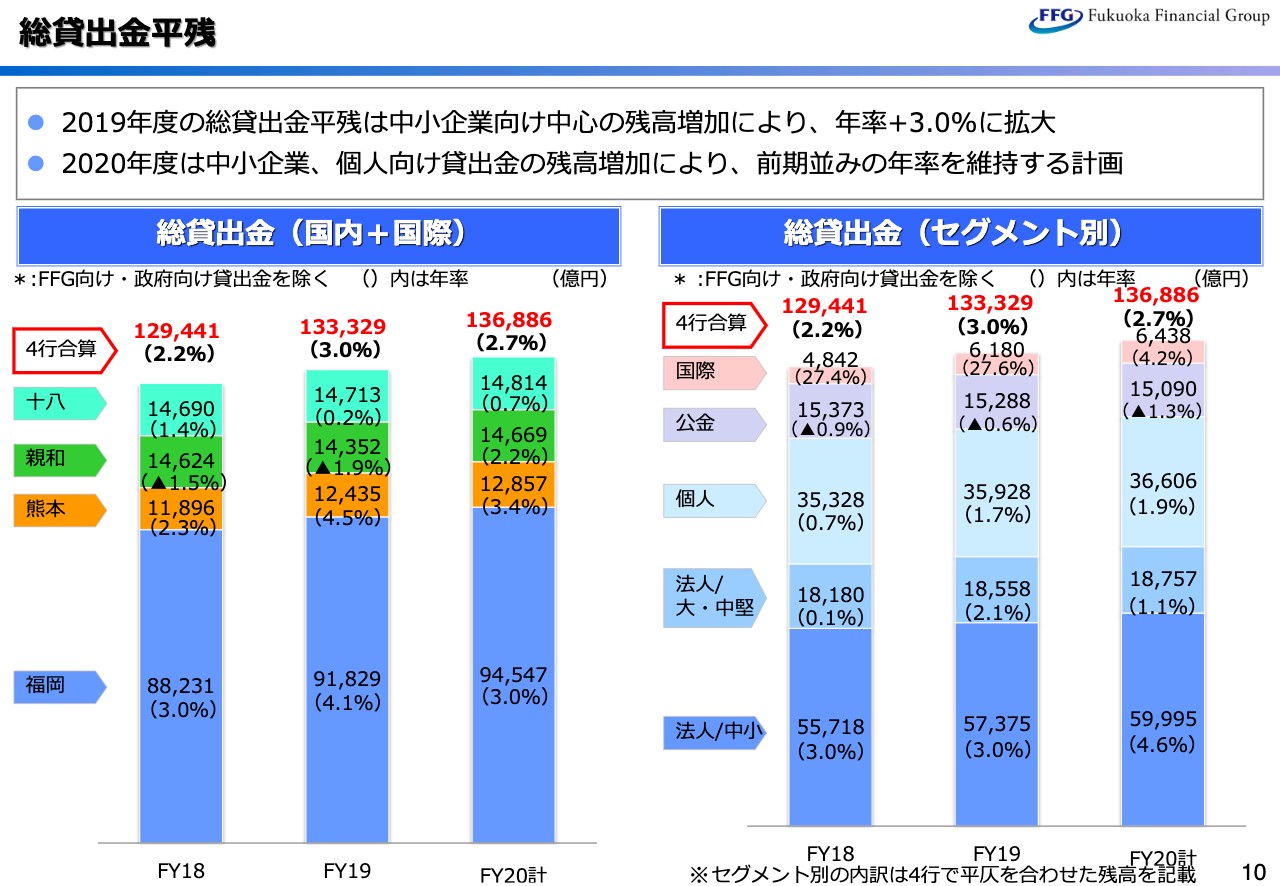

総貸出金平残

10ページは、総貸出金の平均残高推移です。国内と国際の合計で、グループ内取引であるFFG向け貸出金と資金ポジション対策の政府向け貸出金を外しています。2019年度の連立3パーセントに対して、2020年度は連立2.7パーセントを計画しています。スライド右側のグラフは、セグメント別の平均残高ですが、2020年度は中小企業向け4.6パーセント、個人向け1.9パーセントの伸びを計画しています。

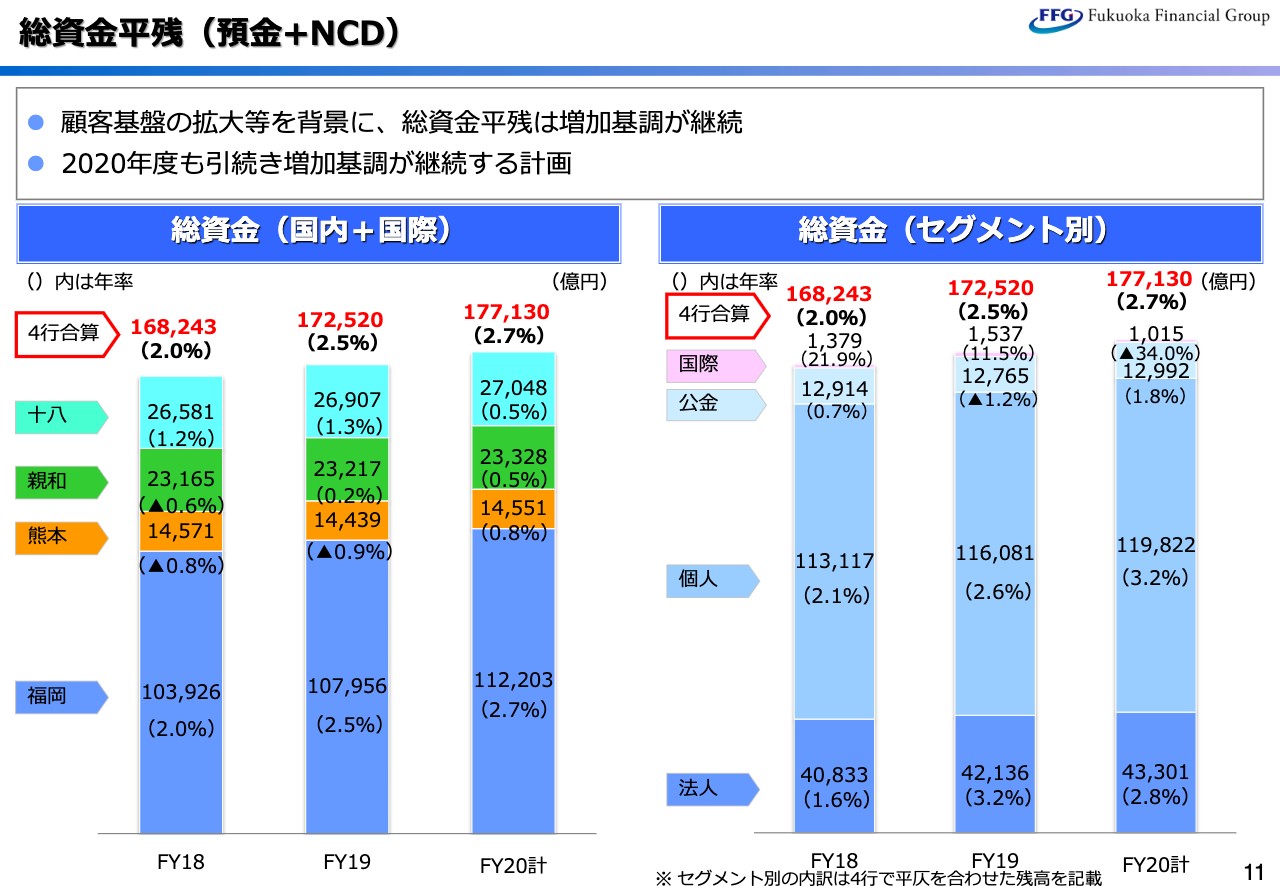

総資金平残(預金+NCD)

12ページは総資金平均残高推移についてです。総資金残高は順調に増加しています。2020年度についても、個人、法人を中心に2.7パーセントの伸びを計画しています。

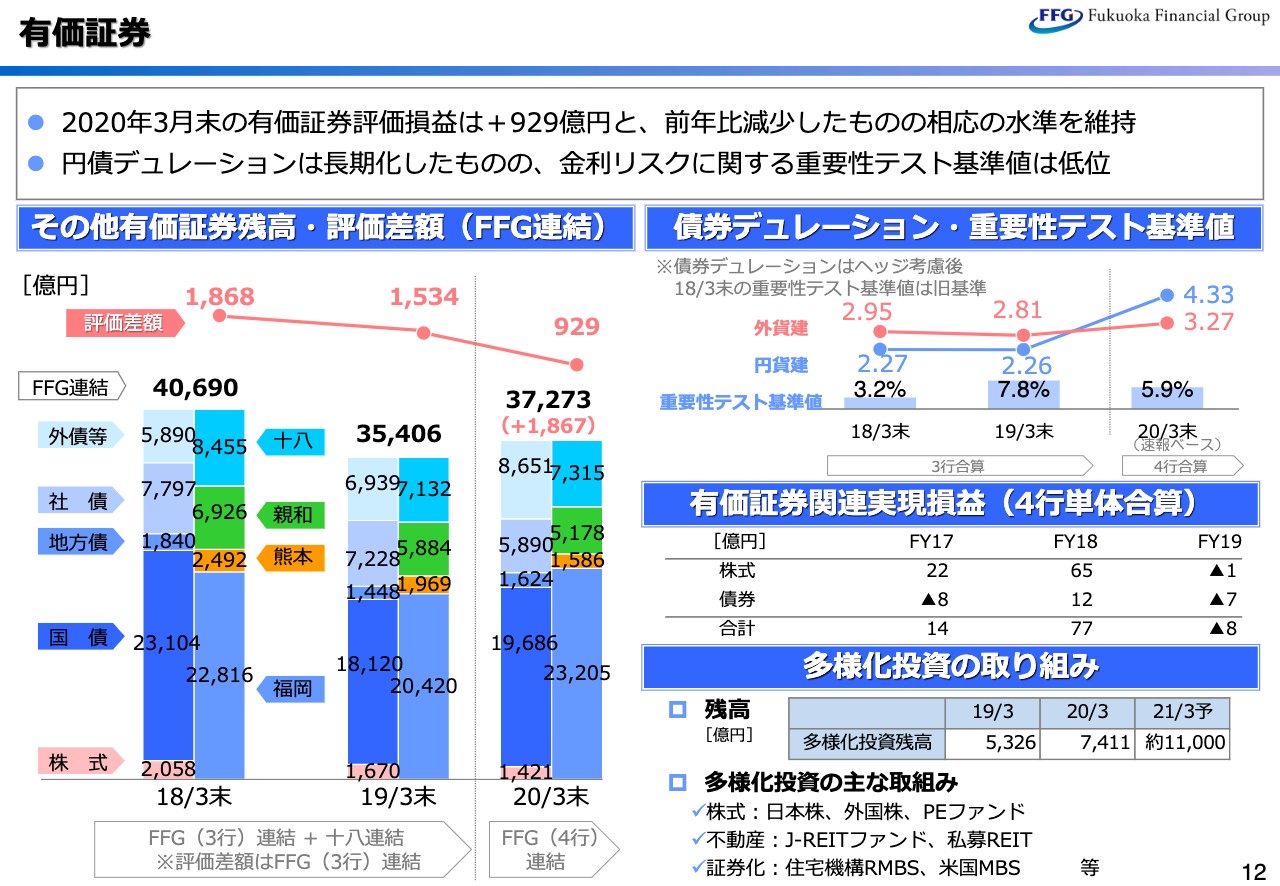

有価証券

12ページは有価証券についてです。棒グラフの残高は、超長期ゾーンへの投資、また外債等に含まれるファンド投資などの投資の多様化を進めたことにより、2020年3月末で前年比約1,800億円増加しています。折れ線グラフの評価差額は、株式相場の下落等の影響により減少しましたが、引き続き1,000億円程度の水準を維持しています。

スライド右上には債券デュレーションです。円債は残高を増加させたこともあり、4.3年程度に長くなっていますが、重要性テスト基準値は定位で推移しています。

スライドの右下に投資の多様化の取り組みについて記載しています。投資の多様化については、リスクカテゴリーの分散と、投資タイミングの分散により、注意を払いながらも積み上げを行なっています。前年度末には7,000億円を超え、今年度末までに1兆1,000億円の残高を計画しています。

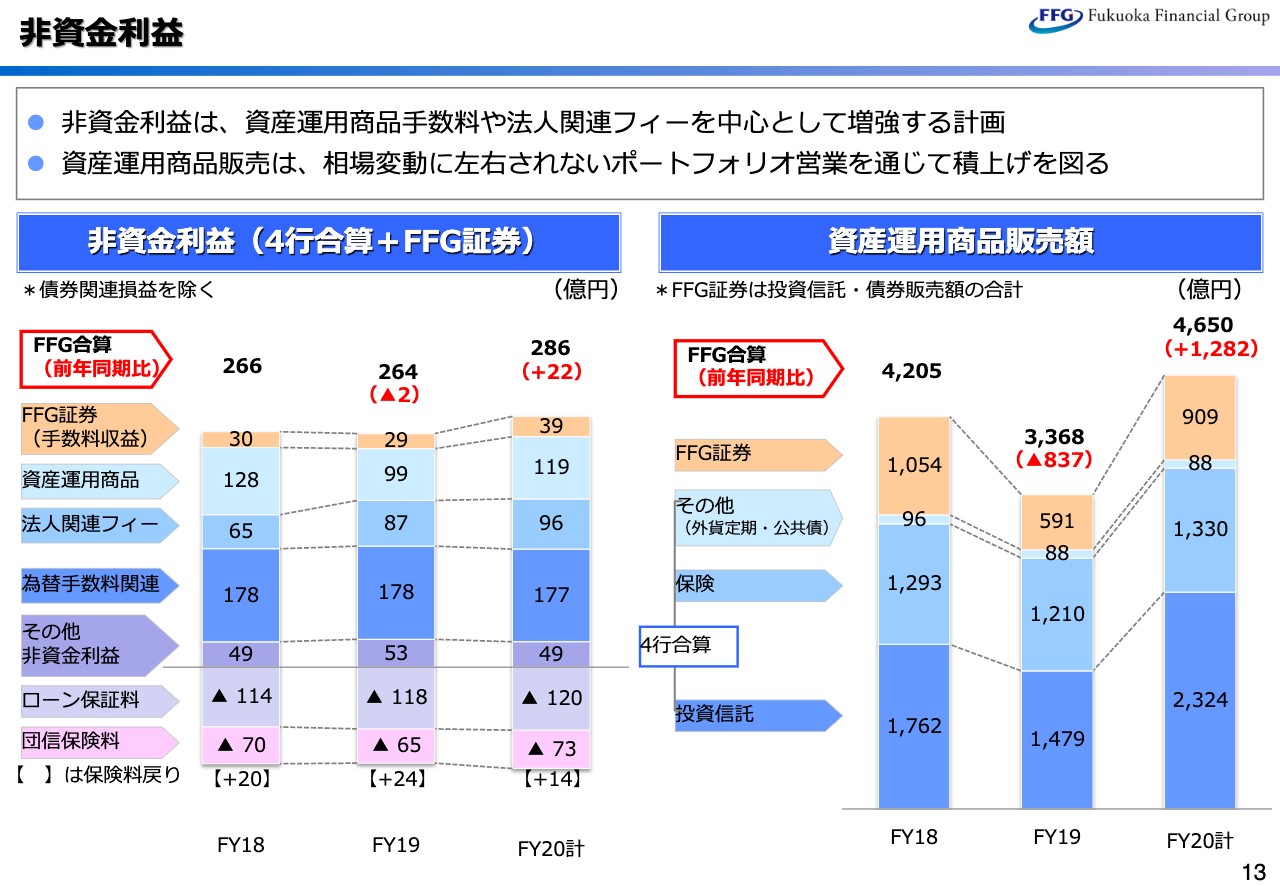

非資金利益

13ページは非資金利益についてです。2019年度は資産運用商品手数料が減少しましたが、シンジケートなどによる法人関連フィーが22億円増加したことにより、前年比マイナス2億円となりました。2020年度も引き続き法人関連フィーの増加を計画することに加えて、新しい投信ビジネスが本格稼働することによる資産運用商品手数料の増加を計画しています。

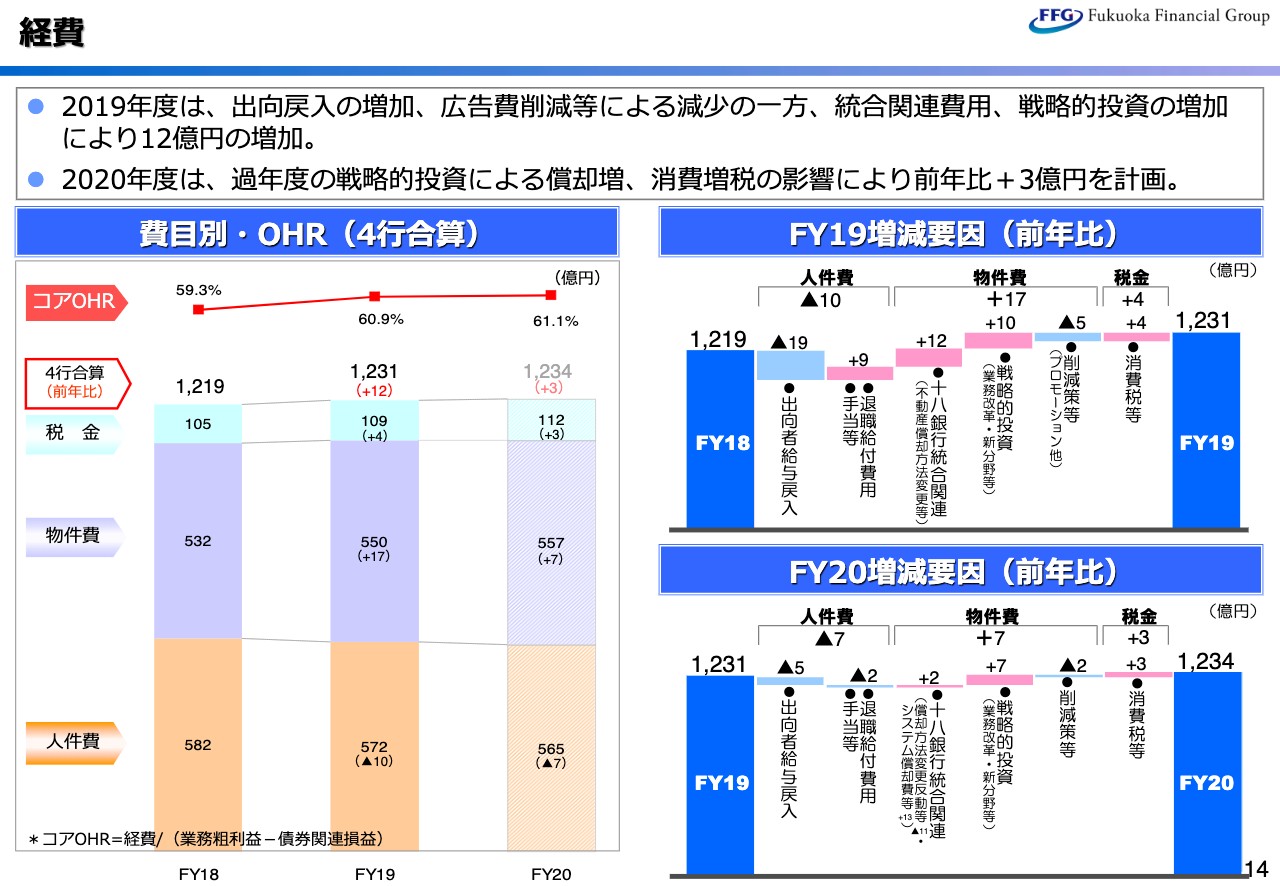

経費

14ページは経費についてです。スライドの左に記載しているのが4行合算の経費額とコアOHRです。連結OHRの状況及び今後の見通しについてはパートⅡの中で社長から説明します。

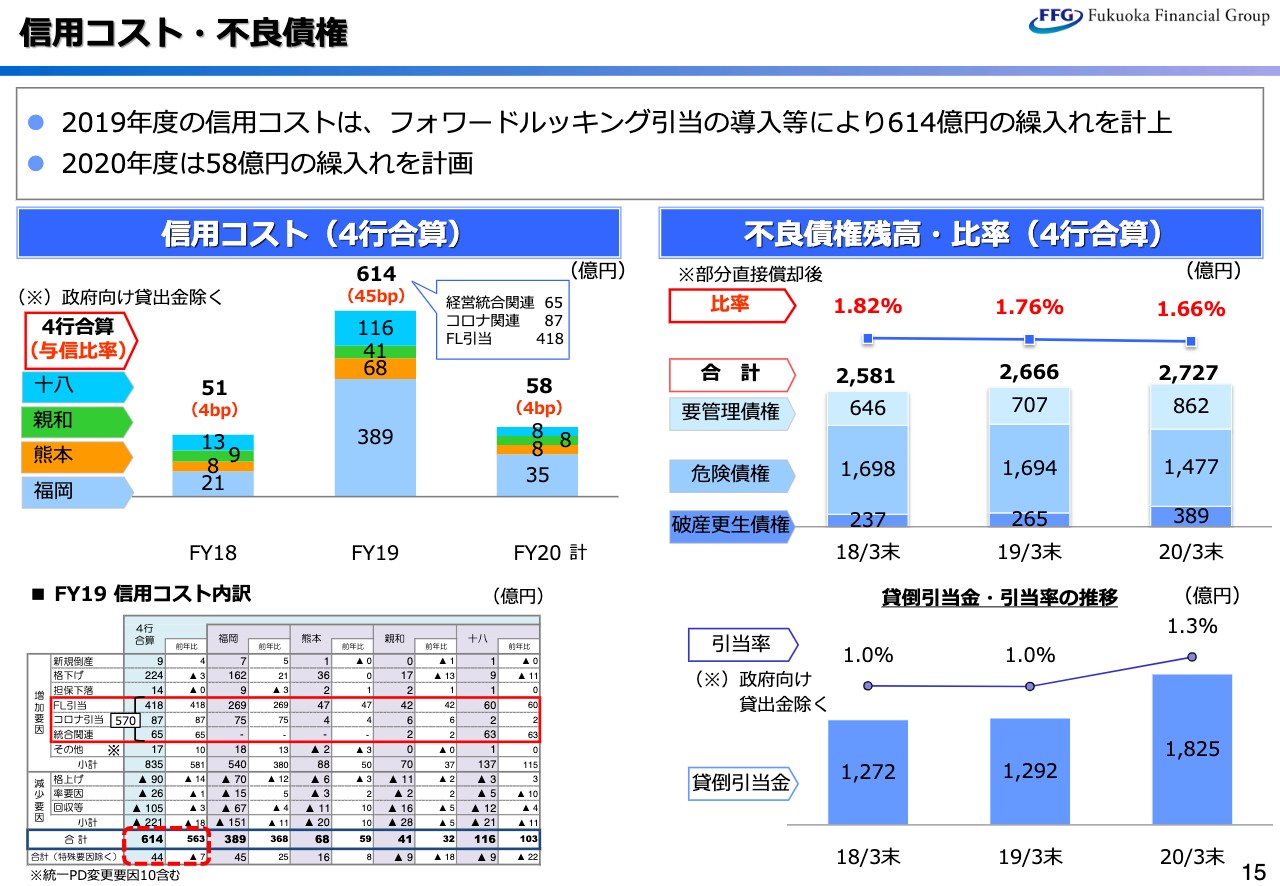

信用コスト・不良債権

信用コストと不良債権についてです。スライドの左下に2019年度の信用コストを整理しています。これまで説明しましたとおり、2019年度は、フォワードルッキングの引当、コロナ引当、統合関連引当を計570億円引あてたことにより、614億円の繰入れとなりました。一番下に記載のとおり、これらの要因を除いた引当額は44億円に留まっています。

また、スライドの右下には総与信に対する引当率を折れ線グラフで記載しています。前年度に引当強化を行なったことにより、貸倒引当額は1,825億円、引当率は1.3パーセントと、地銀大手と比較しても高い水準を維持しています。私からの説明は以上です。

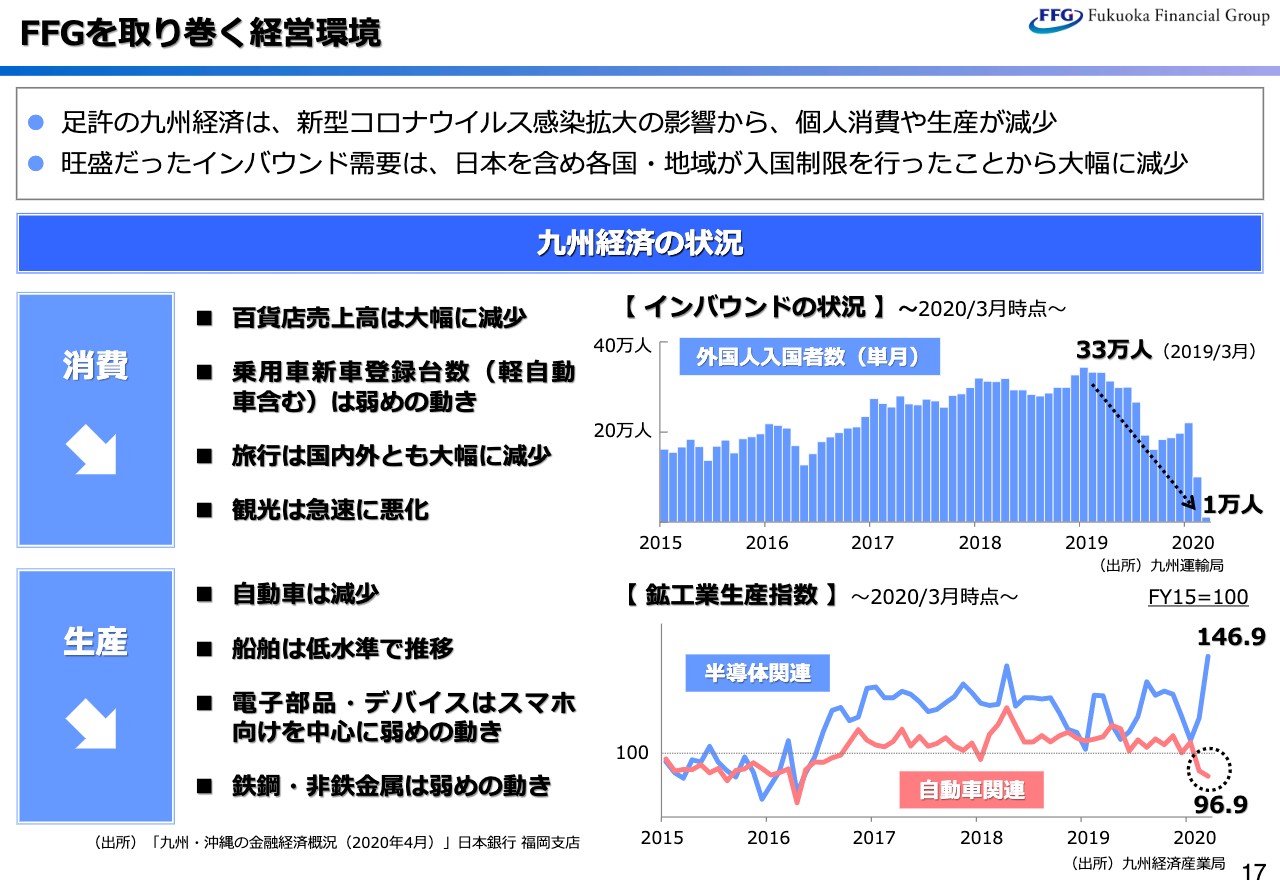

FFGを取り巻く経営環境

柴戸隆成氏:私からFFGを取り巻く経営環境についてご説明します。17ページをご覧ください。はじめに、景気・金融機関を取り巻く経営環境ですが、マイナス金利の長期化、異業種からの新規参入など、さらに厳しさを増していくことが想定されていますので、私どもはこれまで構造改革、十八銀行との経営統合、みんなの銀行の設立などの対策を講じてきました。そのような中で、国内の経済は緩やかな拡大を続けてきましたが、今年に入って状況は一変しています。

新型コロナウイルス感染症は瞬く間に世界中に広がり、個人消費の急激な落ち込みとサプライチェーンの拒絶を引き起こして、現在では業種・規模に関わらず、多くの企業に影響が出ています。

九州でも緊急事態宣言は解除されましたが、外出自粛要請、休業要請などの感染拡大防止措置がとられてきましたので、経済活動は大幅に収縮している状況です。これまでに経験したことがない事態ですので、私どももスピード感を意識しながら諸課題に対応している状況です。

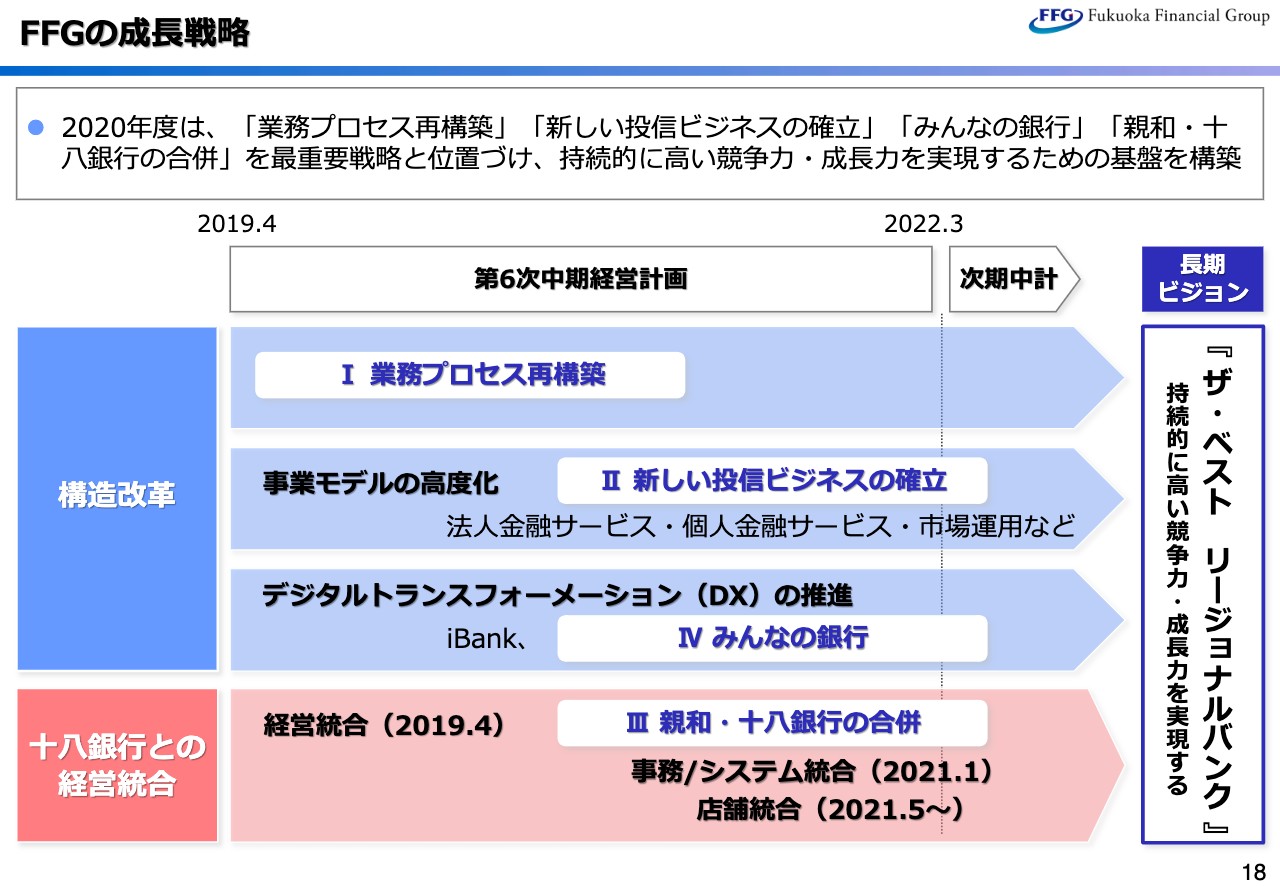

FFGの成長戦略

このような厳しい環境下にはありますが、成長戦略は着実に進めています。成長戦略の大きな柱として、構造改革によるトップラインの引き上げと、十八銀行との経営統合によるシナジーの最大化の2つを掲げ、昨年度から第6次中期経営計画をスタートしています。

この中計では既存業務の強化に加えて、新しい事業の創出にも積極的に取り組むこととしており、「本年度は業務プロセスの再構築」「新しい投信ビジネスの確立」「みんなの銀行」「親和・十八銀行の合併」を主要施策として位置付けています。

他方で、新型コロナウイルスの業務への影響も懸念されますので、感染が落ち着いているときに可能な限り前倒して対応するなど、スケジュールどおりに進められるよう取り組んでいるところです。

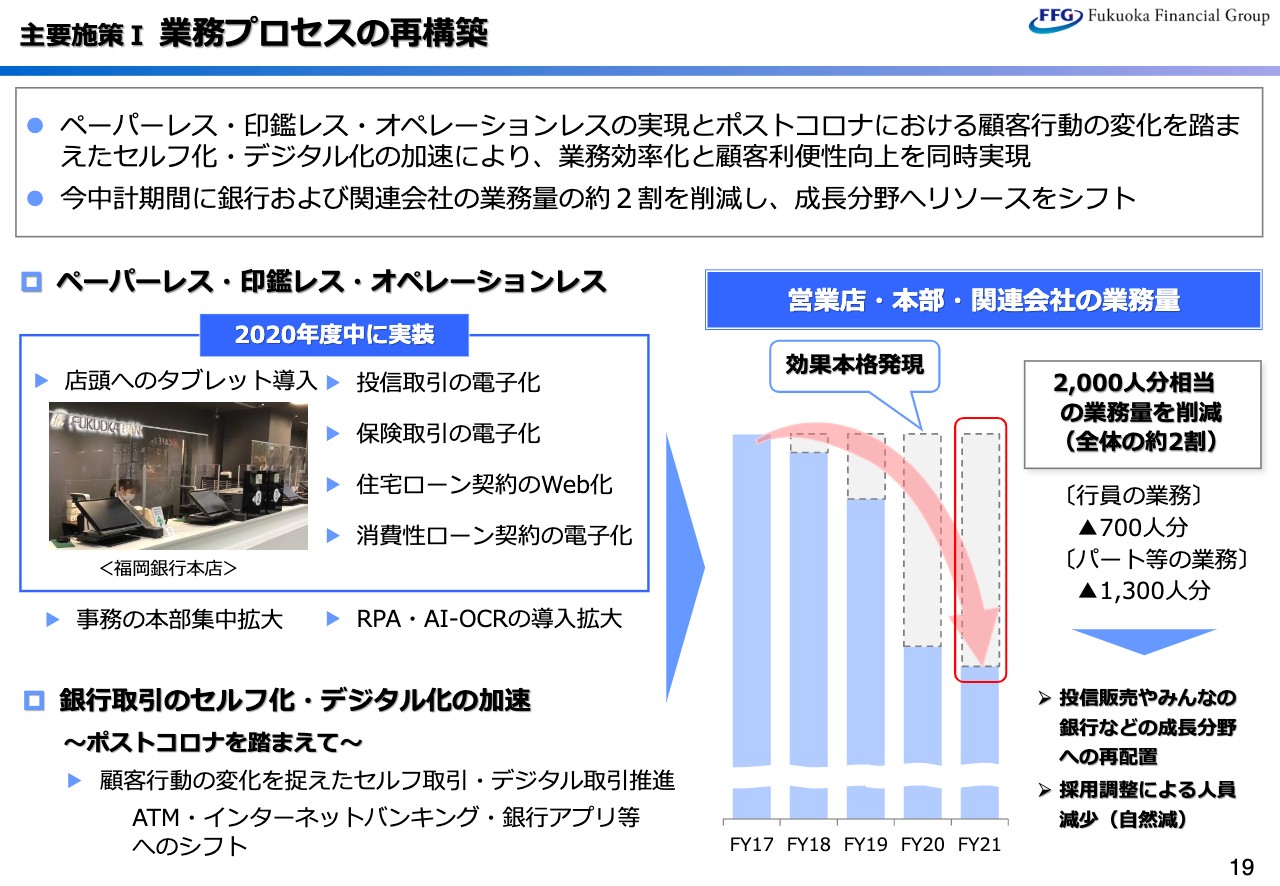

主要施策Ⅰ 業務プロセスの再構築

ここからは主要な施策を個別に説明していきます。まず、構造改革の取り組みの1つである業務プロセスの再構築ですが、これは2020年度が変革の年となります。業務改革には一昨年から取り組んできましたので、これまでの効率化効果により、デジタル部門、投信販売など力を入れていきたい分野に200名程度の人員を投入することができています。

今年度は、店頭業務効率化の中心的な役割を担うタブレットの全店導入、また、投信・保険の購入手続き、住宅ローンや消費性ローンの契約の電子化についても上期中に完了させることで、ペーパーレスや印鑑レスを実現していきます。

さらに、ポストコロナを展望しますと、今後は銀行取引のセルフ化、デジタル化が一層進展することが想定されますので、法人のお取引先にもこの機会を利用してネットバンキングなど、効率的なチャネルへのシフトを積極的に推進しています。

これらの施策に取り組むことで、2021年度までに既存の業務量の約2割、人員換算では2,000人分相当の業務量を削減する計画です。捻出したリソースについては、デジタルなどの戦略的分野へ投入するとともに、採用調整や退職による人員減少も併せて進めていくことで、最終的には約60億円の効果が出てくると見込んでいます。次期中計最終年度にはその効果の大半を実現させる計画です。

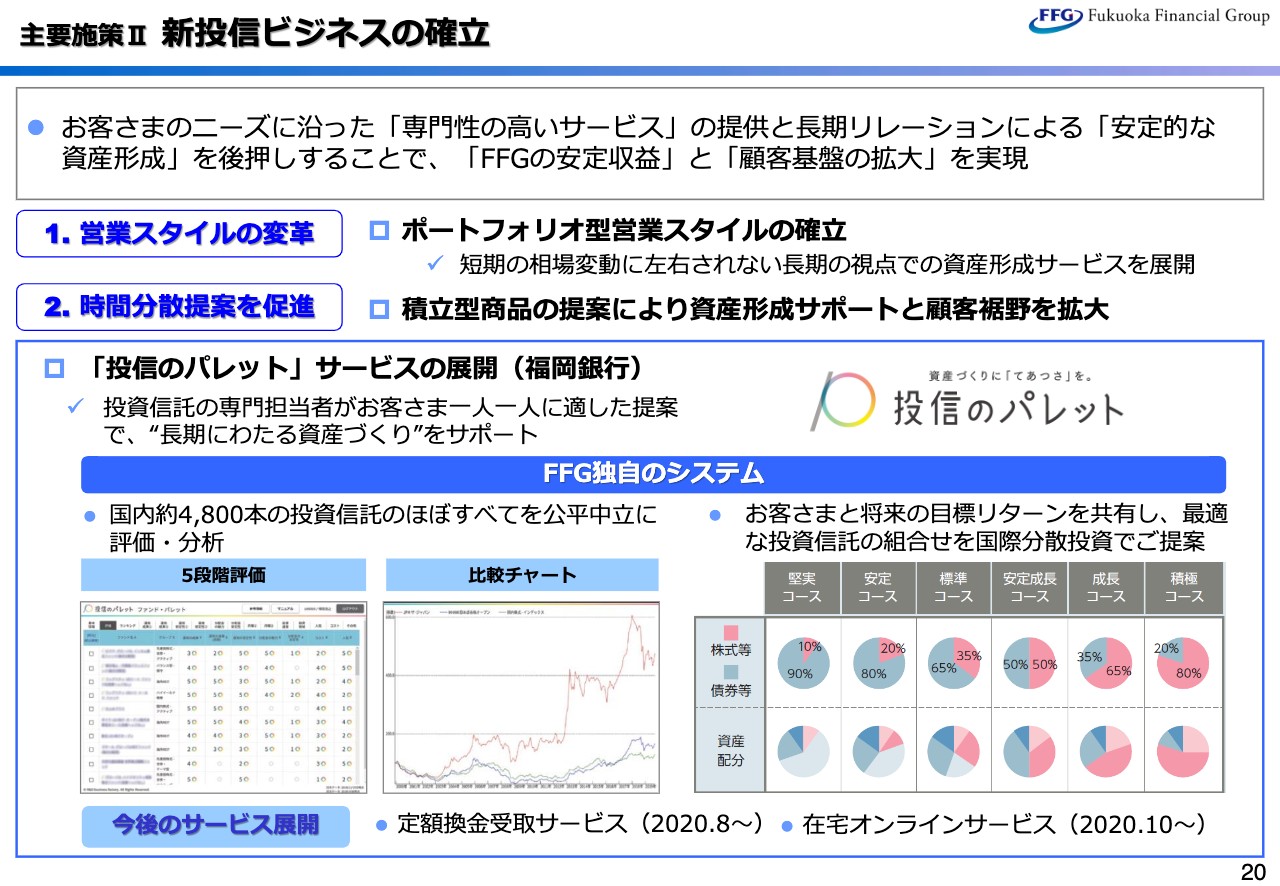

主要施策Ⅱ 新投信ビジネスの確立

次のページは、新投信ビジネスの確立です。福岡銀行では今年2月に取り扱いを開始しました「投信のパレット」というサービスを通し、新しい投信のビジネスモデルの構築を進めています。このサービスは、長期の資産成形を前提としたポートフォリオでの国際分散投資を提案して、国内にある公募投信を定量データにより客観的に評価することで投信選びをサポートするものです。

このサービス開始に合わせて、トップアセットコーディネーターと名付けました専門的な人材を60名育成をしています。この人員は本部に集約して、来店されたお客さまへの対面営業を行なったり、営業店と連携してモニターで繋いでオンライン営業も行なうことで、より多くのお客さまに効率的にコンサルティング営業を展開していくこととしています。

新しいサービスのコンセプトについては、お取引先に評価をいただいたという事例も増えてきており、積極的な営業が展開しにくい環境下においては、まずまずのスタートが切れたのではないかと思っています。

現在、当行に預金は預けていても投信の取引がない96パーセントの方々の運用ニーズを探知していきたいと考えています。今後については、この8月に投信信託をしながら、毎月定額を換金して受け取れるサービス、10月にポストコロナを見据えた非待面、非接触での新しい相談チャネルとしての在宅でのオンラインサービスなど、継続的に機能強化していく計画です。また、親和銀行、十八銀行へのサービス展開については、来年度中を予定しています。

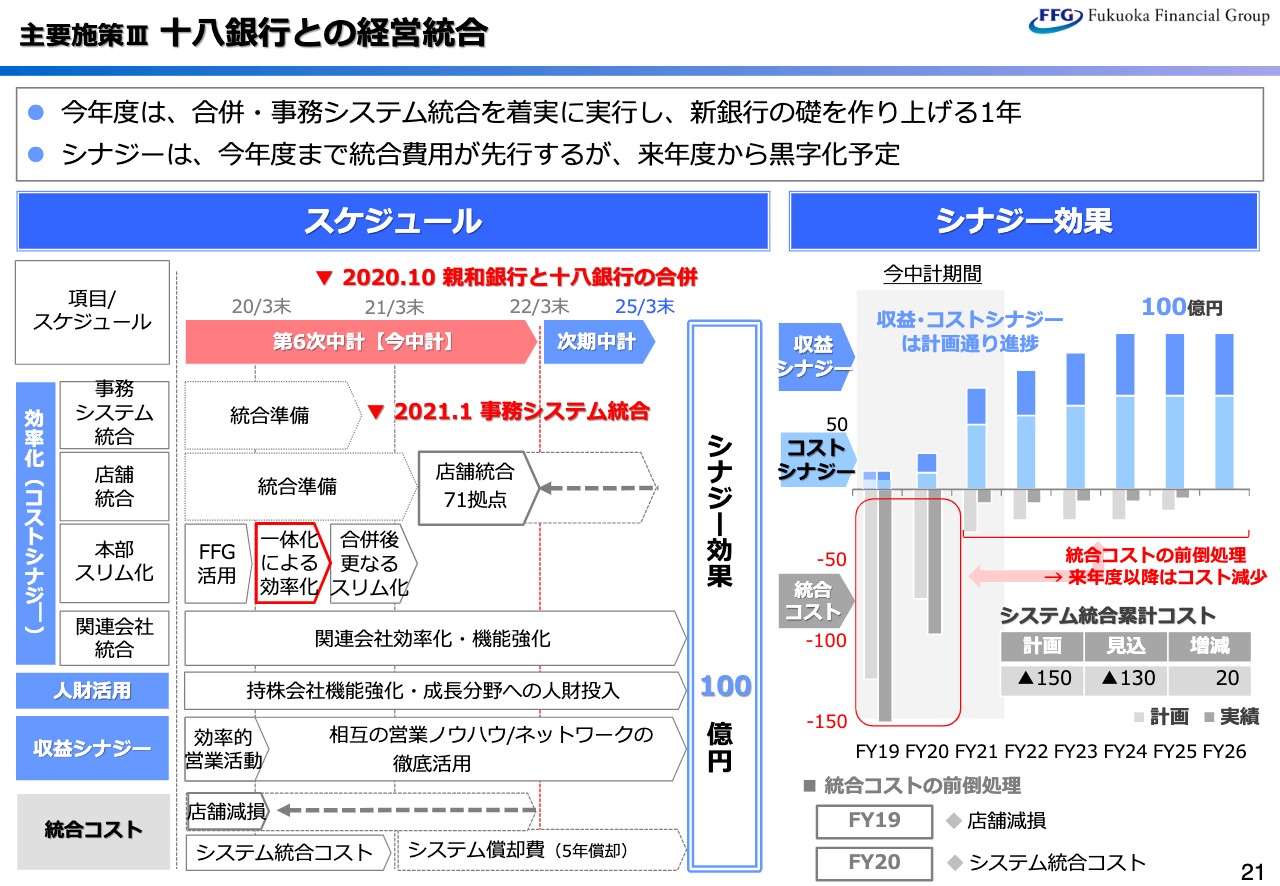

主要施策Ⅲ 十八銀行との経営統合

親和銀行と十八銀行の合併についてご説明します。今後は10月の合併、来年の1月の事務システム統合を予定しており、今年度はシナジー効果を最大化させる基盤づくりの面で重要な年となります。不測の事態が起きても、このビッグイベントを支障なく成し遂げられるようにスケジュールはできるだけ前倒しして進めているところです。3月には新銀行の役員体制を公表して、4月には合併後を見据えた新体制をスタートさせています。この両行の本部セクションは新銀行の本店となる長崎市に集約して、本部の半数の部署では担当の役員、部長を1人に絞るなど、新銀行を早期に巡航速度に乗せられるよう進めています。

収益コストシナジーについては、100億円の実現に向けて概ね計画どおりに進捗しています。なお、統合のコストは2019年度に店舗減損とお伝えしたとおり、前倒し処理していますが、今年度はシステムの統合コスト、20億円の前倒し処理を予定しており、その分来年以降はシステム償却費が減少する見通しです。システム統合のコストについては、累計でも当初の計画から20億円の削減を見込んでいます。

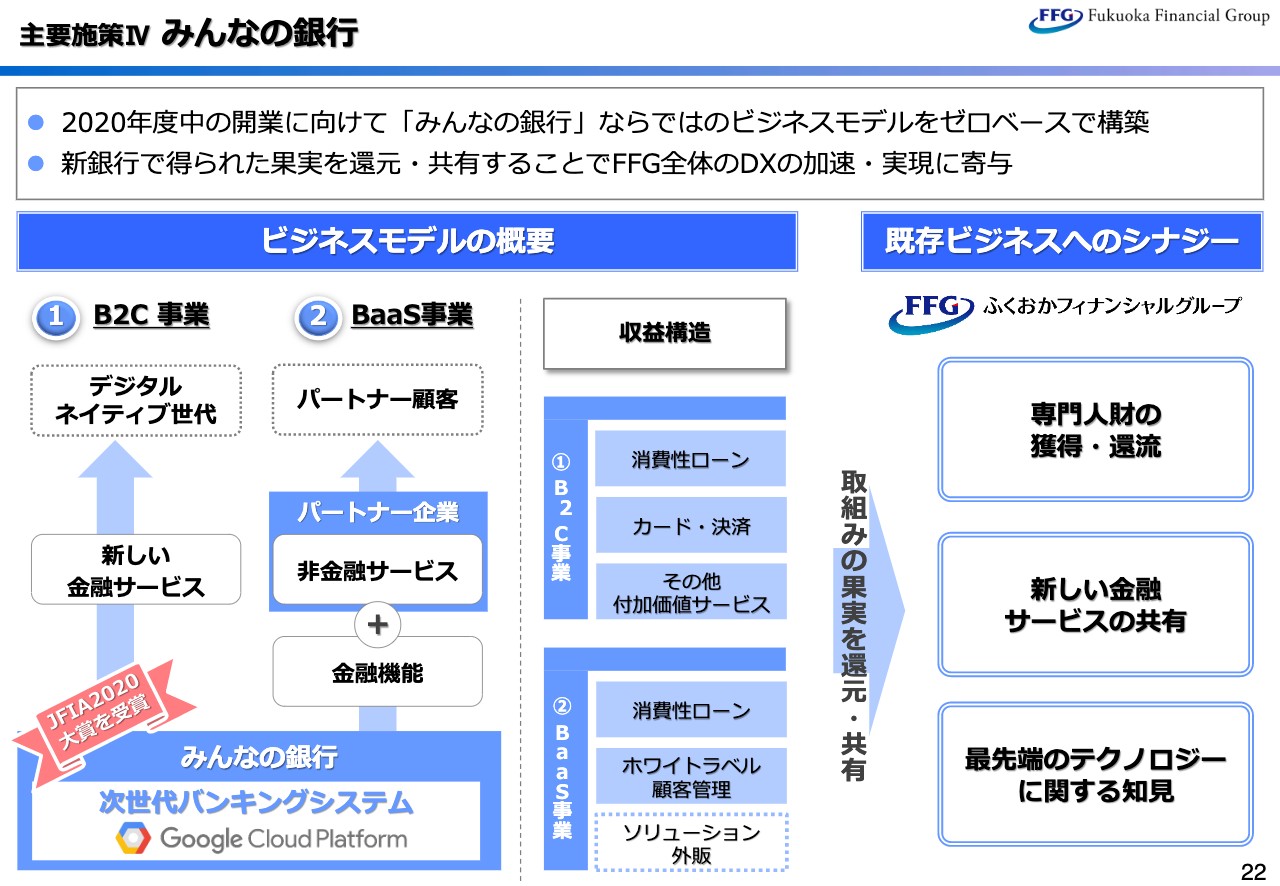

主要施策Ⅳ みんなの銀行

みんなの銀行についてです。現在、みんなの銀行は今年度中の開行に向けて、預金や為替といったベースとなる機関系システムの構築に取り組んでおり、開業後にお客さまのニーズに沿った機能を随時追加していくといった具合に、小さく生んで、徐々に機能を拡大する方針で進めています。

みんなの銀行が目指すビジネスモデルは、一つは顧客向けサービス、いわゆるB2Cビジネスです。この領域は参画するプレイヤーが多いところですが、ターゲットとするセグメントを明確にした上で訴求するサービスを提供することで、B2Cビジネスの顧客基盤を構築したいと考えています。B2Cビジネスでは、消費性ローンである金利収益を中心にカード、決済関連、新たなサービスによる手数料収益などを目指しています。

次に、BaaS型ビジネスです。ご承知のとおり、例えば、ある量販店が自社の顧客に対する与信共有ニーズを持たれている場合に、みんなの銀行と提携いただくことで、決済、与信といった金融をみんなの銀行が黒子となって提供していくというビジネスです。このようなニーズを持たれたパートナー企業と提携することで収益の拡大に繋げていきます。

具体的にお伝えすることはできませんが、複数の企業と具体的なサービスの検討を進めているところです。この目指す姿は、顧客のフリクションをなくす、使いやすい銀行であり、この領域には銀行だけでなく、フィンテック企業等々、多くの企業が参入してきています。

何も手を講じていなければ、将来他社に顧客基盤を奪い取られることにもなりかねません。しかしグループにそのような機能を持った銀行があれば、このような脅威をチャンスに変えることもできると考えています。ポストコロナを見据えると、リモートの取引はさらに加速していくことが想定されますので、みんなの銀行のニーズは高まってくると思われます。

昨年の夏に、みんなの銀行構想を対外公表した後、プロジェクトに共感するエンジニア、あるいはデザイナーなど、これまでの銀行にはなかったスキルを持った人材が集まってきています。また、これらの取り組みを通じて得られたノウハウやスキル、人材をFFG本体と共有、還元することも、みんなの銀行が取り組む重要な目的の一つと考えており、既存ビジネスの高度化にも貢献できるものと考えています。

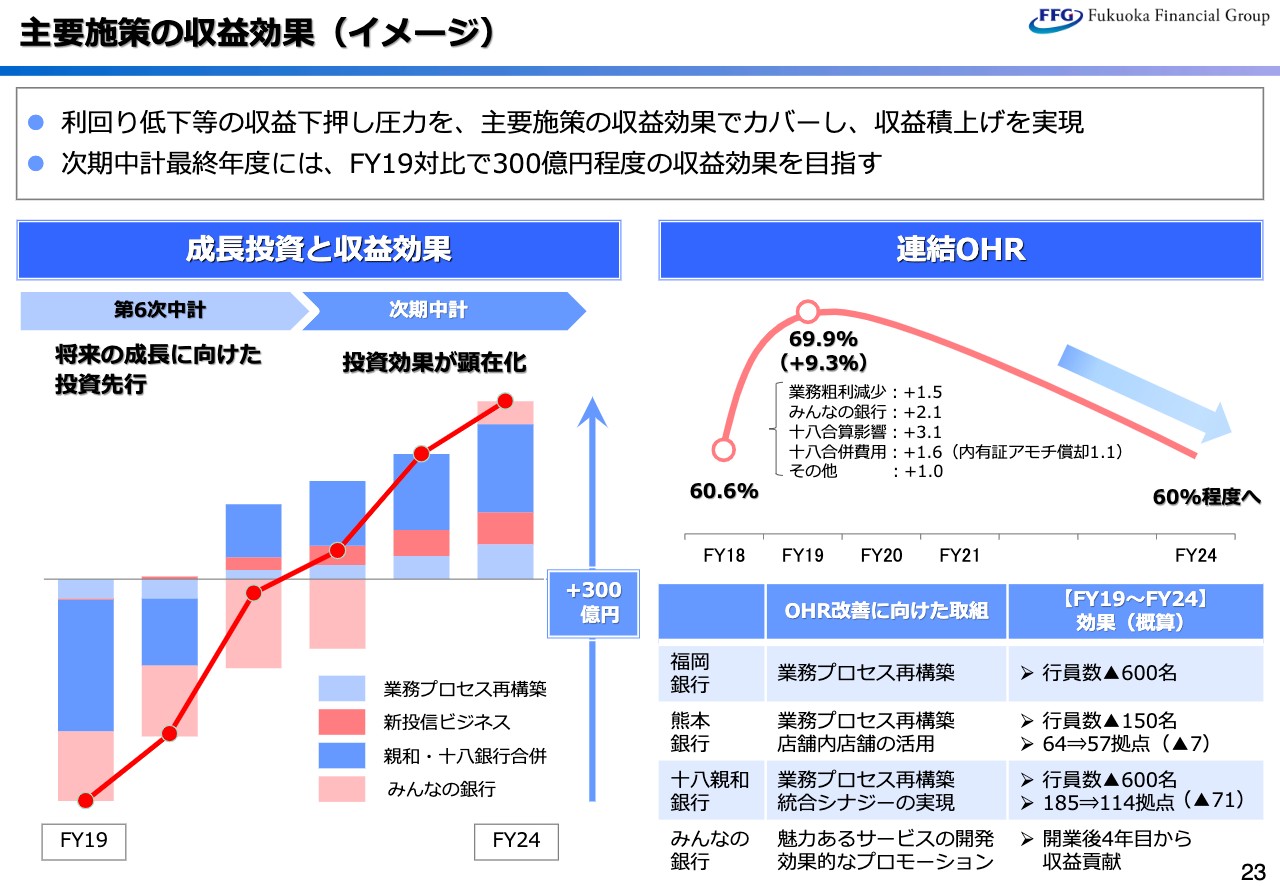

主要施策の収益効果(イメージ)

23ページのスライド左側のグラフは、今までお話しした主要施策を切り取った収益効果をイメージしたものです。十八銀行との合併やみんなの銀行設立を中心とする将来の成長に向けた投資は、可能な限り前倒ししており、投資コストは昨年度、今年を底に徐々に軽くなっていく予想です。一方で、投資効果は昨年度以降着実に顕在化させ、成長に繋げていきたいと考えています。

スライド右側には連結OHRの見通しを記載しています。2019年度の連結OHRは前期比9.3パーセント増加していますが、その要因の大半はスライド左のグラフにも記載しているとおり、将来を見据えた戦略的な投資です。スライド右下にはOHR改善に向けた取り組みの一部を記載しています。

福岡銀行では、業務プロセス再構築の効果を最大限享受することで、15パーセント程度の人員減を見込んでいます。熊本銀行でも同様の効率化を図ることに加えて、店舗内店舗形式の削減を進めることで、運営体制のスリム化を目指していきます。十八親和銀行では、合併に伴う店舗統合やシステムなどのランニングコスト低減のシナジーを着実に取り込むことで効率化を図ります。

FFG全体では、これらの取り組みにより今中計期間に約20パーセントの拠点を集約して、グループ総人員は現在の1万3,000名から、次期中計最終年度には1万1,000名程度になる見込みです。加えて、みんなの銀行については、魅力あるサービスを追加していくためのシステム投資に加えて、顧客獲得のためのプロモーションなどを見込んでおり、開業後2年は相応の投資が必要になると考えていますが、その効果として早期黒字化を実現させる計画です。連結OHRについては、これら主要施策の効果により、次期中計最終年度には以前の水準である60パーセント程度にまで改善させていきます。

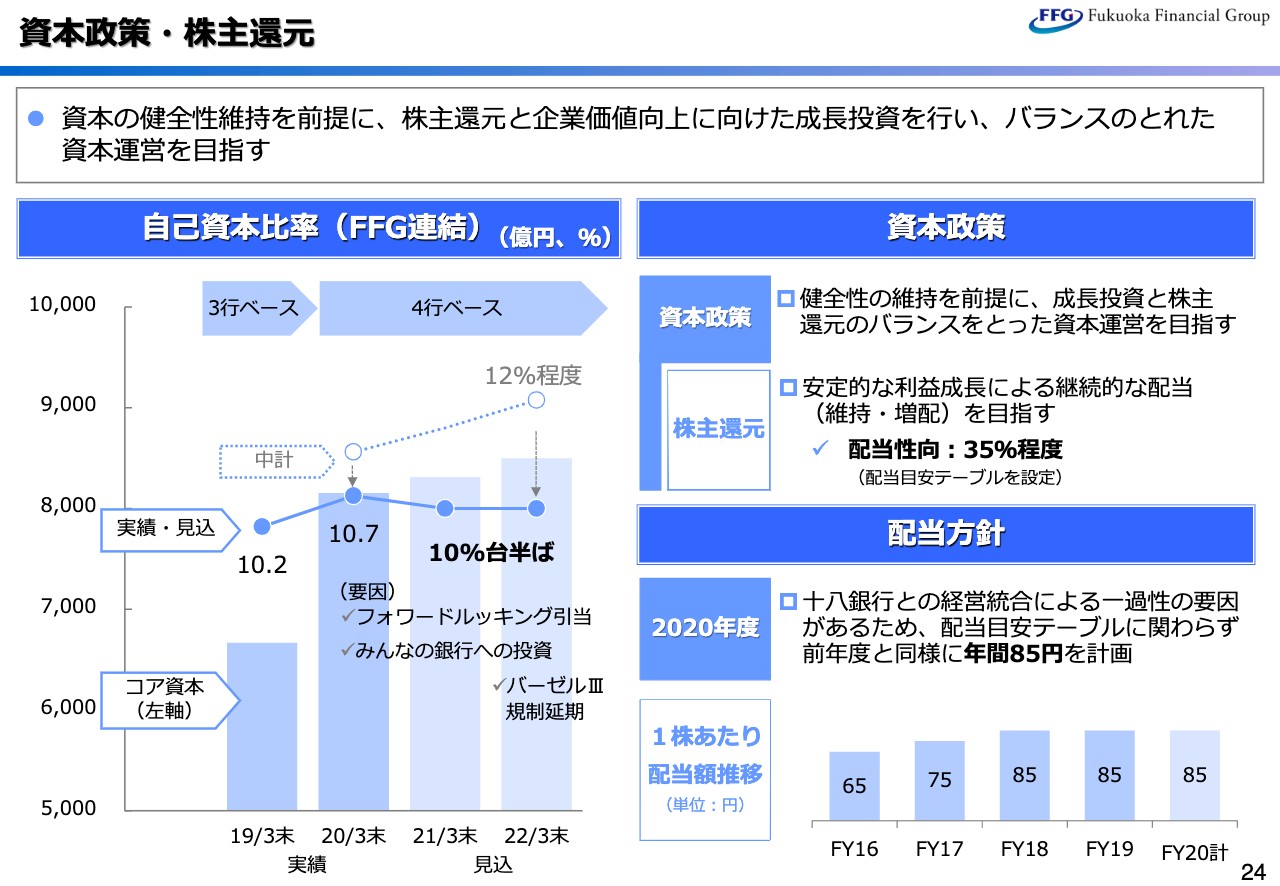

資本政策・株主還元

24ページです。2020年3月末の自己資本比率は、フォワードルッキング引当を計上したことを主因に10.7パーセントとなり、来年3月末は10パーセント台半ばを見込んでいます。中計の最終年度となる2022年3月末は、計画に織り込んでいなかったフォワードルッキング引当の計上、みんなの銀行への投資、バーゼルⅢ新規制導入が1年延期された影響から、10パーセント台半ば程度を見込んでいます。規制の延長による要因を除きますと、将来に向けた成長投資及び将来の不確実性への備えとして、資本を戦略的に活用したものです。

10パーセント半ばという水準間については、今回フォワードルッキング引当を導入して、将来の不確実性への備えを行なったことを踏まえますと、健全性はまったく問題なく、かつ成長のための投資と株主還元のためのバランスをとった資本運営が可能な水準と考えています。

2020年度の配当は、先ほどご説明したとおり経営統合の一過性の要因がありますので、配当程度に関わらず、2019年度と同水準の85円を計画しています。

新型コロナウイルスの影響

新型コロナウイルスの影響及び対応についてご説明します。まず、当社グループの影響です。感染拡大の収束時期は依然として不透明であり、状況は日々変化していますので、影響を詳細に算定することはできません。ですが、項目ごとにそれぞれプラス、マイナスの影響が想定されますので、現時点においてトップライン全体としては、業績予想と大きく乖離することはないだろうと考えています。

なお、足元においては、資金繰りや予防的な資金調達により、取引先の資金需要は増加しています。ほぼすべてのお取引先、融資先に対してヒアリングを行ないましたが、現時点において、ある程度具体化している借入相場1万2,000先を超えて、金額ベースでは5,000億円程度と相応の金額になっています。

一方、信用コストは公表していますとおり、コロナ関連で影響が大きいと見込まれる業種を中心とした予防的な引当に加えて、将来の不確実性に備えた引当を導入しており、前期は614億円の引当金を積み増ししています。

状況、資金繰りの悪化が顕在化している、飲食、宿泊、製造、卸小売、不動産、賃貸業などを中心に、信用コストの増加が見込まれますが、前期に積んだ引当金を活用することで、今期の信用コストは巡航ベースの58億円を見込んでいます。

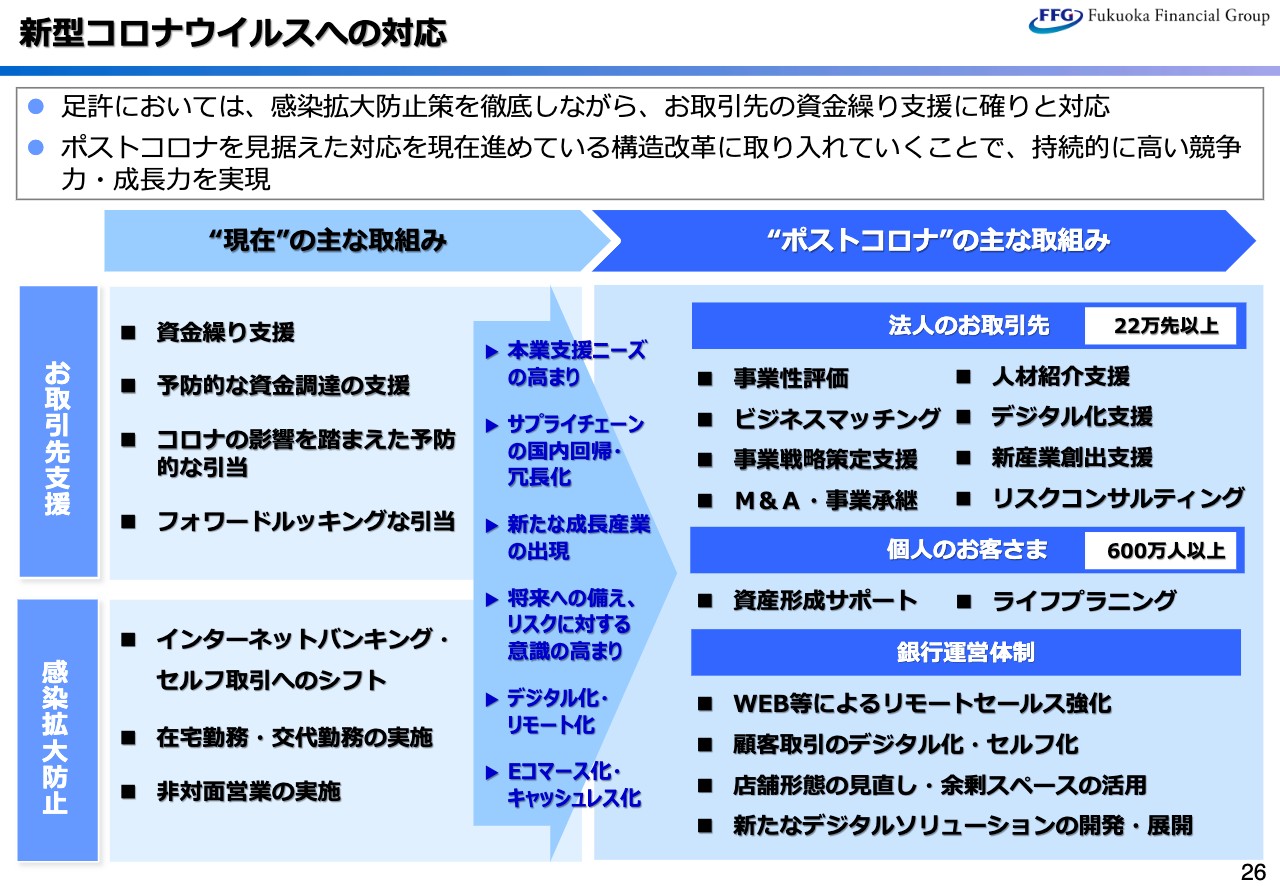

新型コロナウイルスへの対応

新型コロナウイルスへの対応については、足元では感染拡大防止策を図りながらお取引先の資金繰り支援にしっかりと対応していきます。現在、経済活動が大幅に縮小していますが、新規感染者数の減少に伴い、緊急事態宣言が解除されています。治療薬、ワクチンの開発なども進んでいますので、時間はかかっても、いずれは終息に向かうものと考えています。

要は、その時間軸をどう見るかですが、今回のコロナ禍を契機にリモート化、サプライチェーンの見直し、将来の備えやリスクに対する意識の高まりなど、人々の消費行動や生活様式、企業の経済活動などには大きな変化が起こっていますので、ポストコロナを見据えたニューノーマルへの対応が重要な課題と考えています。

我々に置き換えますと、法人のお取引先に関しては資金繰りの支援にとどまらず、事業承継・M&A、戦略の策定など、お取引先の経営課題に対する支援を行ない、個人のお取引先に対しては、資産形成やライフプランニングを軸としたコンサルティングを、Webなどのリモートチャネルを活用して強化していきます。また新しい成長産業への出現や、サプライチェーンの見直しに伴う商流の変化を捉えることで、ビジネルチャンスにもつなげていきたいと考えています。

さらに銀行の運用体制については、取引のデジタル化、セルフ化に加えて、行員の在宅勤務やリモートワークなどを常態化していくことで、生産性の向上を図りますとともに、デジタルを活用した新たな店舗形態への見直し、新しいデジタルソリューションの開発には格段に力を入れていく必要があると考えています。

これらポストコロナを見据えた対応は、経営の最重要課題として優先順位を決めながら取り組んでいく予定としています。私からの説明は以上です。

新着ログ

「銀行業」のログ