船井総研HD、通期経常益は前年比14.9%増 主力の経営コンサルティング事業が好調

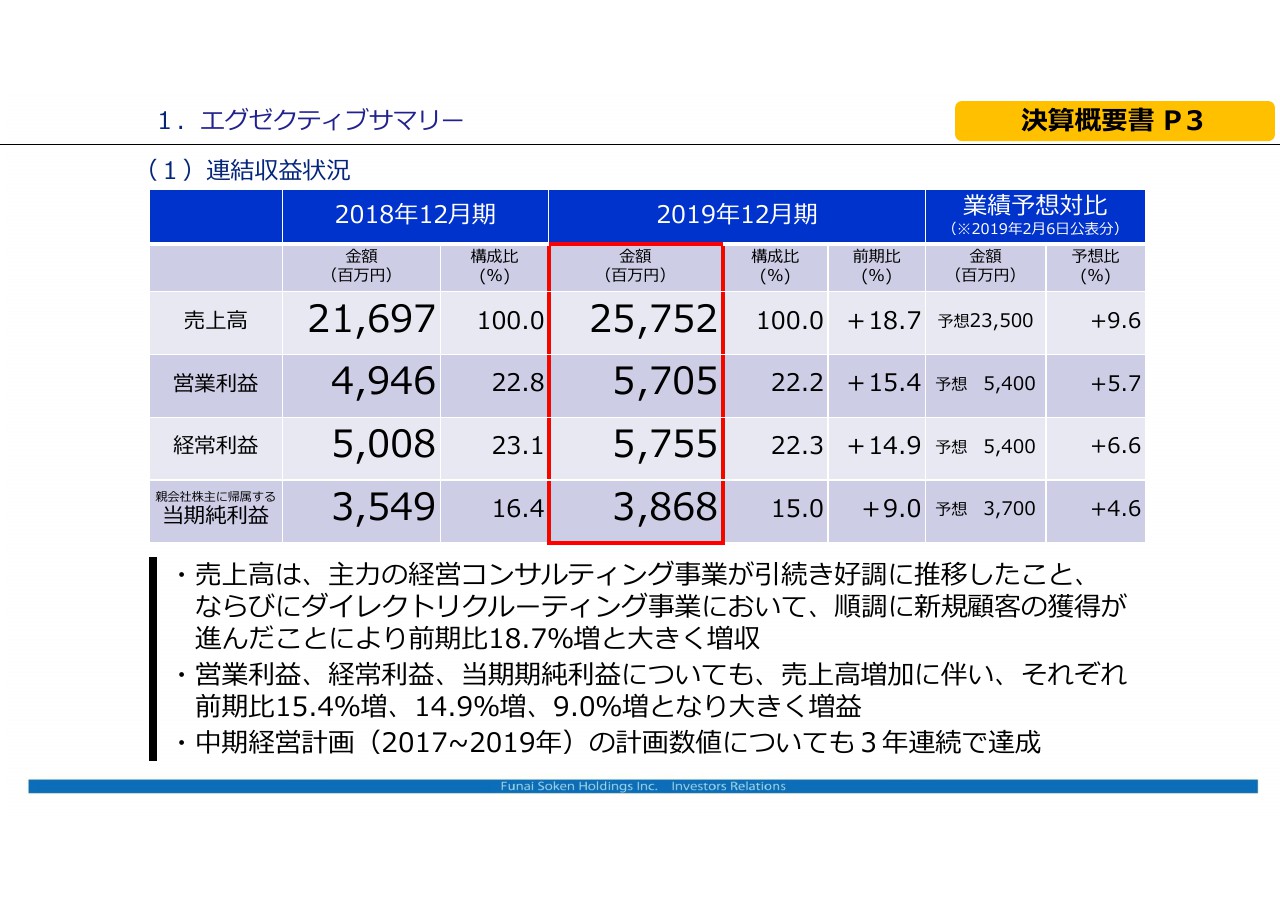

(1)連結収益状況

高嶋栄氏:本日は、まず2019年12月期の決算の説明を簡単にさせていただき、あわせて中期経営計画について、要点を中心に事業戦略と人材戦略についてご説明します。

それでは、2019年12月期の決算の説明から始めます。まず、2019年の連結の収益状況です。ここでは、みなさんと一緒に数字を見ていきたいと思います。

2019年12月期連結の売上高は257億5,200万円、前期比で18.7パーセントの増加となります。営業利益は57億500万円、前期比で15.4パーセントの増加です。経常利益は57億5,500万円、前期比で14.9パーセントの増加です。そして、当期純利益は38億6,800万円、前期比で9.0パーセントの増加となっています。

当社の主力の事業である経営コンサルティング事業が引き続き2桁成長で、順調に拡大しています。また、昨年(2019年)2年目を迎えたダイレクトリクルーティング事業が、かなり大きく増収したこともあり、売上高が大きく伸びました。売上の拡大に合わせて、営業利益も拡大しています。

参考までに、当社が当初予想していた業績との対比を、こちら(スライドの表の一番右)に書いています。売上については、予想に対して10パーセント超えると上方修正という話がありますので、微妙だなと思っていたのですが、ギリギリの9.6パーセントということで、上方修正をせずに通常の決算発表のかたちをとらせていただいています。

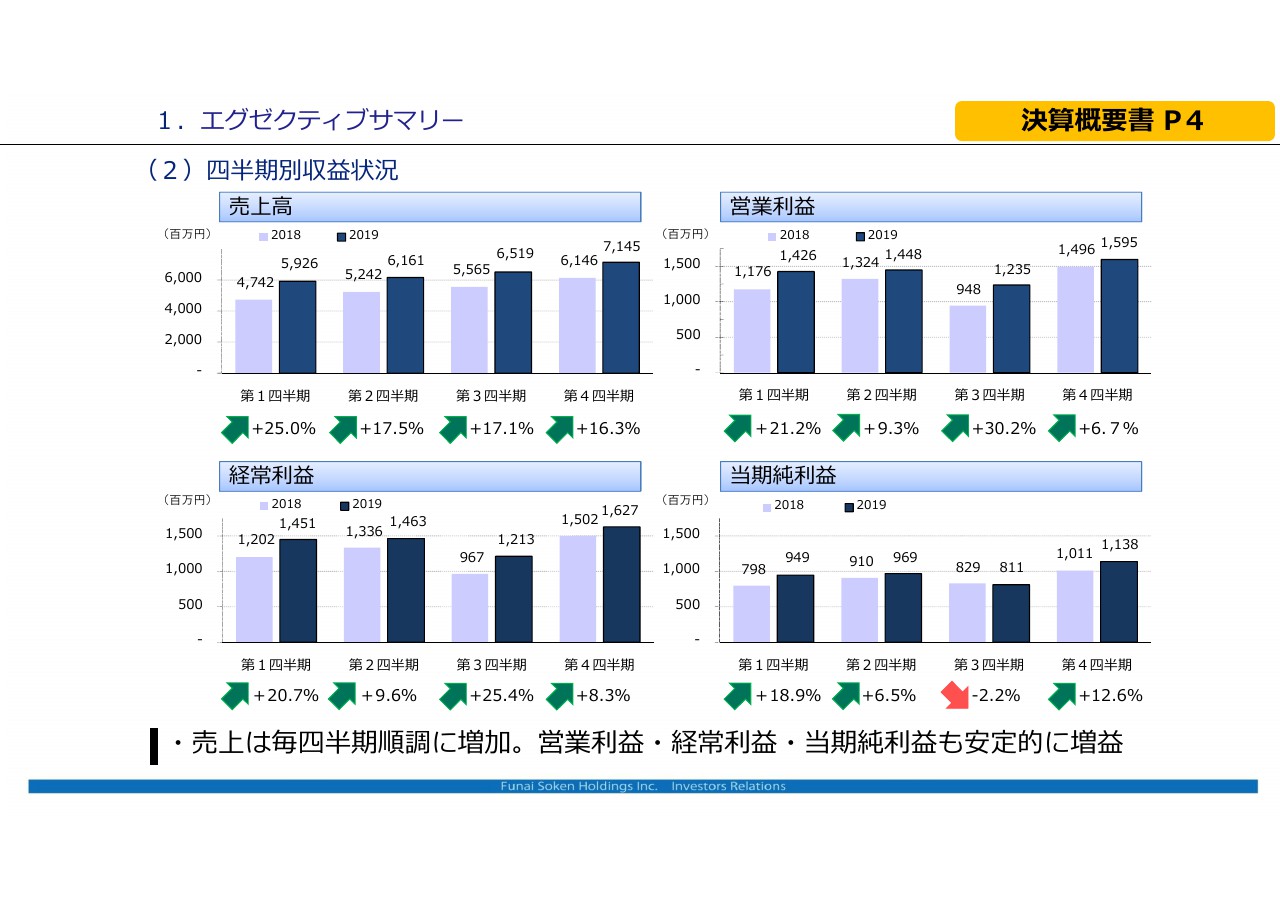

(2)四半期別収益状況

次に、四半期別の収益の状況です。こちらについては、資料をご覧のとおりです。第1四半期から前年比で見ていくと、それぞれ順調に拡大できたのかなと捉えております。

あえて言いますと、おそらくグラフの出方が少し目立つのが、第4四半期の利益が他に比べて弱いということかなと思います。当社は、第4四半期で主にコンサルタントへの賞与を出しますので、業績がよかったということで……業績に合わせて適正に賞与を出しているということで見ていただけたらと思っています。

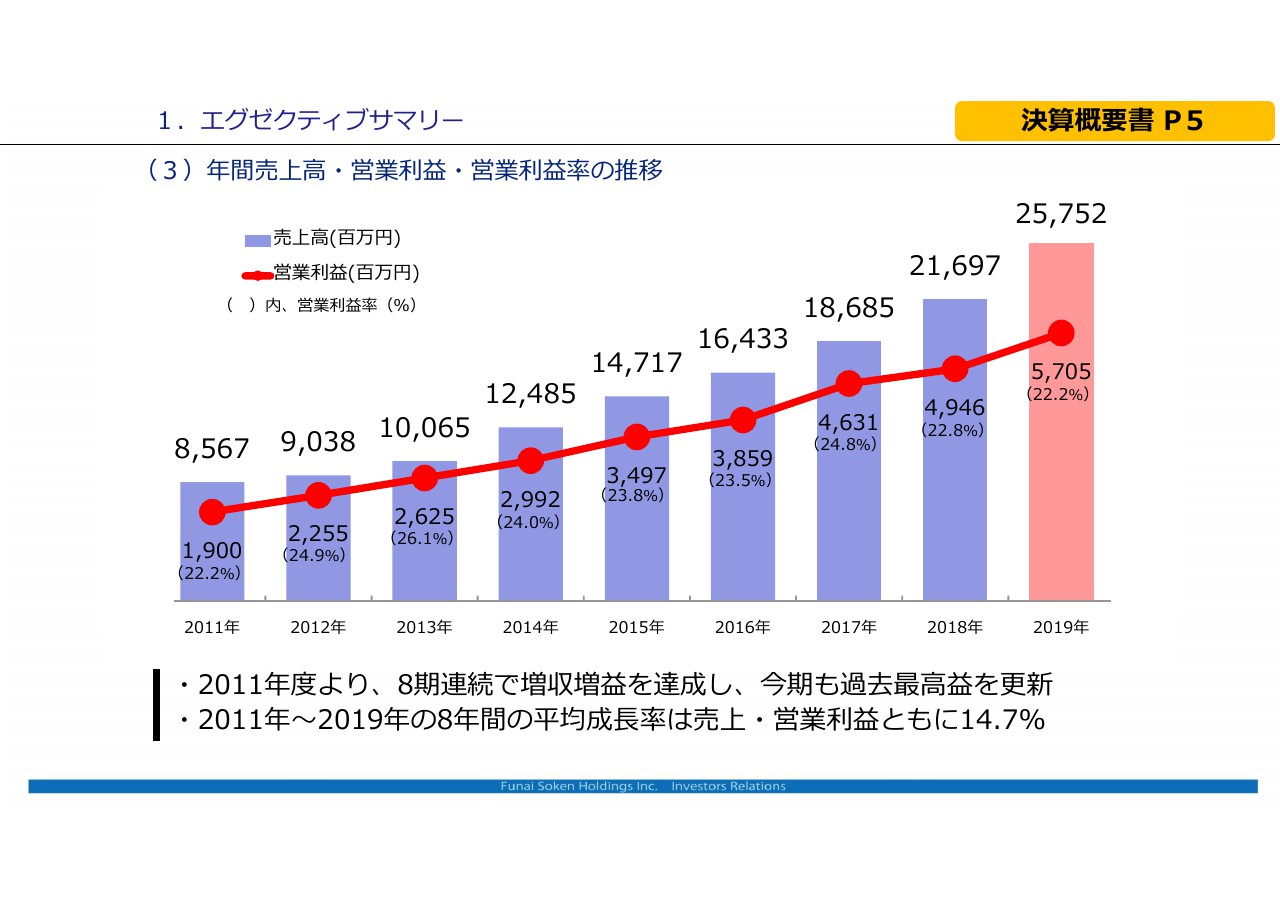

(3)年間売上高・営業利益・営業利益率の推移

2019年は、中期計画経営のちょうど3年目の年となります。2014年から始まった前期の中期経営計画、ならびに2011年から始まった前々期の中期経営計画の数字も時系列で見ていただいた方が傾向が掴めるかなということで、こちらのスライドには2011年からの売上高と営業利益の推移をお示ししています。

おおむね順調に拡大してきています。8期連続の増収増益で、各年過去最高益を更新してきており、2019年も同様に過去最高益で着地できました。

また、参考までに、2011年から2019年までの平均成長率がどれぐらいだったかというのを出してみたところ、14.7パーセントということで、この期間は15パーセント前後で成長ができました。当社としては、「持続的な成長」をテーマにしておりますので、おおむね順調にきたのかなと振り返っています。

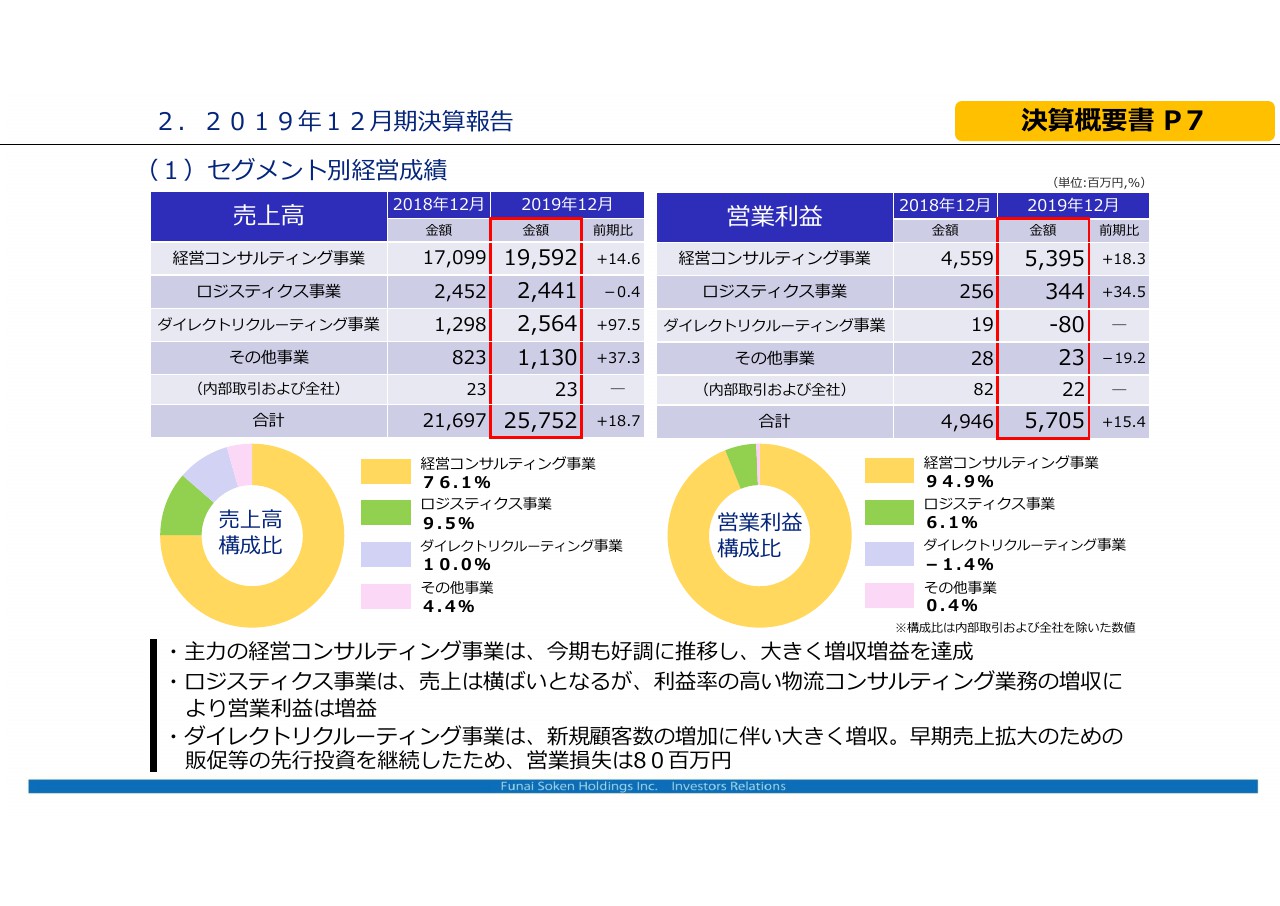

(1)セグメント別経営成績

ここから、セグメント別の状況に移ります。当社の主力の事業は、申し上げるまでもなく、経営コンサルティング事業ということになります。

経営コンサルティング事業の売上高は195億9,200万円、前期比で14.6パーセントの増となっています。営業利益は53億9,500万円、前期比で18.3パーセントの増加となっています。主力のコンサルティング事業は、売上も営業利益も順調です。

当期においては、営業利益の改善が際立っています。その背景はいろいろございますが、利益率が上がった一番の影響は、やはりデジタル化が進んだということかと思います。2019年は、デジタルシフトの初年度ということで取り組んでまいりましたが、リモート支援や交通費の削減等により収益性が高くなるということを裏付けるような営業利益の伸び率になったと見ています。

ロジスティクス事業の売上高は24億4,100万円、前期比でマイナス0.4パーセントということで、ほとんど横ばいという状況です。こちらの営業利益は3億4,400万円、前期比で34.5パーセントの増加となりました。売上は横ばいとなった一方、利益率は改善しました。

その背景ですが、このロジスティクス事業をさらに小さく分解すると、収益性の高い物流コンサルティングという領域がございます。この物流コンサルティングが伸びて、それ以外の比較的収益性の低い事業の伸びが弱く、トータルとして売上が横ばいの一方で収益が改善できたという状況でした。

ダイレクトリクルーティング事業の売上高は25億6,400万円、前期比で97.5パーセントの増加と、おおむね売上2倍という急速な拡大になっています。営業利益はマイナス8,000万円となりました。

売上については、私どもが当初想定していたよりも順調に拡大できたと思っていますが、本音としては、2019年度の着地でダイレクトリクルーティング事業の営業利益を黒字にしたいと考えていました。

途中、マイナスになってしまうかというときに、経費を抑えてバランスをとりに行くか、そのまま売上拡大でひた走るかという判断が必要になったわけですが、当社としては、この事業を始めてまだ2年目ということで、いまはやはり売上をとった方がよいということになりました。

その結果、少し赤字が残りましたが、このように2倍成長となりました。詳細については後ほどご説明しますが、この事業の黒字化については今年も持ち越しとなるかと考えています。

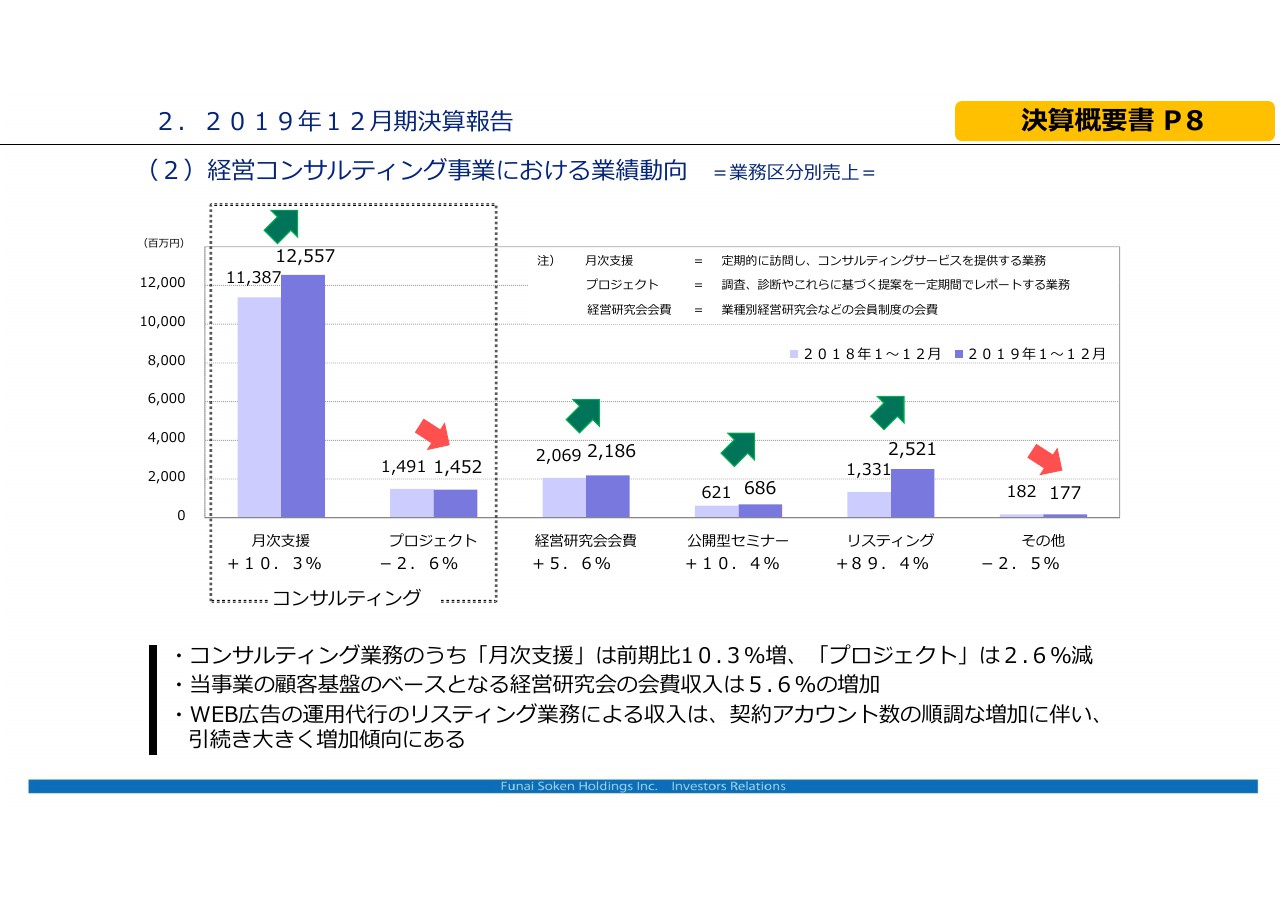

(2)経営コンサルティング事業における業績動向①

次に、主力の経営コンサルティング事業の内訳の説明です。こちらのスライドの内容は、業務区分別のコンサルティング業務の内訳で、いつもお出ししている資料です。

(スライドでは)経営コンサルティング事業の中の「コンサルティング」が破線で囲んでありますが、(「月次支援」と「プロジェクト」の)2つでは明暗が分かれました。

当社のコンサルティングの最大の特徴は、この「月次支援」というスタイルであり、当社では「ストック型ビジネス」と呼んでいます。他にもいろいろな言い方がありますが、今風に言えば、「リカーリング型ビジネス」と同じ意味合いになります。

持続的に成長するために、「プロジェクト」にウェイトをかけずに、「月次支援」を拡大するということを続けてきています。中堅大手企業を中心にプロジェクト型も使うという状況ですが、この2つで明暗が分かれました。「月次支援」は10.3パーセントの増加、「プロジェクト」は若干落ちたという状況です。

かねてより、当社のコンサルティングモデルを説明をさせていただいく中で申し上げていることですが、景気の変動を受ける、受けないというのがあるなと感じています。

「月次支援」というのはストック型ですので、あまり景気の波に影響を受けないという認識で、今年もそうかなと思っています。それに対して、「プロジェクト」というのは、3~4ヶ月の短期でご依頼いただきますので、どちらかというと、その企業さんの予算に組み込まれます。景気が厳しくなると、予算が減るため、どうしても「プロジェクト」は厳しくなります。

当社におきましても、2019年は後半を中心に「プロジェクト」が少し重くなったということで、少し世の中の重い空気を感じながら、あらためて「月次支援」の強化が重要だなと思っているところです。

コンサルティングの次に目立っているのが「リスティング事業」です。こちらが大きく伸びており、前年同期比で89.4パーセントの増加です。

この業務区分全体の中で今後の課題を考えますと、もう明確です。「経営研究会会費」は、いままで2桁で増加してきていたのですが、今年は5.6パーセント増ということで、伸びてはいるものの少し勢いが落ちています。

詳しい方は、「たしか研究会から『月次支援』にお客さんを流していくというのが船井総研のいつもの手だから、『経営研究会会費』の伸び率が落ちると『月次支援』は厳しくなるのではないか」とお感じになっているかと思いますが、少し新しい傾向が出てきており、Webからの受注導線が増えてきています。そのため、今期は「経営研究会会費」の伸び率は落ちたものの、「月次支援」は2桁成長できました。重要なことですので、後ほど詳細をご説明いたします。

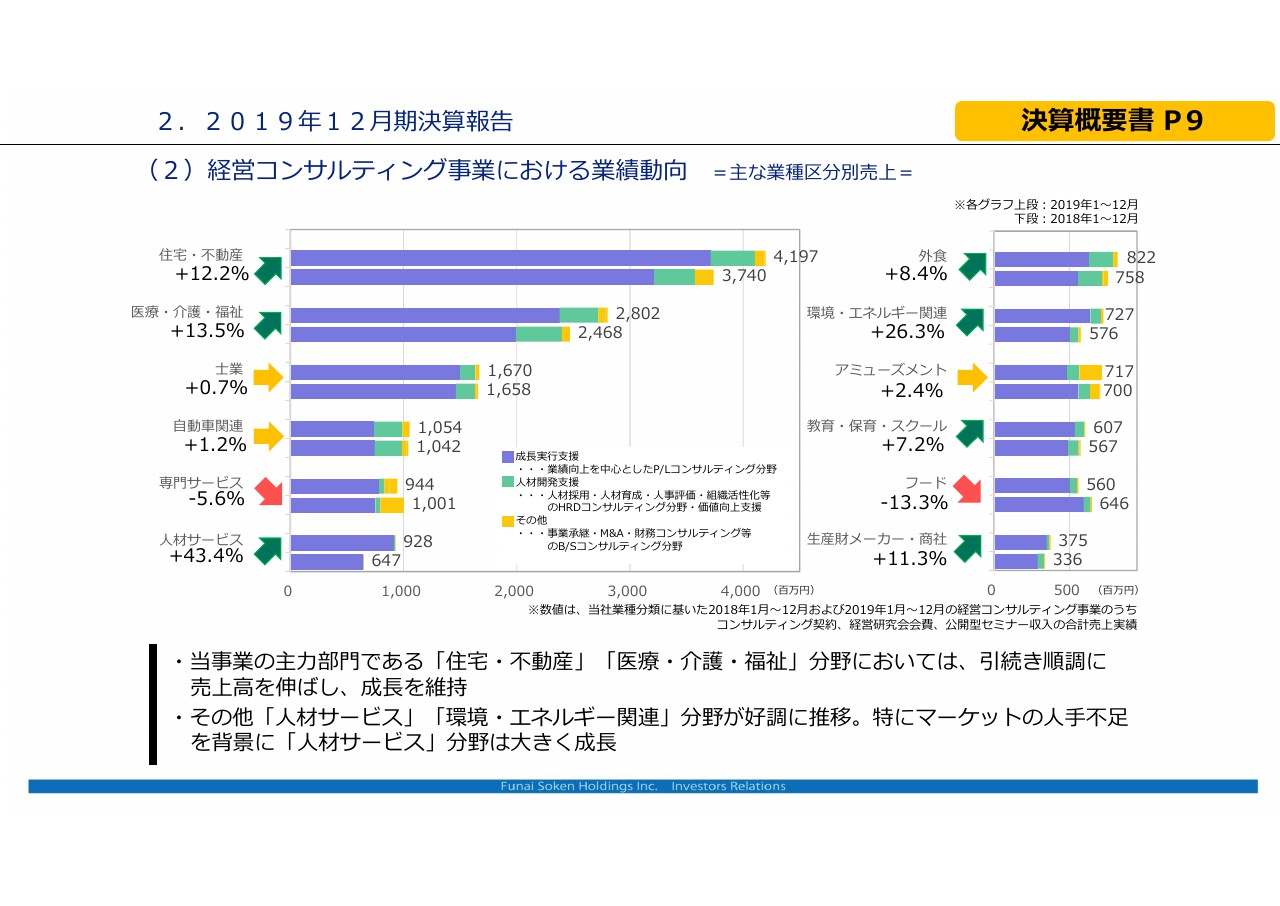

(2)経営コンサルティング事業における業績動向②

経営コンサルティング事業の内訳の2つ目の切り口は、いつものように業種区分別の内訳でご説明いたします。いつものパターンが出てきており、当社の業界区分で申し上げますと、相変わらず「住宅・不動産」、そして「医療・介護・福祉」が順調に拡大してきています。

2019年に関しては、ちょっと目立ってきているのが「人材サービス」および「環境・エネルギー関連」です。こうしたところが次の主力を担うようなところに伸びてくるのかなと思います。

勢いからいきますと、主力の2業種に迫る勢いを見せているのが「人材サービス」で、ここはまだこれから、とくに2020年あたりはどこまで伸びるか注目しながらということになるかなと見ています。

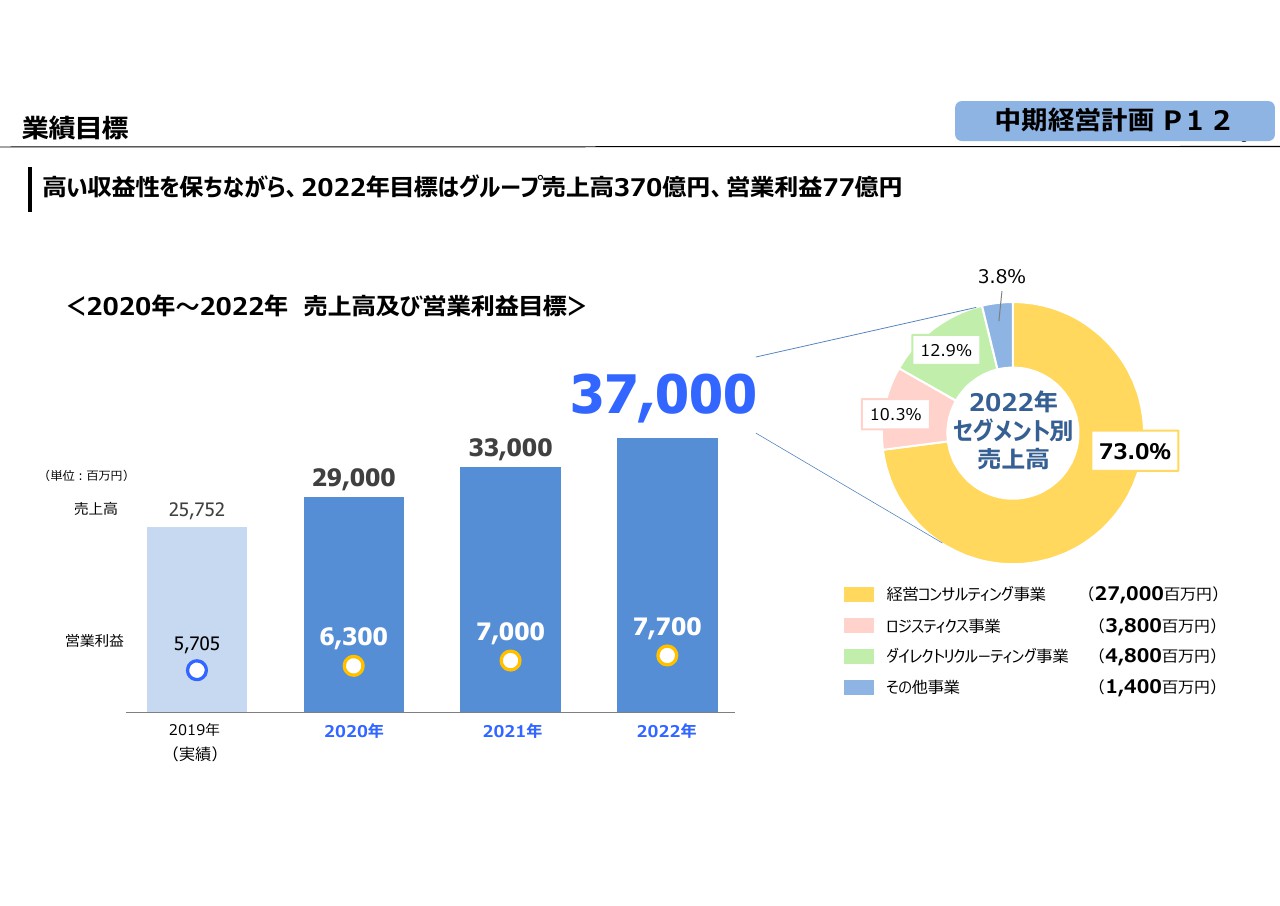

業績目標

ここからは、中期経営計画の事業戦略および人財戦略についてのご説明に入ります。2020年から2022年にかかる3ヶ年計画の業績目標は、こちらのスライドに書いているとおりで、2020年は売上高290億円、営業利益63億円を目標とします。2年目の2021年は売上高330億円、営業利益70億円、そして着地の3年目で売上高370億円、営業利益77億円を目指していきたいと考えています。

売上の伸び率がおおむね112~113パーセント、営業利益の伸び率は10パーセントと、2桁成長といった数字になっています。先ほどご説明したように、過去8~9年の伸び率が15パーセント成長ですので、同様の成長率を意識しながら、この中期経営計画の目標に向けて頑張ってまいります。もちろん状況がよければ、3年目2020年に掲げている数値の早期達成に向けてチャレンジしていきたいと考えています。

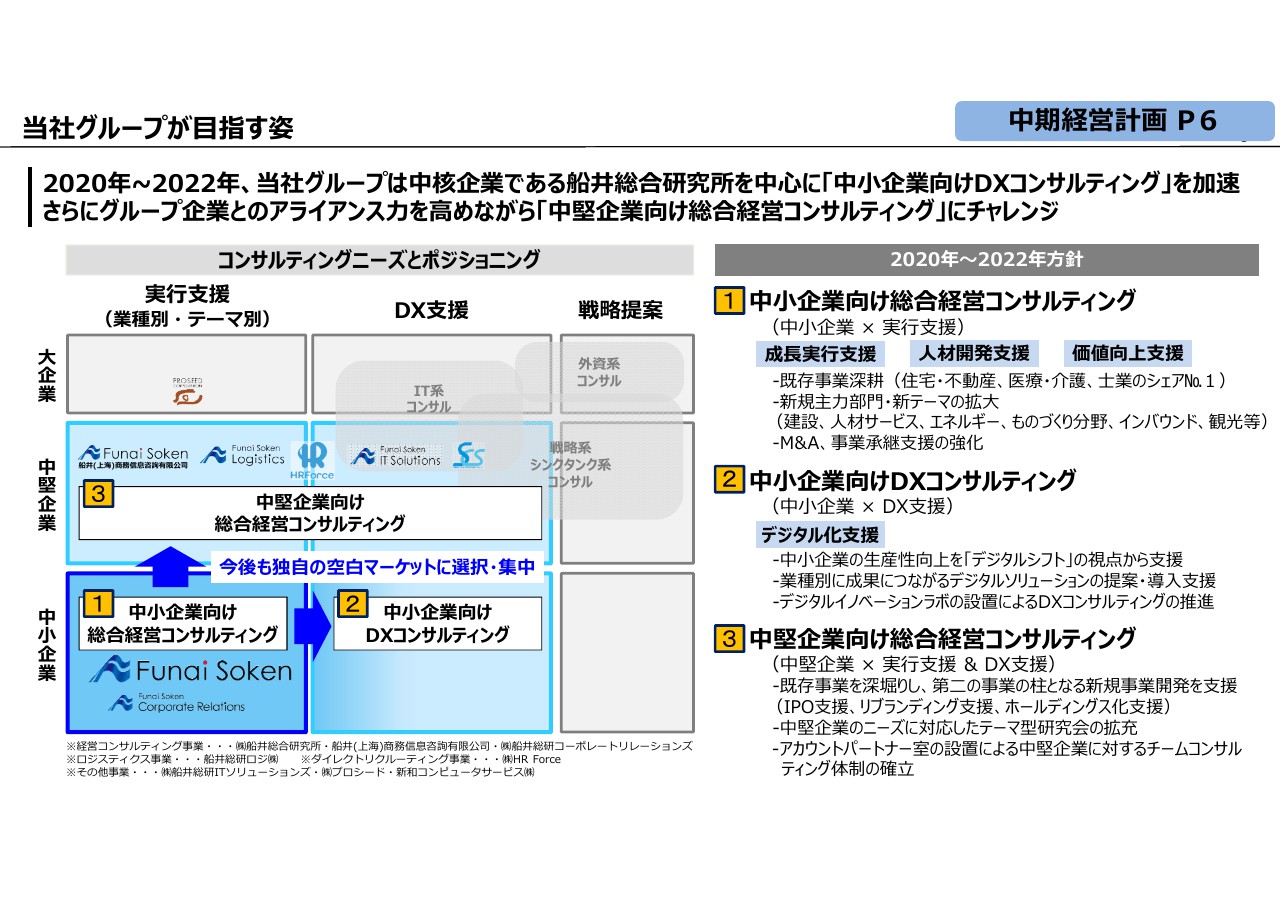

当社グループが目指す姿

こちらのスライドでは、中期経営計画の内容について、当社グループが目指す姿を載せています。まず、スライドの左側の図の説明を簡単にしてまいります。

こちらの縦軸には、当社のご支援先のターゲティングを中小企業・中堅企業・大企業と区分しています。できるだけシンプルにするためこのように分けていますが、実は業界別に見ますと、この区分は極めて難しいのですが……ここではこのように説明させていただきます。

「中小と中堅の線引きはどのようになっているのか」という話になろうかと思いますが、統計上で年商50億円くらいを意識しています。同様に、「中堅と大企業の線引きはどのようになっているのか」ということになるかと思いますが、これは極めて難しくて、当社としては、上場企業を大企業として意識しようという前提で見ていただければと思います。

横軸は、コンサルティングニーズ、およびそこに対応する当社のコンサルティング領域です。こちらも細かく分けると複雑になりますので、特徴に合わせてエンゲージメントを大きく3つのコンサルティング領域に分けています。

1つ目は「実行支援」で、現場に張り付いて実行支援をさせていただく。2つ目は「DX支援」で、今回の中期経営計画の大きなテーマになってまいります。そして3つ目が「戦略提案」です。

先に申し上げておきますと、なぜこのような図を作ったかというと、「戦略提案をしません」ということです。当社はあまりここにこだわりを持ちません。どのような方針か、先にご説明しておきますと、当社のコンサルタントは、よく「経営コンサルティング」「経営者コンサルティング」という表現を使います。

中小企業の戦略は、経営者の中に内在するため、経営者と戦略が同一であり、コンサルタントの立場で言うと、経営者そのものが進化しなければならないという意味も含めて、「経営者コンサルティング」という領域の中、「実行支援」という枠の中で頑張っています。

しかし、競争はとても激しく、大手のコンサルティング、とくに外資系のコンサルティングは戦略提案型の領域を得意とします。同様に、大企業についても競争が激しいので、ポジショニング的に申しあげますと、当社は外資系を含む他の大手のコンサルティング会社が入ってこない領域で独自の進化をしたいという想いがございます。

それがどこかと申しますと、グループ会社の中で圧倒的中核企業である船井総合研究所は明らかに(スライドの図の左下の)中小企業向けの実行支援のところでして、ここのレベルを上げていこうと考えています。

主導権をとって収益性を担保するという方針でいままでやってきています。具体的には、成長実行支援・人材開発支援・価値向上支援の深掘りということで創業からいままでやってきましたし、これからの3年もさらに深掘りしていきたいと思っています。

その上で、2つ目の中期3ヶ年のテーマを掲げたいということで、中小企業向けDXコンサルティングを本格化したいと考えています。中小企業の生産性を上げるためにはDX支援は避けて通れません。当社のコンサルティングの現場の生産性向上にも関わってくるわけですが、なんと言っても支援先の生産性向上を共に考えていきたいということです。

昨年からすでにスタートしていますが、これからの3年で本格化させていきたいと思っています。そのために、船井総合研究所の中にデジタルイノベーションラボという新しい組織を作って推進していくという計画です。

3つ目として、当社は長年、中小企業向けに注力してきましたが、中堅企業向け総合経営コンサルティングへのチャレンジをこの3年で始めていきたいと考えています。

具体的な内容は、IPO支援、リブランディング支援、ホールディングス化支援を中心に、中堅企業向けにソリューションを投げていくということになります。アカウントパートナー室という新しい部署を立ち上げ、こちらの推進を加速してまいります。

なぜこのタイミングで中堅にシフトを拡大をするのかという背景を2つだけご説明します。1つは、当社グループの中核企業は船井総合研究所ですが、もちろん他にもございます。日頃あまり話題にならないのですが、船井(上海)商務信息咨詢有限公司では中国の飲食を中心としたコンサルティング、船井総研ロジ株式会社ではロジスティクス事業のコンサルティング、株式会社HR Forceではダイレクトリクルーティング事業、株式会社船井総研ITソリューションズではシステムコンサルティングを行っています。

新和コンピューターサービスは、新たにM&Aでグループに入った会社です。こういう会社というのは実のところまだ規模は小さいのですが、中堅企業向けに事業展開しているという現実があり、中核の船井総合研究所が中堅企業向けにサービスを深める深掘りをすることで、グループとしての連携を強化し、チームコンサルの質の向上を図りたいという想いがあります。

もう1つは、これは少しいやらしく聞こえるかもしれませが、単価を上げたいということです。値上げではございません。値上げではないのですが、規模を拡大して中堅企業向けにコンサルティング提案するということは、例えば100億円の10パーセントは10億円、10億円の10パーセントは1億円ですから、やはり10パーセント成長させるとしてもコンサルの内容が変わってまいります。

コンサルの新たな提案に対応できる単価をお願いするということも含めて、これまで当社が行っていた中小向けに対して中堅向けのチャレンジを本格化していきたいと考えています。

中小の中でも、先ほど見ていただいた「住宅・不動産」等は、おそらく現場のコンサル領域では日本でもトップクラスだと思います。少なくともコンサルの数と支援策では国内トップクラスだと思いますので、こういったシェアの高い業界から段階的に中堅企業の開発を進めていくという温度感でおります。

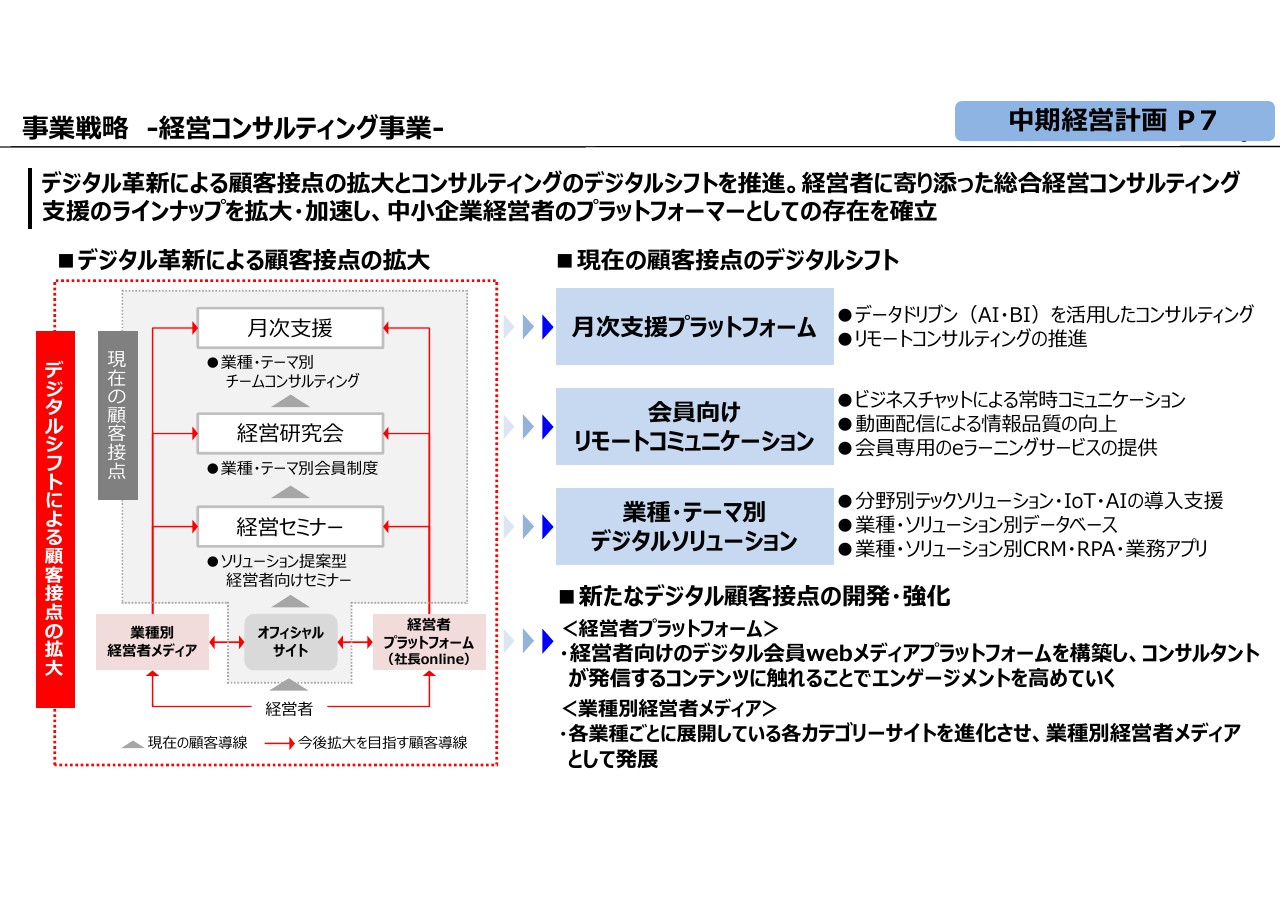

事業戦略 ‐経営コンサルティング事業‐

また、当社の中で言う受注ベースを意識した顧客接点の強化というものが必要になってきています。とくに、先ほど見ていただいたように「経営研究会会費」の伸びが少し弱いということも含めて、新たな展開が必要かと思っています。

過去には、「月次支援」に対して、その受注構造を拡大する基盤として経営研究会や経営セミナーが非常に重要な役割を果たしてまいりました。今後もこの構造自体は変わらないと思いますが、実はWebから直接受注依頼をするという件数がこの1年あまりで急速に拡大してきています。

Web導線から、セミナーや研究会ではなく、直接「月次支援」に飛んでくるということがありましたので、研究会の拡大スピードが遅い割には支援が伸びているという状況が2019年の段階で出ていました。その構造をもう少し計画的に体制として固めていこうというのが、次の3ヶ年の大きなテーマになってまいります。

具体的には「新たなデジタル顧客接点の開発・強化」ということで、2つの大きなテーマを挙げました。1つ目に、「経営者プラットフォーム」を新たにスタートをさせています。いままで10年間続けていた当社の会員制サービスである「FUNAIメンバーズPlus」を昨年末(2019年末)で廃止し、今年(2020年)1月からは「社長online」というプラットフォームを立ち上げています。ここからの受注導線というものを意識しながら、拡大してまいります。

2つ目に、「業種別経営者メディア」を充実させていきます。こちらは明確な受注導線です。過去、Webサイトが業界別に100近くございましたが、100はちょっと中途半端になるということで、受注型のWebメディアを「業種別経営者メディア」というかたちで進化させ、数としては100近くから50ほどに絞り込んで、1本ずつ太くしていくというかたちです。

この3年で、とくにこの2つに注力をすることで、引き続き「経営研究会会費」のスピードが少し落ちても「月次支援」の拡大が止まらないような対応をしていきたいと考えています。

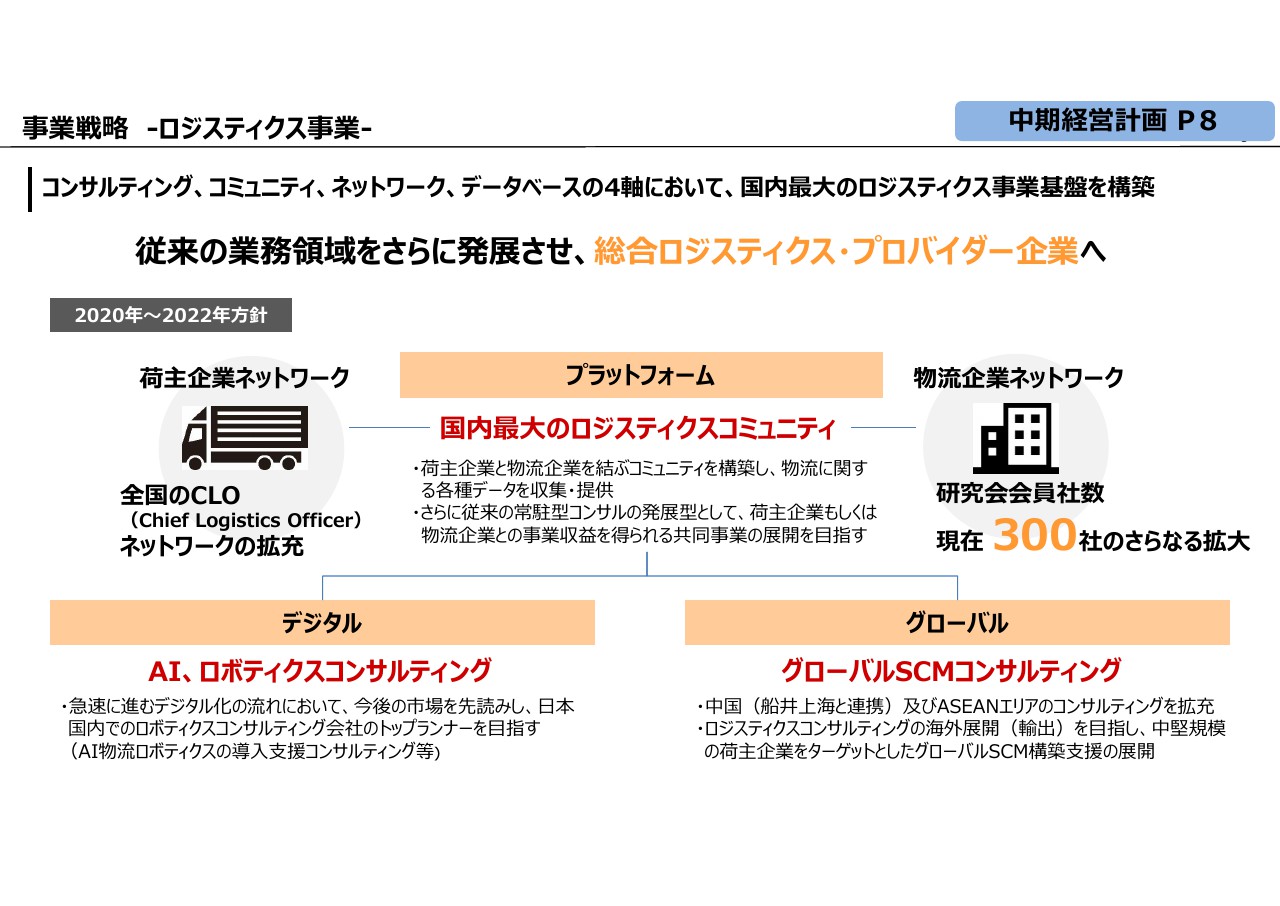

事業戦略 ‐ロジスティクス事業‐

次に、ロジスティクス事業です。ロジスティクスサービスの中核の船井総研ロジという会社がありますが、この船井総研ロジの業務領域をこの3年で拡大し、総合ロジスティクス・プロバイダー企業を目指すということで、この3年頑張ってまいります。

具体的にはこちらのスライドにある3点です。引き続き、プラットフォームの整備に取り組みます。ロジスティクス業ですから、片方には荷主企業のネットワークがございます。もう片方には物流企業のネットワークが、現在300社の研究会会員さんを中心にございますので、この2つのネットワークを繋ぐプラットフォームの整備をこの3年も続けてまいります。

2つ目はデジタルということで、AI、ロボティクスコンサルティングに取り組んでいます。現在は1社、実験的に始めておりますが、同様に2つ目、3つ目と拡大してまいります。

3つ目はグローバルということで、グローバルSCMコンサルティングを進めていきたいという話です。おそらく一番速いのは上海だと思いますが、昨今のコロナがあり、立ち上げに苦戦しています。今後は状況を見ながらということになると思いますが、こちらの方も進めてまいります。

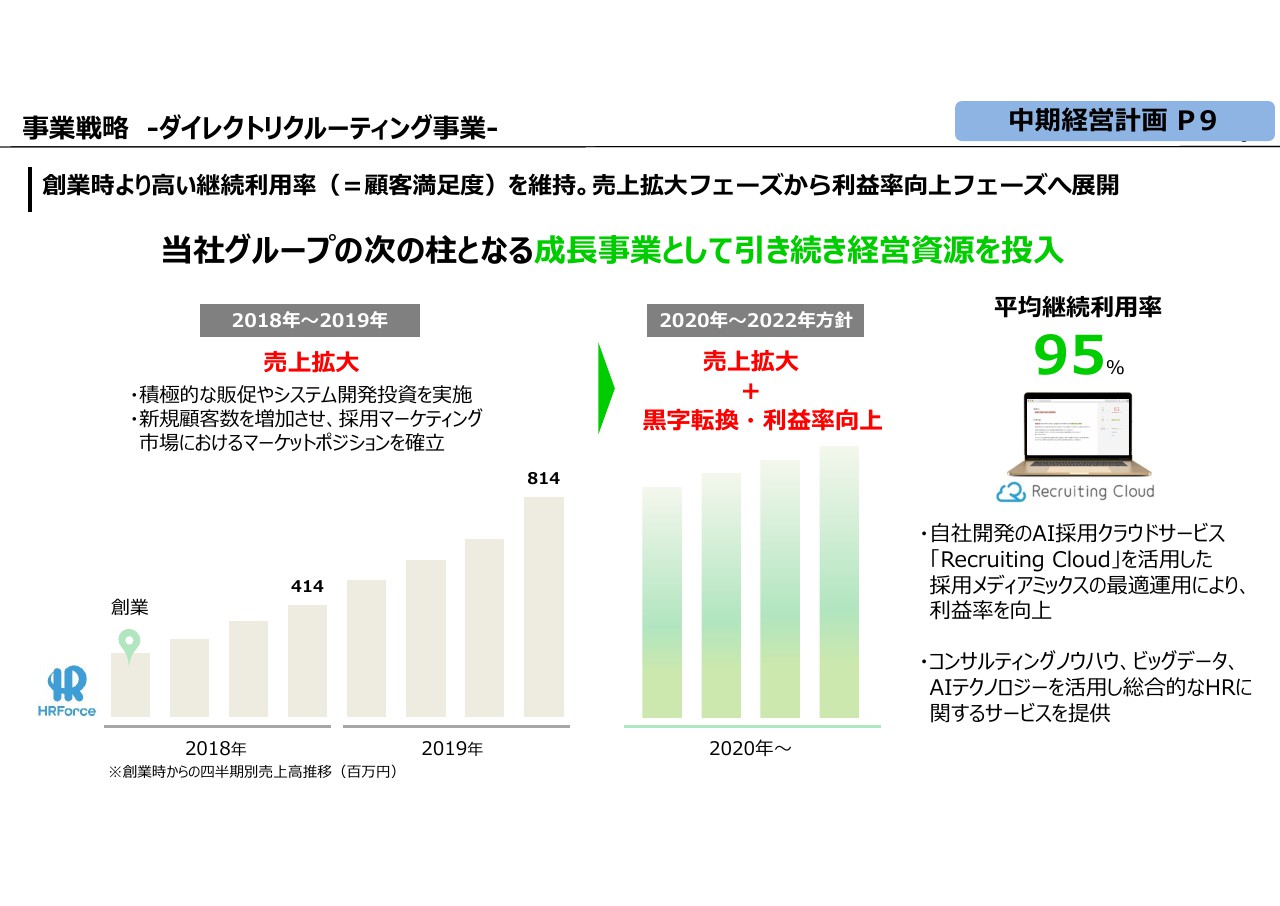

事業戦略 ‐ダイレクトリクルーティング事業‐

次に、ダイレクトリクルーティング事業です。こちらはあえて実績を書かせていただきました。2018年2月に新たに立ち上げたHRF Forceという会社がやっている事業です。

四半期で見ますと、このように順調に迎えています。背景は、こちらのサービスの特徴でもありますが、平均継続利用率が95パーセントと非常に高いということです。それならば、早く拡大した方がトータルの収益を狙うという意味では相応しいビジネスだということもありますので、顧客開発、マーケティングの方も少し投資をふかしておりまして、2倍成長という状況です。

今年は(事業開始から)3年目となりますが、今度の中期経営計画の中でも、まずはテーマが売上拡大です。現在は8,000万円赤字となっていますので、先ほど申し上げたとおり黒字転換と利益率向上をこの3年間で進めていくということになります。

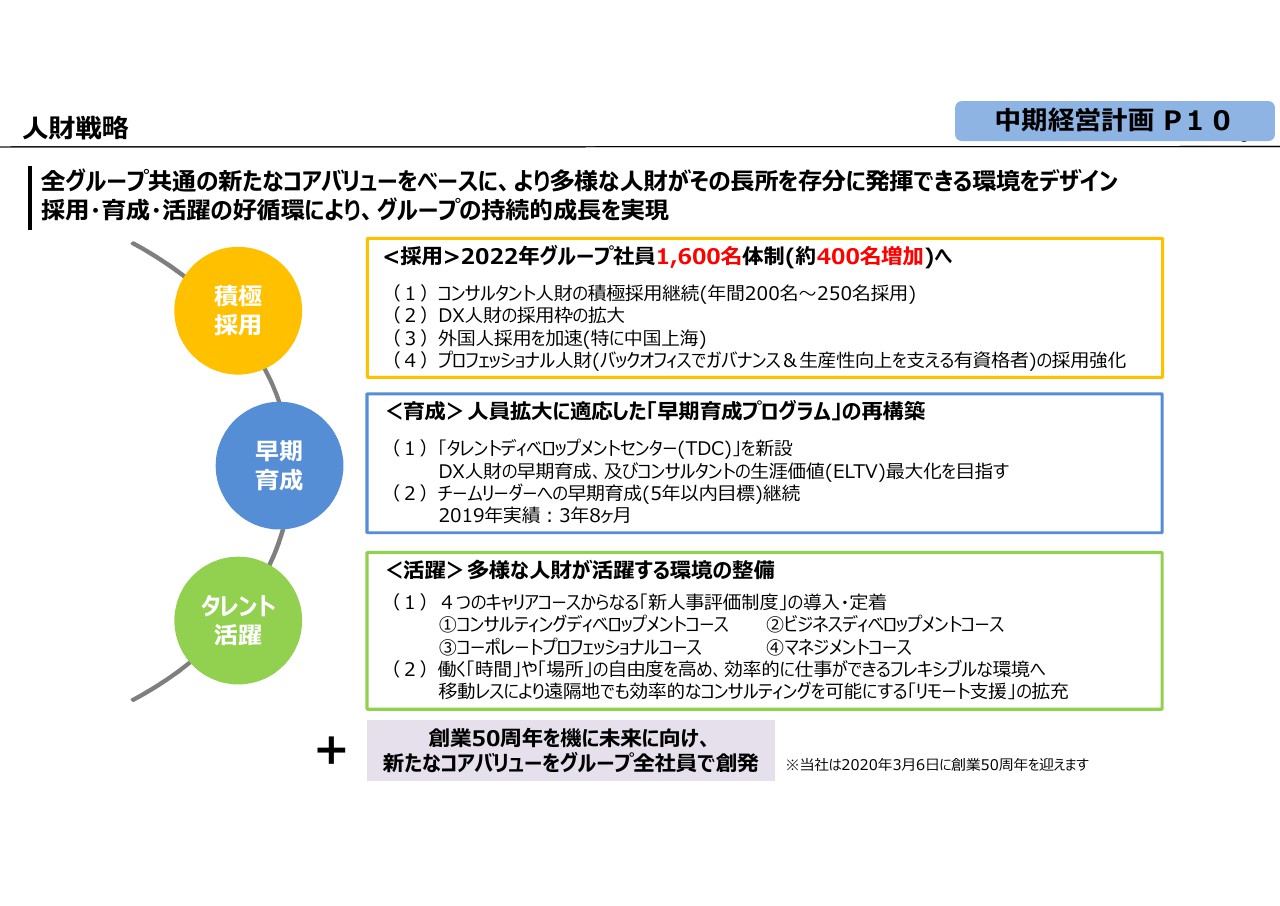

人財戦略

最後に、中期の人財戦略について簡単にご説明します。当社の人財戦略は大きく3つのテーマからなります。

1つは「積極採用」、それを受けた2つ目が「早期育成」、そして3つ目が「タレント活躍」ということで、この3つを回していく中で計画的に人財を開発していこうという考えです。

まず、積極採用の具体的な内容ですが、3年後の2022年にグループ社員数1,600名体制、約400名の増員を計画をしています。もちろん計画段階ですので、よい人財が居ればもう少し上にいく可能性もございます。計画値としてご覧いただければと思います。

コンサルタント人財の積極採用はこれまでも取り組んできましたが、コンサルタントが収益に直結しますので、引き続き、この3年は年間で200~250名採用を続けてまいります。

さらに、先ほどご説明したDXコンサルを本格化させる準備に入りますので、DX人財枠の拡大、さらには上海を中心とした外国人採用の加速、そしてもう1つがバックヤードです。

バックヤードの業務は、やはりAI化がかなり進むということを含めて、デジタル投資と人財投資のバランスをどうとるかという3年になろうかと思いますが、それでも人財は必要ですので、バックオフィスでガバナンスと生産性向上を支える有資格者をプロフェッショナル人財と呼び、プロフェッショナル人財の採用強化に取り組んでまいります。採用に関しては、以上の4本立てで積極採用を加速していくという計画です。

2つ目の早期育成について申し上げますと、先ほど申し上げたように、コンサルタントを1年間で250名採るという計画ですが、黙っていて育つわけがありません。環境の整備が非常に重要だということで、「タレントディベロップセンター(TDC)」を今年(2020年)1月から新規で立ち上げて、いままでも取り組んできましたが、あらためて積極的に育成していきたいと思っています。

とりわけ、DX人財の早期育成については、新たな領域ですので、現在の上司の下ではなかなか上手くいきづらいということも含めて、環境としてDX人財の早期育成のプログラムを回す必要があります。

また、いままでやってきたテーマの継続ということになりますが、やはりコンサルになりたいという人間は早く活躍したいという人間ばかりでして、いくら頭が整理ができても稼げなかったら面白くないというのが現実です。ですので、5年以内にチームリーダーになれるように育成をしようというテーマを継続してまいります。なお、2019年の実績は3年8ヶ月ということで、ここまで順調にきているのかなと思っております。

そして最後がタレント活躍ということで、多様な人財が活躍する環境の整備です。これはもう細かく言うとキリがないほどの内容になります。4つのキャリアコースからなる「新人事評価制度」を準備しておりますので、こちらの導入・定着も含めて環境づくりを進めていきます。また、これは当社に限らずすでにどちらの企業さんでも取り組まれていると思いますが、働き方改革も含めた「リモート支援」等も積極的に進めていきたいと思います。

とくに、このタイミングで新型コロナウイルスの話が出ております。当社としては、コミュニケーションの密着度を上げるという方針ですが、ウィルス感染の原因になりますので、非接触が求められています。このようなことも含めて、中期経営計画の想いを前半戦で加速させないといけないかなと考えています。

最後に、当社は今年2020年に創業50周年を迎えております。未来に向けて、これからの50年に向けて、新たなコアバリューをグループ全社員で創発しようということで、今年は50周年の諸々のイベントも利用して全社一丸となって盛り上がっていきたいと思いますので、どうぞ引き続きご支援のほどをよろしくお願いいたします。

私からの説明は以上です。ありがとうございました。

新着ログ

「サービス業」のログ