丸井グループ、連結営業利益は5期連続の増加 フィンテックセグメントの伸長が大きく影響

決算ダイジェスト

加藤浩嗣氏:加藤です。よろしくお願いします。最初に私から決算概要と見通しについてスライドに沿ってご説明します。

まずダイジェストでございます。1点目はEPSです。中間期としては過去最高益となりました。2点目は連結営業利益ですが、こちらは5期連続の増益となっております。3点目は資産効率向上に向けた昨年から計画的に実施しているリボ債権の流動化ですが、2019年9月に実施し、譲渡益も計上しました。4点目配当ですが、中間配当が5期連続の増配となっております。

連結業績

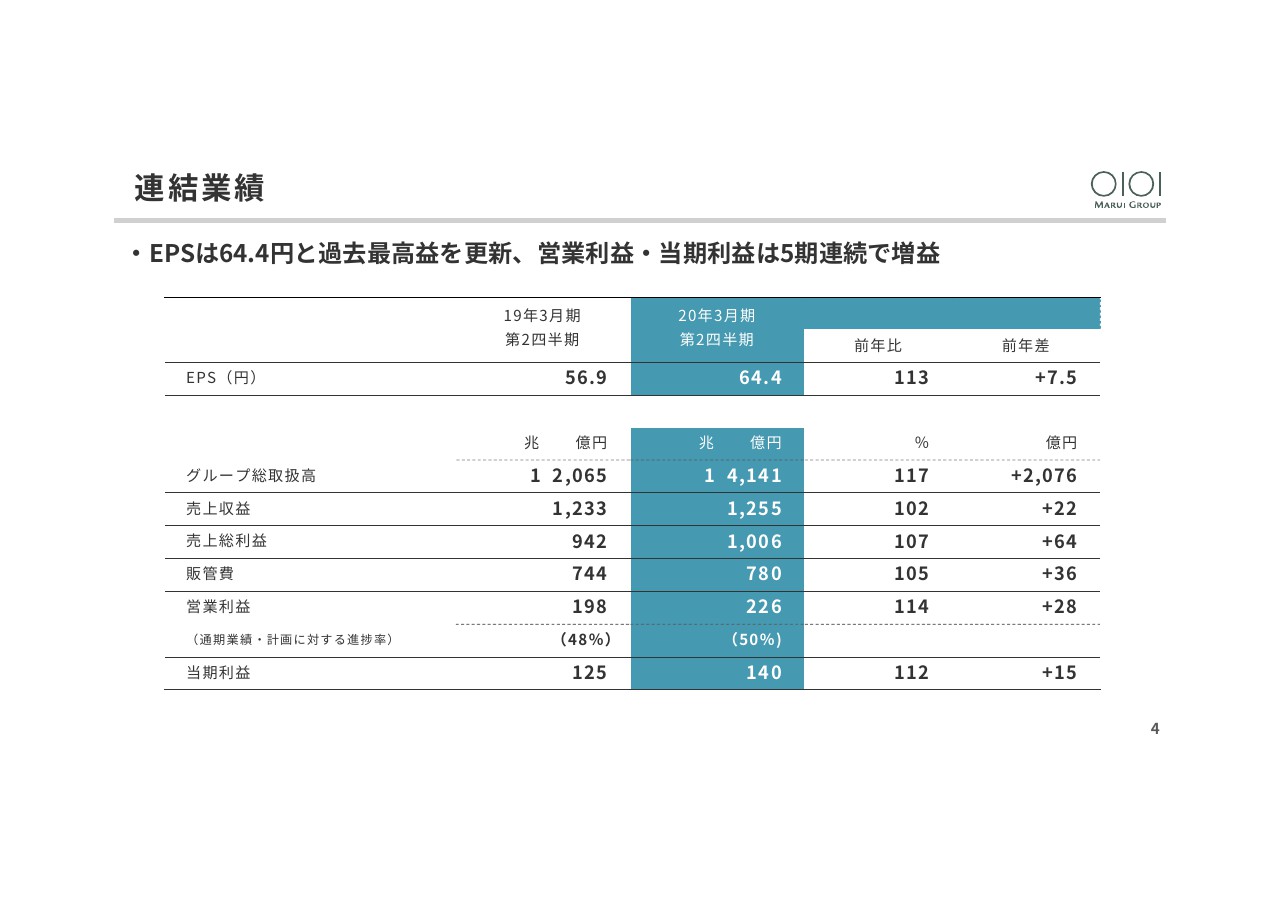

それでは決算の概要をご説明します。まず連結業績です。EPSは先ほどダイジェストでもお伝えしましたが、13パーセント増の64.4円で、上半期としては2018年に続き過去最高益を更新いたしました。

次にグループ総取扱高ですが、ショッピングクレジットの取扱高が19パーセント増で、上半期で初めて1兆円突破したこともあり、全体でも17パーセント増の1兆4,000億円となりました。

営業利益は14パーセント増の226億円で5期連続の増益となりました。通期計画に対する進捗率は50パーセントで前年の推移の進捗率をわずかに上回る推移となっております。当期利益は12パーセント増の140億円で、こちらも営業利益と同様、5期連続の増益ということになっています。

セグメント別利益の状況

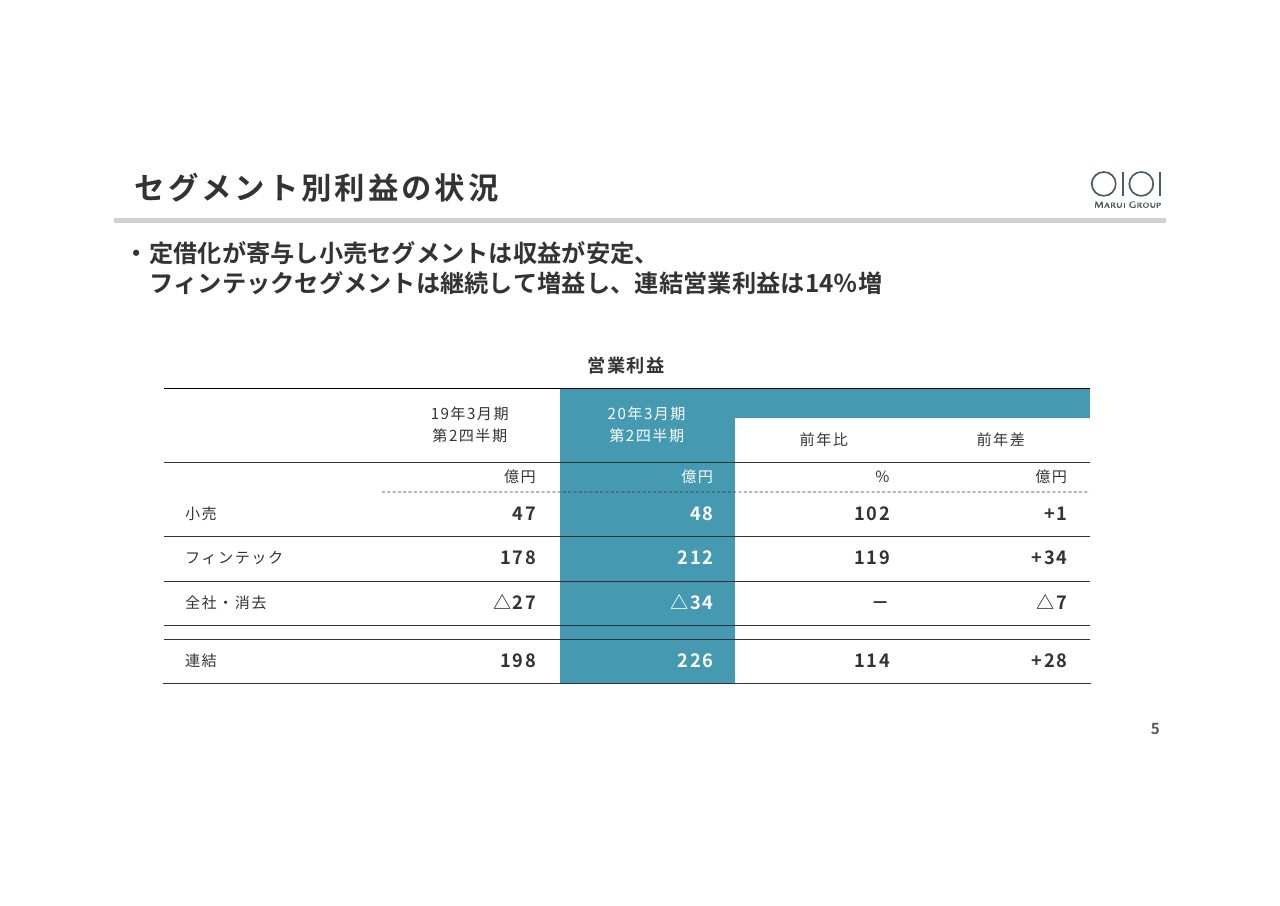

セグメント別の状況です。小売セグメントは第1四半期は減益でしたが、第2四半期に増益に転じ、上半期では1億円の増益ということになりました。フィンテックセグメントは取扱高が引き続き拡大したことなどから、営業利益が212億円で19パーセント増と大幅に伸びております。

一方、全社消去は人材投資、新事業開発のための研究開発などの増で7億円増加しましたが、小売、フィンテックの利益増が大きかったため、連結営業利益は14パーセント増の226億円となっております。

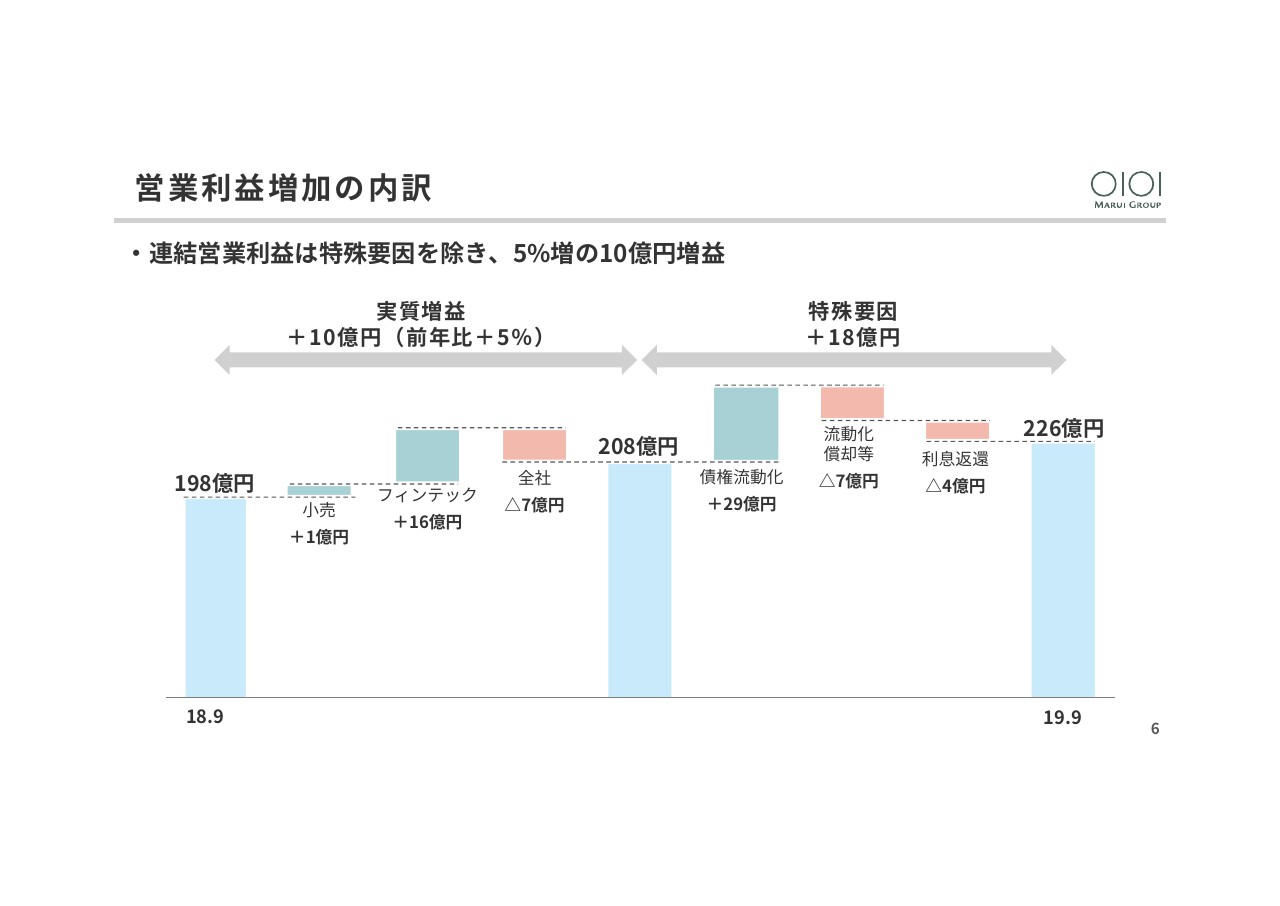

また、連結営業利益について昨年度いくつか特殊要因がありましたのでご説明いたします。今期はリボ債権の流動化を400億円実施しましたが、これに伴う譲渡益の計上が71億円と昨年に比べ29億円増加いたしました。

また、利息変化についても直近の返還状況、先行指標の状況を見ながら将来予測を再計算し、29億円の積み増しを行いましたが、これは昨年に比べて4億円増加しております。

これに昨年実施した債権流動化などの償却等を考慮しますと、今期の特殊要因は18億円となりまして、そのためこれらの特殊要因を除いた実質的な営業利益は5パーセント増、10億円となっております。セグメント別の内訳についは小売が1億円の増益、フィンテックは16億円の増益ということでございます。

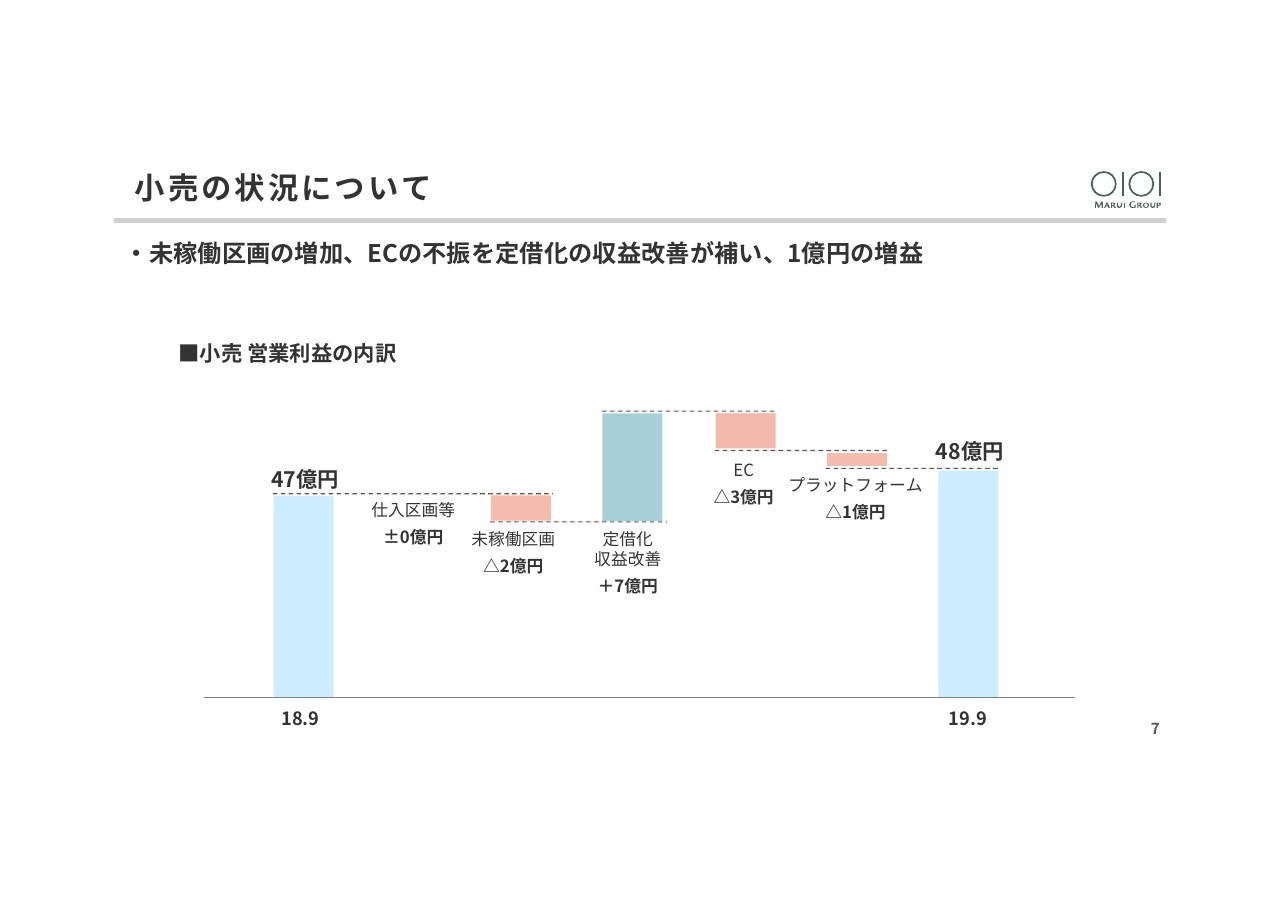

小売の状況について

さらに小売セグメントの増減益要因をご説明いたします。第1四半期は非効率な自社売場の閉鎖等の影響が減益要因となっていましたが、上半期でもまだ自社売場閉鎖後に後継店などが入っていない部分もあり、その未稼働区画影響が2億円の減益要因となっています。

ただし、第1四半期で閉鎖していた部分の一部分は後継テナントが入ったため、定借化の収益改善はそのものも含めて7億円の増益効果となりました。またECは引き続き苦戦しましたが、定借化の収益改善効果が大きかったためにセグメント営業利益は1億円の増益となっております。

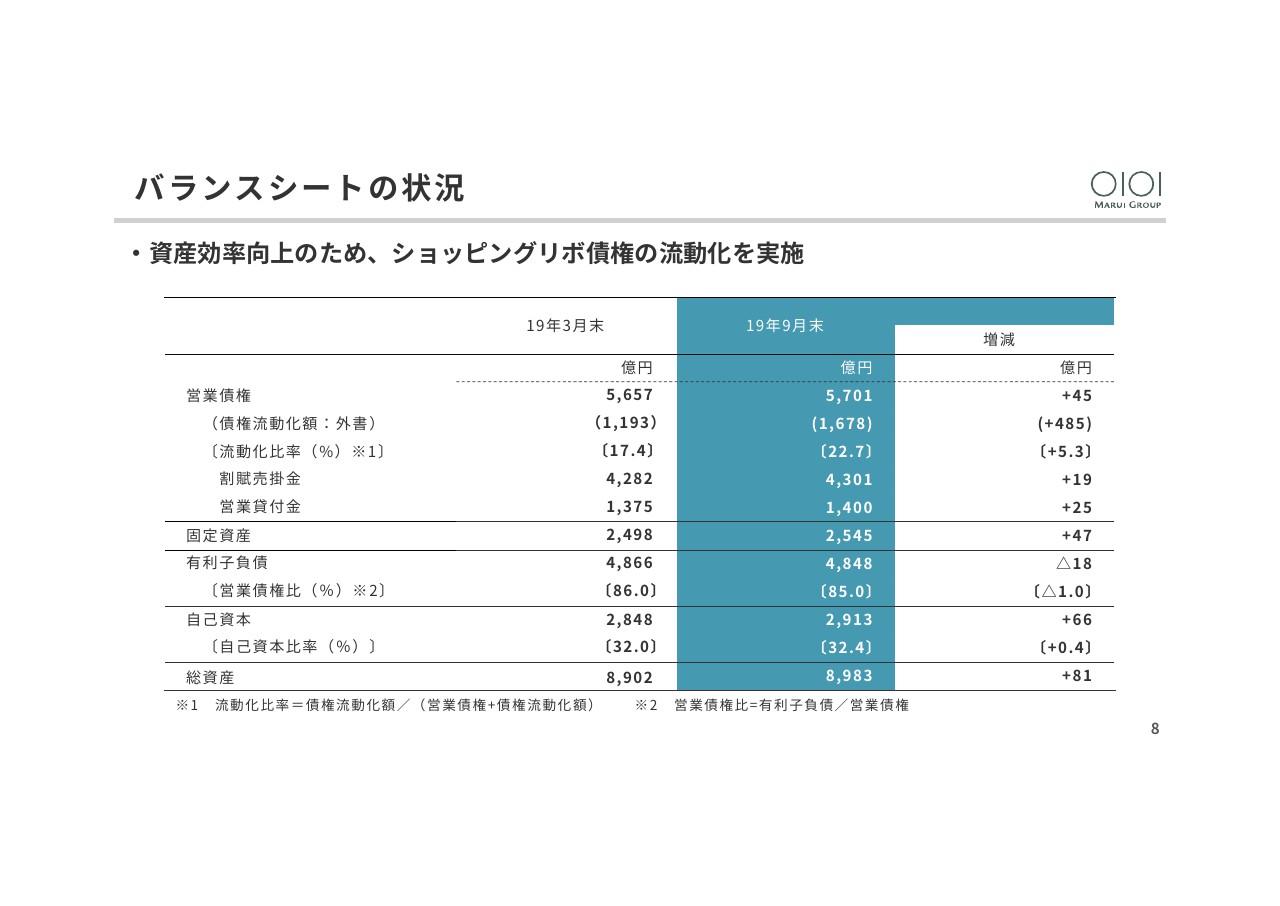

バランスシートの状況

バランスシートの状況です。資産効率向上のために2018年より実施しているショッピングリボ債権の流動化は9月に400億円実施しました。その結果、流動化比率は22.7パーセントとなっています。この比率は来期で25パーセント程度を目安としているものでございます。

また流動化は有利子負債の増加も抑制しましたので、有利子負債が2018年よりも減少しています。この結果、自己資本比率は32.4パーセントと前年よりも微増となっています。

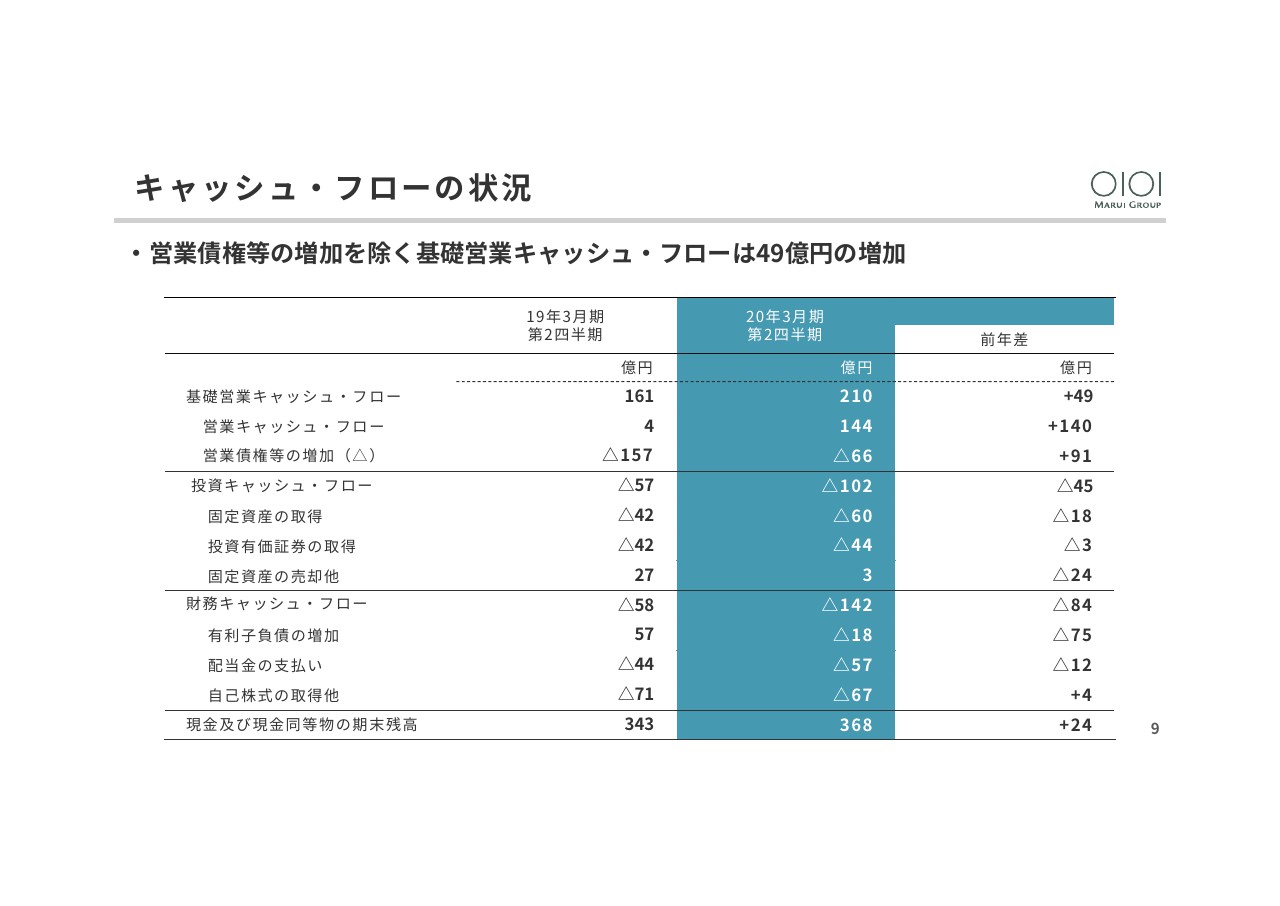

キャッシュ・フローの状況

キャッシュ・フローでは営業債権等の増加を除いた基礎営業キャッシュ・フローが利益の増加に伴って49億円、前期に比べて増加しております。また、投資キャッシュ・フローではIT投資が増加し、固定資産の取得が18億円増加したことなどもあり、45億円のキャッシュ・アウト増となっております。

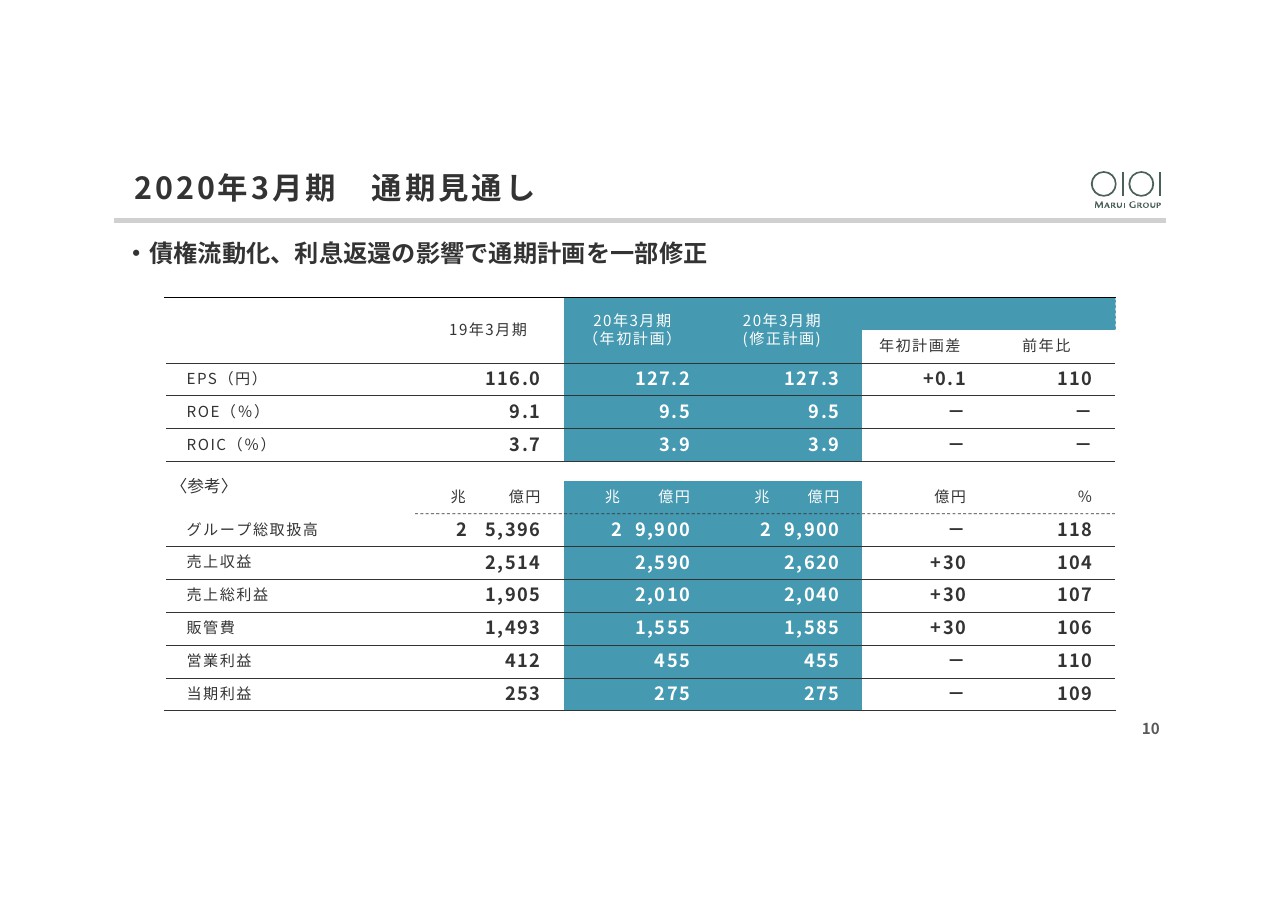

2020年3月期 通期見通し

次に通期の見通しです。営業利益、当期利益については変更ありませんが、売上収益、売上総利益、販管費について30億円ずつ修正しています。内容としては売上収益、売上総利益については債権流動化の譲渡益を年初計画以上に計上したこと、また販管費については年初計画にはなかった利息返還費用を計上したためということです。なお、EPSについては自社株買いの進捗状況実績に伴って微修正しております。

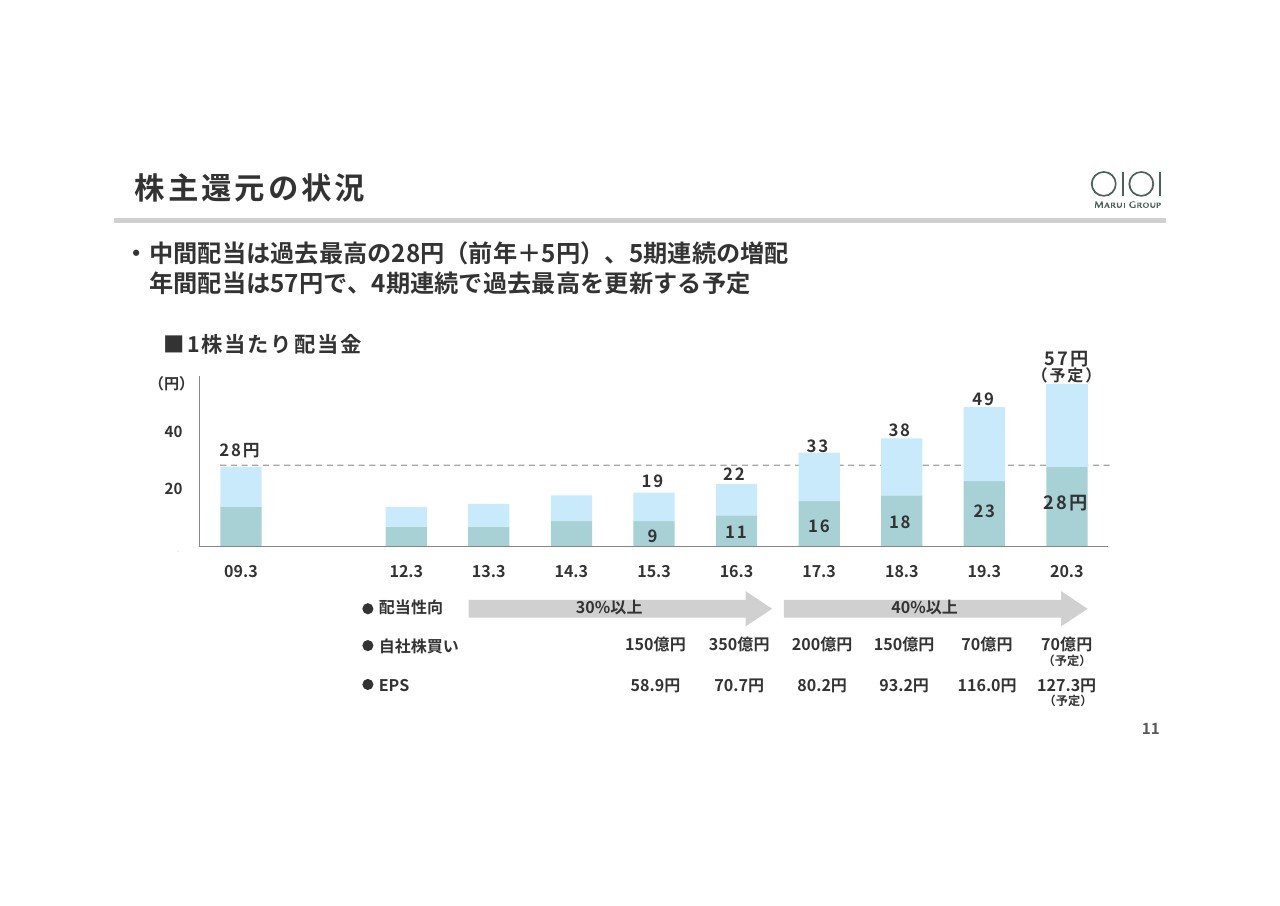

株主還元の状況

最後に配当です。当初予定どおり中間配当は28円、年間配当は57円を予定しております。55パーセントまで段階的に引き揚げていく予定の配当性向は今年度は45パーセントとなる予定です。私からは以上になります。ありがとうございました。

中期経営計画の進捗状況

青井浩氏:青井でございます。どうぞよろしくお願い申し上げます。それでは中期経営計画の進捗状況につきましてご説明申し上げます。

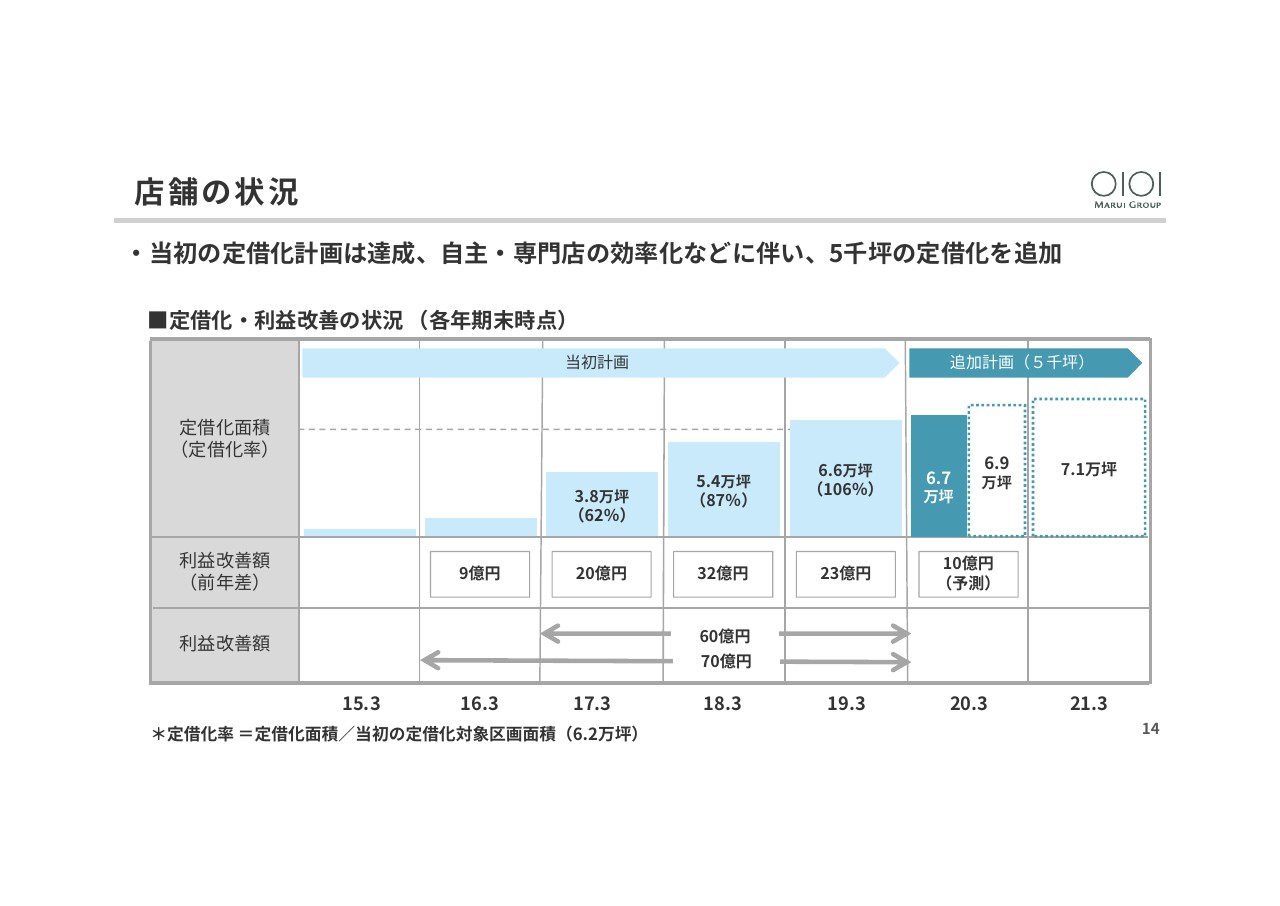

まず初めに店舗の状況です。5ヶ年計画で進めてきた定借化は、2019年3月期をもって完了しました。しかしながら、自主・専門店の効率化に伴い、今後2年間でさらに5,000坪の定借化を追加的に実施することにしました。

店舗の状況①

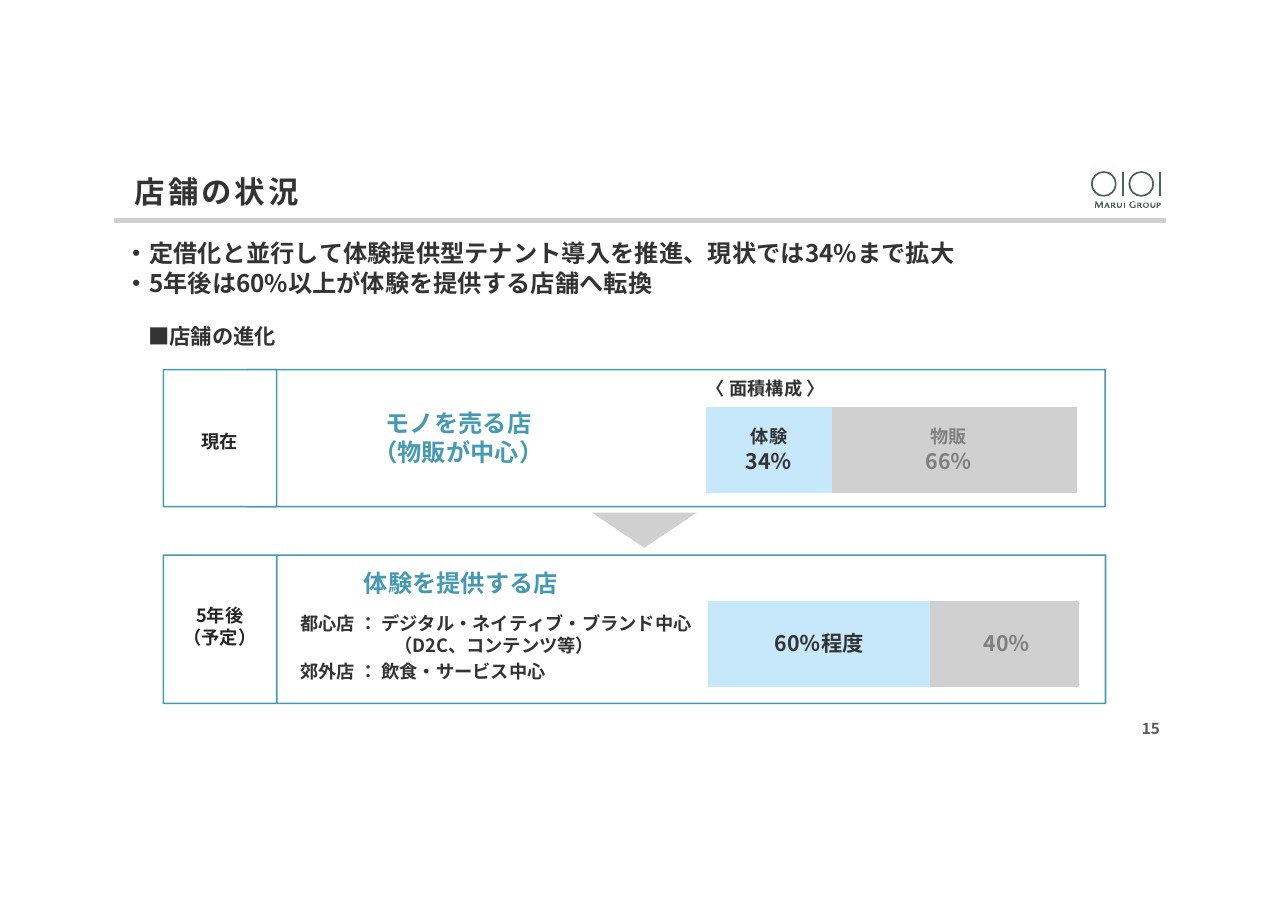

定借化と並行して、「モノを売る店」から「体験を提供する店」への転換を進めております。現状、体験型の面積は全体の30パーセント程度ですが、2024年3月期にはこれを60パーセント以上にまで高めてまいります。都心店ではD2Cなどデジタル・ネイティブブランドを中心に郊外店では飲食・サービスを中心に進めていきます。

店舗の状況②

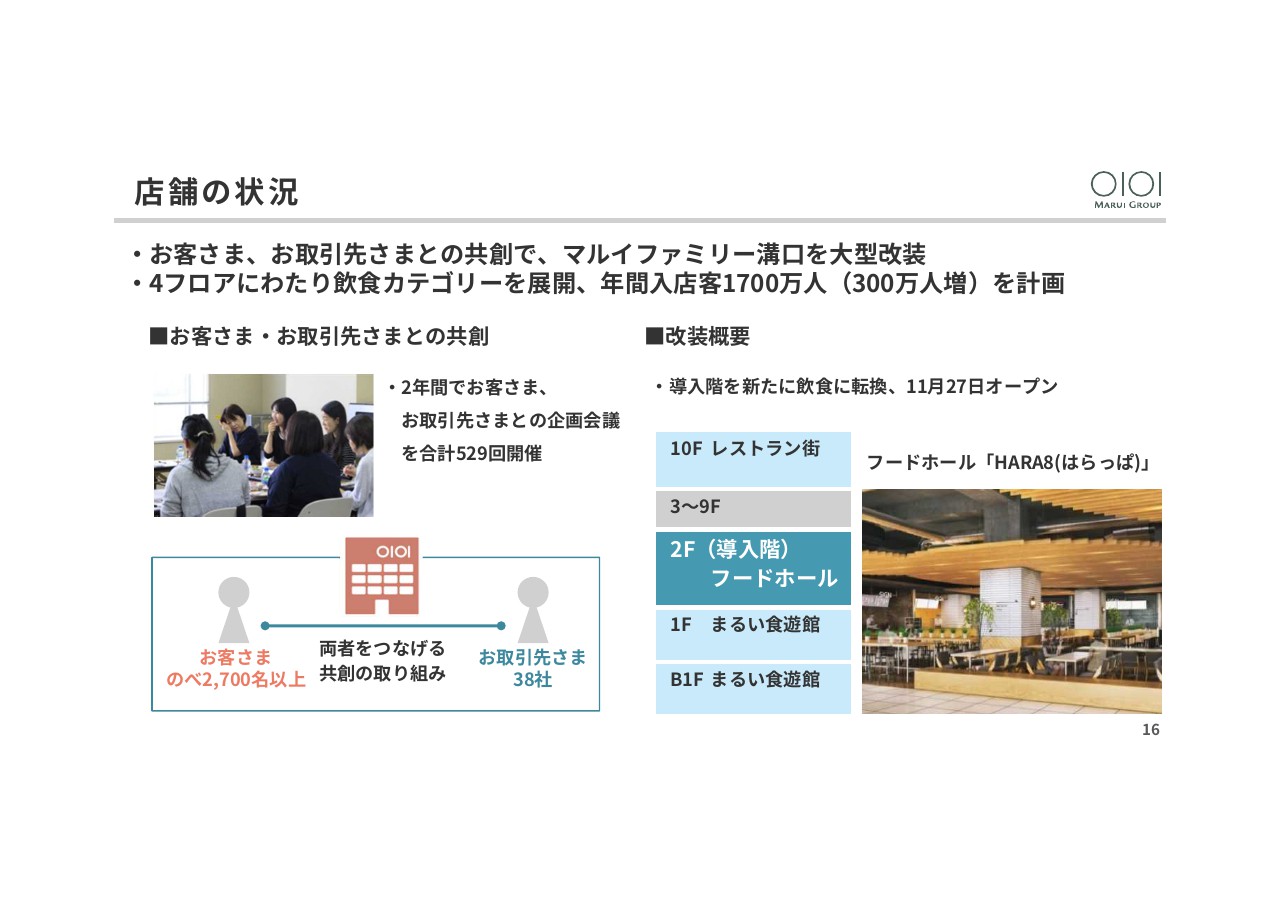

郊外店の体験型の店づくりに向けた取り組みの第1弾が、溝口店の大型改装です。溝口店では博多マルイに続きまして、のべ2,700人のお客さまにご参加いただき、2年間で約530回のお客さま企画会議を通じて改装プランを練り上げていきました。

会議には約40社のお取引先さまにもご参加いただき、お客さま、お取引先さま、丸井の3社による共創を実施しました。

この改装により、導入階が飲食のフロアに代わり、店全体で4フロアが飲食カテゴリーになります。これにより年間の入店客数は約300万人増の1,700万人を見込んでいます。

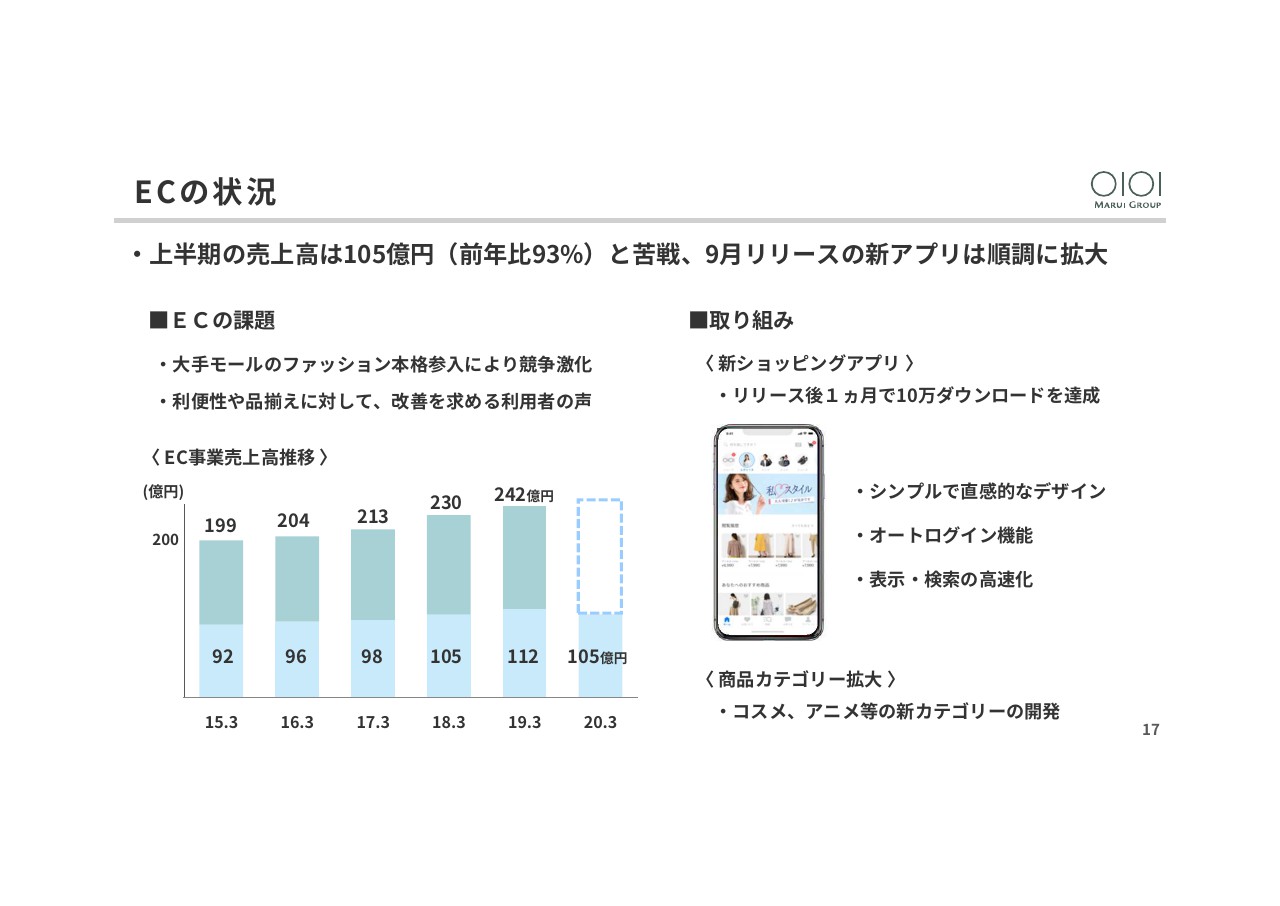

ECの状況

Eコマース(EC)の状況です。4期連続で増収を続けて参りましたECは今期は一転して減収となりました。その理由としましては、競争環境の激化など外部要因に加えまして、品揃えやユーザビリティなど、お客さまの方に十分にお応えできていないということが挙げられます。従って、こうした課題を解決するためにショッピングアプリの導入やコスメ、アニメなどの品揃えの拡充に取り組んでいきます。

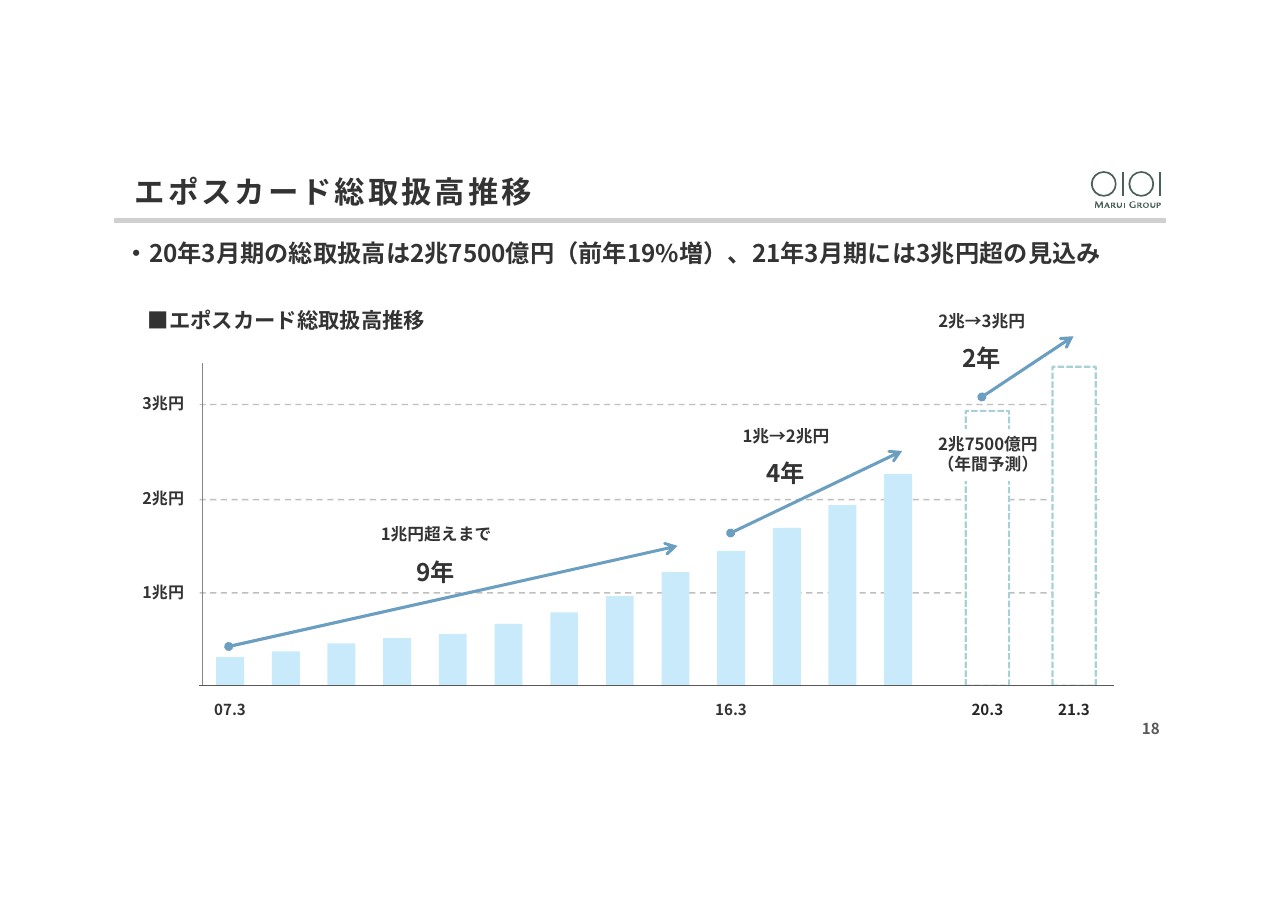

エポスカード総取扱高推移

続いてエポスカードの状況です。取扱高はスタートから9年間で1兆円を超え、その後4年間で2兆円を突破しました。2年後の2021年3月期には3兆円を超える見通しで成長のスピードが加速しております。

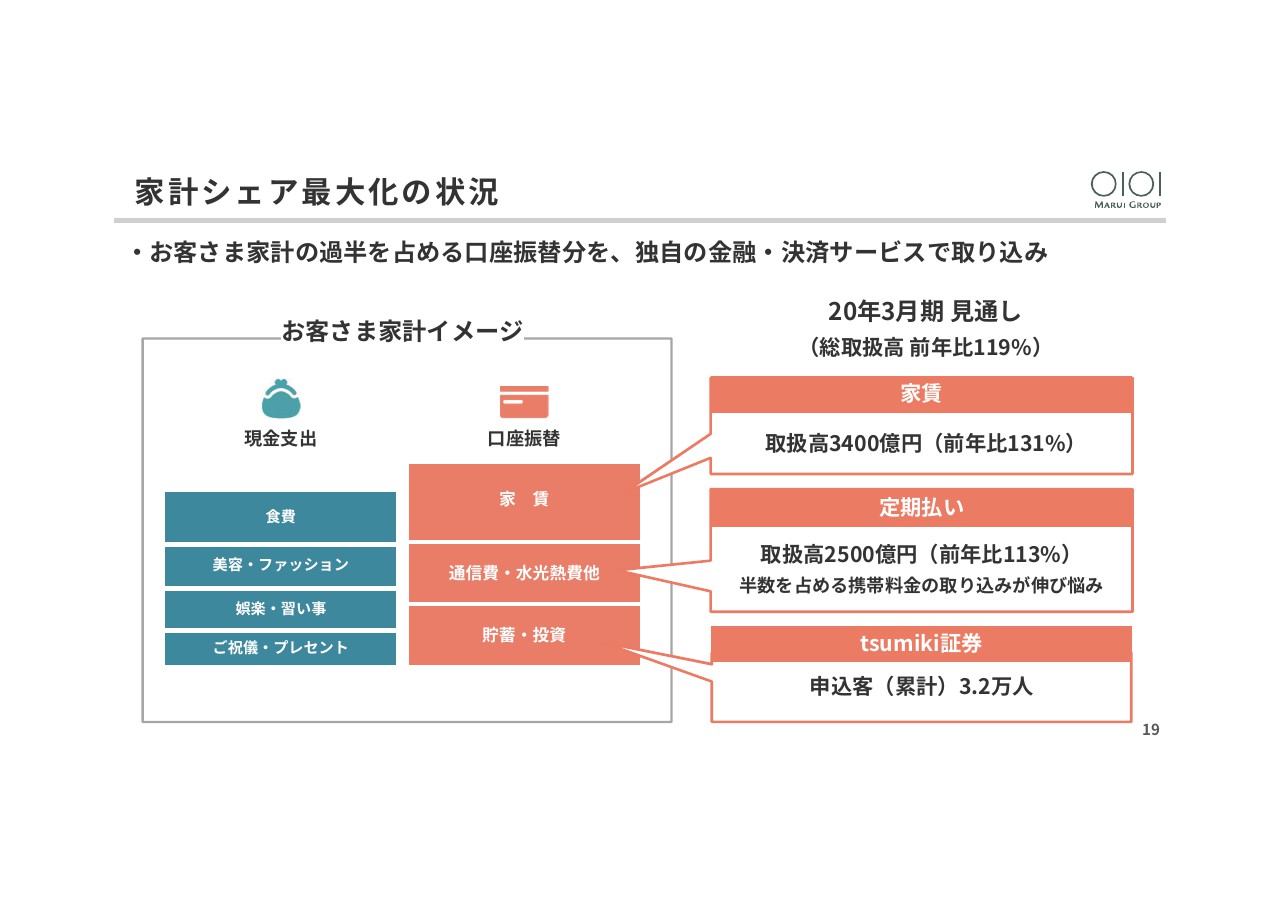

家計シェア最大化の状況①

家計シェア最大化の状況です。家計の過半を占める口座振替では当社独自のサービスである家賃のクレジットカード払いが31パーセント増と順調に拡大しております。一方、通信費や水道・光熱費などの定期払いにつきましては、大半を占める携帯料金の伸び悩みが課題となっています。また、tsumiki証券のお申し込み客数は3万2,000人となりました。

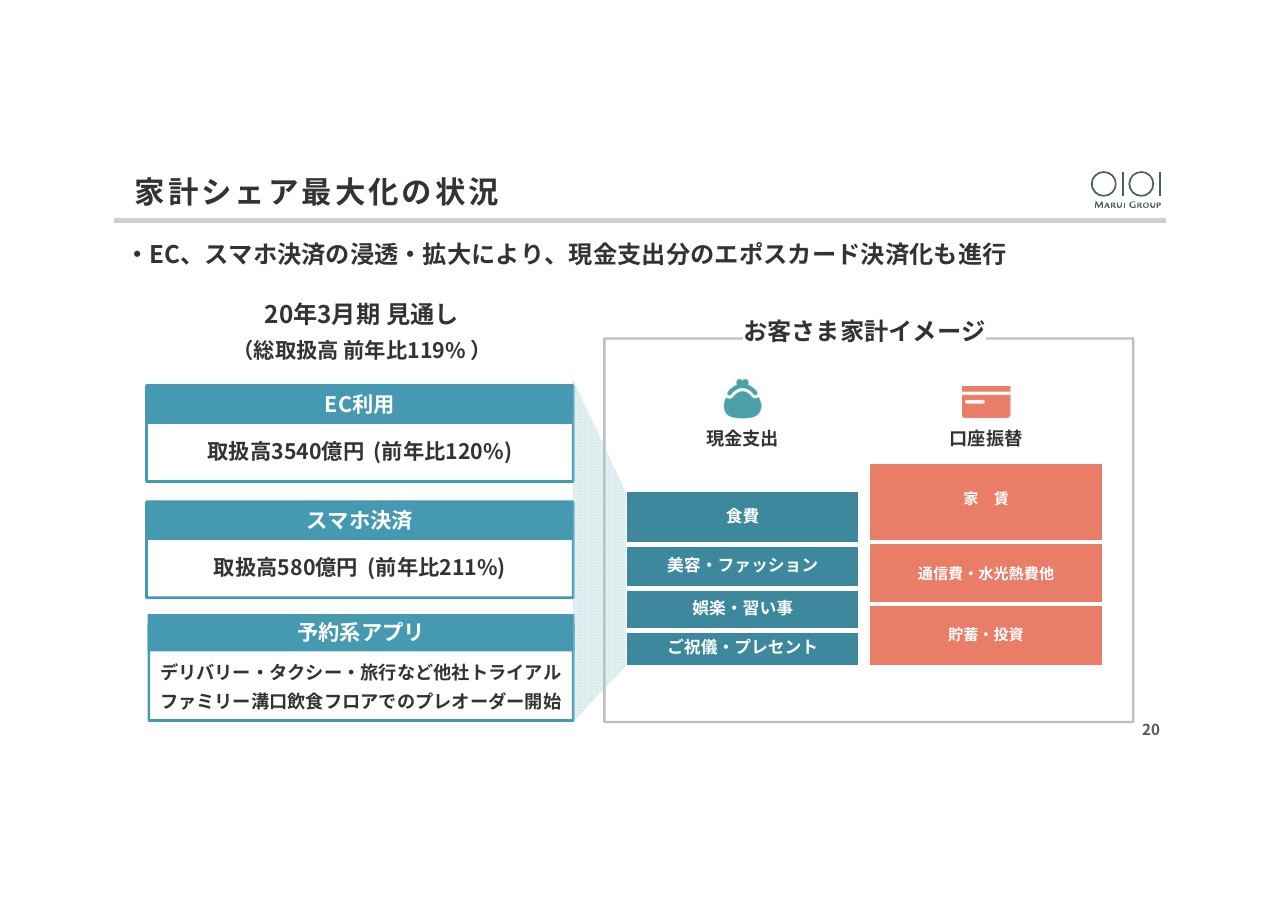

家計シェア最大化の状況②

家計の左側、現金支出に関しては、ECでのご利用が20パーセント増と順調に拡大しています。また、キャッシュレス決済の拡大により、スマホ決済も前年比2.1倍と大きく伸長いたしました。今後の伸び代である予約アプリにつきましては、溝口店での飲食のプレオーダーや電子決済を皮切りに取り組みを強化しています。

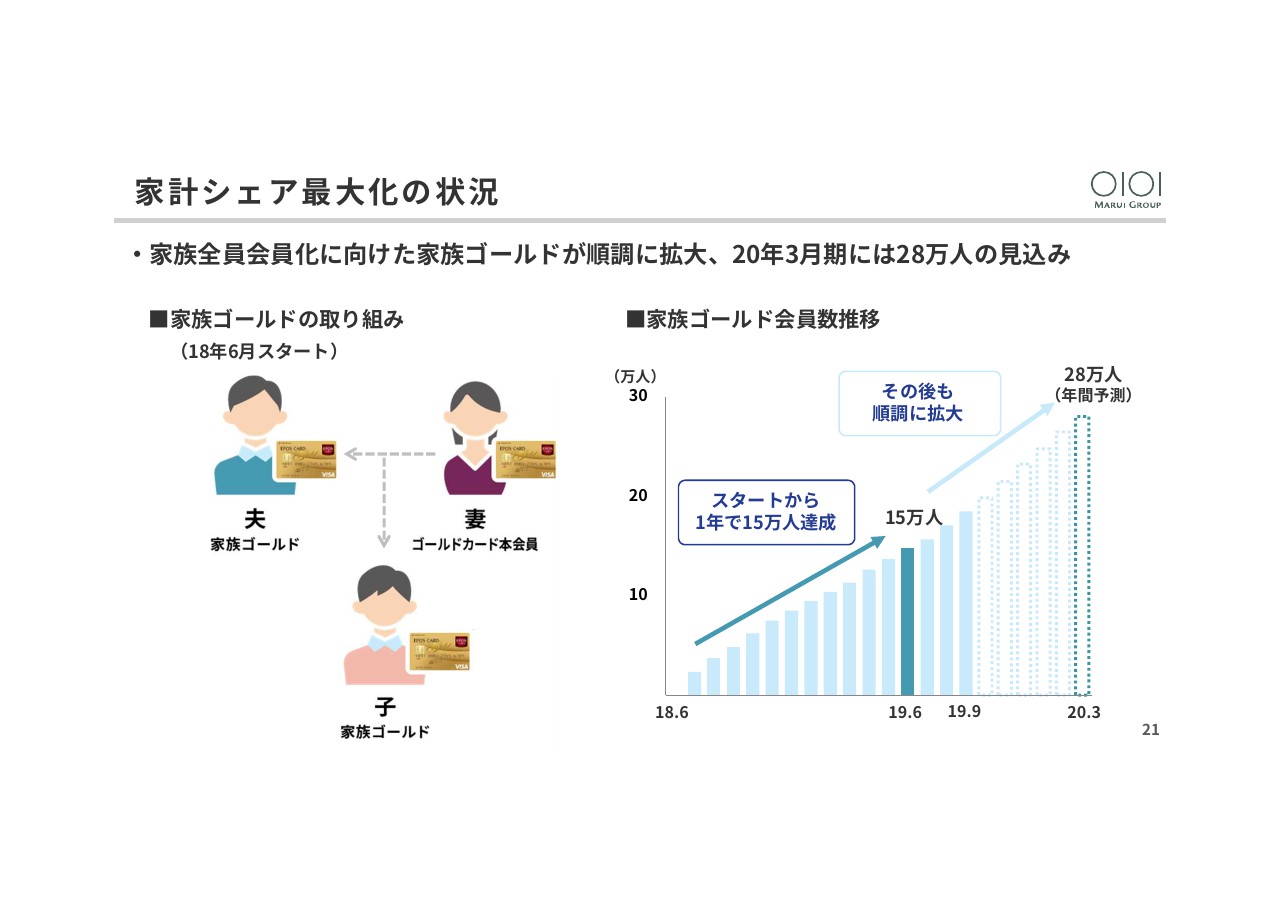

家計シェア最大化の状況③

2018年からスタートしたファミリーゴールドカードの状況です。マルイ店舗での加入のおすすめなどの効果もあり、2020年3月期の見通しは28万人と順調に拡大しています。

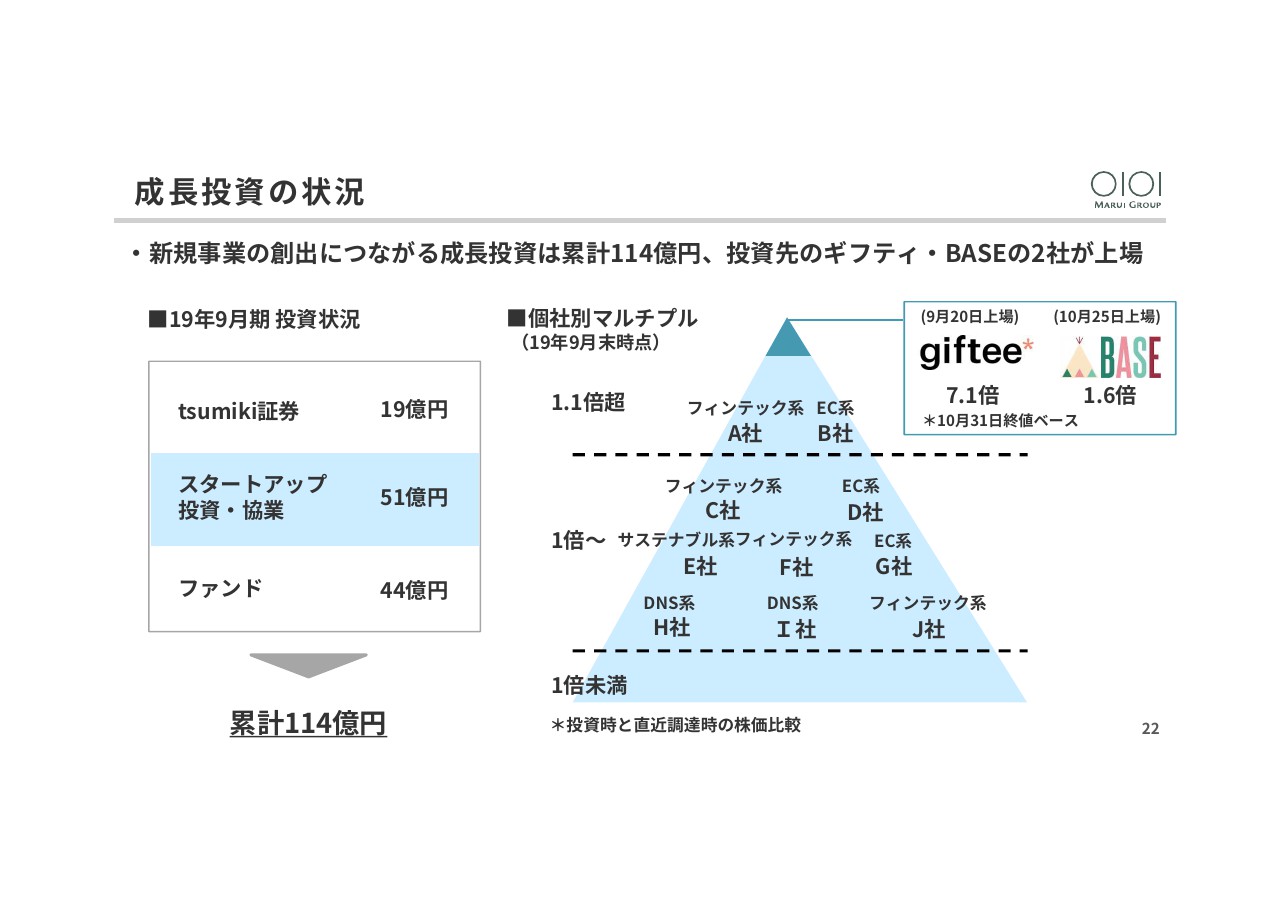

成長投資の状況①

成長投資の状況です。投資額は累計で114億円に達しました。その内スタートアップへの投資は51億円です。投資先のgifteeとBASEはこの秋上場し、gifteeの株価は投資時点の7.1倍、BASEは1.6倍となりました。また、その他の投資先についても株価が投資時点を下回っているところはありません。

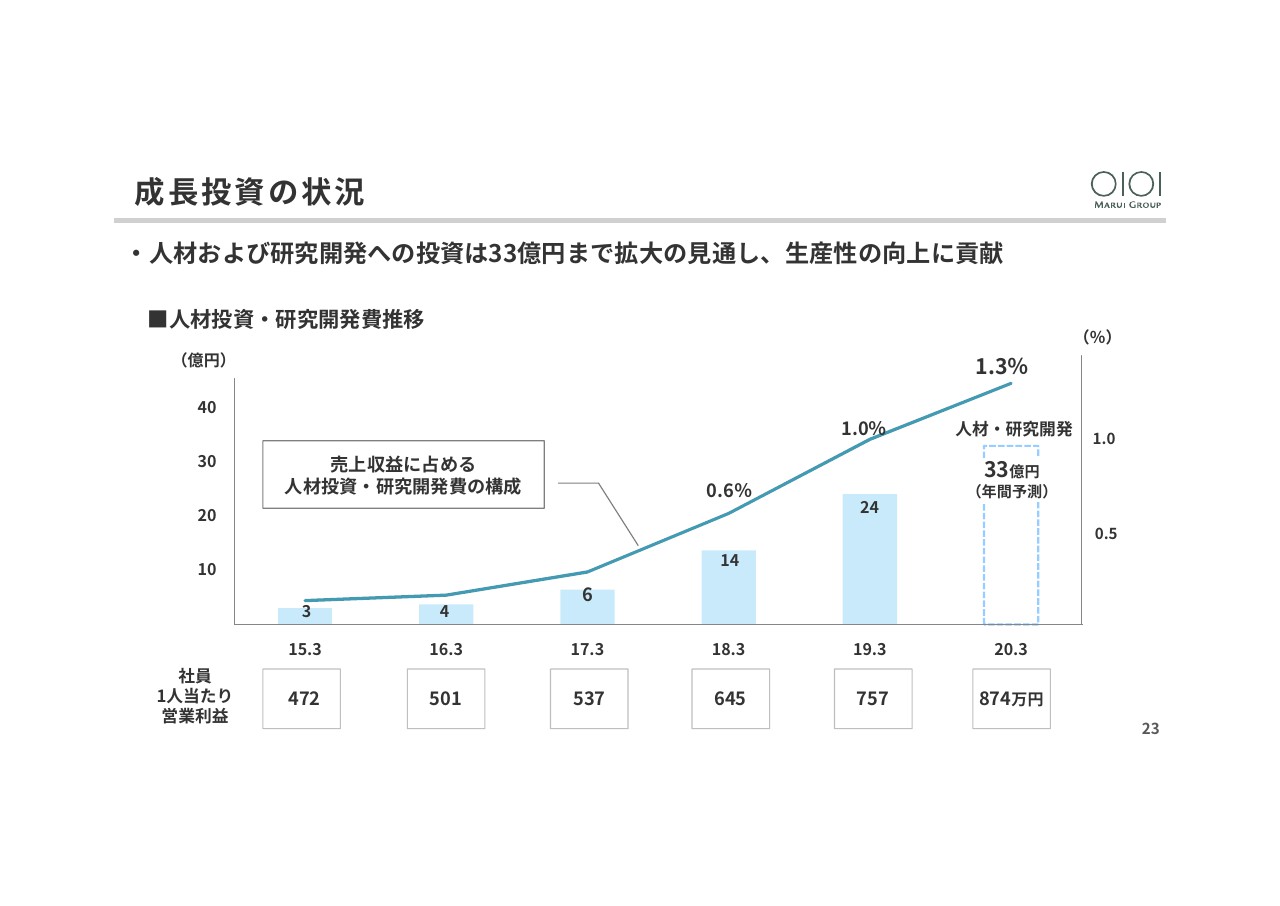

成長投資の状況②

人材及び研究開発への投資です。投資額は通期で33億円、売上収益の1.3パーセントまで拡大する見通しで、着実に生産性の向上に貢献しています。

ESGの取り組み①

ESGの状況です。継続的な取り組みと情報開示を進めることで、さまざまな機関から高い評価をいただいています。中でもブルームバーグのランキングでは、世界小売業で1位、国内の全業種でも1位にランキングされています。

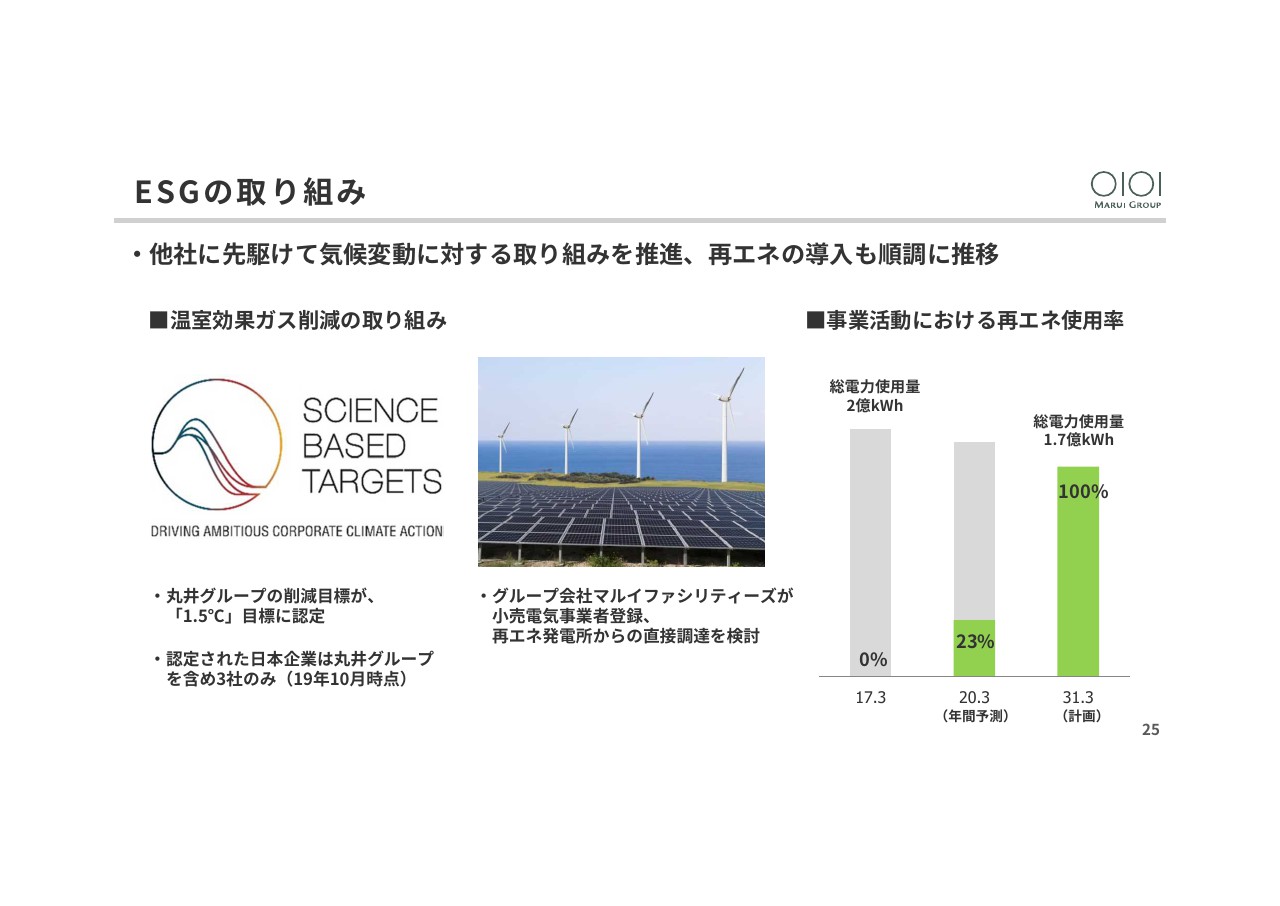

ESGの取り組み②

気候変動に関しましては、取り組みをさらに進め、温室効果ガスの削減目標がSBTの「1.5℃」目標に認定されました。また、子会社のマルイファシリティーズが小売電気事業者に登録したことで、再エネ発電所から直接電力を調達することができるようになりました。

これらを通じて、2031年3月期までに100パーセントの達成を目指すRE100の取り組みは今期23パーセントまで進捗しました。

株主・投資家の皆さまからの声

続きまして、丸井グループのビジネスモデルと企業価値創造について株主・投資家さまのみなさまとの対話を踏まえて説明させていただきます。

近年、国内外の株主・投資家のみなさまから以下のようなご質問、ご意見をいただくケースが増えてきております。「①丸井グループは『小売』なのか『金融』なのか?」「②なぜ『小売』と『カード』の両方をやっているのか?『小売』をやめて『カード』に特化した方が良いのではないか?」「③業種区分に基づく企業評価では丸井グループを評価し辛い。何を参考に評価すれば良いのか?」などです。

そこで当社のビジネスモデルの進化とそのビジネスモデルをより良くご理解いただくために、必要な新たな財務指標についてご説明することで、今後の丸井グループの企業価値についてみなさまと対話させていただきたいと思います。

ビジネスモデルの進化

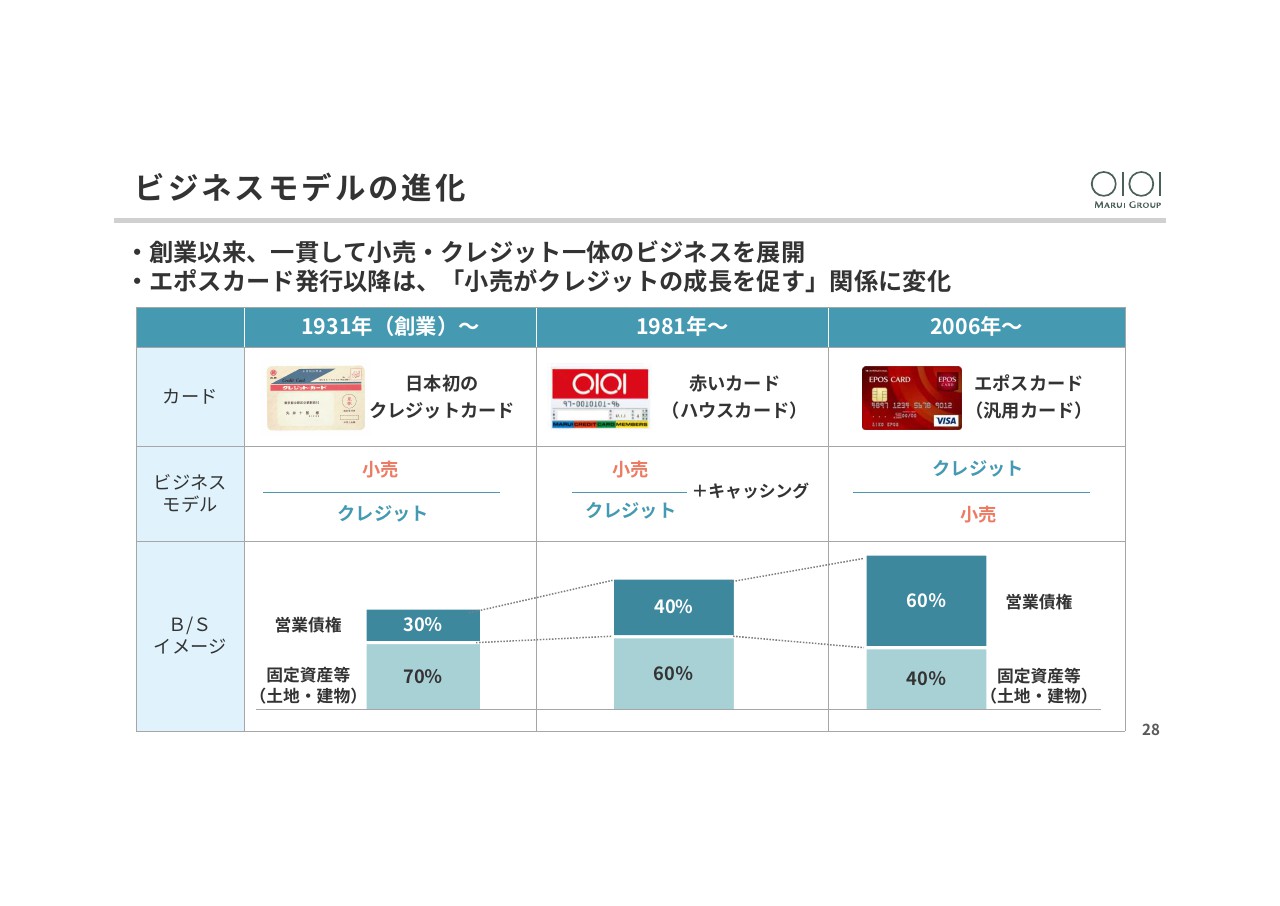

まず初めに当社のビジネスモデルの進化です。丸井グループは1931年に家具の月賦販売店として創業して以来、一貫して小売と金融が一体となった独自のビジネスモデルを進化させて参りました。その進化の過程は大きく3つに分かれます。

2006年のエポスカードの発行までは、クレジットが小売を促進してまいりました。それがエポスカード以降は小売がクレジットの成長を促すかたちに逆転します。

エポス以前の「クレジットカードが小売の成長を促す」という関係がわかりやすいのに対して、エポス以降の「小売がクレジットカードの成長を促す」という関係の方のはやや分かりにくいということが、先ほどのような株主・投資家のみなさまからの疑問に繋がっているのではないかと推測されます。そこで、まず初めにこのメカニズムについてご説明したいと思います。

丸井グループのビジネスモデル

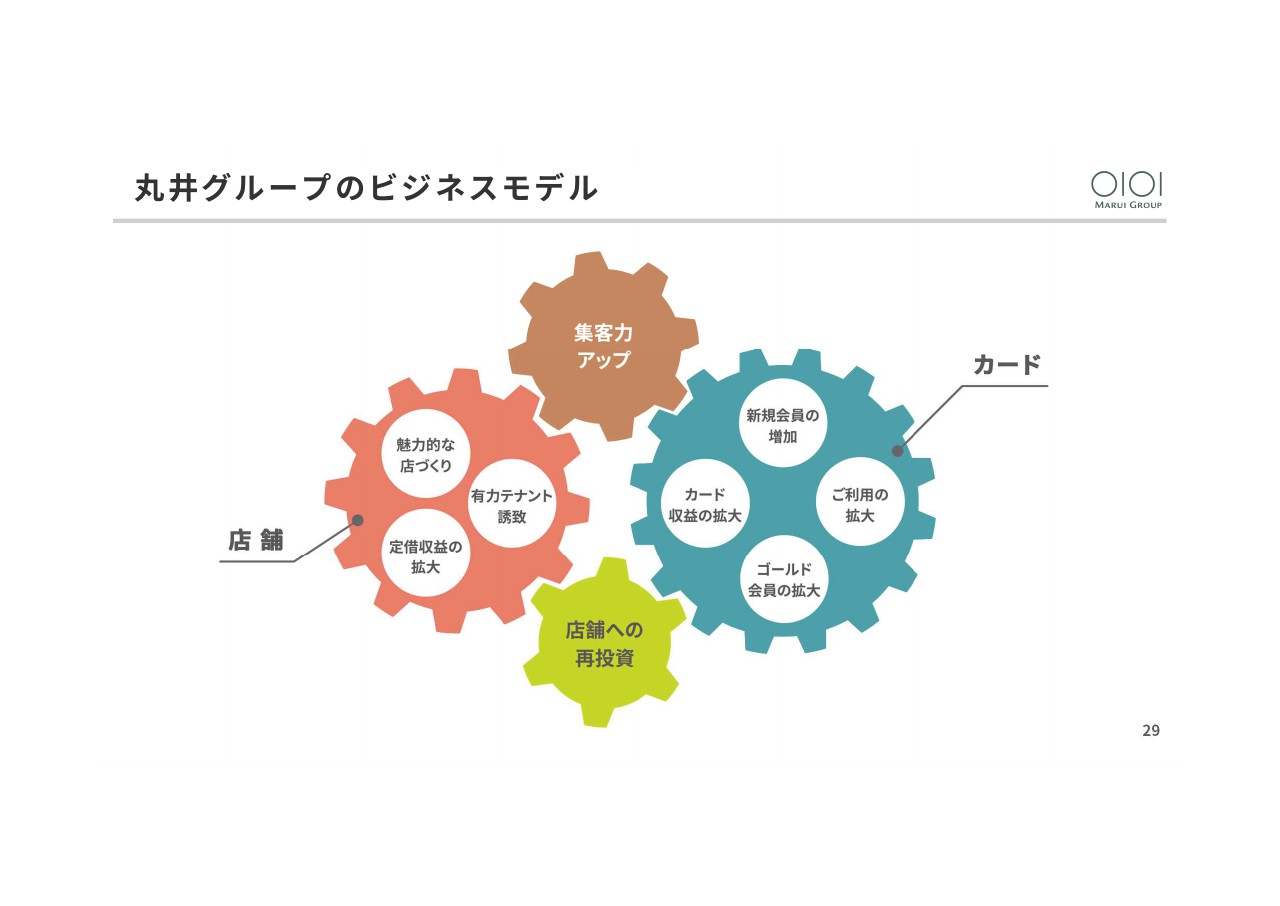

こちらの画をご覧いただきたいのですが、絵の左側の歯車が店舗、右がカードを表しております。まず、小売は魅力的な店づくりを行うことで有力なテナントを誘致し、定借収益の拡大を目指します。

そうすると、結果的に店舗の集客力が上がります。上の歯車です。店舗の集客力が高まることは、カードから見ると新規会員募集のチャンスが高まることに繋がります。店舗でカード会員になっていただくと、その場でお買い物にご利用いただけますので、カードの稼働率が上がります。カードの稼働率が高まると、ゴールドカード会員が増え、カードの収益が拡大します。

こうして得られたカードの収益は店舗への再投資として小売に還元されます。これが下の歯車です。このように4つの歯車が噛み合い、連動することで小売とカードが相互に促進し合う丸井グループ独自のビジネスモデルが動き始めます。

丸井グループのバリュージャーニー

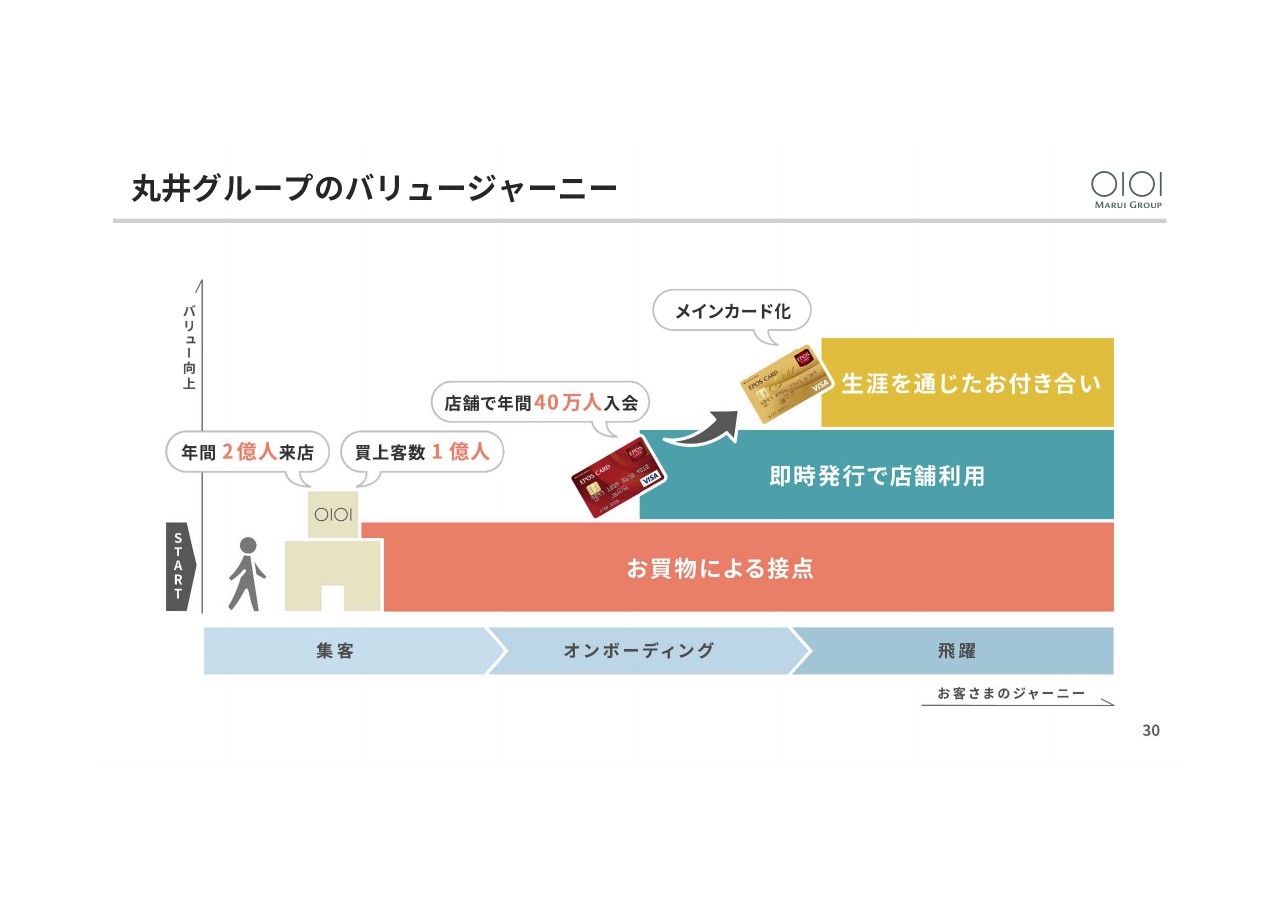

このビジネスモデルに時間軸を加えましてバリュージャーニーとして表現してみると次のようになるかと思います。まずお客さまとのお付き合いは年間2億人が来店される店舗でスタートします。その内約1億人のお客さまにお買い物していただきます。さらに、その中から40万人のお客様がカードに入会され、その場でクレジットをご利用いただきます。ここからお客さまとカードのお付き合いが始まります。

このお付き合いが始まるプロセスのことをオンボーディングと呼んでいます。このスムーズなオンボーディングをローコストで実現できることが、自ら店舗を運営することのメリットになっております。

店舗での接点が継続するなかでゴールドカードへの切り替えが進むと、エポスカードはお客様にとってメインカードとなり、生涯にわたるお付き合いがはじまります。これを機に、バリュージャーニーはさらなる高みへと飛躍します。

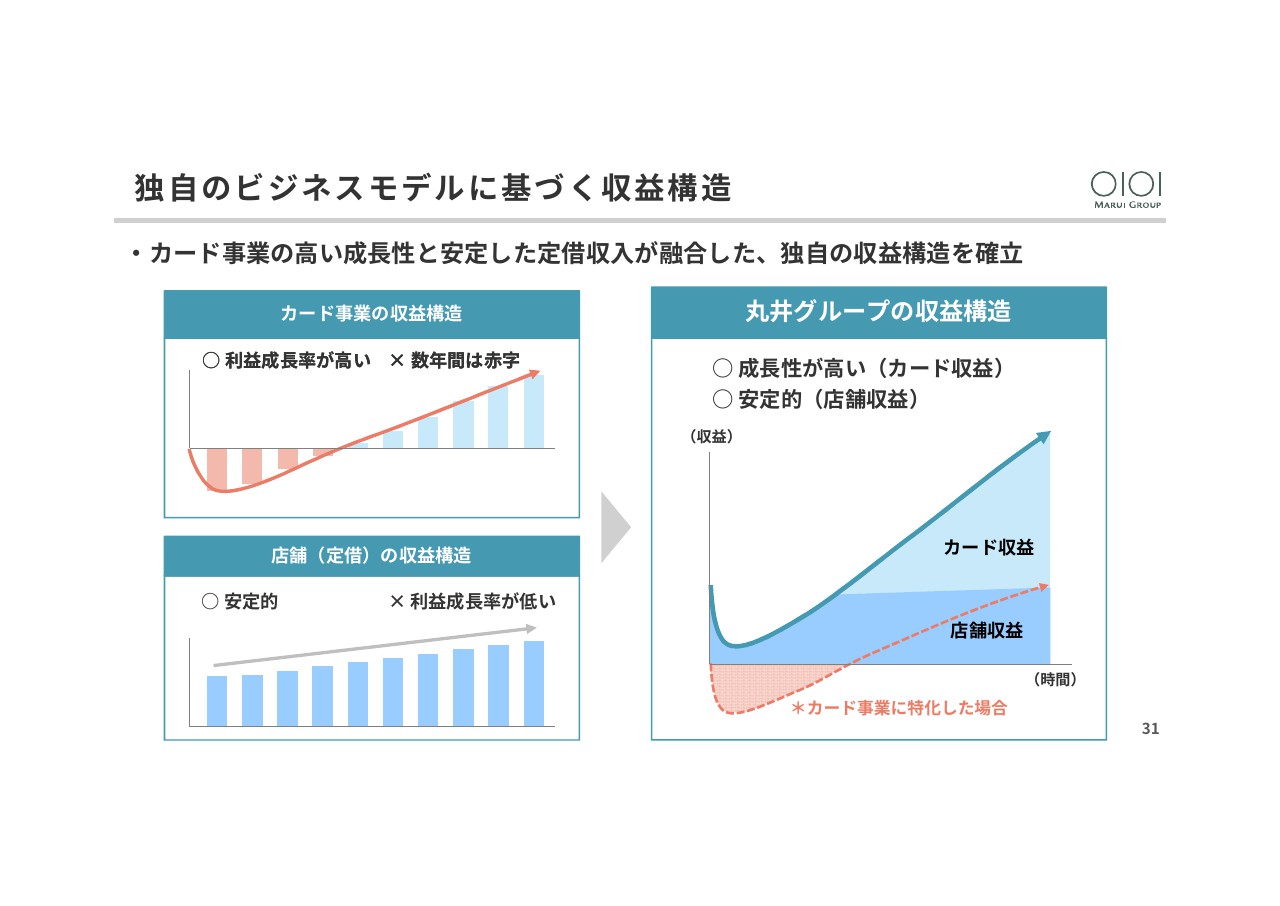

独自のビジネスモデルに基づく収益構造

これらを踏まえた上で、当社の収益構造についてご説明いたします。まず、カードの収益構造です。左上の図をご覧いただきたいと思います。カードビジネスでは費用が先行して発生するため、初年度の負担が大きく、数年間の赤字に耐えることが必要ですが、一旦利益が出始めますと、そのあとは着実な利益成長が見込めます。ちなみにこの収益構造は今流行のサブスクリプション・ビジネスと同じ収益構造です。

小売は定借化による安定した家賃収入が見込まれますが、一方で高い成長率が見込めないというデメリットがあります。この二つを合成した右の図が丸井グループの収益構造と考えられます。面白いのは、これがそれぞれのデメリットを相殺した上でメリットだけを組み合わせたような、いわば「良いとこ取り」の収益構造になっているということです。

もし当社がカード事業だけに特化していたとすると、その収益構造は下の赤い点線で示したものになっていると考えられます。キャッシュレスビジネスは今後競争激化により顧客獲得コストとオンボーディング・コストがますます上昇していく傾向にあるということを考慮しますと、初期段階の赤字額はさらに拡大することも考えられます。

これに対して小売とカードを一体で経営することによって、カードの初期コストを小売が吸収し、初年度から利益を計上することができます。加えて、店舗収益とカード収益の2階建てによって、高い利益成長を実現することができます。これが丸井グループの独自の収益構造です。

丸井グループのLTV経営

このように、当社のビジネスモデル収益構造は過去数年間で大きく変化してきました。こうした変化は、方向性としてLTVの拡大による企業価値創造を目指しています。そこで、LTVの拡大に向けた経営の取り組みをより的確に捉え、理解しやすくするために新たな経営指標を導入したいと思います。

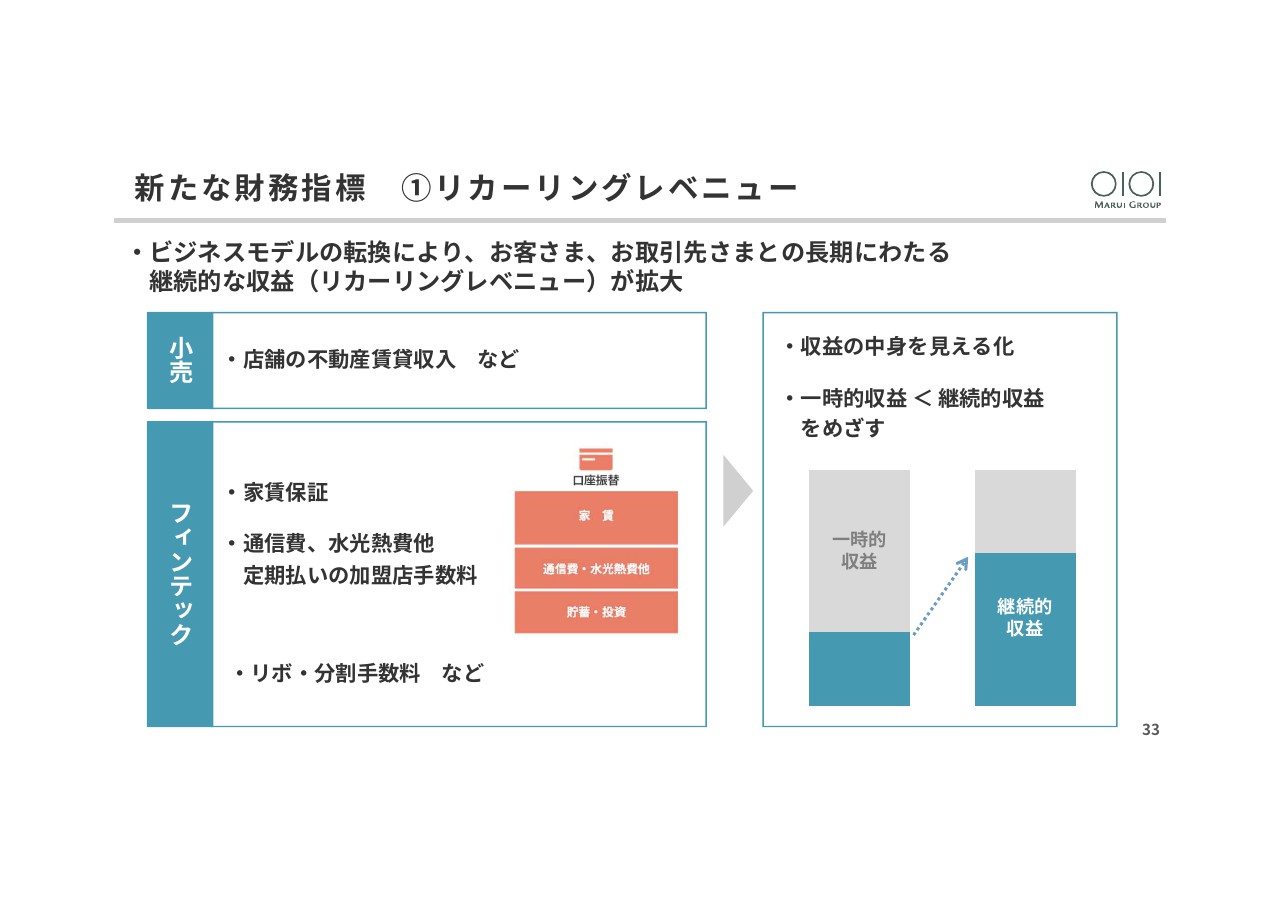

新たな財務指標 ①リカーリングレベニュー①

その一つがリカーリングレベニューです。これはお客さま、お取引先さまとの契約に基づいて継続的に見込まれる収益のことです。小売で言いますと、賃料収入、カードでは、先ほどご説明した「家計の右側」に相当する定期払い、そしてリボ・分割手数料などです。

私たちはこれまで、当年度限りの一時的な収益に対して翌年度以降も継続的に発生することが見込まれるリカーリングレベニューを戦略的に拡大してきました。

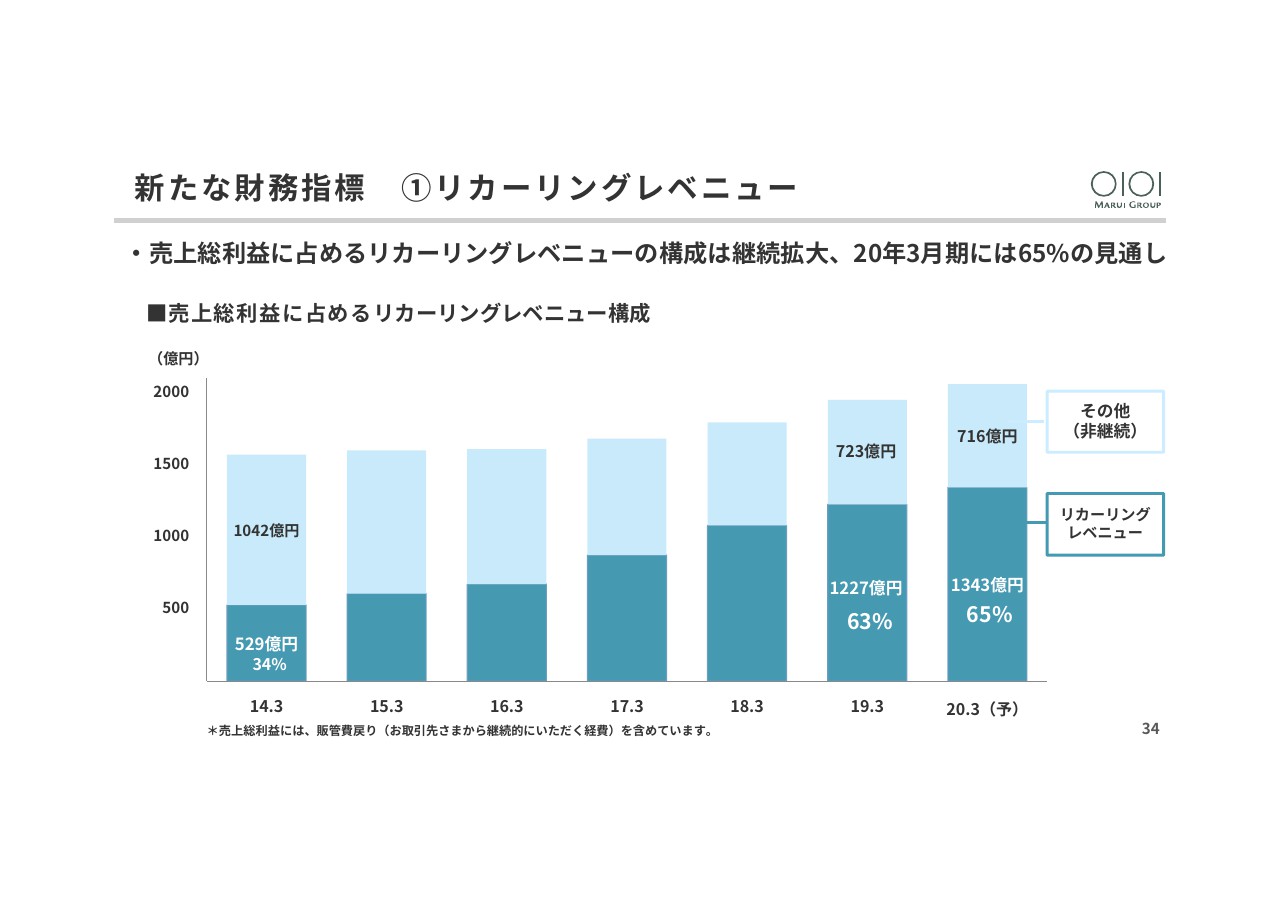

新たな財務指標 ①リカーリングレベニュー②

リカーリングレベニューは、定借化がはじまった2014年3月期以降、急速に拡大してまいりました。売上総利益に占めるリカーリングレベニューは2019年3月期には1,227億円と、2014年3月期の529億円から2.3倍に拡大しました。またその構成比も34パーセントから63パーセントにまで拡大いたしました。2020年3月期には65パーセントを超える見通しです。

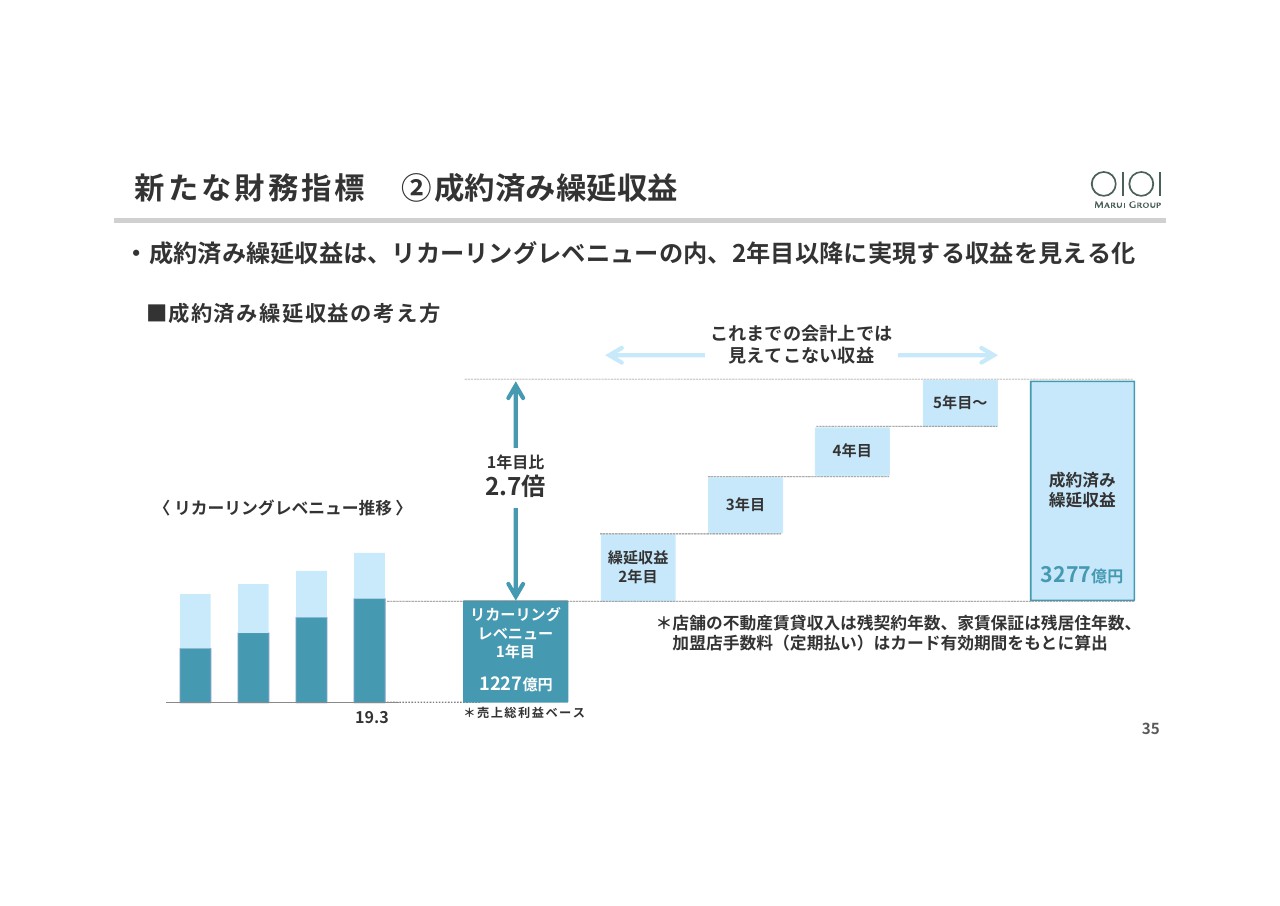

新たな財務指標 ②成約済み繰延収益

もう一つの指標が、成約済み繰延収益です。成約済み繰延収益はリカーリングレベニューが発生した年度以降に実現する収益を表します。例えばお客さまが今期に5年間のお取引を契約された場合、会計上は今期に実現する収益のみを計上しますので、残り4年分の残存収益は財務諸表からは見えません。

この残り4年間分の残存収益を「見える化」するのが成約済み繰延収益です。具体的には、定借収入におきましては残契約年数、リボ・分割手数料につきましては残りの返済期間、加盟店手数料の定期払いにつきましては残りのカード有効期間、家賃保証に関しては残居住年数などから見込まれる将来収益を算出いたします。

2019年3月期のリカーリングレベニュー1,227億円に対して、2020年3月期以降の成約済み繰延収益は3,277億円で、その倍率は2.7倍でございます。

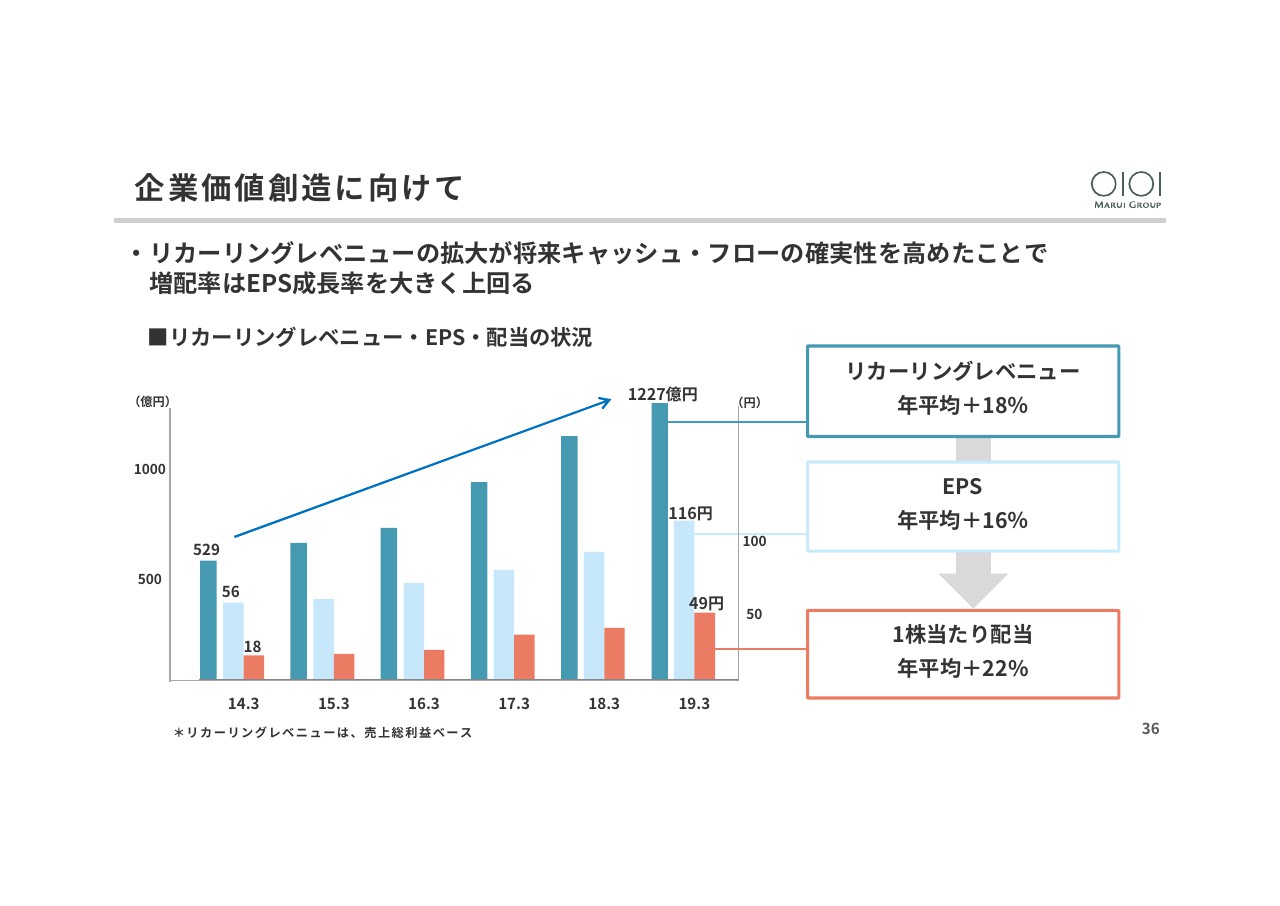

企業価値創造に向けて①

こうした変化を通じてLTVが向上し、将来的に見込まれる収益の確実性が高まったことで、私たち経営陣の将来への自信も深まってまいりました。そうした自信を表しているのが配当政策です。過去5年間の配当の増配率をご覧いただきますと、リカーリングレベニューの拡大に伴い、EPSの成長率を大きく上回るペースで推移していることがおわかりいただけると思います。

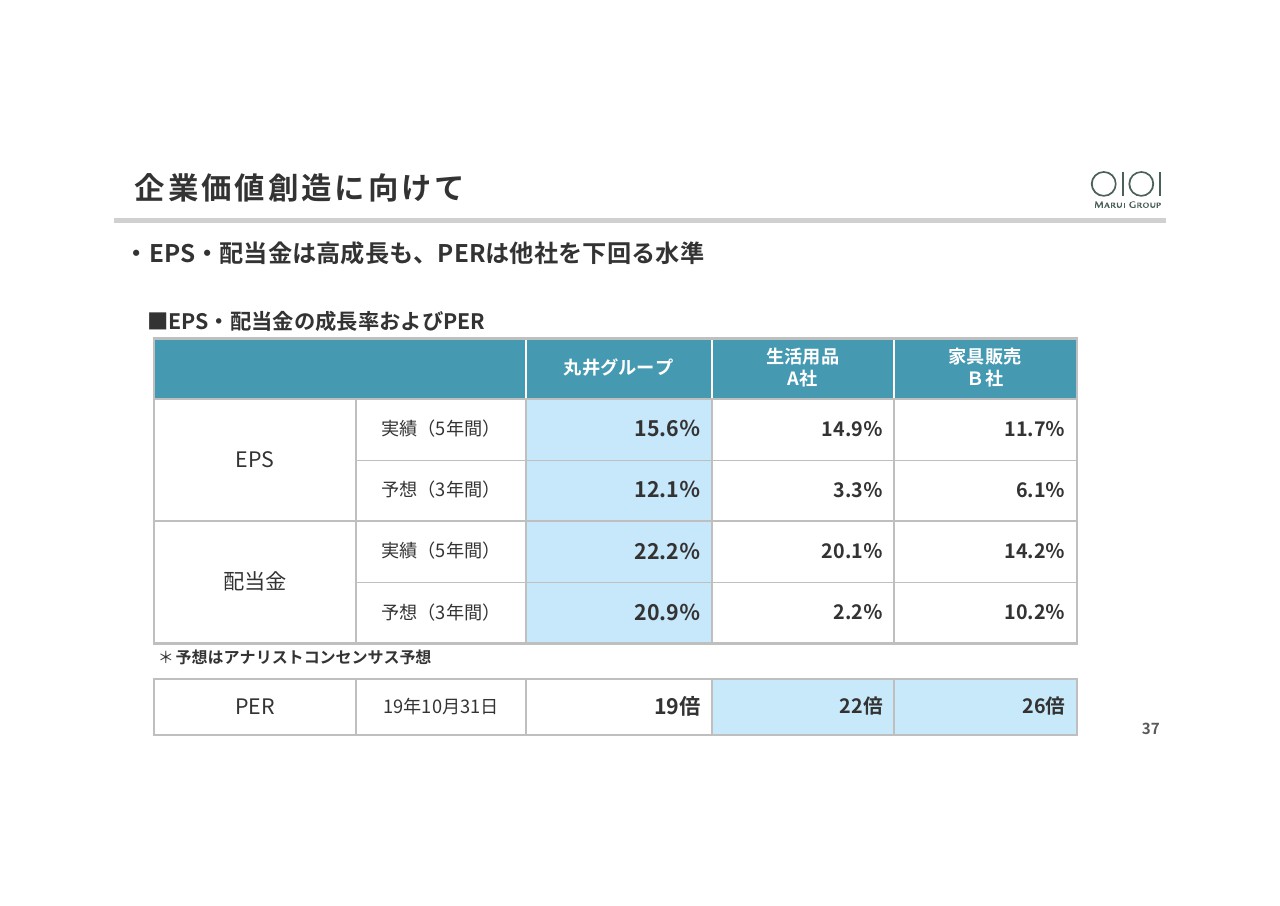

企業価値創造に向けて②

また、こちらの表は日本の小売業の中でも高成長企業として有名な専門店A社とB社の過去5年間のEPSの成長率と配当の増配率、並びに、今後3年間の予想を当社と比較したものです。実績、予想ともに当社は2社を上回っておりますが、PERにつきましては当社は2社を下回っております。このことからも、当社がいかに自社の企業価値について株主・投資家のみなさまにしっかりとお伝えできなかったか、ということが見て取れます。

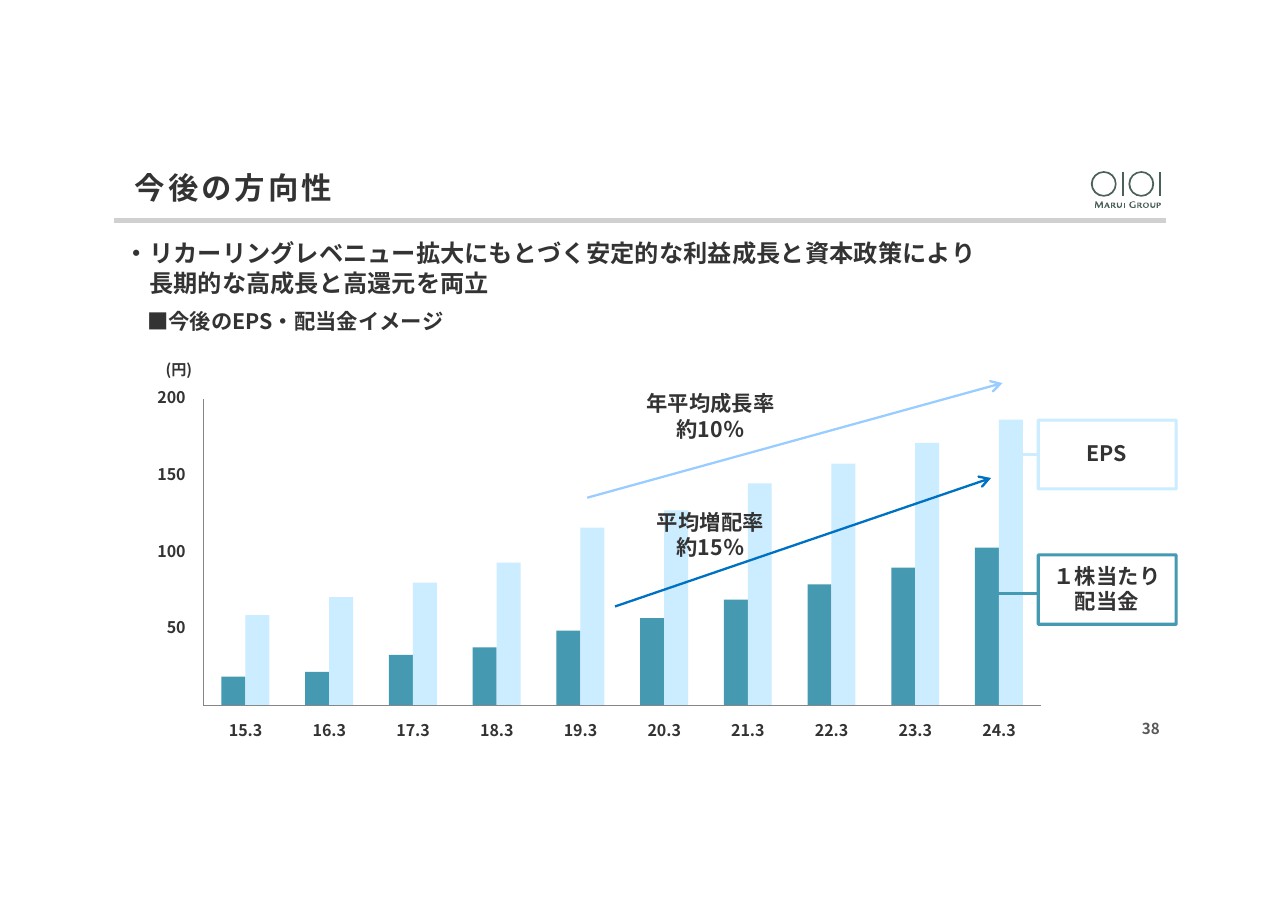

今後の方向性

従いまして、今後はLTVの拡大につながる新たな財務指標の開示を強化するとともに、引き続き長期的な高成長と高還元の両立を目指すことで、株主・投資家のみなさまのご期待に応えてまいります。私からは以上です。ご清聴ありがとうございました。

新着ログ

「小売業」のログ